関連記事

ワークマン、3Qは加盟店売上が大幅成長し増収増益 ワークマンプラス出店やメディア戦略が奏功

ワークマン、3Qは加盟店売上が大幅成長し増収増益 ワークマンプラス出店やメディア戦略が奏功[写真拡大]

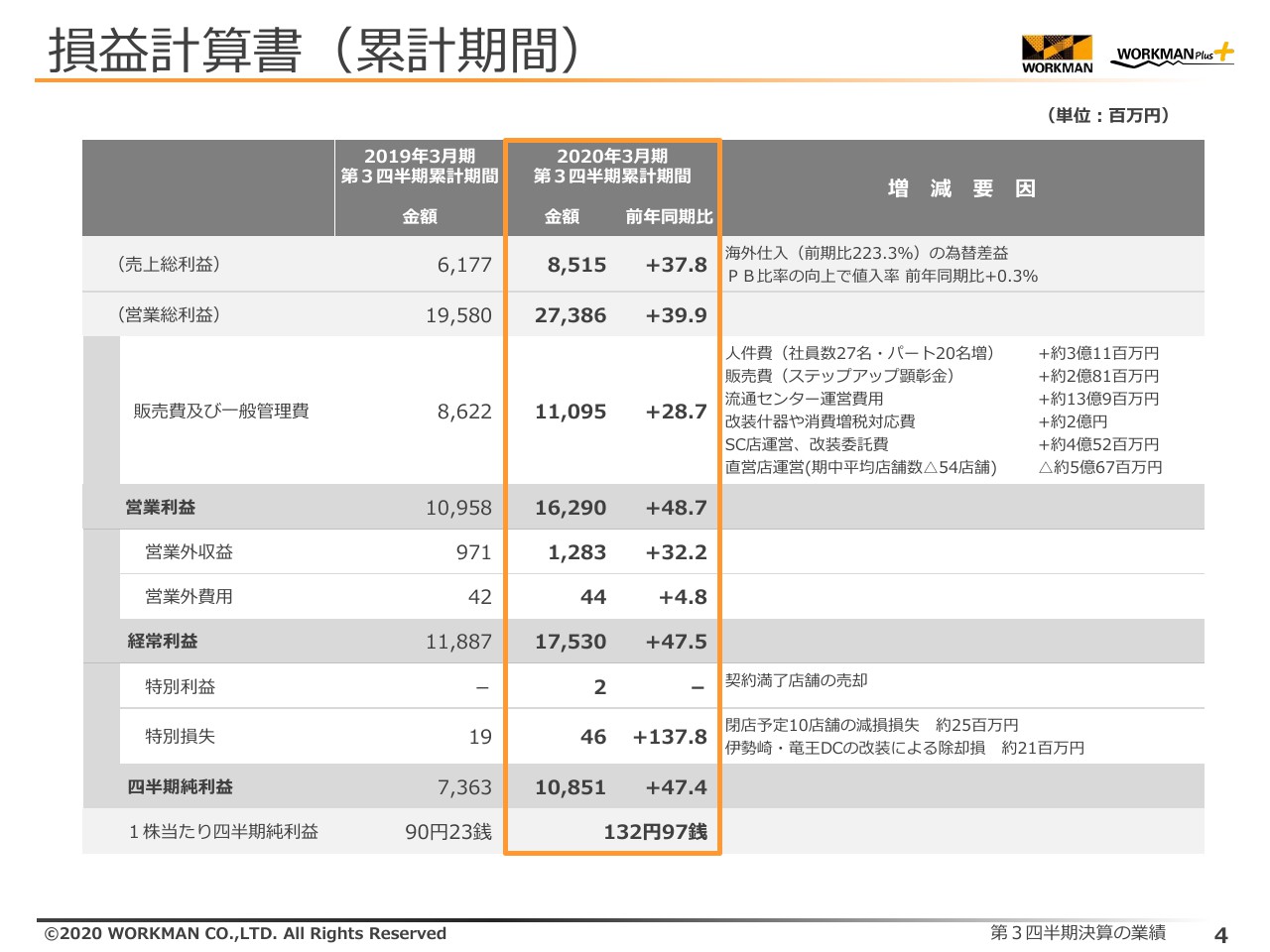

損益計算書(累計期間)①

飯塚幸孝氏:本日は弊社の決算説明会に多数のご参加を賜りまして、誠にありがとうございます。本日の進行でございますが、先に財務担当の私から説明させていただき、後ほど社長の小濱から全体的な概況についてご説明いたします。

それでは、損益計算書からご説明いたします。まず参考といたしまして、当第3四半期のチェーン全店売上高は965億100万円で、前年同期比32.1パーセント増、既存店売上高は前年同期比26.9パーセント増となりました。

これは3ブランドを中心とした商品戦略、ワークマンプラスでの出店戦略、これらをアピールしたメディア戦略が功を奏し、客数が25.0パーセント増、客単価が5.7パーセント増となったことによります。

そして、当第3四半期の営業収入は188億7,000万円で、前年同期比40.8パーセント増となりました。営業収入の内訳では、加盟店からの収入が159億3,300万円で、前年同期比45.6パーセント増、その他の営業収入は29億3,600万円で、前年同期比19.3パーセント増となりました。

加盟店からの収入が前年同期に比べて45.6パーセント増加した理由は、既存店売上高が前年同期比で26.9パーセントアップしたためです。また、加盟店の期中平均店舗数が788店舗と、前年同期比で76店舗増加したことで、加盟店からの収入の対象となる加盟店売上高が当第3四半期は893億4,200万円、前年同期比で36.4パーセント増加しています。さらに、加盟店からいただく加盟店契約料が約8,400万円増加したことも理由の1つです。

その他の営業収入が19.3パーセント増加したのは、国内ベンダーからの仕入が前年同期比で19.5パーセント増加したことで、業務受託料収入が約4億8,700万円増加したためであります。

次に、売上高についてご説明いたします。売上高は526億8,900万円で、前年同期に比べて41.6パーセント増加いたしました。売上高の内訳では、直営店売上高が71億5,900万円で、前年同期比5.2パーセント減となりました。加盟店向け商品供給売上高は455億2,900万円で、前年同期比で53.4パーセント増加いたしました。

店舗のFC化が進んだことで、直営店の期中平均店舗数が前年同期より54店舗減少いたしました。しかし、全体的に売上が好調だったことが、直営店売上高が前年同期比で5.2パーセントの減少に留まった理由でございます。

加盟店向け商品供給売上高が53.4パーセント増加したのは、FC店の期中平均店舗数が76店舗増加したことや、売上が好調だったことで、流通センターからの商品供給が増えたことが理由であります。

損益計算書(累計期間)②

売上総利益について、ご説明いたします。

当第3四半期の売上総利益は85億1,500万円で、前年同期より37.8パーセント増加いたしました。

増加した主な理由は、海外仕入が前期比223.3パーセントとなり、為替による利益が自営店売上高に占める割合で80.7パーセントとなったことによります。また、PB比率の向上で、値入率が前年同期に比べ0.3ポイント上昇したことによって、売上総利益が増加いたしました。

続きまして、当第3四半期の販売費および一般管理費は110億9,500万円で、前年同期比で28.7パーセント、金額ベースで約24億7,200万円増加いたしました。増加した主な項目ですが、人件費では期中平均で社員・嘱託社員が27名、パート社員が20名増加しております。また、新店開店や改装時のアルバイトの増加で、約3億1,100万円増加いたしました。

販売費では、既存店売上が好調だったことにより、加盟店に支払う顕彰金が増加し、約2億8,100万円増加いたしました。一般管理費では店舗への商品供給が前年同期比で49.1パーセント増加したことで、流通センターの運営費用が約13億900万円、店舗改装や消費税対応費用が約2億円、ショッピングセンター店舗の運営や店舗改装委託で約4億5,200万円が、それぞれ増加いたしました。

一方、直営店が期中平均で54店舗減少したことで、約5億6,700万円減少いたしました。

営業総利益は273億8,600万円で、前年同期より78億500万円増加いたしました。率では39.9パーセント増となっています。販売費および一般管理費は、前年同期より24億7,200万円増加したことで、営業利益は162億9,000万円となり、前年同期比で48.7パーセント増加いたしました。

営業外損益につきましては、営業外収益は12億8,300万円で、前年同期に比べて3億1,200万円増加しております。営業外費用は4,400万円で、前年同期に比べて200万円増加いたしました。その結果、経常利益は175億3,000万円となり、前年同期比47.5パーセント増となりました。

次に特別損益について、ご説明いたします。まず特別利益は、当期は賃貸借契約が終了した店舗建物を地主へ売却したことで、205万円計上しております。特別損失では、閉店予定店舗10店舗の減損損失で約2,500万円、伊勢崎・竜王DCの改装による除却損で約2,100万円を、それぞれ計上いたしました。これらの結果、四半期純利益は108億5,100万円となり、前年同期比で47.4パーセント増加いたしました。

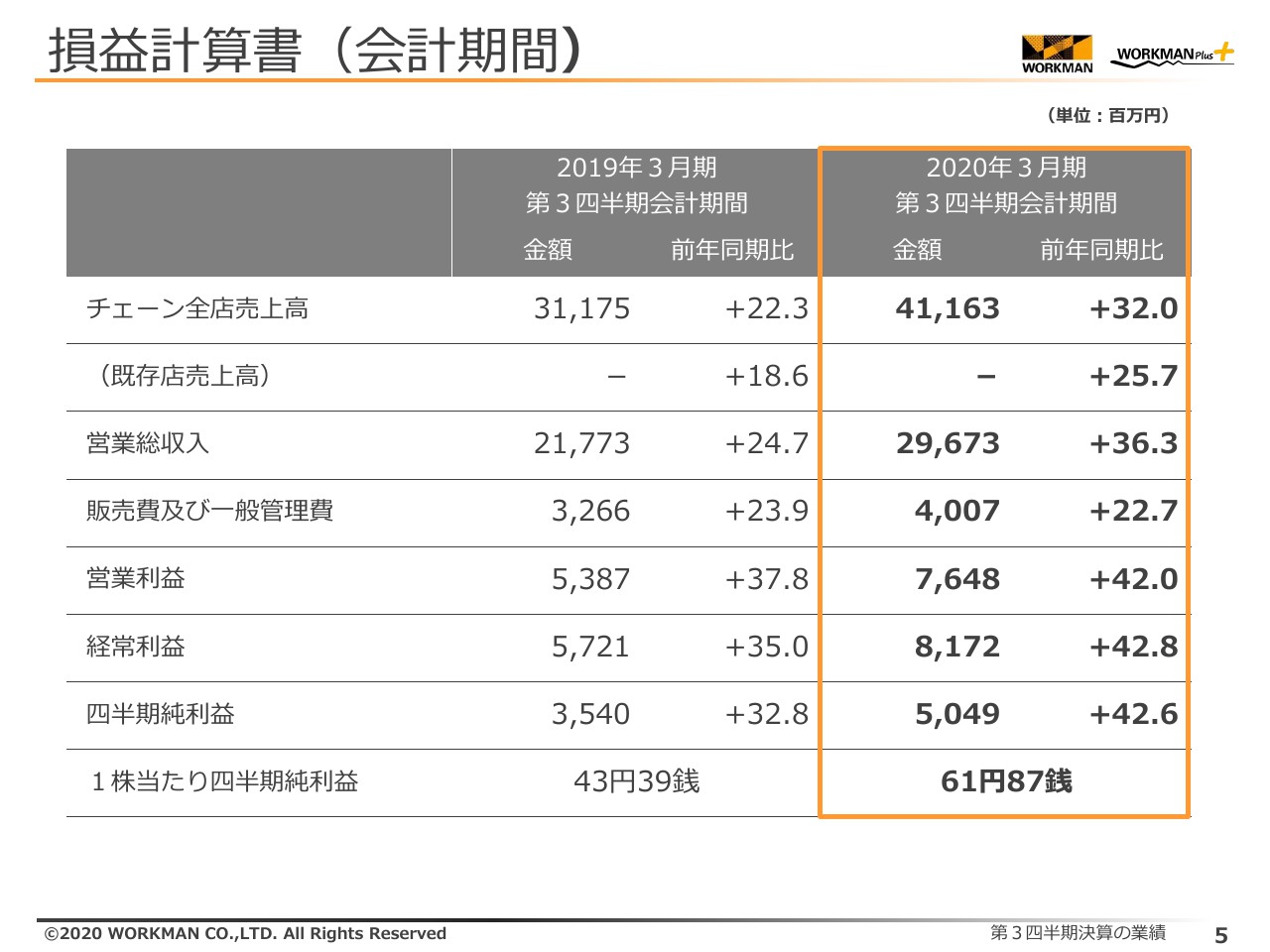

損益計算書(会計期間)

参考資料として、第3四半期会計期間の損益計算書を(スライドに)掲載いたしましたので、ご確認いただければと思います。

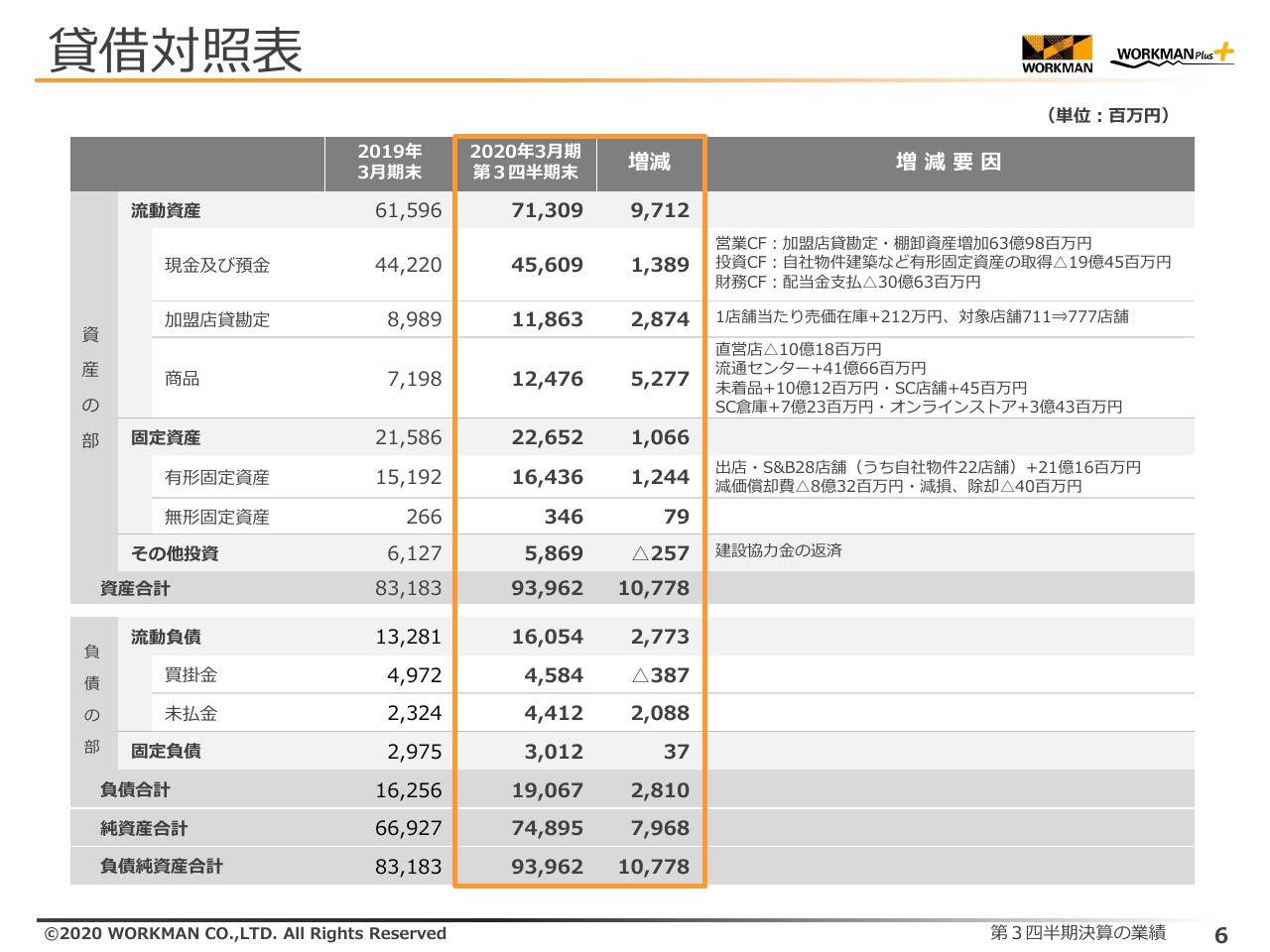

貸借対照表

続きまして、貸借対照表の説明に入ります。当第3四半期の資産合計は939億6,200万円で、前期末より107億7,800万円増加いたしました。

資産の内訳では、流動資産が713億900万円で、前期末より97億1,200万円増加しております。増減した主な科目は、現金および預金で13億8,900万円の増加、加盟店貸勘定で28億7,400万円の増加、商品で52億7,700万円の増加となりました。

現金および預金の動きについてです。まず営業活動によるキャッシュ・フローでは、主な収入として純利益の計上、主な支出は加盟店貸勘定と棚卸資産が増加したことでございます。これらにより、営業活動によるキャッシュ・フローは、プラス63億9,800万円となりました。

投資活動によるキャッシュ・フローでは、主に自社物件の建設など、有形固定資産を取得したことで、マイナス19億4,500万円でございます。

財務活動によるキャッシュ・フローでは、配当金の支払いなどでマイナス30億6,300万円となりました。これらにより、現金および預金の残高は、前期末より13億8,900万円増加し、456億900万円となりました。

加盟店貸勘定につきましては、1店舗当たりの在庫が前期末より売価ベースで212万円増加したことと、対象店舗数が前期末より66店舗増の777店舗となったことから、28億7,400万円増加いたしました。

商品では、店舗在庫はFC店同様個店在庫が増加いたしました。しかし、直営店の数が前期末より62店舗減少したことで10億1,800万円減少となり、流通センター在庫では41億6,600万円増加いたしました。

海外からの未着商品は10億1,200万円の増加となっております。ショッピングセンター店舗の在庫が4,500万円増加、ショッピングセンター倉庫の在庫が7億2,300万円増加、オンラインストア在庫が3億4,300万円増加、直販部の在庫が1,700万円減少しております。商品は、合計で52億7700万円増加いたしました。

次に、固定資産は226億5,200万円で、前期末と比べて10億6,600万円増加いたしました。固定資産の内訳では、有形固定資産が164億3,600万円で、前期末より12億4,400万円、無形固定資産は3億4,600万円で、前期末より7,900万円が、それぞれ増加いたしました。その他投資の資産は58億6,900万円で、前期末より2億5,700万円減少いたしました。

有形固定資産の増加は、新規出店とスクラップアンドビルドで合計28店舗を出店したうち、自社で建設した店舗が22店舗あったことなどで、建物など有形固定資産勘定に21億1,600万円計上いたしました。一方、減価償却費8億3,200万円、減損損失および固定資産除却損の約4,000万円の計上などで、合計12億4,400万円の増加となりました。

次に、無形固定資産では、主にPOSレジ関係のソフトウェアの取得により増加いたしております。その他投資の資産では、差入保証金が建設協力金の返済を受けたことで、2億5,700万円減少いたしております。

続きまして、負債の部の説明に入ります。当期の負債合計は190億6,700円で、前期末より28億1,000万円増加いたしました。負債の内訳では、流動負債が160億5,400万円で、前期末より27億7,300万円増加し、固定負債は30億1,200万円で、前期末より3,700万円増加いたしました。

流動負債の増加した主な科目は、その他に含まれる未払金で20億8,800万円、未払法人税等で8億

6,400万円の増加でございます。減少した科目は、買掛金加盟店解禁で3億8,700万円減少いたしました。固定負債は主に自社物件の建設により、資産除去債務が増加しております。

一方で、店舗建物に関するリース債務が減少したことで、プラスマイナスで3,700万円の増加となりました。純資産の部では、とくに説明を必要とする科目がないため、省略させていただきます。

以上で私からの説明を終わります。ご清聴ありがとうございました。

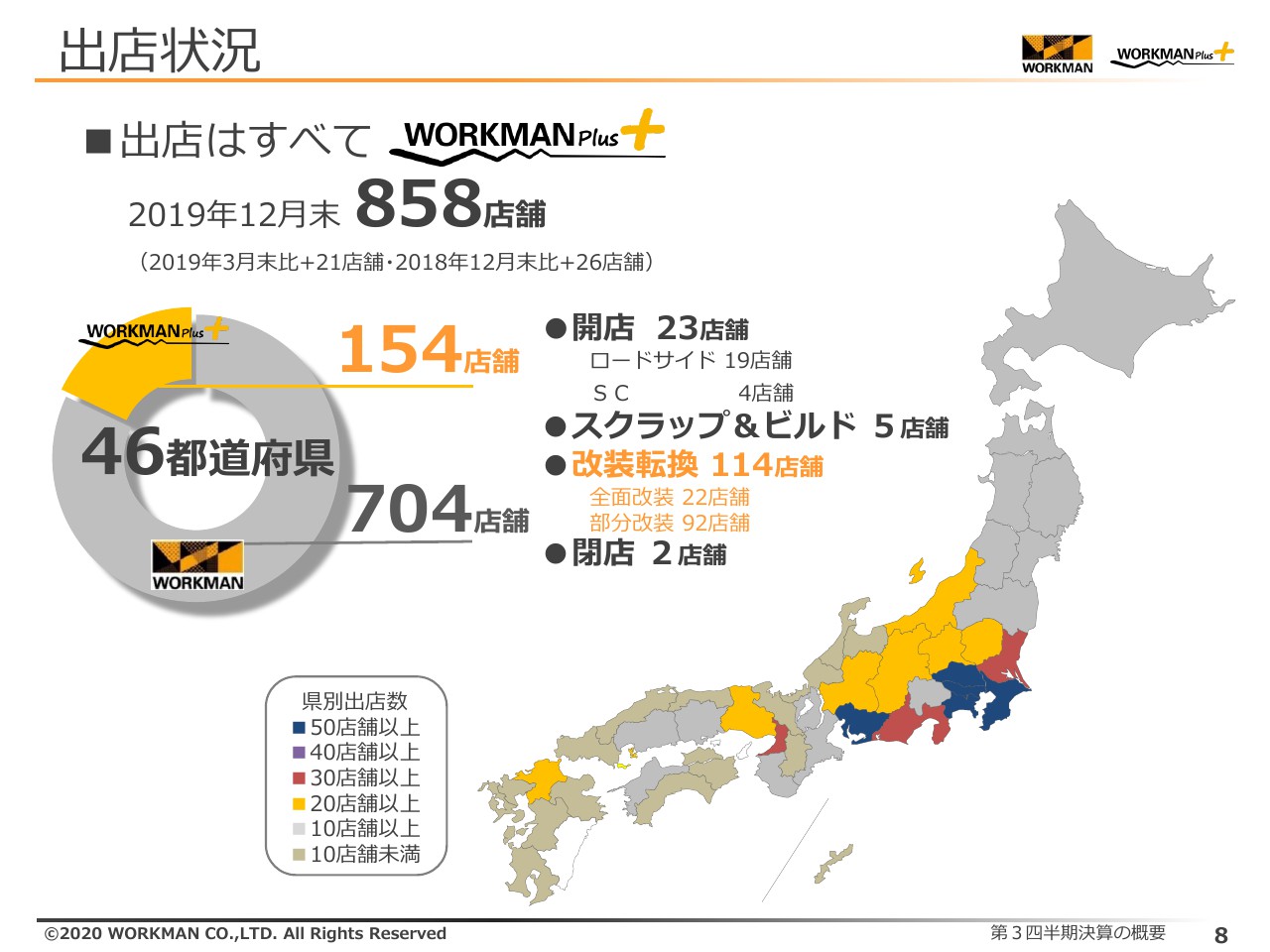

出店状況

小濱英之氏:ワークマンの小濱でございます。本日は弊社決算説明会にご出席いただきまして、誠にありがとうございます。それでは第3四半期までの概要についてご説明いたします。

はじめに、出展状況についてです。

(2019年)12月までの出店はすべてワークマンプラスとなっており、ロードサイドを19店舗、ショッピングセンターを4店舗、計23店舗を新規出店いたしました。また、スクラップアンドビルド5店舗を実施いたしました。

当第3四半期は、ワークマンプラスへの改装転換の加速度を高め、期初からの累計で全面改装22店舗、部分改装92店舗の、合計114店舗を改装いたしました。また、地主との契約満了による閉店を2店舗で行いました。12月末時点での店舗数は、ワークマンが704店舗、ワークマンプラスが154店舗で、合計858店舗となりました。

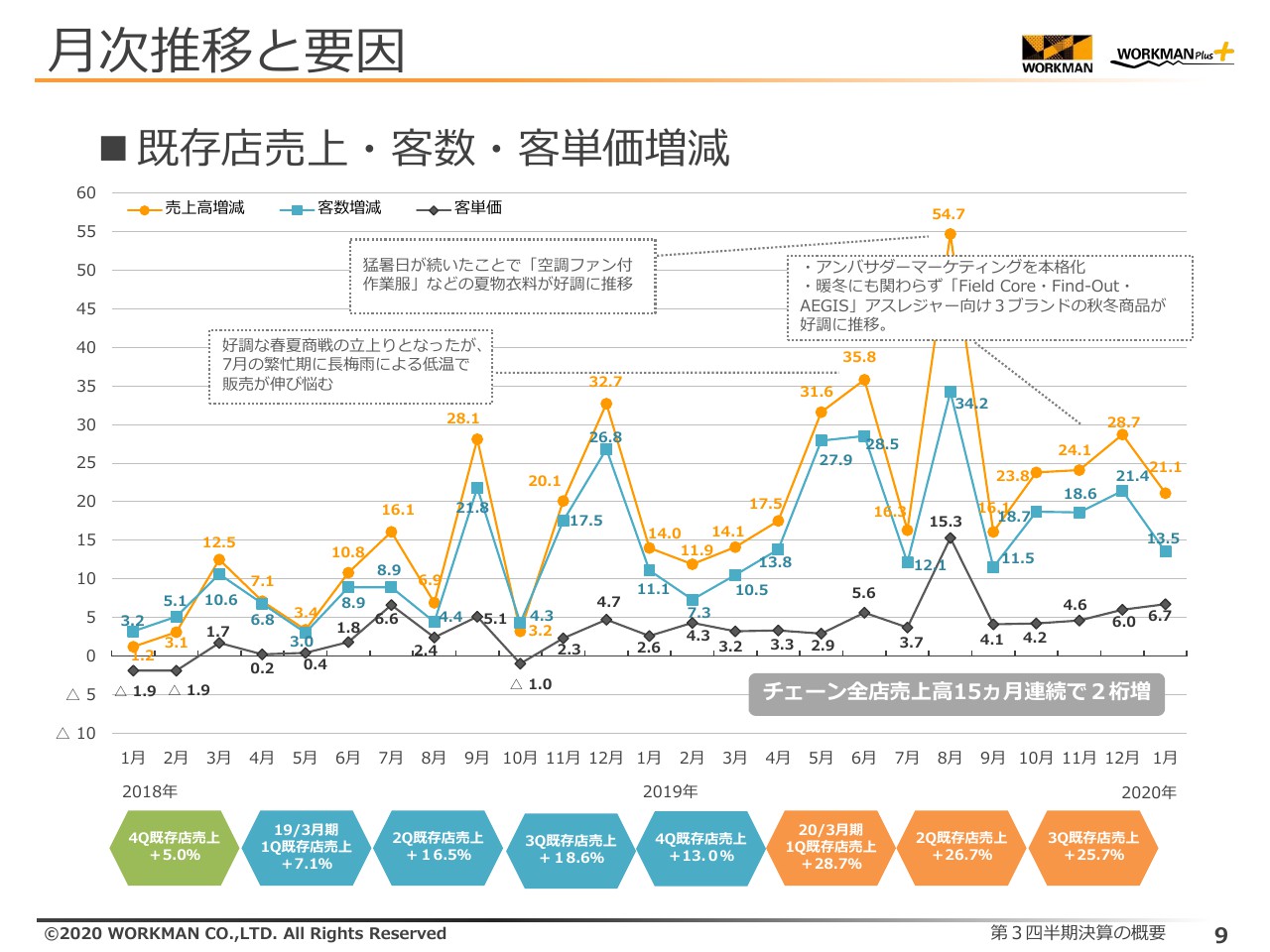

月次推移と要因

月次の推移についてご説明いたします。(2020年)1月までの実績は、15ヶ月連続して売上高2桁増を維持しており、好調に推移しております。

(2019年)4月から12月までの状況をご説明いたします。上期の春夏商戦は、7月の繁忙期に長梅雨の影響で猛暑関連商品の販売が伸び悩み、梅雨明け以降8月に猛暑日が続いたことで、空調ファン付き作業服を中心に夏物衣料品が高い伸びを示しました。

秋冬商戦につきましては、9月に過酷ファッションショーを開催したことで、多くのメディアに取り上げられ、順調なすべり出しとなりました。10月からはアンバサダー・マーケティングを本格化し、各分野の専門家との製品開発や、SNSでの情報発信力を強化したことで、潜在顧客の発掘を図りました。

これらの取り組みが評価され、「日経TRENDY」2019年ヒット商品ランキングで第1位に選出されるなど、高い話題性を保ちました。

メディア露出の高まりで、暖冬傾向にも関わらず「Field Core」「Find-Out」「AEGIS」の3ブランドの防寒衣料が売上を牽引し、当第3四半期会計期間では、既存店売上が前年同期比で25.7パーセント増と高い伸びになっております。

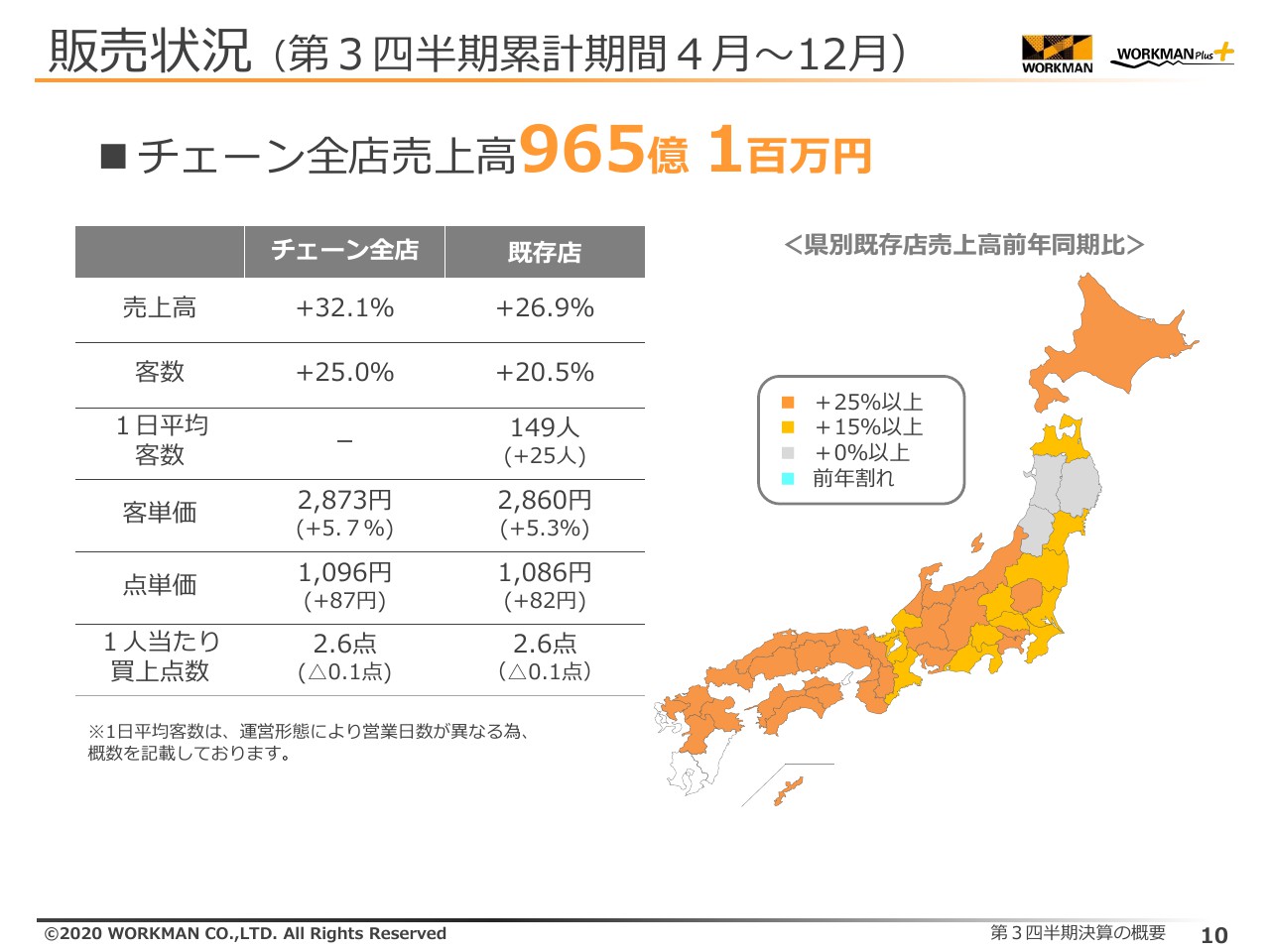

販売状況(第3四半期累計期間4月~12月)

第3四半期累計期間の販売状況について、ご説明いたします。チェーン全店の客数は、前年同期比25.0パーセント増となり、客単価は5.7パーセント増の2,873円、点単価は87円増加の1,096円となりました。

既存店では、客数が前年同期比20.5パーセント増で、1日当たり平均客数は25人増加の149人でございます。客単価は5.3パーセント増の2,860円、点単価は82円増加の1,086円となりました。1人当たり買上点数は、(チェーン全店、既存店)ともに0.1点減少の2.6点となっております。

手袋や靴下など、消耗品の販売比率が低下し、プライスラインが高い衣料品の販売比率が向上したことで、点単価が増加傾向になっております。地域別の売上高の伸び率は、すべての県で前年同期を上回る状況となっており、中でも出店が後発の北海道や西日本エリアが高い伸び率になっております。

また、売上高増加の要因は、改装転換やプロモーションにより、既存店が大幅に伸長したことで、埼玉や千葉、東京、神奈川、愛知など、人口が多いエリアの寄与度が高くなっており、客層の拡大が図れていると実感しております。

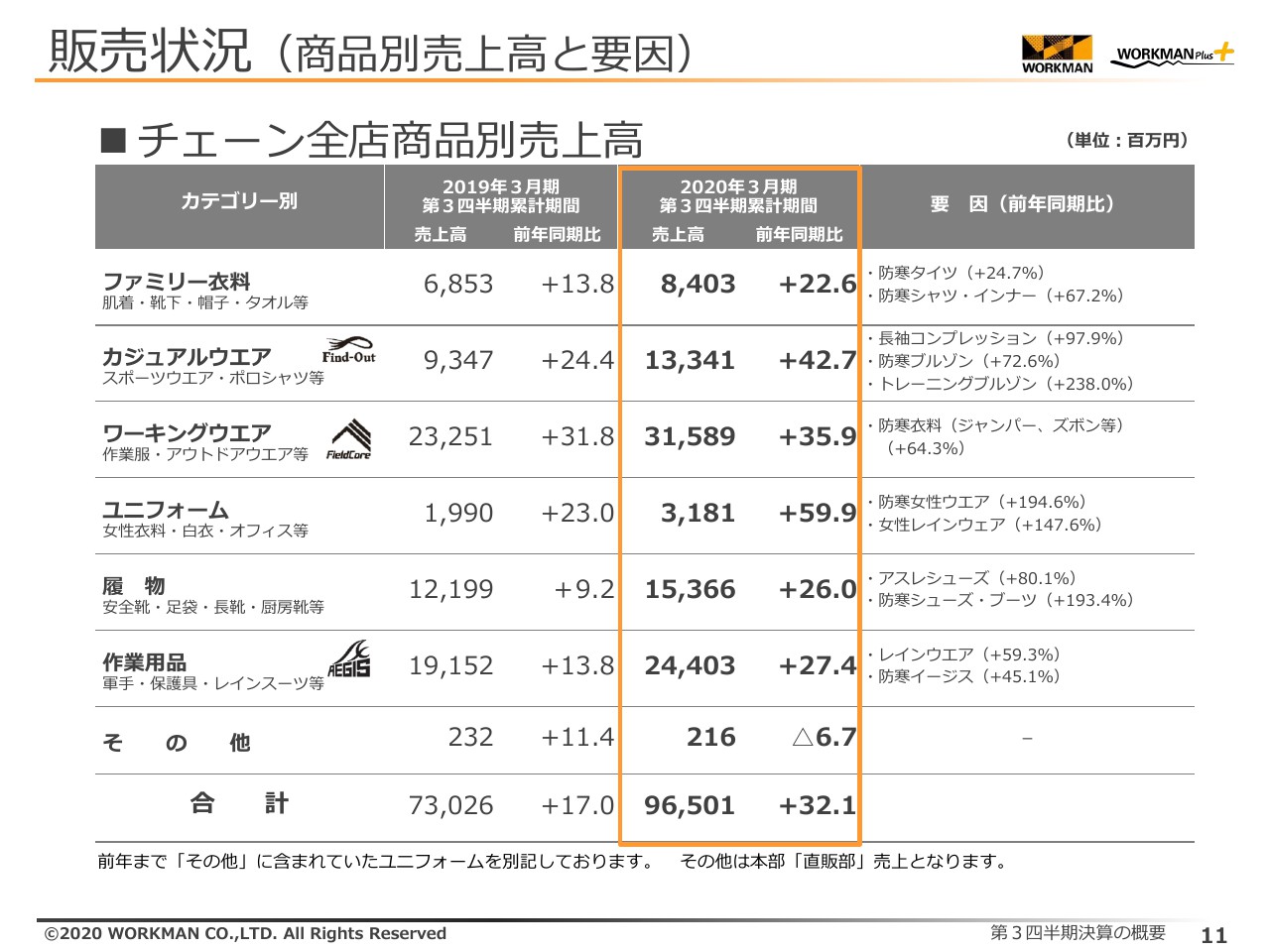

販売状況(商品別売上高と要因)

チェーン全店における商品別売上高と前年同期比です。ファミリー衣料は84億300万円で22.6パーセント増、カジュアルウェアは133億4,100万円で42.7パーセント増、ワーキングウエアは315億8,900万円で35.9パーセント増となりました。

ユニフォームは31億8,100万円で59.9パーセント増、履物は153億6,600万円で26.0パーセント増、作業用品は244億300万円で27.4パーセント増となりました。

すべてのカテゴリーにおいて前年同期比でプラスとなっており、とくにカジュアルウェア、ワーキングウエア、ユニフォームの衣料品が、高い伸び率で全体を押し上げております。

売上高に影響している商品群について、簡単にご説明いたします。(スライドの)要因欄をご覧ください。

ワーキングウエアの防寒衣料は、昨年のヒット商品をマイナーチェンジし、さらに機能性を高めたことや、豊富な在庫量を確保したことにより、販売数を大幅に伸ばしております。

新商品につきましても、温度調整可能な電熱ヒーターを搭載した「Wind Coreヒーターベスト」がヒットとなりました。屋外作業に限らずバイクやアウトドアなど、幅広い客層に支持を受け、売上高は前年同期比64.3パーセント増となりました。

ユニフォームの女性防寒衣料は、ワークマン女子がテレビや女性ファッション誌に度々取り上げられました。機能性ウエアの着こなしが紹介されるなど、ファッションとしての注目度が高まり、売上高は前年同期の約3倍と大幅に伸ばしております。

履物の防寒フットギアは、防水や保温、雪寒仕様などの機能性を強化し、ワークやアウトドア、タウンなど、さまざまなシーンで選べる品揃えを増やしました。それにより、売上高は前年同期の約3倍となりました。

ウエアから履物にいたるまで、トータルコーディネート可能なラインナップを強化したことで、新規顧客の獲得による売上増加へとつながっております。

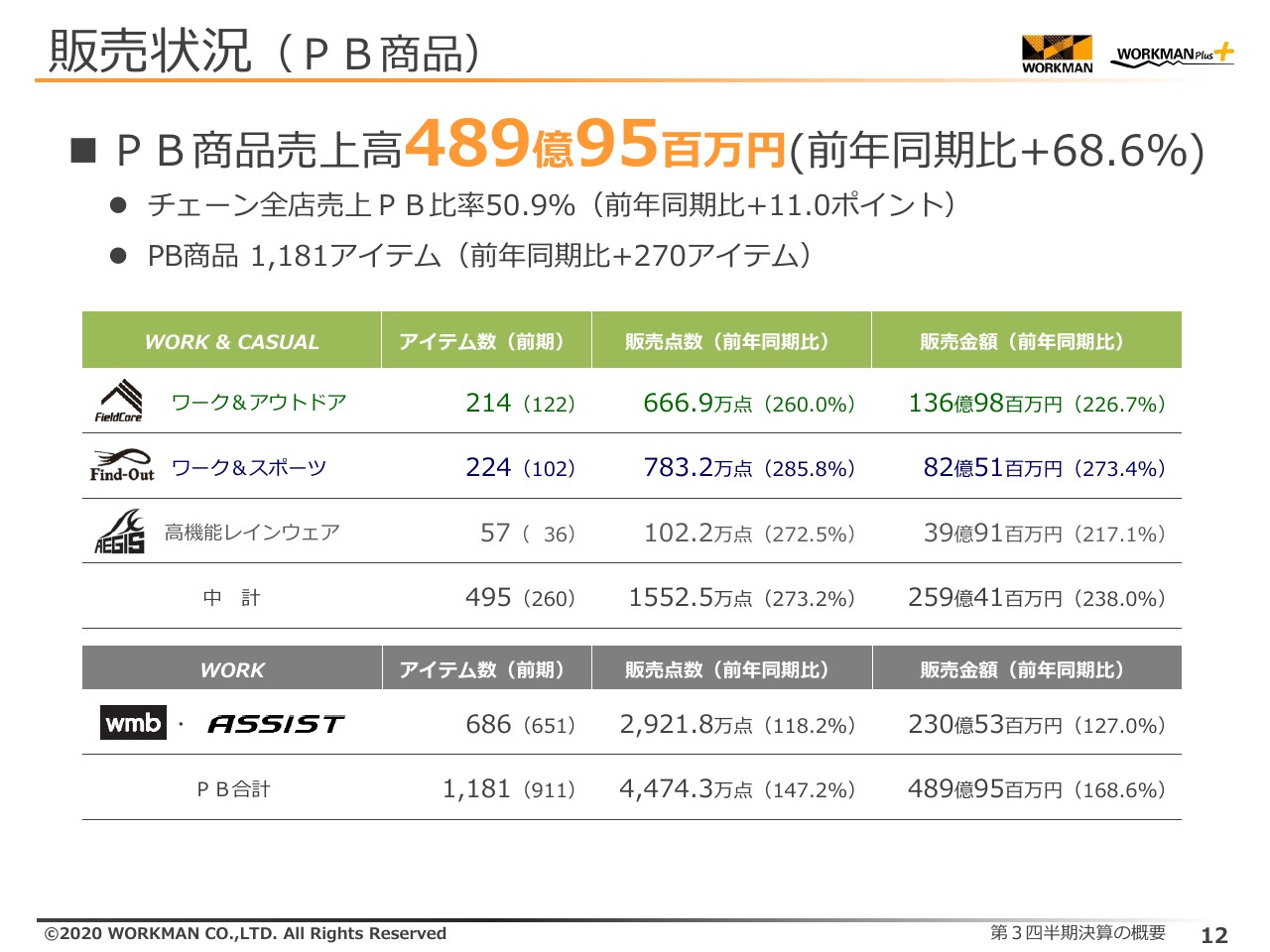

販売状況(PB商品)

PB商品販売状況について、ご説明いたします。PB商品のチェーン全店売上高は489億9,500万円で、前年同期比68.6パーセント増となりました。PB比率は50.9パーセントで、前年同期比で11ポイント上昇しております。

アイテム数は、新規に270アイテムを追加し、(2019年)12月末時点で1,181アイテムの展開となっております。客層拡大を目的とした「Field Core」「Find-Out」「AEGIS」のアスレジャー向け3ブランドの実績は、チェーン全店売上高ベースで259億4,100万円、前年同期比で238パーセントとなり、チェーン全店売上高の26.8パーセントを占めております。

機能性ウエアの需要の高まりと、ワークマンプラスへの改装転換を推進したことで、3ブランドの販売比率が高まっております。ワーキングPBブランドの「WORKMAN BEST」と「ASSIST」シリーズの実績は、チェーン全店売上高ベースで230億5,300万円、前年同期比で127パーセントとなっております。

こちらは作業服や作業手袋、セーフティシューズのPBブランドであり、プロの職人さんを中心に売上を伸ばしております。アスレジャーとプロ、それぞれのPB商品が販売数を伸ばしており、他社との差別化が図れたことによる競合優位性を保っております。

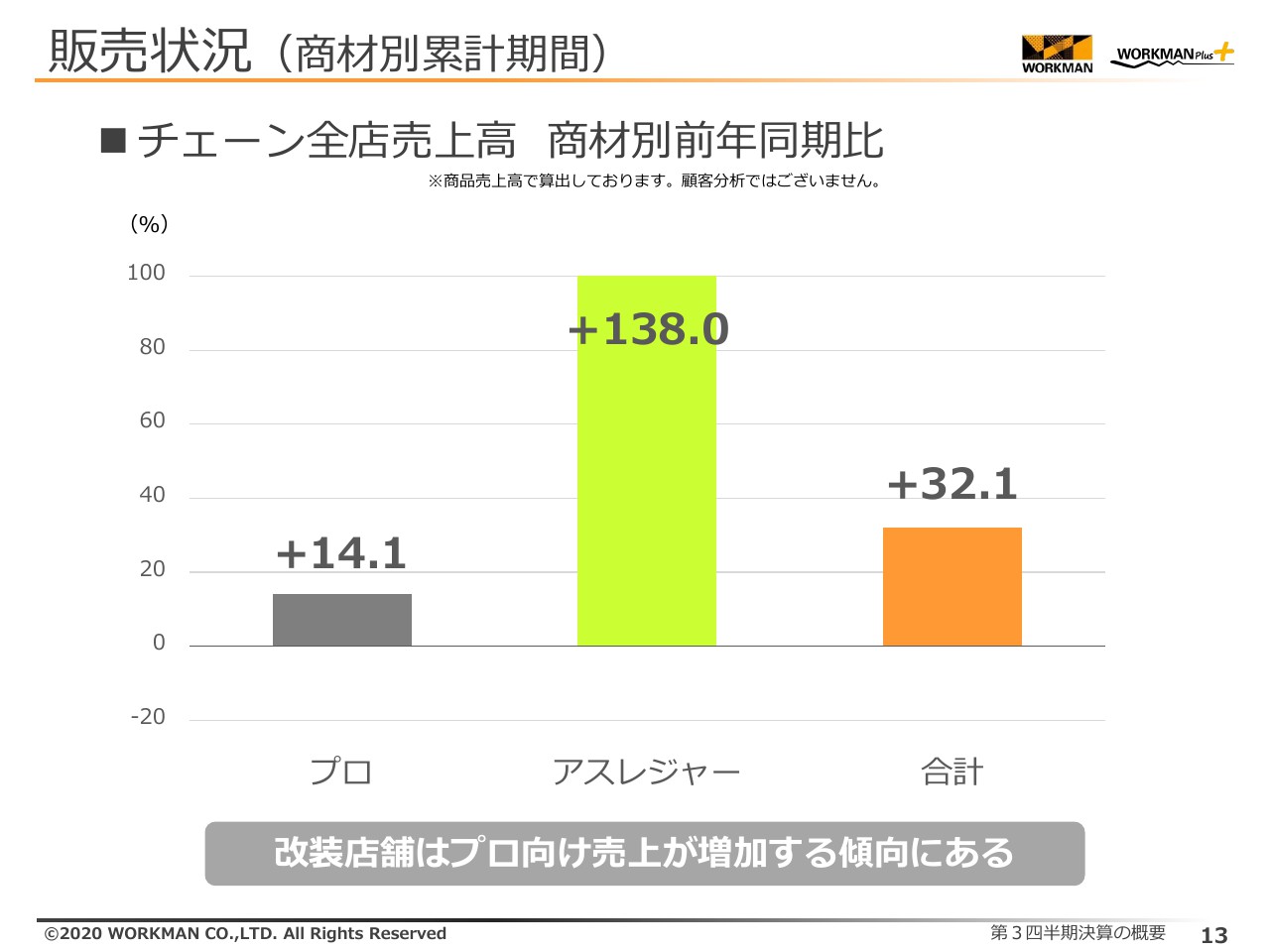

販売状況(商材別累計期間)

NB商品を含めた商材別の販売状況について、ご説明いたします。

第3四半期累計期間でのプロ向け商材の伸び率は、前年同期比14.1パーセント増となっております。当社は、顧客分析は行っておらず、主にプロの職人さんにご購入いただいている商品群の伸び率で分析を行っております。

「Field Core」「Find-Out」「AEGIS」のアスレジャー向けブランドの注目度が高く、売上高も3ブランドを中心に伸ばしております。しかし、ワーキングの分野においても、(3ブランドと)伸び率は見劣りするものの、着実に売上高を伸ばしております。

また、ワークマンプラスへ改装した店舗は、園芸用の手袋や、防災用としてヘルメットなどをご購入いただく一般のお客さまが増え、プロ向け商材の販売が伸びる傾向がございます。「WORKMAN BEST」や「ASSIST」シリーズのプロ向けPBブランドによって、価格や品質面で他社との差別化を図るとともに、高品質のNB商品を品揃えしていることが、プロ商材売上の増加要因となります。

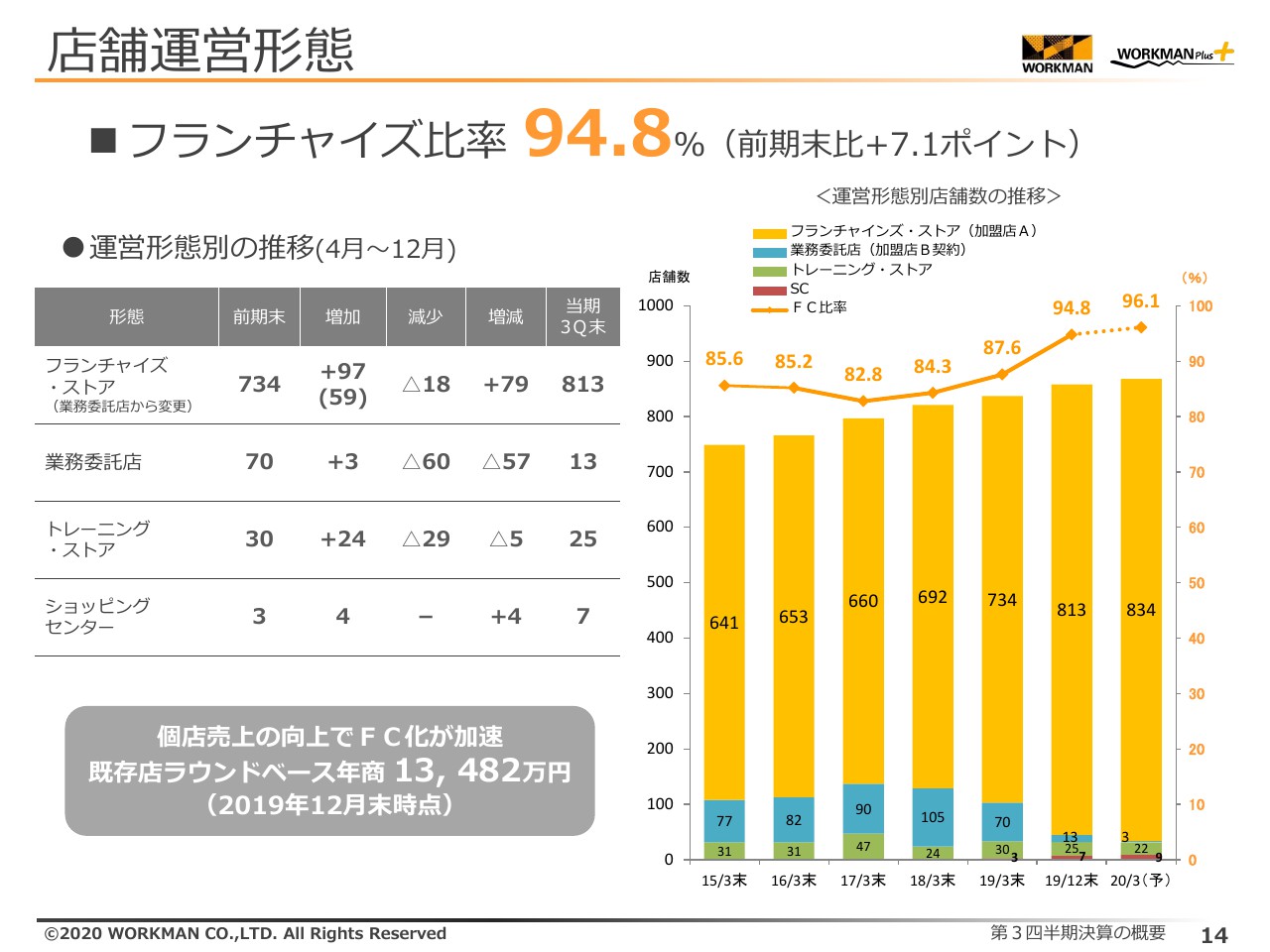

店舗運営形態

店舗運営形態の状況は、フランチャイズ・ストアは813店舗、直営店は45店舗となりました。その内訳は業務委託店舗が13店舗、トレーニング・ストアが25店舗、ショッピングセンターが7店舗となっております。

(2019年)12月末時点での既存店ラウンドベースの平均年商は1億3,482万円で、個店売上の向上に伴い、業務委託店からフランチャイズ・ストアへの契約変更が順調に進んでおります。フランチャイズ・ストアは前期末より79店舗増加し、フランチャイズ・ストア比率はプラス7.1ポイントで、過去最高水準の94.8パーセントとなりました。

また、加盟店契約の更新率は約97パーセントと、高い水準を維持しており、858店舗中826店舗で、運営を加盟者にお任せしている状況です。これらにより、2020年3月末時点での運営形態別店舗数は、フランチャイズ・ストアが834店舗、業務委託店舗が3店舗、トレーニング・ストアが22店舗、ショッピングセンターが9店舗で、フランチャイズ比率は96.1パーセントになる予定です。

事業リスク①

ここからは事業リスクについて、ご説明いたします。まず、競合環境についてです。

アスレジャー需要の高まりで、業界の垣根を超えて機能性ウエアへの参入が相次いでおります。当社はアスレジャー市場において、高機能、低価格の空白区へ進出し、シェアを広げておりました。しかし、カジュアル専門店やホームセンター、作業服専門店が参入してきたことで、小売りでの競合関係が生じております。

また、ワーキングウエアメーカーでは、カジュアルデザインの作業服を強化しており、作業服専門店やホームセンターへの卸売りだけでなく、ECでの販売も積極的に行っております。スポーツメーカーは、セーフティシューズや空調服などのワーキングウエアを手がけ、本格的にワーキング市場へ参入してきている状況です。

当社としましては、競合他社の参入で、アスレジャーや機能性ウエアの市場拡大を歓迎するとともに、より一層コストパフォーマンスを重視した商品開発に取り組み、差別化による優位性を保っていく方針でございます。

事業リスク②

客数増加に伴う店舗運営課題について、ご説明いたします。

持続的成長を実現するために、現状の店舗運営について(スライドの)4つの課題があり、フランチャイズ・パッケージの見直しが急務となっております。

1点目は、駐車場台数の不足でございます。ワークマンプラスの開業以降、一般のお客さまの来店が増加しております。プロの職人さんは目的買いのため、滞在時間が短いという特徴がございます。しかし、一般のお客さまは、当店を初めてご利用いただく方が多く、店内をじっくりご覧いただいてからご購入いただいております。

平日につきましては、顧客層で来店時間帯が異なるため問題にはなりませんが、週末や祝日など混み合う時間帯は、駐車にお時間を頂戴するケースが増えております。対応といたしまして、本部主導で臨時駐車場の確保や、交通誘導員の手配を行い、駐車場不足による問題の緩和に取り組んでまいります。

2点目は、店舗運営の人員不足です。こちらも来客数の増加により、売り場の乱れや接客対応などで、お客さまからさまざまなご意見を頂戴しております。もともとは作業服、作業用品の専門店であり、人員につきましても、少数で運営可能なビジネスモデルとなっておりました。

加盟店の中には、いままでの認識を払拭できない方もおり、本部としましてはスタッフを増やしていただくようお願いしております。

加盟店に対しての支援策は、スタッフ募集を各加盟店に委ねている状況でありました。しかし、当社ホームページでも各店舗の求人を掲載することで、採用を促進していきます。また、現在検討中ではございますが、採用に応じた顕彰制度を設け、積極的な採用を推進したいと考えております。

3点目は、商品やアイテム数の過多になります。3ブランドを中心にアイテム数を増やした結果、現在の店頭アイテム数は約1,700アイテムとなっております。アイテム数が増えることで、1品当たりの陳列量の減少に伴う欠品の発生や、売場管理の複雑化などの問題が生じております。必要アイテムの絞り込みや類似アイテムを抑制することで、売場管理の効率化と売上拡大に努めてまいります。

4点目は、店舗オペレーションの見直しになります。加盟店には、接客など販売に専念していただくため、発注がワンタッチで可能な需要予測発注システムの積極導入や、陳列方法の見直しを進めております。以上、店舗運営に関する課題と、現時点での対応策となります。

ワークマンプラスの開業により、当社では第二創業期と位置づけております。新基準を策定し、加盟店のサポート体制を強化することで、持続的な成長を目指してまいります。

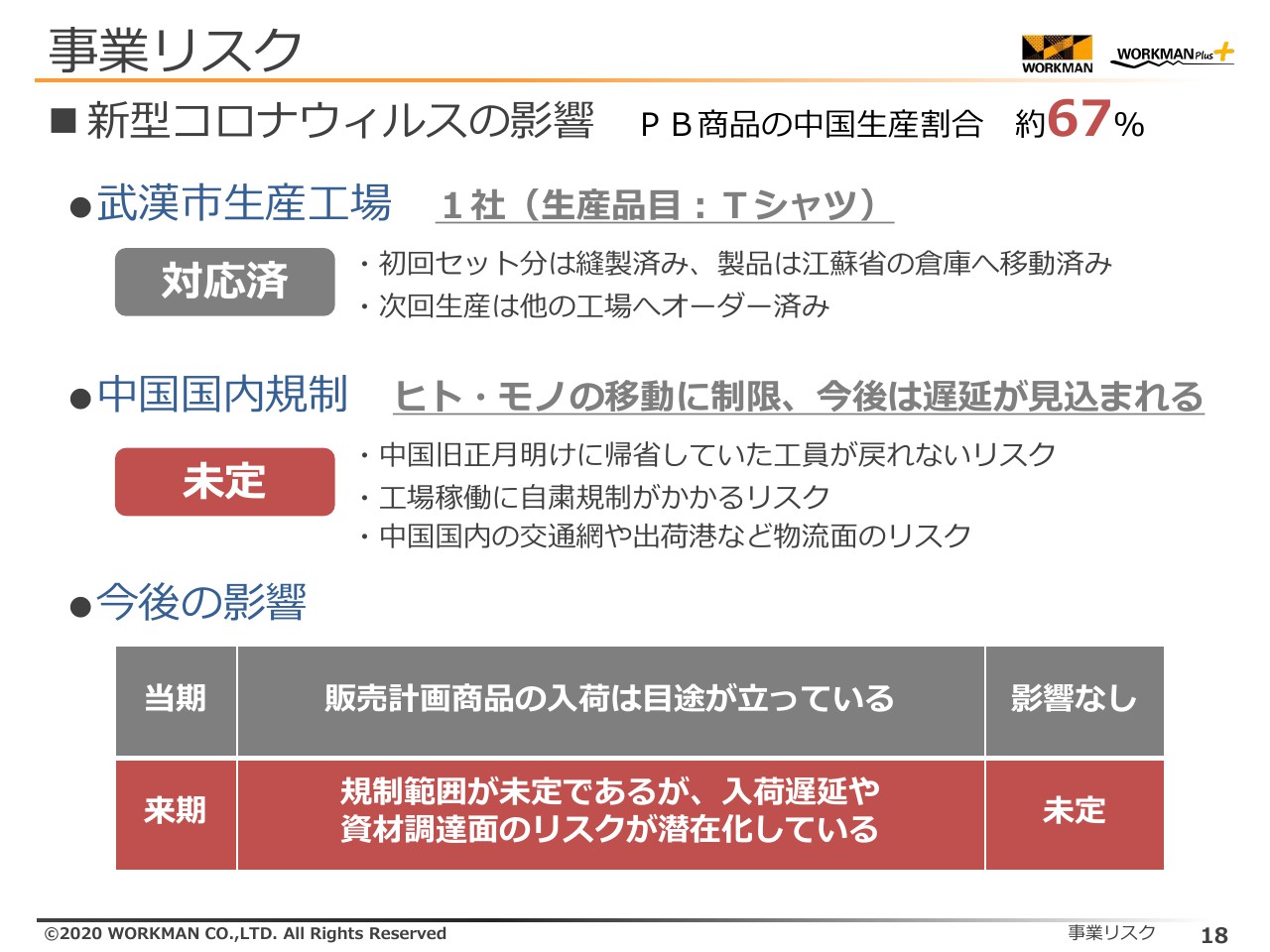

事業リスク③

新型コロナウイルスの発生に伴う影響について、ご説明いたします。中国では旧正月の長期休暇中であり、全容の確認が取れておらず、現時点で把握している情報のみのご報告となります。

PB 商品に占める中国での生産比率は約67パーセントでございます。そのうち(新型コロナウイルスの)発生地である湖北省武漢市での生産工場は1社で、Tシャツの縫製を行っておりました。初回導入分の縫製が完了しており、製品につきましては江蘇省の倉庫へ移動しております。

また、次回生産分につきましては、他の工場へオーダーを出す予定となっております。この先、中国国内の規制強化によって、ヒトやモノの移動に制限がかかることが見込まれており、現時点では不確定要素となっております。

スライドに今後想定されるリスクを挙げておりますので、ご確認ください。今後の影響として、当事業年度中に販売予定の商品につきましては、すでに国内に入荷、もしくは入荷の目処が立っており、影響はございません。

来期以降につきましては、規制の範囲が現状未定ではありますが、入荷遅延や資材調達面でのリスクが潜在化しており、影響がおよぶことが想定されます。旧正月明け以降、全容把握を行う予定であり、今後の営業に関して多大な影響を及ぼす事態になる場合は、あらためてリリースいたします。

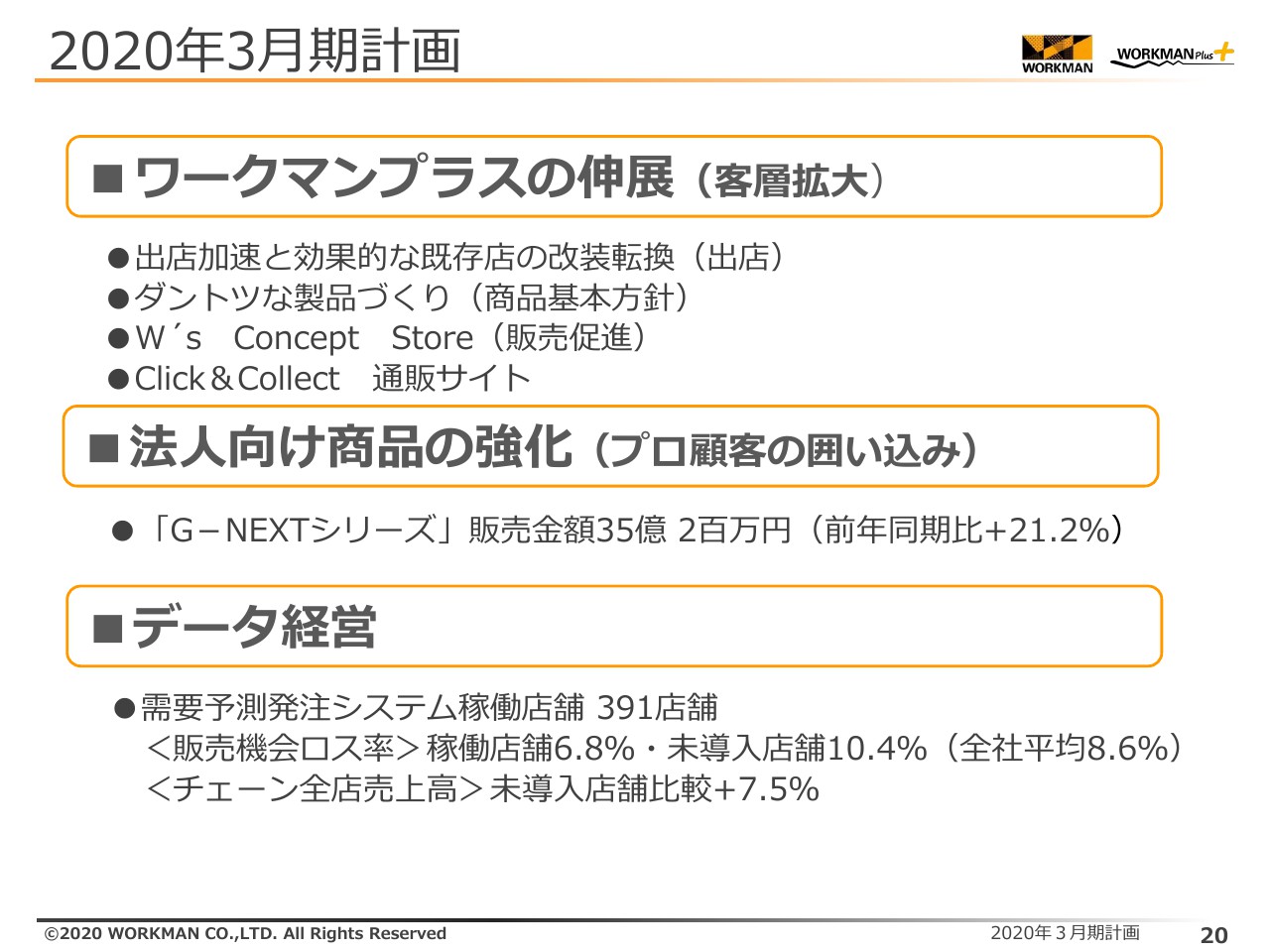

2020年3月期計画①

2020年3月期の計画について、主な取り組み内容をご説明いたします。

当期はワークマンプラスの進展による客層拡大、法人向け商品の強化によるプロ顧客の囲い込み、データ経営の3点をテーマとして取り組んでおります。法人向け商品強化とデータ経営につきましては、実績のご報告のみとさせていただきます。

法人向け商品の強化では、ネット販売との競合対策や、法人営業強化によるプロ顧客の囲い込みを目的として開発され低価格ワーキングウエア、「G‐NEXT」シリーズの第3四半期累計の販売実績が35億200万円で、前年同期比21.2パーセント増となっております。

次に、データ経営の重点テーマである需要予測発注システムの(2019年)12月末時点での稼働店舗は、391店舗になっております。販売機会ロス率は、稼働店舗が6.8パーセントであるのに対して、未導入店舗は10.4パーセントであり、売上高の伸び率も(未導入店舗に比べ)約7.5パーセント高い数値になっております。

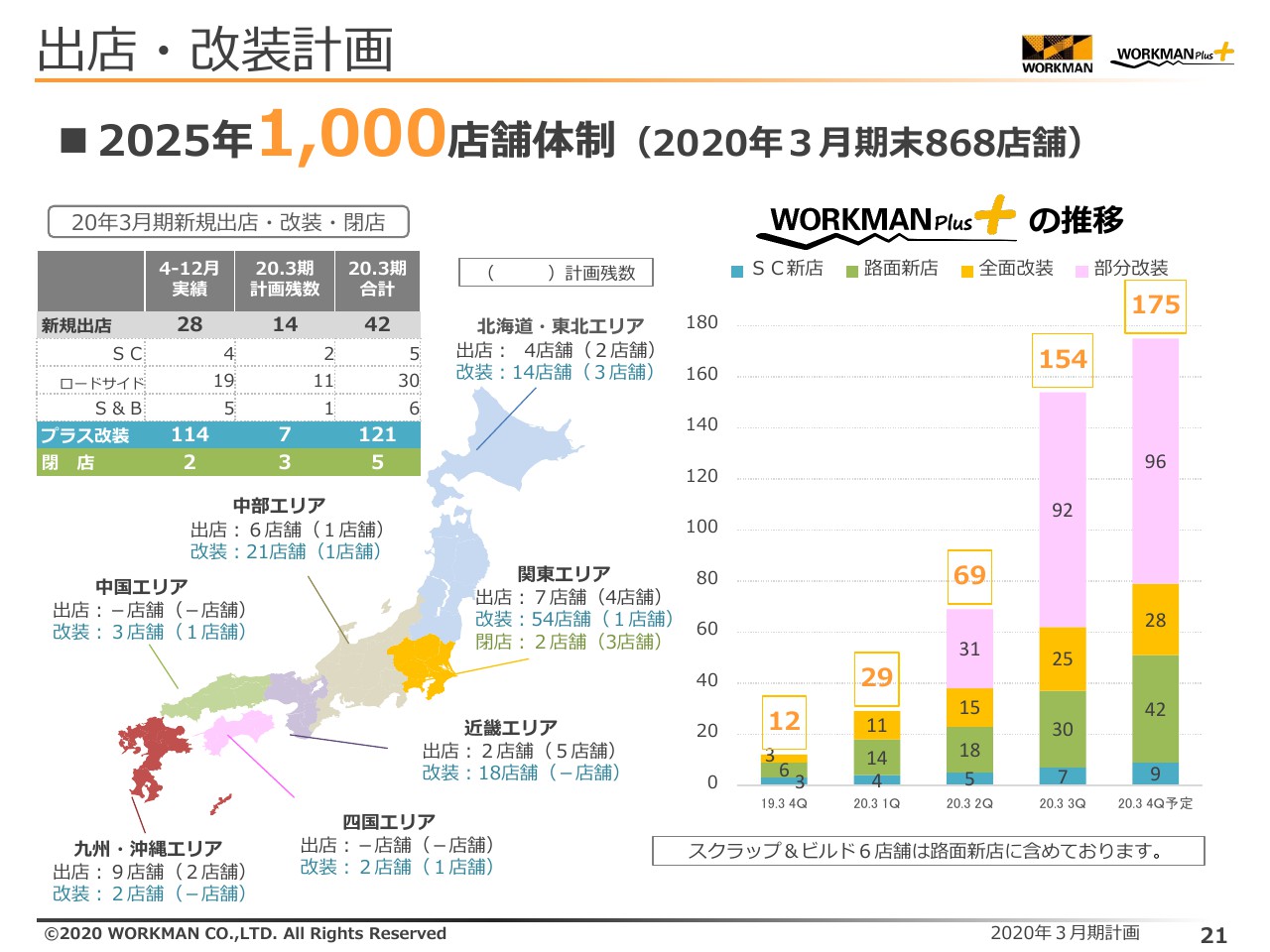

出店・改装計画

ここからは、ワークマンプラスの展開と客層拡大について、ご説明いたします。

はじめに出店計画についてです。第4四半期会計期間も新規出店はすべてワークマンプラスで、ロードサイドが11店舗、ショッピングセンターが2店舗、スクラップアンドビルドが1店舗、合計14店舗を新規出店する予定です。

ワークマンプラスへの改装を7店舗、契約満了による閉店を3店舗行い、2020年3月末の店舗数は868店舗を計画しております。なお、期末時点でのワークマンプラス店舗は、ショッピングセンターの新店が9店舗、ロードサイドの新店が42店舗、全面改装が28店舗、部分改装が96店舗で、合計175店舗になる予定です。

全面改装店舗は、依然として売上高が前年同期比で約2倍の高水準で推移しており、来期以降の改装も、効果的な店舗に的を絞って実施していく方針であります。この出店ペースを維持し、2025年1,000店舗体制の構築を目指してまいります。

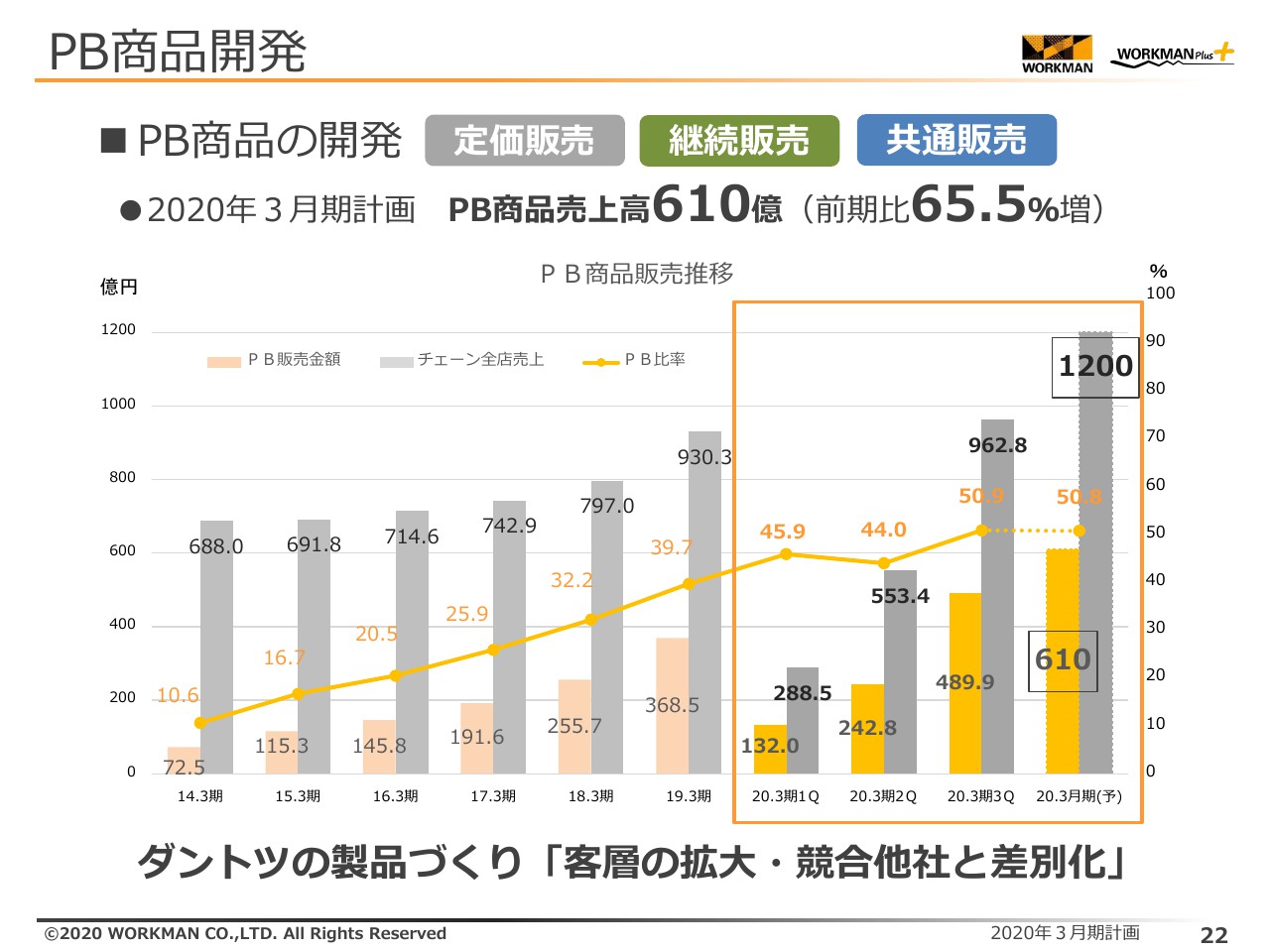

PB商品開発

PB商品の開発について、ご説明いたします。2020年3月期通期でのPB商品の売上高計画は610億円、前期比65.5パーセント増を見込んでおります。

商品開発の基本方針は、セールなどの値引き販売はしない定価販売、色や柄、仕様などのマイナーチェンジを行いながらの継続販売、プロと一般の2つの顧客層で売り切る共通販売が基本となります。

前第4四半期会計期間は、3ブランドの防寒衣料を中心に大規模な欠品が発生しておりました。当期につきましては、前期のヒット商品を晩期までしっかり販売できる在庫量を確保しております。

在庫リスクはございますが、基本方針である継続販売で来期も販売が可能であり、昨年欠品でご迷惑をおかけしていることも踏まえ、お客さまに安定供給することが望ましいと判断しております。

販売促進

(2020年)3月19日に埼玉県さいたま市のさいたま佐知川店を「W’ s Concept Store」としてリニューアルオープンいたします。現在、ロードサイドのワークマンプラスは、プロと一般の2つの顧客層が時間帯をわけて来店いただいております。

この特性を生かして、時間帯で店舗の看板や店内の雰囲気が変化する、さまざまな仕掛けを施した店舗をオープンいたします。同じ製品でも見せ方を変えることで、ワークやアウトドアといった別用途の製品に見え、より多くのお客さまが、ご自身の購入対象商品に映るような演出を仕掛けてまいります。

このパフォーマンスにより、既存のワークマンとワークマンプラスは、100パーセント同じ商品を取り扱っていることをより認知していただき、ワークマン既存店への送客を推進してまいります。

また、効果測定を行い、今後の新店や改装店舗へ水平展開していく予定であります。こちらの店舗(さいたま佐知川店)では、3月17日と18日にマスコミ、インフルエンサー向け「2020年春夏新製品発表会」を開催する予定となっております。

女性衣料の充実やユニセックス商品の強化、ワークマン初となるサスティナブルデニムなど、この春夏に自信を持ってご提案する新商品が多数登場いたします。詳細につきましては、2月6日のリリースをご確認いただけたらと思います。

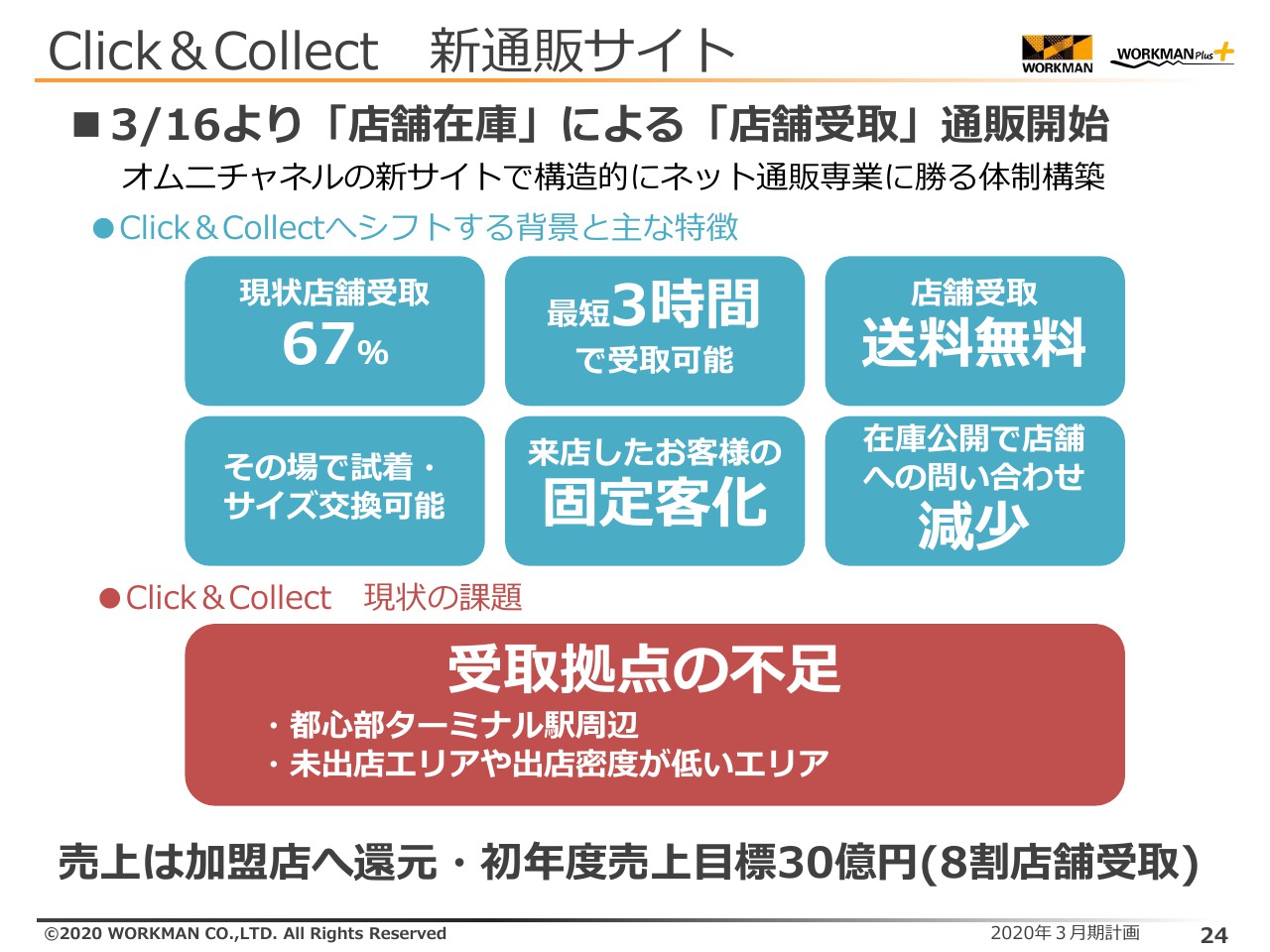

Click&Collect 新通販サイト

(2020年)3月16日に、店舗在庫による店舗受取型通販「Click&Collect」の新サイトをオープンし、構造的にネット通販専業に勝る体制を構築いたします。今後はオムニチャネルへシフトするため、ユーザー直送のみで対応している楽天でのネット販売を2月末で終了いたします。

「Click&Collect」を簡単にご説明いたします。ネットにて店舗在庫を公開し、ご注文に合わせて店頭在庫のお取り置きを行います。最短3時間で商品の受け取りが可能となります。店頭在庫がない場合は、送料無料にてご指定の店舗で受け取りができるサービスとなっております。

オムニチャネルに重点を置く理由は、現状、ネット販売の約67パーセントの方が店舗受け取りを選択しているためです。また、ネット通販大手に負けないために、全国展開の店舗網を生かすことで、配送コストの抑制とお届け時間の短縮を図り、優位性を保つ体制構築が必要であると判断したからであります。

店舗受け取りのメリットは、最短3時間で受け取りが可能であることや、試着やサイズ交換がその場でできる点、お客さまのご都合に合わせて受け取れる点でございます。また、加盟店側のメリットは、一度ご来店いただいたお客さまは固定化しやすい点や、ネットにて店舗在庫を公開することで、電話問い合わせの減少による業務軽減、新たな客層の獲得、売上高は加盟店に還元される点でございます。

現状の課題としましては、受け取り拠点の不足が挙げられます。今後は都心部、ターミナル駅周辺の商業施設への出店を検討するとともに、未出店エリアや出店密度が低いエリアへの出店を強化し、早期解消に取り組んでまいります。

「Click&Collect」の新サイトは、初年度売上30億円、店舗受け取り8割以上を目標にしております。利便性の高い、新たな物販サイトの構築で、新規顧客の獲得と既存のお客さまの囲い込みを行い、売上向上を目指してまいります。

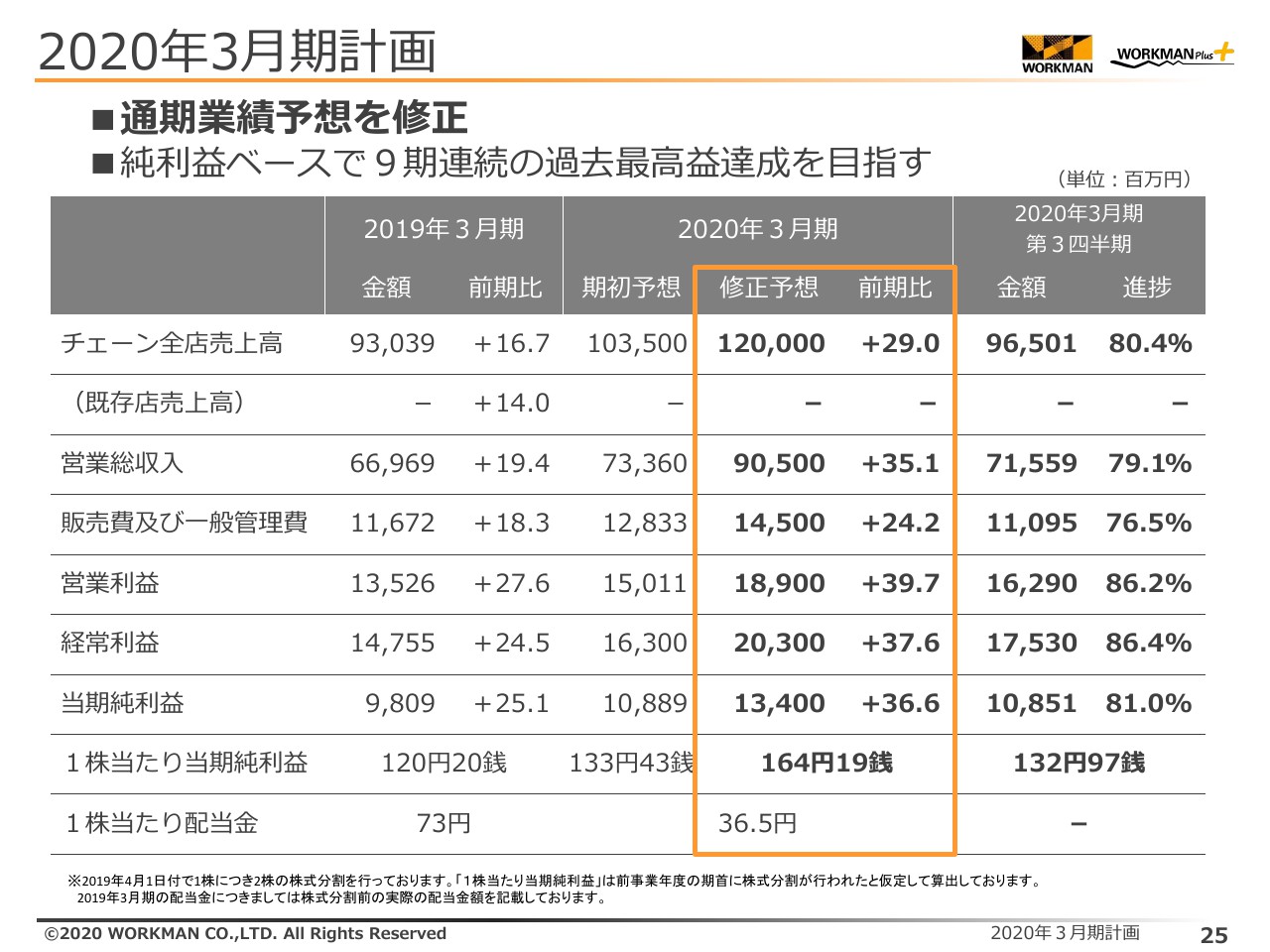

2020年3月期計画②

2020年3月期決算の進捗と見通しになります。第3四半期までの業績が好調に推移していることから、(2020年)2月4日に2020年3月期の通期業績予想を修正しております。

公表値は、チェーン全店売上高が1,200億円で、前期比29.0パーセント増、営業総収入が905億円で、前期比35.1パーセント増、営業利益が189億円で、前期比39.7パーセント増、経常利益が203億円で、前期比37.6パーセント増、当期純利益が134億円で、前期比36.6パーセント増です。1株当たり当期純利益は164円19銭で、1株当たりの配当金につきましては、当期純利益が確定し次第公表させていただくため、36円50銭で据え置いております。

2019年9月30日付をもって弊社取締役会長を辞任いたしました、土屋嘉男氏に対して、創業者功労金を贈呈する予定であります。金額が未確定であることから、当該影響につきましては、公表値に含めておりません。金額が確定し次第、適時開示にてお知らせする予定であります。

なお、本件につきましては、株主総会の承認を得ることを前提としております。これまでお伝えいたしました計画を、全社一丸となって取り組み、9期連続の過去最高益達成を目指してまいります。

以上で、私からの説明を終わります。ご清聴ありがとうございました。

スポンサードリンク