関連記事

GA technologies、上方修正後も計画どおり進捗 ストック粗利YoY+約80%、収益率改善基調を維持

GA technologies、上方修正後も計画どおり進捗 ストック粗利YoY+約80%、収益率改善基調を維持[写真拡大]

Our Ambition (私たちの志)

樋口龍氏(以下、樋口):お忙しいところ、お集まりいただきありがとうございます。代表取締役社長執行役員CEOの樋口です。2024年10月期第3四半期の決算説明を始めます。

当社グループが目指している「Our Ambition(私たちの志)」は、「テクノロジー×イノベーションで、人々に感動を生む世界のトップ企業を創る。」です。2013年から変わらず、グローバルカンパニーを目指しています。

私達が取り組む課題と提供価値

グループとして取り組んでいる事業についてご説明します。我々は社会課題が大きく、デジタルだけでは完結しにくい「リアル×テクノロジー」で解決できる領域を事業に選んでいます。

1つは不動産、もうひとつは昨年から始めたM&Aのマッチングサービスです。両事業とも、アナログで生産性が低いのが特徴です。またユーザー体験も未だに悪く、情報の非対称性もあります。

社会課題が大きく、課題として「アナログで低い生産性」「ユーザー体験の悪さ」「情報の非対称性」のある領域にビジネスチャンスを感じ、事業を展開してきました。

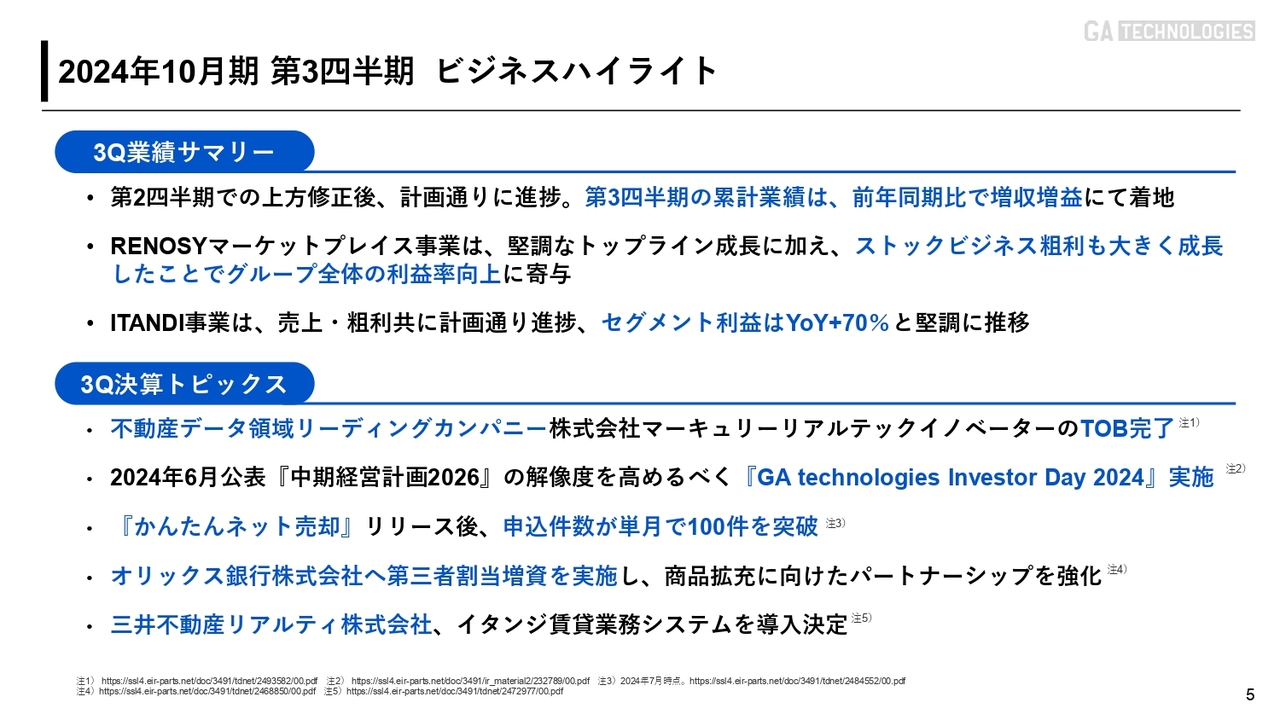

2024年10月期 第3四半期 ビジネスハイライト

第3四半期のサマリーを簡単にご説明します。業績については、第2四半期で上方修正し、計画どおり進捗しています。第3四半期の累計業績は、前年同期比で増収増益で着地しています。

RENOSYマーケットプレイスにおいても、堅調にトップラインの成長に加えてストックビジネスの粗利も大きく成長し、グループ全体の利益率の向上にも寄与しています。

ITANDIも、売上・粗利ともに計画どおり進捗しています。セグメント利益もYoYプラス70パーセントと、大きく成長できています。

第3四半期の決算トピックとしては、不動産データ領域リーディングカンパニーである、マーキュリーリアルテックイノベーター(以下、マーキュリー社)のTOBが完了しました。

また、2024年6月に、上場してから初めて中期経営計画を発表しました。こちらの解像度を高めるべく、初めて「GA technologies Investor Day 2024」を実施しました。

プロダクトにおいては、「かんたんネット売却」をリリース後、単月で100件の申し込みを突破しました。こちらはインターネットで顧客が簡単に売却できる、オンライン完結の売却サービスです。

また、オリックス銀行に対して第三者割当増資を実施しました。こちらは戦略的なパートナーシップになります。

ITANDIでは、不動産最大手の三井不動産リアルティ株式会社に、イタンジの賃貸業務システムの導入が決定しました。

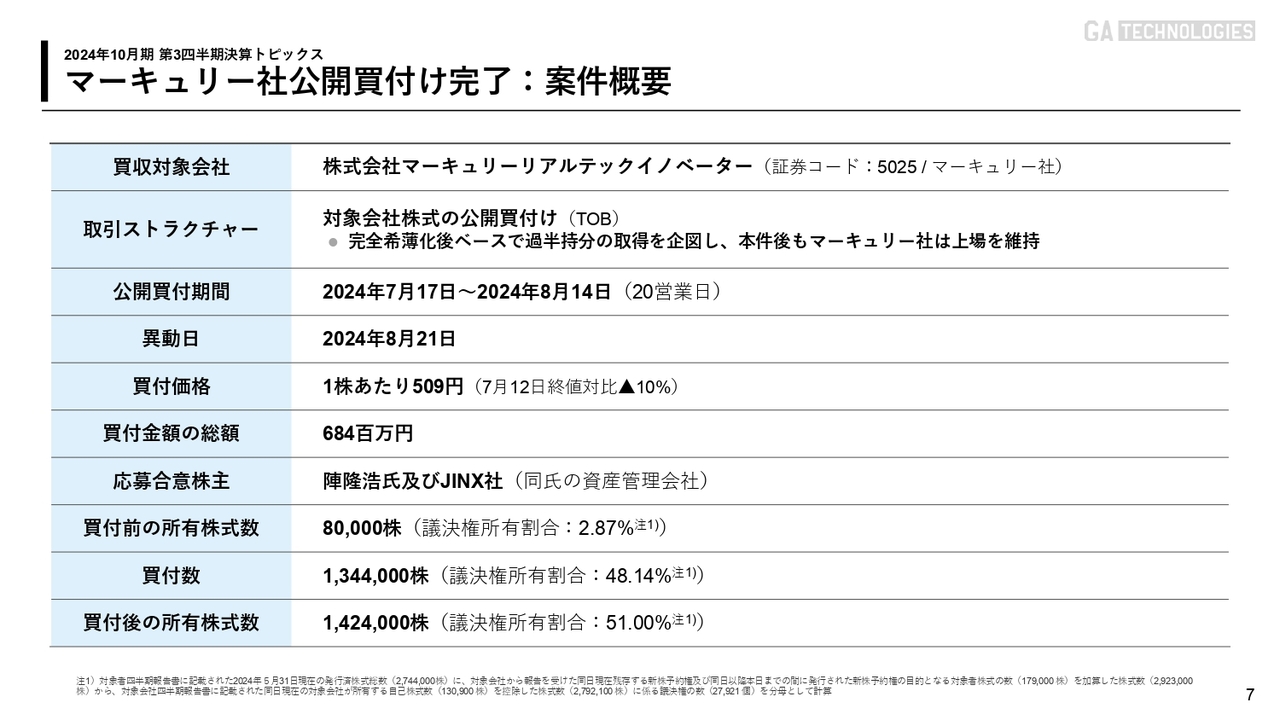

マーキュリー社公開買付け完了:案件概要

マーキュリー社は、7年間にわたりお声かけし、今回ようやくグループ入りしていただきました。私にとっても当社にとっても、事業成長していく上での悲願を達成しました。

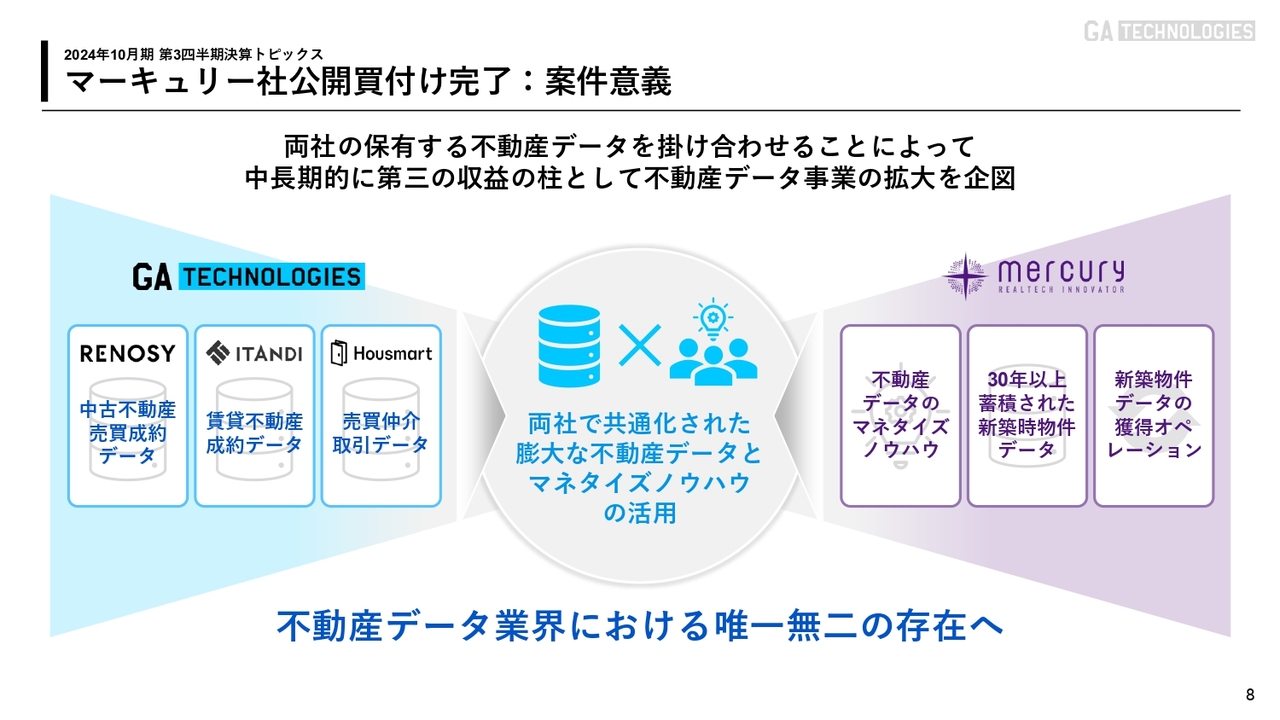

マーキュリー社公開買付け完了:案件意義

当社にはこれまで集めてきた不動産売買成約データや賃貸不動産成約データ、直近でHousmartのM&Aにより収集した売買仲介取引データがあります。日本の不動産業界には、国も含めて取引データを確保している団体はありません。そのような中、当社では2013年から取引データを集めてきました。

一般的にみなさまがイメージする不動産プラットフォームやメディアも、成約データは持っていません。物件の掲載のデータは持っていますが、その物件が実際にいくらで買われたり貸されたりしたかというデータは、国も含めて持っていません。

当社はSaaSのプロダクトやtoCの「RENOSYマーケットプレイス」を通して、成約データを集めてきました。不動産には顧客データや成約データも重要ですが、もう1つ重要なデータに不動産の建物データがあります。

マーキュリー社には、30年間の新築物件データやパンフレットが蓄積されています。パンフレットには「新築時にどのようなスペックで、どのような間取りで、どのような価格で売られていたか」という物件データがあります。

当社が新規で不動産テックとして行おうと思っても、30年前には戻れません。したがって、ぜひともマーキュリー社にグループ入りしていただきたいという思いがありました。当社が10年間蓄積してきた売買や賃貸の取引データと、マーキュリー社が30年間培ってきた物件データを掛け合わせることで、不動産領域で唯一無二のインフラ企業として地位を確立できます。

これは当社グループにとって、非常に大きな意義があり、投資家の方々にもぜひご理解いただきたいと考えています。

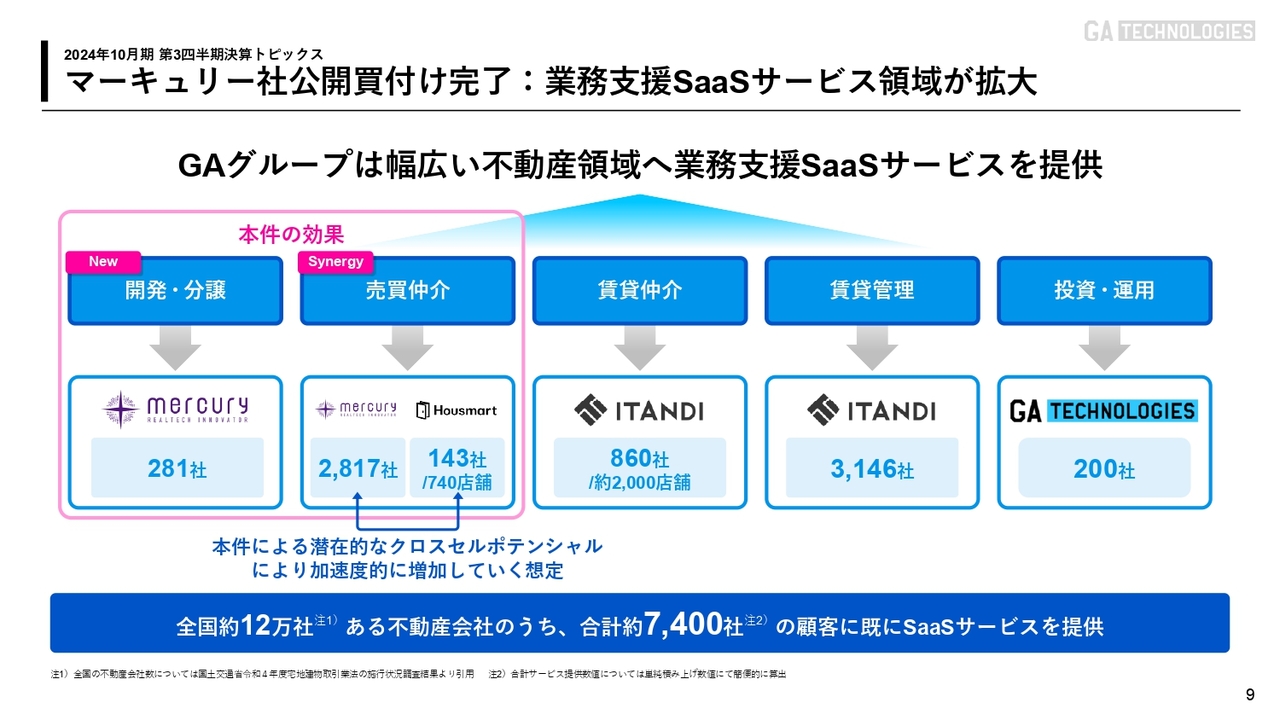

マーキュリー社公開買付け完了:業務支援SaaSサービス領域が拡大

国土交通省の発表によると、不動産会社は全国に約12万社あり、開発・分譲、売買仲介、賃貸仲介、賃貸管理、投資・運用の5つの領域にわかれています。

この中で当社は、開発・分譲と売買仲介を行っている企業に対して、SaaSプロダクトを提供できていませんでした。

新築のデベロッパーは日本に約300社あります。そのうち9割以上の281社がマーキュリー社のプロダクトを使っています。したがって、約12万社の不動産会社がある中で、約7,400社に当社のプロダクトが入っています。このようにすべての領域に対してプロダクトを提供しているのは、当社だけです。

マーキュリー社がグループ入りしたことによって、不動産テックの領域においては、当社が圧倒的にリードしていると考えています。

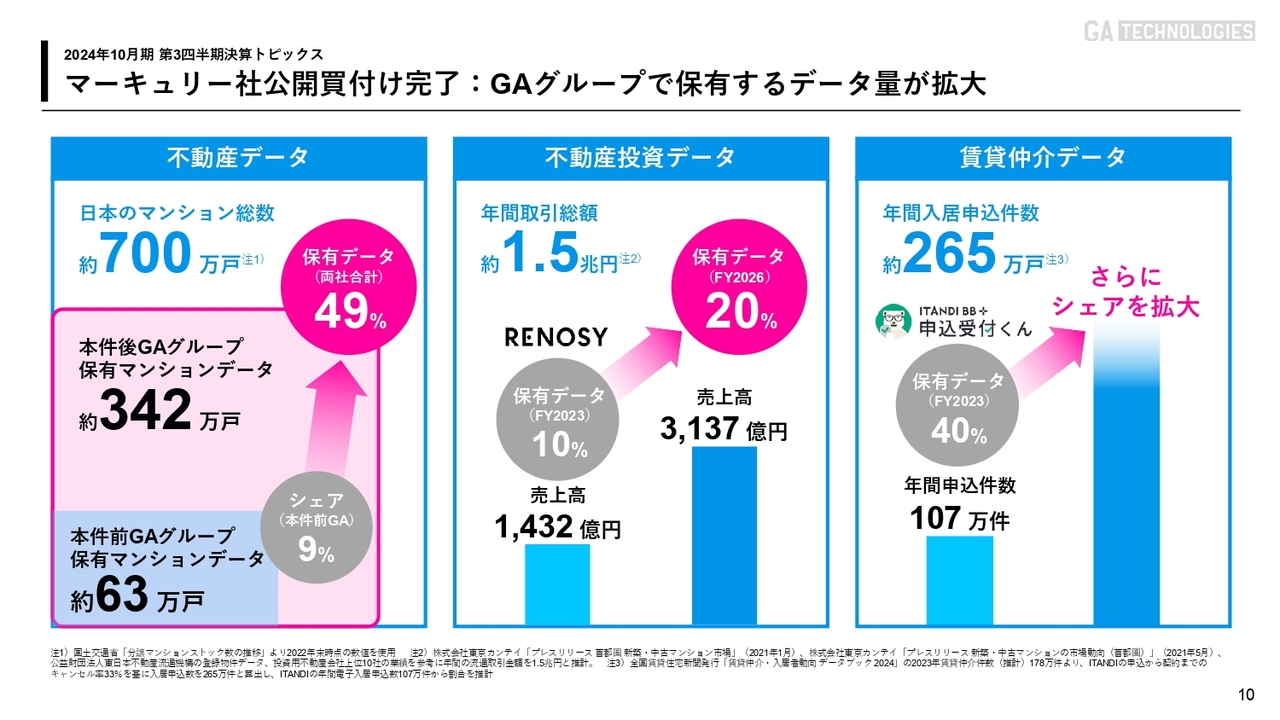

マーキュリー社公開買付け完了:GAグループで保有するデータ量が拡大

具体的なデータ量について説明します。日本には約700万戸の物件があります。そのうち当社グループでは約63万戸の不動産データを保有していましたが、マーキュリー社がグループ入りしたことによって約342万戸となりました。したがって、日本の49パーセントの物件のデータを取得していることになります。

不動産投資データにおいては、中期経営計画でも発表しているとおり、2026年には3,137億円になります。これにより、約1兆5,000億円の流通に対して20パーセントのデータを保有することになります。

ITANDIの「申込受付くん」の賃貸仲介データにおいても、約265万の年間成約に対して、すでに約100万の取引データを持っています。保有データは40パーセントとなっており、今後さらにシェアを拡大予定です。

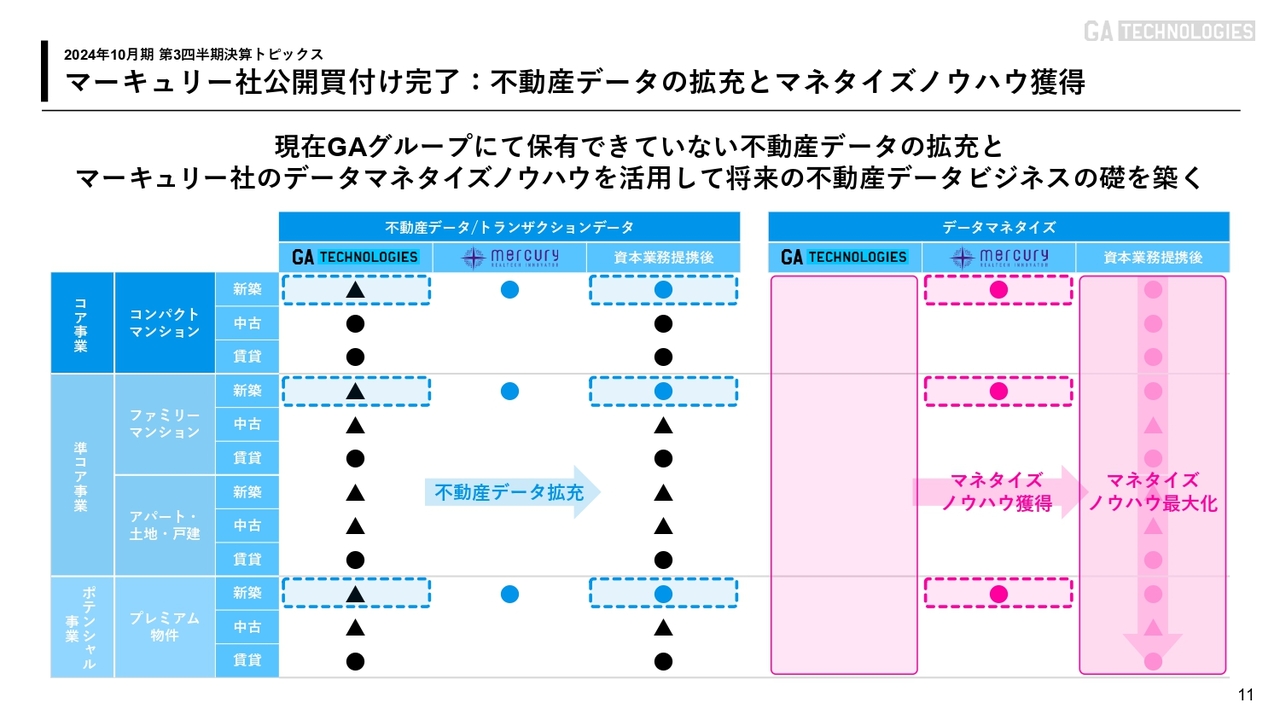

マーキュリー社公開買付け完了:不動産データの拡充とマネタイズノウハウ獲得

獲得したデータのマネタイズについてご説明します。当社グループでは、コア事業と言われるコンパクトマンションやファミリーマンション、アパート、土地、戸建てといった新築を含めたデータを保有していましたが、建物データは足りていませんでした。こちらが、マーキュリー社が入ることによって拡充されます。

マーキュリー社においても、これまで所有していなかったデータを当社グループが持っていることにより、これらのデータを活用したビジネスをしていくことができます。

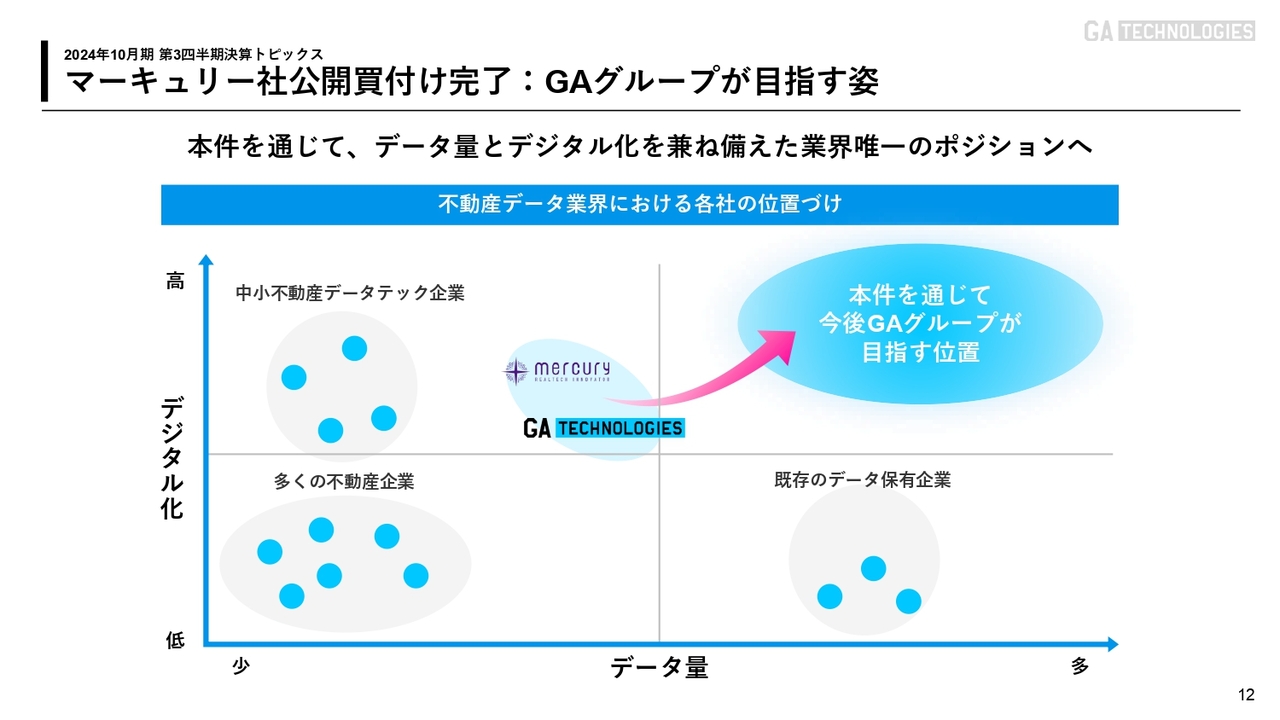

マーキュリー社公開買付け完了:GAグループが目指す姿

日本の不動産の中には、デジタル化している不動産テックの企業があります。しかし、そもそもデータ量を持っていません。既存のデータ保有企業は、データはあってもデジタル化ができていません。したがって、当社グループとマーキュリー社のデータを拡充することによって、データ量もありデジタル化もできている、唯一無二の存在となります。

約12万社の不動産会社が当社のデータを活用することによって、今までは成約データや建物データがなかったために調べる必要があったものを「RENOSYマーケットプレイス」上からデータ抽出することができれば、各不動産会社の生産性が上がります。

toCのお客さまにしても、日本の不動産は購入する時にいくらかわかりません。賃貸もいくらで出されているかわからない状態から、データがオープンになることによって情報の非対称性がなくなります。

したがって不動産会社においても生産性が上がり、エンドユーザーにとっても情報の非対称性がなくなります。「日本の不動産は遅れている」と言われていましたが、これにより当社グループのtoBの生産性を上げ、toCの意思決定も支援することによって、唯一無二の企業になっていけると思っています。

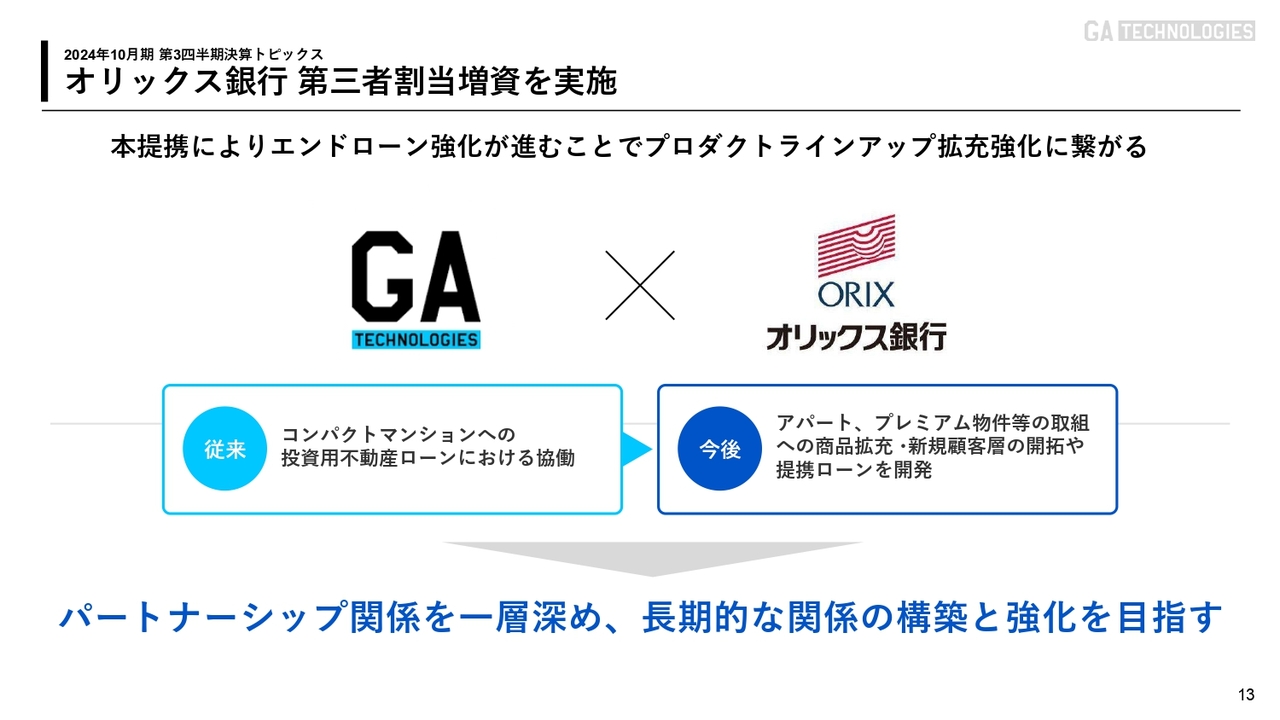

オリックス銀行 第三者割当増資を実施

オリックス銀行へ第三者割当増資を実施しました。金額は少額ですが、パートナーシップをより深めることによって、「RENOSYマーケットプレイス」の商品の拡充を目的としています。

不動産の中にはさまざまな建物があります。一概に不動産と言っても、新築マンションや中古マンション、新築アパート、中古アパート、戸建て、海外不動産、ビルもあります。

「RENOSYマーケットプレイス」においては、ありとあらゆる不動産を簡単に売買できます。そこで今回オリックス銀行とパートナーシップを組むことによってさらなる商品の拡充をスピーディに行うことができると考え、出資していただきました。

重要KPIハイライト

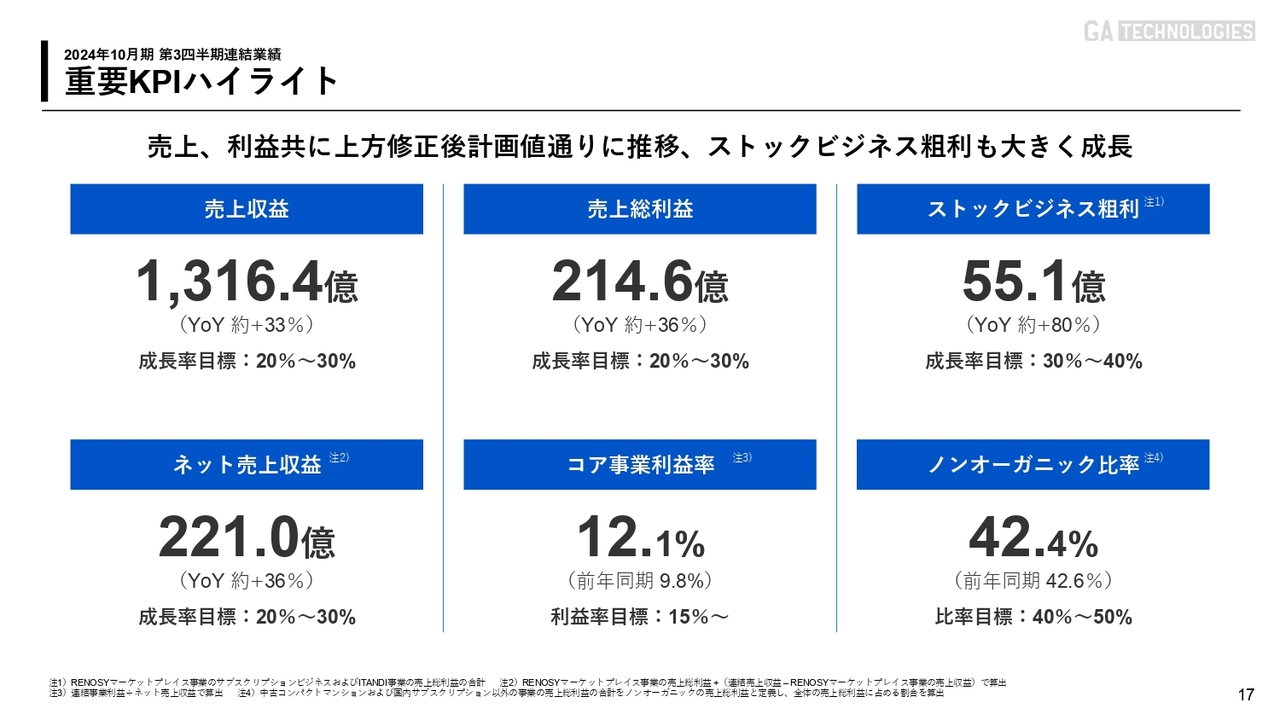

藤川祐一氏:執行役員CFOの藤川です。2024年10月期第3四半期の連結業績についてご説明します。重要KPIのハイライトは、売上、利益ともに、上方修正後の計画値どおりに推移しています。ストックビジネスの粗利が大きく成長したところが、今期のポイントになっています。

売上収益は1,316.4億円でYoYプラス約33パーセントの成長となり、成長率目標の20パーセントから30パーセントのレンジを超えています。

売上総利益は214.6億円でYoYプラス約36パーセントの成長と、こちらも目標レンジを超えています。ストックビジネス粗利も大幅に伸長し、55.1億円でYoYプラス約80パーセントの成長と、レンジ目標を超えています。

ネット売上収益は221億円でYoYプラス約36パーセントの成長で、レンジ目標を超えています。コア事業利益率は12.1パーセントと、9.8パーセントだった前年同期と比べ、10パーセント台の大台に乗りました。目標は15パーセント以上と掲げているため、目標に向けてしっかりと進捗できています。

ノンオーガニック比率は42.4パーセントと安定的な水準を維持しており、レンジの範囲内での推移になっています。

2024年10月期 第3四半期業績

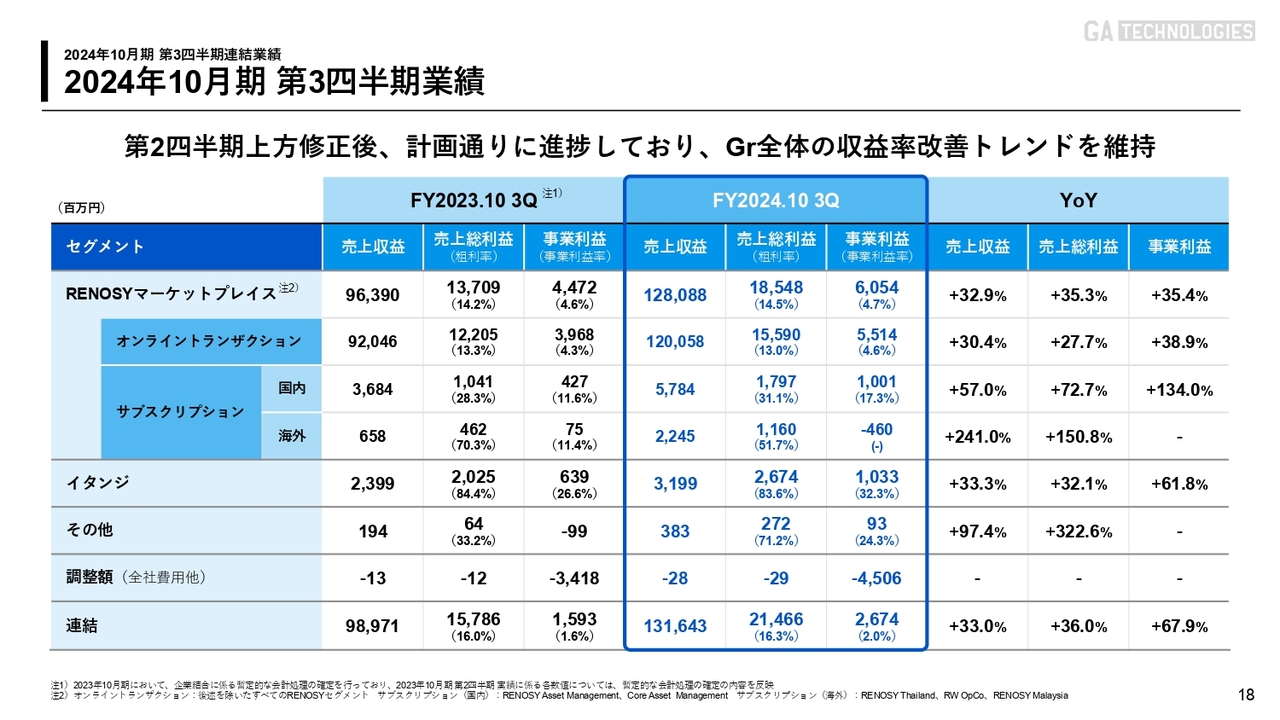

全体の業績としては、上方修正後の計画どおり進捗していることと、グループ全体の収益率が改善トレンドを維持していることが、大きなポイントとなっています。

スライドの表に記載しているとおり、連結における売上総利益は約214億円となっており、粗利率が16.3パーセントと、YoYで0.3ポイント改善しています。こちらがしっかり伸びたこともあり、事業利益がYoYで約70パーセント伸びています。収益構造の転換をしっかりと図ってきた成果が数字に表れています。RENOSYマーケットプレイスの粗利率が14.5パーセントと、YoYで0.3ポイント伸びており、こちらが改善したのが主な要因です。

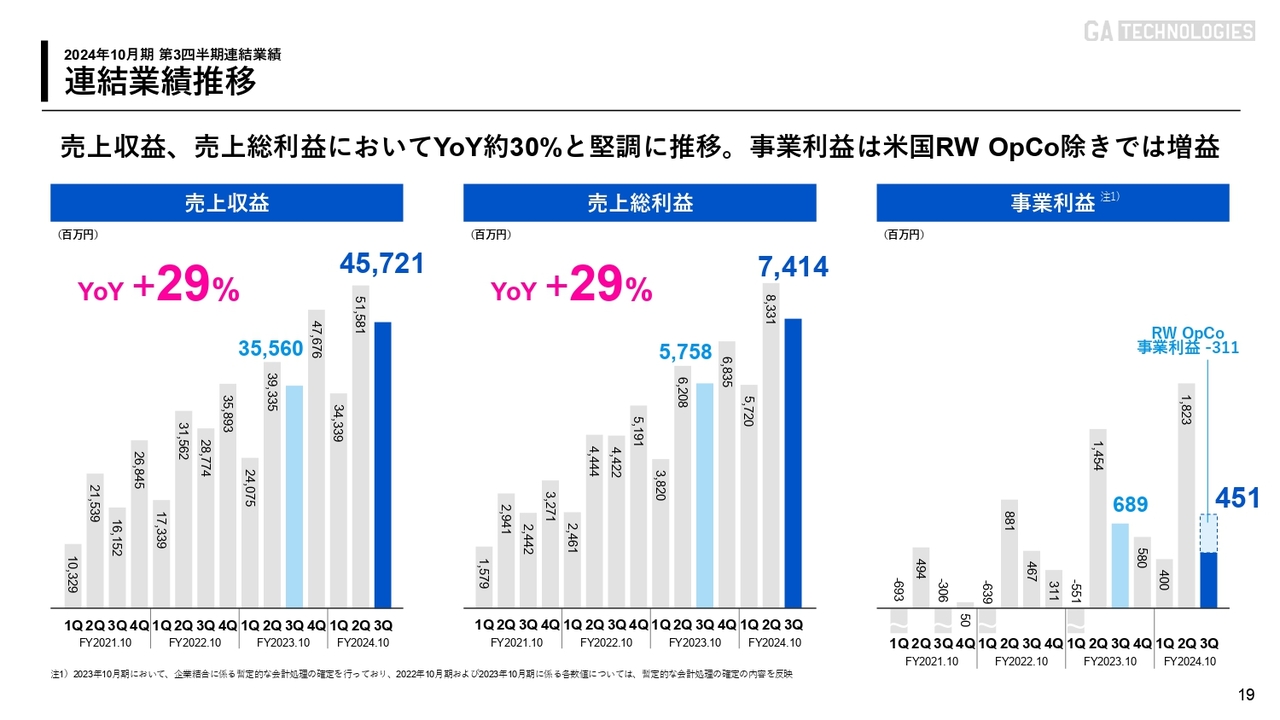

連結業績推移

売上収益と売上総利益、事業利益の推移についてご説明します。売上収益と売上総利益は、YoYプラス約30パーセント伸長しています。売上収益は約457億円、売上総利益は約74億円で着地しています。

事業利益は、直近でM&Aを行った米国の会社の部分がマイナスになっているため、約4.5億円と減益になっていますが、こちらを除くとYoYで増益となります。

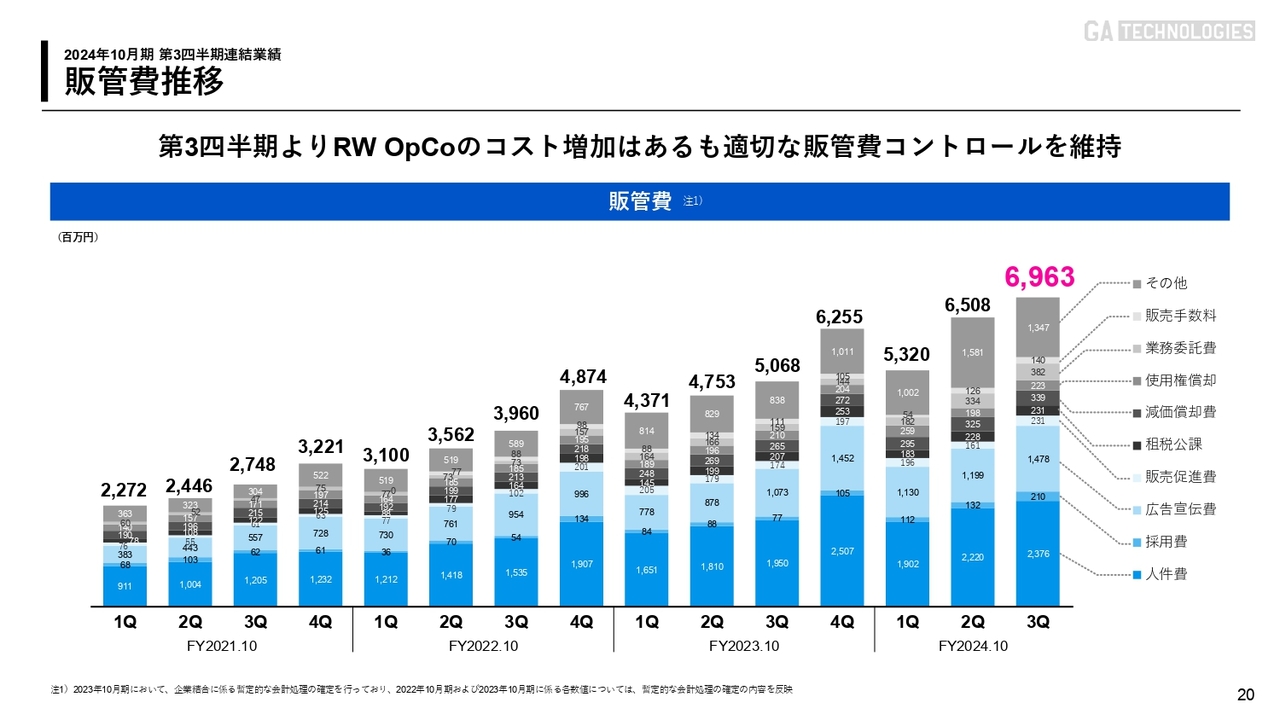

販管費推移

販管費の推移です。冒頭でお伝えしたとおり、米国のRW OpCo社のコスト増加があるものの、適切な販管費コントロールを維持し、約69億円となっています。

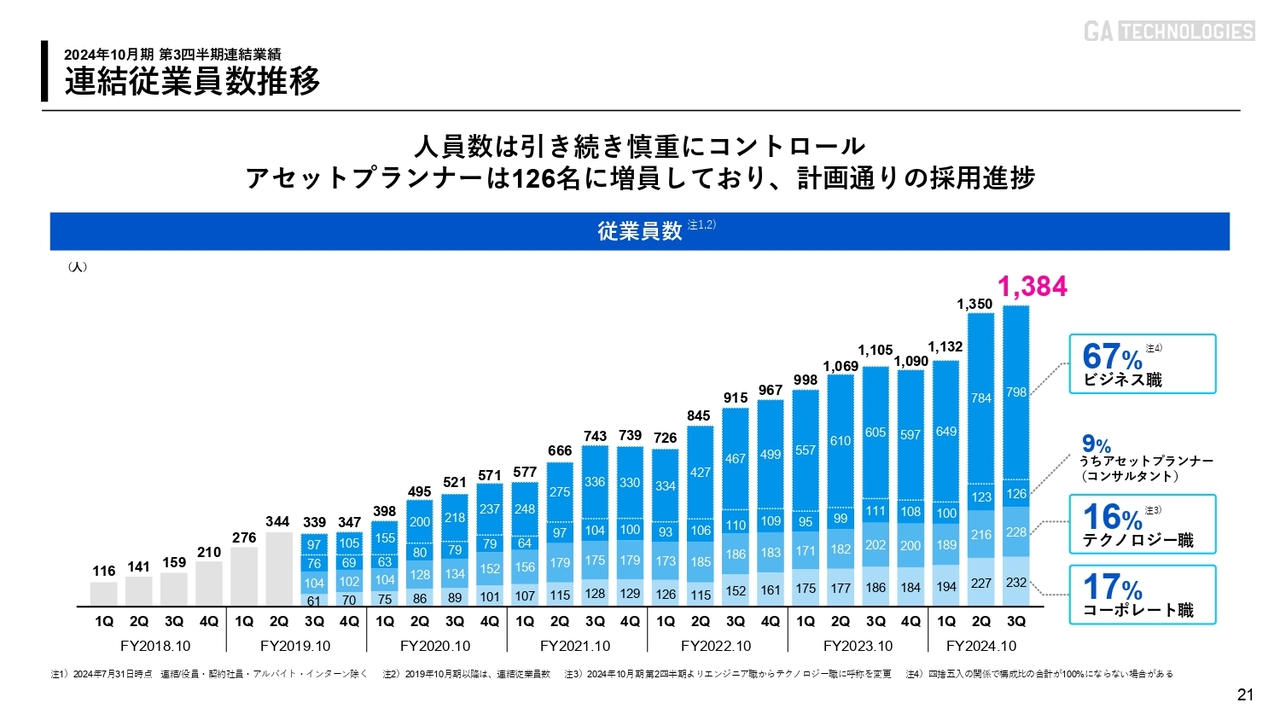

連結従業員数推移

連結の従業員数の推移です。引き続き慎重にコントロールしており、QoQで微増となっています。従前から目標を定めているアセットプランナーは126名まで増員しており、計画どおり採用が進捗しています。

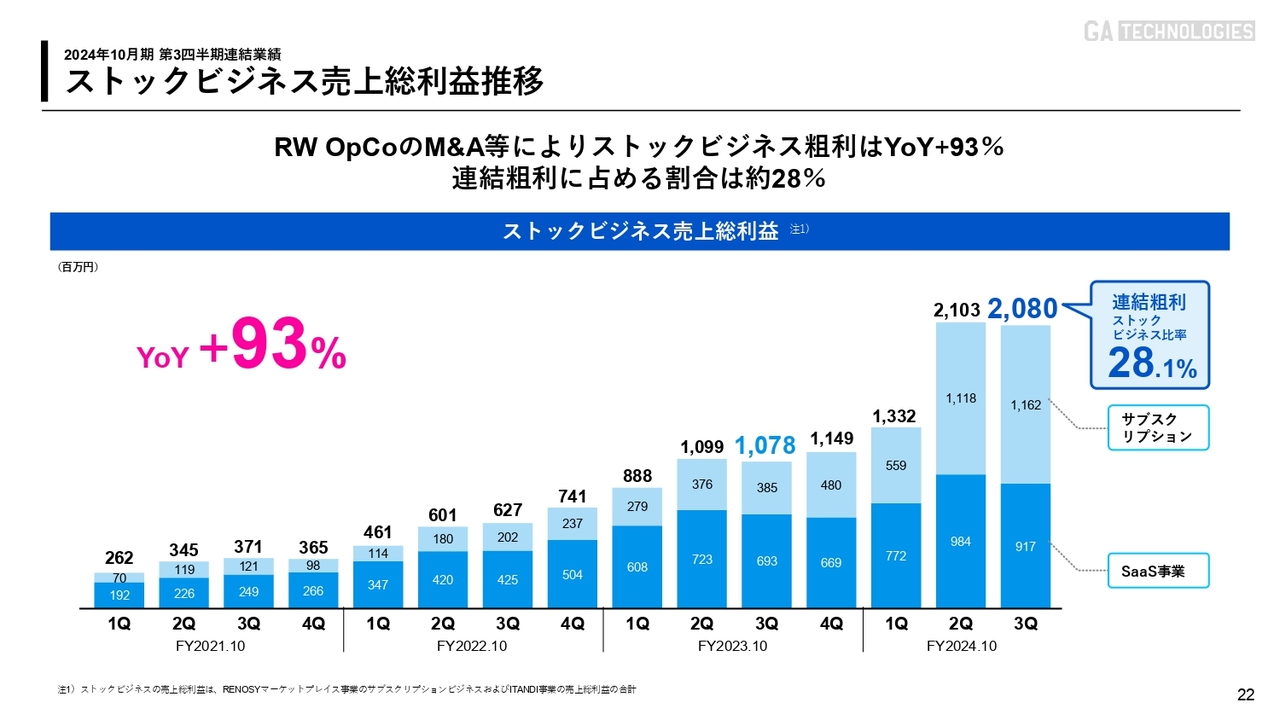

ストックビジネス売上総利益推移

ストックビジネスの売上総利益推移です。第3四半期は約20億円で、連結の粗利に占める比率は28.1パーセントまで上昇しており、ストックの貢献度合いが高まっています。

成長率はYoYプラス93パーセントで、ストックの寄与度が数字にも確実に表れています。

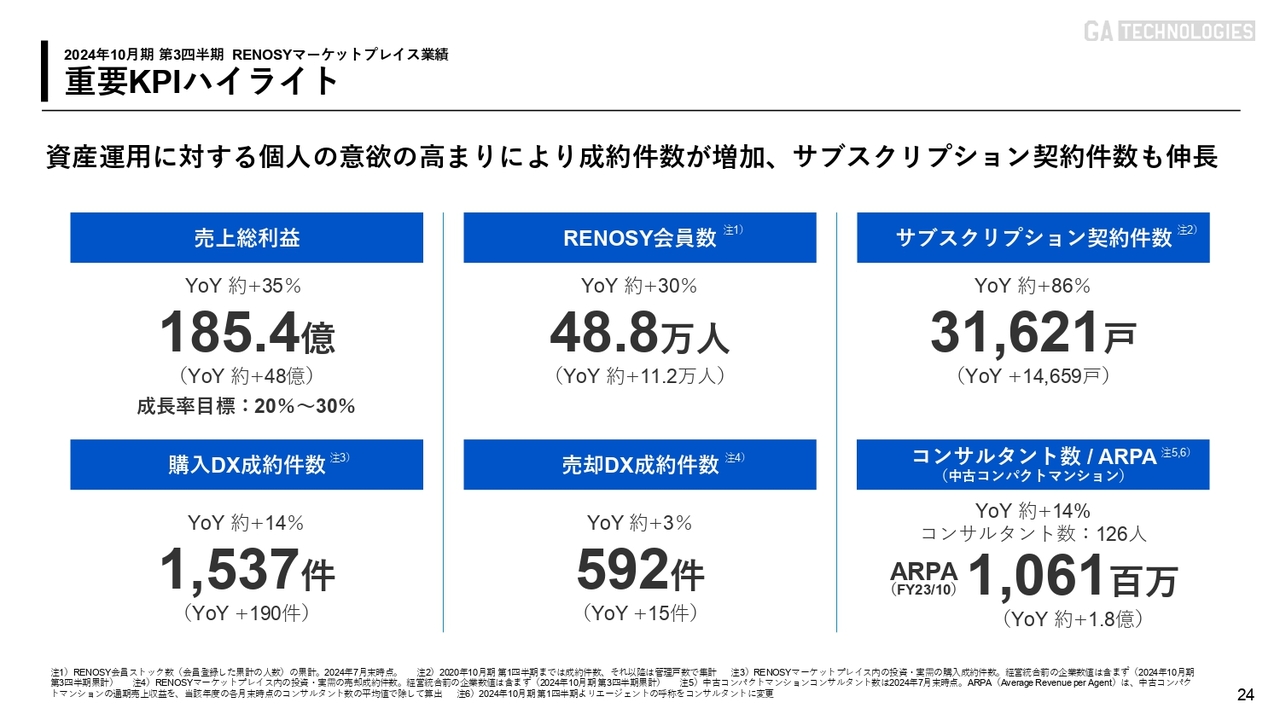

重要KPIハイライト

RENOSYマーケットプレイスの業績についてご説明します。まず重要KPIハイライトです。売上総利益は185.4億円でYoYプラス約35パーセントの成長です。これは目標レンジの20パーセントから30パーセントを超えて着地しています。

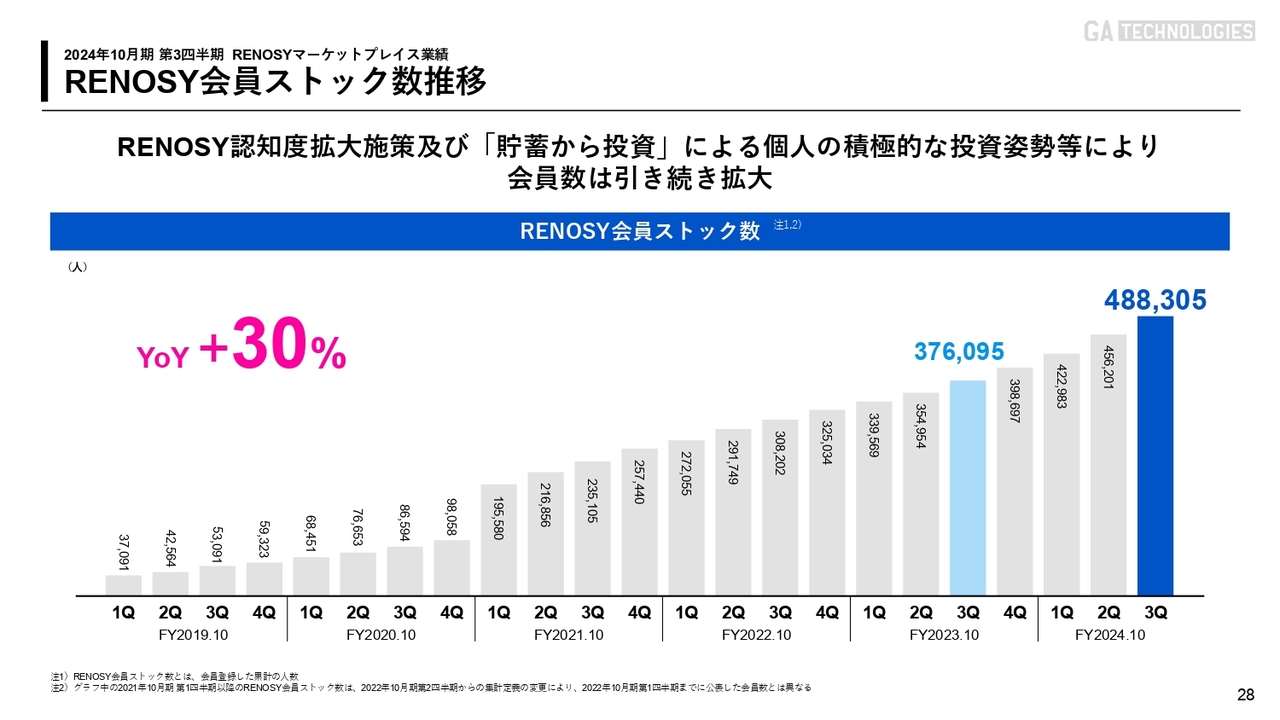

RENOSYの会員数についても48.8万人とYoYプラス約30パーセントの成長となっており、約11.2万人の増加です。引き続き資産運用に対する個人の意欲が非常に高く、ニーズの強さが数字として表れています。

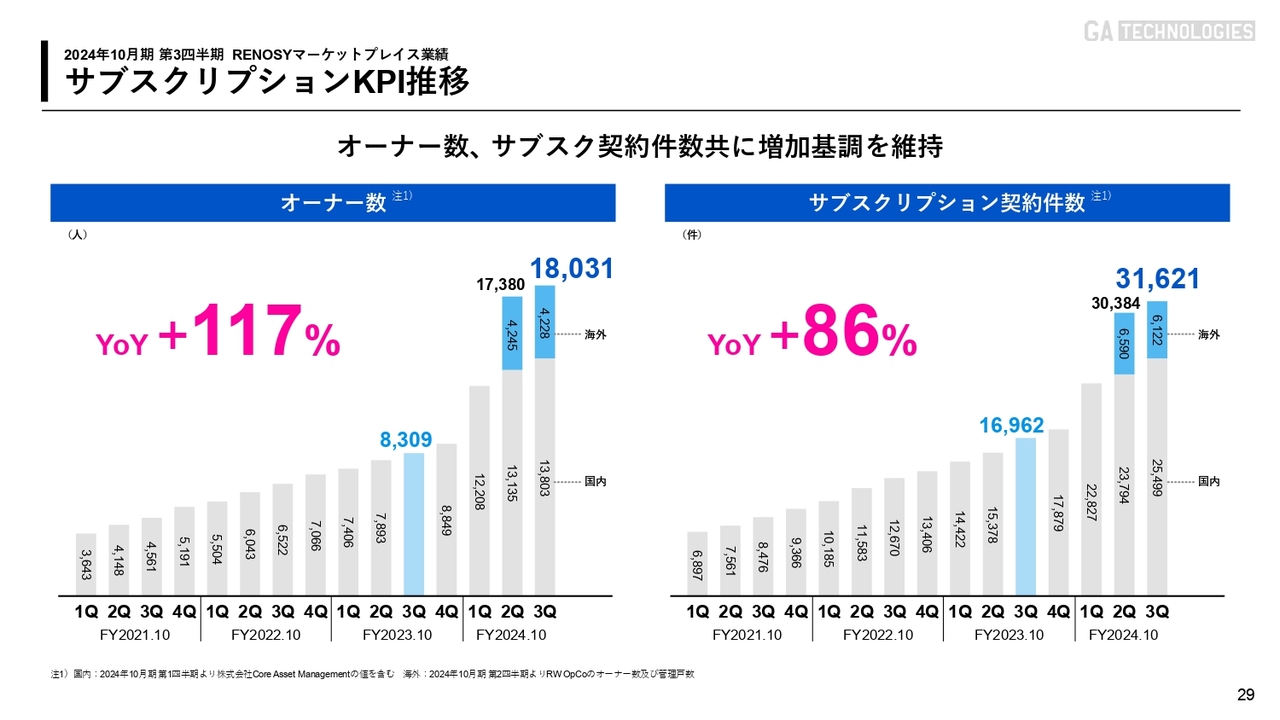

サブスクリプションの契約件数も大幅に伸びています。3万1,621戸でYoYプラス約86パーセントの成長です。戸数でいくと、1万4,659戸の増加と非常に大きな成長になっています。

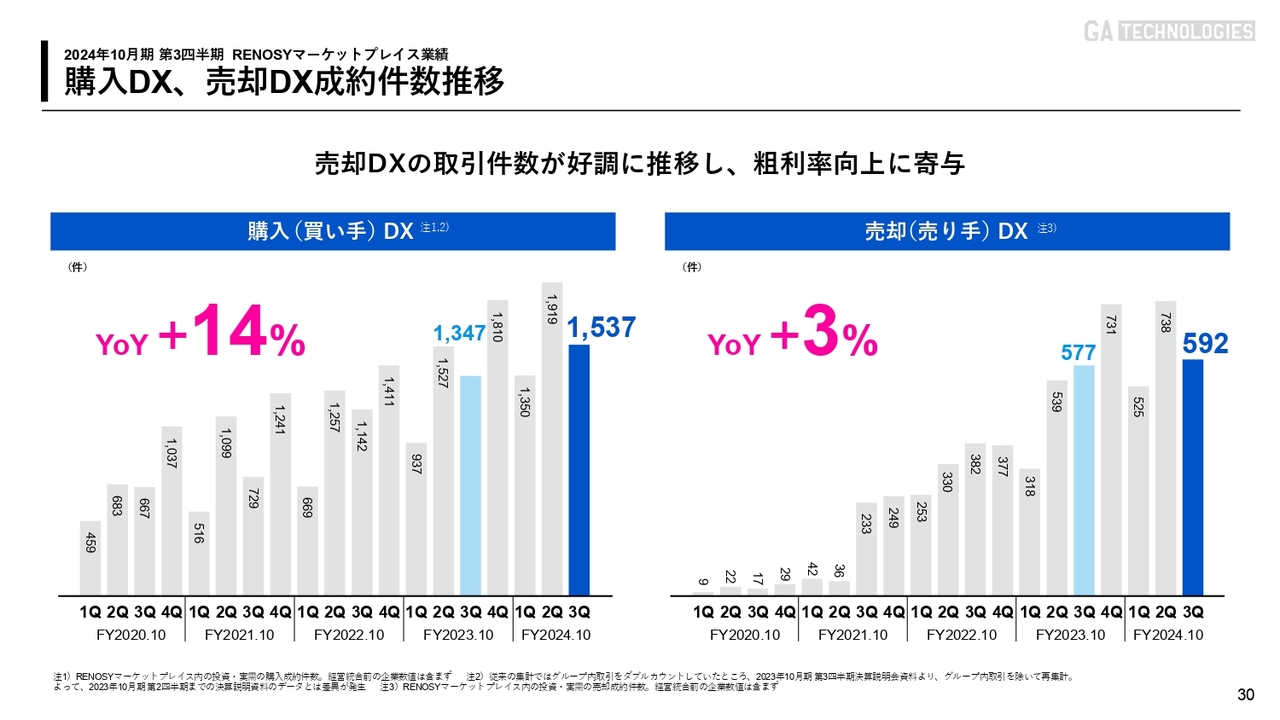

購入DXの成約件数はYoYプラス約14パーセントの成長で1,537件となっています。売却DXの成約件数はYoYプラス約3パーセントで、592件での着地となっています。

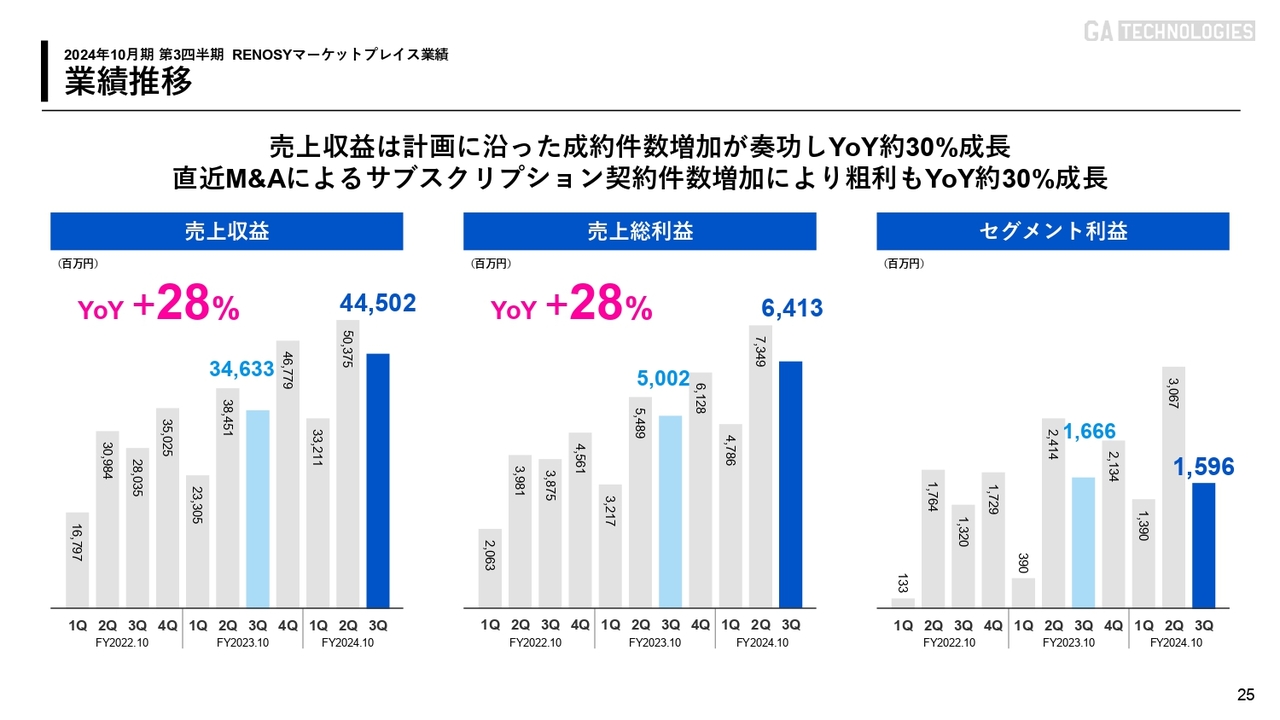

業績推移

業績推移です。売上収益は445億円で、YoYプラス28パーセントです。売上総利益は64億円で、YoYプラス28パーセントです。セグメント利益は15億円となっています。

業績推移

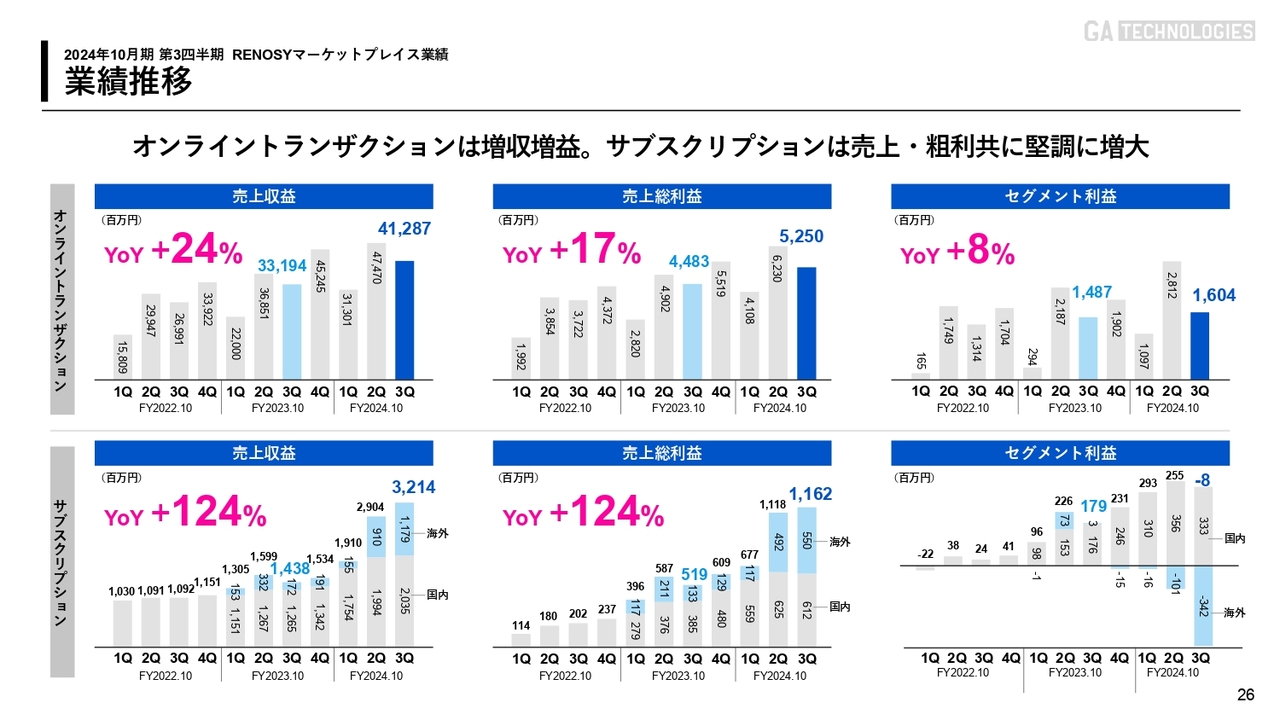

オンライントランザクションとサブスクリプション別の売上収益・粗利・セグメント利益をご説明します。

オンライントランザクションの売上収益は412億円で着地しており、YoYプラス24パーセントの成長です。売上総利益は52億5,000万円で、YoYプラス17パーセントの成長です。セグメント利益は16億円で、YoYプラス8パーセントの成長になっています。

サブスクリプションは、売上収益が32億円で、YoYプラス124パーセントの成長です。売上総利益は11億円で、YoYプラス124パーセントの成長です。セグメント利益は米国の損失が影響し、若干の赤字です。

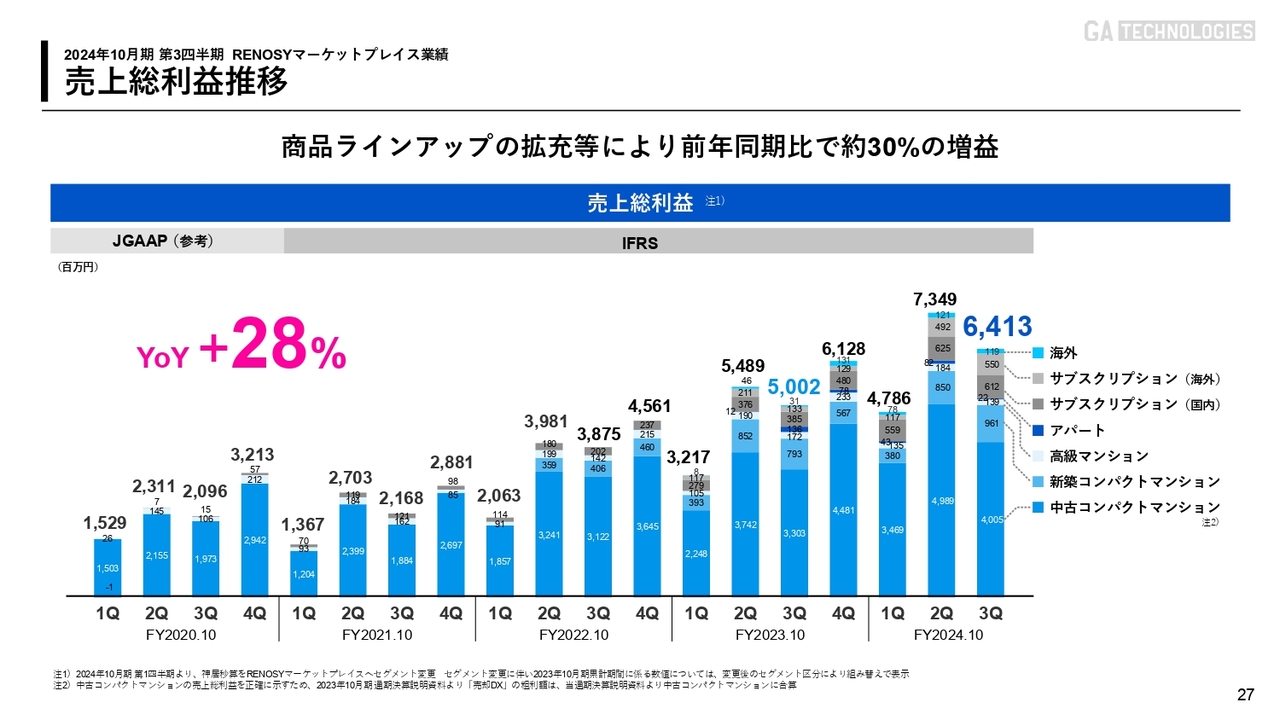

売上総利益推移

売上総利益の推移です。引き続き、商品ラインアップの拡充がミックス改善というかたちで寄与し、YoYプラス約30パーセントの増益で着地しています。

RENOSY会員ストック数推移

RENOSY会員数のストック数の推移です。冒頭でお伝えしたとおり、48万8,305人と引き続き堅調に推移しています。

サブスクリプションKPI推移

サブスクリプションのKPI推移です。まずオーナー数は1万8,031人と、YoYプラス117パーセントの成長となっています。

サブスクリプション契約件数は、3万1,621件でYoYプラス86パーセントの成長です。ここのストックの部分が非常に堅調に推移している状況です。

購入DX、売却DX成約件数推移

購入DX、売却DXの成約件数の推移です。購入DXは1,537件でYoYプラス14パーセントの成長です。売却DXは、592件でYoYプラス3パーセントの成長になっています。

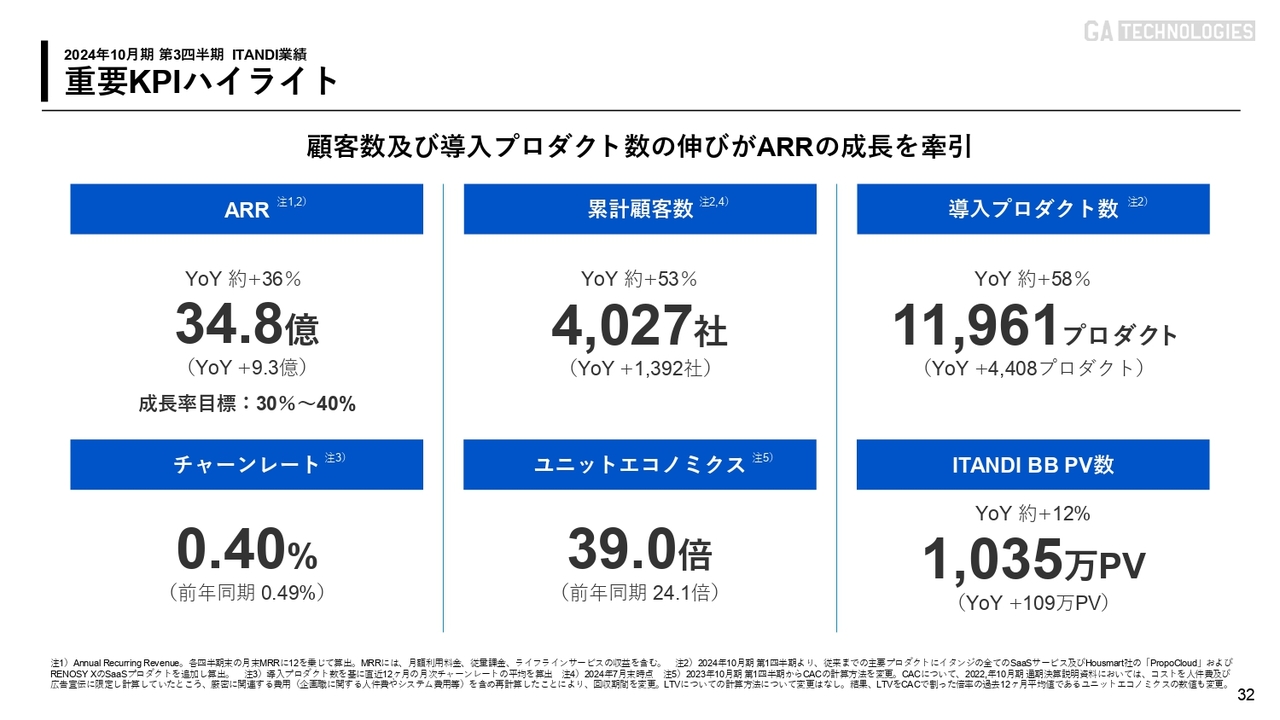

重要KPIハイライト

ITANDIの業績についてご説明します。まず重要KPIのハイライトです。ARRが34億8,000万円で、YoYプラス約36パーセントの成長となっており、成長率の目標の30パーセントから40パーセントのレンジで着地しています。

累計顧客数は4,027社で、YoYプラス約53パーセントの伸長となっており、ようやく4,000社まで乗ってきました。社数でいくとYoY1,392社の増加となっており、堅調に伸ばしている状況です。

顧客数が伸びていることもあり、導入プロダクト数についても非常に堅調に伸長し、1万1,961プロダクトが導入できている状況です。YoYプラス約58パーセントの成長で、4,408プロダクト増加となっています。

チャーンレートは0.4パーセントで、引き続き良好な水準をキープしています。ユニットエコノミクスも39倍であり、前年同期で見ると大幅な改善が図れている状況です。

ITANDI BBのPV数についても、引き続き1,000万PVを超える状況を維持できており、良好な水準です。

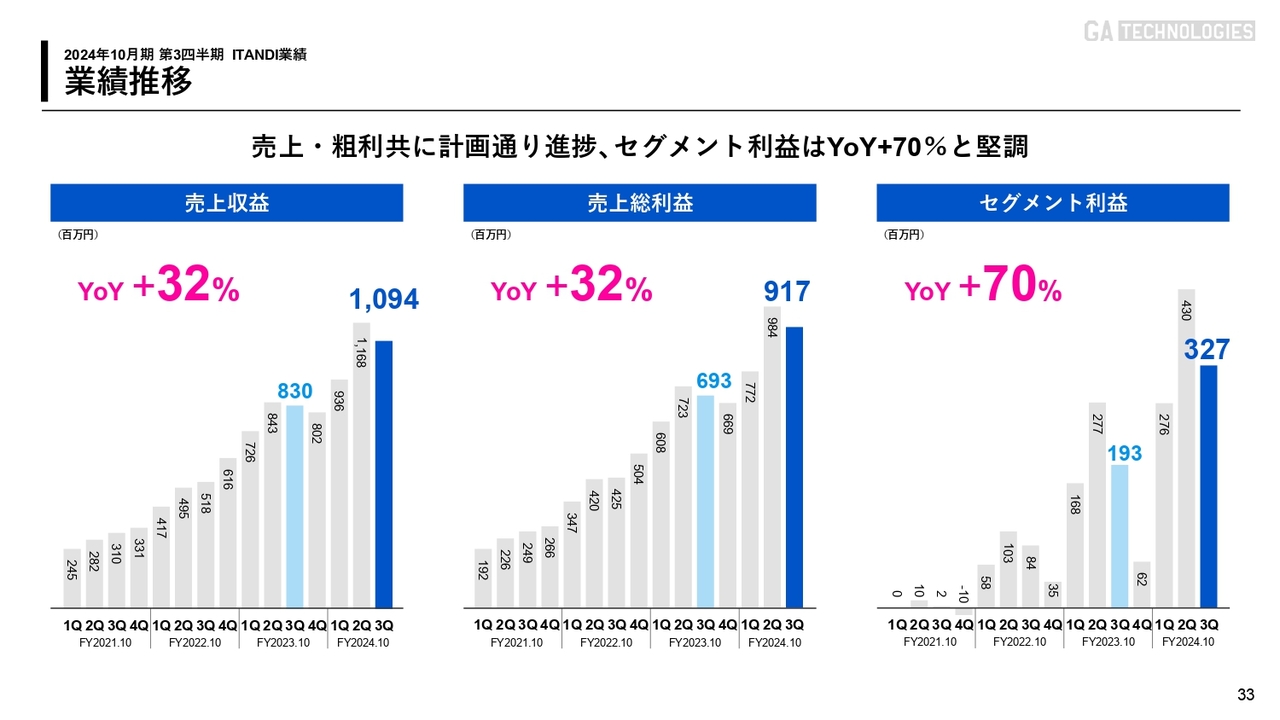

業績推移

業績推移です。売上収益は、10億円でYoYプラス32パーセントの成長となっています。売上総利益は9億円でYoYプラス32パーセントの成長です。

セグメント利益は3億2,700万円で、YoYプラス70パーセントの成長を実現できています。

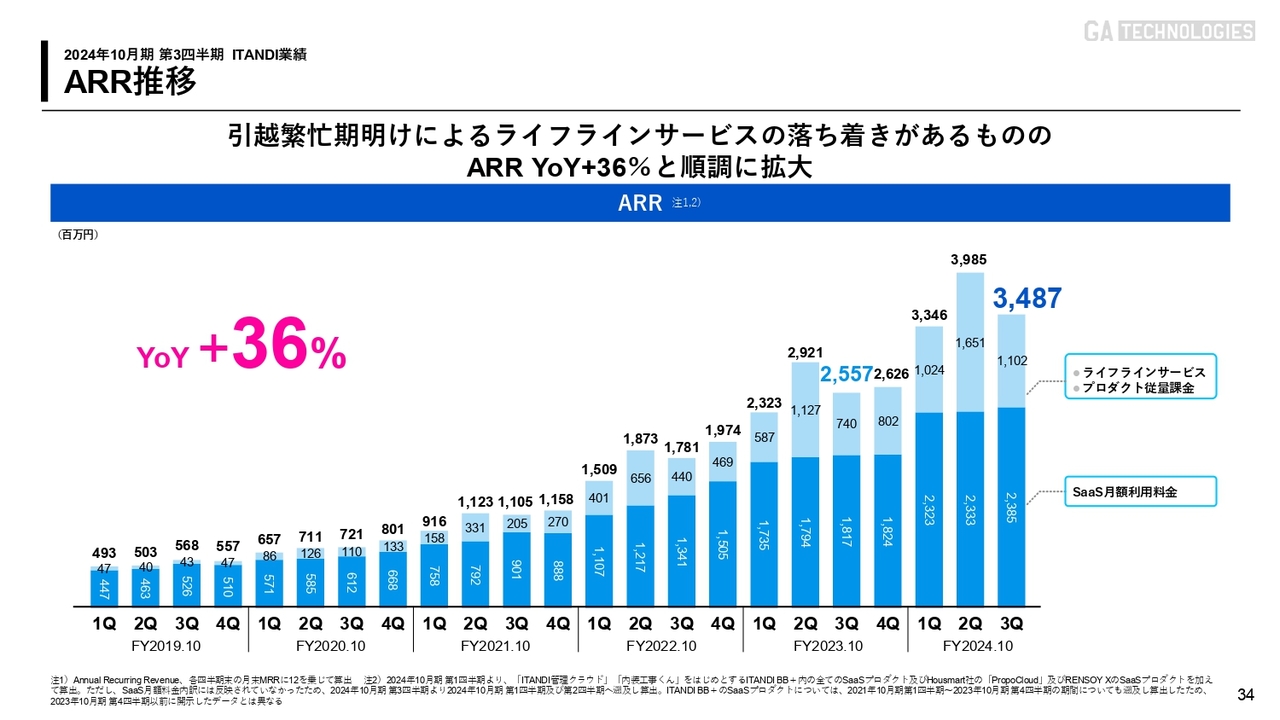

ARR推移

ARRの推移です。第2四半期は繁忙期で比較的数字が強く、第3四半期はその繁忙期明けということもあり、若干数字が落ち着き、約34億8,000万円になっています。

ただARRをYoYで見るとプラス36パーセント増加であり、非常に順調な拡大が図れている状況です。

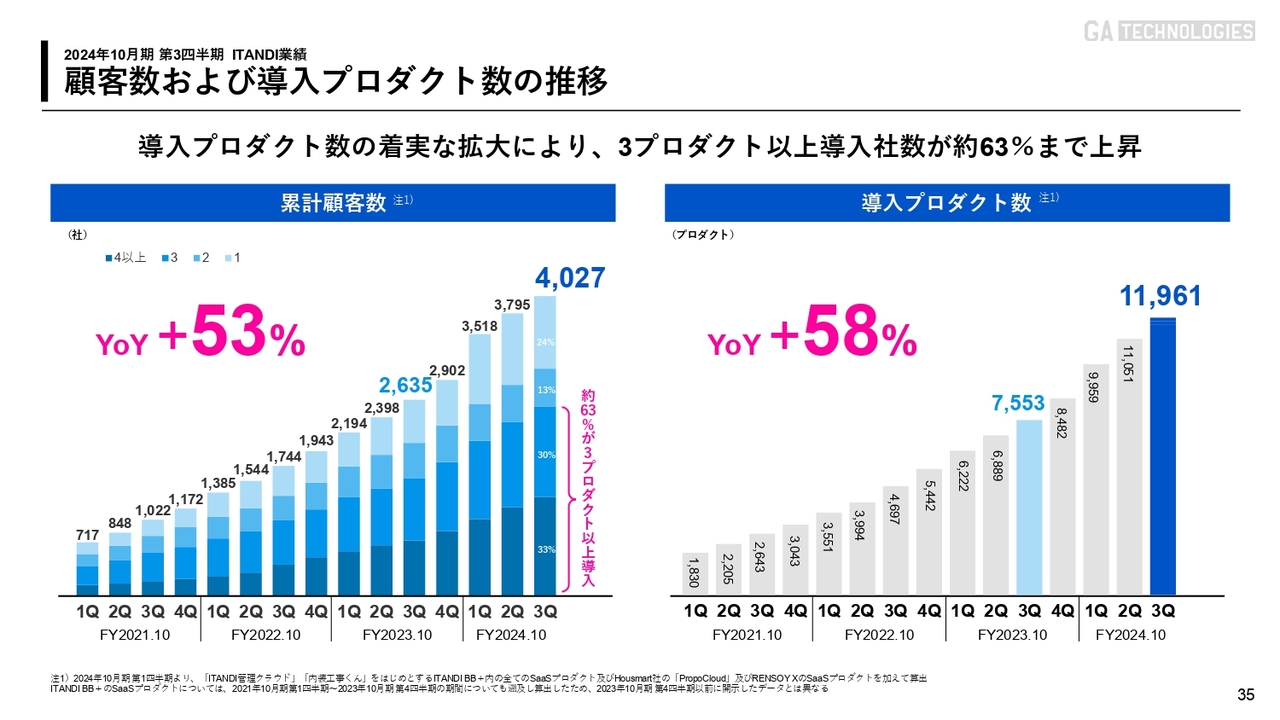

顧客数および導入プロダクト数の推移

顧客数および導入プロダクト数の推移です。4,000社の導入に対して、約63パーセントのお客さまが3プロダクト以上を導入しており、我々の戦略的なアプローチの実績がしっかり数字としても表れています。

YoYで見ると、53パーセントの増加と堅調です。導入プロダクト数も1万1,961プロダクトで、YoYではプラス58パーセントの成長となっています。

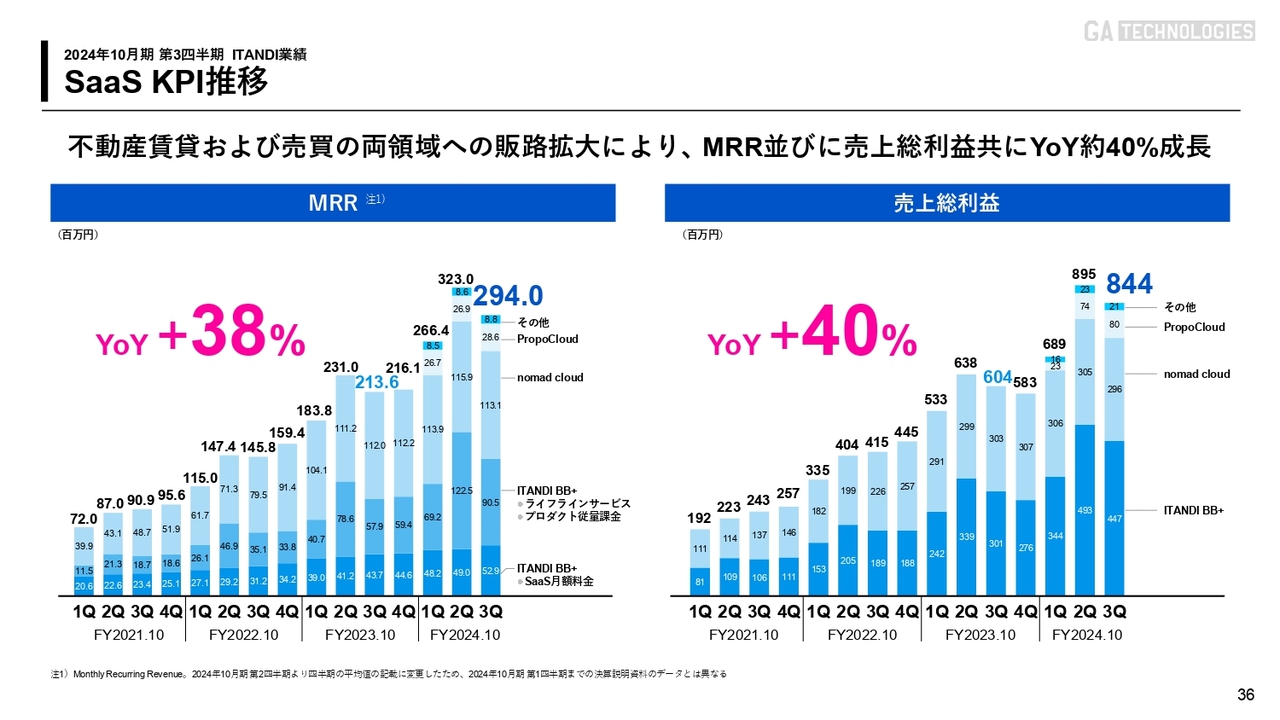

SaaS KPI推移

MRRは2億9,400万円の着地で、YoYプラス38パーセントの成長となっています。売上総利益は8億4,400万円で着地しており、YoYプラス40パーセント成長しており、引き続き好調に推移しています。

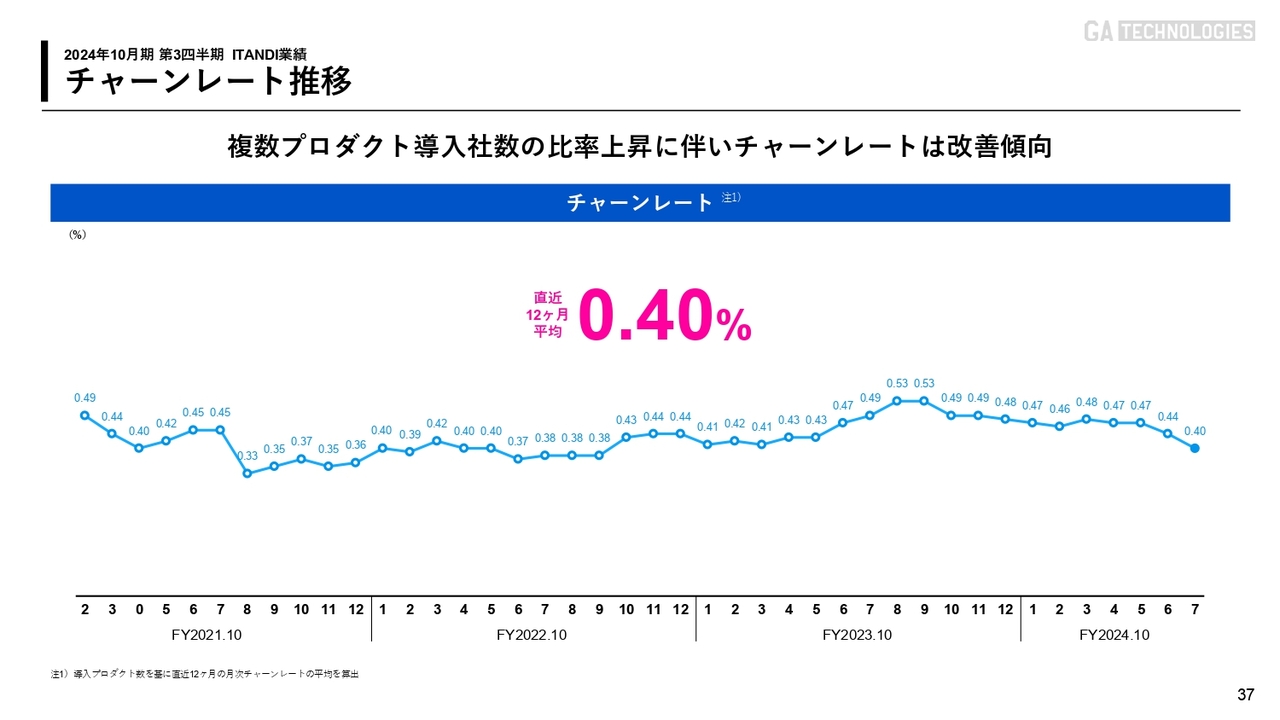

チャーンレート推移

チャーンレートは0.4パーセントで改善傾向を維持できています。先ほどお伝えしたとおり、1社に複数プロダクト導入の比率が上昇傾向にあるため、改善が図れている状況です。

その他指標

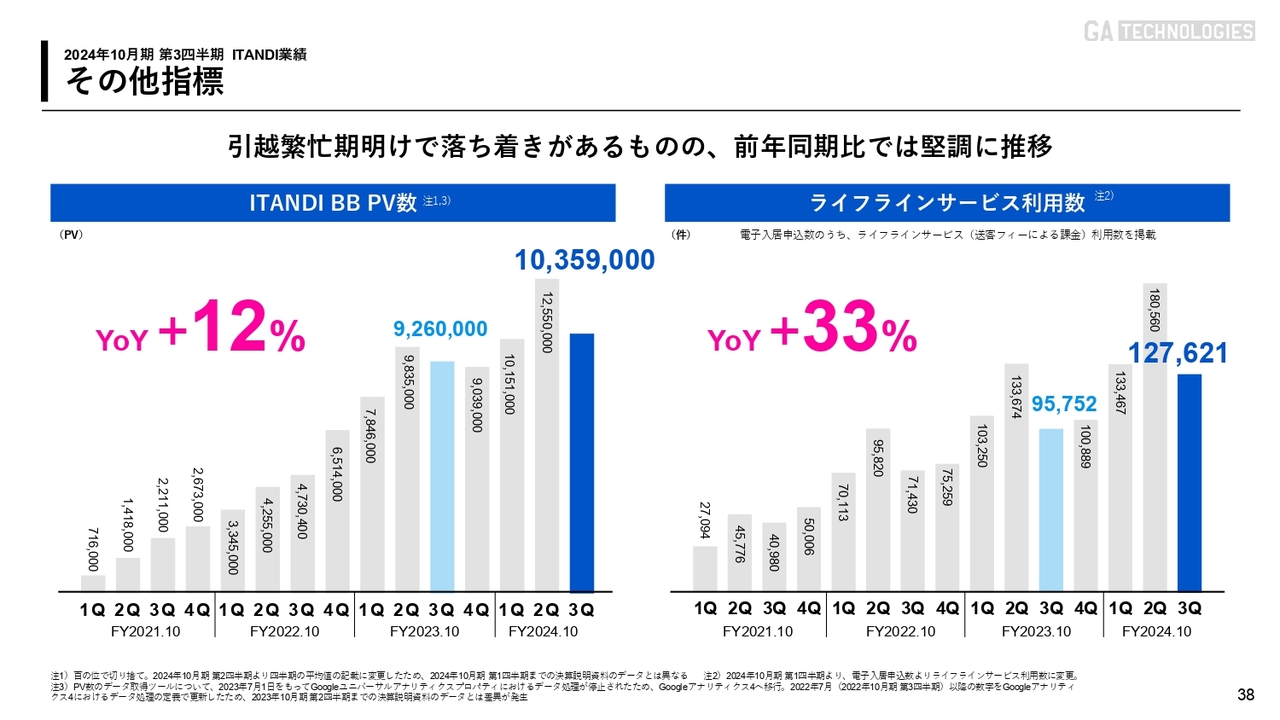

ITANDI BBのPV数です。比較的良好な数字を保てており、1,000万PVを維持できる状況が続いています。企業間でのインフラとして、このPV数が良好な数字を保てていることに自信を深めています。YoYでの成長率は12パーセントですが、引き続き伸ばしていけるように注力していきたいと考えています。

ライフラインサービスの利用数は12万7,000件で、非常に良好な水準を保っています。当社の電子入居申込というサービスがかなり浸透してきたことが、この数字にも表れています。YoYで見た時にはプラス33パーセントの成長ですが、引き続きこのような良好な水準を維持していきたいと考えています。

中期経営計画2026(2024年6月13日公表分)

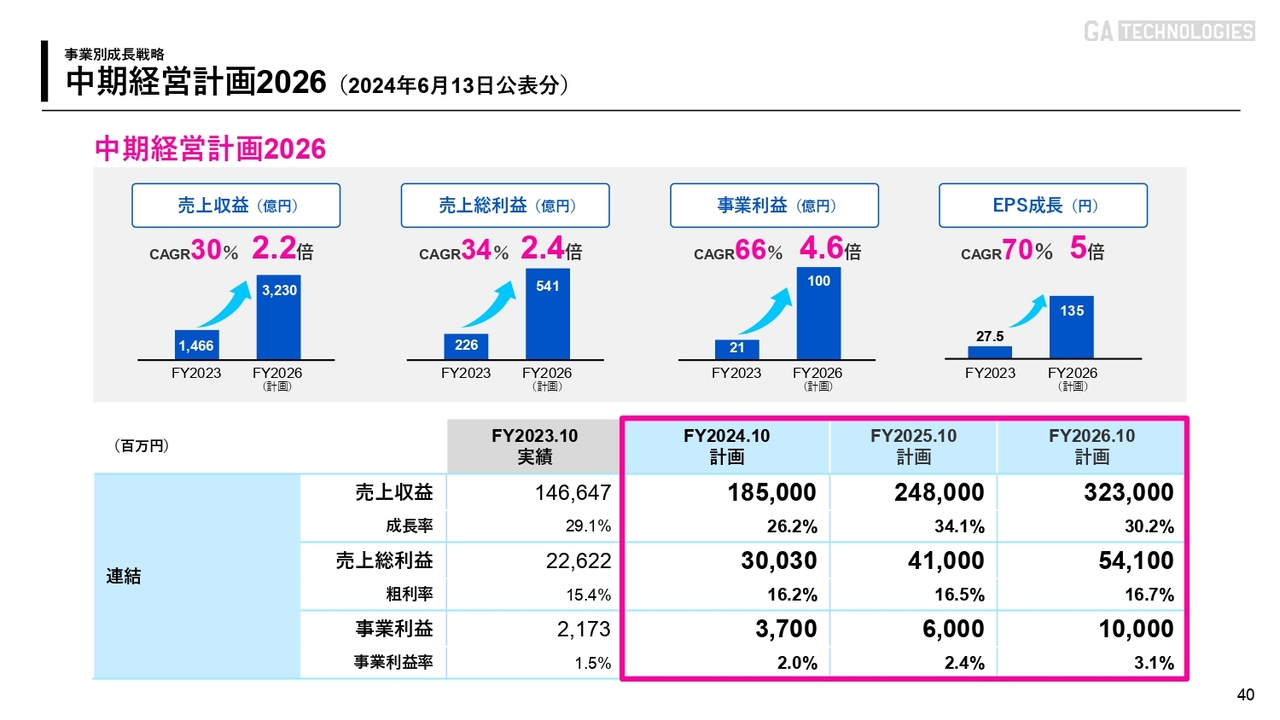

樋口:いま一度、「中期経営計画2026」についてご説明します。2024年度に関しては、売上収益がYoYプラス約26パーセントの約1,850億円、売上総利益が約300億円、事業利益が約37億円としています。

2025年度は売上収益が約2,500億円、売上総利益が約410億円、事業利益が約60億円、2026年度は売上収益が約3,000億円、売上総利益が約541億円、事業利益が約100億円と計画しています。

CAGRにおいても売上収益、売上総利益ともに3割を超え、事業利益は60パーセント、EPSは70パーセントと、大きく成長することを目指しています。

これは1年半かけて、トップダウンだけではなく、ボトムアップからも細かいKPIを積み上げているものであり、自信を持った計画だとご認識いただければと思っています。

中期経営計画2026(2024年6月13日公表分)

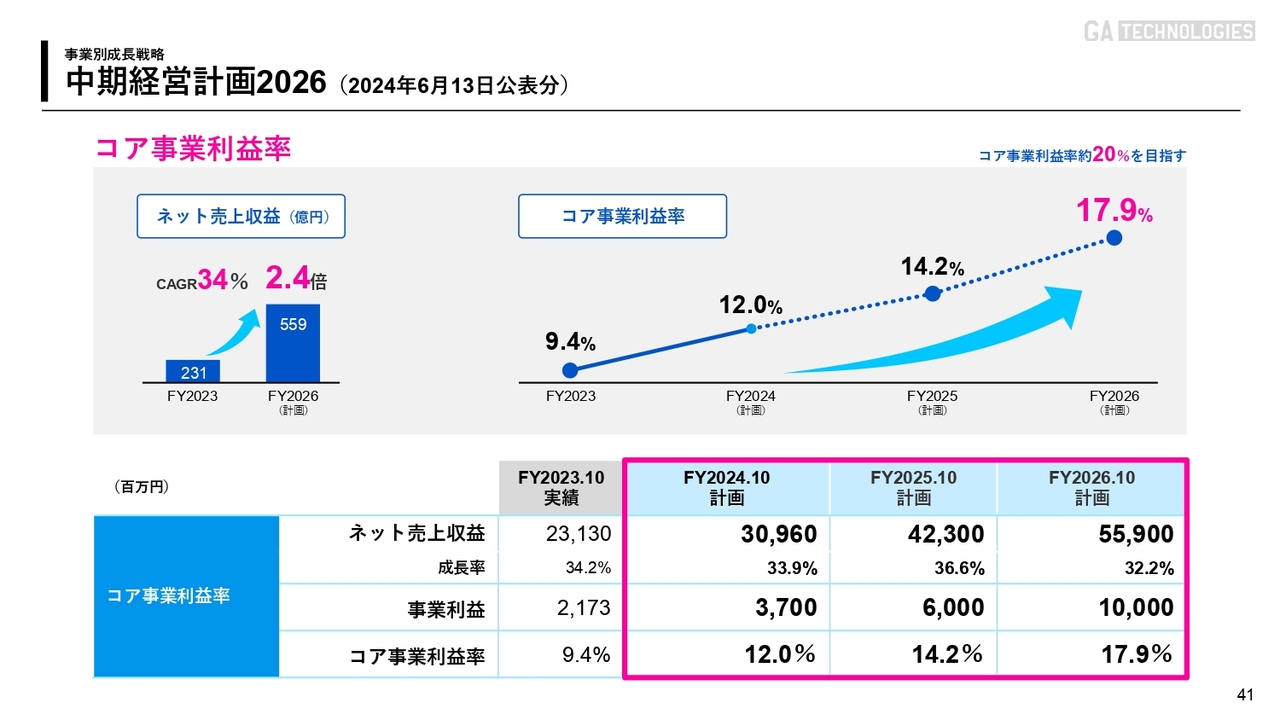

コア事業利益率についてご説明します。今までは「調整後事業利益率」とお伝えしていましたが、この中計期間は「コア事業利益率」としています。

通常のマーケットプレイスでは、例えば取引された1万円の商品の手数料が10パーセントであれば、この10パーセントが売上に計上されます。したがって1万円の商品がマッチングされれば、1,000円が売上収益にカウントされます。

しかし不動産の場合はマッチングするだけではなく、いったん商品を在庫として持つことになります。CCC(キャッシュコンバージョンサイクル)においては30日以内、マッチングまでのスピードは4日であるため、RENOSYマーケットプレイスにおける売上収益は、本来「GMV」と考えられるべきだと思っています。

したがって売上収益をGMVと考えた場合、我々の言う粗利が一般的な売上収益になります。そのロジックでいくと、今期のコア事業利益率は約12パーセントです。この中期経営計画を達成させると、2026年には17.9パーセントになるため、我々のこの事業利益率は決して低くはありません。

RENOSYマーケットプレイスで売上としているものをGMVとして、社内でもその数字を追っています。実際にこのネット収益が今の粗利とイコールだということが大事なポイントとなるため、いま一度ご理解いただきたいと思っています。

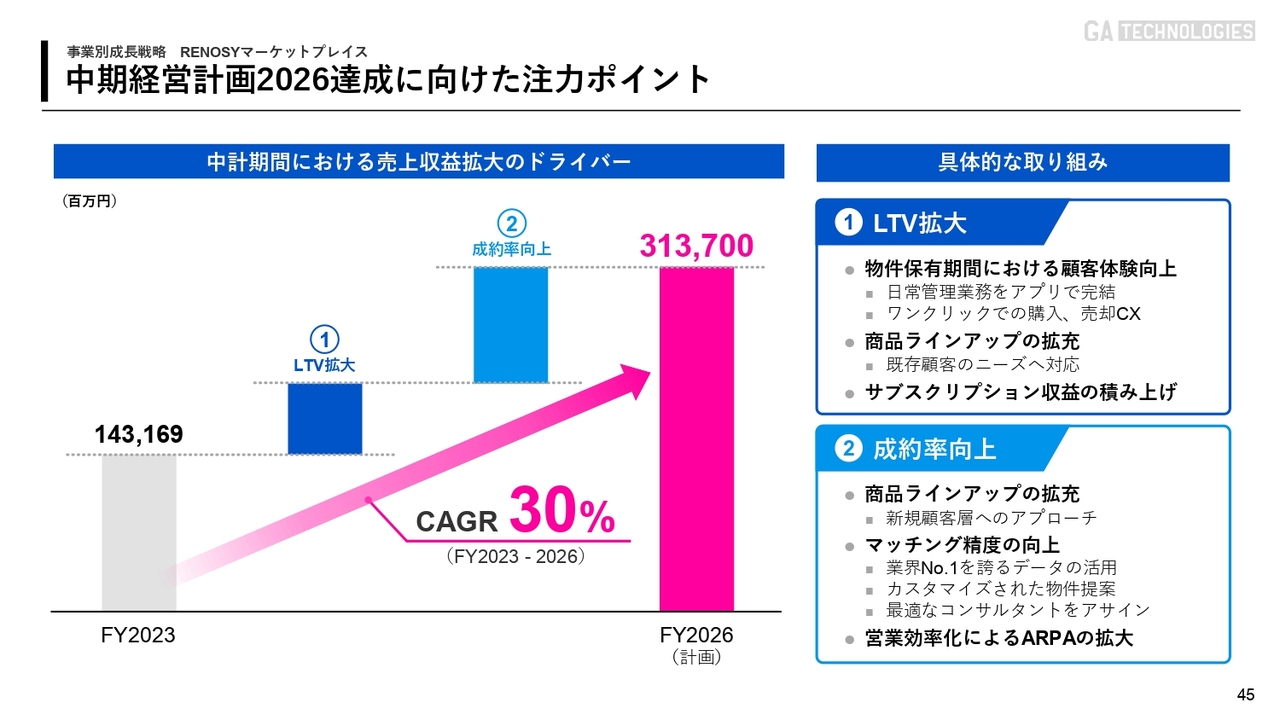

中期経営計画2026達成に向けた注力ポイント

RENOSYマーケットプレイスでは2026年に売上収益約3,000億円を目指しています。我々の創業は2013年で、今期は12年目になります。創業14年前後で3,000億円を達成し、そして2030年を目安に1兆円というGMVを目指しています。toCサービスでGMV1兆円というビジネスは、国内を探してもほとんどないと思っています。

今のGMVが約1,500億円で、2026年には3,000億円を目指しています。そのため1兆円という数字は絵に描いた餅ではなく、課題等はあるものの、十分に狙える数字かと思っています。

具体的な取り組みとして、まずLTVの拡大です。不動産投資のRENOSYマーケットプレイスの最大の特徴であり最大のメリットは、自分で住む家とは違い、マッチングした後に、プロパティマネジメントにて物件を預かることができ、それがストック収益になることです。これは非常に強固なビジネスモデルだと思っています。

したがって、物件を保有いただいて顧客体験を良くしていくことにより、RENOSYマーケットプレイス内での売買のLTVが向上します。

そして商品ラインアップの拡充です。例えばAmazonは、かつては本しか売っていませんでしたが、DVDや家電、いろいろな日用品を揃えていったことによって、本以外を買いたい顧客層も取り込むことができ、LTVが上がりました。

不動産も同じです。不動産にはさまざまな商品があるため、商品ラインアップの拡充、そしてマッチング後のプロパティマネジメントによってサブスクリプションを積み上げます。それにより、ストック収益も積み上がっていきます。

成約率の向上に関する取り組みについては、商品ラインアップの拡充のほか、業界No.1を誇る建物データと顧客データによるマッチングの精度を上げて成約率を上げていくことが、2026年に向けた注力ポイントになります。

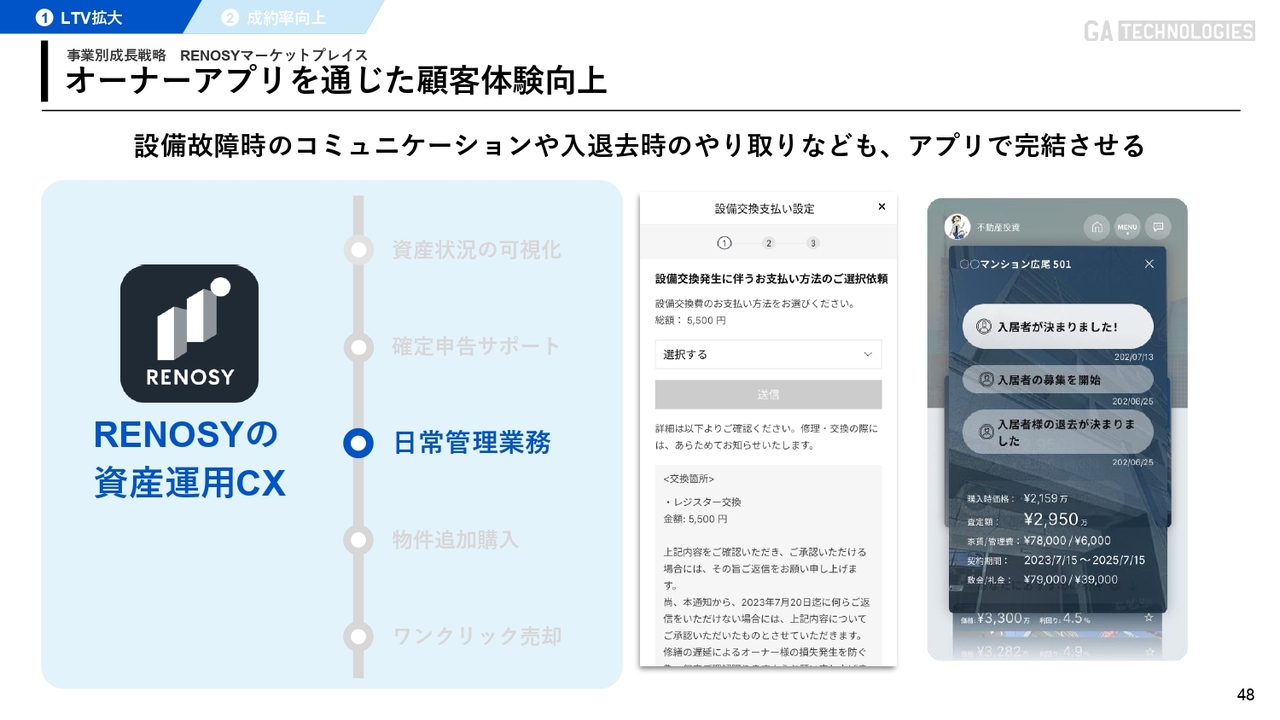

オーナーアプリを通じた顧客体験向上

現在、多くの領域ではスマホですべて完結するのは当たり前となっていますが、不動産領域はまだアナログです。そこで我々は、スマホで不動産投資ができるように変革してきました。不動産購入後は資産状況をアプリで確認することができ、さらに確定申告のサポートもアプリで行えるようになります。

オーナーアプリを通じた顧客体験向上

今までは、マイソクと呼ばれるA4の資料、もしくは分厚い契約ファイルでしか、購入した物件の資産状況がわかりませんでした。それがアプリで見える化され、確定申告もアプリでサポートされるようになります。

オーナーアプリを通じた顧客体験向上

例えば、不動産を保有している期間にエアコンが壊れた場合も、メールや電話で「エアコンが壊れました」と伝えなければならなかった部分も、アプリで完結可能になります。

このように、ユーザビリティが非常に高いプロダクトを保有しています。

オーナーアプリを通じた顧客体験向上

さらに、追加の物件検索もアプリ上でできます。

オーナーアプリを通じた顧客体験向上

常に自分の不動産の資産価値がアプリでわかるため、売却したければワンクリックで売却することが可能です。これらが、我々の顧客のLTV向上のために強化しているポイントです。

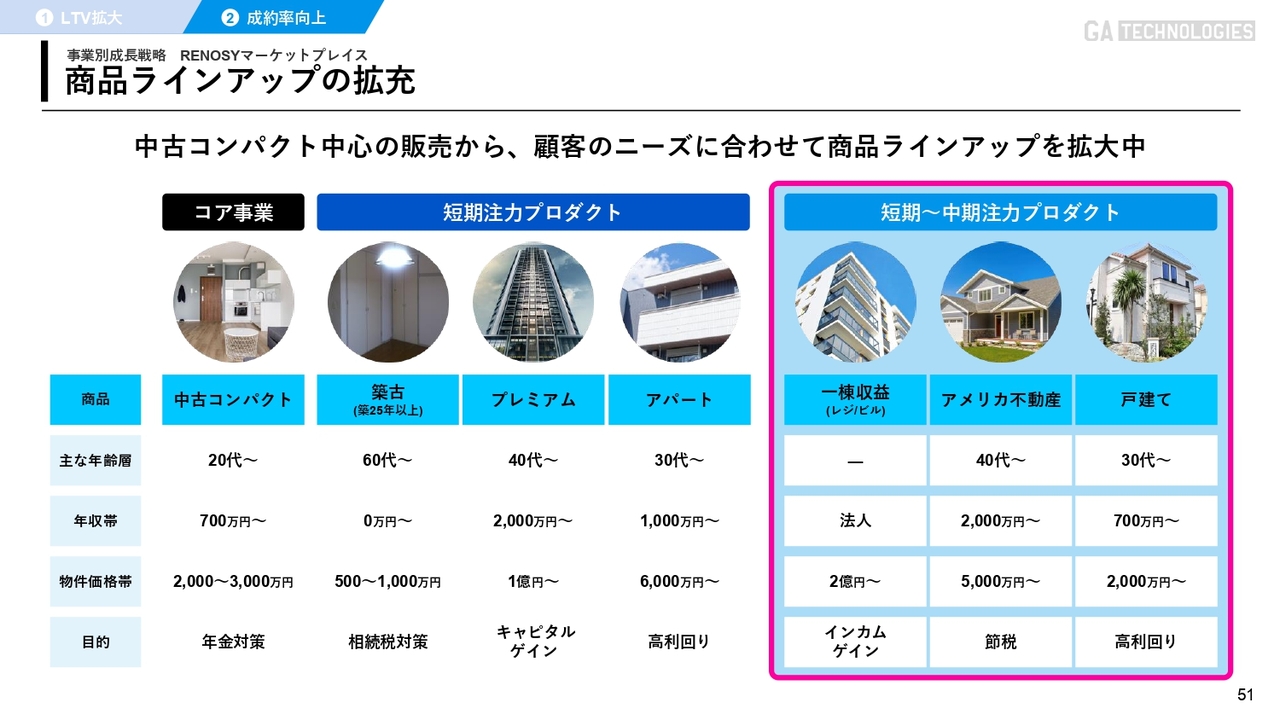

商品ラインアップの拡充

先ほどもお伝えしたように、商品ラインアップの拡充を行っています。現在は月間で、投資家から約1万件のお問い合わせをいただいています。したがって年間約10万人の投資家が集まっています。

この月間約1万人のニーズに合った商品を拡充することによって、今のマーケティングコストでそのまま商品ラインナップを拡充していきます。GMVの2026年3,000億円、2030年1兆円のプロセスにおいては、今の月間約1万人の顧客でこの金額を達成することは可能だと思っています。

商品ラインナップを拡充することで、アプリをとおした顧客の囲い込みによる生産性の向上が図ることができ、マーケティングコストは下がり、結果的に利益率の改善も図れていきます。

したがって、商品ラインナップを拡充することによって、マーケティングコストが下がり、アプリでオーナーさんをしっかりとグリップしていくことによってLTVが上がります。その結果、我々のコアの事業利益率が上がるという構造になっています。

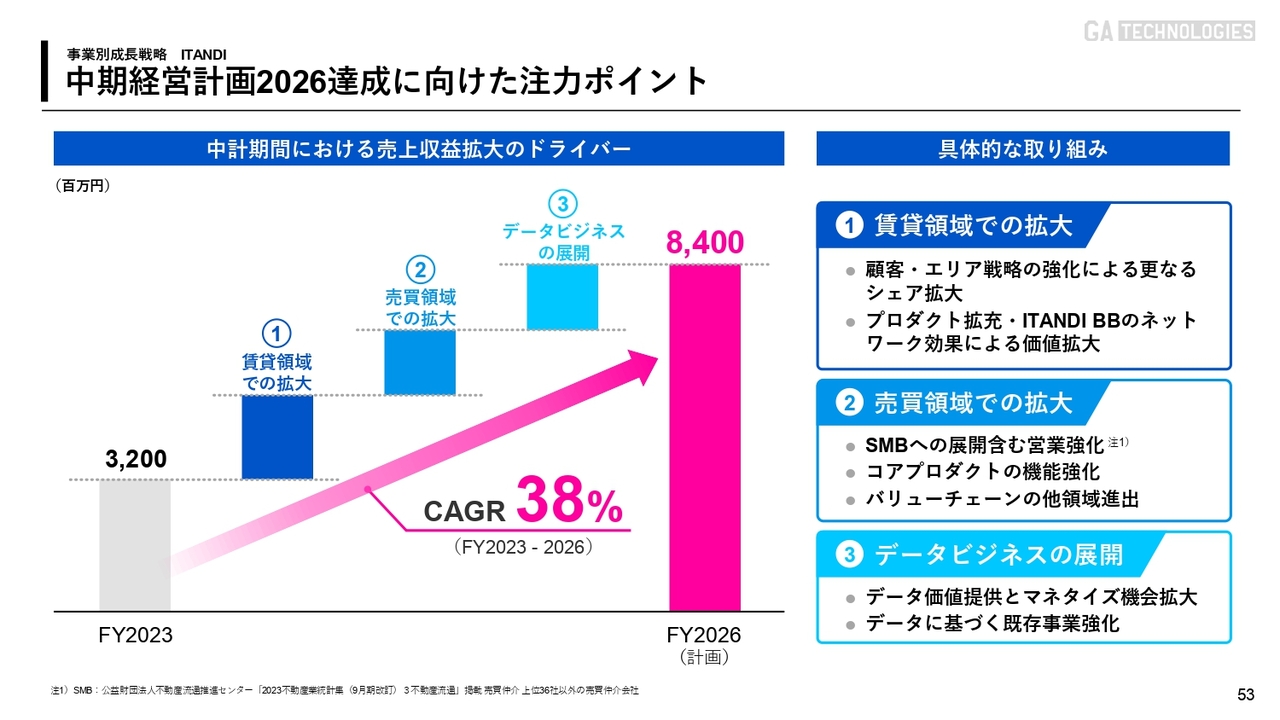

中期経営計画2026達成に向けた注力ポイント

次にITANDIの成長戦略です。今期のARR40億円が、2026年には84億円、さらには100億円に届く規模まで成長できると考えています。

現在の日本において、SaaS事業で粗利が100億円を超えている企業はまだ数少ないです。当社の粗利が100億円近くになっていくことによって、バーティカルSaaSやホリゾンタルSaaSを含めて、SaaSという企業の中で名実ともにプレゼンスが高まってくるのではないかと思っています。

その中でどう84億円を実現していくかというと、1つ目がコアであるこの賃貸領域の拡大です。これは顧客、エリアの強化によってシェアを高めていきます。また、プロダクトを拡充、そしてITANDI BBマーケットプレイスのネットワーク効果によって賃貸領域を拡大していきます。

そして2つ目は売買領域です。HousmartのM&Aを皮切りに、この売買領域に参入しています。その成長の取り組みとしては、SMBの展開を含む営業強化、コアのプロダクトの機能強化、そしてバリューチェーンの多領域の進出です。

3つ目は賃貸売買ともに、マーキュリー社との連携によるデータビジネスの拡充での大きな取り組みです。

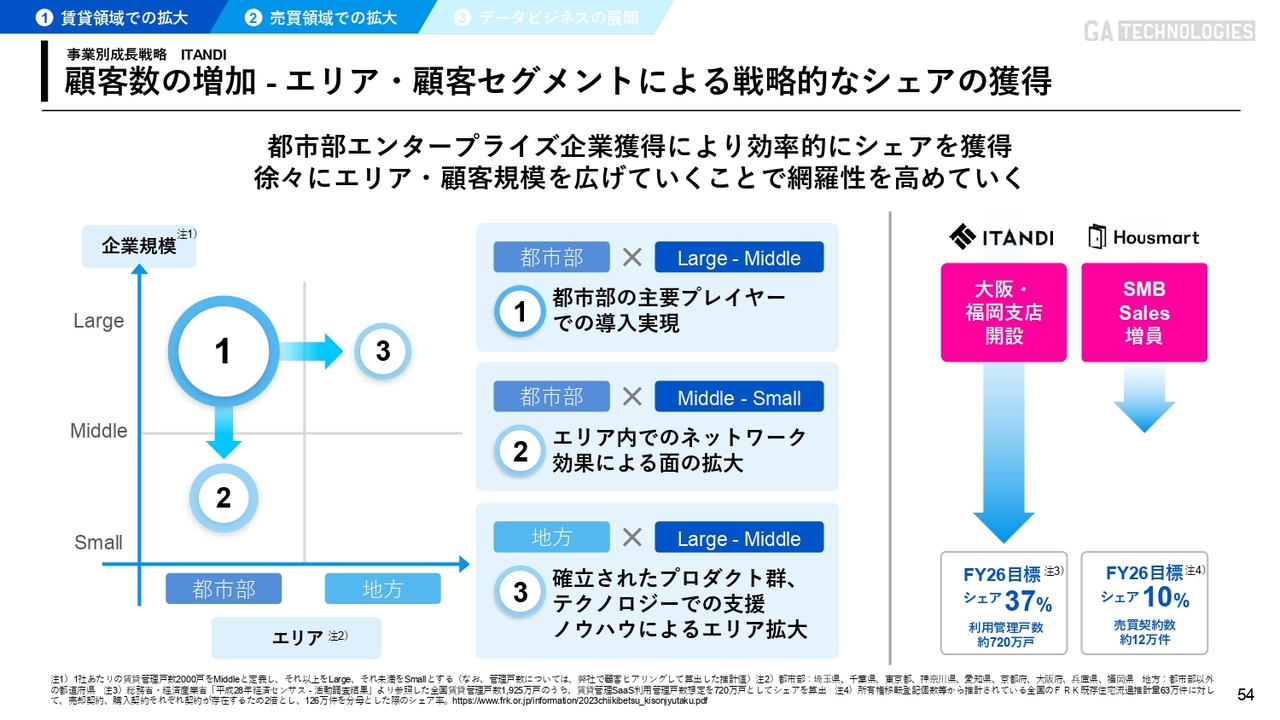

顧客数の増加 - エリア・顧客セグメントによる戦略的なシェアの獲得

具体的な戦略についてご説明します。まずは顧客数の増加です。1番目に、今までは主にエンタープライズや都市部の主要プレイヤーへの導入を実現します。2番目に、エリア内のネットワーク効果により面の拡大をしていきます。そして3番目に、地方都市における拡大です。これらにより社数の拡大とLTVの拡大を図っていきます。

ITANDIにおいて、大阪・福岡支社を開設することでスピーディな営業連携とカスタマーサクセスサポートをすることを可能にします。また、SMBにおいて、ITANDI、Housmart、マーキュリー社を含め、グループで約7,400社もの顧客を抱えています。連携していくことで、SMBにも複数のプロダクトを導入していくことができ、CACが上がってきます。

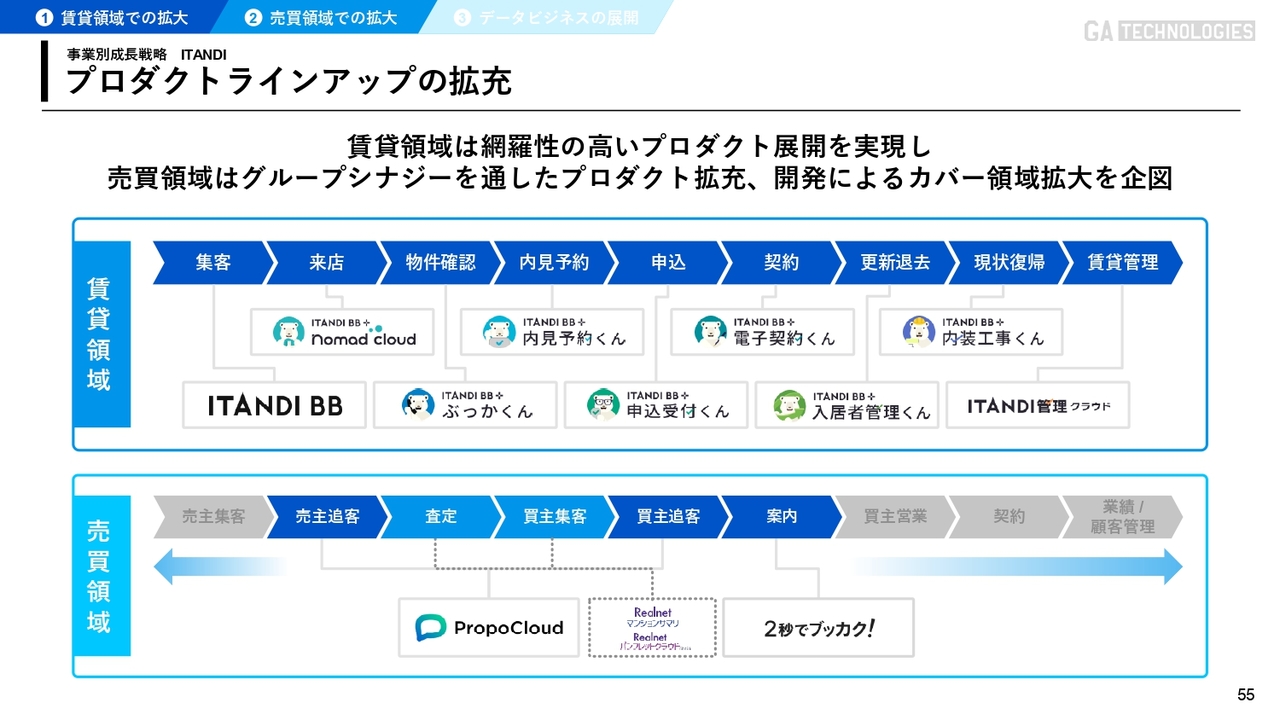

プロダクトラインアップの拡充

続いてプロダクトラインアップの拡充です。賃貸においては、毎年プロダクトラインアップを拡充することによって、ワンストップで賃貸・管理ともにプロダクトが提供できます。

売買においてもさまざまな領域があります。「PropoCloud」をはじめ、Housmartをベースにマーキュリー社、そして「2秒でブッカク!」などのプロダクトラインアップを増やしています。賃貸・売買ともにこの領域を増やしていくことで、ARRの向上を狙っていきます。

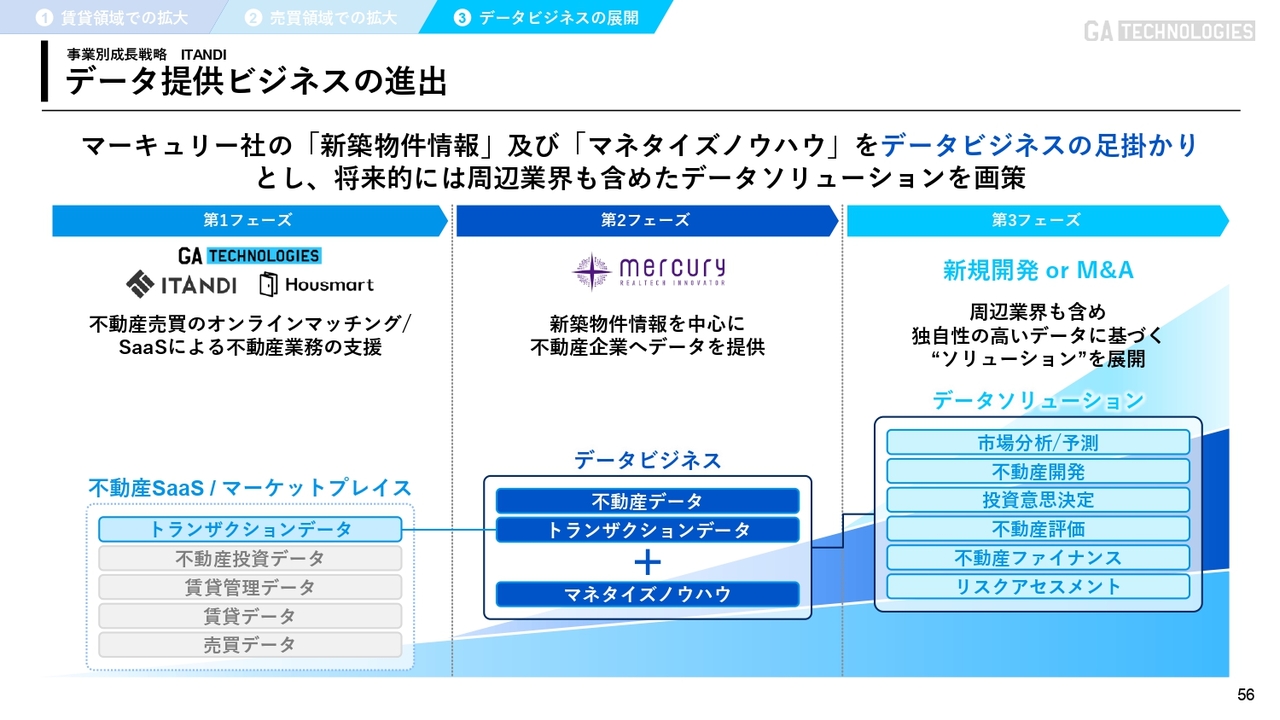

データ提供ビジネスの進出

最後に、データ提供ビジネスの進出です。

まず第1フェーズとしてトランザクションデータがあり、その成約データを溜めてきました。

第2フェーズはマーキュリー社の不動産データとトランザクションデータ、そしてデータビジネスのマネタイズノウハウです。

そして第3フェーズではデータビジネスからのデータソリューションと、エンドユーザーが不動産を検討する上での意思決定のサポートを行っていきます。これらにより、不動産がさらに簡単に売買できるようになります。

その結果、流通量が拡大し、不動産というレガシーなビジネスにおける不動産取引を透明化して、購入の意思決定をサポートします。そもそも大きいマーケットにおいて、TAMの拡大、SAMの拡大にも、このデータビジネスをとおしてつながっていくと考えています。

このマーキュリー社をベースに、GA technologiesとして不動産会社約12万社の7,400社近くにプロダクトが入り、toCにおいても「RENOSYマーケットプレイス」でGMV1兆円が狙える状況です。不動産テック、またtoCの企業としても、我々は日本の中でも唯一無二であると考えています。

これをベースに、米国や東南アジアへと海外展開を行っていきます。ただし一丁目一番地は、この国内の大きなビジネスチャンスを獲得していくことです。国内をしっかり伸ばしつつ、将来の種である米国、東南アジアも行っていくことによって、しっかりとトップラインも拡大させながら、収益性も拡大していくことに、戦略上の変更はありません。

したがって来期、再来期含めて、事業利益率を上げていく所存です。

以上でGA technologiesの決算説明を終了します。ありがとうございました。

スポンサードリンク