関連記事

【QAあり】日本特殊塗料、営業利益は前期比+139.4%と伸長 売上高の回復に加え原価改善の取り組みなどが奏功

【QAあり】日本特殊塗料、営業利益は前期比+139.4%と伸長 売上高の回復に加え原価改善の取り組みなどが奏功[写真拡大]

1.2024年3月期 決算の概要

力武洋介氏:日本特殊塗料株式会社常務執行役員CFOの力武です。どうぞよろしくお願いします。それでは、私より2024年3月期の業績、2025年3月期の計画等についてご説明します。

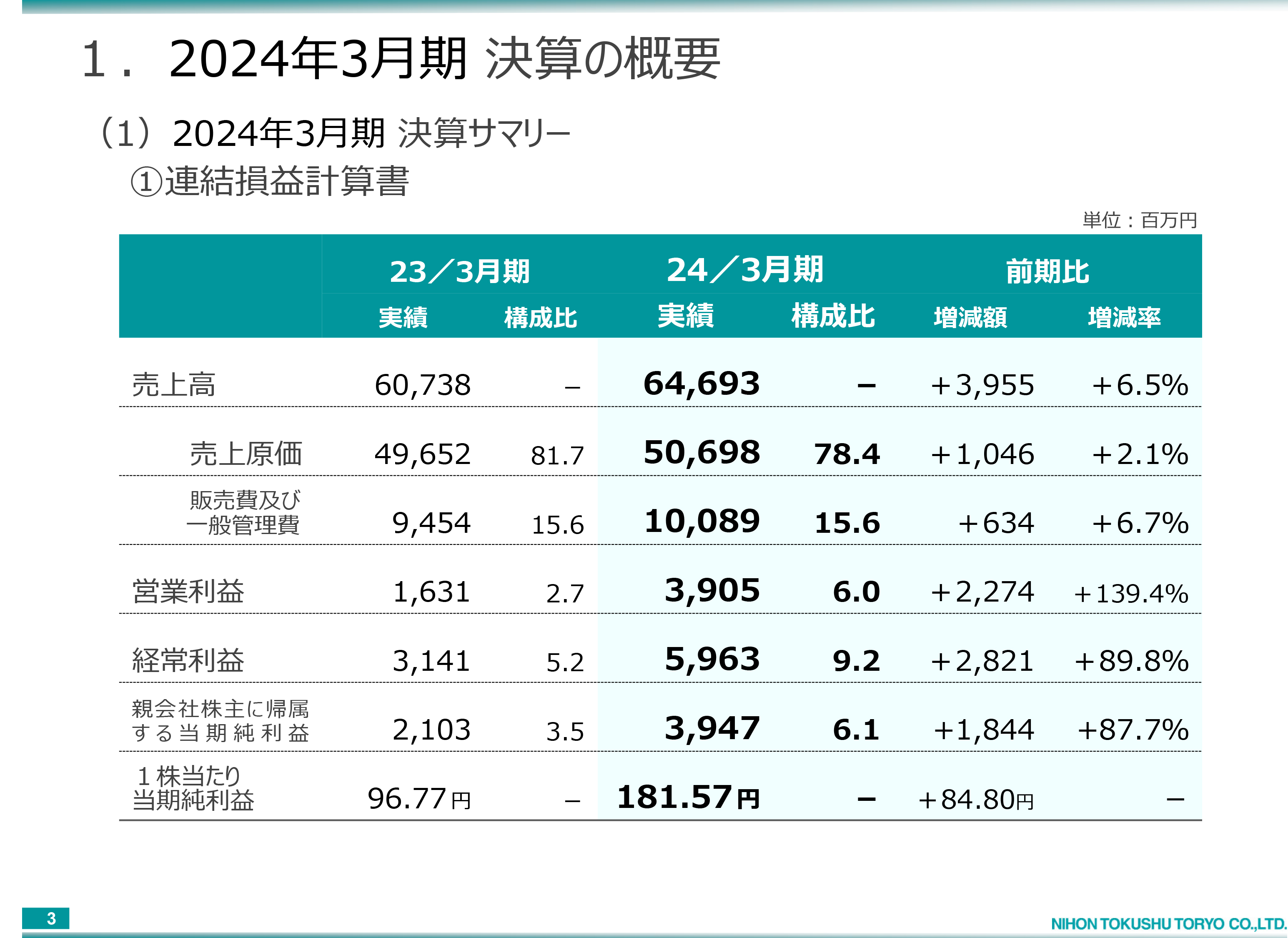

連結損益計算書です。売上高は646億9,300万円で、前期比6.5パーセント増、39億5,500万円の増収となりました。売上原価は売上構成比78.4パーセント、販管費は売上構成比15.6パーセントとなりました。営業利益は39億500万円で、売上構成比6.0パーセント、前期比139.4パーセント増となりました。

経常利益は59億6,300万円で、売上構成比9.2パーセント、前期比89.8パーセント増となりました。親会社株主に帰属する当期純利益は39億4,700万円で、売上構成比6.1パーセント、2.6ポイントの増加、前期比87.7パーセント増となりました。なお、1株当たり当期純利益は181円57銭で、前期比84円80銭の増加となりました。

1.2024年3月期 決算の概要

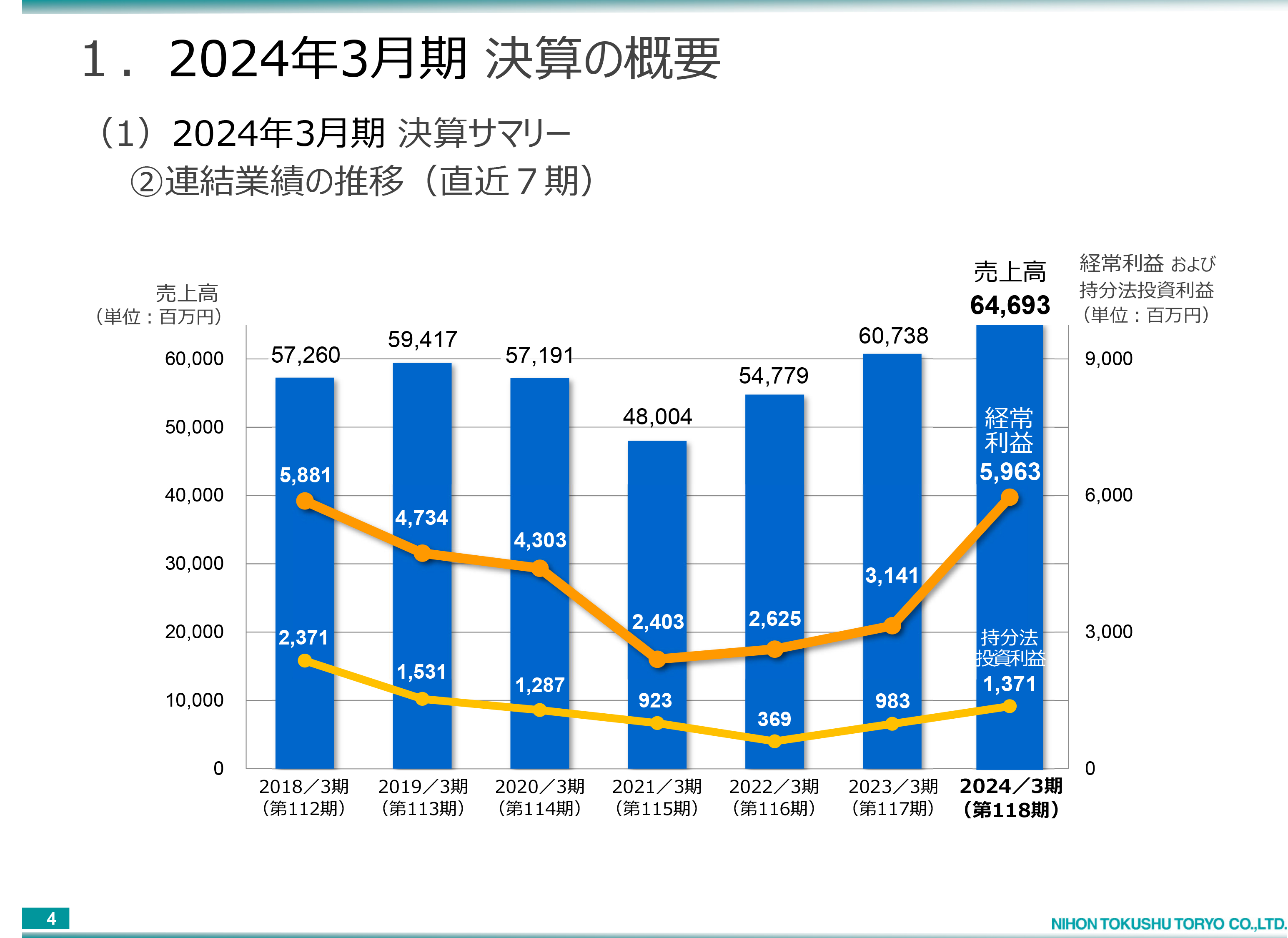

直近7期の連結業績の推移についてご説明します。スライドのグラフをご覧のとおり、中央の2021年3月期は新型コロナウイルスの影響を受け、売上高、利益ともに減少していましたが、翌期2022年3月期から、売上高、利益ともに回復基調です。

また、2024年3月期の経常利益を構成している持分法投資利益は13億7,100万円となり、前期比3億8,800万円増加しています。

1.2024年3月期 決算の概要

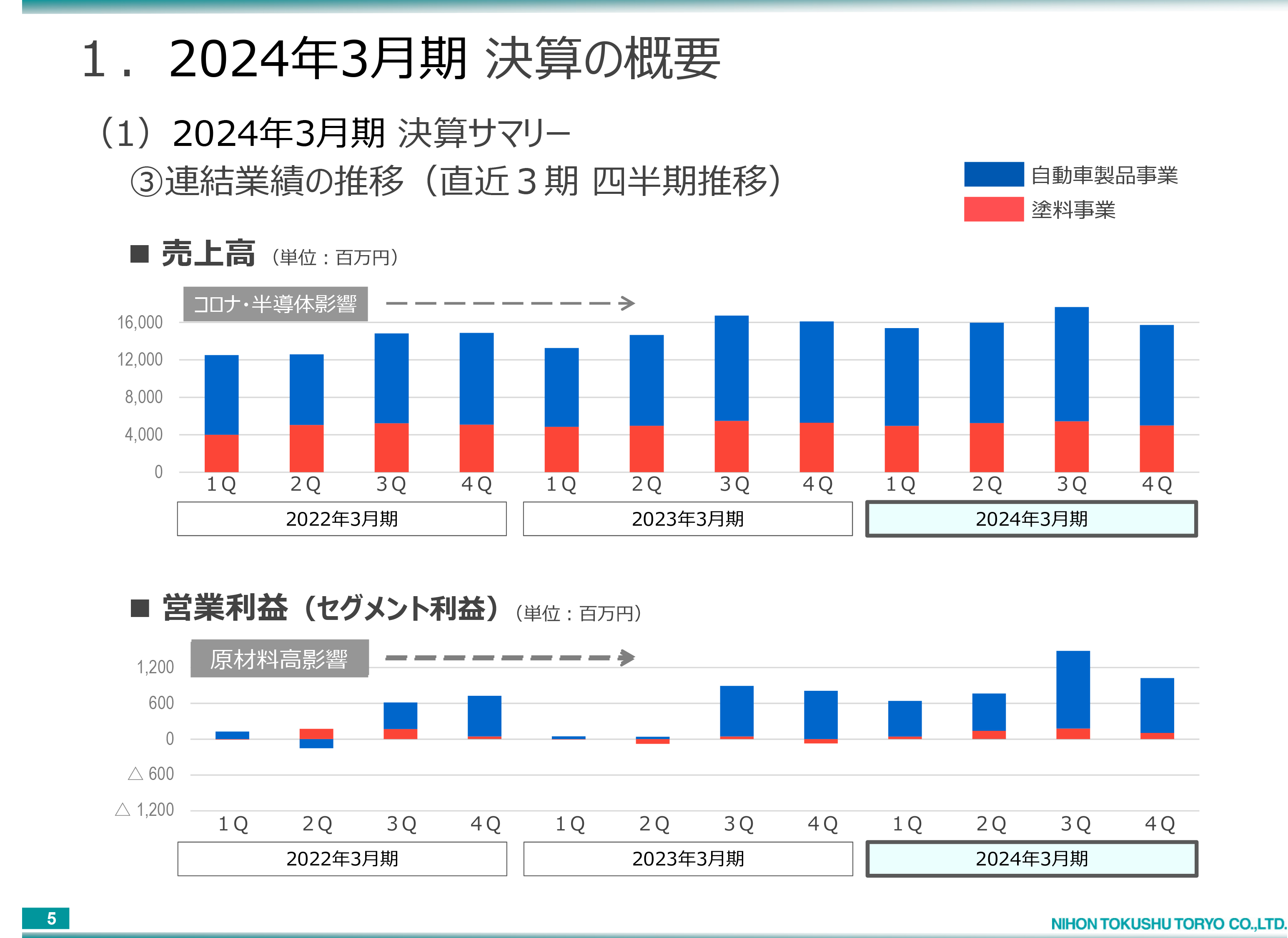

連結業績の直近3期の四半期推移です。スライドのグラフの青色部分が自動車製品関連事業、赤色部分が塗料関連事業となっています。2023年3月期第2四半期まで、新型コロナウイルスおよび半導体不足の影響で売上高は低迷していましたが、第3四半期以降は、両セグメントともに回復基調にあります。

また、自動車セグメントの売上高は、季節的要因は多くないものの、生産稼働日の関係から、第1四半期、第2四半期に比べ、第3四半期、第4四半期のほうが増加傾向にあります。なお、2024年3月期第4四半期の売上が落ちた要因は、能登半島地震の影響のほか、トヨタグループでの品質問題の影響等によるものです。

営業利益も売上高と同様に、原材料等高騰の影響を受け、2023年3月期の第2四半期まで低迷していました。第3四半期以降は、売上高の回復により生産性が向上し粗利益もアップしたことに加え、原材料高騰等やエネルギーコストのアップに対して価格転嫁等を行ったことにより改善傾向にあります。

1.2024年3月期 決算の概要

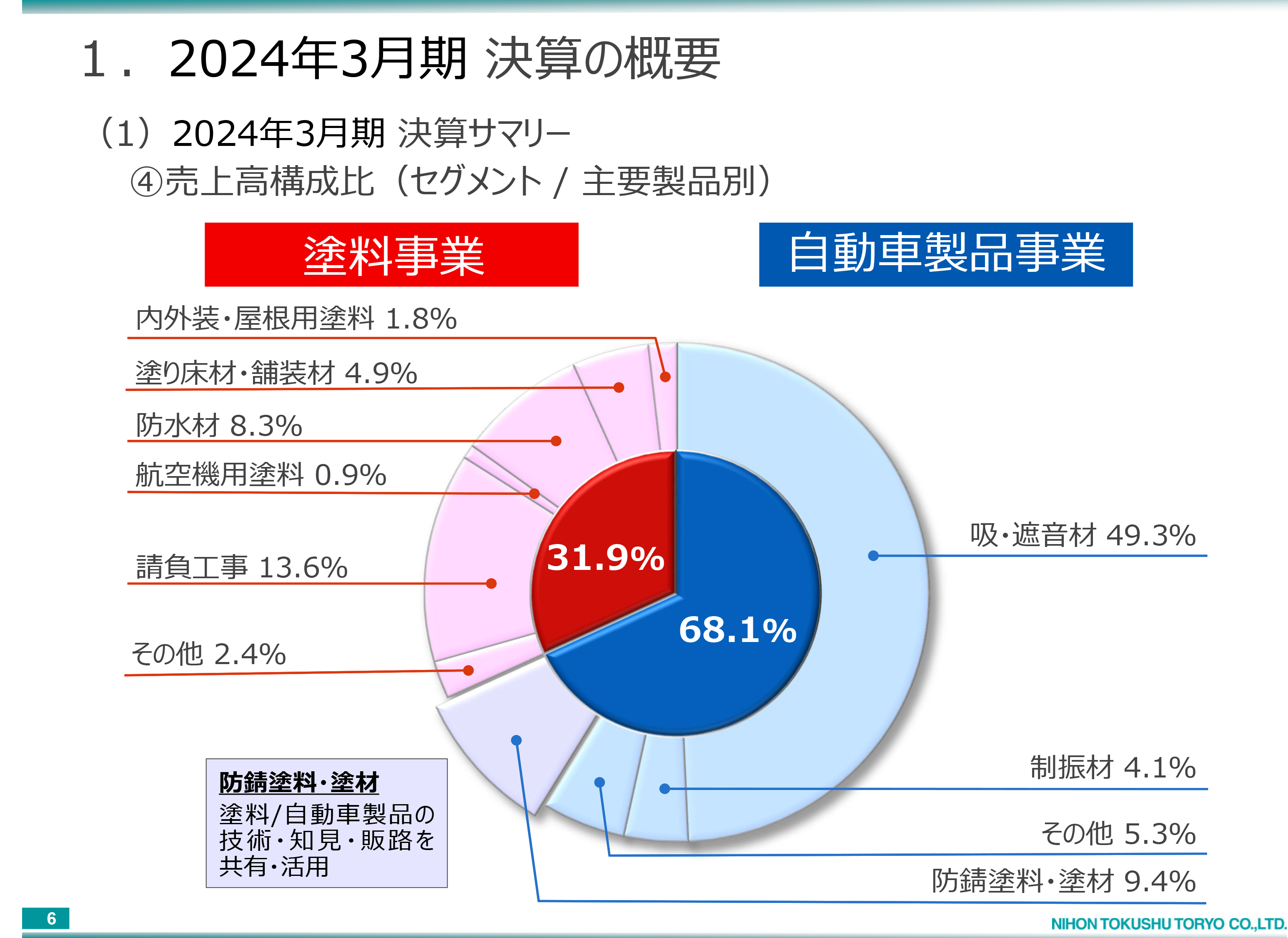

2024年3月期の売上高の構成についてご説明します。スライドの円グラフの青色部分が自動車製品関連事業で全体の68.1パーセント、赤色部分が塗料関連事業で31.9パーセントとなっています。

自動車製品関連事業のうち吸・遮音材が全体の49.3パーセントで前期比3.3ポイントの増加、防錆塗料・塗材が9.4パーセントで前期比0.9ポイントの増加となっています。制振材が4.1パーセント、その他は5.3パーセント、これは主に金型、ロイヤリティ等の売上です。

塗料関連事業は、塗り床材・舗装材が4.9パーセントで前期比0.3ポイントの増加、防水材が8.3パーセントで前期比0.2ポイントの減少となっています。請負工事は13.6パーセントで前期比2.2ポイント減少しています。

なお、防錆塗料・塗材は、塗料関連事業と自動車製品関連事業の技術・知見・販路などを共有、活用しています。

1.2024年3月期 決算の概要

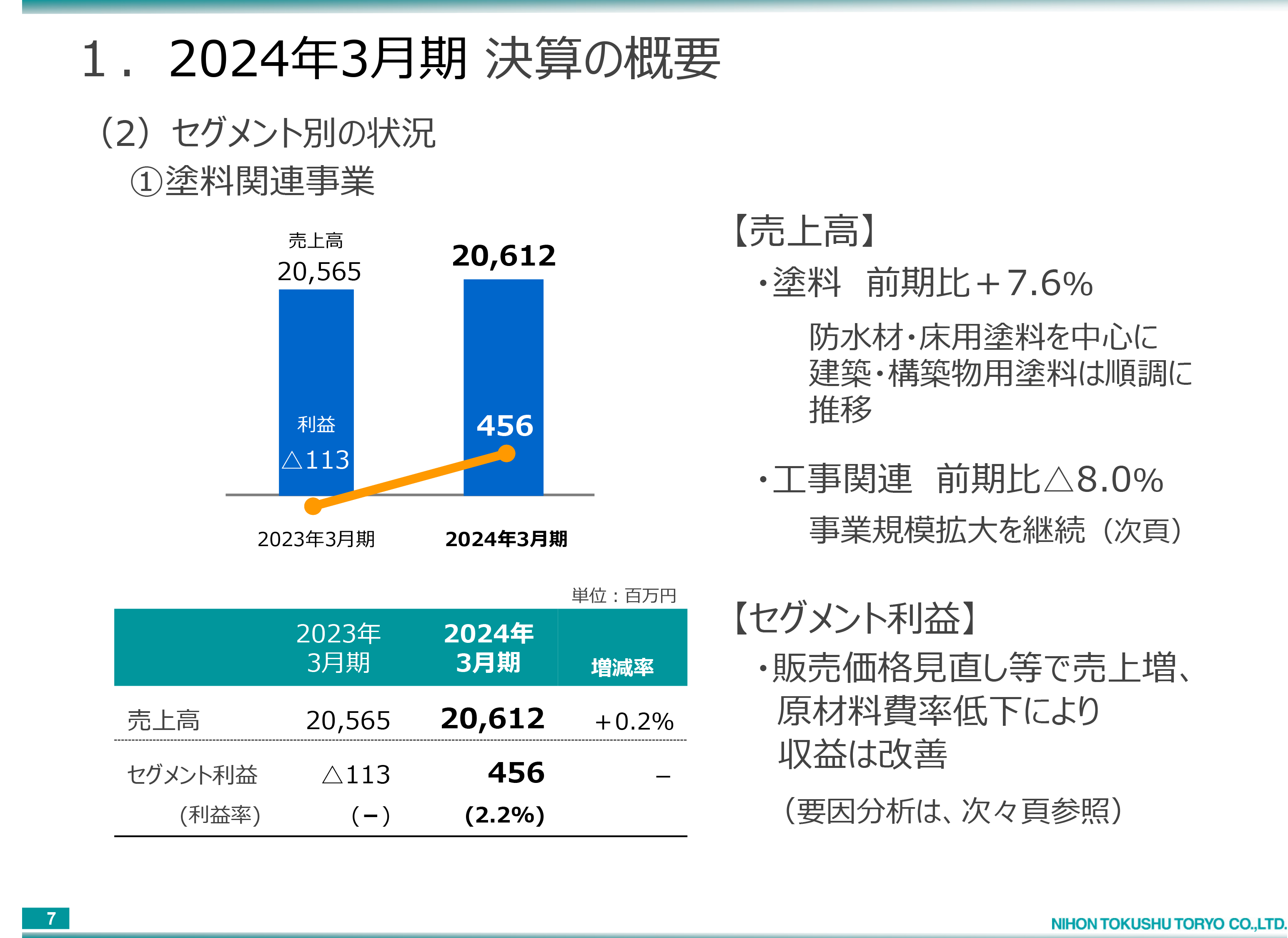

セグメント別の状況です。塗料関連事業の2024年3月期の売上高は、前期比0.2パーセント増の206億1,200万円です。主に、塗料関係が前期比7.6パーセント増となり、こちらは先ほどご説明した防水材・床材を中心に、順調に推移しています。

一方、工事関連は前期比8.0パーセント減となりましたが、事業規模拡大は継続しており、詳細は次ページに記載のとおりです。

セグメント利益は4億5,600万円、利益率は2.2パーセントとなりました。販売価格見直し等による売上増により収益が改善しています。

1.2024年3月期 決算の概要

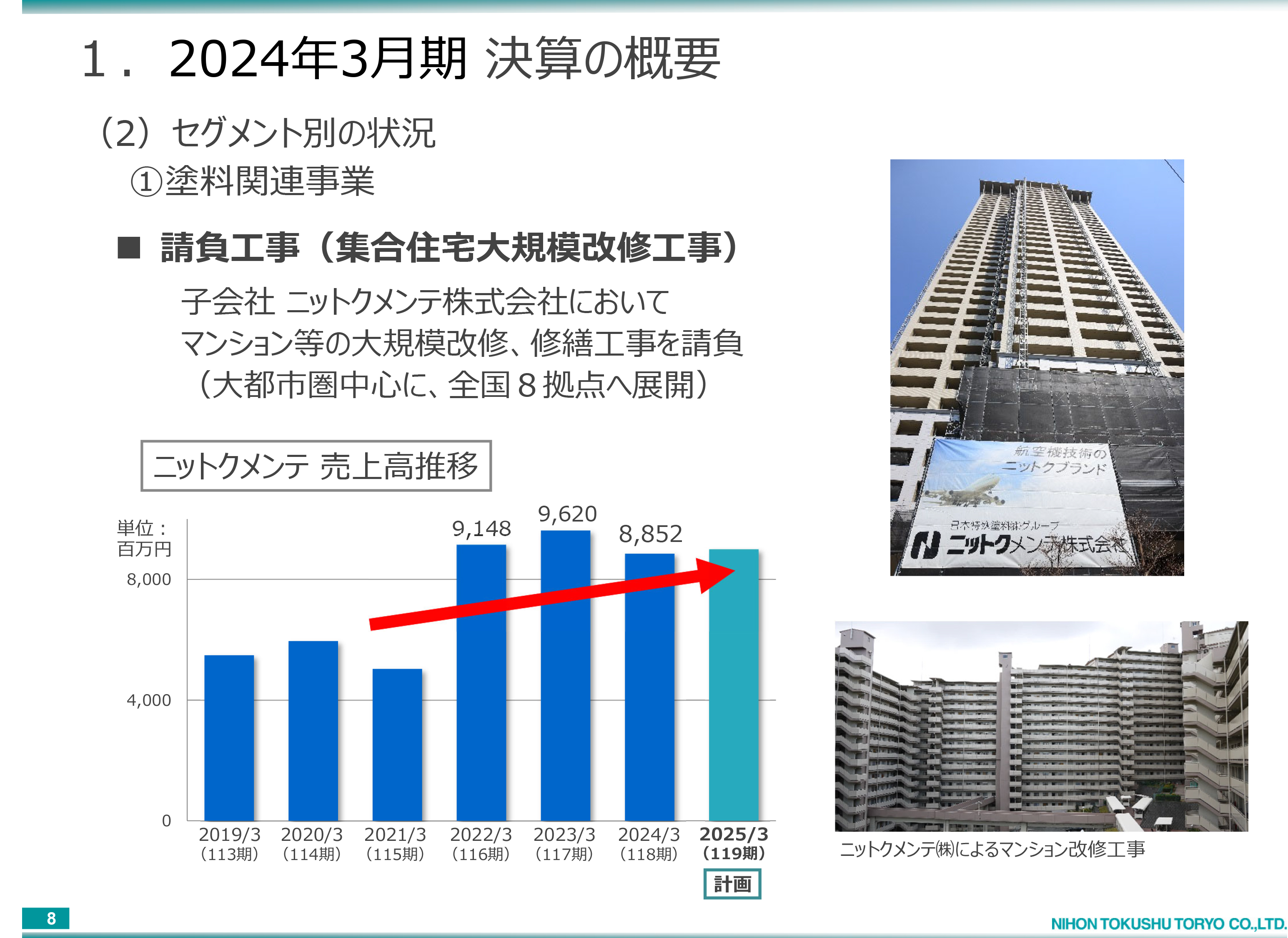

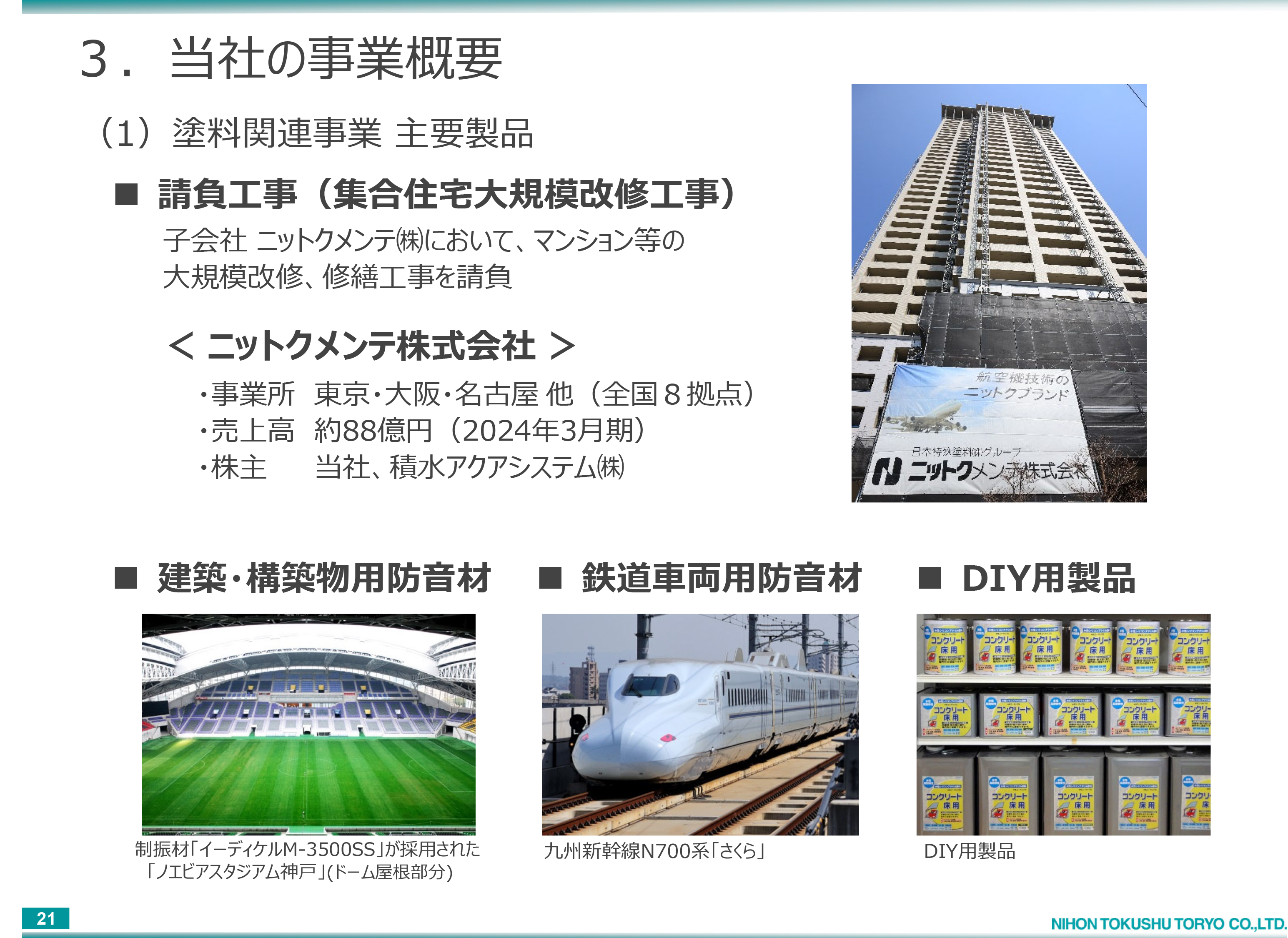

塗料関連事業の請負工事についてです。請負工事は、集合住宅大規模改修工事を指します。子会社であるニットクメンテにおいて、大都市圏を中心に全国8拠点で展開しています。

スライド下段のグラフのとおり、売上高は2022年3月期(116期)が91億4,800万円、2023年3月期が96億2,000万円、2024年3月期が88億5,200万円と推移しています。2025年3月期は現在、90億円を計画しています。

1.2024年3月期 決算の概要

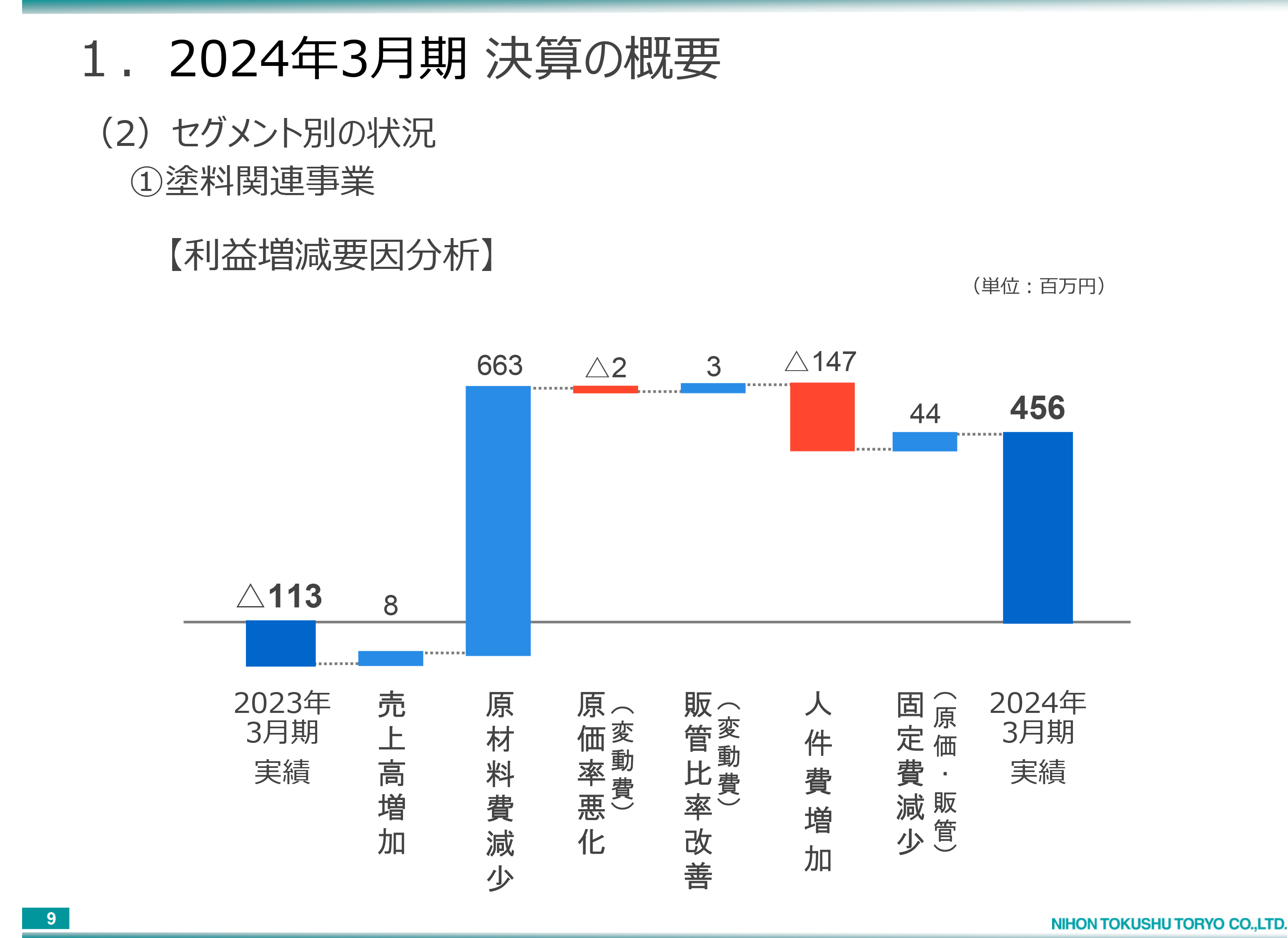

営業利益の増減分析です。増加の主な要因は、原材料費の減少です。原材料費が前期比で3.9パーセント減少した結果、利益が6億6,300万円増加したかたちになります。減少の主な要因は人件費の増加で、利益が1億4,700万円減少しました。その結果、2024年3月期のセグメント利益は4億5,600万円となっています。

1.2024年3月期 決算の概要

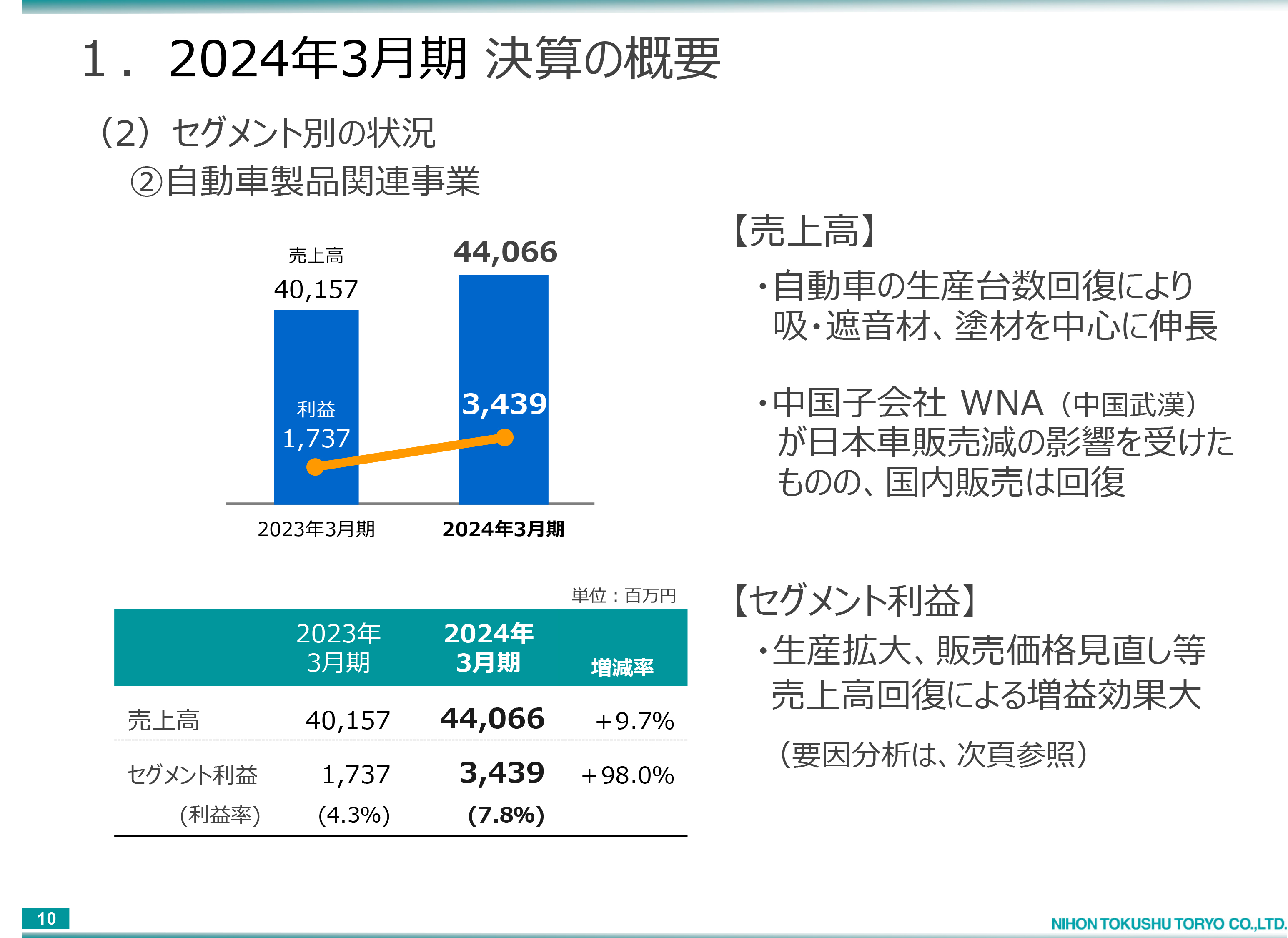

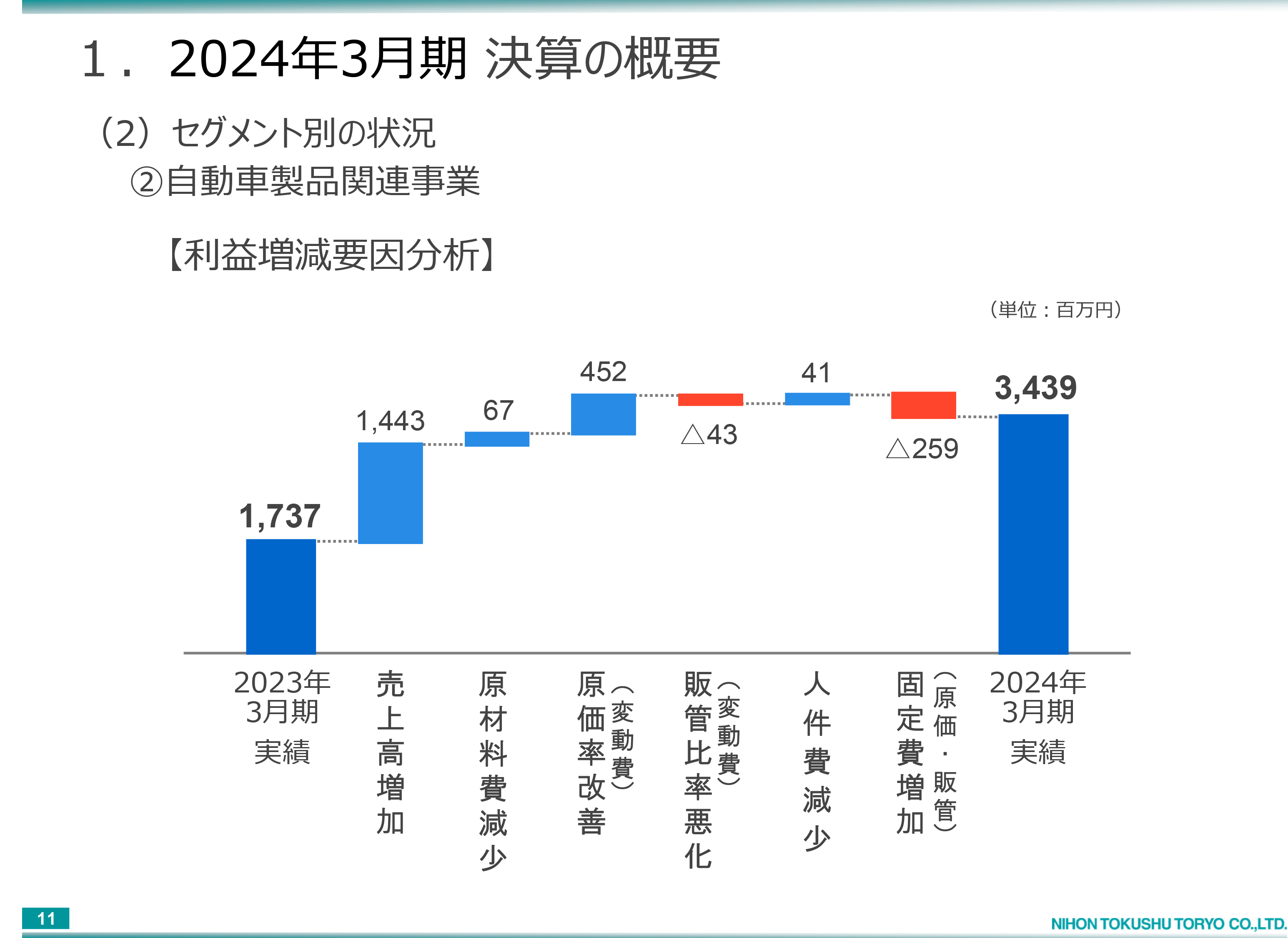

自動車製品関連事業の売上高は、前期比9.7パーセント増の440億6,600万円です。主に、自動車の生産台数の回復により、吸・遮音材および塗材を中心に伸長しました。海外に関しては、中国の子会社であるWNAが日系カーメーカー販売減の影響を受けた一方、国内販売のほうは回復したため、その分をカバーしたかたちとなっています。

セグメント利益は前期比98.0パーセント増の34億3,900万円、利益率は前期比3.5ポイント改善の7.8パーセントとなりました。生産の拡大、販売価格等の見直し、そして売上回復にともなう増益効果等によるものです。

1.2024年3月期 決算の概要

営業利益の増減分析です。利益は、売上高増加により14億4,300万円、変動費である原価率の改善により4億5,200万円増加しました。一方で、原価・販管費等の固定費の増加により、2億5,900万円、利益が減少しました。その結果、2024年3月期のセグメント利益は34億3,900万円となっています。

1.2024年3月期 決算の概要

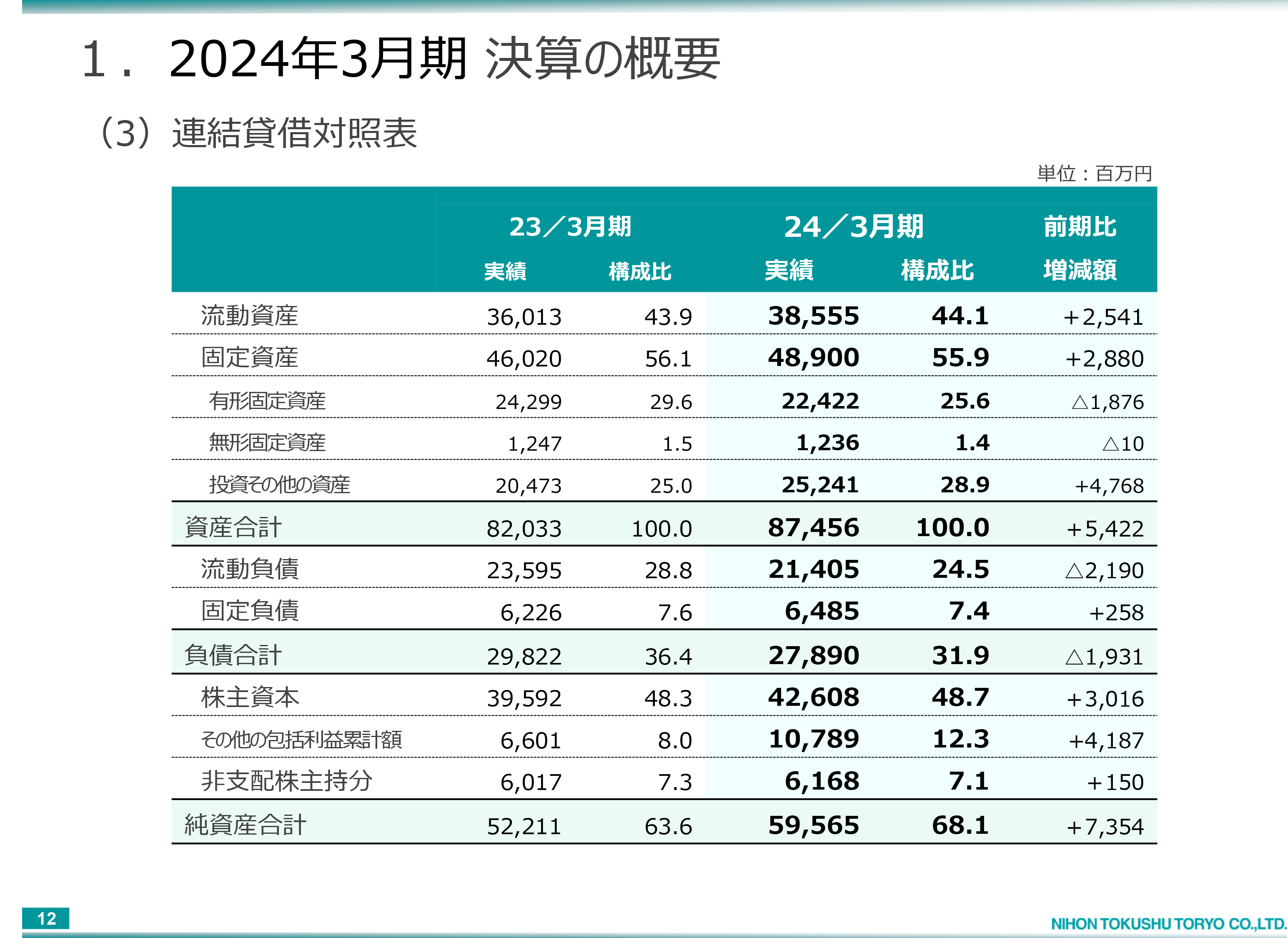

連結貸借対照表をご説明します。資産合計は、前期比54億2,200万円増の874億5,600万円となりました。このうち、流動資産が前期比25億4,100万円増加し、385億5,500万円となっています。こちらは主に現預金の増加によるものです。

固定資産は前期比で28億8,000万円増えて489億円、このうち有形固定資産は前期比で18億7,600万円減少しています。こちらは主に減価償却費の減少によるものです。

投資その他の資産は、前期比で47億6,800万円増えています。保有株式の時価の変動による投資有価証券の増加が約40億円ありました。もう1つは、関係会社株式の純資産の増加が約8億1,000万円あります。これは純資産の増加および円安等での評価増によるものとなります。

負債合計は、前期比で19億3,100万円減の278億9,000万円です。主に、短期借入金の減少等により流動負債が前期に比べ21億9,000万円減っています。

純資産の合計は、前期比で73億5,400万円増の595億6,500万円です。先ほど資産の部でお話ししたとおり、その他有価証券評価差額金の増加が約29億円、加えて円安等の影響を受け為替換算調整勘定が約10億円増になっています。純資産の合計は構成比68.1パーセントとなり、前期比で4.5ポイント増加しました。

1.2024年3月期 決算の概要

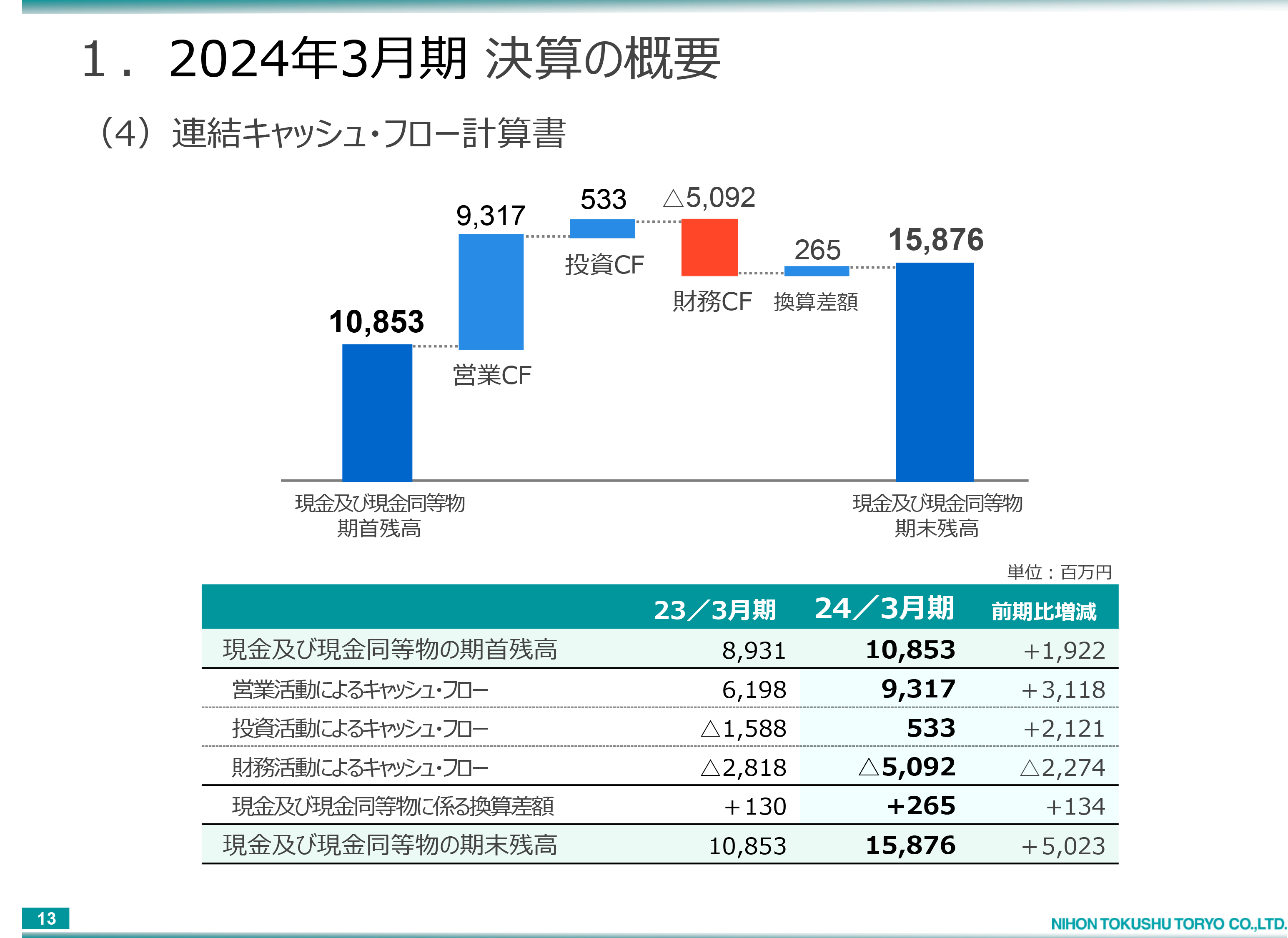

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは、前期比31億1,800万円増の93億1,700万円です。これは主に、税引前利益の増加、売上債権の減少、受取配当金などの増加によるものです。

投資活動によるキャッシュ・フローは、前期比21億2,100万円増の5億3,300万円です。内訳は、貸付金の回収が15億6,000万円、投資有価証券の売却収入が1億4,500万円です。一方で、固定資産の取得による支出が12億4,400万円となっています。

財務活動によるキャッシュ・フローは、前期比22億7,400万円減のマイナス50億9,200万円で、支出超過となっています。内訳は、短期借入金の減少が22億5,000万円、長期借入金の返済による支出が11億6,300万円、配当金の支払いによる支出が約17億円となっています。

現金及び現金同等物の期末残高は、前期比50億2,300万円増の158億7,600万円です。

2.2025年3月期 通期業績予想の概要

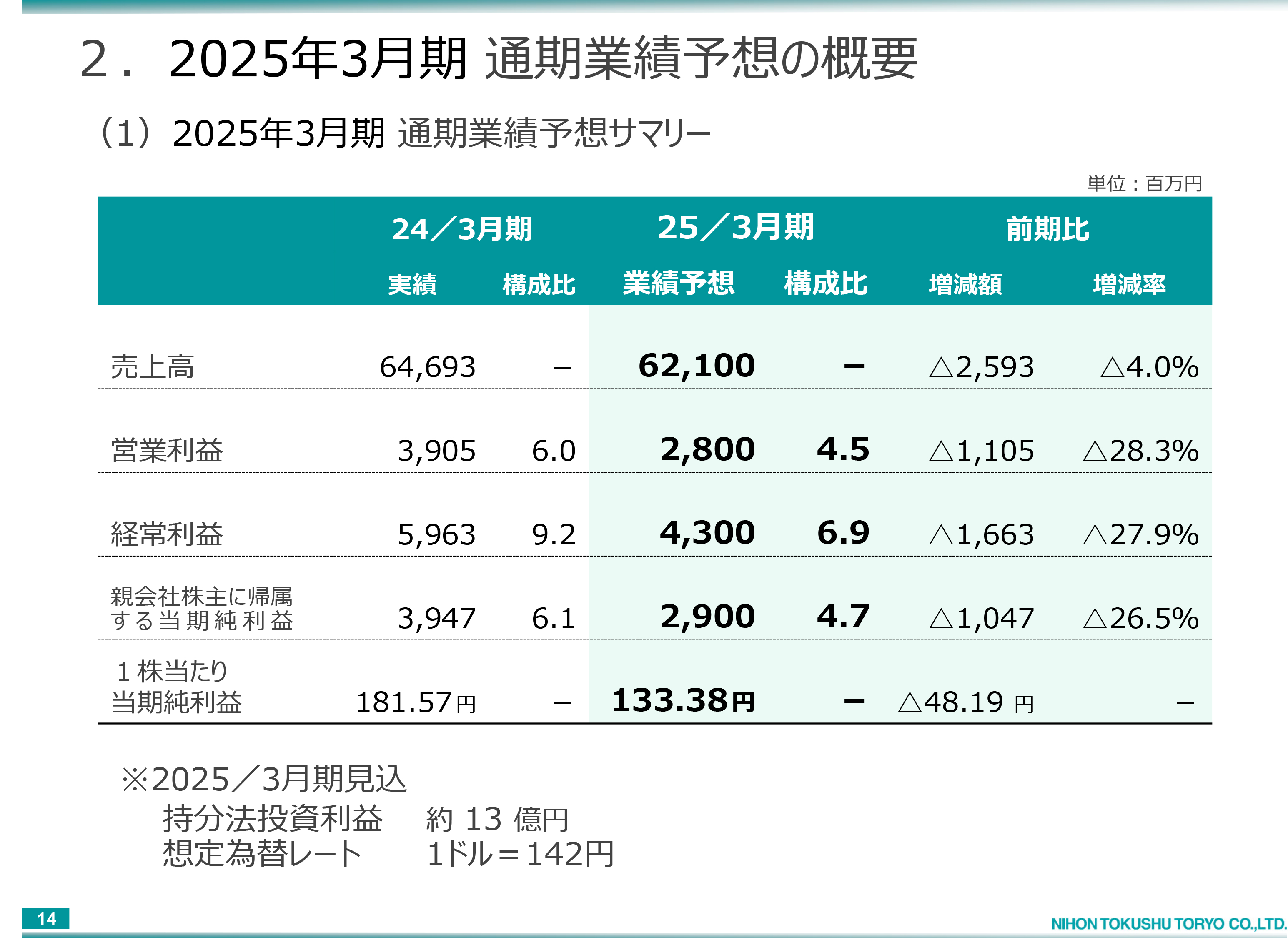

2025年3月期通期業績予想の概要をご説明します。全体の売上高は621億円を計画しています。前年比25億9,300万円の減少、増減率はマイナス4.0パーセントとなっています。営業利益は、前期比28.3パーセント減の28億円、売上構成比で4.5パーセントを計画しています。

経常利益は、営業利益同様に前期比約28パーセント減の43億円、売上構成比で6.9パーセントを計画しています。親会社株主に帰属する当期純利益は、前期比26.5パーセント減の29億円、売上比4.7パーセントを計画しています。なお、1株当たり当期純利益は、前期比約48円減の133.38円となっています。

経常利益に含まれる持分法投資利益は、約13億円を見込んでいます。また、想定レートは、1ドル142円と見ています。段階的に円高方向に推移するものと予想しており、足元から見ますと、若干の円高予想というかたちになっています。

2.2025年3月期 通期業績予想の概要

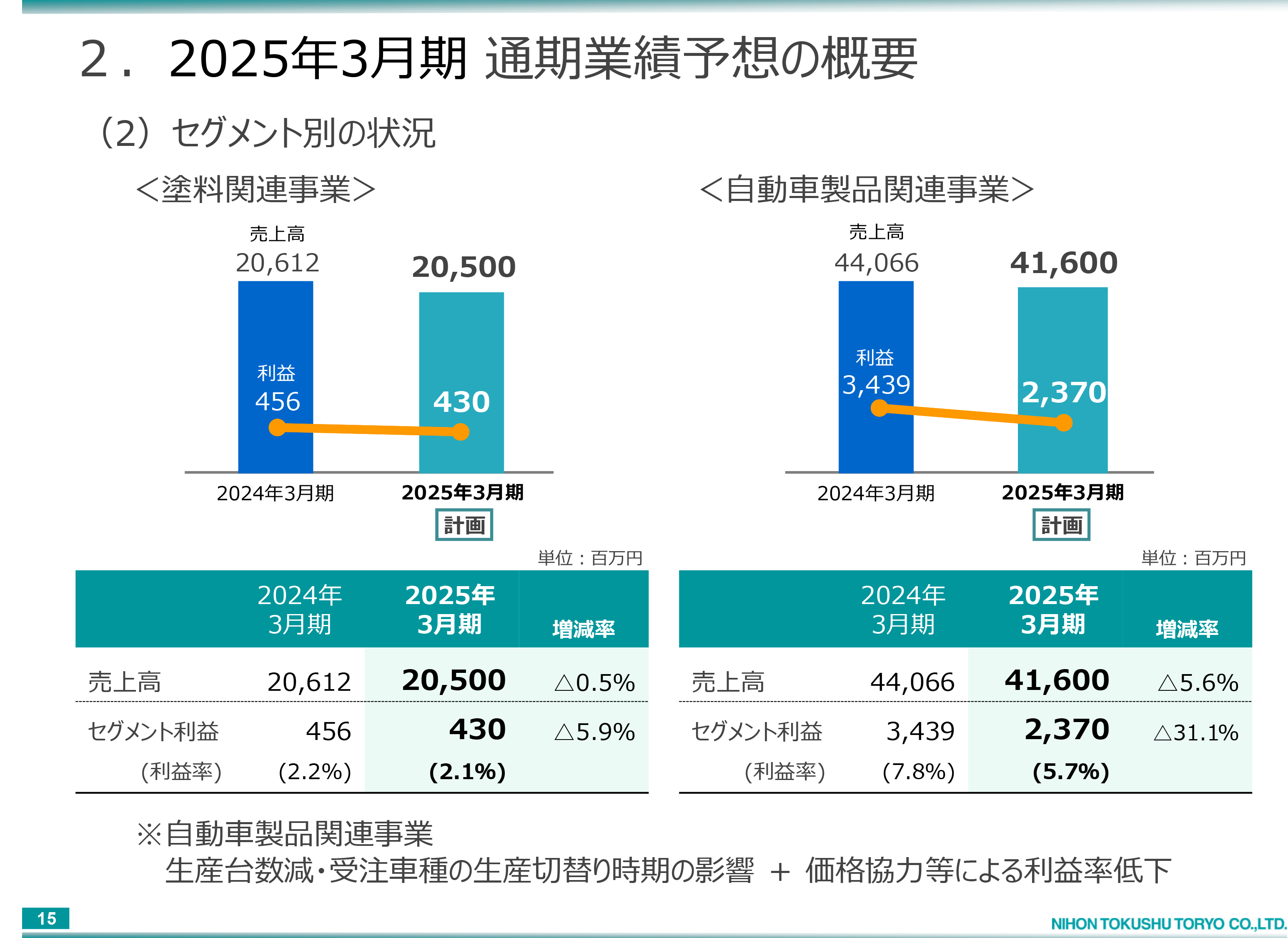

セグメント別の業績予想のご説明です。塗料関連事業の売上高は前期比0.5パーセント減の205億円を計画しており、セグメント利益は前期比べ5.9パーセント減の4億3,000万円、利益率は前期比0.1ポイント減の2.1パーセントを見込んでいます。

自動車製品関連事業の売上高は416億円、前期比5.6パーセントの減少を計画しており、セグメント利益は前期比31.1パーセント減の23億7,000万円、利益率5.7パーセントを見込んでいます。こちらは生産台数の減少と受注車種の生産切り替え時期の影響等と、仕入れ先への原材料・労務費・コストの転嫁等を見込んでいるものです。

2.2025年3月期 通期業績予想の概要(3)中期経営計画 業績目標の修正

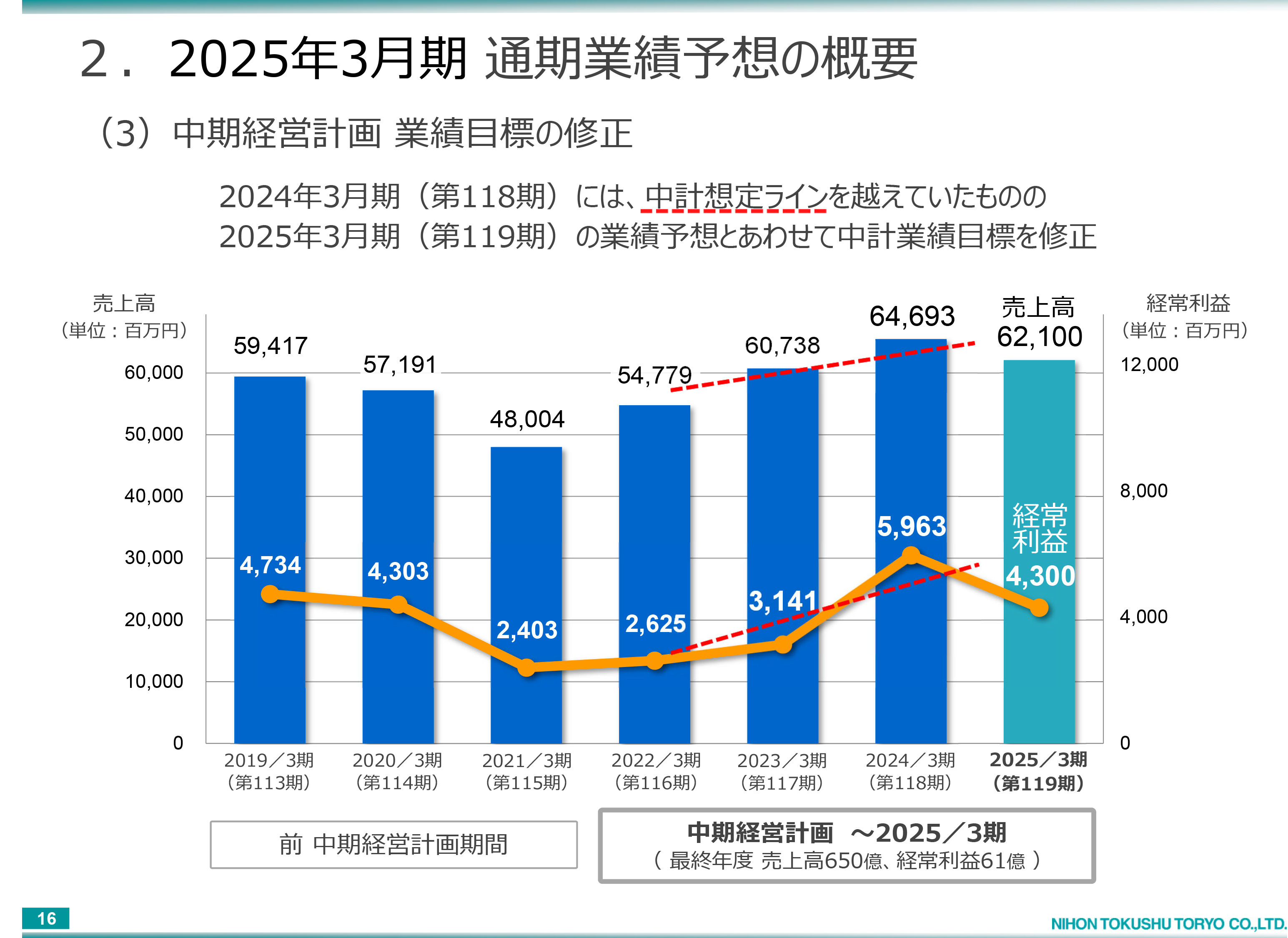

中期経営計画の業績目標の修正です。中計は2025年3月期(119期)が最終年度ですが、2022年3月期の計画策定時から、特に自動車製品関連事業において大きく事業環境が変化しています。

特に中国での自動車生産・販売について、中計策定当時は日系カーメーカーの業績が好調であり、当社においても子会社、持分法適用会社の3社ともに業績拡大・増収増益を予想して中計に反映していました。ただし、足元では中国EV車の生産台数増により、日系カーメーカーがかなり苦労している部分があり、その状況が反映されて売上・利益ともに減少しました。

なお、2024年3月期は中計の想定ラインを越えていたものの、最終年度については業績予想と併せて中計の業績目標を修正しています。

2.2025年3月期 通期業績予想の概要(4)設備投資・減価償却費

生産設備・減価償却費についてご説明します。

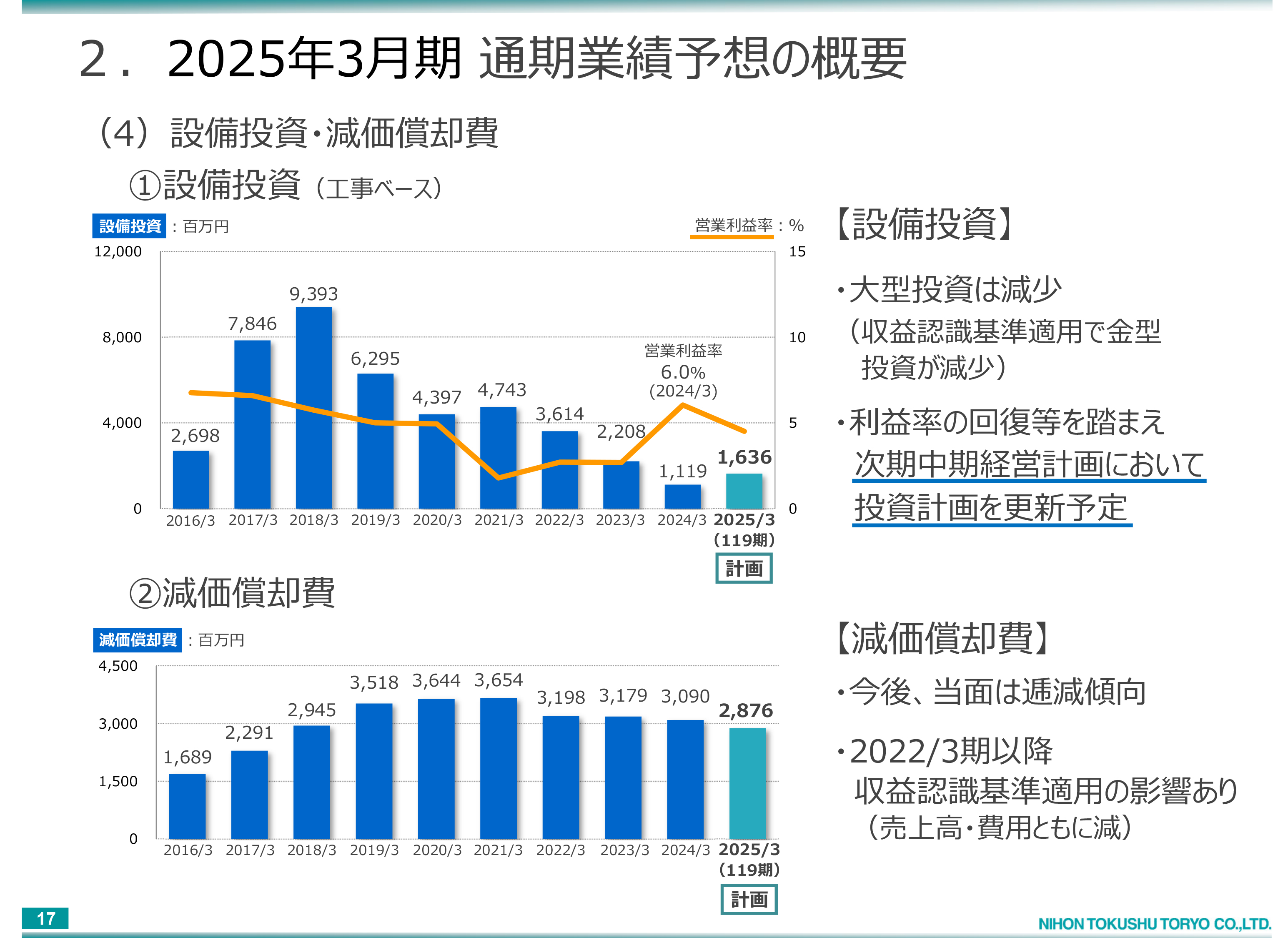

設備投資の計画です。スライドのグラフのとおり、2022年3月期に36億1,400万円を投資して以降、設備投資は減少しています。こちらの要因としては、大型投資が減少したことと、2022年3月期以降は収益認識基準が適用となり、従来量産金型等、設備に計画していたものが、現在は売上原価に計上されるかたちとなっています。

なお、2025年3月期の設備投資は16億3,600万円を計画しています。次期中計においては、老朽化している工場建屋や寮・社宅、福利厚生設備の更新等も計画しています。また、今後の成長のための新たな生産設備の導入等も次期中計に織り込む予定です。

減価償却費については、設備投資と同様に、2022年3月期の約32億円から現在は少し減っており、当面は逓減傾向になると思っています。

2.2025年3月期 通期業績予想の概要(5)配当金 利益還元

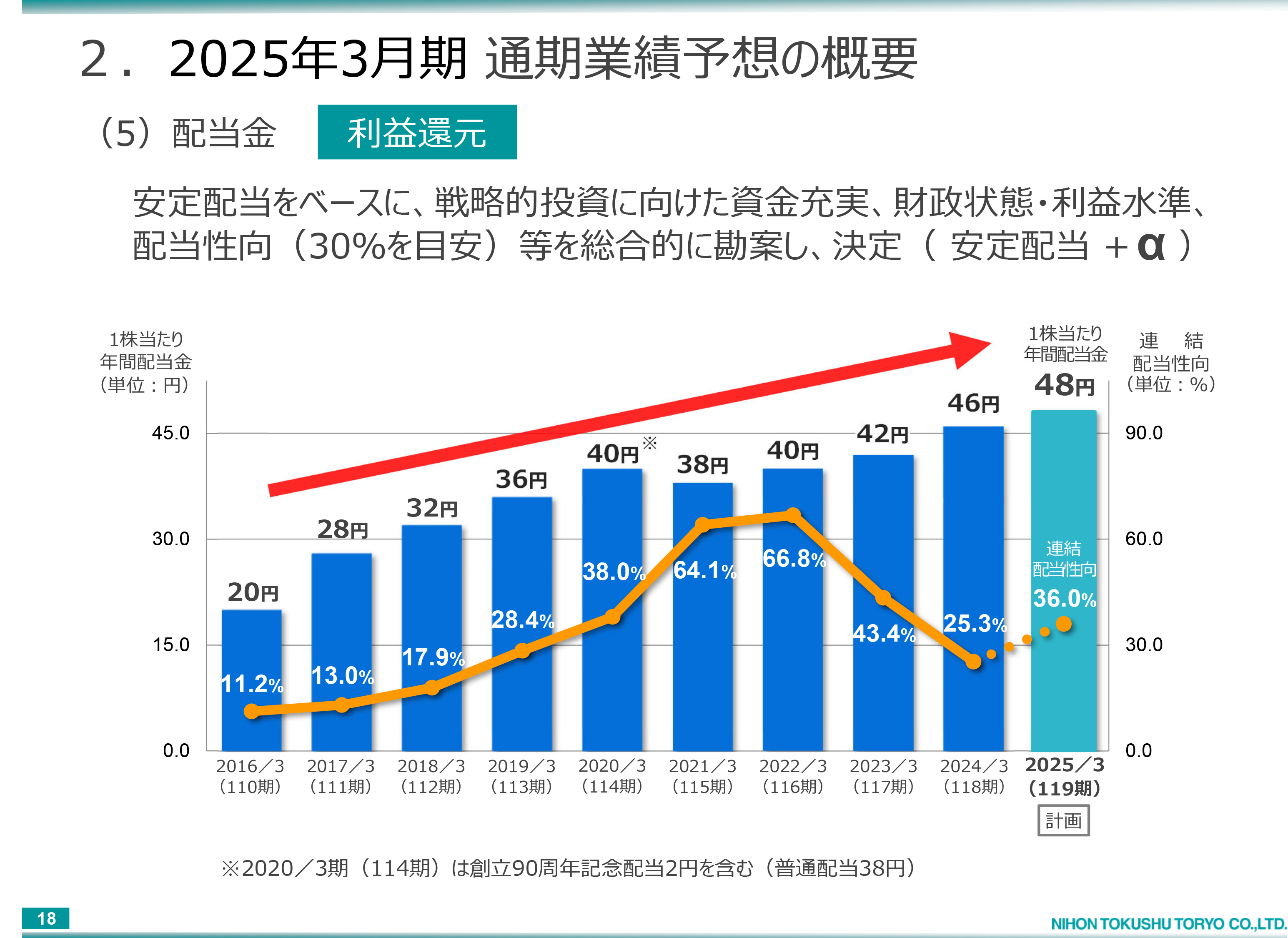

配当金、利益還元についてご説明します。当社は安定配当をベースに、戦略的投資に向けた資金充実、財政状態・利益水準、配当性向等を総合的に勘案し、決定しています。なお、配当性向は30パーセントを目安としています。

スライドのとおり、「安定配当プラスアルファ」というかたちで、1株当たり年間配当金を2021年3月期の38円から段階的に積み上げており、2025年3月期は年間48円を計画しています。

主要な経営指標の推移についてはスライド48ページに記載しています。ご参考にしていただければ幸いです。

私からのご説明は以上となります。ありがとうございました。

3.当社の事業概要(1)塗料関連事業 主要製品

遠田比呂志氏(以下、遠田):みなさま、本日はお忙しい中お集まりいただき、誠にありがとうございます。あらためまして、代表取締役社長COOの遠田です。どうぞよろしくお願いします。私からは、当社の事業概要・成長戦略などについてご説明します。

当社の事業概要について、塗料関連事業からお話しします。主力製品の塗り床材や防水材を中心とした建築・構築物塗料と、創業当時から航空機用塗料の製造販売を行っています。

3.当社の事業概要(1)塗料関連事業 主要製品

また、子会社ニットクメンテにおいては、集合住宅大規模改修工事を行っています。

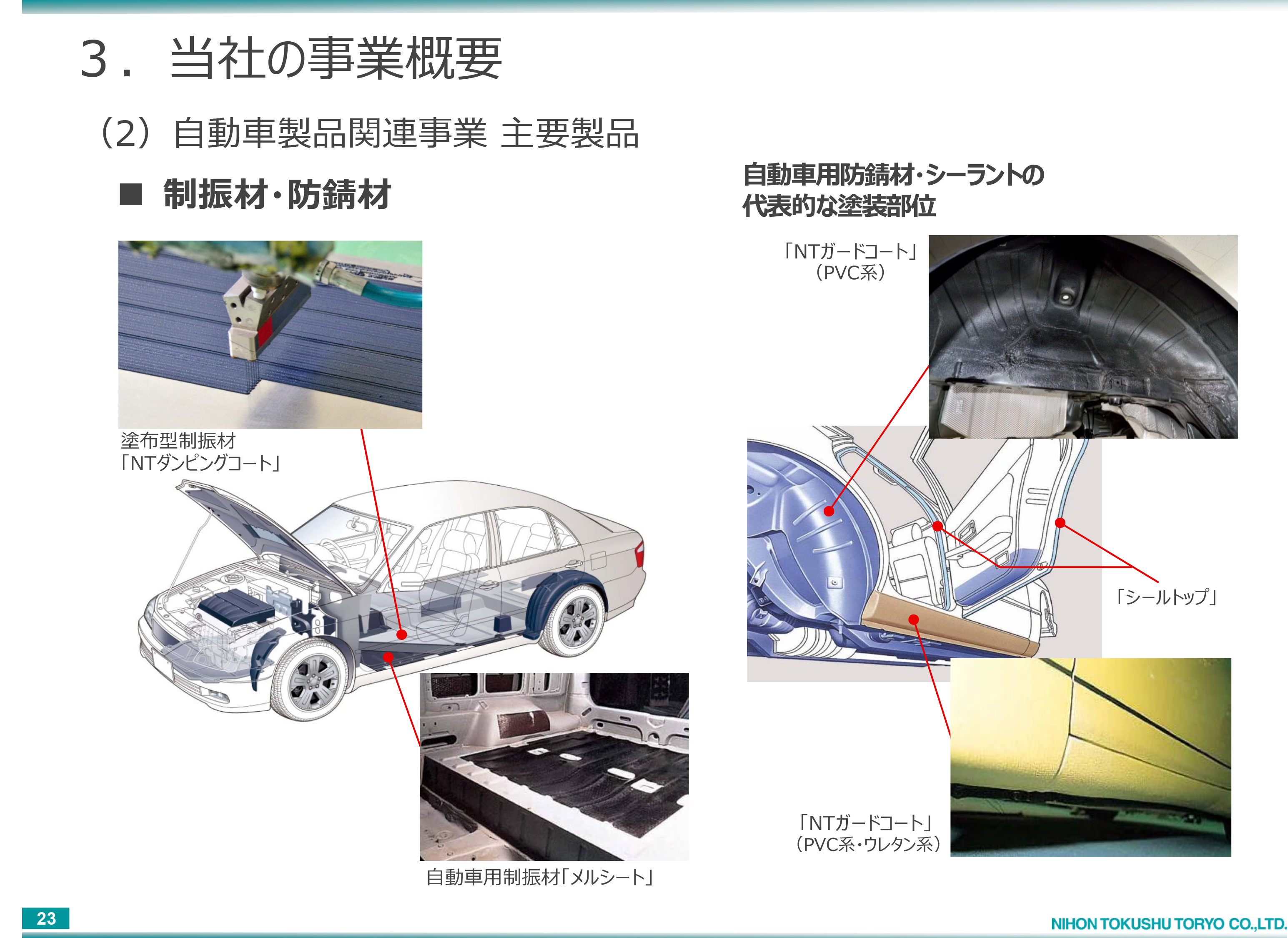

3.当社の事業概要(2)自動車製品関連事業 主要製品

自動車製品関連事業です。車両音響技術に裏付けされた車両室内、車両外装、エンジンルーム製品および防錆剤などの製造販売を行っています。これらは車両を静かに快適にするための製品群です。

車両室内については、車両前方にダッシュインシュレーター、床部分のフロアカーペット、車両外装については、フロントバンパーからリアバンパーまで車両底面をカバーするアンダーカバー類、エンジンルームにはフードインシュレーターなどの製品を供給しています。

3.当社の事業概要(2)自動車製品関連事業 主要製品

車両の振動を減らす制振材、車両を保護するアンダーコートなどの車両保護製品類も供給しています。

4.今後の成⻑戦略 中期経営計画の基本戦略

今後の成長戦略、中計の基本戦略についてご説明します。スライドに示している5項目について、主に2023年11月の第2四半期決算発表からの変化点をお伝えします。

4.今後の成⻑戦略(1)国内事業の安定的な収益基盤の構築

国内事業の安定的な収益基盤の構築についてです。成長部門への資源の再分配、不採算部門の集約として、平塚工場における制振材の生産は、計画どおり2023年9月末をもって協力企業に移管し、2024年3月31日に当製品の終了宣言を行いました。

これにより、平塚工場の自動車製品関連事業は終了し、塗料専用工場として一貫した生産体制による生産合理化、収益改善を図る準備が整ったと考えています。

現在、投資内容について慎重に議論を進めています。優先すべきは、老朽化した事務所、厚生棟の建て替えですが、生産合理化や工場内動線の最適化、人材不足に対応する職場環境の整備など、次世代をにらんだ投資を考えています。

4.今後の成⻑戦略(1)国内事業の安定的な収益基盤の構築

自動車事業における収益基盤の構築についてです。当社主力製品のダッシュインシュレーターの生産性改善や、CO2削減の目標を20パーセントから30パーセントとした製品開発は順調に推移し、今期は量産準備段階を考えています。

また、生産集約による効率化として自動車用制振材の生産を協力企業に集約する点については、先ほど塗料関連事業のご説明で触れたとおりです。生産などに携わっていただいた方々は、塗料・自動車の各部門への配置転換が完了しています。

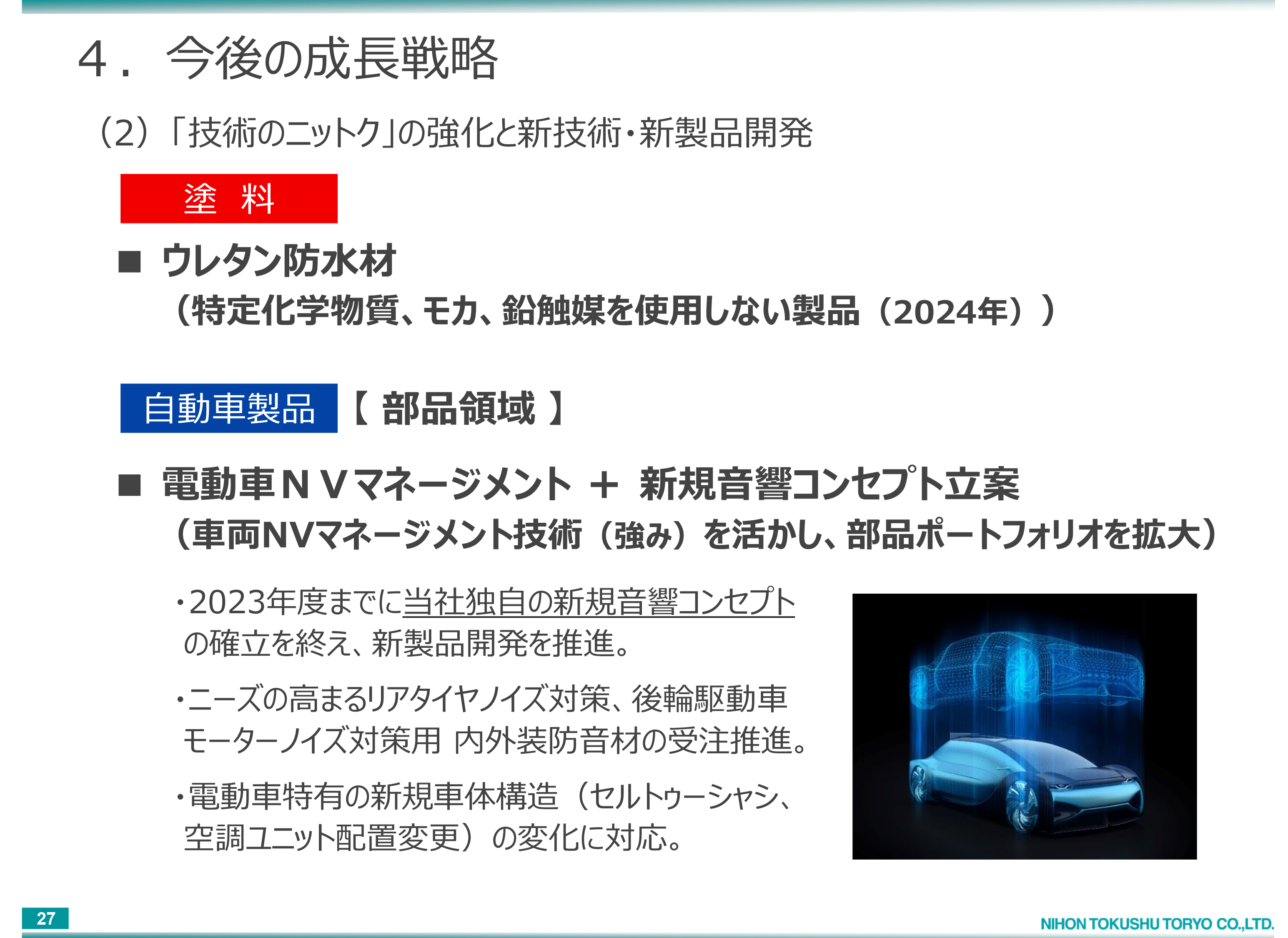

4.今後の成⻑戦略(2)「技術のニットク」の強化と新技術・新製品開発

新技術・新製品開発についてです。塗料関連事業では、主力製品である防水市場において、2024年10月以降、環境対応と価格のバランスを図ったウレタン防水材の新製品に順次切り替えを予定しています。本製品は規制対象物質である鉛触媒、モカなどを使用しない防水材であり、今回の新製品の発売により、当社防水材はすべて環境を配慮した防水材に置き換わることになります。

自動車事業の部品領域については、バッテリーEV車を見据え、リアタイヤノイズ、後輪駆動車モーターノイズなどのニーズに応える製品開発を実施中です。電動車特有の新規車両構造の変化を考慮した車両各部位への性能割り付けを完了しました。現在は実機検証を経て、次世代防音技術の構想を確立している段階です。

4.今後の成⻑戦略(2)「技術のニットク」の強化と新技術・新製品開発

バッテリーEV車についてご説明します。高出力のバッテリー適用による駆動力の増加や、バッテリーによる車両重量の増加により、車両として路面からの振動入力が大きくなるため、より中周波のロードノイズ対策が重要視されると考えています。

この中周波領域で、NV性能向上に貢献する新機能製品への置き換えの車両検証を終了させ、今年度は量産化の検討に移った段階にあります。

これらの商品を従来の製品と組み合わせることによって、新たな顧客ニーズ、目標に柔軟に対応して、カーペット・フロア分野での売上25パーセントアップを目指していきたいと考えています。

4.今後の成⻑戦略(2)「技術のニットク」の強化と新技術・新製品開発

バッテリーEV車の塗材領域についてです。シール性や断熱性を目的としたバッテリー用副資材の開発は順調に進んでおり、今年度中にお客さまへの提案を計画しています。

4.今後の成⻑戦略(3)グローバル展開の強化

グローバル展開の強化です。塗料関連事業については、この半年間に大きな進捗はありませんでした。また、自動車製品関連事業においては引き続き、インドへの投資や、各お客さまの生産拡大に向けた投資を検討しているという状況です。

4.今後の成⻑戦略(4)DX(デジタルトランスフォーメーション)推進

DX推進の一例として、AIを活用した業務改善についてご説明します。塗料関連事業では、塗料配合の検討に多少苦戦しているのが事実です。そのような状況の中で見直しを進め、AI本格活用の前段階として、配合技術のデータベース構築に努めています。

さらに、データベース構築と並行して防水材の新規開発をモデルケースに、AIを活用した開発プロセスの効率化に取り組んでいます。

自動車製品関連事業における活用事例です。性能予測業務の工数30パーセント削減という目標に対して、現時点ではシミュレーションデータを用いた機械学習の検証は完了し、実機データを学習させて性能予測を行っています。今はシミュレーションデータと実機データの相関、内製したアプリケーションの完成度を検証している段階で、今年度中に実用化に入っていきます。

また、性能予測ツールの開発で新たな知見を得たことにより、さらなる社内効率化のためにAIを活用するテーマを選定しました。製品の良品・不良品の判定において、従来の良品判定とは異なる当社独自の判定手段を仮定し、現在はLaboレベルの検証を終了して実機工程への適用を探っている段階です。今年度中には実機レベルの検証を完了し、構想を固めたいと思っています。

4.今後の成⻑戦略(5)サステナビリティ(持続可能性)経営の推進

サステナビリティについてです。塗料関連事業については、引き続き環境配慮型製品の拡充に努めていきます。

環境配慮型製品の中でも当社が得意とする遮熱塗料は、当社が業界の先駆けとなり展開した製品で、太陽光の中の熱のある赤外線を反射することで室内に侵入する熱を低減させます。こちらの商品は今年4月以降、順次リニューアルさせていく予定で、発売を開始しています。

こちらの新製品は、当社独自のラジカル制御技術を導入して耐久性を向上させ、長期にわたる節電効果やCO2削減の効果が期待できるというものです。

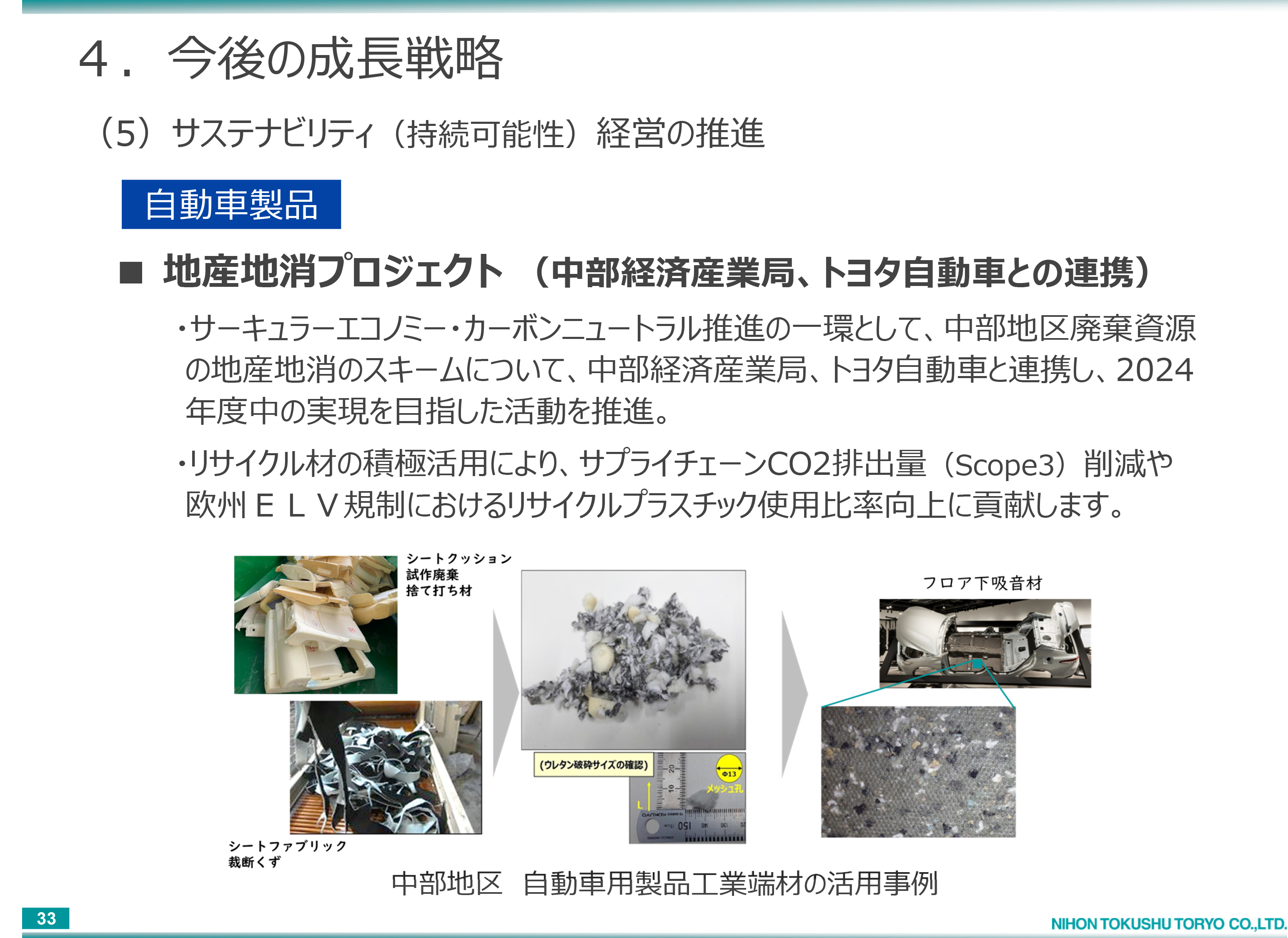

4.今後の成⻑戦略(5)サステナビリティ(持続可能性)経営の推進

自動車製品関連事業における事例としては、地産地消プロジェクトがあります。こちらは、当社が防音部品に携わりだした50年前から取り組んでいる、古衣料のリサイクル活動の一環です。今では当社製品に古衣料をリサイクルした素材を多く活用しています。

この活動をさらに強化すべく、経済産業省や地域企業とともにサーキュラーエコノミーの取り組みに積極的に参加、推進しています。最近では、将来の廃車由来部品のリサイクルもにらんだ製品の活用、従来は捨てられていたような未利用資源の活用にも、積極的に取り組んでいる状況です。

4.今後の成⻑戦略(5)サステナビリティ(持続可能性)経営の推進

当社は、天然繊維だけでなく合成繊維も取り扱っており、この合成繊維の領域においても、サステナビリティ関連事業を進めていますので、ご紹介します。

特に合成繊維は、石油由来のバージン材を使いますが、それにこだわらないリサイクル材の活用、もしくはリサイクル材を再度リサイクルさせた繊維材の活用に取り組んでいます。その活用にあたり、当社製品において、要求される性能に合わせた配合技術が必要になるため、今はそちらを検討しています。

併せて、当社が特許を得ている独自技術による製品開発も進めていますが、2023年11月にもお話ししたように、なかなかうまく進んでいません。私の懸念どおり、開発は遅れ気味ですが、来年度には、お客さまに紹介できるレベルまでなんとか達成させたいと思っています。

4.今後の成⻑戦略(5)サステナビリティ(持続可能性)経営の推進

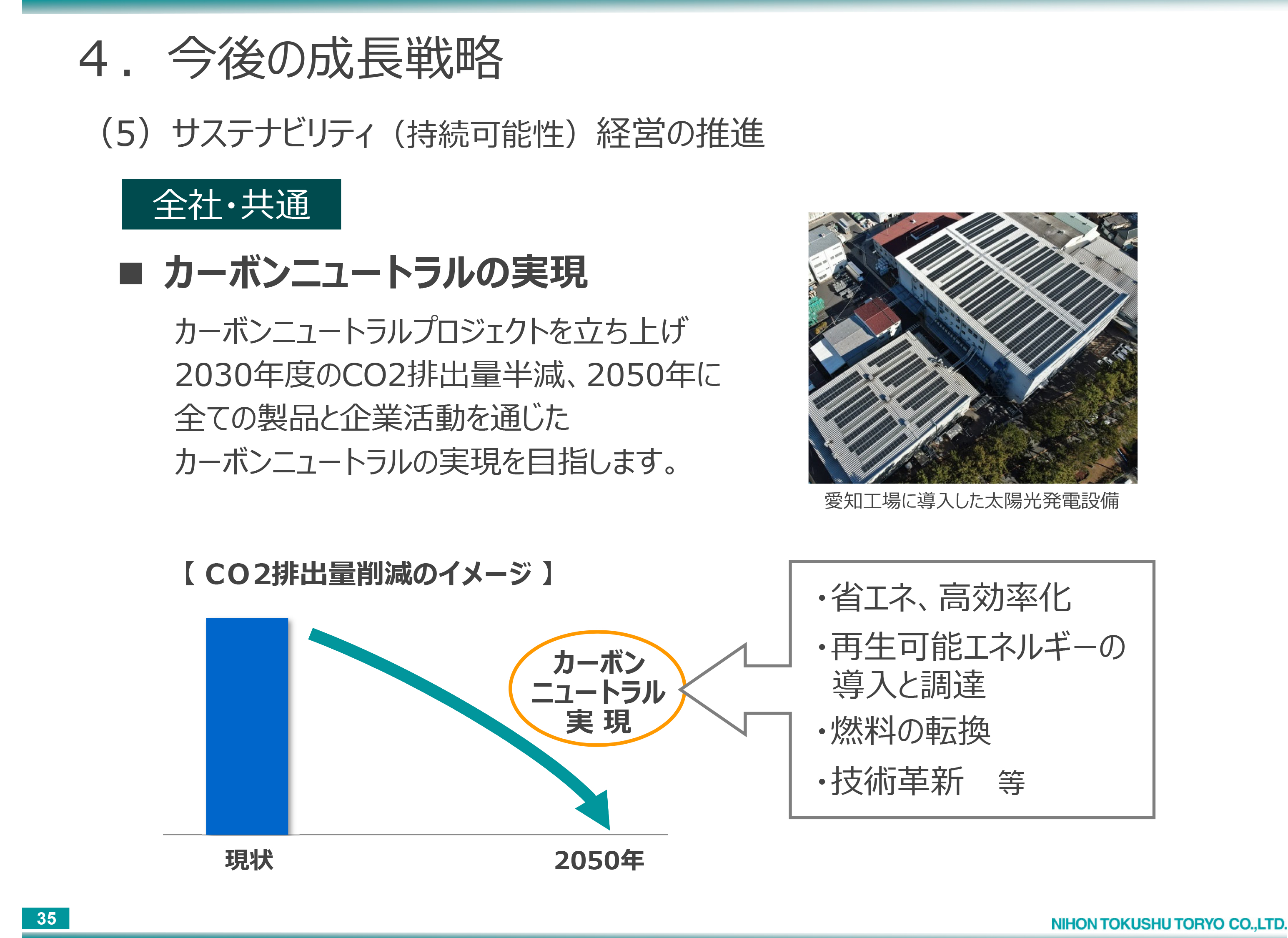

カーボンニュートラルの実現にも取り組んでいます。2024年4月より、静岡工場と東九州工場で使用する電力を、CO2フリー電源に切り替えました。これによって、当社単独のCO2排出量の30パーセントが削減できる見込みです。

さらに、当社製品に使用される原材料からCO2がどの程度排出されているのかを測る、排出強度調査を進めています。調べてみるとやはり、化学製品であるポリエステルバインダー繊維やアルミニウムなどのCO2排出量は、突出していることがわかります。

こちらへの対策としては、リサイクル材を活用することや、バイオマスへ置き換えること、社内のリサイクルをより高効率化させていくことなどを考えています。

4.今後の成⻑戦略(5)サステナビリティ(持続可能性)経営の推進

人材育成やガバナンスの強化、サステナビリティ重視の施策についてです。人材育成においては、人事制度の刷新に向けて、外部コンサルタントを交えて検討を行っており、具体的には2025年4月より導入を行う方向で計画を進めています。

さらに人事制度の刷新だけではなく、新人事制度の導入と合わせて補完関係となる社員教育制度の整備を進めていく考えです。

ガバナンスの強化については、管理する、統制を図るだけではなくて、従業員との活発な意見交換を行う機会を設けています。2023年度は、役員全員が工場に出向き、清掃活動を行った後にコミュニケーションを図るといったことなどを行いました。

2024年1月からは、社長と役員が工場に出向いたタイミングで、4名から5名の工場の従業員の方たちとランチミーティングを実施し、いろいろな意見交換を行うなどしています。さらに2025年3月期より、重要な会議には、社外役員がより積極的に参加できるような新しい体制をとっています。

サステナビリティ重視の施策においては、ここまでにご説明したような施策を取り入れた上で、今後、社内における女性社員の比率の向上や、有給休暇の取得率70パーセントの達成などに向けても、取り組んでいきたいと思っています。私からのご説明は以上です。

質疑応答:今後の設備投資の具体的な計画内容について

司会者:「今後の設備投資について、もう少し具体的な検討状況をお聞きしたいです」というご質問です。

遠田:塗料関連事業については、平塚工場の再配置、塗料の一貫生産体制へ転換する計画があります。

みなさまもよくご存じのように、国内の化学企業のいろいろな事業の統廃合によって、原料の入手が徐々に困難になっていくことも想定されます。そのため、当社としては、塗料関連事業に関しては、従来以上に、上流工程における樹脂合成の需給状態も踏まえた一貫生産体制を考えており、そちらへの設備投資を検討しています。

自動車製品関連事業に関しては、過去に、トータルで150億円から160億円という金額を投資したカーペット関連事業がありましたが、あれから8年ほど経っています。

実は前々から次世代の製品供給に向けた投資計画を考えていました。しかしコロナ禍の影響を受け、そのあたりの検討と実施時期について多少遅らせたというのが正直なところです。

次世代の製品を供給する施設として新しい工場を考えています。愛知の新しい建物は別にしても、現状の当社工場は、以前から生産活動を進めているため、やはり、この先のDX推進に向けて、働く人の環境改善や省資源、省力化、IoT化に対応するには、大きなレイアウトの変更が必要であり、新しい建物などを考えています。

ただし、前提として自動車製品関連事業においては、他メーカーの動向は非常に重要なポイントで、当社は、そこに供給させていく新製品の開発と合わせるかたちで、当社の工場の大幅なレイアウト変更や、その先のIoT化対策を進める必要があります。そのあたりは、次期中計の中に組み込んでいく考えです。

効率的な投資といった点においては、一時的に大きな投資が発生することも踏まえて、慎重に対処していきたいと考えています。

質疑応答:2025年3月期の自動車関連事業における原材料や労務費について

司会者:「自動車関連事業において、2025年3月期の業績予想に仕入れ先への原材料、労務費を織り込んでいるということですが、その影響額について教えてください。また、その分は御社の顧客に転嫁することを織り込んでいるのでしょうか?」というご質問です。

遠田:高騰する原材料と協力企業への人件費の支払いに関しては、当然、億単位のお金を予算として計上しています。時期はずれますが、その分の顧客からの回収策は当然行います。特に、昨年度に利益を押し上げられたのは、まさに原材料と人件費の高騰の分を価格転嫁したためです。

塗料関連事業においてはまさに価格転嫁を実施しましたが、自動車製品関連事業においては、言葉は「価格転嫁」という表現を取っているものの、事前に上がってしまった負担を回収するということで、その成果が前期の業績です。

今期についてもそれらは当然進めていくのですが、残念ながら、販売関係や利益を減らしているような状況では、回収の時期がどうしてもずれます。原材料に関しては、非常に急激な円高が原材料の高騰を招いています。

特に、直接の人件費ではないですが、運送業の「2024年問題」にも対応が必要であり、予算を積み上げざるを得ないといった現状です。

質疑応答:為替感応度について

司会者:「為替感応度について教えてください」というご質問です。こちらは私からご回答します。

為替については、当社は現地生産を基本としているため、利益上、特に大きな影響を受けることはありません。そのため、具体的な感応度を出していませんが、影響があるとすれば、持分法適用会社から配当金を受ける段階等における換算のところです。

質疑応答:ROEを上げていくための施策について

司会者:「ROEを上げるための施策として、分子(当期純利益)について、持分法適用会社の利益に左右されるため、今のままで利益を上げるだけでは不十分に感じます。そのあたりをどのようにお考えですか? また、分母(自己資本)側についてもコメントをください」というご質問です。

遠田:ご指摘のとおり、利益を大きくするだけでは、不十分な点があるのも事実です。一方で、自己資本を小さくする点に関しては、当社の発行済株式数が決して多くない状況を考えますと難しく、当面は利益率向上に努めていくという考えになります。

このあたりの今後の展開については、次期中計の中でより具体的にお話ししたいと思っています。

質疑応答:BEV車向けの新製品について

司会者:「BEV車向けの新製品について、補足のご説明をお願いします」というご質問です。

遠田:こちらについては、部品の領域と素材の領域の2つがあります。1つ目の部品の領域に関しては、従来のエンジン音のマスキングに当たるような、ロードノイズを消す製品があります。

先ほども、車両重量が重くなる影響でロードノイズが増えるとお話ししたのですが、従来以上に、タイヤ周りの遮音製品として、タイヤハウスを覆うフェンダーライナーの性能を向上させていきます。

加えて、リアタイヤノイズ周りの対策ニーズも高まっています。電気自動車の場合、4輪駆動化しますと、前後にモーターを配置するため、そのリアに配置したモーター周りの防音仕様が求められるのですが、当社はその防音材を新たに市場供給していきます。

2つ目の素材領域に関しては、まさにバッテリーの中の素材に関して、例えばバッテリーが熱を持った時に、その熱を冷ます、もしくは発熱が暴走しないような副資材の供給が求められています。

競合先との関係や当社の戦略上、具体的な製品名などのより具体的な内容をこの場でお話しできないのは非常に申し訳ないのですが、何卒ご容赦いただければと思います。

スポンサードリンク