関連記事

セントラル総合開発、売上高、営業利益ともに通期計画を上回る 不動産販売事業の契約・引渡しが順調に進捗

セントラル総合開発、売上高、営業利益ともに通期計画を上回る 不動産販売事業の契約・引渡しが順調に進捗[写真拡大]

目次

田中洋一氏(以下、田中):みなさまこんにちは、セントラル総合開発代表取締役社長の田中です。本日はご多用中のところご参加いただき、誠にありがとうございます。Web参加のみなさまにも、重ねて御礼申し上げます。

本日ご説明する内容は、スライドの目次に記載のとおりです。

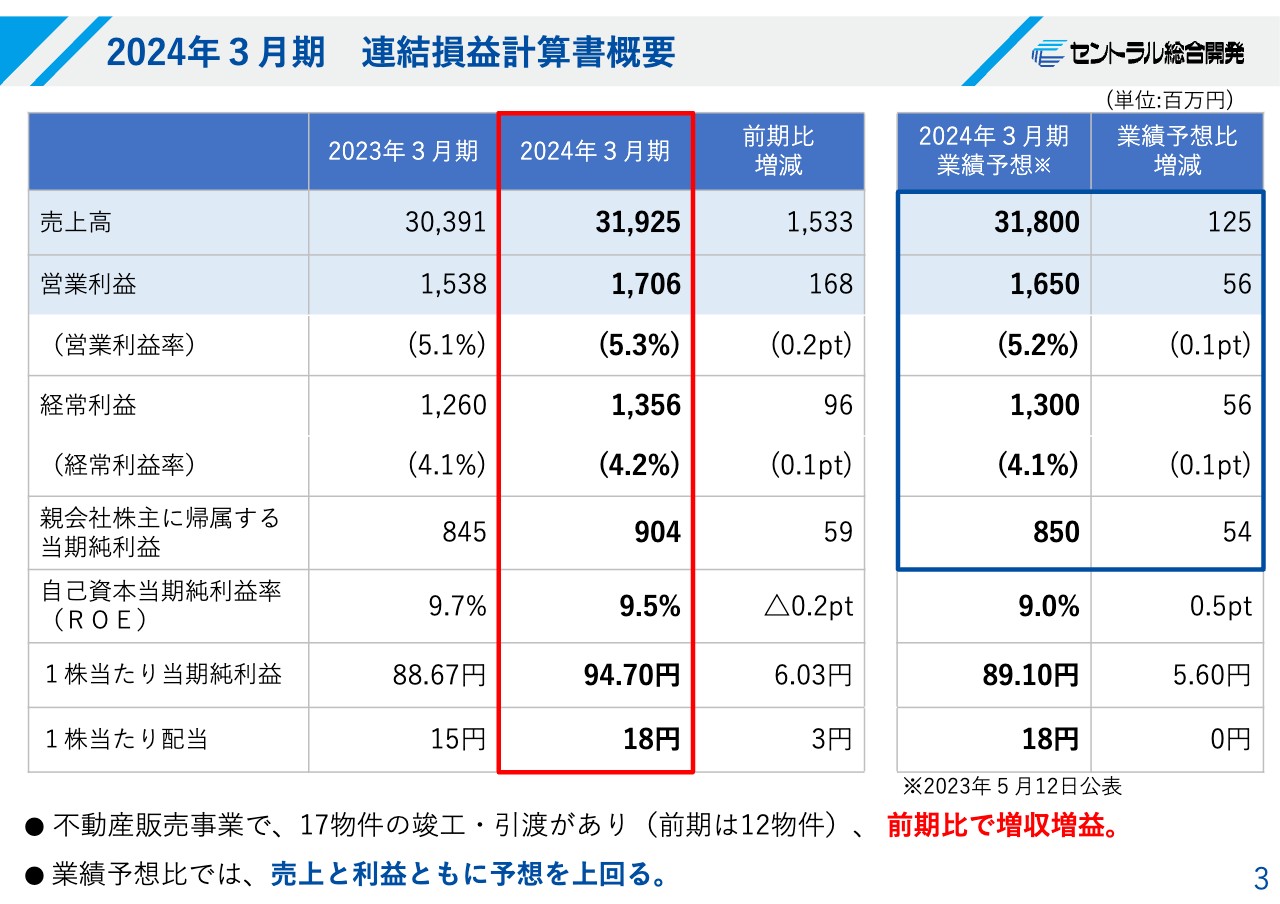

2024年3月期 連結損益計算書概要

2024年3月期の決算概要についてご説明します。スライドの表の赤枠で囲ってあるところが、2024年3月期連結決算の数字です。売上高は319億2,500万円、営業利益は17億600万円、経常利益は13億5,600万円、当期純利益は9億400万円と、前期比で増収増益となりました。スライド右側には期初に発表した予算を記載していますが、こちらも予想を上回りました。

2024年3月期 セグメント別損益概要

スライドは、セグメント別の損益です。当社の主力事業である不動産販売事業は順調に進捗し、売上高、セグメント利益ともに増収増益となりました。

不動産賃貸・管理事業は、ビル・賃貸マンション等の収益と管理事業の収益が合算されているのですが、増収やや減益というかたちです。スライド右側に記載している予算に対してはプラスで終えることができました。

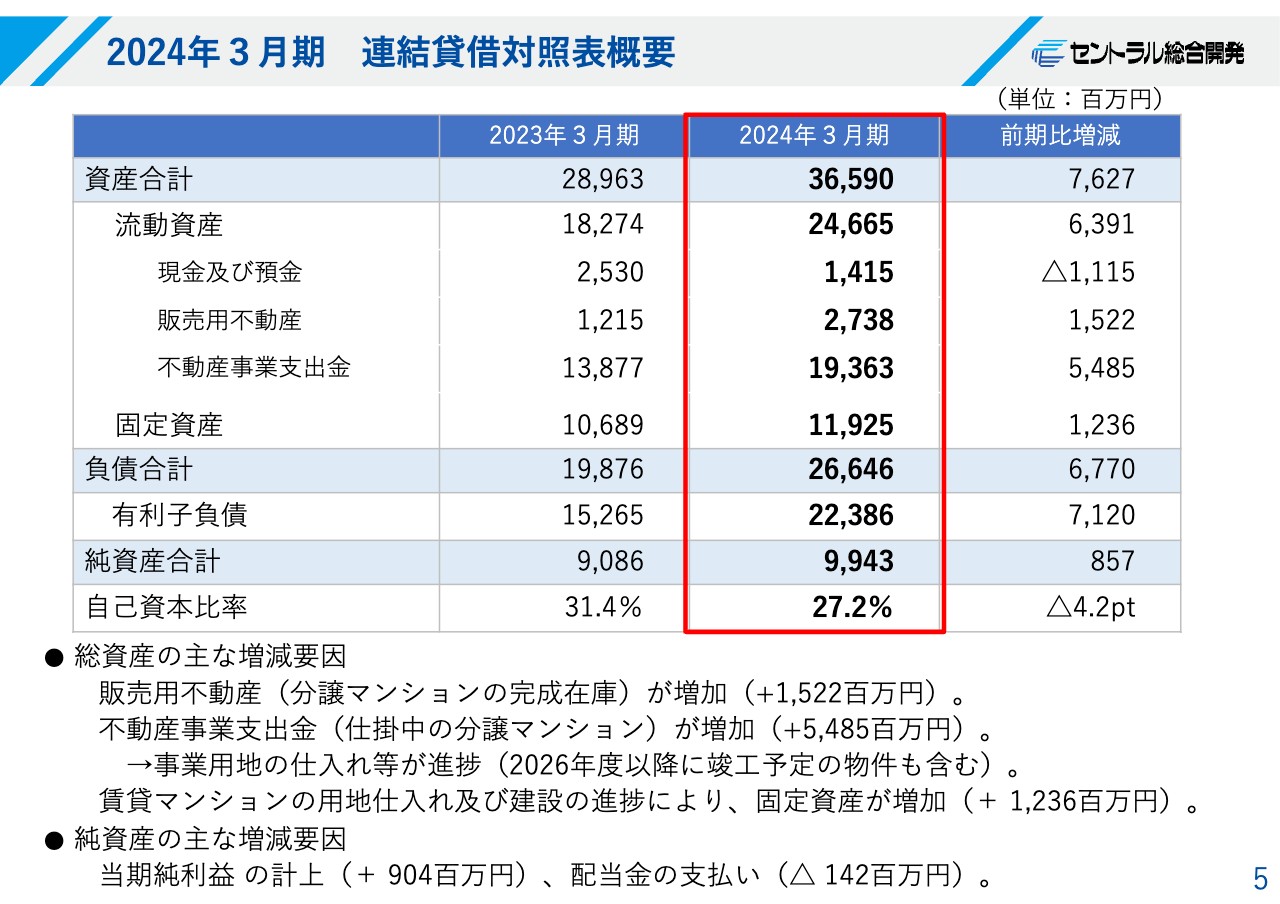

2024年3月期 連結貸借対照表概要

2024年3月期の連結貸借対照表です。資産合計をご覧ください。総資産は365億9,000万円と、前期比で76億2,700万円増加しました。流動資産は分譲マンション事業の関連で、前年同期比で63億9,100万円増加しました。固定資産は賃貸マンション関連で、前期比で12億3,600万円増加しました。

負債については、有利子負債が前期比で71億2,000万円増加しました。純資産合計は前期比で8億5,700万円増加し99億4,300万円となりました。

流動資産の内訳について、販売用不動産が27億3,800万円と、前期比で15億円ほど増加しましたが、こちらはマンションの完成在庫です。不動産事業支出金(仕掛中の分譲マンション)は、前期比で約55億円増加しました。こちらは事業用地の仕入れが順調で、2025年度だけでなく、その先の案件もいくつか取得したためです。

固定資産の増加は、ここ数年取り組んでいる賃貸マンション事業で、新たに3物件の用地を取得したこと、さらに建築費等が増加したためです。

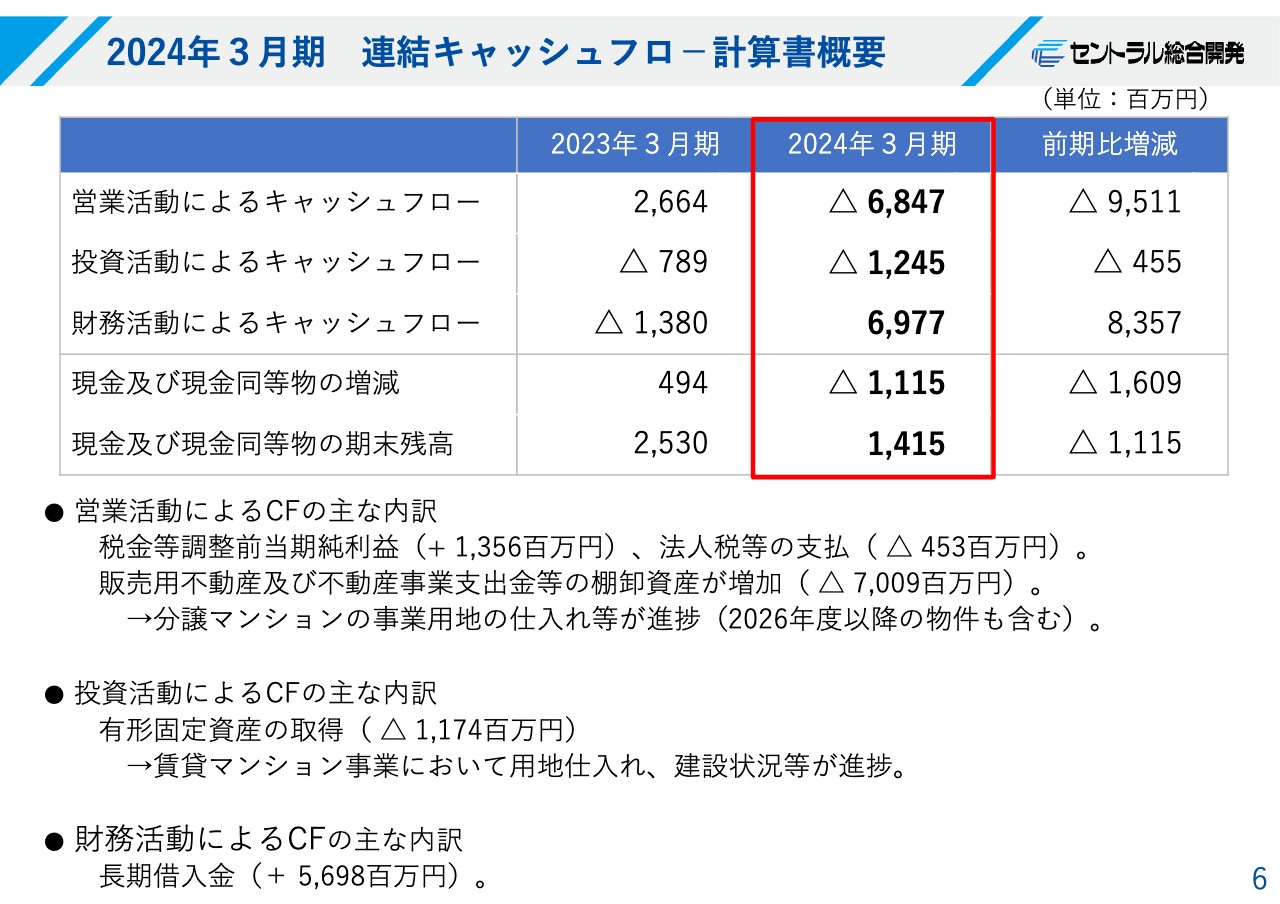

2024年3月期 連結キャッシュフロー計算書概要

連結キャッシュフロー計算書です。営業活動によるキャッシュフローについて、税引き前利益が約14億円、法人税等の支払いが約5億円となっており、約9億円のキャッシュフローが生み出されています。

一方、販売用不動産が約15億円増加、不動産事業支出金が約55億円増加し、合わせて約68億円のマイナスとなっています。

投資活動によるキャッシュフローのマイナス12億4,500万円は、先ほどお伝えした賃貸マンションへの投資が主な要因です。財務活動によるキャッシュフローは、長期借入金が増えたことが要因です。

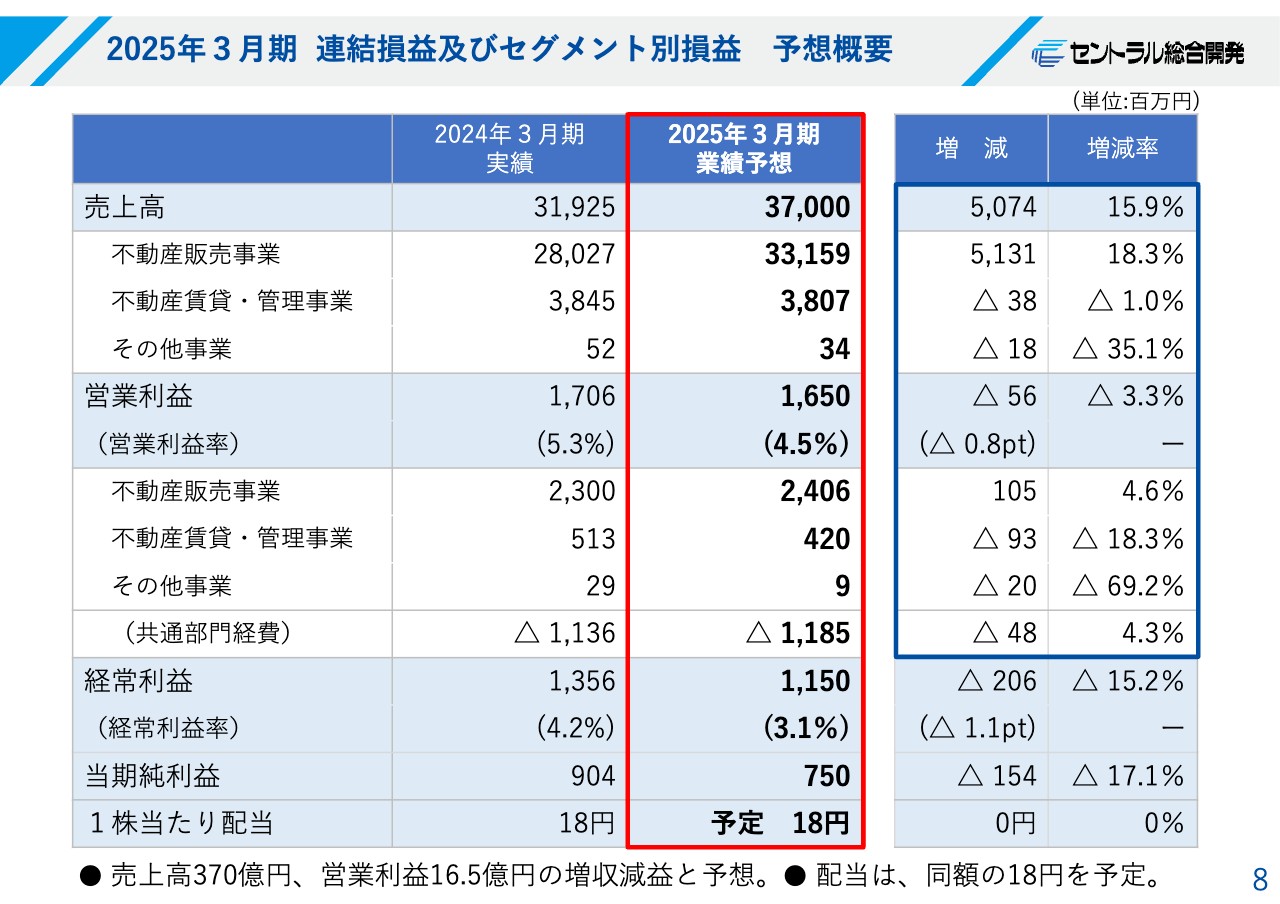

2025年3月期 連結損益及びセグメント別損益 予想概要

2025年3月期の連結損益およびセグメント別の損益です。売上高は370億円、営業利益は16億5,000万円、経常利益は11億5,000万円、当期純利益は7億5,000万円と、増収減益を見込んでいます。

内訳について、不動産販売事業は、売上高が約51億円の増加、営業利益が1億500万円の増加と増収増益を見込んでいますが、建築費が高くなっている関係上、利益率を若干保守的に見ています。

不動産賃貸・管理事業は、営業利益が9,300万円ほど減少しています。こちらは先ほどご説明したとおり、主にビル・賃貸マンション等の収益と管理事業の収益が合算されていますが、管理事業で近年の人件費高騰を受け、外注費の増加等々により、このような結果となっています。

今期の配当は、この6月に株主総会の承認を得て、予定どおり18円を見込んでいます。

来期の配当は、据え置きの18円を予定しています。

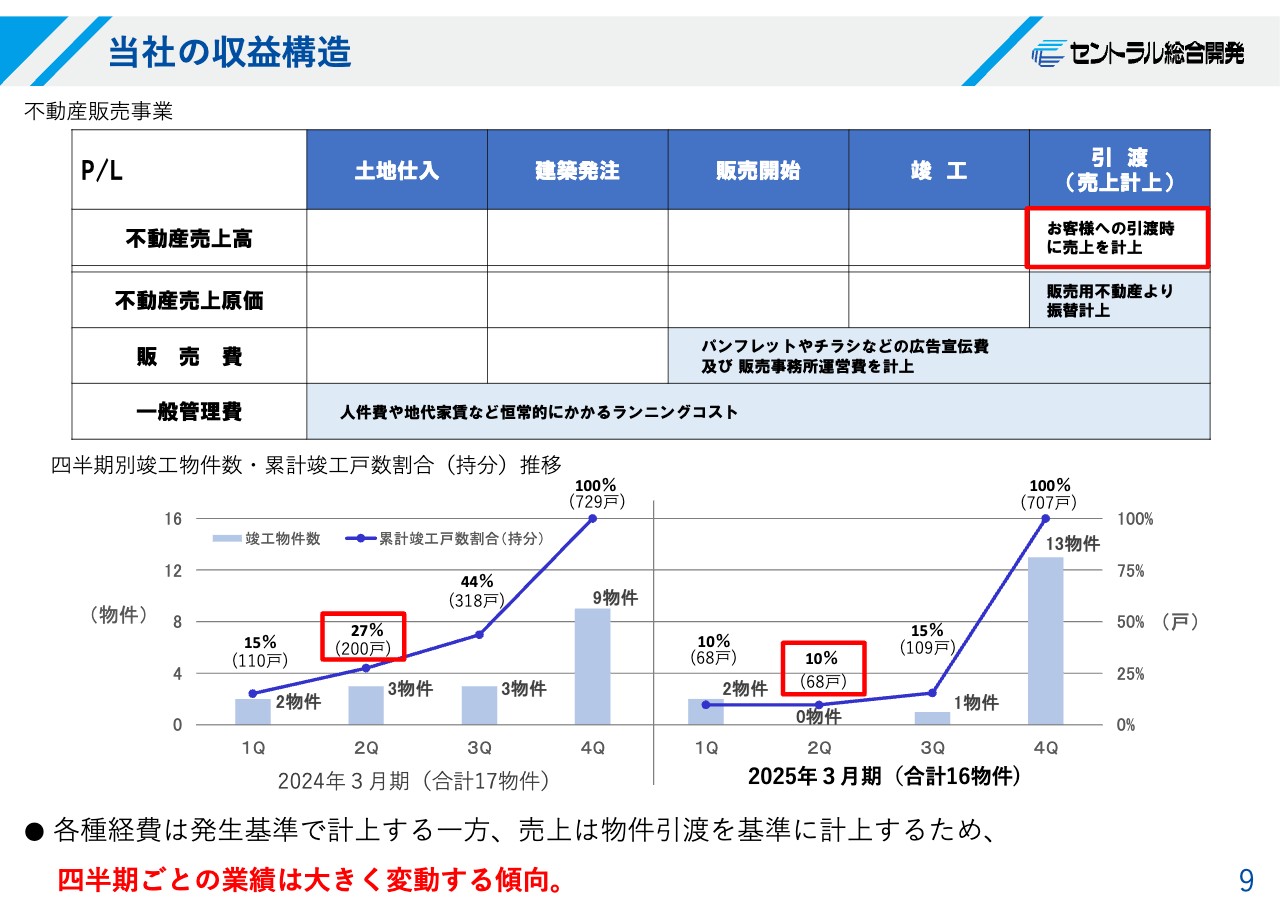

当社の収益構造

収益構造についてです。今期は特徴がさらに顕著になっています。スライド左下のグラフでは、各四半期で何物件竣工し、どのぐらい売上に寄与できたのかを示しています。

当然ながら、竣工してお客さまに引き渡しができないと売上が立ちません。スライドをご覧のとおり、前期の竣工は2物件・3物件・3物件・9物件と、例年どおりテールヘビーな傾向となっています。

一方、今期はこちらの傾向がかなり強く、2物件・0物件・1物件・13物件と、第4四半期にかなり集中しています。1つは働き方改革でゼネコンの工期が延び基調のため、もう1つはコストがかなり上がり、コストネゴに時間がかかっているためです。

このようなかたちである以上、モデルルームなどの経費関係は、当然P/Lに反映されますので、経費を加算すると第2四半期は赤字になります。

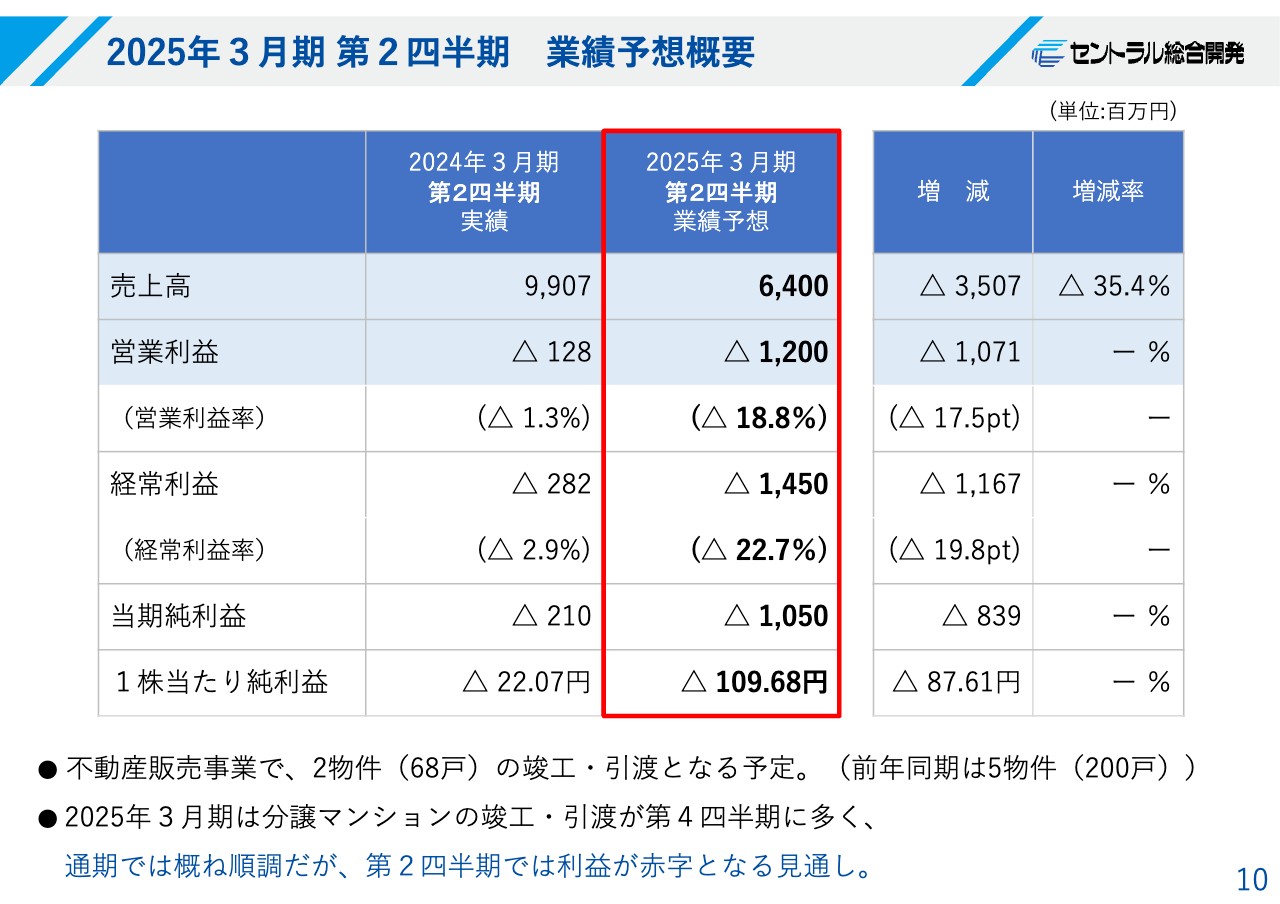

2025年3月期 第2四半期 業績予想概要

2025年3月期第2四半期の業績予想です。売上高64億円に対し、各段階利益でマイナスの状況です。第3四半期もこの傾向がかなり強く出ます。これは当社のかつてからの課題です。

今年度は、そのような建築関係の要因で強く出ているところもありますが、今、注力している賃貸マンション事業や管理事業による利益の安定化に努めていきたいと考えています。

マンション市場動向

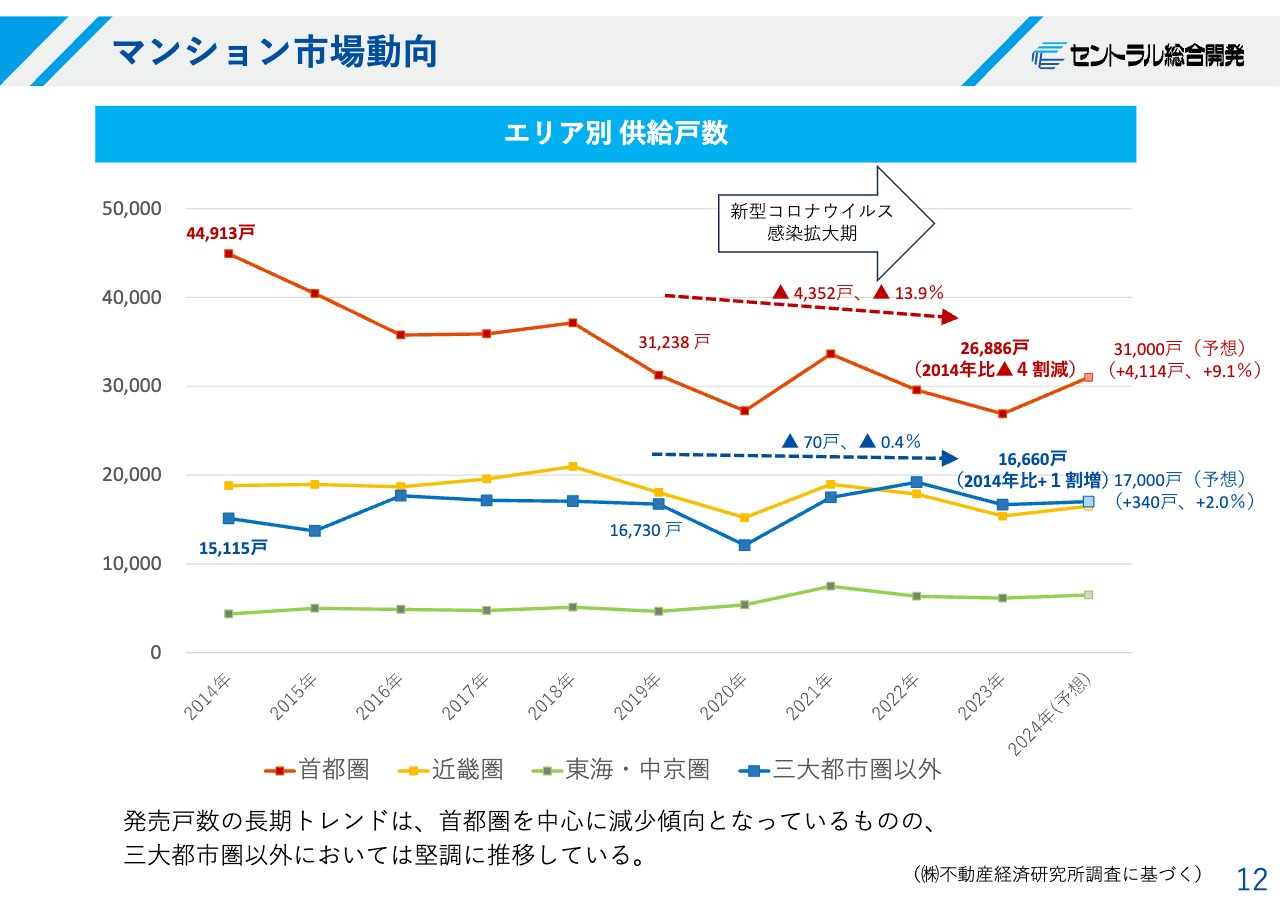

マンション市場の動向です。ご存じの方もいらっしゃると思いますが、全国で6万5,000戸強と、2022年の約7万3,000戸に比べ、およそ8,000戸減少しています。2024年はリバウンドで9.1パーセント増の7万1,000戸程度になると予想しています。

マンション市場動向

2014年まで遡ったエリア別の供給戸数です。スライドの赤色の折れ線グラフが首都圏、黄色が近畿圏、緑色が東海・中京圏、いわゆる三大都市圏です。青色が、当社が8割程度の戸数でポートフォリオを組んでいる地方圏です。

これだけの期間を見てみると、かなり顕著です。2023年の首都圏の供給戸数は、2014年の4万4,000戸と比べて、約4割減少しています。これにはいろいろな要因があると思います。個人的な感想も含め、やはり価格が高くなっていますし、大手がかなりのシェアを持っているため、値崩れしないように供給調整局面が継続していると見ています。

一方、当社が7、8割でポートフォリオを組んでいる地方圏は、近畿圏と同じような戸数規模があります。スライドをご覧のとおり、2014年の約1万5,000戸が2023年には約1万6,600戸と、新型コロナウイルスの影響などはあるものの、ほぼ横ばいから、やや増加傾向にあります。

「人口減少で、地方ではより人口が減っている中、マンションを地方で8割もやっていて大丈夫なのですか?」とよく聞かれます。しかしながら実際の数字ベースで見ると、このような状況です。

大きな流れとしては、コンパクトシティ化が進んでいることと、少子高齢化があります。何々県の人口が減っており、中核都市と何々市の人口は減っているということがあったとしても、世帯数はまだ微増傾向の都市が多いです。また、同じ何々市の中で、中心部と何々市の周辺部の濃淡を見てみると、周辺は減っているものの中心部は増えています。その中で増えているのはマンションだといえます。

スライドのグラフだけではご説明しづらいところがありますが、特に地方の中核都市でお買い求めいただいているお客さまは、大きく3種類と2種類です。特に3種類は、少子高齢化と晩婚化に寄っています。

高齢化に関しては、地方の周辺部で自宅を持たれていた方が、60歳や65歳になって少しゆったりと生活する、楽しむ時に、あと30年から40年をどこで楽しもうかと考えると、その地方の中央部に利便性や防犯性も含めたマンションを求められる傾向が顕在化しています。これが1つの大きなお客さまです。

少子化については、地方でも共働きのお客さまが増えています。そうすると、お父さま、お母さまが忙しくて、やはり利便性が必要になります。当然、お子さまの就学環境についても、学校が近くにあったほうがよく、また、地方には学区制が残っている場所もありますので、そこに住むことが必要になり、いろいろな条件を組み合わせていくと人気の場所になります。その場合には、一戸建てなどの平らな土地がなかなかなく、マンションが1つのターゲットになってきます。これが年齢的に真ん中のお客さまです。

また、晩婚化の中、5人に1人や4人に1人が生涯独身という時代に、賃貸を希望するお客さまもいます。一方で地方の自分の家を所有したい方も増えてきており、そのような方々のニーズとしては、我々が「実需のコンパクト」と呼んでいる35平米から40平米ぐらいの1LDKです。賃貸だとどうしても25平米ぐらいになるため、それより一回り大きい1LDK、あるいは2LDKというニーズがかなり増えてきており、さらに顕在化してくると思います。地方中核都市にはそのような3種類のお客さまがいます。

プラス2種類は、1つは富裕層の方向けの最上階の150平米や100平米というニーズです。

もう1つは、コロナ禍でリモートワークがかなり進み、今は少し揺り戻しがあるものの、定着化しつつあるかと思います。例えば東京の会社に出てくるのは月1回や2回で、残りはリモートで仕事をする場合に、地縁はなくても住みたい街に移住する方が一定数います。車通勤でもいいのかもしれませんが、たまの通勤の時は駅の近くがいいため、東京から新幹線で行ける駅の街に住みたいという方もいます。

加えて一般論として、防災・防犯的にマンションは一戸建てに比べて強いという要素、また、最近は脱炭素のようなことに関する要素があります。つまり、地方にはまだ潜在需要があると見込んでいます。

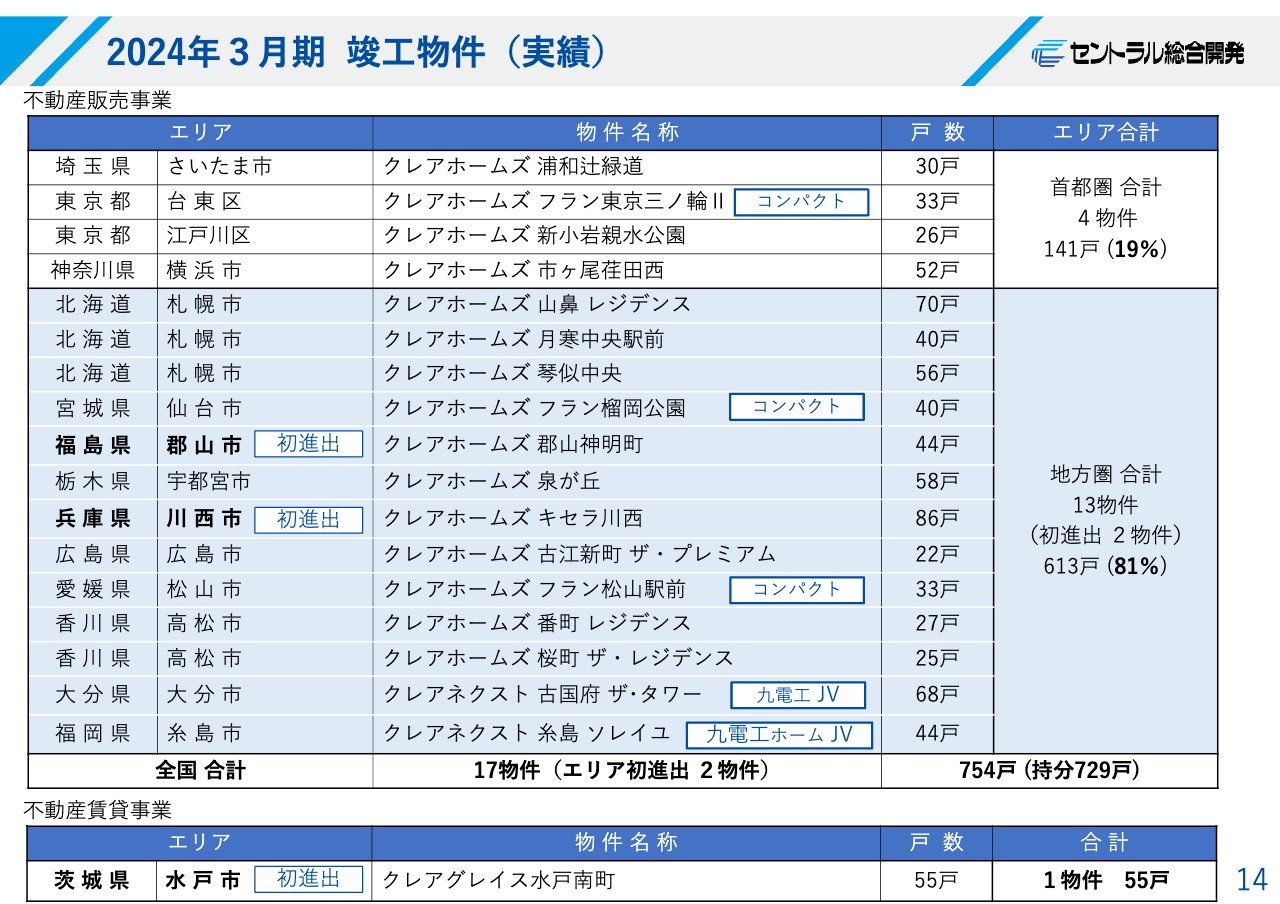

2024年3月期 竣工物件(実績)

そのように考えてどのようなことが起こっているのかを、2024年3月期の竣工物件の実績でお示しします。総戸数は754戸、持分で729戸、エリアは首都圏が約2割、地方圏が8割です。

スライドに「初進出」とあるように、我々は初進出にこだわっています。地方に活路があるとお話ししたように、街によっては年間で300戸といった需要があります。では毎年のように連続して出せるかというと、そうではありません。

2年に1回、3年に1回、きちんと売上を見込める都市をいくつか持っていて、その組み合わせで行っていきます。そのような意味で初進出数を大事にしており、出っ放しではなくまた1年、2年経ったら、前回の経験を活かして次のステップに行くということです。前期は郡山市と川西市に進出しました。

また、「コンパクト」と記載のものについて、三ノ輪は首都圏のため、珍しくはないですが、松山市についても好調に推移しました。家賃水準がそれほど高くない松山市においても「実需のコンパクト」のニーズが増えてきています。

また、九電工との資本業務提携は板についており、特に九州の大分県大分市と、福岡県糸島市に九電工JVと九電工ホームJVを出しています。

スライド表の一番下にある不動産賃貸事業は、茨城県水戸市に進出しています。

クレアシリーズ初の『ZEH-M Oriented』採用

九電工とのJVの代表的な例です。こちらは今期の物件で、尾ノ上という、熊本城から少し東側の健軍に近いところです。79戸のマンションで、ZEH-M Oriented、低炭素、免震などを協力して手掛けており、今、順調に推移しています。特にZEH-M Orientedについては、スライド下部に記載のような物件で積極的な対応を考えています。

地方ではまだZEH-M Orientedの採用率はそれほど高くありません。しかし、このようなものがついていないと住宅ローン控除や金利の優遇が受けられない時代です。これは全国一律の決まりのため、コスト高の中でも歯を食いしばって追随していくスタンスでいます。

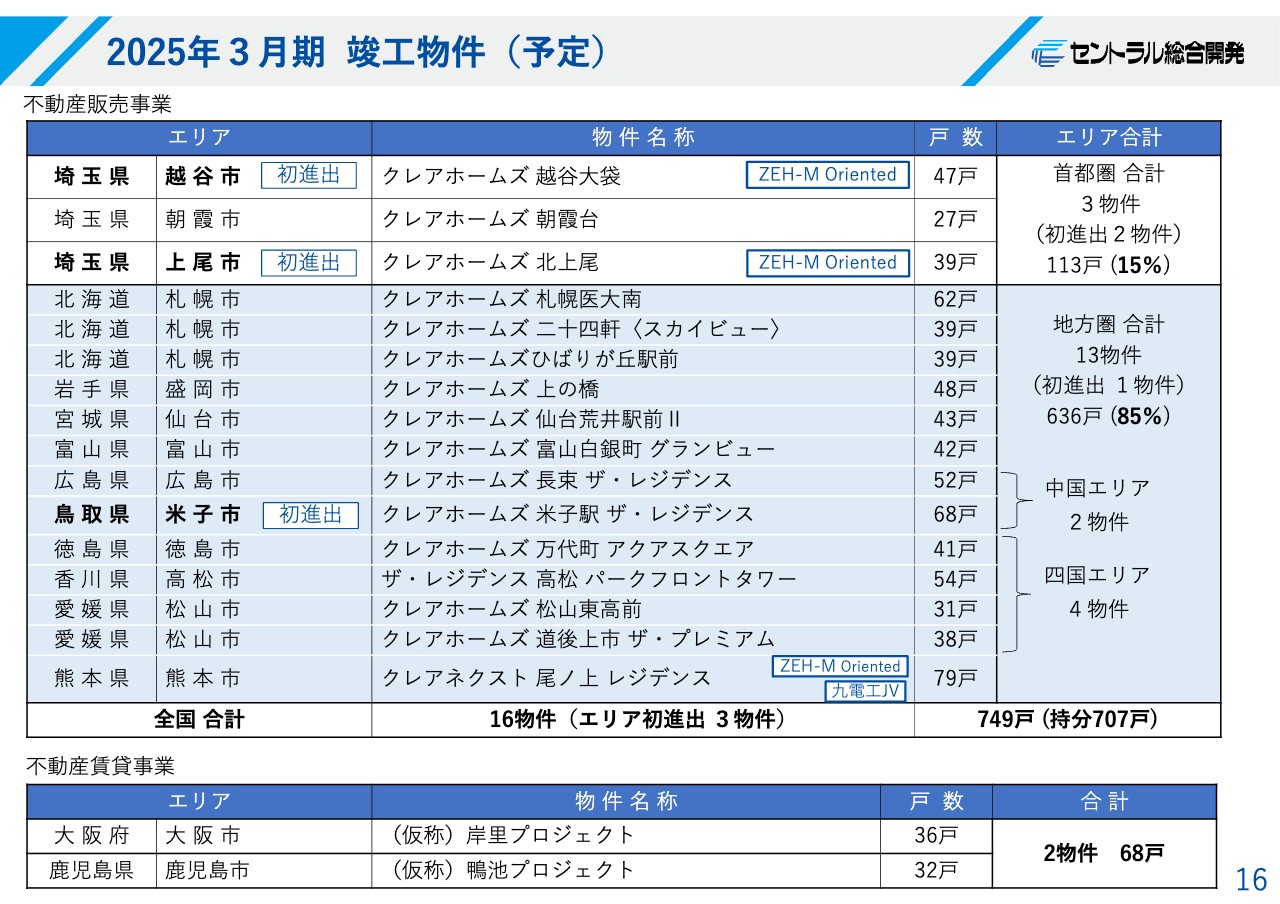

2025年3月期 竣工物件(予定)

今期の予定物件です。今期はコンパクトがありませんが、首都圏で越谷市、上尾市、地方では米子市が初進出です。九電工とのJVについては、先ほどお伝えした熊本市の尾ノ上です。ZEH-M Orientedはそちらも含めた3物件で、総戸数は749戸、持分は707戸となっています。

不動産賃貸事業で今期に竣工する案件は、大阪市の岸里、鹿児島市の鴨池があります。決算の平準化も含めて賃貸に力を入れています。賃貸インキュベーションのコンセプトとしては、分譲会社が作るということで、RCの構造でセコムのような防犯面でもしっかりしたものを作り、家賃は少し高いかもしれませんが、そのような点を望んでいるお客さまをターゲットにしています。

また、これまで分譲マンションによって地方での知見を積んできているため、ネットワークやマーケット勘を活かしていきます。現在、稼働中・建設中・仕入れ済みも含めてだいたい400戸の賃貸がありますが、半分が首都圏・近畿圏、半分が地方圏とバランスを取りながら開発を行ってしています。

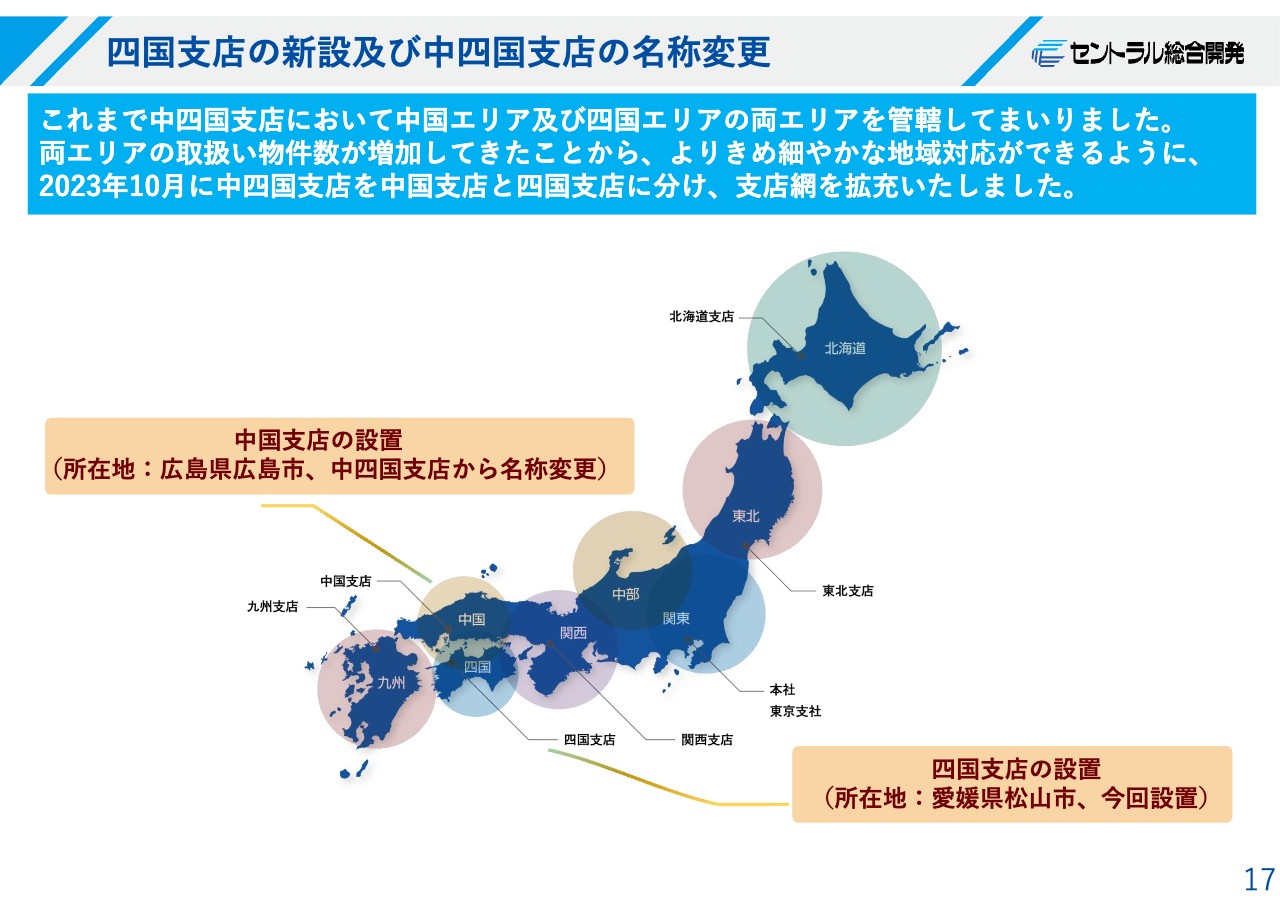

四国支店の新設及び中四国支店の名称変更

これまで中四国支店として中国・四国の両方を見ていたのですが、かなり物件も増えてきたため、中国支店と四国支店に分けてより充実した地域対応ができるようにと考えています。

四国でも、徳島県は地縁性が高く、交通も便利ですので、関西支店で管轄しています。

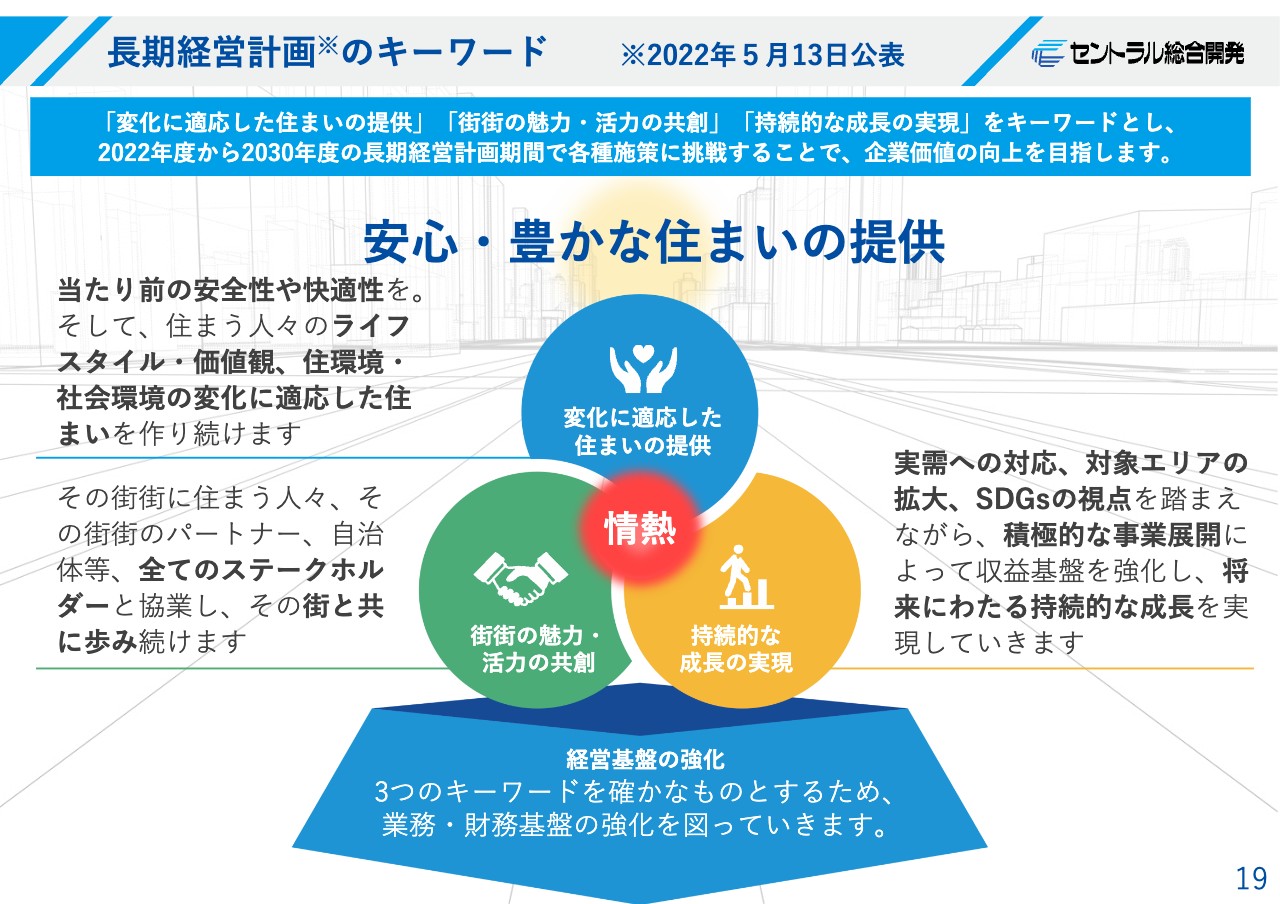

長期経営計画のキーワード 2022年5月13日公表

長期経営計画「PLAN2030」についてです。スライドは概念図で、「変化に適応した住まいの提供」「街街の魅力・活力の共創」「持続的な成長の実現」とあります。言い換えると、いろいろな街への勉強やリスペクトに情熱を持って組み合わせていく、その中で当然、経営基盤の強化も必要だということです。

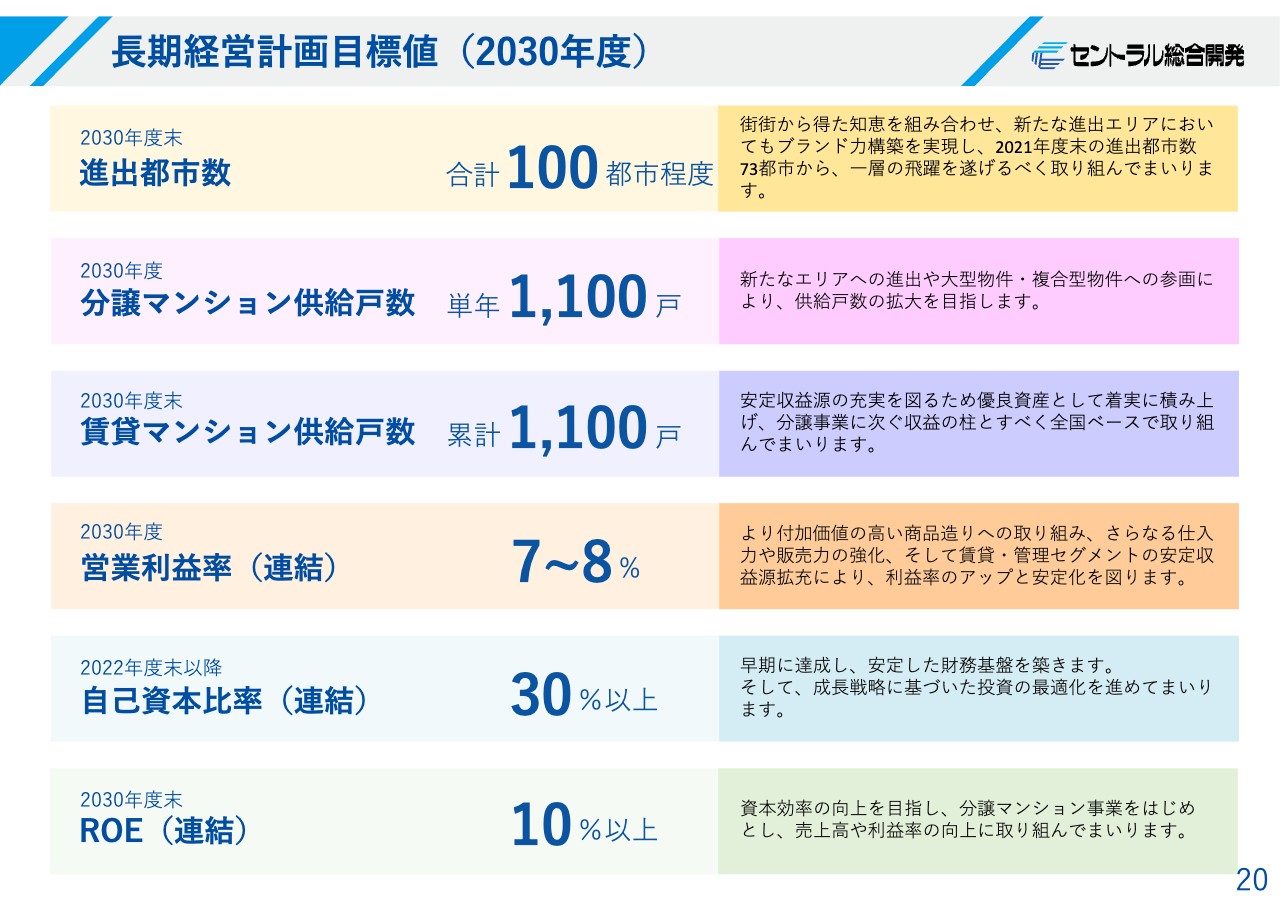

長期経営計画目標値(2030年度)

2030年度までの目標として、進出都市数を100都市とし、分譲マンションの年間供給戸数は1,100戸、賃貸マンションは積み上げて1,100戸、営業利益率、自己資本比率、ROEについてはスライドの数字を掲げています。

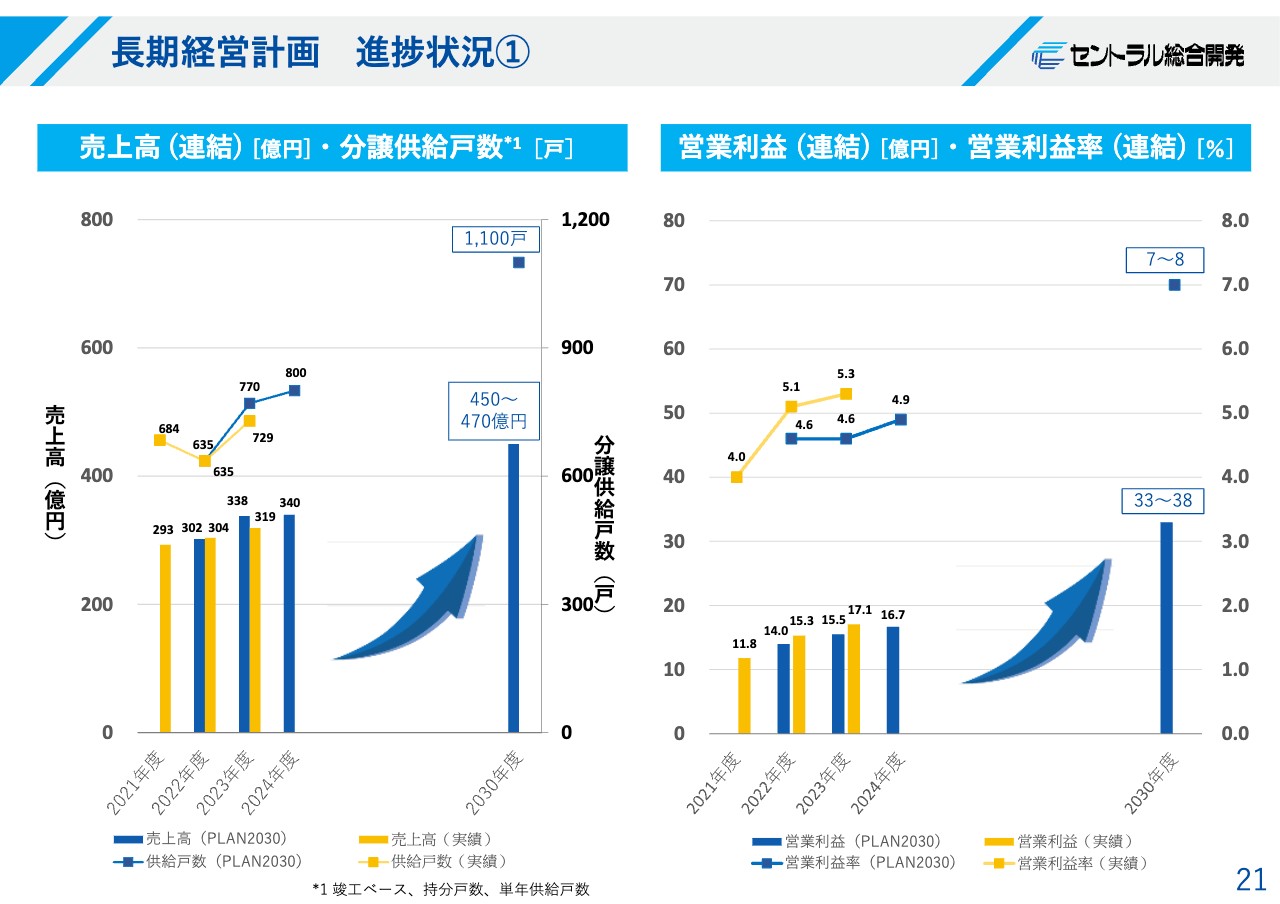

長期経営計画 進捗状況①

まだ数年しか経っていませんが、長期経営計画の進捗状況です。スライド左側が売上高で、右側が営業利益、さらに供給戸数や利益率を記載しています。凸凹がありますが、概ね計画の数字を上回っています。

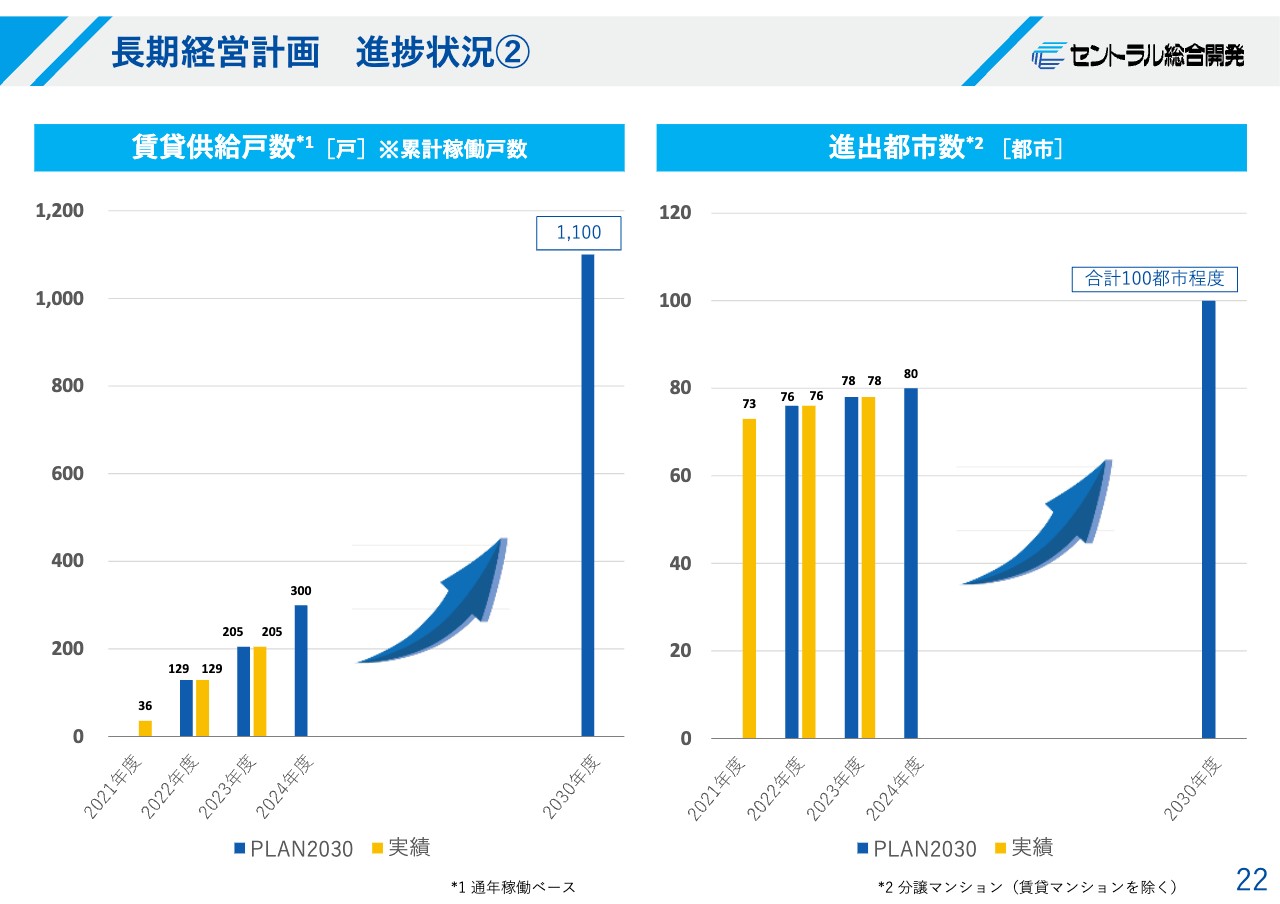

長期経営計画 進捗状況②

スライドに賃貸供給戸数と進出都市数の進捗を示しています。こちらも計画どおりの進捗です。

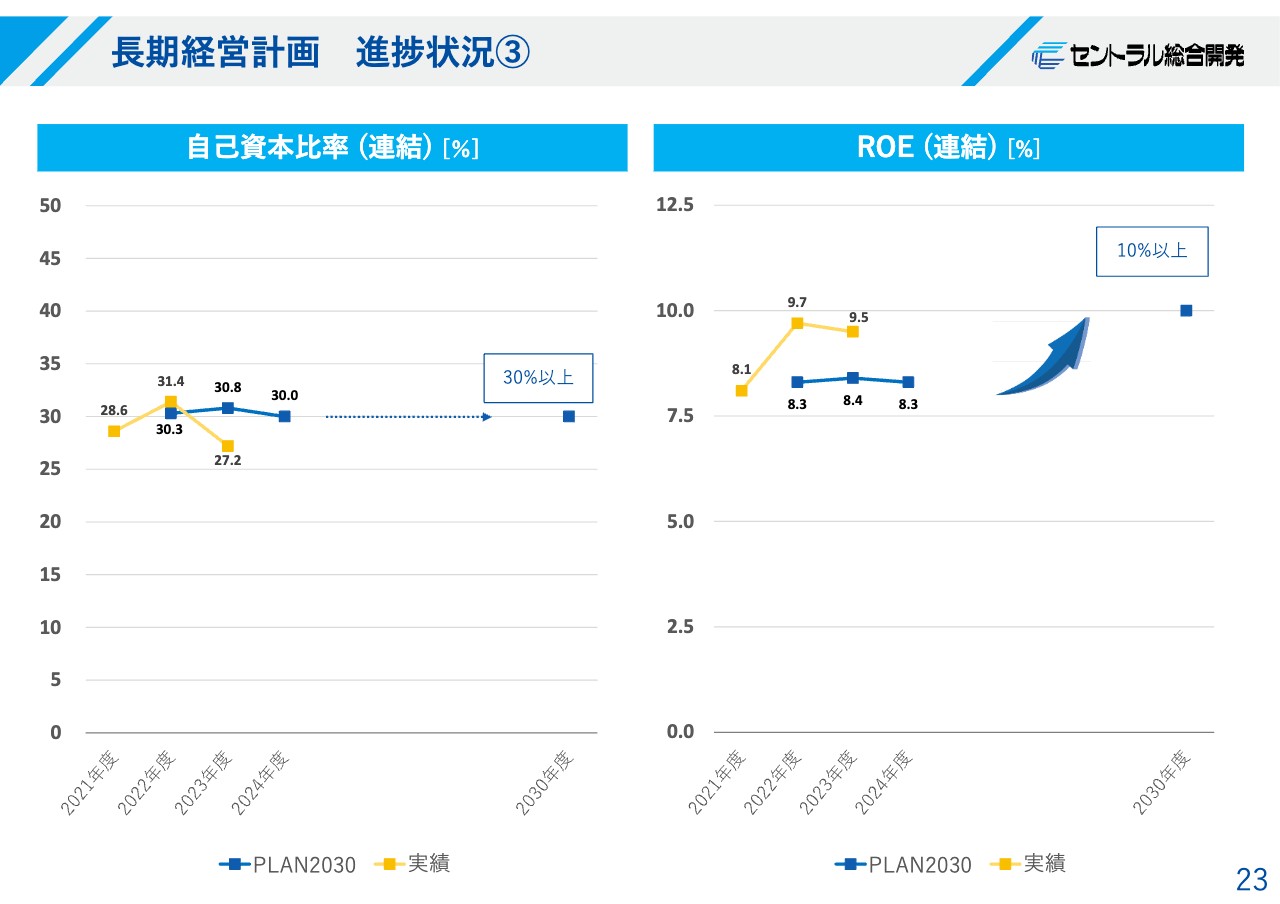

長期経営計画 進捗状況③

自己資本比率とROEです。こちらは年度によってある程度増減するもので、安定して保てるように邁進しています。

SDGsへの取り組み①

SDGsへの取り組みです。ZEH-M Orientedを開始したことに伴い、スライドの7番と13番の記載を追加しています。

SDGsへの取り組み②

その他の取り組みについてです。他社を含めて地方ではZEH-M Orientedのような取り組みはそれほど浸透していないのですが、しっかりと取り組んでいかないと取り残されることを強く意識して、今後、展開していきたいと考えています。

スポンサードリンク