関連記事

転換点を迎えた日本の上場企業の課題とは? 存在感高まる個人投資家の声が市場全体を活性化させる鍵に

転換点を迎えた日本の上場企業の課題とは? 存在感高まる個人投資家の声が市場全体を活性化させる鍵に[写真拡大]

パネルディスカッション 日本企業の転換点

井村俊哉氏(以下、井村):みなさま、あらためまして投資家の井村です。どうぞよろしくお願いします。本日最後のプログラムは「日本企業の転換点」と題し、パネルディスカッションを進めていきたいと思います。最初に一言ずつ自己紹介をします。槙野さん、よろしくお願いします。

プロフィール 槙野尚氏

槙野尚氏(以下、槙野):みなさまこんにちは。Kaname Capitalの槙野と申します。私はセルサイド・バイサイドで10年超、投資エンゲージメントの仕事をしてきました。Kaname Capitalは、アメリカのボストンに拠点がある運用会社です。

アメリカ人2人と日本人2人で、中小型のバリューの会社に特化して投資しています。中小型はエンゲージメントガバナンスに課題がある会社も多いため、バリュー投資をしながらエンゲージメントもしていくというスタイルで行っています。よろしくお願いします。

プロフィール 奥野一成氏

井村:続いて奥野さん、よろしくお願いします。

奥野一成氏(以下、奥野):農林中金バリューインベストメンツで、「おおぶね」というファンドのファンドマネージャーをしている奥野と申します。本日の登壇者はアクティビストの方が多いのですが、私だけはどうもアクティビストでないことを、最初に申し上げておきたいと思います。

私どもは「売らなくてよい会社しか買わない」というコンセプトのため、アクティビストでないことは明らかです。ただ、企業のオーナーとして、その企業の経営者と対話することで、企業価値を、あるいはパイ自体を大きくすることが、本当の意味での長期投資だと思っています。経営者とも、投資家さまとも、同じ船に乗る「おおぶね」です。

井村:船だけに、うまいですね。ありがとうございます。イェスパーさま、よろしくお願いします。

プロフィール イェスパー・コール氏

井村:イェスパーさん、よろしくお願いします。

イェスパー・コール氏(以下、イェスパー):イェスパー・コールです。「肩が凝る」のコールで覚えやすい名前です。もともとドイツで38年以上、大手投資銀行であるJ.P.モルガンで、日本における調査部長やストラテジストをしていました。3年前からはマネックスグループのグローバル・アンバサダーとしていろいろな活動をしています。

最近は毎晩、グローバルインベスター、グローバルなヘッジファンドや国家ファンドと、イギリスであるか、アメリカであるか、中国であるか、日本について議論しています。海外の目線で、日本のアクティビズムなどの状況を楽しみにしています。

井村:なるほど、日本株への注目度も高まっているということですね。松本さんと私は、先ほども自己紹介しましたので割愛し、質疑と議論の時間を多く作りたいと思います。

パネルディスカッション 日本企業が抱える企業価値向上への課題

井村:テーマは3つ用意しています。1つ目は日本企業が抱える課題について、みなさま問題意識を持っていると思いますので、それぞれにご発表いただきます。2つ目に東京証券取引所の要請もあり、上場コストが増加したことによる企業の変化について、お考えを披露していただきます。3つ目に、日本市場と米国市場の違いを整理し、質疑応答に移りたいと考えています。

さっそくですが「日本企業が抱える企業価値向上への課題」について、どのような問題意識を持っているか、イェスパーさんにお話いただきます。

イェスパー:これは大変おもしろいテーマです。「Something is change、日本は何かが変わった」ということではないでしょうか?

およそ1、2年前から、ウォーレン・バフェット氏が日本の総合商社を買っていますが、これだけではないのです。外国人の目から見て、日本の経営者たちは30年間で初めて、おそらく何らかの野心を抱いているのではないかと思います。

ご存知のとおり、去年は海外ではなく日本国内に、100兆円を超える設備投資をしてくれたわけです。日本企業同士の合併、MBOあるいはM&Aに対しては、海外ではあまり興味を持たれません。

しかし、例えば三菱商事・KDDI・ローソンの資本業務提携契約のような大きな会社の動きは、どの投資家も「Wow! Something is change、何かが変わった!」と捉えています。

さらにもう1つ、CEOたちの野心が成長投資、あるいは、日本の大手企業NTTのように年功序列ではなく能力主義・成果主義に転換しました。これも外国人にとっては「Wow! New Japan」という出来事です。最後に、これもお伝えすべき点として、永田町や霞が関の日本のエリートも「何かが変わった」のではないかと思います。

東京証券取引所の要請は、経済歴史の中で一度もなかったことで、すばらしいことです。東証取引所はアクティビスト投資家になったのです。

井村:東京証券取引所自体がアクティビストになっているという変化を、まずはお話しいただきました。しかし、一方で「変わりきれない」という課題が一応のテーマになっています。奥野さんはアクティビストではないというお話がありましたが、純投資の観点からもいろいろな課題があると思います。日本の市場にどのような問題意識を持っていますか?

奥野:非常に大きな話かもしれませんが、やはりひと言で言うと、オーナーシップが欠如していると思っています。

井村:帰属意識がないということですか?

奥野:そうですね。いつも私が株主に申し上げていることですが、例えばディズニーに投資することは、ミッキーマウスがあなたの代わりに働くことなのだとお伝えしています。オーナーであるみなさまが寝ている間も、みなさまの代わりにどこかのディズニーランドで踊ってくれているということです。

株式に投資するということは、オーナーになるということです。そのような教育を受けていない世界では、企業経営者から見ても「あの人たちはギャンブルをしているのだろう」という発想になり、これが株主軽視につながっていると思っています。

井村:そもそも株主にオーナーシップがないことが課題であり、問題意識として持っているということですか?

奥野:どちらが悪いという問題ではなく、株式投資そのものが誤解されているという問題があります。そもそも株式投資自体が十分に理解されていないことが、私は大きな問題としてあると思っています。

井村:「株主がそのような目線なのだから、株主のことを配慮しなくても構わないじゃないか」と、取締役会も思ってしまうという構造があるということですね?

奥野:そのようなイメージで思っています。

井村:なるほど。確かに株主が変わることで、企業も変わるかもしれないという話もあります。

奥野:したがって、これが転換点になるということだと思います。

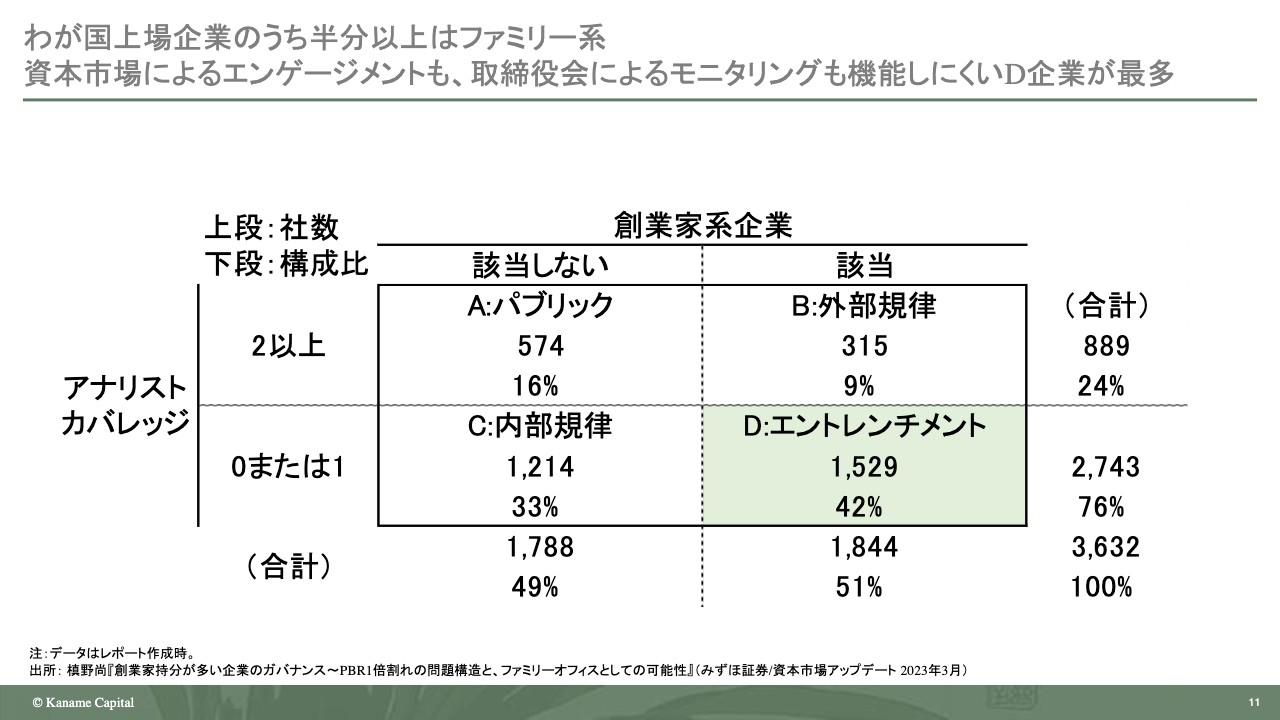

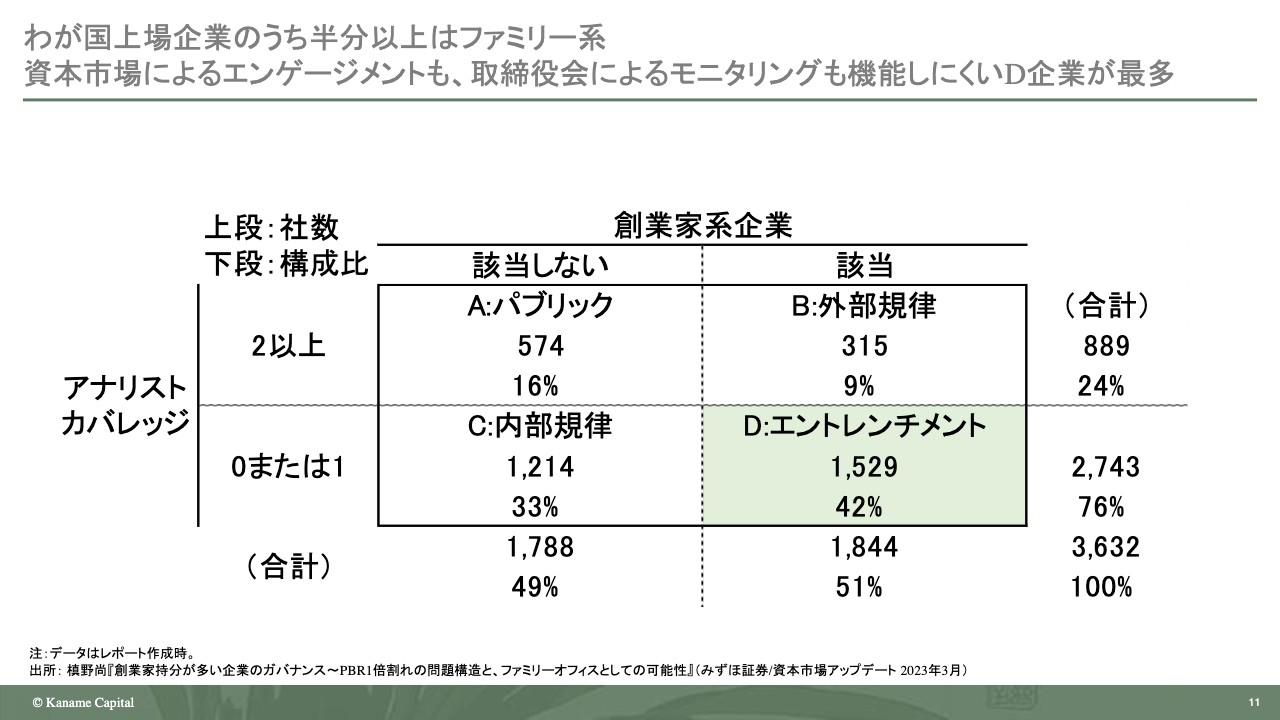

わが国上場企業のうち半分以上はファミリー系

資本市場によるエンゲージメントも、取締役会によるモニタリングも機能しにくいD企業が最多

井村:なるほど。槙野さんはいかがですか?

槙野:奥野さんが「オーナーシップがなくて変われない会社」とおっしゃいましたが、実は「オーナーシップがあるが変われない会社」も多いのです。ここにまた別の課題があると思っています。

みなさまにポートフォリオの会社を思い浮かべていただきたいのですが、実は日本の上場企業は半分以上がファミリー系です。ファミリーが大株主であり、なおかつ経営も担っています。

加えて、上場企業の8割が、証券会社のアナリストがカバーしていないような会社です。アベノミクスで「取締役会を強化します」「社外取締役を増やします」と言っても、半分以上の会社では、ファミリーがいるためなかなか物を言えないという構造があります。

同時に、機関投資家が持っていないような会社が8割近くですので、エンゲージメントも期待しにくいです。スライドの図で右下に記載しましたが、そのような「D:エントレンチメント」のセグメントの企業が日本では最多です。

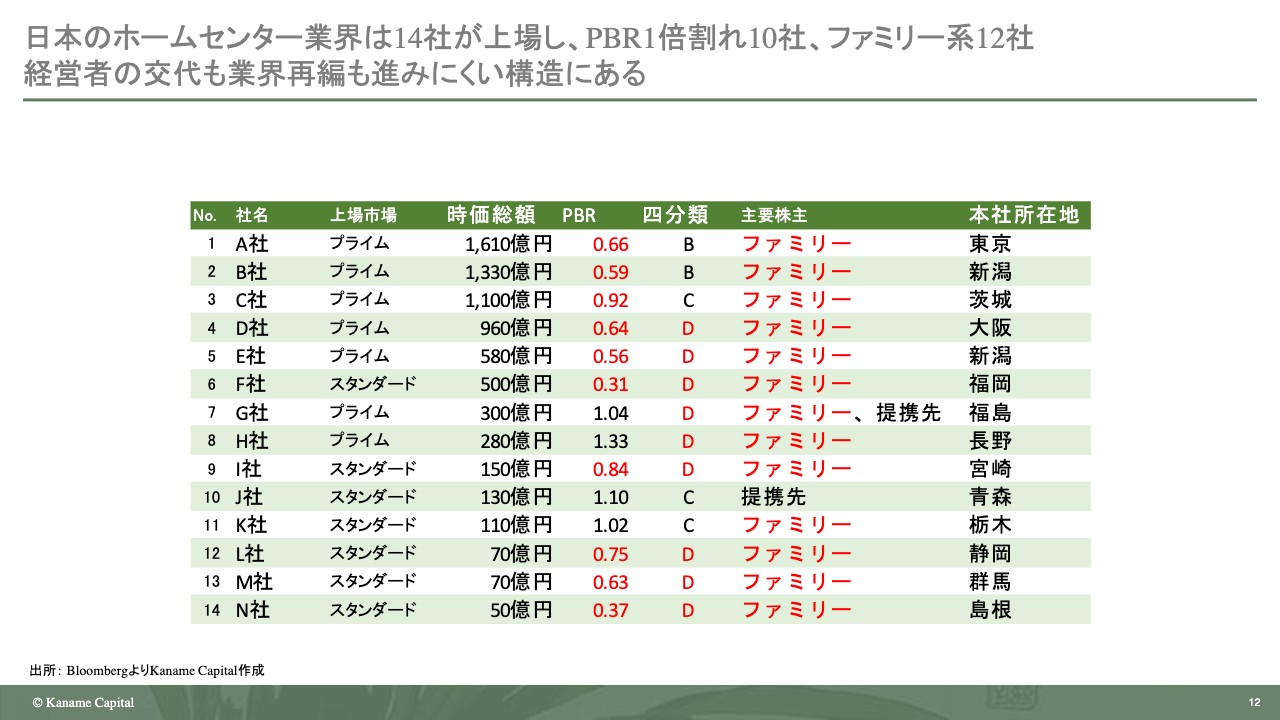

日本のホームセンター業界は14社が上場し、PBR1倍割れ10社、ファミリー系12社

経営者の交代も業界再編も進みにくい構造にある

この表は、時々Xでも話題になる、ホームセンター業界をまとめたものです。上場企業のホームセンターは14社もあり、そのうちPBR1倍割れが10社、ファミリー系の会社が12社となっています。

ファミリー系の会社は自分たちの城を失いたくないという思いがあり、かつ、株式も持っているため、そのままの経営を自分たちがしたいように維持できてしまいます。東京証券取引所のPBR改革がなかなか届かない会社があるということが、また別の課題だと思っています。

井村:これは本当に興味深いことで、一般的な個人投資家からすると、「あそこは社長がめちゃくちゃ株を持っているし、株価を上げてくるでしょ」というような視点から、オーナーシップを持った経営者がいる会社のほうが企業価値が上がりやすいとよく言われます。

井村:しかし、蓋を開けてデータで見てみると、違う構造があります。スライドに記載された「エントレンチメント」は「保身」と訳せます。ここに属する企業は、企業価値向上ではなく経営者の今の繁栄にコミットメントしてしまうため、少数株主が損してしまう構造があるということです。

松本大氏(以下、松本):冒頭のセス・H・フィッシャー氏のスピーチにあったように、残念ながら相続対策になっているケースがあるのだと思います。

要は、オーナーシップを持ちながら株価を高くしないほうが、低い値段で富の相続をすることができるということです。そのように利用されていることに対しては、しっかり取り締まると言うとおかしいですが、少数株主の利益をないがしろにしていることになりますので、戦っていかなければいけないと思いますね。

井村:昨年、このデータをまとめた槙野さんが「創業家持分が多い企業のガバナンス」と題したレポートを出されています。非常に勉強になる内容で、この会とは関係なく私も読ませていただいていました。偶然ですが「これは勉強になる」と思い、自分の投資先にも「これを読んでください」と共有したこともあります。

本当に綿密なデータに基づいた分析をされており、勉強になりますので、みなさまもご一読いただければと思います。課題はいろいろありますが、松本さんはどのような課題意識をお持ちでしょうか?

松本:槙野さんのポイントも非常に重要だと思いますが、私がエンゲージメントなどを通じて思うのは、今の経営者は変化しようと考えていても、「前の社長がこのようにした」「自分を採用した前々社長がこのようなことをした」「今までこの会社はこうしてきた」という歴史的な文脈が存在します。

現経営者自身は「このビジネスはやめたほうがよい」と思っていても、例えば「祖業なのでやめられない」、あるいは「自分を育ててくれた前の社長が始めたことなので、やめることができない」といった歴史的なしがらみがあるために、本来取り組みたいことや良いアイデアを考えていても、実現できていない会社が多くあるというのが私の感想です。

もちろん、すべての会社ではありませんが、そのような会社は多いです。ただし、歴史的なしがらみから抜け出すことができれば、案外容易に変わっていけます。そのような会社を見つけ、対話して、「変わっていいんですよ」と伝えていくことが、我々の仕事だと思っています。

井村:腕の見せどころですね。

松本:日本のマーケット全体の課題ではありませんが、そのような課題を抱えている会社がかなり多くあることは事実だと思います。

井村:なるほど、そうですね。課題も見えてきます。

松本:それはチャンスでもあります。

井村:変わりさえすれば、ポテンシャルが顕在化するチャンスでもあるということですね。次のテーマに移る前に、槙野さんに1つだけお聞きしたいことがあります。エントレンチメントに陥っている会社に対して、どのようなアプローチでエンゲージメントするとよいのか、対話のドアを開けるコツや実例を、話せる範囲で聞かせていただけますか?

槙野:大きな分岐点はやはり株主構成にあると思います。株主構成が比較的オープンで、創業家や銀行が株式をあまり持っていない場合は、我々が大きな株主になっていき、株主として正面から議論することがワークし得ると思います。

一方で創業家がしっかり持っている場合は、我々が株主として声を聞いてもらうことはなかなか難しいです。このような場合は、代替として取締役会に対して意見を伝えたり、社外取締役と面談したりします。

また、銀行や取引先など、昨日まで持ち合い株主だと思っていた大きな株主が今は少しずつ変化しています。特に金融機関は動きが変わり始めていますので、そのような人たちと一緒に、よりコレクティブなエンゲージメントをしていくことが重要になると思います。

井村:そのようなようなアプローチをしていくと、同じ株主で賛同者が見つかるものですか?

槙野:彼らもまたPBRなどのプレッシャーを受けていますので、見つかります。自分たちも株主に対する責任として、過去30年間株式を持ってきたが、実際のところなぜ持っているのかもわからないということはかなり多いものです。そのような時にオーナーシップに火をつけるというのはあると思います。

松本:そのような観点では、野村アセットマネジメントは大きな会社ですが、非常に変わってきていると思うのです。

例えば、ISSが決めた社外取締役の要件や、あるいは政策保有株を純資産に対する割合でどのくらい持っていたら代表者の取締役としての再任にバツをつけるか、そのようなところで、野村アセットマネジメントはここにきてアグレッシブにリードしてきました。これは日本の機関投資家を数十年間見てきた私からすると、かなりすごいことです。

小池社長の性格もあるのかもしれませんが、非常に良い方向にきています。槙野さんのお話に対する井村さんの質問でいえば、そのような援軍が日本でもだんだんできています。

井村:戦いやすくなっていますか?

松本:戦いやすくなっていると思いますね。

井村:議決権行使助言会社が出しているようなガイドラインに準じて議決権を出しておけば、無難に終わらせることができます。しかし、運用会社の中でも議決権の行使基準の色彩が少しずつ変わってきており、特に野村アセットマネジメントはアグレッシブになってきているのですね。

松本:最近、野村アセットマネジメントは議決権行使会社の先を行くようになってきており、非常に良いことだと思います。

井村:そのような流れもできつつあるため、対話のドアもここからどんどん開いていくというタイミングなのかもしれませんね。ここで、1つ目のテーマを終わりにしたいと思います。

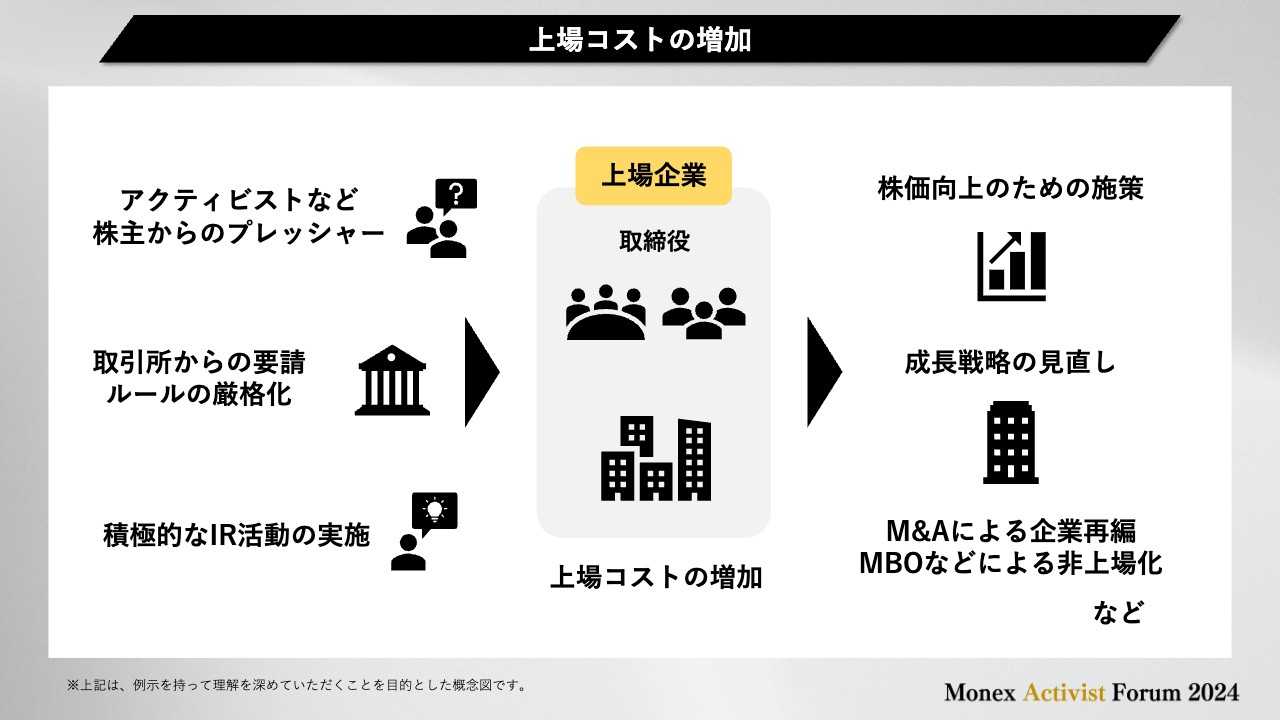

上場コストの増加

井村:続いてのテーマ「上場コストの増加と企業の変化」に移ります。いろいろな外部環境の変化もあり、自発的に変わっている会社もあると思います。しかし、変わるきっかけとして、最も大きいのは何かという話として「上場コストの増加」というスライドを用意しました。どのように変わっているのかを、みなさまに共有したいと思います。

もともと日本市場は、資本コストや株主を顧みない日本企業が圧倒的多数と言ってもよいくらいの状態でした。しかし今は、急速にガバナンス改革が進んだことにより、パブリックなカンパニーとして株価を意識し、そして株主を意識し経営しなければいけなくなりました。「何もしないのはもう許されない」と変わりつつあります。

上場企業からすると、上場していることのコストが高まっているといえると思います。奥野さんにお聞きしたいのですが、長期投資家として企業と対話する中で、東京証券取引所の要請を受けて、企業側に何か変化が見られるでしょうか?

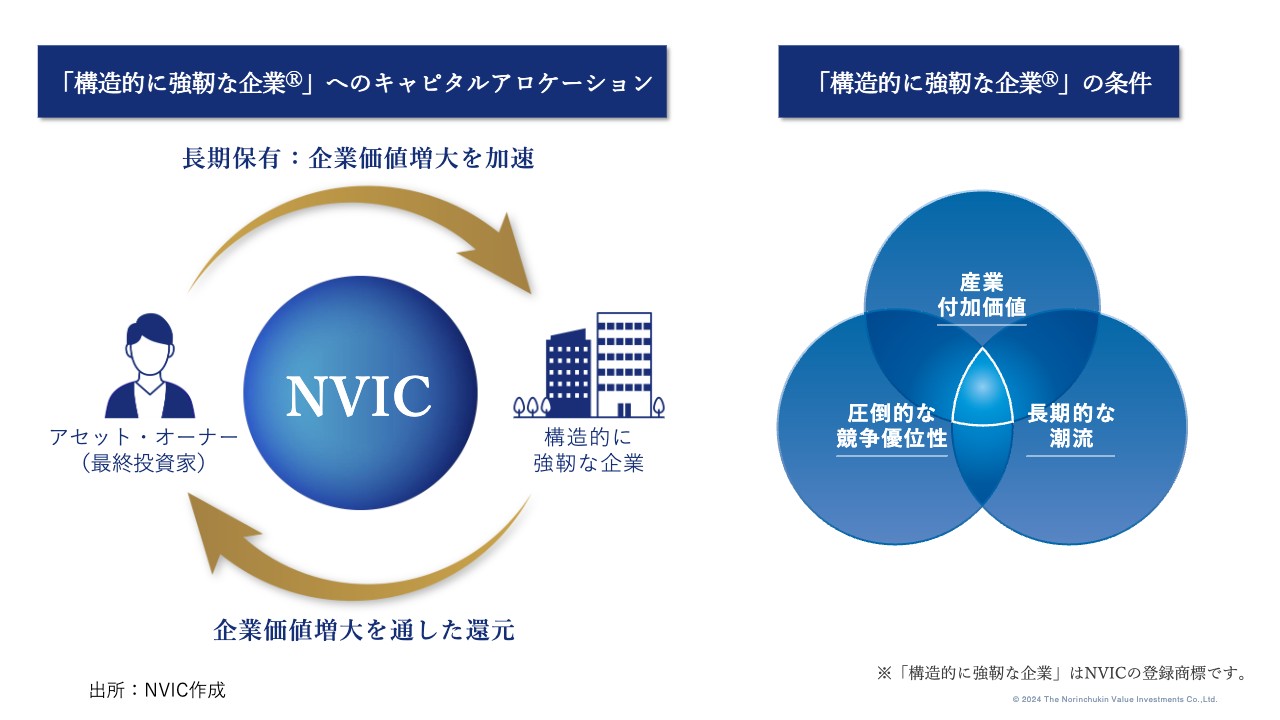

「構造的に強靭な企業」へのキャピタルアロケーション / 「構造的に強靭な企業」の条件

奥野:私どものコンセプトは「売らなくてよい会社しか投資しない」というものですので、そもそも上場コストが上がったためにMBOしなくてはといった方々ではありません。

井村:もともとエクセレントなカンパニーを選んでいるのですね。

奥野:そもそも、上場企業の株主というのは、不特定多数の分散された株主構成になっているわけです。その人たちを「この指とまれ」と言って説き伏せることができないような企業は、早く上場をやめていただくということだと私は思っています。

したがって、MBOがどんどん起こる、買収されていくという話は、極めて正常なことだと思っています。なお、私どもが行っている投資はそのような話でもなく、宣伝ではありませんが一応ご紹介すると、例えば信越化学工業に投資しています。

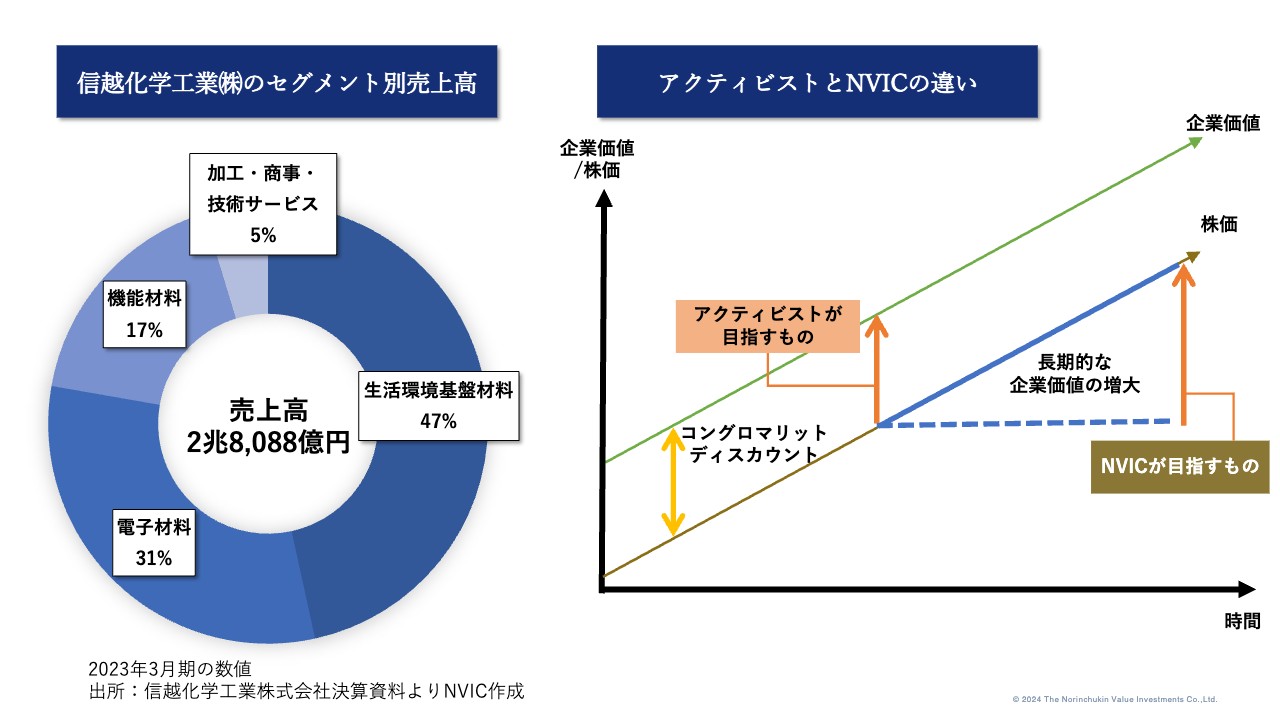

信越化学工業(株)のセグメント別売上高 / アクティビストとNVICの違い

奥野:信越化学工業は4つのビジネスを持っており、すべてがある意味世界一です。企業価値がずっと上がっています。しかし、4つのビジネスにはシナジーがありません。シナジーがないと何が起こるかを、スライド右側のグラフに示しました。緑の線が企業価値で、株価がそれよりも下になってしまっています。

これがよく取り上げられる、コングロマリットディスカウントです。4つのビジネスを持っていても、シナジーがなければディスカウントが起こります。そこで「4つのビジネスをすべて切り離せ」というのが、アクティビストの主張です。

これはアクティビストが良い悪いの問題ではなく、例えばバリューアクトが大昔にマイクロソフトに行ったのと同じ話です。コングロマリットディスカウントが起こるのは、これはもう数学上の事実なのです。これを解消し、プライスとバリューのギャップをなくすことが、アクティビストが目指すところです。

私どもが目指しているのは、「価値そのものがずっと上がっていくのなら、ディスカウントが解消しなくても、ずっと持っていることで価値の増大を楽しめる」というアプローチです。会ったことはないですが、おそらくウォーレン・バフェット氏も、このような対話の仕方をしています。

したがって、私どもはその4つのビジネスがずっと強いのかどうか、こうすればもう少し強くなるのではないかという話をします。例えば、信越化学工業の斉藤社長は40年間アメリカでビジネスをされていた方で、スリーエムが大好きです。

私は2012年からミネソタ州を頻繁に訪れスリーエムに投資しています。「スリーエムはどうしてあれほどバリュエーションが高いのか、どうしてあれほどイノベーティブなのか、奥野くん、わかるかな?」という質問に、私たちなりにわかっていることをお話しすることが、私と信越化学工業の対話です。

井村:一方で、投信としてパフォーマンスや成績を上げるためには、このようなディスカウント要因を少しでもなくしていって、プレミアムに持っていったほうが企業価値が上がるのではないですか?

奥野:そのような短期的なことはしません。なぜなら、私どもは「売らなくてよい会社しか投資しない」がコンセプトなのです。それを曲げて、わざわざ売却する理由が特にありません。この角度で上がっていくことのほうが、長期投資家にとっては正しいことだと思っています。それは単に立場の違いですので、どちらが良い悪いの問題ではありません。

井村:なるほど、そうですね。アプローチの違いが浮き彫りになったような気がします。価値を出していくことがアクティビストの仕事というところもあると思うのですが、今の意見について松本さんはどう思われますか?

松本:私は資本市場オタクというか、本当に大好きで、かつ、本当に良くしたいと思っています。冒頭からお伝えしているように、資本市場がしっかりと動けば日本国全体にとってプラスになる、使いようがあるものだと思っています。

もう少し言うと、日本は人口が減っている国ですので、どうしても世界におけるGDP順位は下がっていき、いずれポーランドにも抜かれて世界で10位くらいになっていきます。しかし、金融資産の大きさは今、世界第2位ですので、きちんとやっていけば50年後も2位か3位にいられるかもしれません。

日本を強く、世界の中で見捨てられない国にする数少ない大きな手段が資本市場だと私は信じているのです。資本市場を強くする、活性化するためには、アクティビストのアクティビティが非常に重要だと考えています。

奥野さんがおっしゃることは大変よくわかるのですが、個別の案件でも間違った資本主義の使われ方をしていれば指摘したり、株主総会でもっと話をしやすくするなど制度的なことにきちんと取り組んだりと、いろいろな意味で、ミクロでもマクロでもアクティビズムを発揮して、日本の資本市場を強くし、株価を上げていくことが、ひいては一人ひとりの投資家のプラスにもなり、国全体にもプラスになると思っています。

私はそのような意味で、マクロもミクロもホリスティックと呼んでいるのですが、包括的なアクティビスト活動が非常に重要だと信じています。これは私のライフワークです。

井村:それが結実したというかたちなのかわかりませんが、やはり大正製薬とMBOの件については少し触れたいと思います。

イェスパー:これに少し関連しますが、日本型資本主義はどこが違うかというと、廃業しないのです。上場コストが上がってMBOをすれば、会社が良くなって日本国民の所得が上がったり日本の国の役に立ったりするということはないのです。

アカデミックで真面目な分析をしますと、なぜ日本の生産性は米国やドイツより低いのかというと、根本的にはやはり廃業や破綻が非常に少ないということがあるわけです。アクティビストの役割は、破綻する前に「このようにすれば会社の未来が明るくなる」という提案を積極的に出すことではないかと思います。

松本:わかりやすく補足すると、トータルファクタープロダクティビティ(全要素生産性)という考え方で、日本と欧米などのOECD諸国の生産性を比べると、生産性が低くなった会社が退出する、生産性が低くなったセクターが抜けるなどの部分を除くと、日本とOECDの上位の国の生産性はまったく同じなのです。

日本はそこだけが足を引っ張っていますので、そこを変えていくのが大切だということをイェスパーはお話ししています。

井村:奥野さんのアプローチとアクティビズムというのは、対象としてはまったく違いますが、より良いほうに変革を促すようなお立場でしょうか?

松本:アクティビズムによって裾野を広げることができると、奥野さんが買いたくなる会社も増えると思います。

井村:なるほど、つながりました。ありがとうございます。変化についてのお話ですので、槙野さんにも一言いただきたいと思います。取材される中で、東証の要請を受けて何か感じる変化はありますか?

槙野:やはり今まで以上に上場の意味を考える会社が増えたと思います。よく言われるように、初めの意味は資金調達でしたが、過去数十年資本調達していないという会社も多いですよね。

次に重要なのは、上場企業として株価がつき、経営者が評価され、それによってモニタリングやガバナンスが働き、そのガバナンスの効果を使ったり、買収や報酬に株式を使ったりするなど、上場していることのほかのメリットも考える会社が出てきたと思います。

井村:いま一度、「なぜ私たちは存在するのか」と上流から再定義して、「そのために上場が必要なのか」というような議論も進んでいるタイミングなのでしょうね。

槙野:そうですね。1点、実際の事例をご説明します。我々は現在、ダイハツディーゼルという会社の株を9パーセントぐらい保有している株主です。海のディーゼルは30年ぐらいのリカーリングレベニューもあり、非常に良いビジネスなのですが、けっこう安定的な株主構成があって、今まであまり資本市場に向き合わなくても済んできた会社です。

しかしながら、昨年11月に、ディーゼルからリニューアブル・エナジーに対応した会社になるために、社名を変えることもロードマップに大きく示しました。これによって、株価は翌日10パーセント上がって、その後さらに3割ぐらい上がっているのですね。

そのようになると、資本市場にエクイティストーリーでコミットし、コミットすると株価が上がりますので、今度はこの上がった株価に対して実際にデリバリーしなければ経営陣は説明責任を果たせないため、そこで良いフィードバックサイクルが回っているのです。

このような会社がほかにも出てきています。これは上場していなければ、単にリリースして終わりというだけですが、株価がつくため経営陣は評価され、それに対してさらにモチベーションが上がるという、良いフィードバックが効いてきていますので、そのような会社がもっと出てくればいいと思っています。

井村:なるほど。単純に上場のコストが上がっているという負の側面ではなく、それを踏まえて自社の企業価値向上につなげるという会社も、変化として表れてきているということですね。非常に希望が持てる話です。

松本:もともと、日本では「気がついたら自分の会社は上場していた」という会社が非常に多いわけです。例えば「なぜ西武鉄道が上場しているのかわからない」という堤義明氏の有名な発言があるように、そのような会社が日本には多いのです。東京証券取引所と上場企業の関係も、昔は上場企業の中で「東証は俺たちが作ったのだ」という感覚がありました。

それが、時代が変わって東証改革等が行われ、今の経営者が「なぜ上場しているのか」「上場していたほうがいいのか」「上場にはどのようなメリット、デメリットがあるのか」「続けるならこうしよう」などを初めて問われるようなことになりました。そのような意味で、日本の資本市場は今、大きな転換点にあると思います。

井村:私も投資家として企業取材で電話をかけることがありますが、上場している意味を問うタイミングもあります。「今、いったん非上場化して体制を整えた後に再上場したほうが、御社の企業価値やボードメンバー、従業員にとって良いのではないですか」というような答えが出てくる時があり、そのようなご提案を差し上げるということでしょうか?

松本:そのような時は少数株主はどうするのですか? 残してくれるのか、それとも少数株主が抜けていった上で進めるのですか?

井村:私は後者のストーリーのほうがいいと思っています。

松本:それはやはり安い値段でのMBOと同じになりますので、私は少しクエスチョンマークです。少数株主のアップサイドをなくしてしまうため、少数株主を残した上で非上場化し、会社を良くしてもう一度上場できれば、非常に意義があるのではないかと思います。

井村:普通は株式併合というかたちですべて取ってしまうことになりますが、少数株主を一部残して非上場化するということでしょうか?

松本:「残りたい人は残れます。売りたい人は売ってください」ということです。それを1つのビークルに入れるようにしたほうがいいと思います。

井村:そのように提案します。ありがとうございます。

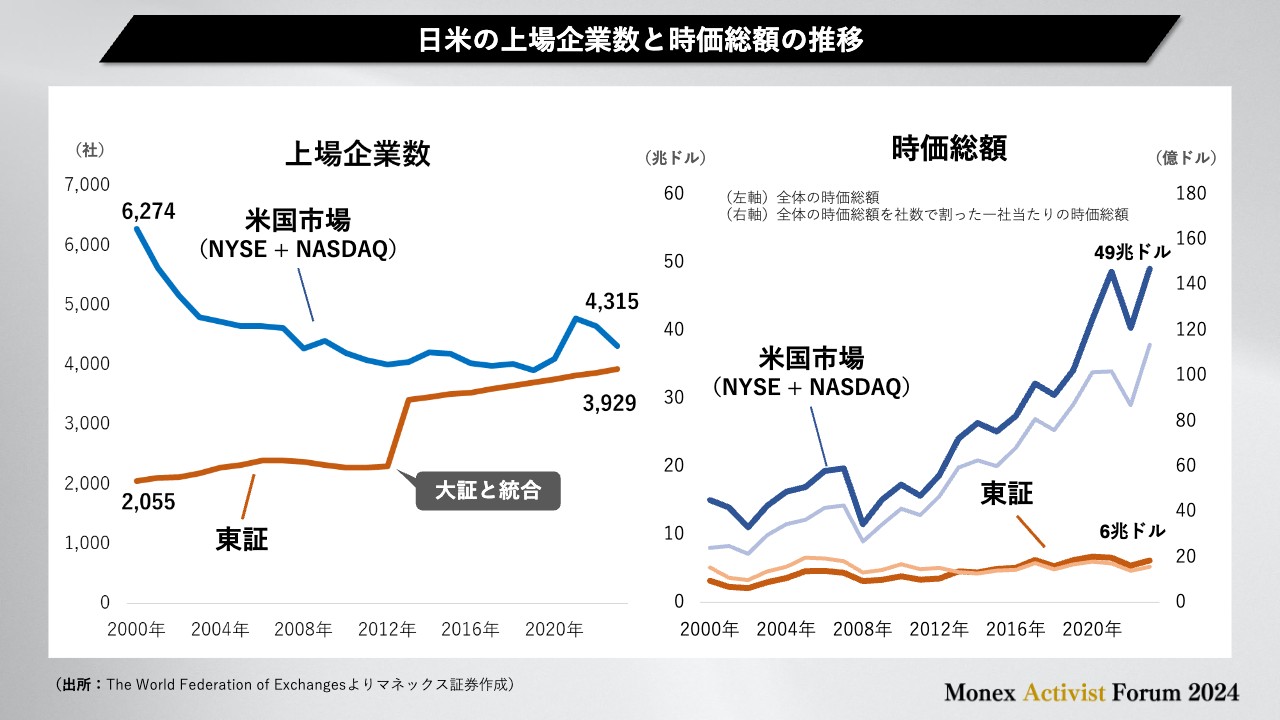

日米の上場企業数と時価総額の推移

井村:最後のテーマとして日米の違いを簡単に整理しておきます。よく言われることですが、日本の上場企業数は多すぎるということです。日本は20年ぐらいで倍近くになっている一方で、米国はどんどん減っています。

その結果として、時価総額が小さい会社が増えていき、相対的にその比率が著しく乖離していく一方です。この日米の差を埋める方法はあるのかという点について、イェスパーさんにお話をうかがいたいと思います。

イェスパー:日米比較をドイツ人の私に聞くのはどうでしょう? とはいえ、これは非常におもしろいことです。私は30年間ずっと日本にいるのですが、やはり資本主義の当たり前のことが、まだ日本人の頭の中には残っていないと思います。コストが上がるとリストラされるか、新しい成長戦略を出さなければ破綻するということは当たり前なのですが、この2年、3年で日本は何か少し変わった部分があると思います。

もう1つ、アメリカと日本のどこが違うかというと、やはりオーナーシップだと思います。外国の機関投資家が対話する時に、日本のCEOから「あなたたちが安定株主になりますか?」という質問をされますが、その安定株主とは何かが、実は大きなクエスチョンマークなのです。

投資家の観点から見ると、適正価格があると思います。普通の成長戦略であるか、あるいはアクティビストプラスアルファになるか。

井村:根源的な価値、フェアバリューですね。

イェスパー:「その適正価格に合ったら売ります」ということなのです。みんながウォーレン・バフェット氏ではないということです。

井村:安定株主というのは、そのようなことではないですよね。

イェスパー:日本のCEOの観点ではそのような、昔の持ち合い株式のような意味です。しかし、その時代が終わったからこそオープン資本主義で、大手機関投資家や少数株主ときちんと対話しながら、会社の成長戦略を作るべきだと思います。これはアメリカでは当然のことです。私がいたJPモルガンのジェイミー・ダイモン氏も、少数株主と四半期に1回対話します。

井村:確かにそうですね。日米の違いとして挙げられるのは、投資家との対話が少なすぎる上に、安定株主という名目で何も言わない株主を日本企業が求めがちな部分が、少し変わりつつあるということですか?

イェスパー:おっしゃるとおりです。もう1つは、先ほど野村アセットマネジメントについてお話ししましたが、これは例外でしょう。ほとんどの日本の機関投資家は「See no evil,hear no evil」です。オーナーは誰かというと、少数株主もいますが、やはりプラスアルファで国内の機関投資家がもう少し厳しく声を上げなければ進まないのです。

井村:機関投資家は、運用部門と議決権を行使する部門が分かれているという話も聞いたことがあります。現場の声が吸い上げられないような議決権の行使になっている可能性もありますよね。この点について、ほかにご意見がある方はいらっしゃいますか? 日米の比較というような話でもけっこうです。

奥野:イェスパーさんがおっしゃったとおり、オーナーシップの欠如については、おそらく30年遅れています。1980年代にマイケル・ダグラスが出演したアメリカ映画「ウォール・ストリート」の世界ですよね。全部切り売りするというアセットのバリューに注目したアクティビスト、資本主義が1980年代、1990年代です。

今、日本でやっとPBR1倍割れの話が出ているというのは、アセットバリューに着目したアクティビストがある意味一番簡単だと思うのですが、これから先、よりビジネスの割安さに特化するようなアクティビストがさらに出てきて、それが成熟していく、オーナーシップを作っていくのではないかと思っています。

松本:実は、日本はそこまで悪くないのです。アメリカ企業のマグニフィセント・セブンのような人たちを除くと、実は日本企業のほうがROEが高かったり、S&P500とTOPIXを比べても、やはり上位のアメリカ企業を抜くとTOPIXのほうが良かったりするのです。実は日米で比べても、明らかにアメリカはスーパースターモデルで、日本は違います。

これはスポーツも一緒で、日本の企業は良いところがいくらでもあるのです。イェスパーは、野村アセットマネジメントは例外だと言ったのですが、日本はおもしろくて、同僚、同じ業界の人がそのようなことをしていると、「自分たちもやらなければ」という横並び意識が強いのです。

井村:確かに同調圧力があります。

松本:そのようなことを行う運用会社があると変わってくるのです。私は日本はこのままで良いと言う気は毛頭ありません。変えていかなければなりませんが、良くなれる要素がいくらでもあるということを知ってもらいたいのです。

今、私はアメリカのマスターカードという大企業の社外取締役もしており、実際にアメリカの企業と投資家を見ていますが、日本はそこまで悪いことばかりではなく、良いこともたくさんあるのです。その中で、変えなければいけないことをしっかり変えて、個別の間違ったことは絶対に指摘して止めさせなければいけないし、投資家のメンタリティを変えていく必要があると思うのです。

井村:日本も変わっていかなければいけないポイントはたくさんありますが、そこまで悲観しなくてもいいのではないかというお話をいただきました。

質疑応答:グロース市場の今後について

質問者:今日は東証改革ということで、プライムを中心に株価が上がっているというお話も聞けたと思います。その中にはなかったのですが、グロース市場が3年前に比べて半分の250社になっているということについて、今後希望が持てるような話があれば教えてください。

井村:良い質問ですね。個人で投資をされている方ならではの質問だと思います。確かにいわゆるバリュー株で、資本の蓄積を持っている人たちに対するお話がけっこう多かったと思いますが、そうではなく、本来的には成長して企業価値を高めていくというグロース企業の人たちに対するエンゲージメントやアクティビズム、変化などについて何かご意見がある方はお願いします。

松本:私の個人的な意見では、日本の新興企業というのは、人的な資源、資本や財務的なリソースも小さすぎる会社が多く、もっと合併するのも1つの方法だと考えています。そうすることで、「うちは良いアイデアがあるが良いCOOがいない」「うちは良いCFOがいるが良いCEOがいない」「うちはお金はあるけれど〜」などの課題が解決します。

日本の新興企業が数十億円ほどの小さい時価総額のまま独立を維持することよりも、もっとくっついて、人材などいろいろなものを融通して1つの会社として大きくなっていくという流れができてもいいのではないかと思うのです。

PBRについて具体的にお伝えしたのは昨年の3月ですが、その前に1月ぐらいの段階で、PBRのことも含めて「今後このような問題意識で、このようなことを変えていきましょう」という文書がフォローアップ会議から出ており、これは東京証券取引所のホームページで見ることができます。

その文書の一番最初のコラムに書いてあるのが、企業再編も含めて、PBRの達成を考えていきましょうということです。大企業も含めて単独の企業でPBR1倍に戻すのではなく、それが無理ならば、合併や生産ファクターの交換によって実現することも考えましょうと書いてあるのです。これは特に新興企業に言えることです。

日本は上場企業数が多すぎるという話もありました。日本とアメリカの上場企業数は同じですが、アメリカの上場企業のCEOのような人材がおなじくらいいるかというと、少し違うと思うのです。したがって、このようなコンソリデーションは非常に重要なテーマですし、東証もエンゲージメントファンドも、もっと進めていくべきだと思っています。

井村:グロース企業の間でも少しずつ変化が起きていると思っています。その事例として、コンフィデンス社とインターワークス社のようなグロース同士がくっつくという話や、直近ではメドレー社に買われたグッピーズ社が、上場して1年4ヶ月という最短記録でTOBしたということもありました。自分たちのミッションを一緒に達成しようという雰囲気もグロース企業の間で高まってきていますので、少しずつ改革の流れが波及していくと思います。

奥野:これからはダイナミズムが普通に戻ると思います。この30年間は金利がなかったという超異常な世界だったため、何もしない企業が報われるというのが、今までの有様だったわけです。

金利が少しでもつくにもかかわらず、何もしないのであれば「なぜ上場しているのですか?」というように上場の意味も含めて、大いに問われることになります。それで駄目な会社は、次々に潰れていき、統合されていきます。なぜなら、この国のリソースは、そもそも足りないからです。したがって、全体的に統合が進んでいくような話になると思います。

イェスパー:外国人投資家の観点からすると、日本の新興市場では、ほとんどの会社はグローバル戦略がありません。したがって、グローバル戦略がないとどうしても、国内の成長だけで行うことになります。これではやはりプラスアルファには、儲からないということになるわけです。

井村:なるほど。まずは国内の市場に目を向けるという会社が多いというところですね。

質疑応答:日本におけるフィデューシャリー・デューティーについて

井村:オンラインでのご質問です。少し議題として挙げることに怖さも感じるのですが、思い切って取り上げます。「日本は大手弁護士が企業価値を無視したディフェンスを長年しており、これが大きな問題と考えていますが、こちらについてはいかがですか?」というご質問です。

アクティビストなどが入ってきた時に、その発行体側には裏側に弁護士が入っているというケースが散見されます。基本的には、発行体は自己の資本で弁護士に対して報酬を払い、企業を防衛する策を練る流れになると思うのですが、このような防衛する側にコストを払うことも含めて、どのような考えがあるのかをおうかがいします。松本さんからお願いします。

松本:よくフィデューシャリー・デューティーという言葉を聞かれると思います。日本には受託者責任などの言葉はあるのですが、本当の意味でのフィデューシャリー・デューティーという責任が日本の上場企業の周りには存在していません。アメリカのフィデューシャリー・デューティーとは、一義的には取締役で、これは社内取締役でも社外取締役でも同様です。取締役はすべての普通株主の利益を考えて行動しなければいけないという法律があるのです。

具体的には、社外取締役は少数株主の利益を考えて行動しなければいけませんし、それに限らずすべての取締役は、すべての株主のことを考えて行動しなければいけません。それは、さらに類推で解釈されていき、株主も大株主も、少数株主の利益を考えて行動しなければいけないというルールがあるのです。例えば、デラウェア州には「レブロンルール」というルールがあります。

したがって、アメリカでは会社側が防衛したり大株主が防衛したりすることで、少数株主の利益がないがしろにされるようなことがあると、それはど真ん中の法律違反になるのです。これは日本とアメリカではまったく違います。

アメリカで日本のように、もし仮に大物弁護士がどこかのアクティビストから何かを言われ、企業側を防衛するために云々ということを行うと、その内容が少数株主の利益に合わないのであれば、それは法律違反になるのです。

井村:お言葉ですが、企業価値向上に対してアクティビストの提案が良くないと、防衛する弁護士の助言も「中長期的な企業価値の向上のためには私たちはこのようなようなアンサーをします」と返してくると思います。したがって、「企業価値を守る」「企業価値を保全・保存するために、このようなような策を打ちます」という意味では、一応筋は通っていると考えます。

松本:企業価値というのは、非常に曖昧な表現で、アメリカのフィデューシャリー・デューティーは、少数株主の利益すなわち株価です。日本では「長期的な企業価値のために」というと、非常に強いバズワードに聞こえ「長期的な企業価値のためなら、当面10年間は株価が低くてもよい」という詭弁が可能になってしまいます。

アメリカではそれは不可能です。奥野さんなどは反対意見があるかもしれません。そのような考え方のプロコンや善悪はあるかもしれませんが、日米ではそれだけ違いがあり、結果としてそのようなことを行っているアメリカの方が、資本市場では遥かに日本よりも発達しているのは事実です。

井村:どこまで株価にフォーカスした議論になるのか、というところも違いとしてあるのでしょうね。この論点に関して、牧野さんはいかがですか?

槙野:大変良いご質問だと思います。「このようなアクティビストが来た」「アクティビストが支配権の移動を求める会社を売れ」「経営者を交代しろ」などを求めるときは、3つの主体が存在します。アクティビスト、大株主、経営陣がいます。

本当は取締役会が真ん中にいて、株主が行っていることと、経営陣が行っていることのどちらが正しいかを考えるべきです。これが先ほど松本さんがおっしゃったフィデューシャリー・デューティーにつながっていきます。

しかしながら、現在の日本の取締役会は、圧倒的多数が社内過半数です。そうすると取締役会と経営陣は事実上、一体化してしまっているわけです。そうなると経営陣は当然自分たちの立場を守りたいため、湯水のように弁護士費用を使いたくなりますが、そのようなインセンティブを持ってるため、仕方がないと思います。

そうではなく、取締役会をより独立した存在にして、是々非々でしっかりとどちらが正しいことを言っているかを決める制度を作らなければなりません。先ほど松本さんがおっしゃった野村アセットマネジメントは、議決権行使基準で社外過半数を導入します。これは、非常に大きなことだと思います。

やはり1人、2人、3分の1と社外取締役を増やしてきましたが、もう取締役会は社外を過半数にしないと、そもそも意味がないと思います。自分のテストの採点を自分でしていることになるため、ここの議論の問題を今の質問は提起してると思います。

井村:なるほど。自分のテストの答えを自分で採点するというのは、言い得て妙な感じですね。非常に深いご質問をいただきました。

質疑応答:日本の株式市場の流動性を高める方策について

質問者:日本の株式市場は今非常に熱いのですが、これをさらに熱くするために流動性をどう高めていくべきでしょうか? 例えば、すでにフォローアップ会議でそのディスカッションをなされようとしているのか、課題はどこにあり、流動性を高めていくために、どのような動きをしようとしているのかなど、それぞれのパネリストの立場で、お一人ずつお聞きしたいと思います。

井村:イェスパーさん、いかがでしょうか?

イェスパー:日本は世界の最大債権国です。ですから、お金はたくさんあるのです。したがって、私の観点からするとその流動性は、日本銀行や財務省の話ではなく、企業の信頼できるアグレッシブな成長戦略だけです。

成長戦略をアグレッシブに行い、どのように明るい未来を作るか、どのようにリスクを取るかを会社が明確に示せば、世界で一番お金持ちな日本の投資家、アセットオーナーは絶対についていくと思います。明確に申し上げて、これは政府や日本銀行の責任ではありません。

井村:続いて松本さん、お願いします。

松本:おっしゃるとおり流動性は非常に重要で、株式に流動性がなければマルチプルはつかないと思います。流動性がなければPBR1倍が限界で、それより高くはなりません。流動性は非常に大切です。

では、どうすれば日本の市場の流動性を上げられるかですが、これは非常に良いご質問で、残念ながら今フォローアップ会議は上場制度を考えるところなので、そのような議論はしていません。これはどちらかといえば、市場運営委員会で議論すべき問題です。

私が思うには、アメリカには分散投資義務があります。年金などには分散投資義務があり、債券だけではなく、株を持たなければいけないという法律があります。それはさらに進んで、市場の全体の平均になるように、ある一定の、その市場規模に応じた株式を持たなければいけないというルールがアメリカにはあります。

よって、年金生活者もきちんと株を持っています。日本だと高齢者の方がそろそろ危ないというと信託銀行は、相続しやすいからと次々に資産を現金化していきます。これはアメリカだと法律違反になるのです。きちんとS&P500などを持っていなければいけません。そのように明確に社会全体として、年金生活者やすべての個人が株式もきちんと持たなければいけないという制度が作られています。

日本にはそれがありません。したがって、特定のバイヤーだけが株式市場に入ってくるため、株価も流動性もあやふやになるのではないかと私は思います。ただ、十分に研究したわけでも、そのような研究があるわけでもないため、正確にはわからないのですが、私のガット・フィーリング(勘)ですと、おそらくそのあたりが重要なのではないかという気はします。

井村:流動性について奥野さんのご意見は?

奥野:上場維持基準の中に、流動性は一応入っているのですが、かなり甘いです。「1日に売買される金額がこれ以上でなければ駄目です」というようなことを決めていくことが必要でしょうね。そのように決めると、今の単位株制度を改める話になり、値嵩株などは普通には買えなくなります。そうなれば自分のポートフォリオの中には組めなくなりますね。

大きな会社が占めることになり、個人の方は売りたくても売れなくなります。やはりそのような観点で、上場維持基準にもう少し流動性を入れて、厳しくすることにより、ダイナミズムを促進しないと駄目なのではないでしょうか?

井村:上場維持基準については、まさに議論されていますね。

松本:その部分はフォローアップ会議でも議論しています。上場廃止を十分に進めなければいけないと思います。

井村:上場廃止基準が少し緩いのではないかという指摘については、今後の松本さんのご活躍にご期待くださいということですね。

奥野:私も呼ばれたら、最初にそれを言っていますから。

井村:おお、そうですか。すばらしい。このような対策はやはりフォローアップ会議などでなされていくのでしょうか?

松本:日本のベンチャー企業は、上場した後に一応上場廃止基準があります。たしか10年後に時価総額がいくら以上というものでしたか?

井村:40億円ですね。

松本:10年後に試験がある学校で勉強などしないですよね。毎学期に中間試験、期末試験、あるいは受験があるから、中高大で勉強するのだと思います。日本では10歳の子どもが20歳になったら、急に次の試験をするようなものだから駄目なのです。

井村:しかも、テストの点数も30点か40点ぐらい取ればよいぐらいの感じですからね。

松本:東京証券取引所のフォローアップ会議で、まさに今のような議論をしています。

井村:槙野さんも流動性について何かあればお願いします。おそらく流動性が低い銘柄の方がアルファが多いため、買われるのかと思うのですがいかがでしょうか?

槙野:エンゲージメントの中でも株主は流動性が欲しいですよね。しかし、経営陣にとって流動性は、世の中で誰かが売買するものであることから、基本的にそれほど必要だと思わないことであり、エンゲージメント上、一緒の目線を向けるのが最も難しいテーマだと思っています。

その意味では経営陣の自発的取り組みは、やはり期待しにくいものです。先ほど奥野さんがおっしゃったような上場基準もありますし、もう1つはやはり流動性が低いと、マルチプルが低いため当然株価も低いわけです。そのときに株価が低いことによる、同意なき買収の脅威があるというサンクションがないと、経営陣にはなかなか流動性の改善は求めづらいと思います。

井村:制度から変わっていく面も少し期待したいところですね。時間となりましたので、締めの言葉として、それぞれ一言ずつお願いします。トピックとしては「日本企業と投資家のこれから」のようなテーマでみなさまに少しアドバイスをいただければと思います。

槙野氏からのメッセージ 「個人投資家の問題提起がマーケット全体のダイナミズムに」

槙野:個人投資家のみなさましか主役ではない会社というのが、先ほどのチャートでもあったように、8割は機関投資家はカバレッジがないので見ていないことになります。その中でもグロースのマーケット、名古屋証券取引所や札幌証券取引所の上場会社は、本当に機関投資家がいない会社がたくさんあります。

そのような会社の中には、親会社との預け金や多額の美術品を持ってる、創業家と関連当事者取引があるなど、いつの時代なのかと錯覚するほどの会社もあります。奥野さんは先ほど30年とおっしゃいましたが、それぐらい昔から古い物が残ってしまっている上場企業がたくさんあると思います。

実際のところ時価総額が小さいからよいのではないかというのが今までの議論でしたが、このような会社が実はマーケットに存在し、ビジネスを行っており、大きな上場会社とのコンペティターになっていて足を引っ張ってしまっているという部分もあるため、やはり日本全体のマーケットとしては、ここにもメスを入れなくてはいけません。

その時には個人投資家がまさに主体になれるため、X等も含めて「このような問題はどうなんだ」という問題提起をし、議決権行使をするのがマーケット全体のダイナミズムにつながっていきます。したがって、みなさまの発信にも非常に期待していますし、一緒にマーケットで手を合わせることができたらと思っています。

奥野氏からのメッセージ 「株主が変わらないと、企業は変わらない」

奥野:最初に申し上げたとおりなのですが、株主は株主たれということです。「ギャンブルです」という話ではないということです。やはり株主が変わらないと、企業は変わらないと思います。どちらかが悪いわけではないため、株主は株主たれということで、オーナーたる矜持を持って企業と接する必要があります。

言わなければいけないことは言わなければいけないですし、言ってはいけないことも言ってはいけない、ということだと思っています。まずそこがあり、その次にオーナーとしての分をわきまえることが大事だと思っています。

一言何かを言うとすると、やはり京都の龍安寺石庭のつくばいに書かれているとおりだと思っています。「吾唯足知(われ、ただ足るを知る)」ということで、これから日本がより資本主義を成熟させていく時に大事になっていく考えなのではないかと思っています。

イェスパー氏からのメッセージ 「ストー

スポンサードリンク