関連記事

図研、新中計1年目は、製造業のDX投資を背景に売上高・営業利益とも上期過去最高でスタート

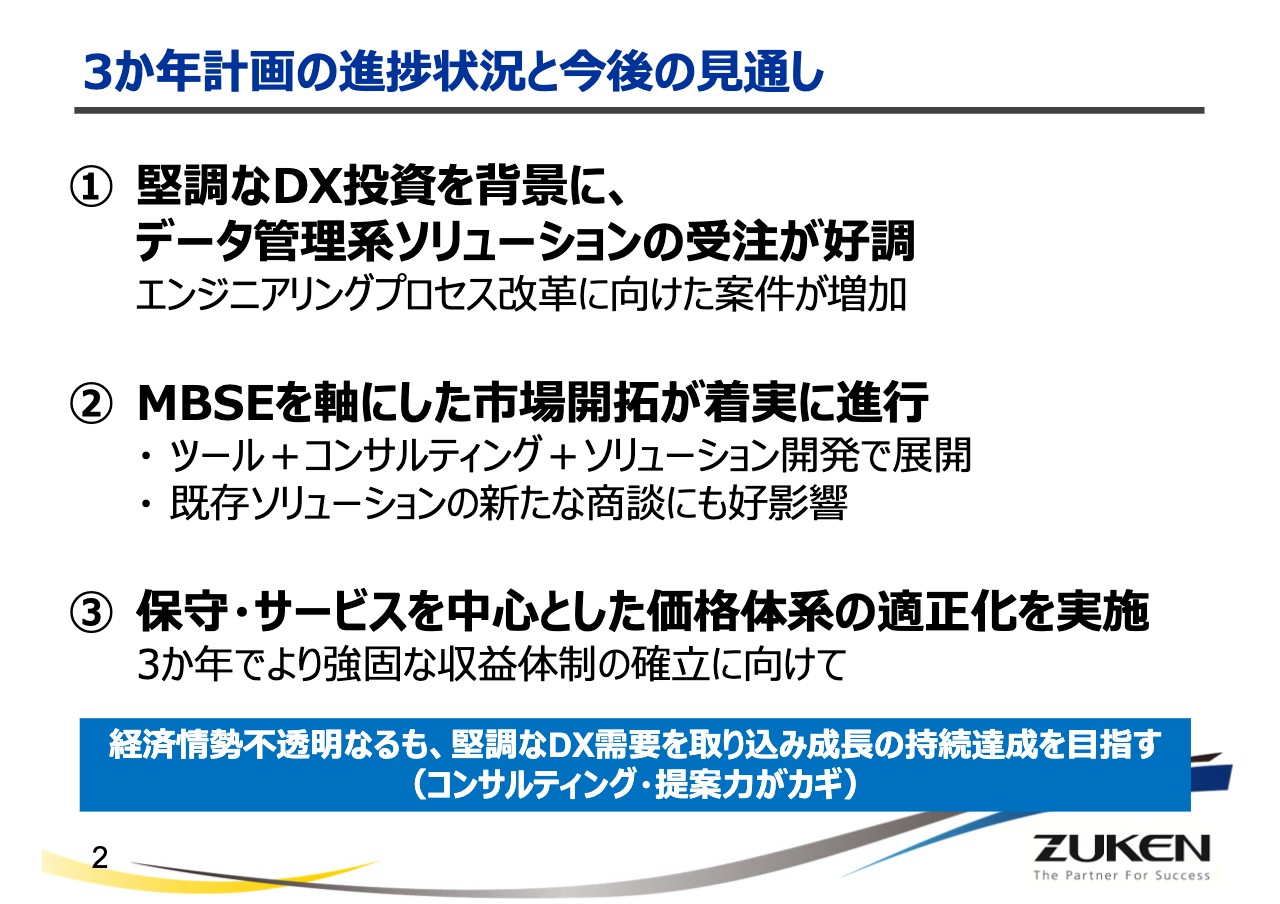

3か年計画の進捗状況と今後の見通し

勝部迅也氏:勝部でございます。年の瀬も迫り、お忙しい中ご出席いただきましてありがとうございます。今年が3か年計画の初年度となりますが、進捗状況の主なポイントを3点に絞り、一つひとつご説明していきます。

ここ何年かの間に、DX(デジタルトランスフォーメーション)という言葉がよく使われるようになりました。スライドに「堅調なDX投資を背景に」と記載のとおり、DXという言葉でお客さまが何をしようとしているかはだいたいの想像はつきます。

しかし、「DXとは何だろうか」「IT化とDXは何が違うんだろうか」と聞かれたりすることがあります。

一番違うのは、ITで情報をデジタル化することにより、情報をうまく使いながら効率を上げていくのがIT化の基本的な考え方であるのに対し、DXはプロセスそのものを変えていくのが狙いです。

トランスフォーメーションの方法としてデジタル化が使われ、プロセス改革に取り組んでいこうというユーザーが増えているということです。

その大きな手段となるのがMBSEという手法です。モノを作る時には、必ずモックアップというものを作ってみて、それがうまくいくかどうかを試すプロセスを踏みます。

MBSEを用いることにより、さまざま人が同じ環境の中で共通言語を用いてモックアップのようなものを作り上げ、書き上げ、きちんとシミュレーションし、モノを作る方向に進んでいきます。このようなシステムエンジアニングの手法をMBSEと呼んでいます。

アメリカの国防省は、飛行機やミサイルなどさまざまなモノを調達するために、それをつくる業者などの周囲の団体も含めたモノづくりの仕組みをうまく作ろうということで、MBSEをいち早く採用しました。

日本でも数年前からMBSE手法を取り入れようという傾向が出てきており、図研もいち早くアメリカの会社と提携しながらこの技術を持ち込んで、我々のソリューションの中に組み入れました。

スタート段階ではありますが、反響が非常に大きく、車関係の大手企業や産業機器関連企業などがMBSEを少しずつ採用・検討しています。また、最近は、MBSEを講義として取り入れる大学も少しずつ増えてきています。そうした学校や研究機関とのお付き合いも増えています。

今後のモノづくりにはMBSE手法が必ず採用されていくと考えているため、世界に1つとは言いませんが、「MBSEの図研」と言われるくらいの環境・手法・コンサルなどを整えながら、ユーザーに提供していこうと思っています。

3番目は、保守・サービスを中心とした価格体系の適正化を実施するということです。我々のユーザーは数千社ありますが、95パーセント近いユーザーが保守・サービスに入っています。

もちろん、新人への教育や問題が起きた時のコンサルテーション、新規ソフトウェア開発の無償提供なども含めたサービスです。実は保守・サービスの売上が我々の総売上の半分近くを占め、貢献しているという実態があります。

そのような中、保守・サービスを中心とした価格体系を見直しながら収益体制を維持していく方針で、長期計画・中期計画で内容をしっかり作り上げていこうと考えています。

収益体制をしっかり維持するもう1つの目的は、他の会社も今盛んに取り組んでいますが、端的には社員の給料を上げて、良い人材を採用・確保しながら、より良いサービス・製品・コンサルを提供する会社にしていくことです。

収益はもちろん上げながら、社員への待遇面を相当ドラスティックに変えていくことも、3か年計画の1つの柱として考えています。

トピックス

先月シカゴで大きなショーがありました。アメリカの産業機械分野のリーダーであるロックウェル・オートメーション社が主催するショーです。

そのショーで、配電盤などボックスキャビネットの中のいろいろな配線・接続・電源関係を提供する、おそらく世界でもトップクラスの企業であるnVent Hoffmanのソフトウェアを担うパートナーとして、nVent Hoffmanのお客さまに図研の「E3.series」を紹介しました。

その時に私も先方の責任者と一緒にその場にいましたが、nVent Hoffmanとのパートナーシップのビジネスには我々も非常に期待しています。まず、来年春にnVent Hoffmanと図研のソリューションをアメリカからテイクオフし、その後ヨーロッパ・日本にも展開していくことを考えています。

余談ですが、非常に多くの人が集まっていたのに誰1人としてマスクもしておらず、これでよいのだろうかと思ったり、日本は少しやりすぎではないかと思ったり、いろいろなことを考えながら帰ってきました。アメリカも徐々にコロナ禍前に戻ってきていると感じた次第です。

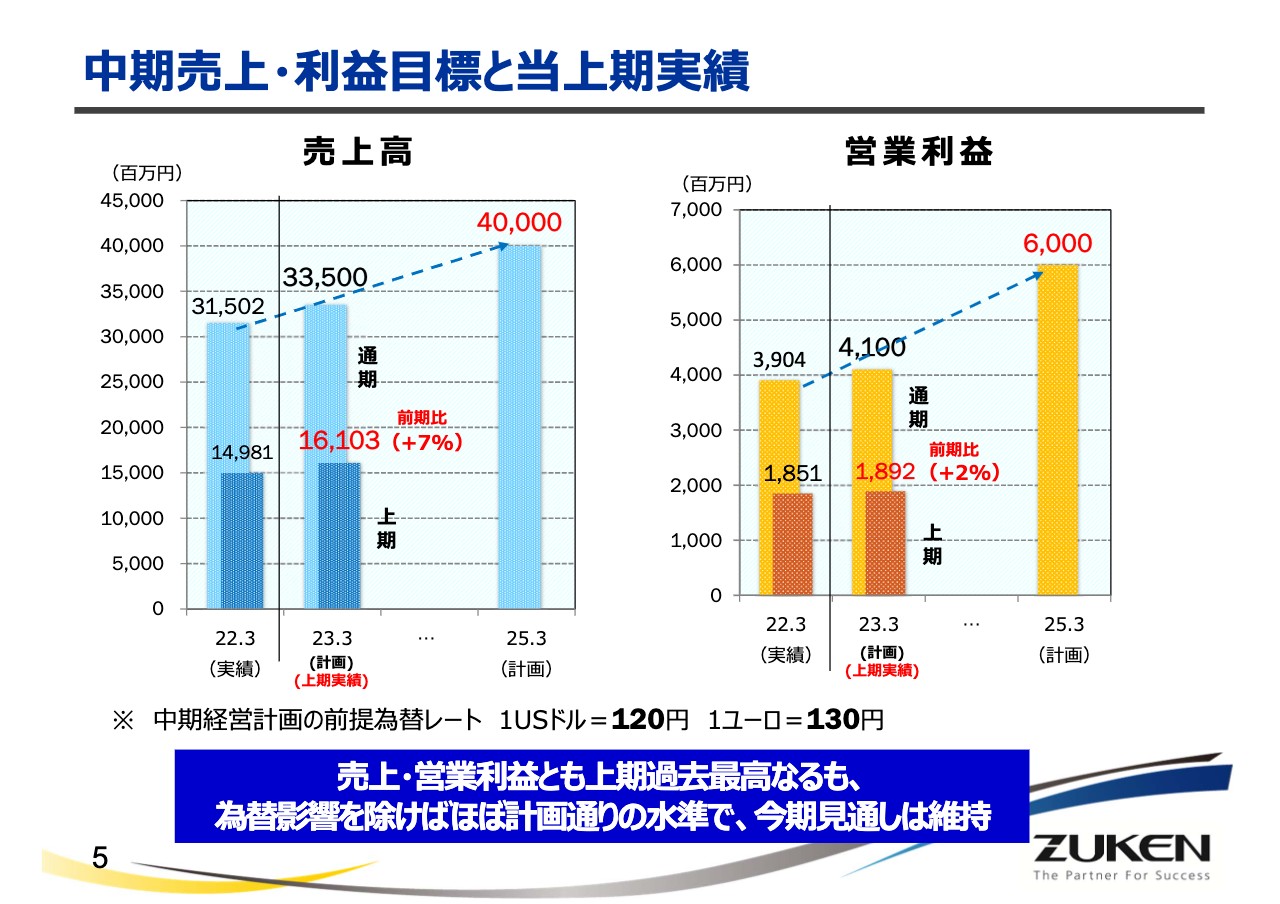

中期売上・利益目標と当上期実績

平山守氏:上期実績の詳細と今後の事業見通しについてご説明します。まずグループ全体の売上高と営業利益です。3か年計画の1年目は、通期で335億円の売上高目標だったのに対し、上期で161億円と前期比7パーセント増の結果となりました。

営業利益は、通期41億円の目標に対し現在18億9,200万円、前期比2パーセント増となっています。ご承知のように、今期に関しては為替の影響がかなり大きく、為替の影響を除いた場合、売上高も5パーセント程度の増加になります。

為替の影響を除くとほぼ計画どおりの水準で進捗しており、今期の見通しは現状を維持しています。

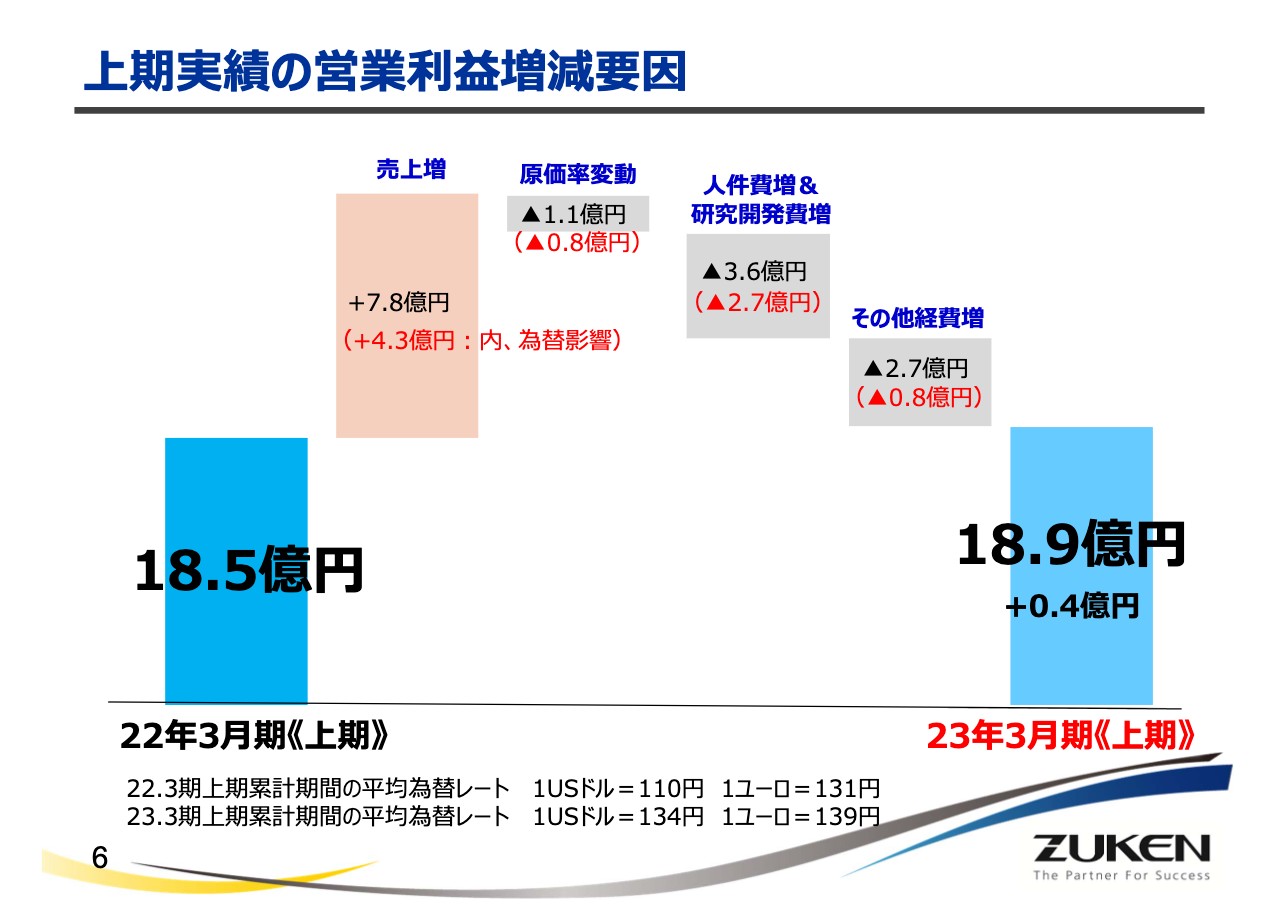

上期実績の営業利益増減要因

営業利益の増減要因です。こちらも為替の影響がかなり入っているため、今回は為替影響分についてはスライドに赤字で記載しています。

ご覧いただくとおわかりのとおり、売上増による粗利部分は、為替影響がなくても3.5億円ほどプラスになっていますが、その他の経費が増加しています。特にその他経費では、事業活動が活発化することによってさまざまな経費も発生しており、対外的なイベントへの参加や出張費も増えています。

前期と比べて経費が増加していることは事実ですが、どちらかといいますと通常の活動に戻っていったことによる経費増です。これらが増えた結果、営業利益は前期比4,000万円増の18億9,000万円になります。

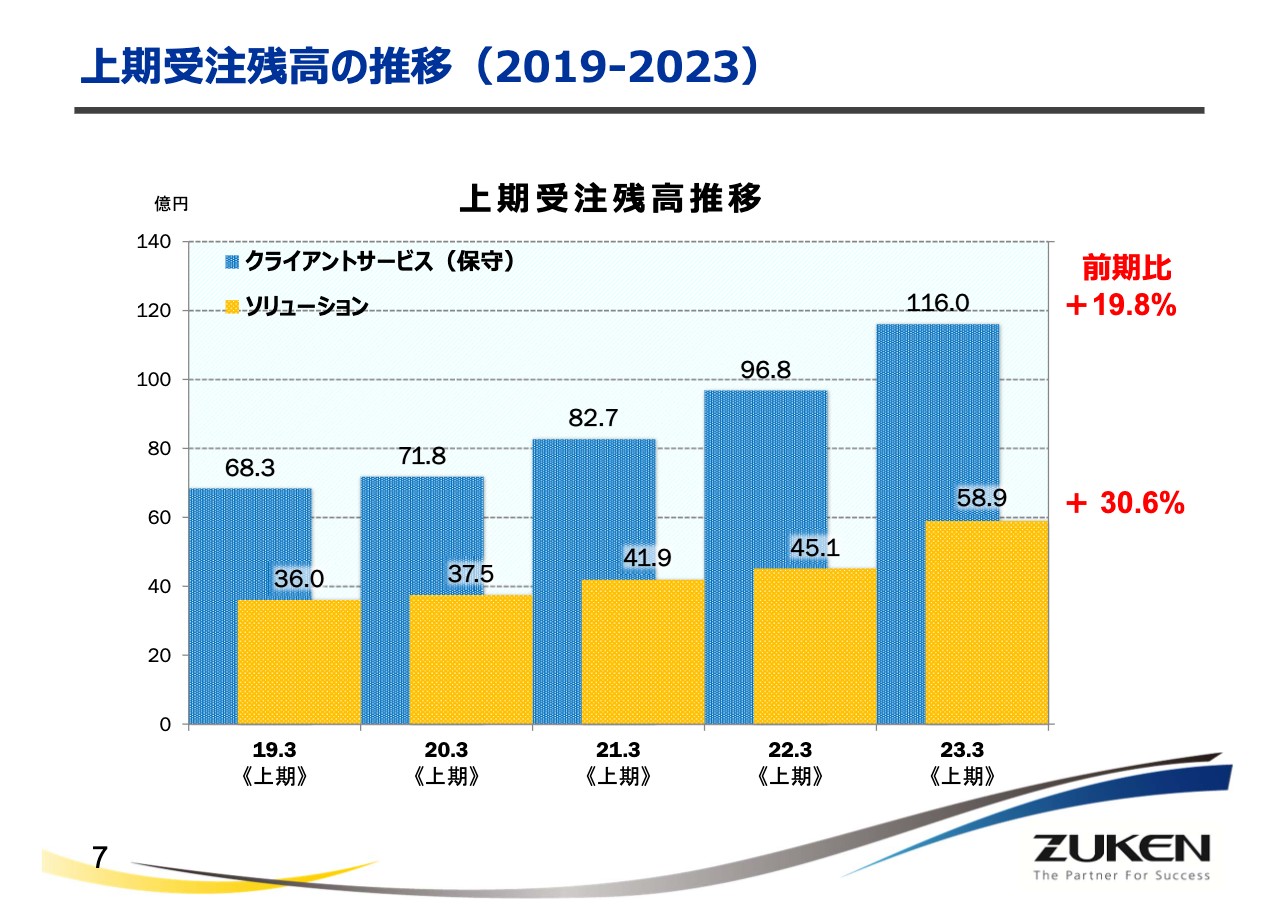

上期受注残高の推移(2019-2023)

上期受注残高の推移です。過去5年間の上期末時点での受注残高は、順調に水準が上がってきています。前期比でも、クライアントサービスはもちろん、ソリューションに関しても3割近く伸びており、経済活動やお客さまの投資意欲も非常に高い水準で下期に向けて折り返したことがご覧いただけるかと思います。

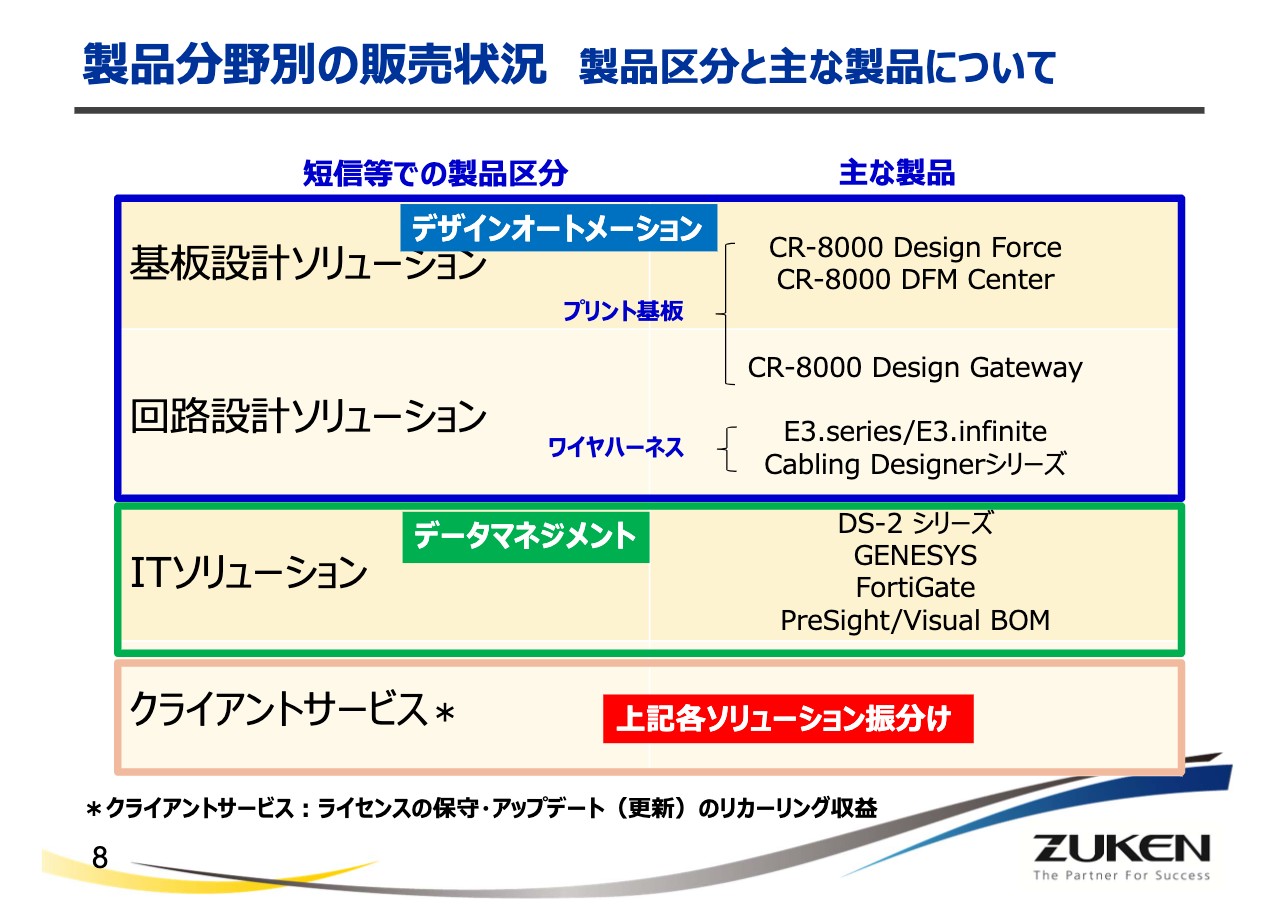

製品分野別の販売状況 製品区分と主な製品について

製品分野別の販売状況をご説明するにあたり、製品区分と主な製品を紹介します。スライド左側の基板設計ソリューション以下の項目は、短信などで開示している製品区分です。

それぞれどのような製品かといいますと、まず基板設計ソリューションは、プリント基板のフィジカルなレイアウトをデザインするようなCADシステムです。現在はプリント基板に加え、最近フォーカスされている半導体のパッケージ配線などもできるソフトウェアとなっています。

回路設計ソリューションには大きく2つの分野が入っています。1つはエレクトロニクス設計で、「CR-8000」のフィジカルの設計の前段階である論理設計を行う部分です。このCADに「CR-8000 Design Gateway」が入っています。

もう1つは、ワイヤハーネス用の設計CADが入っており、製品名は「E3.series」です。「E3.series」の中で特に自動車・トランスポーテーション向けに機能を洗練させた「E3.infinite」という新製品も入っています。

「Cabling Designerシリーズ」は、主に国内で自動車会社向けにたくさん使われている製品です。これは今後、「E3.infinite」に入れ替えていくような製品になっています。

基板設計と回路設計ソリューションは、いわゆるCADで設計者が使うソフトですが、ITソリューションにはそれ以外の製品が含まれています。

具体的には「DS-2シリーズ」「PreSight/Visual BOM」などで、これらがPDM、PLMと呼ばれる製品データマネジメントシステムが主力として入っています。設計成果物などCADで設計したものを一時格納しておいたり、電子部品情報などを設計者が検索できるようなデータベースなどが機能として含まれています。

MBSEのモデルの編集ツールである「GENESYS」や、関係会社取り扱い製品であるFortinet社の「FortiGate」というネットワークセキュリティの製品もデータマネジメントの中に含まれています。

クライアントサービスは保守契約です。メンテナンスの意味合いもありますが、一番重要なのは、保守契約をしていただいている限りは毎年機能をアップデートしていくことです。

お客さまと契約することで、サブスクリプションと同じような機能を提供できます。契約率は非常に高く、チャーンレートもほとんど1桁台で、ほぼリカーリングビジネスと思っていただいてけっこうだと思います。

今回の中期経営計画のご説明では、保守契約の部分については、それぞれのソリューションに振り分けて入れています。基板設計ソリューション、回路設計ソリューション、ITソリューションという言い方ではなく、CAD系2つをデザインオートメーション、ITソリューションをデータマネジメントとして、2つに分けてご説明します。

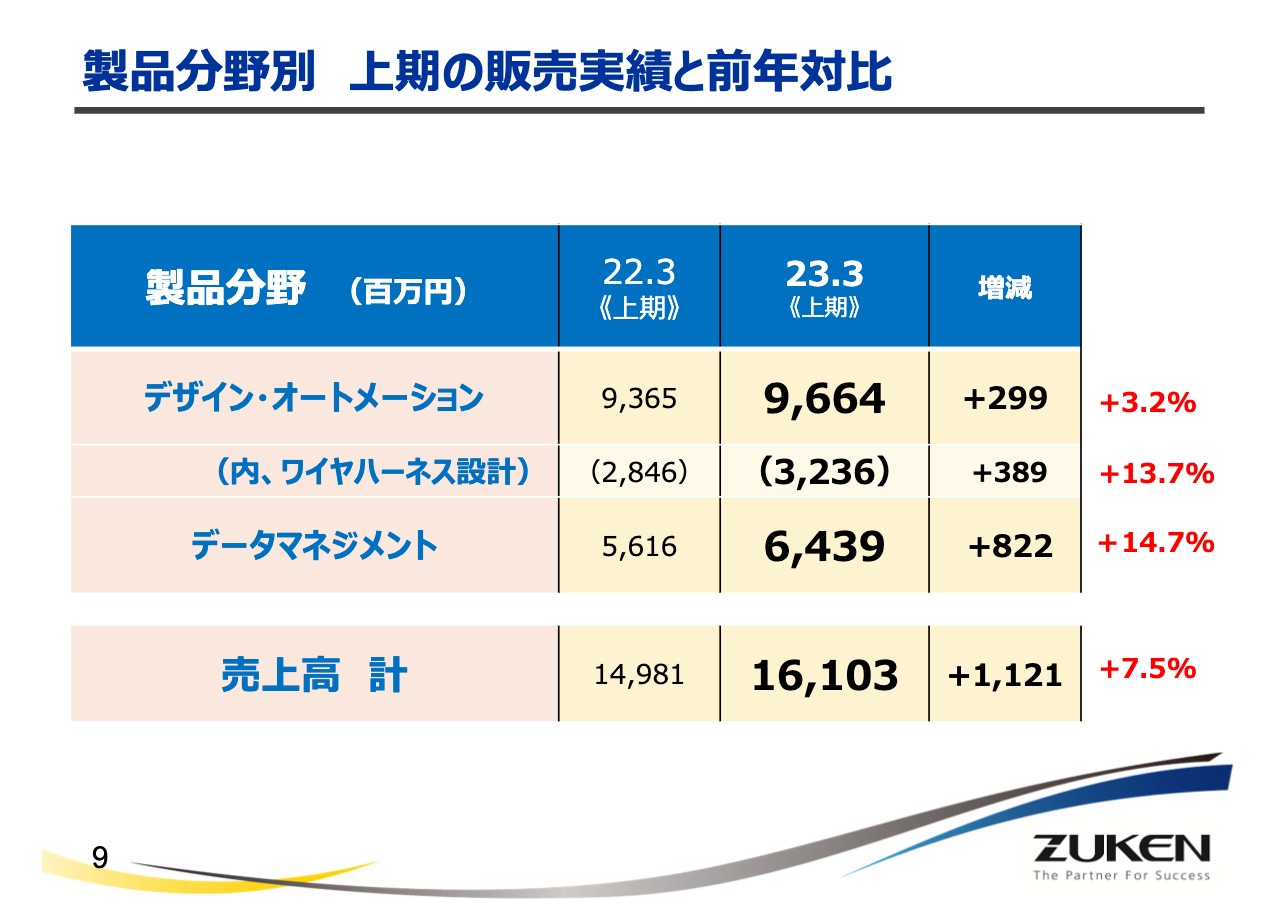

製品分野別 上期の販売実績と前年対比

製品分野別の上期の販売実績と前年対比です。この上半期については、データマネジメントとデザインオートメーションの中では、ワイヤハーネス向けの設計が非常に高い伸びを示しました。

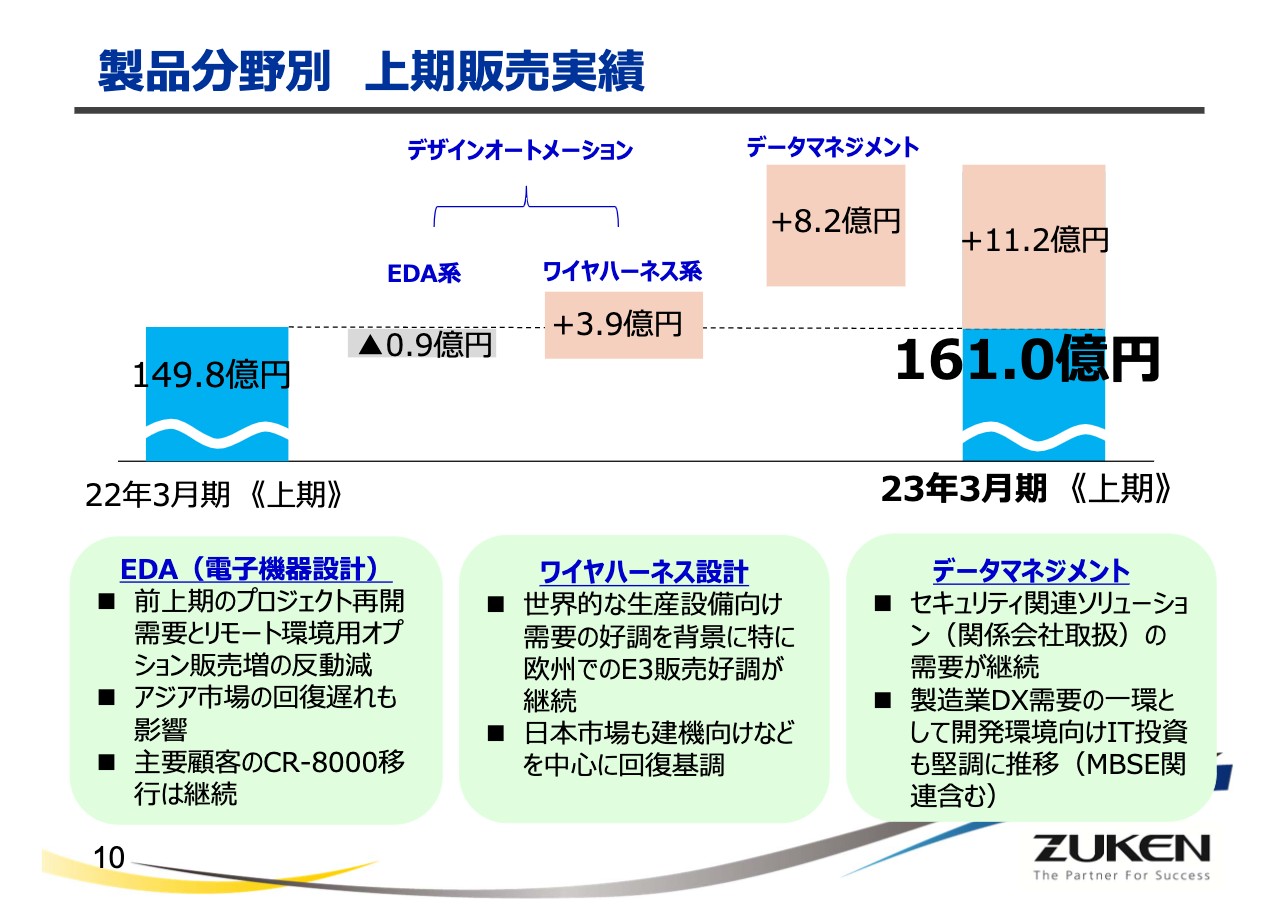

製品分野別 上期販売実績

それぞれの内容を見ていきます。デザインオートメーションの中のワイヤハーネス系が非常に高い代わりに、EDA系については前期比ではマイナスという結果が出ています。

EDAについては、1つは前上期でプロジェクト再開需要があったこととリモート環境用オプションを販売したため、前上期がかなり高い売上水準であったことによる反動減もあります。また、EDAが販売の中心となっているアジア市場の回復遅れも影響しています。

ただし、プロジェクトの内容を見ますと、主要なお客さまの「CR-8000」の移行については着々と進んでいますので、状況としては停滞しているというイメージはありません。

ワイヤハーネス系に関しては、世界的な生産設備向けの需要の好調を背景に、特に欧州での産業機械向け「E3. series」の販売が好調でした。日本の市場でも、建機向けなどが非常に高い販売状況でした。

今回一番高い伸びを示したデータマネジメントは、一昨期くらいから継続しているセキュリティ関連ソリューションの需要が引き続き高い状態を保っています。

また、製造業DX需要の一環として、CADそのものもさることながら、開発環境向けのIT投資が非常に堅調に推移しています。具体的な製品としては、PDM製品のようなものの好調につながっています。MBSEのモデリングツールもここに入っています。

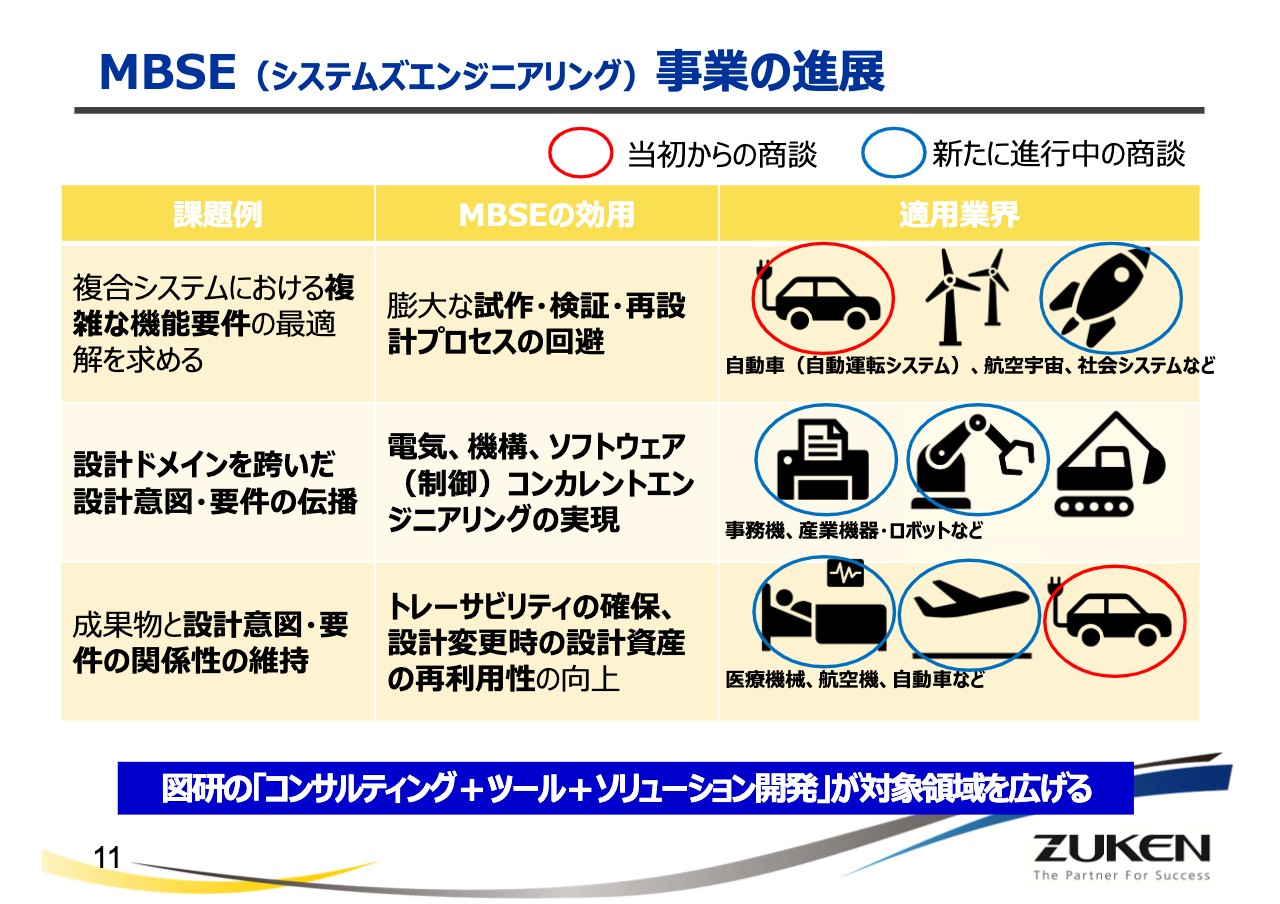

MBSE(システムズエンジニアリング)事業の進展

MBSE事業の進展について、少しご説明します。当社では、コンサルティング、ツール、ソリューション開発の3つを一貫してお客さまに提供できるところが、他社に対する我々のモデルベース開発事業の優位点だと考えています。

ご承知のとおり、MBSEのコンサルティングをする会社やツールを売っている会社は、我々が始める前からすでにビジネスとしてはあったのですが、これを一貫して、特に日本市場で提供している会社はこれまでなかったということで、この点がお客さまに評価されています。

当初は、車載エレクトロニクス関係が中心でしたが、我々の既存のお客さまにこのような一貫したソリューション提供を提案することで、かなり広い業界でMBSEに関心を持ち、我々とプロジェクトを立ち上げるところが増え始めています。

スライドに、その中で特にMBSEが解決できるような課題例と、MBSEを使うことによるメリットをまとめています。

「複合システムにおける複雑な機能要件の最適解を求める」は、自動運転やADASが典型的なケースになりますが、このような設計を行っているお客さまにとっては、膨大な試作・検証・再設計プロセスを回避できるというメリットがあります。

このメリットに関しては、自動車や航空宇宙といった、伝統的にMBSEがなじみやすい業界にビジネスが広がっています。この領域はモノづくりだけではなくて、例えば社会システムなどにも適用可能だと考えています。

「設計ドメインを跨いだ設計意図・要件の伝播」についてです。MBSEは基本的には構想設計の領域です。最上流での仕様検討などに使われますが、仕様が決まった段階で、電気やメカ、ソフトウェアというさまざまな設計ドメインに落とされます。

それぞれのドメインが自分たちの分担部分を設計していくというプロセスになるのですが、通常、電気・機構・ソフトウェアのエンジニアが途中でお互いにいろいろ調整したりというのが非常に難しいです。

多くは全部ができてから3つを組み合わせて、うまくいくかを試し、うまくいかなければ元に戻ってやり直すというプロセスになります。しかし、モデルを使って共通言語で書かれた仕様書をもとに設計作業を行うということで、電気・機構・ソフトウェアのそれぞれのエンジニアが、途中でもさまざまな検討を行い、協業していくことができるのがメリットになります。

このメリットは、特に可動部が多く、デリケートな動きをする商品の設計に有効です。こうした商品はメカとエレキとソフトそれぞれが連携して機能を発揮します。MFPのような事務機や産業用ロボットなどの分野で開発しているお客さまに、非常に関心を持っていただいている領域です。

「成果物と設計意図・要件の関係性の維持」は、一般的にトレーサビリティと言われている部分です。一般的なモノづくりでは、最初の構想設計の段階ではふわっとした仕様が作られて、徐々に設計の完成度が上がっていくというプロセスになります。設計途中の段階で、設計者がよかれと思って設計にいろいろと手を加えて改良していくプロセスもあります。

そのため、最後にでき上がった製品で、「ここの設計は、なぜこのようにしたのか?」がわからなくなってしまうケースが多々あります。

例えば、医療機械や航空機のような製品を作っているお客さまにとっては、設計変更のエビデンスや設計意図を最後まで説明できるようにしなければならず、非常に重要な部分です。そこでMBSEを使うことにより、非常にメリットが出ると理解されてきています。

このように、業種や製品それぞれの特徴に合わせてマーケティングした結果、さまざまな分野でMBSEが評価され始めています。

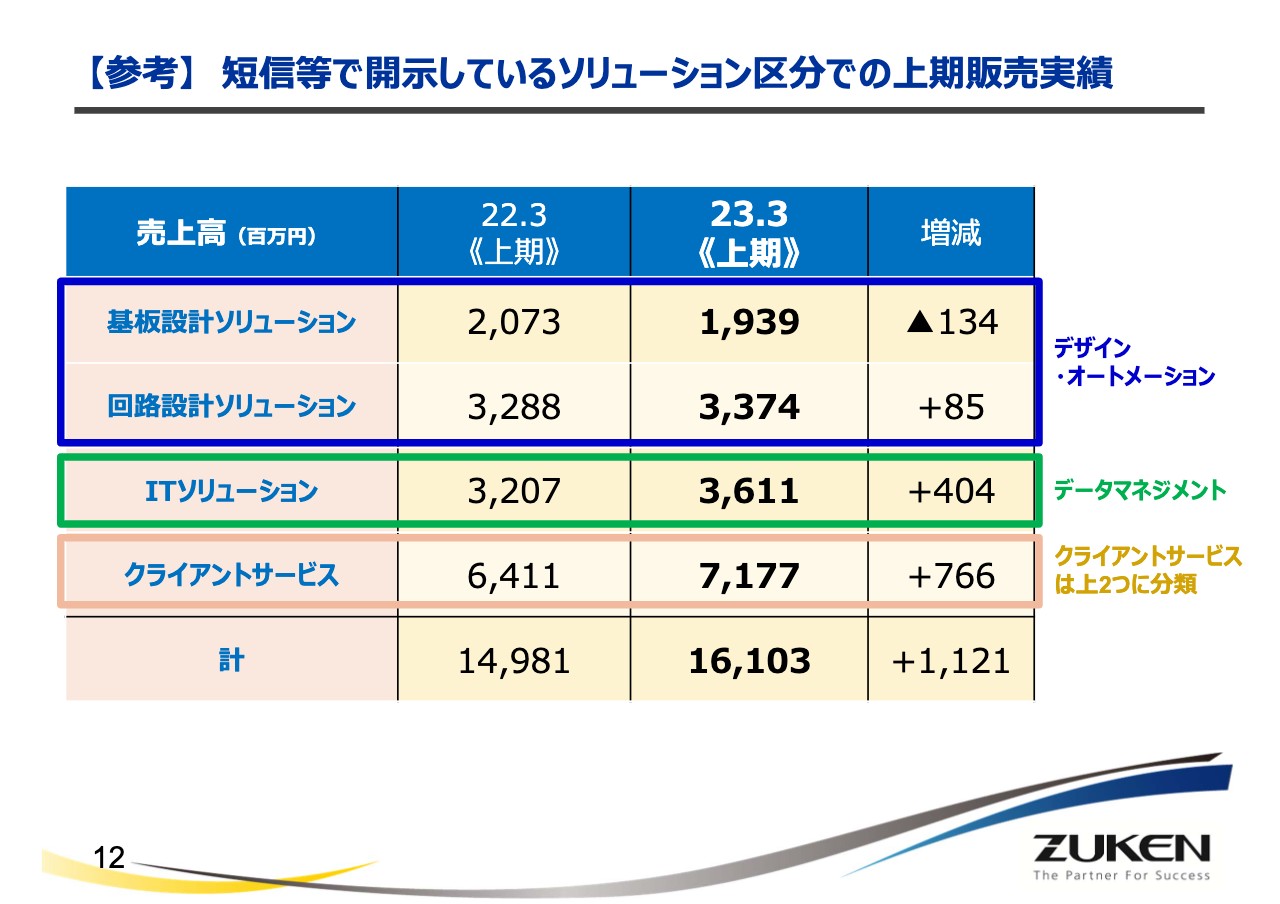

【参考】短信等で開示しているソリューション区分での上期販売実績

短信等で開示している開示の区分での販売実績を参考として掲載しています。

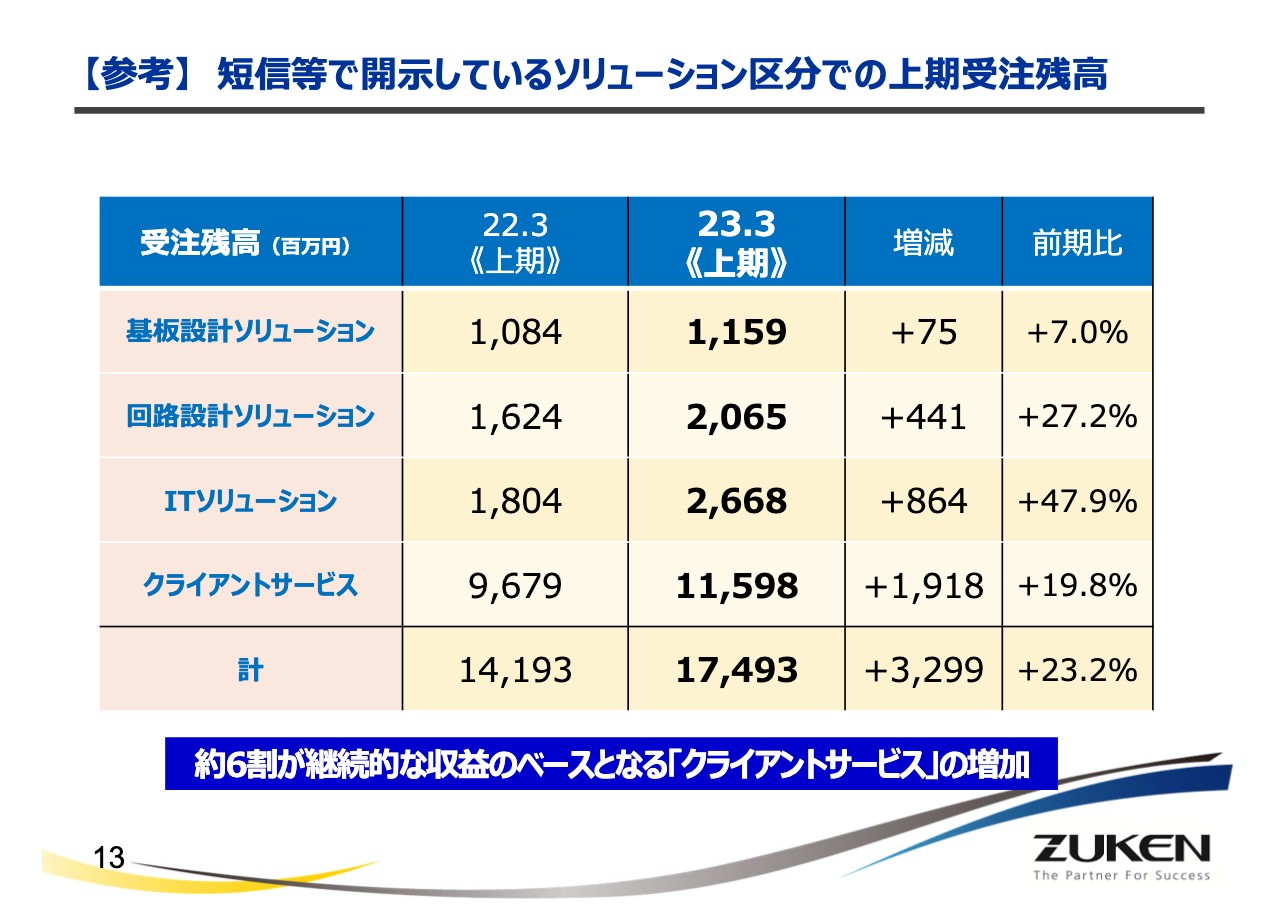

【参考】短信等で開示しているソリューション区分での上期受注残高

短信等で開示している区分での上期の受注残高です。上期販売実績では基板設計ソリューションが前期に比べて少し低迷しているように見えましたが、受注残高で見ると順調に上がっていますので、いずれ盛り返してくると見ています。

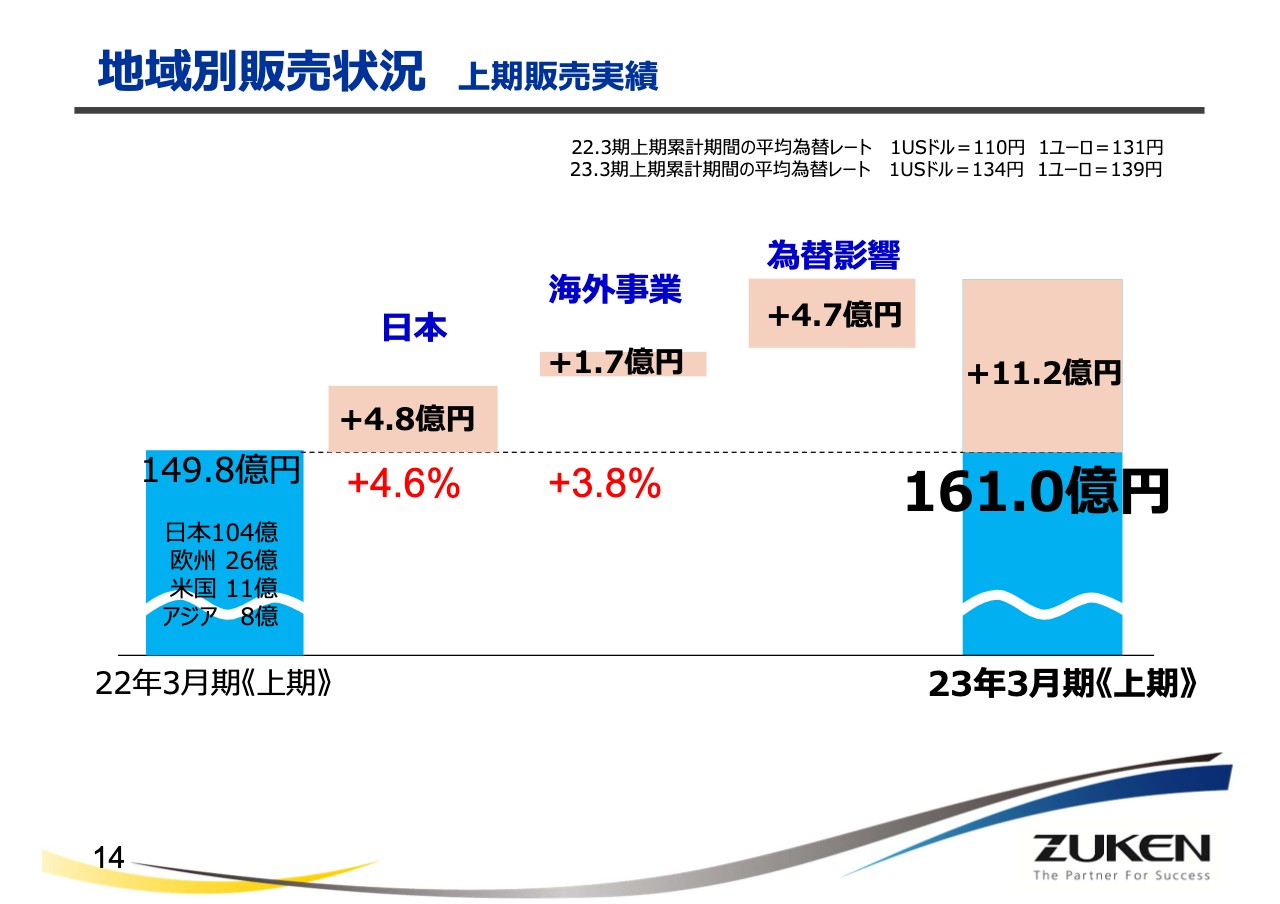

地域別販売状況 上期販売実績

地域別の販売状況についてご紹介します。為替影響を除くと日本が前期比4.6パーセント増で、海外事業が前期比3.8パーセント増です。為替影響は前期比4.7億円増となっています。

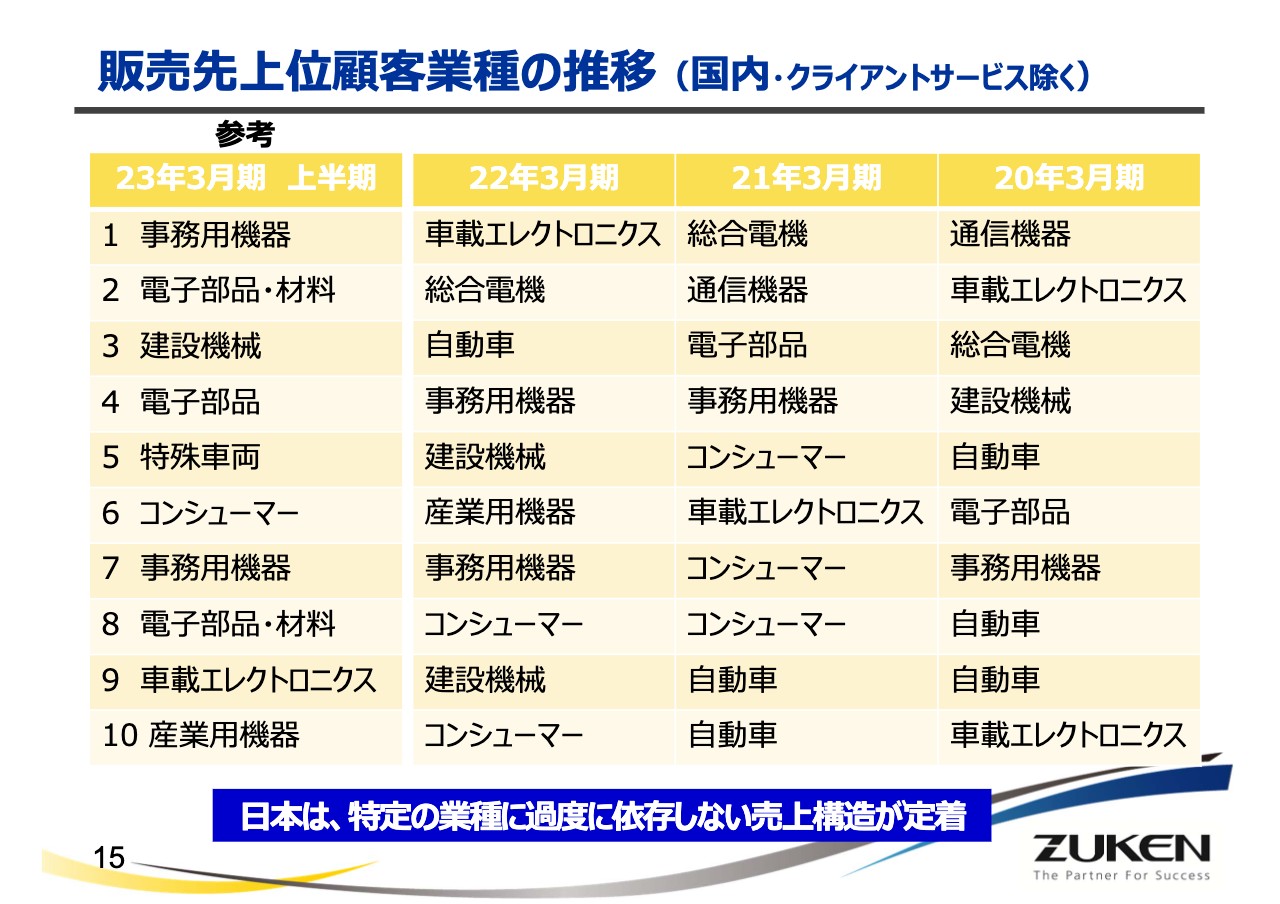

販売上位顧客業種の推移(国内・クライアントサービス除く)

まず、日本での販売状況についてご説明します。スライドは、当社の過去3期におけるトップ10の販売先の業種の推移を示しています。左端は、この上期のトップ10のお客さまの業種です。毎期、かなりバリエーションの違うお客さまが上位に入っており、10数年前に比べると、お客さまの業種の幅が非常に広がっているのがおわかりいただけるかと思います。

過去3期は車載系が上位に食い込んでいるのですが、この上半期は9番目に入っているだけで下火のように見えてしまいますが、これはあくまで上半期ですので、必ずしも車載系が減ってきているという認識ではありません。ただ、我々としては、特定の業界に過度に依存していない売上構造を日本で作ることができたと思っています。

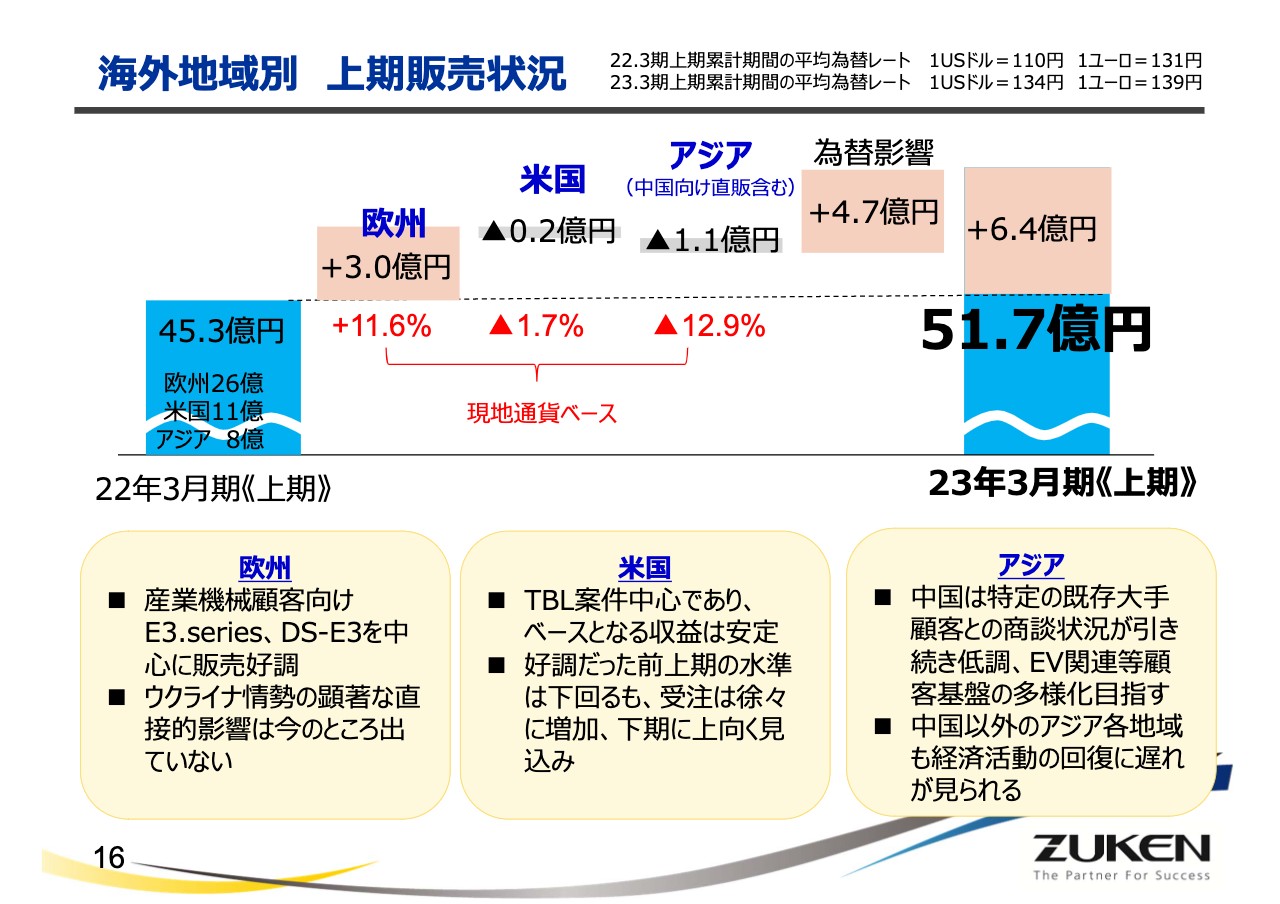

海外地域別 上期販売状況

海外の地域別の販売状況になります。特に欧州の産業機械の大手のお客さまをたくさん抱えています。したがって、欧州に関しては、産業機械の顧客向けの「E3.series」、それから「E3.series」のデータマネジメントを行う新製品「DS-E3」を中心に、販売が非常に好調でした。ウクライナ情勢の直接的な影響は、今のところ顕在化していません。

米国については、TBL案件が中心ですのであまり大きく上下はしないのですが、若干減った状況です。後ほどご説明しますが、受注に関しては非常に堅調に伸びていますので、下半期に挽回していくと見ています。

アジアがやや低迷しています。大きな原因の1つは、アジアは欧州、米国、日本に比べ、コンシューマーエレクトロニクスのお客さまが多いということがあります。産業機械に比べてコンシューマーエレクトロニクスは、この半年間、あまり調子がよくなかったと言えます。

特に、中国のある大手のハイテク企業と大型プロジェクトがスタートしていたのですが、その後取引が停滞しているという状況もあります。ただし、大きなお客さま1社に依存するのではなく、中国においても顧客基盤を広げていきたいということでがんばっています。

中国以外のアジア各地域も、他の地域に比べると経済活動の回復に遅れが出ているという状況です。

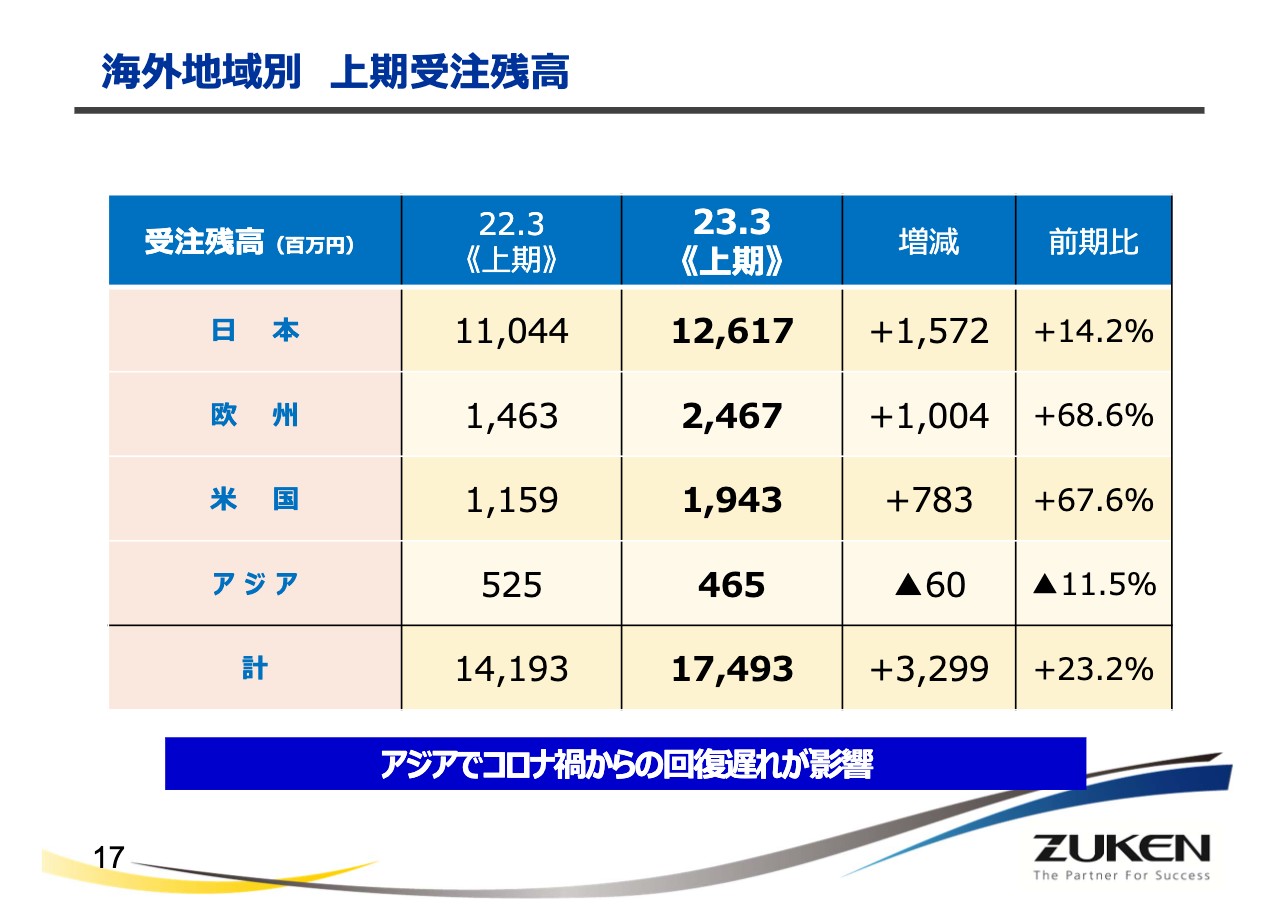

海外地域別 上期受注残高

上期の受注残高です。日本も欧州も米国も、受注残高については非常に堅調に積み上がっています。ただし、アジアは受注残高も減ってしまったという状況です。アジアはコロナ禍からの回復遅れが影響していますので、今後回復してくると思いますが、今の段階では低迷しています。

事業分野の今後の見通しについて

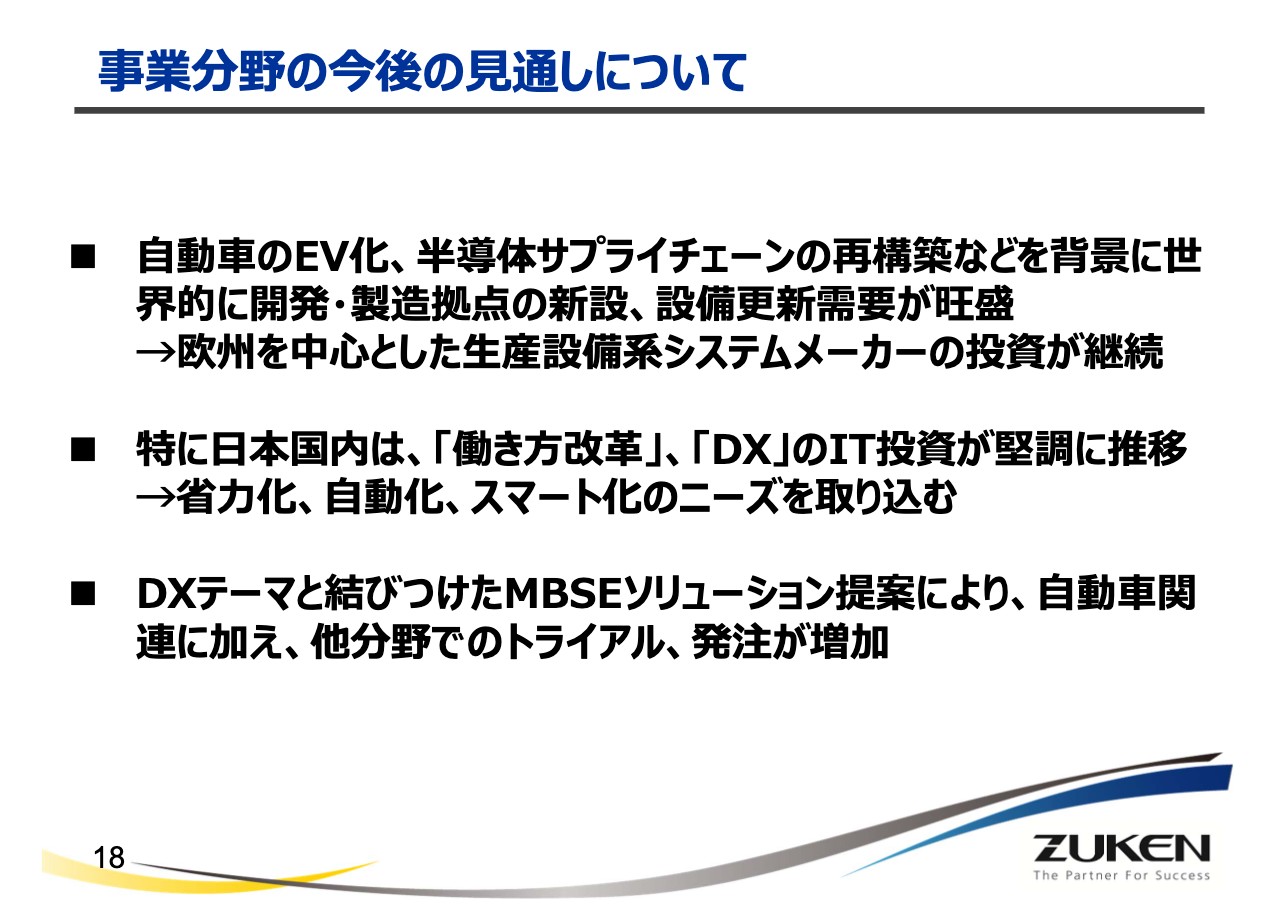

以上のような状況を踏まえ、事業分野の今後の見通しについてご説明します。まず1つ目は、自動車のEV化、半導体サプライチェーンの再構築などを背景に世界的に開発・製造拠点の新設、設備更新需要が旺盛です。

欧州には生産設備系のお客さまがたくさんいるのですが、日本にもいらっしゃいますし、サプライチェーン絡みの需要はしばらく続きそうだと考えています。

特に日本国内で「働き方改革」「DX」のIT需要が非常に堅調に推移しています。今後リセッションに入るという懸念は確かにありますが、それに備える意味でもより省力化、自動化、スマート化というニーズは生まれてくると考えていますので、この需要は比較的堅調に推移すると考えています。

ただし、ご承知のとおり、IT投資は必ずしも我々が提供しているようなエンジニアリングITの需要だけではなく、さまざまなところに投資されます。これをいかにエンジニアリング領域のトランスフォーメーションに使っていただくかということで、これからは提案力やコンサルティング力が非常に重要な状況です。

我々の武器の1つであるMBSEというツールをてこに、お客さまにDXを提案しています。これが既存のビジネスにも非常に良い影響を出しているため、どんどん進めてビジネスを伸ばしていきたいと考えています。

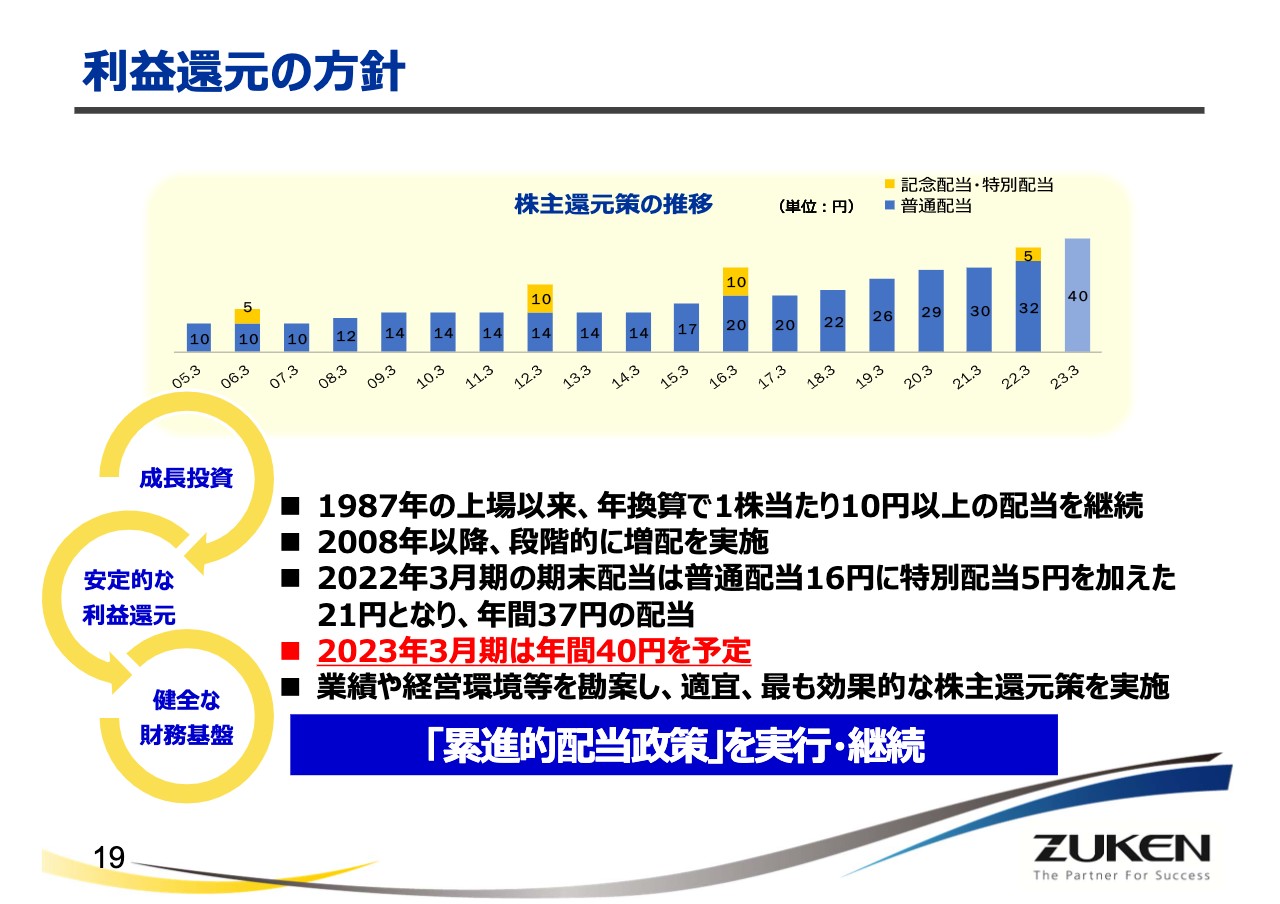

利益還元の方針

利益還元の方針についてご説明します。当社は上場以来、安定的に配当を継続していくことを1つの重要な経営方針としています。スライドをご覧のとおり、継続的に配当を少しずつ伸ばし、2023年3月期については年間40円を予定しています。

この3か年は、モデルベース開発を含めて、成長に対してもきちんと投資していかなければいけないと考えていますが、累進的配当政策についてはこの3年間も継続して実行していきたいと考えています。

私からのご説明は以上になります。ありがとうございました。

スポンサードリンク