関連記事

ベネッセHD、中計フェーズ1のV字回復に向けて順調に進捗、フェーズ2に向けて変革と成長のスピードをあげる

FY21 決算サマリー

坪井伸介氏(以下、坪井):本日はご多用の中、ご視聴いただきましてありがとうございます。ベネッセホールディングスの2022年3月期、FY21の業績概要についてご説明させていただきます。

まず、スライド2ページは、FY21決算のサマリーです。数字については、一昨日、業績修正の開示をさせていただいており、その内容の説明となります。ポイントは4点です。

1点目に、対前年では増収増益の決算となりました。売上高は対前年プラス44億円で1.0パーセントの増収、営業利益はプラス70億円で54.1パーセントの増益となっています。一方で、当期純利益は、ベルリッツ売却による損失で対前年マイナス20億円、65.9パーセントの減益となっています。

2点目に、対予想では大幅な増益となりました。営業利益は、期初予想の175億円に対して、201億円で着地しています。当期純利益は、ベルリッツ売却により0億円と予想していましたが、10億円となり最終黒字を確保できました。

3点目に、FY21、FY22の2ヶ年で「FY19の業績を上回るV字回復をする」といった目標がありましたが、こちらの中計フェーズ1の目標に向けて順調に進捗しています。国内教育事業は、1年目でV字回復を達成しました。

営業利益はFY19の138億円から、前期FY21は190億円に達しています。一方で、介護事業は、新型コロナウイルス感染症の影響で入居率が低下し、減益となっています。営業利益は、FY19から比べて33億円の減益、対FY20でも23億円の減益となっています。

4点目に、ベルリッツ売却で、FY21は一過性の特別損失が発生しました。一方で、FY22以降は、継続的な増益に税金削減効果が加わり、資本効率やキャッシュフローが大幅に改善していく見通しです。

FY21 業績ハイライト

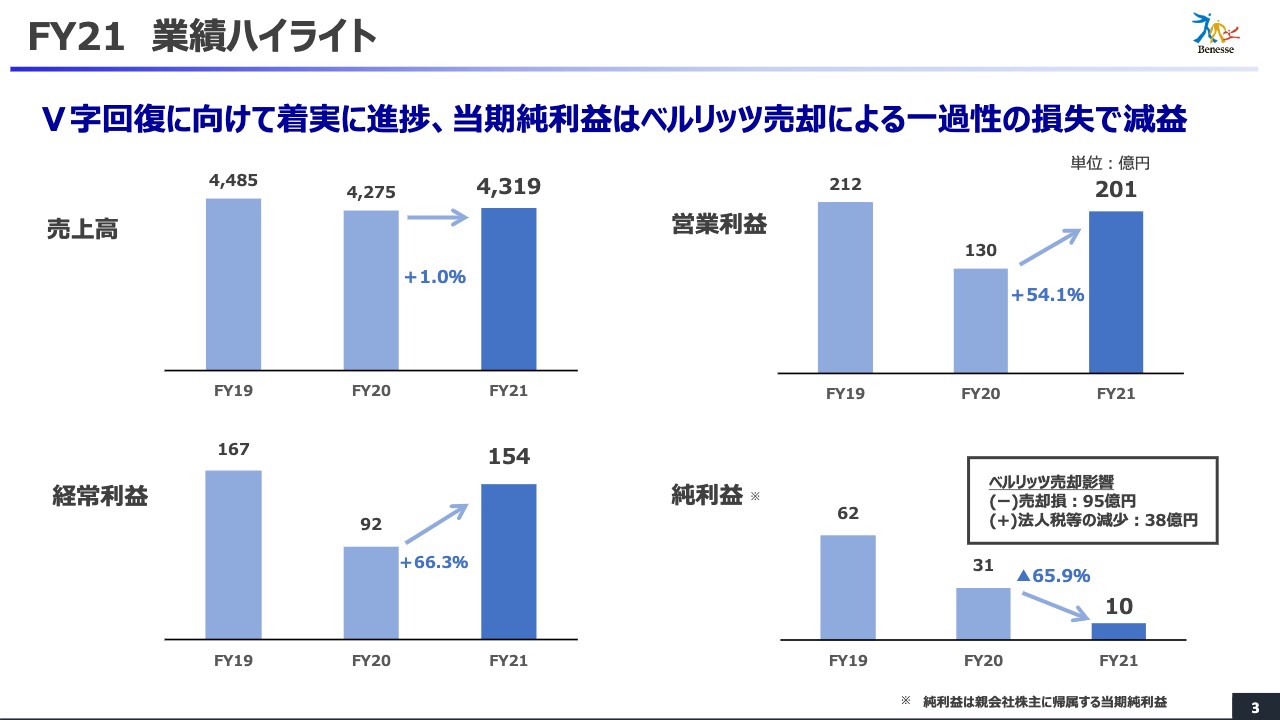

スライド3ページは、業績ハイライトについてです。前期に加えて、回復のターゲットとしているFY19実績との比較もこちらでご覧いただけます。売上高は、前期比1パーセント増収の4,319億円です。ベルリッツの第4四半期分は連結していませんが、この分を考慮しても、FY19の水準にはまだ及んでいません。

営業利益は、前期比54.1パーセント増益の201億円です。FY19の水準である212億円が、視野に入ってきたと考えています。経常利益についても、おおむね営業利益と同じ状況です。一方、親会社株主に帰属する当期純利益は、ベルリッツ売却の影響で、前期比65.9パーセント減の10億円にとどまりました。

ベルリッツ売却の影響は資料に記載のとおり、ネットで57億円のマイナスとなりますが、仮にこの影響を除けば、前期比増益はもちろん、FY19の水準もやや上回る水準となっています。

FY21 事業別の営業利益(対前年)

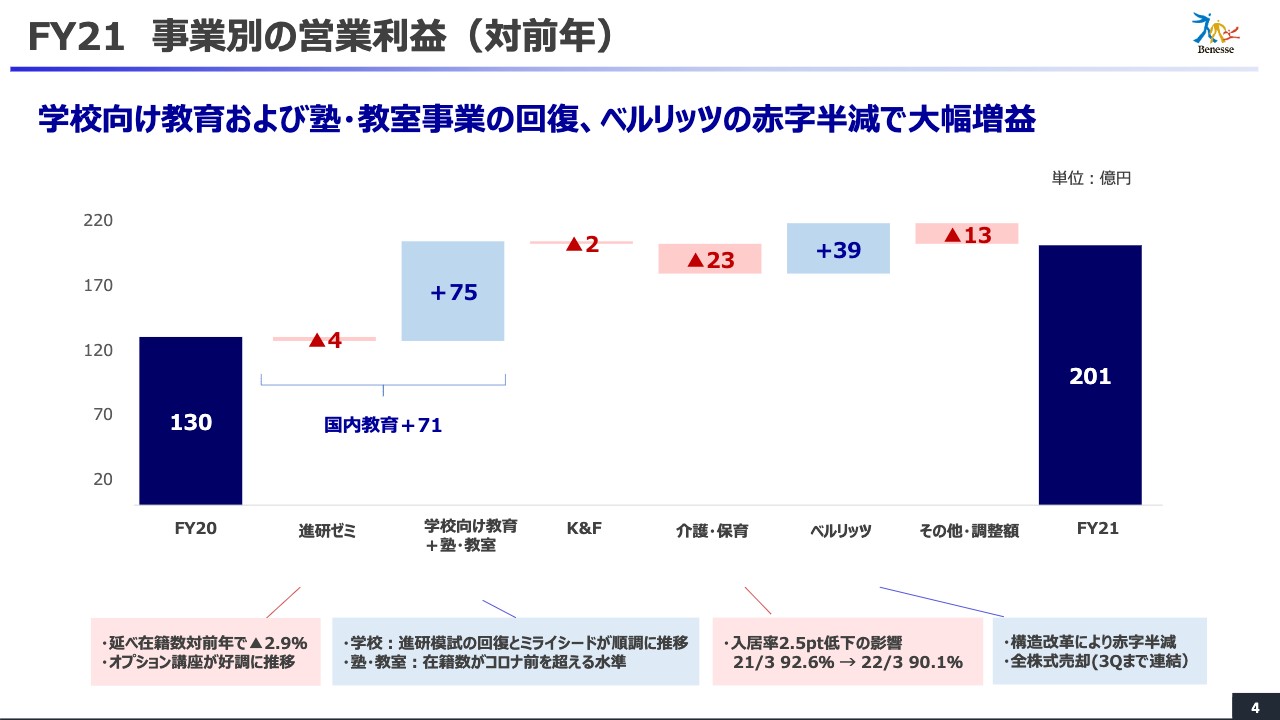

スライド4ページは、対前年の事業別営業利益のウォーターフローチャートです。FY20の130億円の営業利益が、FY21に201億円に至ったその背景として、セグメントごとの影響を記載しています。

まず、国内教育については、進研ゼミ事業の延べ在籍数の減少影響があり4億円の減益となる一方で、「進研模試」「ミライシード」が牽引した学校事業と在籍回復が顕著な塾・教室事業が、あわせて75億円と大幅な回復を達成しました。国内教育トータルで71億円の増益となっています。

K&F事業については、費用増の影響などで2億円の微減益となり、介護・保育事業は、入居率が2.5ポイント低下した影響で、23億円の減益となりました。ベルリッツ事業は第3四半期までの連結ですが、前期比で赤字が半減したことから、39億円の増益効果があります。その他、IT投資などもあり、前期の130億円が201億円で着地しています。

FY21 事業別の営業利益(対FY19)

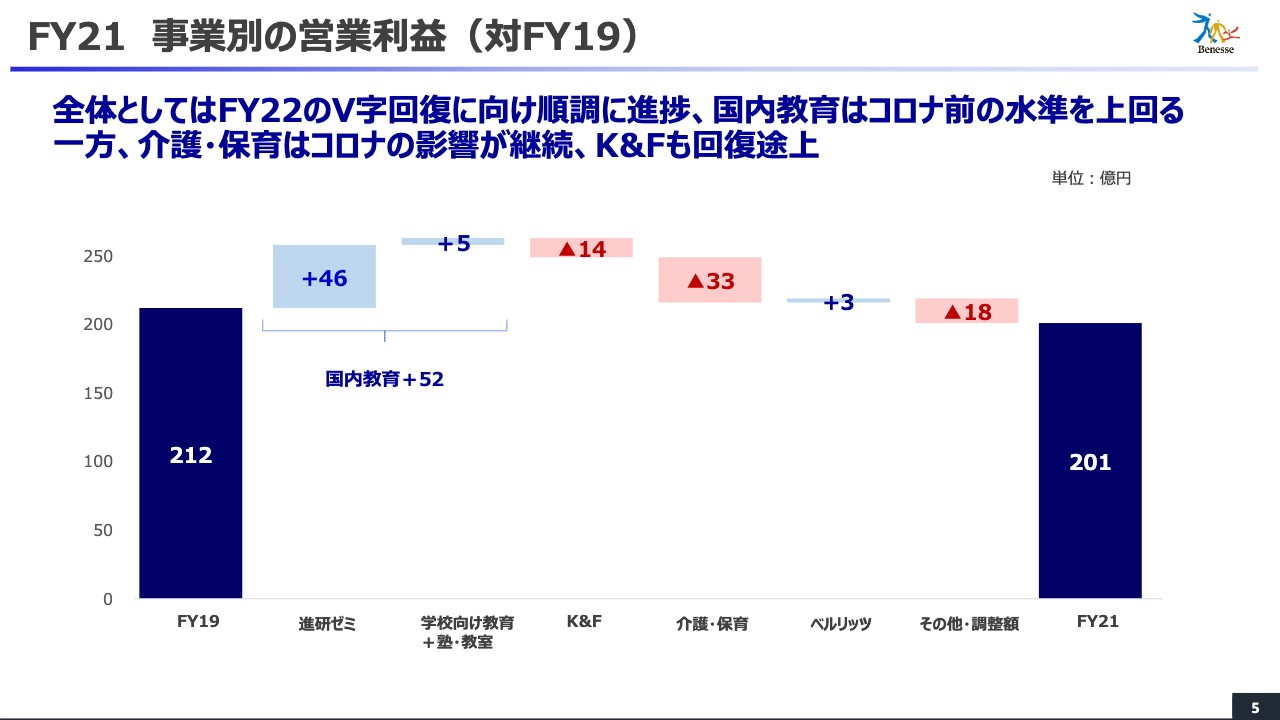

スライド5ページは、中計フェーズ1でベンチマークしているFY19と前期FY21の、事業別営業利益のウォーターフローチャートの比較です。こちらでV字回復の達成状況をご覧いただければと思います。

FY19比較ですが、国内教育は進研ゼミ事業の回復が大きく、46億円の増益、学校事業と塾・教室事業もFY19超えを達成してプラス5億円となり、国内教育セグメントトータルで52億円の増益です。

K&F事業は、国内こどもちゃれんじ講座事業は回復したのですが、コンサート事業がまだ実施制限があったことや中国事業の在籍減の影響等で、マイナス14億円の減益となりました。

介護・保育事業は入居率が、FY19から比べると約5ポイント程度低下した影響で、33億円の減益となっています。ベルリッツ事業は、FY19比較で3億円ばかり収益が改善し、その他、直島事業の減益やIT投資の増加もあり、FY19の212億円が201億円という結果となっています。

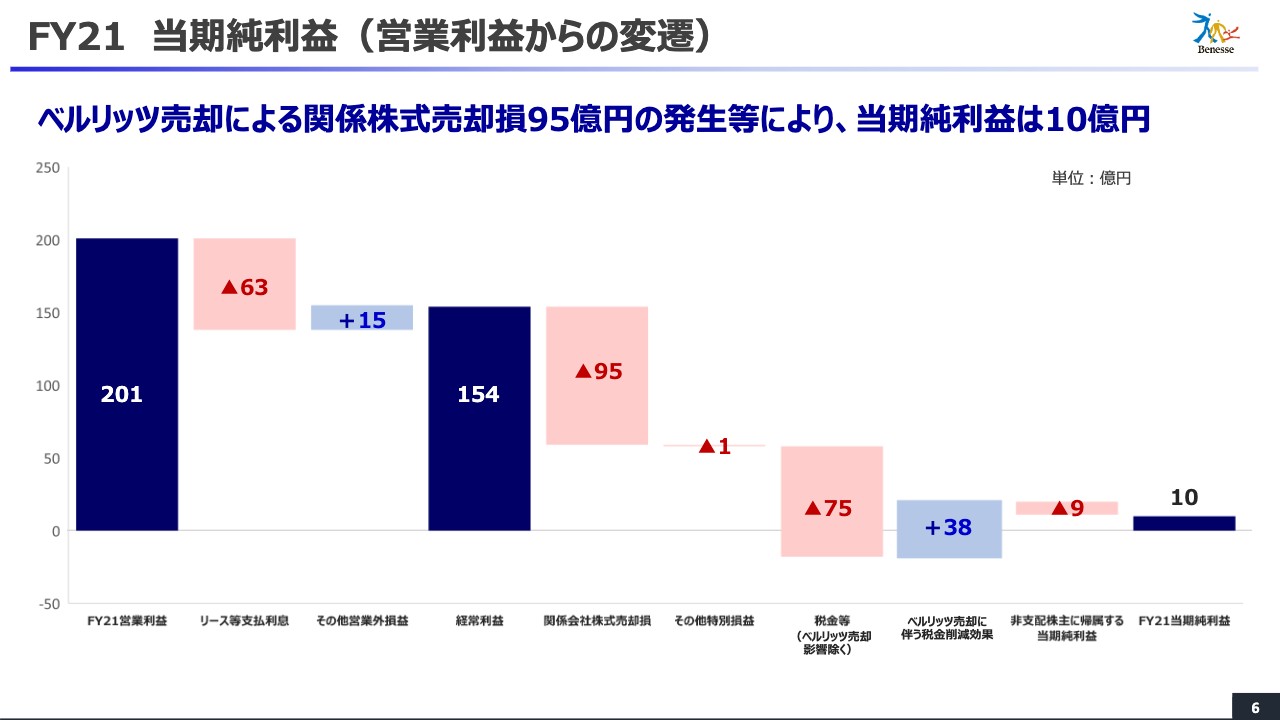

FY21 当期純利益(営業利益からの変遷)

スライド6ページは、営業利益から当期純利益までの推移を示したチャートです。営業利益201億円から、介護事業のリース支払と資金運用益などの営業外収入を加味した経常利益は154億円となっています。

そこから、ベルリッツ売却損の95億円のマイナスがある一方、本来の税金額75億円に対して、税金削減効果が約38億円あります。これに少数株主持分9億円を引いて、当期純利益が10億円となりました。その税金削減効果については、今後、数年にわたり同様の効果が見込まれるものと考えています。以上、ご説明させていただきました。

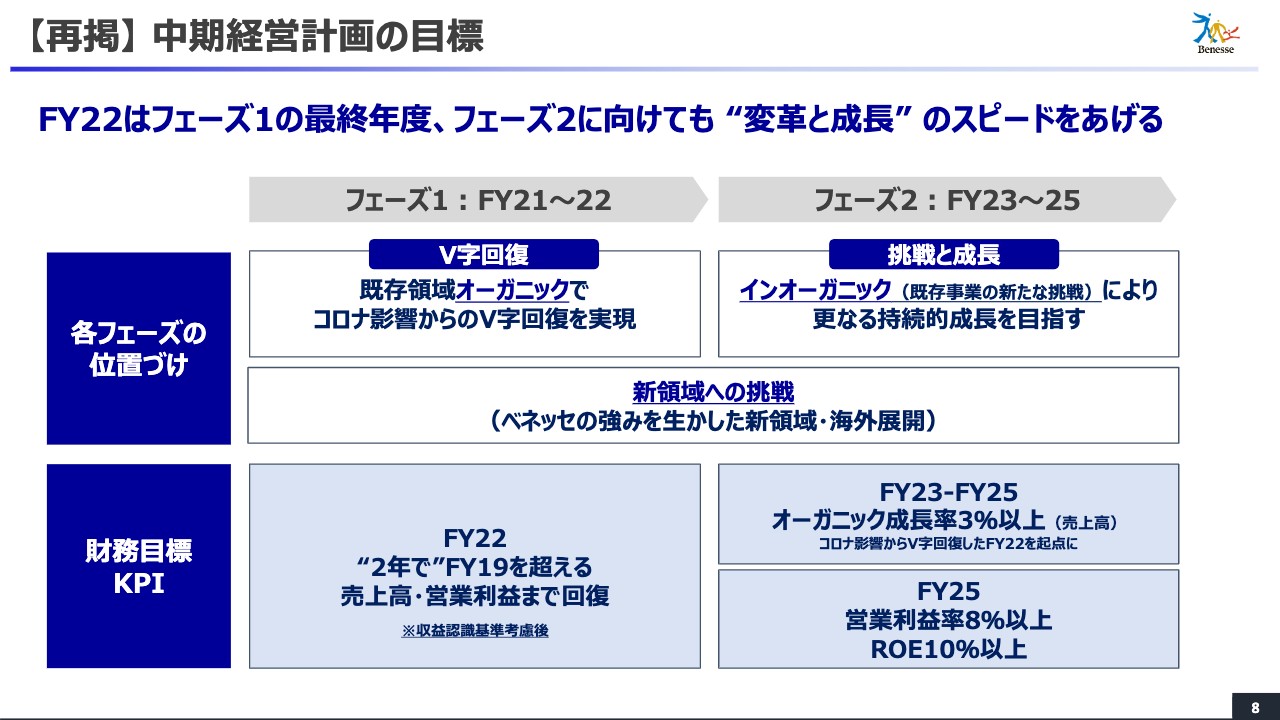

【再掲】 中期経営計画の目標

小林仁氏(以下、小林):みなさま、本日はありがとうございます。それでは私から「ベネッセグループの変革と成長の実現に向けて」ということで、今年度の見込み数値を含めて、今後の考え方をお話しさせていただきます。

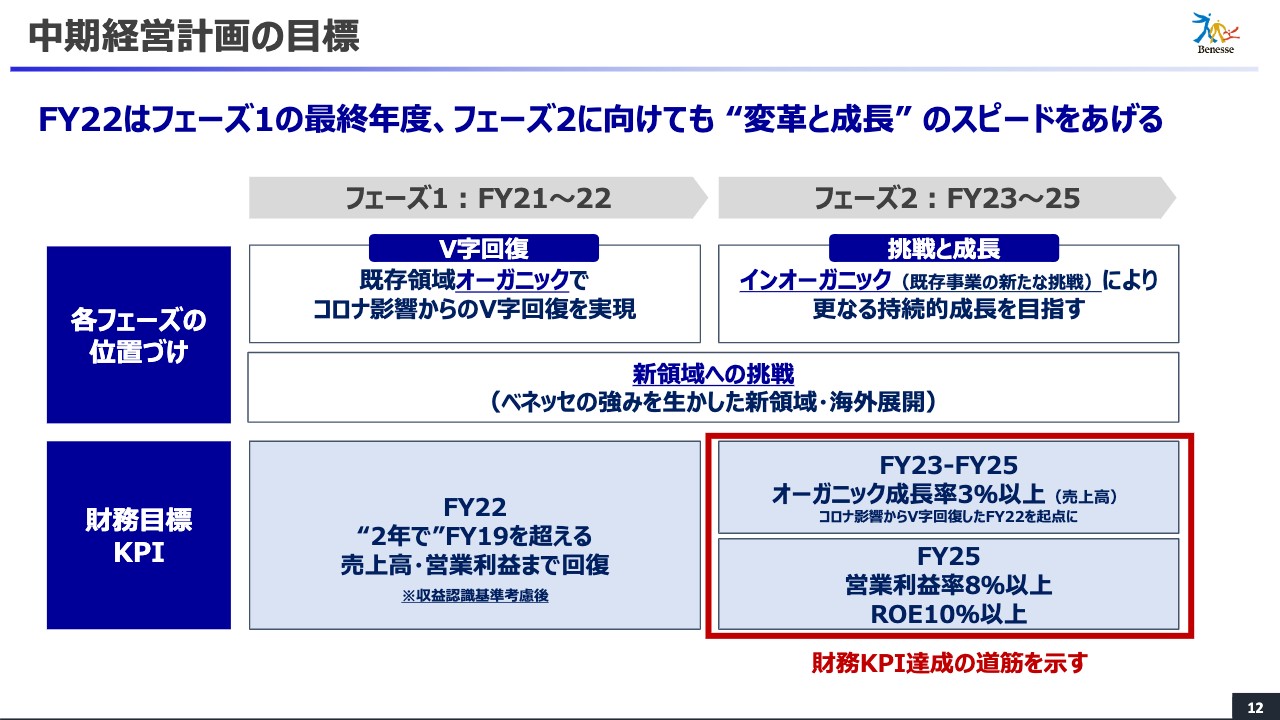

スライドは中期経営計画を再掲したものですが、先ほど坪井からお伝えしたように、「フェーズ1・2を設定し、それぞれ目標を持ってしっかり取り組もう」ということで計画を作っていました。

FY22はV字回復をきっちり果たす年になりますが、一方で、それ以降の成長に向けてのさまざまな仕込みも進めていかなくてはいけません。

財務目標もスライド下に記載しています。繰り返しになりますが、FY22はコロナ禍以降、この2年で「FY19を超える売上高・営業利益を、必ずV字回復する」という財務目標を持っています。

そして、FY23からFY25の期間で、既存事業のオーガニック成長3パーセント以上をきっちり果たしていくこと、最終年度のFY25に営業利益率8パーセント以上、ROE10パーセント以上の達成を目指しています。これが中期経営計画でお示しした我々の目標です。

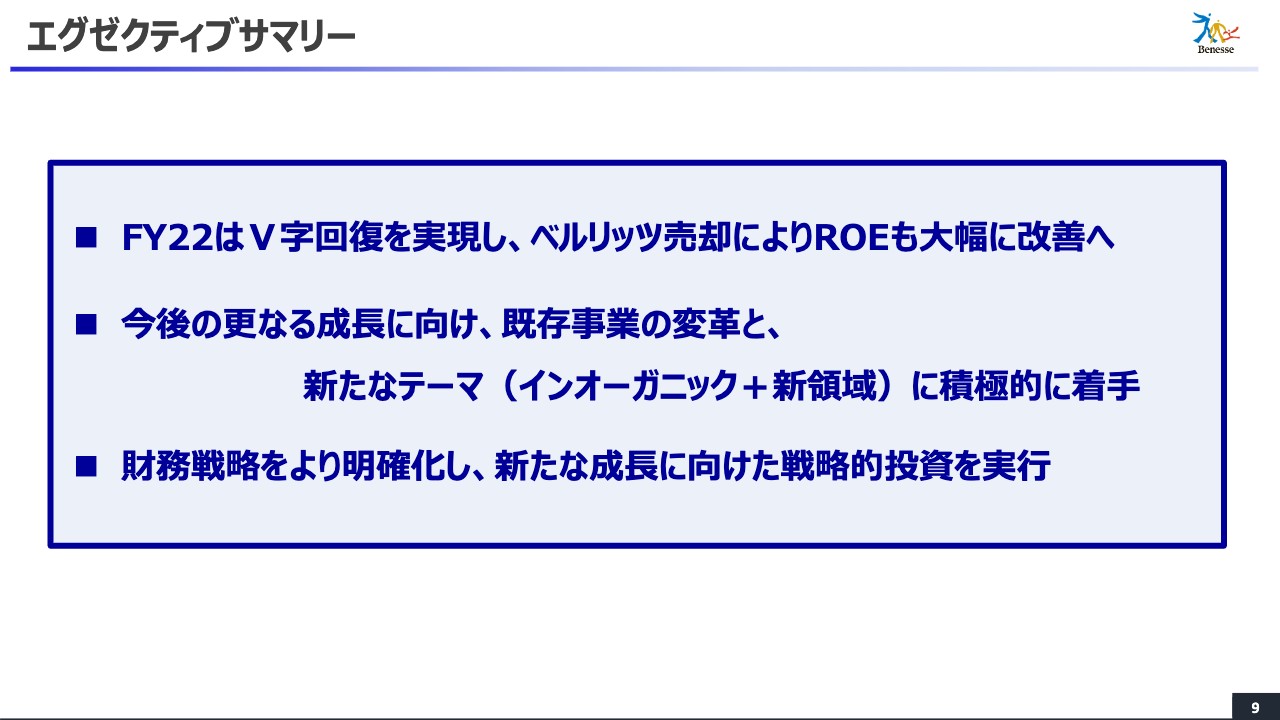

エグゼクティブサマリー

エグゼクティブサマリーですが、1点目として、FY22V字回復については、計画上は実現できると思っています。また、ベルリッツの昨年度末の売却により、ROEの回復も非常に早く、また大幅にできると考えています。

2点目として、今後のさらなる成長に向け一部の既存事業の変革を、事業モデルも含めてスピードを持って行うということです。また、新たなテーマとして、既存事業の周辺の延長線上にあるインオーガニックと新領域についても、積極的に着手していきます。

3点目に、先ほど中期経営計画の財務目標KPIをお示ししましたが、財務戦略をより明確にして、新たな成長に向けた戦略的投資を実行できる経営にしっかりと舵を切っていきます。以上3点が、これからお話しすることの中心にもなります。

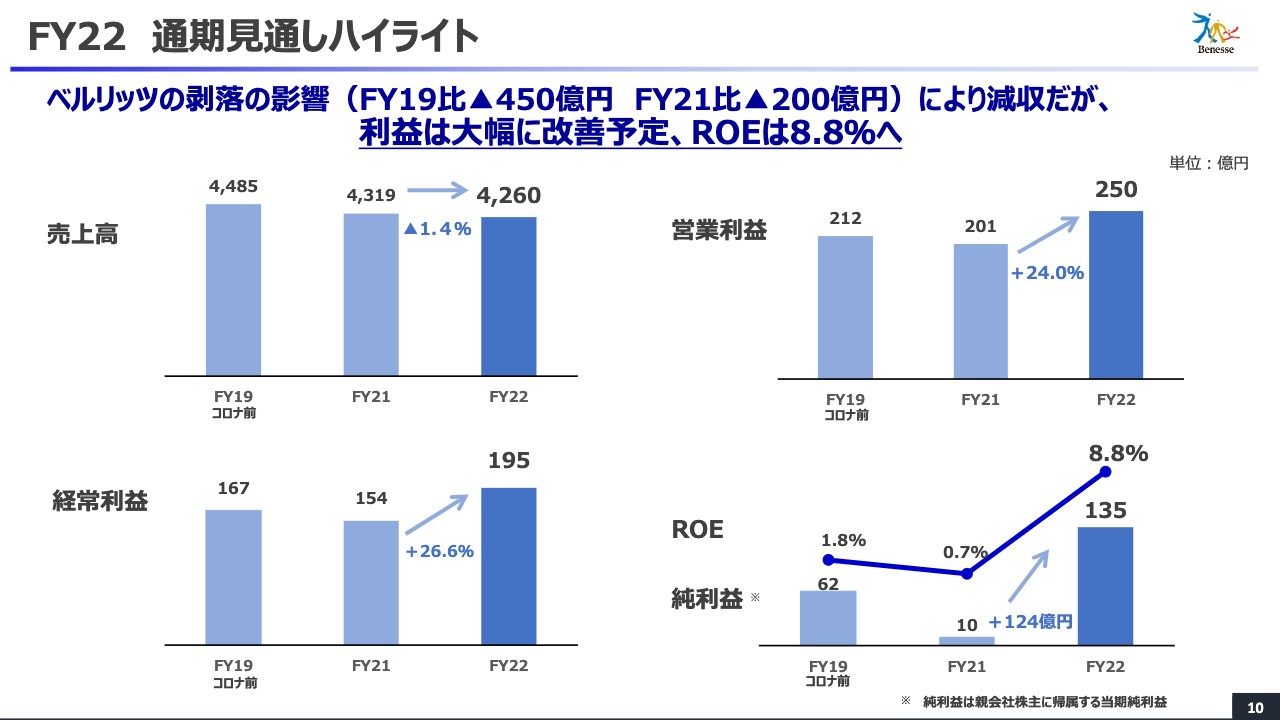

FY22 通期見通しハイライト

今年度の通期見通しとして、売上高・営業利益・経常利益・純利益について挙げています。売上は、ベルリッツ剥落の影響があり、4,319億円から4,260億円と若干減収になっていますが、ベルリッツの影響を除くと増収となっています。

営業利益は、201億円から250億円へと見通しを立てています。みなさまには、260億円という数字をこれまでお伝えしてきましたが、残念ながら介護事業で、1月から3月はオミクロン株の影響により、期首の入居率が想定よりも2.5ポイントほど下がってしまったこともあり、今回見通しを10億円下げて250億円とさせていただきました。

経常利益は、その250億円からの入り繰りを含めて195億円としています。純利益が135億円で、こちらは非常に改善してきています。ROEはFY22の末には、8.8パーセントという数字をなんとかクリアできる見込みを立てています。

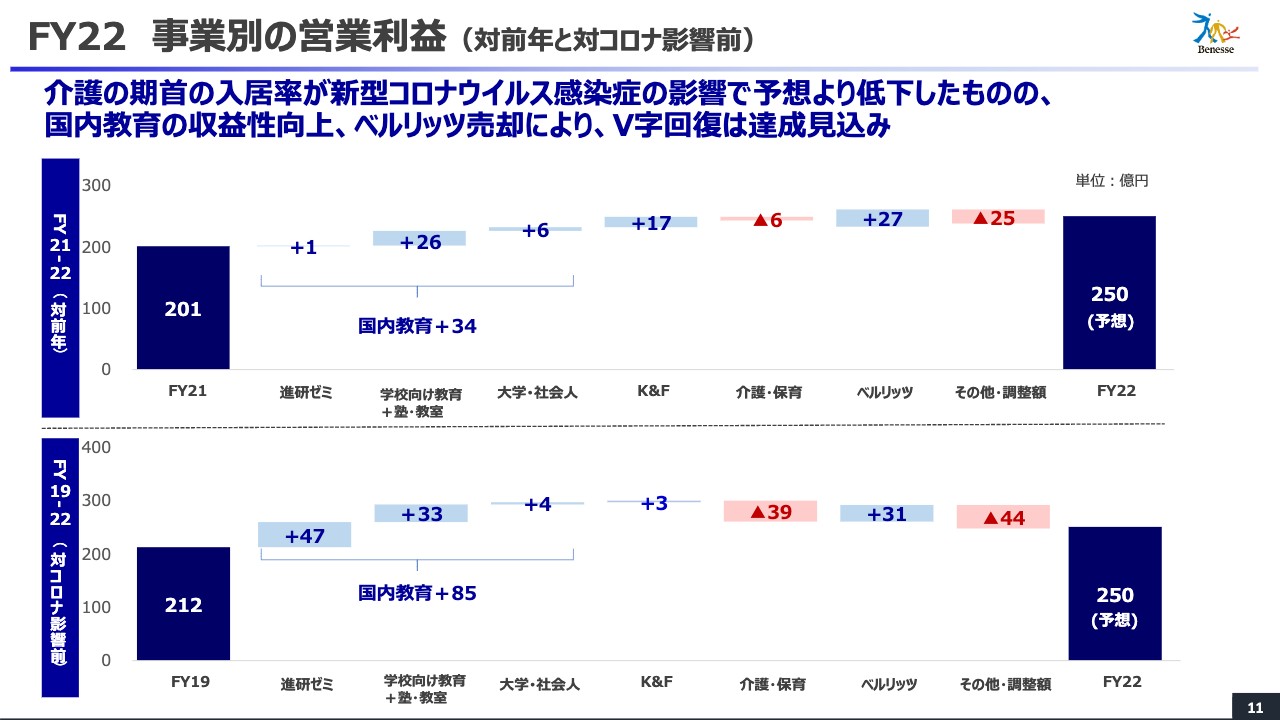

FY22 事業別の営業利益(対前年と対コロナ影響前)

事業別の営業利益の推移についてです。スライド上側が対前期、下側が対コロナ影響前と、V字回復を意識した表になっています。対前期では進研ゼミ事業、学校向け教育+塾・教室事業、大学・社会人事業を含めた国内教育では、プラス34億円となっています。K&F事業では17億円です。

介護・保育事業は、先ほど少しお話ししましたが、期首の入居率が2.5ポイント下がったためマイナスになっています。ベルリッツは売却により赤字そのものがなくなるため、その分が相殺された数字になっています。このようなウォーターフォールで、201億円から250億円という数字を考えています。

こちらをFY19と比較すると、FY19は212億円だったため、国内教育で85億円の増益となり、K&F事業でも3億円押し上げています。介護・保育事業が、残念ながらマイナス39億円と大きくなっています。ベルリッツは先ほどお話ししたように、マイナスそのものがなくなりプラス31億円です。このような状況で現在予算を考えています。

中期経営計画の目標

あらためて中期経営計画の目標についてお伝えします。スライド右下に財務目標として、FY23からFY25ではオーガニック成長率3パーセント以上、FY25に営業利益8パーセント以上、ROE10パーセント以上という数字を設定しています。この目標に対し現在どのように考えているのかをご説明させていただきます。

FY25の財務KPIのアップデート

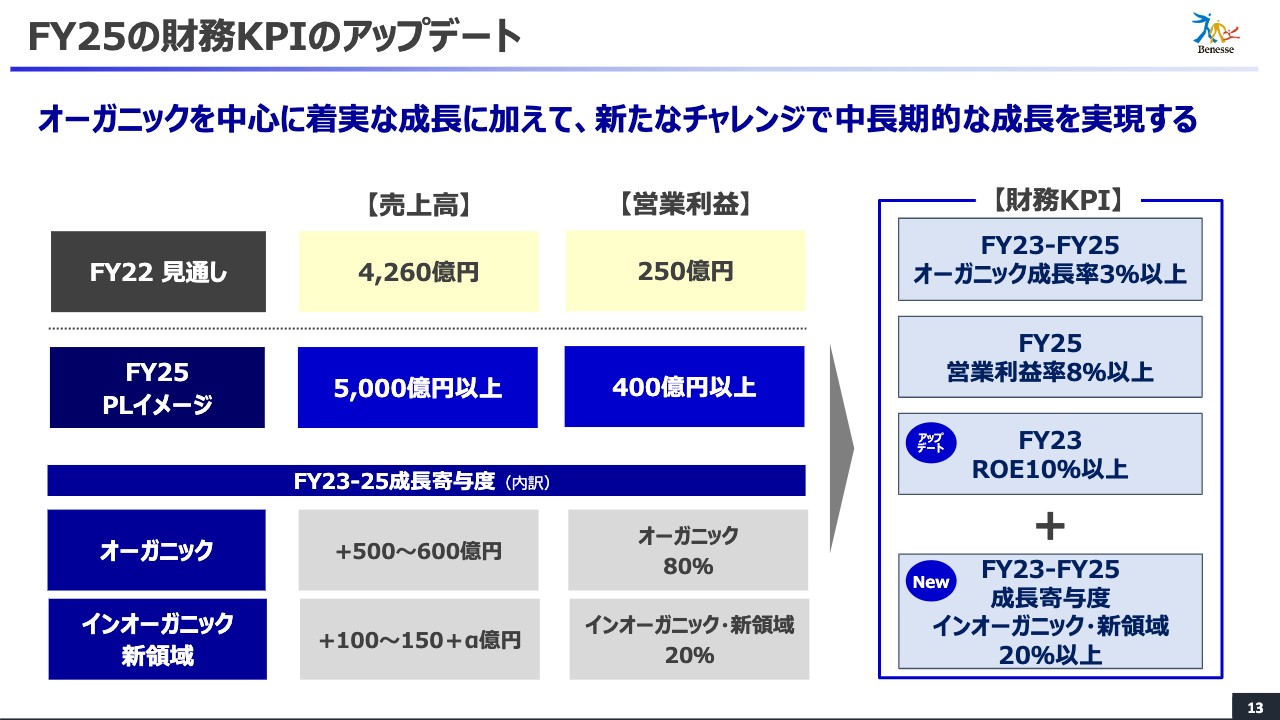

まずは、オーガニックを中心に着実に成長し、それだけでなく、新たなチャレンジで中長期の成長をしっかり実現していきます。FY22の見通しは先ほどお話ししたとおり、売上が4,260億円、営業利益が250億円と設定しています。

FY25のイメージとしては、売上を5,000億円、営業利益を400億円としていますが、実際このくらいの数字には十分届くと思っています。そのイメージに対し、オーガニック・インオーガニック・新領域が、どのように成長に寄与していくのか、その成長寄与度を記載しています。

売上高では4,260億円から5,000億円と、この約740億円の差額について、まずオーガニックで500億円から600億円を作っていきます。そして、インオーガニック周辺事業と新領域で、この4年間で100億円から150億円プラスアルファを事業として成立させていこうと考えています。

利益についても250億円から400億円、つまり150億円増額していこうと考えています。その寄与としては、オーガニックで150億円のうちの80パーセント、インオーガニック・新領域で残り20パーセントをしっかり作る計画を考えています。

このような数字を達成するためにも、スライド右側に記載した財務KPIのとおり、FY23からFY25でオーガニック成長率3パーセント以上、FY25に営業利益率8パーセント以上という目標は、変わらずしっかりと取り組みます。

アップデートしたものとして、「FY25にROE10パーセント以上」としていましたが、ベルリッツ等の対応も終了したため、FY23には前倒しで達成していきたいと思っています。

また、FY23からFY25にかけて、事業の幅として営業利益ベースで20パーセント以上を既存事業の周辺および新領域で作っていくことを、今回しっかりKPIにして取り組んでいきます。

FY25に向けた重点テーマ

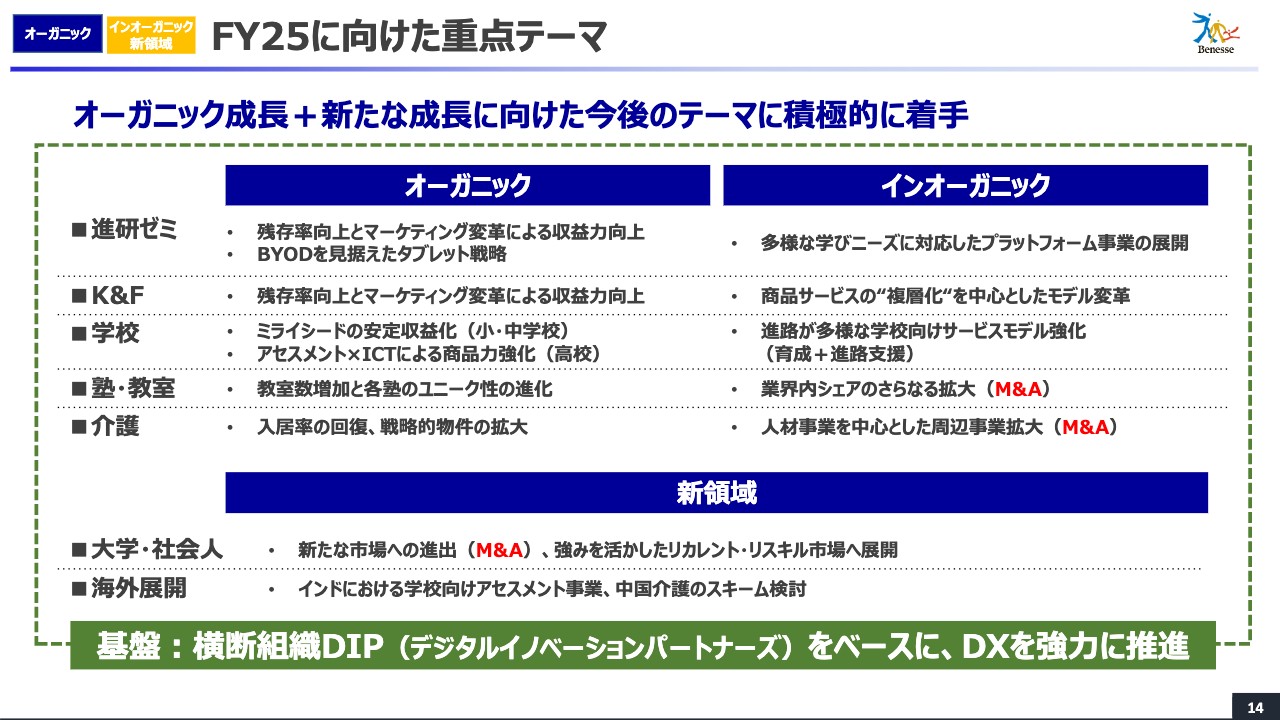

ここまでの説明をお聞きになって、「インオーガニックとは何か?」「新領域とは何か?」と疑問に思われた方もいらっしゃると思います。そこで、既存の事業領域におけるオーガニックやその周辺事業、インオーガニックでの取り組みや今後のテーマを整理しました。また、新領域として何を考えているかお話しさせていただきます。

まず、進研ゼミ事業では、残存率の向上と、新たな大きな課題であるマーケティング変革をしっかり行うことが、オーガニックで必要だと思っています。また「BYOD」と書いてありますが、「進研ゼミ」の事業モデルを、現在のお客さまや市場の環境変化に合わせて、適切に変えていくことも必要であると捉えています。これをしっかりとオーガニックで進めていきます。

一方で、インオーガニックでは多様な学びが本当に求められています。この多様な学びを、しっかりと「進研ゼミ」の顧客数、あるいはタブレットというプラットフォームに乗せながら事業展開を成立させていくことをしっかり進めていこうと思っています。

そして、K&F事業ですが、これは「こどもちゃれんじ」を中心に記載しています。「こどもちゃれんじ」のオーガニックは、「進研ゼミ」で取り組むべきこととほぼ同様です。

一方のインオーガニックですが、価格もニーズも多様化しています。それが、本当にすごいスピードで起こっていると思っています。したがって、商品サービスの複層化ということで、低価格なもの、あるいは「進研ゼミ」に関してお伝えしたような、多様な学びに対応するいくつかの講座の前後に商品を複層化して、その多様なニーズに応えていくといったモデルを作っていこうと考えています。今年度からは、そこに着手していきたいと思っています。

学校事業ですが、小・中学校向けの「ミライシード」が非常に数字を伸ばしてきています。こちらについても安定的に収益化できるようにしっかり作り込んでいくとともに、高校生向けにアセスメント事業をしっかりと作ってきました。今は学校の環境を考えてみると、アセスメントのみならず、アセスメントの結果をもとにした育成事業が学校から求められています。

アセスメントデータをICTのデジタル教育に向けてつなげていくということを、オーガニックでは学校の高校向け事業でしっかり取り組みたいと思っています。

インオーガニックでの重点テーマです。今は入試が変わり、さまざまな高校があり、進路が非常に多様になる中、学校の先生が子どもたちと向き合っているわけですが、そこに向けて我々ができることが多くあると感じています。育成プラス進路支援として、新しい事業領域である進路多様校向けの新しい商品サービスを切り開いていくというチャレンジをさっそく行います。

塾・教室事業は、V字回復を1年で果たしましたが、教室数の増加、あるいは今我々が持っているグループ塾のユニーク性を進化させることにより、今の優位性を担保するとともに、業界内シェアをさらに拡大することを目指します。赤字で記載しているように、この塾・教室事業の領域においても、M&Aについて積極的に考えていきたいと思います。

介護事業は、入居率がこの4月は想定よりも低かったとお伝えしましたが、入居率の回復、あるいは戦略的な物件の拡大は引き続き行います。それに加えて、人材事業を中心とした周辺事業を拡大します。昨年、M&Aを行いましたが、さらに積極的に周辺事業を広げていきます。

新領域の大学・社会人事業では、「Udemy」を中心とした事業が既にあります。新たな市場への進出を、M&Aという手段も使いながら、さらなる成長を目指します。リカレント・リスキルが今、日本の社会人あるいは企業に求められているため、新しい領域について取り組んでいきます。

海外展開では、今年、インドで有償のモニターのアセスメント事業をスタートさせました。日本における圧倒的な優位性を持ったアセスメント事業の海外展開を、まずインドでチャレンジしています。また中国介護については、事業の成立を含めたスキームの検討を継続しています。

スライド内で緑色で囲っていますが、どの事業も今はデジタルが非常に重要な基盤になっています。我々はDIP(デジタルイノベーションパートナーズ)という組織を作り、すべての事業に対してサポートしたり、一緒にデジタル開発を進めていく体制を作っています。これを継続してDXを強力に推進することも非常に重要なことだと認識しています。

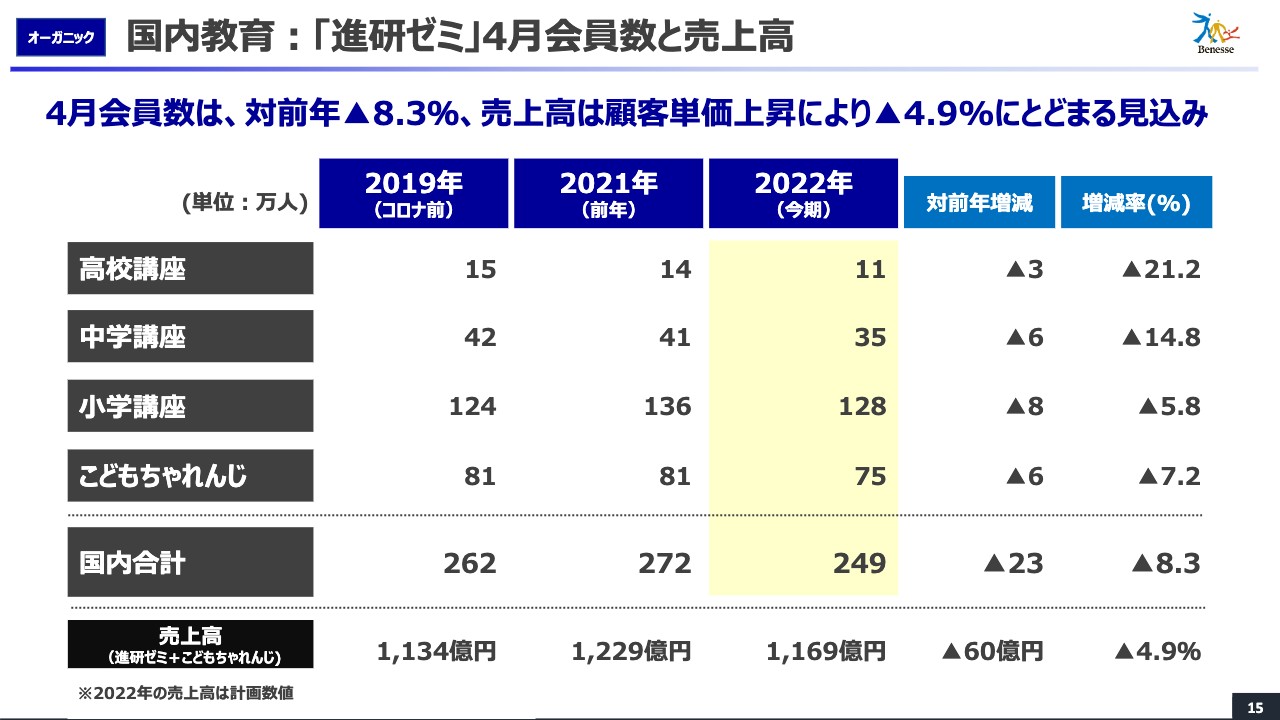

国内教育:「進研ゼミ」4月会員数と売上高

ここからは、先ほどお話ししたことを事業別にご説明するパートになります。まず、「進研ゼミ」の会員数と売上高です。残念ながら、この4月の「進研ゼミ」の会員数は、対前年で8.3パーセントの減となりました。

会員数でマイナス8.3パーセントですが、スライド下に記載しているように、売上高に換算すると会員の減ほどではなく、マイナス4.9パーセントと見込んでいるところです。

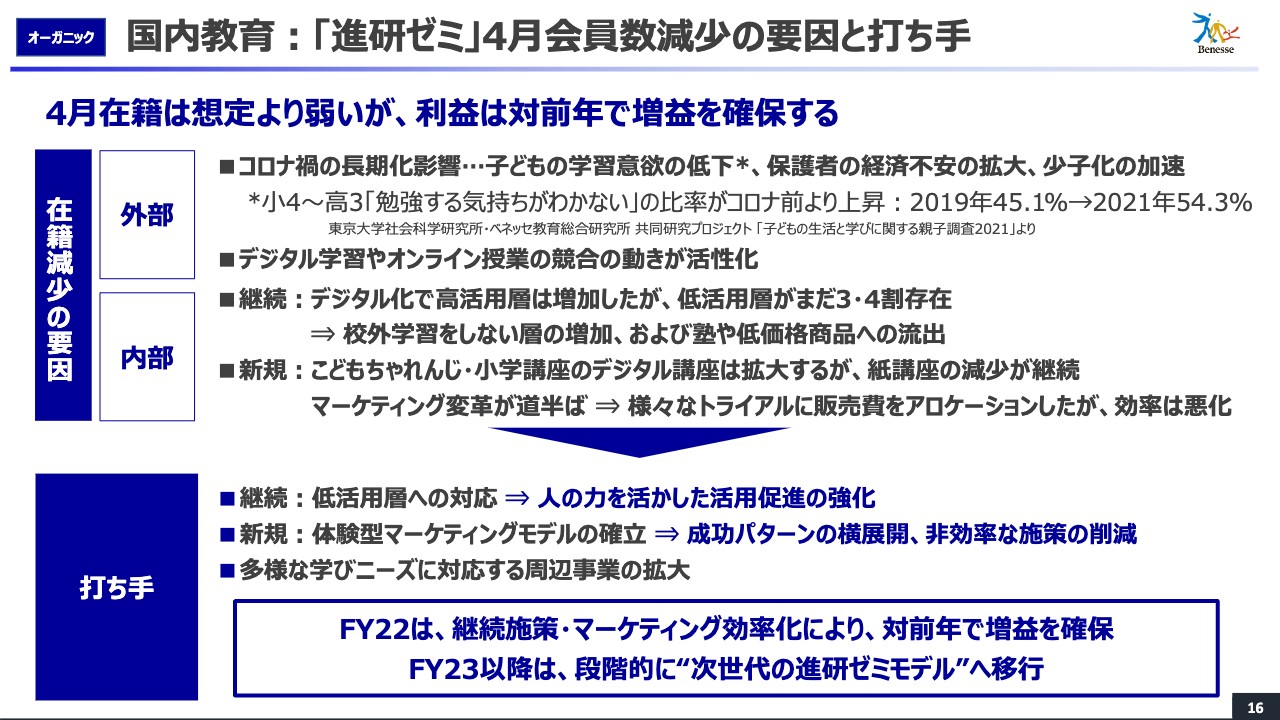

国内教育:「進研ゼミ」4月会員数減少の要因と打ち手

なぜここまで会員が減ったのか、要因を突き詰めながら次につなげていく必要が当然あります。外部および内部、両方の要因があると思いますが、まず外部要因としては、コロナ禍の長期化の影響が挙げられます。

残念ながら今、日本の子どもたちの学習意欲が低下しています。そして、「こどもちゃれんじ」あるいは小学生の低学年で非常に強い傾向が見えましたが、保護者の経済不安が拡大しており、教材を使いたいが今の家庭の経済力では無理だという声が非常に多かったです。さらには、少子化の加速が要因として挙げられます。そのようなことが、このコロナ禍2年目を迎えてより顕著に現れたと認識しています。

このことは数字にも現れており、小4から高3で「勉強する気持ちが湧かない」と答えた子どもの比率は、コロナ前と比べて約10ポイント増えています。これが今の日本の子どもたちの現状です。

そのような中で、デジタル学習やオンライン授業を、我々だけではなくさまざまな会社が行っています。実際に我々のサービスを使っていただくと違いは当然出るのですが、ご紹介していく中ではその違いを十分にお伝えできなかったことも大きな問題だと考えます。

内部的には、継続と新規で分けて振り返りをしています。継続は、デジタル教材をかなり進化させたため、デジタルで学びを進めていく高活用層が確実に増えてきました。一方で、先ほどの学習意欲の低下と関係してくるわけですが、個別に対応してもあまりデジタルを活用しない層がゼミの会員中に3割から4割存在しています。退会された方がどうしているのかと言いますと、塾や低価格の商品に流出したというよりは、校外学習そのものをしない方々が多いという調査結果があります。

内部要因の新規についてです。「こどもちゃれんじ」はこの4月から、「じゃんぷ」という年長向けのデジタル講座をリリースし、小学生講座は「タッチ」を引き続き行っていますが、デジタル講座の会員数は拡大しているものの、紙講座の減少が継続している状況です。

また、マーケティングの効率が非常にこのハイタイムで悪くなっています。学習に目が向かない、校外学習を行おうという状態ではない層のニーズに応えるマーケティング変革ができなかったということは事実だと思います。一方で、体験型のマーケティングを一部入れたところはうまくいくという事例もあるため、そのあたりを次に活かしていきたいと考えています。

打ち手について、継続では、低活用層が一定程度の割合がおり継続率が落ちているため、まずは低活用層の方向けに、人の力を生かした活用促進の働き掛けを十分に行います。新規では、体験型マーケティングモデルを確立させることを考えています。ゼミ事業、オーガニック事業以外で、多様な学びに対する周辺事業の拡大を引き続き行うつもりです。

今回、このような在籍数になっているのは、マーケティングの非効率による部分が大きな要因だと思っています。マーケティング効率がこのハイタイムは例年になく非常に悪かったため、会員と利益のバランスを取る予算を立てています。非効率な営業をやめ、新規目標を少し下げる中で、在籍数と利益のバランスを取りながら、進研ゼミの利益を作っていくことを考えていきます。

このような市場の状況ですので、次世代の進研ゼミ、「BYOD」あるいはデジタルへの一本化を考え、2023年度以降の市場に対する進研ゼミのあり方を今年度中に考え、またみなさまにもご紹介したいと考えています。

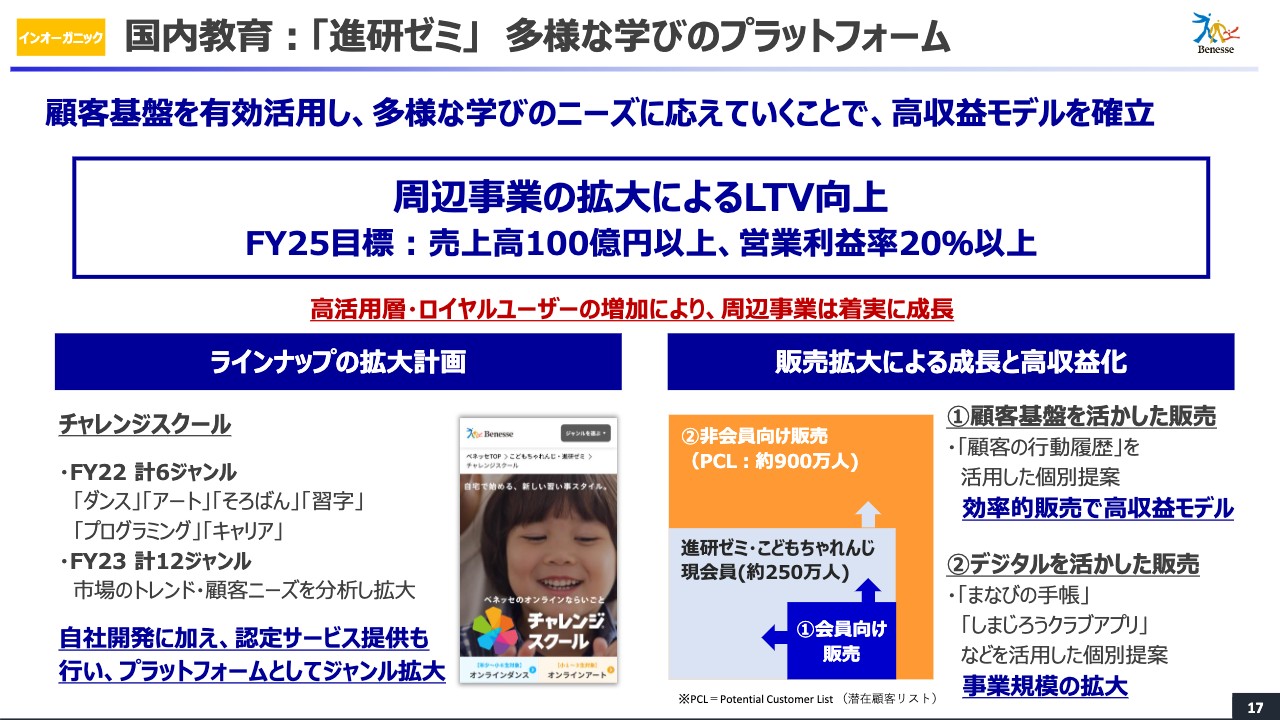

国内教育:「進研ゼミ」 多様な学びのプラットフォーム

多様な学びのプラットフォームで周辺事業の拡大を目指します。具体的な目標は、FY25で売上高は100億円以上、営業利益率は20パーセント以上としています。さっそくこの4月に「チャレンジスクール」がリリースされましたが、これをしっかりと作り込んでいきます。

先ほど、高活用層が増えているとお話ししましたが、進研ゼミの周辺事業は、売上高、利益ともに昨年度は増えています。これは、ロイヤルユーザーが周辺の事業をさらに活用いただくことが多く、ロイヤルユーザーが増加した結果として周辺事業が着実に成長していると言えると思います。

販売拡大も、まずは会員から行います。これは、非常に販売効率がよいためです。そして次のステップで、デジタルを活かして非会員にも販売し、事業規模の拡大につなげたいと考えています。

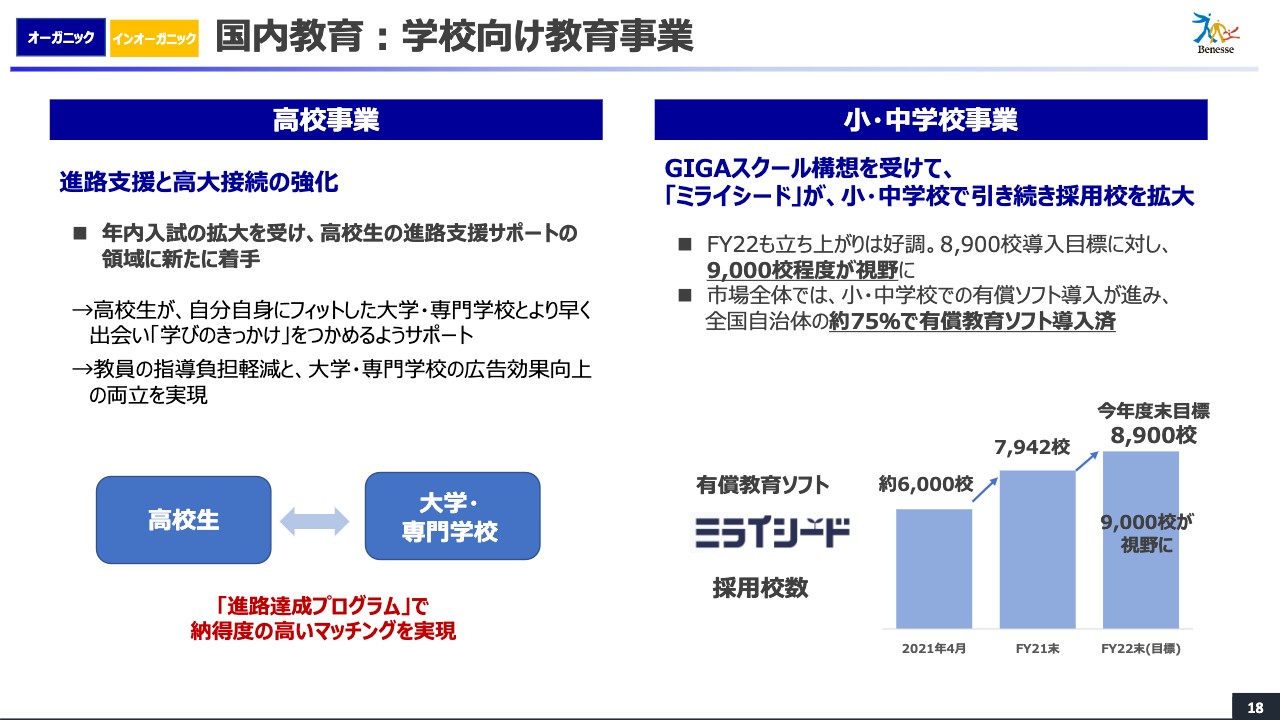

国内教育:学校向け教育事業

学校向け教育事業の高校事業については、「進路支援と高大接続の強化」を新たなテーマとして、インオーガニックで取り組みます。年内入試が非常に拡大し、入試のパターンが非常に広がっています。決して1月、2月、3月のみで入試が進むわけではなく、推薦と言われる年内入試の入学者が増えています。

このような中で、子どもたちと向き合う先生たちが、新しい制度の中で子どもたちを導いていくところに対する支援を求められています。また、非常に日本の教育にとって重要な部分だと思っています。進路を考えた上でのサポート商品を開発し、なおかつ大学・専門学校とつないでいく事業を新たに立ち上げたいと思っています。

小・中学校事業は、「ミライシード」が立ち上がり、非常に順調です。昨年4月は約6,000校でしたが、今は9,000校が視野に入っています。こちらを拡大し、なおかつ5年後にも再採用していただけるよう、お客さまの利用状況を見ながら、1つの事業として成立させていきます。

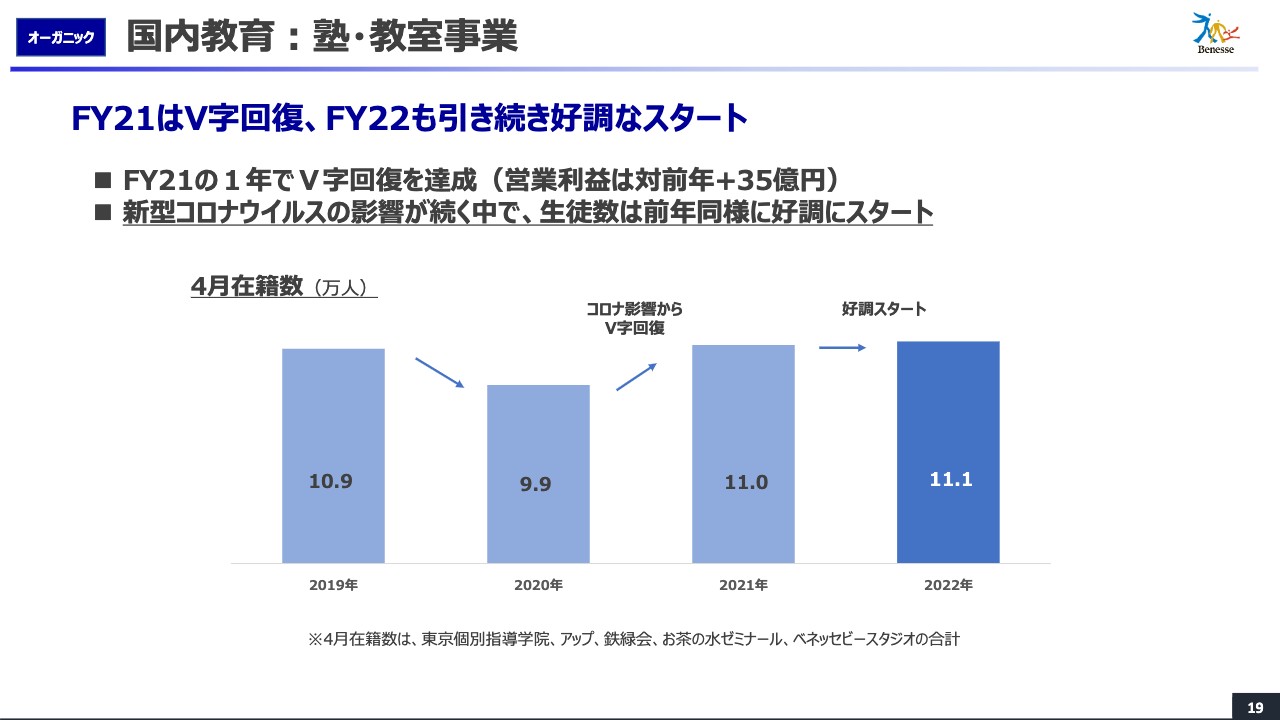

国内教育:塾・教室事業

塾・教室事業は、1年でV字回復しました。4月在籍数を記載していますが、2019年の10.9万人から、新型コロナウイルスの影響で2020年は9.9万人、2021年4月が11万人、そしてこの2022年4月が11.1万人とV字回復ができた上で、利益も戻ってきています。引き続き、他社にはないユニークな優位性を活かしながら、先ほどお話ししたようにM&Aも積極的に行うことを考えています。

Kids&Family:中国こどもちゃれんじ事業の足元の環境変化

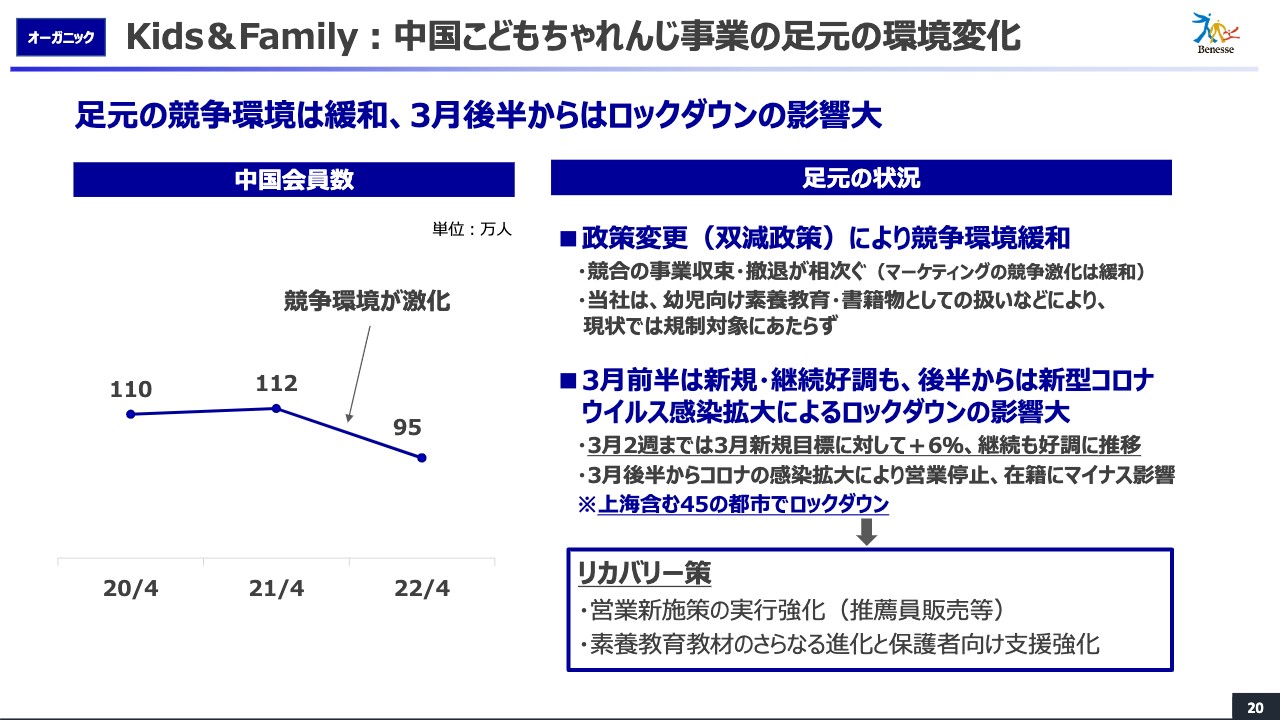

Kids&Familyでは、中国こどもちゃれんじ事業の話をしておきたいと思います。中国会員数は、2021年度の112万人から2022年4月は95万人と大きく下がっています。ただし、この下がっている環境の中で、私はこの1年間で2つの大きなことが起こったと思います。

前半の下がっている部分は、競争環境が非常に激化していました。競合が、我々の10倍以上の販売費を使い、攻勢をかけてきました。ところが昨年期中に中国で大きな政策変更があり、民間の教育事業者が非常に事業を行いにくくなる状況が生まれました。我々の販売も、新型コロナウイルスの影響もあわせながら制限を受けることがあり、112万人から95万人まで今は落ちています。

足元の状況は、双減政策と呼ばれる政策の変更により、競争環境が緩和しています。競合そのものは、事業収束や撤退が相次いでいます。一方で、我々の事業は幼児向けの素養教育、あるいは出版物の扱いとなり、現状では規制対象にあたりません。このような環境の中で、今年2月末から3月前半で新規、継続ともに、非常に事業が好転し、これを継続し元に戻すという考え方を持っているところです。

ところが、残念ながら、中国は今、新型コロナウイルスの感染拡大によるロックダウンが行われています。したがって今はまだ少し営業が止まっており、2月末から3月前半の勢いは中断していますが、市場環境としては、十分に素養教育をさらに磨いていくこと、あるいは新しい営業施策で変化が見えてきているため、そのようなことを活かしながら、あらためて中国事業の成長に向き合っていきたいと考えています。

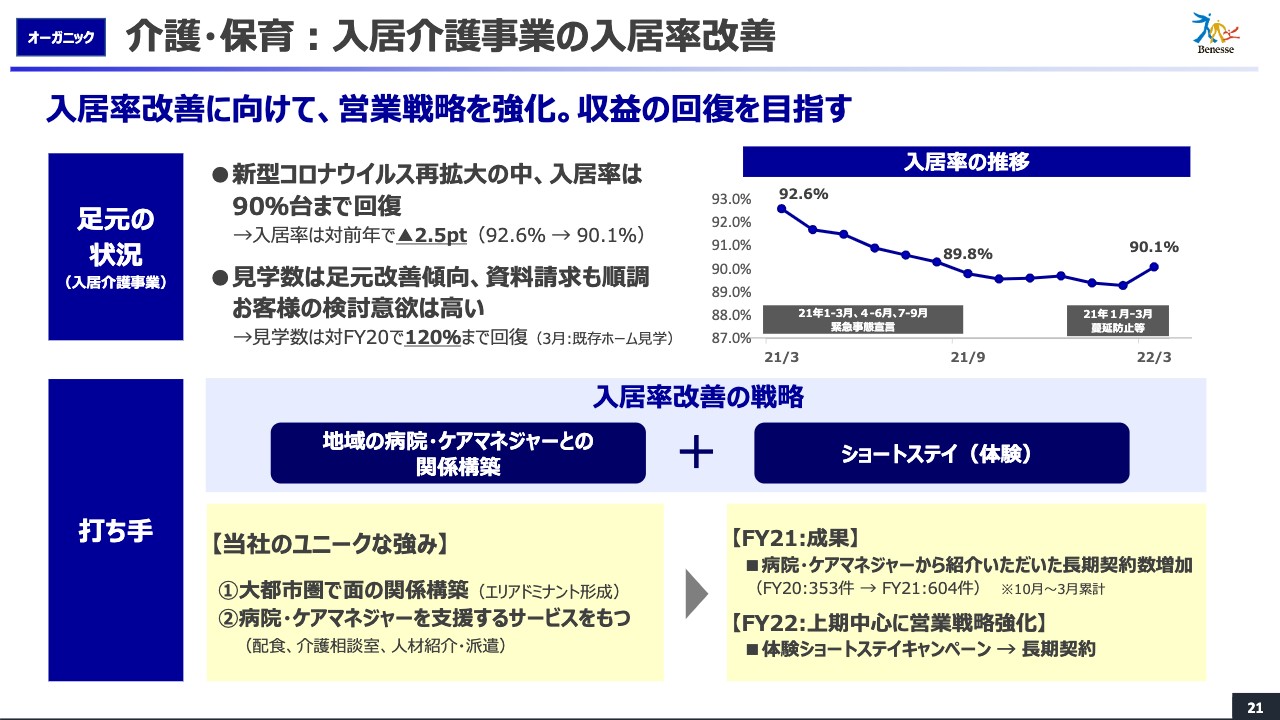

介護・保育:入居介護事業の入居率改善

介護事業については、入居率が90パーセントまでは回復したのですが、想定より2.5ポイント低かったというのが、この期首のスタートです。ただし、見学数や資料請求数はかなり戻ってきています。お客さまが介護施設を検討する意欲を強く持たれているということは確認できています。したがって、新型コロナウイルスの状況を見ながらですが、今年はかなり営業に力を入れて取り組んでいきたいと思っています。

入居率の改善がまずは必要ですが、どのようにするかという打ち手についてです。スライド下にあるように、まず地域の病院・ケアマネージャーとの関係構築が非常に我々の強みであり、ここに対する営業組織も持っているという中で、その関係性からのご紹介数をこれから作っていきます。

もう1つ、新たな動きとして、昨年行って見えてきたことがショートステイの体験です。このショートステイの体験から長期に契約が変わる割合が非常に高かったです。今年度の上半期から体験ショートステイキャンペーン等々を行いながら、入居率の改善にはスピードを持って取り組んでいきたいと思っています。

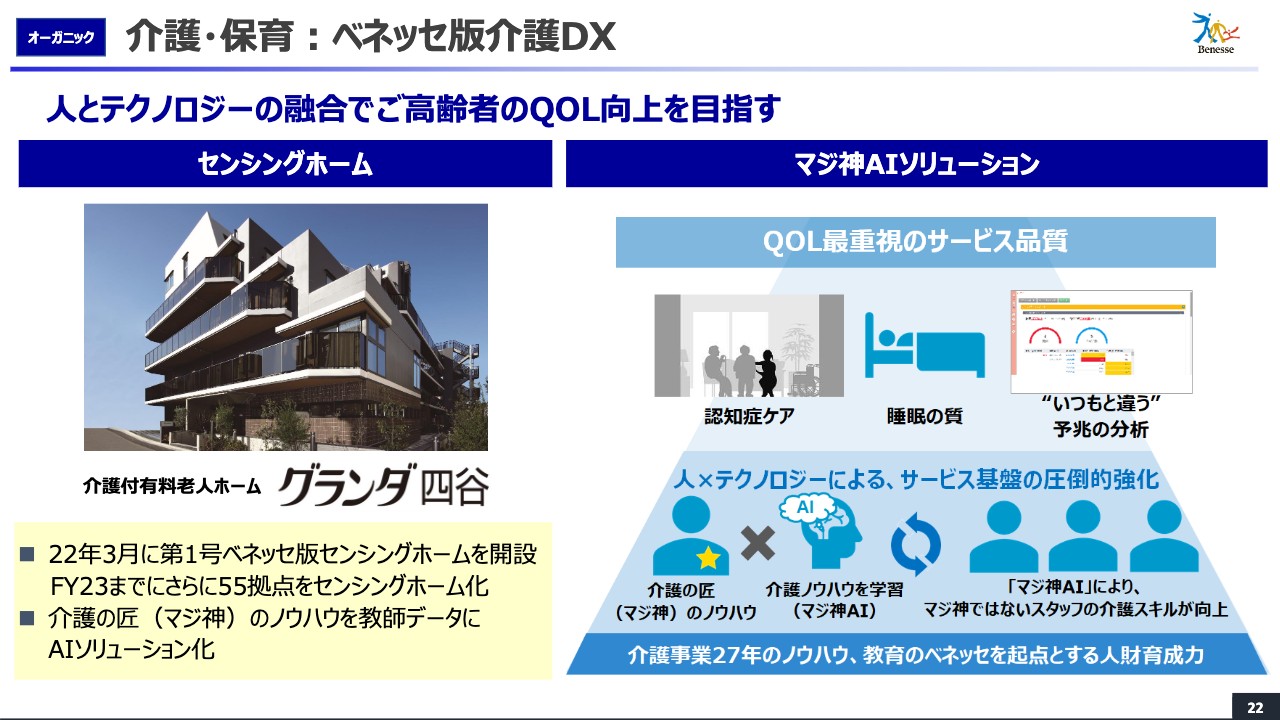

介護・保育:ベネッセ版介護DX

介護のDXは、ずいぶん進んできています。今年3月、四谷にベネッセ版センシングホームを開設しました。センサーでお客さまの状況をデータ化しながら、介護の質をより高めていくというものです。

部屋数は45室ありますが、1ヶ月を過ぎて20室が埋まっています。他のホームと比べても入居スピードが非常に速いです。このようなことを通じて横展開していくことも考えています。また、スライド右に「マジ神AI」と記載していますが、ICTを利用してサービス全体の力を上げる取り組みもかなり蓄積してきています。

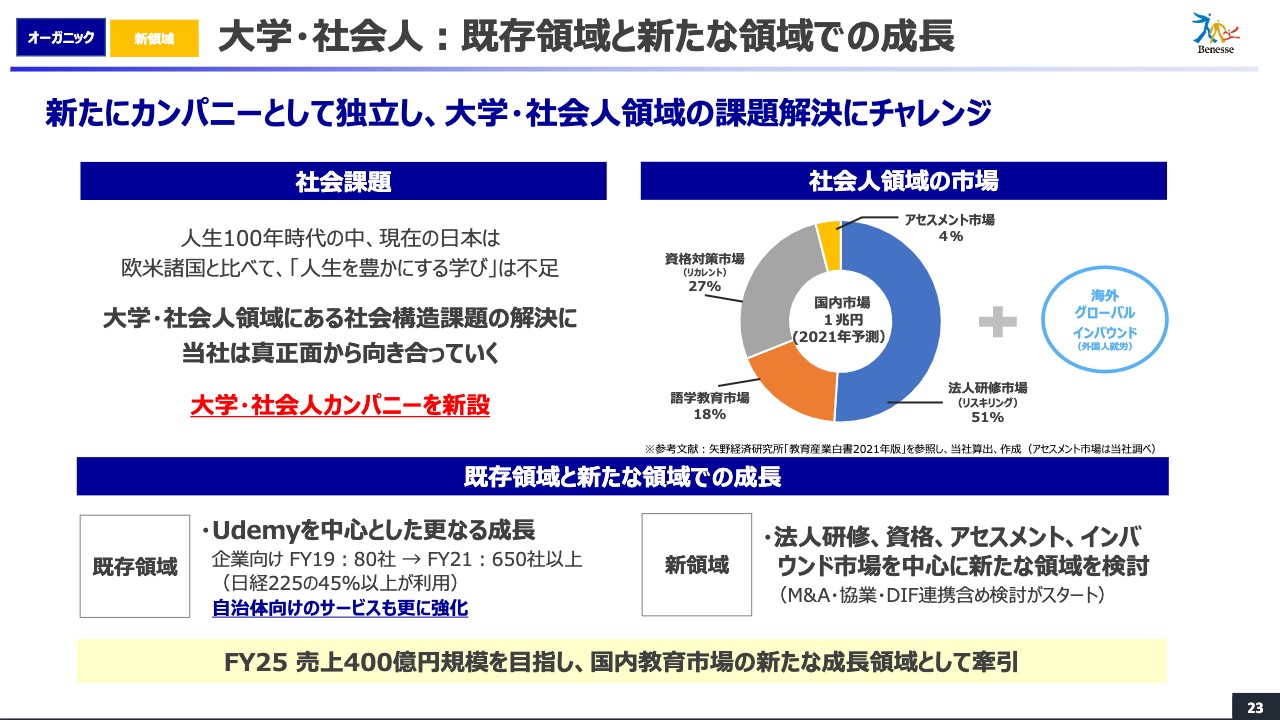

大学・社会人:既存領域と新たな領域での成長

大学・社会人領域を新たな領域として、成長を狙います。今年4月には、組織として大学・社会人カンパニーを新設しました。今、日本の企業あるいは社会人において人生を豊かにする学び、あるいは企業の持続成長性に対する学びが非常に求められています。そして、その学びにおいて、大学・社会人領域では1兆円くらいの市場があります。

その中での我々の取り組みとしては、「Udemy」を中心とした新たな成長があります。「Udemy」は、企業向けがFY19で80社からFY21で650社まで増えていますが、これをさらに増やしていきます。そして新領域として法人研修、資格、アセスメント、インバウンド市場を中心に、M&Aも手段として使いながら、新しい領域の検討を十分に行うということです。想定では、FY25で売上400億円規模を目指しています。

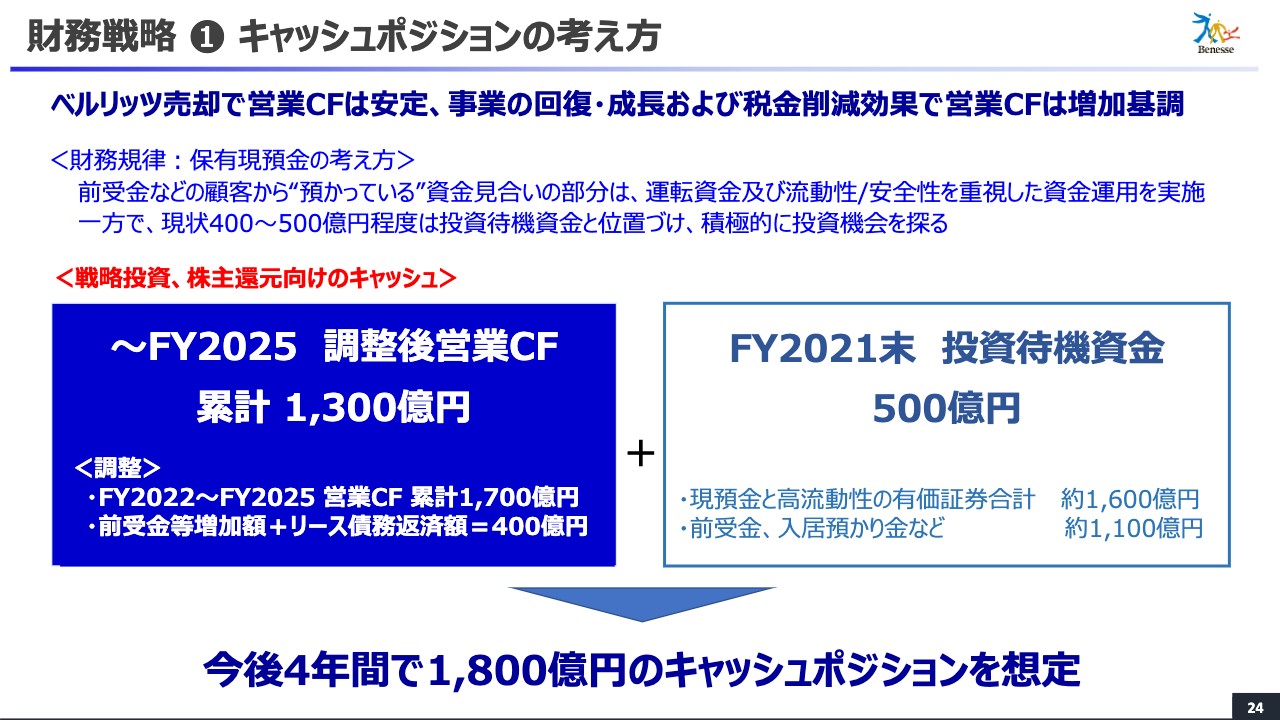

財務戦略①キャッシュポジションの考え方

坪井:財務戦略としてのキャッシュポジションの考え方、いわゆるキャッシュアロケーションの方針についてご説明します。

ベルリッツの売却で営業キャッシュ・フローは安定し、事業の回復、成長および税金削減効果で営業キャッシュ・フローは増加基調にあります。このような状況に立った上で、まずは当社の財務規律、保有現預金の考え方についてご説明します。

前期末時点で、現預金と高流動性の有価証券合計が約1,600億円あります。また、前受金、長期入居預かり金などの前受制の負債が約1,100億円あります。前受金などの顧客から「預かっている」資金見合いの部分は、保全すべき資金としてリスクを抑制した上で、運転資金および流動性、安全性を重視した資金運用を実施しています。

一方で、現状400億円から500億円程度は、投資待機資金と位置づけており、積極的に投資機会を探っています。

これに加え、先ほど小林からお伝えしたFY25の財務KPIのアップデートに基づく試算によると、今後4年間で調整後営業キャッシュ・フローは累計で1,300億円増加します。

「調整」というのは、営業キャッシュ・フローから預かり金である前受金の増加額と、財務キャッシュ・フローの中で、本来は営業キャッシュ・フローにカウントすべき介護事業のリース債務の返済額の合計を差し引いた金額です。これにより、保全すべき資金を除いて、今後4年間で約1,800億円のキャッシュポジションを想定しています。

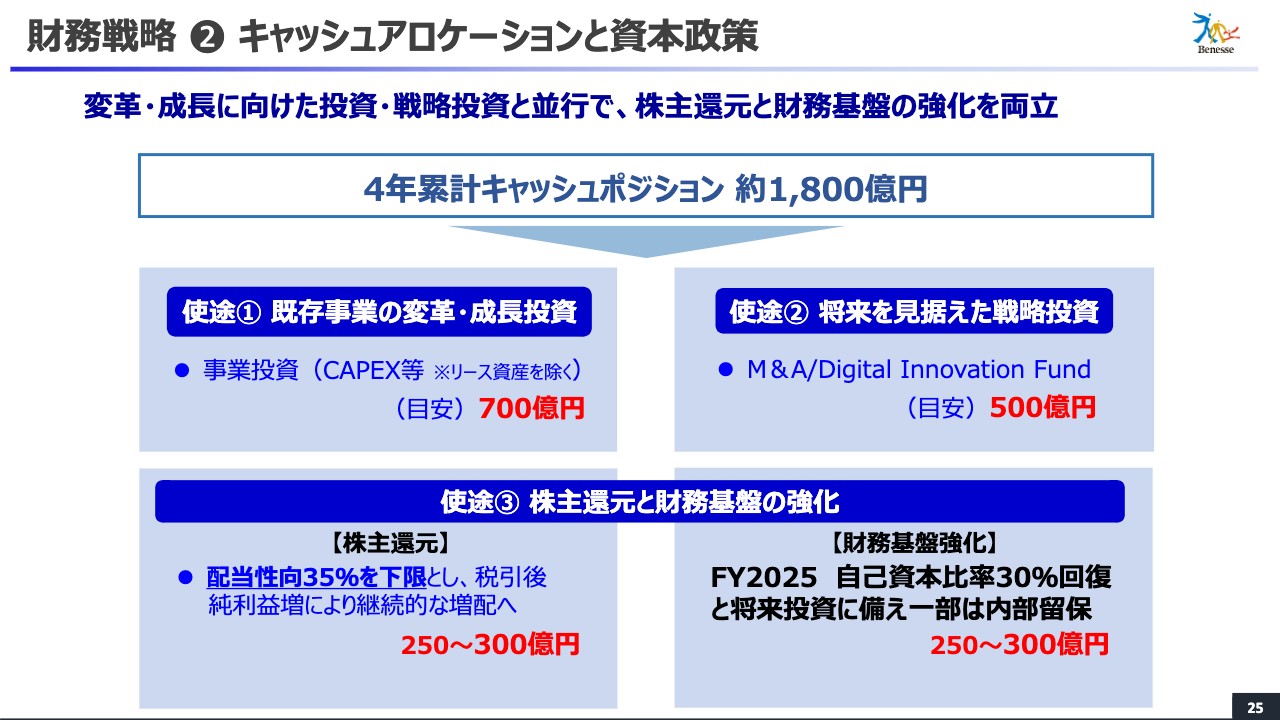

財務戦略②キャッシュアロケーションと資本政策

スライドは、そのキャッシュをどう配分していくかについて記載しています。基本方針としては、成長投資・戦略投資と並行して、株主還元と財務基盤の強化を両立させていきます。

約1,800億円のキャッシュの使途についてご説明します。1つ目は事業投資で、主にCAPEXです。商品サービスの改良、新商品の投入、IT投資などを想定しており、目安では700億円の投入を考えています。

2つ目は、将来を見据えた戦略投資です。M&Aと昨年立ち上げた投資ファシリティであるDIFを活用した、アライアンスを前提とした出資など、合わせて約500億円を想定しています。この投資に際しては、WACC、ROE、ROICなどの資本効率を重視し、投資の検討を行っていきます。

3つ目は、株主還元と財務基盤の強化です。株主還元は公約配当性向の35パーセントを下限として考えます。当期純利益は今後、増益と税効果で増加が見込まれているため、継続的な増配を目指しています。4年総額で250億円から300億円程度を想定しています。

そして財務基盤の強化についてです。当社は教育・介護という社会的重要度が非常に高い事業を主力とし、前受金型のビジネスを多く運営しています。そのため、一定以上の財務基盤と信用力を維持することは、当社の企業価値の根幹として必要不可欠だと考えています。

収益認識基準の影響とベルリッツの赤字ならびに売却損があり、当社の自己資本比率が前期末で30パーセントを割っています。これを早期に30パーセント台に回復させることが必要だと考えています。このため、250億円から300億円程度は内部留保を想定しています。

ただし、この部分は必要に応じて戦略投資に活用することも十分にあり得ると考えています。以上、キャッシュアロケーション方針についてご説明させていただきました。

今後のエンゲージメント強化

小林:私は4月からCEOに就任しましたが、投資家のみなさまに対してどのようなことを考えているのかを含めてご説明します。エンゲージメントと言いますか、しっかりと必要な情報を必要なタイミングでコミュニケーションを強化していきたいと思っています。

オーガニックあるいはインオーガニック、新規事業でどのようなことを考えているかというお話をしましたが、今は市場が非常に大きく変化を起こしている時です。そのため、その考え方を立てたら、3年から5年ずっと通用するものばかりではないと思っています。

したがって、その都度我々が考えていること、取り組んでいることをみなさまにしっかりと知っていただく機会を、今まで以上に積極的に持ちたいと考えています。そのような機会の1つとして、決算説明会以外に各セグメントの事業説明会の企画を考えています。

2つ目は、今年4月にホールディングスの組織の中に、ESG・サステナビリティ推進本部を設置しました。この中で、ベネッセグループとして「ESGをどのように考えているのか」について深く検討しています。

こちらについても、ESG説明会としてみなさま方にご案内し、我々の考えを聞いていただく機会を積極的に持ちたいと考えています。

最後に

変革と成長についてご説明します。マーケットの変化が非常に大きい中で、既存事業も今のままでよいということではないと、十分認識しています。

このマーケットの変化に合わせて、子どもたちの学びにしっかりと向き合うためにも、今の事業モデルをいかに変えていくのか、より強力に検討を進めていかなくてはいけないと思っています。また当然、生産性向上、筋肉質化の推進も行っていきます。

一方で、オーガニック成長に加え、既存事業の周辺のインオーガニックあるいは新領域への挑戦を、2025年までに明確にしていくことで、その先の成長を考えていきたいと思っています。何よりも財務KPIを横にしっかり置き、そこを明確にしていくことが非常に重要だと捉えています。

配当について

配当についてお知らせします。坪井からもお話ししましたが、最終利益、純利益についてはベルリッツの件もあり、これから非常に安定的に計上できると確信しています。そのようなことを踏まえ、このFY22は10円増配の年間配当60円を予定しています。

以上で説明を終わらせていただきます。どうもありがとうございました。

スポンサードリンク