関連記事

三菱マテリアル、原材料やエネルギーコストの増加に加え、鉱山配当の減少などから減益を見通す

三菱マテリアル、原材料やエネルギーコストの増加に加え、鉱山配当の減少などから減益を見通す[写真拡大]

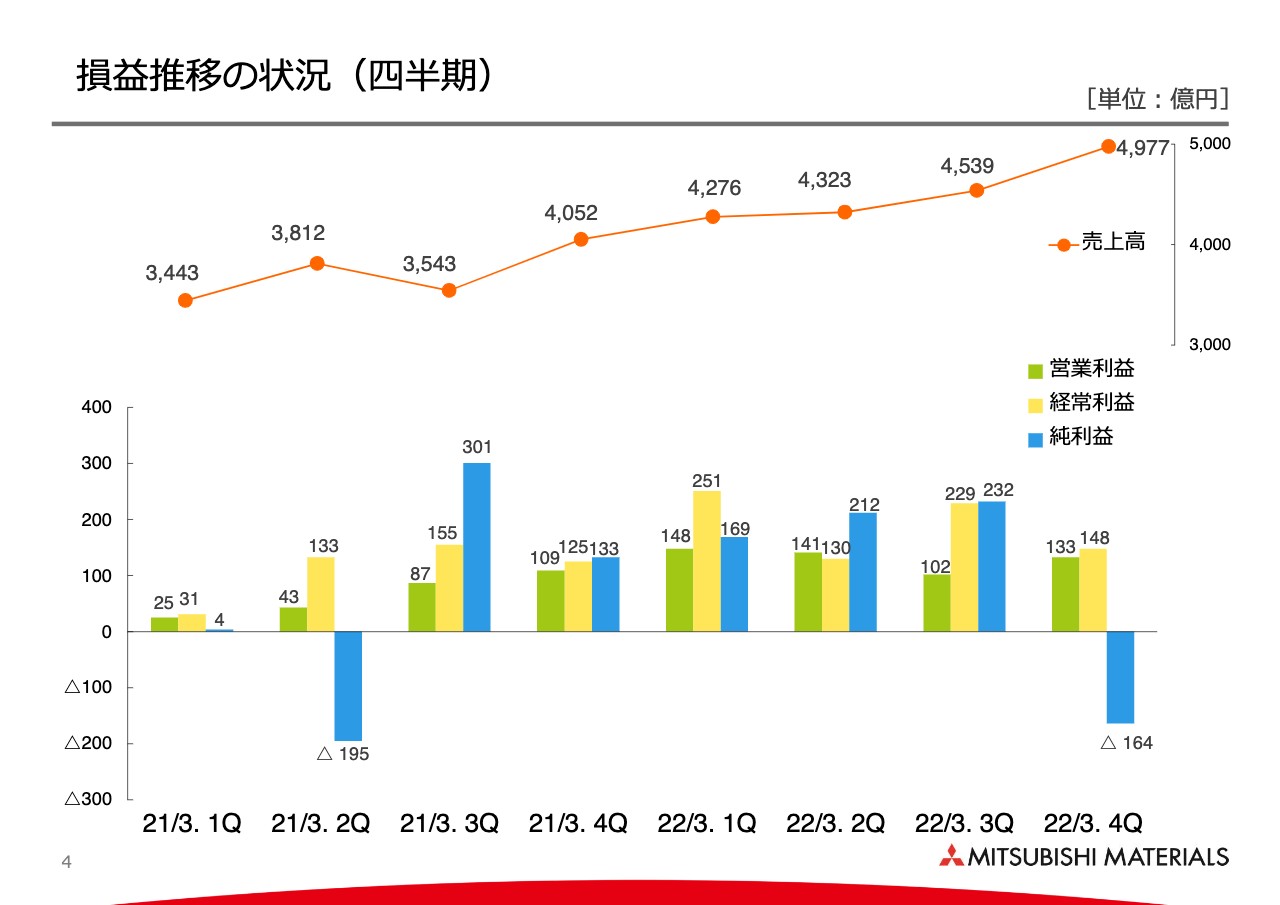

損益推移の状況(四半期)

髙柳喜弘氏(以下、髙柳):本日は弊社決算説明会にご参加いただき、誠にありがとうございます。22年3月期の決算概要ならびに今年度の通期業績予想についてご説明します。

決算補足説明資料の4ページの四半期推移をご覧ください。

第4四半期の業績は、スライド下段の一番右側の棒グラフで示しています。営業利益は硫酸価格の上昇や、金属価格が堅調に推移したことに加え、第3四半期は小名浜製錬所の炉修を実施したことによる反動などもあり、直前の第3四半期の営業利益水準と比較すると、金属事業を中心に増益となっています。

一方、経常利益については、第4四半期はロス・ペランブレス銅鉱山からの配当金がなかったことから、第3四半期と比較して減益となっています。

また、特別損失として、アルミ事業に関する事業再編損失を251億円計上しています。その結果、第4四半期は164億円の純損失となっています。

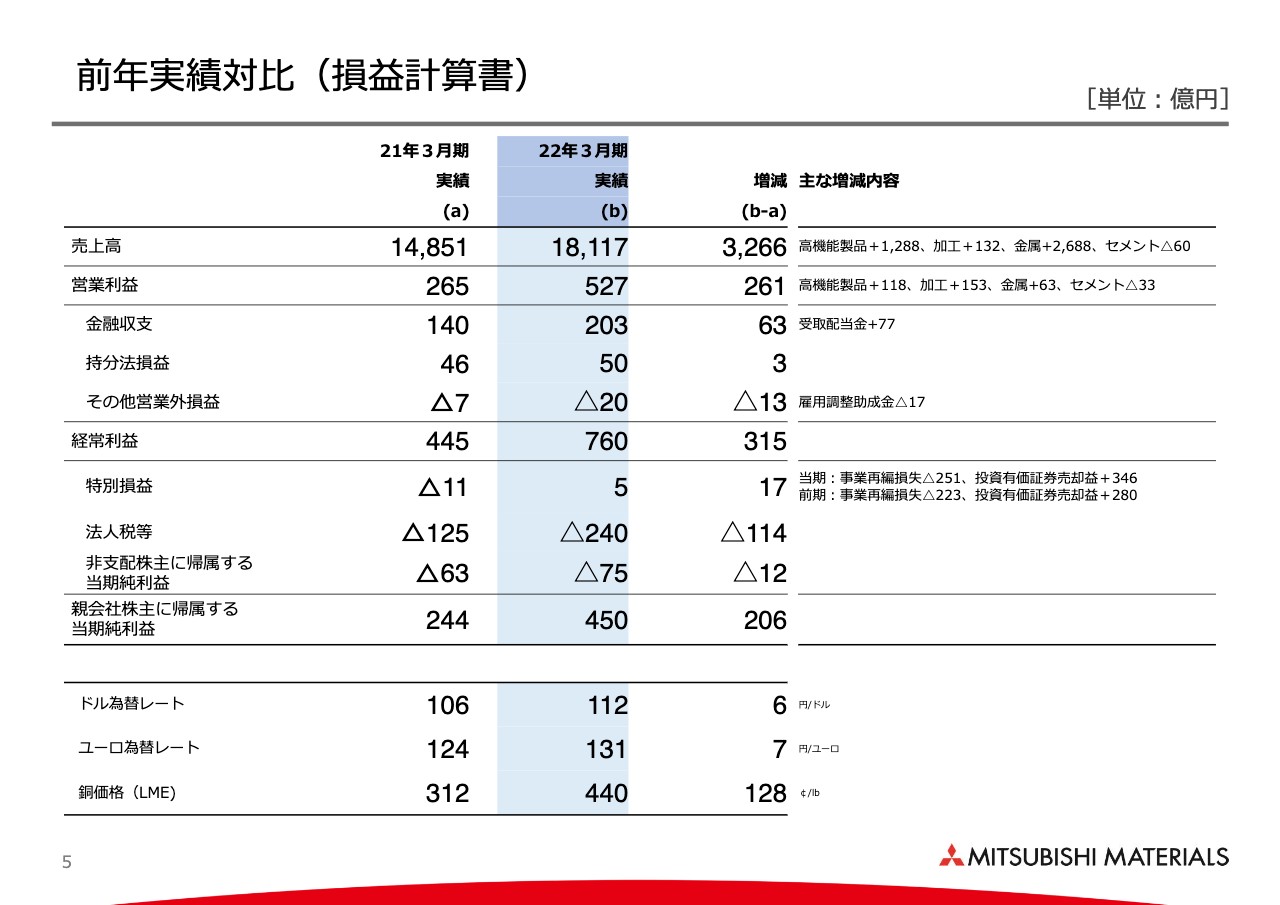

前年実績対比(損益計算書)

5ページで、前年実績対比をご説明します。

銅価格が上昇したほか、半導体および自動車関連の需要が堅調に推移したことで、高機能製品、加工事業、金属事業を中心に売上高が増加しています。その結果、対前年でプラス3,266億円の1兆8,117億円となりました。

営業利益、経常利益に関しては、後ほど7ページ以降でご説明します。

純利益は、アルミ事業に関する事業再編損失を計上したものの、一方で政策保有株式の縮減を進めたことによる投資有価証券売却益を計上したことなどから、結果として対前年でプラス206億円の450億円での着地となっています。

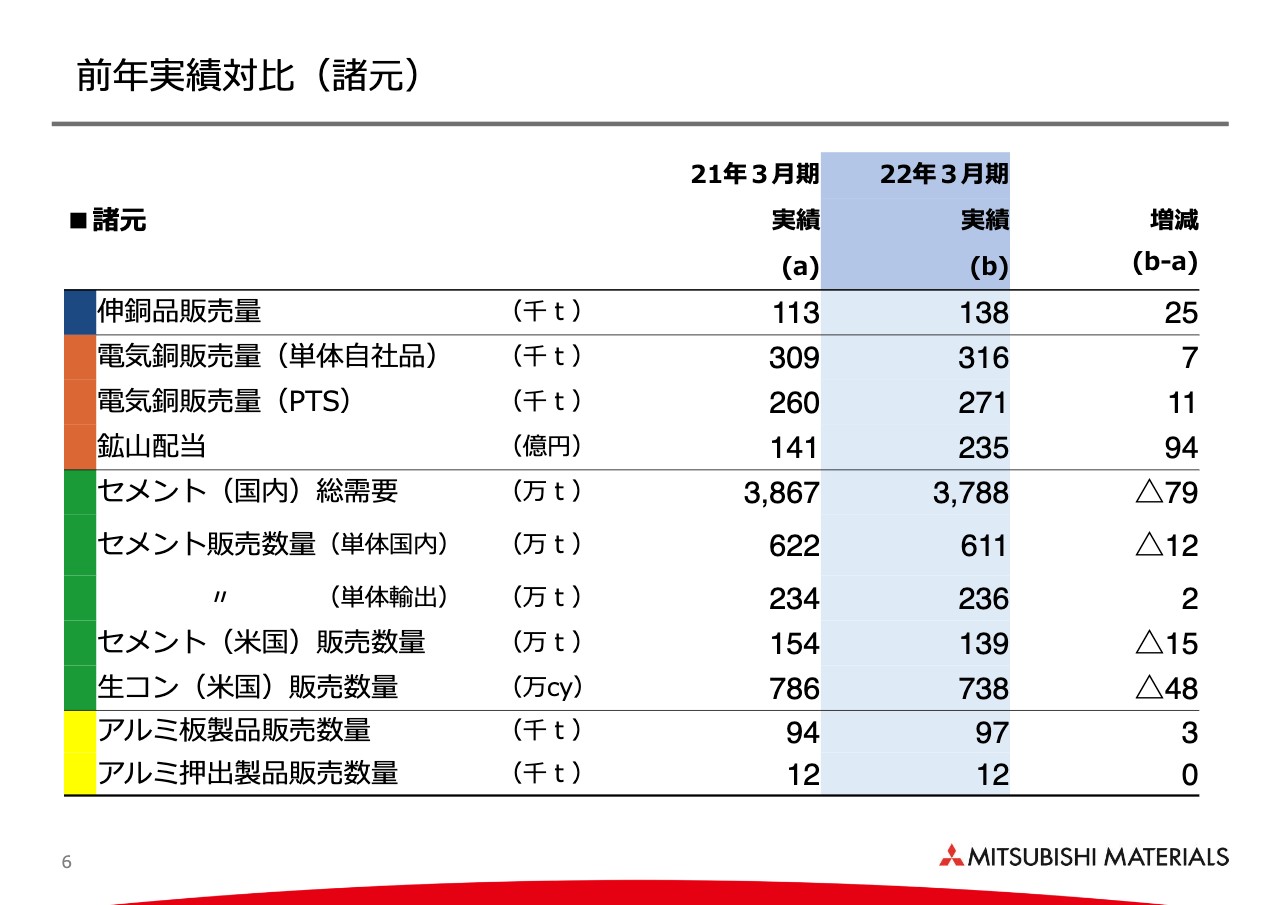

前年実績対比(諸元)

6ページの諸元をご覧ください。

伸銅品の販売量は、自動車向け製品を中心に増加しています。自社品の電気銅販売量は、上期は小名浜製錬所において酸素供給会社の設備トラブルがありましたが、20年度第4四半期において直島製錬所での炉修実施による影響などもあり、前期比では増販となっています。

PTスメルティング社の電気銅販売量についても、20年度第3四半期において炉修を実施した結果、前期比で増加しています。

鉱山配当は、ロス・ペランブレス銅鉱山からの配当金を中心に増加となっています。

国内のセメント需要は、3,867万トンから3,788万トンへとさらに減少しています。首都圏での再開発の工事が徐々に本格化しているものの、東北地区、中国地区での災害復旧工事の需要減少などもあり、全体的に下火となっています。

米国の生コン販売量については、労働市場における需要逼迫を背景としたドライバー不足の継続や、第3四半期の悪天候の影響などもあり、減販となっています。

また、上段の米国のセメント販売量は、生コン販売量の減少が影響した結果、減販となっています。

アルミ板製品、アルミ押出製品の販売量は自動車向けの製品を中心に増加しています。

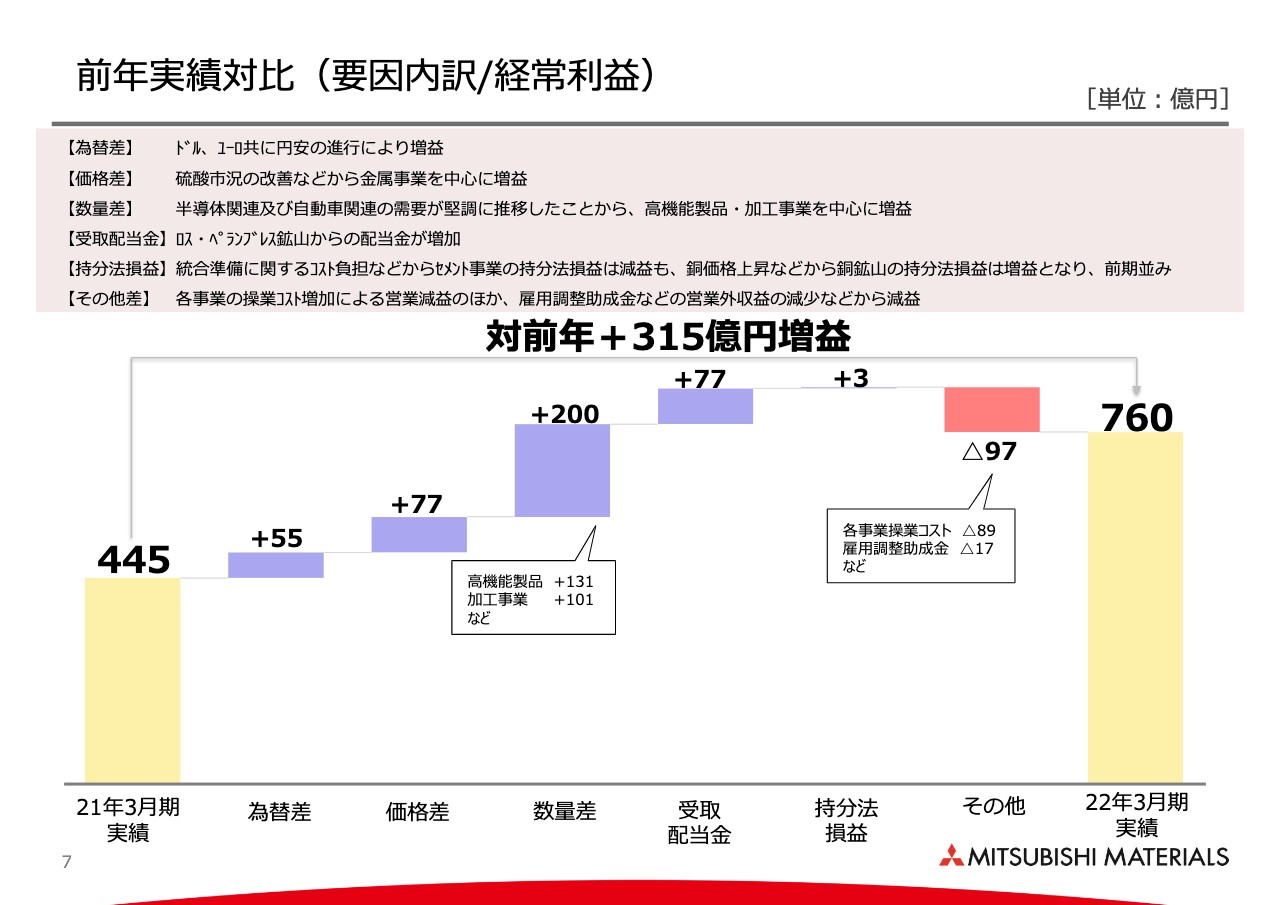

前年実績対比(要因内訳/経常利益)

7ページでは、前年実績対比を、それぞれの要素別に滝グラフで示しています。

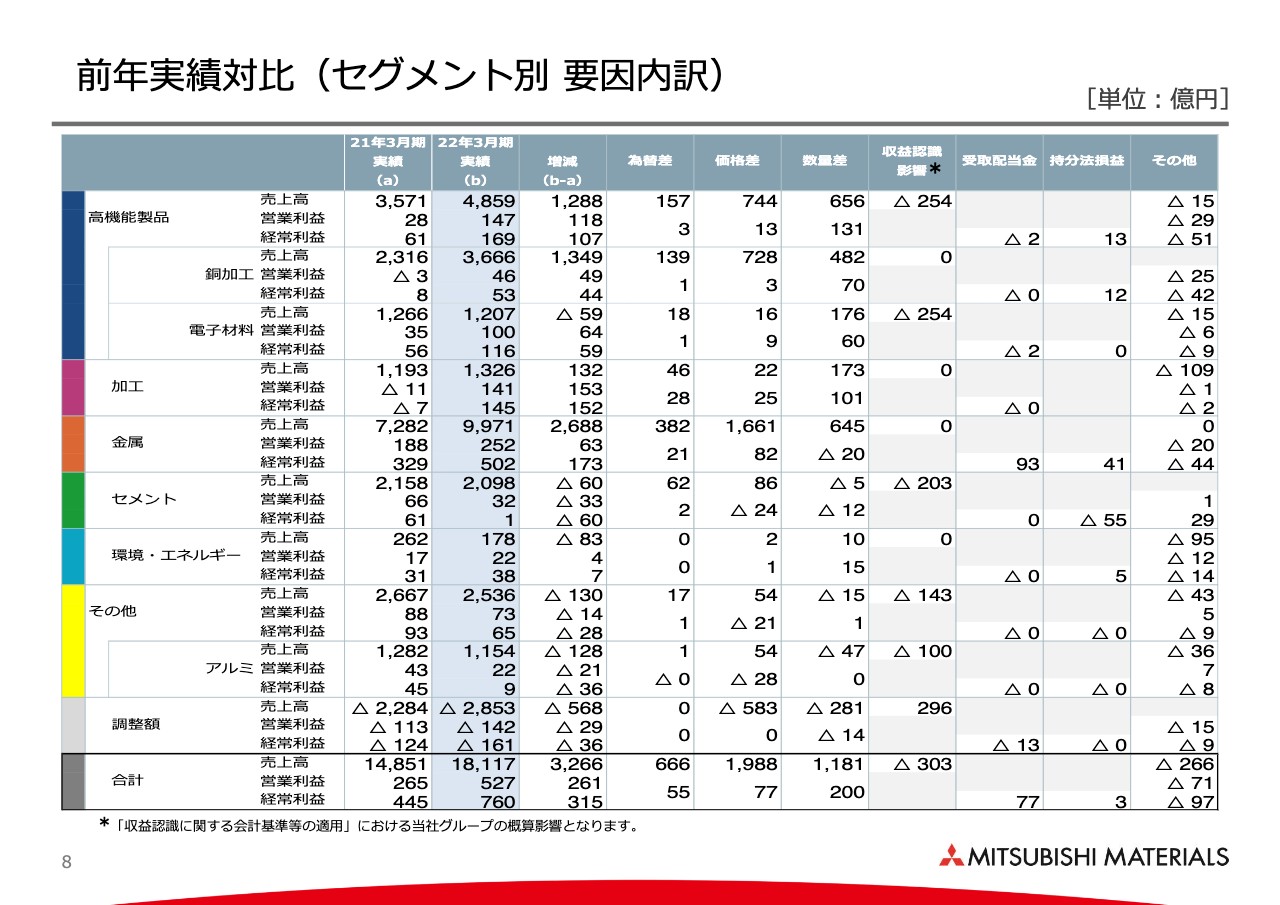

前年実績対比(セグメント別 要因内訳)

8ページで、前年実績対比をセグメント別にご説明します。

はじめに、高機能製品の銅加工については、自動車向け製品の販売増加により、前期の営業赤字の状況から黒字に転じています。

電子材料についても、販売数、売上高に大きな変動はないものの、当社の主力商品である半導体向け製品、つまり利益率のよいものが増販となった結果、利益が増えています。

加工事業は、日本および海外の主要国において、主要自動車メーカーからの需要が回復したことにより増益となっています。

金属事業については、先ほどの滝グラフに記載していますが、硫酸価格の市況改善などによる価格面での増益と、銅鉱山からの受取配当金や持分法損益の増加が、収益に寄与しています。

セメント事業は、先ほどお伝えした需要を背景に、販売面では非常に厳しい状況です。加えて、熱エネルギーコストの増加により減益となっています。

特に米国の事業では、先ほどお話ししたようなドライバー不足に加えて、原材料、燃料がともに上昇したことが収益を圧迫した要因となっています。

そして、環境・エネルギー事業は第2四半期において、株式会社ダイヤコンサルタントの事業を譲渡したことなどによって、売上高自体は減少しています。しかし、家電リサイクルなどの処理量の増加、それにより発生するスクラップ価格の上昇などが貢献した結果、増益となっています。

アルミ事業は、特にアルミ缶の原料となるアルミ地金の高騰もあり減益となっています。以上が、前年対比のご説明です。

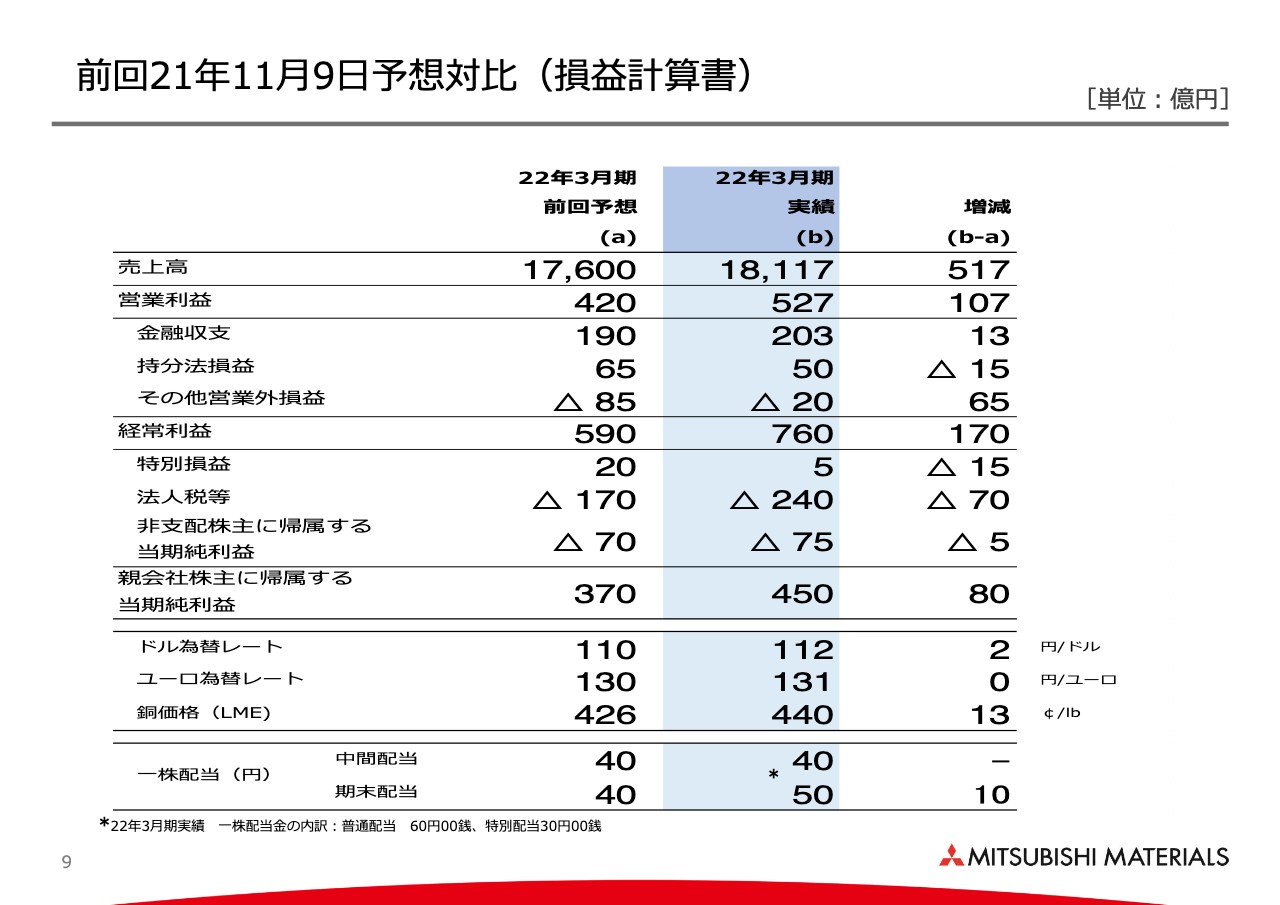

前回21年11月9日予想対比(損益計算書)

続いて、11月9日に公表した、通期業績予想と実績の差についてご説明します。

スライド9ページをご覧ください。公表の業績予想値は、当社にとって最も直近の通期業績予想となります。

こちらについては金属価格の上昇による増収、先ほどもお伝えした高機能製品の増販などから売上高、営業利益は前回予想を上回っています。加えて、円安による為替差益が生じたことから、営業外収益も増益となりました。その結果、経常利益および当期純利益についても、前回予想を上回っています。

22年3月期の実績が予想を上回ったことを踏まえて、期末配当は下段に示しているとおり、直近の配当予想40円から10円増配して、1株当たり50円としています。

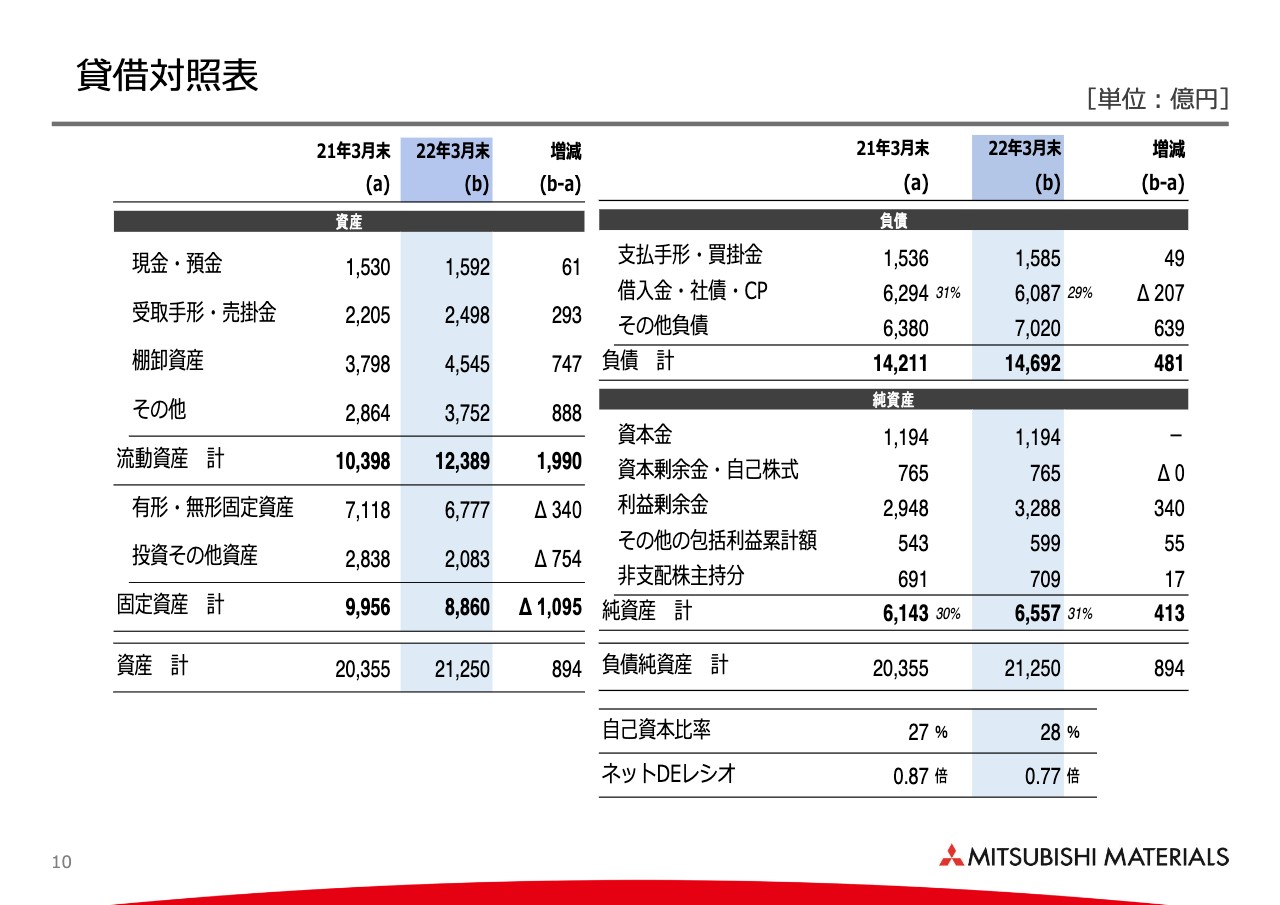

貸借対照表

スライド10ページの貸借対照表のご説明は割愛します。

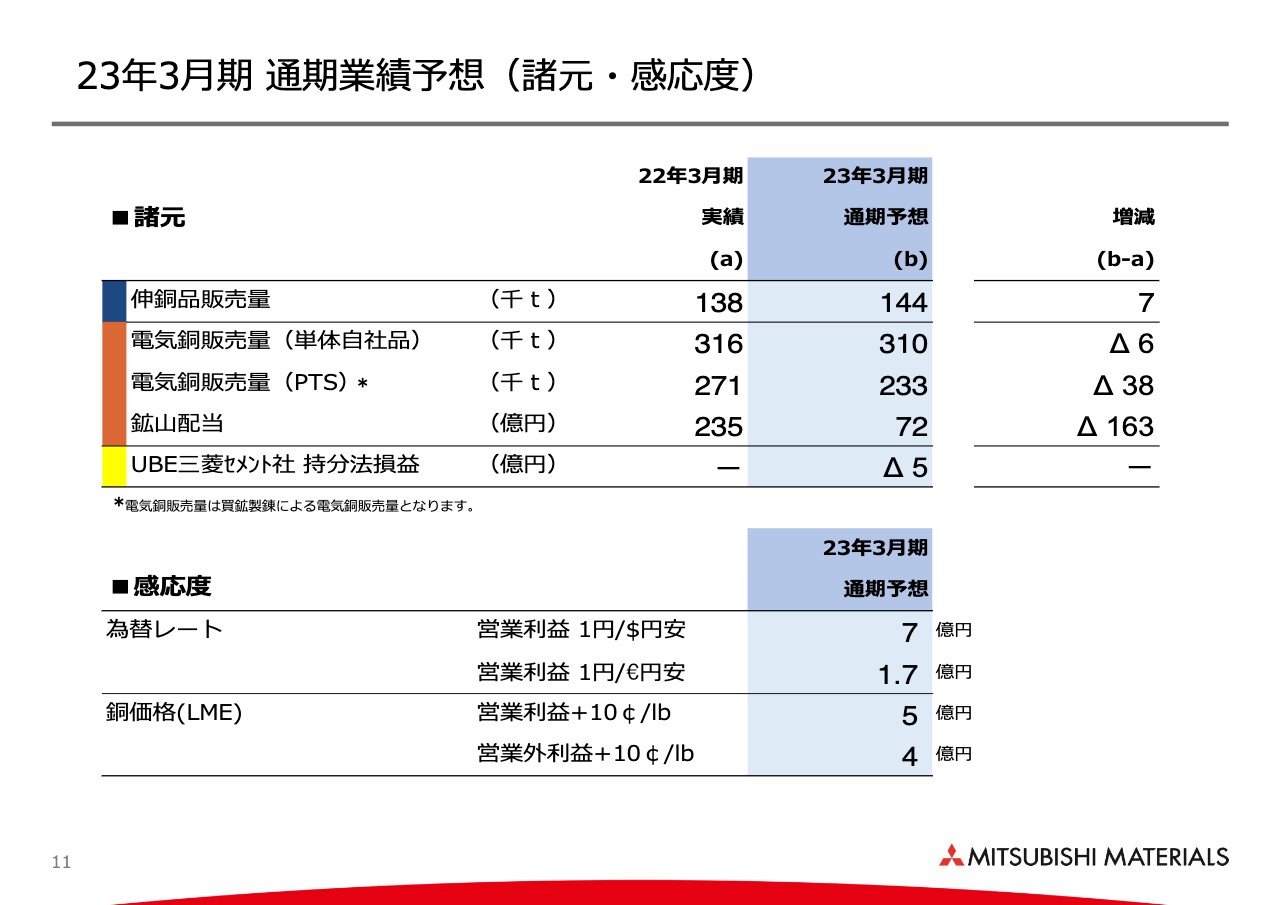

23年3月期 通期業績予想(諸元・感応度)

スライド11ページからが、今年度の通期業績予想です。今年度から業績予想における公表期間を通期のみにしています。

みなさまもよくおわかりかと思いますが、足元で金属価格などがかなり変動しているなかで、その振れに応じて細かく業績予想を開示していくと、逆にミスリードしてしまうこともあります。そのような意味で、今回から通期のみの公表にしています。

諸元の概要からご説明します。伸銅品販売量については、xEV化の車載用途の需要拡大によって、引き続き高水準の需要が継続すると見て増産対応を進めています。

電気銅の自社品の販売については、直島製錬所での定期炉修を23年2月から3月にかけて計画しているため、直島製錬所の電気銅生産量は減産する見通しです。一方、小名浜製錬所についての22年度は増産を計画しています。両製錬所のバランスを含めると微減となっています。

PTスメルティング社については、今期は9月に30日間の大規模定修を計画しています。また、23年3月中旬から5月末に向けて、拡張に伴う休転工事を計画しています。それらの工事に加えて、23年1月からPTスメルティング社の運営方法を受託製錬方式に変更します。

現在、鉱山会社から銅精鉱を購入して電気銅を生産するかたちになっていますが、運営方法の変更後は銅精鉱の製錬の委託となり、製品はすべて我々のパートナーかつ銅精鉱のサプライヤーであるPTフリーポートインドネシア社に返還されます。

いわゆるPTスメルティング社としての電気銅販売量は発生しなくなるため、27万1,000トンが23万3,000トンに減少することになります。少し複雑ではありますが、ご理解いただければと思います。

鉱山配当については、これまでの四半期の決算説明会やIR電話会議の中でもお話ししてきた、チリの中部での干ばつがいまだ継続しています。ロス・ペランブレス銅鉱山においても、引き続き渇水による減産、操業レベルの低下の影響を受けています。

今後の降水量次第となりますが、我々のパートナーであるアントファガスタ社が定期的に出しているプロダクションのレポートにおいて、ロス・ペランブレス銅鉱山だけではなく、彼らが持っている他の鉱山も含めて、今年度の銅の生産量は変更しないと発表しています。よって、およそ予算並みの操業は続けていくということです。

そして、本年4月に発足したUBE三菱セメント社の持分法損益は、マイナス5億円となる見通しです。セメントについては、国内ではまだ厳しい状態が続いています。国内セメントの値上げは織り込んでいますが、一方で熱エネルギーコストの上昇、統合に伴う一時的なコスト増加などがあるため、非常に残念ながら、今年度の同社の損益は純損失となることを見込んでいます。

為替と銅価の感応度は、それぞれ下段に記載しているとおりです。

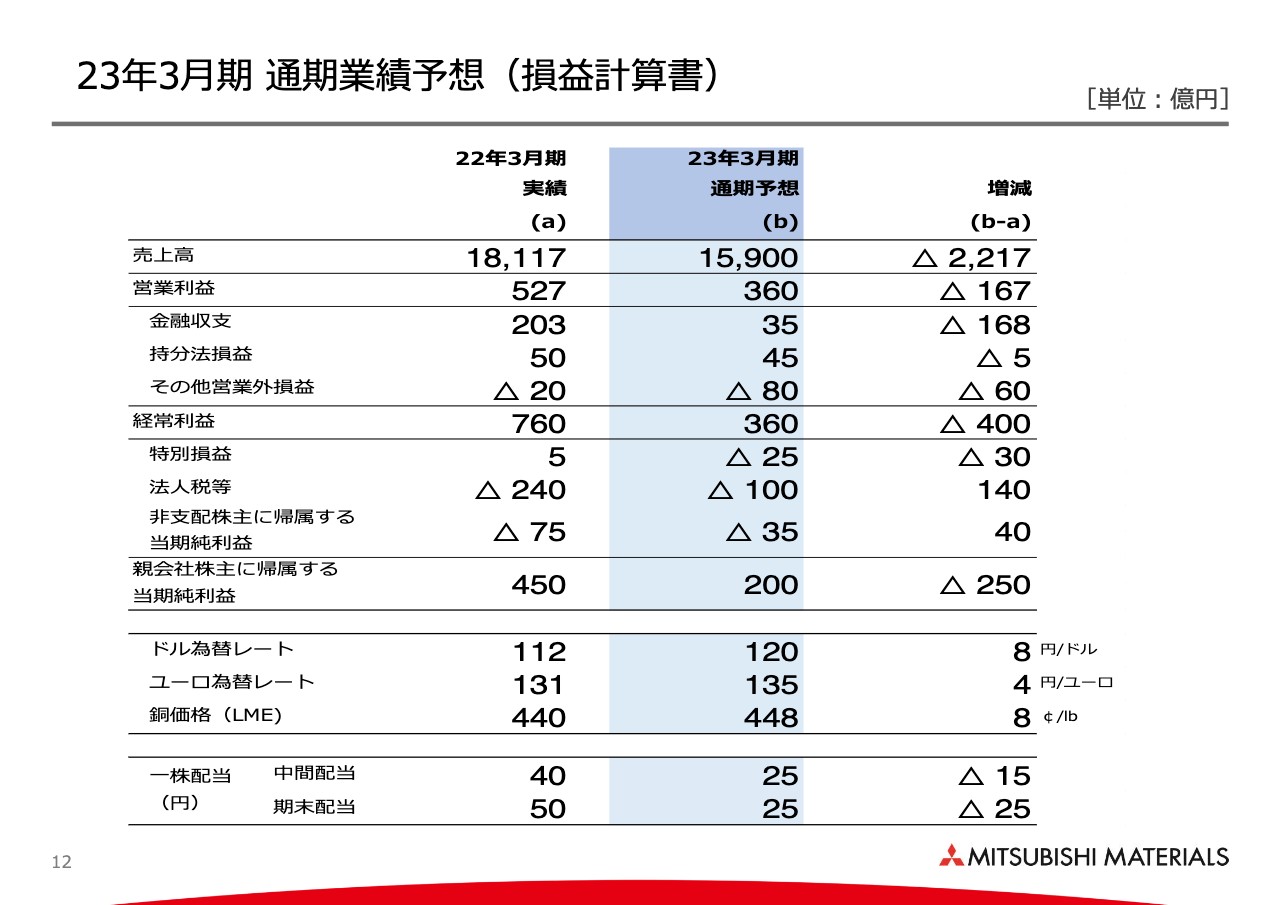

23年3月期 通期業績予想(損益計算書)

12ページです。まず、今年度の通期業績予想の前提条件は、USドル120円、ユーロ135円、銅価格448セントとしています。

売上高は1兆5,900億円、営業利益、経常利益はともに360億円、当期純利益は200億円と、前期比で減益の計画となっています。

株主還元については、現段階ではこうした利益レベルのため、1株あたりの配当金は中間・期末を合わせて50円で置いています。

今期は中経の最終年度となりますが、昨年5月に発表した株主還元方針のとおり、機動的な資金配分を行うことによって、22中経の期間中に見込んでいた配当総額並みの株主還元を目指して、引き続き努力していきたいと考えています。

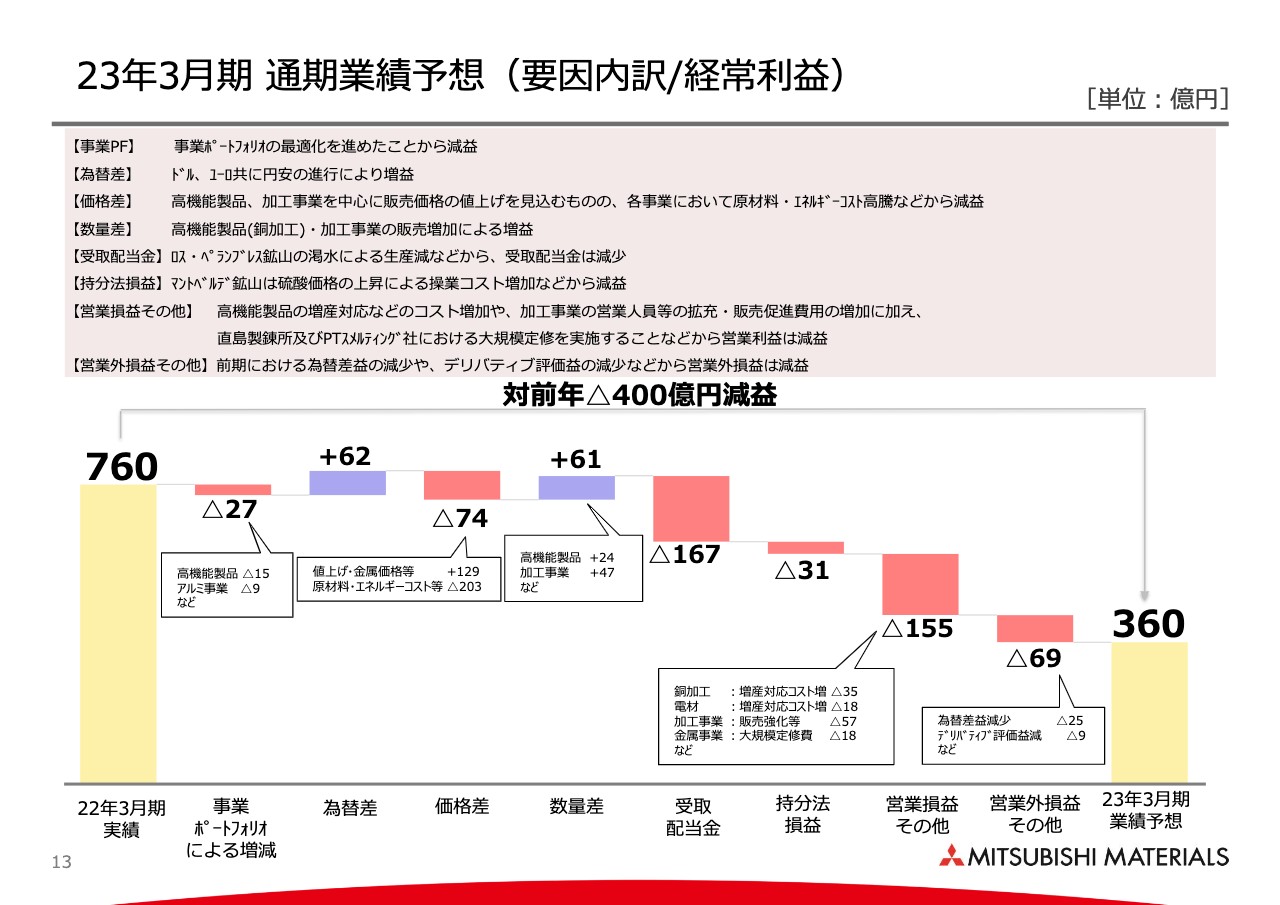

23年3月期 通期業績予想(要因内訳/経常利益)

13ページの滝グラフでは、22年3月期の760億円から、今年度の360億円に減益となる内訳を、要因ごとに示しています。

ポイントだけお伝えします。価格差については、値上げ、金属価格等でプラスになっている部分もありますが、その一方、それだけでは原材料、エネルギーコストの増額分にはまだ足りていません。

その不足を埋めるべく、数量差で拡販、増販、もしくはコストダウンを行っていますが、そこがまだ十分に効いていないということになります。スライドに記載のとおり、受取配当金はマイナスとなっています。

先ほどお伝えしたコストダウンに関しては、増産の対応等で先行して、一部投資を行っているところもあります。こちらはDXも含めてですが、その負担もあり、結果として360億円に落ち着いています。

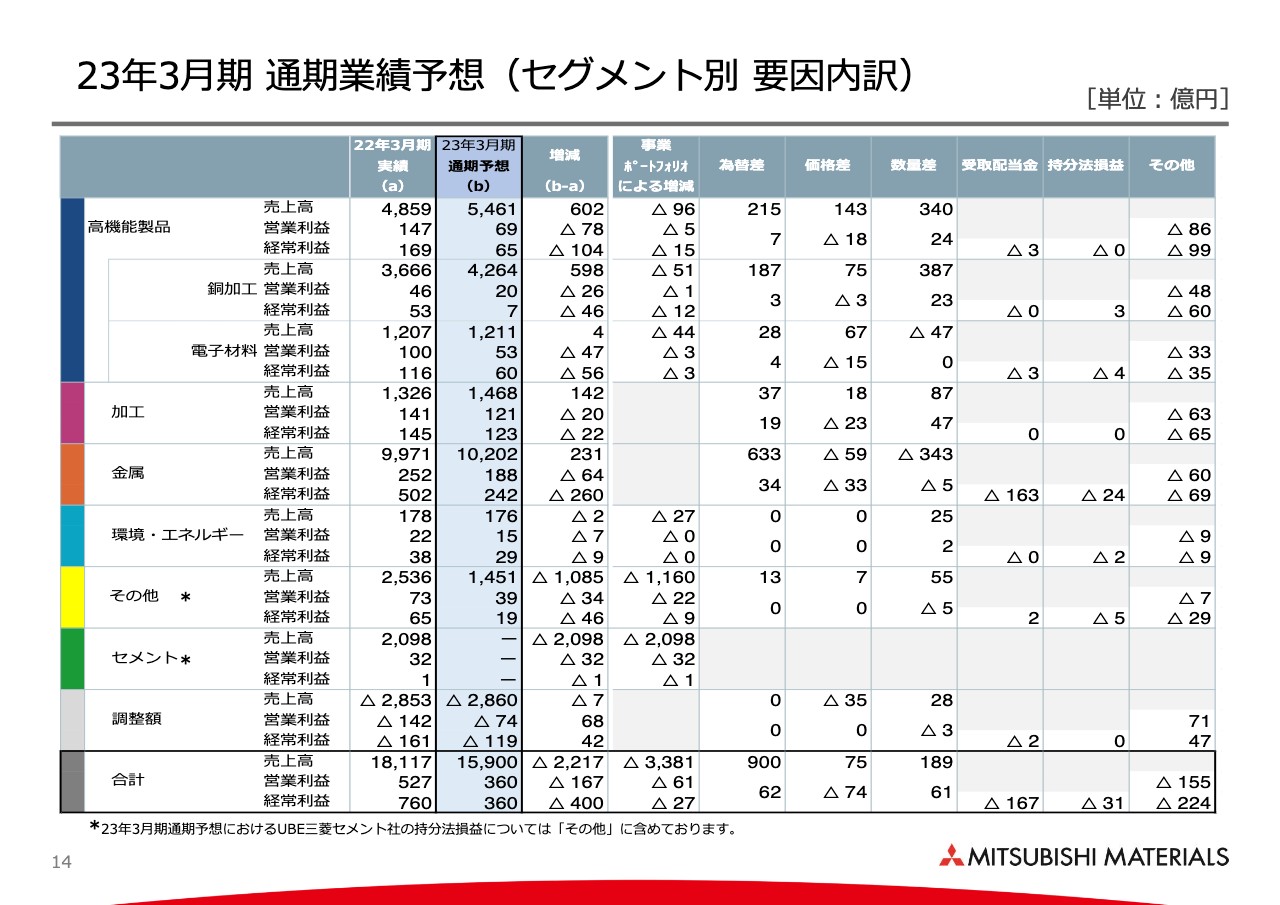

23年3月期 通期業績予想(セグメント別 要因内訳)

14ページでは、13ページの滝グラフの各項目を、セグメントごとに示しています。

その中でも、今年度から出している「事業ポートフォリオによる増減」という項目についてご説明します。

スライド左端の最上段から順に、高機能製品における子会社および持分法適用会社の譲渡、アルミ事業の譲渡、セメント事業の持分法適用会社への移行などにより、売上、営業利益、経常利益がどのような影響を受けているかについて、こちらの項目に示しています。

例年出している為替差、価格差、数量差についても、それぞれのセグメントで示しています。

各セグメントはほぼ同じような予想ですが、高機能製品と加工事業については増販を見込んでおり、その結果、両方とも数量差および価格差の売上高はプラスとなっています。

一方、その他のところで、先ほどお伝えした増産対応のコスト増については、償却、もしくは一部の労務費の増加ということになり、その先行投資も発生します。結果として、表に示したとおりの数字の見通しとなっています。

金属事業ですが、エネルギーコストの高騰から価格面で減益を見通しているほか、先ほどお伝えした鉱山配当の減少と、マントベルデ銅鉱山の持分法損益の減益、これは硫酸価格の上昇によるSX-EWのコスト増ということです。

また、先ほどお伝えしたとおり、直島製錬所、PTスメルティング社の炉修によるコスト増加があります。

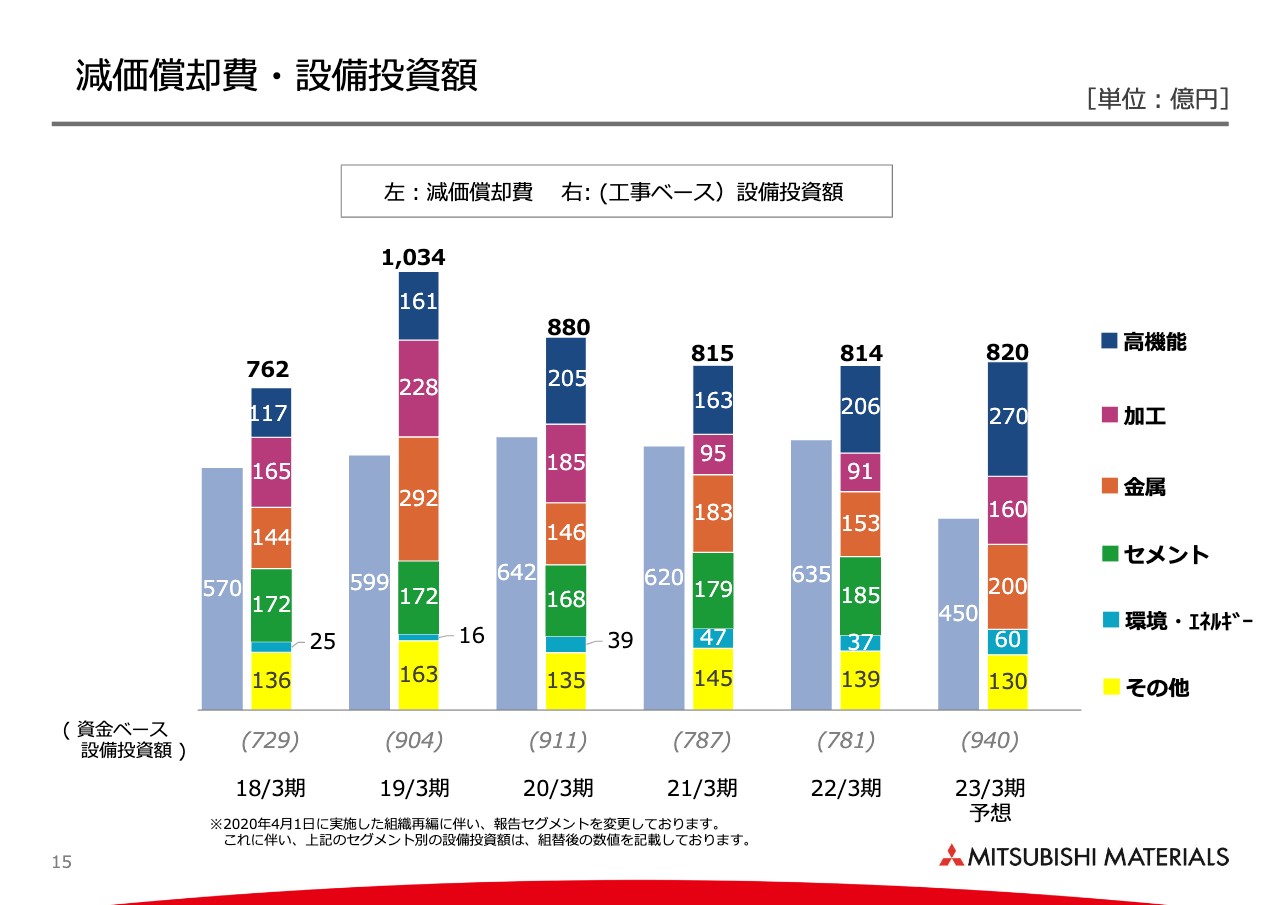

減価償却費・設備投資額

15ページは減価償却費と設備投資についてです。

先ほどからお話ししているように、セメント事業の持分法適用会社への移行、またアルミ事業が譲渡となったのですが、今年度は昨年度とほぼ同じ金額の820億円の設備投資を計画しています。

ここ数年間はかなり増産投資を抑えていたところがあり、先ほどからお話ししている高機能製品と加工事業については、この反動のような面があります。

ただし、ご覧のとおり減価償却費が450億円に減っていますので、今年度は一時的にこれだけの投資になりますが、ゆくゆくはさらにバランスさせていくことが重要だと考えています。

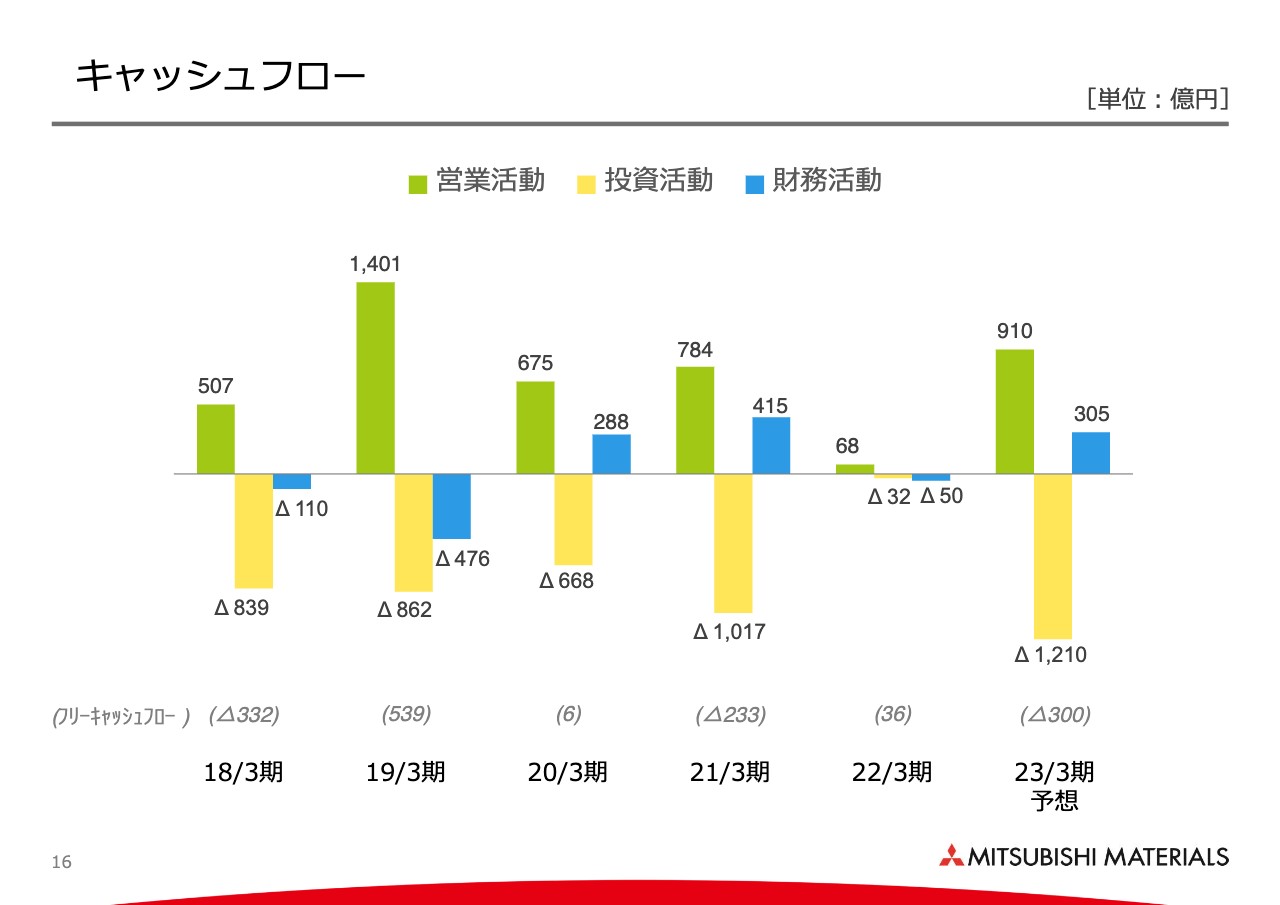

キャッシュフロー

減価償却費と設備投資を踏まえて、スライド16ページのキャッシュフローです。

22年3月期は営業利益と経常利益が大幅に増加しました。しかし、金属価格の上昇により、売掛債権と棚卸資産の大幅な増加があり、結果として営業キャッシュフローは68億円になっています。

一方で、投資キャッシュフローについては政策保有株の縮減と一部の投資金額の回収もあり、フリーキャッシュフローのバランスは若干プラスとなっています。

23年3月期は営業利益と経常利益が減益となるものの、棚卸資産は金属価格の上昇による増額は大きくありません。一方で、PTスメルティング社の受託製錬化に伴った棚卸資産の減少もあり、営業キャッシュフローは910億円を計画しています。

投資キャッシュフローは先ほどの設備投資計画に加えて、その他、若干の投融資を想定しています。それらを入れ込んで、トータルで1,210億円と考えています。

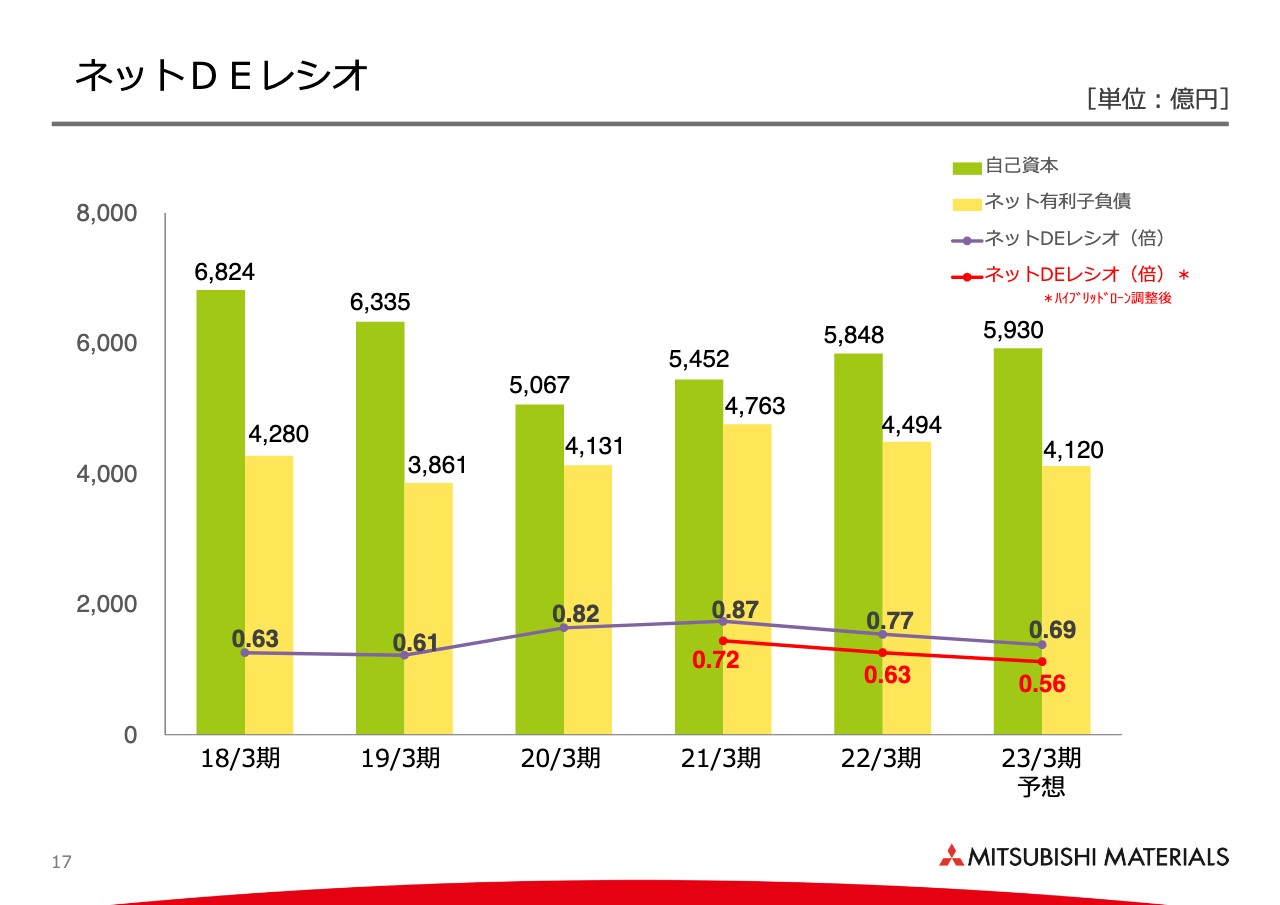

ネットDEレシオ

スライド17ページに、ネットDEレシオを記載しています。

23年3月末のネットDEレシオについては、セメント事業統合に伴うUBE三菱セメント社への借入金の移管などがあり、ハイブリッドローンを調整しないところで0.77から0.69に下がる見込みです。ハイブリッド調整後では0.56になります。

私からの説明は以上です。

質疑応答(要旨):前回11月公表業績予想値と22年3月期実績とのセグメント別乖離内容

Q:セグメント別で前回予想と今回着地が乖離した背景に関して、それぞれのセグメント別に教えていただきたい。

A:営業利益ベースで説明すると、高機能製品はプラス50億円となっており、銅加工、電子材料、ちょうど半々の25億円ずつのプラスとなっていますが、基本的には両方とも増販と考えてください。

銅加工は、グループ会社であるLuvata社、単体ともに10億円弱のプラスになっています。

また、Luvata社の増販益としては3億円程度ですが、そのほか、在庫に対する銅価変動によるプラスが寄与しています。

電子材料は、主力製品のシリコン精密加工品をはじめ、全般的に増販となっているということです。主に第4四半期の需要見通しを、保守的に織り込み過ぎたというのが要因かと思います。

加工事業は、13億円ほど増益になりましたが、増販のほか、日本新金属社のタングステン価格による増益が主な要因です。

金属事業は、約50億円の増益です。硫酸価格の上昇と実収差益の増加などが主な増益要因です。

環境・エネルギー事業や、アルミ事業は概ね前回予想並みでした。

その他事業にある関連事業の三菱マテリアルテクノ社は、年度末の駆け込み工事などの需要増加があり、10億円強ほど上振れしております。

以上が営業利益の増減で、これ以外に、営業外損益で為替差益による増益が20億円強寄与しています。

質疑応答(要旨):22年3月期実績と今年度予想とのセグメント別増減内容

Q:22年3月期実績と今年度予想とのセグメント別増減内容について、それぞれのセグメント別に教えていただきたい。

A:22年3月期実績と今年度予想との各セグメント別の主な増減要因ですが、高機能製品の銅加工からご説明すると、単体、Luvata社ともにロールマージンの改定を約20億円程度見込んでいます。ただし、原材料、エネルギーコスト高騰によるコスト増加影響が同程度あり、概ね相殺されています。

数量差では伸銅品の需要が昨年同様に高水準の需要が継続するほか、Luvata社のMRI向け超伝導線の需要回復や、米国市場において堅調な需要が継続している合金線の需要増加に加え、下期での増産投資による効果などから、増益を見込んでいます。

その他差は、単体やLuvata社の増産対応による先行コストの増加を見込んでいます。

電子材料は、金属シリコンの高騰によるコスト増を背景とした多結晶シリコンの販売価格の値上げを見込んでおります。ただし、見込んでいる以上に原材料とエネルギーコストの高騰があり、価格差としてやはり減益を見込んでいます。

数量差では21年は非常に好調でありましたシリコン精密加工品が、22年度は少し調整局面に入ってくるとみています。

一方で、三菱電線社のシール材等の半導体関連部材については、引き続き堅調で推移するものと見込んでいます。その他差につきましては、こうした三菱電線社などの増産対応の投資による先行コストの増加を見込んでいるということになります。

加工事業は、エネルギーコストの高騰の影響に加え、21年度の日本新金属社はタングステンの安価な在庫を保有していたこともあり、価格面で収益寄与していましたが、こうした原料価格差が22年度はなくなる影響から、価格面では減益となるとみています。

数量については、引き続き22年度も堅調な需要が継続すると見込んでおります。

また、その他差については、米国を中心に医療産業向けの拡販推進を行っており、こうした営業人員の拡充等による販売コストの増加に加え、客先との接点の強化を目的としたDXなどの先行コストの増加を織り込み、減益の計画となっています。

金属事業については、先ほどご説明したとおりです。

環境・エネルギー事業は、新たな水力発電所である小又川水力発電所が稼働する計画であり、数量の増益を織り込んでいる一方で、その他差において、既存の発電所での更新工事や、新規地熱発電所の調査費用などを織り込み、若干の減益を見込んでいます。

以上が、セグメント別の22年3月期実績と今年度予想とのセグメント別の主な増減内容となります。

質疑応答(要旨):ロス・ペランブレス鉱山の渇水問題の解決時期

Q:アントファガスタ社の決算説明会では、現在、淡水化プラントのパイプラインを引いているとの説明があった。おそらく、秋ぐらいには海水から淡水化された水が手に入ってくると思うが、来年はこの問題というのは解決すると見込んでいいのか?

A:ご指摘のとおり、海水からパイプラインを引いて、海水の淡水化プラントが出来上がると、現在起きている渇水の問題は解決します。正常に戻るとお考えいただいてよろしいと思います。

質疑応答(要旨):今年度の銅加工と加工事業における自動車関連需要

Q:銅加工と加工事業における自動車関連需要は今年度予想においてどのように織り込んでいるのか?

A:今回公表しました通期業績予想での見方というのは、自動車の生産は昨年度と比較して大きく落ちないという見方をしています。

銅加工であれば、EV部材の販売が伸びるとみております。

ただ、超硬製品の場合は、中国のロックダウンによる下振れのところが、影響し始めており、若干販売量の陰りがみえるかなという感じがしております。どの程度下振れするかは、まだ見えておらず、今回お示しした業績予想には織り込んでおりません。

質疑応答(要旨):硫酸・パラジウム価格の予想、およびその他差の減益要因

Q:金属事業の硫酸やパラジウムの価格は今年度予想において、どのように見込んでいるのか。また、22年3月期実績と今年度予想対比の営業利益、その他差影響でマイナス60億円の内容を教えていただきたい。

A:硫酸については引き続き高い水準で推移すると予想しており、これによる増益を約10億円見込んでおります。

パラジウムは各統計機関もしくは金融機関が出している予想値のコンセンサスの価格を採用しております。今年度予想では2,000ドル/オンスを超えた価格にて織り込んでおります。

その他での60億円のマイナスのうち、炉修によるコスト増加が3分の1、実収差が残り3分の1強の減益要因を占めております。

質疑応答(要旨):銅加工と加工事業の先行コストの増加による減益計画、また、こうした計画への問題意識

Q:銅加工と加工事業において、増販による増益を見込む一方、増産費用の負担増加により減益としている理屈が理解しにくいため教えていただきたい。このような今年度予想としたことに関して、会社として問題意識を持っているのかも含めて教えていただきたい。

A:ご指摘のとおり、増販を織り込むのに減益となる要因として、1つはエネルギー価格の高騰による部分と、もう1つは先行する増産投資を考えている部分となります。

DXを実装するためにそれなりの金額が必要となりますが、効果が出てくるには期間を要します。投資と効果の期間のズレがあるため減益となる見込みであります。

現時点では、このような予想としておりますが、会社としてもこの点については、非常に問題視しており、引き続き実務面ではコスト負担の増加を抑える取り組みを実施していきたいと考えております。

質疑応答(要旨):UBE三菱セメント社の今年度予想に関する詳細

Q:セメント事業が持分法損益にてマイナス5億円の見通しとのことだが、燃料、石炭の価格の影響や販売数量、販売価格の値上げなど説明できる範囲で教えてください。

A:今年度予想に関しましては、先方と我々の間で、事業計画など詳細な議論を行うことが難しい中で、双方で策定したものの、まだ詰まり切っていない計画を合算しているものだとまずは考えていただきたいと思います。

先ほどお話ししたように、足元の国内需要は引き続き厳しい状況が続いており、お客さまへは引き続き、値上げのお願いを両社でしております。今のところそれなりの感触は得られているという情報は聞いております。

質疑応答(要旨):金属事業におけるE-Scrap関連の取り組みに関する今年度予想への織り込み状況

Q:E-Scrap関連の取り組みについて、特に説明では出てきてなかったが、予想にはどのように織り込まれているのかを解説していただきたい。

A:E-Scrapは22年3月期実績に対して約10パーセントの集荷量増加を見込んでおります。分析上はその他差に含めております。

質疑応答(要旨):事業ポートフォリオの最適化による事業の切り離しの影響

Q:フリーキャッシュフローがマイナスとなる一方、有利子負債が減少する見込みとなっており、事業ポートフォリオの最適化による事業の切り離しの影響がどの程度あるのか解説していただきたい。

A:まず、バランスシートはアルミ事業撤退影響により負債は850億円の減少、総資産は約1,250億円の減少となります。

セメント事業の持分法適用会社化による影響は有利子負債で1,000億円強、総資産はその約2倍となる2,000億円程度の影響を見込んでおります。

質疑応答(要旨):中経最終年度における株主還元の実施

Q:配当に関してですが、今回、直近の実績と比較すると40円の減配を計画している一方で、この中経期間の中で、当初見込んでいた配当総額並みの株主還元の実施を目指すというようなコメントがあったが、今回、フリーキャッシュフローがマイナスで計画されている中で、さらに資産の売却などを加速させてキャッシュを生み出して、もともとの当初見込んでいた配当総額並みの株主還元に向けて、何か努力する余地はあるのか? 株主還元に関する意気込みを教えてほしい。

A:今回お示しした業績予想よりも、さらに利益を高めていく努力は当然していき、株主還元については、今回50円と予想している配当を、さらに上乗せしていければと思います。また、資産の売却等々を進めることによって、配当あるいは自己株を購入するなど、トータルでは22年度中経に当初見込んでいた還元総額までいければと、そこに向けて日々努力しているということであります。

質疑応答(要旨):ROICの目標値と先行コスト

Q:増販に対応するためのコストが、いろいろなセグメントで出ていると思うが、昨年実施したIR Dayでも、各セグメントの22年度中経の見直しラインとして、いくつかのセグメントのROIC目標が下げられ示された。

その下がったROIC目標から、さらに少し目線が下がっている気がするが、何がそれほど変わっているのかを少し教えていただきたい。

A:確かに、今回の業績予想をご覧いただくと、IR Dayの時よりも発射台は下がり、ROICの回復をするというシナリオもちょっとセットバックしてしまっているのではないかということは、我々も非常に懸念しております。早期に元のラインに戻すということについては進めております。

「なぜここまで落ちてしまっているのか」については、いろいろありますが、各事業の増産に必要なコストやDXのコストに加え、期待していた持分法適用会社となったセメント事業の利益水準も、大きく下振れしてしまったというのが非常に大きいと思います。

そのような意味では、当社の事業をどう進めるか、また、セメント事業の収益をいかに引き上げていくかが、喫緊の課題であります。

髙柳氏よりご挨拶

髙柳:みなさま、本日は長時間にわたってご参加いただきまして、本当にありがとうございました。厚く御礼申し上げます。今後とも、弊社に対しまして、ご指導ご鞭撻をよろしくお願いいたします。

最後の質問は、我々としても非常にシリアスに捉えています。ここをブレイクスルーしていかなければ、さらに収益力の高い企業にはなれないと思っています。引き続き注力していきたいと思っておりますので、よろしくお願いいたします。本日はありがとうございました。

スポンサードリンク