関連記事

三菱マテリアル、上期増益も、通期純利益は構造改革等で前回予想並 投資有価証券売却等で特別配当を実施

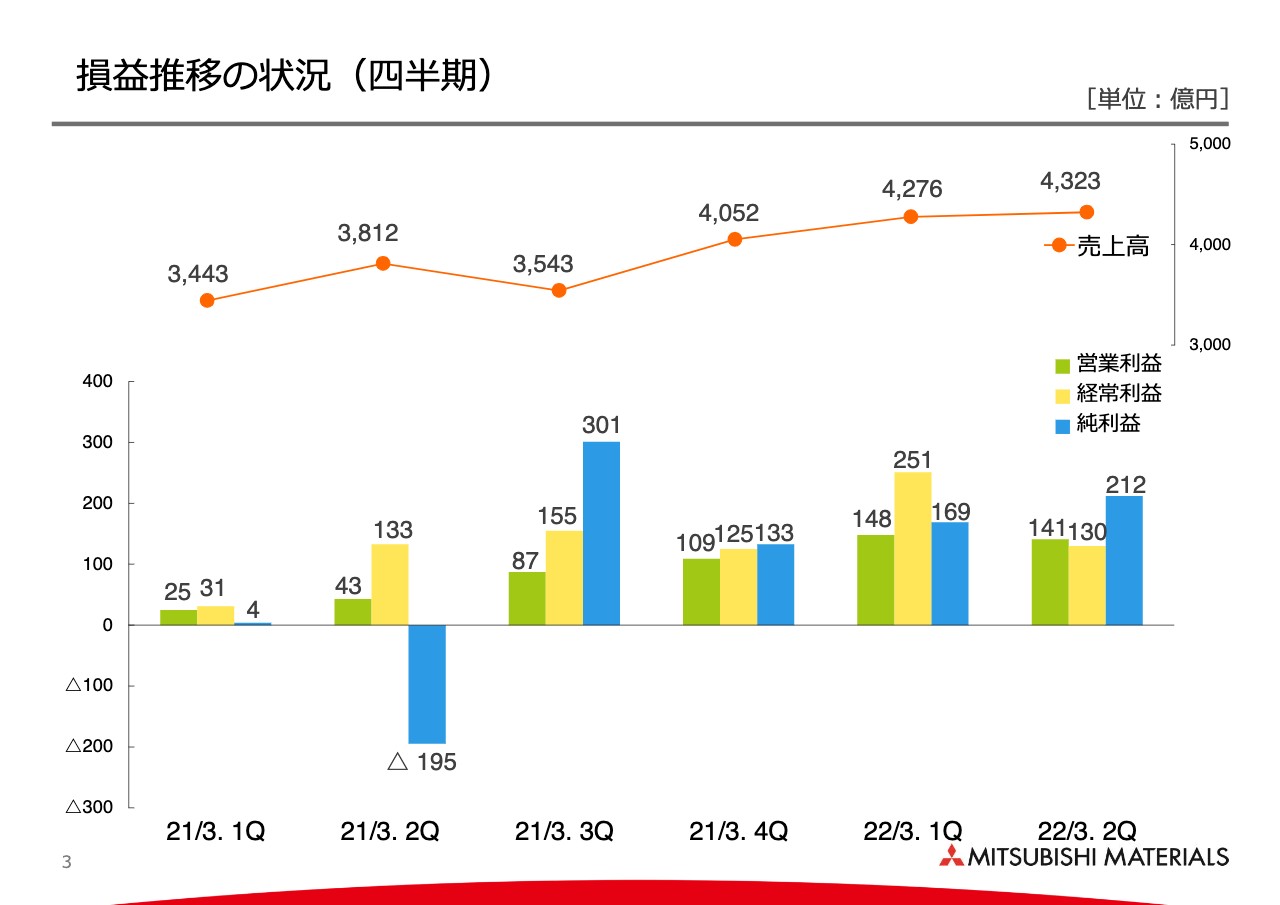

損益推移の状況(四半期)

髙柳喜弘氏(以下、髙柳):執行役常務の髙柳でございます。本日はお忙しい中、弊社決算説明会にご参加いただきまして誠にありがとうございます。第2四半期の決算概要、ならびに通期業績見通しについてご説明いたします。

まずは決算説明補足資料の3ページ、四半期推移をご覧ください。第2四半期の業績は、スライド下段の一番右の棒グラフで示しているとおり、営業利益は第1四半期並みの水準となる141億円でしたが、経常利益は第2四半期で銅鉱山からの受取配当金の計上がなかったことから、第1四半期の経常利益の水準から低下しました。

また、政策保有株式の縮減を進めたことで、投資有価証券売却益を計上しています。これにより、純利益の着地は212億円となっています。

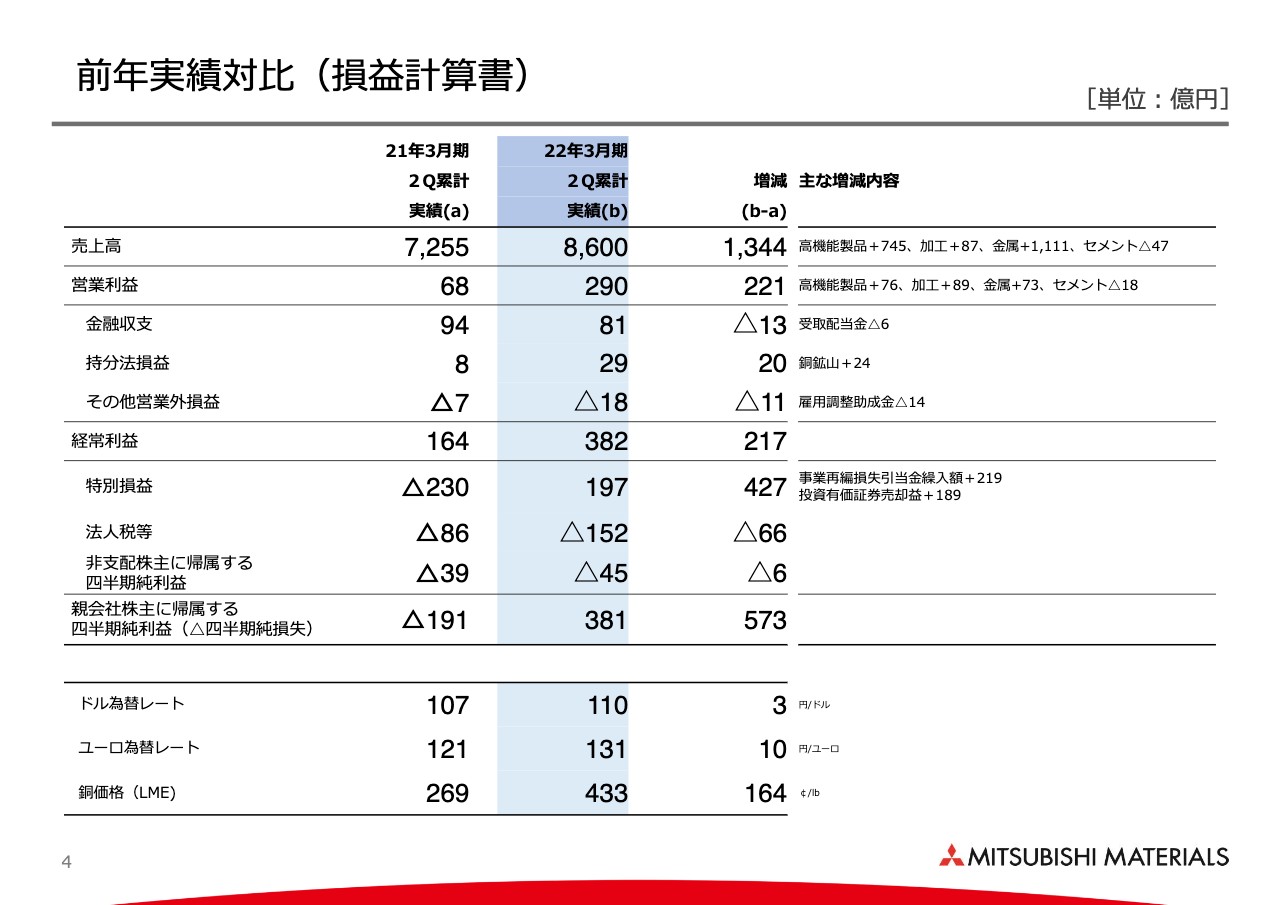

前年実績対比(損益計算書)

4ページで、売上高についてご説明します。銅価格が上昇したことに加えて、半導体関連および自動車関連の需要が堅調に推移したことなどから、高機能製品、加工事業、金属事業を中心に売上高は増加しています。

一方で、セメント事業は国内、米国ともにかなり苦戦しています。国内のセメント事業は、前期と比較しても国内需要が低迷しています。米国事業は、労働市場における需給ひっ迫を背景としたドライバー不足がなかなか解消しないことにより、生コンクリート販売量およびセメント販売量が減販となっています。結果として、売上高は1,344億円増加の8,600億円となっています。

経常利益は、後ほど6ページの滝グラフでご説明します。

純利益は、先ほどお伝えした投資有価証券の売却もあり、着地は381億円となっています。

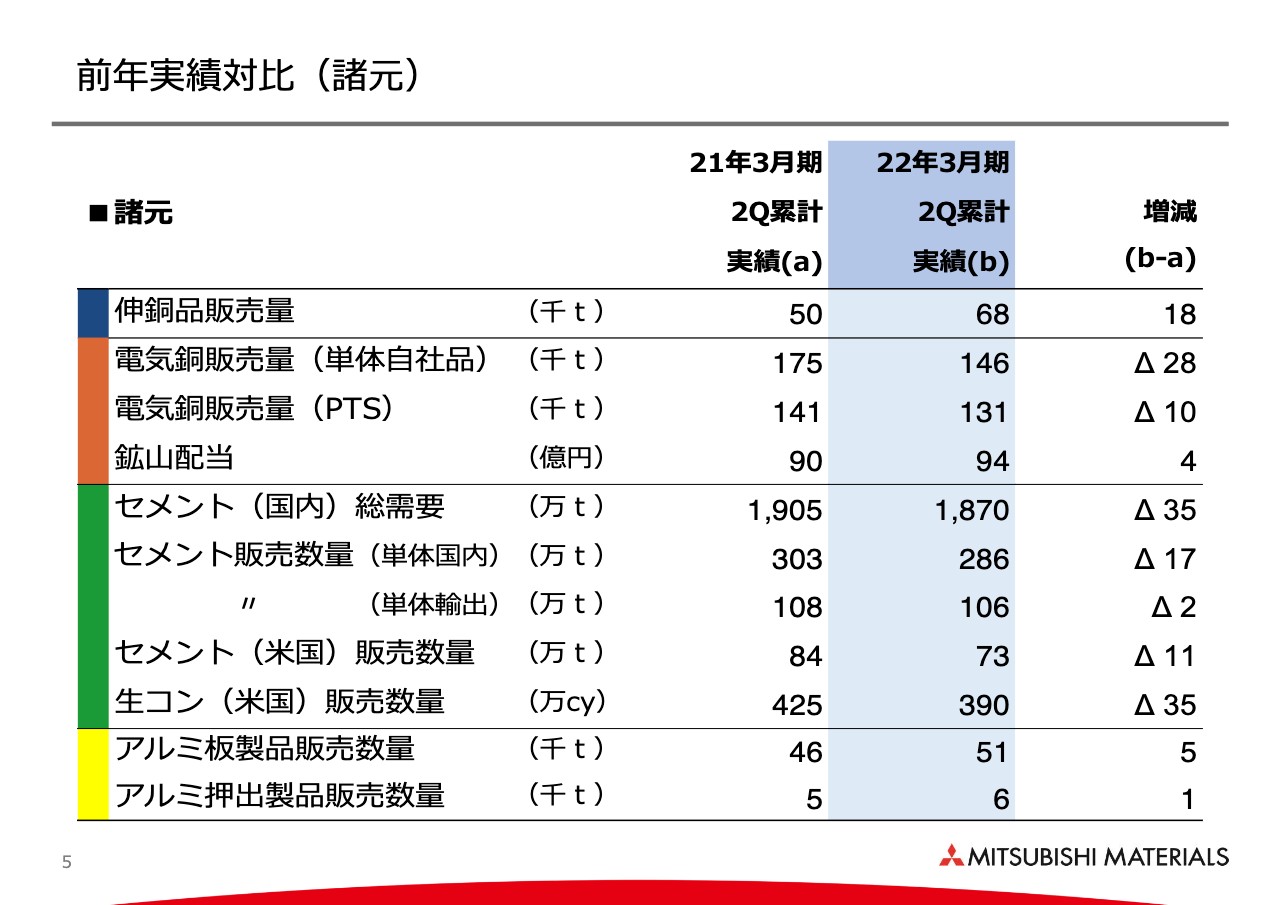

前年実績対比(諸元)

5ページの諸元をご覧ください。

伸銅品の販売量は、自動車向け製品を中心に増加しています。

電気銅の販売量は、前年度の2月から3月にかけて実施した、直島製錬所における炉修明けの減産が第1四半期で影響しています。

ほかにも、小名浜製錬所で、本年1月に発生した酸素供給会社の設備トラブルによる減産も影響しています。8月下旬には酸素供給会社の設備トラブルは解消し、小名浜製錬所は通常操業へ移行しています。

インドネシアのPTスメルティング社についてです。電気銅販売量は、第1四半期での鉱石中の品位が低下したことに加えて、第2四半期にインドネシア国内で新型コロナウイルスの感染が拡大したことが影響しています。

インドネシア国内の治療用酸素不足への対応として、PTスメルティング社より酸素の提供を行いました。これにより、鉱石処理量が低下して減販になっています。なお、新型コロナウイルスの医療のサポートは、8月末で終了しています。

鉱山配当は、概ね前期並みとなっています。

また国内のセメントは、総需要が昨年度に比べてまだ低いレベルとなっています。米国の生コンの販売量についても、先ほどお話ししたドライバー不足などから、減販となっています。

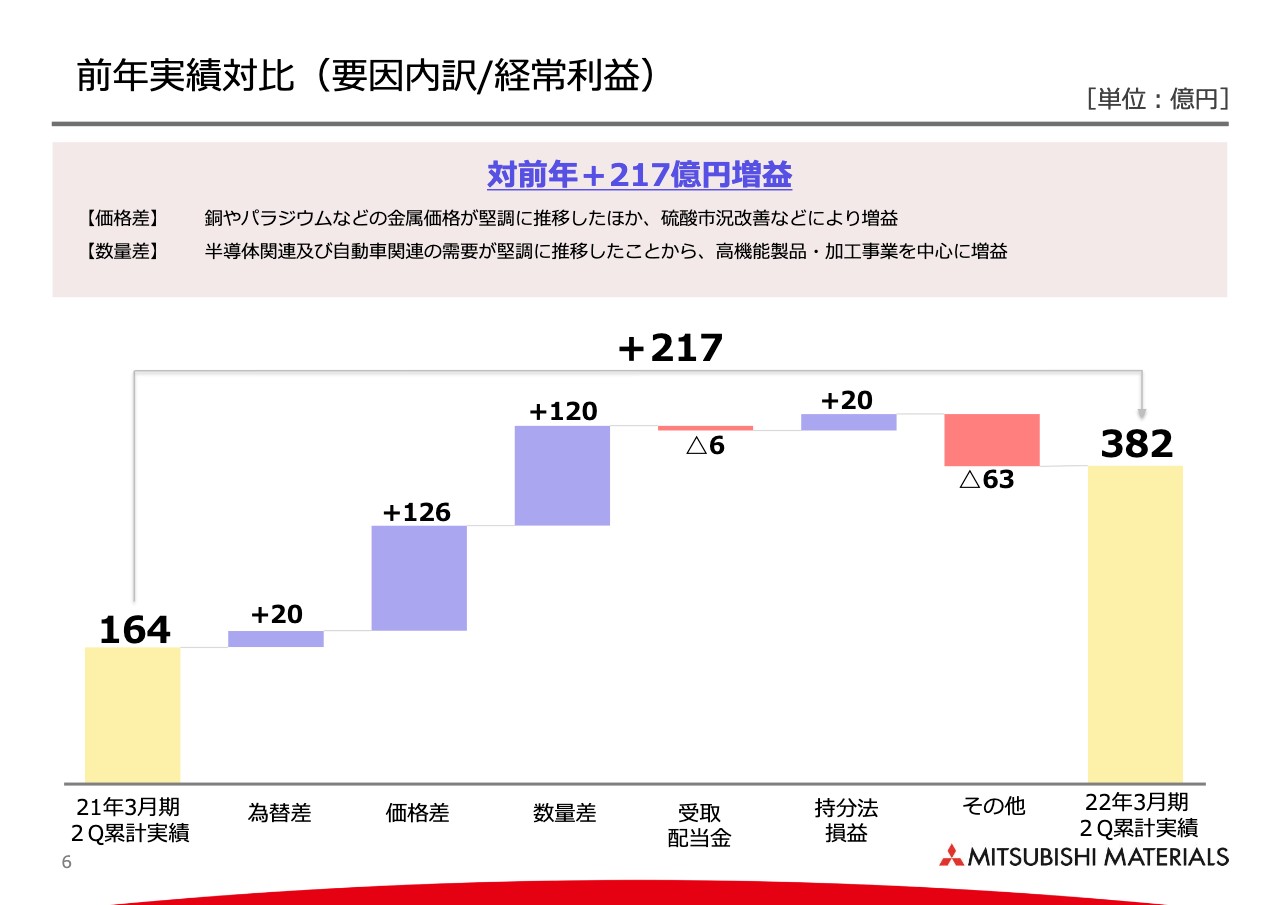

前年実績対比(要因内訳/経常利益)

6ページをご覧ください。こちらは経常利益の増減についての滝グラフになります。2022年3月期第2四半期累計の経常利益は、棒グラフの一番右側の黄色い棒になりますが、前期の164億円からプラス217億円の382億円となっています。

主な増益要因は青色のグラフで示していますが、特に価格差と数量差です。価格差については、みなさまもご存知のとおり、金属価格が上昇しており、特に前期と比較した場合はパラジウム価格が上昇しています。

数量差については、先ほどお話しした自動車・半導体関連の需要が堅調に推移したところが主な要因となります。

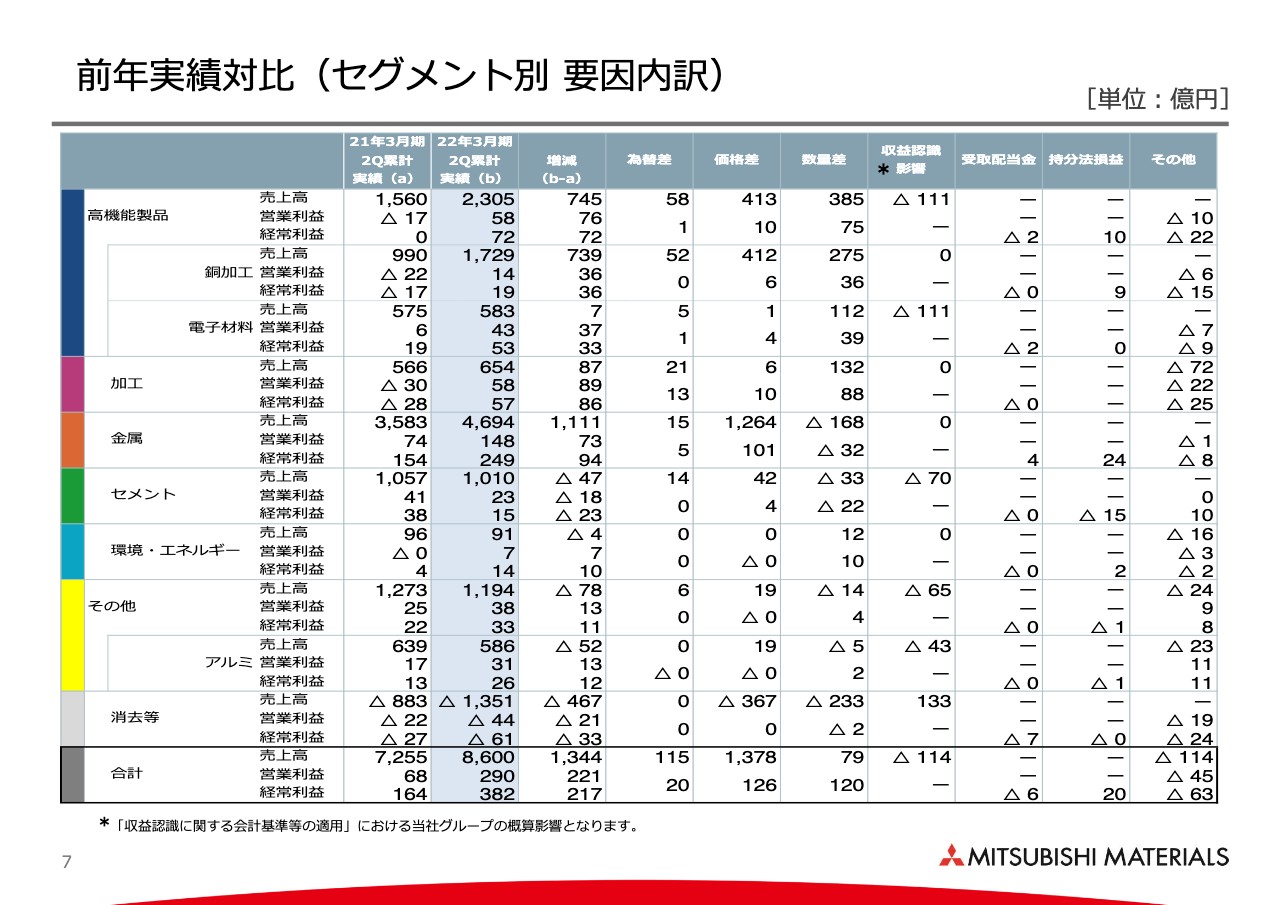

前年実績対比(セグメント別 要因内訳)

7ページに移り、セグメント別にご説明します。

まずは高機能製品ですが、銅加工は自動車向け製品の販売が増加したことから、前期は営業赤字でしたが黒字に転じています。

電子材料については、半導体製品が引き続き好調で、これを背景に増益となっています。

加工事業については、日本および海外の主要な国において、自動車メーカーからの需要が回復したことなどから増益となっています。また、その他差の中には、昨年の12月に営業損失を計上していた焼結事業を事業譲渡したことにより、営業利益が改善された効果もございます。

金属事業は、金属価格の上昇による増益、また硫酸価格もかなり改善して利益に貢献しています。先ほど、鉱山配当については概ね前期並みとお話ししましたが、持分法損益は銅価格上昇などから増加しています。

セメント事業は、先ほどからお話ししていますが、国内は非常に厳しい状況で減販となっています。これに加えて、石炭価格の上昇などのエネルギーコストが増加しており、営業損失が拡大しています。

米国事業も、先ほどお話しした生コンの販売減などから、営業減益となっています。また、持分法損益になりますが、宇部三菱セメントにおいても持分法損失になっているということです。

このように、セメント事業自体の環境が非常に厳しい状況なのですが、この状況を踏まえて、セメントとセメント系固化材の販売価格の値上げを打ち出しています。来年1月1日出荷分からを対象に、現在お客さまと鋭意交渉中です。

環境・エネルギー事業ですが、第2四半期でダイヤコンサルタント社を事業譲渡したため、売上高は減少しています。一方、家電リサイクルなどの処理増加とスクラップ価格の高騰などが寄与し、トータルでは増益となっています。

その他事業のアルミ事業についてですが、アルミ缶事業は、アルミ価格が上がっているため原料コストが増加しています。そして昨年、酒税法が改正されたことによる駆け込み需要の反動減があり、通常缶は減販となっており、減益となっています。

一方で、アルミの圧延・押出事業については、自動車関係の需要が復活してきたことが影響して、増益になっています。

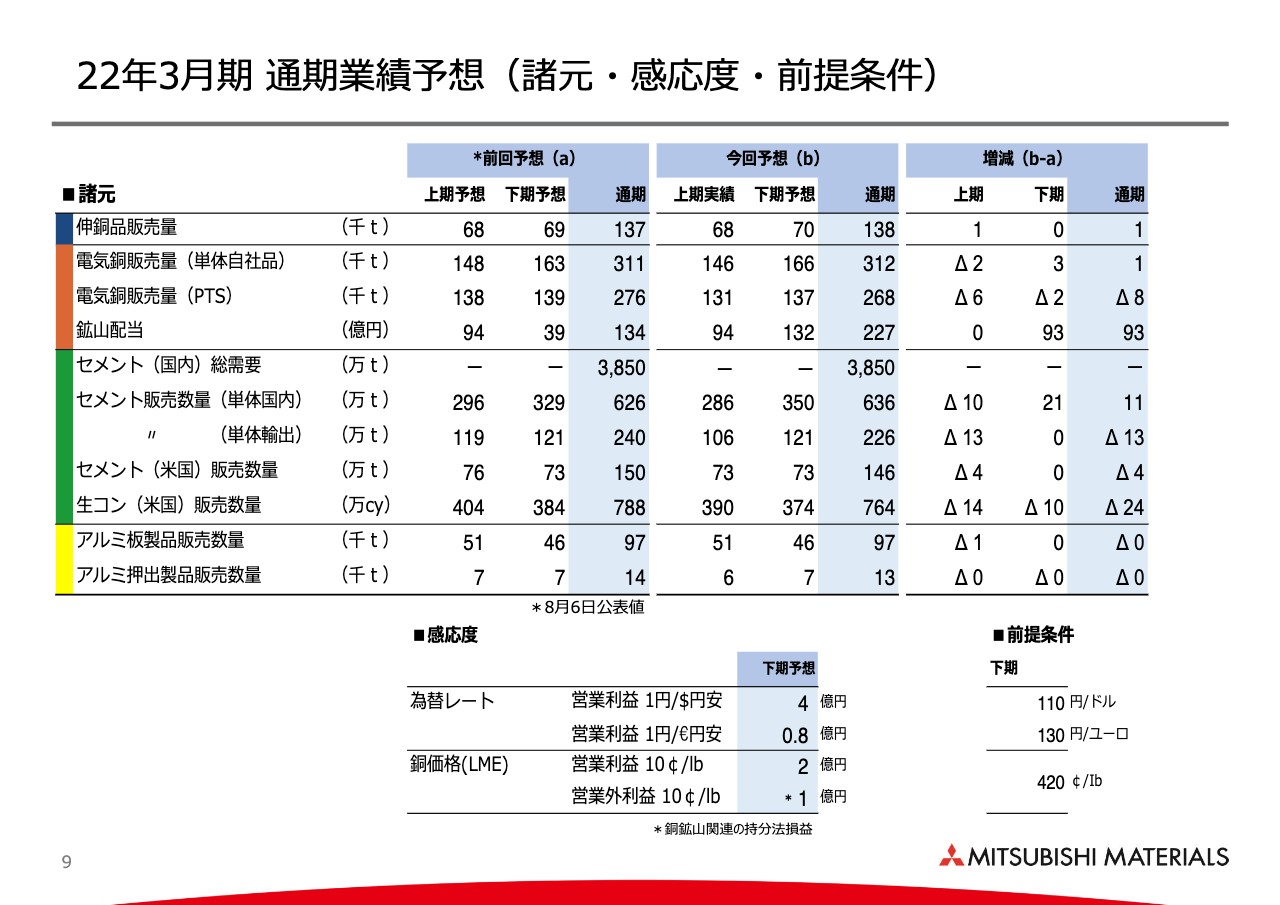

22年3月期 通期業績予想(諸元・感応度・前提条件)

9ページからは、通期業績予想についてご説明します。まずは諸元です。こちらの表は前回、8月6日に公表した数値との比較になります。

鉱山配当は銅価の上昇を受け、第3四半期においてロス・ペランブレス銅鉱山からの受取配当金が計上されることから、前回予想に比べて増加します。

セメントの国内販売量も、九州工場での増産を下期に計画していることなどから、下期は増販となることを織り込んでいます。

米国の生コンの販売量について、セメント業界だけでなく、他の物流業界全般でドライバー不足の影響が出ています。したがって、我々の生コン販売用のドライバーについても、今は雇用することが非常に難しい状況となっており、すぐに改善することにはならないのではないかと懸念しているところです。

以上が各諸元の概要となります。

なお、為替レートや銅価格の前提条件や感応度については、スライド下段をご覧ください。

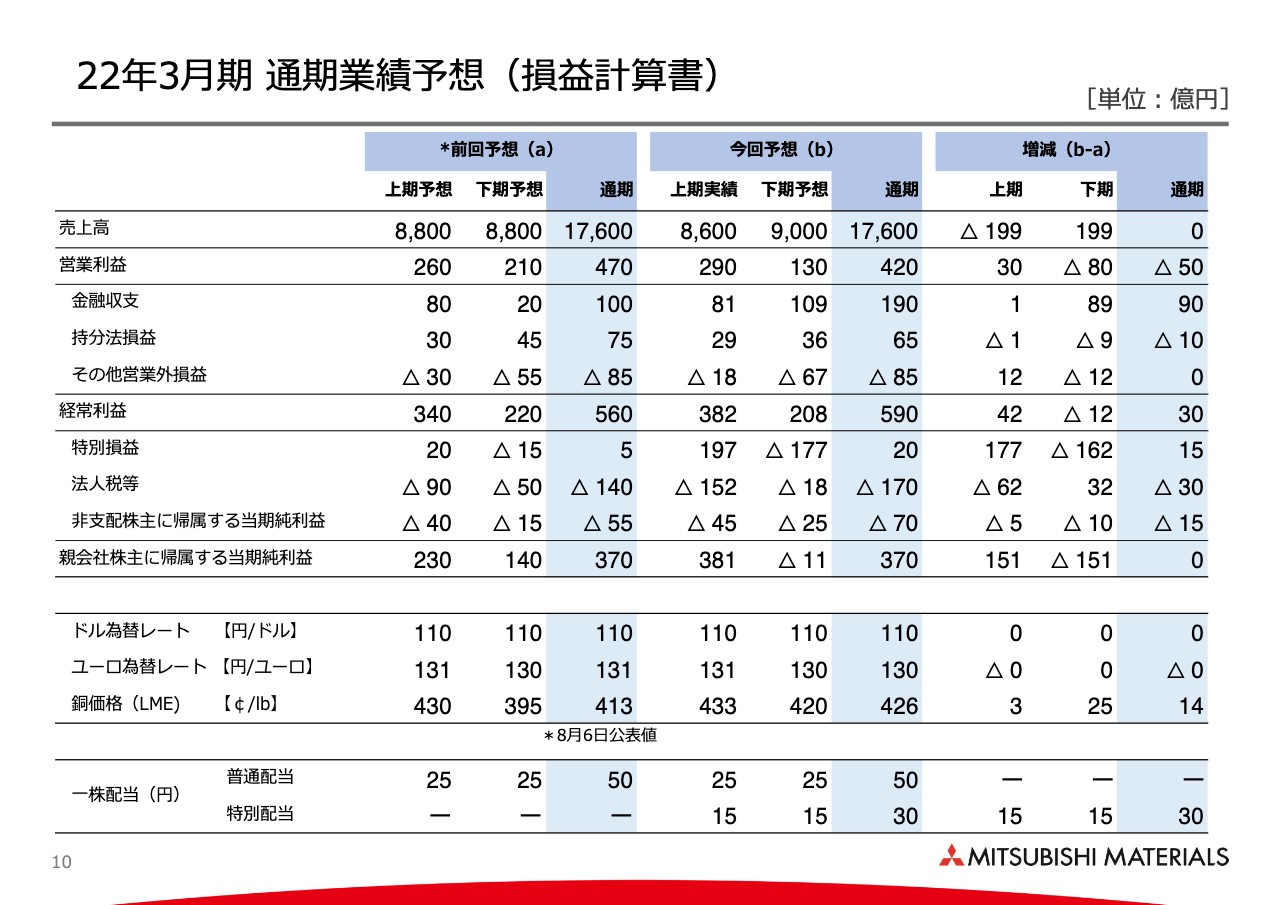

22年3月期 通期業績予想(損益計算書)

10ページです。まずは上期からご説明します。前回の上期の予想と着地との比較ですが、半導体関連製品の販売が好調に推移したことと、その他いくつかの増収益の要因があり、営業利益と経常利益は前回予想を上回っています。

これに加えて、投資有価証券の売却益194億円を特別利益として上期に計上しているため、純利益は前回予想と比較して大きく増益となっています。

通期の業績予想については、みなさまもご存知かと思いますが、下期のパラジウム価格は大きく下落しているため、この下落したベースで見込んでいます。

一方で、原油もそうですが、石炭をはじめとしたエネルギー価格については増加を見込んでいます。このようなことから、下期の営業利益は減益を見通しています。

経常利益は、先ほどお話ししたロス・ペランブレス銅鉱山からの配当金が増加となることから、増益となっています。

通期の純利益は、上期は増益となる一方で、下期についても継続して事業ポートフォリオの最適化に取り組んでいます。

特に収益が悪いところについては事業構造改革を進めており、そこで一定の費用がかかるということを予想しています。今はそちらを織り込んでいることから、純利益としては前回予想並みとしています。

そしてスライド下段の株主還元ですが、当社が5月の中経の見直しを発表した際に、株主さまへの還元方針を変更しました。一株あたり50円をフロア配当として、その上で資産売却等を加速させ、自己株式取得や追加配当等の機動的な資金配分を行うことで、当初中経で見込んでいた配当総額並みの株主還元を目指すという方針にしています。

この方針に則り、今回は投資有価証券の売却益などを勘案して、中間で15円、期末で15円の特別配当を行うことを考えています。

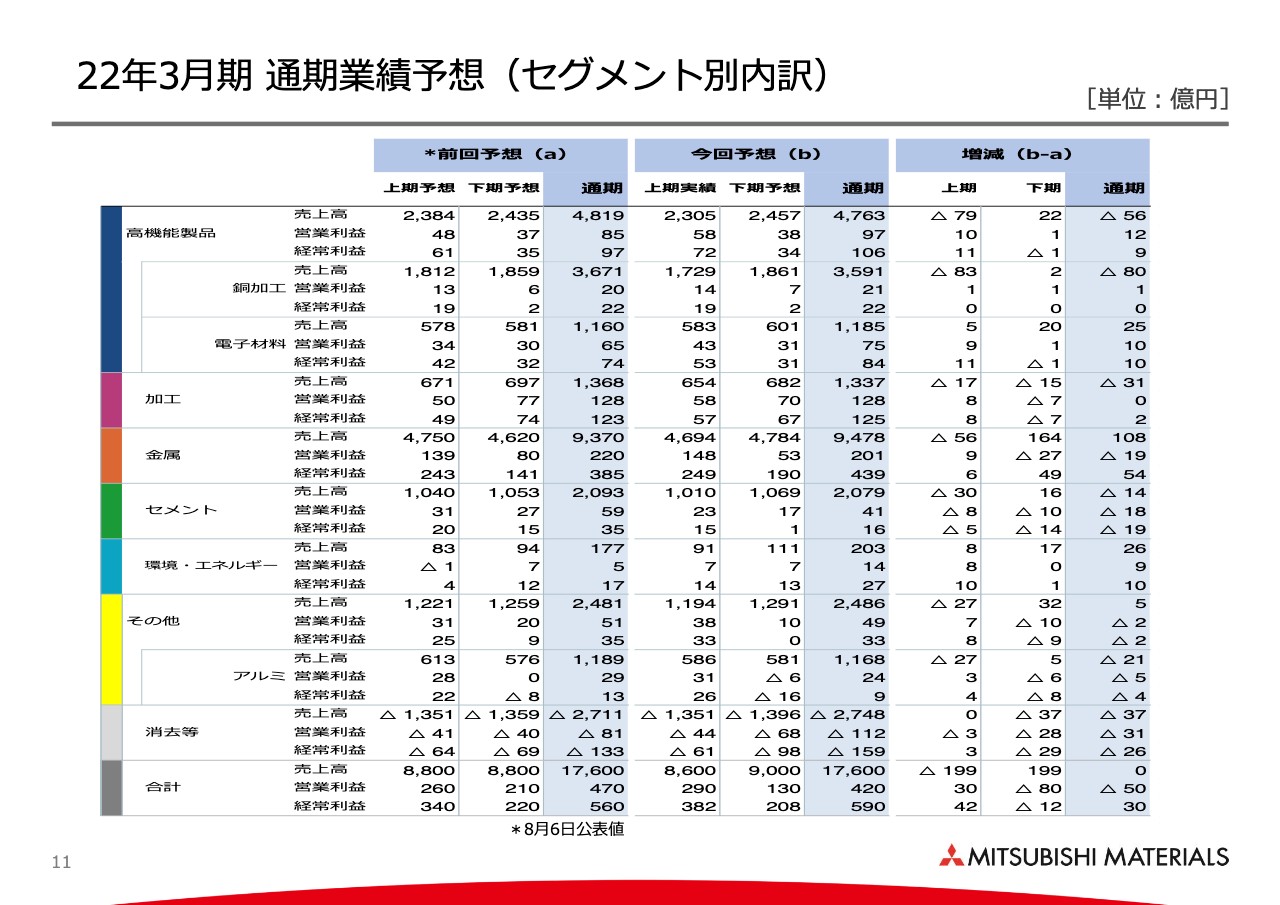

22年3月期 通期業績予想(セグメント別内訳)

11ページにて、セグメント別にご説明します。高機能製品の電子材料については、上期の結果を踏まえて通期でも増益を見込んでいます。

加工事業については、上期においてタングステン価格の上昇などによる増収益があったものの、足元では少し受注がスローダウンしているところもあり、下期はある一定程度、この状況を織り込んだ見通しとしています。

金属事業については、先ほどお話ししたパラジウムの価格をいったん下落するものと修正しています。銅価については、専門商社等のコンセンサスプライスを参考に設定しています。

セメント事業ですが、米国については、先ほどお話ししたドライバー不足の要因をある程度加味して減益予想としています。国内については、引き続きエネルギーコストの上昇があり、こちらも減益としています。

その他、アルミ事業については、下期において若干、原材料コストの増加を見込んでいますが、前回の予想の段階で、こういったこともある程度見込んでいるため、大きな変更はないと思います。

私からのご説明は以上になります。

質疑応答(要旨):上期から下期にかけての営業利益の減少要因

Q:上期から下期にかけてのセグメント別の営業利益の減少について、例えば自動車の減販影響やコスト上昇影響など、その増減の理由が知りたい。また金属事業において、パラジウムの市況などから、なぜここまで数字が落ちるのかも含めて教えてほしい。

A:銅加工事業は、売上高自体は大きく変わらないものの、中身の組み合わせが変わってきているのが大きいです。電子材料は、上期に少し偏った販売となっており、下期に向けて販売数量が少し落ちることなどから、四日市工場で扱っている多結晶シリコンの利益が落ちています。

加工事業は、やや受注が落ちているところを織り込んでいるとお伝えしましたが、もともと少し高めに見ていたものに修正をかけたとご理解ください。

金属事業ですが、パラジウムの価格については、足元2,000ドル近辺で推移しており、そのあたりで設定しているとお考えください。パラジウムと硫酸の価格関係で30億円弱くらい、また下期での直島製錬所および小名浜製錬所での炉修影響が20億円弱ほどです。

また、銅価格はバックワーデーションの状況が続いており、金属事業では価格ヘッジをかけていることから数億円ほどのコストアップを見ており、そうした影響もあります。さらに、PTSの操業効率も若干堅めに見ています。

アルミ事業は、三菱アルミニウムの下期販売を上期ほどのレベルで見ていないため、その差が10億円ほどあります。ユニバーサル製缶は、上期の前半部分は調達価格が現状より安い原料在庫があったのですが、下期は今の調達価格がダイレクトに効いてくることに加え、エネルギーコストの差も入れると30億円ほどの差が出てくるイメージです。

セメント事業は、先ほどお話しした範囲でご理解いただけると思いますが、これらの理由で上期と下期で差が出ているとお考えください。

質疑応答(要旨):PTSの増産対応

Q:フリーポート社の決算でPTSの増産の話が出ていたが、当社はどのように対応するのか。

A:フリーポート社とはさまざまな調整を図っているところです。また決まった段階でお話できると思います。

ご存知のとおり、インドネシアは「銅精鉱の加工度を上げて輸出せよ」という政策のため、製錬所のキャパシティを上げるのは非常に重要なことです。これを踏まえると、フリーポート社は単独でも資金を出して拡張したいという意向はあるとは考えていますが、現在もまだ協議中であり、最終的な決着がついた段階でご説明します。

Q:現在の出資比率のまま生産が増えていく方向ではないということか。

A:まだ決まっていません。さまざまな可能性あるということはご理解願います。

質疑応答(要旨):セメント事業での値上げ効果

Q:セメント事業に関して、上期から下期にかけての値上げはどれくらいを織り込んでいるのか。1月からの値上げに向けた手応えを教えてほしい。また、来年度、どれくらい改善余地が期待できるか。

A:値上げを打ち出していますが、本日お見せした業績予想には値上げは織り込んでいません。まだ交渉を始めたばかりで、引き続き粘り強く交渉していく段階だとご理解ください。

質疑応答(要旨):超硬工具の販売数量のトレンド

Q:加工事業における超硬工具の販売数量のトレンドについて、地域別での前年上期との比較と全体の状況、また上期から下期にかけての見方を教えてほしい。

A:昨年度からのトレンドとしては、全体的に30パーセント程度増えています。その中でも一番立ち上がりがよいのがアジアです。中国は、ここ数ヶ月間、自動車販売台数が前年割れの状況ですが、アジアの次に北米、欧州が好調です。

全体のトレンドとしては、昨年度から徐々に増えていましたが、この第2四半期から第3四半期にかけての受注はやや踊り場的な状況で、また第4四半期から戻してくると見ています。その見方で今回の業績予想を作っているとお考えください。

Q:つまり、超硬工具は上期から下期にかけて生産販売数が少し減ると想定しているのか。

A:減るというより、増えていかないというのが正しいと思います。8月に業績予想を立てた時は、第2四半期から第4四半期にかけて販売数量は少しずつ上がっていくと見ていましたが、その上がり方が鈍くなる、もしくはこの第3四半期はあまり上がらないと見ているとお考えください。

質疑応答(要旨):セメント事業の業績予想引き下げ

Q:セメント事業について、今回予想を引き下げている中で、国内の販売数量、石炭価格の上昇、アメリカの販売数量で分けるとどのようなイメージか。

A:8月6日の決算発表時の予想との差では、営業利益がマイナス18億円、経常利益がマイナス19億円で、国内は石炭価格の上昇などからマイナス10億円、アメリカが販売減などでマイナス25億円です。まだ豪州の石炭関連のビジネスが若干残っているため、それで15億円ほど挽回しているというイメージです。

質疑応答(要旨):米国の生コンのドライバー不足

Q:ドライバー不足解決の目途が立っていないように見えるが、どのように対応しているのか。

A:賃金を上げる、福利厚生を充実させる、労働時間を短縮するなど、かなり魅力的な条件を出しているのですが、それでもドライバーが集まりません。一定の人数は確保しているものの、それ以上になかなか増えていかない状況です。

質疑応答(要旨):ポリシリコンの金属シリコン価格上昇影響

Q:ポリシリコンについて、見通しを調整するといった説明があったが、その背景について教えてほしい。加えて、金属シリコンの価格が上がっているが、その影響についても教えてほしい。

A:現在、特に中国由来の金属シリコンがかなり高値となっています。しかし、我々は中国からだけ購入しているわけではなく、金属シリコン価格が上昇し始めた頃からその他のソースにあたっており、今年度いっぱいか来年度頭くらいまでは調達できる状況です。したがって、金属シリコンの高価格が今年度のポリシリコンの業績に大きなマイナス影響を与えることはありません。

ポリシリコンの見通しを調整している理由の一つは、米国での定修が下期にズレたからであり、数億円ほどの影響があります。

質疑応答(要旨):業績予想と上期の実績の差異

Q:今回の上期の着地と会社計画との差異で、セメント事業以外は計画比で上振れて着地したが、各セグメントがどうだったのかを定性的・定量的に解説してほしい。

A:8月6日に我々が示した業績予想と、実際の上期の着地との違いということで、前回予想で営業利益が260億円、経常利益が340億円だったのに対して、今回の実績は営業利益が290億円、経常利益が382億円でした。純利益は差が出ており、前回予想の230億円に対して381億円で、プラス151億円です。

各セグメントで上期の営業利益と経常利益を見ると、高機能製品は概ね変更はありません。ただし電子材料では、営業利益・経常利益ともに約10億円のプラスが出ています。これは、グループ会社の三菱マテリアル電子化成社、三菱電線社がそれぞれ数億円ずつ増販などから上振れしているところが大きいです。

加工事業は、第2四半期での結果から、増販の影響が約8億円くらいあります。

金属事業の営業利益・経常利益は事業の規模からすると、概ね予想どおりだと思います。

セメント事業は、米国事業の減販から、マイナス10億円程度の営業減益影響となります。

また、冒頭からご説明していますが、政策保有株の売却による特別利益を踏まえて、着地としてはプラス151億円で381億円になったというのが大きな流れです。

Q:電子材料は、今の説明にあったとおり子会社のところが上振れたが、今回の会社計画は、下期にかけて減速による減益を織り込んでいるのか。

A:おっしゃるとおりです。上期が好調だったこともあり、下期はやや堅めに見ていると言ってよいかもしれません。

質疑応答(要旨):宇部興産とのセメント事業統合

Q:来年度に、宇部興産とセメント事業統合となるが、統合を発表した時と今の事業環境を比べると、かなり厳しくなっていると思う。報道などでは「宇部興産と一緒になって営業利益100億円規模の会社を目指す」といったコメントも出ているが、来年度の統合に向けて、どのようにしてこの事業を立て直していくのか。

A:独占禁止法の関係もあり、プレスリリース発表後の進捗については、ここでお話しできる内容はありません。

統合する一つの魅力は、我々の米国事業にあります。しかし、現状はドライバー不足で少し腰砕けになっているという状況です。この国内、海外をいかにして強化するのかは議論しなければいけないところですが、さまざまな選択肢を入れて考えなければいけないと思います。

質疑応答(要旨):電子材料の数量の見方

Q:電子材料の数量の見方の確認で、例えば国内の自動車関連は生産回復に向かうものの、上期で落ち込みの影響が出ていなかった分が出てくる見方になっているのか、東南アジアの拠点、中国での電力不足など、いろいろなマイナス要因を反映した上で慎重な見方に転じているということなのか。数量を控えめに見ている背景として、需要面で変調をきたしている部分があるということなのか。

A:8月6日に発表した予想値と、今回の予想値を比べても、電子材料はあまり大きく変わりません。ただし、上期と下期の差で見た場合、上期より下期は堅めに見ています。もともと、下期で受注の調整がある程度来ることは、8月6日の段階で見込んでいました。

Q:需要環境の変化を反映させたわけではないということか。

A:8月6日から現時点までで、何か大きな変化があったということではありません。今回お出しした販売数量の見方は、8月の公表段階から大きくは変えていません。

Q:銅加工はどうか。

A:銅加工も同じです。

質疑応答(要旨):今回の特別配当

Q:利益予想を見ると、上期は利益が出るものの下期はマイナスでありながら、一方で特別配当を出す仕組みになっているが、来期以降、利益に対する特別配当部分の扱いはどうなるのか。

A:5月に「50円のフロア配当」ということでプレスリリースを出しましたが、一時的な資産売却などの収入に関するものは、特別配当もしくは自己株式購入による株主還元を考えています。

今回の業績が一時的な収入にあたるのか、それとも業績自体が上がっているのではないかなど、いろいろな見方がありましたが、SUMCO株式に関する売却収益がかなり大きく入ってきたため、今回は特別配当にしています。

ほとんどの利益が中間期までに出ているため、中間期までの業績で配当を考えないのかという社内での議論もありましたが、四半期や半期で細かく変えていくのは、我々が目指しているところではありません。1年間を通した業績に対する特別配当という考え方で、今回は中間と期末で15円ずつにしているとご理解ください。

Q:通常の増配ではなく特別配当という扱いにした背景は、株式売却益に準拠する部分だからであり、来期はこれまでのベースである年間50円の配当を基準として考えていくという理解でよいか。

A:来年度まではそういうスタンスになります。

Q:金属市況の高騰を一時的なものとして捉えたということではなく、あくまで一時的な資産売却に関する部分だから特別配当を実施するという理解でよいか。

A:おっしゃるとおりです。

髙柳氏よりご挨拶

髙柳:本日は、貴重なお時間を割いていただきまして、本当にありがとうございました。時間も短く、私の説明も少し拙いところがありましたので、みなさまもご理解が大変だったかと思います。

この数字を見てわかるとおり、上期は非常に好調に推移したと思っています。ただし、足元の原料価格や金属価格などについては、米国のテーパリングの話や、中国の電力問題もあり、不確定な要素が非常に多いため、若干堅めのフォーキャストになっていると思います。

視界が不明瞭な中でも、当社として的確に利益を出していけるようにがんばっていきたいと思いますので、引き続きよろしくお願いいたします。本日はありがとうございました。

スポンサードリンク