関連記事

三井住友FG、連結業務純益、親会社株主純利益共に目標を上振れ トップライン拡大に向けた資本投入等が奏功

2021年3月期決算説明会

太田純氏:みなさま、こんにちは。太田でございます。常日頃より当社をご支援いただき、御礼申し上げます。

昨年の5月に、1回目の緊急事態宣言下において、みなさまに動画で中期経営計画を発表してから、丸1年が過ぎました。当時は、新型コロナウイルスという未知の感染症に対する不透明感が今よりずっと大きかったわけですが、それでも、まさか今年もまた、このようなかたちで投資家説明会を開催することになるほど影響が長期化するとは、想像もしていませんでした。

2020年度は、まさに新型コロナウイルスとともに過ぎた1年となりましたが、我々も、お客さまの資金繰りを支えることを最優先するとともに、従業員の安全確保にも努め、金融機関として、社会のインフラとして、その使命をしっかりと果たしてまいりました。

このあとご説明いたしますが、業績面では、上期は本来の実力を発揮できなかったものの、下期には活動の量・質を着実に戻し、また堅調な市況も追い風となって、連結業務純益、ボトムライン収益ともに、期初予想を大幅に上回る結果となりました。

もちろん水準自体に満足しているわけではありませんが、業績の実態面がコロナ以前の巡航速度に戻りつつあることに対しては、安堵しております。

一方で、コロナ禍を経ることで、我々にとっての課題や加速すべき戦略が明確になりました。そうした分野に対しては、これまで以上にスピード感を持った対応が必要です。本日は、そうした課題に対する今後の取組みを中心に、お話ししたいと思っています。

本日のアジェンダ

本日のアジェンダです。まず2020年度実績について、コロナ影響も含めてご説明したあと、中計の進捗と今後の取組みと資本政策についてお話しし、最後に、新規ビジネス創出に向けて私が注力している取組みについてご説明いたします。

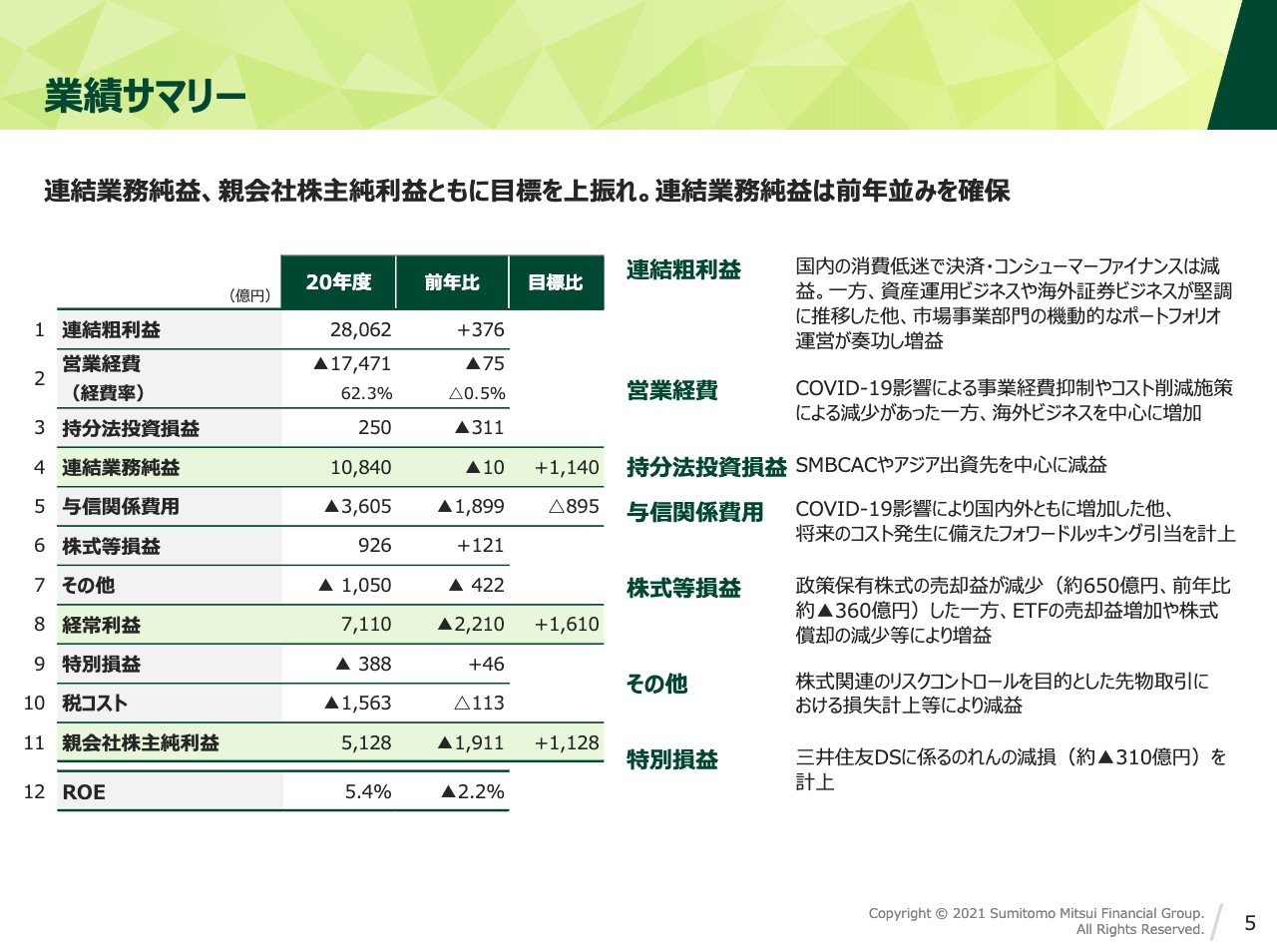

業績サマリー

2020年度の決算のサマリーです。表の4行目の連結業務純益は、新型コロナウイルスによるマイナス影響を受ける中、トップライン拡大に向けた資本投入や良好な市場環境に支えられて、期初の目標を大きく超過し、前年並みの水準を確保することができました。

5行目の与信関係費用は、国内外ともに増加したほか、今後のコスト発生に備えたフォワードルッキング引当を計上しました。加えて、コンシューマーファイナンス事業における利息返還損失引当金の繰入等、プロアクティブな対応を行った結果、11行目の親会社株主純利益は、5,128億円となりました。

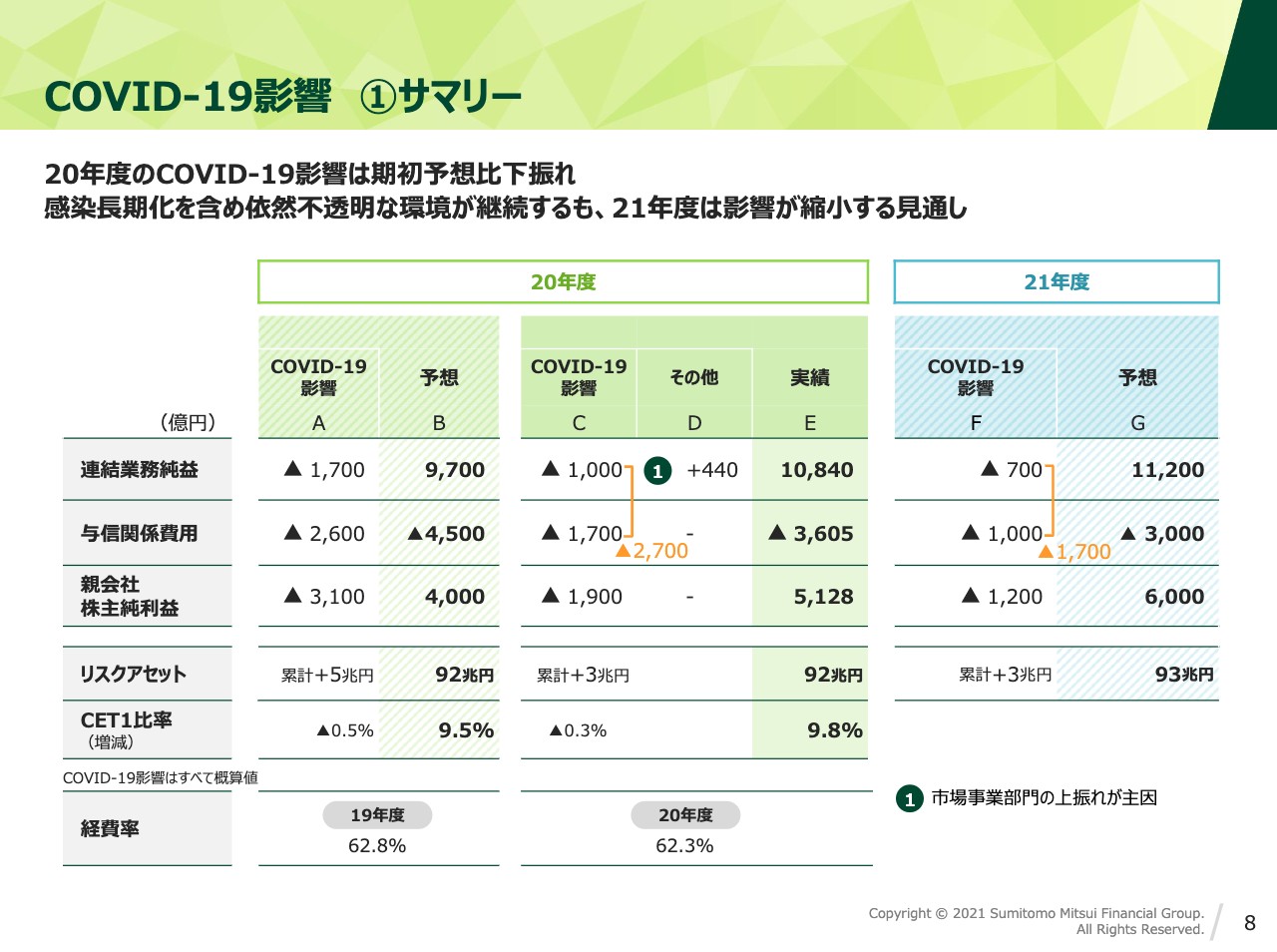

COVID-19影響 ①サマリー

コロナ影響はプラスとマイナス両面があり、かつ複合的に作用しているため、どこにどれだけの影響があったと正確に計算することは困難ですが、みなさまにイメージを掴んでいただくために、このページでは、おおよその影響額をお示ししています。2020年度については、我々が期初に想定していたA列の影響額に対し、連結業務純益、クレジットコストともに、実際の影響額は、C列のとおり大きく下振れました。

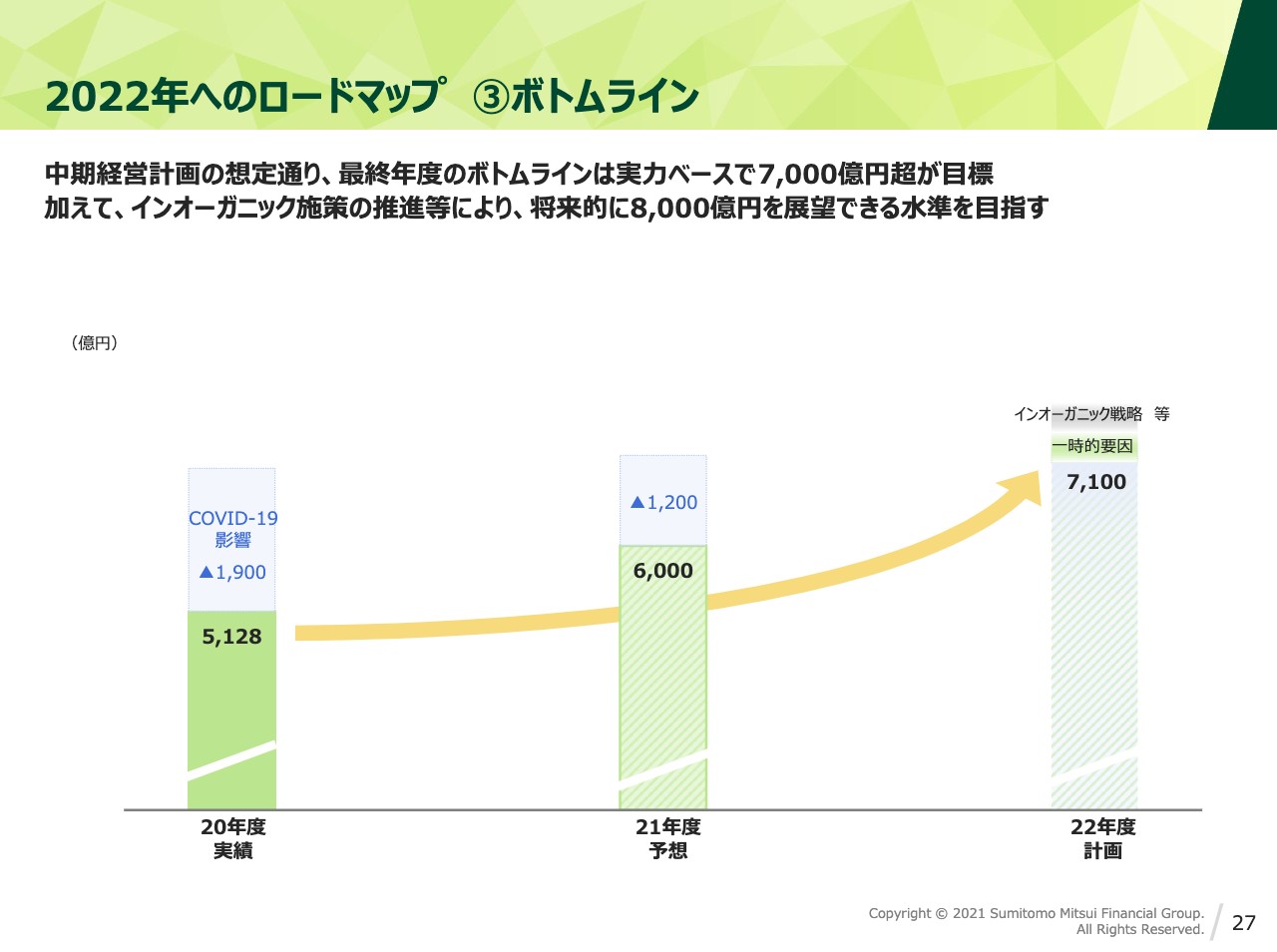

結果として、ボトムライン収益に対する実際のコロナ影響額は、マイナス1,900億円となりますが、これがなければ7,000億円を上回り、概ね中期経営計画の想定に近い着地だったと言うことができます。

2021年度は、特にコンシューマーファイナンスにおいて、マイナス影響が持続する見通しですが、一方で、経済活動の正常化や航空機需要の回復に伴い、非金利収入や持分法投資損益は前年比プラスを見込んでいるため、連結業務純益に対するコロナ影響額はマイナス700億円と、2020年度から300億円改善する見込みです。

クレジットコストについても1,000億円と、コロナ影響の縮小を見込んでおり、2021年度のボトムラインに対する影響額は、全体でマイナス1,200億円程度と見ています。

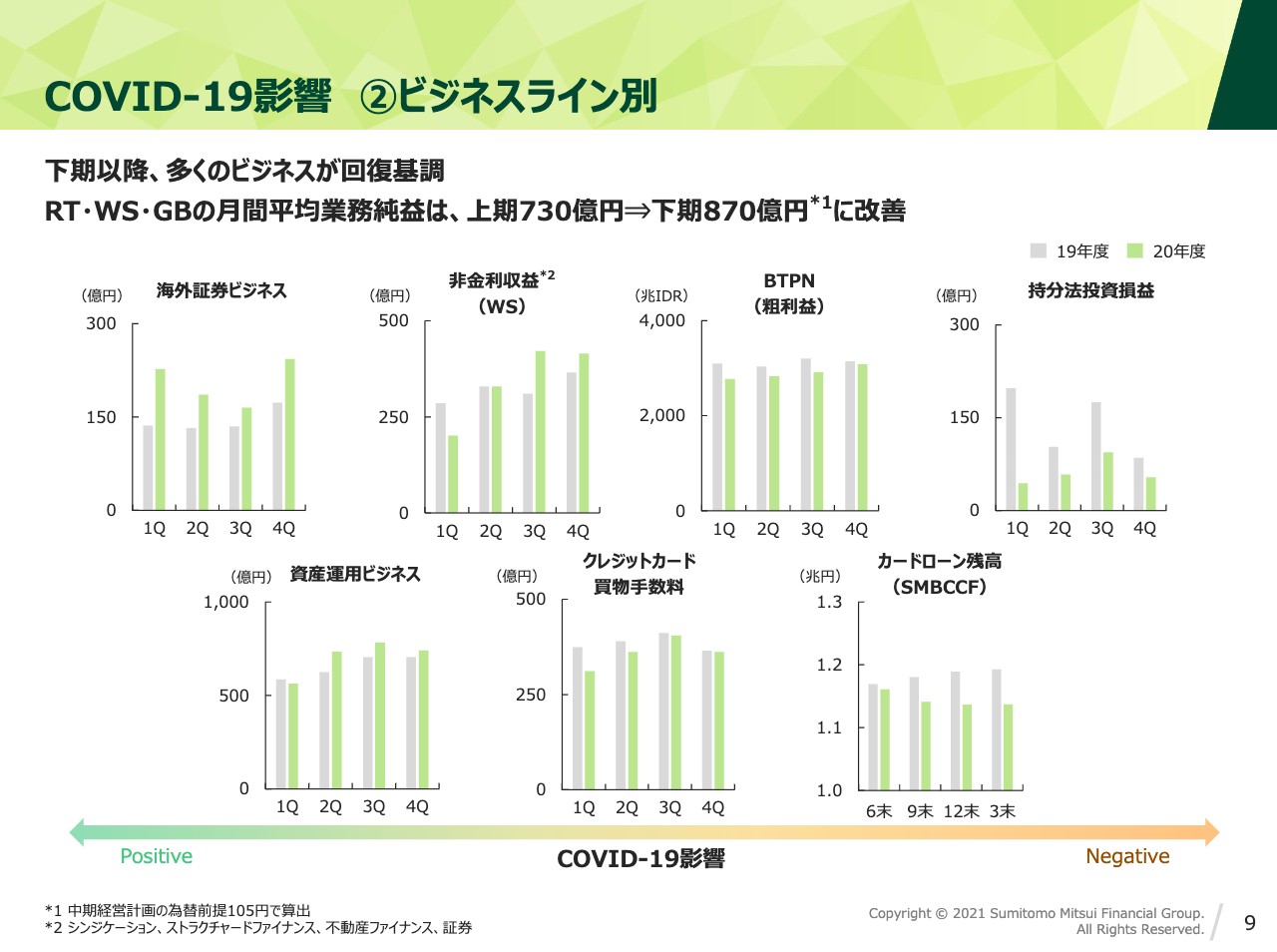

COVID-19影響 ②ビジネスライン別

ビジネスライン別に見ると、左側にある海外証券ビジネスは、コロナ影響がプラスに作用した一方で、本来我々が得意としているクレジットカードやコンシューマーファイナンスが、国内の消費低迷に伴って、特に上期は苦戦しました。また、持分法投資損益は、特に航空機リース事業の落ち込みで、前年比大きくマイナスとなっています。

それでも、下期にかけては多くのビジネスが回復基調に転じた結果、リテール・ホールセール・グローバルの3事業部門の月間平均業務純益は、上期の730億円から下期は870億円と、大幅に改善しています。

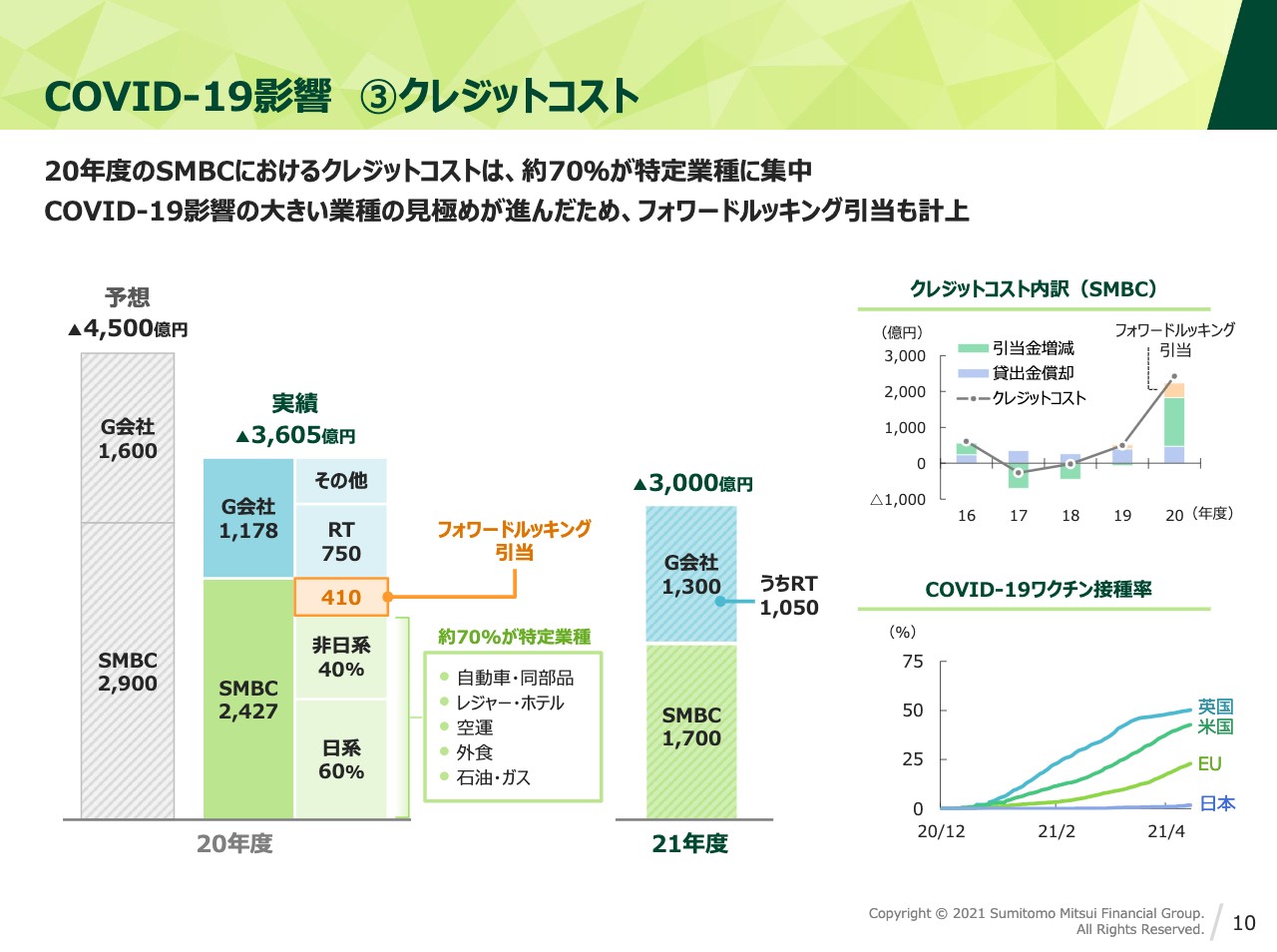

COVID-19影響 ③クレジットコスト

クレジットコストについては、これまでも申し上げてきたとおり、各国の政策効果や流動性支援が奏功し、想定比低位に推移しました。また、約7割が特定業種に集中し、コロナ影響が大きい業種の見極めが進んだことから、フォワードルッキング引当も実施しましたが、それを含めても、2020年度実績は想定を900億円程度下回って着地しています。

今後は、ワクチンの普及に伴い、内外経済も回復に向かうと見ているものの、3度にわたって緊急事態宣言が発令されたことや、変異株の流行等を踏まえれば、依然不透明感を払拭することはできないため、2021年度も3,000億円のクレジットコストの発生を予想しています。

これは、以前より申し上げている我々のクレジットコストの巡航速度である2,000から2,500億円と比べて、引き続き高い水準です。中計最終年度には巡航速度に戻せるよう、しっかりとコントロールしてまいります。

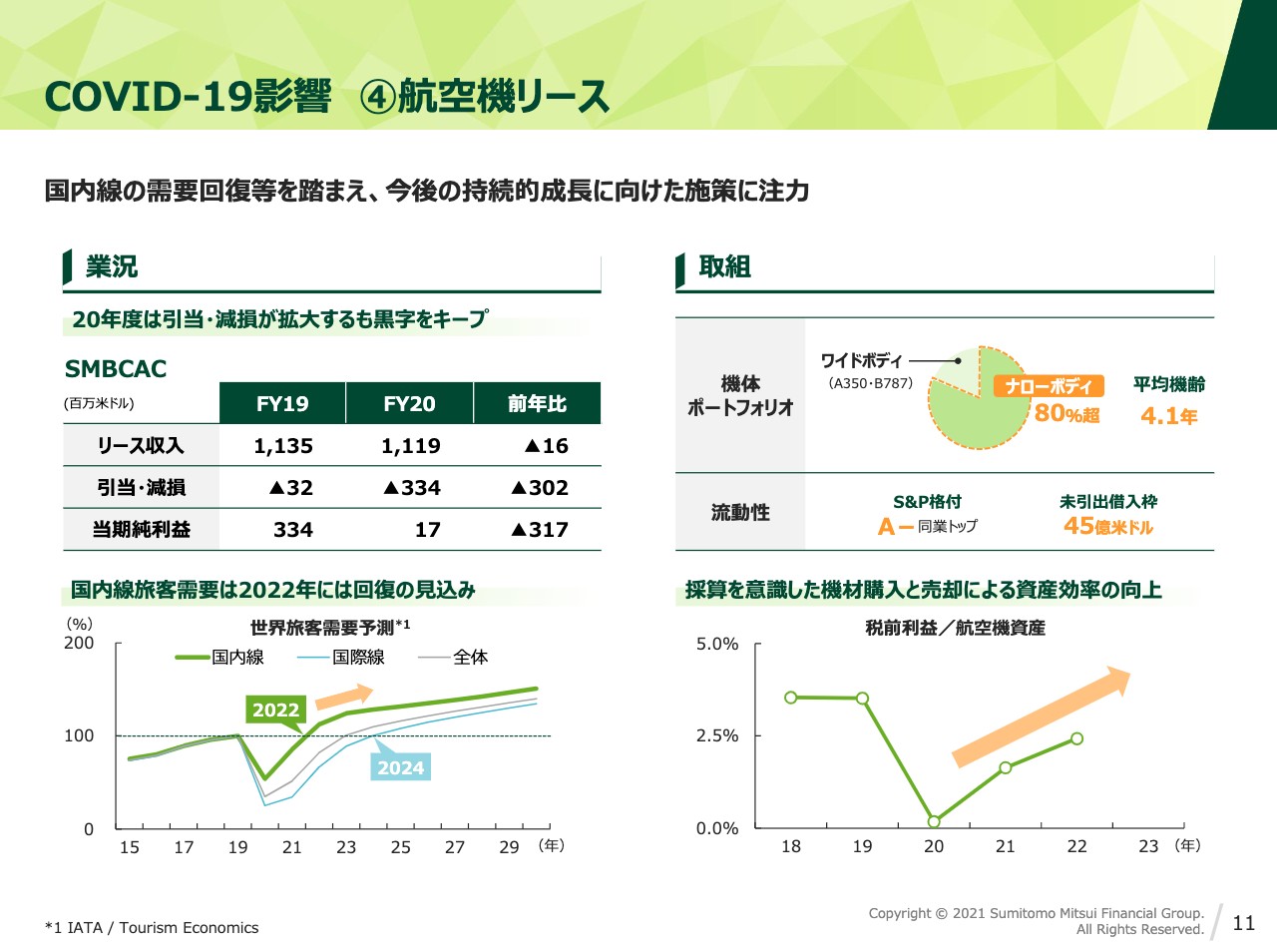

COVID-19影響 ④航空機リース

航空機リース事業は、厳しい業務環境が続いていますが、2020年度のボトムラインはなんとか黒字を確保しています。左下に示したとおり、世界の旅客需要は、2020年半ばを底に回復基調を描いており、特に国内線は、来年にもコロナ前の水準に戻る見込みです。

これまでもお伝えしているとおり、ここは我々のポートフォリオの8割超を占めるナローボディの主戦場であり、我々の業績回復のスピードも競合対比で早くなるのではないかと期待しています。

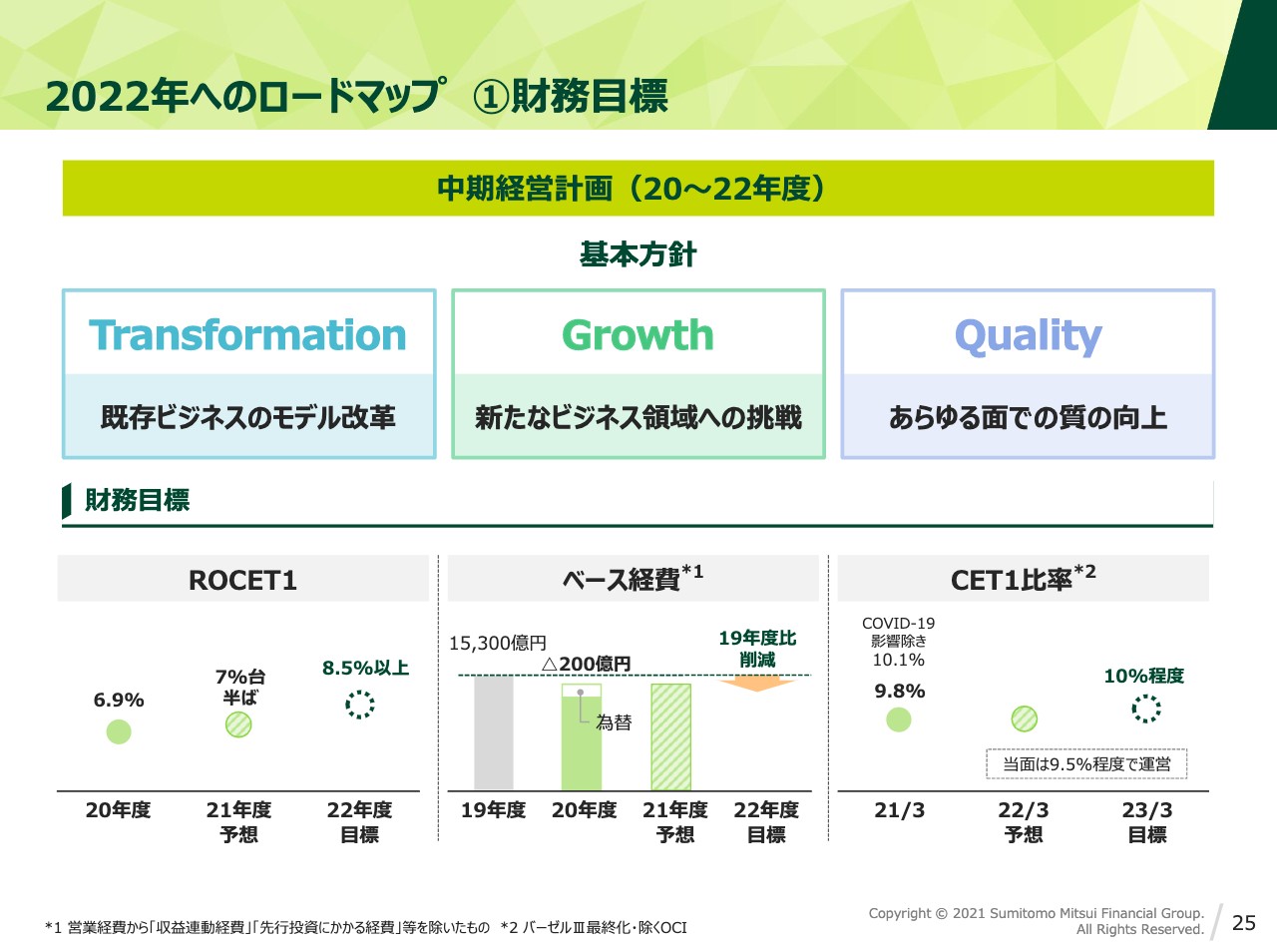

2022年へのロードマップ ①財務目標

続いて、中期経営計画の進捗と今後の取組みについてご説明します。3つの財務目標のうち、ROCET1はボトムラインの減益を受けて、目標比低水準にとどまりました。一方で、ベース経費は、コロナ禍での事業活動の制約やコスト削減施策により、前年を200億円程度下回る水準となりました。CET1比率は9.8パーセントと、当面の運営水準のレンジ内で推移しています。

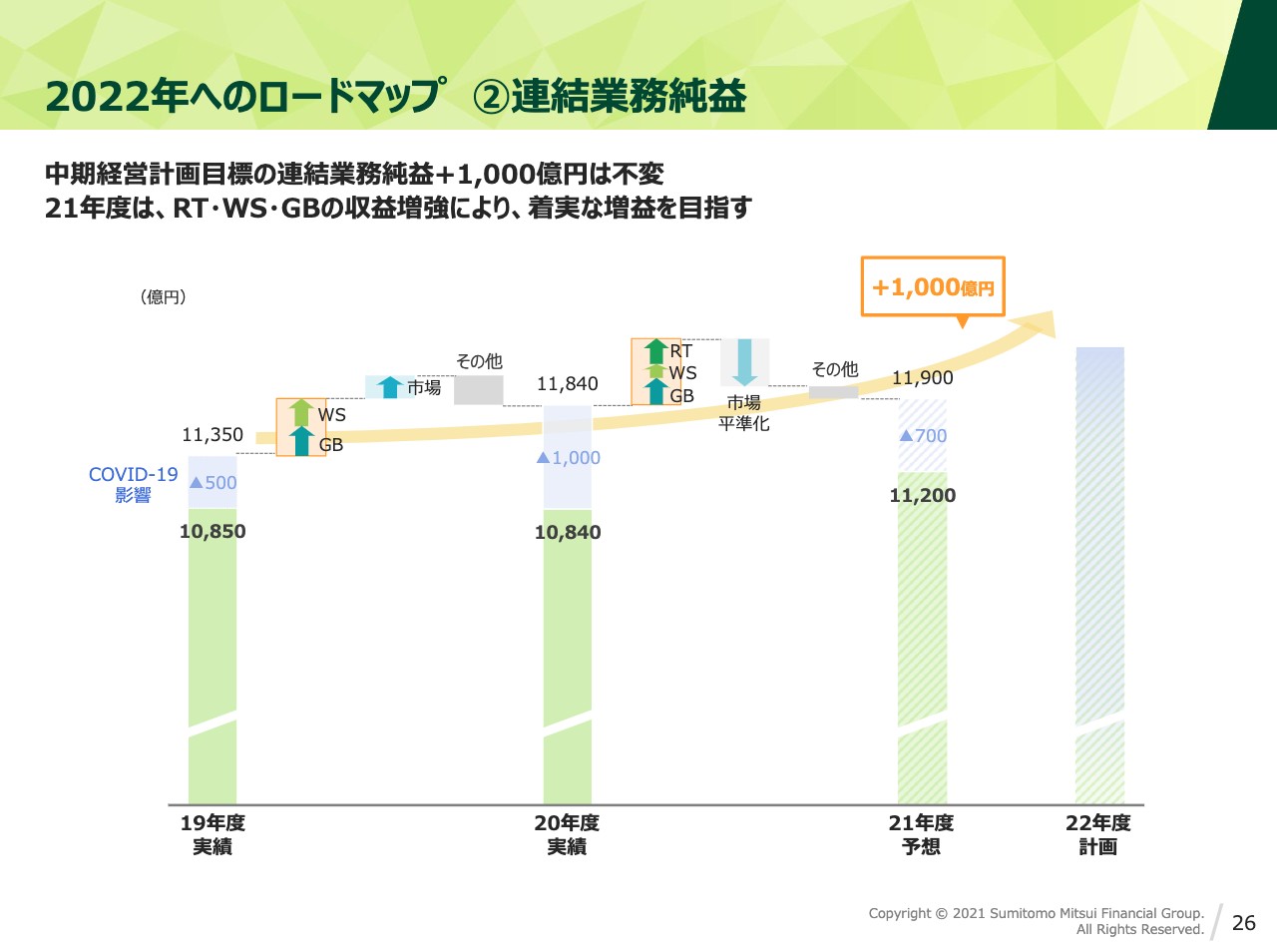

2022年へのロードマップ ②連結業務純益

昨年5月に中期経営計画を発表した際、2022年へのロードマップをお示ししました。当時は、最終年度である2022年度にはコロナ影響は収束すると想定していましたが、コンシューマーファイナンスビジネス等を中心に、残念ながら一定のマイナス影響が残る見通しです。

それでも、3年で連結業務純益1,000億円の増益を目指すという目標は変わりません。中計施策の加速とコストコントロールの強化により、コロナ影響を打ち返していくつもりです。

そのためにも、2021年度は着実なステップをお示しする必要がありますが、米国を中心に金利が上昇しているため、これまでのような市場事業部門における多額の債権売却益は望めません。こうしたマイナス影響を、リテール・ホールセール・グローバルの3事業部門の重点戦略でしっかりと打ち返し、着実な増益を目指してまいります。

2022年へのロードマップ ③ボトムライン

ボトムラインについても、中計最終年度にコロナ影響を打ち返し、実力ベースで7,000億円を超えていくという方針に変更はありません。

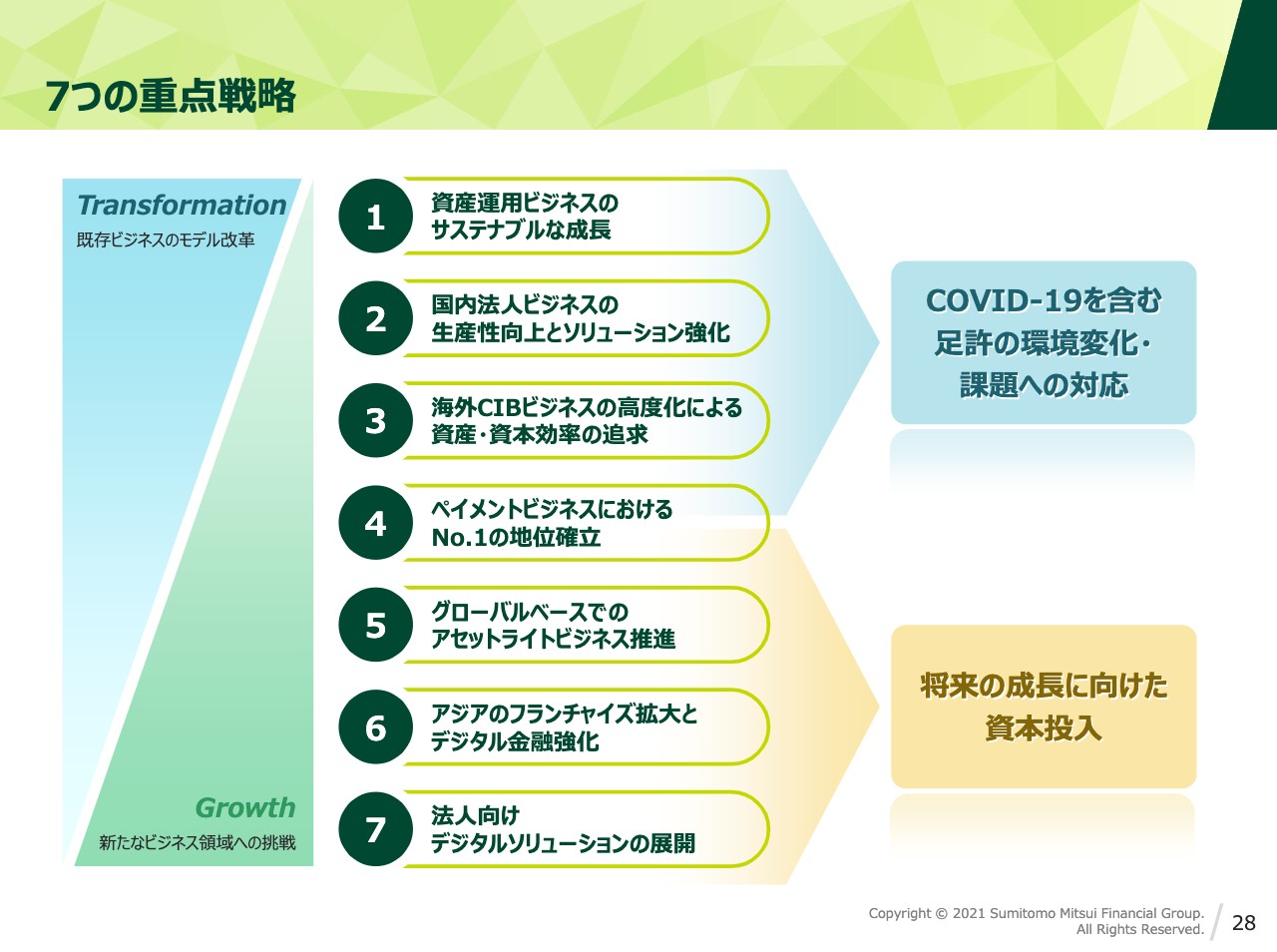

7つの重点戦略

中期経営計画では、7つの事業戦略とコストコントロール施策をお示ししました。コロナ禍や足元の環境変化を受けて、課題や加速させるべき施策が明確となった分野もあれば、将来の成長のために、変化を捉えて、機動的に資本を投入している分野もあります。本日は、そうした取組みを中心にご説明したいと思います。

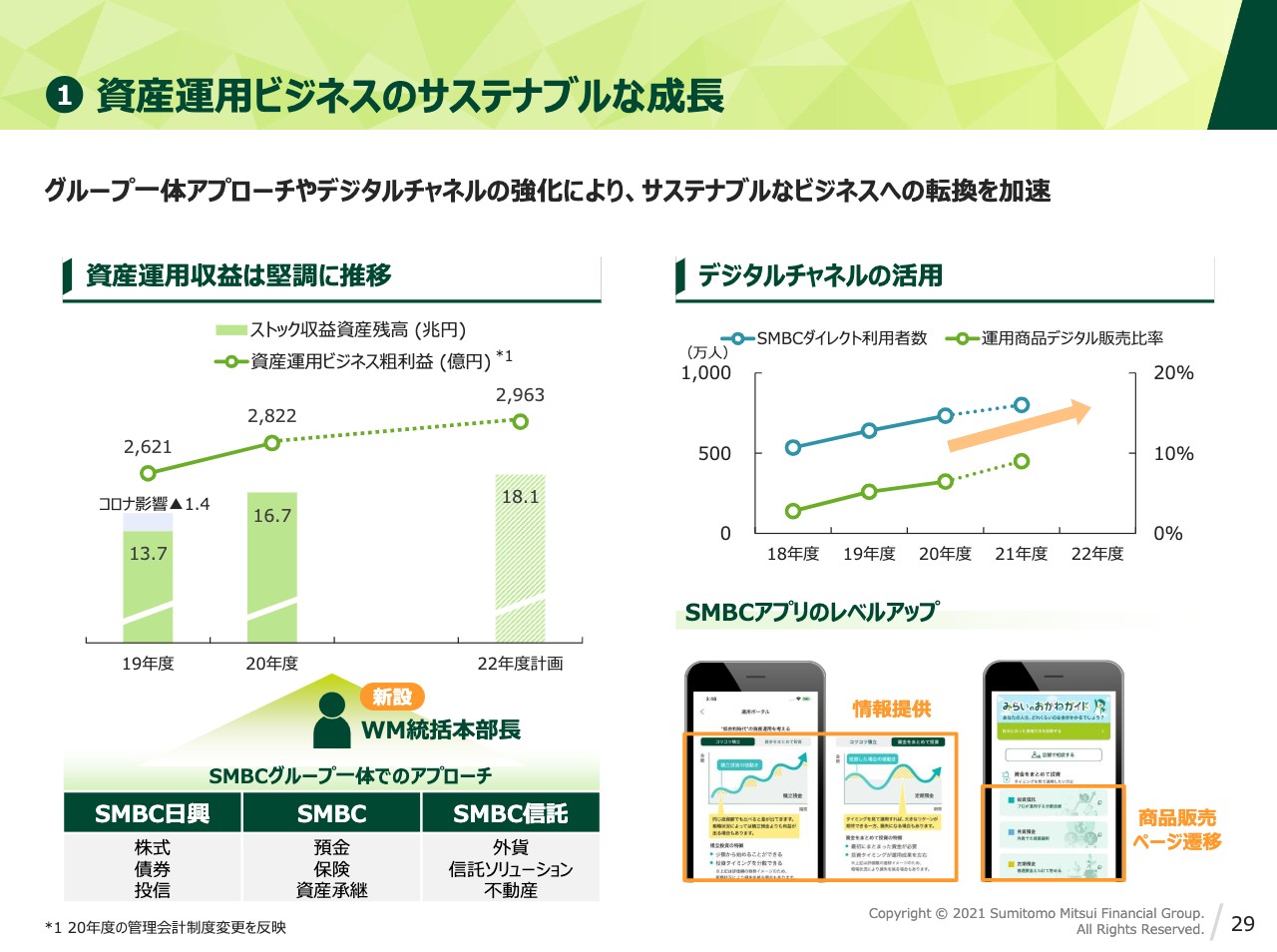

1 資産運用ビジネスのサステナブルな成長

資産運用ビジネスは、これまでもサステナブルな成長を目指して、ストック重視の運営を続けてきており、ストック収益資産残高、資産運用ビジネス収益ともに堅調に推移しています。

この4月には、これまで以上にSMBCグループ一体でのアプローチを強化するため、リテール事業部門長の下に、資産運用ビジネスをグループ横断的に統括するウェルスマネジメント統括本部長を配置しています。

さらに、コロナ禍によってデジタルチャネルの利用が増加していることも、大きなチャンスです。在宅の時間が増え、また株価も好調だったことから、若者世代の投資意欲も高まっていると考えており、この機会を捉えて、スマートフォンアプリのレベルアップを図り、運用商品のデジタル販売も加速させてまいります。そうすることで、損益分岐点の引き下げにも効果があると考えています。

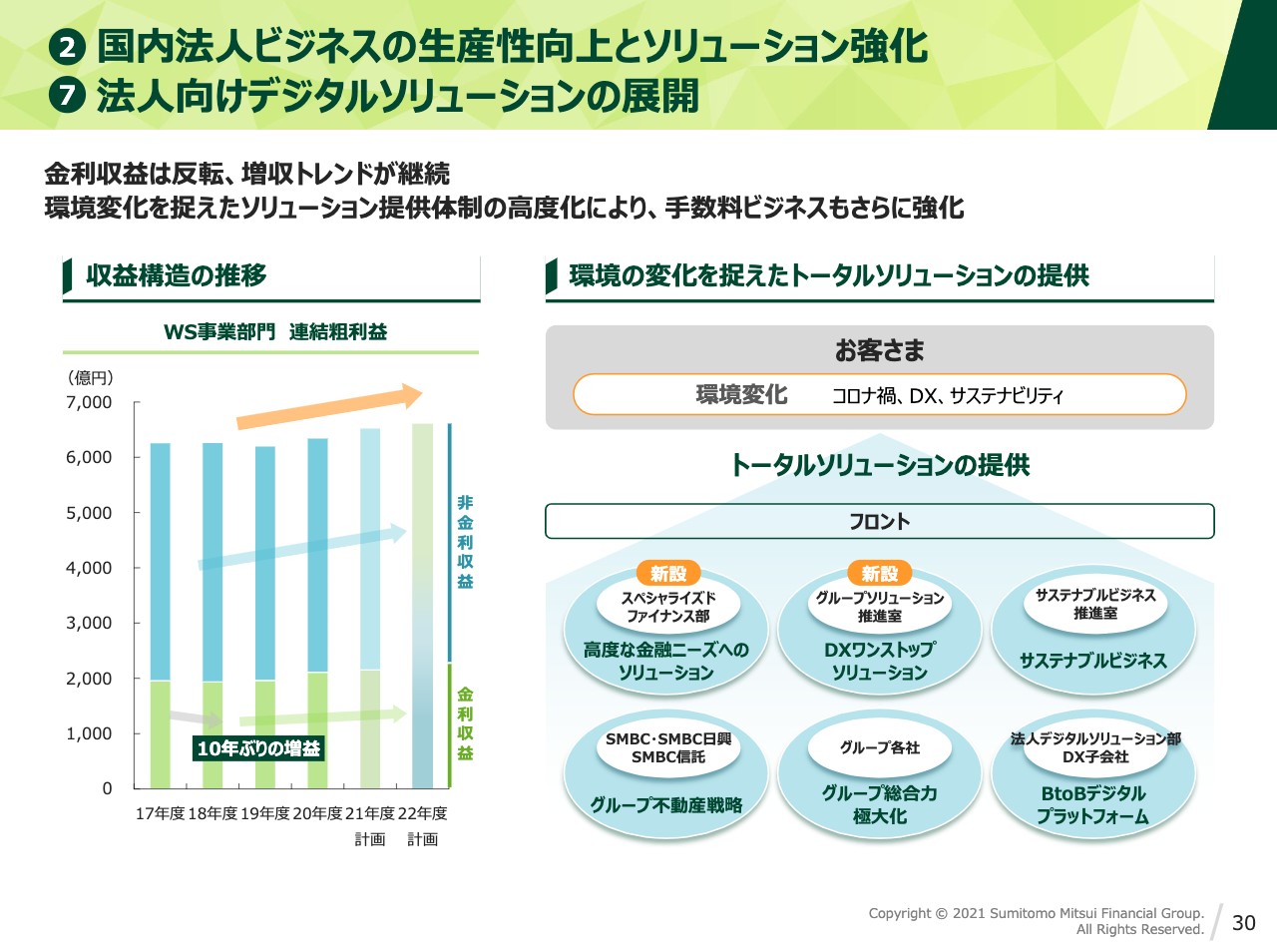

2 国内法人ビジネスの生産性向上とソリューション強化 7 法人向けデジタルソリューションの展開

国内法人ビジネスは、2019年度に、スプレッドの低下に長らく苦しんでいた貸金収益が、ついにプラスに転じました。コロナ禍での資金繰り要請への積極的な支援も追い風となり、このトレンドが継続しています。今後は、非金利収益のプラス分が、そのまま国内法人ビジネスの増益につながります。

コロナ禍やデジタルトランスフォーメーション、サステナビリティ対応など、この1年でお客さまのニーズはさらに多様化、複雑化しています。こうしたお客さまの変化を捉え、ソリューションプロバイダーとしてより高度なご提案ができるよう、組織体制も新たに整備しました。

お客さまのあらゆる課題に対するトータルソリューションの提供を通じて、法人ビジネス全体の成長を加速させてまいります。

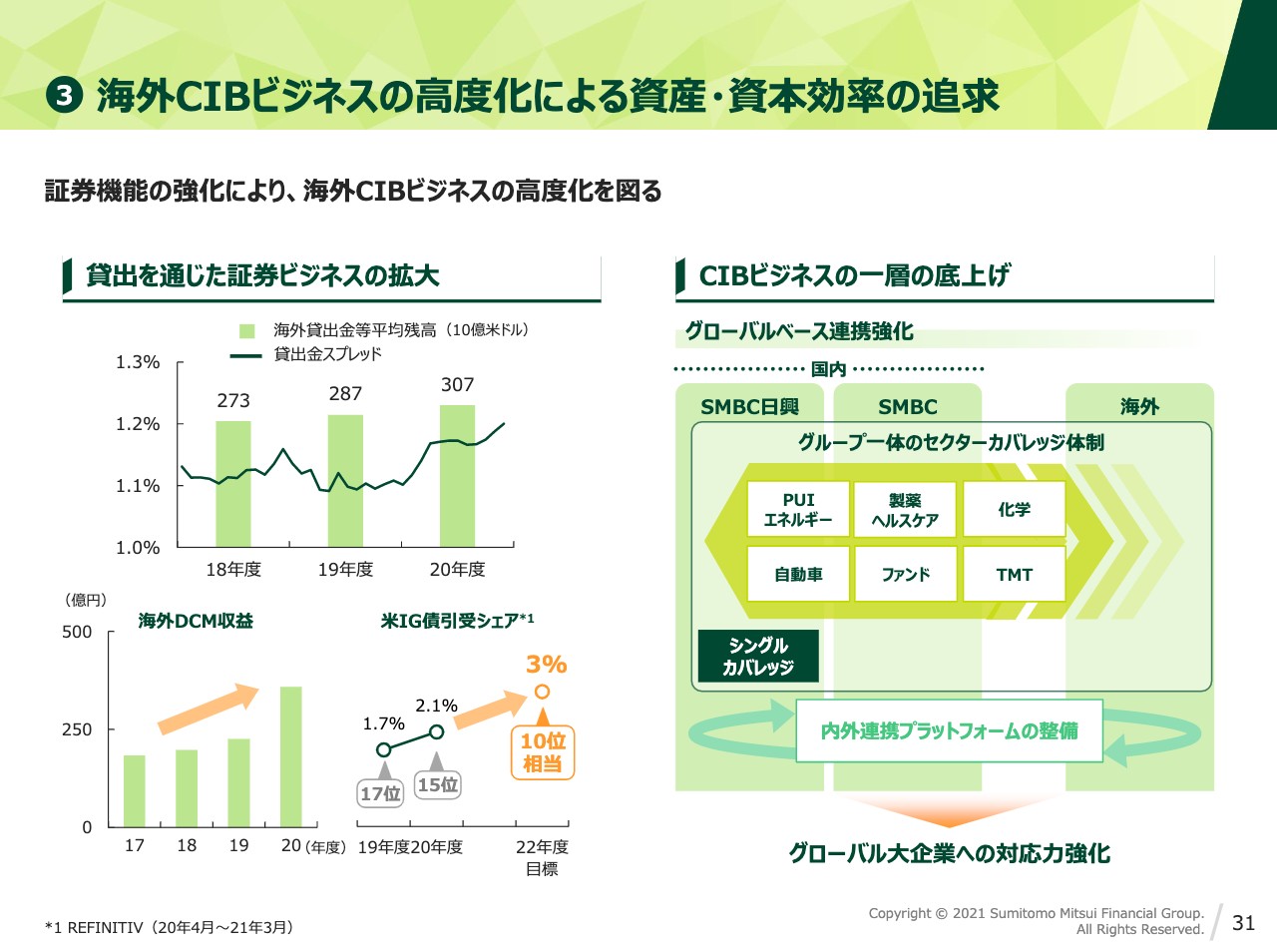

3 海外CIBビジネスの高度化による資産・資本効率の追求

海外CIBビジネス、特に海外証券ビジネスは、コロナ禍で最も恩恵を受けたビジネスだと思います。2020年度は、貸出を伸ばすだけでなく、DCMビジネスにもしっかりとつなげることができました。

とは言え、競合対比で見れば、マーケットの好況を我々が十分に享受できたとは言えません。海外証券ビジネスは、中期経営計画における強化すべき課題の1つですが、逆に言えば、強化する前にマーケットに追い風が吹いてしまったために、競合との差が際立ってしまったと言うこともできます。

バランスシートの規模を考えれば、我々の海外CIBビジネスにはまだまだ大きな伸びしろがあると、私は信じています。

今回、SMBC日興証券でのシングルカバレッジ体制とグループかつグローバルベースでのセクターカバレッジ体制を構築し、お客さまのニーズをしっかりと、また幅広く捉える土台が整いました。SMBCグループの総合力を結集し、グローバルM&A等の高度なソリューションを提供してまいります。

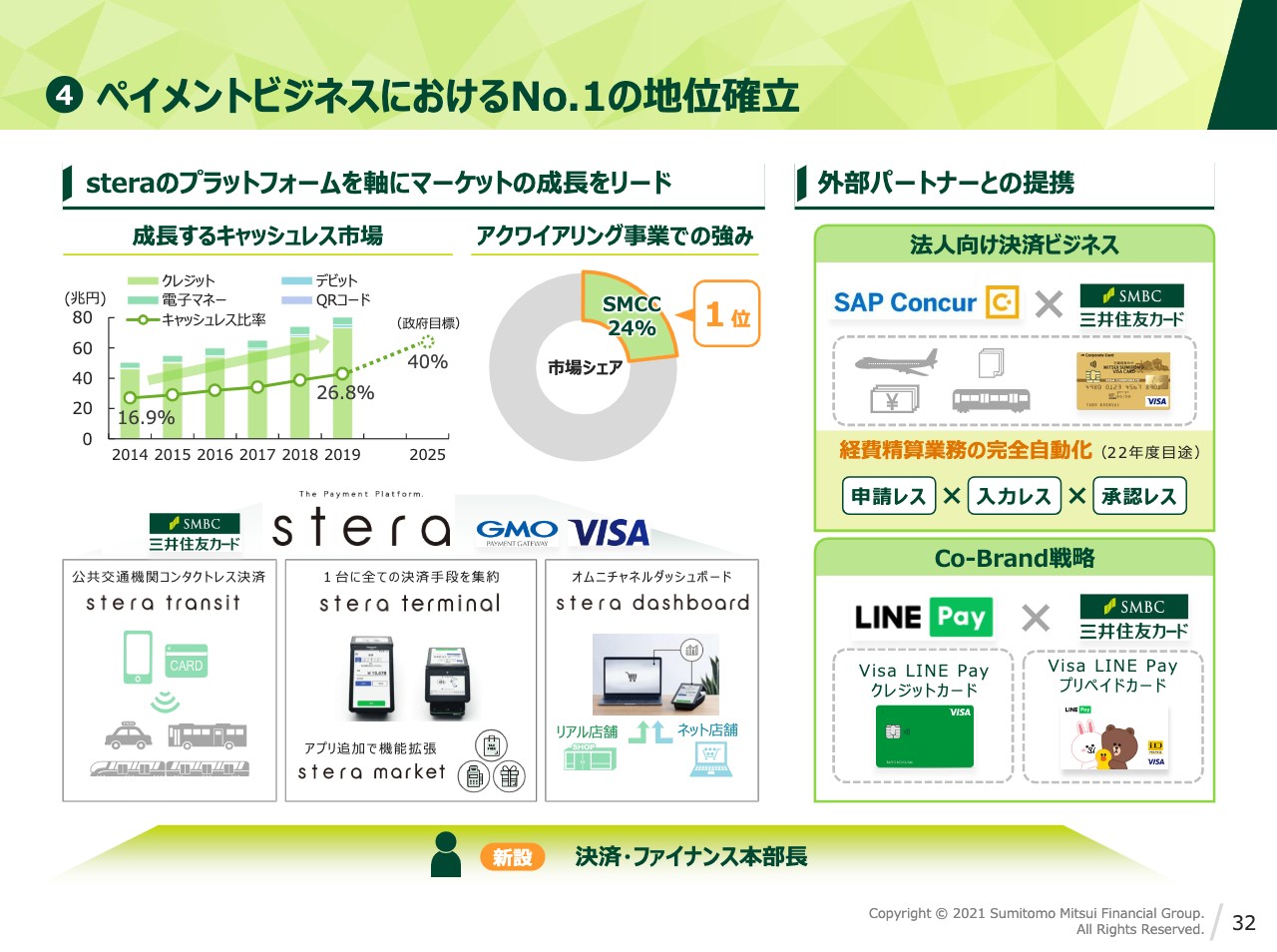

4 ペイメントビジネスにおけるNo.1の地位確立

ペイメントビジネスも、コロナ禍でのキャッシュレス決済の急増により、マーケットの拡大が加速している分野です。その成長を牽引しているのは依然クレジットカードであり、我々は「アクワイアリングで国内No.1」という強みを生かして、引き続きマーケットをリードしてまいります。

その軸となるのは、次世代決済プラットフォームの「stera」です。すでに「stera」ネットワークを軸に、さまざまなサービスを展開しており、こうした付加価値の提供を通じて、No.1の地位をさらに確固たるものにしてまいります。

外部パートナーとの連携も、さらに強化していきたいと考えており、特に経費精算の分野でトッププレイヤーであるConcurとの提携は、法人決済ビジネスを新たな収益の柱に育てるポテンシャルがあると確信しています。

また、これまでもグループ一体でペイメントビジネスに取り組んできましたが、その方針をより明確にするため、今回、三井住友カードを主体とした決済・ファイナンス本部を新設し、本部長も配置しました。グループベースでペイメントビジネスをさらに加速し、マーケットの成長をしっかりと取り込んでまいります。

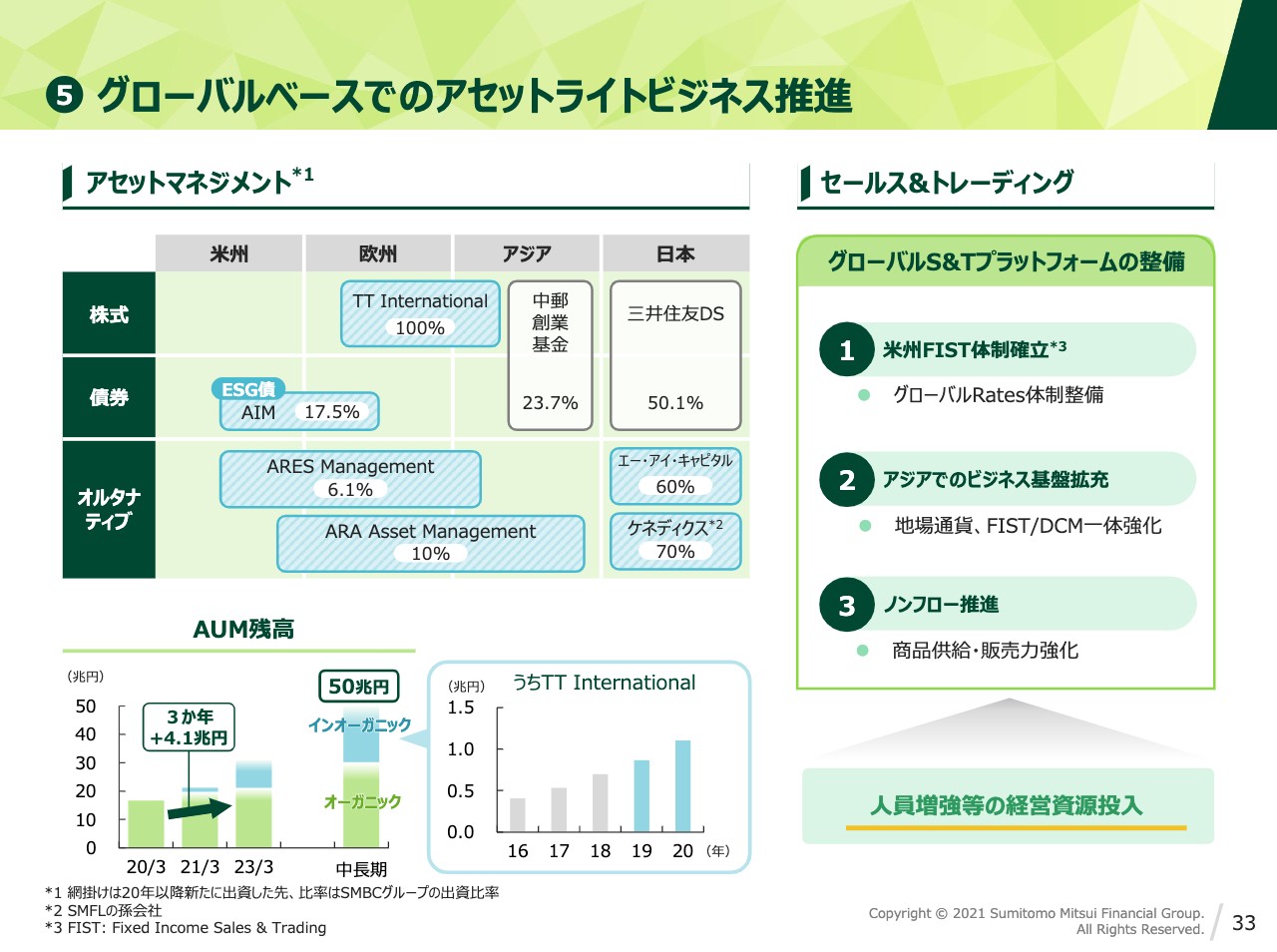

5 グローバルベースでのアセットライトビジネス推進

アセットマネジメントビジネスは、インオーガニックも活用しながら、プロダクトの拡充と運用地域の拡大に努めており、中長期的に運用資産残高50兆円を目指します。

右側のセールス&トレーディングについては、昨年度、競合との差が顕著に表れた分野です。経営資源を投入し、グローバスベースでのプラットフォームを整備することで、早急にキャッチアップを図ってまいります。

6 アジアのフランチャイズ拡大とデジタル金融強化

アジアにおいては、現地に根ざしたFull Bankingを展開するマルチフランチャイズ戦略の下、まずはインドネシアにおいてBTPNを核とした事業基盤を強化してまいりました。

中期経営計画の中でも、周辺国へもフランチャイズを拡大することを掲げましたが、その第1弾として、先日ベトナム最大手のコンシューマーファイナンス会社FE Creditに49パーセント出資することを発表しました。

これまで、将来のプラットフォームとなり得るM&Aのターゲットの一例として、アジアの商業銀行を挙げておりましたので、今回「なぜノンバンクなのか」と思われた方もいらっしゃるかもしれません。

これは、ベトナムでは、外資規制等で銀行業への参入障壁が高いことから、柔軟に参入方法を検討した結果、成長著しいリテール分野から取り組んでいこうという結論に至ったためです。

右側の三角形で示したとおり、これまでは、大企業にはSMBCの支店、中堅・中小企業には15パーセント出資しているEximbankを通じてアプローチしてきましたが、ここにリテールの中でも成長性の高いマス層をカバーするFE Creditが加わることで、Full Bankingに一歩近づけたと考えています。

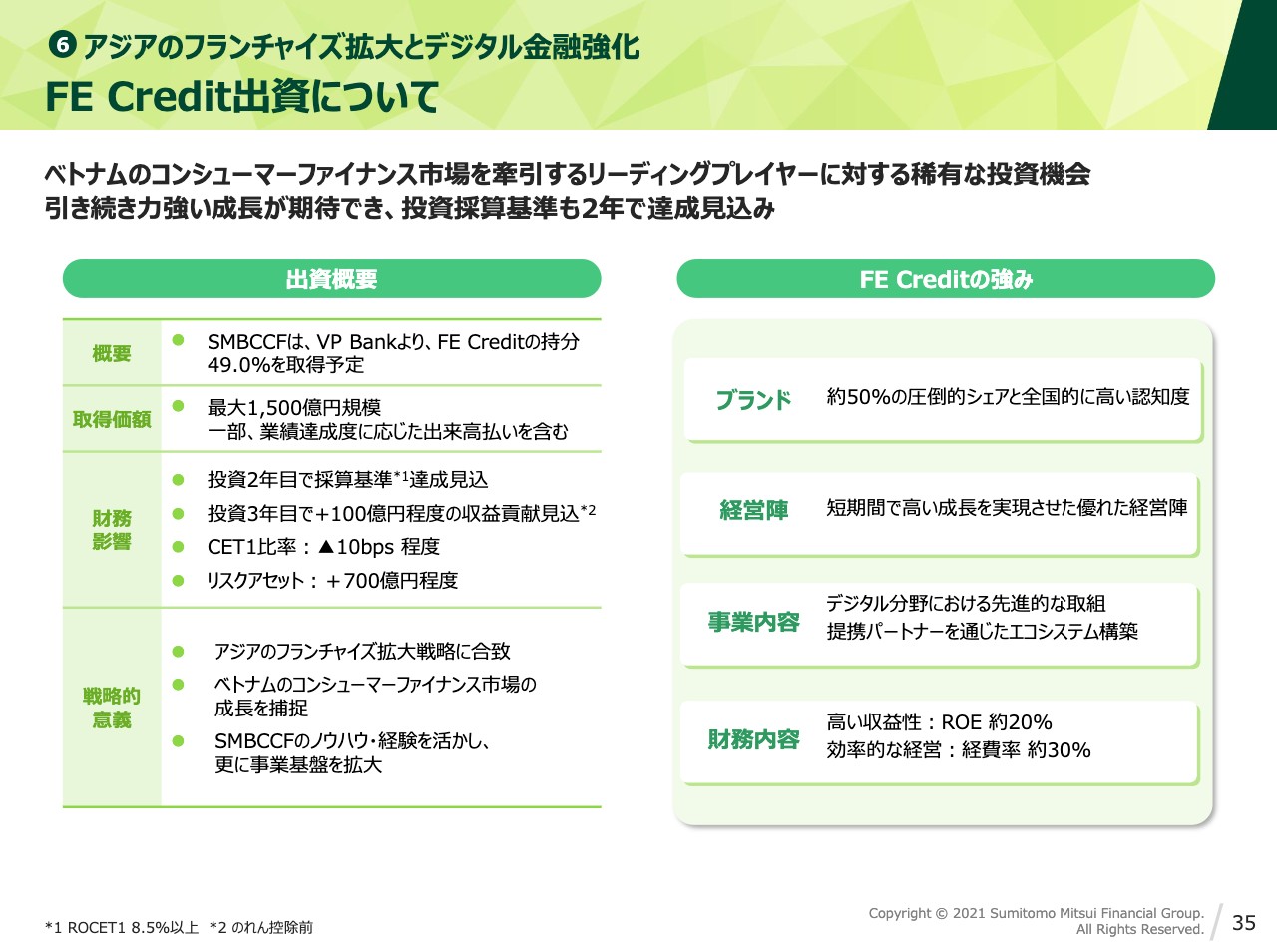

6 アジアのフランチャイズ拡大とデジタル金融強化 FE Credit出資について

出資の概要についてはすでにリリースしたとおりですが、FE Creditは、ベトナムにおいて市場シェア50パーセントという高い知名度と豊富なリテール顧客基盤を持つ、リーディングプレイヤーです。

資産規模、収益ともに引き続き力強い成長が期待できる会社で、デジタルトランスフォーメーションやデータマネジメント分野でも先進的な取組みをしており、相互に学び、高め合うことができるパートナーとして、出資を決めました。

本件によるCET1比率への影響は、マイナス10ベーシスポイント程度であり、十分にコントロール可能な範囲です。今後、FE Creditとのシナジーを追求して、企業価値をさらに高めるとともに、さらなる成長に向けて、周辺国への展開も検討してまいります。

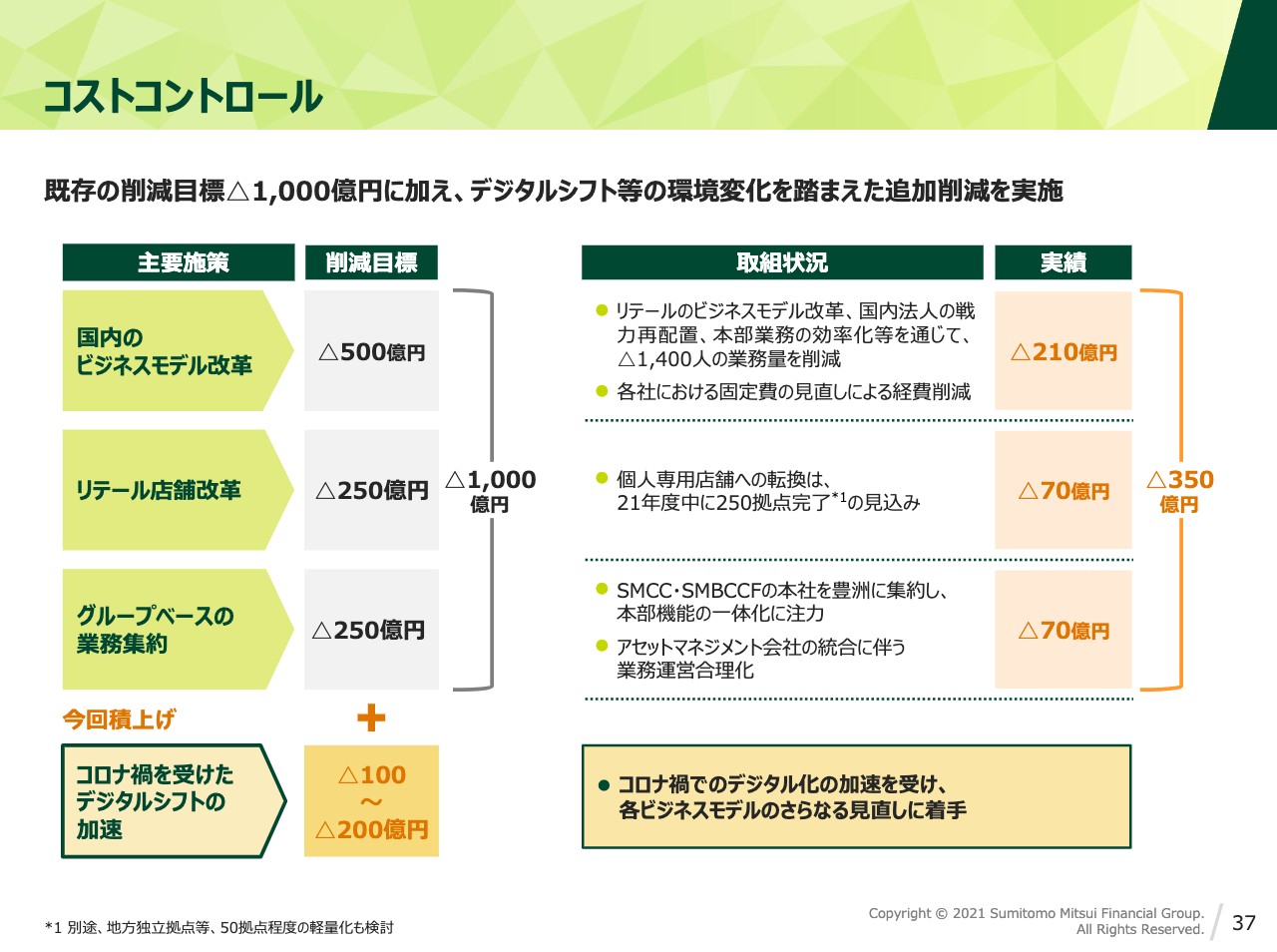

コストコントロール

コストコントロールです。昨年5月に、1,000億円のコスト削減施策をお示ししましたが、ここからさらに100億円から200億円程度の削減額の上積みを目指します。

この達成は容易ではありませんが、2020年度を振り返ると、コロナ禍で一部の施策に遅れが出た一方で、デジタルシフトの加速や、コロナ禍を起因とした当初想定しなかった経費の減少等、追い風となる変化も出てきています。この風に乗り遅れることなく、グループ全体でコストコントロールに全力で取り組み、今回追加した分も含めて、目標達成にこだわってまいります。

(参考)ベース経費・人員計画等

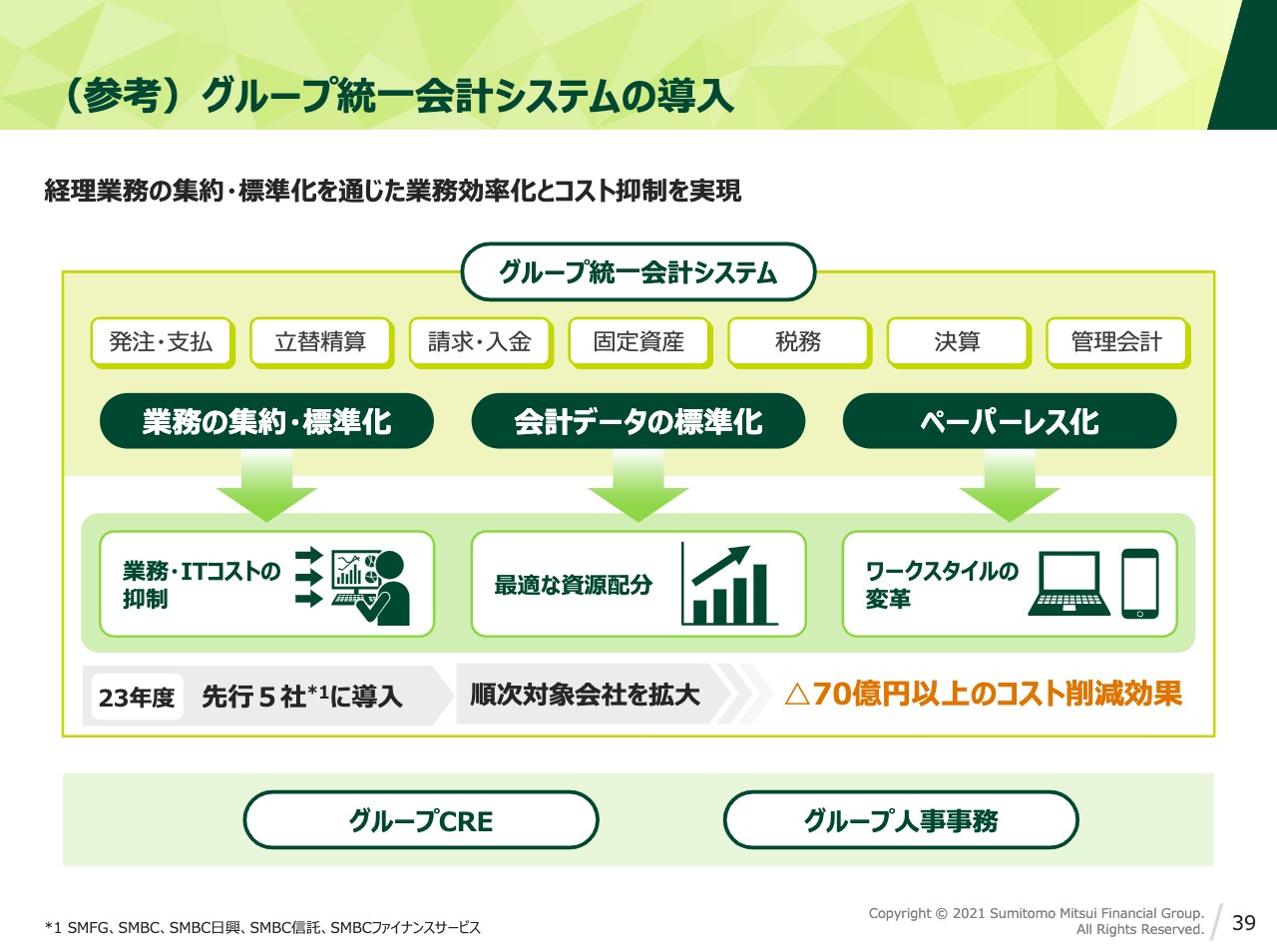

昨年11月、次世代勘定系システムの開発についてご紹介しましたが、グループ経営のさらなる高度化、効率化のために、IT投資におけるCEO枠を活用し、グループ統一会計システムの導入にも取り組んでいます。

グループ各社の経理業務を集約・標準化して、業務効率化とコスト削減を図る狙いですが、将来的にはグループ横断的なCREマネジメントや人事管理についても、応用していきたいと考えています。

気候変動への対応加速

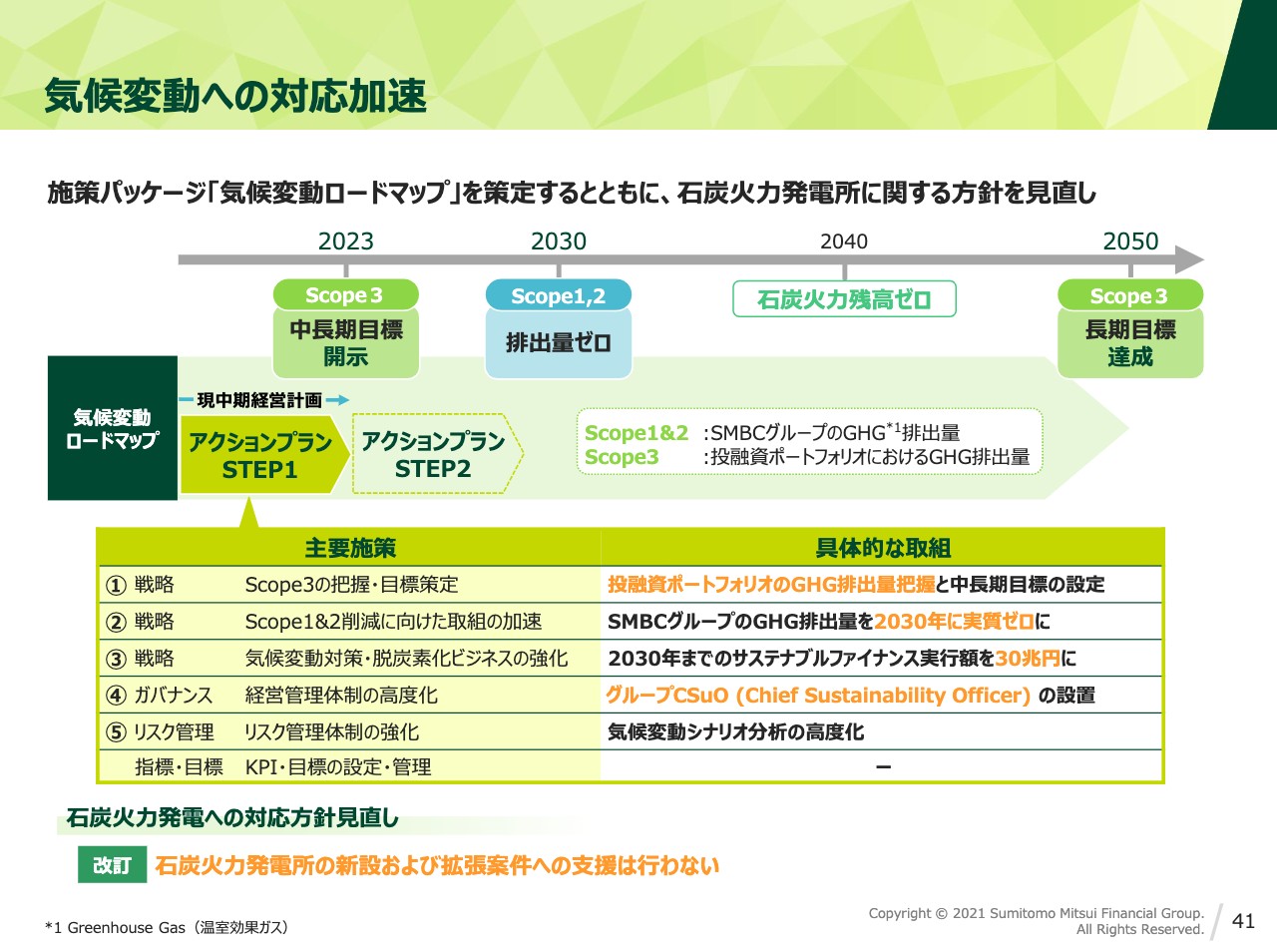

ここからは、経営基盤における基本方針「Quality」についてご説明します。まず、気候変動への対応です。昨年10月、日本政府が「2050年カーボンニュートラル」を宣言しました。気候変動に対する取組みは世界的に加速しており、我々グローバル金融機関が果たすべき役割も、劇的に変化してきています。

そこで、先日リリースしたとおり、我々が2050年までに取り組むべき施策パッケージとして「気候変動ロードマップ」を策定し、まずは、現在の中期経営計画の中で取り組むアクションプランと併せて公表しました。

いわゆるScope1&2と言われる、自社による温室効果ガスの排出については、対象をSMBCグループ全体に拡大し、2030年までに実質ゼロを目指します。Scope3、すなわち投融資先による排出量に対しては、まずはこの中期経営計画の中で、排出量の把握と中長期目標の設定を行い、2050年までの達成を目指してまいります。

また、石炭火力発電に対する支援に対しては、これまでも、「2040年までに残高をゼロにする」とお伝えしてきましたが、方針をさらに厳格化し、新設および拡張案件への支援は行わないことを明確化しました。

サステナブルビジネスの推進

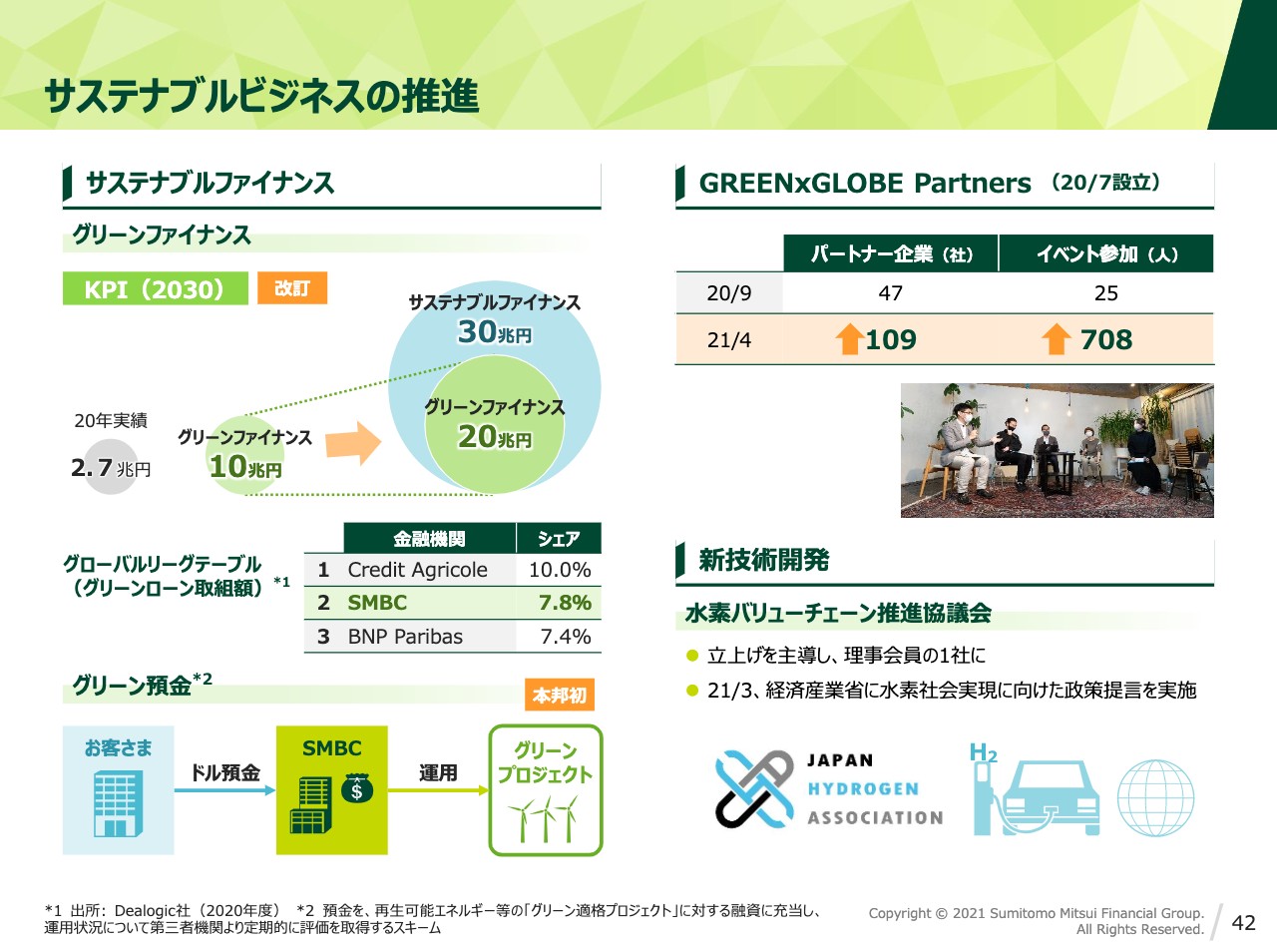

サステナブルビジネスの推進では、左上にありますように、これまで10兆円としていた2030年までのグリーンファイナンスの目標額を、20兆円に拡大するとともに、ソーシャルボンド等も含めたサステナブルファイナンスでは、30兆円という高い目標にチャレンジします。

2020年度の実績は2.7兆円、グリーンローンのリーグテーブルでは2位を獲得するなど、順調なスタートを切っています。

ガバナンス

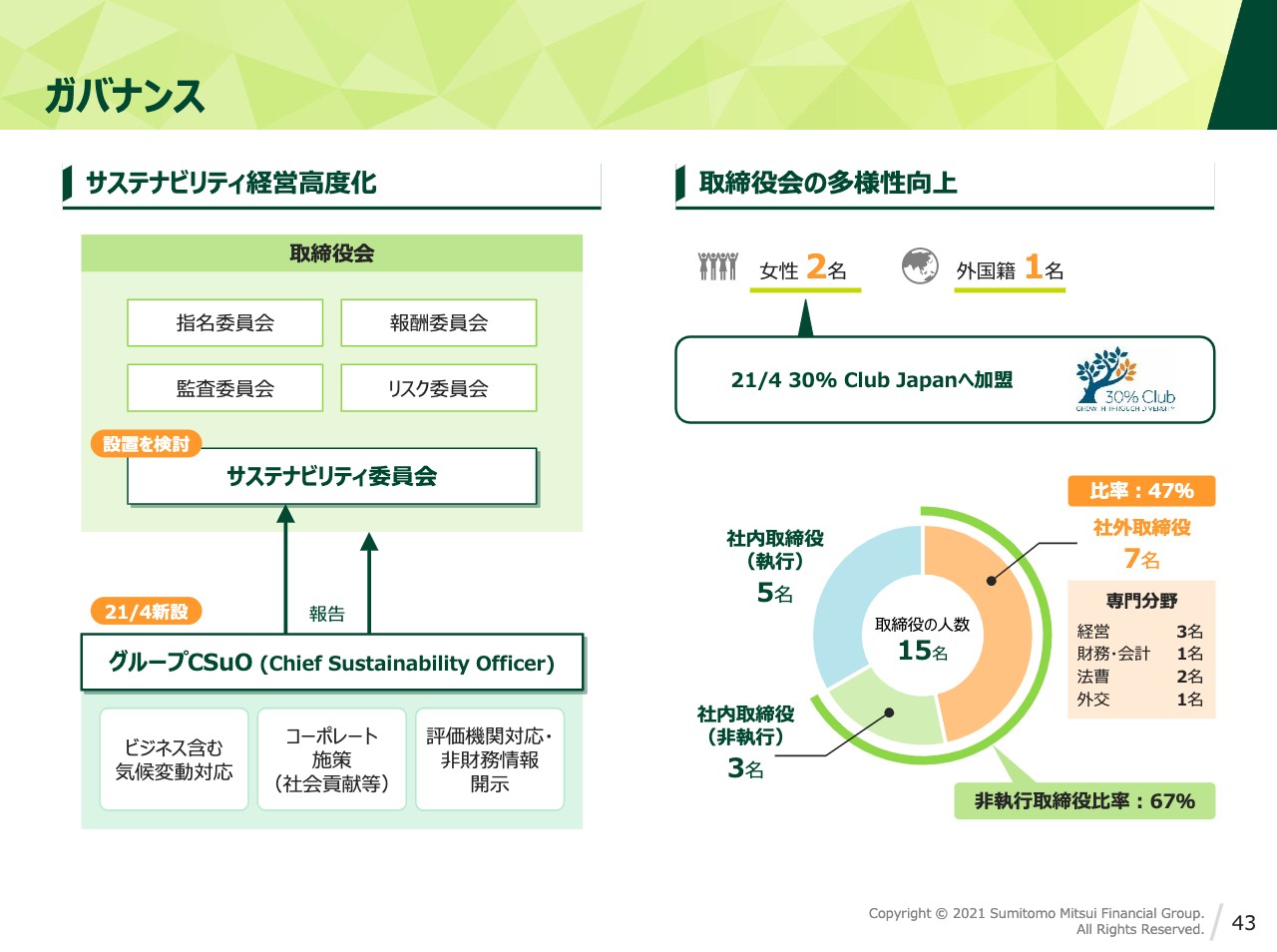

ガバナンス面においても、サステナビリティの実現を支えるべく、本年4月にグループCSuO、すなわちChief Sustainability Officerを設置しました。また、取締役会内にサステナビリティ委員会を設置することも検討しており、持続可能な社会の実現に向けた課題や戦略について、これまで以上に重点的に議論してまいります。

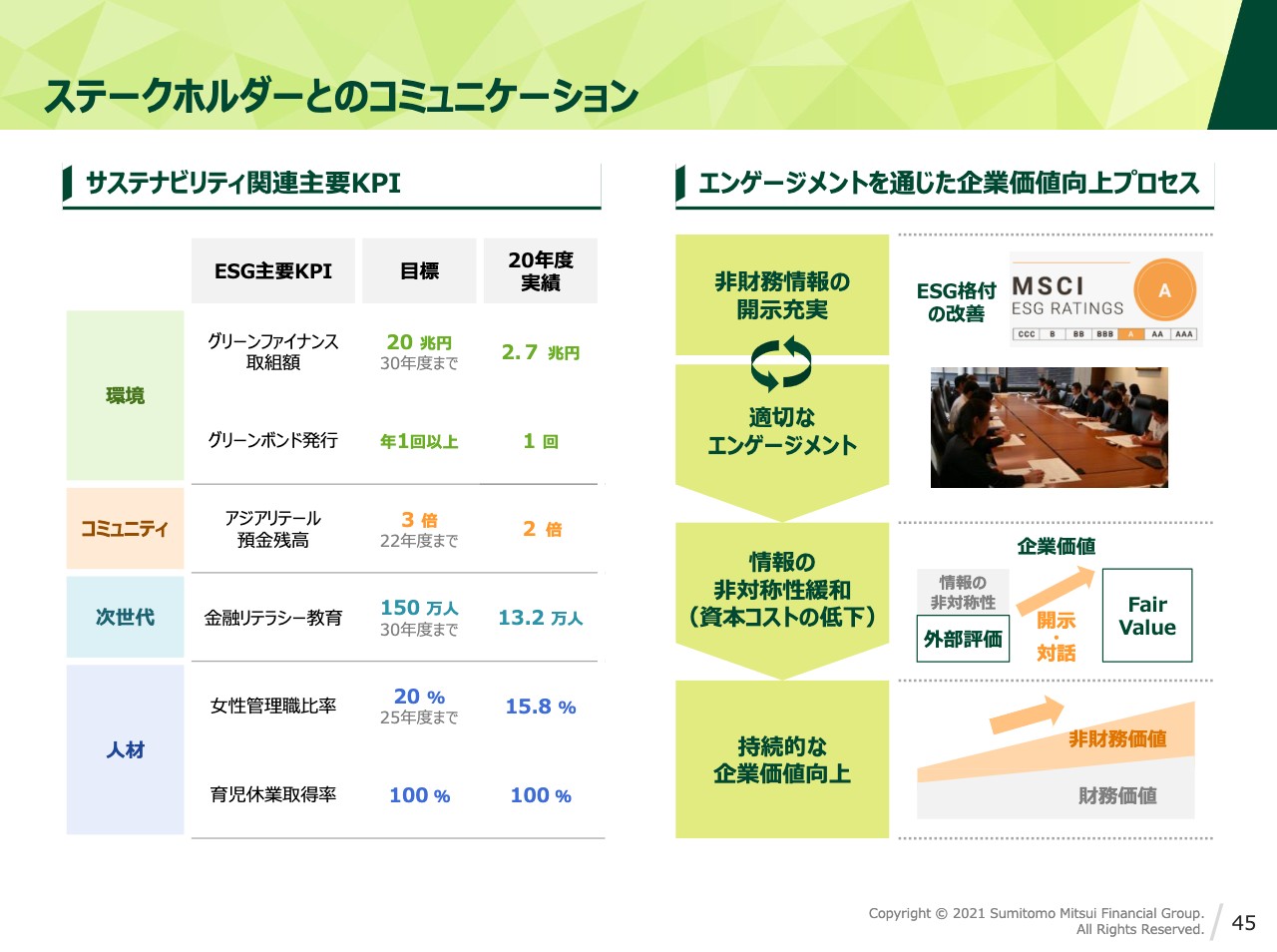

ステークホルダーとのコミュニケーション

ステークホルダーのみなさまとのコミュニケーションです。企業としての持続的な成長を実現し、株主価値を高めていく上では、財務目標の達成はもちろん、非財務面で企業価値を持続的に高めていくことも、極めて重要です。

右側に示したとおり、非財務情報を積極的に開示し、ステークホルダーのみなさまとの適切なエンゲージメントに努めることで、株主資本コストを低減させ、企業価値の持続的な向上を目指してまいります。

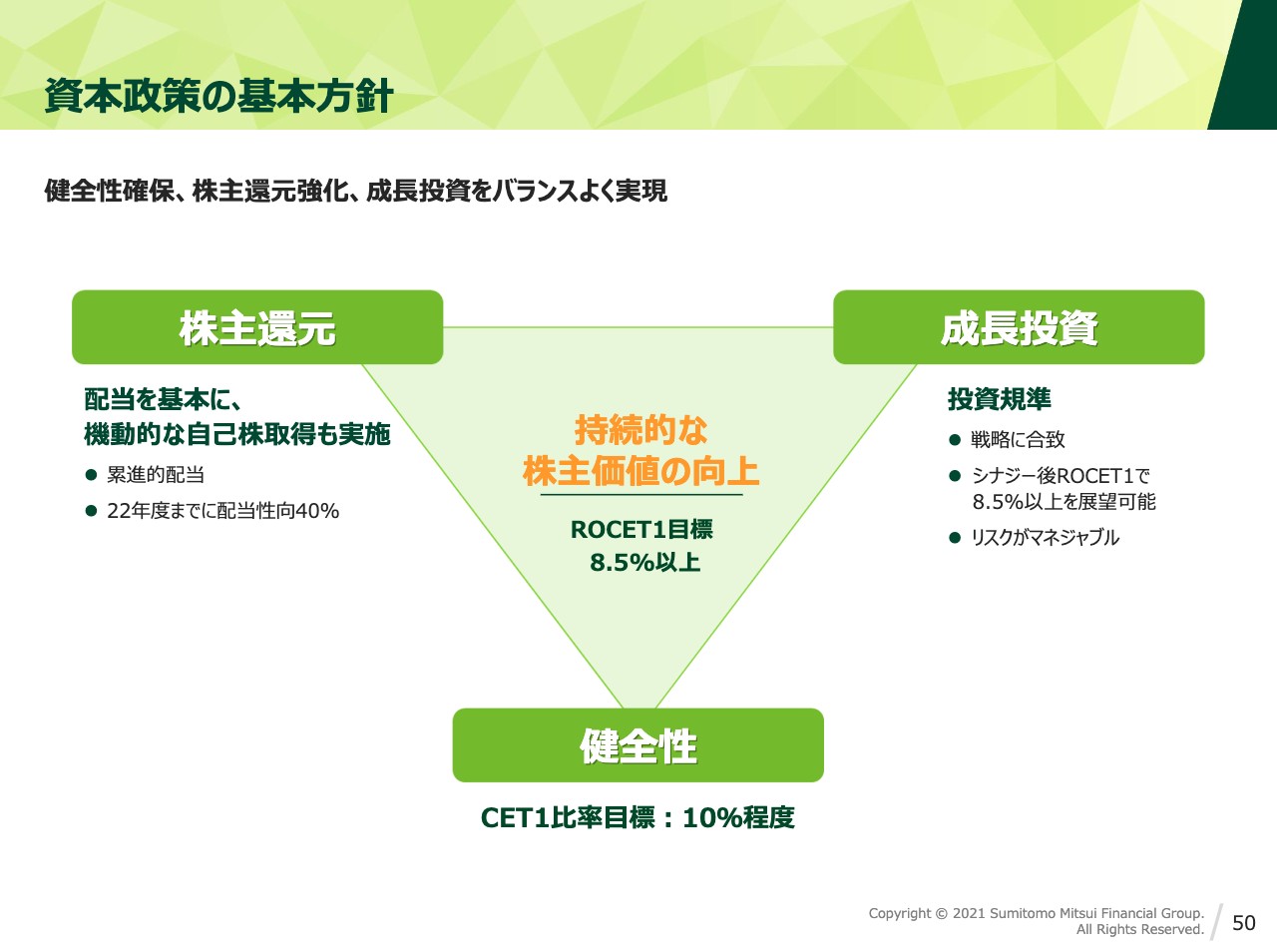

資本政策の基本方針

続いて、資本政策です。資本政策の基本方針は、これまでどおり、健全性確保、株主還元強化、成長投資をバランスよく追及してまいります。

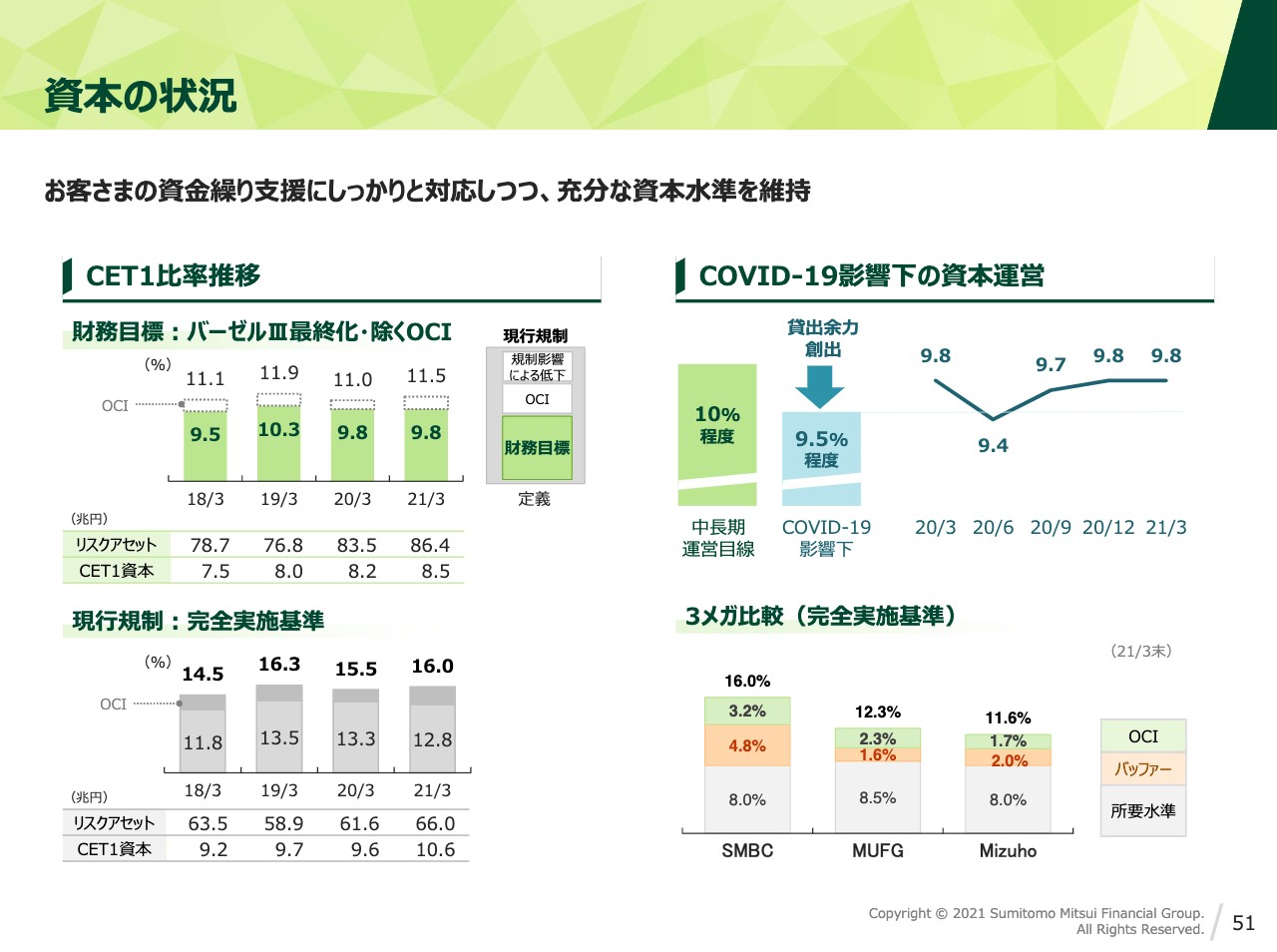

資本の状況

資本の状況です。2020年度は、コロナに苦しむ国内外のお客さまへの資金繰り支援を最優先に位置付け、CET1比率は、健全性目標である10パーセント程度から0.5パーセント切り下げて、9.5パーセントを中心に、プラスマイナス0.5パーセント程度で運営することとしました。

コロナ関連の貸出金は、期初想定の範囲内に収まり、起債市場の回復に伴って返済が進んだ結果、2021年3月末のCET1比率は9.8パーセントと、想定したレンジの上方で着地し、引き続き健全性を確保しています。

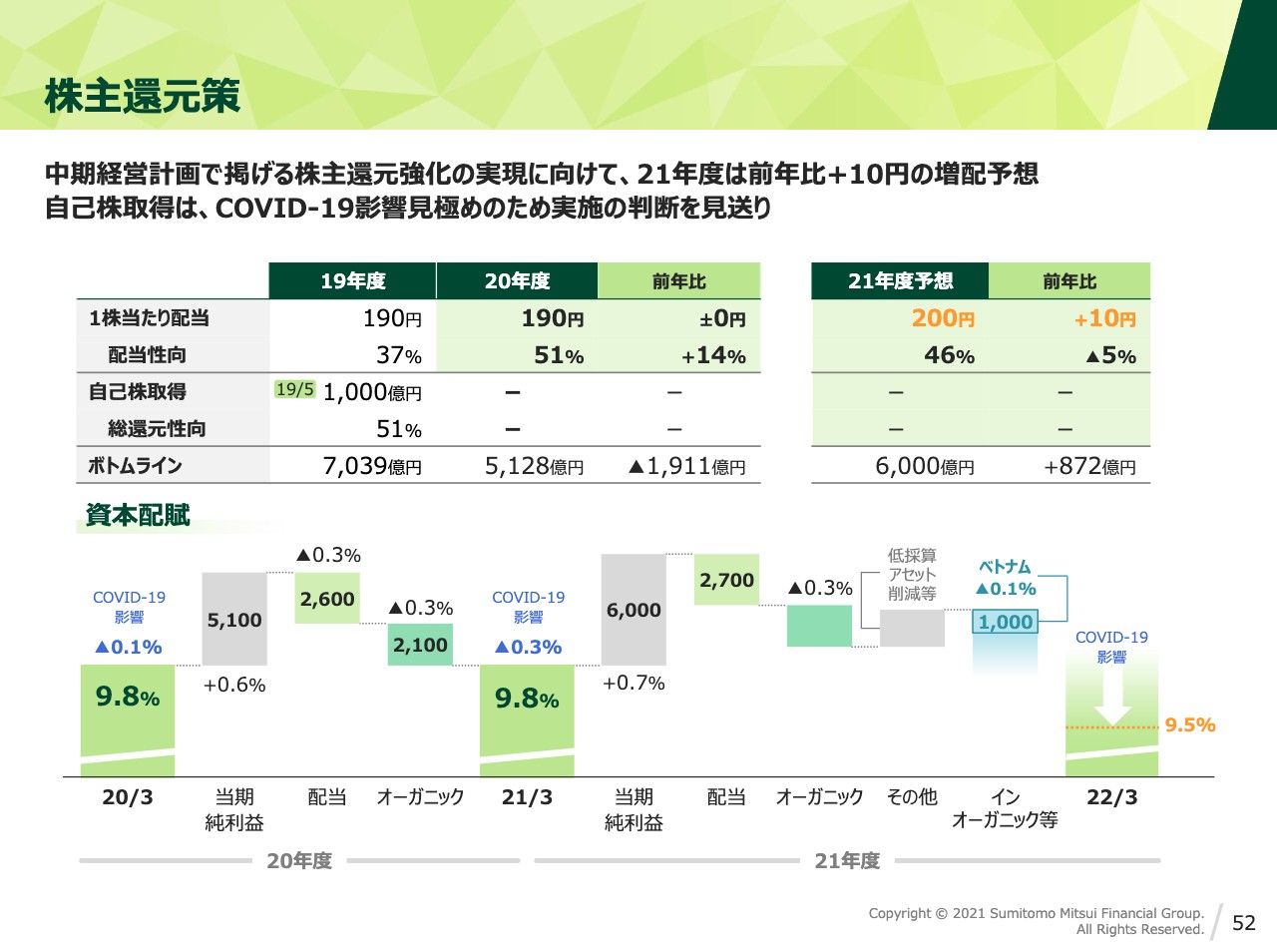

株主還元策

先日公表した、株主還元策です。まず配当ですが、2020年度、ボトムラインは減益となりましたが、累進的配当方針に基づき、期初予想どおり190円で据え置きとしました。配当性向は51パーセントへ上昇しましたが、減益によって配当性向目標40パーセント達成とするのではなく、中期経営計画で目指す7,000億円を超えるボトムラインの水準での達成を目指してまいります。

2021年度は、これまでご説明した施策やコストコントロールの加速を通じ、相応の確度でボトムライン目標を達成できると考えており、配当性向目標達成に向けた着実な一歩として、期初予想の段階から、10円増配の200円としました。

一方、自己株取得については、5月時点での実施判断を見送りとしました。国内では、ワクチン接種が十分に進展せず、変異株の感染拡大が続き、緊急事態宣言も再度延長される等、新型コロナウイルスの収束は見通せず、不透明な環境が続いております。

日本と比べ、ワクチン接種が格段に進んでいる欧米ですら、株主還元に対する制限を完全には解除していません。早くとも7月以降、ストレステストの結果を見極めた上で、平時の運用へと戻す方針であり、現時点での自己株取得は慎重に判断すべきと考えています。

もちろん、資本の厚さは我々の強みであり、また、株価が割安な水準にとどまる中、自己株取得に対し、投資家のみなさまから期待する声が多かったことは十分に認識しています。コロナ影響や海外動向を見極めつつ、年度中も引き続き機動的な自己株取得の機会を追及してまいります。

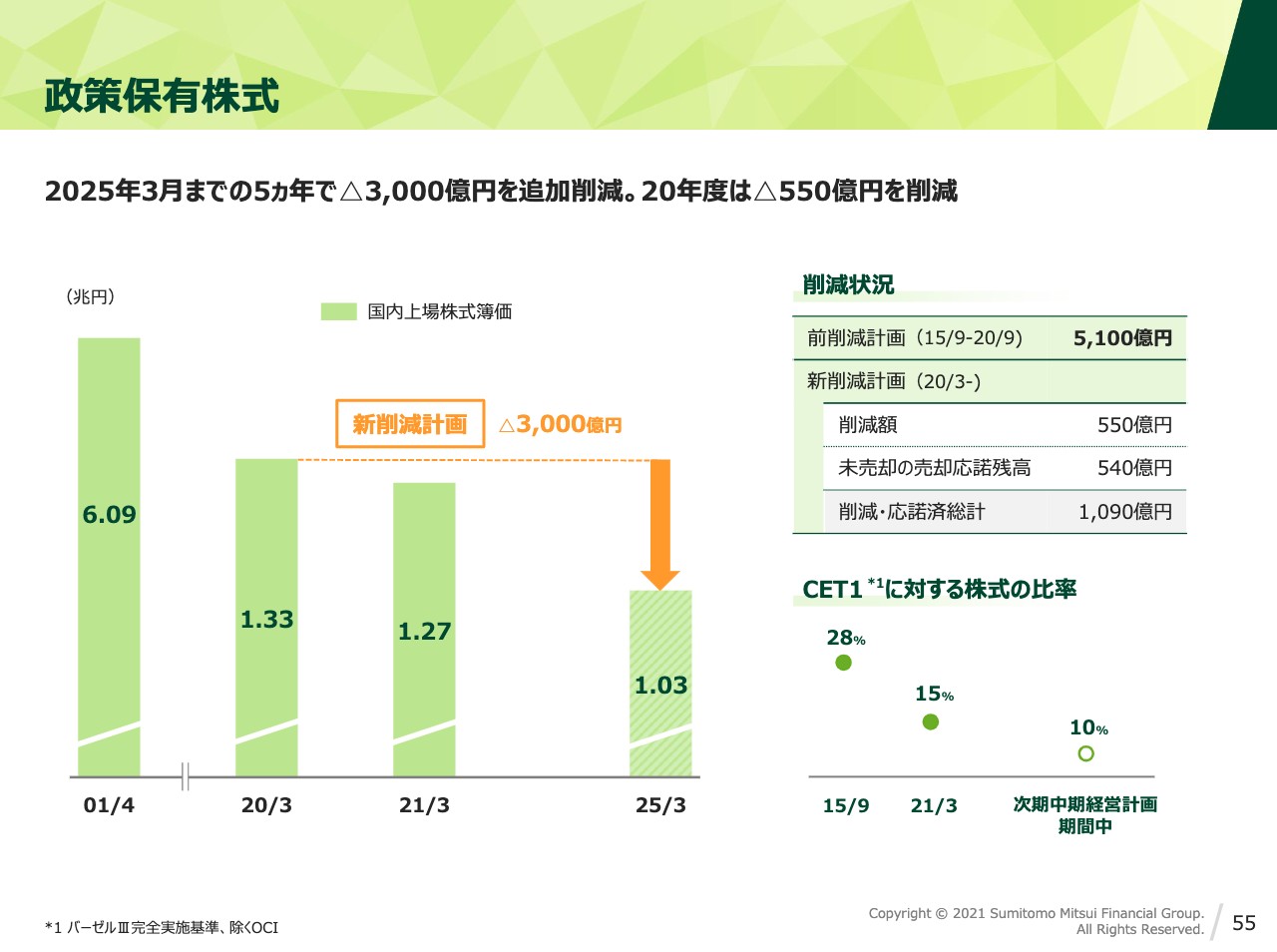

政策保有株式

政策保有株式の削減については、昨年5月に、2020年4月からの5ヶ年で3,000億円を削減する計画を発表しました。その1年目である昨年度は、550億円と概ねインラインの進捗です。

社長製造業への取組

最後に、「カラを、破ろう」というテーマの下、新しいビジネスを育てるために、私がCEOとして取り組んでいる内容について、お話しします。

これまでに何度かお話ししている「社長製造業」は、現在までに9社が立ち上がりました。中でも、SMBCクラウドサインは、設立からわずか1年半で通年黒字化を達成するなど、一定の成果が出てきています。

私が「社長製造業」に力を入れている目的は、3つあります。1つ目にグループの収益成長に貢献する新たなビジネスを育てること、2つ目にこうした新会社のサービスを通じて、お客さまに提供できる付加価値を高めていくこと、最後に「がんばればこんなことができる」と示すことで、社員のマインドセットを変え、変革へのモチベーションを上げることです。

若手を積極的に社長に登用しているのは、特にこの3つ目の理由によるところが大きく、他の社員が刺激を受けて、新たなビジネスの種がどんどん出てきてほしいと願っています。

新たなビジネスの種を育てる仕組みづくり

そうした種を育てるために、昨年ご紹介した社内SNSをスタートさせました。このSNS内で愛称を募集し、「みどりの広場」略して「ミドリば」と名付けています。毎日いろいろなやり取りが飛び交っており、私も時々「いいね!」やコメントをしていますが、案件化できそうなアイデアもいくつかあり、非常に楽しみにしています。

一方で、オンラインだけではなく、コロナ禍を経たからこそ、リアルでの交流も大切にしたいと思っています。試行中の次世代ワークプレイスは、シチュエーションに応じて従業員が働く場所を自律的に選択することで、イノベーションやコミュニケーションを誘発するように意識したデザインになっています。

社員には生き生きと仕事をしてもらいたいし、自らの、そして会社のカラも破ってほしい、それができる環境を整えるのが私の役目だと思っています。

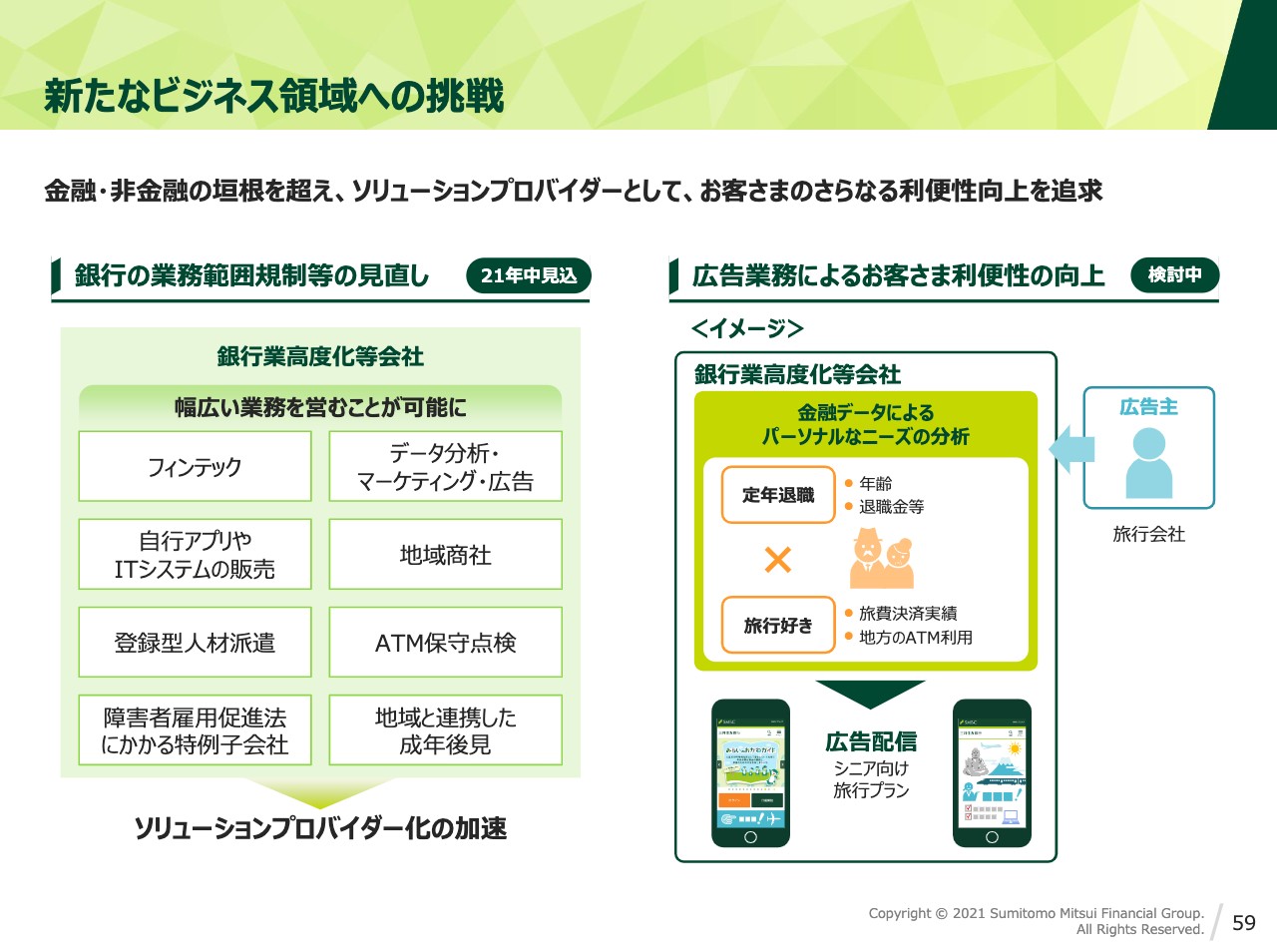

新たなビジネス領域への挑戦

今後は、銀行の業務範囲規制等の見直しにより、銀行子会社に新しいビジネス分野が解禁されることになっており、我々にとっては収益源をさらに多様化していく絶好のチャンスです。

まだアイデア段階ではありますが、広告業務への挑戦を検討しており、金融・非金融の垣根を超えたソリューションプロバイダーを目指して、さまざまな可能性を追求していきたいと思っています。

SMBCエルダープログラム

先日リリースした「SMBCエルダープログラム」は、人生100年時代において、特にご高齢のお客さまのニーズが多種多様化する中で、金融業というカラを破って取り組んでいるビジネスです。

金融・非金融の垣根なく、専任のコンシェルジュを通して、定額課金制でさまざまなサービスを提供しております。リテールのプラットフォームを活用し、お客さまにより利便性の高いサービスを提供すべく、今後も内容の充実に努めてまいります。

私からの説明は以上ですが、冒頭にも申し上げたとおり、2020年度はコロナに始まり、コロナに終わった1年でした。それでも、特にアメリカの銀行は、マーケットの変化を的確に捉え、大きな成果をあげています。

2021年度は、一定のコロナ影響は残るとは言え、もうそれを言い訳にペースダウンすることは許されません。中期経営計画の2年目であり、最終年度の目標達成を確実にするための非常に重要な1年です。

これまでにご説明した施策に、軸をぶらさずに、スピード感を持って取り組むことで、SMBCグループは、コロナ禍を経てさらに強くなったと評価していただけるよう、がんばってまいります。

投資家、アナリストのみなさまには、引き続きのご支援を、どうぞよろしくお願いいたします。

スポンサードリンク