関連記事

JR東日本、運輸収入の減少により、3Qの営業収益は前年比55.4% 通期計画も鉄道等の利用減を想定し下方修正

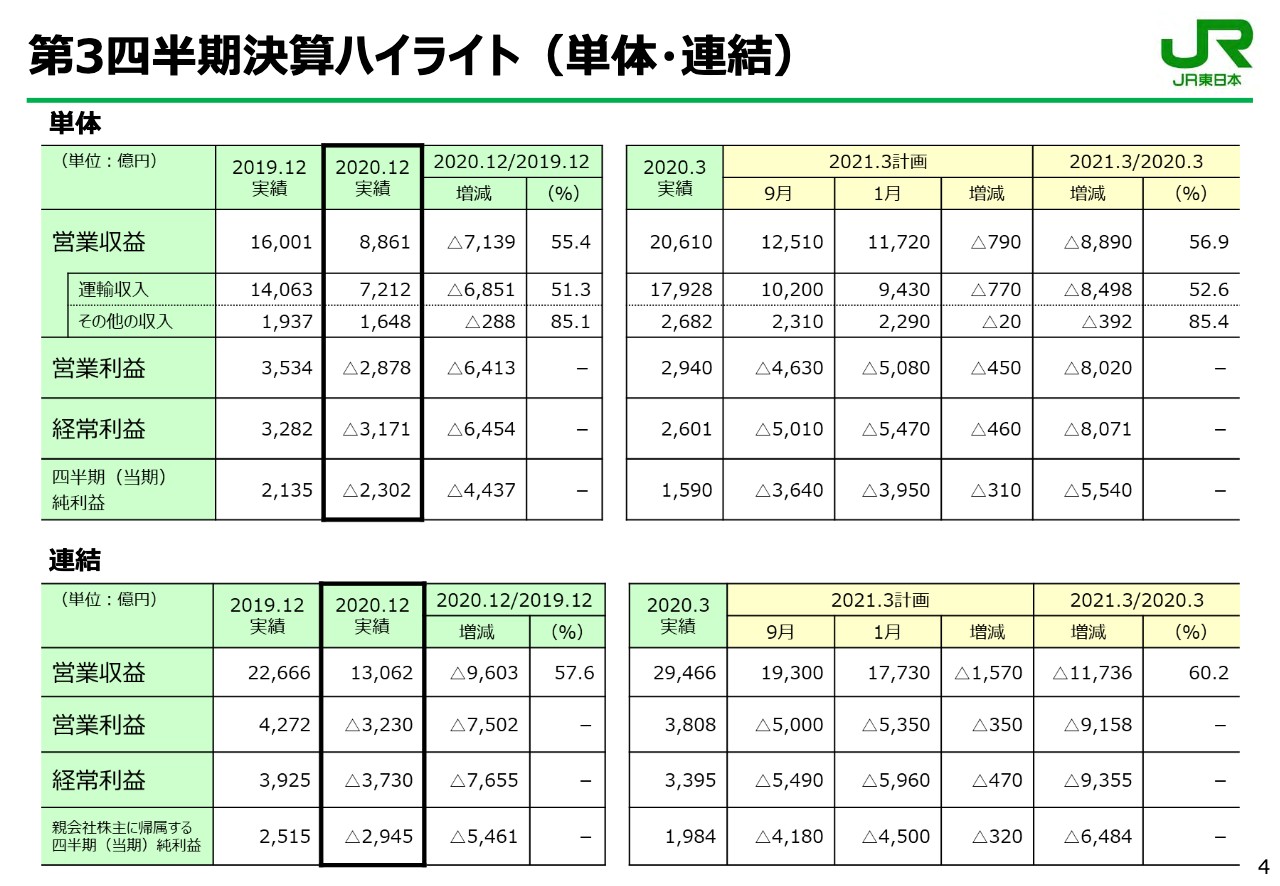

第3四半期決算ハイライト(単体・連結)

坂井究氏:まず最初に、第3四半期決算及び通期業績予想の修正ということでございますが、4ページにハイライトが記載してございます。すでに先日発表したとおりでございます。

右側に、計画の修正値についても記載してございまして、ご案内のように、12月から新型コロナウイルス感染がさらに拡大、あるいはこの1月からも緊急事態宣言ということで、鉄道を中心に利用が想定より落ち込んでいるということで、今回修正をさせていただくということでございます。

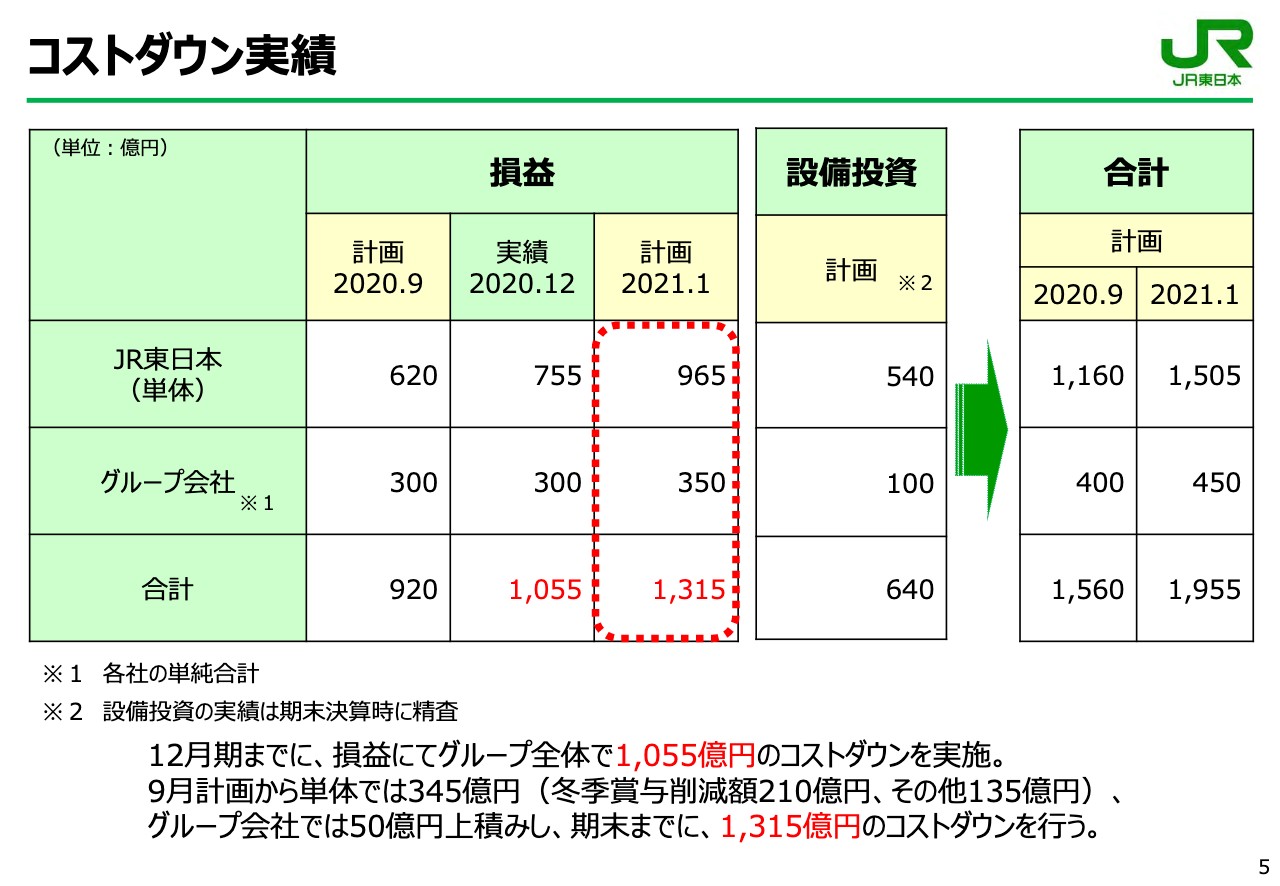

コストダウン実績

一方で、コストダウンにもさらに深堀りをして取り組んでいくということで、5ページに記載がございます損益のところをご覧いただきたいです。

9月に計画していた単体・グループ、合わせて920億円のコストダウンを、第3四半期では1,055億円まで進捗と、920億円を上回っているわけでございますが、通期、年度末までにはさらに上積みをして1,315億円ということで、単体とグループ会社合計のコストダウンを考えてございます。

単体では、記載してございますように、ボーナスの削減、あるいはその他物品費、広告宣伝費、あるいは警備費等削減を予定しているところでございますし、グループ会社も同様にコストダウンに取り組むということで、この数字を計画してございます。設備投資のほうは予定どおりということでございます。

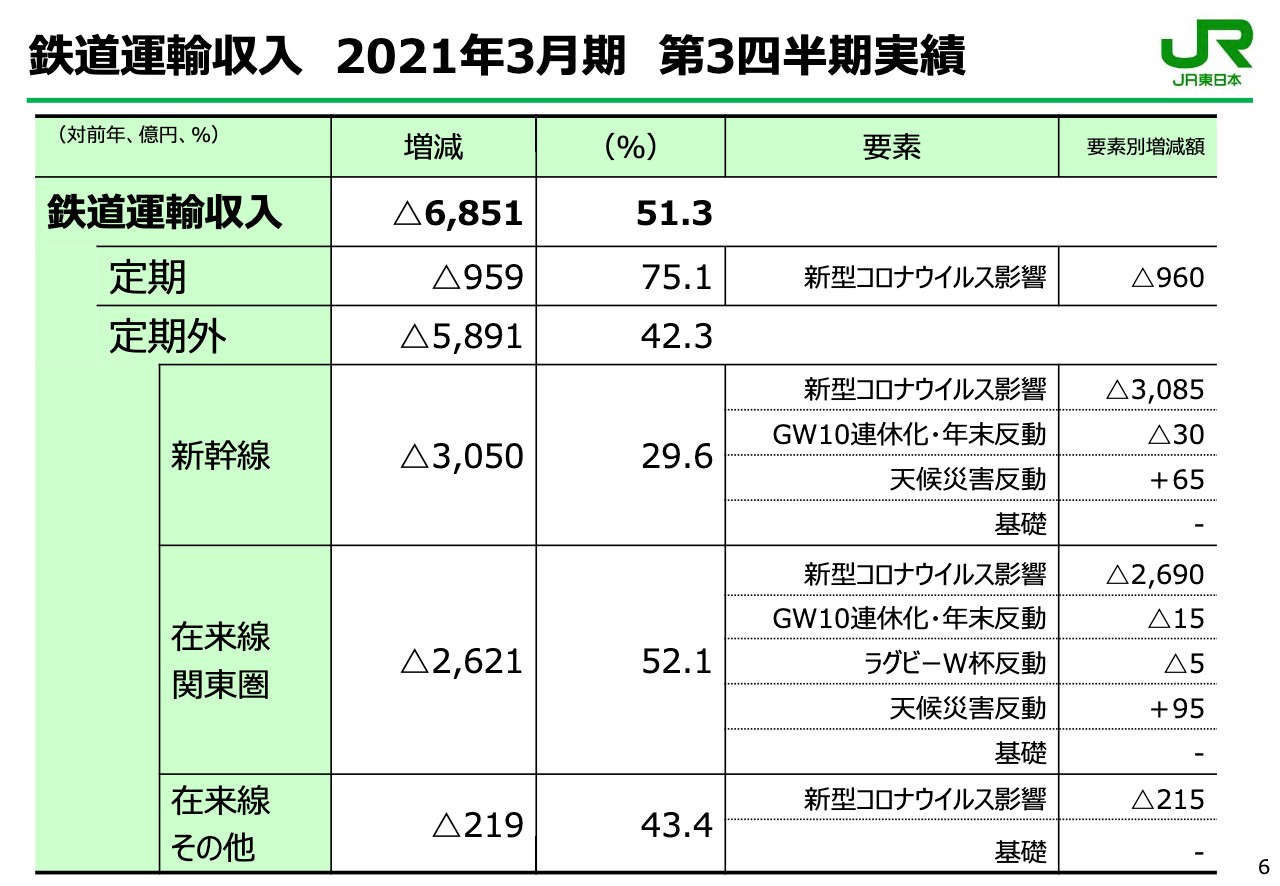

鉄道運輸収入 2021年3月期 第3四半期実績

6ページに、第3四半期の運輸収入の状況でございます。ご覧のとおりでございますが、それぞれ新型コロナウイルス影響ということで、全部足しますと6,950億円ということで、トータルの運輸収入の影響額でございます。

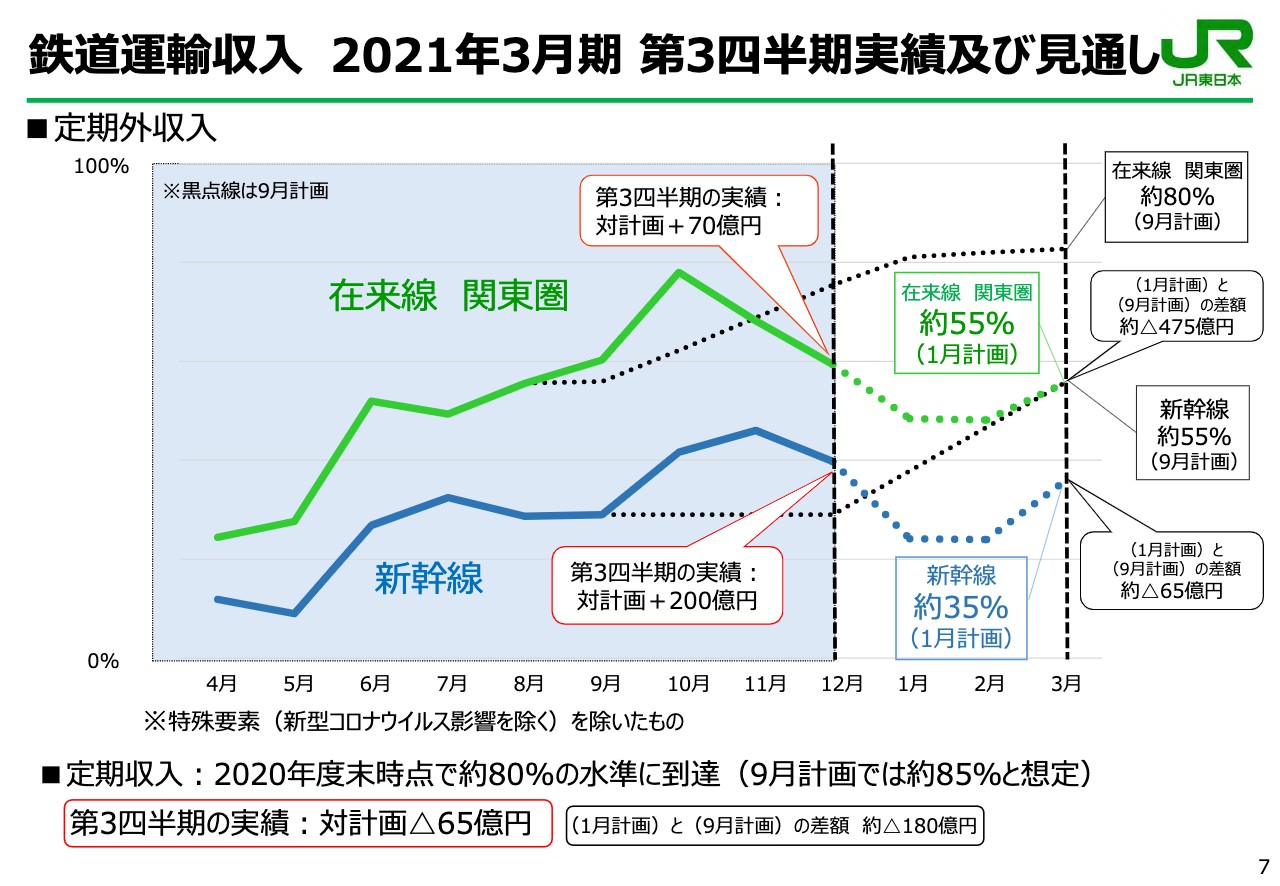

鉄道運輸収入 2021年3月期 第3四半期実績及び見通し

7ページ目に、今後の業績予想を修正した前提となる運輸収入の見通しをグラフで記載してございます。点線がそれぞれの9月に想定していた数値、対コロナ前ということでございます。パーセントでグラフを打ってございます。実線が実績、プラス実線の次の12月以降、1月、2月、3月と点線になっているのが今後の予測ということです。

ご覧いただいておわかりのように、12月までは想定を上回る実績で推移をしてきて、結果として、第3四半期でも対計画で上回っているわけでございますが、先ほど申し上げた、この緊急事態宣言等の影響で、1月、2月が低い状態になるだろうと。

現在、足元でも1月、非常に低い状態が続いているわけでございますので、1月、2月がその影響が続くということで、3月以降、徐々に回復ということではございますけれども、当然想定よりは遅れるということです。

7ページの右側にそれぞれ1月計画、9月計画との差額と記載してございますが、在来線関東圏では475億円、計画より下振れ、新幹線で65億円の下振れになります。下のほうに定期も書いてございますが、定期で、計画比較で180億円の下振れとなっています。その他、在来線のその他の下振れもございますので、全体合計して、マイナス770億円ということで、運輸収入は770億円当初の計画より下振れになる予測でございます。

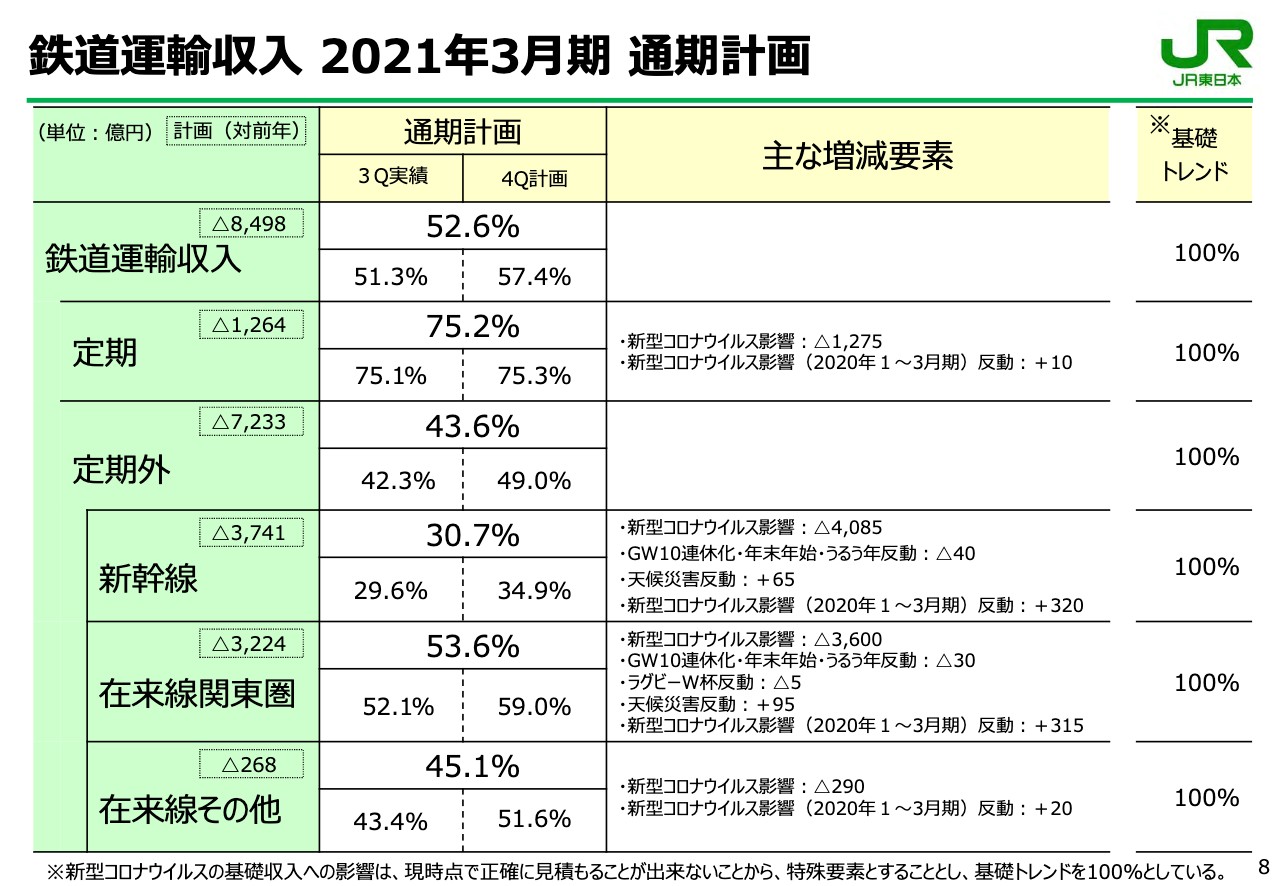

鉄道運輸収入 2021年3月期 通期計画

それを通期でそれぞれの運輸収入のセグメント別にパーセントで記載しておりますのが、この8ページでございます。結果として、コロナウイルスのトータルの影響は、合計値ございませんけれども、9,250億円というのがコロナ、鉄道運輸収入への影響額ということでございます。

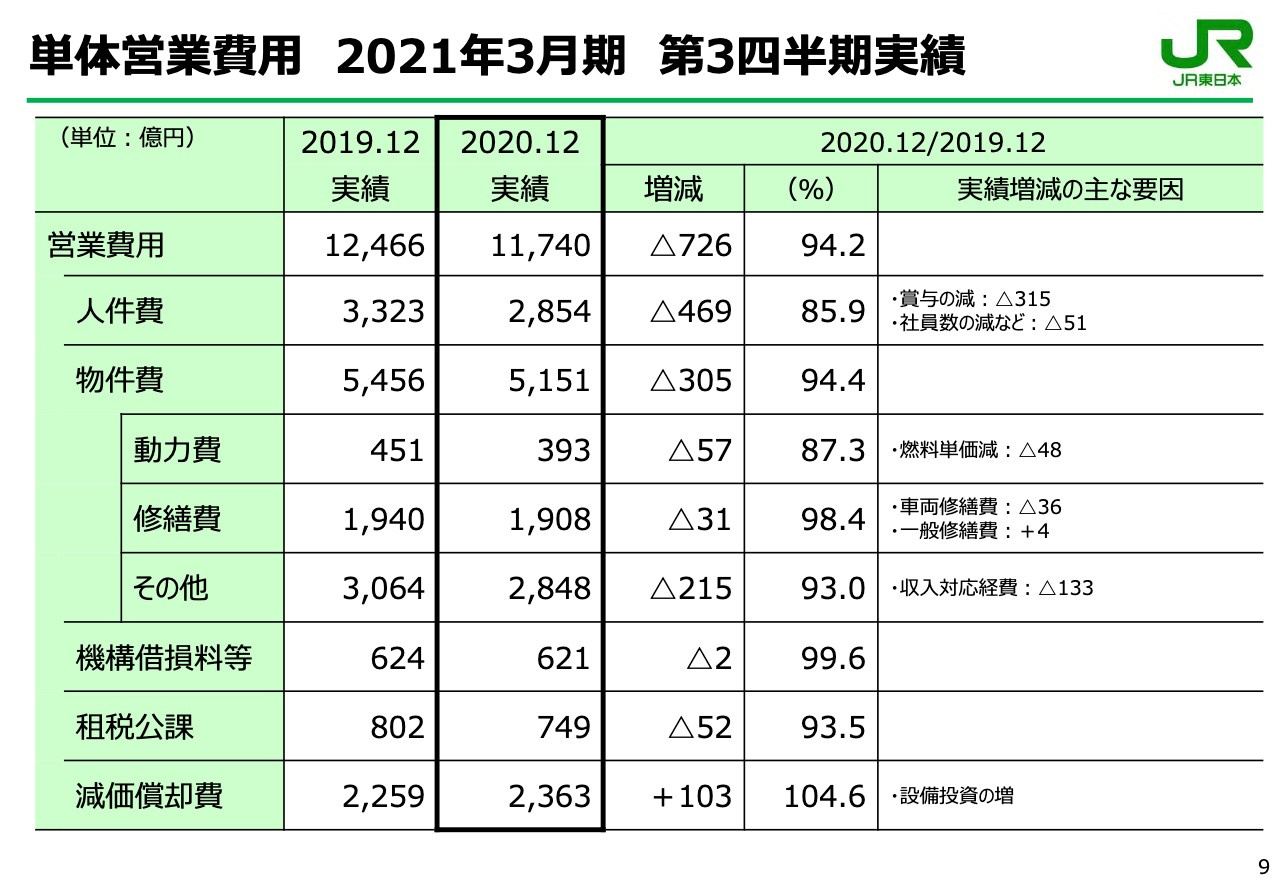

単体営業費用 2021年3月期 第3四半期実績

9ページが営業費用の第3四半期までの実績でございます。

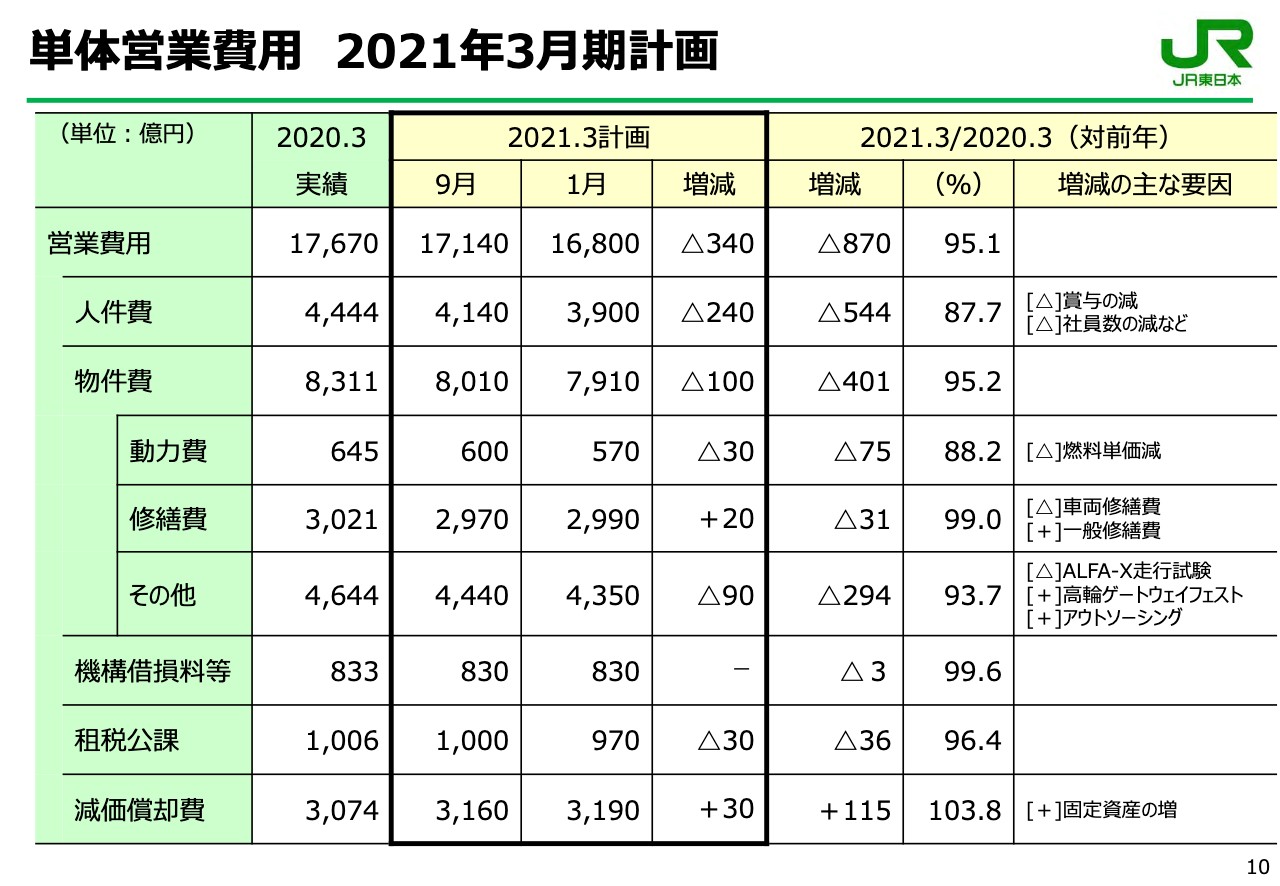

単体営業費用 2021年3月期計画

そして10ページに、通期の費用の計画。こちらは先ほど申し上げました、コストダウンの深堀りを含んでということで、一番上の行で、営業費用マイナス340億円、これは単体でございます。あとその下が内訳でございます。

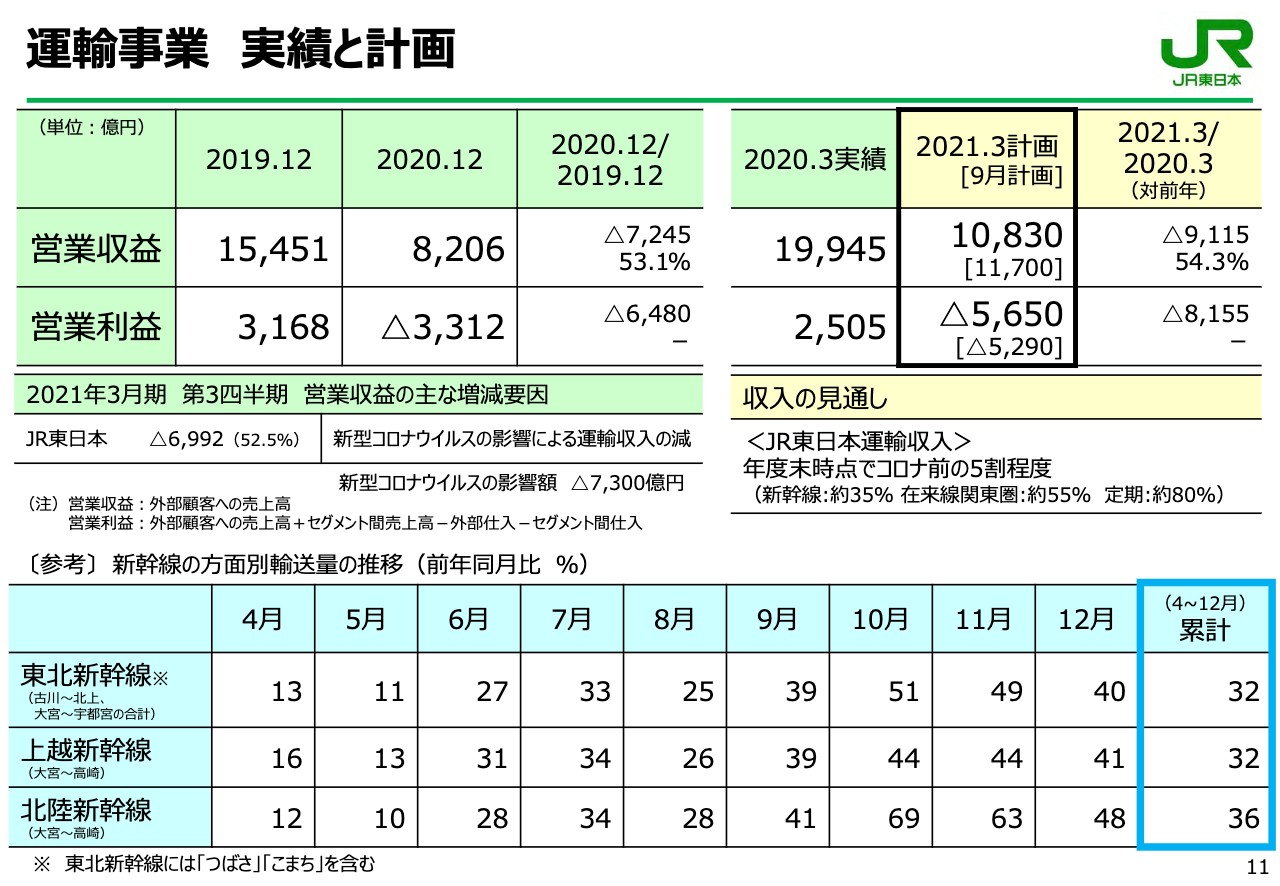

運輸事業 実績と計画

11ページ目以降、連結のセグメント別の同様に実績と計画の修正というかたちで記載をしてございます。運輸事業のセグメント、左側が実績でございますが、真ん中あたり、新型コロナウイルスの影響額、マイナス7,300億円と記載をしてございます。これは単体プラス運輸事業でございますので、バス・モノレール等、大きくコロナ影響によって影響を受けておりますので、その合計額ということでございます。

右側に今後の見通しでございます。収入の見通し、年度末時点でコロナ前の5割程度と記載をしてございますが、これが先ほどグラフでご覧いただきました7ページのグラフの合計値ということでご理解をいただければと思います。9月時点ではここが8割になっていましたので、それが下振れているということでございます。

11ページの下に新幹線の方面別の輸送量推移も記載してございますが、1点、北陸新幹線が10月、11月、値が相対的に高いのは、昨年度の台風の反動がある、こういうことでございます。

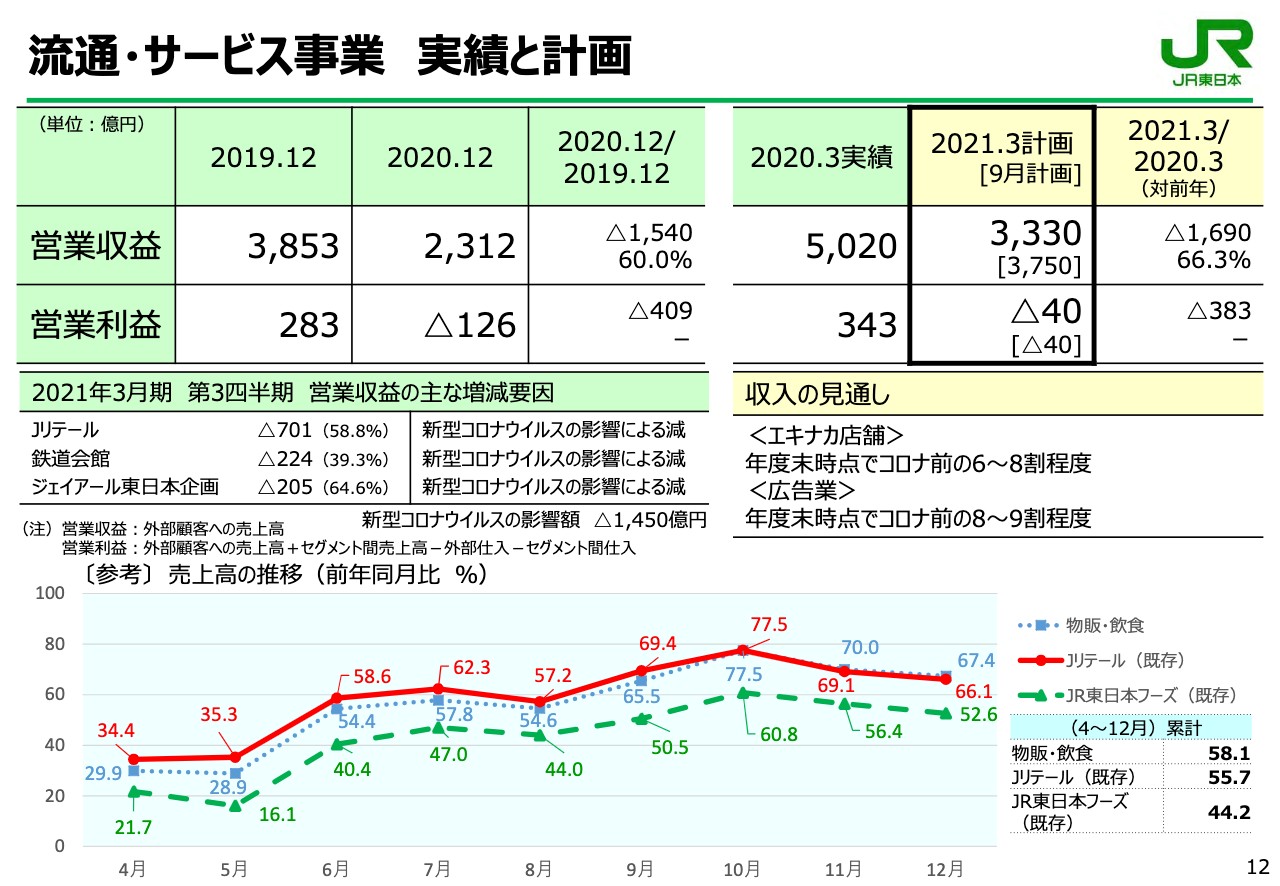

流通・サービス事業 実績と計画

12ページ、流通・サービス事業でございます。右側、対計画ご覧いただきますと、営業収益では3,330億円。9月時点では、下の括弧でございますが、3,750億円でございますので、420億円、売上を下方修正しているというところでございます。一方で、営業利益は変わってございません。こちらはコストダウンで飲み込むということでございます。

下側に収入の見直しを、エキナカ店舗、広告業と書いてございます。やはりこの流通サービス事業、鉄道に連動しているところも大きいところもあり、9月に比べると、それぞれ若干この収入の見通し、下方に修正をしているということでございます。特にエキナカでも、飲食、下のグラフで言えばJR東日本フーズということになりますが、こちらが苦戦をしているというところが足元でございます。

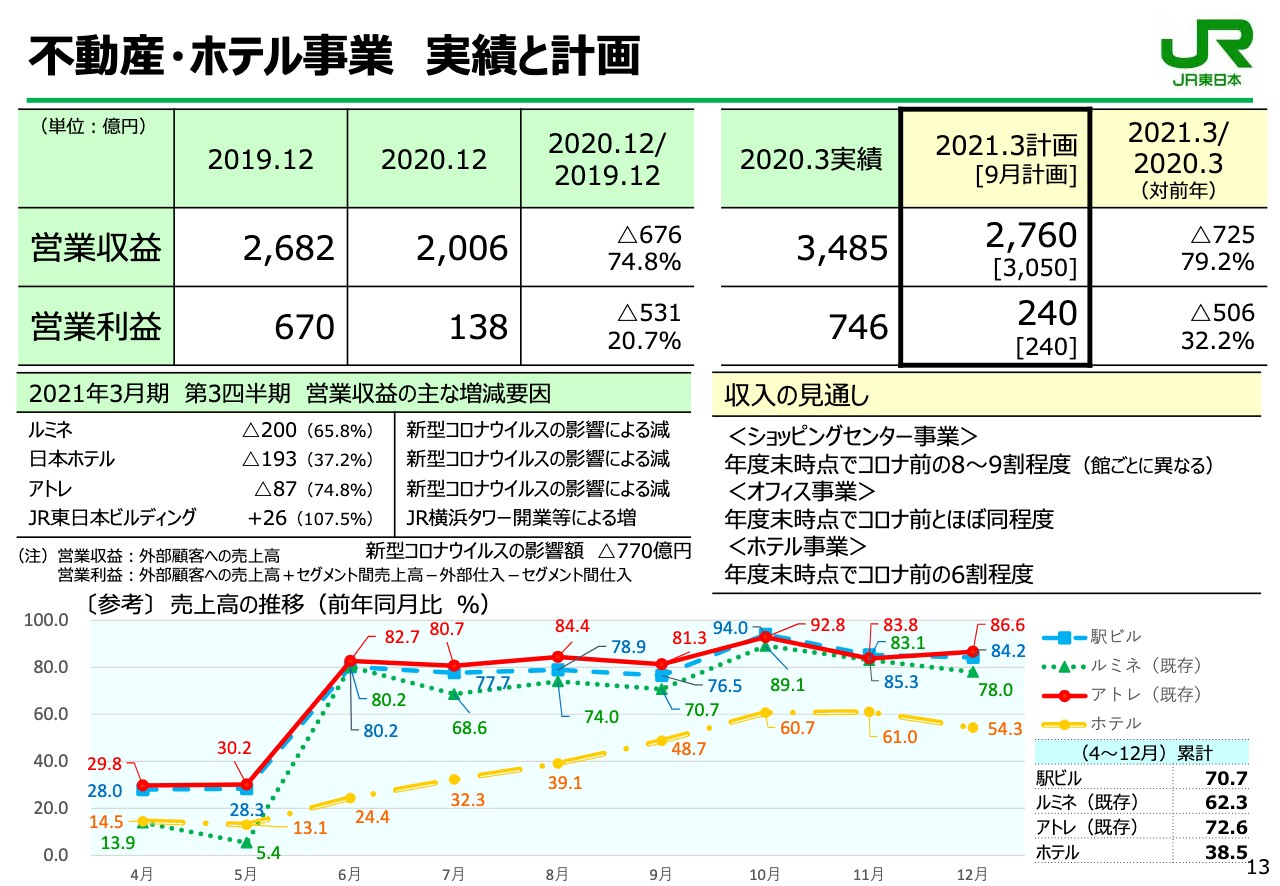

不動産・ホテル事業 実績と計画

13ページ、不動産・ホテル事業でございます。同様に右上をご覧いただきますと、営業収益は290億円下方修正しているというところでございます。一方で、年度末の収入の見通しのところは、ここは9月の時点と変えてございません。オフィスはもちろんでございますし、ショッピングセンター等も比較的流通サービス等に比べれば影響が少ないということで、年度末にはこの程度まで回復するということで考えてございます。

ホテルは、これも下のグラフをご覧いただけると、やはり苦戦はしているわけですし、1月、足元も2割から3割程度と聞いております。非常に厳しいわけですが、緊急事態宣言が2月いっぱいという想定のもとで、そこから徐々に回復をして、年度末には6割ということで今想定をしているところでございます。

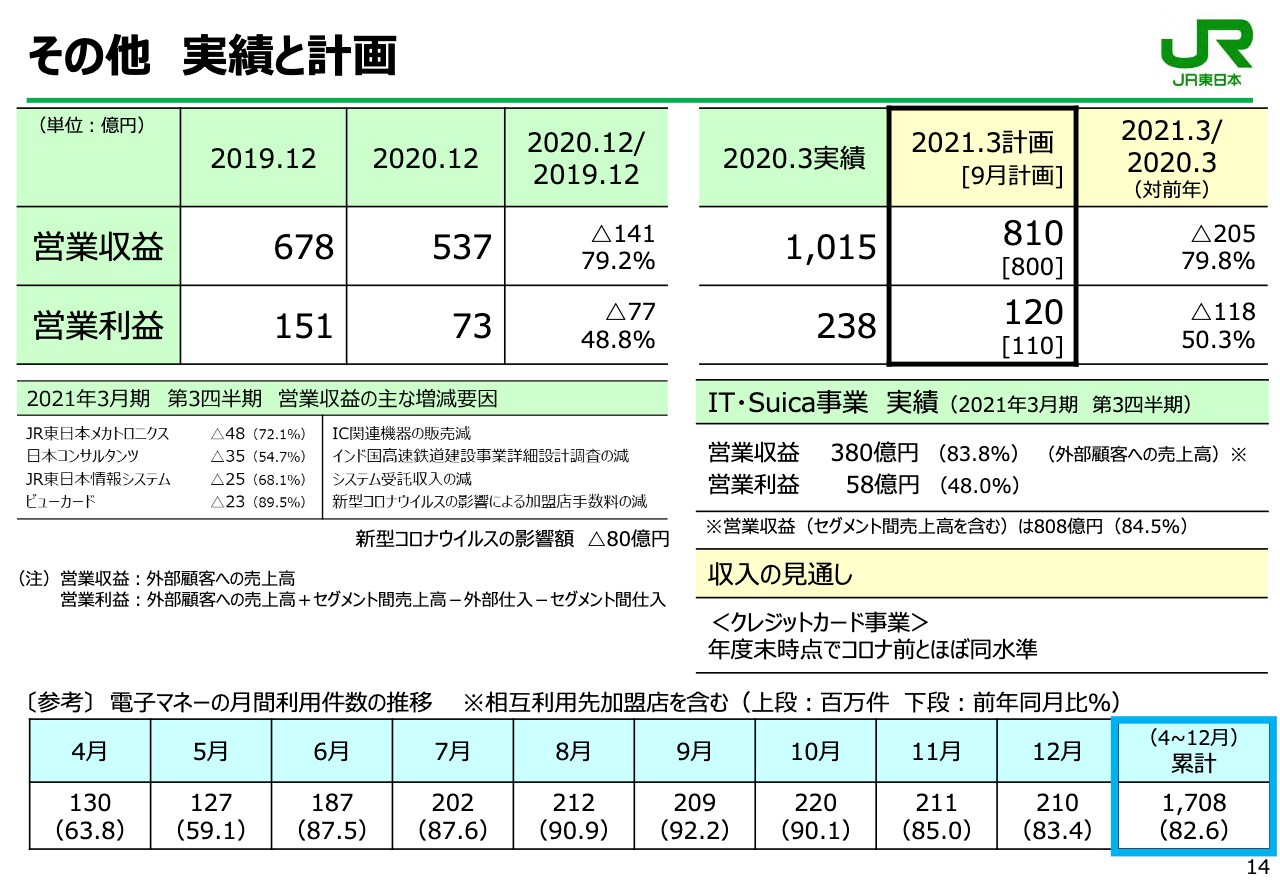

その他 実績と計画

14ページが、その他セグメントということでございます。こちら右上をご覧いただきますと、10億円ずつではございますが、売上・利益、上方修正をしているということでございます。これは主として、メカトロニクスの電子マネー端末の販売の増ということで上振れているということでございます。

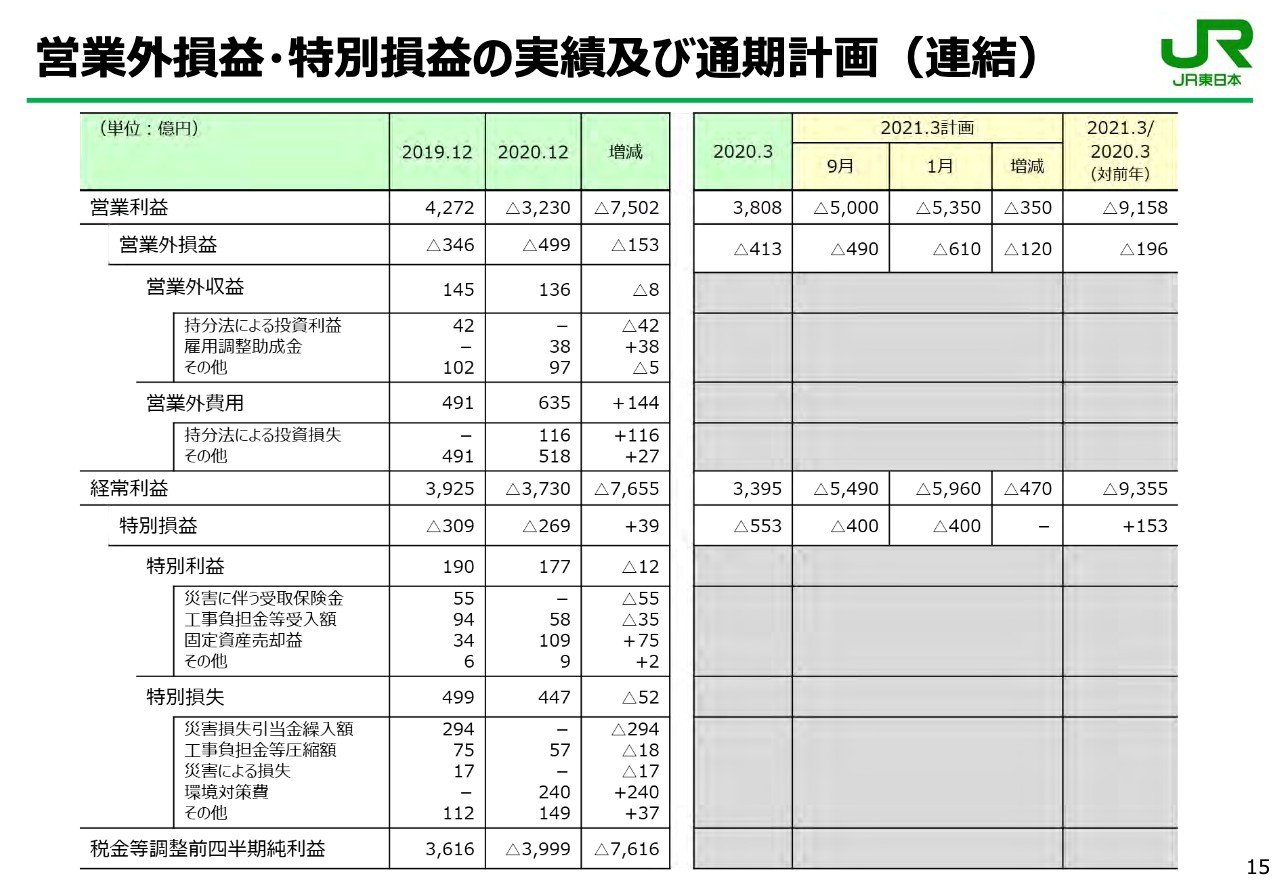

営業外損益・特別損益の実績及び通期計画(連結)

15ページでございます。営業外損益・特別損益でございますが、右側の計画の修正のところをご覧いただきますと、営業外損益で120億円下振れということでございます。

これは持分法投資損失が計上されるという影響ということでございます。それから、特に特損については、これは計画を変えてございません。現段階では見通しを変えていないというところでございます。

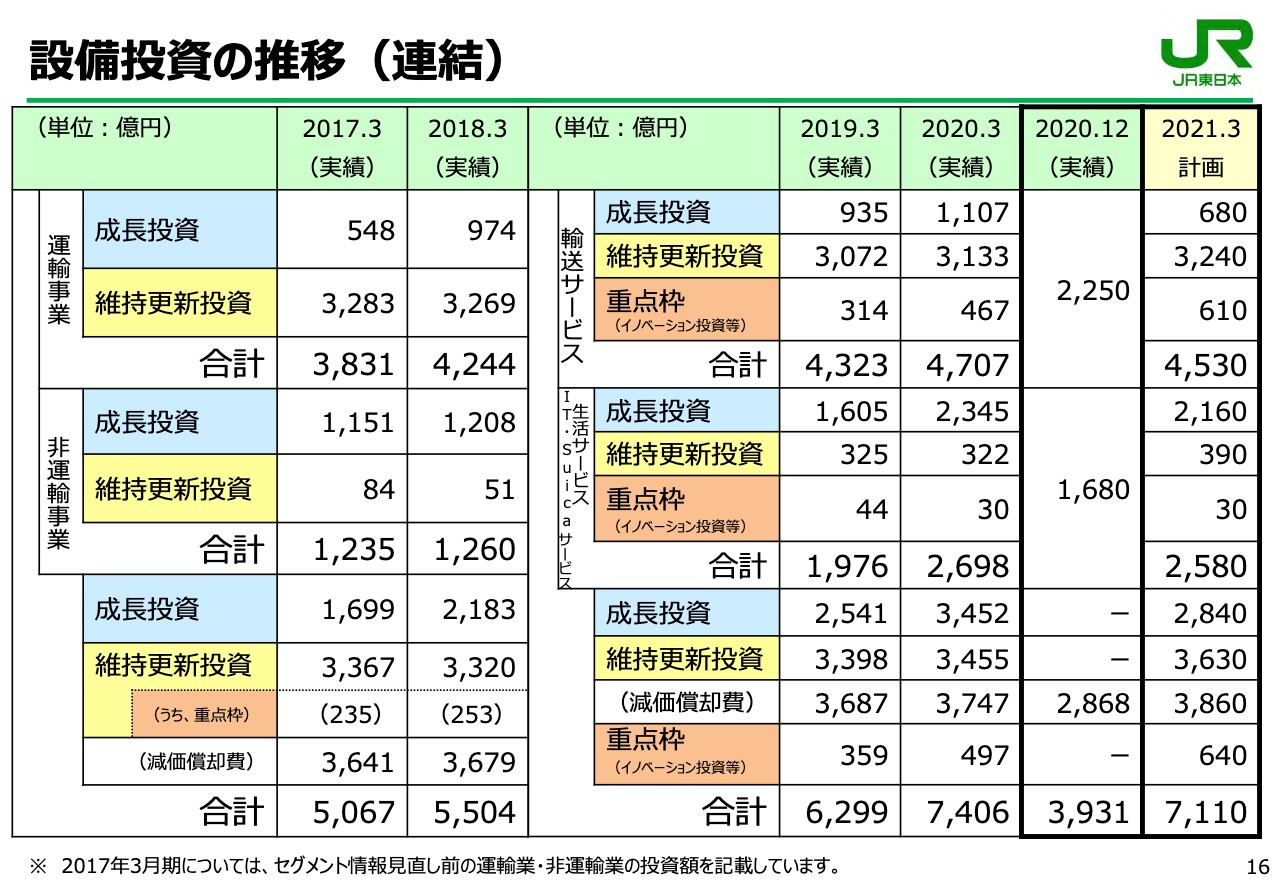

設備投資の推移(連結)

16ページの設備投資の関係は、これはもうすでに今年度の計画、右下でございますが、トータル7,110億円ということで変えてございません。第3四半期までの実績は3,931億円ですが、順調に進捗ということで、今年度はほぼ予定どおりの設備投資を予定してございます。

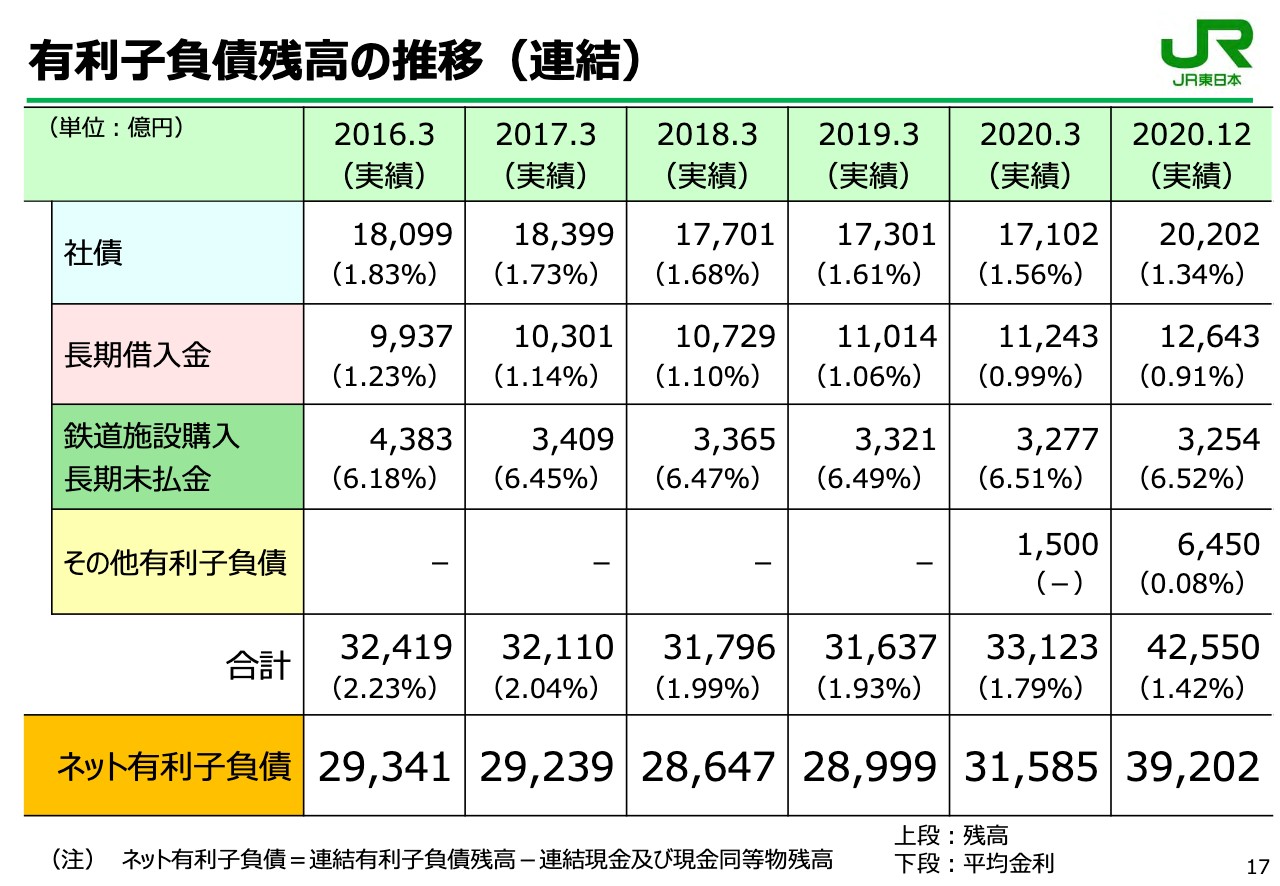

有利子負債残高の推移(連結)

17ページの有利子負債残高、こちらも右下ご覧いただきますと、第3四半期末の時点で、ネット有利子負債は3兆9,202億円というのがネット有利子負債の額でございます。

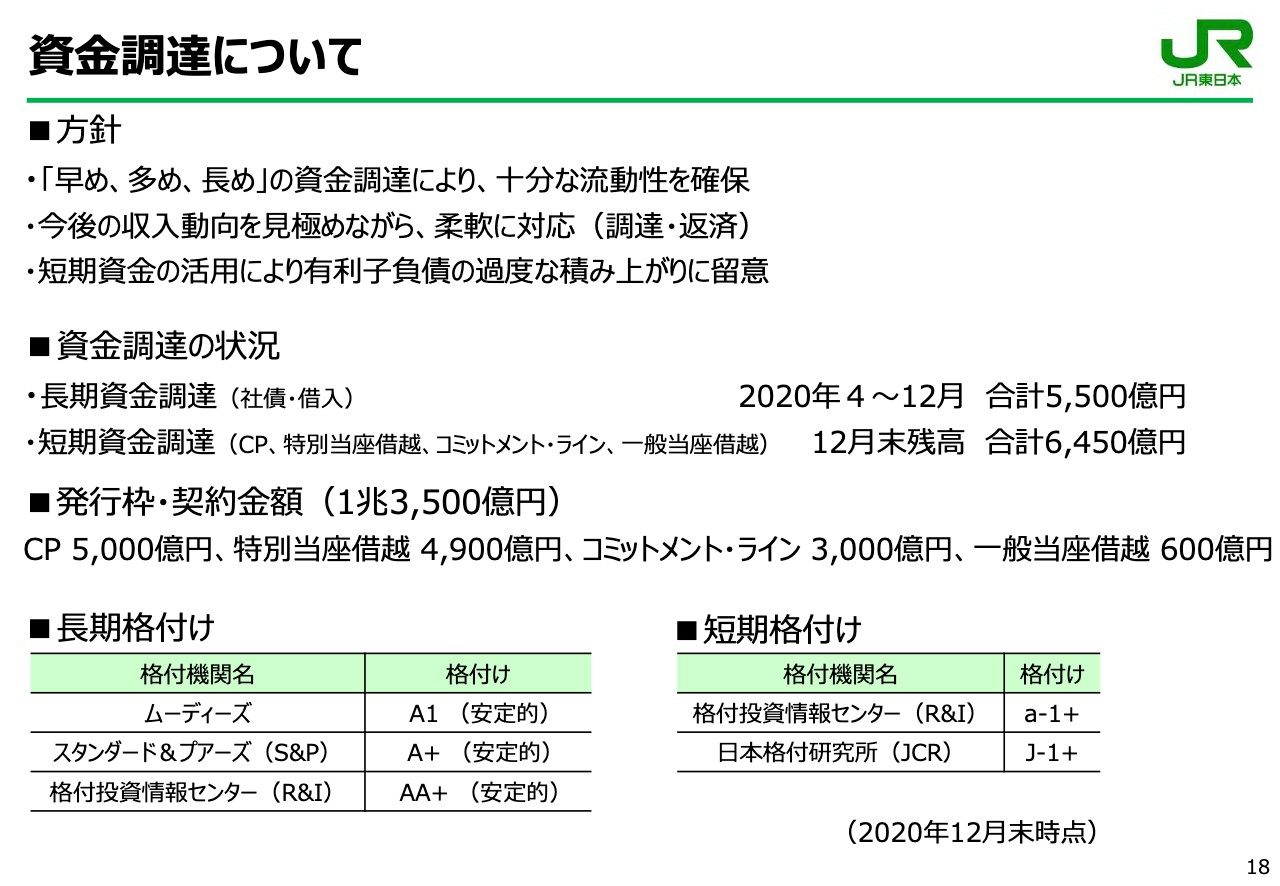

資金調達について

18ページの資金調達の方針、これについても変えてございません。12月末の時点での残高等については記載のとおりでございますし、発行枠・契約金額、1兆3,500億円ございますので、残り枠としてはまだ十分保有をしているということでご理解をいただければと思います。

以上が今年度の第3四半期の決算と今年度の業績の修正ということでございます。

以降、新たな数値目標ということでご説明させていただきたいと思います。今回、新しく設定するに至った背景でございますけれども、ご案内のように、今、足元自体、お話申し上げたとおり、非常に流動的な状況ではございます。

ただ一方で、私どもが現在持っております中期目標というものが2022年度までのもので、これは2018年4月に出したものでございまして、当然ながら経営環境が大きく変わってきてございます。

そういった意味でも、現段階で中期的に一定の想定をして、その予想をベースにして、そしてまた今年9月に、変革のスピードアップ発表させていただきました。こうした中で取り組む新たな取り組みも、今順次進めているところでございますが、そうした取り組みによる成果なども加えて、2025年までの目標を今回発表させていただくということでございます。

5ヶ年の計画でございまして、前回も2022年までの5ヶ年ということで、そこを同じ5ヶ年ということで今回発表させていただくということでございます。

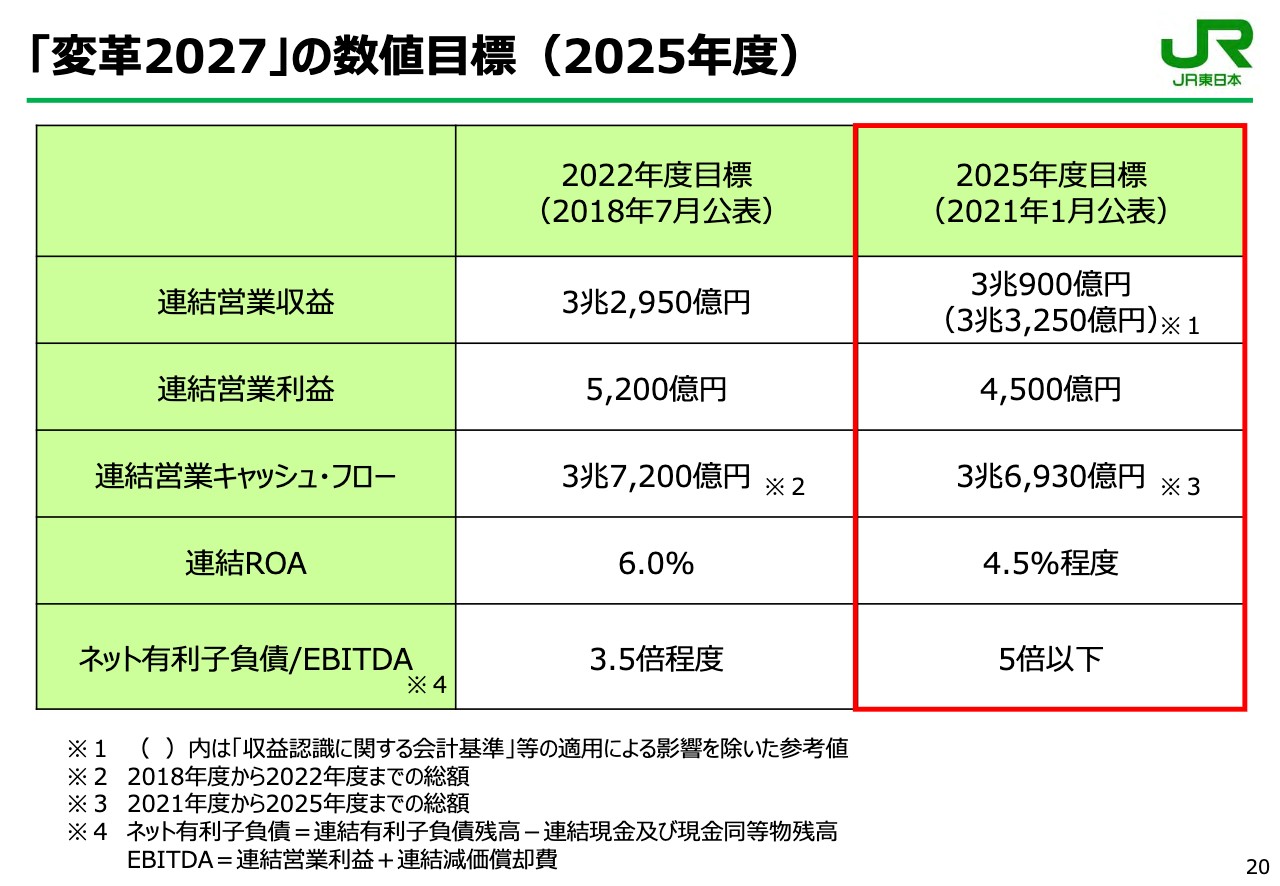

「変革2027」の数値目標(2025年度)①

具体的な数字について、まず20ページにつきましては記載のとおりでございまして、前回の発表をさせていただいた目標との比較で20ページに記載をしてございます。

「変革2027」の数値目標(2025年度)②

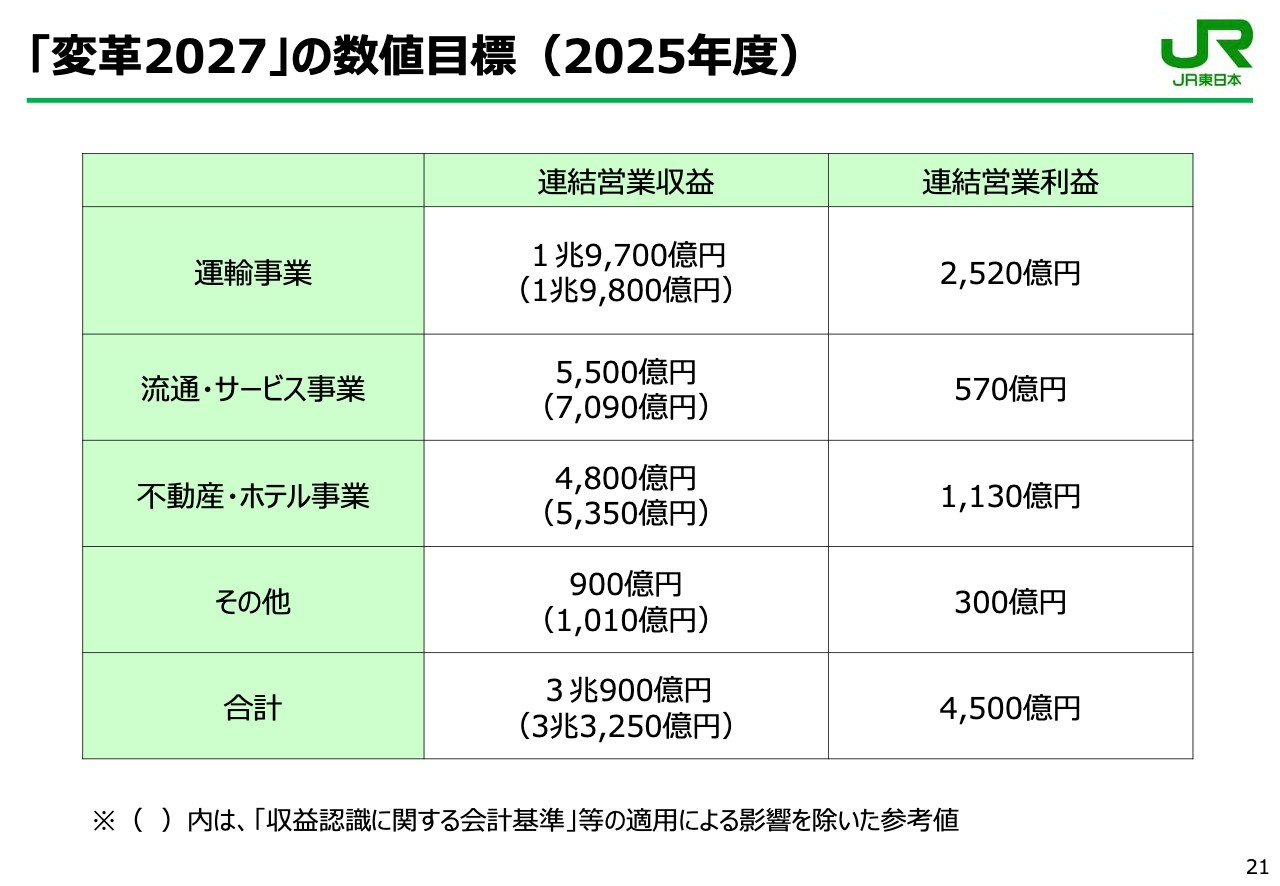

21ページに、まず連結の各セグメント別の売上・利益を記載してございます。下の注記にもございますけれども、括弧書きで「収益認識に関する会計基準」の適用による影響を除いた参考値ということで、来年度からこの会計基準が変更になるということで、いわゆる消化仕入れなどについて、今まで売上と費用、これを両建てとしていたものを、今後はその差額だけを売上に計上するということで、結果として、利益は変わらないですが、売上自体が従来より下がるということになるわけでございます。

ただ従来、これまではこの旧基準でやっておりますので、比較のために括弧書きの中はその旧基準でやった場合の額ということで併記をさせていただいているところでございます。

ちなみに、運輸セグメントとそれ以外の非運輸セグメントの比率でございますけれども、今回発表させていただいた、この2025年度の比率で言うと、6対4、運輸が6、非運輸が4ということになります。昨年度で7対3程度でございますので、非運輸の率を上げていく、そしてまた将来は5対5を目指していくというところで考えてございます。

「変革2027」の数値目標(運輸事業)①

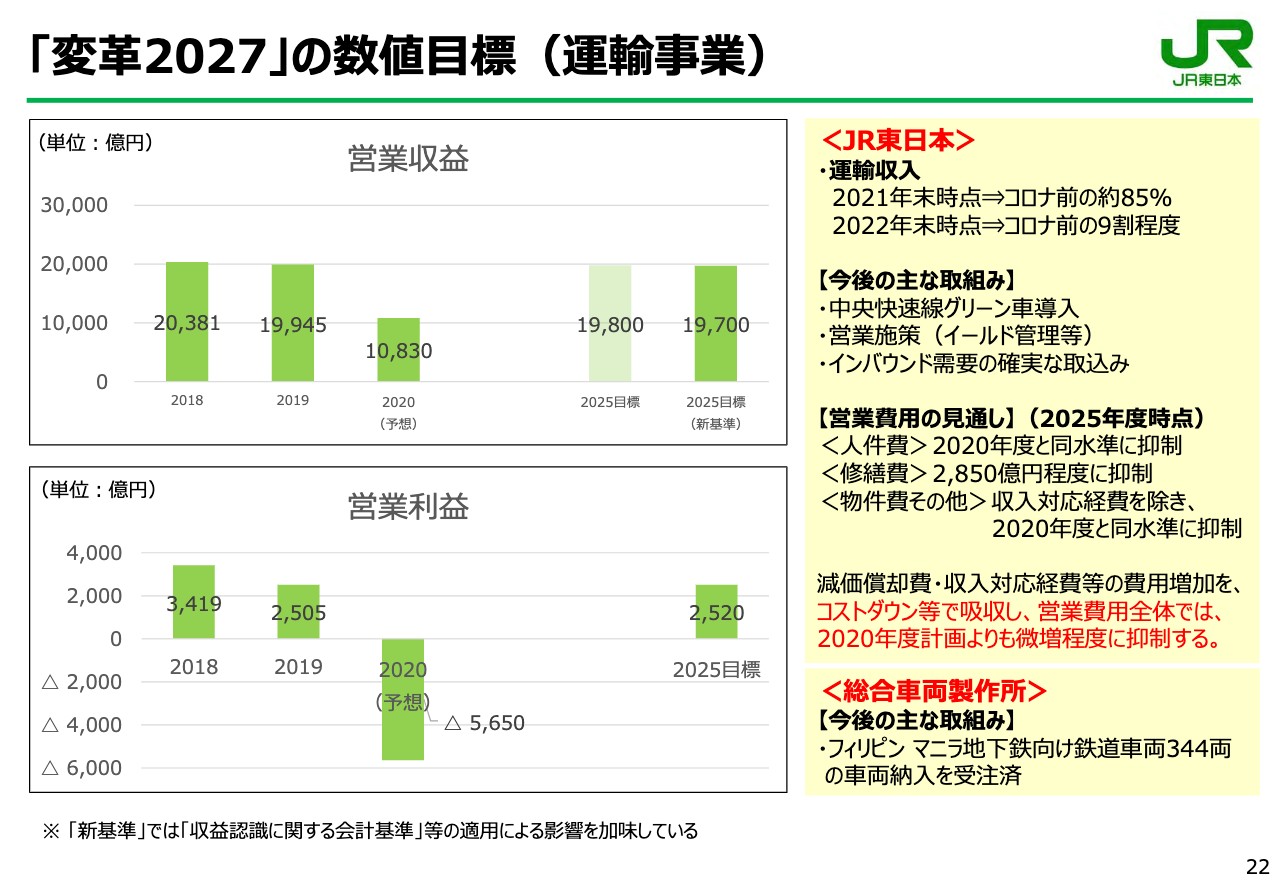

22ページに運輸セグメントの5ヶ年の目標が書いてございます。運輸収入の見通しについては次のページで出てまいります。そのトレンドを、まず基礎となるベースを決めた上で、今後の主な取り組みということで、中央快速線グリーン、あるいはイールド、あるいはインバウンドということで上積みを図っていくということです。

一方、費用でございますけれども、人件費、ご案内のように、大量退職期がこの間、もうすぐ終わりまして、このままの採用を続けておりますと今度は人件費が上がるわけですけれども、ここを採用数を抑制するなどして、人件費トータルでは2020年度水準に抑えていくということでございます。

一方、修繕費も、また後ほど設備投資計画もご説明しますが、必要なホームドア等の整備も今後進んでまいります。こちらも設備数増で黙っていると修繕費が増えるところを、修繕費の抑制、地方の鉄道の設備スリム化なども含めて抑制をして、この2,850億円程度というところに抑制していくというのが修繕費でございます。

赤字で記載してございますように、営業費用全体では、2020年度計画よりも微増程度というところで考えてございます。

「変革2027」の数値目標(運輸事業)②

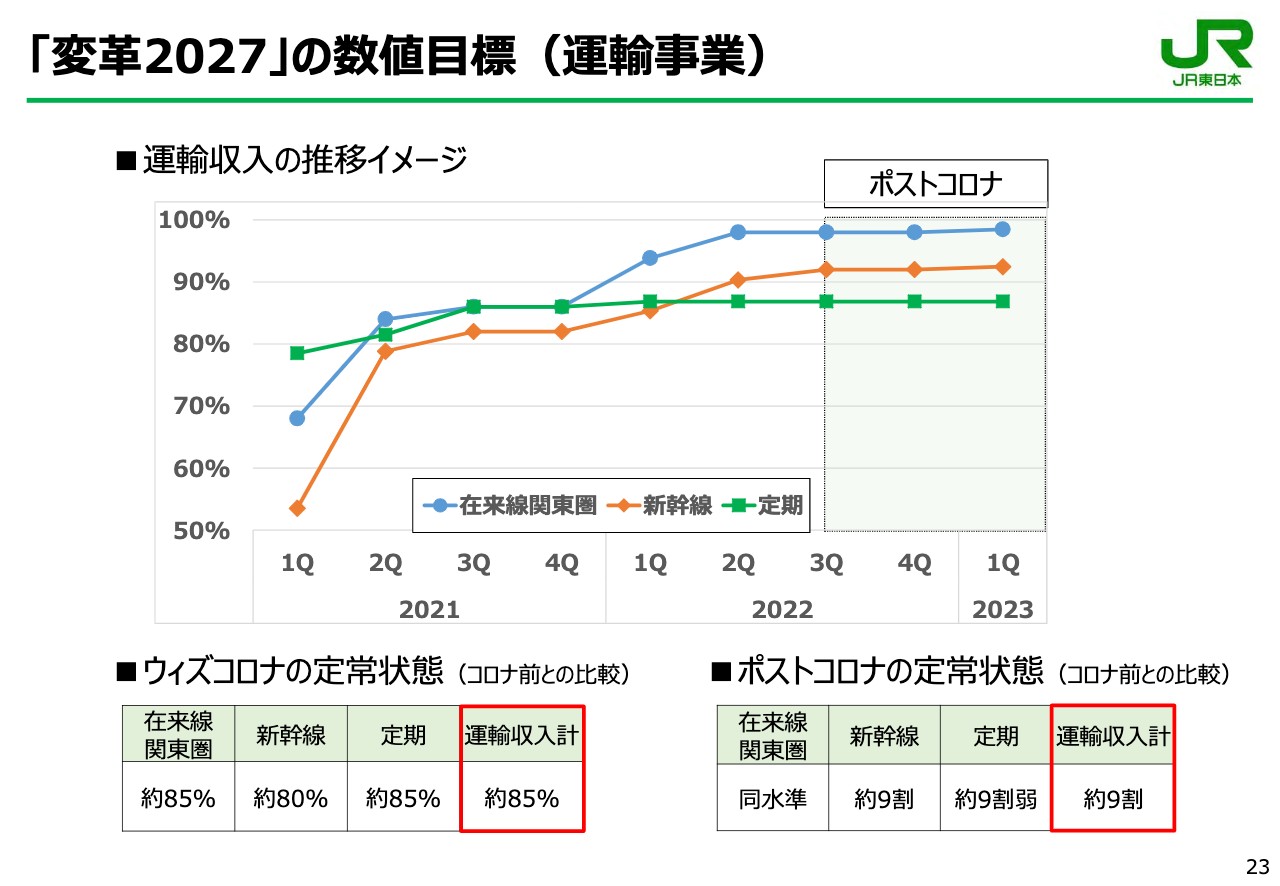

以上が運輸セグメントでございますが、23ページに鉄道収入のグラフですね。先ほど今年度のものをご覧いただきましたが、それの今後の推移ということで、中期的な予想を記載させていただいてございます。

左側、2021年度のグラフをご覧いただくと、徐々に回復をして、下にウィズコロナの定常状態とございます。このウィズコロナの定常状態、これはもう以前からお話ししている水準でございますが、これにだいたい2021年度の第3四半期ぐらいに到達するというのがこのウィズコロナの定常状態。

そして右側にいきまして、コロナが収束をして、その後の定常状態、ポストコロナではどうなるかというところでございますが、やはり従来から申し上げてきましたように、私どもベースとしては100には戻らないというふうに考えてございます。この想定が右側のポストコロナの定常状態ということで、在来線関東圏、新幹線、定期等の運輸収入計で約9割というような計画。

繰り返しになりますが、これはベースとなる基礎のトレンドでございますけれども、こうした想定をしているというところでございます。

「変革2027」の数値目標(流通・サービス事業)

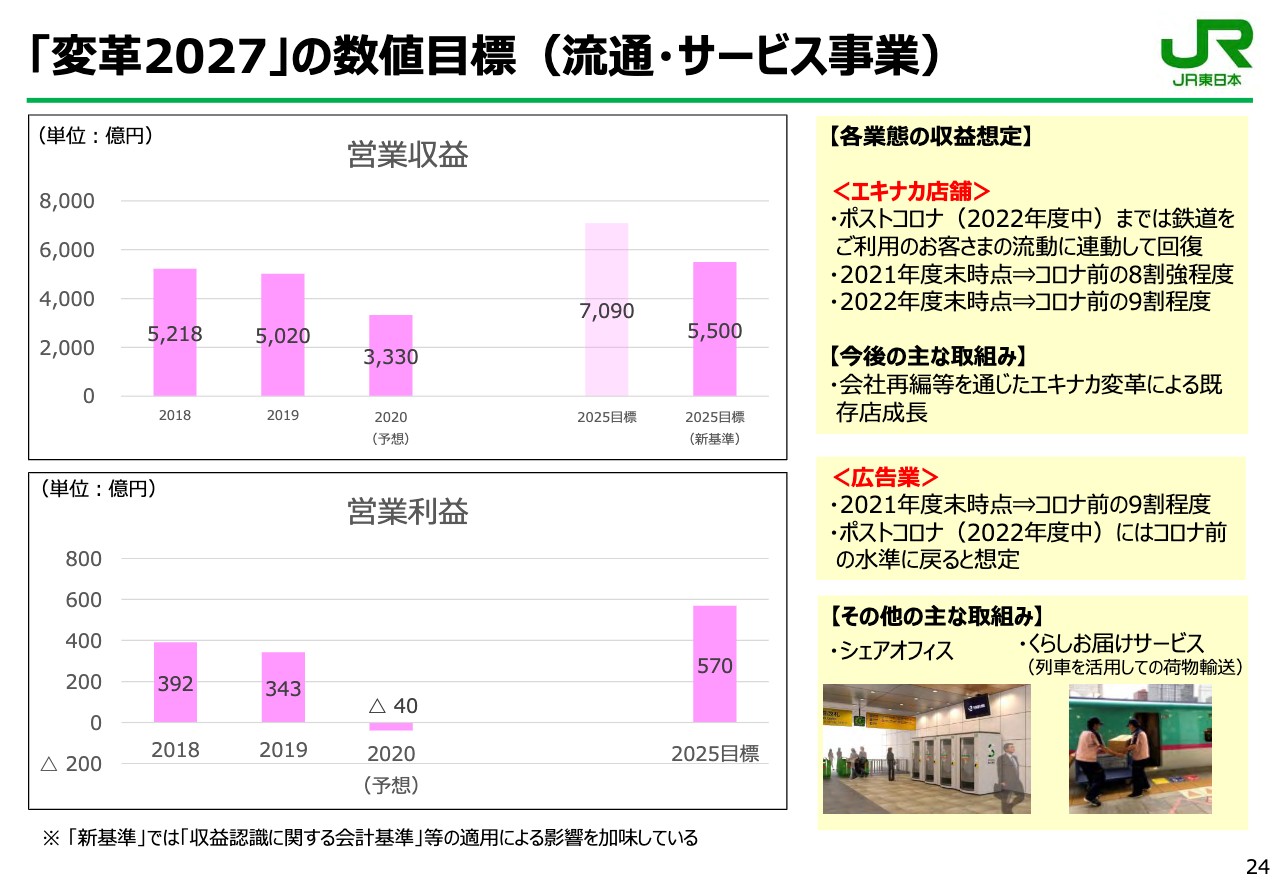

24ページ、流通・サービスの5ヶ年でございます。右側に収益想定を記載してございますが、先ほども申し上げましたとおり、やはり鉄道のご利用のお客さまの流動に連動する部分が大きいものですから、右側に記載してあるような回復度合いということで考えてございます。

今後の取り組みとして、今日の参考資料36ページにも記載してございますが、エキナカの会社を統合いたしまして、より戦略的、より効率的に、このエキナカの事業をやっていくというようなことを来年度から考えているということでございます。

広告についても記載のとおりの想定でございます。そして、その他の主な取り組みということで、変革のスピードアップに合わせ、シェアオフィス、あるいはこの「くらしお届けサービス」。こちらには記載してございませんが、もう1つの柱が「JRE MALL」、eコマースでございます。

それぞれの、これまた具体的な規模感というか、数値目標については、後ほど31ページのところに、数値目標、2025年度にどの程度までというのは記載してございますが、例えばシェアオフィスですと、2025年までに1,200ヶ所と、現在64ヶ所ですので拡大をしていくということを考えてございますし、「JRE MALL」についても、2025年度取扱高を1,300億円ということで考えてございます。

取扱高が1,300億円でございますので、トータル私どもの連結上の営業収益としては350億円ぐらいという想定でおりますが、大きな事業の柱にしていくということでございます。

併せて、この「くらしお届けサービス」は、新幹線等を使った荷物輸送でございますが、こちらは少し、現段階では具体的な数値は記載してございませんけれども、物流、あるいは商流、そうしたもの併せて、私どもも物流子会社・商社子会社、保有しておりますので、トータル、あるいはまた今構内店舗での新幹線輸送を活用した構内営業での取り組みも実施しておりますので、そうしたものでは大きな柱にしていきたいというものが「くらしお届けサービス」でございます。

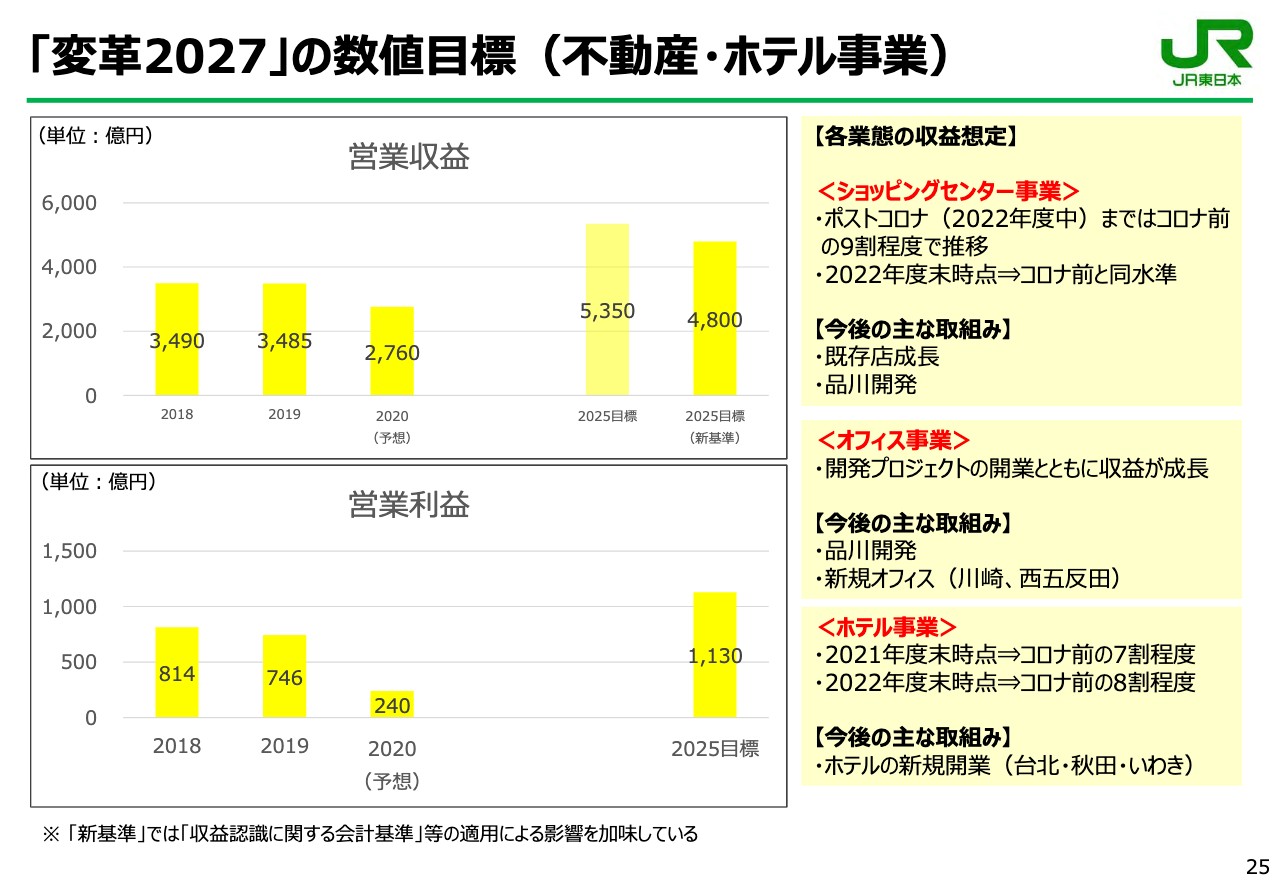

「変革2027」の数値目標(不動産・ホテル事業)

25ページ、不動産・ホテルでございます。こちらの右側にあります、既存店の成長はもちろんでございますし、一番大きな品川の開発含めて、今後のショッピングセンター、オフィス事業、それぞれの計画がございますので、成長投資を着実に進めて売上・利益の上積みを図っていくという計画でございます。

1点、この不動産・ホテルに関して申し上げますと、2022年、前回設定した目標に比べまして、利益率が下落しています。この理由は、新たに今後開業するものに地方案件等がございまして、もちろん投信基準は十分満たしているわけですが、相対的に少し利益率が落ちるというところはございますけれども、エキナカと同様に、会社の再編等も含めて効率的な運営をし、コストダウンに努め、さらに利益率を上げる努力をしてまいりたいと思ってございます。

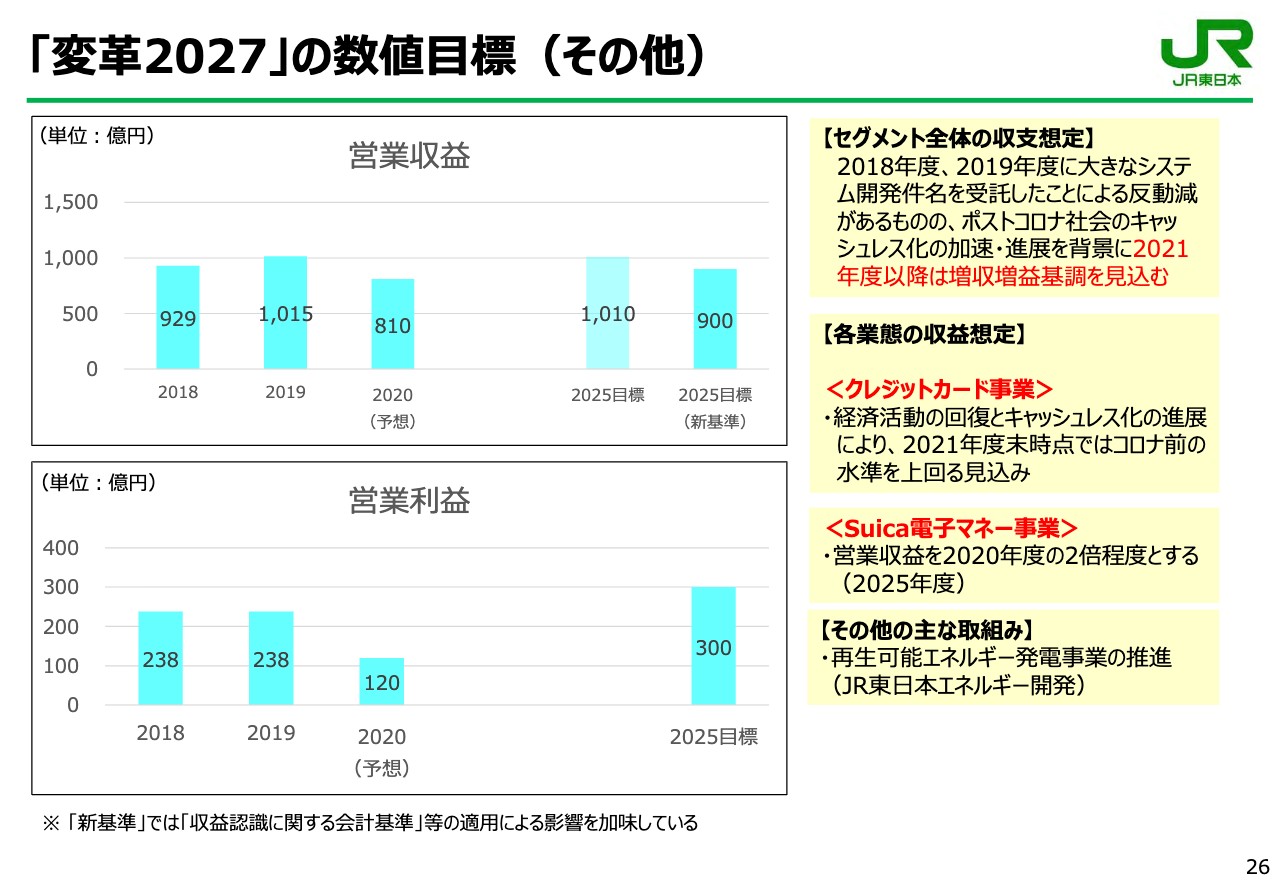

「変革2027」の数値目標(その他)

26ページが、その他セグメントでございます。右上に記載してあるとおり、やはりここは、今後のポストコロナ社会のキャッシュレス化ということは、非常にある意味では追い風になると思ってございますので、クレジットカード事業、そしてSuica電子マネー事業、先ほども申し上げたメカトロニクス、あるいはこの直営のSuica電子マネーも含めて成長をさせていきたいと考えてございます。

Suica電子マネーは、2025年度に今年度の2倍ぐらいの電子マネーの収益を上げていくという目標を設定しているところでございます。

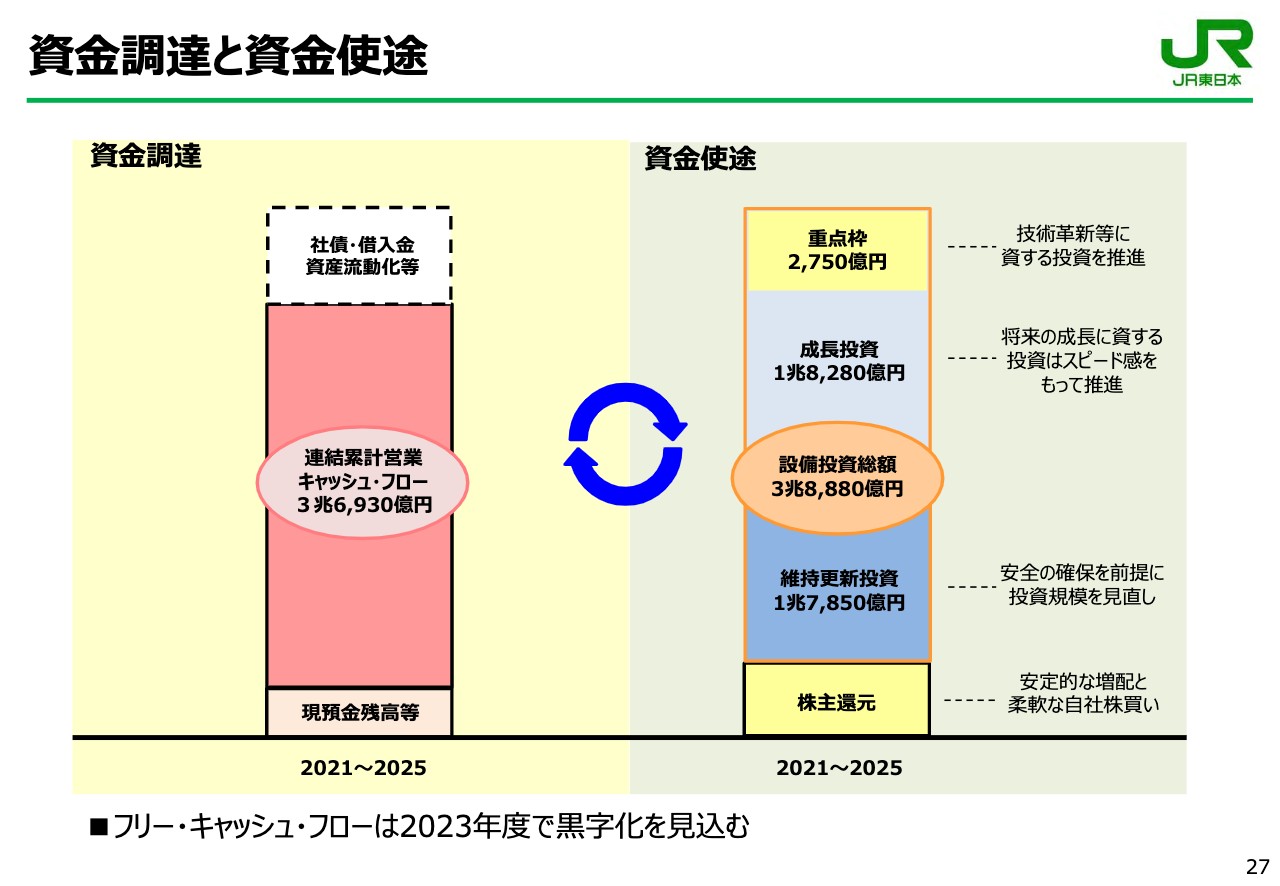

資金調達と資金使途

27ページでございます。ここは5年間の資金調達と資金の使途というところでございます。右側の資金の使途、設備投資、あるいは株主還元については後ほどのページに出てまいりますが、左側の調達でございます。連結の累計営業キャッシュ・フローは3兆6,930億円ということで、右側と比較して、ある意味で足りない分を、上側のこの社債・借入金、資産流動化等で賄っていくということでございます。

現段階でのこの借入、そして流動化、トータルだいたい4,000億円程度ということで見込んでございます。内訳としては、この社債・借入、有利子負債で調達が2,000億円程度にとどめたいということでございます。

残りはまさに資産の流動化、これは不動産ファンド等を活用して、資産の流動化1,000億円以上やりたいと考えていますし、あるいはまた、政策保有株式、こちらも必要性を見極めて流動化を検討していく、こういうことでございます。

シートの下側に、フリー・キャッシュ・フローについても記載してございます。この5ヶ年計画のちょうど真ん中である2023年度には、フリー・キャッシュ・フローとしても黒字化を見込むということでございます。

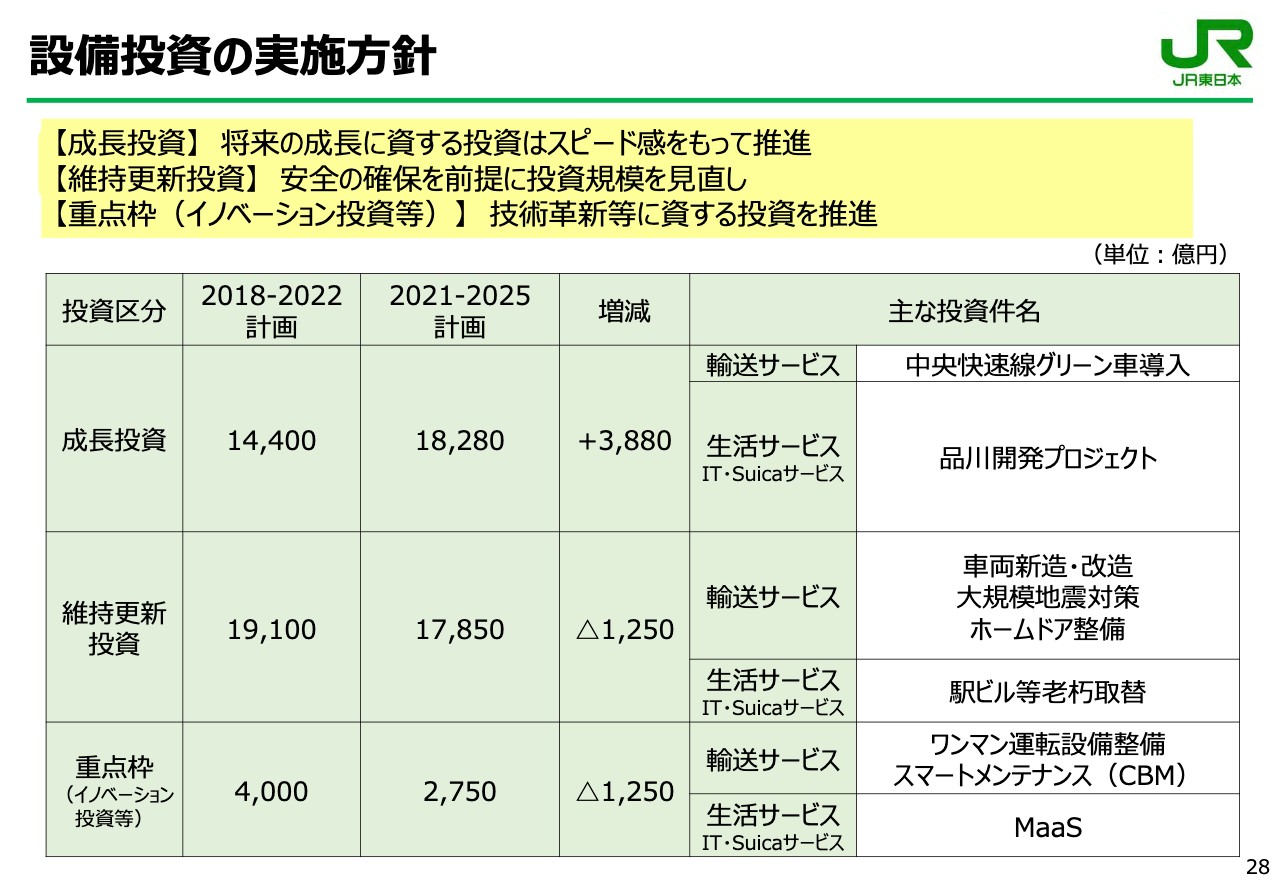

設備投資の実施方針

次の28ページに、5ヶ年の設備投資の額が記載してございます。前回の計画と比較で記載してございますとおり、従来からお話を申し上げている成長投資は基本的に着実に実施していきます。維持更新投資は、安全は確保するものの、それ以外をできるだけ抑制をしていくということ。イノベーションについても引き続き着実にやっていく、こういう従来からお話している投資の方針を実施しているところでございます。

やはりなんと言っても、成長投資はこの右側に記載してあるとおり、品川のプロジェクトの投資が多くございます。2022年から2024年ぐらいがこの品川のピークでございまして、従来からお話してきているように、全体では5,500億円ぐらい、維持更新投資、そしてイノベーション投資については右側に記載してあるとおりということでございます。

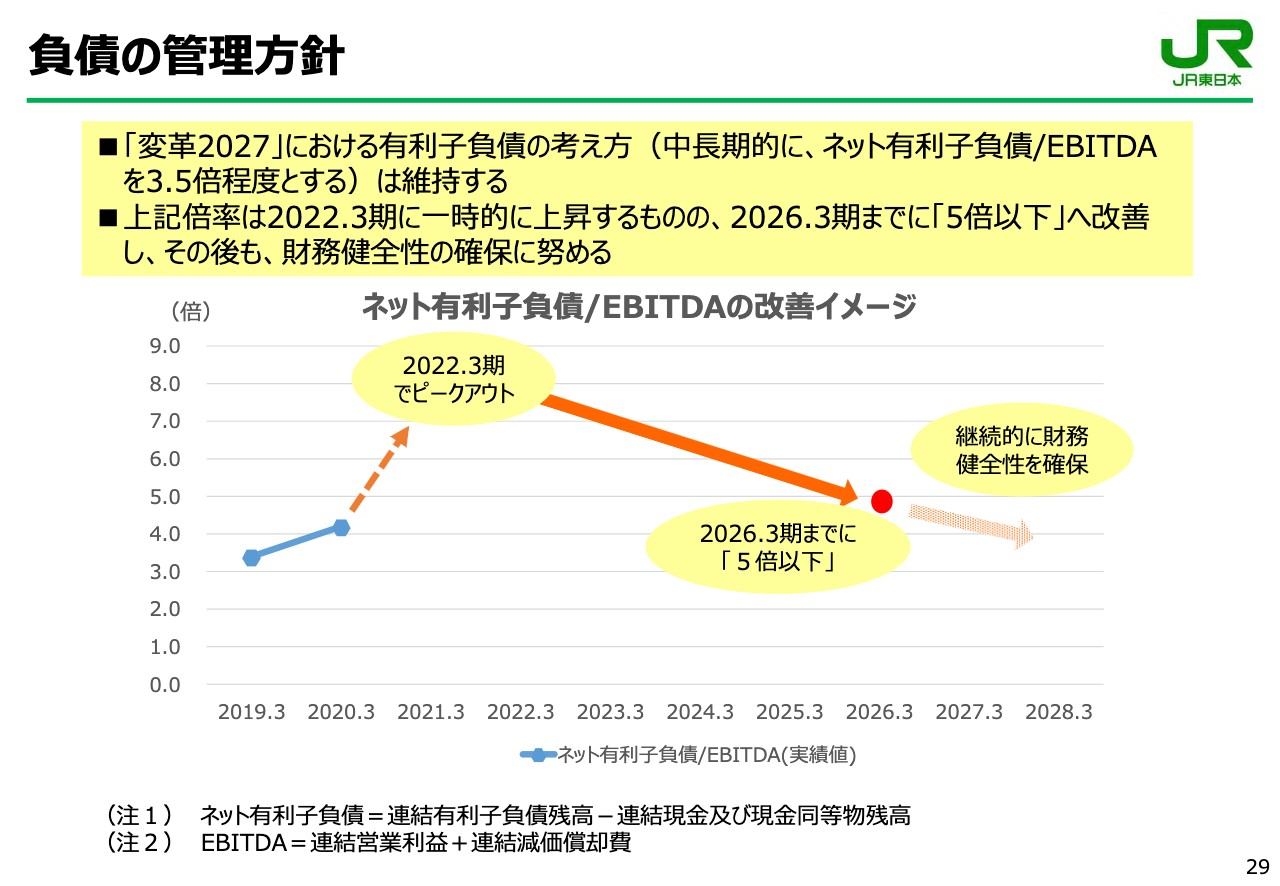

負債の管理方針

29ページでございます。負債の管理方針ということで、先ほど負債の調達の規模等についてもお話をさせていただきました。

従来からこのネット有利子負債をEBITDAで割る、この倍率を1つの目安にしてきたわけでございます。3.5倍程度にと言ってきたわけでございますが、グラフにございますように、来年度もかなり高い水準になるという想定でおりますけれども、その後は着実にこの倍率を減らして、現段階では、この2025年度末には5倍以下、そしてその後、従来から言っているこの3.5倍程度を目指してやっていく、こういう負債の方針でいるところでございます。

株主還元方針

30ページ、こちらの株主還元の考え方についても、中長期的に総還元性向40パーセント、配当性向30パーセント、これは維持をさせていただくということでございます。

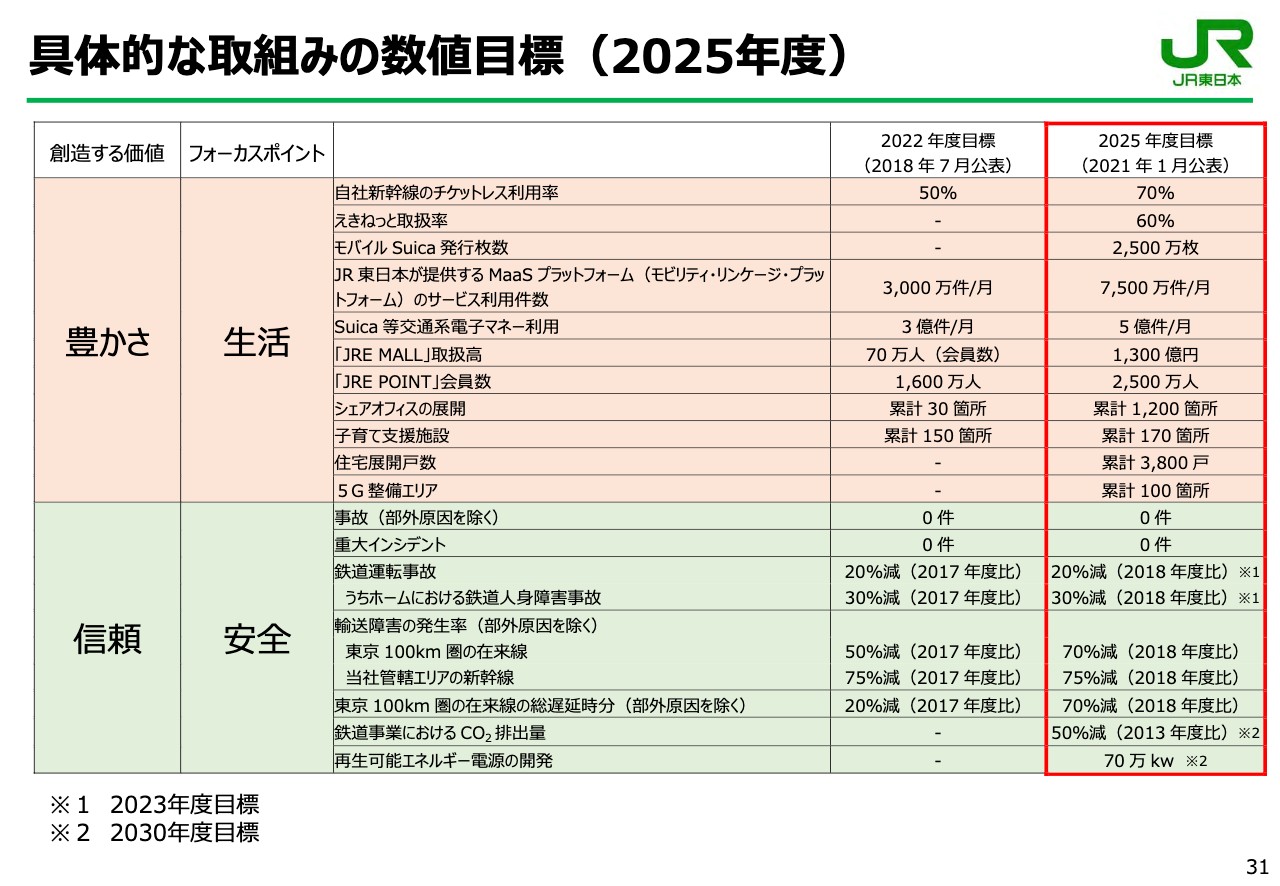

具体的な取組みの数値目標(2025年度)

最後31ページ、先ほども申し上げました、各部門でより具体的にスケジュールを立てて進めていくために、従来からこうしたいわゆるKPI、数値目標を設定しておりましたが、今回さらにそこをブラッシュアップして、従来と同じ項目については当然ながらさらにストレッチをする、そしてまた新しい目標も設定をして、こちらに書いている右側の2025年度目標に向けて進めていきたいと考えているところでございます。

なお一番下、安全のところはもちろんですが、その一番下の2行に、ESGに関わる、主として環境のこのCO2排出量、あるいは再生可能エネルギーの開発についても、こちらは2030年度までの目標とさせていただいておりますが、こうしたところにも着実に取り組んでいきたいというのが経営の方針でございます。

それ以下の参考資料については、また後ほどご参考いただければと思います。私からの説明は以上です。

スポンサードリンク

関連キーワード