関連記事

旭化成、上期は増収減益 マテリアルセグメントの市場環境回復が見込めず通期予想を下方修正

旭化成、上期は増収減益 マテリアルセグメントの市場環境回復が見込めず通期予想を下方修正[写真拡大]

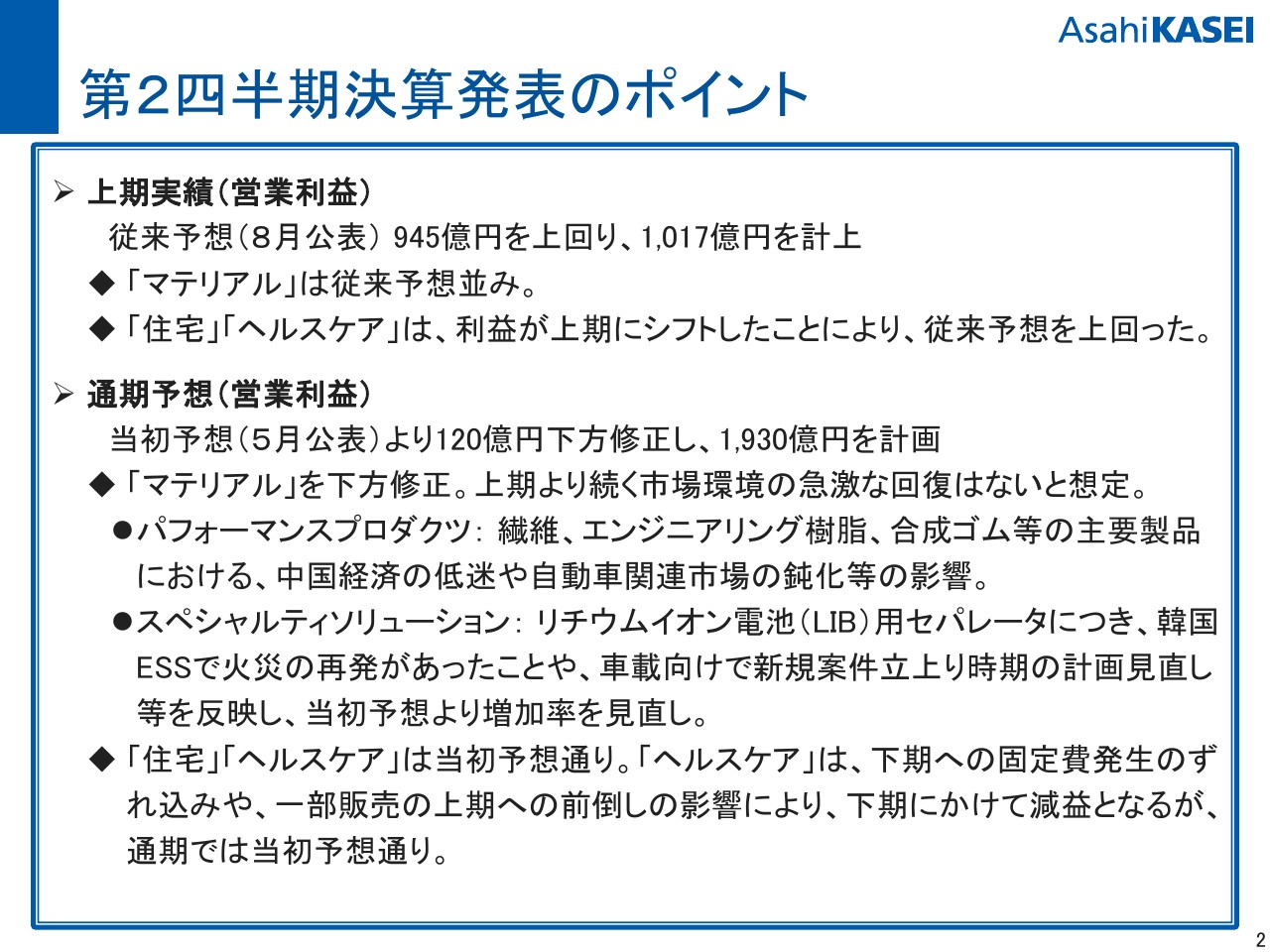

第2四半期決算発表のポイント

柴田豊氏:それでは、資料に沿ってご説明いたします。2ページをご覧ください。こちらには、営業利益の上期実績と通期予想のポイントを記載しています。

まず、上期実績です。営業利益は、8月に修正した上期の従来予想では945億円という数字でしたが、結果的にはそれを上回る1,017億円でした。

その背景について、こちらに2点書いてあります。マテリアルセグメントは、8月にお出しした予想並みでした。8月の修正の際に、中国経済の減速および自動車市場の減速が背景であるとお話ししましたが、その状況がそのまま続いて着地となりました。

住宅・ヘルスケアは、両方とも8月の予想を上回りました。こちらは、下期に予定した利益が上期にシフトしたという要素がございまして、それぞれの事業は非常に堅調に、予定どおり進んでいます。

後ほどお話ししますが、下期にかけて特段大きな環境の変化があったと言うよりも、消費増税の影響が多少あったり、R&Dを中心に下期への固定費のがズレあったということです。

通期の営業利益の予想は、昨今の経済環境を反映して、5月の公表より120億円(下方)修正し、1,930億円とさせていただきました。中身としては、マテリアル領域を下方に修正しています。

当初の5月の段階では、昨年の後半から続いている米中貿易戦争の影響を自動車関係も当然受けていたものの、下期から回復してくるだろうという想定でした。しかしながら、昨今の状況から、急激な環境の回復はないだろうと見ており、それを織り込んでいます。

(下方修正の)主な背景についてご説明いたします。まず、パフォーマンスプロダクツ事業です。この4月から、基盤マテリアル事業本部・パフォーマンスプロダクツ事業本部・スペシャルティソリューション事業本部の3つの事業本部に統合されましたが、パフォーマンスプロダクツ事業につきましては、こちら(スライド)に書いてあるように、繊維・エンジニアリング樹脂・合成ゴム等の主要製品において、中国経済の低迷や自動車関連市場の鈍化の影響を受けています。

スペシャルティソリューション事業については、リチウムイオン電池(LIB)用セパレータの数量を見直したことが主な理由です。とくに韓国向けのESSは、昨年火災があった影響で、一時期、お客さまのところで生産調整等がございました。この上期に一時的に回復をしましたが、上期末に韓国でESSの火災が再発しました。

火災の理由は、もともとは電池やセパレータの問題ではなく、施工上の問題だろうという話でしたが、再び火災が起こったということで、いまのところは生産調整をしており、これが下期にかけて少し不透明になったことを織り込んでいます。

車載の需要は全体的には非常に好調で、我々もそれに向けて新しいライン立ち上げということで、いろいろと工夫しています。ただ、期首の段階でかなり挑戦的な数量の計画を見ていましたので、新規案件の立ち上がりの時期と、足元のお客さまのいろんな事情をもう1回精査し、少し伸び率を見直しました。

住宅・ヘルスケアについては、通期ではほぼ予想どおりとしています。下期から上期にかけて利益がシフトしているのにはいくつか要因がございまして、1つは消費税増税の駆け込み需要です。ヘルスケアでは、医薬・医療のそれぞれに若干ずつ、想定以上にあったと理解しています。

また、とくにヘルスケアでは、かなり大きなR&Dの固定費の発生額がございますが、これが下期にずれ込みました。それ以外にも、一部お客さまの事情等を含めて、上期への販売の前倒しがあったことなど、いろいろなことが重なり、下期から上期に利益が移りました。

そういう意味で、下期にかけて、とくにヘルスケアは減益となりますが、事業環境に特段大きな変化があったということではございません。事業状況については、前年との比較を含めて、通期で見ていただけるとありがたいと思います。

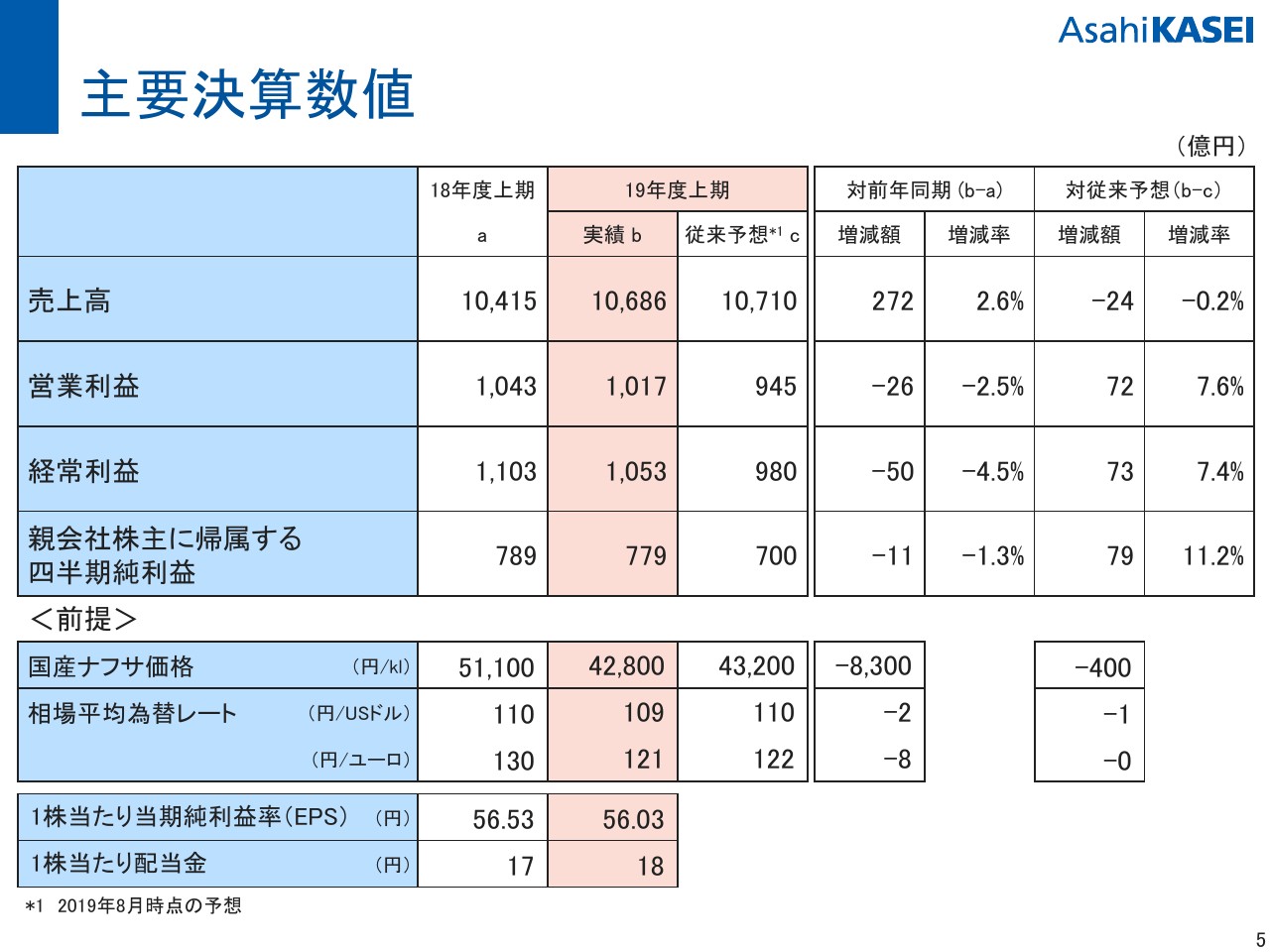

主要決算数値

5ページには、上期実績の主要な数字を書いています。売上高は、ほぼ従来予想並みの1兆686億円でした。営業利益は1,017億円です。売上は(前年同期比で)272億円増収となっていまして、これは半期の売上として過去最高です。売上には、Sage Automotive Interiors, Inc.の買収効果等が寄与しています。

営業利益・経常利益・親会社株主に帰属する四半期純利益の金額は、昨年同期が過去最高でしたが、それに次ぐ数字を記録することができました。

前年と比較しますと、マテリアルは今年度にナフサクラッカーの臨時修繕、および誘導品の定期修理があったということで、その影響があったことが大きく効いています。それに加えて、先ほど申し上げたように、昨年度と比べると製品市況の悪化や中国経済の減速、自動車・スマホ関連市場の鈍化もありました。

中間配当については、8月にお伝えしたとおり、上期の配当を1株当たり18円とさせていただいています。

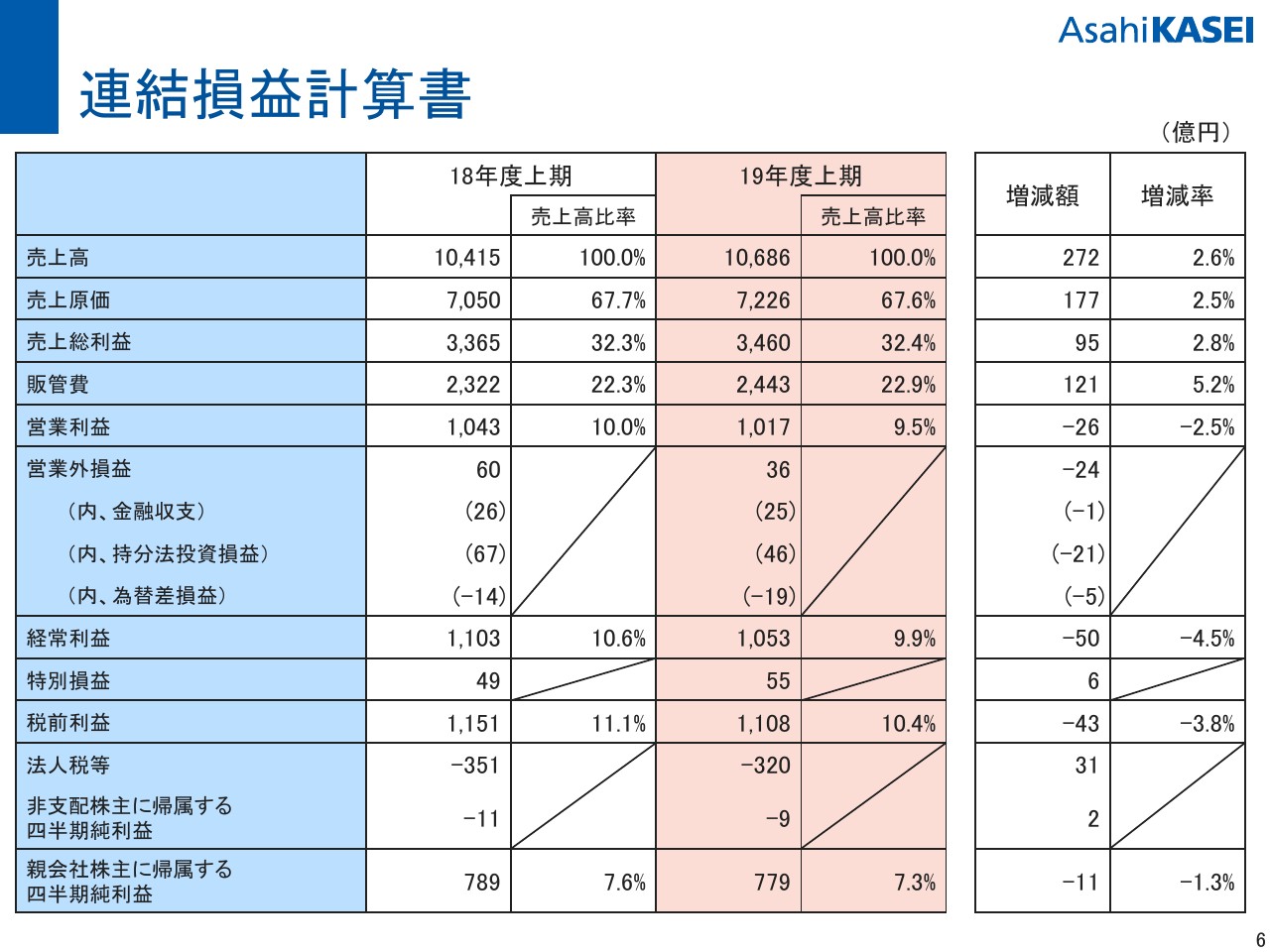

連結損益計算書

それでは、次のスライド以降で、P/L、B/S等の数字をご覧いただきたいと思います。まず、6ページの連結損益計算書です。

売上高については、先ほど申し上げたとおりです。粗利率もほぼ昨年同様の状況です。特段大きな変化はございません。販管費が対前年で121億円ほど増えていますが、これについては、IT関連の投資費用が増えてきていることや、Sage Automotive Interiors, Inc.買収に伴うのれんの償却費の増加がございます。

もう1つ、対前年として少し動きがあるのは、営業外損益です。営業外損益は、前年と比べると持分法投資損益が悪化しています。これは、タイのPTTとの合弁のPTT Asahi Chemical Company LimitedのMMAにおける市況悪化に起因した業績悪化を、ここに織り込んだということです。

特別損益は55億円の益です。この上期に政策保有株式の売却を進めてきたこともあり、今期も売却益を計上しました。四半期純利益は779億円で、対前年同期では11億円の減益となりました。

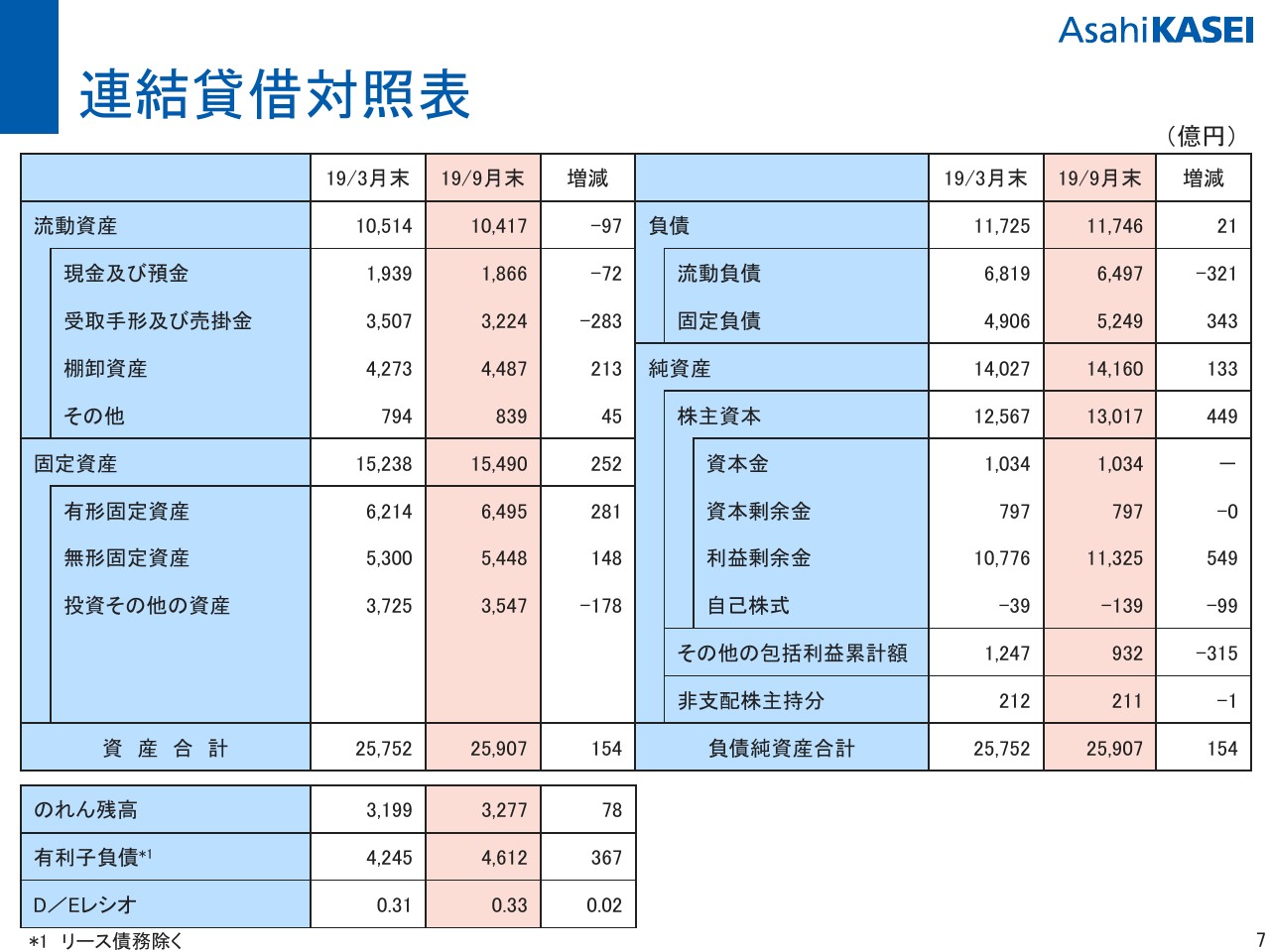

連結貸借対照表

7ページのバランスシートをご覧ください。総資産は(2019年3月末比で)154億円増加しています。主な理由は、棚卸資産や固定資産が増えていることです。

棚卸資産については、住宅は昨年度の受注が好調で、引き渡しも順調に進んでいますが、住宅事業などの事業の好調さを反映して、資産が増えています。

固定資産につきましては、買収ならびに設備投資を積極的に行っていますので、その関係で計上された資産が増えました。

(スライドの)右側の負債・純資産をご覧ください。負債につきましては、(3月末比で)367億円ほど有利子負債が増えたことがあり、固定負債が増えました。

純資産には、配当支払後に利益剰余金が増えたことや、この上期に自己株を取得して消却したことによるマイナスが入っています。また、3月末と比べて為替が円高に振れているということで、為替換算調整勘定がマイナスに効いており、結果としてこのような数字になっています。

(スライドの)左下に、のれん残高・有利子負債・D/Eレシオの状況を記載しております。Cardiac Science Corporationの買収が8月に完了したこともあり、(3月末比で)のれん残高が増えています。有利子負債は(3月末比で)367億円増え、4,612億円です。D/Eレシオは9月末の段階で0.33倍で、3月末と比べ0.02ポイント上昇しています。

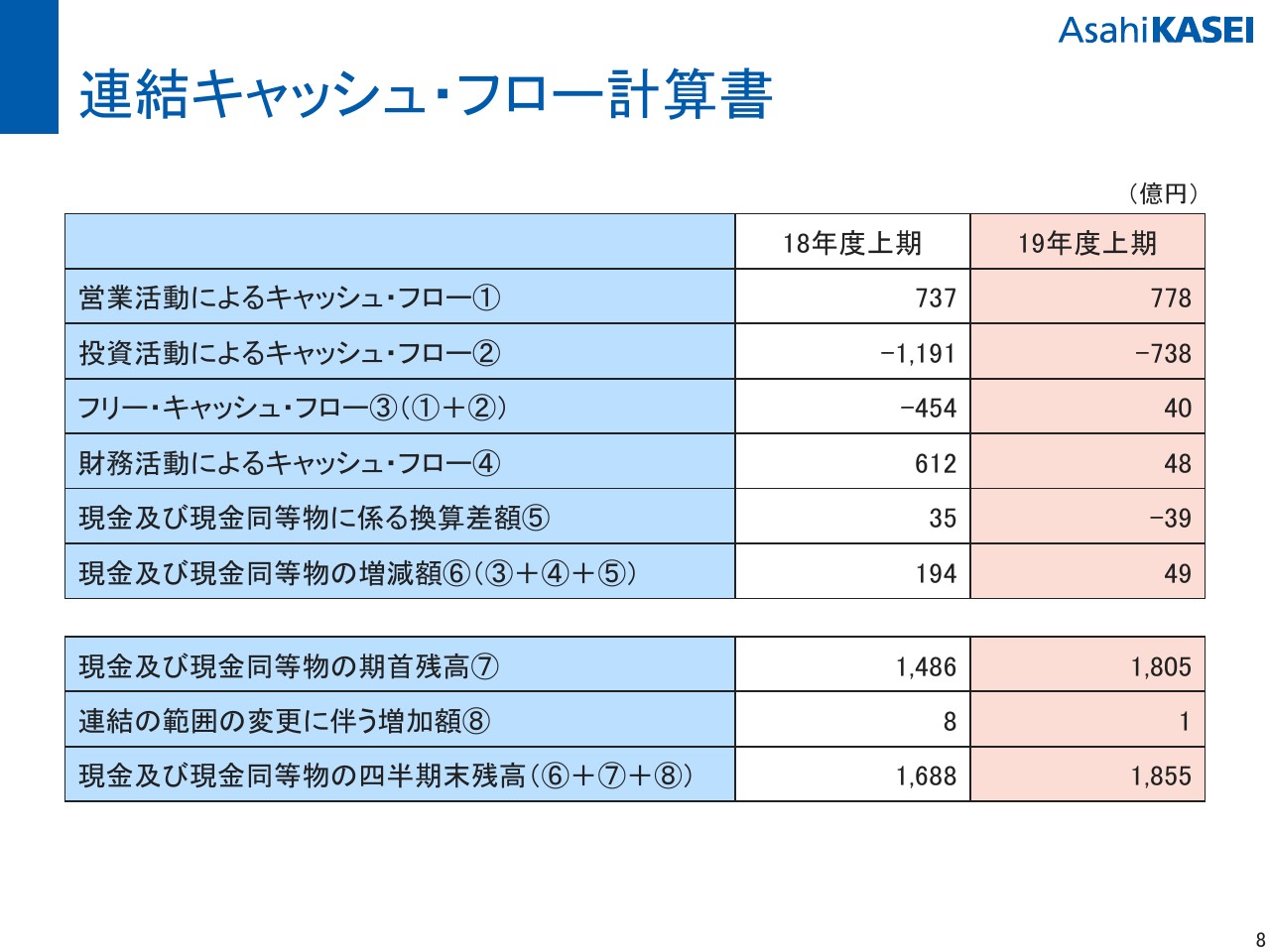

連結キャッシュ・フロー計算書

続いて、8ページのキャッシュ・フローです。営業活動によるキャッシュ・フローは、778億円のキャッシュ・インです。当期利益は若干減っていますが、のれんを含めて設備投資の償却が対前期比で増えており、その影響もあって営業キャッシュ・フローは増えています。

投資活動によるキャッシュフローは、今回は738億円のキャッシュ・アウトです。前期はSage Automotive Interiors, Inc.の買収等がございましたが、今期はそのような大型の買収がなかったことによります。

フリー・キャッシュ・フローは40億円です。Cardiac Science Corporationの買収や自己株の取得等のためのキャッシュをまかなうために、財務活動では借入金も増やしていまして、先ほどの有利子負債で367億円の増加がありました。最終的に、現金及び現金同等物の期末残高は1,855億円でした。以上がB/S、P/L、キャッシュ・フローについてのご説明です。

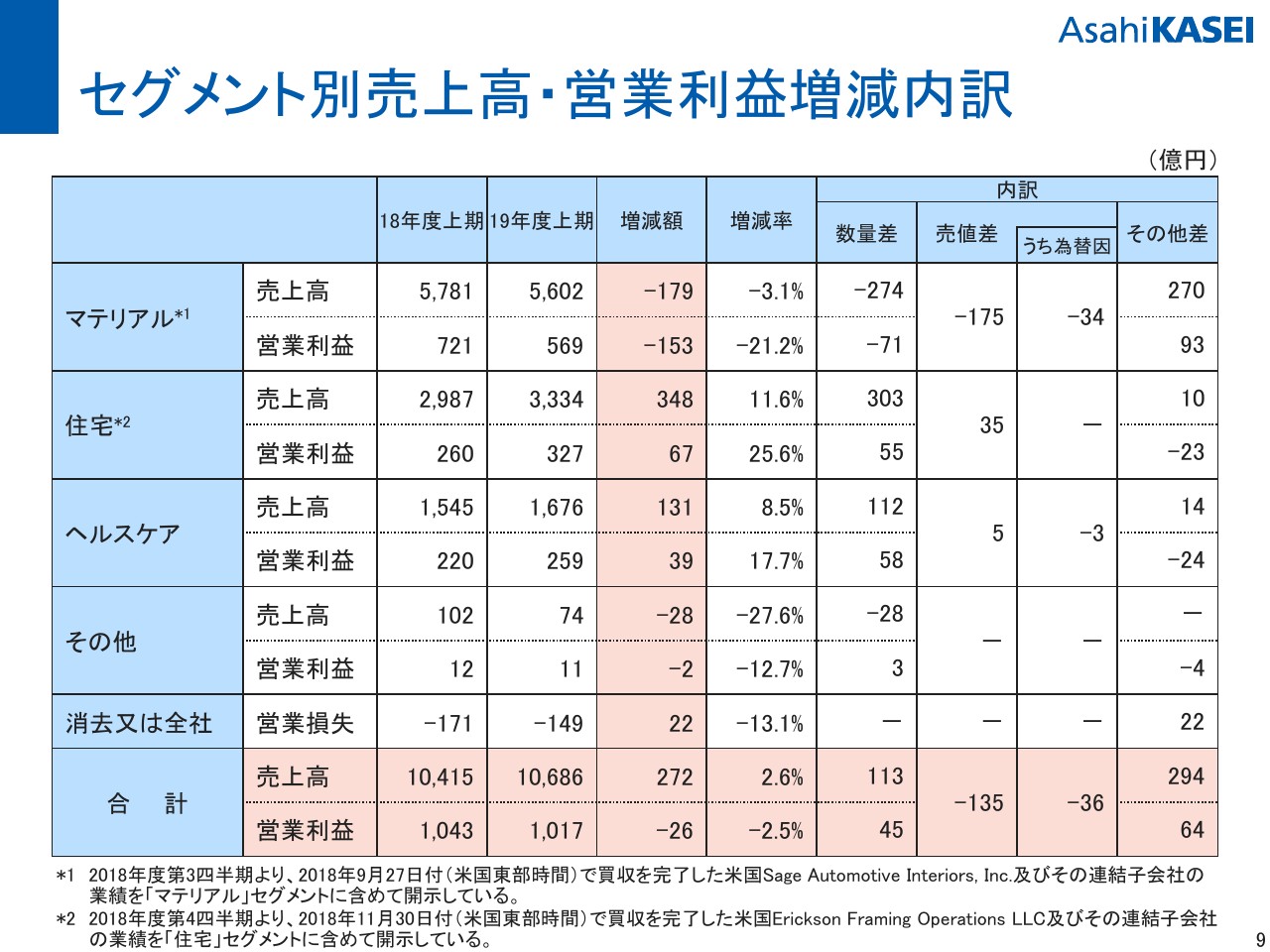

セグメント別売上高・営業利益増減内訳

いままでの説明と重なる部分がありますが、上期の各セグメントごとの対前年での主な増減の内訳について、ご説明いたします。

まずマテリアルは、前年度の上期と比べ減収減益です。数量差もけっこう出ています。ナフサクラッカーの臨時修繕と定修等の影響もございますし、市況悪化や中国経済ならびに自動車関連市場・スマホ関連の市場の鈍化・減速の影響を受けて、減収減益となっています。

住宅とヘルスケアは増収増益です。住宅につきましては、引渡棟数が増加していることに加え、物件の大型化もございまして、単価が上昇し、建築請負部門を中心に増収増益です。消費税増税による前倒し効果も若干あったとは思っていますが、住宅事業において、上期としては売上高・営業利益ともに過去最高を更新することができました。

ヘルスケアは、とくに医薬の研究開発費などの固定費の下期へのズレや、一部販売の前倒しがございまして、8月の予想を上回りました。

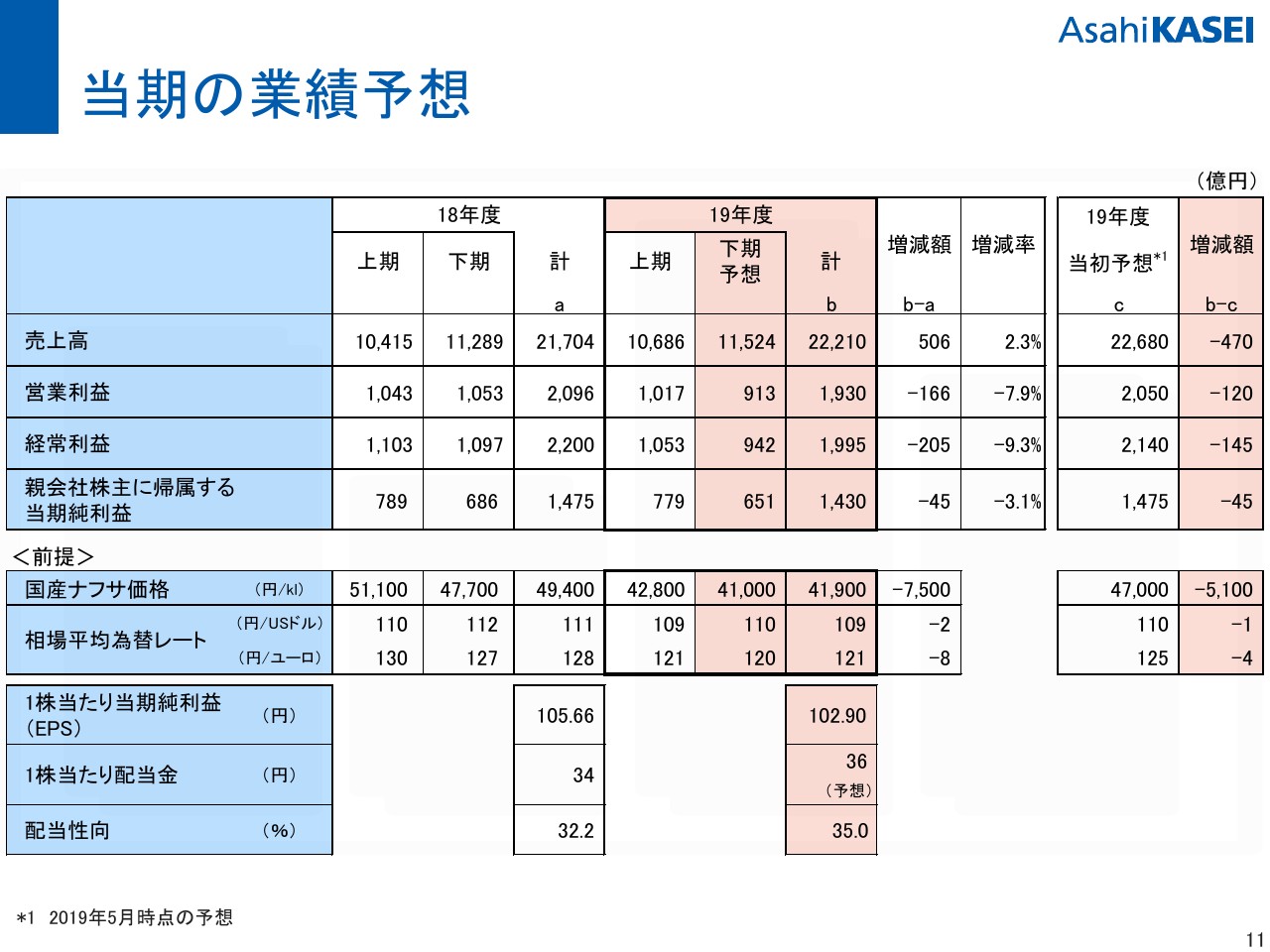

当期の業績予想

最後に、通期の業績予想をご説明いたします。11ページは通期の業績予想です。5月の予想を修正し、売上高は2兆2,210億円、営業利益は1,930億円とさせていただきました。

背景としては、住宅・ヘルスケアは引き続き順調に推移すると見込んでいます。マテリアルは、繰り返しになりますが、上期の製品市況の悪化や中国経済および自動車関連市場(の鈍化)についても、下期にかけて急な回復はないだろうというところを織り込んでおります。

当期利益は1,430億円を計画しています。また、こちらでご覧いただきたいのは為替前提です。為替もなかなか計画を組みにくいのですが、今回はドルを110円、ユーロを120円という前提で計画を組ませていただいています。

期末の配当については、毎回お話ししているように、いまの段階の予想では年間で36円とさせていただいていますが、最終的には期末の業績を踏まえて決定させていただくと考えています。

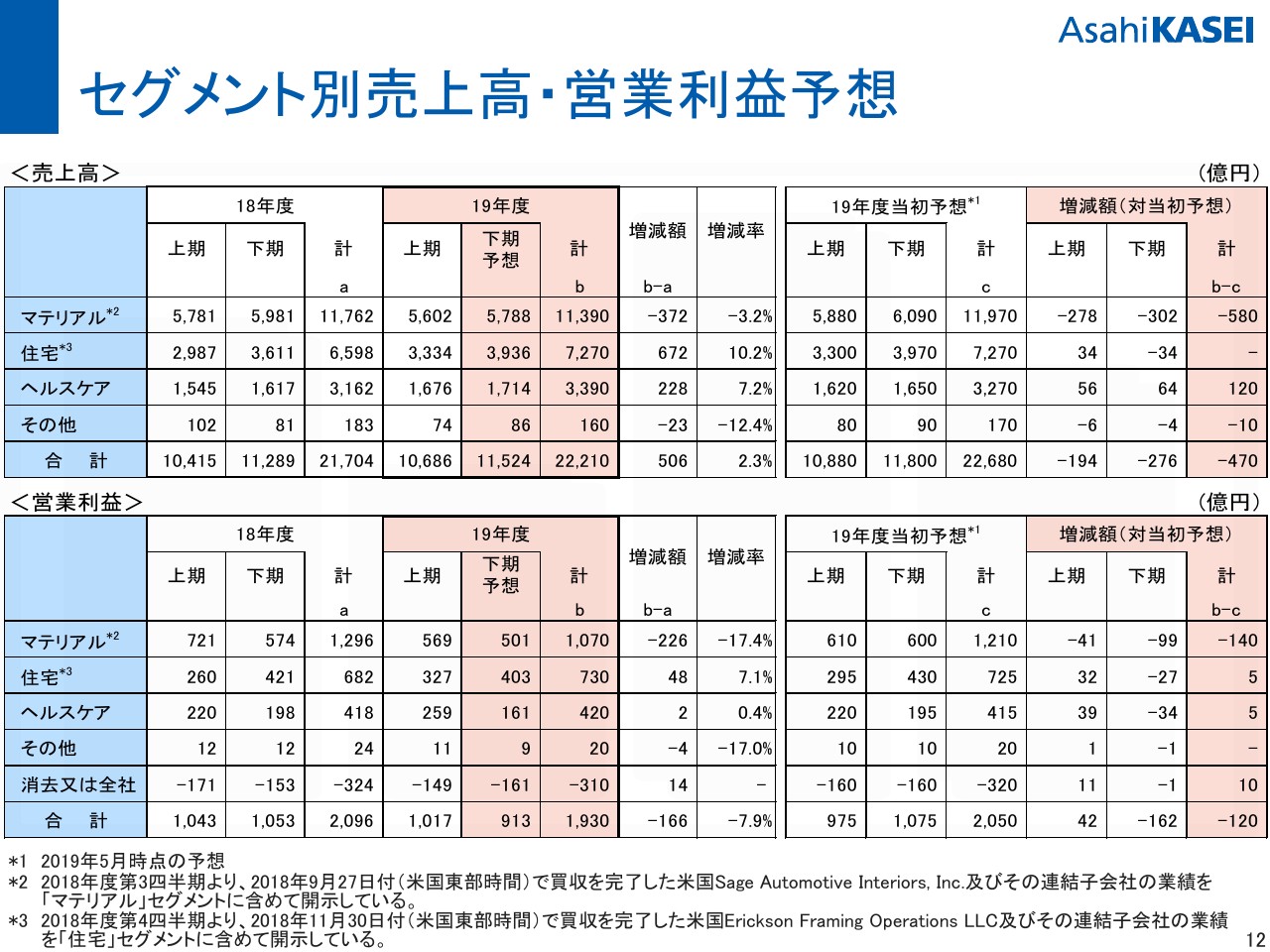

セグメント別売上高・営業利益予想

12ページで、いまのお話を簡単に補足いたします。(スライドの表の)一番右側の、「増減額(対当初予想)」をご覧いただくと、どこを修正しているかがわかりやすいかと思います。

まず売上は、通期で470億円(下方)修正させていただいています。マテリアルでは580億円(の下方修正)です。ヘルスケアについては、Cardiac Science Corporationの買収もありましたので、それを含めて120億円の上方修正です。

営業利益の内訳は、マテリアルにおいて140億円の下方修正、住宅・ヘルスケアにおいてそれぞれ5億円の上方修正で、全社では10億円ほど費用の発生を見直して、当初予想からはトータルで通期で120億円の(下方)修正となります。

私からのご説明は以上です。

スポンサードリンク