関連記事

三菱重工業、パワードメインを中心に増収し通期見通しに沿った進捗 年間で20円増配予定

2019年度第2四半期決算実績 ハイライト

小口正範氏:みなさんこんにちは。三菱重工で財務を担当しております小口でございます。本日は、当社決算説明会にお越しいただきまして、ありがとうございます。それではさっそく、お手元にお配りした決算説明資料に基づいてご説明いたします。

今期の中間決算段階でのハイライトとして1つ注目すべきは、米中の貿易摩擦による中国の経済の減速や、欧州におけるEUの離脱問題といったさまざまな今景気の下振れリスクがあるという点です。こちらは非常に注視が必要だと思っておりますが、当年度業績という観点においては、影響は限定的でございます。引き続き今後の動きについては注目していきたいと思っています。

のちほど数字をご説明いたしますが、受注高、売上収益、事業利益とも、通期見通しに沿ったかたちで推移しており、とくにパワーにつきましては、ガスタービン、スチームタービンともに受注が増えております。

事業利益は、原子力の売上収益が下期に集中しますので、第2四半期においては減益になっておりますが、年間では解消される見込みでございます。

キャッシュ・フローについては、投資増加や営業債務、契約負債の減少により悪化しておりますが、ほぼ計画に沿って推移しております。

このような状況を踏まえ、中間配当については予定どおり前年度比で10円増配の75円で実施させていただくことで、本日の取締役会の決議をいたしました。

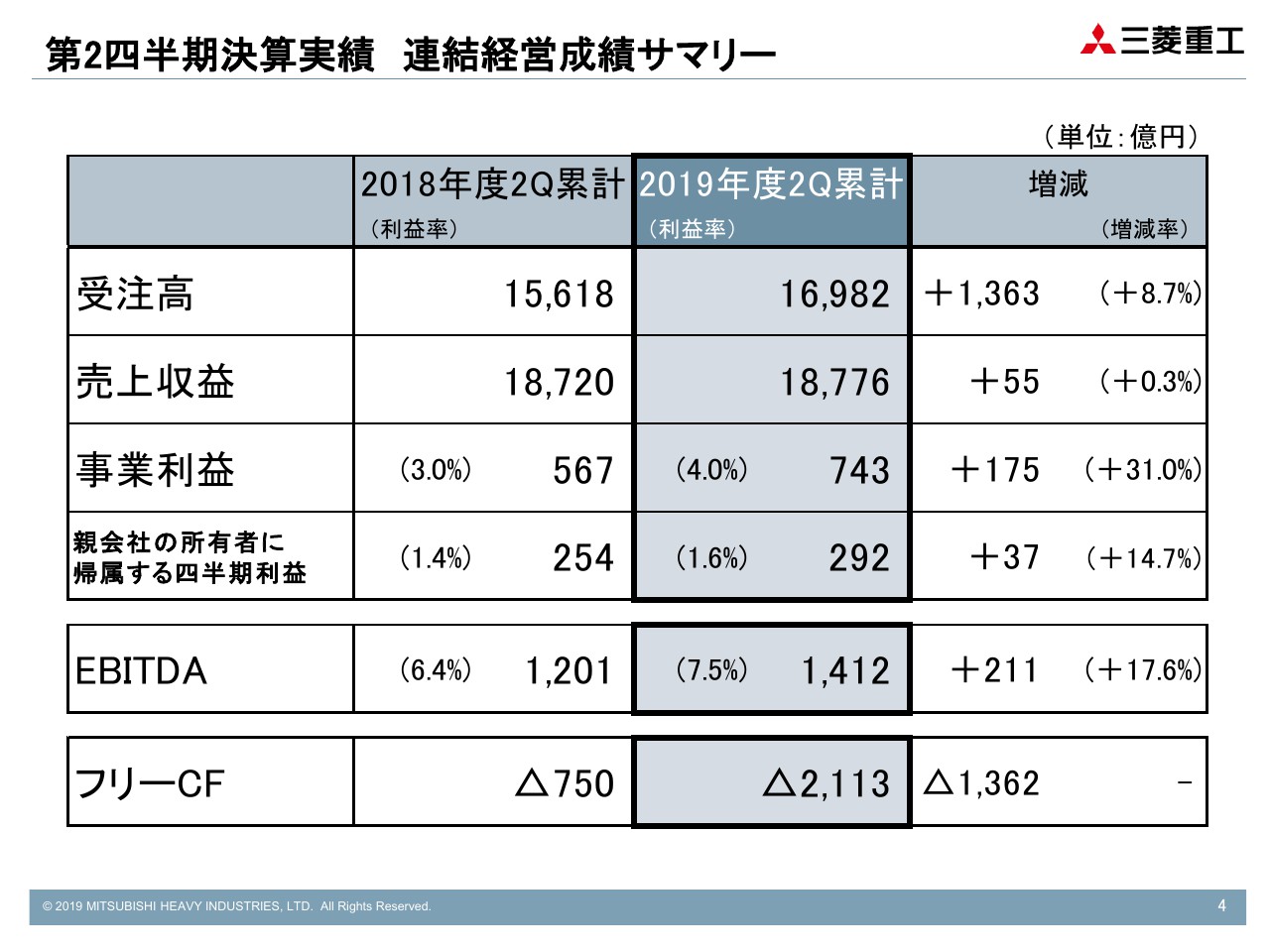

第2四半期決算実績 連結経営成績サマリー

数字についてご説明いたします。受注高は1兆6,982億円となっており、先ほど申しましたとおりパワーが堅調だったことで、前年同期を1,363億円上回っております。

売上にあたる売上収益は、ほぼ前年同期並みの1兆8,776億円となり、事業利益は743億円、親会社の所有者に帰属する四半期純利益については292億円となり、いずれも前年度を上回りました。

EBITDAは1,412億円となり、211億円の増加となっています。一方、フリーキャッシュフローは先ほど申し上げた理由により、対前年同期で1,362億円減少のマイナス2,113億円でございました。

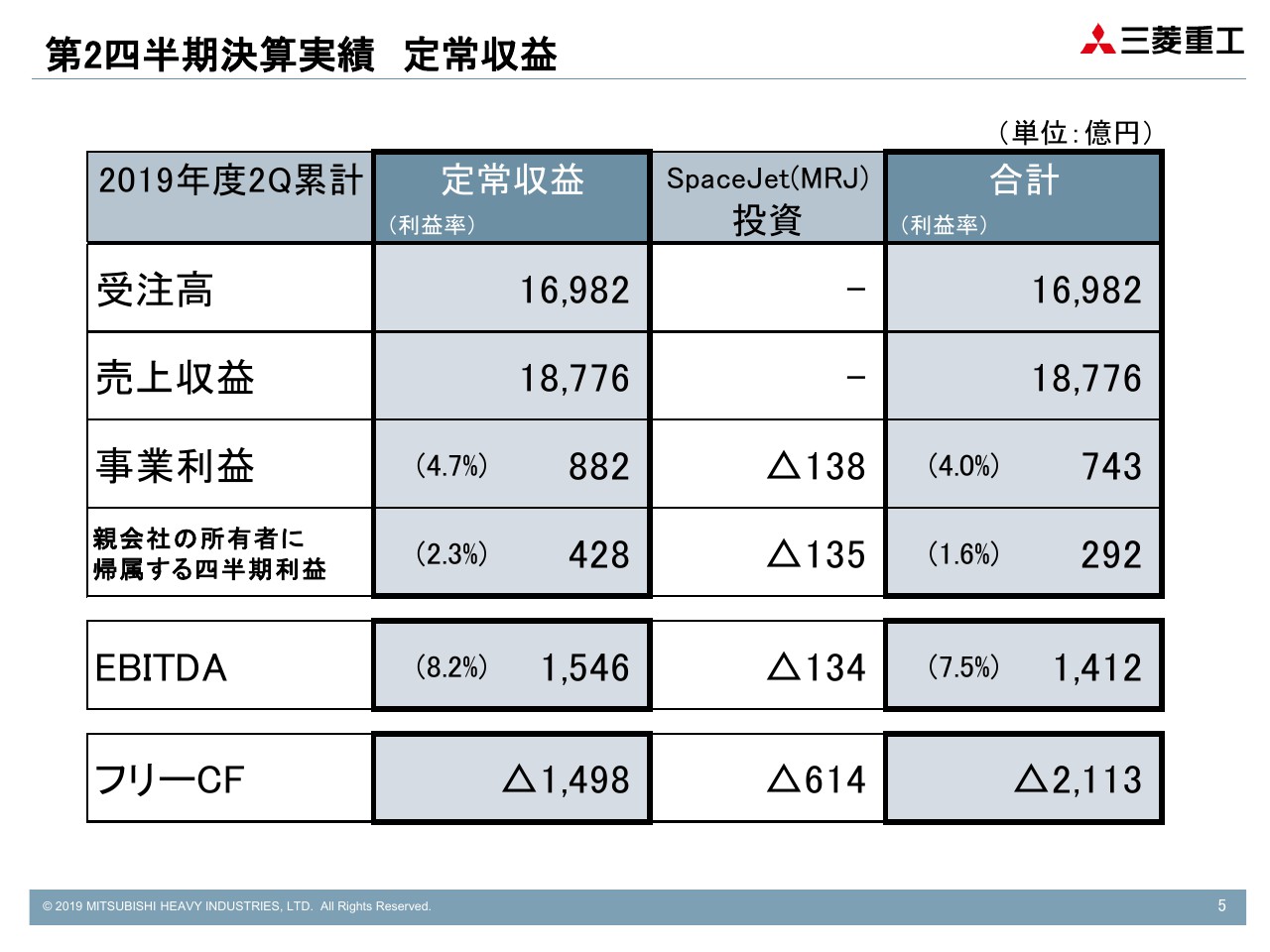

第2四半期決算実績 定常収益

(スライドには)MRJ投資を除く定常収益の数字がございますが、ご覧いただけますように事業利益は882億円、純利益が428億円となりました。この面においては、若干パワーにおける原子力の減益が影響し、減っております。EBITDAは1,546億円、フリーキャッシュフローはマイナス1,498億円でございました。

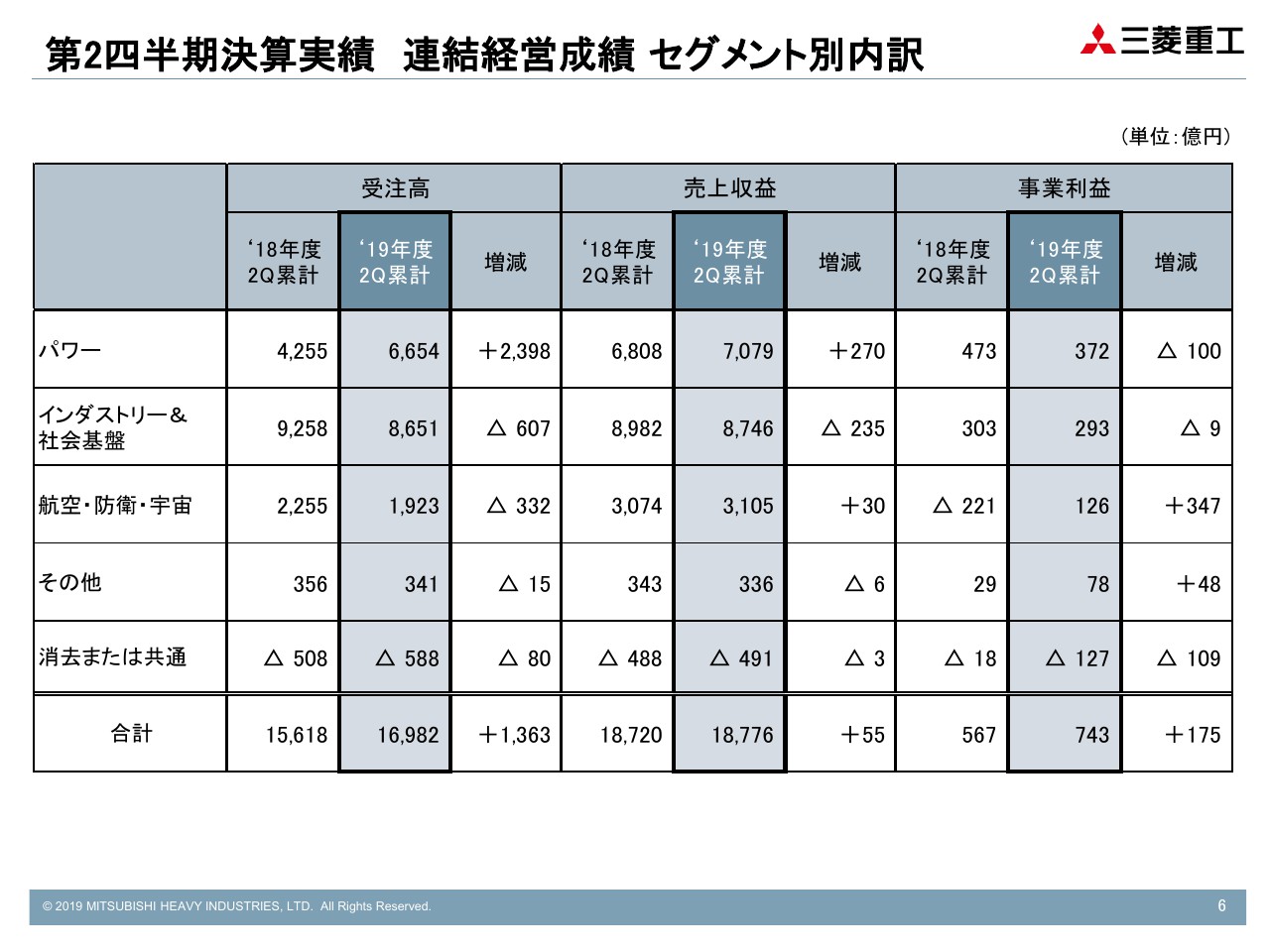

第2四半期決算実績 連結経営成績 セグメント別内訳

ドメイン別の数字になります。受注高については、パワーが2,398億円増加の6,654億円となりました。インダストリー&社会基盤は逆に607億円減少の8,651億円ですが、期首から予想しておりました、中量産品の伸びが少し頭打ちになっている影響がございます。

航空・防衛・宇宙については、今年度の大型防衛案件が下期に集中するというところで、1,923億円となり対前年で300億円ほど減っておりますが、民間航空機の関係は堅調に推移しております。

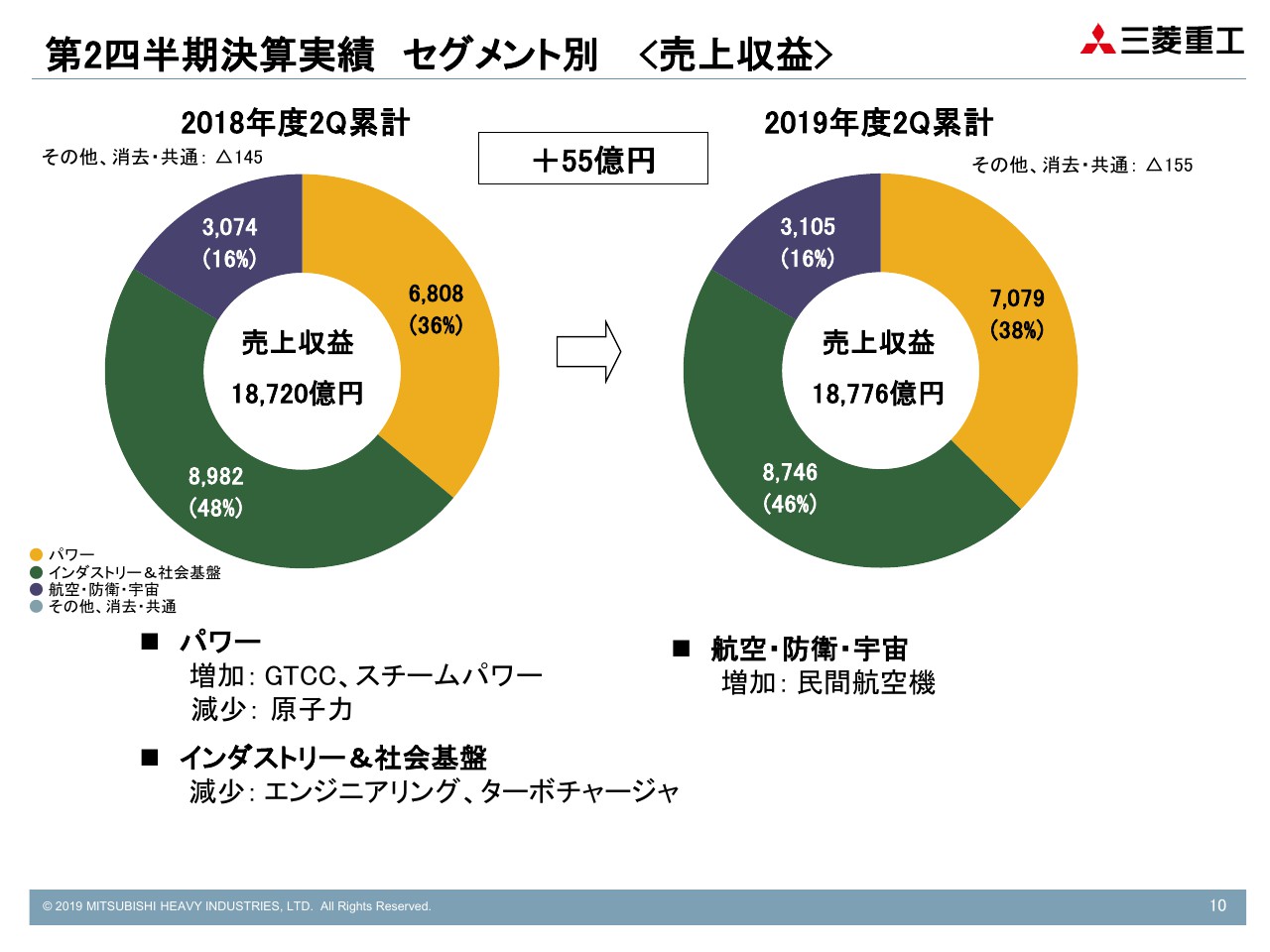

売上についてはご覧のとおりでございます。パワーについては火力が比較的堅調に推移し、増加しております。一方、原子力は売上という面においては減収でございました。インダストリーについては受注と同じように、量産品の部分の減少により減少しております。航空・防衛系はほぼ同じレベルでございまして、全社合計では、対前年でほぼ同じような1兆8,776億円でございます。

事業利益については、パワーが100億円ほど悪化しております。繰り返しになりますが、原子力の売上が下期に集中していることによる減少でございまして、年間では解消される見込みでございます。火力については比較的堅調に推移いたしました。インダストリーについては、いろいろと増減はございますが、ほぼ前年同期並みの293億円でございます。

航空・防衛・宇宙については、MRJ関係の減損が下期に行われます。これは期首からだいたい予想しており、年間では800億円程度の損失になる見込みでございますが、当第2四半期においては、そのコストとして処理をしている部分が130億円強にとどまっており、347億円ほど増加しております。

その他の数字を合算しました合計の利益は743億円となり、175億円の増加となります。

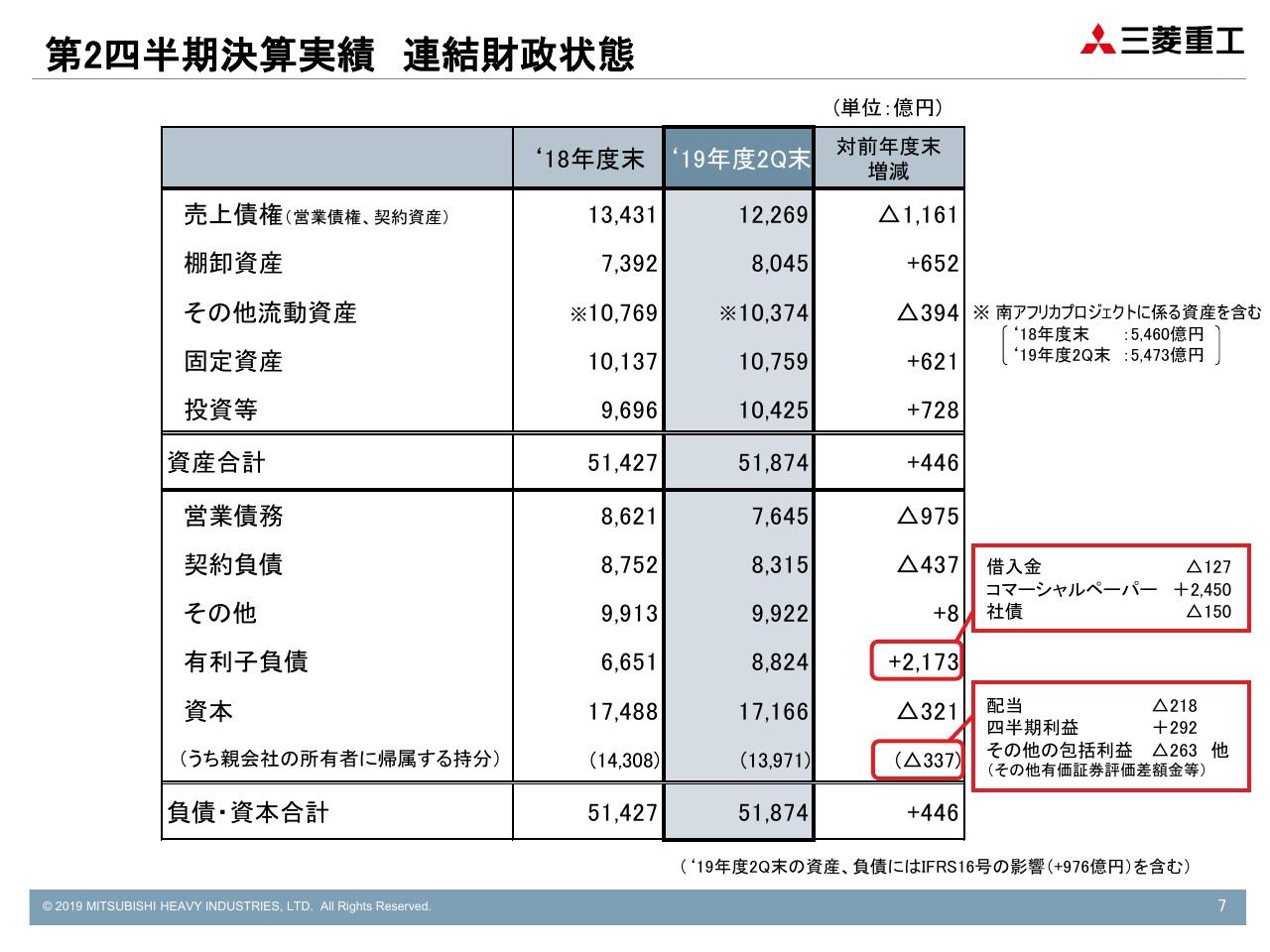

第2四半期決算実績 連結財政状態

バランスシートはご承知のとおり、キャッシュフロー重視の経営、バランスシートの健全化を大きなトレンドとして遂行しており、期末比較で申し上げれば、通常では第2四半期は生産の山が立ってまいりますので、棚卸資産を中心に増加するわけでございます。

当第2四半期末のバランスシートの大きさは5兆1,874億円となり、446億円ほど増えていますが、実はIFRS16号の適用影響が約1,000億円ございますので、実際は減少しております。

これはトレンドとしては大きな変化であり、財政の健全化がある程度全社を挙げたものとして、着実に遂行されていると認識しております。

従って、第2四半期現在におけるキャッシュフローについては、先ほど申し上げたように悪化傾向でございますが、社内における予算計画値内では、むしろ若干改善側で動いております。その差額のキャッシュフローのマイナスについては、コマーシャルペーパーによる短期の調達で行っており、年度末には回収できる見込みでございます。

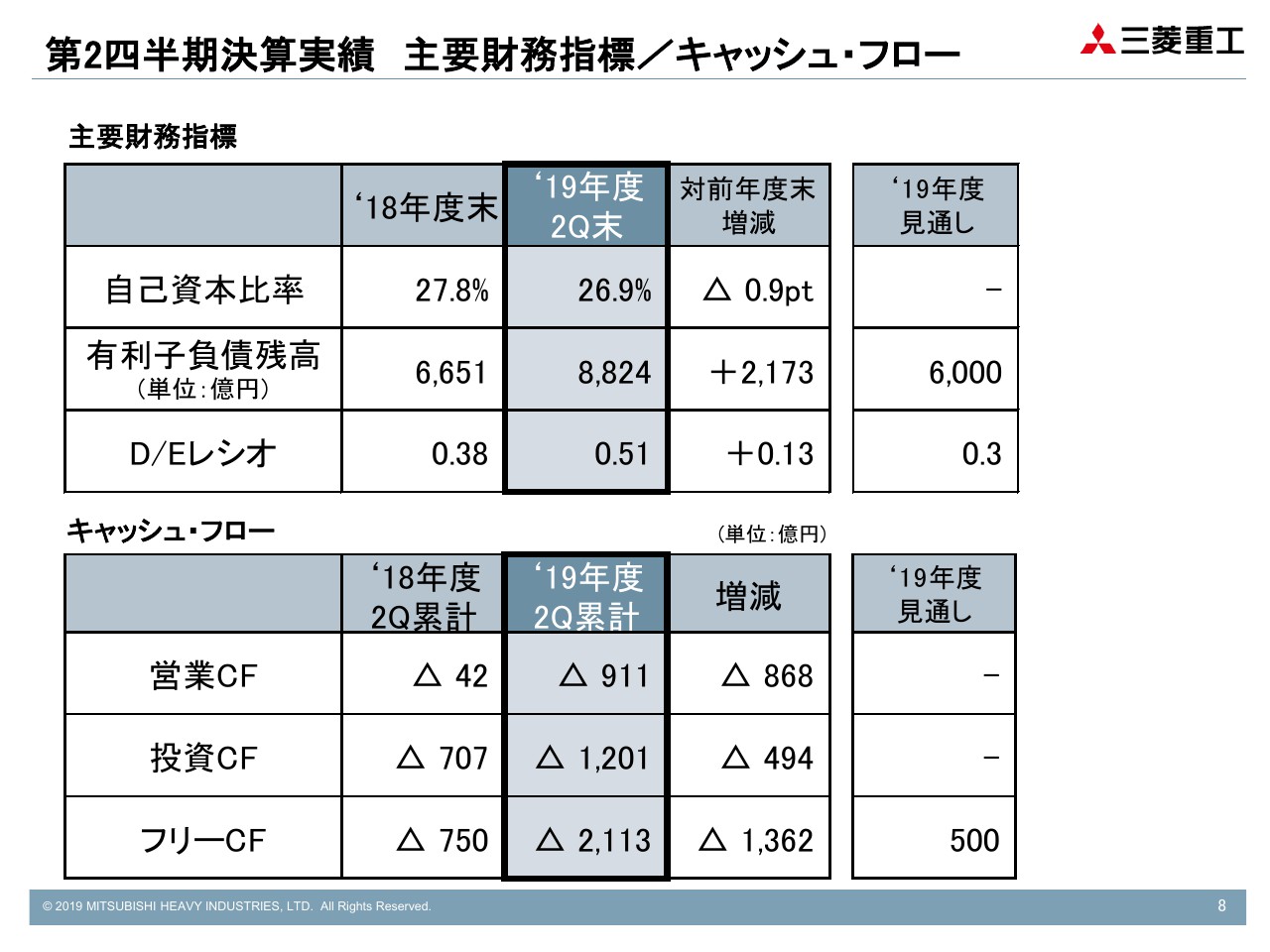

第2四半期決算実績 主要財務指標/キャッシュ・フロー

そういう状況のなかで、主要な財務指標でございます。自己資本比率は昨年度中にMRJ関係の資産を処理し、27パーセントを若干切った状況でございますが、健全性は十分保たれていると認識しております。有利子負債は8,824億円で、D/Eレシオは0.51と、ほぼ計画どおりとなっております。

キャッシュフローについてもご覧のとおりでございますが、投資CFがM&Aの案件等で増えてきております。

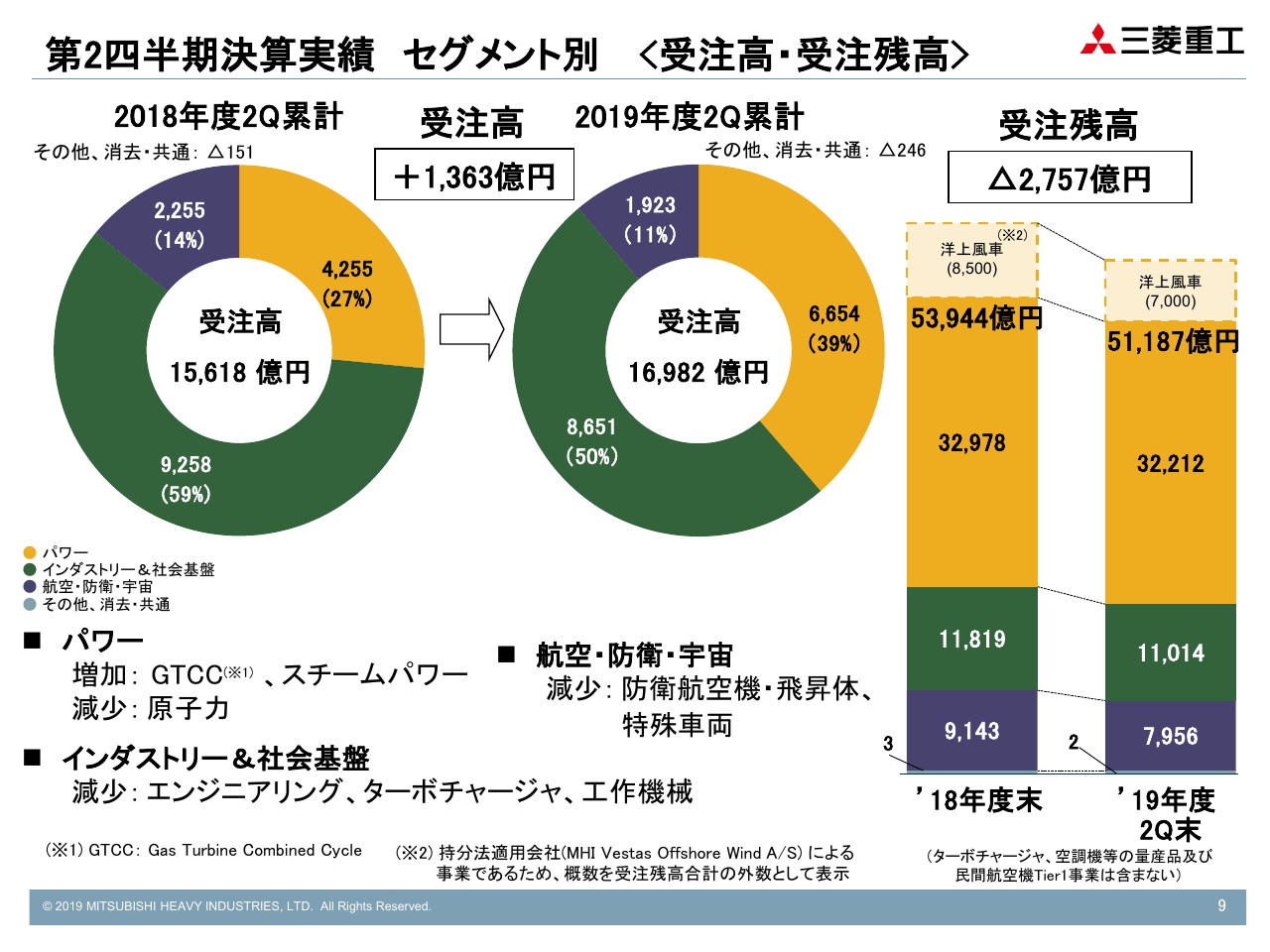

第2四半期決算実績 セグメント別 <受注高・受注残高>

続きまして、受注高・受注残高についてのまとめでございます。パワーはずっと厳しい状態が続いておりましたが、今年度は、昨年度からの繰り下げ案件やガスタービンにおける新規受注等で、大きく増やしてきております。

バックログについては減少トレンドでしたが、パワーについて言えば、ようやくその傾向に若干の歯止めがかかっていると思っております。

第2四半期決算実績 セグメント別 <売上収益>

売上収益はご覧のとおりでございます。先ほどご説明しておりますので、繰り返しになりますから省略いたしますが、インダストリーの減少が、ターボチャージャ等の量産品でございます。

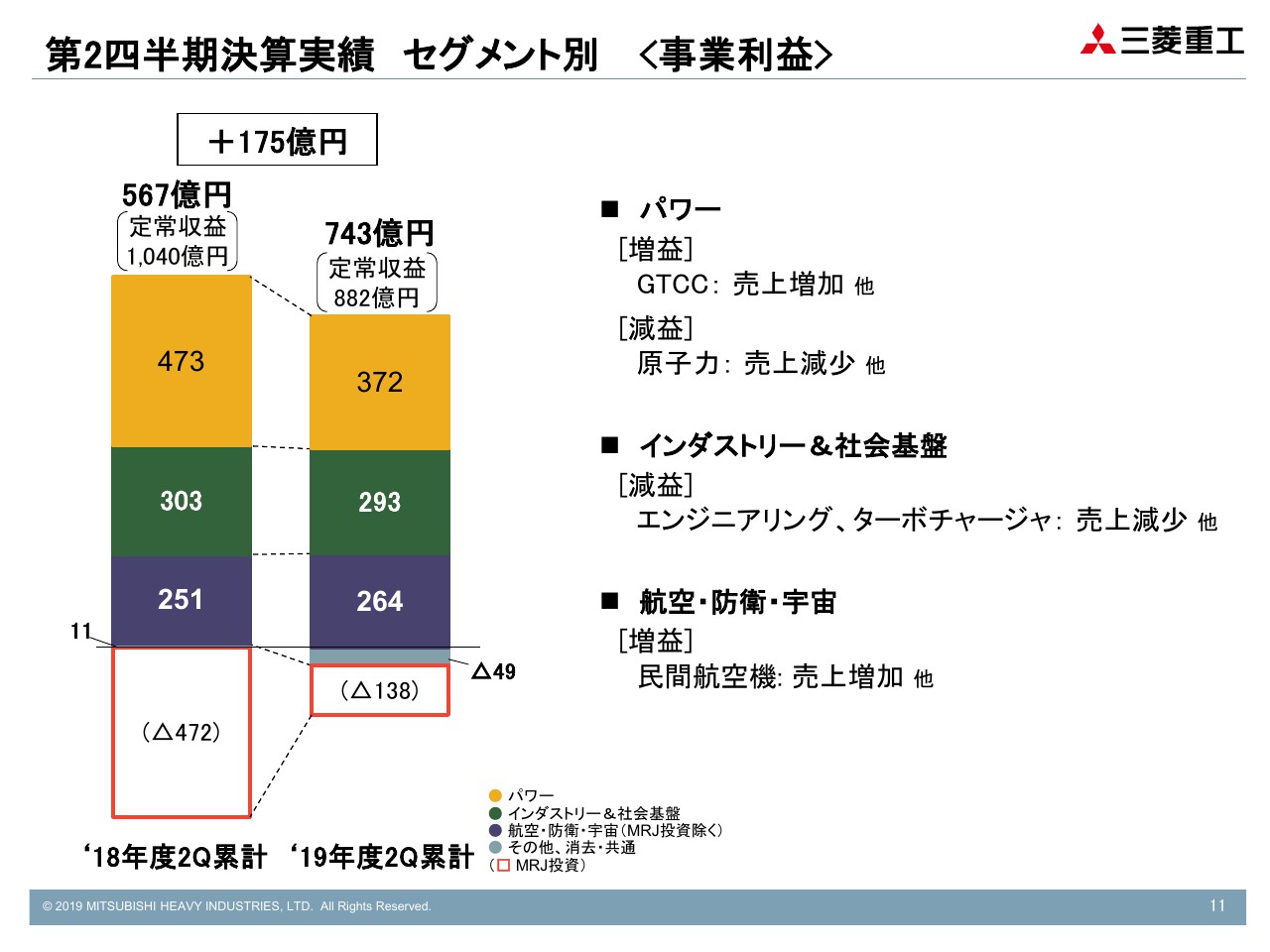

第2四半期決算実績 セグメント別 <事業利益>

事業利益の分析です。パワーにおける約100億円の悪化は、原子力の売上の影響でございます。その他については大きな変更はありません。

MRJの前年同期に減損損失を計上したことと、今回はそれが限定的だったことによって、その部分だけ利益合計は増加しておりますが、経常収益という意味では原子力の部分の100億円がそのまま減っております。ただ、これは年間では解消される見込みでございます。

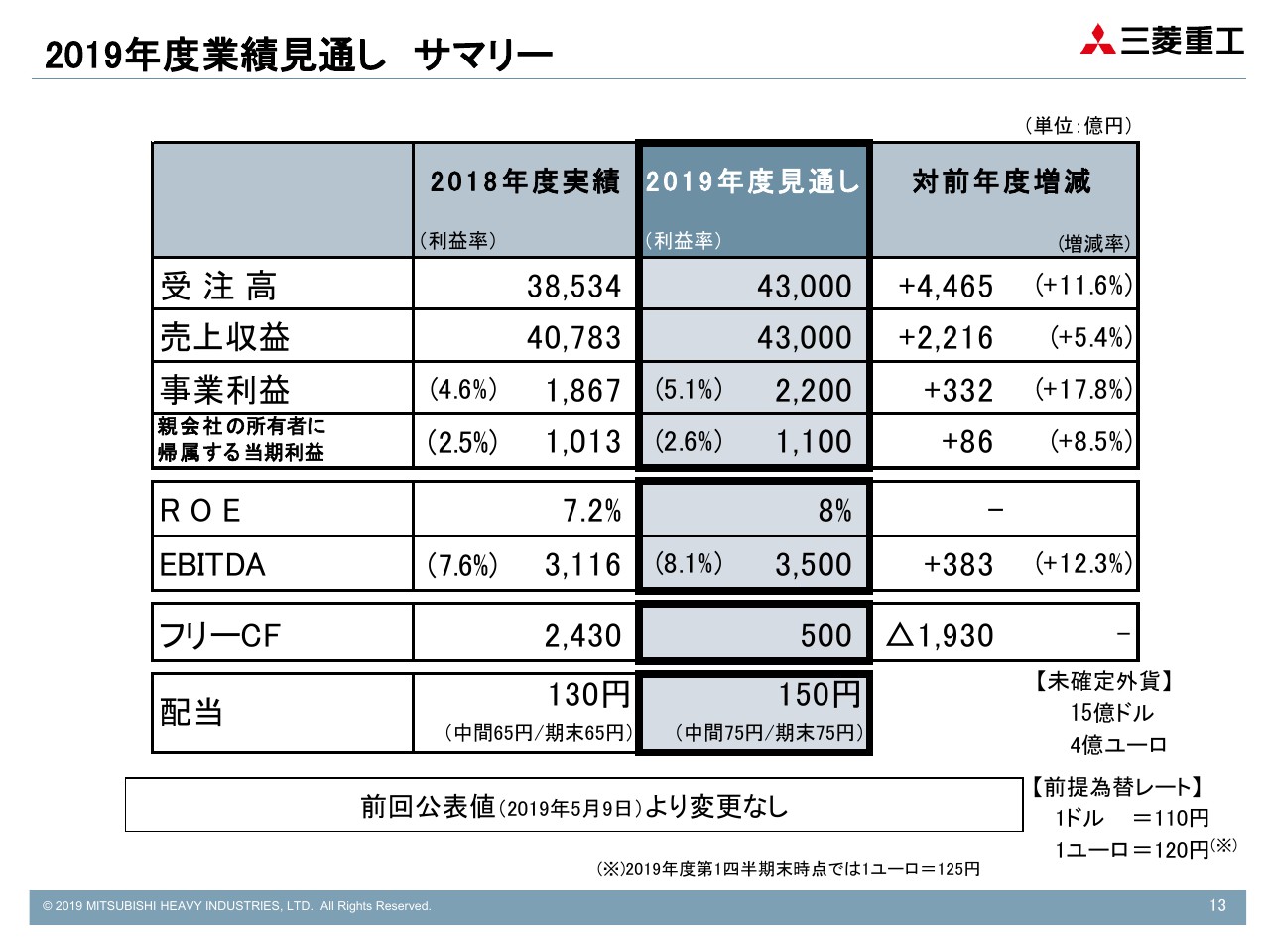

2019年度業績見通し サマリー

以上のような決算の状況で、財務の健全性は維持されており、キャッシュフローについてもほぼ計画どおりに推移していると言えます。業績についてもほぼ予想どおりに動いておりますので、年間の業績見通しについては、期首のとおりに据え置きたいと思います。

すなわち、受注高4兆3,000億円、売上収益4兆3,000億円、事業利益2,200億円、純利益1,100億円、ROE8パーセント、EBITDA3,500億円、フリーキャッシュフロー500億円、配当に関しても中間期においては10円ほど増配の75円、年間においては20円増配の150円で、それぞれそのまま据え置いているということでございます。

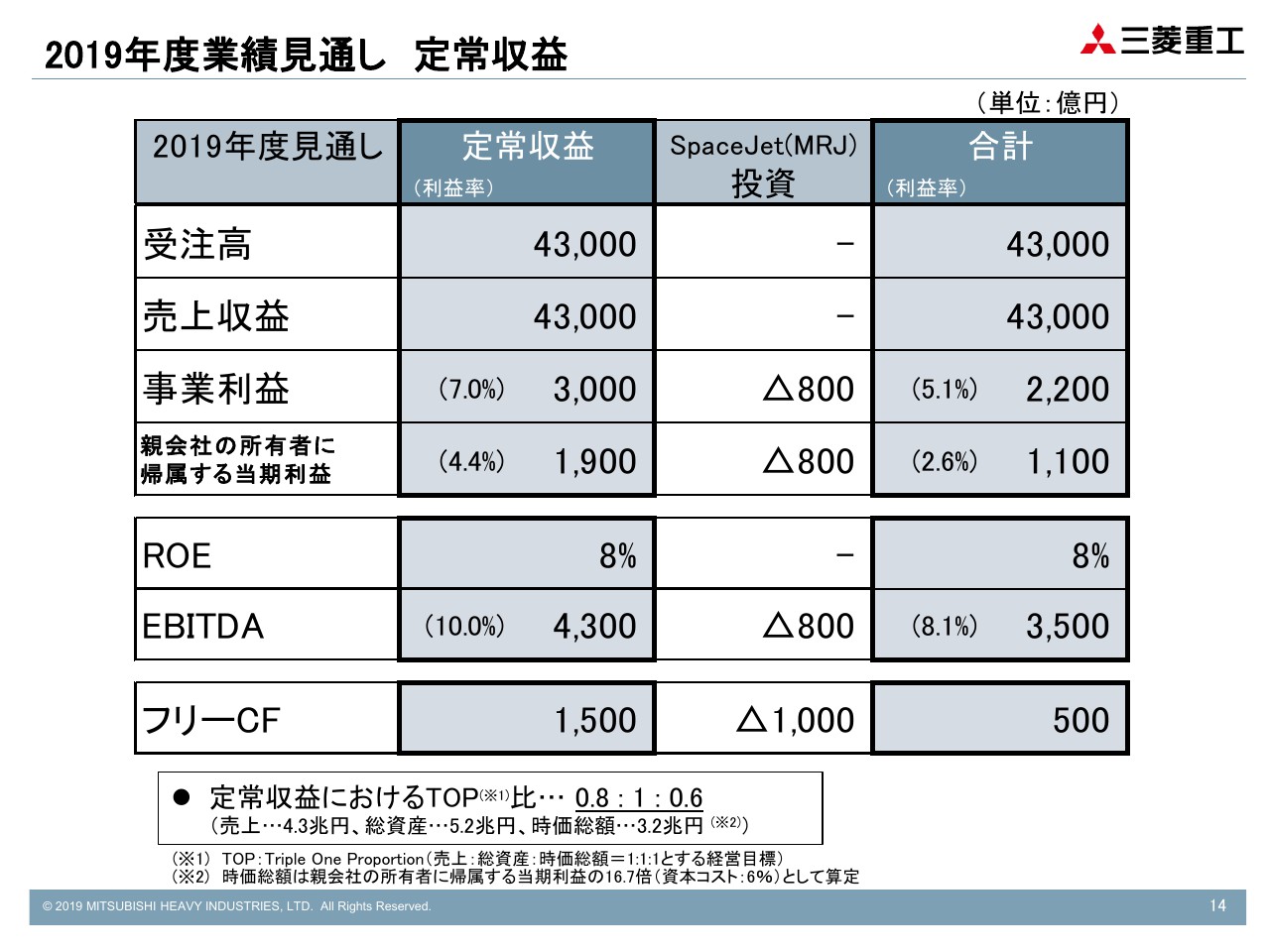

2019年度業績見通し 定常収益

MRJの関係を除いておりますが、こちらも期首の公表どおりでございます。

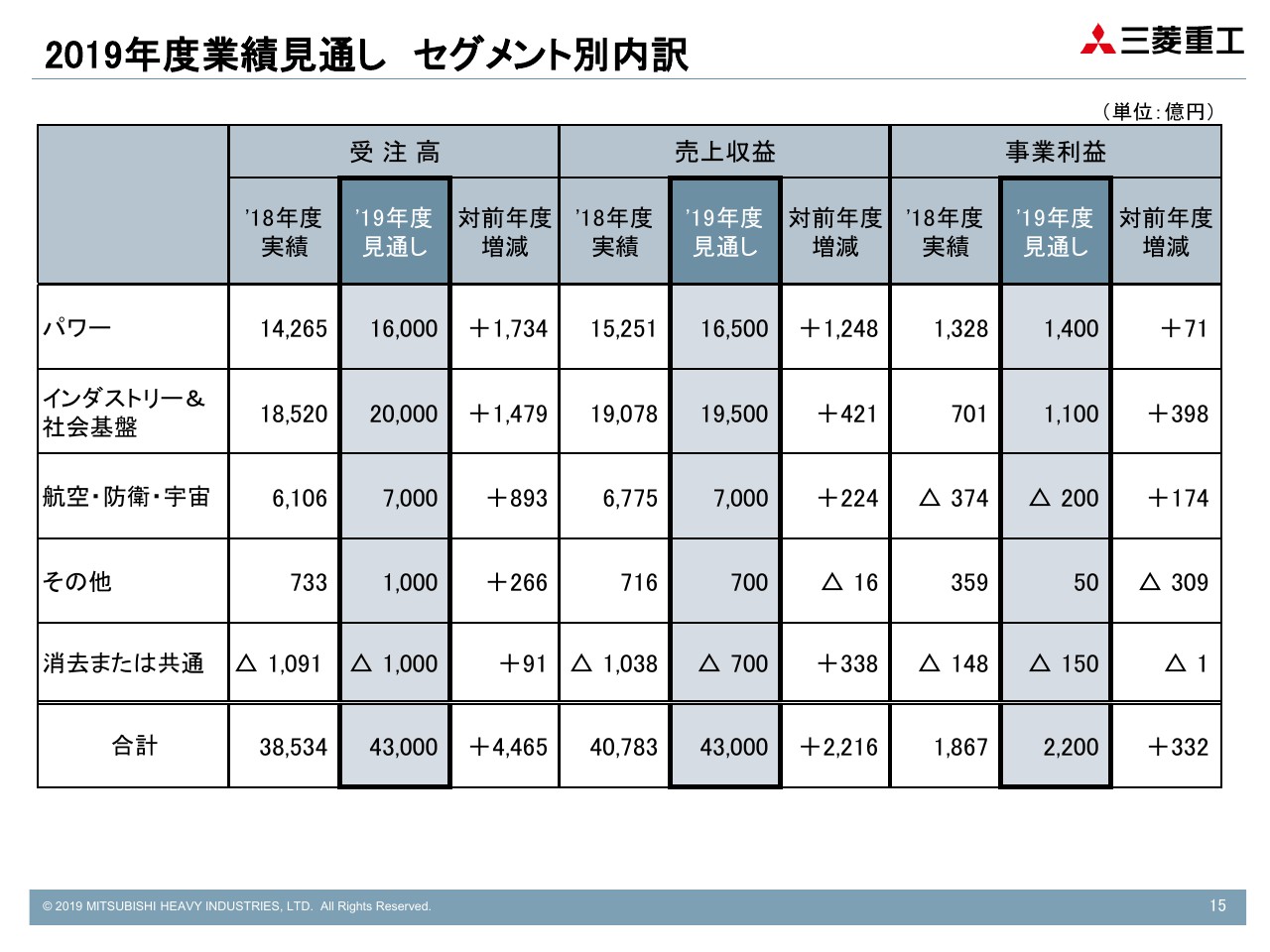

2019年度業績見通し セグメント別内訳

セグメント別の情報でございますが、これについても期首の計画をそのまま維持いたしております。

以上で、簡単ではございますが、決算関係のご説明とさせていただきたいと思います。どうもありがとうございました。

スポンサードリンク

関連キーワード