関連記事

オカムラ、上期最高売上を達成ものれん償却の影響等で減益 下期は各事業の旺盛な需要やコスト軽減により収益改善を見込む

オカムラ、上期最高売上を達成ものれん償却の影響等で減益 下期は各事業の旺盛な需要やコスト軽減により収益改善を見込む[写真拡大]

2025年3月期第2四半期決算説明

中村雅行氏:株式会社オカムラ代表取締役社長の中村です。2025年3月期第2四半期決算説明会にご参加いただき、大変ありがとうございます。

今回の資料は「上期過去最高の売上高で、中期経営計画を折り返し」を表題に、「一時的な要因で営業利益計画を下方修正も、下期は収益改善を見込む」を副題としました。

2025年3月期第2四半期 業績ハイライト

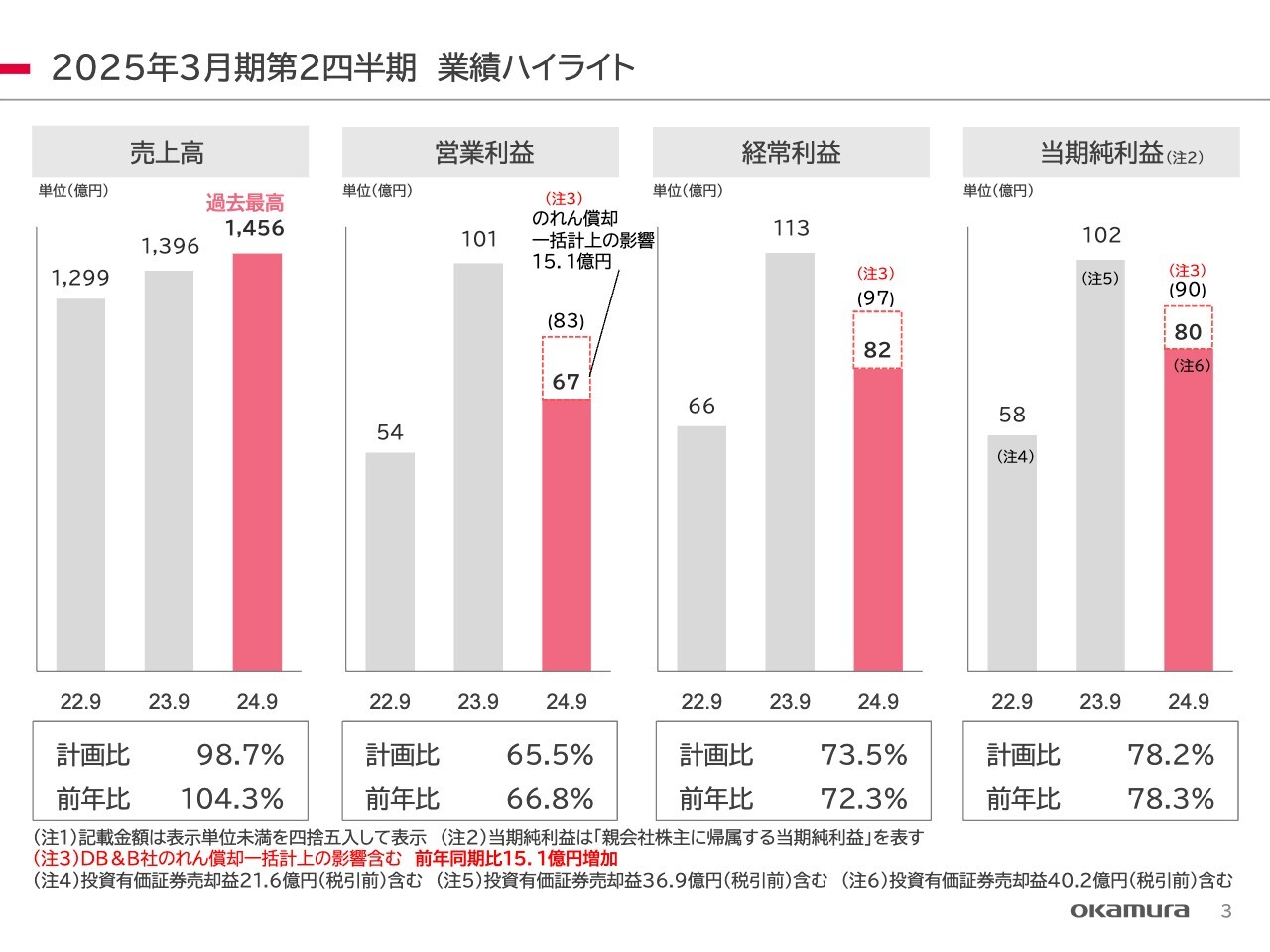

まず、2025年3月期第2四半期の総括についてお話しします。

スライドのグラフでは左から順に、売上高、営業利益、経常利益、当期純利益について、それぞれ3年間分を示しています。売上高は1,456億円で、過去最高となりました。

営業利益は67億円で、残念ながら減益となりました。シンガポールに本社があるDB&Bというデザイン内装会社を買収しており、2021年に70パーセントの株式を取得し、その残りを今期7月に取得したことから、過年度分のれん償却一括計上処理の影響が発生しています。上期には前年比で15億1,000万円、償却額の増加が発生した影響があり、それを除けば、実質的には83億円の営業利益でした。

後ほど詳しくご説明しますが、先期は上期に売上が集中した一方、今期は下期に売上が集中するという傾向です。

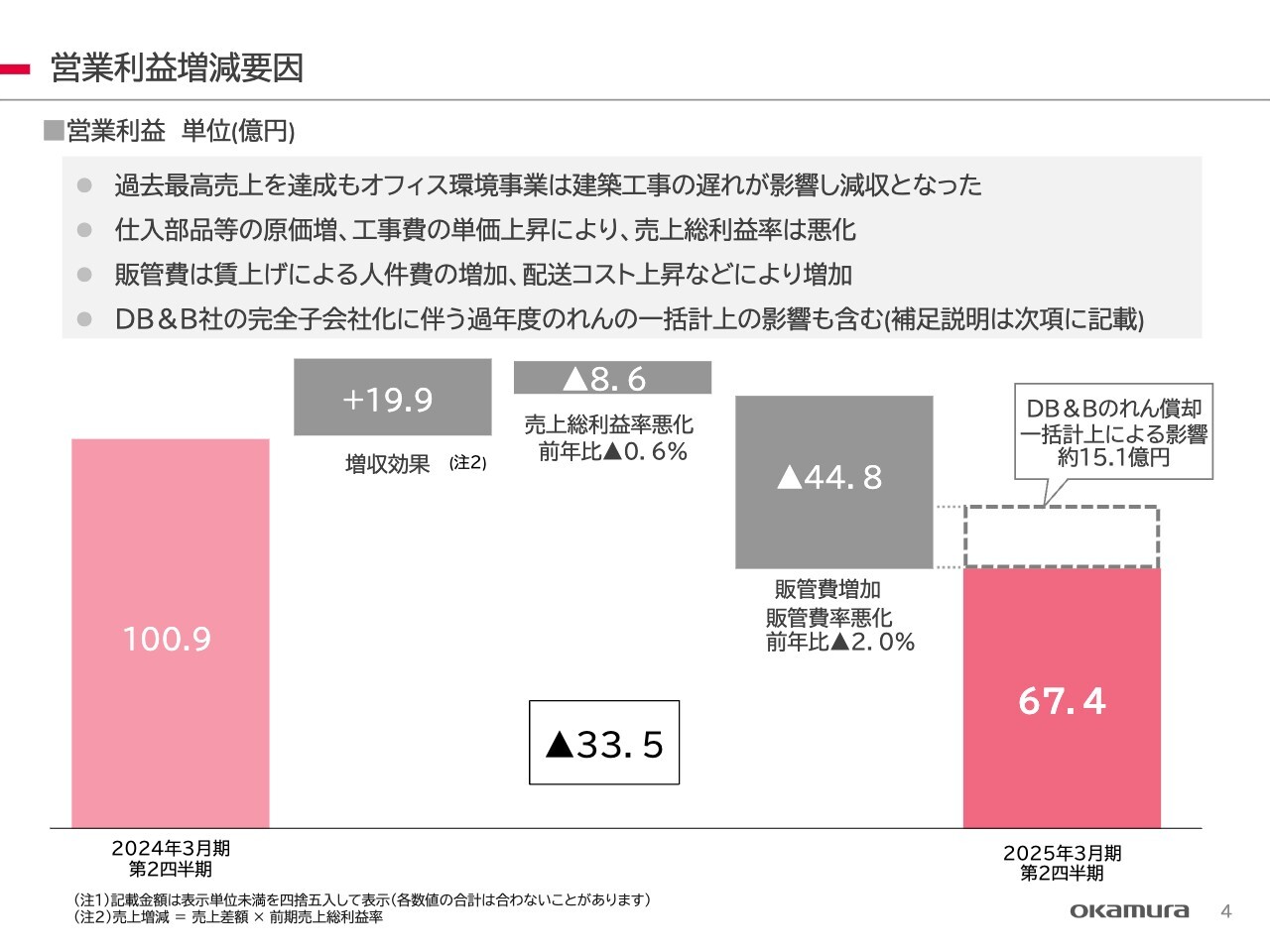

営業利益増減要因

営業利益の増減要因についてご説明します。売上高が60億円増えたことにより、その増収効果で営業利益が19億9,000万円増加しています。売上総利益率が0.6パーセント悪化し、営業利益のマイナスが8億6,000万円となっています。

販管費の増加が44億8,000万円あり、この中にはDB&Bの子会社ののれん償却一括計上の影響15億1,000万円が含まれています。それ以外の大きな項目としては、人件費です。工場の労務費と併せて21億円のコスト増加になりました。荷造り運搬費つまり物流費の増加、こちらが、およそ5億円強ありました。

今期は販管費ならびに売上原価の対前年比での増加について、見込みとして80億円ほどのコストアップと想定しています。前期の対前年77億円増と比較し、若干増加しています。

今期のコスト増の見込み額80億円を上期と下期で見た場合には、上期が53億円、下期が27億円となります。前期は77億円のうち、上期が31億円、下期で46億円でした。上期に費用増があるものの、下期の費用増加はその半分ぐらいとなることから、下期の方が利益を上げやすいといえます。

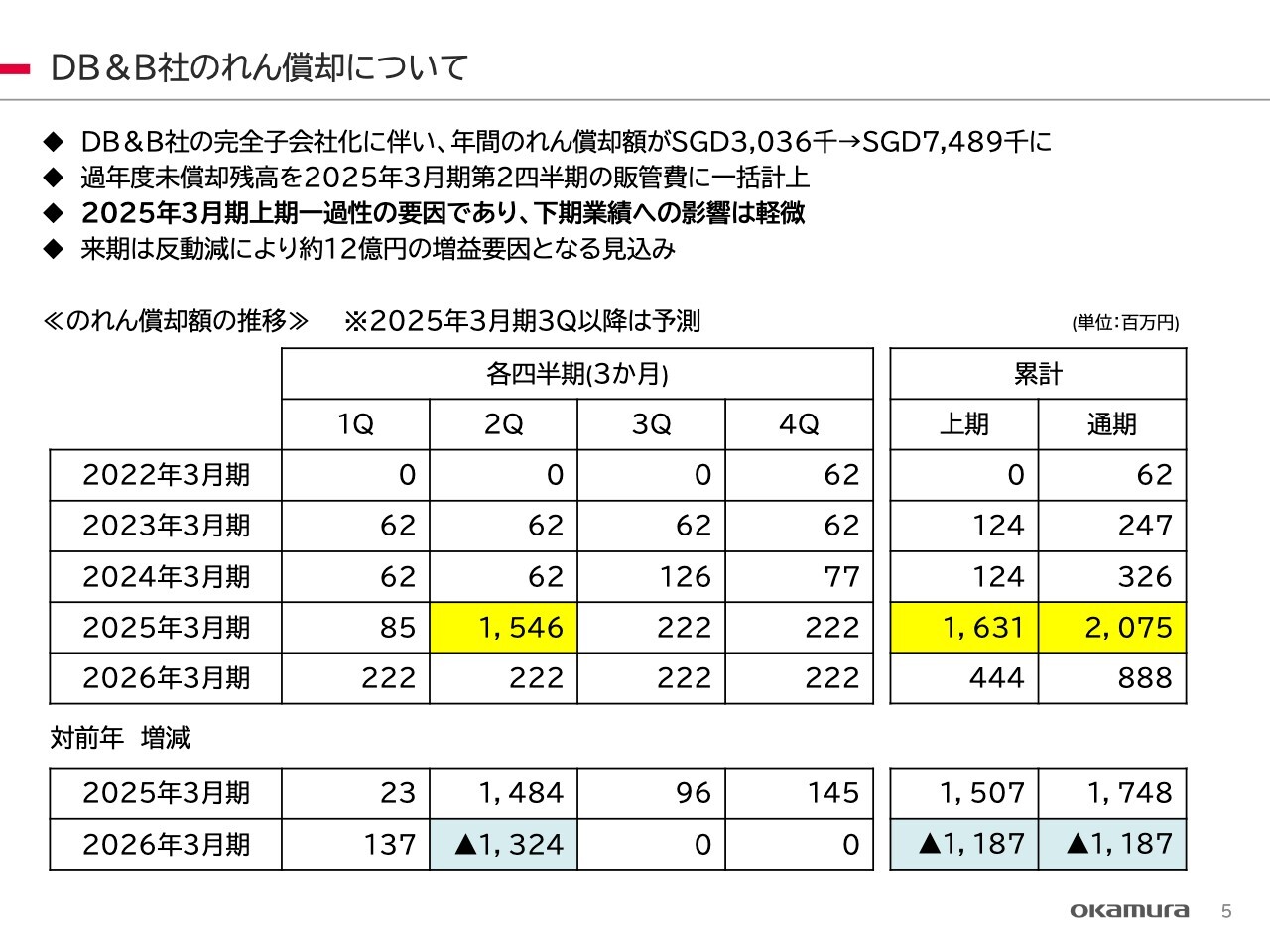

DB&B社のれん償却について

DB&B社ののれんの償却についてご説明します。

時間の関係で詳細は省きますが、スライド下部の表に記載した2025年3月期上期の15億700万円という数字が今回の上期に影響するのれん(償却の対前年比での増加額)です。通期の償却費(増加額)としては、その右側に記載した17億4,800万円です。

その下の行には、2026年3月期の累計でマイナス11億8,700万円とあります。来期はこののれんが営業利益に与える影響が前年比でプラスとなり、約12億円の増益が発生することになります。

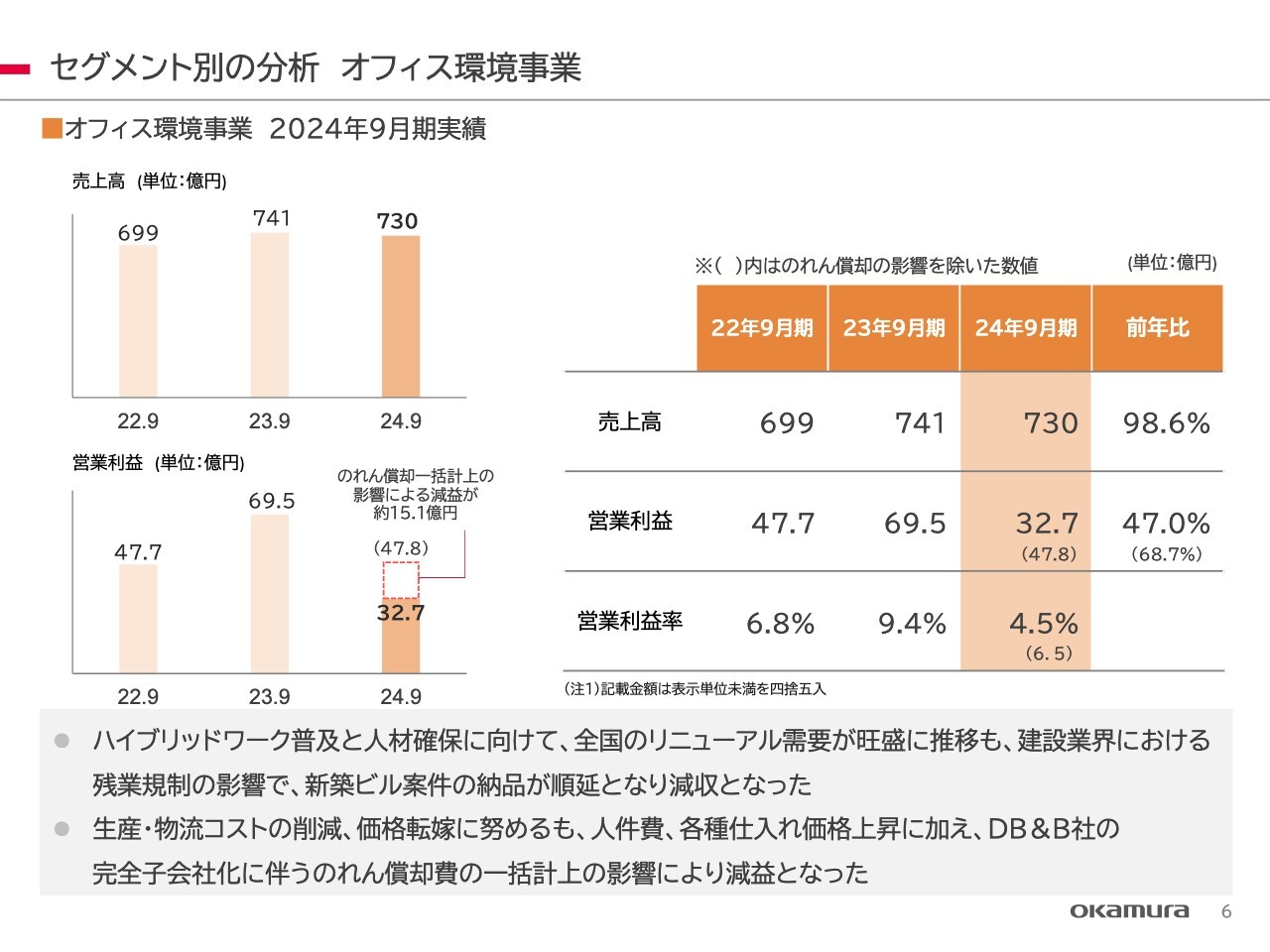

セグメント別の分析 オフィス環境事業

セグメント別の上期の状況です。オフィス環境事業の売上高は残念ながら若干減り、730億円となりました。結果として営業利益は32億7,000万となっていますが、DB&B社ののれん償却を除いた実力値としては47億8,000万円となります。

現在、ワーカーがオフィスに戻りつつあり、ハイブリッドワークの普及と人材確保に向けた全国でのリニューアル需要が堅調に推移しています。

ただその一方では建設業界における残業規制の影響があり、新築ビルの竣工予定が延びていることから、納品の遅れがあり減収となりました。この影響が非常に大きく、その分が下期にそのままずれ込む傾向があります。

「ずれた分が、来年3月にまたずれるのではないか」というご心配があるかと思いますが、それについては後ほどご説明したいと思います。

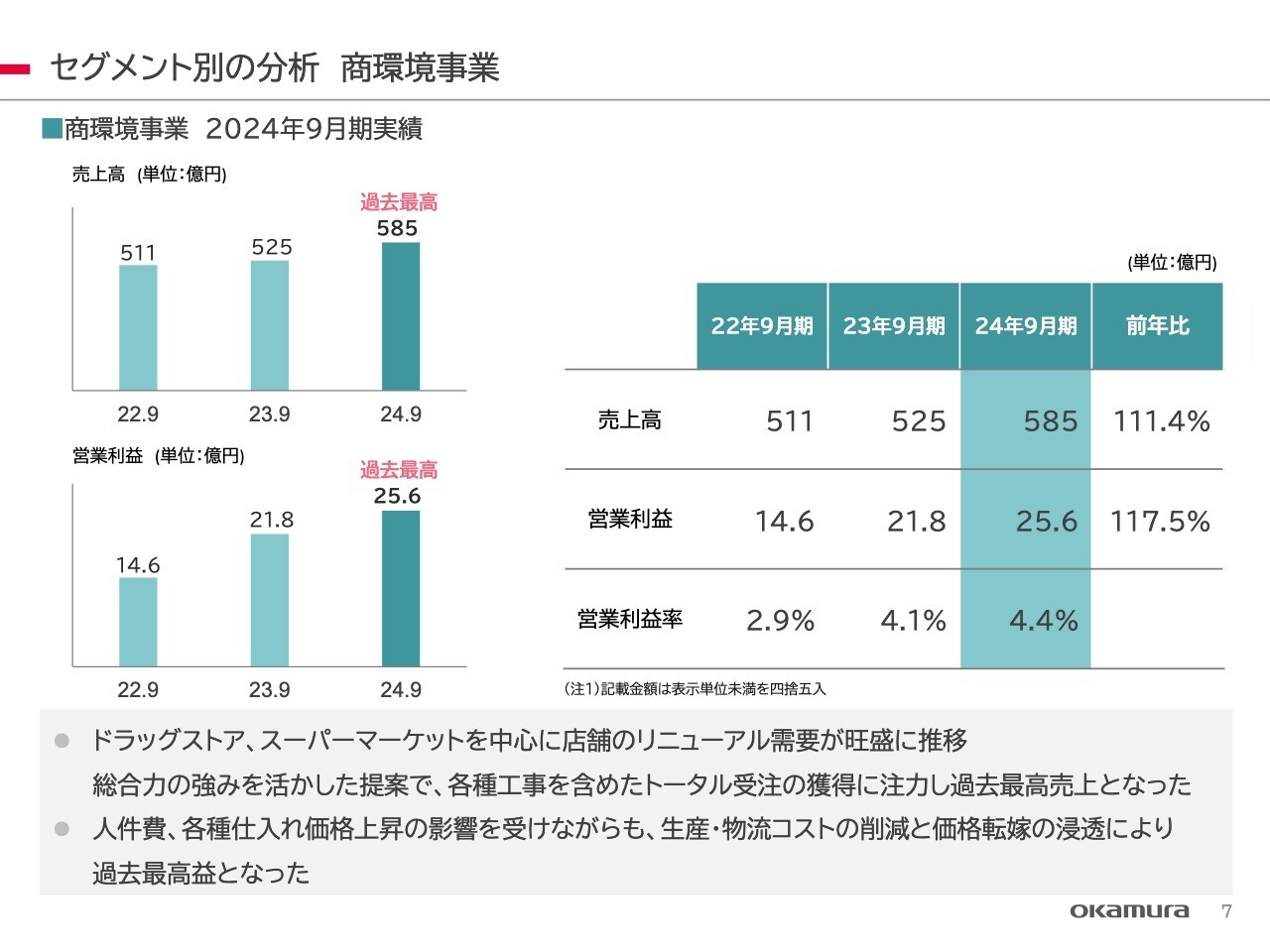

セグメント別の分析 商環境事業

商環境事業は売上高、営業利益ともに過去最高になりました。冷凍冷蔵ショーケースを積極的に販売したこともあり、店舗のリニューアル需要をうまく取り込めたと考えています。

小売業の動向としては、まずスーパーマーケットでは今期は投資が二極化しており、好調な業態だといえます。例えば、弊社のお客さまで言うとヤオコーやロピアなどでは積極的な投資に動いています。

一方、ドラッグストアはここにきて相対的に既存店が前年割れを起こしています。したがって、改装投資が縮小気味です。一方、新店舗については積極的に投資が広がっています。

また、GMSではご承知のとおり、セブン&アイ・ホールディングスがイトーヨーカドーの閉店を発表していることから不振です。一方、イオンでは雑貨や医療の売場を積極的に拡大しており、(前述の例も含め)そのような投資で当社の売上が増加しています。

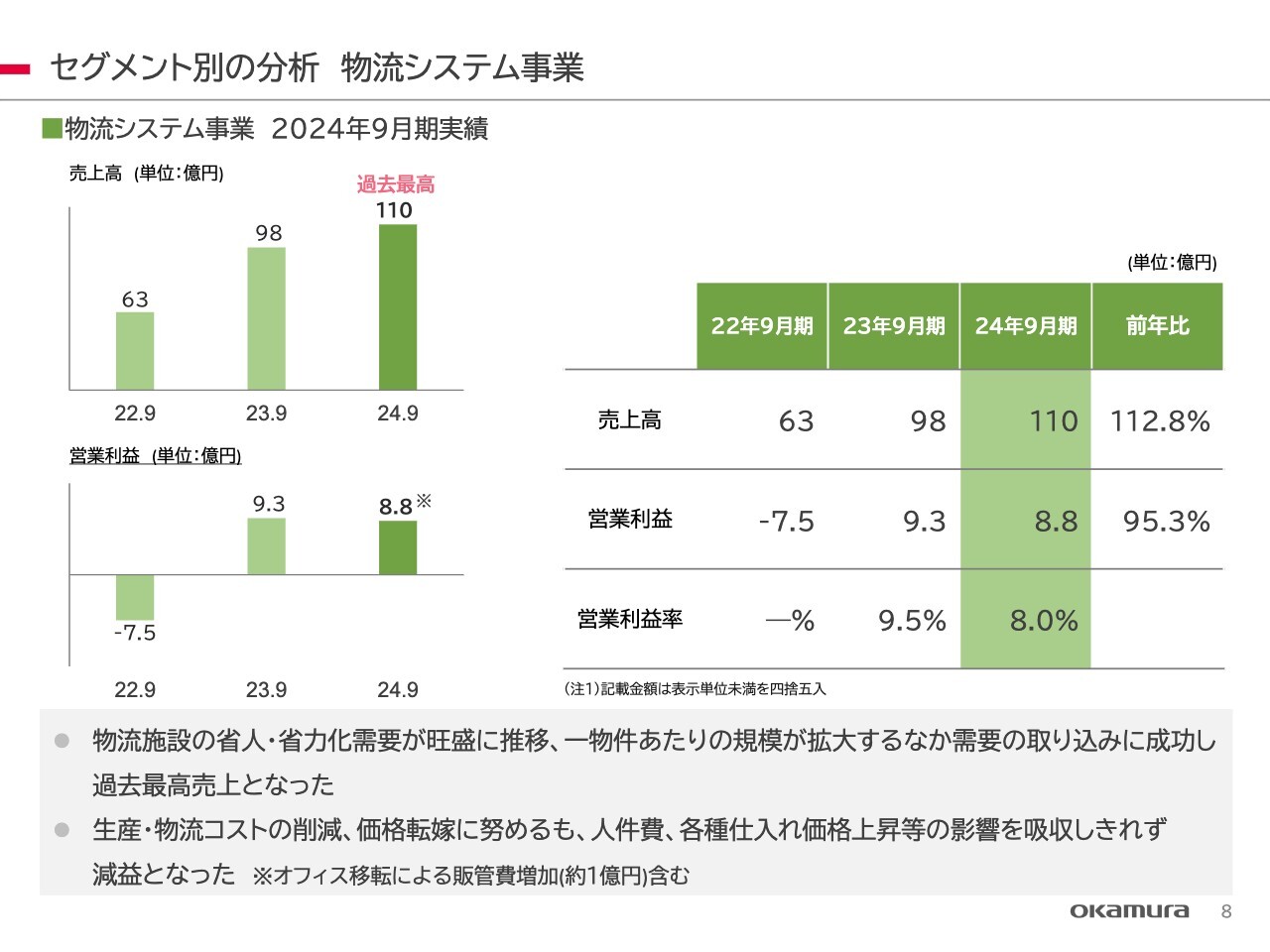

セグメント別の分析 物流システム事業

物流システム事業の売上高は過去最高になりました。前期は第1四半期に通販会社の非常に大きな受注がありましたが、それを超えて過去最高となりました。需要そのものは拡大しており、うまく売上を獲得できていると理解しています。

一方、営業利益については前期の9億3,000万円に対し、今期は8億8,000万円と減益になっています。この物流システム事業を担っている本部の移転があり、それによる大きな移転費用が発生しました。その費用分を除くと約10億円の営業利益となり、実質的には増益となります。

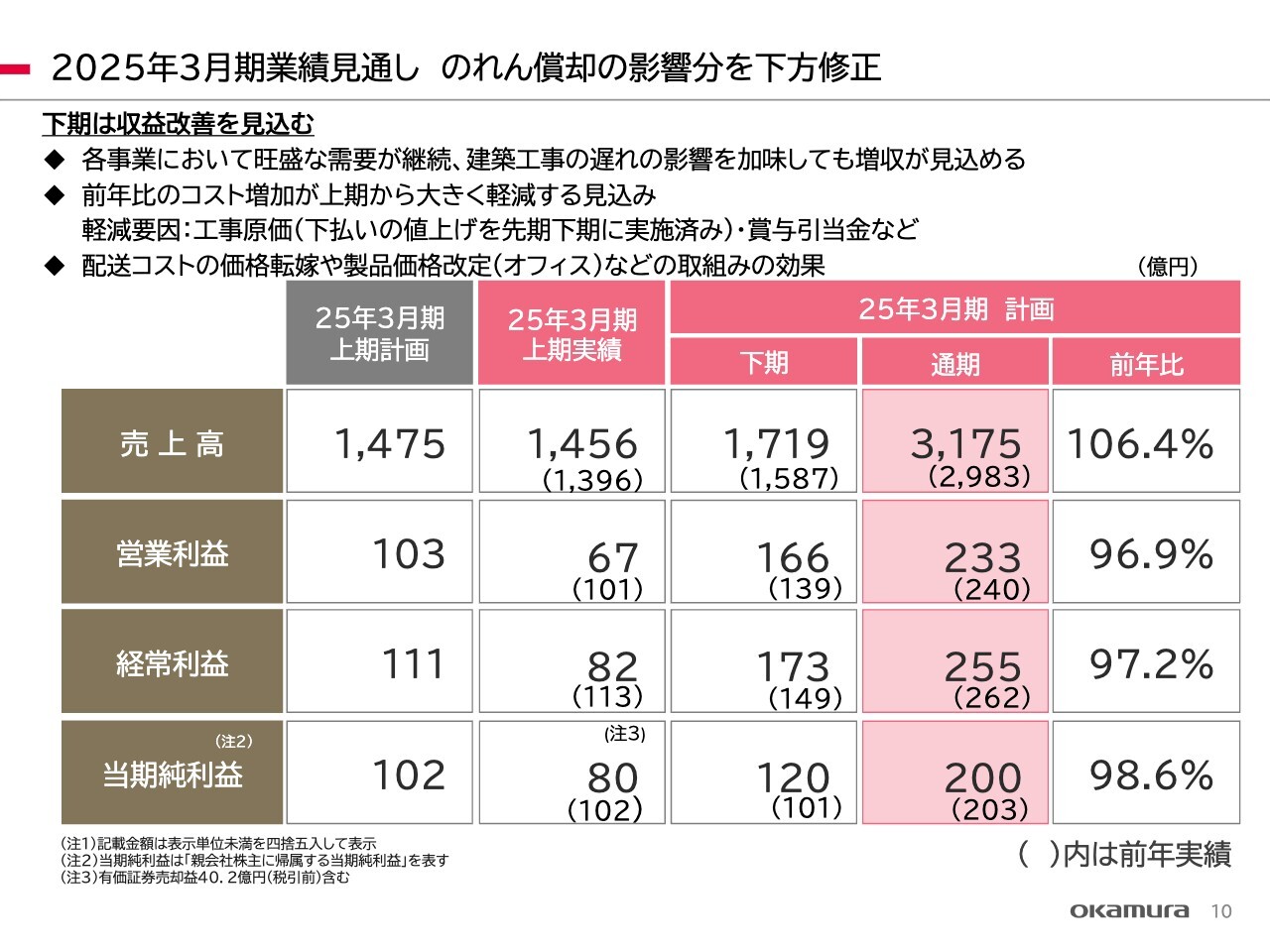

2025年3月期業績見通し のれん償却の影響分を下方修正

2025年3月期通期の見通しについてご説明します。スライドの表に示しているとおり、通期売上高の計画は3,175億円です。期初計画の3,100億円から75億円の上方修正を行っています。

一方、営業利益は233億円としています。期初計画の250億円からDB&B社の年間のれん償却の影響17億5,000万円を下方修正し、233億円としています。

この営業利益の考え方としては、250億円の期初計画は実質変更しないというものです。営業利益の増減要因でご説明した、下期の費用、販管費、原価の増加分が上期の半分になることから、現時点では下期に166億円の営業利益を獲得する見通しで進めています。おそらく達成できるだろうという考えで設定している数値です。

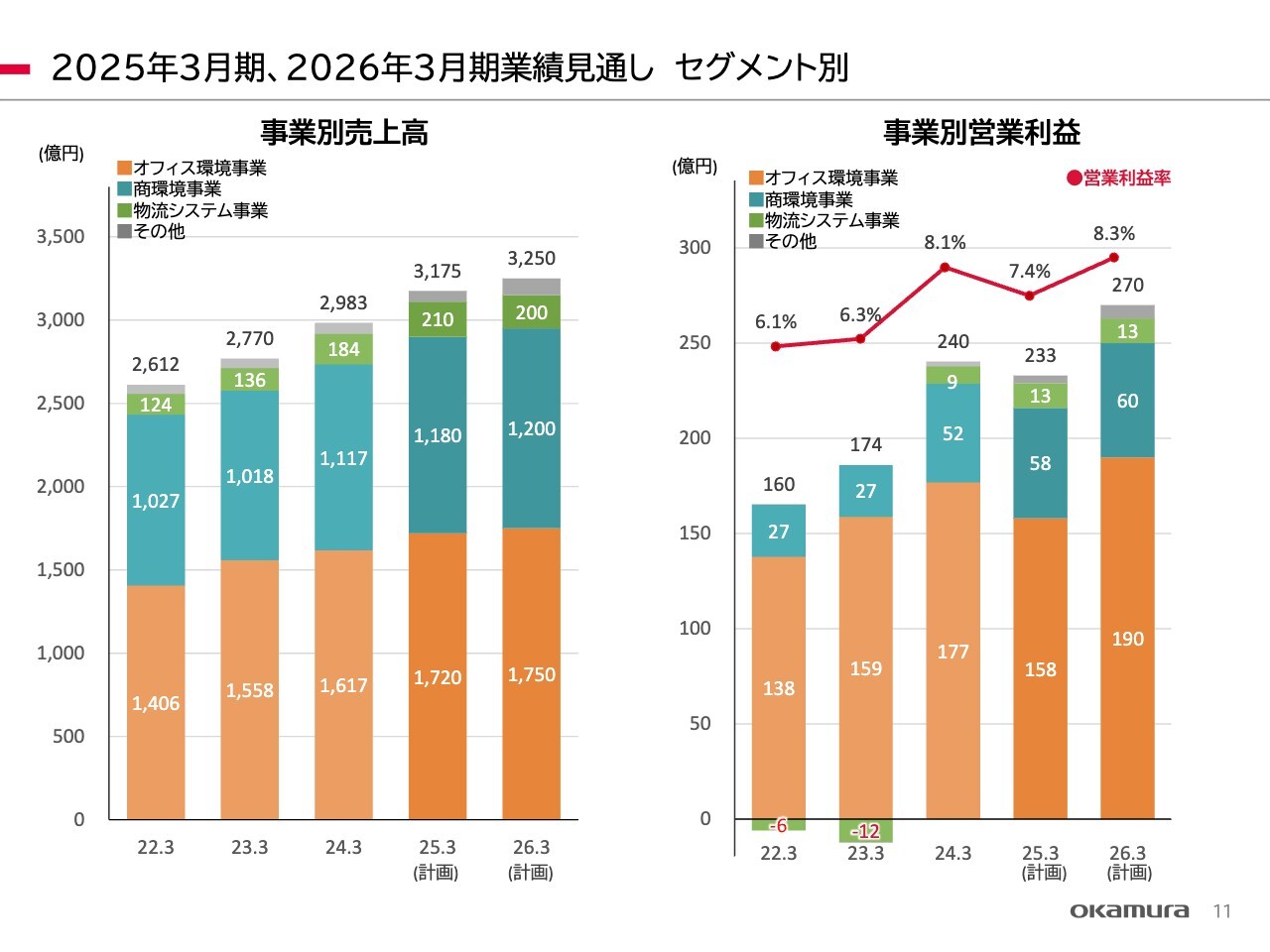

2025年3月期、2026年3月期業績見通し セグメント別

セグメント別の業績見通しです。スライド左側が売上高、右側が営業利益を示したグラフです。2025年3月期の売上高については、通期目標を3,175億円に上方修正しています。

来期は中期経営計画の3年度目となる最終目標の年です。その2026年3月期については、売上高3,250億円、営業利益270億円と目標値の修正は行っていません。

スライド右にある2025年3月期の営業利益は233億円ですが、のれん償却17億5,000万円を足すと250億円となりますので、当初の中期経営計画の目標値を目指したいと思っています。

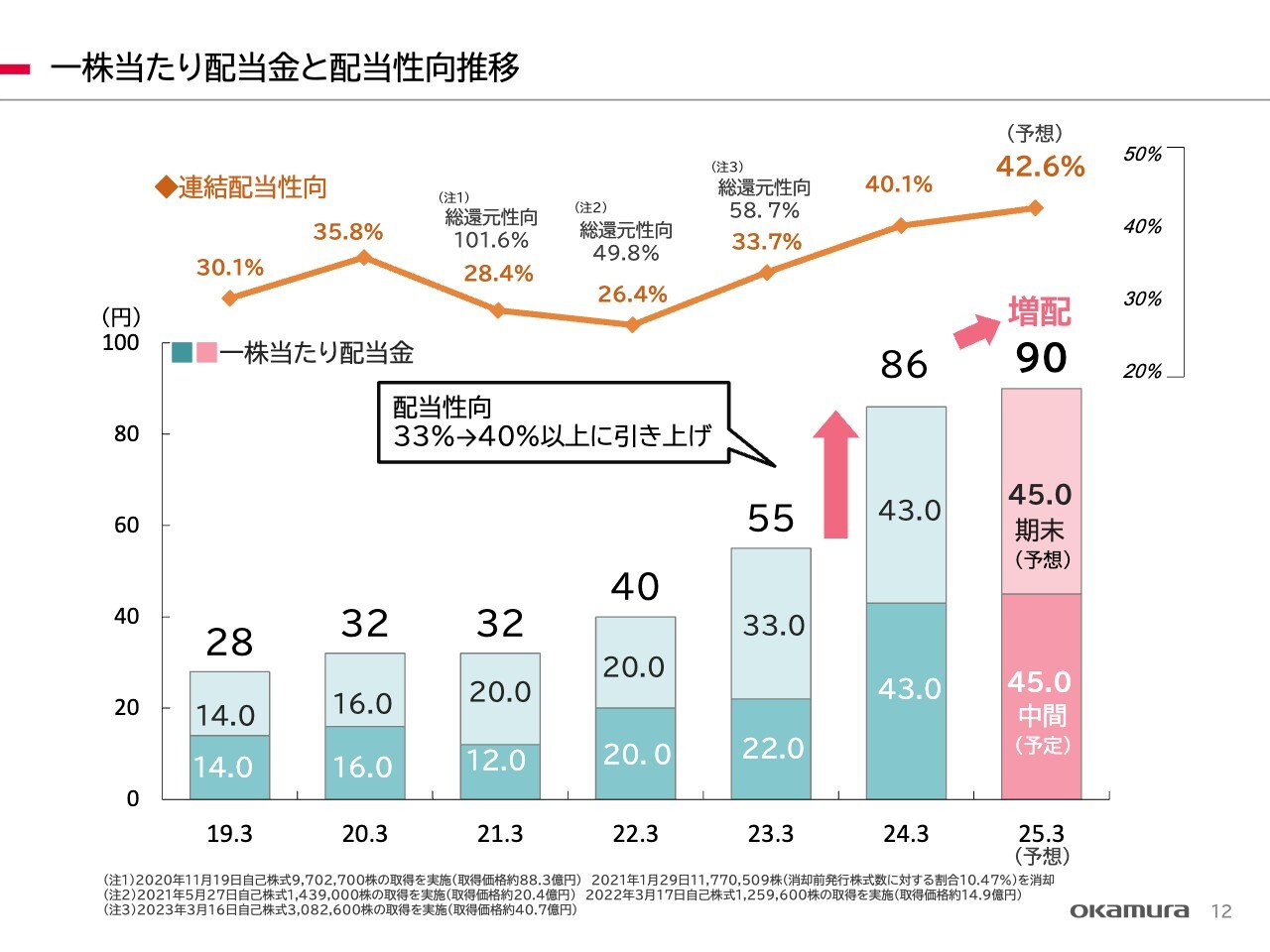

一株当たり配当金と配当性向推移

1株当たり配当金と配当性向の推移です。スライドの一番右にある2025年3月期について、中間期は45円、期末も45円を予想しています。通期で90円と増配を予想しています。

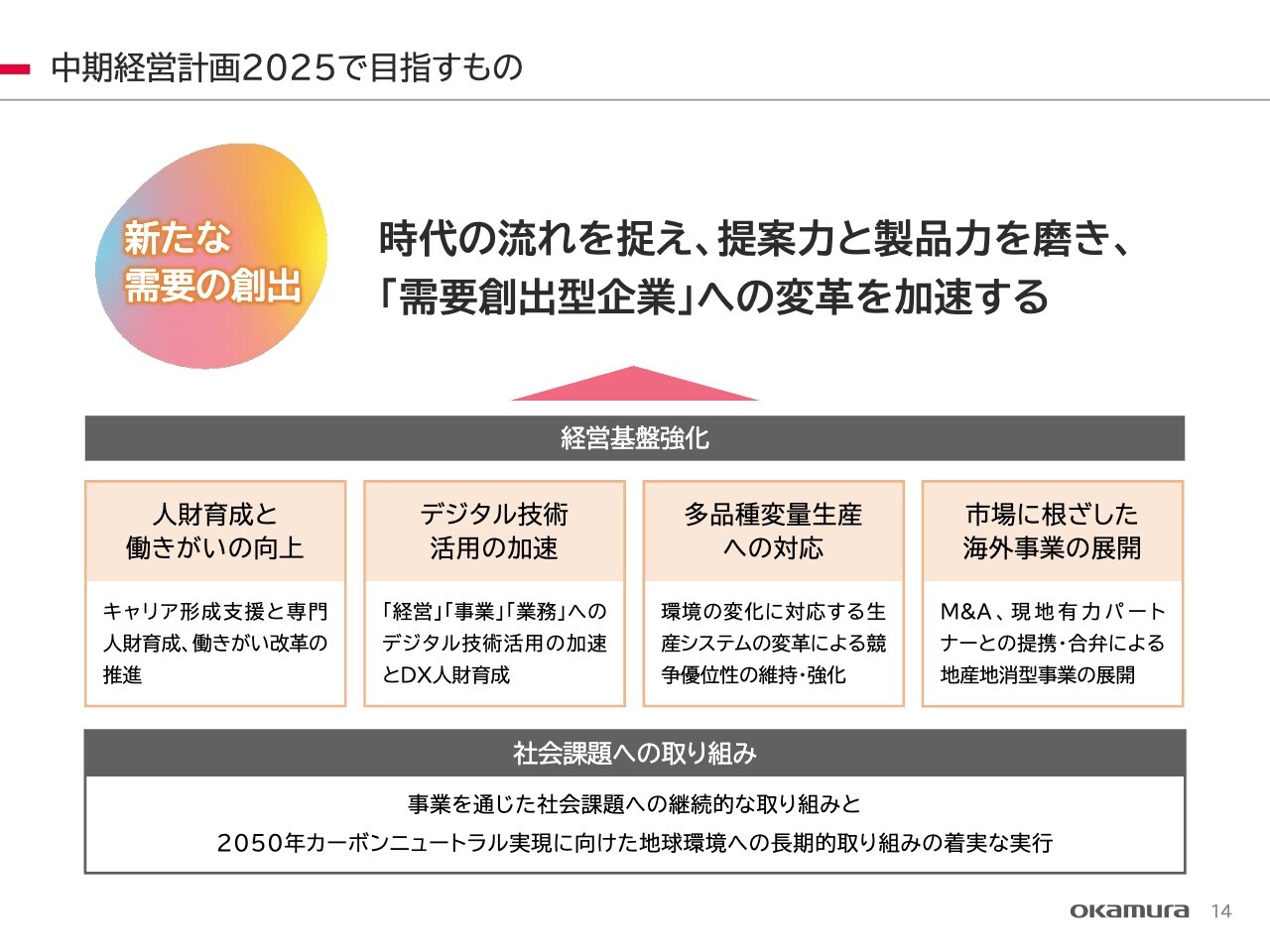

中期経営計画2025で目指すもの

中期経営計画2025には変更はなく、前期に発表した資料をそのまま掲載しています。大きな流れとして「『需要創出型企業』への変革を加速する」として、各所・各部門・各業務について改革を進めています。

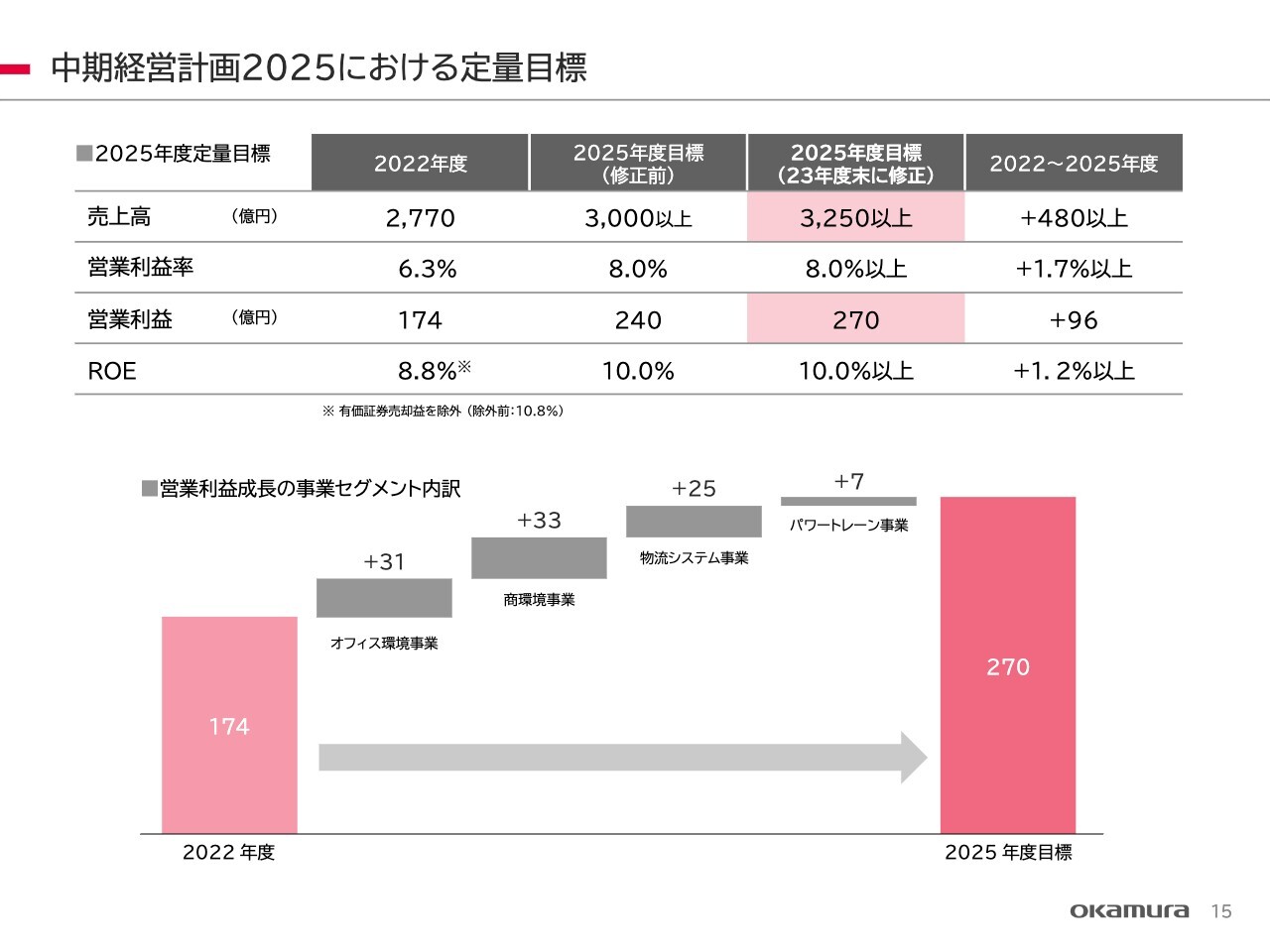

中期経営計画2025における定量目標

中期経営計画2025における定量目標です。営業利益の増加分について、事業セグメント別の内訳を示しています。今のところ、おおむねスライドの数字どおりに進んでいます。

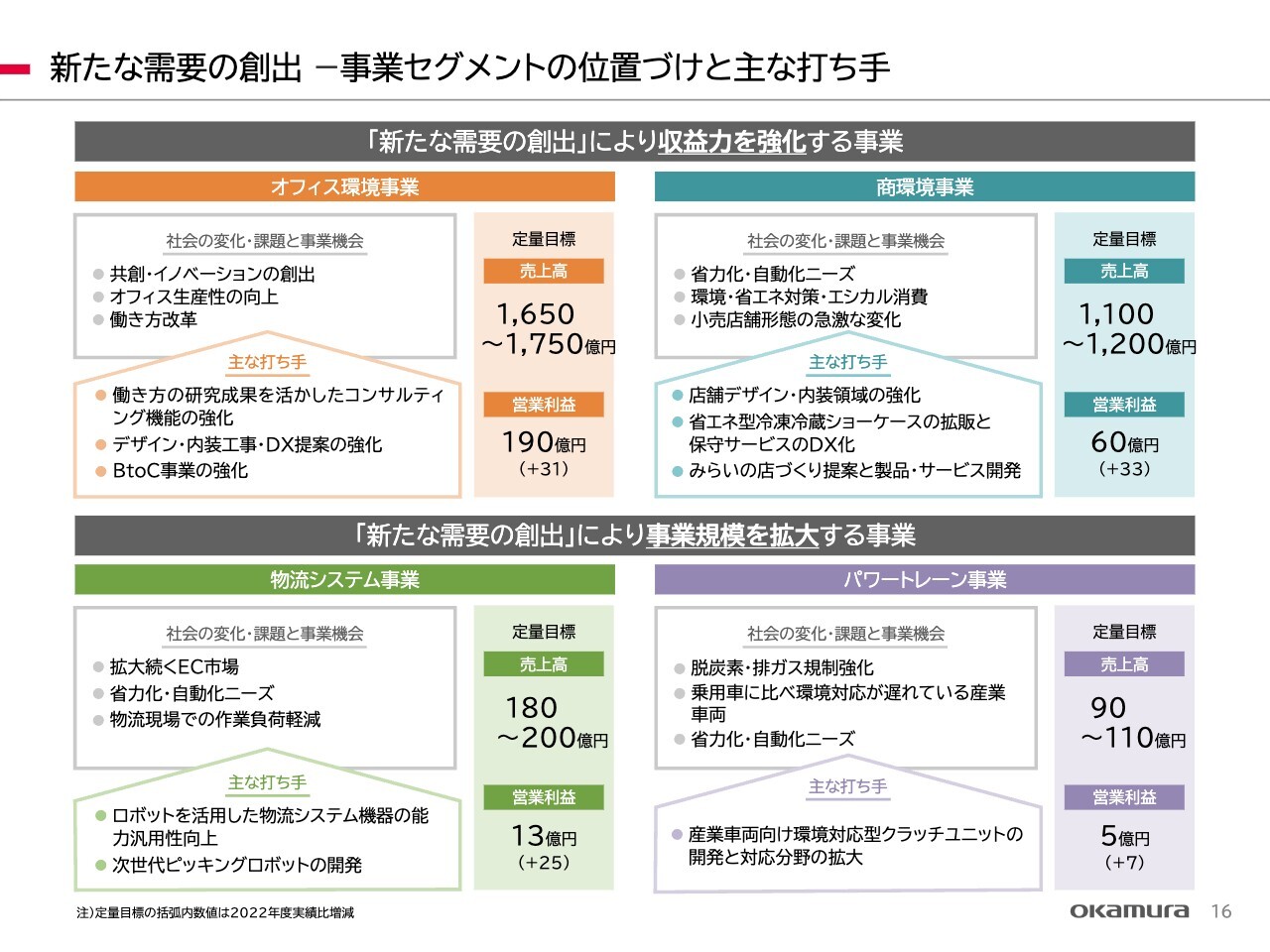

新たな需要の創出 - 事業セグメントの位置づけと主な打ち手

こちらのスライドには、各事業セグメントの位置づけと主な打ち手を記載しています。

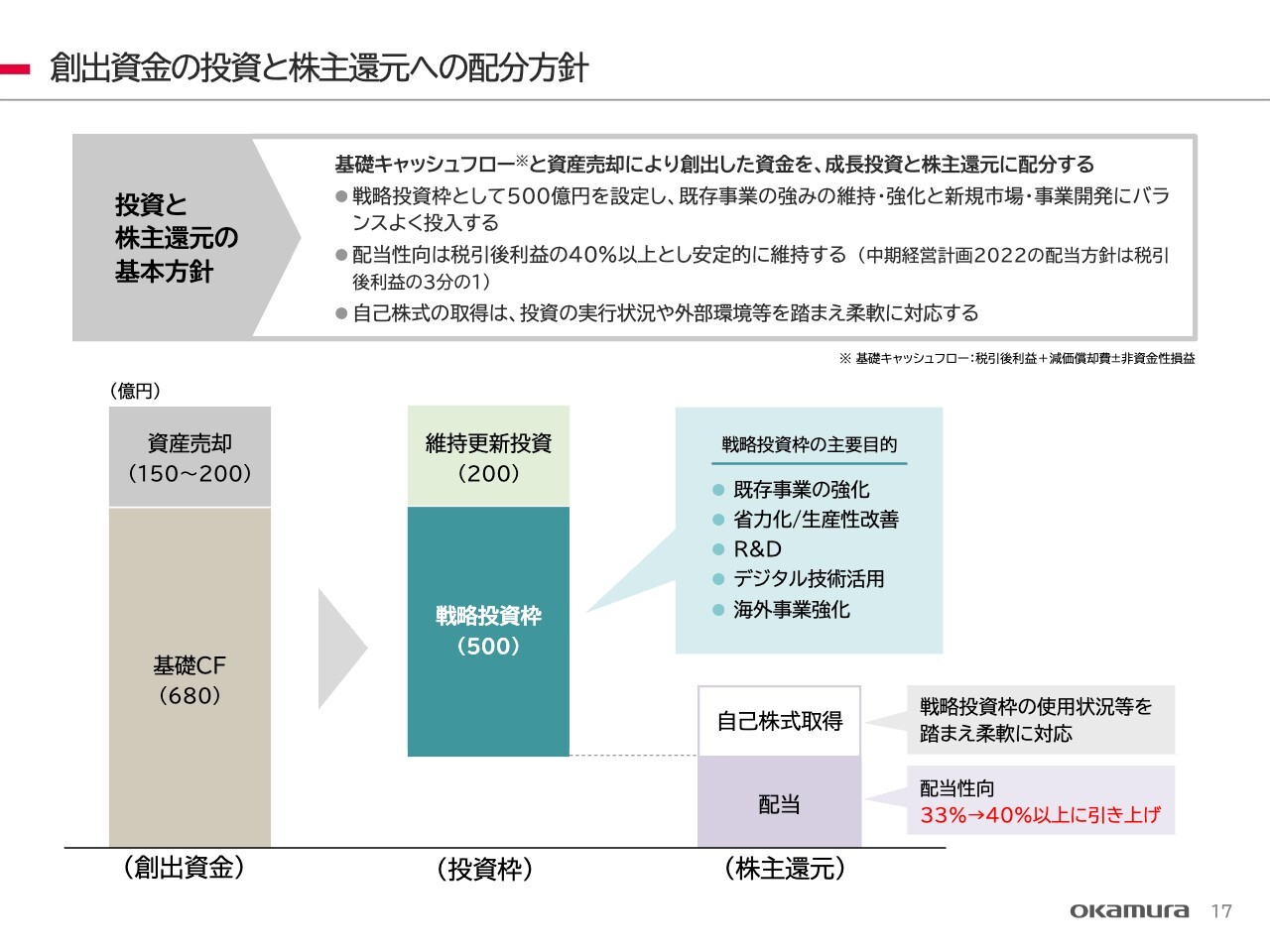

創出資金の投資と株主還元への配分方針

創出資金の投資と株主還元への配分方針です。スライド中央にあるとおり、維持更新投資を200億円、戦略投資枠を500億円としており、今のところ変更はありません。

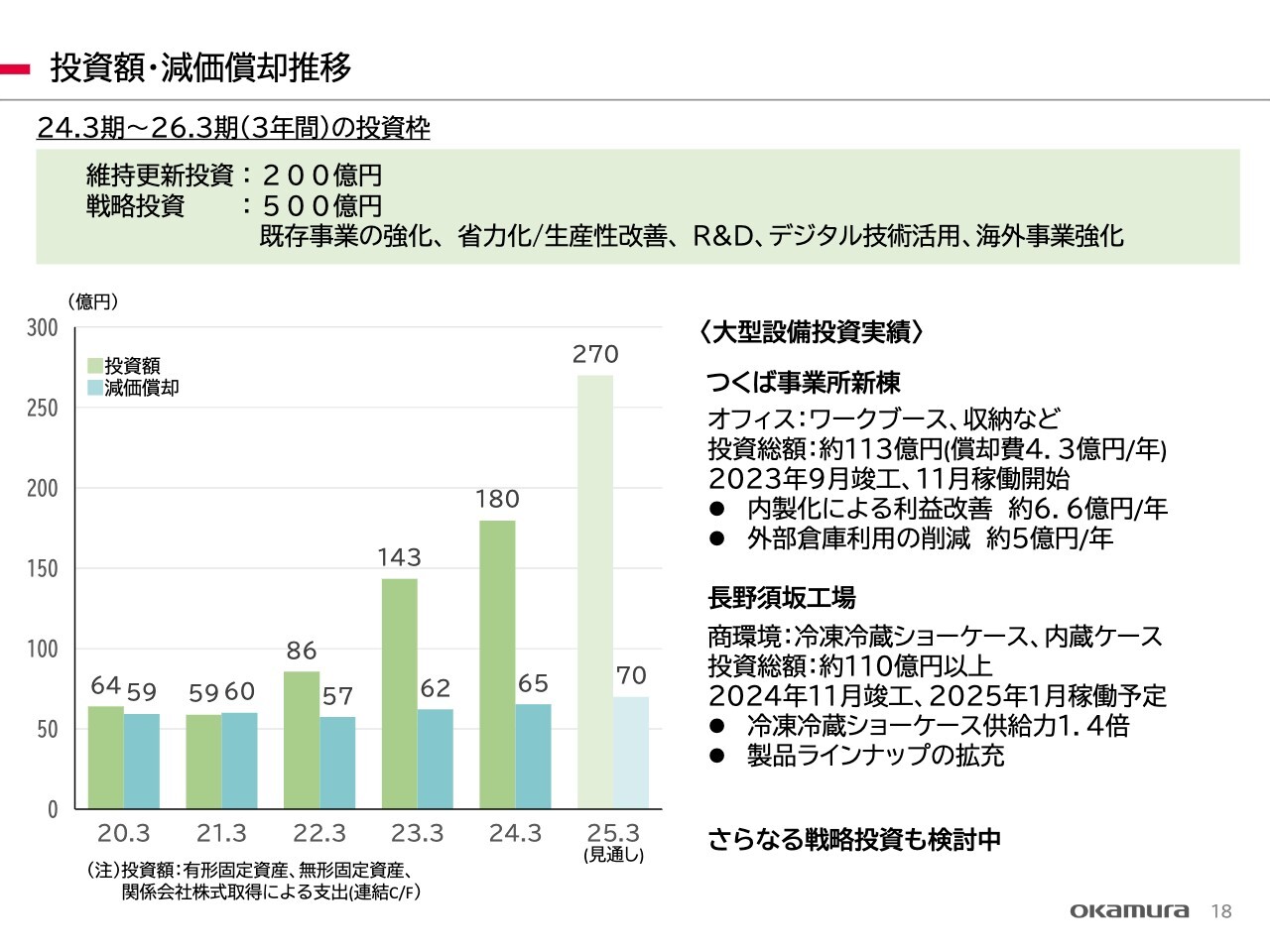

投資額・減価償却推移

投資額と減価償却費の推移です。スライド右側に大型設備投資実績を記載しています。昨年9月につくば事業所の新棟を竣工し、同年11月から稼働を始めています。

それにより年間の償却費は4億3,000万円増加しましたが、内製化による利益改善として約6億6,000万円、外部倉庫の賃借料削減によりおよそ5億円のプラスの効果が出ています。

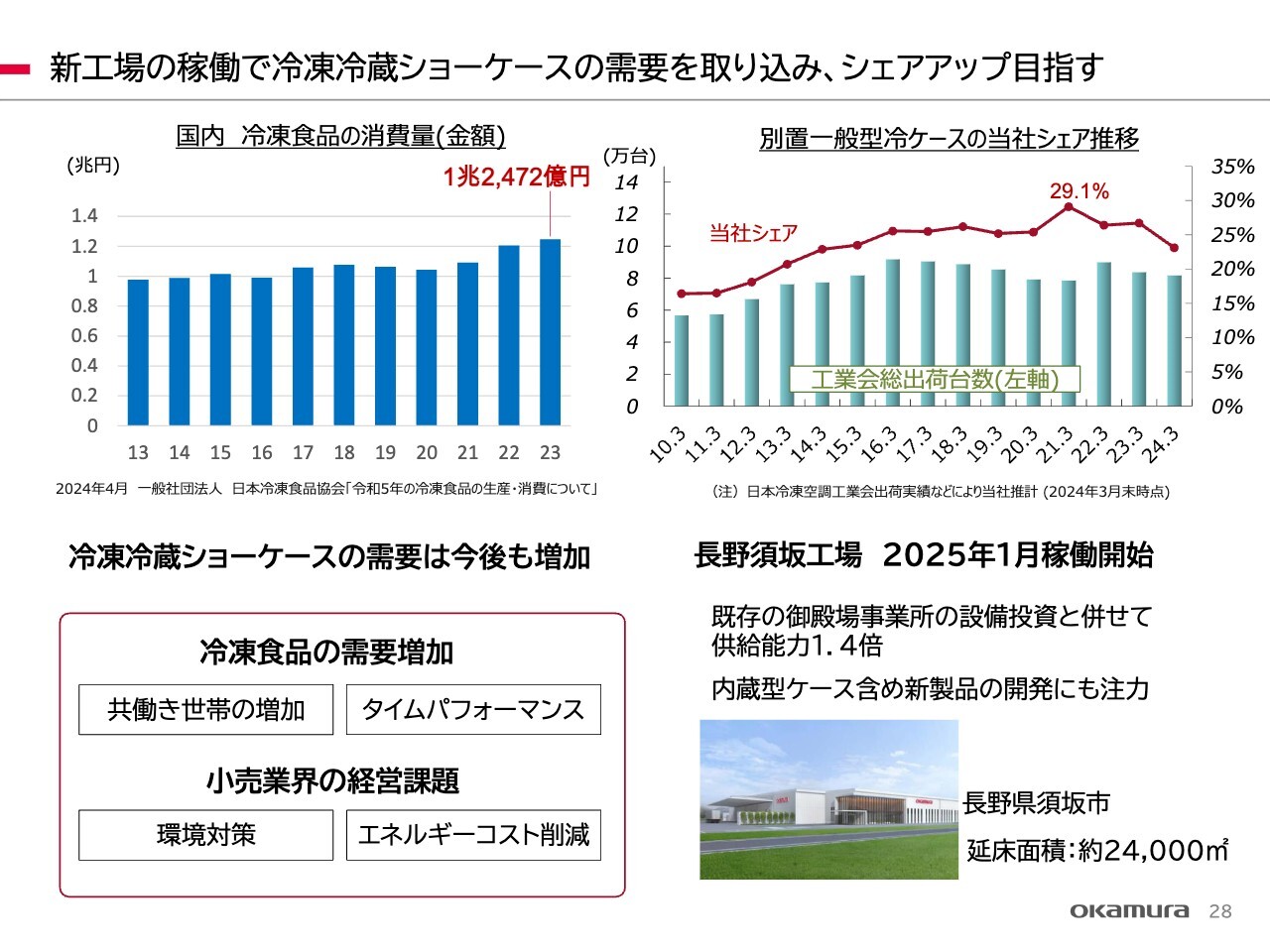

また、現在長野県須坂市に冷凍冷蔵ショーケースの新工場を建設中です。予定どおり今年11月中に竣工し、来年1月からの稼働となる予定です。これによって冷凍冷蔵ショーケースの供給力が1.4倍になりますので、これを「てこ」として売上を伸ばしていきたいと思います。

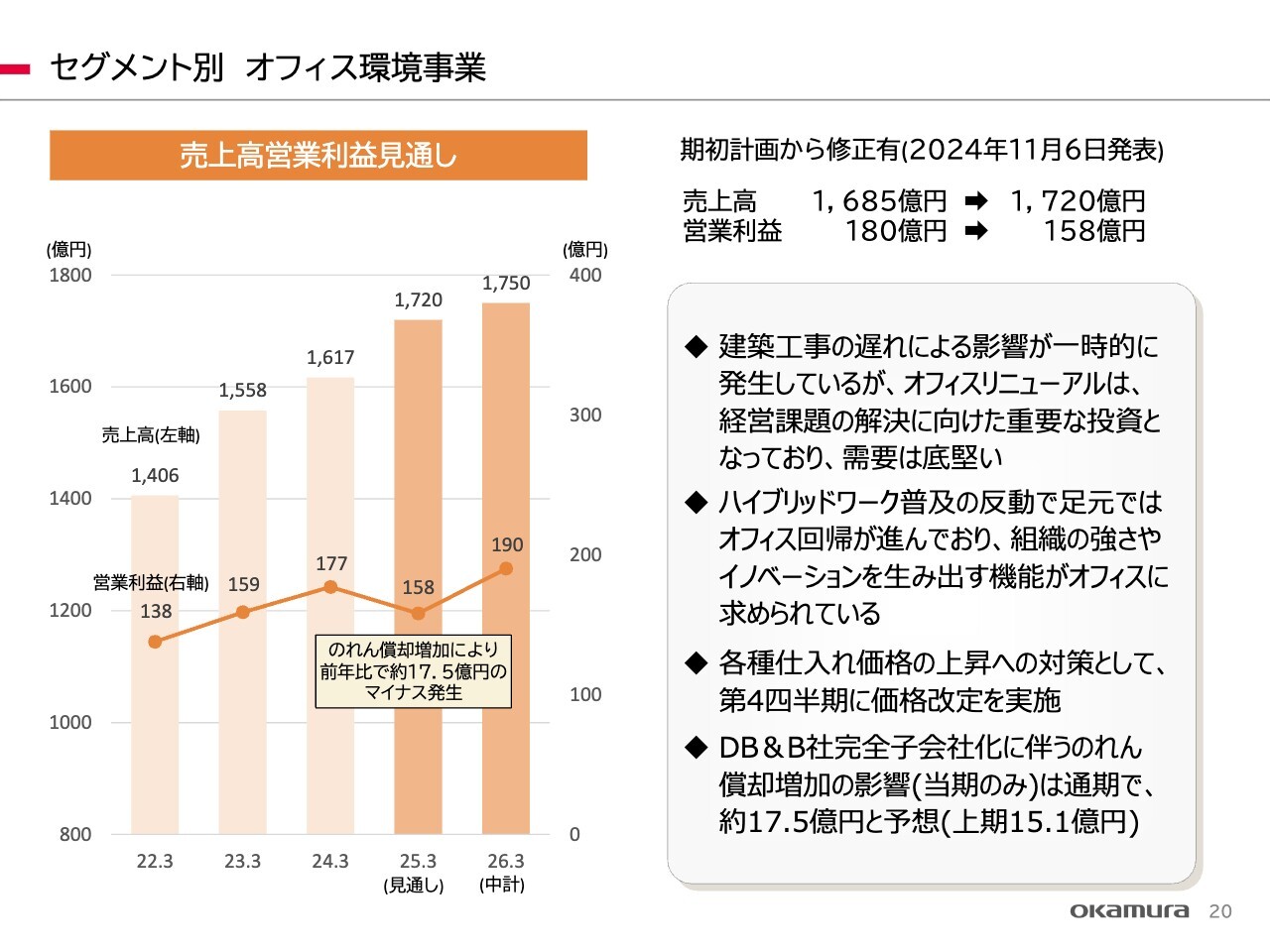

セグメント別 オフィス環境事業

ここからはセグメント別の状況について説明します。

まず、オフィス環境事業です。売上高の期初計画は1,685億円でしたが、1,720億円に上方修正しました。一方、営業利益については180億円から158億円に下方修正しています。

オフィス環境事業では、新築の工事案件の進捗が遅れており、一部上期から下期にずれこんでいます。向こう3ヶ月から4ヶ月の間にどれだけ受注できるか、現在まだ見通しがついていませんが、これも若干ずれ込む予測のもとで売上高を算出しています。

また、ハイブリッドワークが定着したものの、その反動で足元ではオフィス回帰が進んでいます。ワーカーがオフィスに出社し始めていることから、一部では「オフィスが狭い」などの理由で改装投資が行われています。

加えて、物流費と資材価格が上がっているため、来年1月に再度定価改定を行います。オフィス製品を中心に3パーセントから5パーセント定価を上げますので、第4四半期以降については売上高と営業利益の増加を見込んでいます。

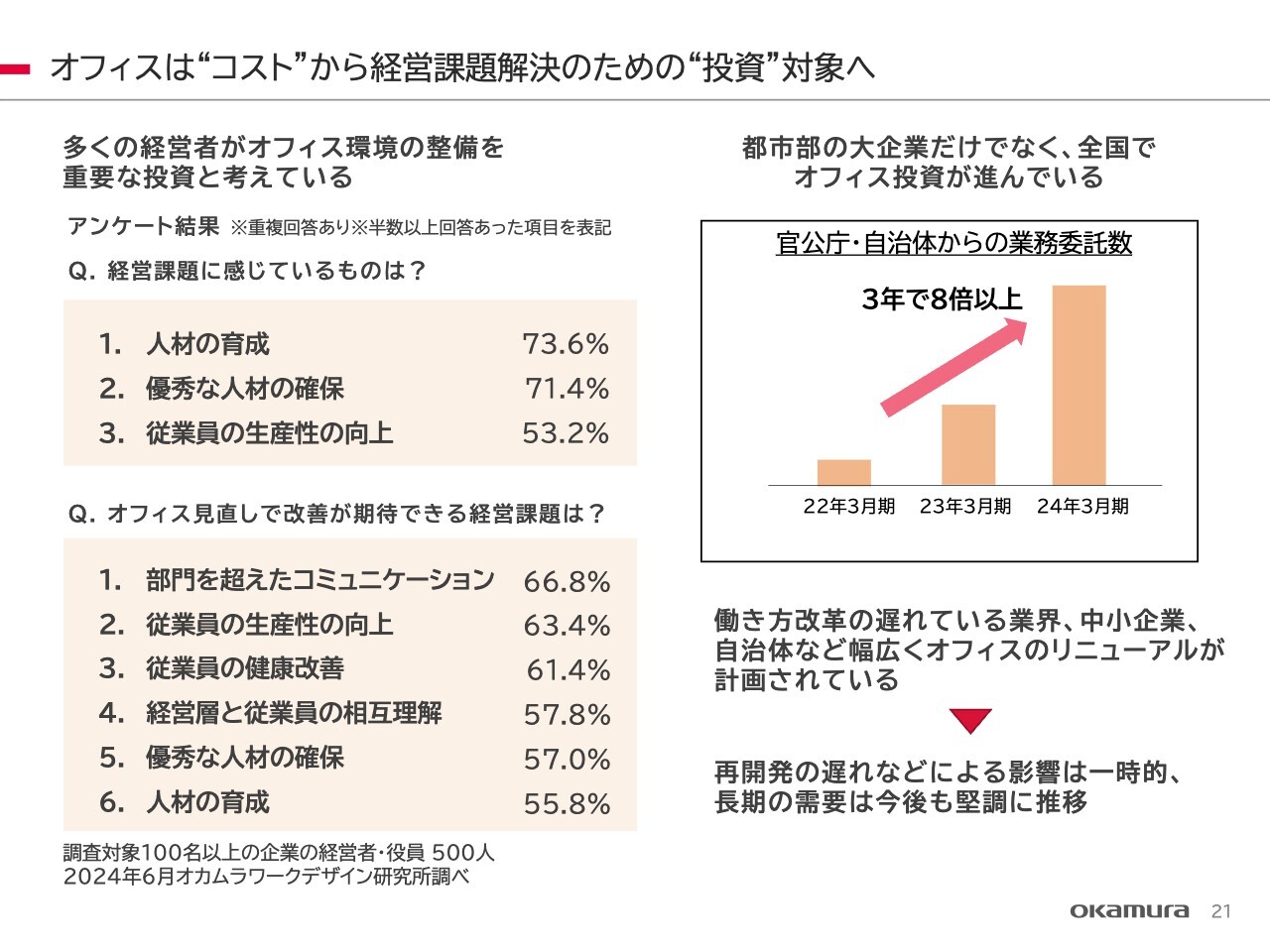

オフィスは“コスト”から経営課題解決のための“投資”対象へ

企業のオフィス改装については、“コスト”から“投資”という考えに切り替わっています。経営者にとっても、人的資本経営における「人に対する投資だ」という考えに完全に切り替わっていますので、この需要は根強いものだと捉えています。

スライド左側には当社が100名以上の企業の経営者や役員を対象に実施したアンケート結果を掲載しています。「経営課題に感じているものは?」という質問に対する答えとして、「人材の育成」「優秀な人材の確保」「従業員の生産性の向上」が挙げられています。

「オフィスの見直しで改善が期待できる経営課題は?」という質問に対しては、「部門を超えたコミュニケーション」「従業員の生産性の向上」「従業員の健康改善」などが挙げられています。オフィス投資を行うことでこのような経営課題が解決できるという方向に進んでいます。

一方、スライド右側に記載しているとおり、官公庁・自治体でも、新築案件を含めた投資がかなり盛んです。3年で8倍以上の業務委託数とあるように、官公庁でも働き方改革に伴うオフィスの新築・改装が盛んに行われています。

再開発の遅れなどによる影響があるものの、それは一時的であり、長期的には今後も需要が堅調に推移するとみています。

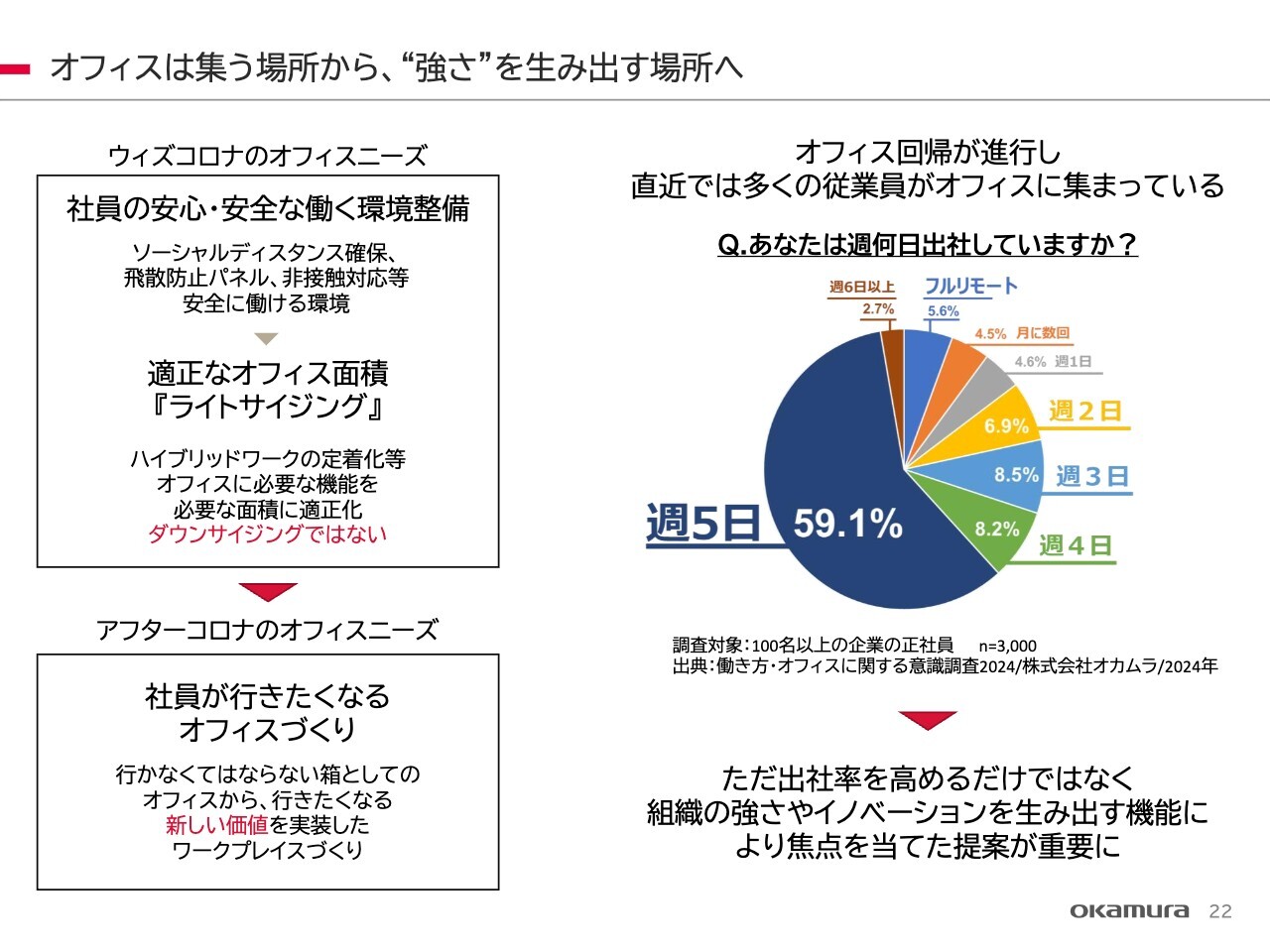

オフィスは集う場所から、“強さ”を生み出す場所へ

スライド右のグラフは、当社が従業員100名以上の企業の正社員3,000名を対象に実施したアンケート結果で、「週5日出勤する」ワーカーが約6割となっています。一方で、「フルリモート」は5.6パーセントとかなり減っています。これは業種にもよりますが、かなりの企業で出勤が当たり前という状況になりつつあります。

このことからも、今オフィスに求められているのは「社員が行きたくなるオフィスづくり」だといえます。これをいかに実現するかが1つのポイントになっています。

また、出社率を高めるだけでなく、組織の強さやイノベーションを生み出す機能により焦点を当てた提案が重要になっています。現在、このような方針でお客さまへの提案を進めているところです。

コミュニケーションの質を高めるオフィス環境で「強い組織づくり」をサポート

コミュニケーションの質を高めるオフィス環境で「強い組織作り」をサポートするために、「CHALLENGE」「STRATEGY」「RECHARGE」をポイントにした提案を行っています。

オカムラグランドフェア2025テーマ“集うだけがオフィスの価値か”

11月12日から、12月4日まで当社では「オカムラグランドフェア2025」という新製品発表会を完全ご招待制にて開催しております。「集うだけがオフィスの価値か。」「集う場所から、“強さ”を生み出す場所へ。」をテーマとした展示会です。

https://www.okamura.co.jp/office/special_site/event/grandfair2025/

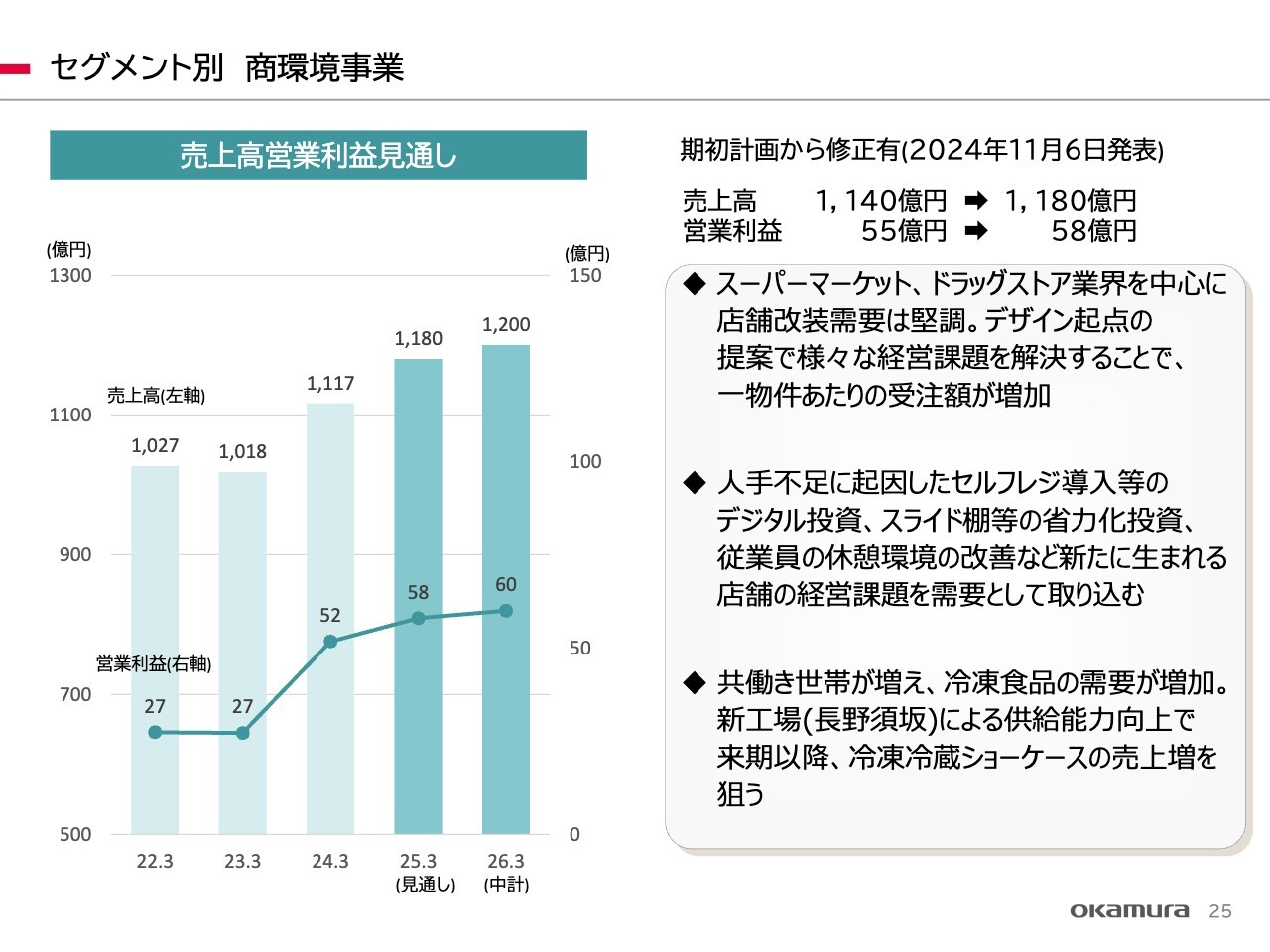

セグメント別 商環境事業

商環境事業では、売上高を1,140億円から1,180億円に上方修正しました。併せて営業利益についても、55億円を58億円に上方修正しました。

スーパーマーケット、ドラッグストア業界を中心に店舗改装需要は堅調です。9月から11月は商環境事業の最需要期ですが、前期から今期の伸展は横ばいです。一方、改装投資は1.5倍に増加しています。

そのような傾向はあるものの、デザイン起点の提案でさまざまな経営課題を解決することで、1物件当たりの受注額を増加しています。次のスライドでも詳しくお伝えしますが、1億円超の物件数がかなり増加しています。

また、どの業界でも同じ傾向がありますが、人手不足に起因する投資が盛んです。特にセルフレジなどのデジタル投資、品出しのためのスライド棚の投資などが増加しています。

さらに、共働き世帯や1人世帯が増えているため、冷凍食品の需要が増加しています。あるスーパーマーケットでは15年間で売上が20倍になっています。

来期以降も冷凍食品売り場の増加のために改装が行われることを見越し、長野県須坂市に新しく冷凍冷蔵ショーケースの工場を建設しています。これにより、この分野の売上を増加させたい考えです。

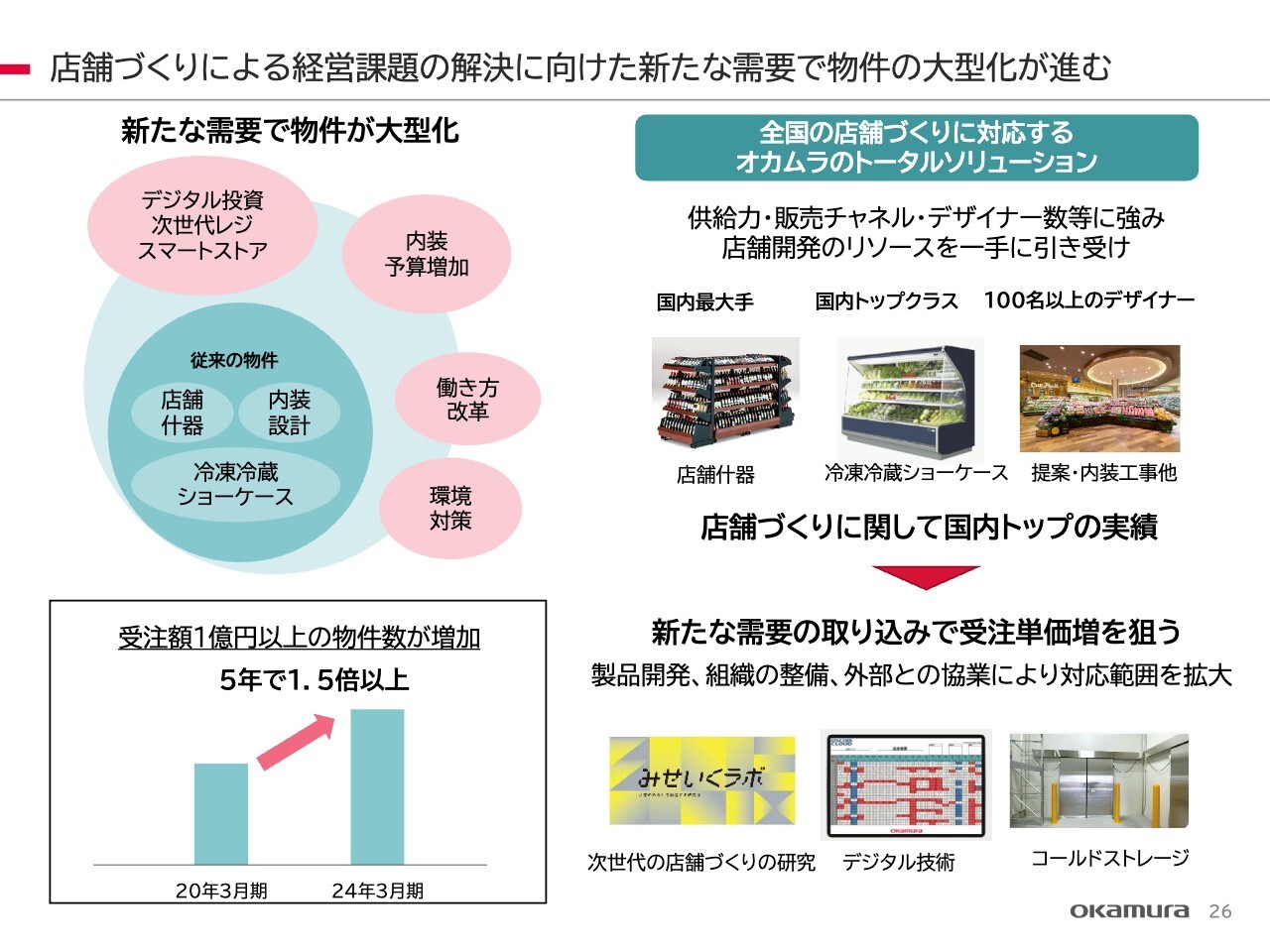

店舗づくりによる経営課題の解決に向けた新たな需要で物件の大型化が進む

店舗づくりの経営課題とその傾向についてです。スライド左上の図で示したように、従来の物件は店舗什器・内装設計・冷凍冷蔵ショーケースの三本柱でした。

加えて足元ではその周辺にピンク色で示したデジタル投資・次世代レジ・スマートストアのような人手不足対策のための投資、あるいは売上増加を目的とした内装などが増加しています。

さらに、バックオフィスがきれいでなければ従業員に来てもらえないということなどから、働き方改革に伴うバックオフィスの改装や、その他にも社会的な環境対策など、今までになかった需要も増加しています。

各小売企業の店舗開発人員があまり増えない中で、図のピンク色で示した部分も含めて当社の請負範囲が広がっています。左下のグラフで示したように、受注額1億円以上の物件数が5年で1.5倍以上に増えていることも、このような傾向の1つの表れだと考えています。

受注単価の増加を狙う取り組みとしては、「お店のみらいを創造する研究所(みせいくラボ)」があります。2024年4月に、次世代の店舗づくりのための研究所という位置づけで新たに設置したものです。

この研究所はお客さまと一緒に新たな店舗づくりを進めていくものです。当業界の中では当社だけが持つ研究所ですので、有効に活用したいと思います。

その他にもデジタル技術やコールドストレージがあります。コールドストレージは店舗の中には必ずあるもので、冷凍の肉や魚、冷凍食品を保管するいわゆる大型の冷蔵庫のことです。これを新たに事業領域に加えることにより、売上・利益を増やしていきたいと思います。

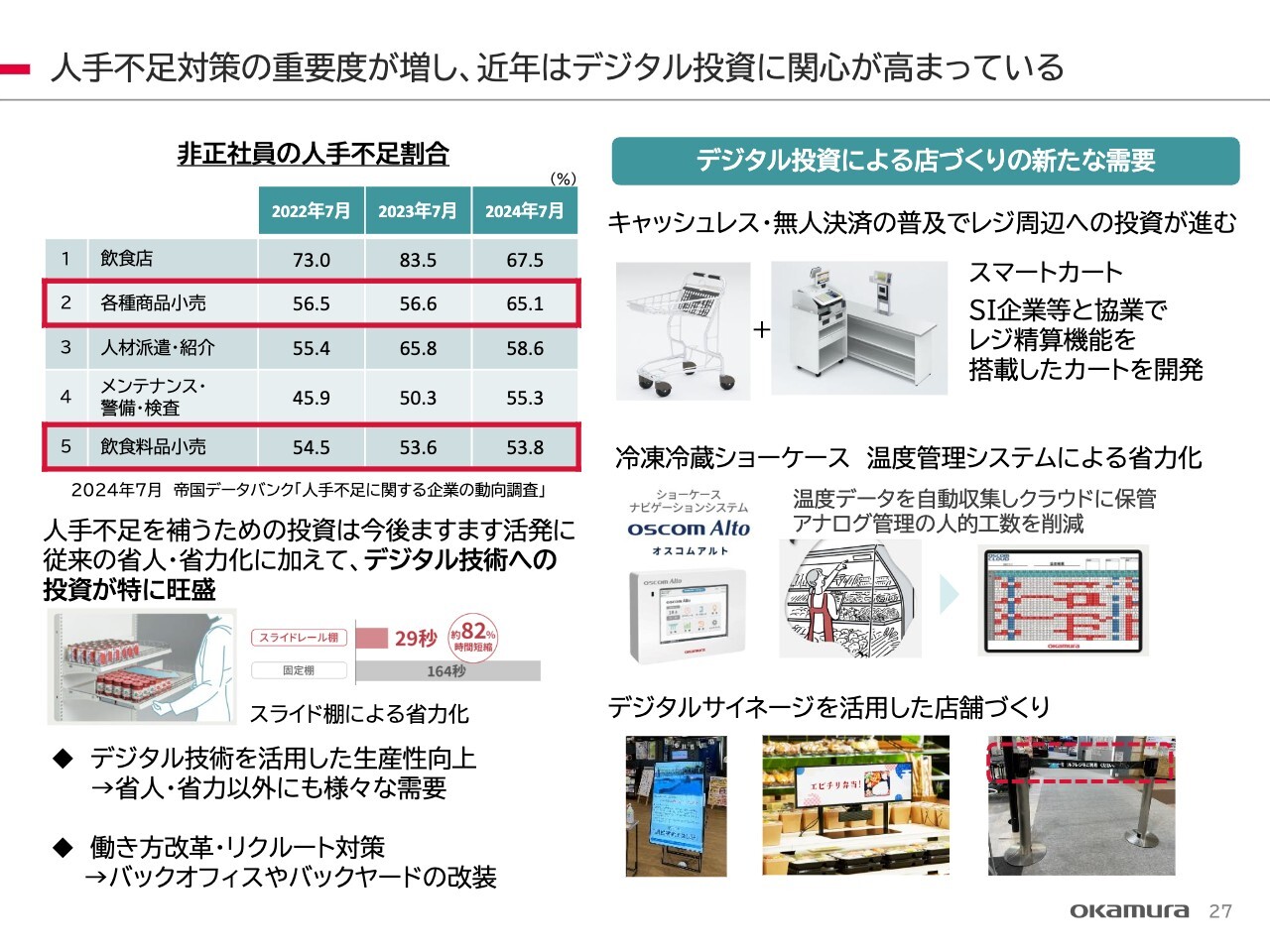

人手不足対策の重要度が増し、近年はデジタル投資に関心が高まっている

人手不足対策の重要度が増し、近年はデジタル投資に関心が集まっています。スライド左上の表は非正社員の人手不足割合を示しており、いわゆる飲食店、小売業では非常に人手不足に陥っていることがわかります。

この課題を解決すべく、キャッシュレスや無人決済などデジタル技術への投資が旺盛で、レジの周辺にかなり変化が起きています。

また、ショッピングカートにおいてはSI企業と協業し、レジの精算機能を搭載したスマートカートを開発しています。すでにいくつかの小売業で実証実験が始まっています。スマートカートによって、当社の1台当たりのカートの単価が数倍に上がりますので、こちらも今後は大きな需要につながることを想定しています。

冷凍冷蔵ショーケースは、温度管理が義務づけられていますが、当社では遠隔操作で温度管理する仕組みを持っており、かなり広がってきています。

また、最近ではデジタルサイネージがいろいろな店舗に入ってきました。例えば、ワインの売り場では、ワインの味や生産者などが一目でわかるデジタルサイネージが設置されています。いろいろな使い方があり、こちらも1つの大きな商材になりつつあります。

新工場の稼働で冷凍冷蔵ショーケースの需要を取り込み、シェアアップ目指す

長野県須坂市に新しく冷凍冷蔵ショーケースの工場を建設しています。スライド左上の表は国内の冷凍食品の消費量の推移を示しており、この3年間で非常に伸びていることがわかります。この需要により、特にスーパーマーケットの冷凍食品売り場を増やす改装が増加しています。

右上の折れ線グラフは別置一般型冷ケースの当社シェアの推移です。2024年3月期にシェアが落ちているのは、あるドラッグストアの大きな入札を失注したためです。今期はこちらが戻りましたので、これからはシェアも増加していくと考えています。

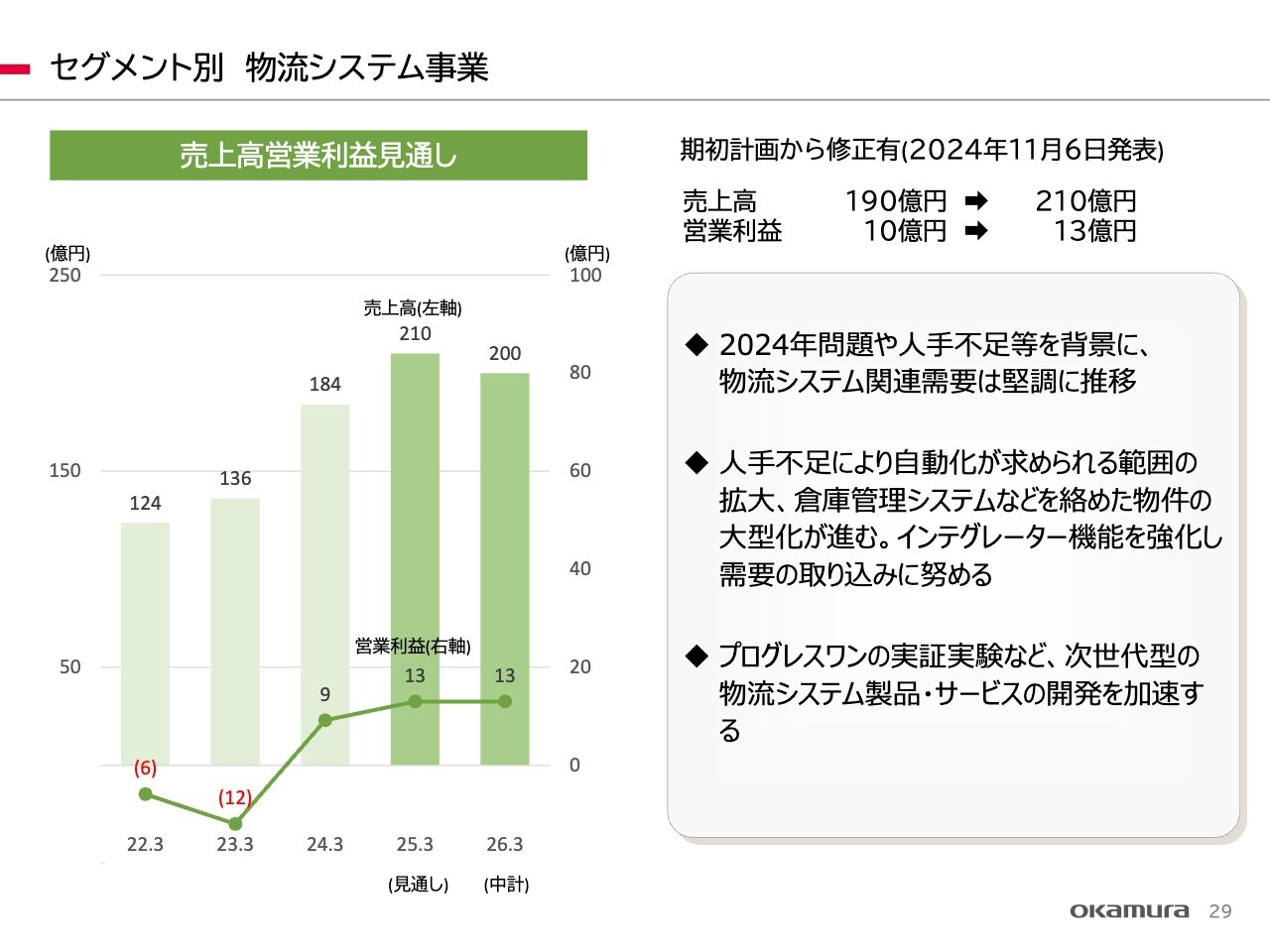

セグメント別 物流システム事業

物流システム事業では、2025年3月期の期初計画では売上高190億円としていましたが、210億円に上方修正しました。営業利益についても10億円から13億円に上方修正しています。

今期は比較的順調に受注が増加しています。業界全体で需要が膨らんでいることもありますが、入庫から出庫までを全自動で行いたいという需要により、1件あたりの投資額も大きくなっています。

その一方で、2026年3月期の売上高計画は200億円に下がっています。この背景には、今期の物件を消化するために制御システムや倉庫全体の設計などを行う後方部隊がかなり忙しく動いており、来期分の消化が十分に行われていないことがあります。業界全体でもそのような傾向があります。

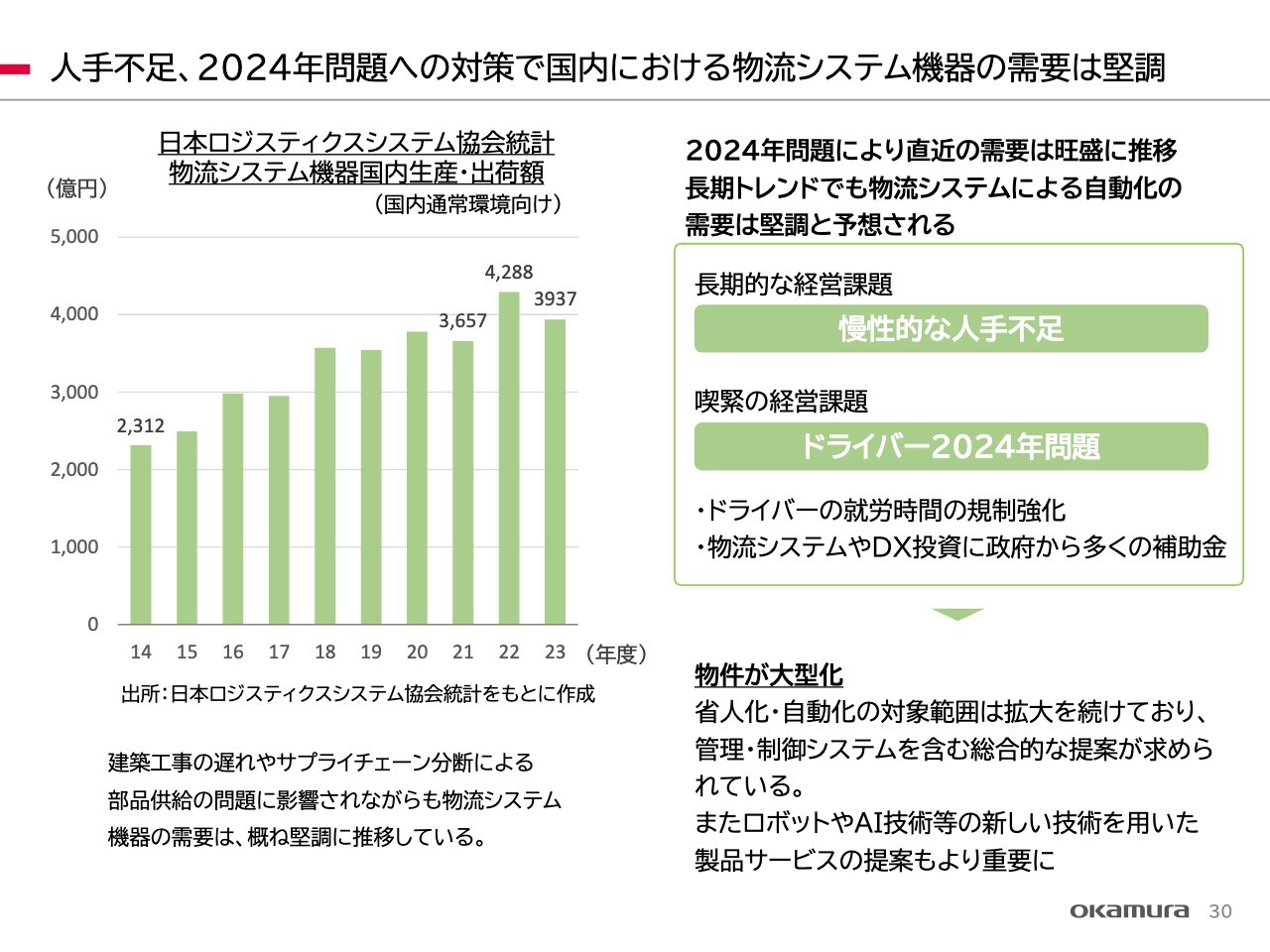

人手不足、2024年問題への対策で国内における物流システム機器の需要は堅調

スライド左側のグラフは日本ロジスティクスシステム協会による、物流システム機器国内生産・出荷額の統計です。2018年から2023年にかけて、上がったり下がったりしていることが見て取れます。

先ほどもお話しした、物件を受注すると後方部隊のエンジニアリング部隊が多忙となり、翌期分が思うように消化できないという傾向がこのグラフにも表れています。ただし、上がったり下がったりしながらも右肩上がりですので、傾向として伸長していることは間違いないと思っています。

物流システム事業分野での長期的な課題は慢性的な人手不足であり、そのための投資が行われています。また、喫緊の課題であるドライバーの2024年問題については、国土交通省を中心に強硬な対策を打っており、それに対する投資と補助金が出ているところが大きなポイントです。また、物件が大型化していることも特徴の一つです。

成長に向けた機能強化と物流現場の新しい働き方を目指した製品の開発

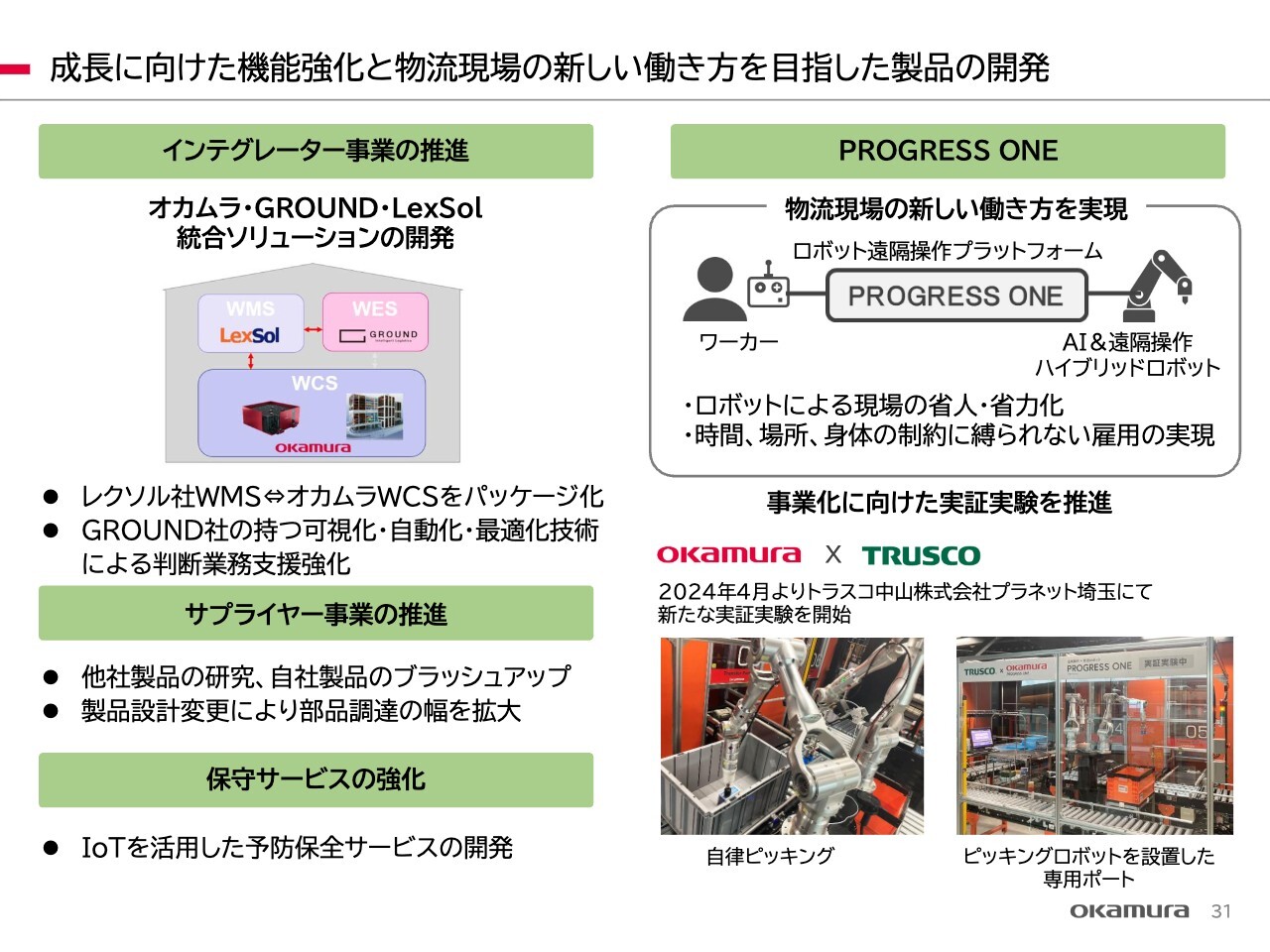

「成長に向けた機能強化と物流現場の新しい働き方を目指した製品の開発」についてご説明します。

当社はスライド左側の項目でいうとサプライヤーの位置づけでした。しかし、今後に向け、物流センターを丸ごと請負い、全体の仕組み・システム・機器を含めたトータルで受注するインテグレーター事業も進みはじめています。

インテグレーター事業、サプライヤー事業、保守サービスの強化の三本柱で、事業をさらに伸ばしていきたいと思います。

また、「PROGRESS ONE」という倉庫内におけるピッキング作業の自動化に数年前から取り組んでおり、2024年4月より実証実験が始まりました。実証実験は1年から2年はかかるとみて、実用化を進めていきたい考えです。

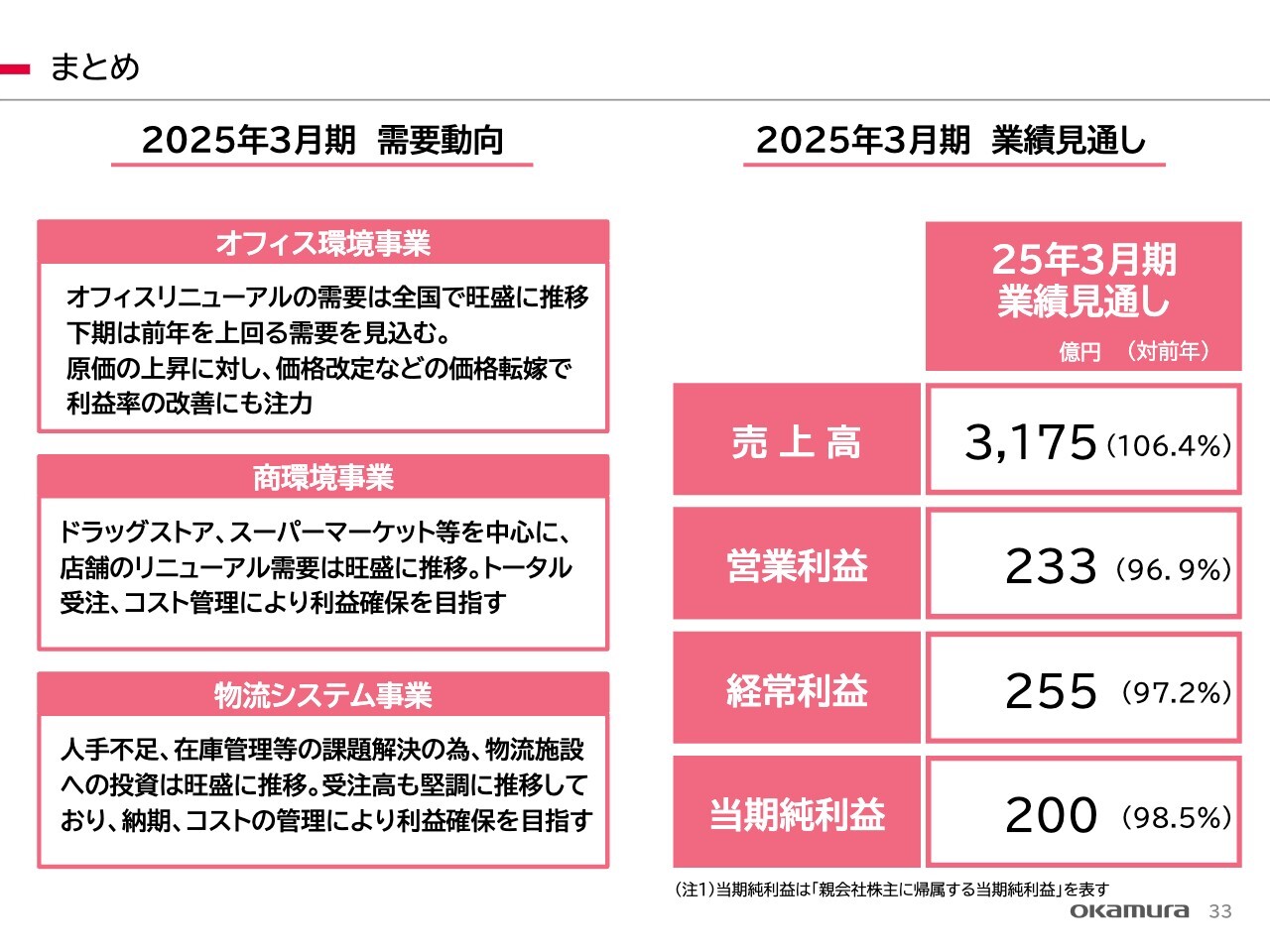

まとめ

最後に、本日のまとめです。オフィス環境事業においては、オフィスリニューアル需要が全国的な広がりをみせており、下期には前年を上回る需要を見込んでいます。価格改定を含めて、利益率を高めていきたいと思います。

商環境事業については、ドラッグストア、スーパーマーケット等を中心に、店舗のリニューアル需要をうまく取り込みたいと思っています。また、物流システム事業については、大型化に向けて1件ずつ丁寧な仕事をしながら、その結果として利益率を高めていきます。

2025年3月期の業績見通しとしては、売上高3,175億円、営業利益233億円を目指します。私からのご説明は以上です。ありがとうございました。

スポンサードリンク