関連記事

いい生活、サブスク・ソリューションともに増収 サブスクの売上比率は87.6%と安定した売上構成を継続

いい生活、サブスク・ソリューションともに増収 サブスクの売上比率は87.6%と安定した売上構成を継続[写真拡大]

ミッション/ビジョン

塩川拓行氏:みなさま、こんにちは。本日はご参加いただきまして、ありがとうございます。それでは、株式会社いい生活の2025年3月期第1四半期の決算説明会を開始します。説明いたしますのは代表取締役副社長CFOの塩川です。よろしくお願いします。

まず、当社について簡単にご紹介します。当社のミッションは「テクノロジーと心で、たくさんのいい生活を」です。そして、ビジョンは「心地いいくらしが循環する、社会のしくみをつくる」としています。このようなミッションとビジョンの実現を目指している、不動産テック企業です。

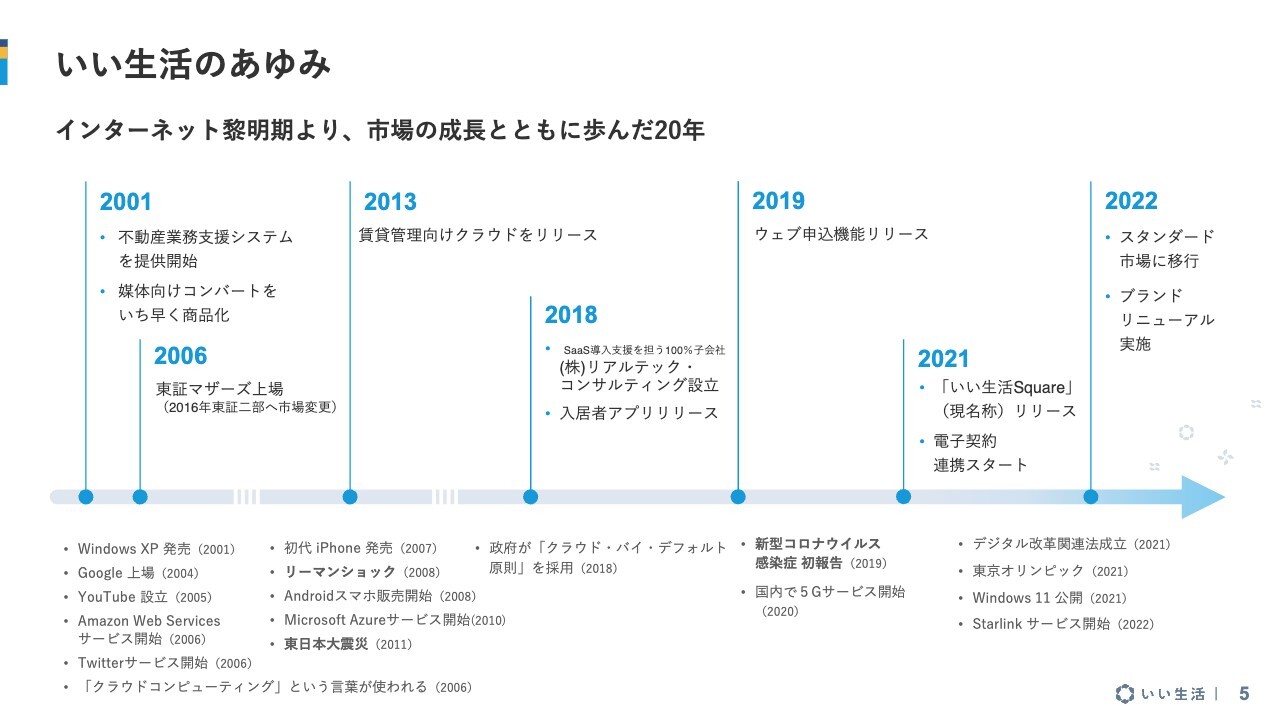

いい生活のあゆみ

当社は2000年に創業しました。SaaSという言葉が使われる前から、この領域でビジネスを行っています。

媒体向けデータコンバート機能等、当社が率先して世の中に出した商品も数多くあり、この領域をリードしてきたという自負があります。今日まで、すべて自社開発でプロダクトラインナップを拡充してきており、このラインナップは不動産テック企業随一だと考えています。

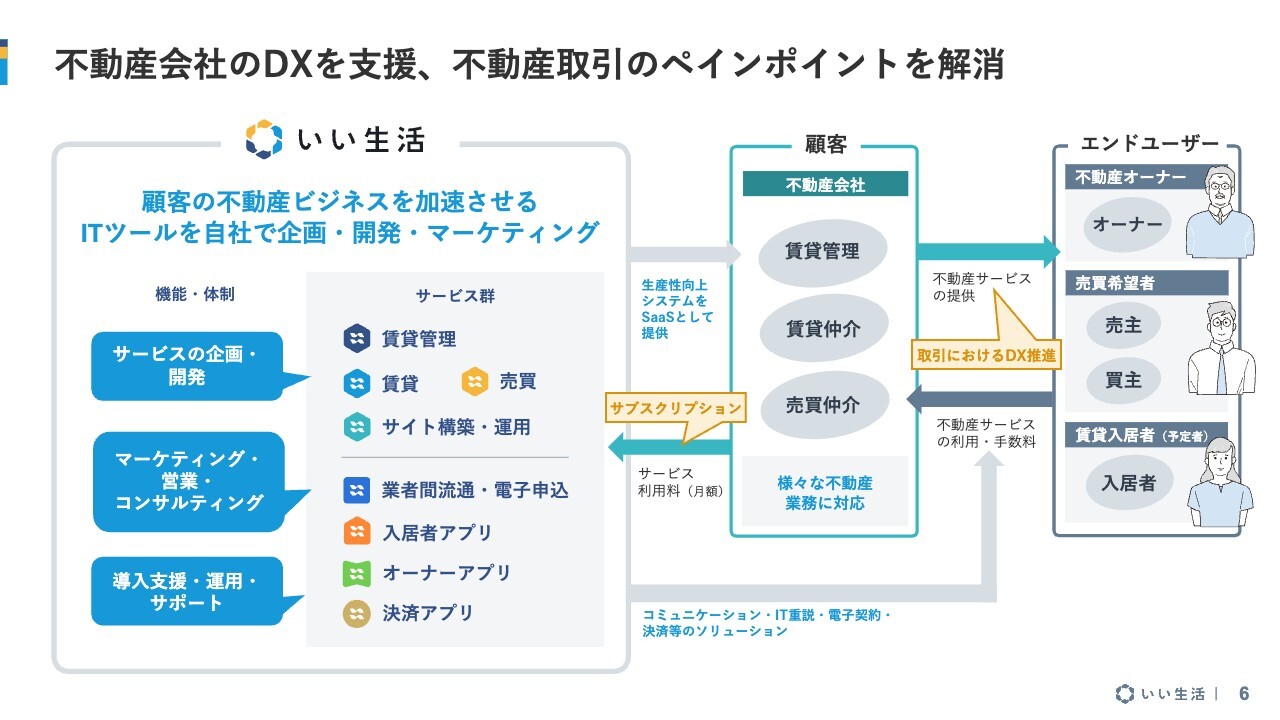

不動産会社のDXを支援、不動産取引のペインポイントを解消

当社のビジネスは、業界特化型バーティカルSaaSです。顧客である不動産会社さんが、より良い不動産取引体験をエンドユーザーに提供するためのシステムをSaaSで提供しており、月額利用料主体のサブスクリプションビジネスを展開しています。

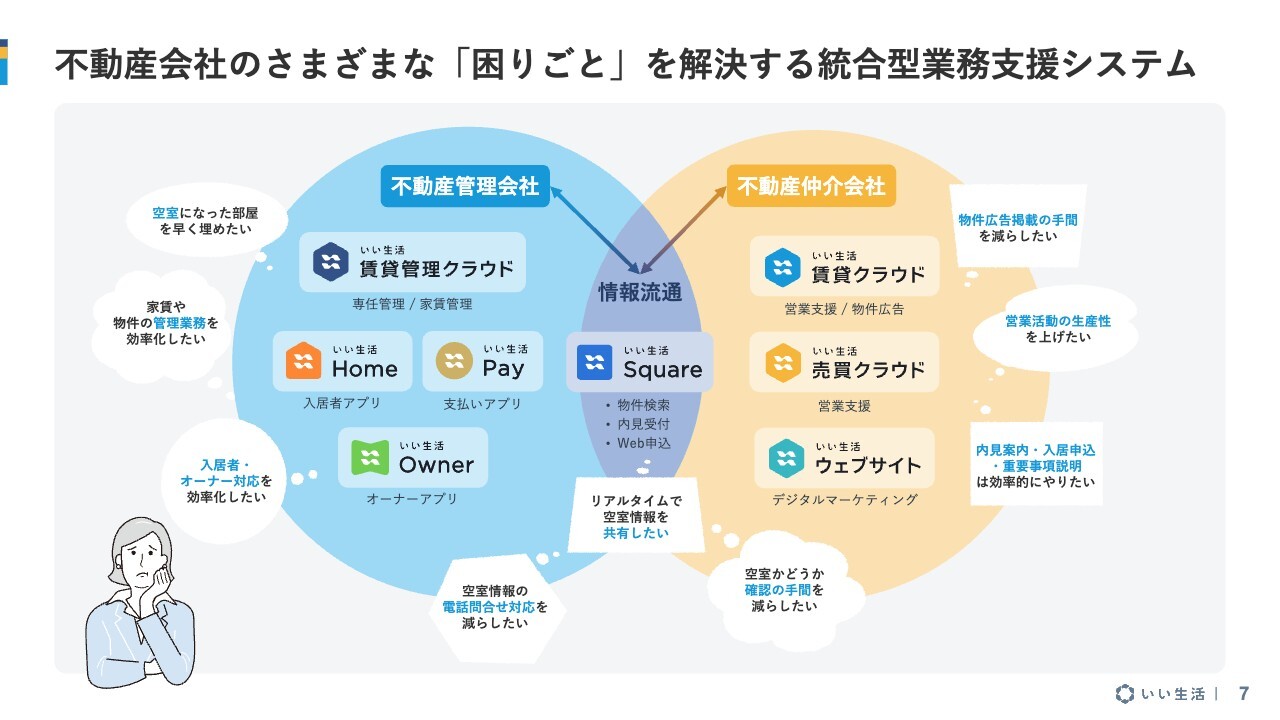

不動産会社のさまざまな「困りごと」を解決する統合型業務支援システム

不動産会社さんには、大きく分けて不動産賃貸管理会社、賃貸仲介会社、売買仲介会社があり、それぞれさまざまな課題を抱えています。当社のサービスはそれらの課題を解決するものになっています。

スライドの図を見ると、領域と課題ごとにいろいろな当社プロダクトがマッピングされています。左側が不動産管理会社さん向け、右側が不動産仲介会社さん向けのプロダクトです。それぞれの不動産業態に対応したプロダクトラインナップをそろえています。

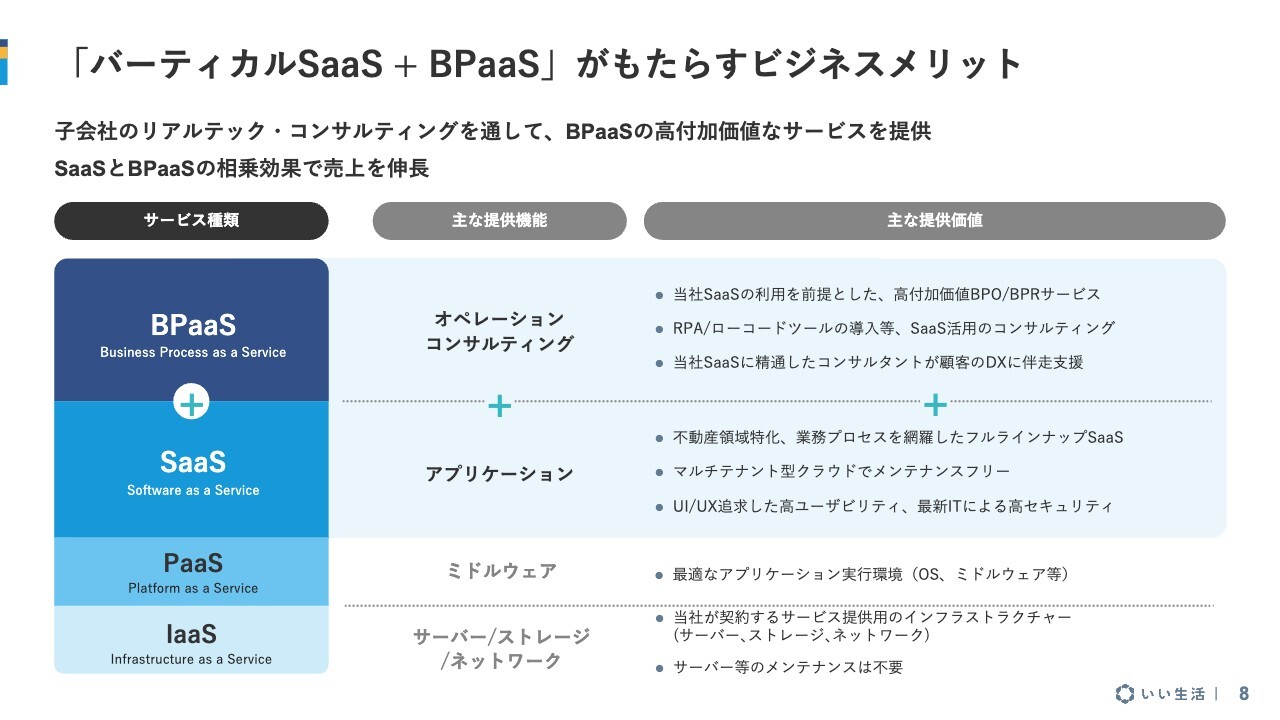

「バーティカルSaaS + BPaaS」がもたらすビジネスメリット

当社の売上区分は、SaaSの月額利用料に相当するサブスクリプションの売上と、SaaSの初期費用、導入支援等のソリューション売上に分かれています。

毎月、恒常的に上がるのがサブスクリプション売上です。一方、ソリューション売上としては、お客さまへのSaaSの導入・運用支援や、オペレーションコンサルティングの提供が挙げられます。ソリューションは、スポット性が高いのが特徴です。

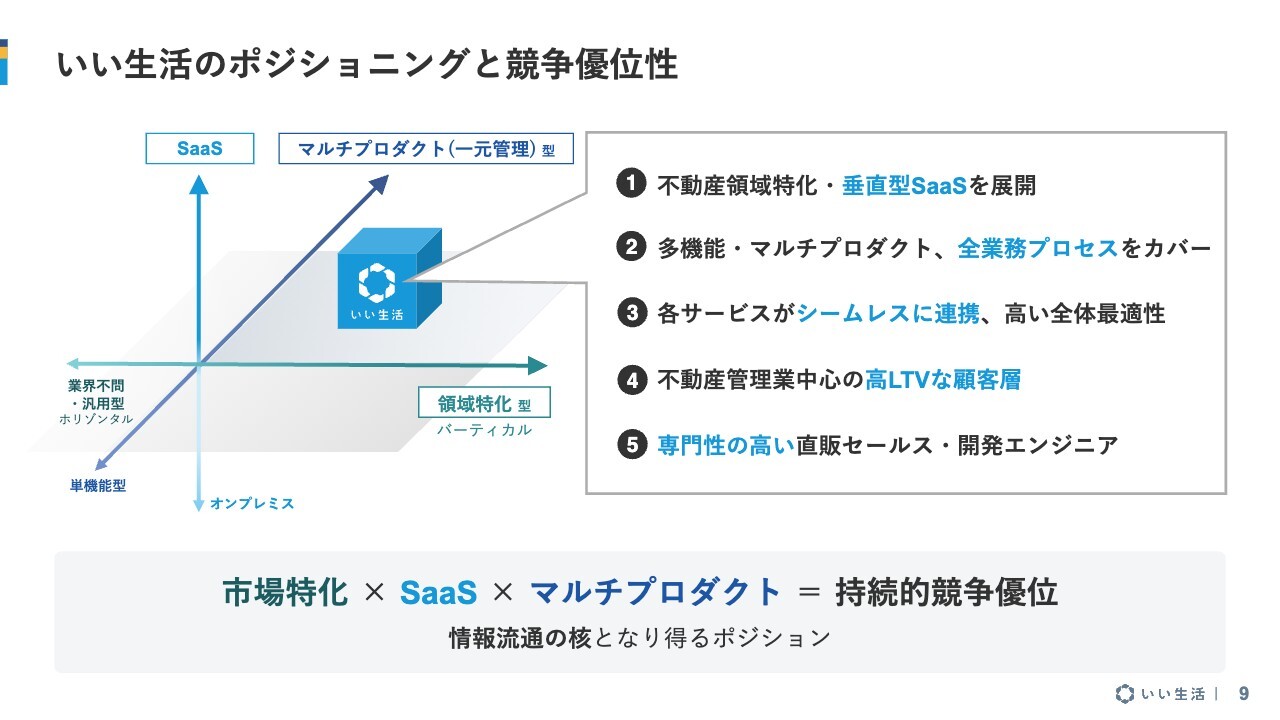

いい生活のポジショニングと競争優位性

当社のポジショニングについてご説明します。当社は不動産市場に特化しているバーティカルSaaSです。特徴はSaaSオンリーであることと、マルチプロダクトを展開して全体最適を図っていることだと思っています。

強みはスライドの右側に記載しているとおりです。不動産領域に特化していること、マルチプロダクトを展開していること、そして、それぞれのプロダクトがシームレスに連携することによって、高い全体最適性をお客さまに提供できることが挙げられます。

また、不動産管理会社さんを中心に高いLTV(顧客生涯価値)を持っていることや、不動産領域に特化することでセールスやマーケティン、エンジニアのスタッフも不動産業務に精通していることも強みだと考えています。

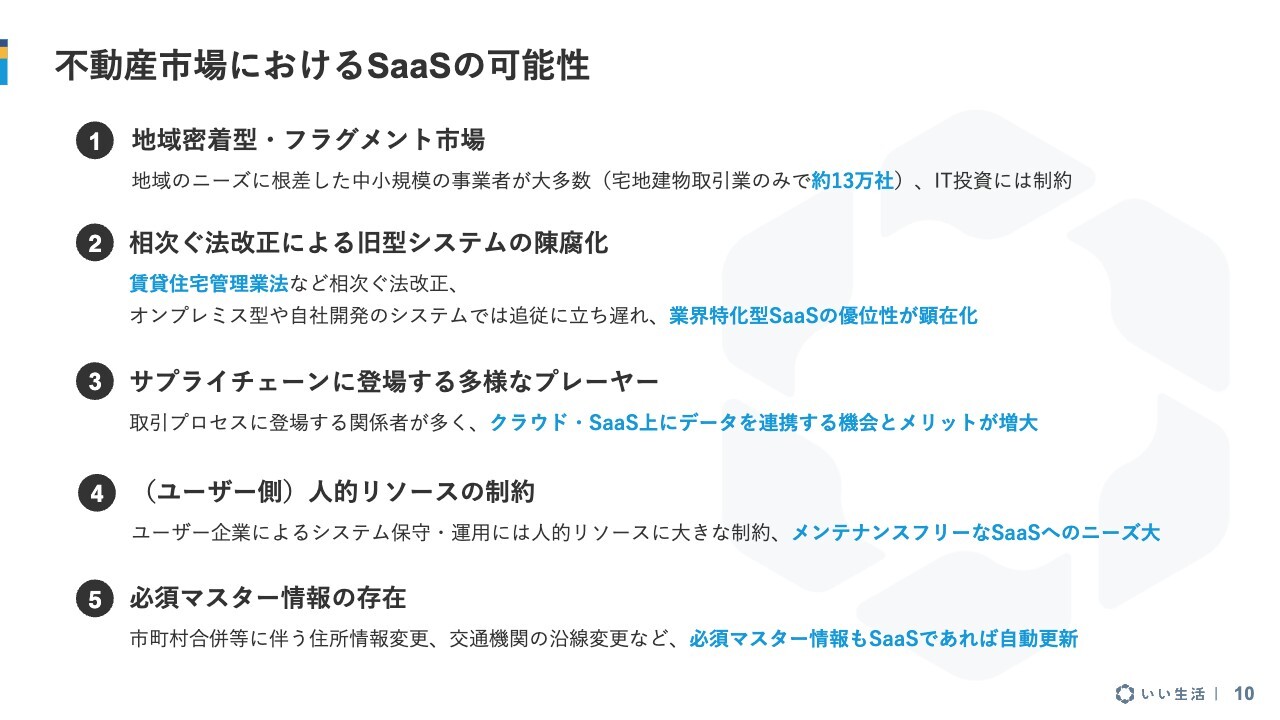

不動産市場におけるSaaSの可能性

不動産市場におけるSaaSの優位性や、不動産市場にはなぜSaaSが向いているのかについてご説明します。不動産業は全国に中小規模の事業者が数多く存在している市場で、現在、宅建業のみで約13万社あります。

昨今、この領域で法改正が続いており、当社のようなシステムを提供する会社も、法改正への素早い対応が求められています。それを実現していくには、SaaSというプラットフォームが非常に向いています。

また、不動産取引ではサプライチェーンに数多くのプレイヤーが登場するため、その方々も含めてSaaS上でつなげることで初めて、本当のDXが実現すると言えると思います。

加えて、お客さま側ではどうしてもIT人材が不足しがちです。当社が提供するSaaSのように、お客さま側でほとんどメンテナンスの必要がないものが、この領域には向いていると考えています。

そして、必須マスター情報が存在するため、市区町村の統合等、不動産の物件情報を構成するデータにさまざまな変更が発生した際も、SaaSであればそれに対応しやすいというメリットがあります。まとめると、不動産市場はSaaSに非常に向いていると言えます。

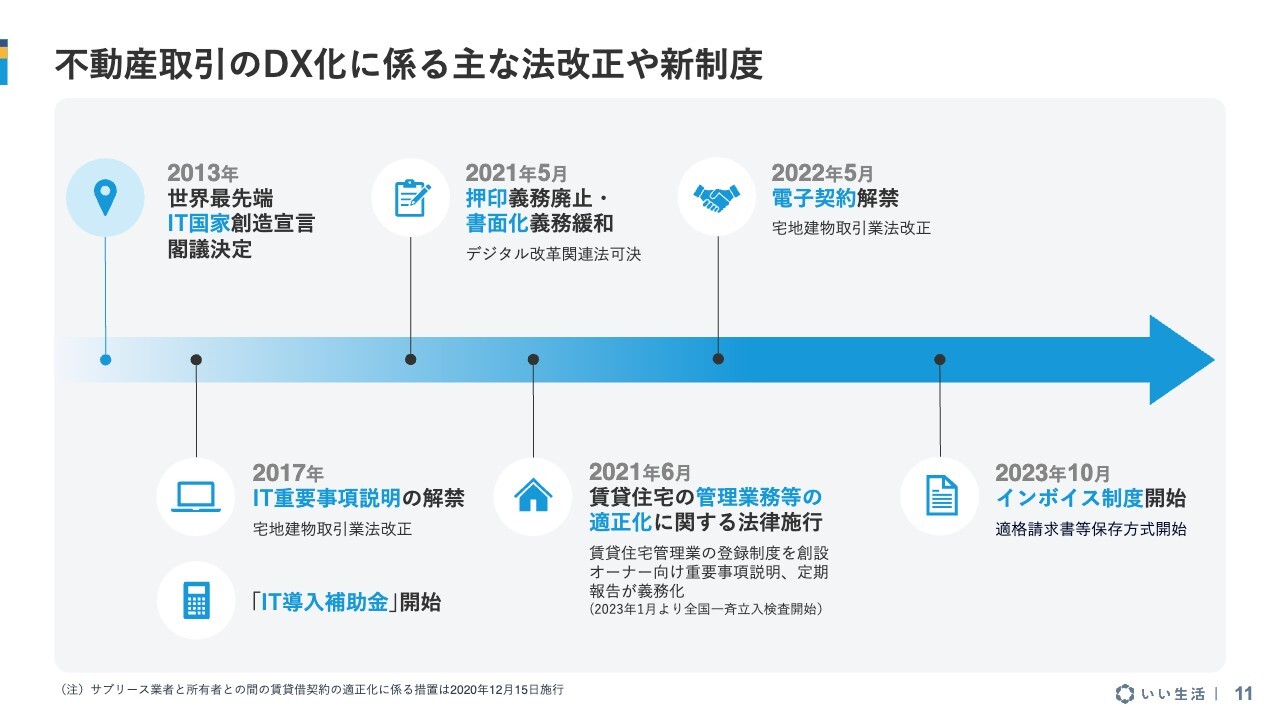

不動産取引のDX化に係る主な法改正や新制度

法制面から見た、不動産市場の外部環境についてご説明します。以前からお話ししているように、3年前に賃貸住宅管理業法が施行されました。また、不動産契約の電子化も進み始めています。

特に賃貸住宅管理業法の施行によって、不動産管理会社さんは登録が義務付けられました。また、オーナーさんに対して実施しなければいけない業務が法律に明記されました。それをしっかり行わないと、不動産管理業としては事業継続が難しくなるため、システムの導入が急がれている領域です。

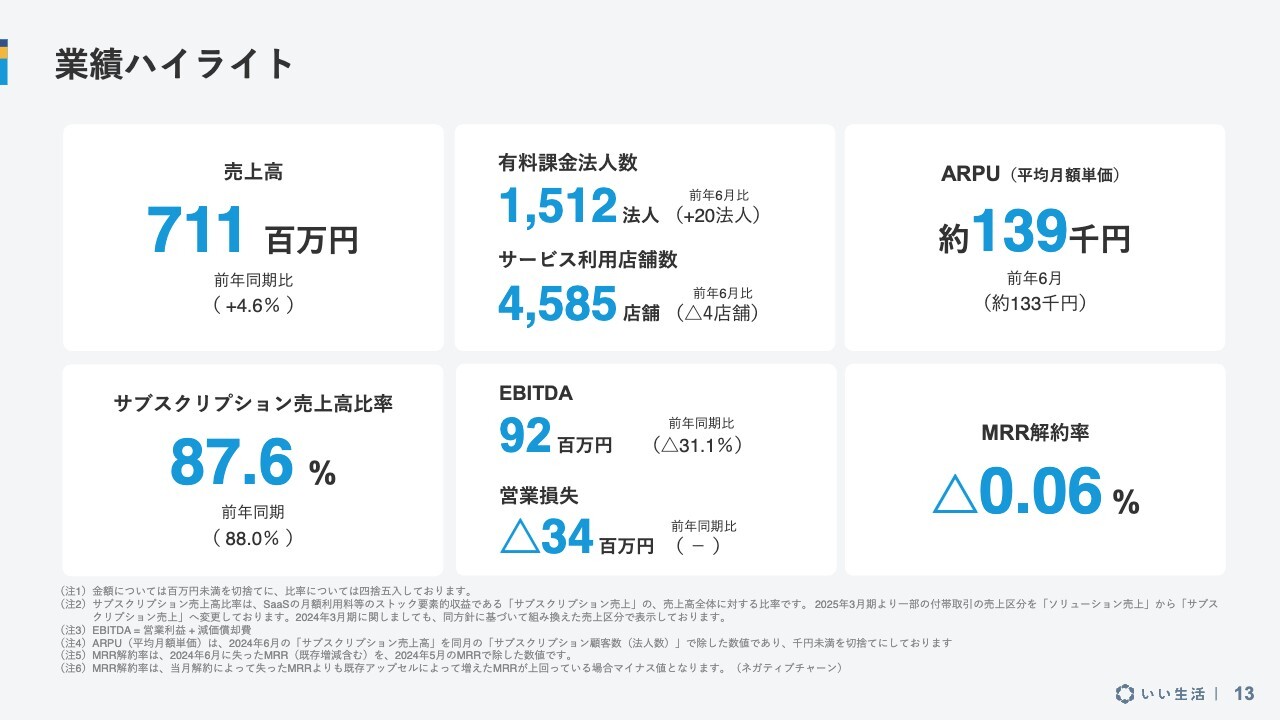

業績ハイライト

ここから、第1四半期の決算ハイライトのご説明に入ります。第1四半期の売上高は前年同期比4.6パーセント増の7億1,100万円となりました。売上全体に占めるサブスクリプション売上の比率は87.6パーセントで、非常に安定した売上構成になっています。

EBITDAは9,200万円で、前年同期比で若干減少しています。また、営業利益については、第1四半期は営業損失となっており、前年同期と比べ約5,000万円減のマイナス3,400万円です。このP/Lの数字については、後ほど詳しくご説明します。

お客さまの数は1,512法人で、前年同期と比べ20法人増加しました。店舗数は4,585店舗です。ARPUは13万9,000円で、前年6月と比べ約6,000円増えています。ARPUは緩やかな上昇が続いていると言えます。

MRR解約率は売上ベースのチャーンレートですので、マイナス0.06パーセントというのは、いわゆるネガティブチャーンです。解約による売上の減少を、期中のアップセルによって補うことができています。解約率については、当社はほとんど問題にならないレベルですので、非常に多くのお客さまに長く使われるサービスになっていると考えています。

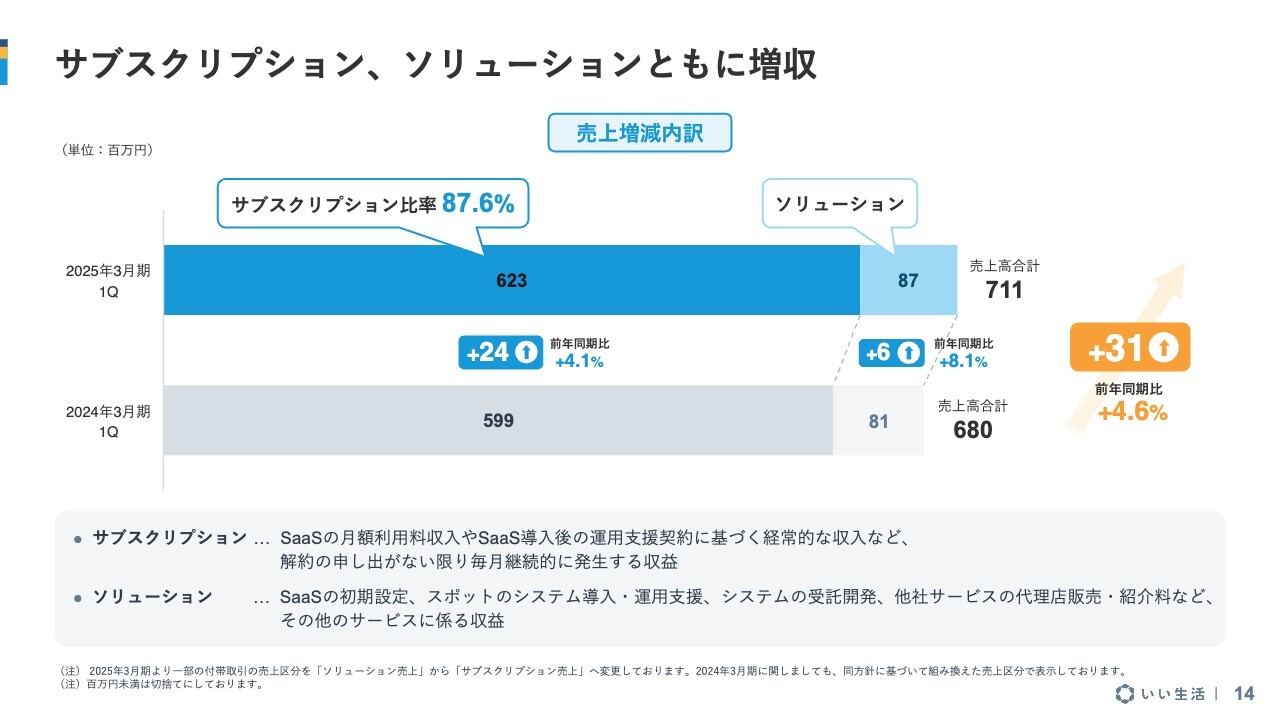

サブスクリプション、ソリューションともに増収

少しずつ詳細なご説明に入ります。売上高については、先ほどお話ししたとおり、サブスクリプション売上とソリューションの売上に分かれており、それぞれしっかり増収となっています。

サブスクリプション売上は前年同期比4.1パーセント増、ソリューション売上は前年同期比8.1パーセント増となり、トータルでは前年同期に比べ4.6パーセントの増収となりました。

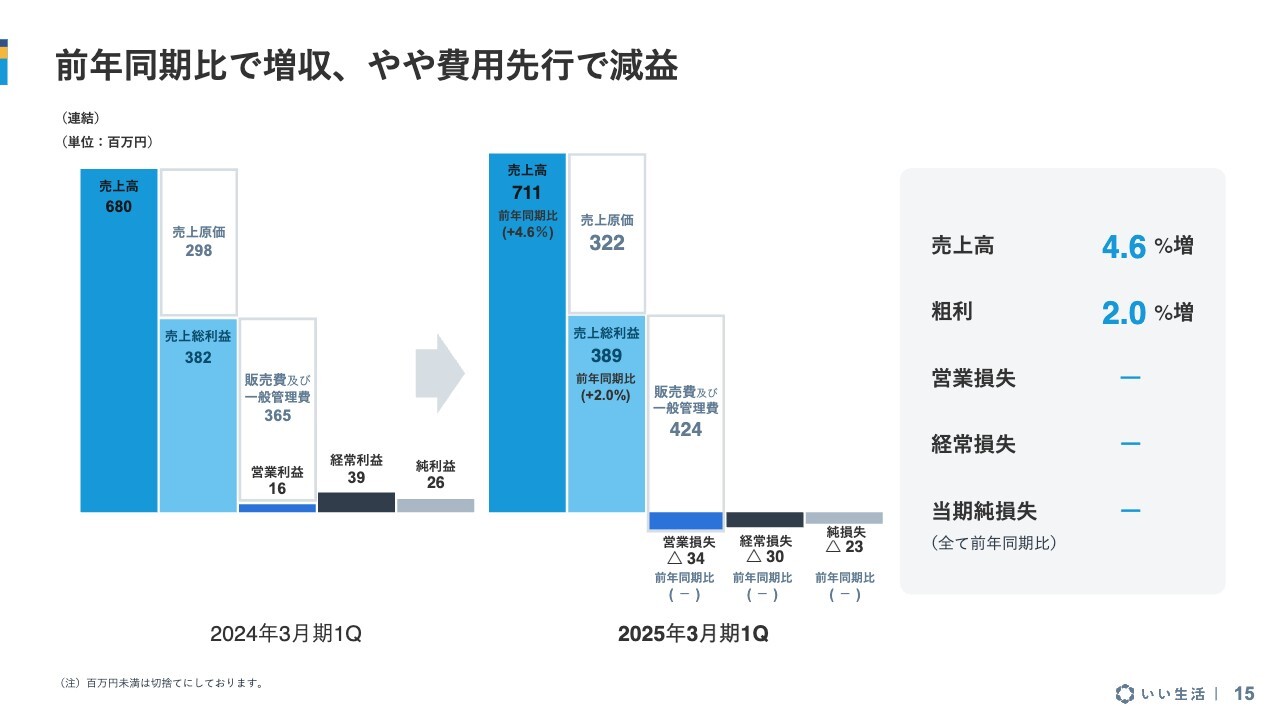

前年同期比で増収、やや費用先行で減益

こちらのスライドはP/Lで、左側が前期の第1四半期、右側が今期の第1四半期を示しています。売上高、粗利ともに伸びてはいるのですが、費用も増加しています。後ほどご説明しますが、人件費など人的資本への投資を進めています。

この第1四半期の段階では、まだ費用を売上で埋めきれていないため、営業利益としてはマイナス3,400万円で、経常損失もマイナス3,000万円となっています。ただし、何か予期せぬことが起こっているわけではありません。もともと予定していた人的資本への投資を進めた結果です。

この第1四半期は残念ながらマイナスになりましたが、第2四半期以降、再び損益分岐点を超えてくると思います。そのため、通期ではしっかりと利益が出せると考えています。

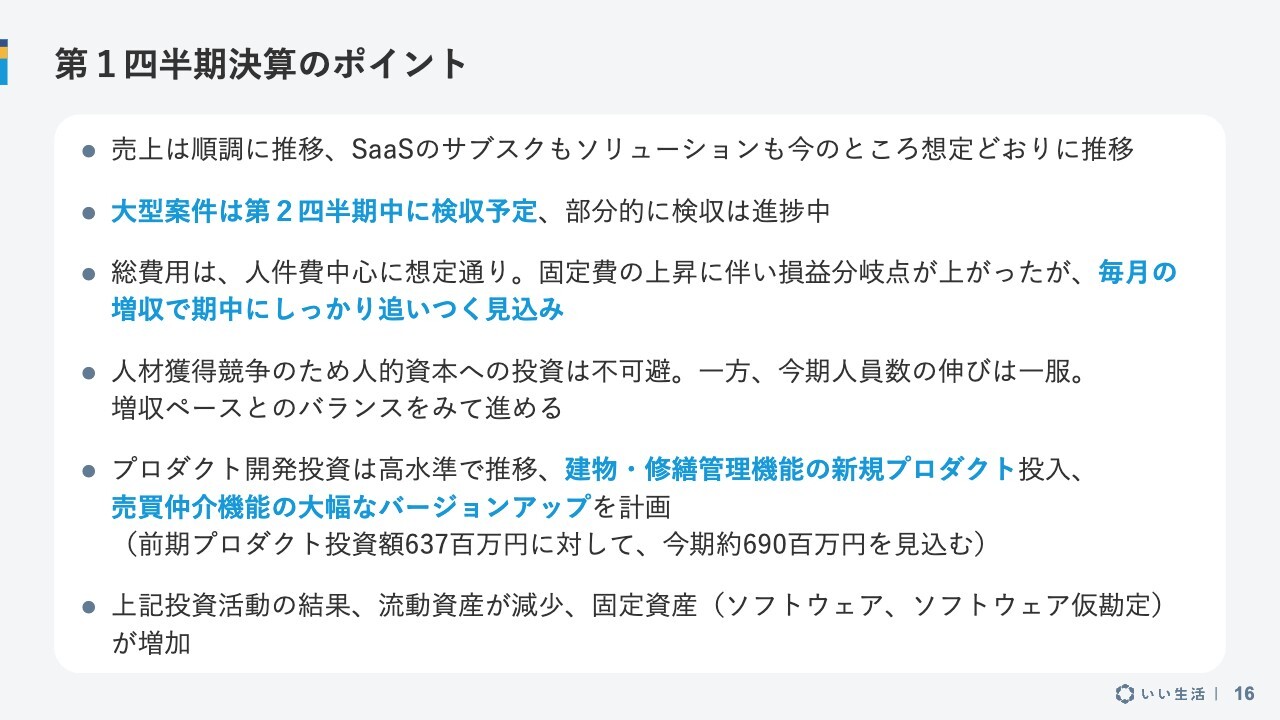

第1四半期決算のポイント

第1四半期決算のポイントについてご説明します。売上高は前年同期比でしっかりと伸びています。もう少し加速したいとは思っていますが、サブスクリプション売上もソリューション売上も伸びています。

以前からお話ししている大型案件は、第2四半期中に検収いただける予定です。すべてまとめて売上が入るわけではなく、今までも部分的に検収と売上計上は進めており、第2四半期中にある程度の目処がつく予定になっています。

また、費用はご説明したとおり、人件費を中心に増えています。当社の費用構造は、仕入れ、変動費要素がなく、ほとんどを固定費となるため、いったん損益分岐点が上がった状態になっています。ただし、当社はサブスクリプション売上を毎月しっかりと積み上げています。そのため、期中でしっかりと追いついて、損益分岐点を超えてくると想定しています。

やはりこれからの人材獲得競争の中で、人的資本への投資は不可避となっているため、前期、今期ともに進めています。人員数については、今期に入る段階で十分に確保できていますので、今後は増収のペース等を見ながら進めていこうと考えています。

人が増えた結果、プロダクト開発投資も進んでいます。今期は、賃貸管理会社さんに使っていただく建物・修繕管理機能の新規プロダクトを出します。また、売買仲介機能については、「いい生活売買クラウド」というサービスを大幅に機能アップしようと計画しています。こちらも今期のうちにしっかりと開発を進める予定です。

結果的に、前期はプロダクトに関する設備投資が約6億3,700万円でしたが、今期は6億9,000万円くらいを想定しています。しっかりと投資も増やして、将来の成長に備えているところです。また、バランスシートにもその投資の結果を反映しており、流動資産から固定資産であるソフトウェアに振り替わっている状況です。

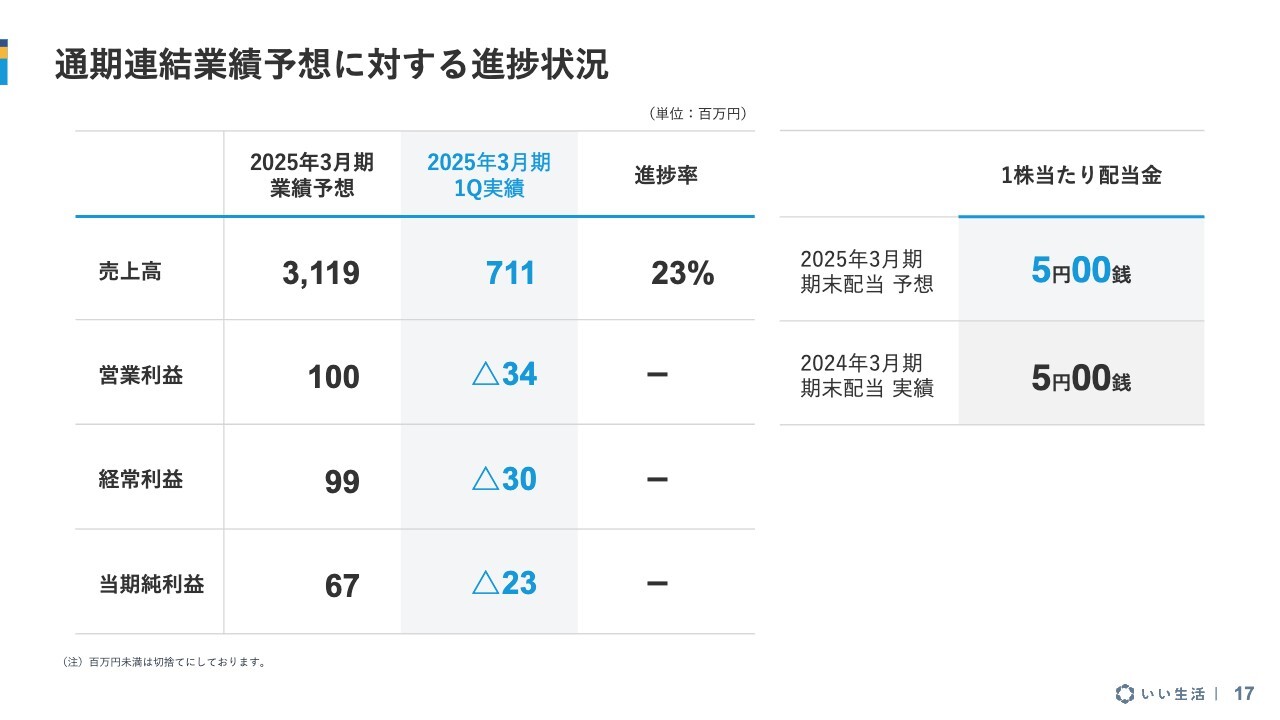

通期連結業績予想に対する進捗状況

業績予想に対する進捗です。今、営業利益はマイナスのため、進捗があるのは売上高だけで、進捗率は23パーセントとなっています。今までの当社における四半期の売上ペースとしては、だいたい第1四半期から第4四半期にかけて伸びていくため、この時点では悪くない数字だと考えています。

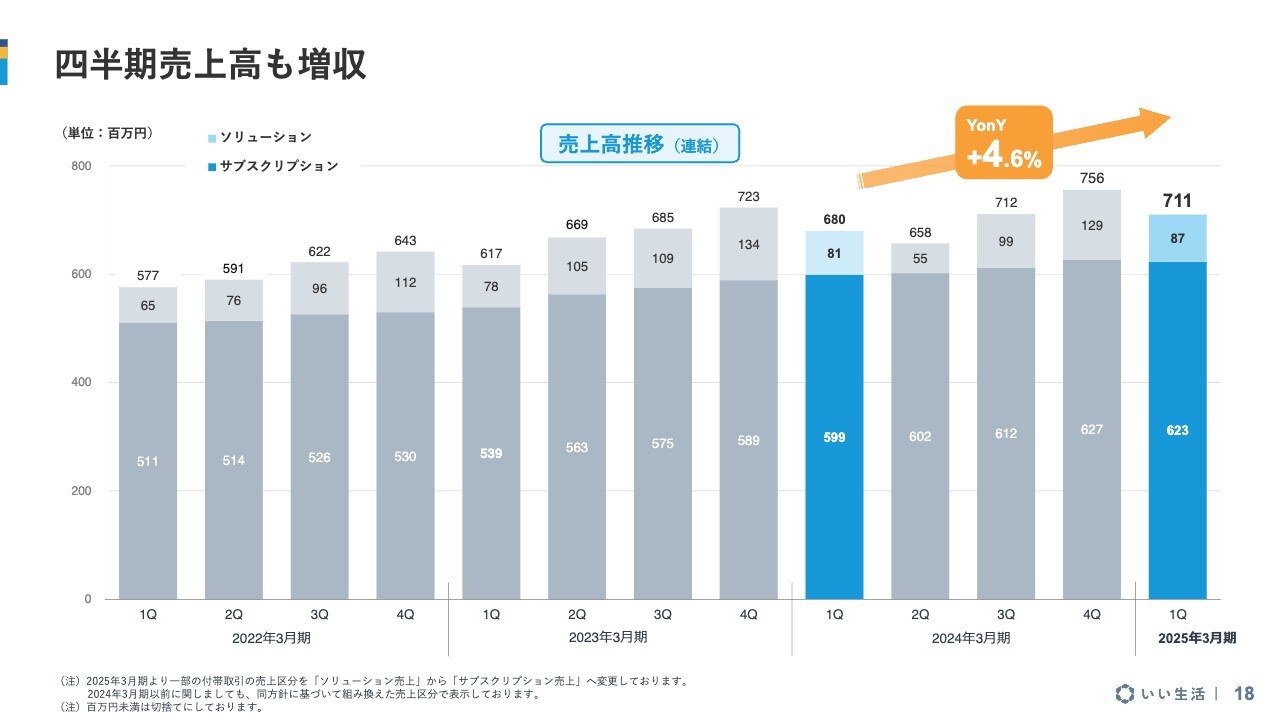

四半期売上高も増収

四半期ベースの売上高の推移です。前年同期比4.6パーセント増となり、ベースとなるサブスクリプション売上もしっかりと伸びています。ソリューション売上も前年同期と比べると伸びています。

ただし、ソリューション売上についてはお客さまに対してサービスを納めたタイミングで売上になるため、過去のトレンドのように、期の後半に売上が伸びる傾向があり、どうしても変動するところです。したがって、安定性としてはサブスクリプション売上にご注目ください。こちらは今後もしっかりと伸び続けます。

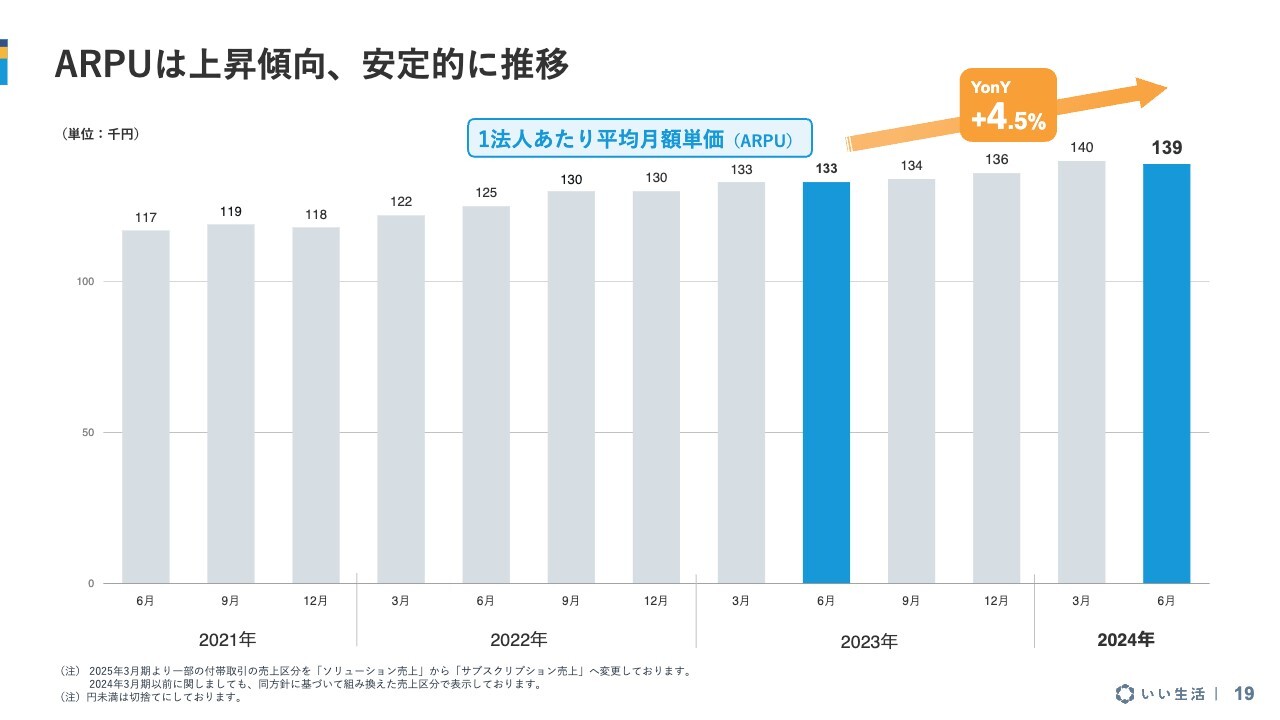

ARPUは上昇傾向、安定的に推移

ARPUは13万9,000円で、こちらも成長が続いています。3月には一時14万円となりましたが、これは不動産業界の繁忙期に従量系の売上が伸びやすい傾向があるためです。そこからは少しダウンしていますが、季節性によるもので、本質的なところではないと捉えていただければと思います。

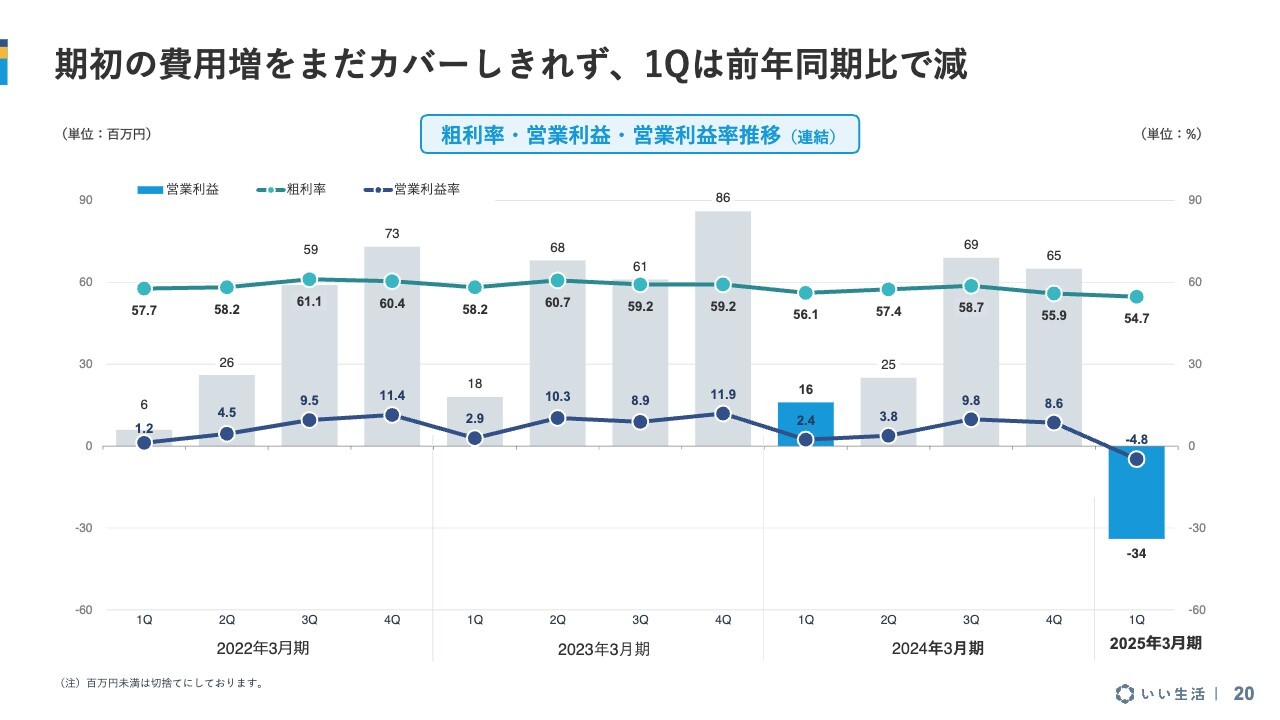

期初の費用増をまだカバーしきれず、1Qは前年同期比で減

こちらのスライドは営業利益、粗利率、営業利益率のチャートです。粗利率はそこまで変わっていません。営業利益は人件費が増えた関係で、第1四半期はマイナスになっています。これは期中にしっかりと挽回していき、通期でプラスに変えていく計画です。

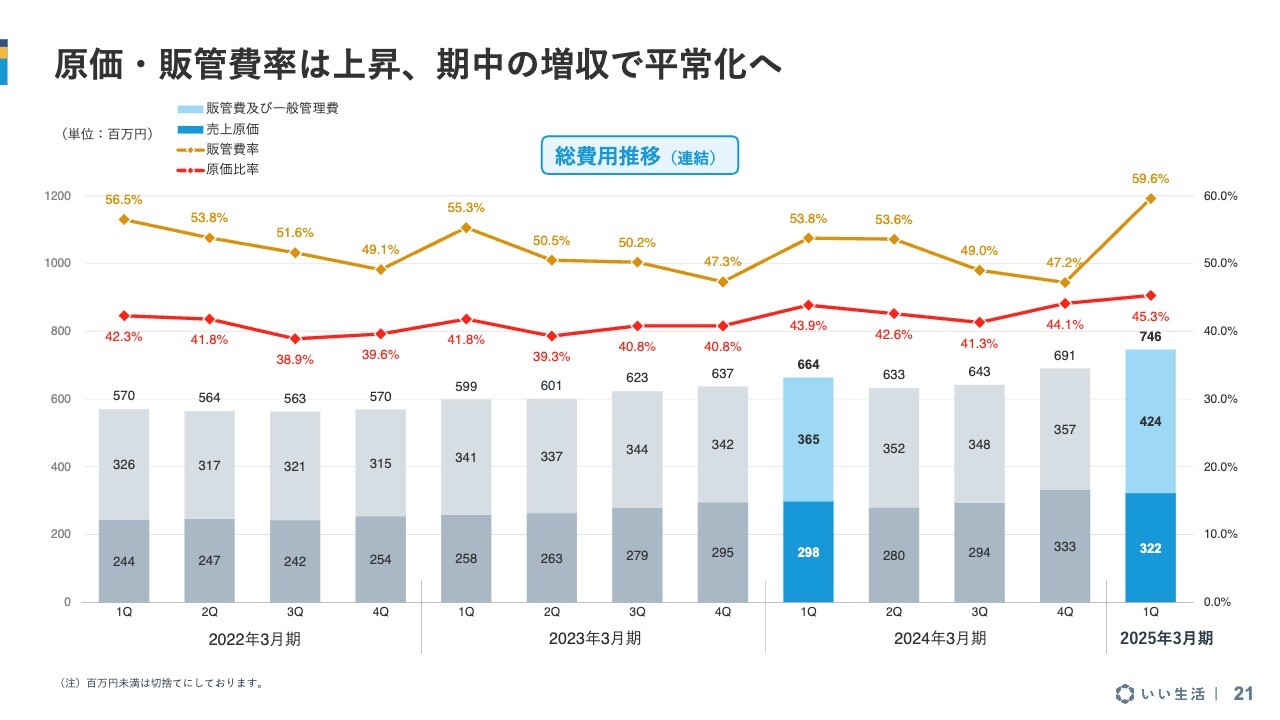

原価・販管費率は上昇、期中の増収で平常化へ

総費用の推移です。スライドの棒グラフは、下の濃い青色が売上原価、上の水色が販管費となっています。折れ線グラフは赤色が原価比率、黄色が販管費率です。

数字だけ見ると販管費率が非常に伸びています。人的資本の投資は、原価比率にかかわる開発側もしていますが、ソフトウェアに振り替わって減価償却というかたちで出てくるため、すぐにインパクトが出るわけではありません。

トレンドとしては、総費用が少しずつ増えていますが、当社としてはコントロールできていると考えています。

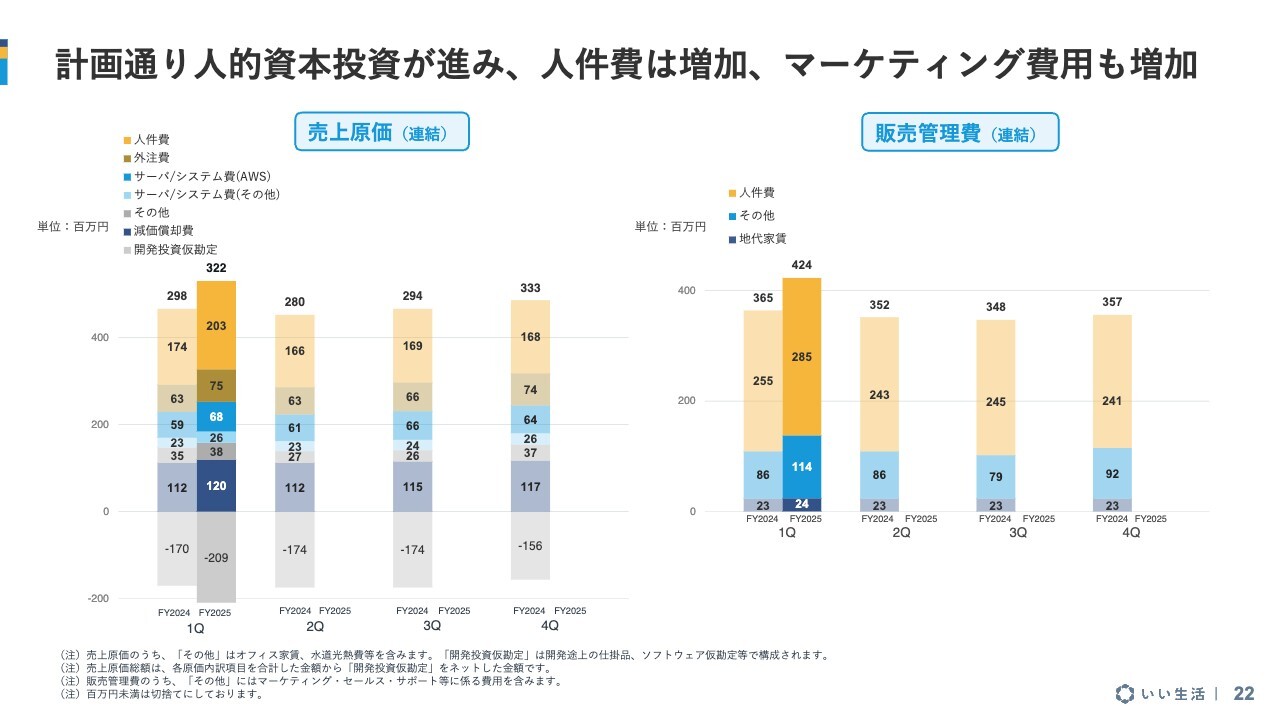

計画通り人的資本投資が進み、人件費は増加、マーケティング費用も増加

総費用の中の売上原価、販管費の内訳です。スライドの棒グラフで、それぞれ左側の薄いところが前期、右側の濃いところが今期第1四半期の数字になっています。

比べると売上原価、販管費とも、一番上の人件費が伸びています。これは、我々としては前向きな投資だと考えており、今後の当社の潜在力を大きく成長させていくために必要なものだという考えです。売上原価については、サーバー費用等も若干増えています。

その他費用の構成において大きく変わっているものはなく、人的資本への投資を進めた結果だとおわかりいただけると思います。これからはその成果をしっかり出していくフェーズです。

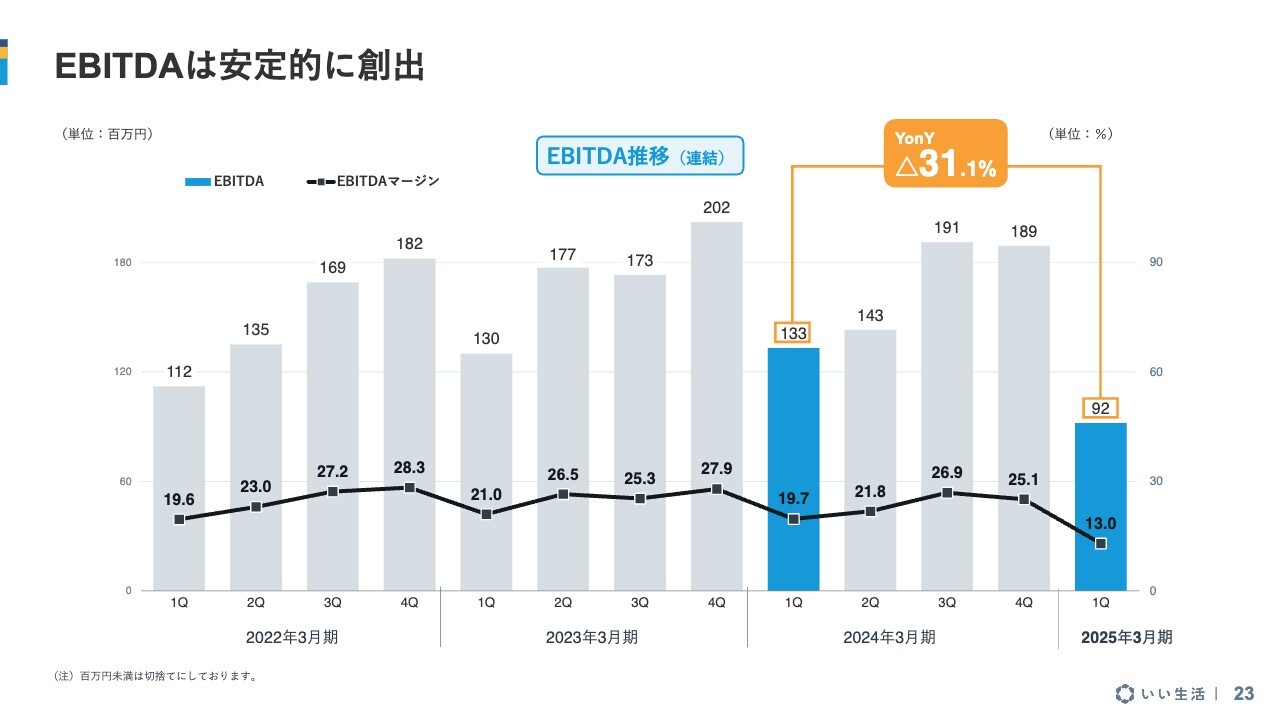

EBITDAは安定的に創出

当社は設備投資が大きいこともあり、EBITDAも出していますが、前年同期比で若干マイナスになっています。こちらも過去のトレンドを見ると、どうしても第1四半期が小さく、第2四半期から伸びていきます。今期もそのトレンドは変わらないと思っています。

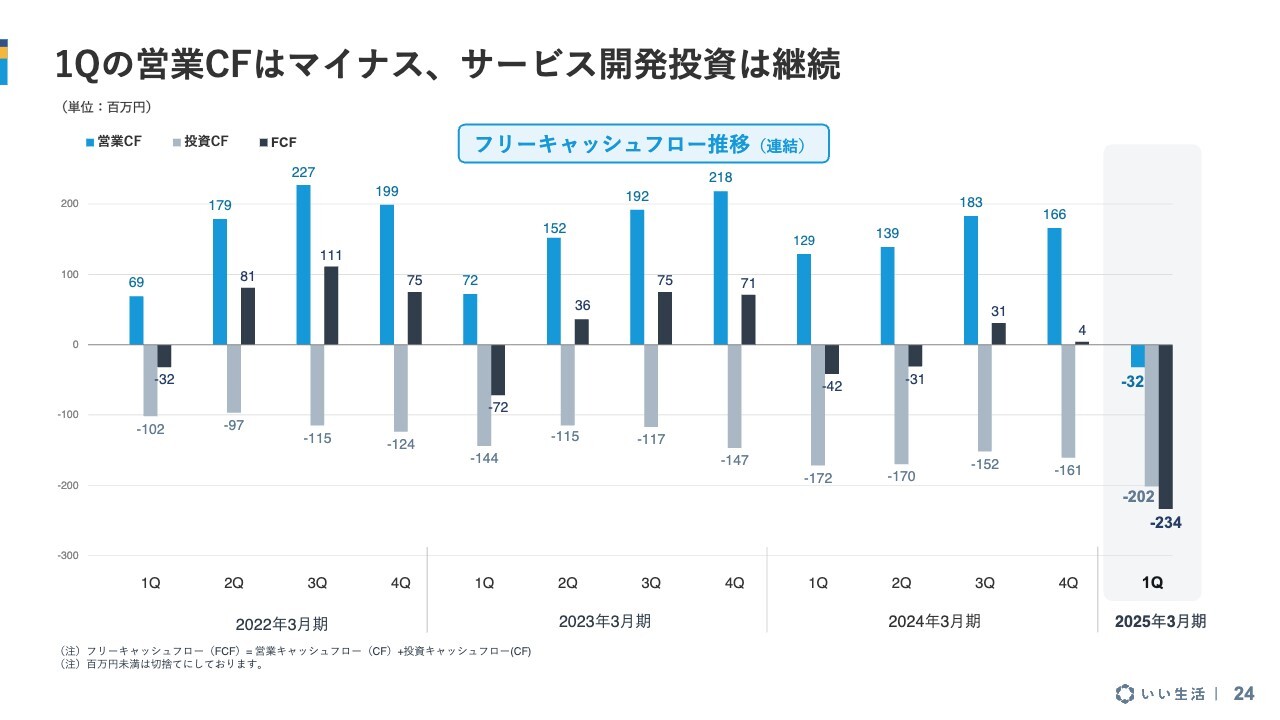

1Qの営業CFはマイナス、サービス開発投資は継続

キャッシュフローです。スライドの一番右側に今期第1四半期の数字を記載していますが、営業利益が少しマイナスしているため、営業キャッシュフローはマイナスになっています。投資キャッシュフローは少し増えており、この四半期で2億円くらいの投資を進めています。

フリーキャッシュフローはネットになりますので、第1四半期はキャッシュを大きく使ったかたちです。投資を進めており、通期でも全体としてキャッシュを使っていく方向ですが、しっかりとバランスをとっていきたいと考えています。

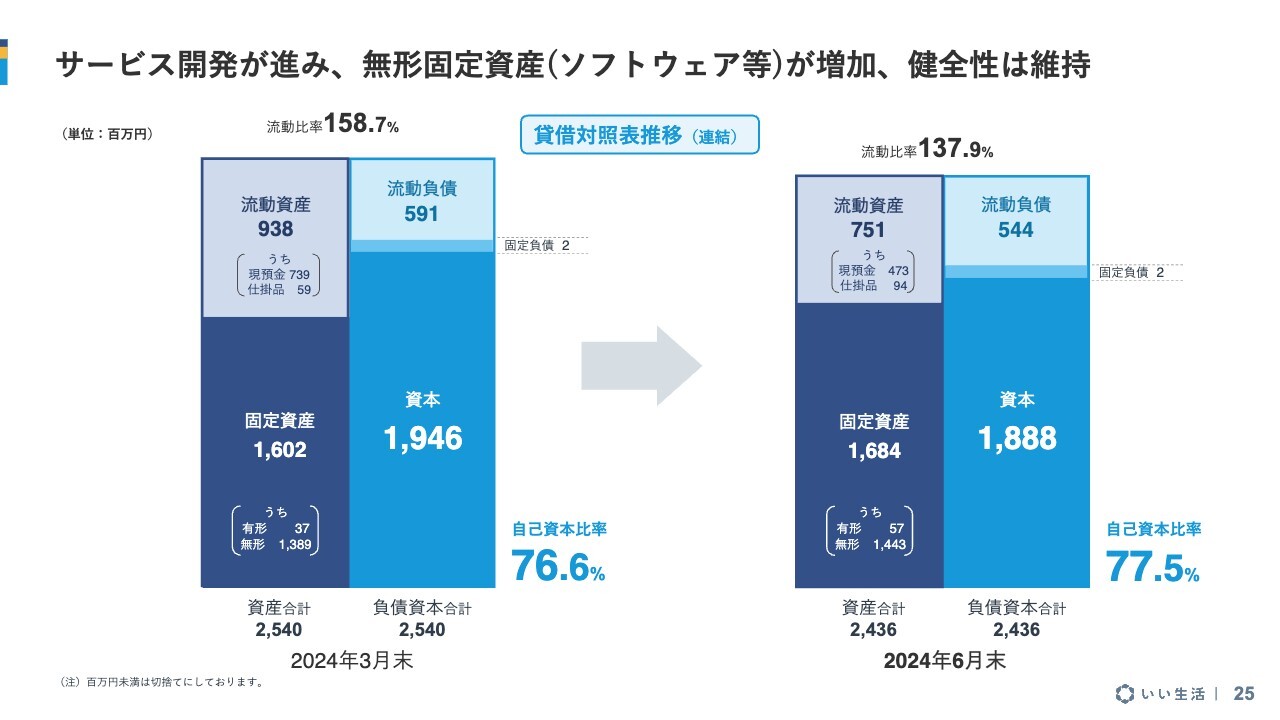

サービス開発が進み、無形固定資産(ソフトウェア等)が増加、健全性は維持

バランスシートです。当社は借り入れがないため、どうしても資本が大きく出てしまいます。当社の規模感としては、スライドのようなバランスシートにならざるを得ないかとは思うのですが、左側のグラフのように、べつに現金を貯め込んでいるわけではなく、しっかりと無形固定資産(ソフトウェア)に投資しています。これが、今後の当社の成長に大きく効いてくるのではないかと考えています。

そのような意味では、しっかりと投資をしながらも、健全なバランスシートを維持していると考えています。

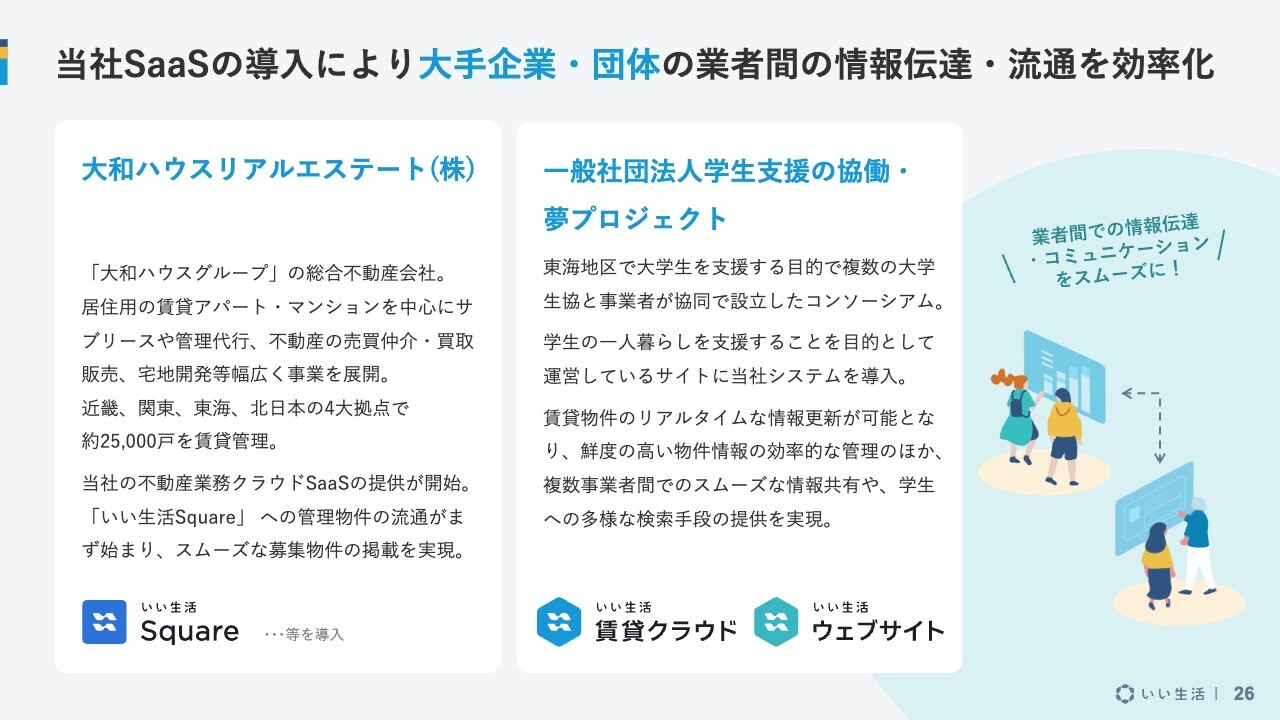

当社SaaSの導入により大手企業・団体の業者間の情報伝達・流通を効率化

昨今のいろいろな事例をご紹介します。スライド左側が、大和ハウスリアルエステートさんの事例です。

右側は一般社団法人学生支援の協働・夢プロジェクトさんの事例です。こちらは、東海地域の大学生協さんがコンソーシアムとして学生向けに物件を紹介するサービスを展開しており、そちらに当社のサービスを使っていただいています。

新しいお客さまの獲得もしっかりと進んでいますので、今後またこのような事例があれば、随時プレスリリースでアップデートしたいと考えています。

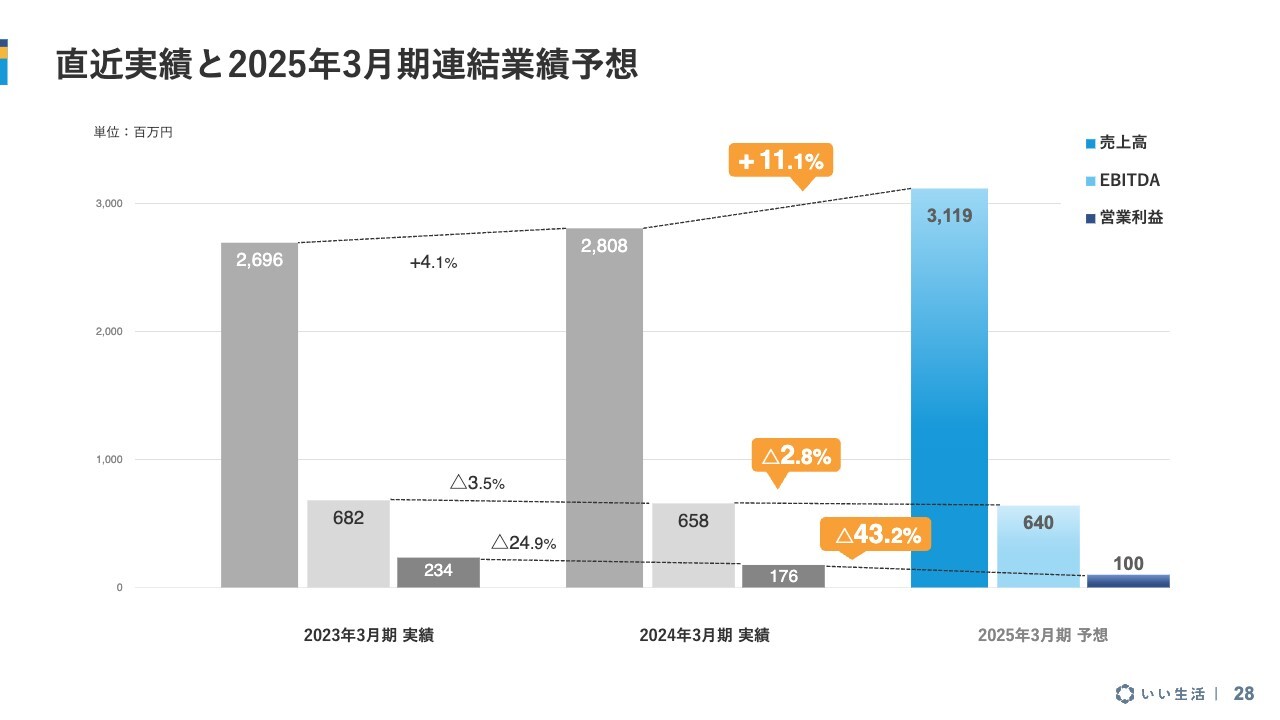

直近実績と2025年3月期連結業績予想

今後の展望です。業績予想に変更はありません。今期は、売上高31億1,900万円、EBITDA6億4,000万円の予想です。営業利益は残念ながら前期より少しマイナスですが、1億円と予想しています。

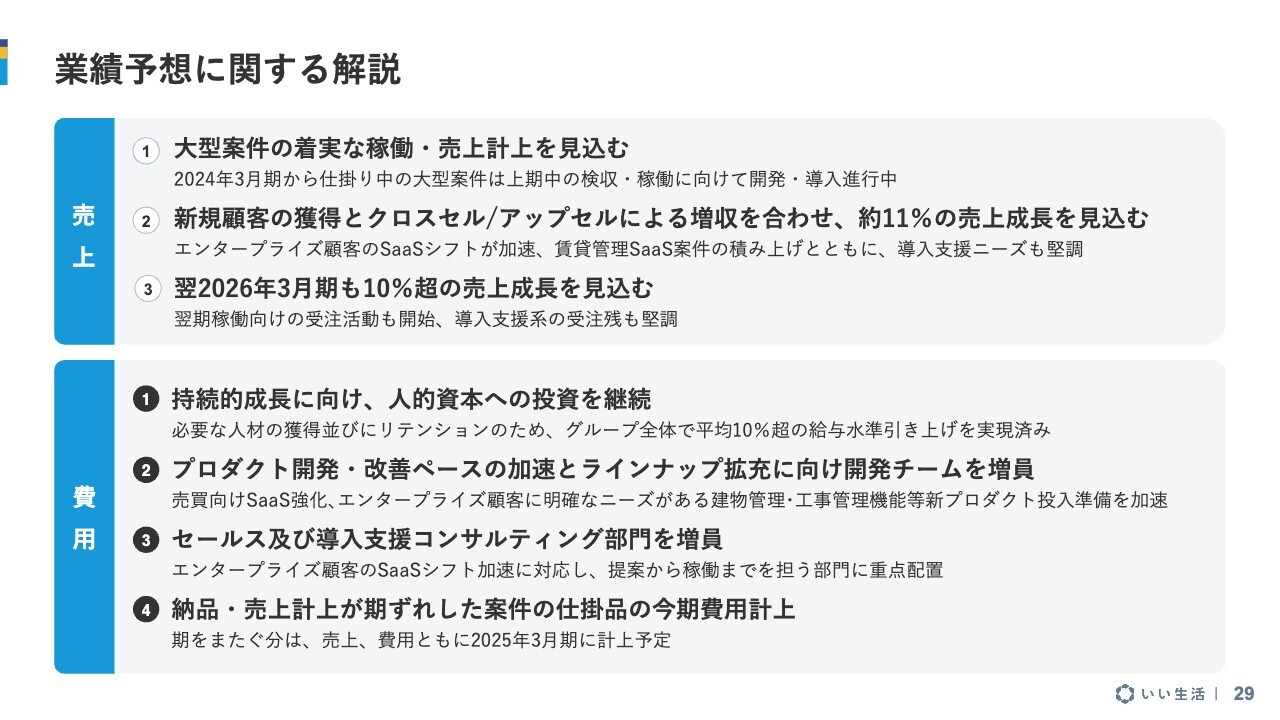

業績予想に関する解説

業績予想の数字の背景です。前期の通期決算説明会でお話ししたとおり、しっかりと大型案件を獲得し検収まで進め、また、既存サービスのクロスセル・アップセルをしっかりと進めていきます。

費用については、人的資本の投資をしっかりと進めていきます。プロダクトの投資においても、「いい生活売買クラウド」の機能向上に加えて、建物・修繕管理機能の新規プロダクトの準備を進める1年にしたいと思っています。

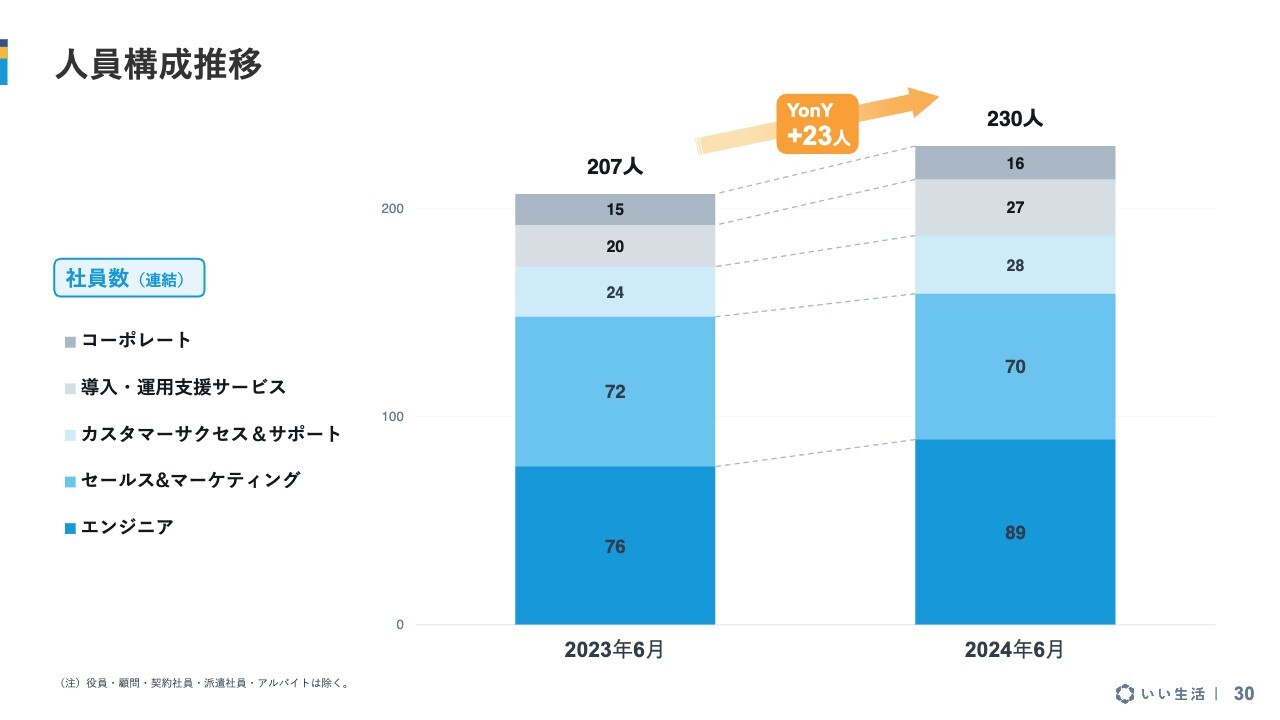

人員構成推移

人員数の推移です。1年前と比べて人数が増えています。それは人件費の増加としても出てきていますが、エンジニアもしっかりと確保しており、導入支援コンサル系の人材も確保しています。したがって、今期の数字は人的資本という裏付けのもと達成できると考えています。

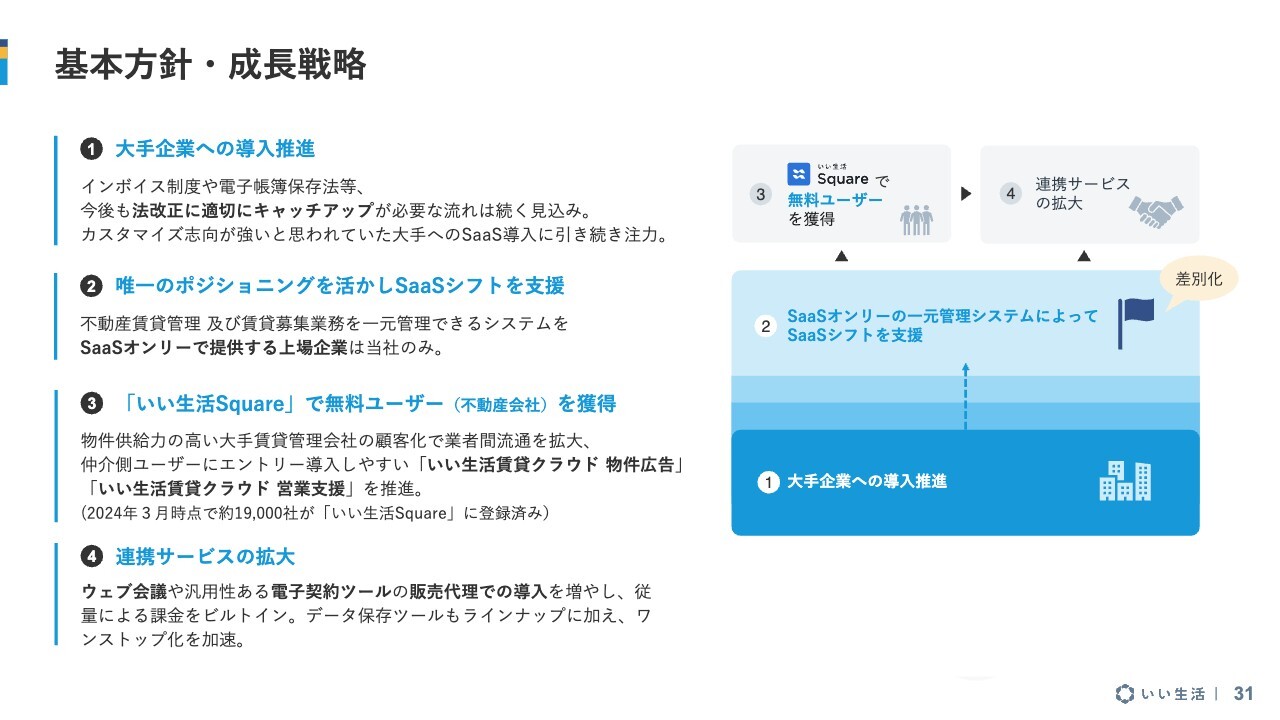

基本方針・成長戦略

今期の基本方針・成長戦略についても変更はありません。大手企業への導入をしっかりと進めていきます。

また、当社は賃貸管理領域においてSaaSでプロダクトを提供している数少ないプレイヤーのため、そのポジションを活かして、お客さまのSaaSへの移行を支援したいと考えています。SaaSのほうが法改正に対応しやすいことに対するニーズを、しっかりと捕まえていきます。

そして、当社の業者間流通サイト「いい生活Square」は、今、無料ユーザーが増えてきており、2万社を超えています。こちらはまだ機能を拡充する余地があるため、マネタイズを急いでいるわけではありませんが、今後、場として魅力的なものにしながら、徐々に有料のサービスを使っていただくお客さまに転換していきたいと考えています。

連携サービスの拡大についても方針は変わりません。今期、こちらにもしっかりと取り組んでいきます。

「いい生活Square」で掲載物件数20万件突破

トピックスです。「いい生活Square」については、掲載物件数が20万物件を超えてきて、非常に活発に情報のやりとりがされています。

情報の受け手としての賃貸仲介会社さんには無料でサービスを使っていただいており、今はまだ、場としての魅力を高めていくフェーズです。しっかりと掲載物件数も増やしながら、仲介会社のみなさまに活用いただけるサービスにしていきたいと考えています。

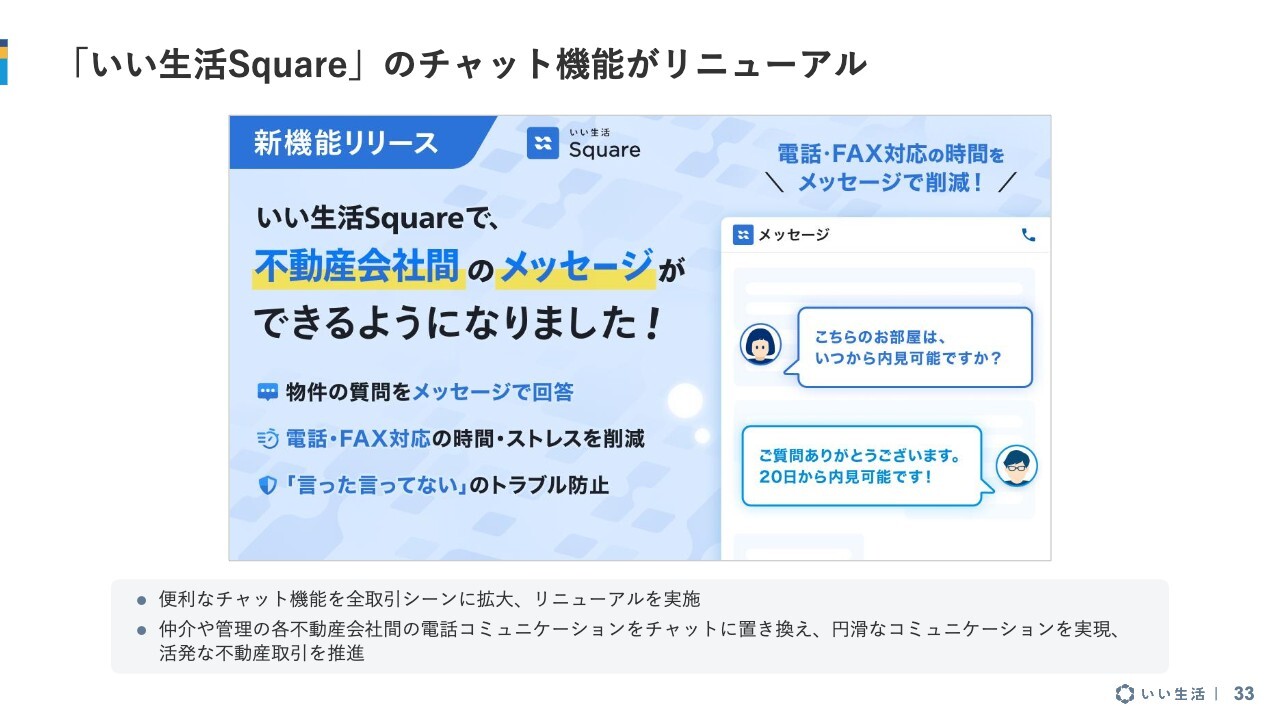

「いい生活Square」のチャット機能がリニューアル

「いい生活Square」では、新しい機能もいろいろ出しています。スライドでは、チャット機能によって、いろいろな不動産会社さんとのメッセージングがしやすくなることをご紹介しています。

「いい生活Pay 口座振替」の取り扱い金額が3億円を突破

「いい生活Square」の付随サービスとして「いい生活Pay 口座振替」があります。これはいわゆる決済サービスで、こちらの取扱額もどんどん増えてきています。

実際に今、当社の賃貸管理システムで使われており、お客さまの決済総額はけっこう多くなってきています。そのうちの一定の比率で当社の決済サービスを使っていただくことで、この領域でもしっかりと収益を上げていきたいと考えています。

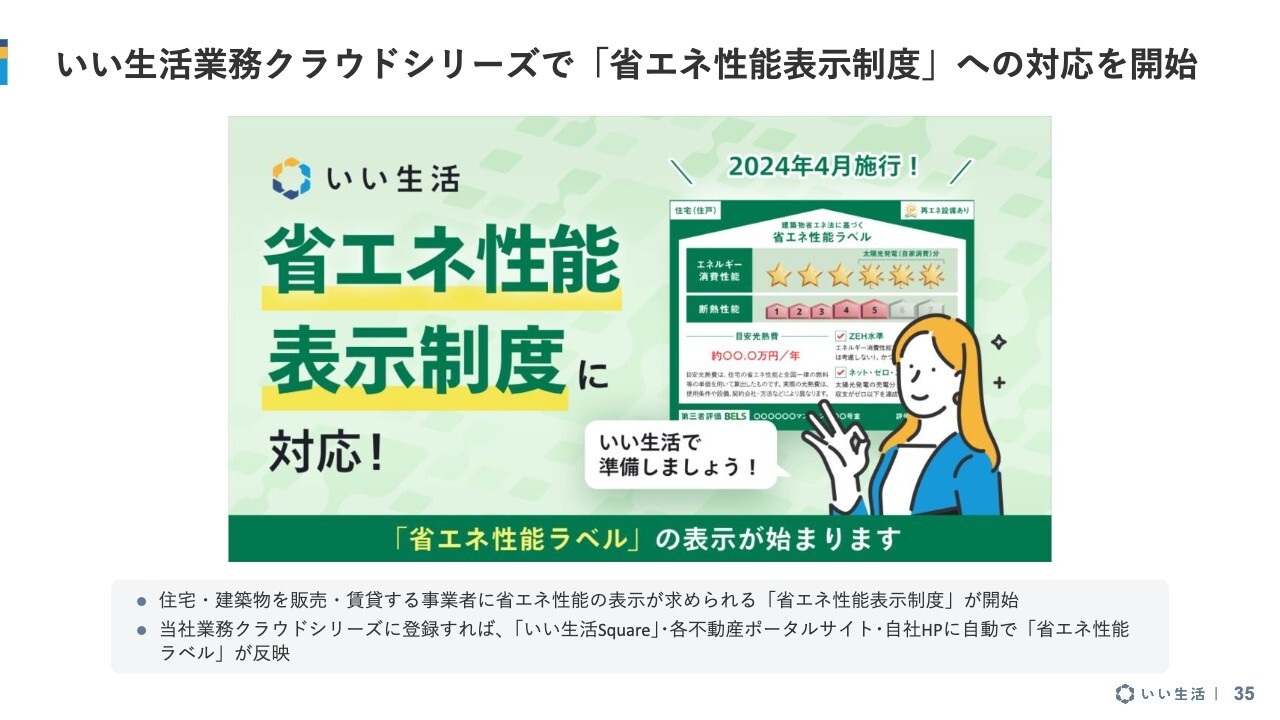

いい生活業務クラウドシリーズで「省エネ性能表示制度」への対応を開始

新しい法改正により、今年4月から新築の物件には「省エネ性能ラベル」の表示が義務化されました。こちらにも素早く対応し、不動産市場の情報流通に貢献していきます。これもやはりSaaSならではの対応スピードではないかと考えています。

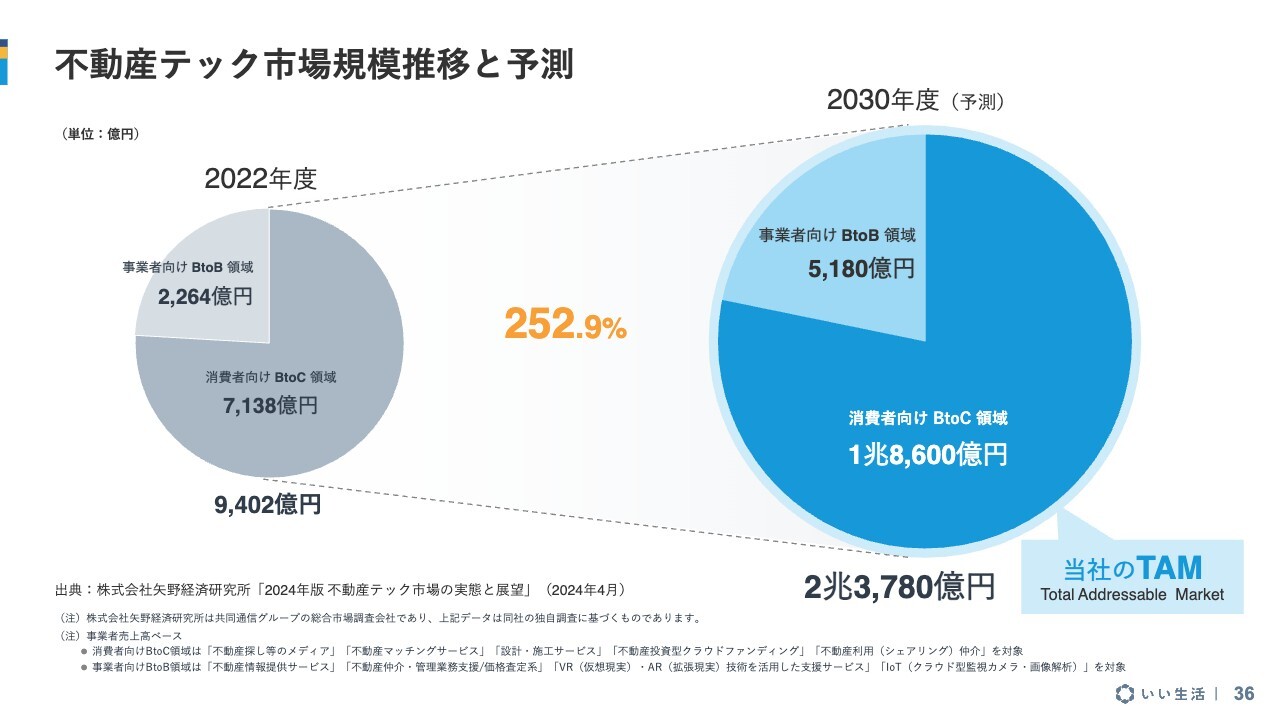

不動産テック市場規模推移と予測

こちらのスライドは、矢野経済研究所さんが出している不動産テック市場規模推移と予測です。今期、新しい予測が出され、市場規模の数字がアップデートされました。

不動産テック市場は、2030年度には総額2兆3,780億円と予測されています。このBtoB領域の5,180億円のうち約2,200億円が、当社が手掛ける管理業務や業務支援領域になります。その中で十分に存在感を発揮して、一定のシェアを取っていきたいと考えています。

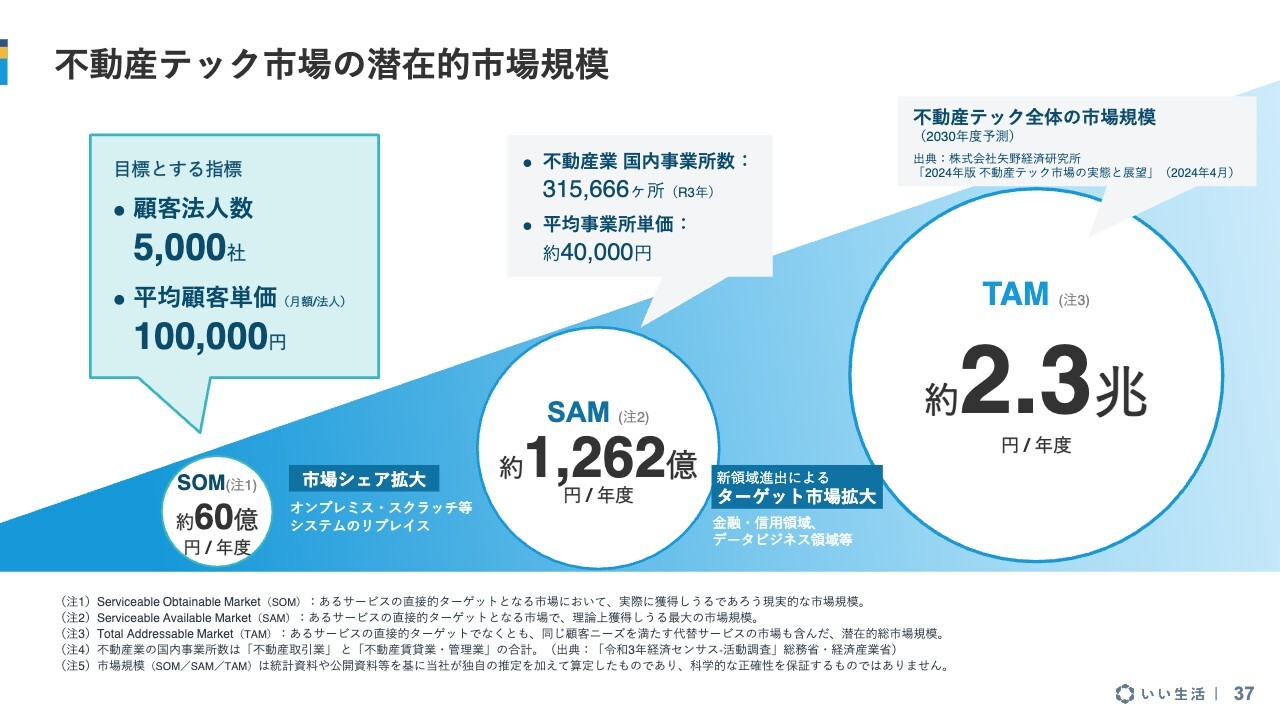

不動産テック市場の潜在的市場規模

こちらのスライドについても、数字をアップデートしています。スライド左側に示すとおり、当初の目標から変更はありません。この中で顧客法人数5,000社とARPU10万円を中期目標としていますが、ARPUはすでに達成しています。

お客さまが増えていく中で、課金の低いお客さんも入ってくることもあり、このような目標ARPUを設定していますが、単純に計算すると年間60億円になります。当社としては、ここを確実に達成していきたいと考えています。

不動産テック全体の市場規模としても、2030年には2兆3,000億円になる予測です。これからも、不動産テック領域は成長が続いていくと考えており、その中で当社ならではのサービスを着実に展開していくことが重要だと考えています。

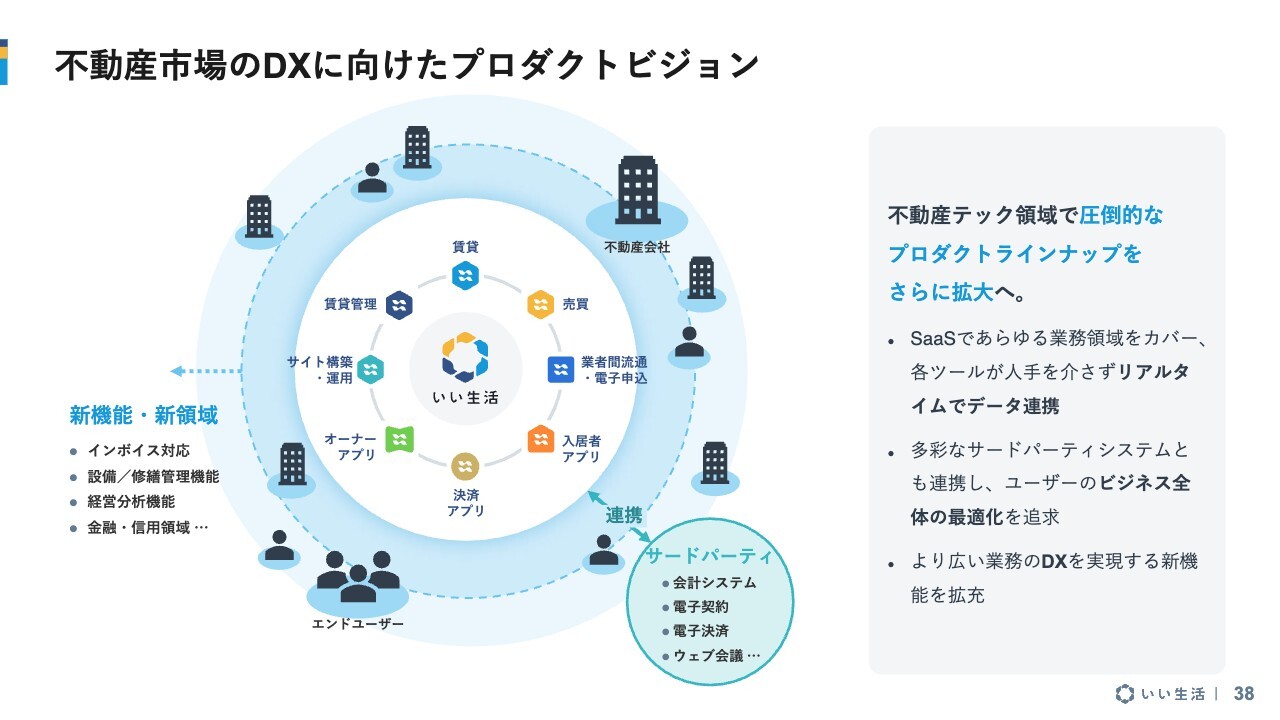

不動産市場のDXに向けたプロダクトビジョン

不動産市場のDXに向けたプロダクトビジョンです。当社はSaaSを提供していますが、このSaaSの良さは何かというと、リアルタイムでデータを連携できることです。さらにマルチプロダクトですので、お客さまに複数のサービスを使っていただいても、同じようなデータがサービス間で連携できるようになっています。

また、SaaSによっていろいろな人とつながりやすくなり、結果的により広い範囲でDXを進めることができます。これが当社のプロダクトビジョンです。

不動産に関するあらゆるデータが集まるプラットフォームへ

当社の将来像です。不動産に関するあらゆるデータが集まるプラットフォームを目指しています。

現在手掛けている領域には、すぐ外側に近接しているさまざまな新しい領域があります。例えば金融や、引っ越しに伴って発生する公共サービスに関するもの、さらに今手掛けようと考えているのが修繕・工事領域です。

賃貸管理会社さんは、テナントさんが変わる時には必ず何かしらの修繕や工事を行います。そのようなところを管理する仕組みを提供することにより、徐々に建設領域に近いところへ入っていきたいと思っています。それも踏まえて、不動産市場に近接する市場へと、じわじわと外側に向けて領域を広げていきたいと考えています。

不動産市場に、テクノロジーを いい生活

当社のブランディングについてご説明します。「テクノロジーと心で、たくさんのいい生活を」というミッションと、「心地いいくらしが循環する、社会のしくみをつくる」というビジョンを掲げています。

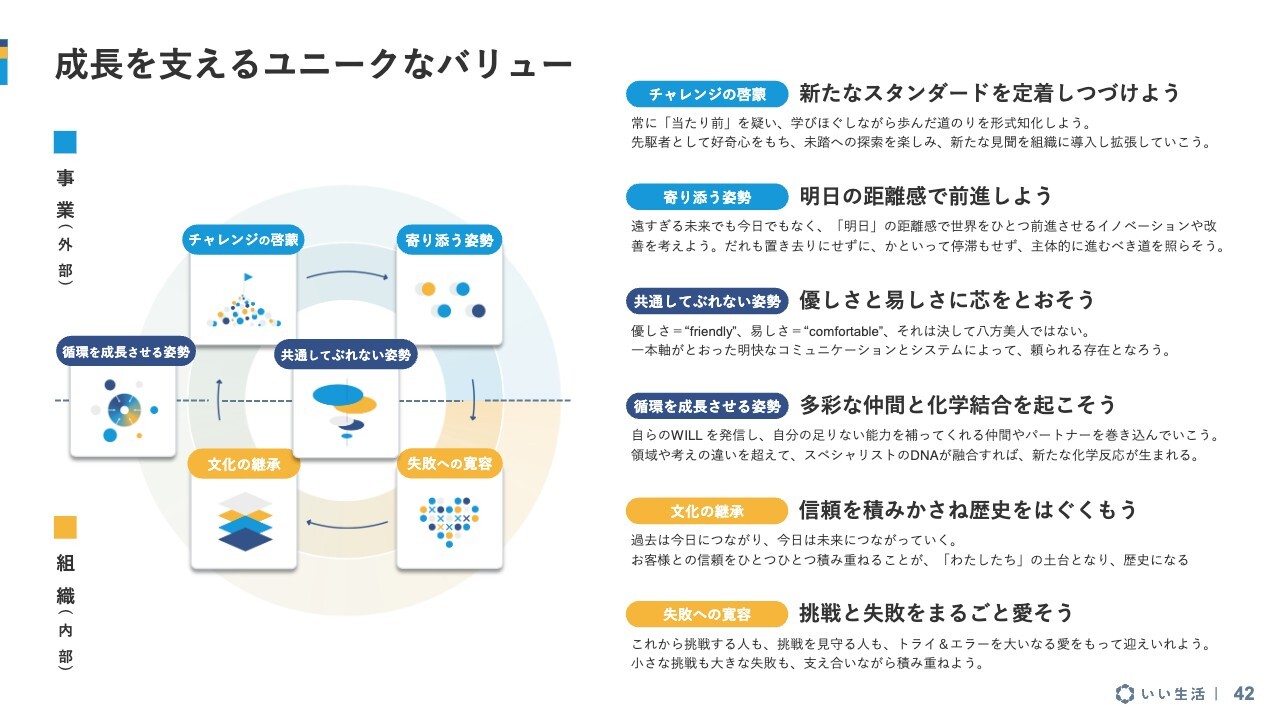

成長を支えるユニークなバリュー

スライドに示した6つが、当社が重視しているバリューです。これらを当社の中での行動指針として徹底しています。

いい生活賃貸クラウド

当社のサービスラインナップをご紹介します。まず「いい生活賃貸クラウド」です。こちらは主に賃貸仲介会社さん向けのプロダクトとなっており、例えば、物件の情報をデータベースで管理して、それをすぐに広告にできる機能や、消費者へ向けたさまざまな営業を支援する機能などを備えています。

いい生活売買クラウド

「いい生活売買クラウド」は売買仲介会社さん向けのプロダクトです。こちらについては今期に少し投資し、機能のバージョンアップを図っていく予定です。

この領域も、非常に大きな市場です。すでに「いい生活売買クラウド」は、かなり多くのお客さまに使っていただいていますが、より機能を上げることにより、さらに多くのお客さまに使っていただけるものに変えていきたいと考えています。

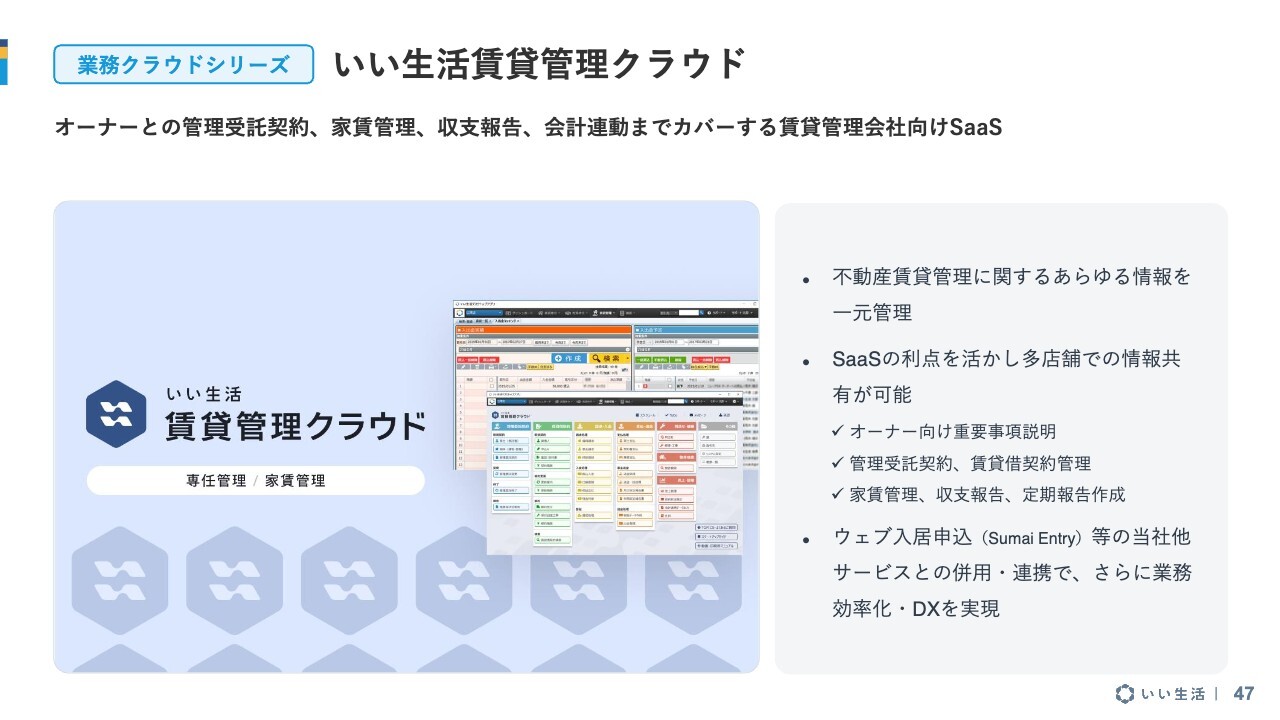

いい生活賃貸管理クラウド

「いい生活賃貸管理クラウド」は、現在当社の主力になってきているサービスで、賃貸管理会社さん向けのプロダクトです。先ほどもお話ししたとおり、賃貸住宅管理業法ができたことにより、賃貸管理会社さんはオーナーさんに対するさまざまな義務が発生し、現在もその対応に追われています。

例えば、重要事項説明や管理受託契約の管理、また賃貸借契約においても、最終的には賃貸管理会社さんがオーナーさんとの間に入って取り持ちます。それらの情報をしっかり管理して初めて、家賃が動くことになります。

「いい生活賃貸管理クラウド」はこのような賃貸管理会社さんで使っていただく基幹システムで、LTVも非常に高く、解約も低いプロダクトです。こちらも引き続き、確実に推進していきたいと考えています。

いい生活ウェブサイト

「いい生活ウェブサイト」はさまざまな不動産会社さんに使っていただけるサービスで、不動産会社さんに特化したホームページを構築するツールです。この上にさまざまな条件を設定することで、物件の紹介ができるようになっています。

こちらも非常に採用率が高いプロダクトであり、当社の他サービスを使っているお客さまの多くが、こちらを併せて使っていただいています。

いい生活Square

「いい生活Square」は、当社の賃貸管理システムを使っているお客さまが空室募集している物件だけを掲載することによって、賃貸仲介会社さんが確実な空室物件の情報を得ることができるというものです。つまり、借り手を見つけたい賃貸管理会社さんと、物件を消費者に紹介したい賃貸仲介会社さんをつなぐサービスになっています。

こちらにはさまざまな機能があり、例えば賃貸仲介会社さんが内見の予約をしたり、入居の申込をしたりすることができます。賃貸仲介会社さんがこのサービスを使うことによって、当社の有料サービスを使うきっかけになるという、いわゆる入口にあたるサービスです。現在、こちらに登録している会社さんは2万社を超えています。

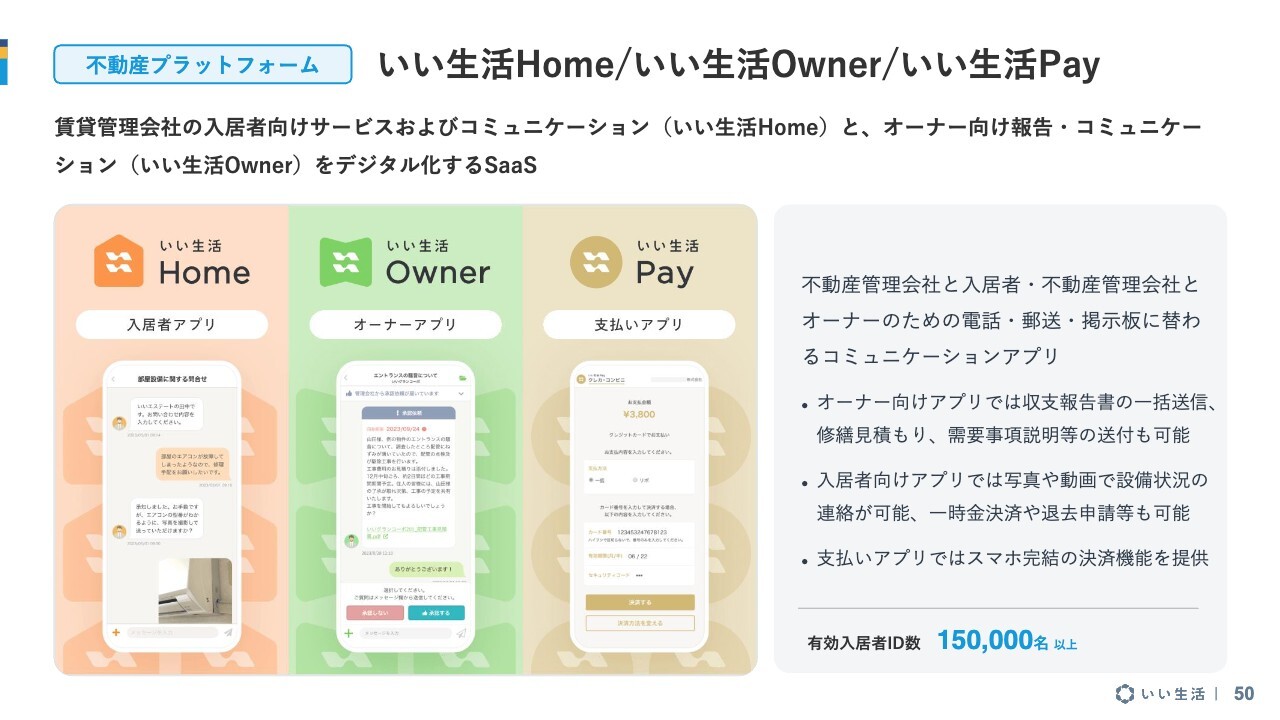

いい生活Home/いい生活Owner/いい生活Pay

「いい生活Home」「いい生活Owner」「いい生活Pay」についてご説明します。「いい生活Home」は入居者向けのサービスです。賃貸管理会社さんが入居者により良いサービスを提供するためのアプリになっています。

「いい生活Owner」は賃貸管理会社さんが不動産のオーナーさんに向けた業務を効率化するサービスです。例えば収支報告書の送信や工事の連絡、さまざまなお金の受け渡しも含めて「いい生活Owner」のアプリを使っていただき、オーナーさん向けによりスマートなサービスを展開していくためのツールとなっています。

「いい生活Pay」は家賃決済等、賃貸管理会社さんに関係するさまざまな決済まわりで使っていただくサービスです。現在、家賃決済に徐々に使われ始めています。

実際、「いい生活Home」の入居者のID数が15万を超えてきています。この領域のサービスとしては、かなり浸透してきていると考えています。

「人的資本拡大に関する基本方針」を策定

当社では昨年、「人的資本拡大に関する基本方針」を策定しました。これに基づき、現在、人的資本への投資を着実に進めているところです。

企業調査アナリストレポートのご紹介

当社に関するリサーチレポートとして、フィスコさんから年に2回ほどのペースでリサーチを出していただいています。こちらも併せてご確認いただけたらと思います。

全上場企業ホームページ充実度ランキング スタンダード市場部門「最優秀サイト」に2度目の選出

宣伝になってしまいますが、スライドに記載のとおり、コーポレートサイトのIR情報について、日興アイ・アールさんから高く評価いただきました。

サステナビリティへの取り組み

サステナビリティへの取り組みです。当社のマテリアリティに変更はありません。さまざまな課題に着実に対応していきたいと思っています。

当社はもともと、事業そのもので社会課題の解決へアプローチするという考えで取り組んでいます。これからもこの姿勢を変えることなく、堅実に進めていきたいと考えています。

取得済み認証

当社が取得している認証です。「健康経営優良法人」については2024年もいただくことができ、これで5年連続となります。このようなものにも確実に取り組んでいくことにより、当社のビジネスがサステナブルであることを、みなさまにもぜひご理解いただけたらと思っています。

以上で、2025年3月期第1四半期の決算説明会を終了します。ご参加いただき、ありがとうございました。

スポンサードリンク