エスイー、減収減益も配当予想は据え置き 建設用資機材の製造・販売事業が好調、発電事業は事業開始に向け推進中

2024年12月12日 12:52

目次

宮原一郎氏:株式会社エスイー代表取締役社長の宮原です。それでは、2024年度中間期決算説明を始めます。

今日は、11月5日に公表した2024年度中間期の連結決算実績、セグメント別の状況、中期経営計画の進捗状況の順でご説明したいと思います。

1-1.当中間連結決算実績サマリー(前年同期比)

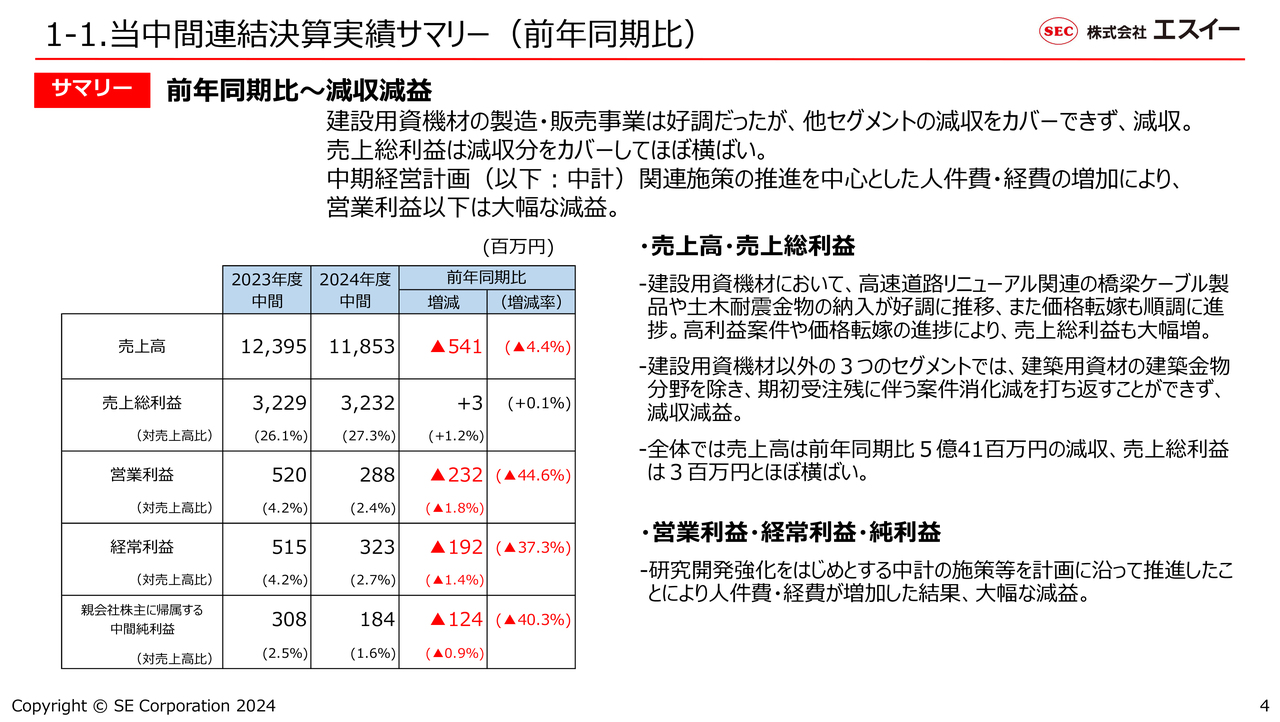

2024年度中間期連結決算実績についてご説明します。2024年度中間期連結損益実績は、前年同期比で減収減益となりました。

まず、売上高です。スライドの表のとおり、118億53百万円、前年同期比5億41百万円の減収となりました。上半期の国内の土木建設市場は引き続き堅調でした。建設用資機材の製造・販売事業のセグメントでは、高速道路リニューアル関連の橋梁ケーブル製品、あるいは土木耐震金物の納入が好調でした。

また、高利益案件や、コスト増に対応した価格転嫁の進捗により、売上総利益を大きく伸ばすことができました。

一方で、建設用資機材の製造・販売事業以外の、建築用資材の製造・販売事業、建設コンサルタント事業、補修・補強工事業の3セグメントは、建築金物分野を除き、3分野とも総じて前年度からの繰越受注残が例年より少なかったため、上半期の受注ではカバーがなかなかできず、減収減益となりました。

この結果、全体としては、売上高は前年同期比4.4パーセント減、売上総利益はほぼ横ばいとなりました。

営業利益以下の各利益項目については、中期経営計画各施策の人件費・経費の増加があり、表のとおり、前年同期比で大幅な減益となりました。

1-2.当中間連結決算実績サマリー(営業利益増減)

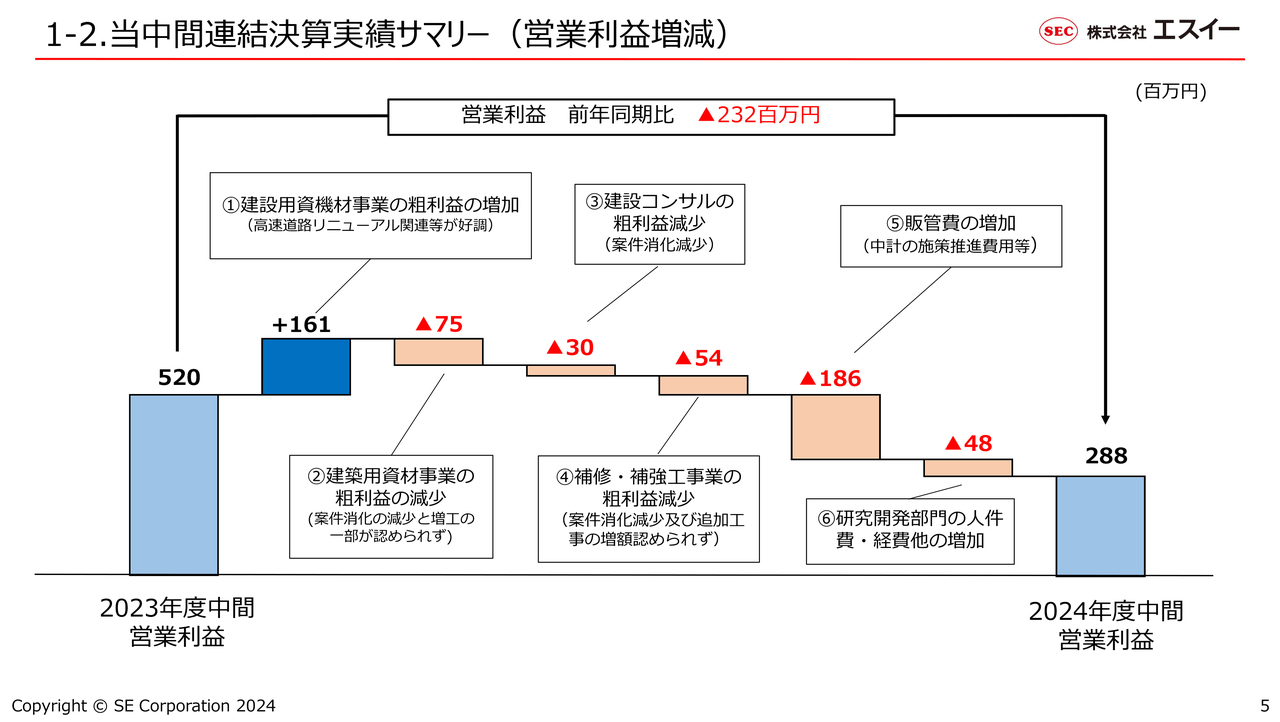

スライドのグラフは、営業利益について、前年同期比との増減要因をまとめています。グラフ左側に記載した前年度中間期の営業利益5億20百万円に対し、①番の建設用資機材事業の粗利益は、高採算案件や価格転嫁によって増加しました。

一方で、②番、③番、④番のその他3セグメントの粗利益は、先ほどお話ししたとおり減少となりました。全体としては、粗利益は前年同期比でほぼ横ばいとなりました。

⑤番の中期経営計画各施策関連の販管費の増加、⑥番の研究開発関連経費の増加によって、今期中間期の営業利益は前年同期比で2億32百万円の減益となり、スライド右側に記載した2億88百万円となりました。

1-3.当中間連結決算実績サマリー(公表予想比)

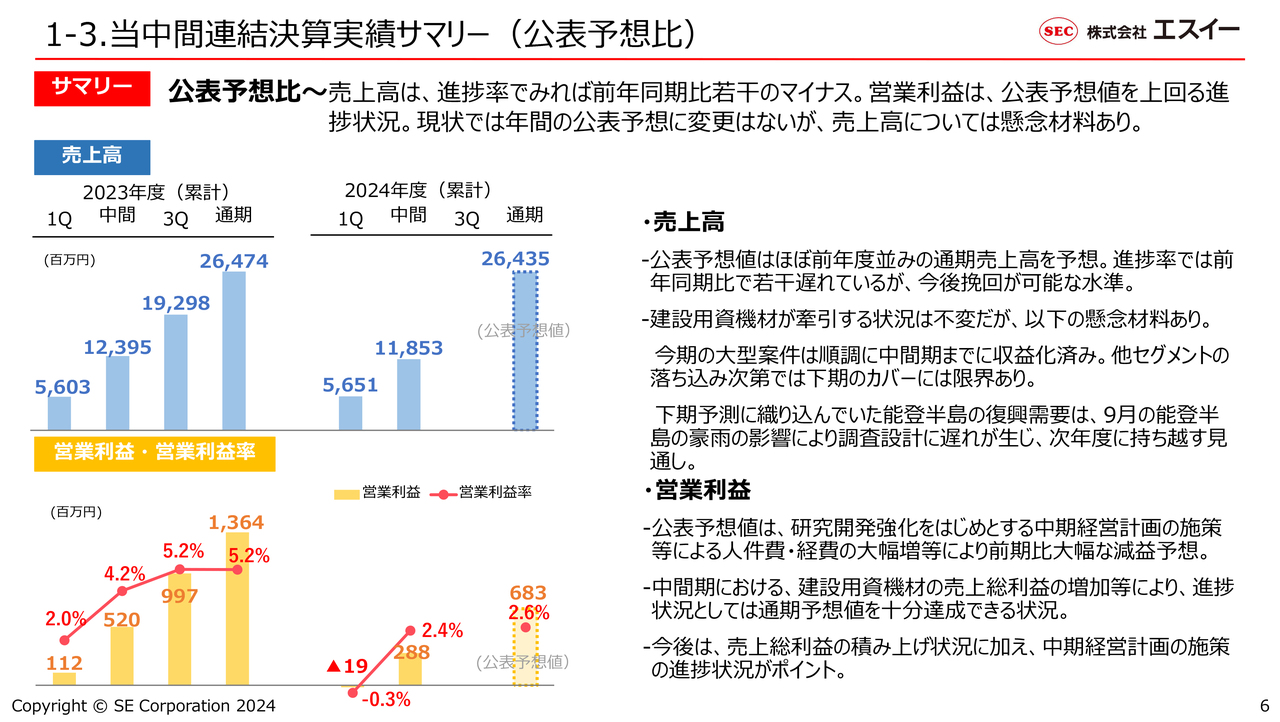

今お話しした中間時時点の連結決算実績を、通期の公表予想値に対する進捗状況としてグラフに落とし込み、昨年度対比をお示ししています。

青いグラフのとおり、通期売上高の公表予想値は264億35百万円でほぼ前年並みを想定していますが、中間期の進捗率は約44.8パーセントです。前年度は46.8パーセントだったため、若干下回るペースで推移しています。通期に向けて、挽回可能な水準とは考えています。

一方で、懸念材料となるのが建設用資機材です。下期は上期ほど大型案件に恵まれておらず、想定していた能登半島地震の復興需要が、夏の豪雨の影響によって次年度以降にずれ込む見通しであること等が挙げられます。

営業利益については、黄色のグラフのとおり、中期経営計画に掲げる各施策の積極推進に向けた投資によって、通期の公表予想値は前期比でほぼ半減となる想定です。価格転嫁の進捗など、売上総利益については増加しましたので、中間期の進捗としては、通期予想は十分にクリアできるのではないかと考えています。

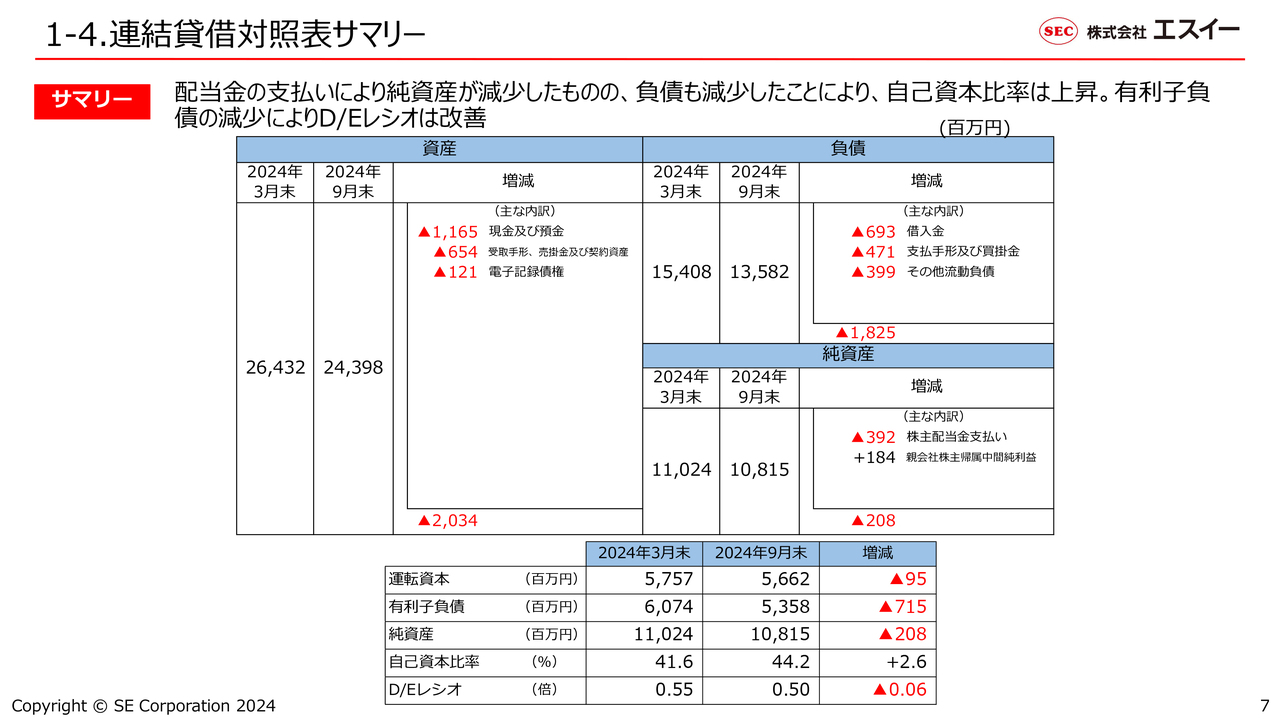

1-4.連結貸借対照表サマリー

連結貸借対照表についてまとめています。中間期の資産の合計は243億98百万円です。2024年3月末比で20億34百万円減となりました。現預金、受取手形、売掛金などの減少が要因です。

負債の合計は135億82百万円、前年度末に比べて18億25百万円の減となりました。

純資産の合計は108億15百万円、前年度末に比べて2億8百万円の減となりました。純資産は、配当金の支払い、純利益によって減少しました。

一方で、下の表にありますとおり、借入金の返済を進め、有利子負債が減じたことで、自己資本比率は上昇しました。D/Eレシオも若干改善しました。

1-5.キャッシュフローの状況

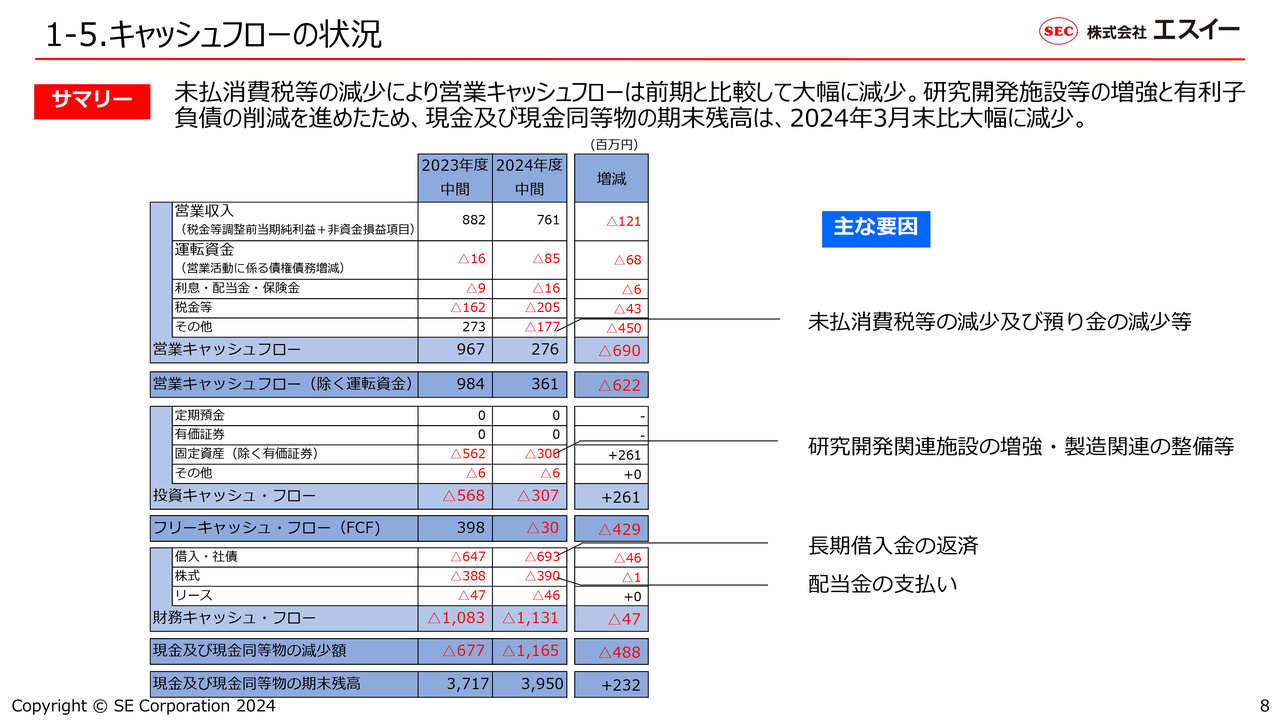

キャッシュフローの状況です。スライドの表の上から順にご説明します。

営業キャッシュフローは2億76百万円、前年同期比6億90百万円減となりました。主な要因は、未払消費税及び預り金等の減少です。

投資キャッシュフローは研究開発関連施設の増強、あるいは工場の設備増強を進めた結果、マイナス3億7百万円となっています。

財務キャッシュフローについては、長期借入金の返済、配当金の支払いを含め、マイナス11億31百万円です。

投資の加速と借入金の返済によって、中間期末の現金及び同等物の残高は39億50百万円、前年同期比で若干増となりますが、前期末比では減となりました。

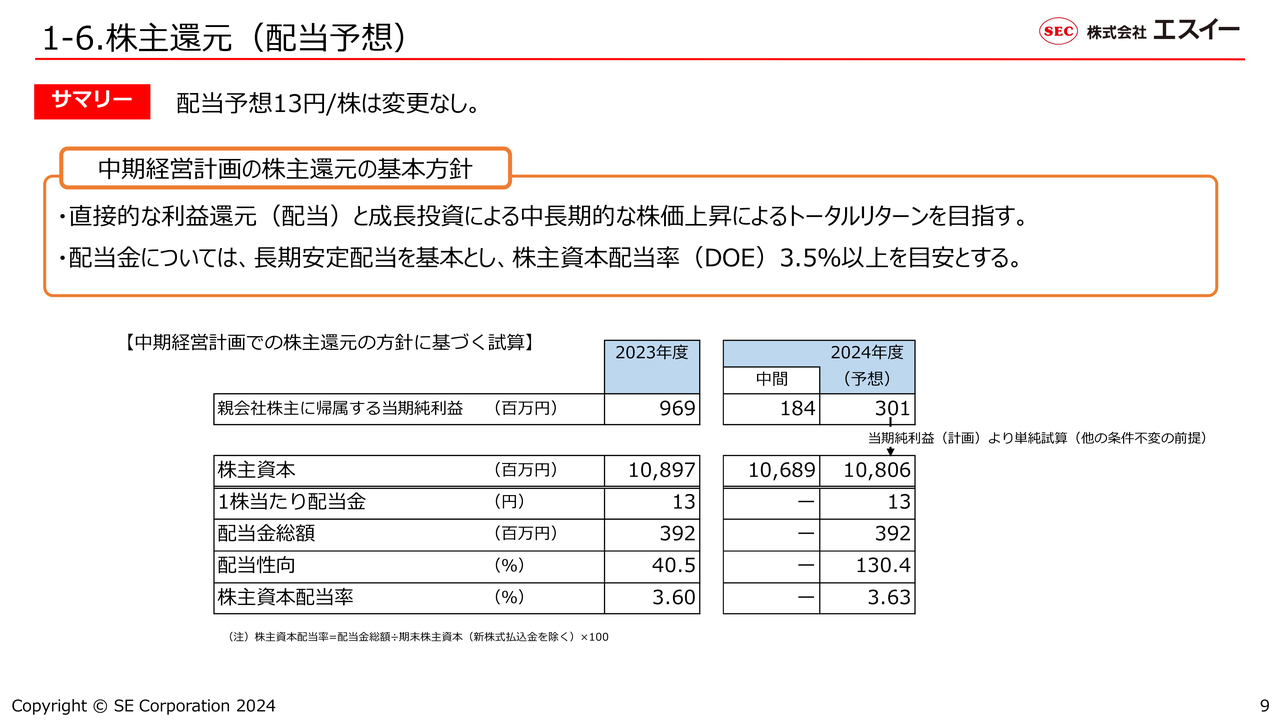

1-6.株主還元(配当予想)

株主還元、配当についてご説明します。今中間期の段階では、配当予想は1株あたり13円と変えていません。

現行の中期経営計画の株主還元方針については、直接的な利益還元である配当金と中長期の株価上昇によるトータルなリターンを目指しています。配当金は長期安定配当となるように、株主資本配当率(DOE)3.5パーセント以上を従来目安としています。

スライドの下の表のとおり、昨年度実績では、DOEは3.6パーセントです。今期、通期の公表予想値で試算した場合、1株13円として、DOEは3.63パーセントとなります。

これを配当性向で見ますと、昨年度は40パーセント、今年度は130パーセントになり、ぶれが生じてしまいます。このようにぶれが大きくなる配当性向ではなく、長期安定配当となるDOEを配当方針としています。

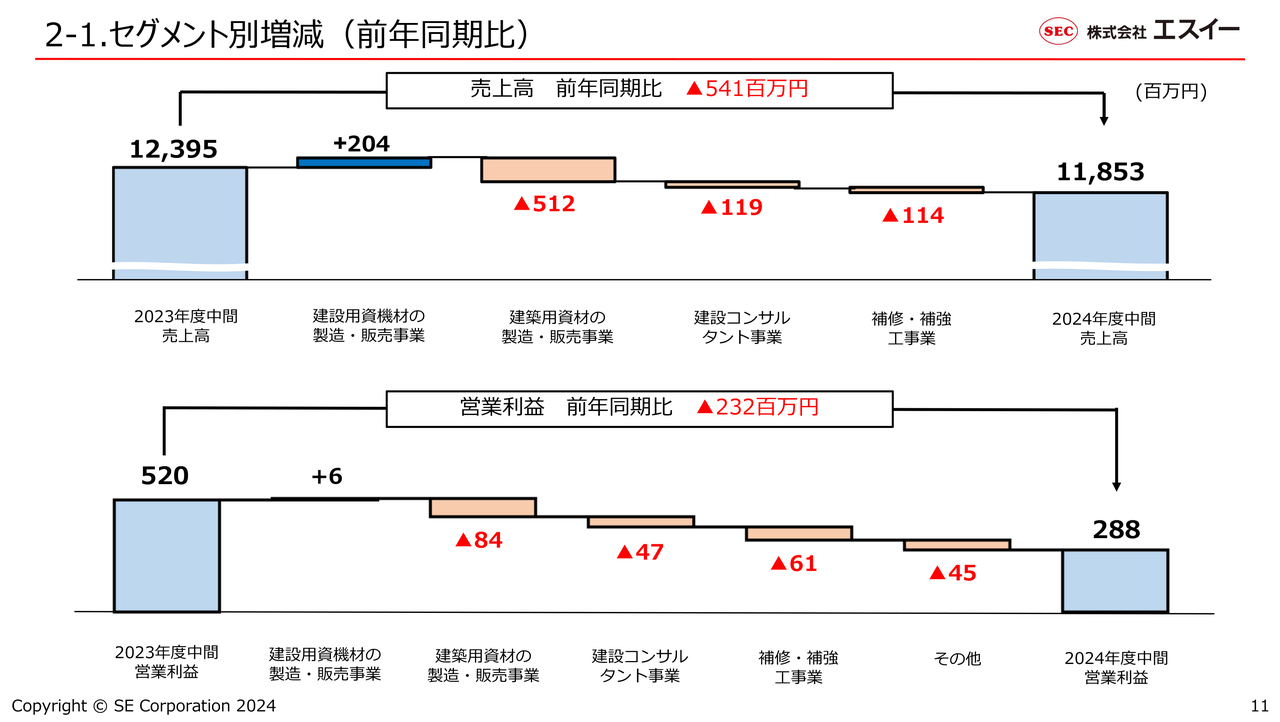

2-1.セグメント別増減(前年同期比)

セグメント別の状況についてご説明します。スライド上部のグラフは売上高、下部のグラフは営業利益について、セグメント別の前年同期比の増減を表しています。

セグメントごとの詳細については次のスライドから説明しますが、売上・営業利益ともに、建設用資機材製造・販売事業のセグメントが前年同期比で増加しており、その他3セグメントが減益となっています。

売上は前年同期比5億41百万円減、利益はセグメントに帰属しないその他経費マイナス45百万円を含め前年同期比2億32百万円減となりました。

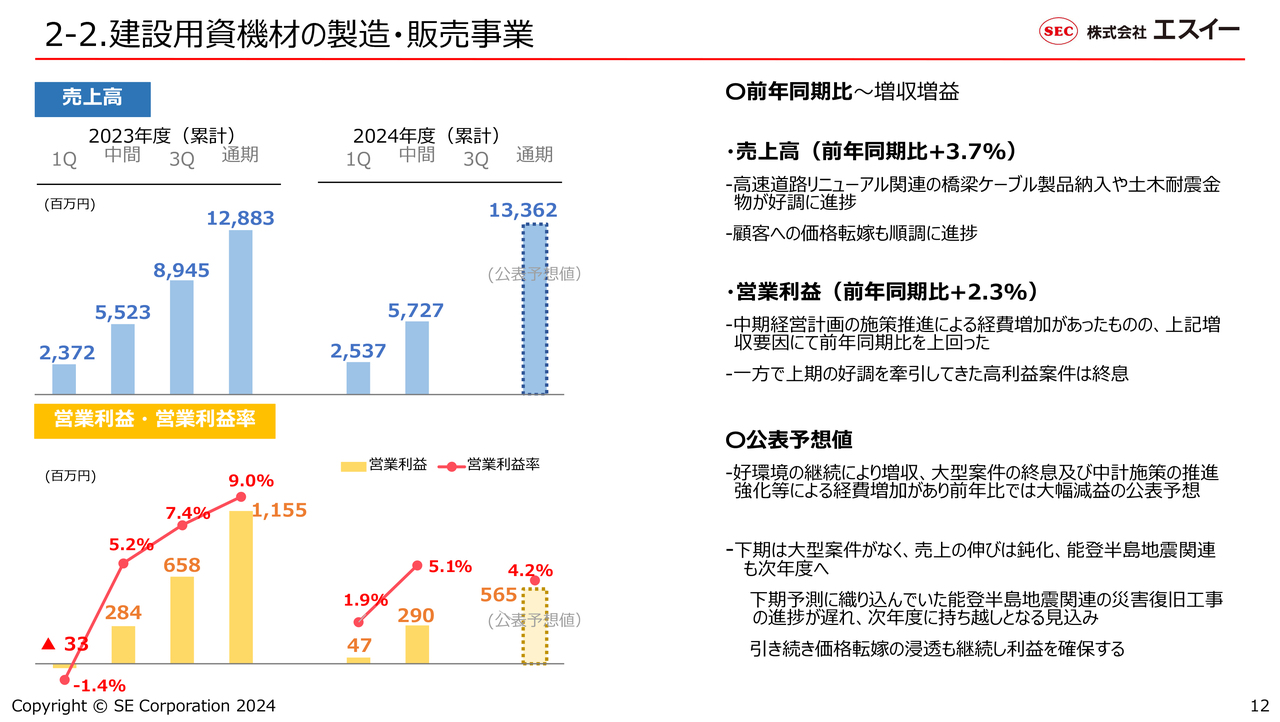

2-2.建設用資機材の製造・販売事業

セグメントごとの詳細をご説明します。まず、建設用資機材の製造・販売事業です。今お話ししたように、前年同期比で増収増益となりました。

NEXCOなどの高速道路リニューアル関連のケーブル製品や土木耐震金物が好調で売上を伸ばしました。顧客への価格転嫁も順調に進み、コスト上昇を吸収して粗利益の向上に寄与しました。

中期経営計画の施策推進による経費の増加もありましたが、増収効果、あるいは粗利益の向上により、前年同期比で増益となりました。

公表予想値については、前年比で増収減益と予想しています。これに対し、中間期は順調に進捗していると思います。

売上高については、大型案件が上期で終息するため下期にはないこと、能登半島地震関連の需要の来期への繰越があり、若干の懸念材料となっています。

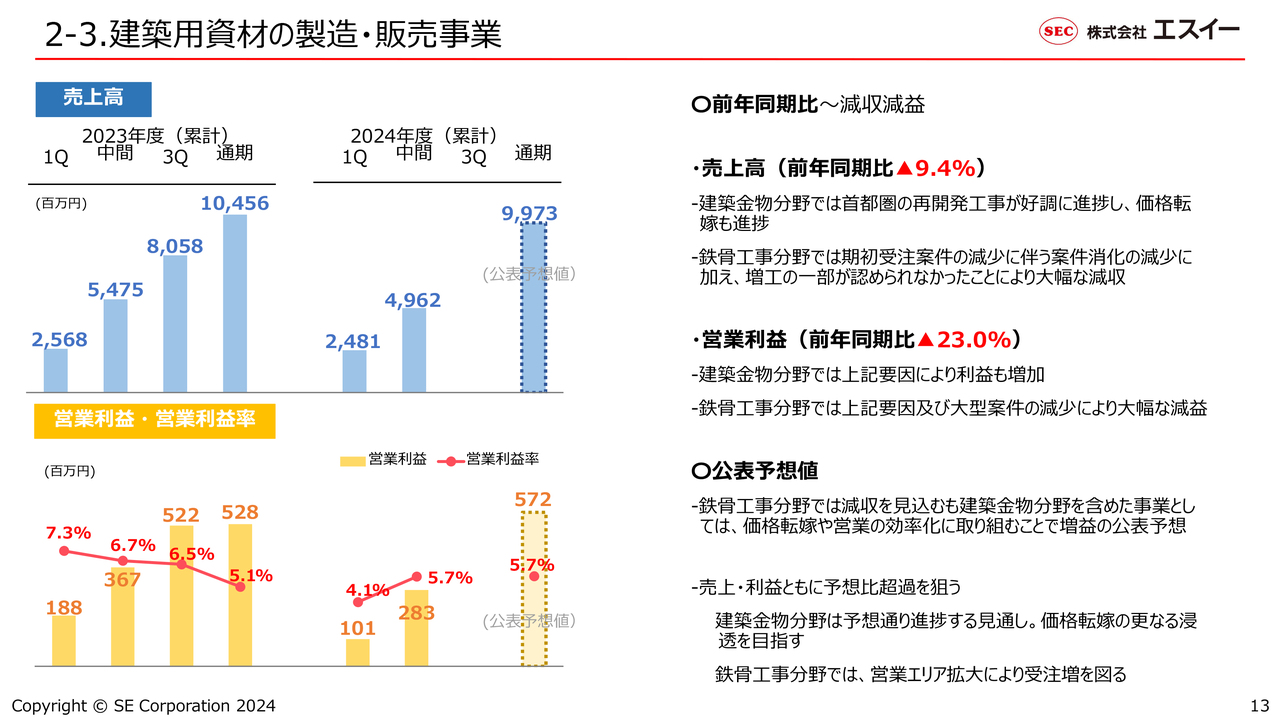

2-3.建築用資材の製造・販売事業

建築用資材の製造販売事業は減収減益となりました。主として首都圏の再開発等の民間建築向けの建築金物は好調を維持しています。価格転嫁も進んでいます。

一方で、鉄骨製作、あるいは現場での鉄骨工事の分野では、期初の受注ストックが例年より少なかったこと、また追加工事等の増加工部分が一度認められなかったことによって減収となりました。

結果として当セグメント売上高については、前年同期比で減収となりました。利益面でも今の減収分に加え、鉄骨工事分野の影響が大きく、大幅な減益となっています。

通期の公表予想値に対する進捗については、公表予想値としては減収増益と想定していますが、好調であった建築金物の中間時の進捗を踏まえて、価格転嫁をさらに浸透させていくことに加え、不調だった鉄骨工事分野の受注増を図り、通期計画達成を目指します。

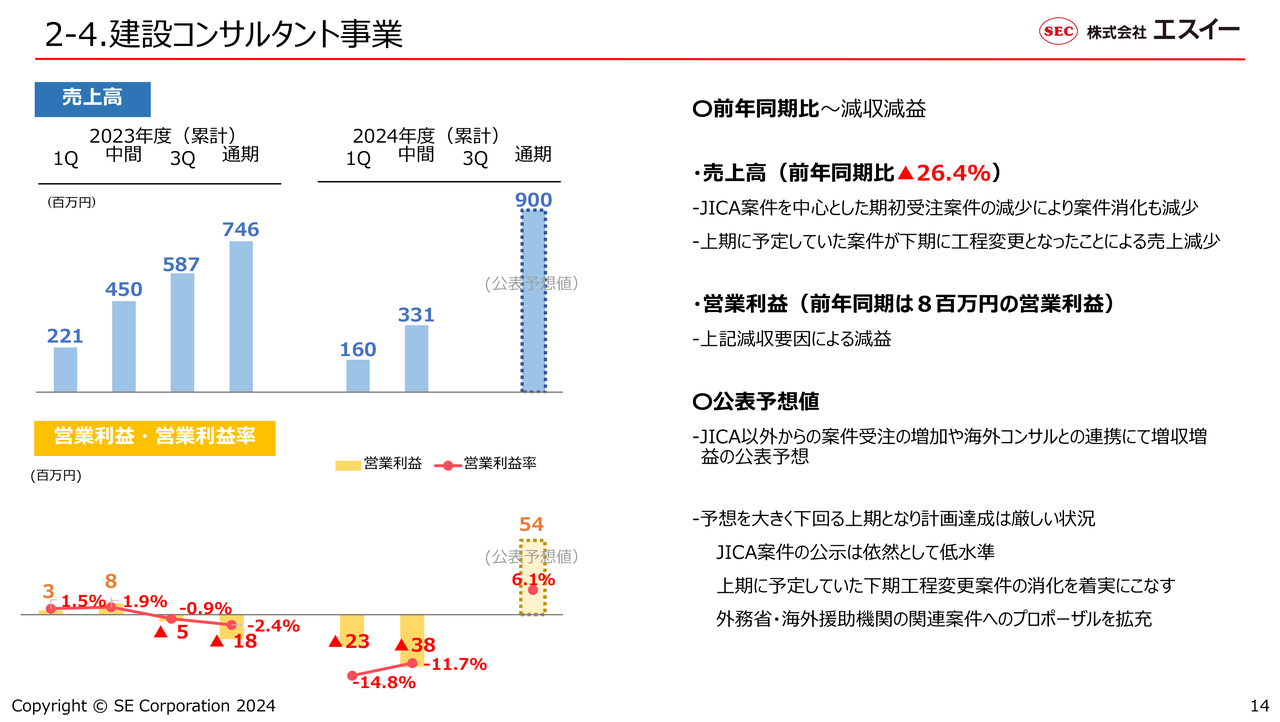

2-4.建設コンサルタント事業

建設コンサルタント事業です。昨年から続いているJICA案件の減少あるいは工事遅延の影響が大きく、中間期時点では、前年同期比で減収減益となっています。

新型コロナウイルスの影響はほぼ払拭されましたが、やはりロシア・ウクライナ、あるいは中東情勢等で、JICAの慎重姿勢も引き続き懸念されています。かねてから取り込んでいるJICA以外からの受注益については、少し視界が広がってきていますが、収益貢献にはもう少し時間を要するとかと思います。

公表予想値の計画達成には、今お伝えしたJICA案件の着実な消化が必要なことに加え、JICA以外の、外務省、世界銀行、アジア開発銀行のような機関からの案件をしっかりと取り込んでいくことが鍵となっていきます。

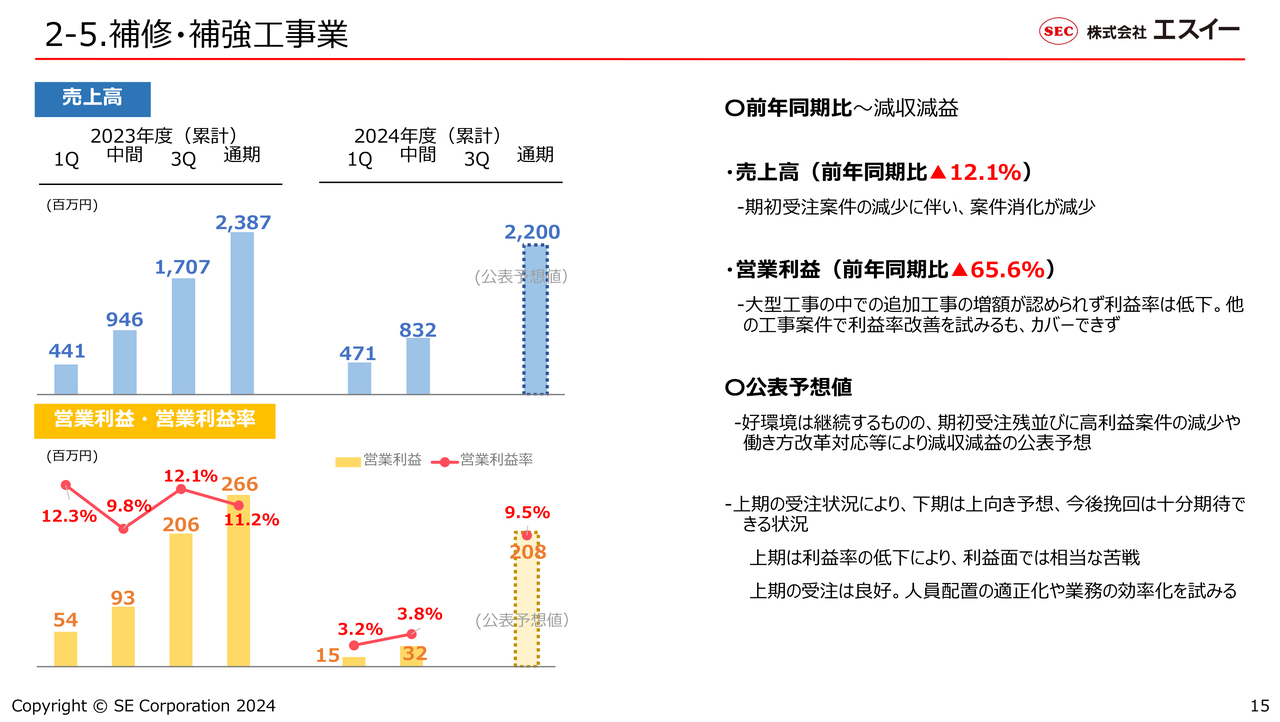

2-5.補修・補強工事業

補修・補強の工事業です。このセグメントは建設資材セグメントと同様に、国土強靭化の追い風を背景に、受注環境は非常に良好に推移しています。

しかし、今中間期は先ほど説明した他セグメントと同様に例年に比べて期初の受注案件が少なかったため、上期については、通常の年よりも非常に低調だったことに加え、大型案件の追加工事費等の増額が一部認められなかった影響で、前年同期比で減収減益となっています。

ただし、お伝えしたように受注環境は好調を継続しており、上期中に受注の積み上げも図れましたので、公表予想値の達成については十分に可能と考えています。

懸念材料としては、建設工事現場での残業規制、あるいは4週8休等の徹底ということで、全体に工事が遅延していくこと、あるいはコストの上昇があります。これらが、利益率に影響がある、利益が低下傾向になる懸念材料と考えています。

以上が、大項目の2024年度中間期の連結決算実績とセグメント別の状況でした。

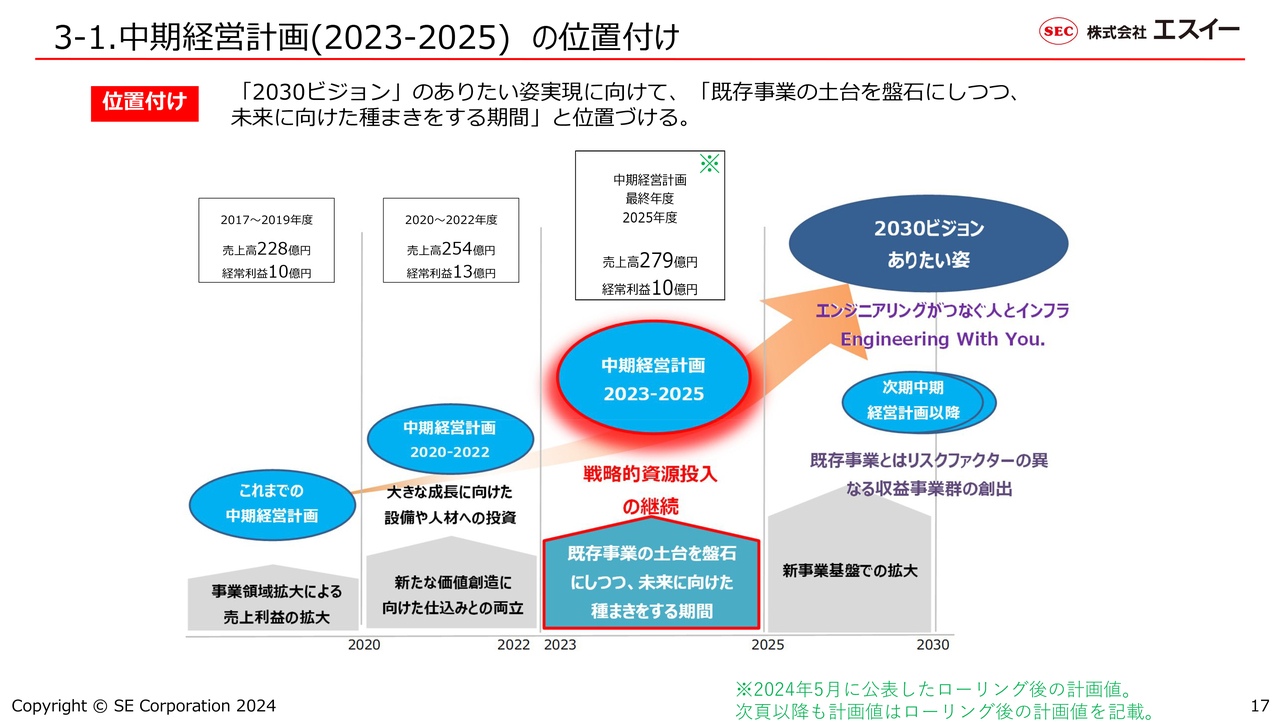

3-1.中期経営計画(2023-2025)の位置付け

中期経営計画の進捗状況をご説明します。今期は、昨年度よりスタートした現行の中期経営計画(2023-2025)の2年目にあたりますが、その前半を終えたことで、中期経営計画3年間のちょうど折り返し点に来ました。

この3年間は、中長期の「2030ビジョン」のグループのありたい姿実現に向けた位置付けとしています。「既存事業の土台盤石化」と同時に、「未来に向けた種まき」をこの3年間で行っていこうと考えています。

前の中期経営計画3年間は、コロナ禍で十分な成長投資ができませんでしたので、そのような意味でこの3年間は戦略的に資源投入を加速していきたいと計画しました。

そして、その次の中期経営計画3年間を経て、2030年には強化された既存事業基盤での成長と、既存とは異なる収益基盤の成長とを合わせて、ありたい姿を目指していきたいと考えています。

3-2.成長のイメージ

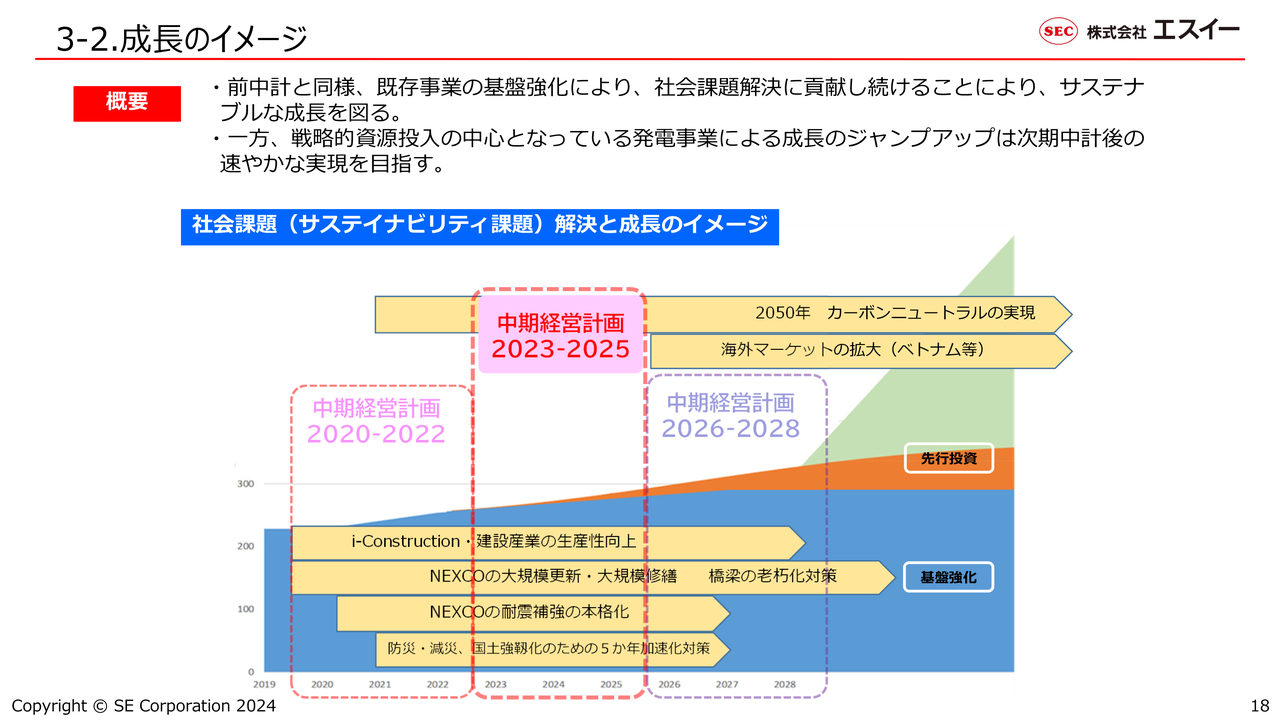

「2030ビジョン」での我々のありたい姿のイメージを図式化したものです。

スライドには記載していませんが、「2030ビジョン」で定義したありたい姿とは、気候変動や自然災害、あるいはインフラの老朽化、そして少子高齢化、地域間の格差のような、日本あるいは地球が抱える社会課題に対し、我々のこれまで培ってきた技術、エンジニアリングに新たな技術を加えて、課題解決と新たな価値創造で幅広く貢献する企業群になりたいということです。

これに向けて、スライドの青い部分に記載した国土強靭化とインフラの構築について、サステナブルな社会基盤を作ることに引き続き貢献していきたいです。

これにより既存事業分野の安定成長を図り、その上でスライドのオレンジ色と緑色の部分にあるように、未来の種まきとして資源投入を強化し、例えば発電事業等については次期中期経営計画の3年間以降の大きな成長を目指しています。

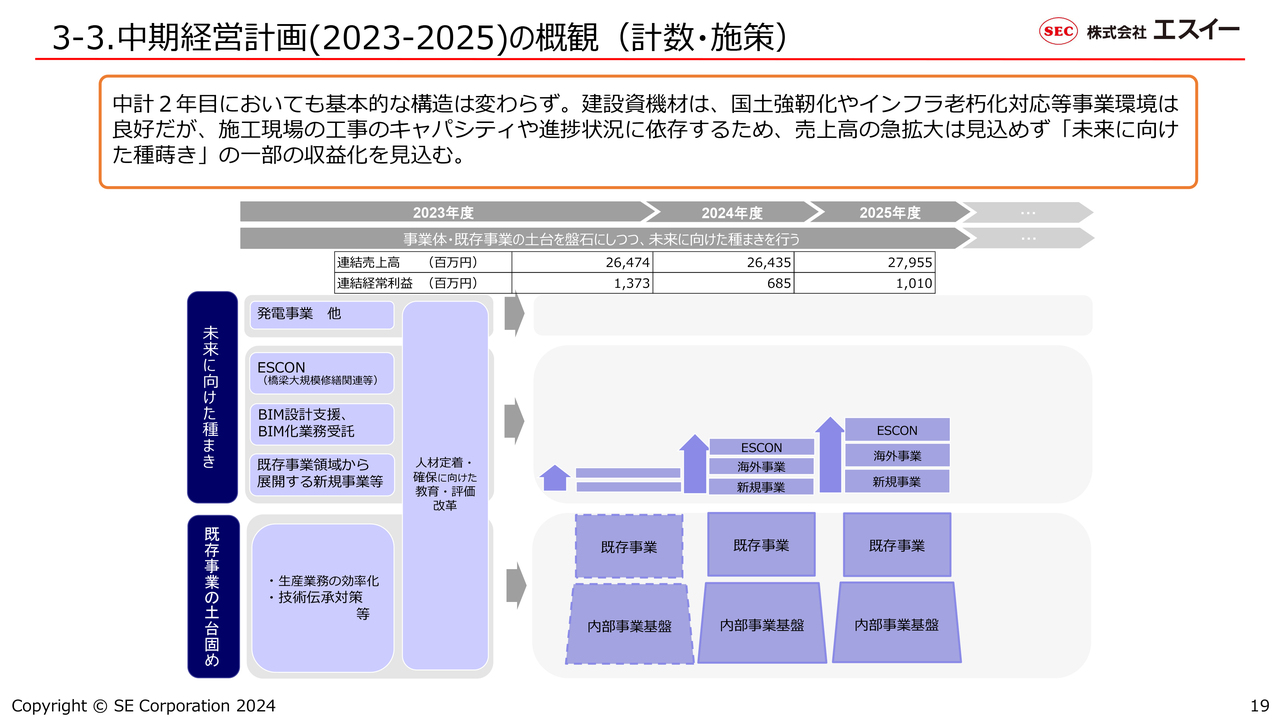

3-3.中期経営計画(2023-2025)の概観(計数・施策)

先ほど現行中期経営計画の折り返し地点と言いましたが、計数面と施策面の基本的な構造については大きく変えていません。計数面で牽引する建設用の機材、製造販売事業は引き続き好環境ですが、一方で、このセグメントの売上の急拡大はなかなか難しい状況です。したがって、安定的な成長のための質的な改革を進めていきたいと思います。

種まきの部分については、スライドのような施策を進めており、そのうちの一部の収益化を最終年度で見込んでいます。また、人材面での教育・研修から評価制度にいたるまで、抜本的に改革を進めていきたいと考えています。

全体的にはこのような構造でこの中期経営計画を進めています。

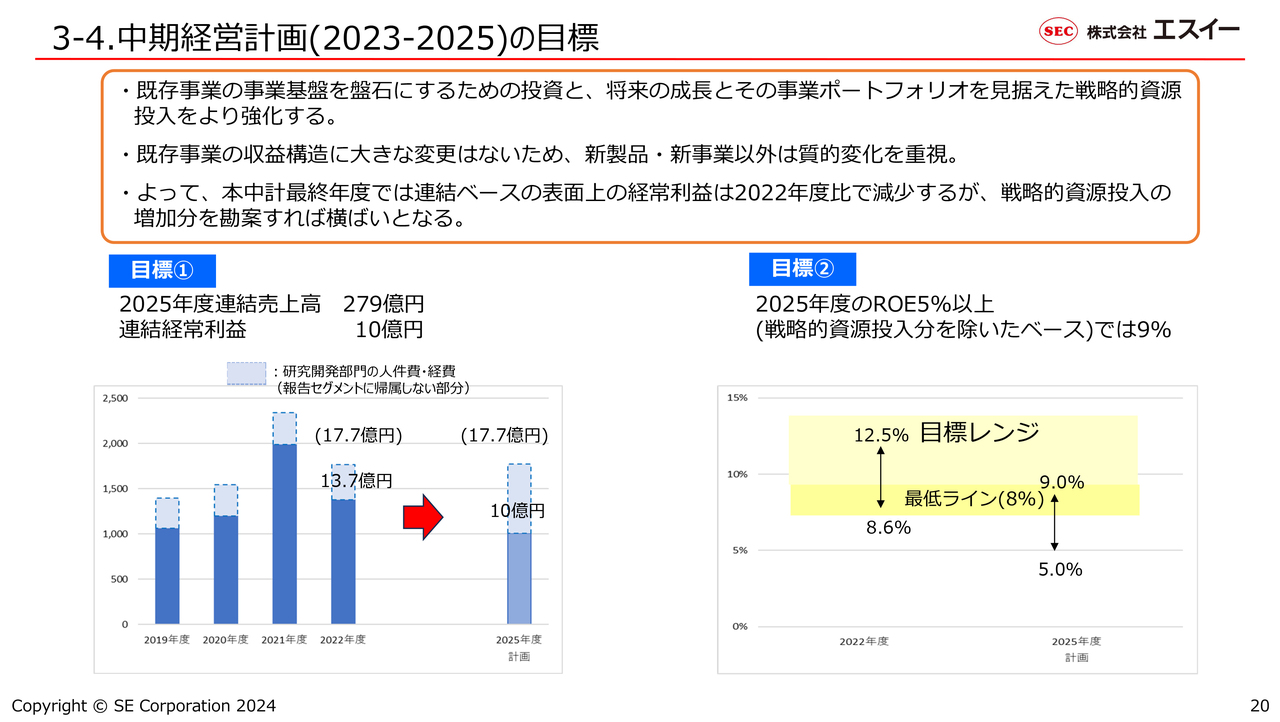

3-4.中期経営計画(2023-2025)の目標

数値目標も5月に公表した内容と変えていません。既存事業分野と将来の成長戦略分野、それぞれの投資を加速、強化していきたいと考えています。この間、既存事業の収益構造に大きな変更はありません。

一方で、お伝えしているように量的な拡大は限定的ですので、質的な変化、つまり働き方改革や人手不足、あるいはデジタル化の進展、このような環境変化に対応し、既存事業分野の効率化を図っていきたいと考えています。

中期経営計画最終年度の2025年度の連結売上高は279億円、連結経常利益は10億円としています。中期経営計画前の2022年度比で減少しますが、スライドの棒グラフの点線部分で示した戦略的投資の増加部分を勘案すれば、ほぼ中期経営計画前と同水準と考えています。

スライド右側のROEの目標値についても、最終年度の5パーセント以上というのは、戦略的資源投入部分を除けば9パーセントに相当しますので、目標レンジに相当するレベルではないかと考えています。

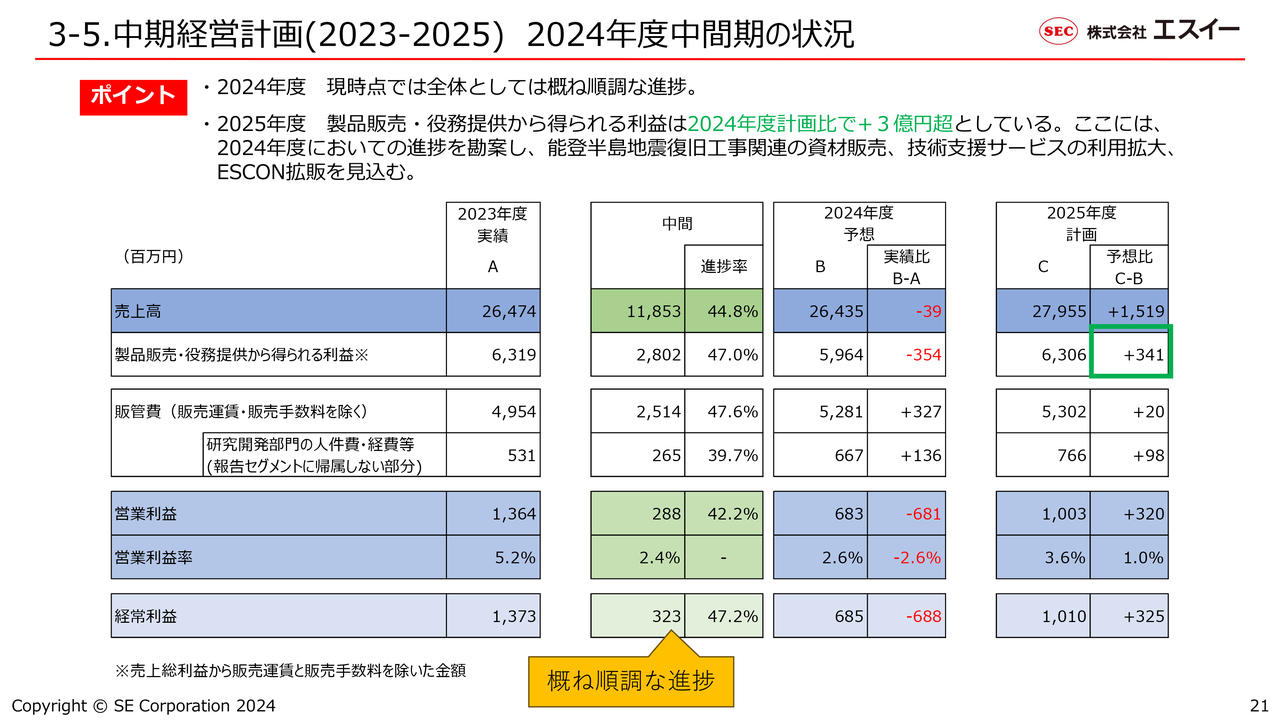

3-5.中期経営計画(2023-2025)2024年度中間期の状況

この数値目標に対し、今年度の中間時点での進捗状況をまとめています。冒頭の中間決算の実績についての説明の中でもお話ししたように、進捗状況としては売上高、各利益項目ともおおむね順調と考えています。

2025年度に向けて、売上高、製品販売・役務提供から得られる利益は、増収増益と計画しています。ここには、中期経営計画の各施策の進展と、能登半島地震の復旧工事関連の需要、あるいはESCONの拡大を一部見込んでいます。

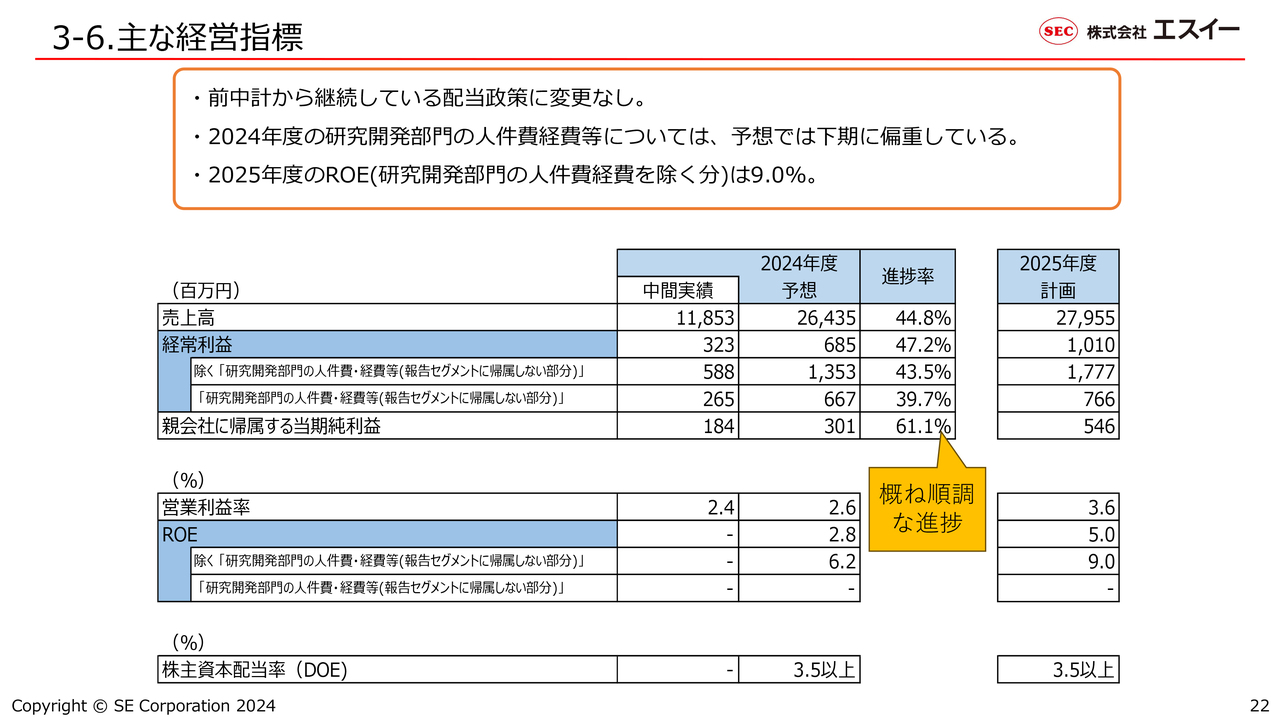

3-6.主な経営指標

今年度の中間期の実績と通期の公表予想値、2025年度の計画値に対する経営指標をまとめています。今年度の研究開発部門の人件費経費の進捗が39.7パーセントで、少し遅れているように見えますが、もともと計画では投資が下期に偏重すると想定しています。

ROEについては、先ほどお伝えしたように5パーセントと、最終年度は低迷しますが、既存事業分野の収益力が落ちたとは考えていません。

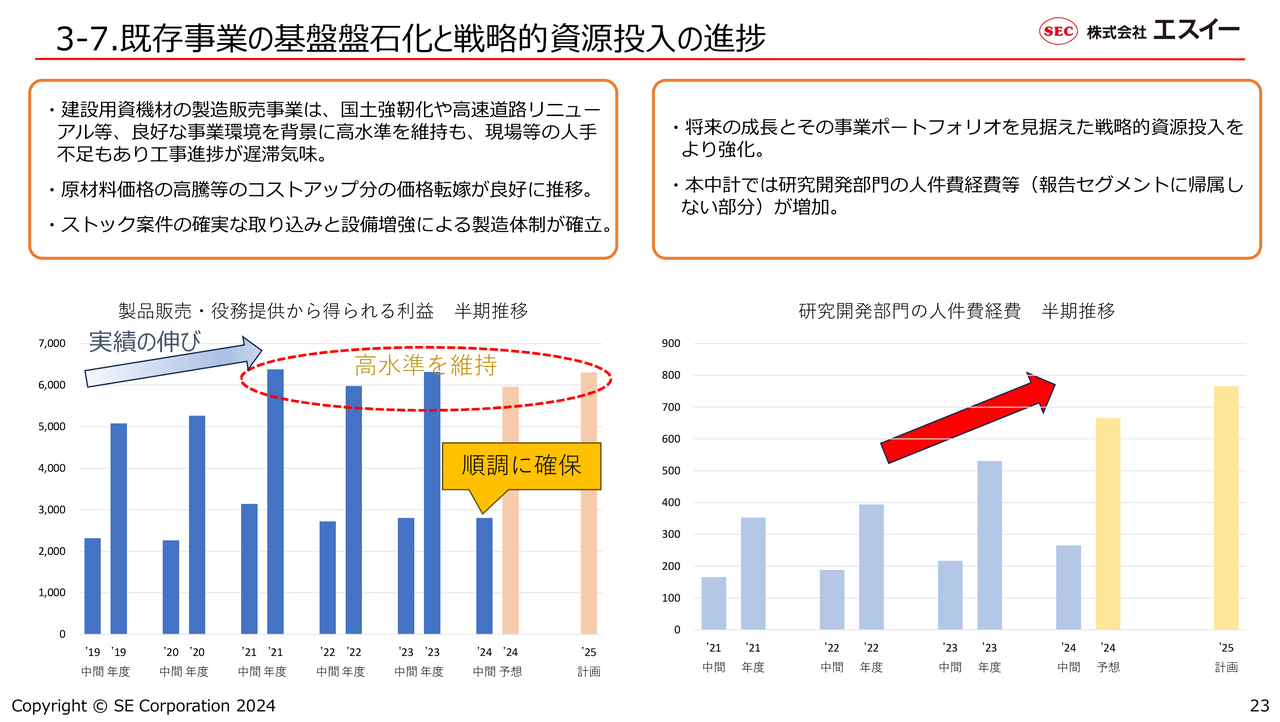

3-7.既存事業の基盤盤石化と戦略的資源投入の進捗

既存事業分野の盤石化、種まきへの戦略資源投入と繰り返しお伝えしていますが、具体的な各施策の推進状況を数字で確認するため、スライド下部のグラフを作りました。

左側が既存事業に関するグラフです。国土強靭化などの良好な事業環境を背景に、利益水準は高水準を維持しています。一方で、人手不足等による工事の進捗遅れが多少影響していますが、工期は順調に推移していると考えています。

また、原材料価格高騰のコストアップについては価格転嫁が進んでいるため、当社製品がすでに設計に織り込まれている案件のストックを確実に取り込んでいくことで、スライド左側の既存事業の収益基盤を強固にしていきたいと考えています。

スライド右側は、戦略的な資源導入に関するグラフです。コロナ禍からの脱却を背景に、現行の中期経営計画では、3年間で研究開発推進のための人件費や経費を着実に拡大したいと考えています。

最終年度には、7億円から8億円弱規模の研究開発投資を想定しています。

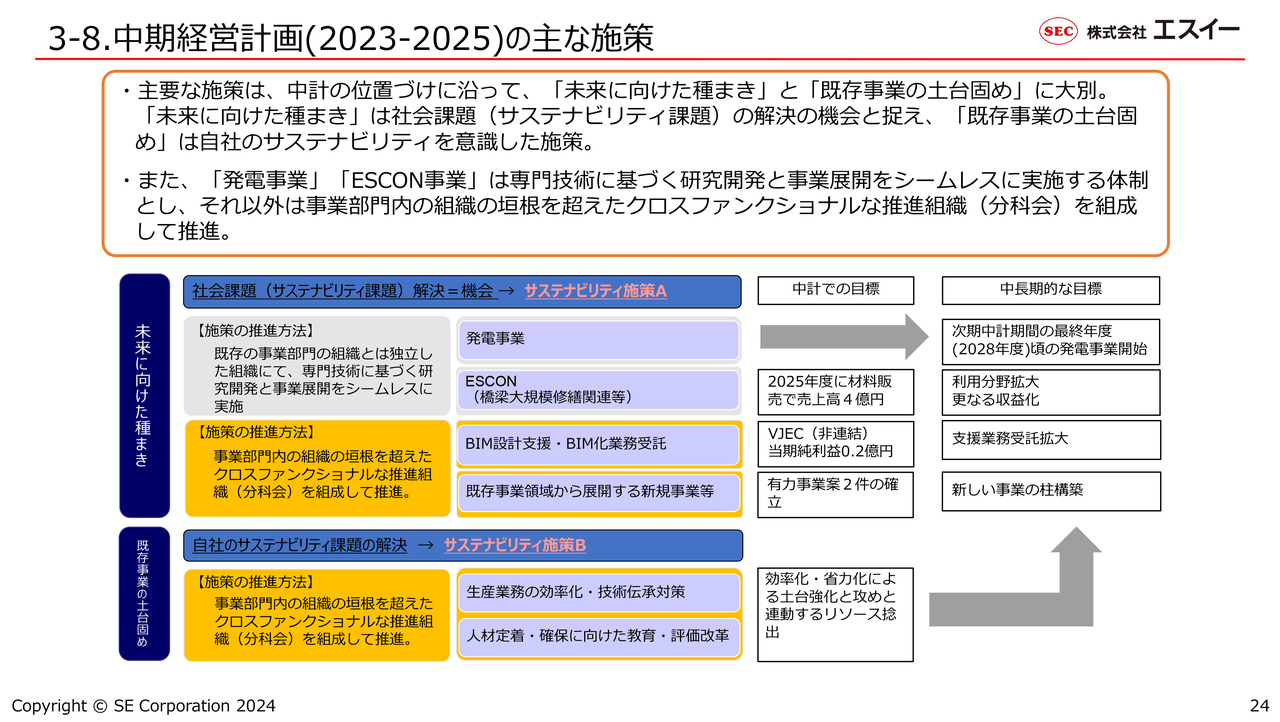

3-8.中期経営計画(2023-2025)の主な施策

先ほどご説明した中期経営計画の重要施策についてです。「既存事業の土台固め」と「未来に向けた種まき」に大別し、それぞれに専用の組織を作って進めています。スライドにはそれぞれの中期経営計画期間の目標および中長期的な目標を記載しています。

「既存事業の土台固め」については、自社のサステナビリティ課題の解決を通じて、質的な改革を図り、成長へとつなげていきます。「未来に向けた種まき」については、社会課題の解決を通じて中長期な成長を目指します。

進捗状況については、それぞれ次ページ以降のスライドでご説明します。

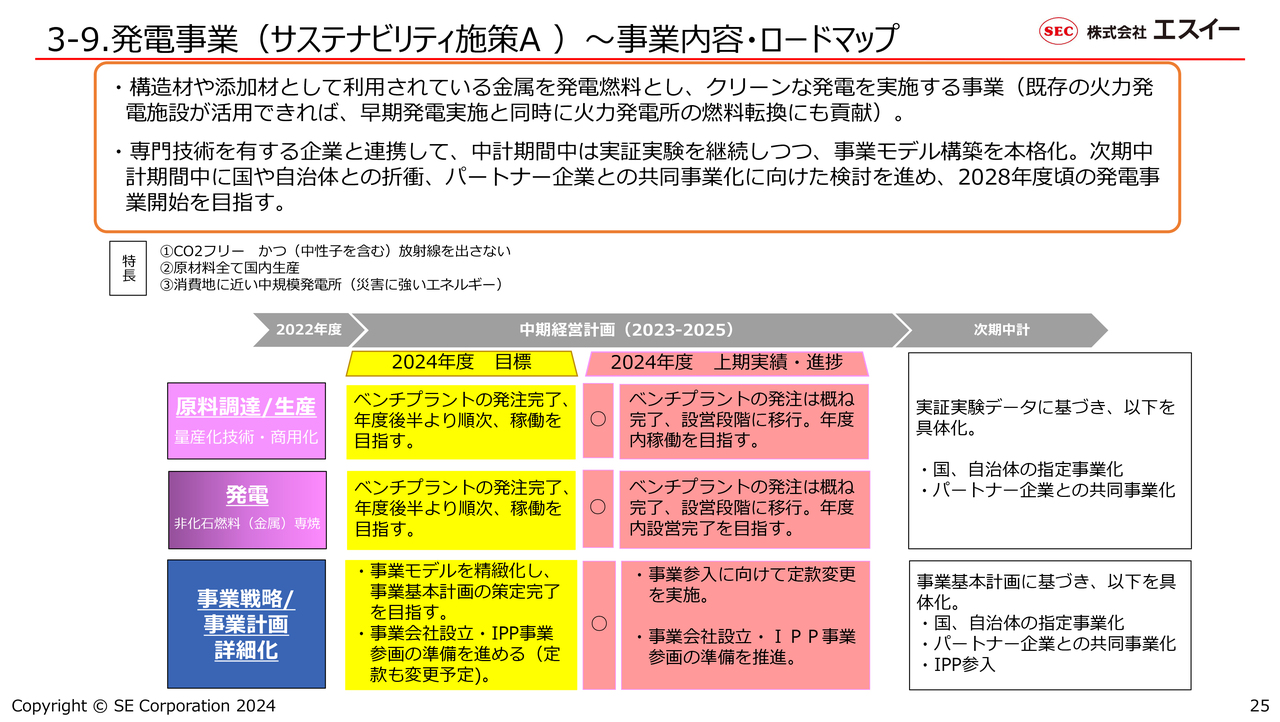

3-9.発電事業(サステナビリティ施策A)〜事業内容・ロードマップ

発電事業です。何度もご説明しているとおり、国内で調達可能な金属を燃料とする、クリーンな発電事業の実現を目指しています。

原料の調達・生産過程、燃焼による発電過程、それらを事業モデルとして策定・実施する過程と大きく3つに分け、それぞれ専門コンサルタントと連携しながら推進しています。

現在の位置としてはスライド下部中央の赤い部分で、ベンチプラントの設営段階にあります。ミニプラントを設営中で、設営は年度内にほぼ完了します。来年度からは、そのプラントの稼働を開始し、実証データや実験データの収集・分析を進めていきます。

同時に、来年度には事業会社の設立やIPP事業者としての参画準備を開始したいと思っています。次期中期経営計画期間には国や自治体、パートナー企業との連携を進め、2028年度頃の事業開始を目指しています。

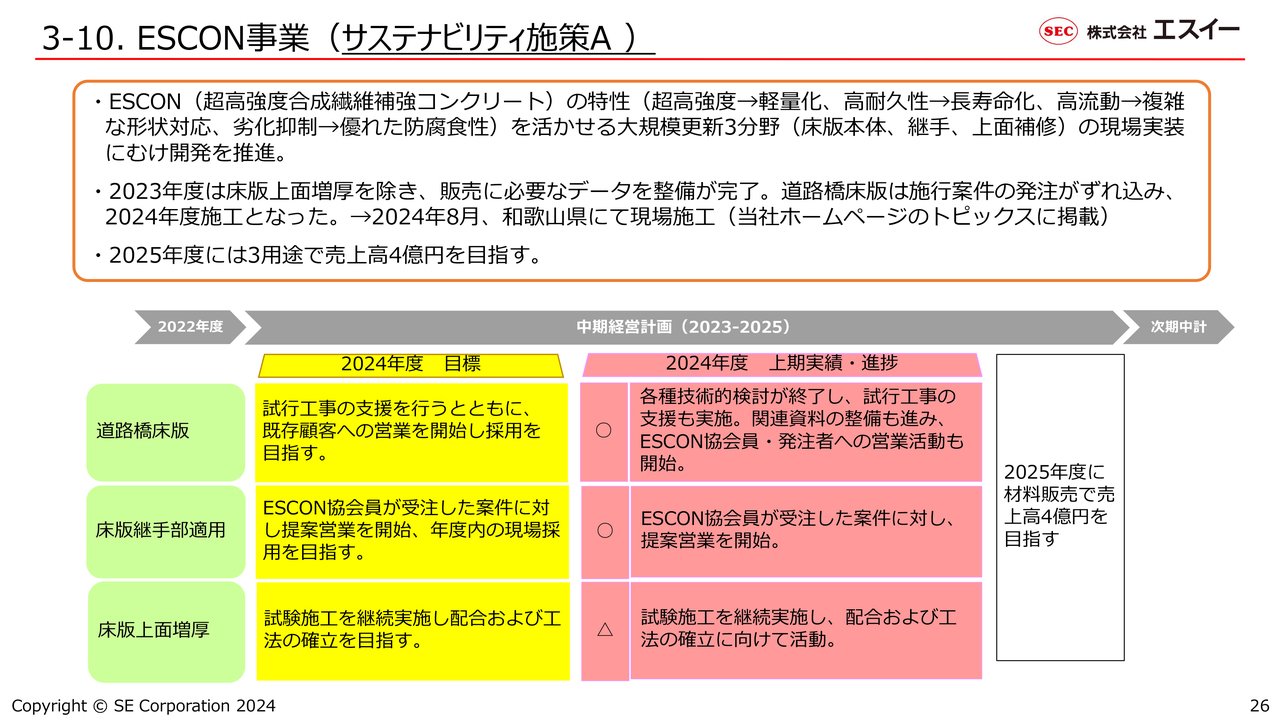

3-10.ESCON事業(サステナビリティ施策A)

ESCON(超高強度合成繊維補強コンクリート)事業も投資を拡大しています。

現在地としては、スライドに記載している3つの技術のうち、道路橋床版としての用途では具体的な施工工事をすでに実施したところです。ESCON協会の会員や、発注者への営業活動が活発化しています。

また、高速道路の床版工事のジョイント(継ぎ手部)へのESCONの適用も進んでいます。これも協会のみなさまの手持ち案件を中心に採用していただいています。

床版の上面補修、上面増厚についてもESCONの適用を有力な候補として推進し、開発しています。

これらの技術により、2025年度には、ESCONを材料とした製品・サービスの販売で4億円の売上を目指しています。

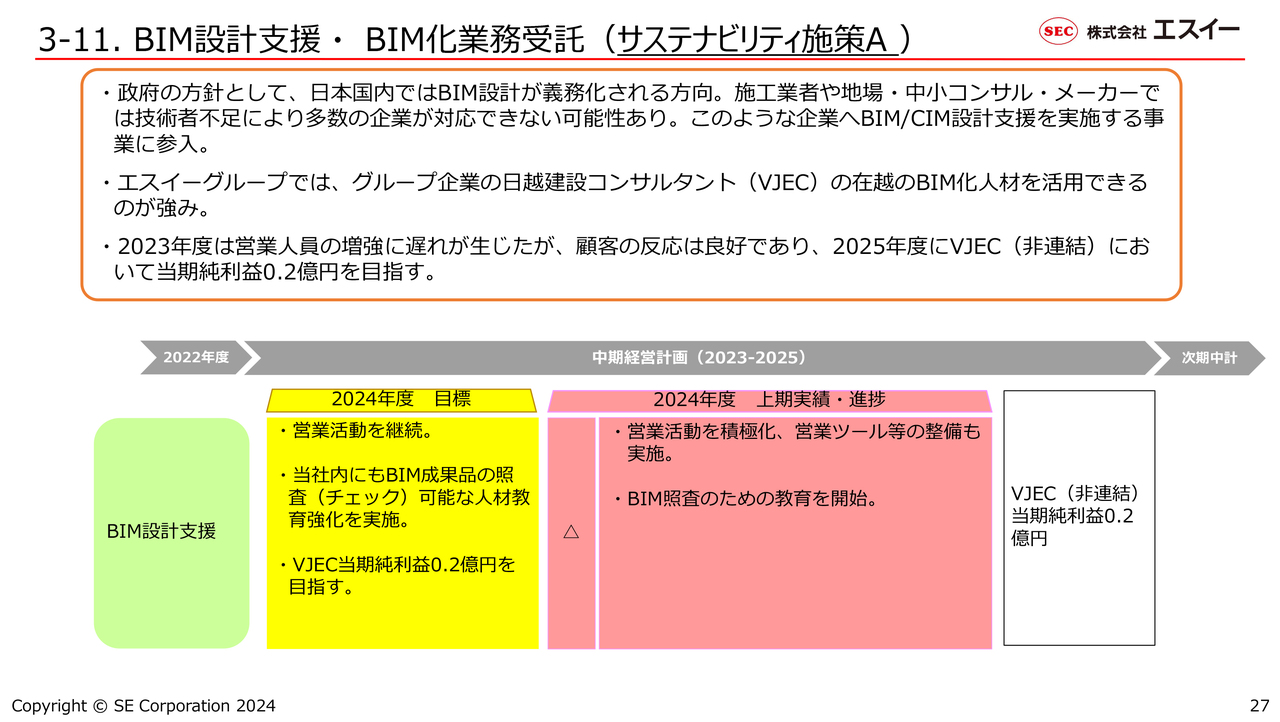

3-11.BIM設計支援・BIM化業務受託(サステナビリティ施策A)

BIM設計支援・BIM化業務委託についてです。これは、未来に向けての種まきというよりは、業界の喫緊の課題でもある建設DXの基盤となるBIM化に苦労されているであろう、地方や中小のコンサルタント会社やメーカーを対象としたソリューションビジネスです。これを、当社グループであるベトナムのVJEC社を活用し、事業化を図るというものです。

顧客からの反応は非常に良好ですが、ベトナムを含む当社の体制整備に少し時間がかかっています。そのため、進捗は「△」としています。

日本国内の建設業就業者の激減傾向は今後も続くため、このようなデジタル化や海外戦略の活用は必然と考えています。本施策には引き続き注力していく予定です。

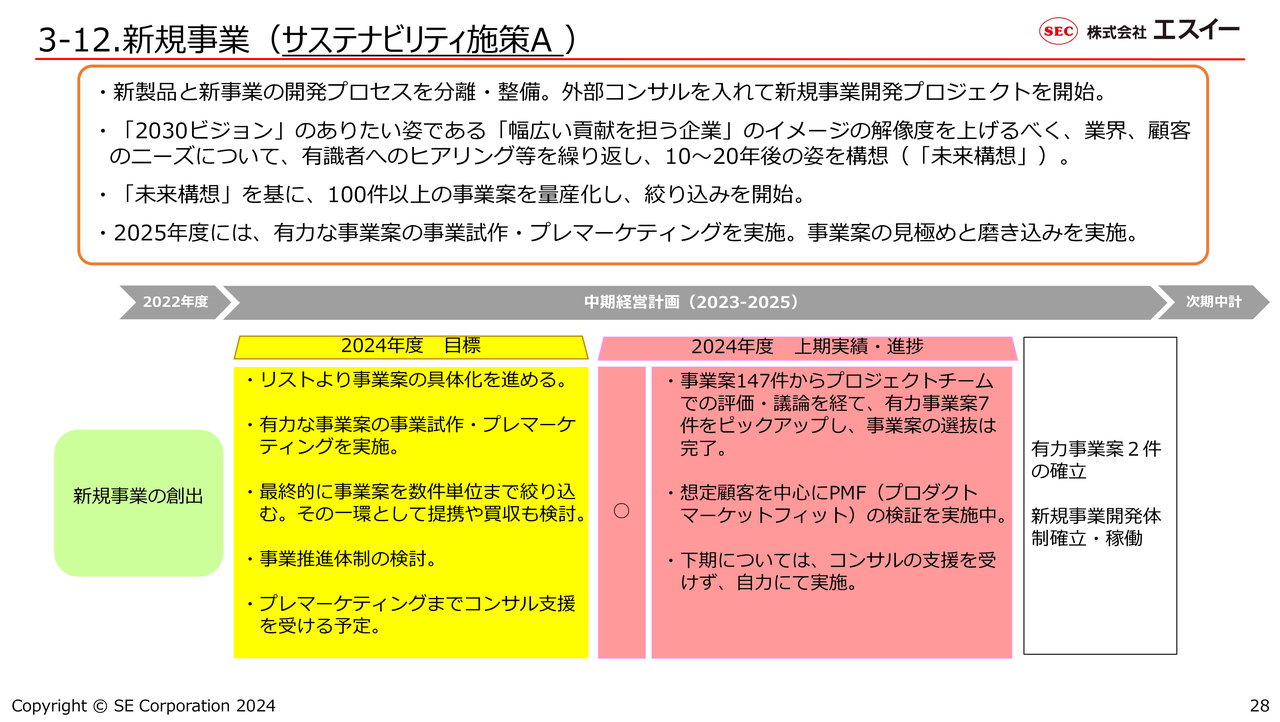

3-12.新規事業(サステナビリティ施策A)

長期ビジョンでは「社会課題に幅広い貢献を担う企業」を謳い、既存事業にとらわれることなく、いろいろな外部ヒアリングを重ね、新規事業モデルの創出を目指しています。

現時点の進捗状況としては、スライドの赤い部分のように、未来構想からロングリストとして147件の事業案をリスト化しました。その後、プロジェクトメンバーや外部のコンサルタントと議論し、この中から7件を選定しました。

現在は、プロダクトマーケットフィットの検証段階にあります。今後はプレマーケティングへ移行し、来年度末には有力事業を少なくとも2件確立していきたいと考えています。

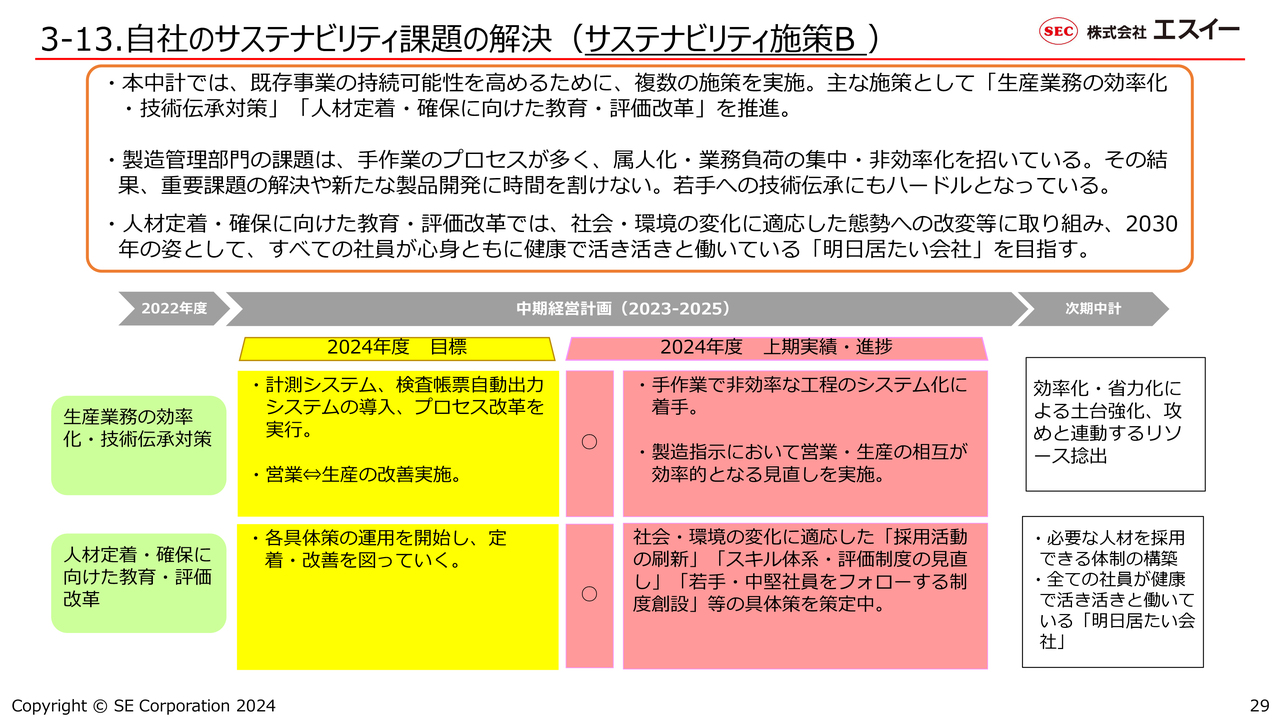

3-13.自社のサステナビリティ課題の解決(サステナビリティ施策B)

ここまでご説明したような「未来に向けた種まき」となる各施策に加えて、自社のサステナビリティ課題の解決のために、生産業務の効率化や技術伝承といったテーマや、人材の提案・定着確保、教育研修・評価に関するプロジェクトも立ち上げ、推進しています。

生産業務に関しては、手作業の非効率な工程や、属人化したプロセスのシステム化にすでに着手しています。若手への技術伝承を進めるとともに、営業と生産との連携を見直し、生産効率の向上を図っていきたいと思っています。

人材は、採用、教育研修、評価、給与制度、報酬体系を3つの課題に分類し、改革を進めています。具体的な手法や制度、体系の構築または準備を進めながら、精力的に推進しています。2025年度には、抜本的な改革を実現できるよう目指しています。

以上、中期経営計画における重要施策の内容と進捗状況についてご報告しました。

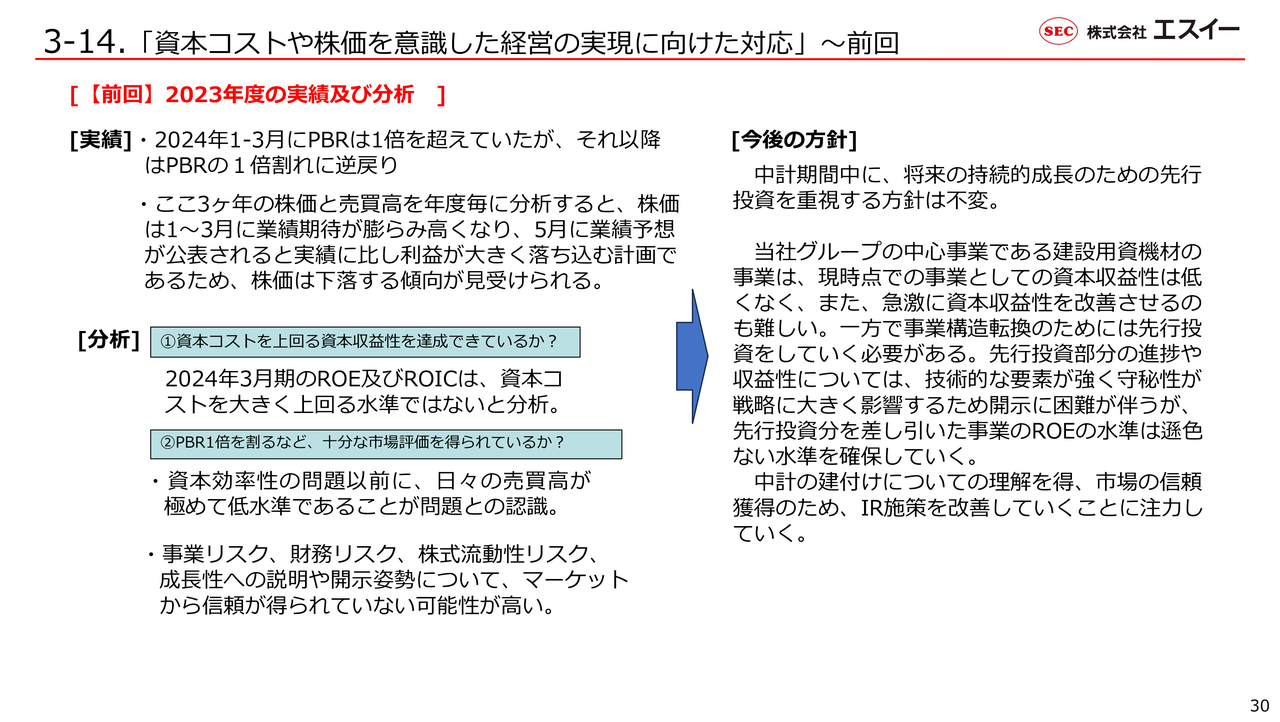

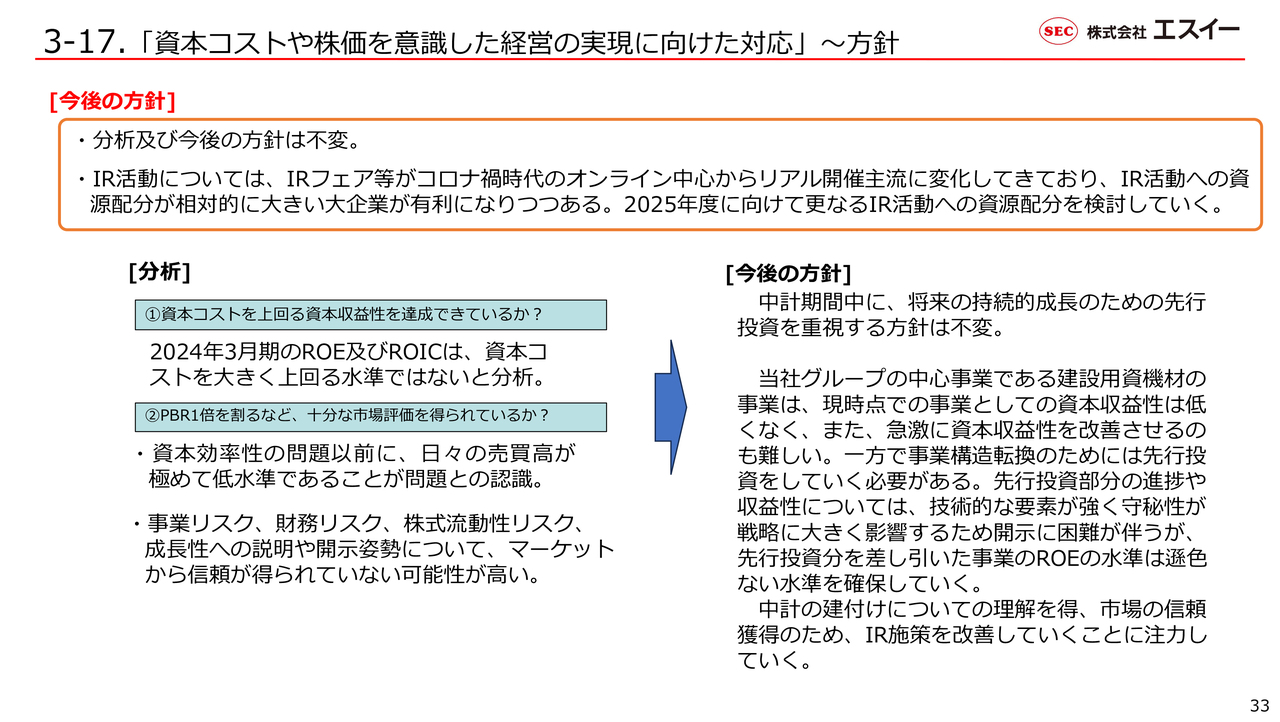

3-14.「資本コストや株価を意識した経営の実現に向けた対応」〜前回

昨年3月の東証の要請および「資本コストや株価を意識した経営の実現に向けた対応」に関して、今年度の中間期を終えた現時点での対応について簡単に触れたいと思います。

スライドには、今年5月の前年度決算説明時にもお伝えした内容を、リマインドの意味で記載しています。

現状の分析としては、ROEやROICといった指標が資本コストを大きく上回る水準には至っていないこと、また、そのような資本効率の問題以前に、日々の売買高が非常に低いこと、さらにIRの質・量ともに不足していることが挙げられ、市場の信頼を十分に得られていないと考えます。

対応としては、重要施策の進展や中期経営計画の達成に加えて、数値目標の達成といったトラックレコードをきちんと示しながら、IR施策をさらに改善し、市場の信頼獲得に注力する方針で進めていきます。

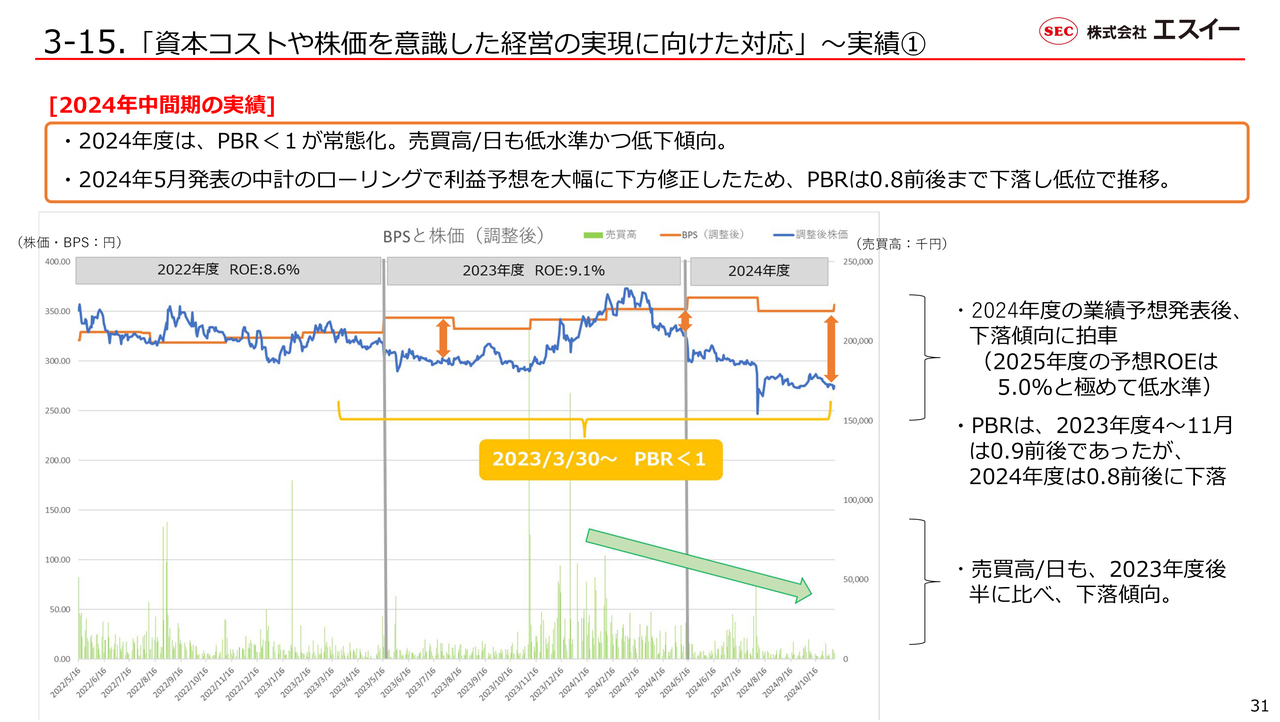

3-15.「資本コストや株価を意識した経営の実現に向けた対応」〜実績①

今期に入り、PBRが1倍を下回る状況が常態化しています。また、日々の売買高も低水準が続いています。

今年5月に、2024年度の業績予想の公表および中期経営計画のローリングにおいて、一部を下方修正したことが要因と思われます。PBRは0.8倍程度ということで、現在でもその傾向が続いています。5月に分析した際の傾向が繰り返されているような状況です。

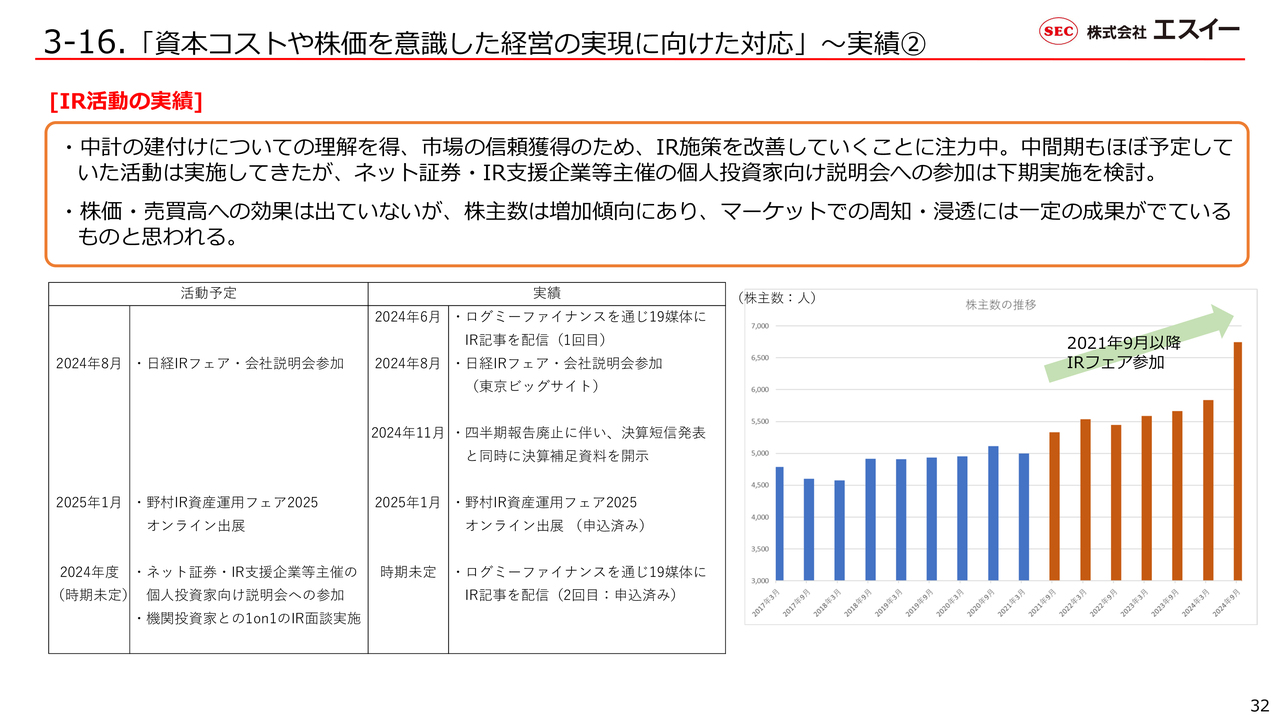

3-16.「資本コストや株価を意識した経営の実現に向けた対応」〜実績②

期初に定めた方針のとおり、上期はIRの充実と改善を進めてきました。下期についても、同じように注力していく所存です。

株価・売買高への目立った効果はまだ見られていませんが、スライド右側の表のように株主数は増加傾向にあり、一定の効果が出始めていると考えています。

3-17.「資本コストや株価を意識した経営の実現に向けた対応」〜方針

今後の方針をご説明します。基本的に中期経営計画の方針は不変です。持続的成長を目指して先行投資に注力していくことで、既存事業の資本収益性は遜色ない水準で安定するという認識に変化はありません。

一方で、既存事業の安定のみでは飛躍的な成長は難しい状況です。事業構造の転換や国際化が必要であり、そのためには先行投資が必須です。このような経営戦略については、IR施策を通じて繰り返し丁寧に発信していきます。

表面的な数字にとらわれることなく、当社の経営戦略をご理解いただくために、IR活動を通じた情報発信をしていく方針です。ご理解とご協力のほど、よろしくお願いします。

長くなりましたが、私の説明は以上です。ありがとうございました。