【QAあり】インターネットインフィニティー、営業利益は前年同期比+271.3%と大幅成長 利益率改善で各段階二桁増益見込み

2024年11月26日 16:05

目次

別宮圭一氏:みなさま、本日はご視聴いただき誠にありがとうございます。株式会社インターネットインフィニティー社長の別宮です。これより2025年3月期中間期決算についてご説明します。

経営理念・Mission

まず経営理念・会社概要についてご説明します。

当社のコーポレートスローガン・経営理念は「健康な未来」です。超高齢化社会における課題を創意革新と挑戦によって解決し、すべての世代が安心していきいきと活躍し続けられる健康な未来を目指しています。

会社概要

会社概要について、基本情報はスライドのとおりです。

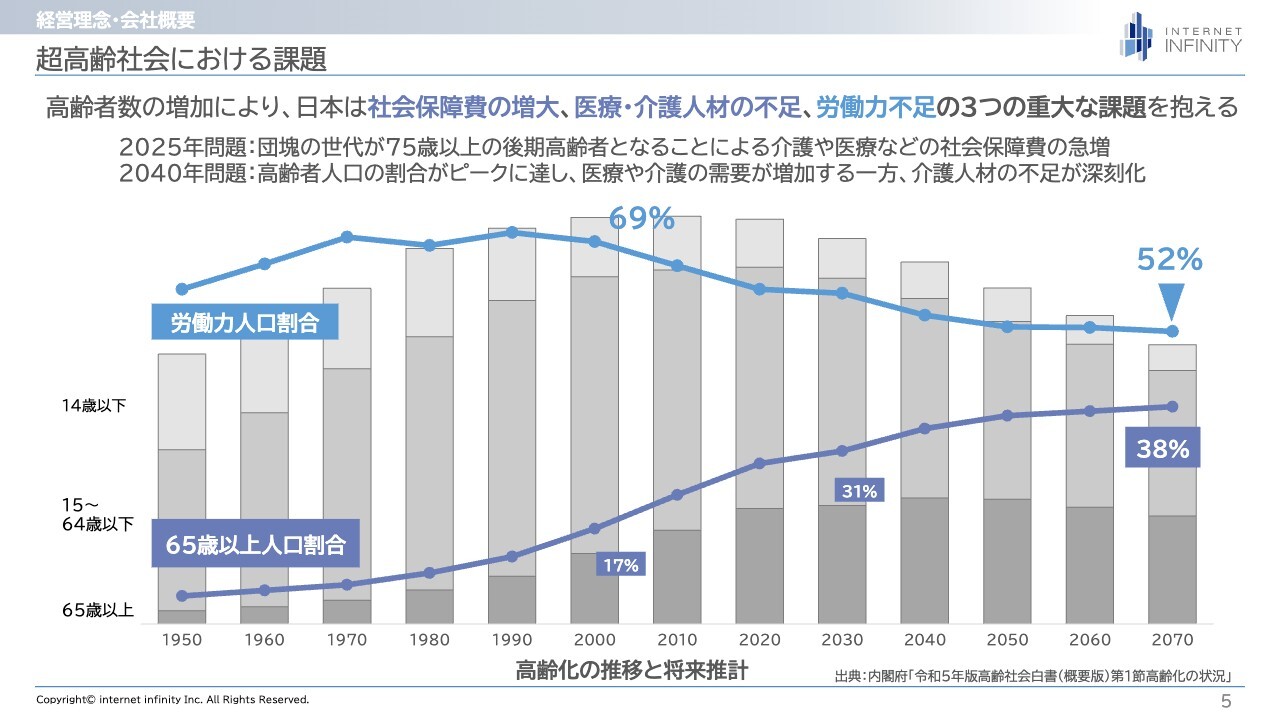

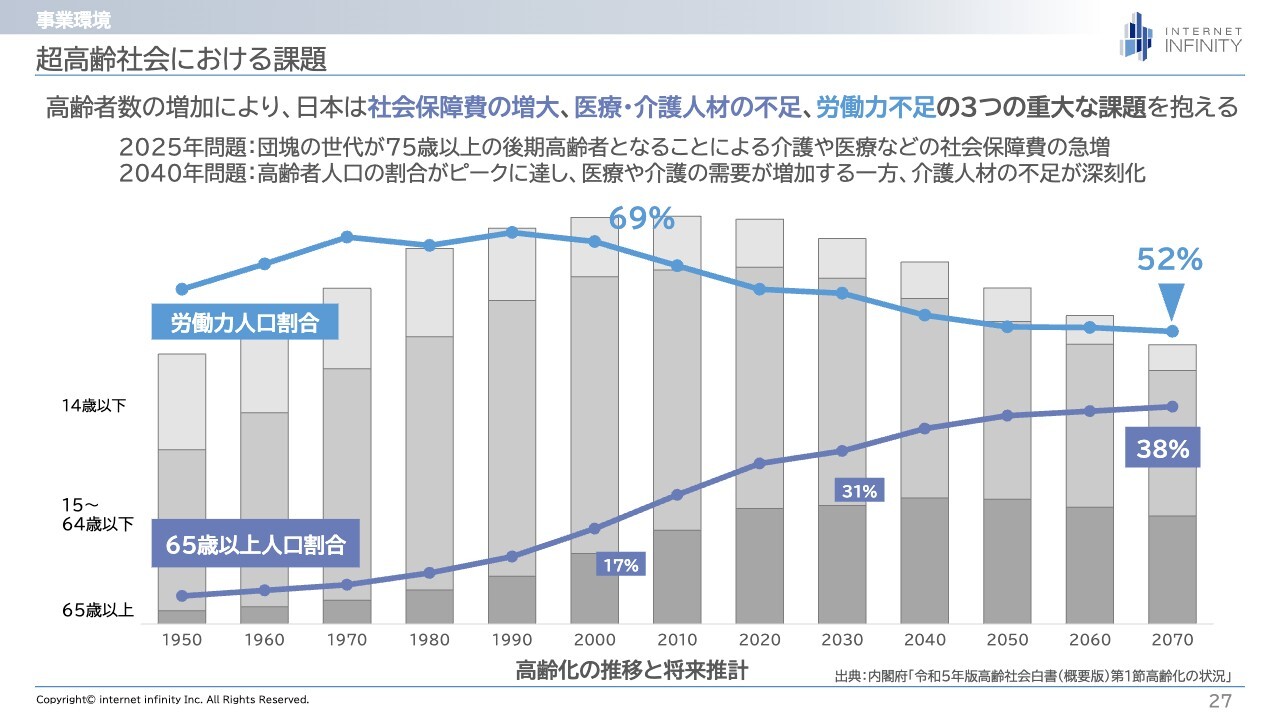

超高齢社会における課題

事業環境についてご説明します。

スライドのグラフは、超高齢社会における課題として、高齢化の推移と将来推計について示しています。高齢者数の増加により、日本は社会保障費の増大、医療・介護人材の不足、労働力不足の3つの重大な課題を抱えるといわれています。

2025年になると団塊の世代が75歳以上の後期高齢者になることにより、介護や医療などの社会保障費が急増するといわれています。これが「2025年問題」です。

さらにその先には、高齢者人口がピークに達し、医療や介護の需要が増加する一方で、介護人材の不足が深刻化するといわれています。これが「2040年問題」です。

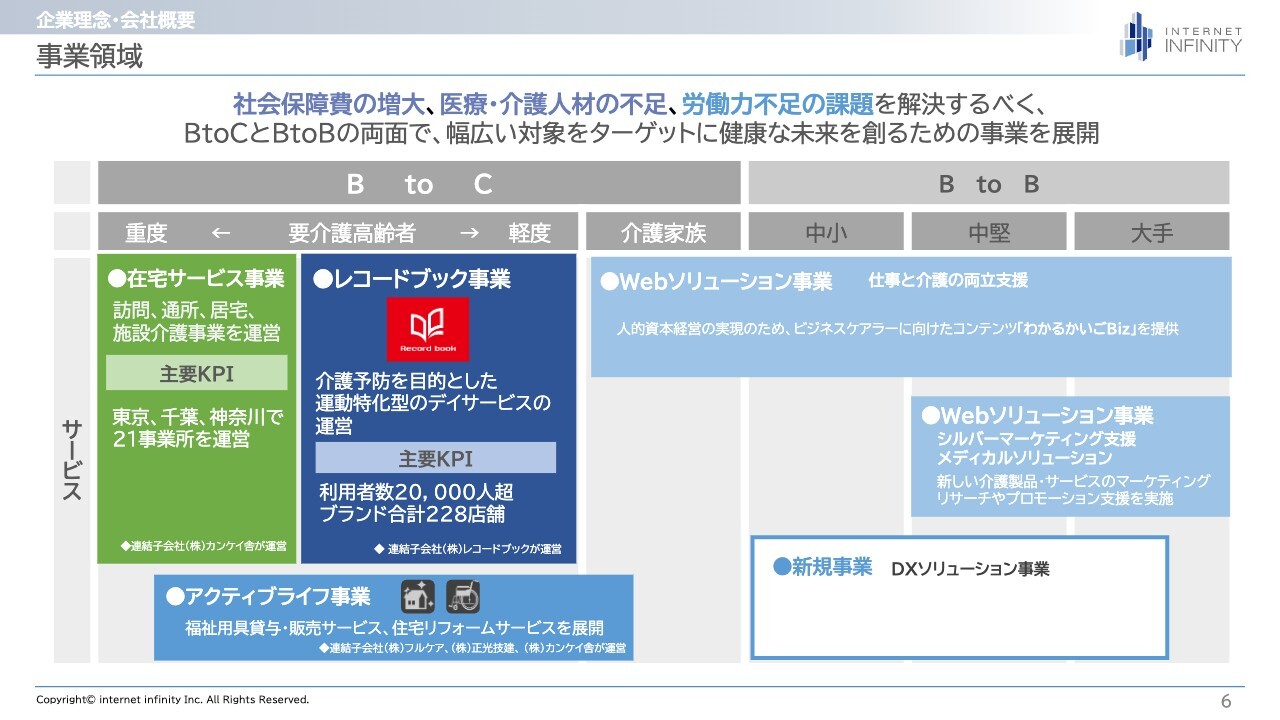

事業領域

当社グループの事業領域についてご説明します。

社会保障費の増大、医療・介護人材の不足、労働力不足の課題を解決すべく、BtoCとBtoBの両面で幅広い対象をターゲットに、健康な未来を創るための事業を展開しています。

スライドの左側はBtoCを示しており、中央のレコードブック事業を中心としてまずは「2025年問題」の解決に向けて、健康寿命の延伸事業を行っています。スライド右側はBtoBを示しており、仕事と介護の両立支援による労働力不足の課題の解決のためのWebソリューション事業を行っています。

さらに、医療・介護人材の不足による「2040年問題」の解決に向けて、これから新規事業としてDXソリューション事業に取り組んでいきたいと考えています。

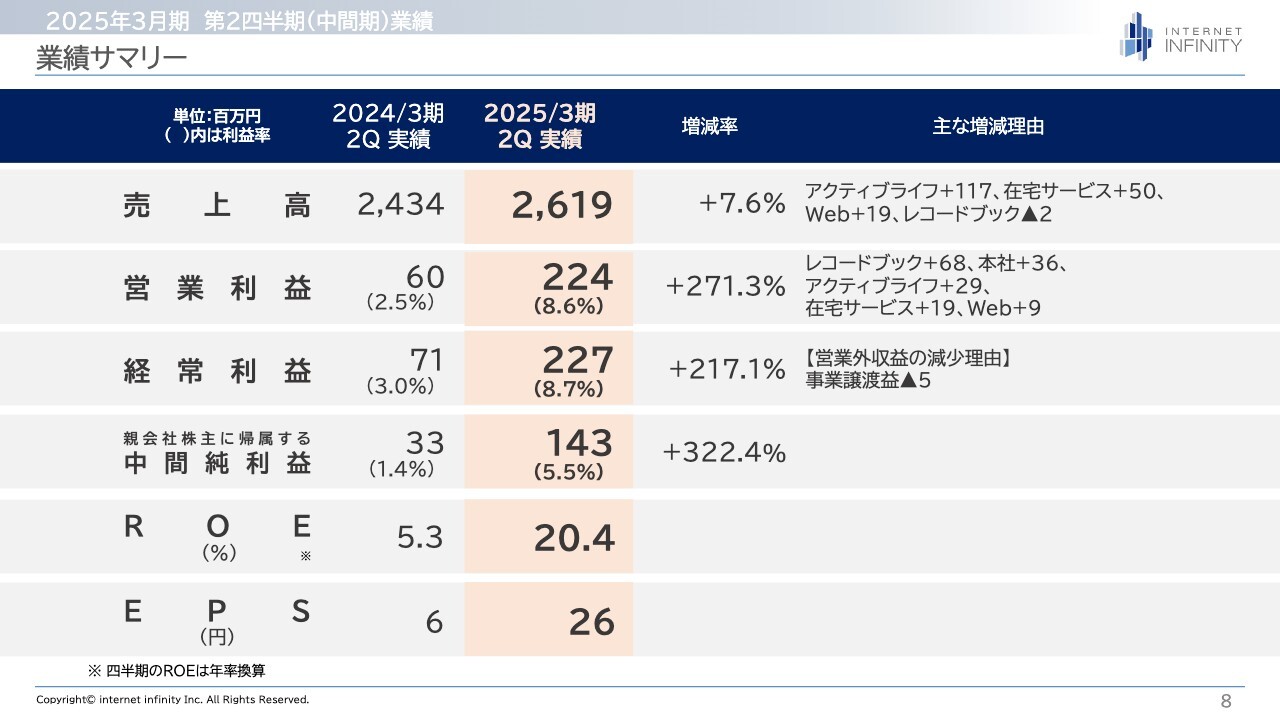

業績サマリー

2025年3月期中間期の業績についてご説明します。

まず、業績のサマリーです。売上高は26億1,900万円、営業利益は2億2,400万円、経常利益は2億2,700万円、中間純利益は1億4,300万円となっています。主な増減理由はスライドの表右端に記載していますが、セグメント別実績で詳細をご説明します。

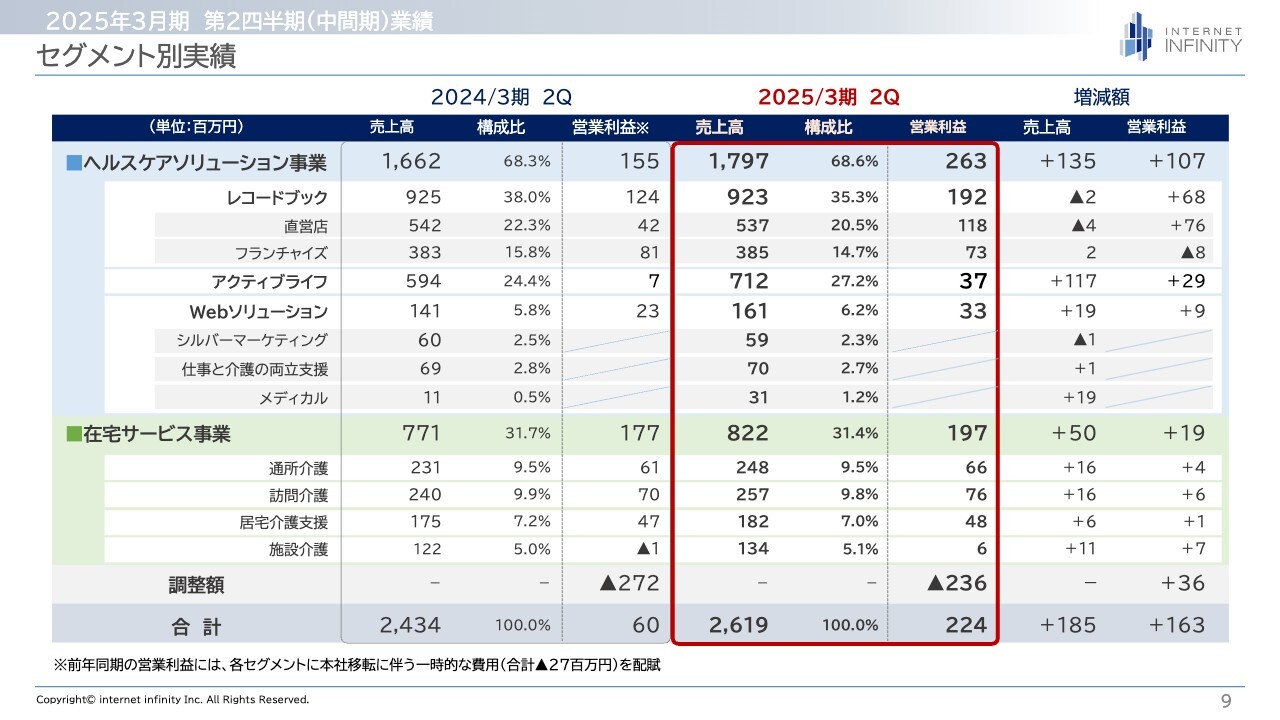

セグメント別実績

中間期のセグメント別の業績は、スライド赤枠の中に記載のとおりです。一番右側の前年同期との比較により詳細をご説明します。

ヘルスケアソリューション事業では、売上高・営業利益ともにプラスで着地しています。サブセグメントでは、レコードブック全体で売上高が微減、営業利益は増加となっています。

レコードブックは、直営とフランチャイズで分けており、直営店では前年同期比マイナス400万円で微減、営業利益はプラスとなっています。要因は、前年同期比で直営店が6店舗減少していることです。内訳としては、2店舗がフランチャイズへの譲渡、残りの4店舗が不採算店としての撤退です。売上高は微減ですが、実質的に既存店の売上高が伸びており、利益はプラスとなっています。

フランチャイズは、ほぼ横ばいに見えるものの売上高が少し伸びており、これは従前よりお伝えしているBプランからAプランへのプラン変更が影響しています。

また、レコードブック店舗での生産性向上を目的とした基幹システムを自社開発しているのですが、こちらを今年度から新しい基幹システムにリプレイスしました。この春から導入が進んでおり、減価償却費および保守費用が加算されていますが、こちらは直営とフランチャイズの店舗数で案分しているため、フランチャイズのほうが償却費と保守費用が非常に多くかかっており、営業利益は前年同期比でマイナスとなりました。

アクティブライフとWebソリューションは、売上高・営業利益ともに増加しました。

在宅サービスは、売上高・営業利益とすべてのサービスで増加しました。

アクティブライフ、Webソリューション、在宅サービスについては、おおむね計画どおり進捗しています。

調整額については、主に本社費で、前年同期比3,600万円プラスですが、ここは本社移転に伴う費用減の影響です。

営業利益増減分析

営業利益の増減分析についてご説明します。

スライドの①は、レコードブックのフランチャイズです。

プラン変更の影響で売上高はほぼ横ばいですが、原価は大幅に減っています。店舗の内装工事や什器備品などの資産を本部が持ち、加盟店にレンタルするタイプをBプランといいます。

これは初期にご加盟いただいて、最初のフランチャイズ契約の5年間を経過すると、6年目からはAプランへ自動変更となっており、そのAプランへの移行が進んでいるため影響が出ています。

スライドの②は、先ほどお伝えした直営店の不採算店の閉店や、フランチャイズへの譲渡を進めているため売上高はマイナスですが、原価が大幅に減っていることにより利益が増えています。

スライドの③は、フルケアと正光技建の連携により、リフォーム案件が増えてきています。

スライドの④は、先ほどご説明した本社移転に伴う費用減が影響し、最終的に営業利益は2億2,400万円となっています。

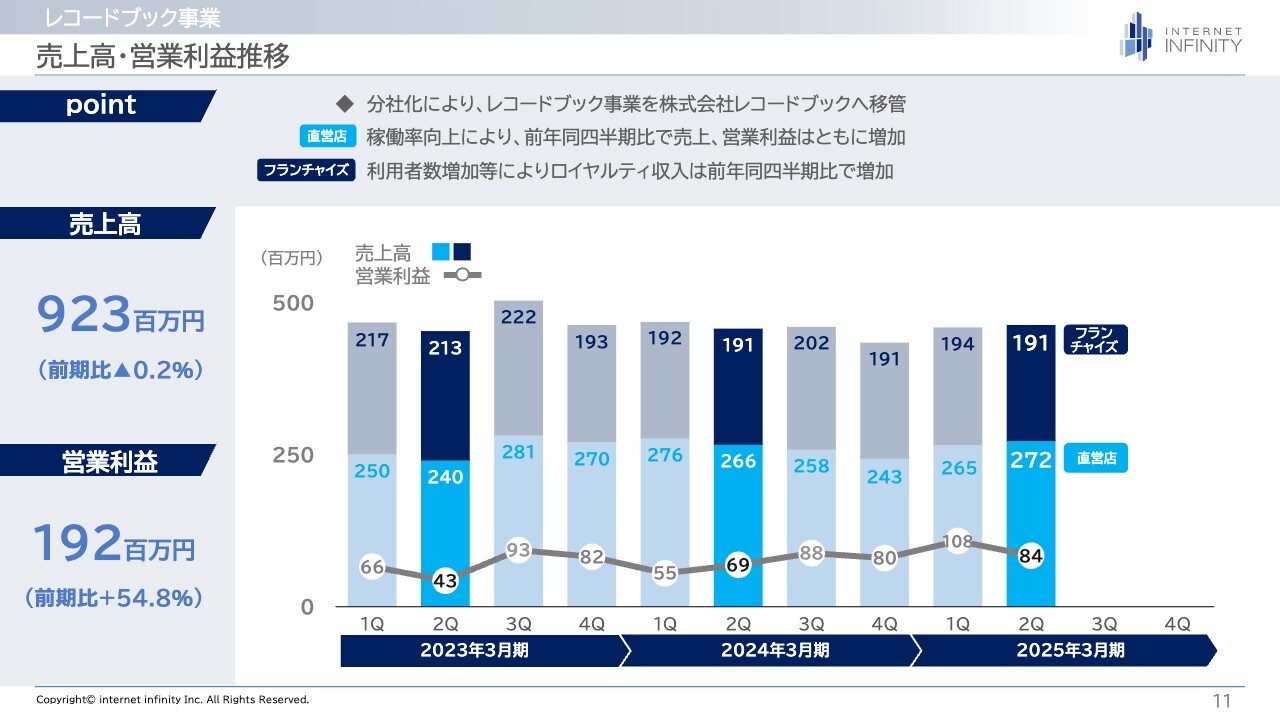

売上高・営業利益推移

レコードブック事業についてご説明します。

レコードブック事業は、2024年4月から分社化し、連結子会社の株式会社レコードブックへ移管しました。

直営店・フランチャイズともに全体的に稼働率が上がっており、利用者数も増えているため、フランチャイズにおいてはロイヤルティ収入が増えています。

プラン変更の影響により売上高は横ばいに見えますが、利益に貢献するロイヤルティ収入は増えています。

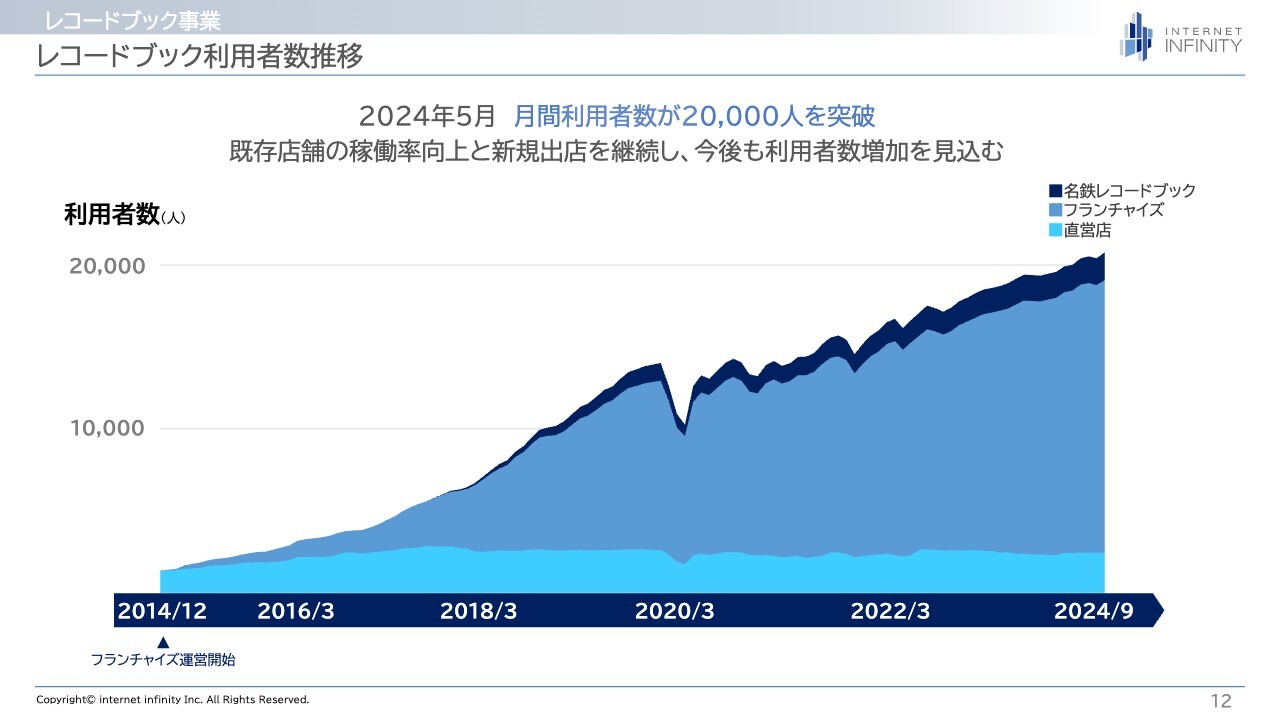

レコードブック利用者数推移

レコードブックの利用者数の推移です。

今年度に入り、2024年5月に月間利用者数(アクティブなお客さま)が2万人を突破し、継続して増えています。10月末に2万1,000人を超えました。

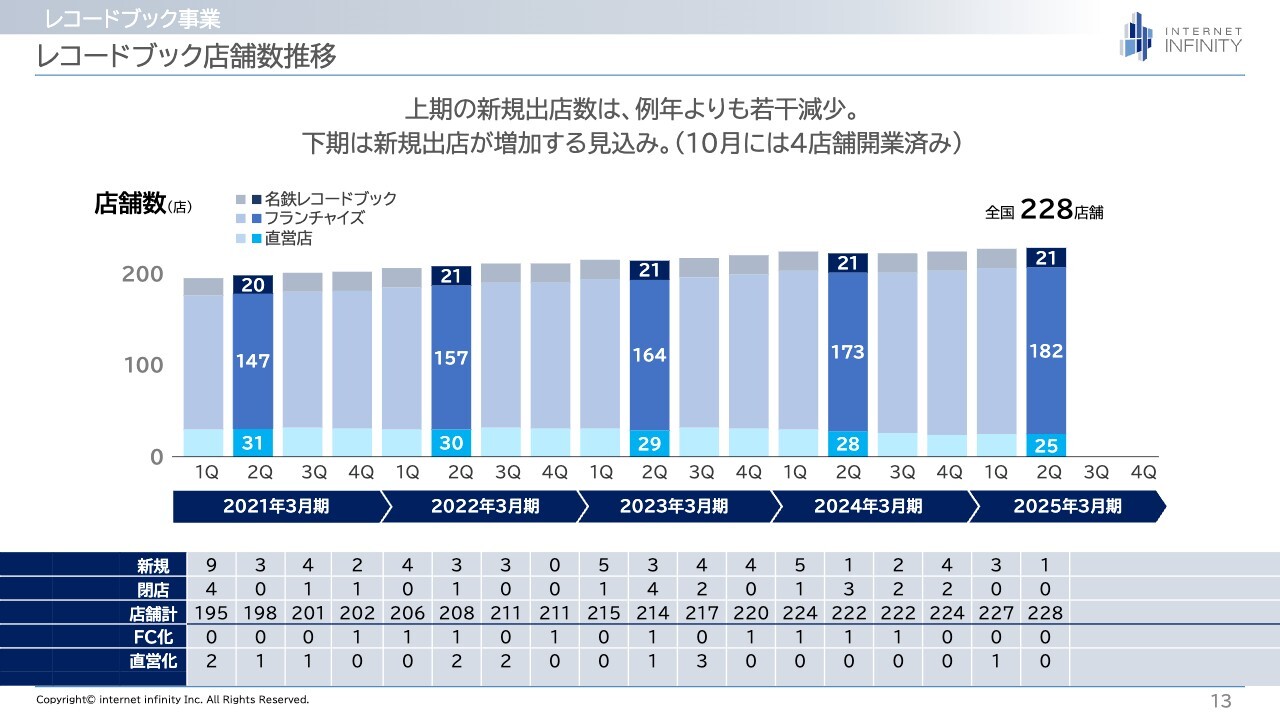

レコードブック店舗数推移

レコードブックの店舗数の推移です。

上期の出店数は昨年より若干少なかったものの、下期は出店増加の計画をしており、9月末の段階では228店舗、10月に4店舗を開設し、現在231店舗まで増えています。

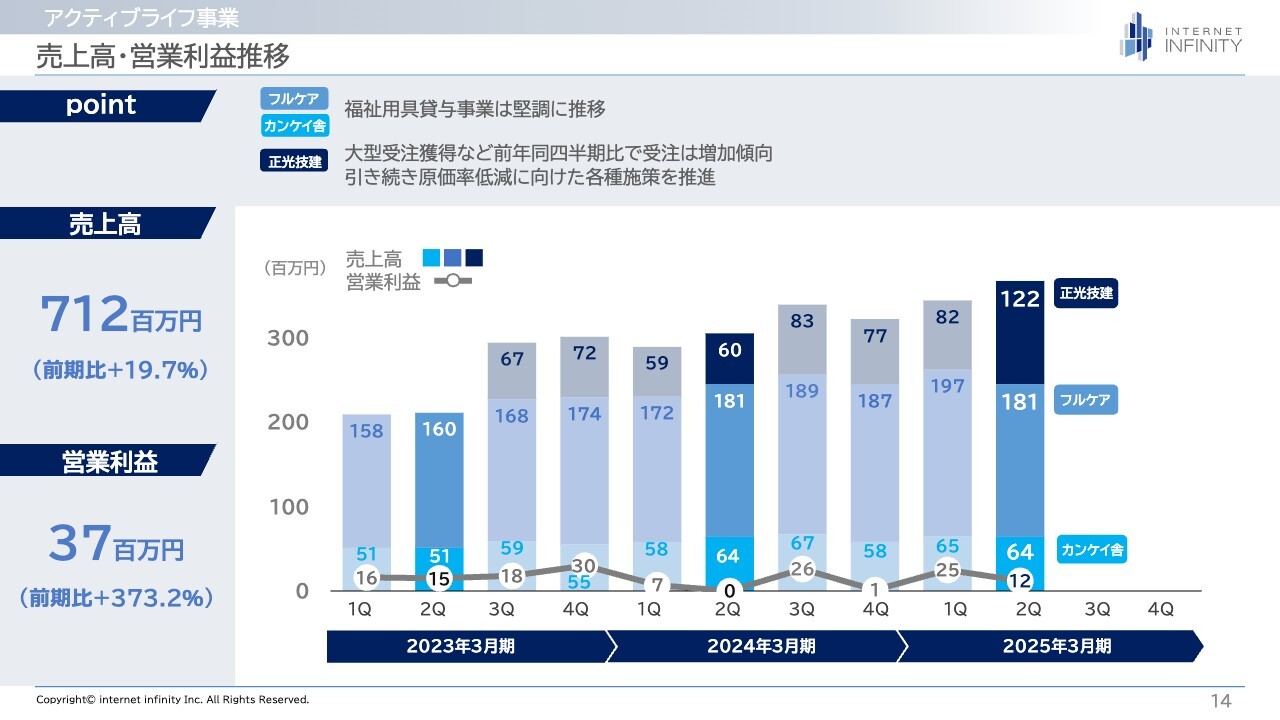

売上高・営業利益推移(アクティブライフ事業)

アクティブライフ事業の売上高・営業利益の推移についてご説明します。

福祉用具のレンタル事業は、堅調に推移しています。

正光技建ではリフォーム案件の大型受注がかなり増えてきたため、売上高は増加中です。ただ、原価率低減に向けた課題があるため、各種施策を推進しているところです。

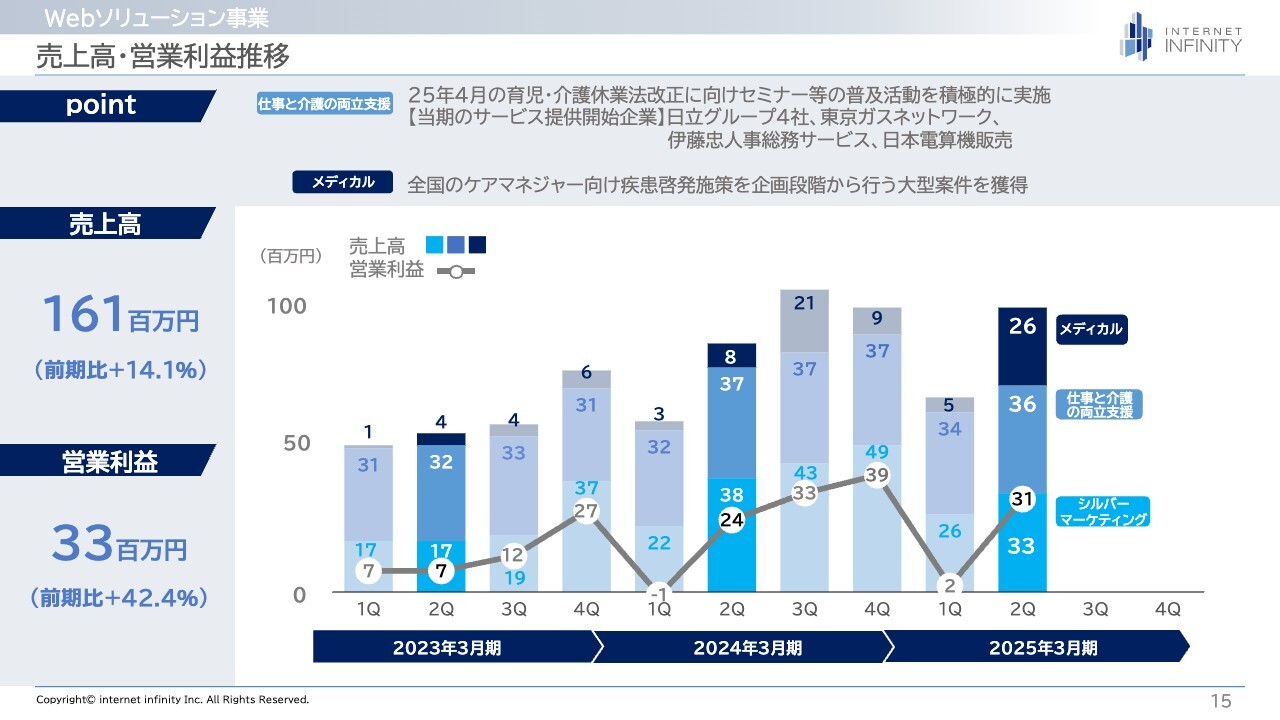

売上高・営業利益推移(Webソリューション事業)

Webソリューション事業の売上高・営業利益の推移についてご説明します。

仕事と介護の両立支援についてはスライドに記載のとおり、今年度から新たに導入いただいた企業が増えています。

2025年4月に育児・介護休業法の改正を控えており、仕事と介護の両立支援がすべての企業に義務付けされます。

今までは当社は主に大企業向けにサービス提供を行っていましたが、法改正により中小企業もすべて対象となるため、中小企業に向けた新たなプロダクト開発を行い、2024年11月1日にローンチしました。

こちらの収益貢献は来年度以降になりますが、今年度から営業面での仕込みをしていきます。

メディカルは少しずつ引き合いが増えており、前年同期比較で増加しています。

売上高・営業利益推移(在宅サービス事業)

在宅サービス事業の売上高・営業利益の推移についてご説明します。

スライドに記載のとおり、訪問介護については2024年6月に千葉県船橋市で久々の新規開業をしました。訪問介護事業所を開設し、まだ少ないですが収益に貢献しています。

施設介護については、住宅型の老人ホームを2施設運営しています。おかげさまで2施設とも、入居者数についてはほぼ満床に近い状態で運営できています。

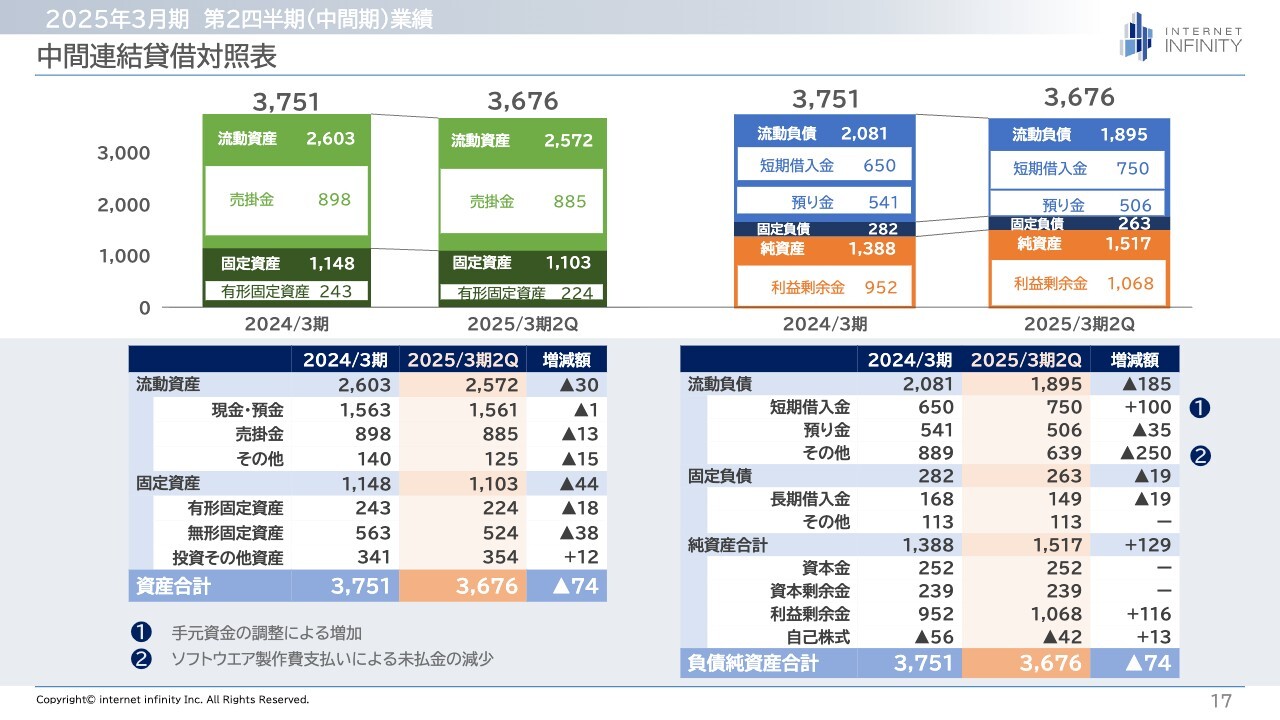

中間連結貸借対照表

中間期の連結貸借対照表は、スライドに記載のとおりです。

スライド左下に記載したトピックスについてご説明します。

1つ目は、流動負債における短期借入金が増加していますが、こちらは手元資金の調整による増加です。2024年4月にレコードブック社の分社などがあったため、手元資金の調整で増加しています。

2つ目は、流動負債のその他について、「ソフトウェア製作費支払いによる未払金の減少」と記載しています。レコードブック事業運営における基幹システムがカットオーバーし、検収を上げたことによって支払いが発生したため、マイナスになっています。

中間連結キャッシュ・フロー

連結キャッシュ・フローについてご説明します。

2024年3月期末からの変動要因は、スライド上段に記載のとおりです。

大きな変動はありませんが、投資活動におけるキャッシュ・フローがマイナス1億6,700万円となっています。こちらは主に、先ほどご説明したソフトウェア製作費の支払い(無形固定資産の取得)によるものです。

スライドの下段に、その内訳を記載しています。

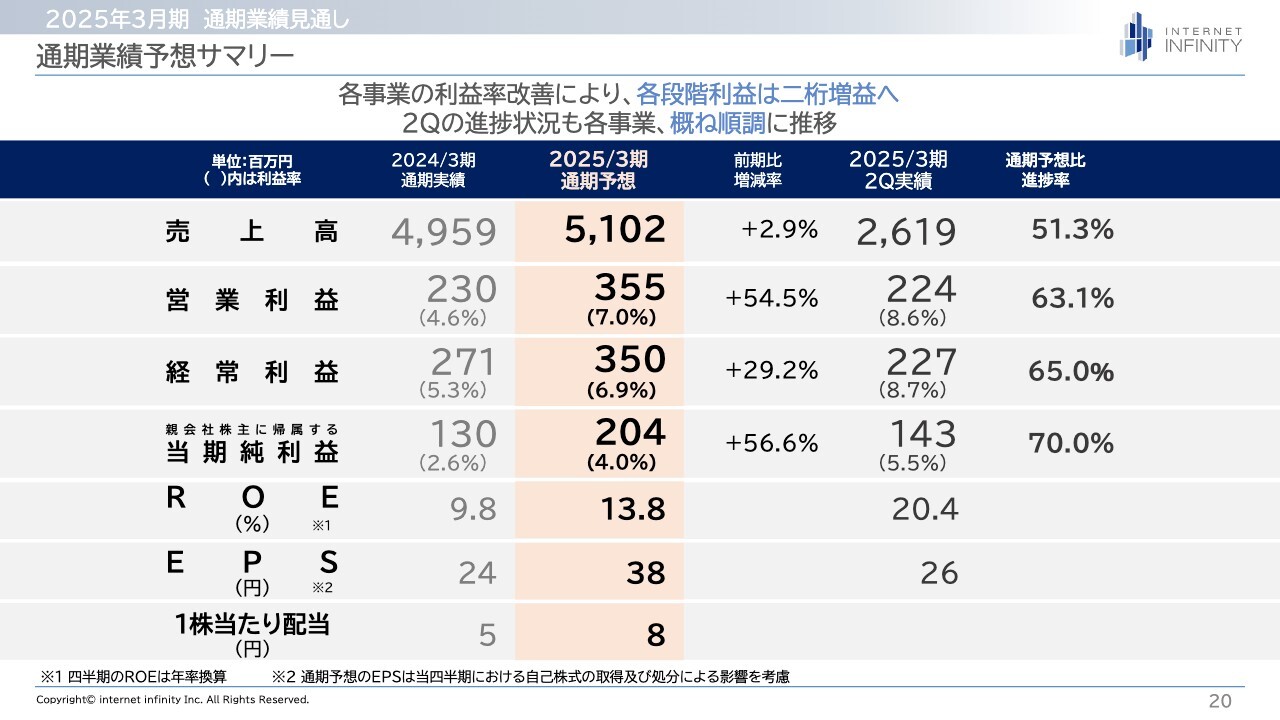

通期業績予想サマリー

2025年3月期通期業績の見通しについてご説明します。

2025年3月期通期業績予想については、期初発表から変更はありません。

各事業の利益率改善により、各段階利益については2桁増益を見込んでいます。中間期が終わりましたが、進捗状況は各事業おおむね順調に推移しており、このまま継続していきます。

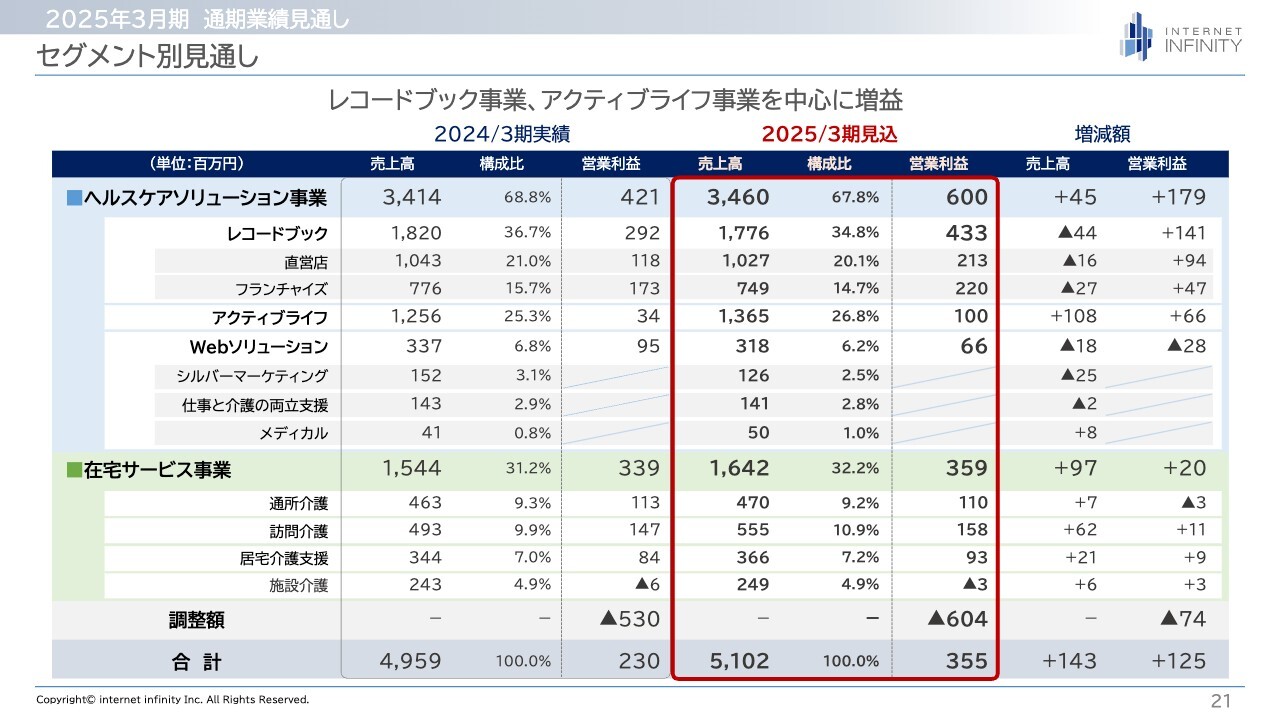

セグメント別見通し

セグメント別の見通しについても期初から変更はなく、スライドに記載のとおりです。

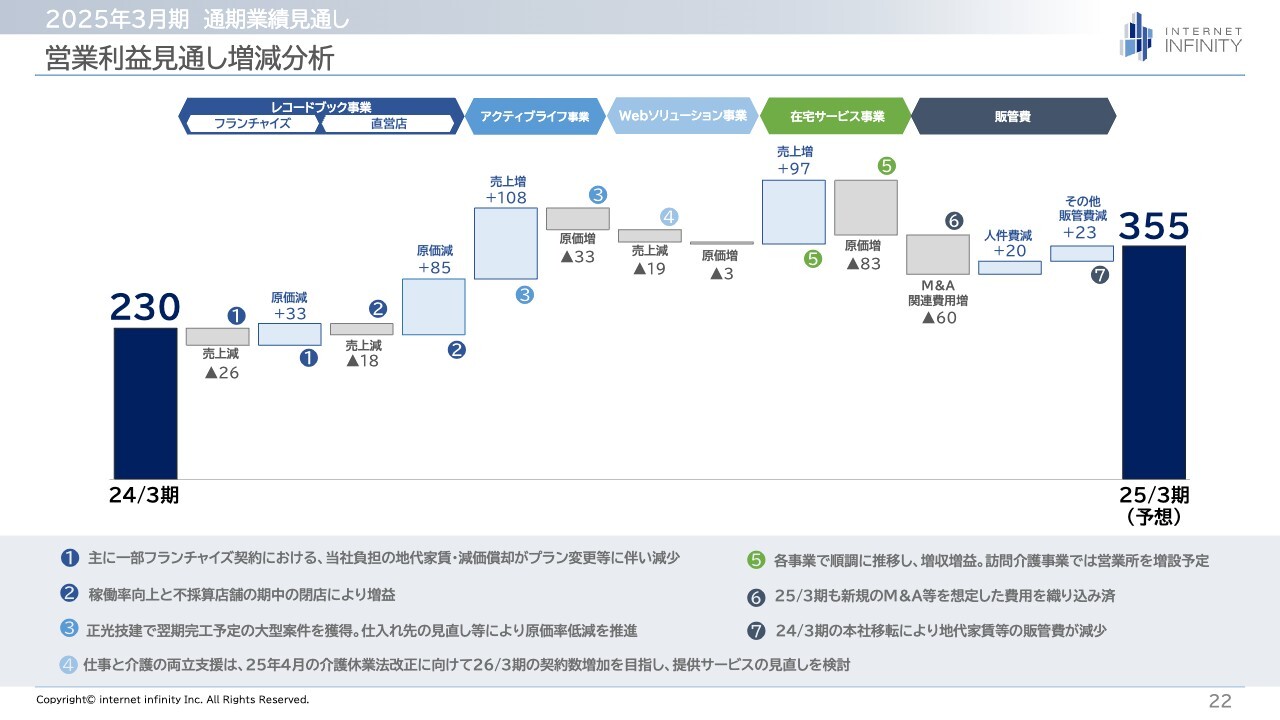

営業利益見通し増減分析

営業利益見通しの増減分析についても期初から変更はなく、スライドに記載のとおりです。

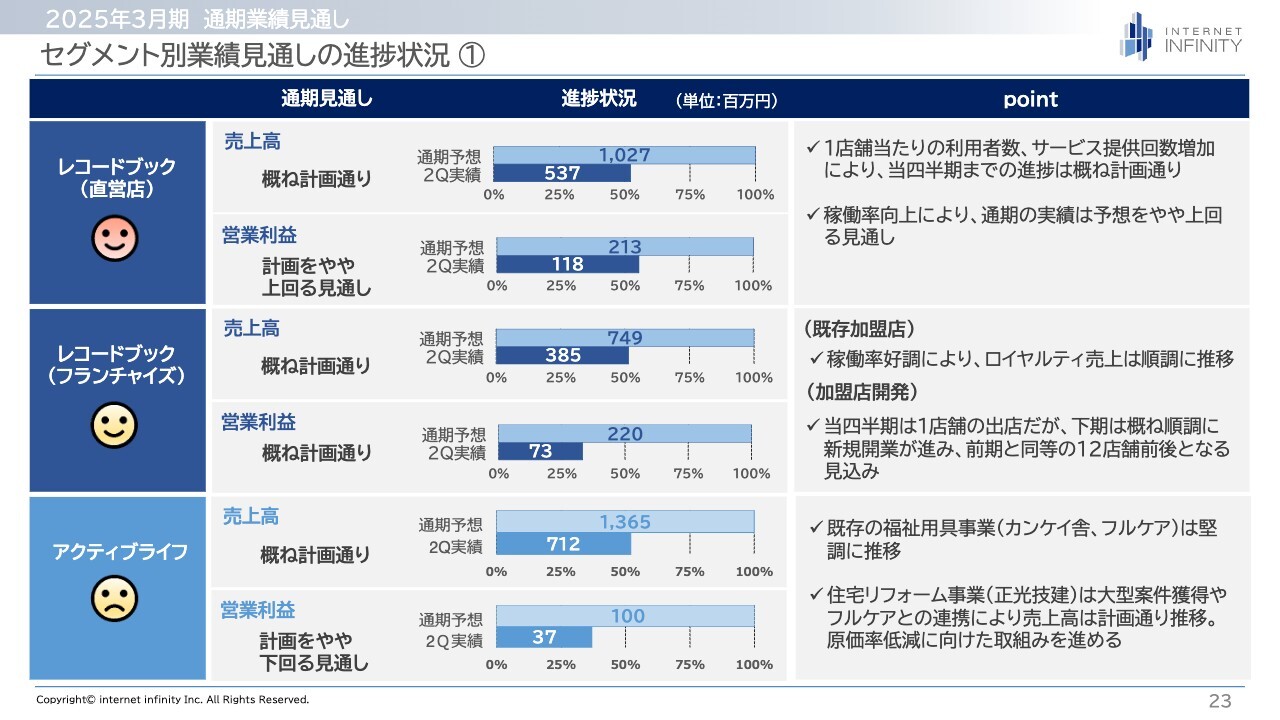

セグメント別業績見通しの進捗状況①

セグメント別業績の通期業績見通しに対する進捗の状況について、セグメントごとにご説明します。

まずは、レコードブック事業です。直営店について、売上高はおおむね計画どおりで、営業利益は計画をやや上回る見通しで進捗しています。フランチャイズについて、売上高も営業利益もおおむね計画どおりに進捗しています。

次に、アクティブライフ事業です。売上高はおおむね計画どおりで、特に福祉用具のレンタルが堅調に推移しています。営業利益は計画をやや下回る見通しです。その主な原因は、住宅リフォーム事業(正光技建)です。リフォーム案件の原価率がかなり高騰しており、原価率低減に向けた取り組みを進めていますが、今年度においては計画をやや下回る見通しです。

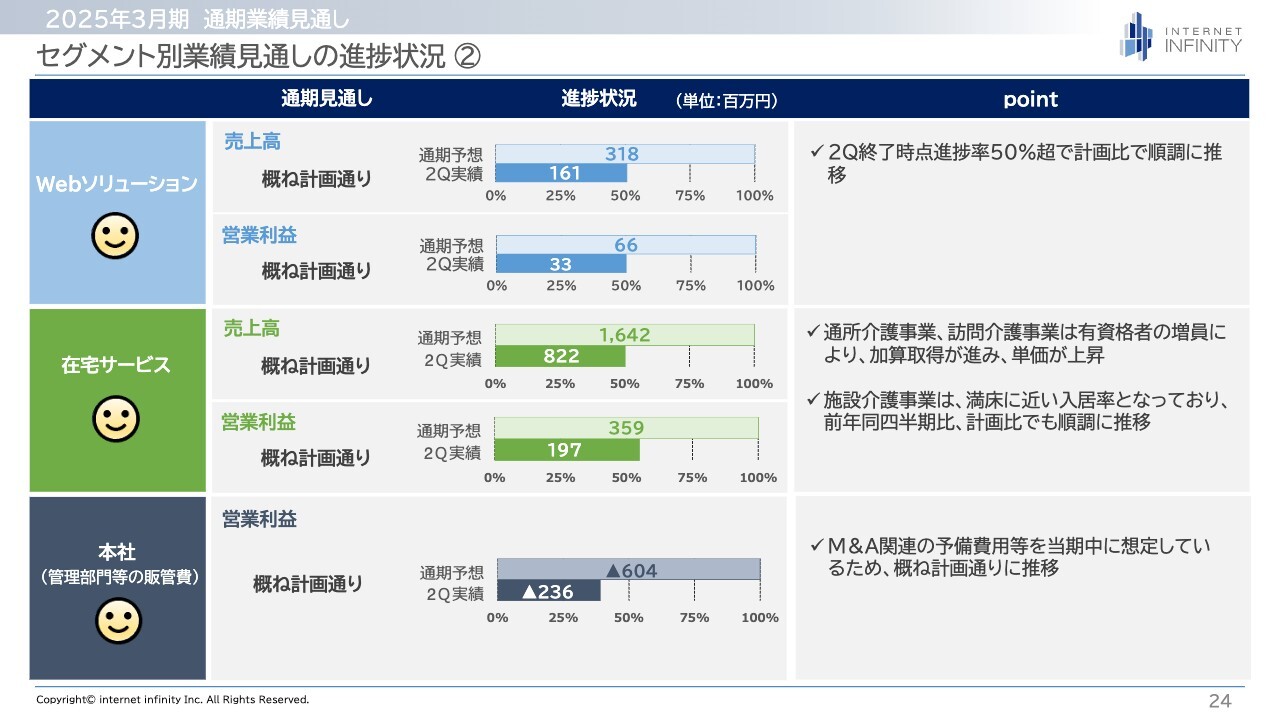

セグメント別業績見通しの進捗状況②

続いて、Webソリューション事業についてご説明します。売上高、営業利益ともにおおむね計画どおりに進捗しています。

最後に、在宅サービス事業についてです。売上高、営業利益ともにおおむね計画どおりです。本社費についても、おおむね計画どおりとなっています。

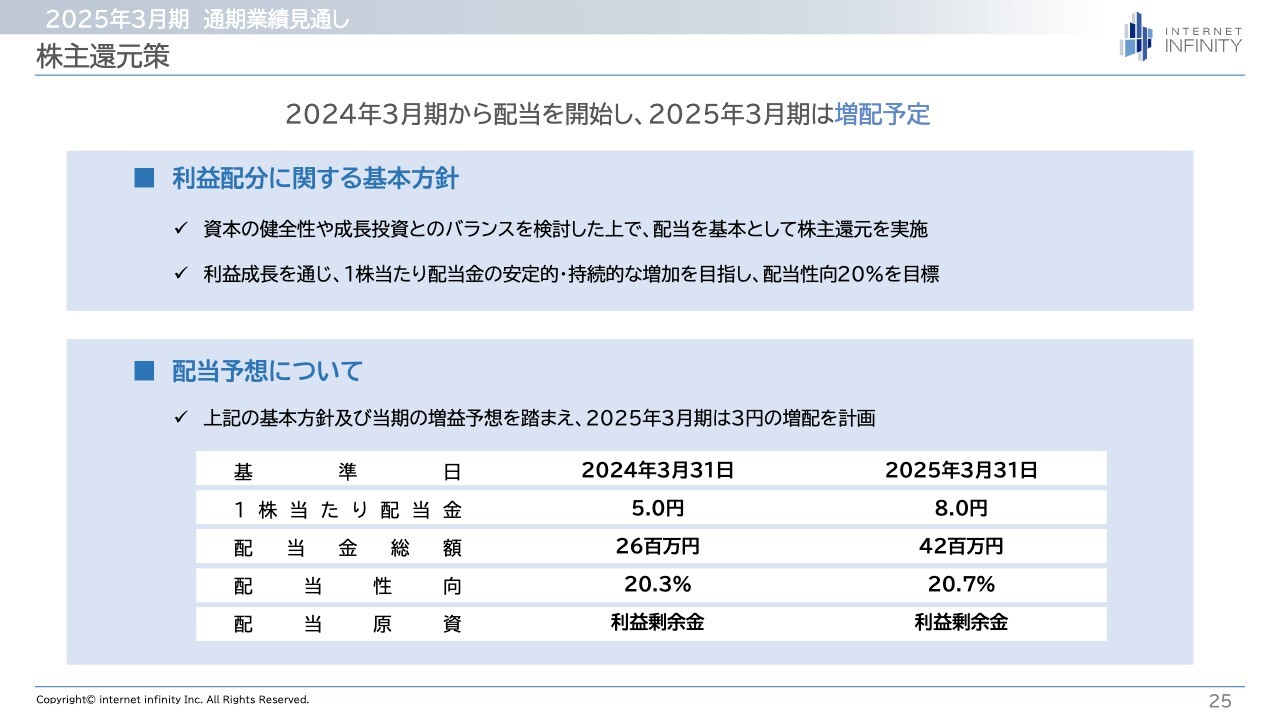

株主還元策

株主還元策です。

2024年3月期から配当を開始しています。2025年3月期については、増配予定で、1株当たり配当金8円を予定しています。

超高齢社会における課題

続いて、成長戦略についてご説明します。

第1四半期決算開示のタイミングである2024年8月14日に、当社としては初めて、中期経営計画を発表しました。当社グループの成長戦略として、その内容についてご説明します。

スライドは5ページと同じものの再掲となりますが、当社グループの事業環境です。超高齢社会においては、社会保障費の増大、医療・介護人材の不足、労働力不足の3つが、重大な課題となると言われています。

「2025年問題」と言われていますが、団塊の世代が75歳以上の後期高齢者になることにより、介護や医療などの社会保障費が急増していきます。

また、「2040年問題」と言われていますが、2040年に向けて高齢者人口がピークに達し、医療や介護の需要が増加する一方、介護人材の不足が深刻化します。我々の事業環境にはこのような社会課題があります。

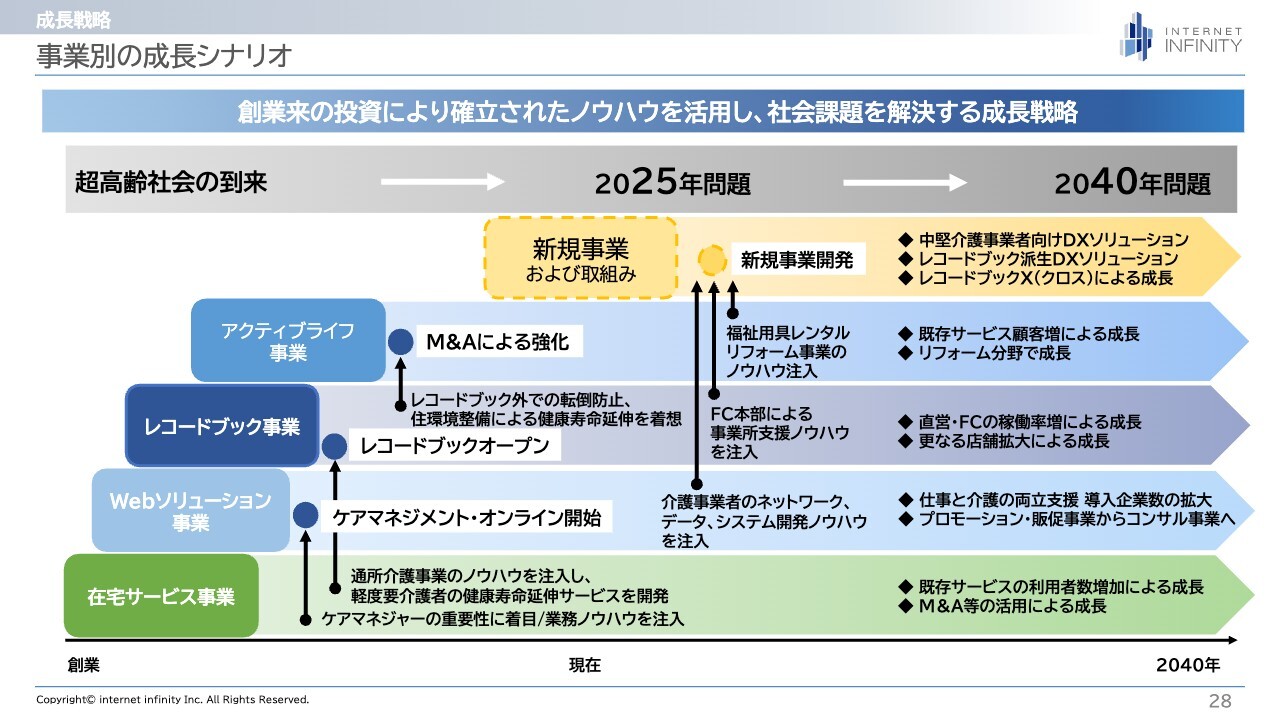

事業別の成長シナリオ

スライドでは、当社グループの成長シナリオを図にしています。

創業来の投資により、確立されたノウハウを活用して社会課題を解決する事業を行うことが、当社グループの基本的な戦略です。

過去の10年を振り返ると、この「2025年問題」にフォーカスして健康寿命延伸事業に集中してきたことがわかります。

いよいよ来年、2025年を迎えることになりますが、いわゆる「2025年問題」が顕在化するのは来年以降になります。既存事業において、安定して拡大させていくタイミングになるかと思います。

次の10年に向けた成長の仕込みとして、この健康寿命延伸事業と併せて「2040年問題」へチャレンジしていきたいと思っています。

「2040年問題」といわれる介護医療人材の不足がこれから加速していくため、DXソリューション事業を新たな事業として立ち上げていきたいと考えています。

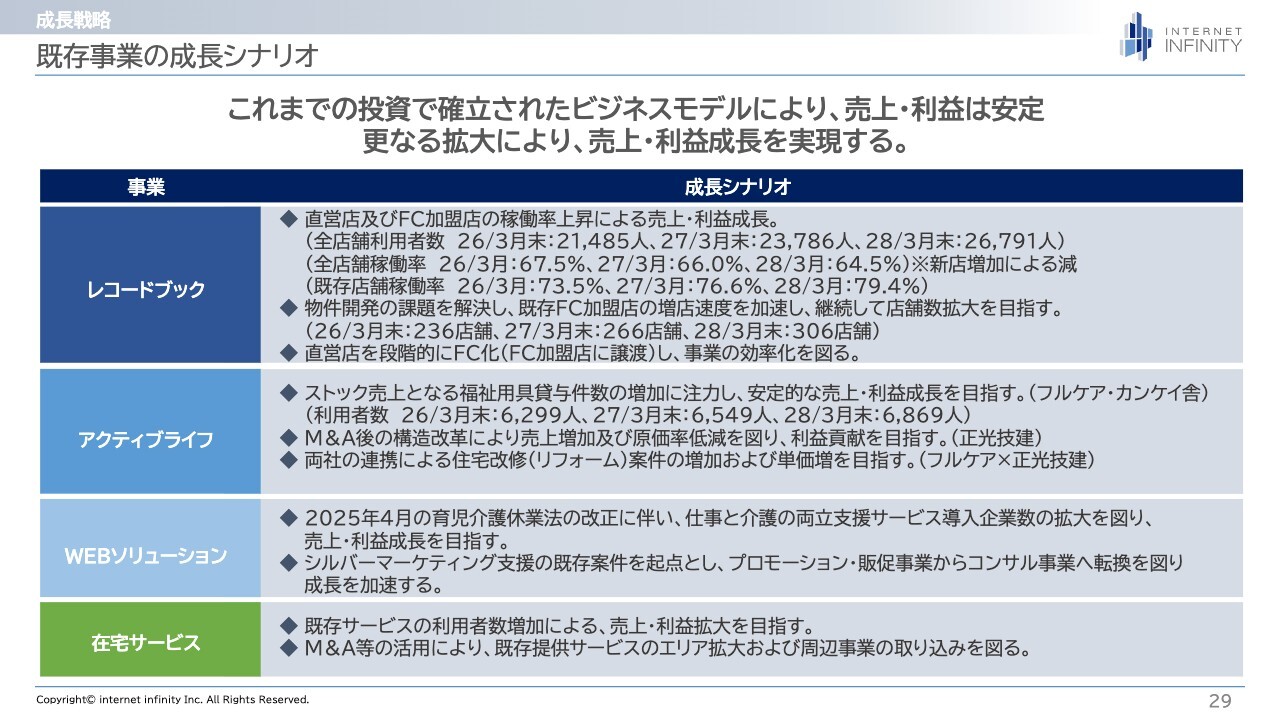

既存事業の成長シナリオ

既存事業の成長シナリオです。

「2025年問題」が来年の2025年以降顕在化していくため、基本的には当社の既存事業すべてが安定拡大期に入ることになります。したがって、これまでの投資で確立されたビジネスモデルによって、売上・利益を安定拡大させていきます。

レコードブック事業については、直営店及びフランチャイズ加盟店の稼働率を上げていくことで、売上・利益をしっかりと伸ばしていきます。

また、既存フランチャイズ加盟店の増店を加速します。そして、新規のフランチャイズ加盟開発を行い、「レコードブック」の出店を再加速させていきます。

今回開示した中期経営計画は、2025年度から2027年度の3ヶ年の中期経営計画です。最終年度にあたる2028年3月期期末の「レコードブック」の総店舗数としては※325店舗を目指して、出店を再加速させていきたいと考えています。

※資料に記載されている306店舗は、名鉄レコードブックを含まない店舗数です。

さらに、直営店を段階的にフランチャイズ化し、フランチャイズ加盟店に譲渡して運営いただくことで、本部の事業の効率化とレコードブック事業自体の効率化を目指しています。

アクティブライフ事業については、ストック売上となる福祉用具貸与件数の増加に注力し、安定的な売上・利益成長を目指していきます。

こちらも「2025年問題」が顕在化するため、福祉用具を必要とする高齢者や、住宅リフォームの案件数が非常に増えてくると予測されます。着実に売上・利益成長を目指していきたいと思っています。住宅改修、リフォーム案件が足元で増えていますが、今以上にフルケアと正光技建のシナジーを出していくことにも集中していきます。

Webソリューション事業については、2025年4月の育児介護休業法の改正に伴い、仕事と介護の両立支援サービスを導入する企業が増えていくと考えています。こちらをしっかり取りこぼすことなく、導入企業数を拡大していきます。

在宅サービス事業については、M&Aなどを活用し、既存提供サービスのエリアの拡大と、周辺事業の取り組みなどを積極的に行っていきます。

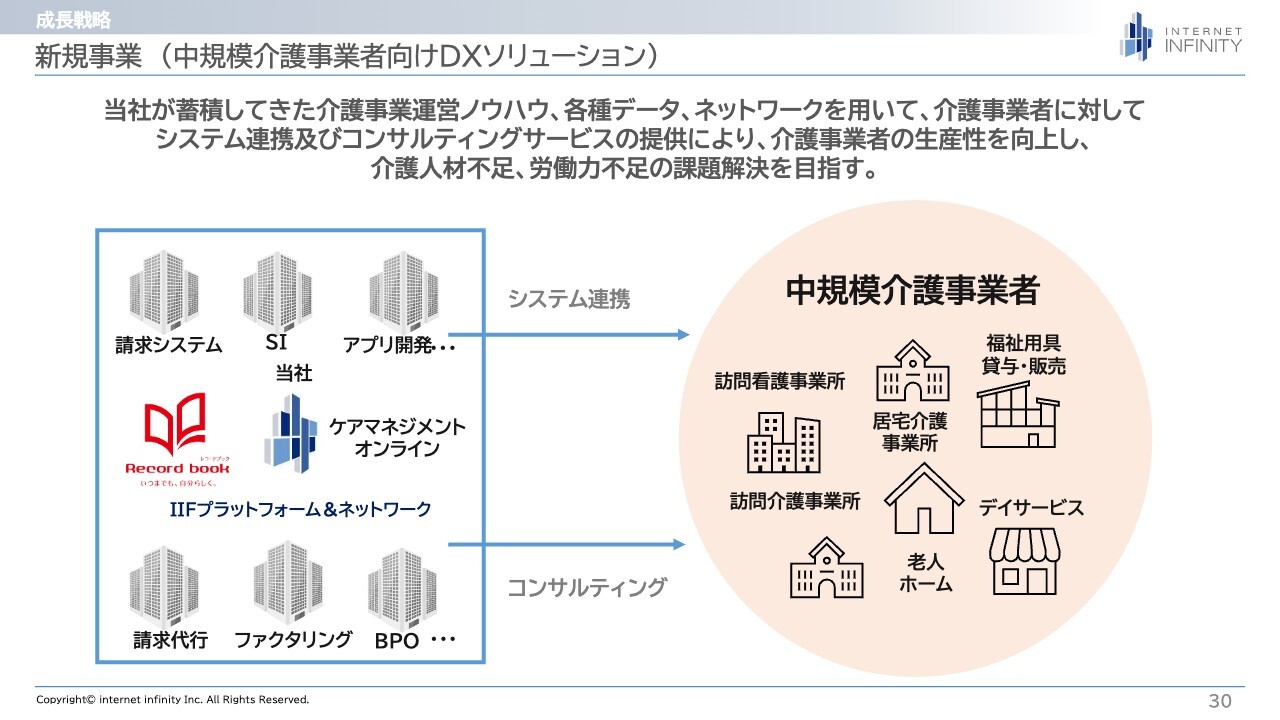

新規事業(中規模介護事業者向けDXソリューション)

「2040年問題」の解決に向けた取り組みとして、新規事業についてご説明します。

我々の課題解決のアプローチとしては、介護事業者の生産性を向上し、介護人材不足、労働力不足の課題解決を目指していきます。

具体的には、中規模介護事業者向けDXソリューション事業を展開していきます。当社が蓄積してきた介護事業運営ノウハウ、各種データ、ネットワークを用いて、介護事業者に対して、システム連携・システム開発及びコンサルティングサービスを提供することで、介護現場の生産性を向上させていきます。

このようなDXソリューション事業を、新規事業としてチャレンジしていきたいと考えています。

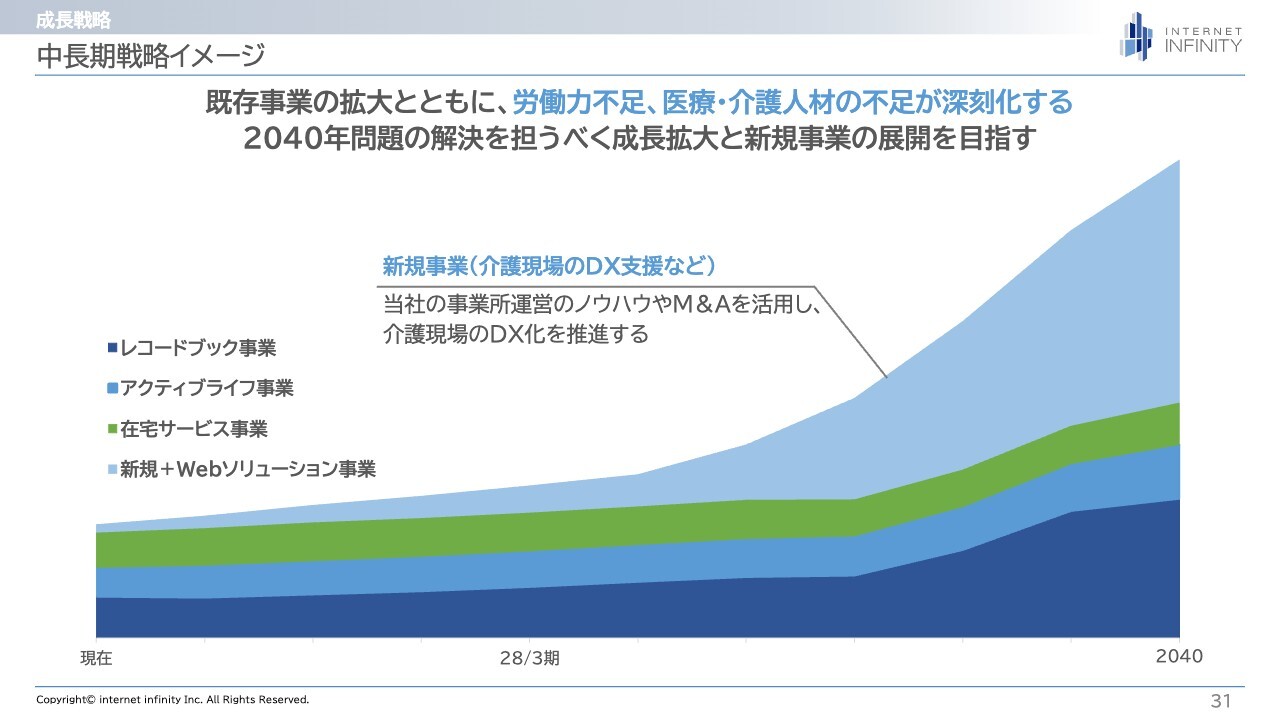

中長期戦略イメージ

中長期の成長イメージです。

既存事業の拡大とともに、労働力不足、医療・介護人材の不足が深刻化する「2040年問題」の解決を担うべく、成長拡大と新規事業の展開を目指していきます。

当社の事業運営のノウハウやM&Aなどを活用し、介護現場のDX化を推進する新規事業にチャレンジしていきます。

2028年3月期目標

中期経営計画最終年度である、2028年3月期の数値目標です。

財務数値目標については、連結売上高73.9億円、連結営業利益9.8億円、連結純利益5.7億円を目指していきます。

収益性・効率性の目標については、営業利益率13.3パーセント、ROE22パーセントを目指していきます。

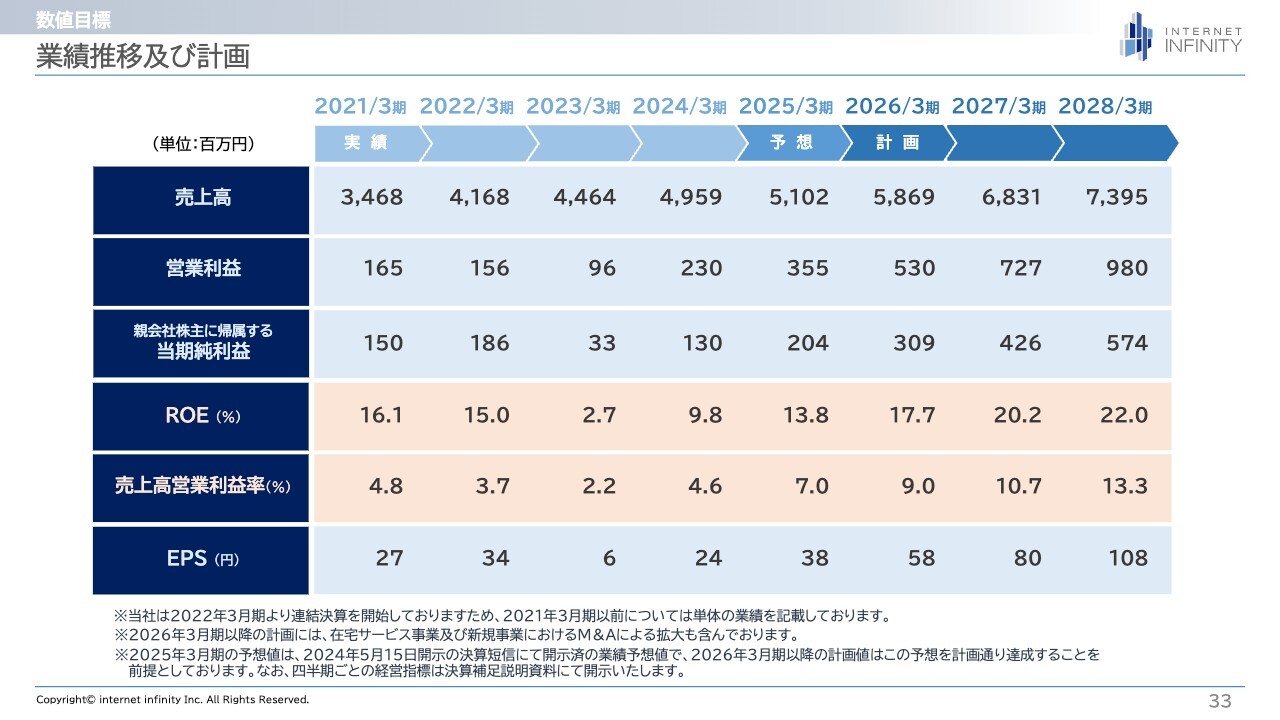

業績推移及び計画

業績推移および計画は記載のとおりです。お時間のある時にご覧ください。

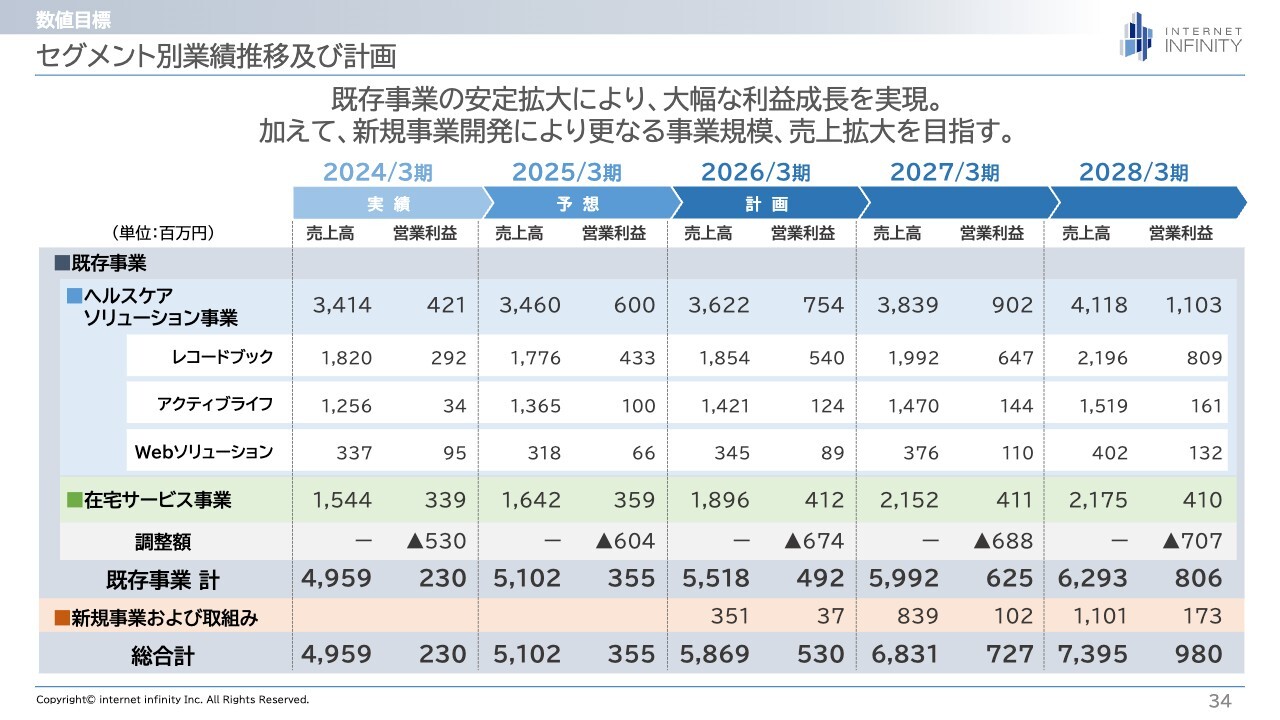

セグメント別業績推移及び計画

セグメント別業績推移および計画についても記載のとおりです。詳細の説明は割愛します。

今回、3ヶ年の中期経営計画を初めて作成しました。特に既存事業においては、詳細な事業計画・予算計画に基づいて作成しており、そちらをしっかり開示していきたいと思いスライドを入れています。お時間のあるときにご覧ください。

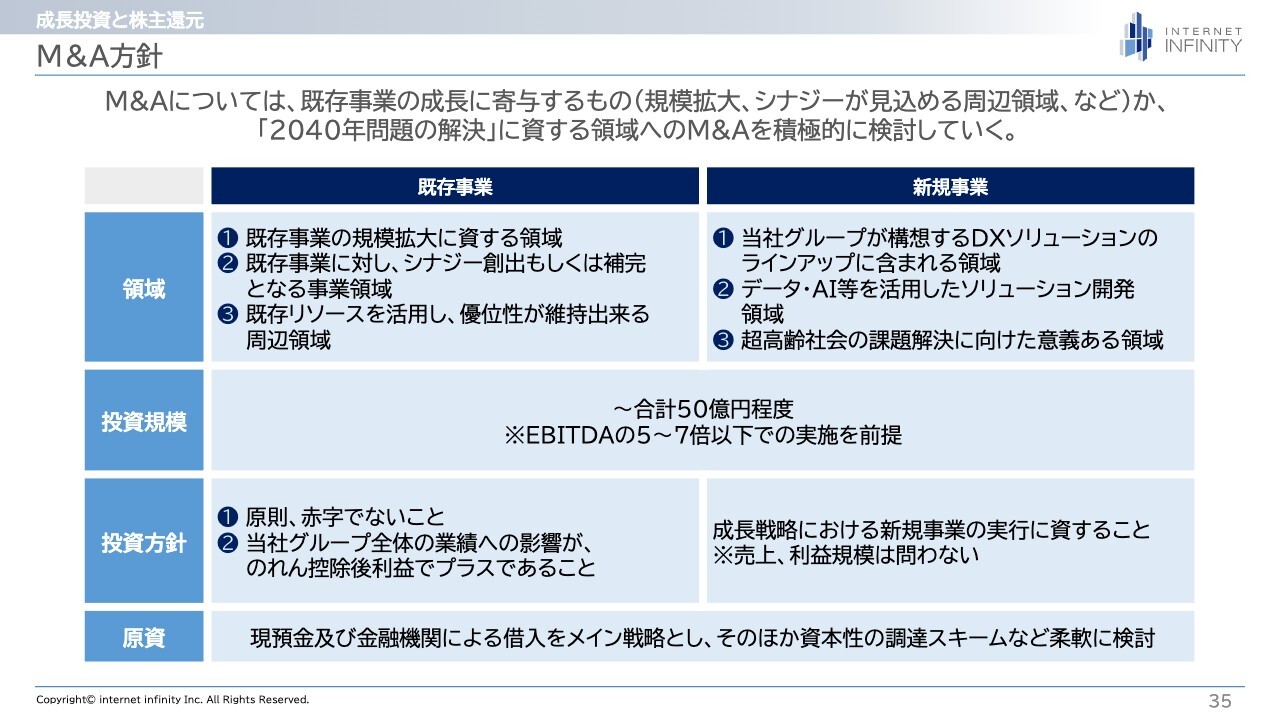

M&A方針

M&A方針についてご説明します。

今までもM&Aに積極的にチャレンジしてきましたが、今後も変わらず取り組んでいきたいと考えています。M&Aについては、大きく2つの方針を持っています。

1つ目の方針は、「既存事業の成長に寄与するもの」への実施です。例えば、規模拡大のための足し算系のM&A、もしくは既存事業とのシナジーが見込める周辺事業領域の掛け算系のM&Aです。

2つ目の方針は、「2040年問題の解決に資する領域」への実施です。今後の新規事業を立ち上げるにあたって、そのスピードアップに資する領域への案件を現在リサーチしています。

M&A方針の詳細については、スライドの表に記載のとおりですが、案件の投資規模としては「EBITDA5倍から7倍以下」での実施を前提としています。すなわち、高値づかみをせずに、しっかり規律を持って対応し、当社グループの身の丈に合ったM&Aに積極的にチャレンジしていきたいと考えています。

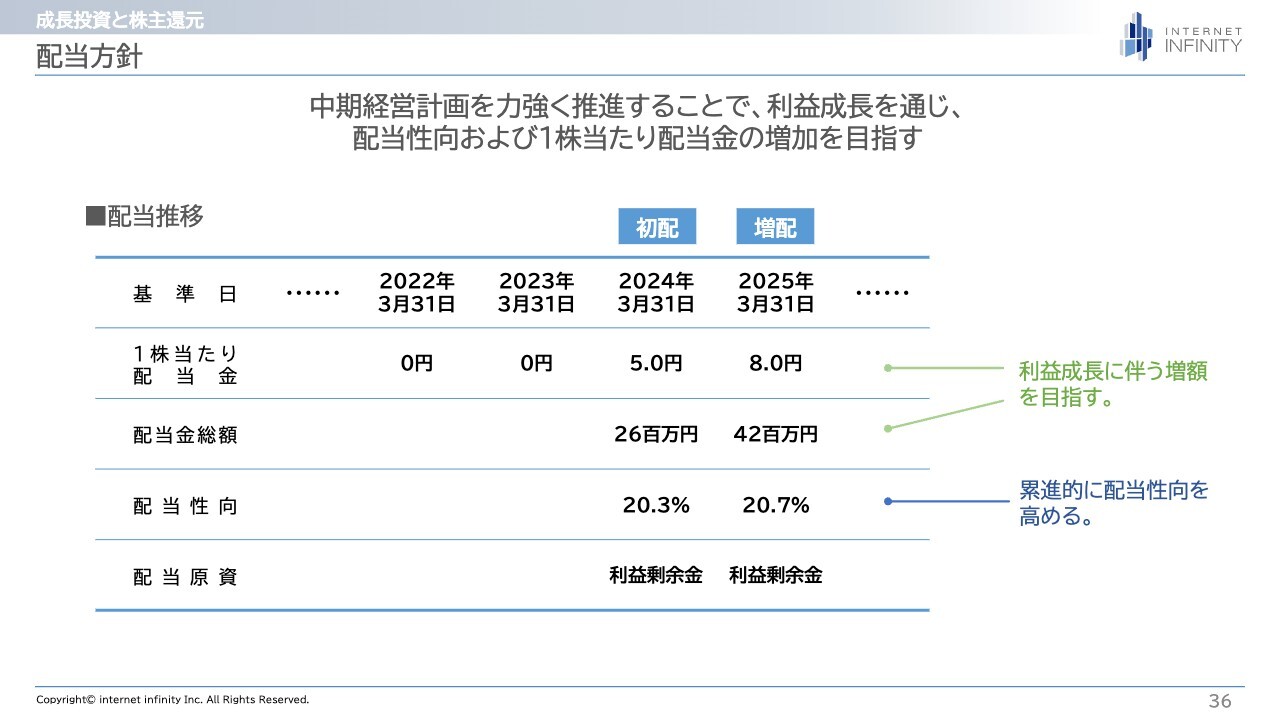

配当方針

株主還元の配当方針についてご説明します。

今年度は増配で、いよいよ既存事業が安定拡大期に入り、しっかりとした利益成長を目指していきたいと考えています。

したがって、配当に関しては「利益成長に伴う増額を目指す」「累進的に配当性向を高める」という方針で進めていきたいと考えています。株主のみなさまにおいては、引き続きご支援賜りますよう、よろしくお願いします。

以上、私から、2025年中間期の決算のご説明でした。ありがとうございました。

質疑応答:賃上げの方針について

「業界問わず賃上げの波がある中で、どのような方針であるか」というご質問です。

昨今の賃上げの大きな波の中での採用は、当社グループの各事業においても苦労しています。賃上げについては、事業・会社ごとで業界特性に合わせて対応中です。

我々はここ数年、分社化などを通じてグループ経営に切り替えています。分社化することにより人事制度・評価制度・賃金体系を機動的に改革できるというメリットがあります。現在は各社において体制を整え、賃上げへの対応をしている状況です。

特に、レコードブックなどの介護事業については、おそらくこれから政府からの比較的手厚い処遇改善の創設・新設に関する情報が出てくるのではないかともいわれています。そのような制度も上手に活用しながら、独自の賃上げ策を実行していきたいと考えています。

質疑応答:レコードブックの出店状況について

「レコードブックの新規出店数は、前年同期比でマイナスとなっています。以前より物件開発に対する課題を挙げていましたが、現状はどうなっていますか? また、今後出店を加速できるのでしょうか?」というご質問です。

レコードブックの出店加速においては、既存店の稼働率がかなり上がってきており、ほぼ100%の加盟店もあります。そのため、既存オーナーの出店のモチベーションは非常に高い状況ではありますが、店舗の物件開発がボトルネックとなっています。

その対策として、今年度の上期から物件開発を行う専門部署を増員し、新しい開発の手法も取り入れながらチャレンジしてきました。

そのような取り組みの結果、下期の出店で少しずつ成果が出始めています。引き続き下期から来年度1年間かけて、さらにこの店舗探索・店舗開発能力を高めていきたいと考えています。

そのうえで、中期経営計画の2年目・3年目では大幅な出店加速を実現させたいと思っています。また、そのような計画を敷いているため、物件の開発については、おおむね計画どおりに課題解決へ向かっているとご理解いただいて大丈夫かと思います。

質疑応答:Webソリューション事業の介護の両立支援の見通しについて

「Webソリューション事業の仕事と介護の両立支援については追い風とのことですが、今後の見通しを教えてください」というご質問です。

法改正があるため、追い風であることは間違いありません。しかし、今まで我々は主に従業員が5,000人以上いるような大きな企業向けに導入を進めており、今回の法改正で対象となるのは中小企業がメインだと考えています。

現在はそれに合わせた新たなプロダクトの開発を行い、拡販に力を入れているところですが、今後の見通しに関してはまだ具体的にはお伝えできない状況です。

プロダクトとしてはローンチし、2024年11月1日にプレスリリースも出しました。さっそく引き合いやお問い合わせなどもいただいており、初速は悪くはないという手応えを感じています。

まだ法改正まで時間があるため、この下期の半年間でしっかりと営業の仕込みなどの準備をして進めていきたいと考えています。

以上となります。ご質問ありがとうございました。