【QAあり】上新電機、第2四半期は減収減益で着地 リアル店舗、EC両チャネルでの売上高の拡大を目指す

2024年11月10日 16:58

[目次]

金谷隆平氏:みなさま、こんにちは。上新電機株式会社 代表取締役兼社長執行役員の金谷隆平です。本日はお忙しい中、2024年度第2四半期決算の説明会にご参加いただき、誠にありがとうございます。

本日は、こちらの順番に沿って説明します。説明終了後、質疑応答の時間を設けています。私もしくは担当の役員より回答しますので、何卒よろしくお願い申し上げます。

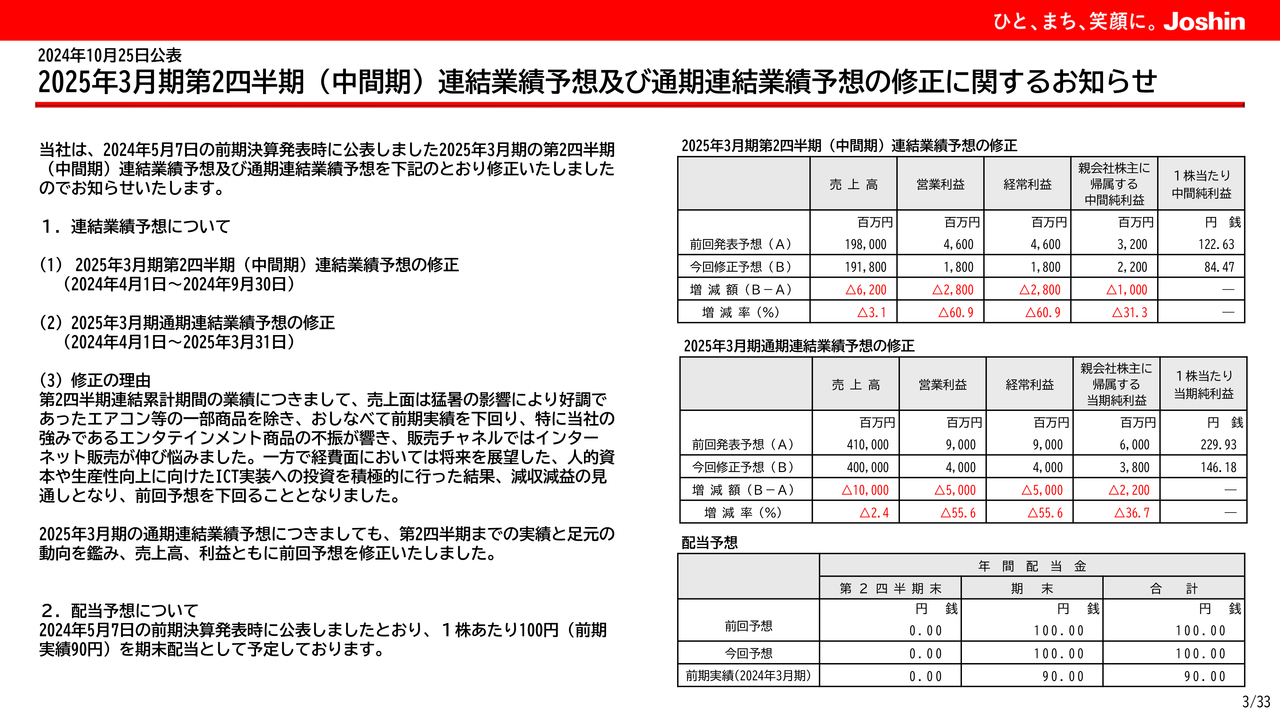

2024年10月25日公表 2025年3月期第2四半期(中間期)連結業績予想及び通期連結業績予想の修正に関するお知らせ

それでは、3ページをご覧ください。当社は、2025年3月期第2四半期(中間期)連結業績予想及び通期連結業績予想の修正に関するお知らせを、2024年10月25日に開示しました。

売上高だけでなく、営業利益をはじめとする全ての利益項目において、期初に発表した予想から大幅な下方修正を行いました。

第2四半期の下方修正に伴い、通期業績についても同様に下方修正を行いました。これからご説明する第2四半期決算の結果を真摯に受け止め、要因を冷静に分析し、課題を克服するための対策を速やかに講じることで、第3四半期以降の巻き返しに取り組んでいきます。

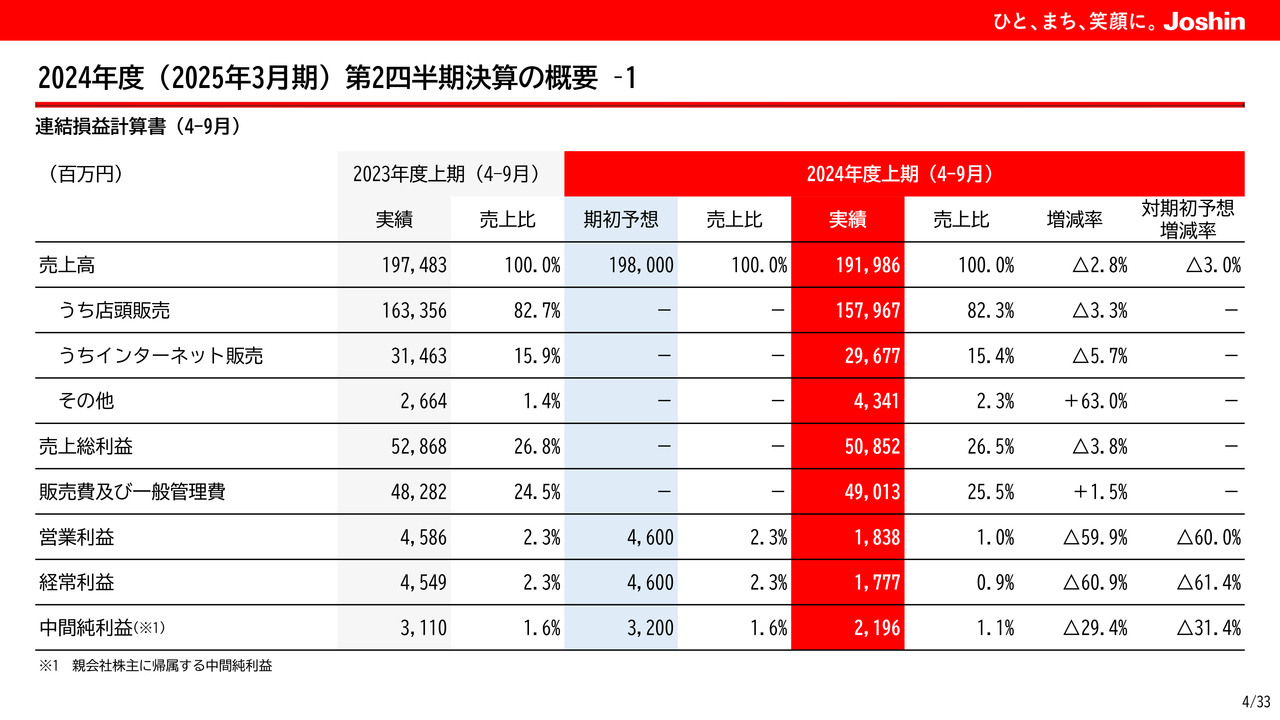

2024年度(2025年3月期)第2四半期決算の概要 –1

4ページをご覧ください。4ページは、2024年度上期、4月から9月の連結業績一覧です。

売上高においては、店頭販売及びインターネット販売いずれも前期実績から減収となりました。

利益面では、営業利益、経常利益、中間純利益いずれも前期実績から減益となりました。

売上総利益率は26.5パーセントにとどまり、前期から0.3ポイント低下しました。

売上高の減収に伴い、売上総利益は減益となる一方、販売費及び一般管理費の支出が増加したことにより、営業利益は大幅減益となり、営業利益率も1.0パーセントに低下しました。

有価証券売却益による特別利益の計上により、中間純利益は、営業利益、経常利益を上回る着地となりました。

営業利益の増減要因については、次のスライドにて説明を行います。

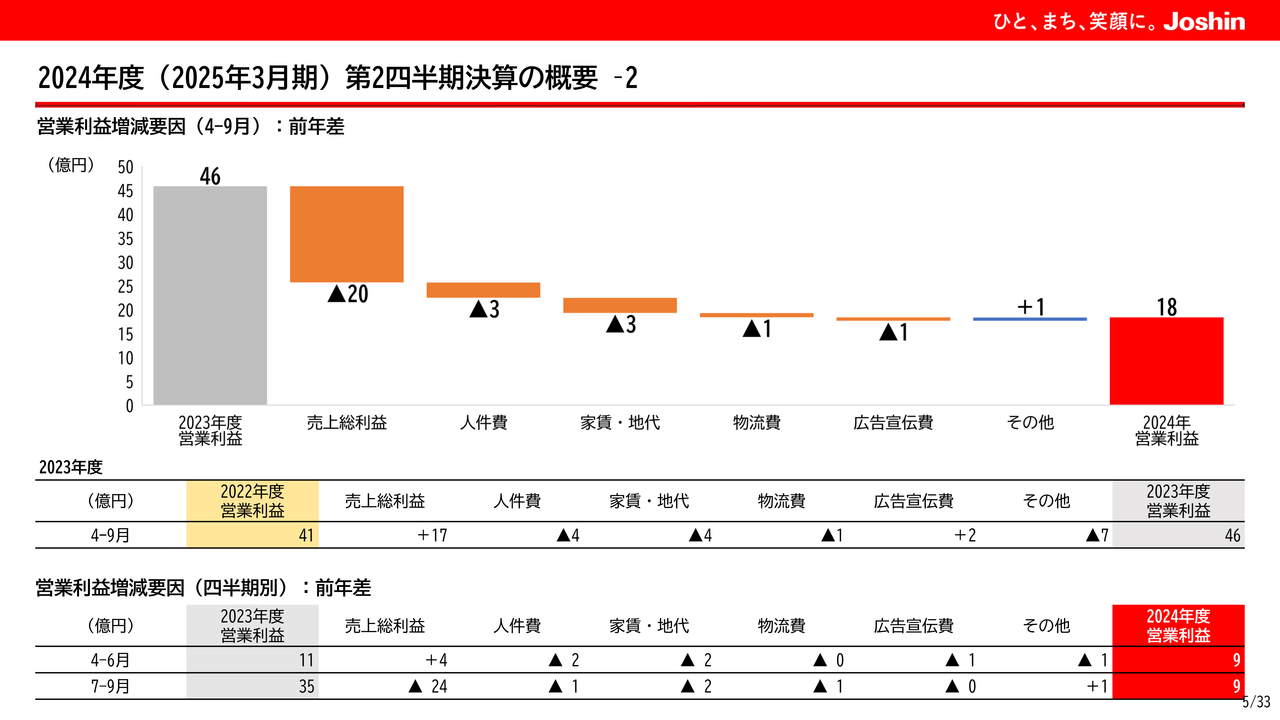

2024年度(2025年3月期)第2四半期決算の概要 –2

続きまして、5ページをご覧ください。5ページは、4月から9月の営業利益の増減要因のグラフです。

売上総利益は、前期比20億円の減益となりました。これは、主力の家電及びエンターテインメントの販売が伸び悩んだことが大きく影響しています。人件費は前期比で3億円支出が増加しましたが、これは人的資本への投資を進めた結果によるものです。

物流については、関西茨木物流センターにおけるマテハンの追加投資、東京物流センターのEC出荷機能整備への投資により、東西の物流の2拠点体制が順調にスタートしており、物流効率の向上によって、経費は前期比で1億円の微増にとどめることができました。

以上の結果、売上総利益の減益と販売費及び一般管理費の増加により、営業利益は大幅な減益となりました。

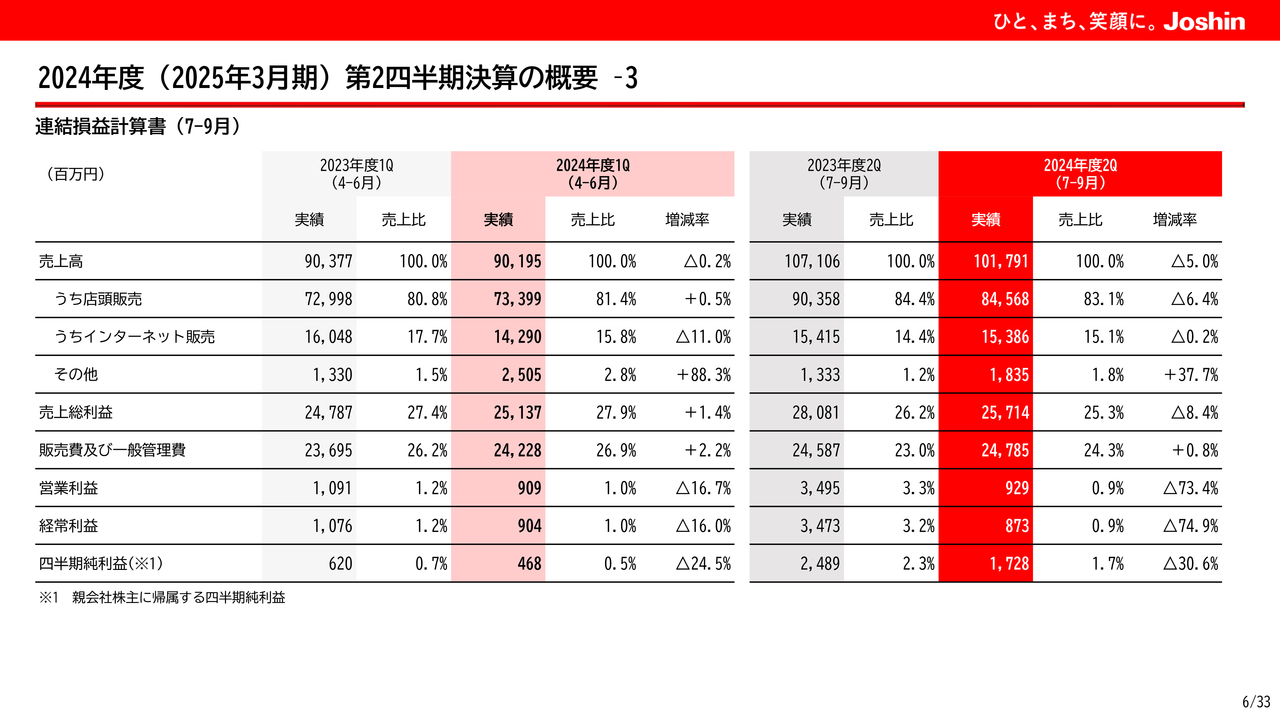

2024年度(2025年3月期)第2四半期決算の概要 –3

続きまして、6ページをご覧ください。6ページは、2024年度7月から9月の連結損益の一覧です。

売上高は、前期比5.0パーセントの減収となりました。昨年9月に阪神タイガースの優勝セールを実施したことで、前期実績比のハードルが高かったことが影響し、店頭販売が減収に転じたことが主な要因となっています。

インターネット販売は、前期実績並みの売上高を確保することができました。これは、自社サイトの販売が順調に推移したこと、出店先の販売も構造改革の影響が一巡し、前期実績からの減収幅が縮小したことによるものです。

利益面では、営業利益、経常利益、四半期純利益、いずれも減益となりました。

販売費及び一般管理費は前期並みで推移しましたが、売上総利益が前期比8.4パーセント下落したことにより、営業利益率は0.9パーセントまで落ち込む結果となりました。

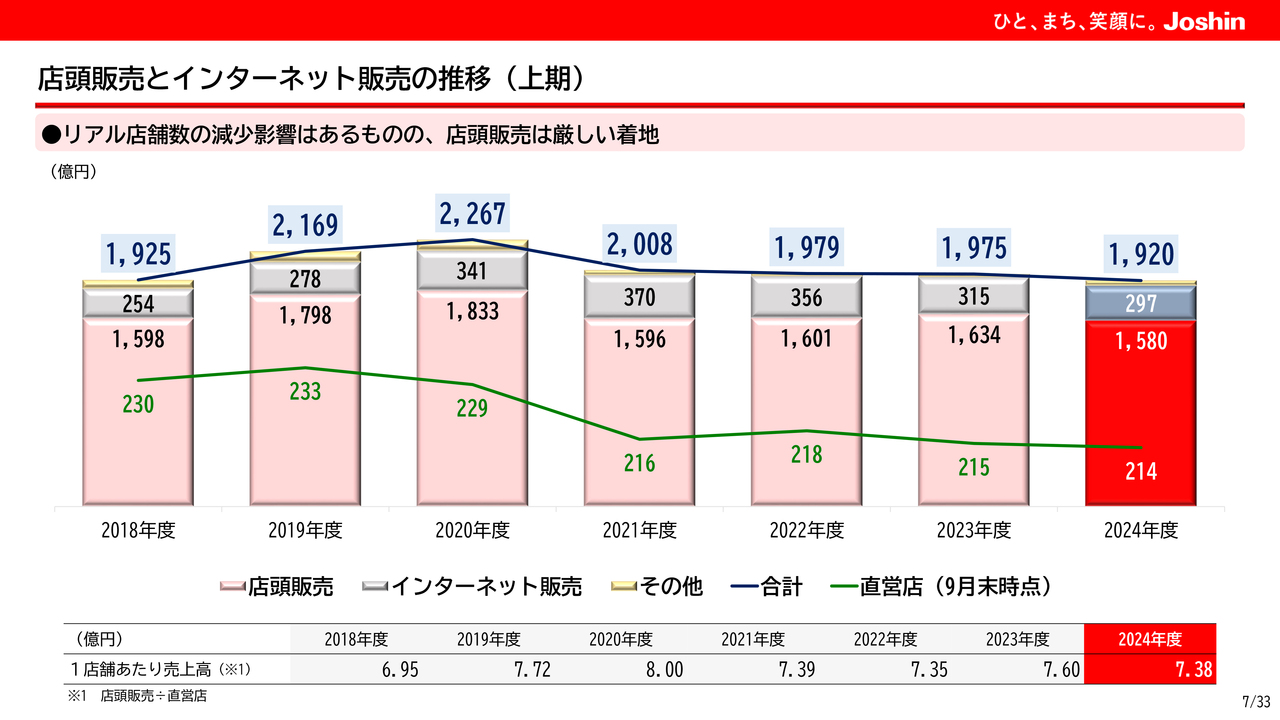

店頭販売とインターネット販売の推移(上期)

続きまして、7ページをご覧ください。7ページは、店頭販売及びインターネット販売における各事業年度上期の業績推移を示しています。

店頭販売については、2024年度は、チャネル別の開示を始めた2018年度からの7年間で、最も厳しい売上高となりました。これは、エンターテインメントの売上が前期実績から大幅に低下したことによるものです。

今年度は、ゲームを中心とする新商品の販売サイクルが大きく影響しました。主力の家電販売でカバーする計画でしたが、家電販売も低迷したことにより、売上高の減収だけでなく、売上総利益の減益にも直接的な影響を及ぼすことになりました。

インターネット販売については、2023年度から取り組んでいる構造改革により、自社サイトである「Joshin webショップ」を柱とする収益力の強化に取り組んでいます。結果、2022年度以降は下落傾向で推移していますが、規模の拡大からシフトしたことで、収益力は着実に強化することができました。2024年度は、自社サイトの売上高は前期を上回る実績を確保し、出店先の売上高も構造改革の影響が一巡したことにより、減収幅は縮小傾向にあります。

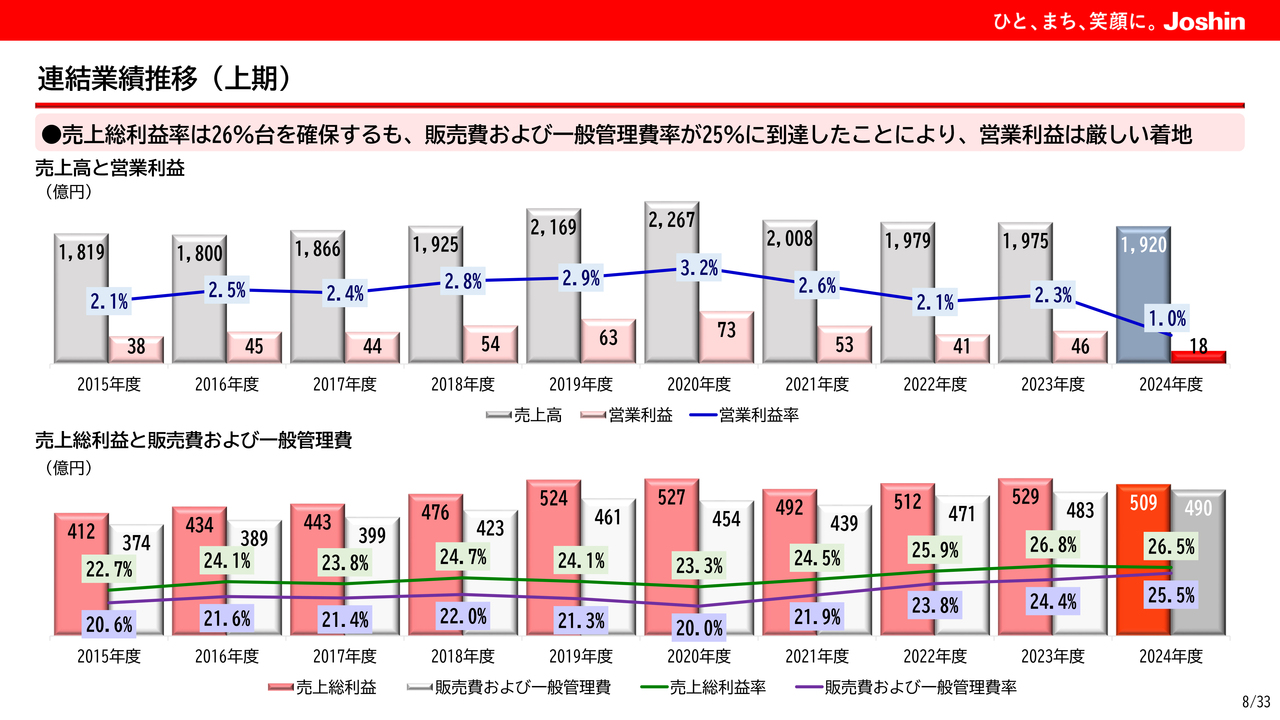

連結業績推移(上期)

続きまして、8ページをご覧ください。8ページは、各事業年度上期の業績推移を一覧にしたものです。

2024年度は、それまで上昇傾向で推移した売上総利益が減少に転じ、販売費及び一般管理費も過去10年間で最大になったことから、営業利益は過去10年間で最も厳しい業績となりました。結果、営業利益率も2パーセント台で推移してきたものが、1.0パーセントまで低下しました。

売上総利益率は26.5パーセントとなり、前期実績から若干減少していますが、前期は阪神タイガースの優勝セールによる一過性の要因が押し上げており、2022年度と比較すると上昇していることから、上昇傾向で推移していることに変わりはありません。

営業利益を確保できなかった最大の要因は、計画された販売費及び一般管理費の上昇分を上回る売上総利益の額そのものを確保できなかったことによるものであり、必要な売上総利益を生み出すだけの売上計画を達成できなかったことが、最大の要因であると認識しています。

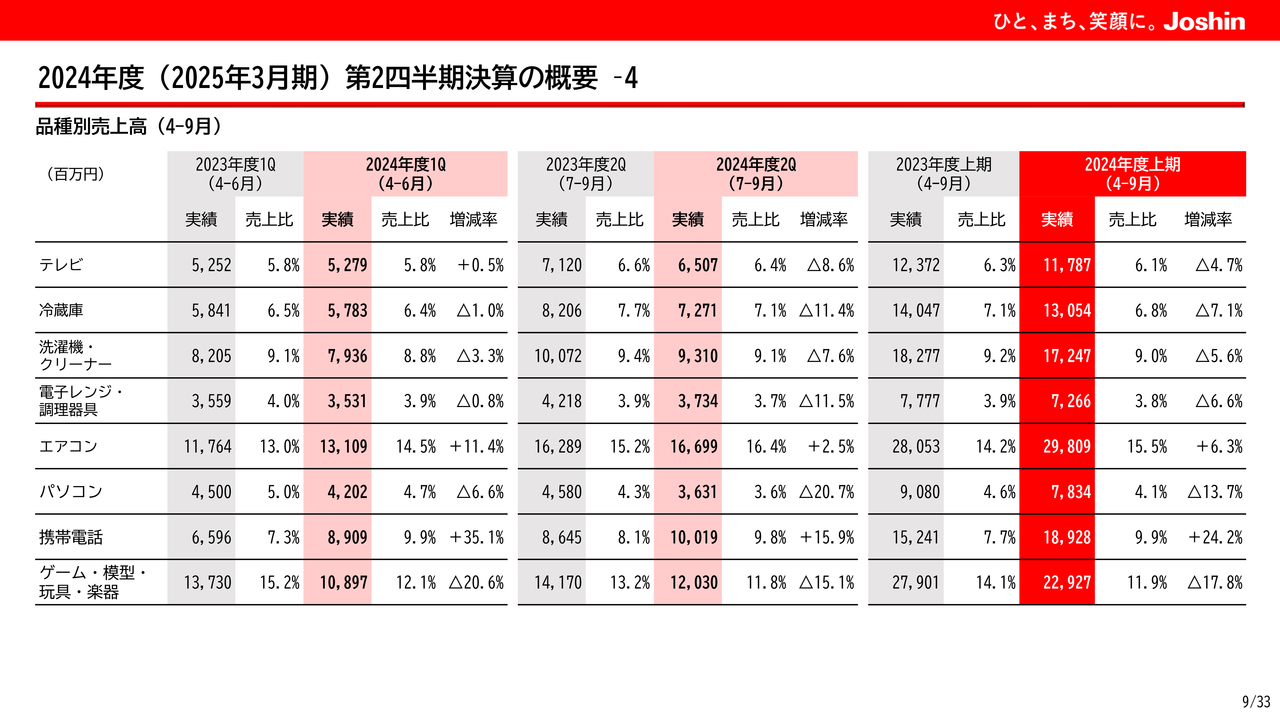

2024年度(2025年3月期)第2四半期決算の概要 –4

続きまして、9ページをご覧ください。9ページは、上期の主な品種別の売上高です。

2024年度は、携帯電話、エアコンは前年を上回る実績を確保することができました。前期実績との比較では、エアコンを除く主力の大型家電において、軒並み前年を下回る着地となりました。阪神タイガースの優勝セールがあり、前年実績のハードルが高いこともありますが、期初に計画した台数を販売することができなかったことが、この結果に繋がっています。

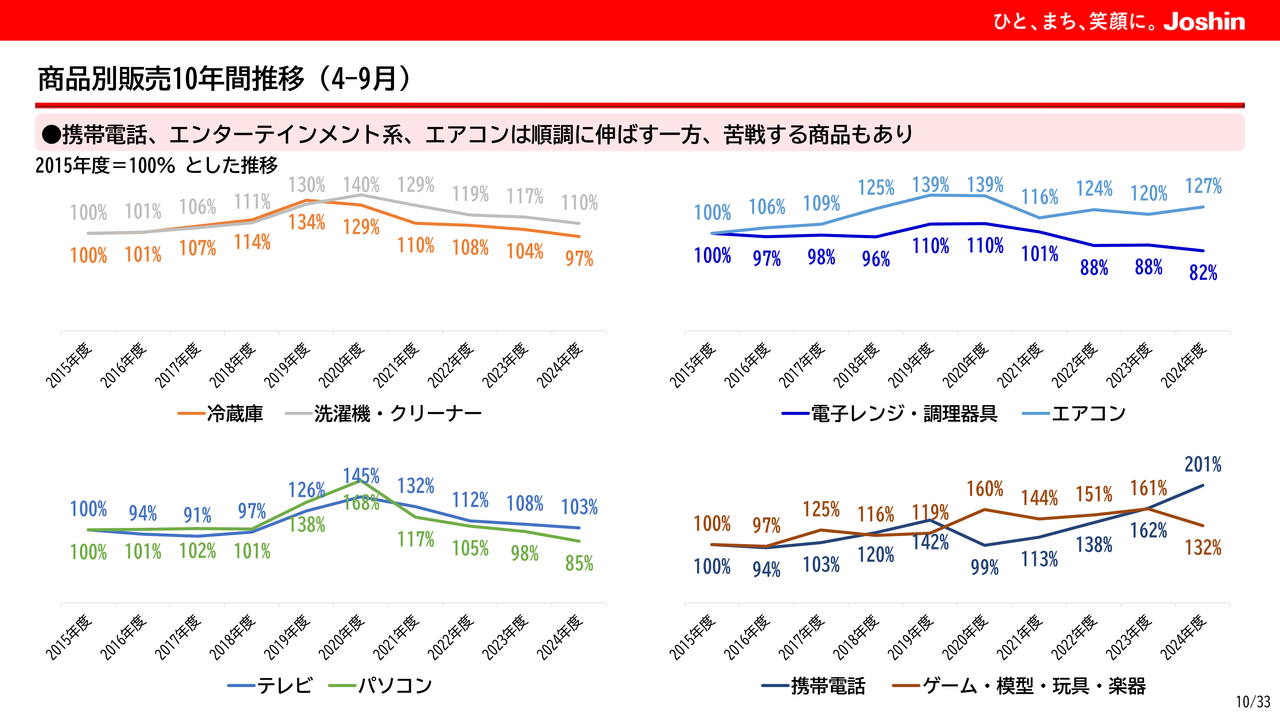

商品別販売10年間推移(4-9月)

続きまして、10ページをご覧ください。10ページは、過去10年間の上期における商品別販売額の推移です。

この10年間で、直営店の店舗数は減少していますが、携帯電話やゲームをはじめとするエンターテインメント商品は順調に売上を拡大してきました。主力の家電製品では、エアコン、洗濯機・クリーナーは売上を伸ばしてきましたが、冷蔵庫のように10年前の売上を下回る商品も見受けられます。

物流体制の整備により、大型家電の全国配送、設置が可能となりましたので、リアル店舗、EC両チャネルでの訴求を通じた販売強化で売上高の拡大を目指していきます。

2024年度(2025年3月期)第2四半期決算の概要 –5

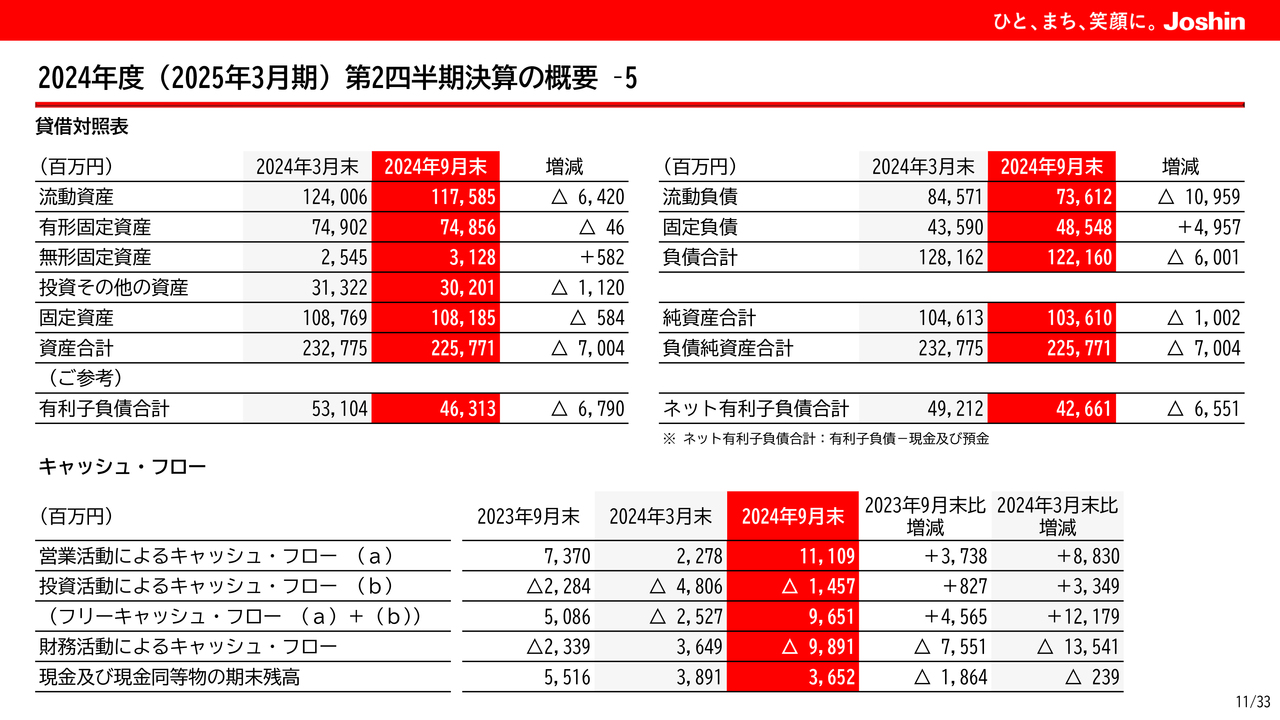

続きまして、11ページをご覧ください。11ページは、貸借対照表とキャッシュ・フロー計算書における主要項目の実績を示しています。

貸借対照表における資産の部では、棚卸資産をはじめとする流動資産の減少などにより、合計で約70億円減少しました。負債の部では、長期借入金を積み増したことなどにより、固定負債が増加しましたが、短期借入金の返済などにより、合計で60億円減少しました。

キャッシュ・フロー計算書では、営業活動によるキャッシュ・フローが売上債権及び棚卸資産の減少により100億円を超え、3月末時点から約88億円増の111億900万円の収入となりました。投資活動によるキャッシュ・フローは、投資有価証券の売却による収入などにより、14億5,700万円の支出となりました。結果、フリーキャッシュ・フローは3月末時点から約121億円増の96億5,100万円の収入となりました。財務活動によるキャッシュ・フローは、短期借入金の返済などにより、98億9,100万円の支出となりました。

財務の健全性はしっかりと確保することができています。

キャッシュ・フローの推移(9月末)

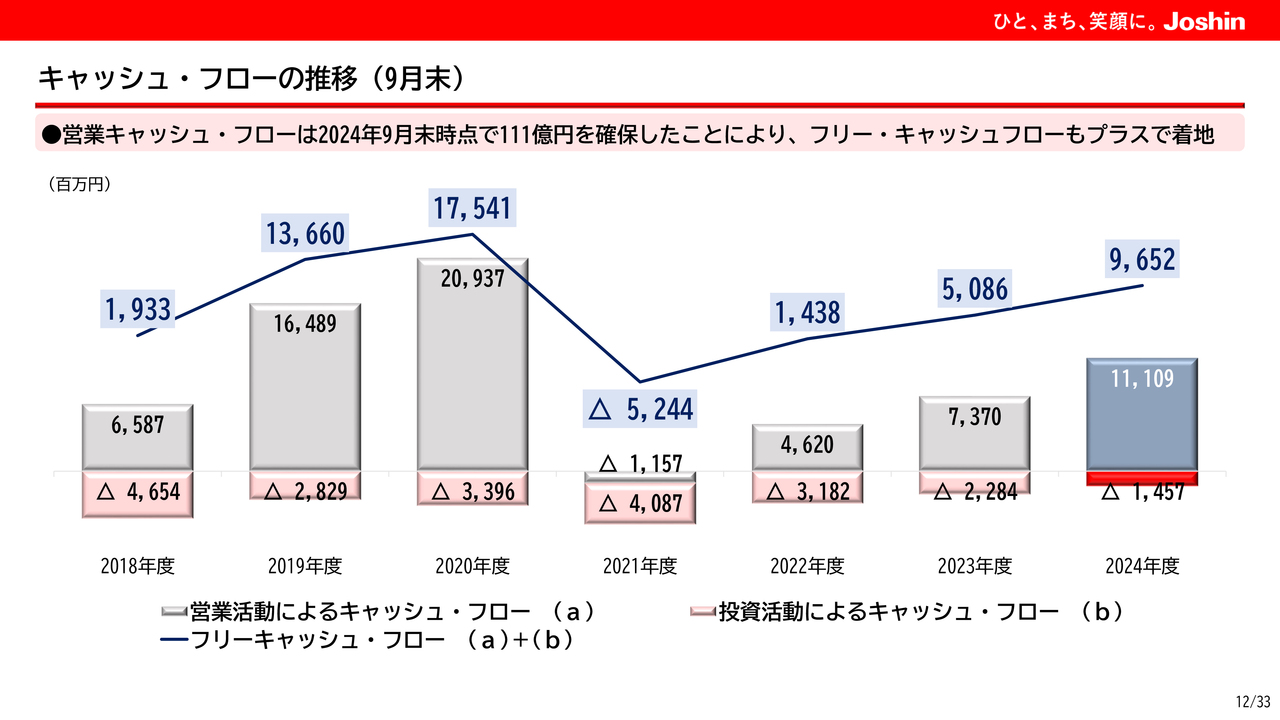

続きまして、12ページをご覧ください。12ページは、各事業年度上期におけるキャッシュ・フローの推移です。

営業活動によるキャッシュ・フローについては、開示を始めた2018年度からの7年間で、過去3番目に大きな額となり、2020年度以来、4期ぶりに100億円を突破しました。

2024年度(2025年3月期)通期予想

続きまして、13ページをご覧ください。13ページは、2024年度通期の修正後の予想です。

売上高は期初の予想から2.4パーセント減少し、100億円の下方修正となります。営業利益、経常利益は期初の予想から55.6パーセント減少し、50億円の大幅な下方修正となります。結果、営業利益率も期初予想の2.2パーセントから1.0パーセントに低下します。

下期最大の課題は、リアル店舗における家電を販売する力の再構築です。個別の店舗ごとに損益状況や周辺の市場環境など、きめ細やかな状況分析に基づく最適な店舗運営体制を整備すべく、従業員の商品知識、接遇力、提案力などの専門性向上をはじめ、従業員の配置や営業時間の見直し、ICTを活用した店舗オペレーション体制の高度化、これらにより、顧客接点を強化し、収益の拡大を目指していきます。

ECにおいては、自社サイトの売上拡大に引き続き注力するとともに、出店先についても、利益を落とさない形での販売拡大に取り組みます。また、商品ラインナップの拡充などによる自社サイトの魅力度向上や、店舗受け取りサービスのエリア拡充により、リアル店舗との相互送客によるシナジー効果の最大化に引き続き取り組んでいきます。

商品施策の抜本的な見直しにも、同時並行で取り組んでいきます。一人ひとりのお客さまに合わせたワントゥワンマーケティングの強化による、効果的なプロモーションを積極展開していきます。

また、リアル店舗、ECの2チャネルを支える基盤として、東西2拠点による総合物流体制の強化、配送、設置、工事体制の整備拡充も進めていきます。

連結業績推移(通期)

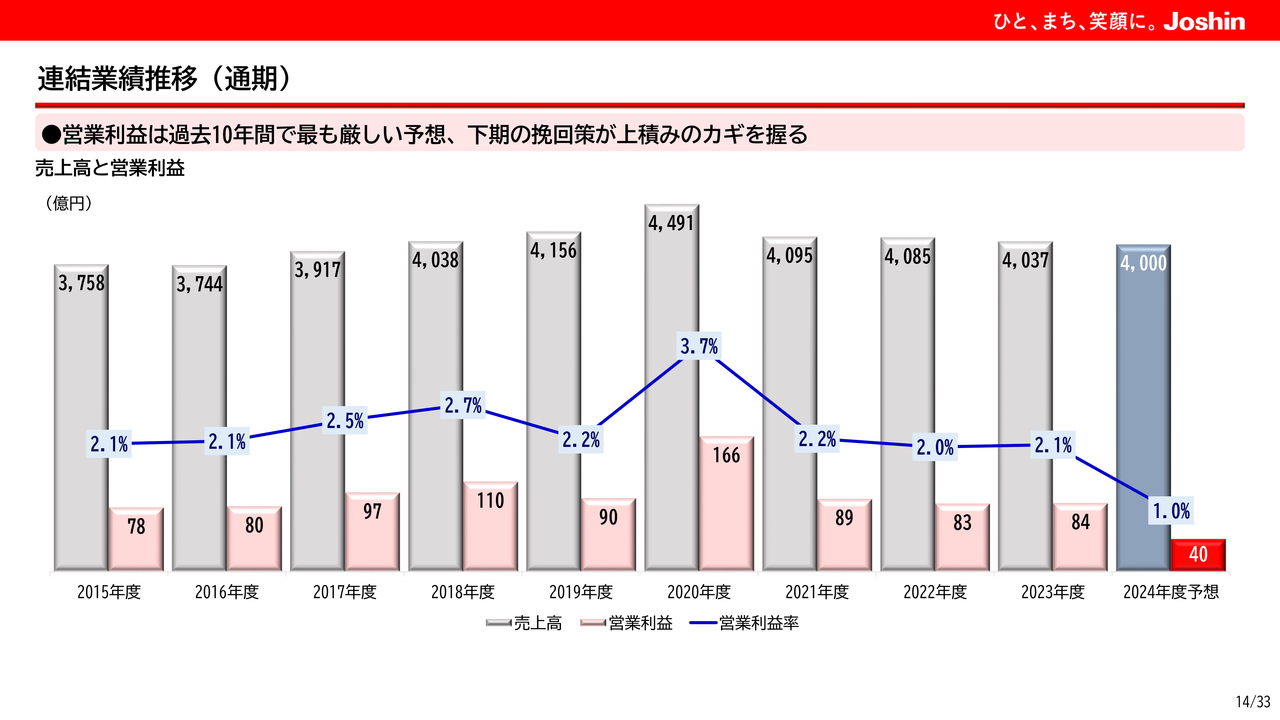

続きまして、14ページをご覧ください。14ページは、過去10年間の通期業績の推移を示しています。

売上高は4,000億円レベルで推移していますが、営業利益は過去10年間で最も厳しい予想となります。営業利益率については、過去10年間は2パーセント台で推移していましたが、1.0パーセントに低下すると予想しています。営業利益を少しでも積み上げ上げるためには、下期の取り組みが重要になっています。

2024年度(2025年3月期)下期予想

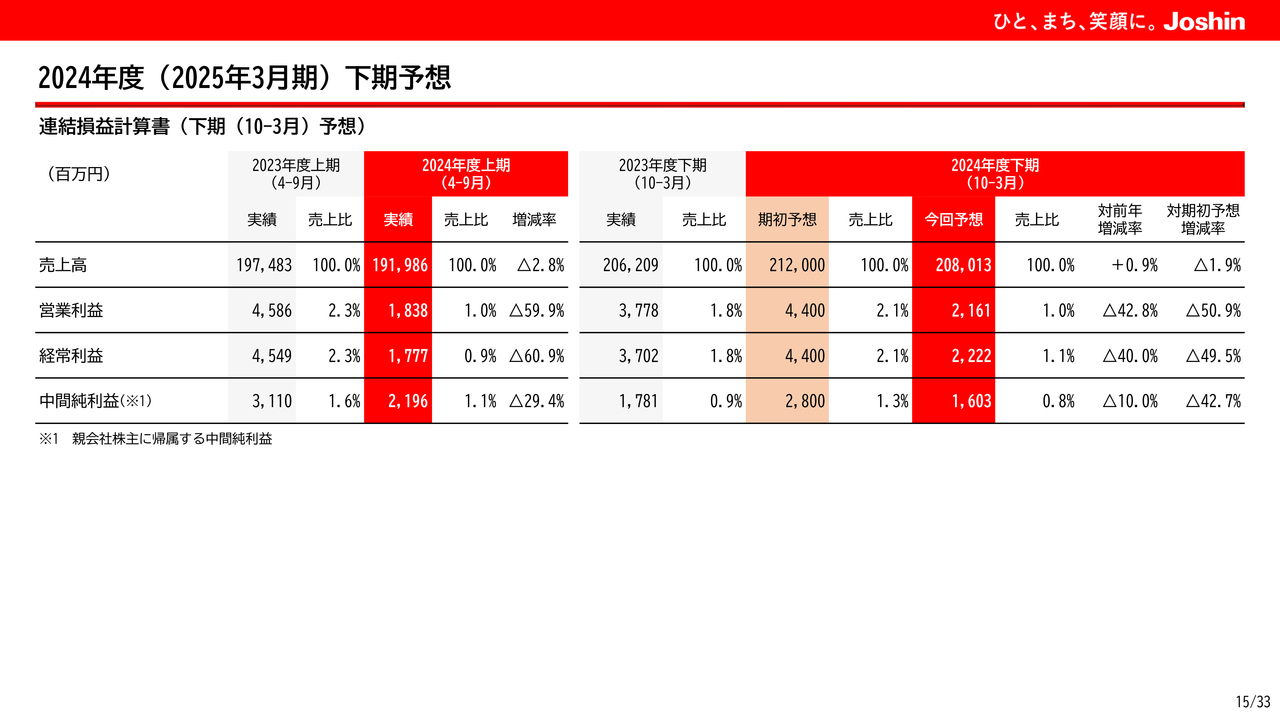

続きまして、15ページをご覧ください。15ページは、2024年度下期の修正後の予想です。

売上高は、期初の予想から1.9パーセントの減収となりますが、前年実績を上回る予想です。

前期は阪神タイガースの日本一セールを実施したことにより、下期に前年実績を上回る売上高を確保することは、決して容易な状況ではありません。営業利益、経常利益は期初予想から半減し、営業利益率も期初予想の2.1パーセントから1.0パーセントに低下すると予想しています。

営業利益の額を積み上げるためには、売上総利益の拡大と、販売費及び一般管理費の適切な管理を同時に実現しなければなりません。下期は、当社が成長事業に位置づけているモバイル通信、リフォーム事業に一層注力するとともに、先ほど申し上げた、リアル店舗、ECにおける各取り組みを着実に実行し、顧客接点の強化を軸に、売上高を積み上げることによって、売上総利益を拡大し、営業利益の積み増しを目指していきます。

連結業績推移(下期)

続きまして、16ページをご覧ください。16ページは、過去10年間の下期業績の推移です。

売上高は2,000億円レベルで推移していますが、営業利益は過去10年間で最も厳しい予想となっていますので、中期経営計画、「JT-2025 経営計画」に掲げた諸施策を着実に実行することにより、少しでも予想を上回る着地を目指していきます。

財務状況とネット有利子負債の推移

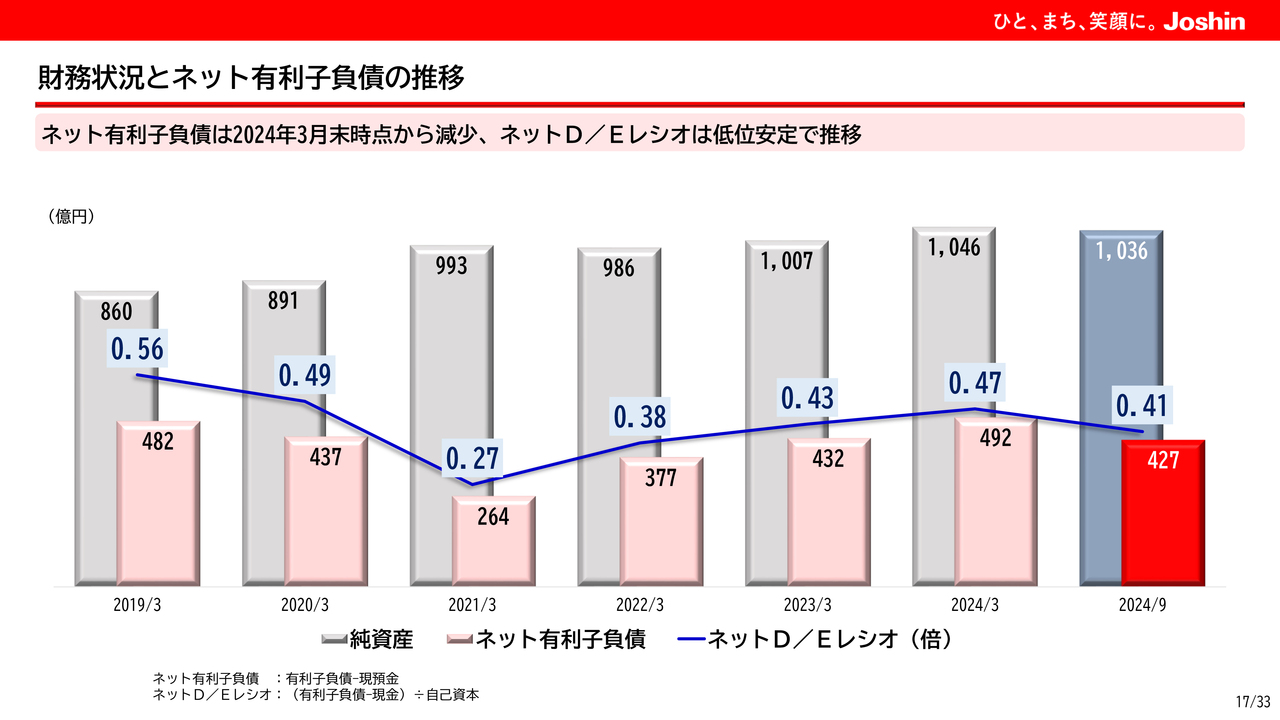

続きまして、17ページをご覧ください。17ページは、財務状況とネット有利子負債の推移です。

2024年9月末時点において、ネット有利子負債は2024年3月末時点から約65億円減少しました。純資産も若干減少したことにより、ネットD/Eレシオは0.41倍となり、低位安定で推移しています。

店舗数10年間推移

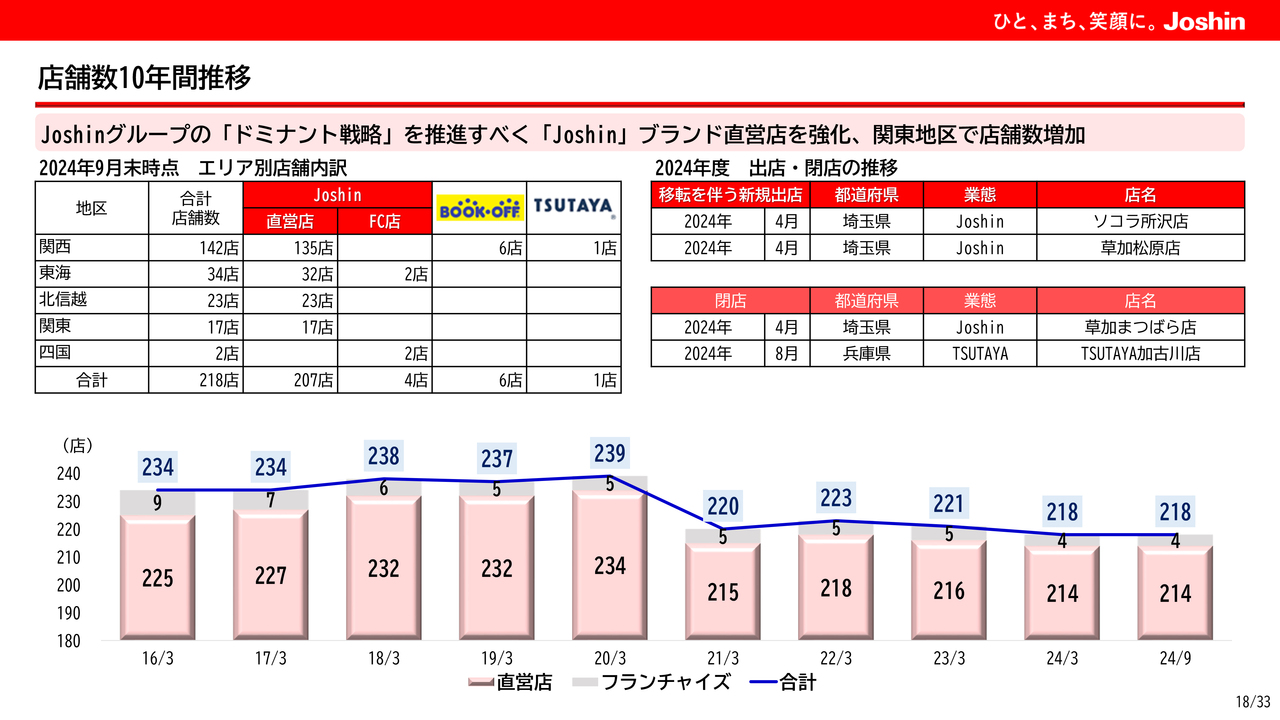

続きまして、18ページをご覧ください。18ページは、過去10年間における店舗数の推移です。

2024年9月末時点における直営店の店舗数は、214店舗となりました。2024年度は、移転に伴う新規出店を2店舗行う一方、TSUTAYAや移転に伴う2店舗の撤収により、店舗数に変動はありません。

当社グループは、関西エリアを中心に東海、関東、北信越エリアにおいてドミナント戦略を推進してきましたが、足元の苦境を乗り越え、その先の持続的成長を確かなものにするためには、1店舗当たりの販売力の底上げが急務となります。既存店のスクラップアンドビルド、新規出店、不採算店舗の撤収も含めて、Joshinブランド直営店の販売力強化を強力に推進していきます。

当社株価とPBRの推移

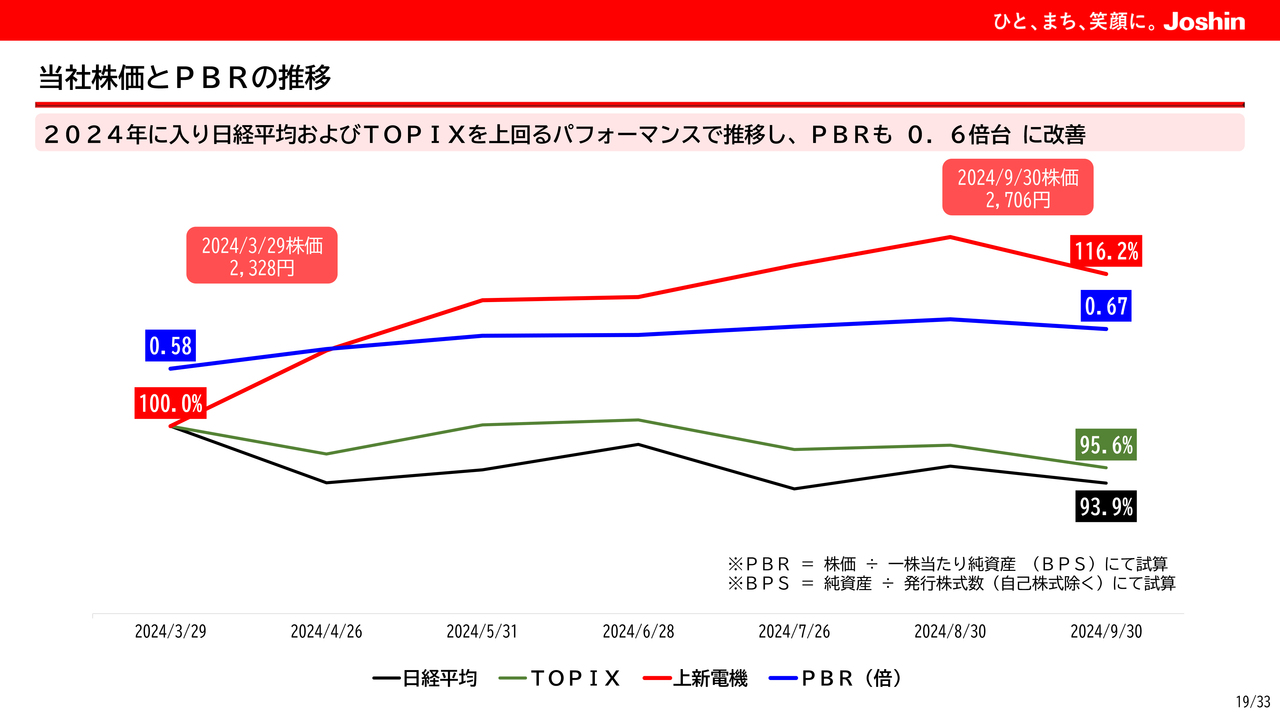

続きまして、19ページをご覧ください。19ページは、2024年4月から9月までの半年間における株価とPBRの推移を取りまとめたものです。

当社の株価は、比較的安定して推移した結果、日経平均及びTOPIXを上回るパフォーマンスを確保しました。PBRについては、0.58倍から0.67倍で推移しましたが、1.0倍にはまだ大きなかい離が存在しています。

株主構成の推移

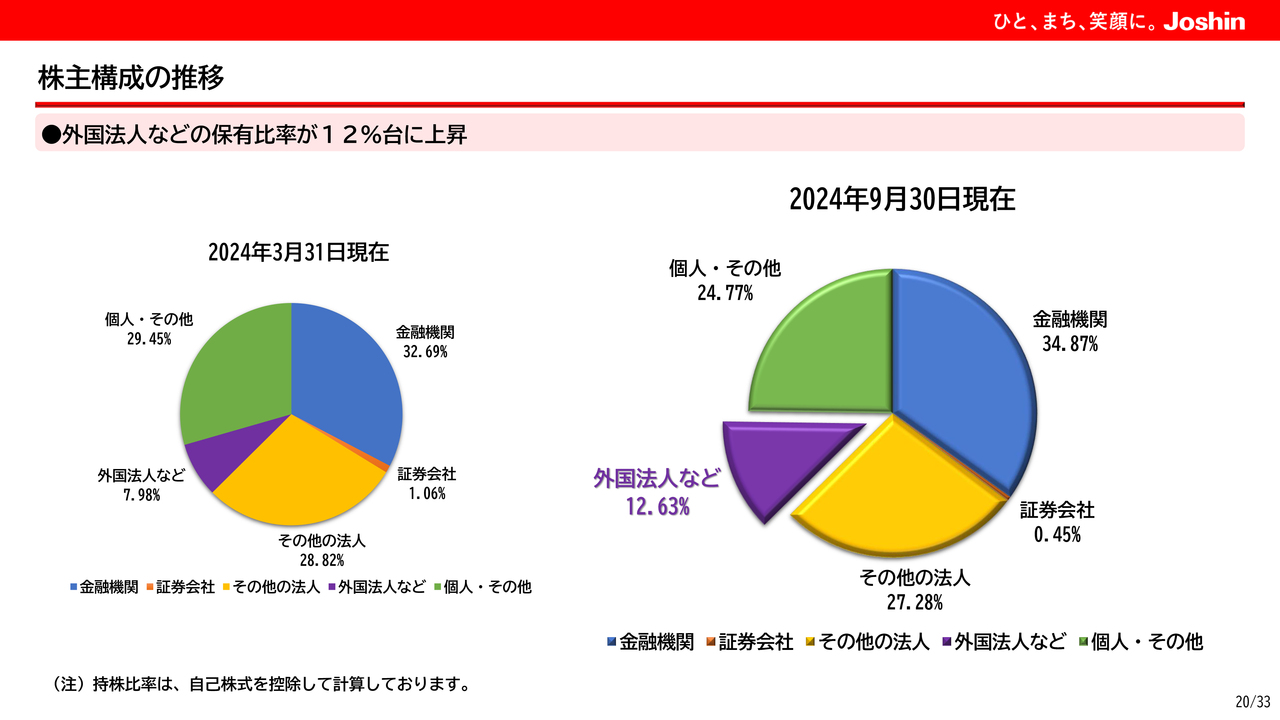

続きまして、20ページをご覧ください。20ページは、2024年9月末時点の株主構成です。3月末時点と比較すると、個人・その他の持ち株比率が5パーセント程度低下する一方、外国法人などの持ち株比率が増加し、12パーセント台に到達しました。

[目次]

続きまして、21ページをご覧ください。ここからは、中期経営計画(JT-2025 経営計画)の取り組みについて説明します。

「統合報告書 2024」発刊

それでは、22ページをご覧ください。22ページは、統合報告書2024のご紹介となります。

本年9月に日本語版冊子の発刊、及び当社ホームページ上で公開し、英語版については11月中に公開予定となっています。「JT-2025 経営計画」の2年目となる今回は、事業戦略の進捗状況と今後の取り組みについて、担当役員全員のメッセージと併せて掲載をしました。

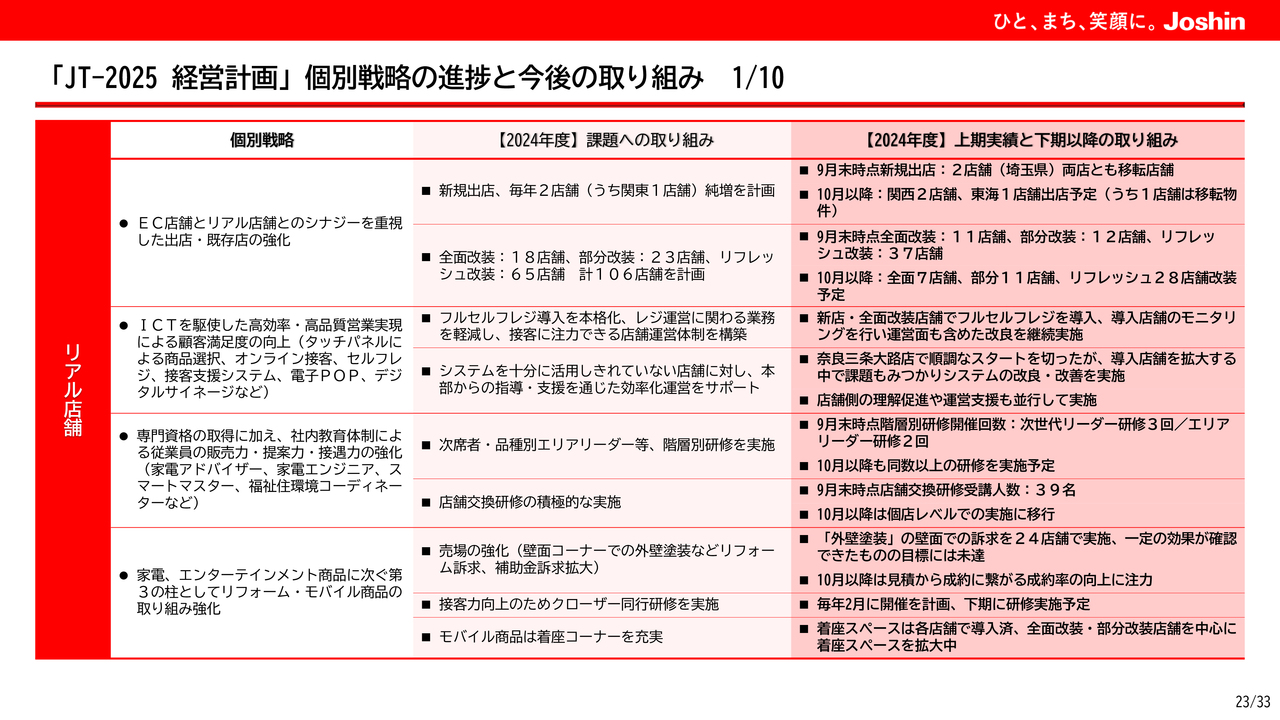

「JT-2025 経営計画」個別戦略の進捗と今後の取り組み 1/10

続きまして、23ページをご覧ください。

23ページ以降は、「JT-2025 経営計画」に掲げる個別戦略について、2024年度上期における課題の取り組み状況と下期以降の取り組みを掲載していますので、ご確認ください。長時間にわたりましたが、以上をもちまして、2024年度第2四半期決算の説明を終了します。ご清聴いただき、誠にありがとうございました。

質疑応答

<質問1>

質問者:粗利率のトレンドについて教えてください。第1四半期では前年比でプラスであったのに、第2四半期の粗利率は低下しています。売上の苦戦に伴い、ディスカウントの強化を実施したのでしょうか? また、競争環境の悪化が生じたのでしょうか?

高橋徹也氏(以下、高橋):営業戦略担当の高橋です。ただ今のご質問にお答えします。

まず当社の粗利率ですが、仕入れ価格を1つガイドラインとして持っています。もう1つの仕入れ条件として、日頃の商売、日常の商売で獲得する仕入れ価格に伴って量をしっかり売ってリベートを稼ぐ、こちらは両方とも計画をしています。

第1四半期、第2四半期の問題はありますが、仕入れ価格は締めて前期を上回る実績を確保できました。ただ、リベートがどうしても売上が落ちてしまいましたので、そちらのリベートのショートと売上を取るためにポイント発行が前年よりも少し余分に出てしまい、粗利益を毀損し、結果として0.3ポイント下がってしまいました。社内の数字ですが、仕入れ価格に対する粗利益率は0.16ポイントと、こちらは向上しています。

致命的だったのは売上ボリュームが計画のとおり取れませんでした。それに対して、下期に計画を立てていますので、売上が回復すると、前期の粗利益率は十分に確保できます。そのような体質の営業は確立できていますので、特に粗利率についてはご心配いただく必要がないと考えています。

<質問2>

質問者:粗利率について、第2四半期期間3ヶ月の前年同期比の落とし幅が大きいです。これは、販売不振でリベートが取れていないのか、それとも前年が阪神タイガース優勝セールでリベートを多く取りすぎていると見るべきか、要因を教えてください。

第3四半期以降の方針についても教えてください。コスト増加が続く中で、引き続き粗利率の確保を重視するのか、それとも販売強化による粗利高でカバーを目指すのか、販売方針の考え方を教えてください。

高橋:まず前期の第2四半期の粗利益率は、ご指摘のとおり、阪神タイガースの優勝セールで相当な数の商品が売れました。また、優勝セールということで各お取引先さまにもご支援をお願いした結果、かなり大きなリベートを獲得することができました。その反動が来たというのは間違いなく事実です。

ただ、仕入れ価格による粗利益率をしっかり確保しており、売上が上がることによって、粗利益率も十分に上がっています。先ほどもお話をさせていただきましたが、粗利益率については特に心配をしていません。

続いて、下期の率でいくのか、額でいくのかという話です。当社は、家電量販店の業界の中で一番、粗利率の低い企業でした。そのためにここ数年、粗利率を上げる努力を継続的に行なっており、現状、同業他社には負けていますが、粗利益率の内容については相当安定をしてきています。

下期は上期に十分取れなかった家電の数字を取りにいくことによって、リベートが入り、売上額、収益ともに稼ぐことができます。売上を上げると販管費の絶対額は上がりますが、当然販管費率が下がっていきますので、売上を上げるということは2つの効果があると感じています。

下期は売上を取っていく戦略に舵を切っていこうと思います。

<質問3>

質問者:商品販売において、それぞれ計画に対してどのように推移したのかを教えてください。阪神タイガースの優勝効果の剥落は想定に対していかがだったでしょうか? ICTなどへの投資については、期初計画に対して変更があったのかについて教えてください。

高橋:まず背景からお話します。9月の実績を除いた4月から8月の実績ですが、家電の売上は前年同期を超えています。スマートライフ(リフォーム)、モバイルという当社でいう成長事業、ここにカテゴライズされている品種群については、2桁しっかり伸長することができました。

決算短信でお示ししたとおり、4月から8月では前年同期を越えていたエンターテインメント、ここに大きなダメージを受けました。9月のマイナスは当初から見えており、そのマイナス分を4月から8月の家電で積まないといけないところがほぼ前年同期のとおりで、エンターテインメントのマイナスについてはスマートライフ(リフォーム)とモバイルでカバーをしました。

上期については、そこで力尽きました。9月の大きな数字をカバーできずに、大きなマイナスを発生させてしまったかたちで、4月から8月の期間で家電の売上が取れなかったということが一番大きな要因になっています。

<質問4>

質問者:ICTなどへの投資については、期初計画に対して変更があったかについて教えてください。

田中幸治氏(以下、田中):経営企画・人財戦略担当の田中です。

ICTの実装を進める計画は、期初計画どおりです。営業の売場、特に営業の現場に対するこの実装の計画、これは中期経営計画に基づいて着々と実行しています。

例えば、デジタルサイネージあるいは電子POP、このようなものの投資を進めることによって、お客さまがわかりやすい買い場、そして販売員が運営しやすい売り場、これを実現する、これを目指しています。

また、販売員の作業動線の短縮、間接業務の削減を進めることにより、お客さまとの接点を強化します。これによって、少ない人財で確実に売上を上げていく収益体制を構築しようと考えています。それが各年度の費用として計上されることによって、利益を少し圧迫する要因ですが、中長期的に収益体制を拡大していくための投資と考えています。

<質問5>

質問者:下期の計画前提について教えてください。期初計画比では、売上予想を引き下げた要因はエンターテインメントでよいのでしょうか? 大型家電の前提など、考え方を教えてください。

高橋:上期のエンターテインメントのマイナスは当初から織り込んでいましたが、我々が想定した以上の落ち込みがありました。テレビゲームが主な要因ですが、加えて、1枚数百円のもので束になると億単位の売上になるカードゲームのブームがやや下火になりました。この2つの影響があり、想定した以上の落ち込みがありました。

下期の計画については、それらも含めてエンターテインメントのマイナスはすでに織込んでいます。モバイル、スマートライフ(リフォーム)は第2四半期でも2桁伸長をしています。下期も当然2桁伸長の計画を立て、上期もほぼ計画どおりに進捗しているため、ほとんど心配がないと考えています。エンターテインメントの落ち込みは、家電でしっかりカバーし、家電でアドオンしていくような計画を立てています。

4月から8月でも、家電はプラスに転じていました。9月の阪神タイガースの優勝セールで一気にマイナスに振れましたが、下期については十分挽回の余地があります。

2年前、3年前の水準まで家電を戻せば、お約束している数字は十分達成できると考えています。そのような範囲になっていますので、2年前、3年前の水準に一刻も早く戻すような取り組みをやっていきたいと思っています。

<質問6>

質問者:インターネット販売は減収幅が小さくなったとのことでしたが、再び売上高が成長路線に回復するのは、いつごろとなりそうでしょうか?

高橋:まず前期は構造改革ということで、大きく売上を落としました。ただ、営業利益率では前期の1.4倍まで上げることができ、収益力強化は成功しました。

ここからどう反転攻勢をかけていくのかですが、先ずは自社サイトの売上をしっかり上げていきます。実際に第2四半期も、自社サイトは大きく売上を伸ばしています。公表していないため、数字は申し上げませんが大きく伸ばしており、チャネル別の構成比も高く上がってきています。この10月も、さらに大きく伸びました。

自社サイトの売上をしっかりと伸ばしていく。そこから出てくる結果が我々の成長と考えていますが、自社サイトの成長というのは一歩ずつという部分があります。ただ、自社サイトは一度伸びると、なかなかバックをしません。しっかりとお客さまがついていき、ブランディングが確立できる。これが我々の狙いです。

たくさん売りたいのは事実なのですが、丁寧に売りながらブランディングを確立して、いったん上がった売上は2度と落ちないような商売をしっかり目指していきたいと思います。

いきなり大幅な増収ということは、なかなかお約束はできないかもしれませんが、確実に一歩ずつ上がっていきます。これはお約束できる状態になってきましたので、ぜひご期待いただきたいと思います。

<質問7>

質問者:販売費及び一般管理費の見通しをお聞きしたいです。費用増の動向と生産性の改善策についても教えてください。

田中:まず販管費ですが、中長期の経営戦略への投資、これを軸として各期の経費を計画して支出をしています。特に、企業価値向上のドライバーの役割を担う多様な人財の活躍、これを可能とする職場環境の整備については、積極的に投資を行っているところです。

ICTの実装は先ほどご説明申し上げたとおり、販管費の中で大きな額を占める広告宣伝費については、デジタル化を進めることによってコストを削減しつつ、一人ひとりのお客さまのこのニーズに沿うようにワントゥワンのプロモーション、マーケティングを実施しているところです。

店舗運営では大きなウェイトを占める電気使用料については、営業現場の作業効率の改善もあり、電気使用量は削減の方向にあります。

電力会社との事前契約において、その従量課金の電力単価が下がっています。加えて、PPAの活用により自家発電と自家消費のウェイトが高まっていますので、全体として昨年上期の実績よりも電気代は下がっています。

今後下期は、上期の業績が販管費によって圧迫されたということがありますので、より一層現場のこの生産性を高めることによって、従業員のこの人件費を圧縮しつつ、光熱費も圧縮することによって、利益の底上げを図っていきたいと考えています。私からは以上でございます。ご質問、ありがとうございました。

※本内容は、企業提供の書き起こしになります。