【QAあり】ココナラ、売上高は前年比+40%、EBITDAは5.8億円 マーケットプレイス事業(セグメント利益15億円) 成長加速へ

2024年10月16日 09:02

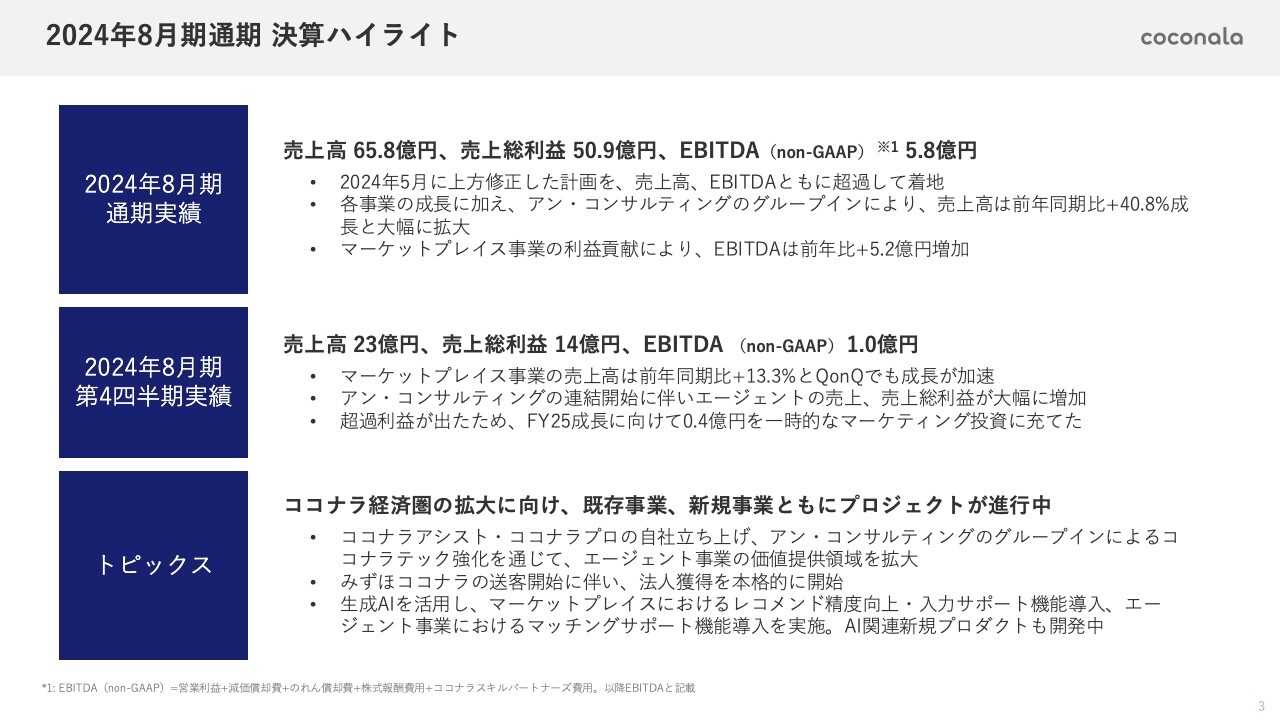

2024年8月期通期 決算ハイライト

鈴木歩氏(以下、鈴木):代表取締役社長CEOの鈴木です。私から、2024年8月期の業績報告と成長の方針についてご説明します。よろしくお願いいたします。

まずは決算ハイライトです。通期実績では、M&Aの影響により、売上高が前年比プラス40.8パーセントの65.8億円となりました。加えて、EBITDAも前年比プラス5.2億円と、大きく成長できたところがポイントだと思います。

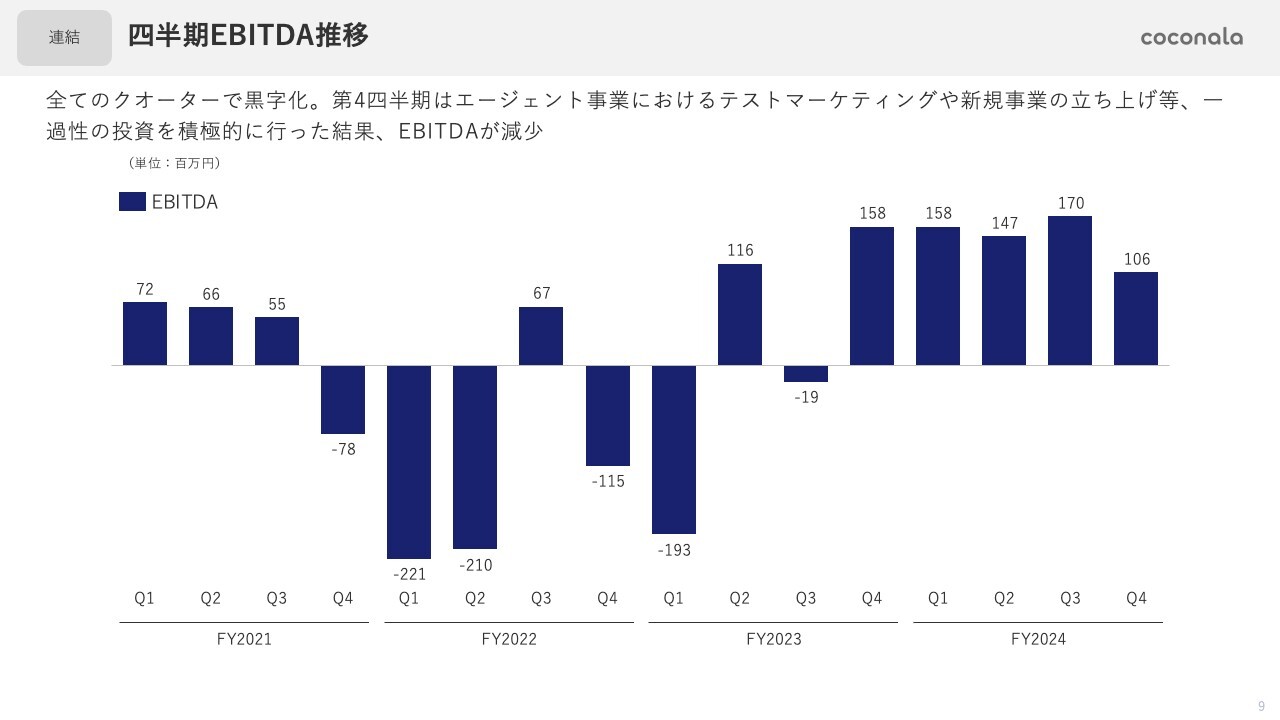

直近の第4四半期実績としては、同じくM&Aの影響で売上高が伸びています。EBITDAも引き続き好調に推移していますが、ガイダンスに対して超過利益が出たため、第4四半期限定で一時的にテストマーケティングへ投資しました。

その結果、第4四半期のみEBITDAが落ち込んでいるように見えますが、こちらは持続的なものではありませんので、今後は回復してくると思っています。

トピックスについては、後ほどご説明します。

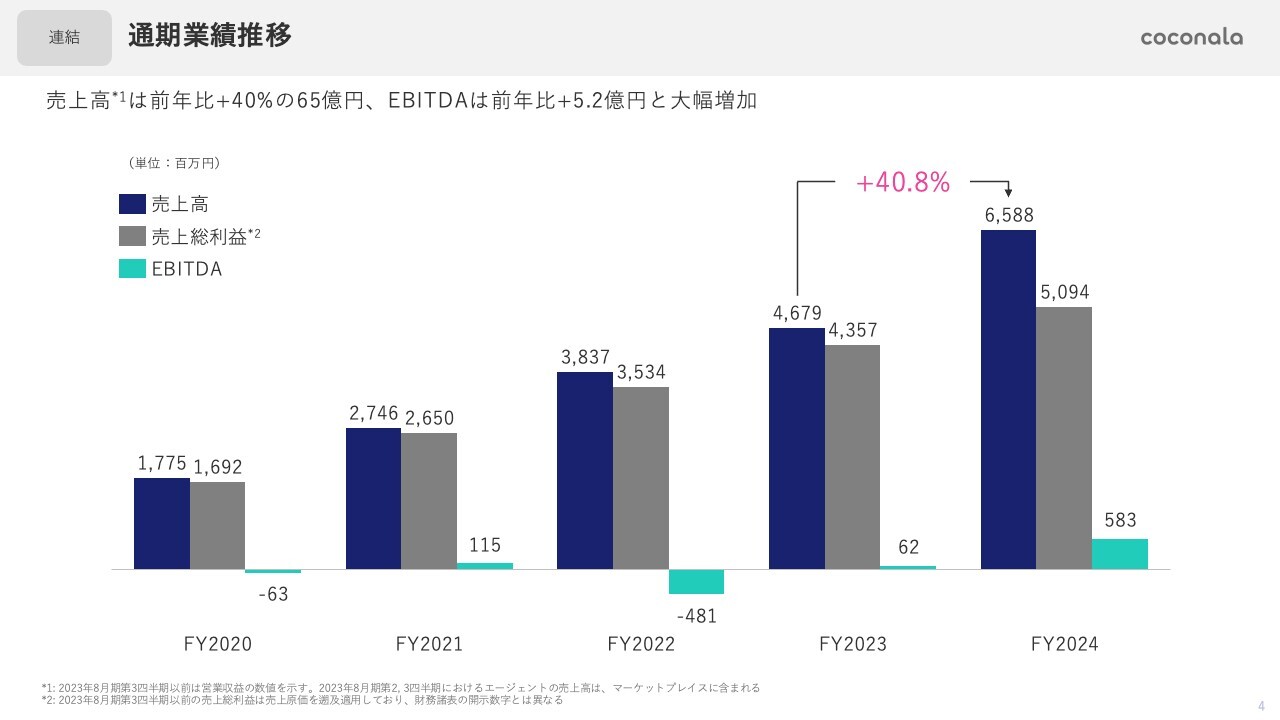

通期業績推移

通期業績の推移です。売上高が前年比プラス40パーセントと大きく成長しており、高利益体質に転換できているのではないかと考えています。

2024年8月期第4四半期及び通期決算概要

2024年8月期の業績についてご報告します。こちらのスライドには全体の詳細を記載していますので、お時間のある時にご覧ください。

個別にグラフ化していますので、詳しくはそちらを基にお話しします。

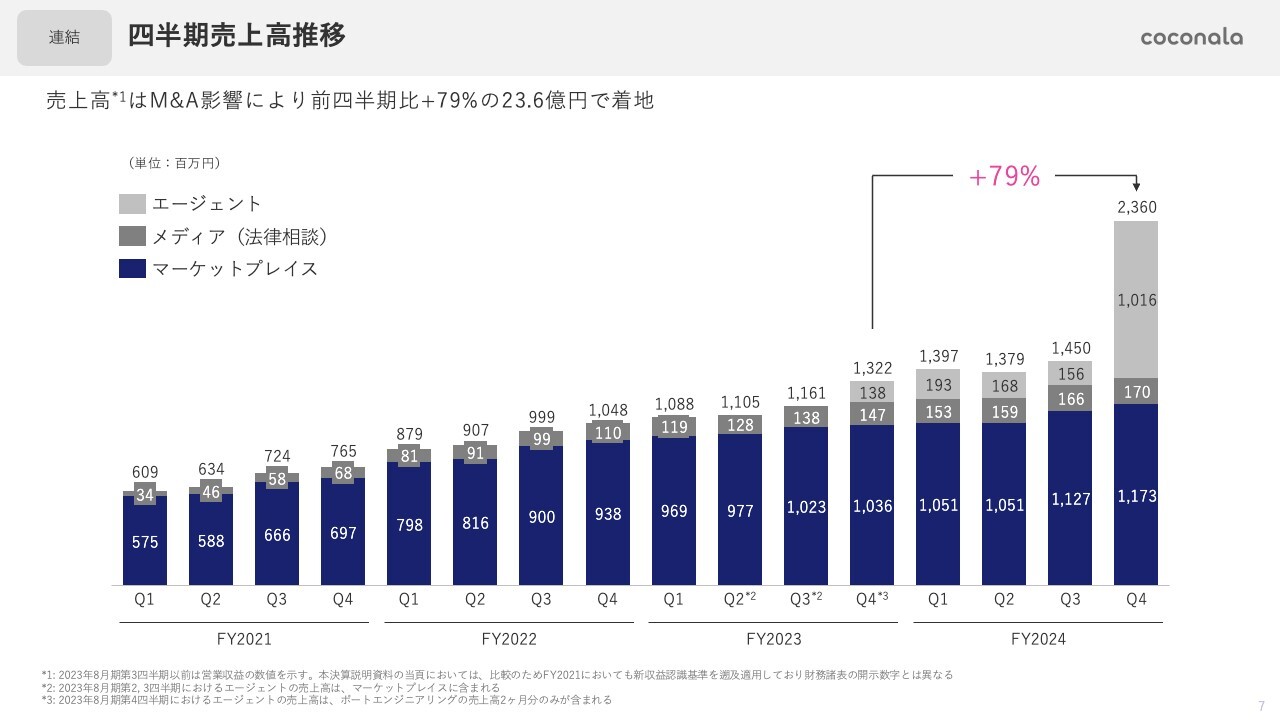

四半期売上高推移

四半期売上高推移です。第4四半期は前年同期比プラス79パーセントとなり、M&Aの影響によって大きく売上が進捗しました。

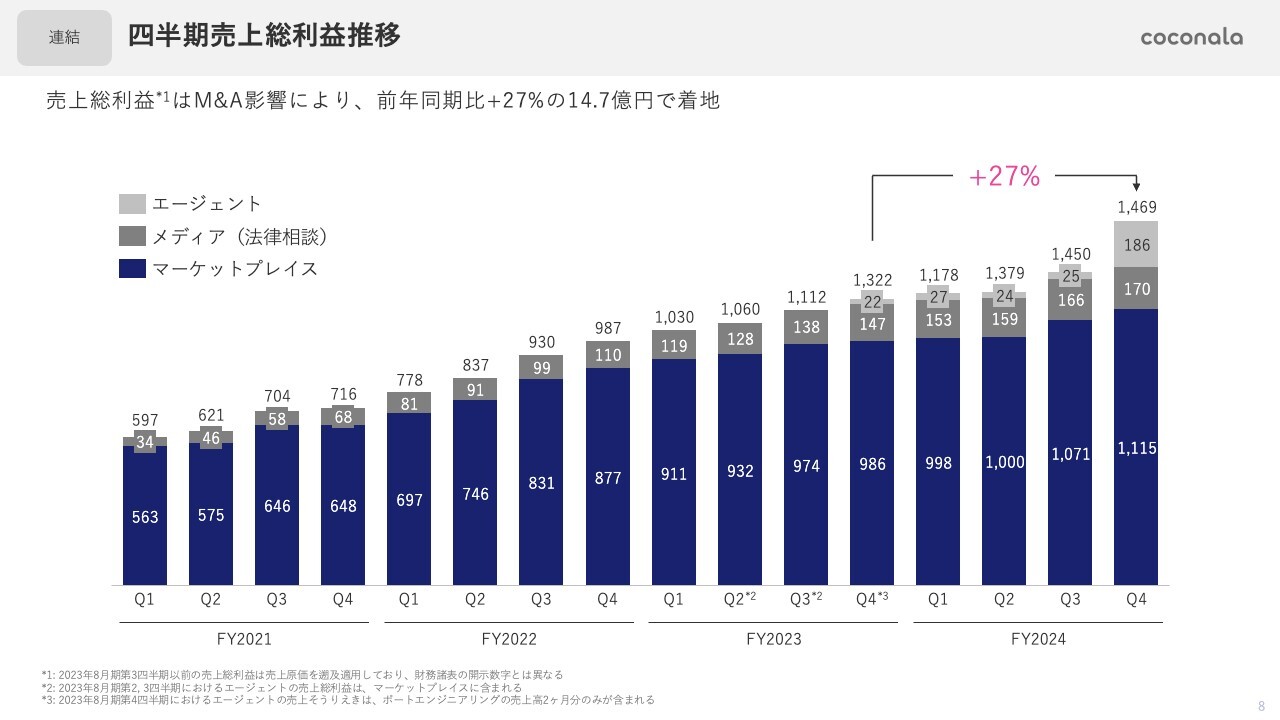

四半期売上総利益推移

四半期売上総利益推移です。売上高と連動し、第4四半期は前年同期比プラス27パーセントの14億6,900万円で着地しました。

四半期EBITDA推移

四半期EBITDA推移です。こちらも全四半期で黒字化となり、安定的に利益創出ができています。第4四半期は一過性のテストマーケティングを行った結果、一時的にへこんでいます。

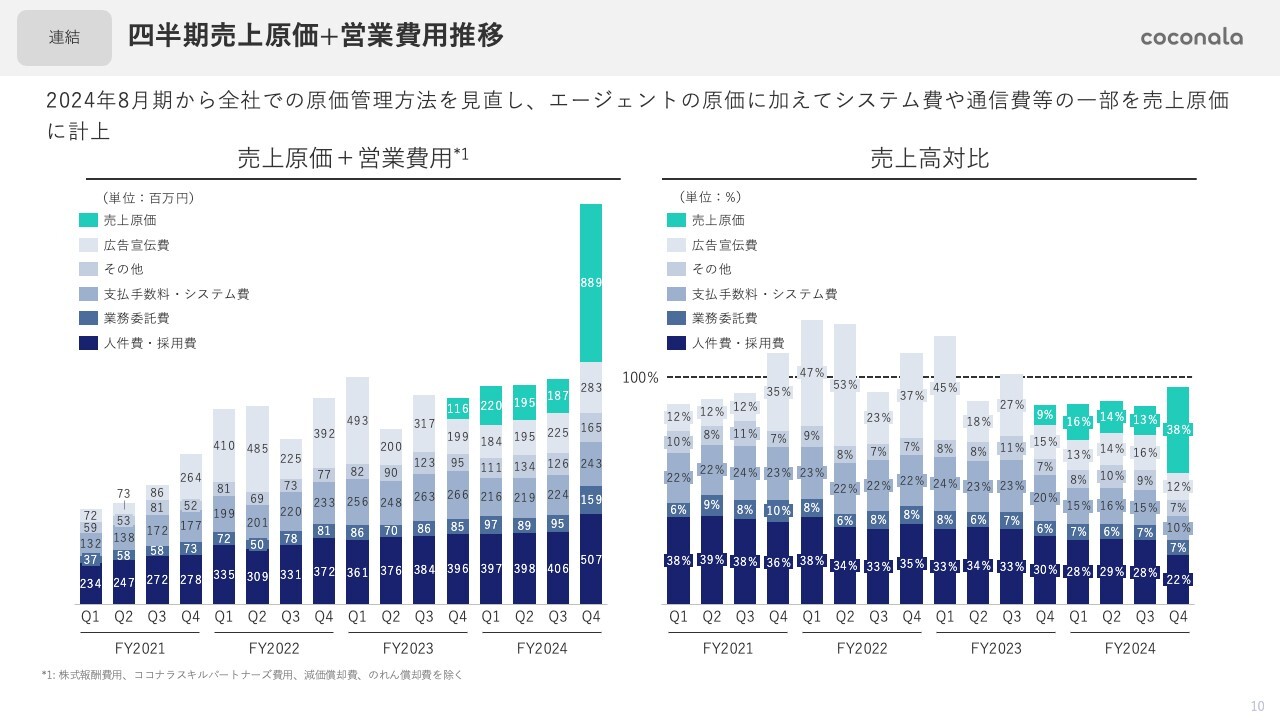

四半期売上原価+営業費用推移

四半期売上原価と営業費用の推移です。エージェントの原価に加え、システム費や通信費等の一部を売上原価に計上するというルール変更を行いました。

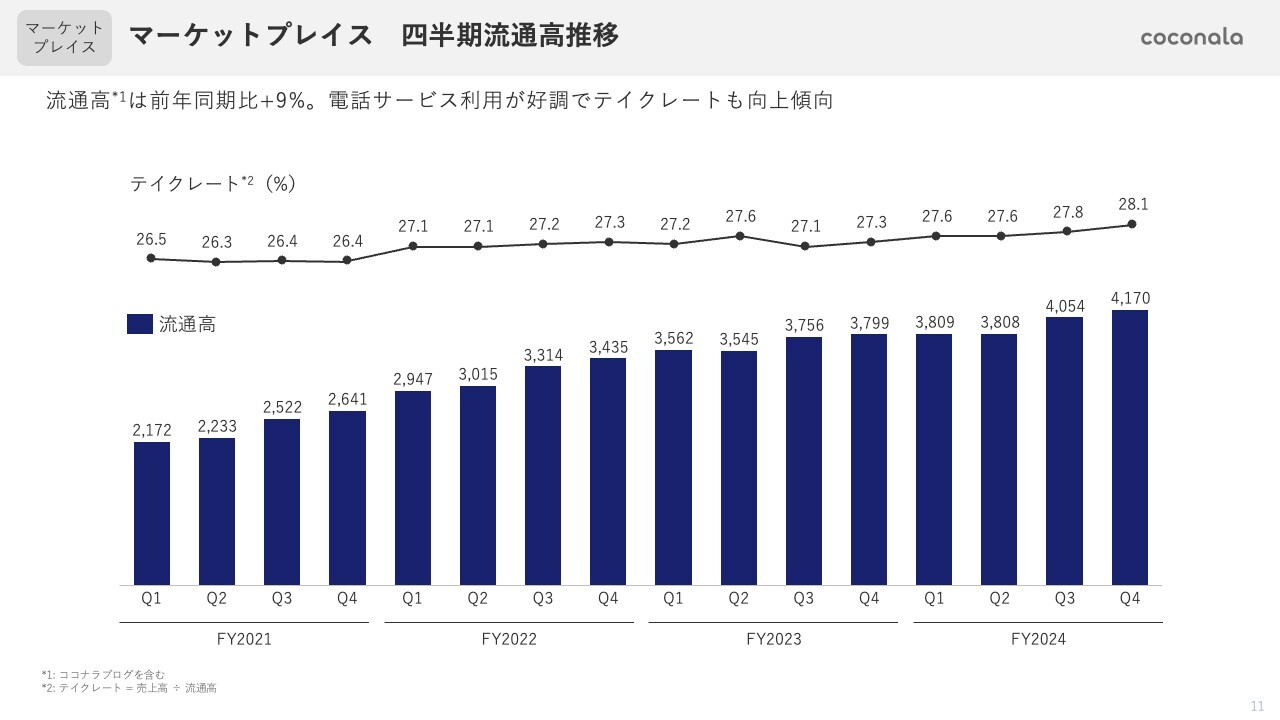

マーケットプレイス 四半期流通高推移

マーケットプレイス事業の業績についてご説明します。流通高は、前年同期比プラス9パーセントと引き続き好調に推移しました。

加えて、テイクレートがじわじわと上がっています。通常のテイクレートよりも高い料率を設けている、電話相談サービスが好調だったことが理由となっています。

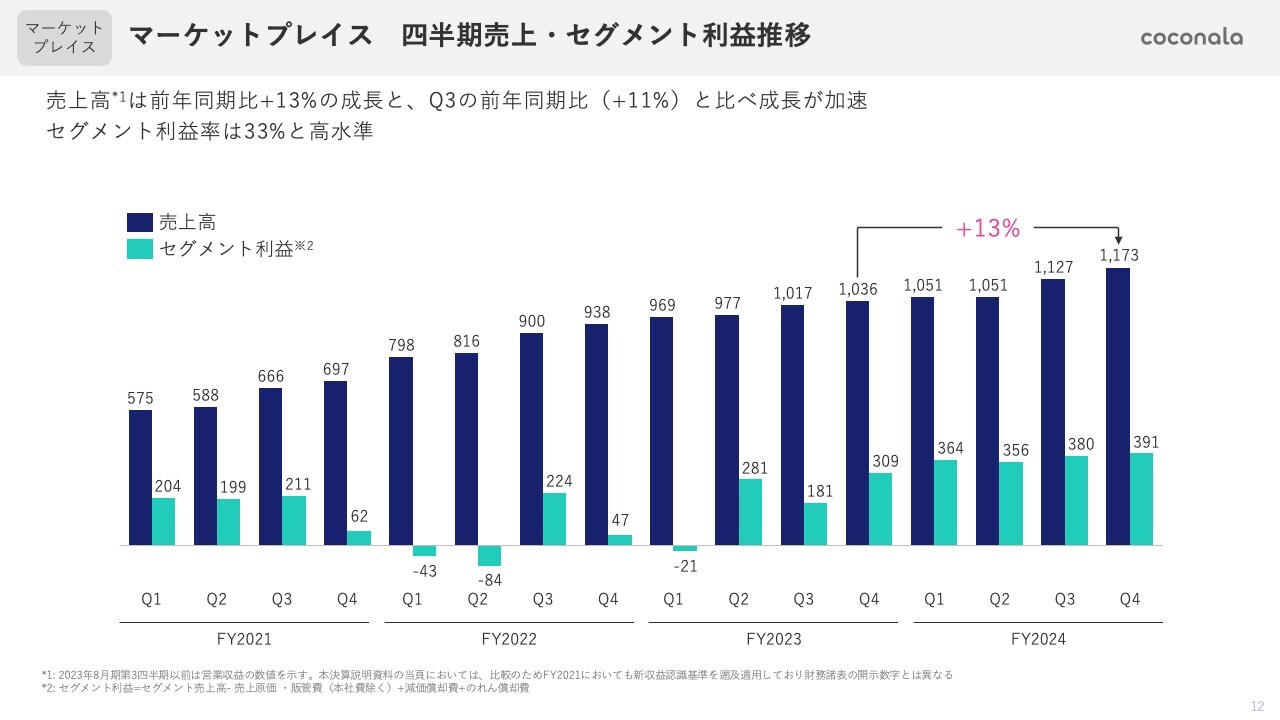

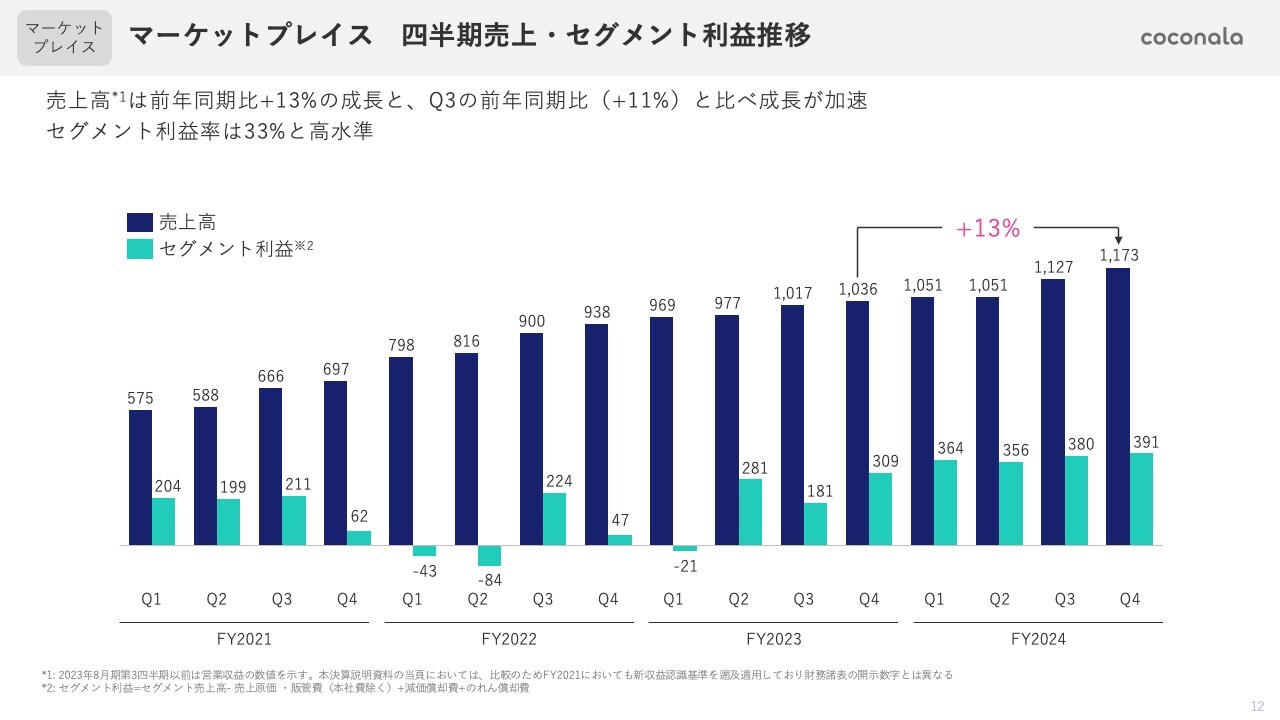

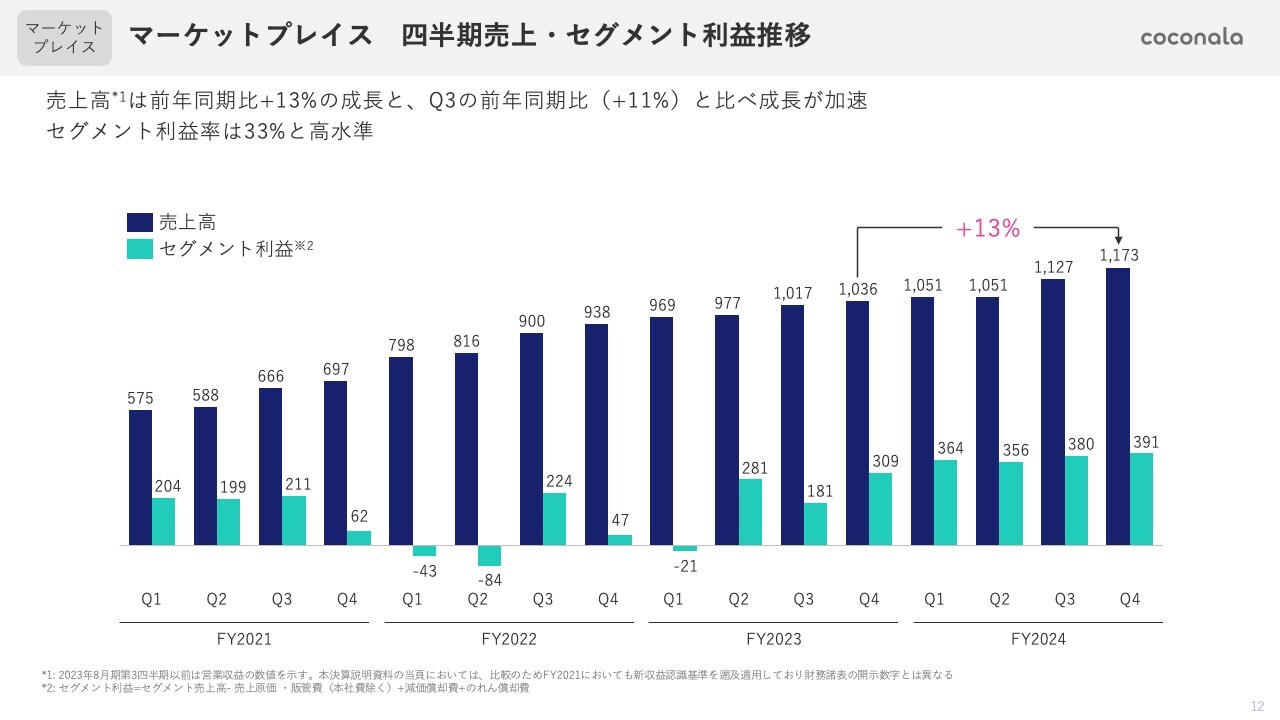

マーケットプレイス 四半期売上・セグメント利益推移

マーケットプレイス事業の四半期売上高とセグメント利益の推移です。第4四半期の売上高は、前年同期比プラス13パーセントとなりました。第3四半期の前年同期比はプラス11パーセントでしたので、成長が加速しています。

一時的に生成AIや新型コロナウイルス感染症の5類移行等の影響がありましたが、そちらの影響も一巡したため、引き続き成長を再加速していけるのではないかと思っています。

また、今回からセグメント利益を開示しています。第4四半期は、11億7,300万円の売上高に対して3億9,100万円のセグメント利益となり、30パーセントを越える非常に高いセグメント利益率を安定的に出せるプロダクトに成長しています。

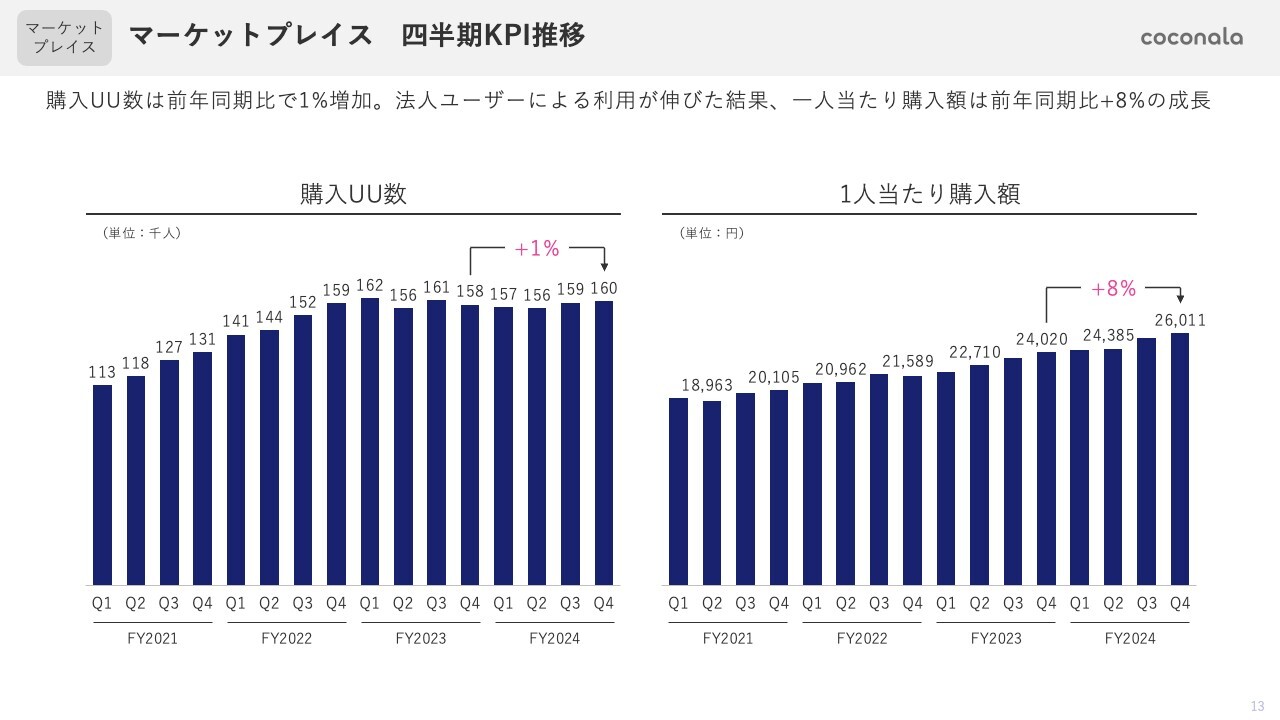

マーケットプレイス 四半期KPI推移

四半期KPI推移です。購入ユニークユーザー数は、微減傾向からプラス成長へと転換し始めています。加えて、1人当たり購入額は法人ユーザーによるビジネス利用が増えた結果、力強く伸びています。

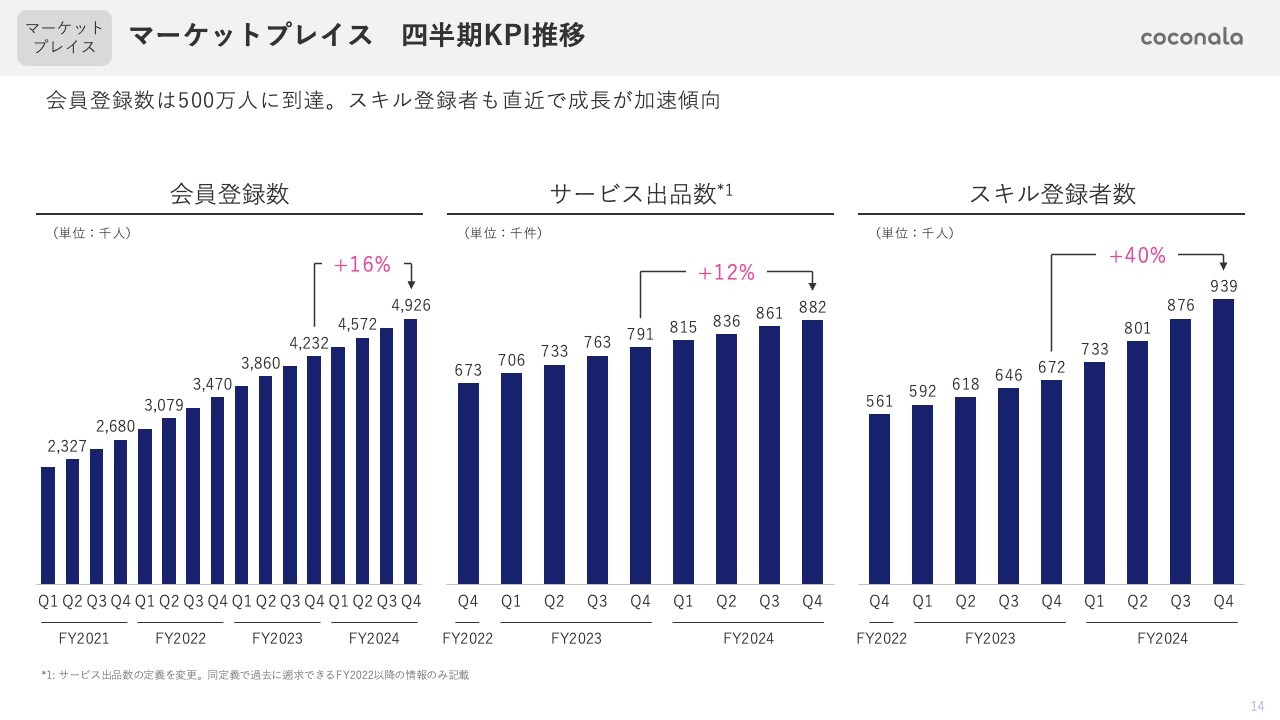

マーケットプレイス 四半期KPI推移

会員登録数は足元で500万人を突破し、伸び続けています。併せて、サービス出品数と、スキル・知識・経験をプロフィールに登録している方は、ここ1年間でより成長が加速する傾向にあります。

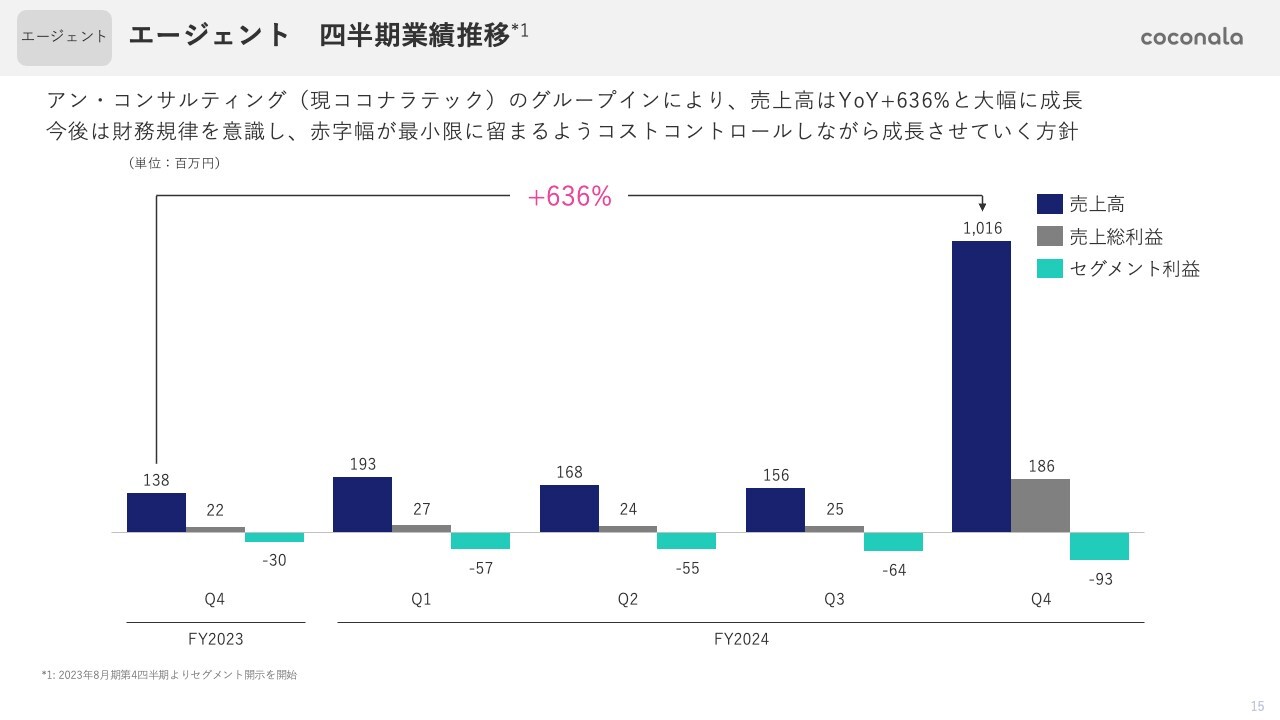

エージェント 四半期業績推移

エージェント事業についてです。アン・コンサルティング(現ココナラテック)のグループインにより、大きく売上高が伸びています。

セグメント利益については赤字が拡大していますが、こちらはマーケットプレイス事業と違い、極力黒字の状態でしっかりとサービスラインナップを拡充・強化する方針で進めていきます。今後も、赤字幅が最小限にとどまるよう、丁寧にコストコントロールしていきたいと思っています。

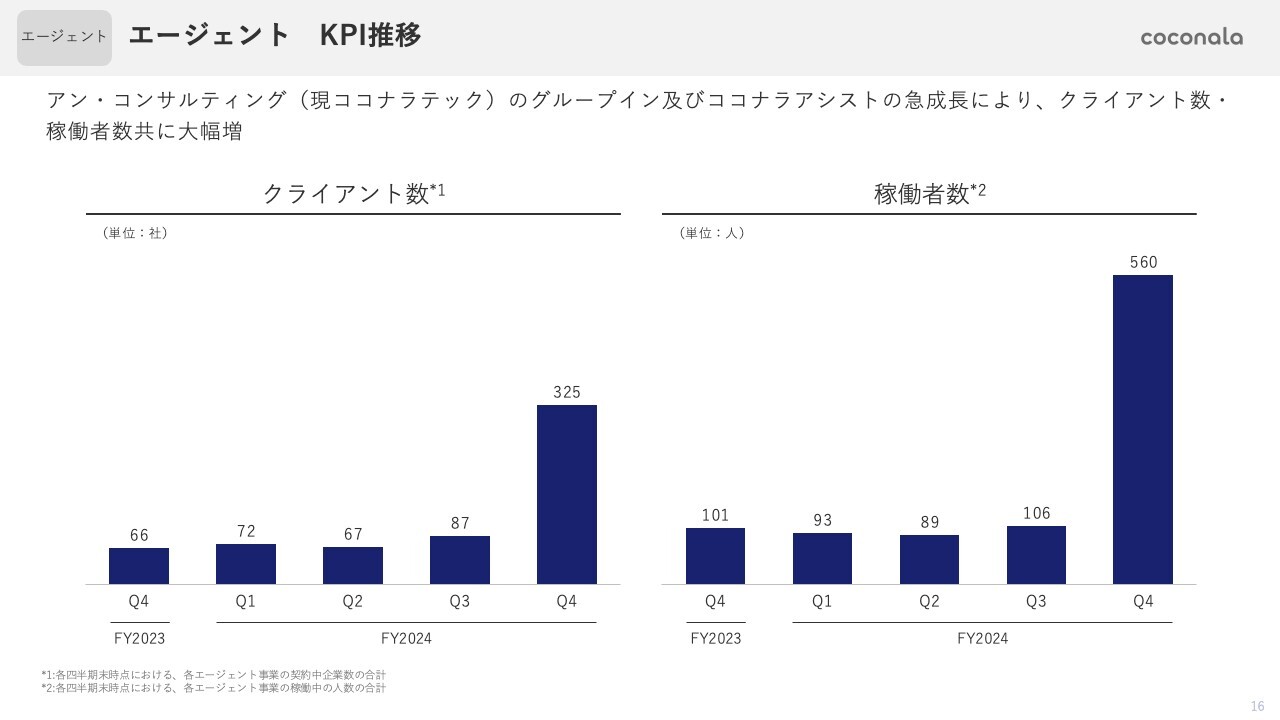

エージェント KPI推移

KPIの推移です。アン・コンサルティングのグループインに加え、昨期からは「ココナラアシスト」や「ココナラプロ」といった自前でのエージェント事業を立ち上げています。こちらも急成長していることにより、クライアント数・稼働者数はともに増加傾向です。

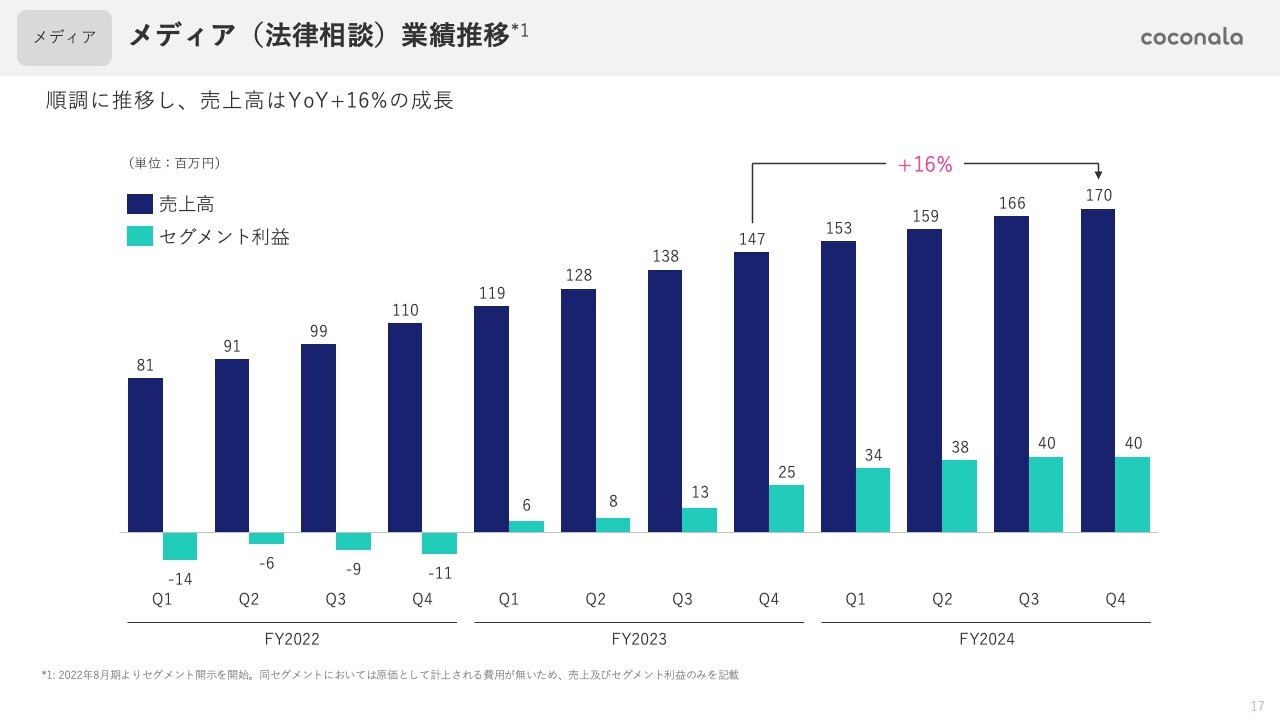

メディア(法律相談)業績推移

メディアセグメントについてです。「ココナラ法律相談」は引き続き安定しており、第4四半期の売上高は前年同期比プラス16パーセントの成長となっています。

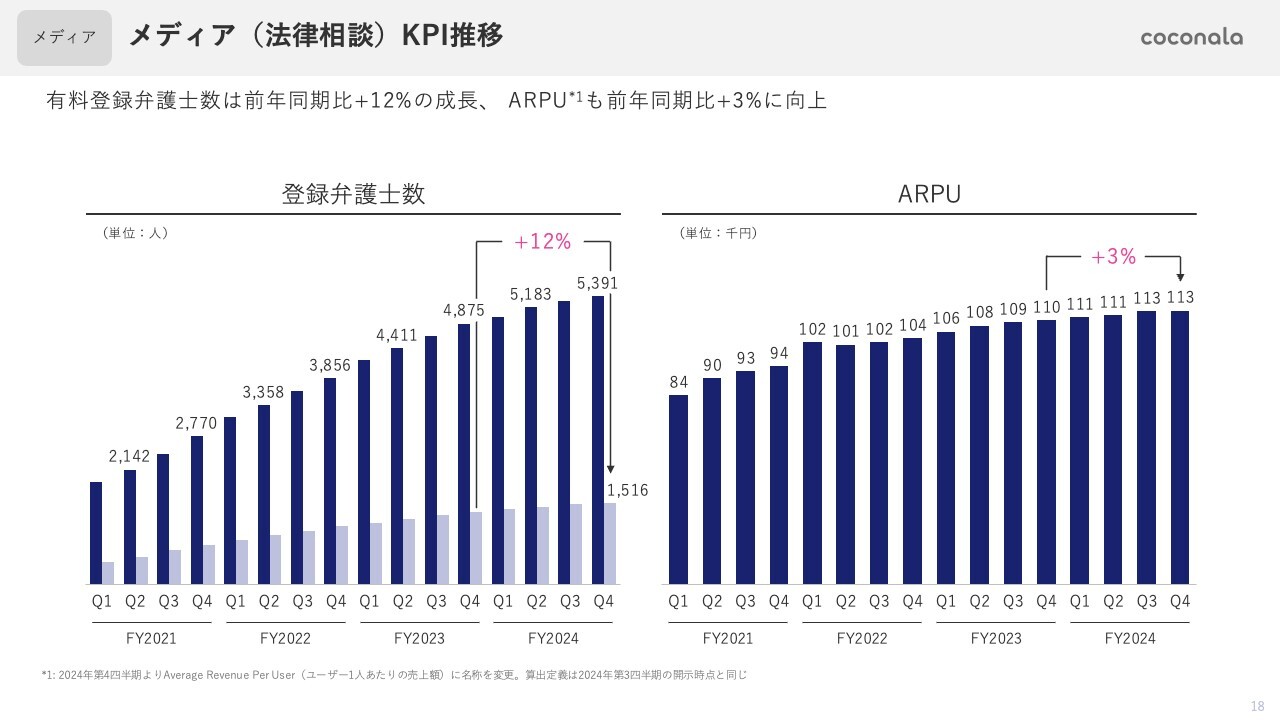

メディア(法律相談)KPI推移

KPIの推移です。登録弁護士数・ARPUともに、引き続き順調に成長しています。

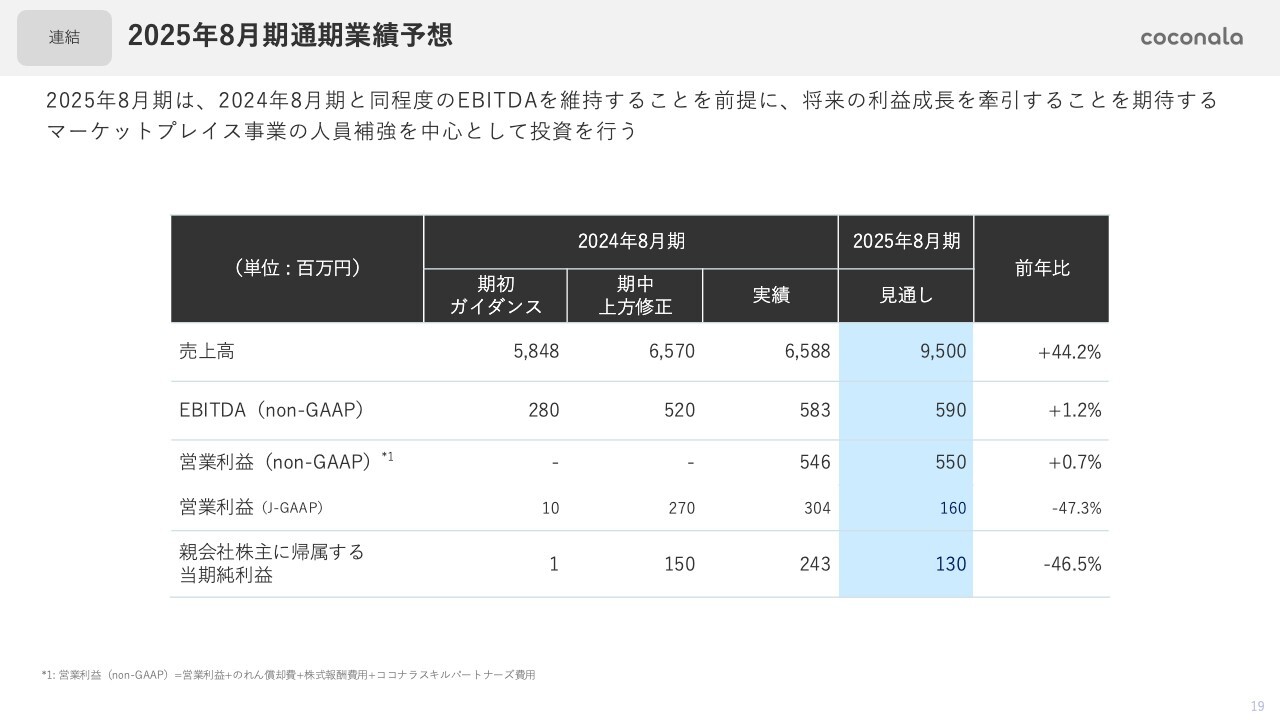

2025年8月期通期業績予想

2025年8月期の通期業績予想です。昨期は、期初のガイダンスに対して期中に上方修正を行い、さらにそれを上回るかたちで着地しました。

こちらに加えて、今期はM&A等の影響や自前で立ち上げたエージェント事業、そしてマーケットプレイス事業が足元で好調なことも踏まえ、売上高は前年比大幅プラスの95億円を見込んでいます。

また、EBITDAについては、2024年8月期と同程度の水準を維持する方針としています。こちらを大前提とする一方で、足元は非常にマーケットプレイス事業が大きく伸ばせそうであることと、そこを通じてより高利益な事業運営を行っていけそうだという兆しがありますので、そちらに対して人員の増強を行っていきたいと考えています。

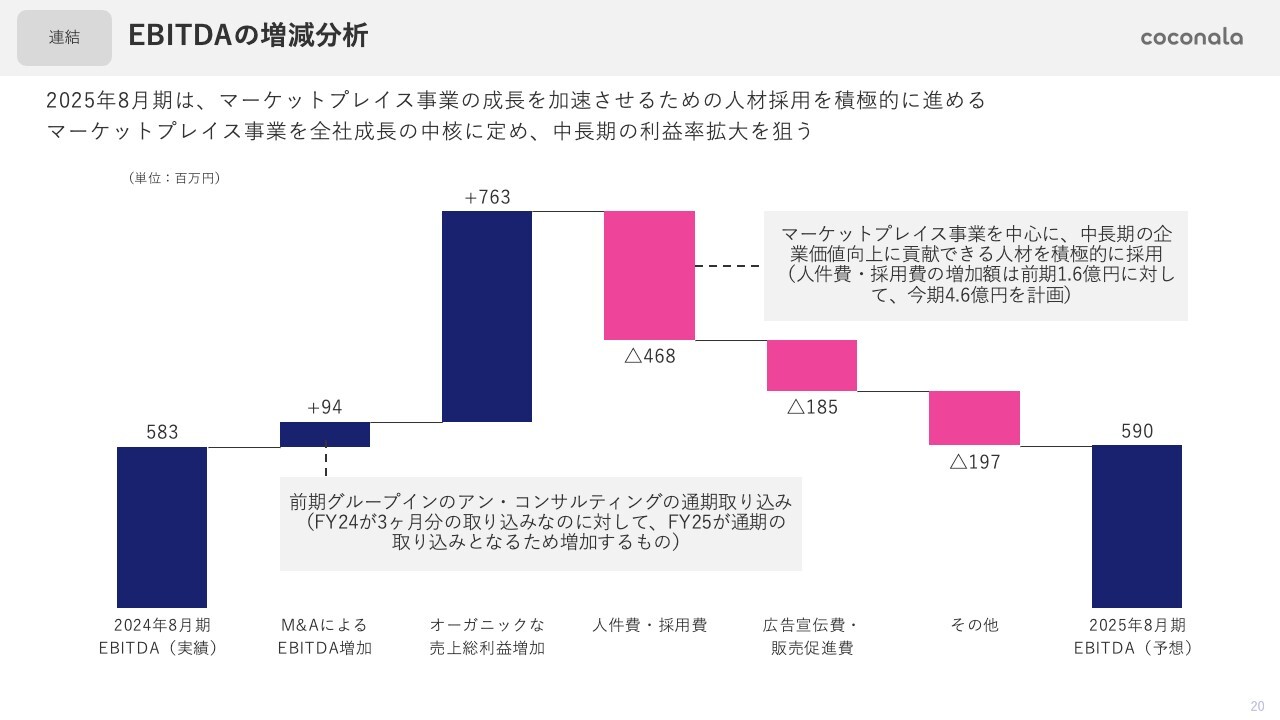

EBITDAの増減分析

EBITDAの増減分析です。2024年8月期の5億8,300万円に対し、まずはM&Aによって9,400万円増加する見込みです。それ以外には、主にマーケットプレイス事業を中心とした売上総利益の増加が7億6,300万円あります。

主な支出としては、人件費への投資を行います。これによってマーケットプレイス事業の売り伸ばしや再成長が見込めると考えています。人件費・採用費の増加額は2024年8月期の1.6億円に対して大きく増額し、再成長できる人員をしっかりと拡充していきたいと考えています。

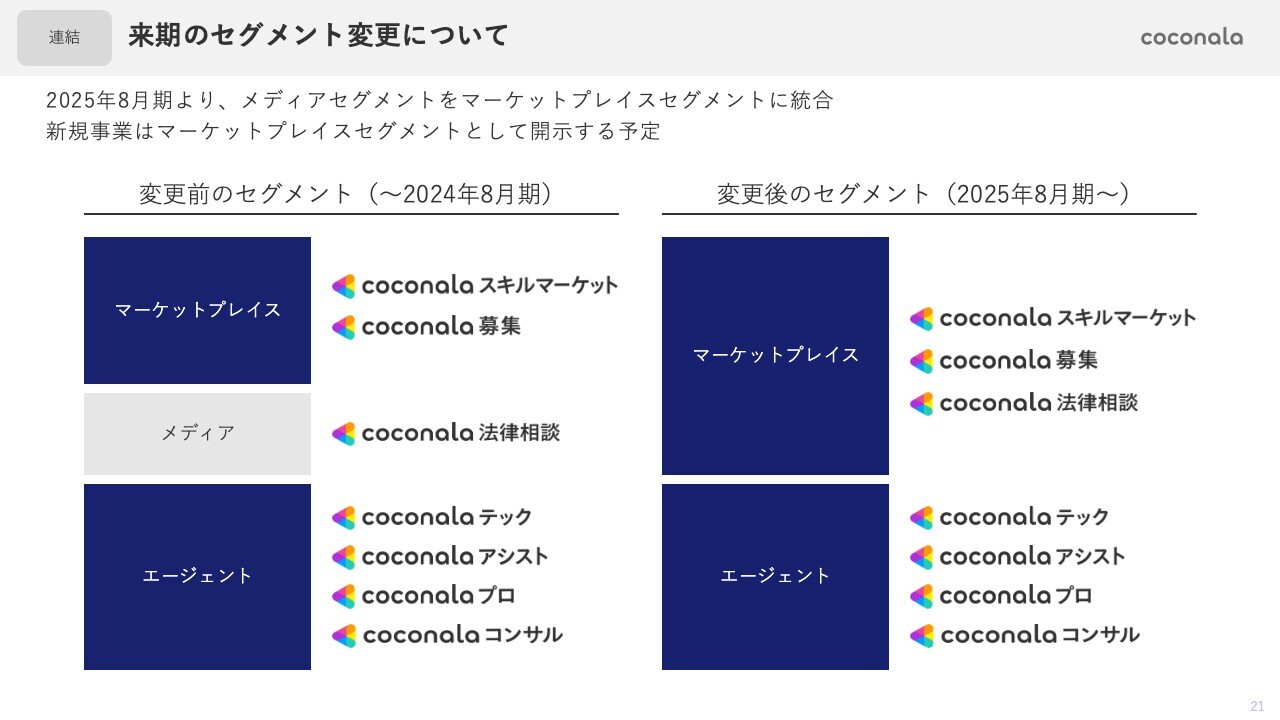

来期のセグメント変更について

2025年8月期より、セグメントを変更します。これまでメディアセグメントとして個別に開示していた「ココナラ法律相談」については、引き続き丁寧に開示していきたいと思いますが、セグメント領域はマーケットプレイスに統合します。

後ほど詳しくご説明しますが、共通のデータベースやプロダクト基盤を使い、マーケットプレイスセグメント全体を、シナジーを持って加速させたいという成長戦略を掲げています。そのため、「ココナラ法律相談」もマーケットプレイスの1バーティカル事業・プロダクトであるという扱いで、しっかりと伸ばしていきたいと考えています。

エージェントセグメントにおける新規事業が開始

トピックスです。2023年10月に「ココナラアシスト」「ココナラプロ」「ココナラコンサル」という3つのエージェント事業を自前で立ち上げました。

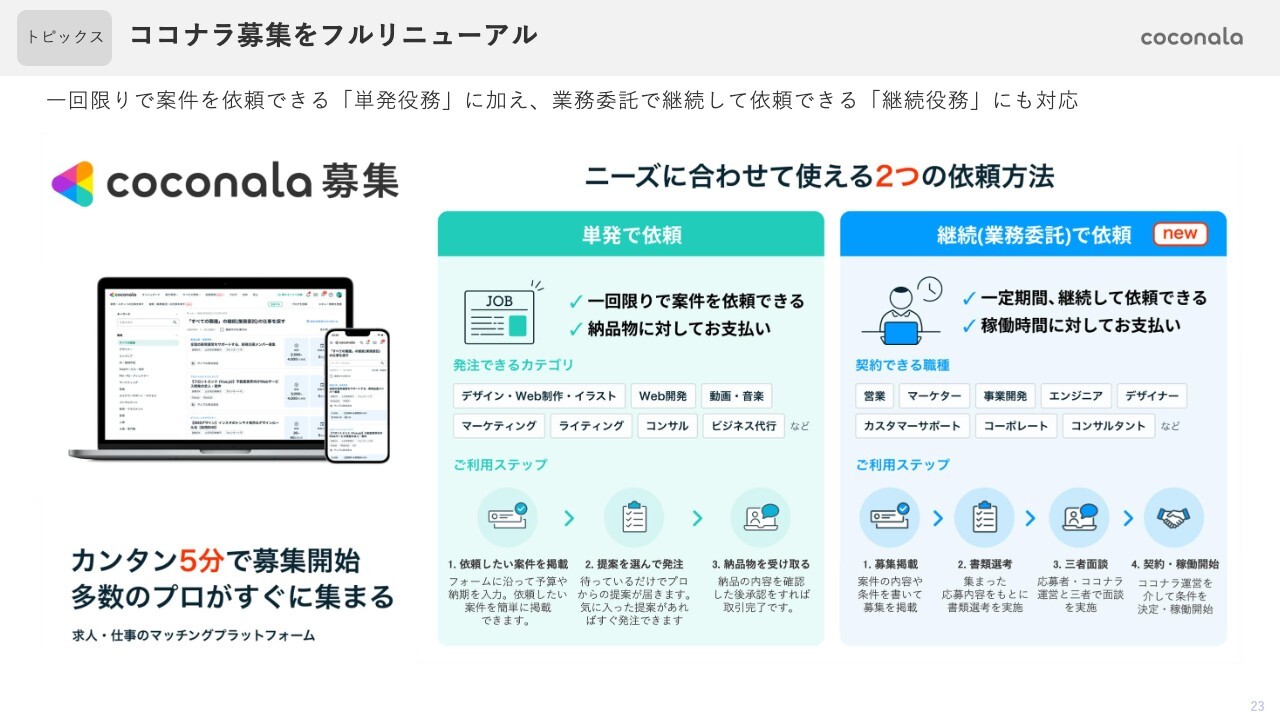

ココナラ募集をフルリニューアル

「ココナラ募集」は、クライアントが案件を投稿し、そちらに対してスキル・知識・経験を持った方々が応募する形式のサービスです。

これまでは単発役務だけを取り扱っていましたが、このたび継続の業務委託案件も取り扱うようになりました。春先にリリースしてから、案件の投稿と応募は右肩上がりで伸びていますので、今後も主力プロダクトとしてさらに伸ばしていきたいと考えています。

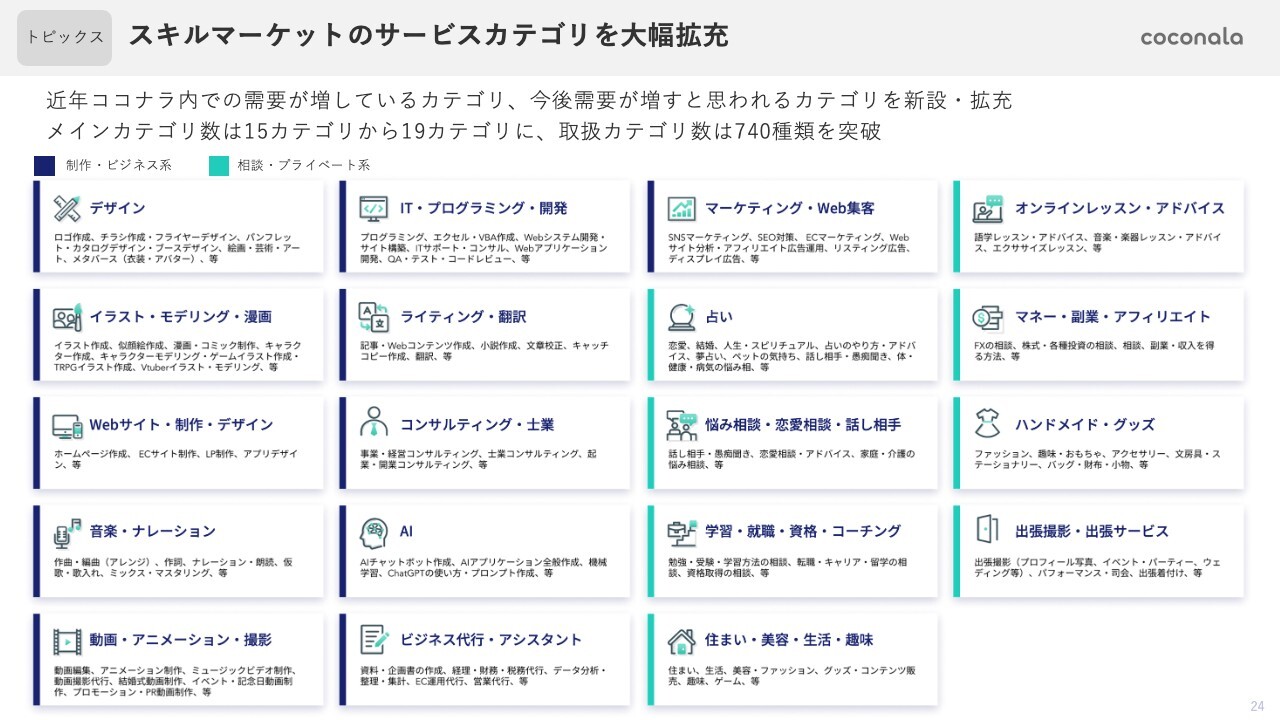

スキルマーケットのサービスカテゴリを大幅拡充

「ココナラスキルマーケット」も、740以上のカテゴリ数に育っています。

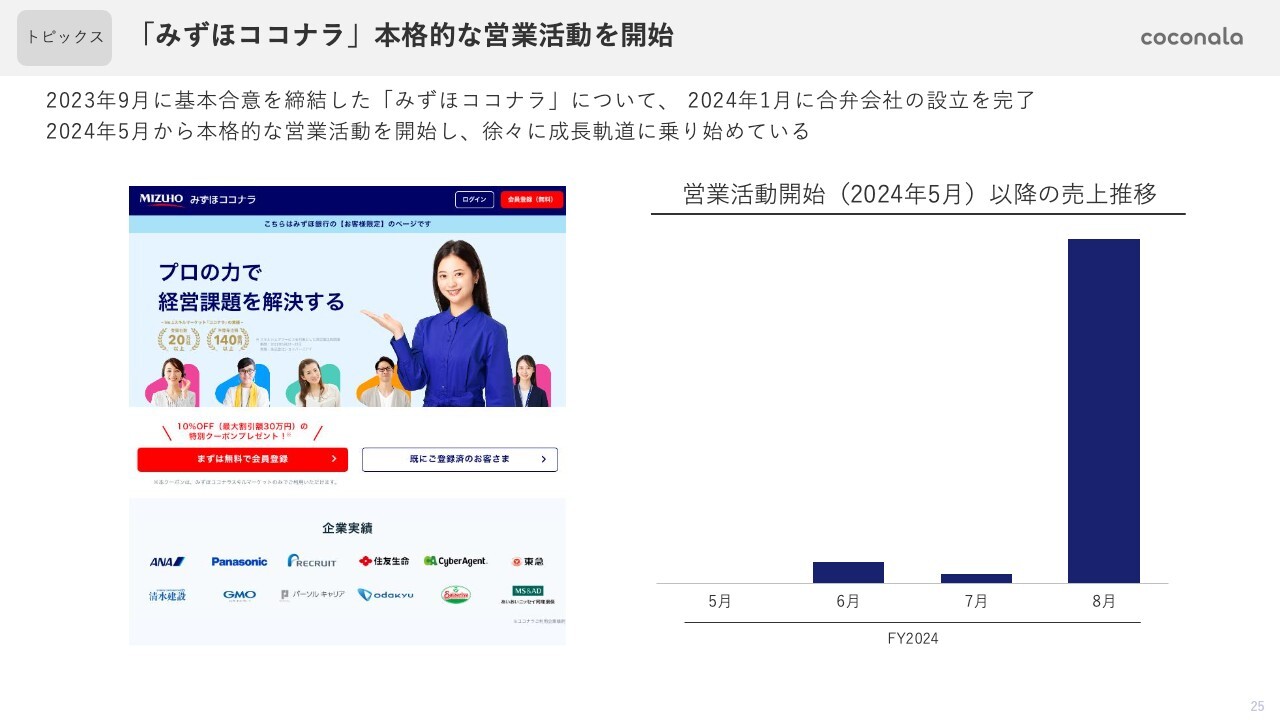

「みずほココナラ」本格的な営業活動を開始

「みずほココナラ」については、2024年5月から本格的に営業を開始しています。特に、エージェントセグメントにおいて、みずほ銀行の口座を持っている法人アカウントのトスアップがうまくいき始めています。

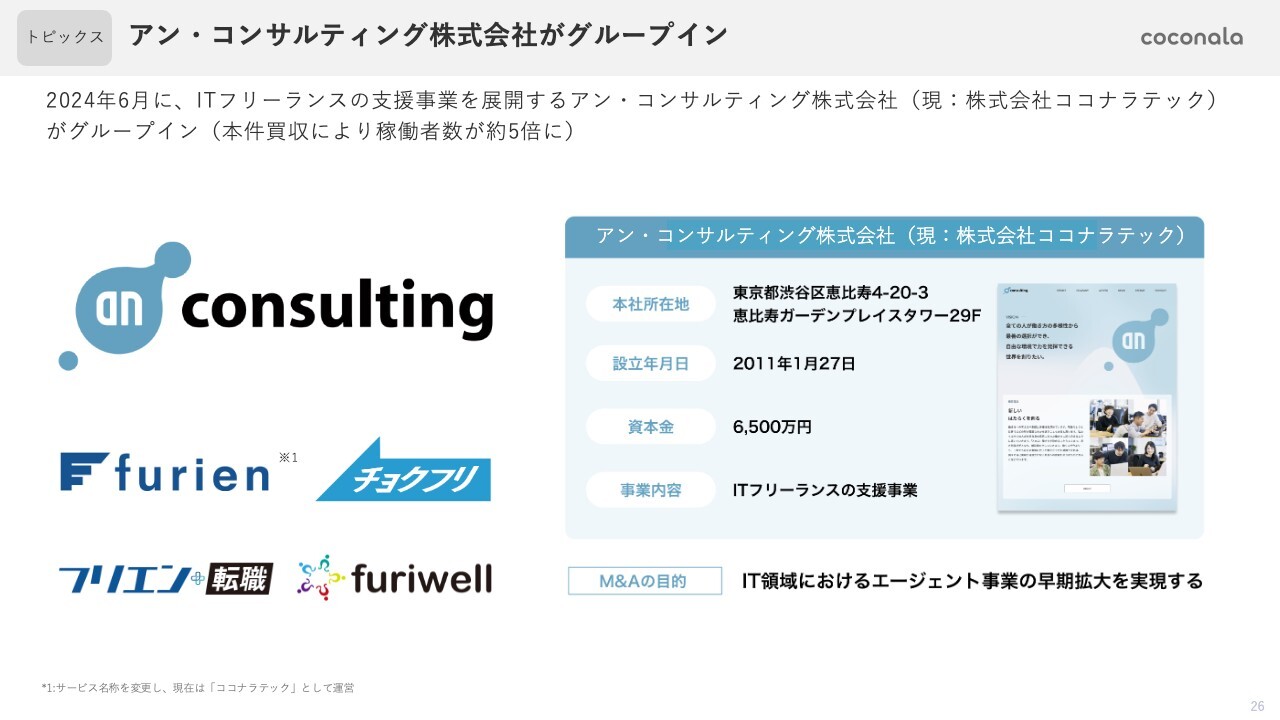

アン・コンサルティング株式会社がグループイン

2024年6月にアン・コンサルティングがグループインし、9月にはココナラテックと名称を統一しました。ブランドを統一することで、マーケティング効率と営業の信頼性アップを狙っています。

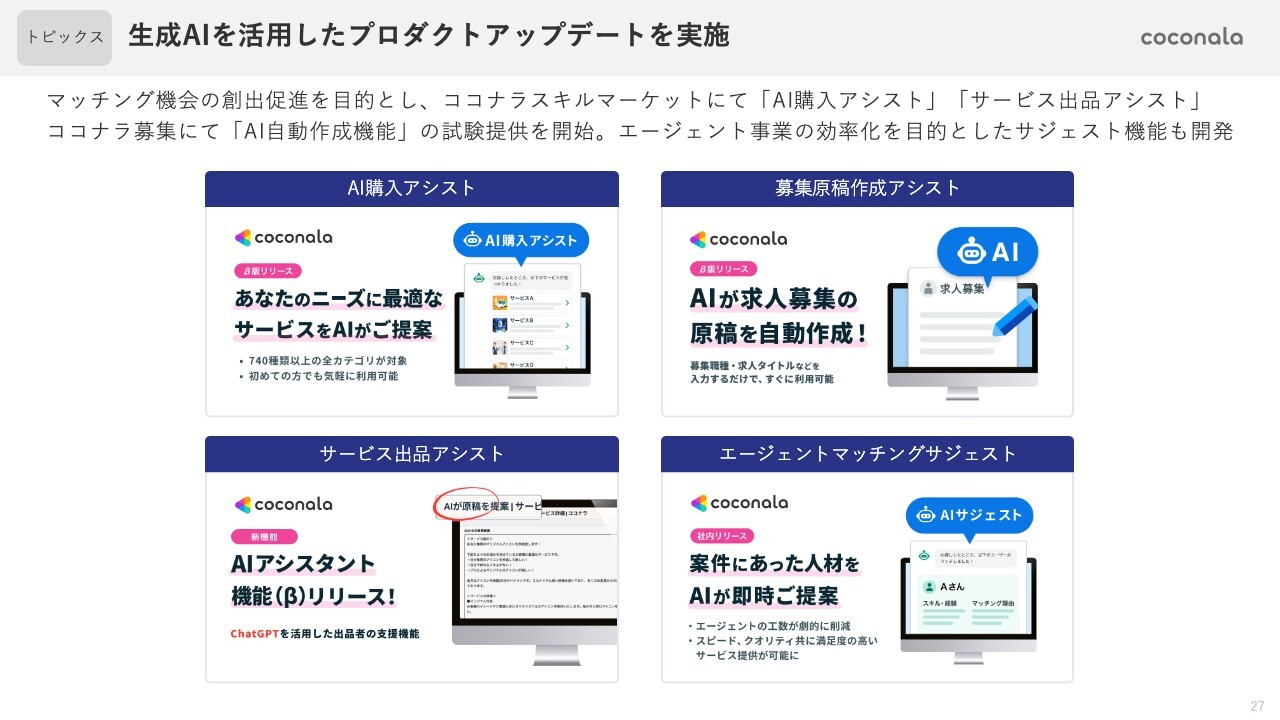

生成AIを活用したプロダクトアップデートを実施

生成AIも随所に活用しています。今期新たにどのような領域でAI適用を行っていくかについて、後ほどご説明します。

Vision・Mission・成長方針

2025年度以降の成長方針についてご説明します。VisionとMissionはこれまでと変わりません。「一人ひとりが『自分のストーリー』を生きていく世の中をつくる」というVisionに対し、Missionとして「個人の知識・スキル・経験を可視化し、必要とするすべての人に結びつけ、個人をエンパワーメントするプラットフォームを提供」していきます。

成長方針については、祖業である「ココナラスキルマーケット」が培ってきたデータベースやプロダクトの共通資産を活用し、レバレッジを効かせることで経済圏を構築して、すべてが揃うサービスプラットフォームを確立したいと考えています。

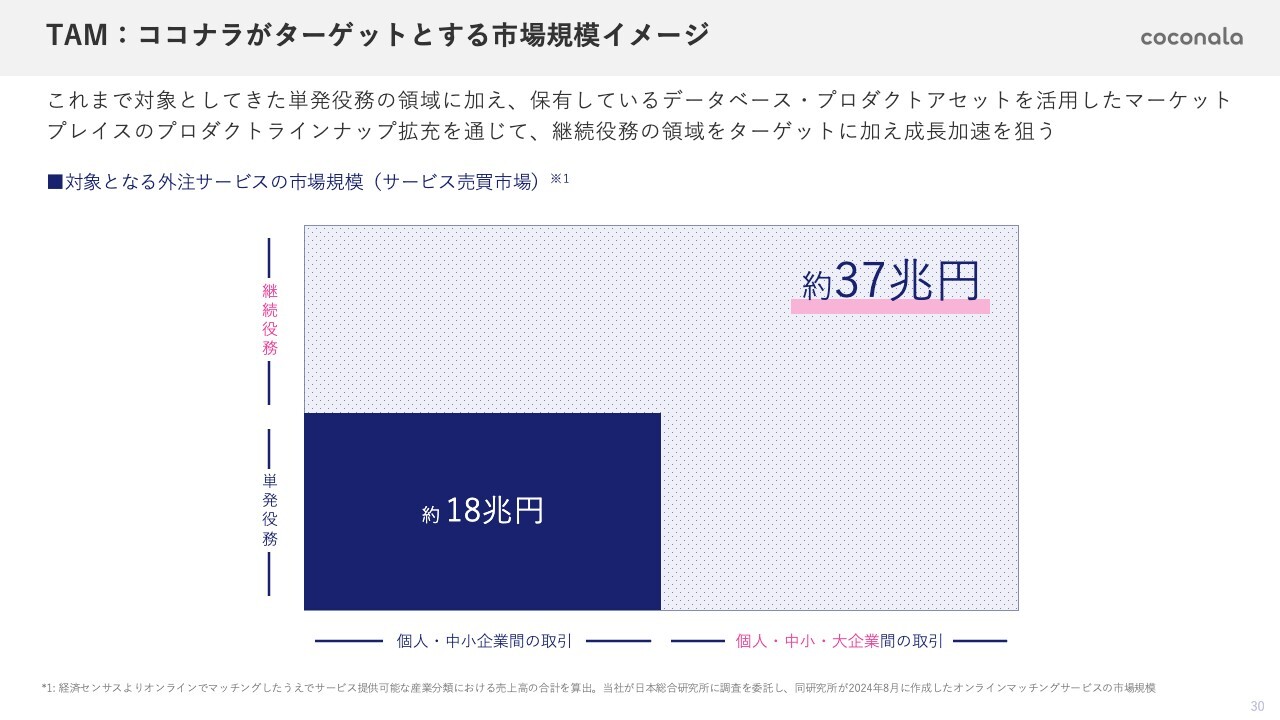

TAM:ココナラがターゲットとする市場規模イメージ

TAMについてです。以前開示したデータをアップデートしています。これまでは主に、EC型マーケットプレイス領域で「ココナラスキルマーケット」を提供していたため、単発役務中心のカテゴリとして扱われていました。

今後は「ココナラ募集」というプロダクトやエージェント事業などを通じて、継続役務の領域にも我々のターゲットを広げ、より成長を加速させていきたいと考えています。

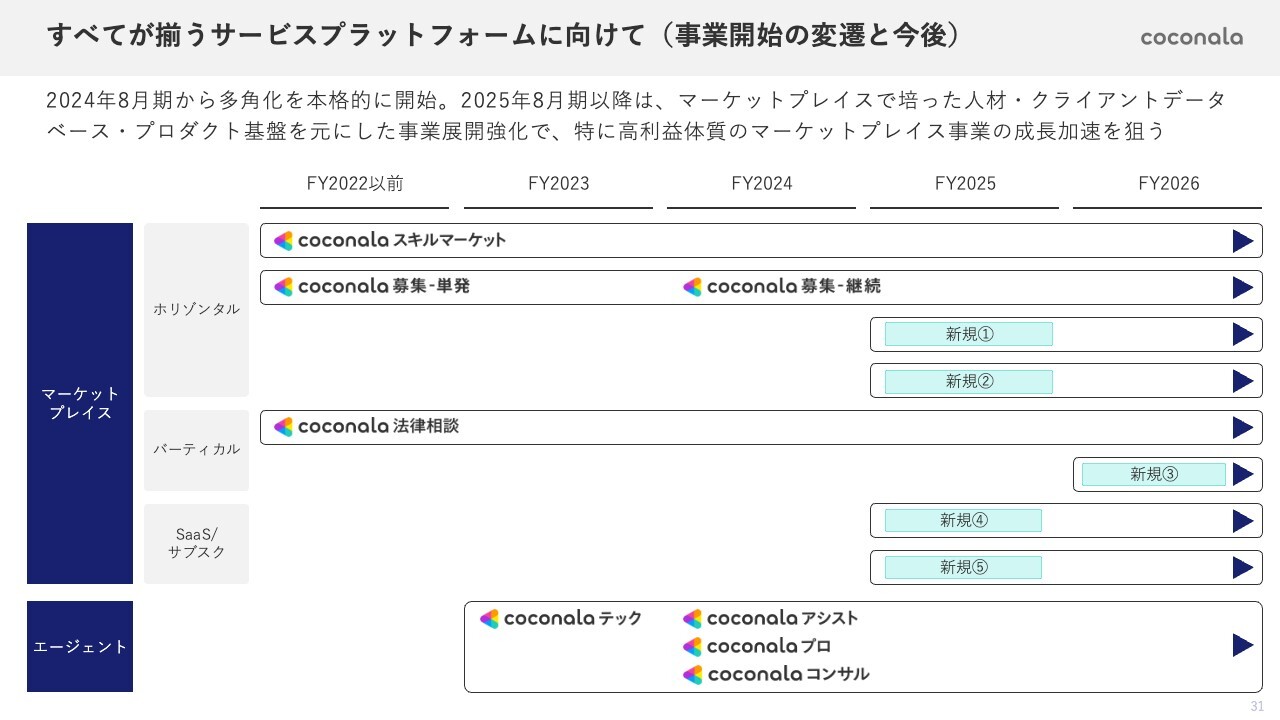

すべてが揃うサービスプラットフォームに向けて(事業開始の変遷と今後)

スライドは「すべてが揃うサービスプラットフォームに向けて」の概念図です。この後、具体的にお話ししていきたいと思います。

2012年の創業以来、「ココナラスキルマーケット」1本で来ましたが、コアコンセプトは変えることなく、「ココナラスキルマーケット」が持っているアセットを活用しながら、主にマーケットプレイスにおいてプロダクトや価値提供の幅を広げます。

セグメント利益率が非常に高い状態のため、この高利益体質のマーケットプレイス事業の成長加速を狙っていきたいと考えています。

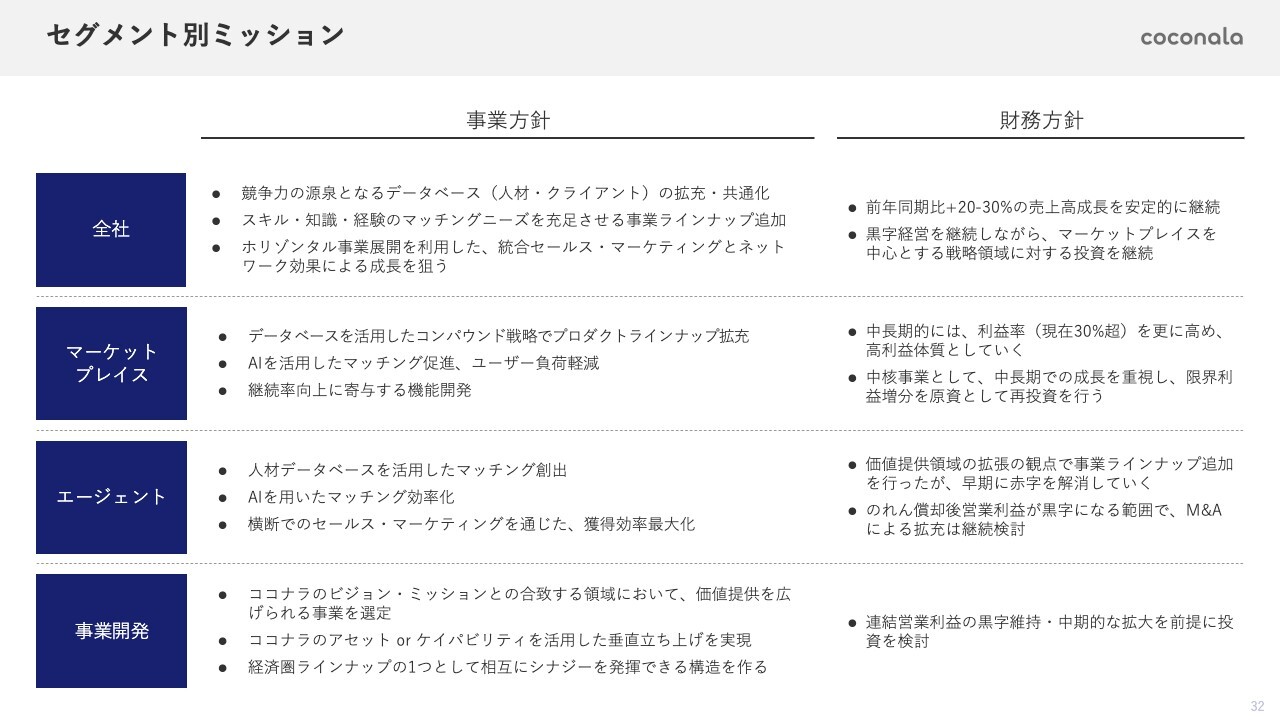

セグメント別ミッション

セグメント別のミッションについてご説明します。全社の方針は、競争力の源泉となるデータベースを拡充し、さらにそれを利用して事業ラインナップを追加していきます。

その際の財務方針は、引き続きトップライン成長をしっかりと念頭に置いて経営していきます。その一方で、黒字経営の継続とさらなる成長を前提とした上で、マーケットプレイスへの戦略投資を行っていきたいと考えています。

マーケットプレイスセグメントは、事業ラインナップを最も拡充したい領域であり、今期は複数のプロダクトを同時多発的に立ち上げていきたいと考えています。

一方で、アセットを活用するため、必要以上に戦略やオペレーションをばらけさせることなく、これまでのスキルマーケットと同様の考え方でプロダクトを作っていきたいと思っています。その際、30パーセントを超える利益率がある事業でもあるため、コンセプトは変えずにしっかりと伸ばしていきたいと考えています。

エージェント事業です。人力でマッチングするような労働集約型で行うのみでなく、我々が行うからこそのエージェント事業の成長戦略を描いていきたいと考えています。そのため、データベースの活用、AIの活用等を行っていきたいと思っています。後ほど、具体的に図を用いてご説明します。

なお、M&Aは、のれん償却後の営業利益が黒字になる範囲で行ってきましたし、今後もその範囲において行っていきたいと思っています。ことさら赤字を拡大してエージェントを伸ばすというよりは、筋肉質に、きちんと利益を生み出しながら、ココナラの価値提供を広げられる範囲において事業を拡張強化していきたいと考えています。

後述しますが、事業開発については2つの新しいものを立ち上げようと思っています。

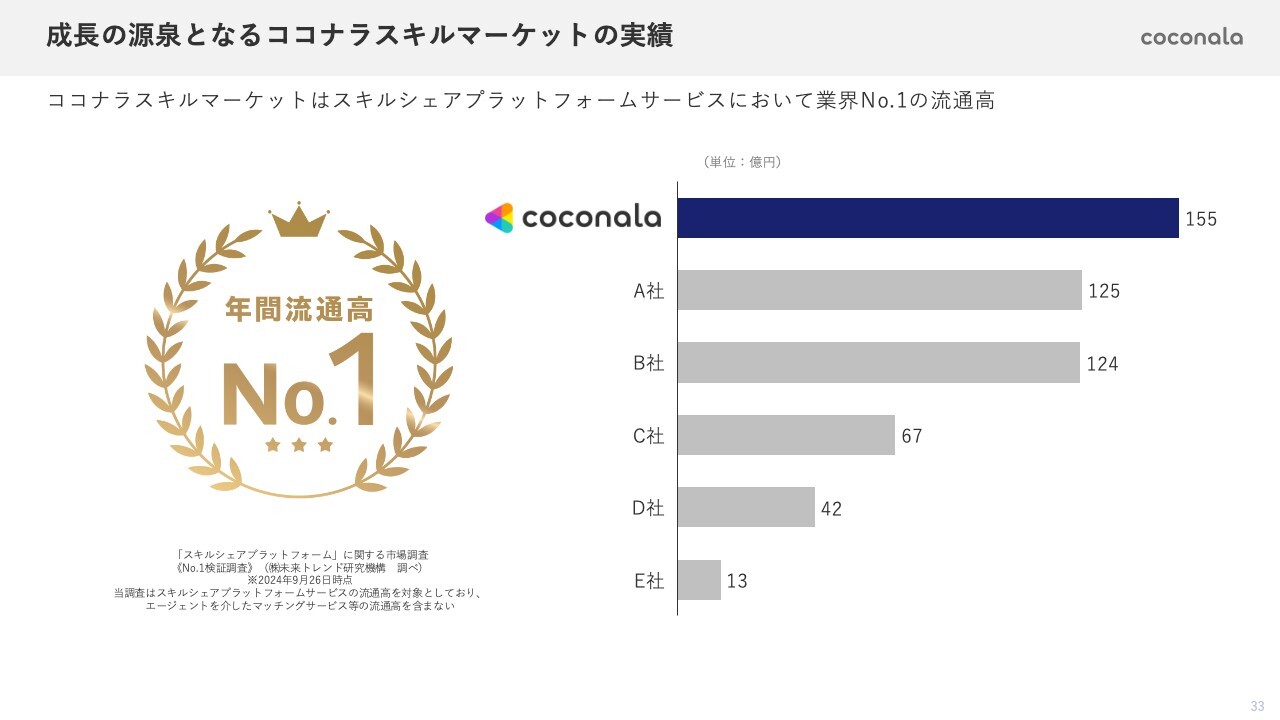

成長の源泉となるココナラスキルマーケットの実績

マーケットプレイス事業をさらに拡大、再成長させる時の成長の源泉は「ココナラスキルマーケット」です。今の日本におけるスキル・知識・経験をマーケットプレイスとして提供しているサービス事業体として、年間流通高No.1を達成しています。

さらに、ココナラは前年比で流通高成長が再加速しており、このこともポイントだと思っています。

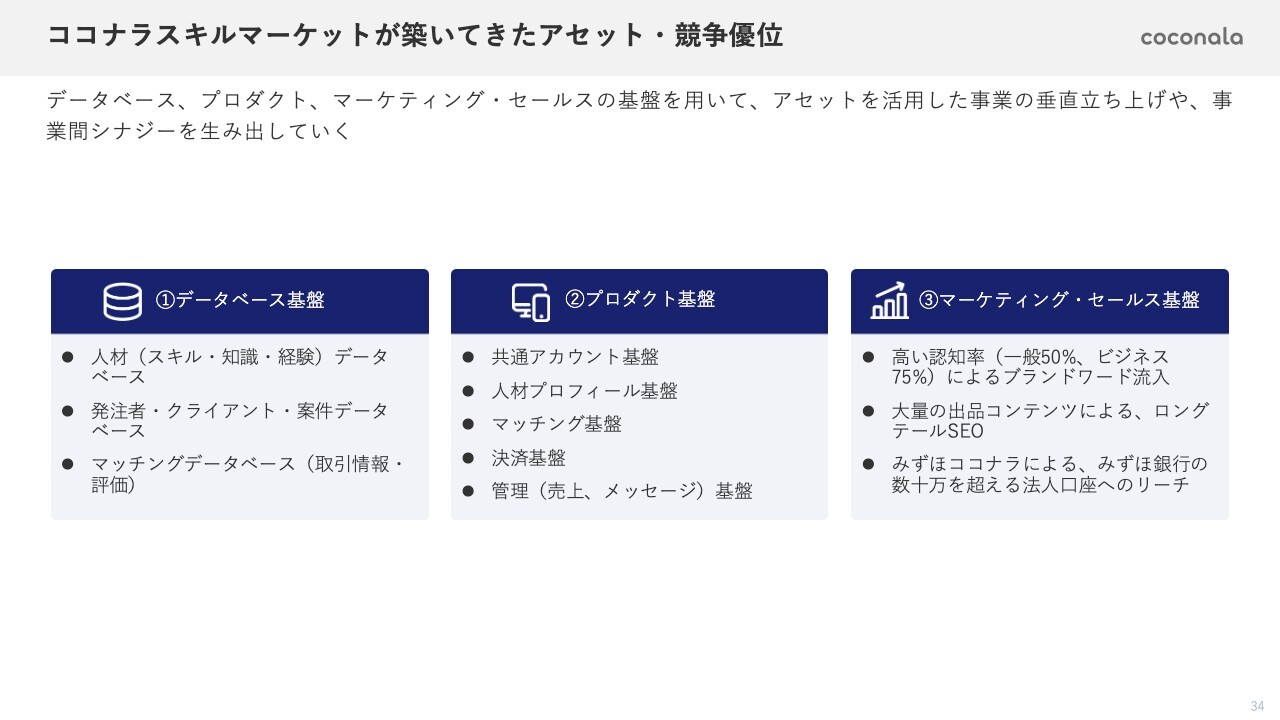

ココナラスキルマーケットが築いてきたアセット・競争優位

「ココナラスキルマーケット」が築いてきたアセット・競争優位を今後活用していく方法は、大きく3つあると考えています。

1つ目は受注者と発注者とマッチングデータベース、2つ目は各種プロダクトを支える基盤、3つ目はマーケティングです。

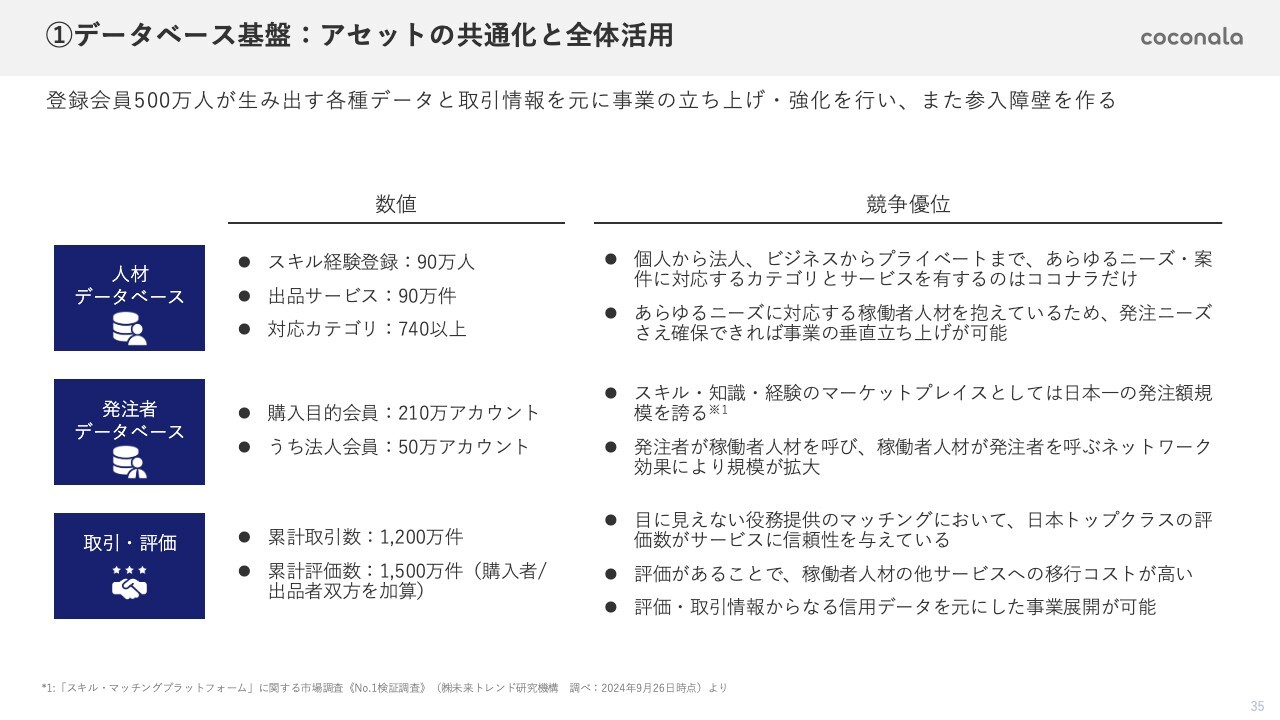

①データベース基盤:アセットの共通化と全体活用

1つ目の、データベース基盤についてご説明します。人材データベースは、スキル経験登録90万人、出品サービス90万件、そして対応カテゴリ740以上と、日本においてかなり多い数を保有しています。

エージェント事業も含めて新しい事業を立ち上げる際には、通常であれば需要と供給のマッチングになるため、両方向においてマーケティングが必要となります。ところが我々は、発注ニーズさえ捉えれば、供給側については自前のデータベースからマッチングできるのが強みですし、これによって垂直立ち上げが可能になるのではないかと思っています。

実際に、このような活用をすることで、特に「ココナラアシスト」などが急速に立ち上がっています。

発注者のデータベースについては、500万人の会員を獲得できています。そのうち半数弱は購入目的であり、さらにその25パーセント程度は法人会員です。

ツー・サイデッドのマーケットプレイスを行っていることで、ネットワーク効果が働いています。日本でトップクラスの発注者がいるからこそ、そこで稼ぎたい人が集まり、その稼ぎたい人が多くのカテゴリの提供の幅を広げて発注者の利便性につながるという構造により、引き続き規模が拡大しています。

取引・評価については、取引数は1,200万件、評価数は1,500万件を超えています。物とは異なり、スキル・知識・経験は目に見えないため、レビューを参考にして購入する方が多いという意味において、日本でトップクラスのレビュー数を持つ「ココナラ」で購入したい方が引き続き増えています。

さらに、稼働者に引き続き「ココナラ」で活躍していただきたい場合において、他社に移行するコストは非常に高く、継続的に「ココナラ」をご利用いただける仕組みになっています。

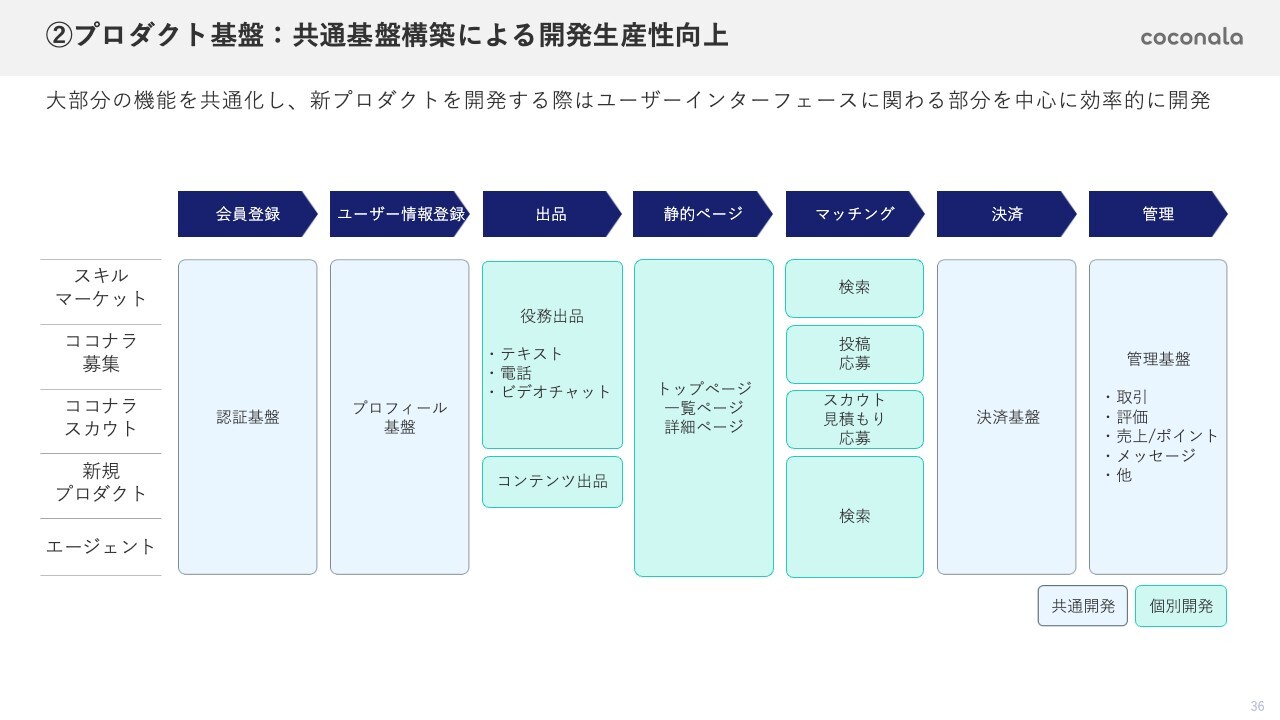

②プロダクト基盤:共通基盤構築による開発生産性向上

2つ目の、プロダクト基盤についてご説明します。これまで「ココナラスキルマーケット」を開発・運営していく中において、大きく7つのファネルにわけて開発してきましたし、それが資産となっています。

我々は7つのうちの4つ、会員登録、ユーザー情報登録、決済、そして管理の部分を共通基盤化して保有しています。そのため、この後お見せするような新規プロダクトを立ち上げる際においても、残りの出品、静的ページ、マッチングの3つを個別最適化するだけで、プロダクトをコンパウンドに立ち上げることができます。

このように、非常に効率的に、スピーディに開発できることが我々の強みになっています。

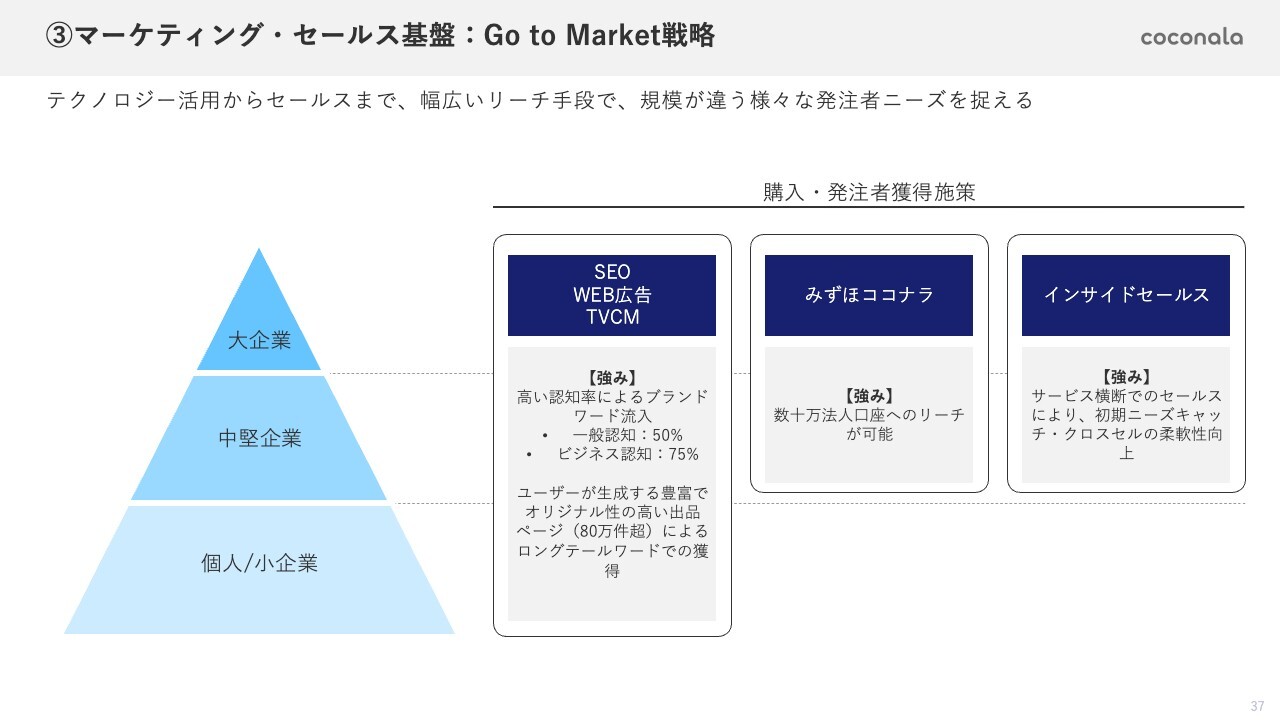

③マーケティング・セールス基盤:Go to Market戦略

3つ目の、マーケティング・セールス基盤についてご説明します。我々は当初、CtoCのマーケットプレイスとして立ち上がりましたが、じわじわと企業やエンタープライズにもリーチの幅が広がっています。

大きく3つの方法で、引き続きリーチを強化していきたいと考えています。SEO、インハウスでのWeb広告、さらにはこれまでかなり投資してきたTVCMにより相当数の認知を獲得できていることは我々の強みです。新規の訪問ユーザーの7割が、無料集客できています。その強みを活かして、ユーザーのリーチを増やしていきたいと思っています。

そこに加えて、みずほ銀行と提携して座組として持っている「みずほココナラ」を通じて、数十万法人口座へリーチしていきたいと考えています。

「できないことがない」「マーケットプレイスとエージェントであらゆる人材を提供できる」というモデルを、この1年間で構築してきました。横断セールス組織を持つことで、セールスの生産性の最大化、さらにはクロスセルの柔軟性向上等も狙っていきたいと考えています。

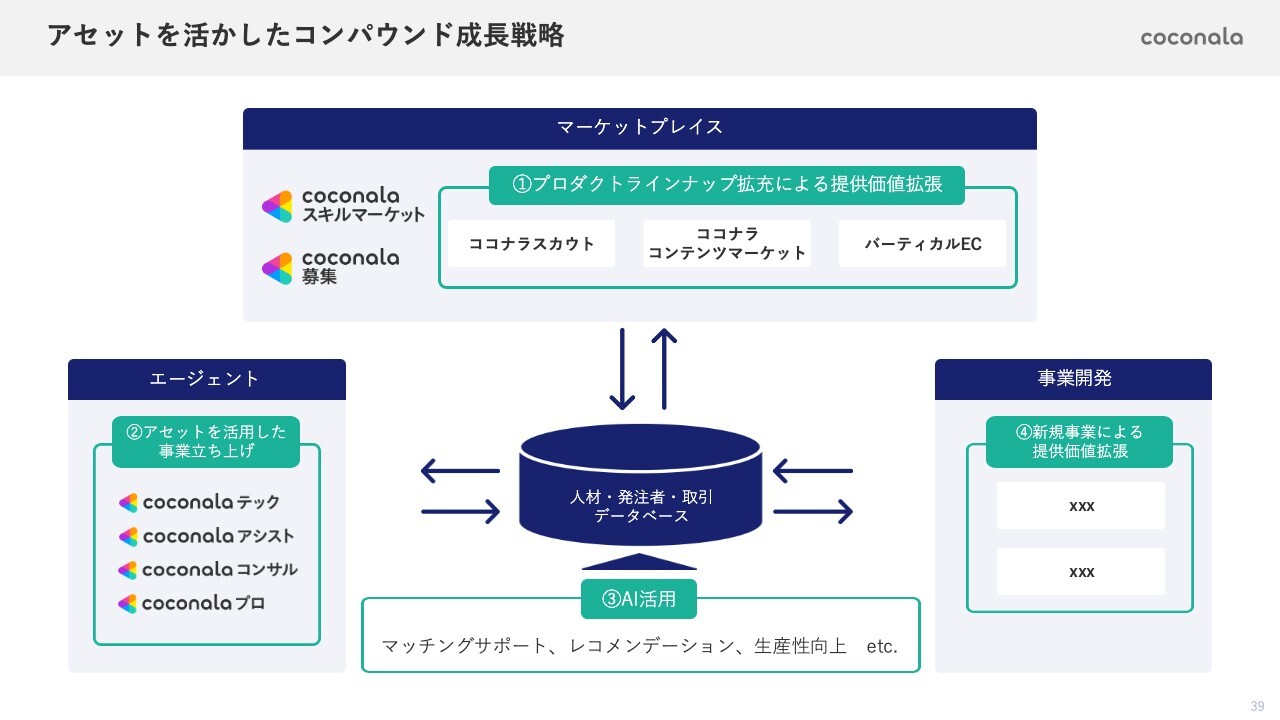

アセットを活かしたコンパウンド成長戦略

アセットを活かしたコンパウンド成長戦略についてです。マーケットプレイス、エージェント、事業開発のそれぞれについてご説明し、さらにAI活用についてもお話しします。

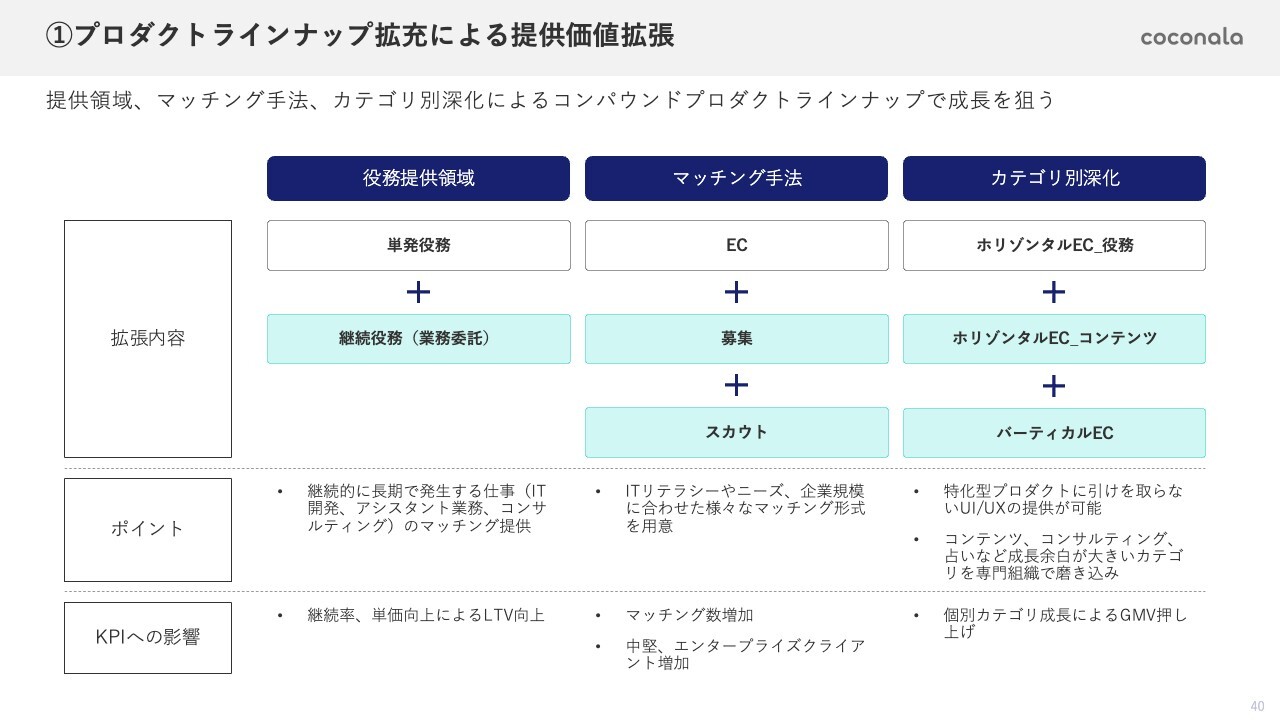

①プロダクトラインナップ拡充による提供価値拡張

プロダクトラインナップ拡充による提供価値拡張です。役務提供とマッチングとカテゴリ別の深化についてお話しします。

役務提供領域は、TAMのスライドでもお話ししたとおり、これまでのEC型の単発役務のみではなく、継続役務も我々のターゲットとします。そして、例えばロゴ作成やイラストなどの単発ニーズのみではなく、IT開発、アシスタント業務、コンサルティングなどもカバーすることにより、継続率やLTVの向上を引き続き狙います。

マッチング手法については、祖業のEC型スキルマーケットに加えて、「ココナラ募集」やスカウト機能を設け、より高いスキルを持った方々のプロフィール登録を狙います。発注者が自分の会社にとって必要な人材をスピーディに見つることができる機能も用意して、マッチングの仕方の幅が広がることで、より多くの方々に便利に発注者として利用いただけるようにしていきたいと思っています。

カテゴリ別深化では、ホリゾンタルなECで行ってきました。その中でも「単発」かける「役務提供」の領域のみで価値提供をしていましたが、その裏側では、役務提供のマッチングであるにもかかわらず、コンテンツのやり取りや売買も盛んに行われるようになってきています。

したがって、我々としてはホリゾンタルECのコンテンツ、例えば記事、動画、音楽、そしてイラストなどをパッケージ化して、「1対1」のオーダーメイドの役務提供ではなく、「1対n」で売っていけるようなプラットフォームを用意していきたいと思っています。

ホリゾンタルECというかたちでこれまで進めてきたこともあり、個別具体のカテゴリにおいては、特化型でバーティカルに価値提供する会社に比べてUXが行き届かない部分もありました。

そのため、基盤のプロダクト機能としては流用、共通化するかたちで作りながらも、インターフェイスはユーザーが触る部分だけをライトに開発してUXを高めることによって、ユーザーを新たに誘引し、GMVを押し上げていきたいと考えています。

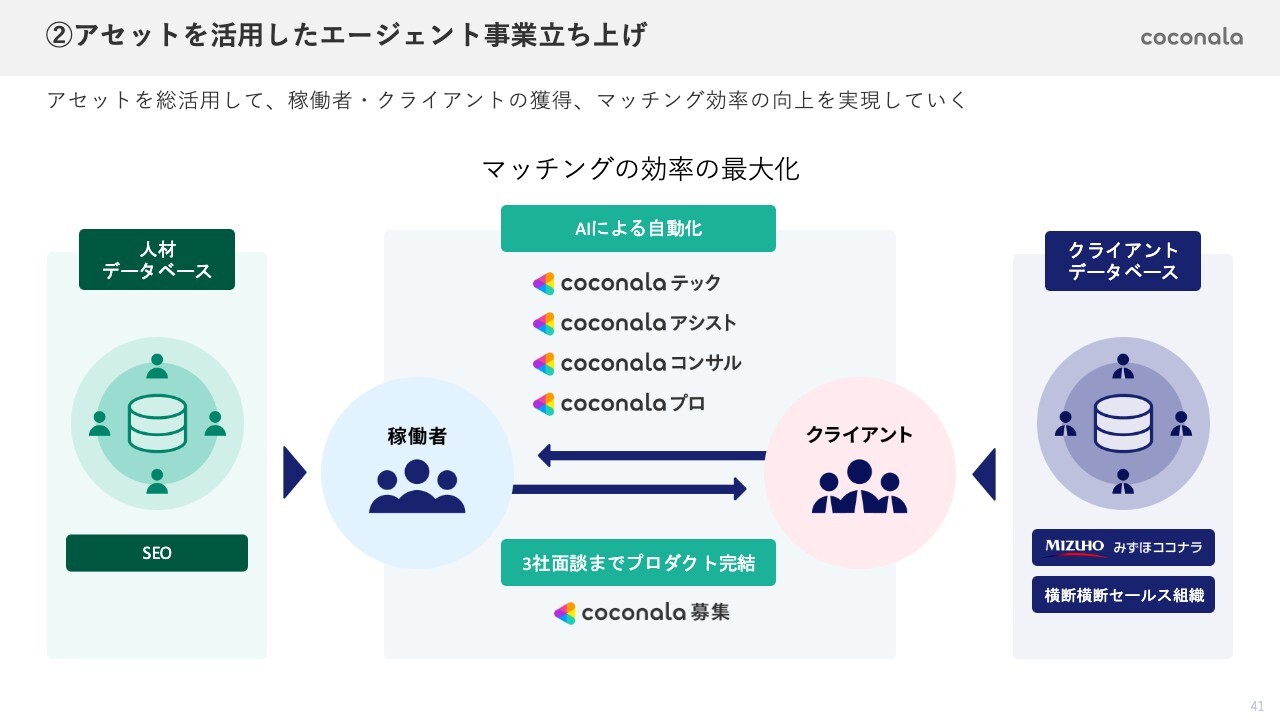

②アセットを活用したエージェント事業立ち上げ

2つ目は、アセットを活用したエージェント事業の立ち上げです。稼動者とクライアントの人力でのマッチングだけではなく、我々が持っている人材データベースを提供することで稼動者を増やします。

また、「みずほココナラ」や、横断セールス組織のようなクライアントデータベースを使いながらクライアントを増やしていくと同時に、スライド中央のマッチングの部分についても、AIの活用とマーケットプレイスで培ってきたプロダクト機能により自動化しました。

このようなことも活用しながら、エージェント事業を効率的に、筋肉質に立ち上げていきたいと考えています。

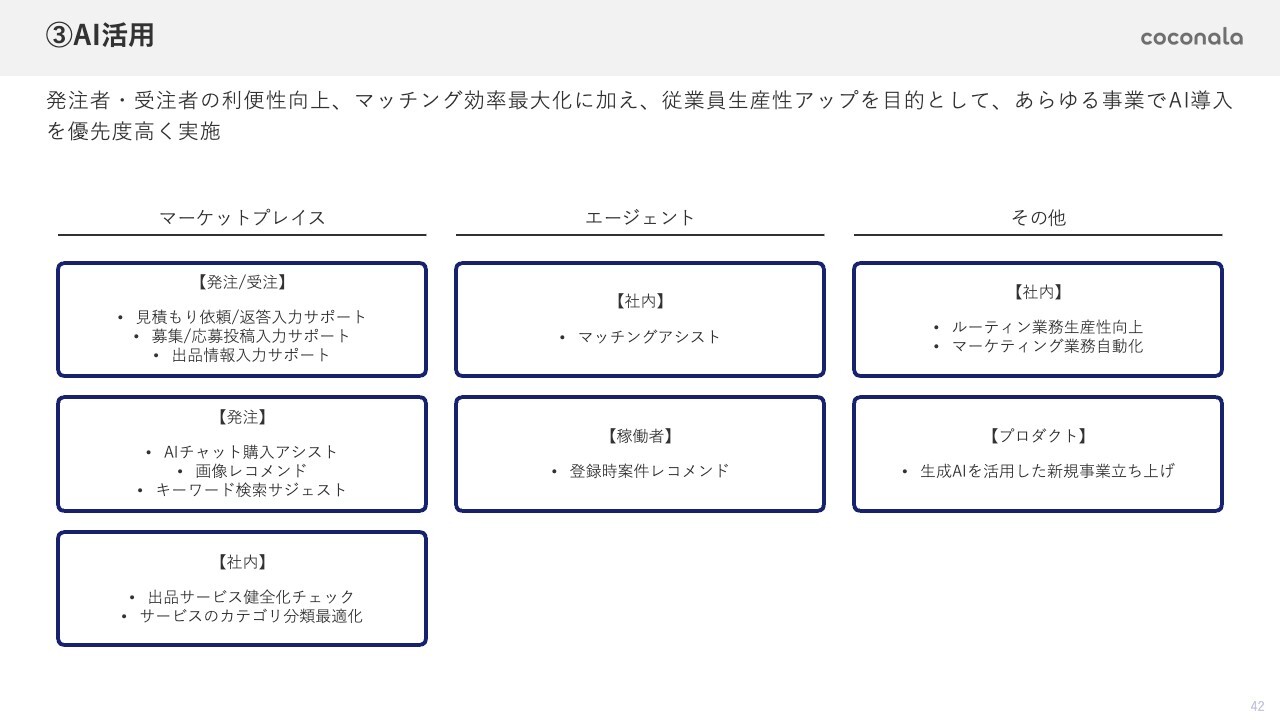

③AI活用

3つ目は、AI活用です。スライドに記載のとおり、マーケットプレイス・エージェント・その他のいろいろな領域でAIを活用することで、利便性も向上できると思っています。

さらには、社内における従業員の生産性アップ等も狙っていけると考えています。

④新規事業による提供価値拡張_AIプロダクト事業

4つ目に、2つの新規事業をご紹介します。1つ目に、AIプロダクト事業としてSaaSプロダクトを提供します。

具体的には、世の中にあふれる「ChatGPT」、もしくは画像生成の「Imagen」や「Midjourney」などのいろいろなAIを、「ココナラ」のプラットフォーム上で統合的に呼び出して利用できる「ココナラAIスタジオ」で、11月頃を目処にリリース予定です。

④新規事業による提供価値拡張_AIプロダクト事業

簡単に特徴をご説明します。カテゴリごとに最適化されたプロンプトを用意することで、プレーンな「ChatGPT」と比べて、AIスキルのない素人でも簡単に利用できるインターフェイスを用意していきます。

また、今後、CtoBの利用も加速していく上での、法人向けのグループ管理機能等も用意していこうと思っています。具体的な情報は、プレスリリース等で別途発表していきますので、お待ちいただければと思います。

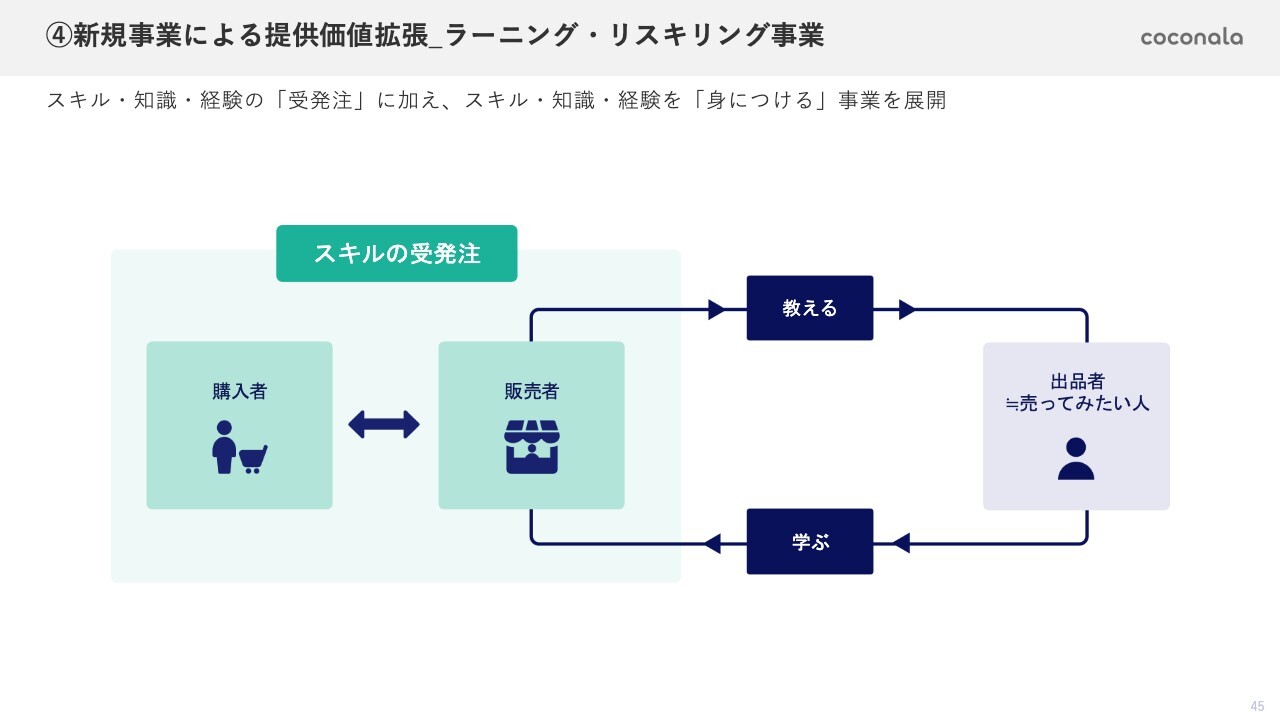

④新規事業による提供価値拡張_ラーニング・リスキリング事業

新規事業の2つ目です。従来、「ココナラ」ではスキル・知識・経験のマッチングを行っていたのですが、このスキル・知識・経験を「身につける」事業を展開します。

スキル・知識・経験をすでに身につけて販売している方が、今後身につけたい方に対して「教える」という、スキルの「受発注」の外側にあるマッチングにも価値提供の領域を広げていこうと思っています。

こちらも、単純なプラスアドオンで新規事業を行うわけではなく、「ココナラ」のアセットを活用して、現在の販売者、もしくは出品登録はしているが売れない方々に対して、我々がマッチングを創出していくことで、新規事業として成立させていきます。

さらには、これらの事業によって、「ココナラ」のデータベースが拡充し、より強化されていくことを狙っていきたいと考えています。

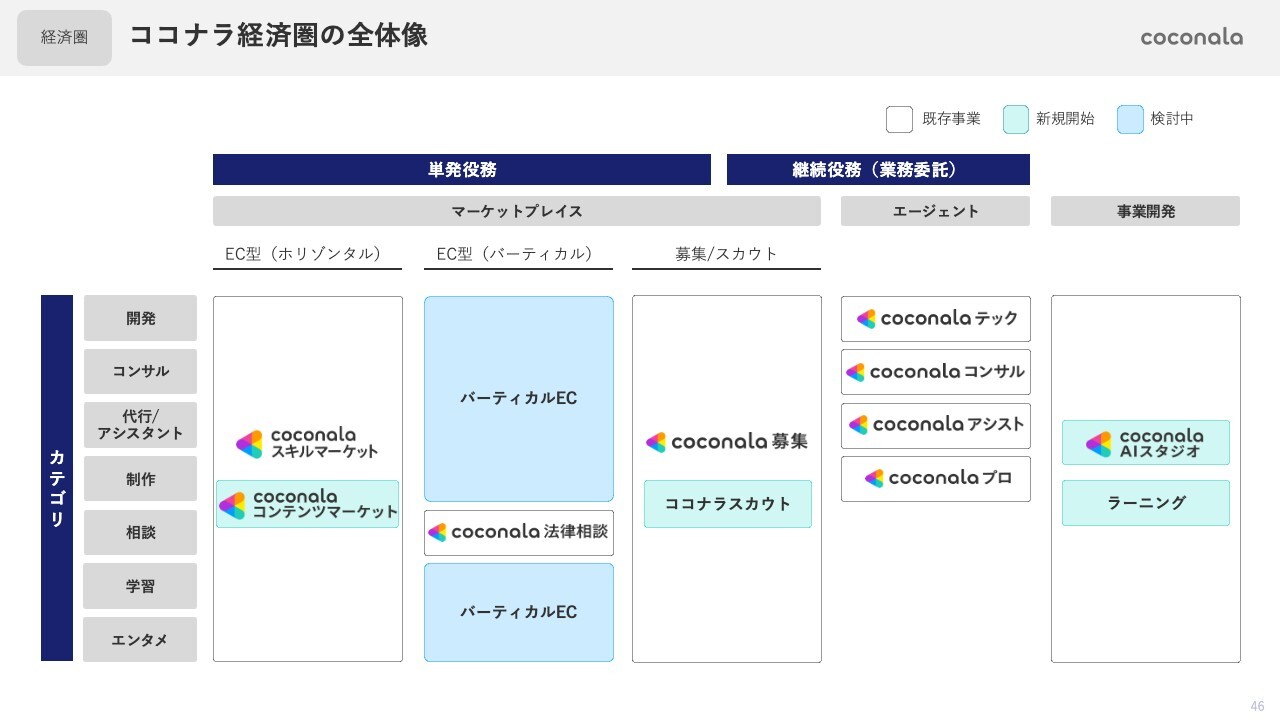

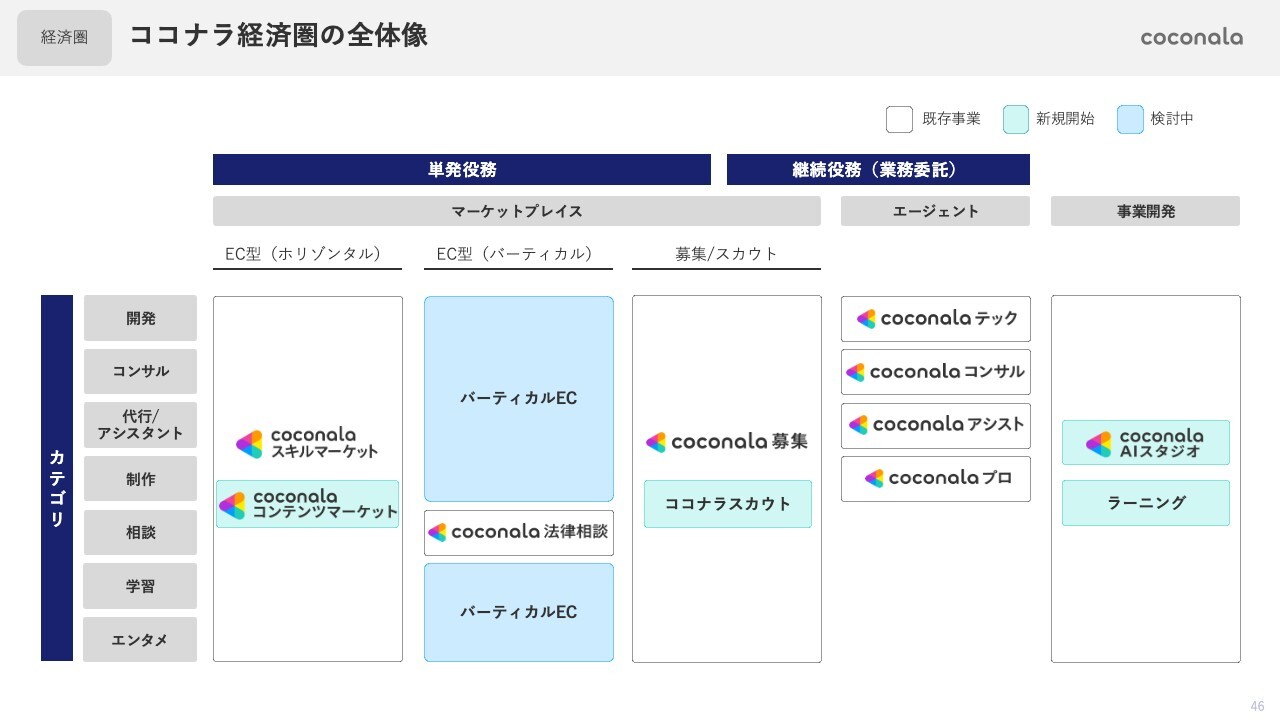

経済圏 ココナラ経済圏の全体像

最後のスライドでは、ココナラ経済圏の全体像を示しています。図の縦がカテゴリで、横がマッチング形式を表しています。

この1年間で、継続役務領域への進出について地盤固めはできましたし、かつエージェント事業としては、地盤の立ち上げに加えて、M&A等も駆使することで、ひととおりの面を取ることはできたと考えています。

カテゴリに対して価値提供する器はできたと思っており、足元のエージェント事業は筋肉質に黒字体質で経営していけるようにしていきます。

その一方で、マーケットプレイス事業は、特に「ココナラスキルマーケット」を中心として30パーセント以上のセグメント利益が出せているため、こちらの成長を促進するところに全社としてリソースを投下し、中長期的に高利益・高成長を産める会社・事業体になっていきたいと考えています。

以上が、私からのご説明になります。

質疑応答:EBITDAを重要指標として据えた背景について

田中元氏(以下、田中):「今回からEBITDAを最重要指標として押し出しているように見えますが、その背景について教えてください」というご質問です。

前期は大型のM&Aを実施したこともあり、2025年度は償却費の負担が大きくなっているため、当社の実力を理解していただく上で、より実際のキャッシュの動きに近いEBITDAを見ていただくほうが妥当だと考えています。

そのため、今回はEBITDAを重要指標として打ち出しています。

質疑応答:本社費について

「セグメント利益の算出にあたって、本社費が除かれているとのことですが、本社費にはどのような項目が入っているのでしょうか?」というご質問です。

コストについては、基本的に各セグメントに割り振るようにしていますが、コーポレートの人件費のうち、明確に割り振ることが難しいものや、全社的な行事の費用などについては、本社費にカウントしています。

質疑応答:戦略変更の印象があることについて

「最近の説明ではエージェント事業に注力している印象がありましたが、今回の資料ではマーケットプレイス事業に力を入れているとのことだったため、戦略に変更があったのでしょうか?」というご質問です。

鈴木:引き続きコンセプトに変更はなく、戦略パートの冒頭にお話ししたとおり、我々としては、「ココナラスキルマーケット」で培ってきた人材・データベース、プロダクトのアセット、さらにはマーケティング基盤を活用して、すべてが揃うサービスプラットフォームを作っていきたいと考えていました。

その中で、継続役務領域を立ち上げていくにあたっては、日本の商習慣としてエージェント事業も避けては通れないだろうと考え、ラインナップの拡充に努めてきました。

一方で、我々のそもそものケイパビリティ・強みは、やはりプロダクトドリブン・テクノロジードリブンで、マーケットプレイスを中心とした高利益体質で成長していくところです。ここが本流だと思っているため、こちらをしっかり伸ばしていきたいと思っています。

プロダクトが乱立しているように見えるかもしれませんが、開発難易度の高いプロダクトのコアな部分は共通基盤化しています。同時に、「ココナラスキルマーケット」で、あらゆる役務や需要のデータを取り扱う中で、すでに兆しがあるものを中心に切り出してプロダクト化していきます。

そのため、非常に成功確率高く、マーケットプレイスの提供価値を拡充し、成長させていけるのではないかと思っています。

質疑応答:粗利の伸長と人件費・採用費の対応について

田中:「2025年度は、粗利が伸びた分の半分以上、人件費・採用費が増える計画とのことですが、これは一過性の投資だと考えてよいのでしょうか? それとも、今後も粗利の伸びに合わせて、同じくらい人件費・採用費が増えていくのでしょうか?」というご質問です。

鈴木:マーケットプレイスの成長については、「ココナラスキルマーケット」の経験として、まずは種まきを早くすることが大事だと考えています。この種まきをしてから、しっかりと大きく育っていくためには、それなりに時間がかかると思っています。

この2025年度は種まきの年にあたり、マーケットプレイスを一気に拡充する元年だと考えています。そのため、開発基盤を整えるという意味で、特に集中的にコスト・人件費を投下する予定です。

2026年度以降も永遠にプロダクトを立ち上げ続けるというよりは、2025年度で種まきした事業を母体として、筋肉質に伸ばしていきたいと思っているため、今期ほどの人材投資が必要になる可能性は少ないのではないかと考えています。

一方で、その中でもホームランが出るようなプロダクトが育ってきた場合については、将来の成長性を鑑みて、引き続きバランス良く人材投資を検討する可能性はあります。

質疑応答:2025年度に採用する人材について

田中:「2025年度に採用する人材には、どのような職種が多いのでしょうか?」というご質問です。

鈴木:マーケットプレイスの開発に伴う人員ですので、プロダクトマネージャーやデザイナー、エンジニアといった職種が中心になります。

質疑応答:マーケットプレイス事業の今後の成長率について

田中:「マーケットプレイス事業の成長率が一時期より改善しているように見えますが、今後の見込みについて教えてください」というご質問です。

鈴木:一時期、若干低迷していたことには大きく2つの理由があると思っています。1つが生成AIの台頭、もう1つが新型コロナウイルス感染症の5類への移行だと思っています。

生成AIについては、実際にリプレイスの需要があったかどうかで言うと、ありはしたのですが限定的で、非常に低単価なカテゴリでした。例えば、低額の翻訳や文字起こし、文字の校正などです。

このようなところが生成AIで十分となって、一定の剥落はあったのですが、そのようなカテゴリは我々のセグメントとして大きいわけではなく、一定の剥落の結果、それ以上剥がれるものがなくなり、それ以外のほとんどのセグメントは影響を受けなかったため、再成長フェーズに入っています。

新型コロナウイルス感染症の影響については、2021年度以降に一過性の、むしろ追い風を受けていたところがいったん剥落し、そこが一巡した上で再度成長に変わり、加速しているような状況になります。

加えて、足元の良い状況を踏まえて、単純にその2つの悪影響が剥がれただけの成長加速ではなく、兆しとして、さらに売り伸ばしていけそうなカテゴリをプロダクト化して、伸長させる戦略を立てています。

そのため、今後は新規プロダクト等も含めて、より相乗効果を出しながら、さらなる高成長を目指していきたいと思っています。