クラウドワークス、今後の株主還元方針に言及 3Q累計は増収増益、令和のブラックマンデーの株式市場もプラス

2024年10月6日 16:55

本日のサマリー

相場トーマス祐介氏(以下、相場):株式会社クラウドワークス執行役員CFOの相場トーマスです。本日はどうぞよろしくお願いします。

スライドは本日のアジェンダです。本日はクラウドワークスについて知っていただき、ぜひ株主になっていただければと思っています。証券コードも「3900」と覚えやすいと思います。

8月5日 令和のブラックマンデーの株式市場

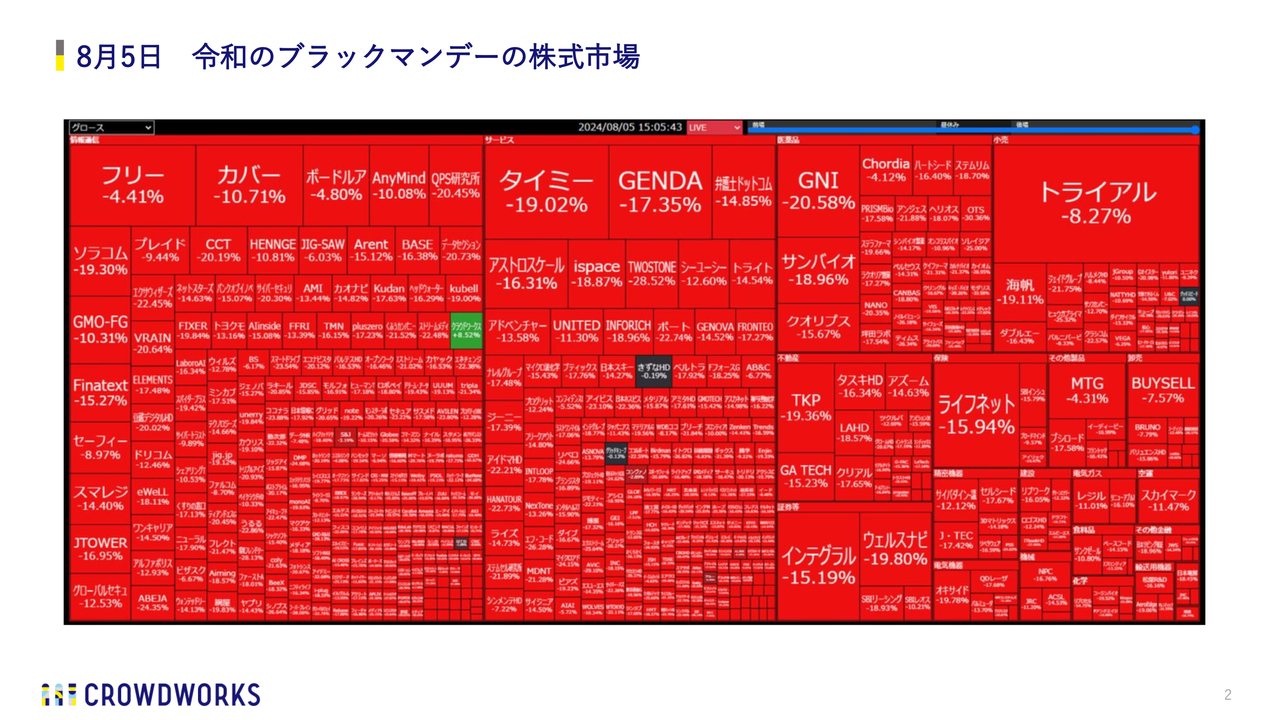

相場:我々は、8月2日に第3四半期の決算発表をしており、8月5日が令和のブラックマンデーといわれている日でした。スライド左側の緑色の部分は、我々のパフォーマンスを示しています。

8月5日 令和のブラックマンデーの株式市場

相場:我々は、大暴落の中でもプラスで引けた銘柄です。8月2日の決算発表時に、初配と優待を発表しています。嵐を耐え抜いたようなかたちで、その内容も後ほどご説明します。

ミッション

相場:会社についてご紹介します。「個のためのインフラになる」が我々のミッションです。

近年、働き方が多様化してきています。例えばYouTuberや、サロンやオンラインでヨガを教えている人など、インターネットを通じたいろいろな働き方が出てきており、我々はそのような働き方を応援したいという想いを強く持っています。

スライドのミッションの3段落目に、「あなたの才能はきっと誰かの役に立つ」という言葉があります。自分が得意なこと、知っていること、好きなことなどは、自分では誰かの役に立つと思っていないものの、我々は誰かのためになると思っており、そのような世界観を非常に大事にしています。

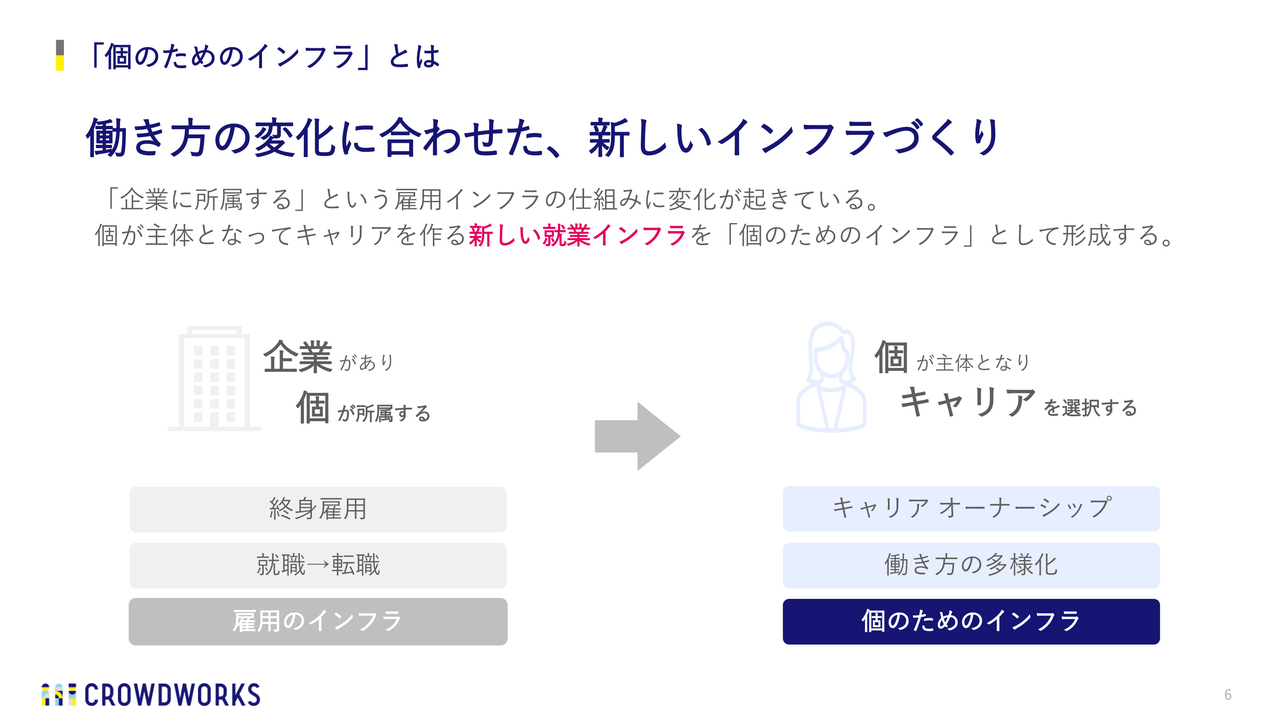

「個のためのインフラ」とは

相場:働き方は大きく変わってきていると感じています。スライド左側は従前、企業に個人が所属するというかたちです。企業が雇用インフラになっており、終身雇用という制度が長らくあったと思います。

今後は、個人が主体になって自分のキャリアを選択する、1社で働くだけではなく転職する、また、正社員以外の働き方も出てくる世界の中で、そのような会社や人を応援し、そのインフラになっていきたいと考えています。

坂本慎太郎氏(以下、坂本):今、御社の理念などを教えていただいたのですが、創業のきっかけを教えてください。

相場:当社は現CEOである吉田浩一郎が創業した会社で、2011年11月11日11時11分11秒に登記しました。2011年は東日本大震災があった年で、人の価値観が大きく変わったタイミングだと思います。

今までの「企業に自分の時間をすべて費やし、家族は二の次」というような働き方の価値観から、「自分にとって何が大事なのか」をもう少し見つめ直すといった変化の中で、吉田が「働き方自体も大きく変わっていくだろう」と考えて作ったサービスです。

働く場所を選ばないことをベースに、我々の創業の「クラウドワークス」というクラウドソーシングサービスを立ち上げたことが背景です。

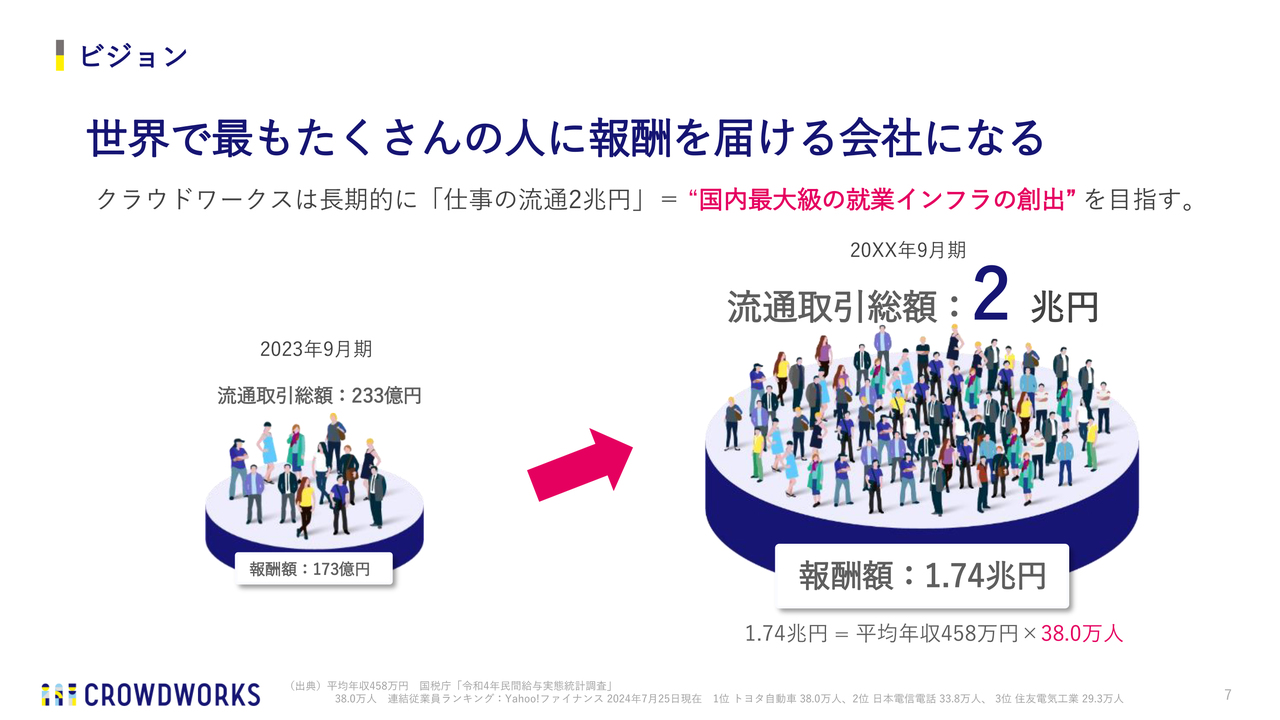

ビジョン

相場:「個のためのインフラになる」というビジョンとともに、我々は世界でもっともたくさんの人に報酬を届ける会社になりたいと思っています。

これは対比の1つの表現ですが、日本における20世紀最大の雇用インフラはトヨタ自動車です。それをインターネット上のプラットフォームとして越え、いろいろな働き方を提供したいと思っています。

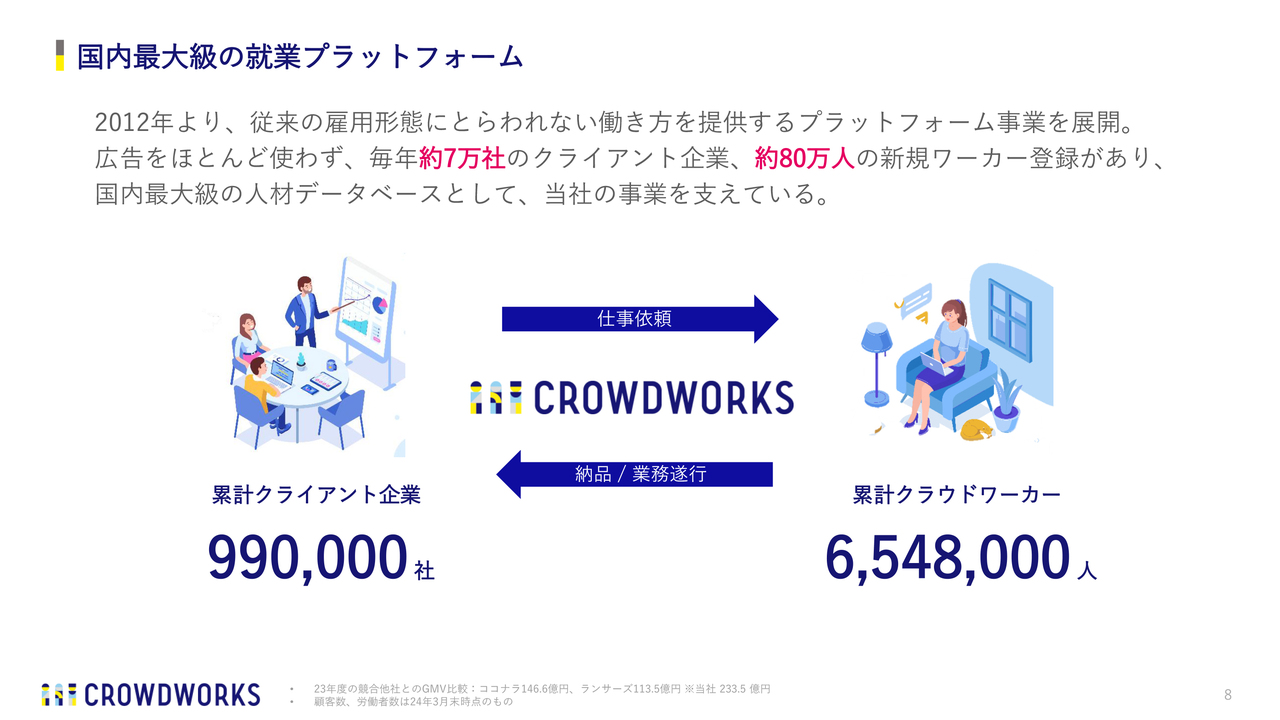

国内最大級の就業プラットフォーム

相場:スライドは、我々の現在のプラットフォームを数字で表したものです。累計でクライアント企業が約100万社、オンライン上で働いてくださるクラウドワーカーが約650万人います。毎年、クライアント企業は約7万社登録されており、クラウドワーカーは約80万人登録いただいています。

非常に重要なポイントとして、クライアント企業に対しては一定の広告宣伝費を使っていますが、ワーカーに対しては使っておらず、当社のブランドや認知で集まっていただいています。

働き方を広げる「人材流動化」を政府も後押し

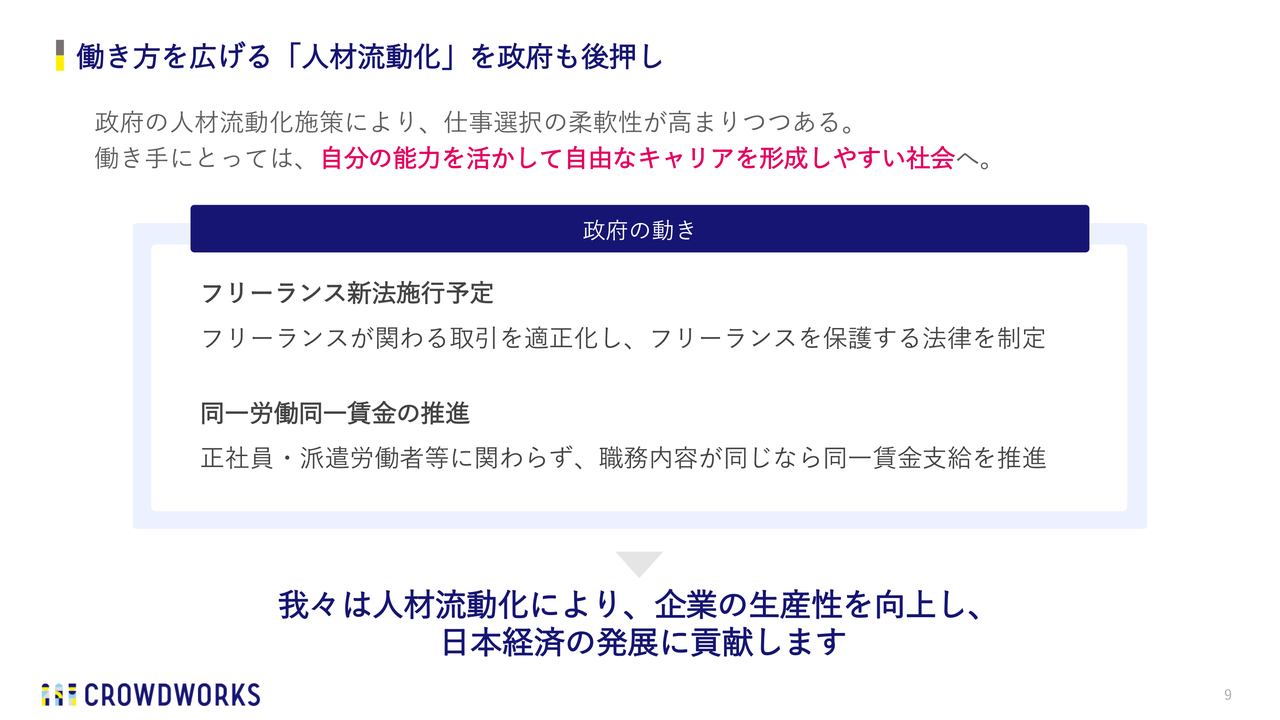

相場:働き方が変わっていく要因には、政府の後押しもあるのではないかと考えています。具体的には、今年11月から施行されるフリーランス・事業者間取引適正化等法です。

それに先んじて副業が解禁され、フリーランスの働き方自体が政府によって認められるという変化の中で、我々はビジネスの機会を大きく感じて事業展開しています。

坂本:政策の後押しもあって、働き方がさらに多様化している状況は、御社にとって非常に良いポイントだと思います。これから自民党総裁選が行われ、候補者の中には解雇規制についてけっこう踏み込んでお話しされる方や、「もう少し見直そうか」という方もいます。御社のビジネスに関係がある部分はありますか?

相場:あると思っています。日本の労働の仕組みや終身雇用などが大きく変わっていく1つのきっかけが、ご指摘のあった政策だと思っています。

雇用のあり方が変わっていく中で起こることとして、働いている方が「このままこの会社でずっと働き続けていいのか」と転職の可能性を考え、あるいは転職前に自分の価値を試す副業(大人のインターン)などを通じて、大企業の正社員の方がフリーランスになったり、フリーランスになっても正社員に戻ったりします。

解雇規制の見直しはそのような人材の流動化を促進し、それが我々の非常に大事なビジネス機会になるのではないかと思っています。

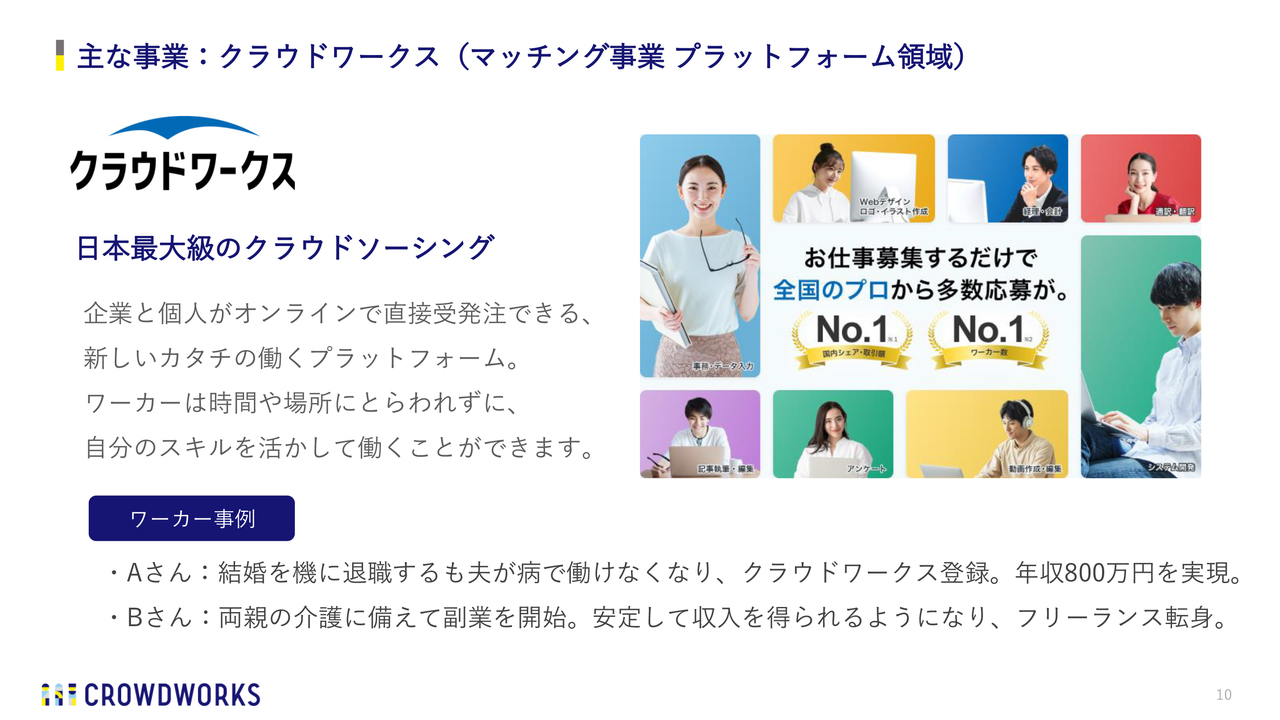

主な事業:クラウドワークス(マッチング事業 プラットフォーム領域)

相場:事業についてご説明します。我々は、大きく分けてマッチング事業とSaaS事業を営んでおり、マッチング事業の中にも2種類があります。

1つ目の領域の代表サービスは祖業のビジネスである「クラウドワークス」で、日本最大級のクラウドソーシングプラットフォームを運営しています。これは、企業と個人がオンラインで直接受発注できる仕組みです。

主な事業:クラウドワークス エージェント(マッチング事業 エージェント領域)

相場:もう1つの領域の代表サービスは「クラウドワークス エージェント」です。我々のエージェントが、クライアント企業と主にフリーランスのワーカーの間に立って、正社員、外注、派遣に次ぐ第4の選択肢としてフリーランスの方々をご紹介し、企業のプロジェクトに入っていただいています。

坂本:「クラウドワークス エージェント」は、御社内でのシェアはすでに大きくなっているのですが、当初から行っていた事業なのでしょうか?

相場:いいえ、当初はクラウドソーシングの「クラウドワークス」のみで、「クラウドワークス エージェント」は2015年からビジネスとしてスタートしています。

坂本:そこから急成長されたのですね。「クラウドワークス」は企業と個人が直接やり取りするというかたちですが、「クラウドワークス エージェント」は御社の社員が入って紹介するかたちですか?

相場:おっしゃるとおりです。

坂本:その中で、どのような人材が企業から求められているかを簡単に教えてください。

相場:職種としては、エンジニアのスキルセットが企業から一番求められています。スキルに加えて、「どのような人で、どのように一緒に働けるのか」といった、スキルとは別に人となりも非常に大事にされています。そのため、クライアント企業と「どのような人材が欲しいのか、それがスキルとしてマッチしているのか」ということに加えて、「フィットするのか」も大事にしています。

ワーカーとも、スキルセットや性格のほか、我々がマッチングした過去の実績があれば、そのようなデータに基づいて提案しています。フィットしないこともありますが、それをデータに基づいて回避しています。

坂本:そこに御社が介入することによって、ワーカーとも1回接触があるため、クライアントのニーズにマッチした人材を紹介できるということですね。

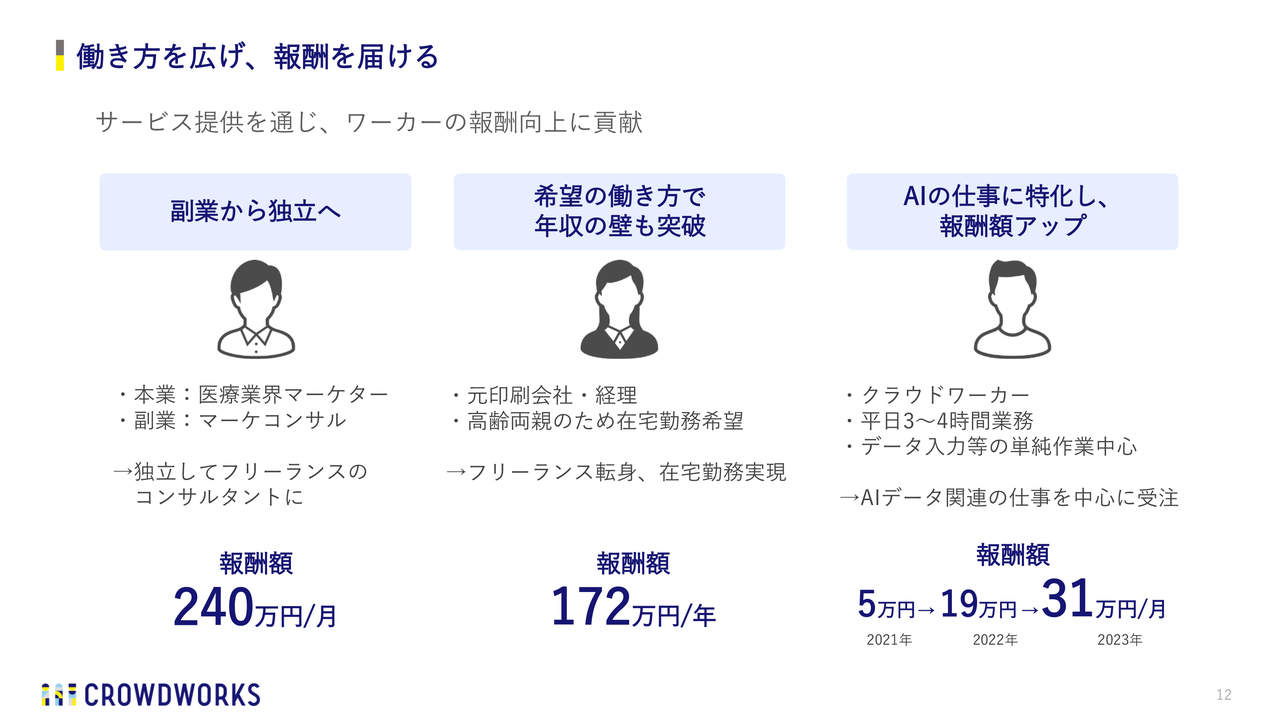

働き方を広げ、報酬を届ける

相場:どのようなワーカーがいるのかをご説明します。スライド左側は、副業でマーケティングの仕事をして、その収入が本業を上回った事例です。

中央は、もともと大きな会社で経理をしていた方が、ご家庭の都合で「在宅勤務なら仕事ができる」ということでフリーランスに転身し、地元で在宅勤務をしながら、パートで働くよりも収入を得られている事例です。

右側は、データ入力の仕事をしている方がAIの仕事の受注を増やすことによって、単価や月収を上げている事例です。このような人たちがプラットフォーム上で働いています。

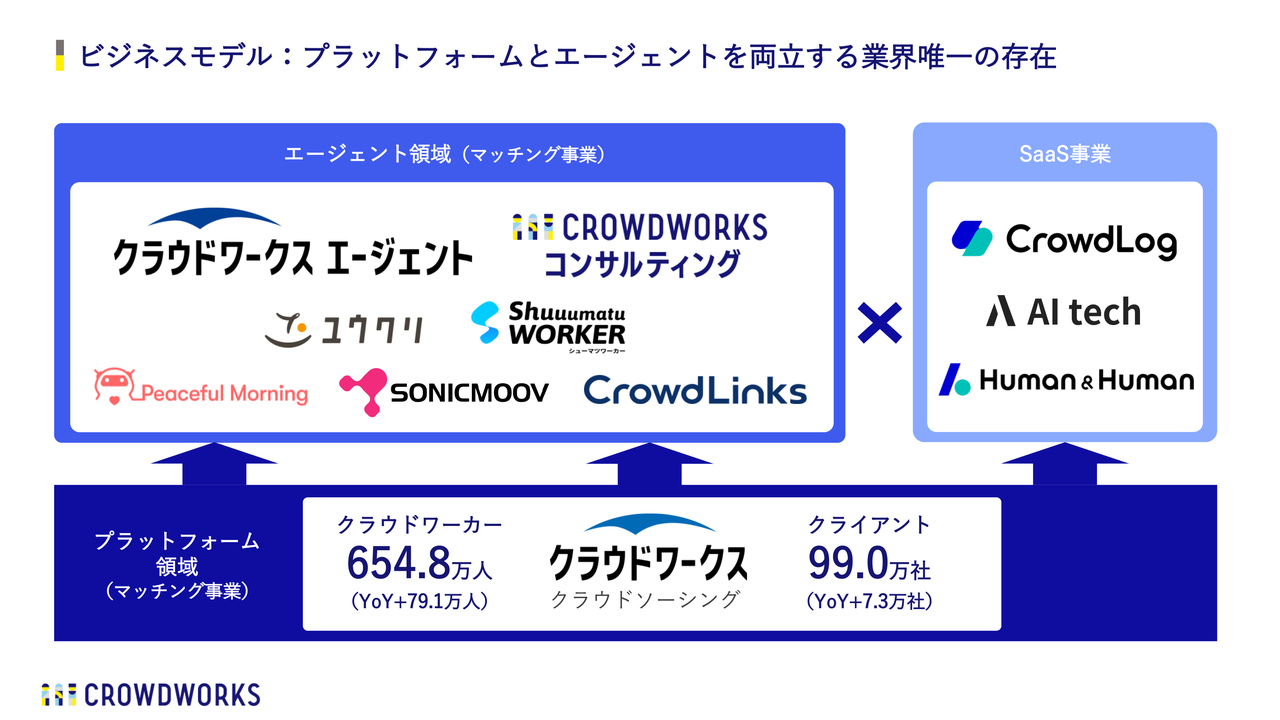

ビジネスモデル:プラットフォームとエージェントを両立する業界唯一の存在

相場:ビジネスモデルについて、数値面も含めて詳細にご説明します。我々が営んでいる事業は、大きく分けて3つあります。スライド下段にマッチング事業におけるプラットフォーム領域を示しており、それを元にエージェント領域のビジネスとSaaS事業を展開しています。

このプラットフォーム領域が非常に重要で、ここに集まってくるデータを活用してエージェント領域でニーズのあるサービスを展開しています。こちらが今の成長の源泉になっています。

坂本:プラットフォーム領域とエージェント領域を両立する唯一の存在とのことですが、これができた理由についてもう少し詳しく教えてください。

相場:プラットフォーム領域を展開している競合や、エージェント領域だけを展開している方もいる中で、この両立が我々の強みであり、競争力の源泉です。その背景としては、創業者である吉田のバックグラウンドが一番大きいと思っています。

プラットフォーム領域はエンジニアの開発の文化、エージェント領域は営業の文化で、その相容れない文化の人たちが、互いにどのようにコミュニケーションし、仕事に関して合意していくかを、事業を進めていく中で作ってきています。

社内には、ポリシーによるコミュニケーション、具体的にはソリューションブックとカルチャーブックがあり、それらに基づいて仕事の仕方を定義しています。その中で、合意していくプロセスを大事にしながら、この2つの文化を両立させていることが我々の特徴だと思います。

坂本:スライドのエージェント領域に「マッチング事業」と記載されています。こちらの特色があれば、もう少し詳しく教えてください。

相場:次のスライド以降でご説明します。

ビジネスモデル:マッチング事業

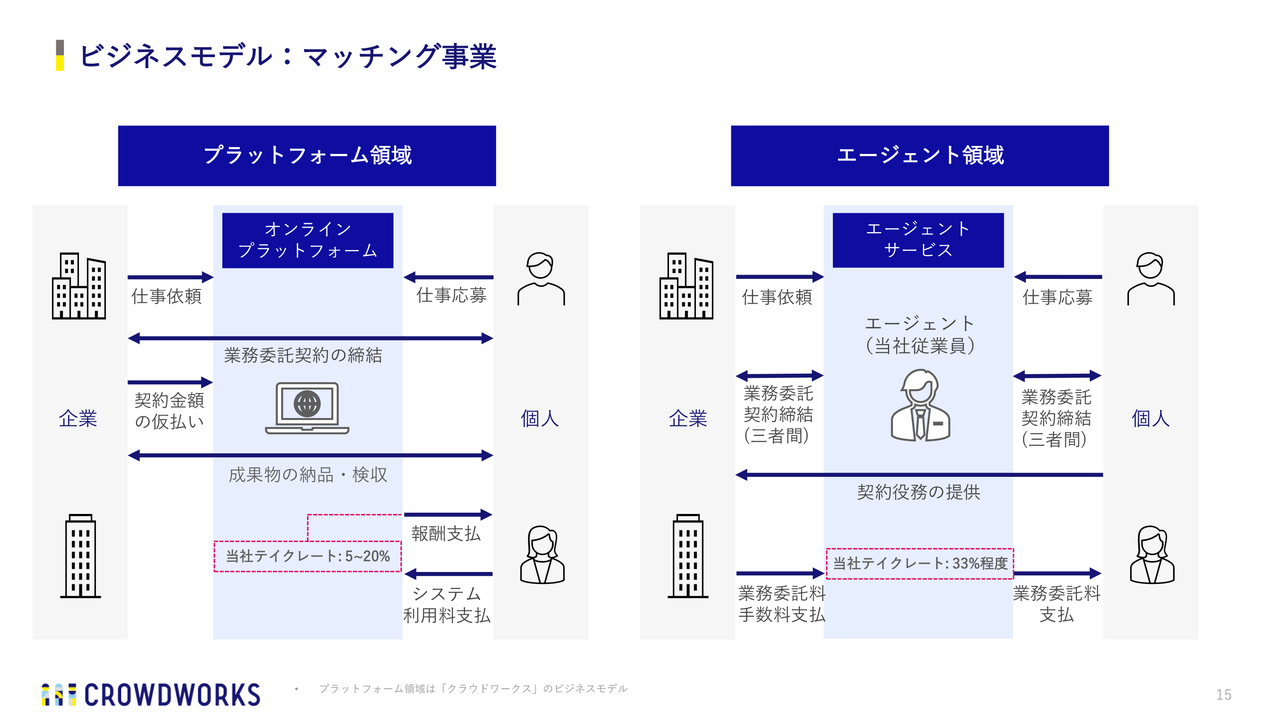

相場:ビジネスモデルをご説明します。スライド左側がプラットフォーム領域、右側がエージェント領域です。

すでにお伝えしているように、プラットフォーム領域では、図の左側にある企業から仕事の依頼があり、そこにワーカーの方が呼応するかたちになります。赤く囲っている「当社テイクレート」が、我々が手数料としていただき、売上として認識されるものです。

エージェント領域に関しては、我々の営業担当の従業員がエージェントとしてクライアント企業のニーズを聞いて、それに合うワーカーをご紹介します。

エージェントの動きとして、プラットフォーム領域にあるデータベースを活用していることが特徴です。例えば、クライアント企業から繰り返し発注されているものがあれば、当然ながらそこに人のニーズがあるということになります。

坂本:そこがわかりやすく見えてしまうわけですね。

相場:そのとおりです。発注されている仕事の内容もわかるので、そこに人を紹介した方がよいのではないか、と考えられます。相互に動くことによって、他社ではできないような提案ができています。

坂本:すでにニーズが見えているため、強いですね。プラットフォーム領域でお仕事していた方を、エージェントに提案することもありますか?

相場:あります。先ほどお伝えした、我々がワーカー獲得のために広告宣伝費を使っていないというのは、そこに依拠しています。このオンラインプラットフォームで仕事をした結果も見えています。

坂本:評価が出るのですよね? 私も何回か使ったことがあります。

相場:評価も出ます。例えば、非常に優秀なエンジニアの方や、アシスタントの仕事ができそうな非常に評価の高い方を、エージェントサービスでご紹介したりコンタクトを取ったりしています。

エージェントだけのビジネスを展開している企業は、ワーカーを集めてくるために、一定の広告宣伝費を使っています。我々がそれをしなくてよいのは、プラットフォームがあるからです。そこからの誘導ができるのが強みだと思っています。

坂本:エージェントにワーカーを紹介するメリットは何でしょうか? 仕事が長く続くとか、単価が上がるとか、そのようなメリットもあってのご紹介かと思います。

相場:おっしゃるとおりです。プラットフォーム領域の事業は仕事の依頼と応募で、場合によっては単発で終わります。一方で、エージェント領域の事業の期間は、職種やプロジェクトにもよりますが、例えば1年や、もっと長いこともあります。働く人にとっても、収入をきちんと得られる期間が長くなるのは大きなメリットだろうと思っています。

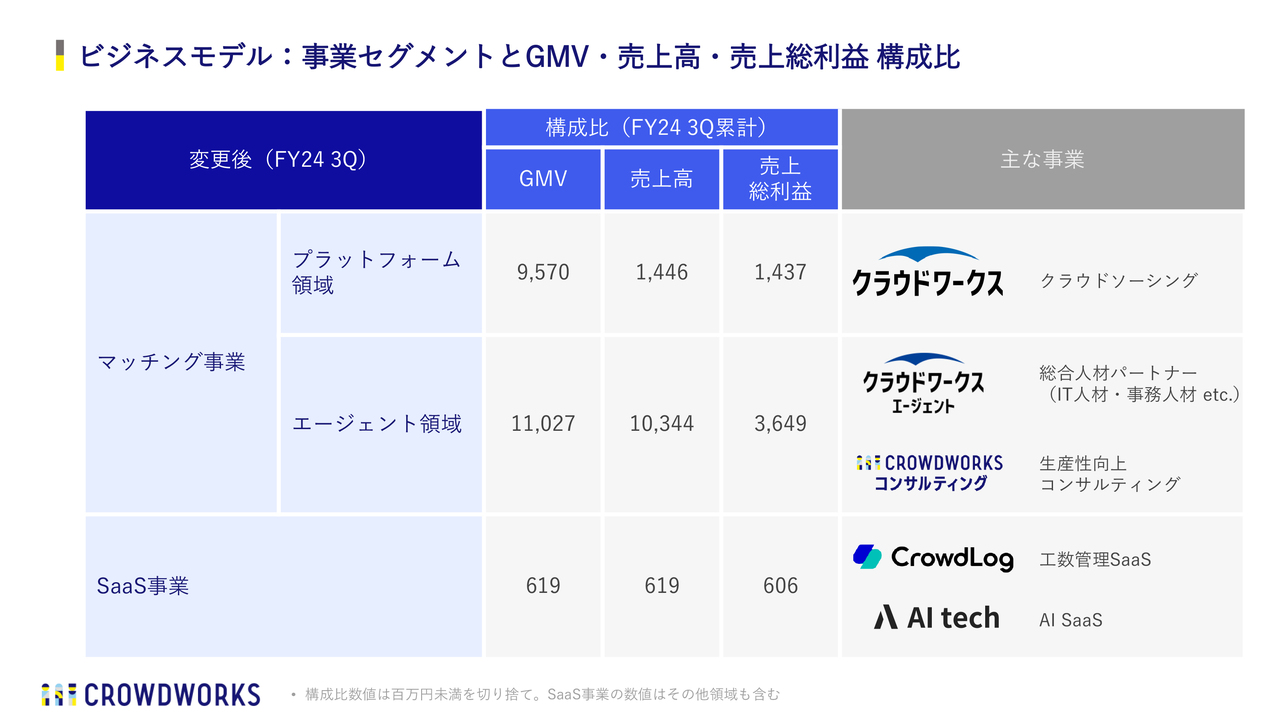

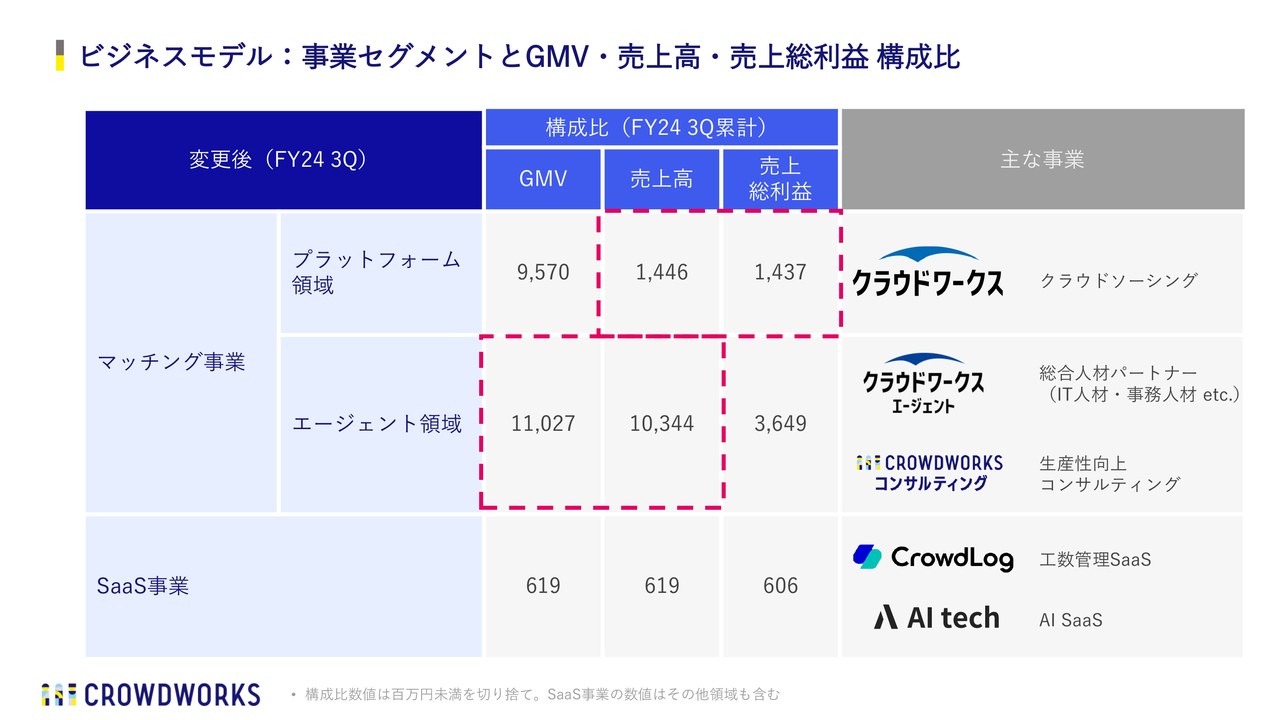

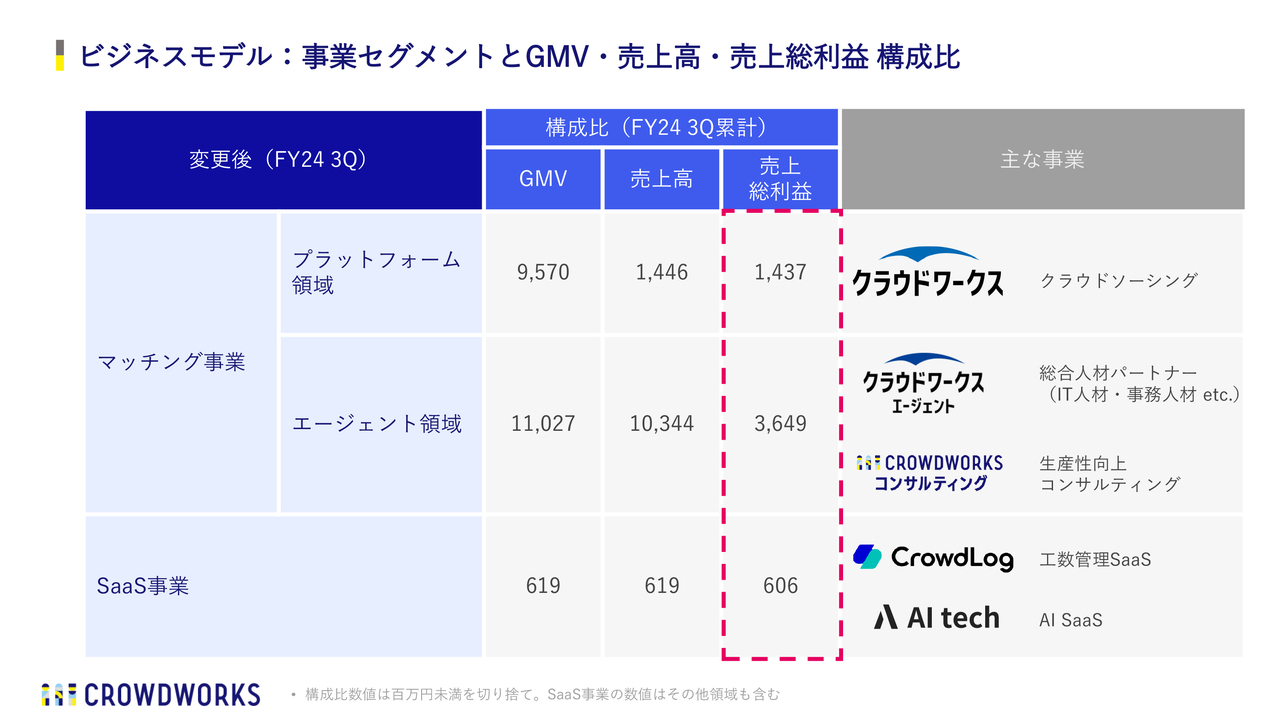

ビジネスモデル:事業セグメントとGMV・売上高・売上総利益 構成比

相場:数字面のご説明をします。マッチング事業には、プラットフォーム領域とエージェント領域の2つがあり、我々が重要視している指標はGMV、売上高、売上総利益です。その2つの領域間では、会計上の指標の認識が少し違います。

ビジネスモデル:事業セグメントとGMV・売上高・売上総利益 構成比

相場:どちらの領域も、企業が発注する仕事の金額がGMVです。プラットフォーム領域においては、GMVに対する手数料率が売上高と同じで、それがすなわち売上総利益となります。

一方で、エージェント領域の売上高の認識は少し違っています。GMVの金額は、大枠で売上高として認識され、その後ワーカーに支払う給与に相当する部分が売上総利益になります。

ビジネスモデル:事業セグメントとGMV・売上高・売上総利益 構成比

相場:当社内だけでなく、投資家のみなさまにとっても、この売上総利益が大事なKPIの1つになっています。今は、売上総利益の成長を実現しようとしており、そこにコミットしている状況です。

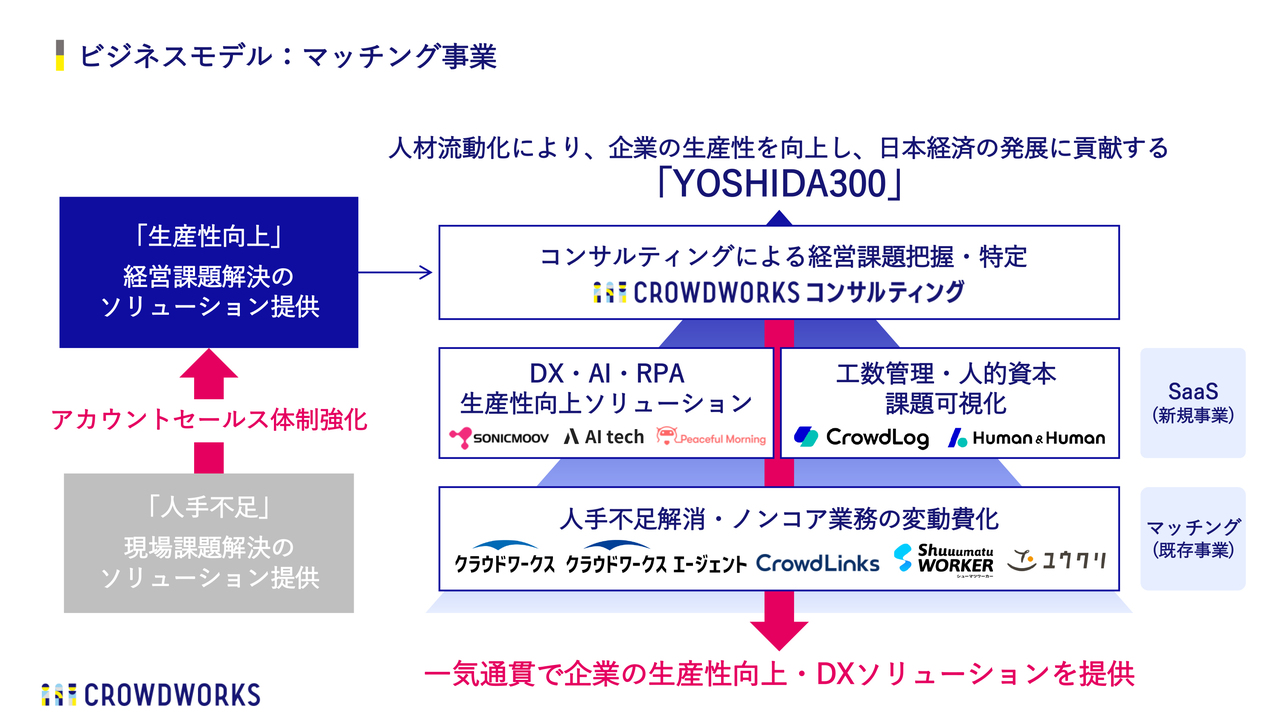

ビジネスモデル:マッチング事業

相場:マッチング事業に関して、今の我々の変化をお伝えします。クライアント企業とお話しする中で、人手が足りないといった課題に対して、従来から人手の提供をしています。

クライアント企業において人手が足りない背景や人材のニーズをうかがい知る中で、より経営課題に近い悩みに触れるようになってきています。例えば、全社としてもう少しDXを推進したいとか、人事面における仕組みに悩んでいる、といったことです。

我々が今後目指していく方向として、あるいは今、始まっていることとしては、そのようなクライアントの経営課題に向き合い、さらなる生産性の向上が実現できるようなソリューションのプロダクツや人材をビジネスラインナップとして増やしていくことです。

このように、今はマッチング事業がもう一段進化していく局面にあります。

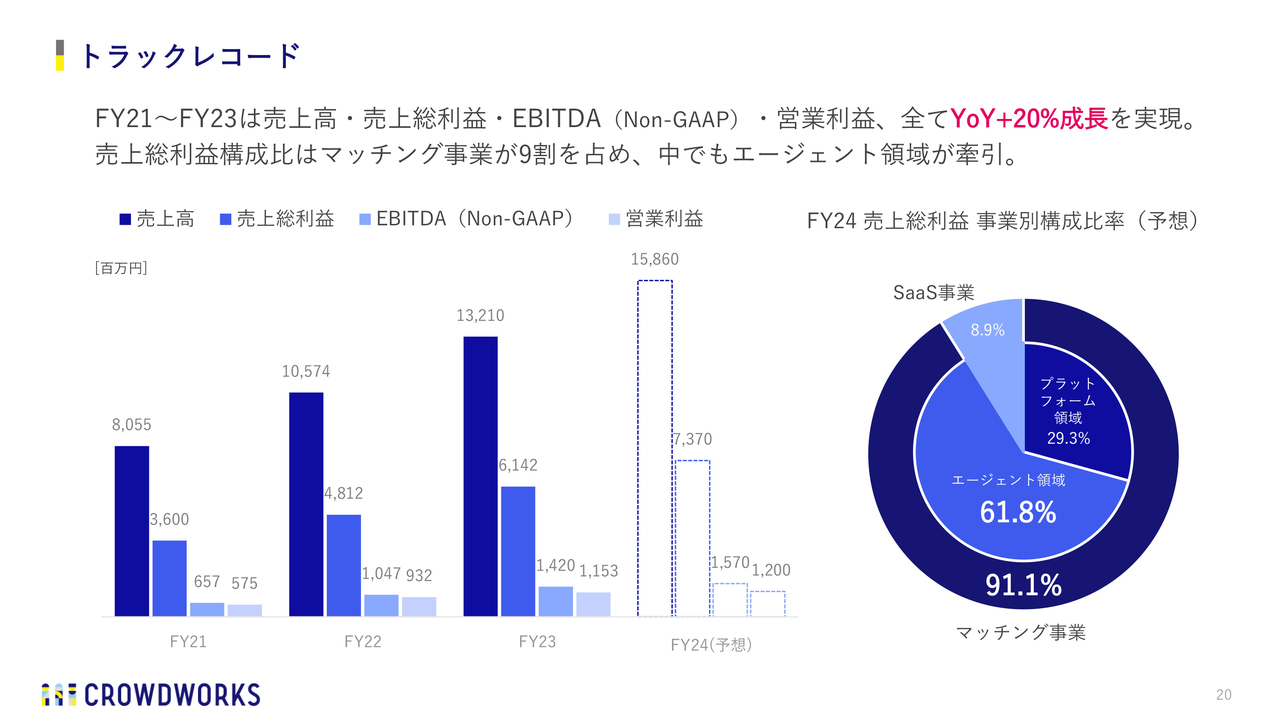

トラックレコード

相場:直近の3年間の数字を、歩みとしてスライドに示しています。左側のグラフに売上高、売上総利益、EBITDA、営業利益を記載しており、どの指標も、確実に伸ばしてきています。

スライド右側の円グラフは、第3四半期の着地時点における、エージェント領域とプラットフォーム領域の事業別構成比率の予想です。グラフのとおり、エージェント領域の売上総利益が、ボリュームとして非常に大きくなってきています。

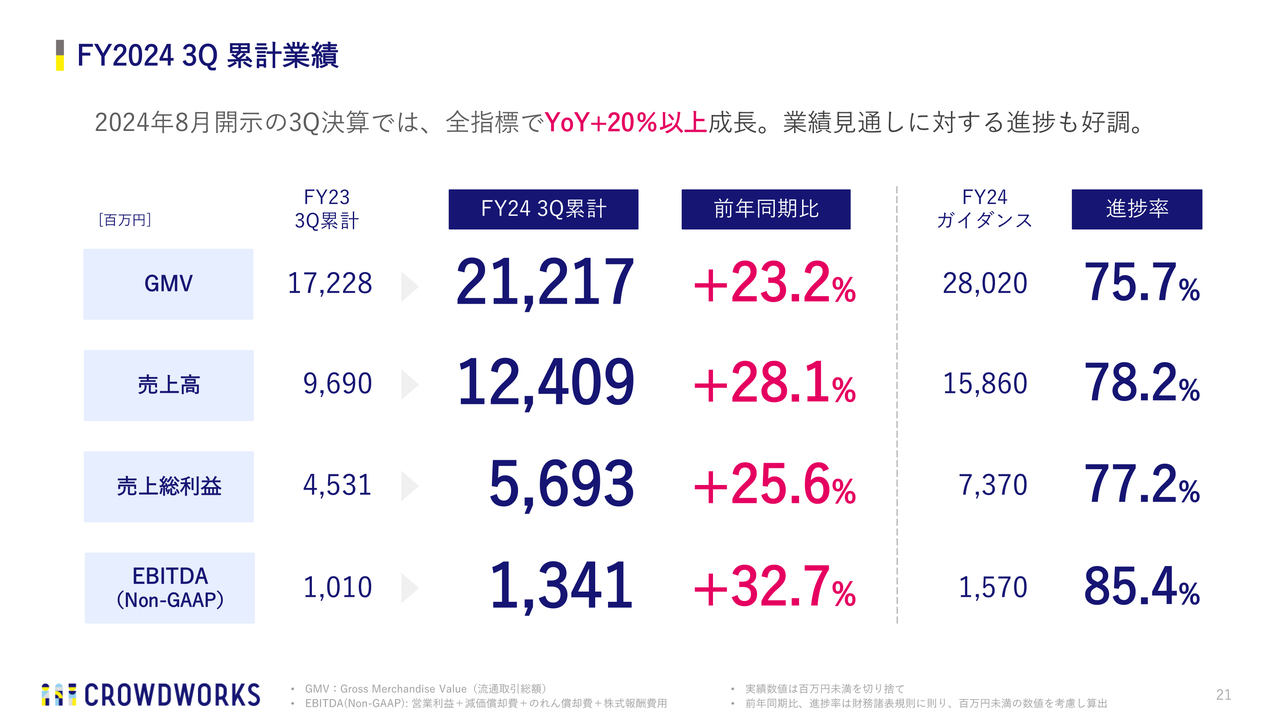

FY2024 3Q 累計業績

相場:スライドは、8月2日に発表した決算のスナップショットです。売上高が前年同期比20パーセントを超えて、30パーセント近い成長をしています。今期の期初に出したガイダンスに対する進捗率でも、高い実績を出しています。特にEBITDAに関しては、進捗率85.4パーセントにまで達しています。

坂本:ビジネスの領域が広がっていることも当然、影響していると思いますが、高進捗の理由を教えてください。

相場:クライアント企業のニーズにあわせたソリューションを提供できるようになってきているという変化が、我々のビジネスの進捗において非常に大事なところだと思っています。

人手が足りないため人を紹介したり、AIにおけるテクノロジーのツールを提供したり、工数管理のSaaSを提供したりと、提供できるビジネスストリームラインが増えてきています。それが、事業が好調に進捗していることの非常に大きな背景だと思います。

坂本:いろいろな方を紹介するビジネスは非常に好調な一方で、潜在的な需要はおそらくもっと多くあると思います。現状、紹介する人はある程度余裕があるのでしょうか? それとも、逼迫しているのでしょうか? 業種・業態によって逼迫状況はもちろん違うと思いますが、それも含めてイメージをおうかがいしたいです。

相場:エンジニアのニーズについては、引き続き非常に高い状況が続いています。AIの登場により、かつてと比べるとエンジニア市場のトーンが少し下がったといわれていますが、それは一時的なもので、引き続きニーズは高いと感じています。

具体的には、エンジニアのスキルセットの領域が少し変わってきています。例えば、AIの開発ができる方のニーズがあります。あるいは、アシスタントでも、ただ単にアシスタントの仕事だけではなく、例えば、AIに使うためのデータの入力ができる方のニーズがあります。

世の中の変化とともに、当然ながらニーズは変わってきます。我々はオンラインプラットフォームでニーズの変化を捉えることができ、提供もできます。おもしろいのは、オンラインプラットフォームはテールで、我々がこの領域の人たちが売れると思うよりも先に変化が出ることです。

社内でも「カンサツ」という言葉をよく使います。カンサツすることによって、クライアント企業から直接聞くニーズの変化とテールで現れる変化を把握し、それをビジネス機会として捉えています。

坂本:非常におもしろいですね。紹介の単価は、おそらく御社のマージンに一番大きく関わってくると思います。単価の上昇は考えていますか?

相場:考えています。特にエージェント領域のところは、単価の上昇を促すようにクライアント企業に依頼しています。ニーズのある人材はやはり価値があると思っており、積極的に単価を上げるように働きかけ、我々のマージンも少しプラスさせていただきます。

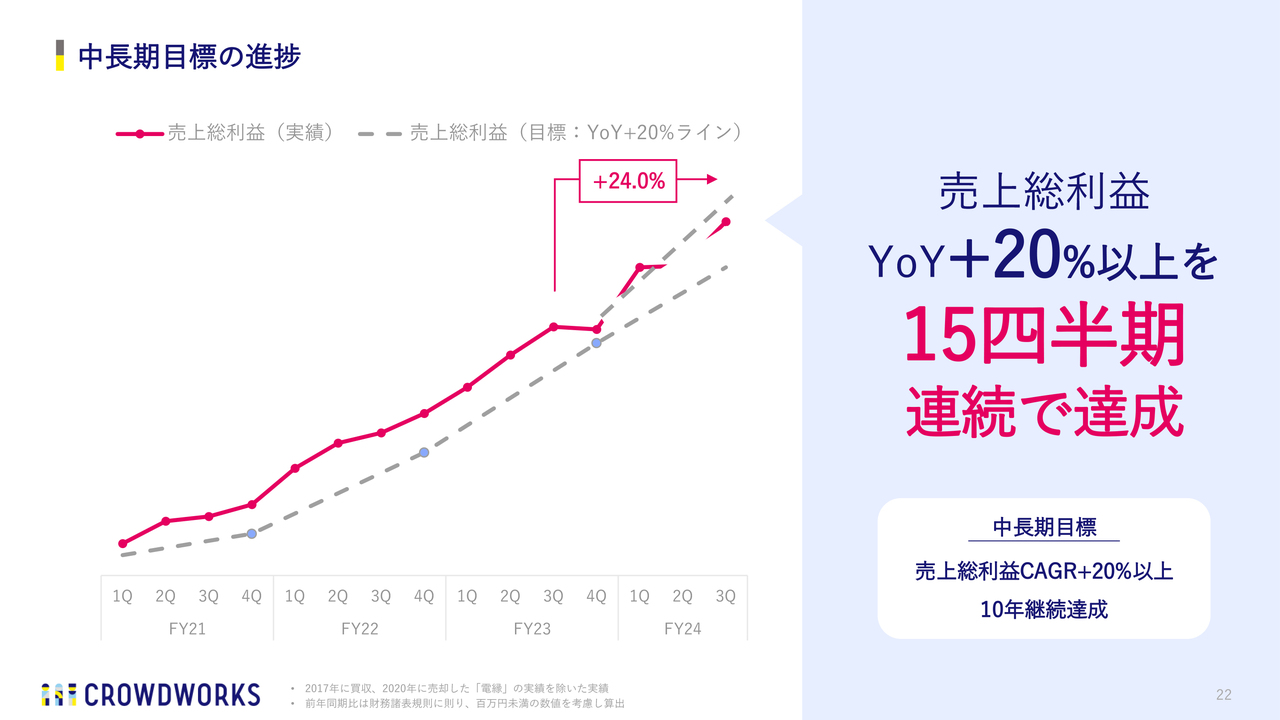

中長期目標の進捗

相場:売上総利益が非常に大事で、約4年前には投資家のみなさまに、10年連続で売上総利益のCAGR(年平均成長率)をプラス20パーセント以上にするとお約束していました。現状、それを15四半期連続で達成しています。11月にお出しする数字でも、達成できそうです。

お約束していることに対してきちんとデリバーすることが、信頼関係構築の第一歩だと思っています。投資として、そのようなことを実現しているところを見ていただければ幸いです。

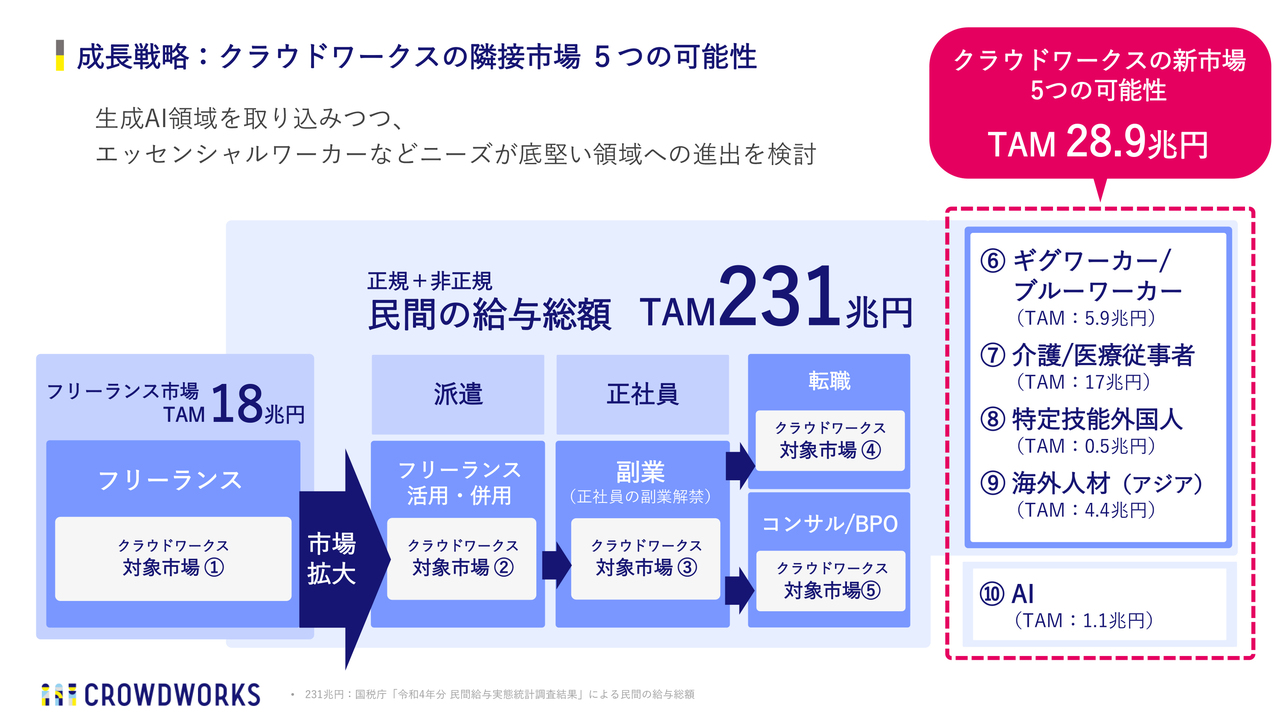

成長戦略:クラウドワークスの隣接市場 5つの可能性

相場:TAMについてお話しします。我々にとっては、労働市場自体が市場機会であると思っています。

今、231兆円ある民間の給与総額のうち、1パーセントでも流動化し、我々のビジネスができれば、お伝えしたビジョンの2兆円に届きます。スライドにフリーランスから始まる図を示しているように、働き方が多様化し変わっていく中では、どこにも可能性があると思っています。

坂本:「クラウドワークスの新市場 5つの可能性」は、御社の成長に関わってくる部分だと思います。スライドの赤枠の中で、⑥が御社に一番親和性があり、マッチングしやすいと思っています。

ただし、スライドのTAMの数値だけで見ると、やはり⑦がかなり大きいです。このあたりの取り組みなどがあれば教えてください。

相場:我々は、今まではどちらかというと、ホワイトカラー領域を扱ってきました。これがプラットフォーム領域で一番強いと理解しています。一方で、テールの中ではいろいろな働き方が実際にマッチングされていることから、スライドの右側に記載した領域にも潜在的な可能性を感じている状況です。

ただし、今すぐに⑥や⑦にあるような、エッセンシャルワーカーといわれる方々の仕事をするのではありません。オンラインだったら働ける、オンラインだったら提供できるというサービスがあり得るのではないかと思っており、オンライン上での接客や、オンラインで状況をモニタリングできることは市場機会だと思っています。

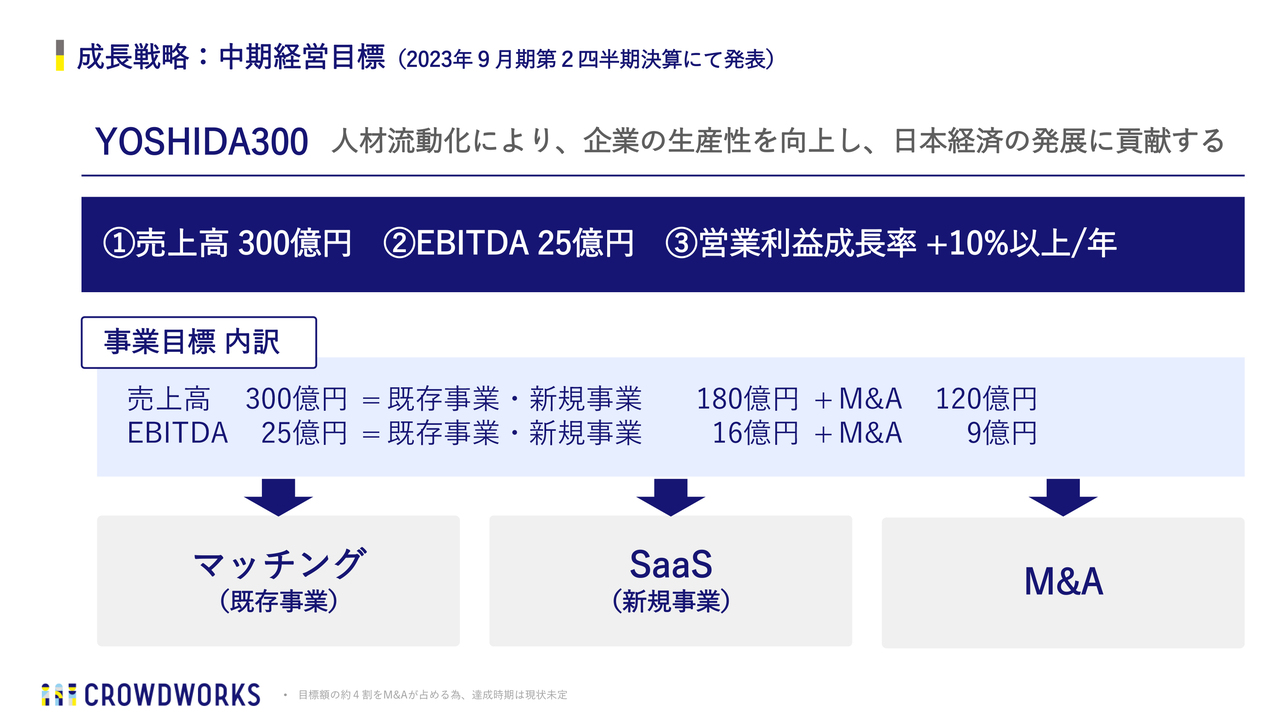

成長戦略:中期経営目標(2023年9月期第2四半期決算にて発表)

相場:成長戦略として中期経営目標を掲げており、売上高300億円、EBITDA25億円、(1年あたりの)営業利益成長率プラス10パーセント以上を目指しています。この骨子の中には、スライドの右下にあるM&Aが入っています。

日本会計基準を採用しているため、M&Aの際に起こるのれんの計上は、P/L上は販管費となります。そのような中でも、しっかりと増収増益を目指していきます。

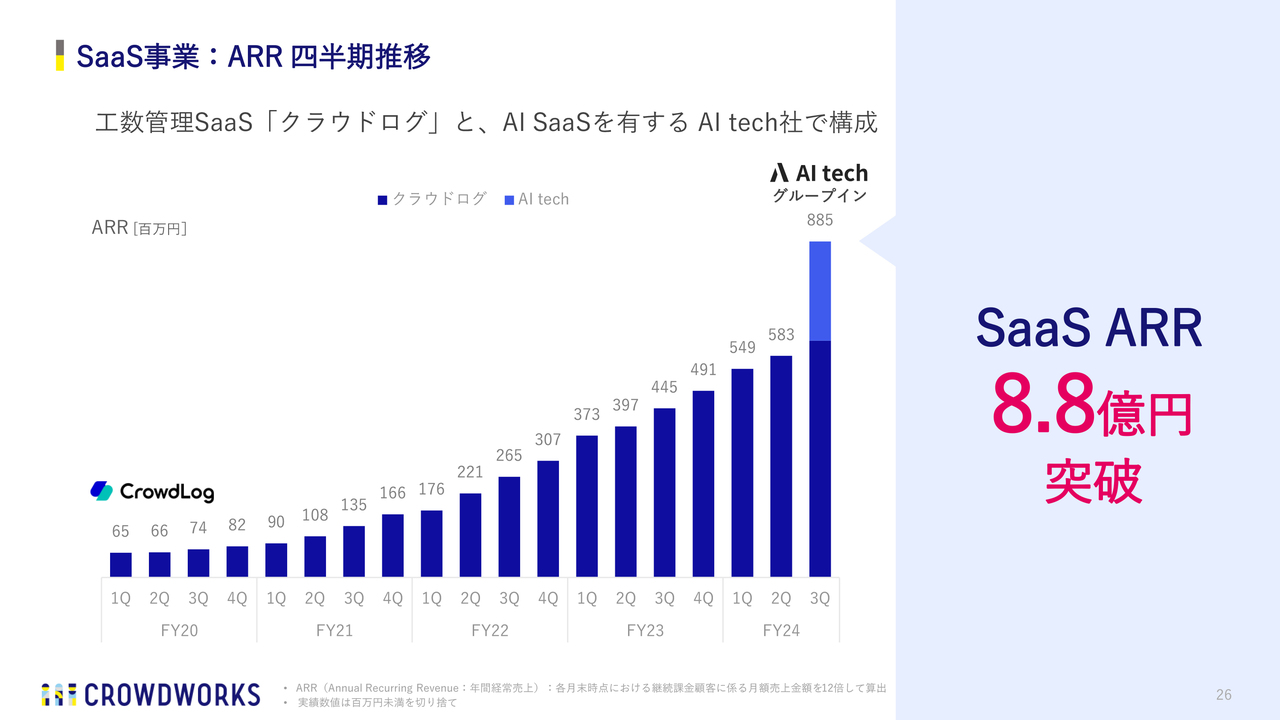

SaaS事業:ARR 四半期推移

相場:中期経営目標の1つであるSaaSについて、手短にご説明します。現在、ARRが8億8,000万円を超えてきており、非常に成長しています。

SaaS事業として取り組んでいるものは2つあり、その1つがグラフの下段にある濃いブルーで示した「クラウドログ」です。もう1つが、最近グループインした「AI tech」です。

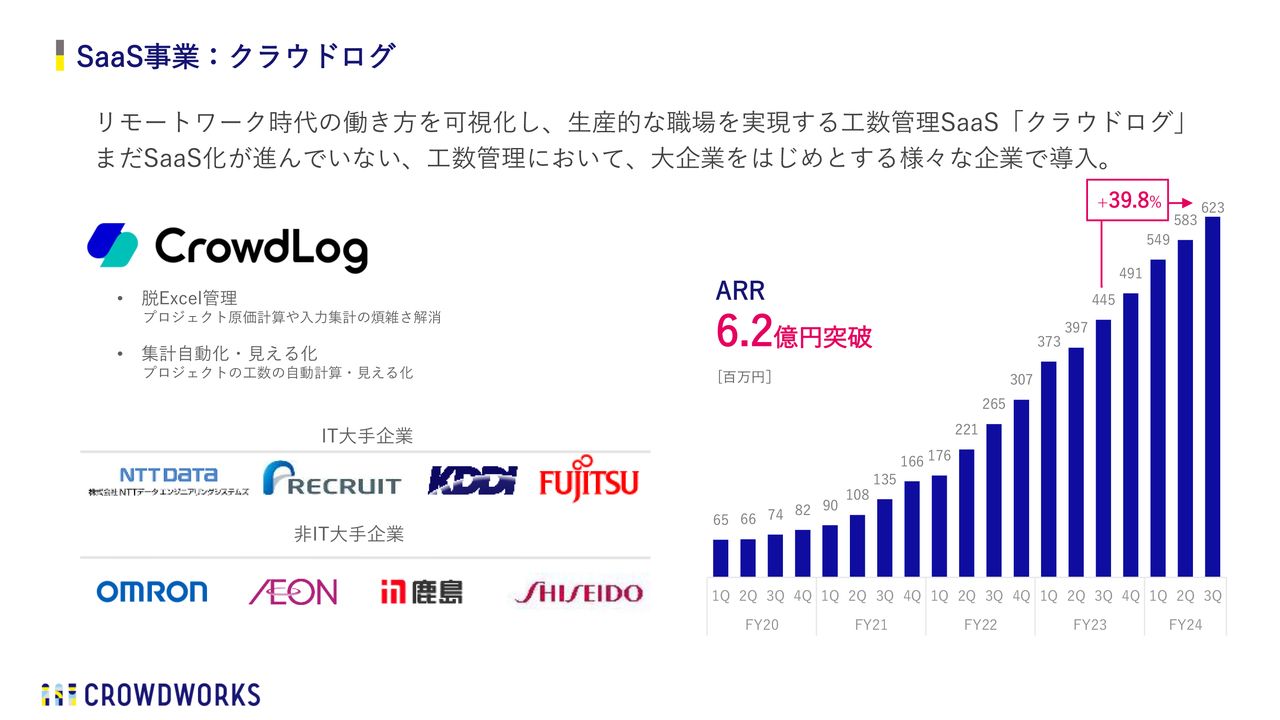

SaaS事業:クラウドログ

相場:「クラウドログ」はもともと、エンジニアの時間の見える化からスタートしたサービスです。我々が以前買収した会社の新規事業で、買収した会社自体は売却したのですが、その新規事業だけを残してPMIをしました。当初、ARRは4,000万円だったのが、今は6億円を超えてきています。

エンジニアの時間を見える化するサービスを提供しており、具体的には、もともとはエクセルで行っていたチームの事業の見える化や、部単位での見える化をSaaSで行えるようなサービスです。スライドの左下に記載のように、IT系だけでなく、非IT系の大手企業においても受け入れられているプロダクトです。

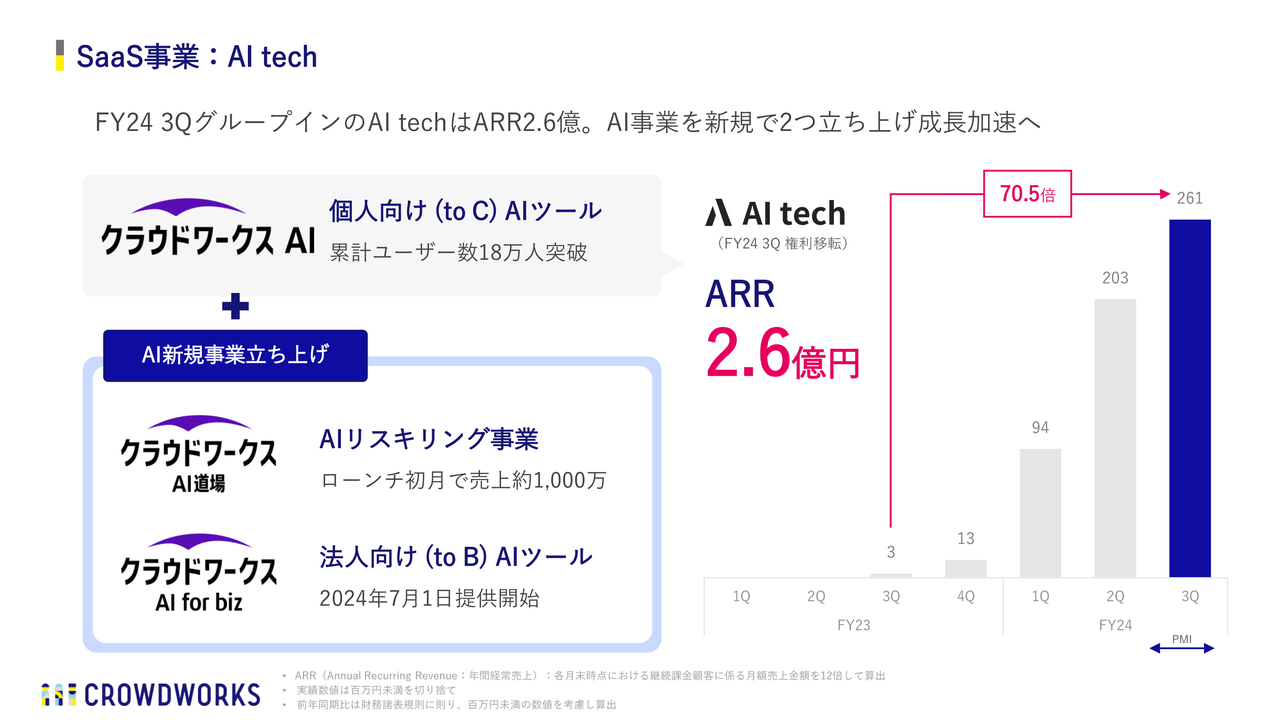

SaaS事業:AI tech

相場:もう1つのSaaS事業は、まったく別の方向感のもので、我々のワーカーに対して提供するツールです。「AI tech」という会社にグループインいただいており、また、個人向けのAIツールを提供しているSaaSがもう1社あります。ARRは今、2億6,000万円となっています。

この個人向けに提供しているツールを、個人事業主やスモールオフィスの方々に提供する「クラウドワークス AI for biz」という法人向けAIツールの提供も開始しました。

坂本:「クラウドワークス AI for biz」はどのようなツールですか? AIの作業をする時にベースになるツールなのか、もっと違うものなのでしょうか?

相場:プロンプトを書けて自分でできてしまう人にとっては不要なツールです。しかし、必ずしもみんながそうではありません。一生懸命エディティング、ライティングして仕事を納めている方がこのツールを使うと、極端なところ、1日1個しかできなかった仕事が10個できるようになります。

誰もが、プロンプトを使わずに、AIを駆使して仕事のアウトプットができるようになります。

トピックス:NECとクラウドログの販売代理店契約を締結

相場:トピックスです。NECと「クラウドログ」の販売代理店契約を締結しました。我々は自前でも販売していますが、このような大手企業と組むことで業績を伸ばす戦略をとっています。

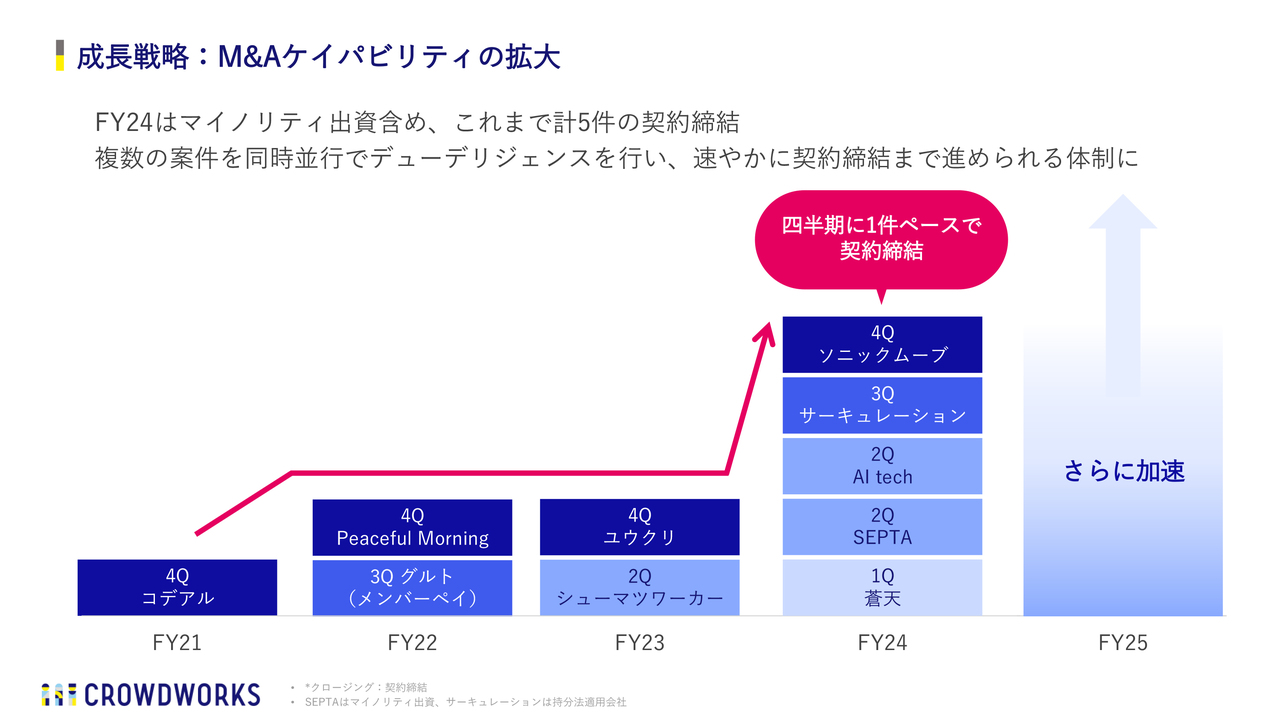

成長戦略:M&Aケイパビリティの拡大

相場:M&Aについてご説明します。直近は四半期に1件のペースでM&Aあるいは契約締結しており、2025年9月期はさらに加速させていこうと思っています。

坂本:御社は四半期に1社のペースでM&Aできる体制ということですが、専門の部署があるのでしょうか?

相場:投資戦略部というチームがあります。そこには今、金融機関の出身者などを含めて6名ほどいます。

坂本:プロフェッショナルな部署があるのですね。

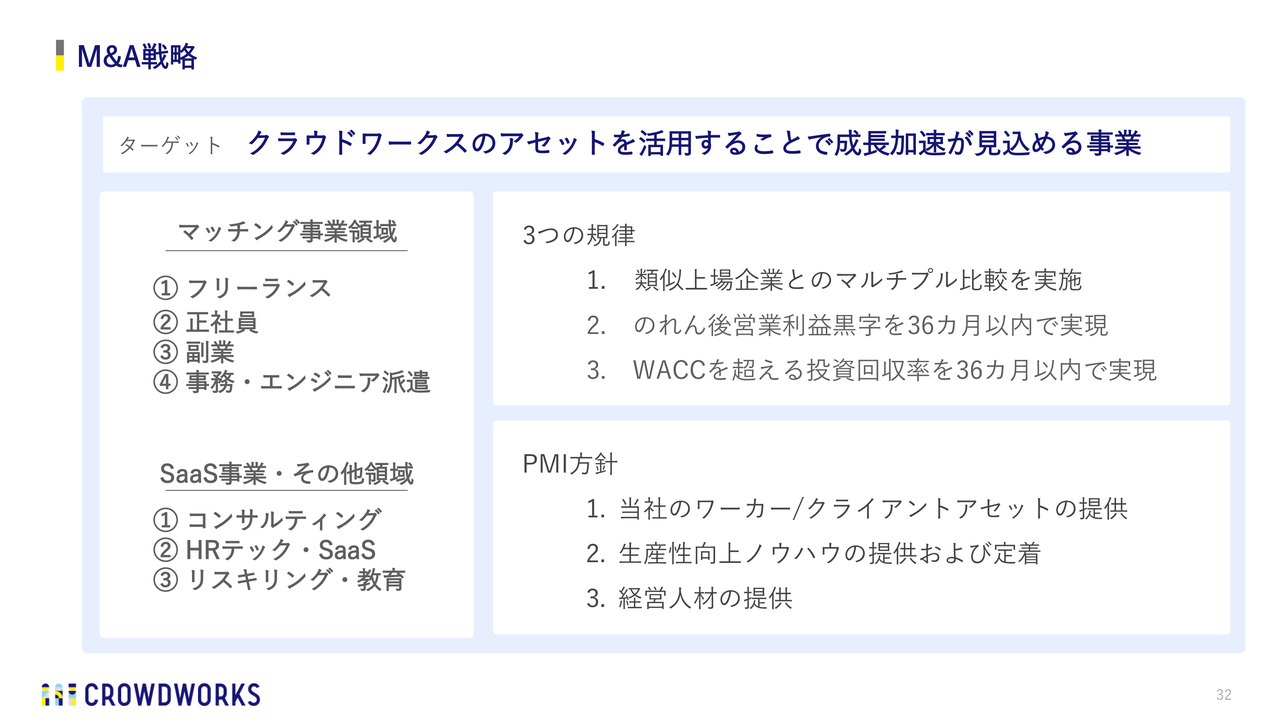

M&A戦略

相場:M&Aにより、我々のアセットとしてのクライアント企業100万社、ワーカー600万人以上を活用できるようになります。むしろ、自分たちだけではまだ活用しきれていないと思っています。このデータベースを活用して、一緒に成長できる人たちと同じグループになっていくのがM&A戦略の概要です。

具体的には、スライド左側に記載のような領域を狙っています。日本会計基準をとっている限りでは、のれん後営業利益が黒字でなければ投資家さまにとってネガティブになってくると思っているため、3つの規律とPMI方針をしっかり設けてM&Aを推進していきたいと思っています。

直近で、今年度は500件ほどのご紹介がある中で、かなり厳選してM&Aを通じて成長していきたいと思っています。

M&A強化+グループ一体での成長へ、執行体制を強化

相場:執行体制を強化しています。詳細は割愛しますが、今、私を含めた財務戦略から業績成長、グループイン以降の成長戦略を含め、執行の体制を整えています。

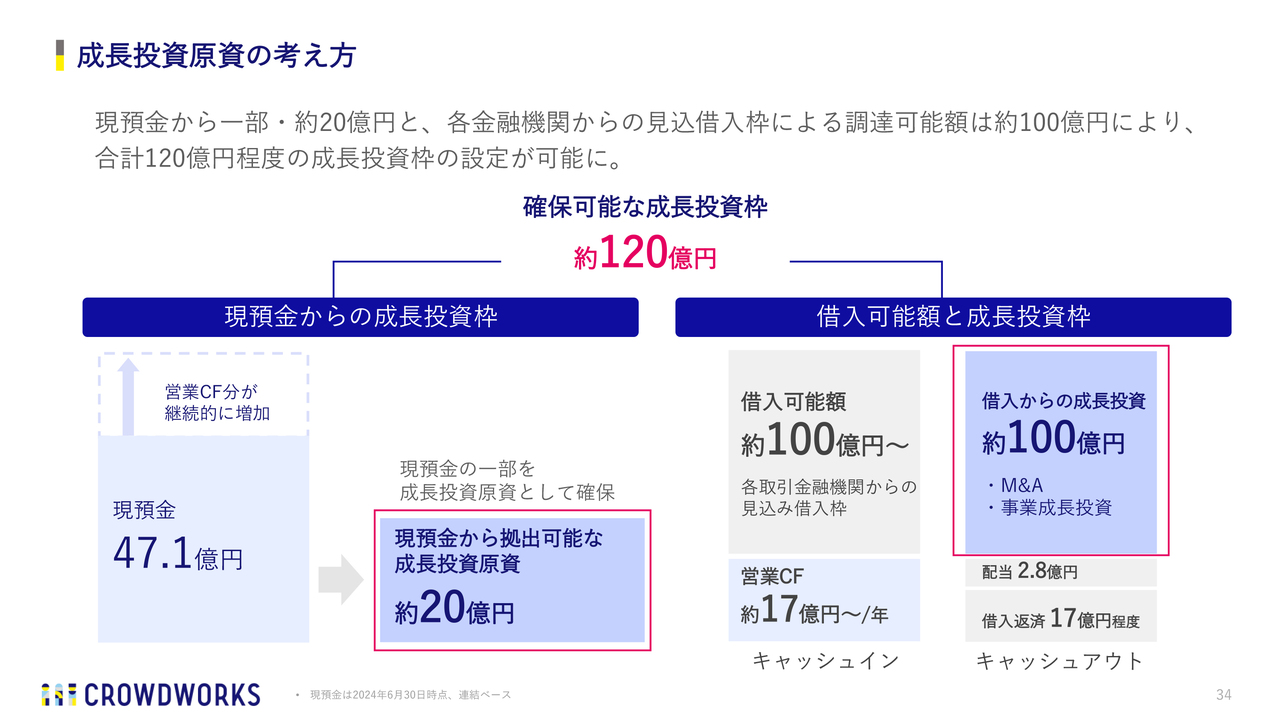

成長投資原資の考え方

相場:B/Sについてです。現預金は47億1,000万円ほどあり、営業キャッシュフローもポジティブが続いている中で、非常に健全なキャッシュがたまっていく仕組みができていると思っています。

一方で、B/S上のデットはまだ活用しきれていないと考えており、そこを活用しながら先ほどのM&A戦略を遂行していきます。

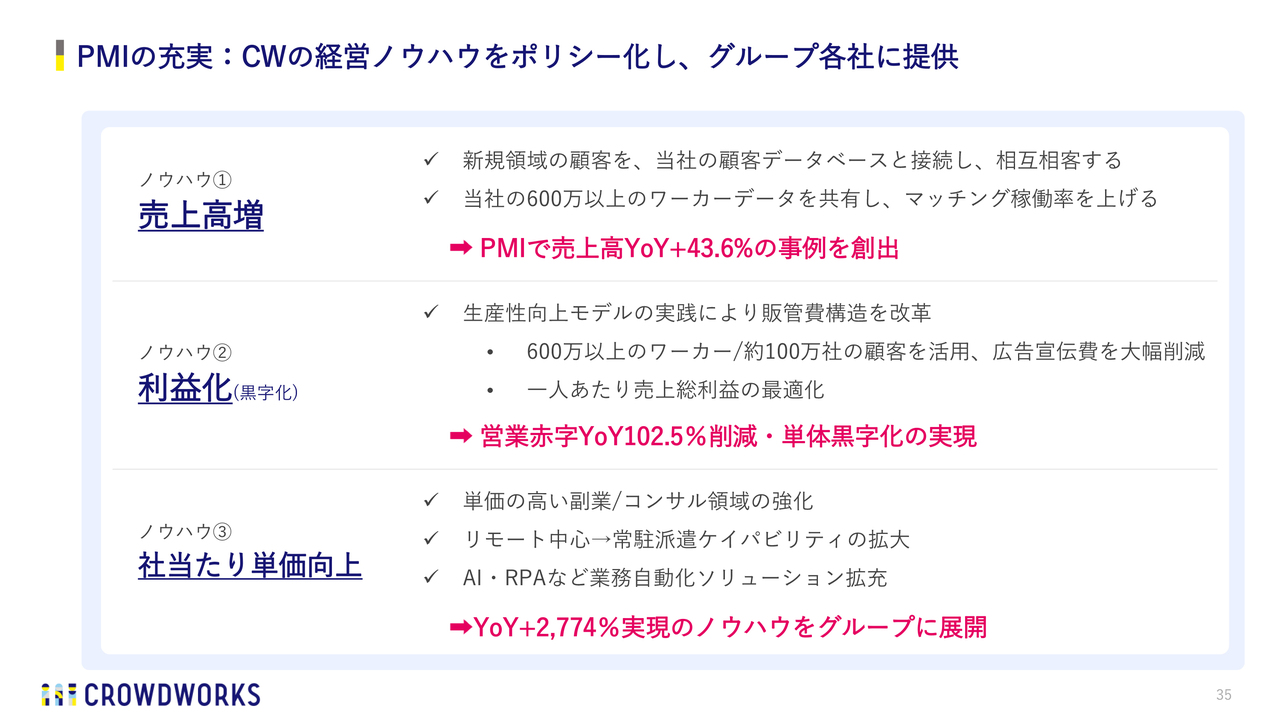

PMIの充実:CWの経営ノウハウをポリシー化し、グループ各社に提供

相場:過去2年で10件ほどM&Aを行う中で、我々としてはグループインいただいた会社に価値提供できるものが非常にクリアになってきています。そのうちの3つをご紹介します。

1つ目に、我々のアセットを活用して、実績としてその会社の売上を伸ばすことに貢献します。

2つ目に、我々自身が過去10年の中で培ってきた生産性向上モデルの実践で、ユニットエコノミクスを改善します。

3つ目には、先ほどご紹介した「クラウドログ」に関連し、ARRを4,000万円から6億円まで向上した中で、単価を上げることがあります。初期の売れない時に単価を上げるのは怖いのですが、このようなことを行うことによって、価値提供できていると思っています。

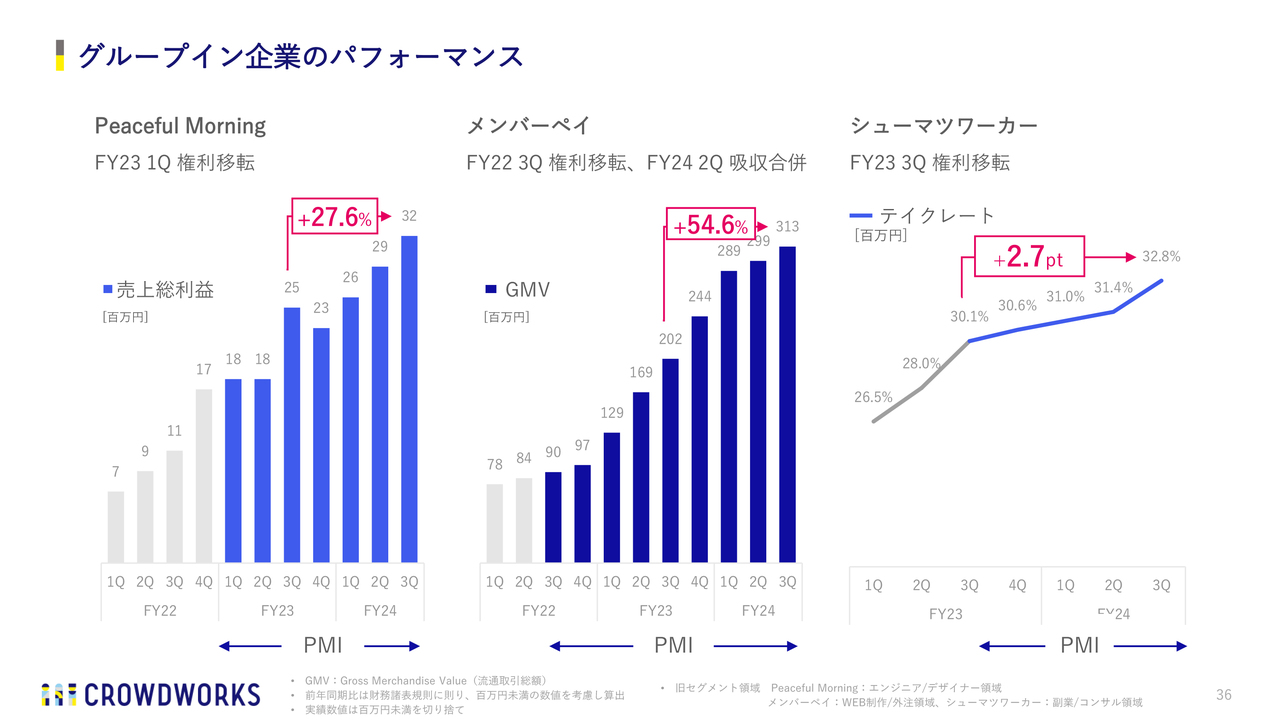

グループイン企業のパフォーマンス

相場:直近で具体的に変化が出てきているものとして、グループインいただいている「Peaceful Morning」「メンバーペイ」「シューマツワーカー」の変化をスライドに示しています。

売上の成長、あるいはユニットエコノミクスの成長でこれを実施していくことによって、ただ買ってくるだけではなく、利益にしっかり貢献するようなM&Aを行い、最終的にクラウドワークスとしての連結利益を伸ばしていきたいと思っています。

また、中期経営計画「YOSHIDA300」の売上高300億円、EBITDA25億円を達成したいと思っています。

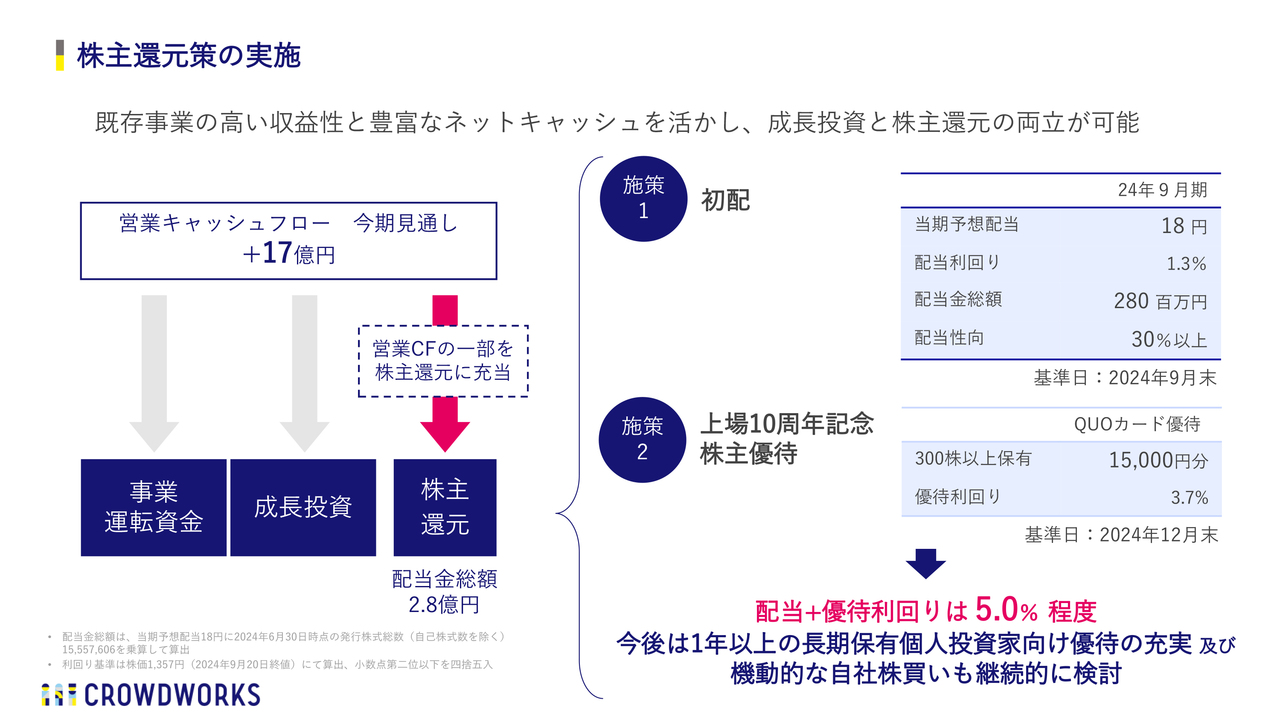

株主還元策の実施

相場:株主還元に対する考え方について、2024年9月期第3四半期時点の発表資料を用いてあらためてご説明します。

まず、我々の事業が非常に安定してきている中で、営業キャッシュフローが非常に強い状況になってきています。当然ながら、成長投資に回したり、事業運転資金に使ったりしていくのですが、一部を株主のみなさまに還元できる体制になってきたと思っており、今回、初配に踏み切りました。

今回、当期予想配当18円というかたちで出していますが、基本的には配当性向30パーセント以上です。「YOSHIDA300」という中期経営目標もそうですが、我々は増収増益していくことを考える中で、増収増益ができる中では増配も可能だと思っており、事業の成長とともに株主のみなさまに還元していきたいと思っています。

我々は2014年に上場しました。上場10周年記念として、300株をお持ちの方に1万5,000円分の優待を発表しています。初配は2024年9月末の株主のみなさまを対象にお支払いし、優待に関しては2024年12月末の株主のみなさまにお渡しするかたちです。

よくお問い合わせで、「優待は続くのか?」というものがあります。我々としてはさまざま検討を進めている中で、優待が株式市場からの評価がかなり高いと感じており、その拡充を図っていきたいと思っています。

今、検討を進めているところでは、例えば今回の株主の方がさらに長く持ってくだされば追加的に恩恵が受けられるようなことを考えています。早ければ、決算発表時に何かしらコミュニケーションできればと考えています。

坂本:配当性向を3割くらいに設定されていますが、今後、増益が続いてきた場合、あるいは財務の余裕ができてきた場合は、これを引き上げる可能性はあるのでしょうか?

また、長期優待について可能性としてお話しいただきましたが、もともとの記念優待の取り扱いについてです。次は長期だけになるのか、それとも記念優待のかたちで持っていたものが記念ではなくなり、額を調整して毎年もらえるようになるのでしょうか? 毎年、権利付最終日にもらえるような恒常的な優待の設定の可能性はあるか教えてください。

相場:我々として増収増益を目指していく中においては、当然ながらEPSの引き上げが起こると思っています。そのような意味では、増収増益とともに配当が絶対金額として上がっていくことは意図したいですし、狙っていきたいと思っています。

配当性向を30パーセントから引き上げることよりも、我々が実施していることとして、役員や従業員も含めて、株式報酬をけっこう多く出しています。当然ながら、従業員を含めて株主になってもらうことが大事だと思っています。

そのような中で、一部有償ストックオプションを中心に発行していますが、そこは希薄化してくるため、それを吸収する自社株買いが、我々として準備していくことだと思っています。

優待に関してはさまざまなご意見をいただいています。現時点で我々が決めたことはない前提で、これを出すにあたって、「出したものがすぐなくなったら、その時の株価のインパクトはこうなる」という試算はしています。それとともに、「長期のプログラムにした時にどのようになるか」「その組み合わせになったらどのようなインパクトになり得るか」については今、研究しているところです。

スライドのとおり、意識としては、この組み合わせによる総利回りはけっこう大事だと思っています。そこを決して裏切ることのない施策としてご説明できればと思っています。

相場氏からのご挨拶

相場:本日はお時間をいただき、ありがとうございます。当社は9月末に配当権利があるほか、12月末に優待の権利があります。

令和のブラックマンデーを耐え抜いた会社です。株式市場を見ながらさまざまな施策を行っていきたいと思っているため、ぜひ応援いただければと思います。本日はありがとうございました。