【QAあり】タイミー 、アクティブアカウント数の増加を背景に、3Q累計で大幅な増収増益を実現 通期計画に対し順調に進捗

2024年9月21日 10:37

2024年10月期第3四半期決算説明

小川嶺氏(以下、小川):みなさま初めまして、株式会社タイミー代表取締役の小川嶺です。この度は、第3四半期決算説明会にご参加いただき誠にありがとうございます。約1ヶ月半前にIPOでグロース市場に上場して、今回が初めての決算説明会になります。

今回の上場で、メディアの方などからいろいろなご質問をいただく機会があり、その中でも「上場してどうですか?」「何か変わりましたか?」という質問が非常に記憶に残っています。

上場してからはお祝いなどのありがたい言葉もいただきましたが、一方でより責任を感じ、今後もしっかり精進していきたいという気持ちが増している所存です。社員に対しても、これほど期待されている会社・サービスだからこそ、自分たちがもっとプロフェッショナリティを持って突き進まなくてはいけないということを発信しています。

ぜひ、今後も末永くご支援いただけたらうれしく思います。また今日は、第3四半期決算に際して、タイミーについて簡単にお話しして、実績値についてご説明できればと思っていますので、あらためてよろしくお願いします。

企業概要

企業概要です。2018年8月にサービスをリリースし、全国に支社を設けている状況です。正社員は現在961名となります。タイミーは「Time」に「e」と書くとおり、「一人ひとりの時間を豊かに」というビジョンを掲げ、時間を意識した会社を作っています。

その中で、時間というのは非常に広義の意味があるため、まずは人生の大半を占める「『はたらく』を通じて人生の可能性を広げるインフラをつくる」ということに注力しており、そのようなサービスの1つが、スキマバイトサービス「タイミー」というメイン事業になっています。

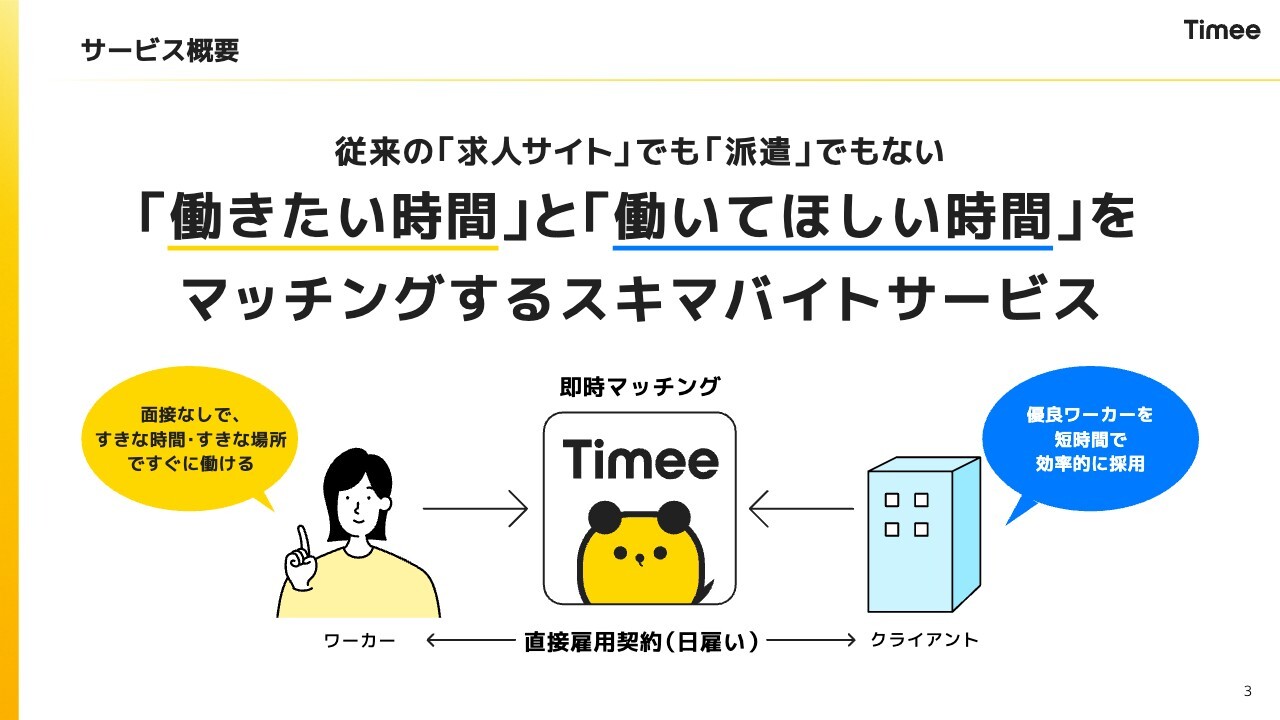

サービス概要

サービス概要です。「タイミー」自体は、非常にシンプルなサービスになっています。従来の「求人サイト」でも「派遣」でもない、「働きたい時間」と「働いてほしい時間」をマッチングするスキマバイトサービスです。

働き手は、面接・履歴書なしで働くことができ、すぐにお金をもらうことができます。また企業は、人が足りない時に求人を出すだけで、すぐに人を集めることができます。

まさに人手不足時代の日本において、欠かせないサービスになってきていると思っています。

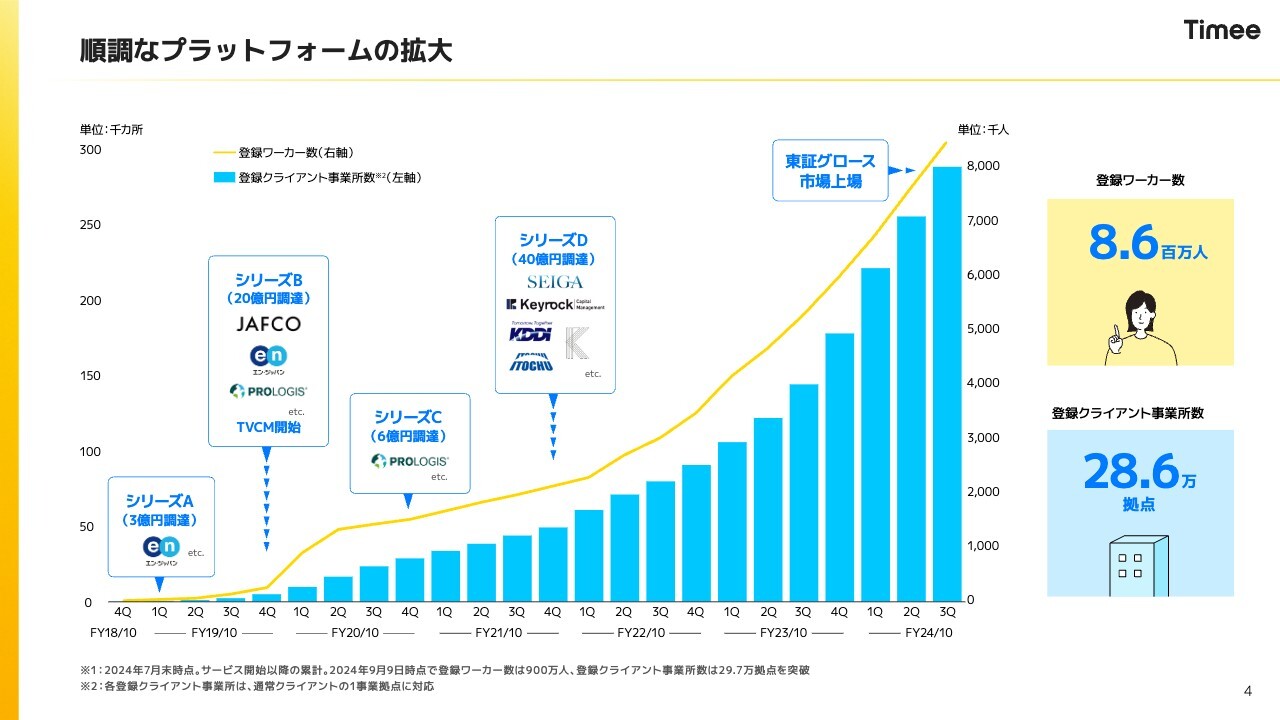

順調なプラットフォームの拡大

順調なプラットフォームの拡大についてです。創業当初から果敢な資金調達を行いグロース市場への上場を果たしています。上場した約1ヶ月半前の登録ワーカー数は約770万人と開示していましたが、9月9日時点では約900万人を突破し、非常に多くのユーザーが利用するサービスになってきていると思います。

登録クライアント事業所数も28万6,000拠点と順調に拡大している状況です。

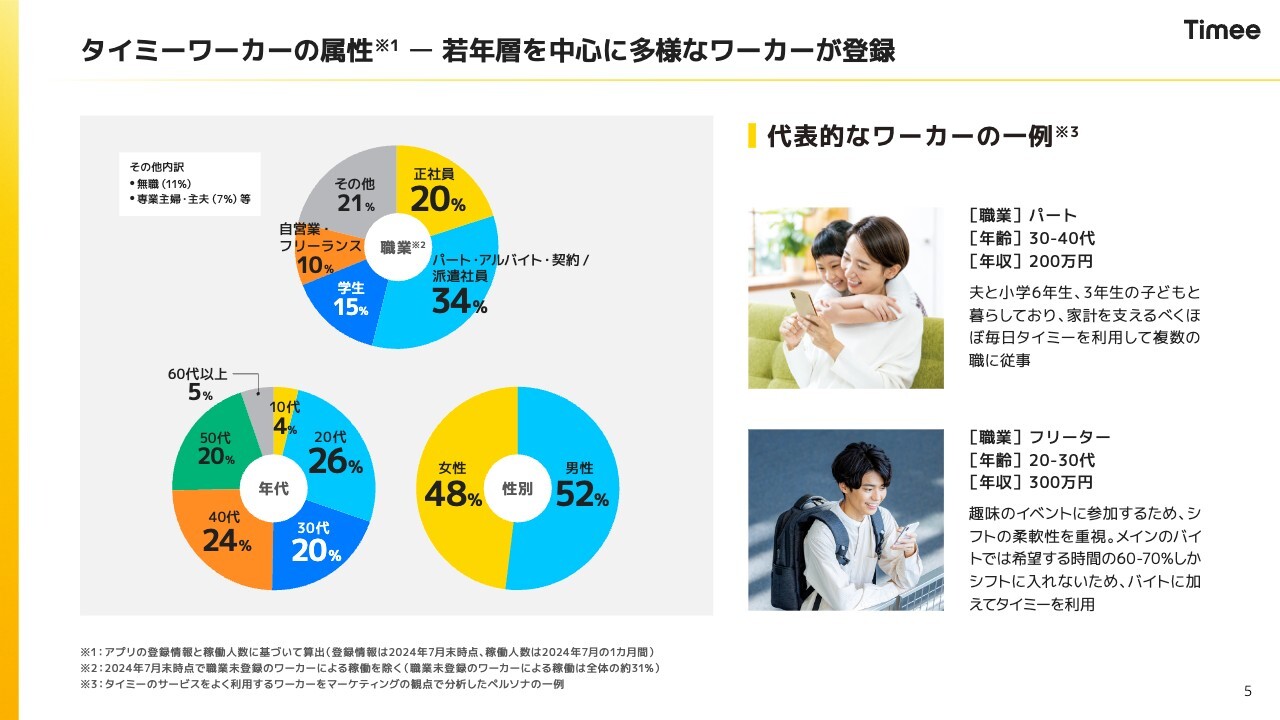

タイミーワーカーの属性 ー 若年層を中心に多様なワーカーが登録

実際にどのような方が使っているのか、タイミーワーカーの属性をご説明します。学生のみならず、正社員の副業、パート・アルバイト、主婦の方など、本当にさまざまな方にご活用いただいています。

また、10代、20代、30代という若年層が多いアプリではありますが、昨今では40代、50代から60代以上のシニア層まで広がってきており、まさに多様なポートフォリオを実現できています。

代表的なワーカーの一例としては、パートや主婦の方、30代、40代の方で子育ての合間に「タイミー」を使ったり、フリーターの方が自分の趣味を優先するために「タイミー」を使ったりと、さまざまなユースケースが見受けられると思っています。

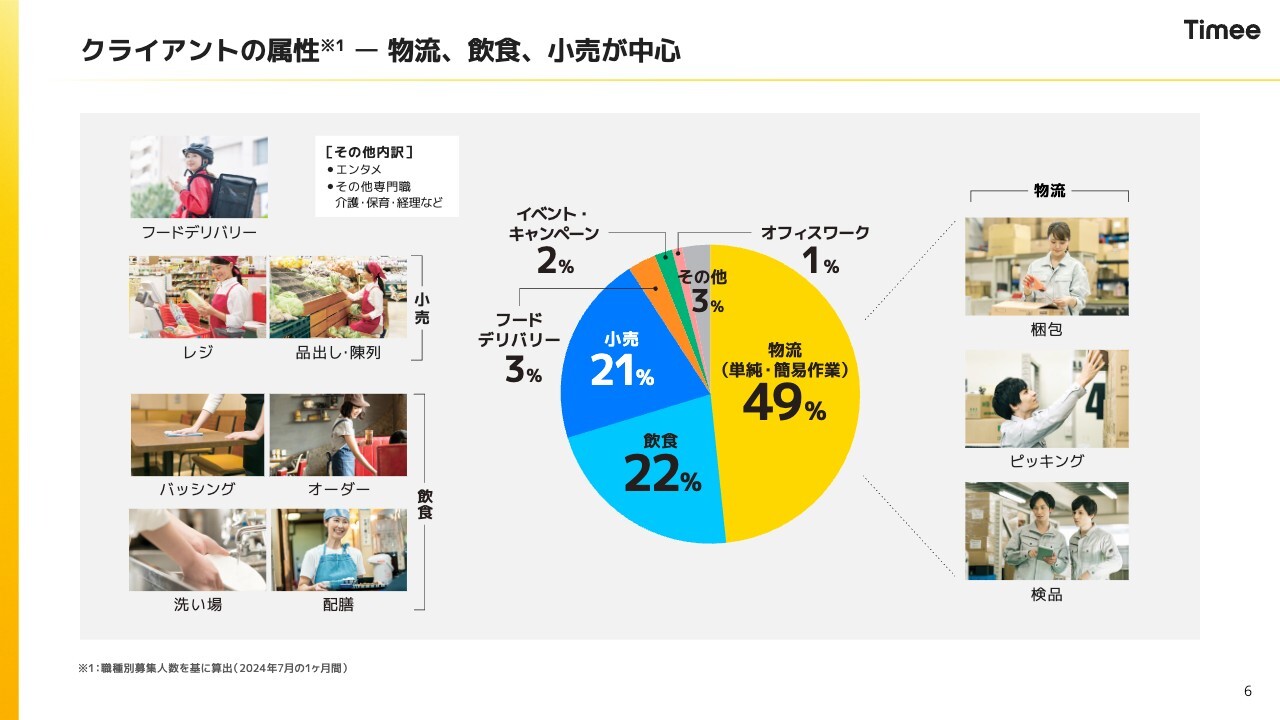

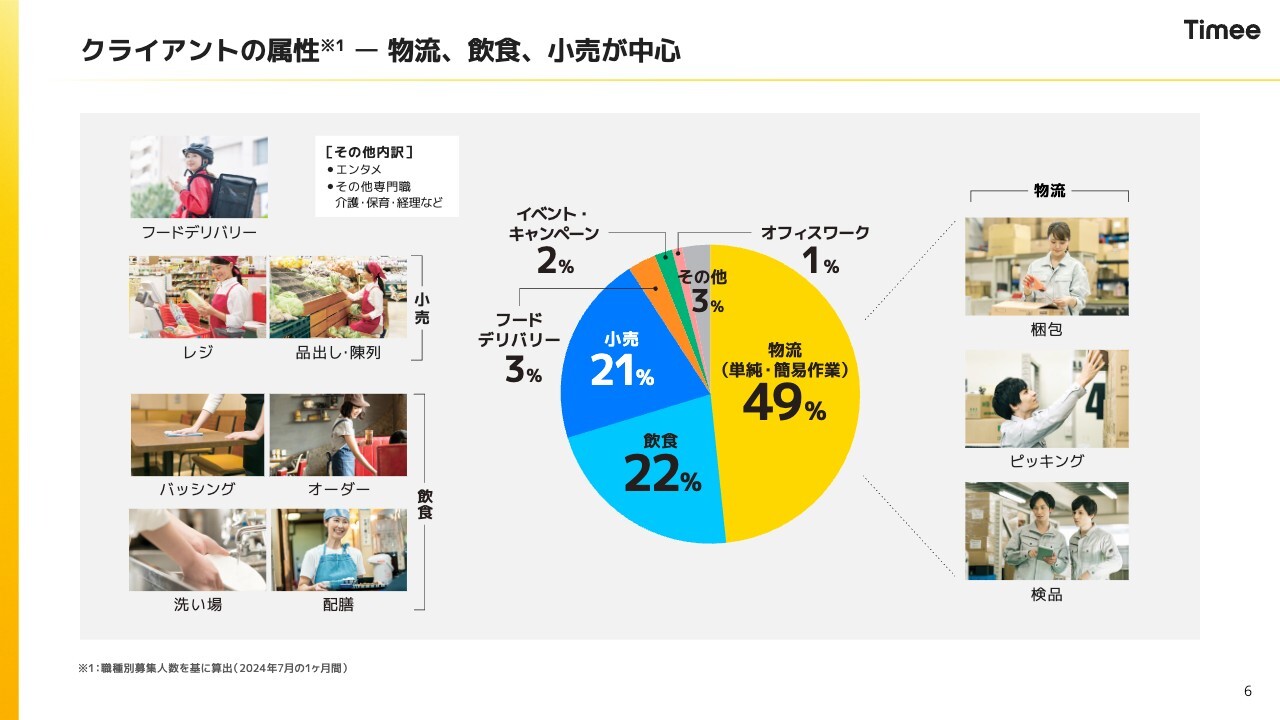

クライアントの属性 ー 物流、飲食、小売が中心

そのような中で、どのような会社や業態に「タイミー」が使われているのか、クライアントの属性をご説明します。約90パーセントを物流、飲食、小売の3つの業種で占めている状況になります。

比較的単純な作業として、ピッキングや仕分け、品出し・陳列、レジ、接客などが「タイミー」のメイン業務になっていますが、それ以外にもフードデリバリーやイベント、またはホテルなど、さまざまな業界で「タイミー」が広がってきている状況です。

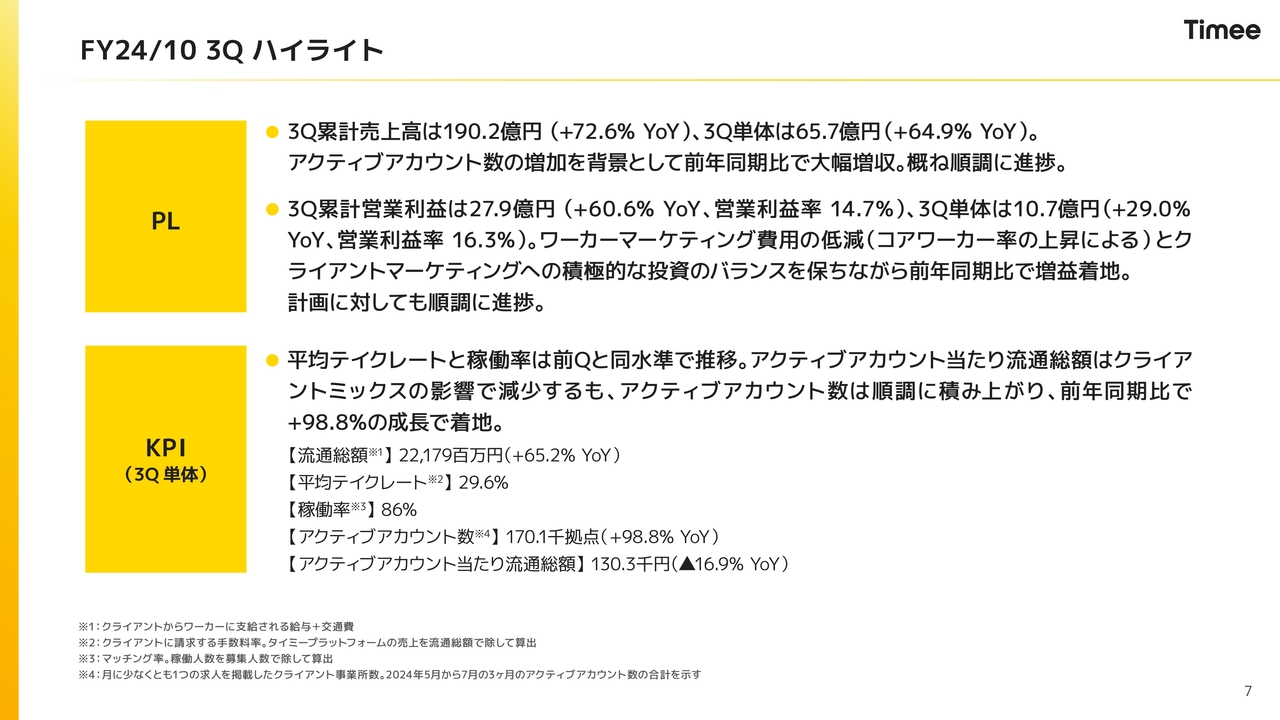

FY24/10 3Q ハイライト

第3四半期のハイライトとして、スライドにサマリーをお示ししています。

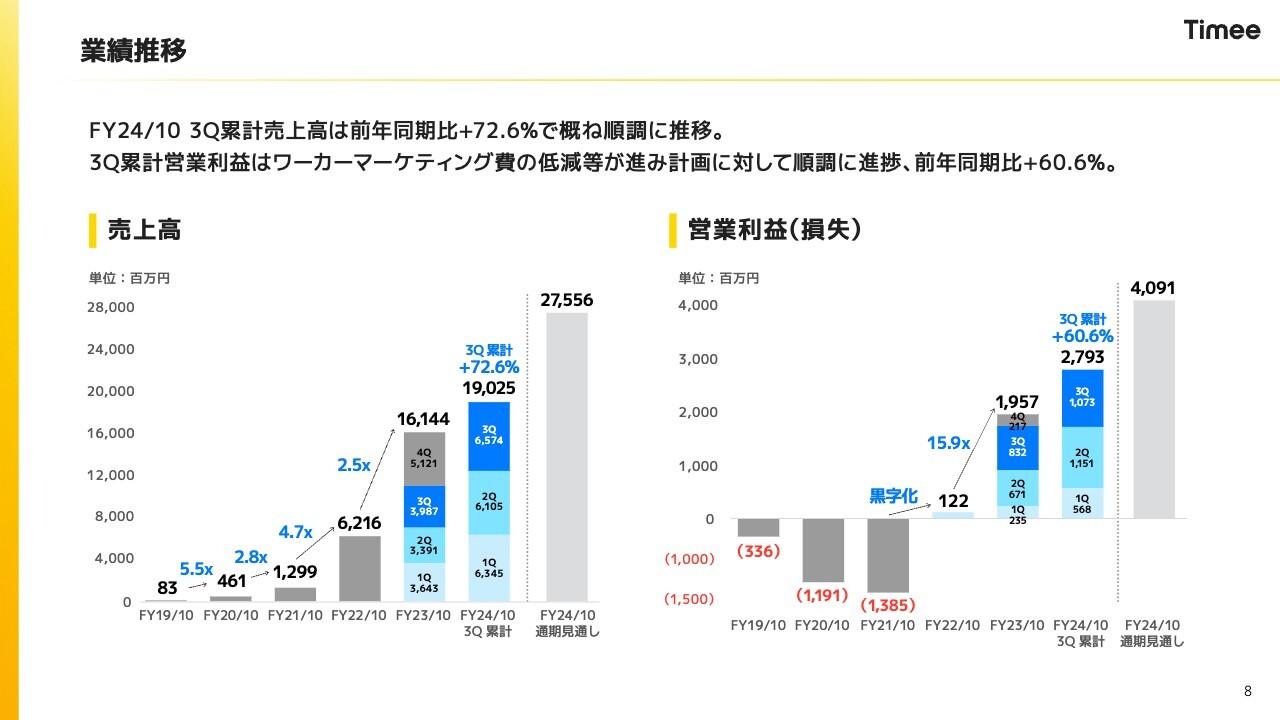

第3四半期累計売上高は190.2億円と、YoYで72.6パーセント増、第3四半期の単体は65.7億円と、YoYで64.9パーセント増加しています。

アクティブアカウント数の増加を背景に、前年同期比で大幅増収を達成し、概ね順調に進捗している状況です。

また、第3四半期累計営業利益は27.9億円と、YoYで60.6パーセント増、営業利益率は14.7パーセントというかたちになっています。第3四半期単体では10.7億円、YoYで29.0パーセント増、営業利益率は16.3パーセントとなっています。

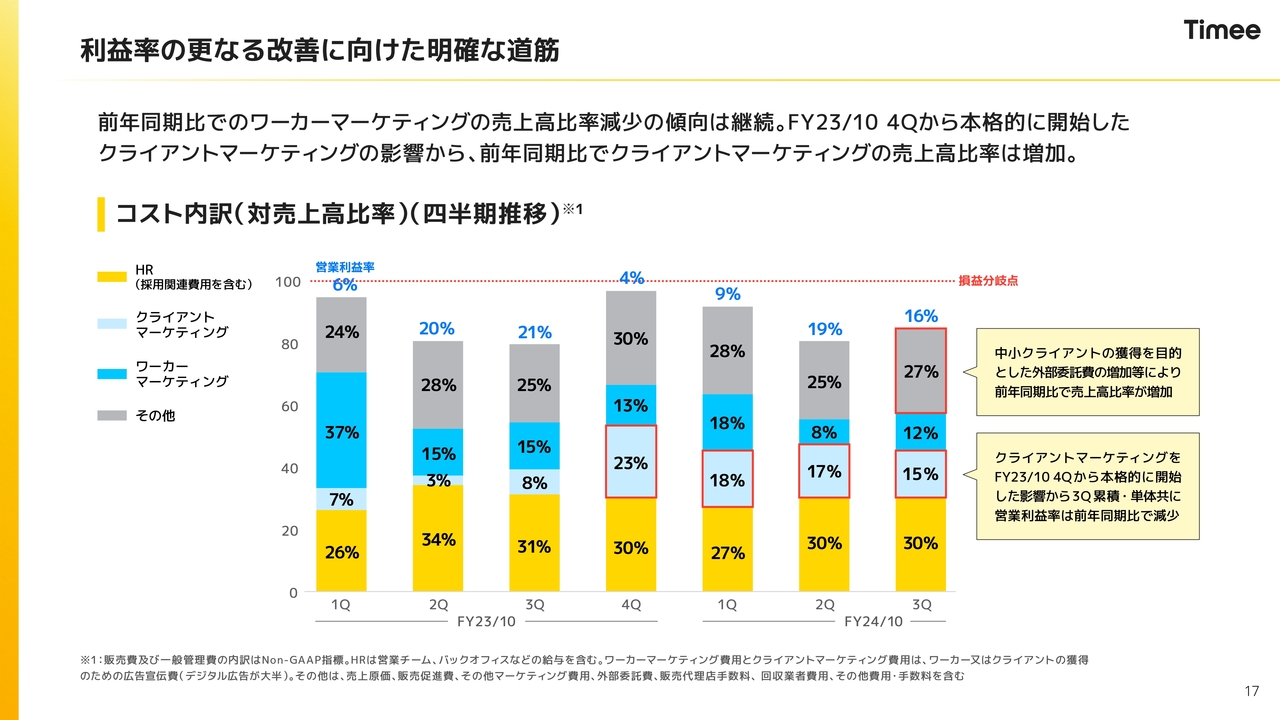

こちらの数字は後ほど詳細についてもお話ししますが、ワーカーマーケティング費用の低減とクライアントマーケティングへの積極的な投資のバランスを保ちながら、前年同期比で増益を達成しています。

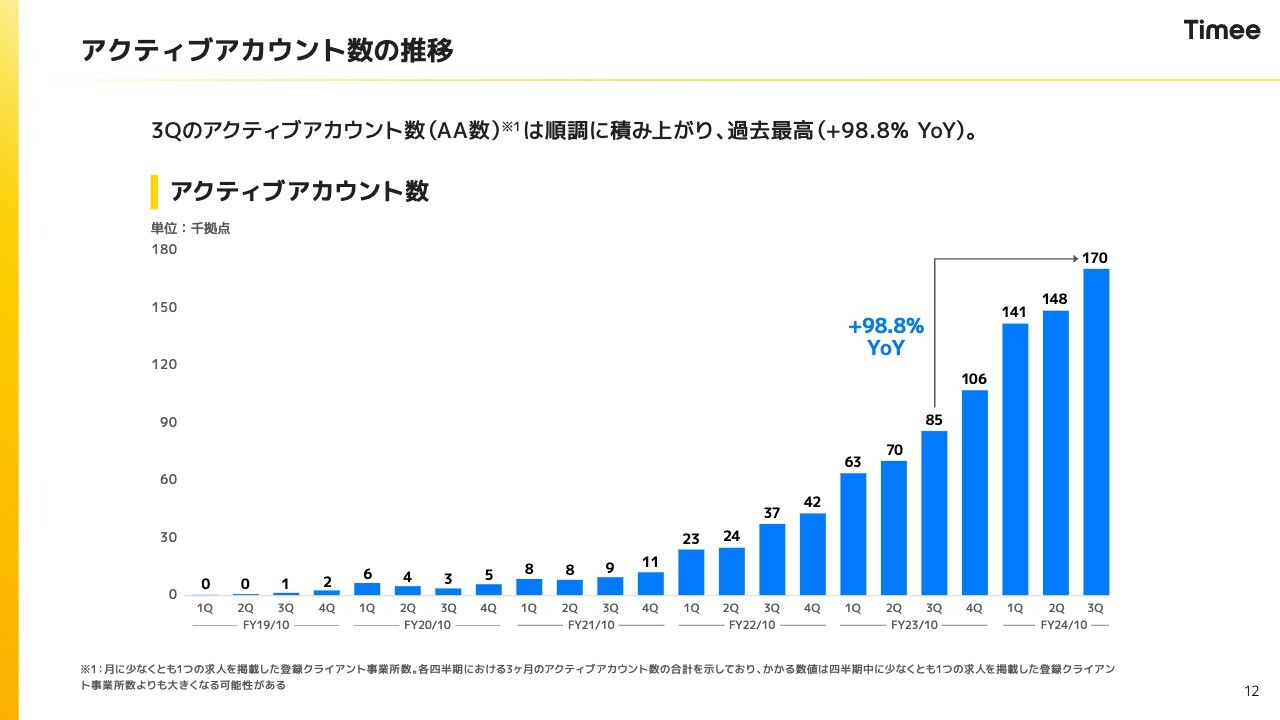

KPIについてです。平均テイクレートと稼働率は前四半期と同水準で推移しており、アクティブアカウント当たりの流通総額はクライアントミックスの影響で減少はしているものの、アクティブアカウント数は順調に積み上がり、前年同期比98.8パーセントの成長で着地している状況です。

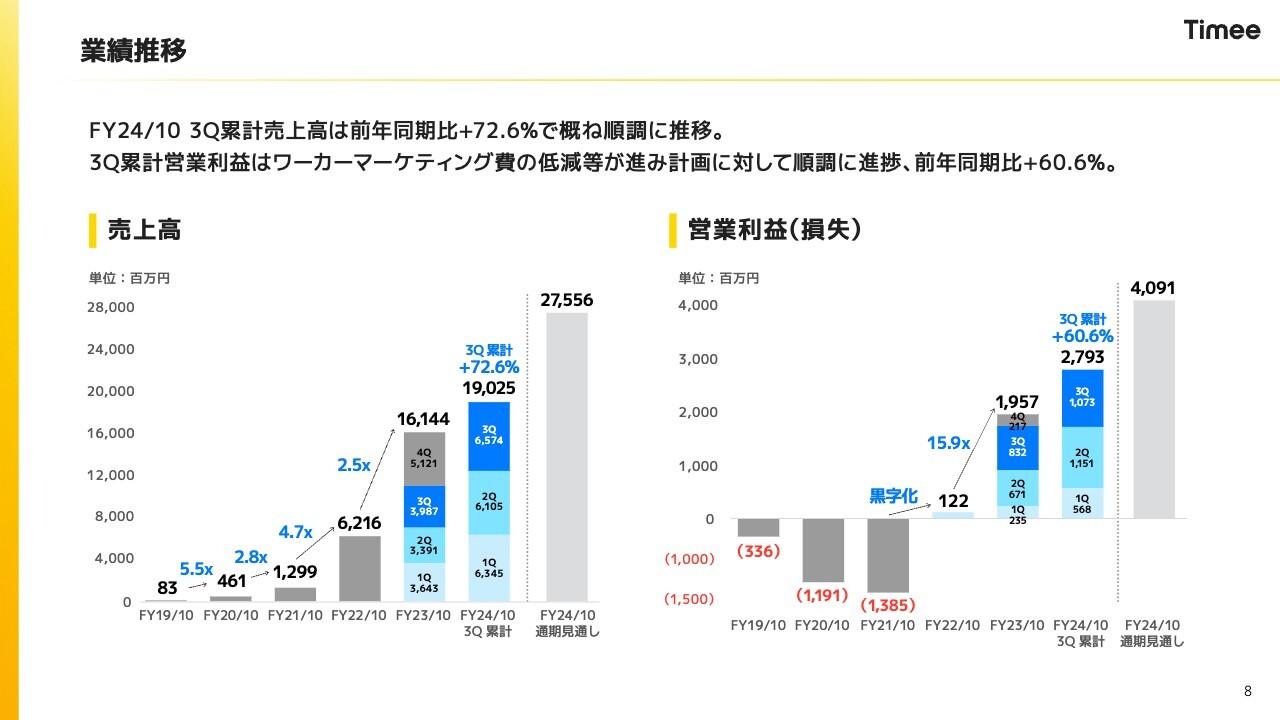

業績推移

業績推移です。売上高は190.2億円とYoY72.6パーセント増で、通期の見通しに対して概ね順調に進捗しています。

営業利益は27.9億円と、こちらも通期の見通しに対して概ね順調に推移しています。

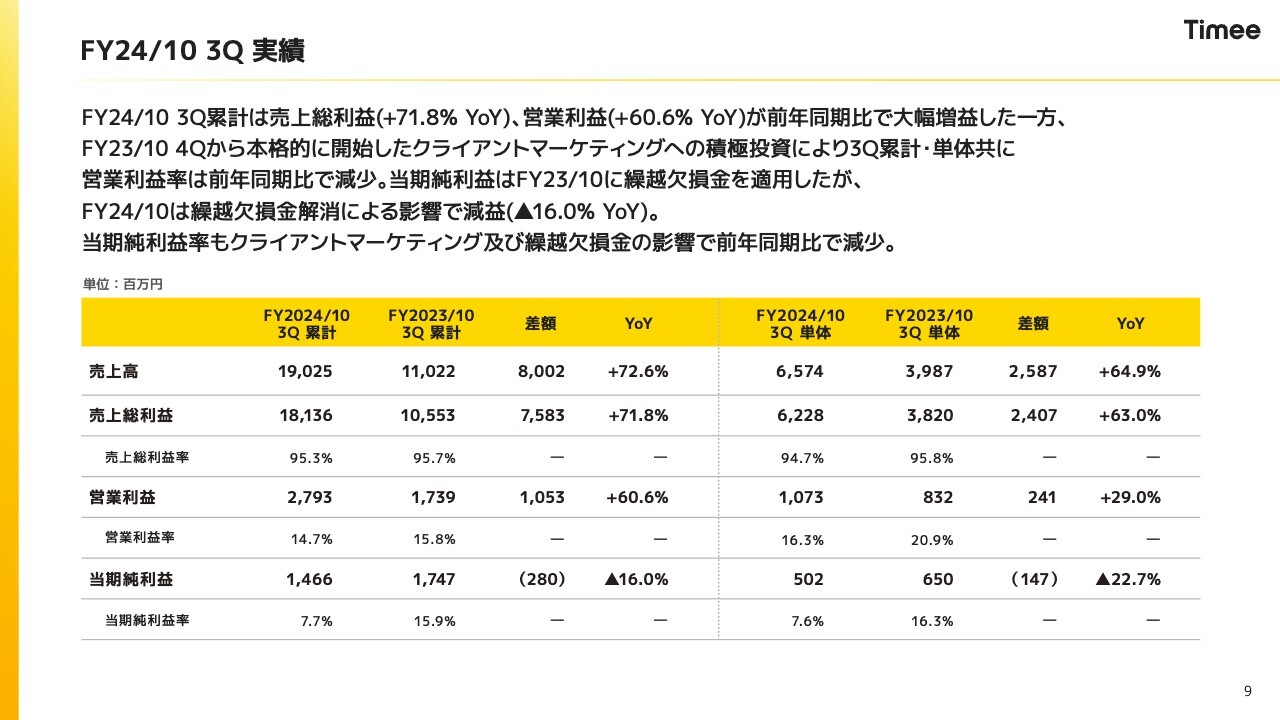

FY24/10 3Q 実績

第3四半期の実績です。第3四半期累計の売上総利益はYoY71.8パーセント増、営業利益はYoY60.6パーセント増と、前年同期比で大幅増益した一方、2023年10月期の第4四半期から本格的に開始したクライアントマーケティングへの積極投資によって、営業利益率がYoYで低下しているように見えますが、後ほどご説明できたらと思います。

また、当期純利益は2023年10月期に繰越欠損金を適用したのですが、2024年10月期は、繰越欠損金の解消による影響で減益となっています。

当期純利益率もクライアントマーケティングおよび繰越欠損金の影響により、前年同期比で減少しています。

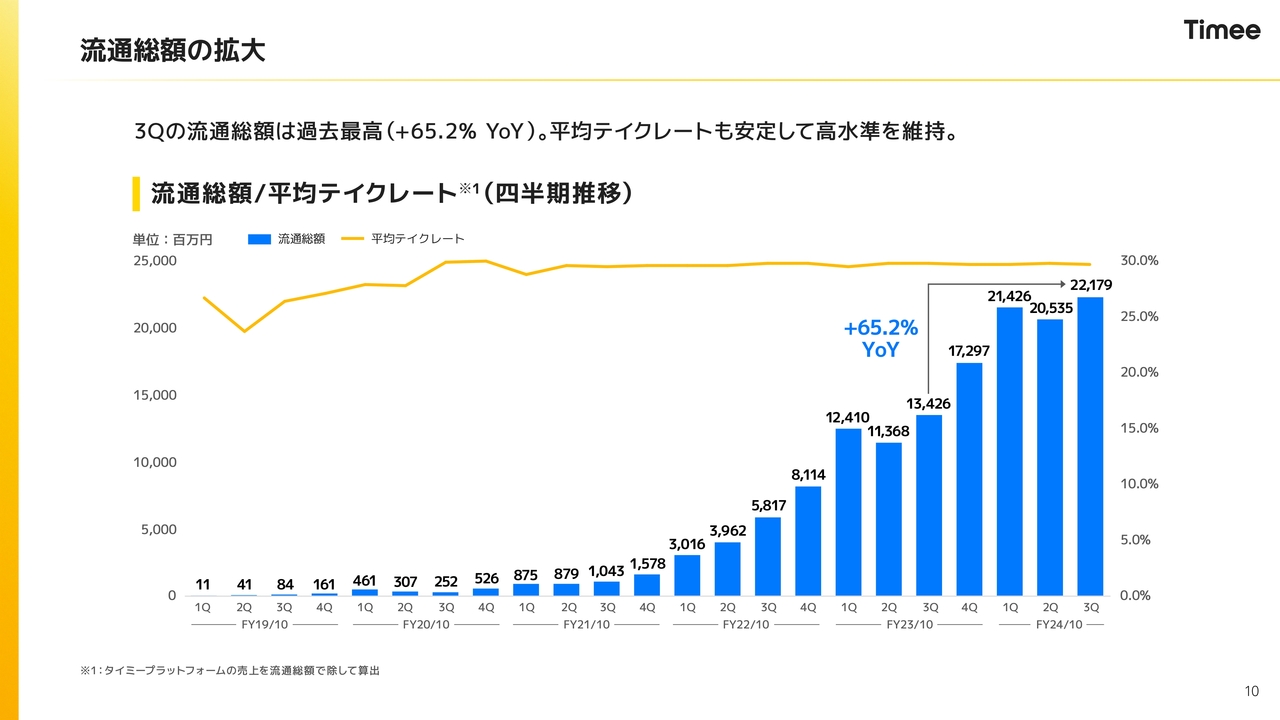

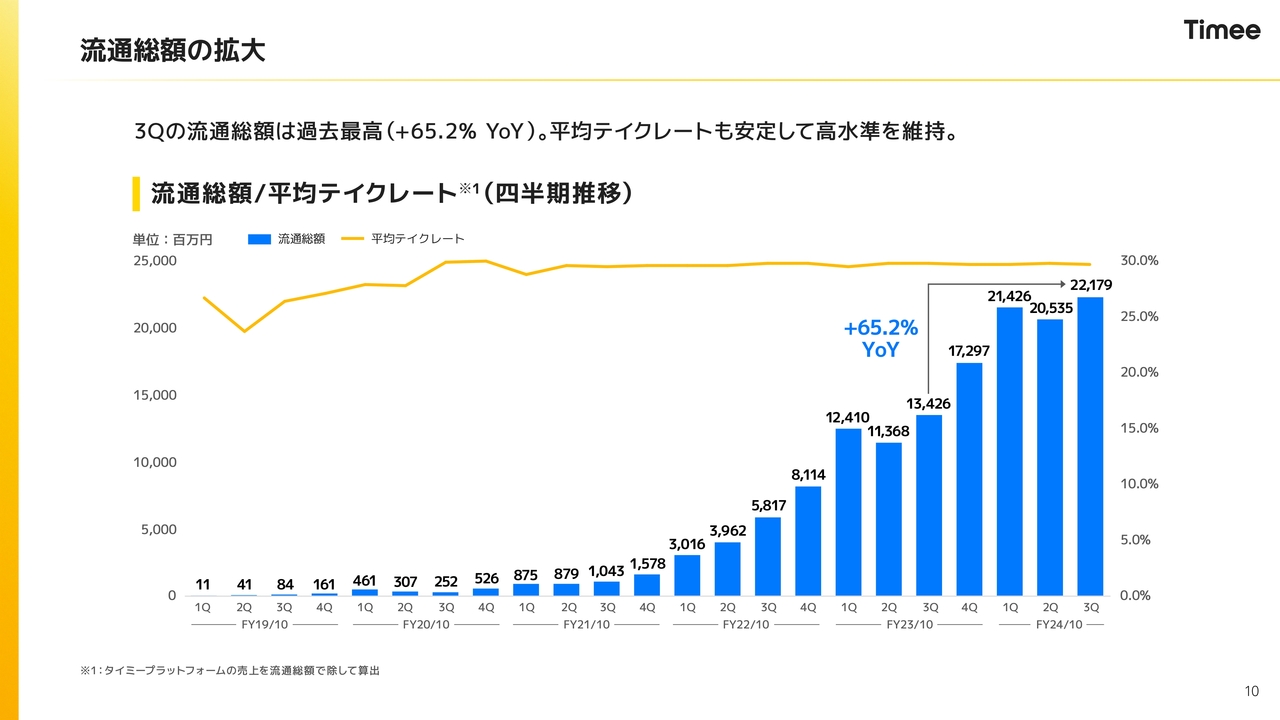

流通総額の拡大

流通総額と平均テイクレートについてです。競合関係も激化している中ですが、高いテイクレートを維持できています。競合がディスカウントしてきているからといって、当社もディスカウントしなくてはいけない流れではないことをお示しできているかと思います。

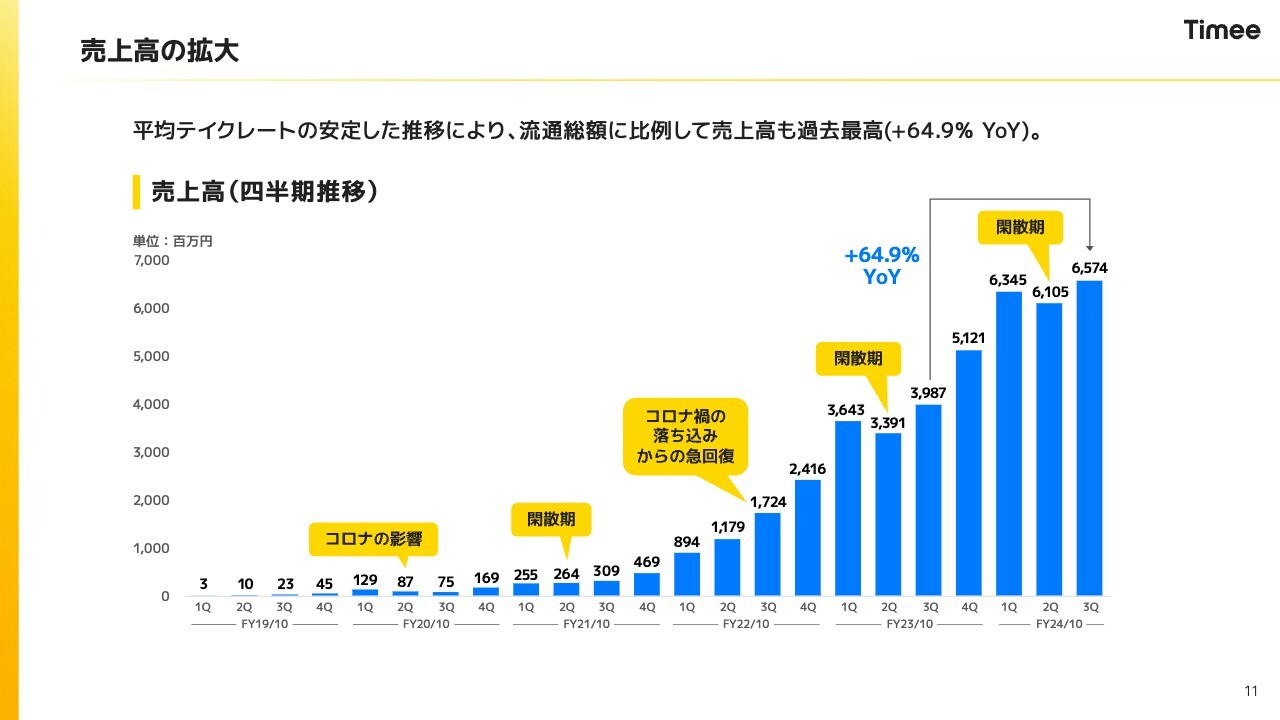

売上高の拡大

平均テイクレートの安定した推移によって最高益を叩き出すことができており、YoY対比で64.9パーセント成長となっています。

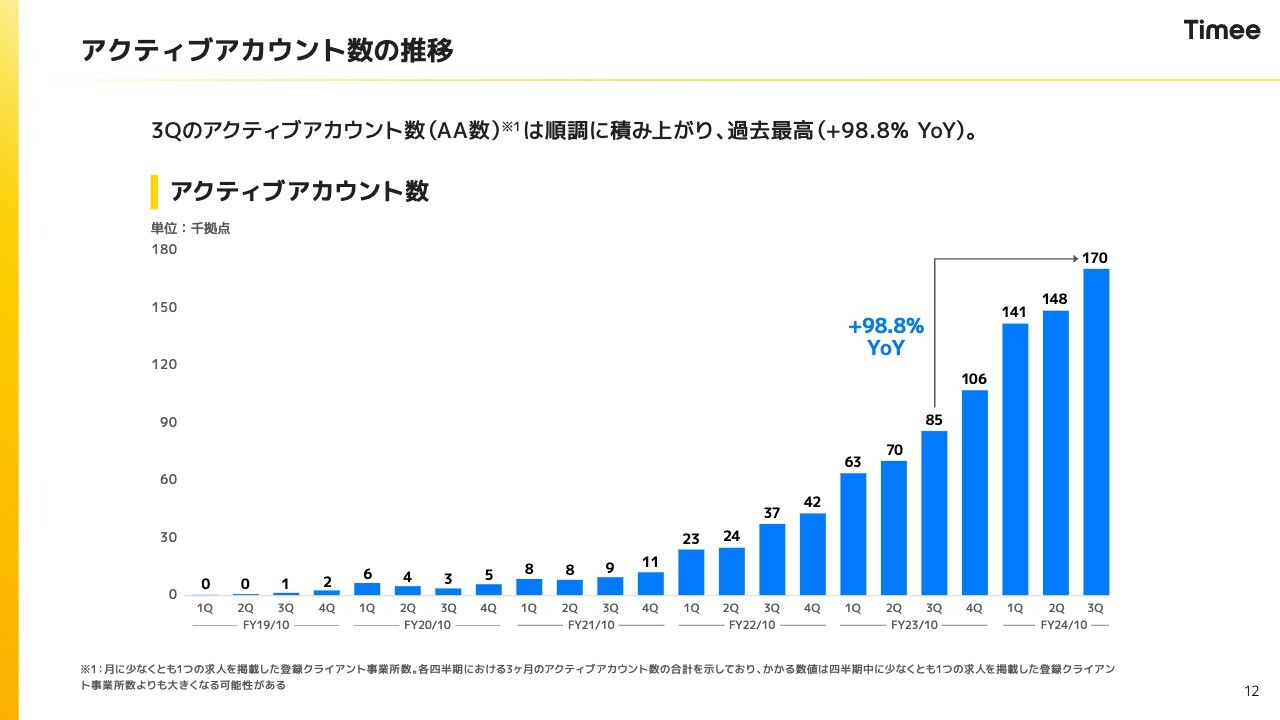

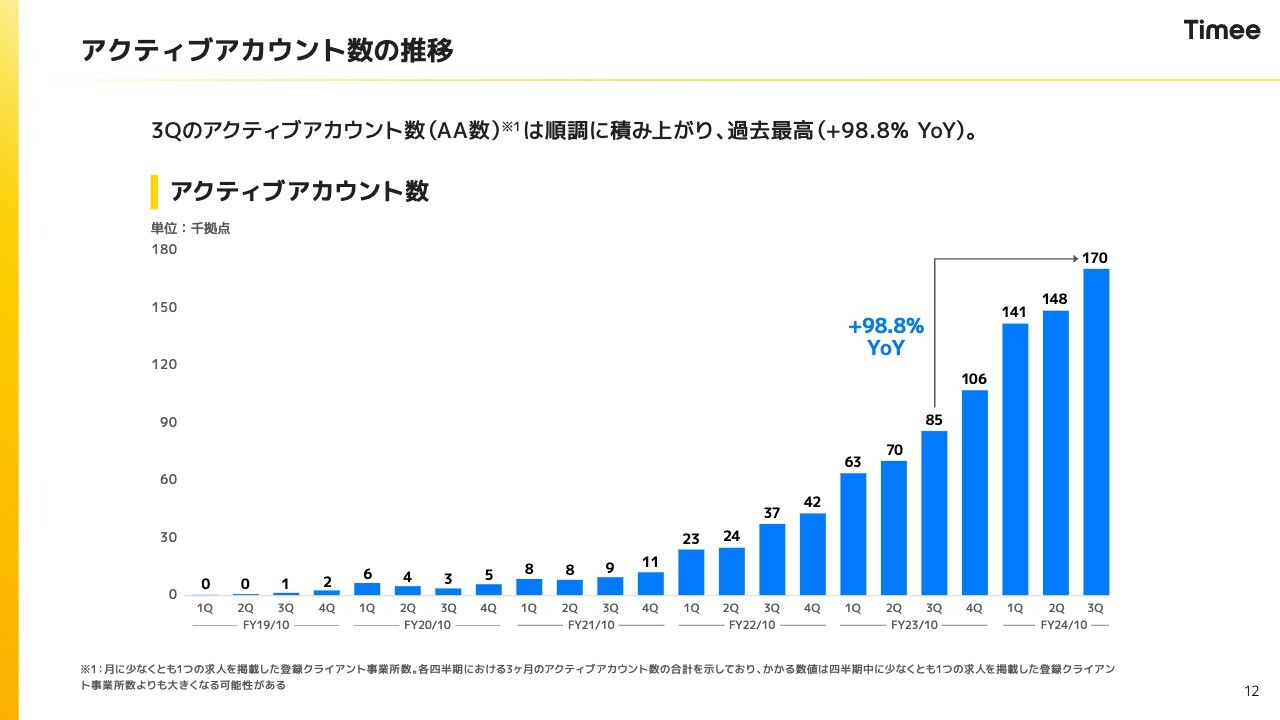

アクティブアカウント数の推移

アクティブアカウント数の推移です。全国、またあらゆる業種に広がっており、YoY98.8パーセント増と順調に推移しています。

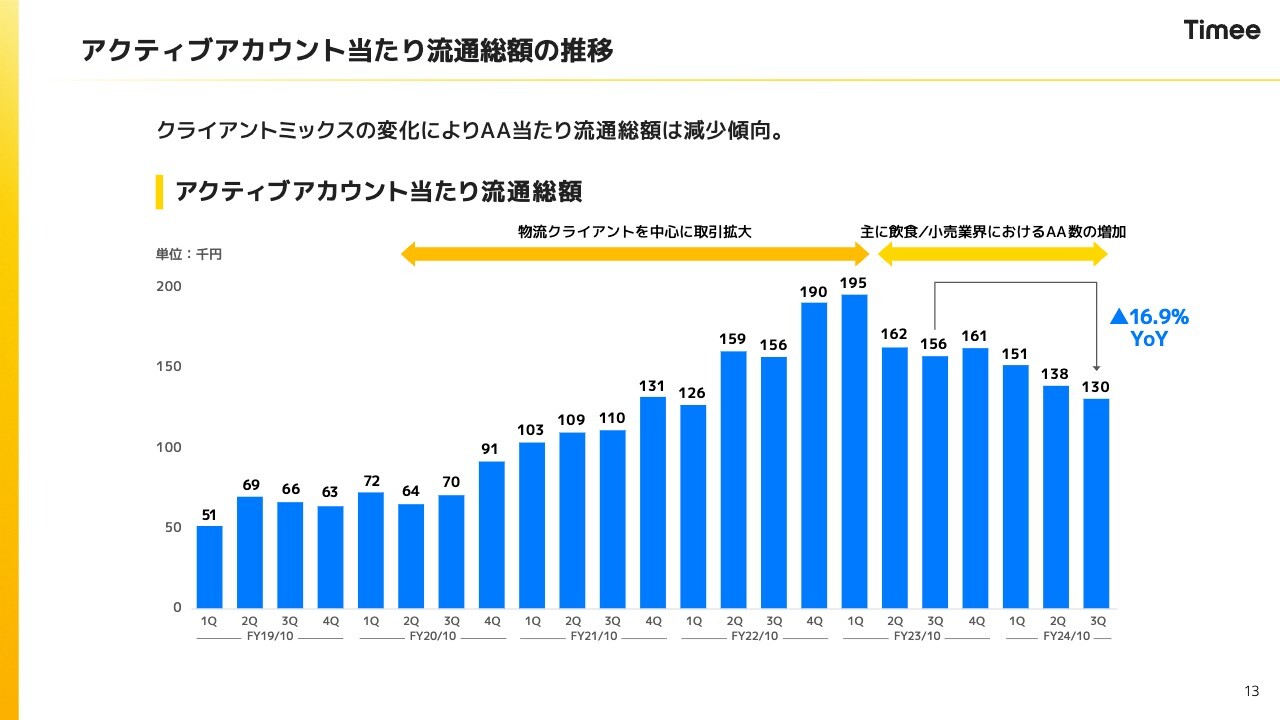

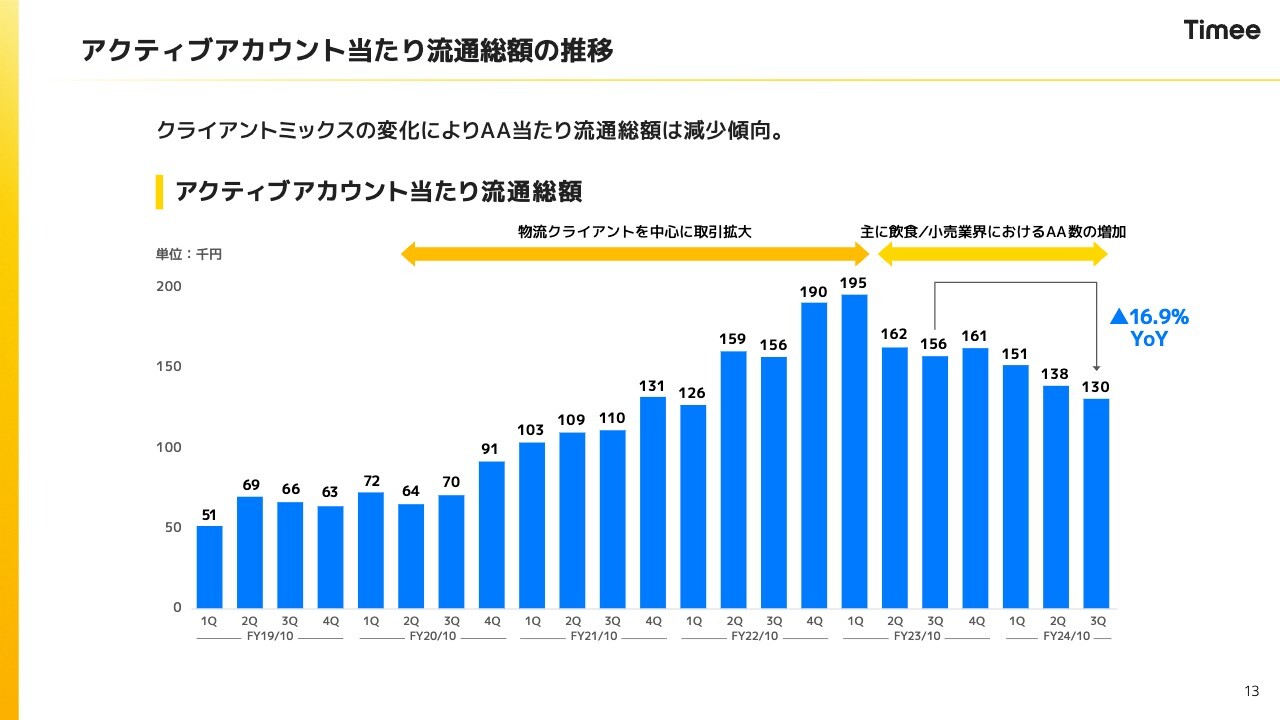

アクティブアカウント当たり流通総額の推移

アクティブアカウント当たり流通総額の推移をスライドにお示ししています。

IPOの際にご説明したとおり、クライアントミックスとして、さまざまな業種・業態が混ざってきています。2023年10月期第1四半期までは、物流クライアントが一気に増え、大規模倉庫の1アカウントで1日100名単位で呼ぶような物流拠点もあった中で、昨今は新型コロナウイルスが明けて飲食が戻ってきており、ホテルや美容室などの小型店舗の利用も増えています。

そのようなクライアントミックスの変化が起きている状況ですが、アクティブアカウント当たりの流通総額が今後も下がり続けるというよりは、ある程度の基準を見ながら、しっかりとアクティブアカウント当たりの売上高も伸ばしていけるように、さまざまな取り組みを行っていきたいと思っています。

具体的には、例えばスーパーマーケットであれば、レジだけの利用ではなく「品出しも使えませんか?」「お惣菜コーナーのキッチンの補助で使えませんか?」などというかたちで、使える業種を増やしていくことで、1アカウント当たりの実数を増やしていくことが実現できています。

しかしながら、冒頭にお話ししたとおり、クライアントミックスの部分でアカウント数も増加しているため、ネガティブに見える部分もあるかと思いますが、ガイダンスのとおりしっかり推移していると捉えています。

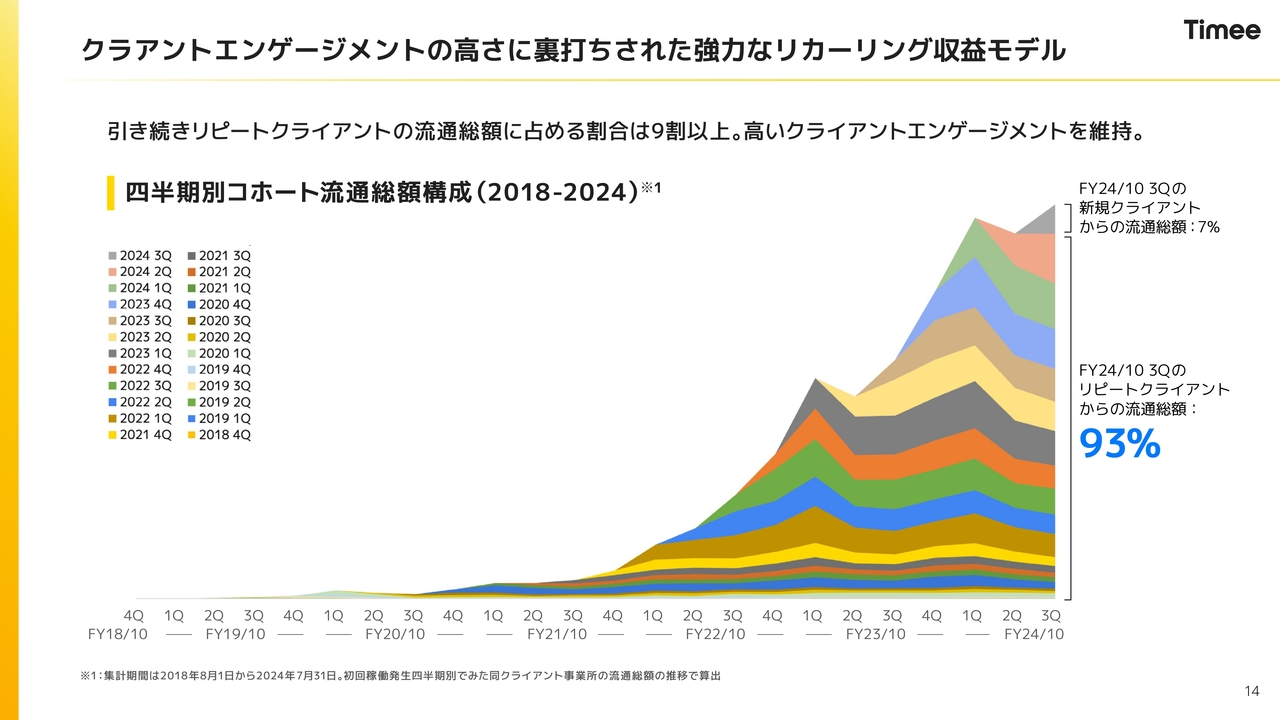

クライアントエンゲージメントの高さに裏打ちされた強力なリカーリング収益モデル

スライドには、四半期別コホート流通総額構成をグラフでお示ししています。引き続き、リピートクライアントが流通総額の90パーセント以上を占めており、競合関係が激化する中でも、高いクライアントエンゲージメントを作ることができていると捉えています。

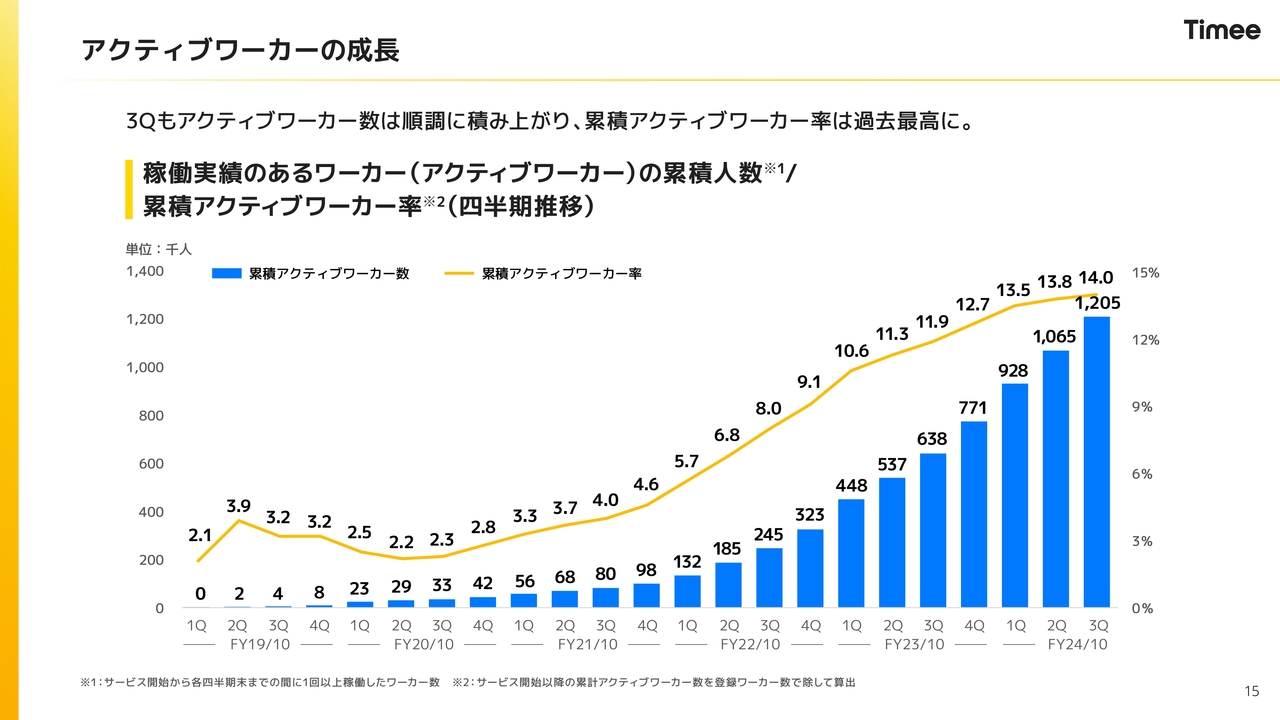

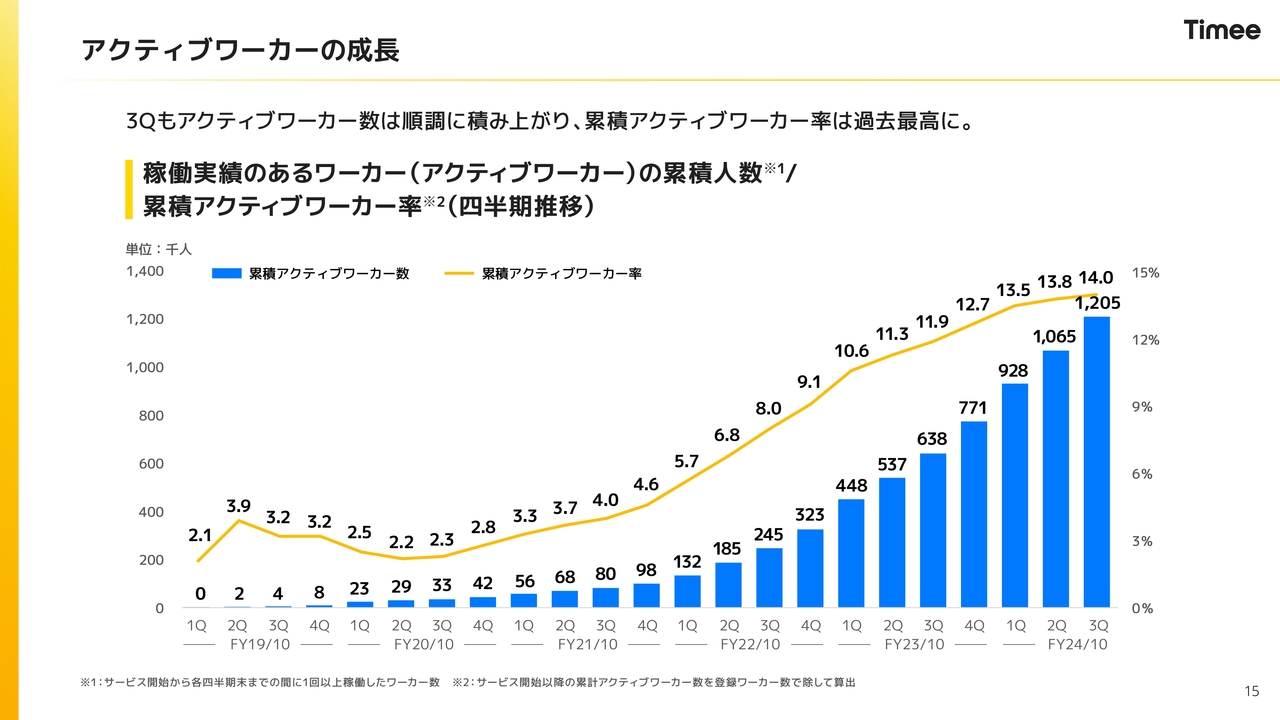

アクティブワーカーの成長

累積アクティブワーカー率は過去最高値になっています。また、第3四半期時点で120万人の方が働いている状況です。

他社サービスにおいてもユーザー数とダウンロード数は多いとは思いますが、このように120万人が「タイミー」を通じて働いている状況を作ることができています。相互評価が重要なサービスにとって、評価を受けたワーカーの蓄積はデータアセットになってくるため、当社の信頼とクライアントのリピートにつながってくる部分だと捉えています。

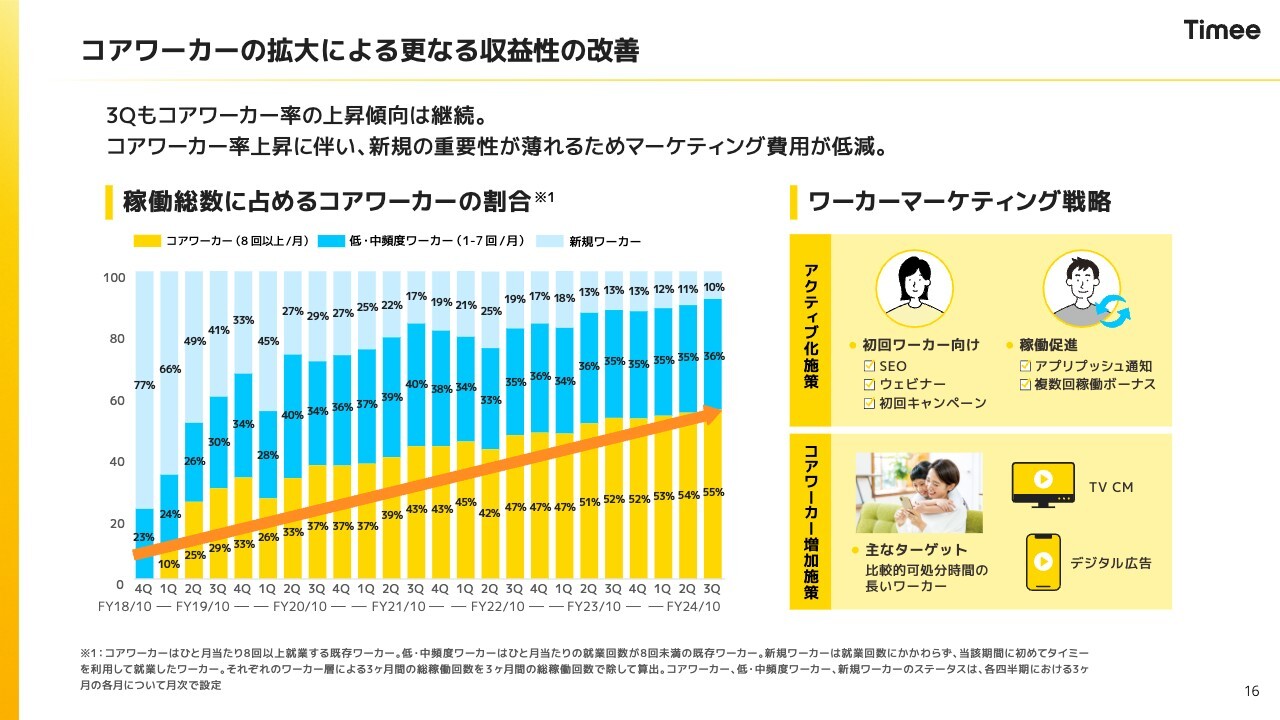

コアワーカーの拡大による更なる収益性の改善

「タイミー」を月に8回以上継続して使っていただいている方をコアワーカーと呼んでいます。現在、全体の稼働に占めるコアワーカーの割合は最高値の55パーセントまで上昇しています。

コアワーカーがより働きやすい環境を作るためのレコメンドエンジンの開発やターゲティング、アクティベーション施策、またコアワーカーの増加施策がしっかりと寄与していることが見受けられると思っています。

スライドのグラフにあるとおり、2018年8月にリリースした当初はコアワーカーの数が少なく、競合サービスも今はこのような状況かと思っています。

やはり、コアワーカーが増えなければ稼働率は安定しません。また、ワーカーマーケティング費用の削減につながっていくという面からも非常に重要な数字ですので、しっかりと追っていきたいと思っています。

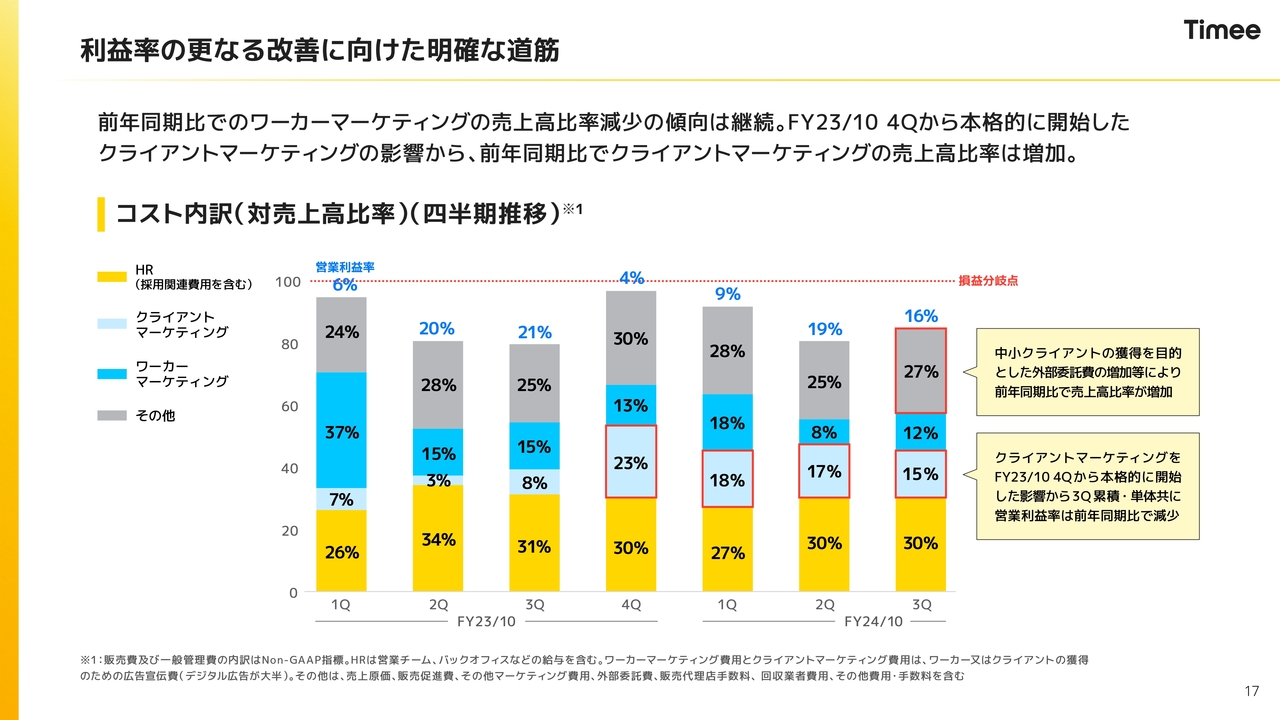

利益率の更なる改善に向けた明確な道筋

利益率についてです。先ほどサマリーでもお話ししましたが、2023年10月期第4四半期からクライアントマーケティングを本格的に開始しています。対売上高比率では約23パーセントを占めており、その時の利益率が約4パーセントという状況でした。

しかしながら、YoY対比で見ると利益率は下がったように見えるかもしれませんが、クライアントマーケティングに投資をしながらも、利益率を出すことができるようにコントロールできているため、当社としては非常にポジティブに捉えている状況になっています。

戦略的な運転資本の管理

戦略的な運転資本の管理についてです。流通総額の増加に伴い立て替え資金は増加してきますので、そこに関してはメガバンクとしっかり連携しながら借り入れを行っています。

十分なクレジット・ファシリティを確保できており、330億円の調達可能ファシリティ総額、並びに金利も1パーセント未満で、無担保・無保証と、しっかりとした信頼関係を各銀行と組ませていただいています。自己資本比率も34.0パーセントを維持できており、ぜひご安心いただきたいと思っています。

質疑応答:流通総額の拡大について

質問者:流通総額の拡大に関してです。主要な物流、小売、飲食における伸び方について、定性的でもけっこうですので教えてください。

7月だけ取り出した単月の構成比を前回の4月と比べると、物流が増えているように見えますが、そのへんの数字の入り繰りも含めて、業種ごとの流通総額の推移の状況を教えてください。

八木智昭氏(以下、八木):流通総額については、第3四半期の具体的な金額の内訳は開示していないため、イメージについてご回答できればと思います。

クライアントの属性に関するスライドの注記にあるとおり、7月の1ヶ月間で物流が49パーセントとなっています。こちらについては、すでに成長可能性資料で開示している4月末の数字では44パーセントということで、若干増えています。7月はちょうどお中元の季節で、物流の繁忙期に入るため、割合が一部増えています。

一方で、四半期ベースで見ると、基本的には小売と飲食の成長が大きくなっています。物流、小売、飲食の成長率でいうと、やはり小売がかなり伸びてきている状況です。割合も2割程度と、大きくなっています。小売にはいろいろなセクターがあり、スーパーやコンビニエンスストアなど、いろいろな業態がありますので、この部分の成長率は伸び続けています。

質疑応答:競争環境と法規制について

質問者:競争環境について、特に第3四半期の3ヶ月を走ってみての実感を教えてください。現在の市場には「メルカリ」と「シェアフル」があり、秋からも事業者の増加が想定される状況ですが、実績の中でのお考え、他社のサービスに対して引き続き強いポジションを維持できている点、また、実際のユースケースなどがあれば教えてください。

ワーカーのネットワークの強固さは周知のとおりだと思いますが、クライアントにとっての「タイミー」の営業面やカスタマーサクセスでの強さ、また、法の難しさについてもご解説いただければ幸いです。

小川:まず、「メルカリ」や「シェアフル」などが参入を本格化して営業戦略を仕掛けてきていることは、みなさますでにご存知のとおりかと思います。

まず、ファクトからお話しさせていただきます。スライドに記載のとおり、テイクレートに関しても、特段ダメージは受けていません。

スライド12ページの記載のとおり、「タイミー」を継続的に利用してくださっているクライアントの店舗数を示すアクティブアカウント数は、しっかりと伸びている状況です。したがって、ファクトとしてはなにか大きくダメージを受けているわけではありません。

そのような中で、例えばメルカリなどで「手数料0パーセントで『タイミー』から乗り換えませんか?」という提案があるにもかかわらず、なぜ「タイミー」はこれほどまでに強固なプラットフォームを作れているのかという点についてお話しします。

やはりまずは、しっかりと密集度を高めることです。ワーカーはたくさんいますので、しっかりとマッチングします。かつ、コアワーカーの比率も高まっていますので、稼働率は高くなっています。したがって、しっかりと人が集まるということが、やはり1番の強みであり、それがあらためて証明されているのではないかと思っています。

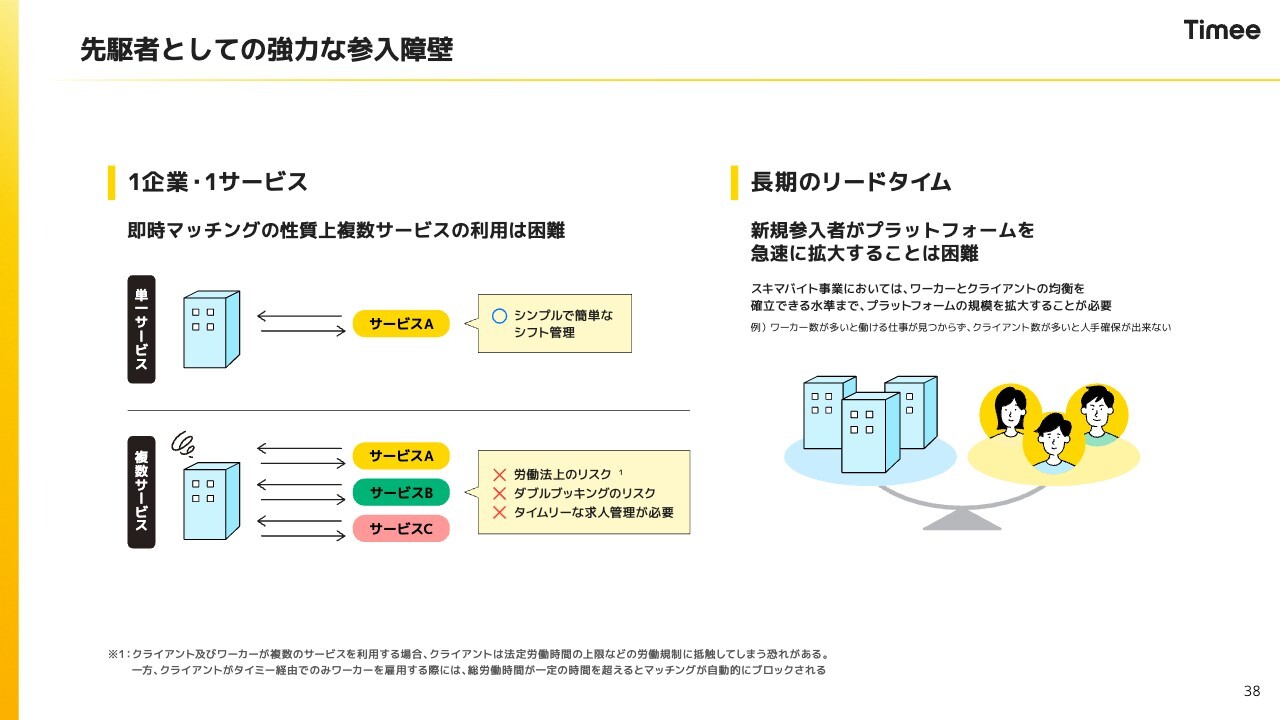

次に、法規制に関してです。スライドの38ページに記載のとおり、1企業・1サービスというところは、やはり大企業を中心に非常にセンシティブになっています。労務リスクが発生してしまうということで、「タイミー」上では日当9,300円ブロック、月8万8,000円ブロックなどの社会保険に加入する条件にあてはまらないように、システムでブロックをかけています。

しかし、「タイミー」と「メルカリ」の両方を導入している企業の場合、ワーカーのAさんが「タイミー」で5万円、「メルカリ」で5万円、月合計10万円をその企業で稼いでしまうという事象が発生してしまいます。

そのような複雑性や労務リスクがあるため、「タイミー」を導入いただいている大企業からすると、複数サービスを使うことはリスクがあると捉えている企業が非常に多いです。したがって、「メルカリ」や「シェアフル」の利用は構造的に進みづらい状況となっています。

質問者:1企業・1サービスというのは、おそらくクライアントの自主規制のような気がしています。ポスティングの中に、ほかのサービスを利用しているワーカーさんは応募できないといったかたちで、制限をかけているのだと思いますが、今後はこのスポットワークにおける1企業・1サービスという制限がコンセンサスになるようなイメージでよいでしょうか?

小川:こちらに関しては、さまざまな議論がスポットワーク協会などでも行われています。これを解決する方法として、ワーカーのデータベースを各サービス内で共有し合う名寄せ作業を行わなければ、クライアントのコストが上がってしまいます。今のところ、互いにそのデータを公開するところまでは進んでいません。したがって、おっしゃっていただいたとおり、今のような運用方法がメインになってくると考えています。

質疑応答:アクティブアカウント当たりの流通総額の下げ止まりのタイミングについて

質問者:アクティブアカウント当たりの流通総額については、いつ頃下げ止まると考えておけばよいのでしょうか?

以前から「そろそろ下げ止まるのでは?」といった議論が交わされていましたが、サービスを運用する御社としても、なかなか予想しにくいようなファクターがあるのでしょうか? 時期と観測の容易さについても、あわせて教えていただけると幸いです。

八木:まず、スライドのグラフからもわかるとおり、基本的にはなだらかになってきています。時期については、第3四半期までのお話になってしまいますので、フォワードルッキングについての明確な説明はなかなか難しいのですが、四半期ベースでも繁忙期とそうでない時期がありますので、急激に下がることはないと思っています。

観測が難しい要因の1つに季節性があります。去年は暖冬でしたので、流通量が減りました。そのような不可抗力的な季節性や、マクロ環境により、当社ができる、できないというところでいうと、難しい部分も業種によってはけっこう発生しています。そのため、FY24については、一部そのようなところが観測されているという状況です。

したがって、必ずしも予想どおりにいくわけではありませんが、全体感としてはある程度下がってきていますので、大幅に下がっていくようなことはなく、当社としても基本的にはこの部分に関してはステーブルなかたちにしていきたいと思っています。

質問者:開示するかしないかは御社の判断になりますが、例えばアクティブアカウント当たりの流通総額のQonQやYoYの増減要因の分解というのは御社がお持ちのデータで分析することは可能なのでしょうか?

八木:はい、可能です。ここについてはより理解が進むように、どのようなかたちで開示ができるのかを検討していきたいと思っています。

先ほど、暖冬で流通量が減ったというお話しもさせていただきましたが、正直、定量的にすべてを示すのはなかなか難しいところがあります。しかし、ここもなるべく理解が進むように検討していきたいと思います。

質疑応答:今後のアクティブアカウント数について

質問者:アクティブアカウント数に関しての質問です。第3四半期で約99パーセント増ということで、非常に順調に積み上がってきていると思うのですが、社員数がかなり増えてきていることを考えると、今後はもう一段この数字が取れてきてもよいのではないかと思っています。

今後さらにアクティブアカウント数を伸ばしていく上で、例えば生産性や採用人数についてなど、現状課題になっている点を教えてください。

また、先ほどのご質問にもありましたが、アクティブアカウント数当たりの流出総額に関してです。

特に、有効求人倍率が伸び悩むと、人材セクターそのものが厳しいのではないかという見方をされている投資家もいると思います。例えば、御社の既存のお客さまにおいて、取引額が少し減っているということはあるのでしょうか?

仮に、このような状況で売上高が計画よりも少しビハインドするようなことがあった場合、今回の広告宣伝費などのコントロールを考えていくと、利益段階ではかなりの余力があるように思います。このあたりの理解は正しいでしょうか?

小川:まず私から、アクティブアカウント数の伸びについてご説明します。弊社は3つのセグメントに分かれています。エンタープライズ・大企業、中規模、小規模・個人店規模の3つのレイヤーに分かれています。

大手アカウントに関しては、従前のご説明のとおり、ほとんどのクライアントさまに導入いただいています。すでに、メイン担当を付けて各社にしっかりと入り込むことで、ご説明やどのような目的で使用されるのかなどの打ち合わせはできている状況です。

そのため、人数を増やしたからといって、一気にアクティブアカウント数が増えるわけではありません。十分な成果を出し、横の拠点、横のエリアに広げていくことを繰り返し続けて、しっかりと営業していくことが重要になってきます。

また、ミッド規模に関しても、現在約14の支店を設けながら営業活動をしています。順調に伸びてきていますので、決して99パーセントのYoY成長率は低いとは思っていません。

最後に、小規模・個人店についてです。先日、横浜中華街と連携協定を締結することをリリースしました。地場に根づく部分、行政連携、また商店街連携というところで、しっかりとそのエリアで「タイミー」を使用していただけるようなコミットをし始めました。したがって、しっかりと個人店周りのアクティブアカウントも増加傾向に持っていけると思っていますので、今後も成長していく姿をお見せできると思います。

八木:続いて私から、2つ目のアクティブアカウント当たりの流通総額についてのご質問にご回答します。結論として、人材市場での採用の引き締めや弱含みのような部分の影響は、やはり少なからずあります。

一方で、コストについてはコントロールが柔軟にできており、財務コントロールは社内でも行っていますので、利益に関しては一定のフレキシビリティを持っています。

先ほど、マクロ環境のところでも暖冬という話がありましたが、過度な円安の進行による原材料価格の高騰により、全体的に人材市場自体のコストを見直さなければいけないと考えているお客さまも少なからずいらっしゃいます。

「タイミー」のポジショニングとして、「タイミー」が削減対象に入るというよりは、基本的には求人広告や、派遣の引き締めのような部分で、「タイミー」自体はその代替として新しく利用していただいているところもあります。したがって、基本的にはその部分がオフセットされるため、求人広告は減ったとしても「タイミー」自体は増えます。

一方で、その部分がかなり減ってしまうと、当社の伸びに一部影響してしまいます。したがって、マクロ環境による人材マーケットのトレンド自体への影響は少なからずあると考えています。

コストに関しては、先ほどのご説明にもあったとおり、クライアントマーケティングを去年の第4四半期から増やしています。基本的に、発注自体も3ヶ月後、6ヶ月後のものを先行して行うというより、機動的にボリュームを変えることができますので、マクロ環境に応じてコストの使い方などにも柔軟に連動させていく方針を取っており、今後も続けていく方針です。

質問者:確認になりますが、小川さんのご説明では、エンタープライズでのお客さまへのタッチだったり、ミッド企業だったりの引き合いについては順調にいっているということでした。

一方で、先ほどの八木さんのご説明では、マクロ景気の影響がおそらくSBMの引き合いや、アクティブアカウント当たりの流通総額というところで、トップラインについては若干アゲインストに効いています。しかしながら、トップラインの部分の影響は、十分コストコントロールでオフセットできるため、利益面での懸念は不要であるとの整理であっていますか?

八木:おっしゃるとおりです。補足すると、「タイミー」自体はマッチングプラットフォームになりますので、無理にコストをかけても、かならずしも良い結果を招くわけではありません。

お客さまの状況や背景をある程度見た上で、中長期的にしっかりと伸ばすことを見据えながら、タイミングを含めてコストの使い方を考えていきたいと思っています。

質疑応答:アクティブアカウントごとの募集人数について

質問者:アクティブアカウントごとの雇用数はどのくらいでしょうか? もう少しオープニングが増えていくのではないかと思いますが、今後のトレンドとしてはどのようになっているのか教えてください。

八木:アクティブアカウント当たりの流通総額、いわゆる募集数についてのご質問だと認識しました。

先ほどご説明したとおり、現状のアクティブアカウント当たりの流通総額は、クライアントおよび業界のミックスにより低下傾向となっていますが、今後は徐々に下げ止まってくると見ています。一方で、下げ止まりの具体的な時期については、現時点で明確にお答えするのが難しい状況です。

アクティブアカウント当たりの流通総額自体は、マクロ環境やお客さまの状況などで大きく変動してしまうところが一定程度あります。そのため、基本的にはアクティブアカウント数をしっかりと伸ばし、流通総額はなるべくお客さまの利用を増やした上で、営業努力を含めて取り組んでいくかたちになっています。

質問者:お答えいただいた流通総額についてではなく、募集数が多くなれば、アクティブに職を求めている人、つまり働く人が増えるのかどうかについてお聞きしたいです。アクティブアカウントの普及度が増えるにつれてオープニングが増えれば、アクティブユーザーも増えるという関係になるのでしょうか?

八木:基本的に、企業側のアクティブアカウントと募集数が増えると、ワーカーサイドのアクティブユーザー数とアクティブ状況も増える関係になっています。

スライドに「アクティブワーカーの成長」と記載していますが、こちらにはいろいろな要因があります。例えば、アクティブ企業の募集人数が増えることによって、自宅の近くにさまざまな仕事が増えます。

それにより、今までは働きたくても働けなかった方や、仕事がないから働けなかったという方が働けるようになり、いわゆる「アクティブ化」につながります。数字を見てもわかりますし、社内でもそのように考えており、諸々の施策に取り組んでいます。

質疑応答:第4四半期におけるクライアントマーケティングの対売上高比率について

質問者:前期は第4四半期にクライアントマーケティングの対売上高比率が増加しましたが、今期も同様となるのでしょうか?

八木:おっしゃるとおり、前期第4四半期はクライアントマーケティングに23パーセント使っています。今期は第1四半期に18パーセント、第2四半期に17パーセント、第3四半期に15パーセントと、10パーセント半ば程度を使っています。

そのため、今期におけるクライアントマーケティングの対売上高比率は、前期に比べて急激に上がっていると言えます。しかし、前期第4四半期はほとんど営業利益が出ていません。前述のとおり、クライアントマーケティングに23パーセント使用したことが理由です。

一方で、今期の営業利益40億円という計画比で見ると、第4四半期は15パーセントほどの営業利益率を出さなければなりません。そのような意味では、足元の第1四半期から第3四半期の営業利益率を踏まえると、クライアントマーケティングに一定程度のコストをかけても、基本的には計画を達成できるような進捗であると思っています。

質疑応答:スポットワーク市場規模の長期見通しについて

質問者:矢野経済研究所が出している指標では、現在のスポットワーク市場の規模は200億円で、5年後に1,000億円になると言われています。

数字が独り歩きしている可能性もありますが、個人的な意見でもかまいませんので、長期的な市場の考え方について解説をお願いします。

小川:この指標は弊社が出したものではないため答えるのはなかなか難しいところがありますが、間違いなく拡大傾向ではあると捉えています。具体的には、求人広告市場と派遣市場という2つのマーケットのお金が、スポットワーク市場に流れてくると捉えています。

「タイミー」の実例としても、派遣会社を使っている企業は「タイミー」のほうがコストも安く、引き抜くこともでき、採用につなげられる点から活用が増えており、派遣会社から「タイミー」への切り替えが起きています。

求人媒体に関しても、今は募集をかけても人が集まりません。対して「タイミー」で募集を出すと働きぶりの良い人からの応募があり、しかも引き抜けるため、「もう求人媒体を使わなくても回せるようになった」というお声をいただく状況になっています。

その中で言うと、求人広告市場と派遣市場の一部が減少し、「タイミー」が200億円から1,000億円の規模になることは、決して不可能な数字ではないと捉えています。

質問者:引き抜きによる収益貢献については、確か紹介のような売上構成があったと思います。そちらによる収益は、第3四半期累計でどのくらいあったのですか?

小川:「タイミー」から引き抜く場合は無料となっているため、現時点でそちらに対する収益は入っていません。一方で「タイミーキャリアプラス」という新規事業では人材紹介業を行っていますが、売上比率はまだまったく高くないという状況です。

質疑応答:キャッシュフローのマイナスについて

質問者:日払いという性質上、顧客からの支払いは遅れてくると思います。第3四半期キャッシュフローがないため第2四半期の数字を見ると、CFOでマイナスの数字が出てきますが、こちらについて解説をお願いします。

現在の取引先は大企業ですので、信用リスクや貸し倒れリスクはおそらくほとんどないと思いますが、いかがでしょうか?

八木:今は1ヶ月から最大2ヶ月のスパンで立て替えており、タイミーが先にワーカーへ支払い、翌月末に企業が一括でタイミーに支払うかたちとなっています。そのため、基本的には成長するにつれて先にお金が出ていきますので、キャッシュフロー的にはマイナスになっているというのが今の状況です。

一方で、キャッシュフローが永遠にマイナスになるのかについては、基本的に流通総額の成長率と営業利益率がパラメーターとなります。

どちらも流通総額をもととして、そこのグロースによって増加運転資金が発生します。加えて、流通総額に対してテイクレートの30パーセント、またそれに対して営業利益率を掛けることで実際の営業利益額が出ますので、同じパラメーターから2つに分岐します。

したがって、一定の閾値を成長率が下回って営業利益率が上がることになれば、キャッシュフローがブレークイーブンを超えるという理論的な数字になっています。

基本的には、流通総額を含めて全体の売上高が大きくなるにつれて成長率は寝てきており、かつ利益率は改善していきますので、じきにキャッシュフローはブレークイーブンになっていくと考えています。

また、具体的なデフォルトリスクに関しては、先ほど小川から大企業や中小企業などの区分けについてご説明したとおり、大企業は倒産リスクが低いと考えて直接与信をとっています。

一方で、中小企業はデフォルトリスクが多分にあると考え、サードパーティのギャランティを使用しています。現在はネットプロテクションズを使い、当社がデフォルトリスクを負わないかたちとなっています。

過去を含めて大きなデフォルトは発生していませんので、BSのクオリティマネジメントを並行して行っている状況です。

質問者:サードパーティのギャランティコストはどのくらいですか?

八木:具体的な数字は開示していませんが、基本的にはかなり低いです。なぜかというと、全体のボリューム自体がかなり大きくなっているからです。先ほどご説明したテイクレートが29.6パーセントという中で、1パーセント未満となっています。

質疑応答:第4半期で業績が伸びると予想する理由について

質問者:ガイダンスでは売上の伸びは67パーセントだったと思いますが、実際の実績は65パーセントです。第4四半期はもう少し改善すると示唆されていたと思いますが、なぜ伸びるとお考えなのでしょうか? また、それは持続可能ですか?

八木:第3四半期までのところで、残りの第4四半期のYoYがフラット程度になりますので、そこの蓋然性についてのご質問だと理解しました。

質問者:第4四半期に改善しなければフルの数字にならないと思いますので、なぜ改善するのかをお聞きしたいです。

八木:先ほどお話しした営業活動の部分と、第1四半期と第2四半期で受けた暖冬や円安などのマクロ環境の影響がある程度なくなってきた部分がありますので、一定程度は改善する可能性があると見ています。

なお、弊社の第4四半期は8月から10月にあたり、夏休みを含めて繁忙期となっています。前期第4四半期も四半期別でかなり大きな売上割合になりましたので、今期も第1四半期、第2四半期、第3四半期比で大幅に伸びると考えています。

一方で、前期は昨年5月にマスクが解禁されるなど、コロナ禍の反動により飲食業界が伸びました。

円安の影響やコストの見直し、求人市場においては若干引き締めが起きています。その状況を見ると、逆風が吹く中でなかなか難しいところもあるかもしれませんが、引き続き鋭意努力していく所存です。

そのような外部環境による影響が大きい場合は、無理にコスト投下や投資を行うのではなく、中長期的にプラットフォームが伸びるように、規律の効いた投資を心掛けたいと考えています。

質疑応答:今後のマッチング率について

質問者:第3四半期累計のマッチング率が86パーセントとのことですが、こちらは今後改善するのでしょうか? それとも、これが上限ぐらいとなりますか?

小川:マッチング率については、コアワーカー率の増加により改善傾向にあります。

先ほどもお話ししたとおり、アクティブ化施策やコアワーカー増加施策などのさまざまな施策を行い、既存のワーカーによってしっかりとした稼働状況を作ることができつつあります。しかし、この数字が上限というわけではなく、今後も十分に上げていけると捉えています。