【QAあり】パワーソリューションズ、NISA改革で脚光を浴びる金融・資産運用分野のDX推進を支援 創業時より継続的な成長を実現

2024年8月31日 10:35

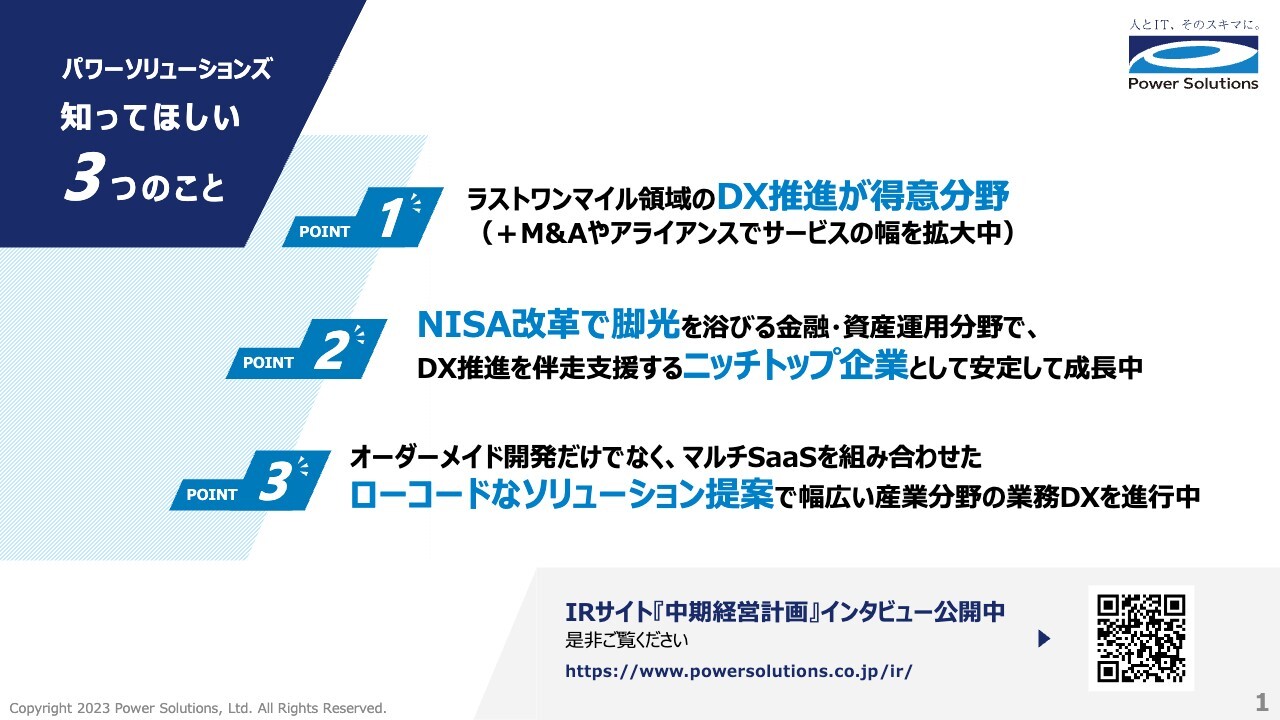

パワーソリューションズ 知ってほしい3つのこと

高橋忠郎氏(以下、高橋):株式会社パワーソリューションズ代表取締役社長の高橋です。この度は、当社の説明会にご参加いただきまして、誠にありがとうございます。

本日、知ってもらいたいことは3つです。

1つ目は、パワーソリューションズは、ラストワンマイル領域のDX推進が得意分野で、M&Aやアライアンスでサービスの幅を拡大中だということです。

2つ目は、NISA改革で脚光を浴びる金融・資産運用分野で、DX推進を伴走支援するニッチトップ企業として安定して成長中だということです。

3つ目は、オーダーメイド開発だけでなく、マルチSaaSを組み合わせたローコードなソリューション提案で幅広い産業分野の業務DXを進行中だということです。

目次

高橋:本日の目次です。まず当社のご紹介、2024年12月期上期の概要、決算概要と通期連結業績見通しについてご説明します。

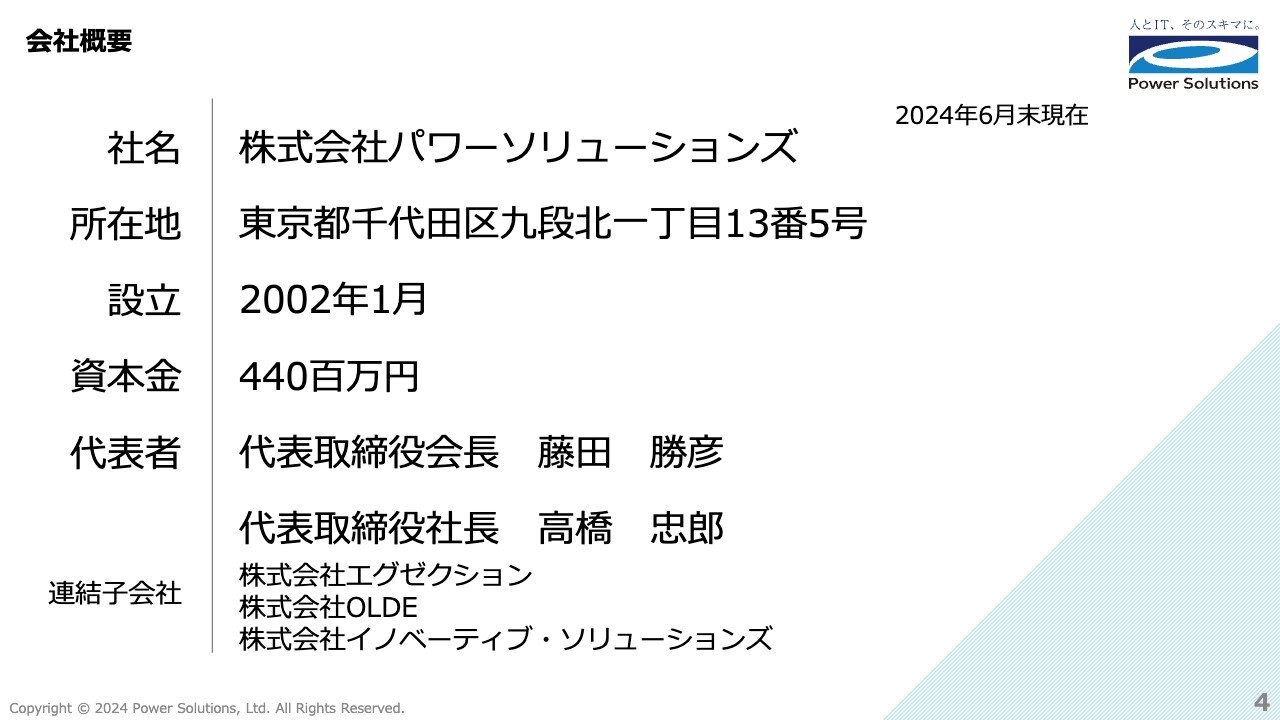

会社概要

高橋:当社はBtoB、つまり企業向けのIT企業です。連結子会社には、エグゼクション、OLDE、今年グループジョインしたイノベーティブ・ソリューションズがあります。

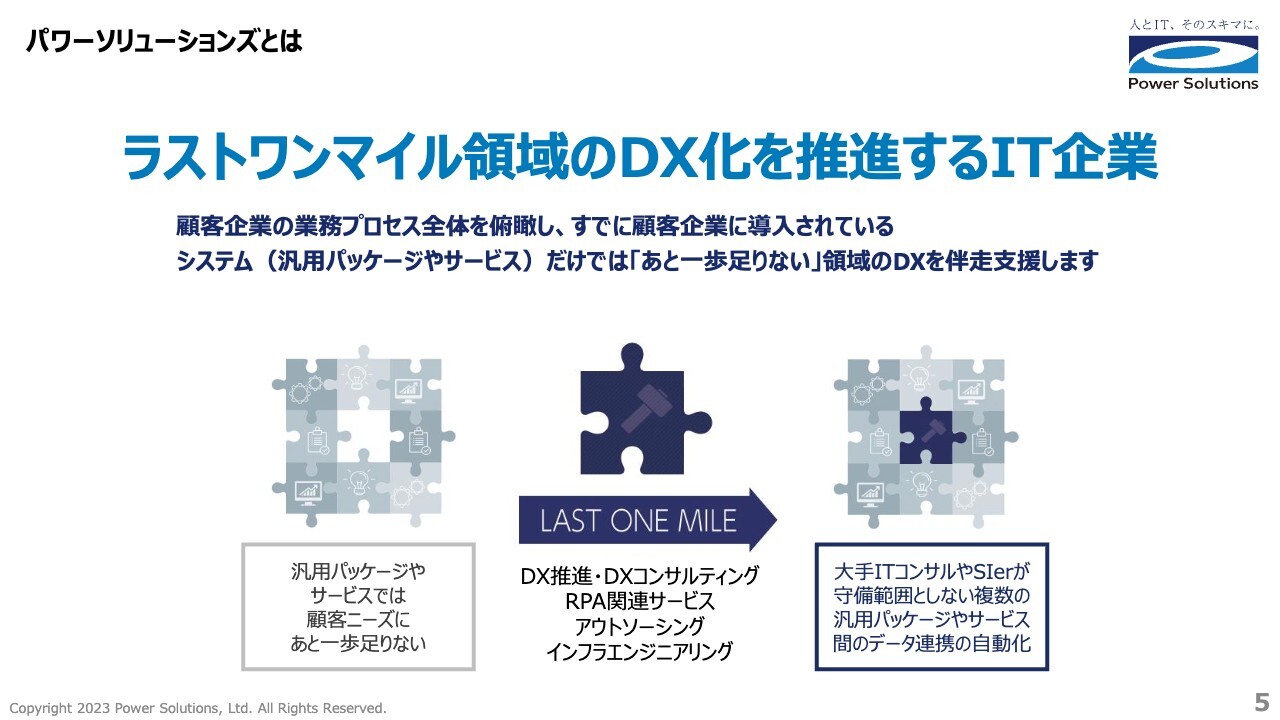

パワーソリューションズとは

高橋:パワーソリューションズを端的に表すと、「ラストワンマイル領域のDX化を推進するIT企業」です。

ラストワンマイルとは、顧客企業が導入している業界スタンダードの汎用パッケージや、サービスの間にできるスキマ領域の業務のことです。

このスキマ業務は往々にして自動化ができておらず、非効率になっていることが多いため、顧客のお困り領域です。当社は、このラストワンマイル領域のDXを伴走支援しています。

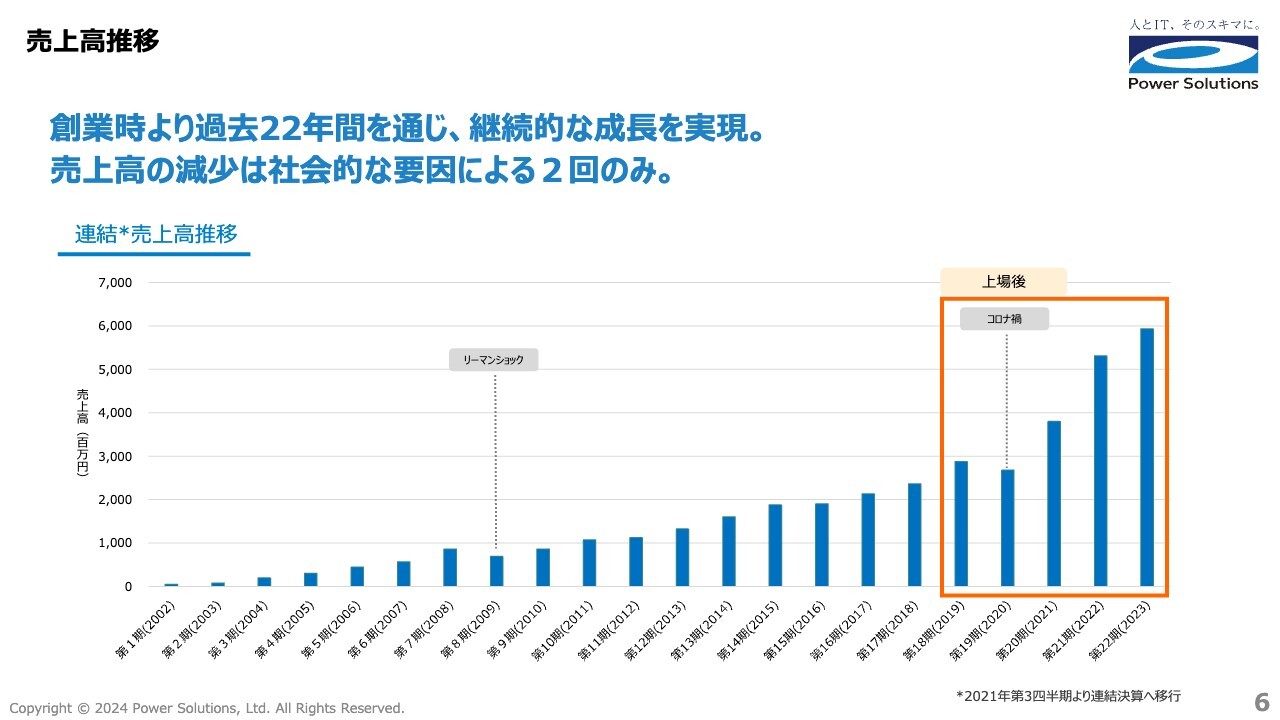

売上高推移

高橋:スライドのグラフは、創業時からの売上高推移です。当社は創業時から継続的に、安定した売上高成長を実現しています。

前年度比で売上高が減少したのは過去2回のみです。第8期はリーマン・ショックによる影響、第19期は新型コロナウイルス感染症拡大の影響となっています。

坂本慎太郎氏(以下、坂本):御社は、非常に安定した売上成長が見られます。減収になったのは過去2回ということですが、もともと景気に影響を受けやすい業種・業態なのでしょうか?

高橋:当社がもともとターゲットにしていたのは、金融・資産運用業界でしたので、業界全体の外部環境に左右されるところがあります。

坂本:リーマン・ショックのようなことが発生した場合には、影響を受けるということでしょうか?

高橋:おっしゃるとおりです。リーマン・ショック時は影響を受けました。業務アプリケーション開発等に取り組んできましたので、新型コロナウイルス感染症の拡大時、リモートワークが中心になって発注がインフラに向いた時には影響を受けました。

坂本:今後の状況がわからないため、一時的に止めたということでしょうか?

高橋:おっしゃるとおりです。したがって、金融に偏るビジネスポートフォリオを改善しています。業務アプリケーションだけでなく、インフラやコンサルティングの領域も拡大していますので、一定の改善ができていると思っています。

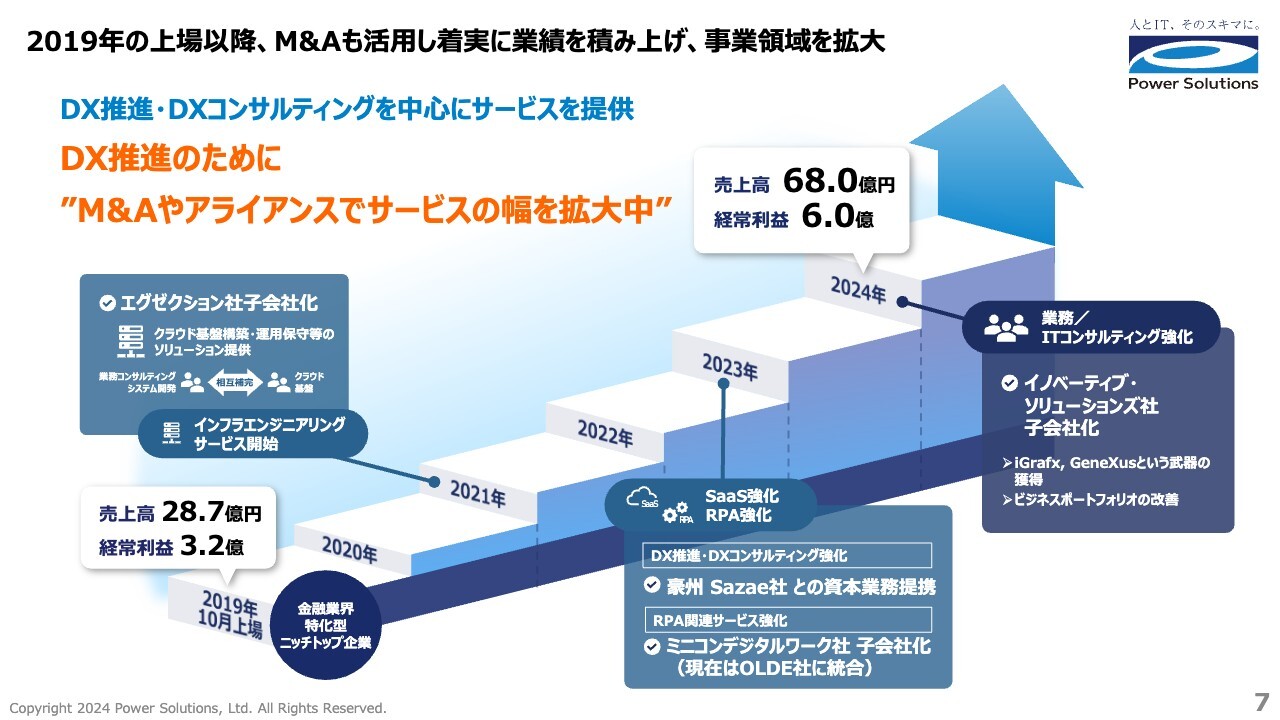

2019年の上場以降、M&Aも活用し着実に業績を積み上げ、事業領域を拡大

高橋:スライドの図は、上場からの当社の成長を表しています。上場後は、さらなるDX推進のため、M&Aやアライアンスによってサービスの幅を拡大中です。

2021年には、エグゼクションがグループジョインし、インフラエンジニアリングサービスの提供を開始しています。

2023年は、豪州Sazaeとの資本業務提携を行い、DX推進におけるグローバルSaaSノウハウを補完しています。RPA関連サービスについては、グループジョインしたミニコンデジタルワークとパワーソリューションズのRPA事業をOLDEに統合したことで、サービスを強化しました。

2024年は、イノベーティブ・ソリューションズがグループジョインし、コンサルティング機能を強化しています。

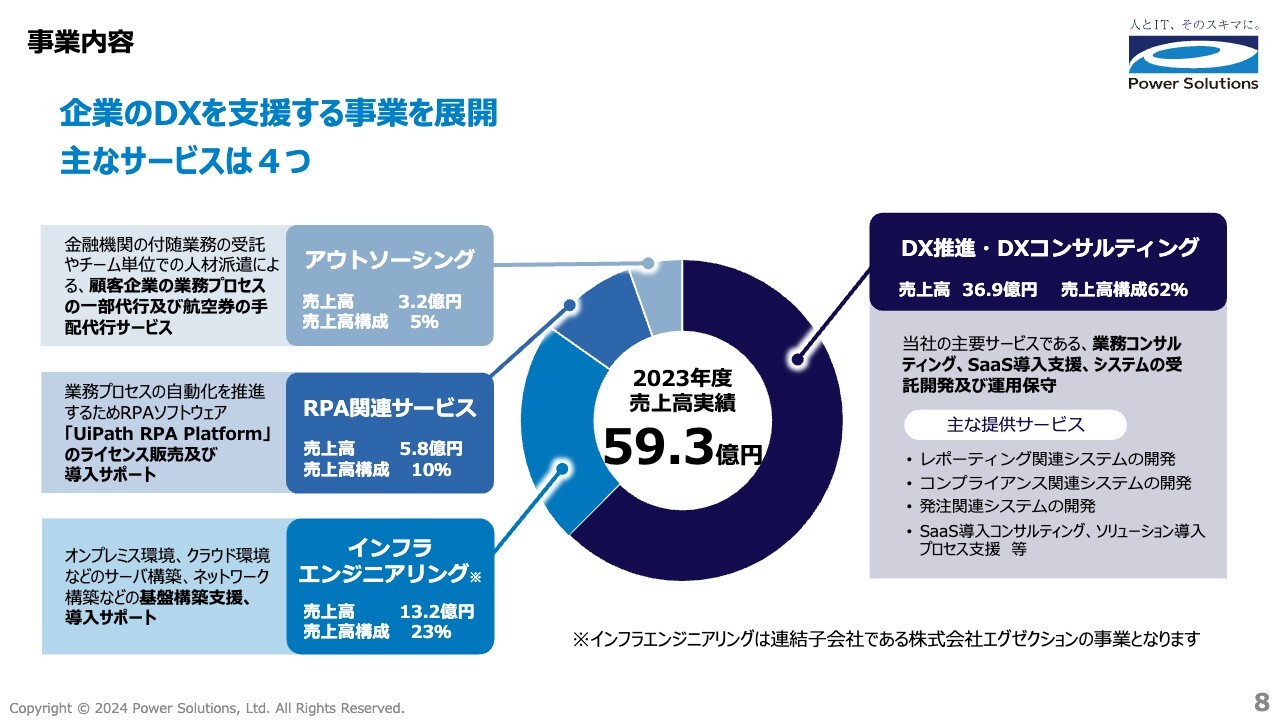

事業内容

高橋:現在、当社が顧客企業のDX支援をする事業は主に4つです。DX推進・DXコンサルティング、アウトソーシングがパワーソリューションズのビジネスであり、インフラエンジニアリングが連結子会社であるエグゼクションのビジネスとなります。また、RPA関連サービスは2024年より連結子会社になったOLDEのビジネスです。

坂本:セグメント別で、最近売上が伸びている部分を教えてください。

高橋:主力事業のDX推進・DXコンサルティングです。RPA関連サービスもDXに関連したものとして伸びています。

一方で、アウトソーシングは、業務スペシャリストのような人材をIT人材にシフトしているところもあり、割合が減っています。

参考:金融・資産運用業界の取引実績

高橋:金融・資産運用業界における、具体的な取引実績についてです。当社の事業はニッチなポジションとなっていますが、主要な顧客は業界の大手企業です。

野村アセットマネジメントをはじめとする野村グループや、三井住友トラスト・アセットマネジメント、三井住友信託銀行などの三井住友トラストグループが、当社の売上高上位企業グループとなります。

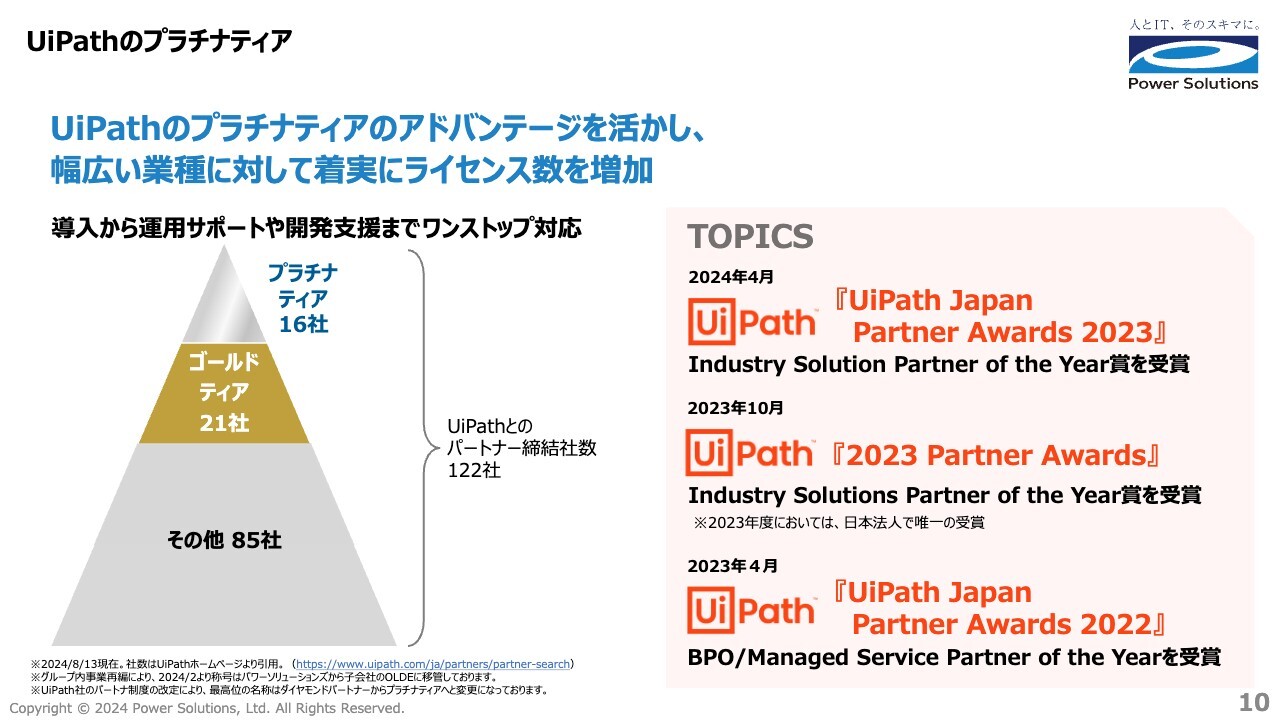

UiPathのプラチナティア

高橋:当社グループは、RPA市場を牽引するUiPathのプラチナティアに位置づけられています。

UiPathはグローバル企業ですが、日本市場に力を入れており、国内RPA市場のシェアトップ企業です。そのUiPathのプラチナティアのアドバンテージを活かし、業界を問わず、幅広い業種に対して着実にライセンス数を増加させています。

2023年度は、UiPath Grobalの表彰で「Industry Solutions Partner of the Year賞」を受賞しています。2023年度の受賞では、日本法人で唯一の受賞です。直近では、2024年のUiPath Japanの表彰で、グローバルと同様の賞を受賞しています。

坂本:UiPathのプラチナティアは16社あるということですが、どのようなものなのでしょうか? 日本でプラチナティアに位置する企業はあるのか、お話しできる範囲で教えてください。

高橋:UiPathのプラチナティアは、UiPathが取引を行っているビジネスパートナーの中で、高い技術力とサポート力を持っている企業です。例えば、導入実績や販売実績が多いところが認定されています。

16社の中には、ITコンサルティングの会社ではアクセンチュアやデロイト トーマツなどの超大手企業があります。SIerでは、富士通、伊藤忠テクノソリューションズ、SCSKといった超大手企業がプラチナティアに位置づけられています。

坂本:その中に、御社が入っているということですね。

高橋:おっしゃるとおりです。

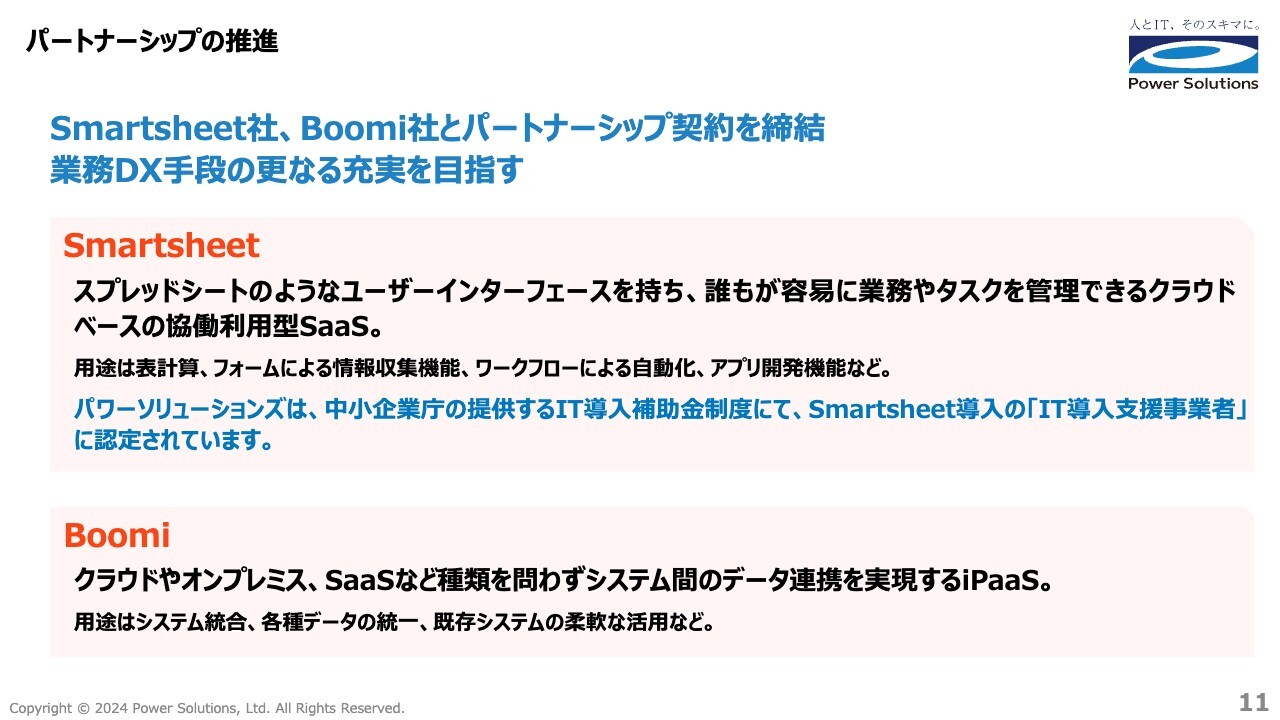

パートナーシップの推進

高橋:先ほどご説明したUiPathに加え、当社ではDX推進に有用な商材を扱う会社とのパートナー契約を進めています。現時点では、Smartsheet、Boomiとパートナーシップ契約を結んでおり、今後も当社のビジネスに有用な武器となるIT商材を取り入れていきます。

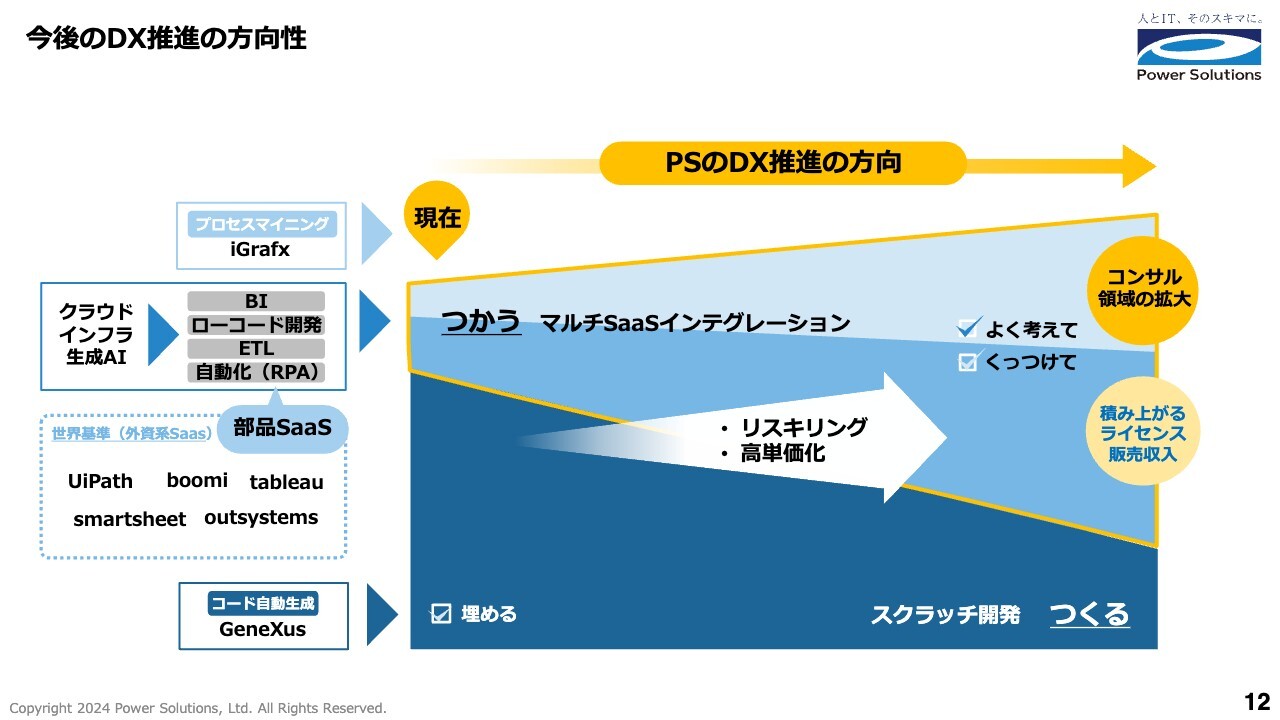

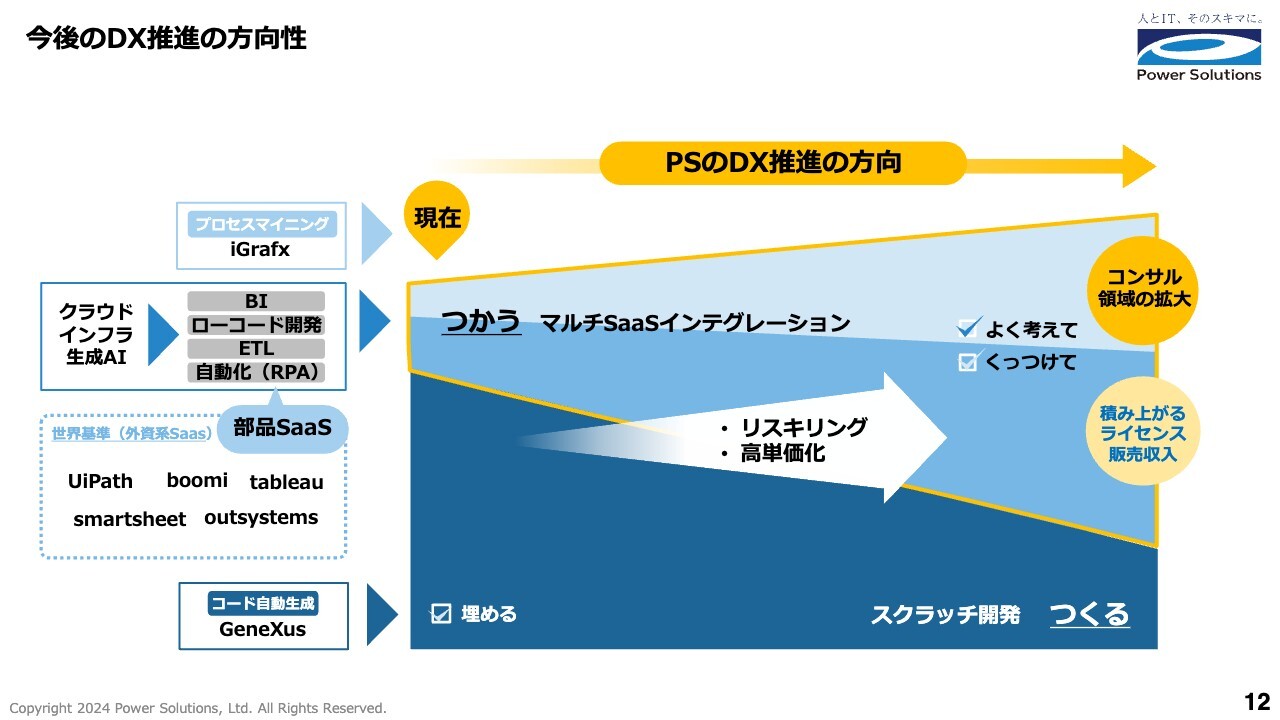

今後のDX推進の方向性

高橋:当社が目指すDX推進の方向性についてご説明します。パワーソリューションズのビジネス領域であるラストワンマイル領域は、大きく「つくる」と「つかう」に大別できます。

スライドの図は、「つくる」と「つかう」の概念図です。「つくる」は顧客要望に添ったオーダーメイドなスクラッチ開発、「つかう」は複数のグローバルSaaSの利活用です。

現在は、まだ「つくる」の割合が大きくなっています。M&A、アライアンス、パートナーシップ等を通じて、スライド左側に記載したような武器を増やしている状態です。武器を組み合わせて活用することで生産性を高め、「つかう」領域を拡大させたいと考えています。

顧客の問題解決にフォーカスする時間をさらに生み出し、コンサル領域を拡大し、同時に社員のリスキリングを進めて、高単価化を目指します。また、グローバルSaaSを活用することで、毎年安定した収益を獲得して積み上げていけるライセンス販売収入も収益の柱にしたいと考えています。

坂本:DX推進について、スライド左側から右側へ進んでいくと、顧客と御社にどのようなメリットがあるのか教えてください。

高橋:スライド左側に記載した部品SaaSを顧客へのソリューションとして使っていきます。それにより、UiPathで実現したように、ライセンス販売の収入を毎年積み上げていくことができると思っています。

ソリューション提供として部品SaaSを使うと、お客さまにとって「つくる」部分が減りますので、納期の短縮になり、コンサル領域が拡大します。このようにシフトすることで、高単価化が実現でき、当社と顧客の双方にメリットがある方向性であると考えています。

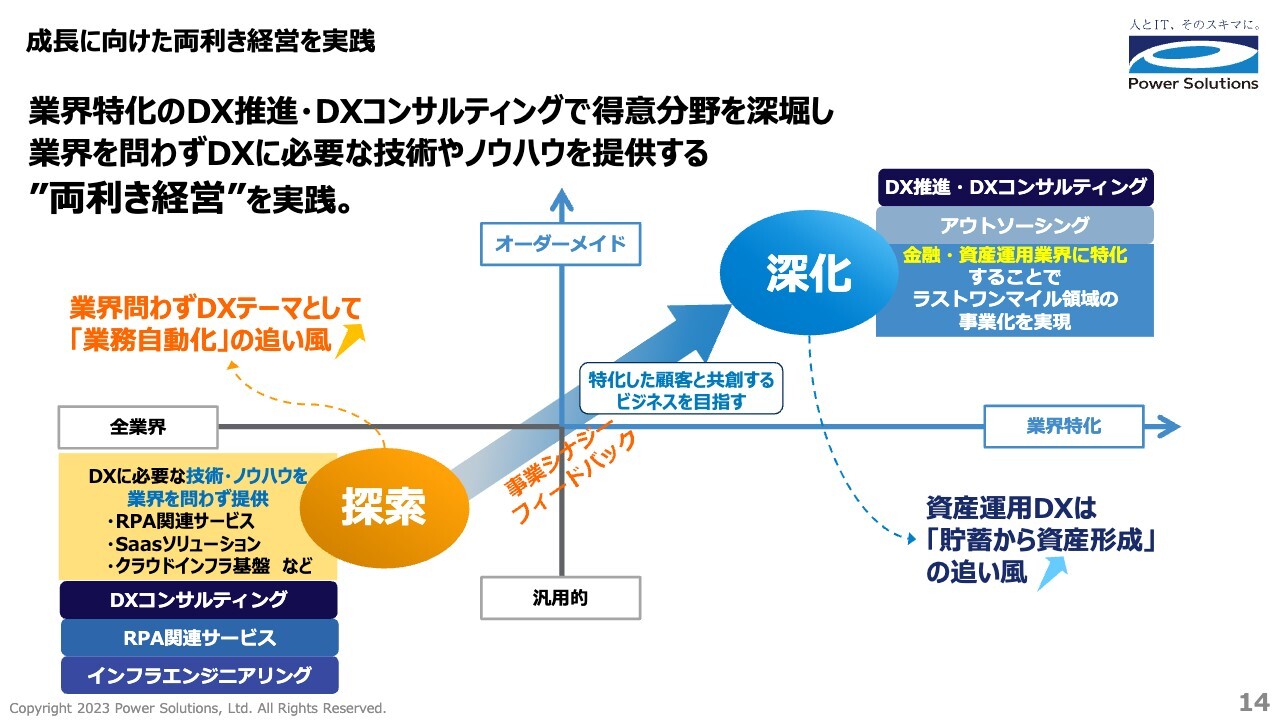

成長に向けた両利き経営を実践

高橋:当社の特長です。スライドの図は、当社のポジショニングおよび成長戦略を表しています。業界特化のDX推進・DXコンサルティングにより得意分野を深掘りし、業界を問わずDXに必要な技術やノウハウを提供する「両利き経営」を実践しています。

「深化」のターゲットとしているのは、金融・資産運用業界の業界スタンダードなアプリケーションでは解決できない「あと一歩」の領域です。当社は、その領域を埋める役割を果たすことで、強固な顧客基盤の確立と安定した成長を実現しています。

「探索」は、DXに必要な技術やノウハウを探索し、幅広い産業分野のニーズに応えることが目的です。深化は「貯蓄から資産形成」の追い風、探索は業界を問わないDXテーマである「業務自動化」の追い風を受けています。

坂本:御社は、もともと強みである金融・資産運用業界で事業を行っています。今後業界を広げるというお話がありましたが、金融機関の仕事は意外とハードルが高いものです。

私も長い間金融業界にいましたが、システムを作るにしても金利の計算が面倒で、「特殊な要件を入れてください」と依頼したことがありました。金融・資産運用業界を得意としている理由を教えてください。

高橋:私は2021年から当社の代表を務めていますが、先代の代表はもともと大手SIer出身で、基本的に資産運用分野のビジネスを行っていました。

大手SIerが対応していない個社ニーズの一つひとつの領域を「ラストワンマイル」と呼称し、丁寧に取り組んでいきました。創業時から20年以上にわたって、金融・資産運用分野の大手SIerが対応しないラストワンマイルにビジネスとして取り組んできました。

社内研修制度にある「社内大学」等でも資産運用ビジネスの授業を頻繁に行っており、業界知見、業務知識は当社の大きな武器になっていると思っています。

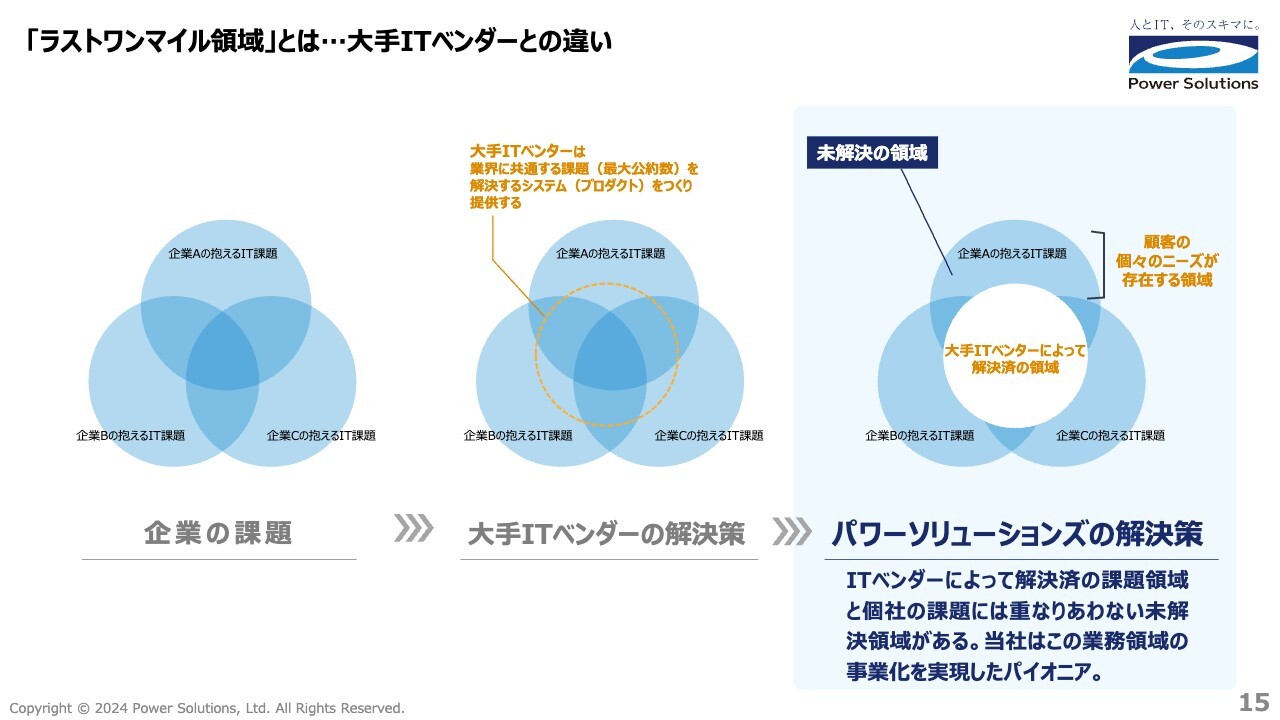

「ラストワンマイル領域」とは...大手ITベンダーとの違い

高橋:スライドの図は、大手ITベンダーとの違いという観点から当社事業を表しています。スライド左側の図では、企業A、企業B、企業CがそれぞれIT課題を抱えています。

中央の図では、大手ITベンダーが各社の課題が重なる部分、つまり業界に共通する最大公約数の課題を解決する汎用システムやサービスを作って提供しています。

右側の図は、当社の領域です。当社は、顧客の個々のニーズが存在する領域を「ラストワンマイル領域」と呼び、課題解決を行っています。

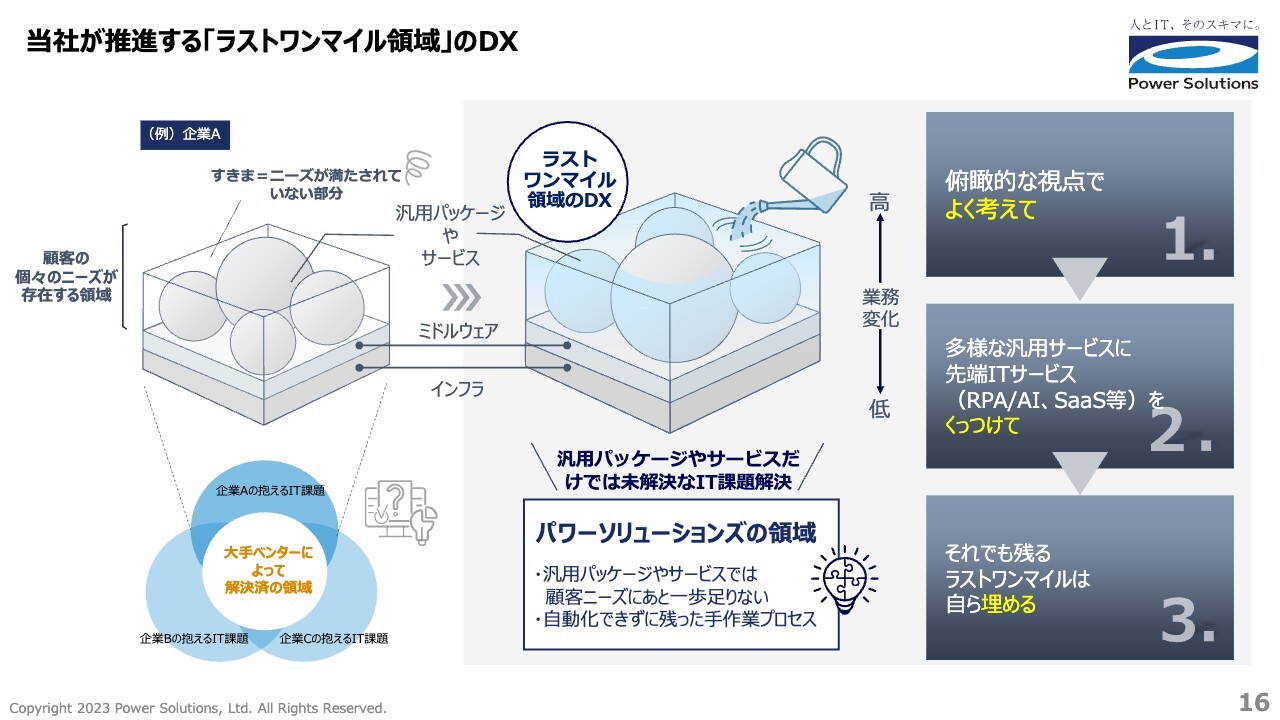

当社が推進する「ラストワンマイル領域」のDX

高橋:ラストワンマイル領域について、具体的な事例をご説明します。スライド左側の図は、企業が抱えるIT課題をボックスで表しています。企業Aは、さまざまな汎用パッケージやサービスでIT課題を解決しようとしますが、どうしてもスキマが残ります。このスキマこそが、ニーズが満たされていない部分です。

この領域は、実際にシステムを現場で利用するユーザーに近いです。現場の最前線では常に変化が求められ、相互に連携させたい多くのデータを抱えているため、ここにスキマがあると多くの弊害が発生します。当社のソリューションは、ボックスの上から注がれる水のように、そのスキマを埋めるものです。

スライド右側の図のように、俯瞰的な視点でよく考えてスキマを発見し、そのスキマにローコードな先端ITサービスであるグローバルSaaSをくっつけて、それでも残るラストワンマイルは自ら埋める、つまり「開発する」というアプローチでDXを推進し、業界スタンダードな汎用パッケージやサービスだけでは未解決だった企業AのIT課題を解決しているということです。

坂本:私は、この領域の仕事をしているためなんとなくわかりますが、システム開発について難しいと思われる方もいらっしゃるかと思います。

例えば、汎用パッケージを使っていて「この機能を追加したい」とシステム会社に依頼した場合「対応できますが、すべて改修が必要なので数億円ください」ということになる可能性があるかと思います。

金融機関はきちんとルールが決まっており、一律でシステムを使用するしかないため、汎用パッケージに必要な機能を御社が付加してくれるというイメージで合っていますでしょうか?

高橋:おっしゃるとおりです。スライドの図の玉の部分にあたる、いわゆる大手SIerが提供する業界スタンダードなシステムは、どの会社でも共通して使われます。

大手SIerは、基本的にはそのシステムを売りたいため、「周辺部分は自分たちでやってほしい」「決められたスコープを超えるところはエンドユーザー側でやってください」というビジネス観があるように思います。そこで、その部分を我々が代替しています。

坂本:御社からシステム会社に対して「このシステムを入れませんか?」ということはないと思いますが、システム会社から「このシステムを入れてください」というオファーはあるのでしょうか?

高橋:スライドの図の玉の部分を提供している大手ITベンダーが、お客さまに当社を紹介することはあります。

坂本:「パワーソリューションズさんであれば、やってくれるから」ということですね。

高橋:おっしゃるとおりです。大手ITベンダーのビジネス観として、そこをスコープとして対応することはありません。ただし、お客さんにとって我々がいたほうが有益だと判断した場合は、我々をご紹介いただくこともあります。そのような意味では、どの企業とも競合しないと考えています。

ポジションで競合するとすれば、競合というより協働するということになりますが、ユーザーサイドの情報システムやDX推進部の方と一緒にお仕事をすることが多いです。

坂本:投資家がシステム会社を見る際のよくある目線では、まずは一次請けが多いのか、二次請け以下が多いのかを見ようとします。なぜかと言うと、一次請けのほうが圧倒的に利益率が高いからですが、御社は一次請けのほうが多いのでしょうか?

高橋:パワーソリューションズ単体で言うと、基本的に9割以上が一次請けとなるプライム案件で対応しています。ラストワンマイル領域は、基本的にエンドユーザーの課題解決となるため、彼らと対話する必要があります。そのような意味では、本当にフェイシングするところにいなければならないことから、一次請けのポジションで仕事をしています。

坂本:そこが高収益の秘訣ですね。

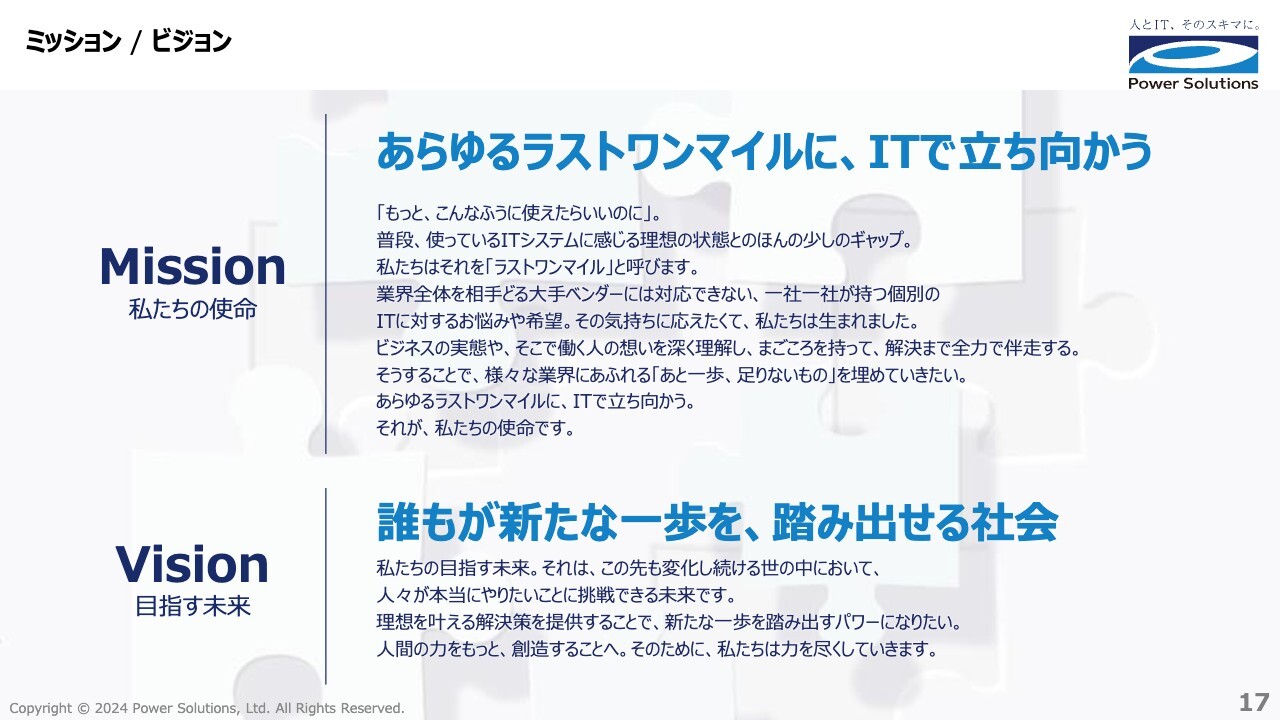

ミッション / ビジョン

高橋:当社のミッションとビジョンをご紹介します。2022年に創業20周年の記念プロジェクトとして、会社のミッションを言語化しました。ここでも「ラストワンマイル」という言葉を使っていますが、「あらゆるラストワンマイルに、ITで立ち向かう」が私たちのミッションであり、使命です。

「ラストワンマイル」は当社の事業を象徴する言葉ですので、ぜひ覚えていただければと思います。

また、当社が目指す未来は「誰もが新たな一歩を、踏み出せる社会」です。ラストワンマイル領域は非効率になっていることが多く、そのような非効率な状況に対して、ITを活用した解決策を提供することができれば、人はより創造的な仕事に挑戦することができます。

「人間の力をもっと、創造すること」に使うため、私たちは力を尽くしていきます。

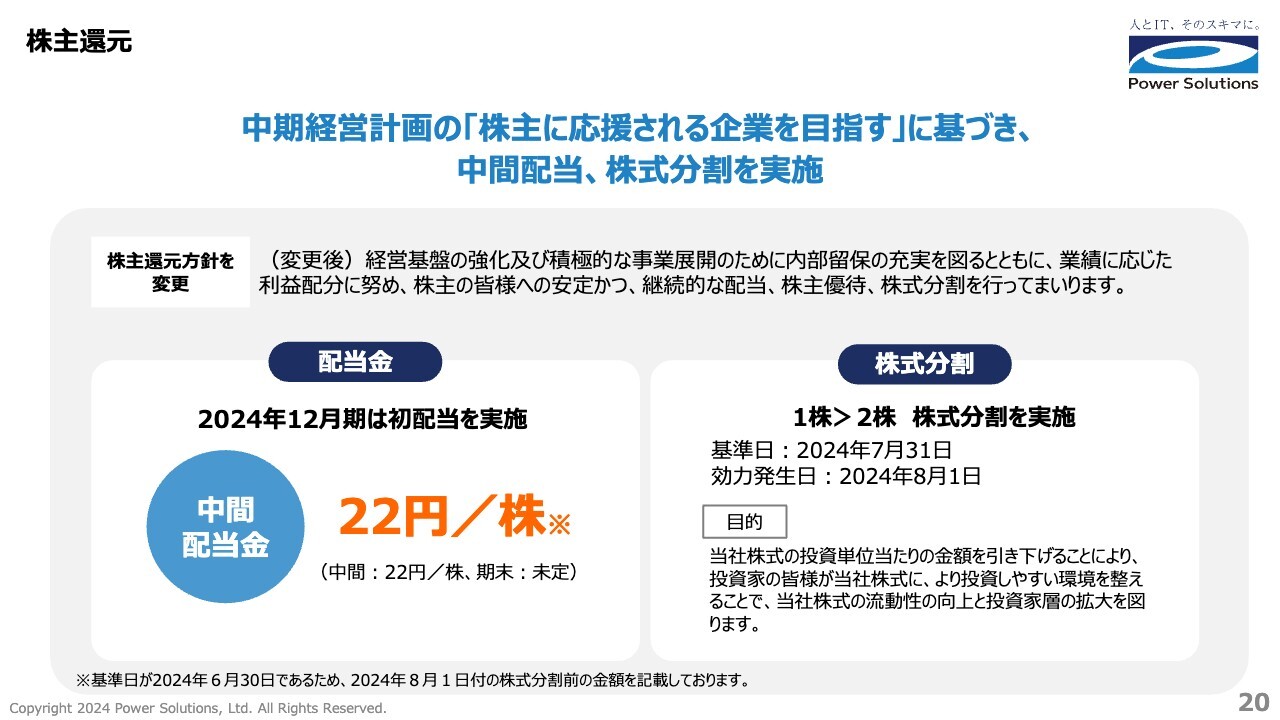

株主還元

高橋:2024年12月期上期の概要についてご説明します。株主還元です。2024年4月16日に「株主還元方針の変更に関するお知らせ」を公表し、新たな方針に基づいて、創業以来初となる中間配当を実施しています。

また、株式の流動性向上などを目的に、株式分割を実施しました。今後も、株主のみなさまから応援されるような会社であるように努めていきます。

坂本:今年の前期に配当を始められていますが、きっかけはファンドリターンなどがあったからでしょうか?

高橋:今回の配当は、短期的な業績が良い・悪いということではなく、中期経営計画で提示していた株主還元に基づいたことで、当社は株主のみなさまから応援されるような会社を目指すためにさまざまなリサーチや検討を行ってきました。

その打ち手となる内容や順番を徐々に整理できたため、現在はそれらを順次実行に移しているとお考えいただければと思います。

坂本:スライドには「業績に応じた利益配分に努め、株主の皆様への安定かつ、継続的な配当」とありますが、配当性向などの配当方針を定められていれば教えてください。

高橋:できるだけ配当性向も高めつつ、継続的に配当を実施していきたいと考えていますが、会社の中に留保しなければならない部分もあります。そのため、配当性向などについては、現時点では公約を差し控えたいと思っています。

坂本:増配などに絶対的なこだわりはあまりないというイメージですね。後ろ向きのイメージではなく、配当を必ず実施するために無理をする会社も多くある中での質問ですが、配当への意識が低いわけでも、増配が絶対というわけでもなく、成長すべきものがあればそちらに使う可能性もあるということでしょうか?

高橋:おっしゃるとおりです。ただし、基本的には配当性向を伸ばしつつ、継続的に増配していくことが一番美しいと思っています。しかし、現時点で「絶対に何パーセント出す」という発表は差し控えたいと思います。

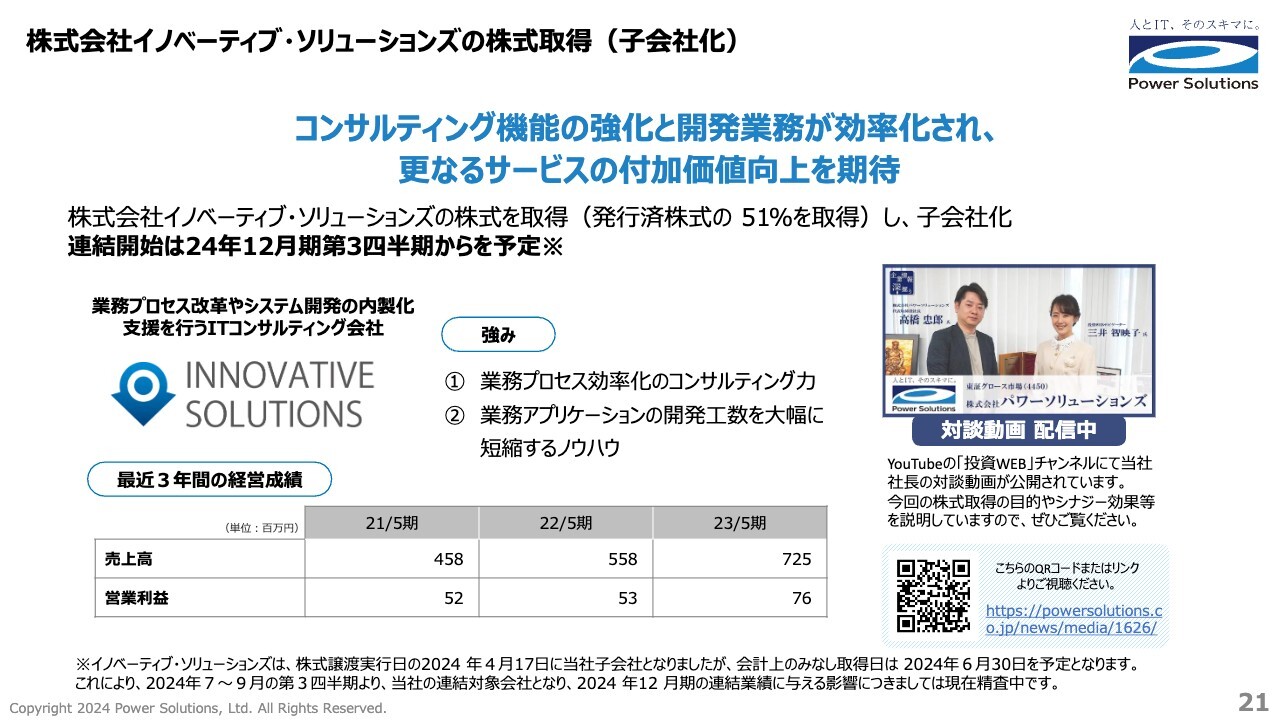

株式会社イノベーティブ・ソリューションズの株式取得(子会社化)

高橋:2024年4月に、イノベーティブ・ソリューションズがグループジョインしました。製造業や物流業など、幅広い分野に対して業務プロセス改善や標準化を行うコンサルティング会社です。

業務プロセス効率化のコンサルティング力と、業務アプリケーションの開発工数を大幅に短縮するソリューションの保有という、大きな2つの武器を有しています。これらの武器を当社グループに融合させることで、当社グループ全体のコンサルティング機能の強化と開発業務が効率化され、さらなるサービスの付加価値向上を目指しています。

千葉大学と共同でDXデザイン研究室を開設

高橋:千葉大学のデザイン・リサーチ・インスティテュートと共同でDXデザイン研究室を開設し、2024年7月から活動しています。狙いは、各種情報発信による認知度の向上、DX人材の育成、エンジニア人材の確保・採用強化の3つです。

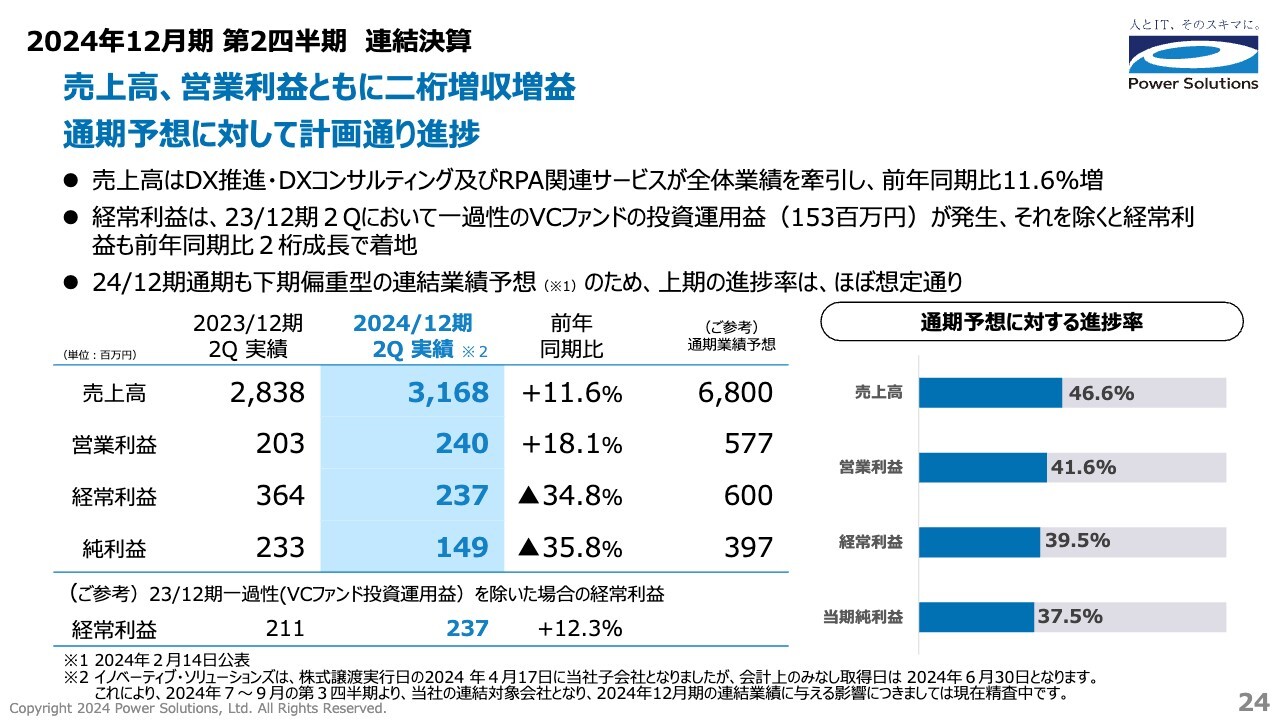

2024年12月期 第2四半期 連結決算

高橋:2024年12月期第2四半期連結決算についてです。スライドは、2024年12月期第2四半期の実績です。主力事業を中心に順調に成長した結果、売上高は前年同期比11.6パーセント増、営業利益は前年同期比18.1パーセント増となり、ともに2桁成長を達成しています。

経常利益は前年同期比で減少となっていますが、VCファンドの投資運用益の影響であり、この影響を除外すれば2桁成長を実現しています。なお、人員増に伴って下期の業績に偏重する計画にしているため、現在は概ね計画どおりの進捗となっています。

坂本:現在は第2四半期までの業績ですが、進捗率が50パーセントを下回っています。スライドには、下期偏重型であり、その要因は人員との記載もあります。

官公庁でのシステム仕事が多い場合はこのパターンになりがちなのですが、御社の場合は12月決算で上期と下期を見ますよね。要因としては、特に4月に入社した新卒の戦力化が入社半年後あたりから出てくるだろうというイメージでしょうか?

高橋:おっしゃるとおりです。新卒採用などの一括採用が4月に入り、まず約5ヶ月の人材育成期間を設けているため、下期に戦力化します。また、通年での採用も行っているため、だんだん人数が増えていくということもあり、人員が増える下期に売上が偏重する計画としています。

坂本:案件はもっとたくさんあって選べる状況にあり、人員が整っていれば受け入れられるような業界、御社の事業環境になっているのでしょうか?

高橋:外部環境としては、非常に良い環境です。人材採用やパートナー採用などがネックとなって売上の成長率に影響しているため、外部環境がこのまま変わらないという前提で言えば、おっしゃるとおりの状況かと思います。

坂本:どんどん外注に振っていけば仕事ができないことはないと思いますが、コスト的に合わないからやらないというお考えでしょうか? もちろん外注している案件もあると思いますが、積極的に進めるほどではないのでしょうか?

高橋:パートナー推進についても、比較的力を入れてやっているところはあります。しかし、基本的には新卒や未経験人材をきちんと育成することに力を入れています。

坂本:社外の人材で回していくと、実際に新たに採用した人をマネジメントする人も足りないということですね。

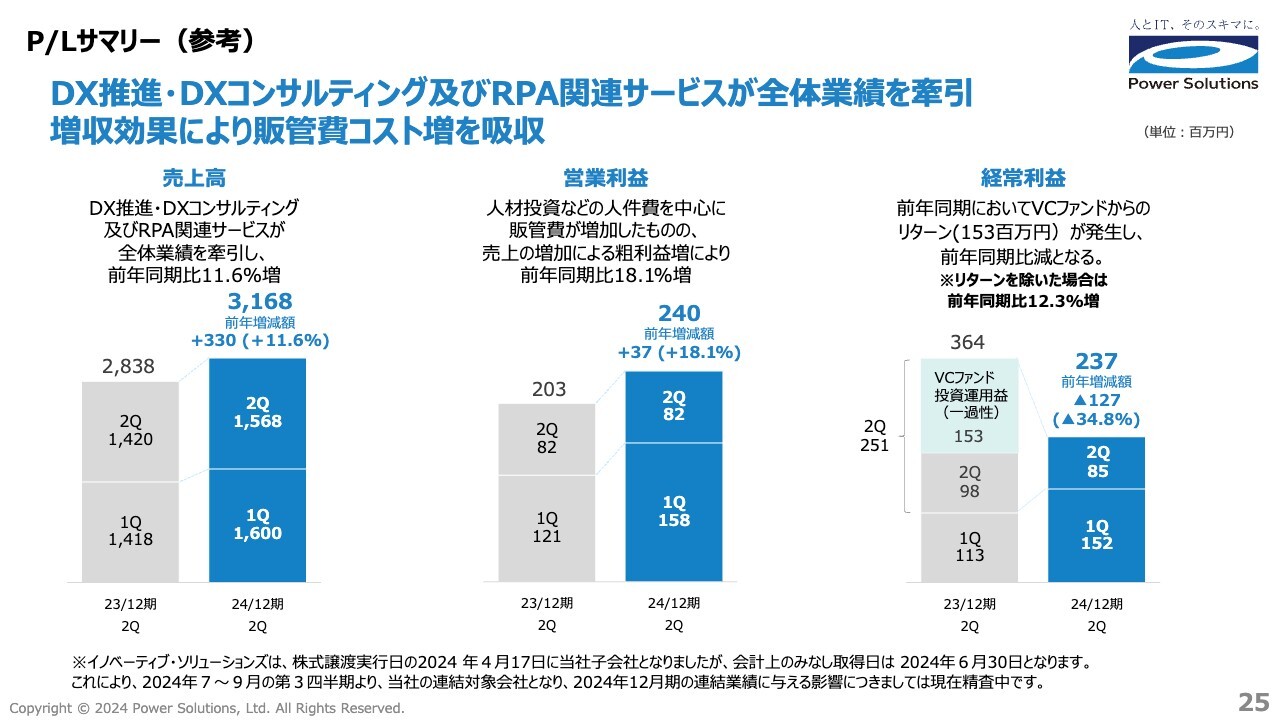

P/Lサマリー(参考)

高橋:参考としてP/Lサマリーです。先ほどお話ししましたが、経常利益の部分をご覧いただければと思います。前年度にVCファンドの投資運用益という一過性の収益が発生したため、前年度比では減少となっていますが、この影響を除外すれば2桁成長を実現しています。

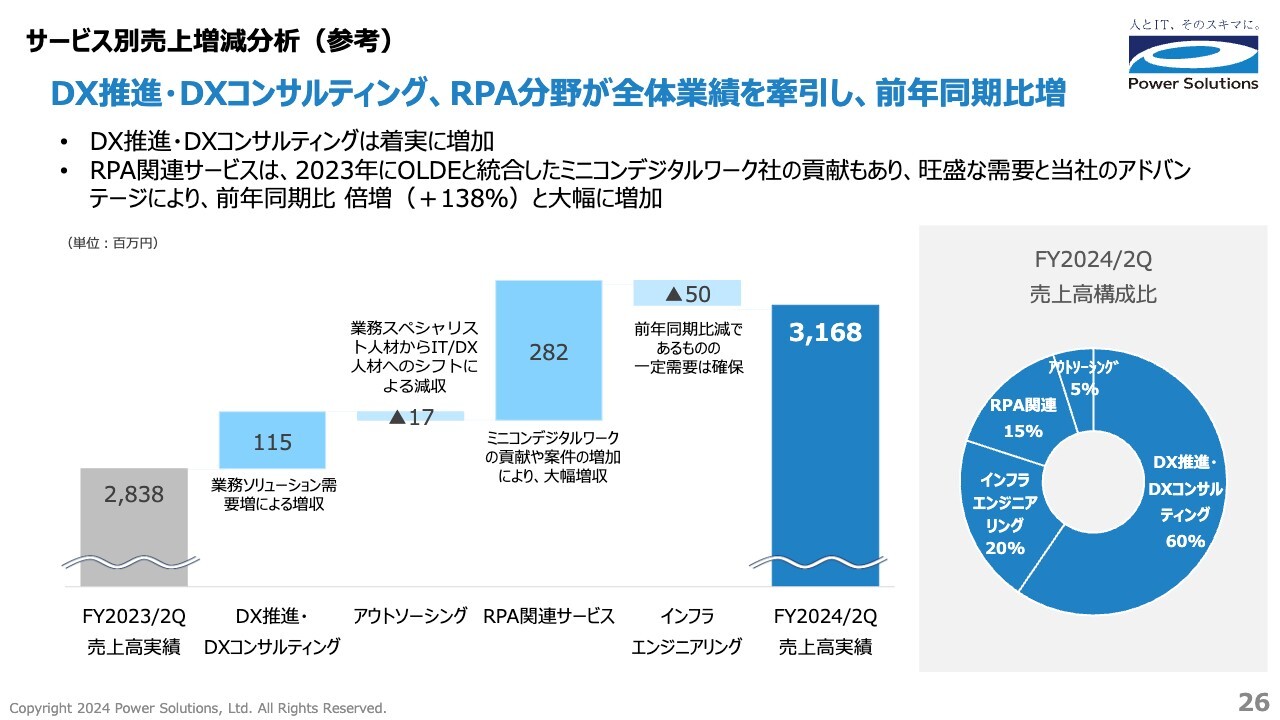

サービス別売上増減分析(参考)

高橋:サービス別売上増減分析です。主力事業であるDX推進・DXコンサルティングとRPA関連サービスが順調に成長しています。特にRPA関連サービスは、前年同期比138パーセント増と大幅に成長しています。

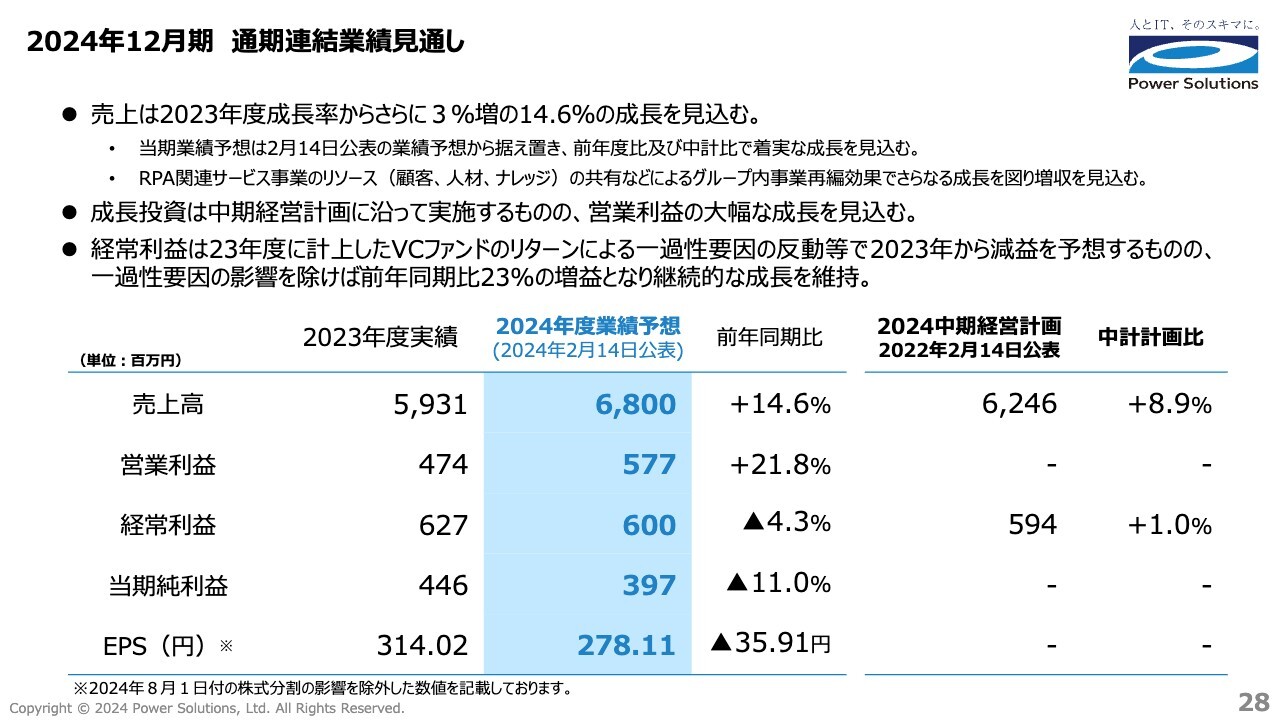

2024年12月期 通期連結業績見通し

高橋:2024年12月期連結業績見通しについてご説明します。2024年2月14日の公表内容から変更はありません。売上高、営業利益は、DX推進・DXコンサルティング、RPA関連サービスの業績向上により、2023年度比で2桁成長を見込んでいます。

経常利益、当期純利益は、2023年度に発生したVCファンドからのリターンによる一過性の増益の反動により前期比では減少しますが、当該影響を除いた数値では2桁成長を見込んでいます。

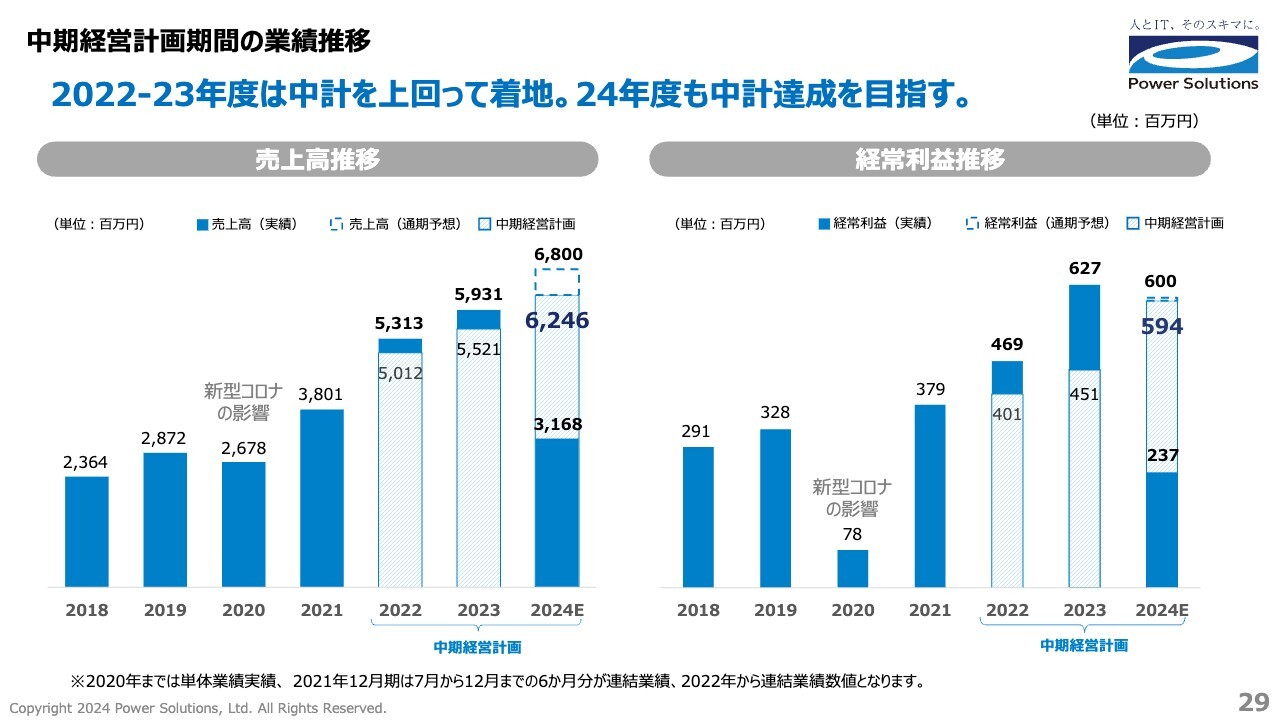

中期経営計画期間の業績推移

高橋:中期経営計画の計画値と実績との比較です。2022年、2023年と順調に中期経営計画値を達成しており、中期経営計画の最終年度である当年度も、引き続き中期経営計画の達成を目指します。

IR活動を積極的に行っています

高橋:株主のみなさまを含めたステークホルダーの方へ適切な情報発信ができるよう努めていきます。今後とも、当社の動向をご確認いただけますと幸いです。

パワーソリューションズ 知ってほしい3つのこと

高橋:「知ってほしい3つのこと」について、本日のおさらいです。

1つ目は、パワーソリューションズは、ラストワンマイル領域のDX推進が得意分野であり、M&Aやアライアンスでサービスの幅を拡大中だということです。

2つ目は、NISA改革で脚光を浴びる金融・資産運用分野で、DX推進を伴走支援するニッチトップ企業として安定して成長中だということです。

3つ目は、オーダーメイド開発だけでなく、マルチSaaSソリューションを組み合わせたローコードなソリューション提案で、幅広い産業分野の業務DXを進行中だということです。

以上で、ご説明を終了します。最後までご清聴いただき、ありがとうございました。

質疑応答:M&Aについて

坂本:御社は自己資本比率も非常に高く、株主還元も始められ、健全な経済運営をされていると思います。この業界では、M&Aが行われているところもけっこう多いですが、どうお考えでしょうか?

高橋:M&Aについては、中期経営計画にも記載していますが、人材確保の意味と、BtoB ITサービスの幅を広げるためにも、今後も行っていきたいと思っています。これまでは業務アプリケーションを拡大するため、インフラ領域やコンサル領域などを広げてきましたが、この他にも広げられるところがあれば注目し、対応したいと考えています。

坂本:業種では金融やAIに強い同業他社、エンジニアの多い会社などのイメージでしょうか?

高橋:我々がグローバルSaaSを使い、DX推進を行っていくため、例えばグローバルSaaSのデリバリーに強い会社などは、我々にとって強い味方となります。そのような会社にはソーシングのところで注目しています。

質疑応答:千葉大学との共同研究室について

荒井沙織氏(以下、荒井):千葉大学との共同研究室について、もう少し詳しく教えてください。

高橋:大学等のDXデザイン研究室を開設しており、狙いが3つあります。1つ目は、グローバルSaaSを使ったDXを進めていくにあたって、市場の認知度をもう少し高めるため、事例の情報発信をすることです。

2つ目は、DX人材育成は非常に重要であるため、我々が行っている「社内大学」などとリンクしながら、人材育成プログラムをしっかりと作っていくことです。

3つ目は、DXを推進するためにはエンジニアをいかに集めるかが重要なため、エンジニアのネットワーク化、採用、パートナー推進などに効いてくると思い、大学との共同研究を行っています。ビジネス上で非常にインパクトがあるところです。

荒井:なぜ、千葉大学だったのでしょうか?

高橋:千葉大学は、私の出身大学だったということに加え、今年から情報・データサイエンス学部が新設されるなど、DXへの取り組みが広がっていることもあり、一緒に進めています。

質疑応答:人材の確保について

坂本:「人材の確保は順調でしょうか?」というご質問です。また、新卒と中途の割合、教育方針の特長があれば教えてください。

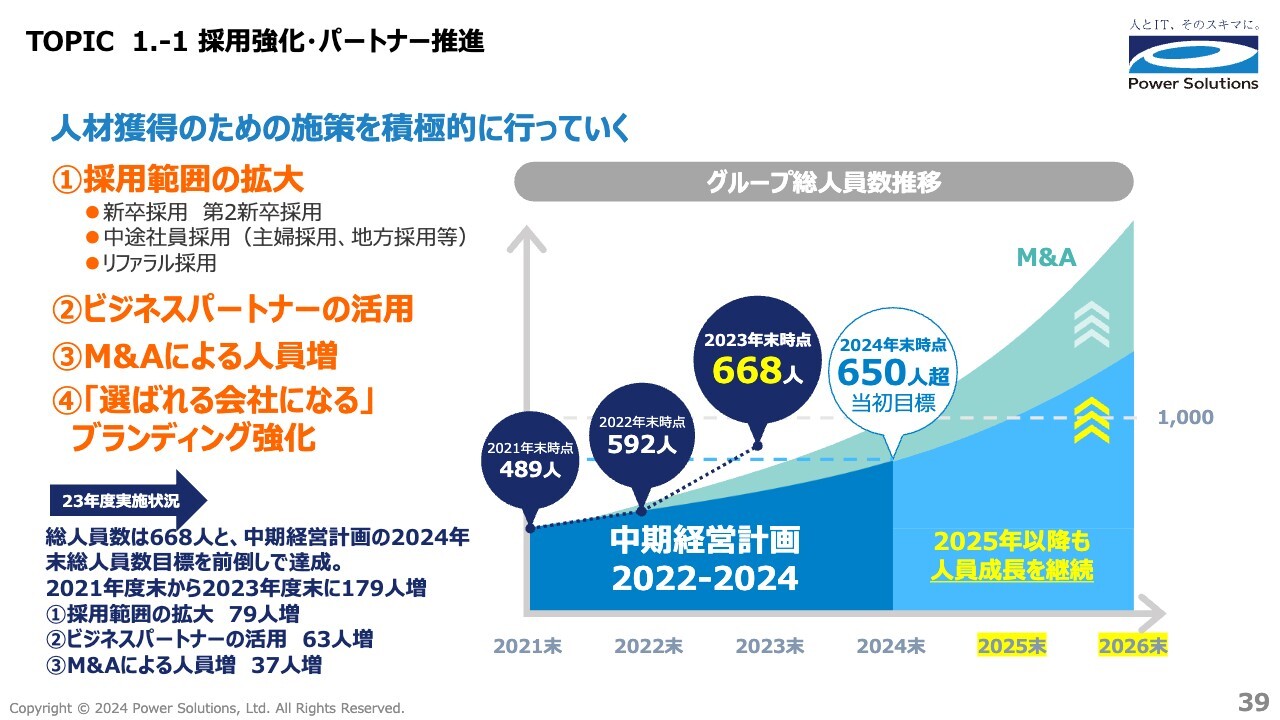

高橋:人材については、M&Aやパートナー推進を含めたグループ総人員数の推移は順調と考えています。

新卒と中途の割合は、基本的には半々ですが、なかなか経験者人材を採用するのは難しいところがあります。今は、未経験人材を新たに教育するウエイトを増やしているという状況です。

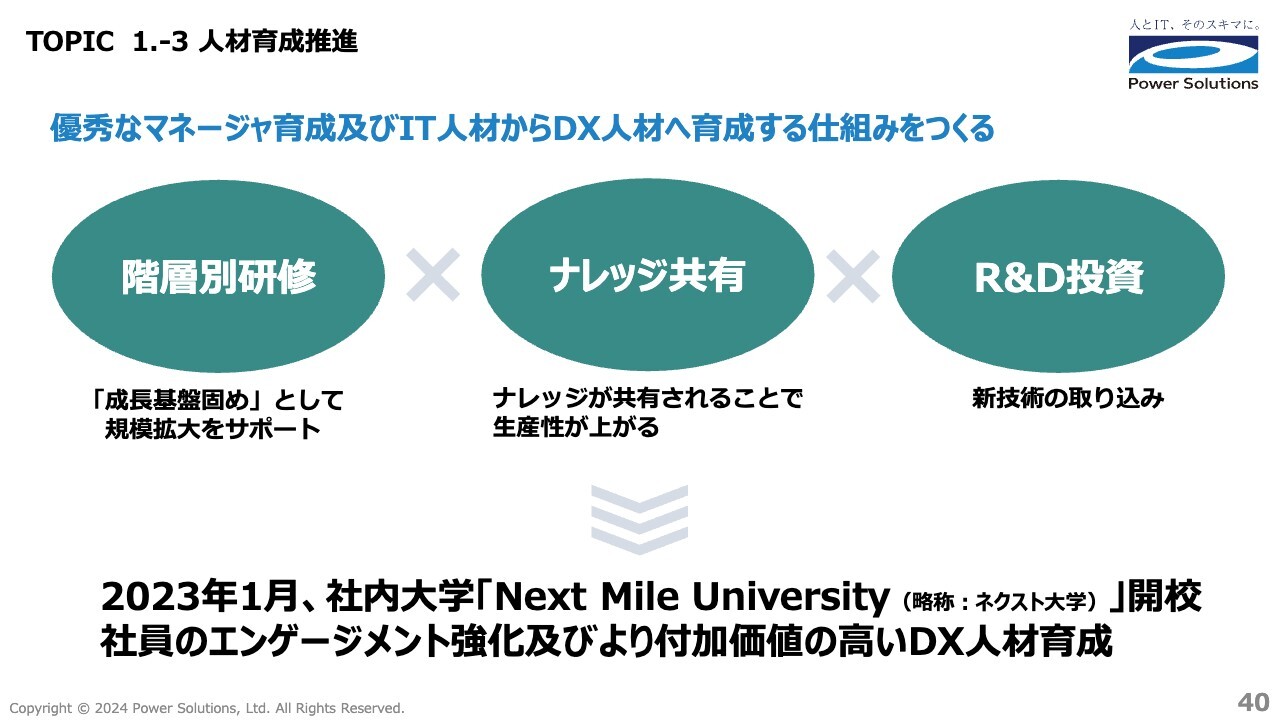

教育方針については、通常、SI会社やITコンサルティング会社の新卒採用後の研修は、どの会社も力を入れていると思います。我々は普通の仕事を通じても継続的に学びの機会を提供する必要があると思っており、「社内大学」という取り組みで研修制度を行っています。

人材育成の基本観が3つあります。1つ目は、階層別研修です。人が成長するには先輩や上司の日常的な指導、フィードバックが重要であると考え、階層別研修でマネージャー研修などを行い、OJTリーダーを作ることで、良い上司を作ることをコンセプトにしています。

2つ目は、ナレッジ共有です。社員がただ教えてもらうだけでなく、教えるという行為を通じて学び、成長することもあります。社内有識者に講師を頼み、彼らが自分の知見を共有することで、彼らの学びにも繋げています。

3つ目は、R&D投資です。千葉大学との共同研究室ともリンクしますが、新たなお客さまに提供するグローバルSaaSのソリューションの内容について、学びの機会を提供しています。

質疑応答:今後のDX推進の方針について

坂本:今後のDX推進の方針を教えてください。御社が今関わっている業種・業態で、「とりあえずDXをやりましょう」といったところから、さまざまなインフラの整備や末端で使うシステムの統合まで、この5年ぐらいで進んできたかと思います。

会社の成長とともに、ビジネスチャンスが広がってきており、アプリケーションどおり作る以外の活動ができる環境が整ってきたと思います。ビジネスチャンスをどう捉えているのか教えてください。

高橋:DX推進の方向性は、基本的には世界基準のグローバルSaaSを使用し、業務を効率化していくことだと思っています。

スクラッチでゼロから作ると時間がかかるため、3年かかっていた仕事が1年で終わるようにすることで、「つくる」割合を減らし、顧客との対話を行い、古くならないシステムを作ります。

システムは作った時が最高品質で、そこから減価償却するようなイメージですが、グローバルSaaSを組み合わせて使えば、基本的にSaaSそれぞれがアップデートしていくため、常に新しいシステムを継続して使っていけるような世界になってくると思っています。

そのような世界に近づけるよう、我々は「つくる」と「つかう」の領域を逆転させ、DX推進を行っていきたいと考えています。

坂本:グローバルSaaSが古くならないというのは、ある程度拡張性がある、カスタマイズ性がある、という理解でよいでしょうか?

高橋:グローバルSaaSの各プロダクト自体も、クラウドインフラや生成AIを取り入れ、どんどん進化しています。そのような機能が使えるところが増え、より多くのことができると思います。

我々がうまく使いこなせたら、例えばスマホで外から情報を見られるなど、今までできなかったこともできるようになり、社内で閉じていたシステムが開かれるようになります。このように、システムをもっと良いものにしていきたいという考えです。

坂本:もう少し先の話もあると思いますが、生成AIを取り入れるとすごいことになると思います。ローコード開発も重要なところかと思います。例えば、タクシー広告で流れるローコードの話はできることが限られすぎていて、汎用性がないと思っているのですが、いかがお考えでしょうか?

高橋:ローコード開発は、初学者の人、簡単な業務を行っている人が使えるイメージがあると思います。ただし、一定のWebアプリケーション開発の知識がないと、使うことはできても、使いこなすところにはたどり着かないように思います。

そのような時に、我々のようなITコンサルティングを行っている者や、システムエンジニアのメンバーがサポートすることで、活用の幅を広げられると思っています。

質疑応答:クライアントのリピート率について

坂本:「クライアントのリピート率は高いのでしょうか?」というご質問です。

高橋:今すぐに数字で申し上げることはできないのですが、リピート率は非常に高いです。基本的には、グローバルSaaSベンダーが我々を他のお客さまに紹介することによって、営業を取ってきています。

我々が紹介されている理由は、既存顧客の満足度だと思っています。そちらについてはかなり高い自信があり、ほとんどがリピート受注だとイメージしていただければと思います。

質疑応答:営業方針について

坂本:営業方針はインバウンドのほうが多いのでしょうか? 御社の営業が直接アプローチして受注するというよりも、紹介などのほうが多いのでしょうか?

高橋:既存の大手のお客さまに対しては、カスタマーサクセスのようなかたちで、継続的にお客さまに伴走しています。そこから受注する場合もありますし、こちらからご提案する場合もあります。

新規のお客さまは、基本的には紹介がメインです。グローバルSaaS企業から紹介していただく、もしくは顧客が顧客を紹介してくれるケースが多くあり、特に資産運用業界は、業界全体で人材がくるくる回っているような状況です。

顧客満足度が非常に高い仕事を行っていると、営業力になって帰ってくるというところがあります。したがって、顧客満足度をかなり重要視しています。

坂本:非常に良いループですね。

質疑応答:業績への影響が懸念されるリスクについて

坂本:業績に影響がありそうなリスクは、現段階でどのようなことが考えられるでしょうか? ご説明の中で景気の大幅な後退を挙げられていましたが、そちらを含め、何かあれば教えてください。

高橋:例えば、株価のような外部環境の変化があります。

坂本:直近では、もう景気後退ではないかと思えるぐらいの動きをして戻りました。

高橋:あのようなことがあると、社会全体でIT投資を控えようという話になってくる可能性はもちろんあります。そうなると、業界全体が影響を受ける可能性はあると思っています。

坂本:しかし、業界は好調ですよね。DXという言葉もありますが、設備投資がなかなか世界でできない中で、利益が上がっていたのはやはりシステムでした。

高橋:おっしゃるとおりです。また、利益に影響する部分で重要なのは人材獲得のところだと思っています。千葉大学と一緒に行っている件も同様で、人材でいかにエンジニアネットワークを作るかというところが非常に重要です。例えばデリバリー案件を取ってきても、対応できる人がいなければ機会損失になるためです。

質疑応答:複数社でのプロジェクトについて

坂本:「複数社でアライアンスを組み、1つのプロジェクトを行うことはあるのでしょうか?」というご質問です。

高橋:今、M&Aなどでグループ会社が増えています。例えば、イノベーティブ・ソリューションズであれば、物流に強いため、我々の社員も含めたチームを組み、イノベーティブ・ソリューションズの顧客に対して、グループ全体でアプローチすることがあります。

このような組み方はあると思いますが、他の会社とグループを組むというのは、今のところ計画はありません。

高橋氏からのご挨拶

高橋:休日のお忙しい中、ご覧いただきありがとうございます。株主のみなさまに応援される企業を目指すため、さまざまなかたちで株主還元の方法なども変えています。引き続き、応援していただければと思います。