日本ナレッジ、「新諏訪センター」が竣工 パートナー開拓と45名の新人を含む人材育成に注力し、業績回復を計画

2024年8月24日 16:04

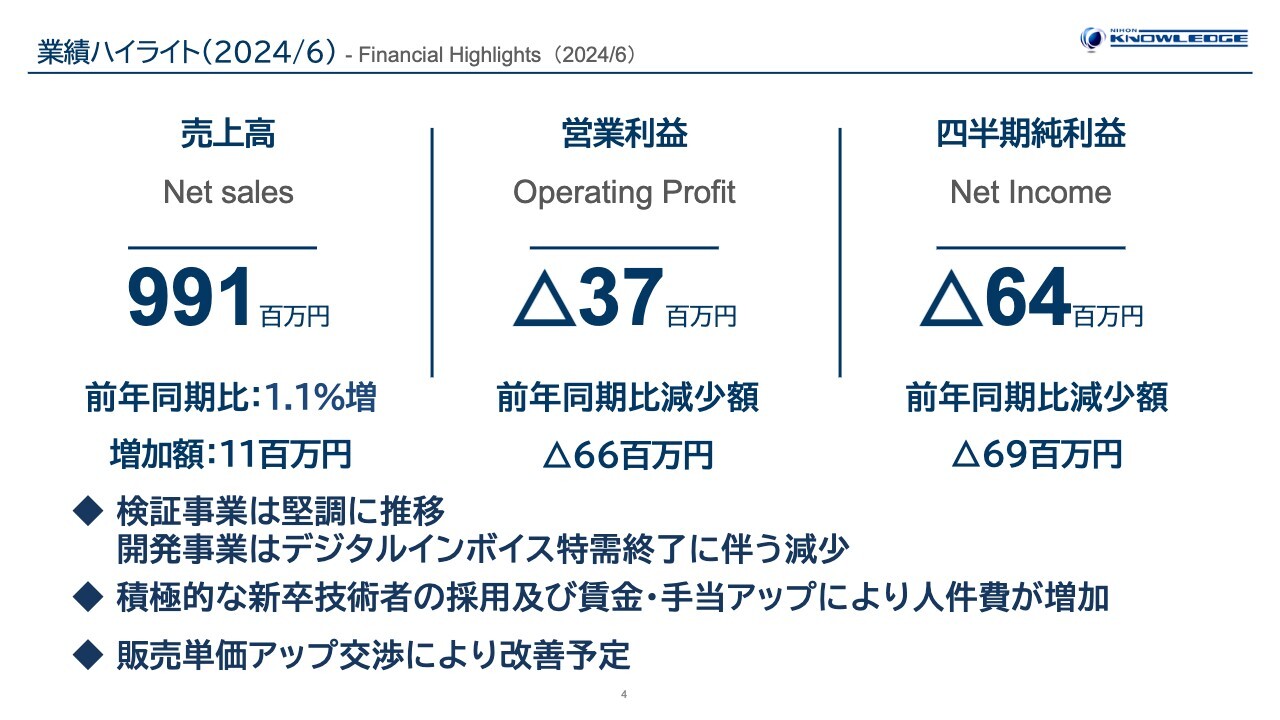

業績ハイライト(2024/6)

藤井洋一氏:日本ナレッジ株式会社代表取締役社長の藤井でございます。ただいまより2025年3月期第1四半期の決算説明を行います。内容は、業績ハイライト、業績見通し、ご参考資料の3つとなっています。よろしくお願いいたします。

まずは、2024年4月から6月までとなる第1四半期の業績ハイライトです。売上高は、前年同期比1.1パーセント増の9億9,100万円となりました。営業利益は前年同期比約6,600万円減のマイナス3,700万円、四半期純利益は前年同期比6,900万円減となっています。

理由は、開発事業においてデジタルインボイスの特需終了に伴い、パッケージ販売が減少したことです。検証事業は順調に推移したものの、売上高・利益ともに減少傾向となりました。利益に関しては、積極的な新卒技術者の採用により賃金・手当が大きく増加しているためとも考えています。

これを解消すべく、現在は販売単価のアップを取引先と交渉し、利益の改善を図る予定となっています。第1四半期は積極的な人材投資によりマイナスとなっていますが、現行の新卒約45名が活動を始めれば、後半にしっかりと業績回復できると考えています。

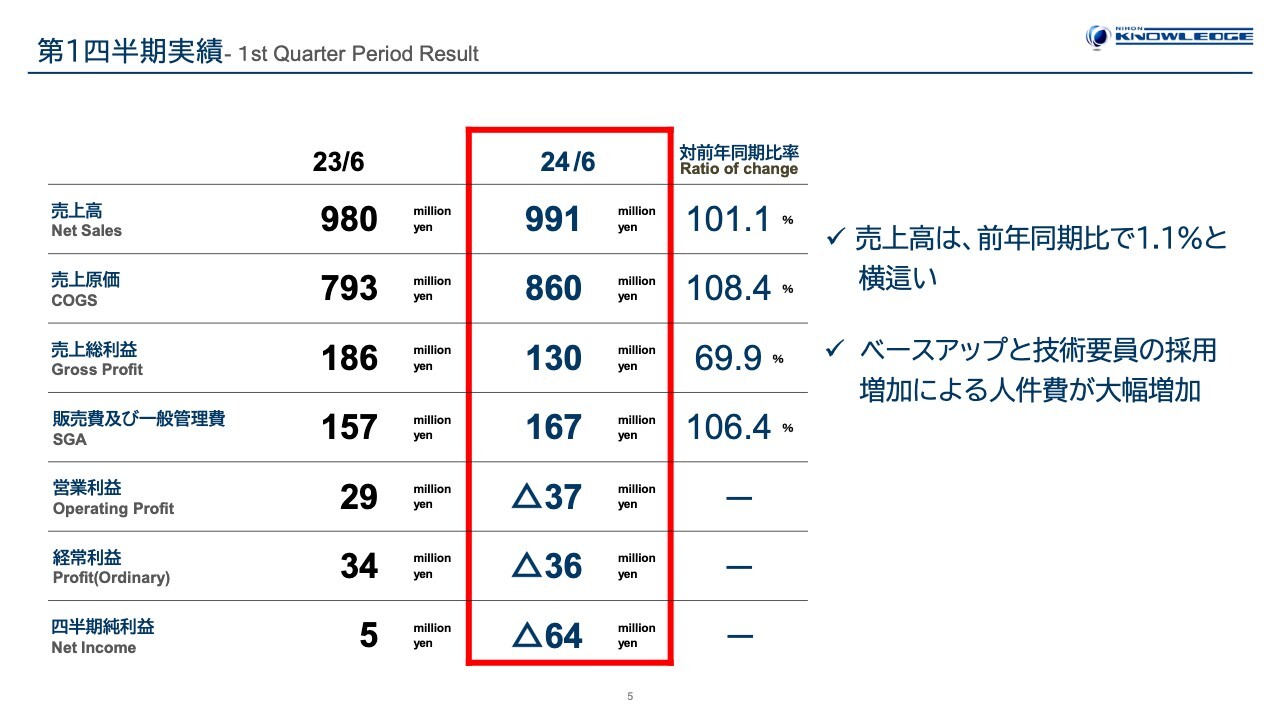

第1四半期実績

業績の詳細です。売上高は前年同期比1.1パーセント増の9億9,100万円となりました。売上原価は前年同期比8.4パーセント増の8億6,000万円です。人件費が全体で約7.5パーセント増加しており、その分がそのまま原価として増加しました。

売上総利益は前年同期比約70パーセント減の1億3,000万円ですが、これはベースアップと技術要員の採用増加によるものです。販売比及び一般管理費は前年同期比約1,000万円増の1億6,700万円となりました。こちらは全体のボリューム増による増加と考えています。

これにより、営業利益はマイナス3,700万円、経常利益はマイナス3,600万円となりました。四半期純利益はマイナス6,400万円と非常に大きな数字になっていますが、これは経理上の処理として不動産売却による評価損が計上されたためです。

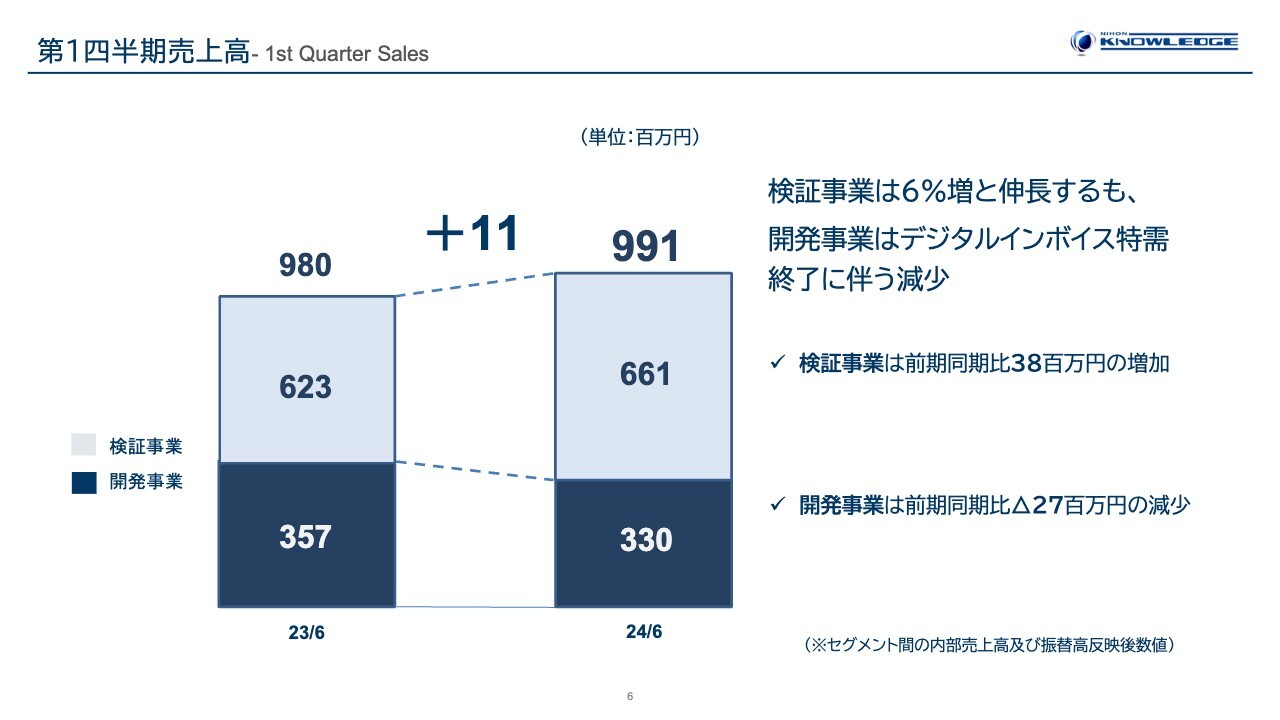

第1四半期売上高

第1四半期の売上高についてご説明します。当社には、検証事業部と開発事業部の2つのセグメントがあります。検証事業は順調で、第1四半期は前年同期比6パーセント伸長しました。

一方で、開発事業部は前年同期比2,700万円の減少となりました。これが全体売上高の引き上げについて多少足を引っ張るかたちとなっていますが、受注自体は順調に推移しているため、後半に挽回できるものと考えています。

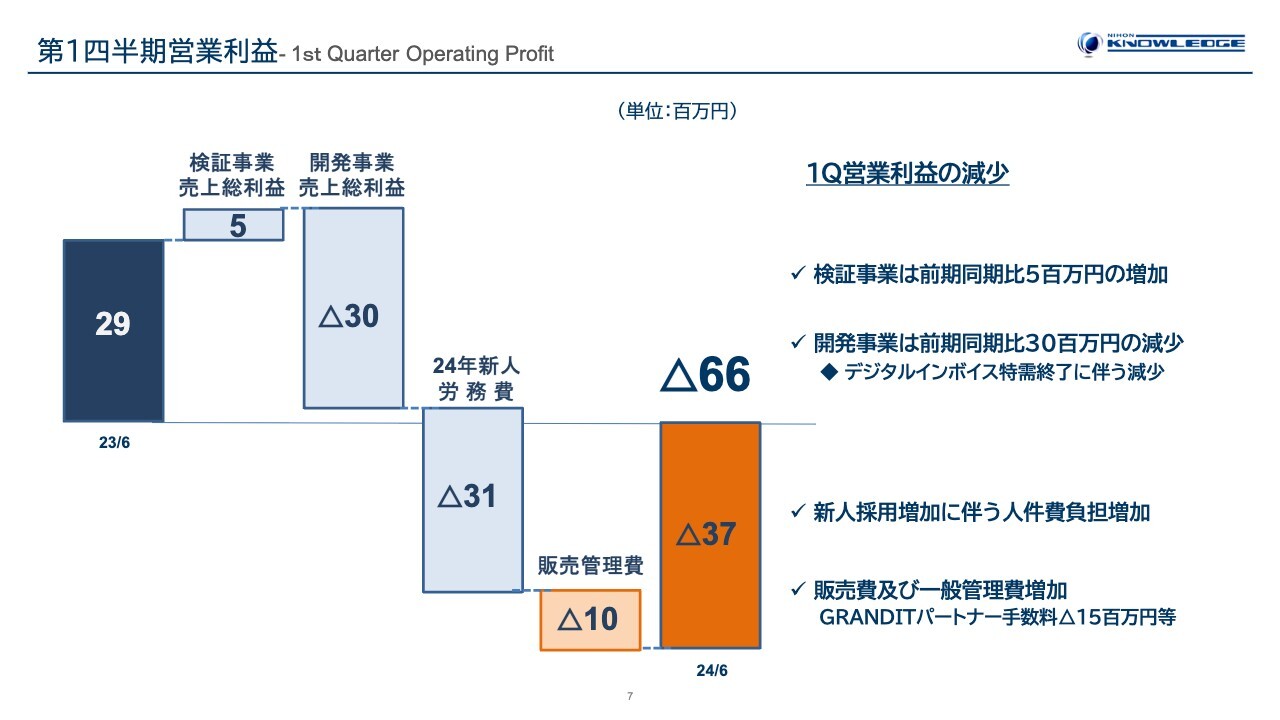

第1四半期営業利益

営業利益についてご説明します。売上高と同様、検証事業部の売上総利益はしっかり確保できている一方で、開発事業部の売上減少や人件費増により売上総利益はマイナスとなりました。内訳の3,100万円が、今期に45名雇用した新人の労務費増加となっています。

販売管理費については、約1,500万円のマイナスがありました。こちらは、新しい取り組みとしてERPを提供するGRANDIT社と新しく結んだパートナー契約の契約料が、繰延資産ではなく一時的な手数料として1,500万円が発生したためです。こちらの計上が大きなマイナス要因となりました。

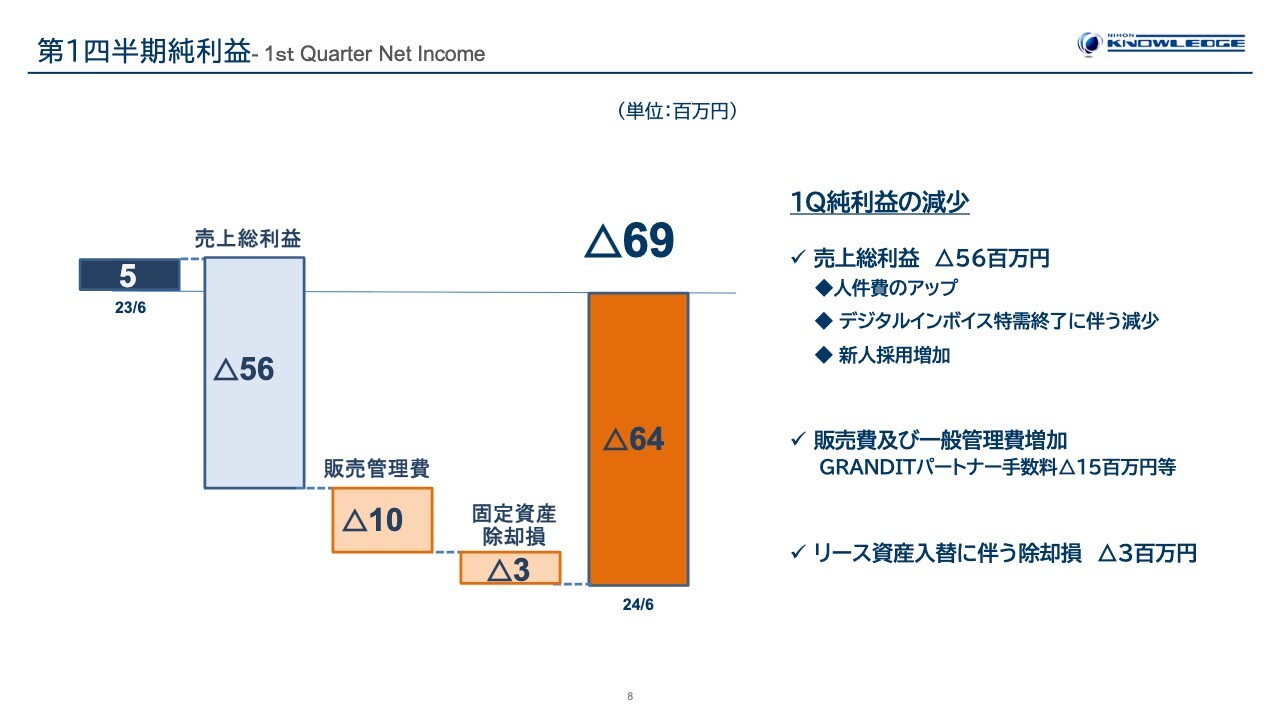

第1四半期純利益

純利益も同様に、先ほどご説明した固定資産の売却損が大きく影響し、約6,900万円のマイナスとなりました。

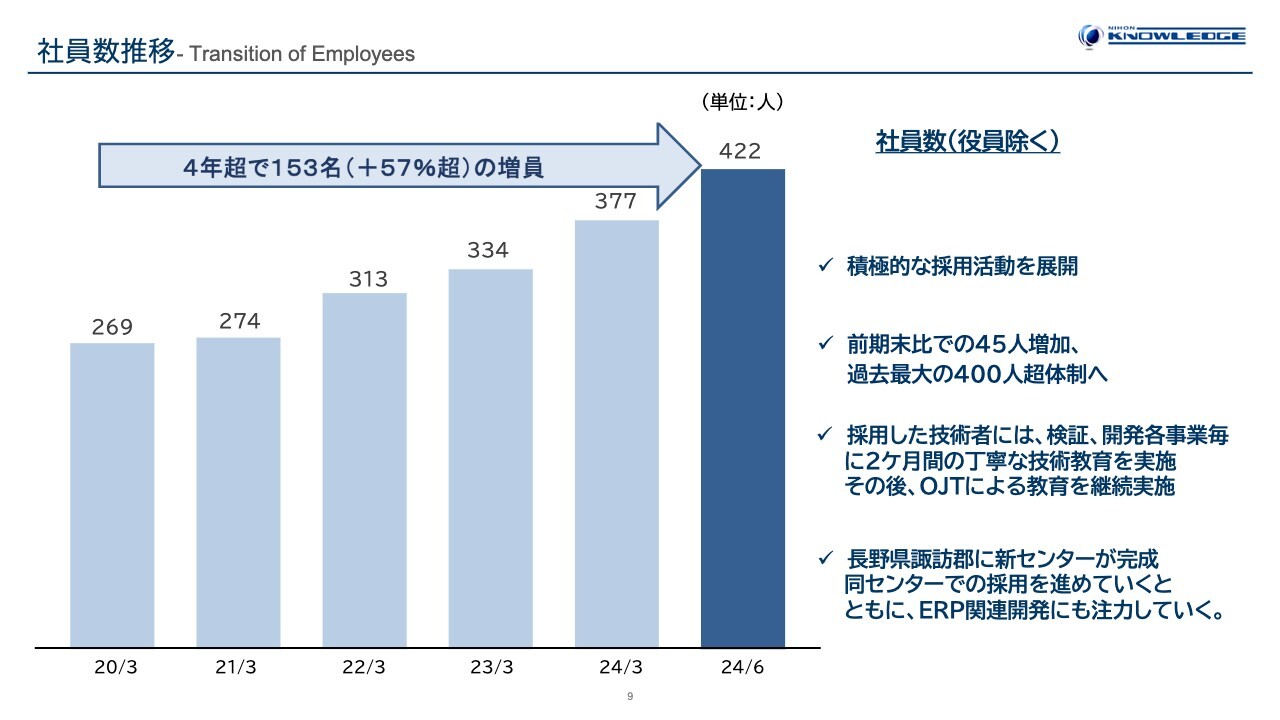

社員数推移

開発事業およびIT事業にとって1番肝心な技術者を含めた社員数の推移です。前期末比で45名増加して過去最大の400人超体制となり、しっかりと体制を構築できていると考えています。

採用した技術者には、検証事業と開発事業ごとに2ヶ月間の集合研修を行います。そちらを終えた後、現在は9月いっぱいまでOJTによる教育を継続しているところです。彼らが現場に投入されて売上につながる後半においては、しっかりとマイナスを回復できるものと考えています。

また、長野県諏訪郡に新センターが完成し、竣工式を行いました。これによって、ERP関連の開発も拡大していくものと考えています。

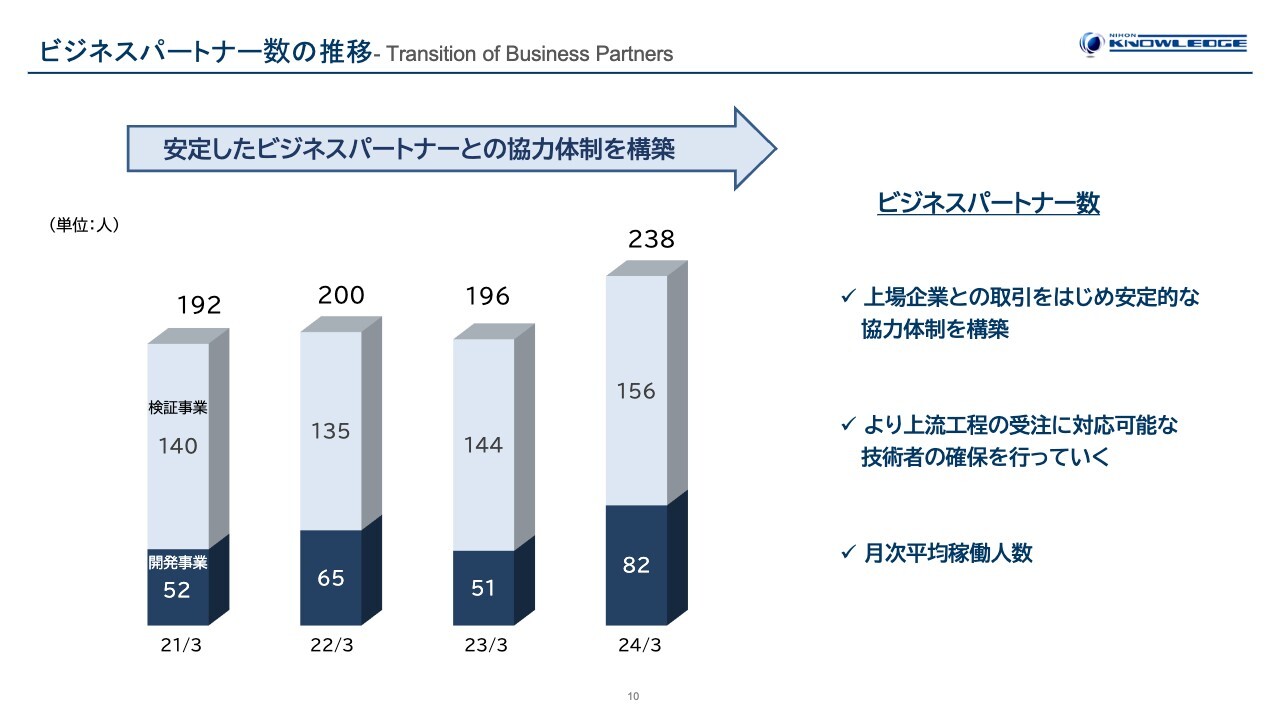

ビジネスパートナー数の推移

協業パートナー数も着実に増加しています。パートナーとともに売上を作り、利益を確保していきたいと考えています。

当社としては、上流工程を社員が行い、その他の工程をパートナーとともに行う体制ができれば、利益率も含めて増やしていくことが可能となります。そのため、引き続きパートナー開拓には力を入れていきたいと考えています。

見通し - Forecast

2025年3月期においての業績見通しは、当初のとおり45億5,300万円です。売上のオーガニック成長は、約12パーセント弱と想定しています。

ただし、営業利益と当期純利益に関しては、人材確保の必要性からくる7.5パーセントのベースアップが一時的に大きく利益を圧迫しています。こちらにより、今期は1億2,000万円、当期純利益は8,600万円の計画としました。

新諏訪センター竣工

当社の見通しに今後大きく寄与するのが、新諏訪センターです。8月8日には、無事に竣工式を終えました。おかげさまで、1階部分が約50名、2階フロア部分が約100名の計約150名を収容できるセンターが完成しました。

当センターは、大手のSIer社やパッケージ業者から一定の開発を安定して受注するラボセンターとして稼働すべく、営業を行っています。

新諏訪センターをラボセンターとしたい大きな背景の1つには、地政学的リスクがあります。これにより海外から引き揚げるSIerやメーカーが非常に多くなっているものの、日本に受け入れ先がないことが、業界でも大変問題となっています。

当社としては、諏訪センターを拡大し受け入れ先として活動することで、安定した売上を確保していきたいと考えています。当センターは、9月2日に業務を開始する予定です。

これに加え、今期は45億円の売上目標を立てています。45億円の内訳には、現行のお客さまの売上拡大を含めています。特に、先ほどお伝えしたGRANDIT社は、ERPの世界では大きなシェアを持っている会社です。

当社は、「SMILE」という中小企業向けのERP、日本電気が提供している「EXPLANNER」というERPに加え、大手上場企業クラスが導入しているGRANDIT社のERPという3つのセグメントをしっかりと確保し、開発事業の安定的な売上を確保します。

また、パッケージ開発支援には検証が必要なため、今後はこちらの検証事業にも注力していきます。

資料としてなかなか表せませんが、生産管理のアミックと協業をしているため、この分野においても、信州で非常に有名なメーカーと直契約をして生産管理システムを導入しています。このように、下期にわたり億単位の受注を見込んでいます。

これらにしっかりと対応するためには、やはり人材の育成が一丁目一番地ですので、そこに注力している現状をご理解いただければと思います。諏訪センターを含め、当社は積極的に投資していく予定です。

会社概要

会社概要です。以前より内容は大きく変わっていません。

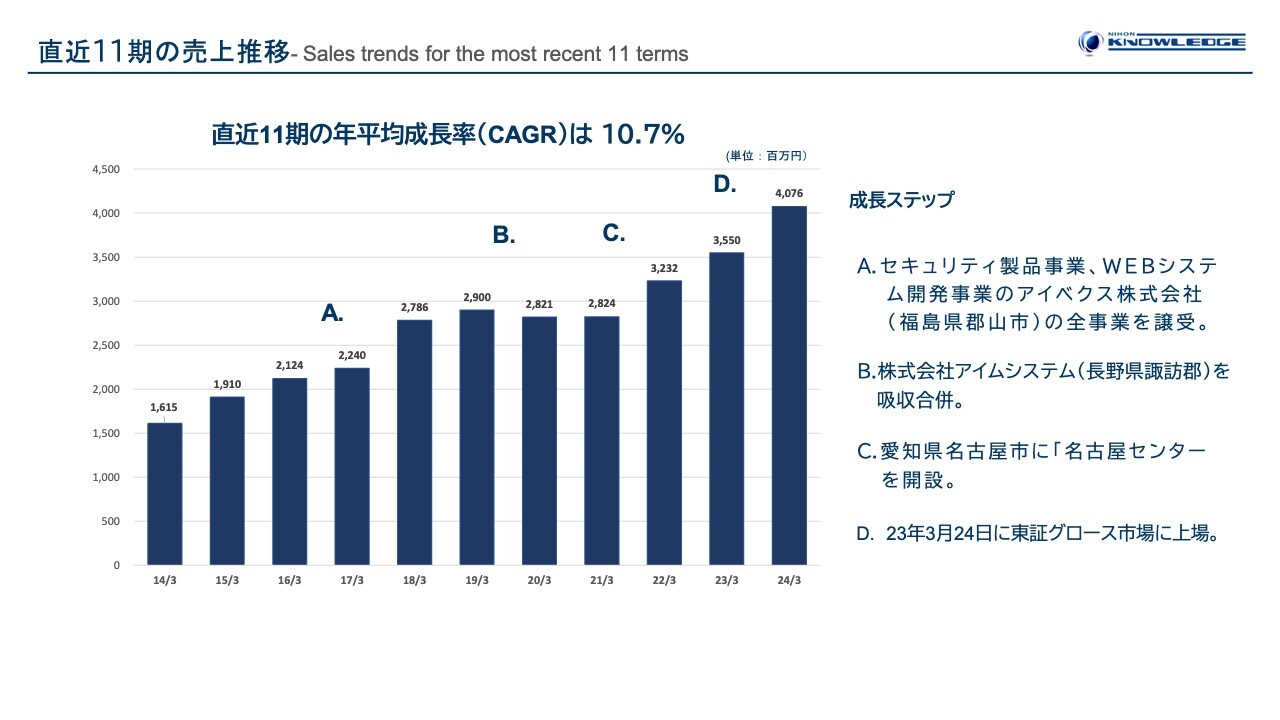

直近11期の売上推移

おかげさまで、当社は11期連続で成長しています。今後はさらに大きな成長を計画していますので、引き続きご支援いただければと思っています。

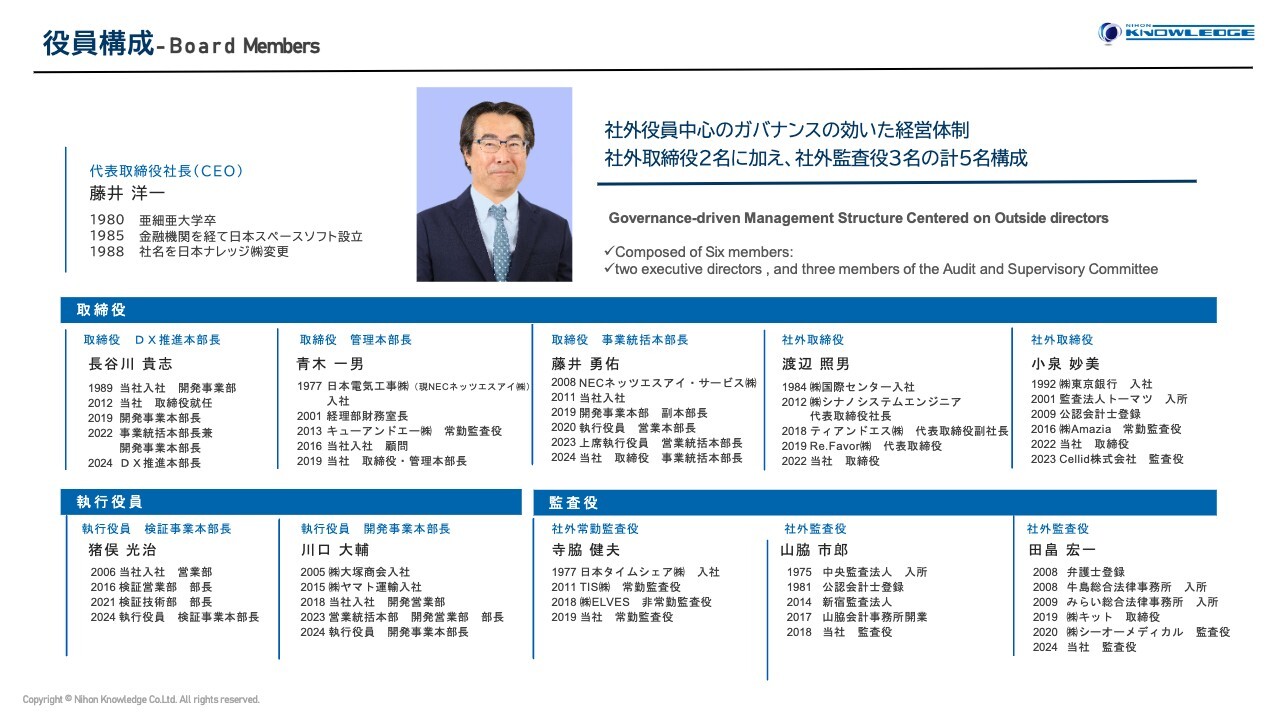

役員構成

成長を維持するため、今期より新しく藤井勇佑氏が事業統括本部長に昇格し、猪俣光治氏と川口大輔氏が執行役員となりました。この3名はともに40代です。若手を多く登用することで、世代交代も含め、社内の活性化を図っています。

また、社外監査役として弁護士の田畠先生にもご参加いただいています。こちらも40代と非常に若く、検証・開発含めて造詣が深い先生ですので、いろいろなかたちで知見を提供していただけると考えています。

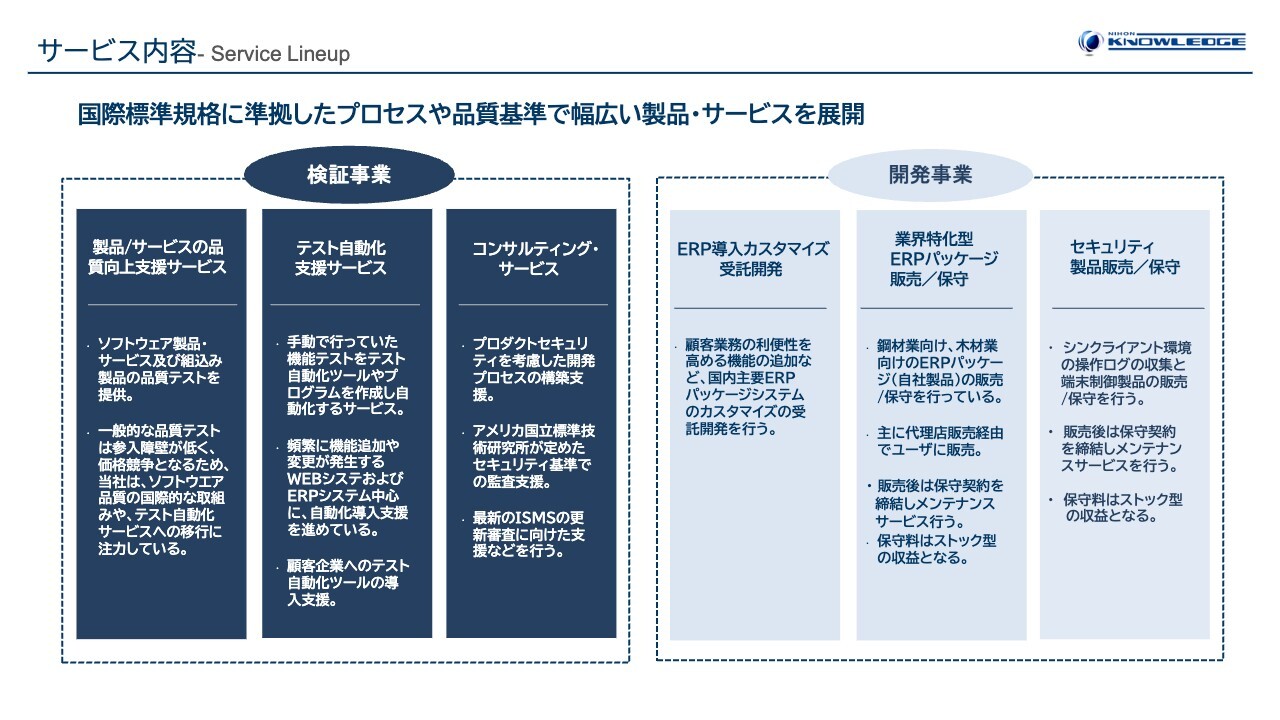

サービス内容

サービス内容は大きく変わらず、これらをしっかりと拡大して利益率を上げていくという基本路線にも変更はありません。基本路線を変えずにボリュームを作り、安定的な売上と利益を確保していくことが、今期以降の大きな戦略です。

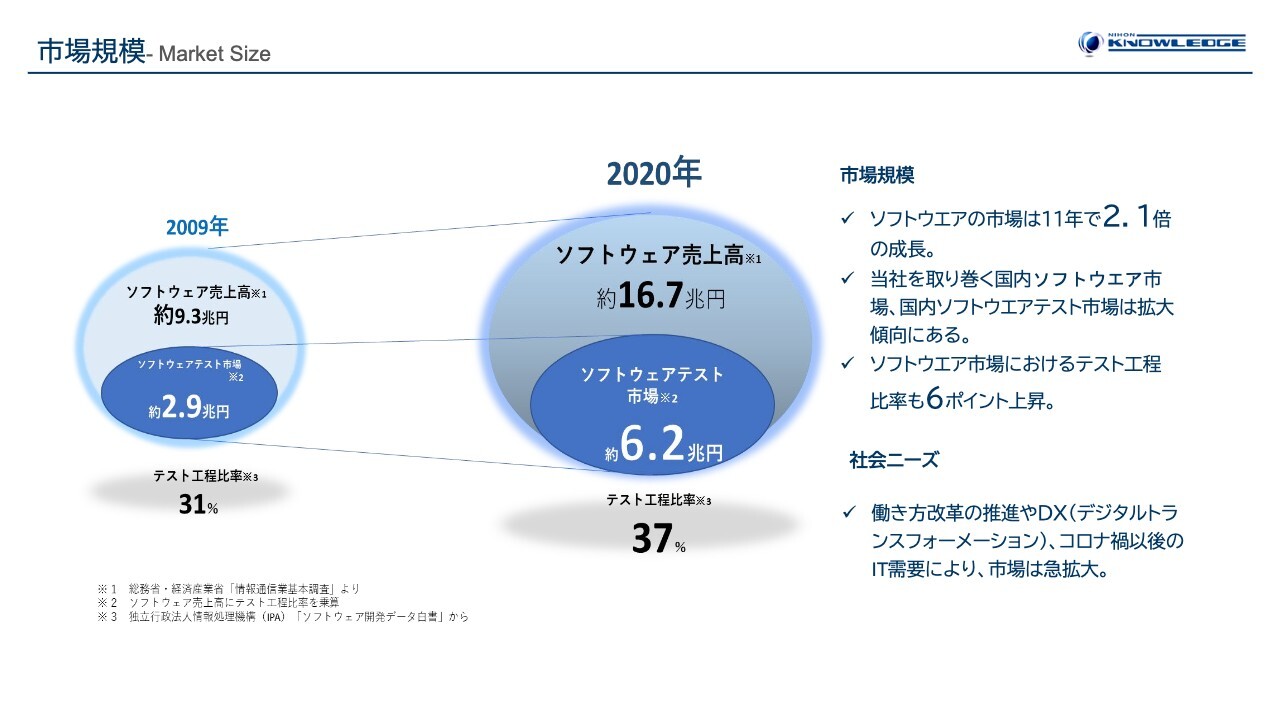

市場規模

我々がターゲットとしている業界の市場規模についてです。スライドに記載した数字は古いものになり、現在のソフトウェア売上高は20兆円とも言われています。その37パーセントとなると、ソフトウェアテスト市場は8兆円近い規模があると言えます。

マーケットはしっかりとありますので、その中で当社がどのような役割を担うのかが重要です。当社は、開発においてはERP、テストにおいては自動化を含めた長期的なストック型のビジネスを着実に進めていく予定です。

簡単ですが、以上で今期第1四半期のご説明を終わります。今後ともご支援のほどよろしくお願いいたします。