【QAあり】ウィルグループ、1Qは子会社株式売却益で大幅減益も、建設技術者派遣が好調で増収 2Q計画を上方修正

2024年8月21日 09:03

はじめに

角裕一氏:ウィルグループの2025年3月期第1四半期説明会にご参加いただきまして誠にありがとうございます。本日はスライドの3点についてご説明します。1つ目は、2025年3月期第1四半期の実績です。

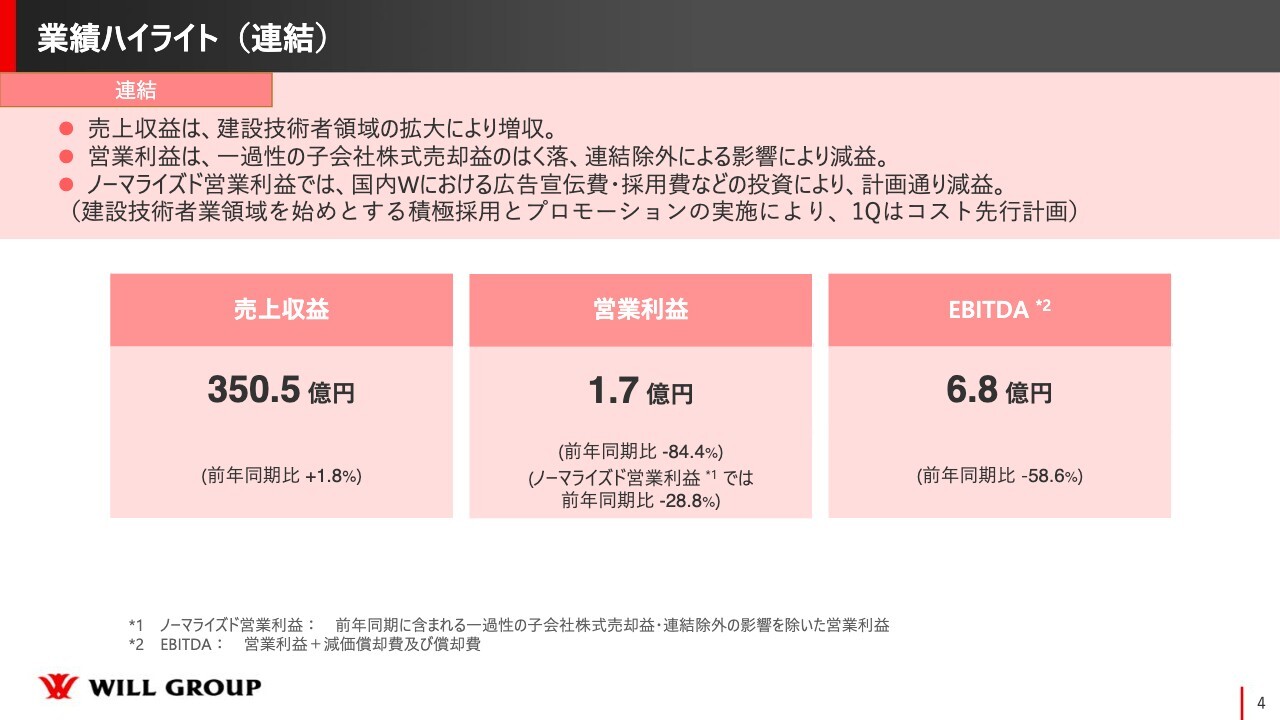

業績ハイライト(連結)

まずは連結の業績ハイライトです。売上収益が350億5,000万円、前年同期比1.8パーセント増、営業利益は1億7,000万円、前年同期比84.4パーセント減、EBITDAは6億8,000万円、前年同期比58.6パーセント減、建設技術者領域が順調に拡大し、グループ全体では約1年ぶりに前年同期比増収となりました。

営業利益については前年同期比で大きく下回りましたが、こちらは一過性の子会社株式売却益のはく落と、連結除外による影響が要因です。

そして、一過性要因を除いたノーマライズド営業利益では28.8パーセントの減益となりましたが、これは国内Working事業の戦略投資領域における広告宣伝費・採用費などの将来の事業成長を意図した先行投資によるものです。

業績ハイライト(セグメント業績)

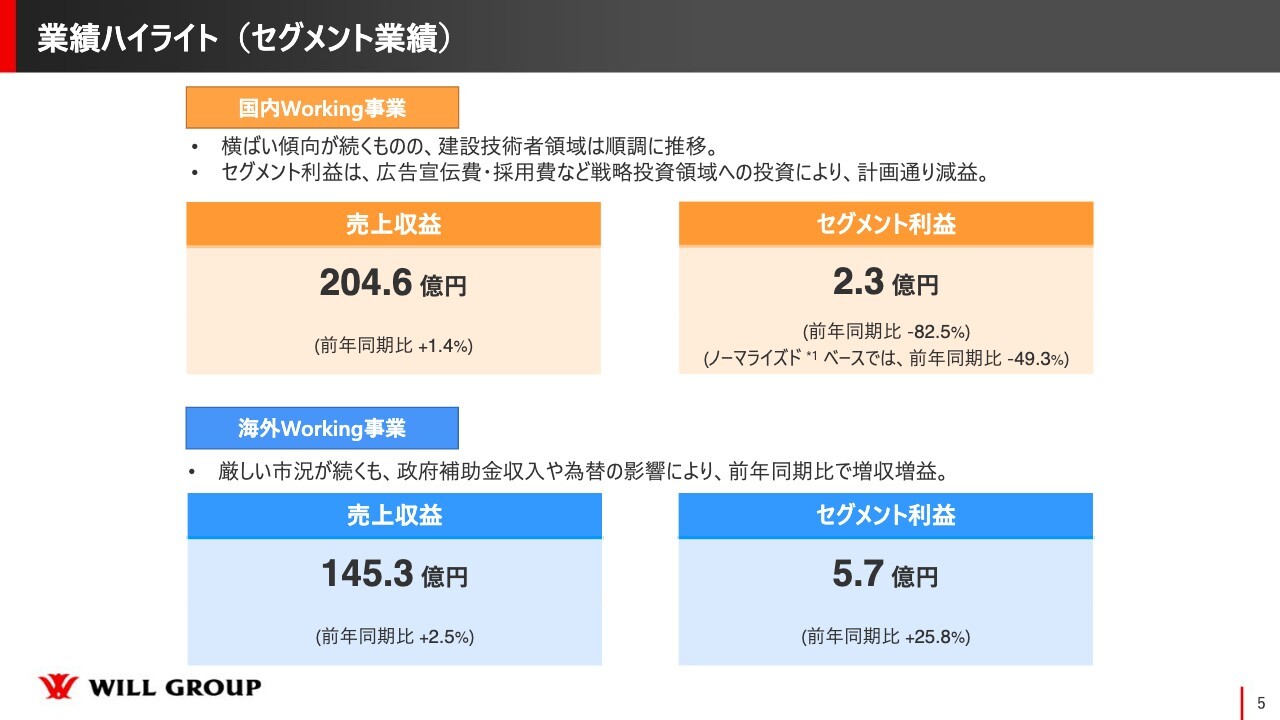

続いて、セグメント別の業績です。国内Working事業について、売上収益は横ばいとなりましたが、建設技術者領域は順調に推移しています。

セグメント利益は2億3,000万円、子会社株式売却益のはく落と連結除外により前年同期比82.5パーセント減、ノーマライズドベースでは広告宣伝費・採用費などの先行投資を実施したことにより49.3パーセント減となりました。

海外Working事業については、売上収益は145億3,000万円、前年同期比2.5パーセント増、セグメント利益は5億7,000万円、前年同期比25.8パーセント増となりました。

売上収益は為替の影響で前年同期比増収となりました。セグメント利益は、シンガポールにおいて政府補助金を約2億円計上したことにより計画を上回る結果となりました。

2025年3月期第1四半期連結実績

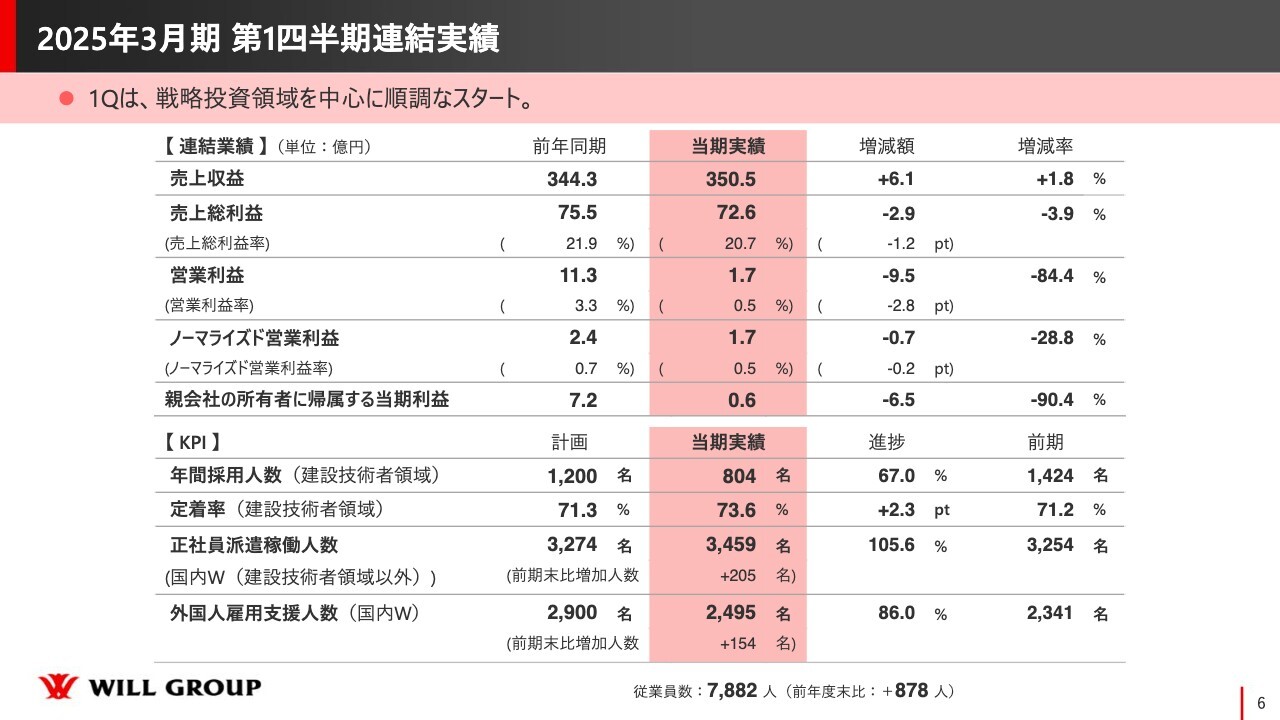

第1四半期の連結業績実績です。売上総利益率は高粗利のビジネスモデルを有していた子会社の連結除外により前年同期比1.2パーセント減となりましたが、実業ベースではほぼ前年同期と同水準で推移しています。

みなさまから賃上げ傾向による売上総利益への影響についてご質問をいただくこともありますが、当社としては、請求単価にしっかりと反映させることができています。

そして、建設技術者領域の年間採用人数と定着率、建設技術者領域以外の正社員派遣稼働人数、特定技能や技能実習を中心にした外国人雇用支援人数、これらの主要KPIはいずれも順調に推移しており、第1四半期は戦略投資領域を中心に順調にスタートを切ることができたと振り返っています。

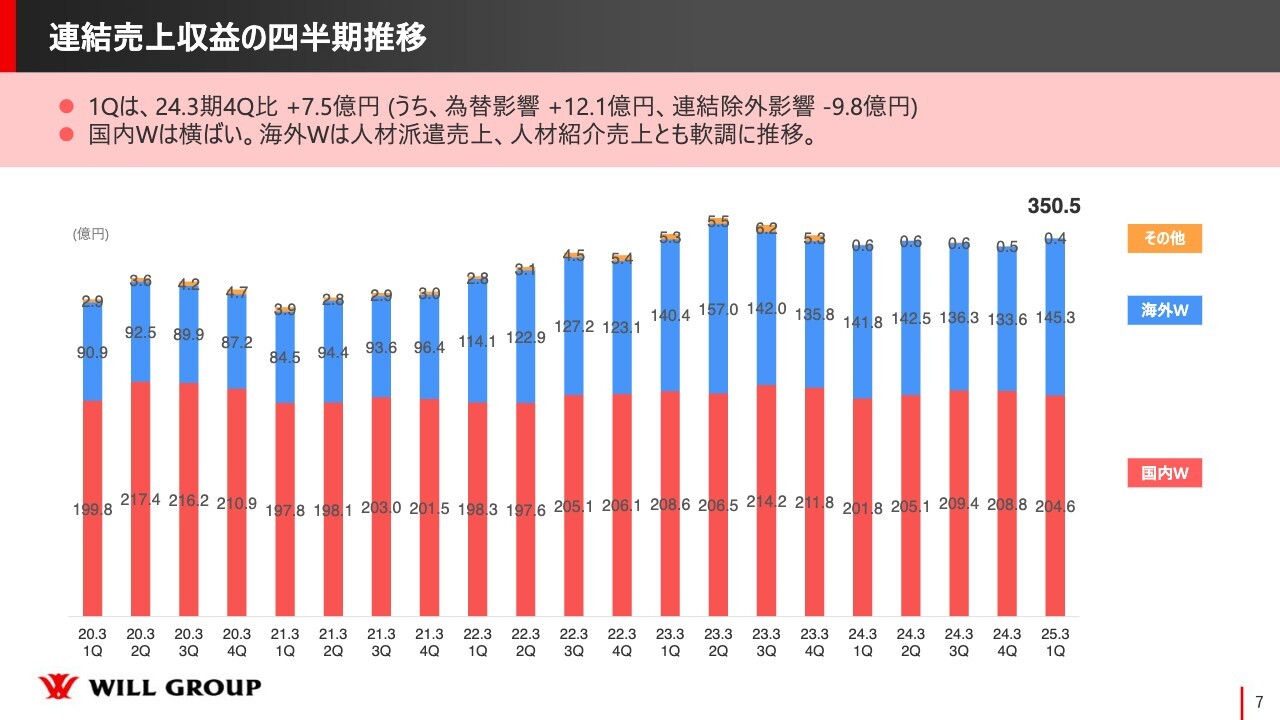

連結売上収益の四半期推移

連結売上収益の四半期推移です。第1四半期に関しては、2024年3月期第4四半期比7億5,000万円の増加となりました。この大半は海外の為替の影響によるものです。国内Working事業は横ばい、海外Working事業に関しては人材派遣売上、人材紹介売上ともに軟調に推移しています。

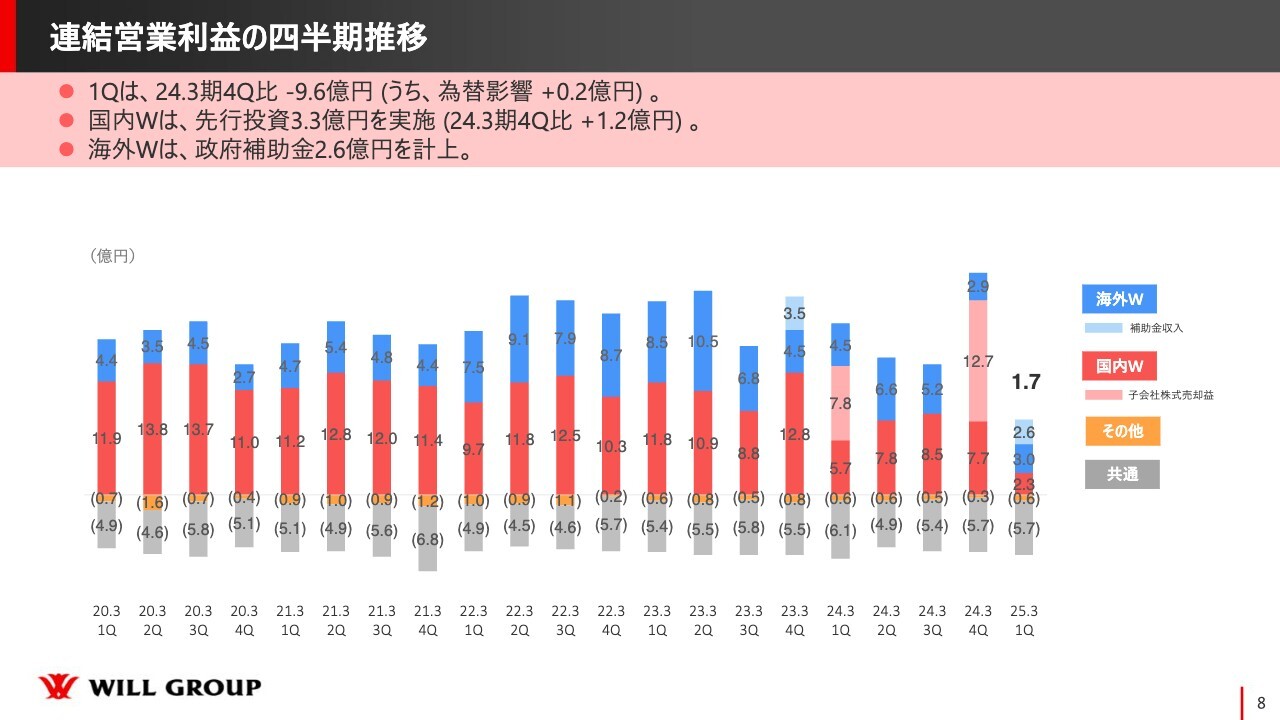

連結営業利益の四半期推移

連結営業利益の四半期推移です。第1四半期に関しては、2024年3月期第4四半期比でマイナス9億6,000万円となりました。これは主に2024年3月期第4四半期に子会社売却益12億7,000万円を計上したことによるものです。

国内Working事業では2024年3月期第4四半期比で約5億円の減益となりましたが、これは子会社連結除外により1億7,000万円がはく落したこと、建設技術者領域において採用した新卒社員の研修など3億円程度の待機費用が先行したこと、さらに1億6,000万円ほどの費用を投下しプロモーションを実施したことによるものです。

売上収益の前年同期増減内訳

売上収益の前年同期比増減内訳です。建設技術者領域が順調に拡大したことで、増収に大きく貢献しました。コールセンターアウトソーシング領域は非常に厳しい状況が続いていますが、他の事業に関しては堅調に推移しています。

海外に関しては、人材需要が低迷し人材紹介、人材派遣ともに依然厳しい状況が続いていますが、為替の影響により前年同期比で約6億円の増収となりました。

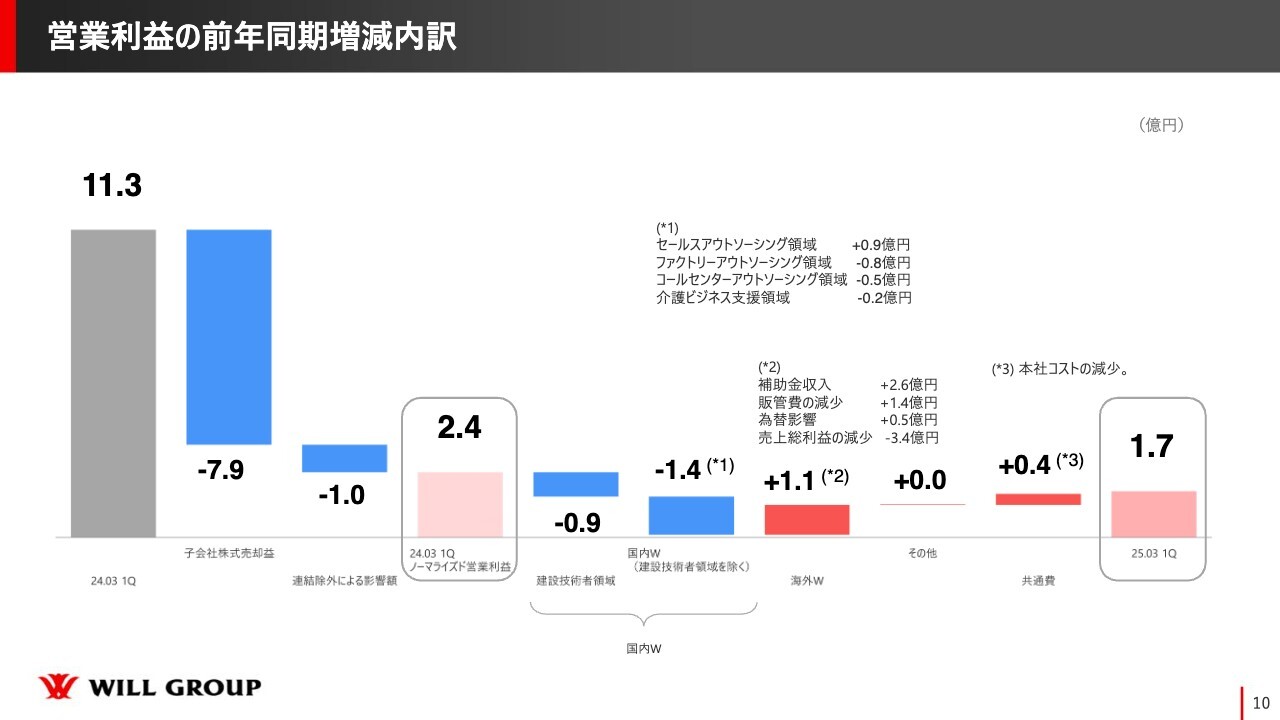

営業利益の前年同期増減内訳

営業利益の前年同期比の増減内訳です。2024年3月期第1四半期は11億3,000万円の営業利益となっています。子会社株式売却益でマイナス7億9,000万円、そして連結除外による影響額がマイナス1億円、合わせて約9億円の減益となりますので、ノーマライズド営業利益に関しては2億4,000万円となります。

このノーマライズド営業利益比で約7,000万円の減益となっていますが、その主要因は、建設技術者領域で約1億円、国内Working事業で1億4,000万円の減益です。

建設技術者領域で昨年以上に減益している要因としては、4月入社の新卒の採用人数を大幅に増員できたことによる研修など待機費用の増加によるものです。国内Working事業に関しても、外国人雇用支援における営業人員の増加等があり、当社の中期経営計画における主要戦略を展開するための投資が主な要因となっています。

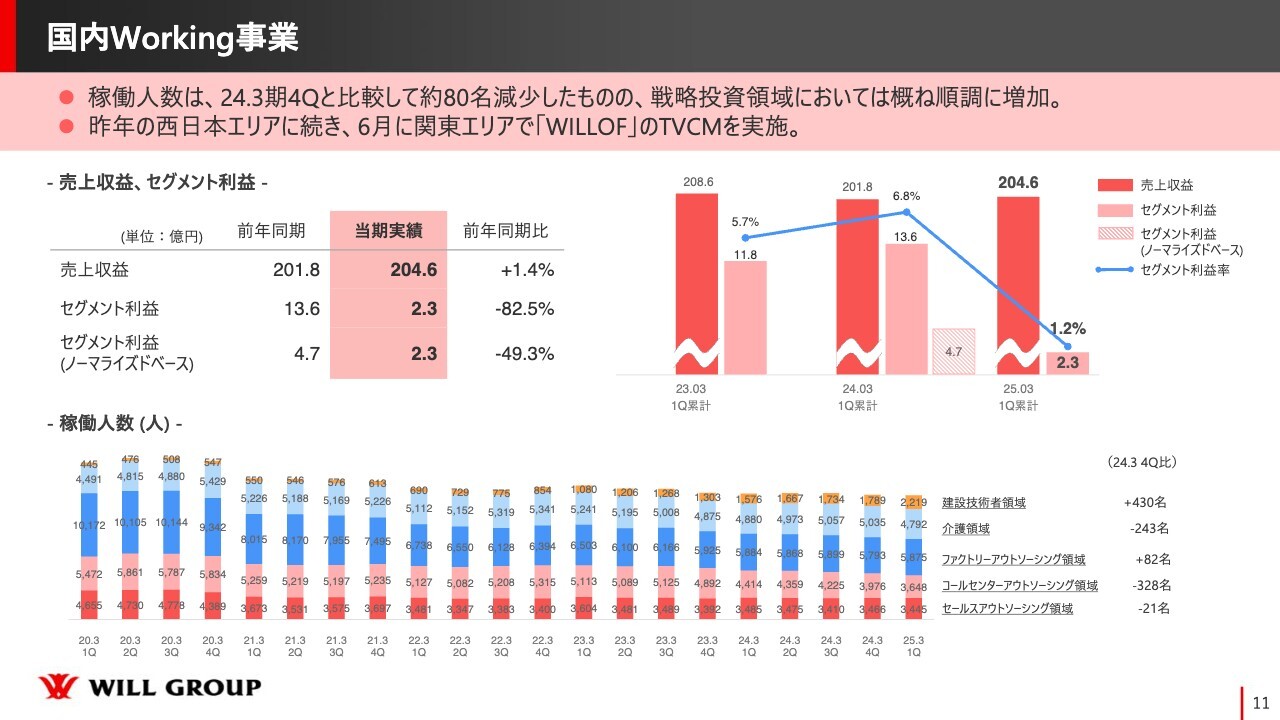

国内Working事業

国内Working事業全体のハイライトです。スライド上段は今お伝えした内容であるため、下段の稼働人数の部分にフォーカスしたいと思います。

全体では減少傾向が依然続いていますが、この3年間の中期経営計画においては、主に正社員領域を拡大することを戦略としています。特に、最も注力をしている建設技術者領域は順調に伸ばすことができています。トータルの稼働人数では80名ほど減少していますが、戦略投資領域においては、おおむね順調に増加した第1四半期でした。

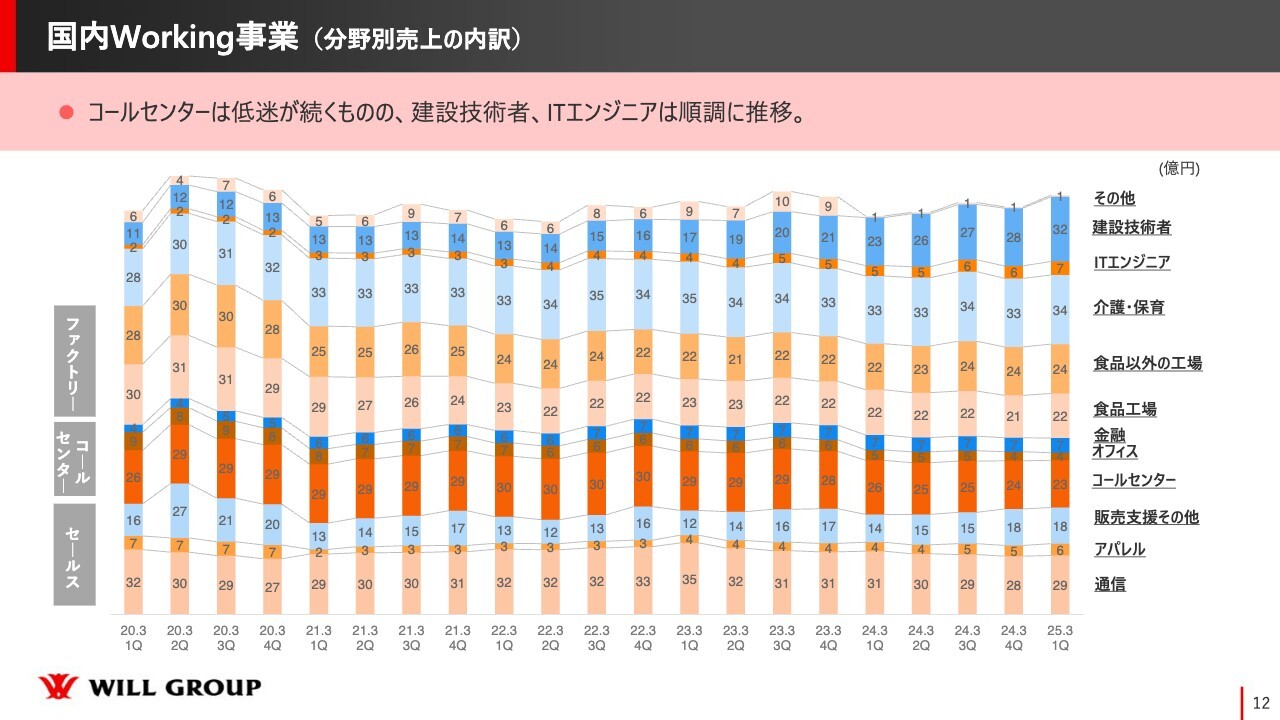

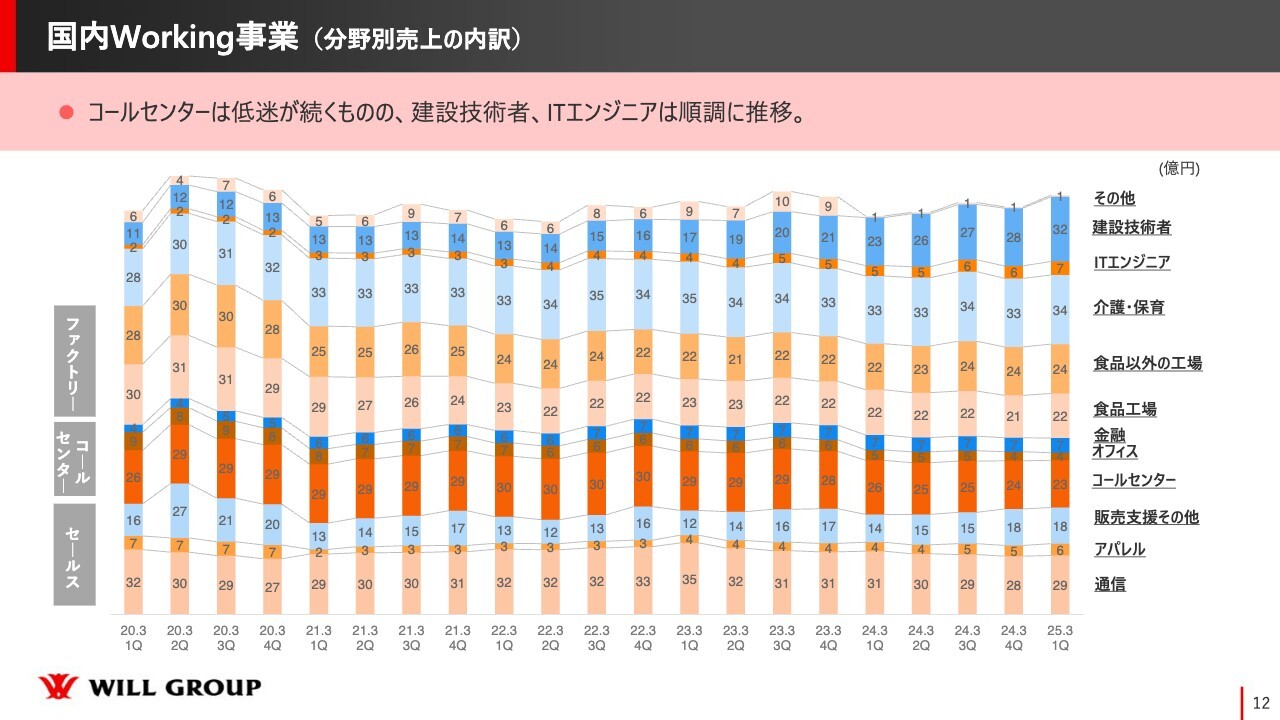

国内Working事業 (分野別売上の内訳)

国内Working事業の分野別売上の内訳です。コールセンターに関しては、依然非常に厳しい市況が続いています。

しかしながら、他の分野については、すべて横ばい、もしくは微増の傾向でしたとなりました。売上を牽引している建設技術者領域を中心に、建設やITといった正社員領域は順調に拡大しています。

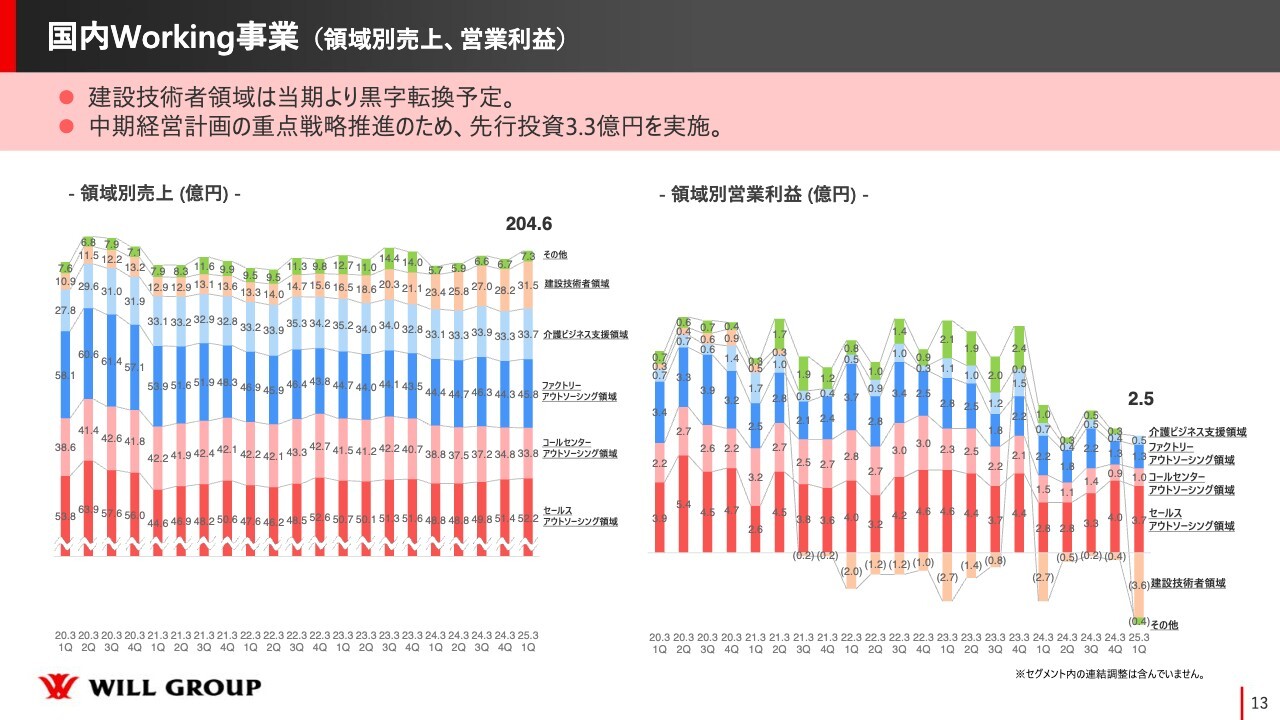

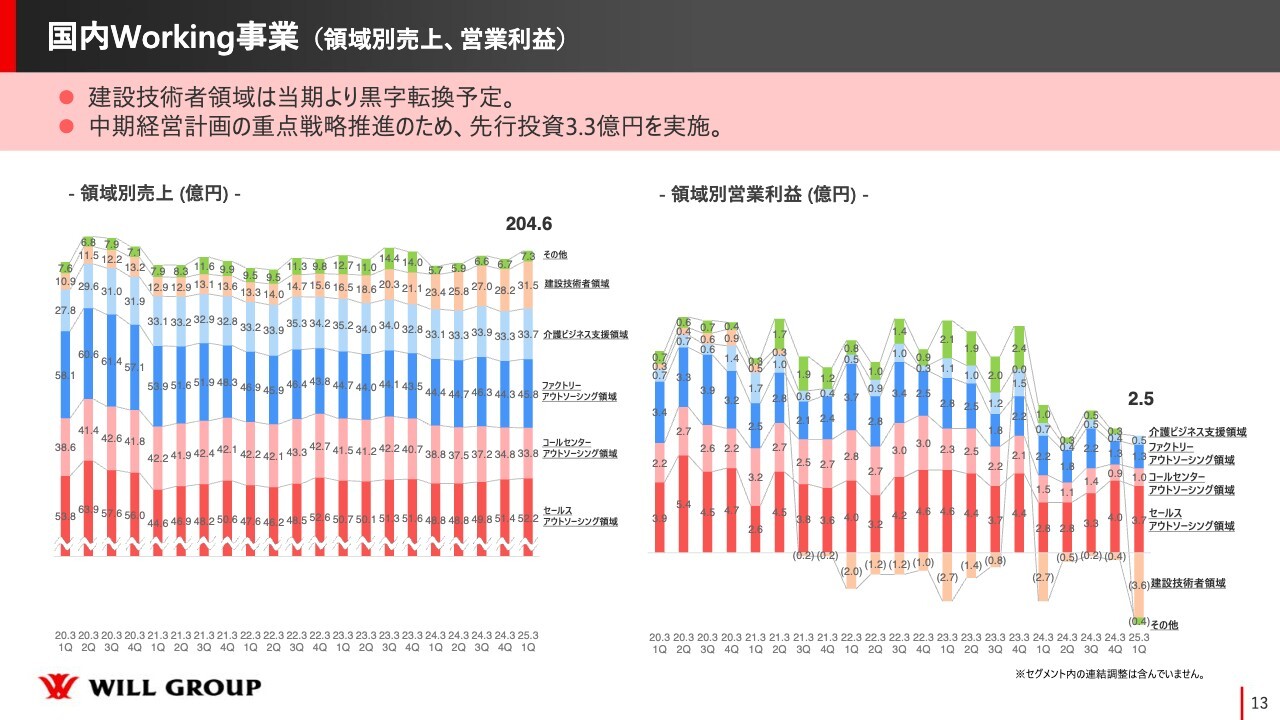

国内Working事業 (領域別売上、営業利益)

国内Working事業の領域別の売上収益、営業利益です。こちらは先ほどよりも分野を大きくまとめた表記となっていますが、グラフのとおり、コールセンターアウトソーシング領域以外に関しては、前年同期比でも前四半期比でも増収となっています。

領域別の営業利益では、建設技術者領域が大きく赤字になっていますが、4月に入社する新卒の採用人数を大幅に増加したことによるもので、6月以降順次稼働を開始しており、下期にかけて収益に貢献する予定です。単月ベースでもすでに6月度から黒字になっているため、今期の黒字化に向けて順調に推移しています。

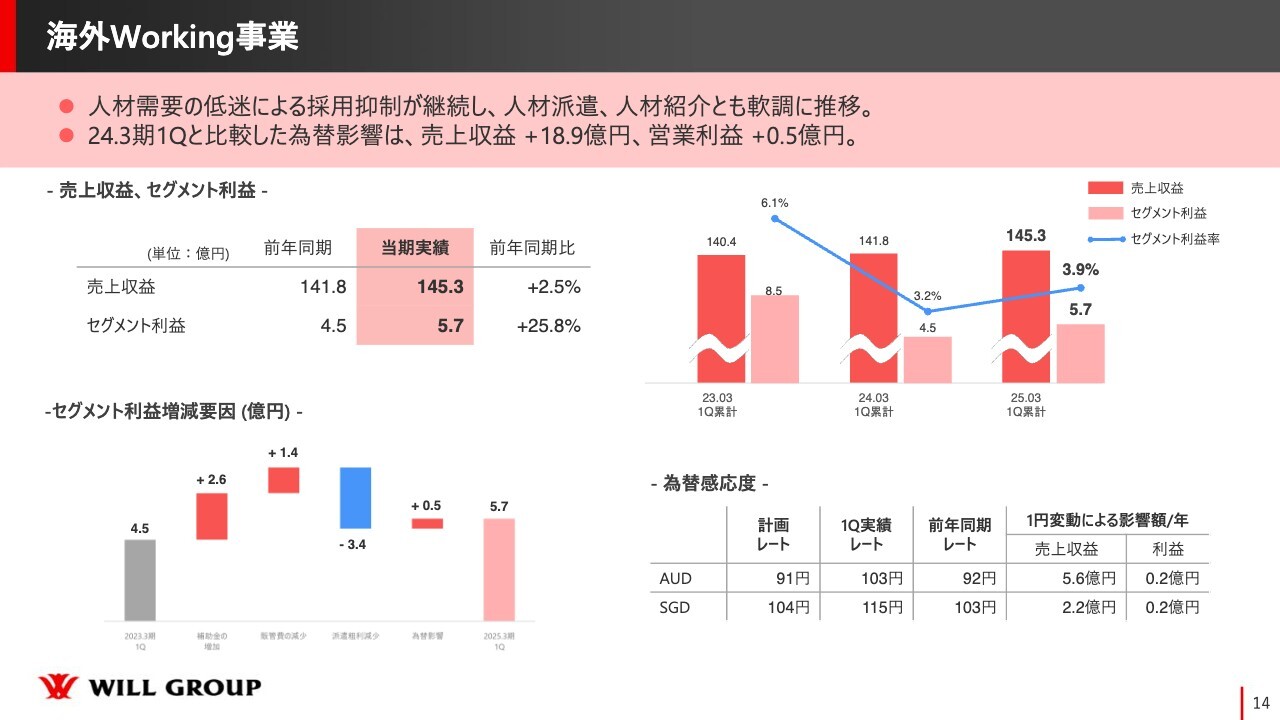

海外Working事業

海外Working事業です。スライド上段は先ほどご説明した内容ですので、下段にフォーカスします。

セグメント利益増減要因においては、派遣粗利の減少が主要因となっています。特にオーストラリアの人材需要の低迷が長期化していますので、いろいろな対策を打つ予定ですが、まずは販管費のコントロールを中心に行うことで、適正な体制、業績をしっかりと創出できる状況を作っていきたいと考えています。

また、現在は為替が非常に不安定な状況になっています。計画レート、当第1四半期、前年同期の実績レートをスライドに記載しました。現状は当面の為替よりコンサバティブな計画レートとなっています。1円変動した場合の影響額も記載してあるので、ご覧ください。

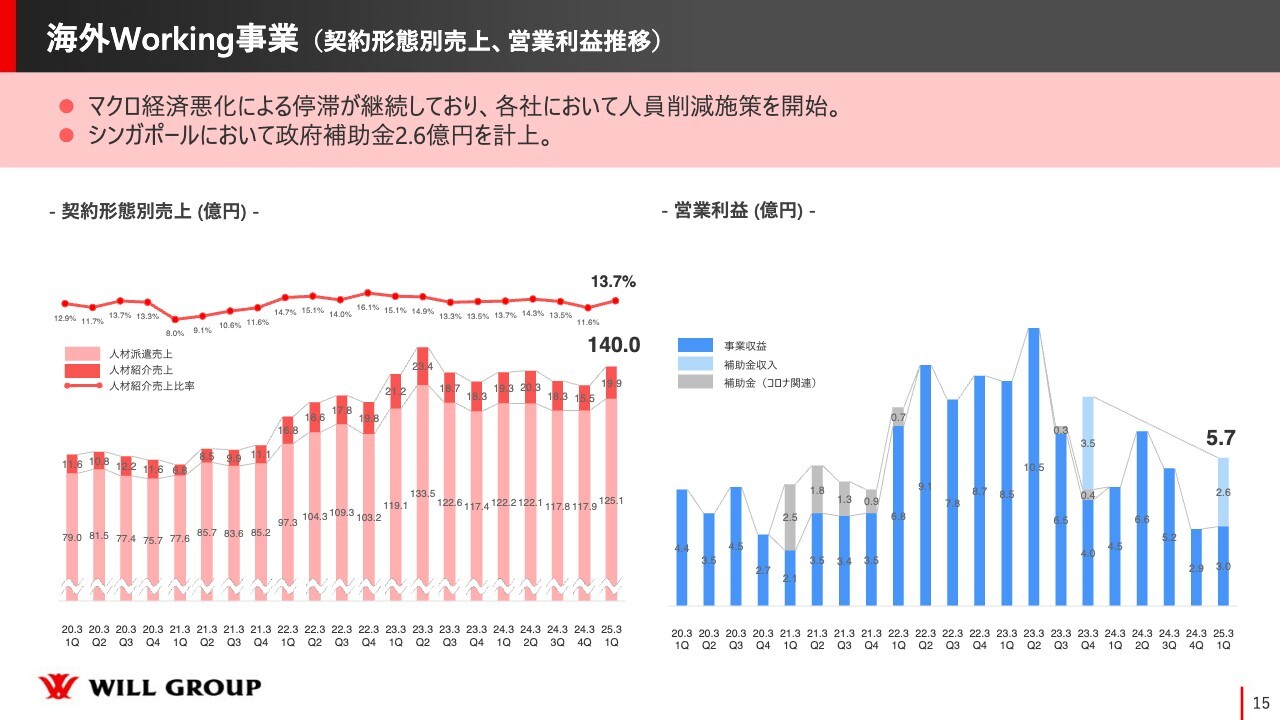

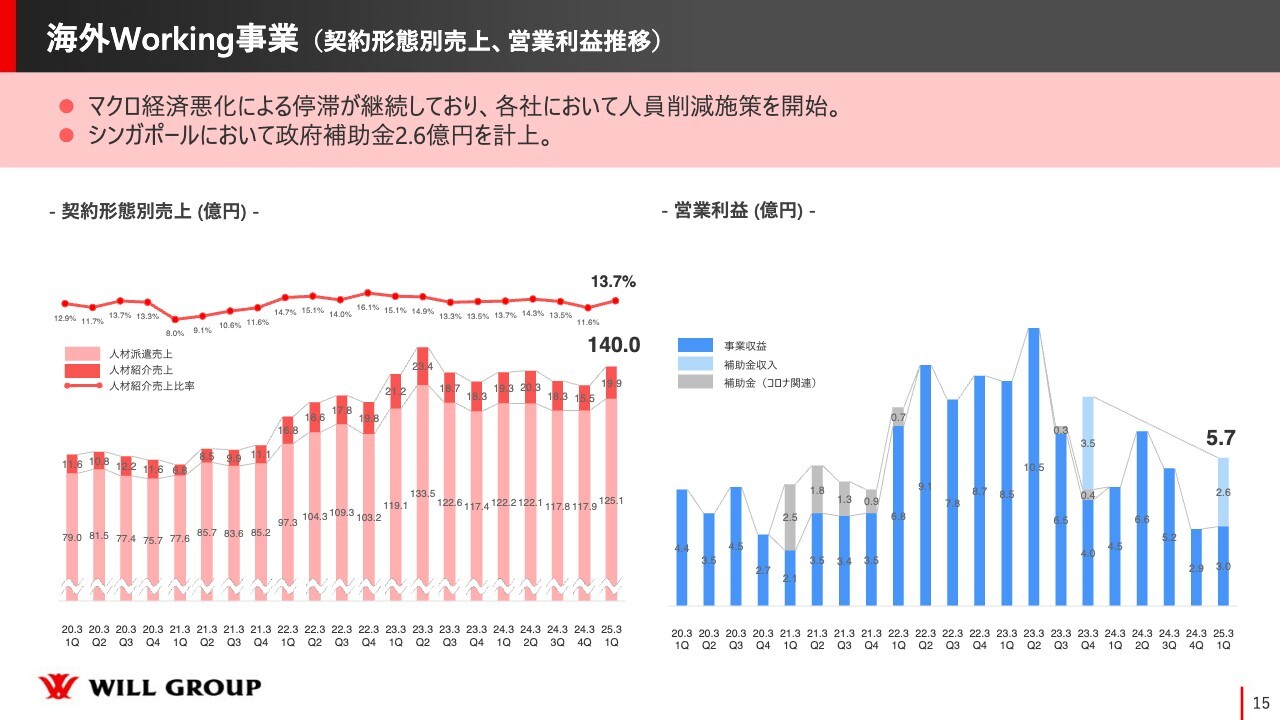

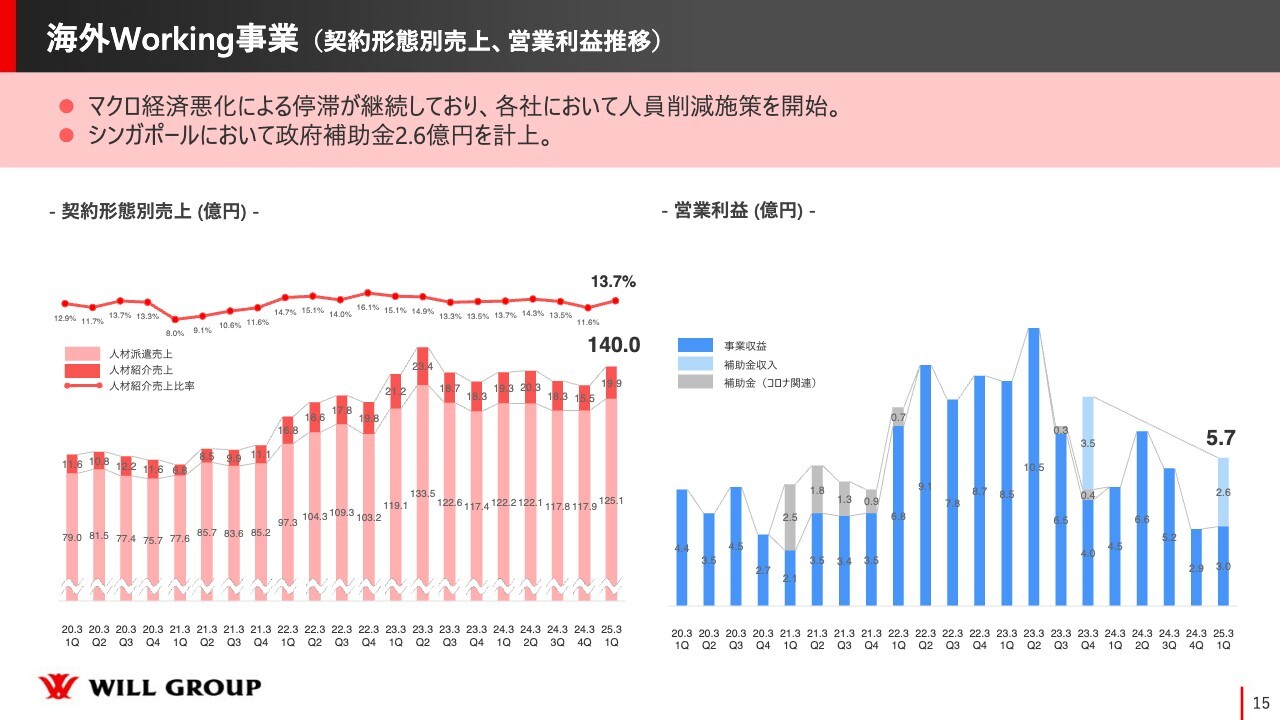

海外Working事業 (契約形態別売上、営業利益推移)

海外Working事業の契約形態別売上収益、営業利益の推移です。売上収益に関しては、為替の影響もあり増収となっていますが、事業面ではオーストラリアを中心に今後も厳しい状況が続くと考えています。

当然、市況がいつどのタイミングで変わるかを正確に予想することは難しいですが、当社のスタンスとしては、あまり楽観せず、販管費の適正なコントロールを重視した人員数の適正化を行っています。

当第1四半期から積極的に動いており、その効果は第2四半期以降に反映されていくと考えています。そして利益に関しては、シンガポールにおいて政府の補助金2億6,000万円を計上しています。

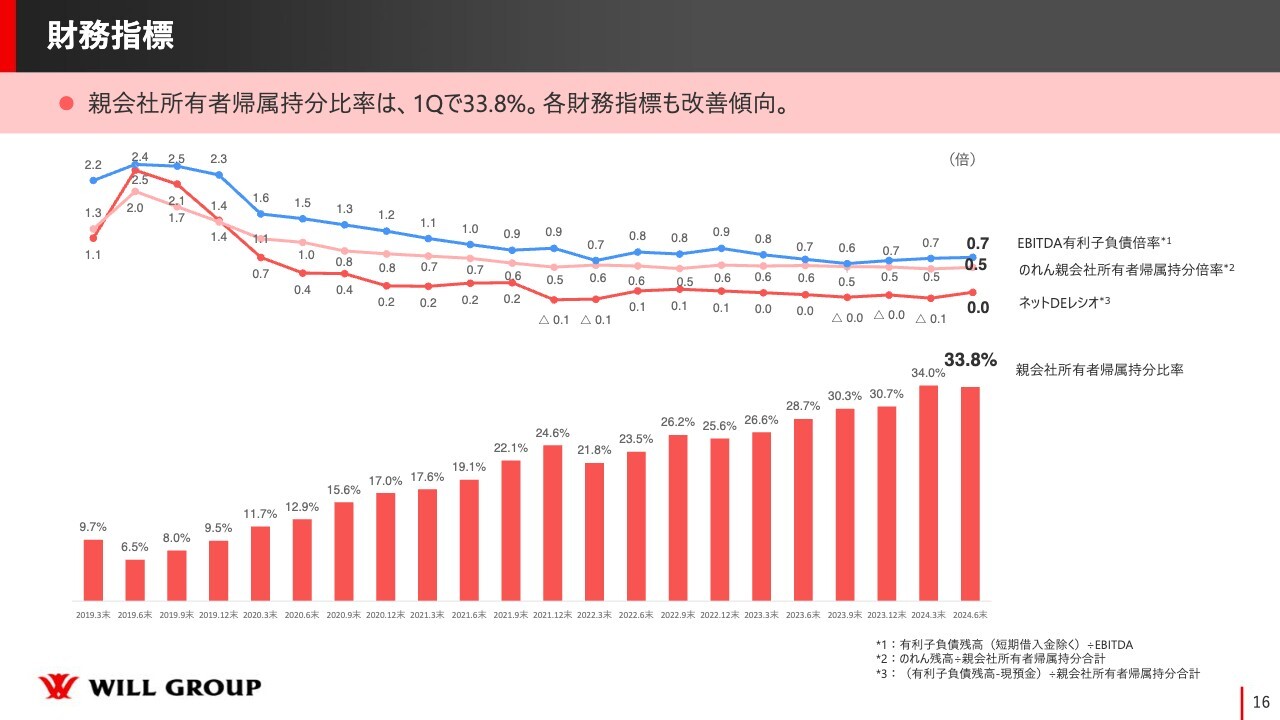

財務指標

財務指標です。親会社所有者帰属持分比率は、第1四半期で33.8パーセントとなりました。それ以外の財務指標に関しても、おおむね改善傾向に入っています。

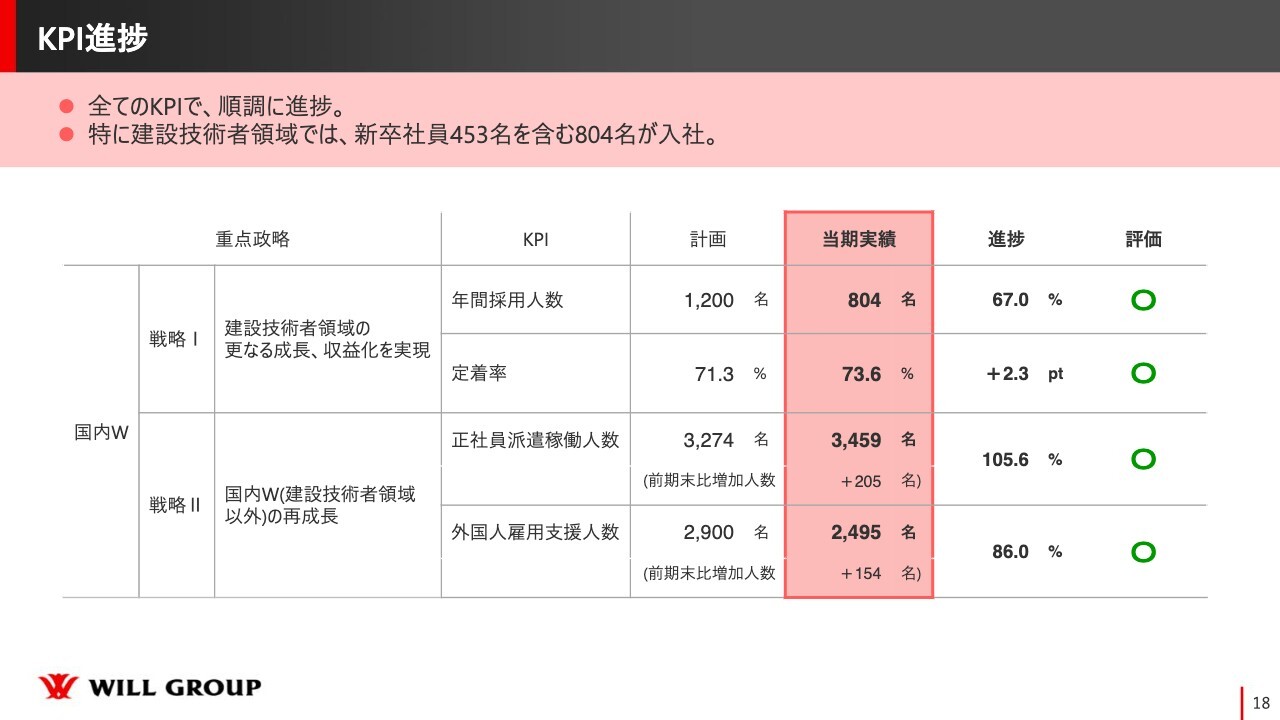

KPI進捗

中期経営計画の進捗です。KPIに関しては先ほどお伝えしたように、国内Working事業を中心とした事業の再成長を実現させるべく2つの戦略を展開しています。

戦略Ⅰは「建設技術者領域の更なる成長、収益化の実現」です。まずは採用人数を拡大し、そして採用した当社の技術者をしっかりと定着させることで、成長と収益化の2つを果たすことにつながるKPIを設定しています。

こちらに関しては、採用人数が通期1,200名の計画に対し804名、定着率が71.3パーセントの計画に対し73.6パーセントと、順調に推移した第1四半期となりました。

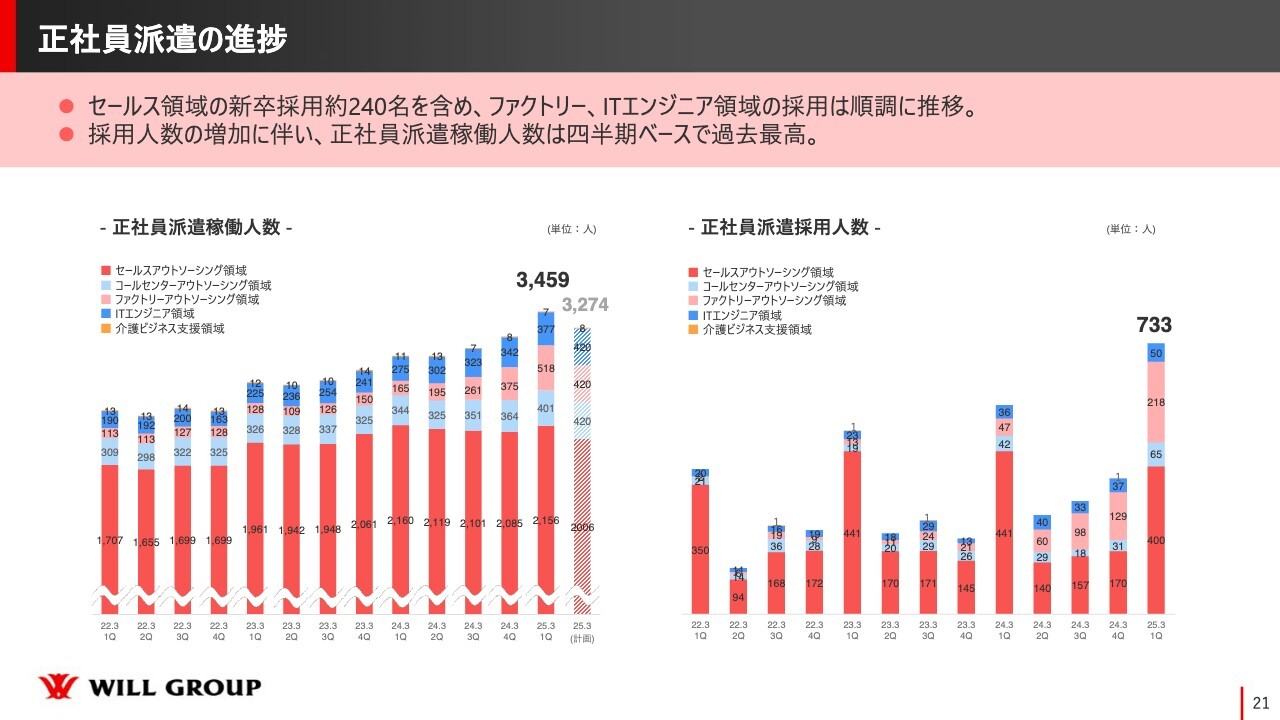

戦略Ⅱは「建設技術者領域以外の国内Working事業の再成長」で、正社員派遣稼働人数の増加、そして外国人雇用支援人数の増加という2本柱になっています。

正社員派遣稼働人数に関しては3,274名の計画に対し3,459名、また外国人雇用支援人数に関しても2,900名の計画に対し2,495名と、どちらも順調に推移しました。

正社員派遣稼働人数は当第1四半期終了時点で計画を上回る結果となりましたが、シーズナルな動きとして、毎年第4四半期に純減が発生する傾向もあるため、しっかりと定着も意識しながら、稼働人数を増加させていきたいと考えています。

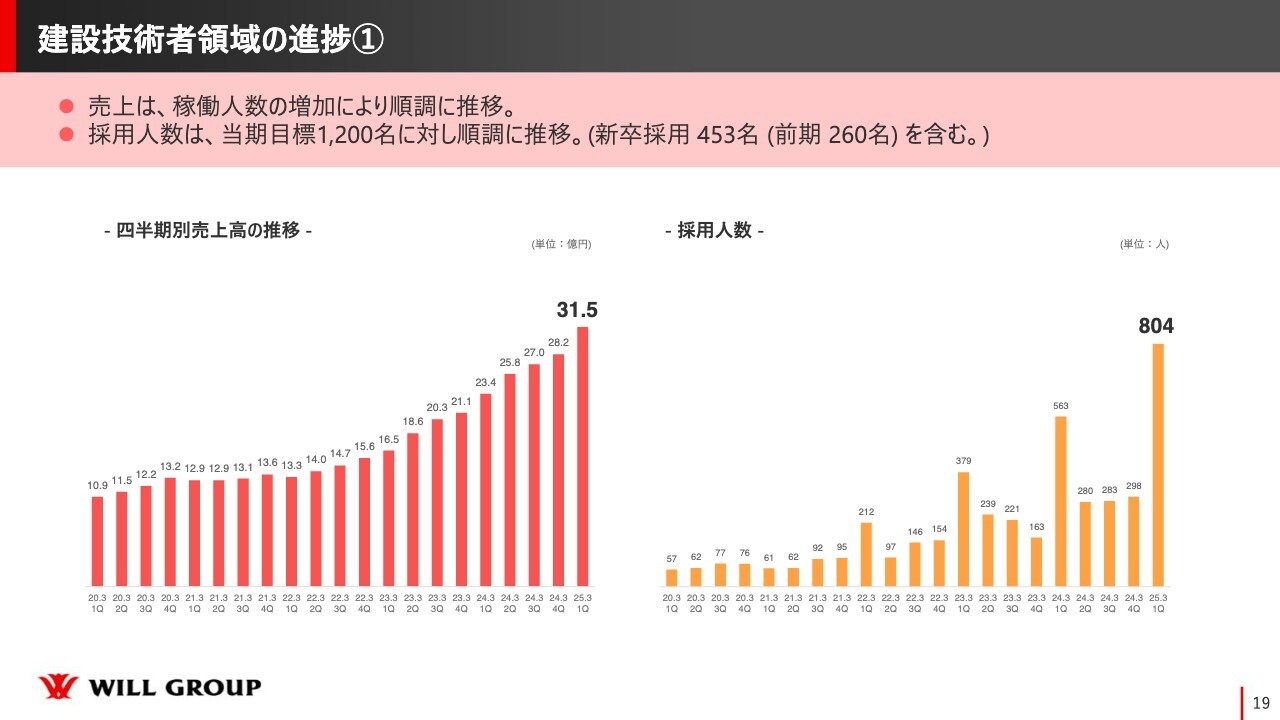

建設技術者領域の進捗①

建設技術者領域の進捗です。売上高は順調に拡大し、採用人数に関しても過去最高の804名となりました。

当期目標の1,200名に対し大幅に進捗していますが、その内訳として、804名のうち新卒採用が453名と、前年同期の260名から2倍近い採用人数を実現することができました。他社と対比しても、新卒採用においては国内でトップクラスの採用人数を達成しています。

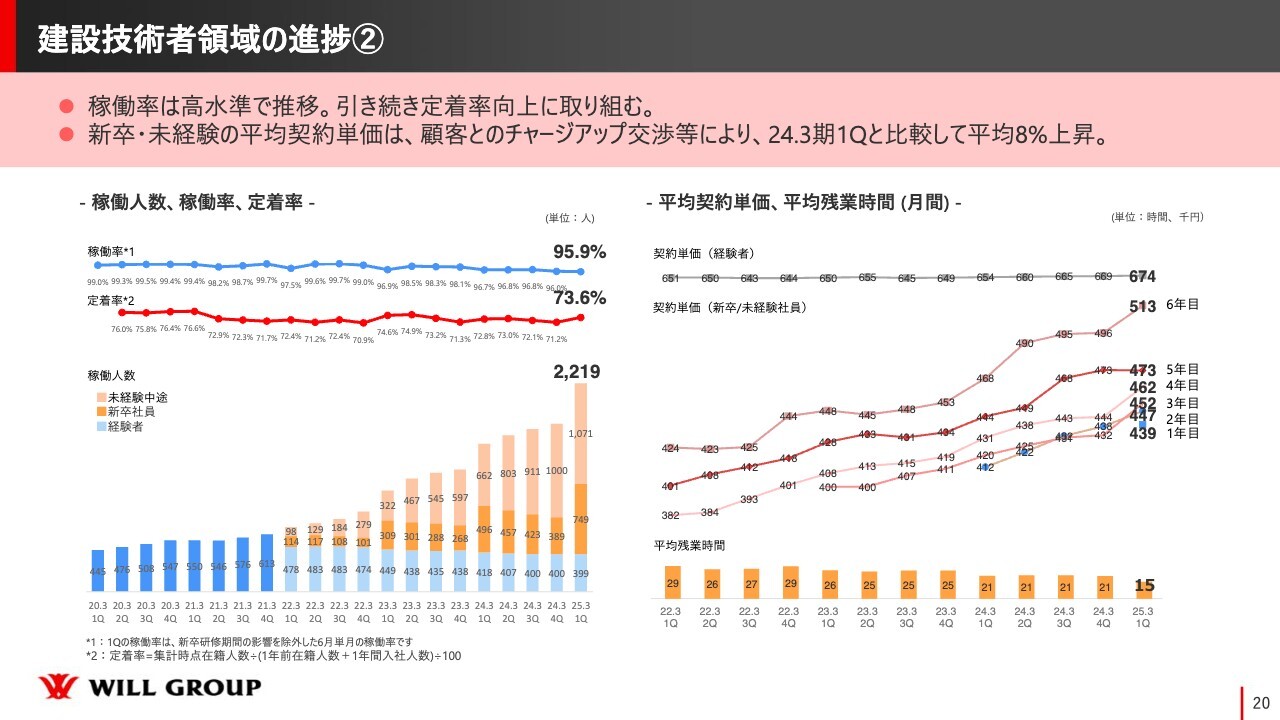

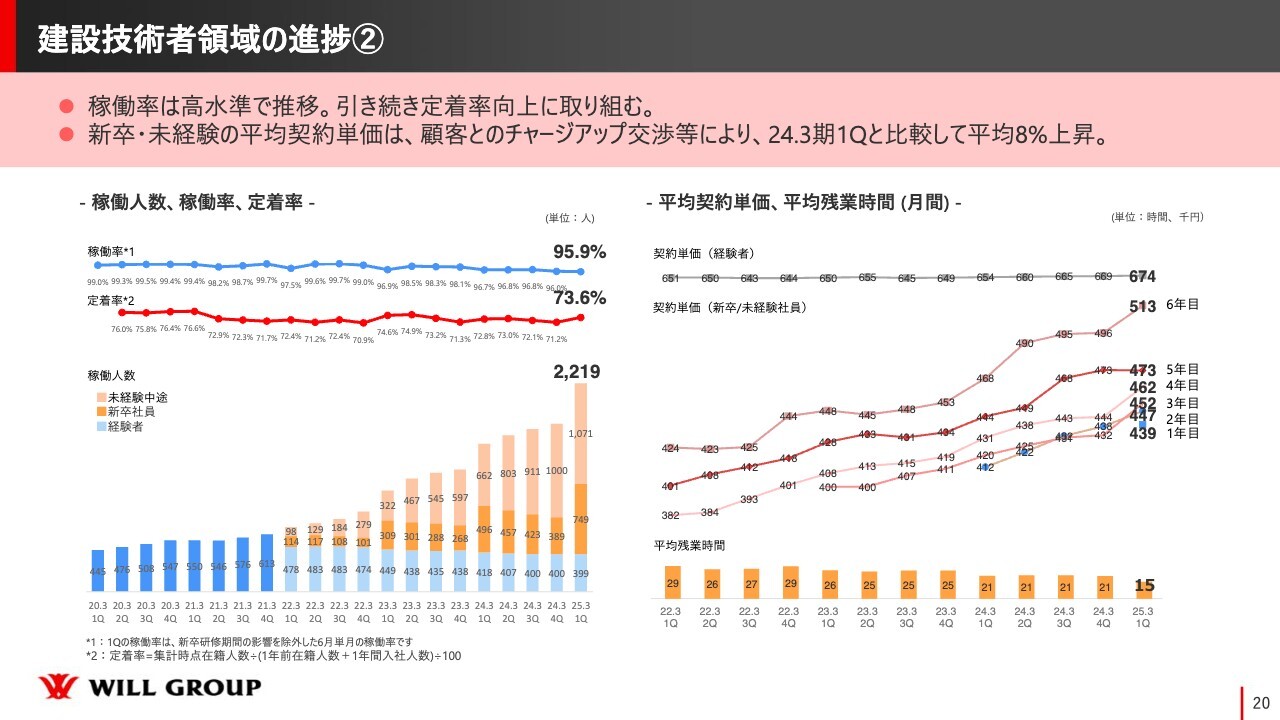

建設技術者領域の進捗②

建設技術者領域の稼働状況および単価についてです。まず稼働率に関しては、概ね高水準で推移しています。稼働人数も大幅に純増しました。

次に、スライド右側の平均契約単価の推移です。こちらも順調で、新卒・未経験については、各入社年数とも上げることができました。2023年第1四半期と2024年3月期第1四半期を比較しても、平均8パーセントほど上げることができています。

平均契約単価をチャージアップできることは、稼動者に対する賃金アップにつながります。チャージアップは定着率、そして当社の収益化にも貢献するため、これからもこだわっていきたいと考えています。

正社員派遣の進捗

3つ目の戦略である、建設技術者領域以外の正社員派遣の進捗です。スライド左側のグラフのとおり3,459名と、正社員の派遣稼働人数を順調に純増させることができました。スライド右側の棒グラフで示している採用人数も733名と、四半期ベースで過去最高の採用人数です。

内訳については、セールスアウトソーシング領域の採用人数が常に非常に大きい比率となっています。しかし、セールスアウトソーシング領域はモバイル中心で、依然としてマーケットの勢いがそれほど強いわけではありません。そのため2024年3月期の第1四半期と対比すると、第1四半期の採用人数は440名から400名と、10パーセントほど減少しています。

しかし、それ以外の部分で着実に伸長することができています。特にファクトリーアウトソーシング領域では200名以上の採用を実現することができました。このように、正社員派遣の領域を拡大することで戦略をしっかりと遂行していきたいと考えており、それを実現することができた第1四半期でした。

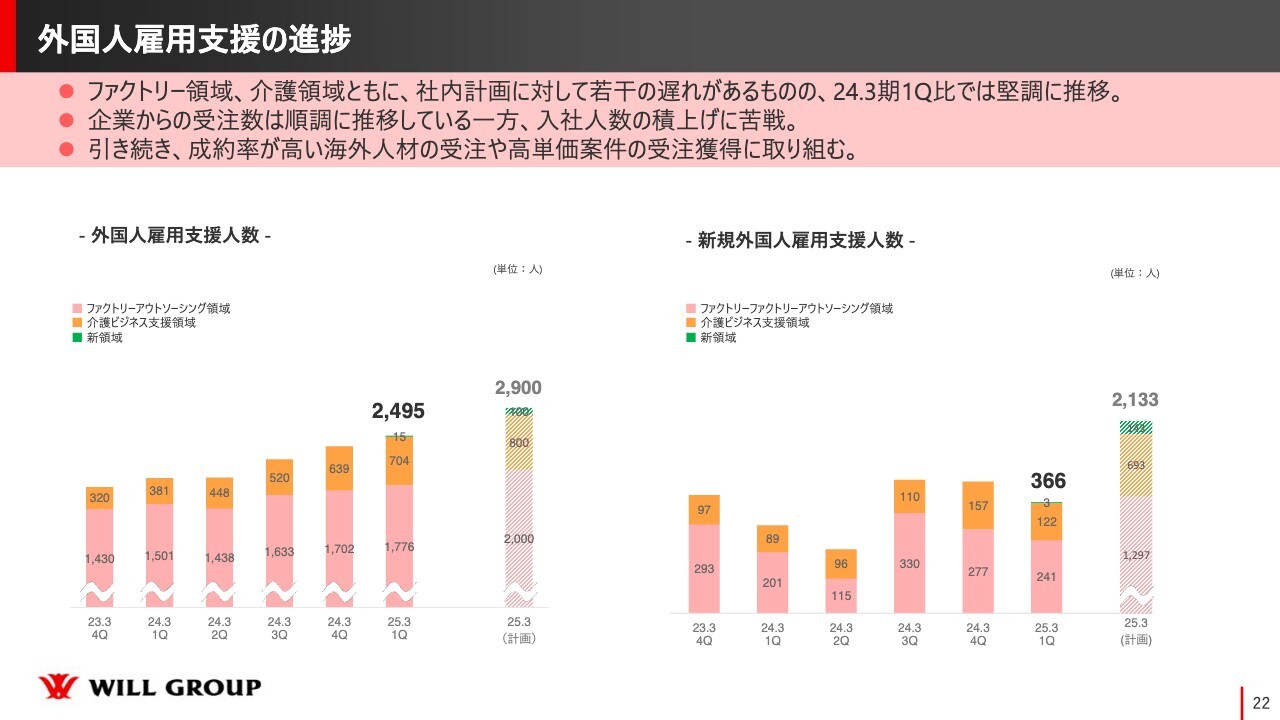

外国人雇用支援の進捗

続いて4つ目の戦略である、外国人雇用支援の進捗です。まずはスライド左側のグラフをご覧ください。支援人数は2,495名に伸長しています。スライド右側のグラフでお示ししているとおり、新規外国人雇用支援人数は366名と、前四半期から比較してやや減少する結果となりました。

社内計画にも若干の遅れがある状況です。しかし、第2四半期以降もこのペースを維持することができれば目標にしている採用人数2,133名は達成できると考えています。

ポイントになるのはオーダーの獲得ですので、主要なファクトリーアウトソーシング領域、介護領域のオーダー獲得に注力します。今回より加わっている緑色の部分は新領域の飲食と観光になります。こちらの領域では特定技能実習を受けた方々の採用ニーズが旺盛ですので、積極的に開拓しながら拡大させていきたいと考えています。

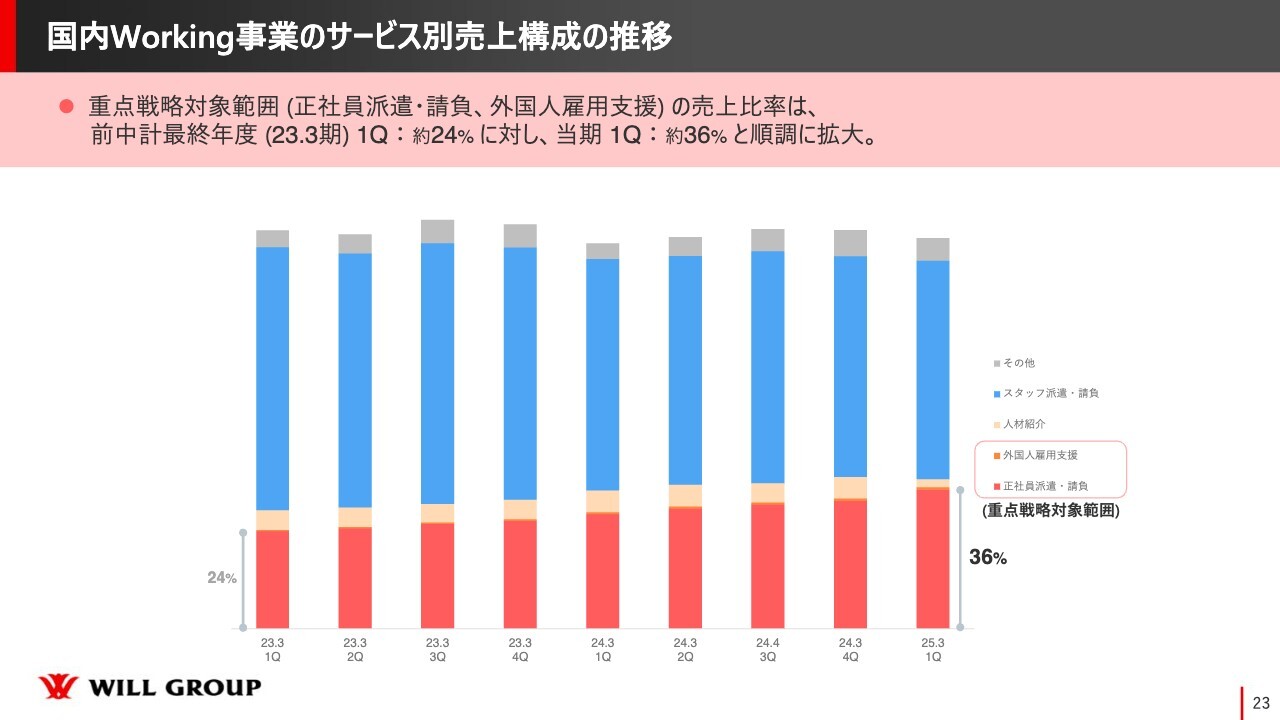

国内Working事業のサービス別売上構成の推移

国内Working事業のサービス別売上構成です。こちらで主に見ていただきたいのは、重点戦略対象範囲です。当社が現在行っている戦略は、建設技術者領域とそれ以外のどちらにおいても、正社員派遣と外国人雇用支援を拡大させることの2本柱で動いています。

中期経営計画最終年度の第1四半期と対比すると、当初は24パーセントでしたが、そこから36パーセントとしっかり拡大することができていますので、引き続きこの戦略を力強く実行していきます。

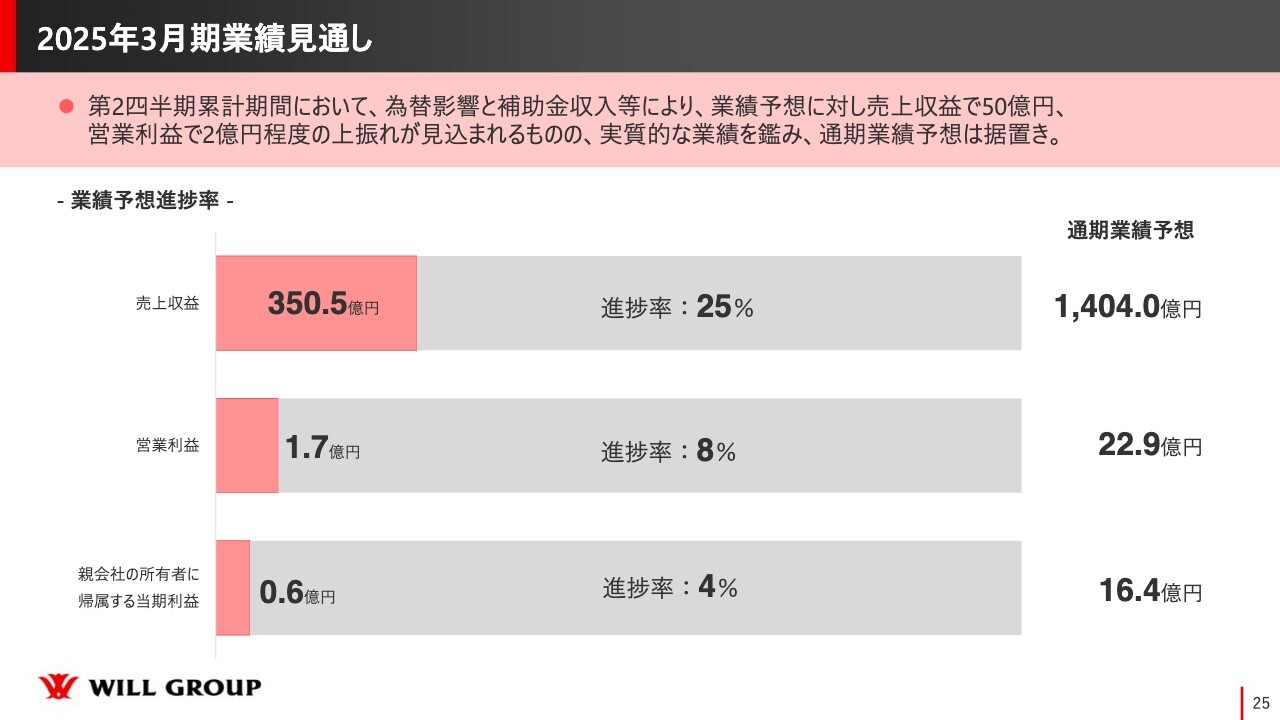

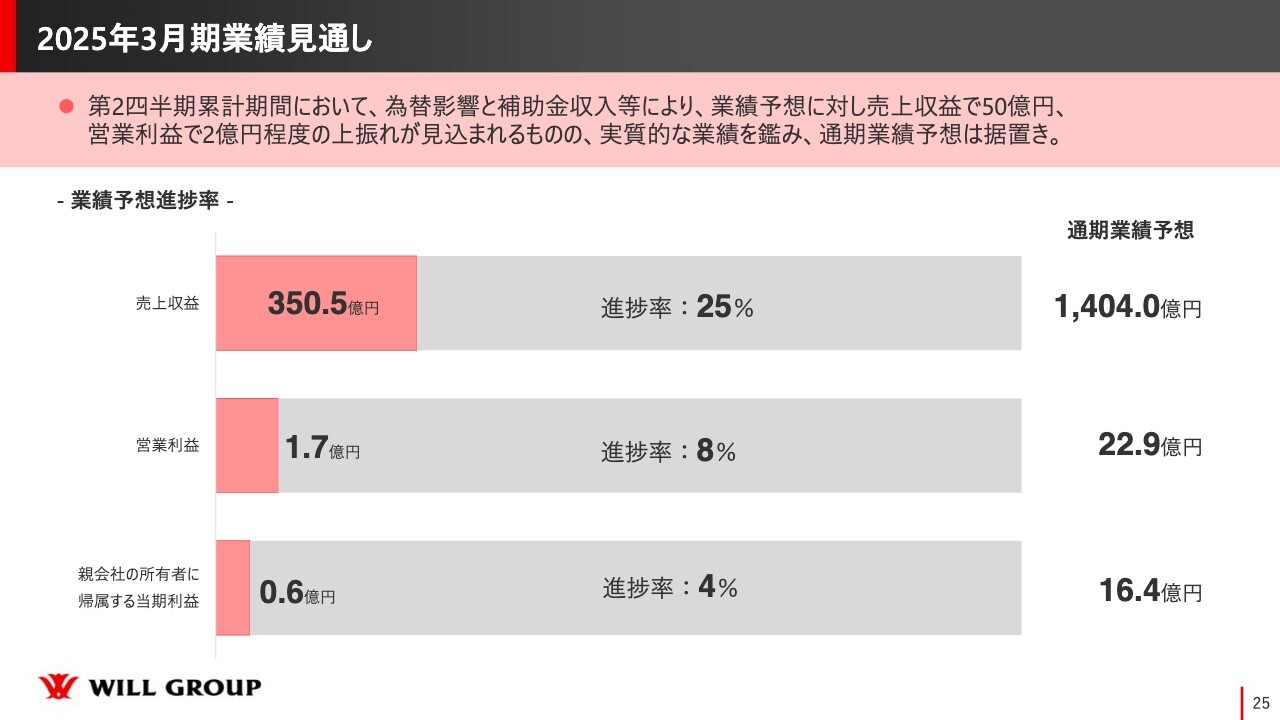

2025年3月期業績見通し

次に、2025年3月期業績見通しです。為替影響と補助金収入等により、売上収益で50億円、営業利益で2億円程度の上振れが見込まれるため、第2四半期累計の連結業績予想を上方修正しました。一方で、通期としては据え置きとしています。

もちろん、建設技術者領域に関しては順調推移していますし、当社の主要戦略においても、KPIは順調に推移していますが、オーストラリア市場の景況感に関しては依然油断できない状況です。

また、今回は為替で売上収益が上振れしましたが、足元では為替レートが非常に不安定な状況が続いています。そのような複数の要因に鑑みると一過性であること、直近ではプラス・マイナスのどちらの要因にもなりうることから、通期業績予想は据え置きとしました。

各進捗率は、売上収益が進捗率25パーセント、営業利益は進捗率8パーセント、親会社の所有者に帰属する当期利益は4パーセントの進捗です。

特に営業利益の進捗率が遅れていることから、通期業績予想の達成に対して懸念を持たれる方々も多いかと思いますが、第2四半期から収益を回収する計画としていますので、当社としては、建設技術者領域を中心に伸ばすべきところを伸ばすことができた、概ね順調な第1四半期だったと捉えています。

来期は中期経営計画の最終年度になりますので、リターンを最大化するための投資も含め、遂行していきたいと考えています。

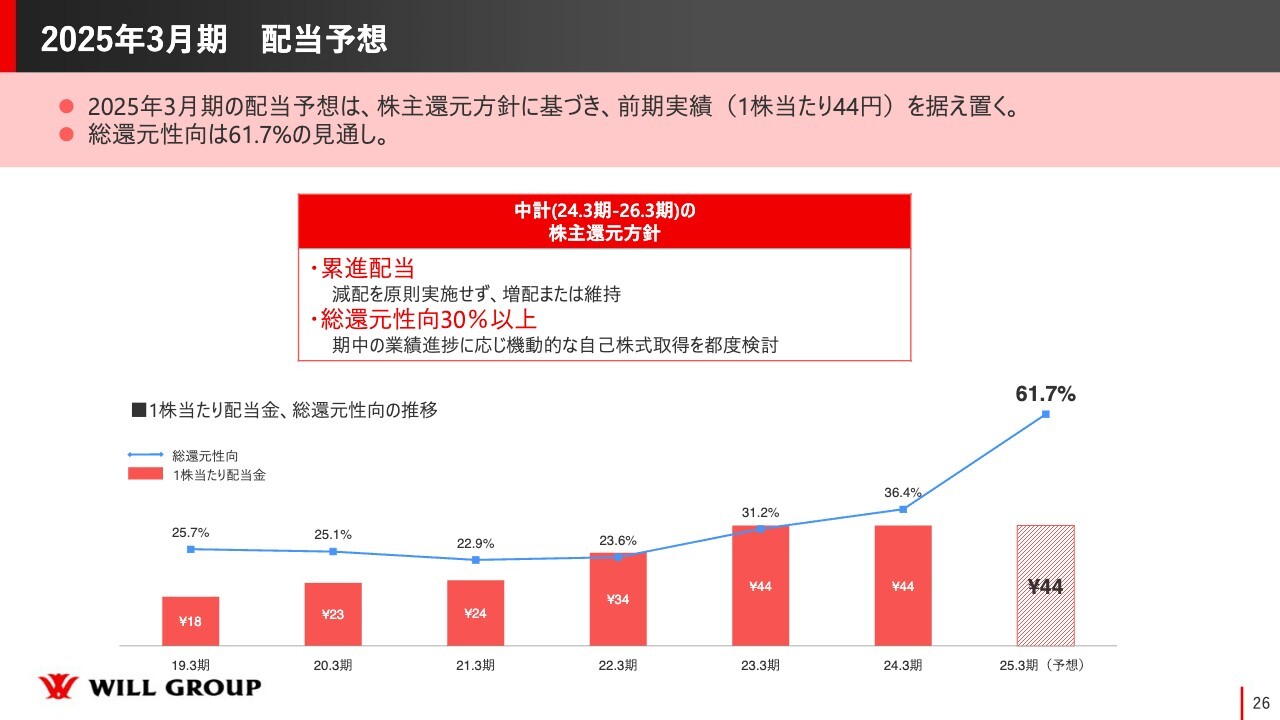

2025年3月期 配当予想

2025年3月期の配当予想です。株主還元方針に基づき、前期実績1株あたり44円を据え置きます。総還元性向は61.7パーセントの見通しです。

質疑応答:海外Working事業の人員削減による利益および事業パフォーマンスへの影響について

「海外において人員削減施策を開始しているとのことですが、利益に対してどの程度のインパクトがあるのでしょうか? また、人員削減により、事業のパフォーマンスが落ちるといった懸念はないのでしょうか?」というご質問です。

まず人員削減について、計画プランを実行した場合、最大でどの程度の利益インパクトが生じるのか試算した上で、マーケットや各社の収益状況も鑑みながら実行していこうと考えていますので、現時点で明確な金額をお伝えするとミスリードが生じる可能性があります。したがいまして、明確な金額のインパクトについては回答を控えさせていただきます。

人員削減により事業のパフォーマンスが落ちるといった懸念はないかということに関しても、人員を減らすことでセールスパワーが減少することもありますが、基本的には収益性に応じて優先順位を決めたうえで、コストコントロールしていきます。

人員削減は事業における投資効果の最適化を目的に実施しますので、マーケットが復調するターンに入れば、より投資効果を意識しながら再投資を行っていくため、パフォーマンスを大きく低下させる要因になるとは考えていません。

質疑応答:首都圏のTVCMの反響について

「関東エリアでのTVCMの反響はいかがでしたか? 期待する効果は得られていますか?」というご質問です。

ご質問のとおり、今年から関東エリアでプロモーションを開始しました。今回のプロモーションは、自社メディアへの流入と、有料求人サイトにおける「WILLOF」に対するエントリー増加、その中でも自社メディアの流入を狙って実施しています。

TVCM等のマスプロモーションの効果として、助成想起率、指名検索数、サービス利用意向度という3つの項目を計測しています。

助成想起率は「WILLOF」という名前を見た時に知っているとスコアが上がります。指名検索数は「WILLOF」を検索したスコア、サービス利用意向度とは、「CMを通じ『WILLOF』のサービスを利用したいと思うか?」というアンケート結果になります。こちらの3つのスコアの改善を見ています。

このように期待する効果は得られていますが、SNSやTVCMといったマスプロモーションは長期的に継続していくことが非常に大事だと思っています。収益能力と鑑みながら、長い目で行っていきたいと考えています。

質疑応答:ファクトリーアウトソーシング領域の採用強化による広がりへの期待について

「ファクトリーアウトソーシング領域の採用を強化しているとのことですが、どういった領域での広がりが期待されますか?」というご質問です。

まず、ファクトリーアウトソーシング領域で積極的に展開しているサービスは、正社員派遣と外国人雇用支援の2つの分野になります。まず正社員派遣サービスに関しては、主に製造3分野と言われている、半導体、自動車部品製造や機械の領域において、積極的に展開を行っています。

外国人雇用支援に関しては、食品と食品以外の両方で非常に旺盛なニーズがあります。

当社のファクトリーアウトソーシング領域の展開のストーリーをご説明します。今までは有期雇用派遣サービスで食品分野を強く展開していましたが、正社員派遣サービスにより自動車や半導体などの、より高単価な領域の顧客を開拓します。

そこからアップセルで外国人雇用支援サービスの受注をより加速させていくという、2段構えの拡大をストーリーとして描いています。

質疑応答:建設技術者領域の定着率改善の理由と背景について

「建設技術者領域で採用を強化しつつ、定着率の改善が図れた点は非常にすばらしいと思います。定着率改善の理由や背景を教えてください」というご質問です。

定着率改善に関しては、帰属意識が重要だと考えており、接点を多く持つことと、優れたフォロー体制が整った、充実した環境に当社の技術者を配置することが定着率のポイントとなることが、当社の分析の中でも判明しています。

帰属意識の向上に関しては、入社時研修や継続研修などの研修を通じて、当社の講師や同期社員とのネットワークをより高めていくことが重要になります。

例えば、バーベキューや懇親会などのレクリエーションを各地方で展開することでよりつながりを高め、帰属意識を醸成しています。

また、しっかりとフォローができる優れた環境にあるかも重要です。工事現場の規模が定着率の相関関係を生んでいます。つまり新人が困っている際にきちんと相談できる環境かどうかということです。

あるいは、新しい業務を行う際にきちんとしたレクチャーを受けることができるかどうかも非常に重視される部分になります。したがって、当社としても比較的大きな企業のお客さまを中心としてセールスを展開し、オーダーしていただくということに重きを置いており、定着率に反映させていくという狙いがあります。

定着率の当期実績である73.6パーセントというスコアに関しては、過去12ヶ月間の累積における定着率を毎四半期に出しているものになります。したがって、すべての四半期ベースでいくと第1四半期に最も入社人数が多いため、定着率が高くなりやすいといったシーズナルな傾向にあります。

今回73.6パーセントと改善は見られますが、油断できる状況ではないと思っています。引き続き良い環境作り、または帰属意識を高めていくための接点の増加を意識しながら、定着率を強化していきたいと思います。

質疑応答:のれんが順調に進捗していることについて

「のれんが順調に拡大しているがどのように捉えているのでしょうか? 減損リスクはないのでしょうか? 業績的には来期も厳しく、前期を超えるにはもうしばらく時間がかかると見ておいて良いのでしょうか? また、新卒1年目の定着率はどのくらいでしょうか?」というご質問です。

まず1点目ののれんに関してですが、当社はIFRSを採用していますので、減損リスクは常にあると捉えています。

国内の建設技術者領域は、株式会社ウィルオブ・コンストラクションがC4株式会社を買収することでスタートした事業で、海外においてはすべての企業がM&Aでグループインしていますので、減損リスクはあると捉えています。

市場価値という部分を見ても、現状では各社猶予額の差異はありますが、喫緊に迫っている状況ではないと思っています。

しかしながら、海外においてはオーストラリアの市場を中心に低迷が続いているので、今後は当然このリスクが顕在化する可能性が常にあると考え、コストコントロールも含めて展開していきたいと考えています。

2点目の来期の業績に関しては、ご指摘のとおり、前期を超えるのに時間がかかると思っています。大きな利益の伸長を実現させるポイントとなるのが建設技術者領域です。こちらを今期しっかり黒字化するということと、来年度の2桁億円の営業利益を創出できるかどうかが鍵になってくると思います。

それを実現し、かつ、海外の市場がここからさらにダウンサイドに陥っていかなければ、前年と同じ程度の利益を見込んでいます。

3点目の新卒1年目の定着率に関して、技術者や販売領域における販売社員という当社の正社員派遣領域の新卒1年目の定着率は90パーセント程度となっています。

総合職の新卒1年目の定着率は、95パーセントから100パーセントとなっています。

質疑応答:コールセンターアウトソーシング領域の弱含みについて

「コールセンターアウトソーシング領域が弱含んでいますが、こちらは今期中にボトムアウトするのでしょうか? あるいは来期以降も減収傾向になりそうなのかを教えてください」というご質問です。

マーケットの今後の見通しを正確に予測することは難しいのですが、ボトムアウトせずに厳しい状況が続くと見ています。

したがって、減収傾向になる可能性があります。コールセンターアウトソーシング領域の対策としては、やはり効率化がポイントになってくるので、しっかりと利益を最大化していくことがこの数年間のテーマになると考えています。

長期的な戦略に関しては、新型コロナウイルス流行時は地方自治体も含めて感染者対応のコールセンター機能が非常に必要とされました。しかし、新型コロナウイルスが収束するとともにコールセンター機能は必要とされなくなりました。このことにより業界が短期間で縮小し、需要の変動もありました。

今後はAIによるコールセンター機能の需要の変化も発生します。したがって、当社もAIを活用した生産性の高いオペレーティブなコールセンター運営のノウハウを獲得することができれば、この領域において長期的に有意義なポジションを形成することができると思います。

当社がAIプレイヤーとのコミュニケーションを多く作るなかで、現状はAIプレイヤーサイドからも完全な自動化はできないというご意見もいただいています。したがって、有人のコールセンター機能は今後も必要であり続けるのであれば、生産性の高いコールセンター機能の運営ノウハウが長期的に価値を創出するのではないかと考えています。

マーケットの縮小傾向は続きますので、当面はその影響を受けて減収の可能性もあると思っています。しかしながら、短期的には利益創出を意識した効率化を果たし、長期的には価値のある戦略を創出していくことでマーケットに適応していきたいと考えています。

質疑応答:介護ビジネス支援領域の今後について

「会社計画比で見ると介護ビジネス支援領域がやや弱い印象ですが、第2四半期以降に増収に転じるのでしょうか? うまく進捗していない理由は何かありますか?」というご質問です。

今期の介護ビジネス支援領域に関しては、横ばいになる見通しです。介護ビジネス支援領域の人員は前四半期から純減しています。この純減の内訳は、1ヶ月間あたりの稼働日数が少ないスタッフが退職したことによるものです。今は稼働日数の多いスタッフの雇用を戦略的に増やしています。

スタッフ数のマネジメントは現状、あまり適正ではないと思います。人数が減っている中でなぜ増収しているかというと、1人あたりの稼働日数が増えていることが要因です。したがって、こちらに関しては特段右肩下がりの厳しい状況に陥っているわけではないと見ています。

日本人の介護領域における労働参画が非常に明るい状況かというと、そうではないと見ています。したがって、この介護ビジネス支援領域の戦略としては、レギュラー勤務のスタッフの採用を意識しながら、今展開している外国人雇用支援も拡大させていきたいと考えています。

外国人雇用支援に関しては、ファクトリーアウトソーシング領域のほうが依然として勢いのある状況ですが、介護ビジネス支援領域は初期的な研修を含めてファクトリーアウトソーシング領域以上に単価の高い領域です。したがって、今後に関してもしっかりと外国人雇用支援を拡大させながら介護ビジネス支援領域を伸ばしていきたいと考えています。

質疑応答:2025年3月期の業績見通しについて

「上期は上方修正、通期は据え置きということは、実質下期は下方修正ということでしょうか? もともとの通期計画に対してやや弱含んでいるところや下振れリスクが高い領域はどのようなところでしょうか?」というご質問です。

国内に関しては非常に順調に推移していますが、コールセンターアウトソーシング領域で下振れする可能性があると懸念しています。国内のセグメント別で見ると建設技術者領域や他の領域において、このコールセンターアウトソーシング領域の下振れをリカバリーできるだろうと見ています。

セグメントベースで見ると、下振れリスクがあり得るのは海外になります。海外に関しては、今回も為替の影響が1つの要因になっていますが、当社の想定以上に為替が悪化した場合、下振れするリスクは出てきます。

海外において下振れが発生した場合は、国内の上振れでリカバリーしたいと考えています。しかしながら、海外における為替や市況を現時点で正確に予測することはできません。したがって、現段階での通期の予想は据え置きとしています。

質疑応答:補助金の計上のタイミングについて

「補助金の計上のタイミングについてはどのように考えればよいのでしょうか? 各国の政策次第なのでしょうか?」というご質問です。

こちらに関しては、申し訳ないのですが、時期が判明していない状況です。

今回の補助金というのは、シンガポール政府からの補助金です。内容としては、シンガポール人の雇用人数がどのくらい増えたかによって、補助金が発生するものです。今までの傾向としては、2月から3月に補助金が入っていました。

日本の一般的な補助金は、各団体・企業から申請を行うことで助成金や補助金を獲得するのが通例ですが、シンガポール政府の補助金においては、当社から申請することはなく、雇用統計と当社の雇用実績を踏まえて、政府が換算したものが支給されます。

時期によって計上タイミングが変動するということと、当社が申請したものではないことから、時期および金額において見通しを立てることができません。したがって、期ずれが発生する可能性もある、というご回答になります。各国の政策次第なのかというと、そのとおりになります。

新型コロナウイルス流行時の数年間は、オーストラリアからの助成金・補助金もありましたが、現状はシンガポール政府のみからの補助金となっています。また、シンガポールの政策によって、この補助金は出たり出なかったりしますので、当社は、この補助金を計画には織り込んでいません。

角裕一氏からのご挨拶

当社の戦略としては、建設技術者領域、正社員領域、外国人雇用支援領域を堅実に伸ばし、国内Working事業を再成長させることが一番の柱です。これを実現することがウィルグループの持続的な業績の拡大に確実につながってくると考えていますので、ここは変えずにこのまま進めていきます。

また、下振れ要素のある国内のコールセンターアウトソーシング領域や海外Working事業に関して、今取るべきコストコントロールも含めて慎重に見極めながら行っていくことで、着実に通期の業績、来期の業績拡大を目指していきます。

以上で、2025年3月期第1四半期の説明会を終了します。みなさま、ご視聴いただき誠にありがとうございました。