【QAリンクあり】JVCケンウッド、無線システムの1Q事業利益は四半期として経営統合以降の最高益 北米公共安全市場向けの販売好調

2024年8月9日 09:15

決算ハイライト

宮本昌俊氏(以下、宮本):代表取締役 専務執行役員 CFOの宮本です。私から2025年3月期第1四半期の決算について、決算説明資料に基づいてご説明します。

まずは決算ハイライトです。第1四半期の売上収益は、S&S(セーフティ&セキュリティ)分野無線システム事業の販売好調が続いています。また、M&T(モビリティ&テレマティクスサービス)分野の海外OEM事業も好調で、前期比で増収の結果でした。

本業のもうけを示す事業利益については、M&T、S&S、ES(エンタテインメント ソリューションズ)、3分野すべてが前期比で増益となり、営業利益以下の段階損益も前期比で増益の結果でした。

その中でも、第1四半期の無線システム事業の事業利益は、四半期としては経営統合以降最高益となりました。また「VISION2025」の中間年度として、非常に好調なスタートを切れたと思っています。

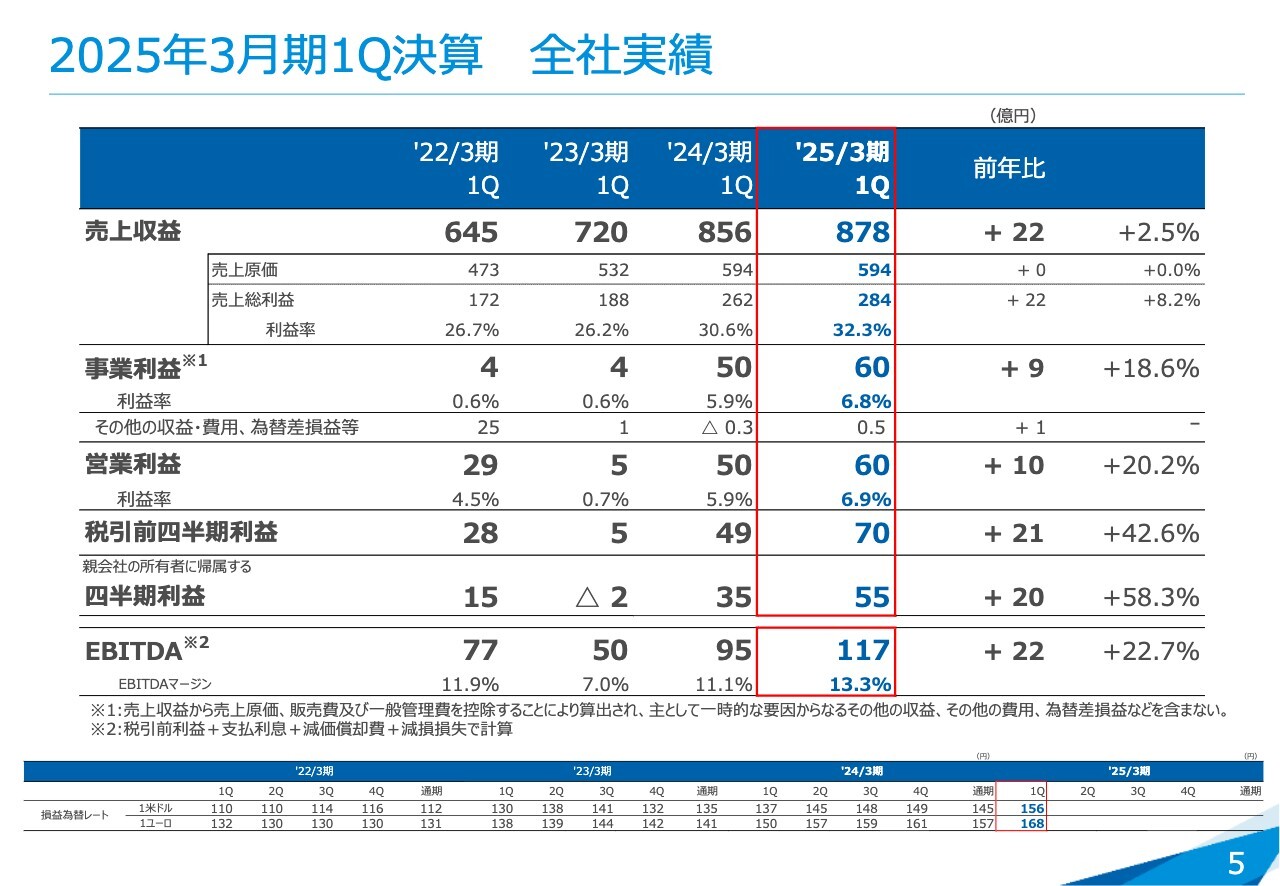

2025年3月期1Q決算 全社実績

全社の3ヶ月の実績です。売上収益は878億円と、前期比22億円、2.5パーセントの増収となりました。事業利益は60億円と、前期から9億円ほどの増益です。

営業利益も60億円と、前期比10億円の増益、税引前四半期利益は70億円と、前期比21億円の増益、親会社の所有者に帰属する四半期利益は55億円と、前期比20億円の増益でした。

EBITDAは117億円、EBITDAマージンは13.3パーセントという結果でした。

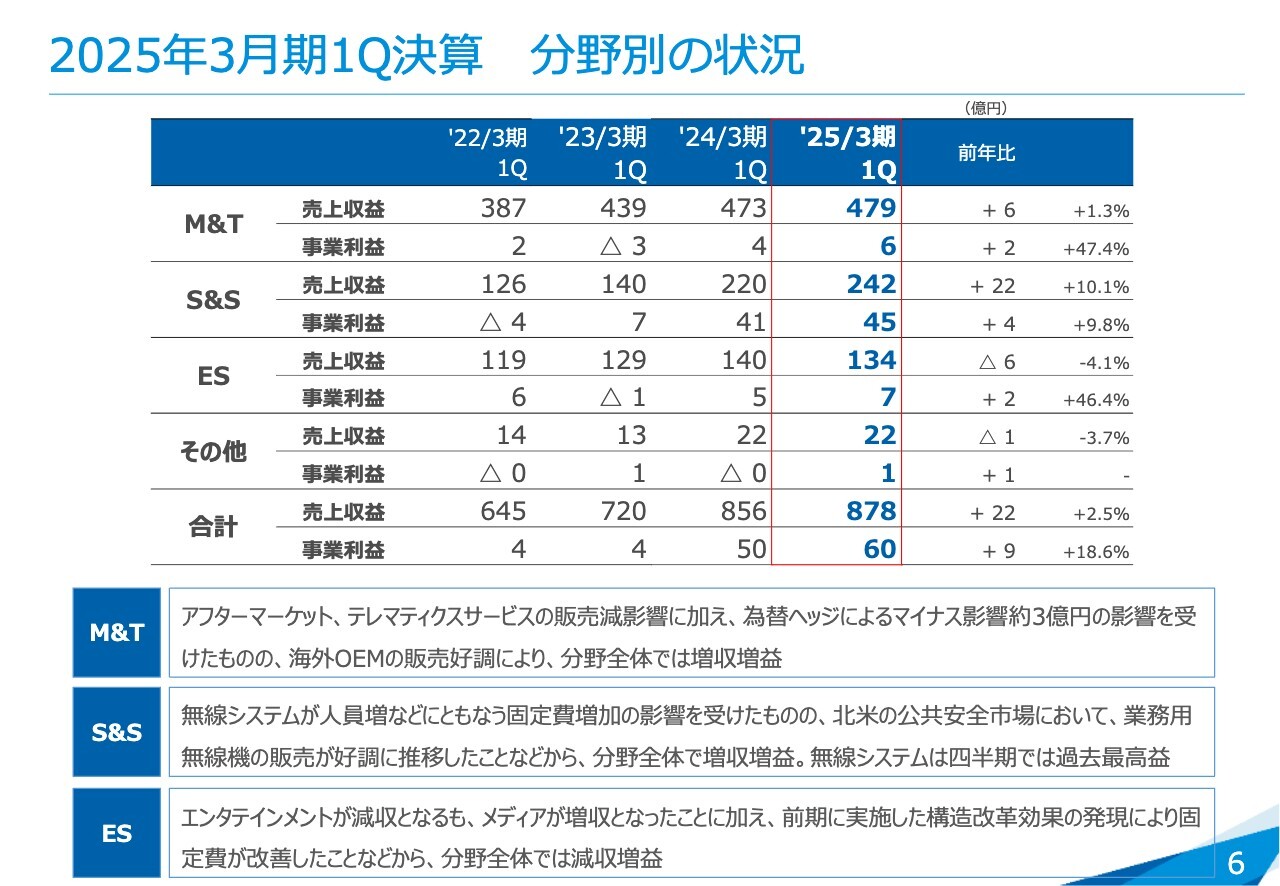

2025年3月期1Q決算 分野別の状況

分野別の状況です。M&T分野の第1四半期実績は、売上収益が479億円と、前期比6億円、1.3パーセントの増収でした。事業利益については、M&T分野ではドル建ての輸入が多いため、円安のマイナス影響が3億円ほどありましたが、そちらを加えても6億円と、前期比で2億円ほどの増益を果たしました。

S&S分野は売上収益が242億円と、前期比22億円、10パーセントの増収でした。また、事業利益は、期初にお知らせしたとおり、無線システム事業において今後の成長に向けた人員増や開発投資の影響を受けて固定費が増加していますが、それを含めても45億円と、前期比で4億円程度の増益となりました。

ES分野は売上収益が134億円と、前期比で6億円ほど減少しています。こちらはエンタテインメント事業において、作品が少なかったためです。一方、事業利益はこの第1四半期は7億円と、前期比で2億円ほど増加しました。メディア事業の業務用カメラで前期に構造改革を実施したことにより、固定費が改善したためです。

その他も加えた結果、全社合計では878億円の売上収益、60億円の事業利益となりました。

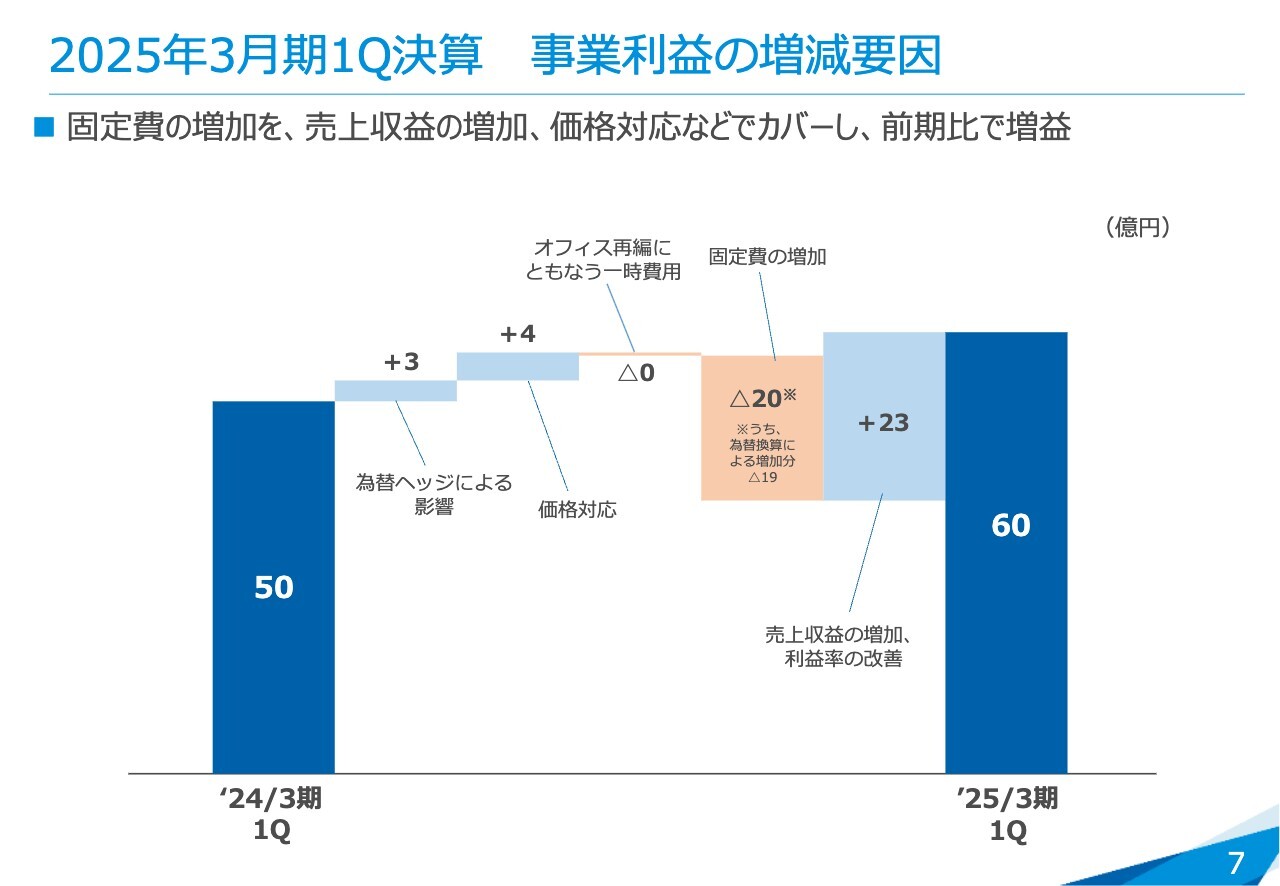

2025年3月期1Q決算 事業利益の増減要因

スライドは、事業利益の前期比を要因別で表したグラフです。2024年3月期第1四半期の50億円の実績に対して、2025年3月期第1四半期は、為替ヘッジによる影響として、通常であれば円安に向かうと若干マイナスになりますが、3億円ほどのプラスの効果がありました。また、前期から行っている価格対応で4億円ほどのプラスを刈り取れました。

固定費とオフィス再編にともなう一時費用で20億円ほど増加しましたが、売上収益の増加、利益率の改善などで23億円改善し、結果として60億円の実績になりました。

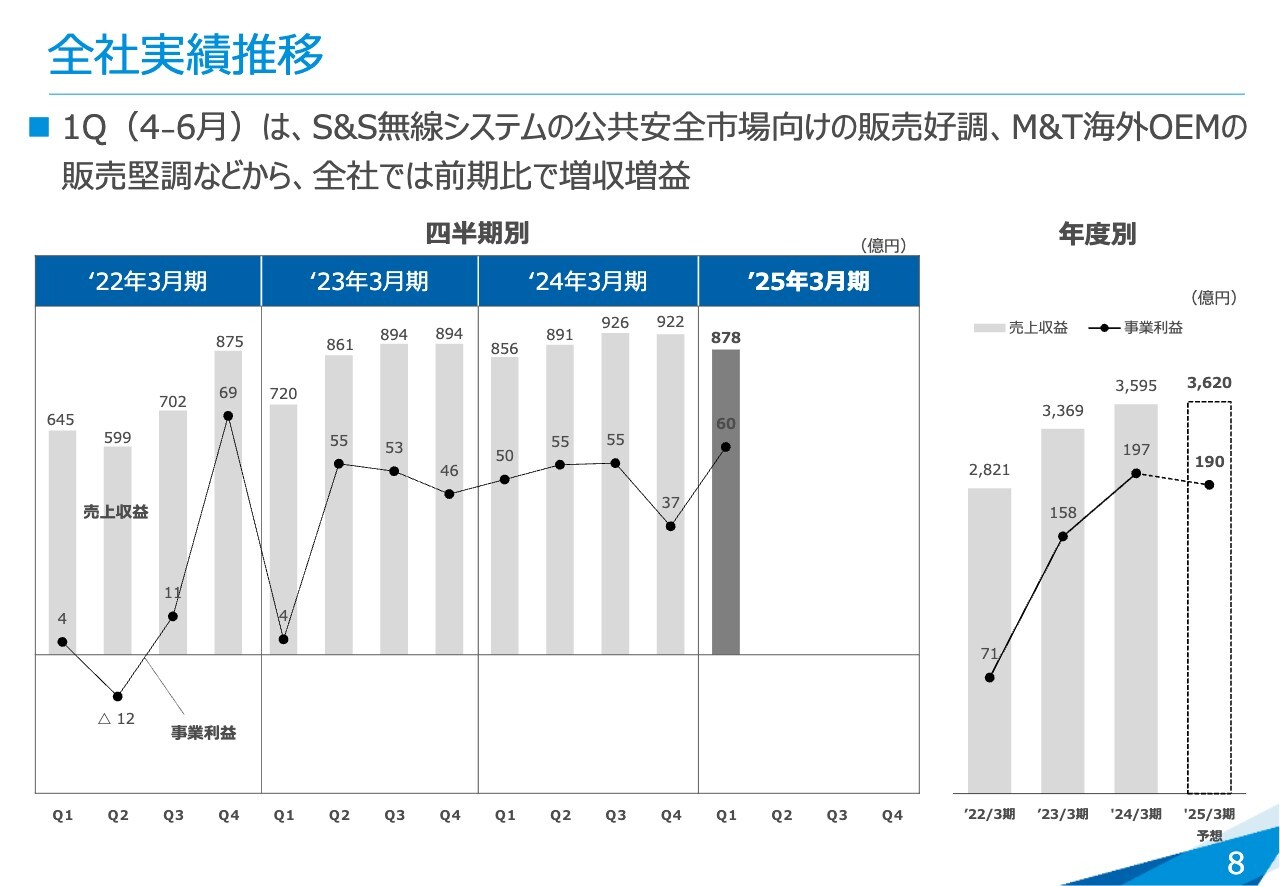

全社実績推移

四半期別の実績推移です。全社の実績は先ほどご説明したとおり、売上収益が878億円、事業利益が60億円となりました。2024年3月期第4四半期は利益が若干減少しましたが、この第1四半期は順調に回復しています。

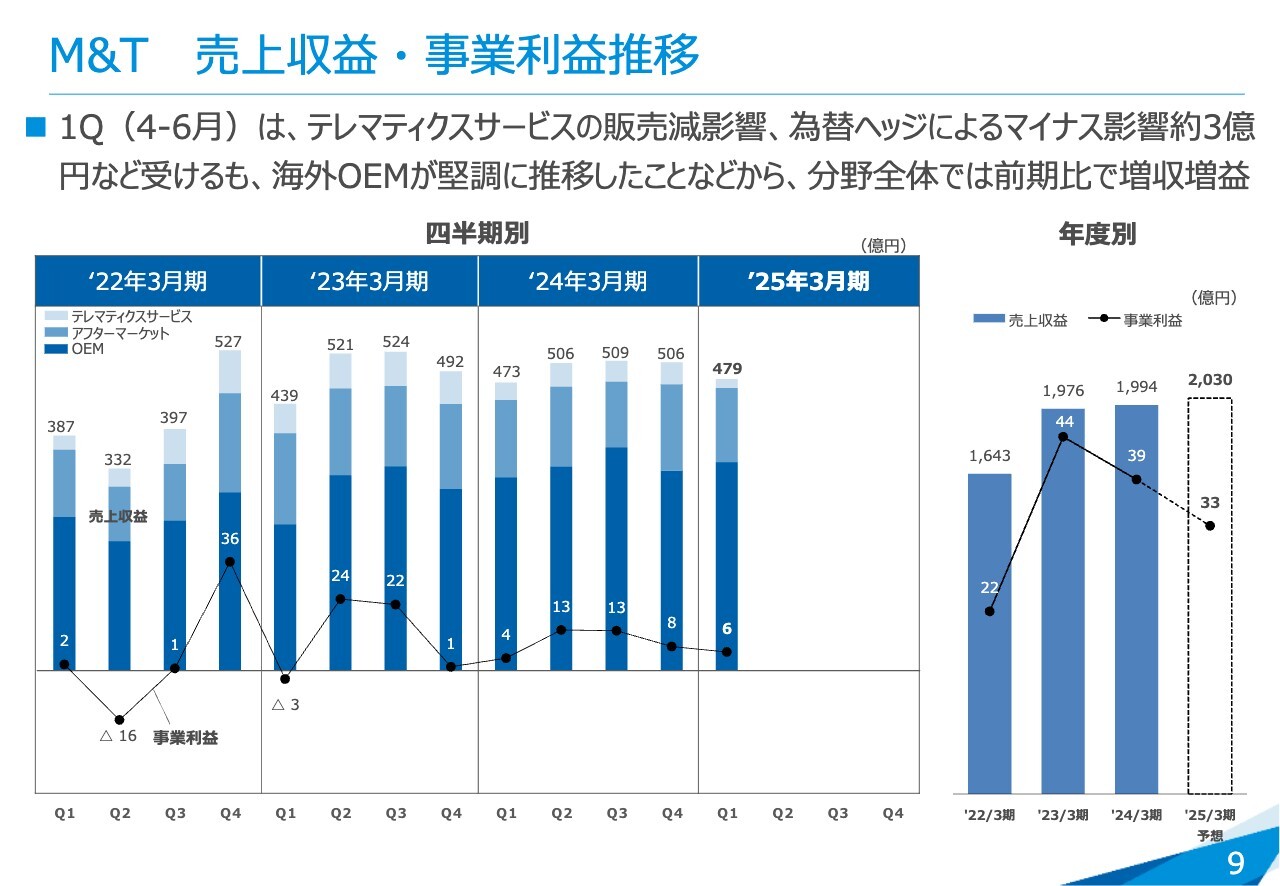

M&T 売上収益・事業利益推移

M&T分野です。第1四半期は売上収益が479億円、事業利益が6億円と、前期から為替影響などによる悪化がありましたが、前期比では増収増益です。

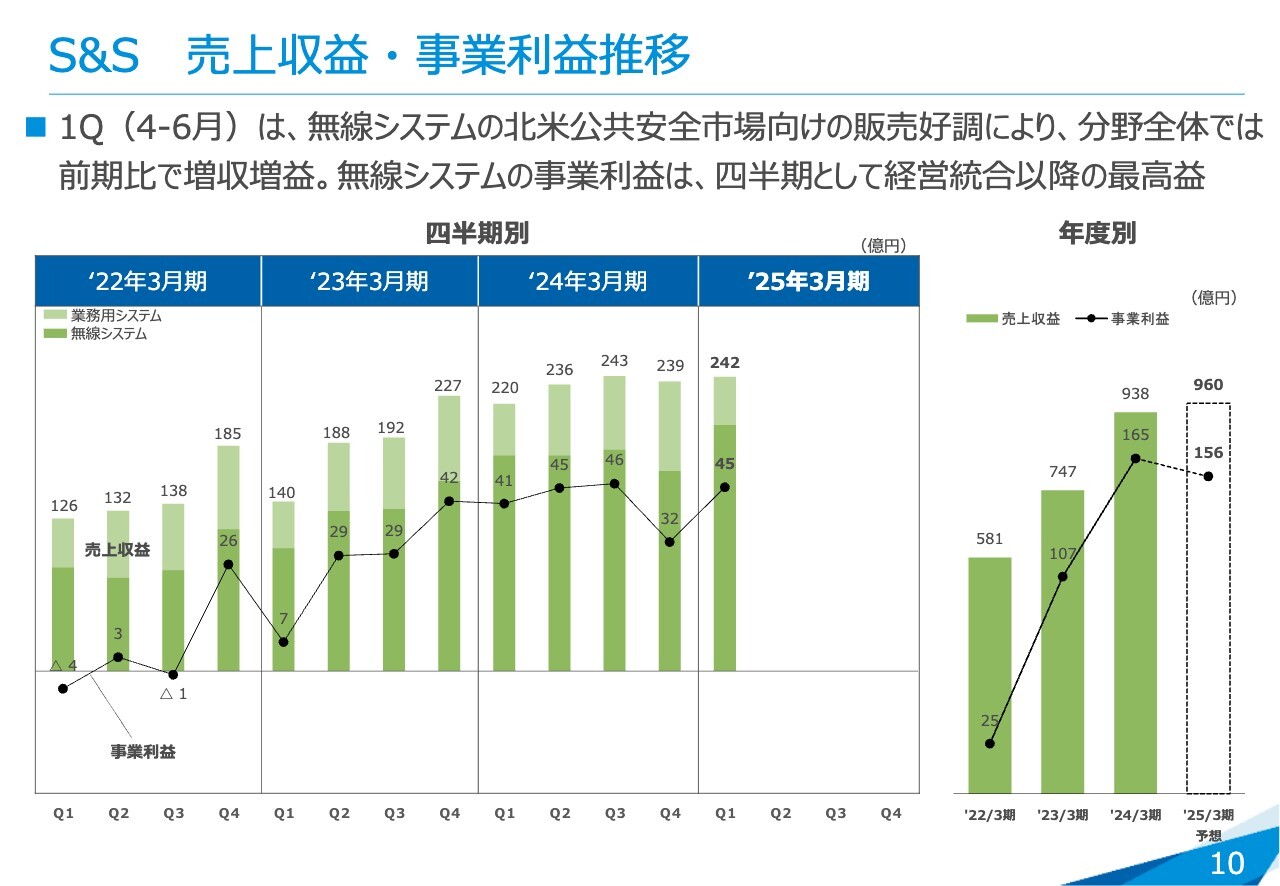

S&S 売上収益・事業利益推移

S&S分野です。第1四半期は242億円の売上収益、45億円の事業利益でした。2024年3月期第4四半期は、無線システム事業において公共安全市場向けシステムの出荷のずれなどがあり、売上利益が若干減少しました。しかしながら、一過性のため、この第1四半期はかなり高い利益率を維持しており、問題なく進捗している状況です。

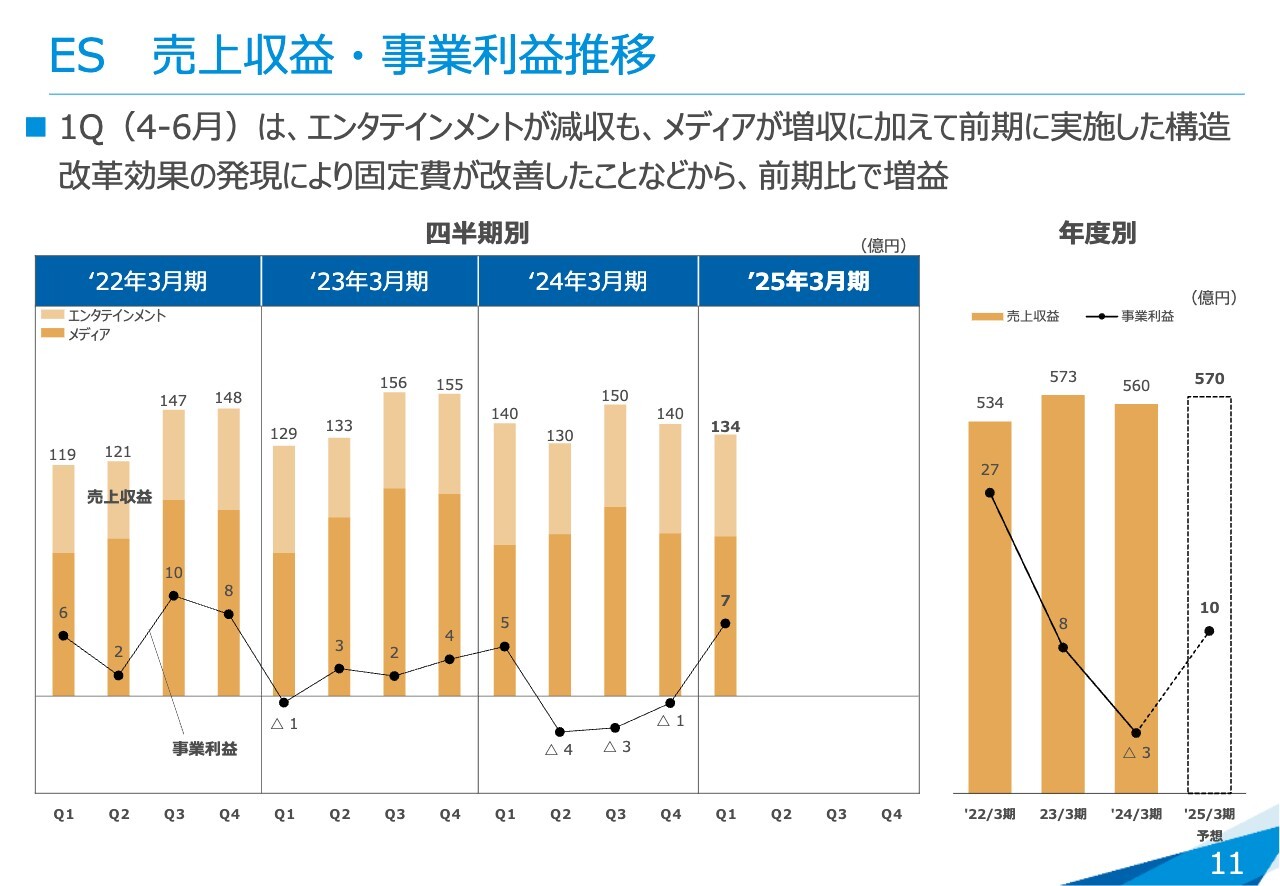

ES 売上収益・事業利益推移

ES分野です。第1四半期は、売上収益が134億円、事業利益が7億円でした。前期比で若干減少していますが、先ほどご説明したとおり、メディア事業の構造改革効果の発現などがあり、7億円の事業利益を上げています。

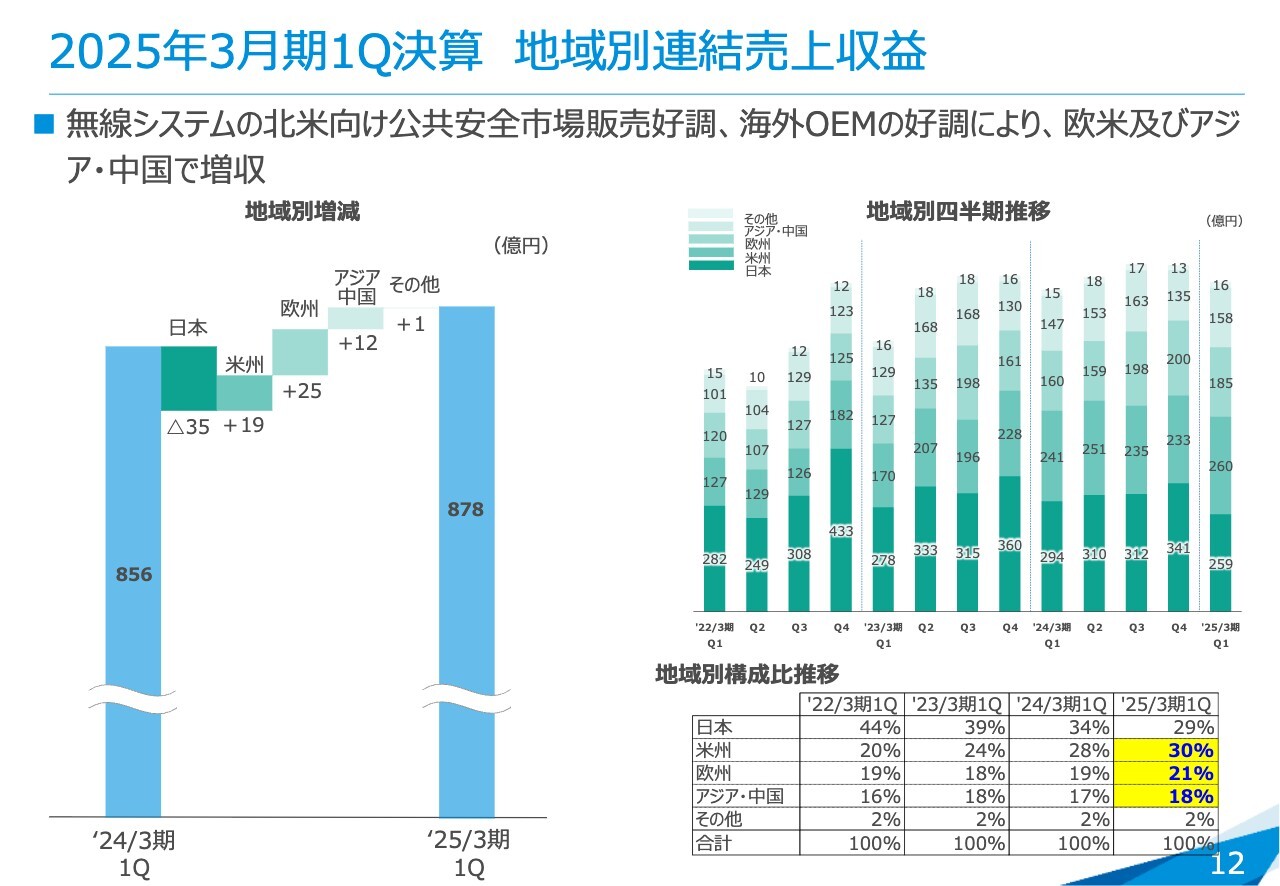

2025年3月期1Q決算 地域別連結売上収益

連結売上収益の前期比を、地域別で表した数字です。2024年3月期の売上収益856億円に対し、日本向けは前期比マイナス35億円と、売上を大きく減少させています。

先ほどからご説明しているとおり、エンタテインメント事業で10億円ほど売上が減少しています。また、国内自動車登録台数が前期比で落ちていることなどから、M&T分野のアフターマーケット事業、OEM用品事業、テレマティクスサービス事業において、国内市場向けが苦しかったことから、35億円減少しています。

海外は、米州、欧州、アジア・中国すべてで売上収益が増加しています。その結果、全社としては前期比増収となりました。

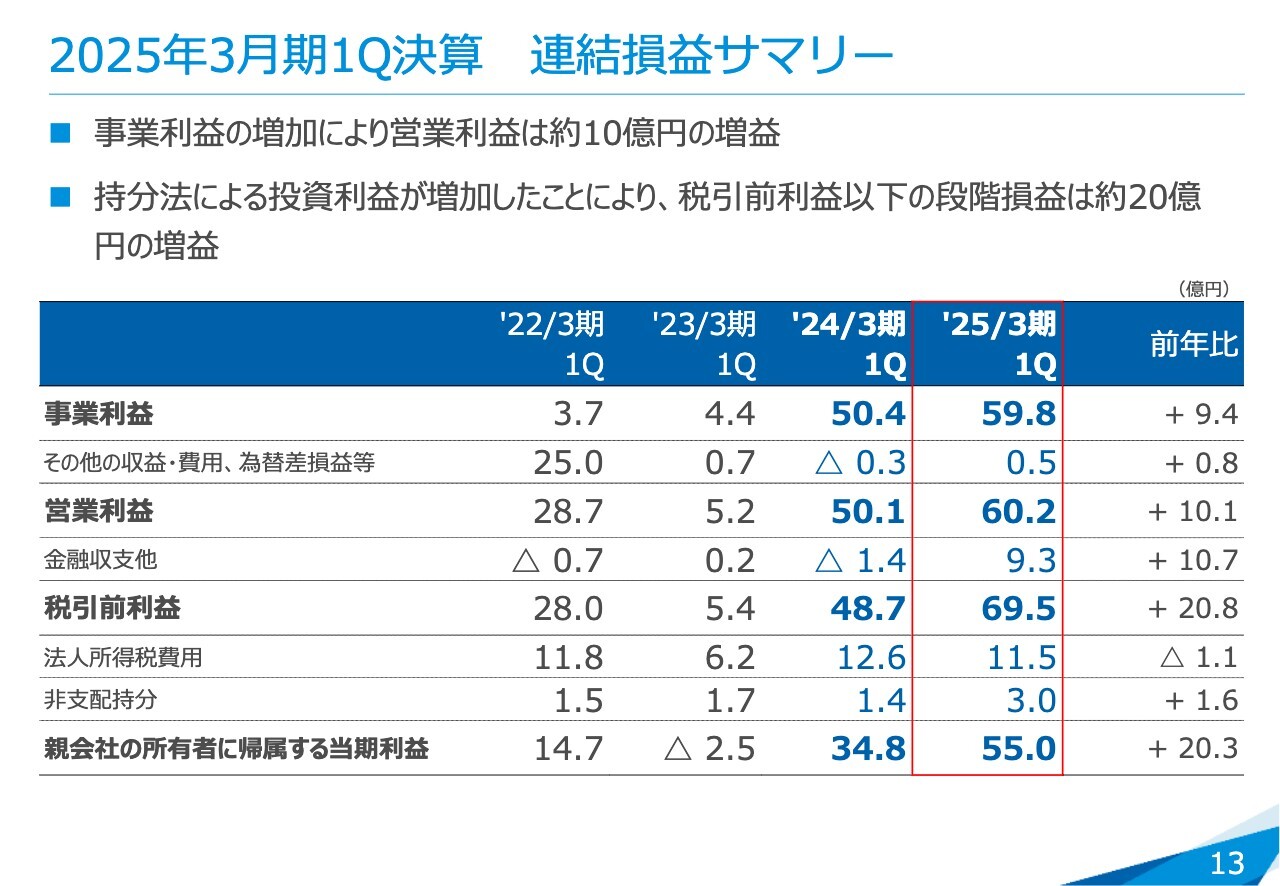

2025年3月期1Q決算 連結損益サマリー

事業利益以下の段階損益についてご説明します。事業利益は59億8,000万円と、前期比で9億円ほど増加しました。それに伴い、営業利益も60億2,000万円と、前期比で10億円ほど増加しました。

金融収支他は、9億3,000万円を計上しています。これは持分法適用会社で、ニュージーランドにある無線の会社が非常に好調だったためです。

税引前利益は69億5,000万円と、前期比で約21億円の増益、親会社の所有者に帰属する当期利益も55億円と、前期比20億円の増益という結果になりました。

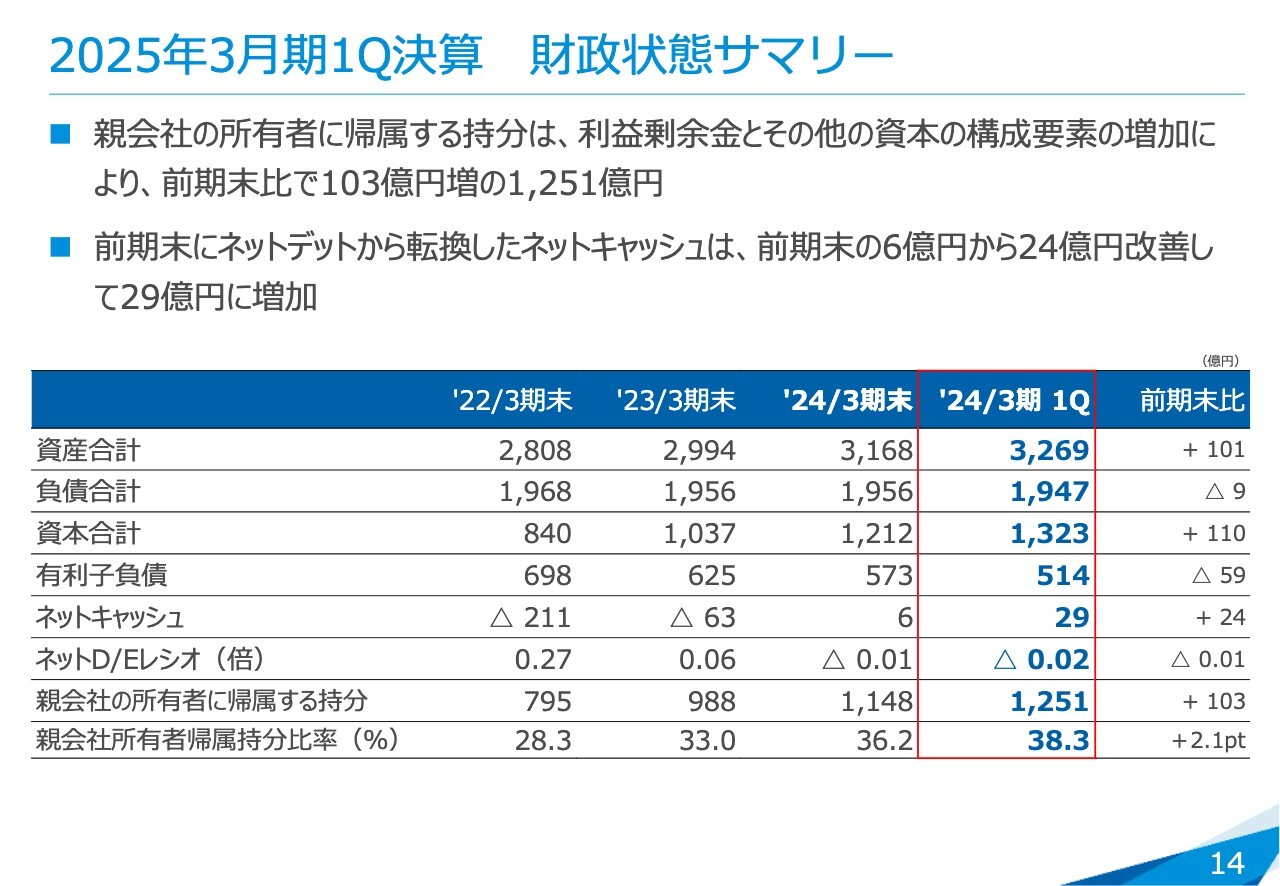

2025年3月期1Q決算 財政状態サマリー

バランスシートです。親会社の所有者に帰属する持分(自己資本)は1,251億円と、前期末比で103億円増加しました。これは利益剰余金の増加に加え、円安の進行により為替換算調整が70億円ほど増加したためです。その結果、親会社所有者帰属持分比率(自己資本比率)は38.3パーセントと、前期末比で2.1ポイントほど増加しました。

前期末にネットデットからネットキャッシュへ転換したとご報告しましたが、ネットキャッシュは29億円、前期末比プラス24億円と、さらに改善しました。

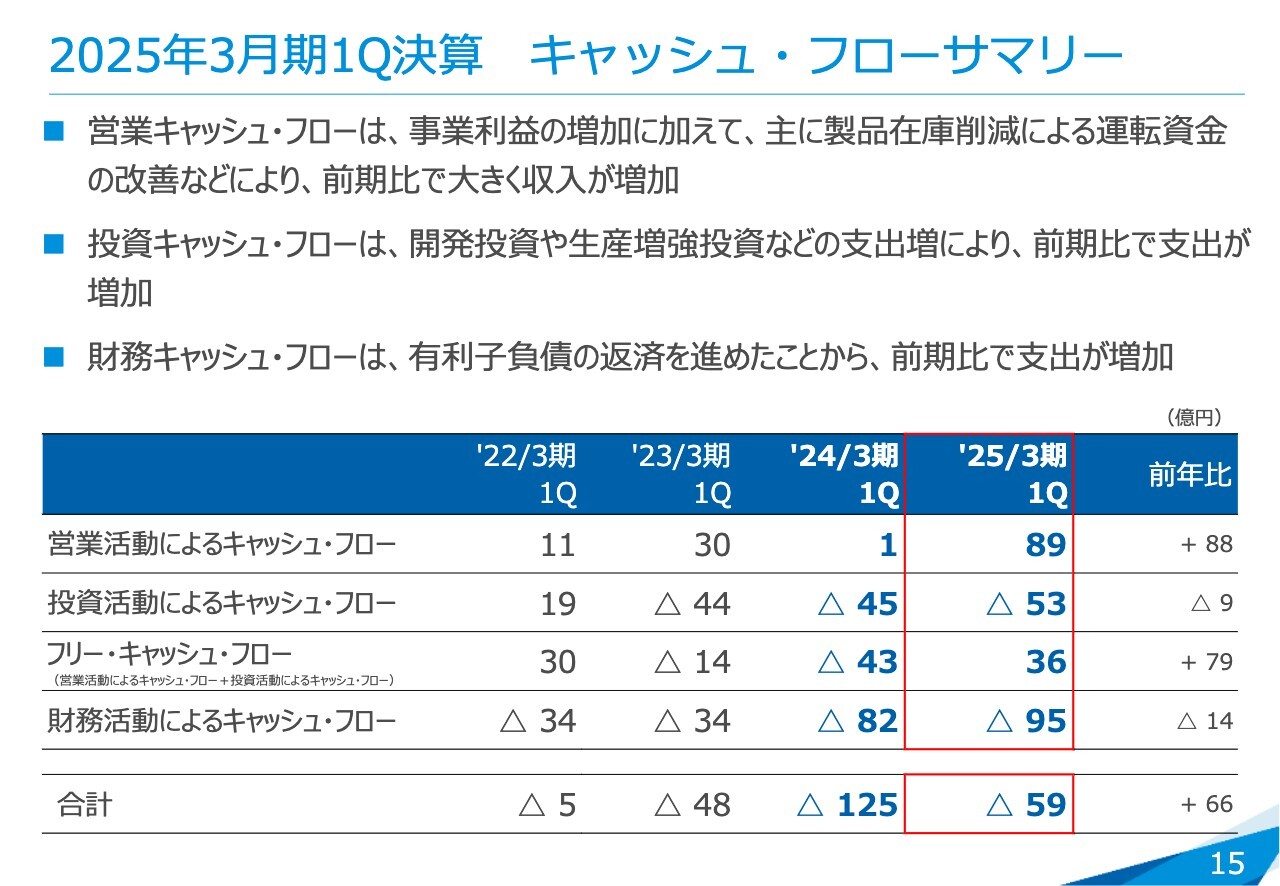

2025年3月期1Q決算 キャッシュ・フローサマリー

キャッシュ・フローです。営業活動によるキャッシュ・フローは89億円と、前期比で大きく改善しました。

事業利益が前期から改善している部分がありますが、一番大きいのは、運転資金の改善による効果です。前期、前々期は一時的な半導体不足の影響などがありました。生産がかなり遅れ、棚卸資産が膨れていましたが、ようやく正常化してきました。これにより、営業活動によるキャッシュ・フローは89億円を計上しています。

投資活動によるキャッシュ・フローは53億円と、前期比で若干増加しました。こちらは主に、開発投資や生産増強に向けた投資によるものです。その結果、フリー・キャッシュ・フローは36億円となりました。

財務活動によるキャッシュ・フローも前期比で増加していますが、こちらは有利子負債の返済によるものです。基本的に、この第1四半期は借換などを行っておらず、返済を進めたことから、95億円の支出となりました。

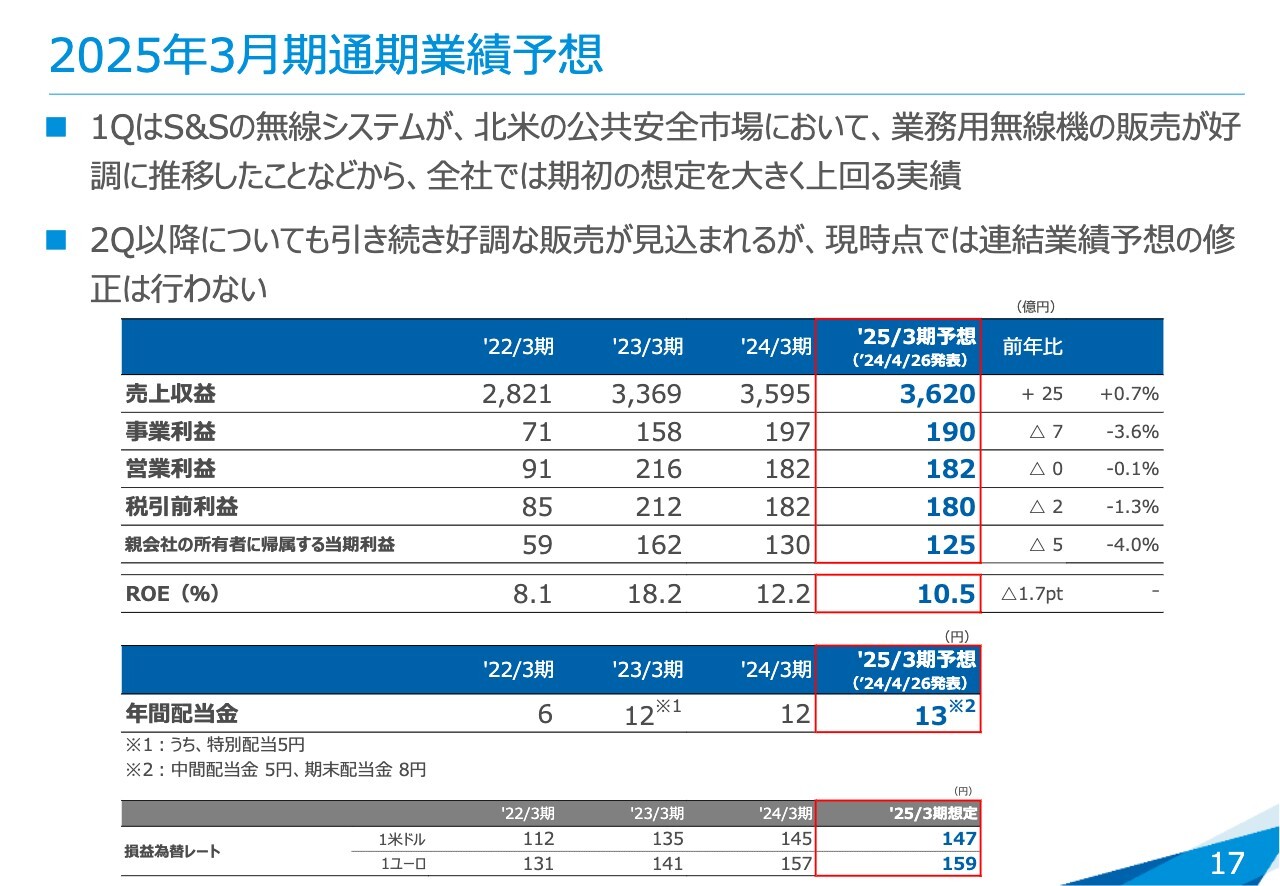

2025年3月期通期業績予想

通期業績予想です。前期は無縁システム事業の業務用無線機の販売が非常に好調でしたが、第1四半期は前期と比べて厳しいスタートを見込んでいました。しかしながら、引き続き無線機市場は好調で、前期を上回りました。M&T分野の海外のOEM事業も非常に好調で、前期を超える実績となりました。

全社の進捗は期初の想定より好調なものの、7月以降、中国の市況がどうなるか、もう少し見ていきたいと考えています。したがって、期初の4月26日に発表した通期業績予想から、変更はありません。

S&S 無線システム事業 北米公共安全市場の販売好調①

鈴木昭氏(以下、鈴木):トピックについて、無線に関するところを私からご説明します。

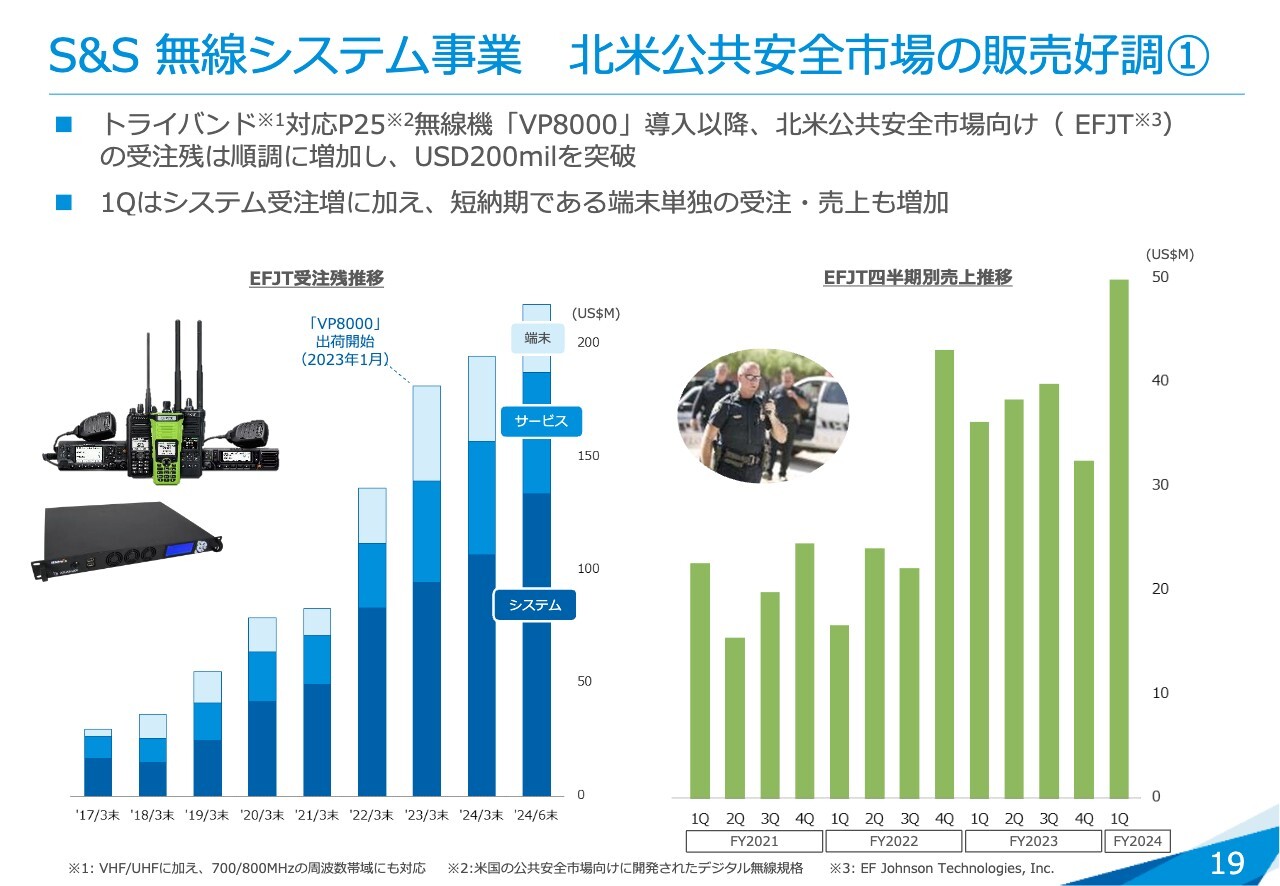

無線システム事業が、非常に好調です。その中でも、北米公共安全市場向けの販売が非常に好調です。スライド左側の北米公共安全市場向け受注残の推移は、2024年6月末で220ミリオンドル前後まで伸びています。その要因として、2023年1月にトライバンド対応P25無線機「VP8000」を導入したことがあります。端末としての性能が非常に評価され、引き続き受注残の増加に貢献しています。

受注残は、システムおよびサービスが非常に伸びています。システムは1年、2年、3年かけて売上になっていくものです。サービスはさらに長く、5年から10年かけて、メンテナンスサービスとして売上に貢献していきます。端末は在庫があれば短納期で発注され、出荷されます。それぞれ売上貢献時期が違いますが、トータルで220ミリオンドルの売上がここで担保されていることを表しています。

スライド右側は、北米公共安全市場向けの四半期ごとの売上推移です。受注残の増加にあわせて、右肩上がりになっています。2024年3月期第4四半期は若干グラフが凹んでいますが、これは端末販売の第3四半期への前倒しや、システムの販売がお客さまの都合で、2025年3月期第1四半期に後ろ倒しになった影響です。しかし第1四半期で、受注、売上、出荷も正常に戻りました。このトレンドは、続いていくものと考えています。

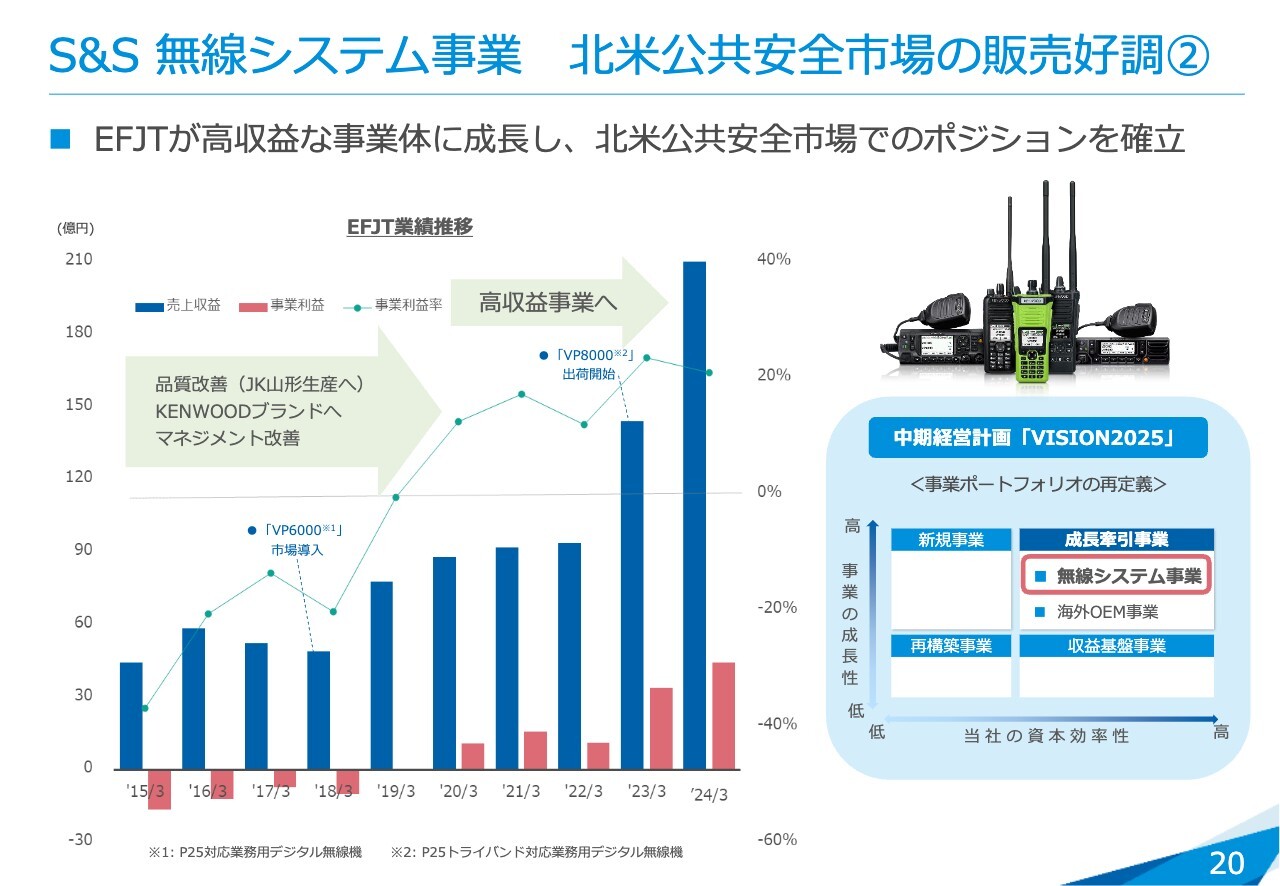

S&S 無線システム事業 北米公共安全市場の販売好調②

通期で見た時に、北米公共安全市場向けの販売は、「VP8000」の出荷開始と同時に、事業利益率も20パーセントを超える、非常に高収益な事業に成長しています。月別で見ると、時折30パーセントを超える状況にもなっています。

以前からご説明しているように、この市場はプレイヤーが非常に少ないです。また、A社が市場を寡占していて価格破壊がありませんので、粗利も高く取れるビジネスを継続できています。

特に北米公共安全市場は、「安心」「安全」「人の命を守る」という我々の無線システムが、市場でかなり高く評価されています。いろいろなカウンティ(郡)に導入され、それがリファレンスとなり、さらに隣のカウンティ(郡)に導入されるかたちで、非常によい方向に推移しています。

ESGに関する外部評価

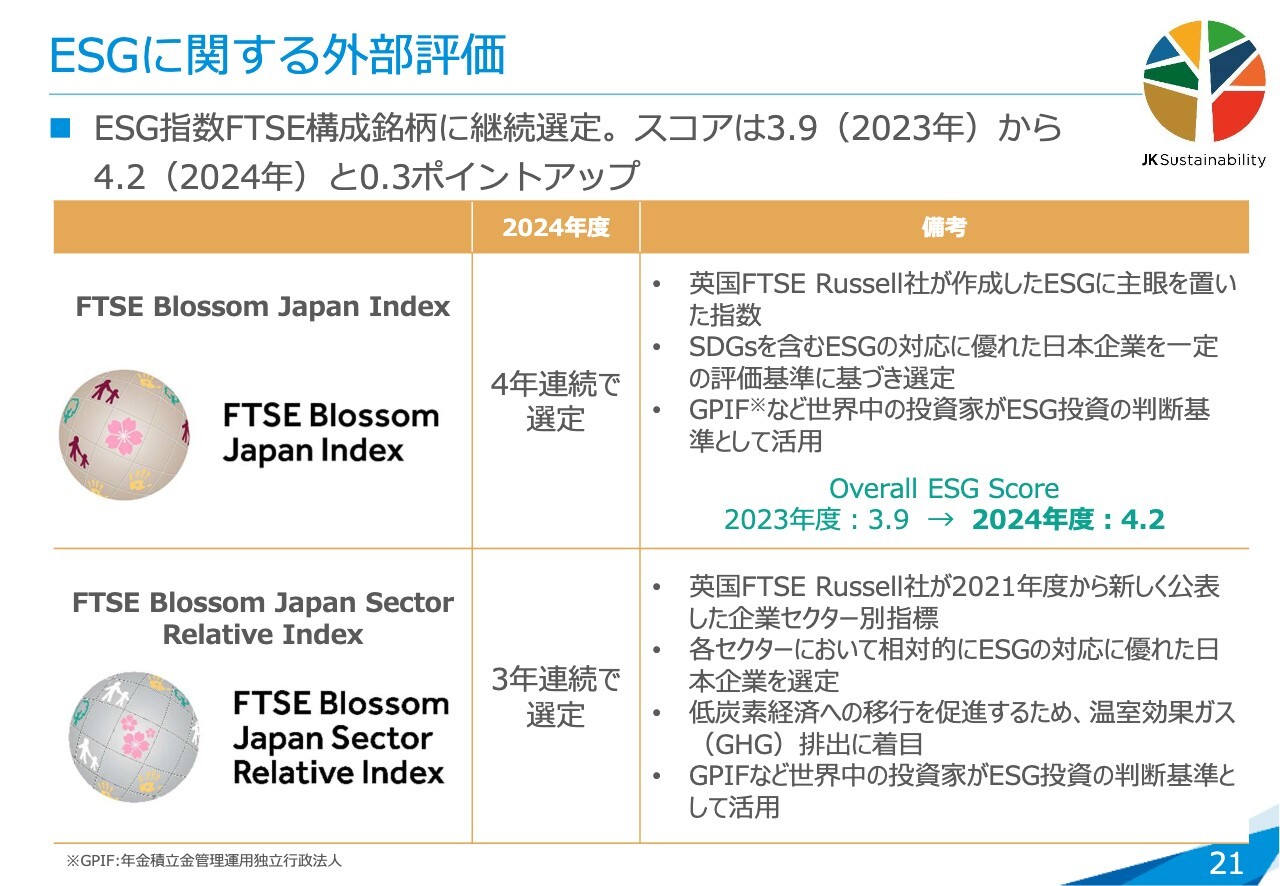

宮本:最後に、ESGに関する外部評価についてご説明します。我々は、FTSE Blossom Japan Indexに4年連続で選定されました。

スコアについても、前期の3.9から4.2と、良くなっています。また、企業セクター別の指標にも3年連続で選定されていますので、さらに改善する方向で取り組んでいきたいと考えています。

我々からのご説明は以上です。

Q&A

質疑応答はこちらに掲載されています。