【QAあり】Chatwork、価格改定によるARPU上昇を背景に、主力のChatworkセグメントの売上高は前年比+39.1%と高成長

2024年5月24日 15:29

2024年12月期第1四半期決算説明

山本正喜氏(以下、山本):みなさま、こんにちは。Chatwork株式会社代表取締役CEOの山本です。本日は大変お忙しい中、決算説明会にご参加いただき、誠にありがとうございます。

今回、決算開示の延期、また決算発表の急な予定変更となり、大変ご心配をおかけしました。申し訳ありません。決算が延期になった要因については、後ほど詳細にご説明します。どうぞよろしくお願いします。

ハイライト

それでは、2024年12月期第1四半期の決算説明を始めます。

まずはハイライトです。1点目として、連結売上高は前年同期比でプラス36.0パーセントと順調に伸長しています。価格改定の影響によりARPU(1ユーザー当たりの単価)が大きく上昇したことを背景に、主力であるChatworkセグメントの売上高が前年同期比でプラス39.1パーセントと、大幅な上昇を見せています。

2点目として、利益面は価格改定による売上増加を背景に、EBITDAが黒字を継続しています。EBITDAは前四半期から2四半期連続の黒字となっており、通期業績予想である3億円以上に対して、第1四半期時点で約1億2,000万円と順調に推移しています。

3点目として、課金ID数の純増数が順調に回復してきています。価格改定以降、四半期ごとの課金IDの純増数である伸び幅がやや弱まっており、ご心配をおかけしていました。当四半期は1万2,000IDと大きく伸長しました。前々四半期の4,000ID、前四半期の7,000ID、当四半期1万2,000IDと順調に回復してきているため、ご安心ください。

4点目として、4月に株式会社kubellパートナーを設立しました。こちらは、当社の新しい事業領域であるBPaaS事業の中核を担う子会社であり、100パーセント子会社として設立しています。

KPIハイライト

KPIのハイライトです。第1四半期が終わり、登録ID数は685万3,000ID、課金ID数は74万3,000ID、導入社数は44万1,000社となりました。ARRは69億1,000万円と、70億円に迫ってきています。

NRRと解約率に関しては、大きな変動はありません。ARPUは、価格改定の影響を受けて上昇しています。こちらは年払いのお客さまが少しずつスライドして価格改定されていくためそれに伴い少しずつ上がっていきますが、当四半期は687.4円まで上昇しています。

DAU(1日あたりのサービス利用者数)は、112万4,000ユーザーとなりました。

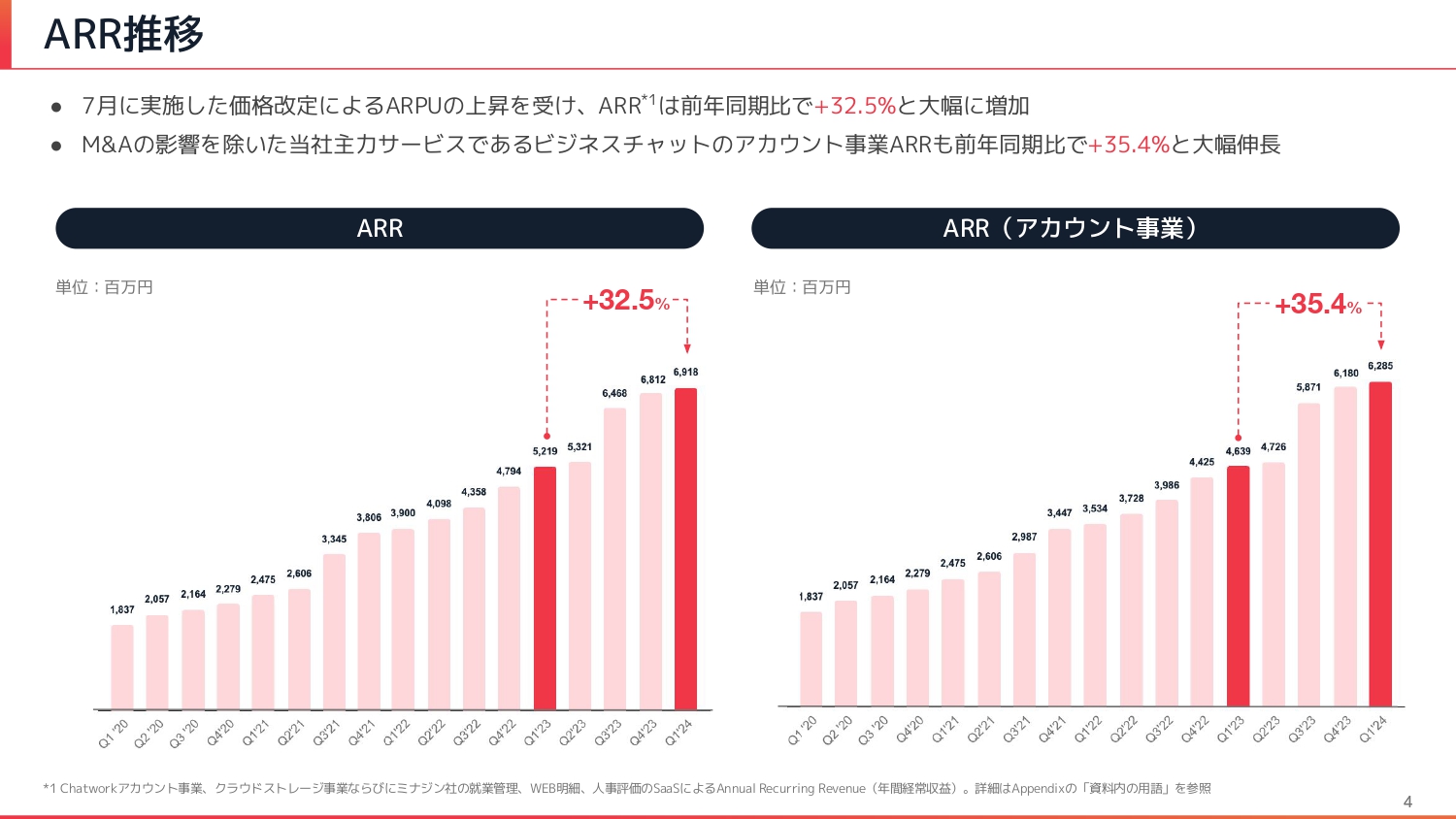

ARR推移

ARRの推移です。価格改定によるARPUの上昇を受け、右肩上がりで大きく上昇しています。スライド右側はビジネスチャットのアカウント事業のみのグラフですので、比較していただければと思います。

INDEX

それでは、内容に入っていきます。資料の構成としては以前と変わらず、会社概要、主要トピック、2024年12月期第1四半期の業績から始まり、2024年12月期の業績予想、中期経営計画、事業概要、サステナビリティ、Appendixとなっています。

お時間の都合もあるため、本日のご説明は会社概要と主要トピックス、第1四半期の業績までとなります。あらかじめご了承ください。

会社概要

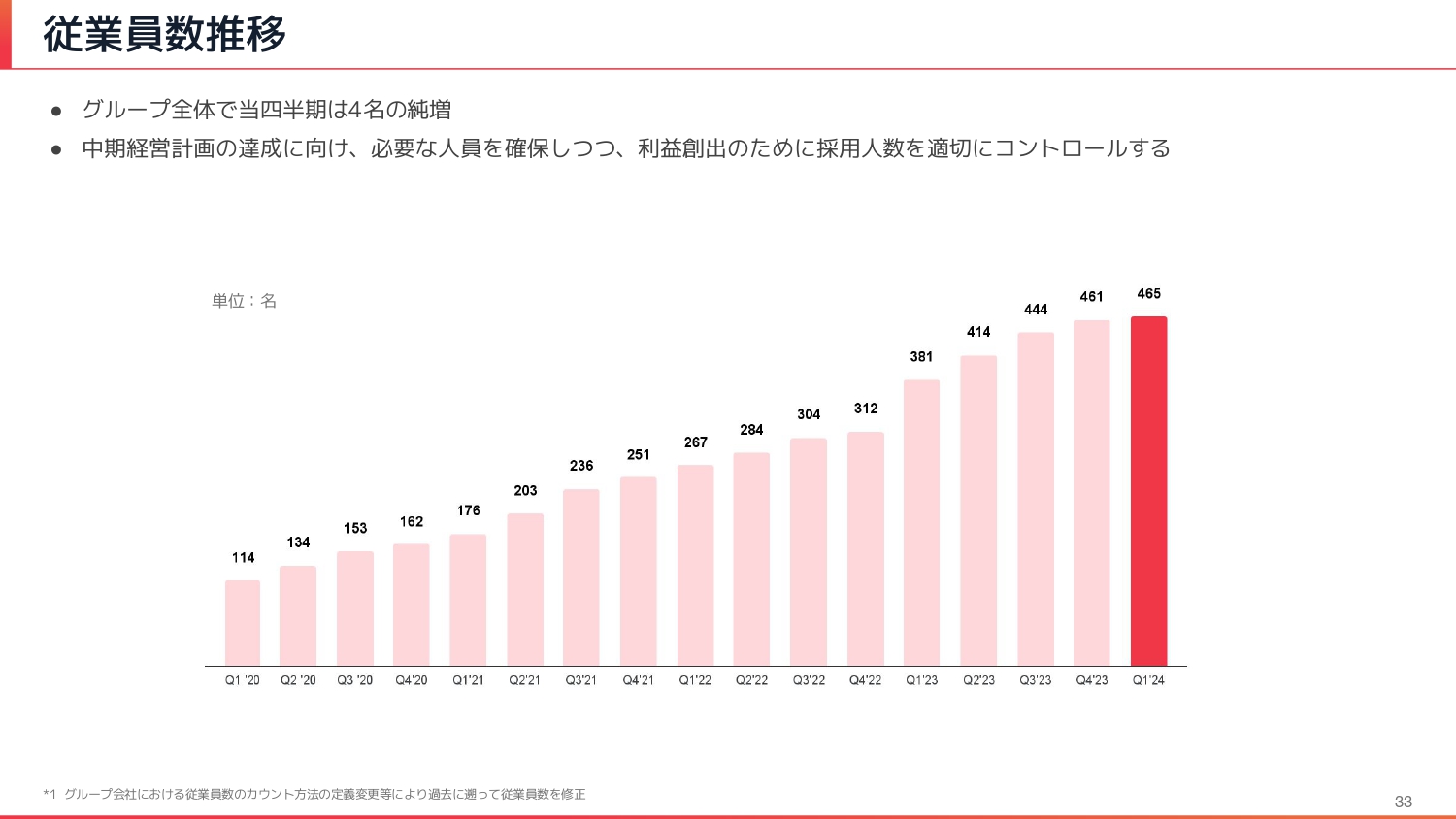

会社概要です。第1四半期を終えて、グループ従業員数は2024年3月末日時点で465名となっています。所在地は東京と大阪に拠点があり、約8割の社員が東京に在籍しています。設立は2004年11月11日で、今年度は設立20周年となります。

コーポレートミッション

コーポレートミッションとして「働くをもっと楽しく、創造的に」を掲げています。今のこの時間も働くという時間かと思います。

20代から60代、70代まで、週5日、人生の大半を過ごすことになる「働く」という時間において、生活の糧であるお金を得るのも大切なことですが、それだけではなく、1人でも多くの人がより楽しく、自由な創造性を存分に発揮できる豊かな社会を実現したいと我々は考えています。

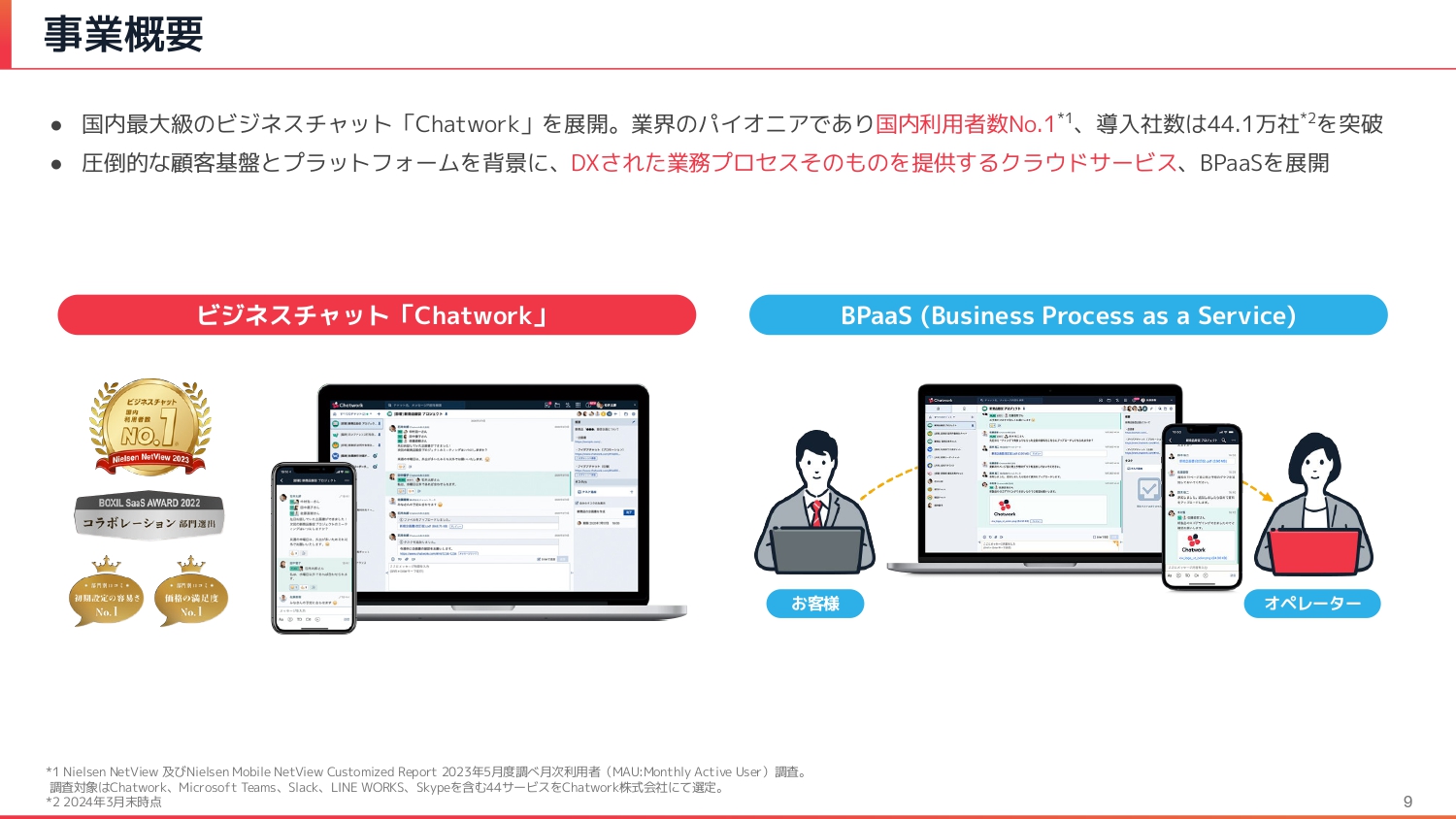

事業概要

そのミッションを実現するために、大きく2つの事業にチャレンジしています。1つ目として、国内最大級のビジネスチャットであり、社名にもなっている「Chatwork」を展開しています。

我々は2011年3月に、ビジネスチャット「Chatwork」をリリースしました。おそらく世界でも初めてのタイミングだったのではないかと思います。ビジネスチャット業界のパイオニアとして、市場を切り拓いてきた自負があります。現在も、日本国内の利用者数は、アクティブユーザー数ベースでNo.1となっています。

2つ目として、その圧倒的な顧客基盤とプラットフォーム価値を背景に、DXされた業務プロセスそのものを提供するクラウドサービス、BPaaSという新しい事業領域にチャレンジしています。こちらに関しては、後ほど詳しくご説明します。

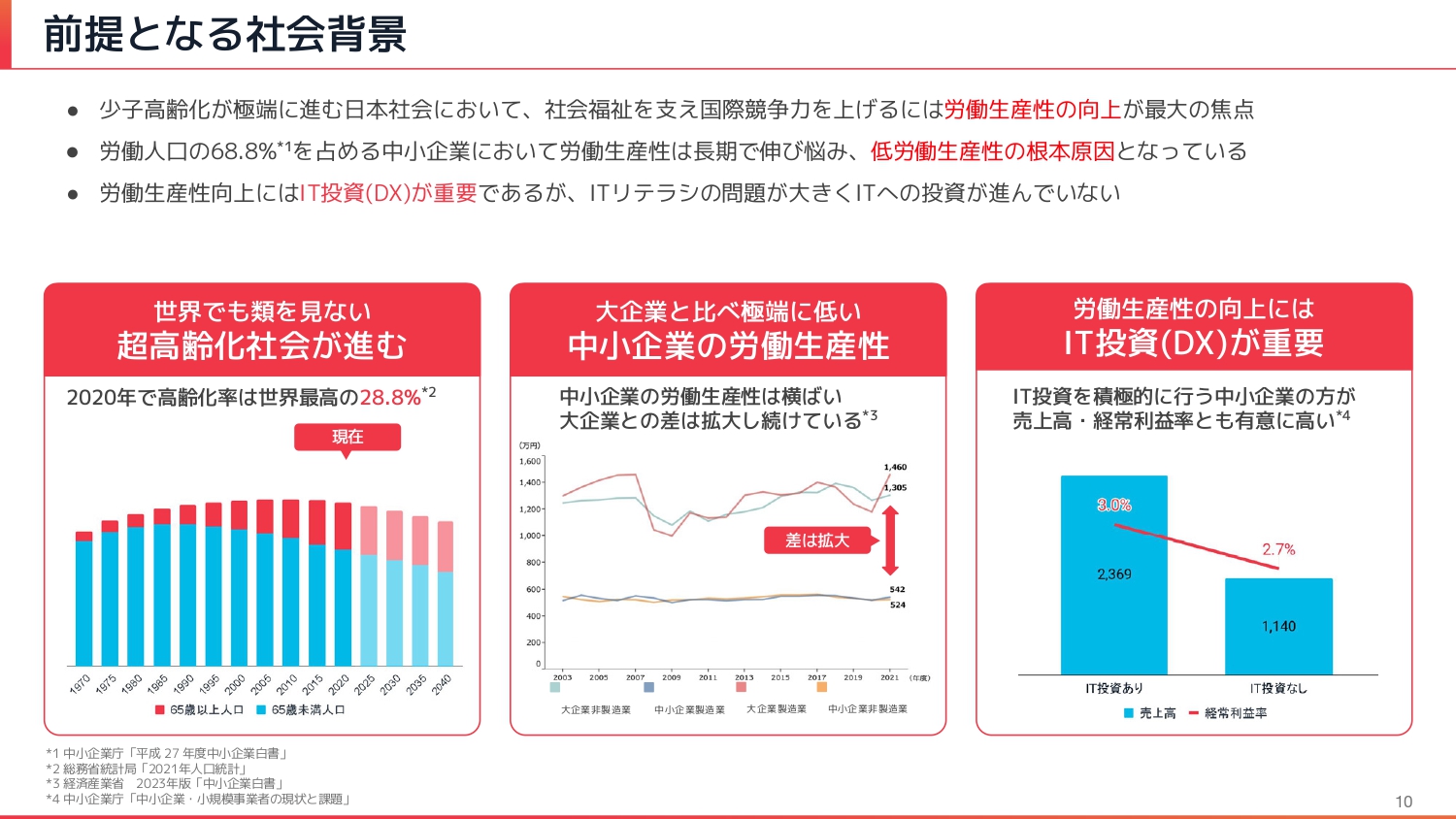

前提となる社会背景

我々が取り組む課題の前提となる社会背景について、あらためてご説明します。ご存じのとおり、日本社会においては、少子高齢化が非常に大きな問題となっています。人口については、そこまで大きな減少はありませんが、問題はその内訳です。

スライド左側のグラフに、65歳以上人口の割合、いわゆる高齢化率を赤色部分で示していますが、現在の日本の社会課題として、高齢化が急速に進んできていることが挙げられます。高齢化率は28.8パーセントと世界でも類を見ない超高齢化社会であり、この社会福祉を支えるため、働いている方の労働生産性を上げていくことが急務となります。

一方、日本において労働人口の68.8パーセントを占めているのが中小企業です。その中小企業の労働生産性が長期で伸び悩んでいることが、日本が世界と比べても低労働生産性であるという根本原因となっています。

中央のグラフは、企業の労働生産性を示しています。上2つのグラフが大企業、下2つのグラフが中小企業です。労働生産性の差はおよそ倍ぐらいに開いており、かつその差は年々拡大している状況です。

また中小企業だけを見ると、長期に渡って横ばいの状況であり、むしろやや落ちているようにも見えます。生産性の観点からも、生産性の改善が進んでおらず、働き方が変わっていない状況が見えてきます。

労働生産性の向上には、IT投資、いわゆるDXが重要であると言われています。しかしながら、なかなか難しい領域もあり、ITへの投資が進んでいないのが日本の中小企業の現状です。

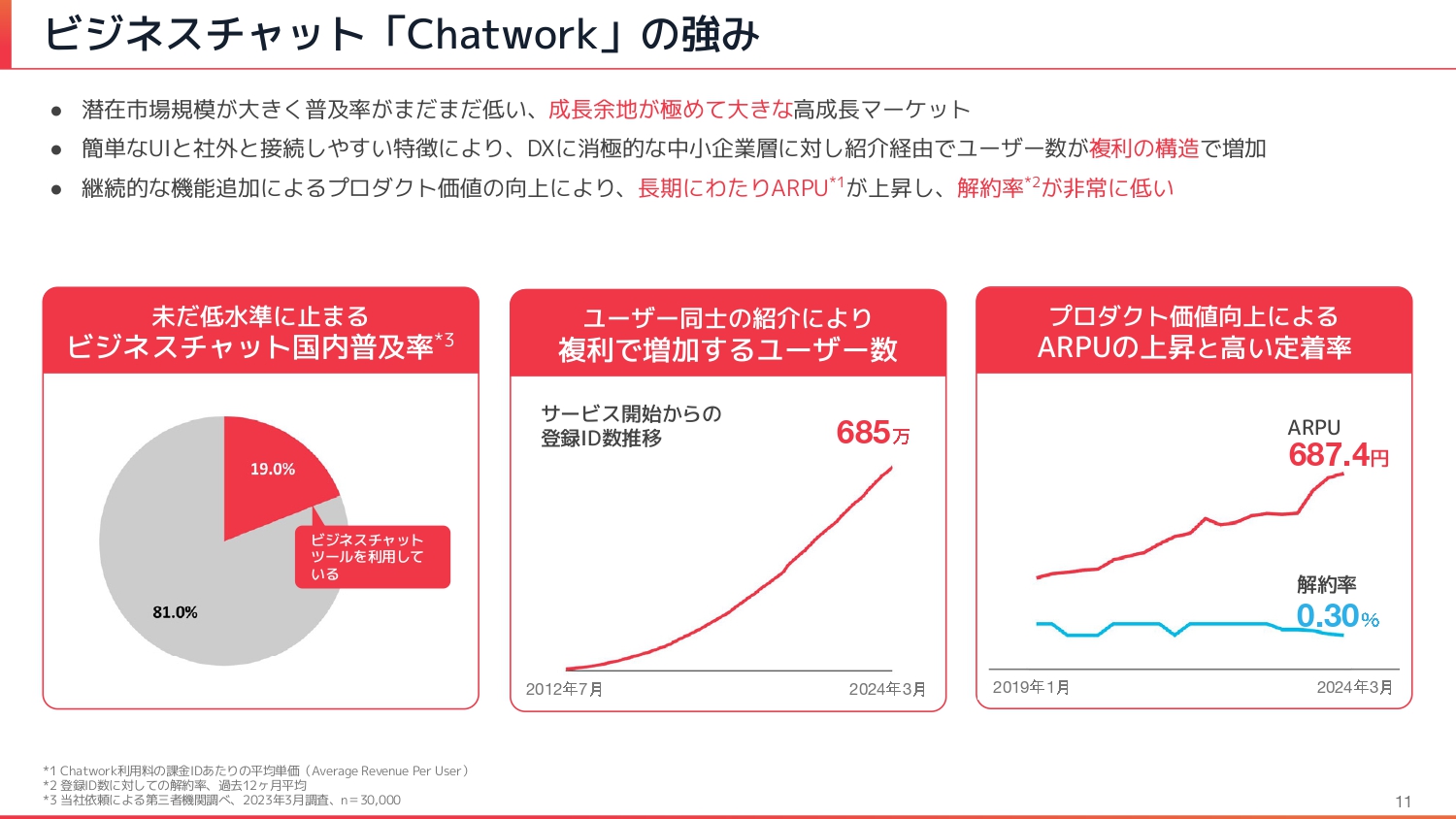

Chatworkは中小企業のDXを強力に進める稀有なSaaS

我々は、そのなかなか進まず、しかし根本的な課題である中小企業のDXを強力に進めることができる稀有なポジションにいる会社だと思っています。「Chatwork」は導入社数44万社、約685万超と、大規模なユーザーを獲得しています。有料契約における97.2パーセントが300名未満の契約で、ユーザーのほとんどは中小企業です。

ここまで中小企業に浸透しているITプロダクト、SaaSはないと思っており、圧倒的なポジションにいると考えています。

「Chatwork」は特定の業界だけでなく、全業種、営業やエンジニア、経理など全職種の従業員が業務時間中にずっと使い続けるという、唯一無二の特徴を持っているSaaSのサービスです。他のSaaSと比べても、圧倒的なユーザー接点を持つという特徴があります。

我々はその高いプラットフォーム性を活かし、BPaaSを軸として、以前から周辺サービスの販売に取り組んでいます。2023年度は、周辺サービスの領域において、前年比でプラス107.3パーセントと、倍以上の大幅な成長を見せています。

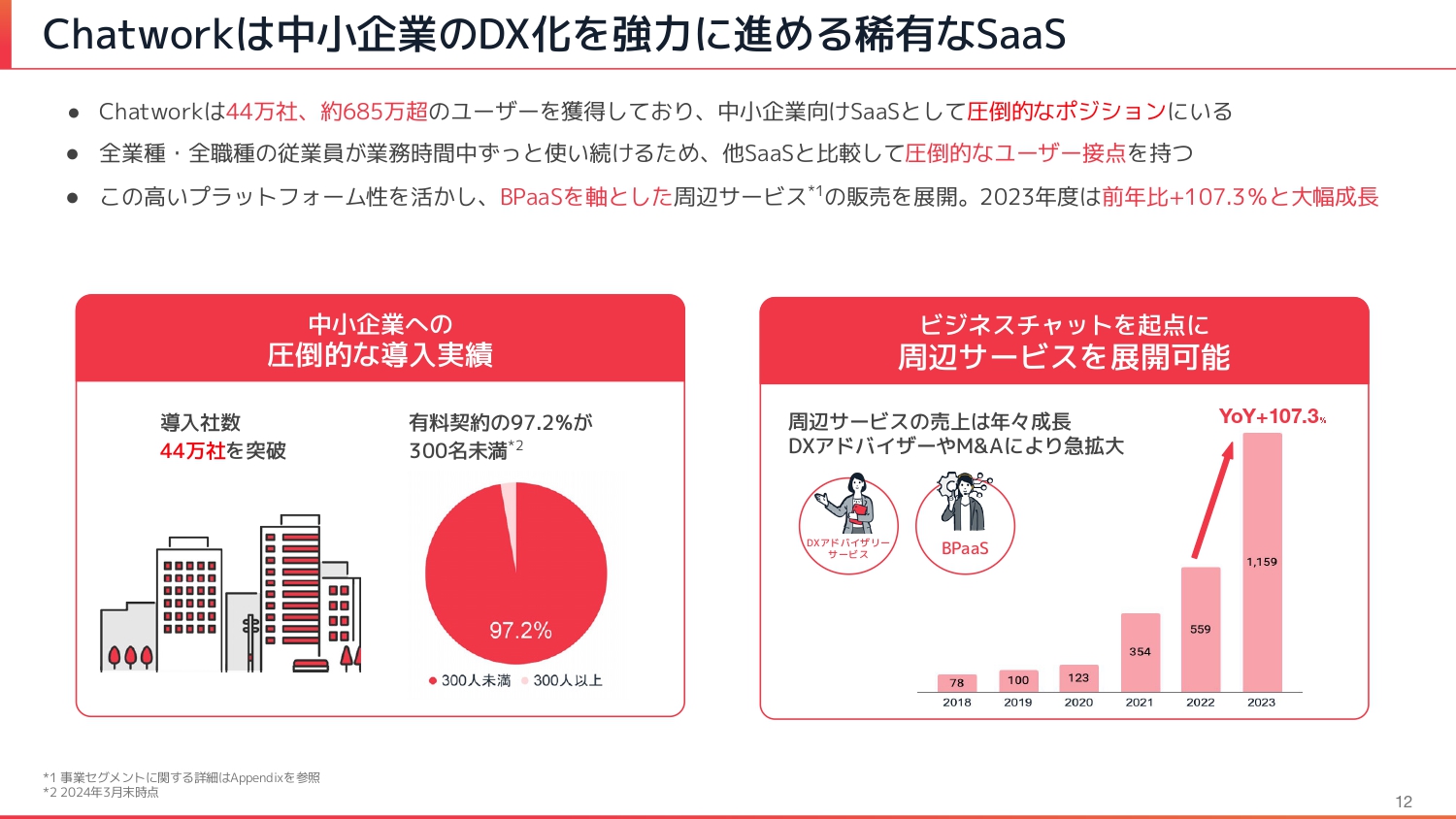

ビジネスチャット「Chatwork」の強み

ビジネスチャット単体の「Chatwork」についてご説明します。ビジネスチャット市場として、みなさまの周りでも、ビジネスチャットを使っている方が増えてきたという実感がある方もいらっしゃると思います。しかしながら日本全体を見渡すと、まだ普及率が低いのが実情です。

最新の調査では、日本国内のビジネスチャットの普及率は19パーセントと、8割を超えるお客さまが、まだビジネスチャットを使わずに、メールや電話、FAXでコミュニケーションしているという状況です。裏を返すと、8割以上の伸びしろがある、成長余地が極めて大きな高成長のマーケットであります。

現在、携帯メールを使っている方はほとんどいらっしゃらなくなり、チャットやメッセージングなどのツールに替わってきています。ビジネスメールもビジネスチャットに替わっていくのは時間の問題であり、それを推進していきたいと考えています。

「Chatwork」は、誰もが使える簡単なユーザーインターフェースと、同じアカウントで社内・社外においてシームレスにやり取りできるという特徴を持っています。これらがDXに消極的な中小企業に対して非常にフィットしており、お客さまがお客さまを紹介するという、ユーザー同士の紹介によりユーザー数が増加しています。

紹介されたお客さまが、さらにその先のユーザーを紹介するという複利の構造となっており、スライド中央のグラフに示しているように、登録ID数は二次曲線的に大きく伸びています。こちらが「Chatwork」の大きな強みとなっています。

また、プロダクト開発や機能強化も随時行っており、プロダクト価値の向上に加えて、ユーザー数の増加によるサービスの価値向上に努めています。定期的にプライシングの見直しを行っており、長期にわたってARPUが上昇し続けてきています。

単価の変更と解約率は相関がなく、解約率は非常に低い状態で定着しており、強いビジネスモデルが作れていると思っています。

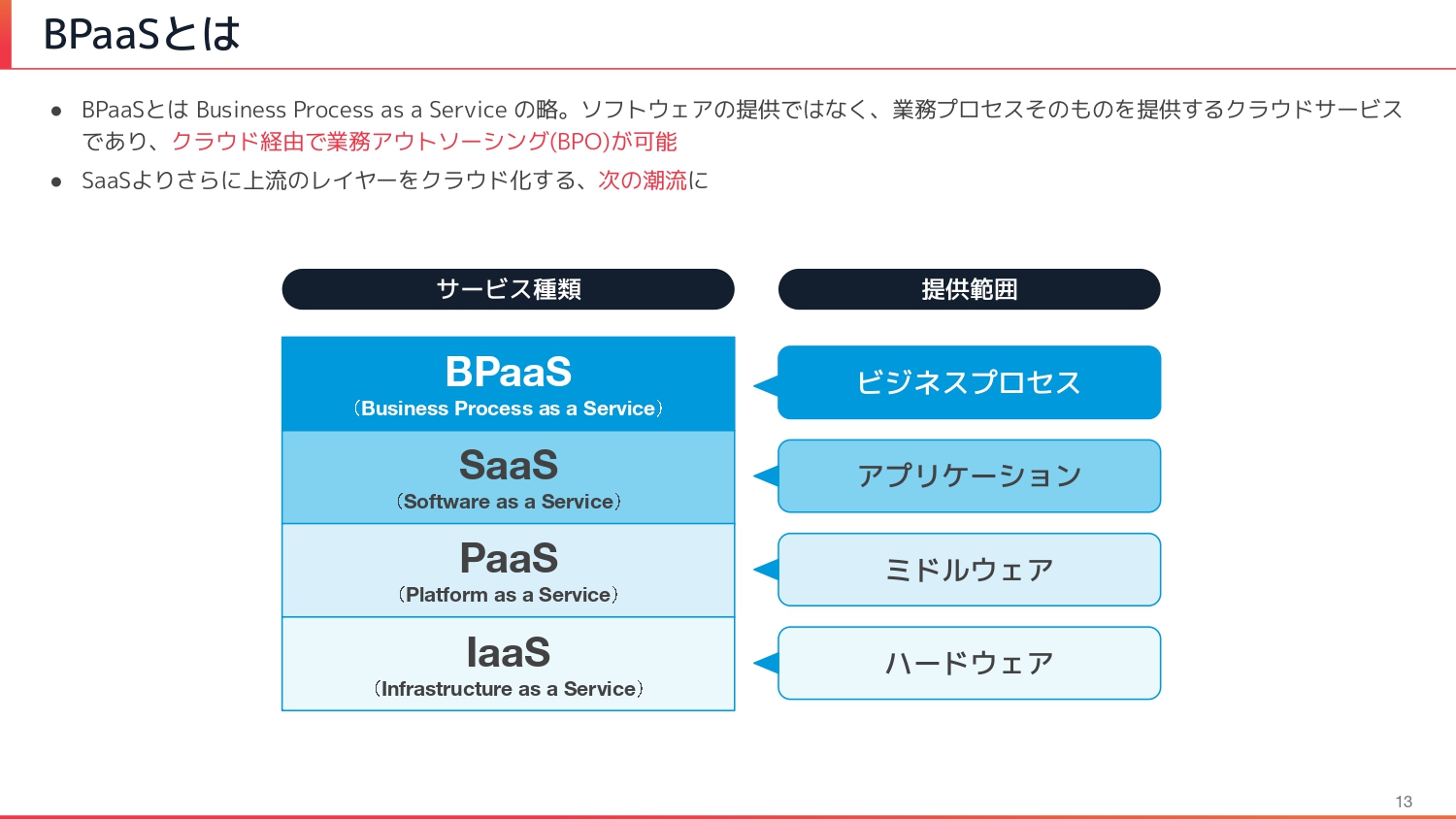

BPaaSとは

もう1つの事業として、強いビジネスチャット事業を背景に、新しい領域であるBPaaS事業に取り組んでいきます。「BPaaS」という言葉を聞き慣れない方もいらっしゃると思いますが、BPaaSは「Business Process as a Service」の略です。ソフトウェアの提供をクラウドで行うSaaSに対し、BPaaSはソフトウェアではなく、業務プロセスそのものを提供します。

簡単に言うと、クラウド経由で業務アウトソーシング、BPOを行うと捉えてください。クラウドにはIaaS、PaaS、SaaSと大きく3つありますが、ソフトウェアよりもさらに上の領域となるビジネスプロセスそのものをクラウドで提供するということで、SaaSより上流のレイヤーをクラウド化する、SaaSの次の潮流になってくると考えています。

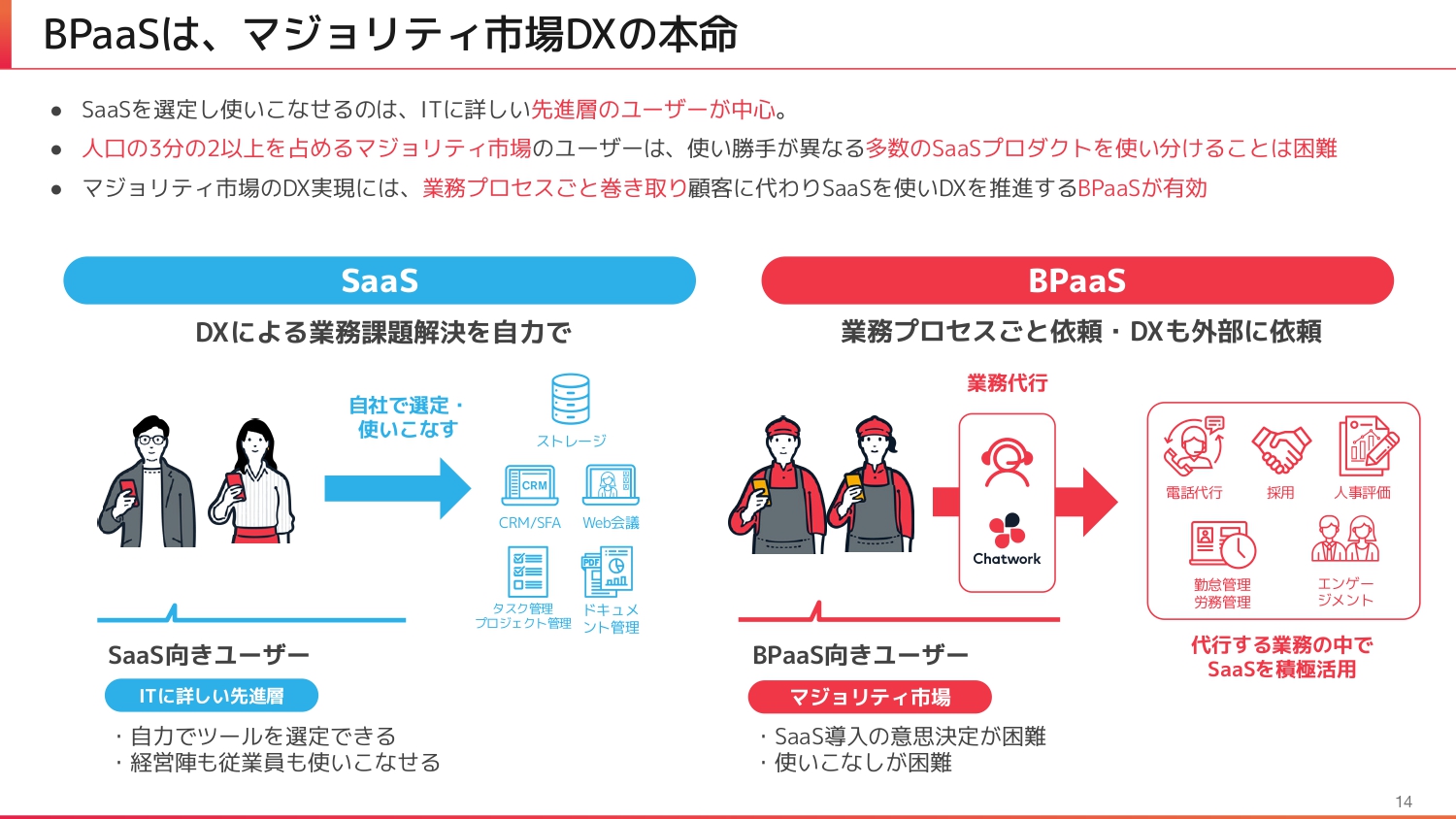

BPaaSは、マジョリティ市場DXの本命

BPaaSは、マジョリティ市場DXの本命であると考えています。すでにかなり広がってきているSaaSを使いこなせているのは、ITに詳しい先進層のユーザーが中心です。一方、人口の3分の2以上を占めると言われている一般層であるマジョリティ市場には、SaaSがなかなか入っていかないのが現状です。

実際にSaaSを使いこなしている会社では、社内にある10個から30個のSaaSを使い分けて業務を行っていますが、現場仕事で忙しい方々が、使い勝手が異なるSaaSを使い分けることは、なかなか困難ではないかというのが我々の見立てです。

ただし、3分の2以上を占めるマジョリティ市場のDXを行わないと生産性は上がっていきません。このDXを実現するためには、SaaSを提供し、お客さまに習熟していただくのではなく、業務プロセスごと巻き取ってお客さまに代わってこちらでSaaSを選び、設定し運用する必要があります。お客さま自身がSaaSを使わなくてもDXができるBPaaSが有効ではないかと思います。

例えるならば、クラウド会計を提供するのではなく、会計業務を巻き取って、こちら側でクラウド会計SaaSを入れるようなイメージです。3分の2のマジョリティ市場においては、BPaaSが主力になってくると考えています。

AIの急激な進化とChatworkの可能性

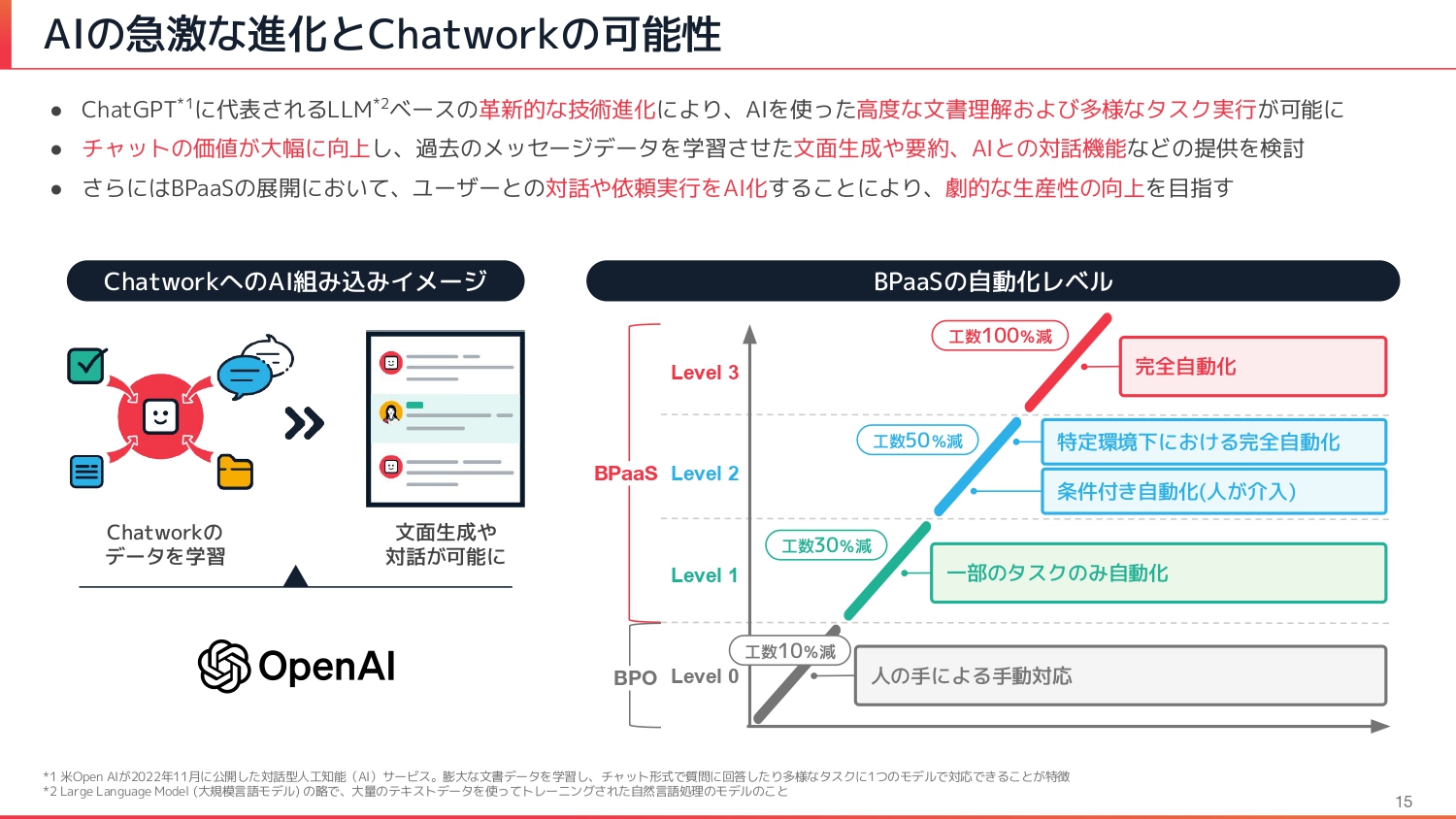

BPaaSを推進するにあたって、大きなトレンドとしてAIの急激な進化があると思っています。先日もOpenAIによる大きな発表があり、話題に挙がりましたが、AIにおいて「ChatGPT」に代表されるLLMと言われている革新的な技術の進化がありました。

AIを使うことにより、高度な文章理解ができるようになったり、多様なタスク実行を1つのモデルで実現できるようになったりしたことは大きなイノベーションです。「ChatGPT」には「チャット」という言葉が入っているように、これからの時代では、AIによってチャットの価値が大幅に向上していくと考えています。

これは我々にとって非常に大きな追い風であり、当社が保有する過去の膨大なメッセージデータを学習させ、さまざまな文面生成や要約、AIとの対話機能などが提供できるのではないかと思います。

さらにBPaaSの展開として、チャット経由でさまざまなアウトソーシングを行っていきますが、お客さまとの対話において、人が行わなければいけなかった業務をAIが代わりに行うことも技術的には可能になってくると思います。

また、お客さまから依頼されたタスクを実行するにあたって、これまではオペレーターがさまざまなSaaSを操作していましたが、これからはAIがオペレーターの操作を代替できるようになりますので、オペレーターのSaaSの習熟も低減していきます。

AIの技術進化により、BPaaS業務において、これから5年、10年で劇的な生産性の向上が進んでいくようなイメージを持っています。

長期ビジョン:ビジネス版スーパーアプリ

我々は長期ビジョンとして、「ビジネス版スーパーアプリ」になることを目指しています。「ビジネス版スーパーアプリ」とは、プラットフォーム化によりあらゆるビジネスの起点になるアプリです。「Chatwork」を経由して、あらゆるビジネス、事業のサービスを利用できるプラットフォームを目指していきます。

先ほどお伝えしたとおり、ビジネスチャットは、他のSaaSと比べて滞在時間が圧倒的に長く、かつチャットツールとしてコミュニケーションもできるため、お客さまとの強力なタッチポイントになり、プラットフォーマーの価値は非常に高いと考えています。

チャットを通して、SaaSを直接ご活用いただけるユーザーにはSaaSをご提供し、難しい方にはBPaaSでこちらから業務ごと巻き取ります。加えて、ファイナンスやマッチングなどのさまざまなサービス、経営支援を提供することで、お客さまがコアビジネスに注力できる環境を実現していきたいと思っています。

飲食業であれば「おいしいものを作っていく」、製造業であれば「いいものを作っていく」、そのようなコアビジネスになるべく時間を使っていただきます。

それ以外のノンコアの部分は、チャットを通して、我々から安価で高品質なサービスを提供することにより、お客さまの労働生産性が上がります。

これらにより、一人ひとりが自由に時間を使え、楽しく創造的に働くといったミッションの世界観が実現できると考えています。

トピック① 前期決算の訂正

ここからは四半期のトピックです。1点目として、決算延期の要因となった、前期決算の訂正についてご説明します。こちらは財務的な内容になりますので、CFOの井上よりご説明します。

井上直樹氏(以下、井上):本件において大変ご心配、ご迷惑をおかけしました。私から詳細をご説明します。

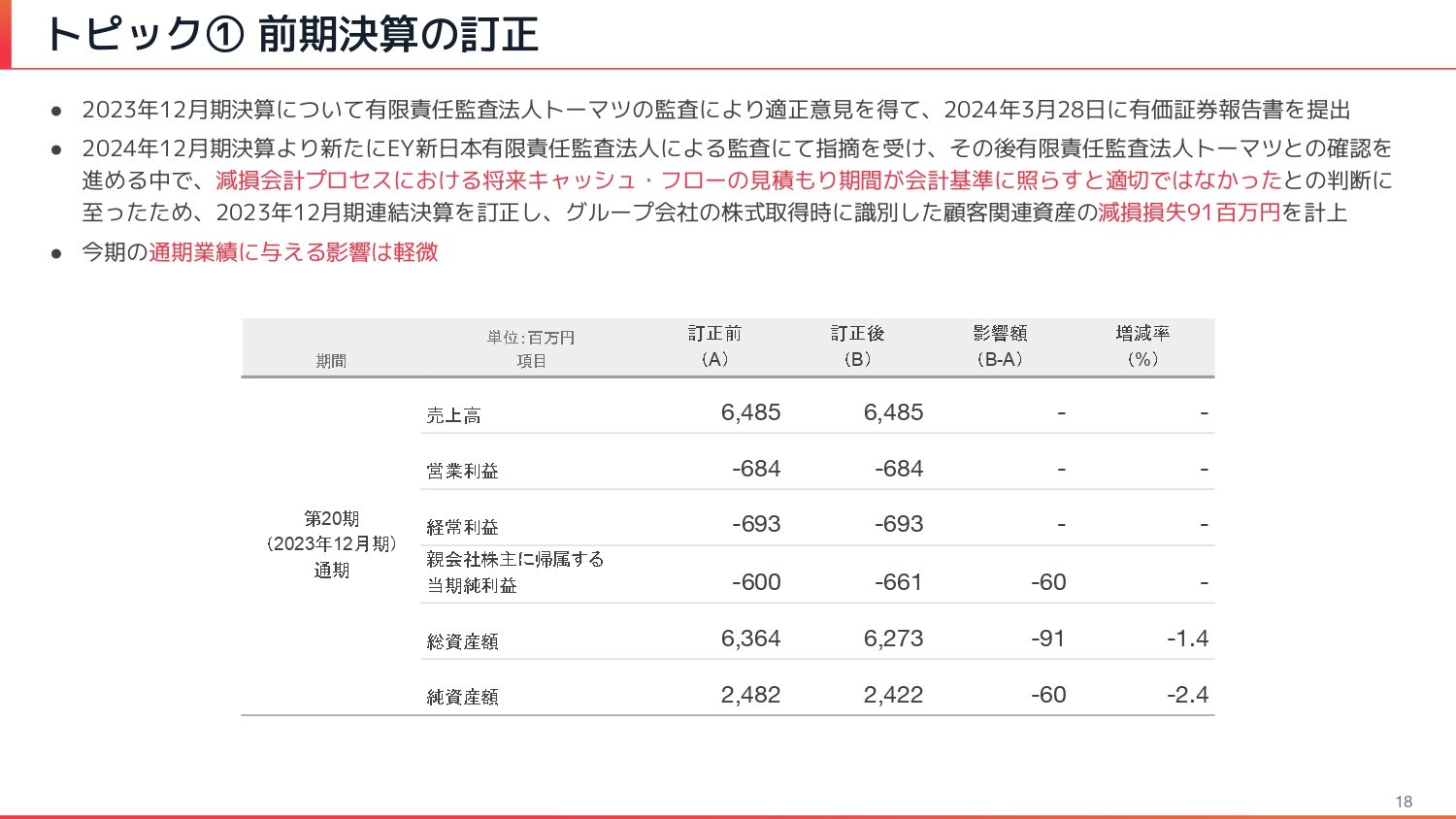

2023年12月期決算においては、有限責任監査法人トーマツの監査を受け、適正意見を得て、2024年3月28日に有価証券報告書を提出しています。

2024年12月期決算から、新たにEY新日本有限責任監査法人による監査を受けていますが、第1四半期の監査にて指摘を受け、その後、有限責任監査法人トーマツとも確認を進める中で、減損会計プロセスにおける将来キャッシュフローの見積もり期間が、会計基準に照らすと適切ではなかったという判断に至りました。

そのため、2023年12月期決算を訂正し、グループ会社の株式取得時に識別した顧客関連資産の減損損失を9,100万円計上しました。今期の通期業績に与える影響は軽微です。

EY新日本有限責任監査法人による本指摘が決算発表の直前ということもあり、5月10日から5月15日に発表を延期しました。もちろん、有限責任監査法人トーマツと議論しつつ進めましたが、減損会計など重要な会計処理においては、我々も会計基準の確認など、念入りにすべきだったと反省をしています。

なお、繰り返しになりますが、今期の通期業績に与える影響は軽微ですし、償却費がなくなるという点においては、営業利益にポジティブに働きます。

山本:過年度の通期決算の訂正ということで、我々としても非常に重く捉えています。信頼性のある決算の開示ができなかったことに対し、あらためてお詫び申し上げます。

ただし今回は、3月の株主総会にて監査法人の変更を決議いただきましたが、その目的は、さまざまな目を入れることによって、より厳しい目で、ガバナンス強化をしていくことを意図しています。

実際、監査人が交代することによって、1つの監査法人では気づかなかったところに対して指摘が入って、より信頼性のある数字がお届けできることは、一歩進んだところでもあると思っています。

我々としても、投資家のみなさまに対し、より信頼性のある数字が開示できるよう継続して努力していきます。

トピック② 株式会社kubellパートナーを設立

トピックの2点目です。BPaaS事業の中核を担う子会社として、4月にkubellパートナーを設立しています。

kubellパートナーは、当グループに所属している100パーセントの関連子会社であるミナジンの株式およびBPaaSの主力サービスである「Chatworkアシスタント」の事業を継承するということで、BPaaS関連の事業を集約した会社です。

今後、BPaaS事業のさらなる拡大を目指して、kubellパートナーを大きく成長させていきたいと考えています。kubellパートナーの代表には岡田亮一が就任します。岡田は、ChatworkにおいてBPaaSの担当執行役員であり、kubellパートナーの代表も兼務します。

トピック③-1 ガナバンス体制の更なる強化

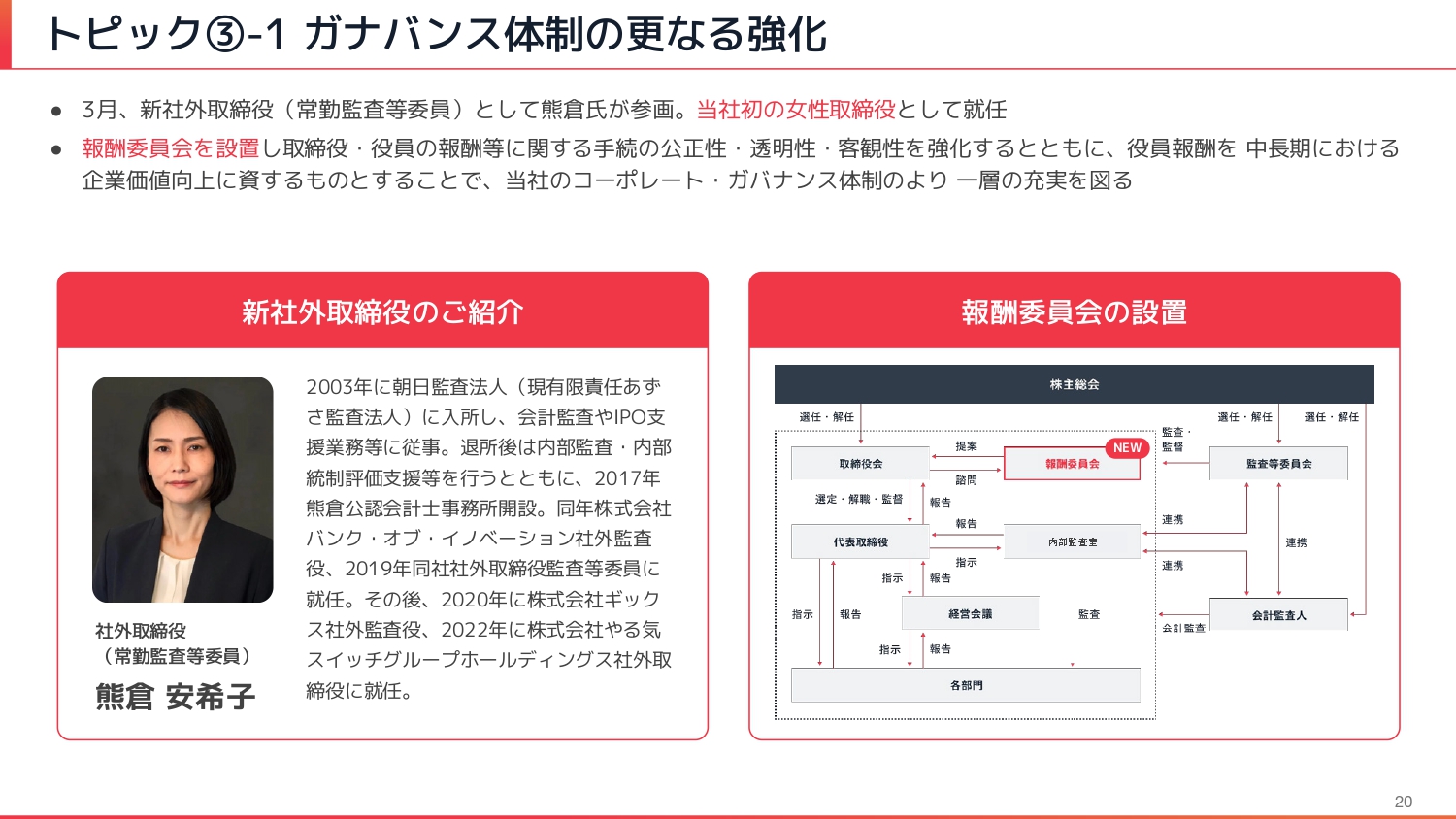

トピックの3点目です。3月の株主総会の決議を経て、新社外取締役として熊倉安希子氏に参画いただいています。熊倉氏は常勤監査等委員で、当社としては初の女性取締役であり、ダイバーシティの観点でも一歩前進したと考えています。

また、任意の報酬委員会を設置しており、取締役・役員の報酬などに関する手続きの公正性、透明性、客観性の強化とともに、当社のコーポレート・ガバナンス体制の一層の充実を図っていきます。

トピック③-2 取締役スキルマトリックス

熊倉氏に参画いただきましたので、取締役スキルマトリックスを更新しています。あらためてご確認ください。

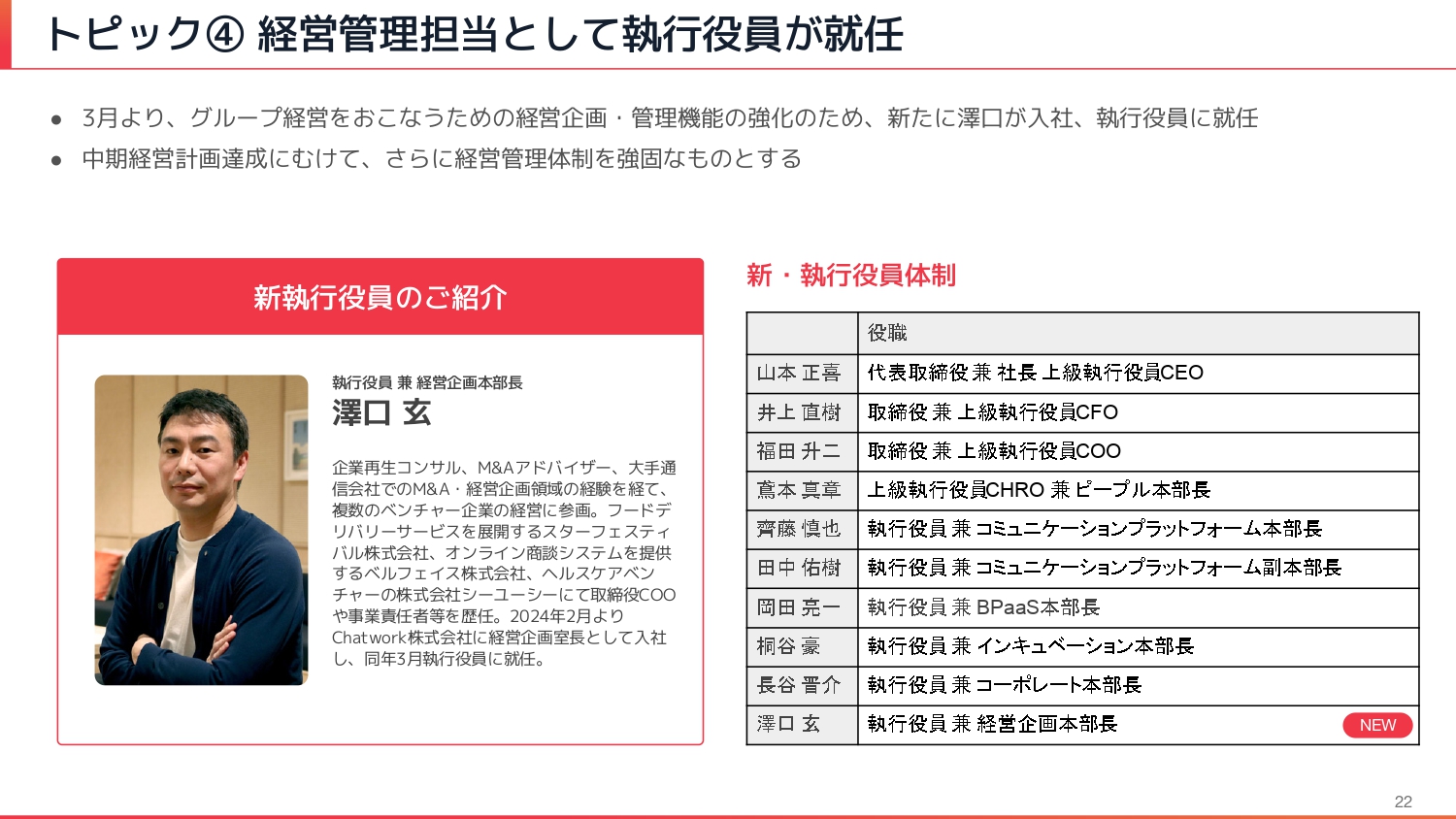

トピック④ 経営管理担当として執行役員が就任

トピックの4点目です。経営管理担当として、新たに執行役員が就任していますので、そのご報告です。3月には、経営企画の機能を持つ本部の本部長執行役員として澤口玄が入社しています。

澤口は、もともとM&Aアドバイザーから経営企画を担当し、そこから各事業会社のCOOや事業責任者を歴任しています。経営管理に関して、ファイナンスの観点と事業の観点の両方を併せ持った非常に優秀な方です。

新執行役員の体制は、スライド右側の表に更新しています。昨年度の後半より経営体制のアップデートを引き続き行っていますが、優秀な経営メンバーが集まってきており、採用は非常に順調です。

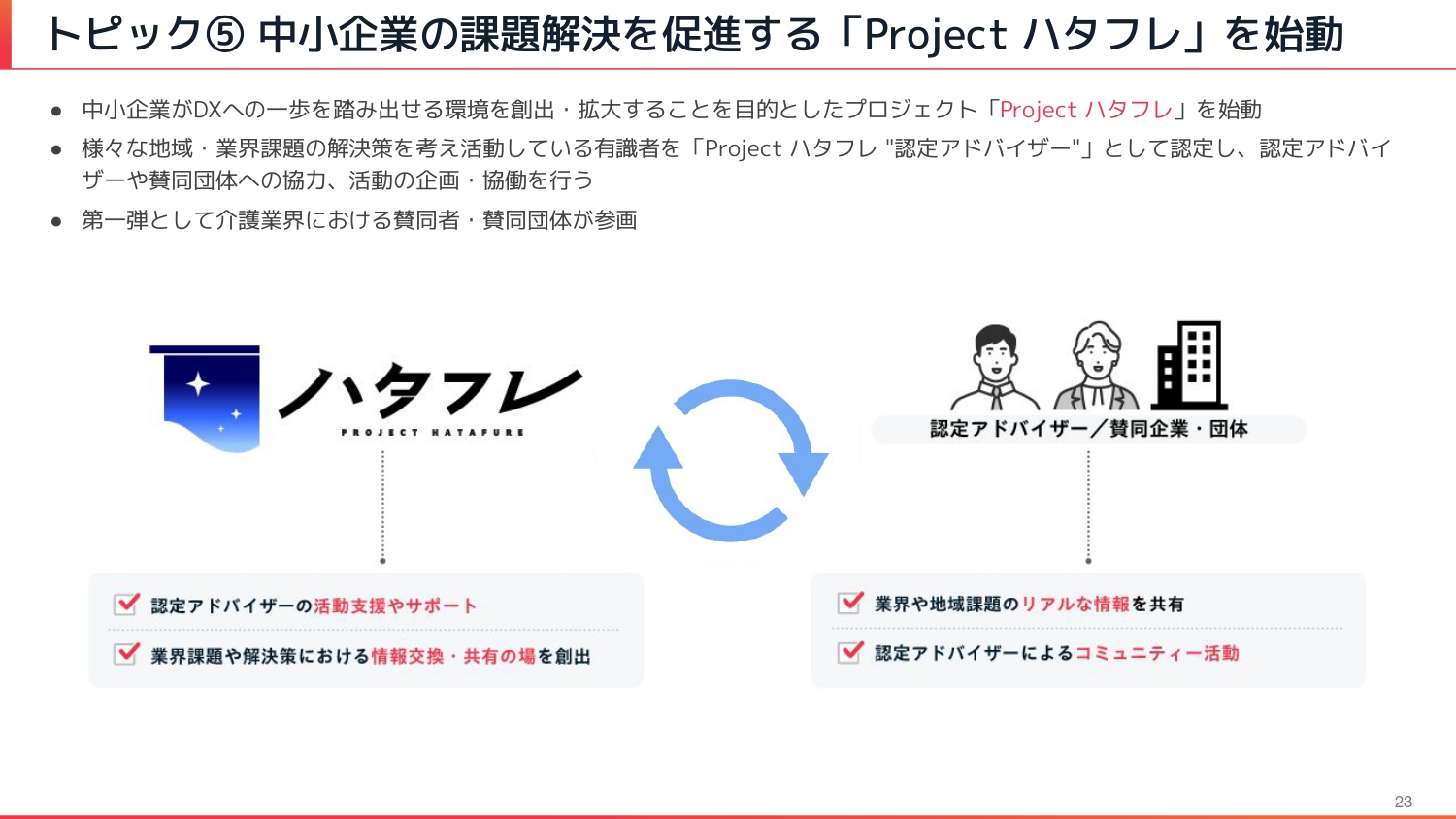

トピック⑤ 中小企業の課題解決を促進する「Project ハタフレ」を始動

トピックの5点目です。中小企業の課題解決を促進する「Project ハタフレ」を始動しています。さまざまな地域・業界課題の解決を行っている多くの有識者を我々の「認定アドバイザー」として認定し、「Project ハタフレ」の賛同団体と協力体制を築き、ご支援していきます。

第1弾として、介護業界における賛同者、賛同団体の方にお声掛けしており、介護業界の課題解決に対して、ご支援できればと思っています。第2弾、第3弾と、異なる業界にもどんどん広げていきます。

我々は、中小企業の課題を解決していく会社として、このような分野でもリーダーシップをとっていきたいと考えて行っている施策です。

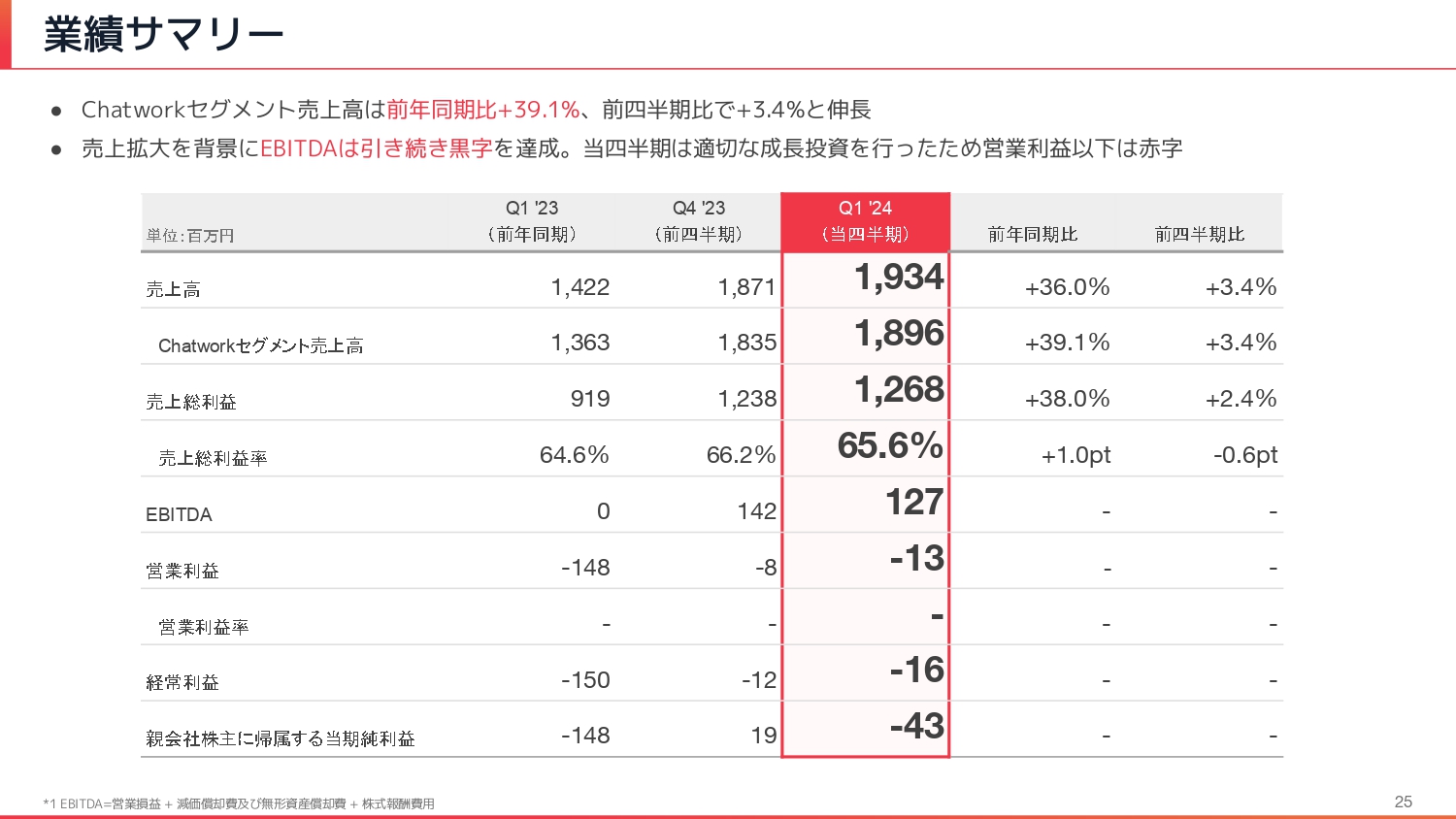

業績サマリー

井上:2024年12月期第1四半期の業績についてご報告します。まず業績のサマリーです。Chatworkセグメントの売上高は、前年同期比プラス39.1パーセントと、高い成長率を維持しています。

EBITDAは、2023年12月期第4四半期に引き続き黒字を達成しています。結果的に、引き続き高い成長率と想定どおりの利益を出せた第1四半期だと考えています。

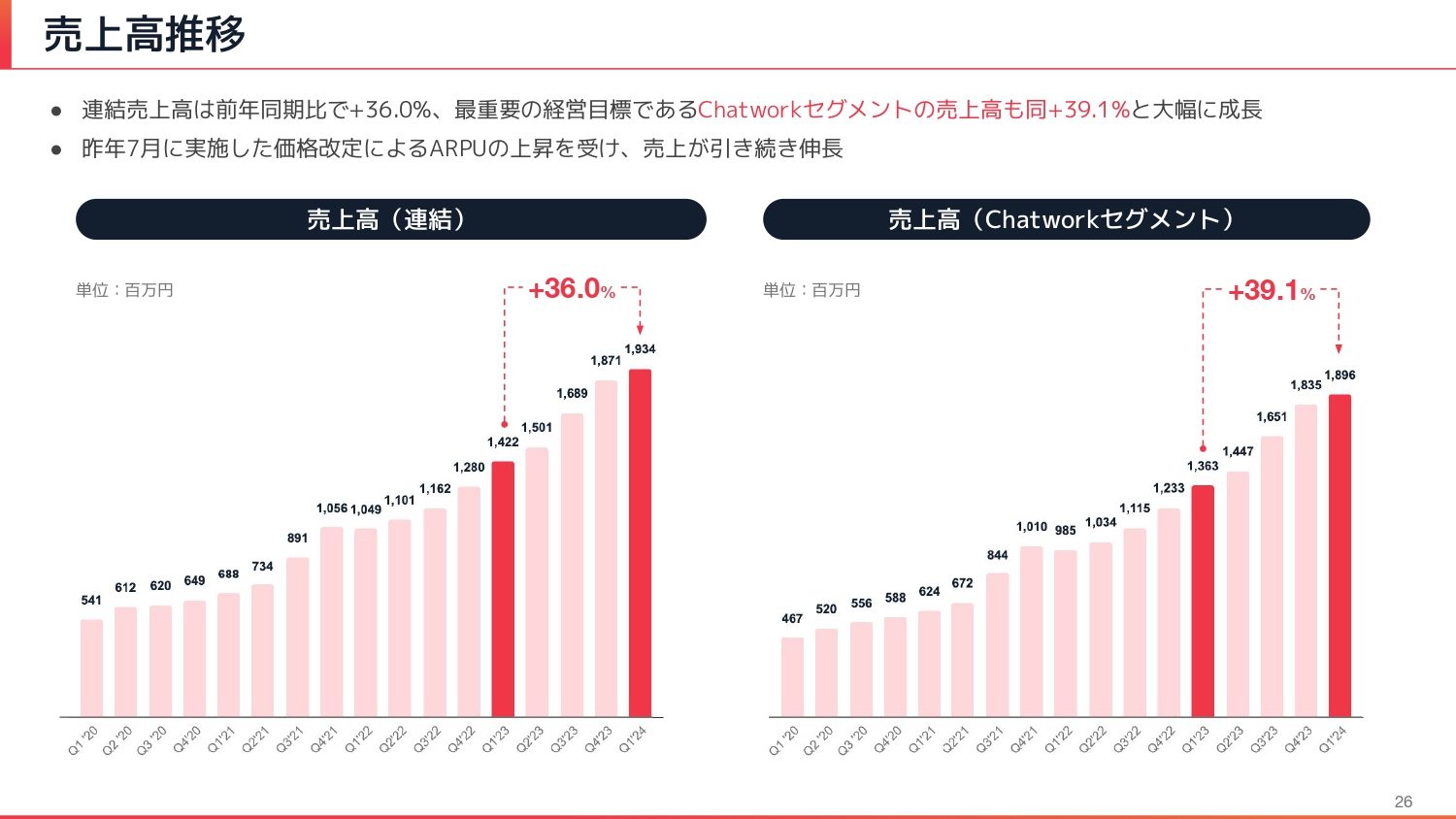

売上高推移

売上高の推移です。連結売上高は前年同期比プラス36パーセント、Chatworkセグメントは前年同期比プラス39.1パーセントと30パーセント代後半の大幅成長です。また、昨年7月に実施した価格改定によるARPUの上昇を受けて、売上高が継続的に伸長しています。

スライドのトレンドを見るとわかるとおり、2023年7月以降、成長の加速が継続しています。

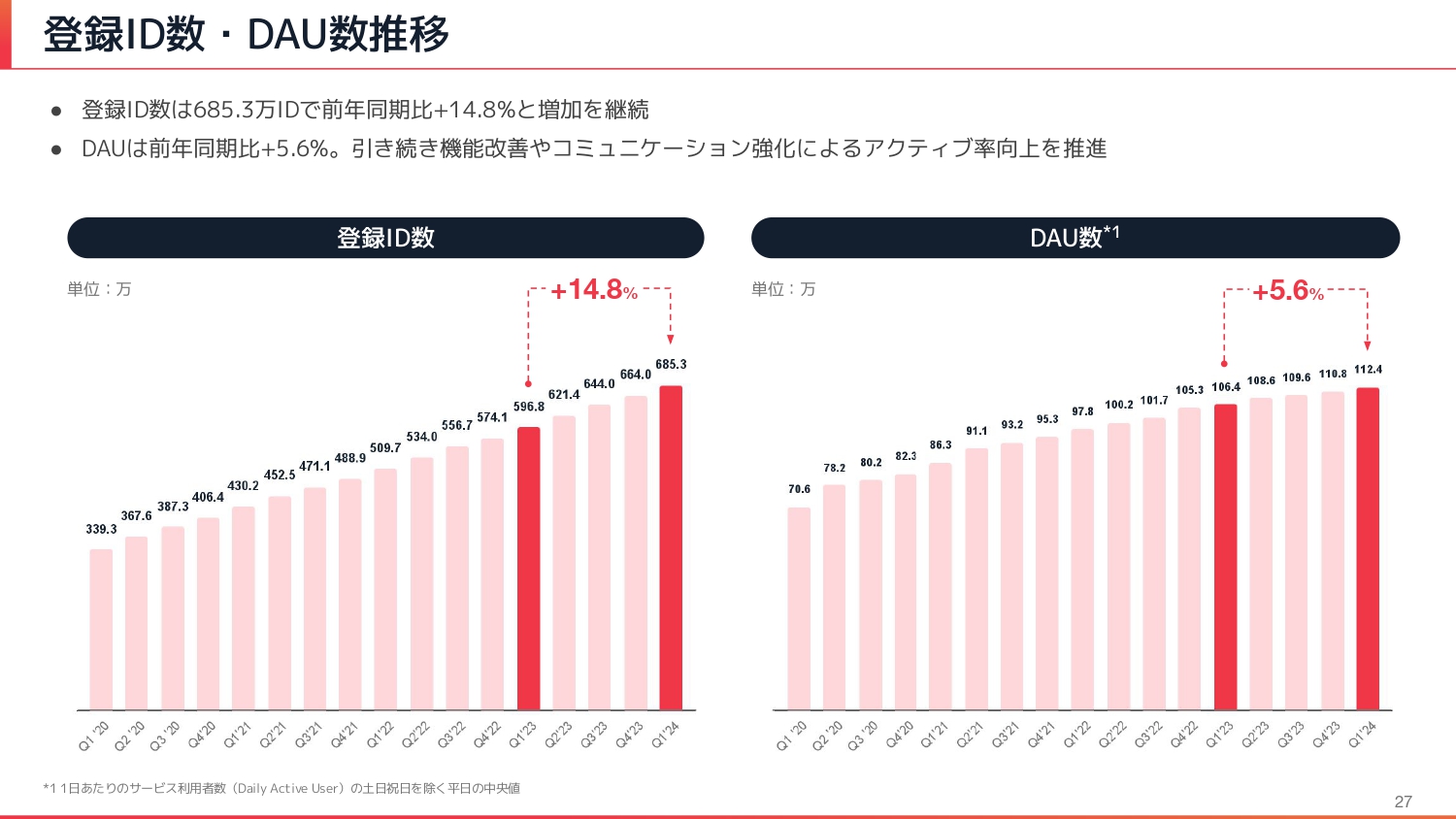

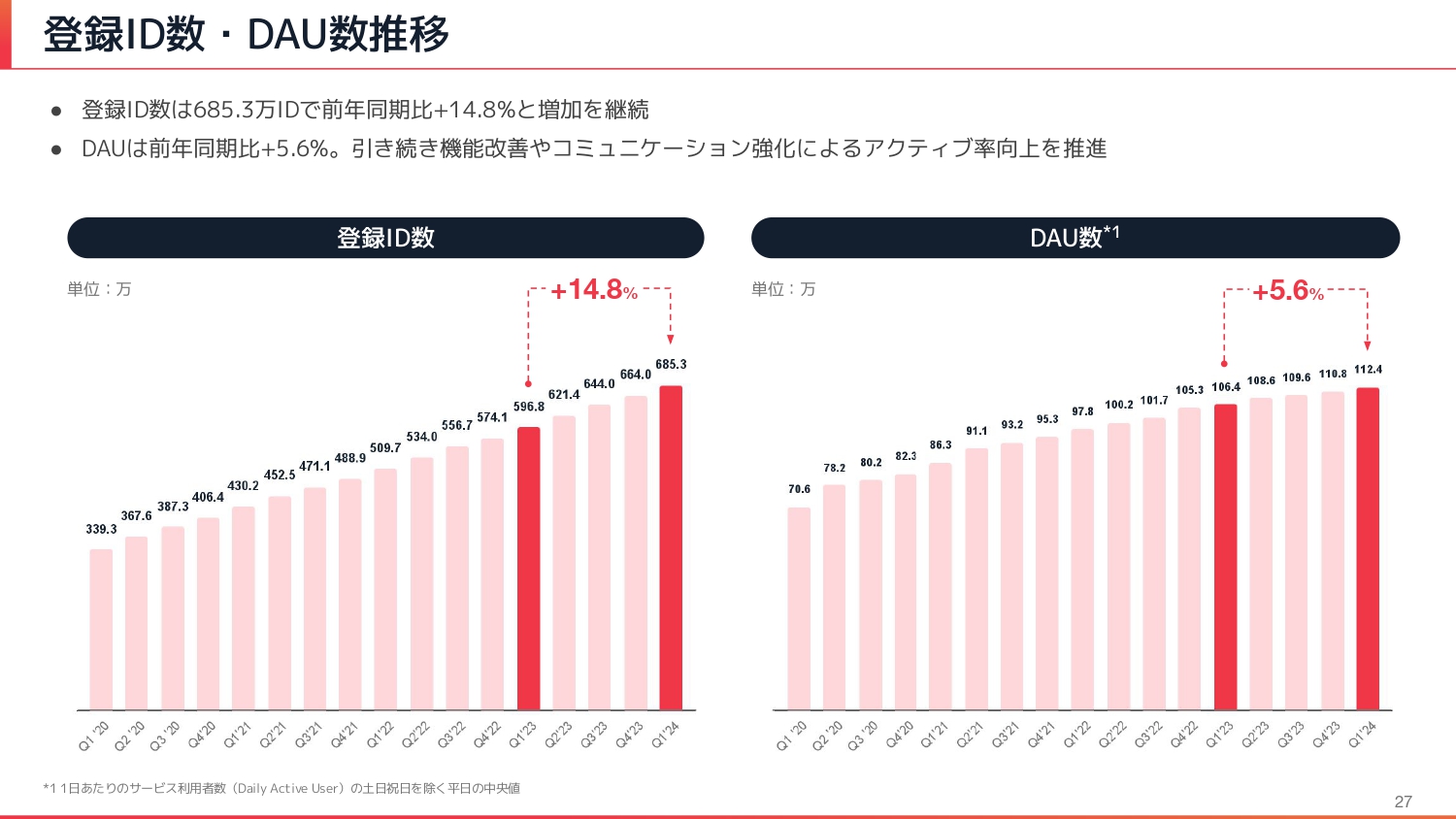

登録ID数・DAU数推移

登録ID数・DAU数の推移です。最重要指標と考えている登録ID数は、引き続き堅調な伸長を見せています。登録IDと比較するとDAU数のトレンドがやや弱い状況ですので、スライドにも記載のとおり、引き続き改善施策を推進していきます。

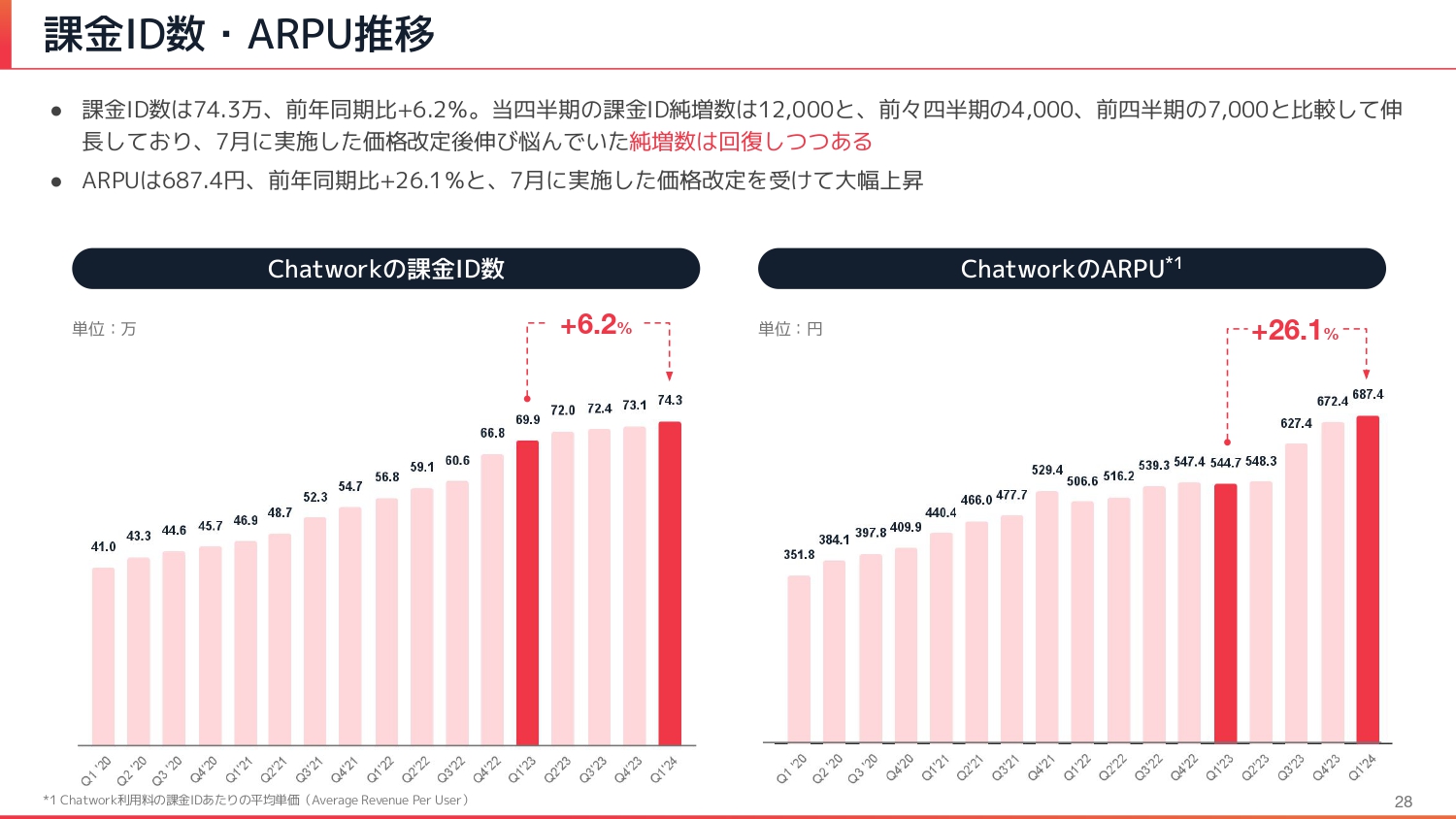

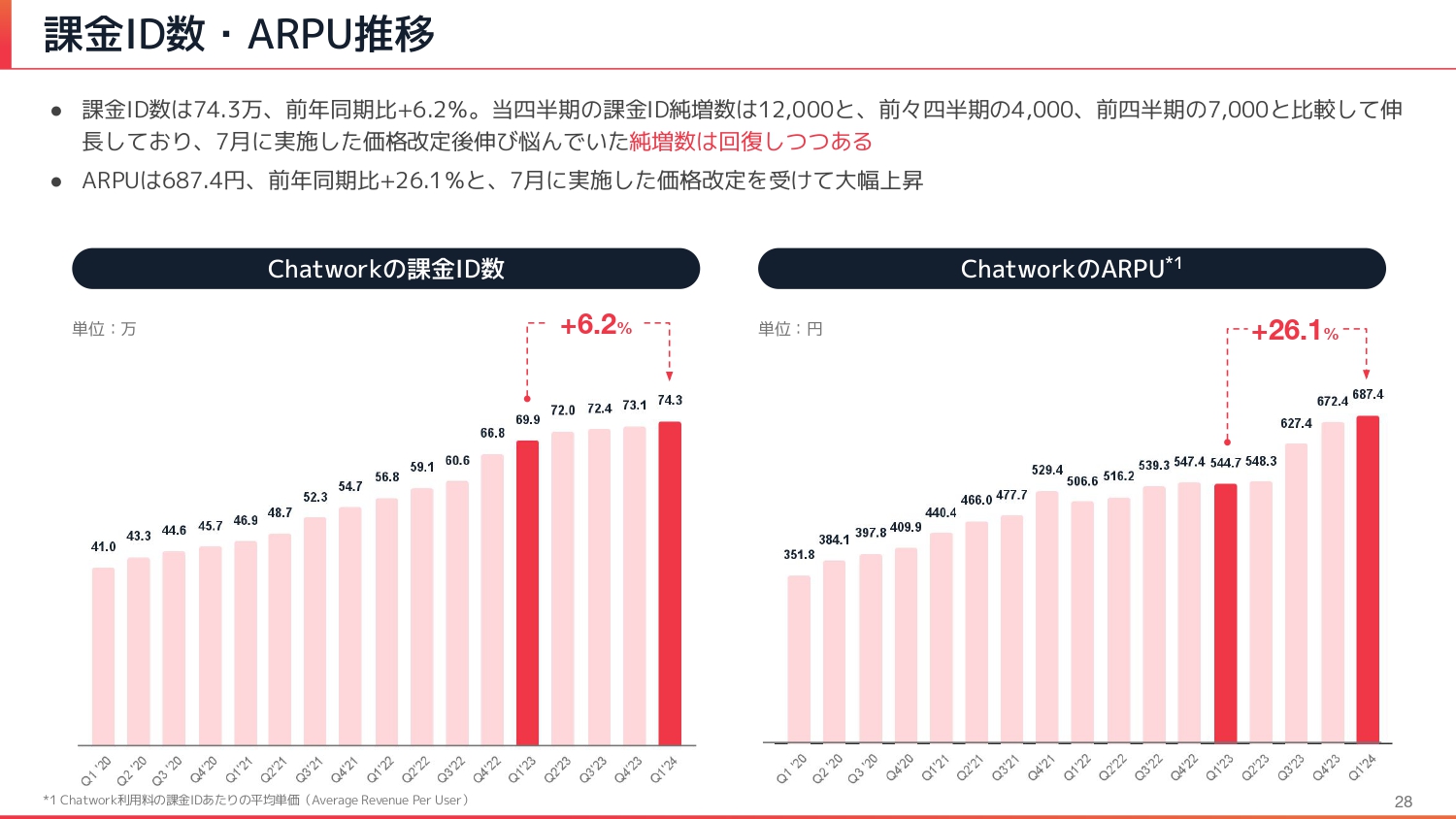

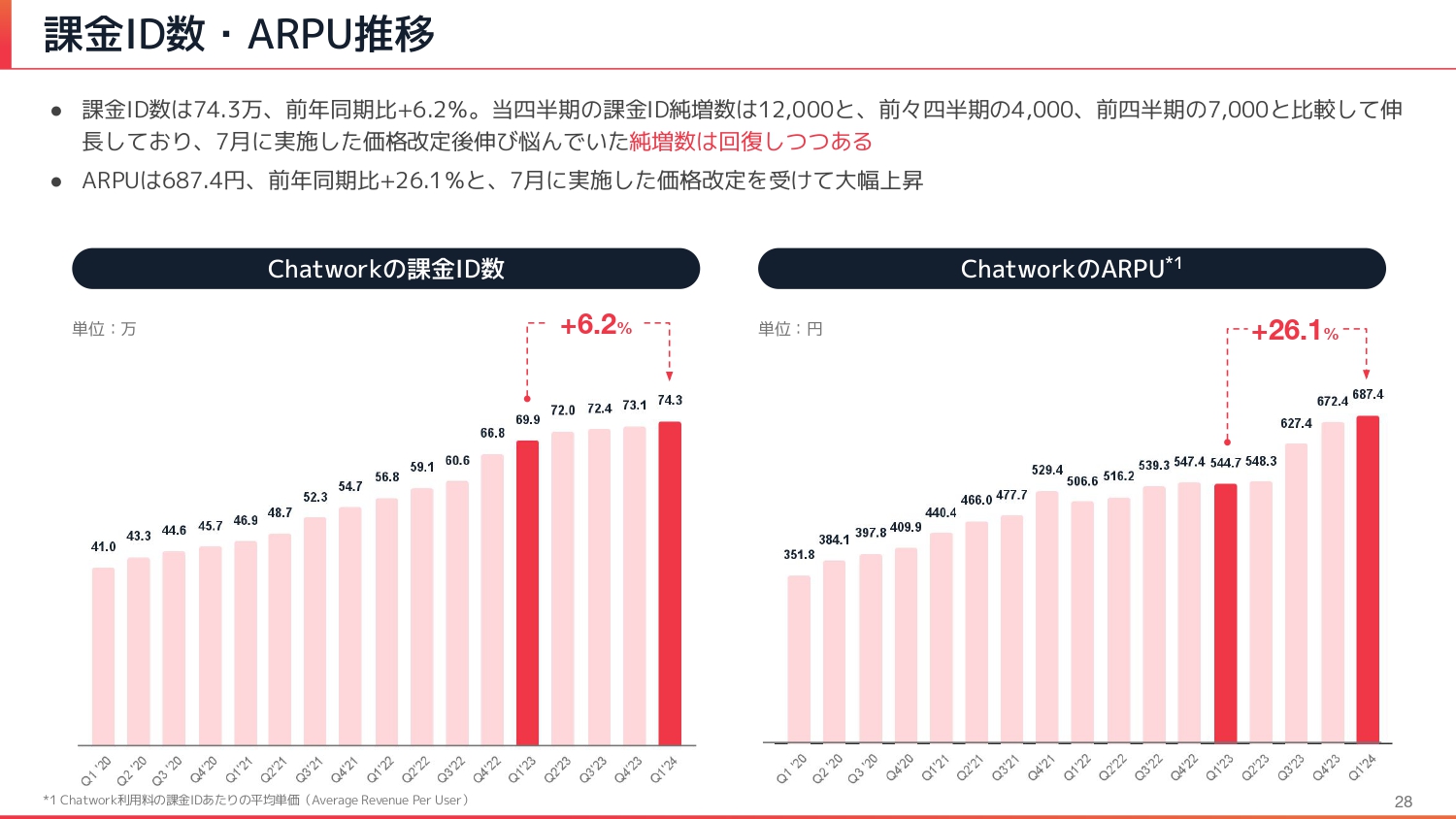

課金ID数・ARPU推移

課金ID数とARPUの推移です。「Chatwork」の課金ID数については、みなさまご不安を感じたと思いますが、先ほど山本からもお伝えしたとおり、前々四半期の4,000ID、前四半期の7,000IDと比較して、当四半期の純増数は1万2,000IDと、かなり回復してきています。足元でも、この傾向は変わっていません。どこまで改善していくかという点については、引き続き注視が必要と考えています。

スライド右側のARPUについては、想定どおりの上昇を続けています。

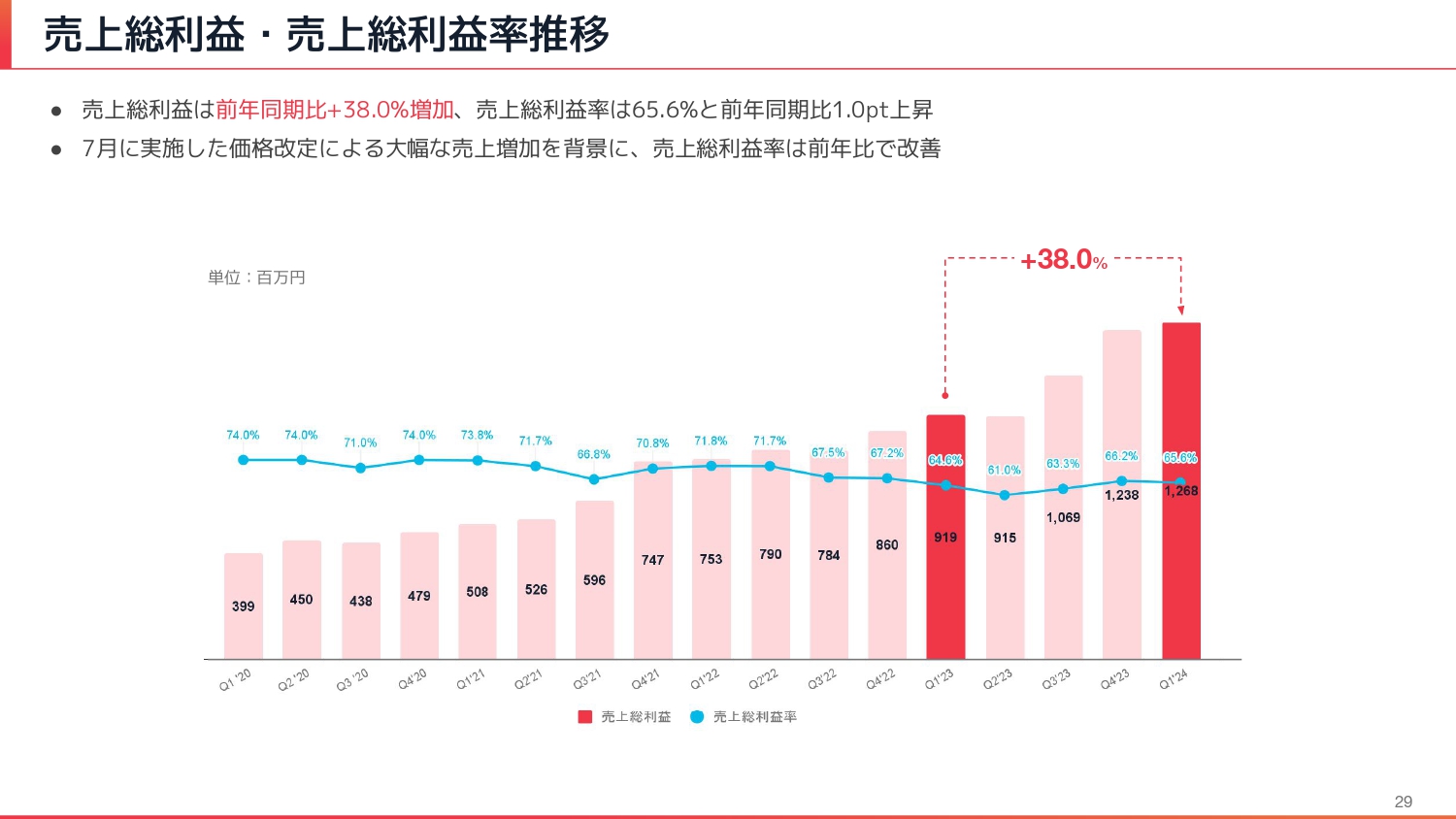

売上総利益・売上総利益率推移

売上総利益・売上総利益率の推移です。売上総利益は前年同期比プラス38パーセントと、売上同様に拡大しています。売上総利益率は65.6パーセントと、前年同期比で上昇しています。

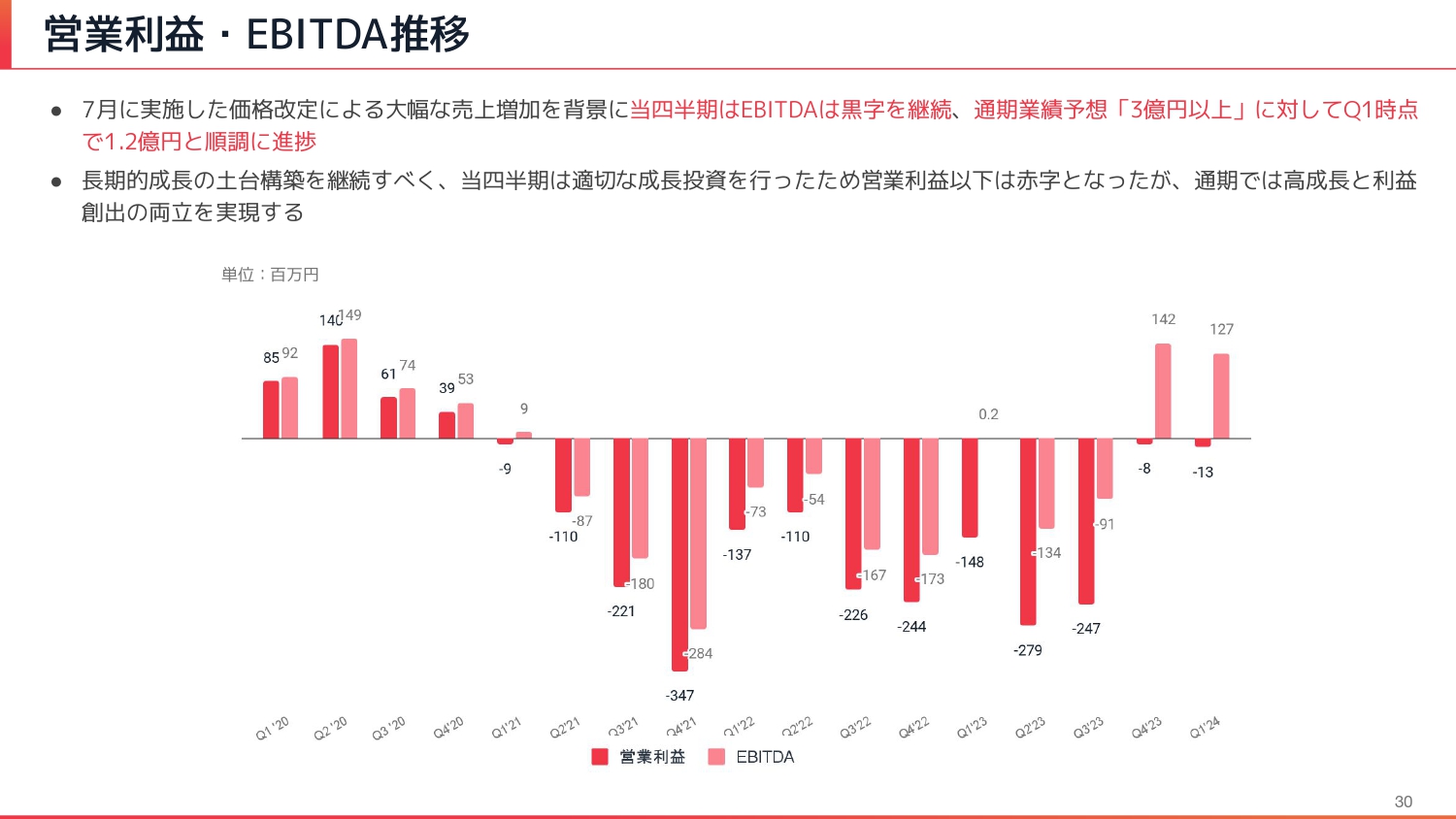

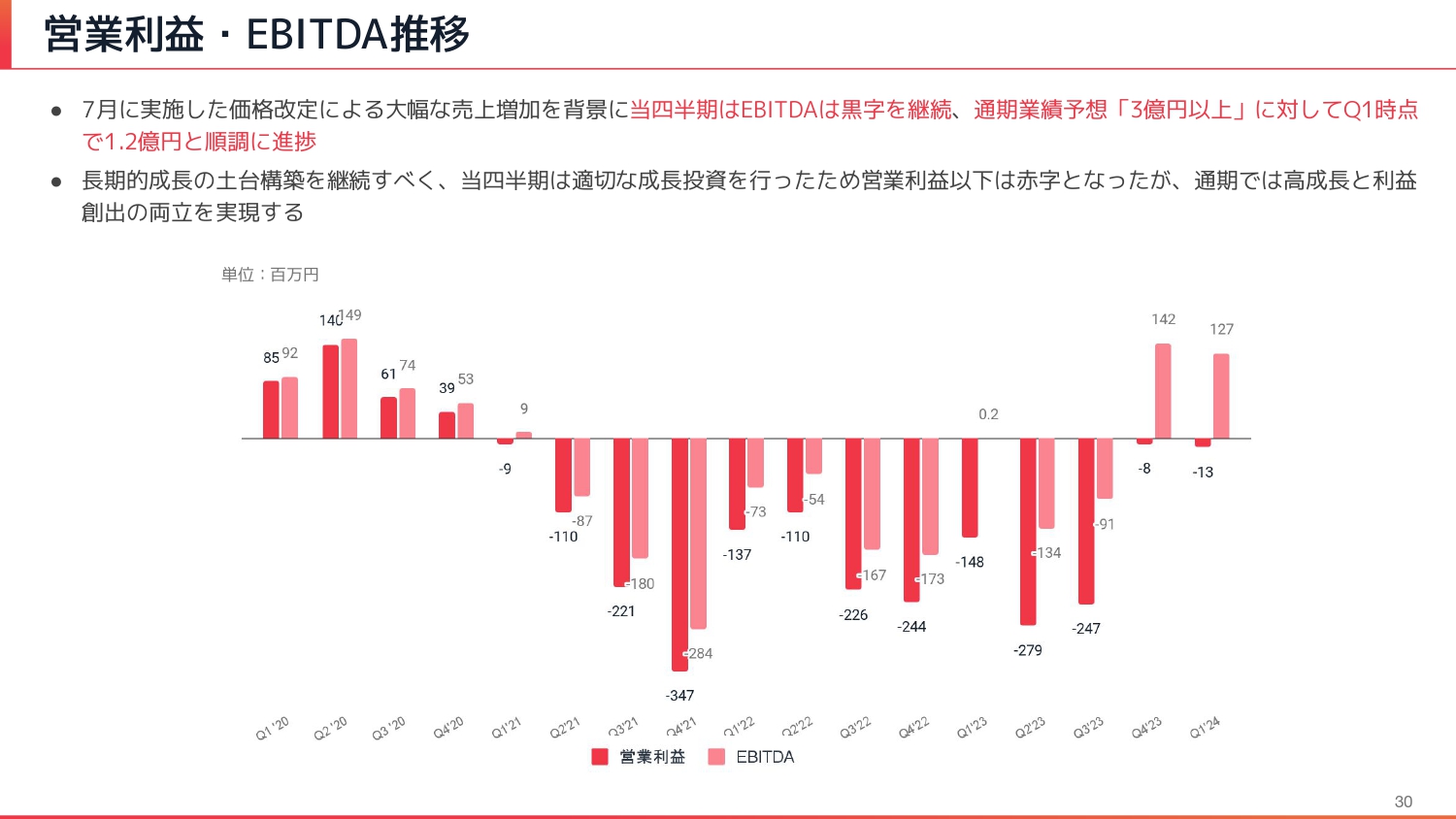

営業利益・EBITDA推移

営業利益・EBITDAの推移です。昨年7月に実施した価格改定による大幅な売上増加を背景に、当四半期においても黒字を継続しています。また、通期業績予想のEBITDA3億円以上に対して、第1四半期は1億2,000万円と順調な進捗です。

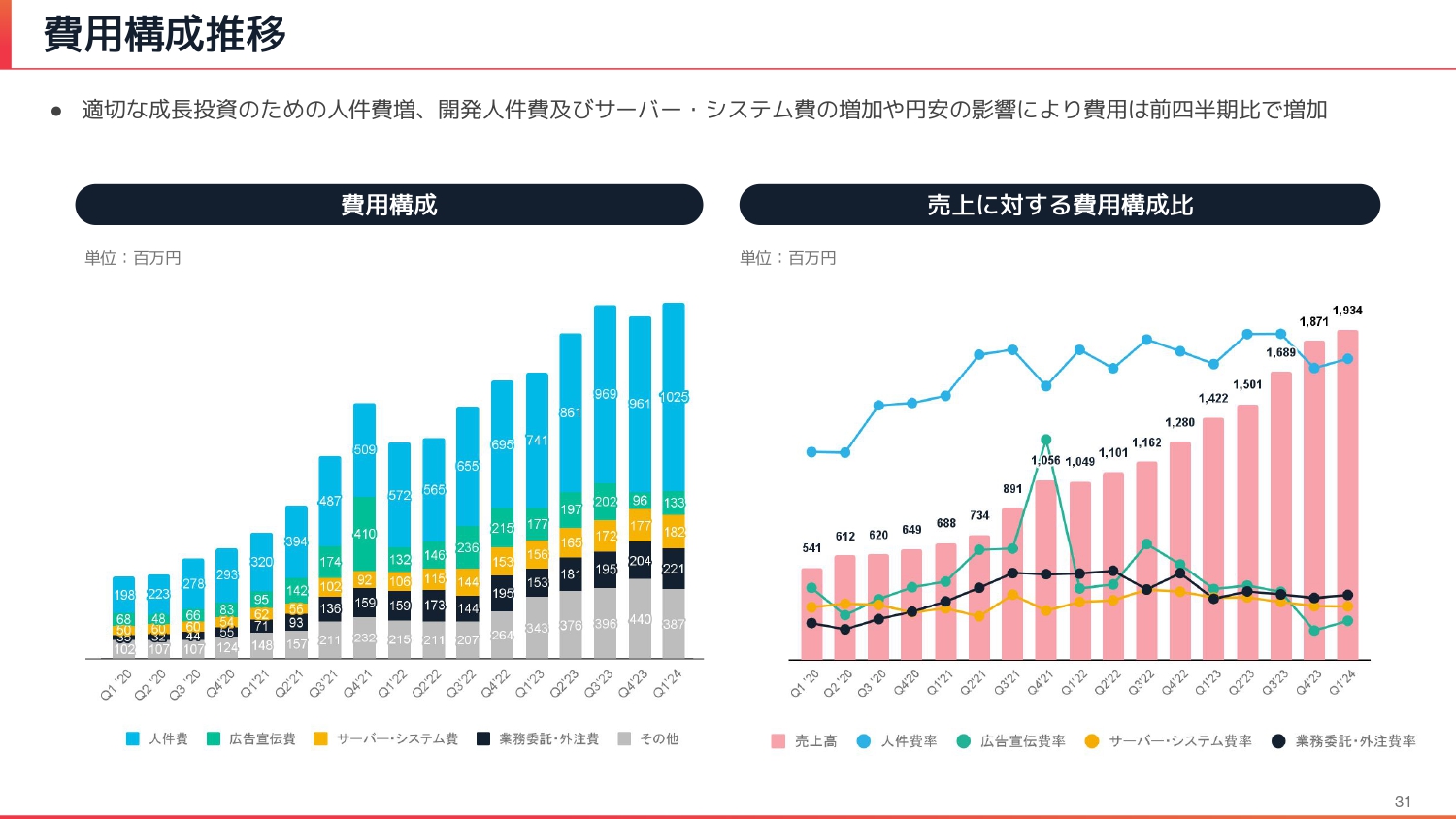

費用構成推移

費用構成の推移です。今期の第1四半期を見ていただくと、スライド左側のグラフにおいて一番下のグレーの「その他」が減少していますが、先ほどご説明した減損損失に伴う償却費の減少によるものです。その他、大きな動きはないと感じています。

社内では、筋肉質化を進めているため、全体の費用の上昇は穏やかになってきています。

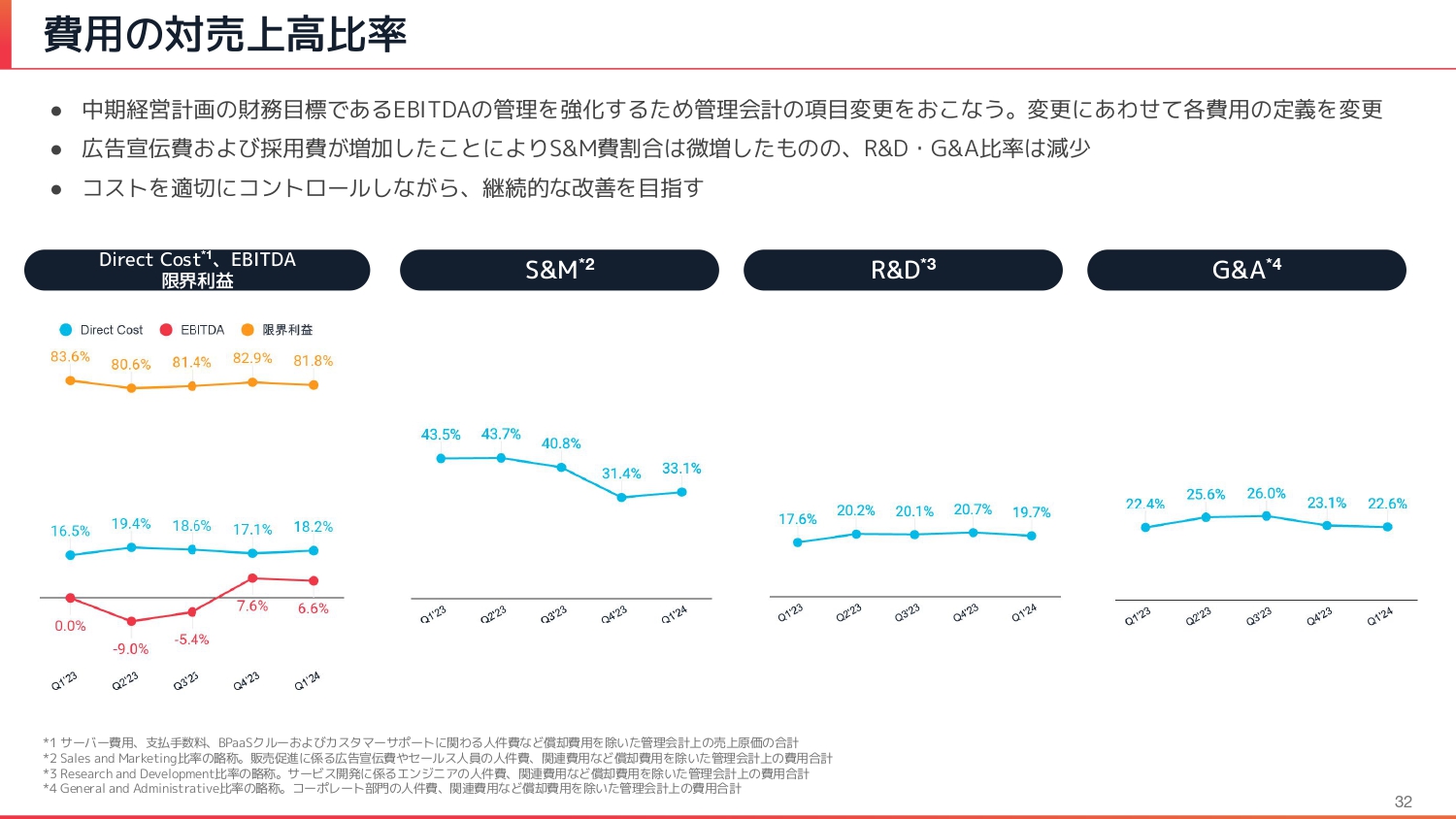

費用の対売上高比率

費用の対売上高比率です。今回から、中期経営計画の財務目標でもあるEBITDAの管理を強化するために、管理会計の項目変更を行っています。その変更にあわせて各費用の定義を変更しています。

スライド左端のグラフは「Direct Cost」を示しています。これは、いわゆる原価とは異なり、サーバ費用や支払手数料、クルーやカスタマーサポートに関わる人件費等の償却費を除いた管理会計上の売上原価の合計です。加えて、それに伴う限界利益も示しています。

その右側には、S&M、R&D・G&Aという費用のトレンドを記載しています。広告宣伝費および採用費が増加したことによってS&Mの割合は微増したものの、R&DおよびG&A比率は順調に減少しています。

今後も、コストを適切にコントロールしながら継続的な改善を目指していきます。

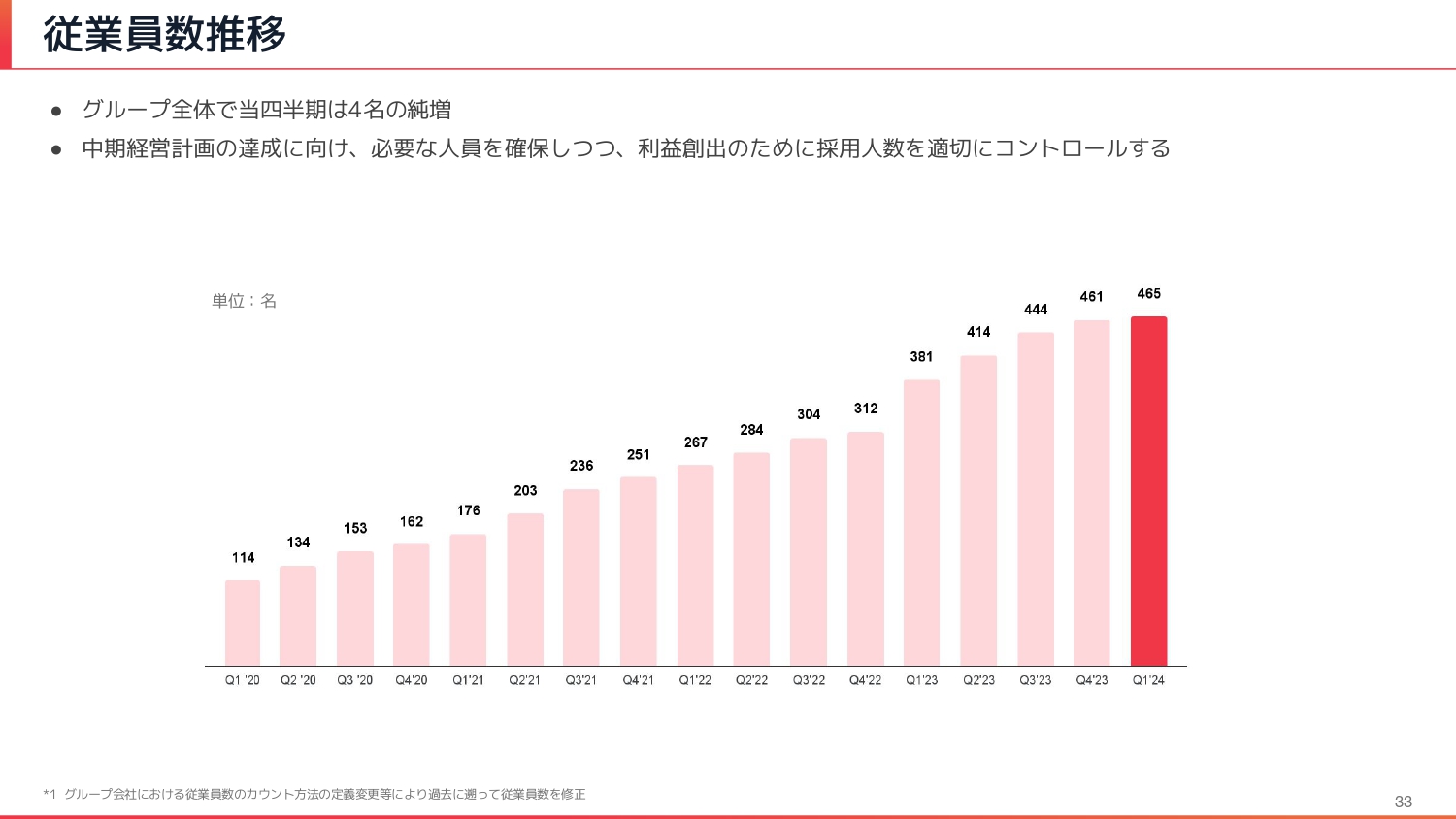

従業員数推移

従業員数の推移です。グループ全体で当四半期は4名増加です。大きく増やしてはいませんが、今後も、Chatwork事業およびBPaaS事業でメリハリをつけつつ、採用を進めたいと考えています。

質疑応答:課金ID数について

司会者:「課金ID数が回復基調にあることはわかりましたが、未だ以前の純増数に比べて少ない印象です。今後の見込みと対策を教えて欲しいです」というご質問です。

山本:課金ID数は、スライド左側の「Chatworkの課金ID数」のグラフをご覧のとおり、直近、伸びがやや弱くなっていましたが、回復傾向にあるとお伝えしました。

価格改定のタイミングで、安い間に必要なライセンスを事前に買っておくという需要の先食いが発生し、その反動で、その後の伸びが弱くなったことも要因としてあるかと考えています。需要の先食いは一巡したため、現在は回復傾向にありますが、今後もその傾向はある程度続くと思います。

課金ID数の伸びを力強いものにするための施策も行っています。1社当たりのライセンス数をしっかり伸ばしていけるよう、さまざまなチャネルやセールスの体制改善にもチャレンジしており、さらに伸ばしていけるように引き続き努力していきます。

質疑応答:DAU数の伸びの鈍化について

司会者:「DAU数の伸びが鈍化している要因と対策を教えてください」というご質問です。

山本:登録ID数の伸びに対してDAU数の伸びの角度が弱いことは、課題として捉えています。一定のマーケティングコストをかけた広告によって獲得したユーザーについては、ツールを使うモチベーションが若干弱いところもあり、なかなか定着しないということもあります。

そのようなユーザーに対して、プロダクト面・コミュニケーション面において、しっかりとツールを使ってもらえるような施策を推進していくことが大事だと考えています。

プロダクトの機能拡張を図ることで、使用頻度が落ちてしまったユーザーにアクティブユーザーに戻っていただく、あるいは使い始めたユーザーが定着するような施策も進めていきます。こちらについては、課題感を持って取り組んでいきます。

質疑応答:第2四半期以降のコストについて

司会者:「EBITDAが業績予想3億円以上に対して1億2,000万円まで進捗していますが、第2四半期以降はコストを使う予定でしょうか?」というご質問です。

山本:EBITDAは、通期の業績予想に対して順調に進捗しています。ただし季節要因もあるため、機動的に予算を使っていきたいと思います。業績予想の目線感にしっかりと合わせながらも、さらに上を目指していきます。

質疑応答:ARPUの上昇について

司会者:「前期第3四半期に実施した値上げのインパクトについて、足元のARPUはQoQで15円の上昇にとどまっています。ARPUの上昇については想定どおりでしょうか?」というご質問です。

山本:想定どおりだと考えています。年払いのユーザーがスライドして入るため偏りはありますが、1年間で一巡しますので、通年では想定どおりのペースかと思います。

質疑応答:採用について

司会者:「従業員について、今回は人員増加が4名にとどまっていますが、採用を大幅に絞っていると理解してよいでしょうか?」というご質問です。

山本:ある程度、人員が充足してきたこともあるため、全体感として採用のペースは穏やかになってくると思います。

また、BPaaS事業の拡大に伴い、クルーと呼んでいるオペレーターの人員比率がかなり高くなっていますが、一方で離職者も出てきており、今回はその入り繰りの影響もあると思います。出入りの人員数を合わせて開示していますが、今後は詳細がわかるように開示していきたいと思っています。

山本氏からのご挨拶

山本:本日は大変お忙しい中、当社の決算説明会にご参加いただき、ありがとうございました。決算説明の中でもお話しさせていただきましたが、今回、当社としては初の決算開示の延期、決算の訂正となり、誠に申し訳ありません。今後は、より信頼性のある数字が出せるように改善していきますので、よろしくお願いします。

今回の決算における重要な点として「ARPUの上昇はよいものの、課金ID数、少し心配だね」というご懸念の声に対して、回復基調であることを示せたのは非常によかったと思います。利益面においても、EBITDAの数字で、利益を出せるフェーズにあることがお示しできたと思います。

次の決算についても引き続き努力していきますので、どうぞChatworkにご注目ください。本日はありがとうございました。

関連記事

最新記事

- 【QAあり】エレコム、上期M&A効果で売上前年比109.5%の増収も、減益に留まる 新製品1.5倍投入とBtoB強化で成長軌道への回帰狙う

- 【QAあり】インターネットインフィニティー、営業利益は前年同期比+271.3%と大幅成長 利益率改善で各段階二桁増益見込み

- 小田急電鉄、「地域価値創造型企業」として新宿エリアの開発・収益最大化を推進 BSのコントロールにより資本効率の向上を目指す

- 【コラム】日産、半期決算にみる経営不振は危機的状況 来年の通期決算報告では役員総入れ替えも!?

- 【QAあり】学研ホールディングス、過去最高の売上高を更新 今期は年間配当1株当たり26円に増配、10億円の自社株買いを実施予定