【QAあり】三陽商会、百貨店・直営店等の実店舗好調により通期売上高は前年比プラス 当初計画は達成

2024年4月16日 08:51

内容

大江伸治氏(以下、大江):株式会社三陽商会 代表取締役社長兼社長執行役員の大江です。本日は、2024年2月期の決算説明会にご出席いただき誠にありがとうございます。

本日のアジェンダです。1つ目は2024年2月期業績結果、2つ目が2024年2月期の振り返り、3つ目が2025年2月期計画、4つ目がコーポレートガバナンスおよびサステナビリティ対応方針です。

連結PL:2024年2月期 実績

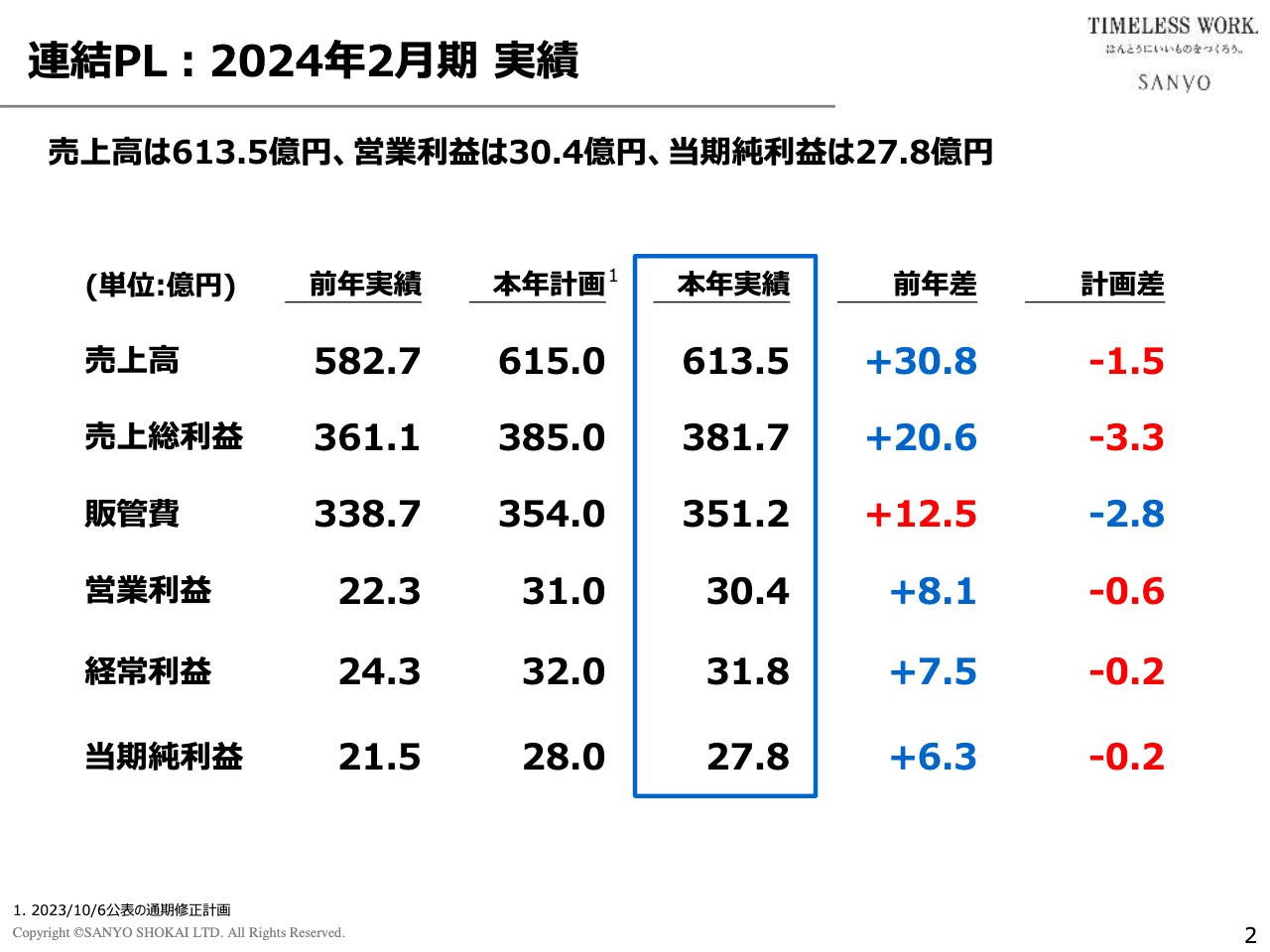

2024年2月期の定量結果です。本年実績とともに前年差、計画差を記載しています。

当期は、当初計画に対して上方修正を2回行っています。ここに記載している計画値は、昨年10月に公表した2回目の修正計画です。

売上高は前年差30億8,000万円増、前年比105.3パーセントの613億5,000万円で、計画差1億5,000万円の下振れとなっています。売上総利益は前年差20億6,000万円増の381億7,000万円で、計画差3億3,000万円の下振れとなりました。販管費は前年差12億5,000万円増の351億2,000万円で、計画差2億8,000万円の下振れとなっています。

営業利益は前年差8億1,000万円増、前年比136.3パーセントの30億4,000万円で、計画差6,000万円の下振れとなりました。経常利益は前年差7億5,000万円増、前年比130.7パーセントの31億8,000万円で、計画差2,000万円の下振れとなりました。

当期純利益は前年差6億3,000万円増、前年比129.3パーセントの27億8,000万円で、計画差2,000万円の下振れです。

連結PL:KPI

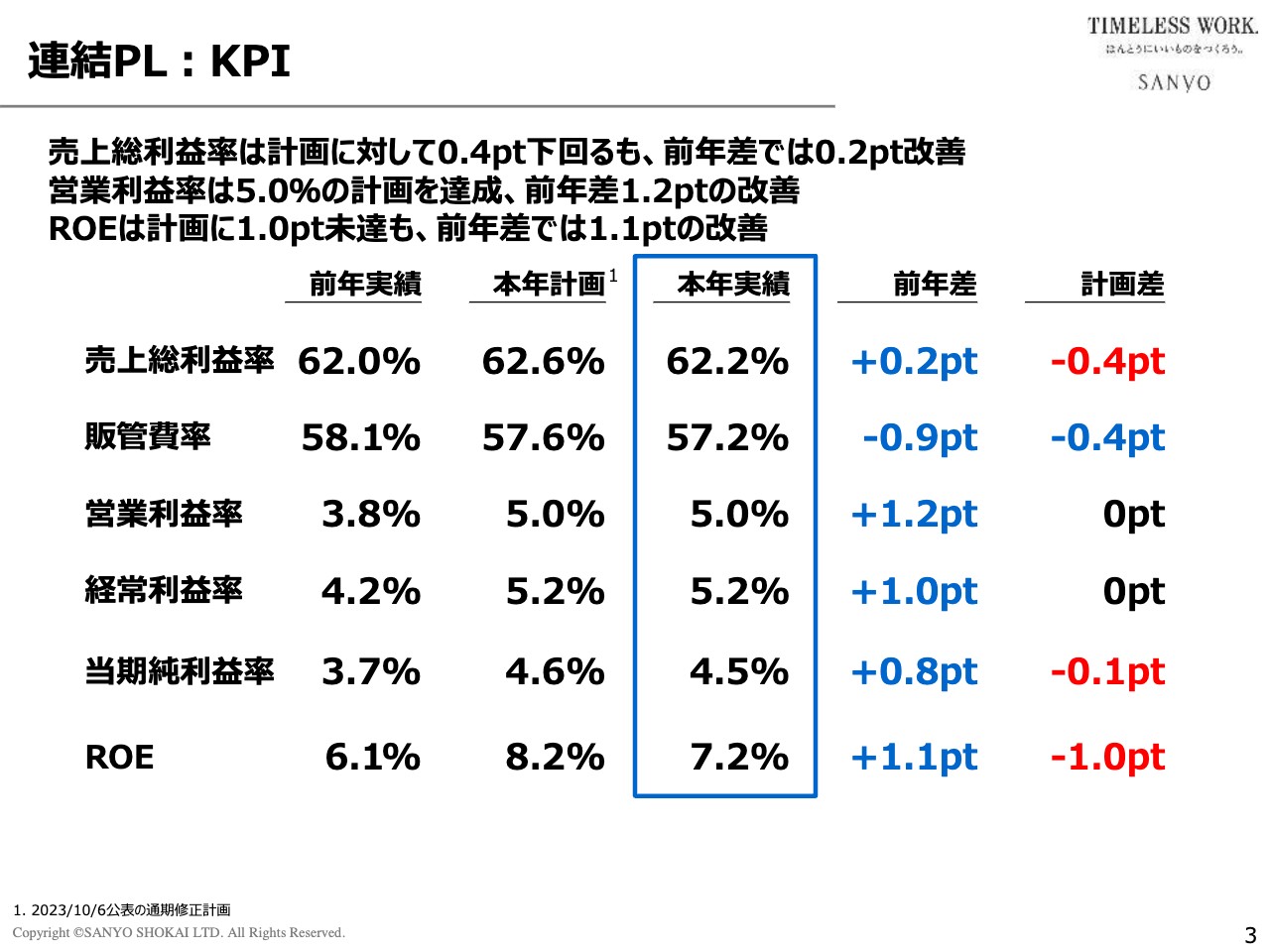

KPIについてご説明します。売上総利益率は前年差0.2ポイント増の62.2パーセントで、計画差0.4ポイントの下振れとなりました。販管費率は前年差0.9ポイント減の57.2パーセントで、計画差0.4ポイントの下振れとなっています。

営業利益率は前年差1.2ポイント改善の5.0パーセントで、計画どおりとなっています。経常利益率は前年差1.0ポイント改善の5.2パーセントで、こちらも計画どおりです。

当期純利益率は前年差0.8ポイント改善の4.5パーセントで、計画差0.1ポイントの下振れとなっています。ROEは前年差1.1ポイント上昇の7.2パーセントで、計画差では1.0ポイントの下振れという結果でした。

計画の達成状況

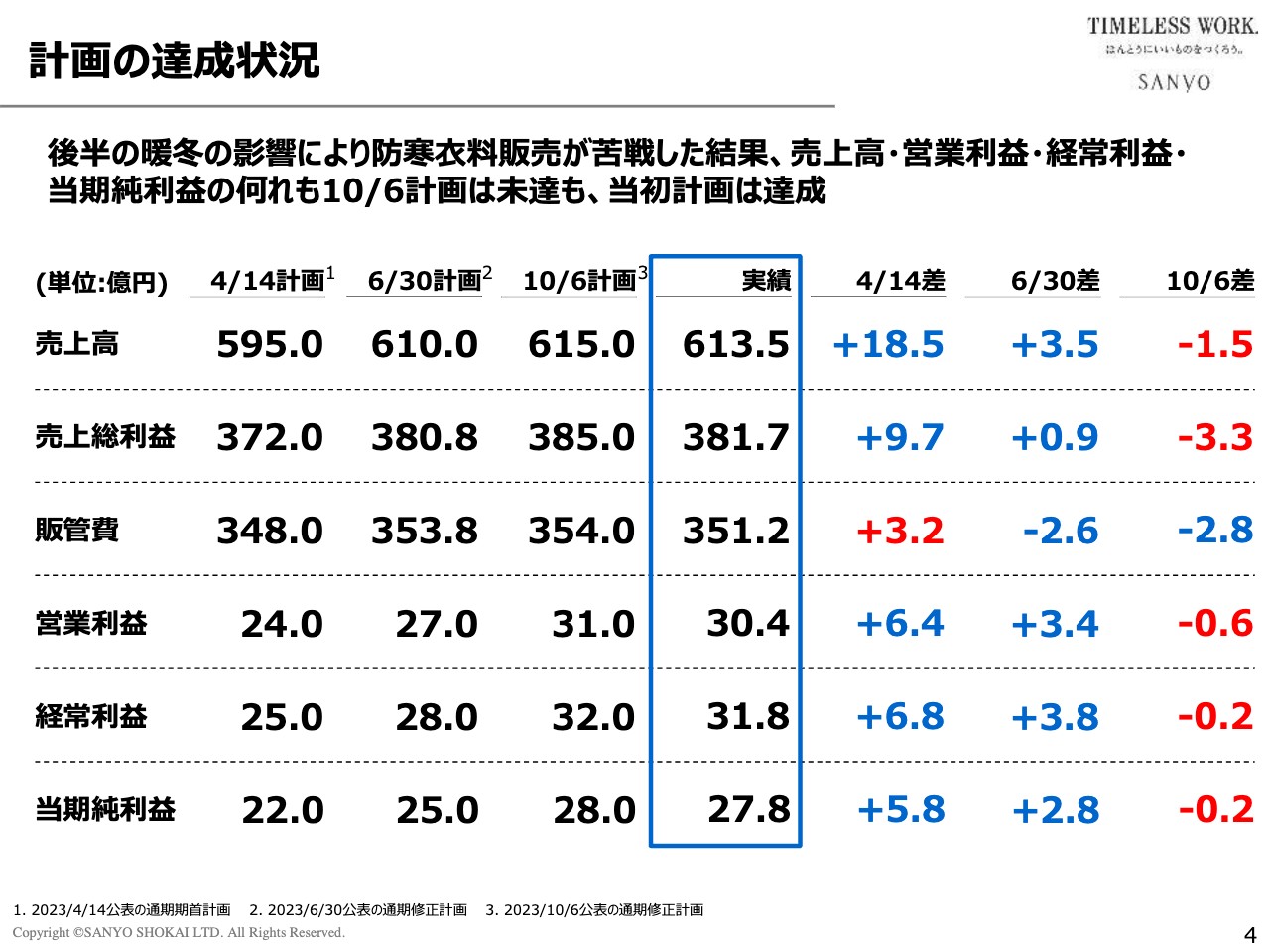

計画の達成状況です。先ほどお伝えしたとおり、前期は2回にわたって計画を修正しています。スライドに記載の4/14計画が当初計画、6/30計画が第1四半期終了後の1回目の修正計画です。10/6計画は上半期終了後の2回目の修正計画です。

当初計画および1回目の修正計画は、売上、利益とも大幅に上回りましたが、後半の暖冬により秋冬物販売が苦戦したことで、2回目の修正計画はわずかですが未達に終わりました。

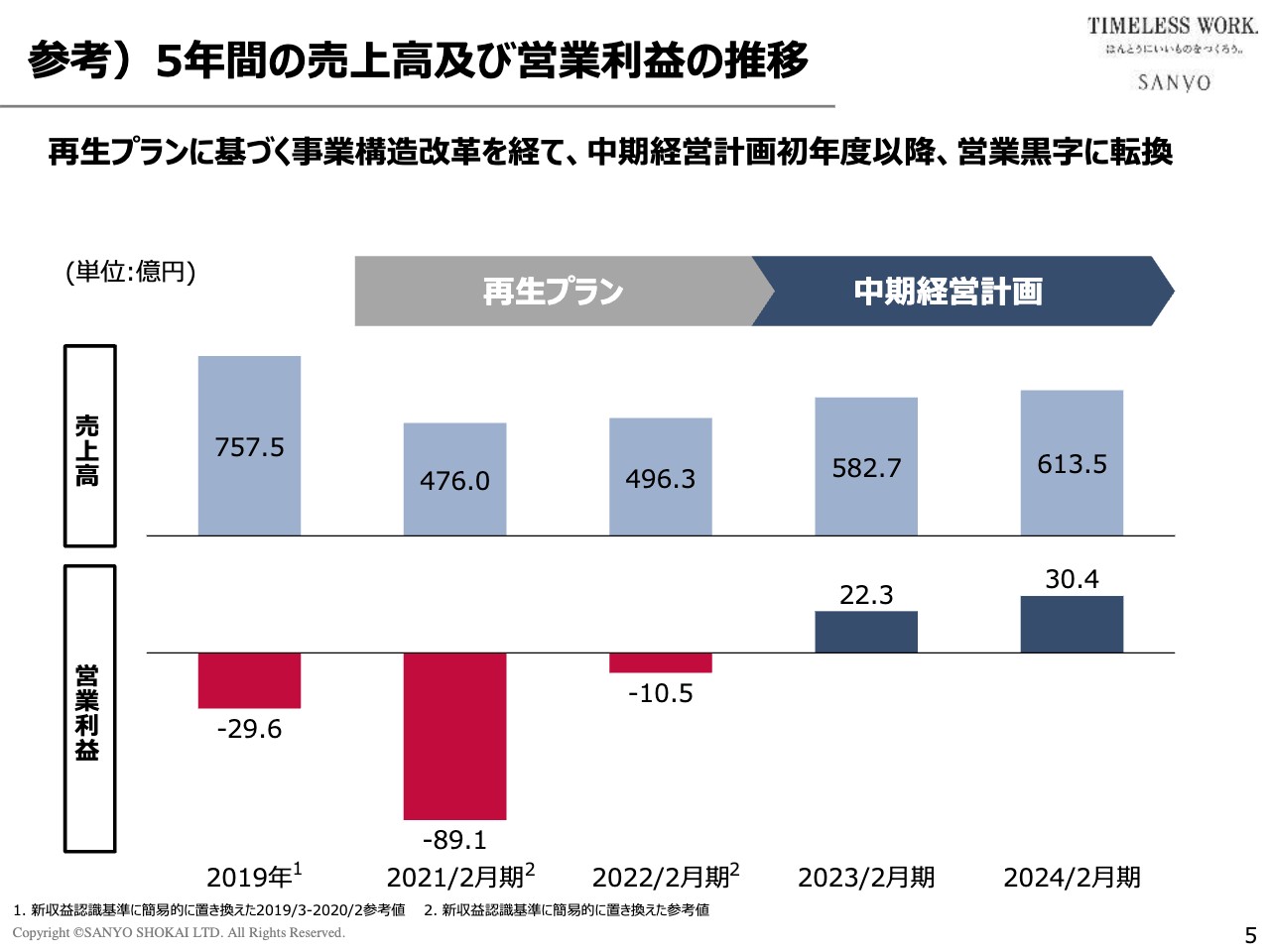

参考)5年間の売上高及び営業利益の推移

5年間の売上高および営業利益の推移です。収益認識基準の変更を受けて、すべて新収益認識基準をベースとした売上高に置き換えています。

スライド一番左がコロナ禍直前の実績です。その翌期の2021年2月期以降、2年間の再生プランを経て、2023年2月期から中期経営計画に移行し、現在に至っています。再生プランの2年間は、コロナ禍の下での店舗休業や行動規制の影響を受けた期間と重なっています。

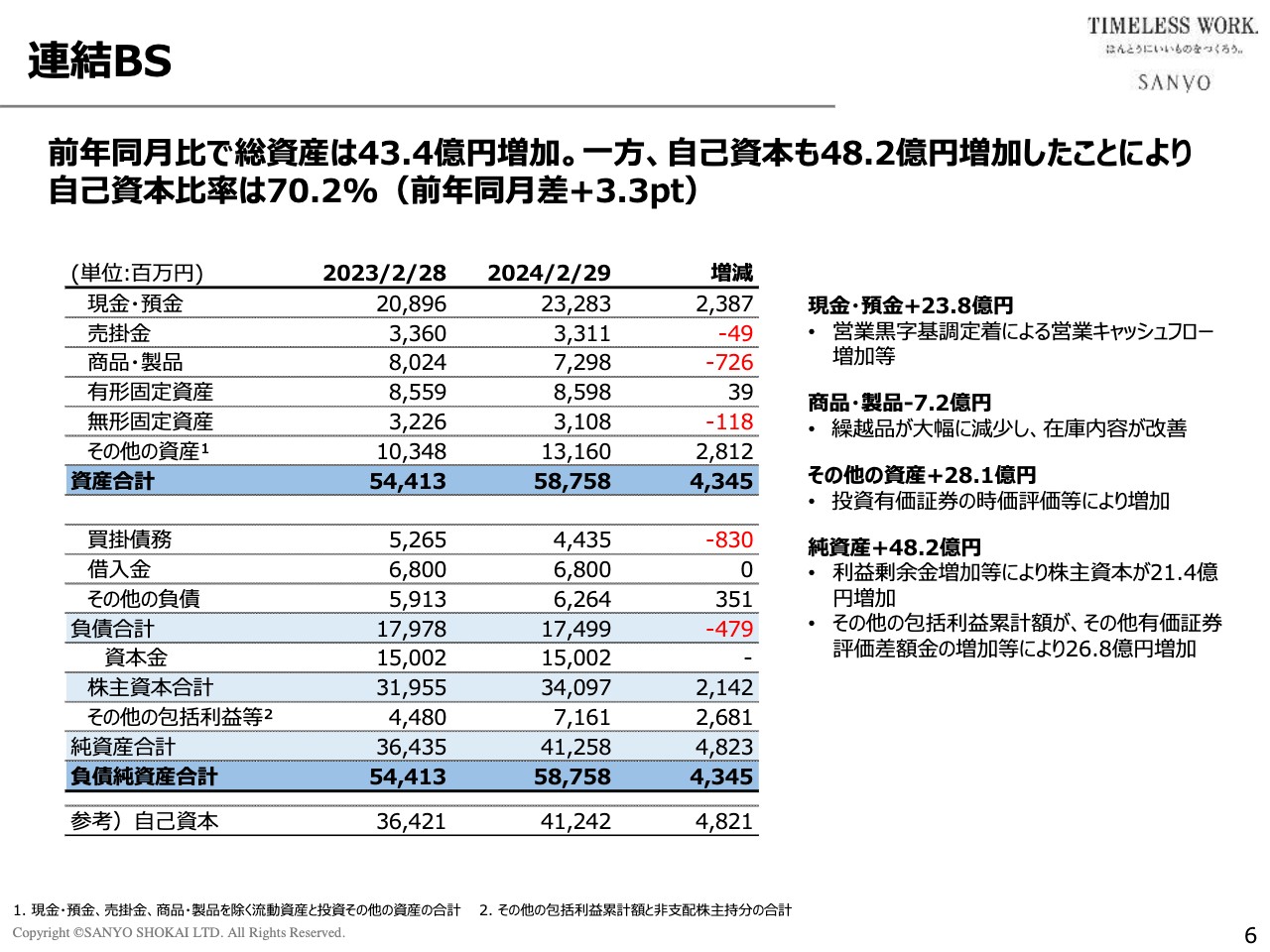

連結BS

連結バランスシートです。増減の多い項目のみご説明します。現金・預金は前年同月比23億8,000万円増の232億8,300万円となっています。これは営業黒字基調が定着したことに伴う営業キャッシュフローの増加によるものです。

商品・製品は前年同月比7億2,000万円減の72億9,800万円です。この在庫ポジションは、製品在庫だけでなく原材料、仕掛品も合わせた数字です。在庫については後ほどご説明しますが、繰越品が大幅に減少し、新旧在庫の入れ替えが進んだことにより中身が大幅に改善しています。

その他資産が28億1,000万円増加しているのは、投資有価証券の時価評価等によるものです。純資産は前年同月比48億2,000万円増の412億5,800万円です。純資産が増加した要因は、利益剰余金増加等で株主資本が21億4,000万円増加したことと、その他の包括利益累計額がその他有価証券評価差額金の増加等で26億8,000万円増加したことによるものです。

前年同月比で総資産が43億4,000万円増加した一方、純資産も48億2,000万円増加したことにより、自己資本比率は70.2パーセントと、前年同月差3.3ポイント上昇しています。

重点施策の進捗状況と評価

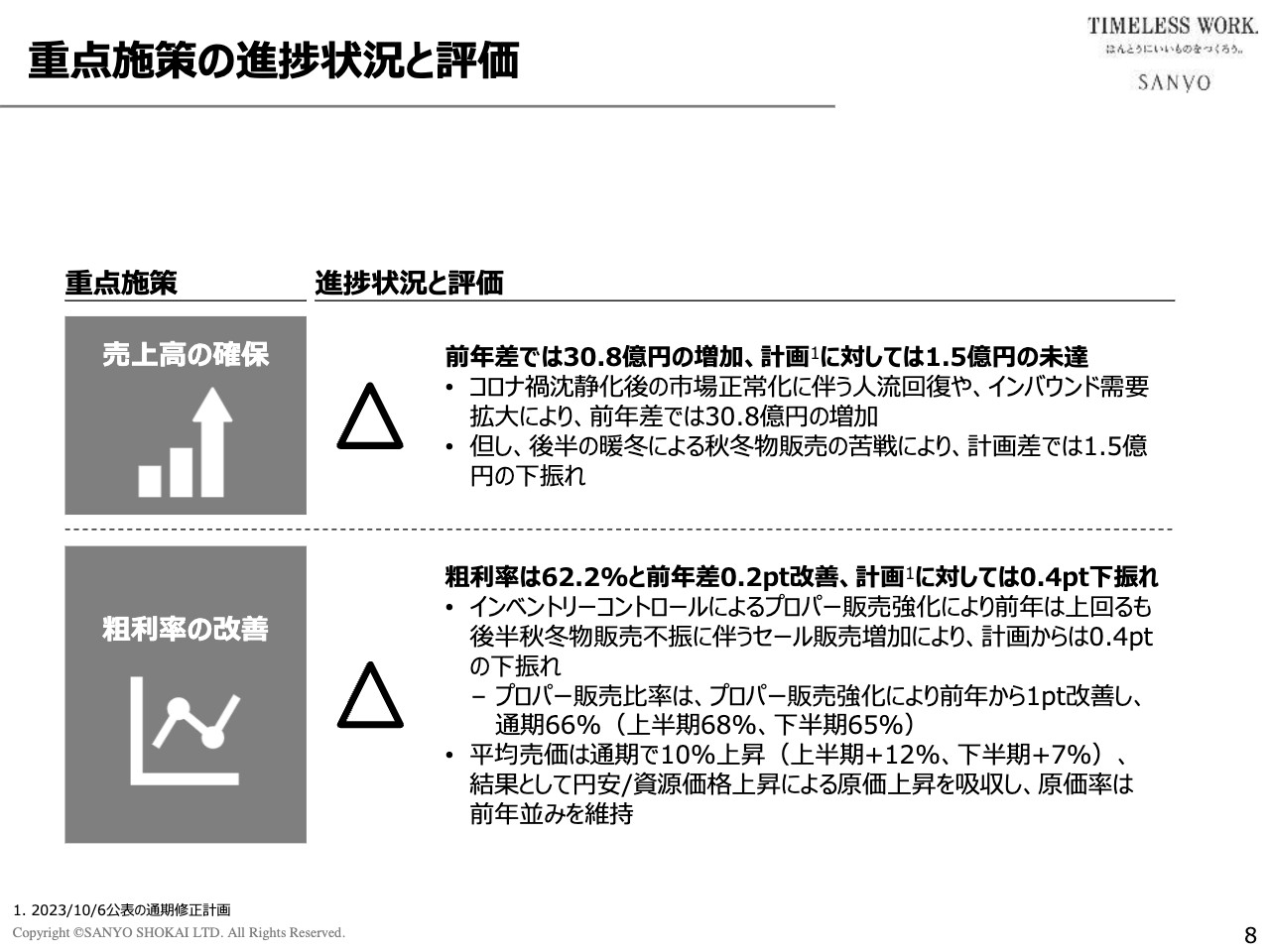

スライドには、2024年2月期の重点施策の進捗状況と、それに対する自己評価を記載しています。売上高の確保については前年差で30億8,000万円増加したものの、昨年10月に公表した2回目の修正計画に対しては1億5,000万円の未達でした。

全体的には、コロナ禍沈静化後の市場正常化に伴う人流回復やインバウンド需要の拡大で、前年差では30億8,000万円増加しました。

しかしながら、後半の暖冬で秋冬物販売に苦戦しました。特に9月、10月の記録的な猛暑あるいは残暑の影響で秋冬の初動が大きく遅れ、この2ヶ月が前年割れになった影響が大きく、計画差では1億5,000万円の下振れに終わっています。

ちなみに、下半期6ヶ月のみの売上高は332億円となっており、前年比101パーセントとわずかに前年を上回っています。しかしその間の販管費の増加によって、営業利益は下半期だけで見ると、前年差2億円の減益になっています。評価は「△」としました。

粗利率の改善については前年差で0.2ポイント改善し62.2パーセントとなったものの、計画に対しては0.4ポイントの下振れに終わっています。前年差改善の要因は、インベントリーコントロール強化によるプロパー販売強化です。ただ先ほども申し上げたように、後半、秋冬物の販売不振に伴うセール販売の増加により、計画からは0.4ポイント下振れしています。

ちなみにプロパー販売比率は、上半期が68パーセントだったのに対し、下半期が65パーセント、通期で66パーセントとなっています。前年が65パーセントだったため、1ポイント改善しています。

平均売価は前期差で上半期は12パーセント、下半期は7パーセントと、それぞれ上昇しています。通期では平均売価を10パーセント上げることができました。

粗利率改善の要因は、円安や原料価格の高騰による調達コストの全体的な上昇を平均売価を上げて吸収したことにより、結果的に調達原価率をほぼ横ばいに抑えることができたことによるものです。このため粗利率の改善については「△」と評価しました。

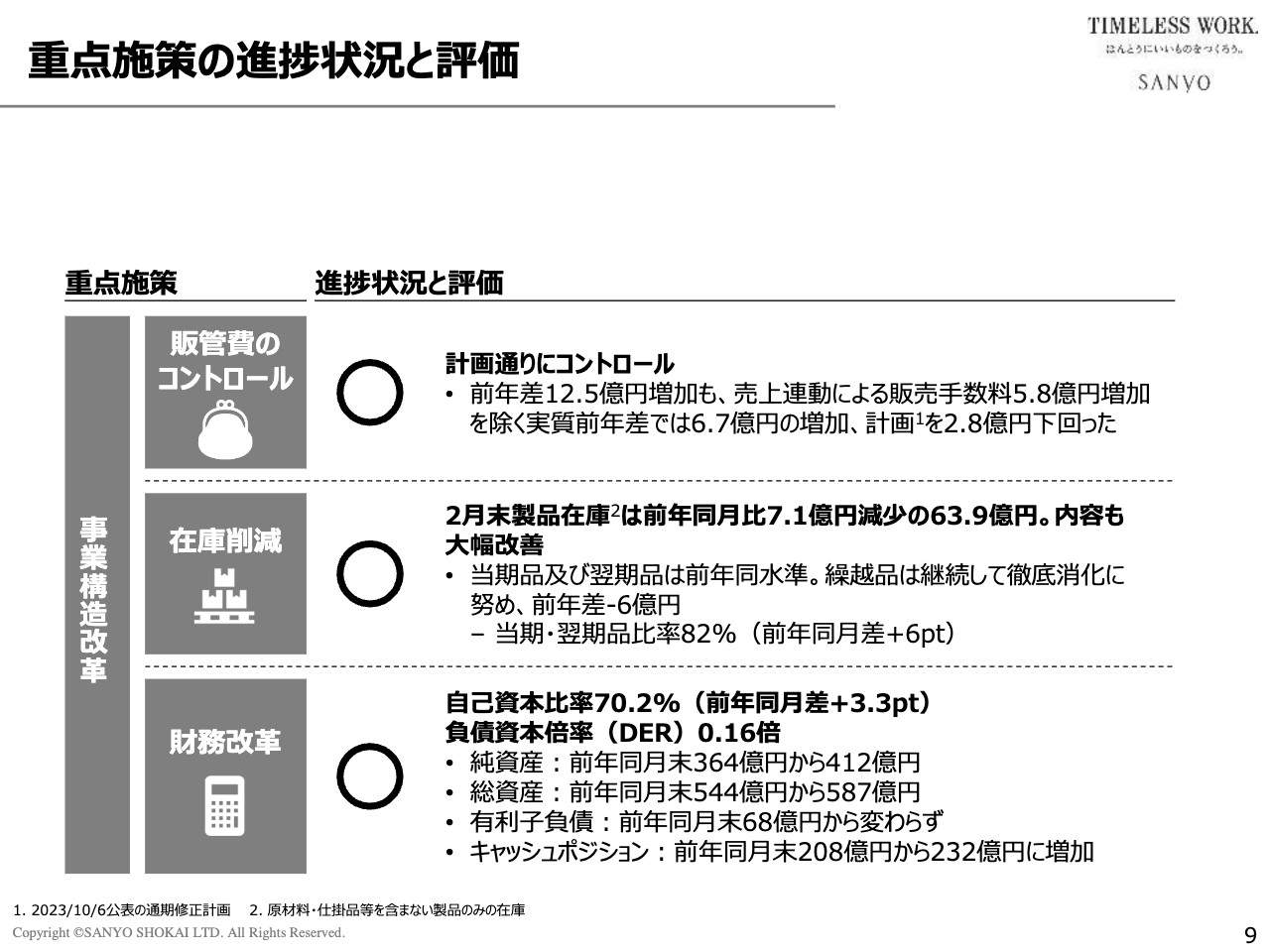

重点施策の進捗状況と評価

販管費のコントロールです。販管費は前年差12億5,000万円の増加となっています。ただし、このうちの5億8,000万円は売上増加に伴う販売手数料の増加、すなわち売上連動変動費の増加のため、それを除くと実質6億7,000万円の増加でした。これは計画を2億8,000万円下回り、販管費のコントロールも計画を達成することができたため、評価は「◯」としています。

在庫削減については、先ほど申し上げた期末在庫の数字は原材料、仕掛品も含めた数字であり、製品在庫のみの数字は前年同月比7億1,000万円減の63億9,000万円となっています。併せて、繰越品は消化を徹底的に進めたことにより、6億円減少しています。

これより在庫に占める当期・翌期品の比率が82パーセントになり、前年同月比から6ポイント上昇しています。繰越品比率は18パーセントで、前年から6ポイント低下したことになります。在庫については、総額、中身ともに改善でき、評価は「◯」としています。

財務改革については、期末の自己資本比率が70.2パーセントで、前年同月差3.3ポイントの上昇となりました。負債資本倍率(DER)は0.16倍で、前年同月末から純資産が48億円、総資産は43億円増加しました。有利子負債は68億円で、前年同月末から変更ありません。期末キャッシュは232億円で、前年同月末から21億円増加しています。財務についても健全化が進んでおり、評価は「◯」としました。

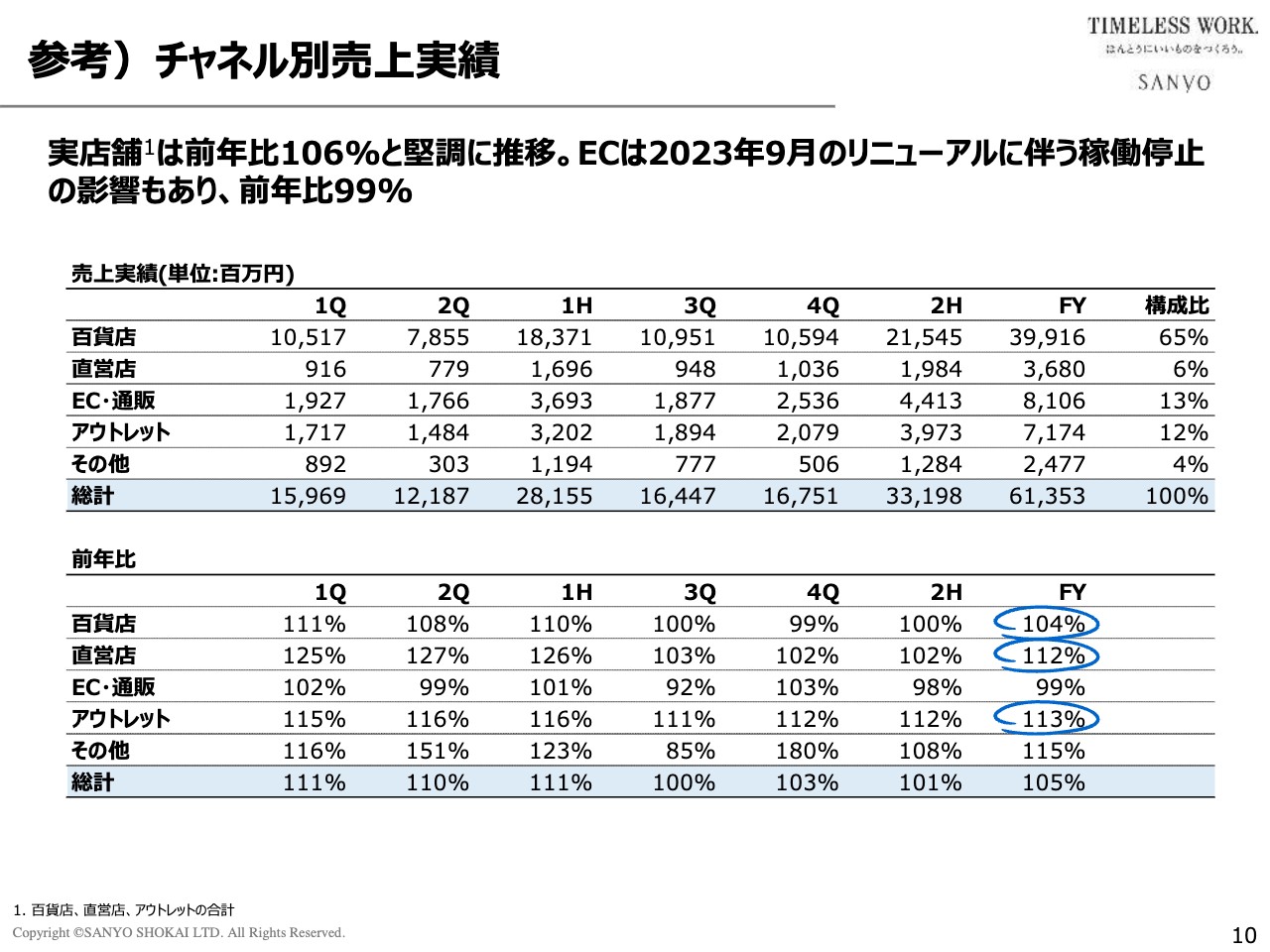

参考)チャネル別売上実績

チャネル別の売上実績です。構成比は、百貨店が全体の65パーセント、直営店が6パーセント、EC・通販が13パーセント、アウトレットが12パーセント、その他が4パーセントでした。

ちなみに前期は百貨店が66パーセント、直営店が6パーセント、EC・通販が14パーセント、アウトレットが11パーセント、その他が4パーセントでした。百貨店とEC・通販が1ポイント低下、一方でアウトレットは1ポイント上昇しています。

前年比では、リアル店舗である百貨店と直営店、アウトレットが大幅に増加した一方で、EC・通販は99パーセントと1ポイント減少しています。この要因は、昨年9月に実施したサイトのリニューアルで稼働停止期間があったことと、リニューアル後に稼働が本格化するまでに多少の停滞期間があったことによるものです。

また当社のプロパー販売強化方針のもと、セール比率が高くなっている外部ECへの投入を少し抑えたことにより外部EC売上が減少しています。加えて、新型コロナウイルス感染拡大の収束により、お客さまのリアル店舗への回帰が進んだことが基本的な要因だと考えています。

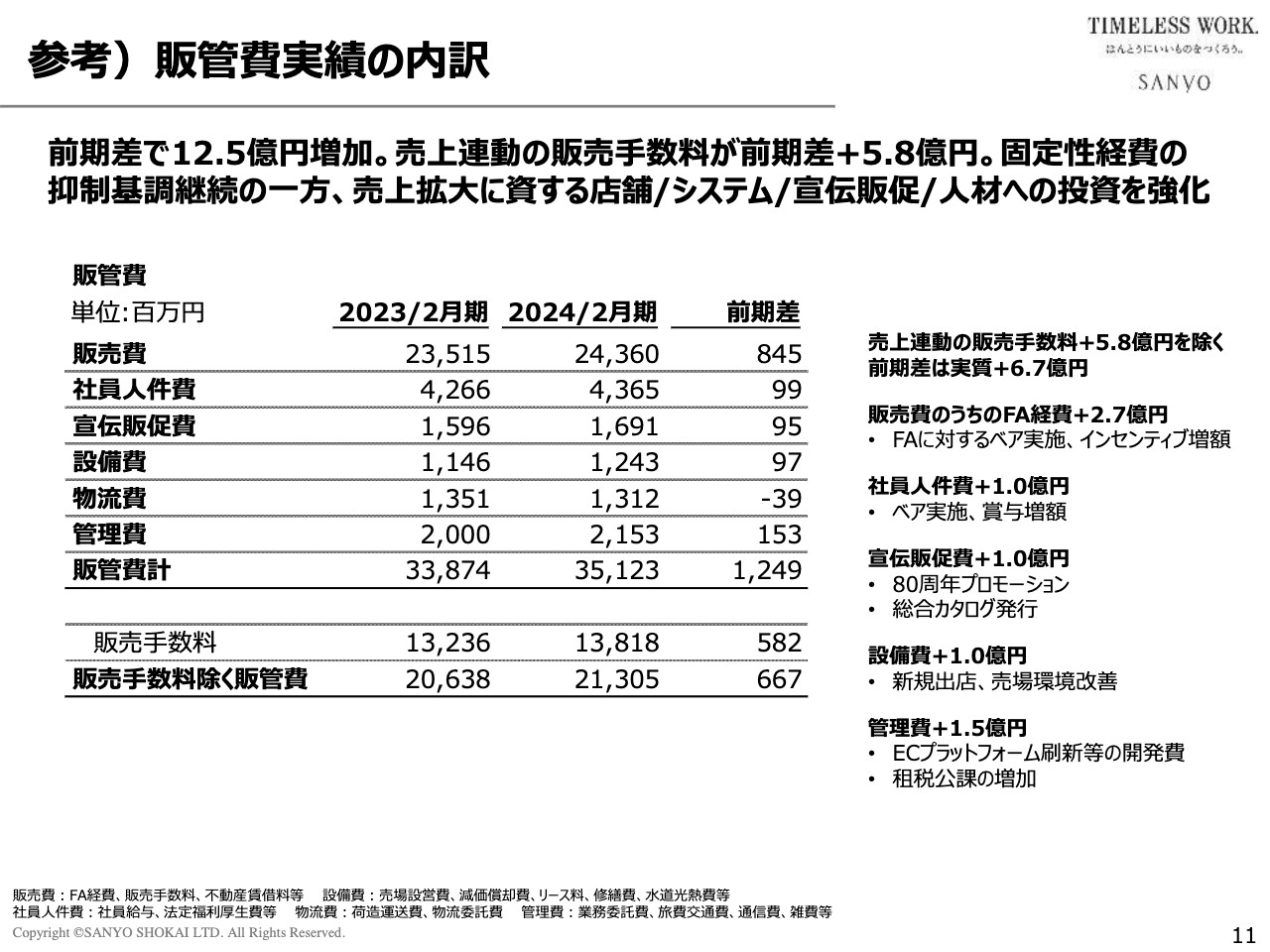

参考)販管費実績の内訳

販管費実績の内訳です。先ほどお伝えしたとおり、販管費は前期より12億5,000万円増加しているものの、販売手数料の増加分である5億8,000万円を除いた実質的な増加は6億7,000万円であり、計画差で2億8,000万円下回っています。

増加した6億7,000万円の内訳は、FA経費が2億7,000万円、社員人件費が1億円と、人件費で3億7,000万円増加しています。宣伝販促費が1億円、出店に伴う設備費が1億円、サイトのリニューアルに伴う経費等で1億5,000万円です。

以上が、2024年2月期の振り返りです。

2025年2月期の基本方針

2025年2月期の基本方針です。今期である2025年2月期は、現中期経営計画最終年度に当たります。したがって基本方針は、「今期計画を達成し、中期経営計画の最終仕上げを行う」としています。

そのための重点施策では、「次期中期経営計画での更なる飛躍に向け、重点課題として『商品力』と『販売力』の抜本強化に取り組む」という方針を掲げました。

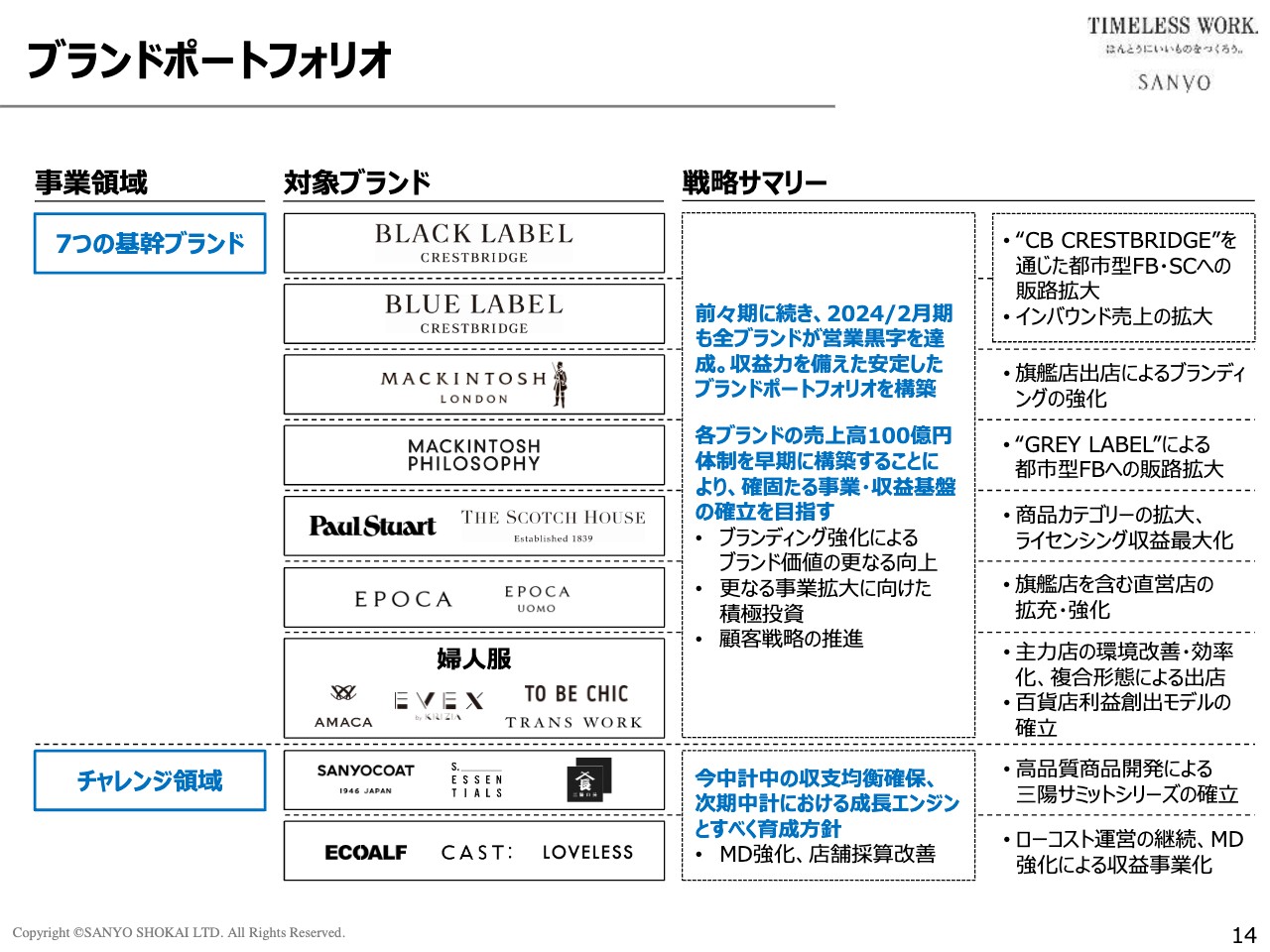

ブランドポートフォリオ

ブランドポートフォリオについての計画です。前期も7つの基幹ブランドが増収基調を維持しており、かねて申し上げている「全基幹事業を売上高100億円規模にする」という目標が現実的なターゲットとして視野に入ってきています。一部のブランドについては、今期中にその目標を達成する方針です。

チャレンジ領域のブランドについては、前期中に一部のブランドがすでに損益分岐のクリアを果たしています。今期中にすべての事業の収支均衡を確保することを目標とし、次期中計における成長エンジンとするための基礎固めを行うことが今期の方針です。

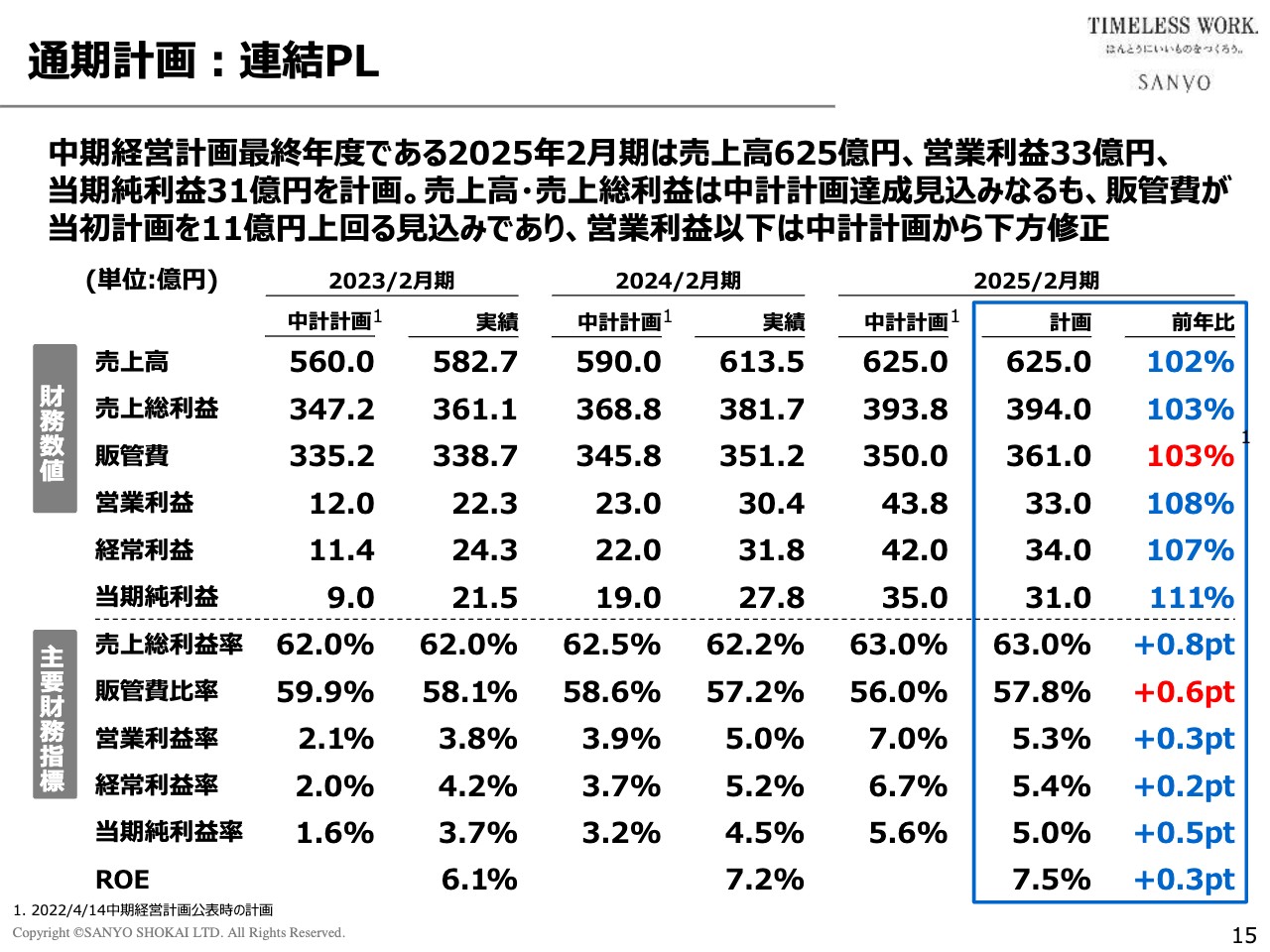

通期計画:連結PL

定量計画です。スライドには、中期経営計画各年度の当初計画と実績の対比を含めた今期計画を記載しています。

青枠が今期計画です。初年度と2年目は中計計画を大きく上回る結果でした。一方で、最終年度に当たる今期は、売上高および売上総利益は中計計画を達成するものの、販管費が中計策定時の予測から11億円増加すると見込んでおり、その分、営業利益以下は中計計画から下方修正となります。

今期計画を順番にお伝えします。売上高が625億円、売上総利益が394億円、販管費が361億円、営業利益が33億円、経常利益が34億円、当期純利益が31億円、売上総利益率が63.0パーセント、販管費比率が57.8パーセント、営業利益率が5.3パーセント、経常利益率が5.4パーセント、当期純利益率が5.0パーセント、ROEが7.5パーセントです。

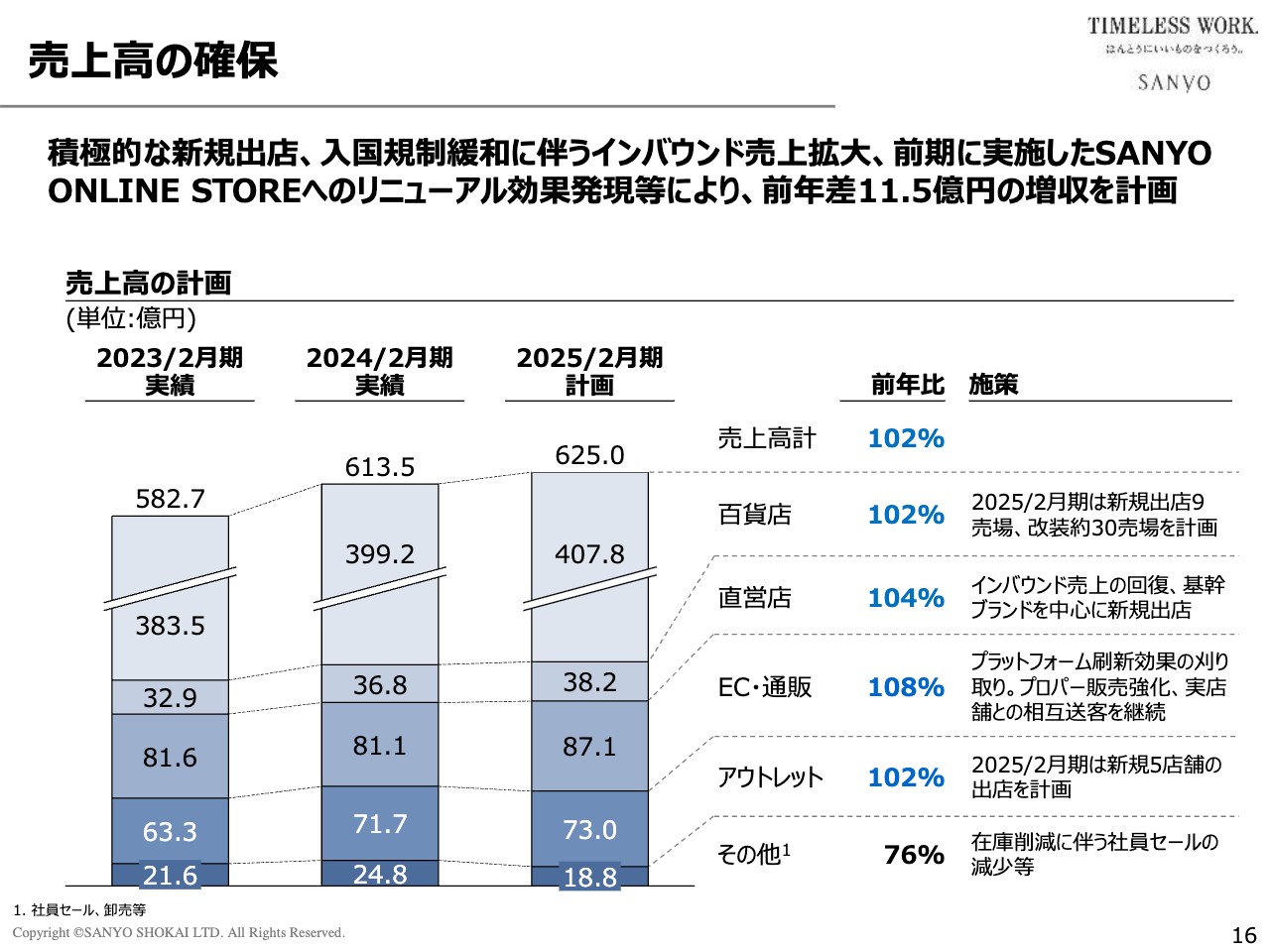

売上高の確保

それぞれの項目について補足説明します。まず売上高の確保についてです。スライドにはチャネル別の売上計画を記載しています。

百貨店が407.8億円、直営店が38.2億円、EC・通販が87.1億円、アウトレットが73億円、その他が18.8億円です。

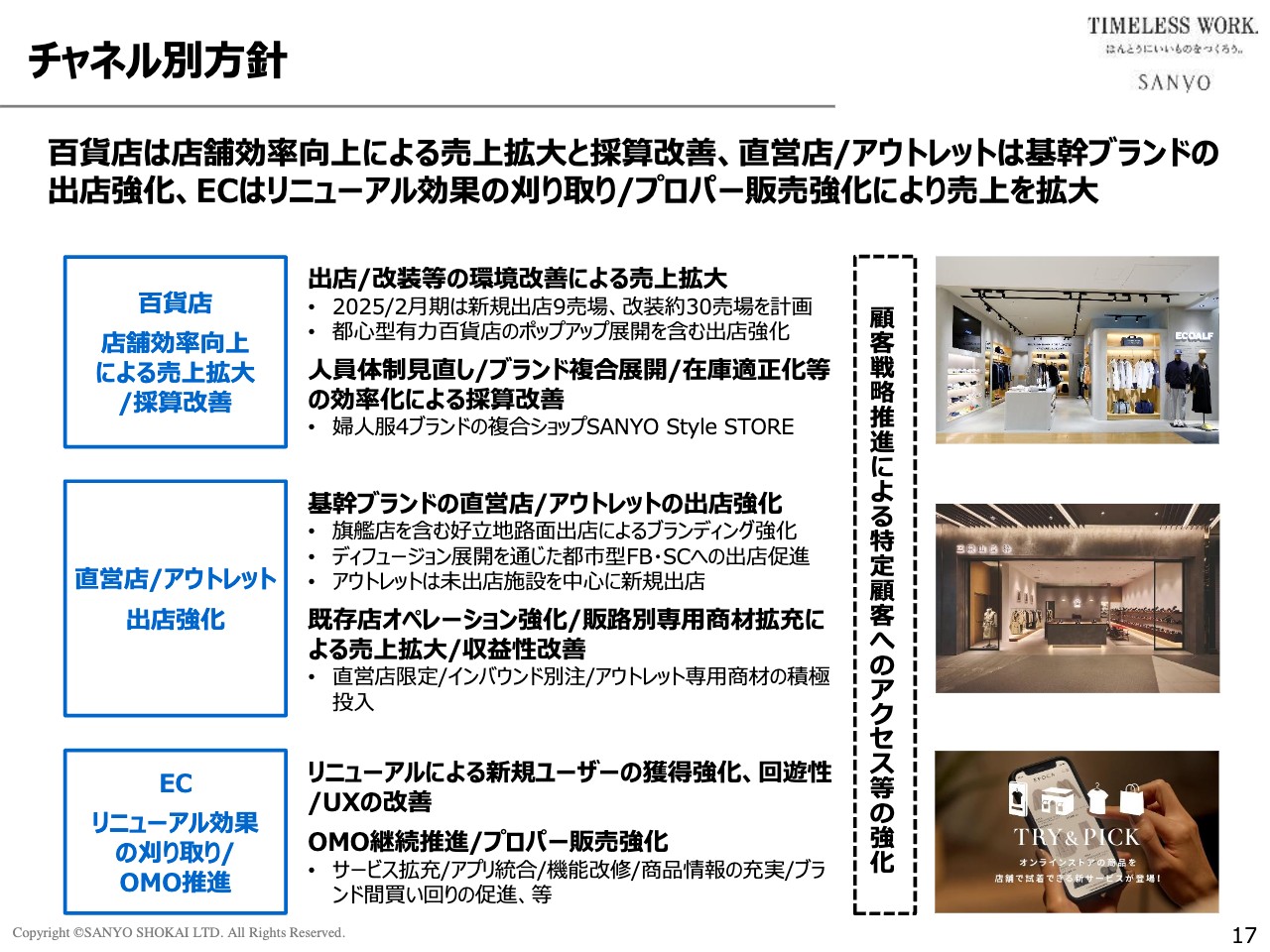

チャネル別方針

チャネル別の方針です。まず百貨店については、過去には不採算店舗の撤退等も含めて戦線の整理を進めてきましたが、コロナ禍後に百貨店市場が急回復しています。かつ高級品市場としての百貨店のプレゼンスが高まっており、あらためて百貨店は攻めるべき市場であると位置づけて出店を強化する方針です。

スライドに記載のとおり、今期中にすでにもう9店舗の新規出店が決まっており、約30店舗の改装計画があります。また、都心型の有力店を中心にポップアップ展開を積極的に進める方針です。

一方で、百貨店ビジネスの店舗効率を高めることで収益改善を図るという目標も立てています。例えば、人員体制の見直しや店頭在庫の適正化、ブランドの複合展開等々を進める方針です。

ブランドの複合展開については、婦人服4ブランドの複合店「SANYO Style STORE」という店舗を展開しており、すでに6店舗を出店済みです。こちらは比較的順調に推移しており、今後も複合店の出店を強化、拡大する方針です。

このように、百貨店については8億6,000万円の増収を目指すとともに、前年比では102パーセントを目標としています。

また直営店/アウトレットについては、徹底して拡大する方針です。

直営店は「LOVELESS」を中心に一部不採算店舗の撤退を進めてきましたが、それも一段落しつつあります。そのため物件次第ではあるものの、今後は徹底して出店を拡大する方針で臨みたいと考えています。

アウトレットについても、現状の比率12パーセントをもう少し増やす方針で考えています。アウトレットについても出店強化方針であり、直営店/アウトレットで2億7,000万円の増収を見込み、前年比で103パーセントを目指しています。

ECについては、前期にサイトリニューアルを実施しました。今期以降はそのリニューアル効果を刈り取っていくため、さらにECを拡大する方針です。後ほど詳しくご説明しますが、ECの売上は6億円の増加を見込み、前年比では108パーセントを目指しています。

百貨店を増やしつつ、それ以外のチャネルをそれ以上に増加させることによって、結果的に百貨店比率を少しずつ低減させていくことが今後の方針です。

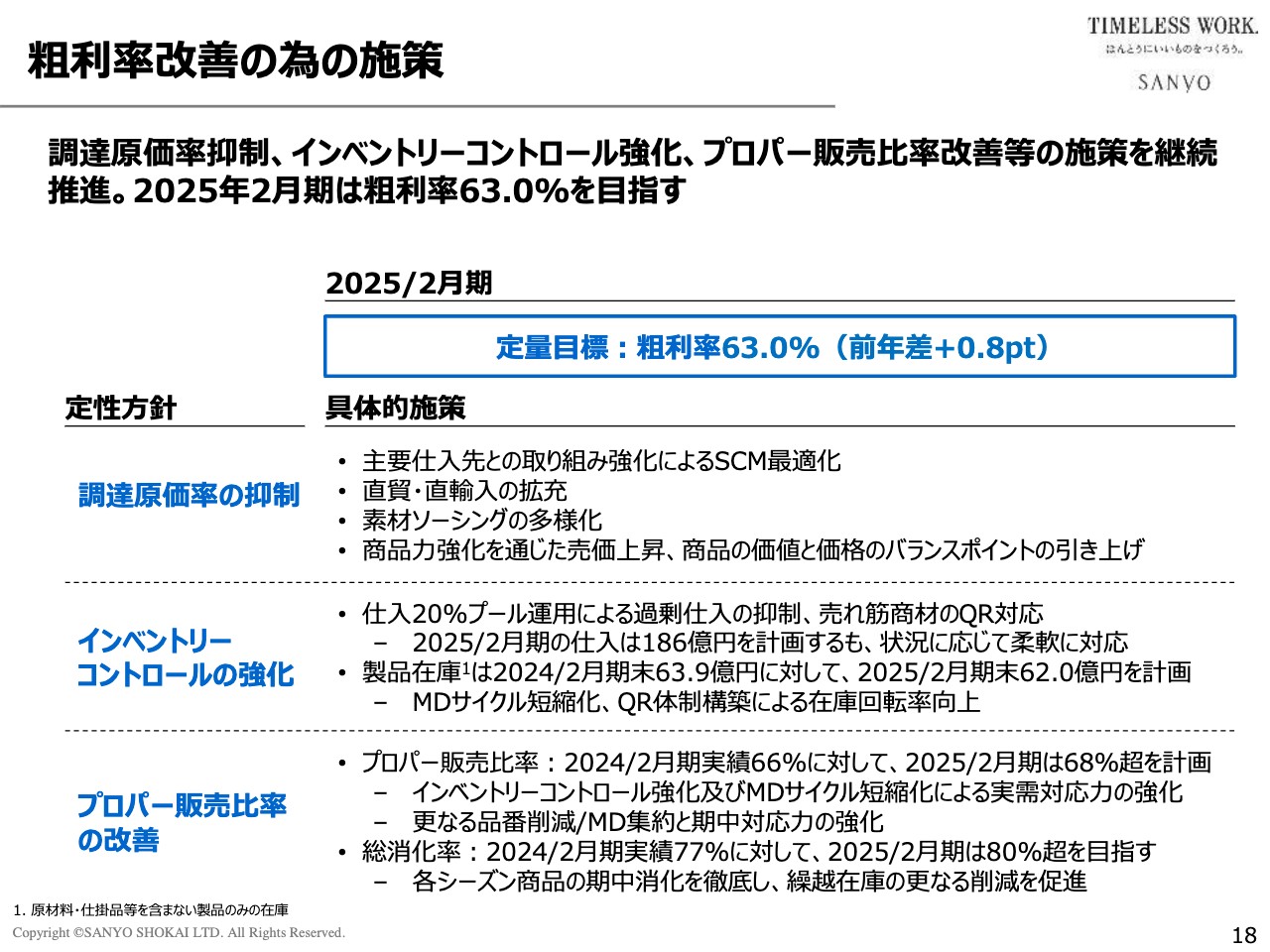

粗利率改善の為の施策

スライドには、粗利率改善のための施策を記載しています。今期目標の63.0パーセントを目指し、これまでに行ってきた方針をそのまま継続して推進します。

調達原価率の抑制において特に重点を置くのが、商品力をさらにブラッシュアップして商品力を高めることにより、平均売価を上げていくことです。お客さまから見た商品の価値と価格のバランスポイントを上げていくことにより、調達コストの上昇を吸収したいと考えています。これは今期以降も踏襲していきたいと考えています。

インベントリーコントロールの強化についてです。先ほどお伝えしたとおり、在庫削減が大幅に進み、内容も改善しています。このような方針をさらに継続することで、今期は186億円の仕入れを計画しています。当社では仕入20パーセントのプール運用を行っており、店頭状況に応じてフレキシブルに対応したいと考えています。これにより実需発注体制をさらに強化していきます。

期末在庫は、前期末には64億円弱まで削減が進みましたが、今期末にはさらに62億円まで削減を進めたいと考えています。

プロパー販売比率の改善です。前期は66パーセントにとどまりましたが、今期は最低でも68パーセント超を目指します。そのためにインベントリーコントロールをさらに強化し、MDサイクルの短縮化により実需対応力の強化を行います。また品番SKUの効率化も進めたいと考えています。

総消化率についても、前期は77パーセントにとどまりましたが、今期は最低でも80パーセント超を目指したいと考えています。

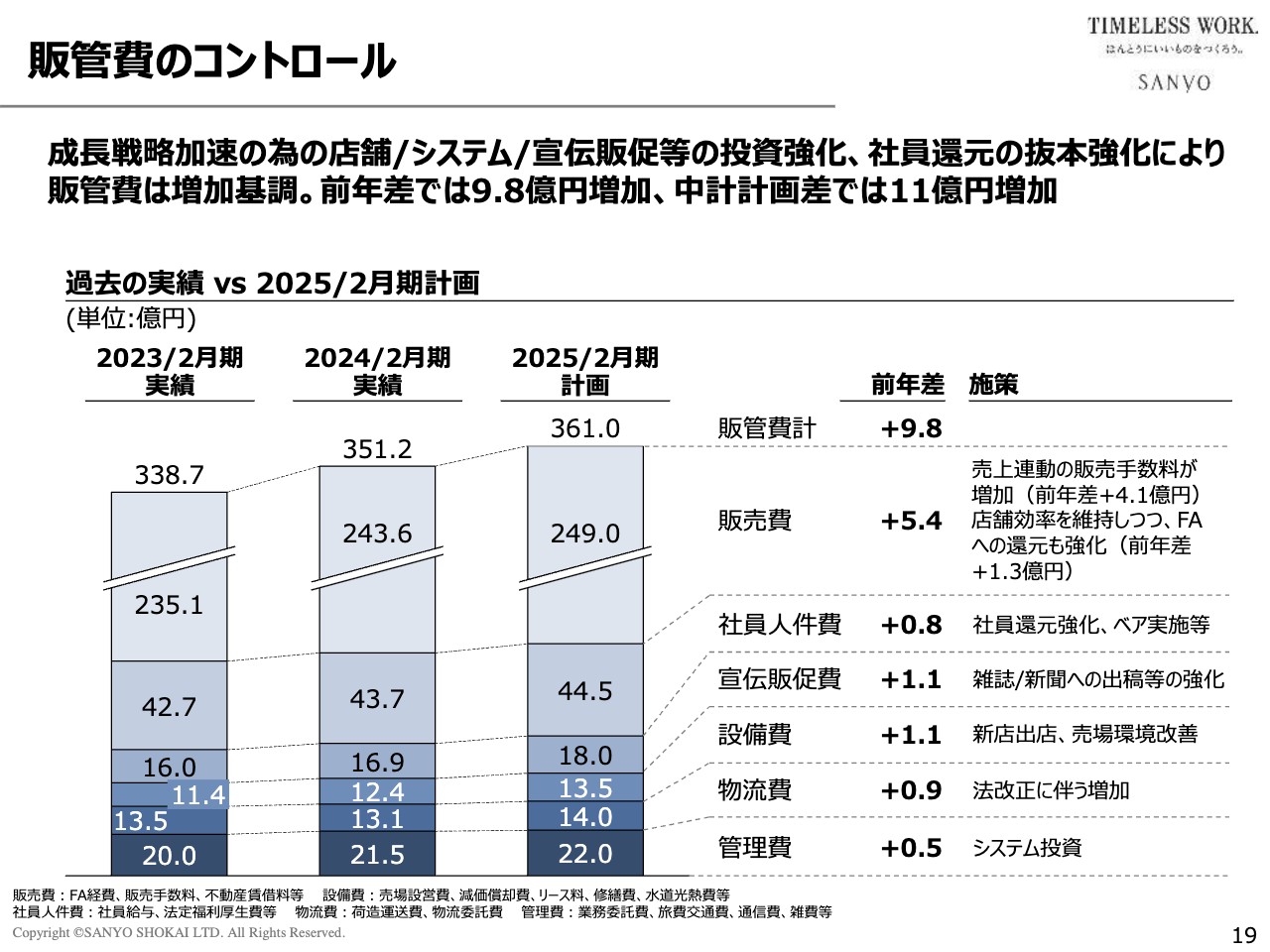

販管費のコントロール

販管費のコントロールについてです。前期の販管費が351億2,000万円であったのに対し、今期は361億円を計画しています。前期差9億8,000万円の増加のうち、増収に伴う販売手数料の増加分である4億1,000万円が含まれています。実質的には5億7,000万円の増加です。

5億7,000万円の増加の内訳は、FA経費の増加が1億3,000万円、社員人件費が8,000万円です。すなわち5億7,000万円のうち2億1,000万円が人件費の増加です。

また宣伝販促費についても、市場回復に合わせて予算を拠出するため1億1,000万円の増加を見込んでいます。また出店強化に伴う出店費用等で1億1,000万円、物流費で9,000万円、その他で5,000万円のそれぞれ増加です。以上が今期の販管費増加の内訳です。

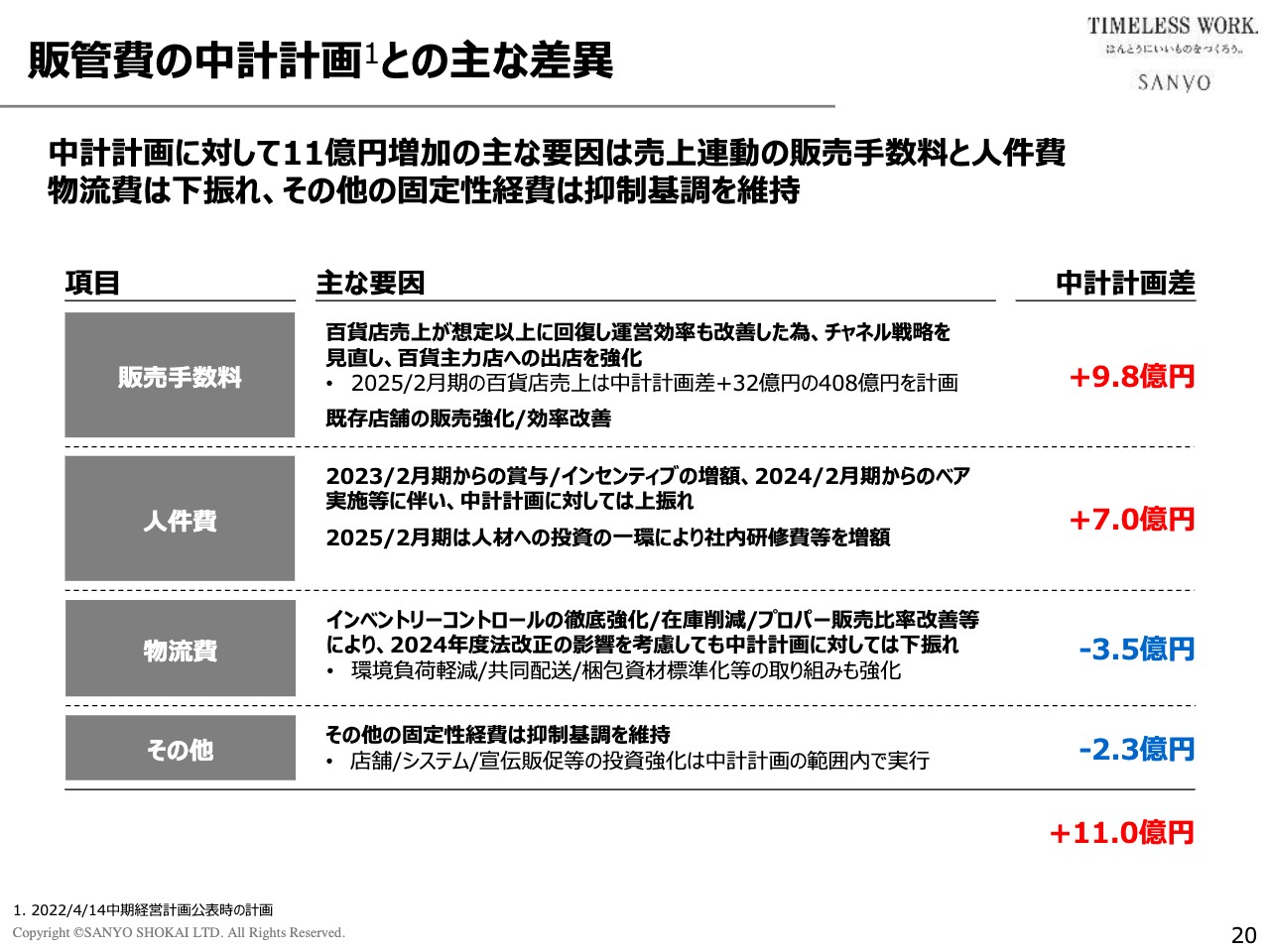

販管費の中計計画との主な差異

販管費の中計計画との差異についてです。中計計画に対する今期計画の営業利益以下の下方修正については、販管費の増加が要因だとお伝えしました。具体的には、中計計画比で販管費が11億円増加しています。その主な増加要因をスライドに記載しています。

まず百貨店の売上が、想定よりも大きく増加しています。それにより販売手数料が9億8,000万円増加することが大きな要因となっています。

中計策定時には、まだコロナ禍の影響が残っていたため、コロナ禍後の百貨店市場について、当時は非常に保守的な予測を立てていました。しかし実際には百貨店市場の回復が想定以上に進み拡大しました。

中計計画では、最終年度の百貨店売上を375億円程度に見込んでいましたが、実際には前期ですでに399億円に達しました。そのため今期は百貨店売上を408億円と計画し、中計計画から約32億円増加する見込みです。それに伴い販売手数料も約10億円増加します。

また人件費についても、中計策定時から大きく増加しています。これは社員還元強化方針を全面に打ち出し、業績改善に伴い社員還元を思い切って強化している結果です。中計策定時から約7億円増加しています。

なお、社員還元については、前期にベアと定期昇給を合わせて、賃金が3パーセント強上がっています。今期についてもベアと定期昇給を合わせて4パーセント近く上げる計画で、2年間で7ポイント程度給与を上げています。それ以外に賞与についても大幅に増額する計画で、人件費が予測以上に増加すると見込んでいます。

一方、物流費は中計策定当初の予測に対して約3億5,000万円減少する見込みです。これは先ほどお伝えしたとおり在庫削減が想定以上に進んだためです。特に保管料が大幅に減少したこともあり、物流費の計画が約3億5,000万円下回っています。

その他についてです。店舗経費やシステム経費、宣伝販促費等は中計計画どおりの進捗です。それ以外の固定性経費については抑制方針を堅持したことにより、中計の想定よりも約2億3,000万円減少しています。

以上の差し引きにより、今期は中計の予測で350億円だったものが361億円となり、中計の想定よりも11億円増加するという見込みです。これが販管費増加の中身です。

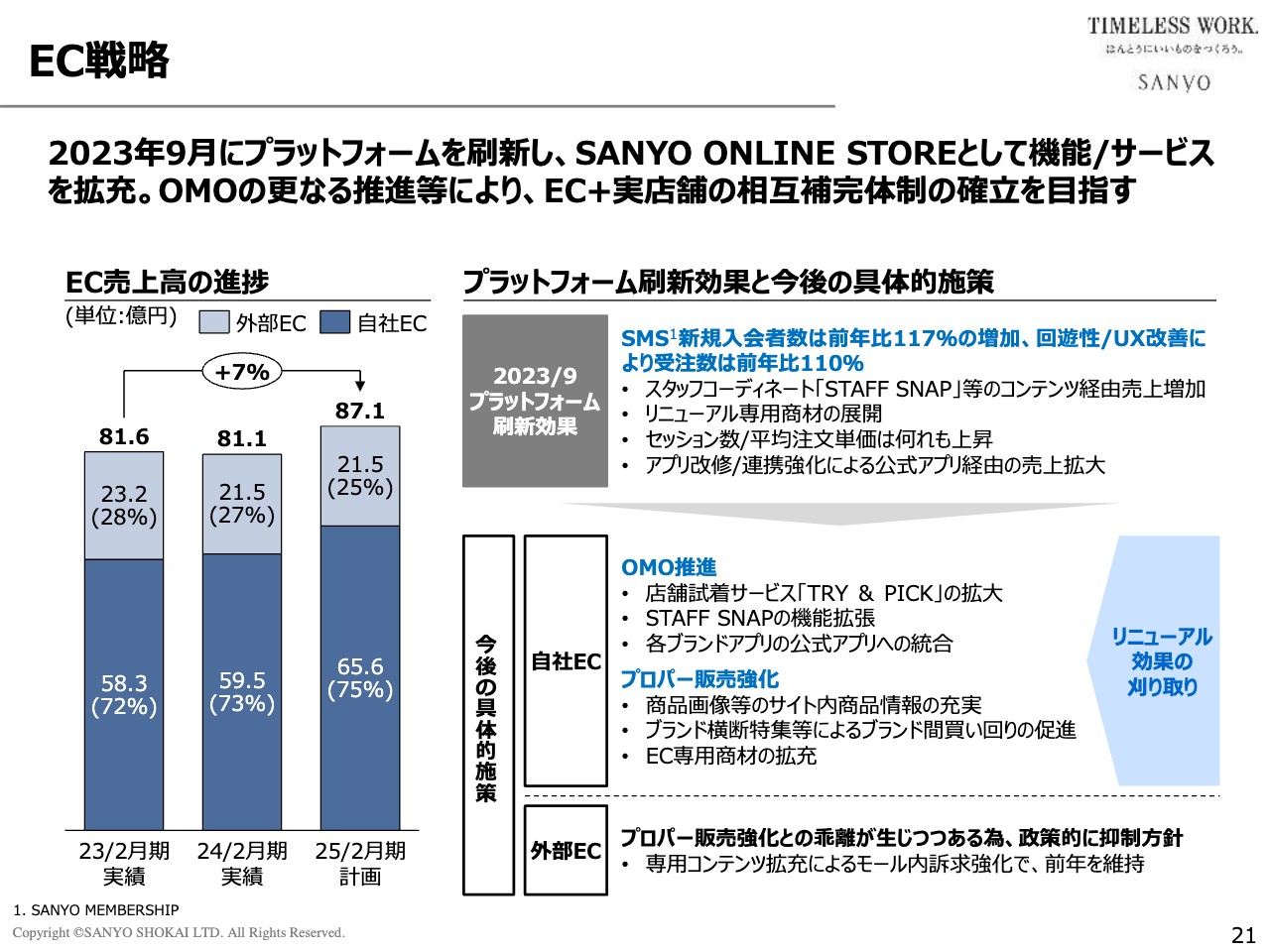

EC戦略

EC戦略です。ECについては、今期は6億円の増収を確保するという計画を組んでいます。昨年9月にはサイトリニューアルを実施しました。その効果を最大化し、今期はその効果を刈り取っていきたいと考えています。

スライド右側に具体的な施策を記載しています。これらを通じてKPIを改善し、かつ新しいプラットフォーム内に新たなサービスを開発し、実装していくことで売上拡大を図りたいと思っています。

対応方針としては、自社ECについてはOMOを推進します。また、ECにおけるプロパー販売比率を徹底的に強化することを基本方針としています。

一方で、外部ECについては、当社がプロパー販売を強化する方針であるのに対して、外部ECはおしなべてマークダウン販売優先のスタンスが年々強くなっています。そのため外部ECの拡大はあまり見込めず、横ばいの方針です。

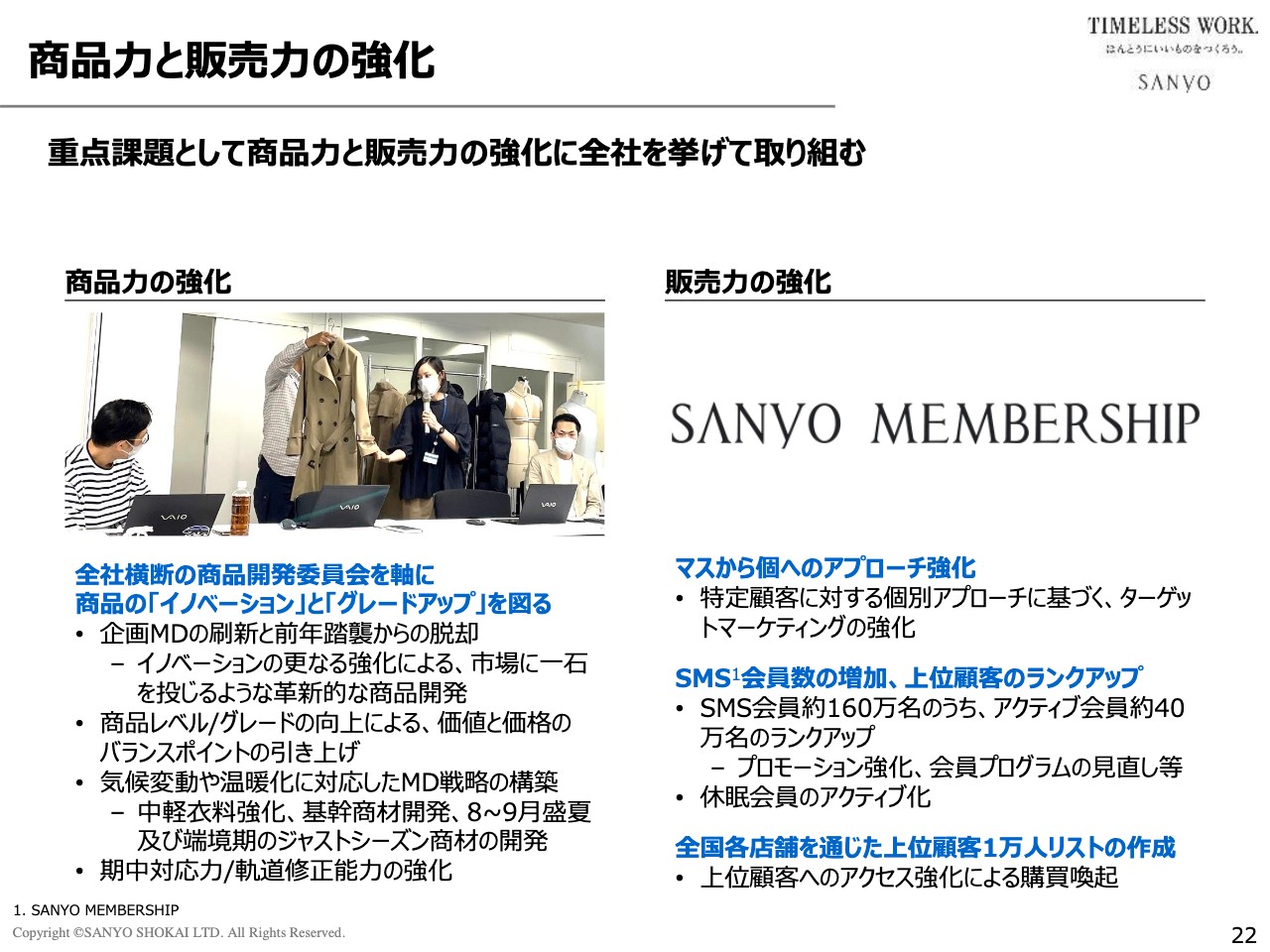

商品力と販売力の強化

冒頭に基本方針として「商品力と販売力を抜本強化する」とお伝えしました。その中身についてスライドにまとめています。商品力の強化について、キーワードとして「イノベーション」と「グレードアップ」の2つを挙げています。

「イノベーション」ではMDの刷新努力を継続するとともに、市場に一石を投じるような革新的な商品開発を進めます。常にフレッシュな商品を市場に提供し続けるというスタンスで臨みます。

「グレードアップ」では、文字どおり商品の品質品位をさらに磨き上げ、グレードを上げていきます。価値と価格のバランスポイントを引き上げて、より高いレベル、より高い領域を目指します。

さらに、気候変動により温暖化がある程度定着するであろうという予測のもと、それに対応したMD戦略を構築します。具体的には、中軽衣料の強化や春夏シーズンにおける基幹商材の開発、8月、9月の盛夏や端境期におけるジャストシーズン商材の開発等も進めます。また先ほどお伝えしたように、期中対応力を高めることも重視しています。

販売力の強化については、マスから個への転換を図ることが基本方針です。不特定多数の消費者へジェネラルにアプローチするのではなく、特定顧客への個別アプローチ、すなわちターゲットマーケティングを強化していきます。

当社のメンバーシップ会員は約160万人で、そのうち約40万人がアクティブユーザーです。さらに、数千人のいわゆる上位顧客がおり、その上位顧客による購買がメンバー購買の相当部分を占めています。ちなみに、メンバー購買は全体の約60パーセント近くを占めています。これらの特定顧客に対するプロモーションの強化や会員プログラムの見直し等により、顧客に対するターゲットマーケティングを強化します。

また、約120万人の休眠会員をアクティブ会員化するための施策も実施したいと考えています。並行して、総計で1万人の上位顧客リストを各店舗ですでに作成済みです。これら上位顧客に対しては、店舗ごとのアクセス強化のための施策を現在策定しているところです。

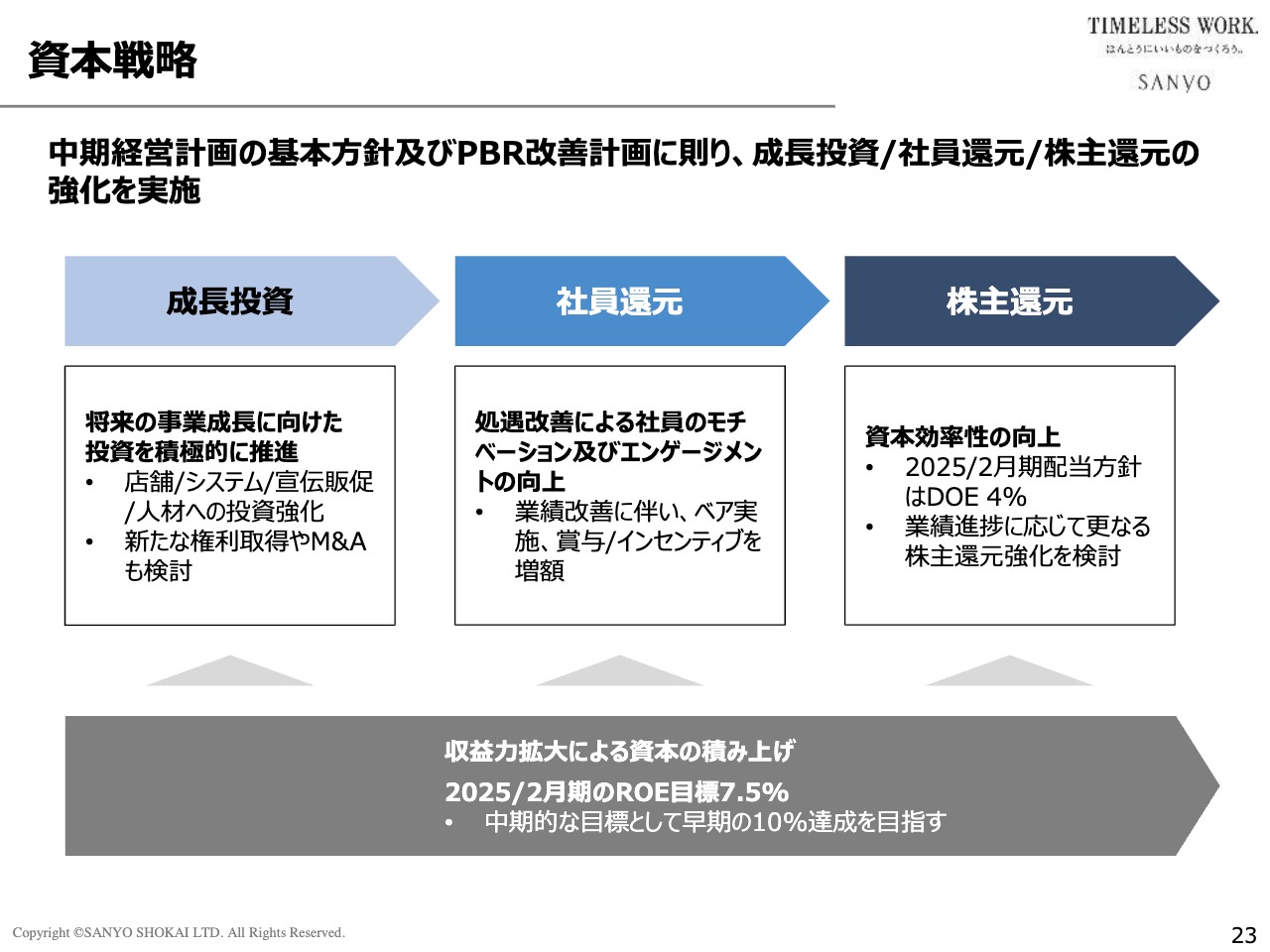

資本戦略

資本戦略です。今期の目標としてROE8.5パーセントを掲げていましたが、残念ながら7.5パーセントに下方修正します。いずれにしても昨年10月に公表したPBR改善計画において掲げたとおり、ROEについては短期的には8.5パーセント、中期的には10パーセントの早期達成を目指す方針です。

資本を積み上げていくことは、あくまで手段であって目的ではありません。積み上げた資本を最大活用することにより、新しいバリューを生み出していくことが、今後の経営課題です。

どのような方向で資本を活用していくかについて、スライドに記載しています。1つ目は成長のための投資を積極的に推進することです。2つ目は社員還元の強化、3つ目には株主還元を強化していきます。

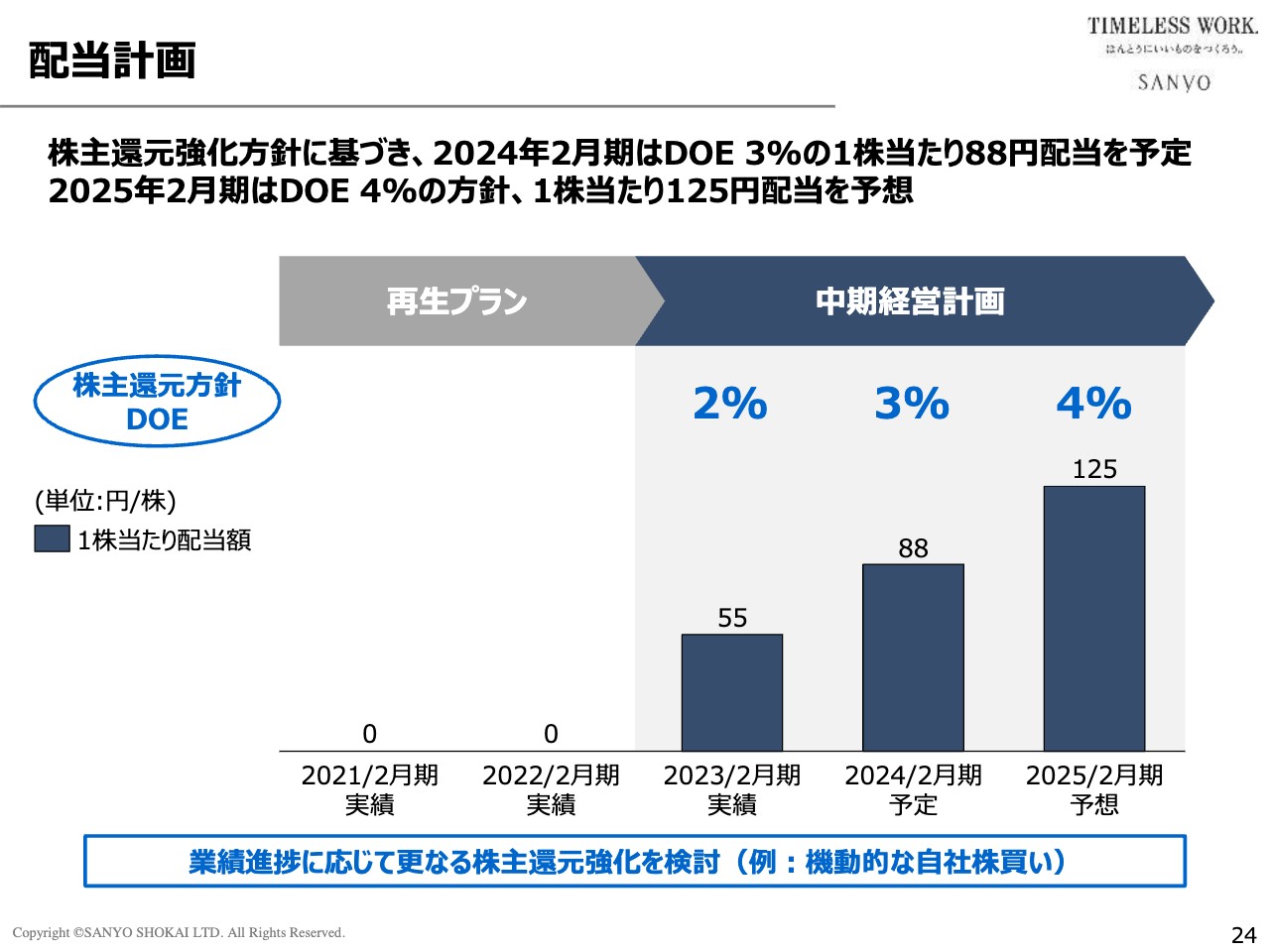

配当計画

株主還元強化の一環として、スライドに配当計画を記載しています。前期の配当については、かねて打ち出しているとおり、DOE3パーセント、1株当たり88円を予定しています。本日の決算短信の中にも盛り込んでいます。

今期についてはすでに方針を打ち出していますが、DOE4パーセントで、今の計画達成ベースで1株当たり125円と予想しています。

いずれにしても、株主還元強化を基本方針とし、配当以外にもいろいろな株主還元強化策を機動的に実施していきたいと考えています。

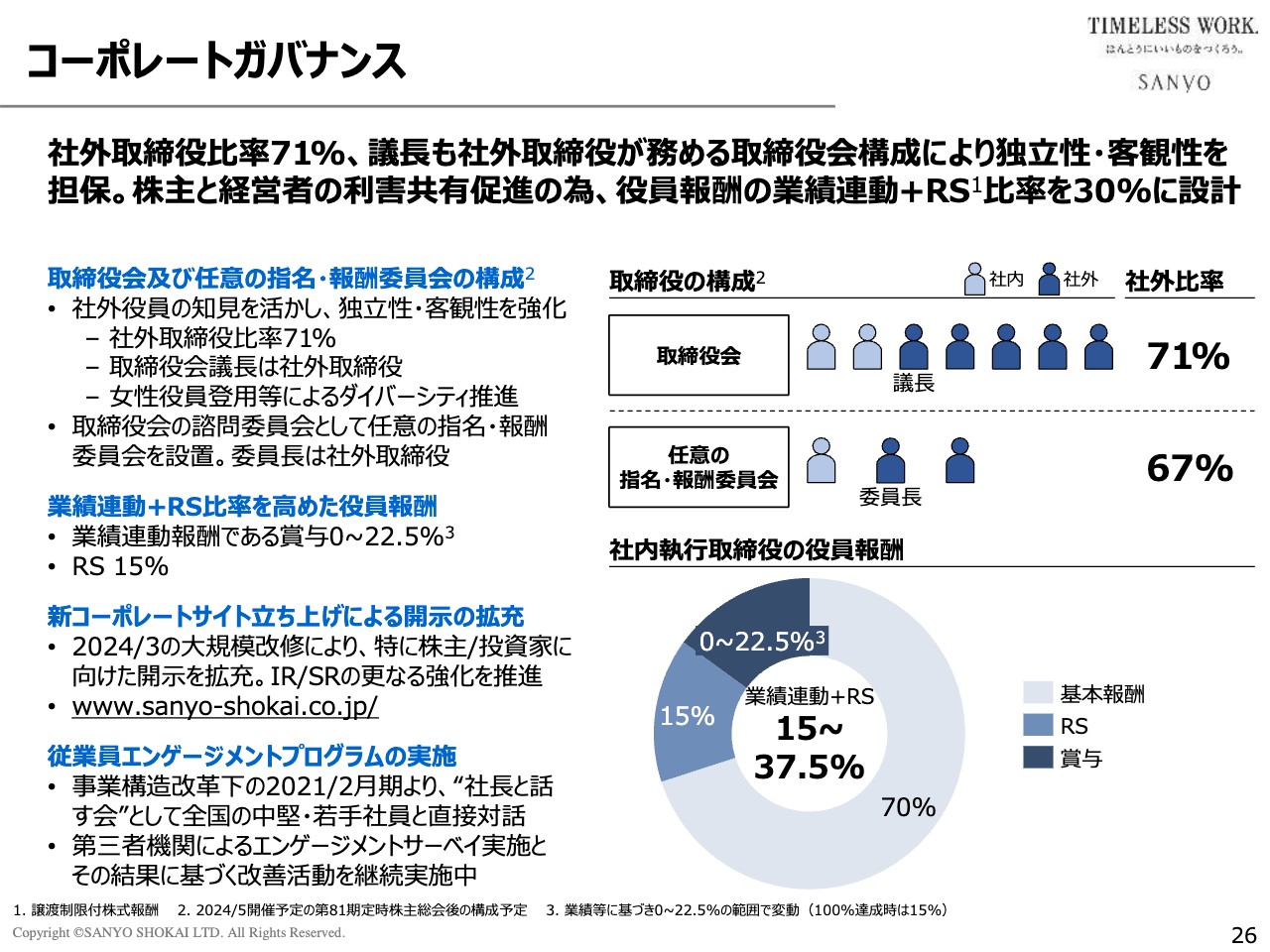

コーポレートガバナンス

コーポレートガバナンスおよびサステナビリティの対応方針についてご説明します。まずコーポレートガバナンスについてです。当社の取締役会は社内取締役2名、社外取締役5名の体制で、そのうち1名の社外取締役は女性です。

役員指名や役員報酬決定については、取締役会の諮問委員会として任意の指名・報酬委員会を設置しており、委員長は社外取締役にお願いしています。このように社外取締役をメインとした、非常に客観性の高い取締役会組織、および運営になっています。

今期に入り、新しいコーポレートサイトを立ち上げましたので、ぜひご覧ください。特に株主や投資家に積極的に情報開示するためのインフラを強化しました。

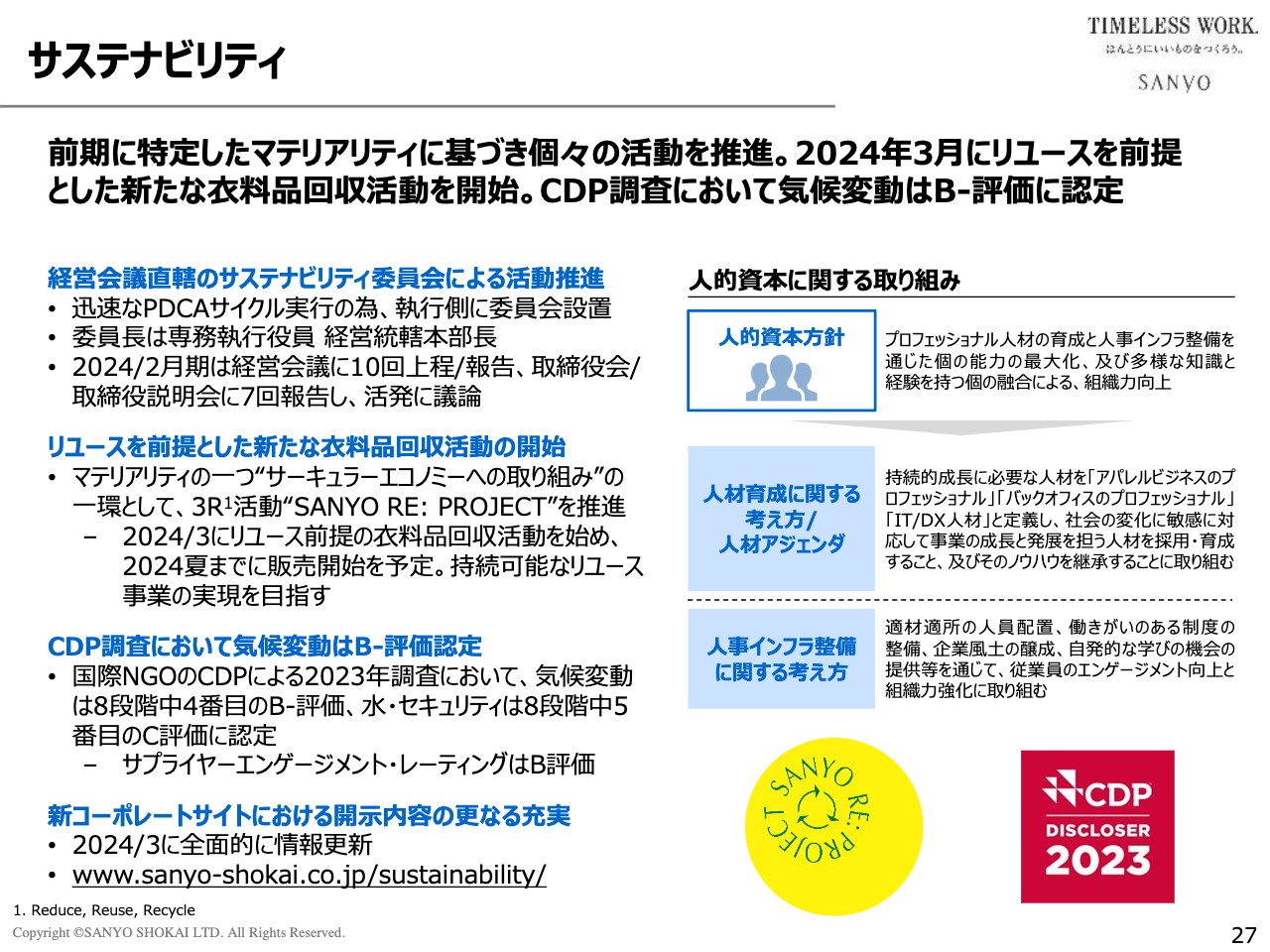

サステナビリティ

サステナビリティについてです。サステナビリティ委員会を設置し、最重要経営課題として、さまざまな施策を講じています。すでに公表したとおり、4つのマテリアリティを特定して、それぞれKPI目標を設定し、達成に取り組んでいるところです。

トピックとしては、マテリアリティのひとつである「サーキュラーエコノミーへの取り組み」の一環として、リユース事業を新たに立ち上げました。また、CDP調査においては、気候変動でBマイナス評価を取得しています。今後ともサステナビリティやESGについては、最重要経営課題の一つとして、積極的に取り組んでいきたいと考えています。

質疑応答:売上高の今期予想について

質問者:今期の予想は、期待値が高くなっていただけに、少しもったいないという印象を受けました。販管費の増加についてはよくわかりましたし、売上高も中期経営計画どおりではあります。しかしながら直近の2年間でかなり上方修正が続いていたこと、さらには百貨店の好調も踏まえ、もう少し上げて出すというお考えはなかったでしょうか? 要因があれば、内部と外部についてそれぞれ教えてください。

大江:前期を総括すると、上半期は一昨年からのリベンジ消費のようなものもあり、極めて好調に推移しました。しかし下半期は暖冬の影響もあり非常に厳しい進捗でした。気候要因もさることながら、基礎的な商品力や販売力について、今一度立ち止まって見直す必要があると考えました。

下半期の進捗状況等を勘案すると、公表計画というのは社外に対するコミットメントであるため、必達を前提に計画を組んでいます。そのためあまり楽観的な見通しを立てるのは控えるべきだという判断に基づき、それでも中期経営計画は達成するという前提で、トップライン計画を設定しました。

もちろん、計画を上回る結果を残すべく最大限の努力をしますが、社外に対するコミットメントとしては、このようなレベルにしました。

質疑応答:百貨店チャネルの強化について

質問者:先ほど百貨店チャネルを強化するとのご説明がありました。5月で新型コロナウイルスが5類に移行してちょうど1年になります。今後、外出需要は堅調に推移すると見ているのか、それとも厳しい商戦になると考えているのかについて教えてください。

大江:国内アパレル小売市場のデータを見ると、コロナ禍以前は9兆2,000億円規模でした。それがコロナ禍の2020年、2021年と7兆円台まで落ち込みました。昨年にはおそらく9兆円台まで回復して、ほぼコロナ禍前の水準に戻ったとされています。

販路別に見ても、百貨店の伸び率がもっとも顕著です。百貨店が市場回復を牽引したことは、データ的にも裏付けできています。

また、ここ数年で百貨店自体の位置づけも変わってきたと思っています。他市場との差別化がさらに進み、高級品市場としての百貨店の位置づけがより明確になり、ほかとは一線を画した特別な売り場としてのプレゼンスが上がったと考えています。

客層も、従来の顧客層に加えて、若い世代の高い嗜好を持ったエントリーユーザー、ニューリッチと言われるような新しい顧客が増えています。また、円安の影響でインバウンド売上が急増しています。

こうした新しいお客さまにとっても、百貨店がアトラクティブな売り場として見直されています。百貨店にはいろいろな見方があると思いますが、少なくとも短期的には、都心百貨店を中心に拡大市場になると予測しています。

先ほどお伝えしたとおり、当社は商品のグレードを上げようと取り組んでおり、ラグジュアリーやハイエンドに近い領域に入っています。ラグジュアリーに遜色のない商品を、アフォーダブルな価格で提供するという当社の役割はますます重要になっていき、今後は出番も増えてくると考えています。

百貨店ビジネスにおける当社の損益分岐点もかなり下がっています。事業構造改革を通じて、在庫の持ち方や販売員の配置の仕方など、かなり効率化が進んでいます。百貨店もいろいろ構造改革をされ、彼らの損益分岐点も下がっています。今後、百貨店とは、以前よりもフェアにプロフィットシェアをできる構図が作れると考えています。

質疑応答:新規出店に伴う人材確保について

質問者:今期は9店舗を新規出店されるというお話でしたが、人を集めるのが大変だと思います。人材確保で工夫していることを教えてください。

大江:販売員確保が年々難しくなっていることは事実です。当社も苦労しています。ひとつは処遇の問題があります。処遇については、例えば販売員に対する処遇は思い切って改善してきました。しかし処遇だけで人が集まるかと言いますと、それだけでは難しいこともあります。

現在当社では、販売員に対する人事制度を変えて、キャリアアップメニューを整備しています。例えば、販売員から本社でのトレーナーや商品コントローラー、また一部は総合職として企画担当になるといった方も増えています。

販売員の方が将来に対して展望を持ち、将来設計ができるような人事制度に変えています。そのような取り組みを行いながら、当社の売り場が非常にやりがいのある魅力的な職場になるように努めているところです。

質疑応答:リユース事業への参入について

質問者:リユース事業に参入されるというお話がありました。こちらは自前で行うのか、どこかと協業するのかについて教えてください。

松尾峰秀氏:専務執行役員経営統轄本部長で、サステナビリティ委員会委員長の松尾からご説明します。まず三陽商会が考えているリユース事業の特徴についてお話しします。

一番の特徴は、当社による検品やクリーニング済みであることを認定した、状態が良いリユース品を提供することで、消費者に安心して購入いただける環境を構築していきたいと考えています。オペレーションは、可能な限り内製化していきます。また動脈・静脈物流を活用することにより、低コストの運営を行っていきます。

当社の再販売の基準を満たさない回収品についてはECOMMIT社と協業し、同社のネットワーク内の別チャネルでのリユース展開を行い、リユース展開ができない製品はリサイクルします。リサイクルもできないものは、最終的にサーマル燃料にしていきます。このようにリユースの循環を最大化して、できるだけサーマル燃料化の極小化につなげたいと考えています。

質疑応答:黒字化の所感について

質問者:中期経営計画初年度から2年連続の営業黒字化について、所感をお聞かせください。

大江:2期連続で営業黒字を達成した所感は、社員がよくがんばったということです。また、5年間の経営についてもご説明しましたが、2年間の再生プランがコロナ禍と重なり、事業構造改革と新型コロナウイルスに対するダメージコントロールを同時並行で実施するという、非常にイレギュラーな対応を迫られた状況でした。

その間に、いろいろなKPI改善や在庫の削減、販管費削減など、事業構造改革は計画以上に進捗させることができました。この2年間で、しかるべきトップラインさえ確保すれば確実に営業黒字が出るような基盤は構築できたと考えています。

中期経営計画に入り、新型コロナウイルスが沈静化して市場が回復し、トップラインはほぼ計画どおり、もしくは計画以上に確保できました。所感は特にありませんが、シナリオどおりに必然的に営業黒字が確保できたということです。

あまり情緒的な感想というよりは、行うべきことを実行したことにより、必然的に営業黒字という結果につながったと考えています。

質疑応答:リユース事業参入の背景について

質問者:リユース事業に参入した理由や背景を教えてください。

大江:リユース事業を開始した理由についてご説明します。当社は、4つのマテリアリティを公表し、その実行を宣言しています。その中で「サーキュラーエコノミーへの取り組み」という方針を打ち出しています。その方針に沿って、具体的な施策としてリユース事業を開始した次第です。

実は当社では、商品回収を数年前から行っています。しかし以前は回収品をリサイクル業者に渡すだけで、当社が主体的にサーキュラーエコノミーに取り組んでいるという形態ではありませんでした。今回は、選別して使えるものは補修して再販するところまで踏み込むため、当社が主体的に取り組むという実態を備えたリユース事業になります。

計画も精緻なものを策定し、定量的にも少なくともマイナスにはならないという検証ができたため、実行に踏み切りました。