シダックス、2期連続の大幅増益を達成 引き続き好調な社会サービス事業が躍進し、新規受注も過去最高に

2024年4月11日 11:28

2023年3月期決算説明会

志太勤一氏:みなさま、こんにちは。あらためまして、本日はご多用の中、多くの方に当社決算説明会へご参加いただき誠にありがとうございます。

本日の決算説明は、私から決算ハイライトと業績、今後の展望についてご説明した後に、山本より財務状況および事業セグメントの決算概要、松岡より今後の見通しについてご説明します。それでは、当社グループの2023年3月期決算説明を始めます。

決算ハイライト

こちらが今回の決算ハイライトです。みなさまにお伝えしたいことは大きく3点です。まず、2023年3月期の業績は、前期のV字回復に続き、おかげさまで2期連続の大幅増益を達成しました。この場をお借りして、御礼申し上げます。

当期は、2022年4月に行動制限が緩和されたことで街に活気が戻り、目に見えるかたちでコロナ禍からの回復を感じながら、当社グループの事業展開もいよいよこれからといった期待感を持って挑んだ1年でした。

経済活動正常化に向けて動き出した中でも、残念ながらコロナ禍の状況は収束することはなく、2022年の夏には第7波、冬には第8波が発生し、1日20万人以上の感染者が発表される最大のまん延規模となりました。この2回の感染拡大は、当社グループにおいても多くの影響を受ける結果となりました。

また、昨今のウクライナ情勢などの影響を受け、フードサービス事業では小麦などの原材料価格の高騰が継続しています。車両運行サービス事業においても原油高に伴うガソリン価格の高騰に見舞われるなど、あらためて振り返っても厳しい事業環境が続いた1年だったと思います。

このような事業リスクにさらされた1年でしたが、一方で、これまで実施してきた経営改革の成果が数字に表れ、売上高は堅調に増収となり、利益面でも2期連続で大幅な増益を達成することができました。勢いを落とすことなく、2期連続で大幅増益となった点をハイライトの1つ目として挙げています。

2点目は、ちょうど1年前の決算発表の際に、あわせて発表した中期経営計画についてです。初年度の結果について、簡単ではありますがご報告します。

3ヶ年計画の初年度は売上高1,200億円、営業利益37億円を目標に掲げ、全社一丸となって目標達成に向けて尽力してきました。期中では、相次ぐ原材料価格の高騰やコロナ禍の影響がフードサービス事業を直撃するといった厳しい状況でしたが、グループ全体でカバーすることで、売上高、営業利益ともに計画以上の進捗で着地することができました。

新規契約の受注においても、受注目標を無事にクリアすることができました。また、社会サービス事業の受注が過去最高を記録するなど、順調な結果となりました。

3点目は、コア3事業の成長です。当社グループは法人向けのBtoB、自治体向けのBtoPに特化した事業モデルへ転換を果たすとともに、フードサービス事業、車両運行サービス事業、社会サービス事業の3つを柱とした事業ポートフォリオを確立し、その成長戦略を描き、実行に移してきました。

当期は、営業体制の再構築や事業間におけるクロスセルの促進など、事業全体の底上げを図ることに注力し、組織力を強化してきました。まだまだ課題や改善点が多くありますが、それぞれの事業の強みを発揮できる、より成長できる体制へと日々変化を続けており、手ごたえを感じています。

加えて、業績面では成長ドライバーを中心に据えた社会サービス事業が引き続き二桁の成長を遂げており、全体を大きく牽引するなど、前期以上に実りある結果を残すことができました。

連結決算概要

当期の決算概要について簡潔にご説明します。売上高は56億9,400万円の増収で、前年同期比104.9パーセントの1,212億2,000万円となりました。売上総利益は、原価率が0.96ポイント改善し、前年同期比112.8パーセントの166億4,400万円となりました。

営業利益は18億5,800万円の増益で、前年同期比176.1パーセントの43億100万円となりました。経常利益は営業外費用の増加があったものの、営業利益の増加により前年同期比182.7パーセントの41億8,800万円となりました。

親会社株主に帰属する当期純利益については、前期に固定資産売却益として34億800万円を計上したこともあり、前年同期比93.3パーセントの38億1,700万円となりました。

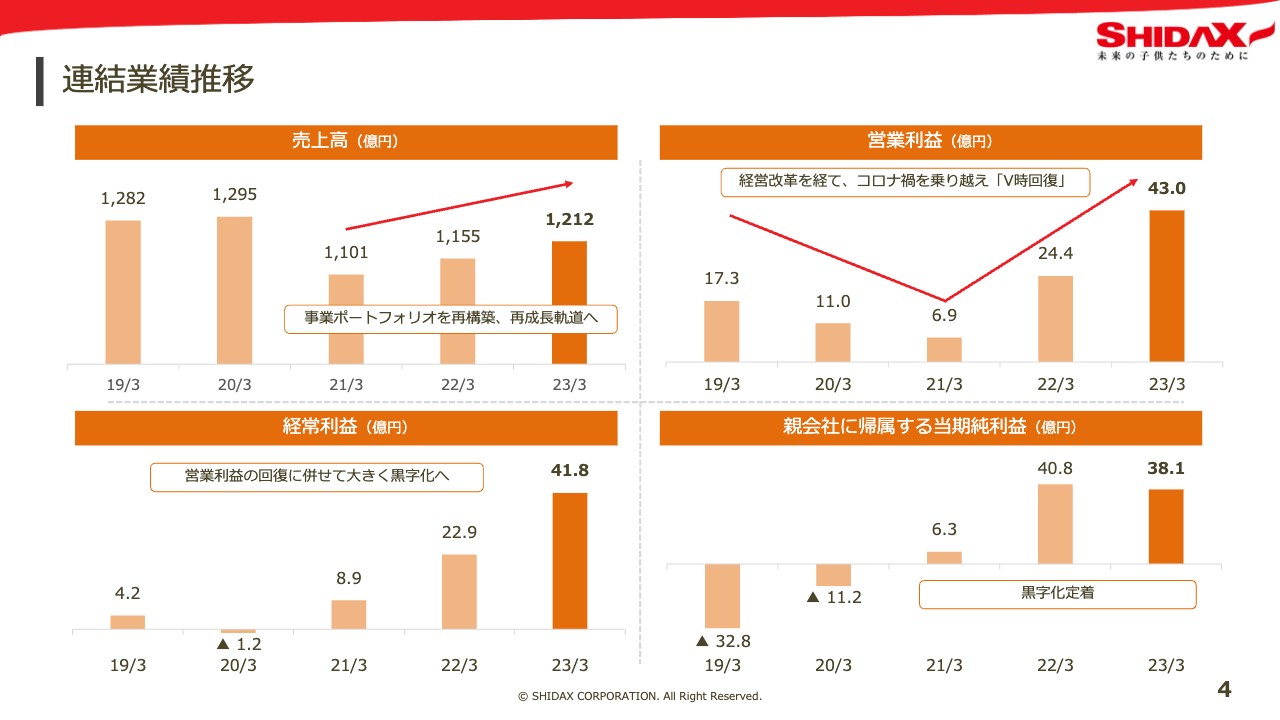

連結業績推移

5ヶ年の業績推移をグラフで表しています。売上高は、2021年に事業ポートフォリオを再構築してから再成長軌道に入り、順調な推移となっています。営業利益は、経営のスリム化などの経営改革を経て、厳しかった局面から一気にV字回復を果たすことができています。

また、経常利益は営業利益の回復に合わせて大きく黒字化となり、親会社株主に帰属する当期純利益も黒字化が定着しました。2020年までの業績と2021年以降の業績を見比べると、業績の改善が明確になっていることが見て取れると思います。

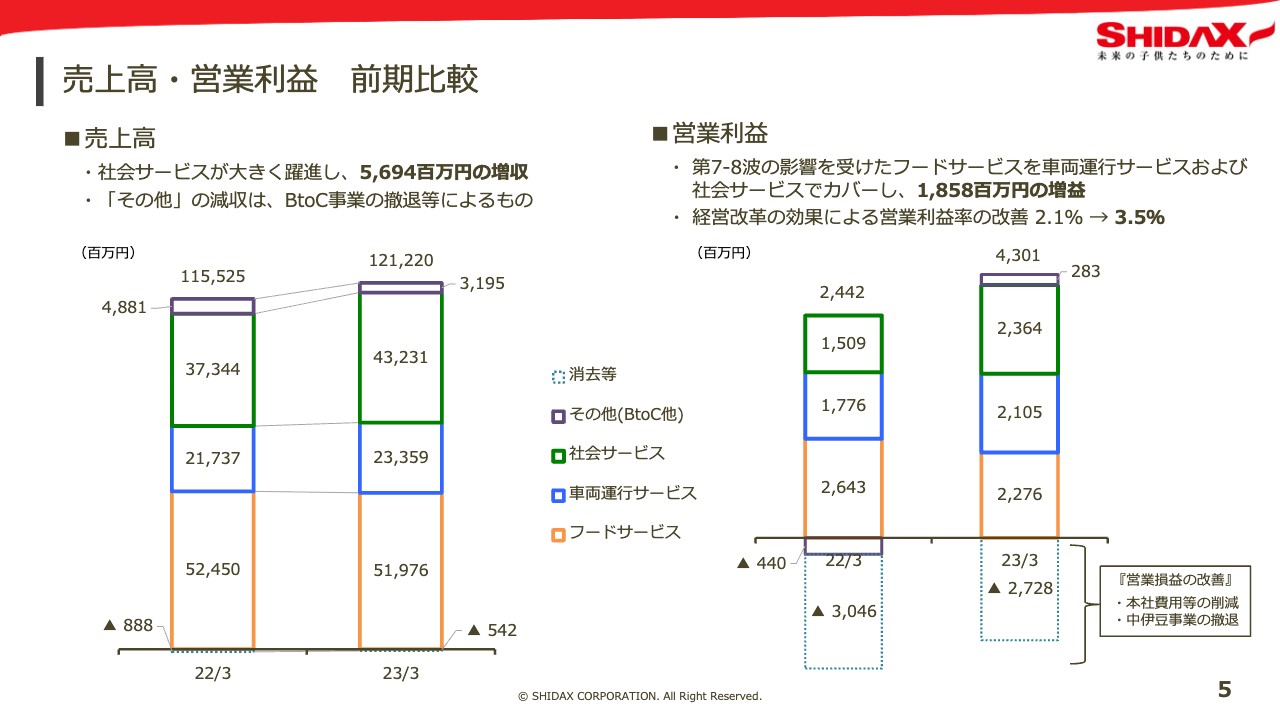

売上高・営業利益 前期比較

売上高と営業利益の前期比較です。売上高56億9,400万円の増収要因については、先ほども挙げたように、スライド左側のグラフの緑色で囲んだ社会サービス事業が引き続き躍進し、全体を牽引した点がポイントになっています。

右側の営業利益のポイントとしては、外部環境の影響を大きく受けたフードサービス事業の減益を、車両運行サービス事業と社会サービス事業の増益によってしっかりとカバーしている点です。営業利益率の改善に加え、グラフ下部の営業損益における改善も寄与したことで、18億5,800万円の増益となりました。

今後の経営方針

当社グループの展望についてお伝えします。

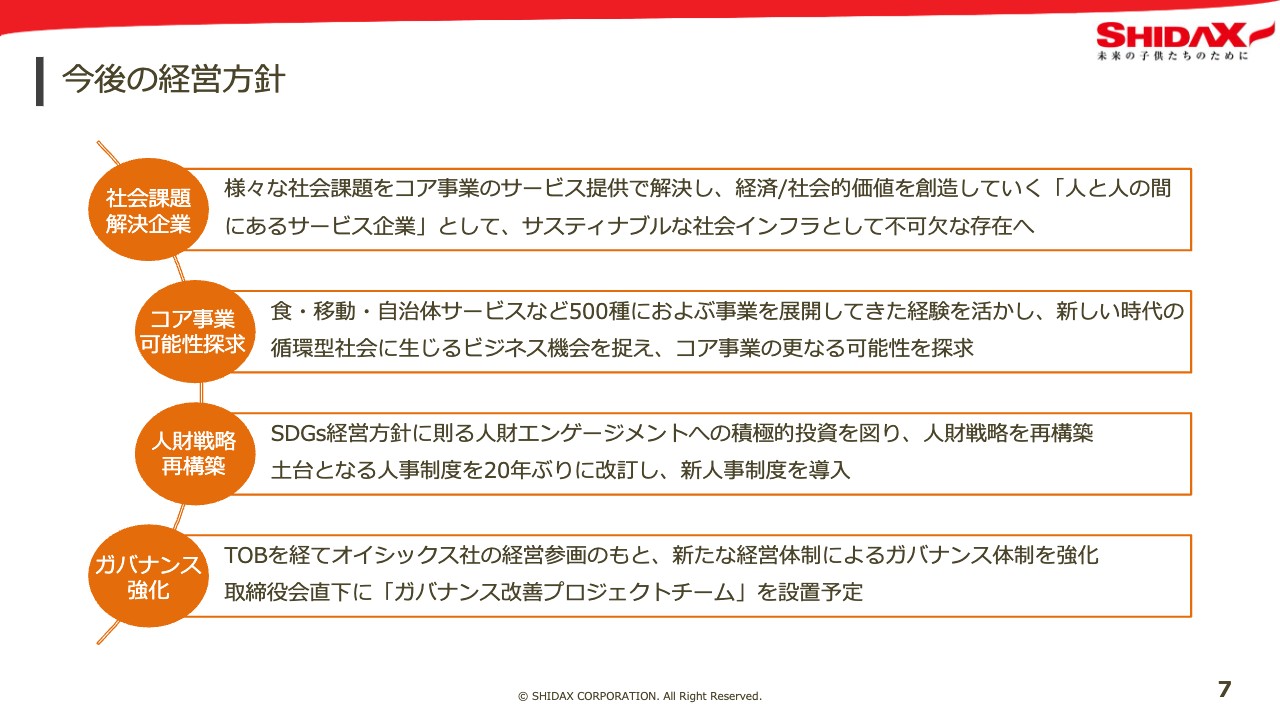

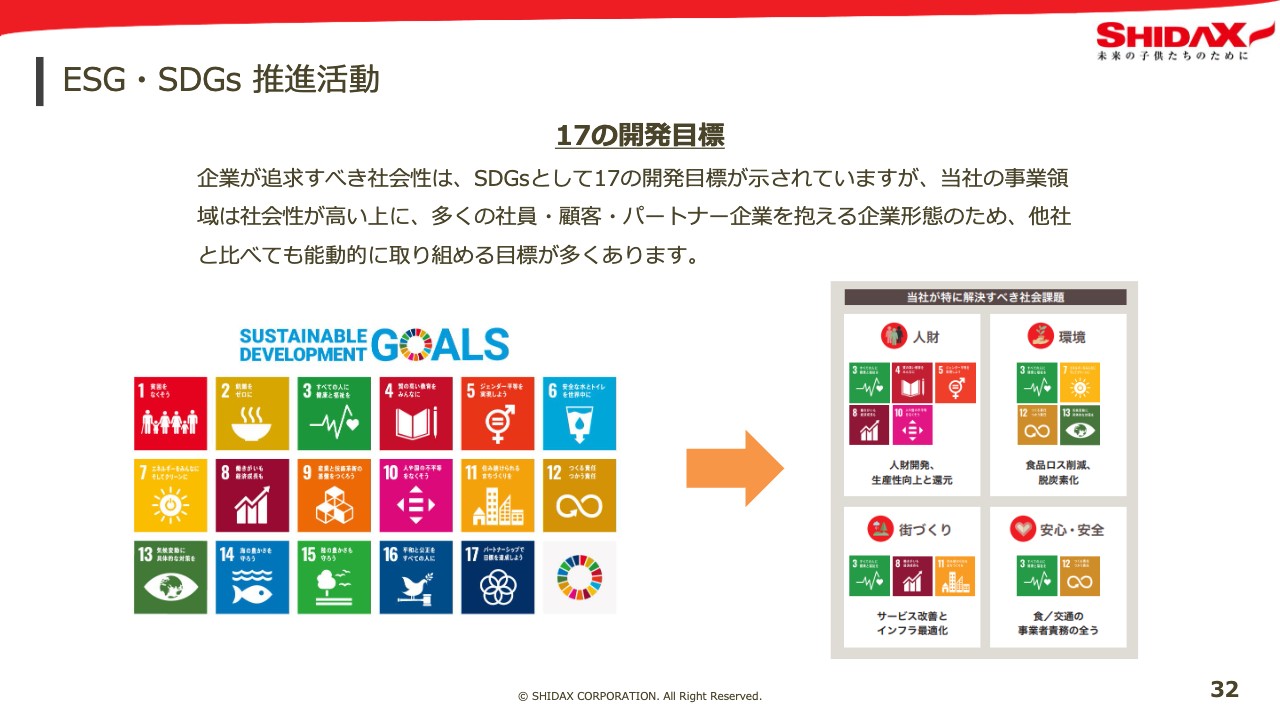

さらなる成長を見据えての今後の経営方針です。当社の従前からのポリシーである、社会の持続的な成長に不可欠なビジネスという考え方が、近年はサスティナブルやSDGsというフレーズにより一般的になってきました。事業のあり方としても、ようやく社会が追いついてきたと思っています。

当社の事業は、さまざまな社会課題の解決に役立ち、経済的、社会的な価値を生み出していることに誇りを持っています。サスティナブルな社会にとって不可欠な存在となれるよう、事業活動にこれからも励んでいきます。今後も経営リソースやあるべき姿である社会課題解決企業に資する投資として、3つのコア事業の成長へ集中投下していきます。

参考情報ではありますが、コア事業の可能性を計る上で、ここ数年エイジテックという新たな社会課題解決市場が生まれてきています。単なる「高齢者×テクノロジー」という枠を超えてその領域は広がっており、市場は年々拡大していくと言われています。エイジテック市場の領域は、当社のコア事業の領域である食事や移動手段、地域社会といった、ほぼすべての事業が当てはまると考えています。

超少子高齢化社会に向かう日本においては、人手不足をはじめとした社会課題がすでに蓄積しており、解決するためには新しいテクノロジーとビジネスモデルによる変革が不可欠な状況です。

当社はこれまで、社会課題に紐づいた500種におよぶ事業を展開してきた経験があります。この経験を最大限に活かし、循環型社会という新しい時代に生じるビジネス機会を捉え、事業のさらなる可能性を探求していきます。

また、これらのビジネスを生み出し、挑戦するのは人です。特に、当社のビジネスは、実際の人と人との間にあるビジネスがメインですので、人財こそが財産であり、人財の確保と育成を喫緊の課題として認識しています。

人財エンゲージメントへの積極的な投資を行い、人財戦略を再構築していきます。まずは、その土台となる人事制度に20年ぶりにメスを入れ、新年度より新たな人事制度を導入しました。

昨年はTOBに対して意見相違があったことで、みなさまにご心配をおかけし、当社のガバナンス体制が揺らいでいるのではないかと感じられた方もいらっしゃるかと思います。TOB後に設置した調査委員会に指摘されている改善点を含め、経営を執行していく上で、より強固なガバナンスが求められると認識しています。

迅速な体制強化に向けて、取締役会直下に「ガバナンス改善プロジェクトチーム」の設置を予定しています。代表取締役かつ創業家の立場も理解している私自らが率先してガバナンス意識を高め、少数株主のみなさまの利益保護に努めます。さらに、利益相反行為に対するアンテナを張り、危機感を持ってガバナンス体制を強化していきます。

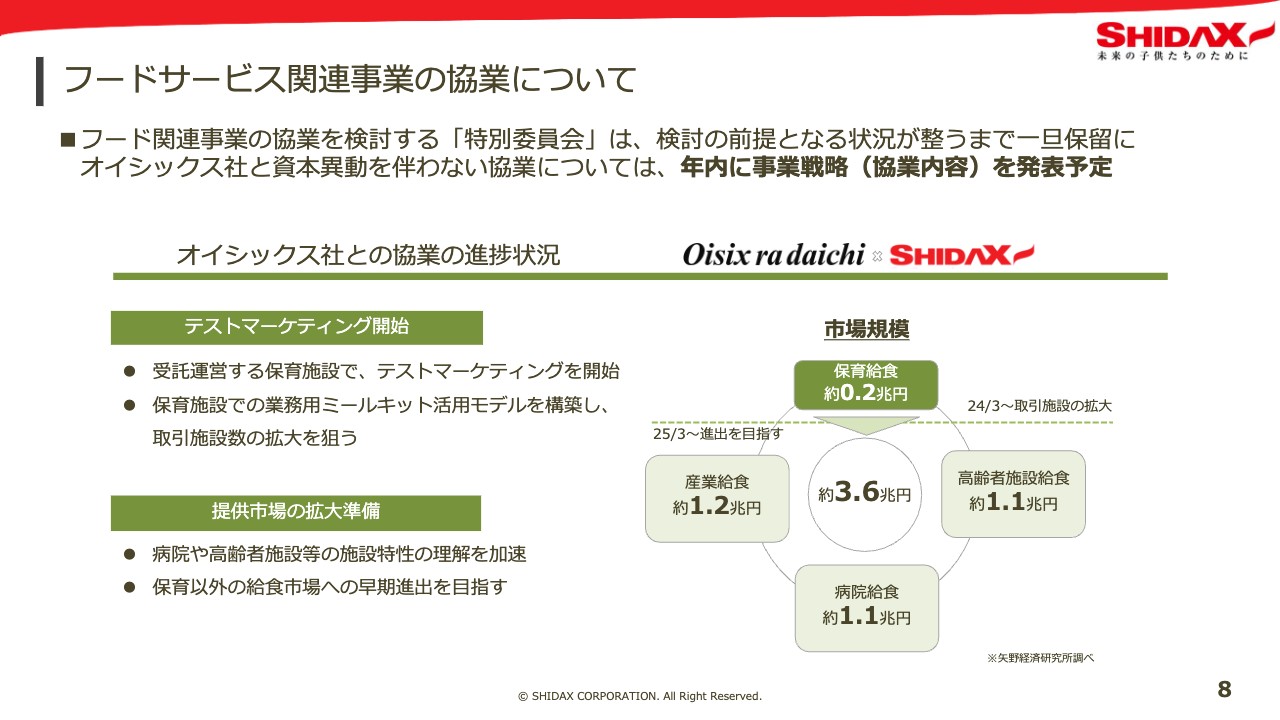

フードサービス関連事業の協業について

フードサービス関連事業の協業の状況と見通しについてご説明します。フードサービス関連事業の協業に関わる公正な検討の枠組みとして、特別委員会を設置して検討を重ねていきました。しかしながら、先日発表のとおり、特別委員会での検討をいったん保留としました。

今後については、状況が整った場合にあらためて検討を再開する方針です。オイシックス・ラ・大地社との協業は、当社が受託運営する保育施設でのテストマーケティングを開始するなど、順次具体化しています。

事業の拡大を目指すにあたり、今後はより規模の大きな市場への進出も視野に入れた内容をまとめ、遅くとも年内までにはみなさまに事業戦略を発表できるように進めていく予定です。どうかご期待いただければと存じます。

以上で私からの説明を終わらせていただきます。

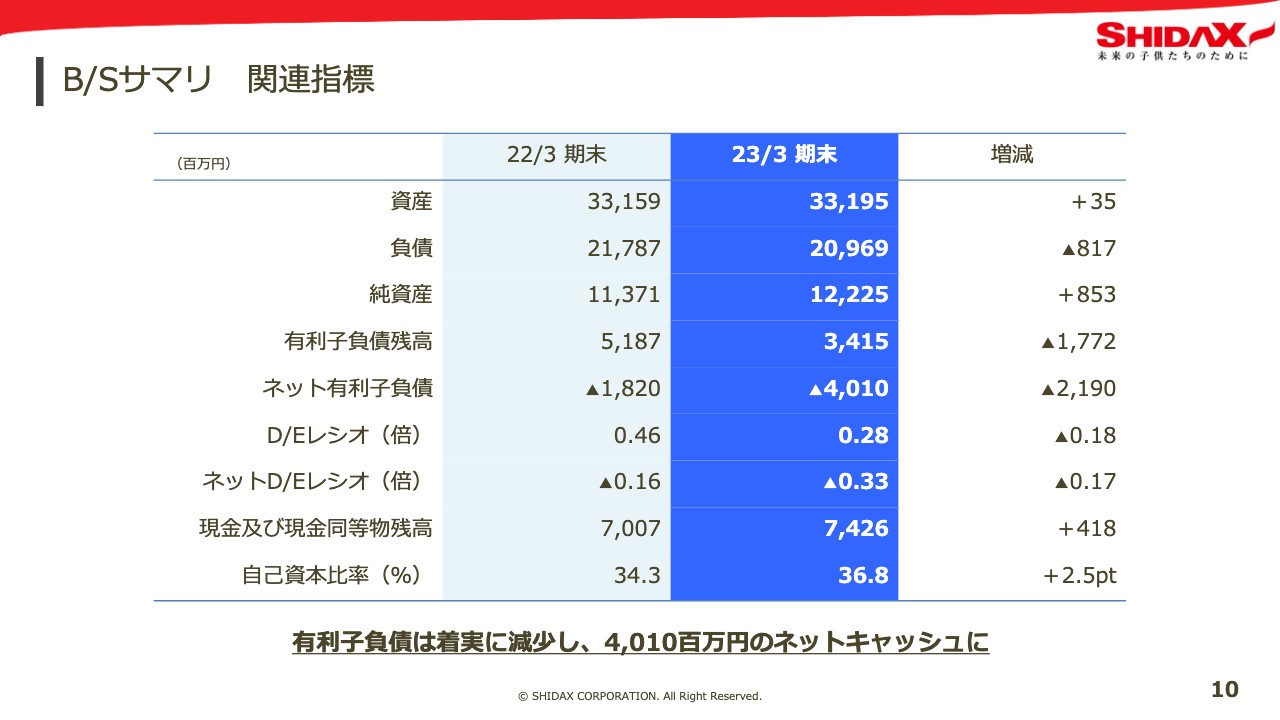

B/Sサマリ 関連指標

山本大介氏:経営管理本部の山本です。ここからは私よりご説明します。よろしくお願いします。

まず、バランスシートに関する項目についてご説明します。総資産は前期末より3,500万円増加し、331億9,500万円となりました。前期から引き続き低稼働不動産の売却を行ったことで、有形固定資産が12億7,700万円減少しています。

一方で、増収による現預金及び売掛債権の増加等に伴い、流動資産が17億2,200万円増加したことで、全体としては3,500万円の増加になっています。

純資産は8億5,300万円増加し、122億2,500万円となりました。シンジケートローン契約における純資産の財務制限条項である、60億2,800万円を大きく上回る水準となっています。

主な増減要因は、当期純利益を38億1,700万円計上した一方で、資本剰余金が30億6,700万円減少したことによるものです。資本剰余金の減少に関しては、中期経営計画どおりC種優先株式の償還を実施したため、配当等と併せての減少になります。2022年の7月1日付で発行済みのC種優先株を2,500株取得し、同日に、そのC種優先株をすべて消却しています。

なお、B種優先株4,000株についても8月8日付で消却しました。また、前期に引き続き、堅調な業績によって利益剰余金のマイナスも計画どおり解消できています。結果として、前期末のマイナス21億4,800万円から38億1,700万円が積み上がり、プラス16億6,900万円となり大きく回復することができました。

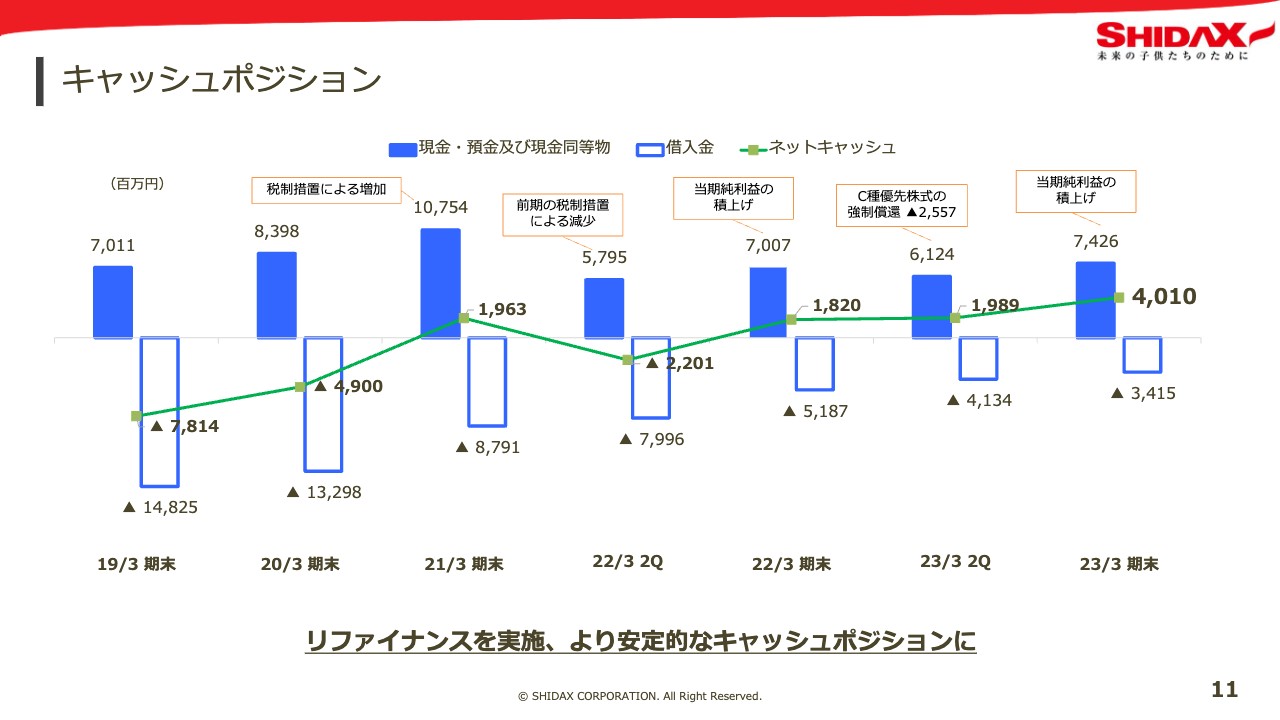

キャッシュポジション

スライドは現預金等や借入金、ネットキャッシュの推移をグラフ化しています。青色の棒グラフである現預金等は、C種優先株式の償還により25億5,700万円のキャッシュアウトがありました。一方で、シンジケートローンのリファイナンスと当期純利益の積み上げにより、4億1,800万円が増加しており、期末におけるネットキャッシュは40億1,000万円となりました。

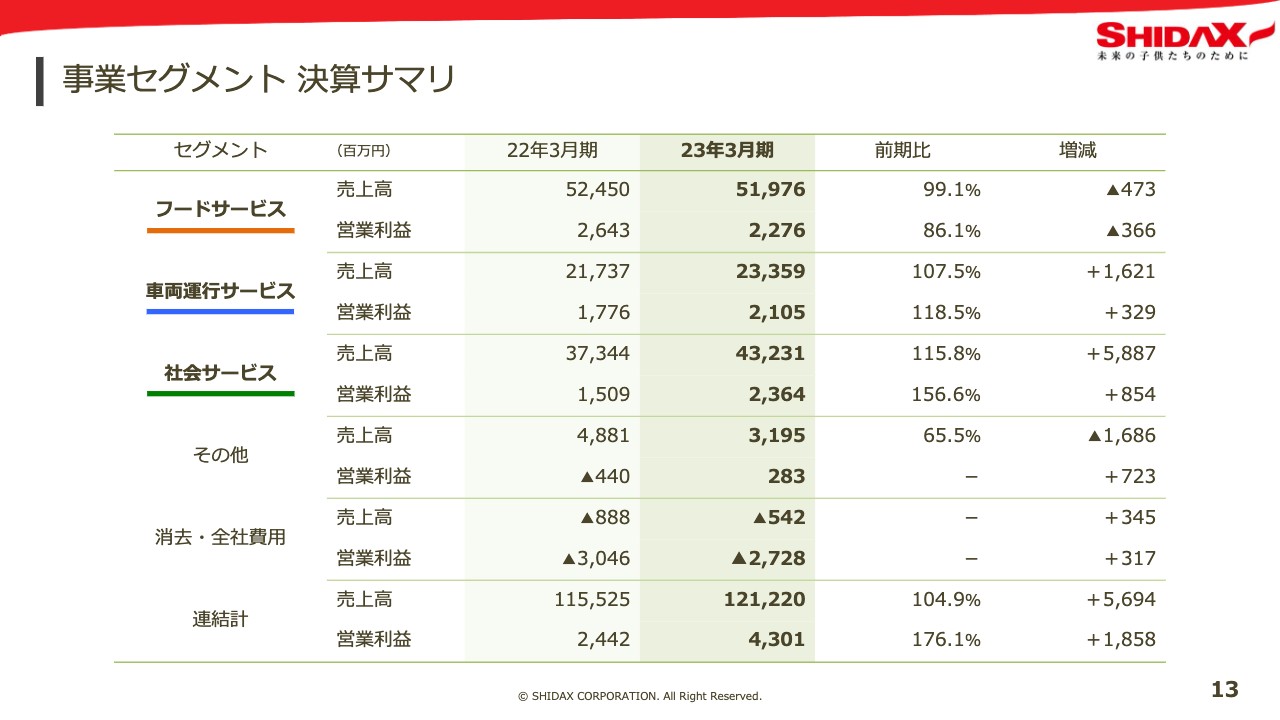

事業セグメント 決算サマリ

全事業セグメントの売上高と営業利益の実績について、前期と当期それぞれを記載しています。主要の3事業セグメントの中で、車両運行サービスと社会サービスが増収増益を達成しています。その他以下のセグメントは、前期末に中伊豆ワイナリー事業から撤退したことで減収となった反面、全社費用の圧縮が進んだことが増益に寄与しています。

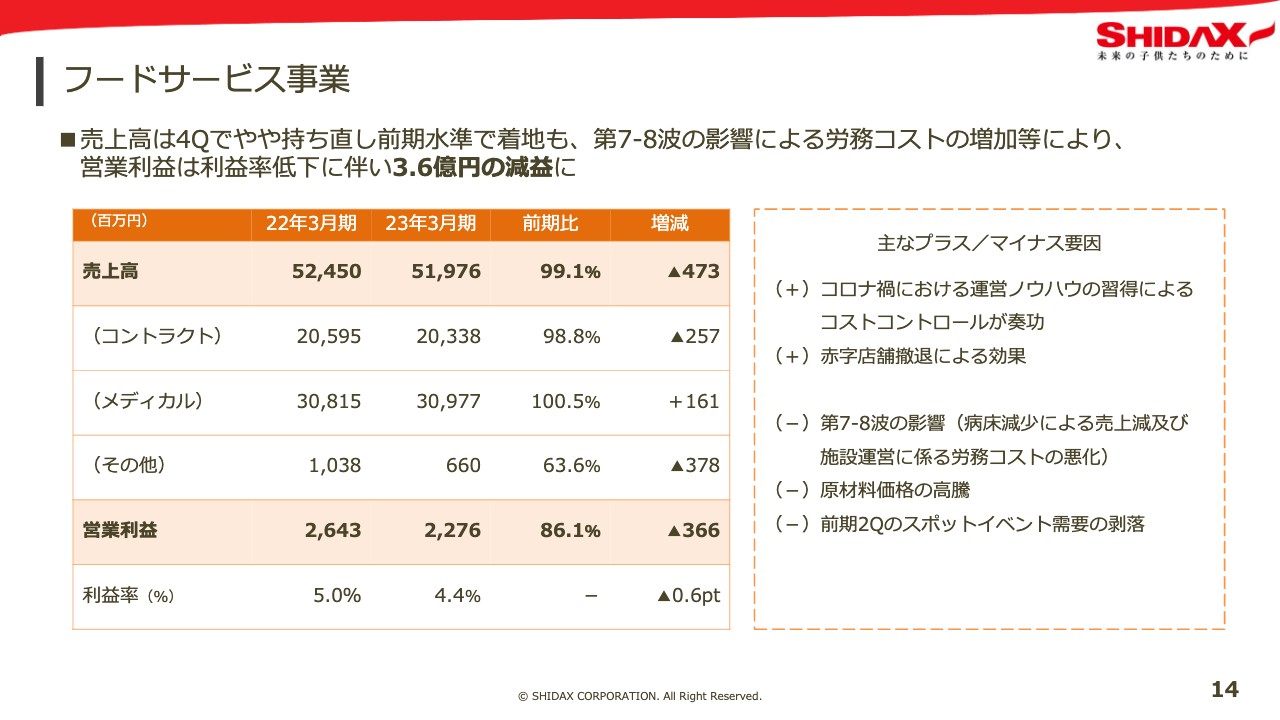

フードサービス事業

フードサービス事業の売上高は、4億7,300万円減収の519億7,600万円となりました。第4四半期でやや持ち直し、おおよそ前期水準で着地したものの、メディカル部門における病床数の減少による売上減や、コロナ禍の第7波や第8波と立て続けに影響を受けたことに加えて、前期に受注した大型スポーツイベント需要減少も大きな減収要因となっています。

営業利益は外的要因にも左右され、3億6,600万円減益の22億7,600万円となりました。利益率についても0.6ポイントのダウンとなりました。赤字店舗の撤退によるプラス効果に加え、コロナ禍でのコストコントロールを引き続き実施し、収益性向上に努めました。しかし、感染者数が拡大したことで人員調整等の労務コストが一時的に悪化しました。さらに、原材料価格が高騰した影響もあり、減益となっています。

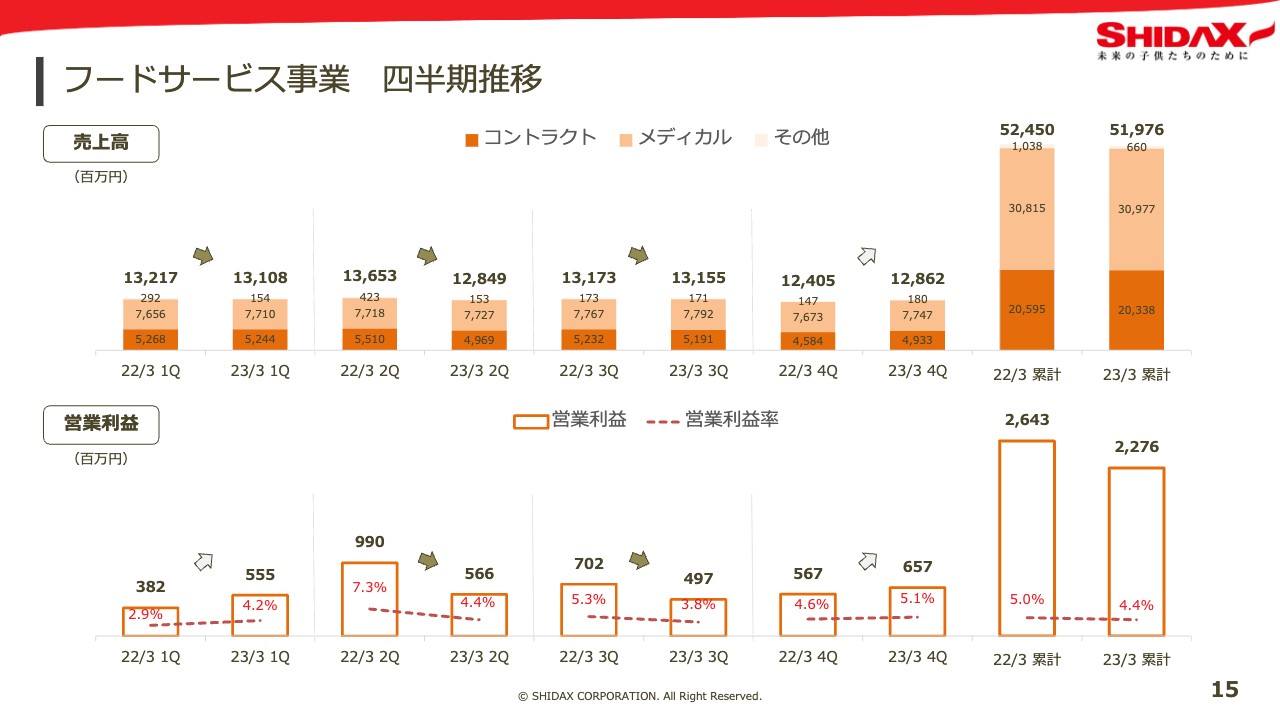

フードサービス事業 四半期推移

売上高・営業利益の四半期推移です。第2四半期と第3四半期が大きく減益となっています。先ほどお伝えしたとおり、第2四半期については前期のスポット需要の減少に加え、コロナ禍の第7波の発生によるものです。第3四半期の減益に関しては、コロナ禍の第8波の影響が主な要因となっています。

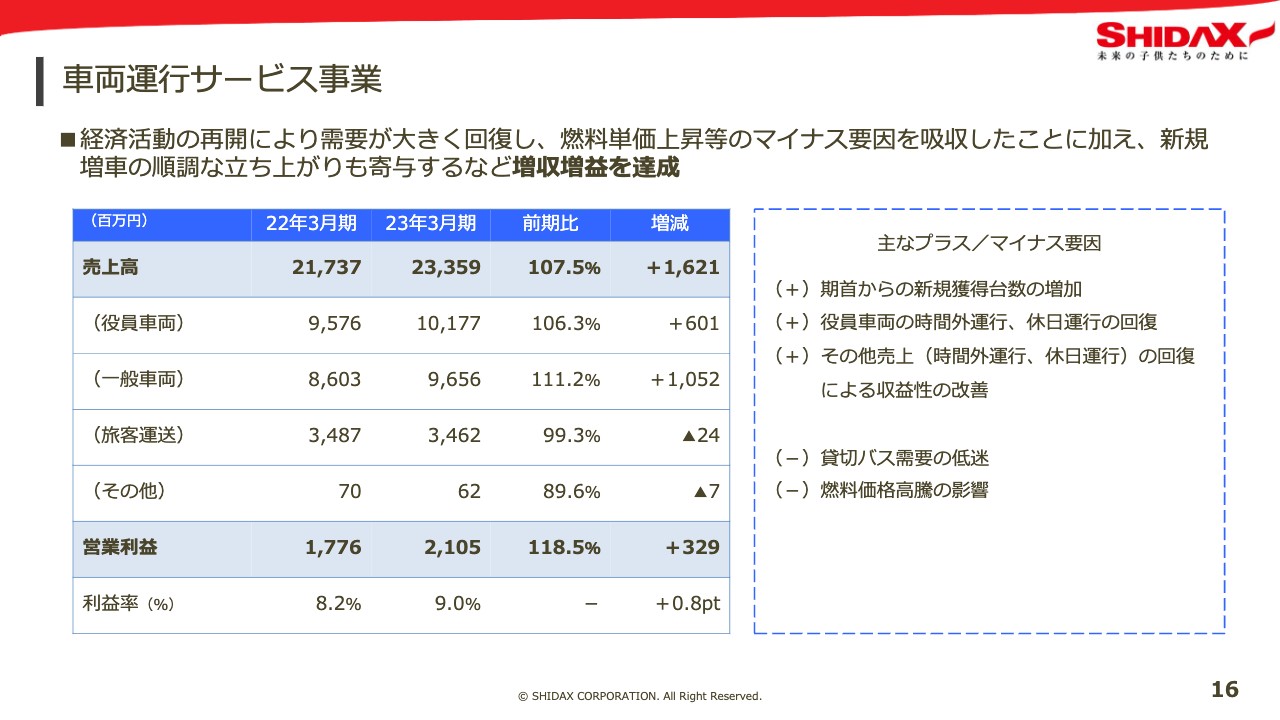

車両運行サービス事業

車両運行サービスの概要です。経済活動の再開により需要がコロナ禍前の水準まで回復したことにより、売上高は16億2,100万円増収の233億5,900万円となりました。営業利益は3億2,900万円増の21億500万円となり、前年同期比で118.5パーセントと大幅な増益となりました。

主な要因として、期首からの新規増車の獲得が好調に推移しました。それに加えて年間を通じて、役員車両および一般車両の時間外運行や休日運行が回復したことが増収増益に大きく寄与しました。一方で、燃料単価が高止まりしたことがコスト増の要因になっています。また、インバウンド旅客などの貸切バス事業は回復に至らず、マイナス要因となっています。

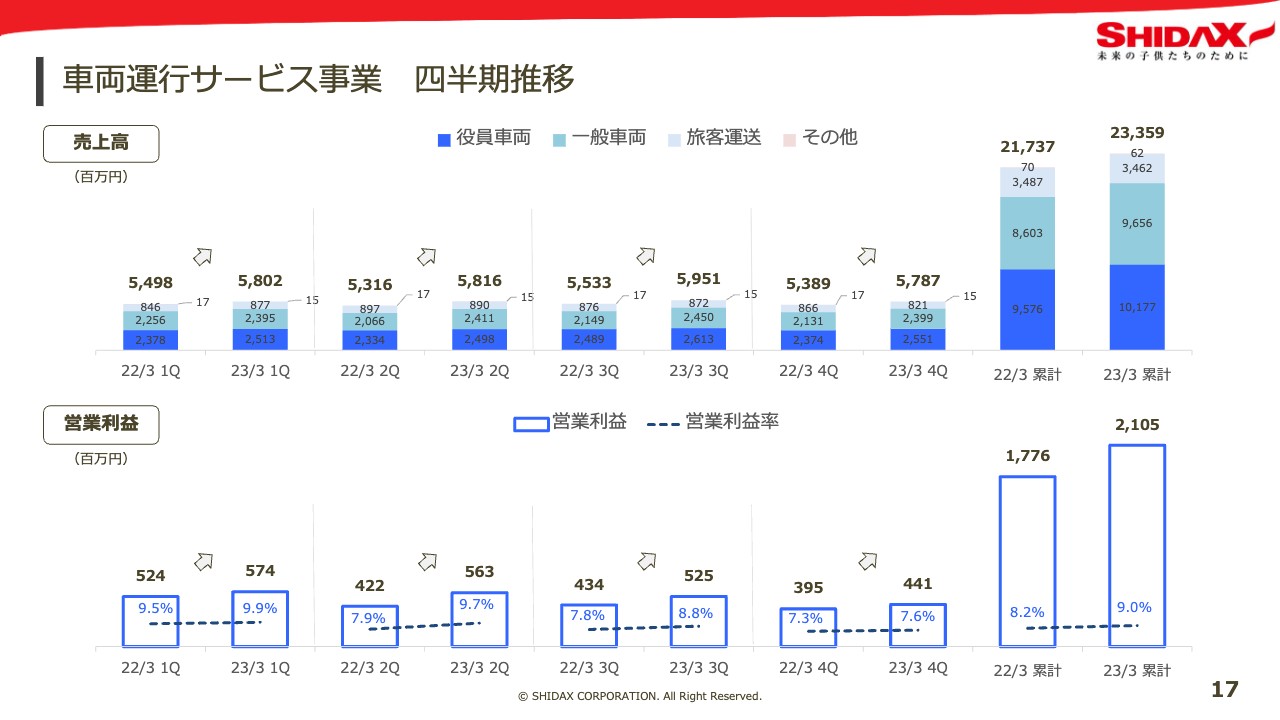

車両運行サービス事業 四半期推移

車両運行サービスの四半期推移です。第1四半期から好スタートを切れたこともあり、年間を通して安定した増収増益となりました。収益性についても、すべての四半期で改善となっています。

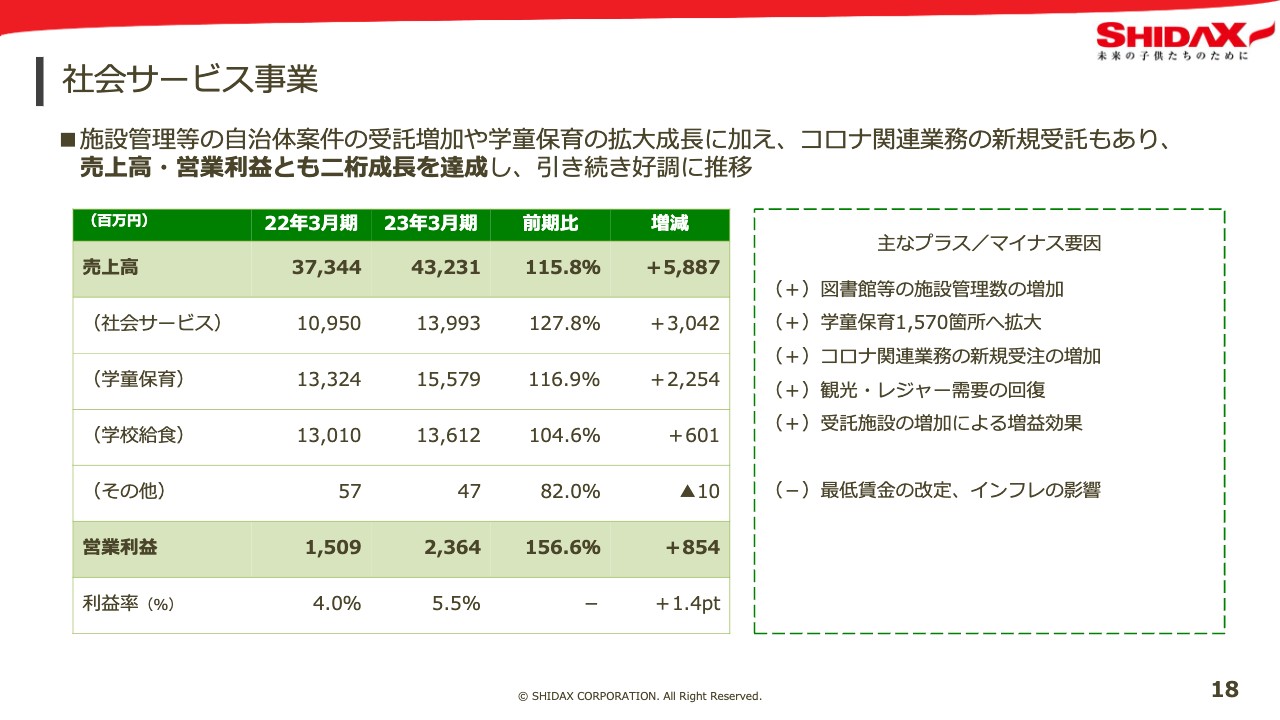

社会サービス事業

社会サービス事業の概要です。売上高は前年同期比58億8,700万円増収の、432億3,100万円と大幅な増収となりました。

営業利益は、最低賃金の改定などの労務費の増加があったものの、受託施設の増加による増益効果によって前年同期比8億5,400万円の大幅増益を達成し、23億6,400万円となりました。

増収増益の主な要因としては、需要を確実にとらえて成長を続けている学童保育のクラス数が1,570ヶ所まで拡大したことをはじめ、図書館等の施設管理数も大きく増加するなど、自治体案件が好調であったことが挙げられます。

また、新たなコロナ関連業務を受託したことも大きく寄与しました。経済活動の再開以降、回復基調となった観光・レジャー需要もプラス要因となりました。

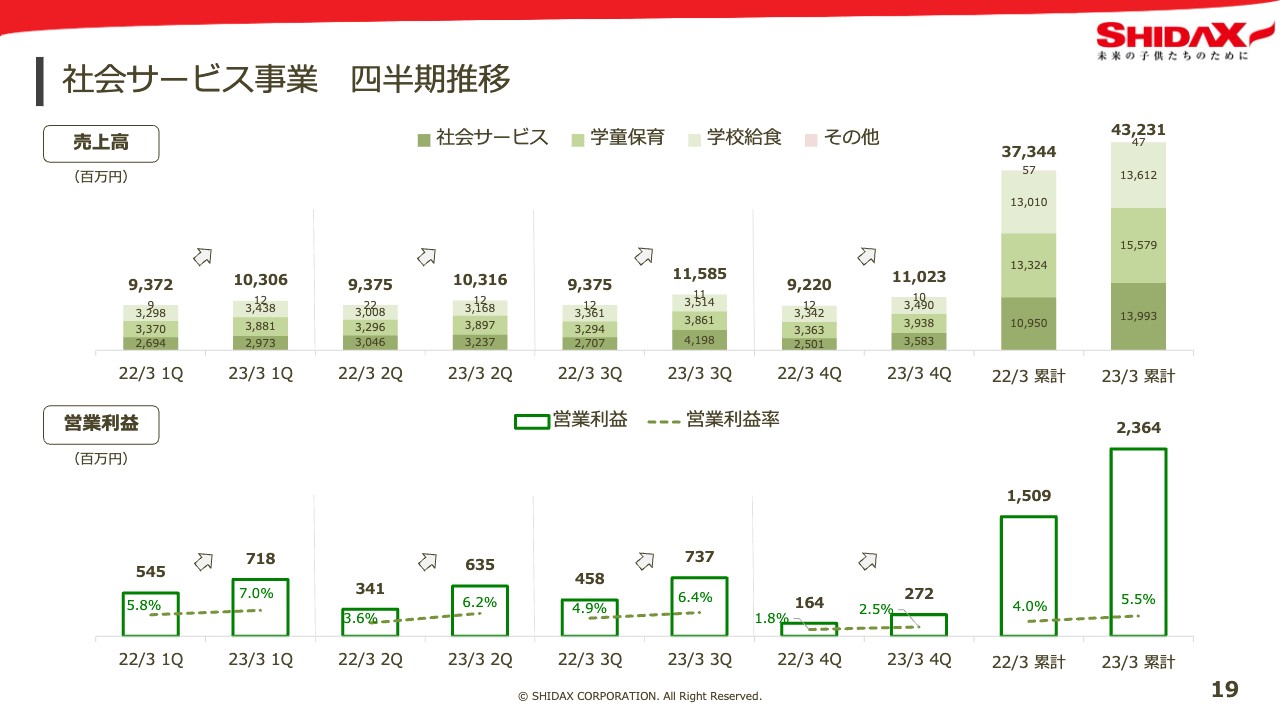

社会サービス事業 四半期推移

社会サービス事業の四半期推移です。サブセグメントの3部門において、年間を通して好調な推移を見せ、すべての四半期で増収となりました。営業利益についても、すべての四半期で増益となり、収益性も改善しました。

補足として、第4四半期については、次年度の4月よりスタートする施設の準備等に必要な先行コストが発生するため、ほかの四半期よりも収益性が下がるといった季節的な要因があります。

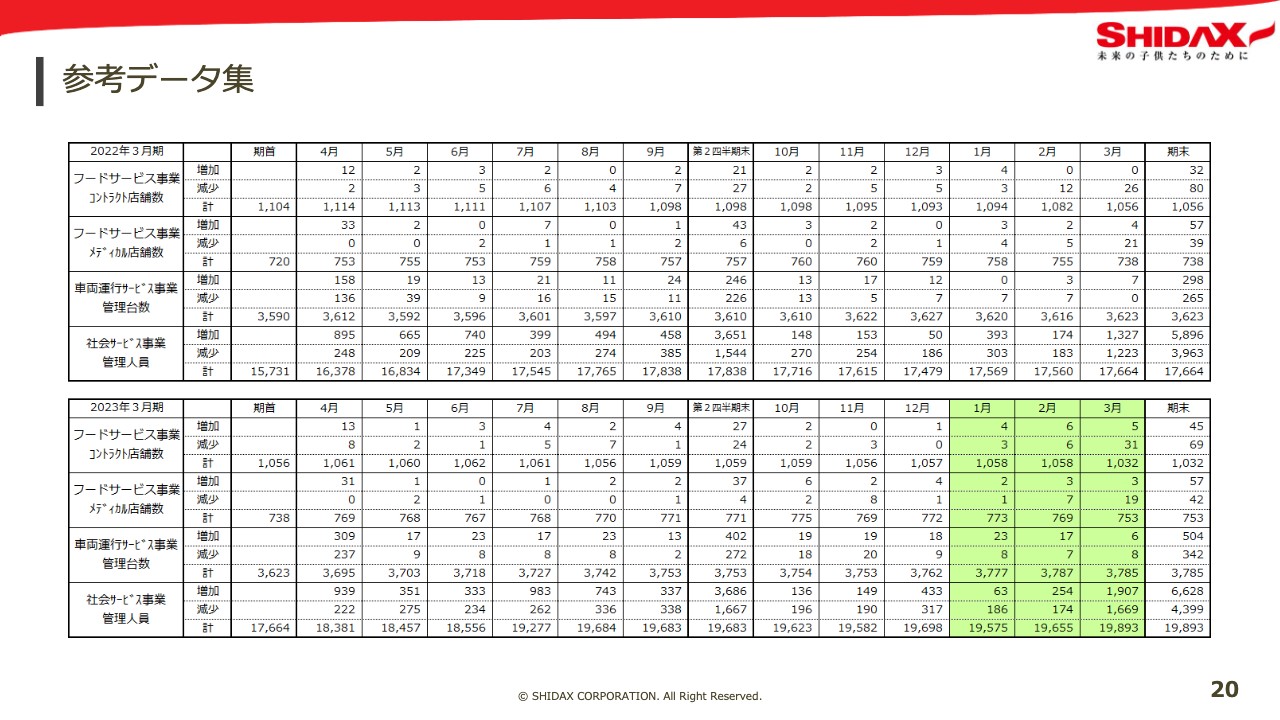

参考データ集

参考データ集です。事業セグメントにかかわる月次の数値をスライドに記載していますので、ご参照いただければと思います。

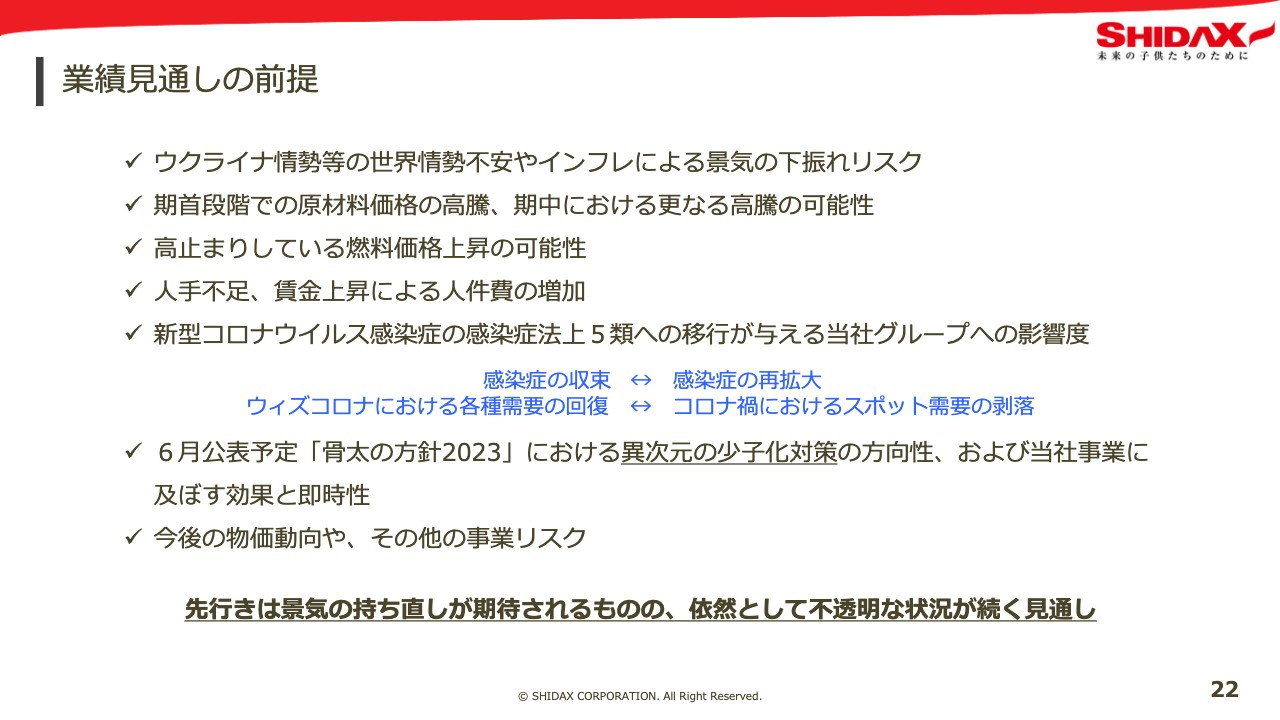

業績見通しの前提

松岡秀人氏:松岡です。これより私からご説明します。よろしくお願いします。

業績見通しについては、スライドに記載の事項を前提としています。特に2つ目の原材料価格の高騰について、昨年度は大きな高騰に見舞われましたが、今年度は期首の段階においてすでに原材料価格が高止まりした状態です。また、今後さらなる上昇の可能性も見込まれます。

5つ目の新型コロナウイルス感染症の5類への移行について、当社グループへ与える影響を計るのは非常に難しいです。ただし、昨年度の感染拡大の状況下でも新たなコロナ関連業務を受託するなど、コロナ禍が収束しない場合においても、一概にマイナス影響のみではありません。

一方で、プラスの作用が期待されるのが、6月に公表予定の「骨太の方針2023」の中で、異次元の少子化対策がどのように具体化されるかです。当社事業に及ぼす効果をどの程度見通せるか、即時性があるのかなどが挙げられます。

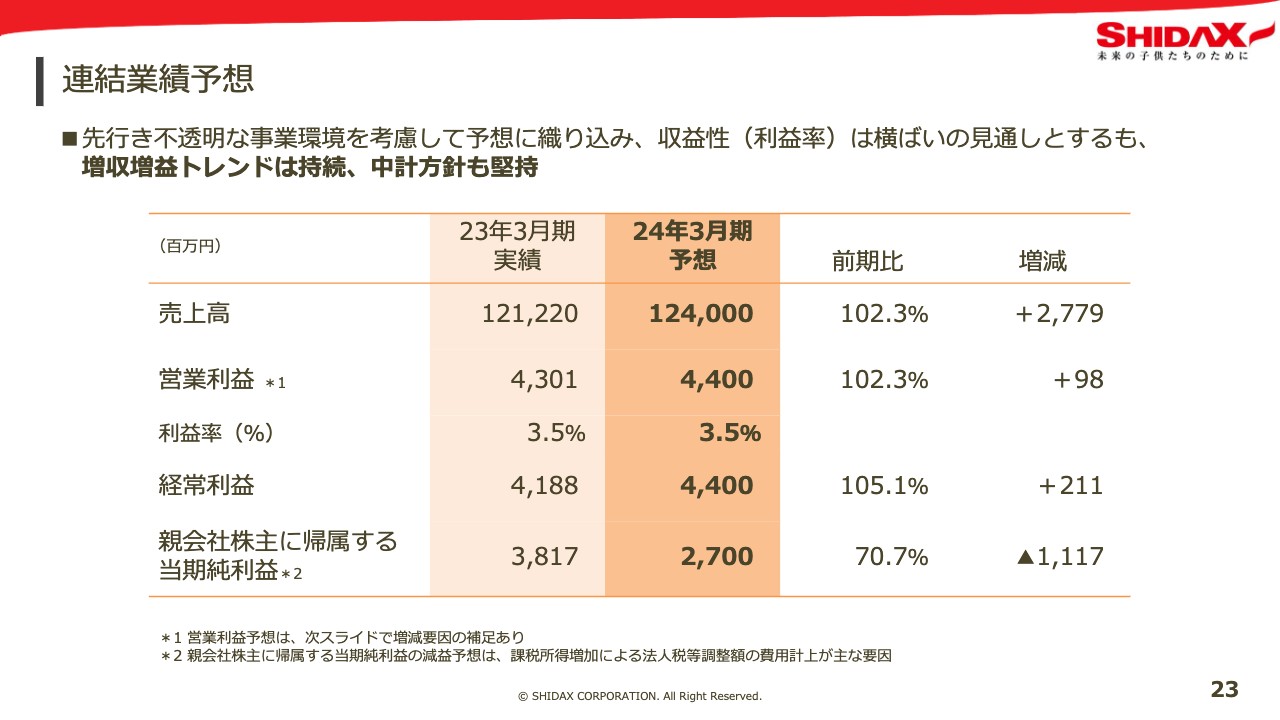

連結業績予想

決算短信にて公表している連結業績予想です。売上高は昨年度比102.3パーセントの1,240億円、営業利益は同じく昨年度比102.3パーセントの44億円、経常利益は昨年度比105.1パーセントの44億円、純利益は昨年度比70.7パーセントの27億円を予想しています。

22ページでお伝えした前提を予想に織り込み、収益性は保守的に横ばいの見通しとしています。しかし、1年前に中期経営計画の骨子としてお伝えしたように、コア3事業は年単位の契約ビジネスが中心で解約率も低いため、ストック性が高く収益が安定しているという状況は変わっていません。

昨年度も10億円規模の原材料価格の高騰を吸収して増収増益を達成しています。引き続き低い解約率となっていることに加え、昨年度の受注実績も目標を上回るものでした。

昨年度と同様に、フード事業における原材料価格高騰を、価格転嫁と仕入れの見直し、メニュー調整等で吸収できるよう努力しており、営業利益についても堅調な展開が見込まれます。

経常利益については、金融関連費用が節減できるため営業外収支がほぼ同等になることを見込み、営業利益と同額を予想しています。純利益のみ減益予想となっていますが、こちらは法人税等調整額として費用計上されることが要因です。

具体的には、2024年3月期も税務上の繰越欠損金が残っていますので、法人税として納税する金額は低い水準を維持する見込みです。キャッシュアウトを抑えることになる一方で、当社は税効果会計により繰越欠損金に対する繰延税金資産を計上していますので、税務上の利益である課税所得が発生し、繰越欠損金が使用されると、対応する繰延税金資産も減少することになります。

繰延税金資産の減少は法人税等調整額として費用計上されることになります。実態的には法人税に加え、法人税等調整額の合計額の税引前利益に対する比率は、実効税率に近い数値になります。

では、同じ状況にある2023年3月期において法人税等の費用がなぜ少なく済んだのかという理由については、過年度の会計処理において、一部の固定資産について減損損失を計上していました。

会計上減損した資産をおおむね会計簿価で売却したことにより、会計上の損失は出ませんでしたが、税務上は減損損失を計上する前の簿価で売却したこととなり、税務上において大きく損失を計上し、税務上の利益である課税所得が欠損、すなわち赤字となっていたためです。

連結業績予想 営業利益

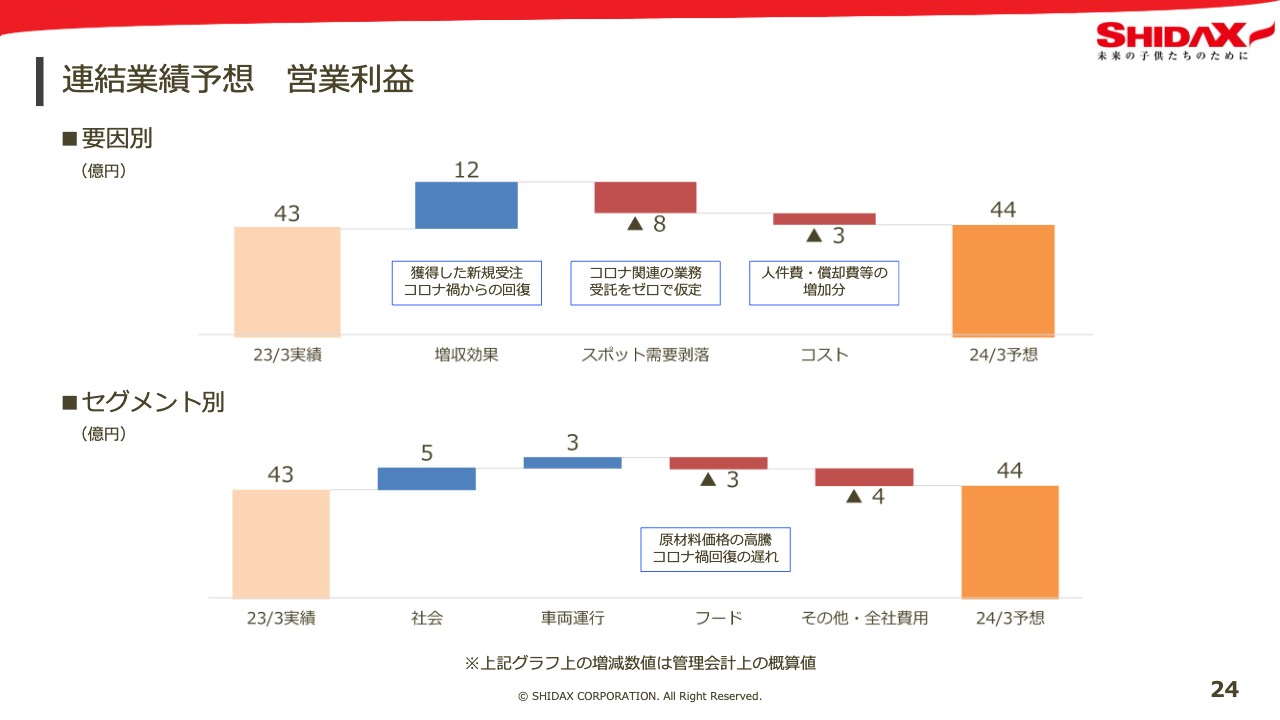

営業利益予想について、昨年度の営業利益43億円からの増減を要因別、セグメント別でご説明します。

上段のグラフの要因別では、増収効果を12億円の増益要因としています。前期に獲得した受注契約やコロナ禍の回復による需要増加がもたらす増収と、解約店やコロナ禍におけるスポット売上の剥落など、さまざまな減収要因をネットした増益効果によるものです。

その反面、コロナ関連業務は新型コロナウイルス感染症が5類に移行することで、コロナ禍の業務受託がなくなることを見込んで8億円の減益要因としています。また、新人事制度の導入もあり、人件費が増加するコストなどを3億円の減益要因としています。

下段のグラフのセグメント別では、順調に推移している社会サービス事業で5億円、車両運行サービス事業で3億円の増益を見込んでいるものの、原材料価格の高騰やコロナ禍からの回復が遅れているフードサービス事業は3億円の減益としています。その他・全社費用もコスト増を想定しているため、4億円の減益要因としています。

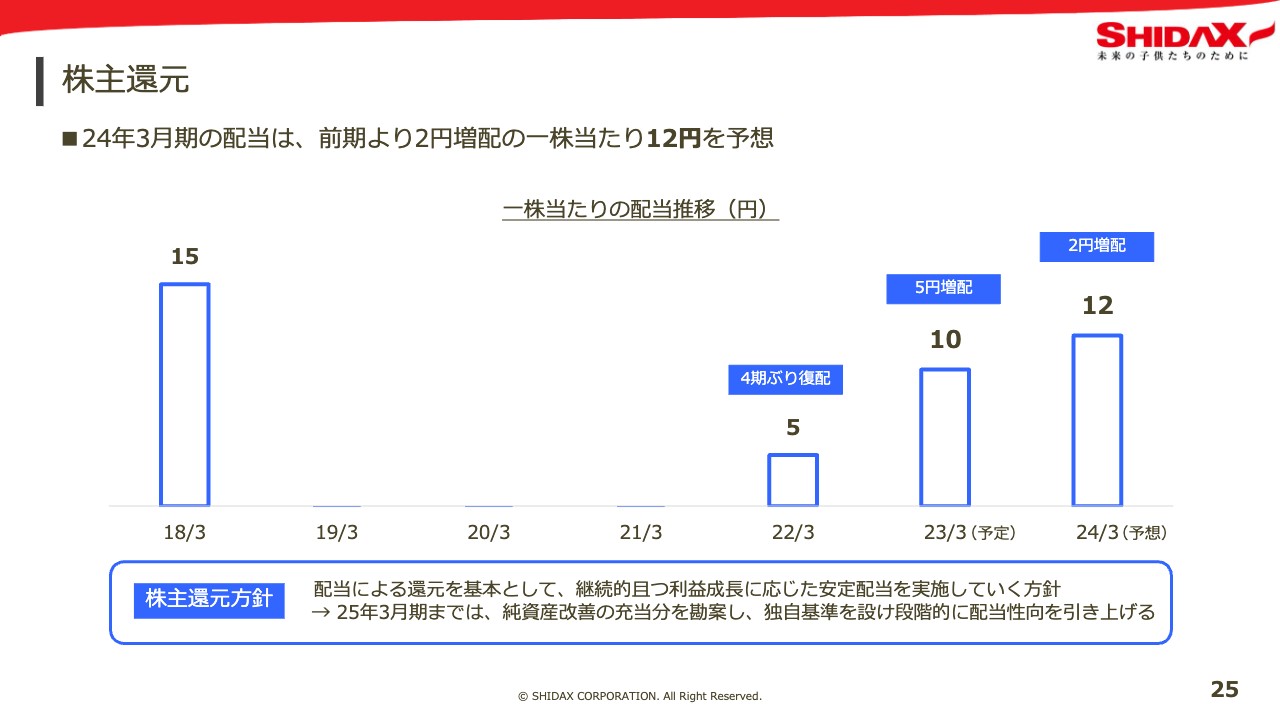

株主還元

株主還元方針です。当社は配当による還元を基本として、継続的かつ利益成長に応じた安定配当を実施していく方針としています。中期経営計画の最終年度である2025年3月期までは純資産改善の充当分を勘案し、独自基準を設け段階的に配当性向を引き上げていくことを、中期経営計画において公表しています。

2023年3月期の配当は10円を予定しており、2024年3月期の配当予想は配当性向を20パーセント台まで引き上げ、2円増配の12円を予想しています。この水準はB種優先株が普通株式に転換し、普通株式数が3割強増加したことを勘案すると、配当金総額としては、中期経営計画で予定していた1株当たり15円とほぼ同水準です。今後も配当性向を意識した利益還元に努めていきたいと思います。

フードサービス事業

当面の事業セグメントの主な取り組みについて説明します。先ほどもご説明しましたが、フードサービス事業は外部環境の影響をもっとも受けているセグメントです。食材費や人件費の上昇への対応が不可欠の状況の中で、フレキシブルに対応できる現場力によるコストコントロールと価格転嫁により、可能な限り上昇分を吸収していくための対策を実施しています。

また、ローコストサービス、キッチンカー事業の開発など新たな取り組みにもチャレンジし、仕入れ調達部門においては外販商材の強化も実行していきます。

オイシックス社との協業においては、ミールキットを活用した完全調理品の商品開発を推し進め、市場開拓による事業の拡大を図っていきます。

車両運行サービス事業

車両運行サービス事業は、引き続き増車獲得に向け、Web上でのプロモーション強化や、取引先との関係性をより進化させるなど営業強化に注力し、さらなるシェア拡大を狙います。

また、デマンドバスの積極的な提案により、地域社会と連携した交通弱者の移動手段を提供し、地域型の次世代交通サービスを実現させていきます。

運転士の確保は恒常的な課題であり、運転士不足の解消へ、運転士採用のさらなる強化により、2024年問題にも対応していきます。

社会サービス事業

社会サービス事業です。さまざまな施設を運営してきた実績を活かしたアプリ開発やロボット開発による業務の自動化などを実施し、施設の利便性と運営効率の向上に努めていきます。また、スライド右側の写真にもあるように、道の駅事業にも注力していきます。

学校給食においては、給食センター式の受託強化に向けて戦略的な営業活動体制を構築し、営業人員のスキル向上に注力します。

社会サービス事業

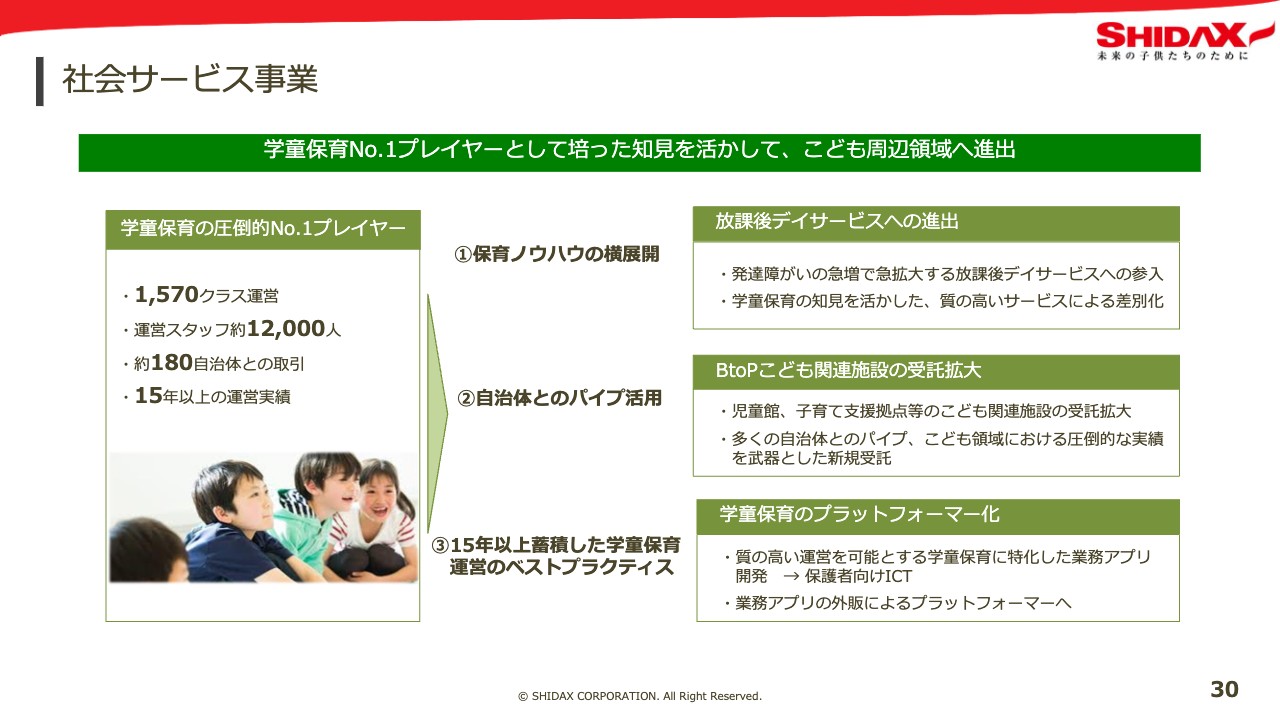

学童保育はNo.1プレイヤーとして培った知見を活かして放課後デイサービスなどのこども周辺領域へ進出し、さらなる業容拡大を目指していきます。

ESG・SDGs 推進活動

以降は、アペンディクスとしてESG・SDGsの取り組み実績を掲載していますので、こちらについてもご参照いただけたら幸いです。

以上をもちまして、当社からのご説明とさせていただきます。