フリークアウトHD、売上高・売上総利益ともに前年比2桁増 北米事業のマイナスは当初想定よりも軽減

2024年2月21日 09:17

コーポレート・ミッション

永井秀輔氏:本日はお忙しい中お集まりいただきましてありがとうございます。株式会社フリークアウト・ホールディングス取締役CFOの永井と申します。決算説明に入る前に、まずは当社のミッション、事業内容、中期経営計画とその成⻑ドライバーについて簡単に触れさせていただきます。

まず、コーポレートミッションについては、今年度も変わらず「人に人らしい仕事を。」を掲げています。

我々は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

特に直近では、Generative AIを中心とするAI技術の躍進によって、企業のデジタル変革がフォーカスされています。また、それによって今までの人の仕事が奪われるのではないか、という問題提起が活発になされています。

しかし、我々フリークアウトは、AI技術による変革の核心は、単に既存の業務効率を向上させるだけではなく、新たな価値を生み出すことにあると考えています。すなわち、我々が目指すのは、AI技術による効率化で生まれた新しい時間、考え方を元に、今までにない新しい価値を人が作り出す、「人らしい仕事」の創造です。これにより、AI技術の進歩が、仕事を奪われるというネガティブなものではなく、人々にとって希望に満ちたものとなることを願っています。

これからも我々フリークアウトは、「人に人らしい仕事を」をミッションに、AI技術の躍進の波に乗りながらも、人間が持つ創造性や感性を大切にしていきます。それによって、単なる効率化だけでなく、独自の要素や革新的なアイデアを社会に対してもたらすことができるでしょう。フリークアウトは、AI技術を最大限活用しつつ、人間が持つ独自性と共存・共栄する未来を実現することを目指しています。

当社は今後も、この「人に人らしい仕事を。」というミッションの実現に向けて、事業を成長させ、企業価値の向上に努めてまいります。

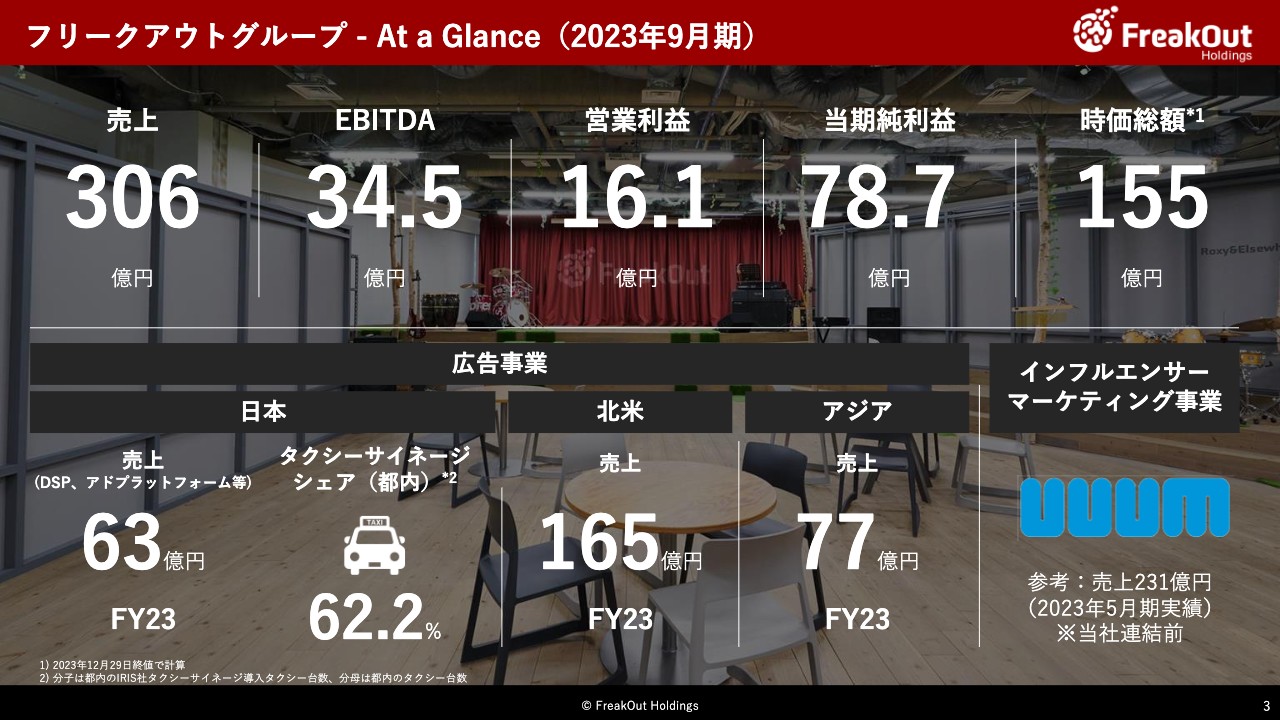

フリークアウトグループ - At a Glance(2023年9月期)

当社の概要がこちらです。各財務数値はご覧のとおりです。

いわゆるアドテクと呼ばれる領域を祖業に事業を開始しまして、直近では合弁会社で営んでいるタクシーサイネージのシェアで圧倒的なナンバー1となっているほか、UUUM社のグループ化を通じてインフルエンサーマーケティング事業にも進出しました。

主な事業内容

当社の主な事業内容はこちらです。

各事業の現状については、後ほど各事業のところで説明いたします。左上のDSP事業から始まって、現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しております。また、昨年9月に連結子会社化したUUUM株式会社のPLが、今回の第1四半期からグループの業績に反映されております。

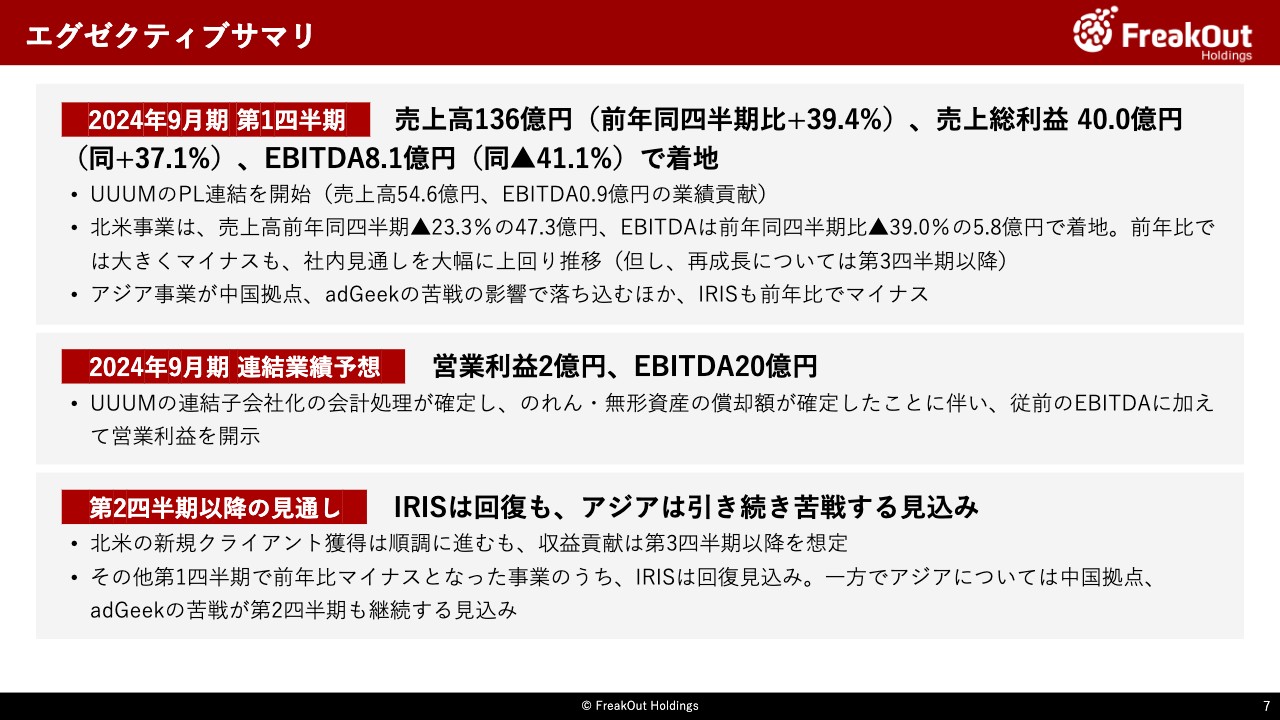

エグゼクティブサマリ

第1四半期決算の概況をお伝えします。

季節性として第1四半期は、海外が広告需要期であり、日本も年末に向けて広告予算が増加していくタイミングなので、1年でもっとも好調な四半期となります。また、昨年9月に子会社化したUUUMのPLを連結開始いたしました。

その結果、今回の第1四半期は、売上高で前年同四半期比プラス39.4パーセントの136億円、売上総利益で前年同四半期比37.1パーセント増の40.0億円と大きく増加いたしました。一方で、UUUMを除く売上高では前年同四半期比マイナス16.7パーセントの81.2億円となっているほか、全体数値でもEBITDAベースでは、前年同四半期比マイナス41.1パーセントの8.1億円で着地しました。

北米が前年比で大きくマイナスとなった影響などを受けております。但し、北米事業については、「前年同四半期比では大きくマイナスとなっているが、当初想定していたよりもかなりよかった」という状況です。北米の具体的な数字でいうと、当初想定していたEBITDAは3〜4億円程度でしたが、それと比較すると5.8億円ということで大幅に超過いたしました。

各事業の概要については、北米については上記のとおりでして、前年比較、当初予想との差分については、後ほど説明いたします。日本については売上はそれほど大きな乖離はなく推移していますが、IRISの持分法投資利益が今回大きくマイナスとなっています。通常1.4億円程度の持分法投資利益を四半期で見込める事業ですが、第1四半期は1.1億円と大きくビハインドしています。

12月には予算以上に回復していますが、10月がかなり不調でして、初速のマイナスをリカバーできなかった影響です。また、特にアジアが今回大きく前年 同四半期比でマイナスになっています。稼ぎ頭であった中国事業と、第1四半期に例年年間の利益の多くを獲得するadGeekの不調が大きな要因です。詳細については、第2四半期以降の見通しを含めて、後ほどお伝えいたします。

最後に、今回から連結を開始したUUUMについては、同社の第2四半期(2023年9月〜11月)の業績を今回から当社業績に取り込んでおります。詳細については、同社の決算説明資料に記載のとおりで、一部トラブル事案などもありましたが、正常収益ベースでは黒字に回復しております。

今回の第1四半期でUUUM社の子会社化に伴う、のれん、無形資産の計上額と償却期間、当期の各償却額が確定いたしました。それに伴いまして、営業利益についても業績予想を今回開示しております。詳細については後ほどお伝えいたしますが、上記のほか、1QのEBITDA上振れ分にバッファを見込んだ金額で営業利益を測定して開示しております。

お伝えのとおり、第1四半期については当初予想をEBITDAベースで大幅に超過した四半期決算となりました。一方で、北米の再成⻑もまだこれからであること、数年業績を下支えしてきた中国、adGeekなどが厳しい状況であることから、第2四半期も引き続き厳しい状況が続きうると想定しております。

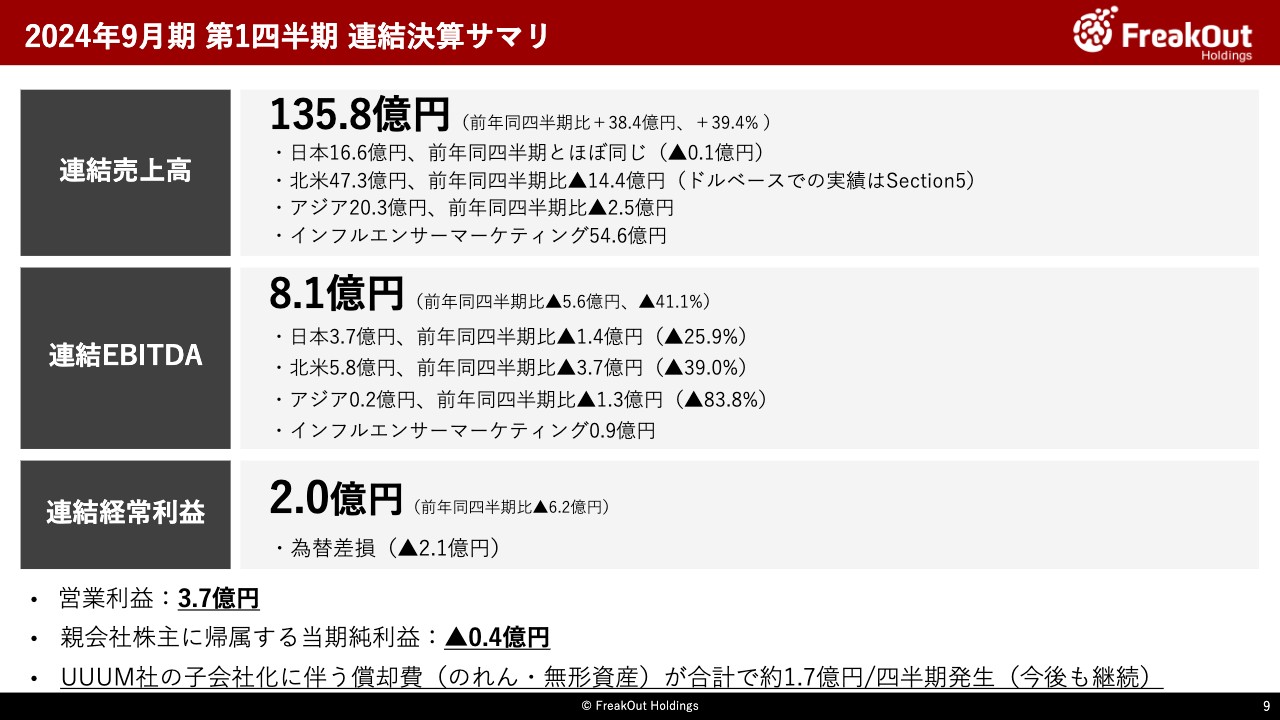

2024年9月期 第1四半期 連結決算サマリ

第1四半期は、売上高135.8億円、EBITDA8.1億円、経常利益2.0億円、営業利益3.7億円、親会社株主に帰属する当期純利益マイナス0.4億円となりました。

今回特殊要因は特にありませんが、今回からUUUM社の子会社化に伴う償却費(のれん、無形資産)が約1.7億円販管費として発生しており、営業利益にヒットしております。今後も同様のペースで、年間6.7億円程度の償却費が販管費として計上される見込みです。

推移と事業別の比較については次のスライドでお伝えします。経常利益以下については、今回急速に円高が進行したこともあり、為替差損が2.1億円程度発生しています。

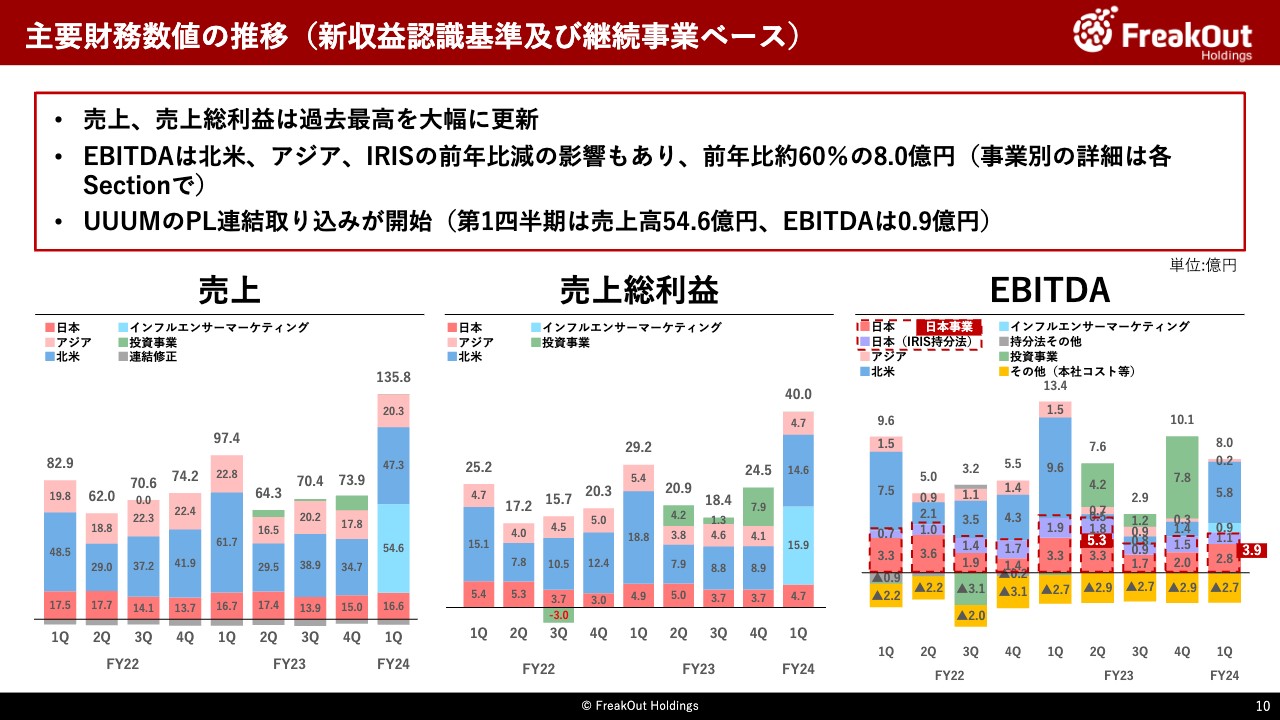

主要財務数値の推移(新収益認識基準及び継続事業ベース)

四半期の推移はこちらです。UUUMの連結子会社化の影響もあり、売上高135.8億円、売上総利益40.0億円ともに、過去最高を大幅に更新しております。一方で、EBITDAは前年第1四半期の13.4億円から、8.0億円ということで60%程度となっています。

セグメント別にみると、日本は売上が微減の16.6億円(前年比マイナス0.1億円)、EBITDAが大幅減少の3.9億円(前年比マイナス1.4億円)となっています。動画・Connected TV領域は引き続き順調ですが、IRISが10月の前年比大幅マイナスを11月、12月で取り戻せなかったこともあり前年比及び対予算でもマイナス(マイナス0.8億円、但しうちマイナス0.4億円は前年度との税金計上の取り扱い変更に伴うもの)となっています。

次に北米は前年比で売上が80%弱の47.3億円(前年比マイナス14.4億円)、利益ベースでは60%程度の5.8億円(前年比マイナス3.7億円)となっています。前年比では減少となっていますが、従前お伝えのクライアントロストの影響もあり当初はさらに厳しい水準を想定しておりました。

しかし、エグゼクティブサマリでもお伝えのとおり、比較的堅調に推移しておりまして、当初の当社見込みと比較するとかなり順調なEBITDAとなりました。第2四半期以降も引き続き厳しい四半期になる見込みもありますが、恐らく前年比ではEBITDAベースでプラスで着地できる見込みで、クライアント獲得が順調に進んでいることもあり、第3四半期以降は何とか再成⻑を感じていただけるようにできるのではと考えております。

一方で、アジアは前年比で売上が90%弱の20.3億円(前年比マイナス2.4億円)、EBITDAが16%程度の0.2億円(前年比マイナス1.3億円)と、かなり苦戦しました。詳細は後ほどですが、中国、adGeekが苦戦しており、当面厳しい状況が続く見込みです。

最後に、今回から子会社化したUUUM(インフルエンサーマーケティング事業)については、売上高54.6億円、EBITDA0.9億円となっています。トラブルなどもあり、当然再成⻑に向けては課題もありますが、当初想定していたよりも堅調に推移しているという状況です。

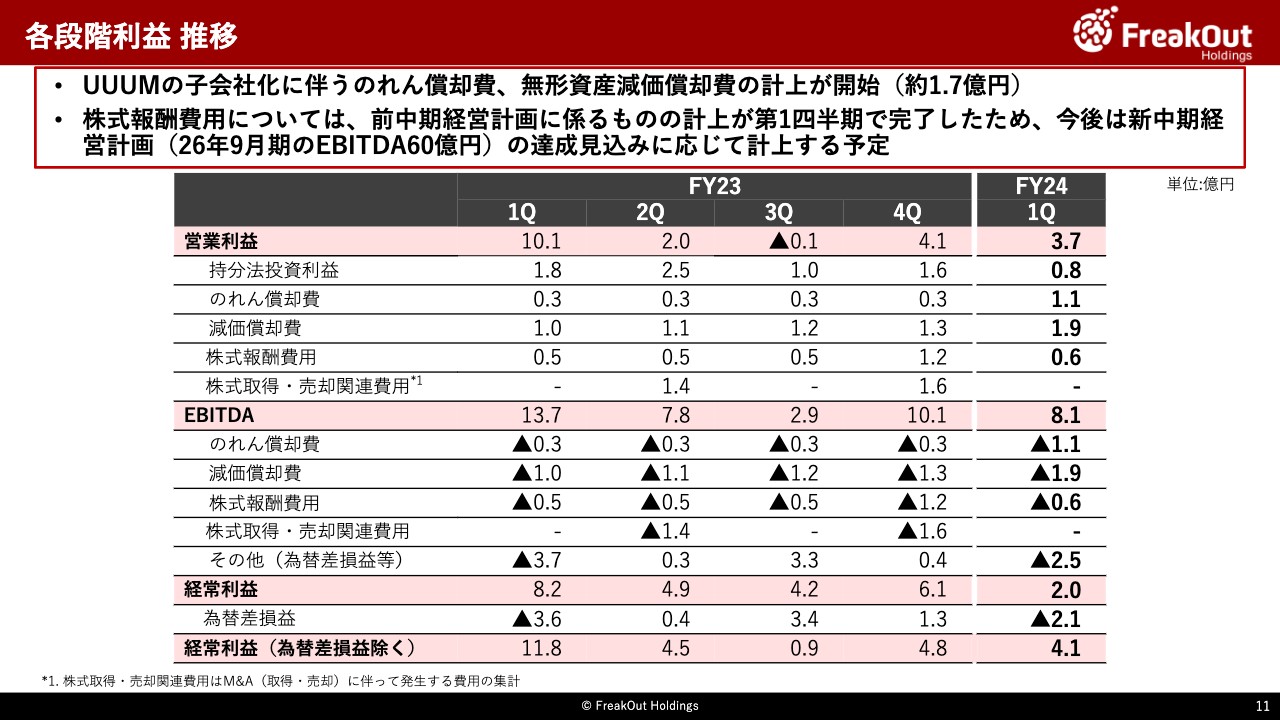

各段階利益推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。

主なトピックとしては、先ほどお伝えのとおり、UUUM社の子会社化に伴うのれん、無形資産の償却費が今回から約1.7億円程度合計で発生しています。一方で、前期末にPlaywire子会社化時ののれん、無形資産の減損を行ったことで、のれん、無形資産の減価償却費増が0.5億円程度軽減されています。

また、スライドに記載のとおり、昨年合計で2.7億円程度計上されていた株式報酬費用については、前中期経営計画に連動したものとなっております。今回の第1四半期終了にともなって行使条件が確定したため、第2四半期以降は当該費用がなくなる見込みです。

今後は26年9月期のEBITDA60億円をターゲットとする新しい中期経営計画の達成度合いに沿って、基本的には株式報酬が計上される見込みですが、当面は年間で数百万円程度の費用となる見込みです。

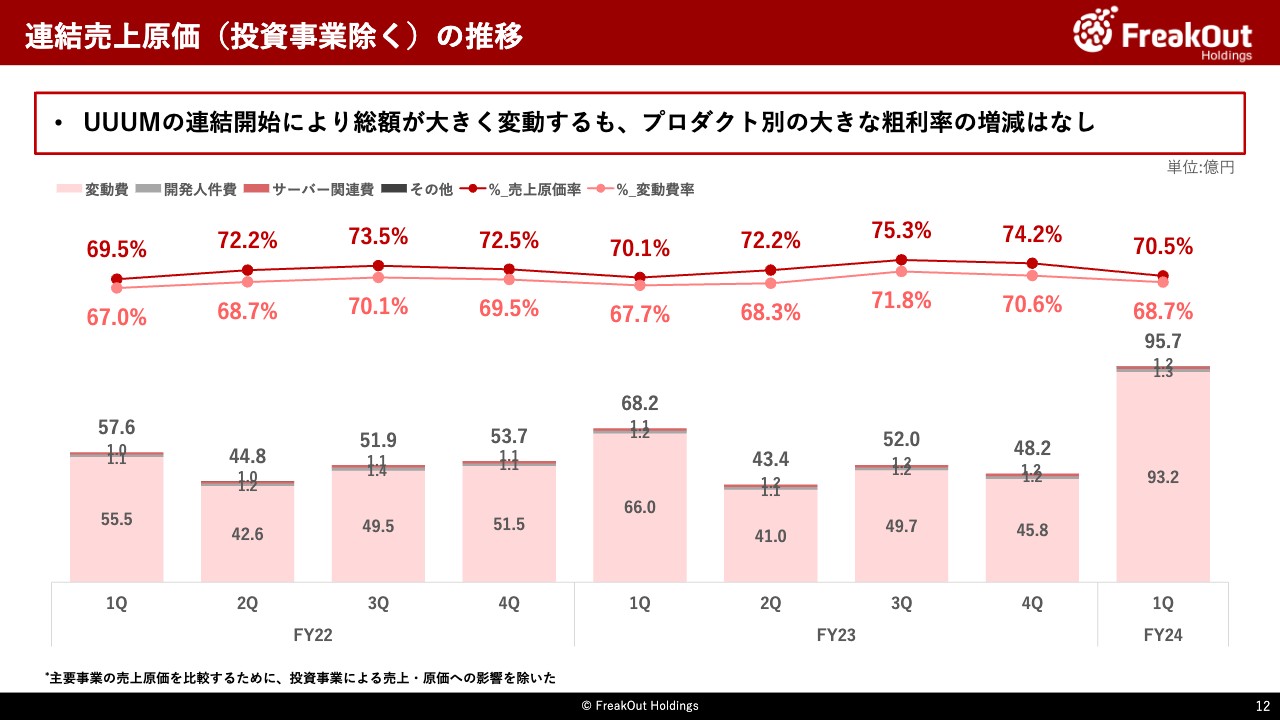

連結売上原価(投資事業除く)の推移

連結売上原価の推移は、こちらのとおりです。今回、UUUMの業績の反映が開始したことにより、大きく数字が変動しておりますが、プロダクト別の粗利率については大きな増減はありません。

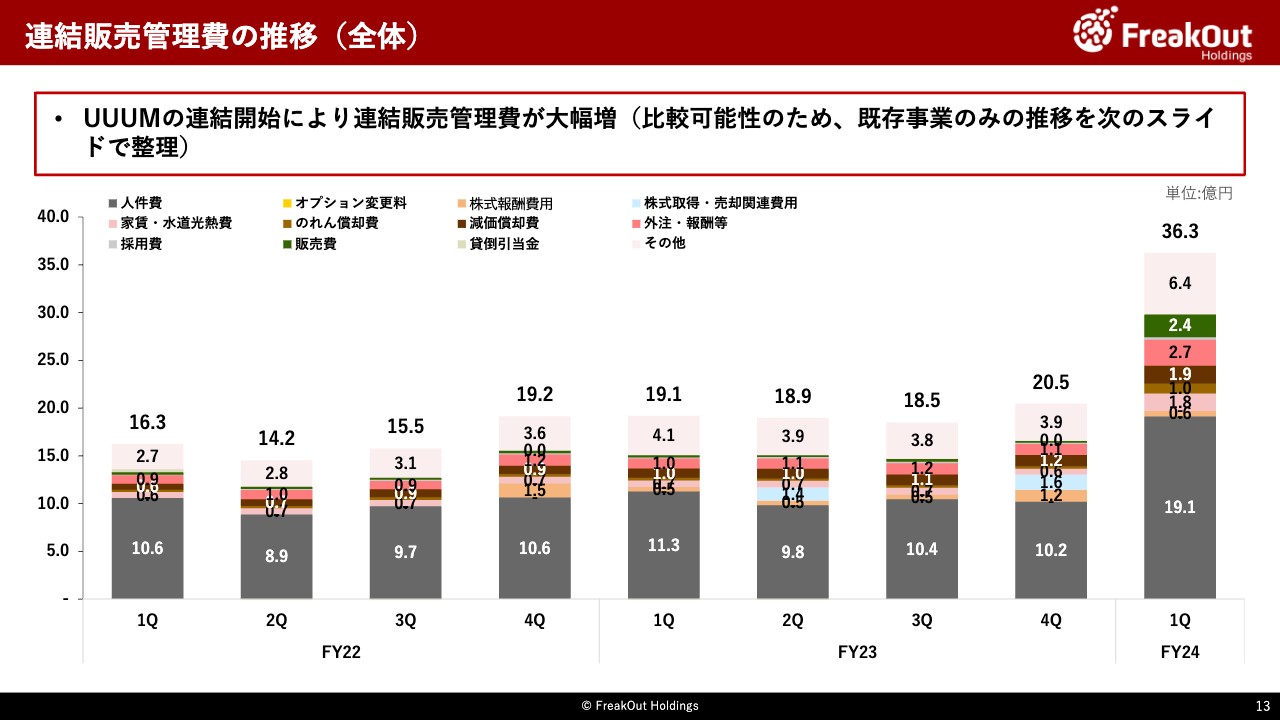

連結販売管理費の推移(全体)

続いて、連結販売管理費の推移についてです。

今回UUUMを子会社化したことに伴って、人件費を含めた連結販管費が1.8倍程度となっています。比較可能性のため、次スライドでUUUMを除く既存事業のみでの数字推移を整理しております。UUUMについては、同社の決算説明資料をご参考ください。

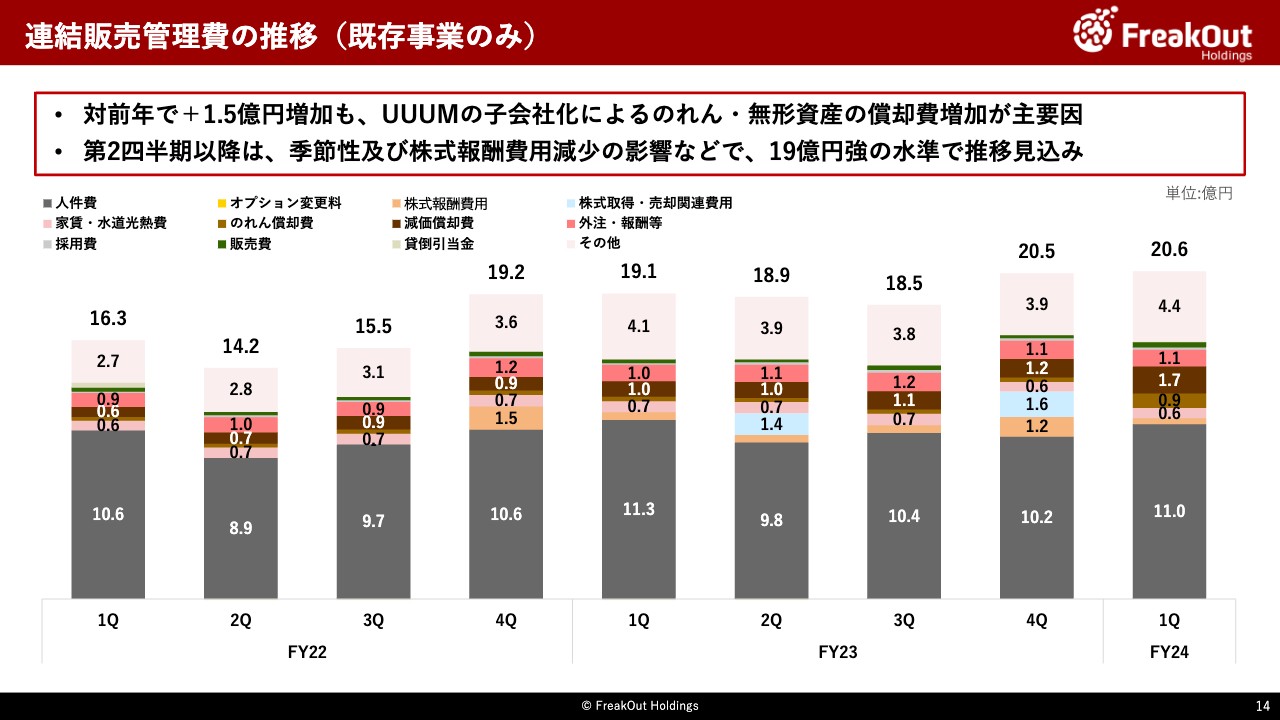

連結販売管理費の推移(既存事業のみ)

既存事業のみでの、連結販売管理費の推移はこちらのとおりです。

対前年比で、19.1億円から20.6億円とプラス1.5億円程度増加しておりますが、内容としてはUUUMの子会社化に伴う償却費増などが主要な要因であり、特段コストが増加しているわけではありません。

第1四半期は海外の賞与等でコストが膨らむ傾向にあるのと、第2四半期以降は株式報酬費用が大きく減少していきますので、第2四半期以降は概ね19億円をやや上回る程度の費用で推移していく見込みです。

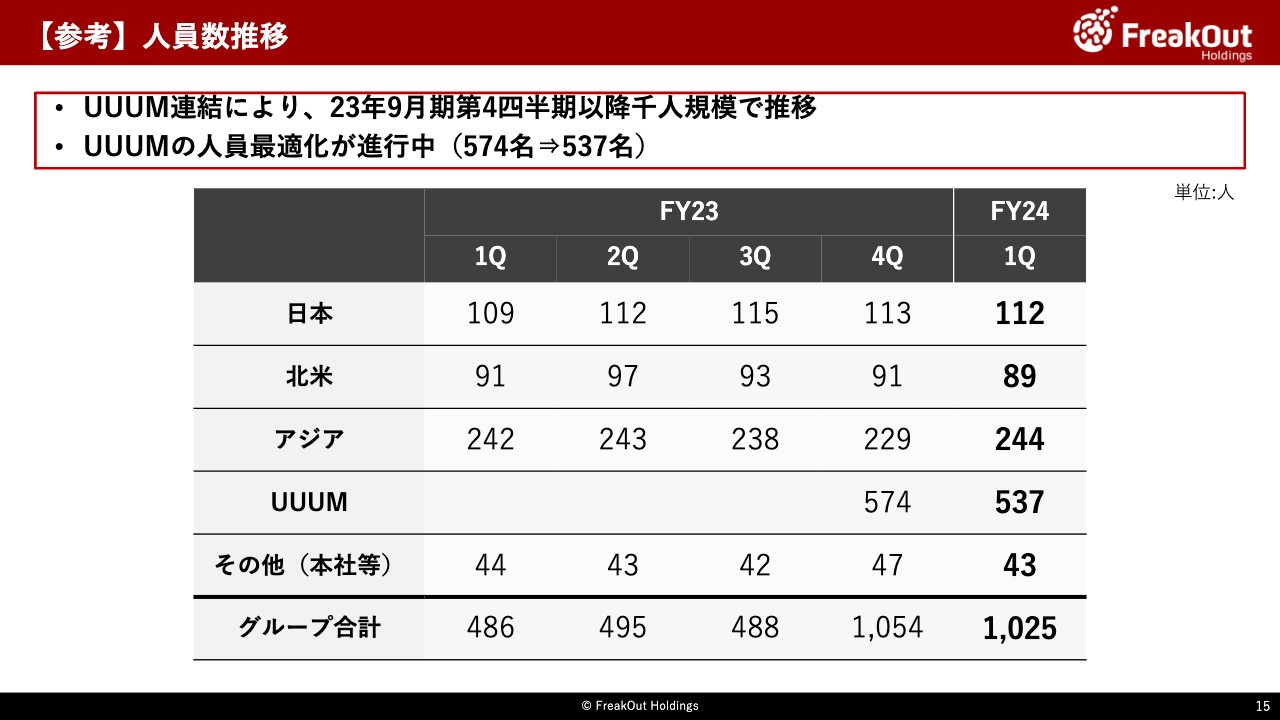

【参考】人員数推移

人員数の推移はこちらのとおりとなります。UUUMの連結により、第4四半期以降人員数増加しました。アジアで若干人員が増加しておりますが、何か特殊な要因があるわけではなく、複数子会社で採用が進んでいることによるものです。

また、お伝えのとおりUUUMでは人員の最適化を進めており、9月半の574名から12月末の537名に減少しております。今後はこの人員を500名を若干下回るまで進める予定です。

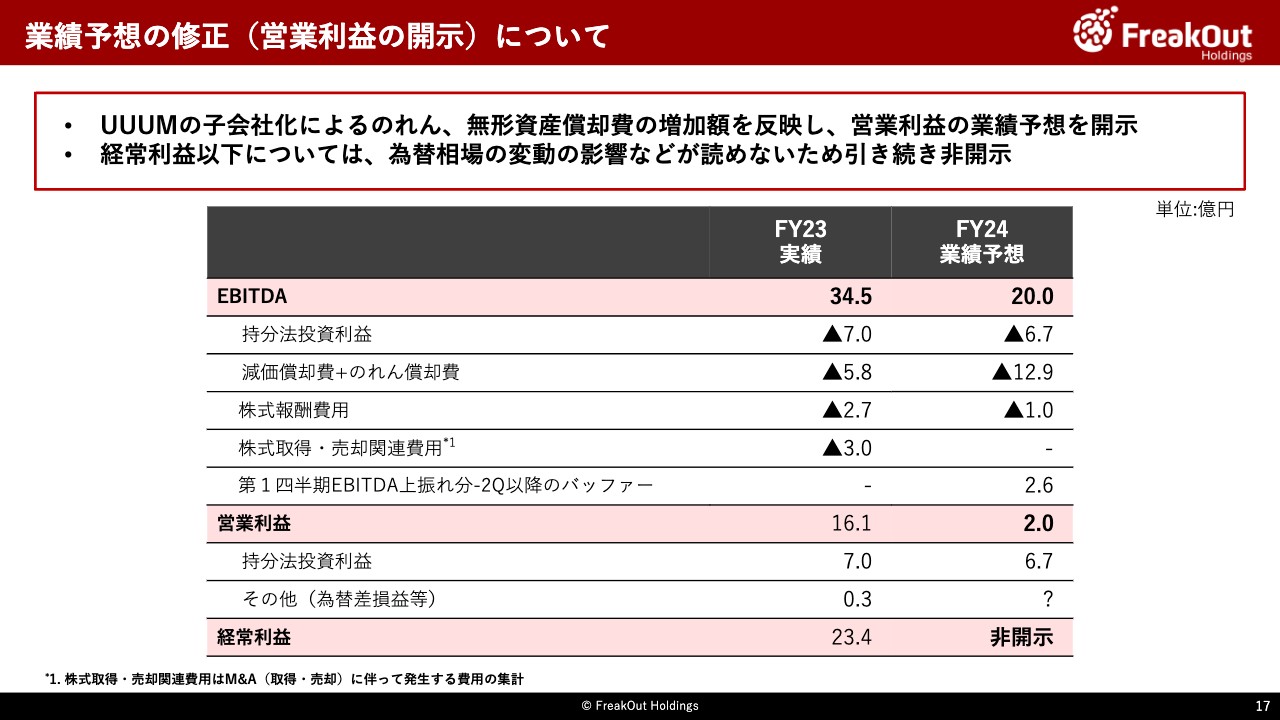

業績予想の修正(営業利益の開示)について

続いて、本日公表した24年9月期の業績予想についてです。

今回、UUUM社の子会社化に伴うPPAと呼ばれる会計上の手続が完了し、のれん、無形資産の償却費が確定しました。それを受けて、従前の売上・EBITDAに加えて営業利益まで開示しております。ロジックについてはこちらのスライドのとおりです。

なお、株式報酬費用については、当社として発行したストックオプションに関する費用のほか、UUUM側で過去付与していたストックオプションの費用化分が含まれており、後者が概ね0.6億円程度となっています。

一方で、為替相場の変動が引き続き読めないことなどから、経常利益以下については引き続き非開示としております。

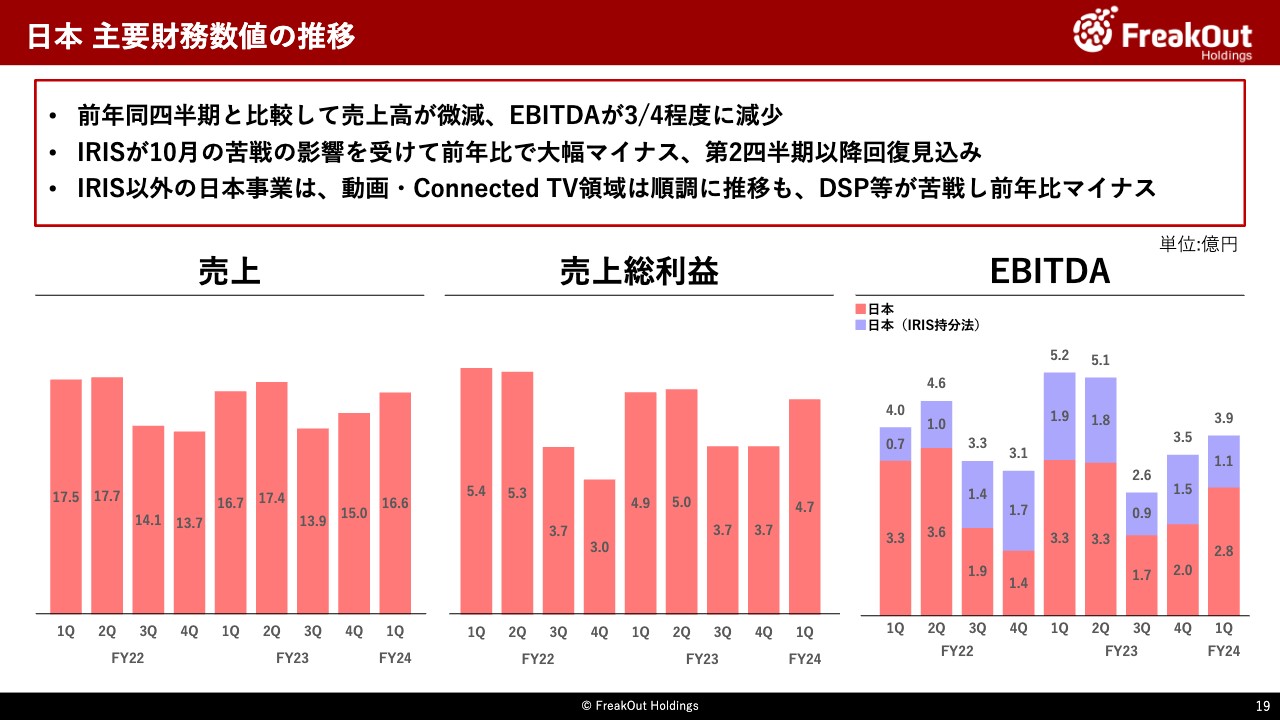

日本主要財務数値の推移

株式会社フリークアウト、IRISを中心とする日本事業の進捗です。

日本は売上が微減の16.6億円(前年同四半期比マイナス0.1億円)、EBITDAが大幅減少の3.9億円(前年同四半期比マイナス1.4億円)となっています。動画・Connected TV領域は引き続き順調ですが、IRISが10月の前年比大幅マイナスを11月、12月で取り戻せなかったこともあり前年同四半期比及び対予算でもマイナス(マイナス0.8億円、但しうちマイナス0.4億円は前年度との税金計上の取り扱い変更に伴うもの)となっています。

日本事業全体の第1四半期は、売上高16.6億円、EBITDA3.9億円となりました。前年同四半期と比較して、売上高は微減となっていますが、EBITDAは大きく減少しています(前年比マイナス1.4億円)。

IRISは特にIRISが10月の期初にかなり苦戦しまして、12月は対予算比でもプラスに転じておりますが、リカバーには至らず、前年同四半期比でマイナス0.8億円の1.1億円となりました。但し、先にお伝えのとおりですが、前年第1四半期とは税金の計上方法が変わっていることもあり、当該影響がマイナス0.4億円程度あることから、実力値としては0.4億円程度のEBITDA(持分法投資利益)減少となっています。

第2四半期以降については、年始は広告需要の関係で少し苦戦したものの、足元は堅調に推移しているため、正常収益の1.4億円程度のEBITDAに徐々に回帰していく見込みです。

IRIS以外の日本事業については、詳細な数字は非開示とさせていただきますが、プロダクト別に見ると動画・Connected TV領域が順調に成長しております。また、GPも売上高で1億円を超える水準となっており、徐々にではありますが成長しております。

一方売上ポートフォリオが変化をしてきており、売上は微減したものの売上総利益が高かったDSP領域が減少トレンドになっており、EBITDAベースで前年同四半期比マイナスとなりました。

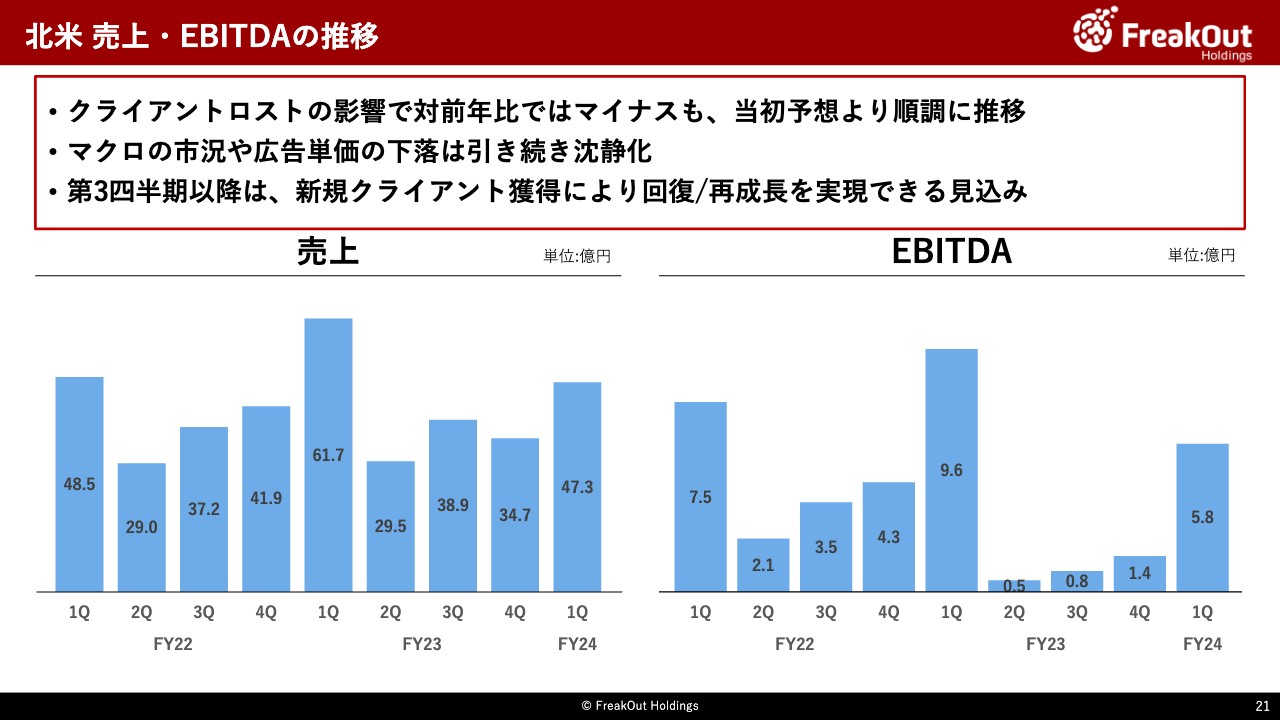

北米売上・EBITDAの推移

北米事業の第1四半期は売上高が47.3億円(前年同四半期マイナス14.4億円、マイナス23.3%)、EBITDAが5.8億円(前年同四半期比マイナス3.7億円、マイナス39.0%)で着地しました。ドルベースで見ると、売上で対前年同四半期比マイナス26.6%の32.4百万USD、EBITDAで対前年同四半期比マイナス42%の4.1百万USDとなっています。為替による変動はかなり縮小しており、ほぼドルベースでの売上減が前年同四半期比の数字となっています。

従前からお伝えのとおり、一部主要クライアントのロストが発生した影響が売上減の主要因で、マクロでの広告単価減少については大手プラットフォーマーの決算のとおり、概ね止まっております。ロストクライアントを除いた売上高の推移については、売上高、EBITDAともに前年比で微減程度となっています。過去の成⻑と比較すると全く好調ではありませんが、今後クライアント獲得が収益に反映されていくことで、再成⻑に転じていける状況です。

なお、前年対比で見た場合にはお伝えのとおり大きなマイナスとなっていますが、社内で想定していた予算と比較するとほぼほぼ予算どおりとなっています。主な要因は、Direct Sales(直販機能)の好調などで粗利率が改善していることと、前年度にお伝えした一部クライアントの契約変更に伴う粗利へのポジティブな影響が1億円程度発生していることによるものです。

北米事業の今後の見通しについて、マクロ環境では、前期の下期以降と同じく、広告単価の下落は対前年比でほぼ止まっており、若干ではあるものの回復基調にあります。また、当社側の事情としても、追加のクライアントロストは発生しておらず、前期から進めてきたDirect Sales(直販機能)チームの見直し、粗利改善などが進んでおります。

今後については、追加的なメディア獲得が順調に進捗しております。収益という形で具体的な成果が出るのがまだ先のため、第2四半期は引き続き苦戦する見込みですが、第3四半期以降は対前年比でEBITDAベースで改善した結果を出せるのではないか、再び北米事業が成⻑軌道に戻ったということをお伝えできるのではと見込んでおります。

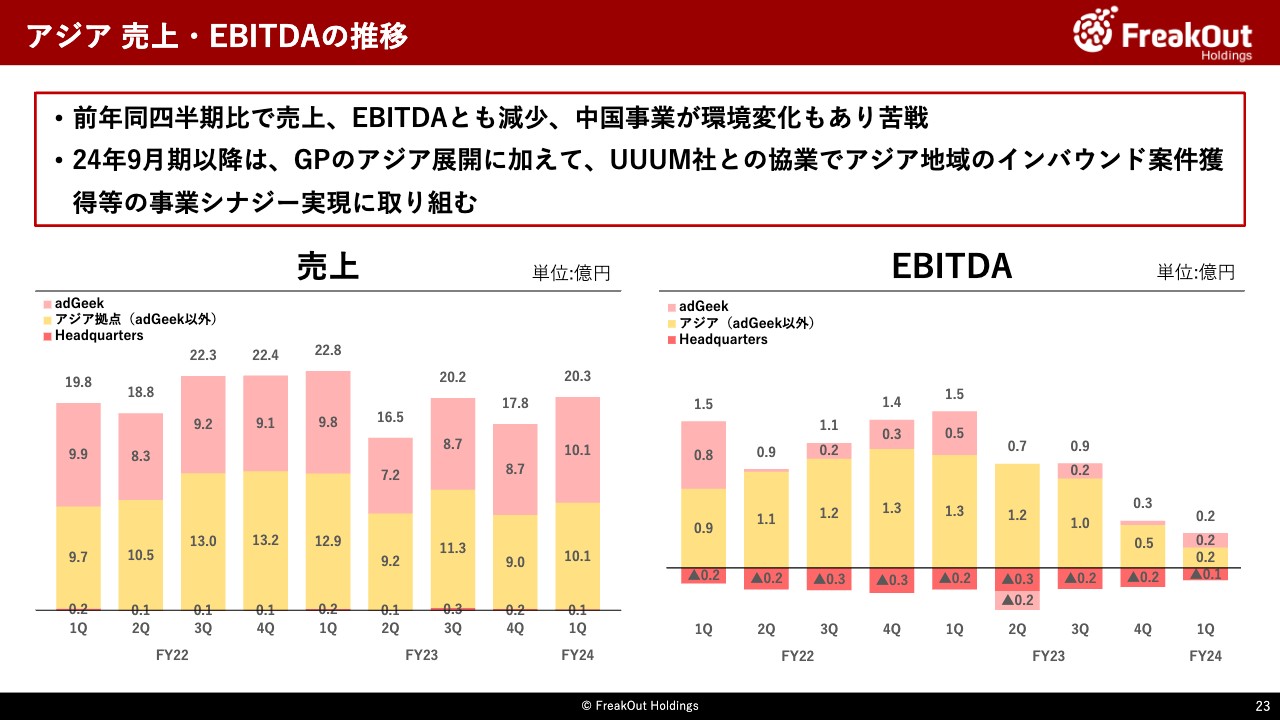

アジア売上・EBITDAの推移

アジアの各グループの数字がこちらです。

全体として、売上高20.3億円、EBITDA0.2億円で前年と比較して大きくマイナスで着地しました。前回から引き続き中国事業が苦戦しております。お伝えしたとおり、中国のアプリゲームデベロッパーの動きが若干変わってきた影響が大きく、この状況は続くのではないかという見立てを持っています。

また、adGeekについても、季節変動の関係で例年第1四半期にEBITADのかなりの部分を稼ぐのですが、今回は0.2億円程度のEBITDAとかなり苦戦しています。これも台湾国内の広告需要が厳しい影響を受けておりますが、当面は厳しいタイミングが続くのではないかと見ております。

中国、adGeekは苦戦していますが、慢性的に赤字の拠点はすでになくなっており、GPのアジア展開と動画・Connected TV領域とUUUMとの事業シナジーを中心に、アジアの立て直しと再成⻑を今後進めます。

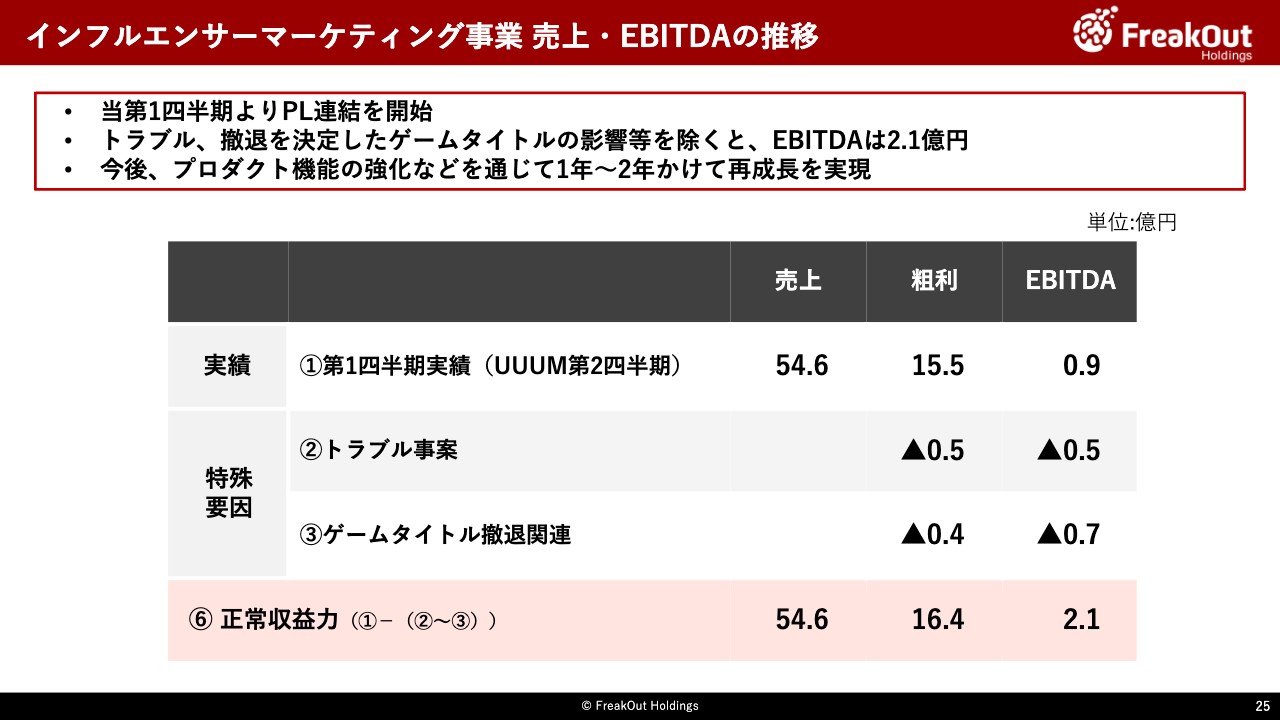

インフルエンサーマーケティング事業 売上・EBITDAの推移

最後に、昨年9月に子会社化し、今回からPL連結を開始したUUUMの概要です。当社への業績寄与は今期からのため、過去の推移等は同社のIR資料をご参照ください。

今回は売上高で54.6億円、EBITDAで0.9億円となりました。スライドのとおり、いくつか特殊要因がありまして、そういった要因の影響を除くと2億円超のEBITDAとなっております。

今後については、当社から事業サイドの取締役、執行役員(CTO)を派遣しており、彼らを中心に1年から2年かけて同社のプロダクト機能を強化し、インフルエンサーマーケティング領域をグループ全体の成⻑領域としていきます。

詳細について、現時点では具体的な内容をお伝えすることは難しいのですが、プロダクトのリリース等、適切なタイミングで戦略的なものも含めて開示していく方針です。