【QAあり】交換できるくん、巣ごもり需要一服も売上高は前年比15.9%増 アイピーエス社のグループ化によりDX加速へ

2023年12月2日 09:43

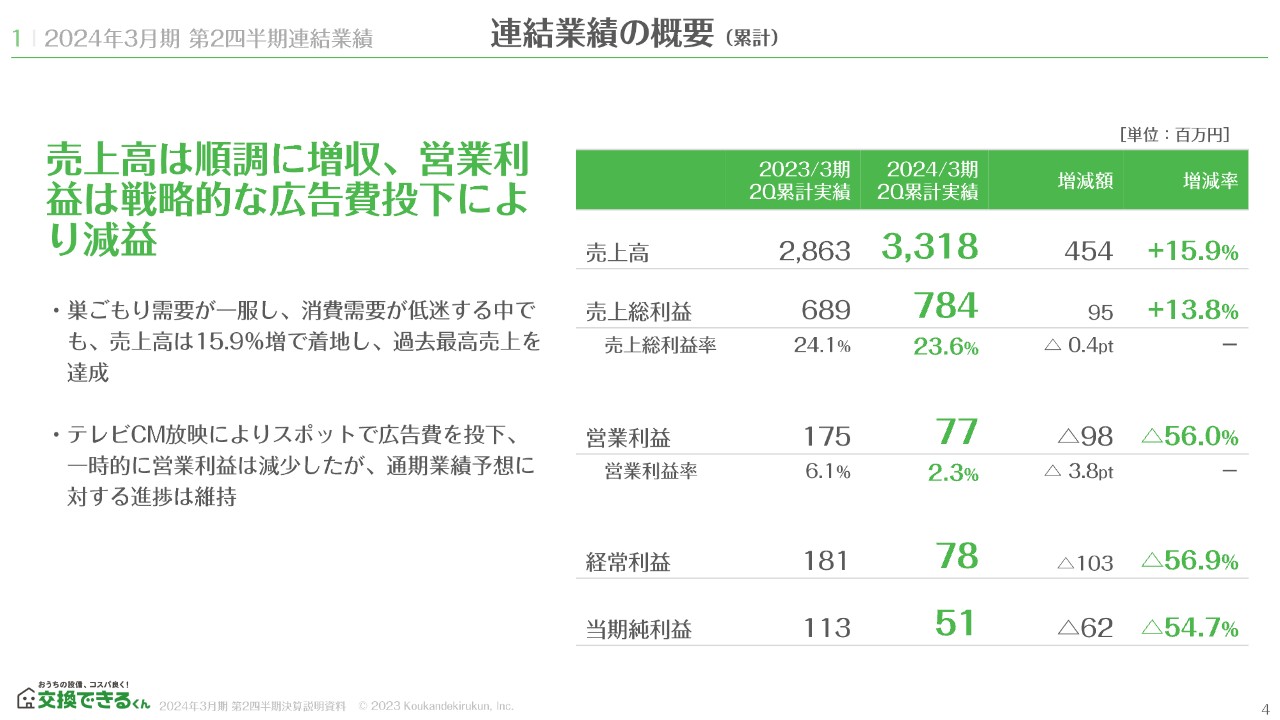

連結業績の概要(累計)

佐藤浩二氏(以下、佐藤):みなさま、こんにちは。取締役副社長の佐藤でございます。本日の決算説明会では、業績面が順調だというお話と、テレビコマーシャルの一時的な業績への影響、M&Aの件を中心にご説明させていただきます。

まずは、第2四半期累計の業績についてです。売上高は前年同期比15.9パーセント増の33億1,800万円、営業利益は前年同期比56パーセント減の7,700万円、経常利益は前年同期比56.9パーセント減の7,800万円、当期純利益は前年比54.7パーセント減の5,100万円という結果になりました。

現在は巣ごもり需要が一服し、住宅設備業界全体の需要が多少弱含みという状況です。住宅設備メーカーや関連業者の決算内容を拝見しても、需要に関しては苦戦されているのが見受けられます。その中でも、当社は前年比15.9パーセント増の売上を達成することができました。需要環境が多少向かい風ではありますが、業績的には順調に進捗していると認識しています。

一方で、以前からご説明させていただいていたテレビCMの放映を、予定どおり第2四半期に実施しました。これにより一時的に営業利益が減少していますが、通期業績予想の進捗には問題ないと認識しています。

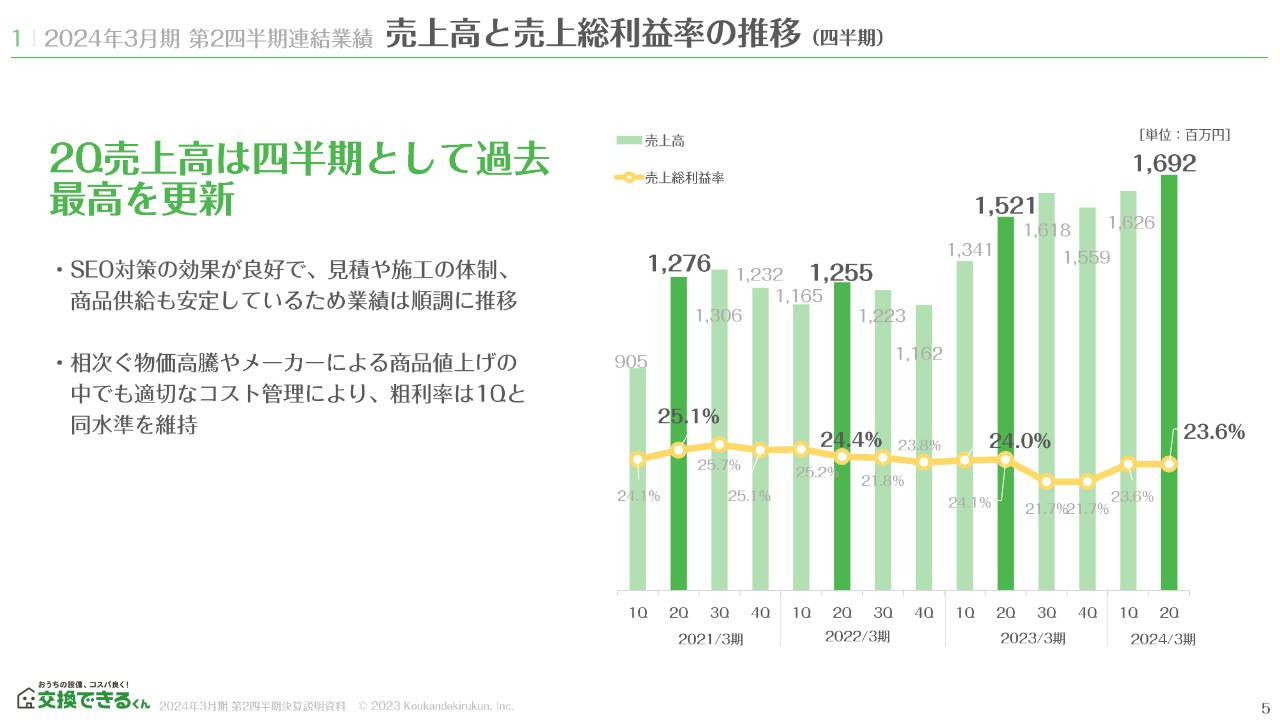

売上高と売上総利益率の推移(四半期)

四半期ごとの推移です。第2四半期単体の売上高は16億9,200万円となり、過去最高額で着地しています。要因としては、当社の強みであるSEO対策が非常に順調で、先ほどお話しした需要環境の中でも、お客さまからの見積り等が計画に対してそれほどビハインドすることなく受注につなげられていることにあります。

加えて、昨年まではバックオーダーが非常に多かったのですが、商品供給が安定してきているため、受注したものがしっかりと工事完了につながってきています。

受注が多少伸び悩みながらも売上高が増加しているのは、これらの理由によるものです。物価高騰をはじめ、部材やコスト面の上昇が少なからず発生していますが、粗利を上げにくい状況の中でも、第1四半期と同水準の粗利率を維持しています。

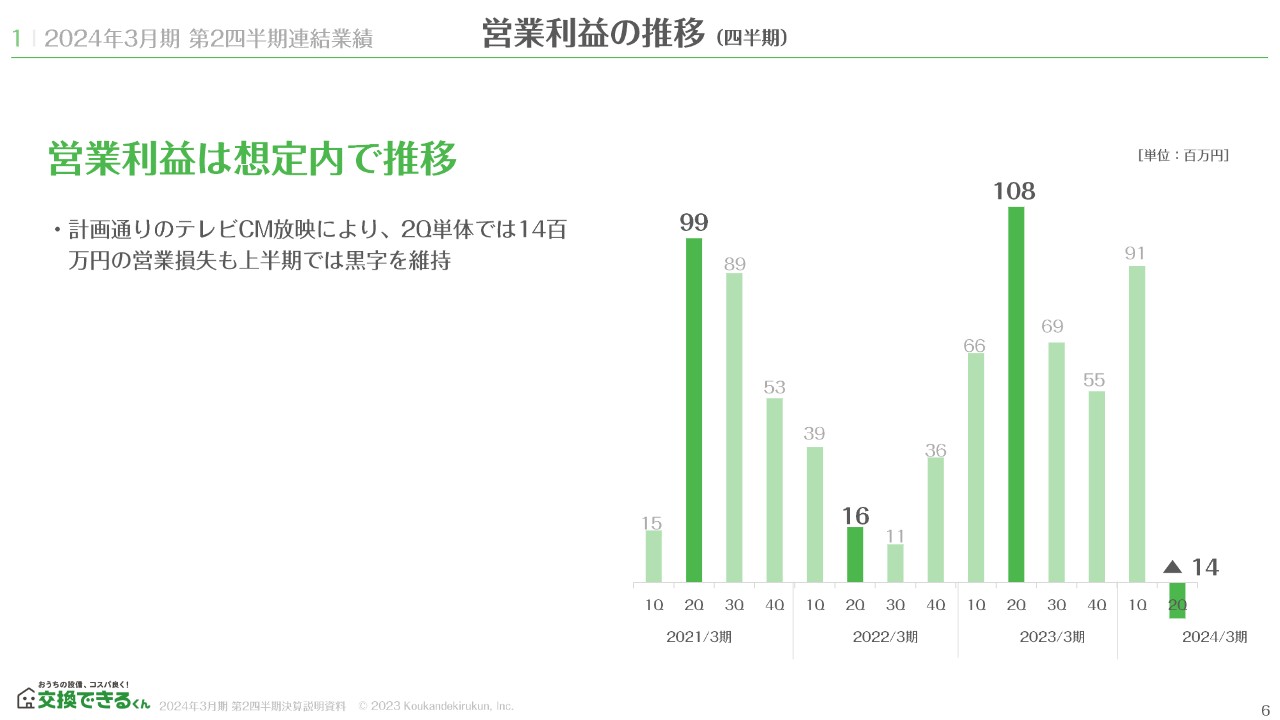

営業利益の推移(四半期)

営業利益の推移です。四半期単位で見ると、営業損失をマイナス1,400万円ほど計上する結果となっていますが、上半期で見ると黒字を維持しています。また、計画に対しても及第点で着地していますので、下半期で十分にリカバリーできる範囲にいると考えています。

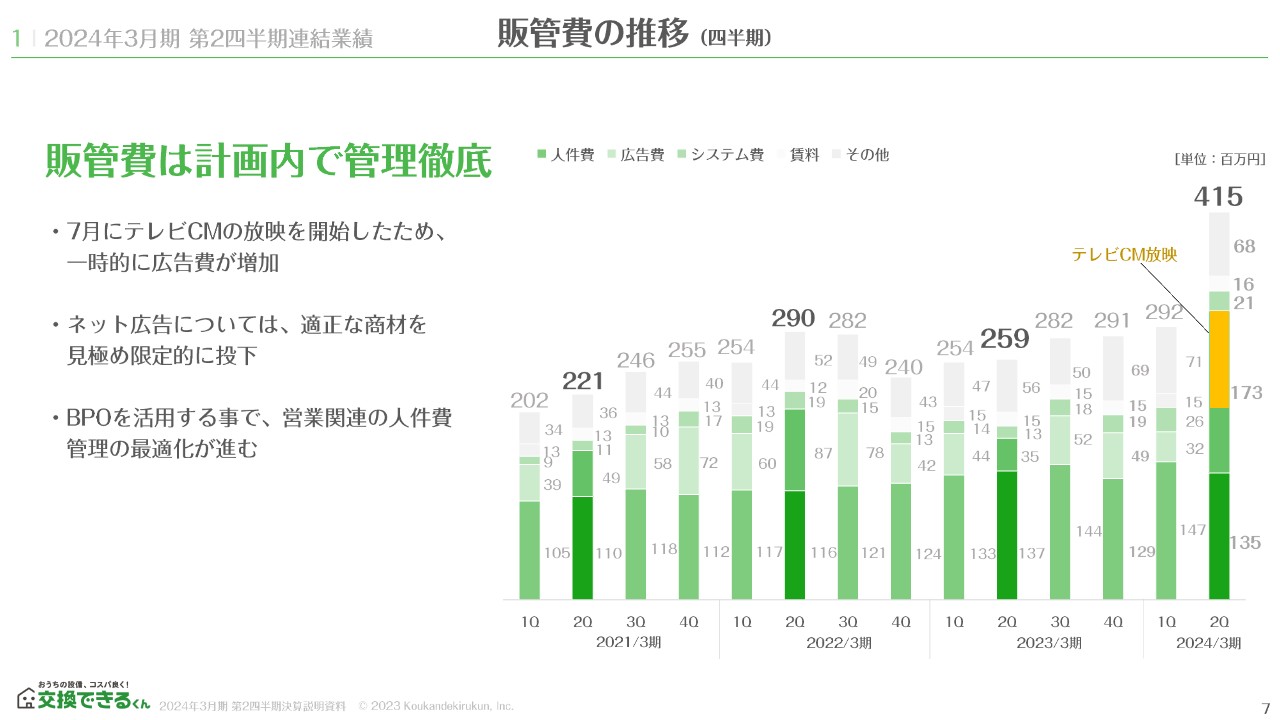

販管費の推移(四半期)

販管費は4億1,500万円で、前年および第1四半期と比較して広告宣伝費が大幅に伸びています。スライドのグラフに黄色く示している部分が、テレビCMにかかった費用です。ネット広告等が前年比で伸びていますが、その分と合わせて広告費を1億7,300万円計上しました。

その他の費用は人件費を含めて最適化が進んでいるため、それほど販管費を押し上げる要因にはなっていません。したがって、今回の販管費の増加要因は、我々の知名度を上げるために積極的に打ったテレビCMの影響1点のみとご理解いただければと思います。

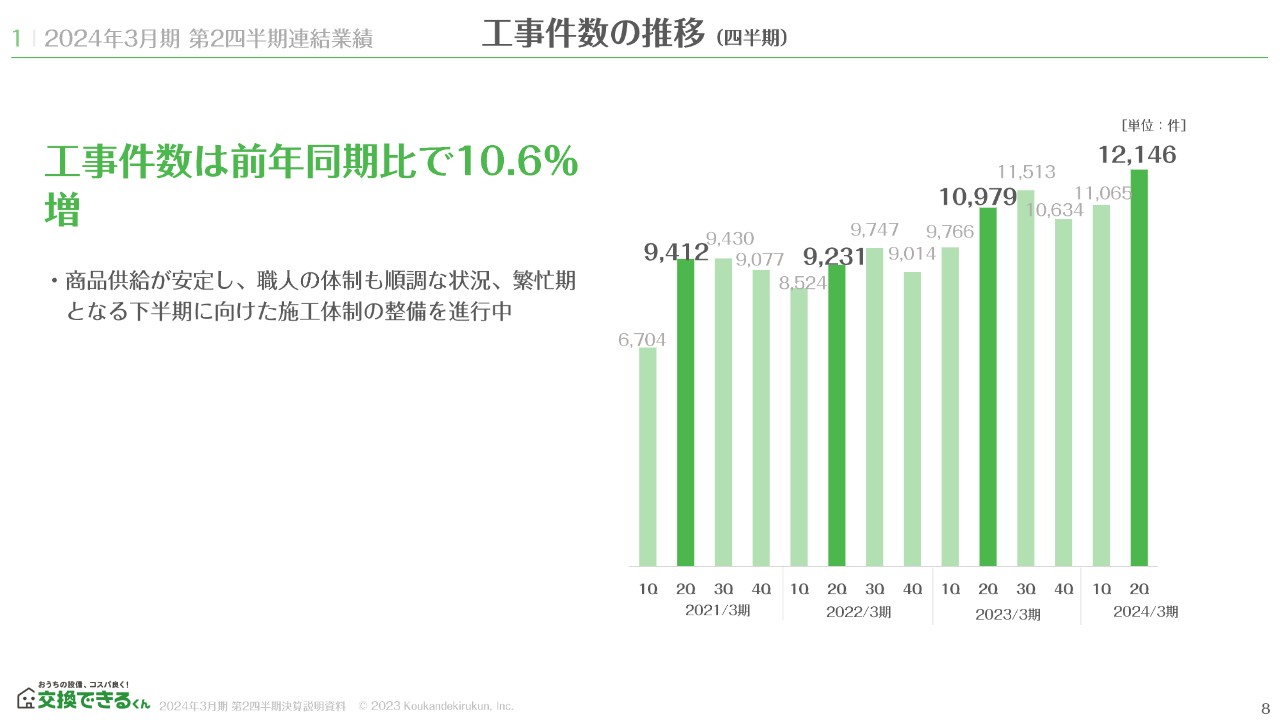

工事件数の推移(四半期)

工事件数の推移です。前年同期比10.6パーセント増ということで、商品供給の安定により非常に順調に伸びています。過去四半期単位で見ても最高の工事件数をこなしていますので、今のところ施工体制に対する不安要素はないと考えています。

繁忙期を迎える下期に対しても、現段階では工事体制に関する懸念事項はありません。

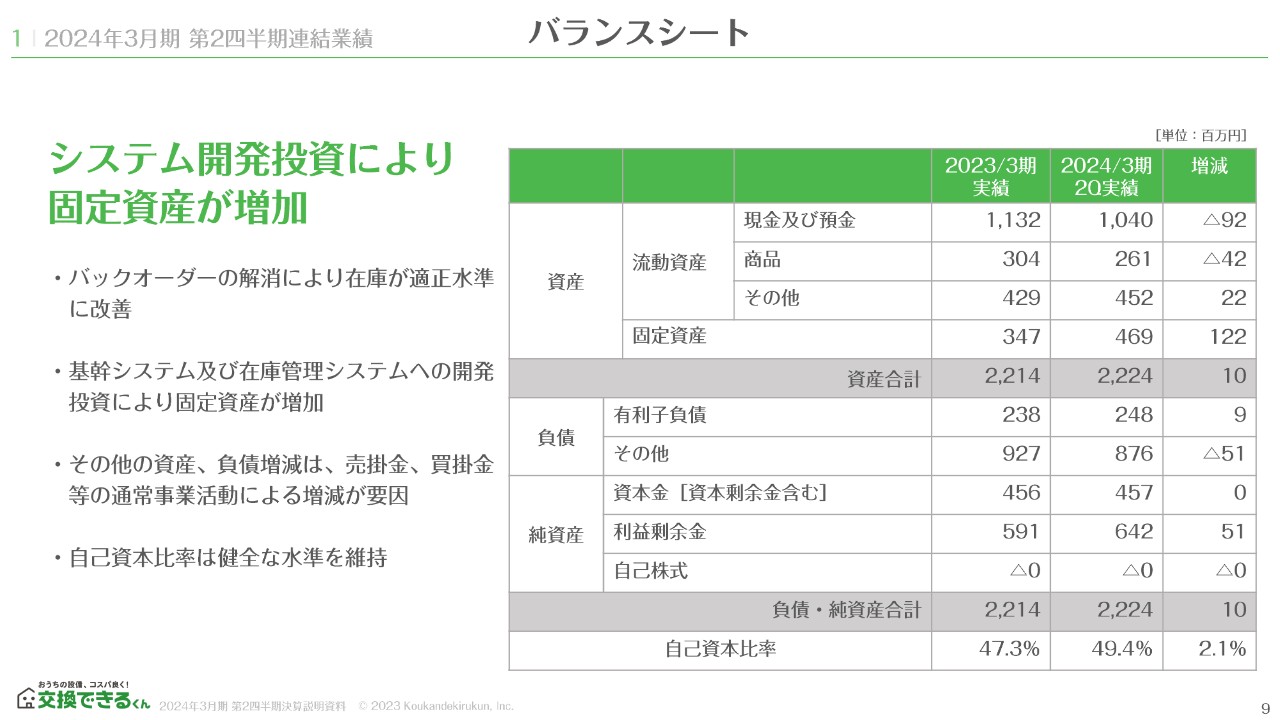

バランスシート

バランスシートです。現在は業務システムの全面刷新を進めており、システム開発投資として固定資産が増加しています。在庫に関しては、バックオーダーが解消しています。適正水準はあくまでも当社の管理基準になりますが、前期比4,200万円減となりました。

その他の項目について特筆する要因はありません。

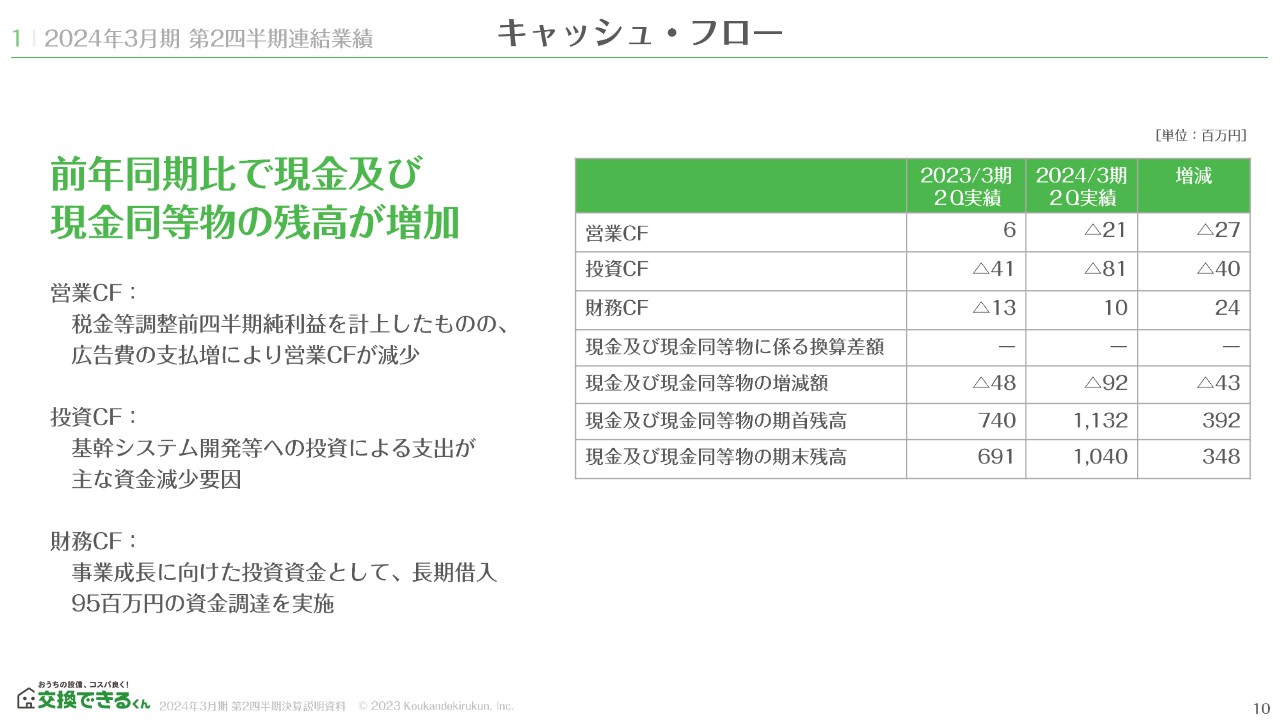

キャッシュ・フロー

キャッシュ・フローについてです。広告面とシステム開発面での支払い増により、営業キャッシュ・フローと投資キャッシュ・フローはマイナスとなりました。一方で、それらへの投資資金の必要性から長期借り入れを実施したため、財務キャッシュ・フローはプラスとなっています。

ここまでが業績面のお話になります。第2四半期だけで見ると営業利益が少し心配される数字になっていますが、我々としては想定内であり、何か他に特別な要因があるわけではありませんのでご安心いただければと思います。

トピックス

トピックスです。このたび、アイピーエスというシステム開発会社をM&Aし、グループ化することをリリースしました。適時開示の内容でしかお伝えできていないため、詳細について少し触れさせていただきます。

今回のM&Aは事業承継となります。アイピーエスは創業38年のシステム開発会社で、比較的大手のお客さまの中で大きな割合の事業シェアを担っています。オーナーである社長さんが年齢的に承継を考えられており、将来を考えてさまざまな検討をされていた中で当社を選択し、両者の合意を経て譲渡契約の締結に至りました。

背景はこのようなかたちですが、当社側の目的は2点ほどあります。1つは、システム開発の内製化です。我々も基幹システムを刷新するためにさまざまな調整をしましたが、半年先や1年先になると言われることが多く、開発リソースやベンダーさんの確保が難しいと痛感しました。

決算資料の中では、どちらかと言うと工事件数や受注状況のシーズナリティ、在庫や商品供給などの話が多く出てきます。しかし、我々は基本的にDXを強みにしている会社なので、やはりここを磨かなければ、他社との競争優位性や差別化が本来のかたちになりません。

DXへの開発投資は経営戦略面で非常に重視しており、システムの内製化によって柔軟な開発が可能になると考えています。それにより、新しい技術をさらにサービスへ投下できるようになることが目的の1つです。

もう1つは、スライドの右側に記載している「BtoB向けDXソリューション提供」です。当社は現在、法人事業を強化しており、賃貸管理会社や不動産関連会社に対して、住宅設備のメンテナンスなどを提供しています。

加えて、ハウスメーカーやマンションデベロッパーは、今後の新築着工件数の減少を見込んで、既存のお客さまからのビジネス拡大をテーマにリフォーム事業を強化しています。

しかし、リフォーム数の割合で言いますと、当社が行っているような小規模の交換工事が圧倒的に多いです。そのため、ハウスメーカーやマンションデベロッパーのコスト構造からすると、そちらを効率良くこなして業績につなげるのはなかなか難しい状況です。そのため、IT化の推進や当社のモデルの活用について多くのご相談をいただいています。

当社の子会社であるKDサービスがこうした分野を中心に営業活動を行っていますが、施工体制を全国に展開していること、ネットを使って交換工事を効率良く行っていること、上場していることなど、さまざまなコンディションが整う当社は、大手のハウスメーカーやマンションデベロッパーとの相性が非常に良いです。それにより、提携や協業に向けて前向きなお話を多くいただく理由になっております。

特に、当社はITを使用した事業モデルを構築しているため、IT関連のご相談が多くあります。例えば、分譲マンションにお住まいの区分所有の入居者さんに対して、困った時のご連絡や、リフォームのニーズがある際のご相談などのコミュニケーションをシステム化したいというお話をいただきます。

さらに、効率良くメンテナンスを行うために、入居者さん、オーナーさん、管理会社さんをつなぐコミュニケーションプラットフォームが欲しいといった話もいただきます。このようなニーズにIT面でサポートできる体制があれば、本来とは別の軸で事業化して業績貢献できるのではないかと考えました。

当社側の側面としては、この2点を理由に今回のM&Aを実施しました。

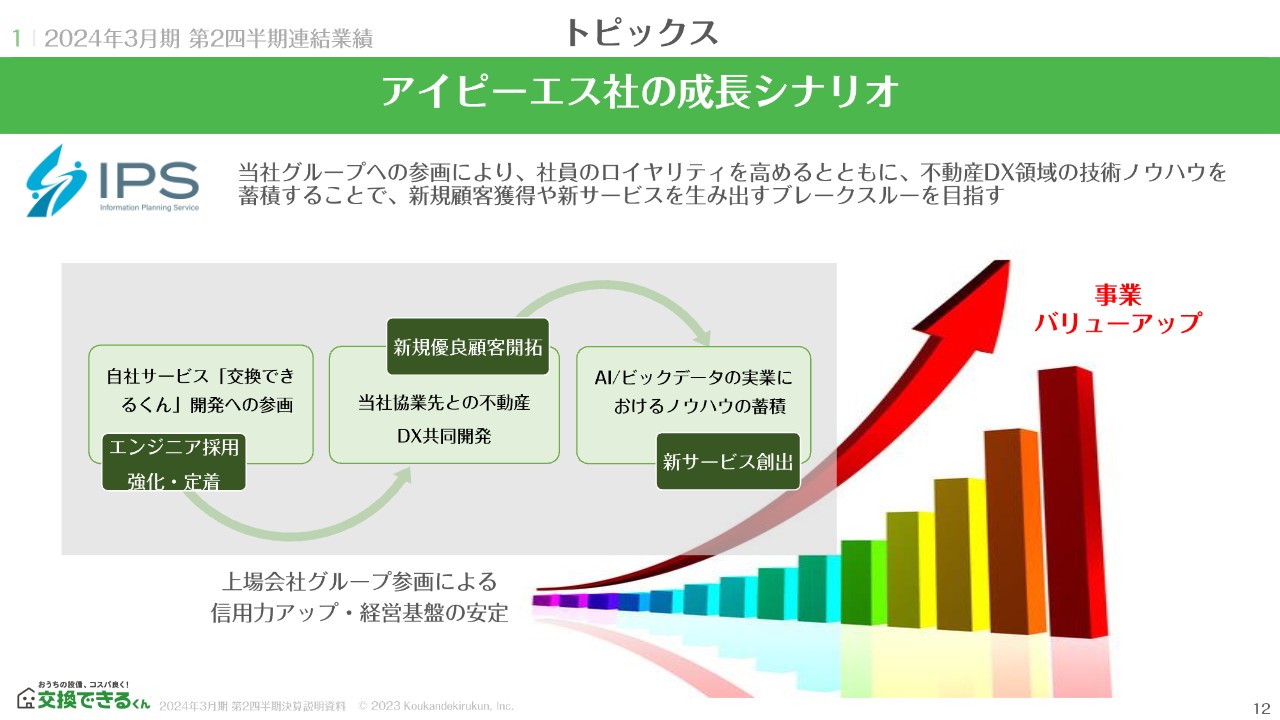

トピックス

アイピーエスはITシステム開発会社です。もともとは私もIT業界の出身ですので、昨今のシステム開発会社の悩みがよくわかるのですが、人材が不足しており採用に非常に苦労しています。さらに、労働集約型モデルを脱却するために、ほぼ100パーセントのシステム会社がさまざまなチャレンジをしていますが、結果的にうまくいっていないのが現状です。

また、開発会社は他社の仕事を請け負うことが基本的モデルのため、社員のロイヤリティが上がりにくい傾向にあります。アイピーエス社の社員採用と定着を図る上で、当社グループへの参画で、交換できるくんサービスへの開発に従事することで新たなキャリアアップの可能性を広げられることに期待しております。

自社製品やサービスの開発については多くのシステム開発会社が取り組んでいますが、良い製品を作り、販売して売上を順調に伸ばすことはなかなか難しく、トライしても業績に繋がらないのが課題となっております。事業会社との提携によってその状況を打破できるというのが、アイピーエス社がM&A先に当社を選択した大きな理由となっております。

IT会社同士のM&Aは非常に多く見られますが、事業規模の大小によってどちらかが淘汰されます。アイピーエス社のアイデンティティを残しながら、社員のロイヤリティを高めてビジネスを成長の軌道に乗せるシナリオを想定して、事業会社とスキームを組むのが最善なのではないかという判断となっております。

したがって、我々もそのシナリオに協力することがシナジーの1つになってきます。先ほどお話しした当社の提携先である不動産会社大手、管理会社大手とのシステムの共同開発を通じて、業種のノウハウを蓄積してもらうことができます。

アイピーエス社にとって、そのような新しいインダストリーに対して営業活動を推進していけば、新規顧客の獲得につなげることができます。加えて、当社も積極的にITを利用して競争優位性を高めていかなければならないため、新しい技術を当社のサービスで実用化させるような検証や開発を行うことができます。アイピーエス社においては、技術的なノウハウを積むことで新しいサービスの創出も可能になるのではないかと考えています。

このサイクルをうまく回してエコシステムとなり、事業のバリューアップにつなげていくことがアイピーエス社の成長シナリオです。アイピーエス社は我々の連結会社となるため、当社グループのIT事業として、その成長がグループの重要なテーマとなります。

アイピーエス社とうまく協力し合って事業を伸ばしていくシナリオについては、両者で合意しています。今回のM&Aの狙いは、アイピーエス社のバリューアップを図り、ITソリューションを新たな事業としてグループとして成長の加速を図るものとなります。

株式譲渡完了日は2024年1月22日で、当社第4四半期の途中にあたりますので、連結業績に取り込むことになりますが、具体的金額面については、精緻に調査した上で必要に応じて公表させていただく予定です。

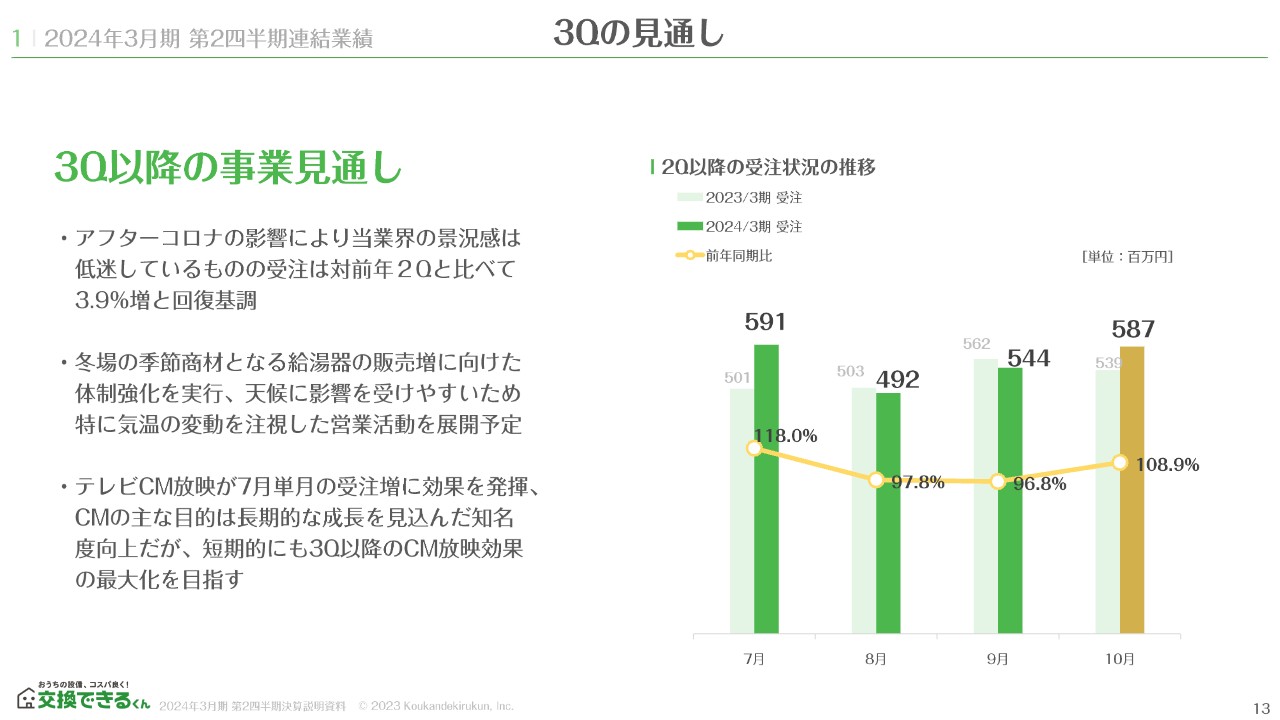

3Qの見通し

第3四半期以降の見通しについてご説明します。先ほどお伝えしたとおり、第2四半期までの受注状況が弱いのではないかというご心配の声をかなりいただいたため、スライドには進行中の第3四半期のうち、10月分のみの数字を記載しています。

10月に関しては、単月でも前年比108.9パーセントとなっています。11月、12月以降について具体的な数字はお伝えできませんが、第3四半期から繁忙期に入るため、例年の繁忙期どおりシーズナリティに合わせて受注が伸びていきます。

上期はさまざまな外的要因もあり受注状況が弱い印象だったと思いますが、第3四半期以降は回復基調ですので、ご安心いただける状況にあるのではないかと思っています。

もう1つのポイントとして、給湯器の工事体制を強化しています。当社サイトの給湯器カテゴリを見ていただくとわかるのですが、商品の良い部分だけではなく「他の商品に比べ、このようなところが機能としては多少劣る」なども含め、非常に多くの情報を掲載しています。

情報の充実したサイトでじっくりと商品を見ていただき、お客さまが納得した上で買っていただくのが当社のサービスコンセプトであり、給湯器もそのような販売方法を採っていました。

しかし給湯器という商品は、突然お湯が出なくなったなど緊急性の高い需要も多く、じっくり見て考えて買っていただくお客さまばかりではありません。そこで、トラブルが発生したお客さまに少しでも早くお答えできるように、即日取り付けできるサービスも始めました。トラブルが発生したら即日で伺って交換まで完了できるサービスを提供することで、地場で給湯器を扱う、緊急対応可能なガス系会社さんなどにも負けない体制を作っていきます。

また、こちらはネガティブな話ではありませんが、今年の10月は非常に気温が高かったです。給湯器は気温差に弱く、とても寒くなった朝にお湯を出そうと動かすと故障する傾向が非常に強い商品です。そのような意味では、需要に対して天候の影響を受けやすい商品でもあります。

10月は暖かさが続いたことで給湯器の反響が想像より低かったのですが、11月に入って急激に寒くなり、一気に需要が増えているのを目の当たりにしています。そのため、今年は給湯器の需要期が1ヶ月程度遅くなった印象です。

この寒さを後押しに、伸びてきている需要を確実に成約につなげられるかどうかが、今冬の給湯器ビジネスの勝負どころだと捉えています。我々もかなり力を入れ、第3四半期以降の業績成長の加速を目指して取り組んでいます。

最後に、テレビCMについてお話します。7月に集中的にテレビCMの放映を行い、以降もスポット的にいくつか流してはいましたが、10月から11月にかけて再度放映量を増やしています。10月と11月の放映量は7月ほどではありませんが、もともとの計画に則って放映しています。

そのため、第3四半期以降のテレビCMについても広告宣伝費に織り込み済みです。その分、受注面もある程度回復してきているため、業績に関してはもとの計画をベースに進捗するよう努めています。

CMの効果について、当社の狙いは認知度の向上にあり、短期的な需要喚起ではありませんが、7月の受注額は単月で5億9,100万円と、前年同期比118パーセントまで伸びていますので、受注を押し上げる効果もありました。

あくまでも長期的な認知度向上で事業を成長させることを目的に展開していますが、第3四半期にもできる限り直近の受注につなげられるよう、いくつかのバージョンがあるので効果を見ながら放映している状況です。

第3四半期までの見通しについて、本日お伝えしたい内容は以上となります。

質疑応答:契約数増加に伴う工事体制のキャパシティについて

質問者:例えば、テレビCMや賃貸業者さん向けのアライアンスなどによって、工事件数が急激あるいは徐々に増えていった場合、御社はおそらく全国でいろいろな工事会社さんと契約を結んでいると思いますが、契約数がどれほど伸びても工事体制のキャパシティにまったく問題はないと考えてよいのか、件数の度合いによるのか、そのあたりについて教えてください。

佐藤:短中期的には問題ないと考えています。幸いなことに、当社の知名度が住宅設備の職人さんの間で上がってきており、実はテレビCMの効果も職人さんの募集面で即効性を感じています。応募数もどんどん増えてきているため、当面はキャパシティに問題はないだろうと判断しています。

長期的に見ると、ハウスメーカーやマンションデベロッパーは職人不足を懸念されています。リフォーム事業を強化する上で、どのように施工体制を厚くするのか悩んでいると話を聞く機会が多いです。

我々も、それが自分たちに降りかかってこないとは考えていませんので、エリア拡大と同時に施工体制を充実させる施策を検討しているところです。特に、業界未経験の方々に関心を持ってもらうために、職人さんを育成するトレーニングだけではなく、職種のブランド化を図りたいと思っています。

職人さんと聞くと、いわゆるガテン系と言いますか、体力が必要で危険を伴うような、非常にタフな仕事という印象を持つ若者も多いです。そのようなイメージを払拭するために、新たな仕事のカテゴリを確立できるようなブランディングを行い、職人さんのパイを増やしたいと思っています。

また、エリアを拡大する上では、地元の企業さんたちとのタイアップも検討中です。現在は自社倉庫を設置して拡大を図っていますが、その方法だけではいずれ限界が来ると考えています。地元の企業さんや、広く施工に関連する倉庫を持つ会社さんと意見交換し、共同で展開する方向性を模索しています。

質疑応答:全国の職人との契約状況について

質問者:御社の全国各地の倉庫で働く職人さんたちとは、どのような雇用契約を結んでいるのでしょうか? 職人さんへの外注費が価格にも反映されると思いますが、人手不足が懸念される中で、コストや契約はどのような状況にありますか?

佐藤:職人さんたちは基本的に個人事業主ですので、請負契約を結んでいます。当社と契約するメリットは、職人さんに負荷がかからないかたちで安定的にお仕事を依頼できる点にあると思います。例えば、1日に何件も入るトイレや食洗機交換などの依頼に対して、お客さまへの連絡などは当社が行います。職人さんは当社が用意する商品を受け取って現場に持っていき、工事のみを行います。

職人さんの負荷をできるだけ軽くする代わりに多くの工事に入っていただくことで、結果的に、1件の単価がそこまで高くなくても月額の報酬はかなりの額になります。

個人事業主として仕事をする職人さんの一番のリスクは、スケジュールや収入が不安定になることです。当社との契約ではその心配が少ないため、この点を理解いただいている方とは長期的に契約が続いています。

1件あたりの工数や負担を減らし、安定して報酬を得られることをメリットとして職人さんを確保しているため、請負契約ではありますが、当社の専属に近いかたちで取引いただく方が多数いらっしゃいます。

質疑応答:テレビCMの費用対効果について

質問者:テレビCMの具体的な費用対効果はいかがでしょうか? また、CMはいつまで継続されるのでしょうか?

佐藤:テレビCMの制作にあたっては、主な目的は認知度の向上としています。音楽に合わせて「交換できるくん」という社名を繰り返し流すことで印象付ける内容になっており、放映の結果、目的の効果があると手応えを感じております。

正確な数値は発表できませんが、7月の受注において10パーセント弱ぐらいはCMによる効果が上がっています。当然ながらそれだけでは費用を回収できませんが、その点については計画段階で織り込み済みです。

今年度は認知度向上のため7月と10月の2回に分けて放送しており、来年度以降も継続を検討しています。年間の金額や頻度についてはまだ決めていませんが、今後2年から3年はテレビCMを続けていく予定です。

質疑応答:住宅設備機器の供給状況および価格について

質問者:1年前の決算説明会では、給湯器などの住宅設備機器の供給が滞っているとのお話でしたが、現在は解消されたのでしょうか?

佐藤:現在は供給に問題のある商品はなく「完全解消」と言っていいと思います。現在は供給が安定しているため、受注分がすぐに工事完了となり売上増につながっています。

質問者:商品供給が滞っていた時期に仕入れ価格が高止まりしたのではないかと思うのですが、現在はいかがでしょうか?

佐藤:供給が滞っていた時期についても、仕入れ価格が上がったということはありませんでした。現在はメーカーの標準小売価格自体が値上げされており、当社のマージンは変わらないため、相対的にに仕入れ額が上がっています。ただし、利益としては変わりません。

質疑応答:個人向け・法人向けの営業手法について

質問者:御社のユーザーは主に個人の方なのでしょうか? 町のリフォーム業者さんが顧客に代わって御社から必要なものを調達しているというよりは、家のオーナーが直接御社に発注し、御社が販売・施行するかたちですよね? 個人の方に向けた営業は、どのように行っているのでしょうか?

佐藤:当社のビジネスモデルはEC販売ですので、「Amazon」や「楽天市場」のようにインターネットから流入する人の数で売上が決まります。Webで「給湯器の交換」などと検索した時に上位表示されるためのSEO対策と、PRとして掲載されるネット広告によってお客さまを集めています。

当社はECサイトのユニークユーザー数に対する見積り依頼の割合や、見積りからの成約率をKPIに設定しており、ユニークユーザーが増えれば売上が上がるモデルになっています。そのため、見積り依頼をいただいてからお客さまにアプローチする「反響営業」という体制を採っています。

質問者:マンションでは、複数の部屋で同じ時期に給湯器の交換が起こるケースなどが多いと思います。そのため、マンションに営業を行って契約ができれば、非常に効率がよいのではないかと想像しているのですが、そのような営業は行っているのでしょうか?

佐藤:昨年から法人営業を開始し、管理会社さんやマンションデベロッパーさんへの営業活動を行っています。「マンションの給湯器が壊れそうだから、交換する時期に合わせてキャンペーンを実施しませんか?」というかたちで提案させていただき、物件全体の機器を交換するような体制を整えています。

この法人営業比率の増加は売上成長に貢献すると考えていますので、今後も注力していく方針です。

質問者:現在の工事件数に対して、法人営業が占める割合はどれぐらいですか? また、そこからどれぐらい成長する見込みでしょうか?

佐藤:現在は5パーセントほどで、今後3年を目標に10パーセント程度まで伸ばしたいと思っています。最終的には、法人営業が全体の30パーセント、個人営業が70パーセントぐらいの比率になるのが理想だと考えています。

質疑応答:即日設置サービスに伴う給湯器の在庫増について

質問者:給湯器の即日設置サービスを提供されていますが、これによって給湯器の在庫を抱えることになるのでしょうか?

佐藤:ある程度は在庫を持っているため多少は増えていますが、このシーズン内で売り切り、期末在庫には影響しないようにしたいと考えています。