【QAあり】住友金属鉱山、円安の追い風もあり業績予想を上方修正 資本コストや株価を意識した経営の実現をめざす

2023年11月26日 08:42

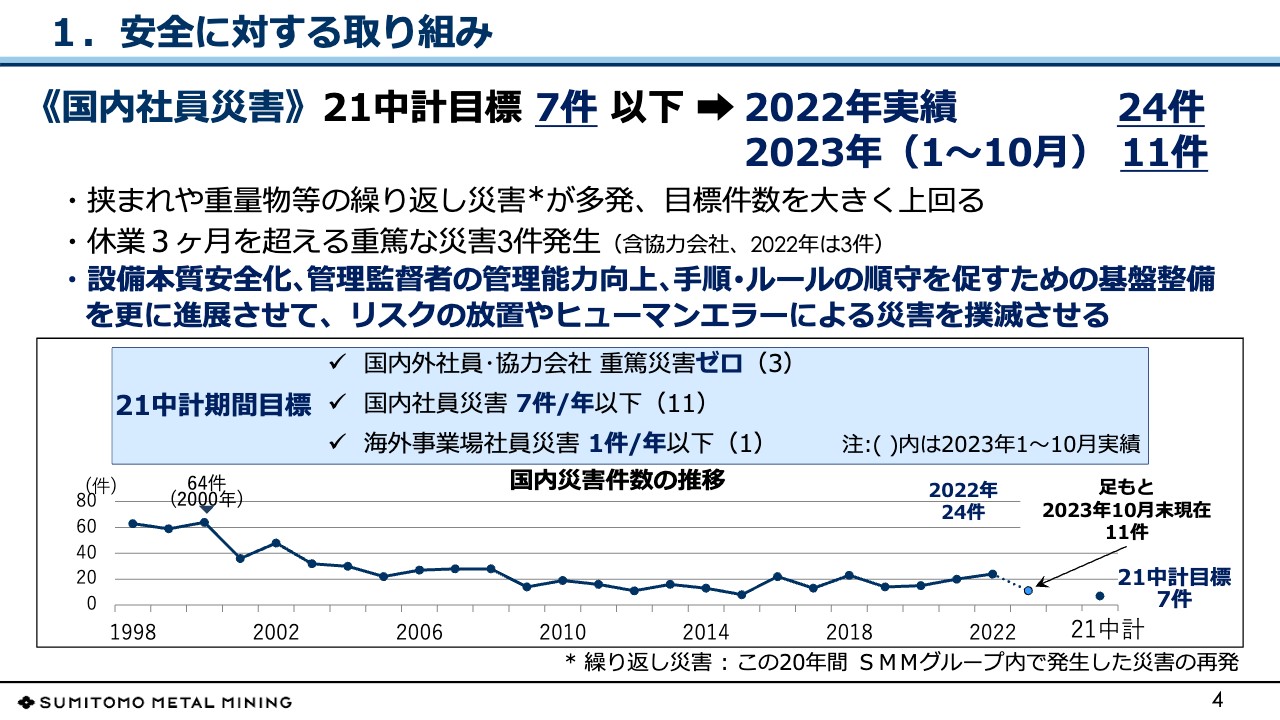

1.安全に対する取り組み

野崎明氏(以下、野崎):本日はご多用の中、当社の経営戦略進捗状況説明会にご参加いただき誠にありがとうございます。また平素は当社事業へのご理解と格段のご高配を賜り、厚く御礼申し上げます。それでは資料に沿ってご説明します。

最初に安全に対する取り組みについて、ご説明します。スライドに記載しているグラフのとおり、今年度10月までの国内社員災害は11件と昨年より半減していますが、内容は好ましくありません。繰り返し災害と呼んでいる、挟まれや重量物等が目標件数を上回っています。

スライドには、設備本質安全化の実施以降の取り組みについて記載していますが、そもそも現場は危険なところであるといった認識に立ち、いかに安全な状態を維持するかが大事だと思っています。

設備や装置のあるべき姿をいかに保つかという点で、足元では仮設状態の設備をそのまま継続使用する、あるいは老朽化の放置など、あるべき姿からは程遠い状態で放置されているところで災害が起きています。管理監督者が、現場のあるべき姿をきちんと維持するところから、指導していきたいと考えています。

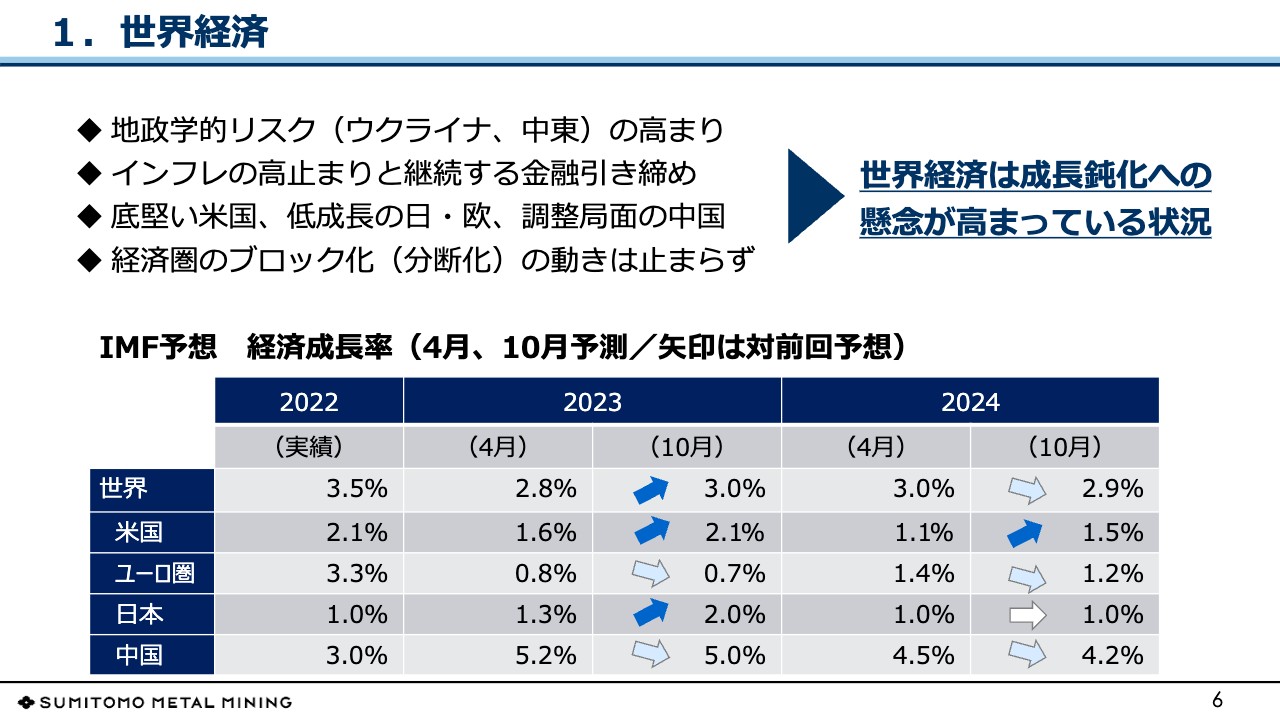

1.世界経済

当社を取り巻く環境として、まずは世界経済についてご説明します。世界は地政学的リスクが発現し、経済はインフレあるいは金融政策の変更等が見られます。

ポストコロナになりましたが、依然として世界経済は停滞感が残っています。特に、中国の回復が期待値まで届かなかったのが影響しています。中でも、GDPの30パーセント弱を占めると言われる不動産関係で債務問題等が取り沙汰されています。

政府による1兆円の国債発行などの刺激策もありますが、今後どのようなペースで中国経済が回復するかによって、非鉄金属市場を巡るセンチメント、あるいは当社の材料事業が関わる電子部品関係の状況がどのように変わるかに注目しています。

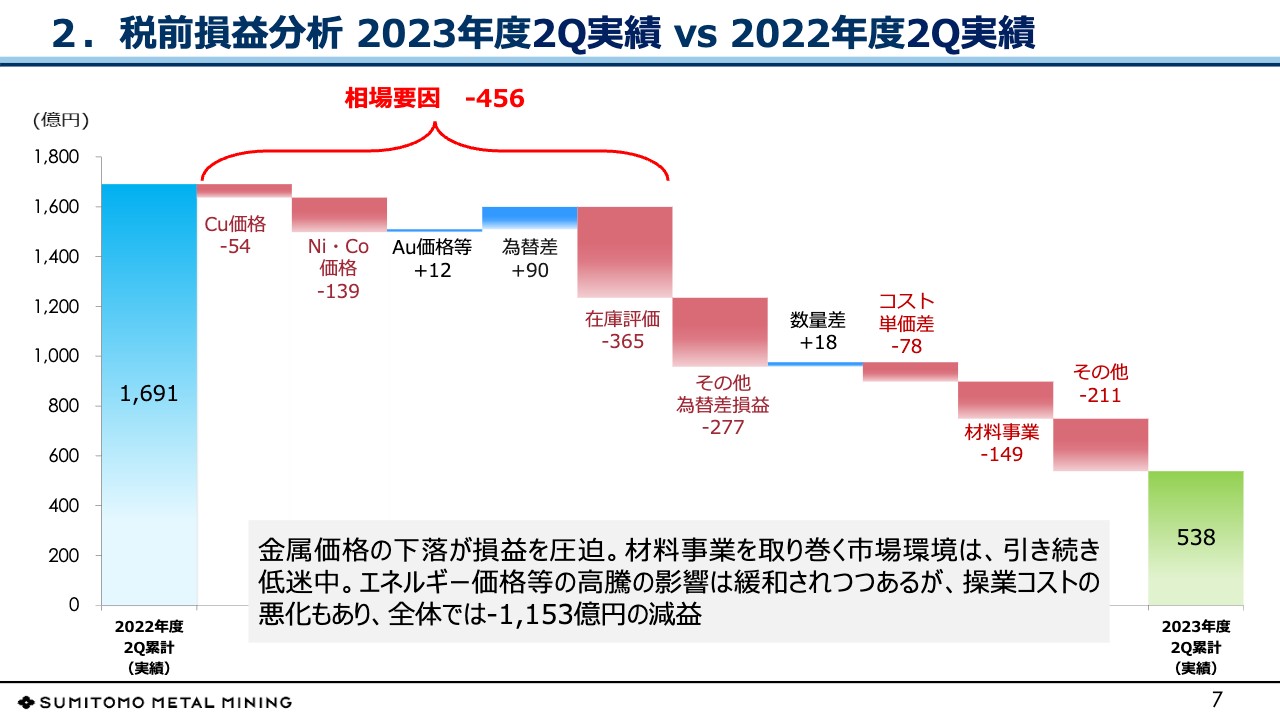

2.税前損益分析 2023年度2Q実績 vs 2022年度2Q実績

2023年第2四半期と昨年同時期の業績を比較しています。こちらは、すでに担当部門が説明した内容です。滝グラフの左側に記載があるとおり、相場要因としてマイナス450億円と大きな変動が出ています。

為替は円安傾向で好転していますが、非鉄金属相場が下落局面に入っています。下落傾向が続くときの業績へのインパクトは、在庫評価や金融収支に係る為替差損益等に大きく出ます。いずれにしても、上期の税前利益は538億円と前年と比べて1,153億円の減益となりました。

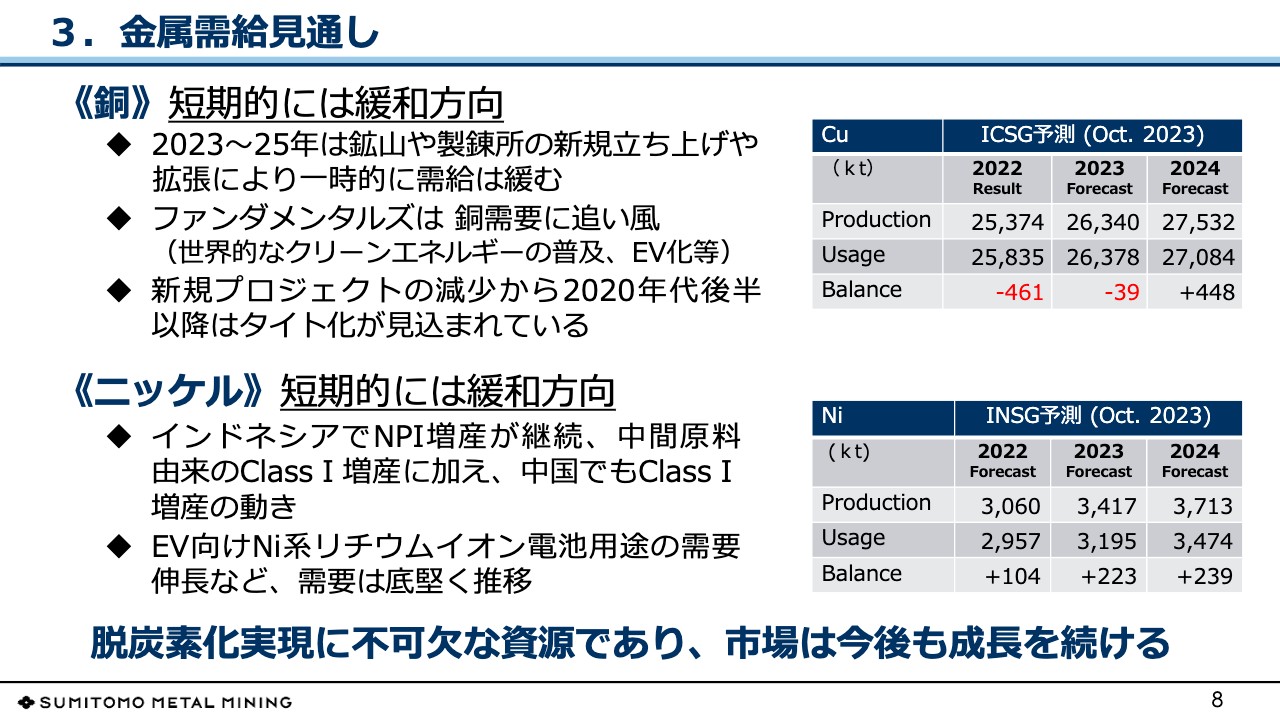

3.金属需給見通し

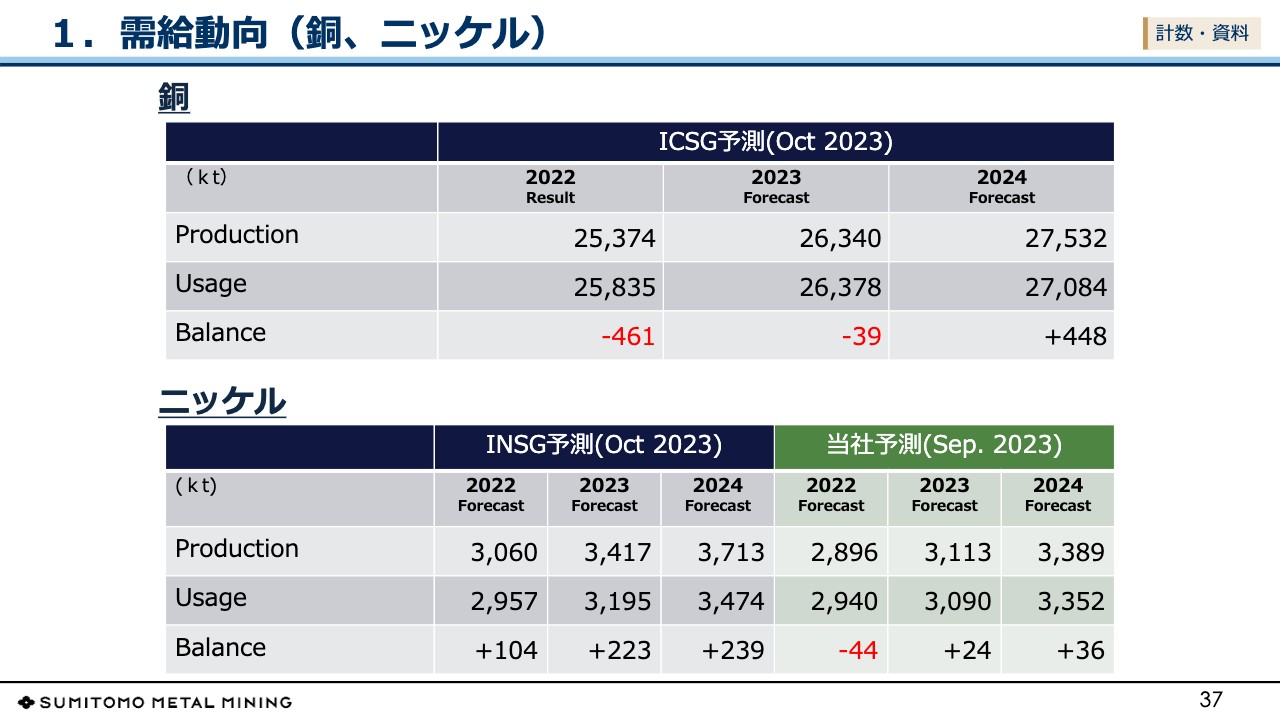

今後の業績、市場環境等についてご説明します。まず金属需給の見通しです。スライドでは、主要な銅とニッケルの国際機関の予測を記載しています。電化社会、グリーン化社会の中で、ファンダメンタルズとして銅の需要が高まっていくと見られています。長期的には需要は強いと予想していますが、短期的には需給がやや緩和方向になっています。銅の需給は2023年もマイナスバランスですが、先行きへの不安で現在は銅の価格が下がっていると思います。

ニッケルも同じく、長期的には需要が高まると見ています。しかし、スライドに記載のとおり、足元ではインドネシアでNPI(ニッケル銑鉄)の増産等が継続しており、ややセンチメントに影響しています。

このような主要メタルは、将来にむけた需要の増加を話す際、EV向けをはじめとする電化等を主語にしますが、まだ発展を続けている国や地域におけるインフラ事業も、これまでと同様に将来に向けて増加していくと見ています。そのような意味で、長期のファンダメンタルズは決して悪くないと考えています。

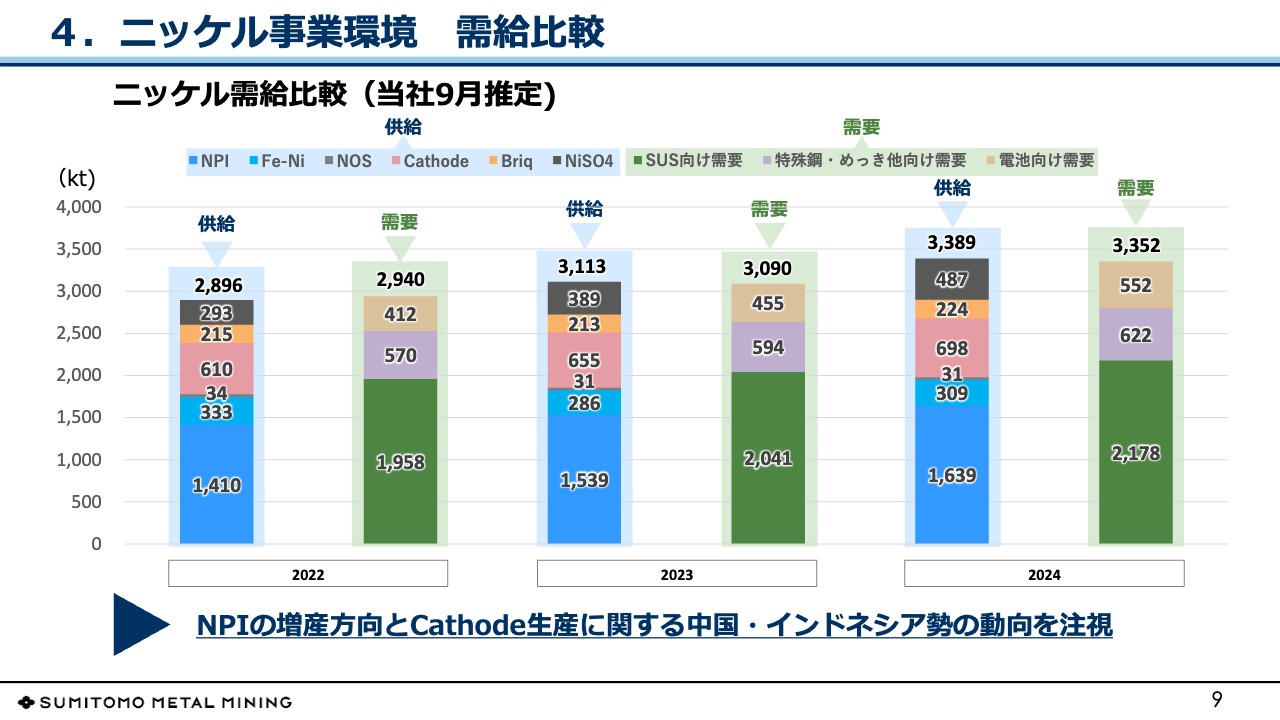

4.ニッケル事業環境 需給比較

ニッケルの当社需給予測です。国際機関が出した需給予測では、2023年10月時点の需給バランスはプラス22万3,000トンでした。当社はプラス2万3,000トンと予測しており、20万トンの開きがあります。

当社では、特にインドネシアで生産されているNPIの需給が相当に緩んでおり、一部がマット等の中間原料に転換された後、地金あるいは硫酸ニッケルに転換されていると考えています。当社は、地金と硫酸ニッケルが最終的に製品になる部分を追いかけて需給バランスを見ているため、このような差が出ています。

言い方が難しいですが、需要のない生産がされているのではないかと疑っています。もちろん、NPI等の製品としてストックされており再びマーケットに登場する可能性もあります。しかし、現時点では不透明のため、需給予測を立てる際には外しています。

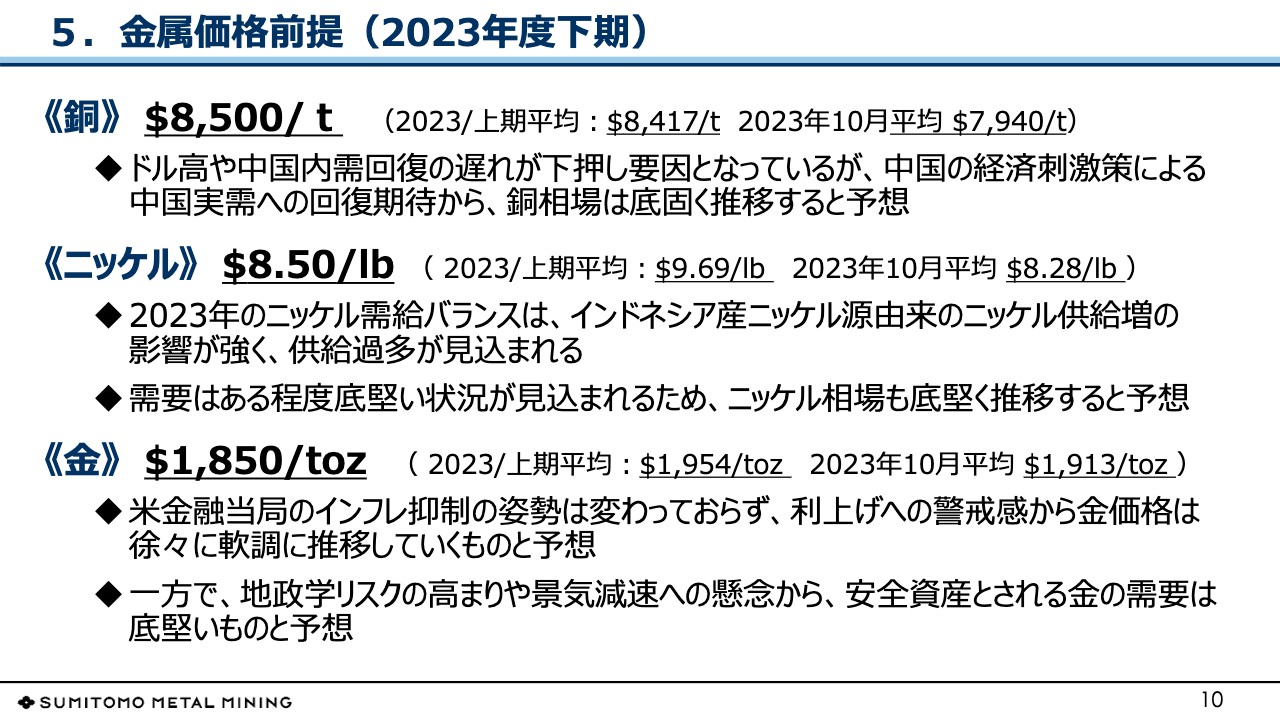

5.金属価格前提(2023年度下期)

金属価格前提についてです。スライドには、銅、ニッケル、金について記載しています。先ほど申し上げたように、銅は、足元でファンダメンタルズは決して悪くありませんが、少し下落傾向でセンチメントが効いていると思います。

ニッケルも、LMEで取り引きされているクラス1は在庫状況を見ても大きく変動していないのはご存知のとおりです。クラス2の生産がかなり過剰になっているといった見方をしているため、こちらの影響で現在は当社が設定した値段よりもやや低いところで推移しています。

金は商品と金融商品の中間くらいのイメージのため、為替やドルの強弱、ドルの金利と連動するところがあります。相反する部分もありますが、ドルも金も上がっているということは、地政学的リスクの高まりやインフレ、景気減退懸念等から安全資産として買われていると見ています。

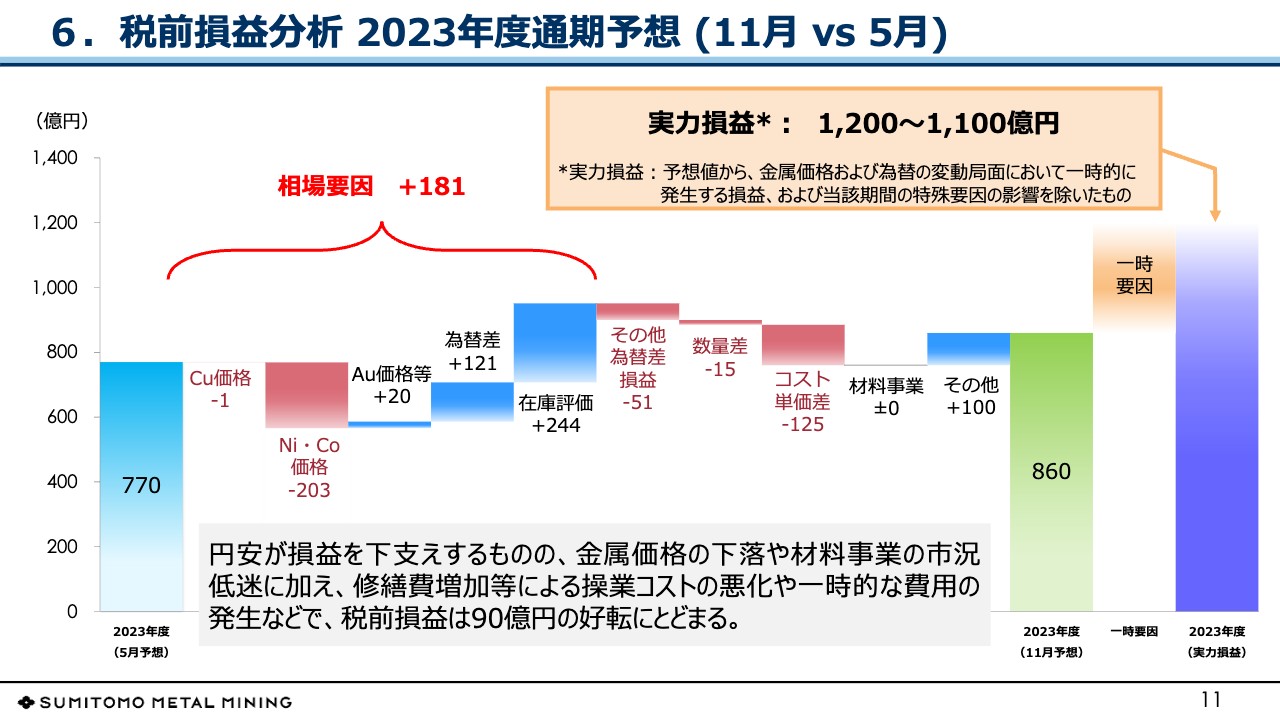

6.税前損益分析 2023年度通期予想 (11月 vs 5月)

2023年度の通期予想です。価格前提は、先ほど申し上げたところから相場も含めて若干動いていますが、上がったものと下がったものを相殺するとあまり大きな影響は出ないと見ています。

「21中計」期間は元々大型投資を実行する期間であり、とりわけ今年度は海外銅鉱山を中心に投資が進んでいます。そのような意味で、資産収益率は停滞せざるを得ない期間と見ています。

加えて、今対処しなければ将来禍根を残すと考えられる、カーボンニュートラルやDX、人材戦略に積極的に投資資金を投入しています。数年で収益力の向上として形が現れるようなものではありませんが、一方で、先ほど申し上げた大型の資源開発投資は完成に向かって進んでおり、近年戦力化すると見ています。

このような中で、収益力や実力損益が下がっているとご指摘をいただいています。このようなときには、やはり収益力のテコ入れとして、固定費の削減や効率化を考えなければいけません。もちろん冗費はしっかり管理していくつもりですが、生産効率の向上やDX等を含めた業務の生産性向上で対応していきたいと考えています。

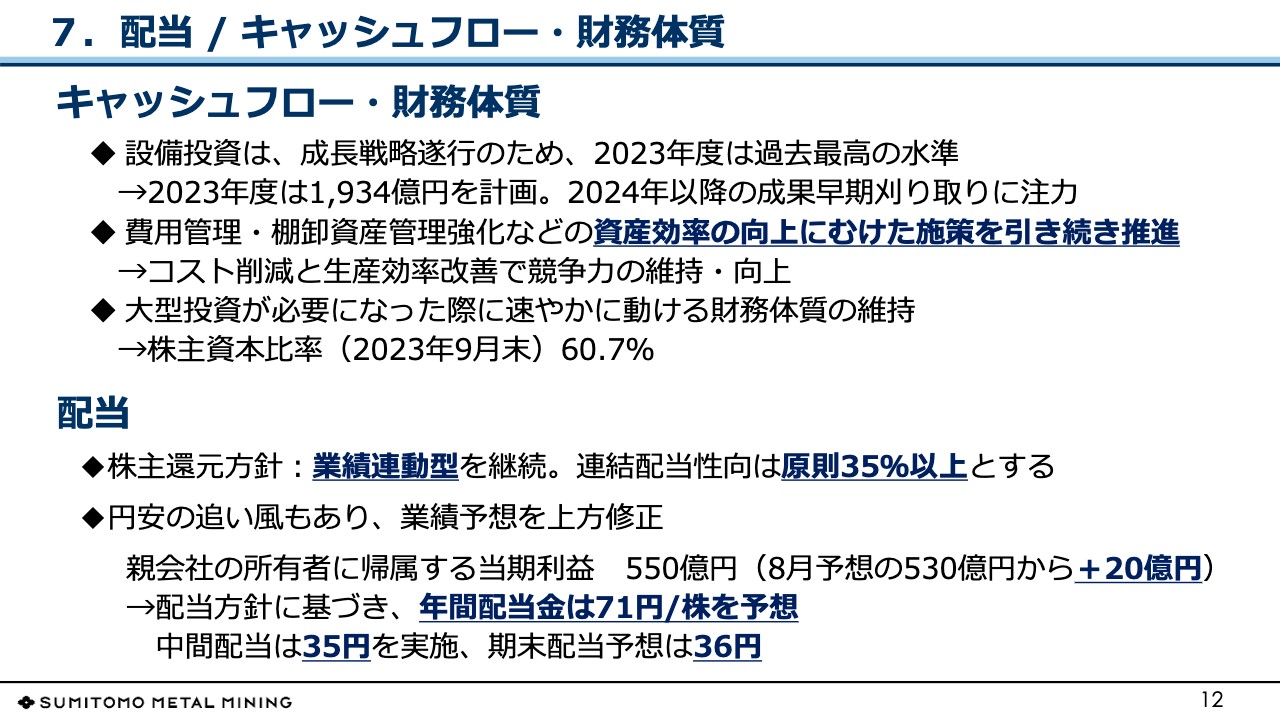

7.配当 / キャッシュ・フロー・財務体質

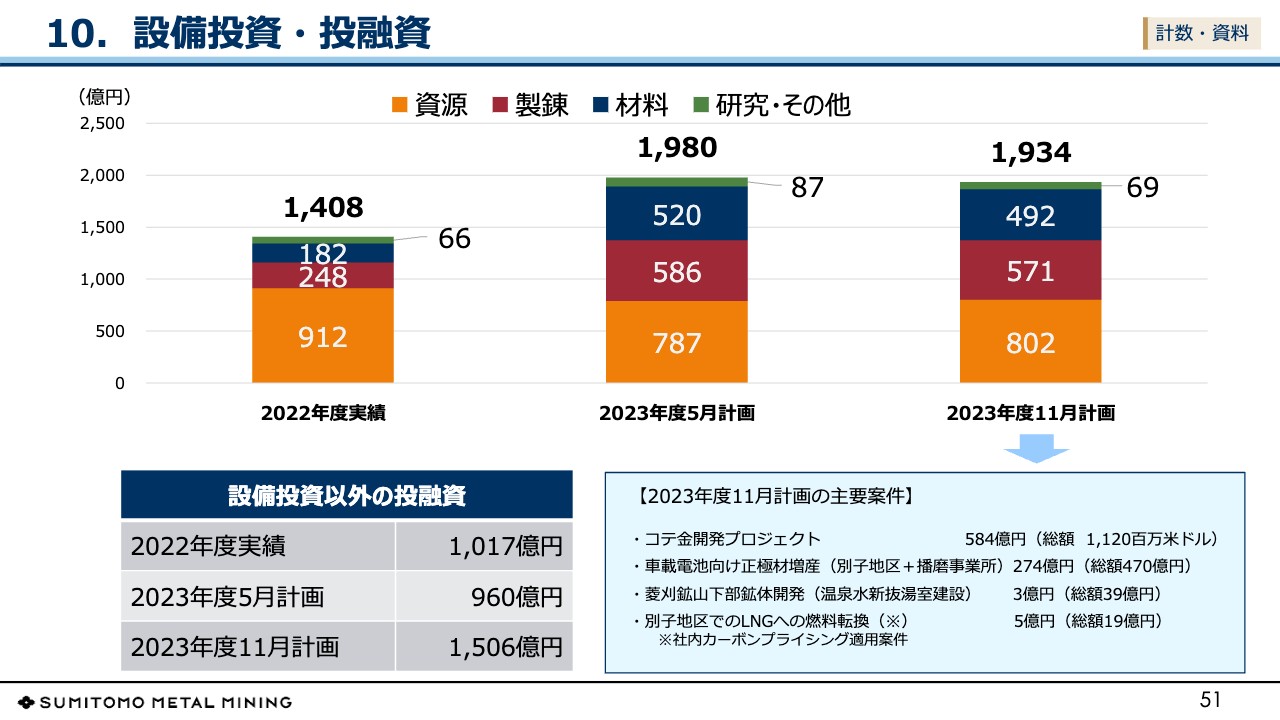

配当とキャッシュ・フロー・財務体質についてです。キャッシュ・フローはスライドに記載のとおりで、投資は1,934億円と過去最高水準です。

減価償却費が540億円で、こちらが維持更新投資だとすると、残りの1,500億円近くが成長投資だと考えてください。

費用管理、棚卸資産管理等の資産効率の向上は、5月に行った戦略説明会でも、「今のような状況では資産効率のアップが大事だ」と申し上げました。9月は中間期のため、まだ1年も経過していませんが、中間期のバランスシートを見ていただくと、例えば棚卸資産はマイナス560億円くらいの数字になっています。

こちらは会計制度の問題で、未着原料の加算減算を考えると、実力的には3月末と比べて同じくらいのレベルです。ただ、現在進めている東予工場の官休工事に向けてアノードの積み立てを大幅に行った状態を考えると、実力では相当棚卸資産は減っています。特に電池材料部門は、棚卸資産の管理が大きな効果を見せています。

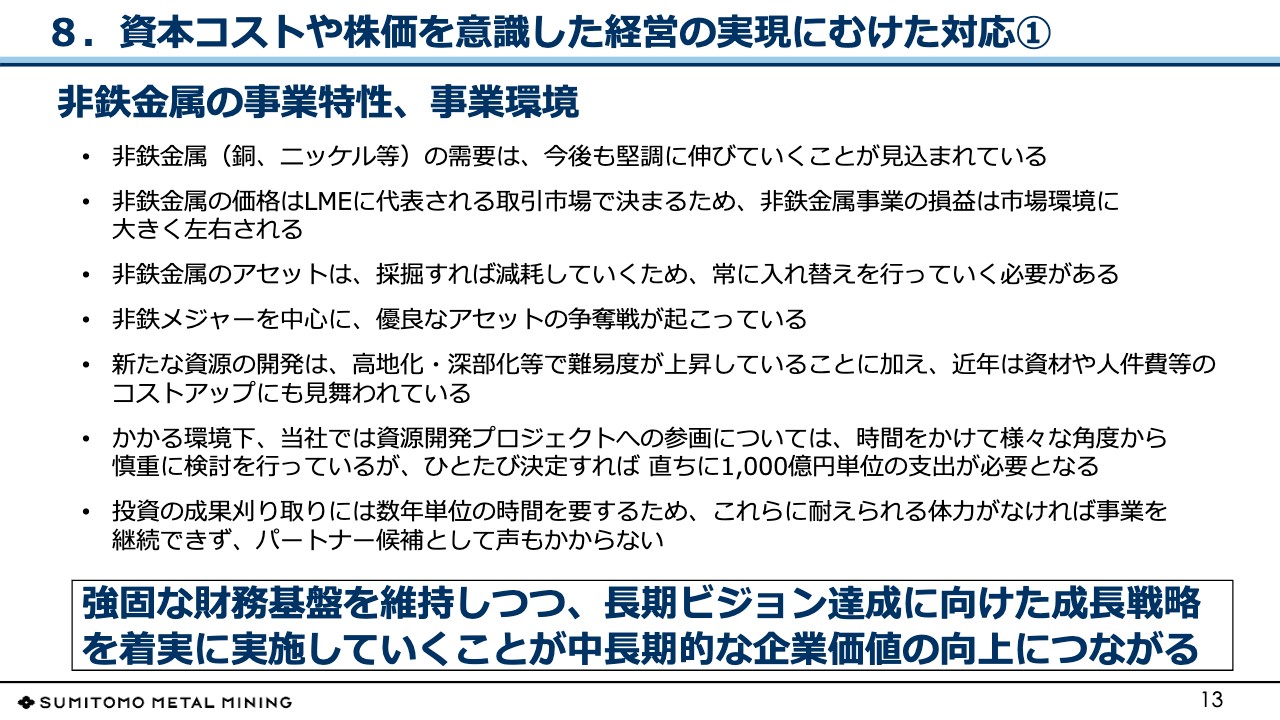

8.資本コストや株価を意識した経営の実現にむけた対応①

東京証券取引所からもいろいろと対応を求められている資本コストや株価を意識した経営の実現に向けた対応について、ご説明します。従来から申し上げている内容と同様で、当社の事業の特性や事業環境を考えると、財務体質の強化は重要です。特に資源開発がポイントとなります。

先般私も、ケブラダ・ブランカの開山式に行ってきました。みなさまにも「淡水化をしなければいけない」や「港湾から170キロ離れていて約4,400メートルの高地まで淡水をパイプラインで運ぶ」などと申し上げましたが、実際に生で見ると、インフラ投資だけでも大変な事業だと感じました。

開発事業の採算を取るためには、開発規模は大きくなります。従来のような開発規模ではペイしないため、コストの上振れ等の予見しなければいけないリスクも大きくなるため、リスクに対応できる財務体質の強化は必要だと思っています。

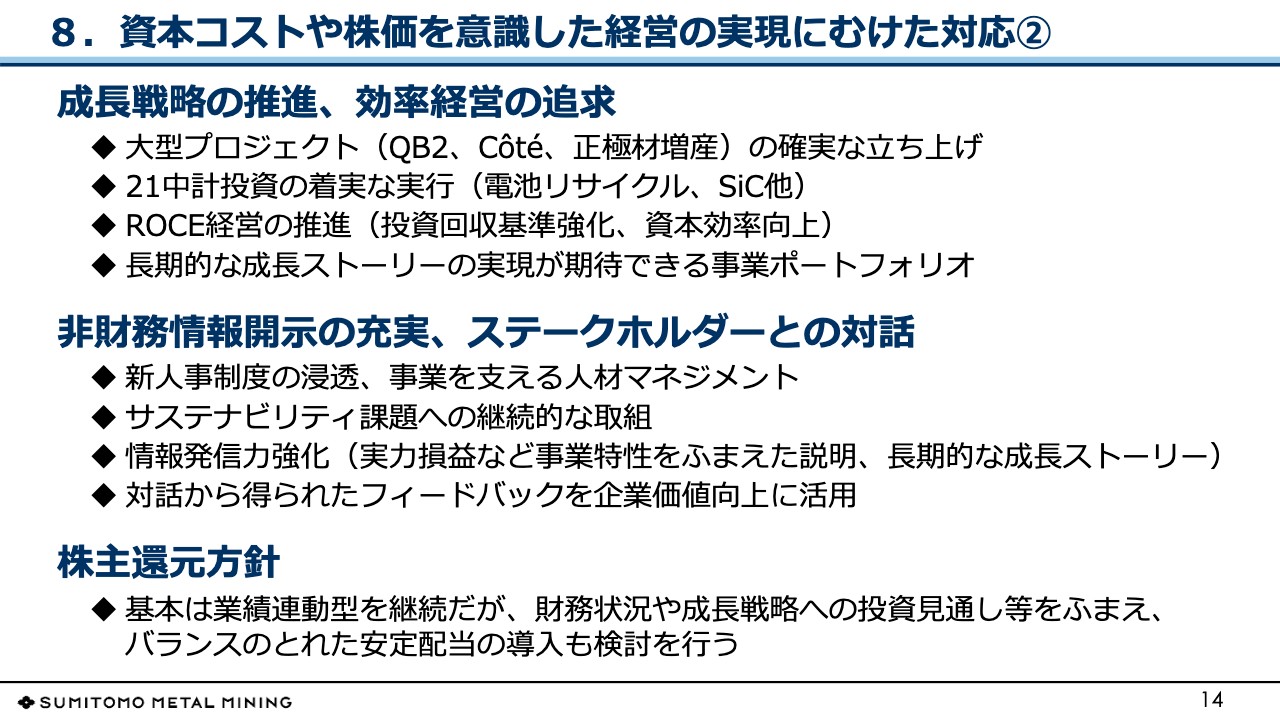

8.資本コストや株価を意識した経営の実現にむけた対応②

その上で当社が行えることは何かと言いますと、1つは成長戦略の推進、効率経営の追求です。こちらは、現在実施中です。

加えて、サステナビリティ資本主義への移行と言われていますが、社会的な課題に対してどのような対応で解決するのかについては、非財務情報でしか表現できません。こちらをきちんと充実させ、ステークホルダーとの対話を進めていきたいと思っています。

PBR1.0倍割れについての問題意識としては、株価の形成は会社に対する将来の期待値や収益性などだと思いますが、厳然たる事実として、時価総額が解散価値を下回るのは、経営としてはあってはならないと思っています。

当社はIFRSを導入してほとんど時価会計になっているにも関わらず、そこまで市場に評価されない点は、早期に是正すべきだと思っています。そのためには、先ほど申し上げた非財務情報の開示を進め、将来に向けた成長性も示していきます。

株主還元方針としては、業績連動型を進めており、キャッシュアロケーションの観点から間違っていないと考えていますが、みなさまとの対話の中でバランスのとれた安定配当の導入への要望が強く出ているため、早急に検討を進めているところです。

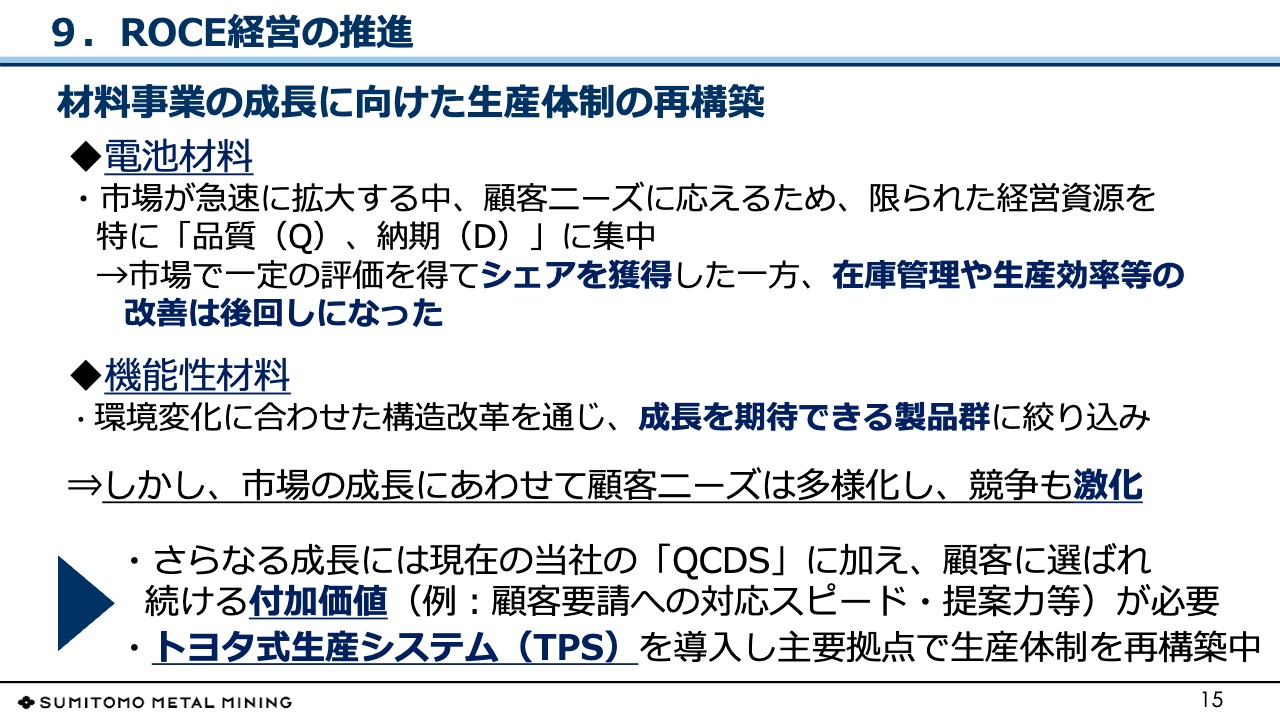

9.ROCE経営の推進

ROCE経営の推進についてです。スライドには、電池材料と機能性材料について記載していますが、特に申し上げたいのはトヨタ式生産システム(TPS)の導入です。

こちらは、機能性材料の粉体事業(ペースト部門)で取り組んでいます。新しいことを自分たちで取り組んでくれており、「自分たちも変わらなければいけない」といった今年の経営方針に沿った行動は評価していますし、現地で成果も出てきているということです。

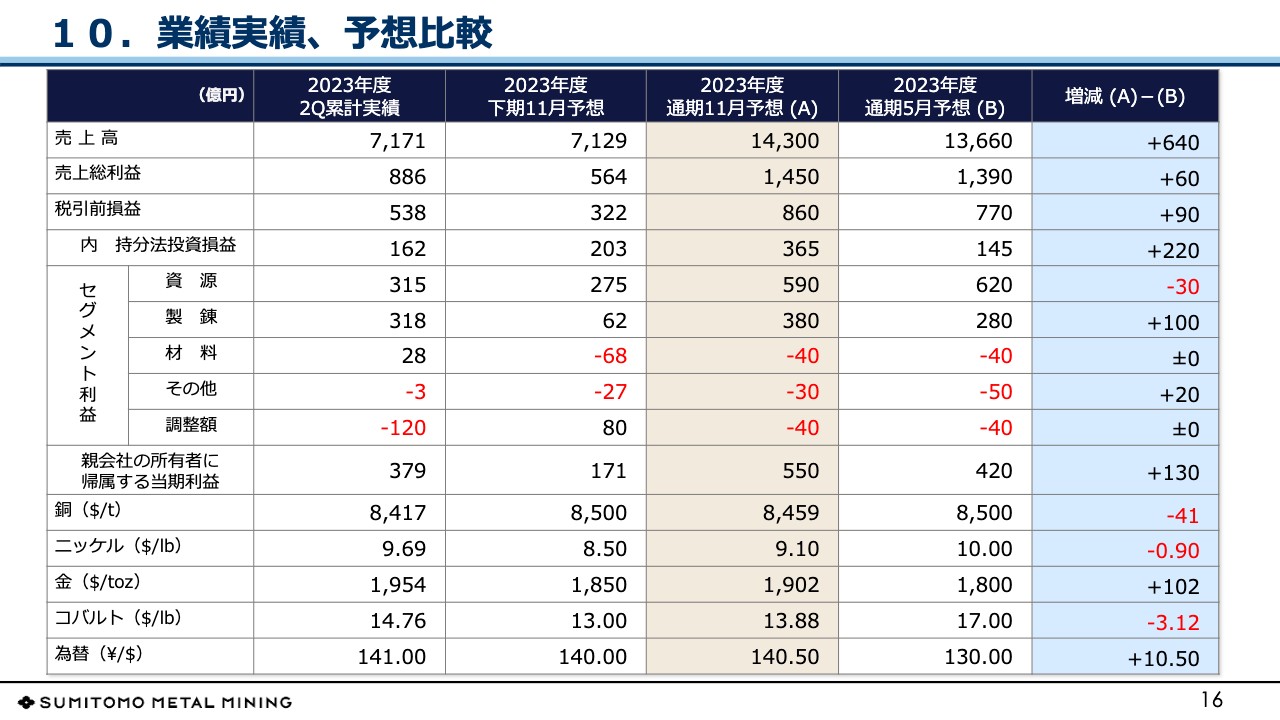

10.業績実績、予想比較

業績実績の予想比較です。先ほども申し上げましたが、現在想定している為替前提と価格前提と比べると、足元は少し振れています。為替は想定より10円程度円安で、金は5パーセントくらいの上昇です。一方で、コバルトも10パーセント弱下がっています。銅は約5パーセント、ニッケルは約10パーセント下回っている状況ですが、感応度では恐らく打ち消すくらいのレベルだと見ています。

2.サステナビリティに関する取り組み①

サステナビリティに関する取り組みについて、ご説明します。先ほどから申し上げているとおり、非財務情報の開示が企業評価において重みを増してきているため、統合報告書に加えてサステナビリティレポートを発行しています。投資家のみなさまとの対話も積極的に行っており、そちらの状況も取締役会を含めてフィードバックを行っています。

こういった取り組みをご説明するためにも、12月6日にはサステナビリティ説明会、1月16日には社外取締役のスモールミーティングを開催する予定です。ぜひご参加いただければと思います。このようなIRやSRの発信力は、担当部門に対して強化するよう強く指示をしています。みなさまからご意見がございましたら、遠慮なくお伝えいただければと思います。

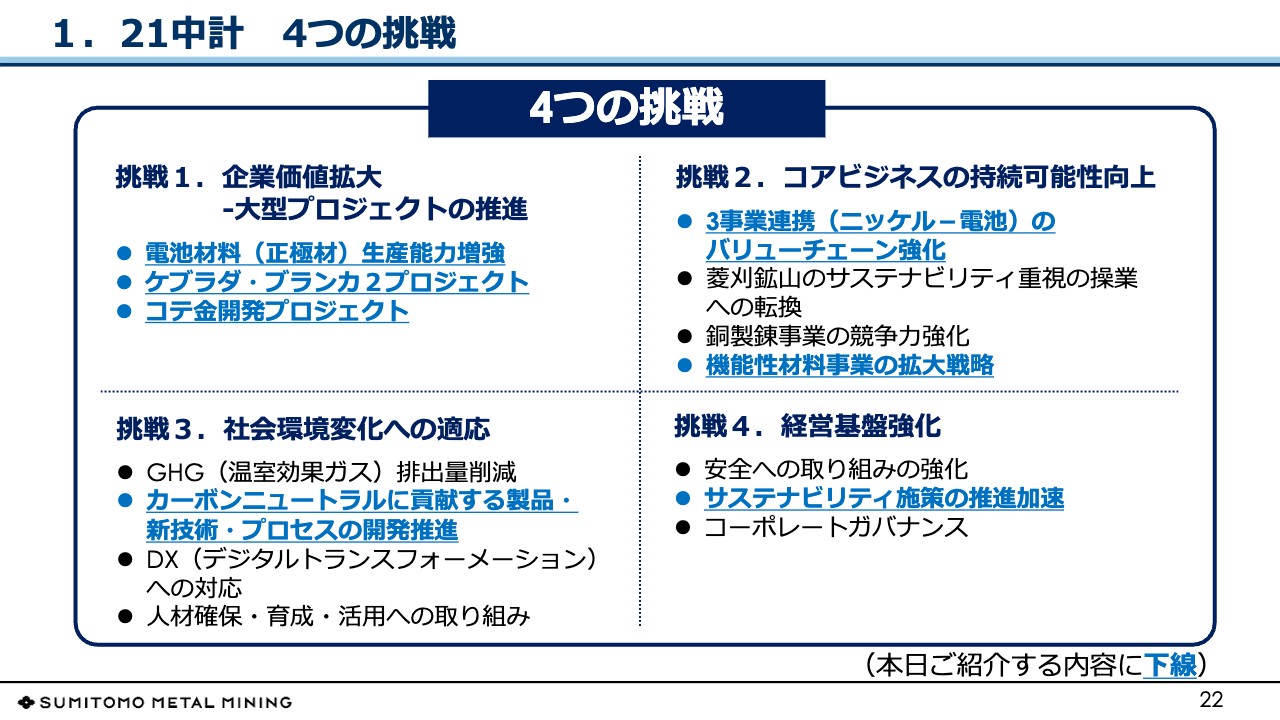

1.21中計 4つの挑戦

「21中計」の主要戦略施策の進捗状況です。スライドには、4つの挑戦として、大きくテーマを掲載しています。挑戦1と2は、後ほど各事業本部長からご説明します。

挑戦4はすでに申し上げましたが、挑戦3のカーボンニュートラルに貢献する製品などについては、後ほど私からご説明します。

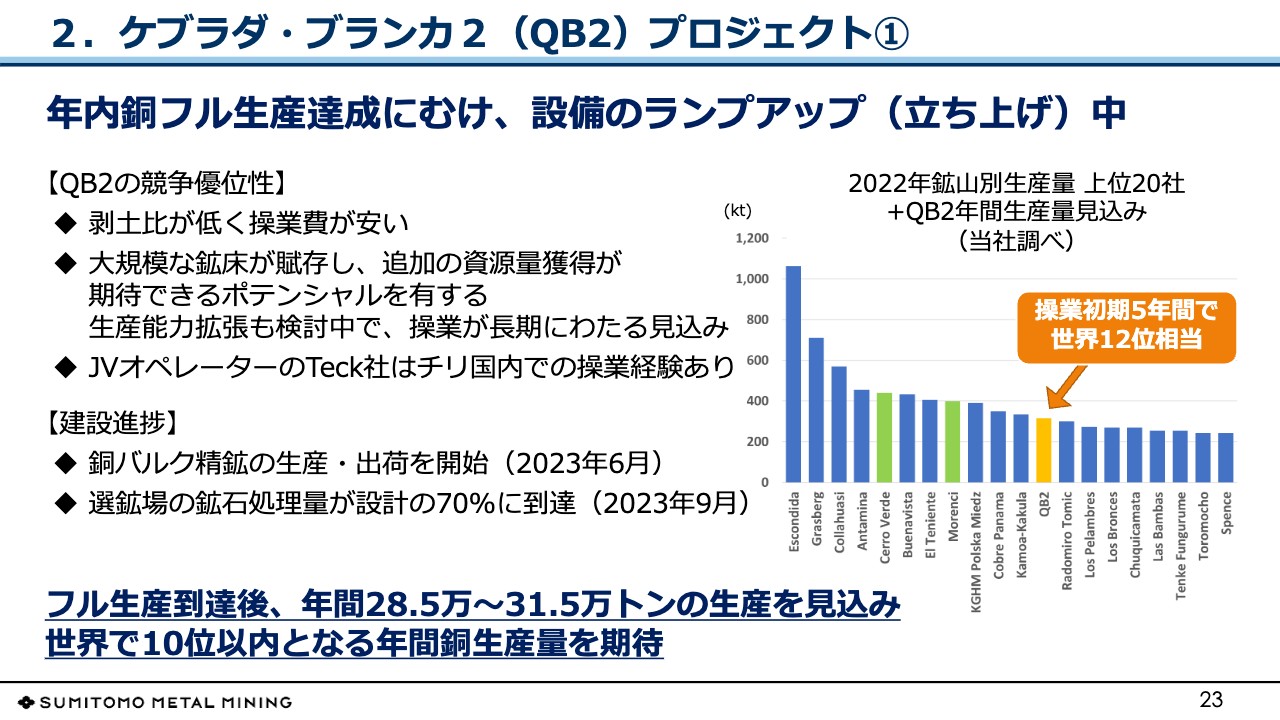

2.ケブラダ・ブランカ2(QB2)プロジェクト①

福田英一氏(以下、福田):執行役員資源事業本部長の福田です。私からは、資源事業についてご説明します。ケブラダ・ブランカ2プロジェクト、通称「QB2プロジェクト」の状況です。一言で申し上げると、年内の銅フル生産達成に向け、設備のランプアップ(立ち上げ)中です。

QB2の競争優位性は3点あります。1点目は、剥土比が低く操業費が安いことです。銅の生産量や販売量あたりのコストを比較すると、剥土比が低いのは極めて有利で、相対的に操業費が安くなっています。

2点目が、鉱床の規模が非常に大きいということで、追加の資源量獲得が期待できるポテンシャルを有しています。まだ十分ではなく資源量として計上されていないものであっても、今後新たに資源量や鉱量として追加できる可能性があるということです。

それにともない、生産能力の拡張も検討中です。すでに、現在の鉱石処理2系列から将来的には3系列あるいは4系列に増やす検討も行っています。

そのようになると、操業が非常に長期にわたる見込みとなります。また、ジョイントベンチャーのオペレーターであるTeck社は、チリ国内で操業経験があります。QB2の前段階の通称QB1のケブラダ・ブランカ鉱山を操業していまし、また、その他にもチリに鉱山を有しており、こちらも現在操業しています。

建設の進捗では、銅精鉱にまだモリブデンが含まれている状態の銅バルク精鉱の生産・出荷を本年6月に開始しました。

今後、モリブデン抽出プラントが完成すると、銅精鉱とモリブデン精鉱の2つの生産物を別々に販売することになります。選鉱場の鉱石処理量は、9月に設計の70パーセントに到達しました。今後フル生産に到達すると、年間28万5,000トンから31万5,000トンの生産が見込まれます。

スライドの右側に掲載しているグラフのとおり、現時点では世界12位相当ですが、本年以降は世界10位以内となる年間銅生産量が期待できます。

2.ケブラダ・ブランカ2(QB2)プロジェクト②

先ほど社長の野崎も申し上げましたが、チリのイキケという都市に港湾設備を建設中です。スライドの写真は、10月26日に行われた開山式です。

中央でテープを切っているのが、チリのボリッチ大統領です。大統領の右隣の背の高い方がジョイントベンチャーのオペレーターであるTeck社のCEOのジョナサンプライス氏で、左隣はTeck社のキービル名誉会長で、さらにそちらの左隣が当社社長の野崎です。

2.ケブラダ・ブランカ2(QB2)プロジェクト③

スライドには、QB2プロジェクトの写真を掲載しています。左上が選鉱場で、こちらはすでに操業を開始しランプアップ中です。そちらの右隣は磨鉱設備で、選鉱場に給鉱するために鉱石を砕いて細かくする設備となっており、こちらもすでに稼働しています。

右上の港湾海上設備は建設中で、いずれは船への積み込み設備が完成する予定です。左下の尾鉱ダムは、現在水を堆積しています。

下段中央は、銅-モリブデン分離プラントで、こちらも現在建設中です。完成すると、銅精鉱とモリブデン精鉱の2つが生産できるようになります。下段の右側は、銅バルク精鉱の貯鉱舎と積込作業です。

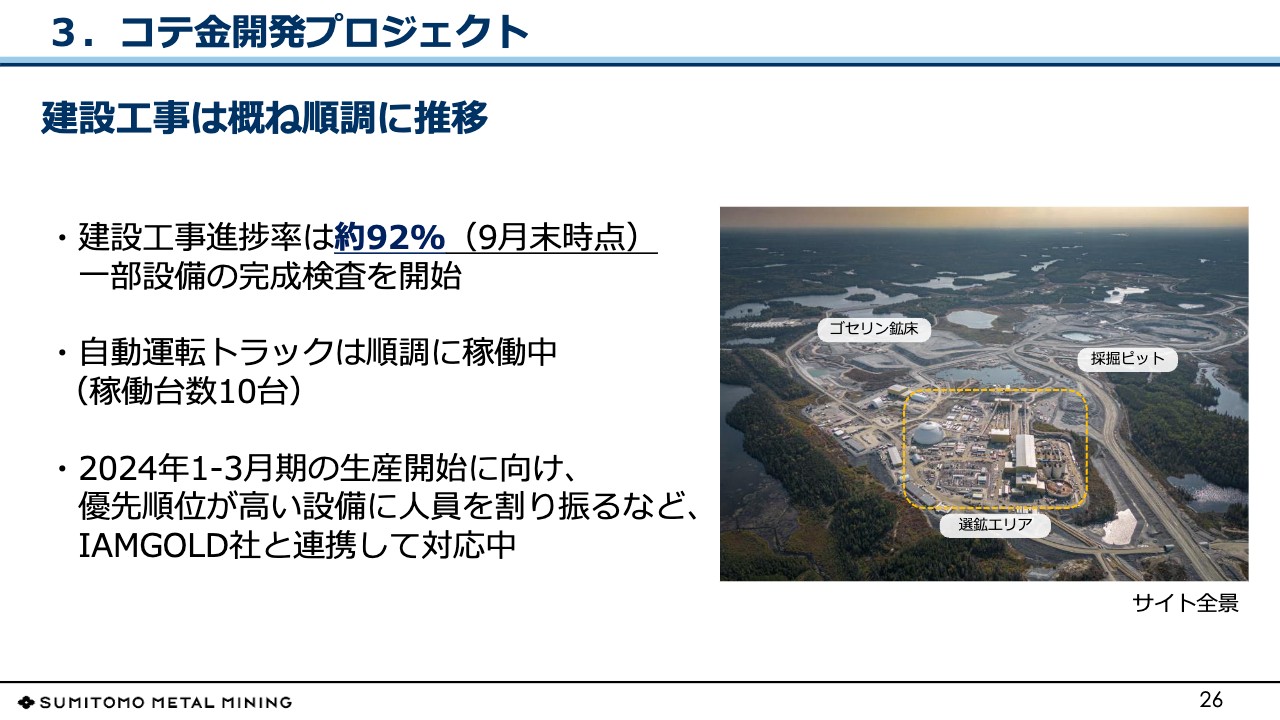

3.コテ金開発プロジェクト

カナダのオンタリオ州で行っている、コテ金開発プロジェクトです。建設工事はおおむね順調に推移しており、9月末時点の進捗率は約92パーセントとなっています。一部設備では、完成検査を開始しました。

10台の自動運転トラックが順調に稼働中で、鉱石の積載をすでに始めています。2024年1月から3月の生産開始に向け、優先順位が高い設備に人員を割り振るなど、IAMGOLD社と連携して対応中です。

スライドに掲載している写真がサイト全景です。中央が選鉱エリアで、右上が採掘ピットです。左上のゴセリン鉱床は現在の開発計画には含まれていませんが、金の鉱化が確認されており、将来的には経済的に採掘できる可能性があるため、現在探鉱とスタディを進めています。

4.ニッケル事業の戦略

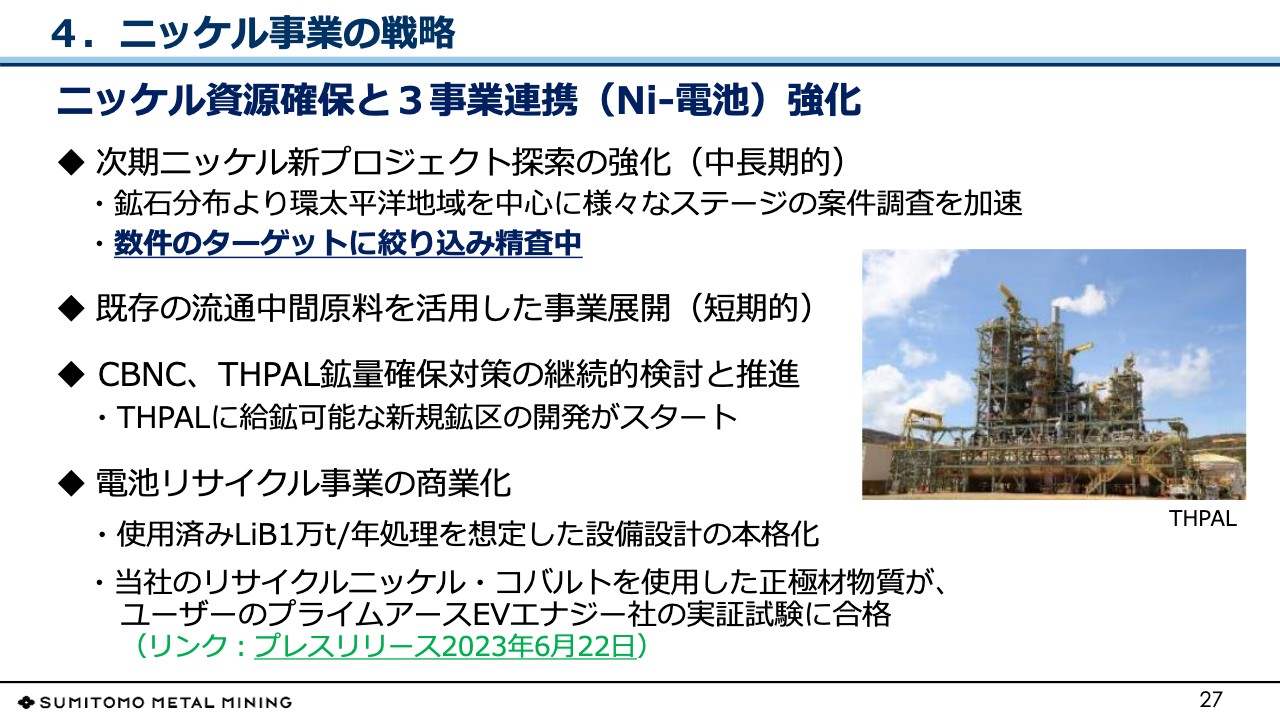

竹林優氏:取締役常務執行役員、金属事業本部長の竹林です。金属事業について、ニッケルの事業戦略からご説明します。スライドの上から3点がニッケル資源の確保、4点目が3事業の連携強化についてです。

ニッケルの資源の確保の1点目は、次期ニッケル新プロジェクト探索の強化とありますが、これは中長期的にニッケルを確保していくという非常に時間のかかる内容です。ニッケルという鉱石は主に環太平洋地域を中心に分布しており、その分布エリアで、さまざまなステージの案件調査を進めているところです。足元では数件のターゲットに絞り込み精査中です。

スライドの上から2点目の戦略は、既に流通している中間原料を活用した事業展開についてです。これは比較的短期的な時間軸で、複数の事業について現在検討を進めていっているところです。

3点目は、現在操業中の子会社CBNC(コーラルベイニッケル社)と、THPAL(タガニートHPALニッケル社)の2社における鉱量確保対策についてです。

この2社ではそれぞれ、前者はリオツバ鉱山と、後者はタガニート鉱山の鉱石を処理していますが、この各鉱山周辺における鉱石の探査をフィリピンのNAC(ニッケル・アジア・コーポレーション社)が継続的に実施しており、使用の可能性について調査、検討しています。

その中で、タガニート鉱山は、新鉱区開発を1件、今年の7月からスタートしました。

以上がニッケル鉱源確保の内容です。

スライド4点目の戦略は、電池リサイクル事業の商業化です。LiBとは、リチウムイオンバッテリーのことで、使用済LiBを年間1万トン処理する設備の検討を本格化しています。この設備は、次期24中計における2025年度から2027年度の間に立ち上げる予定です。

これは、当社開発のプラントを用いた案件で、詳細は2023年6月20日のプレスリリースをご参照いただければと思います。

簡単に説明しますと、乾式および湿式精錬⼯程の組み合わせによる当社のパイロットプラントで生産されたリサイクルしたニッケル・コバルトについて、これらを用いた正極材物質が、ユーザーのプライムアースEVエナジー社での実証試験に合格したという内容です。ニッケル鉱山から産出した自然由来のニッケル・コバルトで作った正極材と、遜色ない性能が確保されているということが確認されたところです。

5.製錬事業のトピックス

その他の製錬事業のトピックスです。ここでは低炭素負荷製品の提供に向けた取り組みについてご説明します。1点目のSMMグリーンメタル構想は、マスバランス方式でグリーンメタルを提供するというもので、2023年度末までに第三者機関による保証業務完了を目指しています。

当社の原料は、鉱山から持ってくる銅精鉱に加え、リサイクル原料があります。リサイクル原料は製品のうちの約4分の1程度を占めています。

そのリサイクル原料と銅精鉱では原料に由来するCO2の発生量、カーボンフットプリントが大きく異なり、リサイクル品については、一度生産した後のリサイクル品であるため、CO2のカーボンフットプリントが低くなります。

当社の電気銅は、このリサイクル品に対応するもので、これをグリーンメタルとするための保証業務を、今第三者機関で進めています。これにより、来年度からマスバランス方式によるグリーンメタルを供給していくことを計画しており、続けて電気ニッケルについても同じように展開していく予定です。

それとは別に、実際に工場でグリーンハウスガス、いわゆるCO2の排出を削減するための取り組みも種々進めています。スライド下に記載の、燃料転換によるGHG排出量削減の部分です。

例えばニッケル工場では、蒸気を製造するためのボイラー燃料を、従来の重油からLNGにすることで、CO2排出削減を実施しています。この燃料転換は既に完了しています。

東予工場においては現在大型の休転を実施していますが、この休転工事において重油を使っている設備をLNGに転換する工事に着手しています。CBNCについては、同じく蒸気を製造するためのボイラー燃料につて、足元は石炭を使っていますが、これとバイオマス原料の混焼試験を開始しています。

6.電池材料増強の進捗①

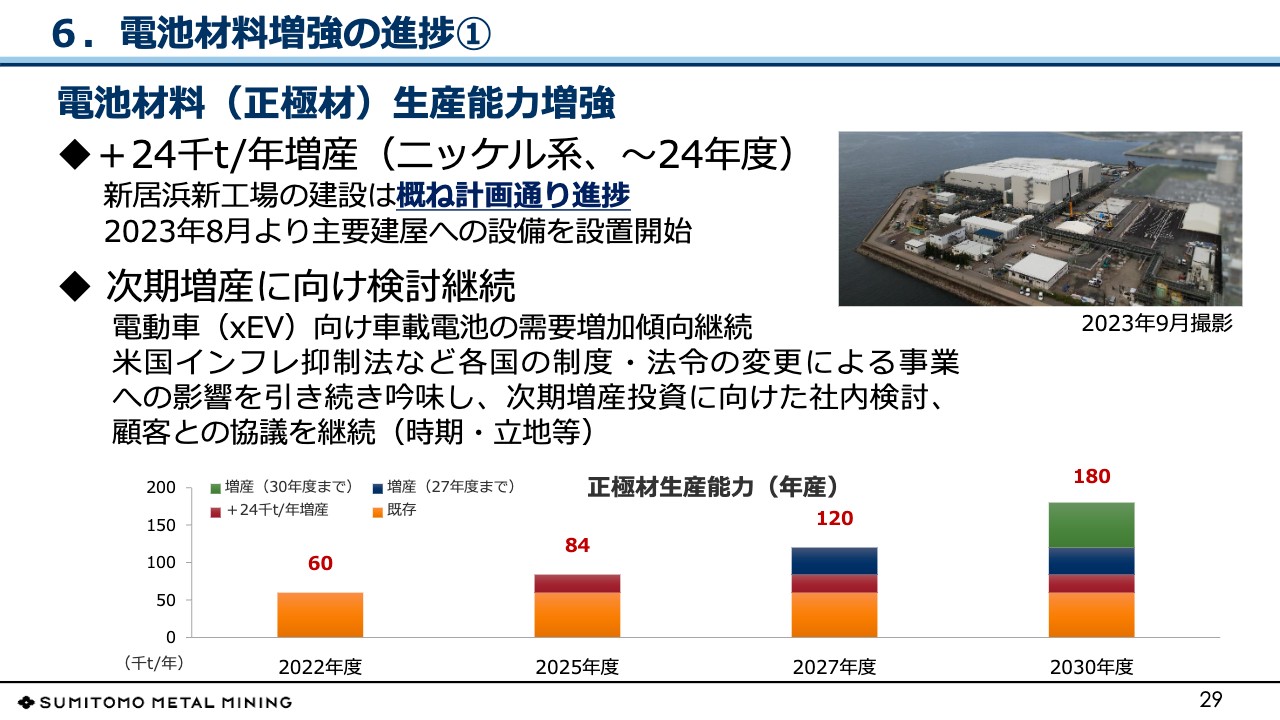

田中勝也氏(以下、田中):常務執行役員、電池材料事業本部長の田中です。電池材料事業の進捗についてご説明します。

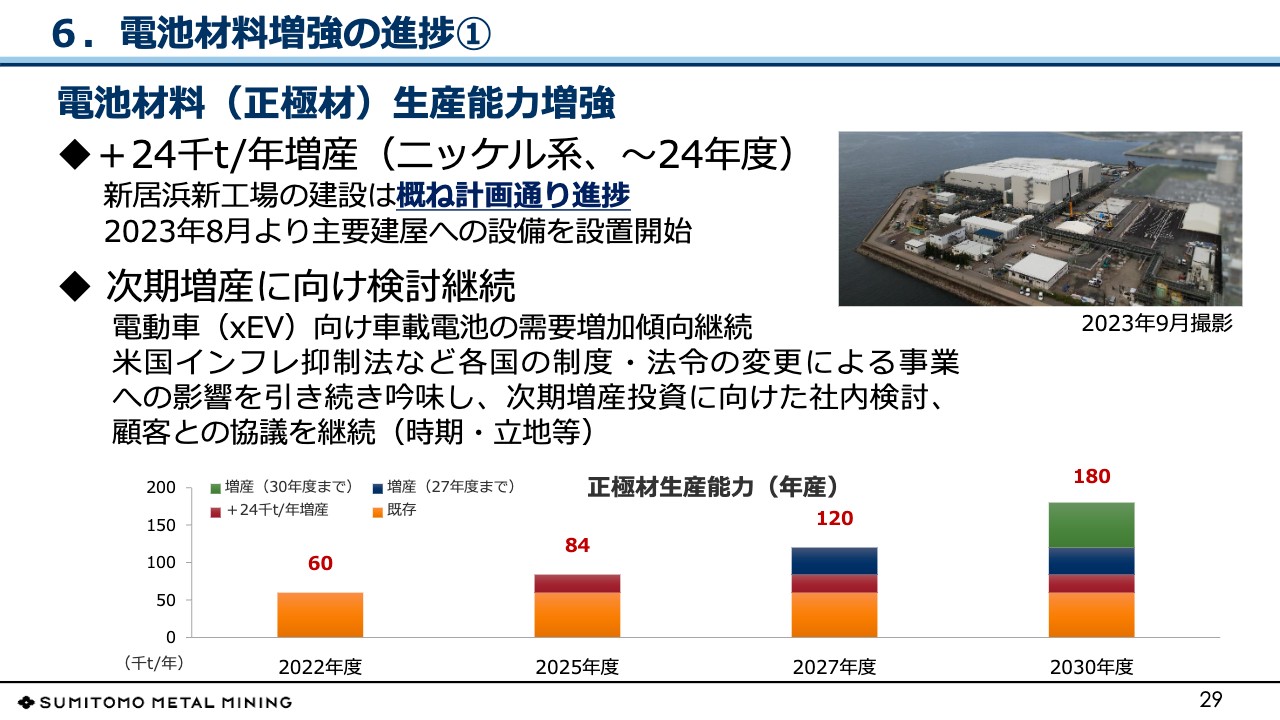

スライド29ページは現在新居浜で準備している生産能力の増強の状況、30ページと31ページで、今後の能力増強に対して、前準備としてどのような努力しているかについて申し上げたいと思います。

スライド右側の9月撮影の写真が、現在建設中の新居浜工場です。先週現地に行きましたところ、この大きな建屋は全部完成しており、設備の搬入をどんどん進めている状況でした。11月には、インフラ関係は完備する予定です。

新居浜新工場は、一番基幹工程になる焼成工程を実施予定ですが、既に3台目の装置が設置されています。記載のとおり、年間2万4,000トンの大増産ということで準備していますが、2025年1月の生産開始に向けて、概ね計画どおり、順調に進捗しています。

2点目は、次期増産に向けての検討を継続しているということです。電気自動車向けの車載電池の需要は、ご存じのとおり増加傾向にありますが、次の立地をどこにするか、時期をいつにするかなどは、各国の制度法令による影響が想定されます。

特にアメリカの場合、特に来年は大統領選挙を控えているため、インフレ抑制法がどのようなかたちになっていくかというようなところも、情勢を見ながら検討しているところです。

既に具体的に検討は進めているのですが、下のグラフのとおり、生産能力は、2025年には今ご紹介した年間2万4,000トンを含めて、年間8万4,000トンになる予定です。以降も、このグラフのとおり拡大していく想定です。

このグラフには出ていませんが、2013年に月当たり300トンだった正極材生産能力が、2019年から2020年には月当たり4,850トンと、約6年間で15倍に拡大するレベルで増産してきた経緯があります。

当社の経営資源も限られている中、これまではお客さまの成長に追従することに集中したのですが、市場でお客さまに一定の評価を得てシェアを獲得した一方で、在庫管理および生産効率等の改善については後回しになった部分がありました。

そういった状態のままで次の増産を進めていくと、今後ますます競争が激化する中で最終的に勝負できなくなるリスクがあります。これらをふまえ、次の成長に向けて技術開発と事業基盤の整備を行っているところです。

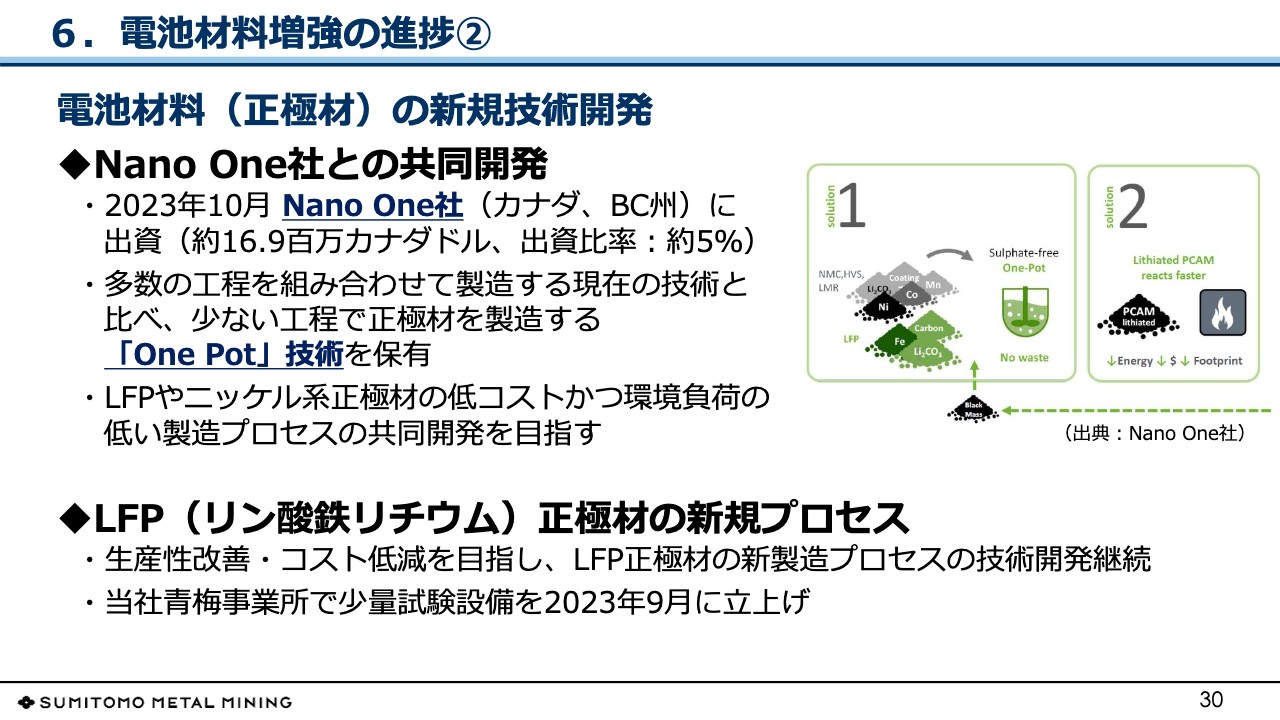

6.電池材料増強の進捗②

次の成長に向けた技術開発についてご紹介したいと思います。1つ目は、既にプレスリリースしている、カナダのNano One社との共同開発についてです。Nano One社はまだスタートアップ企業ですが、正極材事業から撤退した他社から引き継いだ工場を有し、設備を備えており、量産の準備もできています。

現在の、我々の正極材の作り方というのは、スライド右側に記載したように、多数の工程を組み合わせたものになっています。

元々金属メタルからスタートする場合、生産の過程で硫化物になり、水酸化物になり、酸化物になり、その後水酸化物のリチウムと混合して焼くというような工程で、化学反応が多岐に渡っています。その結果それぞれの化学反応にコストがかかり、同時に副産物が出るのですが、それらは利用できないとすべて廃棄物になります。

それに対してこのNano One社の「One Pot技術」では、工程がかなり省略されたかたちで正極材を生産でき、コストが下がり、今ご説明したような廃棄物がほとんど出ないため、環境負荷も下がります。

既に「One Pot技術」は確立されていますが、作ったものが当社のお客さまに受け入れられるかどうかは、当社の量産技術とも組み合わせた上でのご提案にかかっています。このような見通しで現在キックオフし、協業を始めたところです。

さらにLFP(リン酸鉄リチウム)に関しては、昨年度住友大阪セメントから、ベトナム工場の日本人等の現地社員160名の移籍も含めた上で、事業譲渡を受けました。これまで住友大阪セメントが用いてきた湿式の技術は、現在LFP市場で主流になっている中国の製法と比べ、コスト競争力がないため、当社で現在スピード感を持って、新製造プロセスの技術開発を実施しているところで、先般、青梅の事業所で、少量試験設備を立ち上げており、現在試験中です。

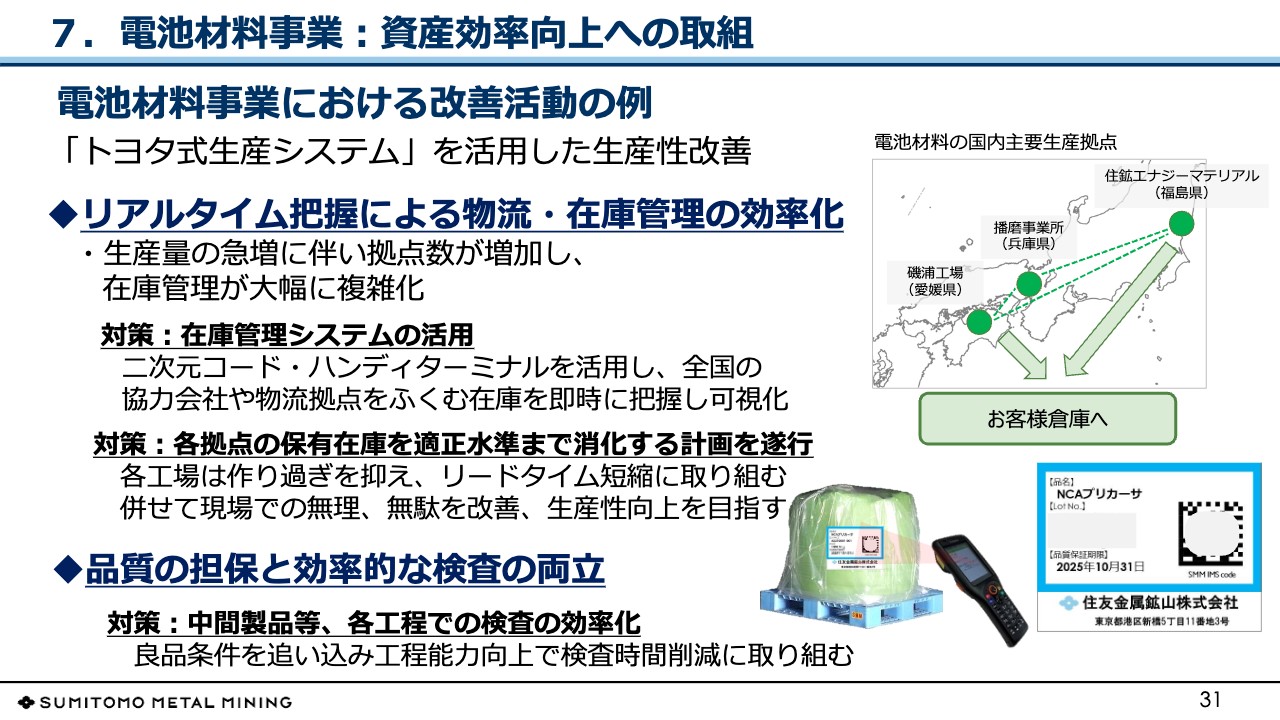

7.電池材料事業:資産効率向上への取組

将来の増産に向かっての事業基盤の整備についてです。先ほどご紹介したように、お客さまの必要なタイミングに間に合わせるために、生産拡大に注力してきた結果、置き去りになった部分を現在整備しているところです。

スライドでは棚卸資産を減らすというような内容になっていますが、そもそもご存じのように、正極材というのはニッケル、コバルト、リチウムという高い金属を使っているため、製品コストにおける原料の割合が非常に高くなり、棚卸資産を持つとかなり採算が悪化します。

しかし、単純に棚卸資産の物量を減らすということではありません。この棚卸資産というものを、数学的に因数分解していけば、いろいろな生産諸元にたどり着きます。例えば、安全在庫なども含めて、収率、稼働率、直行率、リードタイムなどに分解されていきます。そのため、棚卸資産をものづくりの総合KPIという位置づけで見ています。

特にこの改善に関しては、先ほどの因数分解の結果、生産諸元にたどり着くということもあり、トヨタ式の生産システムを導入して、主に2点、リアルタイムの把握による物流在庫管理の効率化について、実際にトヨタの方に来ていただき、直接のご指導を受けています。

当社は従来、生産量の急増に間に合わせるために、世の中に既にある建屋、焼成炉のようなものを活用して、お客さまの生産開始のリードタイムに間に合わせてきたため、生産拠点だけでも、スライド右の地図で紹介されている社内の3ヶ所だけでなく、これに加え他にも1ヶ所、直接・間接の委託先まで含めれば10ヶ所ほどの生産拠点があります。

さらにその間を繋ぐ倉庫が数10ヶ所あり、在庫管理がかなり複雑になっていました。この現状に在庫管理システムを入れ、リアルタイムで確認できるようにしているというのが現在の進捗です。

その他、これまで増産に次ぐ増産の姿勢で邁進してきたため、各拠点で作りすぎていることもあったのですが、トヨタ式生産システムの思想に則り、リードタイム短縮に取り組み、無理、無駄をなくして生産性向上を目指しています。

スライド下の、品質の担保と効率的な検査の両立については、従来検査工程によって品質の作り込みをしてきたため、その検査の待ち時間分、リードタイムが長くなる体制でした。そこを、品質は生産工程で作り込むトヨタ思想を受け継ぎ、現在活動中です。

8.機能性材料事業の拡大①

小笠原修一氏:常務執行役員、機能性材料事業本部長の小笠原です。機能性材料事業についてご説明します。スライドに現状の我々の置かれてるポジションをお示ししています。

当社のメイン市場である電子部品の市場においては、在庫調整局面が続き、本格回復は2024年度にずれ込む見通しです。このような時期、当本部としては引き続きコスト削減、生産性向上、また後ほど説明する製品開発などを進め、需要が回復した時には、そのメリットを遅滞なく取り入れることが出来る体制を構築することで、損益の改善を図っていきます。

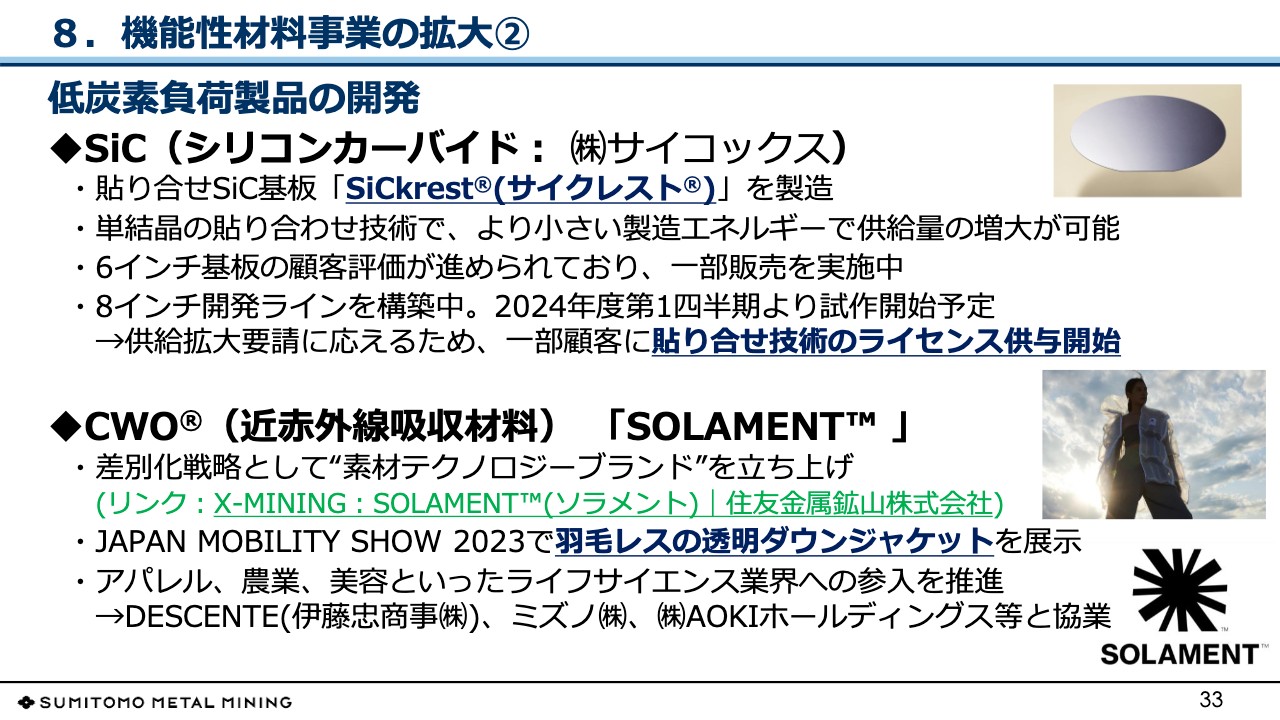

8.機能性材料事業の拡大②

製品開発の中で力を入れているのが、サプライチェーンにおけるカーボンニュートラルに貢献する低炭素負荷製品の開発です。1点目にSiC(シリコンカーバイド)とありますが、これはパワー半導体ダイオードで、パワー半導体分野においては、従来のシリコン基板に比べてエネルギー損失が小さいため、需要が急激に高まっています。

当社は独自の貼り合わせ技術を持っており、現状高価な単結晶と比較的安価に製造できる多結晶基板を貼り合わせて、必要最低限の単結晶からなるシリコンカーバイト基盤の供給を目指した開発を進めています。

この基板の特徴は、すべてを単結晶で賄う基盤に比べて、まず安いというメリット以外に、製造に関わるカーボンフットプリントを軽減できること、そして、単結晶基板と比較して、お客さま自身のデバイス製造コストを軽減できるということが挙げられます。

現在6インチサイズにおいては一部販売を開始し、本命である8インチサイズに関しては開発ラインの構築を行っている最中で、2024年度第1四半期より試作を開始する予定です。さらに事業拡大の要請に応えるために、当社の貼り合わせ技術のライセンス供与を積極的に行っていきます。

近赤外線吸収材料である当社のCWO(タングステン酸セシウム)については、太陽光のうち可視光領域の波長は透過して、熱分になる近赤外線領域の波長は吸収する、という特徴を有した、当社のオリジナル商品です。

今回この技術を、太陽を意味する「ソーラー」と、素材を意味する「エレメント」からの合成語である「SOLAMENT」という素材テクノロジーブランドとして立ち上げ、その具現化の第1弾として先日東京ビックサイトで開催された「Japan Mobility Show 2023」に、羽毛を使わない透明ダウンジャケットを出展しました。羽毛を使わなくても太陽光を吸収し、素材自体が発熱することでダウンジャケットとして成立するものです。

当社はこの「SOLAMENT」を持ってしてアパレル、農業、美容といった、従来当社が参入してこなかったライフサイエンス業界など新しい分野への参入を図っていきます。

8.機能性材料事業の拡大③

当社の機能材の主力製品である、粉体材料(ペースト)事業においては、生産改善活動を進めていきます。今回ペースト分野における「生産性世界一」を合言葉に、専門家の力をお借りし、トヨタ式生産システムの導入を進めていきます。

まずは「世界一の短納期」に向けて、具体的には現行納期の2分の1に、最終的には4分の1を目指して、従来の改善の延長線上ではないレベルの在庫管理、工場レイアウト、動線の見直しを図ります。

ペースト分野がメイン市場としている電子部品、その中でも車載用部品分野は、自動車の電化に伴い必ず市場は拡大していくため、その機会をしっかりとキャッチアップすべく準備を整えていきます。

9. カーボンニュートラルに貢献する製品・新技術・プロセスの開発推進

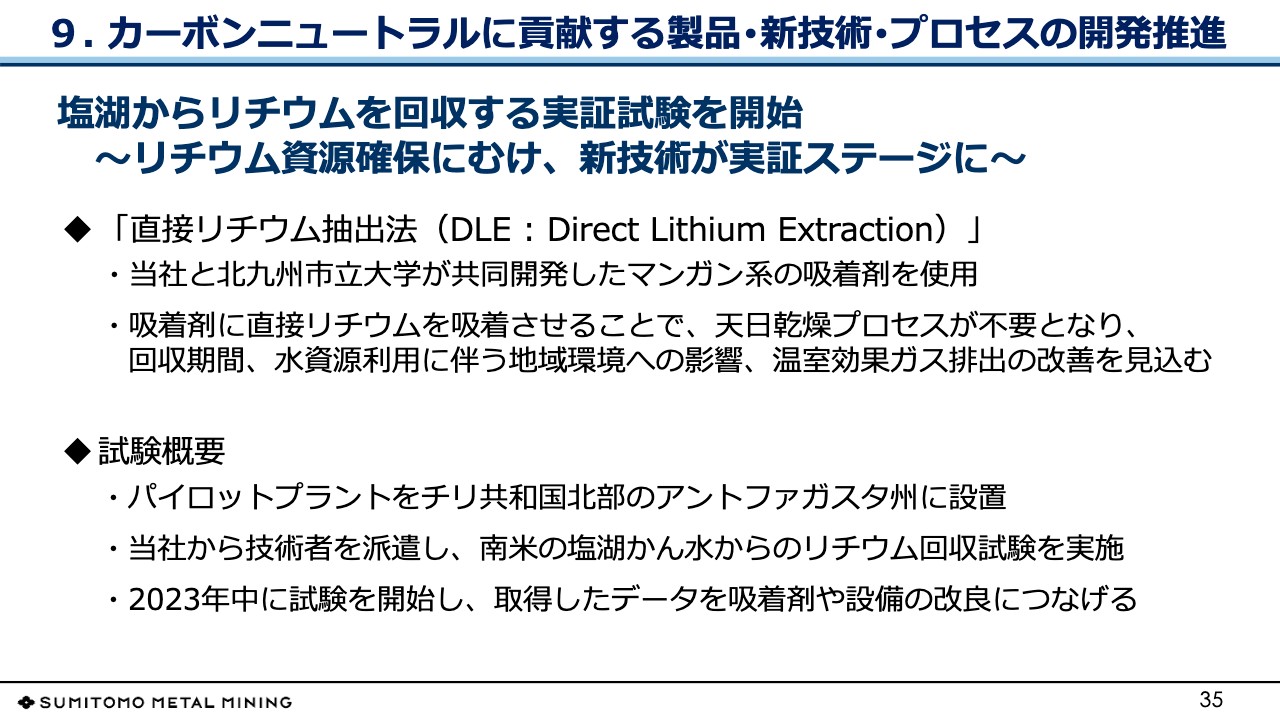

野崎:カーボンニュートラルに貢献する製品、新技術、プロセスの開発推進について、スライドでは塩湖からリチウムを回収するプロセスの実証試験の開始について触れています。

最近、直接リチウム抽出法(DLE)が注目を浴びており、当社ではプロセスを確立し、今般チリのアントファガスタで実証試験のプラントをスタートさせています。これはチリ国内でも注目されています。

リチウムのお話でも取り上げたように、カーボンニュートラル貢献の新製品プロセスにおいては、先ほどご紹介した機能性のシリコンカーバイド「SiCkrest」や、CWO「SOLAMENT」は、我々にとっては製品用途を再定義した内容になります。これは、このDLEも、電池のLFPでも同じです。

同時に、グリーンイノベーション基金の研究対象になっている、全固体電池向けの正極材、あるいはバッテリーリサイクルのような分野にも、引き続き注力していきたいと考えています。

質疑応答:来年度の展望について

質問者:まずは質問ではなく、御社の考え方と投資家の意見の間に挟まれているアナリストとして思うことをお伝えします。鉱山事業は何十年もかかって投資を回収していくという御社の事業の時間軸と、投資家側の今日明日に利益を出してほしい、配当を出してほしいという時間軸の間で、双方に何かすれ違いがあるのではないかと思っています。

おそらく深掘りすれば他にも理由はあると思いますが、大きなところでいくと、現在、先行投資期間に入っていることに加えて、今日は説明がありませんでしたが、Teck社側ではQB2のコストはさらに上がっていくような話も出ていましたし、コテの起業費も実際に上がりました。

また、電池にも投資していますが、財務諸表上では電池で生み出した成果を示せていないのに、「電池に対してさらに投資をします、利益の上積みができます」というところに対して、御社側の説明が少し欠けているようです。

資本コストが上がっていくなか、利益がなければ当然、ハードルレートも上がり株価も上がりません。投資家から繰り返し指摘を受けていると思いますが、配当も、例えば石油精製業界ではDOEなどの導入があって株価にフロアがあるなど、いろいろな考え方があると思います。御社の考え方をワンウェイで説明するだけでなく、投資家側へアドレスしていただきたいと思います。また、この説明会の内容も前回、前々回からあまり変わっていないように感じました。

ここからが質問ですが、来年の金属の市況や為替の部分は排除して、オーガニックな成長部分では、ケブラダ・ブランカ2がランプアップしてくるので収益の貢献に入ってくると予想を作ってよいのでしょうか?

一方でIFRSの会計基準が変わって、ランプアップ中のコストをP/Lに乗せなくてはいけなくなりました。QB2と比べて規模的にはそんなに大きくないと思うのですが来年はコテ金山も立ち上がってくるため、資源事業のところで費用負担が重たい状況になるのか教えてください。また、その他事業について、特記すべき事項があれば教えてください。実力損益というかたちでの評価も含めて、来年に向けての展望を教えてください。

野崎:まず最初のコメントに対してですが、当社は2000年代の前半ぐらいから株主還元については業績連動による配当と言い続けてきました。これは、当時のバランスシートの規模や事業資本の厚みを考慮しており、当時は厚みを増していく必要がある段階だったと思います。

足元でどこまで来たかというと、総資産は3兆円近くあり、自己資本も少数株主の分も含めて2兆円近くまで来ていますので、自己資本の厚みを狙っていくロジックを我々は、言い続けないほうがいいと思っています。したがって、DOEのような安定的な株主還元について検討に入っています。

収益のサイクルについては、投資が重い時期は少し厳しいところがありますが、やはりこれは事業の幹を太くしていくことで、資産や、自己資本のボリュームに見合った収益を上げていくようなかたちにしていきたいという考えのため、少しお時間をいただきたいと思います。

来年度の業績予想は概算であってもなかなか難しいですが、例えば実力損益と実際の決算の数字との乖離は、相場が下落トレンドの時には在庫評価損等と共にダブルで効いてくることがあります。しかし、それなりの水準で平準化すれば乖離はかなり除かれて、実態に近い数字になると思います。

数字の本質に当たる事業収益はどうかということですが、ケブラダ・ブランカ2については来年からフル操業しますが、やはり立ち上げ当初はコストが重いという理解です。

ただし、今の見立てでは、期待した最大限の収益計上までには時間がかかると思いますが、ケブラダ・ブランカ2の操業が足を引っ張るということにはならないと見ています。コテ金山については、私の所にデータがないため福田がお答えします。

福田:コテ金山については来年の1月から3月の間に生産開始を見込んでいます。その先でのランプアップはおそらく1年ぐらいかかる可能性があります。来年以降のことについては検討しているところです。

野崎:その他の事業環境としては、主力の銅製錬については加工費の条件交渉を海外で行っていますが、これから決まってくるベンチマークの状況を見ている限り、そう大きく悪化するとは考えていません。休転工事が終わってフル生産に入る東予工場も来年は貢献してくると思います。

質疑応答:安定配当方針の導入および来年度の海外鉱山関連キャッシュ・フローについて

質問者:統合報告書には、安定的な配当に関して記載がありますが、安定的な配当の導入を妨げる要因になりそうな点があれば教えてください。

また、資料の51ページを見ると海外鉱山に絡むと思われる設備投資以外の投融資が5月の計画に比べてかなり増えたことで、キャッシュ・フローが悪化しているようにも感じます。5月と比べて投融資の計画が変わったのはなぜでしょうか? また来年以降はどうなりますか? 特に海外鉱山絡みのキャッシュ・フローについて教えてください。

野崎:安定的な配当を考えるというところでは、例えば業績連動の配当性向はこれまで徐々に切り上げていますが、いったん上げた旗を下げるというのは非常に失望されると考えています。

一度提示した内容は維持したい考えに変わりはありませんが、配当を考えるにあたり、自己資本比率を50パーセント超で維持したいというようなあいまいな言いかたではなく、いわゆる資金調達上、「ここまでは必要なラインをカバーしてるのでこの方法でやりたい」などというかたちになるのではないかと考えています。

ですから、大きなハードルは今のところありません。ただ当社のバランスシートのうち自己資本には為替の換算益がかなりあるので、これが変動して自己資本のところが動くということはあるかもしれません。そのあたりの試算をいろいろしているところです。

投融資についてのご質問は、ケブラダ・ブランカ2の関係だと思いますが、詳細なデータは持ち合わせていませんが、鉱山への大型投資は来年以降、終わります。そのため、今かかっている銅鉱山や金鉱山への投融資は、ほとんど発生しないと思っていただいていいと思います。

ただ、ニッケル資源の開発は取りかかっていかなければならない案件ですので、新たな案件で新たな投融資が発生する可能性は十分にあります。

質疑応答:全固体電池の開発が正極材に与える影響および安定配当方針の導入について

質問者:電池材料事業では、全固体電池を開発する動きが自動車メーカーでも具体化してきていると思いますが、電解質が液系から全固体になった時の御社の正極材事業に与える影響があれば教えてください。

安定配当方針の導入については、これは基本的には次の中計からということになるのか、あるいは今日の説明会ですと早急に検討を指示されているというお話なので、現行中計でも変更があり得るのかどうか、このあたりの時間軸を教えてください。

野崎:電解質が固体になる全固体電池には、正極材・負極材共、今と同じ種類の物が使われるということになりそうです。詳しくは電池材料事業本部長の田中がご説明します。

田中:基本的には電池の4部材のうち、電解質が変わるだけといえばそのとおりなのですが、電池4部材のそれぞれに相性というものがあります。これまでどおり、お客さまと密に擦り合わせを行って、その全固体電池に合った正極材を一緒に開発していくことになります。

野崎:配当方針については、当期純利益の原則35パーセント以上の方針は変えません。「安定的な」というところは、いわゆるフロアの部分で、業績によって大きく変動する部分をいかにサポートするかという考え方ですので、導入したとしても、現在の21中計で示してきた方針から逸れてはいません。なるべく早くとは思っていますが、まだ社内の整理が進んでいませんので、時期については明確なことを申し上げられないのが現状です。

質疑応答:電池材料の増産と新技術について

質問者:電池材料の増産について、今日の説明会の中で、Nano One社の件、LFP、リサイクルといった新たな技術的な取り組みを紹介していただきました。今後の増産についてはグラフにも描いた2030年の絵に向けて、今までにない工夫がどれくらい実現していくことを織り込む期待ができるのかも教えてください。

田中:現在建設している新居浜工場では従来のプロセスをさらに進化させ、労働生産性の向上を実現します。ただし足元の競争環境を見ると、従来のプロセスの延長では限界が見えてくるのではないかという懸念があります。そのため、Nano One社の技術を、今後の増産の前準備として新規の技術開発を行っているというところです。

質問者:グラフにある2030年までの範囲で、今取り組まれている新しい技術的な増産への違ったアプローチが期待できるという理解をしてよいということでしょうか。

田中:はい、そのように考えています。

野崎:若干補足すると、やはりお客さま業界の要請も変わってきていますし、少なくとも現在あるニッケル系とLFPの事業を立地も含めどのように行っていくかというのは、いろいろな組み合わせの中でのベストをこれからも実行していくということになるだろうと思います。

質疑応答:ニッケル需給環境へのNPIの影響について

質問者:ニッケル資源確保で気になるのが需給分析の中で、NPIの影響という部分を省いたことを隠れたリスクにどうしても感じてしまいます。

例えばフェロニッケルの市況などでは、かつてはニッケルの価格プラス鉄の価格という価格体系だったと思うのですが、今は、価格体系がNPI連動の動きになっている傾向もあるかと思います。

このあたりの隠れたリスクを今後のニッケルの資源開発・事業リスクに対してどう取り扱っていくべきなのかを教えてください。

野崎:NPIの価格がクラス2の価格形成に大きく影響しているのは間違いない事実です。今後の供給面でのNPIの影響力は、中間品のマットに転換され、地金あるいは硫酸ニッケルの需給をかなり緩めるという方向に働くと思いますが、地金や硫酸ニッケルはお客さまあっての商品ですので、我々が推定しているような、NPIがどこかに在庫されているというような供給のありかたは、なかなかないだろうと思います。

それがあるとすれば、多くのニッケル地金がLMEの倉庫に格納される事態だと思いますが、このあたりを推測するのはなかなか難しいことです。サステナビリティの観点で、インドネシアのニッケル生産がどのぐらいの規模で拡大していくのかの推測も難しいところがあり、また、インドネシアには鉱山立地型の製錬所ではなく鉱石を買って操業している製錬所が多いとも聞いています。

我々が従来考えていたニッケルの事業ビジネスモデルとは違う感じがありますので、本当に注視していくしかありません。我々は、高品質のニッケルあるいは化成品をお客さまの要望に合ったようなかたちでマーケットに出していきます。

みなさまは規格品だと見ているかもしれませんが、お客さまに合わせて、多少違う商品を提供しており、今後もプレミアムの付く商品を供給していきたいと考えています。

質疑応答:銅需給の先行きについて

質問者:銅の需給環境について、2023年から2025年にかけて、御社のケブラダ・ブランカ2もそうですし、各地の鉱山からの供給が増えてくると思います。御社も今日の説明ではそのような認識を持っているというお話だったと思います。

需要に関しては、足元の需要が2025年には回復する期待がある一方で楽観視できず、中長期的には少し弱含むというご説明でした。また一方で、足元の市況予想では下期に少し上がると見ている背景を教えてください。また、中期での市況予想に対する知見も教えてください。

野崎:スライド37ページで示した国際機関による銅の需給の予測で注目していただきたいのは、需要の伸びです。スライドの3年間だけでも50万トン、70万トンという数字で、YoYの伸びを示しています。

一方で銅鉱山の新規開発は、インフラ投資が非常に莫大になるので、大規模な鉱山開発でないとペイせず、案件がかなり限られているというのが実態です。

これから先どのような案件が残っているかは、我々がわかる範囲では数えるほどです。業界の方向は、既存鉱山の増産に向かっています。当社が参画しているケブラダ・ブランカ銅鉱山も次の増産や、その次の増産が計画に入っていますし、その他の鉱山でも増産に入っています。

つまり、例えば60万トンという規模で需要が増えるとなると、かなりの大規模鉱山が2つ、毎年出てこなければいけないという状況で、その勢いで供給が追いつくかというと、やはり中長期的に見るとかなり需給がタイトになってくると見るべきではないかと思います。

足元はご指摘のとおり、オユトルゴイ鉱山も増産ですが、ケブラダ・ブランカ2もある意味、酸化鉱から硫化鉱への転換ですし、このような背景から、若干、需給は緩んでいますが、この好調な需要が続くと、その緩みはそう長続きしないと考えています。

足元の市況予想については、当社の予想が少し高めということのご指摘だと思いますが、銅の需要も中国が世界の半分を占めている中で、中国の経済動向はよく注目しておく必要があります。

夏ぐらいから示唆されていた中国の経済刺激策の実行がこのほど、決定されたという理解でいますが、刺激策によるセンチメントのリカバリーへの期待もあり、このような価格設定になっているとお考えください。

質疑応答:電池材料の生産性改善による損益影響について

質問者:電池材料にトヨタ式生産システムを導入して、各拠点の保有在庫を適正水準まで消化する計画を実行していくことにより、来期からは、今までかなりP/L影響が大きかったコバルトの受け払い差が軽減される期待をしていいのでしょうか? 損益への影響はどうなりますか?

田中:在庫を減らすことは受払差を小さくするという目的を実現する有効な手法の一つです。売上に占める割合が高いニッケル、コバルト、リチウムは、基本的にはお客さまにひも付けて価格転嫁するということが一般的な考えとしてあります。当社の売りと買いのルールも工程のリードタイムを想定した上で決まっていますが、現在の在庫の持ちかたでは、リードタイムの想定以上にかなり大きくなっており、受払差も大きくなっているというのが実態です。

大きく損が出たり益が出たりして、単年度の損益には見かけ上の影響を及ぼしますが、数年でならせば、影響はほぼゼロです。しかし、在庫の圧縮は、そういった価格変動による損益の影響をなくして平準化するのが目的です。