【QAあり】カバー、2Qは大幅に増収増益 ライブ/イベント・マーチャンダイジングを中心とした全領域で堅調に推移

2023年11月24日 17:02

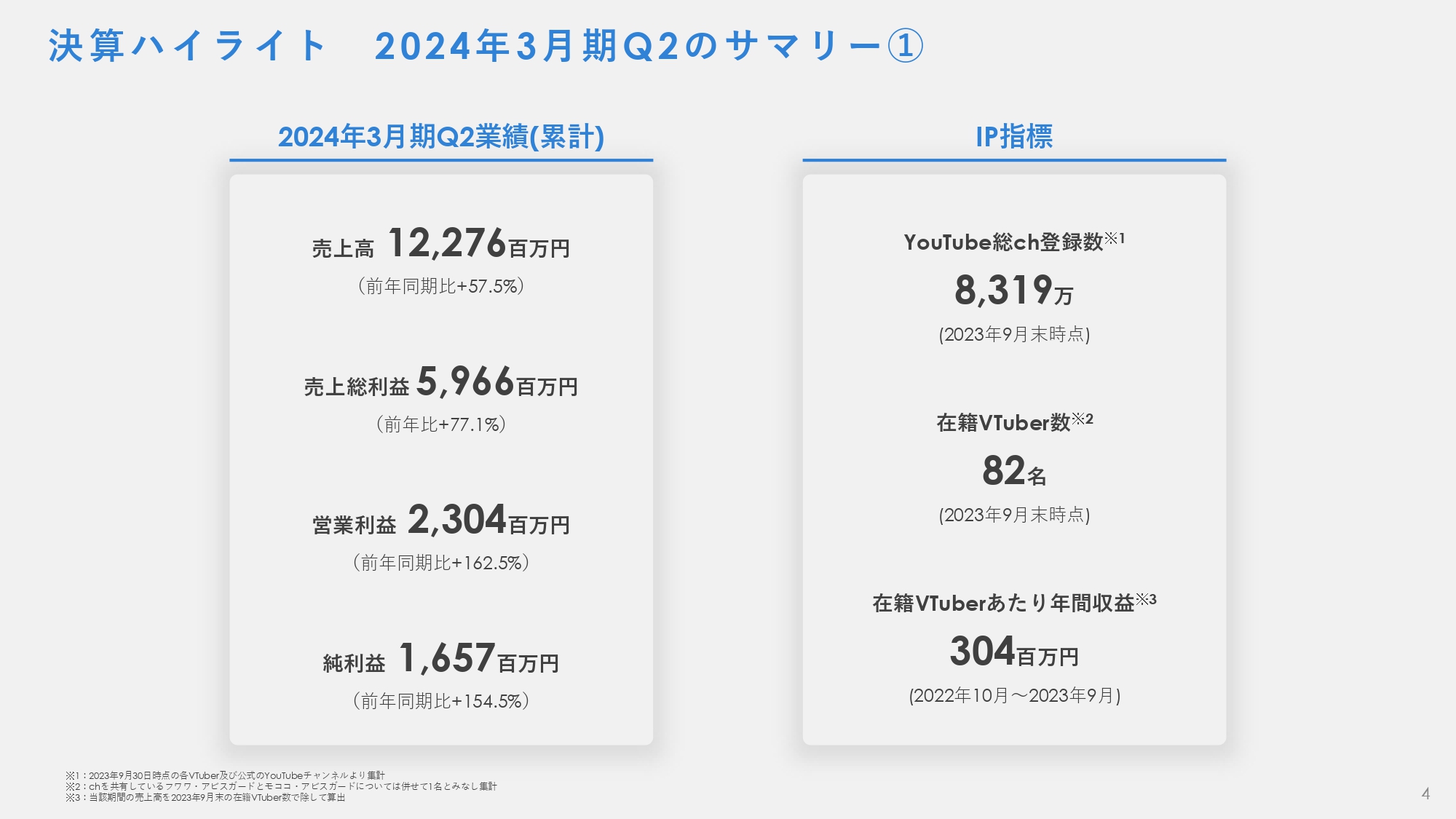

決算ハイライト 2024年3月期Q2のサマリー①

金子陽亮氏(以下、金子):CFOの金子より、2024年3月期第2四半期の決算概要をご説明いたします。

第2四半期累積での業績は、売上高が122億7,600万円、売上総利益が59億6,600万円、営業利益が23億400万円、純利益が16億5,700万円となっています。前年同期比で売上高は57.5パーセント増、営業利益は162.5パーセント増の概況となりました。

第2四半期は、海外および国内における新規女性VTuberのデビューを実施したことにより、「YouTube」の総チャンネル登録数も堅調に推移しています。

また、コマース事業の拡大を背景に、在籍VTuberあたりの年間収益も引き続き上昇基調です。

決算ハイライト 2024年3月期Q2のサマリー②

先ほど第1四半期、第2四半期の累積の数値をご紹介しましたが、こちらのスライドでは第2四半期単体の数値と、前年度四半期の売上高を記載しています。ご覧のとおり、第2四半期単体の売上高成長率は、前年同期比プラス70.2パーセントとなりました。

この内訳をサービス領域別で見ると、ライブ/イベントやマーチャンダイジングを中心とした全領域において、堅調な推移であることが確認できます。

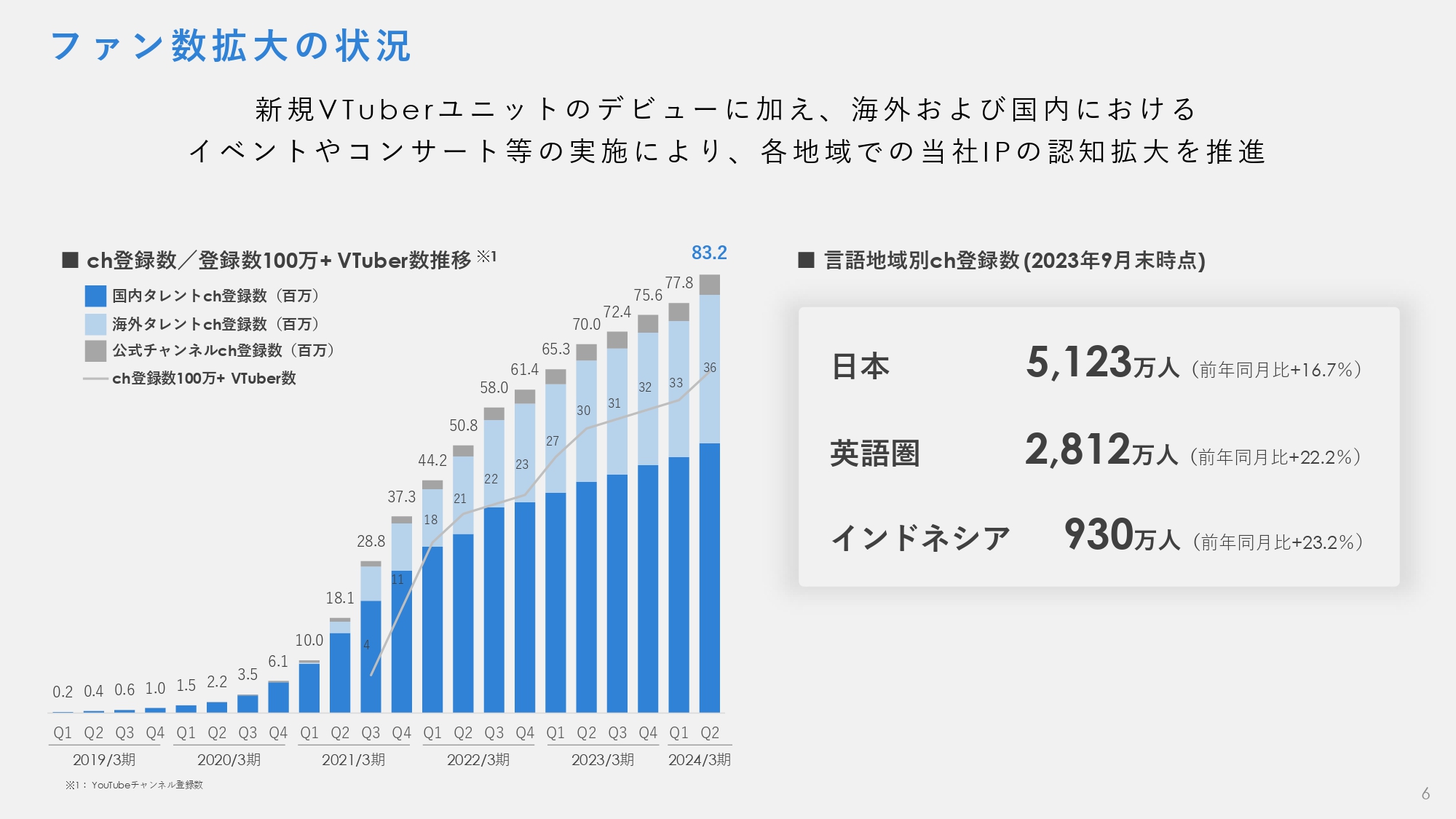

ファン数拡大の状況

第2四半期期間は、新規VTuberユニットのデビューに加え、海外および国内におけるイベントやコンサートなどの実施により、各地域で当社IPの認知拡大を推進しました。その結果、集客指標の1つである「YouTube」のチャンネル登録者数は引き続き順調に成長しています。

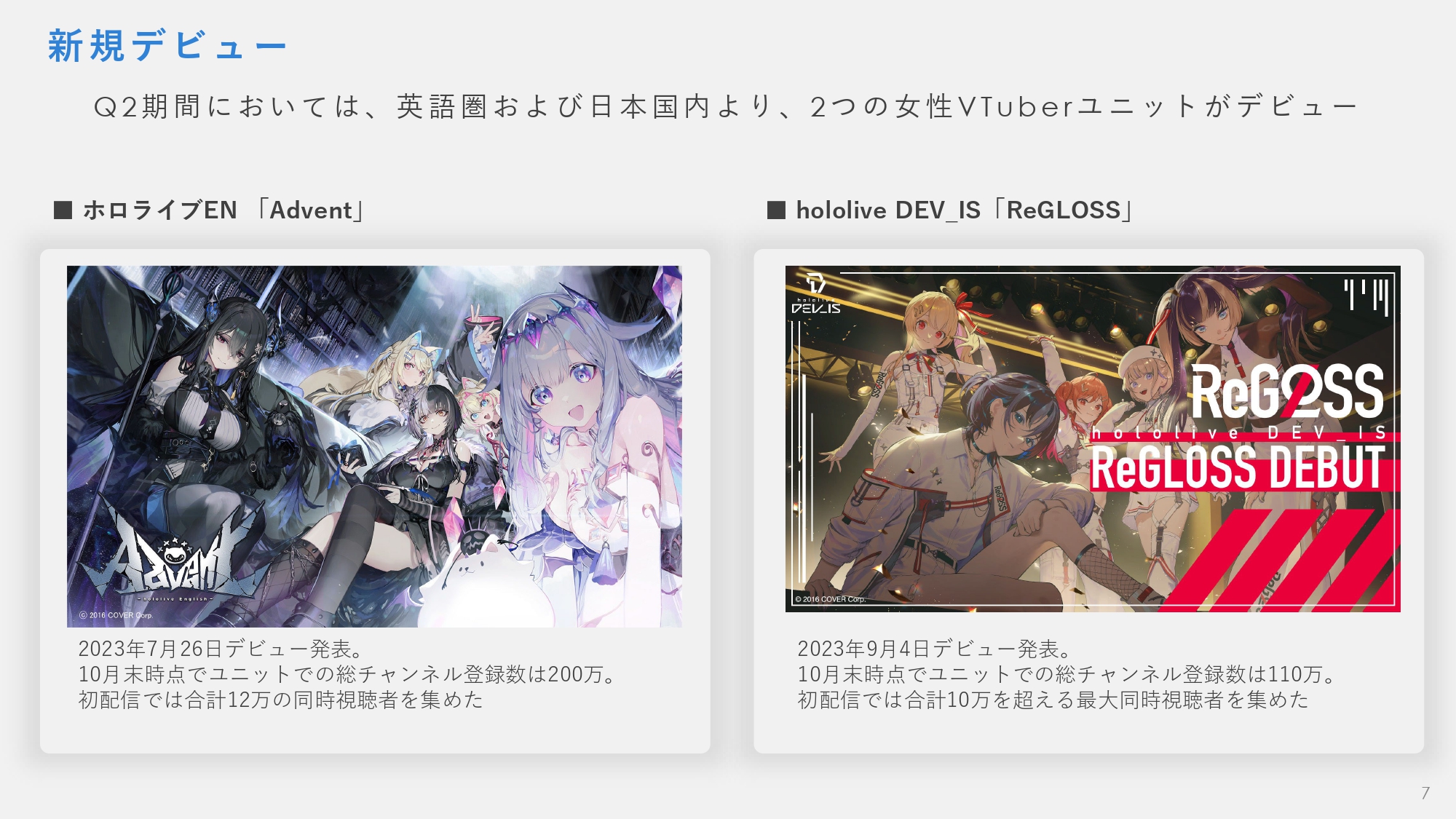

新規デビュー

先ほどお話しした、新規にデビューしたVTuber女性ユニットの2組です。7月に英語圏女性タレントグループである「ホロライブEnglish」で「Advent」が、9月に「hololive DEV_IS」というブランドラインで「ReGLOSS」というユニットがデビューしています。

これにより、2つの女性VTuberユニットが新規でホロライブプロダクションの傘下に加わったことになります。両ユニットとも、デビュー時から大きな話題となっており、今後も海外および国内の幅広いファン層にリーチできるような関連施策の実施を想定しています。

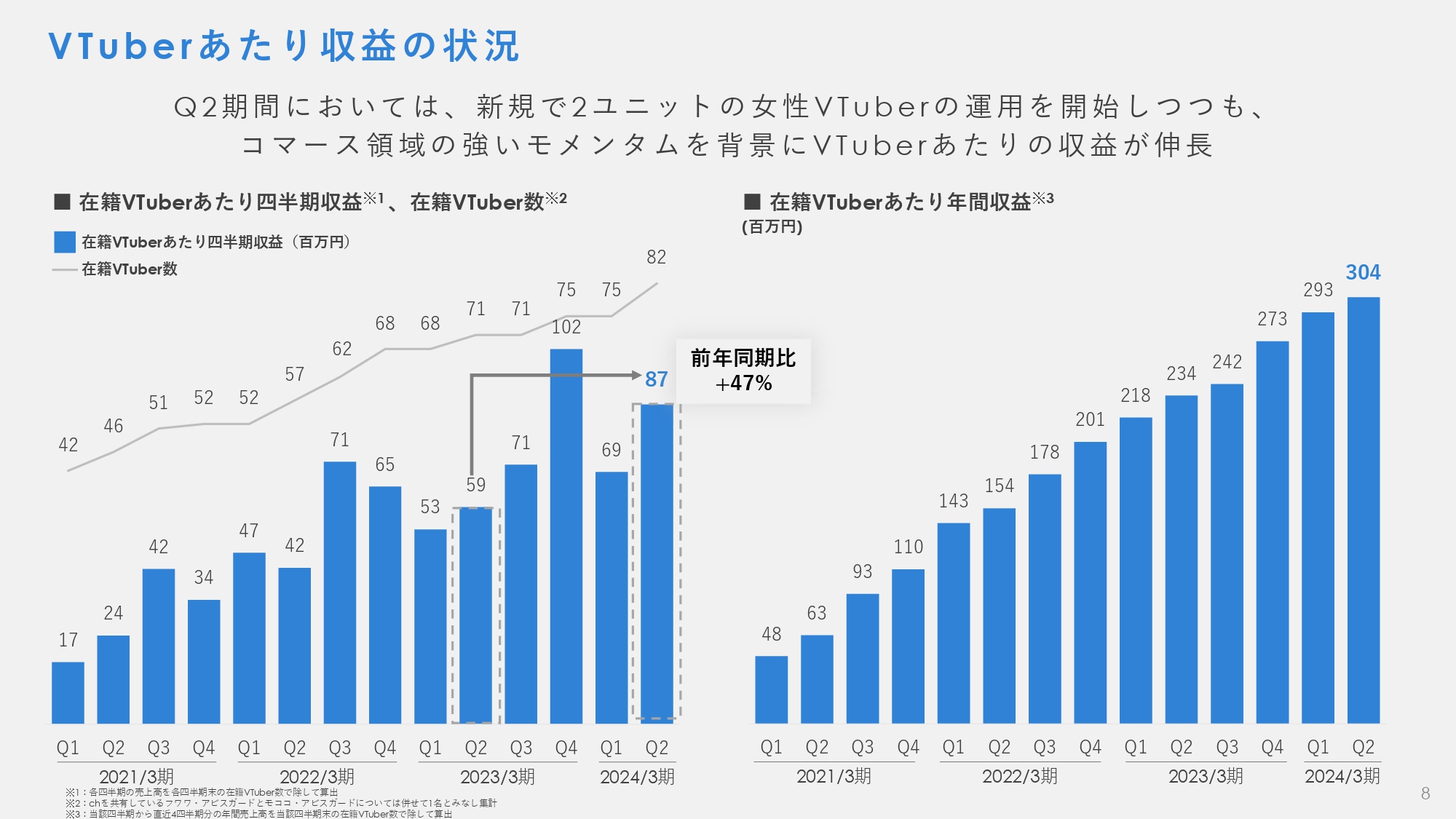

VTuberあたり収益の状況

VTuber IPが持つ収益力の質的指標ともいえる、VTuberあたり収益の状況をプロットしたグラフです。第2四半期は、新規VTuberの増員による影響で、1VTuberあたりの指標は希薄化しているものの、前年同四半期比プラス47パーセントの成長を達成しました。コマース領域の強いモメンタムを背景に、継続的に伸長している状況です。

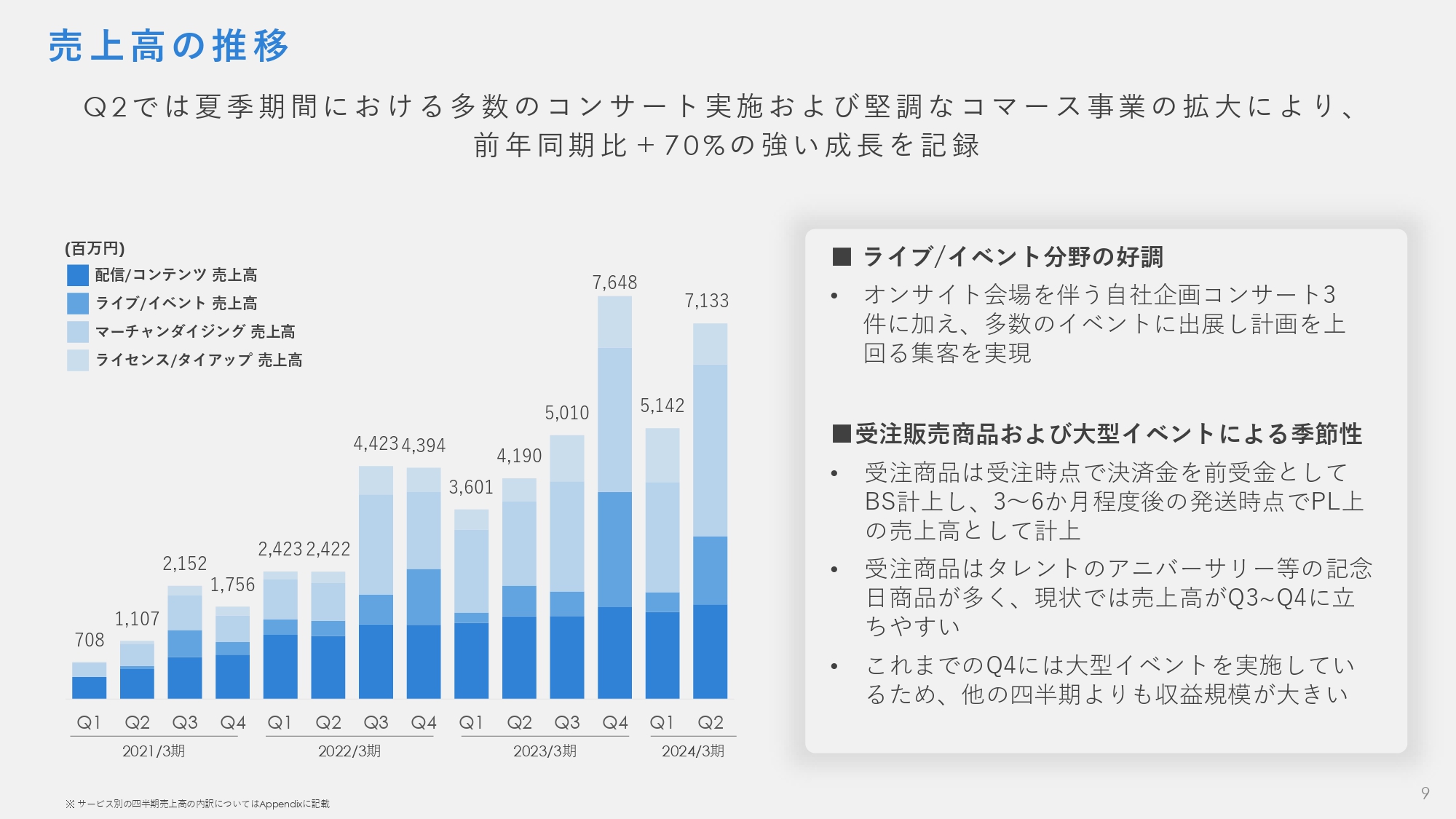

売上高の推移

売上高の四半期ごとの推移をグラフで表しました。第2四半期の売上高は、夏季期間における多数のコンサート実施および堅調なコマース事業の拡大により、前年同期比プラス70パーセントという強い成長を記録しています。

マーチャンダイジング分野においては、足元の売上高が順調に推移していることに加え、将来の売上高に転嫁する商品受注残の積み上がりも堅調です。B/S上では、前受金として53億円程度積み上がっているため、そちらでもご確認いただけると思います。

季節性に関しては、現在マーチャンダイジングの7割程度を構成している受注販売商品の売上高が第3四半期、第4四半期に高まりやすいと、IPO時点から継続的にお伝えしてきました。加えて、公表済みの年度末の大型イベントの収益計上の影響が下期に出てくると思います。

そのため、前年度と同様に、今年度も下期の売上高が高まりやすい傾向が継続する見込みです。引き続きご留意をお願いできればと考えています。

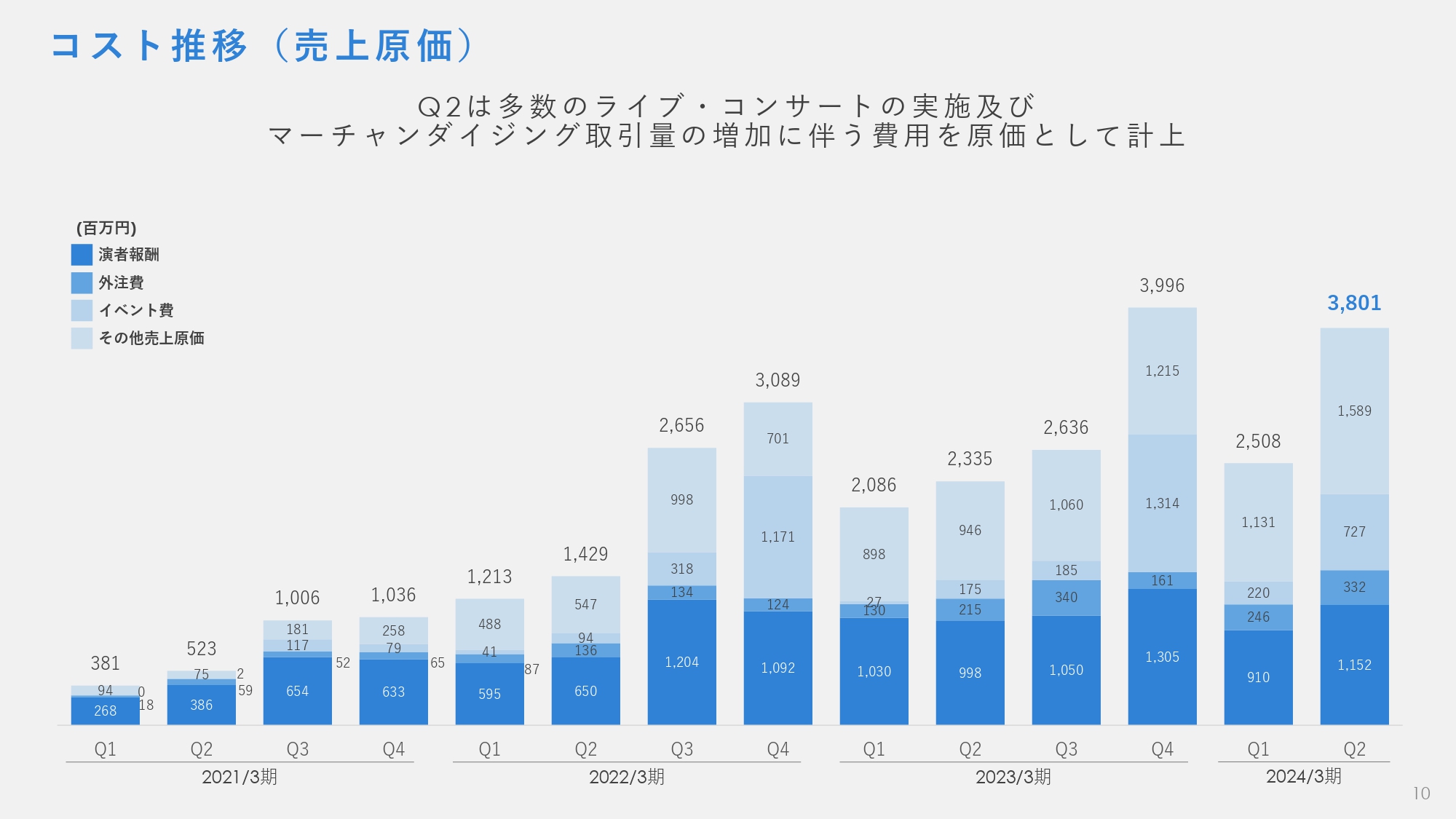

コスト推移(売上原価)

売上原価の推移です。第2四半期の売上原価は第1四半期対比で増加しています。多数のライブ・コンサートの実施による制作費の計上、マーチャンダイジングの取引量の増加、それに伴う変動費的な製造原価や演者報酬などの計上が主な増加要因となっています。

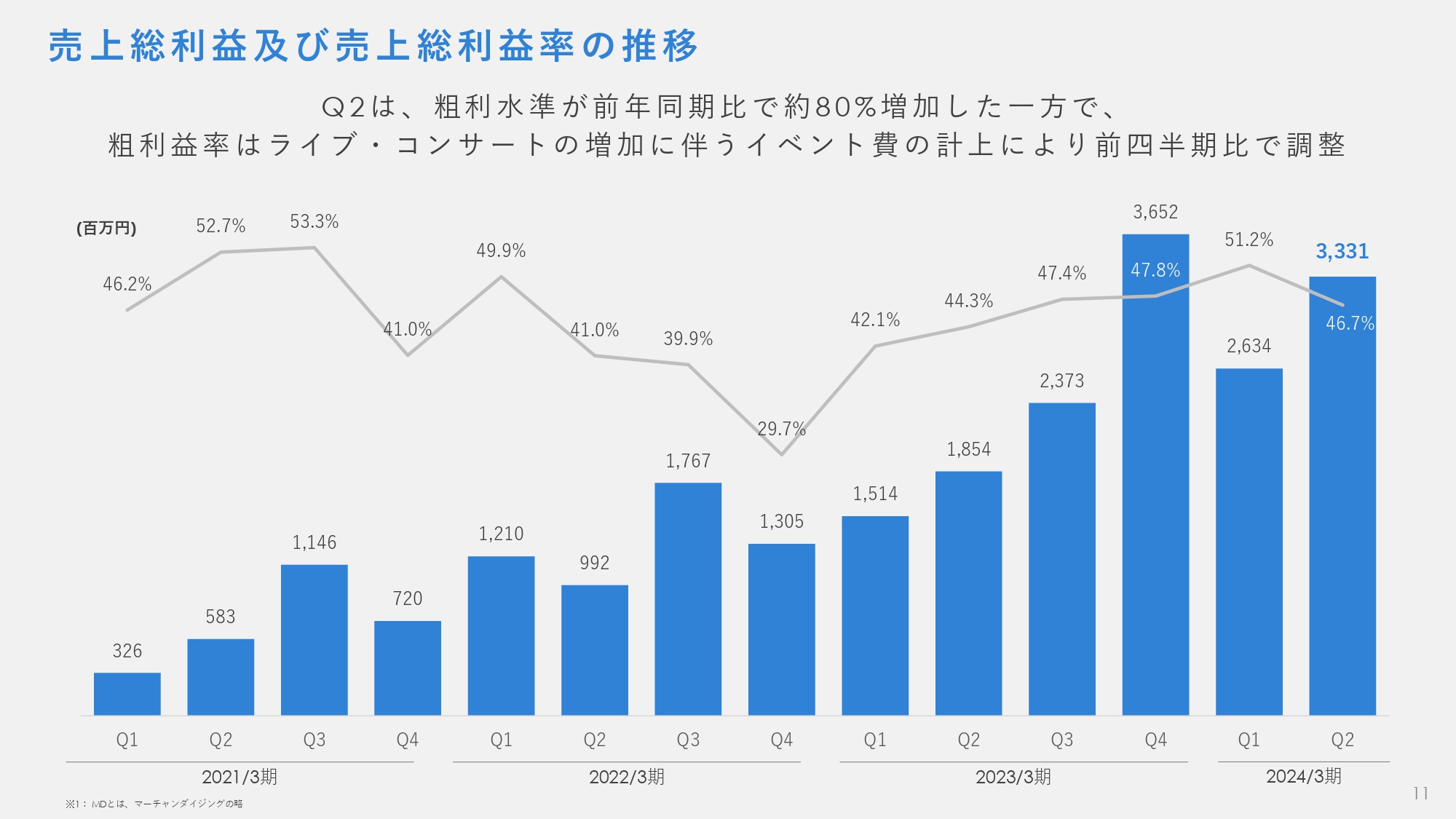

売上総利益及び売上総利益率の推移

売上総利益の推移です。第2四半期の売上総利益は前年同期比で約80パーセントの増加となりました。一方で、売上総利益率はライブ・コンサートの増加に伴うイベント費の計上などにより、前四半期比で調整している状況です。

前決算説明会でもお伝えしましたが、第1四半期はオンサイトの大きなライブ・コンサートの実施がありませんでした。しかし、第2四半期は活発に実施しているため、当社としては正常な水準での調整と結果であると認識しています。

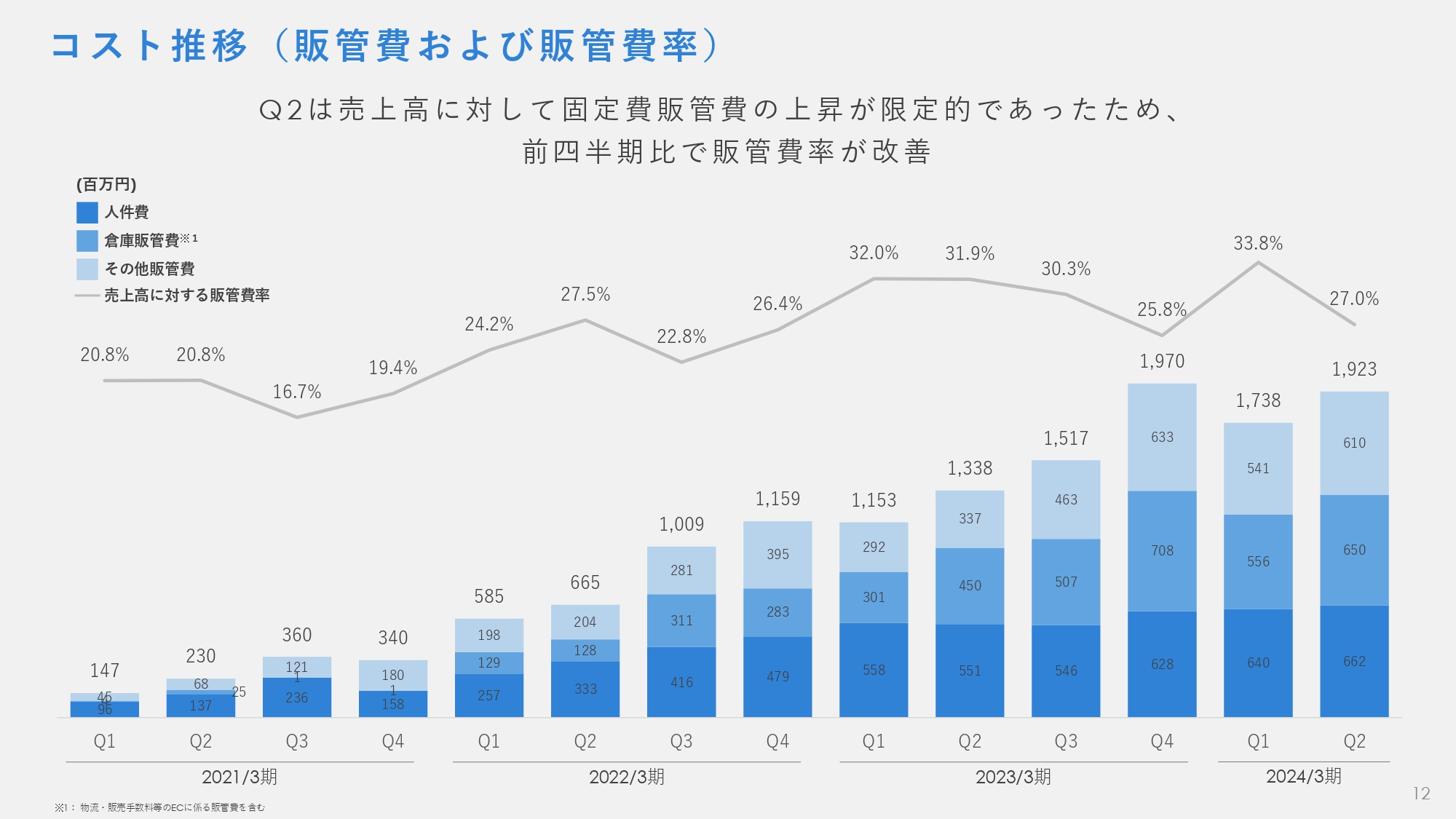

コスト推移(販管費および販管費率)

販管費の推移です。第2四半期は、商品売上高の増加にともない、倉庫販管費が変動したことにより、販管費が増加しています。一方で、売上高の増加に対し、固定費販管費の増加が限定的であったため、前四半期比では販管費率が改善しています。

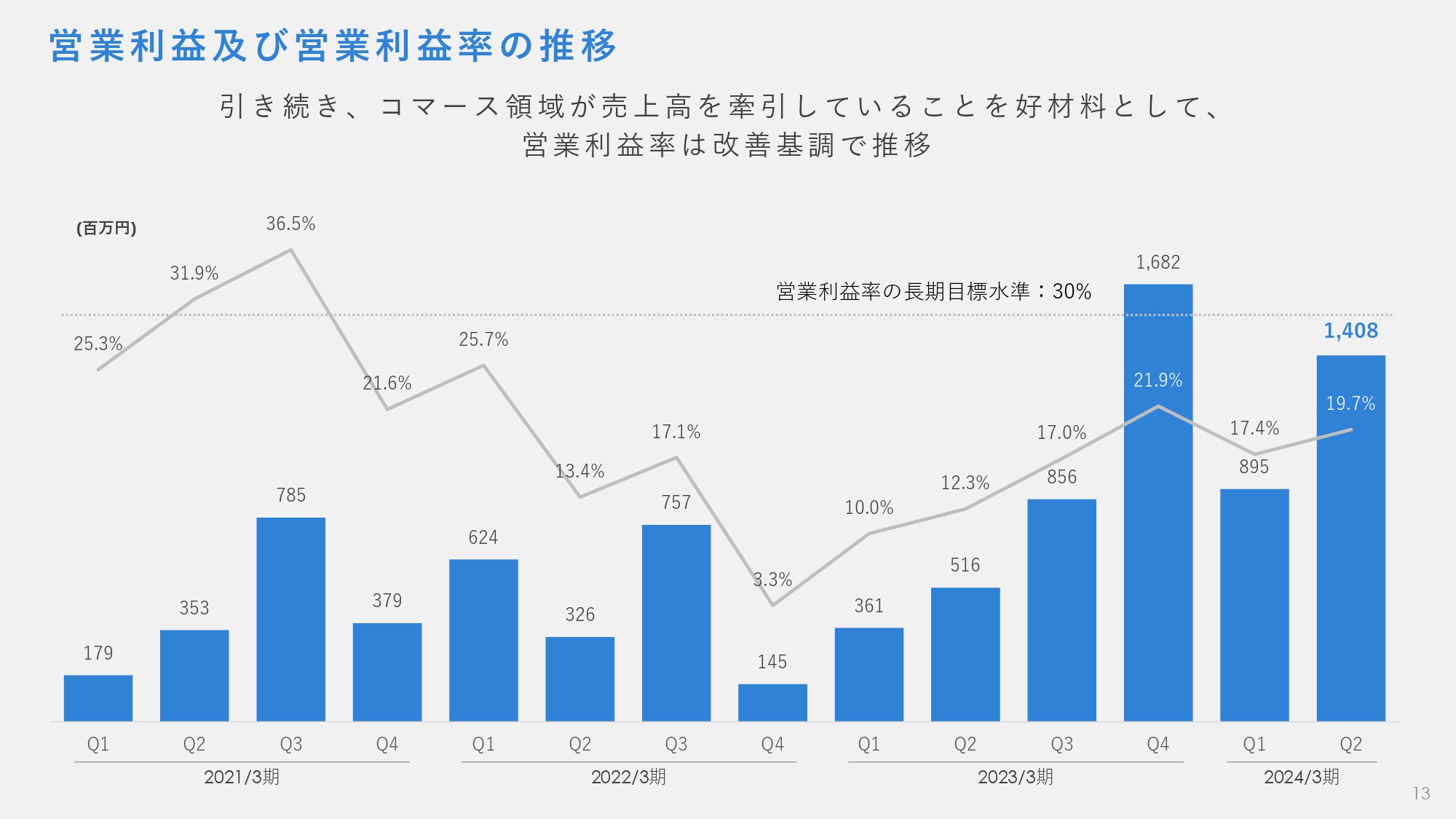

営業利益及び営業利益率の推移

以上を踏まえ、営業利益に関しては第2四半期の水準は14億800万円、営業利益率は19.7パーセントとなりました。引き続きコマース領域が売上高を牽引していることを好材料とし、構造的に営業利益率は改善基調で推移しています。

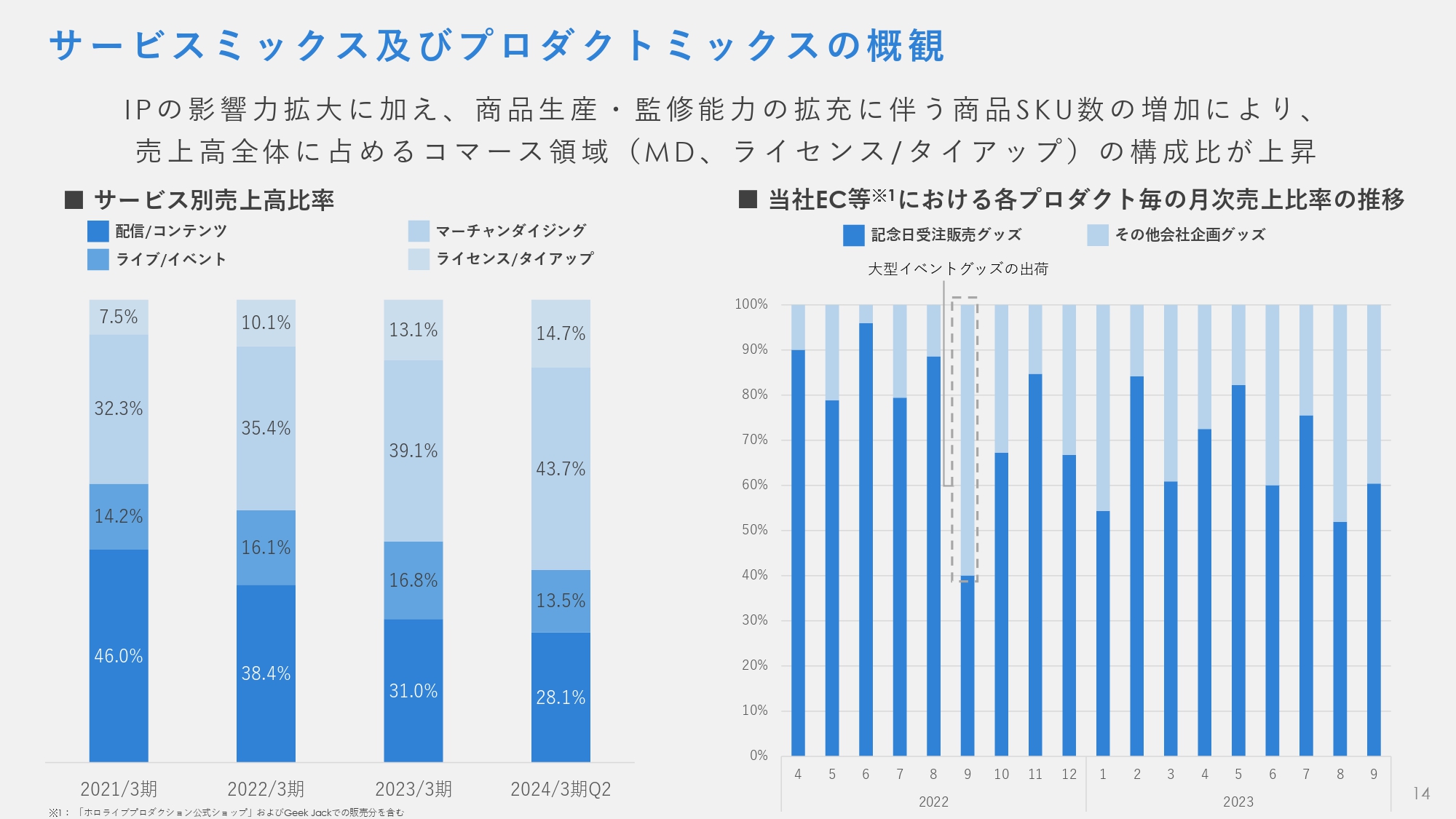

サービスミックス及びプロダクトミックスの概観

スライドのグラフのとおり、IPの影響力拡大に加え、商品生産・監修能力の拡充に伴う商品SKU数の増加も進んでいます。第2四半期のSKU数は、前年同期比で倍程度まで増加しつつある状況です。

これらは、売上高全体に占めるコマース領域の構成を引き上げています。これらのセクションは非労働集約的で粗利率が相対的に高いセクションとなっていますので、構造的に全社の利益率を高めることに寄与している状況です。

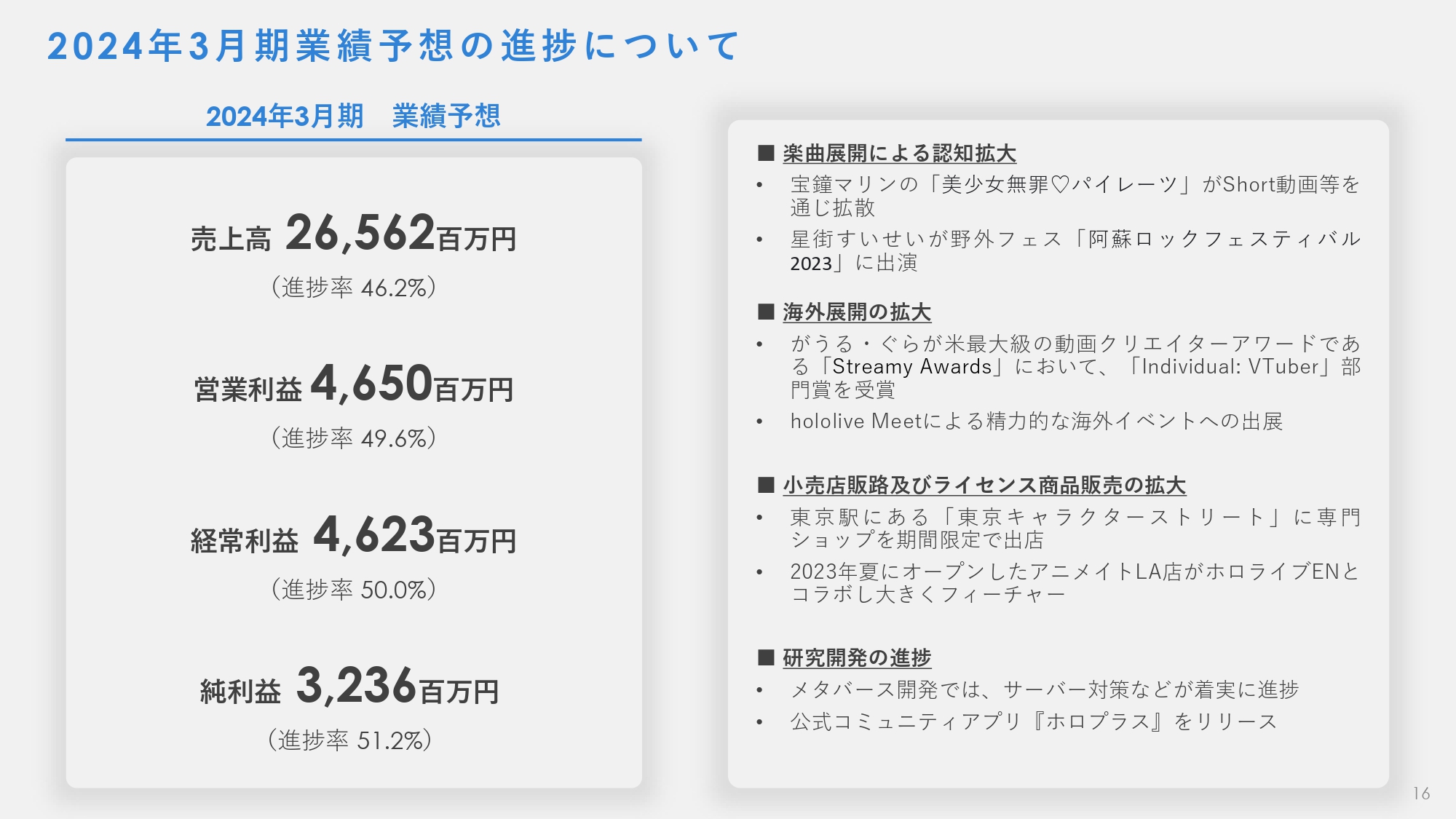

2024年3月期業績予想の進捗について

谷郷元昭氏(以下、谷郷):ここからは、谷郷より2024年3月期の業績予想に対する業績の進捗および今後の展望についてご説明します。

まず、業績予想に対する進捗は、売上高で46.2パーセント、営業利益で49.6パーセントとなっています。前年度以前の売上高の推移からもわかるとおり、当社の業績は会計年度の下期に高まりやすいという季節性があります。そのため、現状の業績進捗は堅調だと捉えています。

第3四半期以降についても、年間を通したテーマである楽曲展開による認知の拡大、海外展開の拡大、小売店販路およびライセンス商品販売の拡大、ならびに研究開発の進捗などを推進していきます。

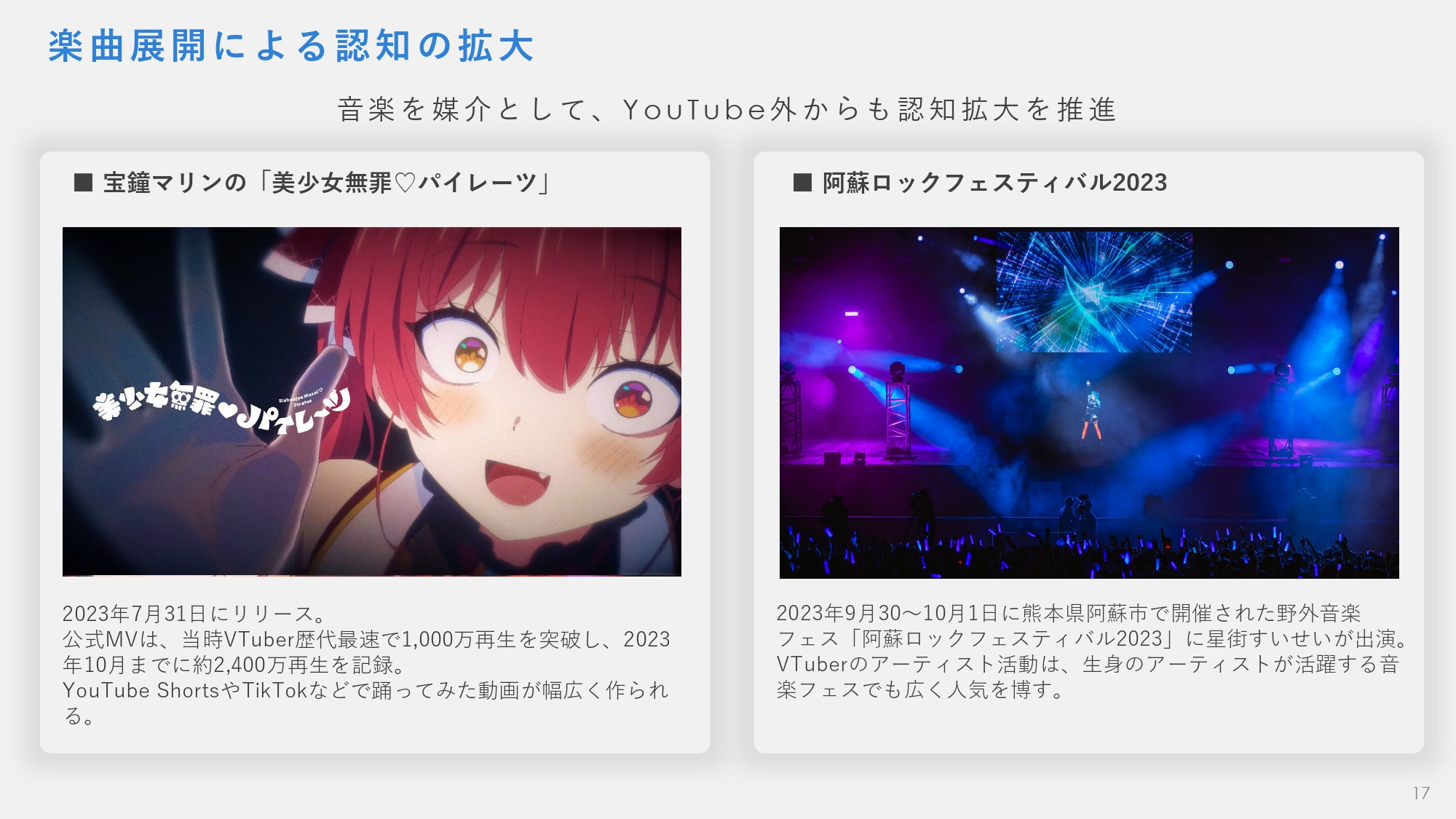

楽曲展開による認知の拡大

公表済みの施策を通して、それぞれの詳細をご説明します。引き続き音楽を通じた認知の拡大が、「YouTube」の内外およびオンライン・オフラインそれぞれにおいて重要となっています。「TikTok」や「YouTube」上では関連楽曲が大きくヒットしており、踊ってみた動画などのUGCによる拡散が広く行われています。

また、「TikTok」や「YouTube」を通じたオンラインでのコンテンツ展開だけでなく、リアルな著名アーティストが数多く出演するオンサイトの音楽フェスへの出演機会も出始めており、より幅広い潜在ファン層へのアプローチが進んでいます。

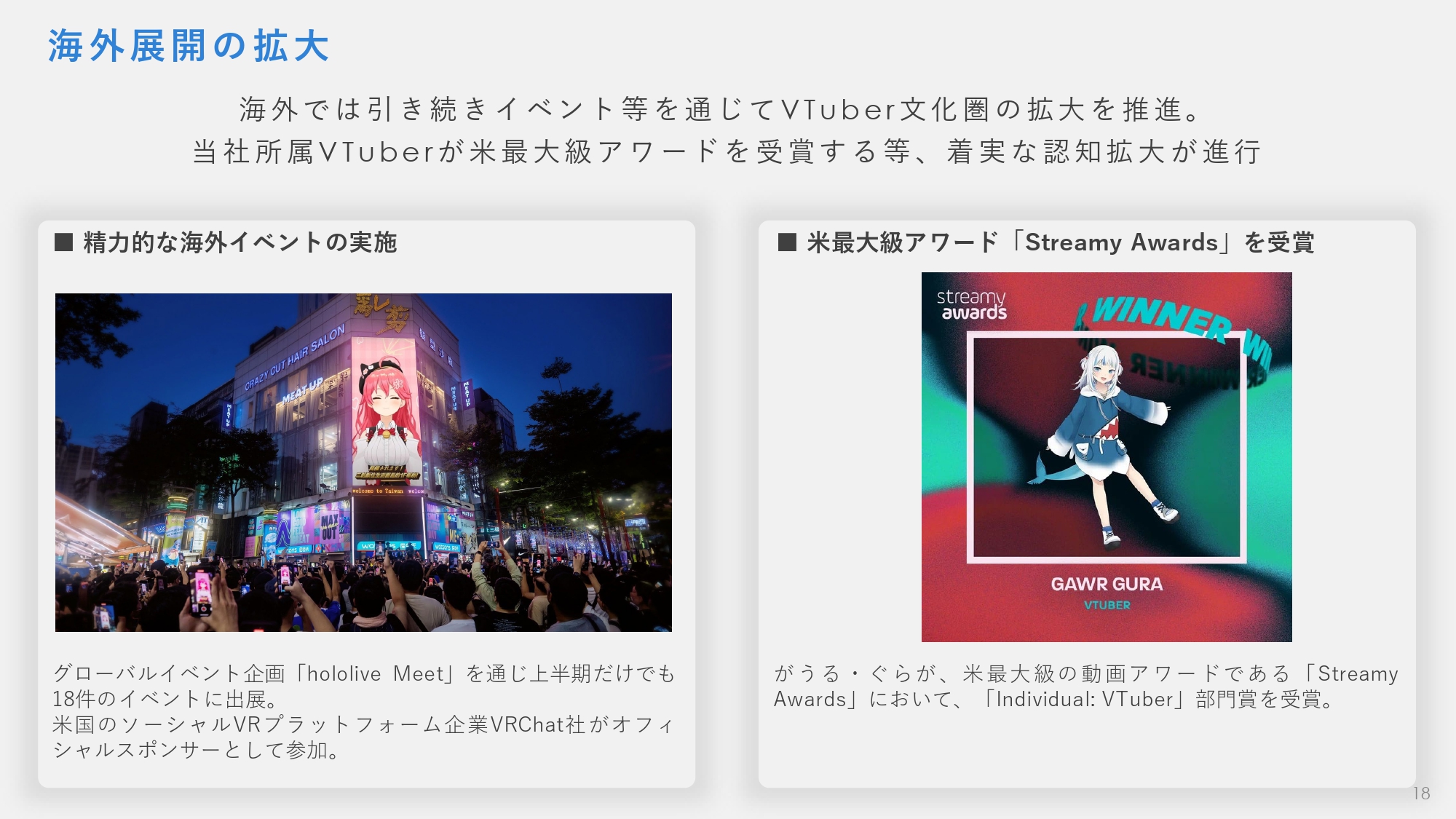

海外展開の拡大

海外では引き続き、イベント等を通じてVTuber文化圏の拡大を推進しています。当社所属のVTuberが米最大級アワード「Streamy Awards」を受賞するなど、世界各地で当社VTuberのプレゼンスも高まってきています。

このような世界各地でのムーブメントの形成は、今後現地クリエイターや企業とのコラボレーションを行っていく際の重要な基盤になってくると考えています。

小売店販路およびライセンス商品販売の拡大

商品展開を通じたマーケティング施策として、東京駅での期間限定ショップのオープンによるインバウンド需要の取り込みや、北米展開しているアニメイト社と共同しての商品展開など、国内外で施策を実施していきます。

商品販路を拡大し、お客さまと当社IPの接触頻度を増やすことにより、当社ブランドのさらなる認知拡大を図ります。

研究開発の進捗

中長期での事業拡大に向けた研究開発も進捗しています。2024年にリリース予定のメタバース・サービス「ホロアース」では、バーチャル・ライブコンサートの「βテスト」を通じ、サーバー負荷対策が着実に進捗しています。

公式コミュニティアプリ「ホロプラス」は、8月末に日本国内版を正式にリリースしましたが、今後の英語への対応や提供国の拡充に向けた開発も進捗しています。

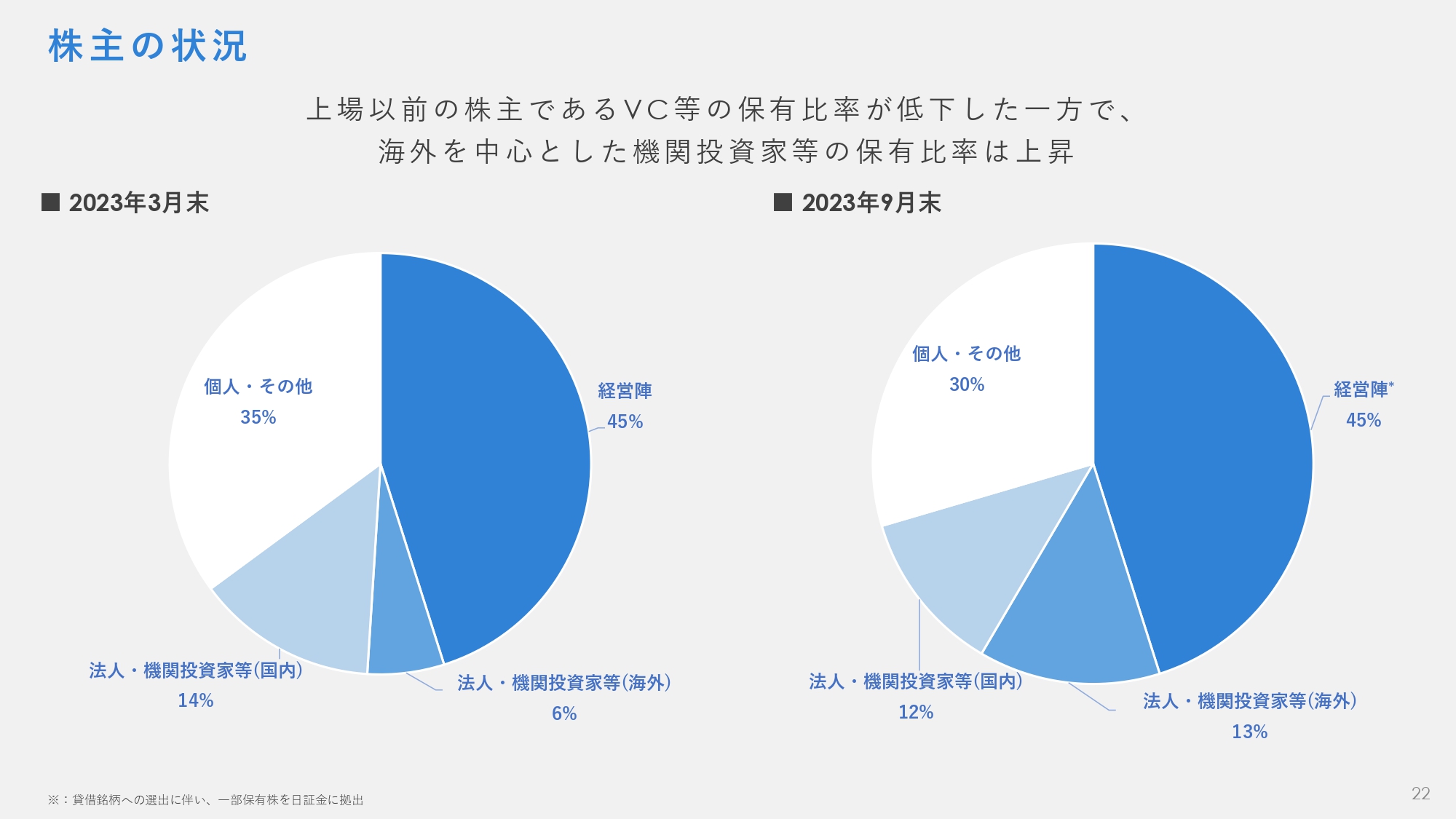

株主の状況

金子:最後に、株主の状況をご説明します。

株主の構成は、2023年3月末の上場直後から6ヶ月を経て、ご覧のパイチャートのように変化しています。左右のグラフを比較すると、流通市場での取引を通じ、上場以前の株主であるVC等の保有比率が低下している一方で、海外を中心とした機関投資家等の保有比率は着実に上昇していることが数字としても読み取れます。

海外および国内の投資家のみなさまの中長期目線での投資判断に資するように、引き続きIRの充実等を検討していきたいと考えています。

質疑応答:上期に計画の上方修正を行わない理由について

質問者:会社計画の考え方については先ほどもご説明いただいたとおり、基本的に下期のほうが業績は強いと認識しています。また、前受金などを見ると、下期のマーチャンダイジングも強いだろうとある程度想像できます。

そのような中、上期時点ですでに全般の進捗率が50パーセント近くに達していることを考えると、上方修正などを実施されてもよかったのではないかと思います。下期の業績の考え方について、もう一度ご解説をお願いします。

金子:おっしゃるとおり、B/Sに計上している前受金のような、将来のマーチャンダイジング売上高の先行指標が堅調に推移していることや、昨年度の第4四半期と同規模の大きなイベントを今年度の第4四半期にも実施することをすでに公表していることを考えると、やはり今年度も下期の売上が大きくなる可能性が高いと思っています。

その上で、第2四半期はすでにご覧のとおり、利益の水準も堅調に推移していますので、業績予想を修正するという手もあります。しかしながら、会社としてはやや保守的に第3四半期以降の下期の売上高や利益の推移を見ながら、会社の業績モデルの構造的な高まりをしっかりと確認できたタイミングで、業績予想の修正について必要に応じて開示するのがよいと考えています。

質疑応答:海外市場で認知や人気度を拡大するための取り組みについて

質問者:海外展開に関して、資料でもご説明いただいたように、昨今さまざまなイベントに出展されていると思います。現状の海外での認知や人気度の拡大を、御社ではどのように認識しているのでしょうか?

また国内においては、基本的にライブを中心とした3Dコンテンツが強力な顧客獲得のツールになっていると思いますが、海外においては物理的な障壁もあるため、あまり頻繁に実施できないのではないかと推測しています。今後、海外での人気を高めるために、どのような施策を行っていくのかについてご解説をお願いします。

谷郷:北米での展開についてはご指摘のとおりです。

もともと日本においても、アニメファン、ゲームファンをターゲットにコミックマーケットなどのイベント出展を行い、まずはファンを拡大していきました。そこから、今のようにいろいろな企業とのコラボレーションを実施し、ライセンスアウトなどのかたちを通じ、露出を高めていった結果、VTuberの市場が高まってきた経緯があります。

一方で、例えば米国の市場は非常に広く、その中では、VTuberがまだ完全にはメジャーな存在にはなれていません。そのため、当社がその昔、日本でコミックマーケットに出展していたように、世界中のアニメーション系のイベントで、アニメファン、ゲームファンにまずは知ってもらおうと、マーケティングしている段階だと考えています。

リアルのライブイベントに関しては、今まではコロナ禍の影響で海外での実施が難しい面もありましたが、今期はロサンゼルスのライブも実現できました。

日本では今年、プロダクション全体としてのライブイベントは1本で、それ以外はソロのライブが中心になっています。今後は北米圏を中心に、海外においても年間1本のライブイベントを行いつつ、ソロのライブも実現していきたいと考えています。

また、海外においてはアニメファン、ゲームファン以外の取り込みも検討しています。特にアニメファン以外の取り込みに関しては、国内と同じようにさまざまな企業とのコラボレーションが非常に重要になってくると認識しています。

今、当社では海外に向けた「Licensing EXPO」への出展などを通じて、ライセンスビジネス等、さまざまなコラボレーションの推進を進めている状況です。

質疑応答:下期のライセンス/タイアップが第1四半期の水準から下がっている要因について

質問者:ライセンス/タイアップについて、YoYでは着実に伸びている一方で、下期は第1四半期の水準から少し下がっています。そこには、どのような要因があるのでしょうか?

金子:第1四半期は、カードゲームやフィギュアなど、比較的足の長いライセンス案件の収益計上が重なったため、第2四半期で少しギャップに見えているところがあります。

ただし、足元のカードゲームやフィギュア、インゲームのコラボレーションなどのパイプラインは引き続き堅調なため、年間を通してみれば強いモメンタムをご確認いただけると思います。

質疑応答:マーチャンダイジングの売上の内訳について

質問者:第2四半期はマーチャンダイジングの売上高が非常に好調で、SKU数がYoYで約2倍増えたというお話がありました。今回のマーチャンダイジングの売上高の内訳は、特段売れ行きがよかったグッズが牽引したのでしょうか? あるいは、期ズレはなく、細かな要因が積み上がっていったのでしょうか?

金子:特定のグッズの売れ行きのみが牽引しているというより、平均的に売れ行きが上がっていることや、SKU数が増加していること、販売チャネルが増えていることが要因だと思っています。

質問者:国内と海外で見た場合のマーチャンダイジングの売れ行きはいかがでしょうか?

金子:従前お伝えしている内容と大きくは変わっていません。EC全体の売上構成比において、外貨売上は3割程度です。

質疑応答:新規VTuberユニット「ReGLOSS」デビューの意図や背景について

質問者:第2四半期にデビューした新規VTuberユニット「ReGLOSS」は、今までの御社のJPブランドとは違うかたちでのデビューだったと思います。そちらの意図や背景について、ご解説をお願いします。

谷郷:背景について、大きく3点あります。1点目は、既存タレントとは違う新規のファン層を拡大することです。

英語圏の「Advent」は当該言語圏で展開しているタレント数がまだ少ないため、今までのファンタジー路線で増員しています。一方、日本語圏は一定のタレントが増えているため、方向性や切り口を少し変えたかたちで増員を図っている状況です。

2点目は、ファンの応援によってファンと一緒に成長していくということをコンセプトに据えていることです。我々はタレントがデビューしてから3Dモデルでの活動を開始するまでの期間を一種の下積み期間ととらえていますが、そうした下積み過程も通じて、タレントを長く応援していただけるファンベースを作っていくことが重要と考えています。

3点目は、若年層や女性層などをさらに取り込めるよう、身近に感じていただけるグループとしてデビューさせていることです。

質問者:女性層を取り込むことについて、今までよりも取り込めているという傾向や事例があれば、ご教示いただけますか?

金子:全体で言えばまだ兆しが見え始めている段階といったところです。個別の事象でいえば、「TikTok」からの女性の流入が多くなっています。

「TikTok」については、宝鐘マリンの楽曲「美少女無罪♡パイレーツ」の大きなヒット事例をご紹介しました。「TikTok」はもともと若い女性の視聴者が多いメディアであるため、このように「TikTok」上でのヒットから新規視聴者を取り込んでいるタレントは、女性の視聴者数が顕著に上がりつつあります。戦略を通じて、幅広い視聴者のみなさまにご覧いただける展開を図っていきたいと考えています。

質疑応答:マーチャンダイジング拡大の要因と比率について

質問者:マーチャンダイジングの拡大において、ファンの拡大による貢献とSKU数の拡大による貢献、販路拡大による貢献があると見ていますが、どのような比率になっているか教えてください。また、そのほかの増加要因などがあれば、補足をお願いします。

金子:ファンの拡大、SKU数拡大、および販路拡大それぞれの影響を分解したうえで定量化してご説明することは難しいですが、SKU数拡大はマーチャンダイジング事業の拡大に大きく寄与していると考えています。今までは商品の需要に対して、供給が追い付いていなかったため、結果として販路が限定されてしまうことや品切れによりマーケティング機会を逸してしまうことがありましたが、生産能力の拡充によってそうした課題に対応でき始めていると考えています。

質問者:SKU数はさらに増加していくのでしょうか?

金子:おっしゃるとおりです。前年同期比でSKU数が倍程度になったといっても、もともとがそこまで多くなかったため、先頭を切っているIPコンテンツの会社と比べれば、まだ少ない状況です。今後も伸ばすべき余白は大きいと考えています。

質疑応答:営業利益率の目標達成見込みについて

質問者:マーチャンダイジングとライセンス/タイアップが増加すれば、利益率も増加していくと見ています。

非常によい状況ということで、営業利益率の目標数値を30パーセントに定めていますが、目標達成が早まる状況なのか、イベントや投資などをしっかり行っていく段階なのか、どのように見ればいいでしょうか?

金子:コマース領域の好調によって、営業利益率30パーセントを達成できる確度は高くなりつつあると考えています。

ただし、当社事業を現在よりもさらに大きくグローバルなものに成長させていくためには、継続的な投資やマーケティング活動を続けていく必要があると思っています。したがって、営業利益率の目標水準の達成のみを急ぐというより、投資と利益改善を両立していく必要があると認識しています。

質問者:投資においては、国内と海外でどのような比率になりますか?

金子:現状ですと海外展開の推進において大規模な設備投資等は想定しておらず、まずは海外事業の企画や営業に係る人員拡大を行っている段階にあるため、国内海外で明示的な投資比率は設定していません。北米やASEAN地域など、地域別に大市場で事業を展開していくにあたり、それに準ずるかたちで人件費などのコストも高まってくると考えています。

質問者:イベントなどによって、ある程度の費用が出る話はないのでしょうか?

金子:イベントを行えば、それに応じた費用が出ると思いますが、今年度については期初の計画を大幅に上回るような支出は見込んでいません。

今回、第2四半期決算発表時に業績予想の修正を行わなかったため、「下半期に期初計画にはなかったような大型支出を行うのではないか」といった憶測も一部ではあったかもしれませんが、そのような予定はありません。

質疑応答:マーチャンダイジングとライセンス/タイアップの売上拡大の状況と取り組みについて

質問者:マーチャンダイジングとライセンス/タイアップをさらに伸ばして他社に並ぶレベルになれるのかどうか、手応えや、具体的にどのような取り組みをされているのかなど、アップデートをお願いします。

金子:冒頭のご質問にも関連しますが、IP系の商品を販売している大企業と比べると、SKU数拡大の余白は大きいと認識しています。1プロジェクトあたりの生産オペレーション改善やロジスティクス合理化による生産能力の強化、あるいは北米やASEANなど、海外の大消費地に適した商品を企画する企画監修能力の拡充等により、まだまだコマース領域の事業規模を拡大していけるのではないかと考えています。

質疑応答:客数と客単価の寄与度について

質問者:第2四半期は、売上高が前年同期比プラス70パーセントの成長で、マーチャンダイジングは2倍になったというお話でした。客数と客単価の寄与度では、どのようなイメージで捉えればいいでしょうか?

金子:客数と客単価の両方が改善している状況ですが、特にサービスや商品を購入することでコンテンツにお金を払ってもいいと思ってくれているファンの数が、しっかりと拡大している印象があります。

冒頭のご説明に通ずるところかもしれませんが、幅広いお客さまに対して幅広い商品をしっかりと供給することが、結果としてマーケティングにつながり、より多くのお客さまの増加につながる流れができつつあると考えています。

質疑応答:マーケットの成長性の外部要因と内部要因、成長ステージについて

質問者:通期で売上高約30パーセント成長の計画に対し、第1四半期で約43パーセント、第2四半期で70パーセントの成長となっています。さらに加速している状況ですが、あえて外部要因と内部要因に分けると、どのような貢献度があるか、イメージを教えてください。

両面があると思っています。外部要因としては、今までのVTuberコアファン層だけでなく、より幅広い層からの注目がVTuber市場に対して集まりつつあると感じています。

例えば、米最大級の配信者アワード「Streamy Awards」において近年VTuber部門が設けられ、当社のVTuberが表彰されたこともその1つです。そのほか、一般のメディアでも、VTuberが大きく取り上げられる機会が増えており、エンターテインメント・セクター以外の企業によるVTuberの広告起用の事例も増えています。このような一般認知の拡大が、BtoBやBtoBtoCの事業を進めていく上でも後押しになっていますし、今後も傾向として強まっていくのではないかと感じています。

内部要因としては、先ほどご説明したような経営努力によって、着実に商品生産能力やマーケティング能力を高めることができています。当社の業績モメンタムや売上構成比の変化にもそれらの影響が着実に表れてきている状況です。

質疑応答:既存の領域での手応えと、新しい領域での展開について

質問者:「ReGLOSS」はターゲットとするファン層がこれまでとは違うと感じます。ほかにもeスポーツなど、これまでにはなかったような、VTuber以外の方も含めたコラボ等が増えています。ファン層を広げることが狙いだと思いますが、なぜそのようなことをしているのか教えてください。

谷郷:これにはいくつかの側面があります。1つは、当社が所属するタレントをクライアントと見立てたBtoBtoCビジネスを行っている中で、そのタレントたちが何をやりたいか、どのような活動をしたいかを尊重していることです。

例えば、eスポーツの活動をしたい、アーティストの活動をしたいというのであれば、それを支援していくことが、タレントに提供するサービスだと考えています。そのように、タレントのニーズに応じてさまざまな展開を行っている側面があります。

もう1つは、「VTuber」という文化を、より一般の人たちに認知してもらい、キャズムを超えてマジョリティー層を取り込んでいく必要があると認識していることです。その取り組みの一環として、さまざまなコンテンツ展開を行っています。

手応えとして、基本的には音楽を軸にした展開が一番うまくいっていると思います。星街すいせいの「THE FIRST TAKE」出演や「阿蘇ロックフェスティバル2023」での露出、宝鐘マリンの「YouTube」や「TikTok」でのバズによる認知拡大などが、非常に大きな効果を生んでいます。

質疑応答:キャッシュアロケーションの考え方について

質問者:キャッシュアロケーションの考え方についてです。業績がかなり好調ということもあり、現預金が積み上がっているように見えます。投資も行っていくということですが、株主還元にどの程度お金を使っていくのか教えてください。

金子:現状は、積極的な拡大フェーズにあると考えています。例えば、配当等については差し迫った検討項目というより、まだ長期的な検討項目という認識です。

将来の投資の内容については、現時点で詳細にお話しすることが難しいですが、先述の海外展開に係る組織拡大以外ですと、研究開発も重要な支出の1つとなってくると思います。VTuberビジネスを従来の芸能ビジネスの枠組みに留めずに、より大きな可能性を追求していくためには、既存の事業展開に加えて、今後の二の矢・三の矢となるような展開に資する研究開発(R&D)が非常に重要だと考えています。