【QAあり】三菱マテリアル、2Q営業利益は前四半期比+44億円 金属事業での実収効率改善による利益計上などが寄与

2023年11月17日 19:59

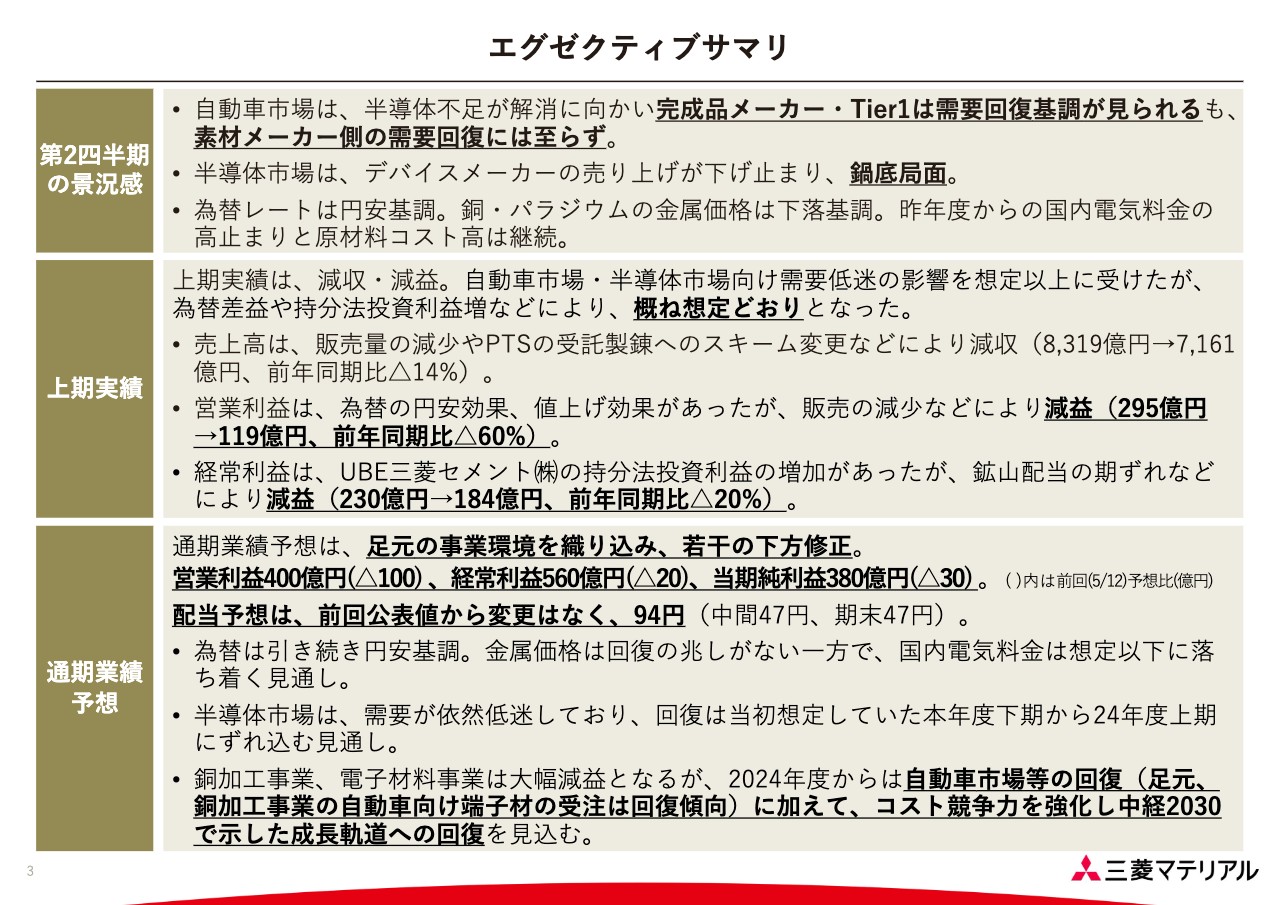

エグゼクティブサマリ

小野直樹氏:みなさま、こんにちは。執行役社長の小野です。本日は説明会にご参加いただき、誠にありがとうございます。それでは、第2四半期の決算の概要ならびに通期の業績見通しについてご説明します。

第2四半期の景況感は、自動車市場は半導体不足が解消に向かい完成品メーカー・ Tier1は需要回復基調が継続していますが、流通在庫もあり弊社の需要回復には至りませんでした。

半導体市場はデバイスメーカーの売上が下げ止まりましたが、需要は鍋底局面が続いています。為替レートは円安基調で、銅・パラジウムの金属価格は下落基調となっています。また、国内電気料金の高止まりと原材料コスト高は継続しています。

上期実績は、自動車市場・半導体市場向けの需要低迷の影響を想定以上に受け、前年比で減収減益となりましたが、為替差益や持分法投資利益増などにより、進捗は概ね想定どおりでした。

売上高は、販売量の減少やインドネシアのPTスメルティングの受託製錬へのスキーム変更などにより減収となりました。営業利益は、為替の円安効果や値上げ効果がありましたが、販売の大幅な減少などにより減益となっています。経常利益は、UBE三菱セメント社の持分法投資利益の増加がありましたが、上期に計上を見込んでいた鉱山配当が期ずれしたことなどにより減益となりました。

通期業績予想は、足元の事業環境を織り込み、若干下方修正しています。営業利益が前回予想比マイナス100億円の400億円、経常利益がマイナス20億円の560億円、当期純利益がマイナス30億円の380億円となっています。配当予想は、前回の公表値から変更はなく、94円に据え置いています。

下期以降の事業環境は、為替は引き続き円安基調で、金属価格は回復の兆しがない一方で、国内電気料金は想定以下に落ち着く見通しです。半導体市場は、需要が依然低迷しており、回復は当初想定していた本年度下期から2024年度上期までずれ込む見通しです。

銅加工事業と電子材料事業は大幅な減益となりますが、銅加工事業は足元の自動車向けビジネスが回復傾向であることに加えて、コスト競争力を強化し、来年度以降は中経2030で示した成長軌道に回復すると見込んでいます。

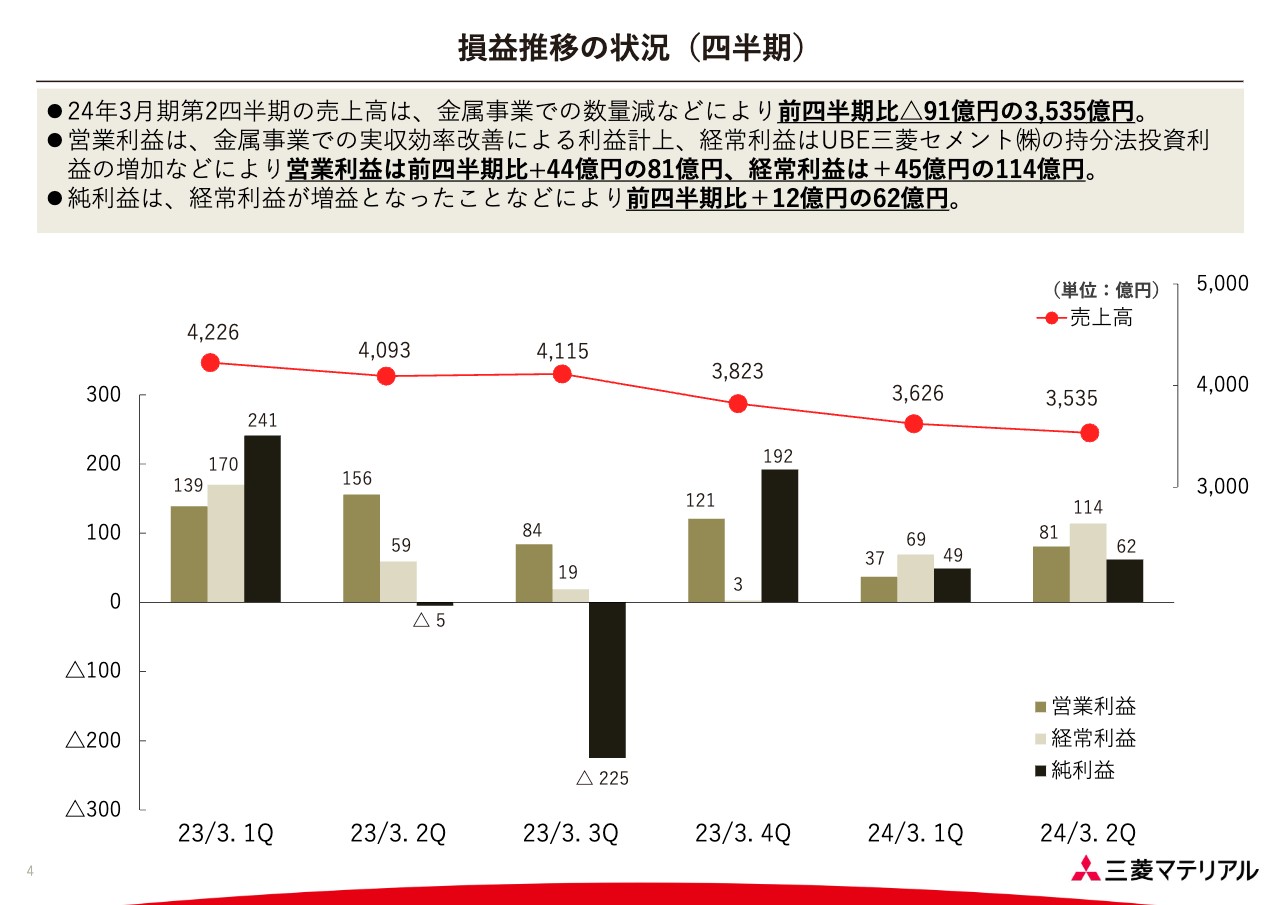

損益推移の状況(四半期)

損益推移の状況です。2024年3月期第2四半期の売上高は、金属事業での販売減などにより、前四半期比マイナス91億円の3,535億円となりました。

営業利益は、金属事業での実収効率改善による利益計上などにより、前四半期比プラス44億円の81億円、経常利益は、営業増益に加えてUBE三菱セメント社の持分法投資利益が増加したことなどにより、前四半期比プラス45億円の114億円となりました。

このように経常利益が増益となったことなどにより、純利益は前四半期比プラス12億円の62億円となりました。

前年実績対比(連結損益計算書、為替、銅価格)

スライドには、昨年度上期と今年度上期の実績を比較した表を掲載しています。今年度上期の実績は、前年同期比で減収減益となりました。

売上高は、為替の円安による増収が約350億円ありましたが、インドネシアのPTスメルティングのスキーム変更等による金属事業での減収や、多結晶シリコン事業の譲渡、銅価下落、高機能製品や加工事業での販売減などの減収要因により、トータルでは1,157億円の減収となりました。

営業利益、経常利益の増減に関しては、次のページで詳しくご説明します。純利益は、経常減益となったことに加えて特別利益が減少し、125億円の減益となりました。

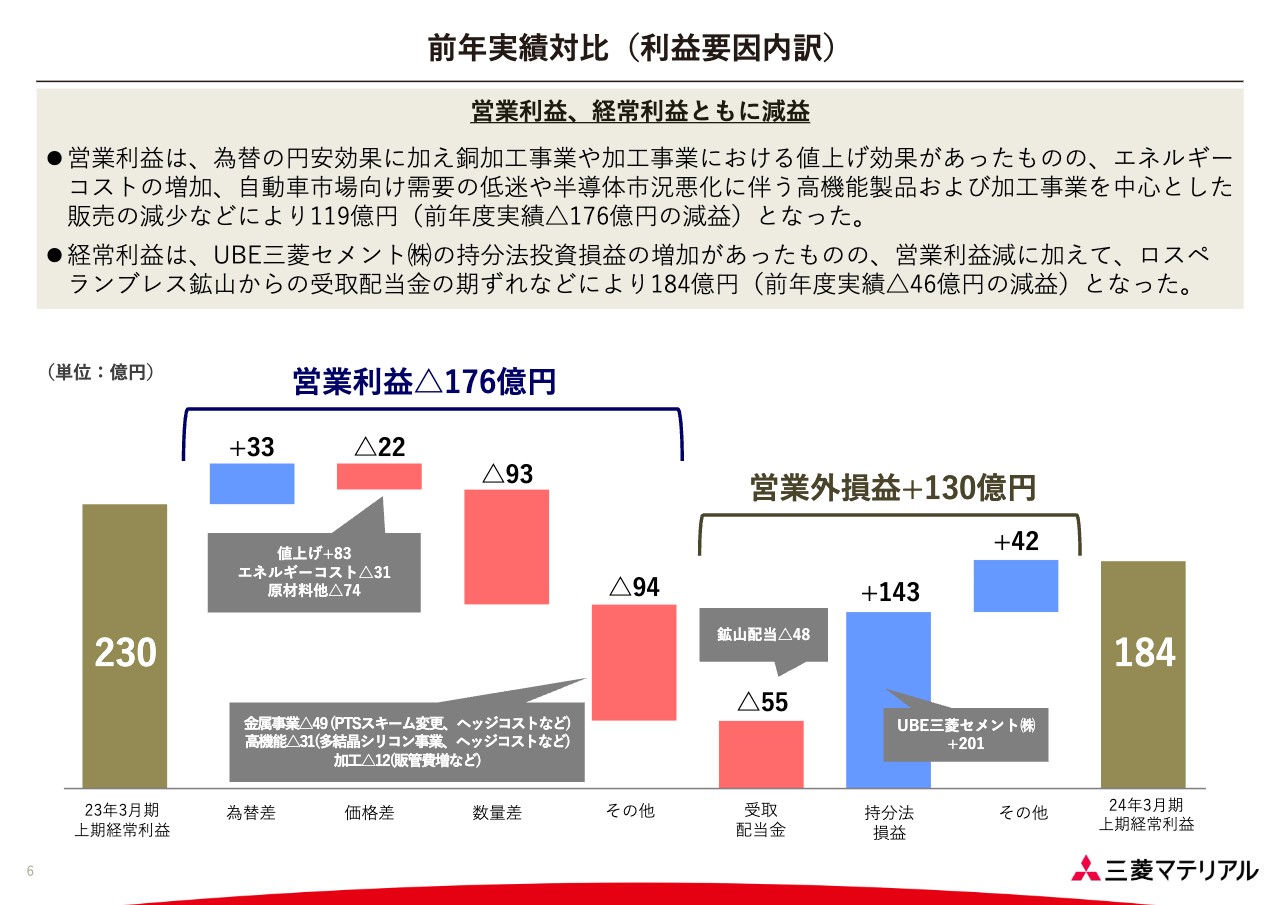

前年実績対比(利益要因内訳)

経常利益について、本年度上期と前年度上期を比較しました。営業利益は176億円の減益、営業外損益は130億円の改善となり、経常利益は184億円となりました。

営業利益は、為替の円安効果に加え、銅加工事業や加工事業における値上げ効果があったものの、エネルギーコストの増加や自動車市場向け需要の低迷、半導体市況悪化に伴う高機能製品や加工事業を中心とした販売の減少があり、大幅な減益となりました。

経常利益は、UBE三菱セメント社の持分法投資損益の改善が大きくプラスに寄与したものの、営業利益の減少に加え、ロスペランブレス銅鉱山からの受取配当金が当初予定していた上期から下期へずれたことなどにより、前年度比46億円減益の184億円となりました。

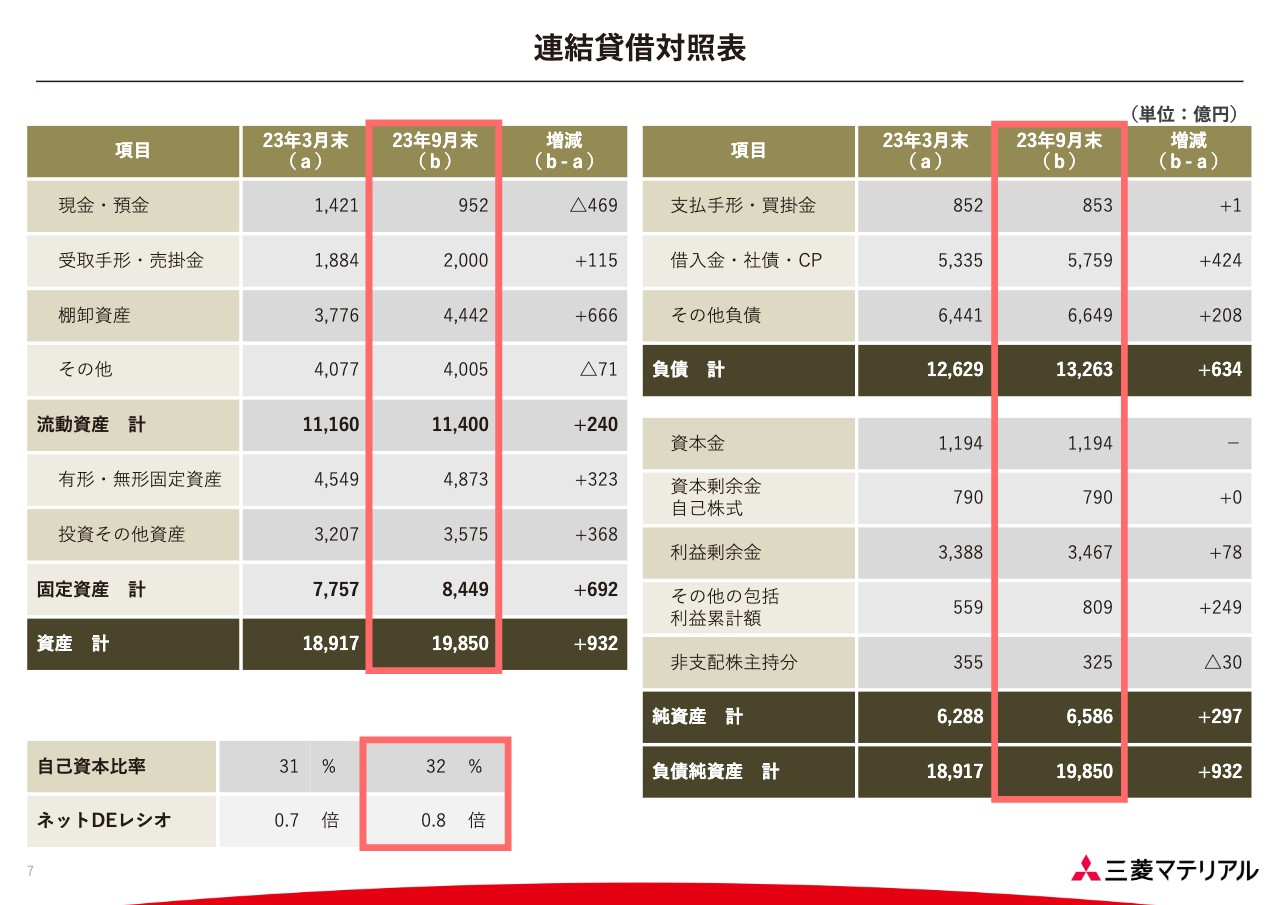

連結貸借対照表

2023年9月末時点の連結のバランスシートを掲載しています。総資産は1兆9,850億円となり、2023年3月末から932億円の増加となりました。

前年度第4四半期に実施した直島製錬所の炉修影響を受け、2023年3月末は棚卸資産が減少していましたが、その影響がなくなったために棚卸資産は増加しています。また、PTスメルティングの拡張工事に伴う固定資産の増加や、持分法適用会社であるマントベルデ銅鉱山への操業資金の貸付増加などもあり、残高は増加しました。

24年3月期 通期業績予想

2024年3月期の通期業績予想です。足元の事業環境等を織り込み、若干下方修正しています。詳細は次のスライドでご説明します。なお、配当予想は前回の公表値から変更していません。

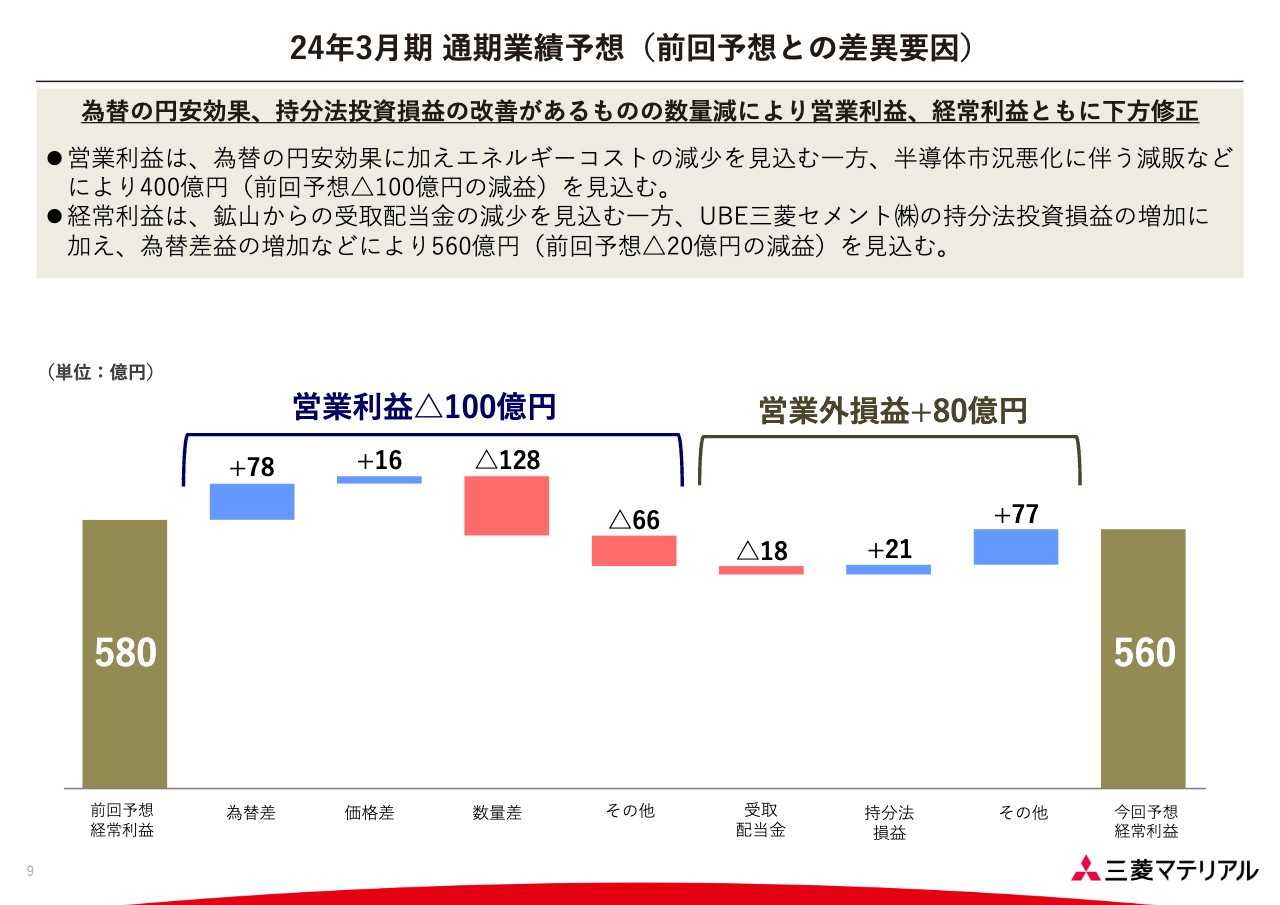

24年3月期 通期業績予想(前回予想との差異要因)

本年度通期の経常利益予想を前回予想と比較しました。営業利益は100億円の減益、営業外損益は80億円の改善となり、経常利益は20億円減益の560億円となる見通しです。

営業利益は、為替の円安効果に加えて、電力などのエネルギーコストが想定以下に落ち着くと見込んでいますが、銅加工事業や電子材料事業における販売減の影響が大きく、前回予想を100億円下回る見通しです。

経常利益は、外貨建債権債務の為替差益やUBE三菱セメント社の持分法投資利益の上振れを見込んでいますが、営業利益の減少をカバーするには至らず、560億円に下方修正しました。

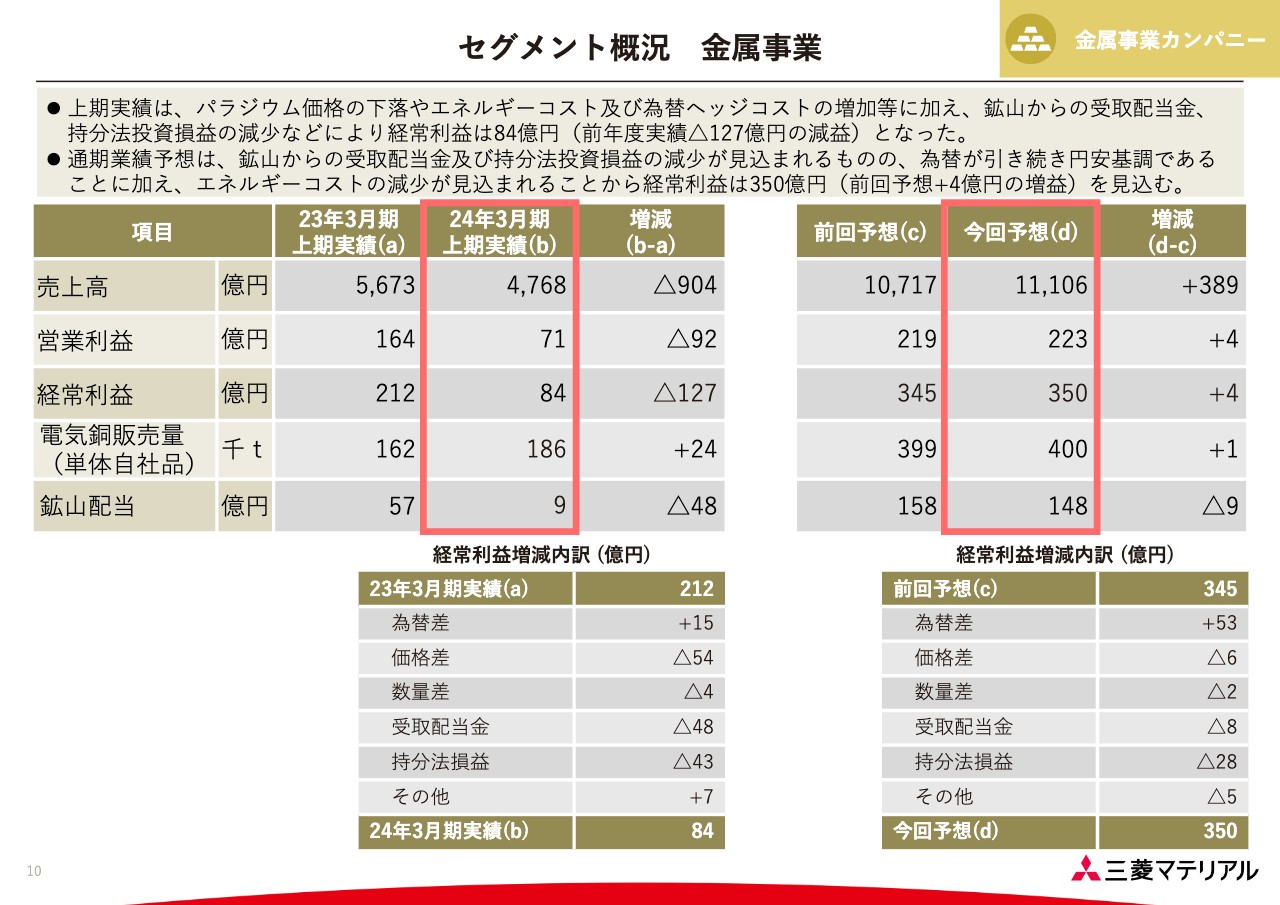

セグメント概況 金属事業

セグメント別概況です。まずは金属事業です。上期実績の経常利益は前期比127億円の減益となりました。硫酸やパラジウム価格の下落や、エネルギーコストの増加、ロスペランブレス銅鉱山からの受取配当金の計上がなかったこと、持分法投資損益の減少が減益の主な要因です。

経常利益の通期予想は、前回予想並みの350億円としています。カッパーマウンテン銅鉱山の粗鉱品位低下などによる持分法損益の悪化を、外貨建債権債務の為替差益の上振れ分でカバーする見通しです。

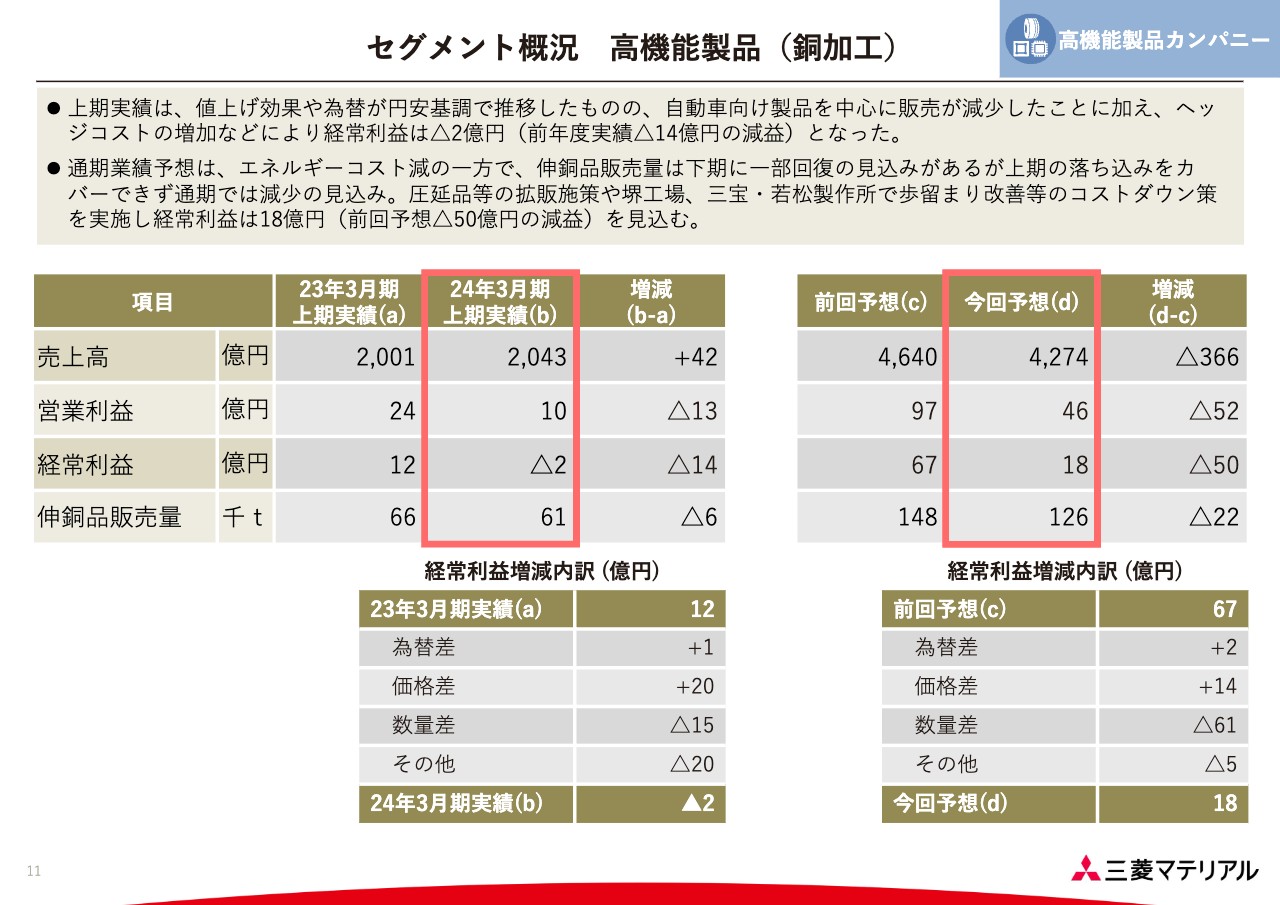

セグメント概況 高機能製品(銅加工)

高機能製品カンパニーの銅加工事業です。上期実績の経常利益は前年比14億円の減益となりました。自動車向け製品を中心に販売が減少したことやヘッジコストが増加したことなどが主な要因です。

経常利益の通期予想は、前回予想から50億円下方修正した18億円としています。足元では自動車向け端子材の受注が回復傾向にあり、上期比では回復する見通しですが、通期では上期の落ち込みをカバーできず下方修正しました。

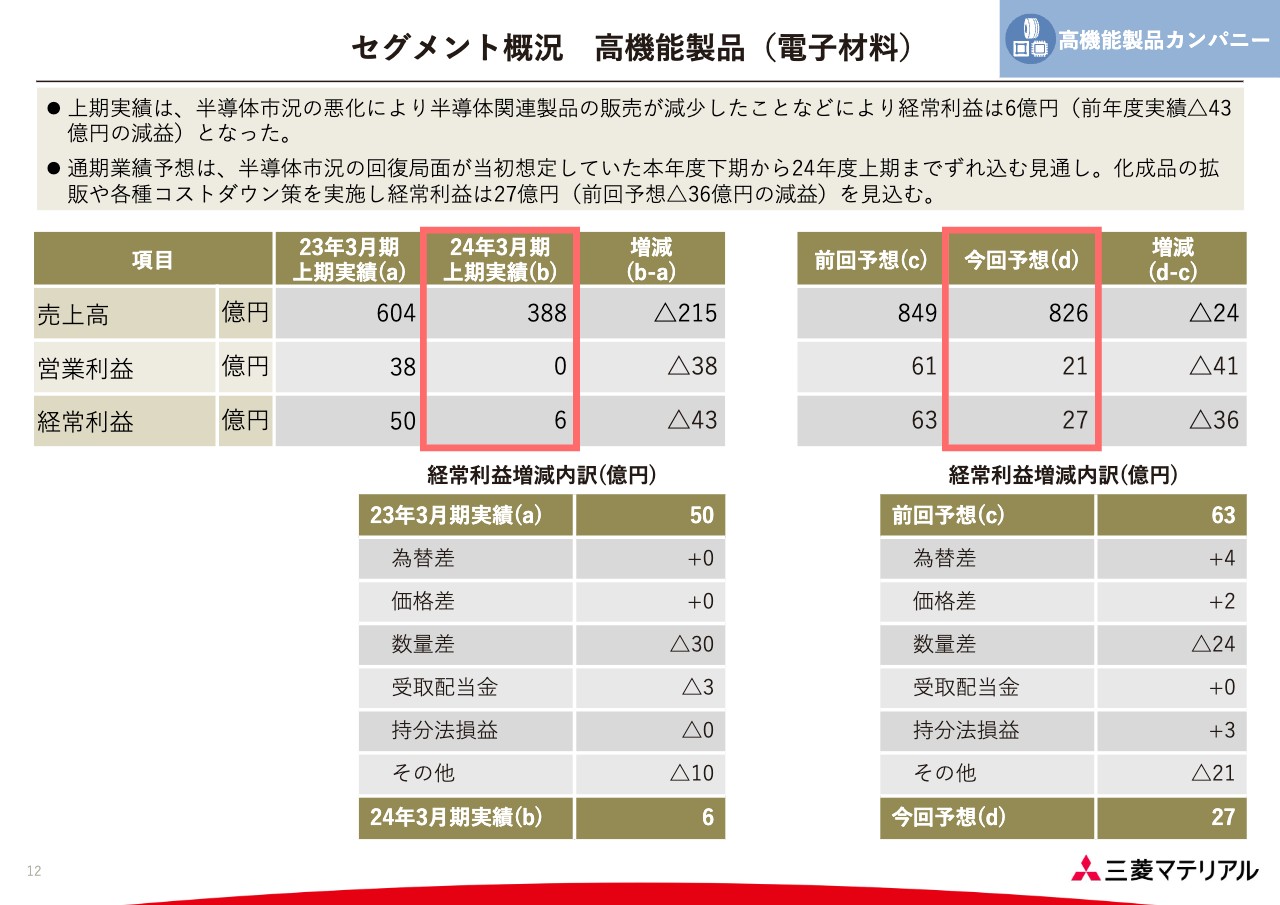

セグメント概況 高機能製品(電子材料)

高機能製品カンパニーの電子材料です。上期実績の経常利益は、前年比43億円の減益となりました。主な要因は、半導体市況の悪化により半導体関連製品の販売が減少したことが挙げられます。

経常利益の通期予想は、前回予想から36億円下方修正した27億円としています。前回予想では半導体市況は本年度下期中に回復すると見込んでいましたが、足元の状況を踏まえると、24年度上期までずれ込む見通しです。

比較的好調な化成品の拡販や、各種コストダウン策を実施しますが、今期予想は下方修正せざるを得ない状況です。

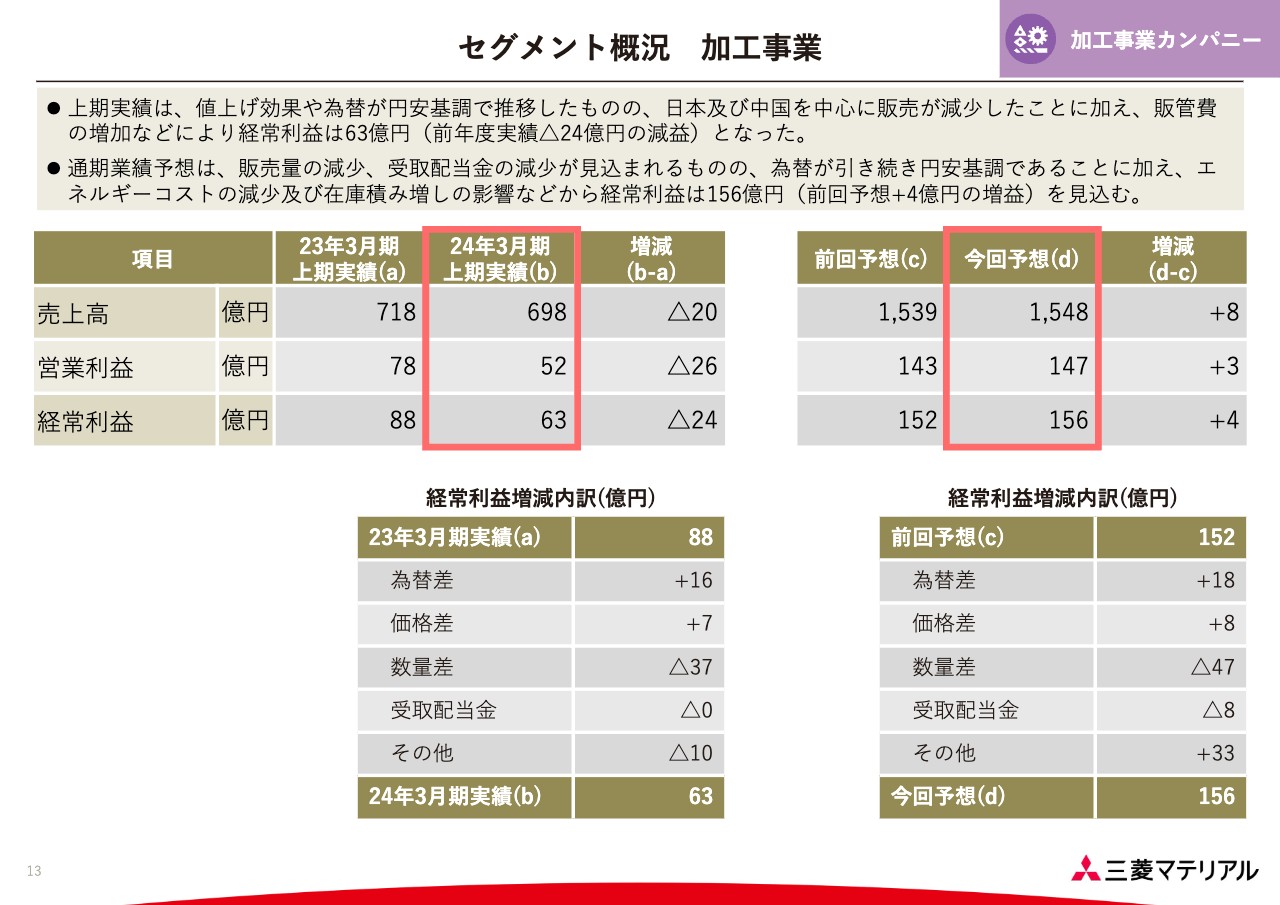

セグメント概況 加工事業

加工事業です。上期実績の経常利益は、前年比24億円の減益となりました。主な要因は、日本および中国向けの販売の減少です。超硬工具の値上げ効果や円安の追い風がありましたが、販売減に伴う減益がそれらを上回った結果となっています。

経常利益の通期予想は、前回予想並みの156億円としています。日本および中国向けの販売は回復が遅れているものの、円安効果や外貨建債権債務の為替差益、適正在庫確保のための在庫の積み増しなどの増益要因が販売減をカバーする見通しです。

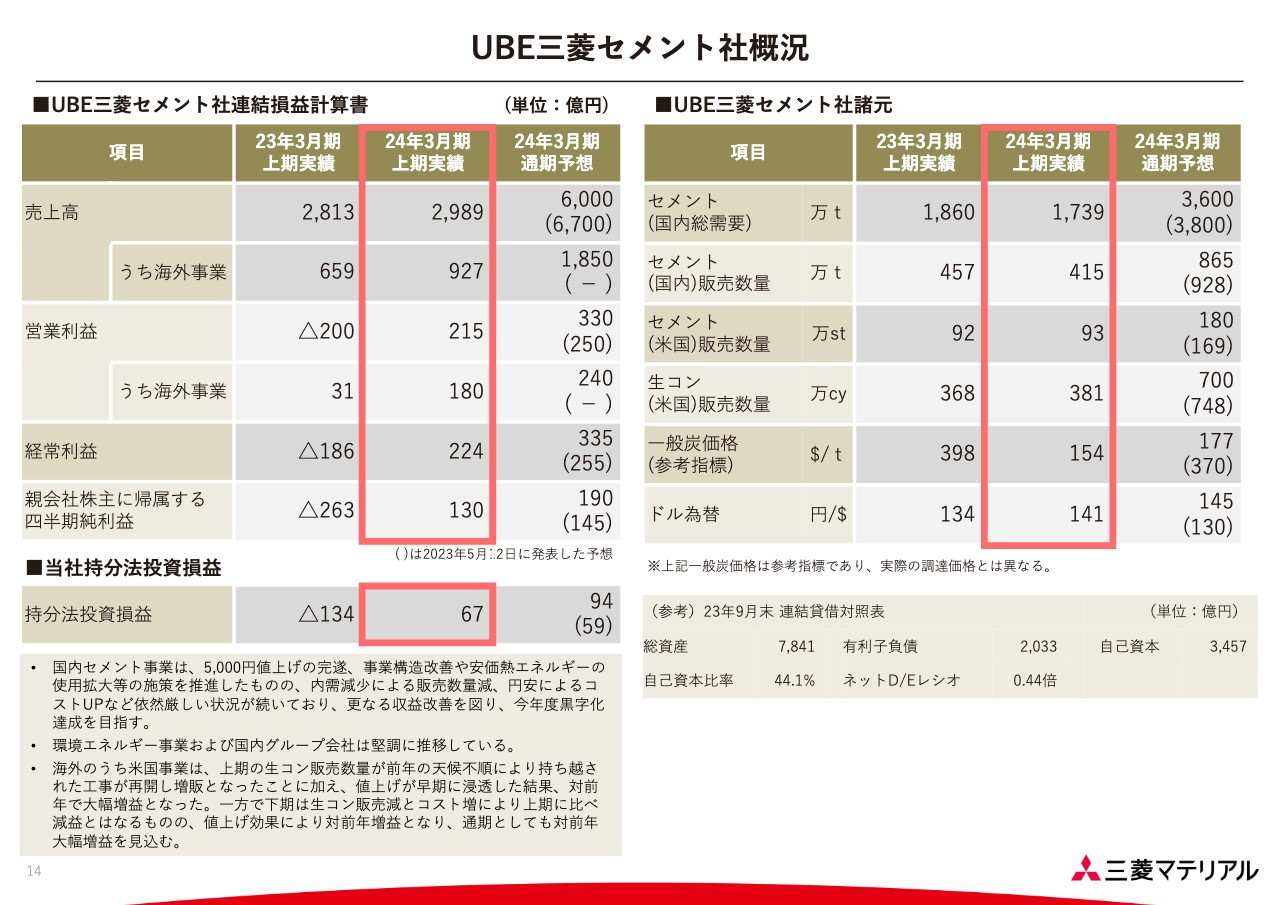

UBE三菱セメント社概況

持分法適用会社のUBE三菱セメント社の概況です。上期実績の経常利益は前年比410億円の損益改善となりました。

国内セメント事業は、1トンあたり5,000円の値上げを完遂し、事業構造改善や安価熱エネルギーの使用拡大等の施策を推進したものの、内需減少による販売数量減や円安によるコストアップなど、依然厳しい状況が続いています。さらなる収益改善を図り、今年度黒字化達成を目指していきます。

環境エネルギー事業および国内グループ会社は、堅調に推移しています。海外のうち米国事業は、上期の生コン販売数量が前年の天候不順により持ち越された工事が再開し増販となったことに加え、値上げが早期に浸透した結果、前年比で大幅な増益となりました。

経常利益の通期予想は、前回予想から80億円上方修正の335億円としています。下期は、米国事業において上期のように天候不順による前年からの持ち越し工事に起因する生コンの販売増がなく、原材料費や人件費などのコストアップが予想されているため、上期実績との比較では減益を見込んでいます。

UBE三菱セグメント社は、第2四半期決算説明会を11月22日に予定しています。詳細は、そちらでご説明します。

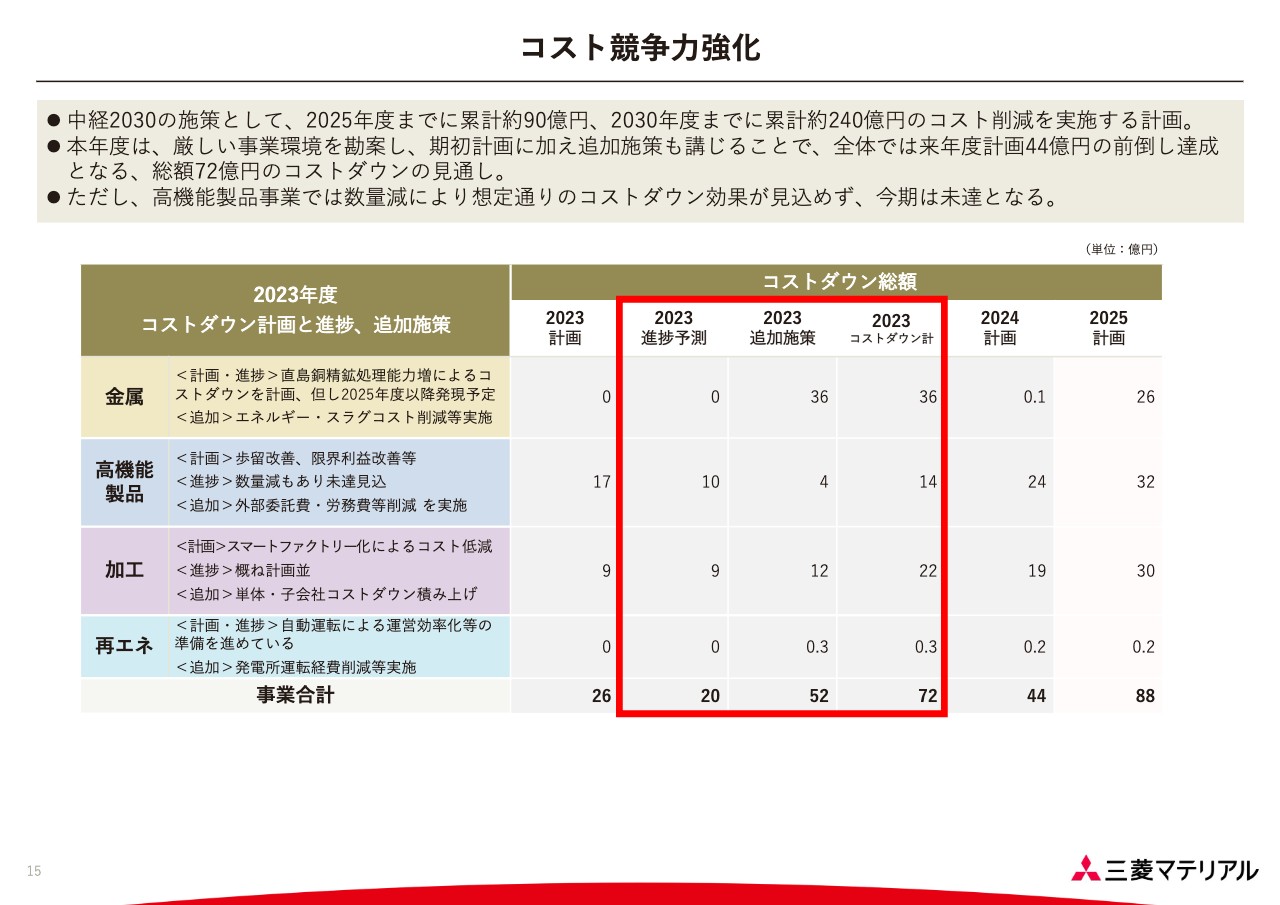

コスト競争力強化

各カンパニーにおける2023年度のコストダウン計画および進捗を示しています。計画では26億円のコストダウンを見込んでいましたが、進捗予測の欄に記載しているとおり20億円程度にとどまると予想されたため、追加施策を進めてきました。

これらを下期に実現していくことも含めて、2023年度のコストダウン総計は72億円に到達すると見込んでいます。

本年度は、自動車・半導体関連がともに当初の想定よりも大変厳しい事業環境に置かれており、高機能製品事業では数量減により想定したコストダウンが見込めないため今期は未達になりますが、追加の施策を加えて総額72億円のコストダウンを見込んでいます。

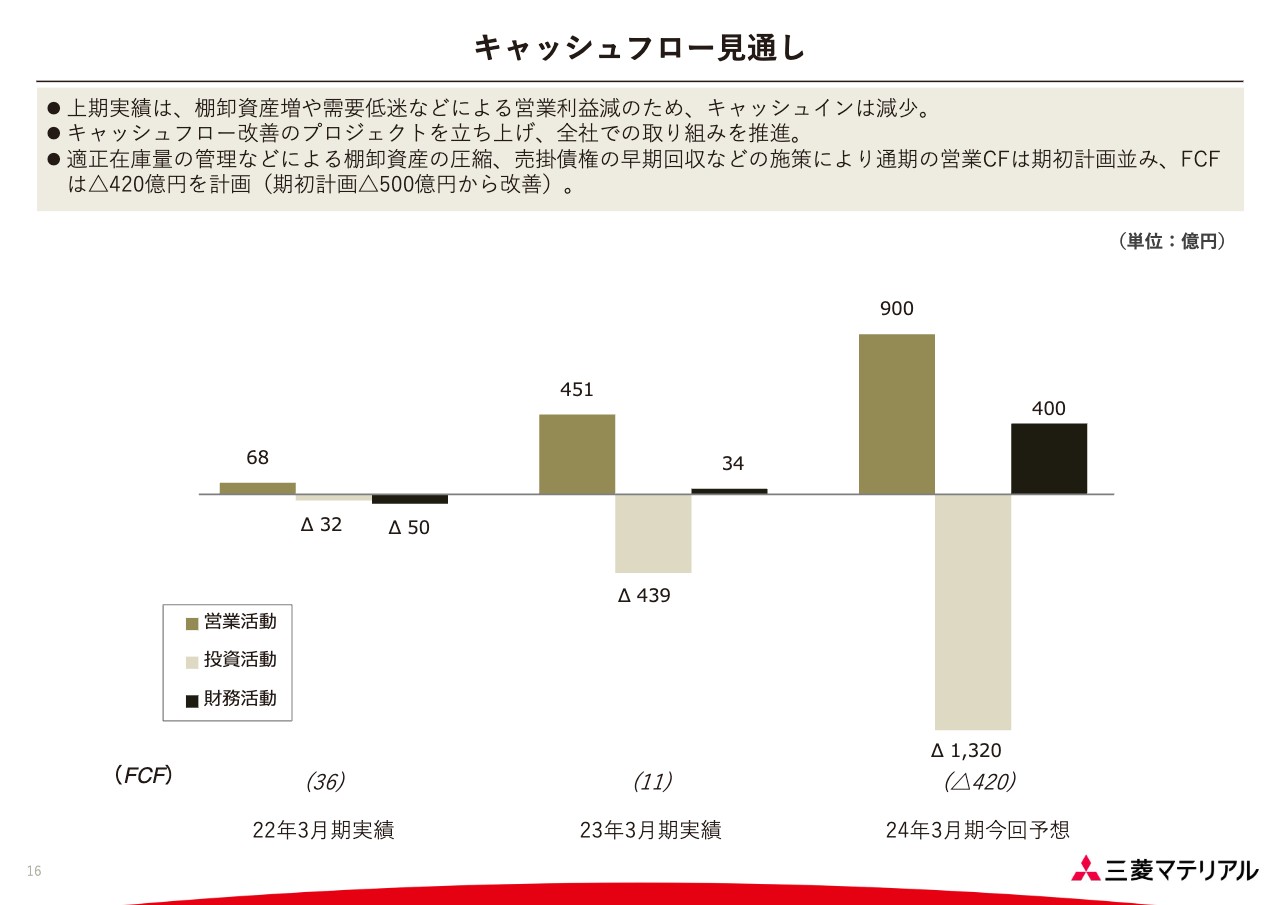

キャッシュフロー見通し

キャッシュフローの見通しです。期初の見通しでは、フリーキャッシュフローをマイナス500億円としていました。上期の棚卸資産増や需要低迷などによる営業利益減に伴い、キャッシュインも減少したため、キャッシュフロー改善のプロジェクトを立ち上げて全社で取り組んでいます。

具体的には、棚卸資産の圧縮や売掛債権の早期回収などの施策を実行し、通期の営業キャッシュフローは期初計画並みの900億円を見込んでいます。

フリーキャッシュフローは、投資キャッシュフローとの関係もあり若干改善し、マイナス420億円を計画しています。

質疑応答(要旨):通期業績予想における営業外損益好転要因

質問者:2024年3月期の通期業績予想において、営業外損益でのその他差77億円好転要因についてどのようなものが含まれているのか?

小野:金融収支の改善が約10億円、加えて外貨建て債権債務の為替差益などが集積されて77億円の増益となっています。

77億円のうち、金属事業で約40億円の増益、金融収支で14億円、為替差益で約20億円です。

また、どの事業にも入らない、全体の中での金融収支の改善と、外貨建ての債権債務の為替差がトータルでこの金額になっています。

質疑応答(要旨):金属事業の下期業績好転要因

質問者:上期から下期にかけて金属事業の業績が好転していくと見込んでいる理由を解説いただきたい。また、受取配当金に関しては、下方修正があったけれど下期に計画している金額が計上できることは、ビジビリティの高い話なのかどうかも含めて教えていただきたい。ロスペランブレス銅鉱山は、操業は改善していて、来年は能力の増強もフルに効いてくるという見方でいいのか?

小野:金属事業の営業利益の上下(かみしも)差については、為替の円安効果に加えて、電気銅やパラジウム、金などの販売量の増加も見込んでいますし、硫酸手取りの価格改善なども見込んでいます。

ロスペランブレス銅鉱山からの配当金は、十分確度の高い見込みだと思っています。ロスペランブレス銅鉱山の工事は大きく2つあって、1つは海水の淡水化プラント建設です。これはすでに効果を発揮しており、もう1つの拡張工事のほうは少し遅れて進捗しておりましたが、工事が完了し立ち上げで大きなトラブルがなければ、来年は十分に期待できると考えています。

質疑応答(要旨):銅加工事業の下期業績好転要因

質問者:銅加工事業の伸銅品販売数量は、上期から下期にかけて、数量が増えていないが、業績が好転しているのはどういう考え方なのか教えていただきたい。

小野:伸銅品の販売数量は微増に留まっていますが、品種の構成差が大きく寄与しています。我々の主力商品である自動車向けコネクタ用材料となる銅合金の受注が足元入ってきており、利益の嵩上げにつながっていくと見込んでいます。

質疑応答(要旨):加工事業の下期業績好転要因

加工事業の営業利益は、上期の水準に比べて下期は業績回復を見込んでいる考え方を教えていただきたい。

小野:加工事業については、期初計画を達成するためにキャンペーンや細かな販売施策の積上げをしており、下期にはこれらの効果発揮を見込んでいます。

また、為替差もプラスに効いてくると見ています。

加えて、在庫の積み増しによる利益も入っています。

質問者:日本や中国の市場環境を下期はどのようにみているのか。

小野:日本は回復がまだ足元で見られていませんが、上期よりは少し上向くであろうと見ています。これは自動車産業全体がいい方向に向いているということですが、中国は大幅な回復は難しいと思います。

販売高ベースですが、上期の日本のマーケットは対前年同期から約20パーセント落ちています。

中国は約3パーセント前年同期から減少しています。

加えて申し上げますと、ヨーロッパが約12パーセント、北米が約8パーセント前年同期から伸びています。

全体の構成から言うと、日本と欧州、北米で約70パーセントを占めています。これらのエリアの動向が、全体の収益に非常に影響が大きいと見ています。

質疑応答(要旨):セメント事業の業績推移

質問者:UBE三菱セメント社の営業利益を見ると、上期から下期にかけて減益を見込んでいるのは、どういった背景があるのか、また、1トンあたり5,000円の値上げ完遂が見込まれる時期などを教えていただきたい。

小野:セメント事業で下期減益を見込んでいるのは、国内事業は値上げの効果はあるものの、販売数量が下期は減少するだろうと見ているためです。

海外事業は、エネルギーコストや人件費などのコストアップを見込んでいます。

なお、上期の海外事業は2023年の1月から3月にかけて、カリフォルニア地区で雨が多かったことで進んでいなかった工事が、4月以降に再開されて持ち上がっています。そうしたことが、下期の減益の理由になっています。

値上げについては、ほぼ満額の回答を今の時点ではいただいています。この効果は下期には出ますが、販売数量が弱含んでいるため、当初見込んだほどの効果にはつながらないという事情があります。

質疑応答(要旨):加工事業の販売構成

質問者:加工事業の説明で「下期に在庫を積み増す」という話があったが、どういったサプライチェーンの変化を見たものなのか教えていただきたい。また、先ほどの伸び率について、北米が8パーセントで、欧州が18パーセントで合っているかを確認させていただきたい。

小野:上期の対前年同期ですが、欧州がプラス12パーセント、北米がプラス8パーセントです。日本は、約20パーセントマイナスになっています。

在庫の積み増しは、需要に応じて在庫を減らし、需要回復時に、在庫が足りないがゆえに機会損失を起こしたというような苦い経験もあり、ここでは在庫を積み増し、将来に対して備えておくのが経営的にはベターであろう考えたものです。

質疑応答(要旨):電子材料事業の下期業績好転要因

質問者:電子材料事業で、下期には21億円の好転を見込んでいる点について、化成品の拡販や各種コストダウン策を踏まえて詳細を教えていただきたい。

小野:まずコストダウンなど収益対策の効果を6億円ほど見込んでいます。

また、三菱マテリアル電子化成社は、今年度初めから堅調に推移している化成品での増益が4億円程度、ファインケミカルや不織布などで3億円ほどの増益を見込んでいます。

それから、三菱電線工業は、半導体の製造装置に使われるシール製品などの増販により8億円ほどの上振れを見込んでいます。

質疑応答(要旨):コスト競争力強化について

コスト競争力強化について、まず、今期の72億円分のコストダウンのうち、上期でどれくらい発現していたのかという点と、下期見込んでいるものの達成の確度を解説いただきたい。

小野:コストダウンとして見込んでいる72億円のうち、上期に実現しているのがおおむね30億円です。下期は約42億円を見込んでいます。

我々としては、これは必ず達成しないと、通期の業績見通しに至らないわけですし、細かな効果を詳細に積み上げていますので、蓋然性は極めて高いと考えています。

質疑応答(要旨):コスト競争力強化について

質問者:コスト競争力強化によるコストダウン策の効果はウォーターフォールチャートのどこに入っているのか。

小野:コストダウンの効果はその他差に含まれています。

質疑応答(要旨):損益分岐点の方向感について

質問者:来期にかけて販売数量が戻っていくという局面で想定される限界利益率というのは、先行投資による固定費増を反映し、従来よりも低く見ておくべきなのか、あるいはコストダウンの取り組みの成果なども踏まえて同じような限界利益率を維持できるという見方なのか、この損益分岐点の方向感を確認させていただきたい。

小野:我々は限界利益の伸びと、固定費の増減を追いながら、固定費だけが伸びる状態を抑えるということを経営管理上やってきています。

それと合わせて、銅加工事業においては、製作所単位でブレークイーブンポイントがどのように改善されているかということを分析しています。

上期までのところでは、受注関係は非常に悪い中ですけれども、固定費も一定程度抑え、それから限界利益率も若干ではありますけれども改善しながら進んできています。

質問者:そういう意味では、償却を大きく上回る投資という状況だが、コストダウンと合わせれば、限界利益率は悪化せず、来期以降の数量回復が利益予想に反映されるという理解でいいか。

小野:キャッシュフローのマネジメントとしては、当初我々が想定していた上期の状況からは、営業キャッシュフローが相当程度減るのではないかと予想しますが、いろいろなコスト改善などにより通期ではそれほど変わらないと見込んでいます。

投資については、不要不急のものは後ろに延ばすなどのマネジメントをしています。

その結果が今日ご説明した通期のキャッシュフロー見通しであり、マイナスのフリーキャッシュフローではありますが、当初想定から改善する方向になっています。

質疑応答(要旨):鉱山配当の見通しについて

質問者:鉱山配当を、前回予想対比で10億円ほど下方修正した背景と、これから落ちてしまうようなダウンサイドリスクはあるのかどうかを教えていただきたい。

小野:ロスペランブレス銅鉱山からの配当については、時期ずれはありましたが、想定したものとほぼ変わらない金額が入ってくると見ています。

エスコンディーダ銅鉱山は、渇水により操業が落ちているということもあって、計画よりも下回る見通しとなっています。

ロスペランブレス銅鉱山の配当時期については、現地サイドでは密に経営陣と話をして、彼らの中のキャッシュマネジメントの状況についても相応に把握していますので、時期がずれるだけであると考えています。

質疑応答(要旨):株主還元について

質問者:通期業績予想を下方修正したが、配当予想は維持したということで、下期更なる業績の下振れが見込まれた場合にも配当は94円を維持すると考えていいのか。

今回の配当維持の決断に関する背景について教えて頂きたい。

小野:配当性向は30パーセントを目途にするという方針の中、修正した通期業績予想で計算すると、配当性向は約32パーセントになります。

乖離としては極めて少ないという判断のもと、1株あたりの配当金を修正するという考えには至りませんでした。

基本的には配当性向の乖離が2パーセントぐらいのオーダーであれば、1株あたりの金額を維持するとご理解いただければいいと思います。

配当については、期初に見込んだものを達成していくことを、重要視しています。

質疑応答(要旨):Luvata社の状況について

質問者:Luvata社が今、どんな状況なのかを教えていただきたい。

小野:まず、溶接電極については、中国以外は順調に推移しています。アメリカはストライキの影響もありますが、それも解消される見込みで堅調に推移しています。ヨーロッパは景気が下降するという見方をしています。

超電導線は、引き合いは多かったのですが、生産のトラブルがあり十分にその需要に応えられてこなかったというのが上期でした。

下期は取りこぼしをなくしていけば上向くであろうと見ています。今後需要の増加が期待できるEV車向けのコネクタは、拡販に向けて注力しているところです。

一方で、押出機等の投資や、アメリカ、ヨーロッパでも増産の投資を行っており、そうした投資資金に対しての金利の上昇は、業績悪化の要素としてあります。

したがって、金利負担を除くと、比較的堅調に伸びを示しています。ただし、営業外費用が少し嵩んでいることが課題としてはあります。

質疑応答(要旨):パラジウム、プラチナの価格について

質問者:白金族の市況が足元だいぶ下がっているが、上期業績にどの程度影響があったのか、下期業績にはどのように織り込んでいるのかを教えていただきたい。

小野:パラジウムは、当初の想定に比べると価格的には弱い状況で推移しました。下期もそれほど強く上昇局面に転じるとは見込んでいません。

プラチナもそれほど価格が上向く見込みにはならないと見ています。

小野氏からのご挨拶

小野:本日は長時間にわたり、ご参加いただきありがとうございました。また、多くの質問をいただきありがとうございます。手元でわかる状況について、誠意をもってお答えしたつもりですが、まだ不足する点があろうかと思いますので、そのあたりは担当に追加でご質問いただければと思います。

来週にはIR経営説明会も予定しています。中経の進捗をご説明したいと思っておりますのでご参加をよろしくお願いします。本日はありがとうございました。