【QAあり】オリエントコーポレーション、個品割賦事業の構造改革に注力 サステナブル事業への変革を目指す

2023年11月16日 17:04

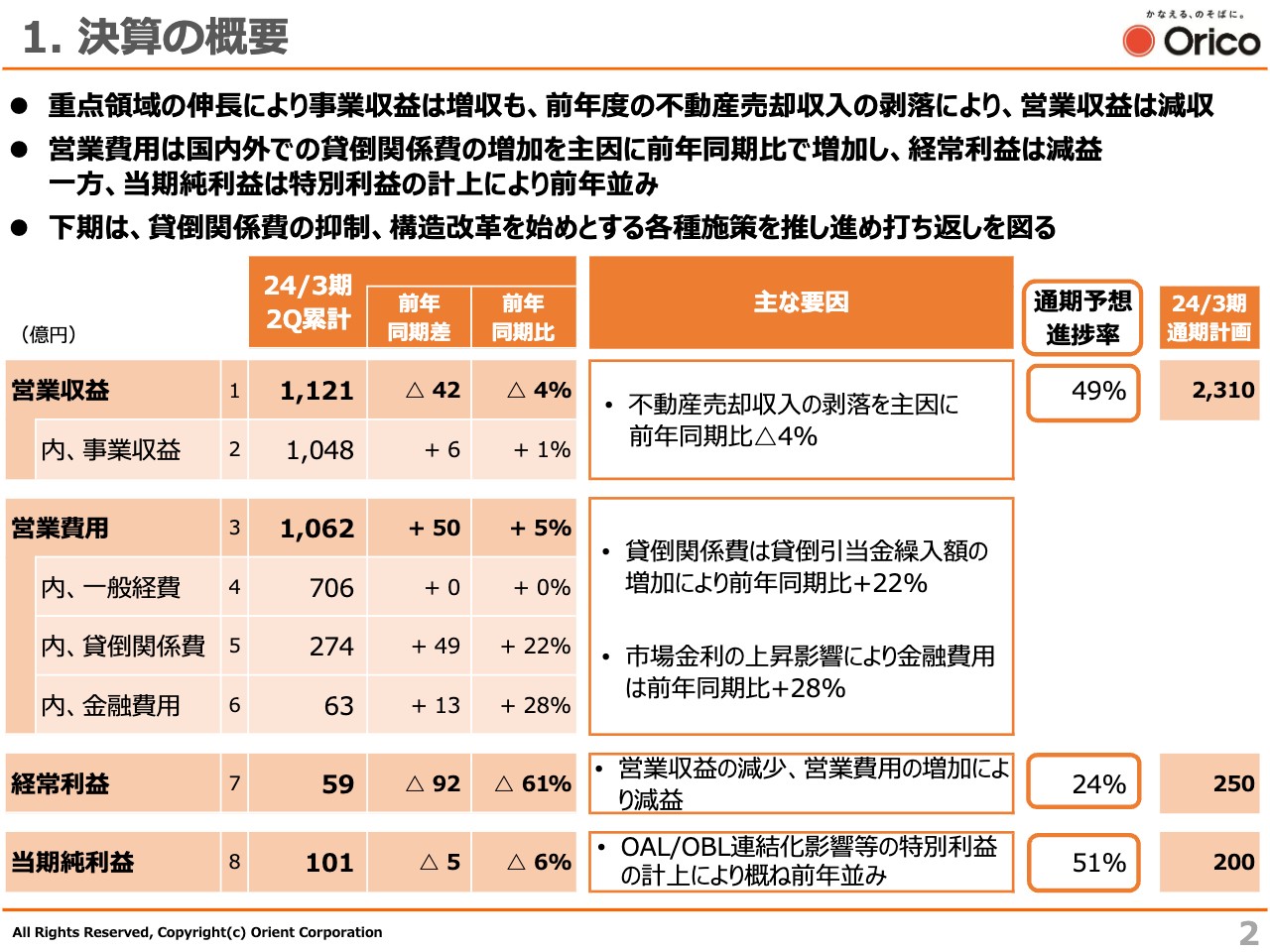

1. 決算の概要

飯盛徹夫氏(以下、飯盛):本日はご多用の中、お集まりいただきありがとうございます。社長の飯盛です。どうぞよろしくお願いします。

まずは、今回の決算概要についてです。2024年3月期第2四半期は、雇用・所得環境が改善する中で個人消費の持ち直しもあり、景気は緩やかな回復が続いています。しかし、物価上昇の継続や実質賃金の低迷などにより、個人消費が下振れするリスク、金利の上昇等による金融市場の変動には十分留意する必要があります。

2024年3月期第2四半期の営業収益は、前年の不動産売却収入の剥落により減収となりましたが、事業収益は重点領域の伸長により、前年同期差6億円の増加となりました。

一方の営業費用については、一般経費はほぼ前年並みでしたが、貸倒関係費用が前年同期差49億円増加の274億円となりました。こちらは、貸倒引当金繰入額の増加が主因です。

内訳は、国内で前年同期差23億円の増加、海外子会社で前年同期差28億円の増加となっています。国内の貸倒関係費の増加は想定内でしたが、海外については想定を超える増加となりました。海外の延滞債権の増加については、後ほどご説明します。

なお、貸倒関係費のうち利息返還損失引当金繰入額は32億円で、前年同期より2億円減少しています。過払金返還額については、2021年3月期の緊急事態宣言の影響等により、一部の訴訟案件の返還時期がずれ込み、2022年3月期の返還額が増加しました。しかし、その影響もなくなった前期以降、緩やかな減少傾向が確認できています。

その他、金融費用の増加等により、営業費用全体では前年同期差50億円の増加となりました。この結果、経常利益は前年同期差92億円減少の59億円となりました。当期純利益は、オリコオートリース、オリコビジネスリースの連結化等の特別利益により、前年同期差5億円減少の101億円となっています。

経常利益における通期予想進捗率は24パーセントです。もともと消費の回復や基幹システムの一部償却終了などにより、今年度は下期に利益が伸長する、いわゆる「下厚」の計画となっています。

現時点では計画比で大きな乖離はありませんが、想定より市場金利が上昇しなかったことが営業収益にはプラスで働きました。一方で、海外における貸倒関係費が想定外に増加したことが、それを打ち消したような状況となっています。金利の状況次第では厳しい見通しを持たざるを得ず、貸倒関係費の圧縮や経費の削減等に向けた対策を講じているところです。

ただいまご説明した概要について、3、4、5ページはそれぞれの詳細を記載しています。ご説明は割愛します。

また、6ページから10ページは事業別の実績ですが、ポイントについては、後段の中期経営計画の進捗状況の中で触れます。

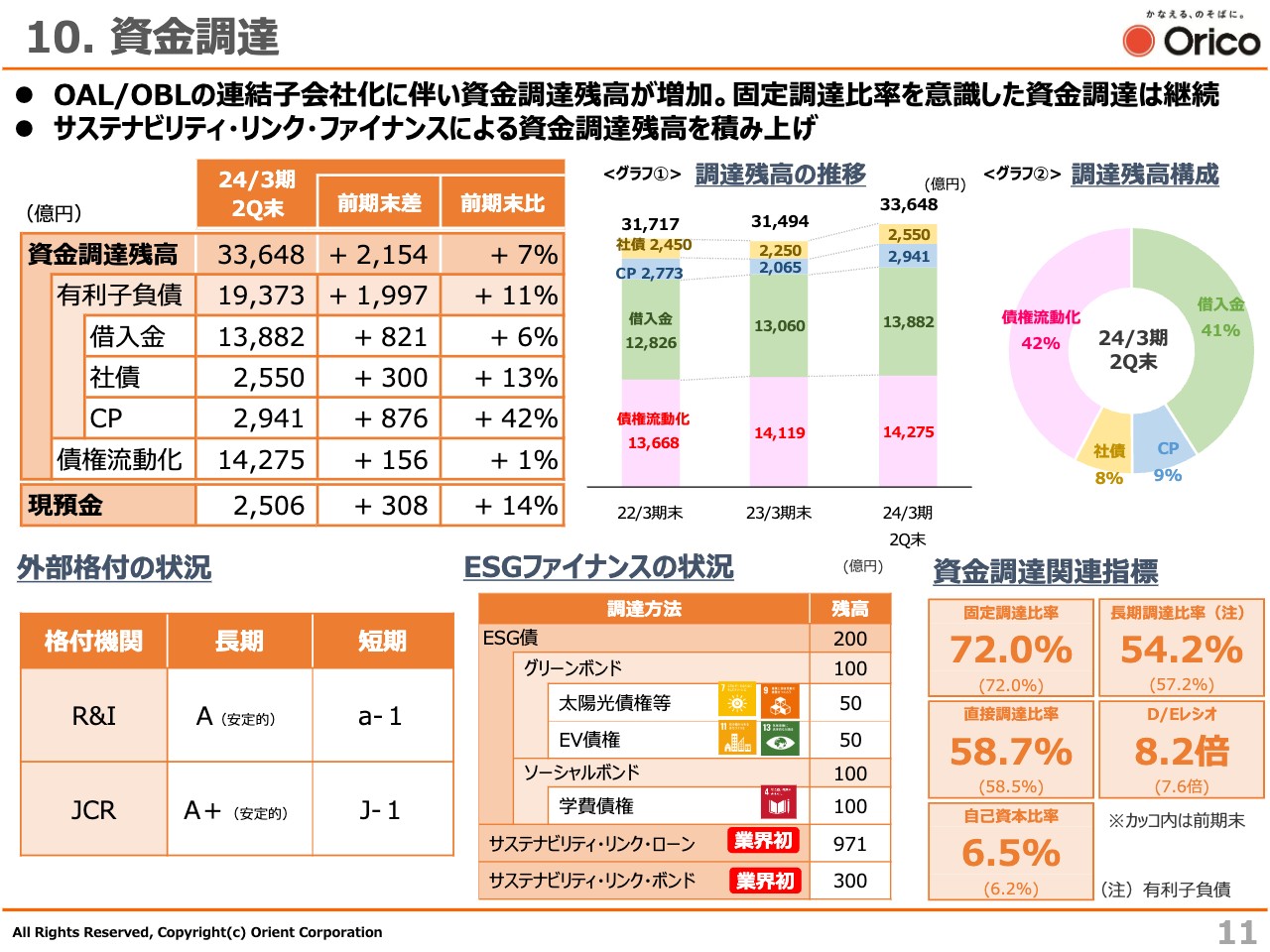

10. 資金調達

資金調達の状況です。オリコオートリース、オリコビジネスリースの連結子会社化に伴い、資金調達残高が増加し、現預金に関しては概ね前期末と同水準を維持している状況です。格付については現時点でR&Iが「A」、JCRが「A+」のままで変化していません。

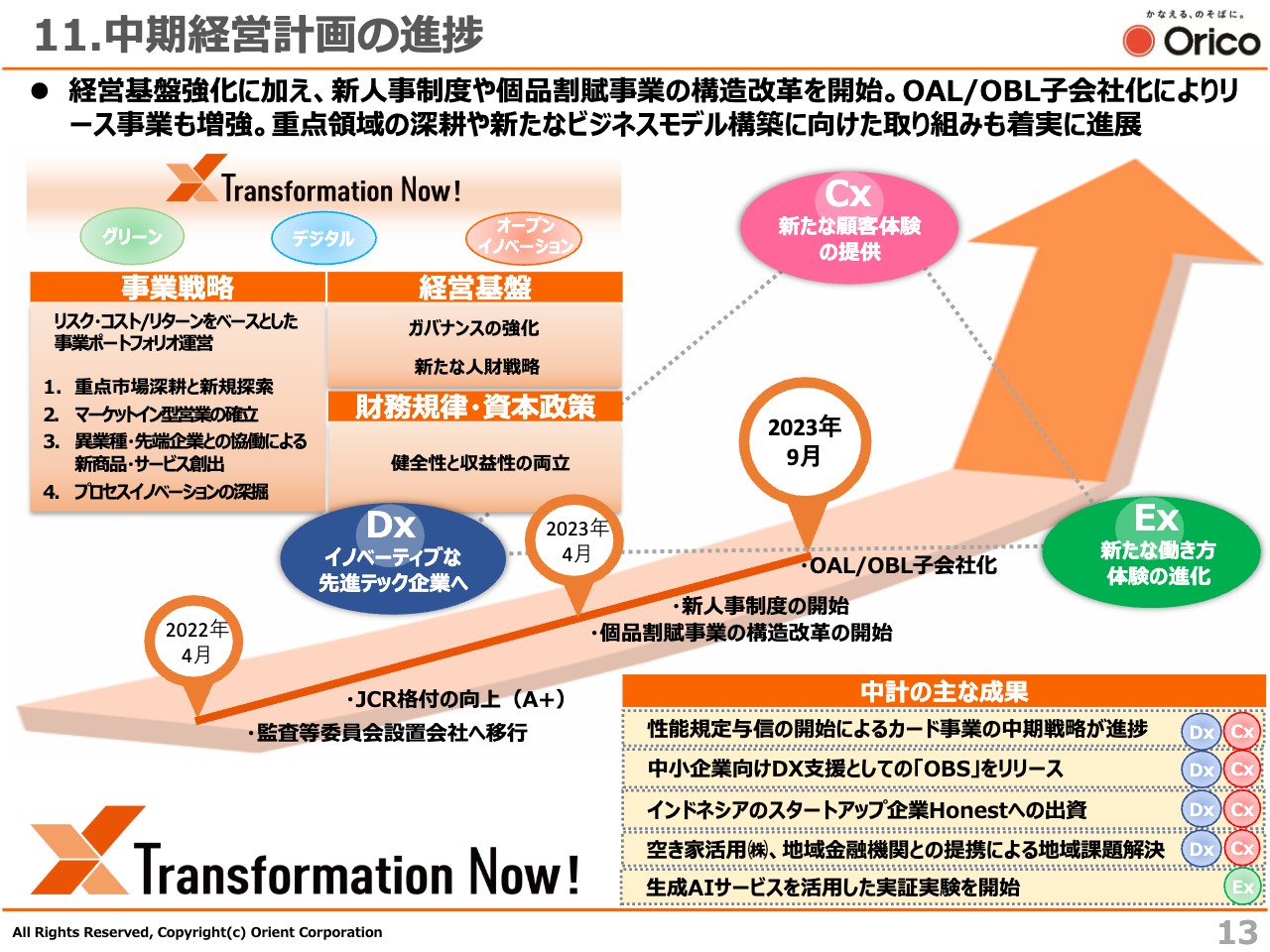

11.中期経営計画の進捗

2023年3月期にスタートした、3ヶ年の中期経営計画の進捗状況です。この中期経営計画では「Transformation Now!」をスローガンに、グリーン、デジタル、オープンイノベーションを切り口とし、お客さま起点で価値を創造する新時代の金融サービスグループになるべく、さまざまな挑戦を続けています。

2年目にあたるこの上期においても一定の成果が出てきています。内容については後ほどご説明します。

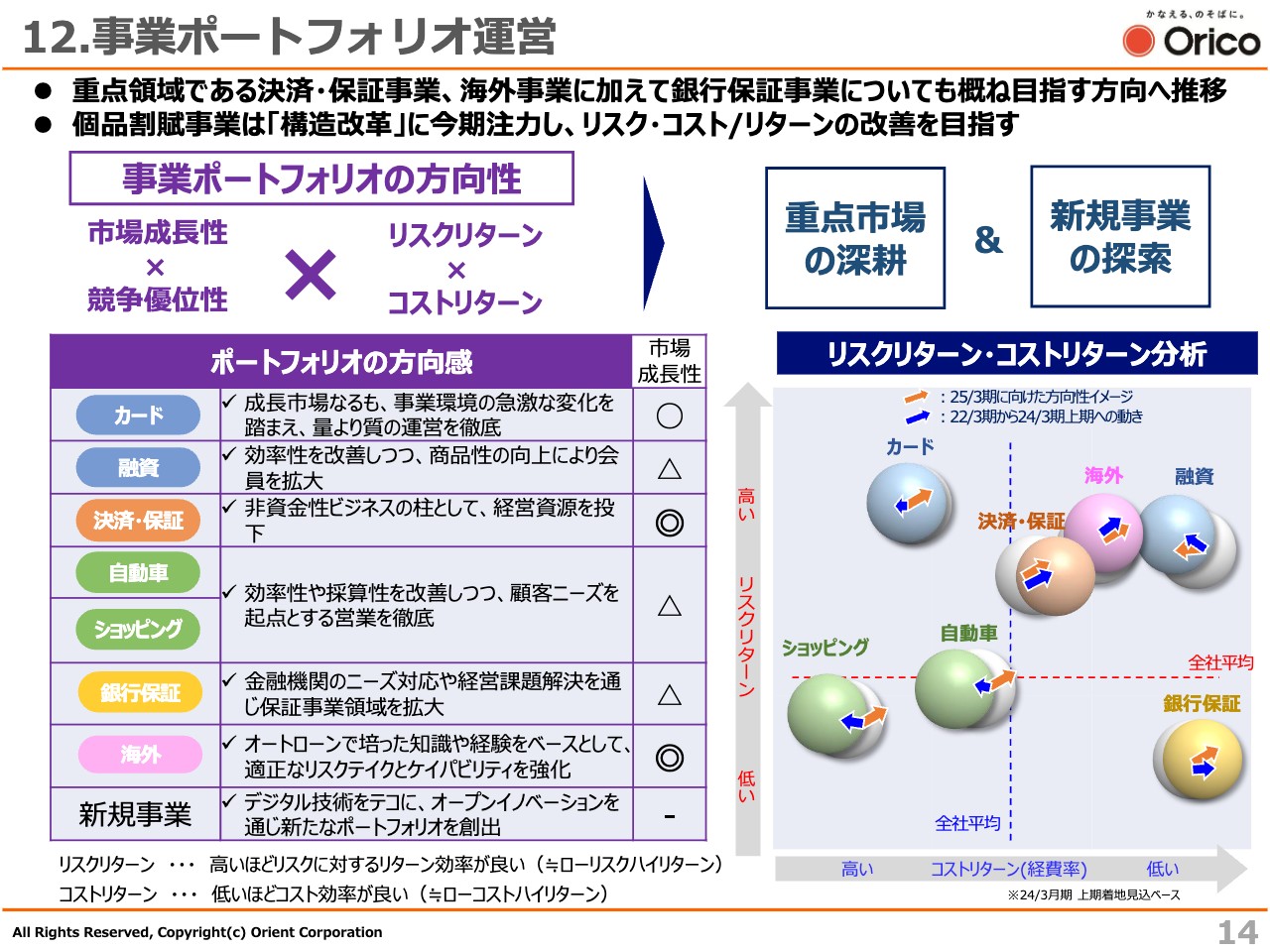

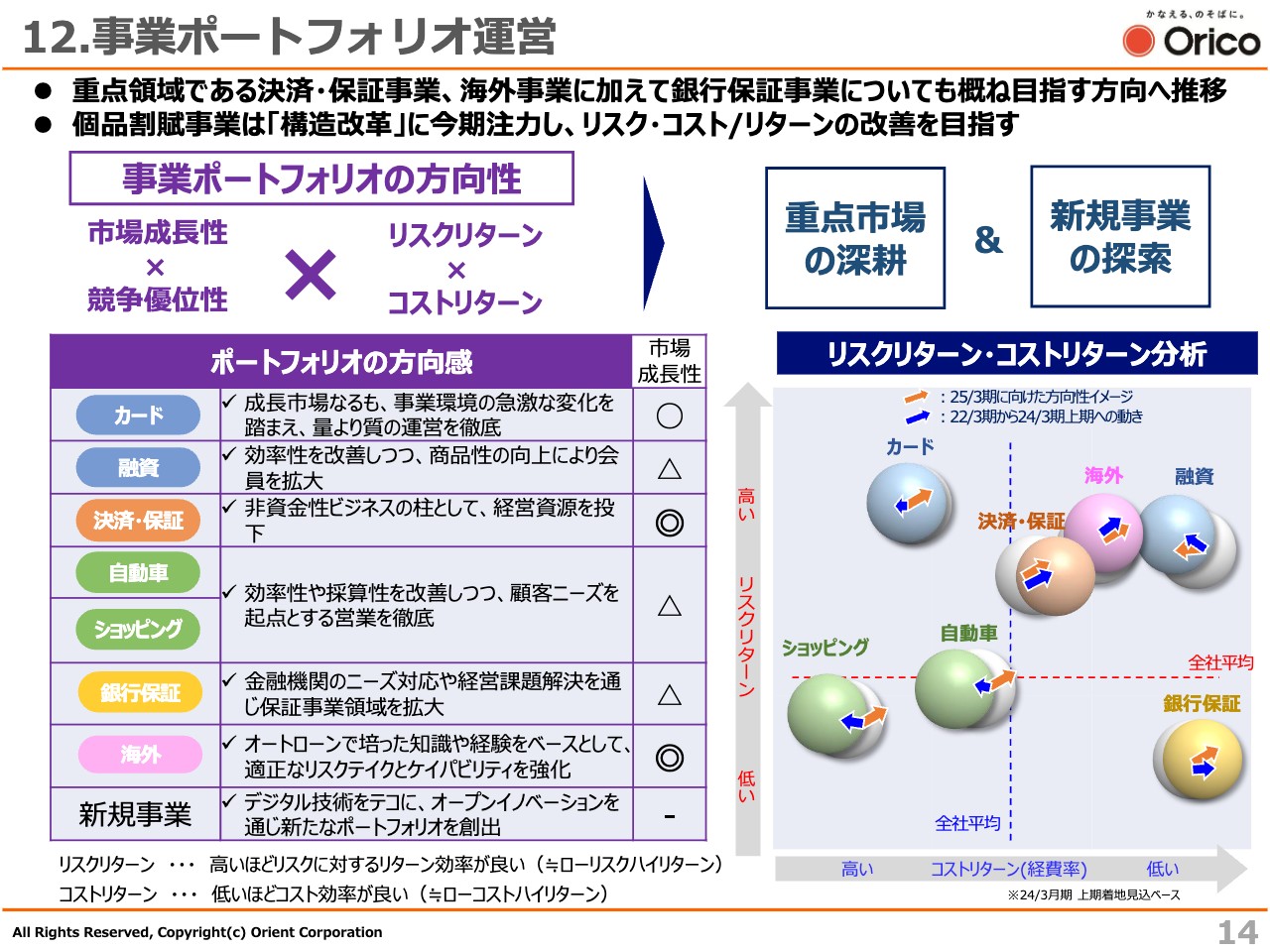

12.事業ポートフォリオ運営

事業ポートフォリオ運営についてです。リスクリターンとコストリターン分析についてご説明します。各事業ポートフォリオについて、赤い矢印が中期経営計画最終年度の2025年3月期に目指す方向性、青い矢印が2022年3月期から2024年3月期上期までの動きをイメージしています。重点領域である決済・保証、海外については目指す方向に順調に推移しています。

銀行保証については、2023年3月期末では目指す方向とは反対に進んでいましたが、今回は目指すべき方向に矢印が向いています。これは、マーケットイン型営業の実践による金融機関の課題解決への継続的な取り組みが奏功したため、証書貸付による取扱高が順調に拡大し、保証残高の増加が継続したこと等によるものです。

前回の決算説明会にご出席された方の中には覚えている方もいるかもしれませんが、半年前に「銀行保証については、おそらく来期から目指す方向に向かう」とお伝えしました。現状はそのとおりになっています。

一方、今期から個品割賦事業の構造改革を開始していますが、自動車、ショッピングのポートについては、残念ながら未だ目指すべき方向とは反対に向かっています。構造改革の進捗状況については後ほどお伝えします。

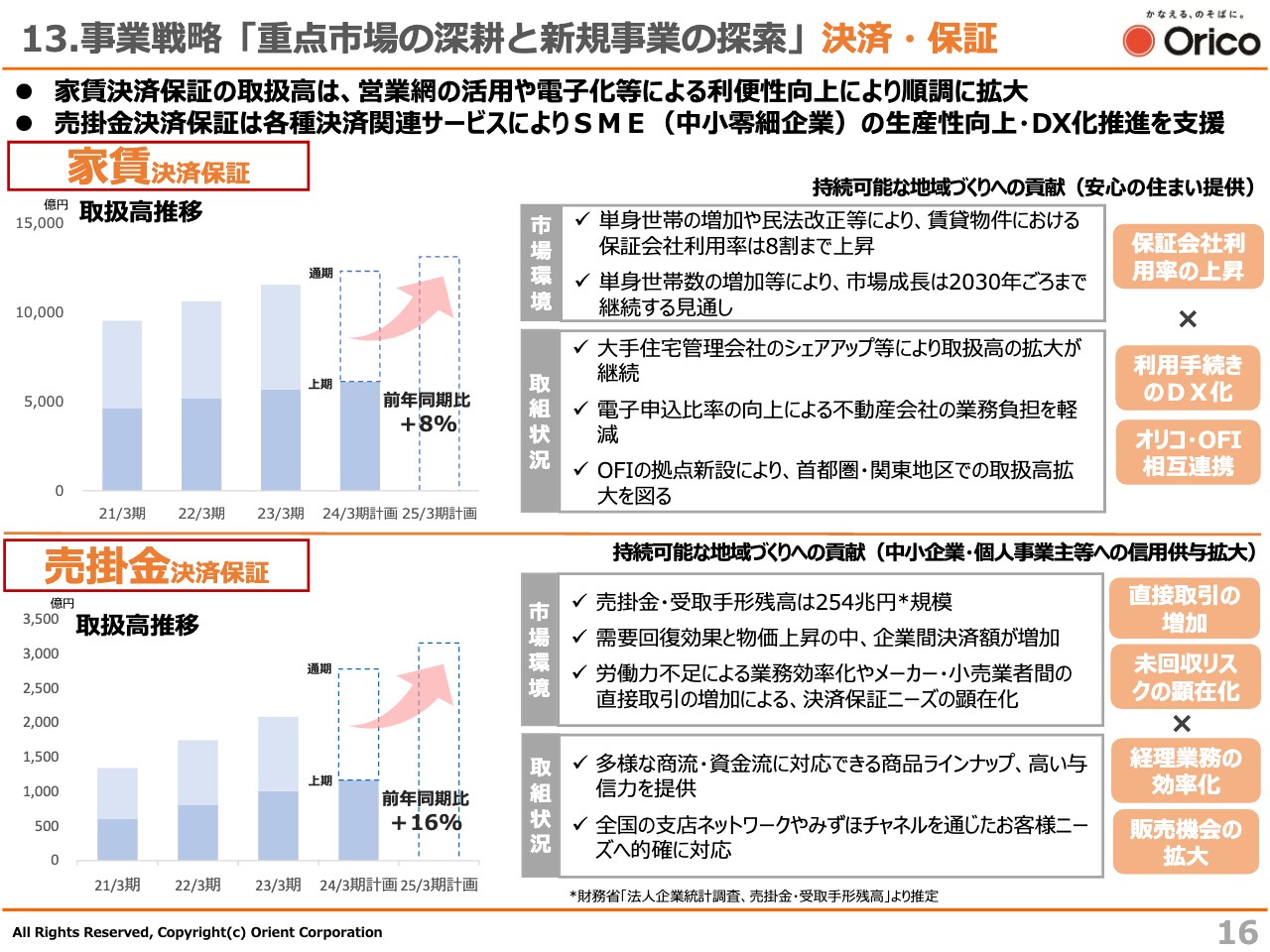

13.事業戦略「重点市場の深耕と新規事業の探索」決済・保証

中期経営計画における4つの事業戦略の状況についてご説明します。まず、事業戦略の1つ目である「重点市場の深耕と新規事業の探索」の中の決済・保証事業についてです。

家賃決済保証の市場環境は、単身世帯の増加や2020年4月の民法改正等による保証ニーズの拡大によって保証会社の利用率が8割まで拡大するなど、市場成長は2030年まで継続すると見ています。

そうした中、当社はオリコフォレントインシュア社との連携を通じて、大手住宅管理会社を中心にマーケットイン型営業の実践によるシェアアップを図ってきました。電子申込率も50パーセントを超えるなど、不動産管理会社の業務負担軽減、DX化にも貢献していると自負しています。

さらに、管理戸数の多い首都圏・関東地区におけるシェア拡大に向けて、新しい拠点も開設しました。これらの取り組みにより、取扱高は前年同期比プラス8パーセントとなっています。

売掛金決済保証については、Webサイトを活用した受発注や、メーカー・小売業者間の直接取引の増加により、決済保証ニーズが引き続き拡大しています。さらに、コロナ禍からの正常化における過程を進んでいる中で、需要の回復効果や物価上昇などもあり、企業間決済額は増加しています。

企業間取引に関しては、当社の信用補完や収納機能を組み込み、多様な商流・資金流に対応できる商品ラインナップ、あるいは高い与信力で経理業務の効率化や販売機会の拡大等にも貢献しています。これらの取り組みにより、取扱高は前年同期比プラス16パーセントとなりました。

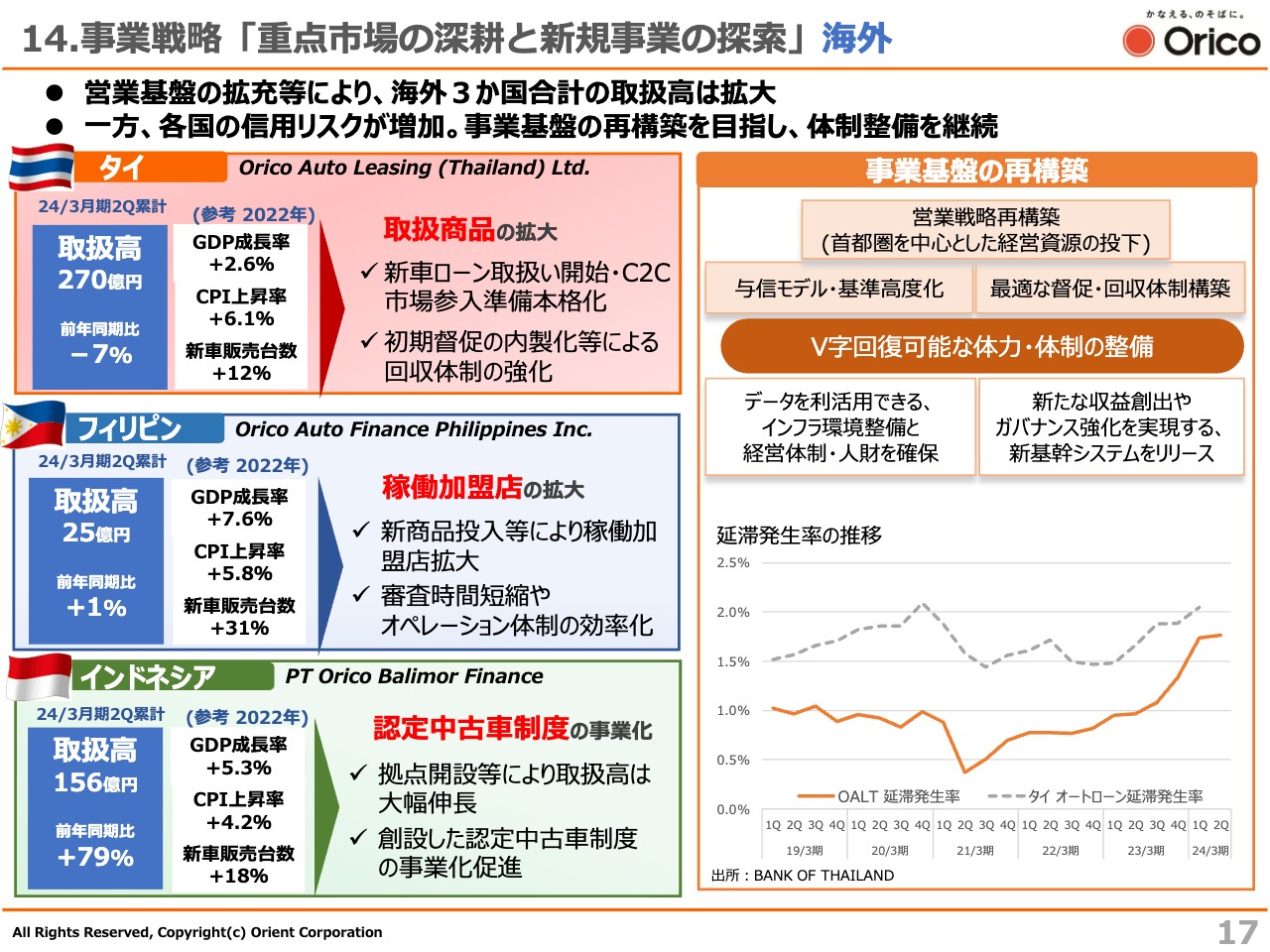

14.事業戦略「重点市場の深耕と新規事業の探索」海外

重点市場である海外のオートローン事業についてご説明します。営業基盤の拡充により、海外3ヶ国の合計の取扱高は伸長していますが、タイの子会社については、地方における与信厳格化の影響もあり、取扱高は前年同期比7パーセントの減少となりました。

また、スライド右側に記載のとおり、海外の貸倒関係費の増加を踏まえ、「事業基盤の再構築」に向けた取り組みを進めています。

タイにおける延滞発生状況について、スライド右下のグラフをご覧ください。オレンジ色の折れ線グラフが延滞発生率、グレーの点線はタイ中央銀行が公表している商業銀行におけるオートローンの延滞発生率です。当社はこれを下回って推移しているものの、足元の計画を上回る上昇が続いています。

東南アジアは全域で中国経済減速の影響が出ており、特にタイについては中国からの観光客数が回復せず、外国人観光客数がコロナ禍前の半分程度に留まっていることなどから、観光業や製造業などに従事する債務者の返済能力が回復しきれていません。

このような状況への対応が十分に行き届かなかったことが、計画を上回る延滞債権の増加につながったと見ています。

前年度末から取り組んでいる初期延滞顧客への督促の強化、地方拠点ごとの債権分析の高度化による与信精度改善など、不良債権の抑制に引き続き注力していきます。地方拠点の採算性を見極め、各国の首都圏を中心にあらためて経営資源を投下することで、採算性の改善を図りたいと考えています。

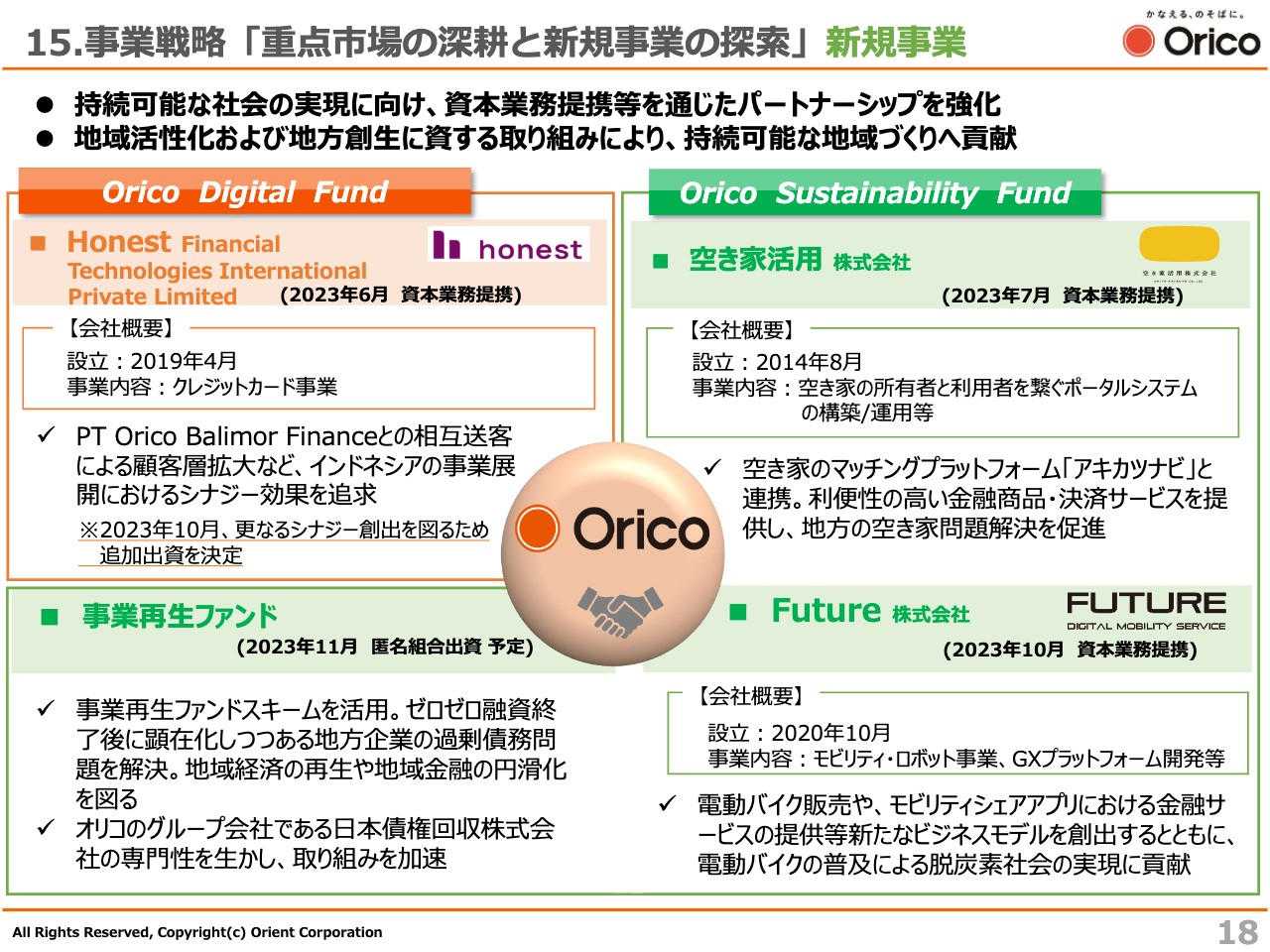

15.事業戦略「重点市場の深耕と新規事業の探索」新規事業

新規事業の探索については、資本業務提携等を通じたパートナーシップの強化に努めています。

2018年4月に設立したオリコ・デジタル・ファンドについては、2023年6月、インドネシアでクレジットカード事業を展開するスタートアップ企業のHonest社に出資し、インドネシアのオートローンにおける顧客層に加え、Honest社が保有する中間所得層へのリーチを拡充しています。

11月には追加出資を行い、ストラテジックパートナーとして、当社インドネシア子会社やオリコ本体との多面的なシナジーを図ります。

オリコ・サステナビリティ・ファンドについては、空き家活用株式会社と資本業務提携を結び、空き家を対象に開始した「アキカツローン」の導入を検討している金融機関が25行を超えました。地方における空き家問題の取り組みについては着実に進展しています。

また、いわゆるゼロゼロ融資の償還がピークを迎える中で、地方企業の過剰債務問題を解決する事業再生ファンドへの出資を決定しました。

さらに脱炭素循環型社会に向けた取り組みとして、電動バイクのファブレスメーカーであるFuture株式会社と資本業務提携を進めるなど、さまざまな社会問題に対する取り組みも実施しています。今後も、企業とのパートナーシップによる「重点市場の深耕と新規事業の探索」について、持続可能な社会の実現に向けて取り組んでいきたいと考えています。

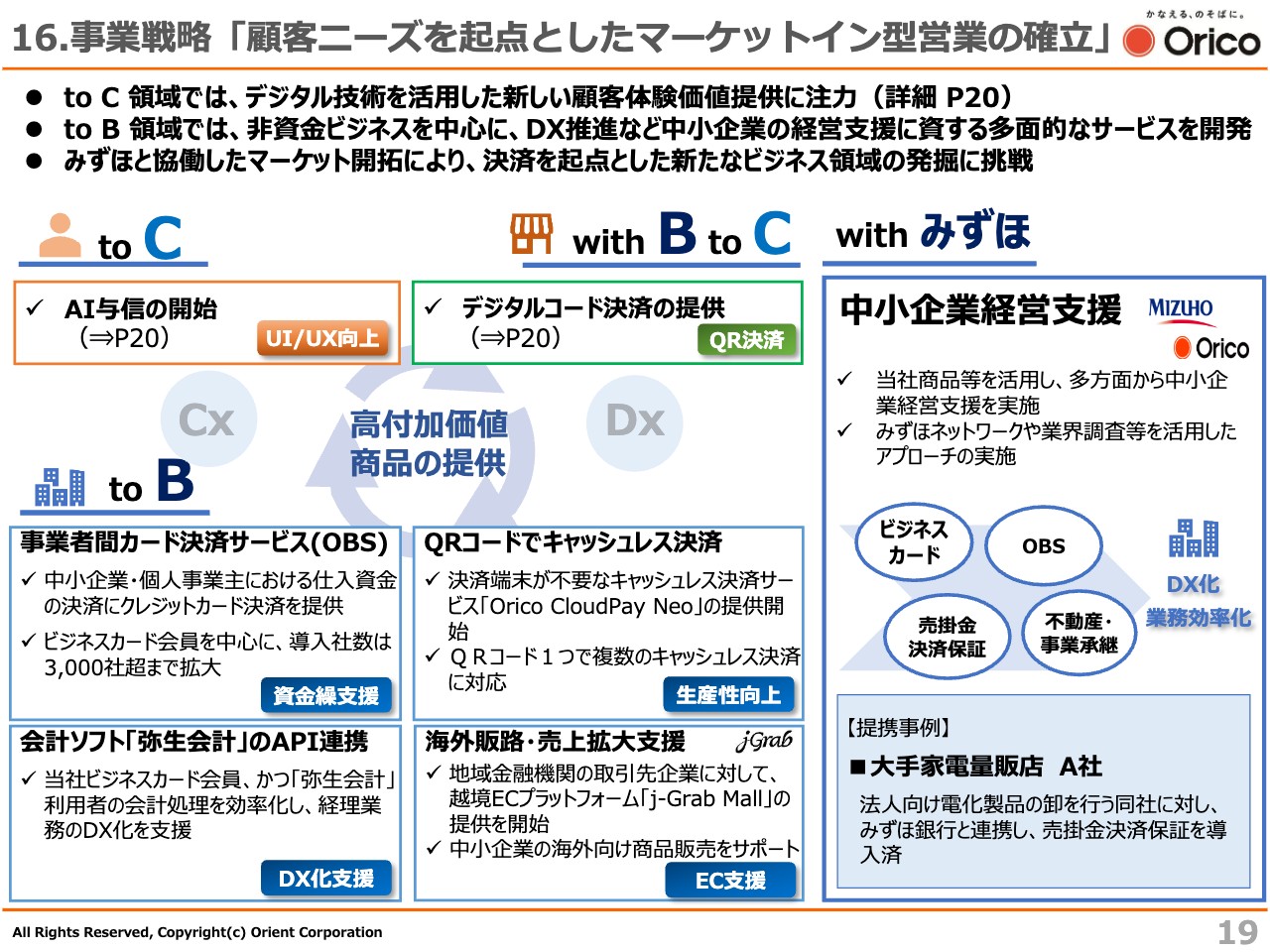

16.事業戦略「顧客ニーズを起点としたマーケットイン型営業の確立」

事業戦略の2つ目である「マーケットイン型営業の確立」についてです。toCと、その加盟店等を介したwithBtoCの領域ではAI与信を開始し、それを活用したデジタルコード決済の提供など、新しい顧客体験価値提供に注力しています。こちらは次ページでご説明します。

toB領域については、非資金ビジネスを中心に中小企業への多面的な企業経営支援が進展しています。4月24日から「OBS」という商品名で、事業者間におけるカード決済サービスに参入しました。

これは売り手企業がカード決済を取り扱っていなくても、オリコが支払代行事業者となり、カード決済を可能とするサービスです。すでにクラウド会計との連携も開始し、今月からいわゆるデジタルインボイス対応の請求代行サービス、早期入金化のためのサービス等も開始する予定です。

当社とみずほ銀行の顧客基盤を活用し、導入社数は3,000社を超え、昨日現在では3,300社を超えています。これらの稼動促進により、中小企業等における資金繰りの改善、DX化を通じた業務効率化に貢献していきます。

スライド右側のみずほとの連携については、当社商品等を活用した中小企業支援を提案し、すでに大手家電量販店との提携が実現するなど、一定の成果が見られます。

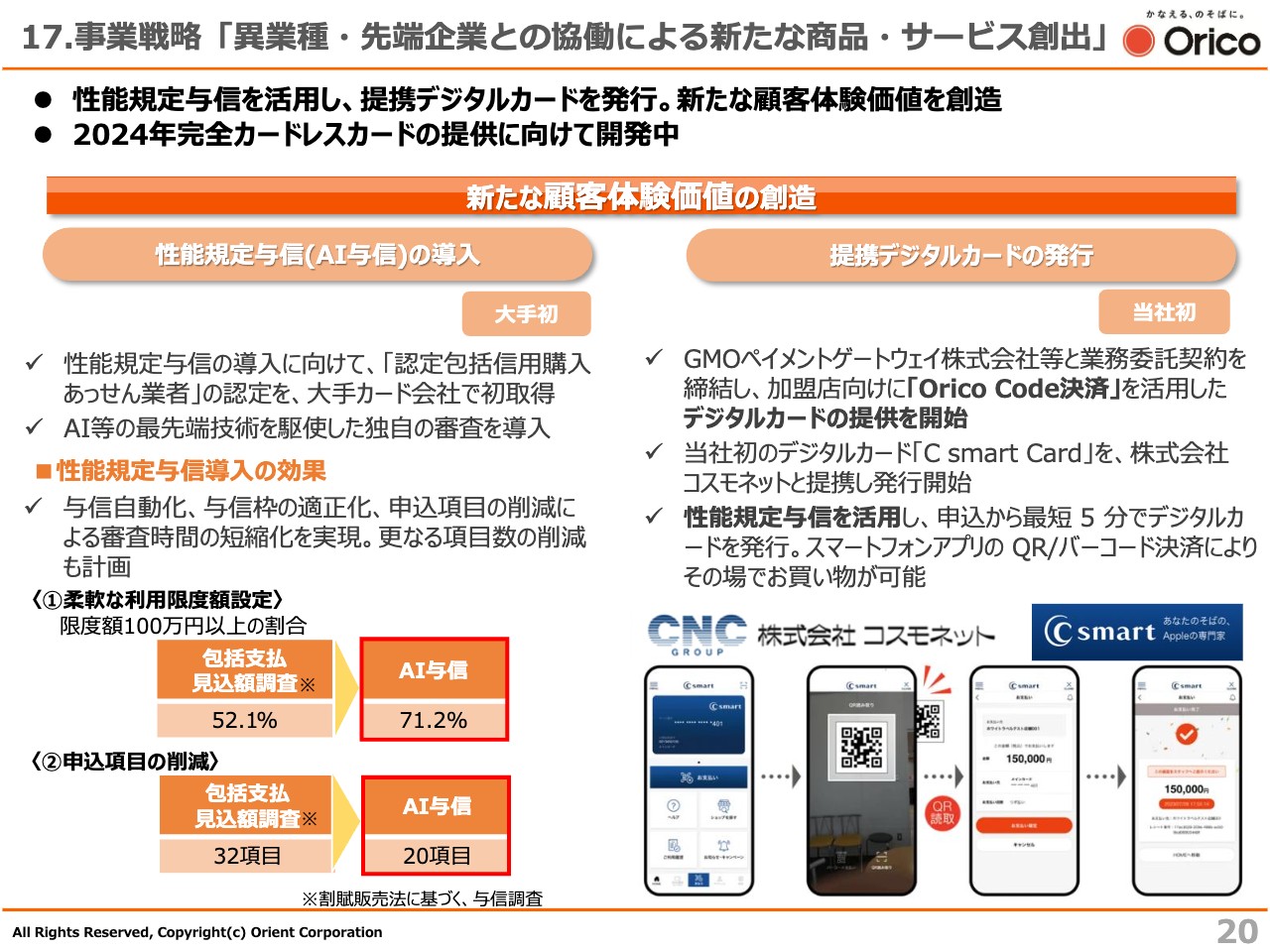

17.事業戦略「異業種・先端企業との協働による新たな商品・サービス創出」

事業戦略の3つ目である「異業種・先端企業との協働による新たな商品・サービス創出」についてです。新たな顧客体験価値の創造として、いわゆるAI与信である性能規定与信を活用した提携デジタルカードを発行しました。

スライド左側をご覧ください。2021年4月に施行された改正割賦販売法において、経済産業省が創設した「認定包括信用購入あっせん業者」の認定を6月27日に取得し、7月からAIを活用した高度な技術やデータの活用による性能規定与信を開始しました。

性能規定与信においては、AIによる当社独自の審査ロジックを活用することができ、与信の自動化、与信枠の適正化、申込項目の削減による審査時間の短縮化を実現することで、UI/UXの向上につながると考えています。

スライド右側をご覧ください。その性能規定与信を活用し、コスモネット社との提携で申し込みから最短5分でデジタルカードを発行でき、その場でお買い物が可能となります。コスモネット社は携帯電話の販売会社で、「iPhone」の販売では最大手です。2024年には完全カードレスのデジタルカードの提供に向けて、システム開発を継続しています。

このような取り組みに加え、消費の回復や生活関連等の大型提携カードの推進等により拡大基調は継続し、カードショッピング取扱高は前年同期比で4パーセント増加しています。

18.事業戦略「プロセスイノベーションの深掘」

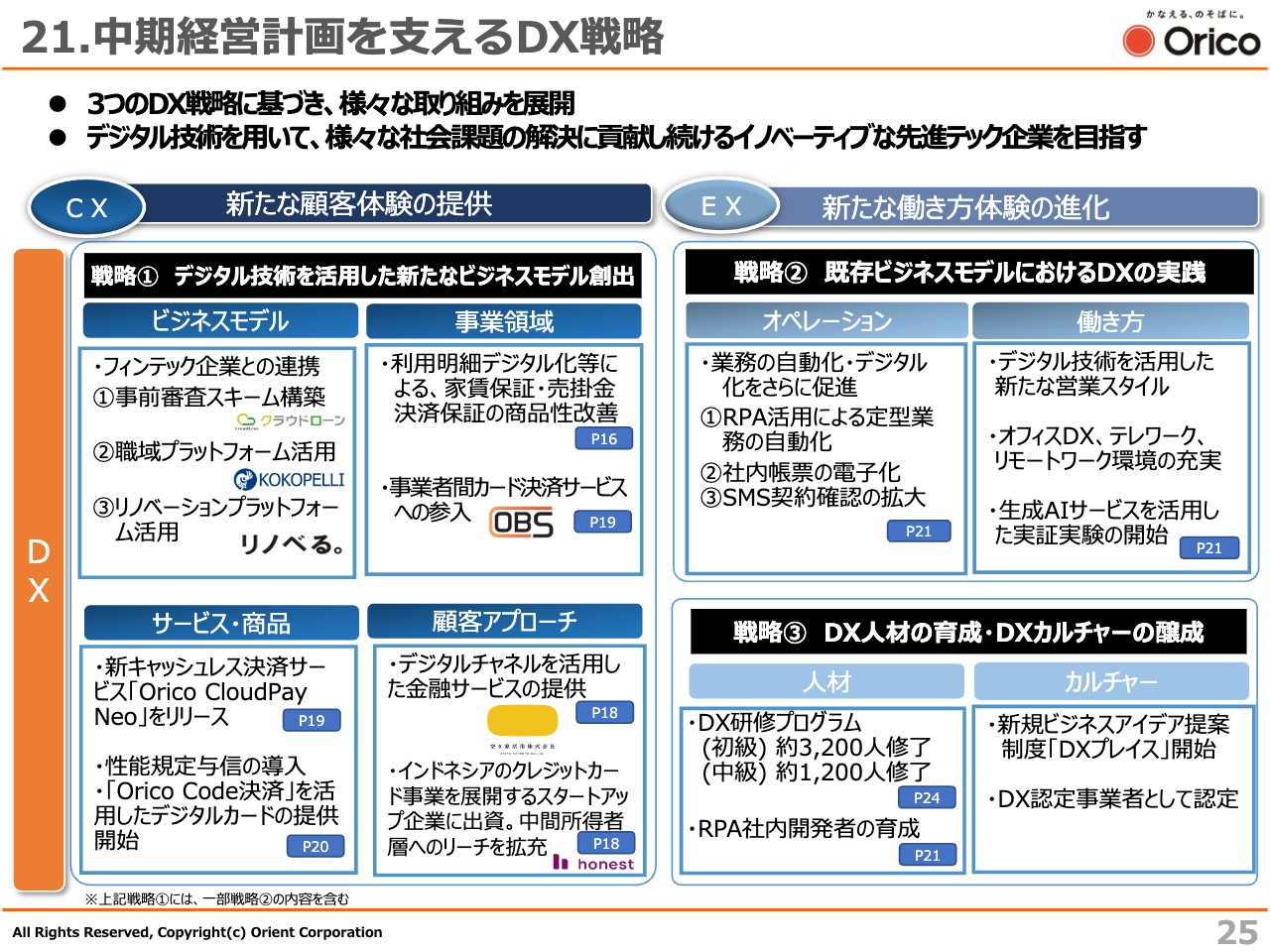

事業戦略の4つ目である「プロセスイノベーションの深掘」についてです。DX、CX、EXを三位一体で進めることによる業務プロセスの全体最適化とイノベーションを通じ、お客さまへ安心・安全で利便性の高い金融サービスの提供を進めています。

DXについて、与信業務へのAI活用は今お伝えしたところです。SMSによるクレジット契約内容確認の推進を図り、業務の自動化・効率化が進展しています。

EXについては、引き続きRPAを活用した業務の自動化・デジタル化を推進するとともに、従業員の新たな働き方体験の創出に向け、生成AIもPoCを実施しているところです。

CXについても、新たな顧客体験価値の提供に向け、当社会員サイト「eオリコ」の刷新準備を進めています。

また、先ほどお伝えしたとおり、性能規定与信を活用したデジタルカードや、会計ソフト「弥生会計」との連携による利用者の会計処理の効率化に貢献するなど、新たな取り組みが進展しています。

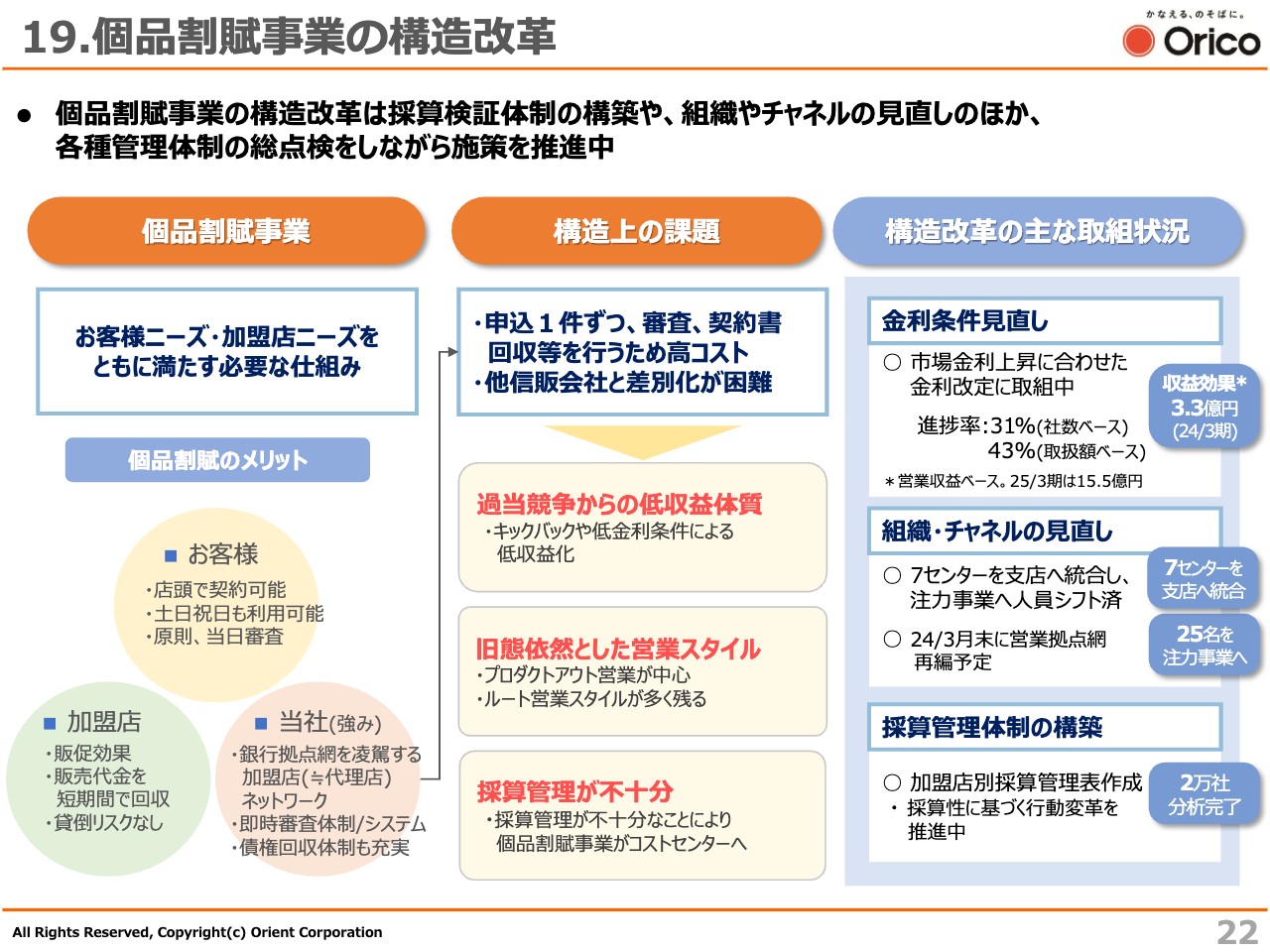

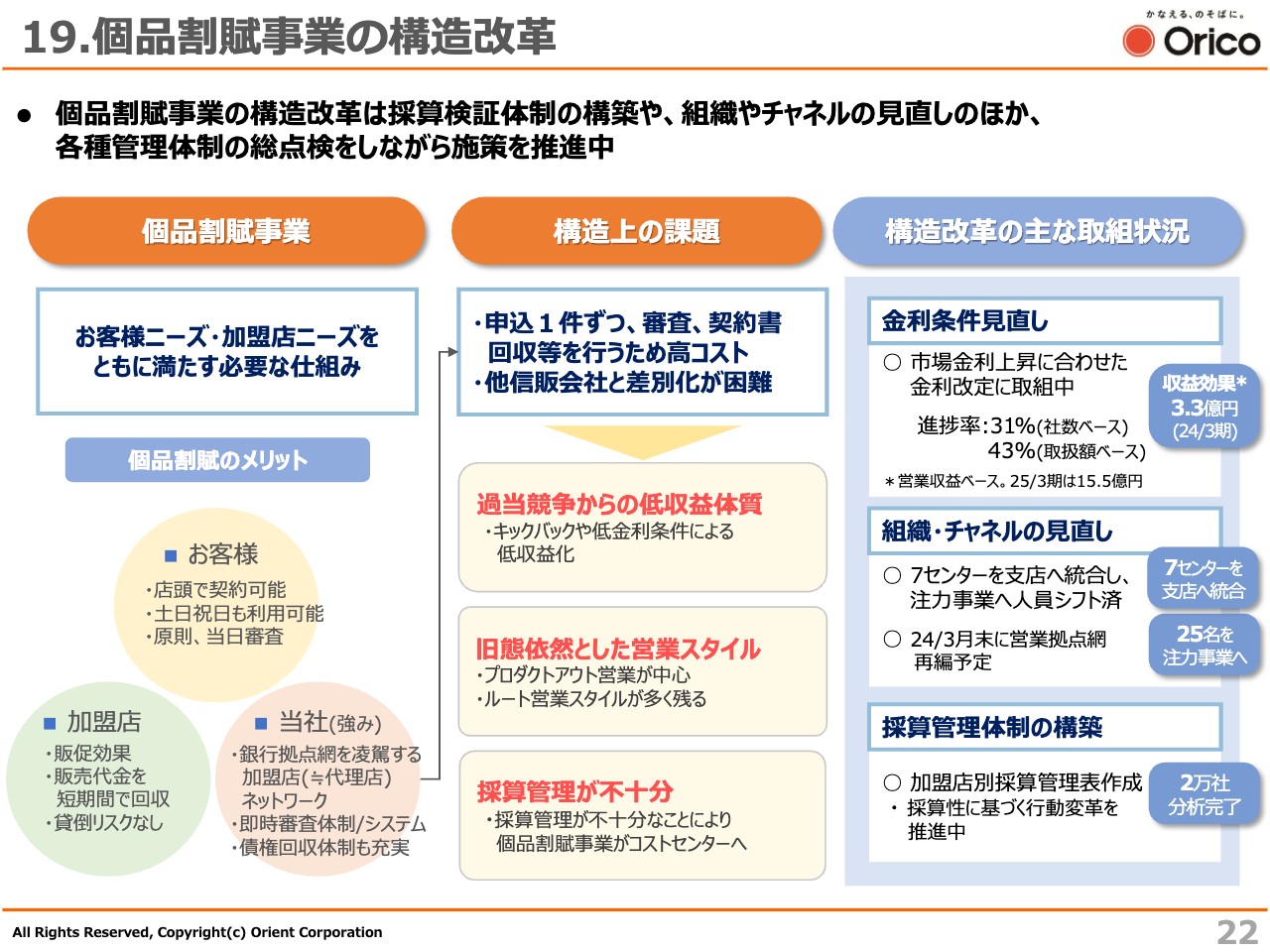

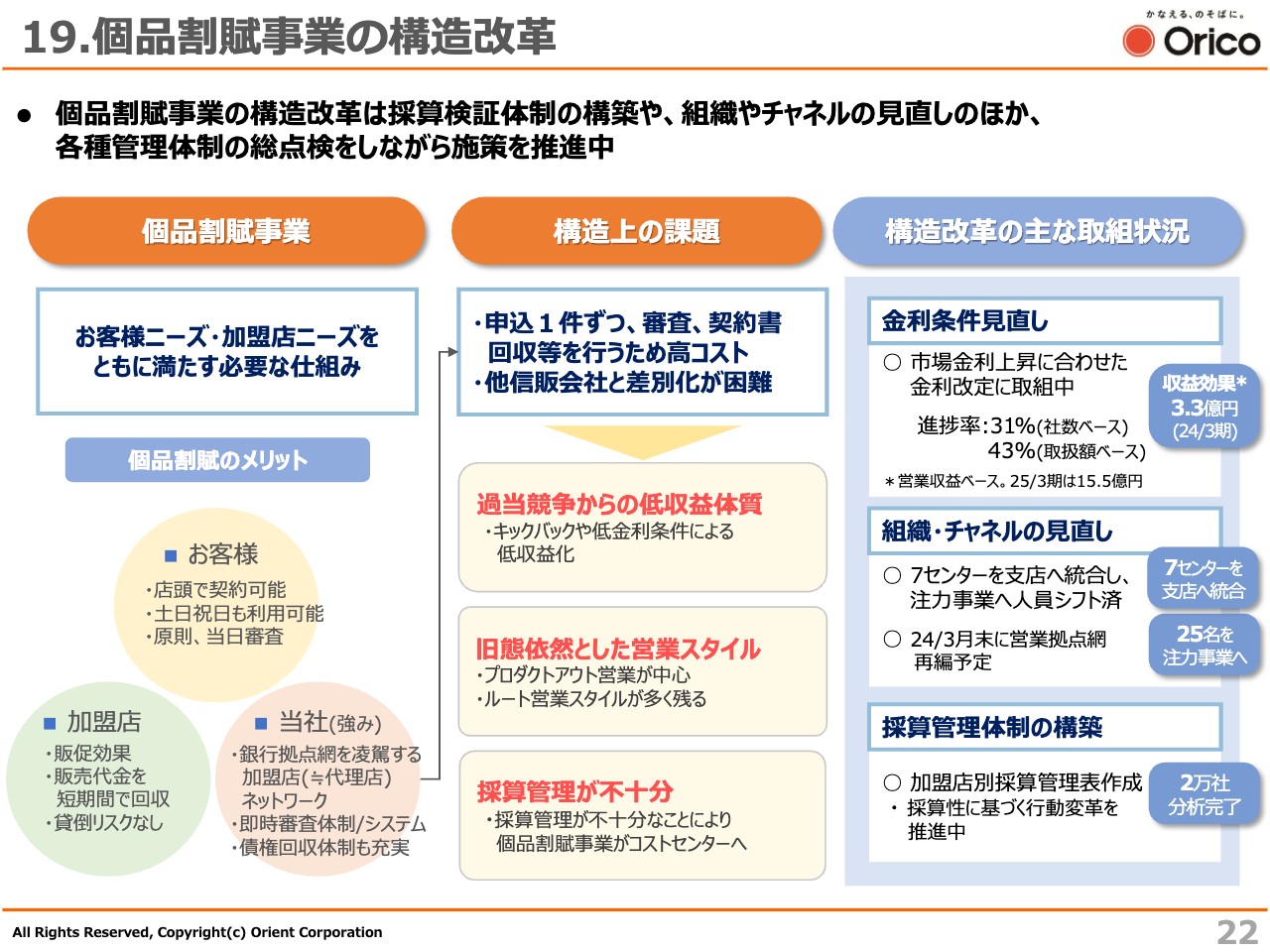

19.個品割賦事業の構造改革

今年度追加した、個品割賦事業の構造改革についてご説明します。スライド左側のとおり、個品割賦はお客さま・加盟店・当社のそれぞれにいまだメリットのある仕組みだと考えています。

一方で、我々のような信販会社にとっては、申し込みを1件ずつ審査し契約書の回収などを行うため、コスト高になりがちです。また、極めてコモディティ化された商品であるため、他社との差別化が難しいという側面があります。

その結果、過当競争からの低収益体質、旧態依然とした営業スタイル、採算管理が不十分といった課題を抱えるに至りました。これらを抜本的に解消すべく、今期より個品割賦事業の構造改革を開始しました。現状を徹底的に可視化し、計数等に基づいた施策を検討し、実施可能なものから迅速に着手しています。

現状の主な取り組みについて、スライド右側をご覧ください。まず、「金利条件の見直し」です。市場金利の上昇を踏まえ、金利改定について加盟店と協議しています。これによる収益効果は今後徐々に発現することになるため、実際に効果が出るのは来年ですが、今期においても3億円を超える収益効果が見込めます。

次に、「組織・チャネルの見直し」についてです。すでに7つのセンターを4支店に統合することで人的資源を捻出し、重点領域である海外事業や売掛金決済保証事業へ人員をシフトしています。今後、各支店の収益性、エリアの市場規模や成長性をもとに、抜本的な拠点ネットワークの再構築を実施する予定です。

また、「採算管理体制の構築」については、加盟店別採算管理表に基づく加盟店別取引単位での採算性や折衝状況を可視化し、採算性に基づく行動変革を推進しています。

なお、国内のオートローン事業の取扱高については、半導体不足の緩和によるマーケットの回復もあり前年同水準となっています。しかし、ショッピングクレジットの取扱高は、加盟店や商品ごとの収益率改善を目指した運営を行っているため、前年比で減少しています。ただし、収益率は30ベーシスポイントほど上がってきています。

引き続き構造改革に取り組むことで、個品割賦事業をサステナブルな事業へ変革させていきたいと考えています。

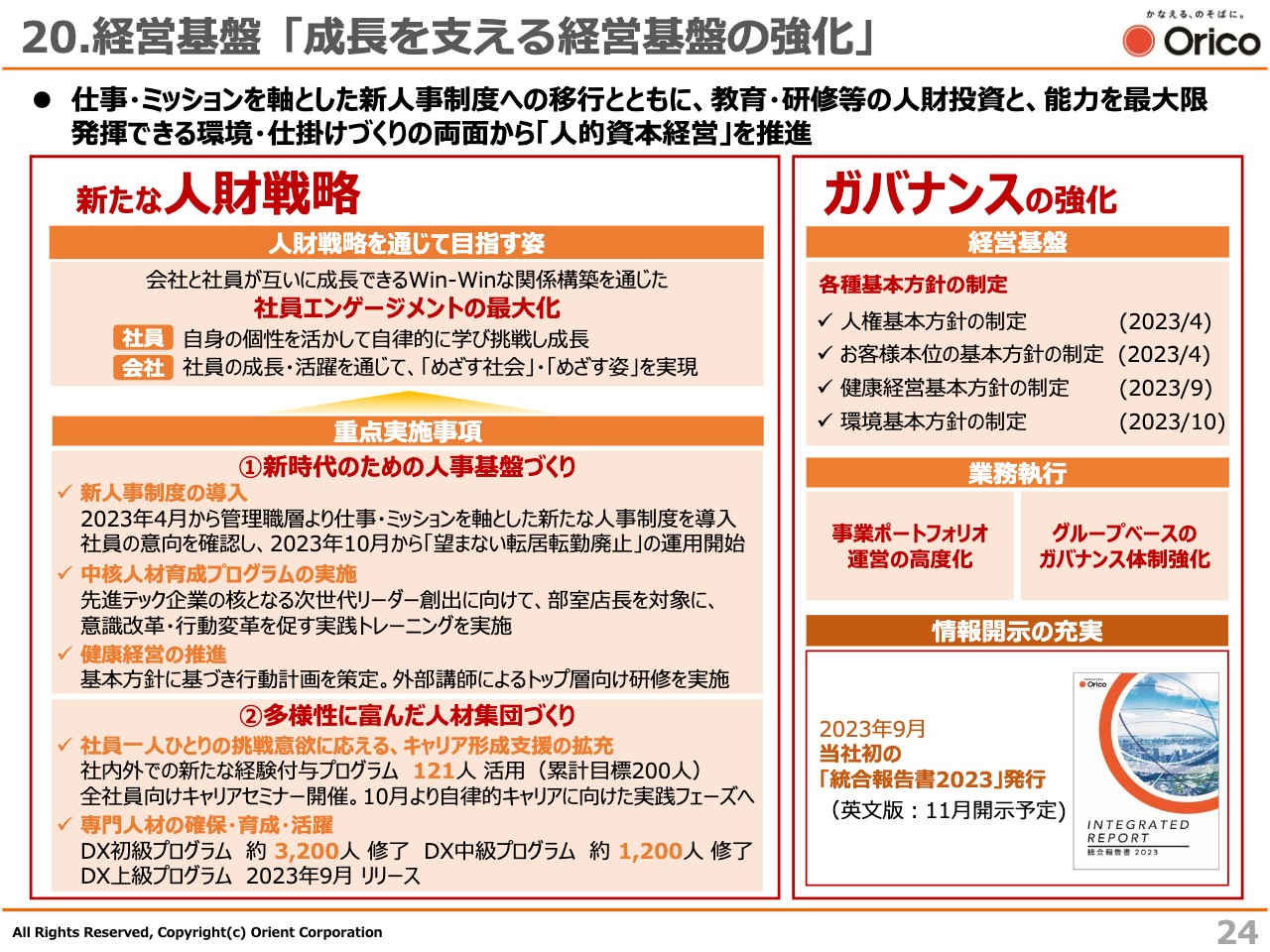

20.経営基盤「成長を支える経営基盤の強化」

事業戦略を推し進めていくために必要な「成長を支える経営基盤の強化」についてご説明します。新たな人財戦略では、中期経営計画で定めた「めざす社会」「めざす姿」の実現に向け、仕事・ミッションに基づく報酬体系の導入など、透明性・公平性のある評価・処遇を行うため、今年4月から管理職層より新たな人事制度をスタートしました。

また、10月からは「望まない転居転勤廃止」の運用を開始するなど、社員の多様な価値観に合った働き方ができるような取り組みを進めています。

さらに、多様性に富んだ人材育成を目指し、社内外での新たな経験付与プログラムの活用推進や、段階的なDX人材育成プログラムによる専門人材の育成など、自律的なキャリア形成を支援する枠組みを構築しています。

ガバナンスの強化については、各種経営方針の制定により、社内体制の整備を進めています。また、情報開示の充実として、株主・投資家をはじめとするすべてのステークホルダーのみなさまに対し、オリコの社会価値・企業価値向上に向けた取り組みをわかりやすくお伝えすることを目的として、当社初の統合報告書を発行しました。

21.中期経営計画を支えるDX戦略

中期経営計画を支えるDX戦略についてです。これまでお伝えしてきた戦略に基づく当社の取り組みを、DXを切り口に整理したものです。

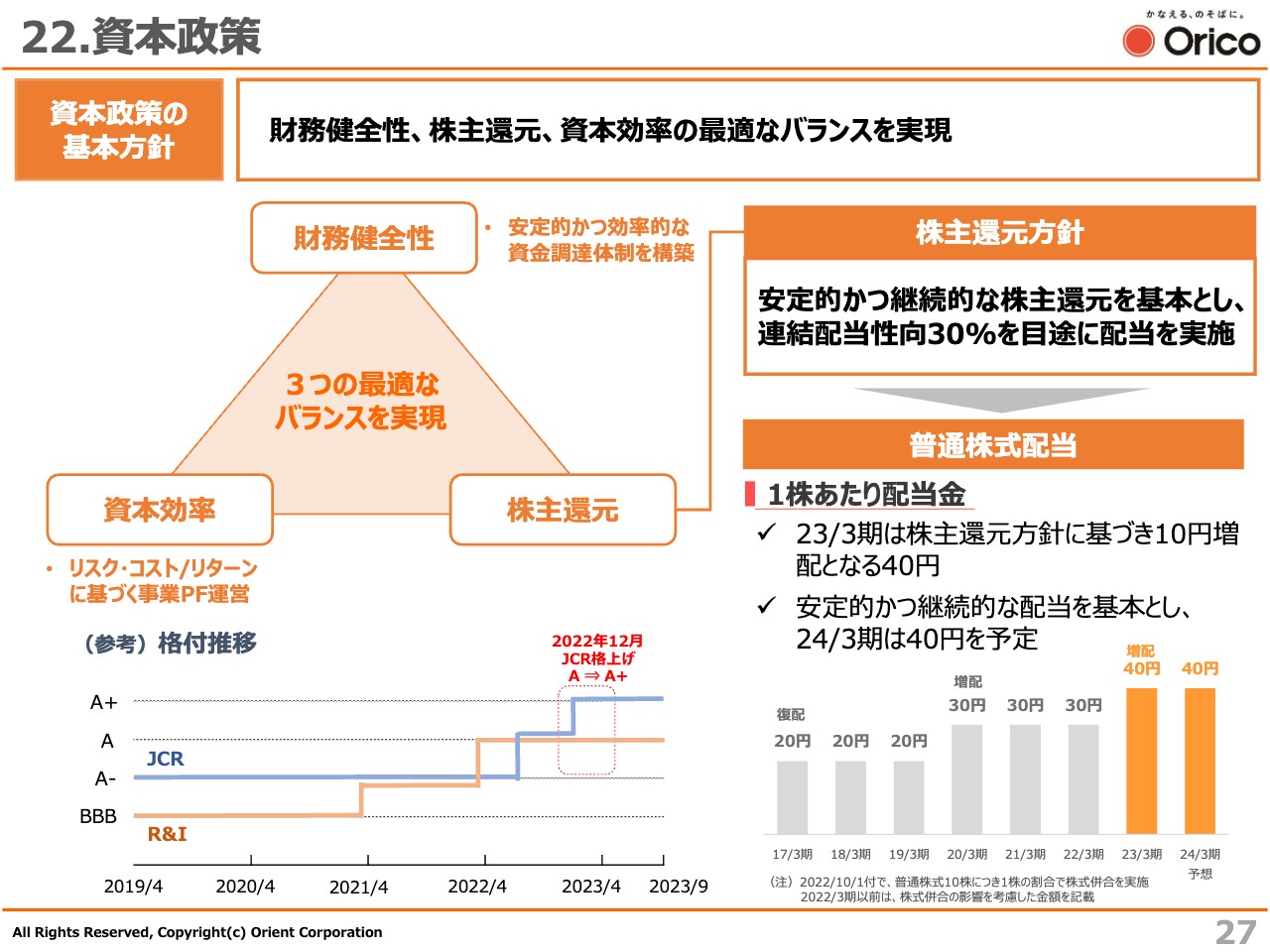

22.資本政策

最後に、資本政策についてご説明します。当社では資本政策の基本方針として、「財務健全性、株主還元、資本効率の最適なバランスを実現」を掲げています。

株主還元方針は、引き続き安定的かつ継続的な株主還元を基本とし、連結配当性向30パーセントを目途に配当を実施していくこととしています。2024年3月期の普通株式配当については、40円を予定しています。

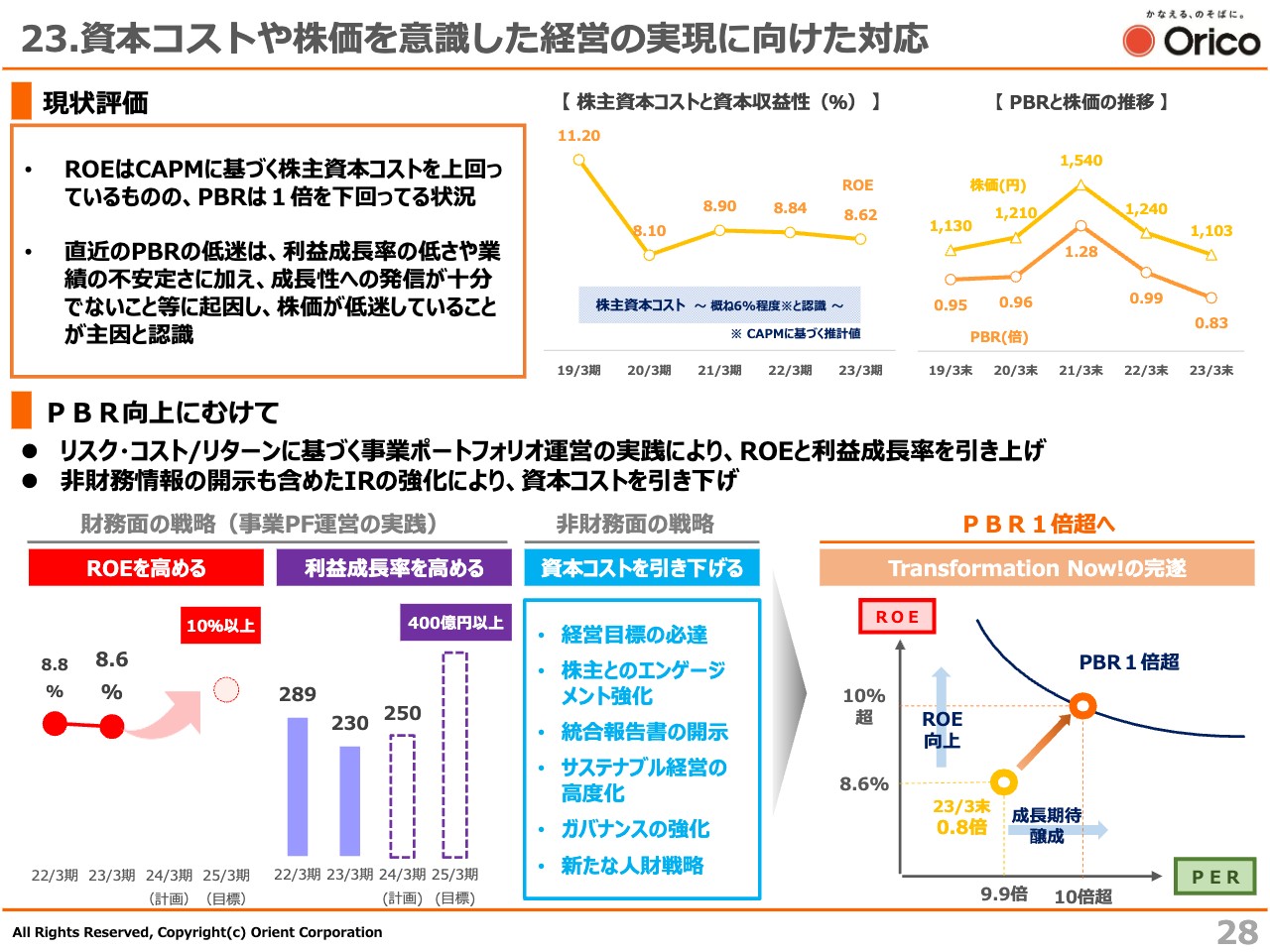

23.資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応について、当社の考え方をご説明します。当社のROEは8パーセント台で推移しており、認識しているCAPMに基づく株主資本コストは上回っていますが、PBRは1倍を下回っている状況です。

これは、利益成長率の低さや業績の不安定さに加え、成長性への発信が十分でないことなどに起因し、株価が低迷していることが主因と認識しています。

まずはROEと利益成長率をしっかり引き上げるべく、リスク・コスト/リターンをベースとした事業ポートフォリオ運営の実践により、基礎的な収益力低下に歯止めをかけつつ、成長事業へ経営資源を積極的に投下することで、現中期経営計画で掲げるKPIの達成を目指していきます。

あわせて、非財務情報の開示も含めたIRの強化により、成長期待を醸成し、資本コストを引き下げることも重要と考えています。これらの取り組みを通じて、投資家のみなさまの期待に応えていきたいと考えています。

最後に、ただいまお伝えしたとおり厳しい経営環境ではありますが、経営基盤の強化が進展する中で、事業戦略についても一定の成果が表れています。一方で、新たな取り組みとして追加した個品割賦事業の構造改革についてもさまざまな検証を実施しながら、実施可能な施策から迅速に展開しています。

引き続き改革を推し進め、持続的に成長可能な事業に変革することで、企業価値のさらなる向上を実現していきます。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:資本政策の考え方について

質問者:資本政策の考え方についてです。従来「アセットごとの資本配賦が重要」とお話があり、先日発行された統合報告書にも類似の内容が記載されていました。資本は十分に各事業へ配賦されているという理解でよいでしょうか?

あるいは、さまざまな不測の事態のために一定のバッファ資本を持っており、十分に活用されていないと表現してよいのかわかりませんが、一定の余剰がある状態なのでしょうか?

飯盛:資本政策の考え方は、各部門の事業ポートで示したように、リスクリターンとコストリターンで部門を分け、さらにその下に48のサブポートを置いています。

部門への配賦の十分性とバッファについては、今のところリスクキャピタルの費消率は多いところで85パーセント程度です。したがって、残念ながら十分にリスクキャピタルを活用している状況にはなっていません。

加えて、さらに100億円を超えるリスクバッファを持っています。例えば、今後サブスクリプションがどんどん進んでいく中で、リース事業の重要性はますます高まっていくと思われます。そのため、これまで東京センチュリーと折半して出資していて同社の子会社だったオリコオートリースやオリコビジネスリースを、当社の子会社に変更しました。

当然、そのために資本を費消しますが、若干の少数株主持分があるため、実はキャピタル自体はそれほど費消していません。また、先ほどご紹介したHonest社は11月に増資に応じる予定ですが、海外もオートローンの1本足ではなく、このようなこれから伸びていく市場に資本を投下していきます。

有り体に言いますと、十分に費消していないところは、次年度からはそのキャピタルを剥がしてほかのところに配賦するということです。このような運営により、全体としてのリスクキャピタルを十分に使える体制を作っていこうと取り組んでいます。

質問者:補足的な質問で、そのキャピタルは還元に回るのか、あるいは、今後は自己資本比率をターゲットにして、それを活用するようなことも可能になってくるのかを教えてください。

飯盛:還元とは、株主還元のことでしょうか?

質問者:そのとおりです。

飯盛:今のところ、株主還元は昨年度公表した資本政策に関する基本方針のとおり、「安定的かつ継続的な株主還元を基本とし、連結配当性向30パーセント」で取り組んでいます。ただし、ステークホルダーの要求等がどんどん変わってきていることも当然認識しています。

しかし、先ほどもお伝えしたように、今の私どもは事業構造変革により、レガシーな経営体質や収益体質から、ある意味でサステナブルな企業に変わることに取り組んでいます。そのような中でも、いわゆる配当可能利益をしっかり確保することを第一としたいと考えています。

自己資本比率については、当社は非常に大数の法則が効いている会社ですので、私の考えとしては自己資本比率を大きく増やす必要はないと現時点では思っています。現在、自己資本比率は6.5パーセントくらいの水準で、業界平均で見ても特に低い水準ではありません。

今後、海外でのビジネスポジションを大きくしていく場合には、例え大数の法則が効くビジネスであっても、流動性リスクや為替リスクなどの変動リスクを大きく抱える可能性もあるため、その都度必要な資本を確保できるように資本の蓄積を進めていきたいと考えています。

質疑応答:構造改革の進捗に対する現状の評価について

質問者:構造改革の進捗について、現状の評価をいただければと思います。22ページに取り組み状況が示されていますが、こちらに記載されている来年度の収益効果15.5億円は、十分達成可能な水準と見てよいのでしょうか? 障害となり得る内外の環境はありますか? コスト削減効果により、収益以外にも影響があれば教えてください。

飯盛:収益構造自体は、端的に言いますと中期経営計画を開始してからかなり金利上昇が進んでいますので、ネット金利を上げなければ、完全に採算がマイナスの部門が継続されることになります。したがって、加盟店の理解を得ながら、ある意味ではほぼ予定どおりに進んでいると考えています。

改革を進める上でのポイントはやはり可視化です。私が着任して以来、数字の透明性を高め、管理会計の高度化やリスク量の算出等を行いました。

担当者一人ひとりは、自分が一生懸命に取り組んでいる仕事で赤字を増やしていくことはしたくありませんが、自分の仕事にはどのような意味があるのかというところが数字として可視化されていない状況でした。

当社は1954年に創業し、来年70年になりますが、その間に染みついてしまった営業体質に対するスタンスを可視化によって気づきを与えて変えていくことがポイントだと思っており、そのような取り組みを今年度ずっと進めています。構造改革による収益効果は、来年度は15.5億円を見込んでいます。

また、ネット金利を上げることに加え、いわゆるバックマージンの改定などにも着手しています。その効果は15.5億円に含みませんので、さらにプラスアルファでの積み上げが十分可能だと考えています。

一方、それに対する阻害要因が2つあります。1つは、やはり競合の問題です。私どもは先ほどお伝えしたとおり、しっかりとしたWin-Winな関係を作っていくという理解を得ながら利上げを進めています。中には、「オリコが利上げするならシェアを奪取するチャンスだ」と安い金利レートで入ってくる競合もあります。

このようなことについては基本的には争わないことにしていますが、これにより取扱高が減少すれば、収益改善効果が剥落するということになります。

もう1つの阻害要因は、市場金利の上昇です。みなさまもご承知のとおり、日本の金利は20年以上上がりませんでした。

ネット金利の改定に取り組んでいる営業マンは、このようなことは初めてですから、金利がどんどん上がっていくことをどのように説明していけばよいのかについて若干の不安があります。それにより、効果の発現を先送りにしてしまうのではないかという懸念は持っています。

質疑応答:経常利益の目標達成における現状と阻害要因について

質問者:中期経営計画で「来年度の経常利益は400億円以上」という目標を掲げる中で、順調な点、あるいは想定と比べてビハインドしている点を教えてください。目標を阻害する要因もあわせてお願いします。

飯盛:1つは、今年度の決算でもお伝えしたとおり、海外の不良債権の残高が予想よりもやや高まっています。私どもが事業を展開している東南アジアの3ヶ国は、否応なく中国経済の減速の影響を受けます。

ご存知の方もいらっしゃると思いますが、中国経済は、特に不動産等々を中心に必ずしも芳しくない状況のため、取扱高のみならず、さらなる不良債権の出現が1つの大きな課題になりかねないと思っています。

2つ目に、先ほどお伝えした金利の上昇があります。今年度の金利上昇は想定範囲内です。概要のところでお伝えしましたが、想定より市場金利が上昇しなかったことで30億円余りのプラスとなりましたが、それを海外の計画外の不良債権の出現による貸倒関係費の増加で打ち消してしまったという状況です。

今年度は今のところ金利の上昇が想定内に収まっていますので、それほど心配していません。しかし、12月の日銀の決定会合やFOMC、ECB等々の金融政策に備えて金利を想定すると、当初計画していた400億円という数字を達成するには新たな手を打っていく必要があると認識しています。

ただし、来年度については、今年度に4月から7月まで計上した共同基幹システムの減価償却費用が年間ベースでなくなることや、今年度にカード事業や個品割賦事業で実施した施策がフルに収益として効いてきます。

さらに、先ほどからお伝えしている新たな取り組みが収益を生むという期待も含めて、400億円に向けてしっかりと取り組んでいきたいと考えています。

質問者:海外の不良債権が通常の水準で落ち着き、国内の金利も足元くらいの水準で留まっていれば、経常利益400億円以上の達成確度は比較的高いという認識でよいでしょうか?

飯盛:現時点では、この400億円については旗を降ろしていません。また、中期経営計画を策定した時の想定金利と現状の金利にはすでに相当な乖離がありますので、その部分を埋めるためにいろいろと努力しているところです。

したがって、金利あるいは金融環境に著しい変化があった場合は計画を考え直すことになる場面もあるかと思いますが、現時点においてはまだその時期ではないと考えています。

質疑応答:電気自動車の普及による影響について

司会者:「電気自動車の普及に関してはさまざまな見通しがあり、車の低価格化が進むという見解や、パーツが少なくなるため修理などが低価格で済むといった見解もあります。5年、10年のスパンで見て、ビジネスへの影響をどのように想定していますか?」というご質問です。

飯盛:電気自動車の普及とそれを踏まえた我々のビジネスへの影響は、2つの視点からお答えする必要があると思います。

1つは、私どもの中期経営計画においても、循環型社会と脱炭素をマテリアリティに設定しています。取り組みの一例として、EVのファプレスメーカーに出資しています。電動バイクのFuture社にも出資するなど、新たなビジネスチャンスを作っているところです。

ハイブリッド車も含めてEV化の波は避けられません。そのような環境において、我々のビジネスの構造上の一番の問題は、まさに燃料電池です。電気自動車の価値は燃料電池の価値とほぼイコールですので、燃料電池問題については「MOBI」というグローバルコンソーシアムに我々も参加して取り組んでいる現状です。

このような環境という観点からの取り組みに加え、もう1つは、リース事業と中古車の価値算定への注力です。先ほど少しお伝えしましたが、今回、オリコオートリースを子会社化したのもその一環です。

EVが普及すると、燃料電池の技術が発展途上にある関係で、発火等の危険や不具合等への不安から圧倒的にリースが増えていきます。これからは中古車の価値算定とリース事業に注力することにより、我々のビジネスのみならず、EVの新車や、適正な価値を算定できるEV中古車を提供していくところでも貢献していきたいと考えています。

現時点において我々への影響は算定していませんが、この事業年度においてもリースは大変好調だということを補足しておきます。

質疑応答:事業ポートフォリオの方向感における3年から5年後の展望について

司会者:「スライド14ページのリスクリターン分析について、営業資産残高ベースで8割以上が全社平均以下の状況にあるようです。成長分野についてはよくわかりましたが、想定した方向性に持って行くには少し時間かかりそうだという印象を受けました。3年から5年程度を展望して、どのように変化していくのかを教えてください」というご質問です。

飯盛:グラフをご覧いただくと、ショッピングの収益は現状では赤字ですのでマイナスの位置にありますが、これがプラスになれば経常利益への貢献は非常に大きくなります。事業ポートフォリオについては、中期経営計画策定の時点で、10年後の未来を想定しながら事業ポートフォリオをどのように動かしていくかという観点で計画しています。

例えば当社の場合、個品割賦事業のデュレーションは全体で8年ほどですが、過去に取り扱ったアセットの影響も考慮して今後の方向性を考えています。したがって、少なくともこの中期経営計画期間中は、スライドの図の赤の矢印で示した方向感で考えながらそれを整合させて、全体として経常利益400億円の計画に向けて取り組んでいます。

来年の今頃には3年後の姿が見えてくるはずですので、マテリアリティおよび10年後の目指す姿の実現に向けてどのように修正すべきかを考えながら進めていきます。

また、14ページのグラフは、中期経営計画策定時から1年半経った現状を示しており、半年間の動きを示しているわけではありません。中長期的に事業ポートフォリオをどちらに進めていくかを示す目的で作っています。そのため、求められている経常利益や純利益、各種KPIを実現するために修正しながら方向性を決めていきたいと考えています。

質疑応答:個品割賦事業の構造改革について

司会者:「個品割賦事業の構造改革の取り組みについて、全社収益性の向上余地や加速化への期待の観点からもう少し具体的に教えてください」というご質問です。

小杉雅弘氏:スライド22ページ右側の中ほどにある「組織・チャネルの見直し」として、今年度末に営業拠点のネットワーク再編を予定しています。これに伴い、相当程度の人員を個品割賦事業から捻出でき、例えばBtoBや海外などの成長領域に新たなリソースとして振り向けることによって収益を生み出していく効果はあるものと考えています。

一方、金利条件の改定を進める中で、取扱高が減少するというリスクをいかに最小限に抑えながら金利条件の改定を進めていくかが、来年度のポイントだと思っています。