SBテクノロジー、エンタープライズ・公共が増収に寄与、子会社株式等譲渡により純利益は4.7倍増益で着地

2023年11月1日 08:28

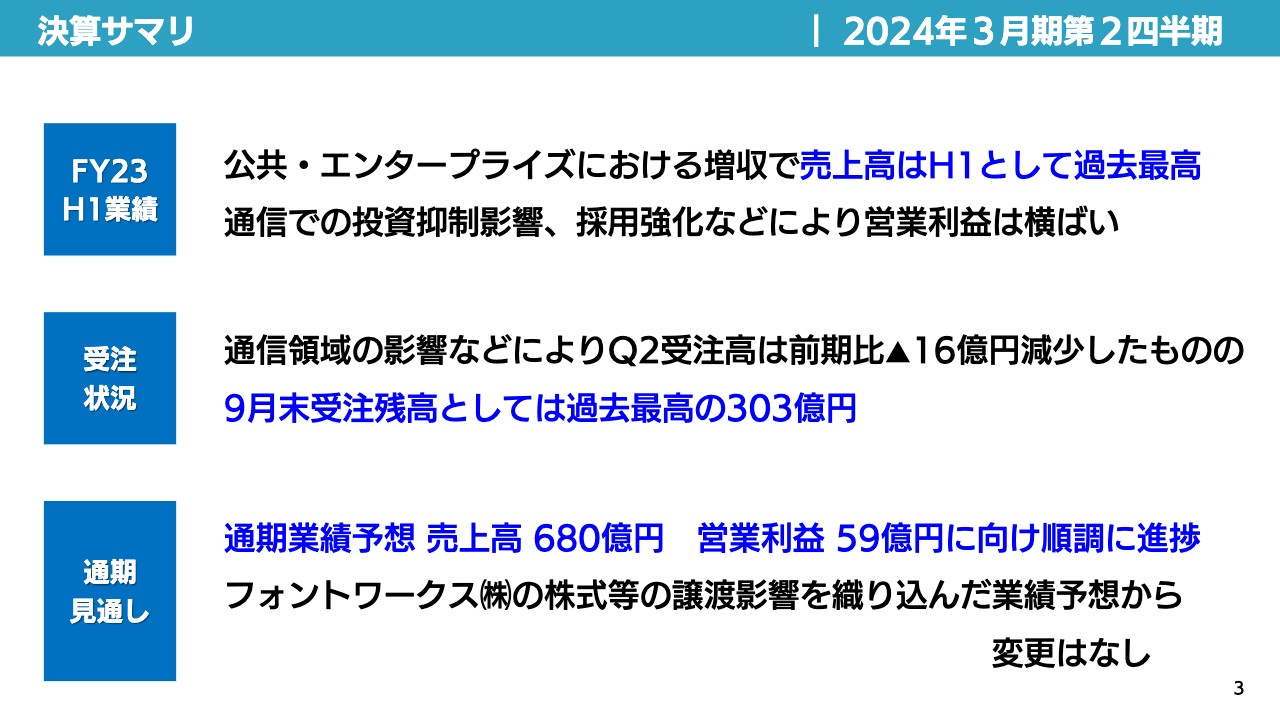

決算サマリ

阿多親市氏:みなさま、こんにちは。SBテクノロジー株式会社の代表取締役社長 CEOの阿多親市です。本日はお忙しい中、当社の決算説明会にご参加いただき誠にありがとうございます。業績の概況並びに中期経営計画の進捗について私からご説明します。

まずは業績の概況、決算サマリーです。公共・エンタープライズ事業における増収で、売上高は上期として過去最高になりました。通信での投資抑制影響や採用の強化などにより、営業利益は横ばいでした。

受注状況は、通信領域の影響などにより、第2四半期の受注高は前期比で16億円減少したものの、9月末受注残高としては過去最高の303億円となりました。

通期の業績予想は、売上高680億円、営業利益59億円に向けて、順調に進捗しています。なお、こちらの数字について、2023年7月19日にフォントワークス社の株式等の譲渡影響を織り込んだ業績予想から変更はありません。

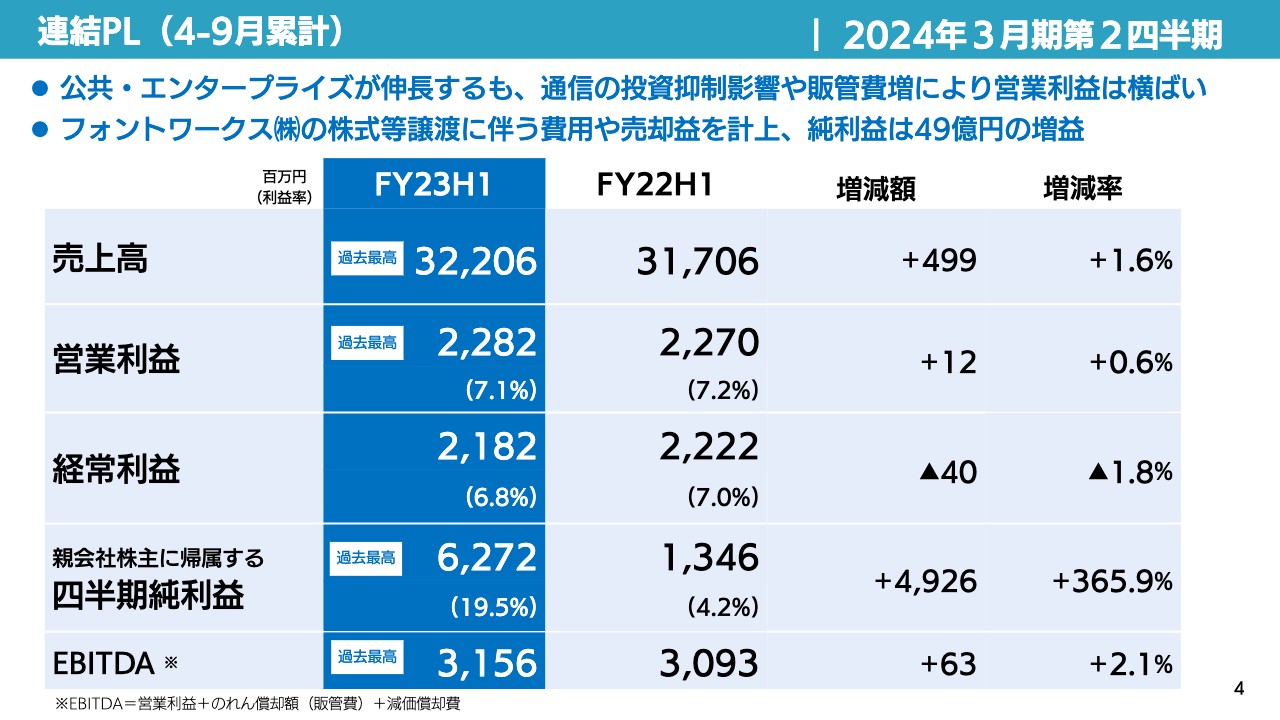

連結PL(4-9月累計)

連結のPLです。売上高は322億円、営業利益は22億8,000万円となりました。前年同期より売上高は約5億円上がり、営業利益はほぼ横ばいです。

フォントワークス社の株式等の譲渡に伴う費用や売却益により、経常利益は営業利益から約1億円マイナスとなっていますが、親会社株主に帰属する四半期純利益は62億7,200万円で、純利益としては前年同期比49億円の増益で着地しています。

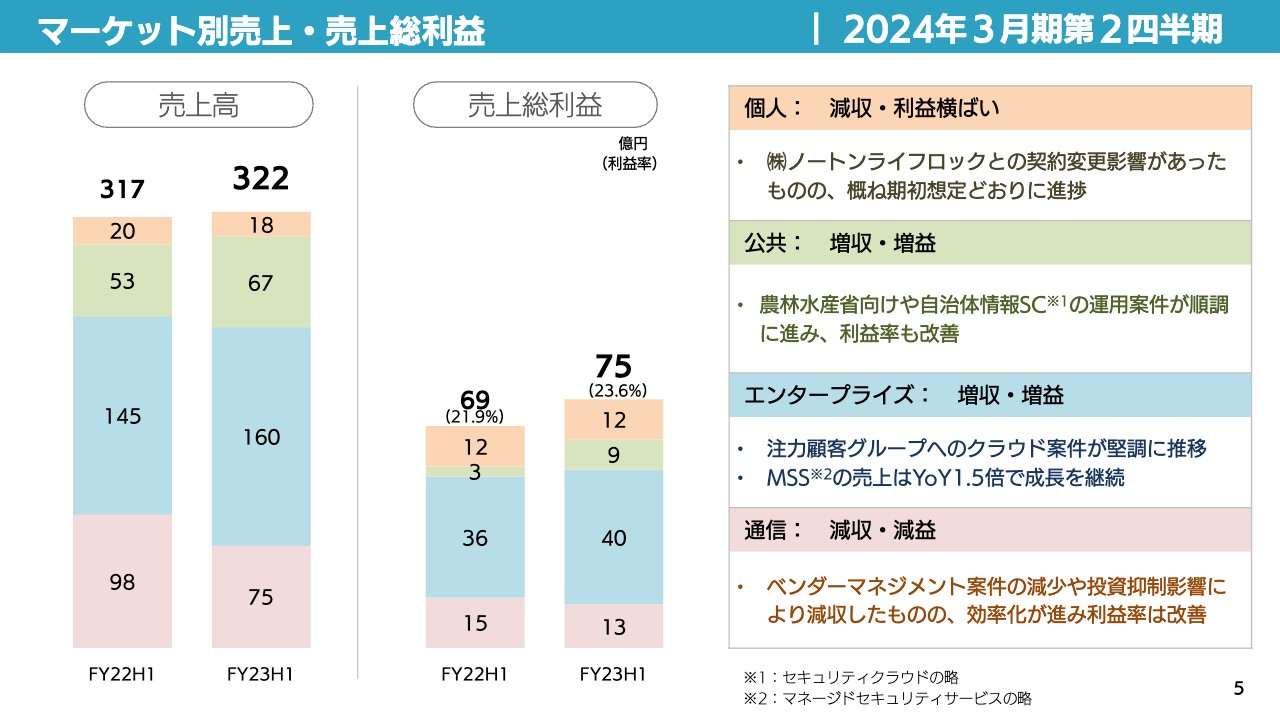

マーケット別売上・売上総利益

マーケット別売上・売上総利益です。スライドのグラフは、1番下が通信領域です。ご覧のとおり、昨年は98億円あった売上高が今期は75億円と、約25パーセントダウンしています。ただ、売上総利益は15億円から13億円と、約2億円のダウンにとどまりました。

薄利のベンダーマネジメント案件を減少させ、より利益率の高いところへのシフトや海外のオフショアの利用によって、利益率を改善している分野です。

エンタープライズ領域は145億円から160億円と、約10パーセント成長しています。売上総利益も36億円から40億円と、同じく約10パーセント成長しています。

公共は53億円から67億円と、30パーセント近い成長が見えます。売上総利益も3億円から9億円と約3倍になりました。これまで大型の開発案件において引当を計上することがありましたが、今期はそれらの案件の運用が順調に進んでおり、利益率も改善しています。

グラフの1番上のオレンジ色の部分は、個人向けの販売です。こちらには、ノートンライフロック社のアンチウイルスのソフトウェア販売や、フォントワークス社の売上利益が含まれています。

フォントワークス社は7月に発表したとおり9月をもって株式等を譲渡していますが、上期中は連結決算の対象となります。

アンチウイルスのソフトウェア販売は今年、約4億円の営業利益のマイナスインパクトが予想されます。こちらの影響はこの上期にも表れていますが、フォントワークス社の利益貢献により売上総利益は前年同期と同等の12億円になっています。

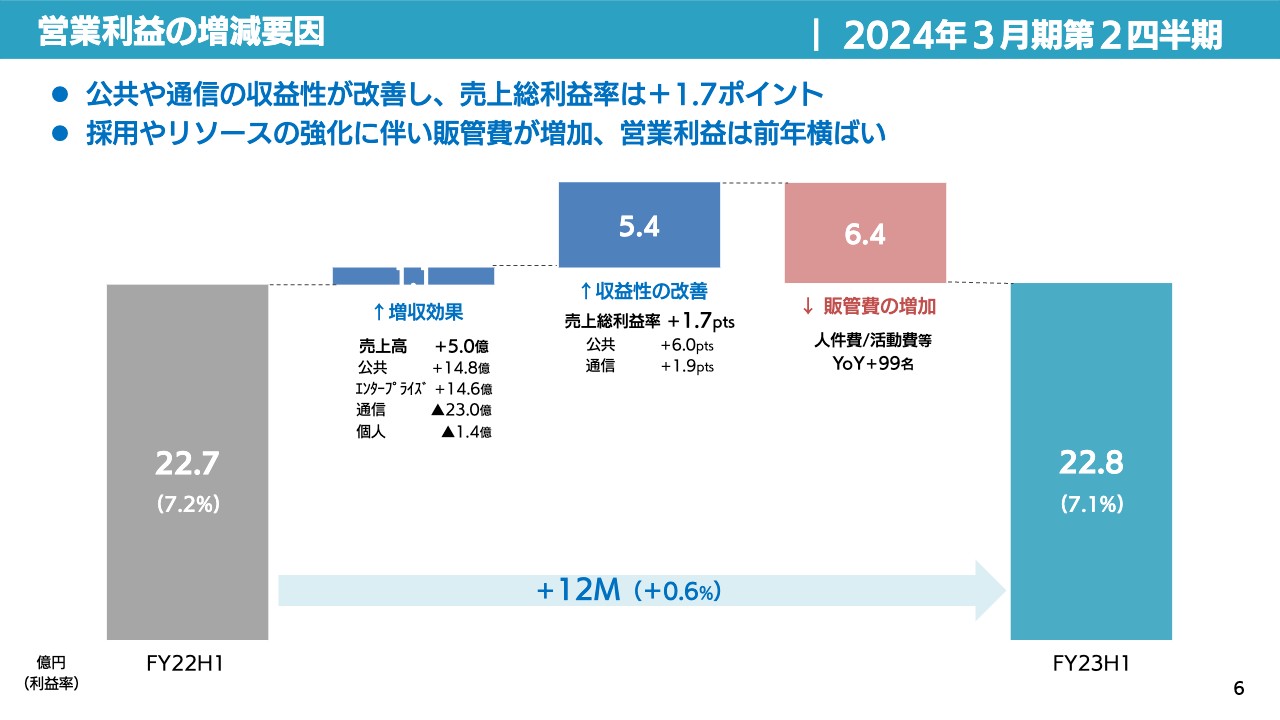

営業利益の増減要因

営業利益の増減要因です。売上高は、合計で約5億円増えました。スライドに記載のとおり、公共やエンタープライズで30億円弱伸ばし、通信でマイナス23億円、個人でマイナス1.4億円となっています。これにより、1.1億円の増収効果による増益となりました。

収益性の改善については、通信や公共の分野で売上総利益率が1.7ポイント上がり、こちらが5.4億円のプラスとなっています。

販管費は、社員数が約100人増えたこともあり、昨年より6.4億円増加しています。以上の結果、営業利益は横ばいで、22億8,000万円となっています。

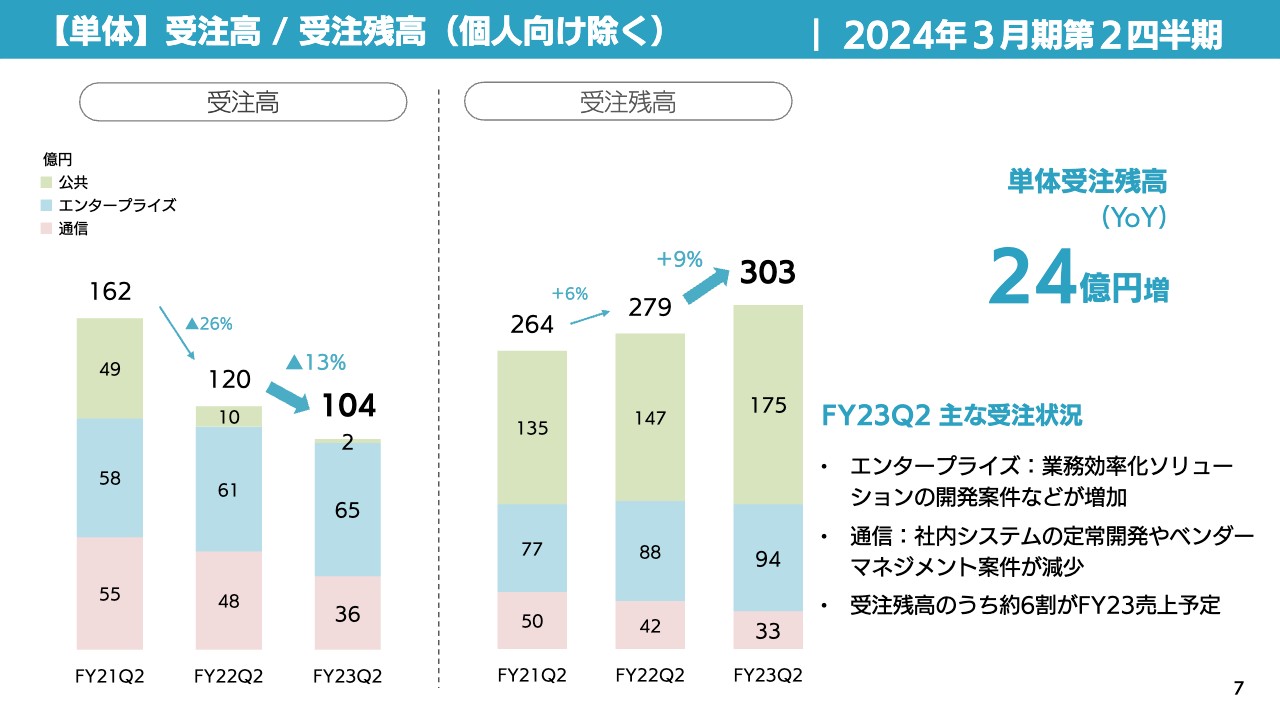

【単体】受注高 / 受注残高(個人向け除く)

スライドには受注高の推移を掲載しています。第2四半期の受注高は、2021年度が162億円、2022年度が120億円、2023年度が104億円という状況です。また、棒グラフの1番下の通信の領域については、2021年度が55億円、2022年度が48億円、2023年度が36億円となっています。

エンタープライズは2021年度が58億円、2022年度が61億円、2023年度が65億円と、わずかながら伸びてきています。公共は2021年度に情報セキュリティクラウド10県分受注があり大きくなっていますが、通常、上期にはそれほど多くの受注はありません。

受注残高は2021年度より264億円、279億円、303億円と、右肩上がりに伸びています。通信は下がり、エンタープライズは伸び、公共は昨年度末に2ヶ年の運用ということで受注したため、いまだ大きいままとなっています。今年度の下期には、2023年度の受注残高303億円のうち、200億円弱が売上に上がってくる予定です。

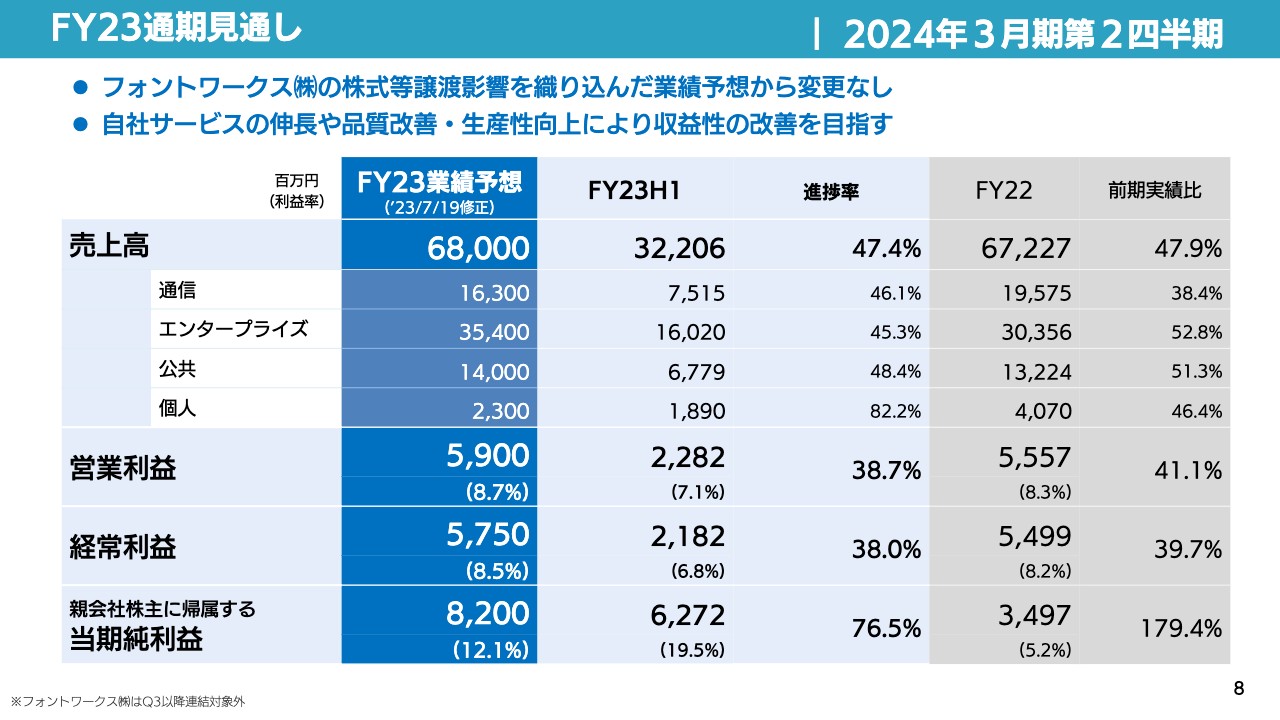

FY23通期見通し

通期の見通しです。2023年7月に修正したとおり、売上高は680億円を予想しています。営業利益は59億円、経常利益は57億5,000万円、当期純利益は82億円と、予想に変更はありません。こちらを実現すべく、下期にかけて努力する所存です。

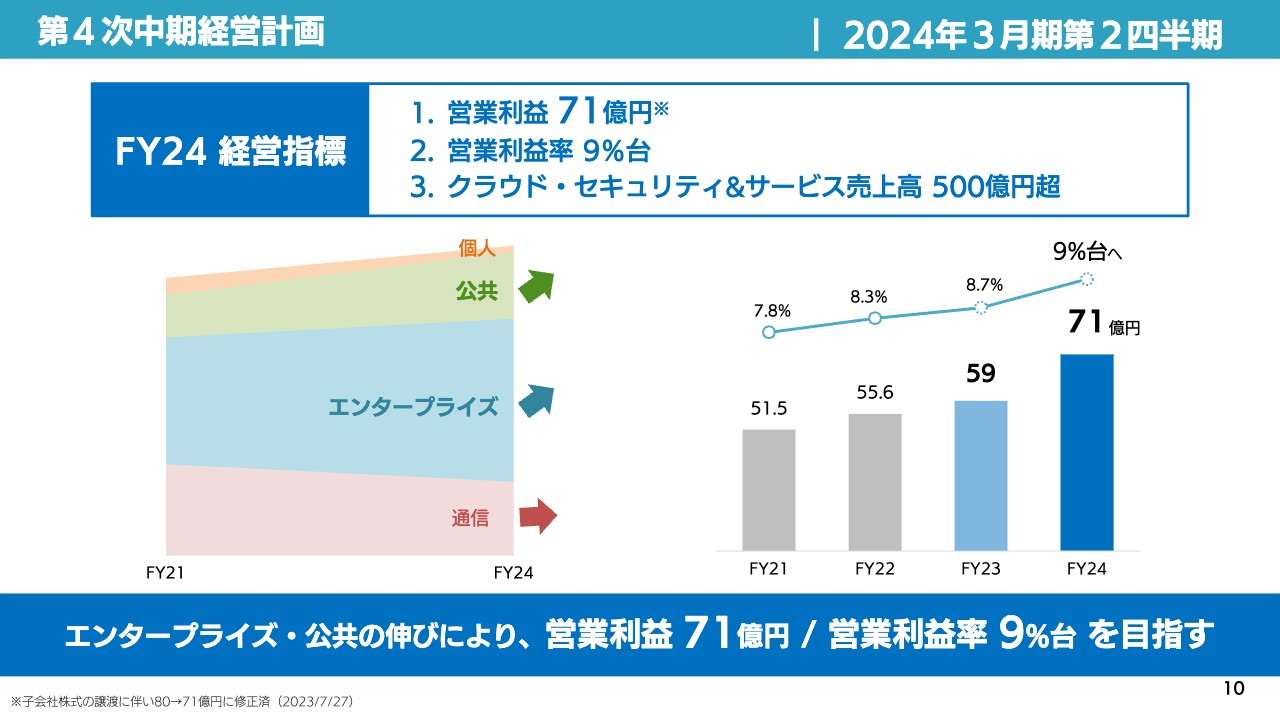

第4次中期経営計画

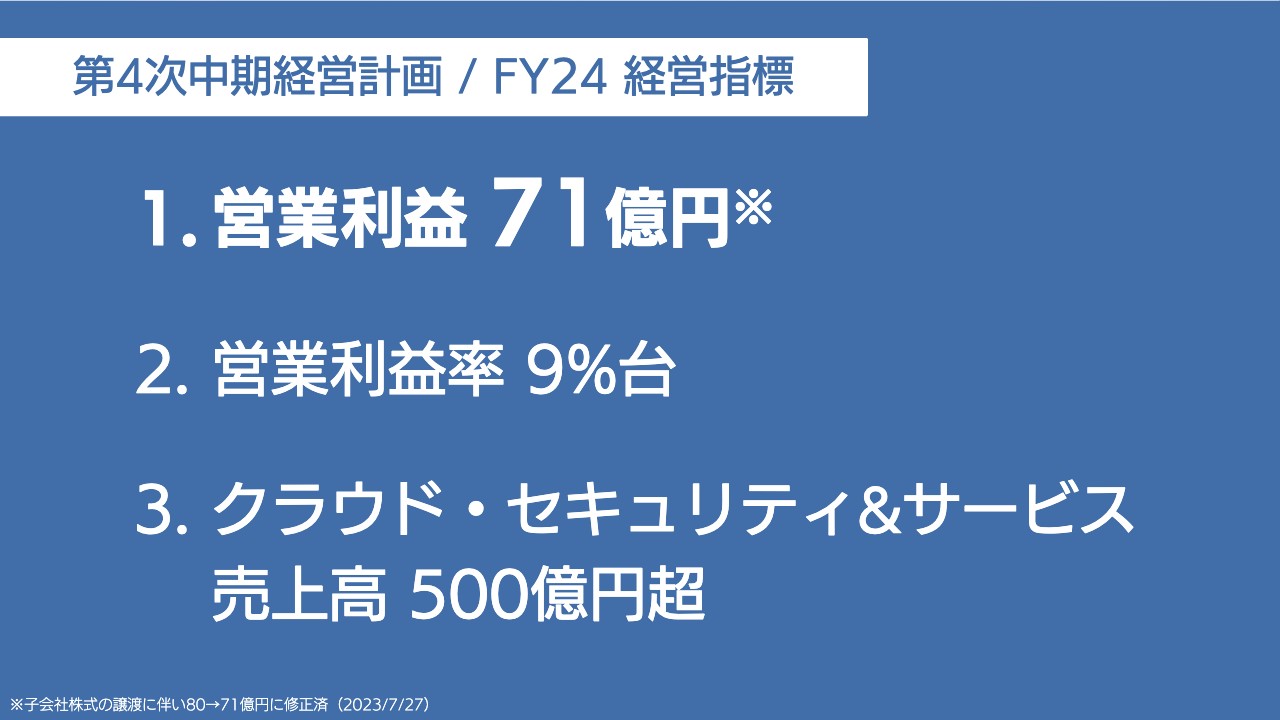

中期経営計画の進捗状況です。現在はちょうど、中計の半分が経過したところです。第4次中期経営計画では、3つの数値的目標を掲げています。

営業利益は71億円、営業利益率は9パーセント台、クラウド・セキュリティ&サービスの売上高は500億円超を実現したいと考えています。

2021年度の営業利益から見ると、今期は59億円で、来期は2割伸ばして71億円が目標になると思います。

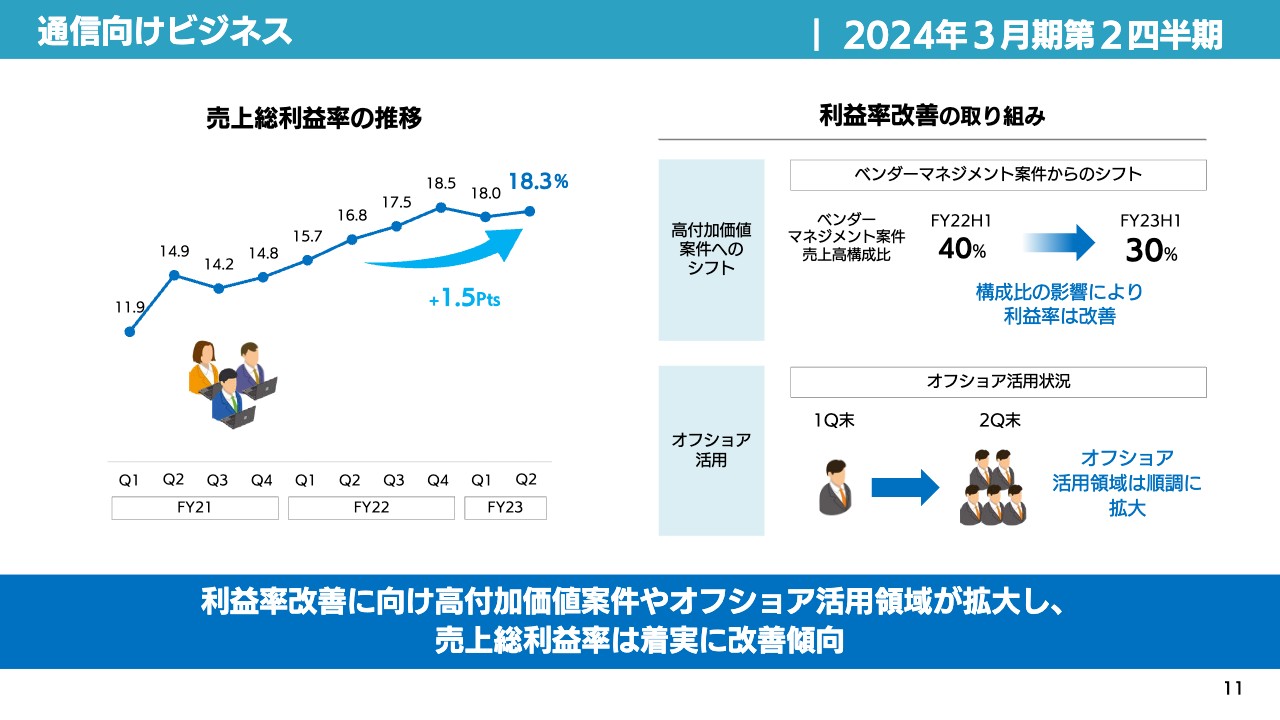

通信向けビジネス

通信向けビジネスは売上高を大きく落としていますが、今期は売上総利益率の向上を目指して取り組んできました。スライドの右側に記載のとおり、2022年度の上期では、低利益率の案件が40パーセントありましたが、2023年度の上期にはその構成比を30パーセントまで落とし、利益率を改善することができました。

また、オフショアの活用、戦略領域へのチャレンジなどによって、第1四半期は18パーセントと若干低下していた売上総利益率が、第2四半期は18.3パーセントとなっています。今後も、四半期ごとに利益率を上げていきたいと考えています。

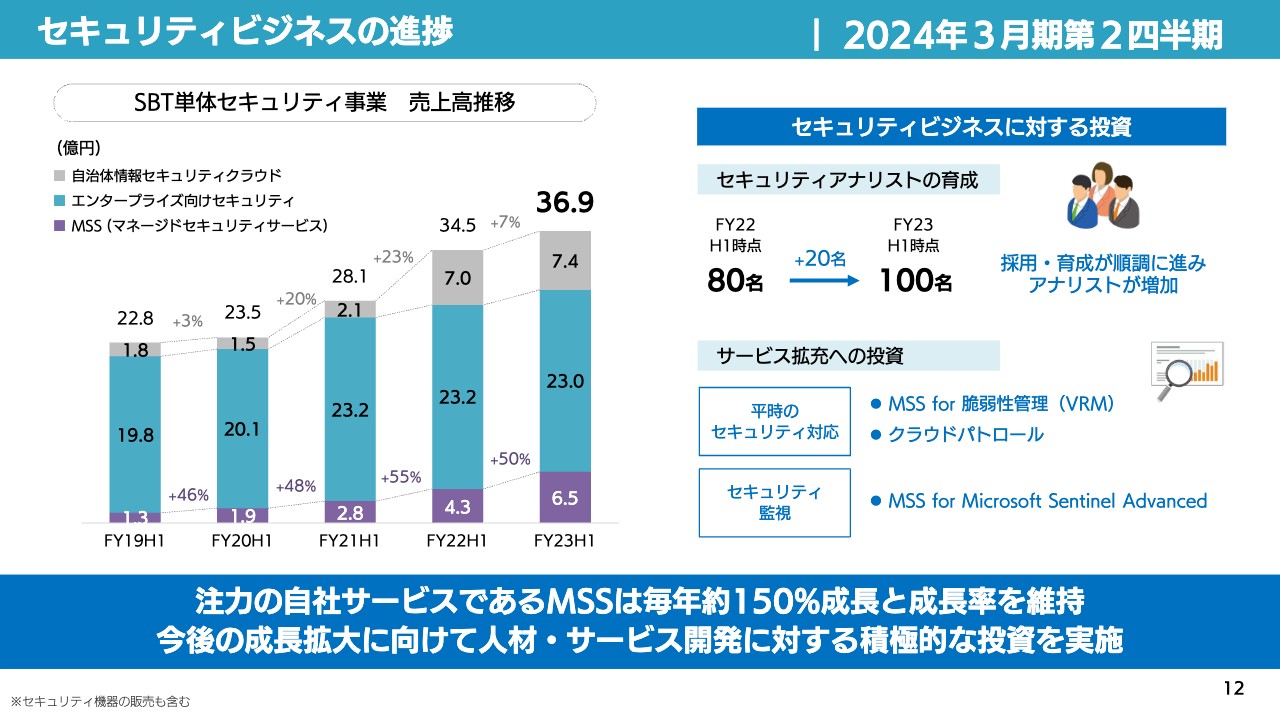

セキュリティビジネスの進捗

セキュリティビジネスについてです。2019年度の売上高は22億8,000万円でしたが、2023年度は36億9,000万円となっています。

グラフの真ん中のブルーのところが、エンタープライズ向けセキュリティの売上高です。ネットワークセキュリティ、あるいはシステムから構築している部分ですが、3年間、この部分の伸びが止まっています。

一方で、1番下の紫の部分に示した、MSS(マネージドセキュリティサービス)については、毎年約50パーセントずつ伸びています。この部分を伸ばしていくことが我々の基本戦略です。

また、1番上のグレーの部分は自治体情報セキュリティクラウドです。2022年度にリニューアルし、現在12県への提供を行っており、ある程度のポーションが出てきています。

セキュリティビジネスやMSSの展開に関しては、まだAIで完結できるものではなく、実際はセキュリティのアナリストがいなければ、インシデントの早期検知および迅速な対処、原因分析等には対応できません。

そのため、昨年の段階でセキュリティアナリストは80名でしたが、現在は100名、来期末までには150名まで増やすという目標を立てて、採用と育成に力を注いでいます。

また、セキュリティサービスの拡充へむけて、平時におけるセキュリティ対応の「MSS for 脆弱性管理(VRM)」や「クラウドパトロール」、セキュリティ監視を行う「MSS for Microsoft Sentinel Advanced」の提供を開始しており、お客さまのセキュリティ対策のサポートができるエリアがどんどんと広がっています。

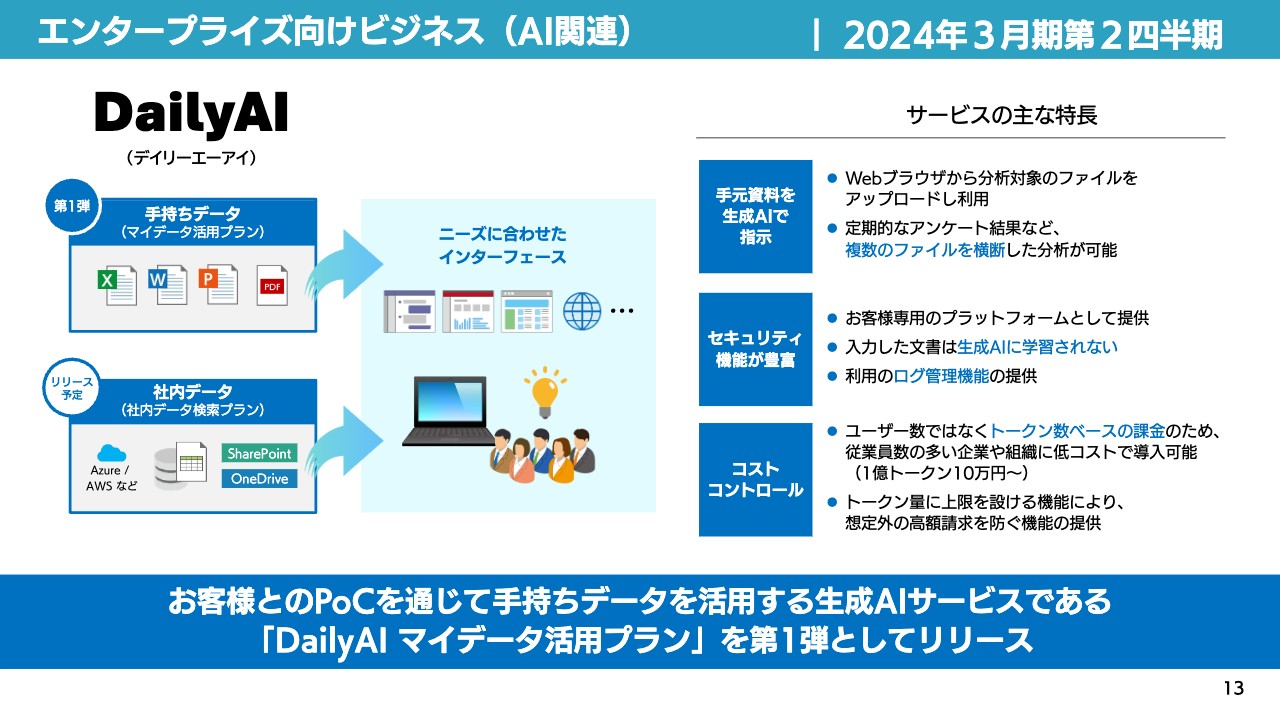

エンタープライズ向けビジネス(AI関連)

当社のAI関連サービスについてです。この10月に「DailyAI(デイリーエーアイ)」という生成AIサービスの提供を開始することを発表しました。これから第1弾、第2弾と展開していく予定です。

第1弾では、Word・Excel・PowerPoint・PDFといったいろいろなファイルをAIに読み込ませ、テキストの要約、また推論の結果や方向性をユーザーに伝えます。

Microsoft社の「Azure OpenAI Service」というサービスがありますが、データをAIに学習させない、つまりデータを持っていかれない、または見られないようにすることができます。「DailyAI」は、この「Azure OpenAI Service」を用いて開発しており、セキュアな利用が可能となっております。

またMicrosoft社は、「副操縦士」という意味を持つ「Microsoft Copilot」を発表しており、基本的にはWord・Excel・PowerPointといったOfficeの製品で資料を作る際に、AIが手助けするケースが多いと思います。これがグローバルにおける展開で、1人あたり1ヶ月30ドル、日本円に換算すると約4,500円で提供されます。

当社では今春から生成AIの活用について、複数社のお客さまとPoCを行ってきましたが、全社で一気に導入される企業はそれほどないと感じています。それよりも研究機関や販売企画の部署、あるいは財務を行うようなグループなどで使われるケースが多い状況です。また、その中でも、使う人もいれば使わない人もいます。

「そのような環境下で人数課金を行っても、将来的に何千人、何万人の従業員がいる企業で、本当にその人数分のライセンスを購入するのか」といった話を、Microsoft社と交わす中で、当社は従量制を選びました。

トークンという単位に対する理解がなかなか難しいかと思いますが、テキストをトークンという単位に分解したもので、1ヶ月間、1億トークンで、月額10万円のセットで当社が作り上げたのが、この「DailyAI」です。1部門でのスモールスタートから、全社に拡大していく際にも、利用した分のみ課金されるという仕組みです。まずはこのサービスから展開していきたいと考えています。

また、普及させるための第2弾として、「Microsoft Azure」や「AWS」などの中にある、データの大きな塊をハンドリングできるようにと考え、最初はファイルベース、その次はサーバーごとというように開発しています。

「Microsoft Azure」に学習させないかたちでの提供について、「Microsoft Copilot」を使うのか、あるいは当社の商品を使うのかといった場面で、存在感を示していきたいと思います。

ただ、今期のAIビジネスについて、売上として見えるようなものは非常に少ないと考えています。来年度、コアとなるユーザーが使い、その効果を見て「使ってみよう」と拡がってくるであろう2025年頃から、どんどんと話が進んでいくのではないかと思っています。

そのため、そのような流れに合わせて、AI向けのサービスも提供していきたいと考えています。

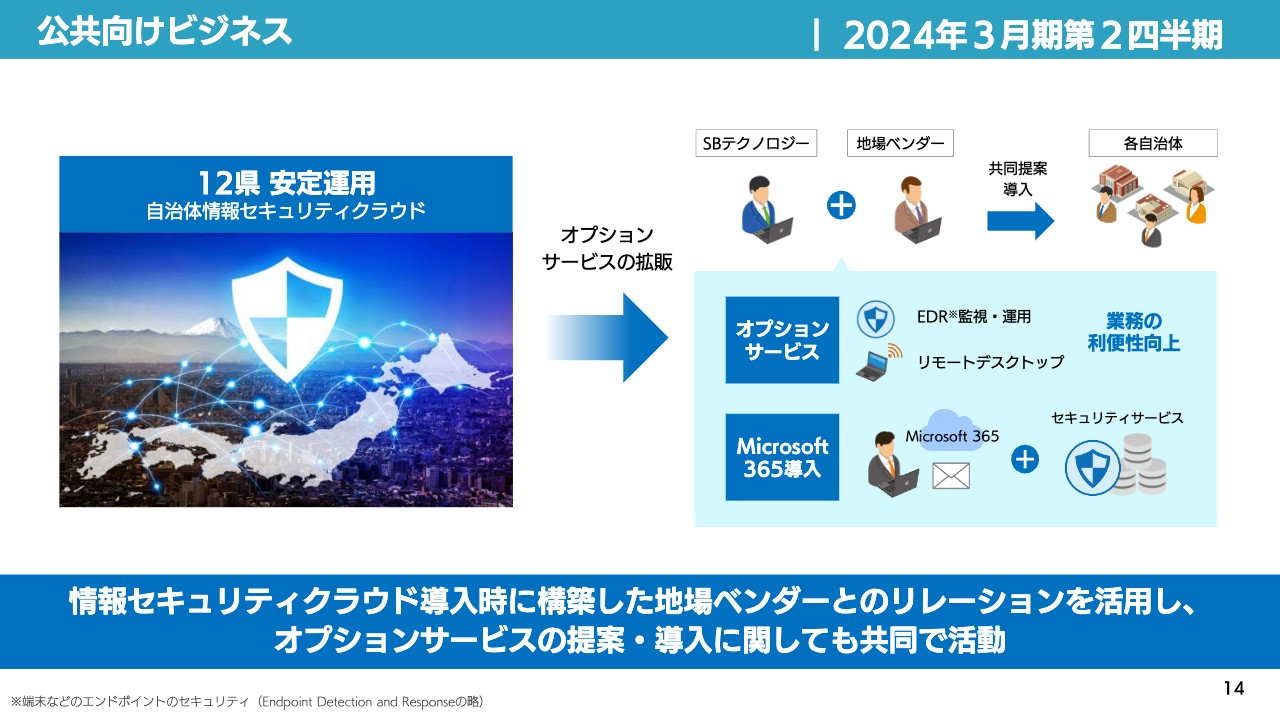

公共向けビジネス

公共向けビジネスについては、自治体情報セキュリティクラウドについて、2年間にわたりご心配とご迷惑をおかけしてきました。しかしながら、昨年8月以降は安定的に稼働している状況です。

次に、この付加的なもののニーズがどんどんと高くなってきています。県庁、市役所あるいは町役場といったところでは、リモートワークを簡単には実施できません。できたとしても限定されている状況です。そのような中で、役所にある3つのネットワークのレイヤーを飛び越える、リモートデスクトップのニーズが現在、大変高くなっています。

これを実現するには、エンドポイントの端末に対するセキュリティが必要になるため、現在オプションサービスとして提供しています。

また、すでにスタートしている県庁もありますが、「『Microsoft 365』とAIを一緒に組み合わせて導入したい」といった要望もたくさん聞いています。

417の団体がすべて導入するというのは難しいと思いますが、それでも一歩ずつ新しいe-Gov(イーガバメント)の方式に向けて、ネットワークの拡充や、利用端末の自由度を上げたり、働き方の面ではリモートデスクトップを実現させたりしていくものと考えています。そのために、当社からは適宜、自治体のDX化に合うものを提供する予定です。

今秋、あるいは年明けの議会で来年度予算としてこれらが確定すれば、導入の運びになるのではないかと思います。また、そのようなところへアプローチするため、今後は各地域のベンダーと一緒に提案していくつもりです。

現在、MSSは当社のセキュリティ監視センターによる管理となっていますが、その手前の足回り等はフェイストゥフェイスでの顧客サポートをお願いしています。一方で、技術やリモートに関することなどは、当社から提供するかたちになります。このような組み合わせでビジネスをもっと大きくしていきながら、自治体のDXを進めていきたいと考えています。

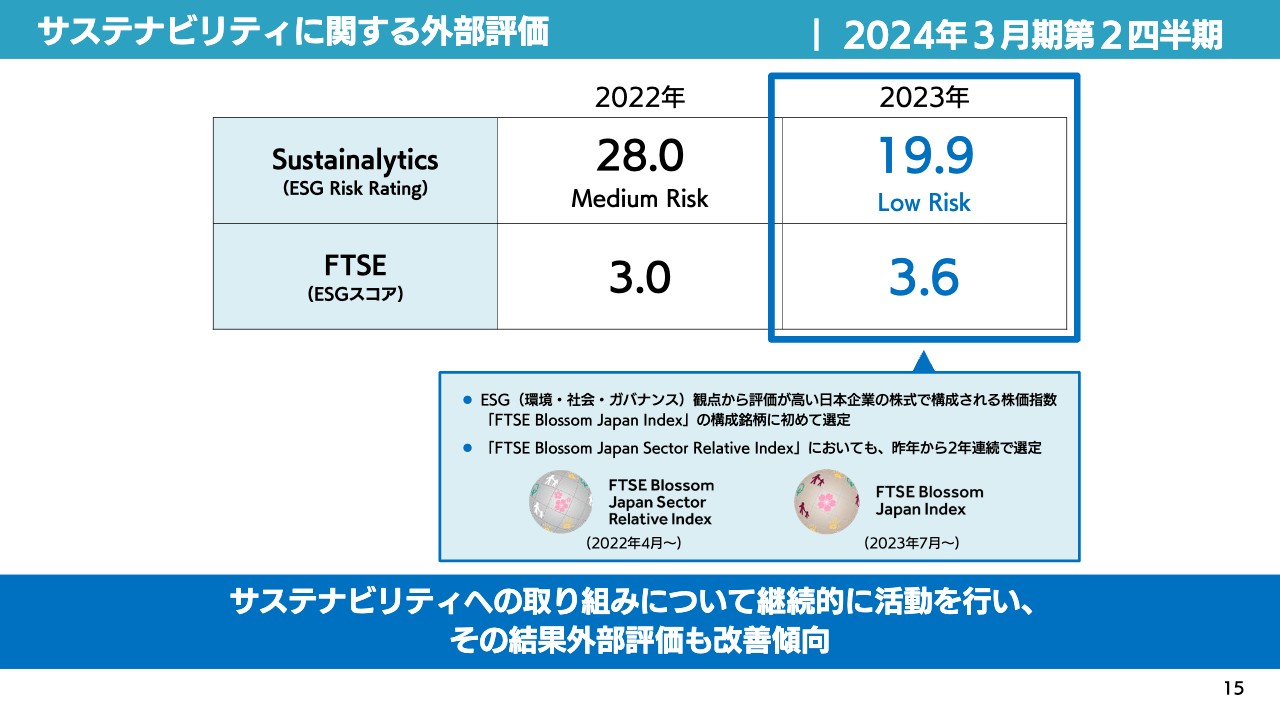

サステナビリティに関する外部評価

当社はプライム市場の一員として、サステナビリティに関する活動も行っています。昨年はSustainalyticsの指標で、Medium Riskの28.0ポイントでしたが、今年度はLow Riskの19.9ポイントとなり、FTSEのスコアも3.0から3.6に上昇しました。

その結果、以前選定された「FTSE Blossom Japan Sector Relative Index」と合わせて、「FTSE Blossom Japan Index」の構成銘柄に初めて選定されました。今後も、事業・企業活動を通じてサステナビリティやESGへの取り組みを強化し、企業価値の向上を目指してまいります。

以上が、上期の決算発表となります。

第4次中期経営計画 / FY24 経営指標

繰り返しとなりますが、第4次中期経営計画の目標としているのは、2024年度の営業利益71億円、営業利益率9パーセント台、クラウド・セキュリティ&サービスの売上高500億円超です。この数字を目標にしっかりと取り組んでいきます。ご清聴ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。