【QAあり】アズ企画設計、2Qは販売用不動産在庫が過去最高を大幅更新し80億円超に 今期は主力事業や新たな取組み拡大で成長へ

2023年10月14日 09:24

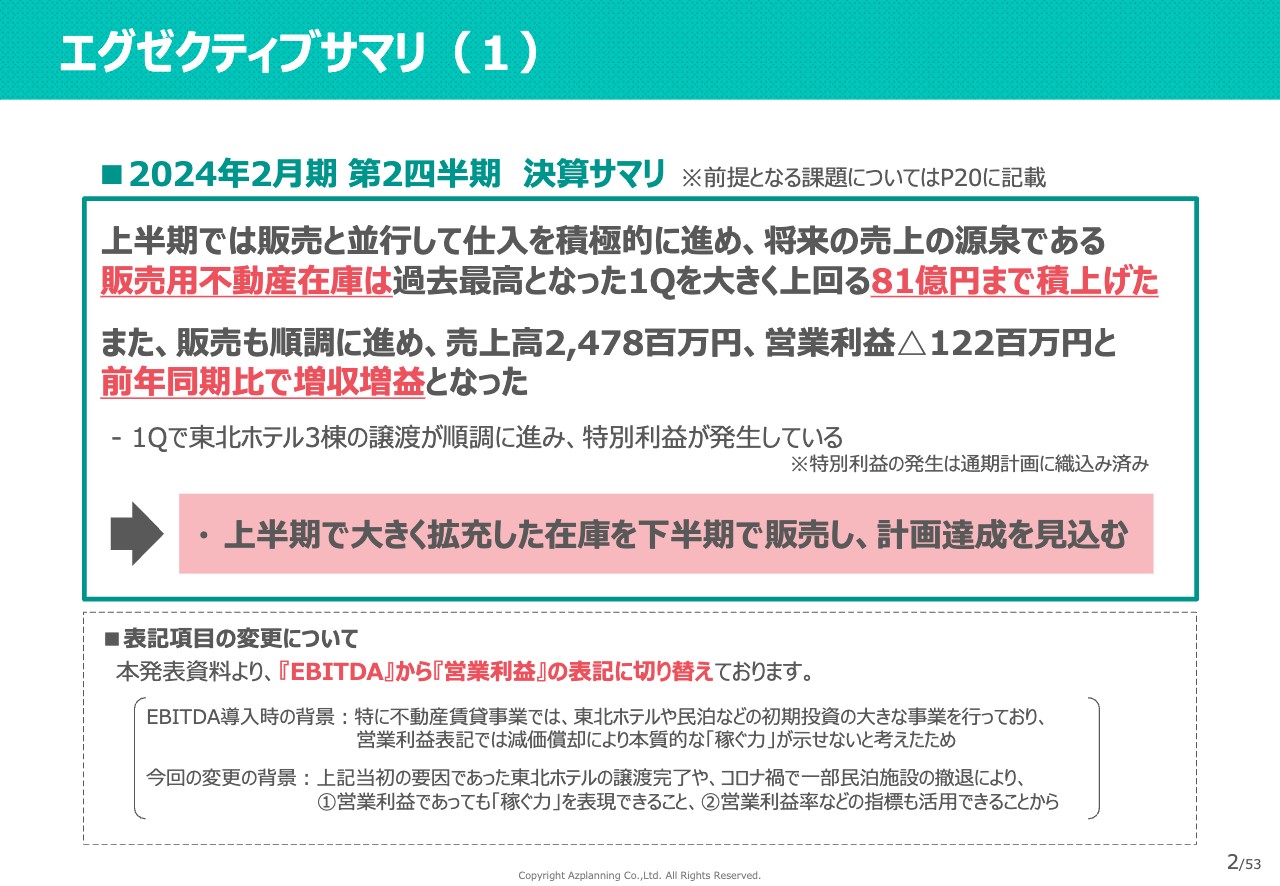

エグゼクティブサマリ(1)

松本俊人氏(以下、松本):アズ企画設計代表取締役の松本です。よろしくお願いします。それでは、2024年2月期第2四半期の決算説明を始めたいと思います。

エグゼクティブサマリです。2024年2月期第2四半期の決算のポイントは2つあります。まず、第1四半期を大きく上回り、販売用不動産在庫を過去最高の81億円まで積み上げることができました。

また、販売も順調に進み、売上高24億7,800万円、営業利益マイナス1億2,200万円と、前年同期比で増収増益となりました。上半期で大きく拡充した在庫を下期で販売し、この調子で計画を達成していきます。

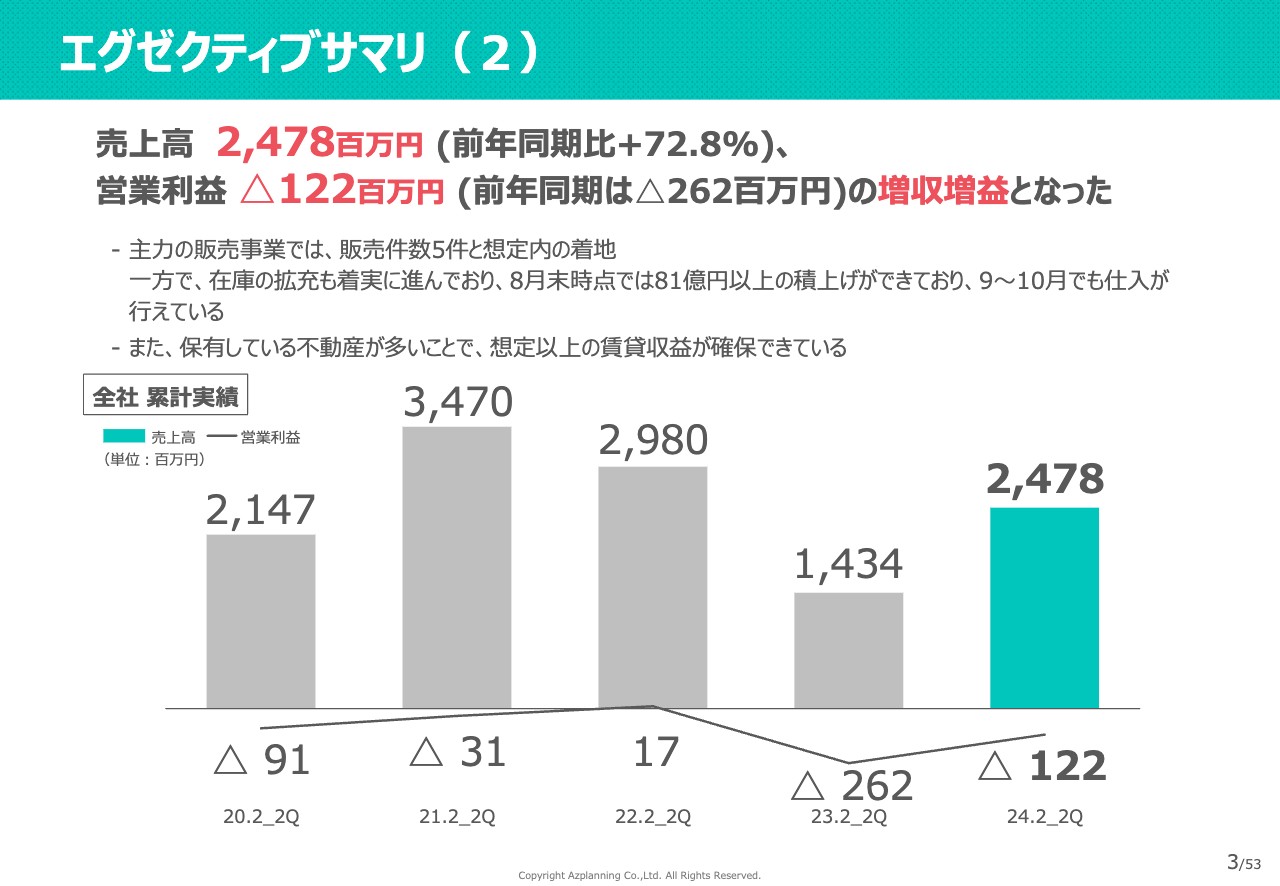

エグゼクティブサマリ(2)

売上高は24億7,800万円、前年同期比72.8パーセント増となりました。営業利益はマイナス1億2,200万円ですが、前年同期比では増収増益となっています。なお、5年間の累計実績はスライドのグラフのとおりです。

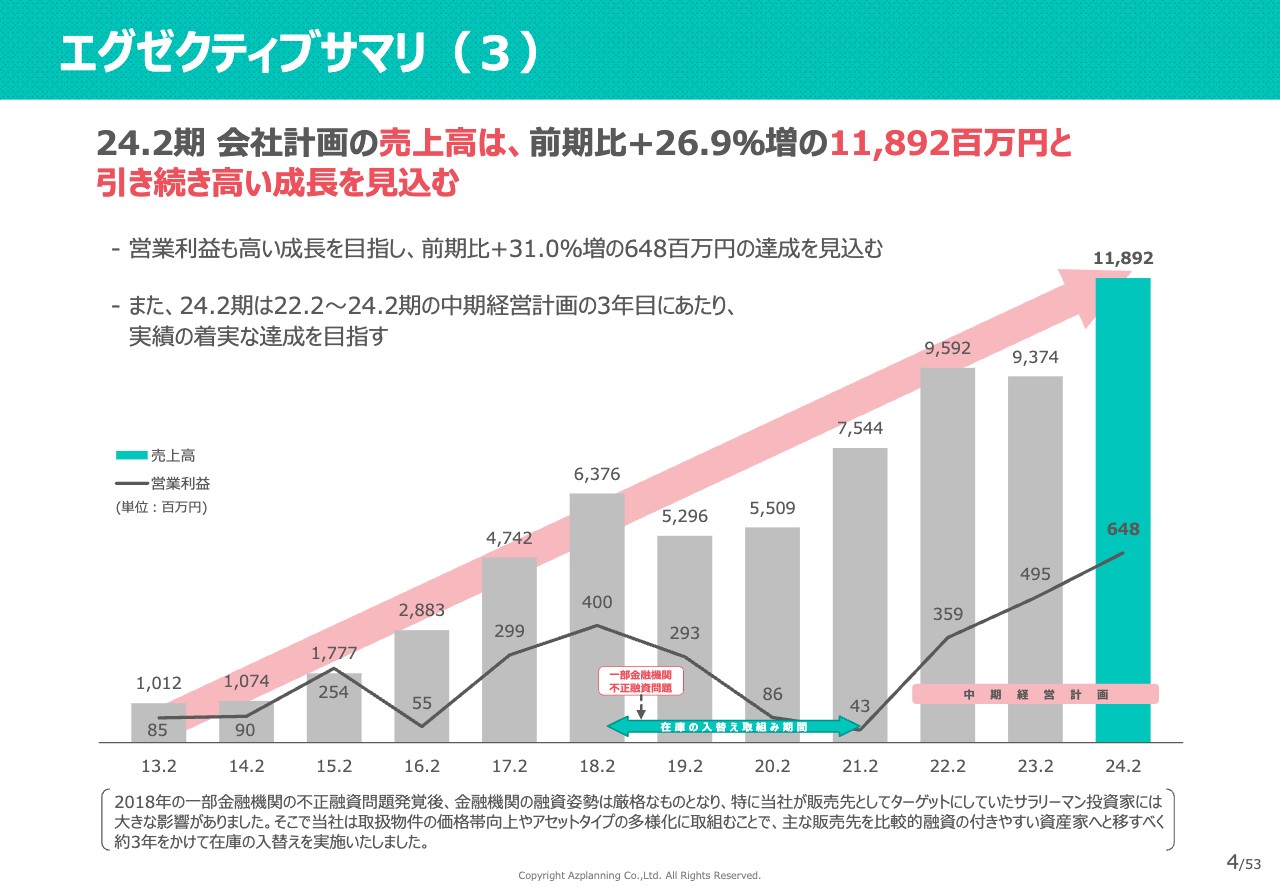

エグゼクティブサマリ(3)

スライドのグラフは、売上高と営業利益の過去11年間の実績と今期の計画を記載しています。今期の売上高は、前期比26.9パーセント増の118億9,200万円を計画しており、引き続き高い成長を見込んでいます。営業利益も前期比31.0パーセント増の6億4,800万円の達成を見込んでいます。

今期は、2022年2月期から2024年2月期の中期経営計画の3年目にあたる最終年度となっています。なんとか計画を達成して、今後の中計の発表を今期中に行いたいと思っています。

INDEX

ここからは決算概要、当社事業の特徴と課題、中期経営計画と成長戦略、株主還元の順にご説明します。

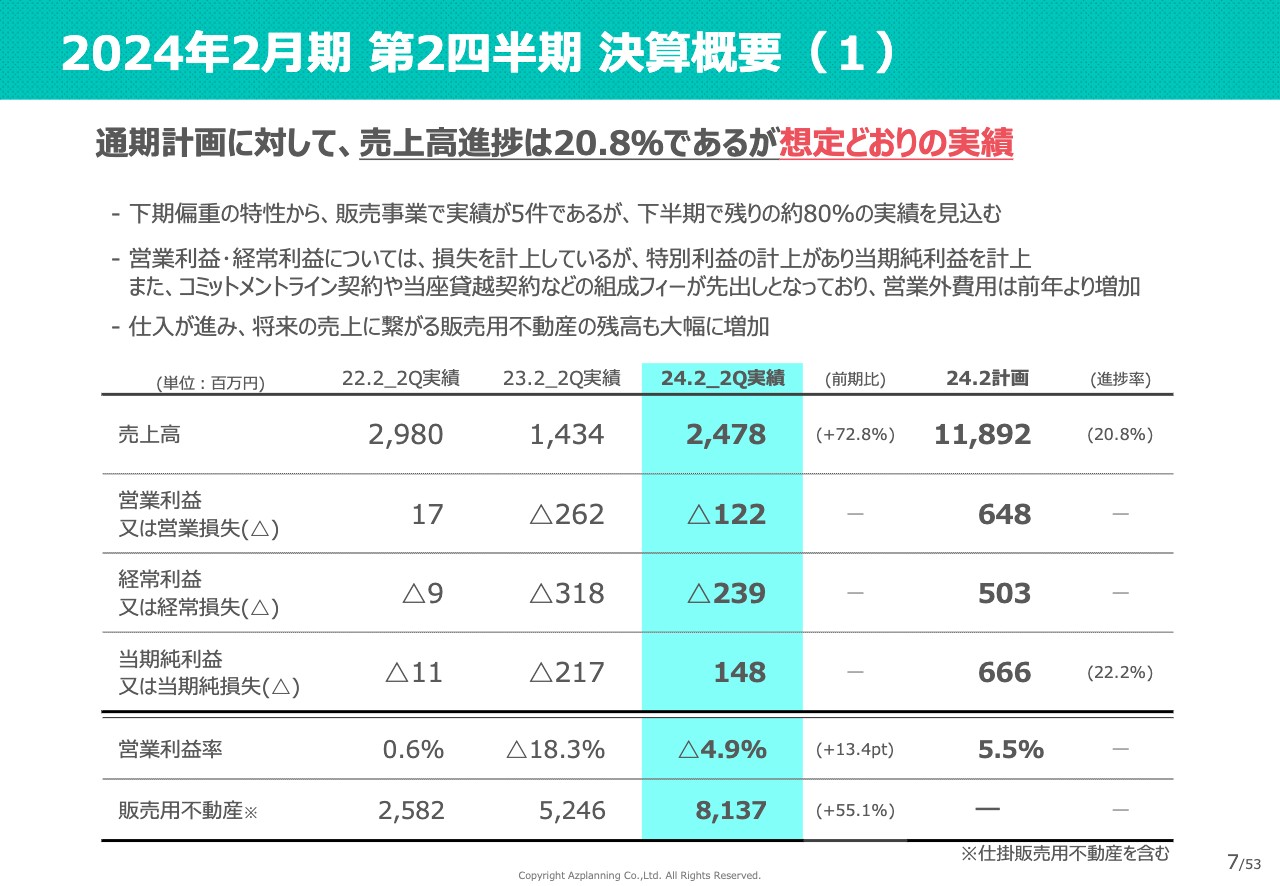

2024年2月期 第2四半期 決算概要(1)

第2四半期の決算概要です。通期計画に対して売上高進捗は20.8パーセントと少なく見えますが、想定どおりの実績です。当社は下期偏重になっていますので、これから計画を着実に達成していきます。

主力の販売事業では、上半期の実績が5件となっています。また、東北ホテルの譲渡で特別利益を計上している関係で、当期純利益が1億4,800万円となっています。仕入が順調に進んでいますので、販売を計画的に進めていきます。

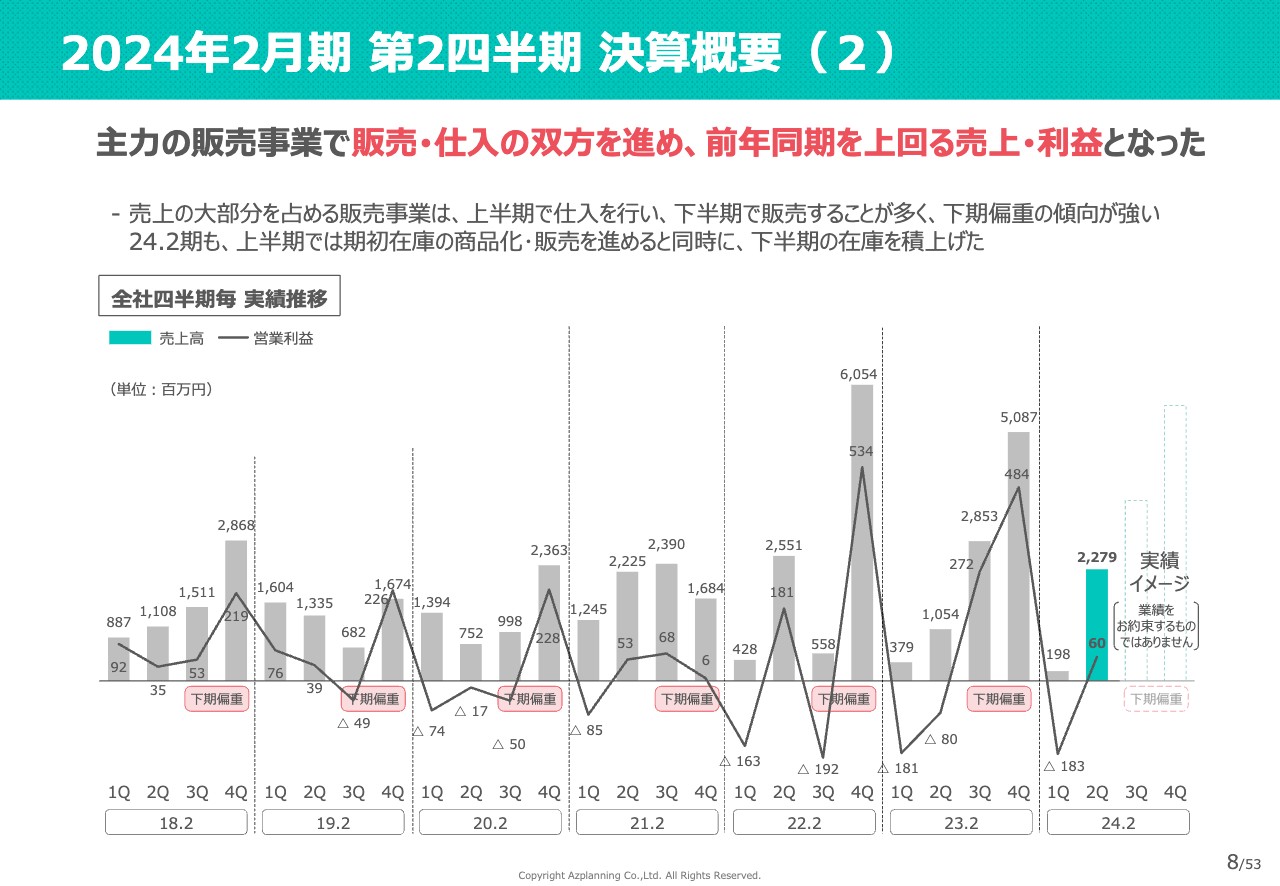

2024年2月期 第2四半期 決算概要(2)

業績の推移です。主力の販売事業で販売・仕入の双方を進め、前年同期を上回る売上・利益となりました。特に売上高は前年同期比で業績を大きく伸ばしています。また、営業利益も6,000万円となっています。今後は上半期で商品化したものを下半期で順次販売していきます。

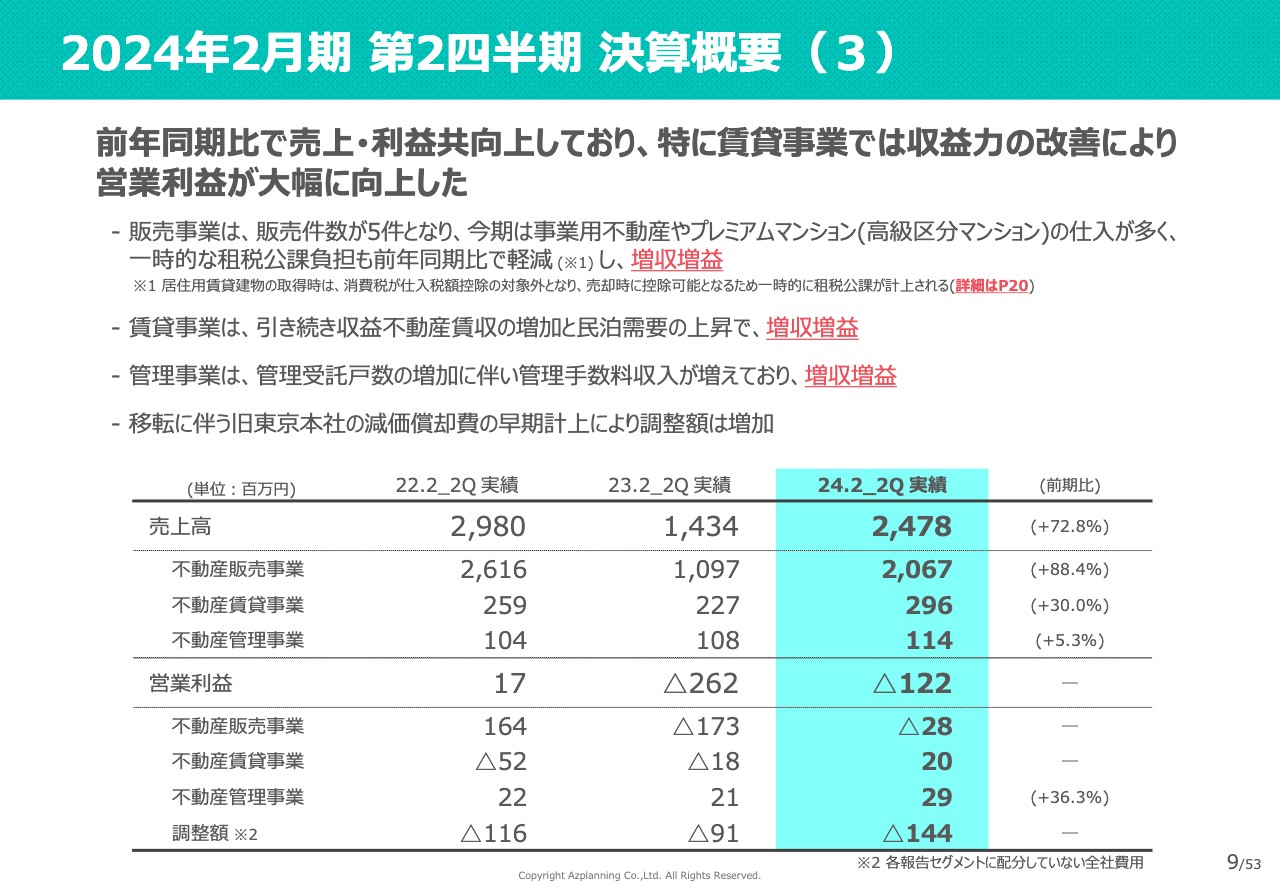

2024年2月期 第2四半期 決算概要(3)

セグメント別の実績です。2023年2月期と比べると、販売事業、賃貸事業、管理事業のすべての事業で増収増益となっています。販売事業については販売件数が5件となり、今期は事業用不動産やプレミアムマンションなどの仕入も多く行っています。

賃貸事業については、所有不動産の賃収増加と、新型コロナが終息にむかったことによる民泊需要の上昇で増収増益となりました。管理事業については、管理受託戸数の増加に伴い管理手数料収入が増えており、増収増益となっています。

また、先日発表したとおり、東京本社を神田から丸の内に移転しました。旧東京本社の減価償却費の早期計上により、調整額が増加していますが、こちらは営業でカバーしていきます。

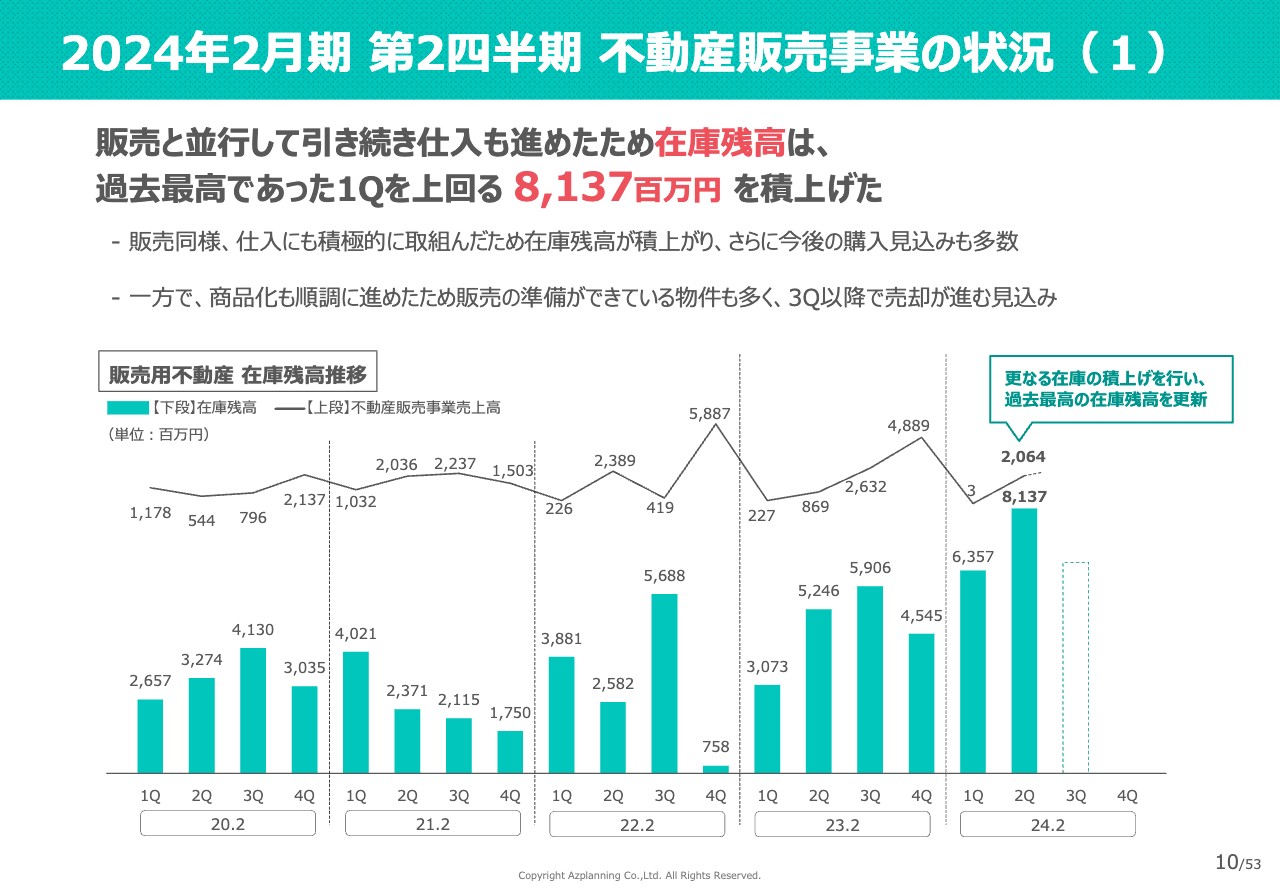

2024年2月期 第2四半期 不動産販売事業の状況(1)

2024年2月期第2四半期の不動産販売事業の状況です。スライドのグラフに記載のとおり、過去最高の在庫残高を更新しました。同業他社も好調な中で弊社もがんばっており、順調に進んできていると考えています。この購入した物件に現在リノベーション等を行い商品化していますので、今後計画的に販売を進めていきます。

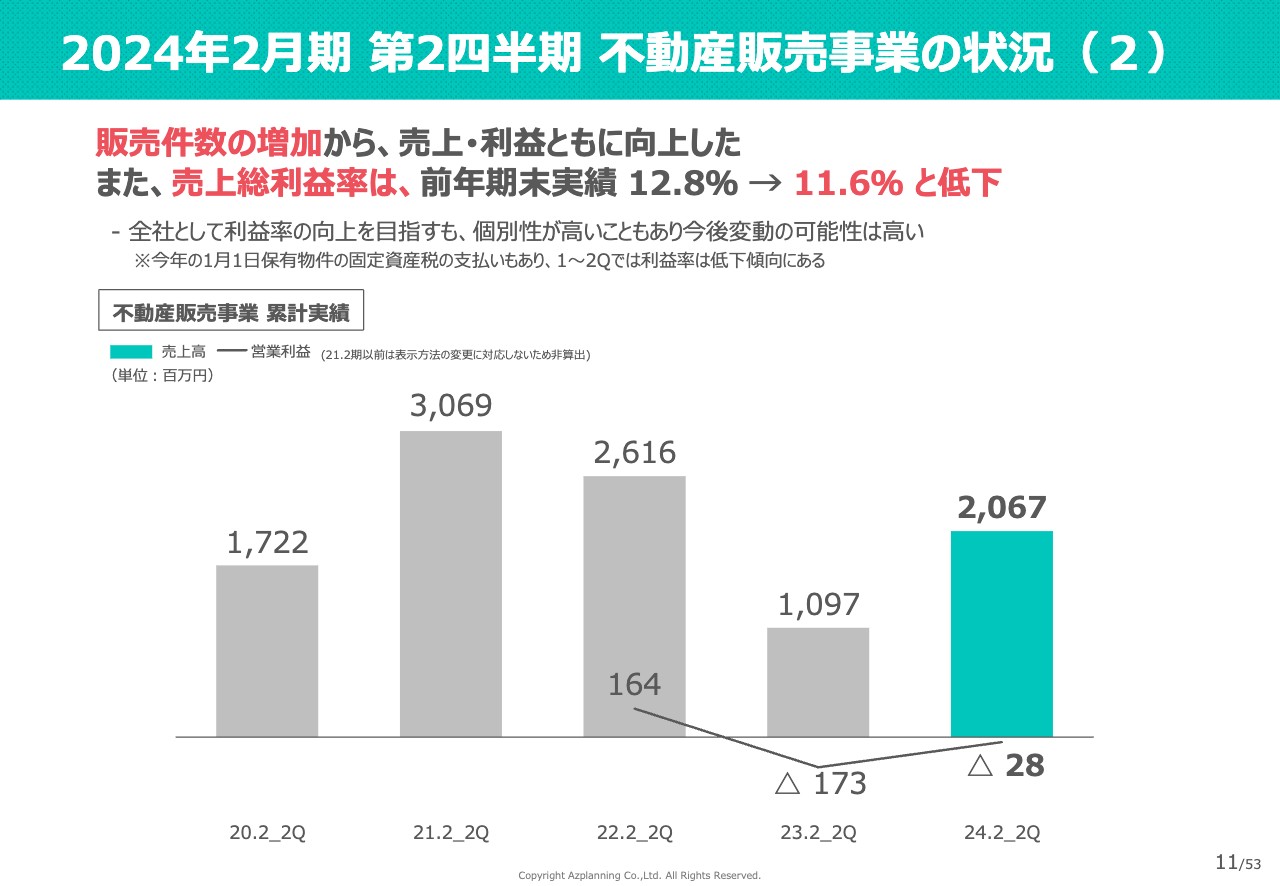

2024年2月期 第2四半期 不動産販売事業の状況(2)

不動産販売事業の5年間の累計実績です。2024年2月期第2四半期の売上高は20億6,700万円、営業利益はマイナス2,800万円で、前年同期と比べて増収増益となっています。

全社で売上総利益率を高めるという目標を掲げています。今期の売上総利益率は11.6パーセントと、前年期末実績の12.8パーセントに比べて若干下がってしまいました。個別的な案件の要因がありますので、今後高めていけるように努めていきます。

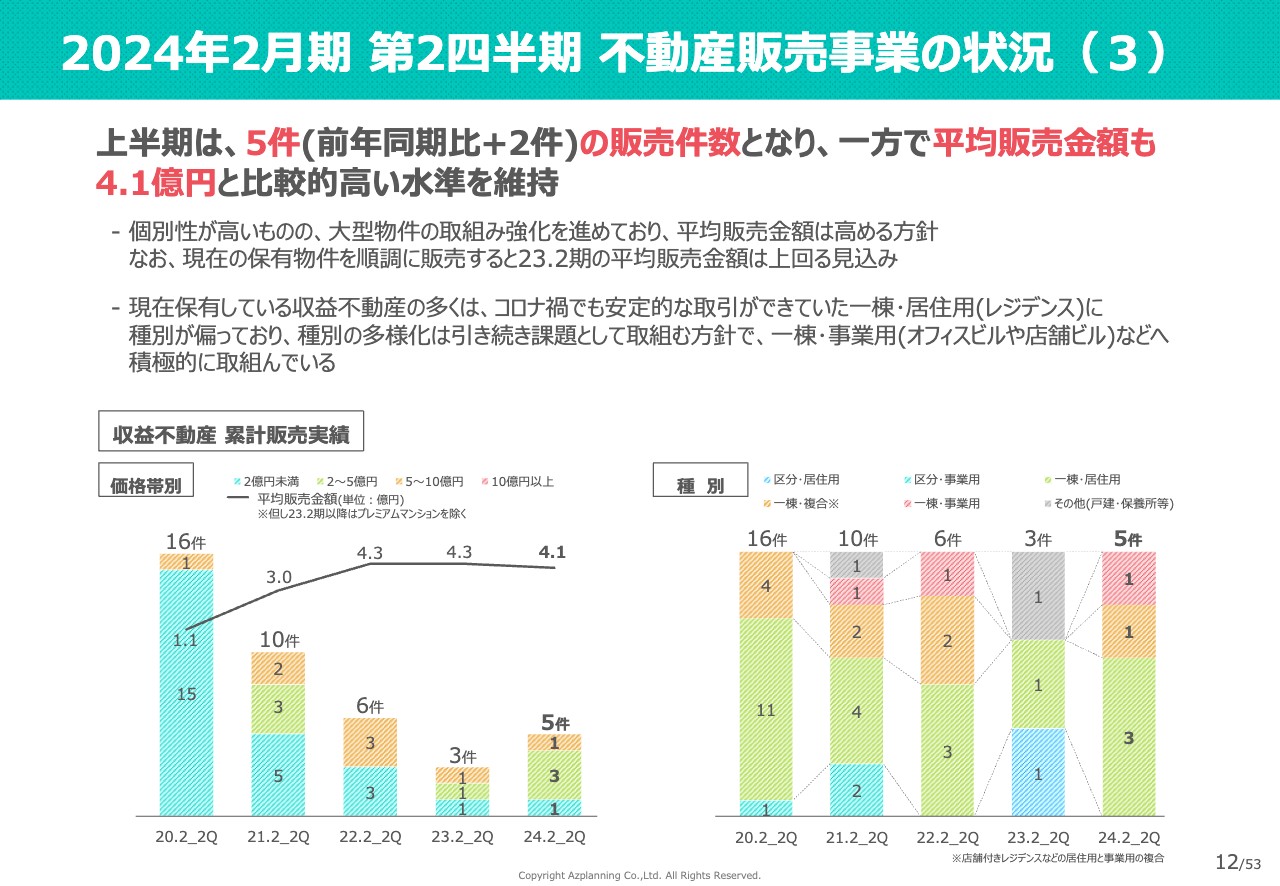

2024年2月期 第2四半期 不動産販売事業の状況(3)

スライドには、不動産販売事業の価格帯別および種別のグラフを記載しています。上半期の販売件数は5件で、前年同期の3件に比べて2件プラスとなりました。平均販売金額も4億1,000万円と、比較的高い水準を維持しています。大型物件の取り組みを強化していますので、今後はこの価格帯の平均価格が上がってくると考えています。

種別についても、大型化とともに事業用を強化しています。赤色で示しているとおり、上半期に1件の事業用物件の販売を行いました。また、レジデンスと店舗などの混合物件が1件、居住用(レジデンス)が3件と、合計5件の販売を行いました。今後も販売を強化していきます。

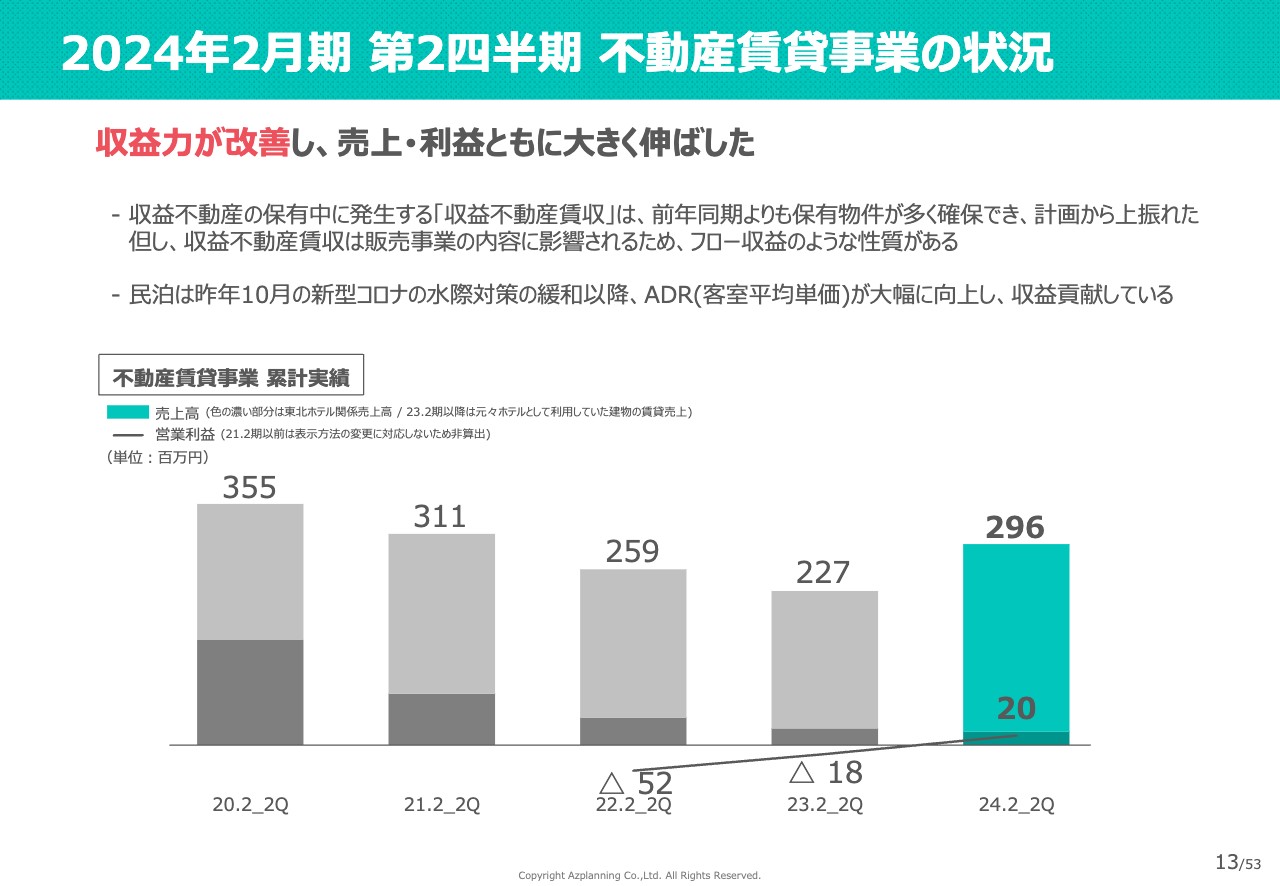

2024年2月期 第2四半期 不動産賃貸事業の状況

不動産賃貸事業の状況です。収益力が改善し、前期・前々期に比べて売上高・利益ともに回復してきています。まず、所有している不動産の賃貸収入が増えてきています。また、高田馬場で50室ほどの民泊事業に取り組んでいますが、客室平均単価(ADR)が大幅に上がっています。これらの2つの理由から、賃貸事業の売上利益が上がってきています。

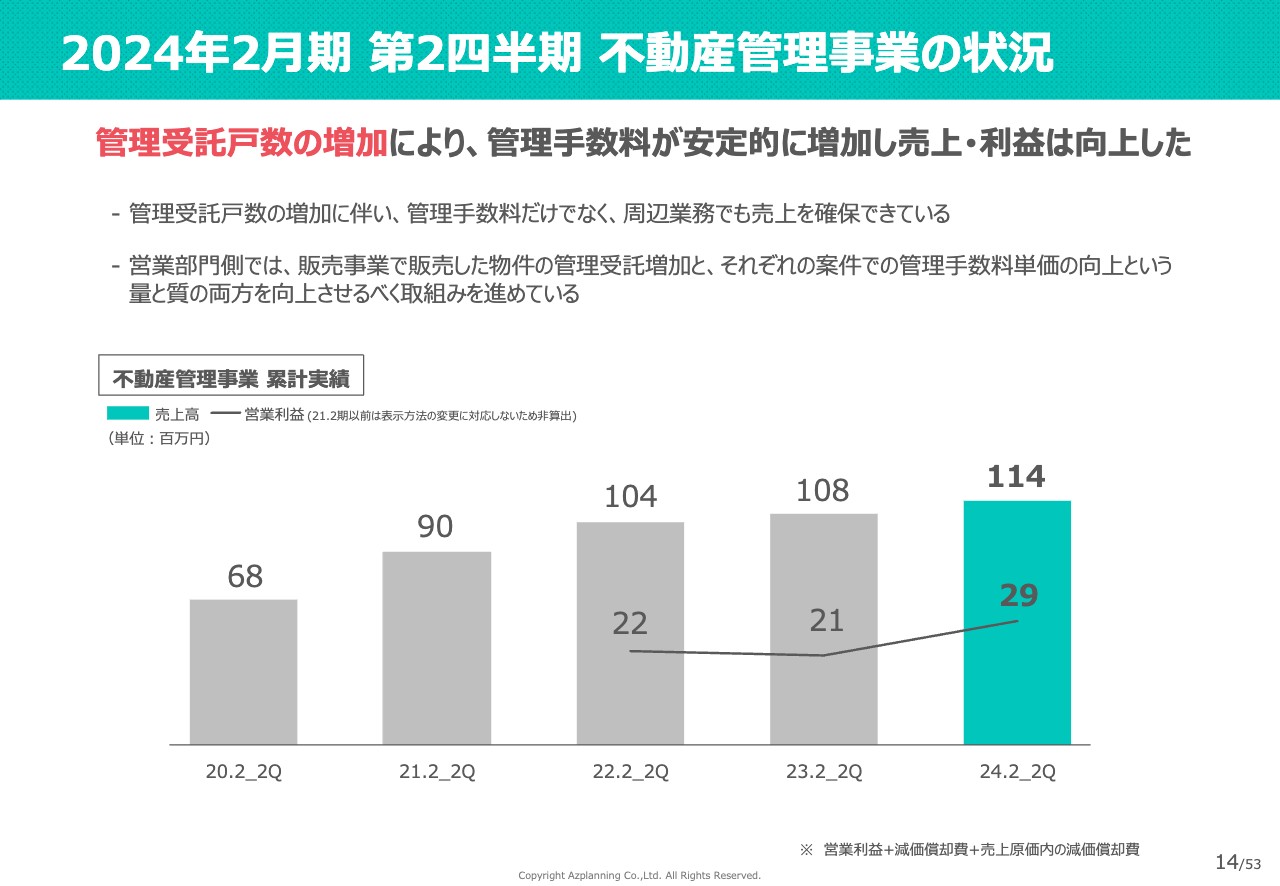

2024年2月期 第2四半期 不動産管理事業の状況

不動産管理事業も好調に推移しています。管理受託戸数の増加により、管理手数料が安定的に増加しています。戸数を増やすことと同時に、案件の単価を上げることにも取り組んでいますので、今後も管理手数料が向上してくる見込みです。質と量が向上するかたちになってくると思います。

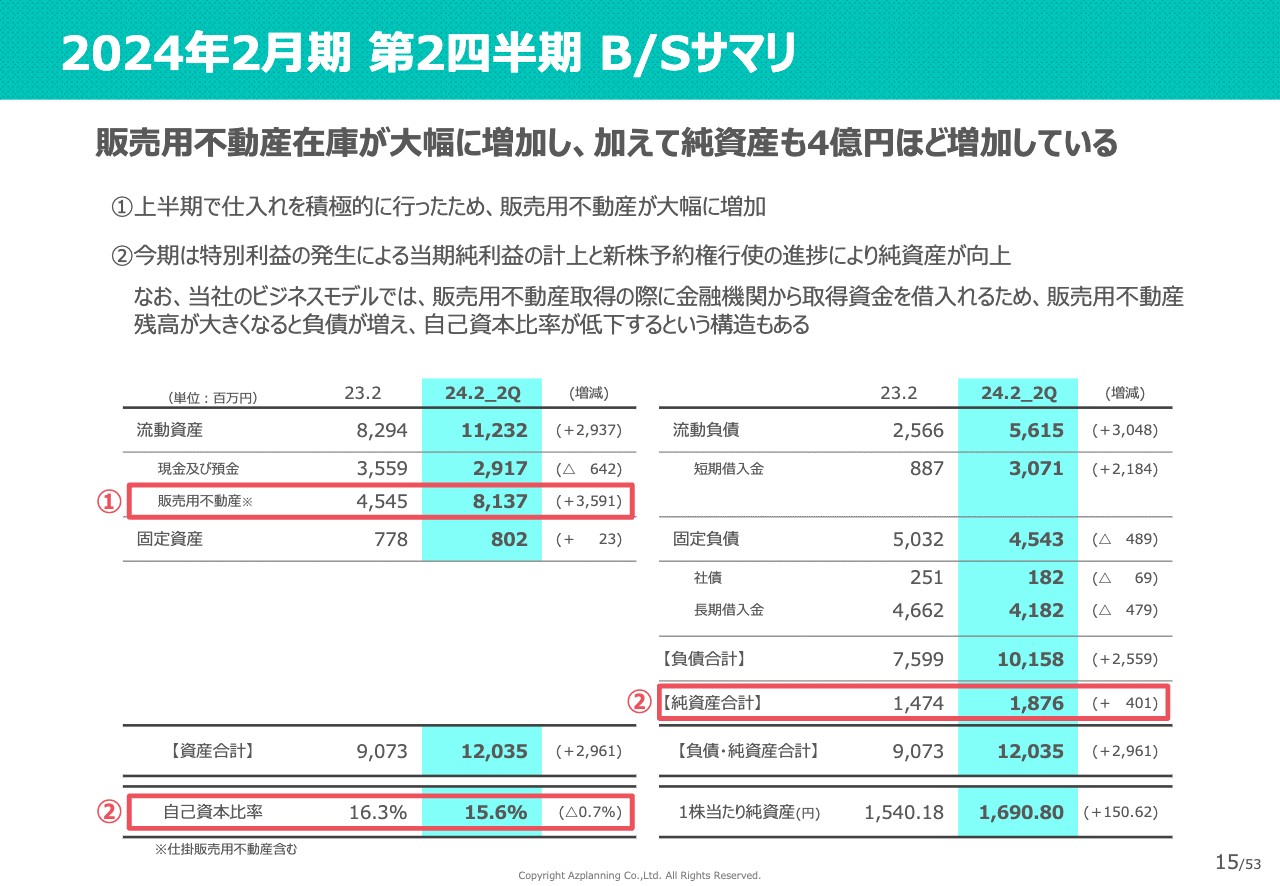

2024年2月期 第2四半期 B/Sサマリ

第2四半期のB/Sサマリです。スライドの①のとおり、販売用不動産は前年同期に比べて35億9,100万円増となり、棚卸資産が増えています。

また、スライドの②のとおり、純資産合計は前年同期に比べて4億100万円増え、18億7,600万円となりました。利益の増加に加えて、新株予約権の行使が順調に進んでいることから、純資産が増えています。

スライドの③の自己資本比率も重要な指標ですが、こちらは期中在庫を増やして借入金を増やすと相対的に下がってしまいます。引き続き意識して経営に取り組んでいきます。

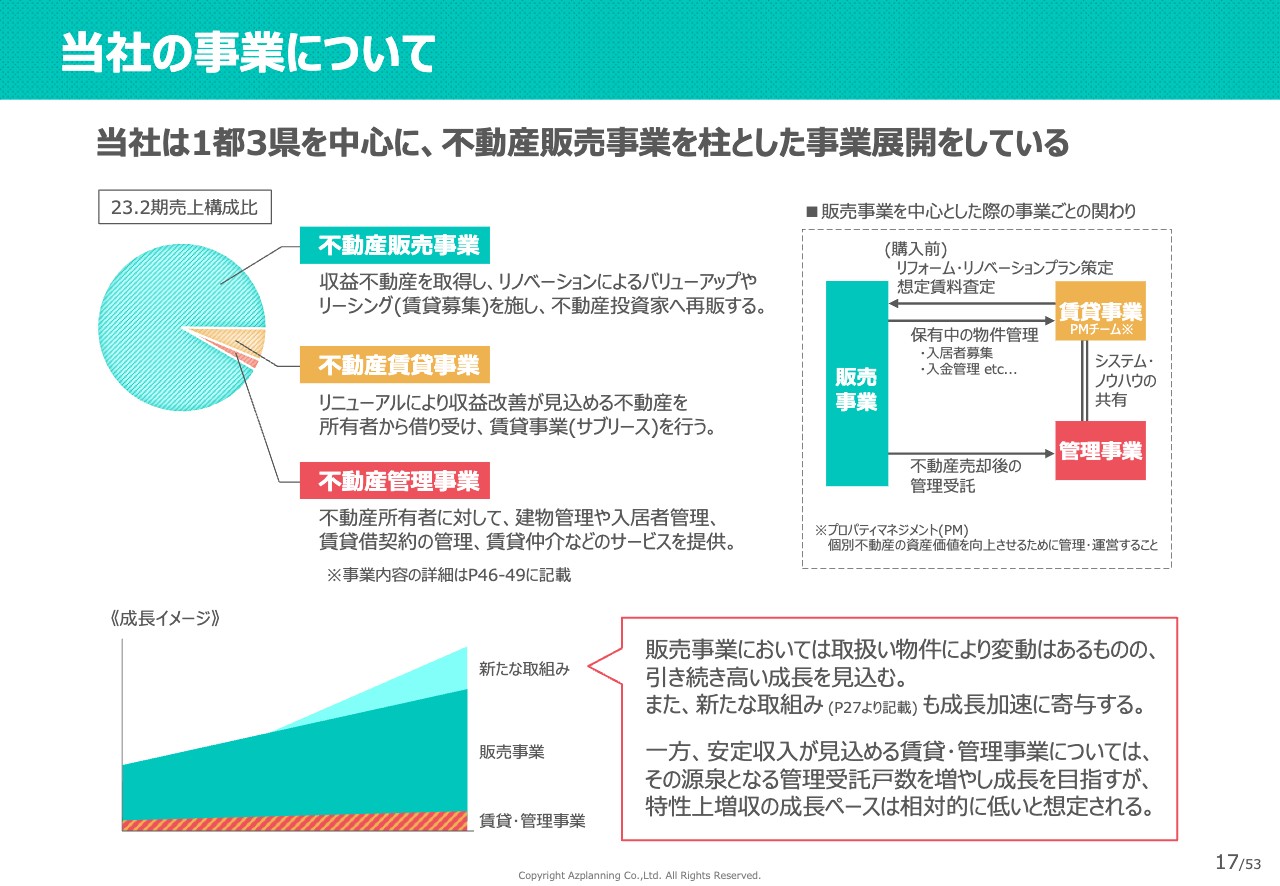

当社の事業について

ここからは、当社の事業の特徴と課題についてご説明します。スライド左側の売上構成比のグラフのとおり、当社では不動産販売事業が売上の約9割を締めており、成長ドライバーになっています。しかしながら、不動産賃貸事業と不動産管理事業もストック収入を着実に増やしています。このストック事業も伸ばし、安定化させるよう努めていきます。

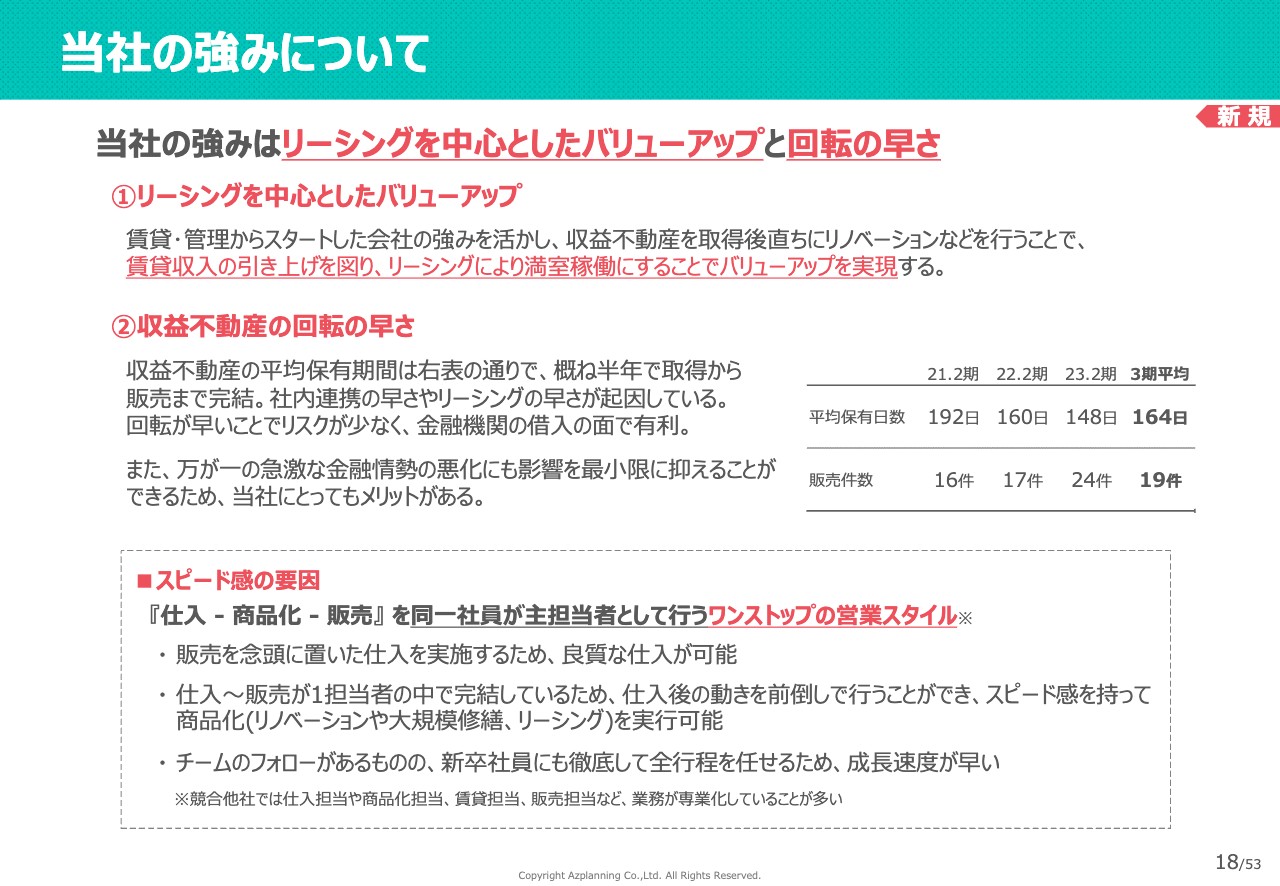

当社の強みについて

「強みはなんですか?」とよく質問を受けるのですが、当社の強みは2つです。1つ目は、リーシングを中心としたバリューアップです。賃貸のリーシングをスピーディに行い、価値を上げて家賃収入の引き上げを実現します。

2つ目は、収益不動産の回転の早さです。平均保有日数は164日と、価値を上げて満室にした物件を早期に販売しています。引き続き、賃貸のリーシングの早さ、価値、販売のスピードを強化していきたいと思っています。

また、仕入、商品化、販売を同一社員が主担当者として行うワンストップの営業スタイルであることも強みになっているのではないかと考えています。

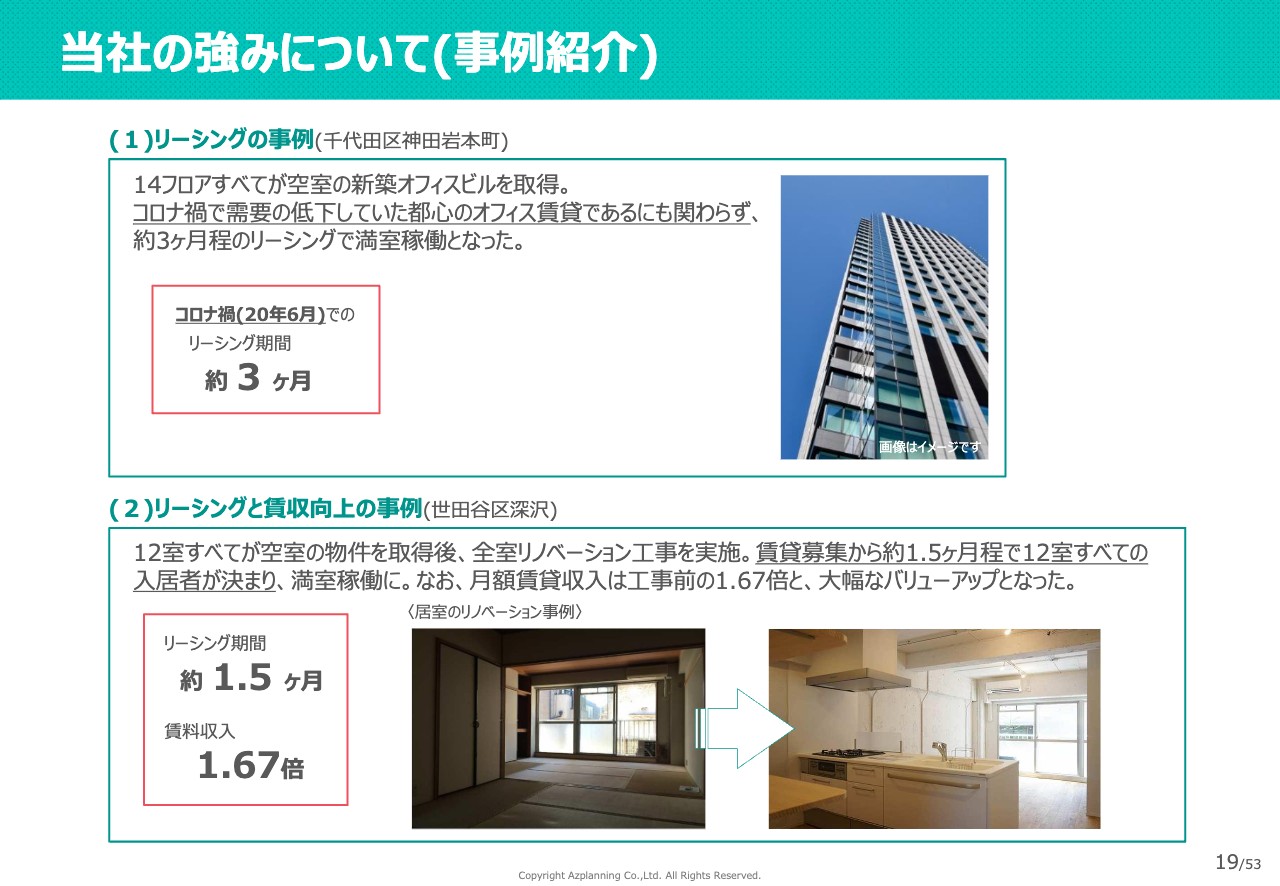

当社の強みについて(事例紹介)

当社の強みの事例紹介です。秋葉原では、14フロアすべてが空室の新築オフィスビルを取得し、約3ヶ月で満室稼働となりました。

また、世田谷区では、最寄り駅が自由が丘にある物件を取得後、12室全室のリノベーション工事を実施し、賃貸募集から約1.5ヶ月で満室稼働となりました。なお、月額賃貸収入は工事前には約7万円でしたが、1.67倍にあたる約12万円弱に向上し、大幅なバリューアップとなりました。このあたりが当社のリーシングの強みではないかと思っています。

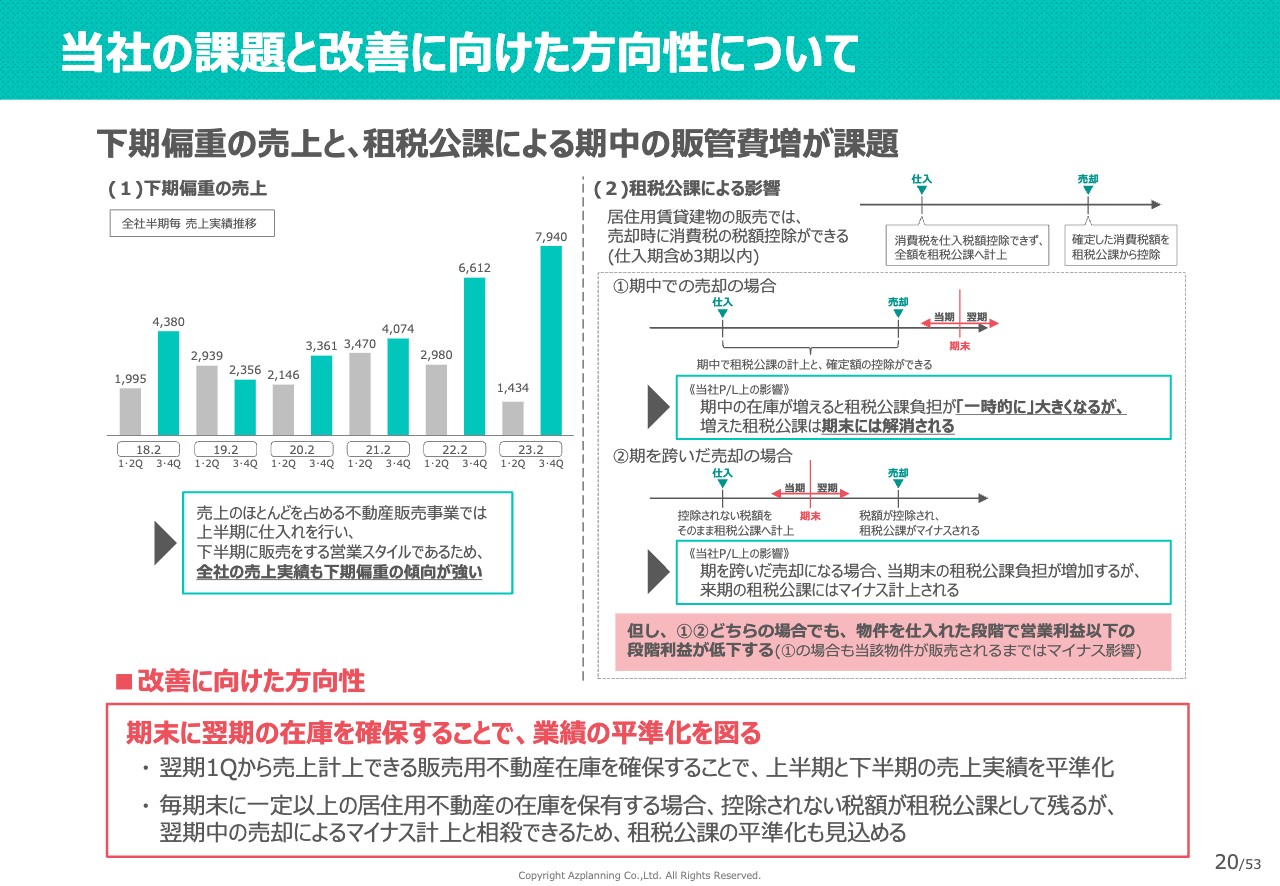

当社の課題と改善に向けた方向性について

当社の課題は2つあります。まず1つ目の課題は、スライド左側に記載のとおり、下期偏重の売上であることです。黒字企業や富裕層が当社のメインのお客さまですので、どうしても下期に偏る傾向があります。お客さまの都合もあるとは思いますが、常に平準化したいと考えていますので、なるべく年間を通じて売上を作れるように工夫していきたいと思っています。

2つ目の課題は、租税公課による影響です。居住用賃貸建物の取得の際、取得した時点で消費税が租税公課として計上されます。そのため、その期に売れれば消費税が控除されるのですが、期をまたぐと売上を下押しする要因となります。これも予防するというより売上を平準化することで解決していくしかないと考えています。

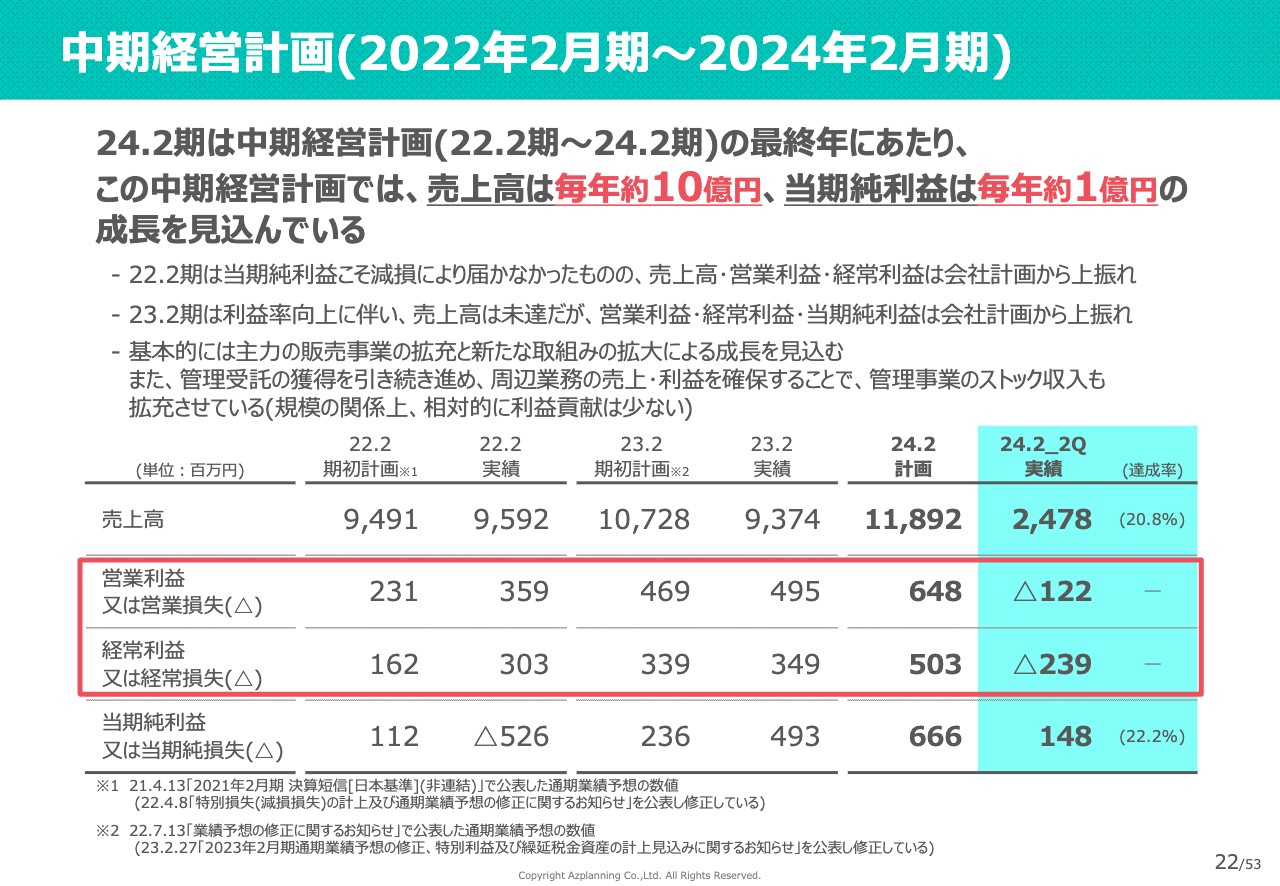

中期経営計画(2022年2月期~2024年2月期)

中期経営計画と成長戦略です。今期は2022年2月期から2024年2月期の中期経営計画の最終年です。この計画では売上高は毎年10億円、当期純利益は毎年1億円の成長を見込んでいます。スライド下部の表の赤枠にあるとおり、2022年2月期と2023年2月期は、営業利益・経常利益ともに計画を上回っています。

今期は売上高118億9,200万円、営業利益6億4,800万円、経常利益5億300万円、当期純利益は特別利益があるため6億6,600万円という計画を掲げています。主力の販売事業や新たな取組みの拡大による成長を達成していきたいと思っています。

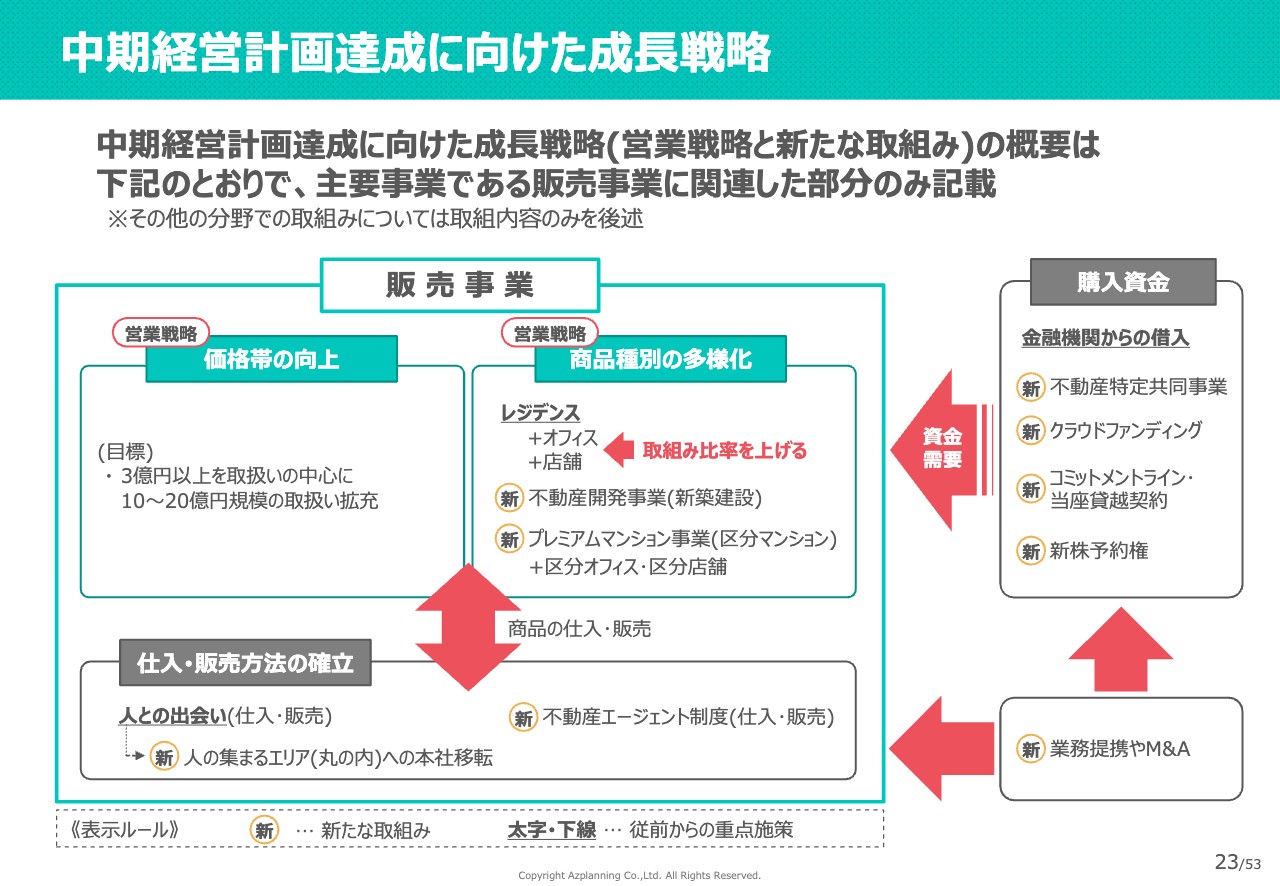

中期経営計画達成に向けた成長戦略

中期経営計画達成に向けた成長戦略です。成長ドライバーである販売事業の2つの営業戦略は、価格帯の向上と商品種別の多様化です。そして、不動産開発事業やプレミアムマンション事業など、9つの新たな取組みもいろいろ試していますので、詳しくご説明していきます。

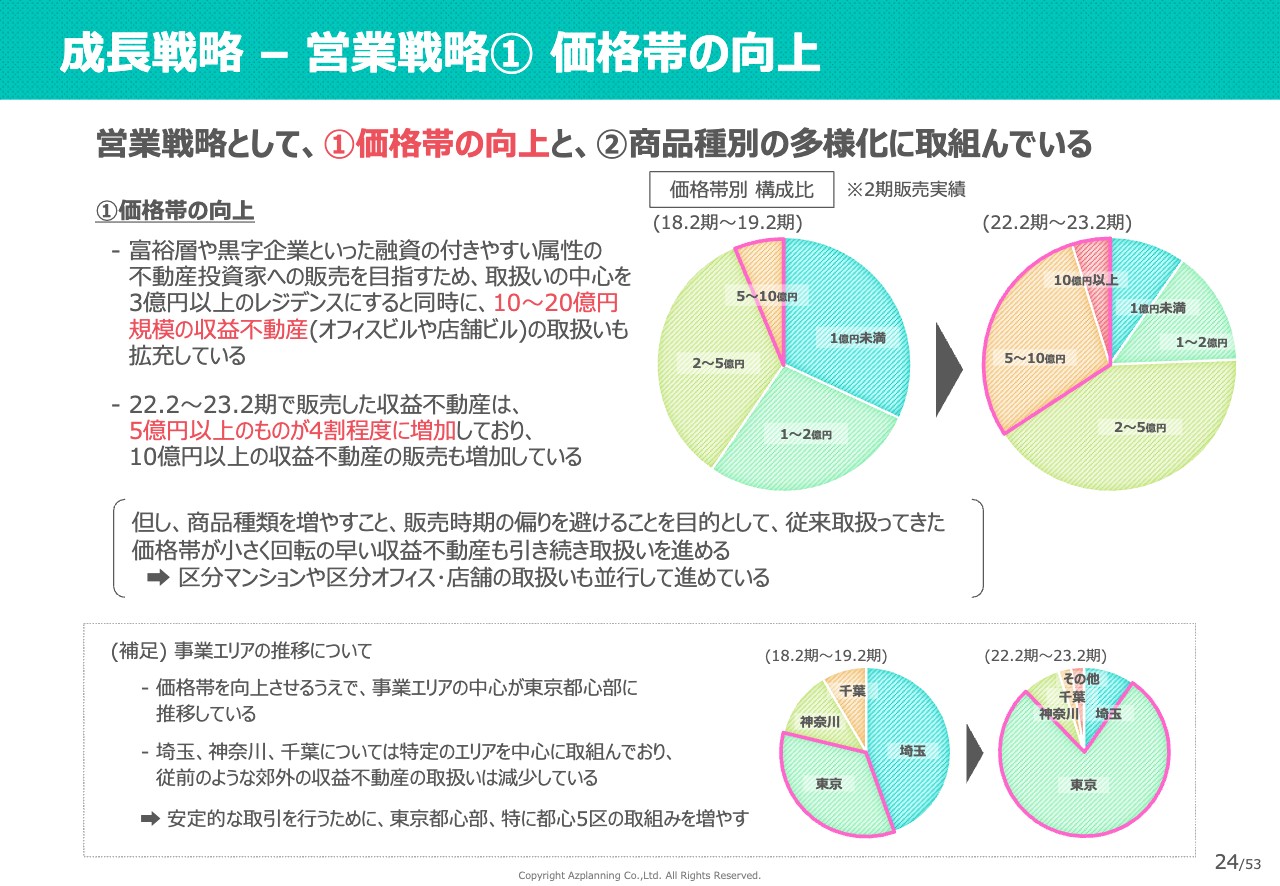

成長戦略 – 営業戦略① 価格帯の向上

価格帯の向上についてです。10億円から20億円規模のオフィスや店舗ビルなどの取扱いを拡充しようと取組んでいるため、左のグラフから右のグラフにかけて赤の部分の面積が増え、結果が出てきています。価格帯を向上させ、商品を多様化させる取組みが徐々に成功しています。こちらはもう少し増やしたいと考えています。

成長戦略 – 営業戦略② 商品種別の多様化(1)

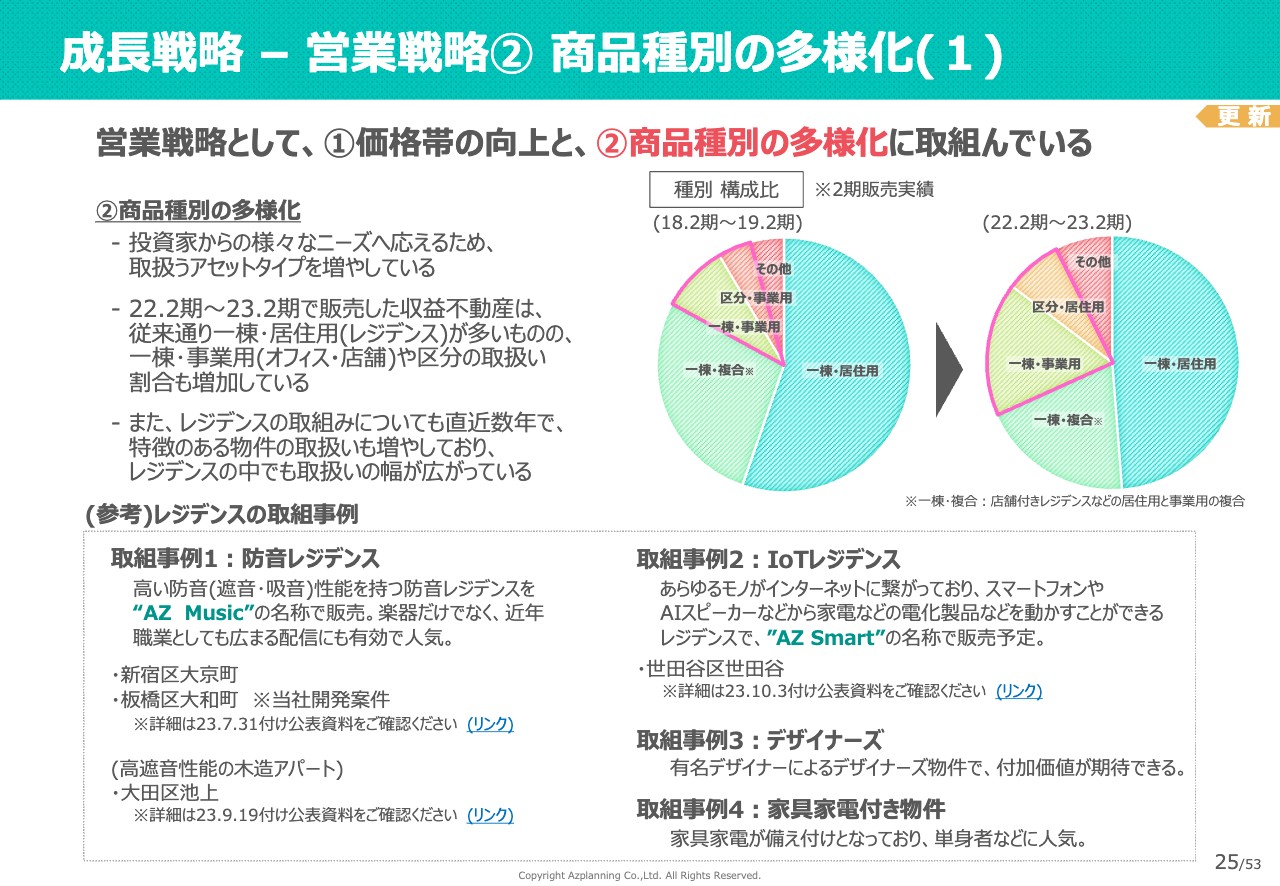

商品種別の多様化についてです。スライドのグラフをご覧ください。もともと1棟の居住用レジデンスがほとんどで、複合も入れると非常に多かったのですが、価格帯を上げることによって事業用を増やしていこうと考えてオフィスや店舗の比率を増やしており、その結果が少しずつ出ています。

スライドの「(参考)レジデンスの取組事例」をご覧ください。1棟の居住用についても、防音性能が非常に高いという特徴がある「AZ Music」となっています。こちらは、すでに売却した新宿区大京町や完成したばかりの大田区池上の木造アパートなどがあります。

また、スマホで家電などを動かすことができるようになっているため、そのような機能を取り入れた便利で若い人向けのレジデンスを「AZ Smart」として差別化し、家賃を上げています。

デザイナーズや家具家電付き物件など、家賃を上げるためにいろいろ工夫しており、このような差別化にも引き続き取組んでいきます。

成長戦略 – 営業戦略② 商品種別の多様化(2)

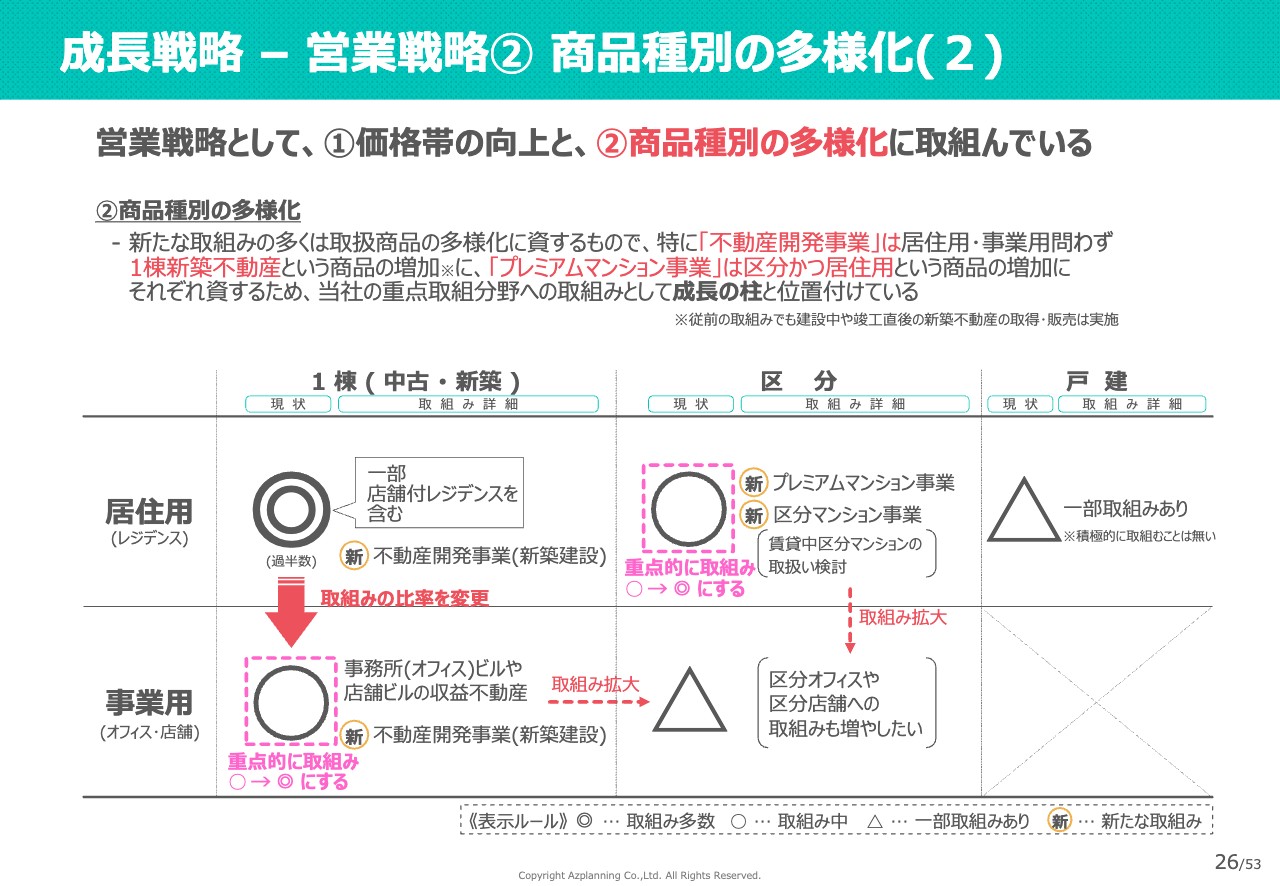

スライドの図をご覧ください。もともと1棟の居住用がメインだったのですが、商品を多様化しようということで、事業用のオフィスや店舗を増やしています。また、区分についても競合が激しいためにあまり取組んでいなかったのですが、プレミアムなものから事業用のオフィスや店舗などにも少しずつ拡大しています。いただいた案件を、なんとか弊社で商品にしていこうということです。

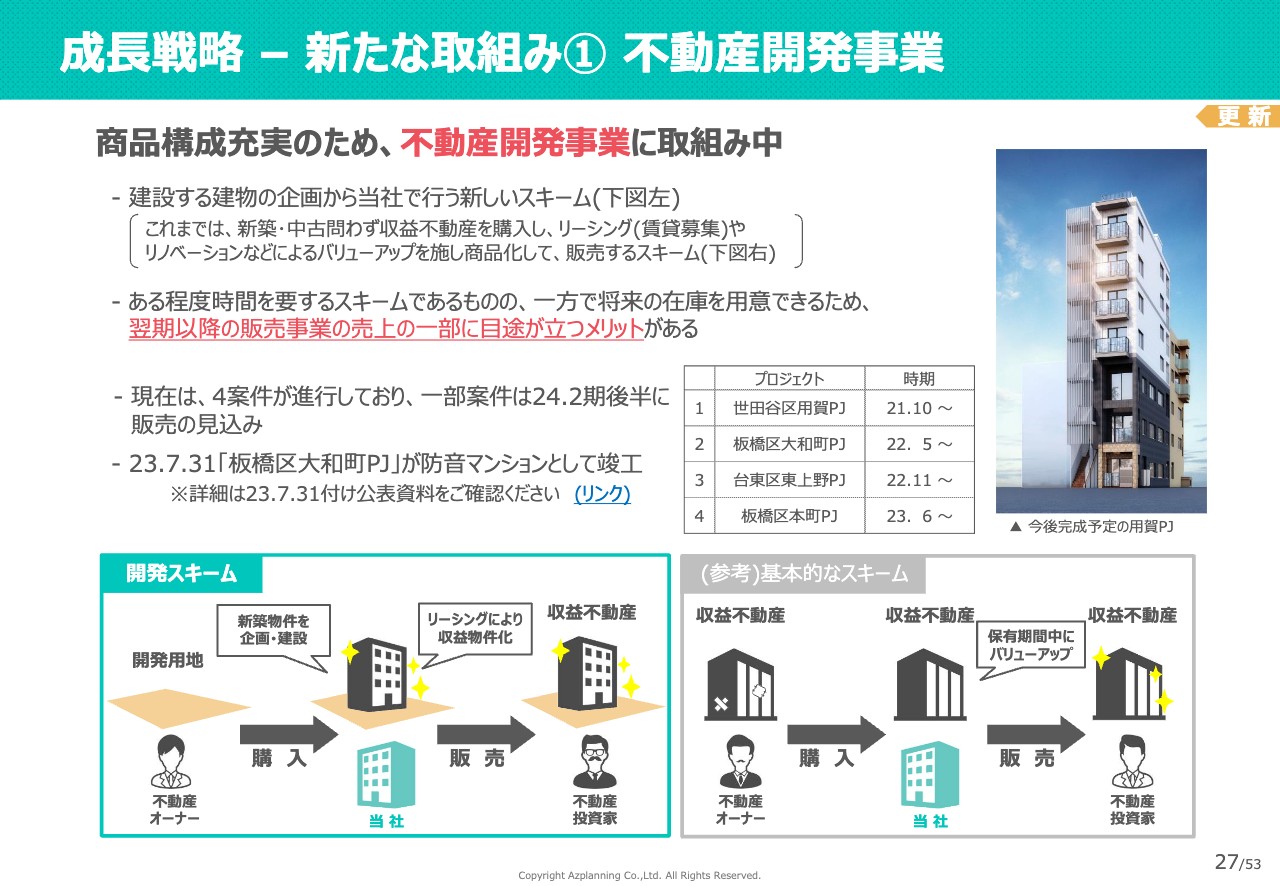

成長戦略 – 新たな取組み① 不動産開発事業

新たな取組みとして、世田谷区用賀PJの7階建て地下1階の新築ビルがまもなく完成します。今までは中古が中心だったのですが、土地を買って建物を建てる事業として始め、世田谷区用賀PJや板橋区大和町PJ、台東区東上野PJ、板橋区本町PJなどがあります。板橋区大和町PJについては完成して8月に販売が終わっています。

新築のメリットは、ファイナンスがつきやすいため売りやすいという点です。少し時間がかかる点がネックなのですが、今後も取組んでいきます。

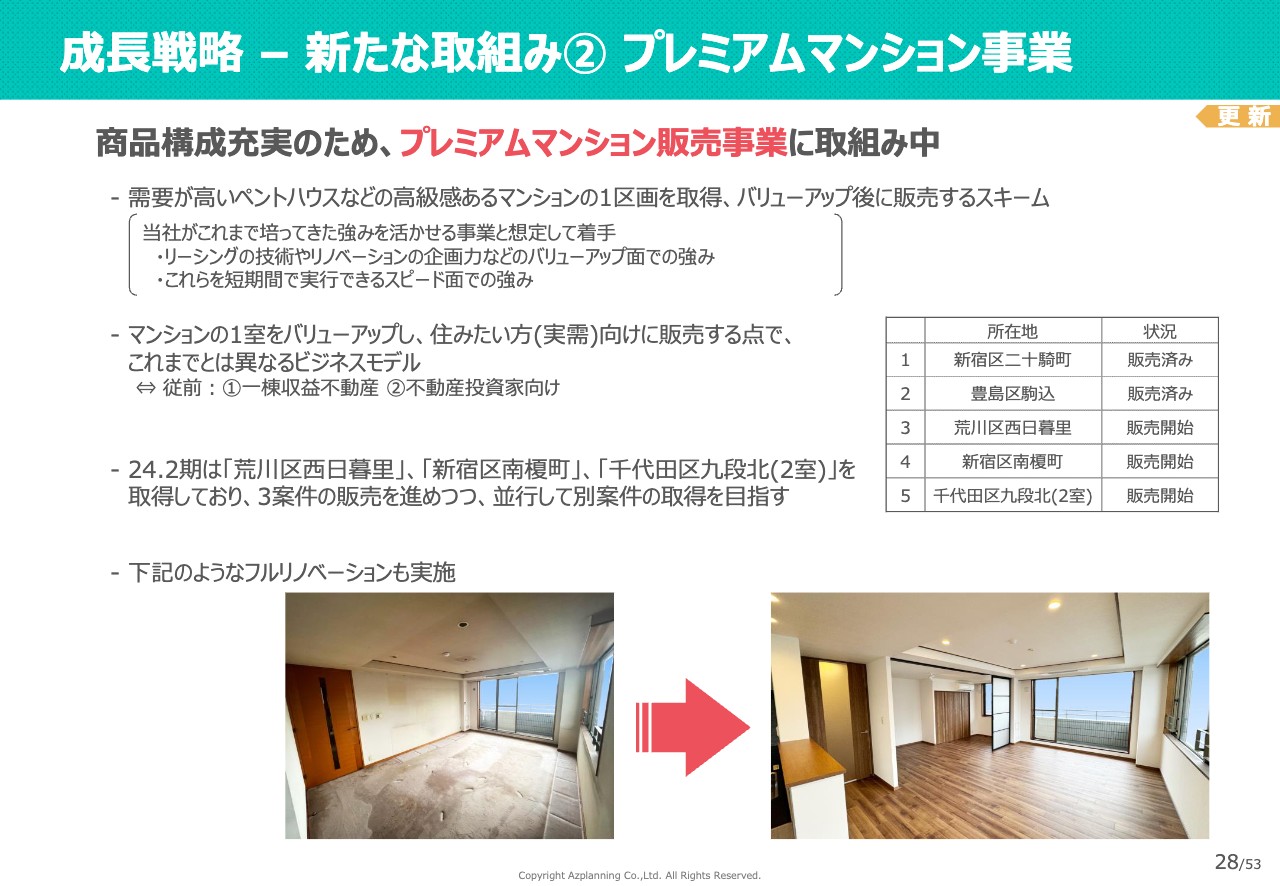

成長戦略 – 新たな取組み② プレミアムマンション事業

プレミアムマンション事業についてです。1棟中心だったのですが、区分の中でも高級なものから取組んでいき、昨年は2件、現在は4件購入したものをリノベーションして販売しています。ペントハウスで2億円くらいのものですが、富裕層の方が実需で買うようなものをリノベーションして販売しています。需要がありますので、引き続きこのような区分を増やしていきます。

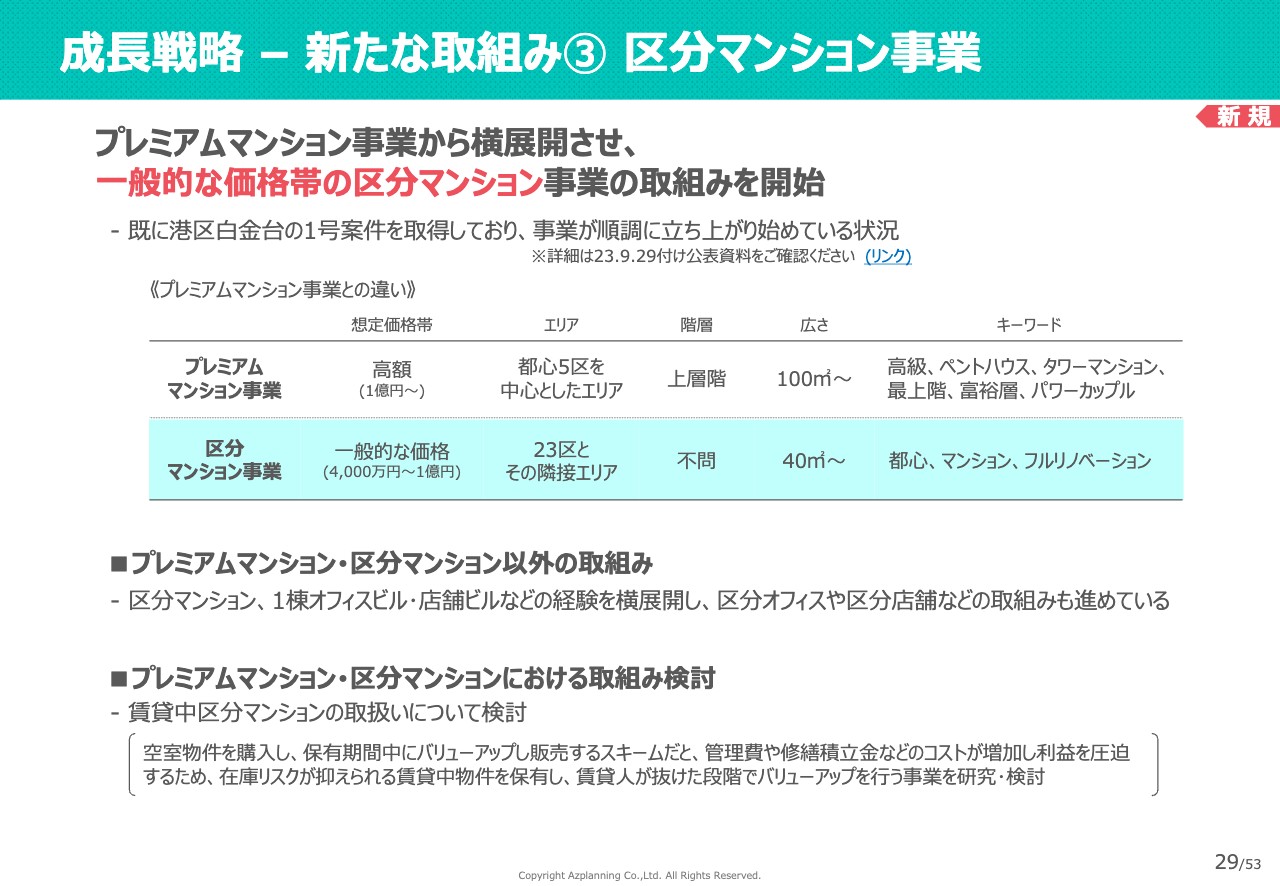

成長戦略 – 新たな取組み③ 区分マンション事業

先ほどのプレミアムマンションは価格帯が少し高いのですが、一般的な区分マンションも案件が増えてきたため取組んでおり、すでに白金台で1件購入しました。物件数が増えてきているため、このような区分の実需向けのもの、オフィスや店舗、中にはオーナーチェンジで賃貸中のものもありますが、それらにも幅広く取組んでいきます。

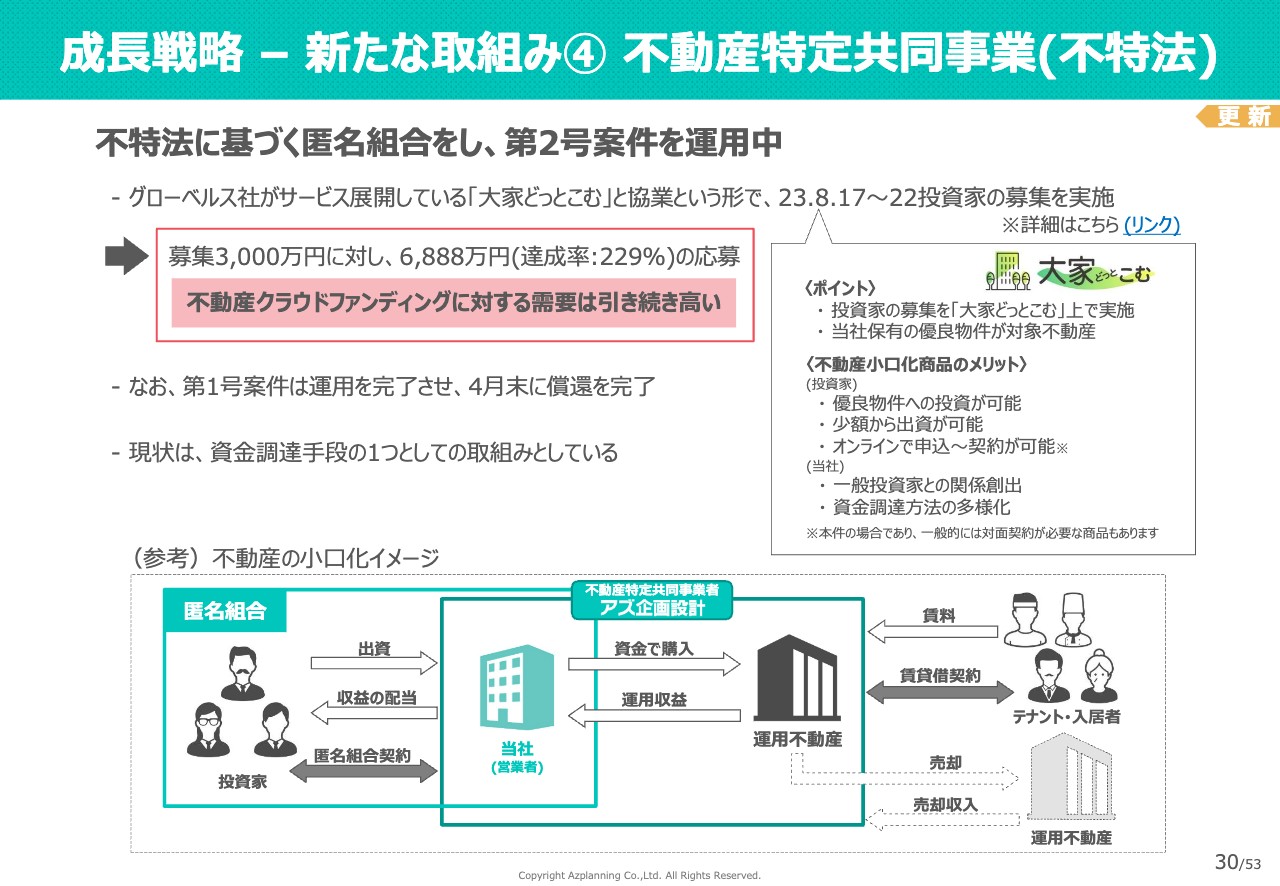

成長戦略 – 新たな取組み④ 不動産特定共同事業(不特法)

不特法不動産の小口化についてです。今年8月に第2号案件の運用を開始しました。第1号案件は北浦和でしたが、第2号案件は西日暮里のレジデンスです。クラウドファンディングは非常に需要が高く、3,000万円の募集に対して6,888万円の応募がありました。

やはり個人投資家がほとんどですが、優良不動産への投資であり、少額から出資可能なことやオンラインであることによる手軽さがあります。現在、クラウドファンディングを研究しており、第3号、第4号とさらに増やしていきたいと考えています。

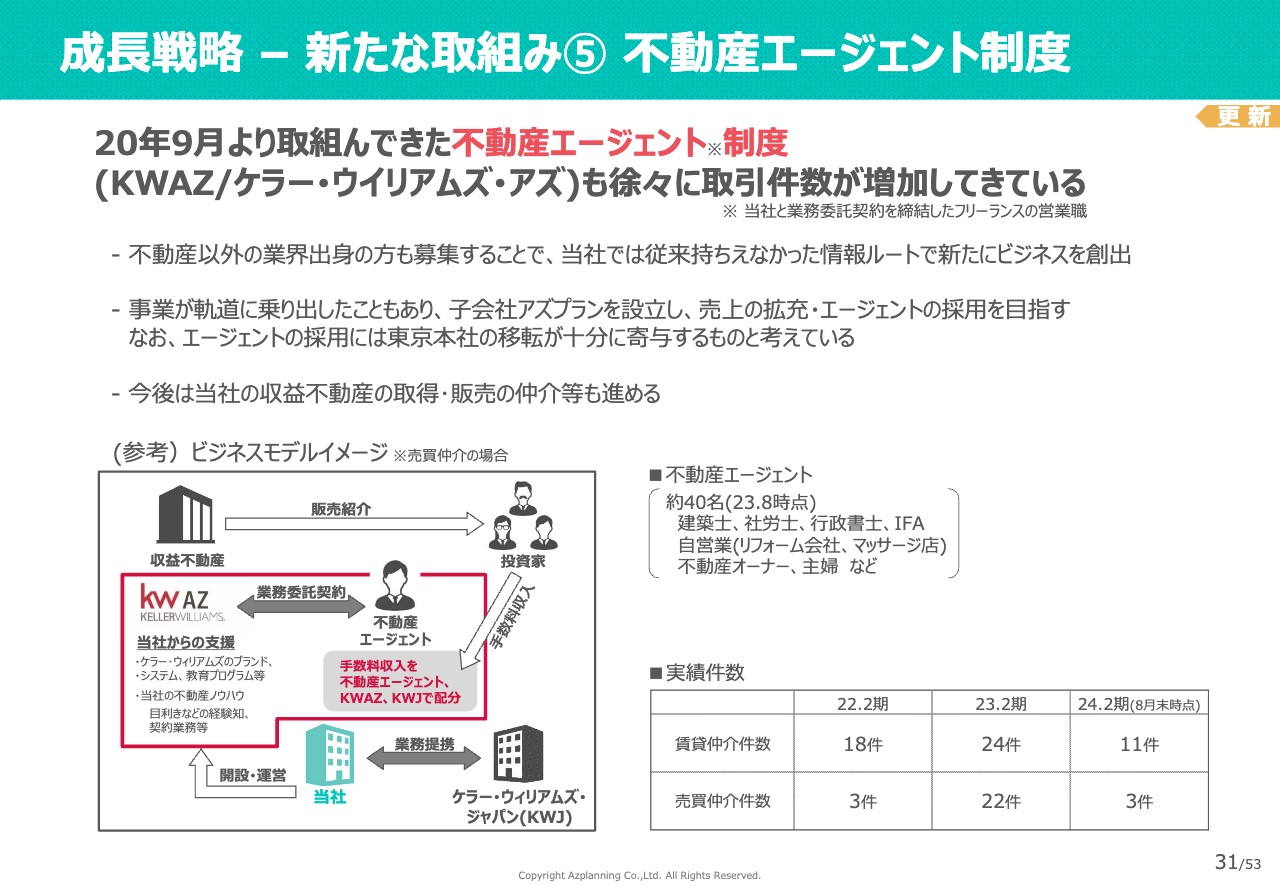

成長戦略 – 新たな取組み⑤ 不動産エージェント制度

不動産エージェント制度についてです。3年前から取組んでおり、この9月に丸の内に本社を移転しました。それを期に子会社のアズプランも設立しています。当社の所有物件をエージェントの方に売ってもらい、手数料を支払うという目的です。

丸の内に移転したことでエージェントの方の応募も増えていますので、副業の方はもちろんですが、本業が不動産の方や大手不動産会社にいたOB、営業力のある若い方をたくさん採用したいと思っています。非常に便利な丸の内という場所でたくさん採用し、結果を出していきます。

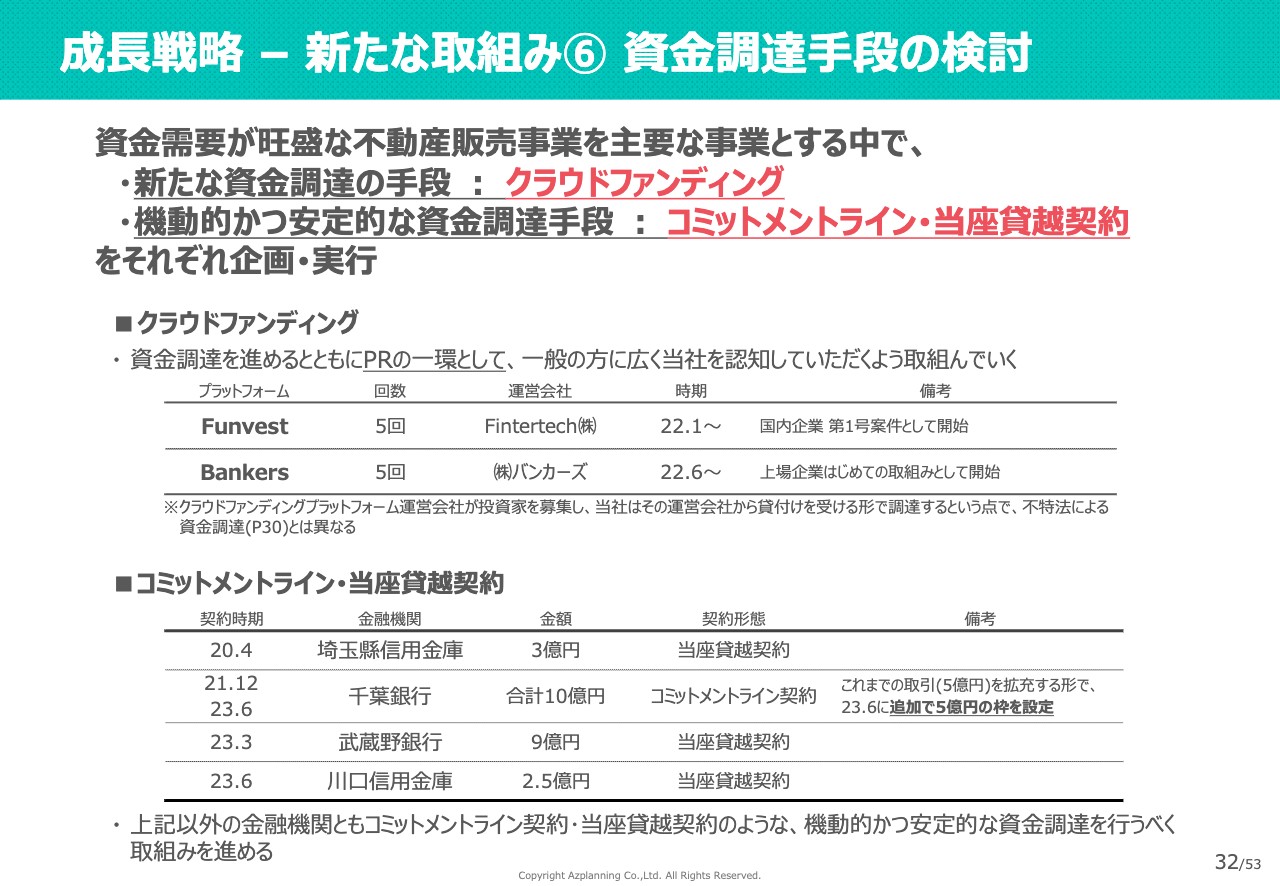

成長戦略 – 新たな取組み⑥ 資金調達手段の検討

資金調達についてです。Fintertechやバンカーズのようなクラウドファンディング、また、埼玉縣信用金庫、千葉銀行、武蔵野銀行、川口信用金庫のコミットメントラインや当座貸越は、大変機動的で使いやすく助かっています。これからこのようなものをさらに活用し、業績を拡大できると考えています。

成長戦略 – 新たな取組み⑦ IT投資

IT投資についてです。スライドに「i-SP」「Park Direct」「ITANDI」「CloudSign」「smarep」とあります。これらは賃貸管理システムや駐車場、居住先の内見、書類や契約書の作成、電話の振り分けなどのサービスです。賃貸管理系の効率化や業務推進向けのシステムが多いのですが、このようなIT系のシステム提携を引き続き探しており、どんどん取り入れて業務を効率化していきたいと考えています。

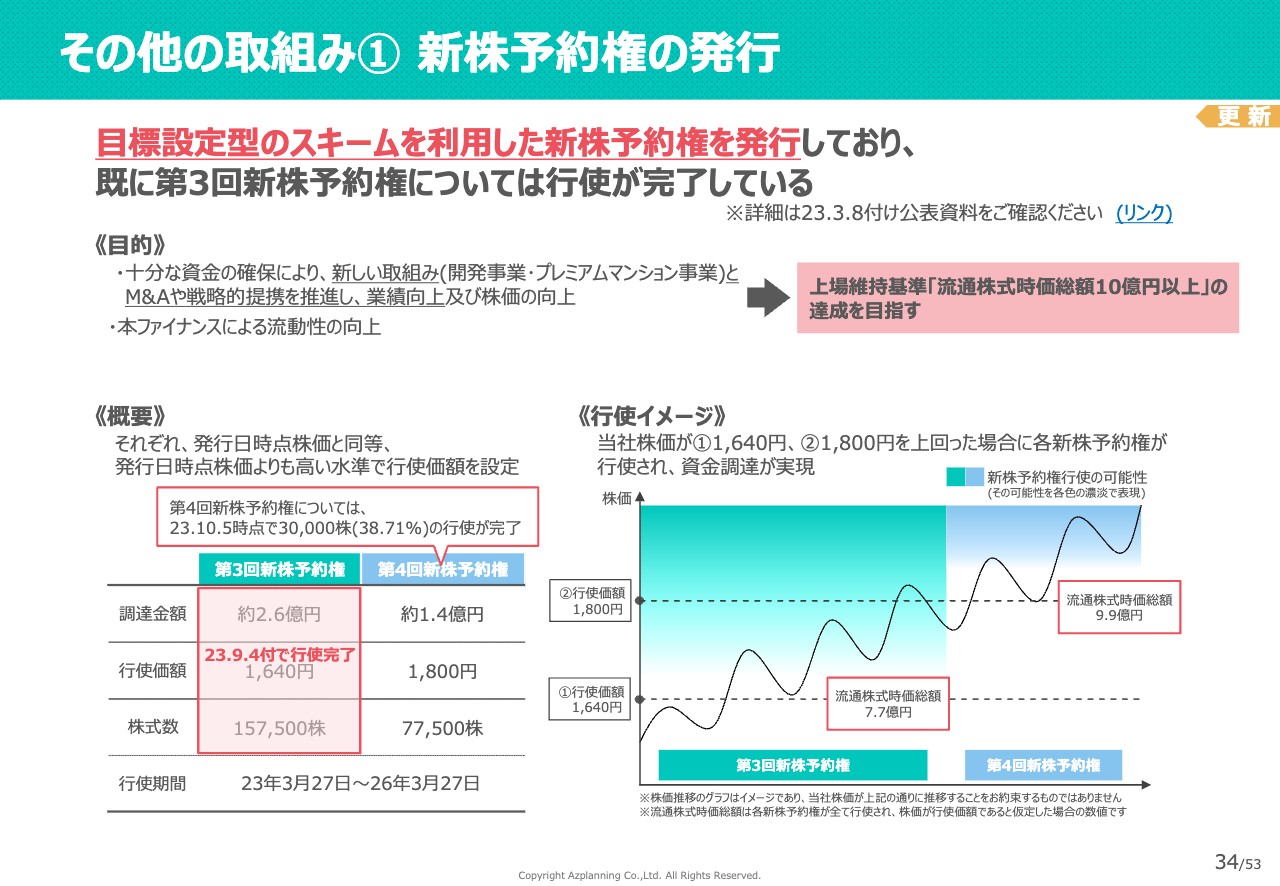

その他の取組み① 新株予約権の発行

その他の取組みの報告です。新株予約権の発行は順調であり、目標設定型のスキームで第3回と第4回を発行しています。第3回は9月4日に行使が完了しました。第4回も約1.4億円で行使が順調に進んでいます。

目的は、十分な資金の確保やエクイティの確保による新しい取組みを推進することと、流動性の向上です。上場維持基準達成という目標を達成すべく、順調に推移しています。引き続きこちらを続けていきます。

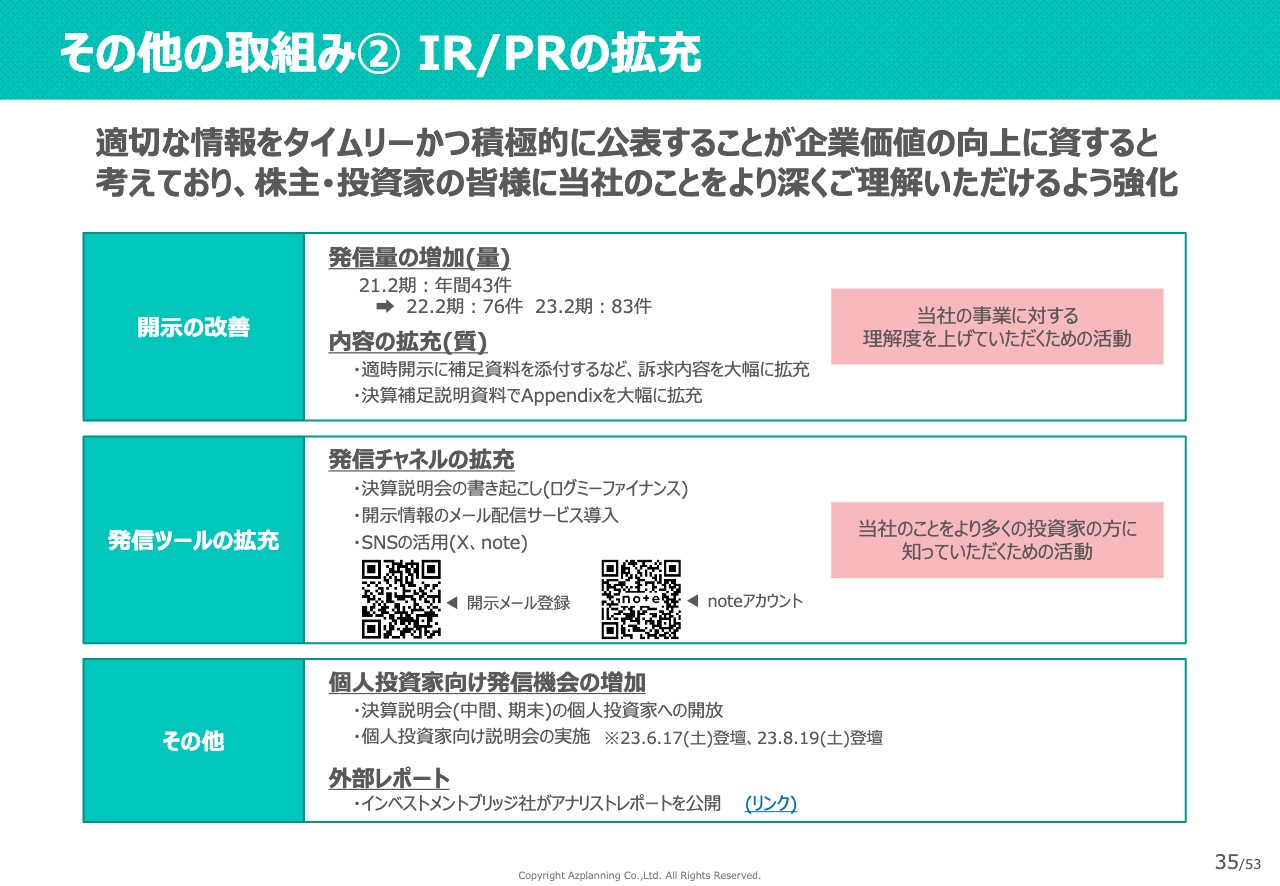

その他の取組み② IR/PRの拡充

IR/PRについてです。今日の決算説明のような発信の量を毎年増やし、開示資料など質についてもいろいろ工夫しています。量と質の向上、そして発信ツールについてもSNSなどいろいろなツールを試して改良しようとしています。また、個人投資家向け説明会などによる発信や外部レポートなど、専門家の協力を得ながら、さらにIRやPRを拡充していきます。

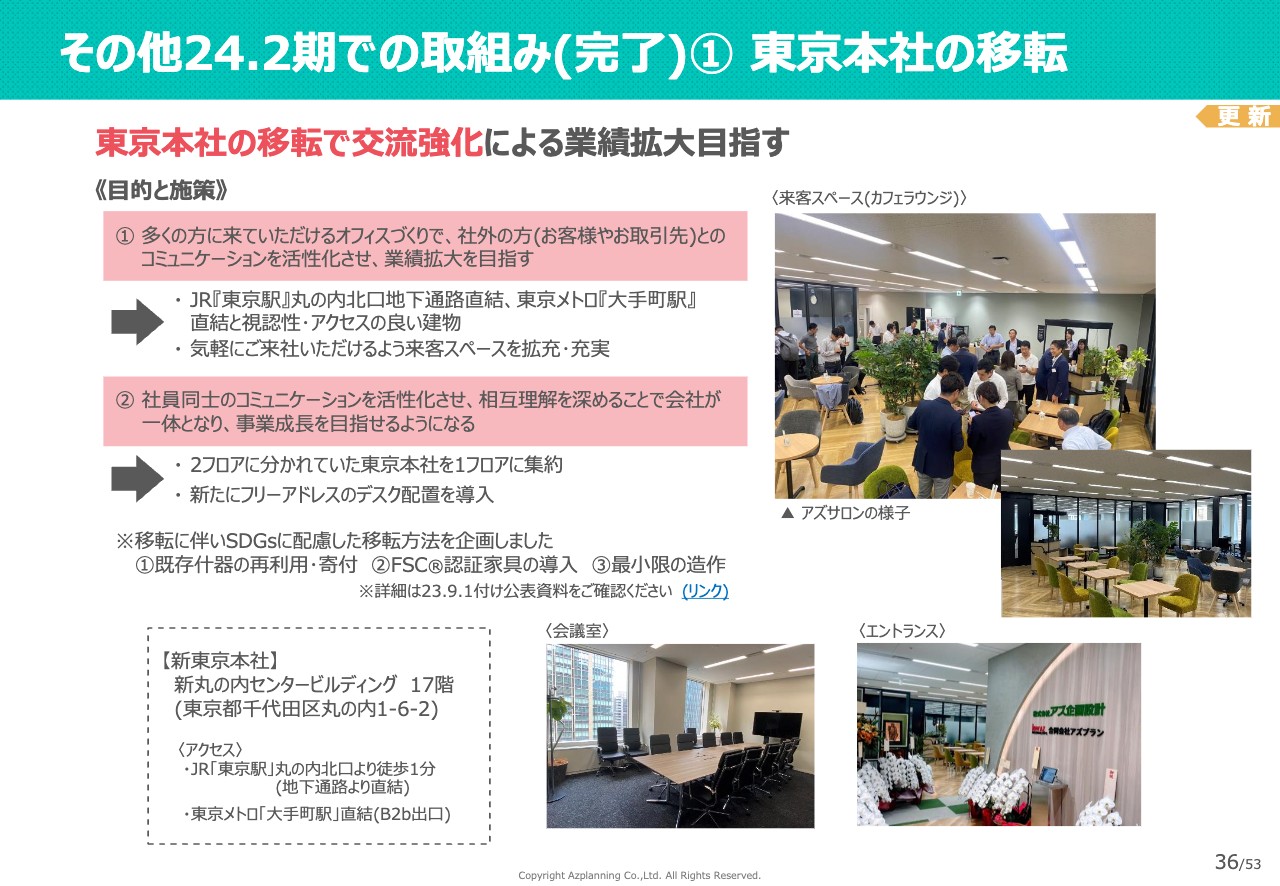

その他24.2期での取組み(完了)① 東京本社の移転

スライドの写真が東京本社です。東京駅地下直結の新丸の内センタービル17階にありますので、ぜひいらしてください。

こちらに移動したおかげで業績が拡大しつつあります。今まで月2回だった交流を、カフェラウンジで毎週行うようになり、おかげさまで大盛況です。東京駅の丸の内北口直結ということで大変便利であり、近くに取引先の金融機関や証券会社も多数あります。

社員同士のコミュニケーションもワンフロアで非常に活発になっていますので、ぜひ金融機関の方にはお立ち寄りいただきたいと思っています。こちらは今後も交流を拡大していきます。

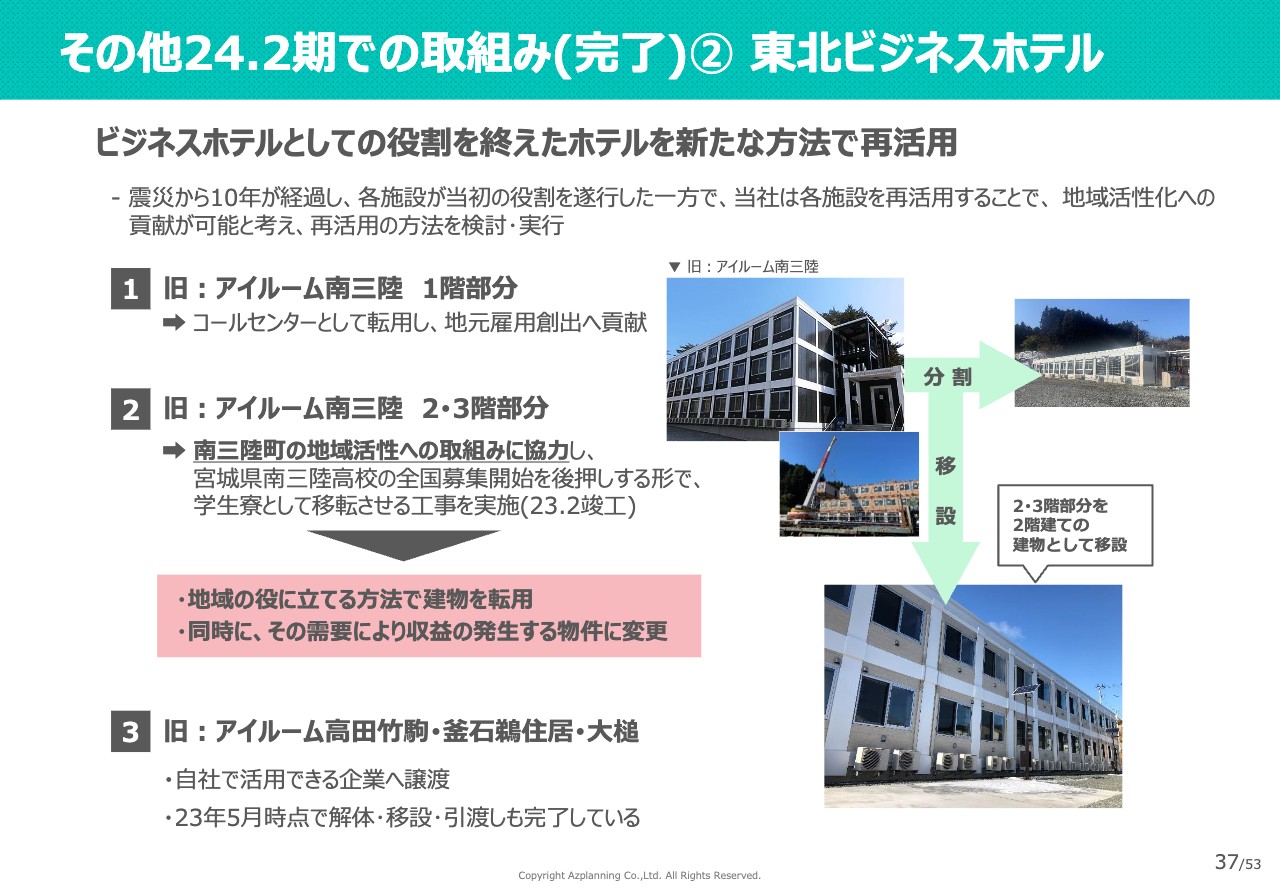

その他24.2期での取組み(完了)② 東北ビジネスホテル

ご心配をおかけした東北のホテルにつきまして、宮城県のホテルは、高校の寮とコールセンターに分割して移設し、運営しています。また、岩手県の3棟は地方の他地域の企業への譲渡が終わりました。先月拝見してきましたが、すばらしい状態で再活用していただいています。私たちもこのような建物の解体移設を4棟行い、大きな経験となっています。また次の事業に何か活かせると考えていますが、東北ビジネスについてはいったん収益化が完了しています。

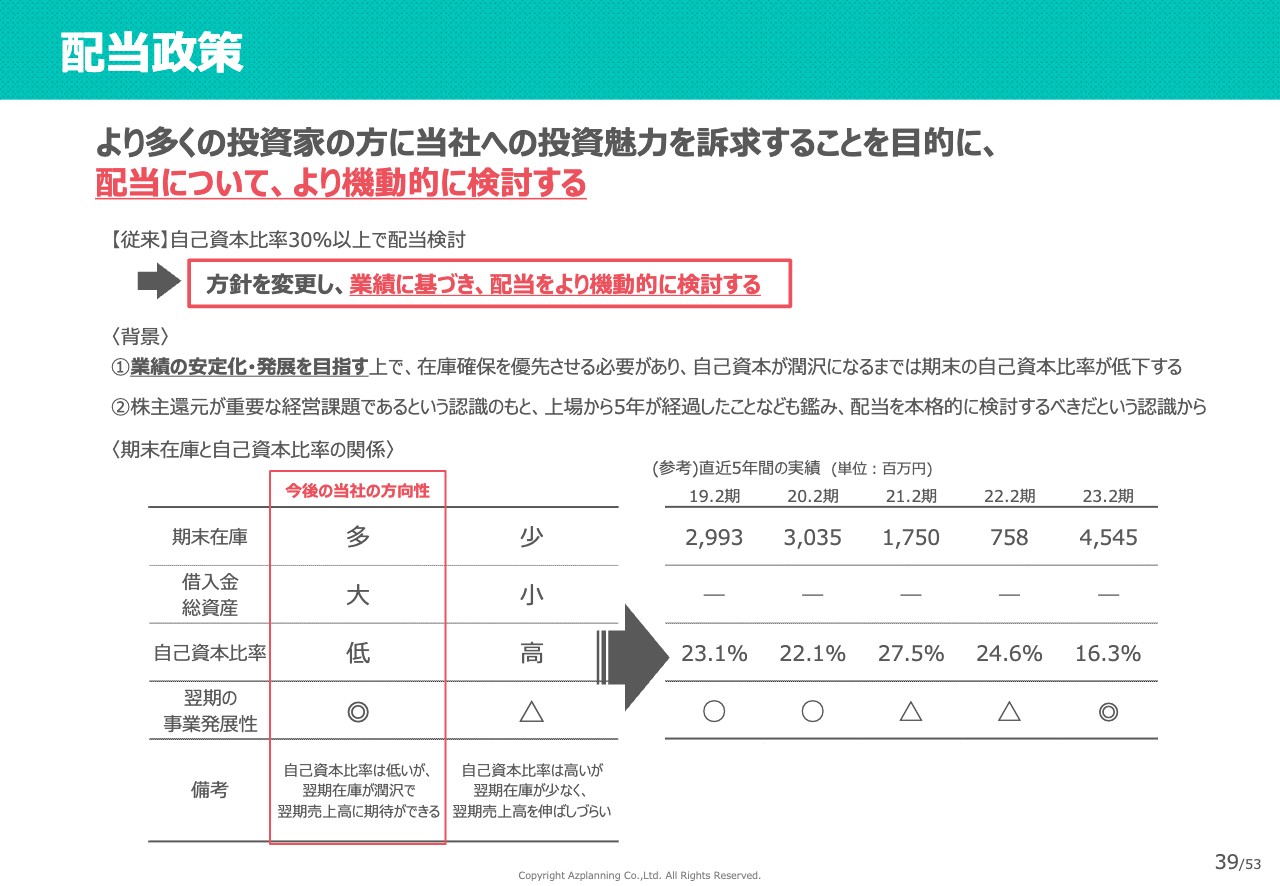

配当政策

株主還元についてです。こちらは方針を変更し、より多くの投資家の方に当社への投資の魅力を訴求するということで、業績によって配当を機動的に検討することにしました。したがって、なんとかきっちりと業績を達成し、機動的に検討したいと考えています。

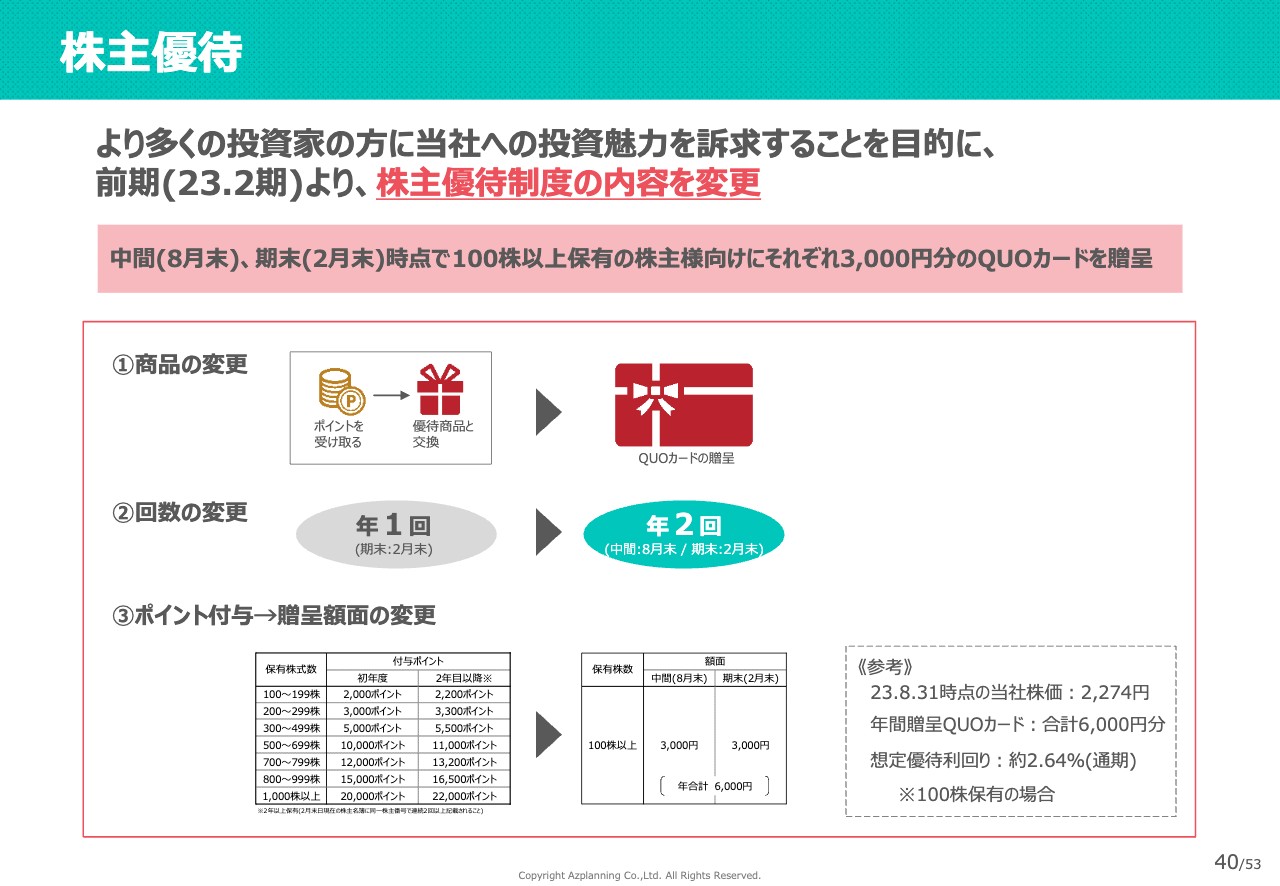

株主優待

最後に株主優待についてです。こちらも優待制度を年1回から年2回に変更しました。株主への魅力訴求を引き続き検討していきます。

質疑応答:仕入の進捗および今期への影響について

司会者:「8ページにおいて、今期の第1四半期、第2四半期のメモリの高さが、過去の四半期決算補足説明資料で書かれていたものに比べてわずかに小さくなっています。一方で、10ページの在庫残高は前期に比べてかなり大きくなっています。第1四半期、第2四半期の当初の予定に比べて『販売より仕入に偏重した』と捉えてよいのでしょうか? それによる今期最終の影響はありますか? また、すでに四半期のうち40日が経過している説明会において、不動産事業にしては予想の金額(イメージとして書かれているもの)とのずれが大きいと感じますが、どのようにお考えでしょうか?」というご質問です。

松本:まず、「第1四半期と第2四半期で販売よりも仕入のほうが進捗しているのではないか?」というご質問にお答えしますが、こちらはそのとおりです。相対的に棚卸資産の仕入のほうが順調に進んでいます。しかし、先ほどご説明したとおり、販売は下期偏重のため、これからどんどん進捗していきます。ご安心ください。

また「今期に影響がないか?」というご質問ですが、影響はありません。毎年この下期にどんどん進捗しています。加えて、棚卸商品が多くあり、9月、10月も購入が進んでいます。今までは、あるものを期限内に販売するという方法だったのですが、今年からは、当社で選んで販売することができるようになるため、どうかご安心いただければと思います。

質疑応答:民泊・マンスリー別の売上・利益の内訳と今後の予想について

司会者:「民泊が好調とのご説明がありましたが、民泊とマンスリー別の売上・利益はどうなっていますか? また、今後もこうしたハイブリッド民泊の施策は期待できますでしょうか? それともホテルや賃貸住宅をそれぞれ運営するほうが効率がいいでしょうか?」というご質問です。

小尾誠氏(以下、小尾):民泊・マンスリーそれぞれの内訳は現在開示していません。この場で具体的な数字をお伝えできないのですが、傾向としては、コロナ禍では、やはり民泊の需要が非常に減りました。その間、マンスリーの需要で乗り切ってきたという傾向があります。現在はコロナ禍が終息してきたため、単価の高い民泊の需要が伸びてきている傾向にあり、その結果、収益が改善しています。

今後の民泊案件の取得についてですが、常に情報収集しているため、優良物件が出てくれば、もちろん前向きに検討していきます。しかし、コアは販売不動産の収益売買ですので、そちらを軸にいい案件を発掘できるように努めていきたいと思っています。

質疑応答:販売不動産の粗利率低下の要因について

司会者:「販売不動産の粗利率が低下しているのは、リノベ内装資材の上昇が要因でしょうか? それとも、大型物件へと移行しているからなのでしょうか?」というご質問です。

松本:ご指摘いただいたことも原因として感じていますが、結論から言うと、大きな原因とはなっていません。なぜなら、案件ごとに利益率が異なっており、その中でなるべく多くの利益を取っていきたいと思っているのですが、建築資材や物件のサイズとは関係なく、案件ごとに利益額にばらつきがあり、それが粗利率低下の要因となっています。

質疑応答:開発計画3物件の金額について

司会者:「期末在庫45億円の中で、開発計画3物件の金額を教えてください」というご質問です。

小尾:結論から言うと、B/Sに仕掛販売用不動産の金額があり、約12億円が計上されています。これが主に開発物件の仕掛中のものとなっており、ここに計上されている金額がその金額になります。建設中の3案件が計上されています。

質疑応答:都内オフィス入居者の新規・移転内訳と訴求ポイントについて

司会者:「都内オフィスの空室率は高めで推移していますが、貴社が手がける中小企業向けオフィスのテナント需要は新規事業が多いのですか? それとも他のビルからの移転が多いのでしょうか? また、その際の訴求ポイントがあれば教えてください」というご質問です。

松本:当社が手がけているオフィスは20坪から30坪くらいのものが多く、移転と、新規で起業する比較的若い企業の両方のケースがあります。そのため、比較的埋まるのも早く、空室率が高いカテゴリーではないと考えています。今後も両方のニーズに応えられるオフィスを取得・販売していきたいと思っています。

質疑応答:不動産仕入時の競合状況について

司会者:「居住用・オフィス用等の不動産仕入時の競合状況はいかがでしょうか?」というご質問です。

松本:実際のところ競合は激しいです。そのため、今までなかなかいい物件が購入できなかったのですが、やはり1番大切なのはスピーディにご回答することだと思います。経験がないと情報に対してスピーディに回答できません。経験によって物件を判断する力がついてきていますので、そのような点が当社の強みになってきていると考えています。

質疑応答:都心5区への移行戦略と競争優位性について

司会者:「今後は都心5区に重点を移す戦略だと思いますが、意識している競合先があれば教えてください。また、貴社の競争優位性を教えてください」というご質問です。

松本:競合先は多すぎて名前を出せません。したがって、先ほどお伝えしたとおり、常に競合を意識してスピーディに対応して物件を抑えていくこと、また、買った物件をタイムリーに商品化することが重要ではないかと思います。差別化を行うことで何とか勝ち残って結果を出していきます。

質疑応答:新株予約権の追加発行について

司会者:「仕入の大型化により、バランスシートでの自己資本比率がなかなか改善していません。新株予約権の追加発行等は検討されていますか?」というご質問です。

相馬剛氏:まず、新株予約権の追加発行については、現時点で計画はありません。また、自己資本比率に関するご質問ですが、当社の自己資本比率は在庫の積み上げ次第でかなり動くため、比較がなかなか難しいところがあります。

ただ、実態として、業績を伸ばすための体質改善がかなり進んでいると考えています。具体的には、自己資本の額が、前期末の14億7,400万円から中間期末には18億7,600万円まで増えています。

この要因には、先ほどご説明しました新株予約権の行使と特別利益の計上が寄与しています。ここを改善することによって、この中間期末で自己資本比率をあまり下げずに、販売用不動産の在庫を大きく積み上げることができています。これらが下期以降、売上・利益に反映されることにより、自己資本の拡充につながってくると考えています。

質疑応答:配当の確度について

司会者:「今期の業績によっては、配当の確度は高いと見てよいのでしょうか?」というご質問です。

松本:先ほどもご説明したとおり、配当については方針を変更しました。まずは業績を達成し、そこから機動的に検討していきます。

質疑応答:現在の社員数、来年の採用状況、教育状況について

司会者:「現在の社員数と来年の新卒の採用状況、教育の状況を教えてください」というご質問です。

松本:現在、社員は約60名で、来年の新卒は3名内定しています。先ほどエージェントの採用でもお伝えしましたが、丸の内移転の1番の目的は採用です。いい人材を採用する部分を強化するために移転しました。特に即戦力となる方の採用を強化して業績を拡大していきます。

質疑応答:日銀の政策変更等の影響と今後の取引先の方向性について

司会者:「日銀の政策変更、イールドカーブ・コントロール撤廃やマイナス金利の解除、政策金利の引き上げによる影響をどの程度見込んでいるのでしょうか? また、不動産投資家の二極化が進んでいく中では、一般個人の購買力が落ちていくことが予想されるため、地方住宅や一般個人相手の売買は厳しくなっていくと思われます。今後、富裕層や法人相手の取引を拡大していく方向がよいと思われますが、どうお考えでしょうか?」というご質問です。

小尾:まず、「金利の上昇についてどの程度見込んでいるか?」については、具体的な数字はまだわからないのですが、現在、上昇局面であることは間違いないため、金利が下がるということは考えていません。

将来的には上昇してくることを見込んでいますが、経済的な影響を考えると、急激に金利上昇が起こることは考えにくいと思っています。したがって、影響がそれほど大きくあるとは思っていません。限定的な影響がある程度だと考えております。

また、資料24ページにもありますが、顧客については、一般の個人から、キャッシュリッチな法人や富裕層の個人にシフトしていくというのはご指摘のとおりであると、当社も認識しています。

先ほど説明がありましたが、価格帯を向上することによって必然的に一般の個人の方が届くというよりは、富裕層の方や力のある企業法人などが買える水準のものの拡大にシフトしています。これに伴い、顧客の属性も徐々にシフトしています。このようなところにも引き続き戦略的に取り組み、業績拡大を目指したいと思っています。

質疑応答:長期保有リスクを下げる試みについて

司会者:「開発物件を建てるまでに3年かかるそうですが、他社では3階から5階の低層レジデンスの開発期間が10ヶ月だそうです。また、10階建ての他社レジデンスでは18ヶ月だそうです。長い工期は資金効率が悪くリスクも高そうですが、工期短縮で資金回転効率を高め、長期保有リスクを下げるなどの試みはありますか?」というご質問です。

松本:ご指摘のとおり、開発物件は期間が長くなるというデメリットがあります。加えて工務店の与信の影響も受けます。その点に注意して取り組みながら、さまざまなノウハウを貯めているところです。

ただ、新築ですので、販売する時にファイナンスがつきやすいです。したがって、工期が長くなることやリスク、売りやすさなどのメリットを考慮しながら慎重に開発事業を進めていきたいと考えています。

松本氏からのご挨拶

松本:本日は第2四半期の決算説明をご清聴いただき、ありがとうございました。また約半年後にきっちりと結果を出し、みなさまの前で本決算をご説明したいと思いますので、どうぞご支援のほどよろしくお願いします。本日はありがとうございました。