いい生活、1Qは10.1%増収、賃貸住宅管理業務適正化の流れを追い風に大手や大学生協などへのSaaS導入が進む

2023年8月17日 08:24

ミッション/ビジョン

塩川拓行氏:みなさま、こんにちは。本日は株式会社いい生活の決算説明会にご参加いただき、ありがとうございます。2024年3月期第1四半期の決算説明会を開始します。説明しますのは、代表取締役CFOの塩川です。よろしくお願いします。

最初に、簡単に当社の紹介をさせていただきます。当社は「テクノロジーと心で、たくさんのいい生活を」というミッションを掲げ「心地いいくらしが循環する、社会のしくみをつくる」というビジョンの実現を目指す、不動産テック企業です。

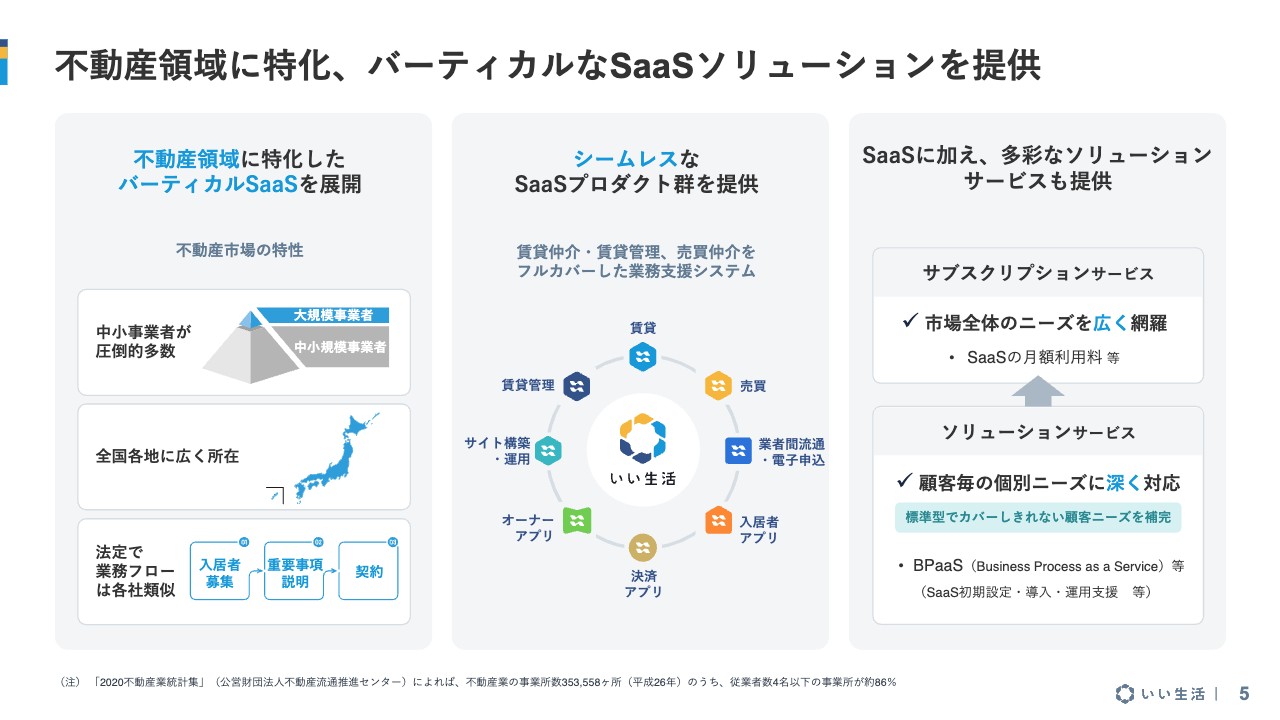

不動産領域に特化、バーティカルなSaaSソリューションを提供

当社のビジネスは、業界特化型の「バーティカル SaaS」という領域です。不動産市場は、GDPの約12パーセントを占める、人々の生活と直結した市場です。その不動産市場を「テクノロジーを通じてアップデートしていきたい」という思いが当社のスタート地点です。

サービスとしては、不動産賃貸管理、賃貸仲介、売買仲介、不動産オーナー向けアプリ、入居者向けアプリ、業者間流通をカバーしています。シームレスなプロダクト群で業務支援SaaSを提供しており、全体最適なDXをお客さまに提供しています。

売上としてはSaaSの月次料金に相当するサブスクリプション売上がメインで、他にSaaS初期費用、導入支援などのソリューション売上があります。

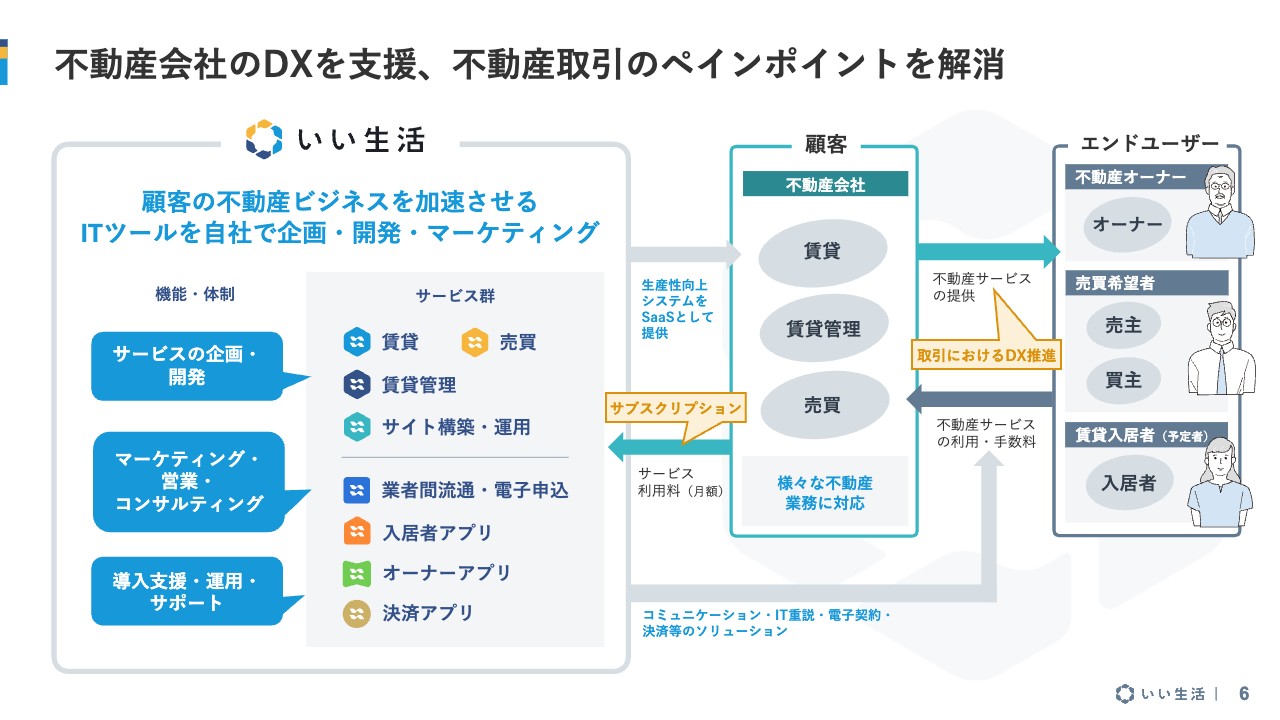

不動産会社のDXを支援、不動産取引のペインポイントを解消

当社のビジネスモデルです。顧客である不動産会社が、さらにその顧客であるエンドユーザーに、より良い不動産取引体験を提供していただくためのシステムをSaaSで提供し、月額利用料をいただくサブスクリプションビジネスを展開しています。

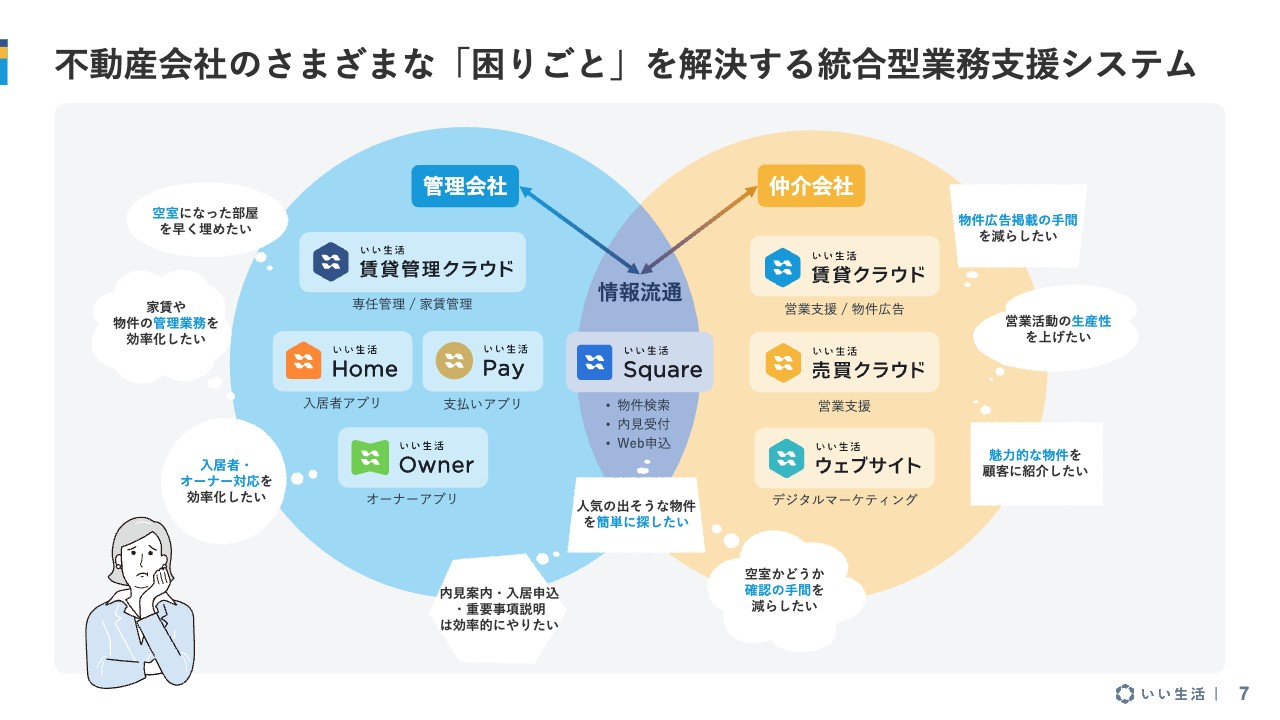

不動産会社のさまざまな「困りごと」を解決する統合型業務支援システム

スライドの図は、「当社プロダクトはどのような課題を解決しているか?」という点を整理したものです。ユーザーの課題に対応する当社プロダクト群をこちらにマッピングしています。

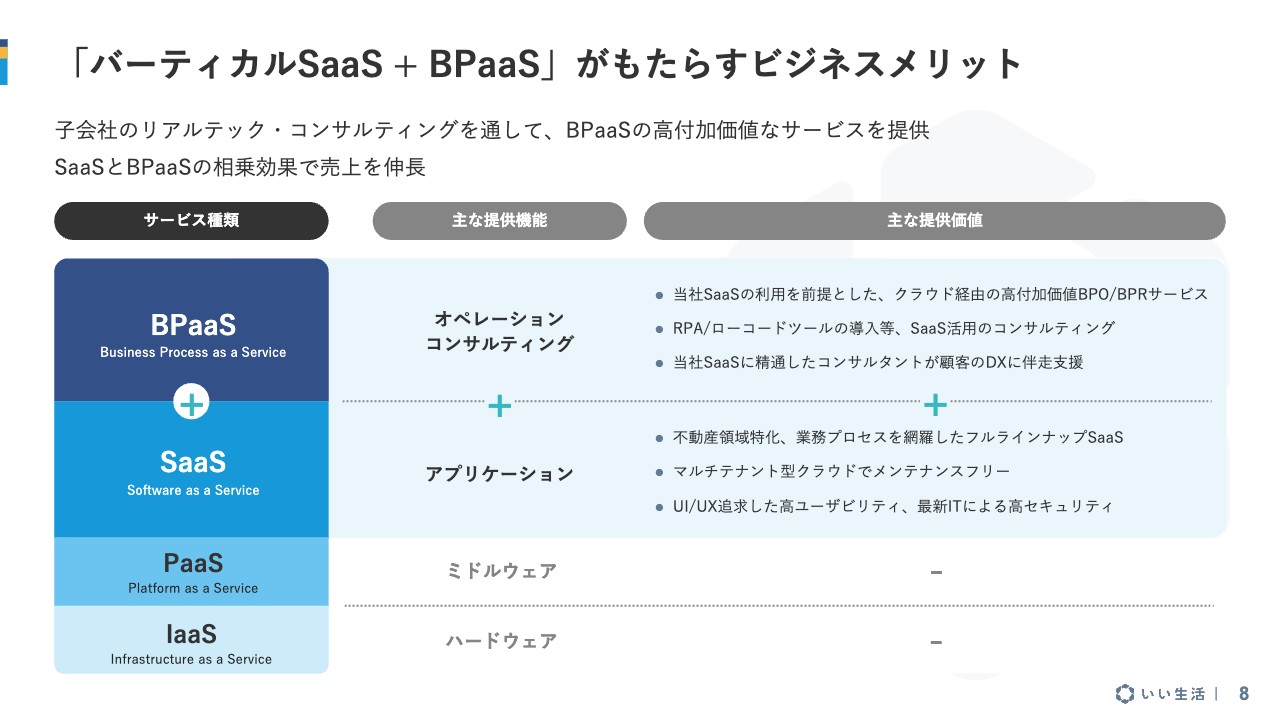

「バーティカルSaaS + BPaaS」がもたらすビジネスメリット

サブスクリプションサービスとソリューションサービスがあるとご説明しましたが、スライドの図は、その2つの融合を表したものです。当社のSaaSサブスクリプションとソリューションは、タイヤの両輪のように相乗効果を発揮する関係にあります。

ソリューションというのは主に、SaaSを導入する不動産会社がプラスアルファでデータ移行をしたり、システムを運用したりする際に支援するものであり、こちらを展開することでSaaSの導入が進み、BpaaSの導入も増えてきます。

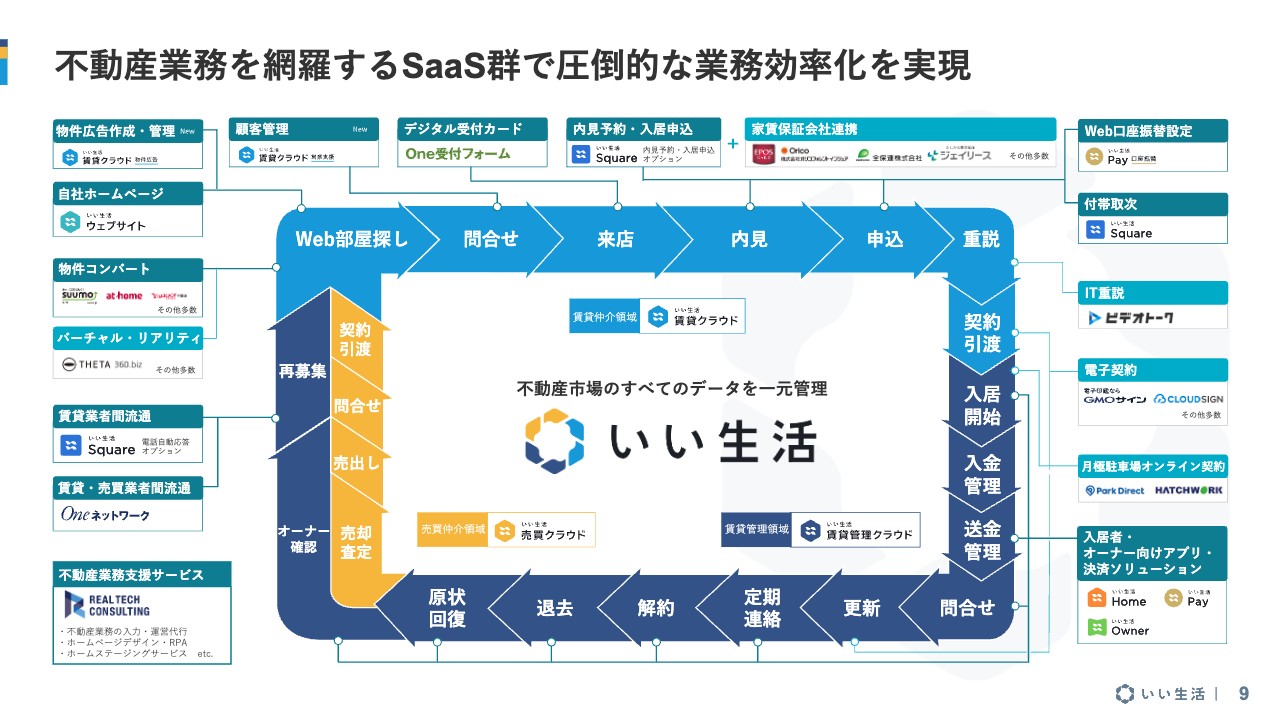

不動産業務を網羅するSaaS群で圧倒的な業務効率化を実現

スライドは当社のプロダクトマップです。先ほどは業態ごと、課題ごとのプロダクトマップをお見せしましたが、こちらは不動産業務サイクルごとのプロダクトマップです。

左上のWeb部屋探しからスタートして、時計回りにご覧ください。いろいろな不動産取引の流れを記載しており、それぞれのプロセスに対応する当社のツールやシステムが周りに展開しています。

ほとんどのお客さまが複数のサービスを導入しており、シームレスにデータを連携できることが、当社の強みの1つになっていると考えています。シームレスなデータ連携を可能にして、全体最適を叶えることができるプロダクトになっています。

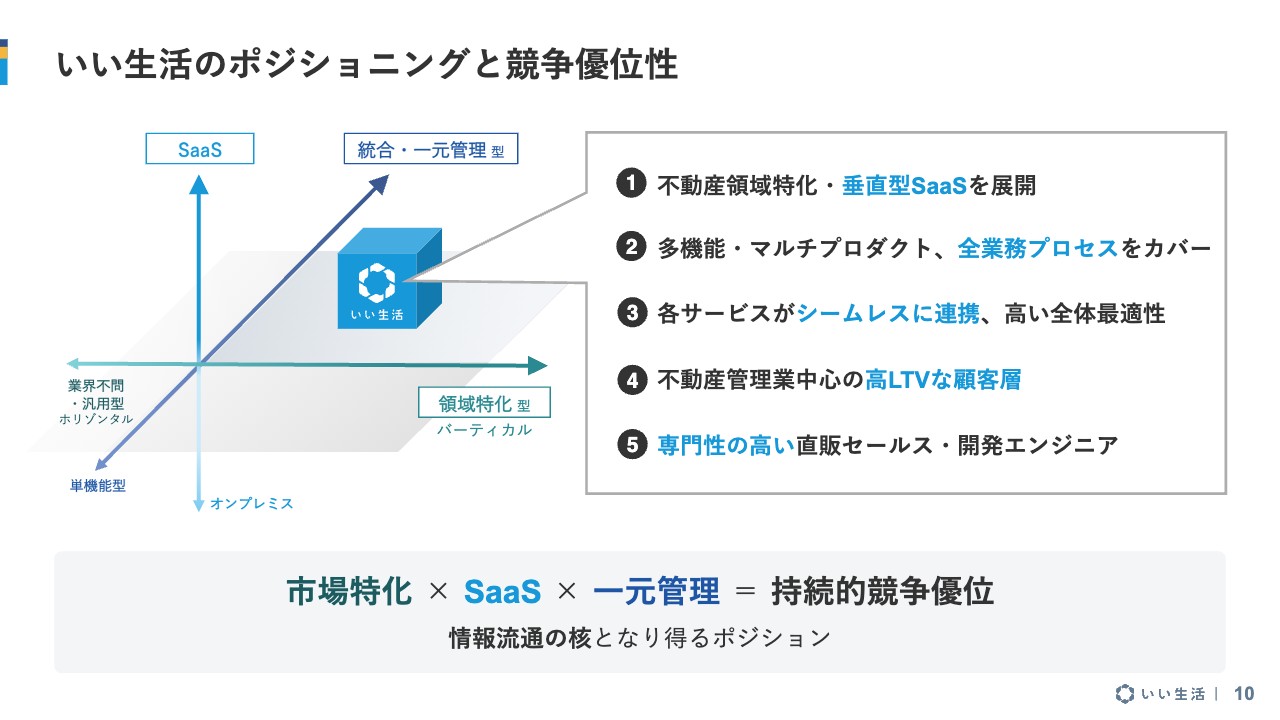

いい生活のポジショニングと競争優位性

スライドは当社のポジショニングです。こちらも毎回お話ししているものですが、当社は市場特化型、SaaSオンリー、統合・一元管理のシステムを提供しており、これらが当社の優位性です。これにより、お客さまは部分最適でなく、全体最適を実現できます。

図の右側に強みを記載しました。不動産領域特化・垂直SaaS展開、マルチプロダクトの展開、各サービスがシームレスに連携、不動産管理会社中心の高いLTVの顧客層、社内に不動産市場・不動産業務に精通したエンジニアやセールスがいるという点が当社の競争優位性だと考えています。

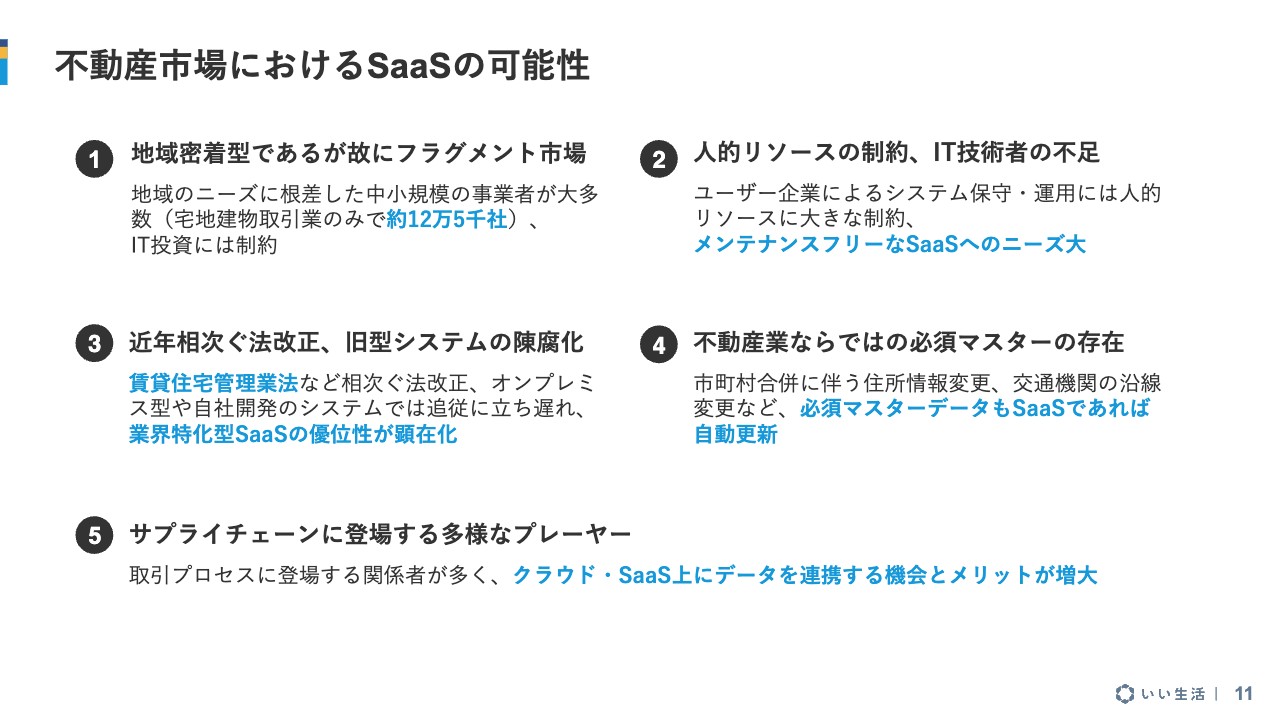

不動産市場におけるSaaSの可能性

不動産市場におけるSaaSの可能性についてお話しします。毎回お見せしているスライドですが、不動産市場は非常にフラグメントな市場で、全国に中小規模の事業者が散らばって存在しているためクラウドに向いています。

お客さまには慢性的にIT人材不足という課題があり、これらをうまく埋めるサービスが求められています。

また、近年ではいろいろな法改正が続いており、システムが法改正をキャッチアップしていく必要があり、そのあたりもSaaSの優位性につながっています。

不動産は非常に多くのマスター情報を扱う業務です。例えば住所や交通機関の沿線情報といった、不動産物件情報に伴うマスターデータがあります。これらがSaaSの場合、グローバルチェンジがしやすいという特徴があります。

そして、サプライチェーンに登場する多様なプレーヤーについてです。取引に登場する人物が非常に多く、クラウド・SaaS上で、データ連携するメリットが非常に大きいという特徴が挙げられます。

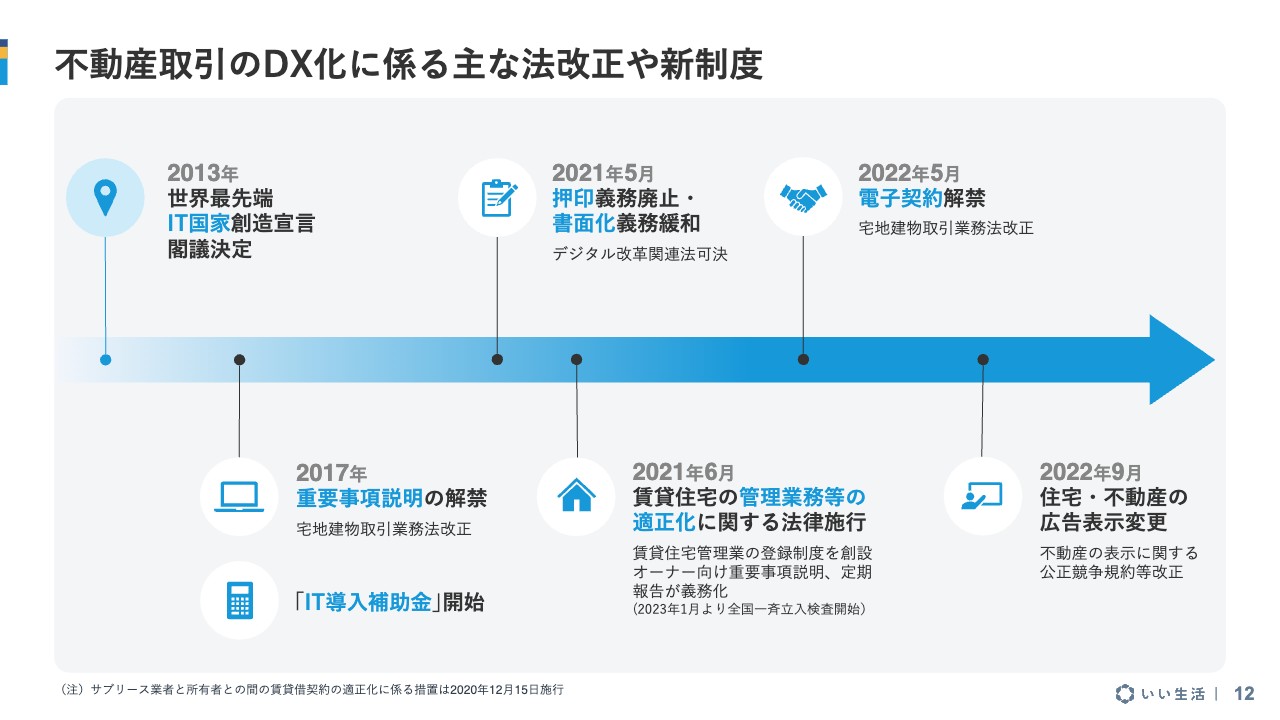

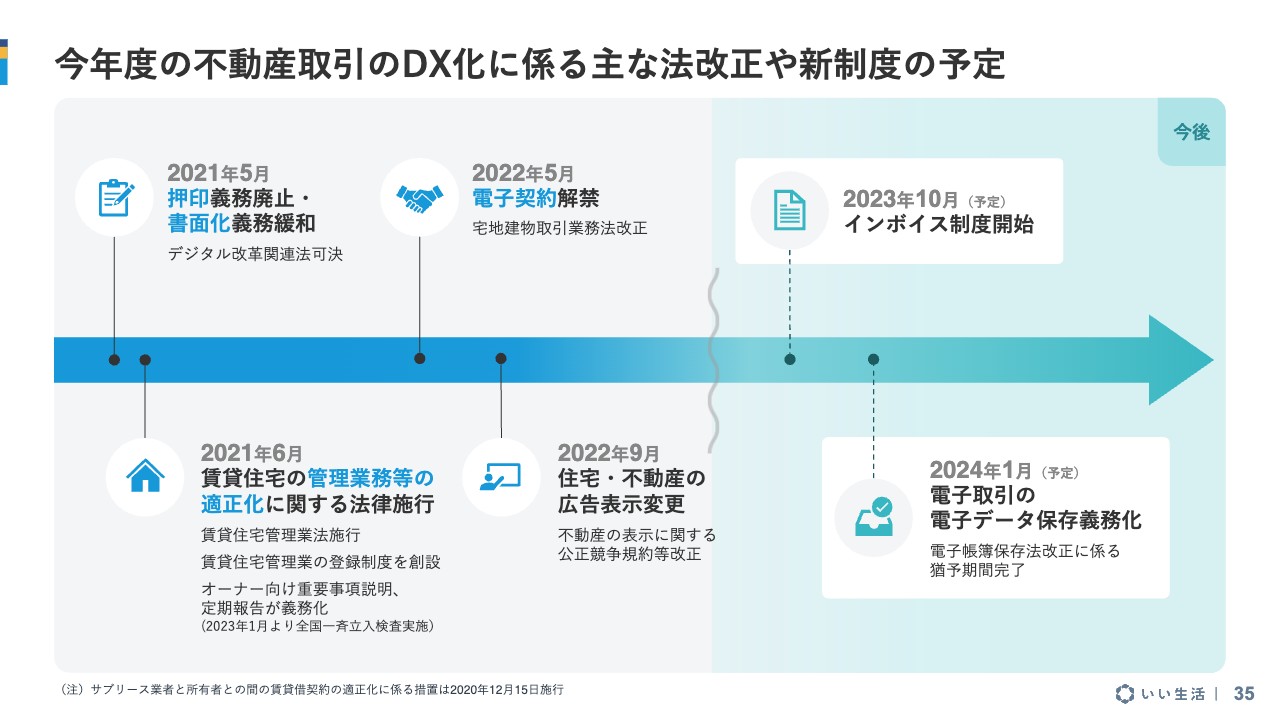

不動産取引のDX化に係る主な法改正や新制度

不動産取引におけるDXに関する法改正の流れについてです。大きな外部環境は、中央にある押印義務廃止・書面化義務緩和と、賃貸住宅の管理業務等の適正化に関する施行に伴い、賃貸管理会社に新たな義務が発生したことが挙げられます。

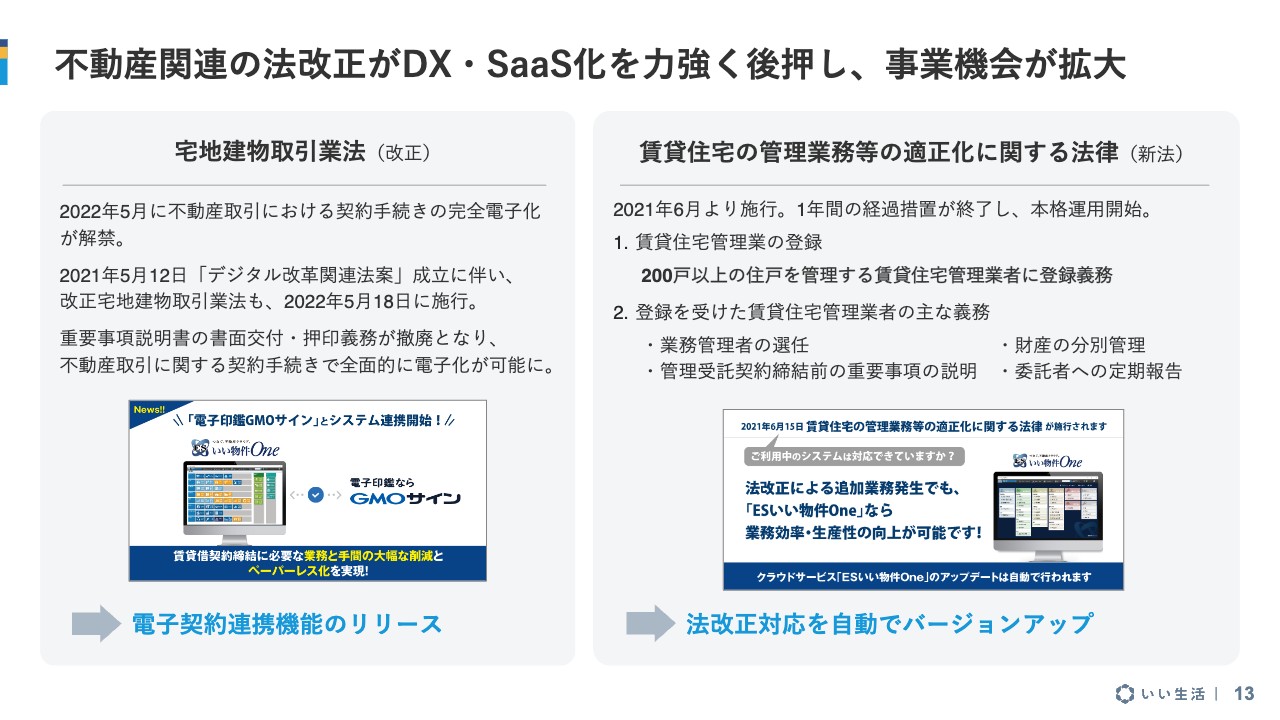

不動産関連の法改正がDX・ SaaS化を力強く後押し、事業機会が拡大

少し詳細にご説明します。スライド左側が宅地建物取引業法についてで、ご案内のとおり、不動産に関わる契約の完全電子化・オンライン化が実現しました。右側は、賃貸住宅の管理業法などが施行されたことにより、賃貸住宅管理会社が新たにオーナーに対して行う業務が明記されたことについてです。

このあたりがシステムを本格的に導入しなくてはいけない1つの背景になっていると考えています。ちなみに、賃貸住宅管理業として登録されている会社は、前期末で約9,000社弱というデータがあります。

国土交通省の地方整備局でも、この法施行を受けて全国に一斉パトロールが展開していました。それによると、相当数の是正指導や行政指導、監督処分があったようですが、不動産管理会社にも理解不足の点があり、今後も法対応をしていく流れは変わらないと考えています。

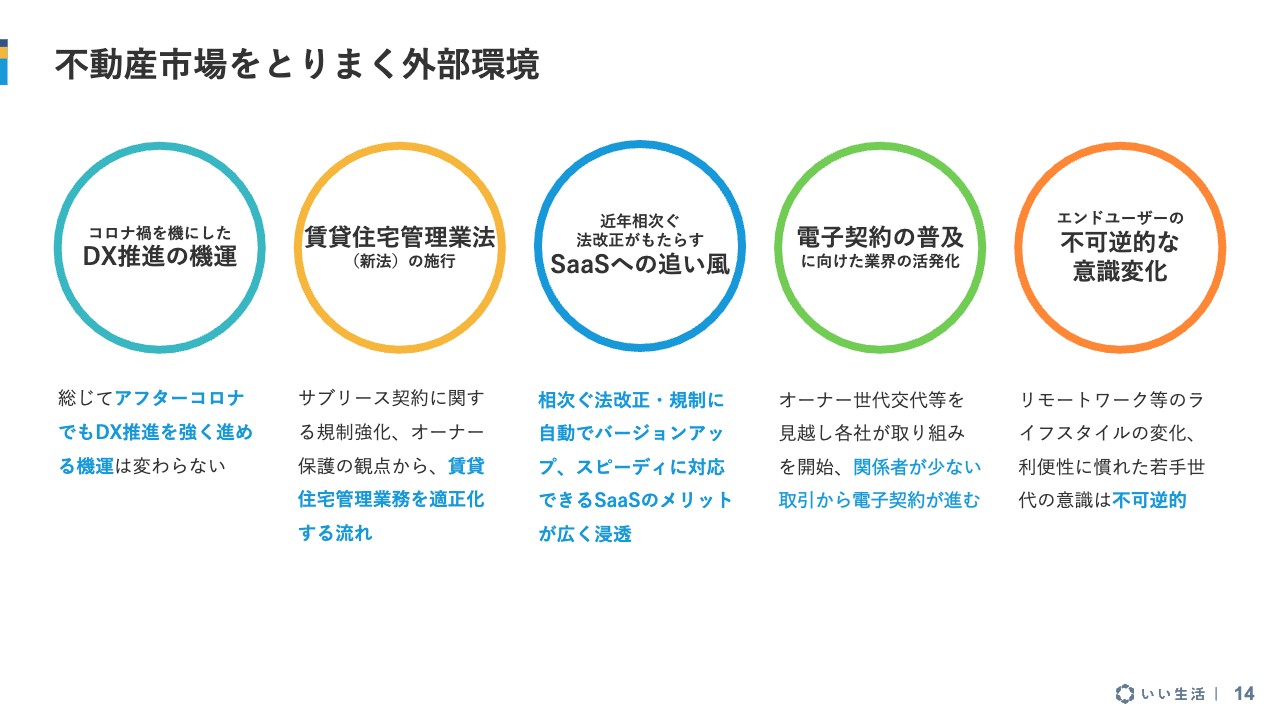

不動産市場をとりまく外部環境

スライドは外部環境を整理したものです。コロナ禍でDXの機運が高まりましたが、こちらはアフターコロナでも基本的には変わりません。また、今お話ししたような賃貸住宅管理業法の施行により、オーナー保護の観点から、業務適正化する流れが大きくなりつつあります。

それに伴い、システムの対応を行う必要がありますが、オンプレミスではなくSaaSで行う流れがかなり大きくなりつつあります。

電子契約の普及に向けていろいろな取り組みが始まっていることや、ユーザーのライフスタイルなどを考えると、不動産取引がコロナ禍前のようなアナログ中心に戻ることはあまりないと考えられることが外部環境として挙げられます。

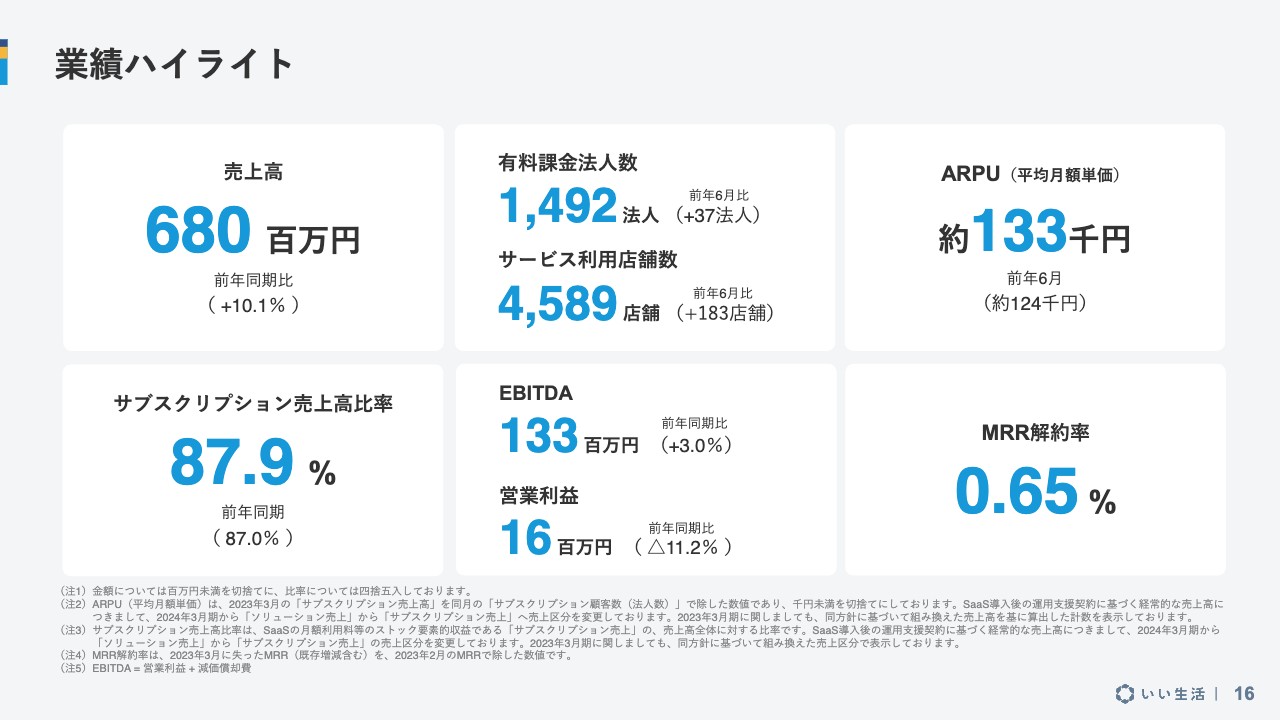

業績ハイライト

第1四半期の決算の概要をご説明します。サマリーからお話しします。第1四半期の売上高は6億8,000万円で、前年同期比10.1パーセントの増収となりました。サブスクリプション売上高比率は約88パーセントで、トレンドとしては変わらないと思います。有料課金法人数は1,492法人となり、前年6月比37法人の増加、サービス利用店舗数は4,589店舗となりました。

EBITDAは1億3,300万円で、前年同期比3パーセントの増益、営業利益は前期比で少し減少し、1,600万円となりました。費用の面については、後ほど詳細をお話ししたいと思います。

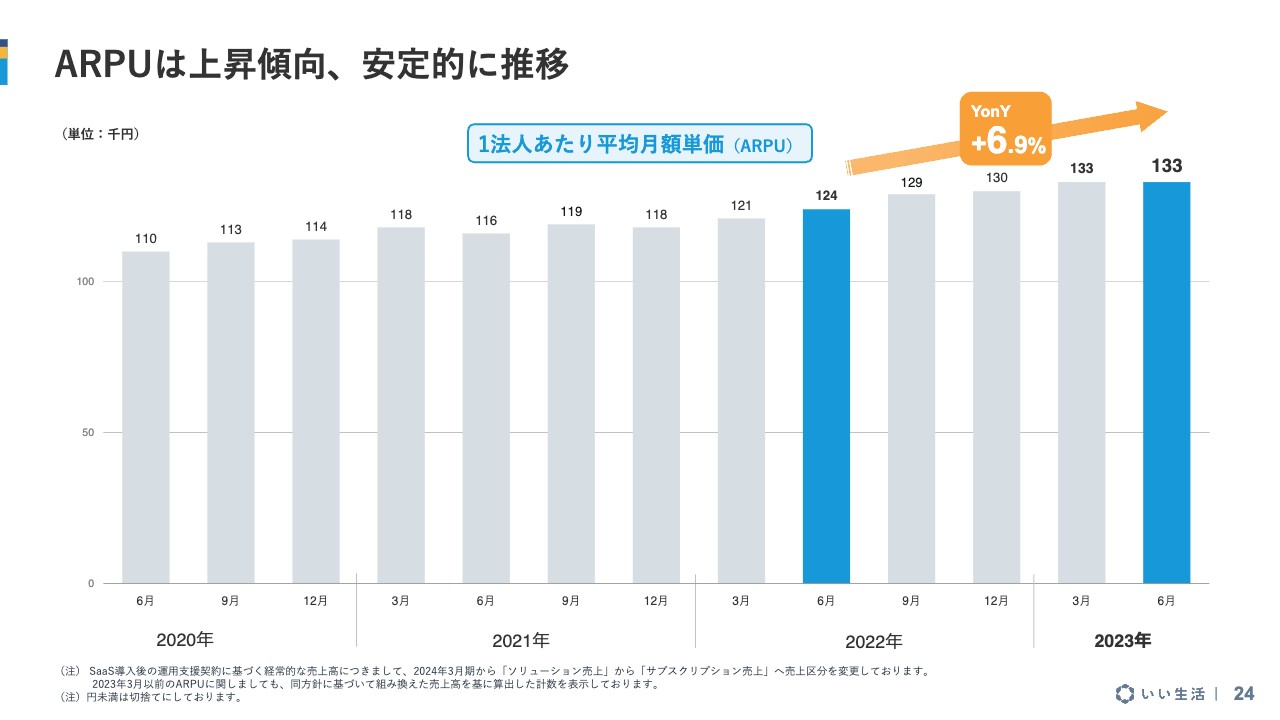

ARPUは13万3,000円で、前年6月比約9,000円の増加です。規模の大きい顧客へのフォーカス、プロダクトラインナップの拡充等の施策の効果だと考えています。

MRR解約率は0.65パーセントで、今回はネガティブチャーンにはなりませんでしたが、解約率自体は比較的低くコントロールできていると考えています。

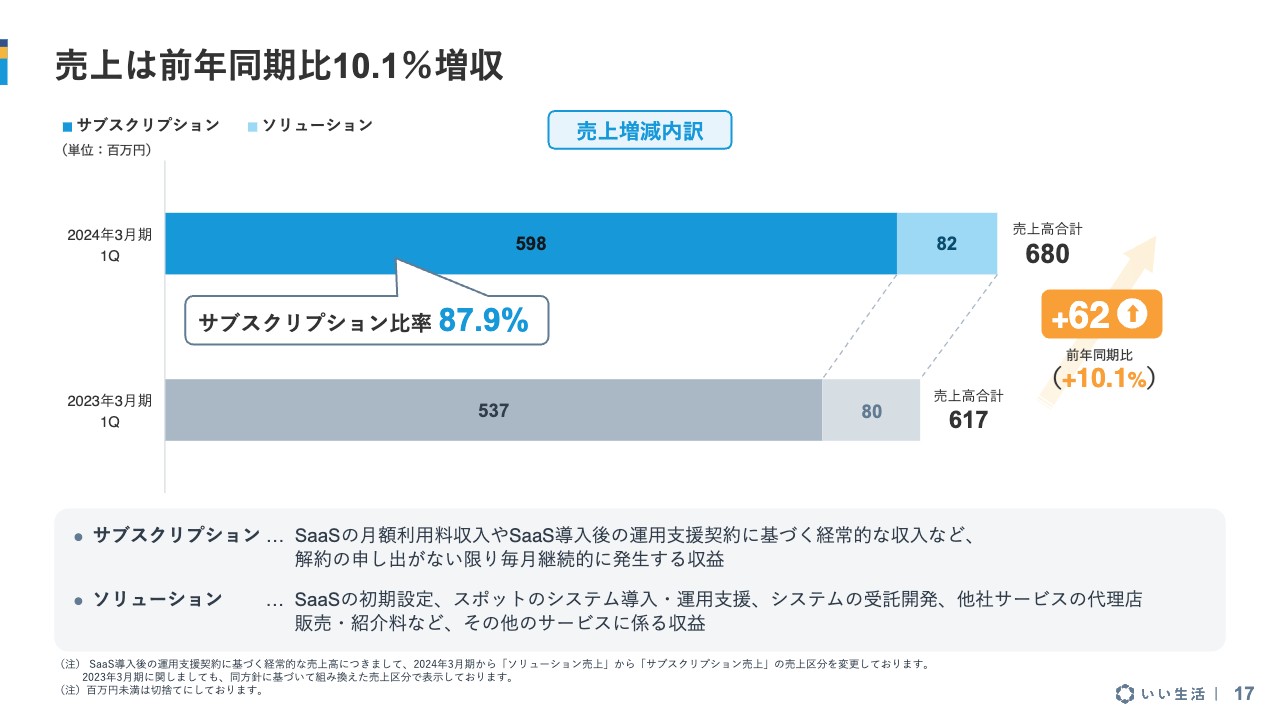

売上は前年同期比10.1%増収

売上高の前年同期比についてご説明します。先ほどお話ししたとおり売上高は6億8,000万円で、前年同期比6,200万円、約10.1パーセントの増収となりました。

内訳は、左側の濃い色がサブスクリプション、右側の薄い色がソリューションで、特にサブスクリプションがしっかりと伸びていると言えます。

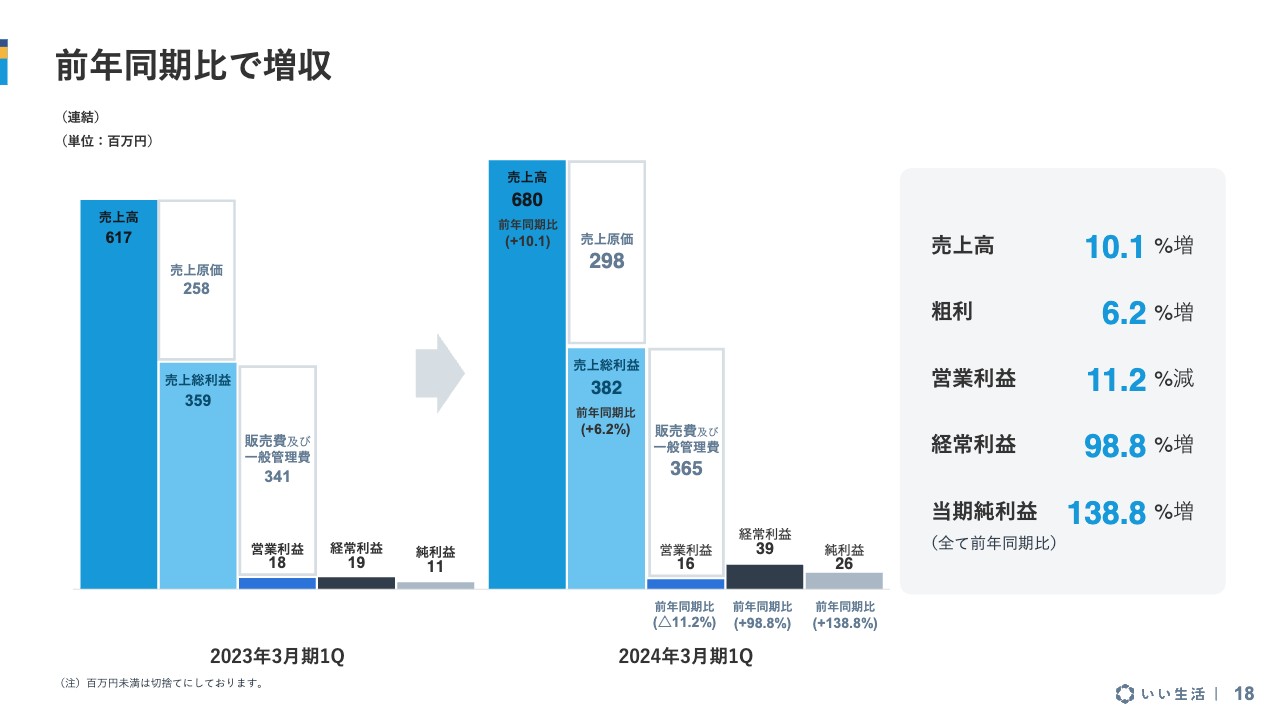

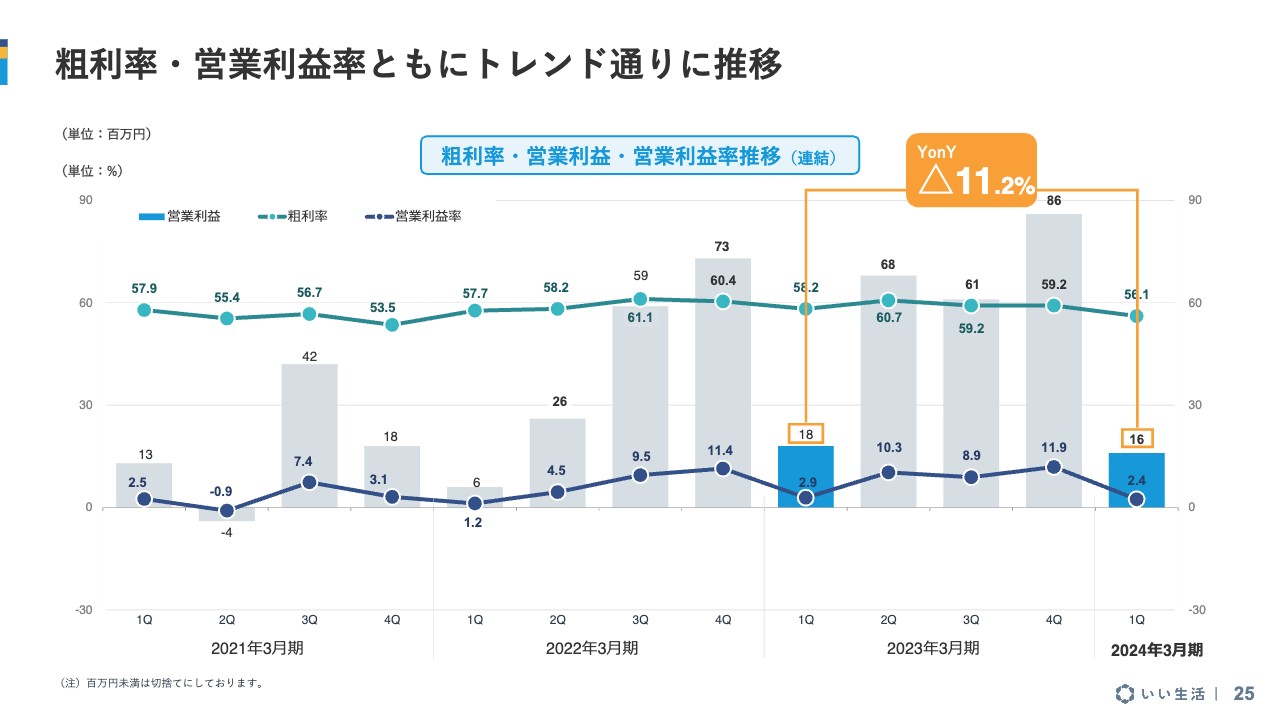

前年同期比で増収

スライドはPLをチャートにしたものです。繰り返しになりますが、前年同期比で見ると、売上高は10.1パーセントの増収、粗利は6.2パーセントの増益、営業利益は11.2パーセントの減少、経常利益は98.8パーセントの増益、当期純利益は138.8パーセントの増益となりました。

スライドをご覧いただくと、営業利益は前期比で少しマイナスになっていますが、これは主に人件費などによるものです。6月は賞与があり、今回は人的資本への投資を含めて賞与を手厚くしたところがあり、一過性ですが人件費が少し増加したことが原因として挙げられます。

また、経常利益が大きく増えていますが、当社は基盤として、「Amazon Web Services」を使っています。利用に伴う為替予約を行っており、こちらの為替差益によるものです。評価益が発生したため、大きく営業外収益がプラスになっています。それに伴い純利益も増える構造となっています。

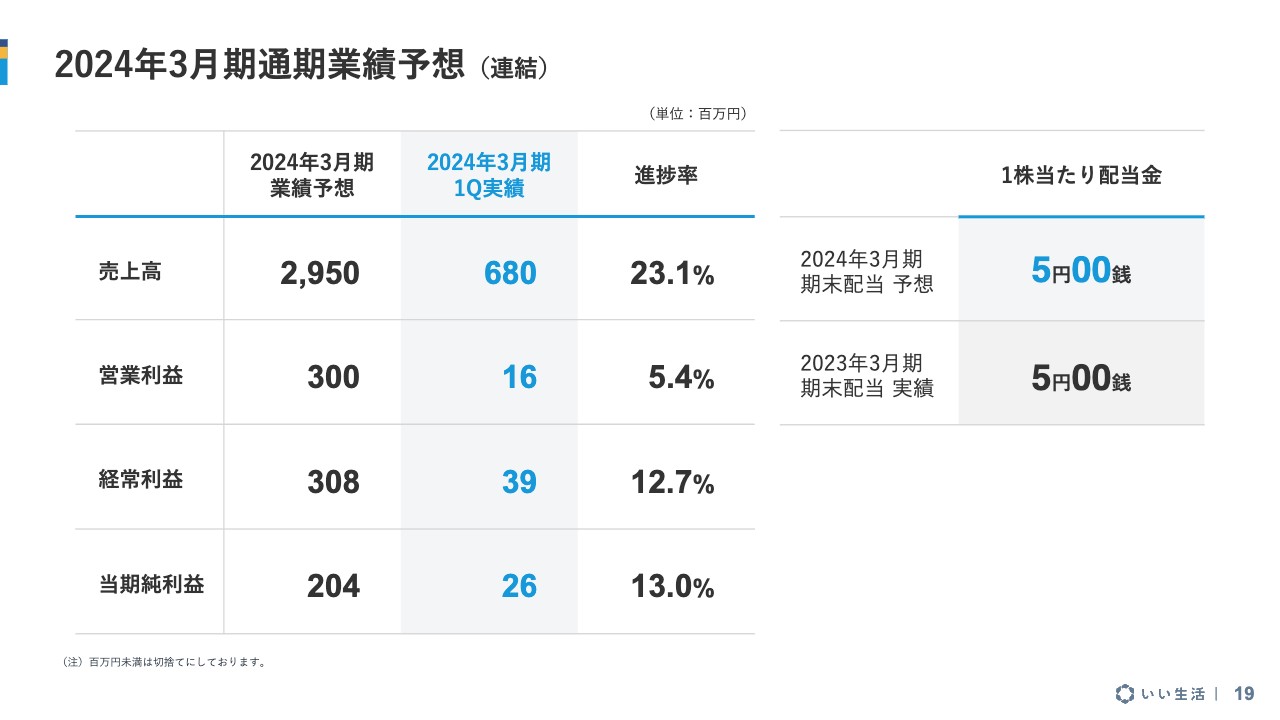

2024年3月期通期業績予想(連結)

業績予想に対する進捗率です。毎回、第1四半期の数はあまり大きくないのですが、次のページで、バーグラフを使ってご説明します。

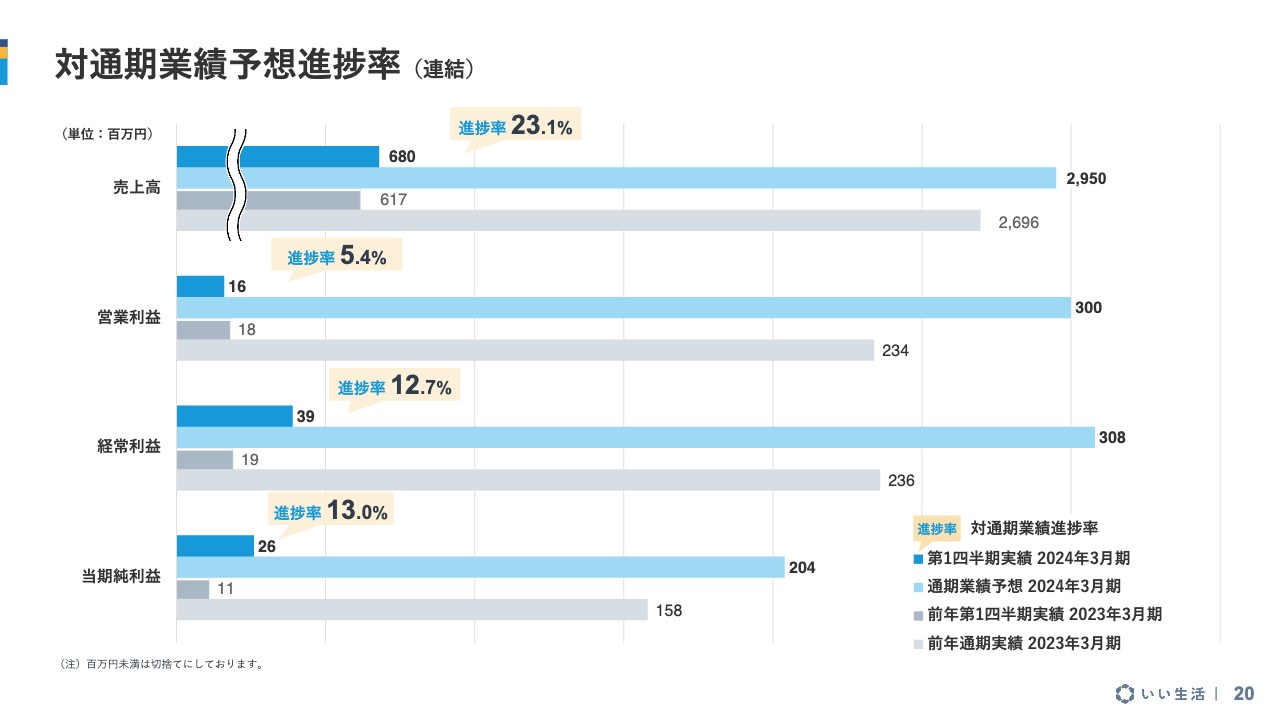

対通期業績予想進捗率(連結)

一番上の濃い青のバーが第1四半期の実績、2番目の水色のバーが今期の通期業績予想となっています。進捗率としては、売上高が23.1パーセント、営業利益が5.4パーセント、当期純利益が13パーセントとなっています。

下の2本のグレーのバーは、濃いほうが前期の第1四半期の実績、薄いほうが前期の通期の実績です。そちらをご覧いただくと、毎期、第1四半期の数は四半期どおりの25パーセントが出るわけではないとわかります。こちらは2023年度もトレンドとしては変わらないと考えているため、それほどイレギュラーな数字ではありません。

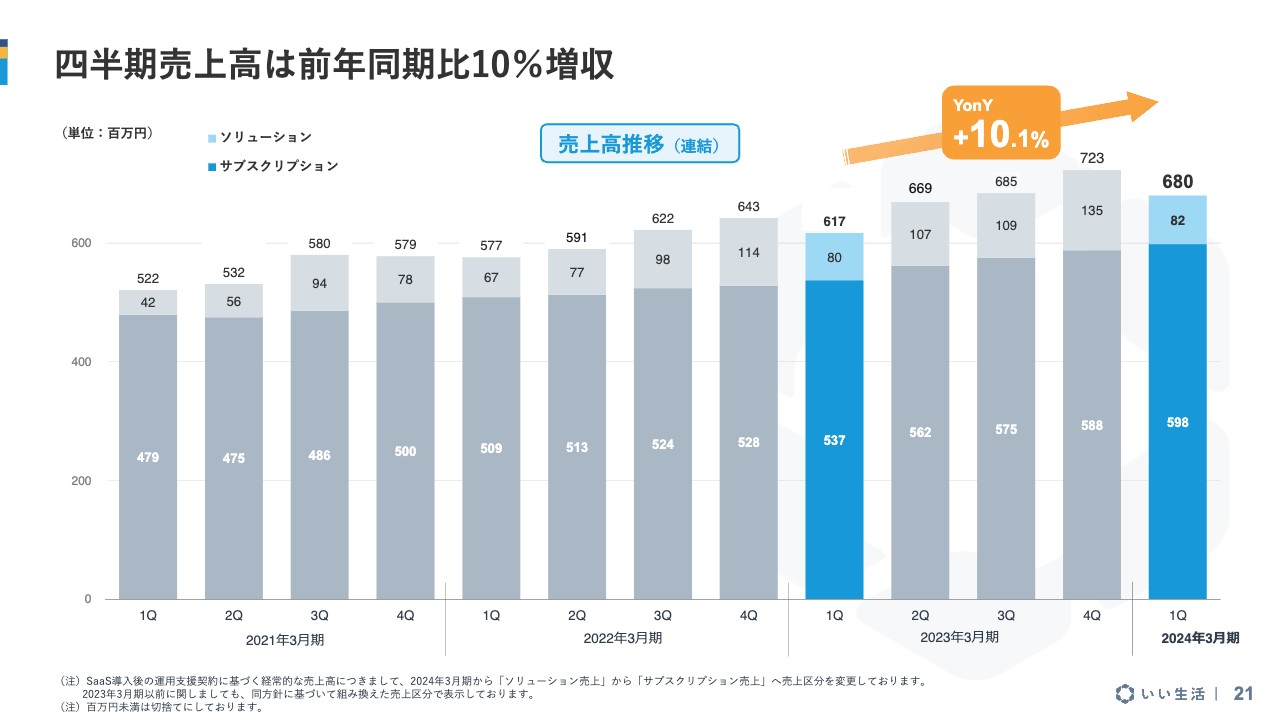

四半期売上高は前年同期比10%増収

売上高の四半期推移についてご説明します。売上高は前年同期比10パーセントの増収です。バーグラフの下部がサブスクリプション、上部がソリューションです。ソリューションは季節性が若干あり、第1四半期は毎回、通期の中で一番低くなっています。

四半期が進むごとに売上高が増える構造は、サブスクリプションでもソリューションでも見られます。サブスクリプションは比較的安定していますが、不動産市場の繁忙期は1月から3月がメインのため、繁忙期が明けた第1四半期はソリューションの売上高が少しスローになることが多く、今回もこのような数字となっています。

通期についても同じようなトレンドをたどると見ています。実際のソリューションの受注残としても、2億円弱の受注残を抱えていますので、通期ではそれほど心配してないという現状です。

大手企業から地方有力先へ当社SaaSの導入進む

導入事例についてです。丸紅リアルエステートマネジメントさん、大学生協系として金沢大学さんと早稲田大学さんをご紹介しています。第2四半期になりますが、NTTグループの不動産仲介管理会社さんや、慶應義塾大学の生協さんにも導入が進んでおり、中規模以上のお客さまに比較的多く採用していただいています。

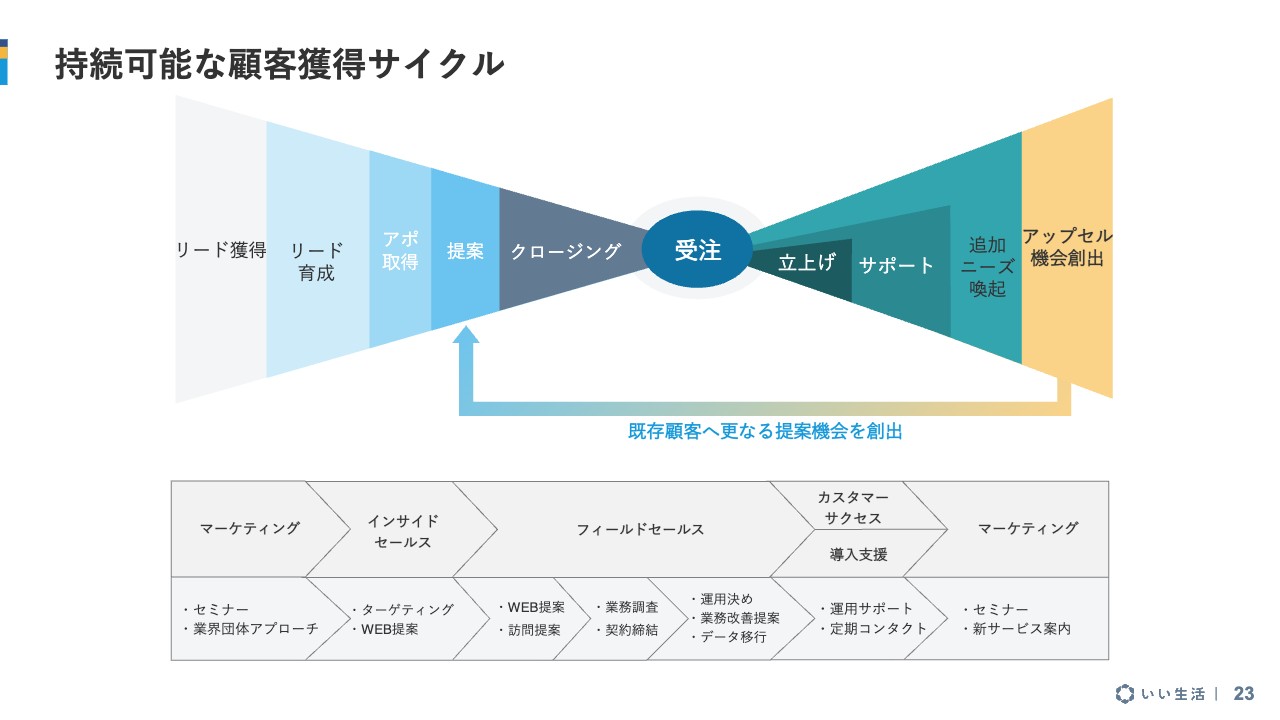

持続可能な顧客獲得サイクル

お客さまの創造サイクルは基本的に変わっていません。オンラインでのいろいろなセミナーやマーケティングなどを通じて、リードのお客さまを作り、契約に結びつけています。

また、当社の場合は、プロダクトラインナップが非常に多いため、導入していただいてからアップセル、クロスセルが非常に多くあります。そちらをしっかり回していきながら、増収につなげていきたいと考えています。

ARPUは上昇傾向、安定的に推移

少し規模の大きなお客さまへの導入に注力した結果、ARPUはじわじわと伸びています。社数も大事ですがARPUの伸びを重視し、ある程度ライフタイムバリューが見込める中規模以上のお客さまの導入が非常に重要だと思っています。

粗利率・営業利益率ともにトレンド通りに推移

営業利益・粗利率・営業利益率のチャートです。営業利益は、ほぼ前期比並みです。粗利率と営業利益率は、第1四半期が低めに出ることが多いため、第2四半期以降にしっかりと回復してくると思っています。

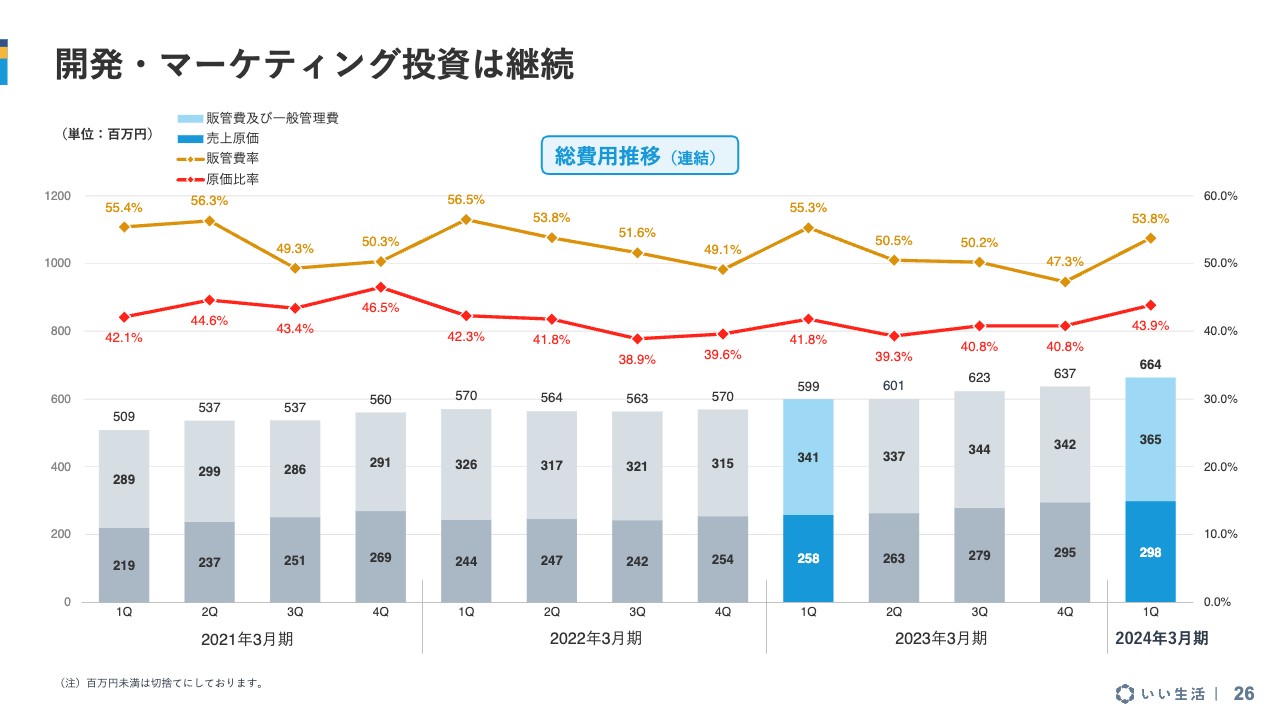

開発・マーケティング投資は継続

総費用の推移です。スライドに記載しているバーグラフの下部が売上原価で、上部が販管費及び一般管理費です。原価率と販管費率は、第1四半期に高めに出やすい傾向があります。4月からは人件費も増えていますが、四半期が進むにつれて利益率が改善していくといった例年のトレンドからは大きく反れていないと考えています。

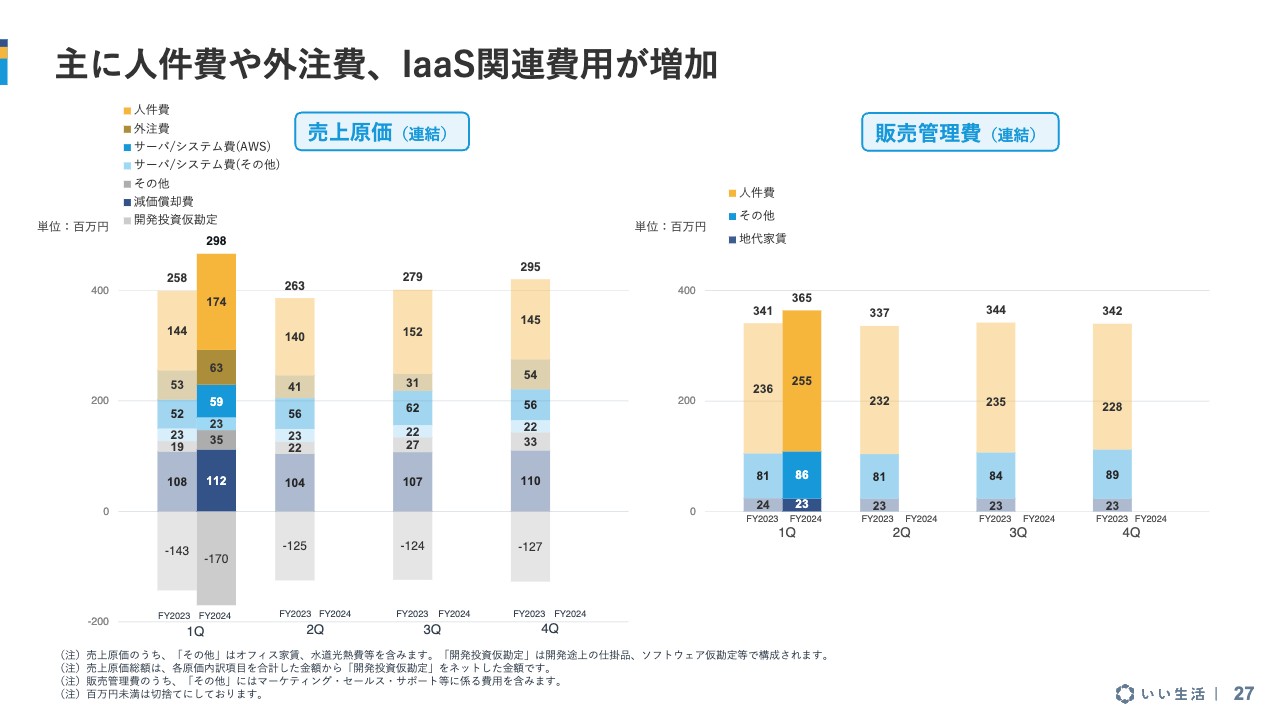

主に人件費や外注費、IaaS関連費用が増加

費用構造です。スライド左側が売上原価(連結)で、右側が販売管理費(連結)のグラフです。今回伸びている部分としては、売上原価(連結)のサーバ/システム費(AWS)が挙げられます。

左側のグラフ、中央あたりに濃い水色で示した部分があると思います。こちらが「Amazon Web Services」の利用料で、円安の影響もあり増加しています。先程お伝えしたとおり、為替の差益があるため営業外収益で取り戻しているといった構造です。

人件費も増加していますが、一方で当社はシステム開発をしているため、開発途上のソフトウェアについては仮勘定を使って管理しています。人件費の伸びがそのまま費用に効いてくるのではなく、開発投資仮勘定として資産化しています。そのため、PLに人件費の伸びがダイレクトに効いてくることはありません。また、販売管理費(連結)でも人件費が増えてはいますが、大きな構造の変化はありません。

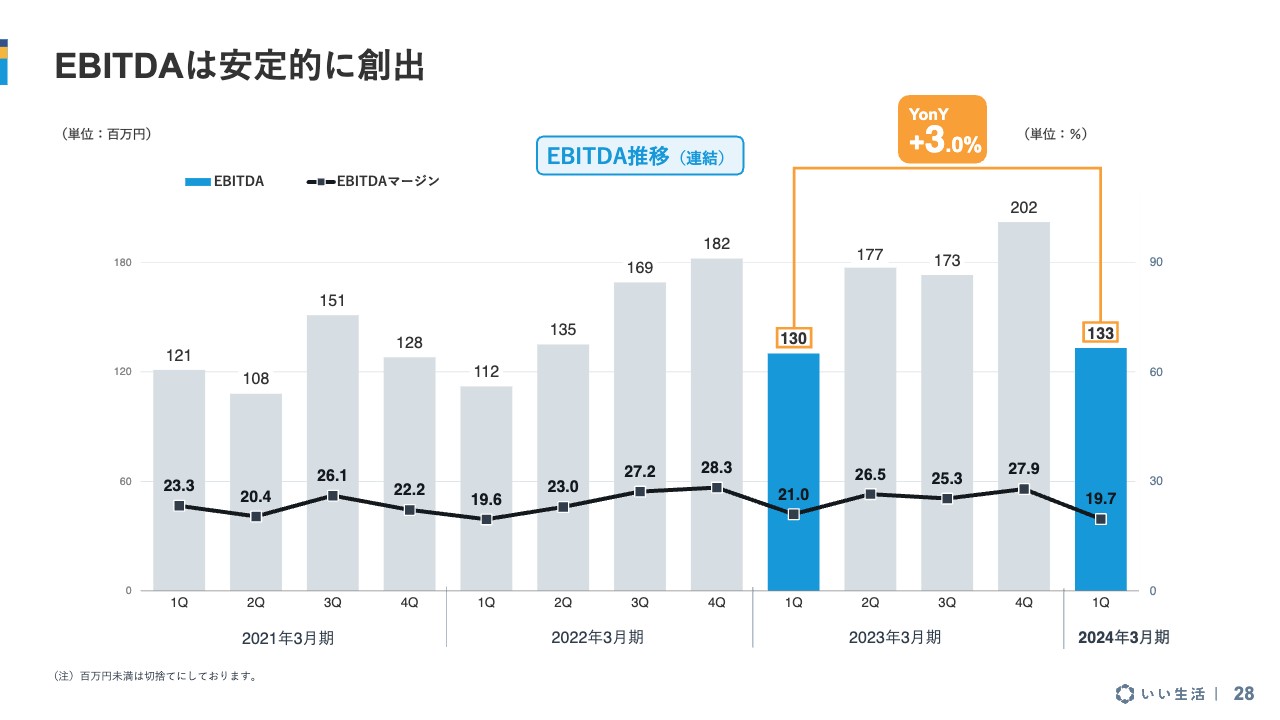

EBITDAは安定的に創出

EBITDAも安定しています。各四半期の特徴があり、期が進むごとに利益と並行して伸びてくるため、今期も変わらないと考えています。

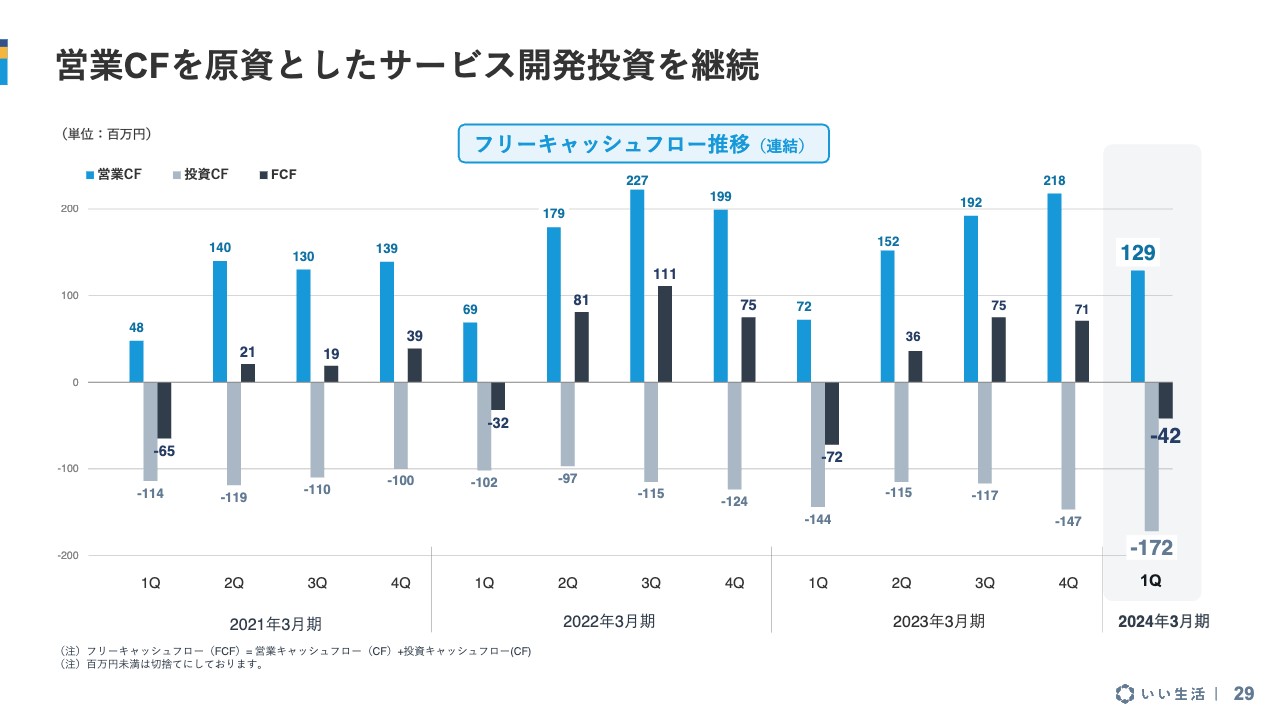

営業CFを原資としたサービス開発投資を継続

キャッシュ・フローです。スライド右側が2024年3月期第1四半期になります。青いバーが営業キャッシュ・フロー、グレーのバーが投資キャッシュ・フロー、紺色のバーがフリーキャッシュ・フローとなっています。

今期は少し投資を増やしているため、第1四半期はフリーキャッシュ・フローはマイナスからスタートしています。こちらも、各期のトレンドは大きく変わらないため、今期も前期と同じような流れで推移すると見込んでいます。

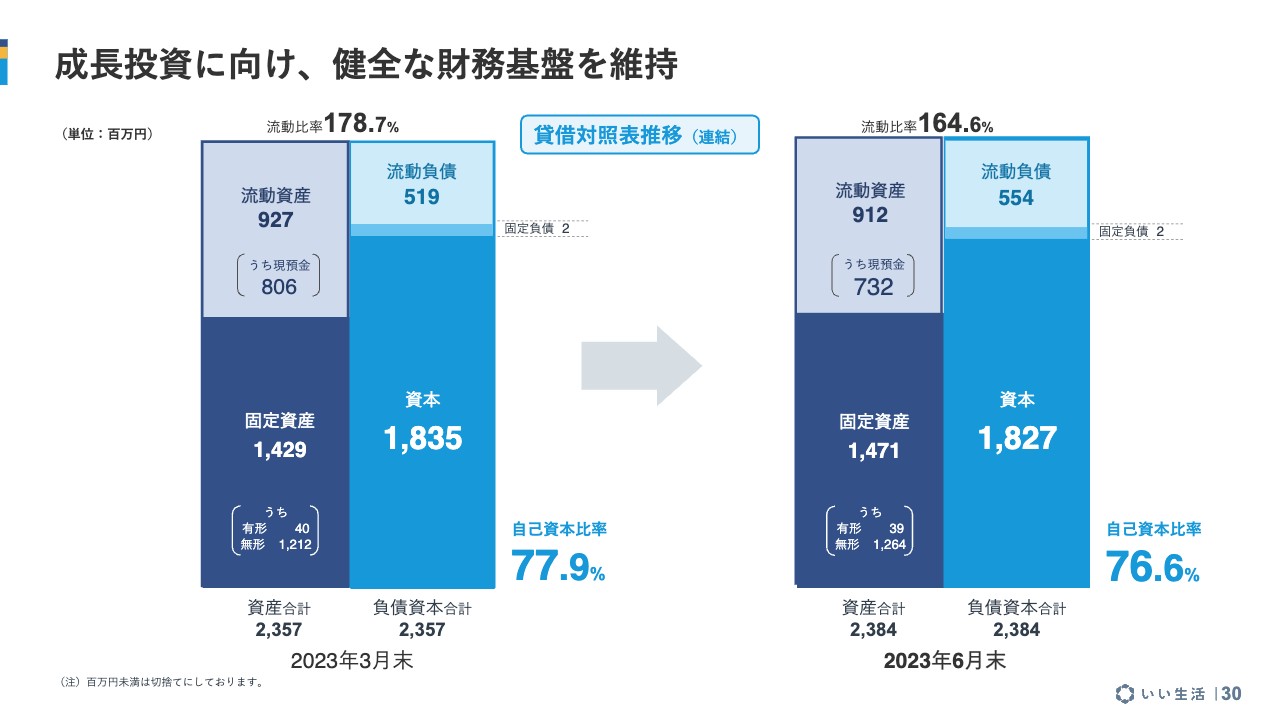

成長投資に向け、健全な財務基盤を維持

バランスシートです。バランスシートも、大きな構造の変化はありません。自己資本比率が非常に高い状態ですが、当社は規模的にもまだレバレッジをかけるほどではないと考えています。健全な自己資本比率を維持していきたいと考えています。

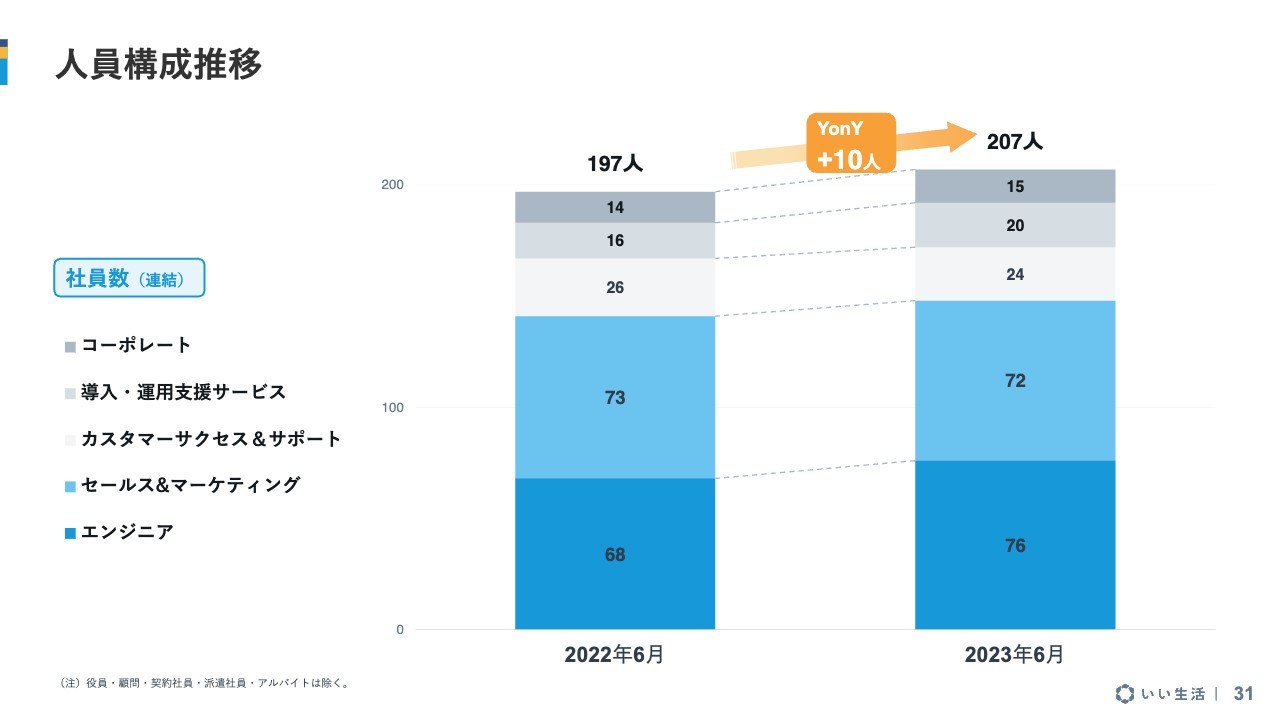

人員構成推移

人員構成推移です。人員は前期と比べると増えていますが、あるタイミングで急に増やすことはせず、少しずつ人的資本が拡大していくとお考えください。

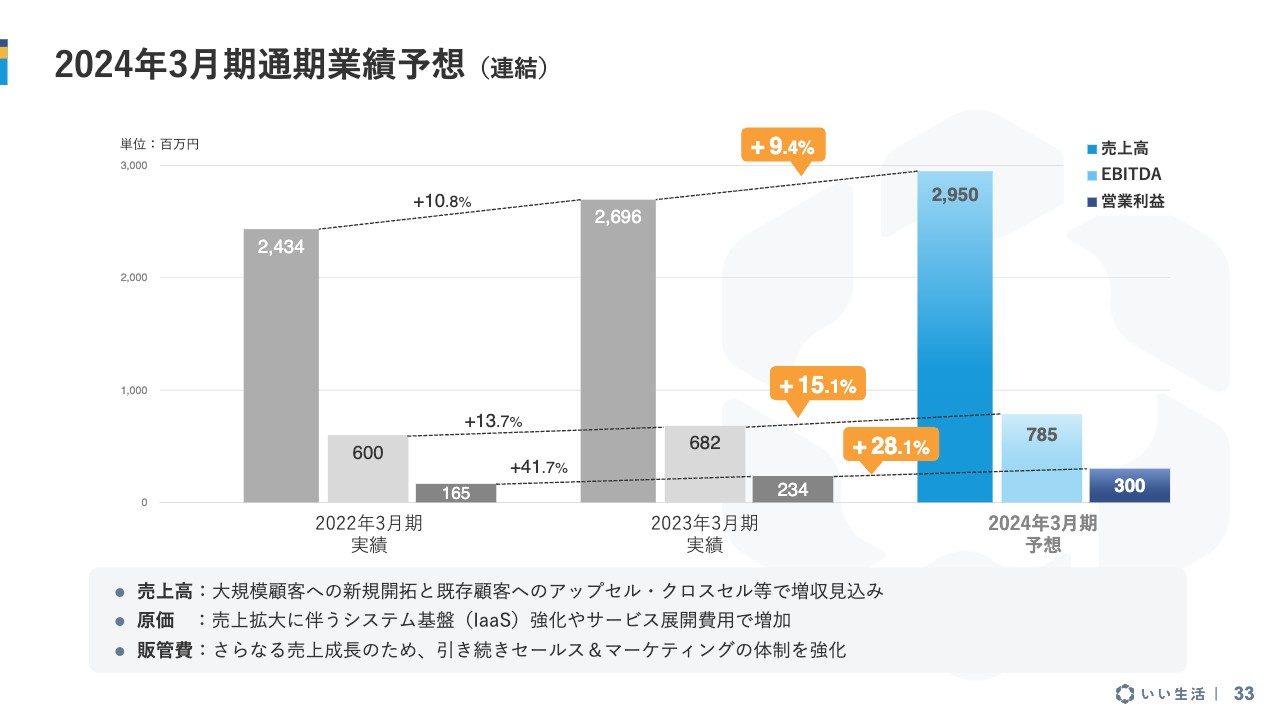

2024年3月期通期業績予想(連結)

今後の展望についてご説明します。売上高が29億5,000万円、EBITDAが7億8,500万円、営業利益が3億円を目指しています。成長率としては、売上高が9.4パーセント増収、EBITDAが15.1パーセントの増益、営業利益が28.1パーセントの増益と計画しています。

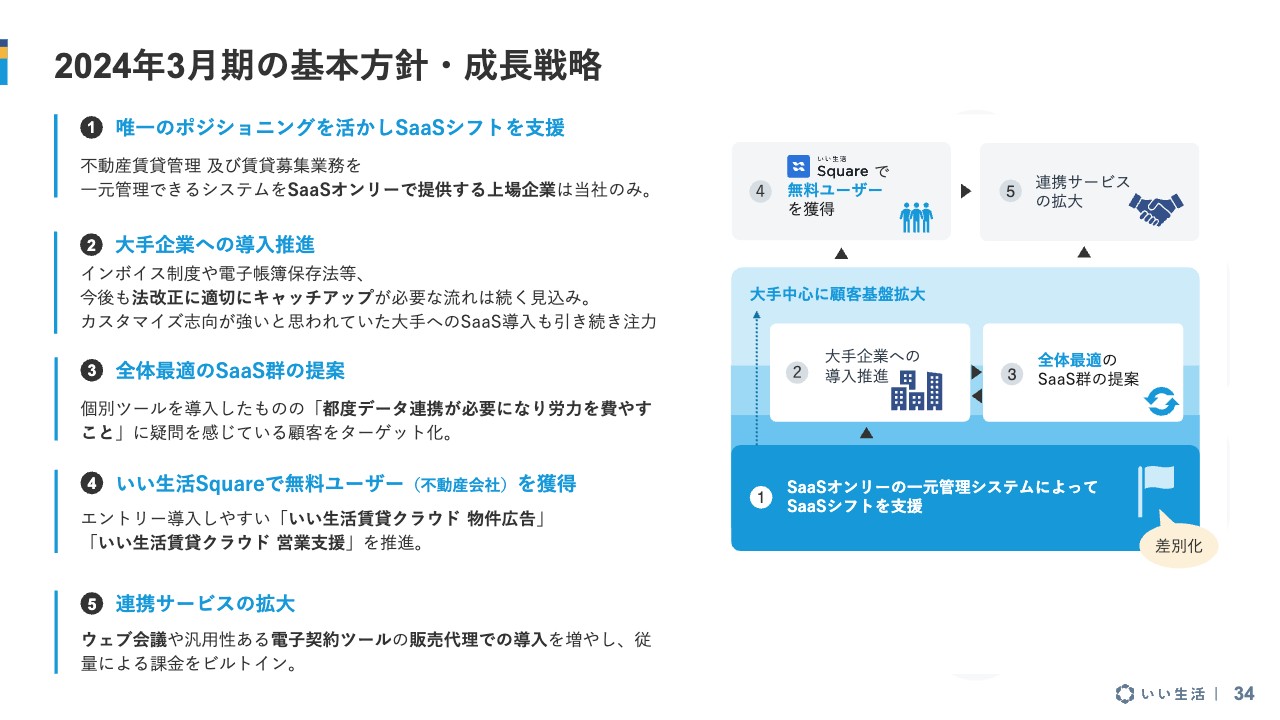

2024年3月期の基本方針・成長戦略

2024年3月期の基本方針・成長戦略ということで、今期に力を入れていく項目です。こちらも大きく変更していませんが、SaaSオンリーというポジショニングを活かして、これまで比較的規模の大きなお客さまにしっかりシフトしていくことに注力してきました。

具体的な社名はお伝えできませんが、中でも比較的規模が大きなお客さまについて、今期中に発表できると思っています。今後も大手企業にしっかりと対応していきます。

また、繰り返しお伝えしているとおり、プロダクトとして全体最適を謳っているため、こちらを今後も推進して少しでも多くのお客さまに多くのツール群を使っていただき、業務の全体最適を図っていただきたいと考えています。

「いい生活Square」というサービスでは、非常に多くの無料ユーザーが集まっています。まずは有効活用していただき、徐々に有料サービスを使っていただけるようにしていきたいと考えています。

連携サービスの拡大では、電子契約ツールの販売代理での導入を増やしていきます。当社のシステムと他社のシステムの連携を増やし、当社のSaaS領域を広げていきたいと考えています。

今年度の不動産取引のDX化に係る主な法改正や新制度の予定

こちらのスライドは、今後予想・計画されている主な法改正や新制度への対応予定です。先程お見せした図の未来形のようなものになります。10月からはインボイス制度が始まり、来年は電子帳簿保存法によって電子取引の電子データ保存義務が始まります。当社のお客さまに対しても対応していく必要がありますので、しっかりとサポートしていきたいと考えています。

インボイス制度への対応開始

インボイス制度への対応開始についてご説明します。住居の賃貸借は非課税取引になりますが、お客さまの中には住居だけではなくオフィスや店舗、駐車場をお持ちの方もいらっしゃいます。また、管理の場合は管理委託手数料が課税取引になるため、インボイス対応は避けて通れません。

当社でも賃貸管理システムの中で扱ういろいろな帳票を改訂し、お客さまがスムーズに新しい制度に対応していけるようアシストしていきたいと考えています。結果的に、こちらの分野でもSaaSのほうが対応が早いという評価が得られると考えています。

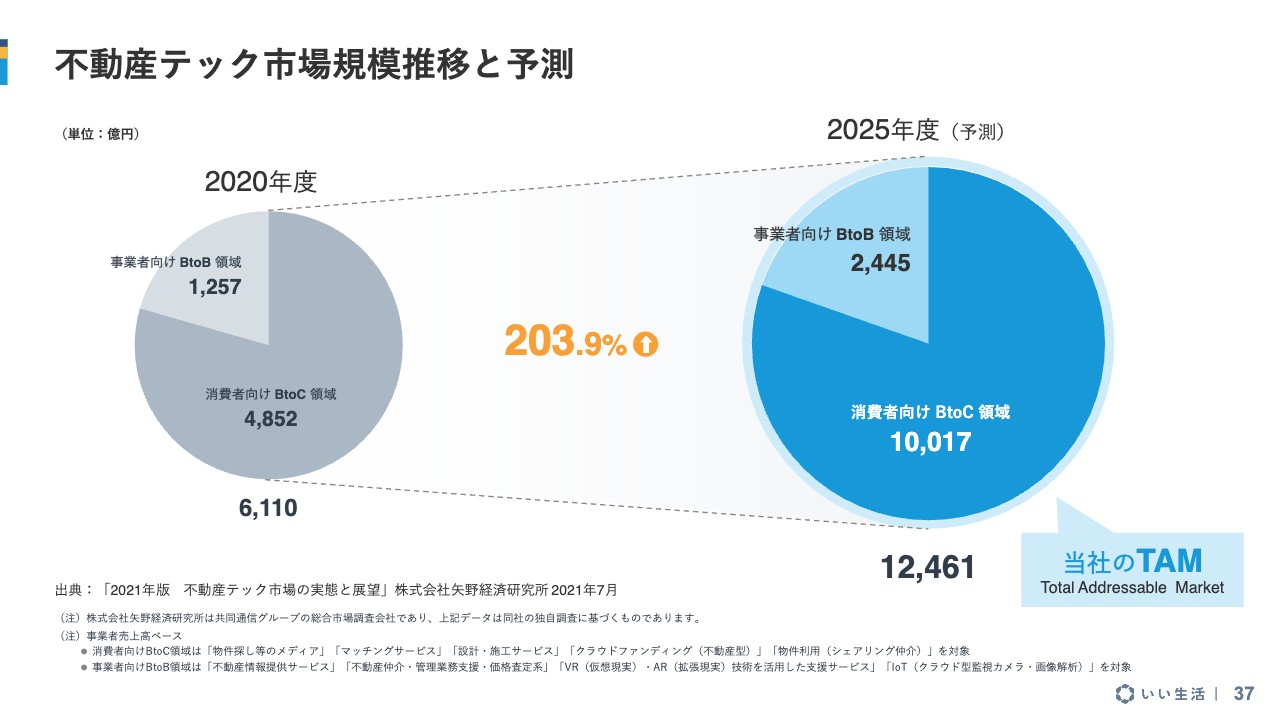

不動産テック市場規模推移と予測

矢野経済研究所から発表されている不動産テック市場の規模感です。こちらが、当社の最大限のTAMだと考えています。

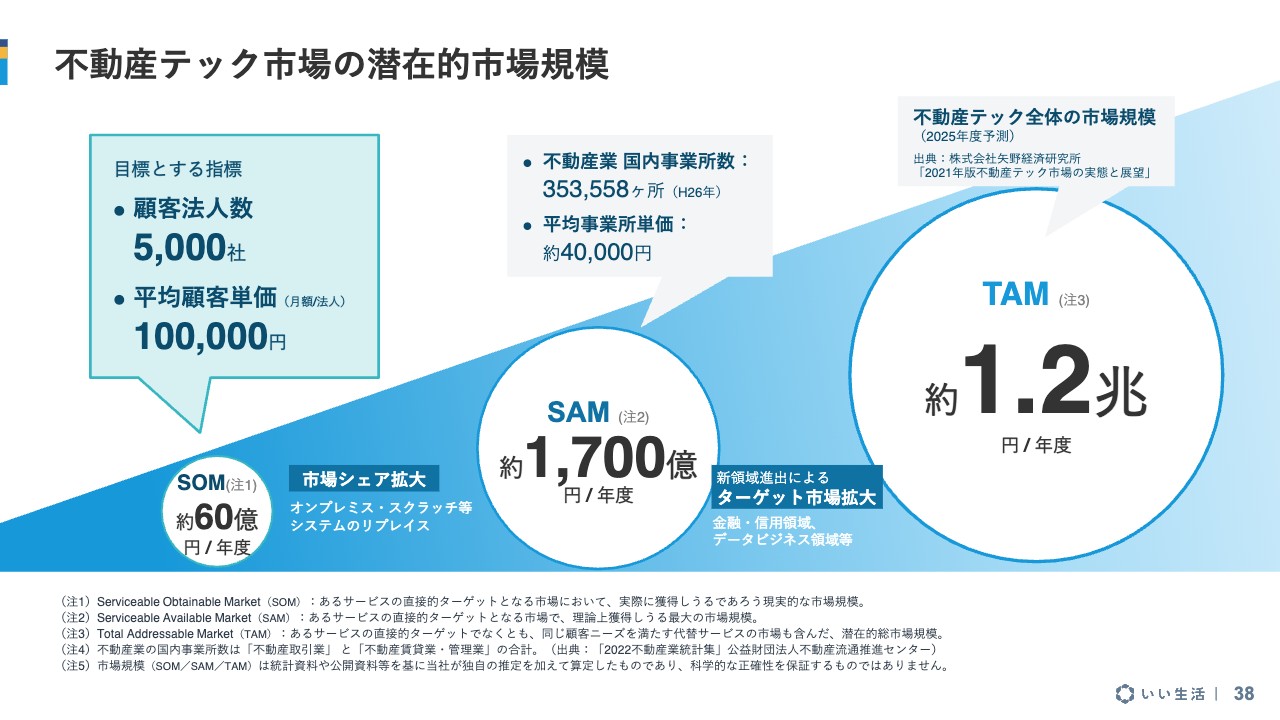

不動産テック市場の潜在的市場規模

当社の目標としては、SOMが約60億円となっています。市場の伸びに合わせて、当社もしっかりと拡大していきたいと考えています。

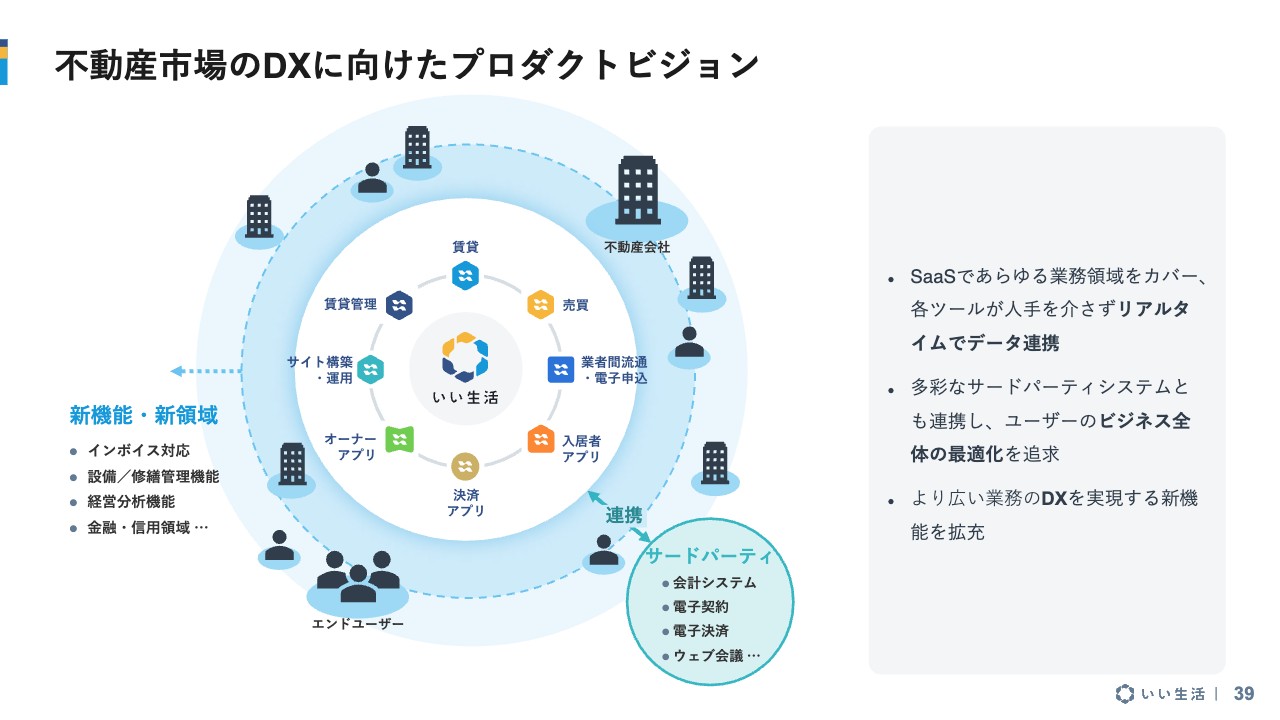

不動産市場のDXに向けたプロダクトビジョン

不動産市場のDXに向けたプロダクトビジョンです。繰り返しになりますが、当社のサービスのラインナップは、マルチプロダクト、シームレスな連携、全体最適で、こちらが大きなプロダクトビジョンになります。

加えて先ほどお伝えしたとおり、新しく当社がすべて取り組むのではなく、他社のサービスと連携するとこもあります。例えば会計システムや電子契約、電子決済、重要事項説明に使うウェブ会議のツールなどが挙げられます。こちらは自社で作るのではなく、サードパーティと連携しながらサービスの範囲を広げていきます。

新機能・新領域として、今後始まるインボイスへの対応や、賃貸管理を行われているお客さまにとって便利な設備/修繕管理機能、非常にニーズのある経営分析機能など、少しずつ範囲を広げていきたいと考えています。

不動産に関するあらゆるデータが集まるプラットフォームへ

当社は、不動産に関するあらゆるデータが集まるプラットフォームを目指しています。不動産だけではなく、住まいの市場の関連領域ということで、徐々に周辺の市場に広げていきたいと考えています。

その中でデータベースを中心にプラットフォームが形成され、周囲に関連領域がいろいろ分散するイメージになるかと思います。そのような意味では、領域としては非常に大きくなるため、一気にすべて行うのではなく少しずつ広げていきます。結果的に、当社のプラットフォーム上で多くのサービスを展開していきたいと考えています。

2022年11月1日よりコーポレートロゴ等をリニューアルしました

毎回お伝えしていますが、スライドには当社のミッション、ビジョン、ステートメントを掲載していますので、ぜひご覧いただければと思います。繰り返しになりますが、当社のミッションは「テクノロジーと心で、たくさんのいい生活を」で、ビジョンは「心地いいくらしが循環する、社会のしくみをつくる」です。

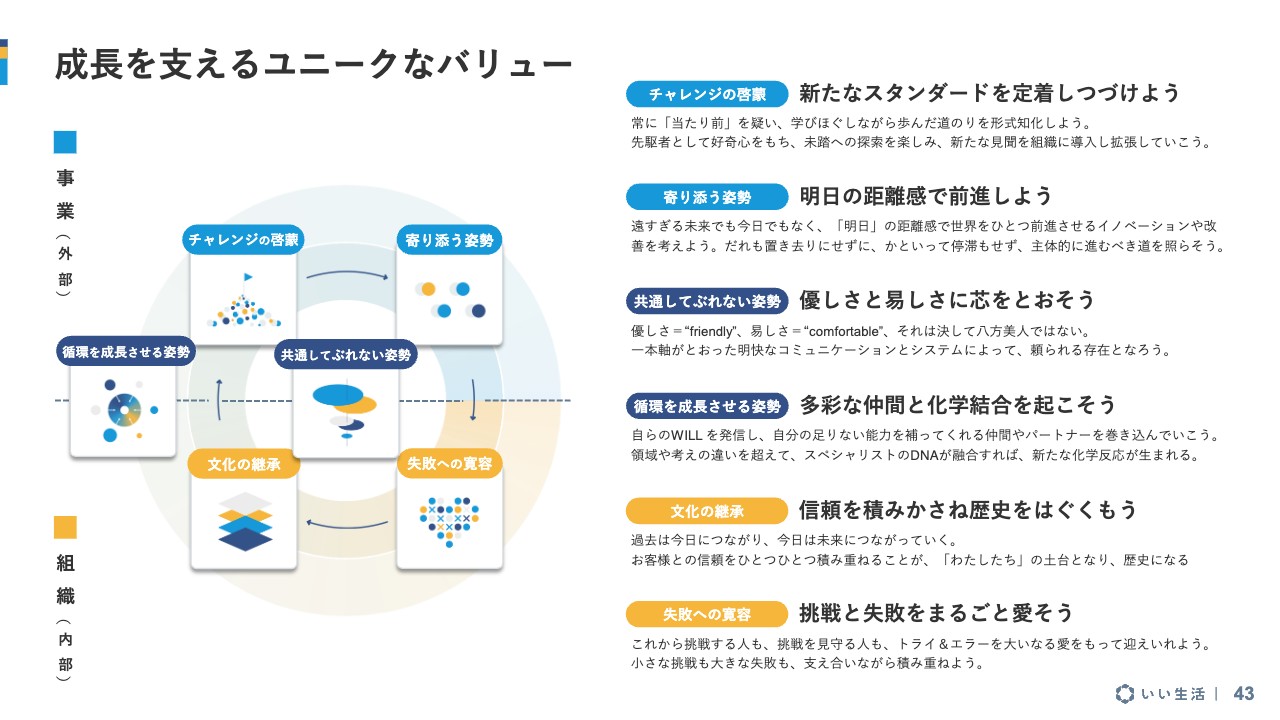

成長を支えるユニークなバリュー

当社のバリューです。ミッションとビジョンを実現していく中で大切にする価値観を記載しています。例えば「多彩な仲間と化学結合を起こそう」や「挑戦と失敗をまるごと愛そう」というものです。こちらを社内への一層の浸透に取り組んでいます。

いい生活のサービスラインナップ

プロダクトのラインナップです。昨年、プロダクトのブランディングを見直しました。プロダクトのロゴも変え、ひらがなの「いい」をモチーフにしたデザインになっています。誰が見ても「これはいい生活のサービスなんだな」とおわかりいただけるようなブランディングとなり、統一感を持たせて展開を進めています。

ブランドリニューアルに伴いサービス区分・名称を変更

ブランディングの変更に伴い、旧サービス名と新サービス名を比較した表を掲載しています。このように読み替えていただければと思います。

業務クラウドシリーズ いい生活賃貸クラウド

ここからはサービスの紹介です。当社の主力サービス「いい生活賃貸クラウド」は、賃貸物件の仲介業におけるお客さま向けの業務支援クラウドです。

業務クラウドシリーズ いい生活売買クラウド

「いい生活売買クラウド」は、売買仲介業を展開しているお客さま向けの業務支援クラウドSaaSになります。

業務クラウドシリーズ いい生活賃貸管理クラウド

「いい生活賃貸管理クラウド」は賃貸管理会社向けのシステムで、機能としては当社のサービスラインナップの中でも一番深い領域を扱っています。不動産管理会社は入居者から家賃を預かり、それをオーナーに毎月送金するわけですが、お金の流れがシステム上で行われることもあり、多機能であることが求められる領域となっています。

業務クラウドシリーズ いい生活ウェブサイト

「いい生活ウェブサイト」は不動産会社が自社のWebサイトやホームページを簡単に作れるサービスです。業務支援クラウドに加え、自社のホームページが必要というケースで、お使いいただくことが多くなっています。

不動産プラットフォーム いい生活Square

「いい生活Square」は業者間ネットワークで、当社のお客さまである賃貸管理会社が、仲介会社に紹介してもよいという物件を公開しています。仲介会社はそこで物件を探し、消費者に紹介します。

こちらの「いい生活Square」は、一般消費者向けではなく業者間のネットワークで、不動産管理会社と不動産仲介会社に使っていただくサービスです。現時点では無料で提供しています。

既存のお客さまを含めると、登録している会社は1万4,000社です。今後の課題としては、この中から当社の有料サービスを使用するほうへシフトしていただける会社を増やしていくことが挙げられます。

不動産プラットフォーム いい生活Home/いい生活Owner/いい生活Pay

最近は、入居者向けアプリ、オーナー向けアプリと言われる領域だけをプロダクト化し、上場する会社も出てきましたが、当社もこの領域には注力しています。

「いい生活Home」は管理会社の入居者向けアプリで、「いい生活Owner」はオーナー向けアプリです。「いい生活Home」は管理会社から入居者に対し、いろいろな設備等の点検や清掃、連絡事項を伝える機能があります。入居者からは、設備トラブルがあった場合、アプリを使ってすぐに管理会社に連絡できます。

オーナー向けの業務は多岐にわたります。管理会社は毎月、オーナーに収支報告を送ることが多く、それ以外にも賃貸住宅管理業者として重要事項説明を行わなければならなかったり、管理受託契約を結んだりしなくてはなりません。預かっている物件の状況についても、年に1回はオーナーに定期報告する必要があります。

それを踏まえ、当社のアプリを使用していただくと、オーナーにとっても管理会社にとっても利便性が高く、業務の負担を軽減することができます。

「いい生活Pay」は更新料や少額の家賃などを扱える決済アプリです。

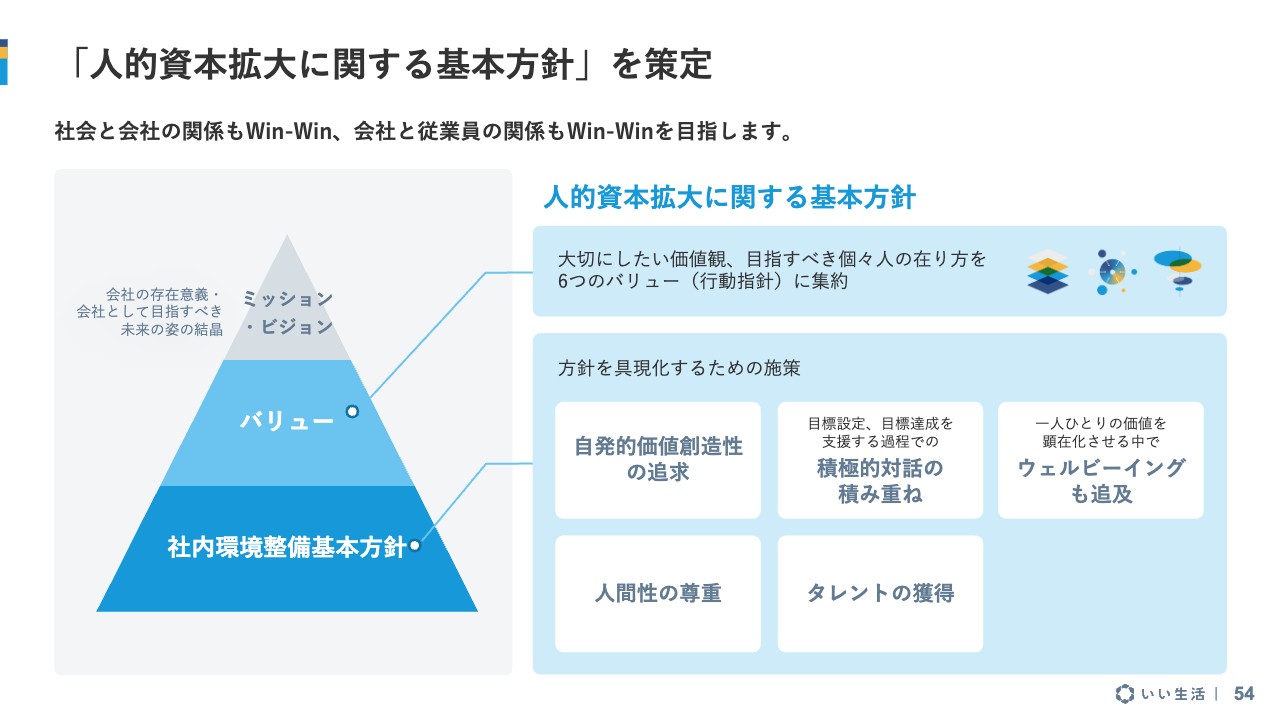

「人的資本拡大に関する基本方針」を策定

会社の概要について少しご説明します。当社は今期、人的資本拡大に関する基本方針を策定しました。当社のミッション・ビジョン・バリューとを絡め、しっかりと対応していきます。

人的資本拡大のための施策として、自発的価値創造性の追求を大事にしています。各人が学びを追求できる環境を提供するということで、当社では資格取得の支援制度を設けています。

他にも、自己実現を手助けする上で、それぞれが設定した目標を達成してもらうためのサポートやフィードバックを年に数回実施しています。

また、安心して働ける環境を作るために、ウェルビーイング、健康経営にもしっかりと対応していきます。人間性の尊重については、会社で周知を行うことであらゆるハラスメントへの意識を高めてもらい、発生しないようにします。

タレントの獲得というのは、採用市場における当社の取り組みです。採用候補者にとっても、より良い体験を提供できる採用活動を展開していきたいと考えています。

企業調査アナリストレポートのご紹介

今年6月、フィスコさんにアナリストレポートを出していただきましたので、そちらもぜひご覧ください。

全上場企業ホームページ充実度ランキング(2022年度) スタンダード市場部門「最優秀サイト」に選出

こちらも繰り返しのご案内となりますが、日興アイ・アール株式会社さんの「2022年度全上場企業ホームページ充実度ランキング」において、スタンダード市場部門の「最優秀サイト」に選ばれました。これからも引き続き、投資家のみなさまへの情報提供を、コーポレートサイトを通じてしっかりと行っていきたいと考えています。

SDGsへの取り組み

SDGsへの取り組みはこれまでと変わりません。11番のゴールに「住み続けられるまちづくりを」というものがありますが、こちらは当社にとって親近感のあるゴールです。当社はビジネスを通じて、これらの達成を目指していきます。ビジネスと社会貢献を分けて考えるのではなく、事業そのものが社会課題の解決になり、SDGsへの貢献につながればと考えています。

取得済み認証

取得済み認証についてです。当社が取り組んできたことが、結果としていろいろな認証の取得につながったため、そちらを紹介したスライドです。当社は、経済産業省と厚生労働省が認定する「健康経営優良法人2023(大規模法人部門)」に4年連続で認定をいただいています。

スライド左下は情報セキュリティに関する認証です。当社はクラウドサービスを扱っていることもあり、比較的ポピュラーなISMS(ISO27001)だけでなく、クラウドセキュリティ(ISO27017)、ITサービスマネジメントの国際規格(ISO20000)も取得しています。このように3つとも取得している会社は、国内では少ないと思います。

このような取り組みの結果が、NTTグループの不動産管理会社さんや大学生協さんの採用につながっていると考えています。この情報セキュリティ分野については、今後も力を入れていきます。また、当社はIT企業ですので、DX認定をいただくのはある意味当たり前のことではあるのですが、こちらにもしっかりと対応していきます。

ESG関連トピックス

ESG関連トピックスです。気候関連財務情報開示タスクフォース(TCFD)に関して、当社はまだフル準拠ではないですが、徐々に力を入れていこうと考えています。

また、人的資本情報の開示について、法制度としては今期からですが、当社は前期から開示を始めており、先取りして進めています。さらに「統合報告書2022」も発行しており、非財務的情報についてはこちらをお読みいただければご参考になるのではないかと思います。

本日の説明会の内容について

本日の説明会の内容は、「ログミーFinance」にも書き起こし記事を掲載予定です。また、毎月の売上高を月次概況(速報)として開示しているため、そちらもご覧ください。

その他、1on1ミーティングのご依頼はいつでもお受けしていますので、ホームページなどからご依頼いただければお応えします。また、IRニュースメールもありますので、ご登録いただければと思います。このようなかたちで、情報発信は引き続き行っていきたいと思います。

今回の決算について、みなさまのご関心がありそうなことについては、想定される質問ということでIRページに掲載していますので、そちらもご覧くださいませ。

以上で2024年3月期第1四半期の決算説明会を終了したいと思います。引き続き、ご支援をいただきますよう、よろしくお願いします。本日は誠にありがとうございました。