銚子丸、通期営業利益は前年同期比+194.1%と大幅増 売上高の順調な回復により経費増加分をカバー

2023年7月22日 17:01

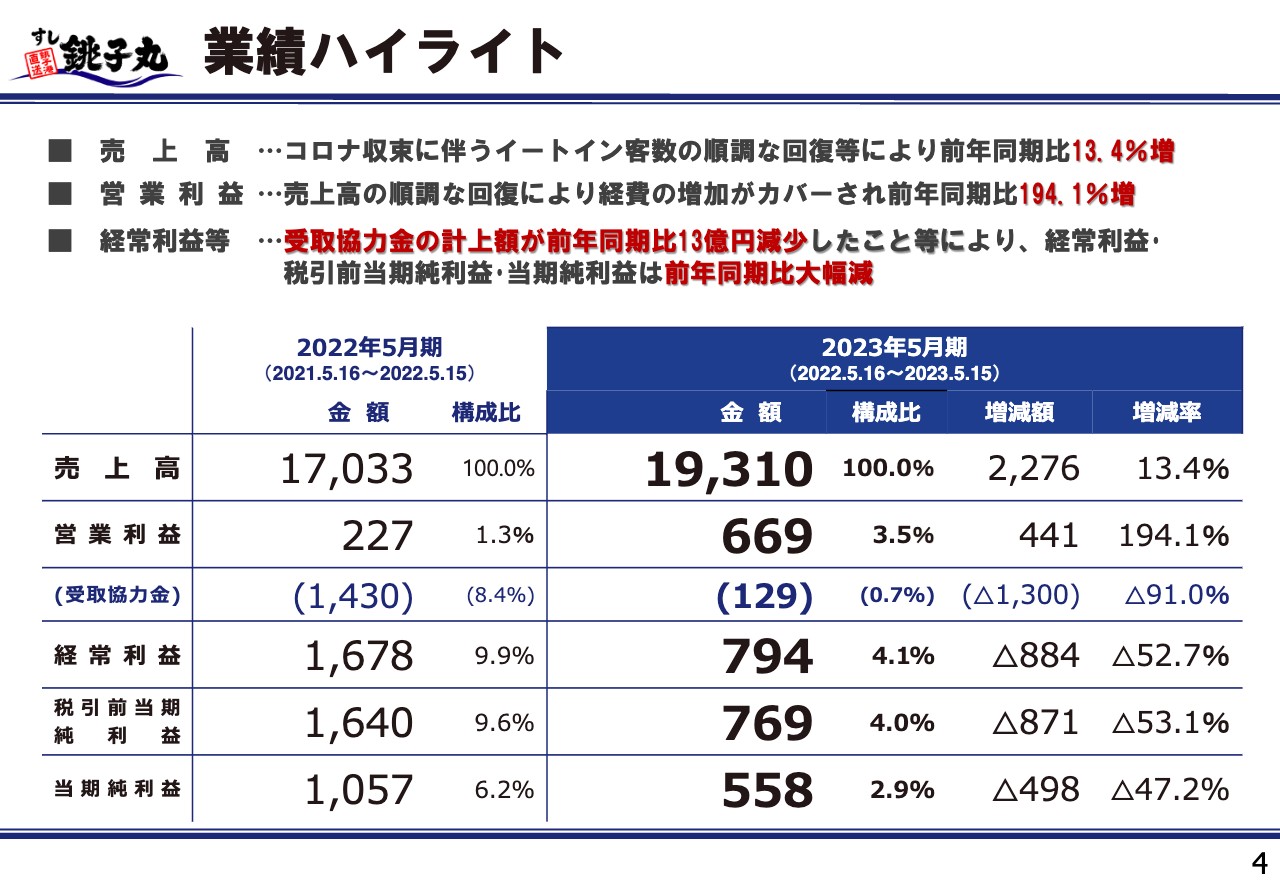

業績ハイライト

仁科善生氏(以下、仁科):株式会社銚子丸の2023年5月期決算説明会にご参加いただきまして、誠にありがとうございます。取締役管理本部長の仁科でございます。私からは、当期の決算の概要についてご説明いたします。

まず、業績ハイライトです。新型コロナウイルスの感染拡大が続く中、ようやく当期にその収束が見えてきました。これに伴い、下期に向けて売上が順調に回復しました。

その結果、当期の売上高は193億1,000万円となりました。前期は170億3,300万円で、増減額としては22億7,600万円の増加、率にして13.4パーセントの増加になりました。コロナ禍前の売上高のピークに近づいてきたものの、超えるまでは至っていません。

これに伴い、営業利益は6億6,900万円となりました。前期は2億2,700万円で、増減額としては4億4,100万円の増加、率にして194.1パーセントの増加と大幅な増益を達成しています。利益水準としてはまだこれからといえますが、新型コロナウイルスの影響についてはピークアウトしてきたと捉えています。

経常利益は7億9,400万円です。前期が16億7,800万円で、増減額としては8億8,400万円の減少、率にして52.7パーセントの減少となりました。ただし、この経常利益の中には受取協力金が含まれています。

ご承知のとおり、受取協力金は新型コロナウイルスへの感染防止に協力した企業に対し、国や地方公共団体から支給されるものです。当期の経常利益には1億2,900万円含まれています。前期は14億3,000万円でしたので、増減額としては13億円の減少となりました。

スライドの表には記載していませんが、この受取協力金の額を除外した経常利益を算出すると、当期が6億6,500万円、前期が2億4,800万円となります。これをベースに比較すると、当期の経常利益は前期比4億1,700万円増、68パーセントの増益になります。

したがって実態としては、経常利益までは前期に比べて大幅な増収増益となっているといえます。なお、スライドに記載している税引前当期純利益・当期純利益については、受取協力金の影響もあるため、説明を割愛します。

2023年5月期のトピックス-Ⅰ

2023年5月期のトピックスです。上期は、2022年6月に新店として「すし銚子丸小石川店」をオープンしました。下期のスライドには記載していませんが、その他に2022年12月に宮野木店、草加花栗店をオープンしています。

2022年9月には、株主総会で承認を得た上で、資本金を1億円に減資しました。減資の効果等は想定どおりです。

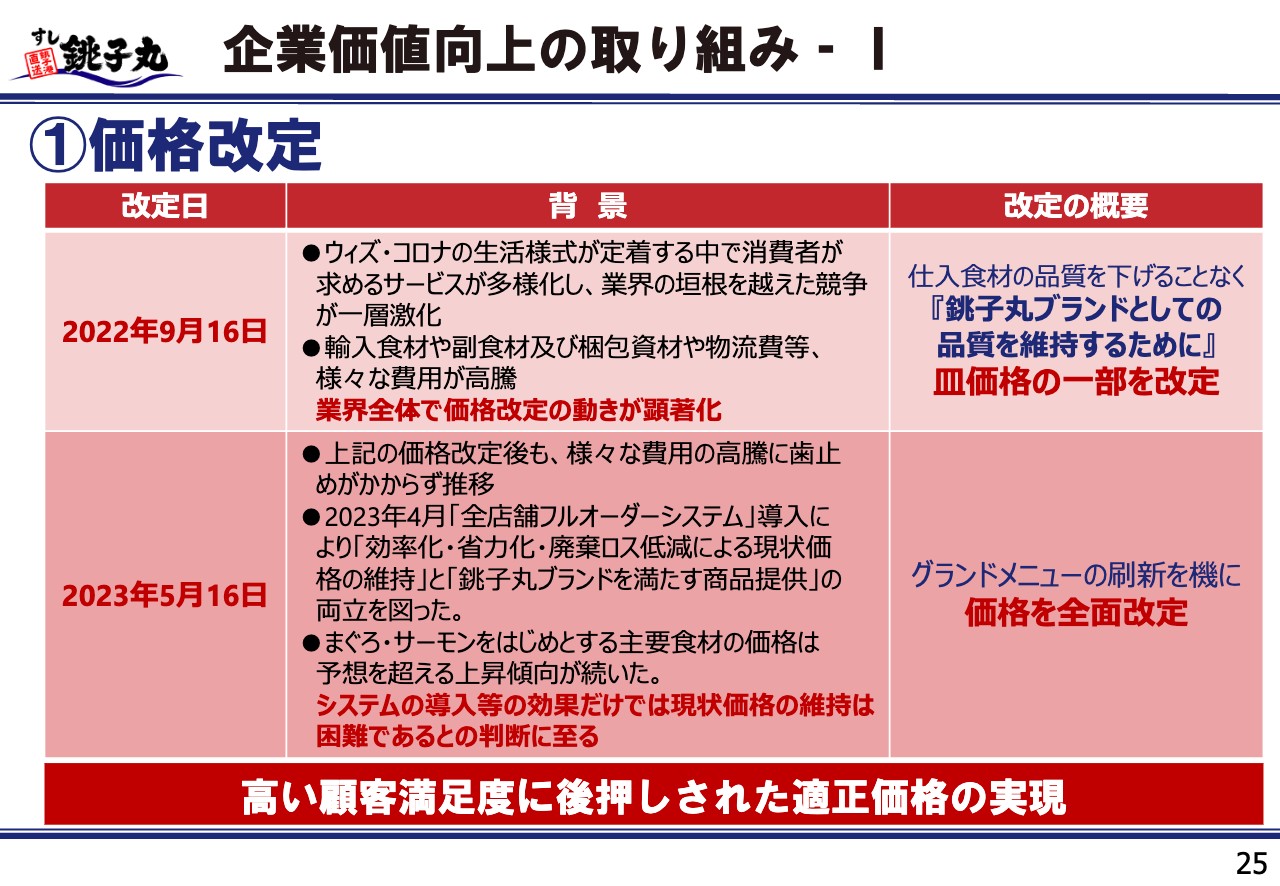

また、同じく2022年9月に、皿価格の改定を実施しました。他社も同様ですが、食材、包装資材、物流費等の費用が上がっていく中で、これを価格に転嫁していかなければ今の「銚子丸ブランド」の商品の品質を維持できないということで、苦渋の判断となりました。

2022年11月には、サンリオの人気キャラクター「ポムポムプリン」とのコラボレーション企画で、来店誘致を進めました。

2023年5月期のトピックス-Ⅱ

下期のトピックスです。2022年11月には「銚子丸LINEミニアプリ」による会員サービスの提供を開始しました。こちらについては、2023年3月末までに全店へ導入済みです。これを契機として、4月以降、この「銚子丸LINEミニアプリ」を活用した販促をいろいろと展開していますが、その効果は今期以降に出てくると、大きく期待しています。

2023年2月には『日経ビジネス』で「推し企業」ランキングの特集がありました。その記事の中で、当社が回転ずし分野で1位を獲得しています。これはお客さまの評価で1位になったということで、当社が高く評価されたことを大変光栄に思っています。

さらに2023年4月には、全店に「フルオーダーシステム」を導入しました。この「フルオーダーシステム」とは、すべての商品がタッチパネルを使用して注文できる方法です。

「これで何が変わるのか?」というご質問があるかと思いますが、回転レールで回している商品は、それを見てお客さまが好きなものを取ります。取られなかった商品はそのまま回り続け、廃棄ロス・商品ロスになります。

新型コロナウイルスによる感染が拡大する中、回っているお寿司を取るお客さまは大幅に減り、回っているお寿司を見て個別に注文されるケースが多くなりました。このような状況の中、廃棄ロスの削減に加え、「鮮度と作り立てにこだわった」商品を提供している当社としては、「フルオーダーシステム」への全面移行が良いだろうと判断しました。

その結果、皿を数えて会計する作業もなくなり、レジ作業を大幅に効率化することができました。また、捻出できる人的な余力については、接客サービスのさらなるレベルアップに使っていくことを目標としています。

さらに「フルオーダーシステム」は、DX展開のベースとなるお客さまの個別データ・商品データ等の情報収集が可能な基盤のシステムとなります。こちらの詳細は別途ご説明します。

2023年2月には、トルコ・シリア大地震に対する災害義援金の寄付、2023年5月にはウクライナ緊急人道支援活動への寄付を行い、合計1,500万円を寄付しました。

店舗政策

店舗政策です。先ほどお話ししたとおり、「すし銚子丸」の新店として6月に小石川店を、12月に宮野木店と草加花栗店を開店しています。この宮野木店と草加花栗店は、以前、近隣にあった宮野木店と草加店の閉店に伴い、近い場所に新店として作りました。

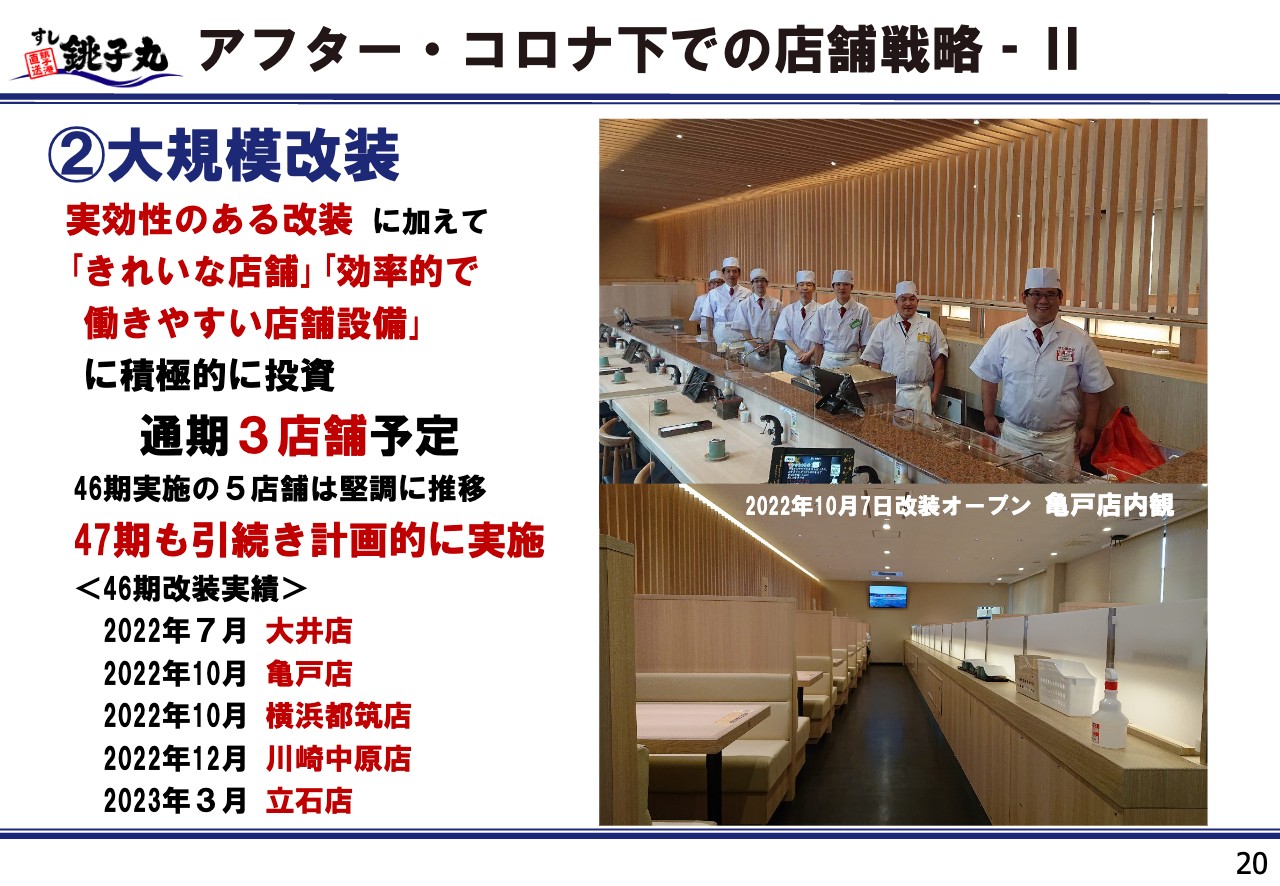

大規模改装については、東京地区で大井店、亀戸店、立石店の3店舗、神奈川地区で横浜都筑店、川崎中原店の2店舗の計5店舗を実施しました。この改装は、お客さまに対するサービスの向上や効率化を実現するため、店舗のインフラ充実を図ったものです。

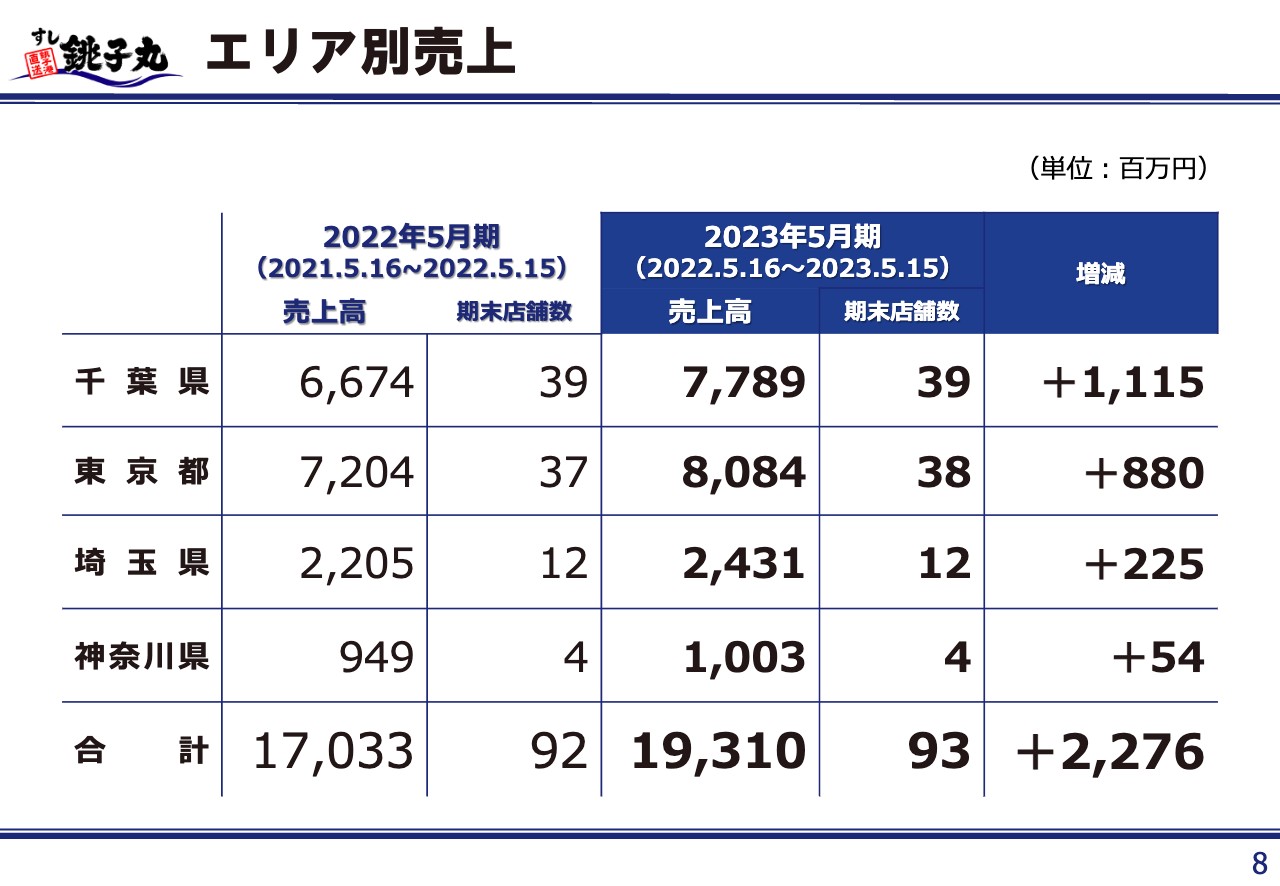

エリア別売上

エリア別売上です。数字についての細かいご説明は割愛し、概要をお伝えします。

千葉県と東京都の店舗数・売上高はともに全体の40パーセント強を占めています。埼玉県の店舗数・売上高は10パーセント強で、神奈川県は4店舗しかないため、全体の5パーセント程度となっています。昨年と比べても、このシェアはほとんど変わっていません。

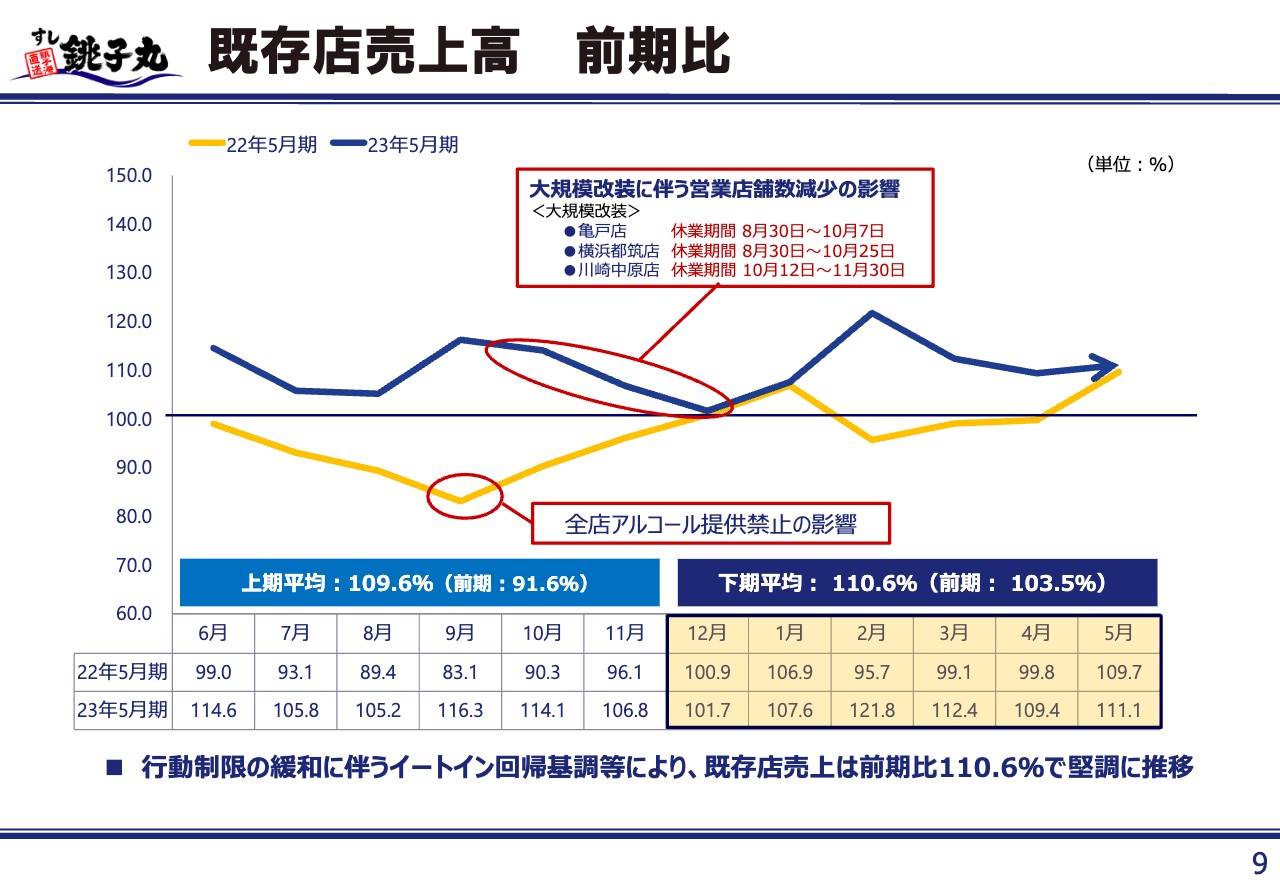

既存店売上高 前期比

既存店の売上高です。スライドの折れ線グラフをご覧ください。2022年5月期の上期の売上高は前期比100パーセントを大きく切り、90パーセント前後で推移しています。これに対し、当年度の上期は前期比110パーセント程度で推移していますが、これは、前期がかなり落ち込んだ反動で良くなっている側面があります。

2022年5月期の下期は、前期比100パーセント程度で推移しています。こちらに対し、当年度の売上高の伸び率は大きく上昇しており、下期以降、既存店の売上高が順調に回復基調にあることは一目瞭然かと思います。

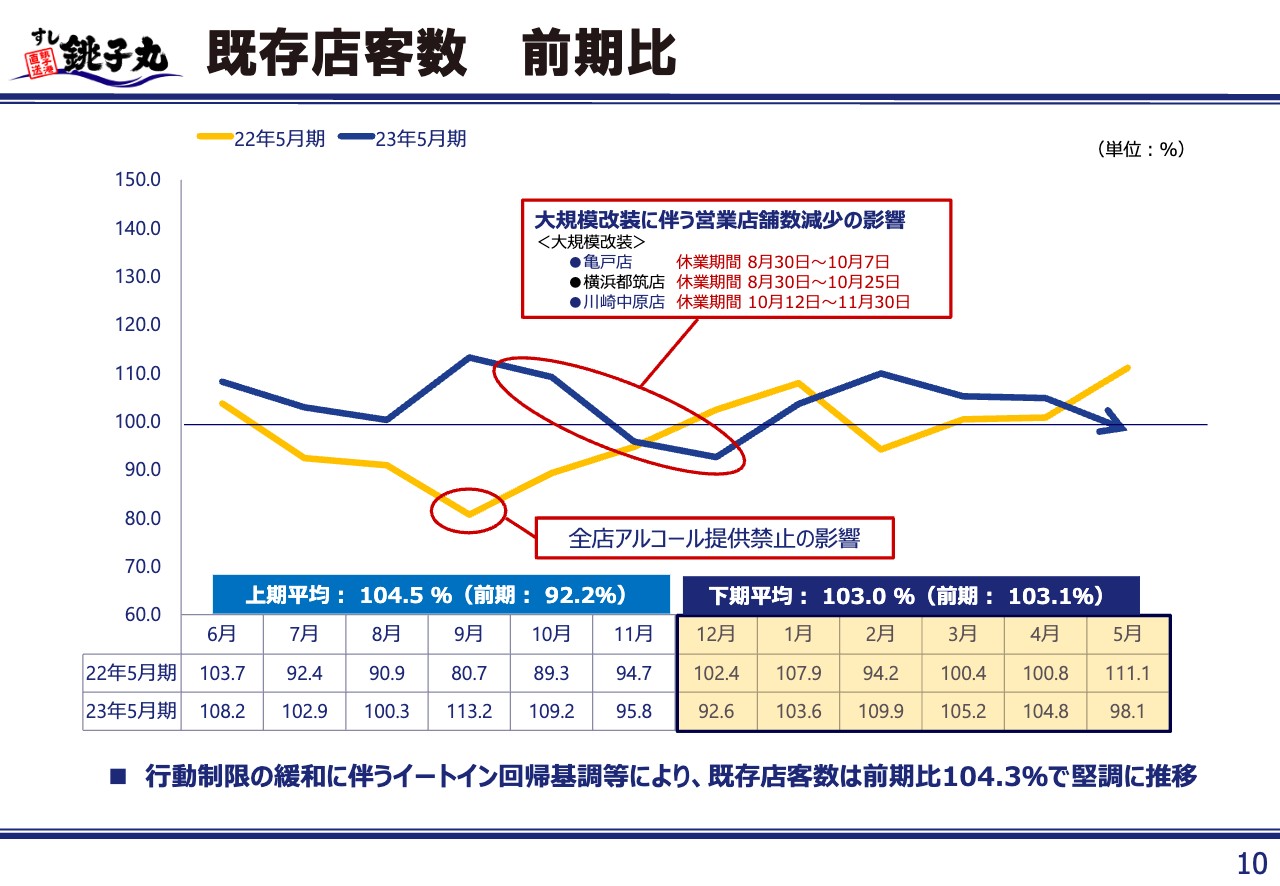

既存店客数 前期比

既存店の客数です。売上高についてご説明した内容とほとんど変わりません。下期も堅調に回復基調に向かうと認識しています。

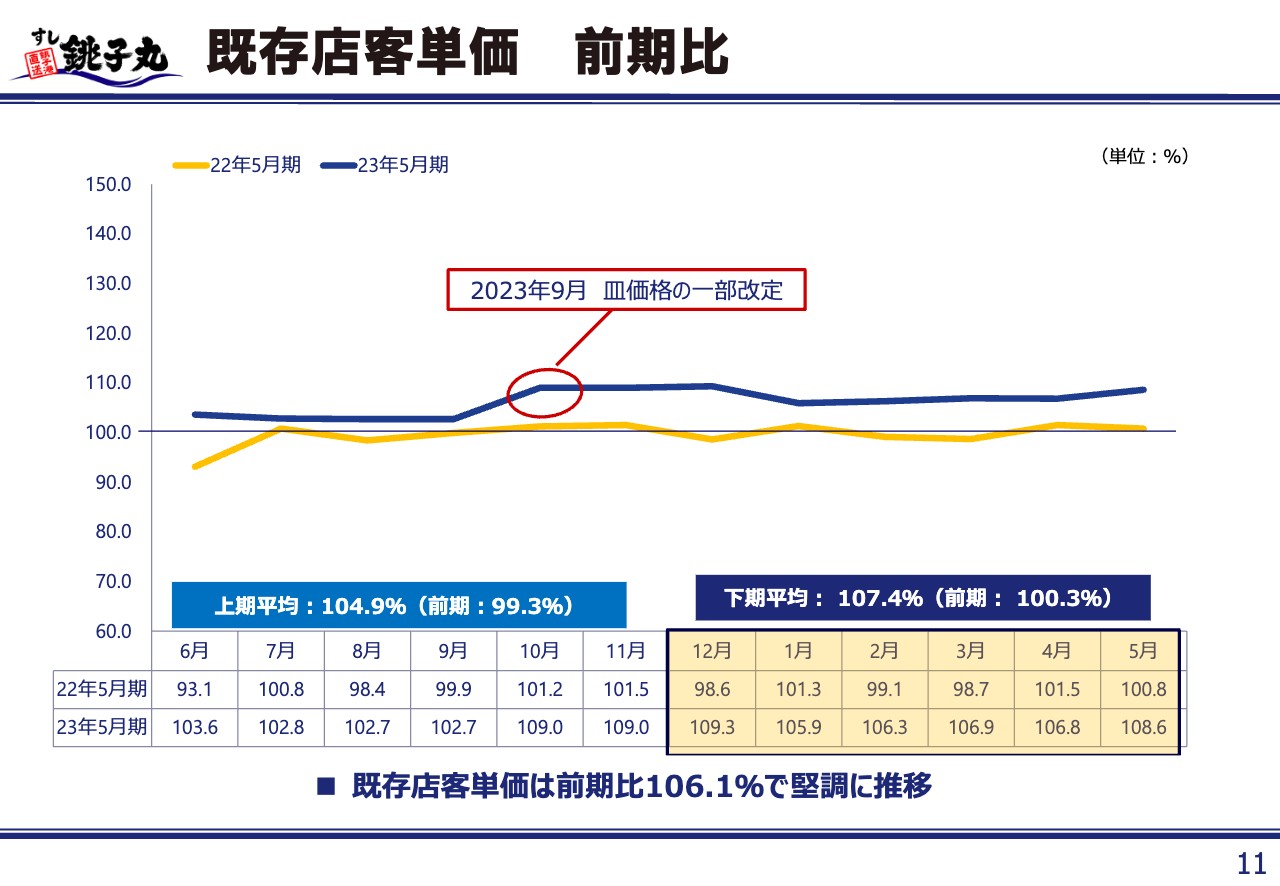

既存店客単価 前期比

既存店の客単価です。2022年5月期の客単価は、通年では前期比100パーセント前後で推移しています。つまり、前期の単価をずっと維持してきたことになります。当年度の客単価は、9月頃までは100パーセントをやや超えるくらいでしたが、10月からはかなり上がってきており、前期から上方へシフトしていることが一目瞭然です。

要因は9月16日に実施した皿価格の一部改定であり、客単価は想定どおり上昇しています。売上高や顧客数も相応に推移しているため、皿価格の改定によって売上高や顧客数が大きく減少したということはないと分析しています。お客さまにはそれなりに受け入れていただけたものと判断しています。

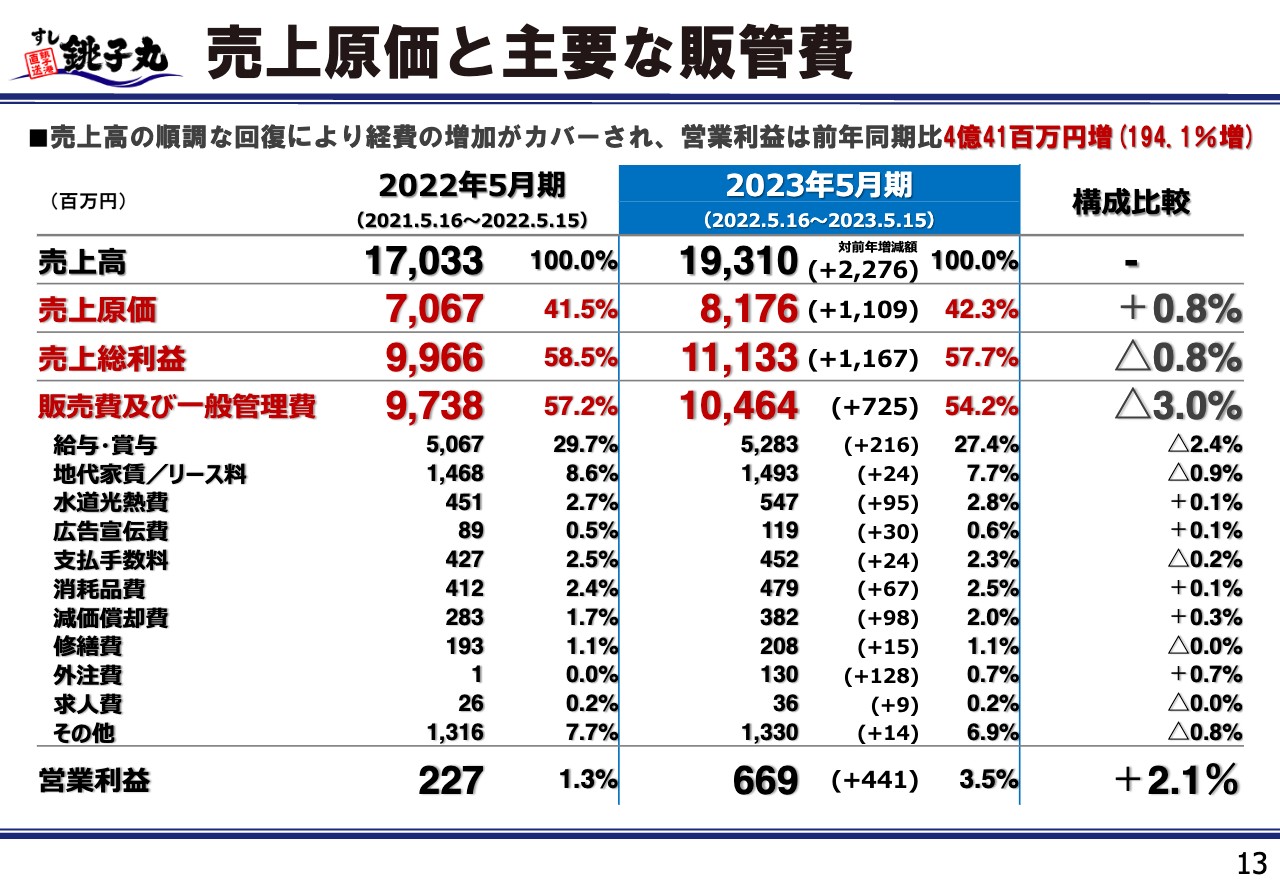

売上原価と主要な販管費

売上高・利益の増加の要因分析です。先ほどお話ししたとおり、当期の売上高は193億1,000万円となりました。前期は170億3,300万円で、増減額としては22億7,600万円の増加、率にして13.4パーセント増加しています。

売上原価は81億7,600万円で、前期比11億900万円の増加です。ここで注目していただきたいのは原価率で、当期は42.3パーセントとなっています。前期は41.5パーセントで、率としては0.8パーセント上昇しています。これは、食材費の高騰を反映したものと理解していただければと思います。

これによる売上原価の上昇効果、すなわち粗利の減少効果は、およそ1億6,000万円になります。

今年の5月16日にもグランドメニューの価格改定を行いましたが、今後もお客さまにご理解いただいた上で、食材費の高騰をどのようなかたちで価格に反映していくかが重要な経営の課題になってくると考えています。

販管費は104億6,400万円と、前期比で7億2,500万円増加し、構成比は54.2パーセントと、前期の57.2パーセントから3パーセント減少しました。

売上原価の構成比が0.8パーセント増加している一方、販管費の構成比が差し引きで3パーセント減少しています。つまり、売上に対し、販管費の構成比が差し引きで2.2パーセント減少しており、これが大幅な増益の要因となっています。

金額で見ると、当期の給与・賞与の総額は52億8,300万円と、前期比2億1,600万円のプラスになりました。当社の社員数、パートタイマーの総数は前期とそれほど変わっていません。そのため、単純にこの金額をパーセンテージに引き直すと、1人あたり4パーセント程度の賃上げが行われたことになります。この賃上げ率に伴い、中小企業向け「賃上げ促進税制」による税額控除を受けています。

人件費は上昇したものの、売上がこれを大きく上回って増加した結果、その構成比率は27.4パーセントと、前期比で2.4パーセント減少となりました。

地代家賃/リース料も14億9,300万円で、前期比2,400万円増えていますが、構成比率は7.7パーセントと、前期比0.9パーセント減となりました。人件費と地代家賃を合計すると、構成比率は前期比3.3パーセント低下しています。この部分が、先ほどお話しした販管費の3パーセントの減少にほぼ該当しています。

外注費は1億3,000万円で、前期の100万円から1億2,900万円増加し、構成比率では0.7パーセントを占めています。主に、DX推進に伴うシステム開発の業務委託に伴う費用で、今期以降も同程度の金額の発生を予定しています。

消耗品費、減価償却費、修繕費は、新店舗の出店や積極的な大規模改装を行った結果、出てきているものです。このあたりも、アフターコロナを見据えて積極的に展開していきたいと考えています。

なお、損益分岐点の観点では、固定費に含まれない給与や地代家賃は売上ほどには伸びないため、構成比率が下がり、営業利益率の向上につながったと言えます。

最終的に、これらの総計として営業利益は6億6,900万円、前期比で4億4,100万円の増益となりました。

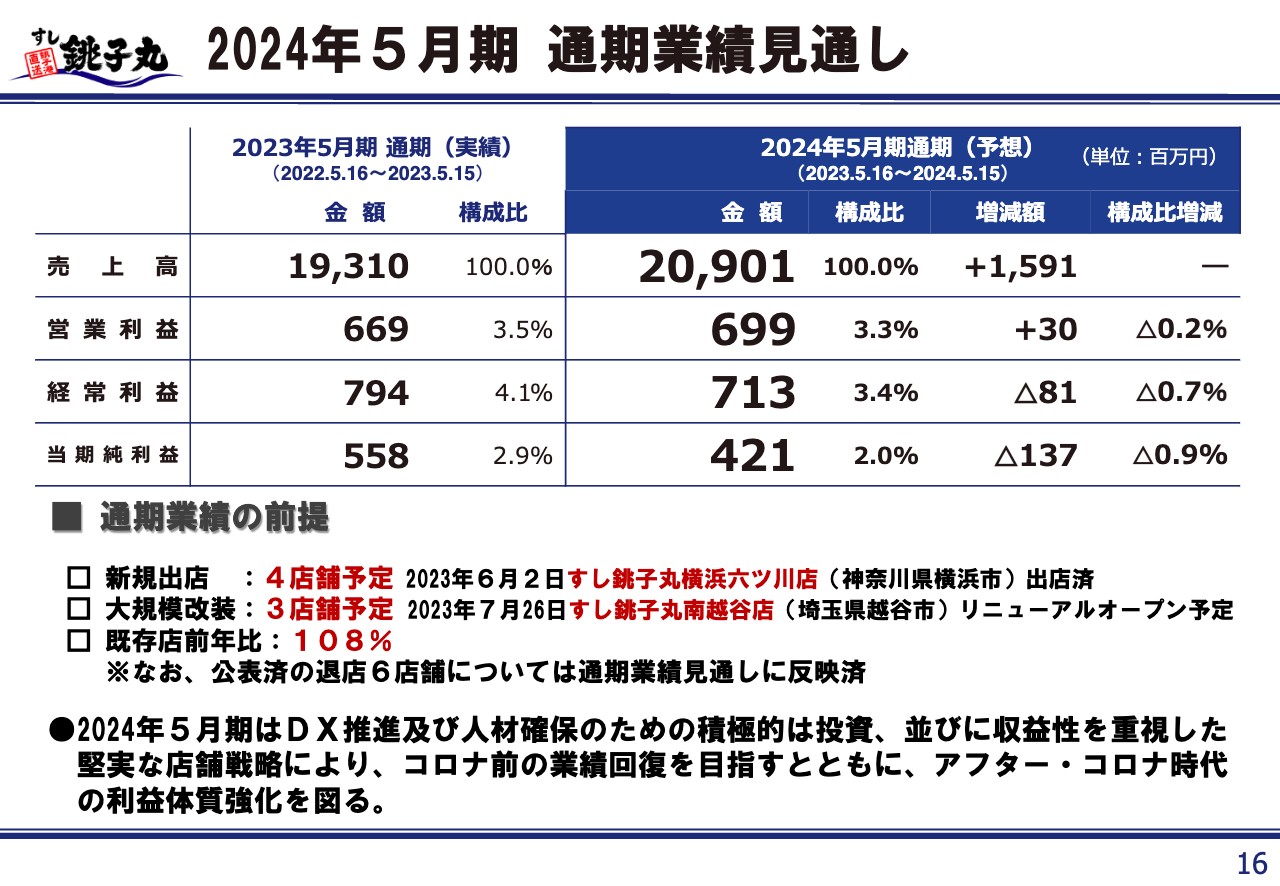

2024年5月期 通期業績見通し

通期の業績見通しです。今お話ししたような先期の決算の結果を受け、今期の業績見通しとしては、スライドに記載のとおり、売上高は209億100万円で、前期比15億9,100万円、8.2パーセント増を計画しています。

営業利益は6億9,900万円で、2023年5月期の6億6,900万円から3,000万円の増加を見込んでいます。

経常利益は7億1,300万円で、2023年5月期の7億9,400万円から8,100万円の減少となっています。ただし、先ほどお話ししたとおり、2023年5月期の7億9,400万円の中には1億2,900万円の受取協力金が含まれています。したがって、この受取協力金を除いた6億6,500万円が、今期の7億1,300万円と比較される数字になります。

当期純利益は、今期の計画では4億2,100万円、2023年5月期は5億5,800万円となっています。かなり大きな減益になっていますが、先ほどお話ししたとおり、2023年5月期の当期純利益については、減資による節税効果や人件費の増加を進めたことによる税額控除等の税制面の還元がありました。これらの総計が5,000万円から6,000万円くらいあるため、この部分と先ほどの1億2,900万円の受取協力金の課税後の金額を当期純利益に反映すると、実質的には増益となっています。

なお、通期業績は、新規出店を4店舗、大規模改装を3店舗行い、既存店売上を前期比108パーセントを前提としています。期初時点ですでに退店を発表した6店舗については、通期業績見通しに反映済みです。

以上が、決算概要のご報告となります。ご清聴ありがとうございました。

2024年5月期業績達成に向けて

石田満氏(以下、石田):株式会社銚子丸の石田でございます。本日はお忙しい中、ご参加いただきまして誠にありがとうございます。私からは、今期の施策についてご説明させていただきます。

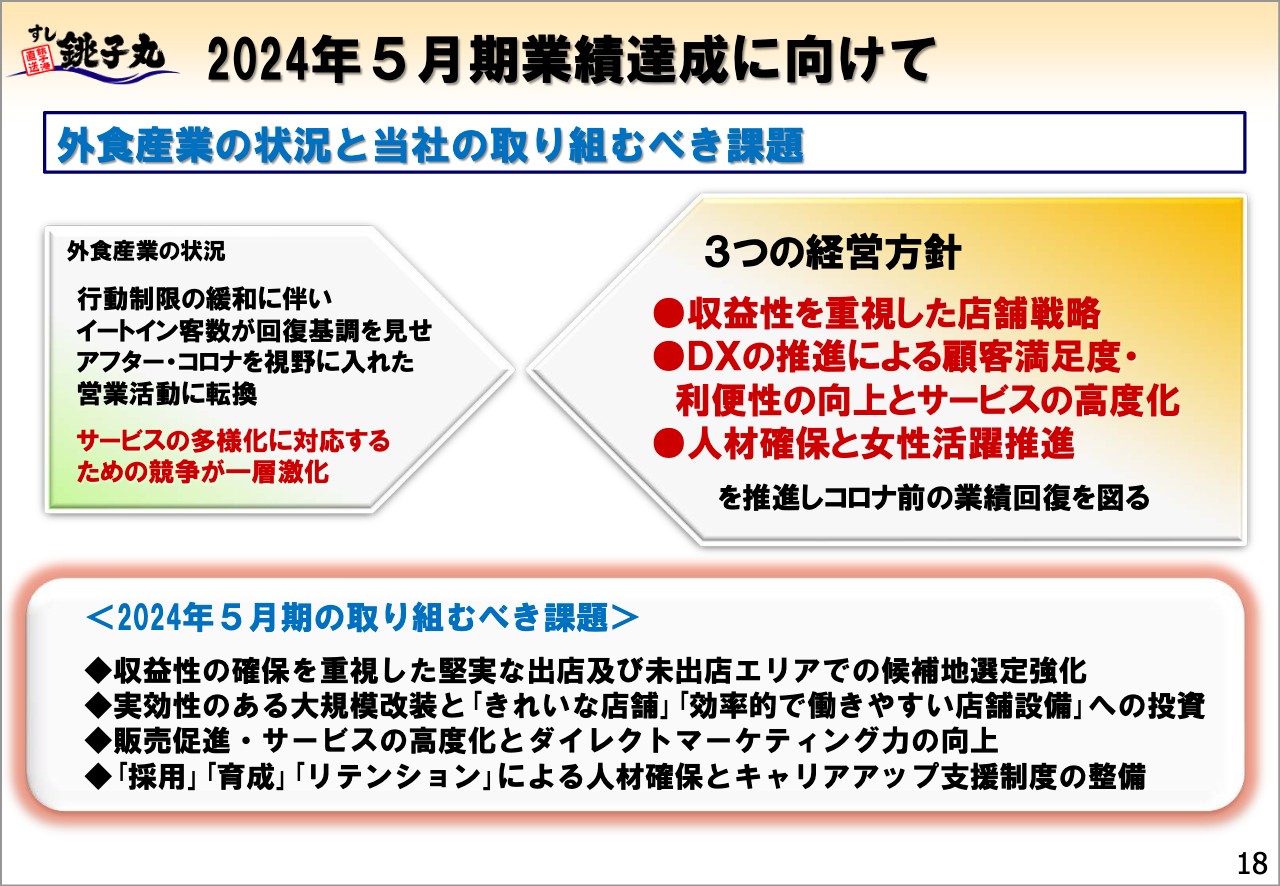

ただいま仁科からご説明したとおり、第46期の売上高は回復傾向にあり、今期に入ってもその回復傾向は変わらずに続いています。ただし、この傾向は外食産業全般に当てはまるもので、当社だけが好調というわけではありません。

また、価格改定の実施に加え、世間の賃金アップの流れとコロナ禍明けのリベンジ消費の増大等により、売上こそコロナ禍前の水準に戻ってきましたが、客数はいまだ回復途上にあります。

中食・内食の普及や調理家電および冷凍食品等の進化など、食事に関するお客さまの選択肢が増えてきたことに加え、我々の営業時間の短縮や広告宣伝の手段等の転換も、お客さまが戻りづらい部分の要因と考え、手を打ちたいと思っています。

一方で、生産年齢人口の減少による全体的な人手不足の状況が常態化しており、店舗ごとの技術力不足も顕在化してきています。そのような状況にあって、今期、第47期の戦略上のポイントを「既存店の再成長」としました。

その既存店の再成長力をつけるために、「内部を充実させて外部の評価を得ること」をスローガンにし、スライドに記載の3つの経営方針を掲げています。1つ目が店舗戦略、2つ目がDX推進戦略、3つ目が人財戦略です。

1つ目の店舗戦略については、既存店舗の改装や修繕に投資を振り向けて、お客さまにとっても心地よいきれいな店舗、そして効率的で働きやすい店舗設備などを実現していきます。それにより、店で働く劇団員が喜んで笑顔で働き、良質な外食体験を提供できれば、お客さまの数も増え、コロナ禍前まで戻すことも可能だと信じています。

このような店舗戦略に加え、既存店の再成長を内部から支えるのが、人財戦略とDX戦略の2つです。そのために、今期は人財戦略本部とDX推進本部の2つの本部を新設しました。これについては後ほどご説明します。

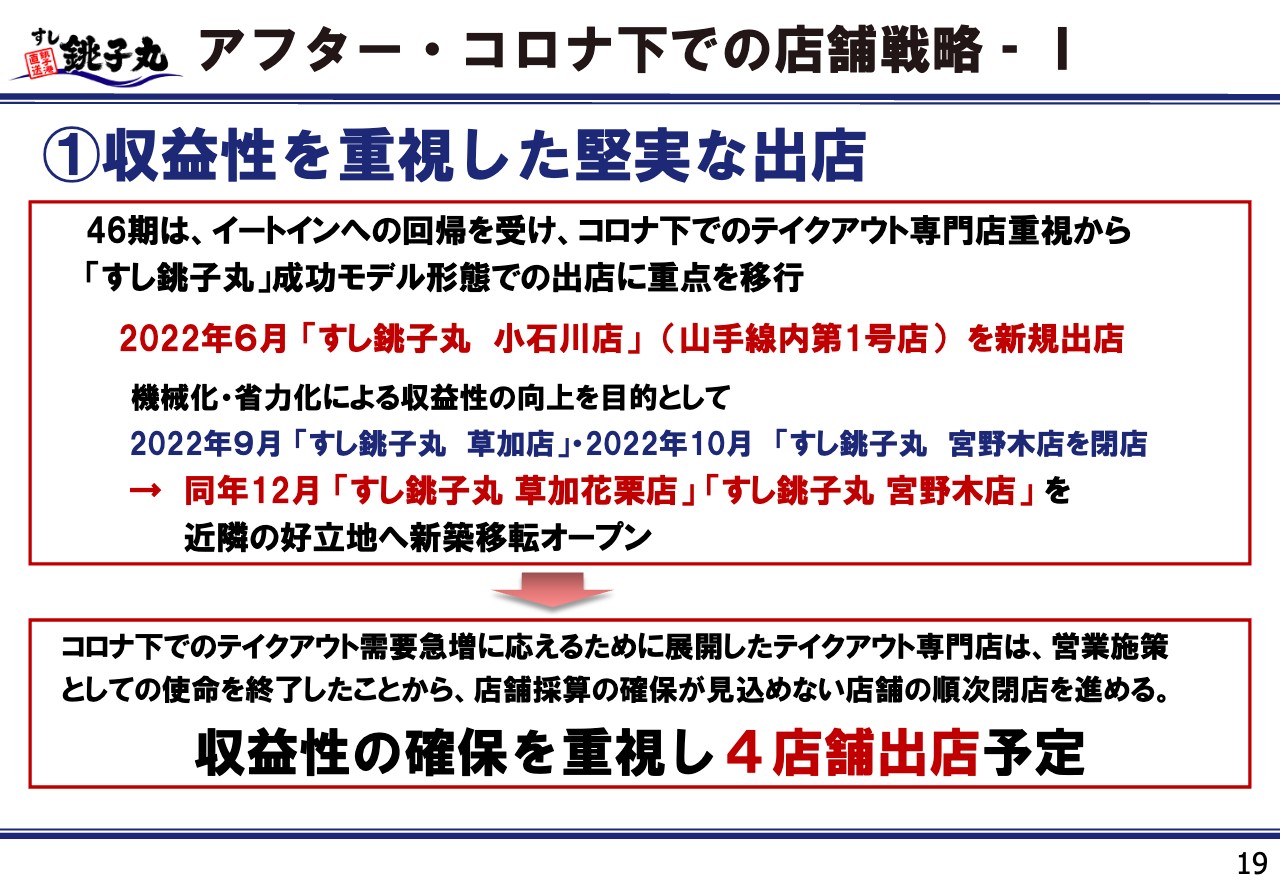

アフター・コロナ下での店舗戦略‐Ⅰ

店舗戦略として、今期は収益性の確保を重視して4店舗を出店予定です。なお、コロナ禍に急増したテイクアウト需要に応えるために展開したテイクアウト専門店については、一定の使命を終了したため、店舗採算の確保が見込めない店舗の順次閉店を進めていく方針です。

アフター・コロナ下での店舗戦略‐Ⅱ

大規模改装については、先期に続いて進めていきます。今期は大規模改装を3店舗予定しています。

また、売上を大幅に伸ばせるわけではありませんが、改装によって効率的なオペレーションが可能になるため、中規模の改装も5店舗から6店舗程度検討しています。

アフター・コロナ下でのサービスの拡充

出張回転寿司についても、徐々にお客さまが増えてきました。46期通期の開催実績は160件、参加人数は6,135名と、大きく増えてきています。こちらは早く事業化できるように、チーム編成や設備等を整えて進めていきたいと考えています。

DX推進への取組み‐Ⅰ

DX戦略です。「フルオーダーシステム」等により統合保有しているデータを、必要に応じて利活用するための基幹システムの構築と、周辺システムの開発を現在進めています。

このDX戦略の目的の1つ目は、店舗の劇団員が全力でお客さまに向き合えるようにすることで、そのためには劇団員の行う顧客対応以外の手間を極限まで少なくしていくことを目指しています。

そして、2つ目の目的は、マーケティング力の向上です。市場調査や商品開発、広告宣伝、販売促進等の、手つかずになっていたマーケティング分野を「DXの力で解決しよう」と考えています。

例えば、統合保有する情報のパス回しによって、一人ひとりのお客さまの好みや利用頻度などを把握できます。また、アプリ会員になっていただくことで、お客さまが興味のある情報をピンポイントで入手することが可能になると同時に、当社にとってはより確実にお客さまにリーチできるようになります。

これらを駆使し、店舗の収益構造を変えて収益力を上げ、より効率的に利益を上げられるようにしたいと考えています。

人材確保と女性活躍推進への取組み

人財戦略についてです。人財戦略上の問題は、全社では人手不足、店舗では職人不足とそれに伴う技術力の低下が挙げられます。

このような問題の解決に向けて、今期はベースアップを含む給与の改善を行うとともに、新設の人財戦略本部では、劇団員の人数を増やす「採用」、技術者を育てる「育成」、劇団員が辞めない職場を作る「リテンション」の3つを重要テーマとし、行動計画を作ります。

そして、定年後もロングテールで働いてもらい、ハッピーリタイアメントにつながっていく環境と、一人ひとりの劇団員に「銚子丸で働いて良かった」と言ってもらえる仕組みを作っていきます。

また、女性活躍にも従前以上に力を入れていきます。今回株主総会議案で開示したように、女性役員は外部からの招聘が可能ですが、女性管理職や女性店長については社内の育成にかかっています。その母数を増やしながら、2027年に女性店長を30人にすることを目標に、社を挙げて本気で取り組んでいきます。

なお、人材投資の中心は賃金アップです。時代の要請も踏まえ、今期は改定により前期比4.75パーセントの昇給を実現しました。DX投資に関しては、フェーズごとに年商の2パーセント程度を目安に進めています。

企業価値向上の取り組み‐Ⅰ

毎年の改装投資を含め、これらの投資は時代の趨勢であり、漸増し続ける見込みです。そのためには、仕入価格の高騰による原価の増大に伴い、それらを吸収するための継続的な対策が必要となります。

原価の高騰分と人件費の増加分、さらにはその他の投資に振り向ける原資を生み出すためにも、お客さまに納得いただける品質に見合った価格の模索を続けていきます。つまり、提供する食材の品質レベルを落とすことなく、お客さまの満足度を高めながら、適正価格を実現していくための努力を継続していきます。

企業価値向上の取り組み‐Ⅱ

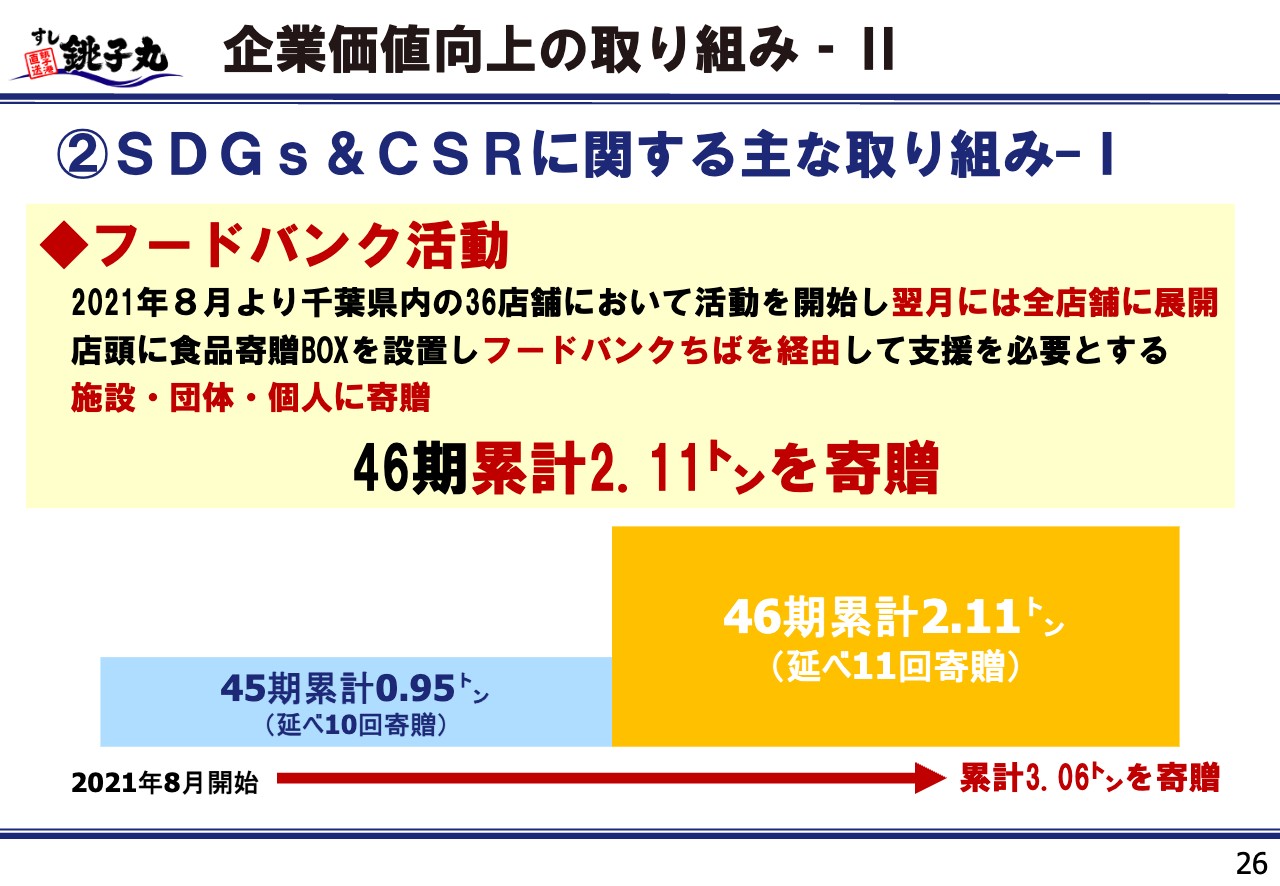

SDGsの取り組みとして、2点ご説明します。取引先の活動等も含め、さまざまな部分で手を打っているところですが、それは我々が注力していくというよりは、総花的にできるところに取り組んでいくような流れになります。

ただし、ここでお伝えする2点については、従前より継続しており、また定量化も可能であるため、ご報告させていただきます。

1つは、2021年8月より開始したフードバンク活動です。ご覧のとおり、寄贈量は46期の累計で2.11トンと格段に増えました。こちらは店舗に設置した回収ボックスにご協力いただいているお客さまのお陰です。

企業価値向上の取り組み‐Ⅱ

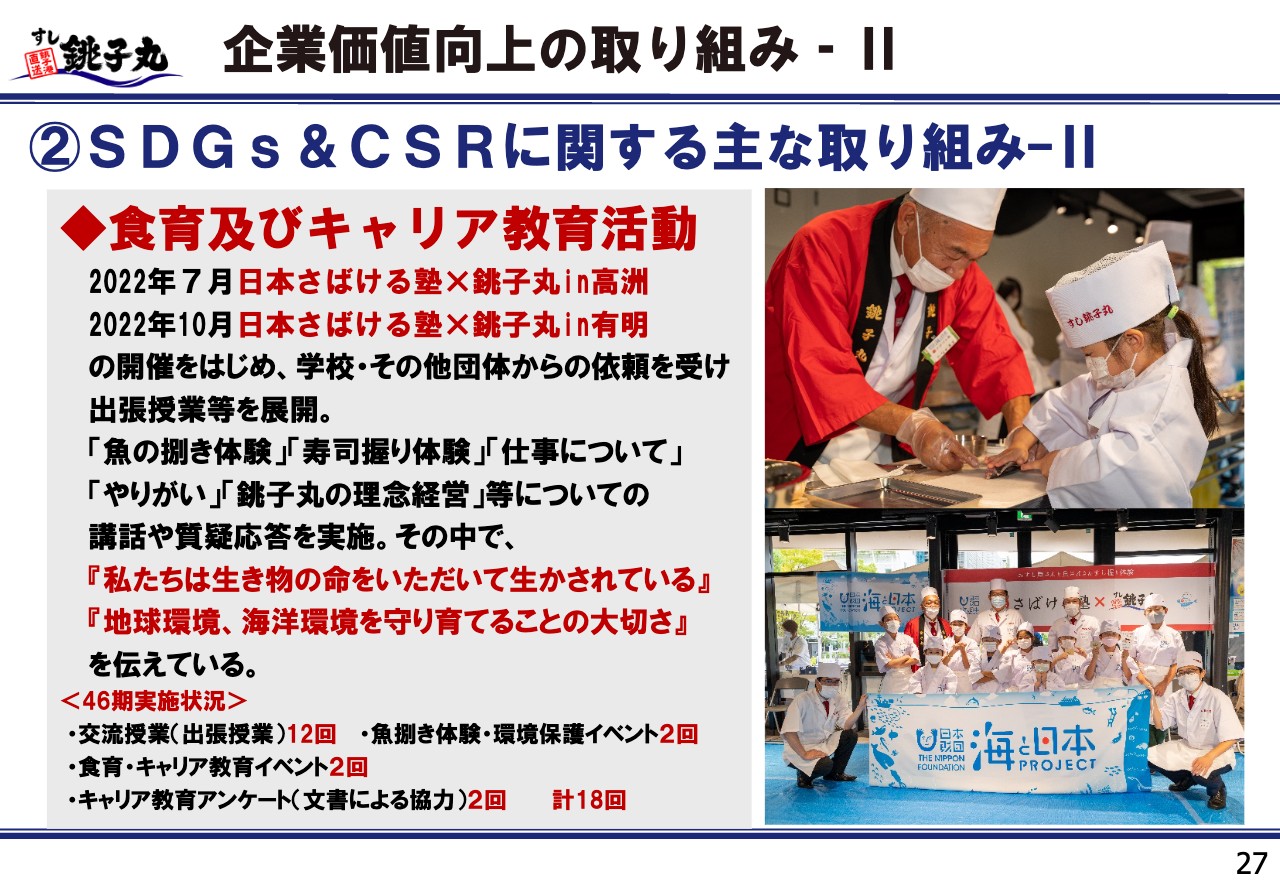

もう1つは、食育及びキャリア教育の活動です。日本財団さま、ニチレイさまなどにご協力いただき、スライドに記載の「日本さばける塾」にも参加しています。

「私たちは生き物の命をいただいて生かされている」「地球環境、海洋環境を守り育てることの大切さ」の2点を、子どものうちから理解してほしいと思い、そのような取り組みを続けています。こちらについてはお子さまだけでなく、親御さまを含めて大変好評をいただいています。

中期的経営課題と目標について

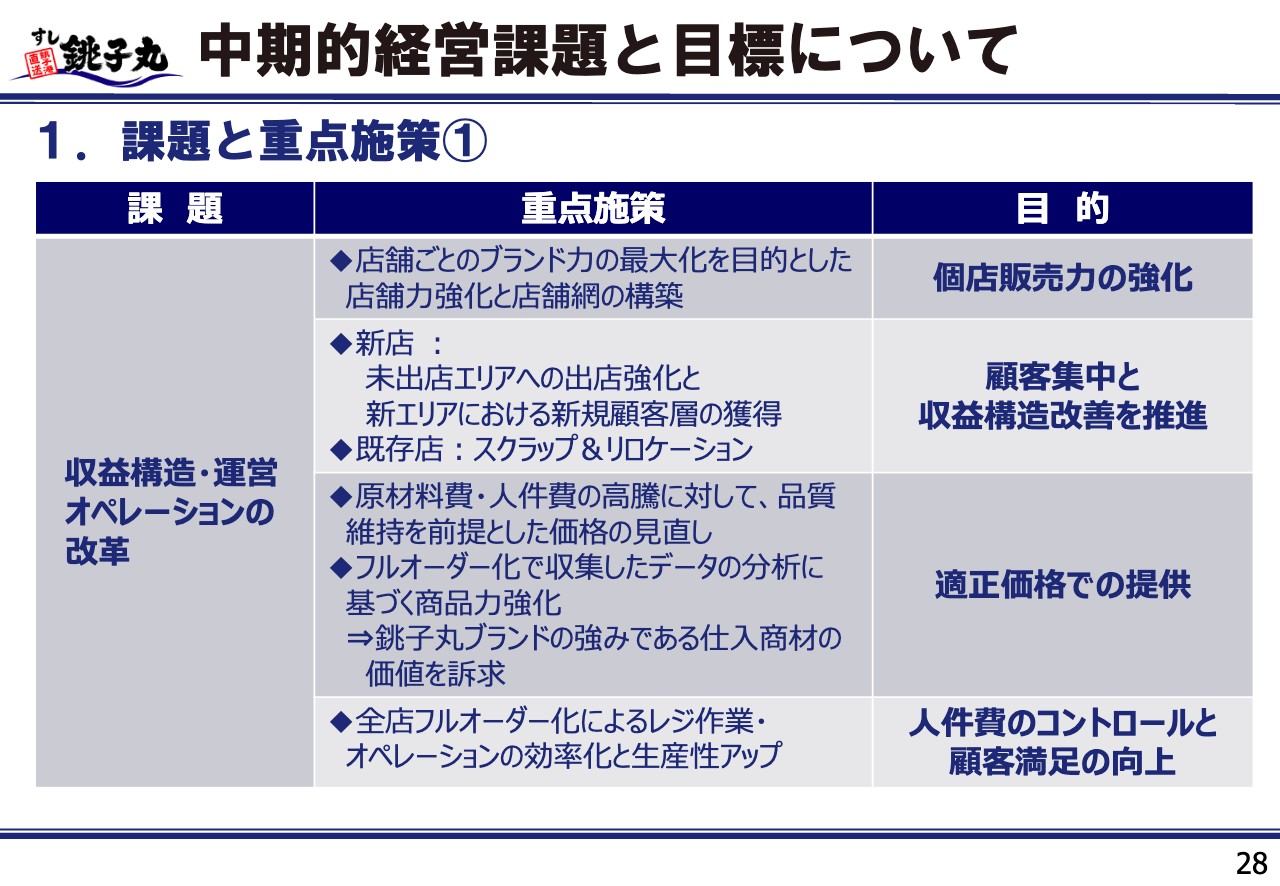

今回は初めて、中期的な経営課題と目標をいくつかお話しします。大項目として、「収益構造・運営オペレーションの改革」「DX戦略」「人財戦略」「商品・販売戦略」の4つを設定し、それぞれに目的を持って行動を進めているところです。

収益構造については、先ほども少し触れましたが、個店の販売力を強化し、既存店が再成長する力を付けられる構造への改善と、DX等による収益構造の改善を推進していきます。

そして、適正価格での提供を実現し、それを継続していくためには、お客さまの満足度の向上がすべての起点となっています。

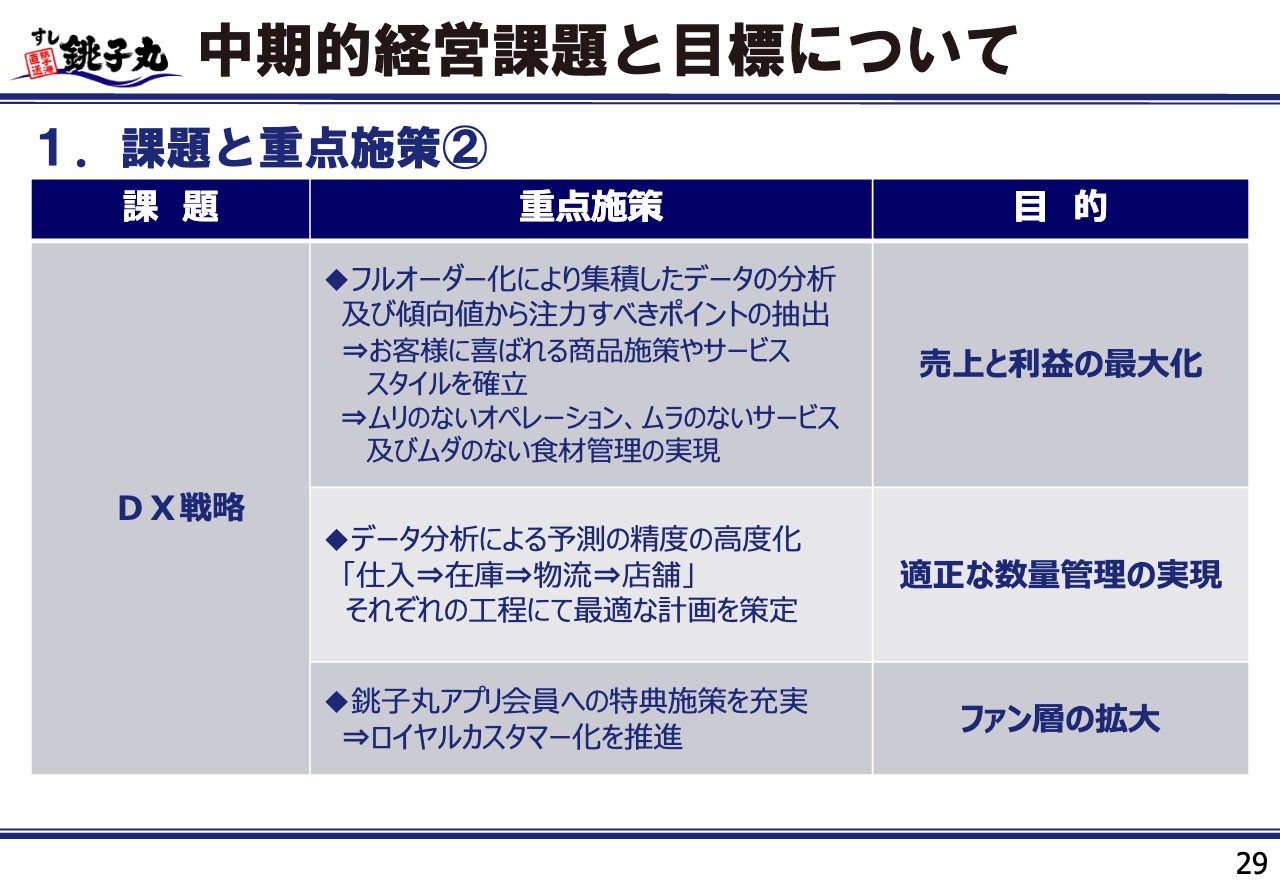

中期的経営課題と目標について

DXの推進にはかなりの金額をかけており、売上利益の最大化を目的としています。従来は勘と経験のみで、なかなか数値化できていなかった仕入や在庫についても、適正化を進めていく考えです。

また、DXの一番の戦略はマーケティングだとお伝えしましたが、「銚子丸」のファン層の拡大を念頭に置き、動いています。

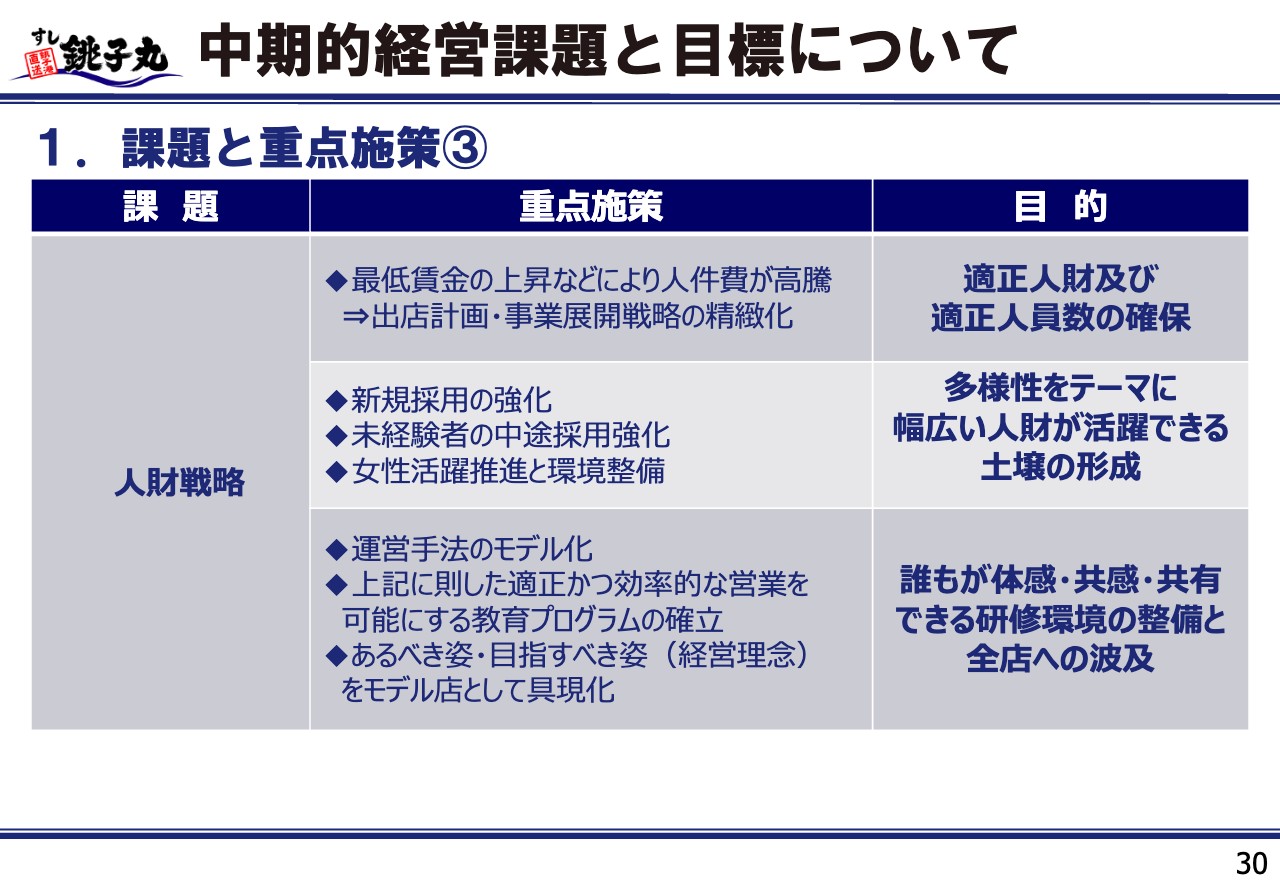

中期的経営課題と目標について

人財戦略については、先ほどお伝えしたように、適正人員数の確保と、幅広い人財が活躍できる土壌作りに取り組みます。また、会社がしっかりと手を打つことが重要であると考え、具体的な施策として、教育プログラムと研修環境の整備を進めているところです。

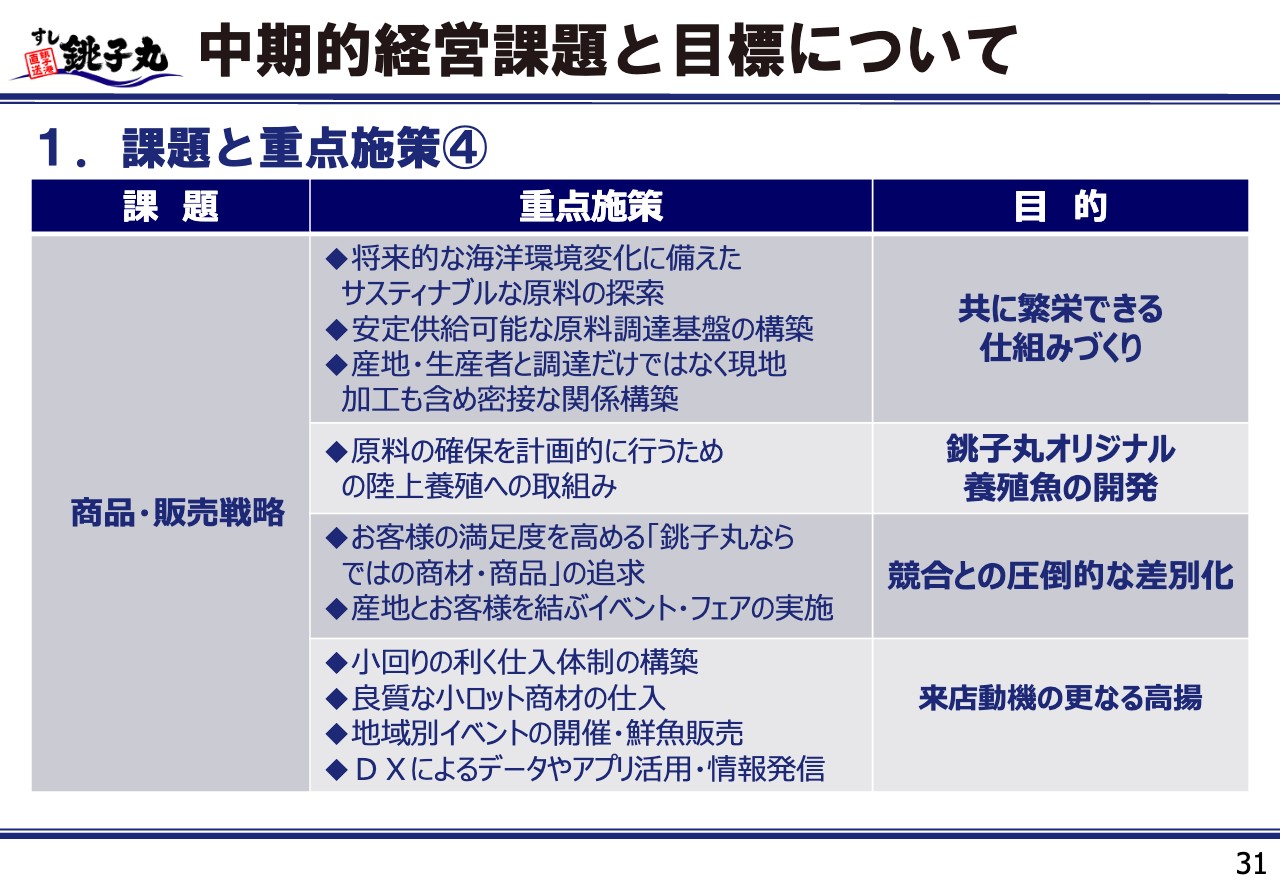

中期的経営課題と目標について

当社の強みでもある商品・販売戦略についてご説明します。目指すべきところは産地との緊密な取り組みによる安定供給で、追い求めるものはおいしさと鮮度です。これらを忘れずに、種々の施策を打っていきたいと考えています。

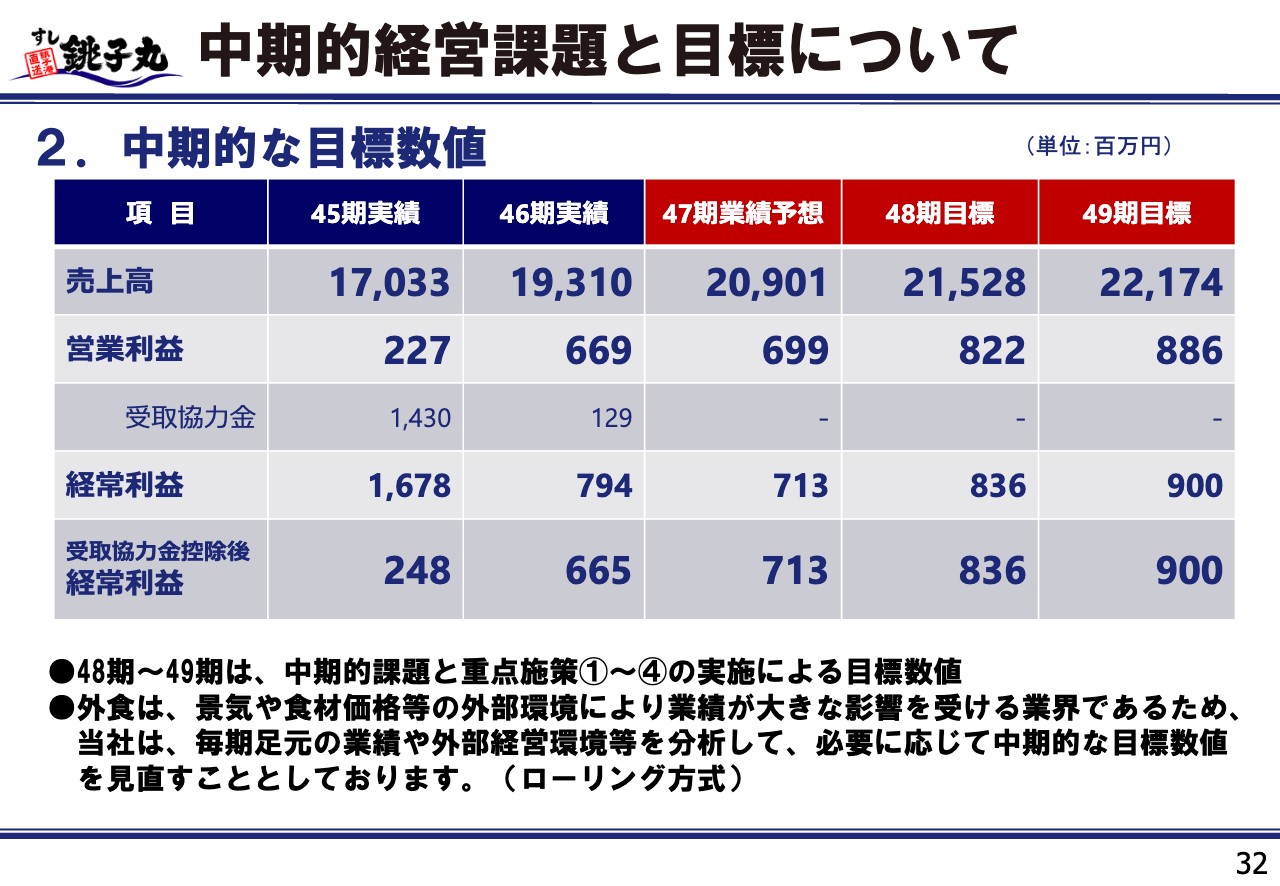

中期的経営課題と目標について

中期的な目標について、スライドには47期から49期までの3年間の数字を並べています。ご覧のように右肩上がりで堅実に進めていく予定で動いています。

今期は経常利益ベースでは減益のように見えています。過去の受取協力金を控除すると減益の予定はありません。しかし、「いずれにしても売上が上がるならば、その分もう少し利益が上がってもよいのではないか」と社内でも声が上がりました。

このあたりについては、投資を踏まえて少し堅実に設定しているため、このような数値になっています。

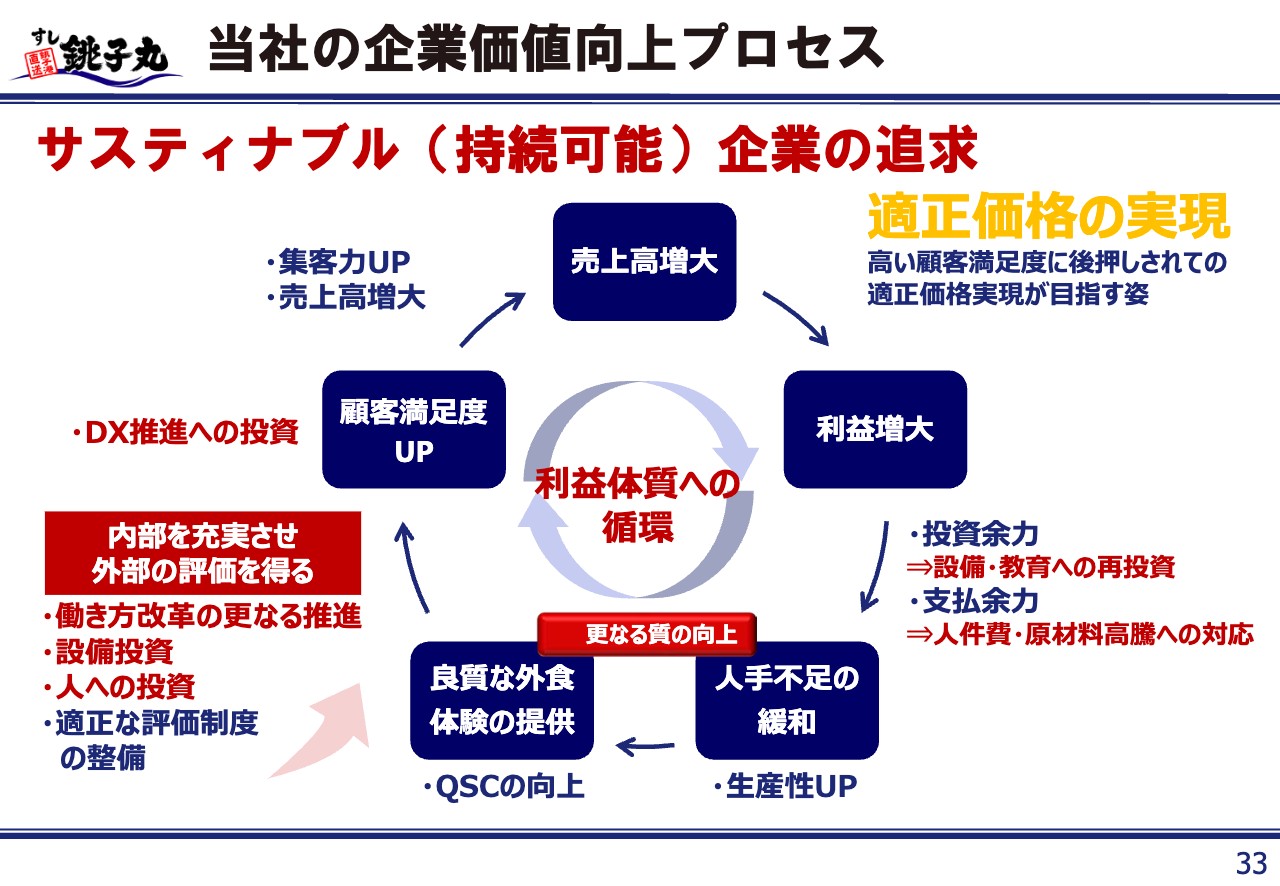

当社の企業価値向上プロセス

毎回お伝えしていますが、当社がお客さまの満足度を高めながら適正価格を実現できれば、新たな売上利益が生まれ、その利益で人や店舗に再投資をかけていくことができ、より良質な外食体験の提供が可能になります。そこからさらなる顧客満足が生まれ、売上利益につながるというサスティナブルな循環を回し続けることで、持続可能な企業体質を築いていきます。

このサスティナブルな循環がようやく動き出したこの47期は、あくまでも既存店に力を入れ、翌期以降の成長へつなげることを目的に、投資を集中させていきます。46期に比べて利益が縮小するような予算に見えますが、この方向で邁進していきますので、応援をどうぞよろしくお願い申し上げます。ありがとうございました。

質疑応答:有形固定資産の増加理由について

司会者:「2023年5月期の有形固定資産が前期比4億円増加した理由を教えてください。オーダーレーンの資産計上は工具備品ですか?」というご質問です。

仁科:有形固定資産が増加した理由としては、先ほどお話したとおり、新規出店を3店舗、大規模改装を5店舗で行いました。いずれも費用がどんどんと上がっているため、1店舗あたりの想定資産計上額がかなり増えてきています。逆を言えば、出店計画時のシミュレーションが難しくなってきており、そのあたりの効果もあります。

また、特に先期に大規模改装した5店舗は、従来であれば新店と同程度の価格で行っています。当社の場合、今回の有形固定資産の投資総額は9億2,300万円を超えています。つまり、新店では1億数千万円がベースになり、大規模改装も8,000万円など、1億円近い金額になりつつあります。

先期はかなり精力的に新店をオープンし、大規模改装も展開した結果として、4億円程度の有形固定資産の増加になったとご理解いただければと思います。

オーダーレーンは「工具、器具及び備品」に計上しています。

質疑応答:店舗ごとの年商の状況について

司会者:「10年程度のターンで見ると、1店舗あたりの年商は、千葉県が10年前比で相当減少しています。埼玉県、神奈川県は上昇していますが、千葉県の回復が遅れていると見て良いのでしょうか?」とのご質問です。

石田:確かに、10年前と比べると都道府県によって1店舗あたりの売上が減っている部分はあります。この要因の1つには時代認識もあるものの、千葉県、東京都については、店舗が増えつつある中で、競合も非常に増えてきていると見ています。

そのため、当社が出店していたブルー・オーシャンとは言わないまでも好立地であった場所に対し、同業大手が参入してきたことで、1店舗あたりの売上規模が少し落ちているのではないかと考えています。そちらについては、大規模改装などを展開し、補っているところです。

また、埼玉県については不採算による閉店が一部あり、1店舗あたりの売上規模は上がってきています。当社の店舗間のカニバリゼーション等もありましたが、そのあたりは解消されつつあり、良い数字になってきたと思っています。

いずれにしても、今後も競合の動きを注視しながら、我々も力を付けつつ進めていきたいと考えています。