安江工務店、通期の売上高は5期連続過去最高 営業利益・経常利益は上場来最高を達成

2023年2月19日 07:32

目次

山本賢治氏:株式会社安江工務店、代表取締役社長の山本賢治でございます。ご視聴のみなさまには、この動画を通じて当社をいっそうご理解いただき、ご興味を深めていただければと存じます。どうぞよろしくお願いいたします。

本日は、ご覧のような内容を6つに分けて順にご説明します。

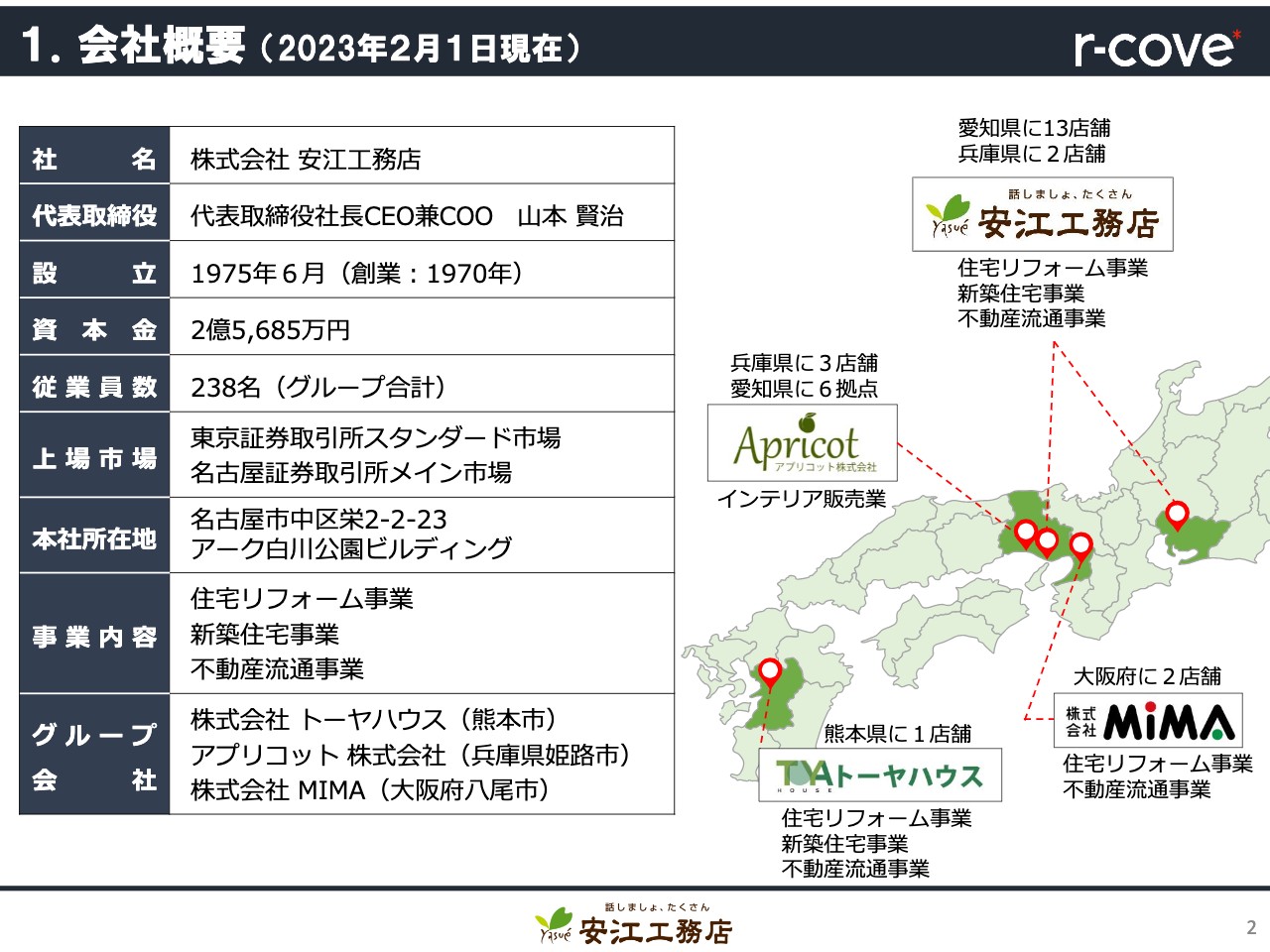

1.会社概要 (2023年2月1日現在)

まずは当社概要についてです。創業は1970年で、今年で53年目の住宅会社です。100パーセントBtoCで訪問営業を行わず、お客さまからお問い合わせをいただいて商談が始まるという反響営業のスタイルを採っています。

2017年2月に上場し、現在の上場市場は東京証券取引所スタンダード市場、名古屋証券取引所メイン市場です。一般住宅の総合リフォーム会社で上場しているのは当社だけです。

本社は名古屋市にあり、本社事務所の他に、愛知県内に13店舗、兵庫県内に2店舗を展開しています。また、子会社を大阪・兵庫・熊本に置き、グループ人員数は238名です。3つの住宅会社とその周辺事業に位置するインテリアを取り扱う会社を買収してからは、グループ内の各店舗へのインテリア販売拠点の併設も進めています。

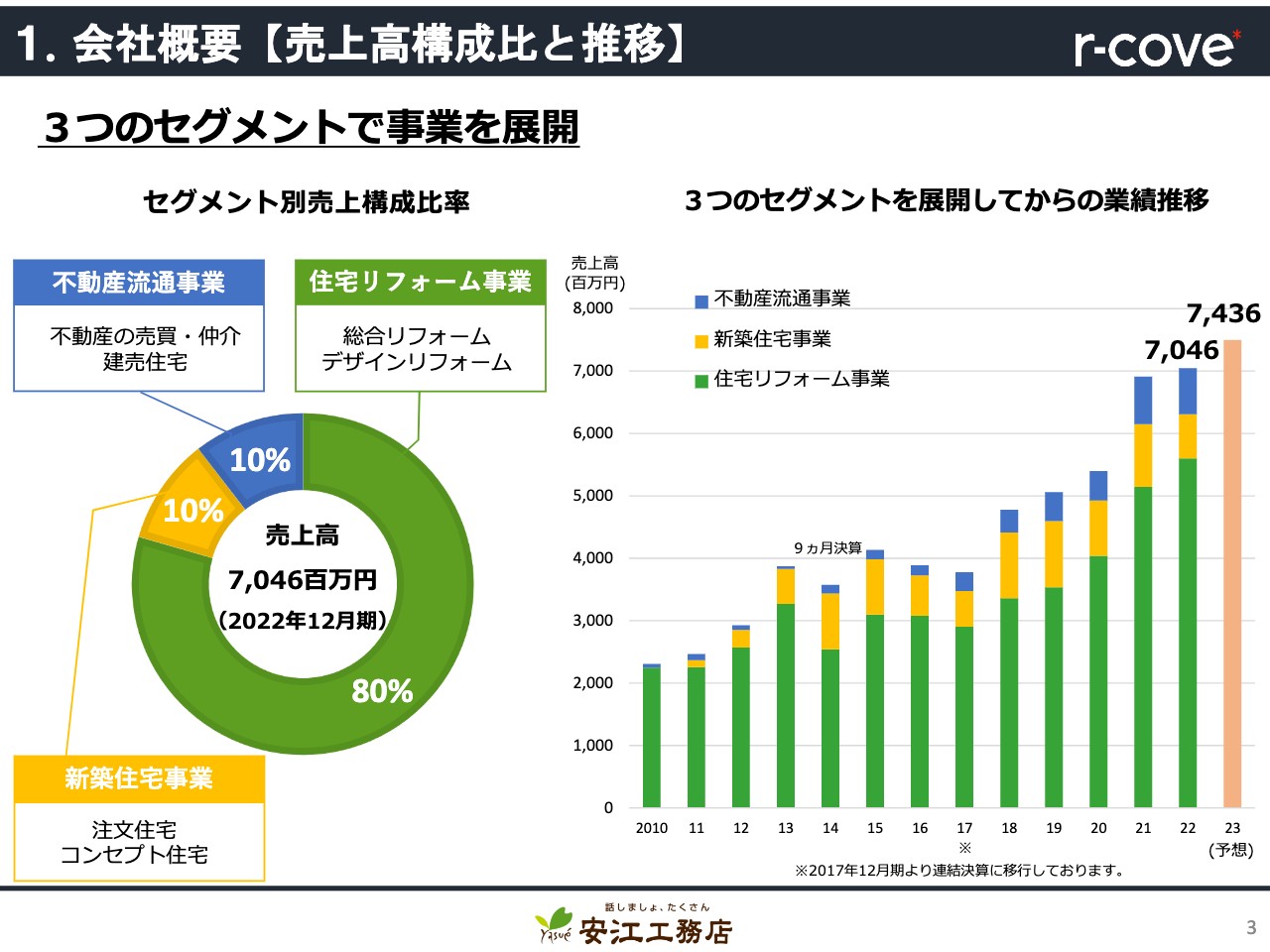

1.会社概要【売上高構成比と推移】

売上高構成比と推移についてです。約70億円の売上高のうち、80パーセントを主力の住宅リフォーム事業が占めており、次に新築住宅事業が10パーセント、不動産流通事業が10パーセントという割合となっています。

住宅リフォーム事業は、一般のお客さま向けにメンテナンス工事から間取り変更、耐震補強・増改築といった大規模工事・リノベーションまで、住宅全般に幅広く対応しています。

新築住宅事業では、自然素材や高性能断熱に力を入れた注文住宅を手掛けており、デザイン性にこだわったラインナップを揃えています。

不動産流通事業では、不動産の売買・仲介、中古住宅の買取・再販、分譲住宅の販売も行っています。

これら3つの事業のワンストップサービスを開始してからの業績推移として、現在は3社のグループ会社とともに住宅リフォーム事業を中心に業績を伸ばしています。

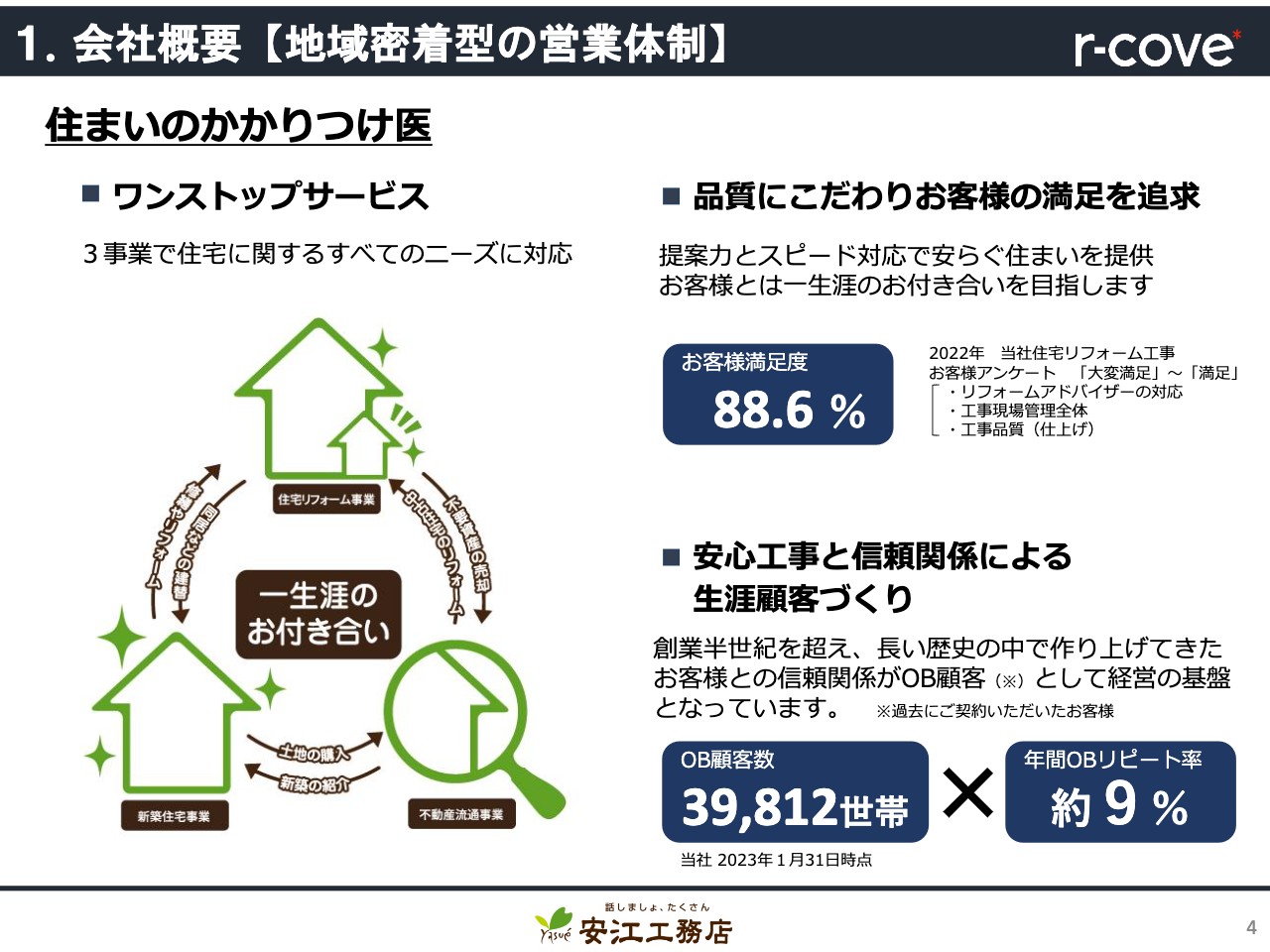

1.会社概要【地域密着型の営業体制】

地域密着型の営業体制についてご説明します。当社グループは、人から人へ住み継ぐ不動産流通事業、新たに建てる新築住宅事業、直し・再生する住宅リフォーム事業を行っています。

当社グループのビジネスは、ストック型の循環ビジネスモデルとして「生涯顧客」という考え方のもと、「住まいのことで何かあれば安江工務店」と言われるように、「住まいのかかりつけ医」を目指しています。

そのために、地域密着型の営業体制として、品質とお客さまの満足にこだわり、既存のお客さまからのリピート比率をKPIの1つとして重要視しています。安定して一定のご注文をいただけるように、高い顧客維持率を継続し、安定した収益構造を作っています。

1.会社概要【当社の強み】

リフォーム専業店としての当社の強みは、オリジナル自然素材とデザイン力の2つです。

オリジナル自然素材の「無添加厚塗りしっくい」は、一昨年に外部機関の実験により、新型コロナウイルスに組成が近いとされるヒトコロナウイルスに対する不活化効果が実証されました。こちらはコロナ禍において引き合いが特に増えている商材です。完全自社開発で、一般的な流通品と違い自然素材だけを使用しているため、安心してご利用いただけますし、リーズナブルに提供できています。

デザイン力としては、単に機能性ばかりを追求するリフォームではなく、使い勝手やデザイン性をプラスし、モノの価値ばかりではなく、コトの価値を大切に提案しています。安心で豊かな住生活をもたらす自然素材と提案力・デザイン力を活かして、オンリーワンの住まいづくりのお手伝いしています。

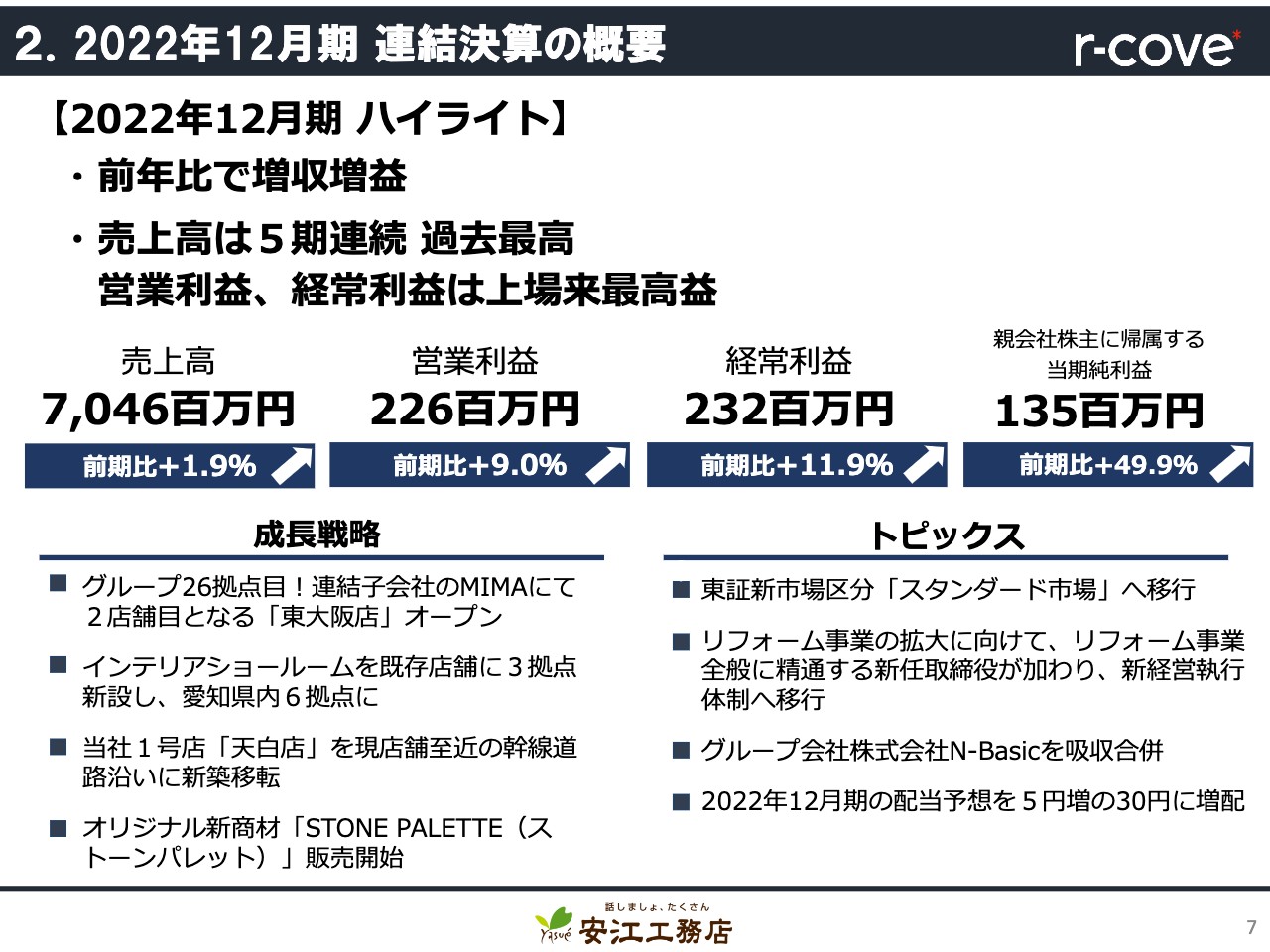

2.2022年12月期 連結決算の概要

2022年12月期通期の決算概要についてご説明します。まず、2022年12月期のハイライトです。2022年12月期の業績は前年比で増収増益となり、売上高は5期連続で過去最高、営業利益と経常利益は上場来最高益となりました。

成長戦略としては、グループ会社のMIMAで2店舗目となる東大阪店を開設したり、当社1号店の天白店を現店舗至近の幹線道路沿いに新築移転し、視認性を向上させました。

トピックスとしては、グループ会社であった株式会社N-Basicを経営の効率化を目的に吸収合併したことや、2022年12月期の配当を当初予想から5円増配の30円に修正したことが挙げられます。

2.2022年12月期 連結決算の概要

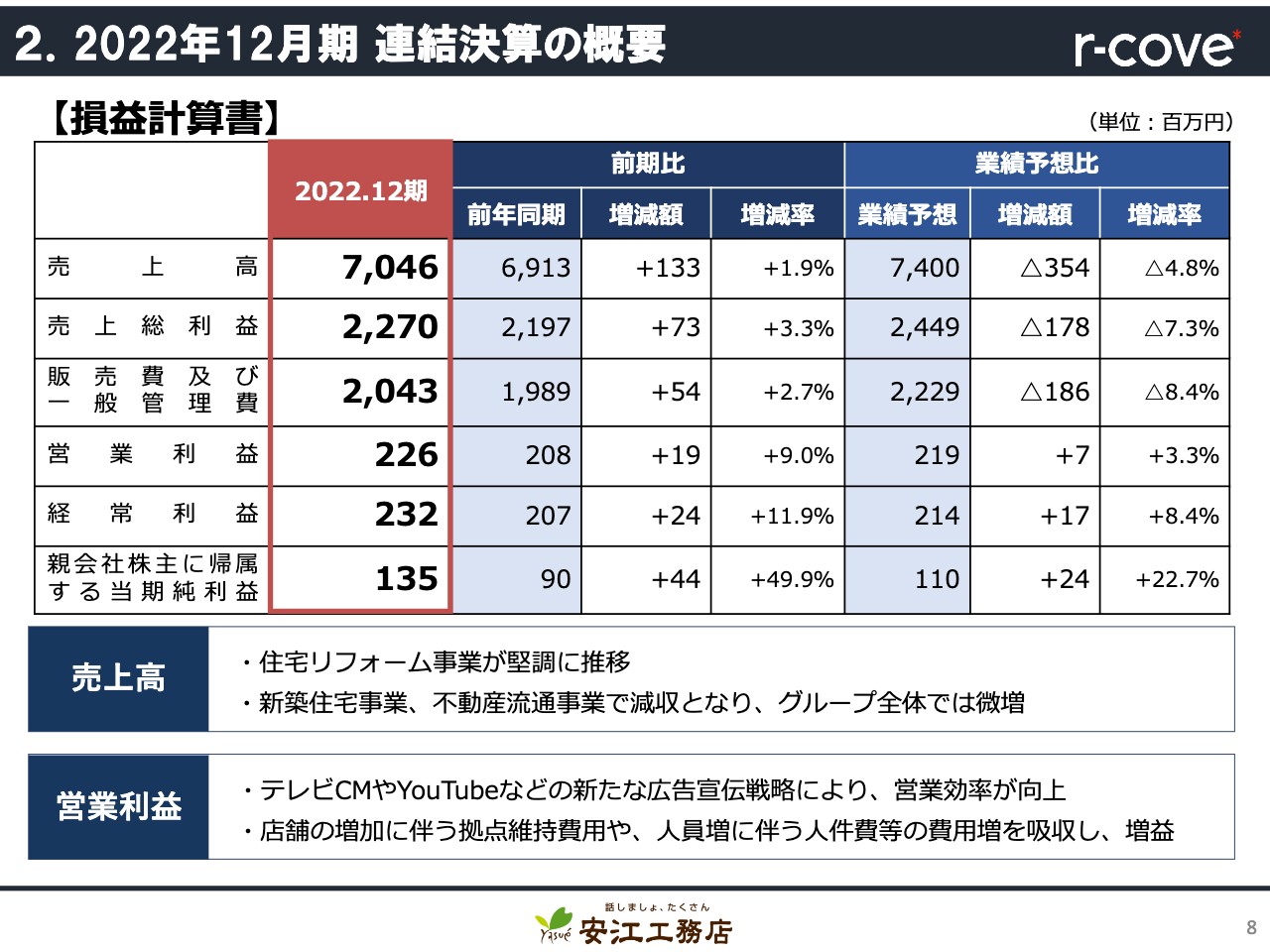

損益計算書の概要についてです。先ほどお伝えしたように、増収増益となっています。連結売上高は住宅リフォーム事業が堅調に推移しましたが、新築住宅事業、不動産流通事業で減収となり、グループ全体では微増という結果となっています。

営業利益は、テレビCMやYouTubeなどのSNSを活用した新たな広告宣伝戦略により、営業効率が向上しています。さらに、店舗の増加に伴う拠点維持費用や人員増に伴う人件費等のコスト増を吸収して、増益という結果となりました。

2.2022年12月期 連結決算の概要

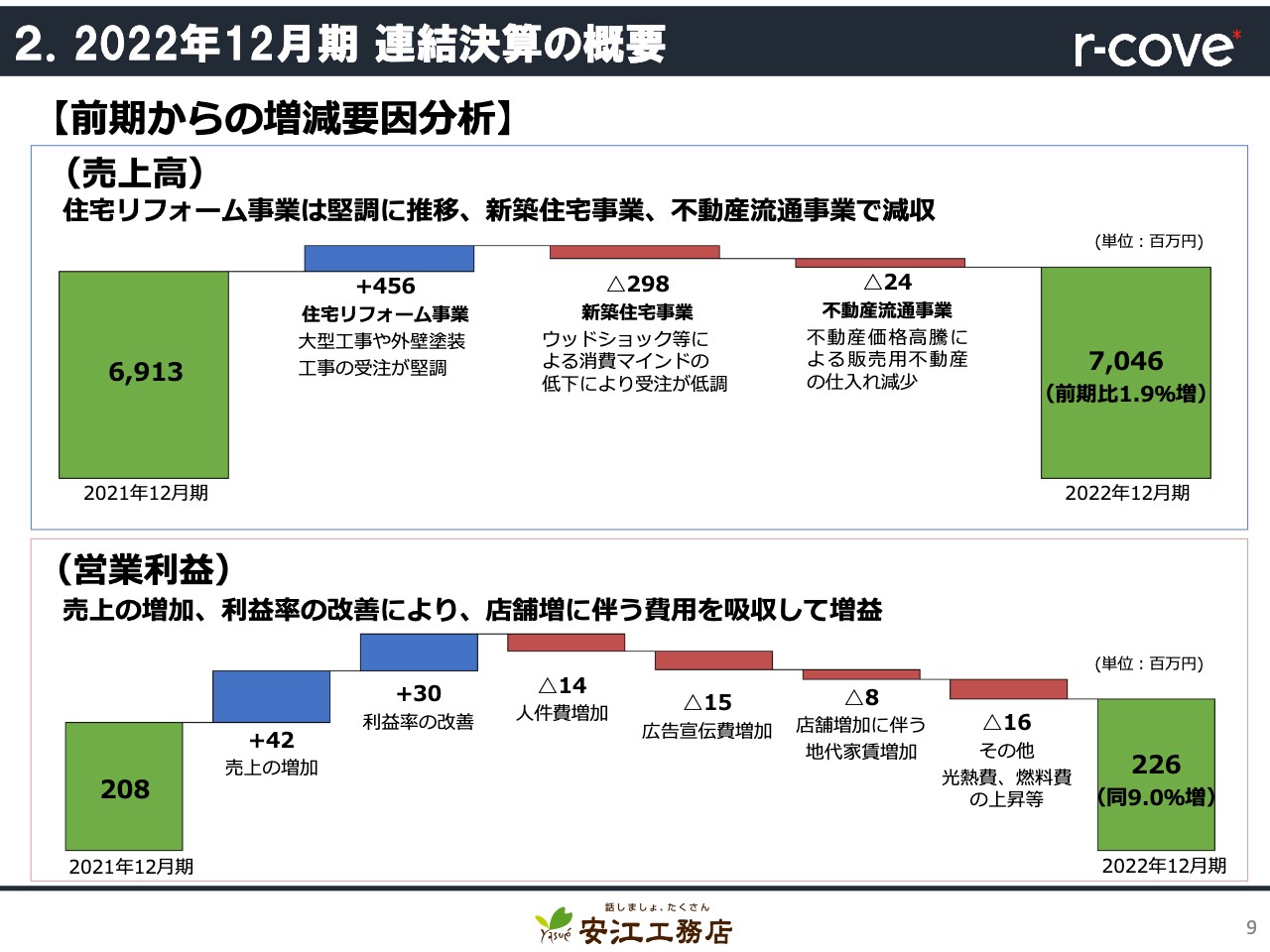

前期からの増減要因分析についてご説明します。売上高の増加要因としては、住宅リフォーム事業で大型工事や外壁塗装工事の受注が堅調に進み、4億5,600万円の増収となりました。

一方、新築住宅事業では、ウッドショック等による消費マインドの低下により受注が低調となり、2億9,800万円の減収となりました。

不動産流通事業では、不動産価格の高騰により販売用不動産の仕入れを厳選したことで、物件数が減少し、2,400万円の減収となりました。

結果として、売上高は前期比1.9パーセントの増加となっています。

営業利益の増加要因としては、売上高の増加により4,200万円の増益、さらに利益率の改善により3,000万円の増益となりました。他方、人件費の増加により1,400万円の減少、広告宣伝費の増加により1,500万円の減少となりました。結果として、営業利益は前期比9パーセントの増加となっています。

2.2022年12月期 連結決算の概要

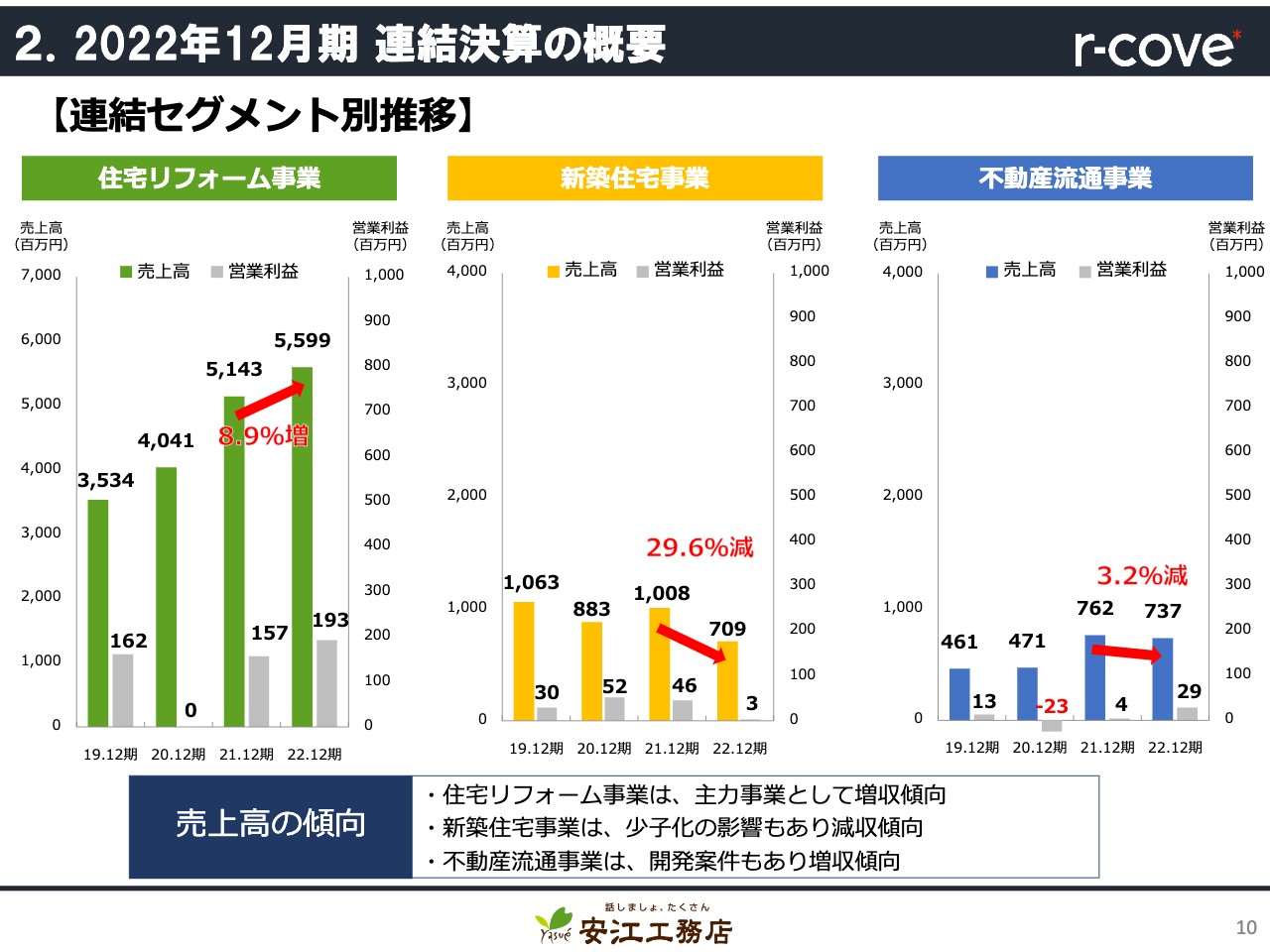

セグメント別の推移です。住宅リフォーム事業は、当社の主力事業として、近年順調に売上高を伸ばしています。引き続き、業容を拡大していくとともに業務効率の改善を進め、営業利益率の向上に努めていきます。

新築住宅事業の売上高は、近年減少傾向にあります。少子化や需要がリフォームへ移っているなどの理由もありますが、付加価値の高い住宅を提供するなど、他メーカーとの差別化を打ち出しながら受注活動を促進していきます。

不動産流通事業の売上高は、増加傾向にあります。一団の土地を取得して開発事業を行うなど、他事業と連携しながら積極的に事業展開を行い、高収益化を推進していきます。

2.2022年12月期 連結決算の概要

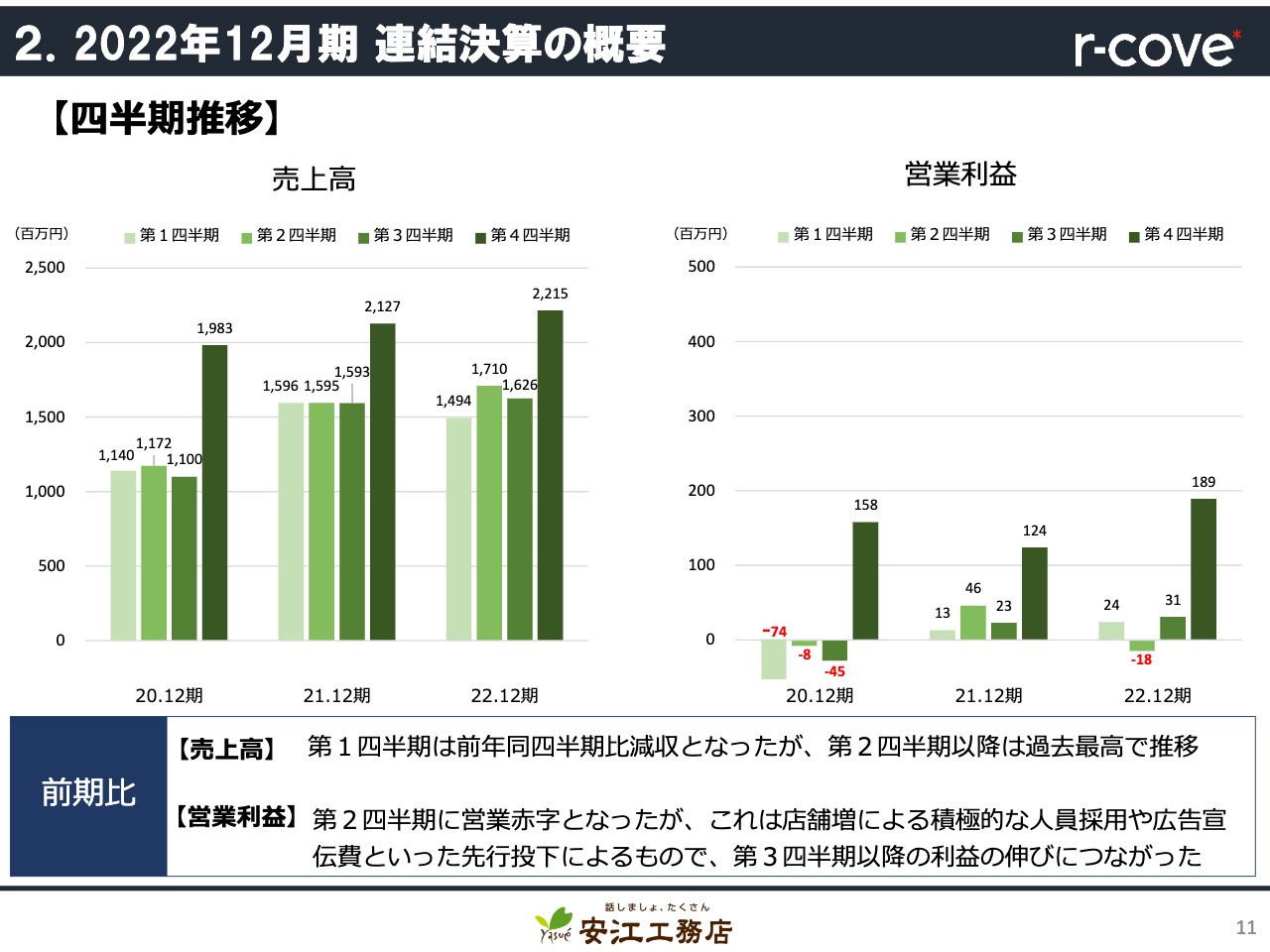

四半期ごとの業績推移です。売上高については、第1四半期は前年同四半期比で減収となりましたが、第2四半期以降は過去最高で推移しました。営業利益は第2四半期に営業赤字となりましたが、店舗増による積極的な人員採用や広告宣伝費といった先行投資が原因です。その結果、第3四半期以降の利益の伸びにつながりました。

2.2022年12月期 連結決算の概要

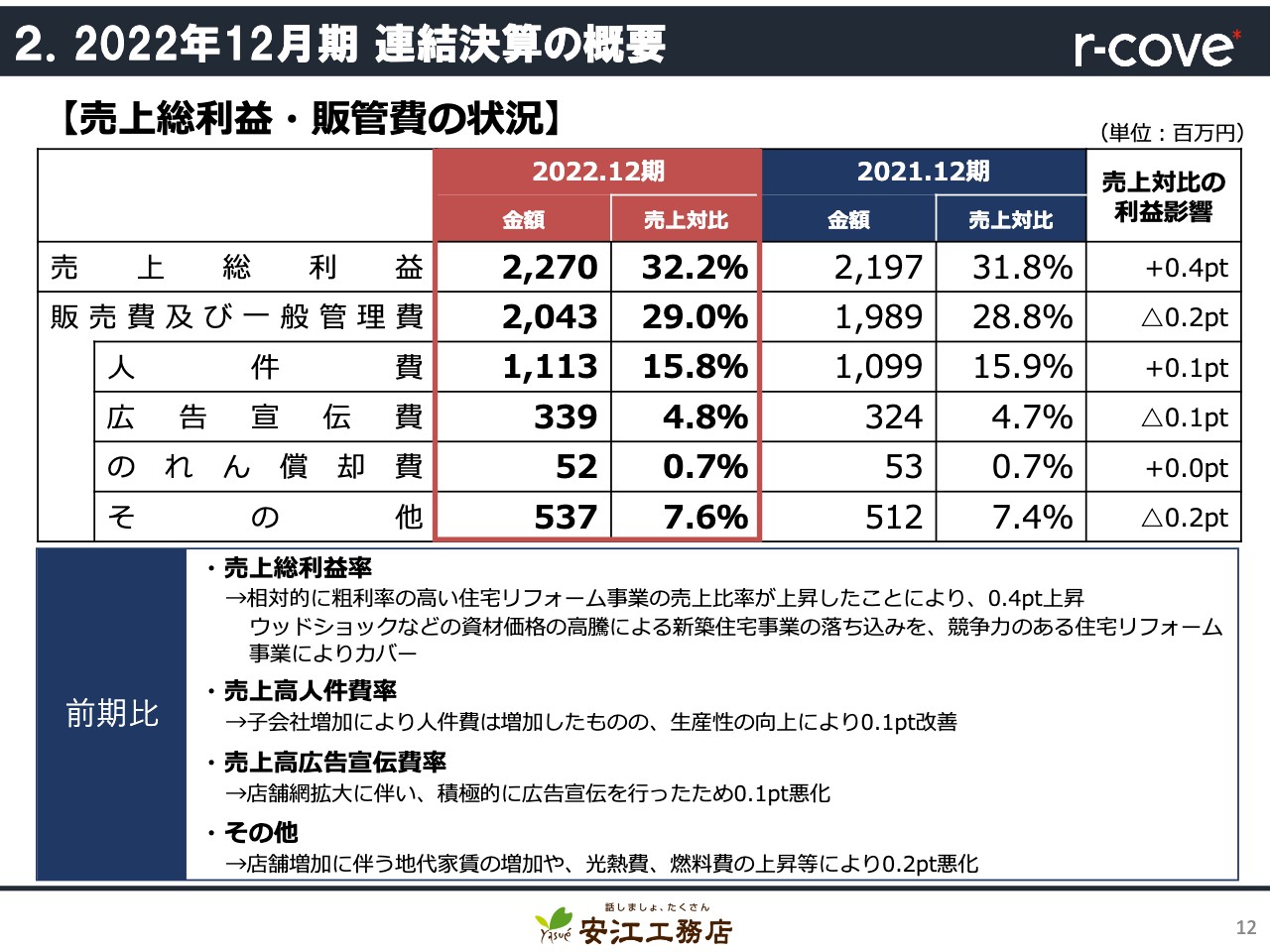

売上総利益と販管費の状況をご説明します。売上総利益率は相対的に粗利率の高い住宅リフォーム事業の売上比率が上昇したため、0.4ポイント上昇しました。ウッドショックなどの資材高騰の影響による新築住宅事業の落ち込みを、競争力のある住宅リフォーム事業によってカバーできたことも要因となっています。

売上高人件費率は、子会社増加により人件費そのものは増加したものの、生産性の向上により0.1ポイント改善しました。

売上高広告宣伝費率は、店舗網拡大に伴い積極的に広告宣伝を展開したものの、0.1ポイントの高まりにとどまっています。

その他の経費は、店舗増加に伴う地代家賃の増加や光熱費、燃料費の上昇により売上対比が0.2ポイント高まっています。

2.2022年12月期 連結決算の概要

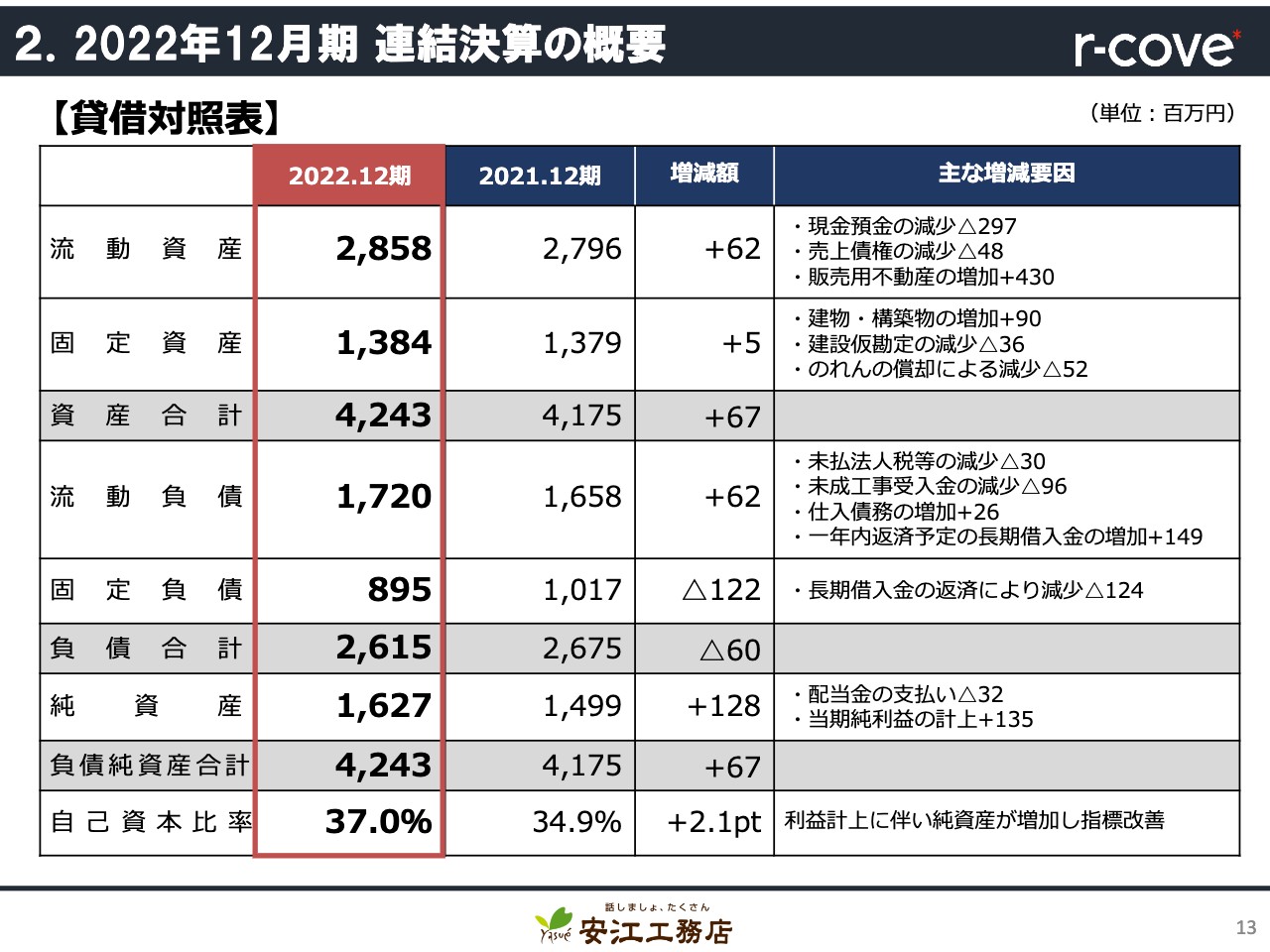

貸借対照表については資料でご確認ください。

2.2022年12月期 連結決算の概要

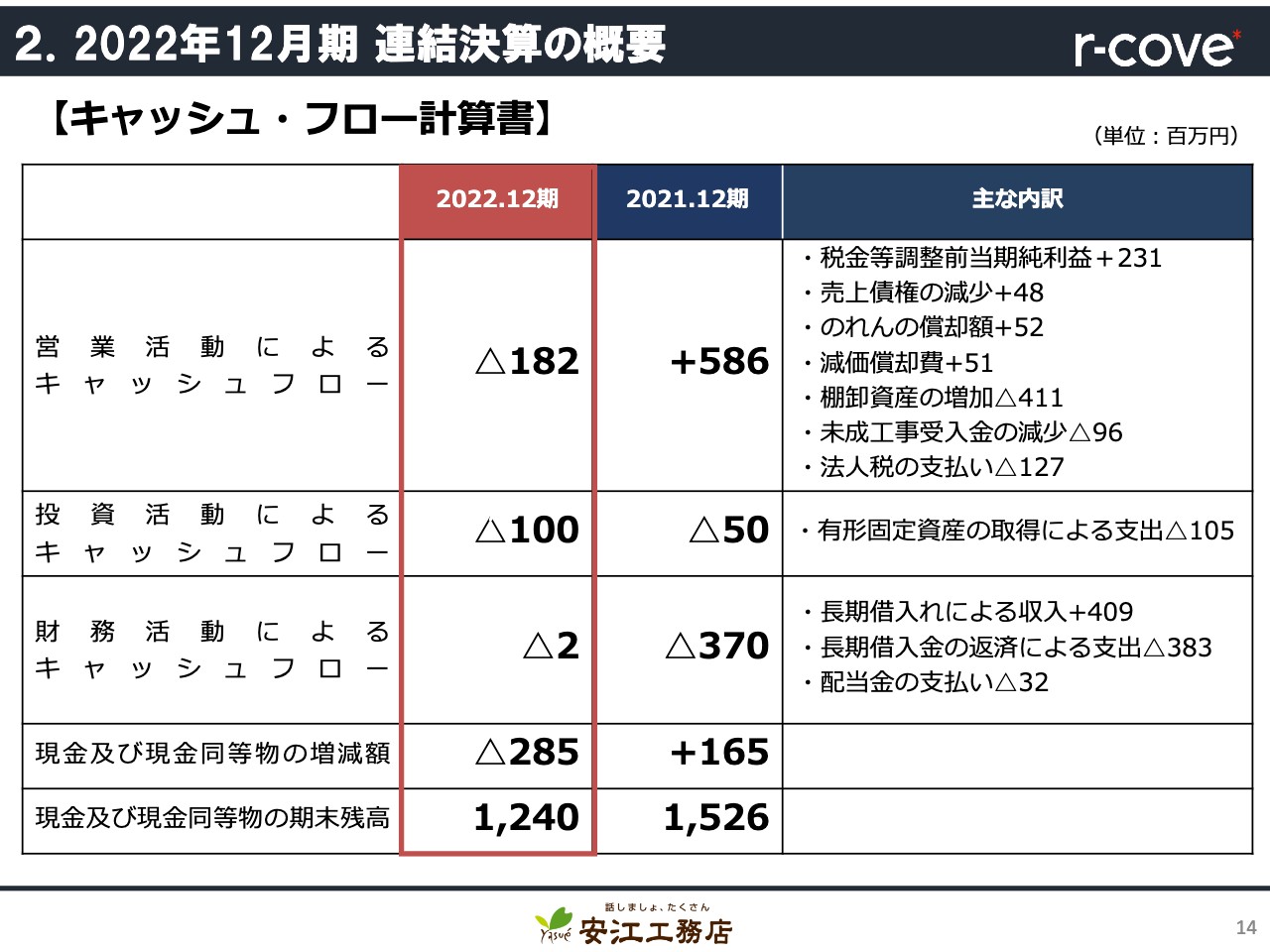

キャッシュ・フロー計算書についても資料でご確認ください。

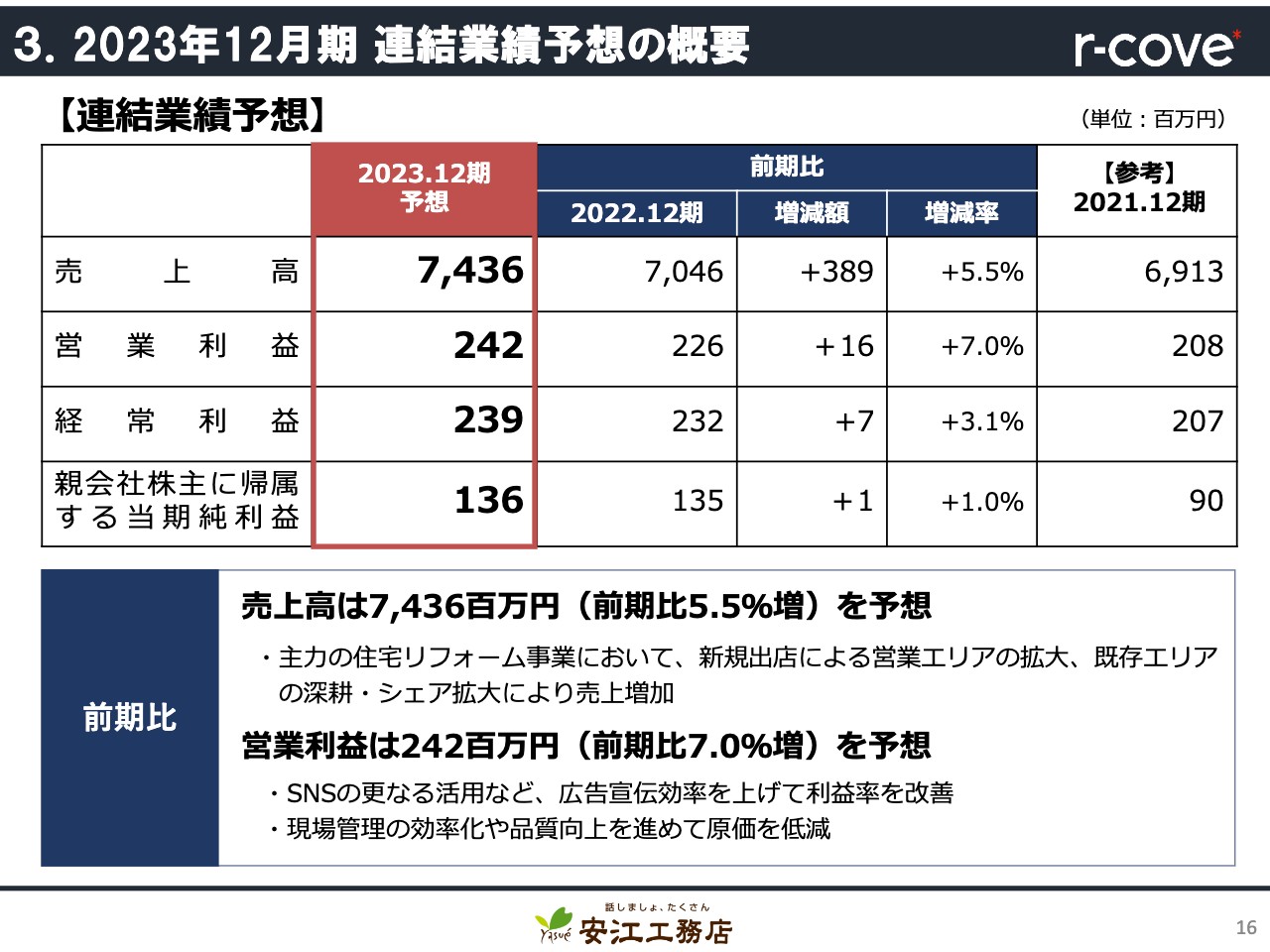

3.2023年12月期 連結業績予想の概要

2023年12月期の連結業績予想についてご説明します。2023年12月期の連結業績予想は、売上高74億3,600万円、前期比5.5パーセント増、営業利益2億4,200万円、前期比7パーセント増、当期純利益1億3,600万円、前期比1パーセント増としています。

計画どおり進むと、売上高は6期連続の増収で過去最高となり、営業利益、経常利益ともに3期連続の増益、上場来最高益となる見込みです。

主力の住宅リフォーム事業において、新規出店による営業エリアの拡大や既存エリアの市場深耕・シェア拡大によって売上増加を見込んでおり、売上高は前期比5.5パーセント増の74億3,600万円を計画しています。

営業利益はSNSの活用をさらに進めるなど、広告宣伝の効率を向上させて利益率を改善するとともに、現場管理の効率化や品質向上を進めて原価の低減が進むと見込み、前期比7パーセント増の2億4,200万円と予想しています。

3.2023年12月期 連結業績予想の概要

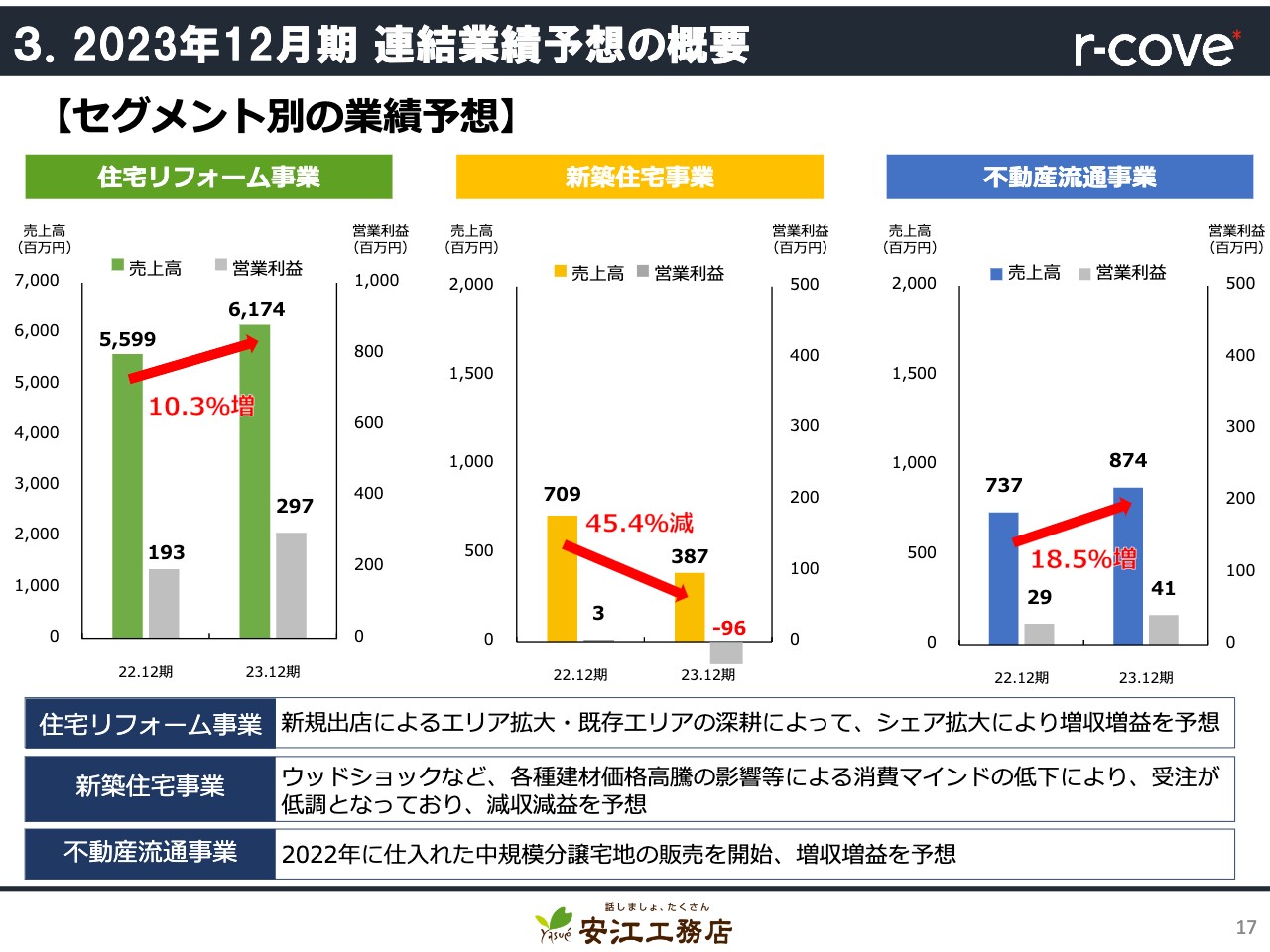

セグメント別の業績予想です。住宅リフォーム事業は、新規出店による営業エリアの拡大や既存エリアの深耕によってシェア拡大を進め、増収増益を計画しています。

新築住宅事業は、ウッドショックなど各種建材価格高騰の影響等で消費マインドが低下し、受注が低調となっているため、減収減益を予想しています。

不動産流通事業は、2022年に仕入れた中規模分譲宅地の販売を開始するため、増収増益を見込んでいます。

4.中期経営計画 (2021年度~ 2023年度)の進捗

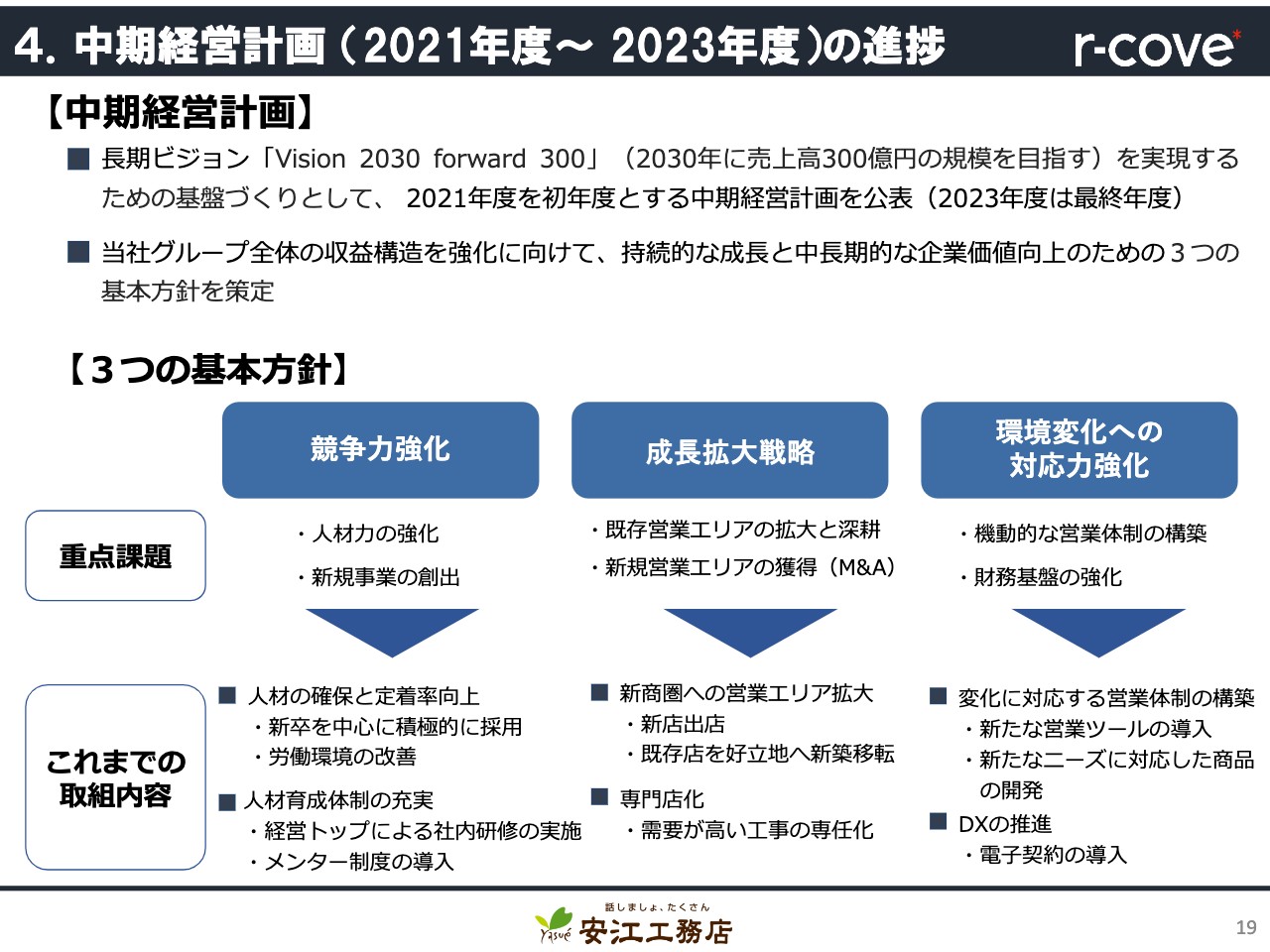

中期経営計画の進捗をご説明します。当社グループは、2030年に売上高300億円の規模を目指す長期ビジョン「Vision 2030 forward 300」を実現するための基盤づくりとして中期経営計画を掲げており、2023年度はその最終年度となります。

当社グループ全体の収益構造の強化に向けて3つの基本方針を策定し、特に競争力強化と成長拡大戦略に注力しています。

競争力強化では、主に人材力の強化を重点課題としています。当社は建設業として労働集約型のビジネスを展開しているため、技術者やマネジメント層の確保が重要です。新卒を中心に積極的な採用を継続するとともに、労働環境の改善に一層努めます。また、人材育成体制の充実を図り、社員の成長を促していきます。

成長拡大戦略については後ほど詳しくお話ししますが、既存営業エリアの拡大と深耕、新規営業エリアの獲得(M&A)を積極的に行っていきます。

4.中期経営計画 (2021年度~ 2023年度)の進捗

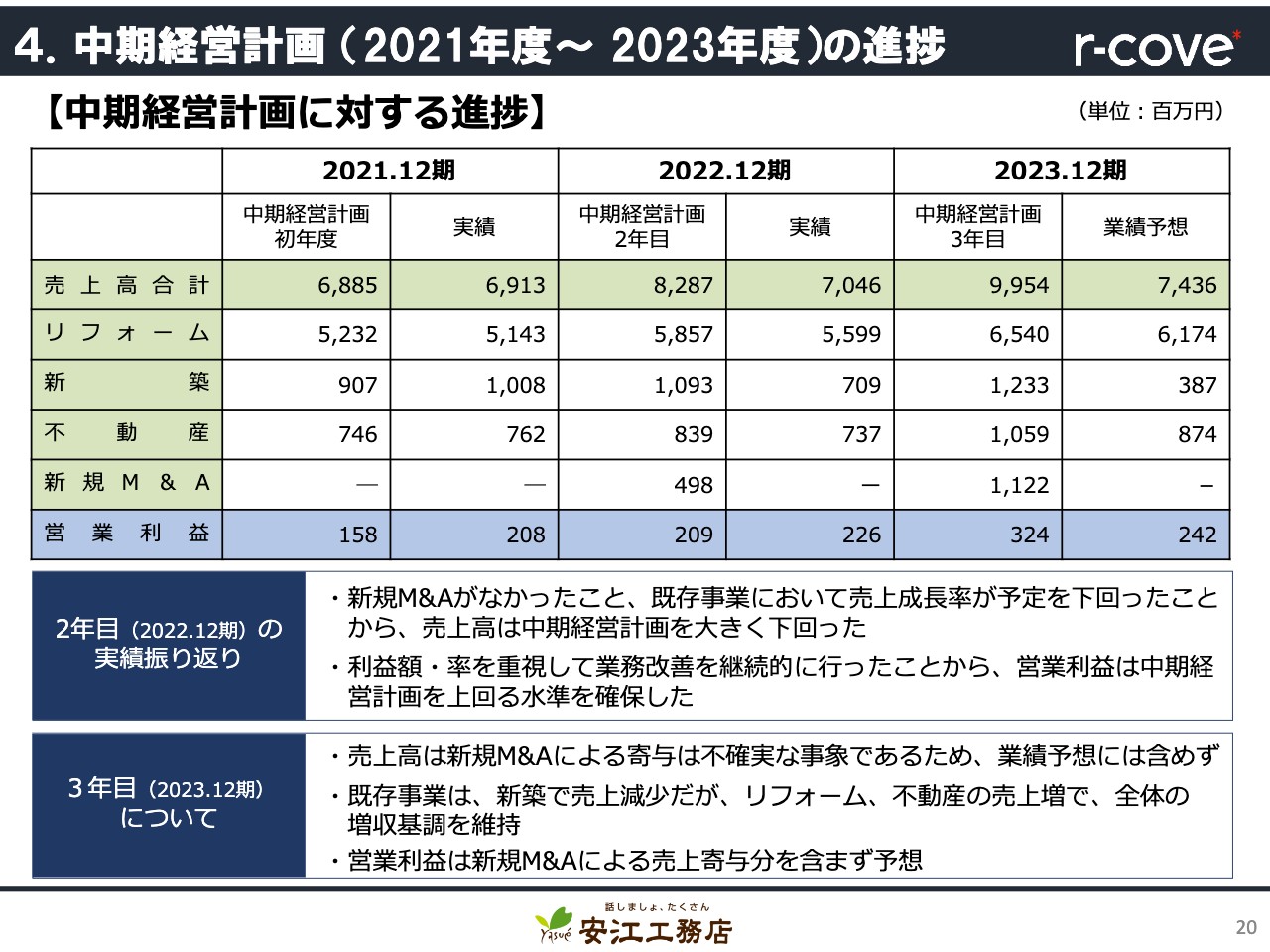

中期経営計画の定量目標です。2年目となる2022年12月期の売上高は、新規のM&Aがなく、既存事業において売上成長率が予定を下回ったことから、中期経営計画を下回りました。

一方で、ワーク・ライフ・バランスを重視し、営業利益は利益額・率をポイントに業務改善を強力に進め、中期経営計画を上回る水準を確保しました。

3年目となる2023年12月期の業績予想は、中期経営計画で新規M&Aによる寄与を見込んで計画していますが、相手もあり不確実な事象のため、今回の業績予想には含めていません。

したがって、売上高、営業利益ともに中期経営計画とは離れていますが、引き続き既存事業の成長とともに、当社グループと親和性の高い企業とのM&Aを積極的に行い、持続的な成長、企業価値の向上を図っていきます。

5.住宅市場の変化と事業戦略【住宅市場規模】

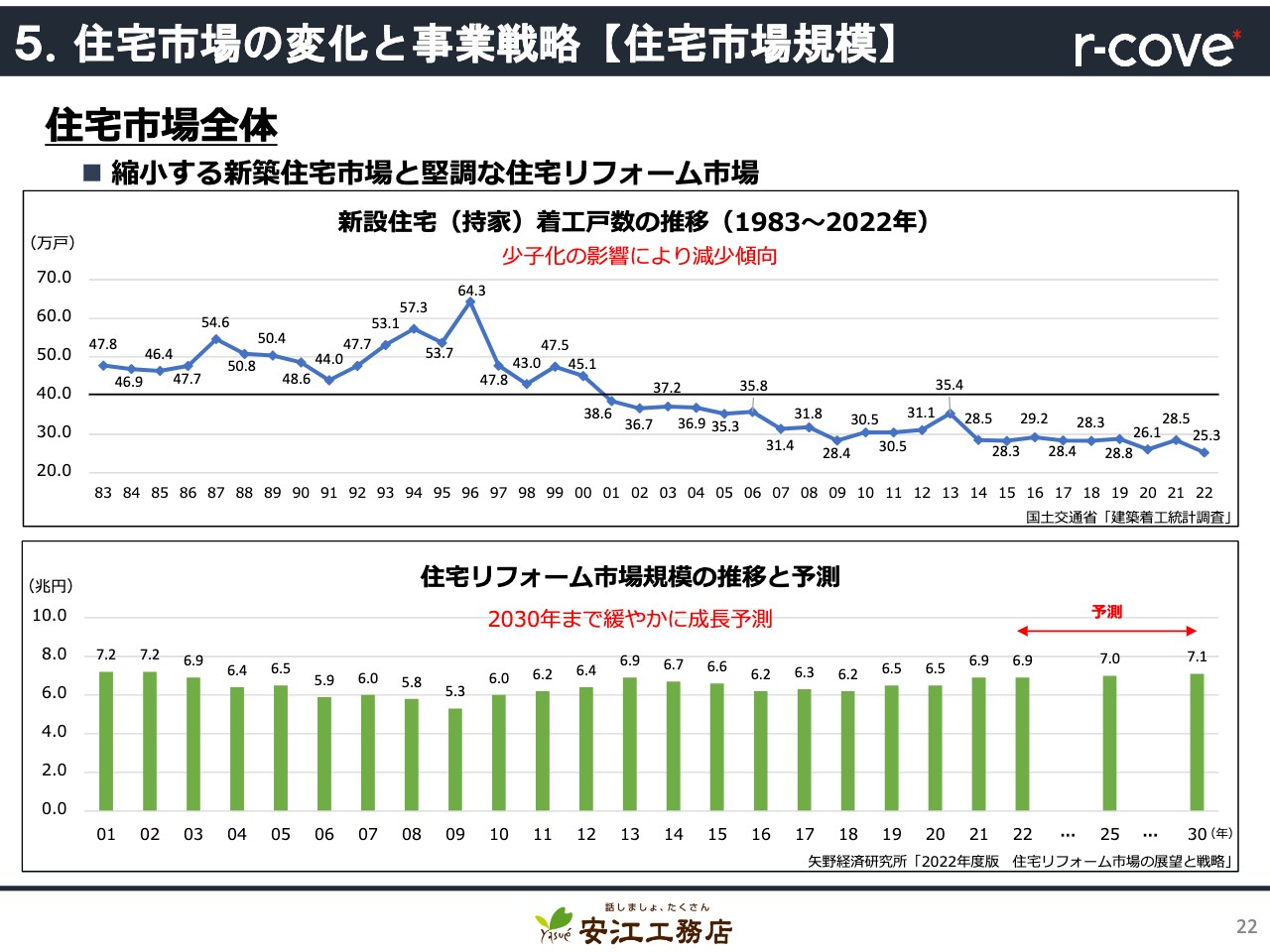

住宅市場の変化と事業戦略についてご説明します。まず、住宅市場全体の変化についてです。スライド上部の折れ線グラフは、新設住宅(持家)の着工戸数の推移を表しています。64万戸ほどであった1996年のピーク時に比べ、1世代後の2022年には25万戸ほどと、需要は半数以下になってきています。

一方、スライド下部の棒グラフは、住宅リフォーム市場規模の推移と予測を表しています。多少の変化はあるものの、この5年ほどは増加傾向で推移しており、2030年に向かって緩やかな成長を見込んでいます。主な要因は、住宅の一次取得者である20代後半から30代の人口が、少子化によって減っていることに加えて、日本人の住宅に対する意識が変化してきているためと分析しています。

5.住宅市場の変化と事業戦略【住宅に対する意識の変化】

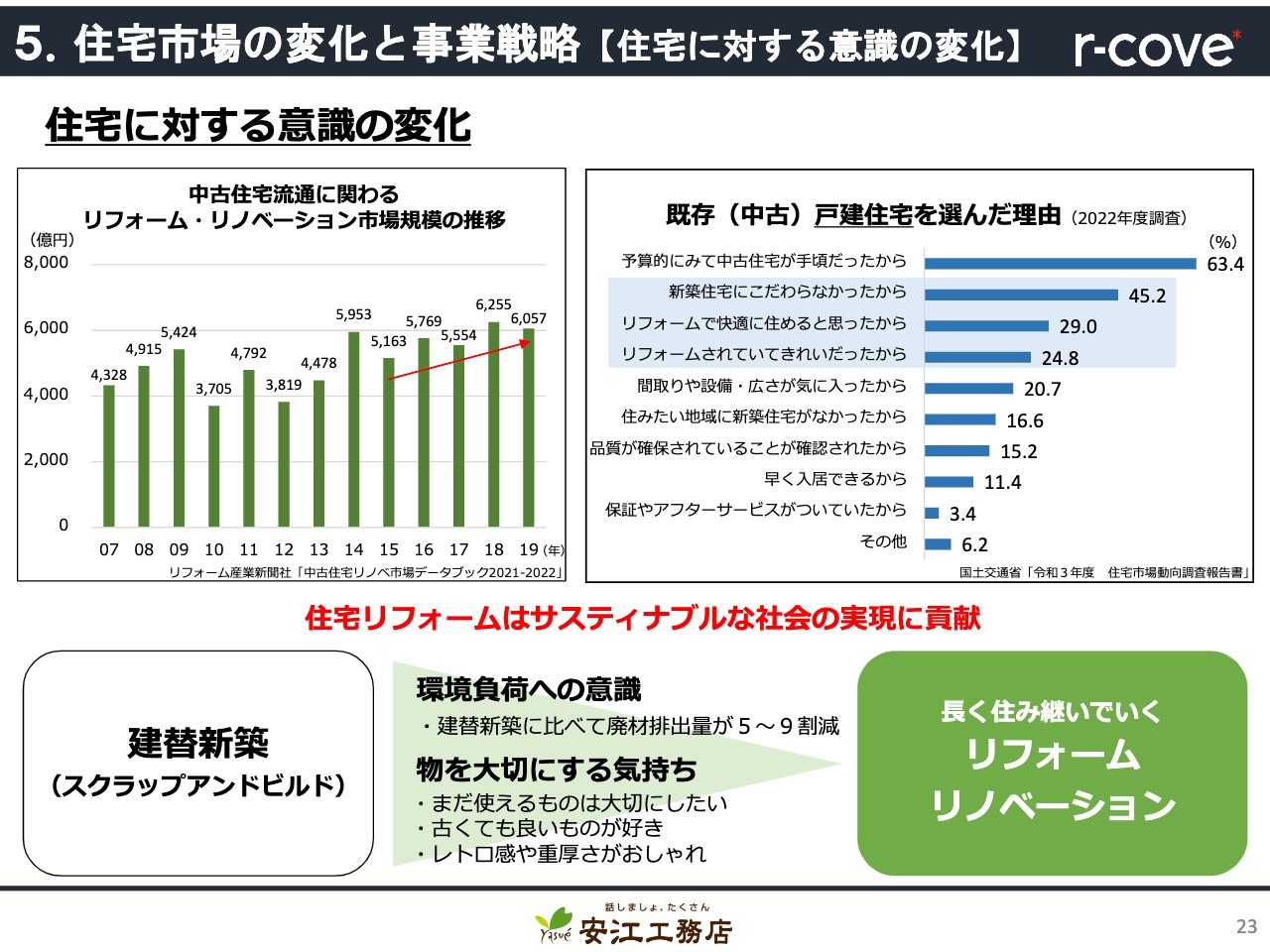

住宅に対する意識の変化についてです。以前の日本では、新しい家を持つことを一人前の証とする意識が強く、戸建住宅は約30年の周期でスクラップアンドビルドを繰り返してきました。しかしながら近年では、動産、不動産を問わず「まだ使えるものは大切にしたい」といった物を大切にする社会に変わってきています。

スライド左側のグラフは、中古住宅流通に関わるリフォーム・リノベーション市場規模の推移を表しています。近年は増加傾向が見られ、既存住宅、つまり中古住宅を購入して、リフォームやリノベーションをする方が増えてきていることがわかります。

また、スライド右側のグラフでも、既存(中古)住宅を選んだ理由の2022年の調査では、新築と比べて価格が手頃であることに加えて、「新築にこだわらない」「リフォームすることによって快適に住める」など、住宅リフォームの技術や品質が向上して「既存(中古)住宅+リフォーム」というかたちが広まってきたことがわかりました。

快適に長く住み継いでいくことに高い価値を見出すようになってきています。当社としても、以前の「壊して造る」ことに比べて環境負荷が大きく減ることから、住宅リフォームを積極的に推進することがサスティナブルな社会の実現につながると考えています。

5.住宅市場の変化と事業戦略【成長事業の強化】

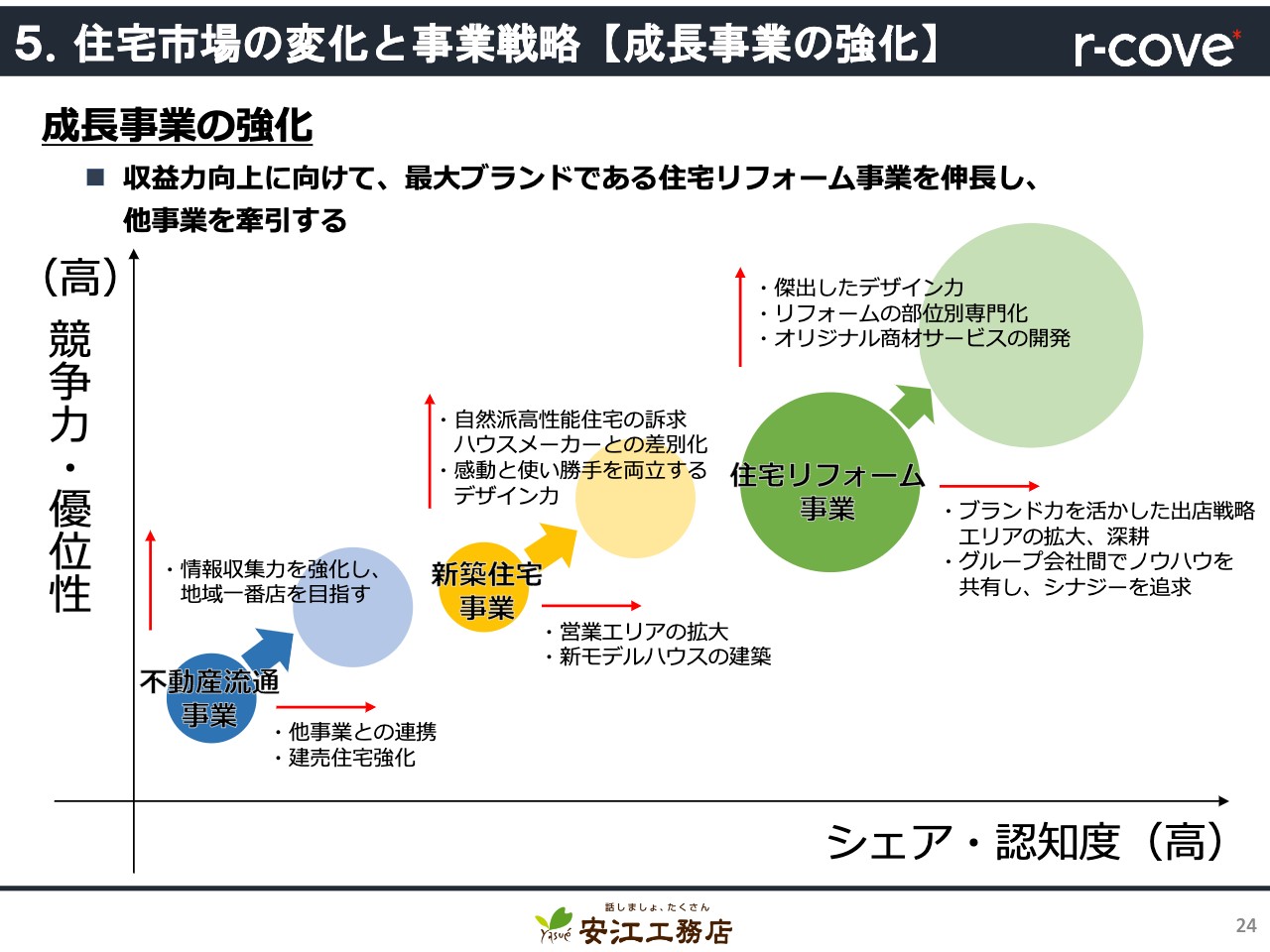

住宅市場の変化と事業戦略についてご説明します。今年度は4つの事業戦略を進めていきます。1つ目は、成長事業の強化です。スライドのグラフは、縦が競争力と優位性、横がシェアと認知度を表しています。当社の最大ブランドである住宅リフォーム事業をさらに伸ばし、他の事業を牽引していく手法をとっていきます。それでは、それぞれの事業戦略についてご説明します。

スライドの一番右側は、当社の主力事業である住宅リフォーム事業です。営業エリアにおいて、おかげさまで高く認知していただいており、成長戦略として引き続きブランド力を活かしたドミナント出店、グループ間のシナジーを追求していきます。また、得意とするデザイン力をさらに高めていくとともに、工事の種別を細分化して専門性を高め、他社との差別化を図り、これからも大きく成長していきます。

スライド中央の新築住宅事業については、シェアや認知度がまだ十分ではないと認識しています。成長のためには、住宅リフォーム事業で築いた認知度を活かし、大手ハウスメーカーの工業化住宅にはない、自然派高性能住宅の価値を訴求し、感動と使い勝手を両立するデザイン力を磨いていきます。

スライド一番左側の不動産流通事業については、シェア競争力において、まだまだ伸びていく余地があります。まずは先行する他事業との連携や建売住宅事業を強化し、地域での認知度を向上させ、商圏において最も多くの不動産物件情報が集まる、地元情報力の高い店舗を目指していきます。

5.住宅市場の変化と事業戦略【出店戦略】

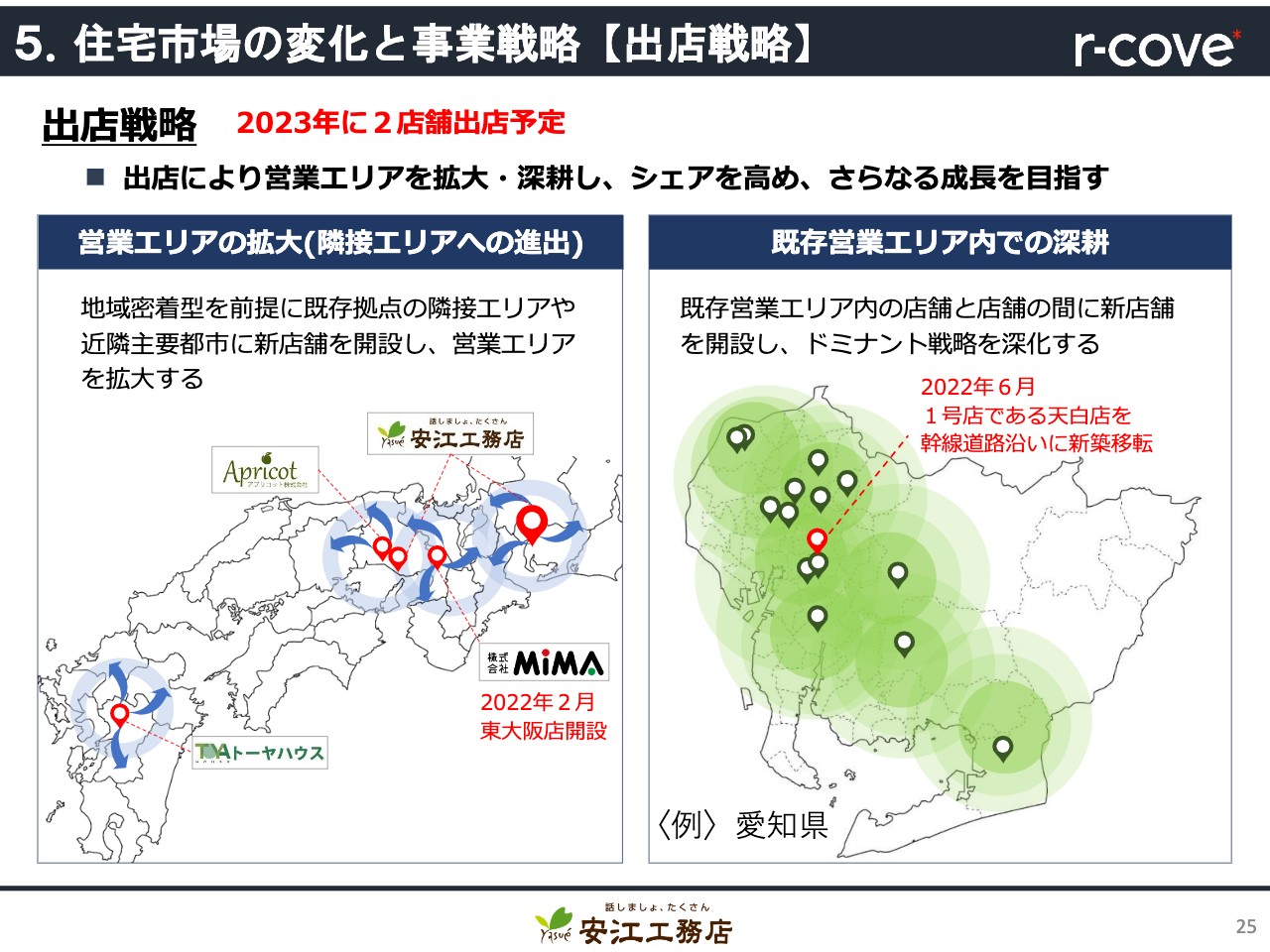

事業戦略の2つ目は出店戦略です。既存商圏の拡大と市場深耕の施策があります。既存商圏の拡大については、地域密着型を前提に、現在の営業拠点から隣接した地域に地続きに出店し、新たなお客さまと出会いながら新たなサプライチェーンを構築していきます。

また、既存営業エリア内においては、スピード対応や移動効率を考え、店舗と店舗の間に新店舗を開設し、ドミナント戦略を深化させていきます。これによって市場深耕を進め、さらにシェアを高めていきます。

このような戦略にもとづいて、2023年12月期は2店舗の開設を予定しており、今後も新規出店によって営業エリアの拡大と市場深耕を図っていきます。

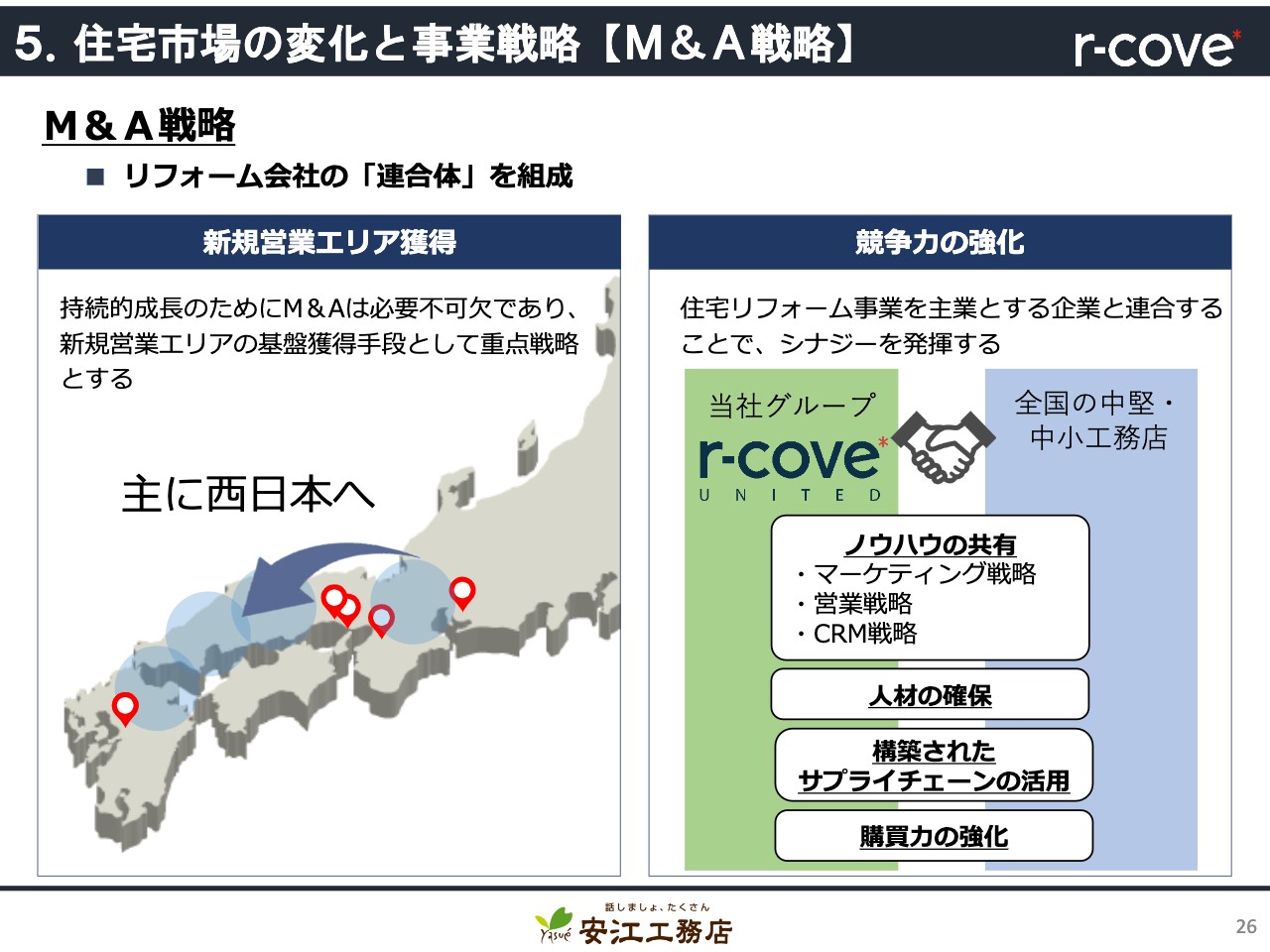

5.住宅市場の変化と事業戦略【M&A戦略】

事業戦略の3つ目はM&A戦略です。引き続き、既存営業エリアから地理的に離れた新規営業エリアの開拓を進めていきますが、営業エリアの新規拡大でポイントになるのは、現場作業員や営業社員の確保です。

これらを一気に解決する手段がM&A戦略であり、同業である工務店や住宅リフォーム会社を対象にしています。営業や工事のノウハウ共有、共同仕入れによる購買力強化(原価圧縮)など、投資対効果を考えて行っています。このように、グループ内でのシナジーを発揮しながら、住まいのかかりつけ医の「連合体」を作っていきます。

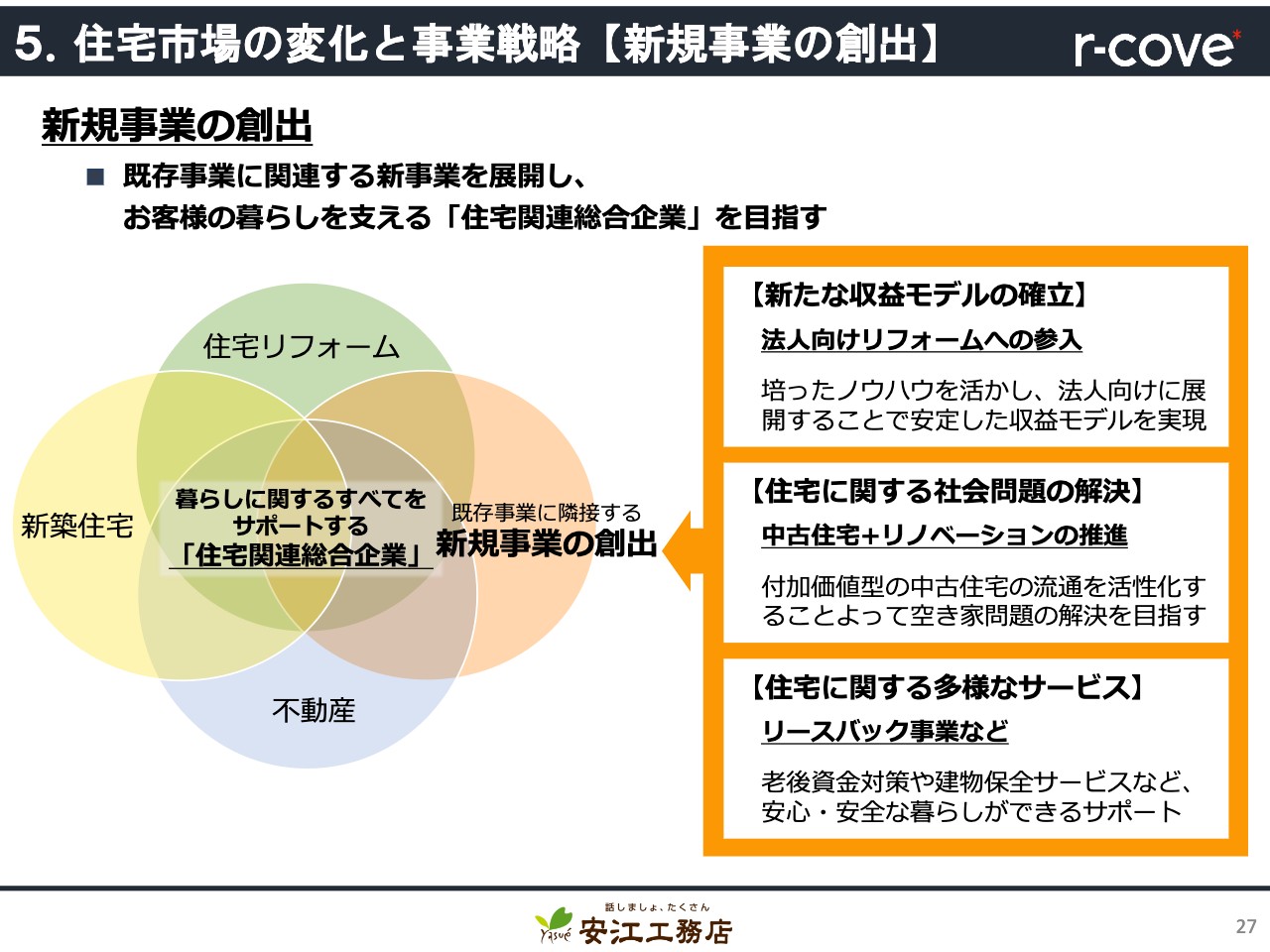

5.住宅市場の変化と事業戦略【新規事業の創出】

事業戦略の4つ目は新規事業の創出です。当社グループは、住宅リフォーム事業をメインに新築住宅事業、不動産流通事業の3つを柱に、現在まで伸ばしてきました。

今後も3本柱は変わることはありませんが、これから先の成長規模とスピードを考えると第4の事業、第5の事業の柱が必要になってきます。そこで、半世紀にわたる経験と培ったノウハウを活かし、マーケットの大きい「法人向けリフォーム」へ参入していきます。

また、ご承知のように、増え続けている空き家問題の解決策の1つとして、中古住宅(既存住宅)に新しい価値をプラスして再生し、中古住宅流通の活性化を図っていきます。

さらに、すでに少しずつ始めていますが、住宅に関する多様なサービスの1つとして、老後の生活資金の不安を解消できるリースバック事業など、安心・安全な暮らしができるサポートをさらに推し進めていきます。

住まいに関するすべてのニーズに応える利便性の高いサービス体制を構築し、「住宅関連総合企業」へと力強く成長していきます。

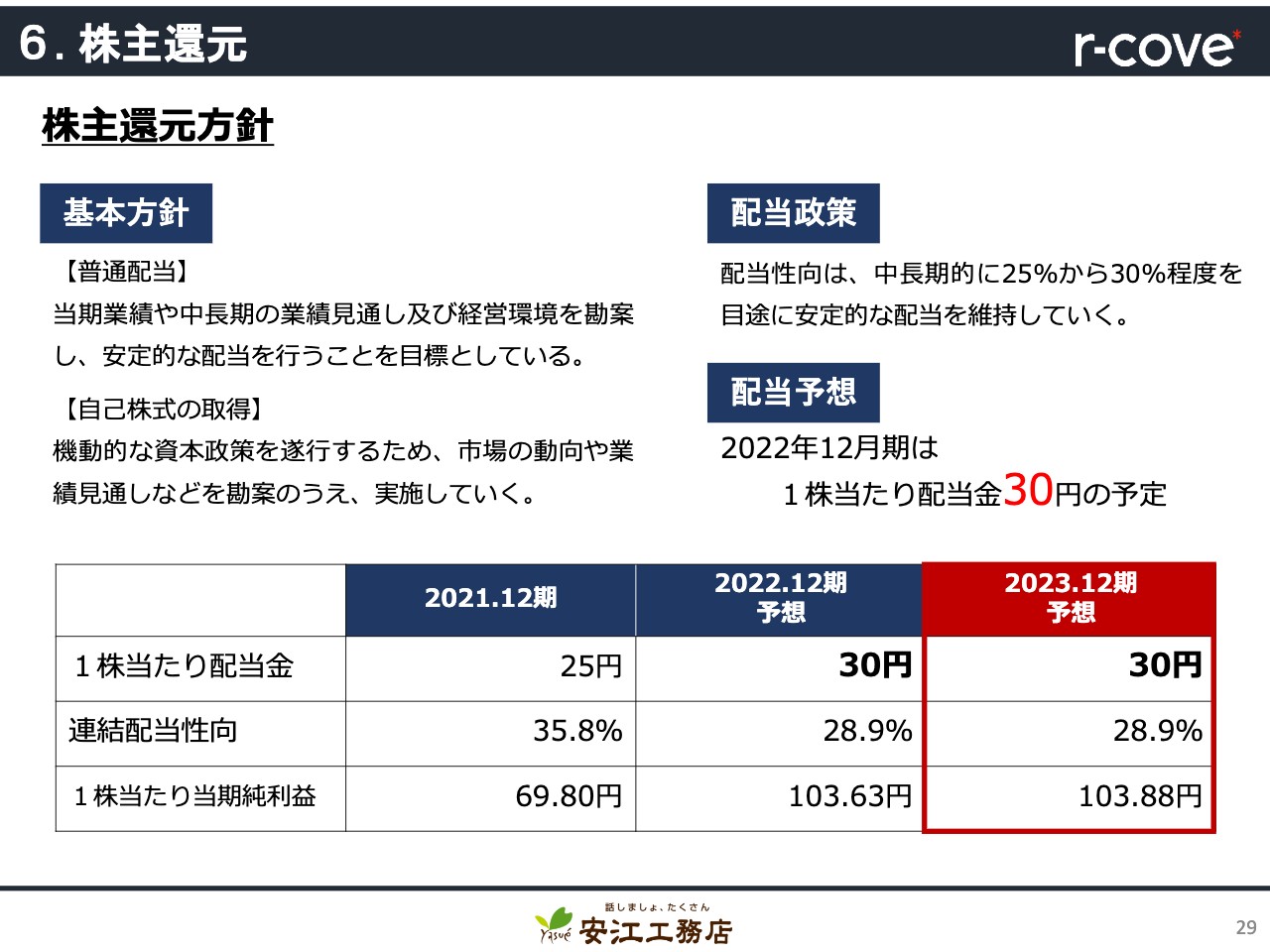

6.株主還元

株主還元方針についてです。基本的に安定的な配当を続けることで、株主さまには長期にわたって当社株式を保有し続けていただけるように努めていきます。2022年12月期の3月支払いの配当については、当初予想より5円増配の30円とさせていただいており、2023年12月期についても、現在は1株当たり30円の配当を予想しています。

【ご参考】株価推移

スライドは、上場からの株価推移についての参考資料です。

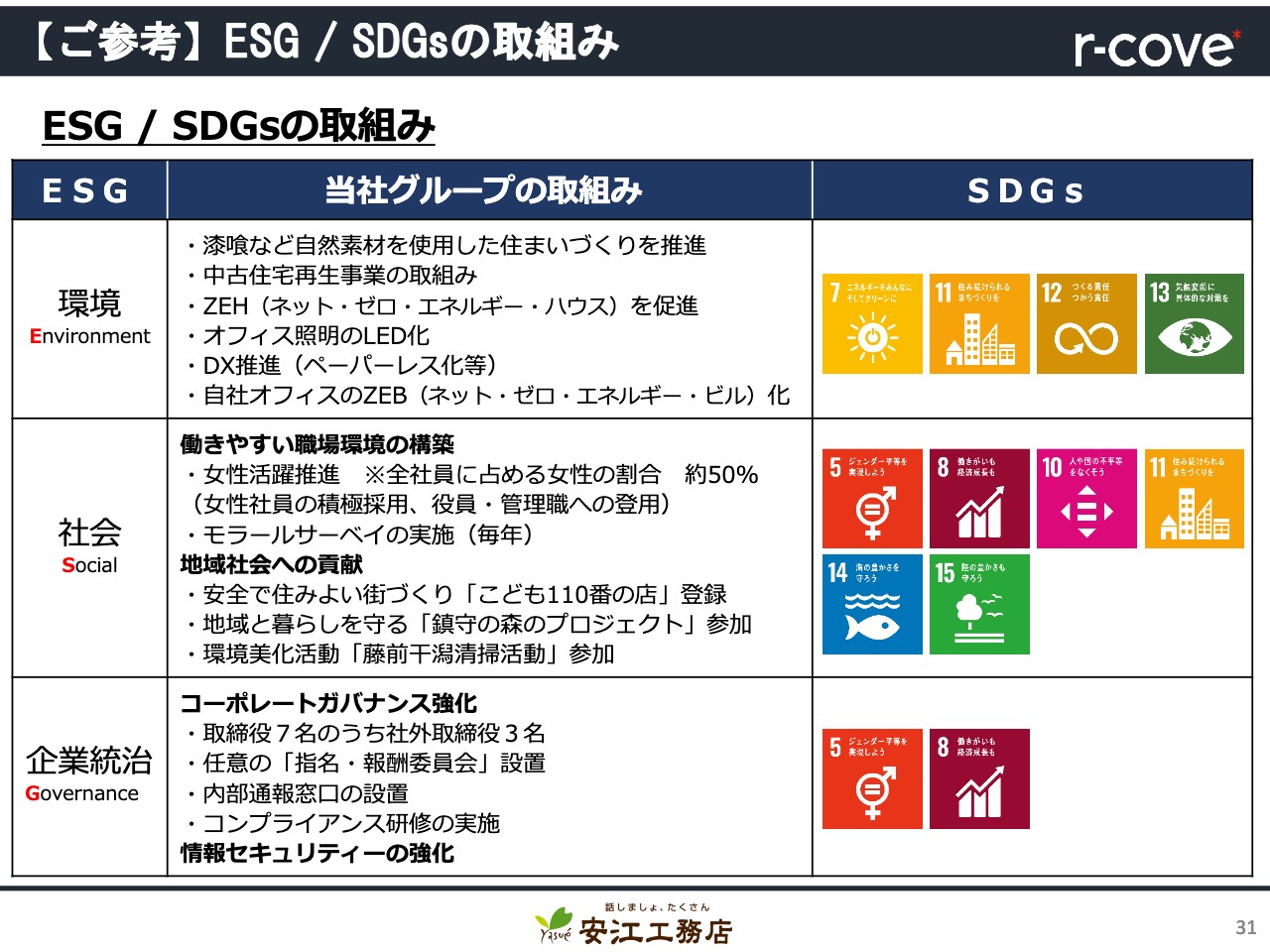

【ご参考】ESG / SDGsの取組み

スライドは、当社グループのESGやSDGsの取組みについてです。

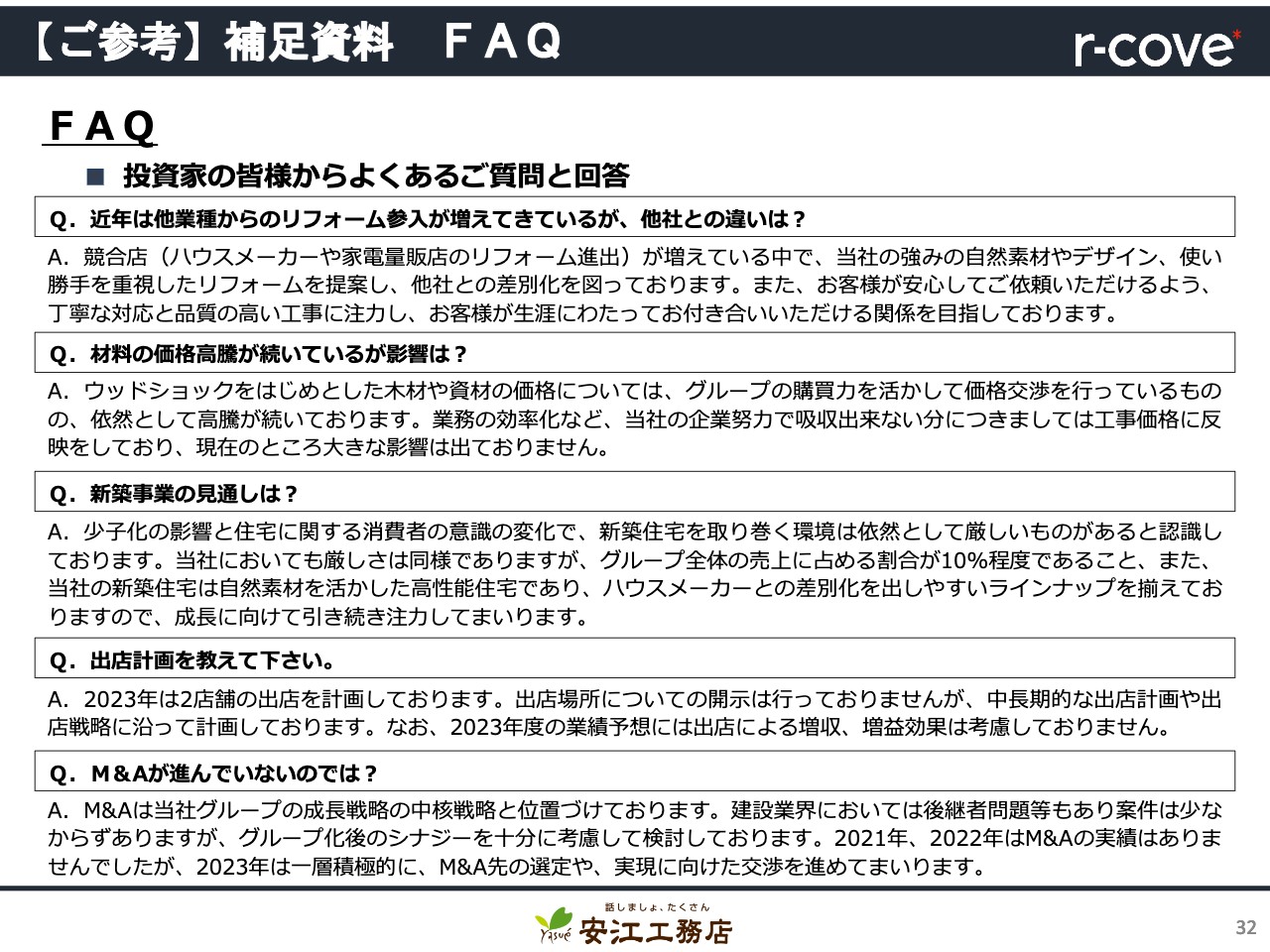

【ご参考】補足資料 FAQ

よくあるご質問への回答をスライドに掲載していますので、ご覧ください。

以上をもちまして、安江工務店2022年12月期の決算説明を終了させていただきます。今後ともみなさま方のご支援を、どうぞよろしくお願い申し上げます。最後までご視聴ありがとうございました。