エアトリ、通期は営業利益25.5億円で着地 「エアトリ5000」ではグループ連結取扱高5,000億円を目指す

2023年1月25日 11:21

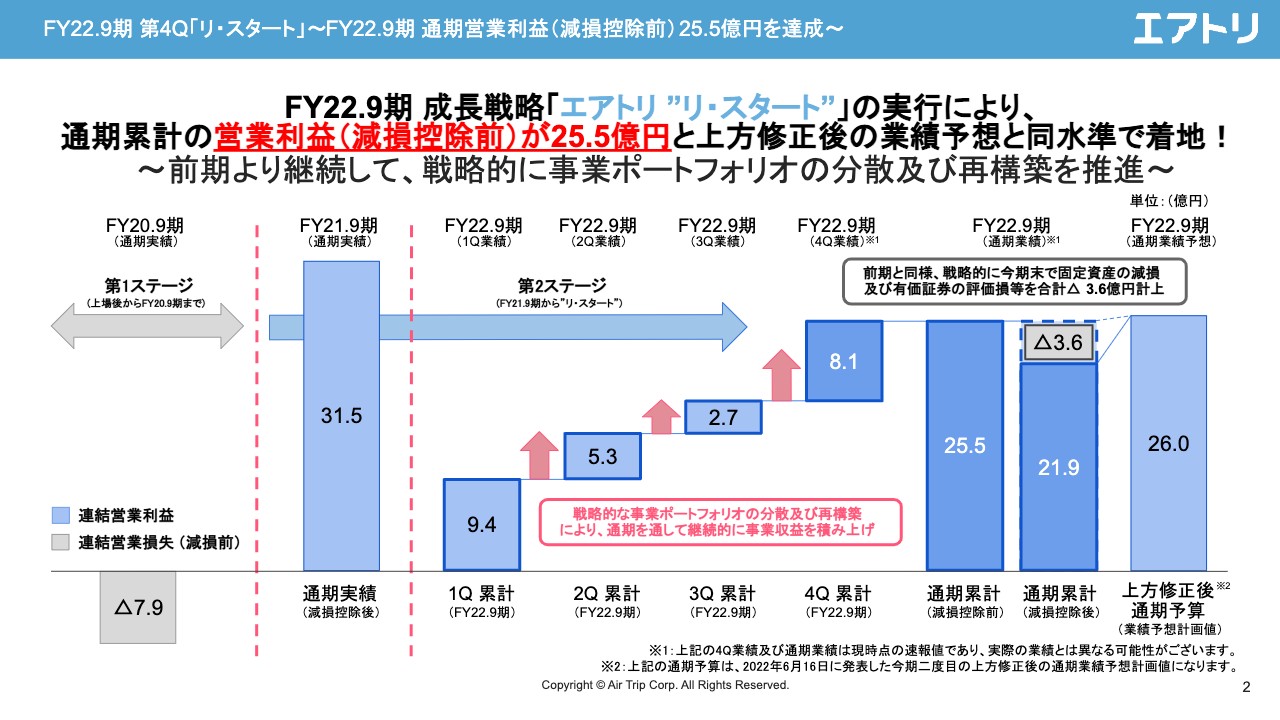

FY22.9期 第4Q「リ・スタート」~FY22.9期 通期営業利益(減損控除前) 25.5億円を達成~

柴田裕亮氏(以下、柴田):株式会社エアトリ代表取締役社長兼CFO、柴田裕亮でございます。当社の通期決算説明をさせていただきます。

まず、お伝えしたい点が2点あります。1つ目は、通期の業績についてですが、上方修正した業績予想とほぼ同じ水準で順調に着地しています。決算発表後の取材の中で、前期比での減益の件や各事業別の数字等のご質問など、一部ご心配の声をいただきましたが、決算としては非常に順調に終わっています。

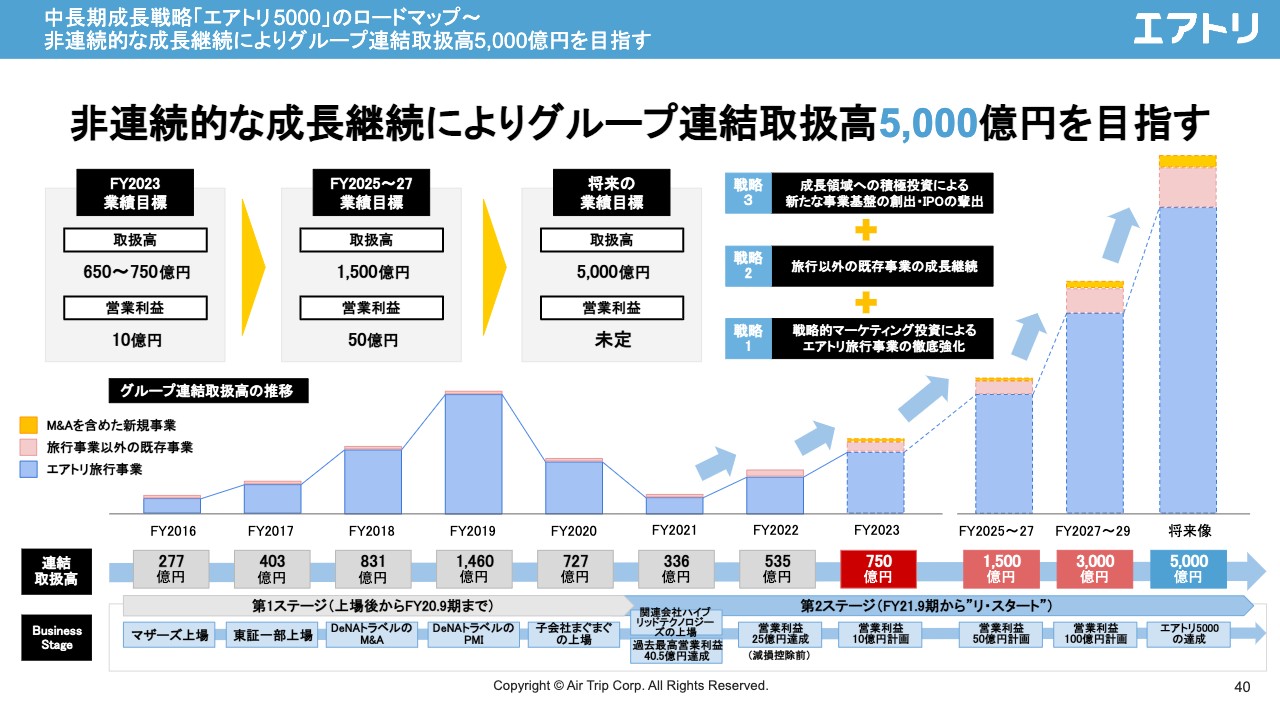

2つ目は、後ほどご説明しますが、「エアトリ5000」の再リニューアルを発表しています。約3年前の2019年に「エアトリ5000」を発表しましたが、再度の発表となりました。コロナ禍を経て、エアトリはさらに強くなりましたので、詳細を後ほどご説明します。

決算のサマリーとしては、通期累計で約26億円の利益となっています。第1四半期、第2四半期、第3四半期、第4四半期と利益幅に若干の増減はありますが、特に第4四半期に関しては国内旅行を中心として旅行事業が好調に推移し、約8億円の利益計上となっています。

また、スライド右から2列目の棒グラフに三角で記載していますが、減損の手当としてマイナス3.6億円を計上しています。

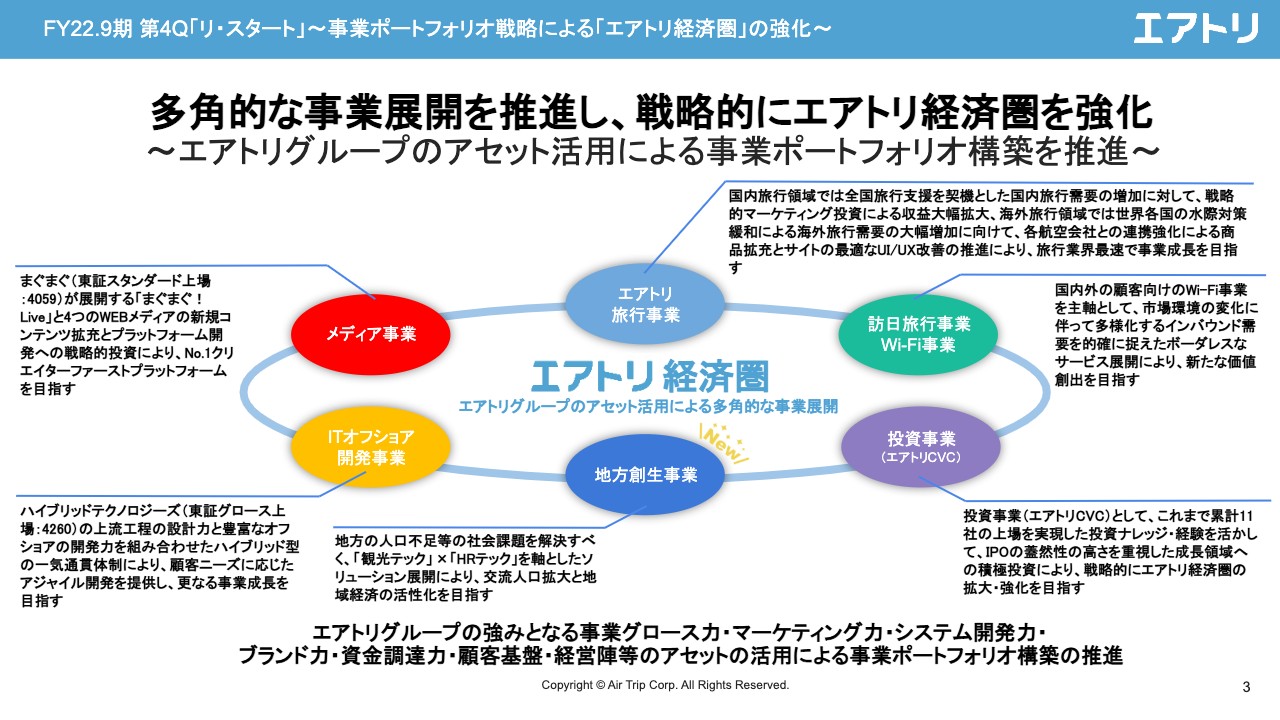

FY22.9期 第4Q「リ・スタート」~事業ポートフォリオ戦略による「エアトリ経済圏」の強化~

引き続き、エアトリ経済圏、事業ポートフォリオを強化しています。この四半期に、新しく地方創生事業を開始しました。この新規事業を加えた6つの事業ポートフォリオで構成されています。

FY22.9期 第4Q「リ・スタート」~エグゼクティブ・サマリー~

文字ベースでサマリーを記載しています。先ほどお伝えしたとおり、業績予想の上方修正後の数字同様、順調に推移しています。第4四半期はコロナ禍の影響も一部ありましたが、国内旅行は大きく回復しています。また、旅行以外の既存事業領域は、ITオフショア開発事業、訪日旅行事業・Wi-Fiレンタル事業、メディア事業、投資事業(エアトリCVC)等、いずれもおおむね順調に推移し、通期の業績に繋がっています。

また、地方創生事業を開始して、観光テックとHRテックの2つを軸に、地方の人口不足等をはじめとした社会課題の解決に取り組んでいきます。

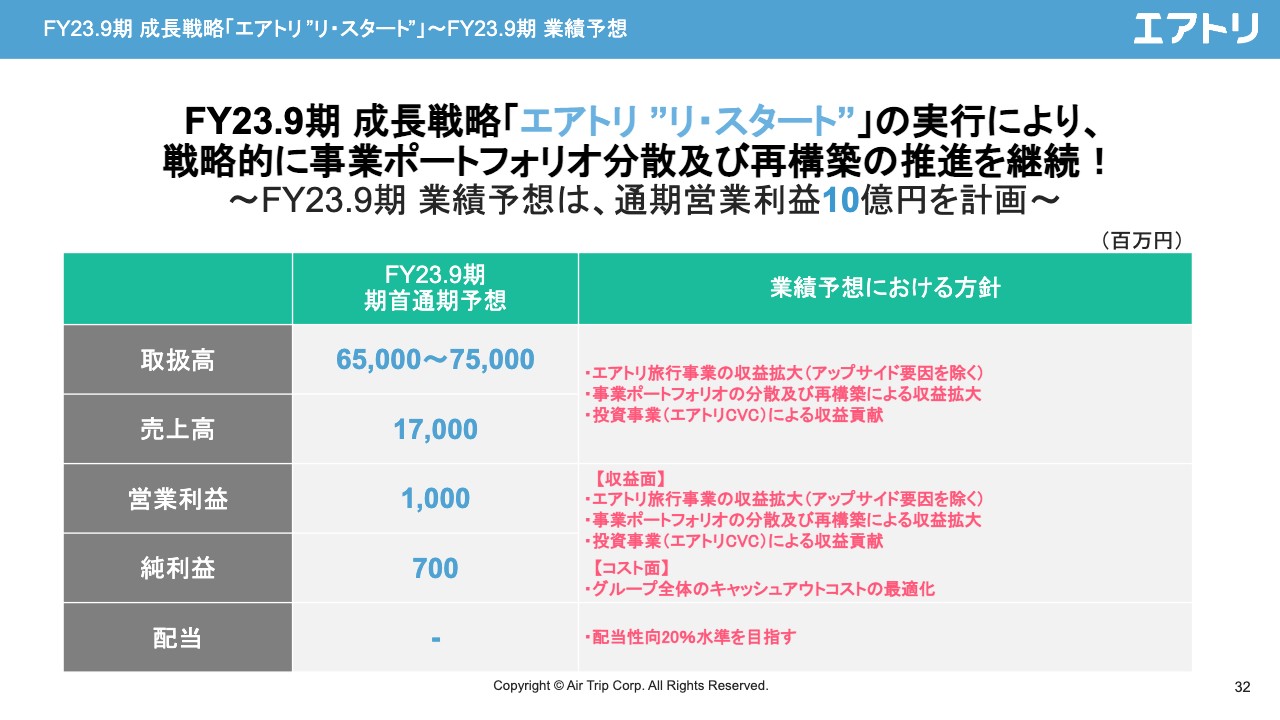

2023年9月期の業績予想は、取扱高650億円から750億円、売上高170億円、営業利益10億円としています。前期に引き続き、営業利益10億円での業績予想ですが、足元の数字を踏まえ保守的な業績予想となっています。

また、中長期成長戦略「エアトリ5000」を、新しく生まれ変わったかたちで発表しています。あらためて、取扱高5,000億円を目指しています。

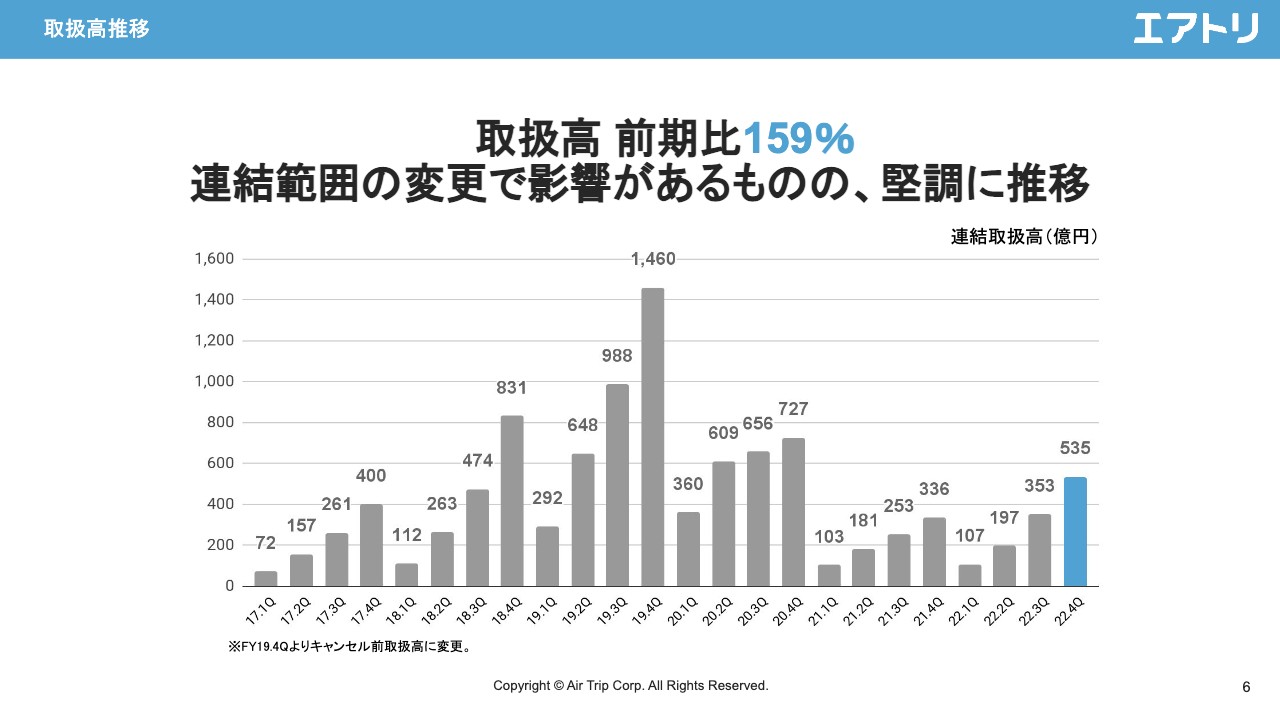

取扱高推移

決算の概要です。取扱高は通期で535億円、第4四半期の3ヶ月で約180億円と堅調に戻ってきています。

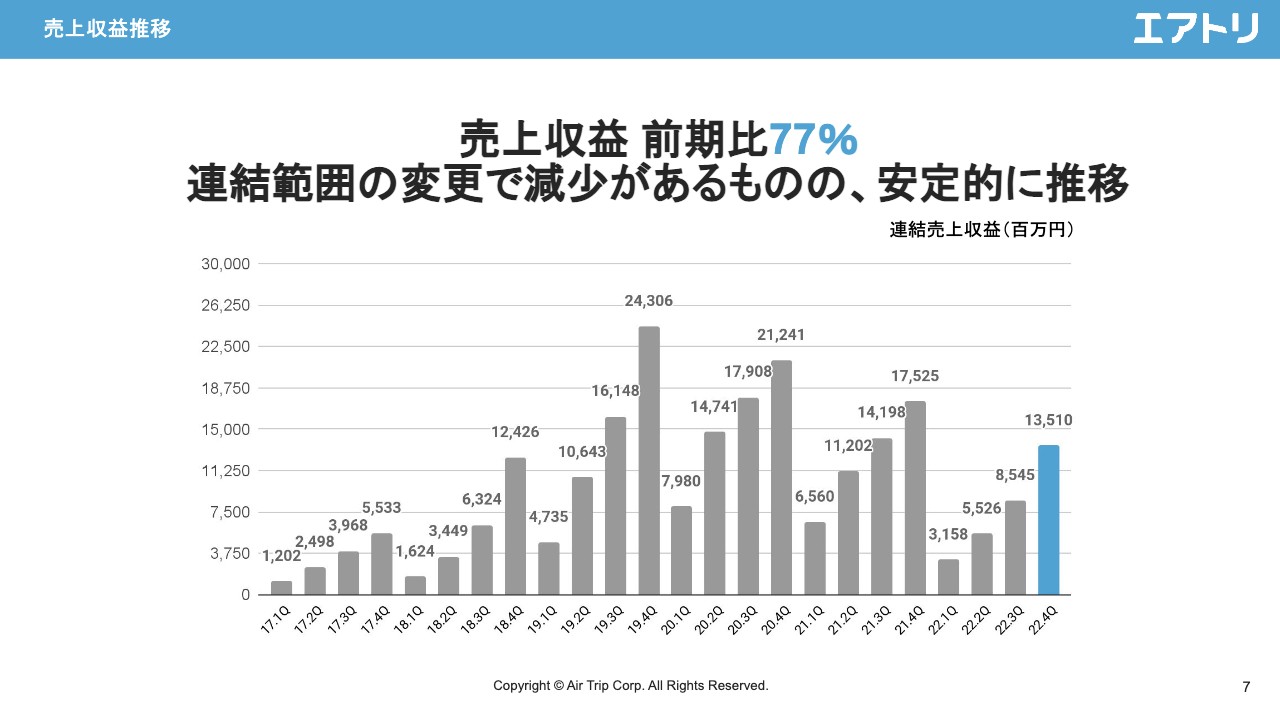

売上収益推移

売上収益は通期で約135億円となっています。第4四半期は繁忙期ということもあり、順調に積み上げています。

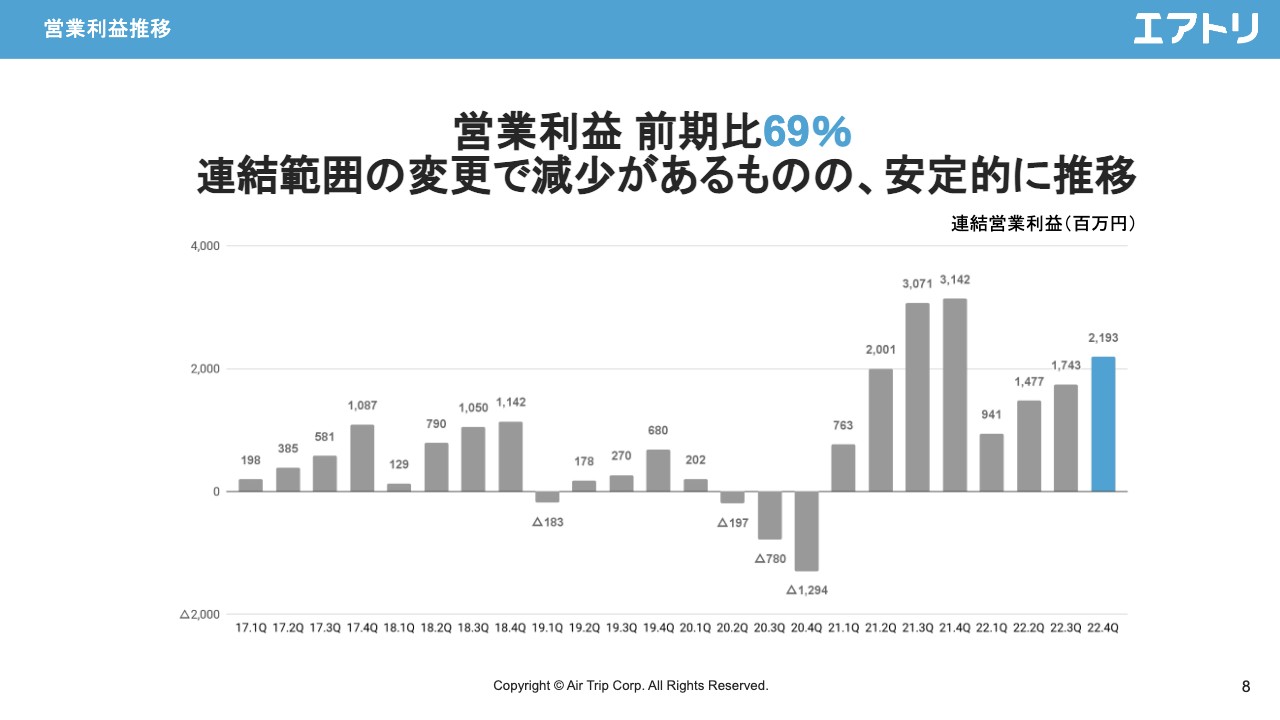

営業利益推移

営業利益に関しては、お伝えしたとおりです。

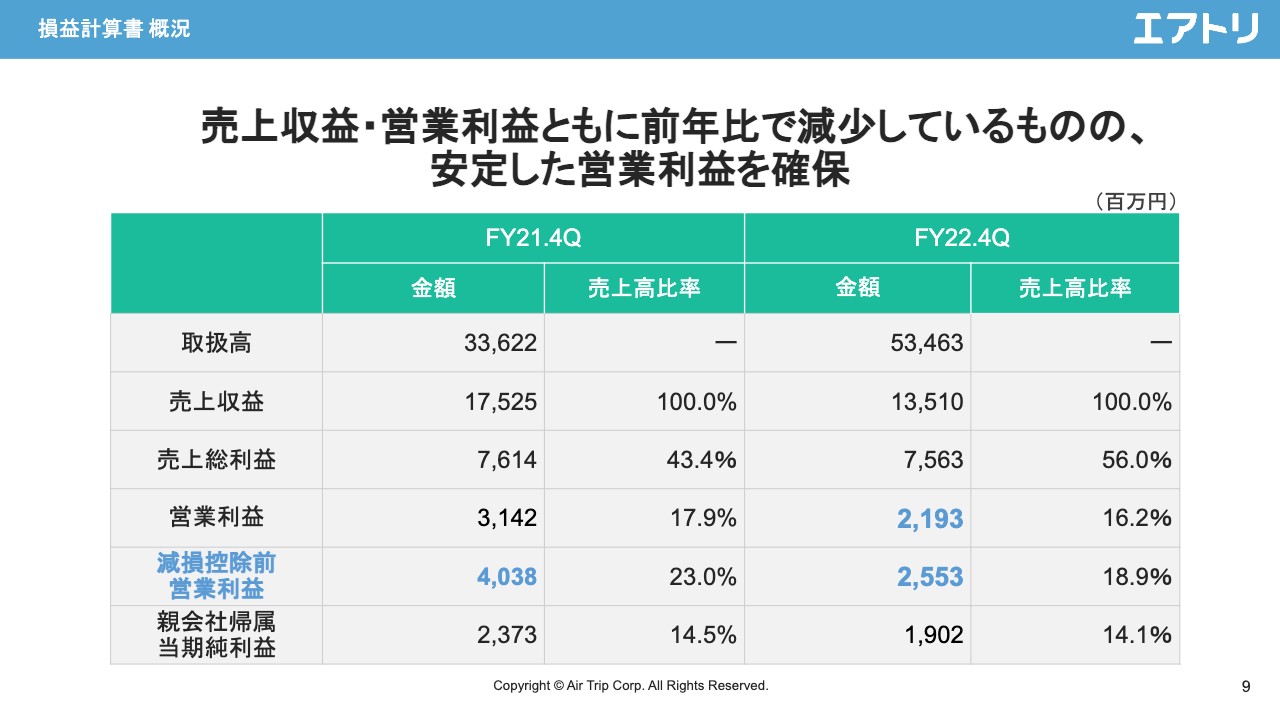

損益計算書 概況

損益計算書の概況に関しては、スライドに記載のとおりです。

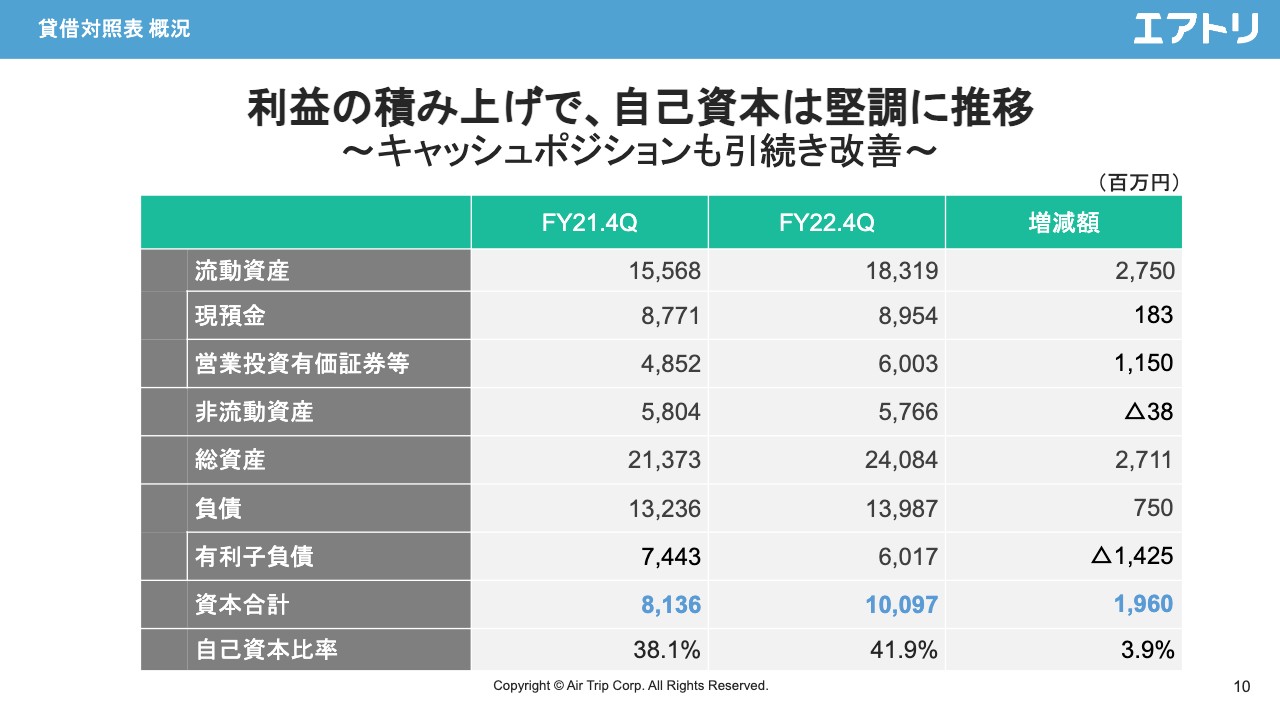

貸借対照表 概況

バランスシートの状況です。スライドにて青のハイライトで示していますが、自己資本合計は100億円超まで戻すことができました。今期業績の合計もあり、約20億円の自己資本の積み上げとなっています。また、キャッシュポジションとしては、現預金が約90億円、有利子負債が約60億円と前年同期比で大きく改善しています。

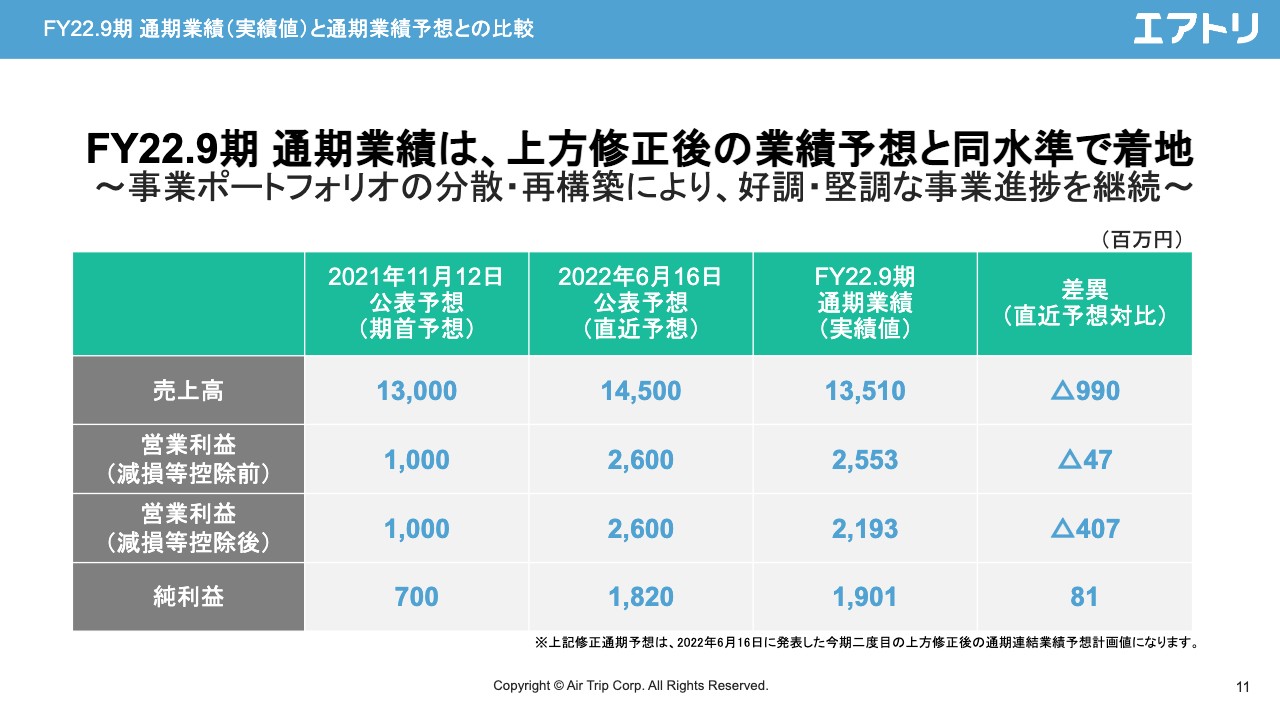

FY22.9期 通期業績(実績値)と通期業績予想との比較

通期業績予想に対する比較です。スライドの一番左が期首時点の予想で、2列目が直近の業績予想、3列目が実績値です。当期純利益ベースでほぼ業績予想どおりの着地と、順調な決算となっています。

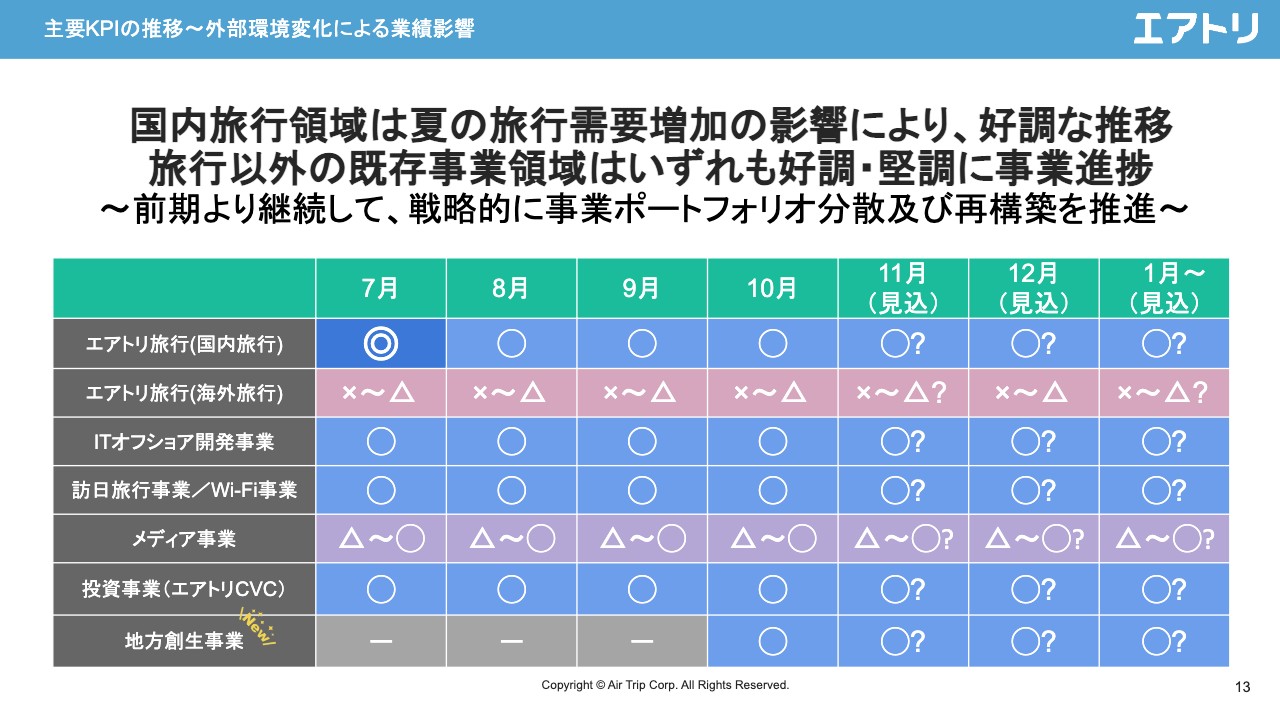

主要KPIの推移~外部環境変化による業績影響

主要KPIの推移です。スライドは、コロナ禍の影響をまとめているものです。特に国内旅行に関しては、7月が二重丸ということで、当社にとって繁忙期です。夏休みシーズンの繁忙期ということもあり、7月、8月、9月と非常に好調に推移しています。

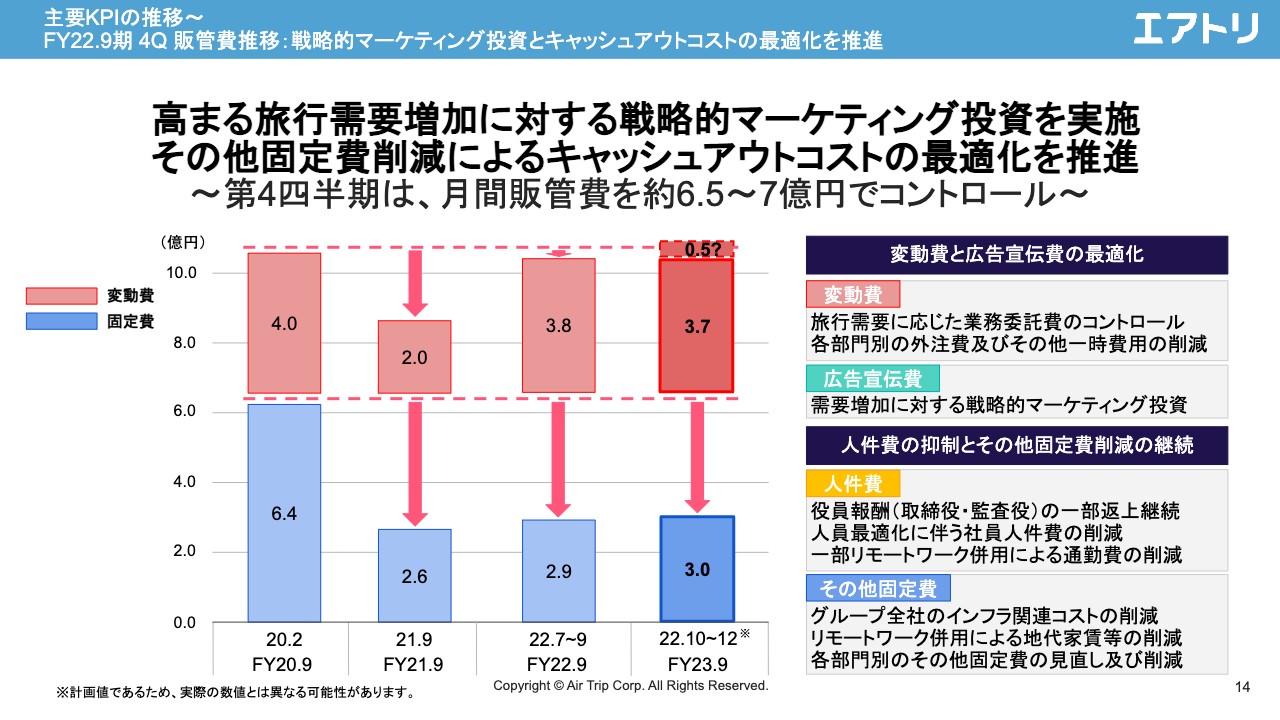

主要KPIの推移~FY22.9期 4Q 販管費推移:戦略的マーケティング投資とキャッシュアウトコストの最適化を推進

販管費の推移です。スライドのグラフの下段が固定費、上段が変動費、一番左がコロナ禍前の数字です。固定費の水準は2億円台後半と、安定的に推移しています。2022年9月期を通じて約3,000万円の固定費の増加がありますが、こちらは人員の増加、体制の強化等によるものです。固定費に関しては、今後も安定的に推移する見込みです。

変動費に関しては、受注、売上の回復とともに広告費の増加が伴うため、一定程度の増加が見られる状況です。また、販管費合計は、足元で約6.5億円から7億円という水準です。

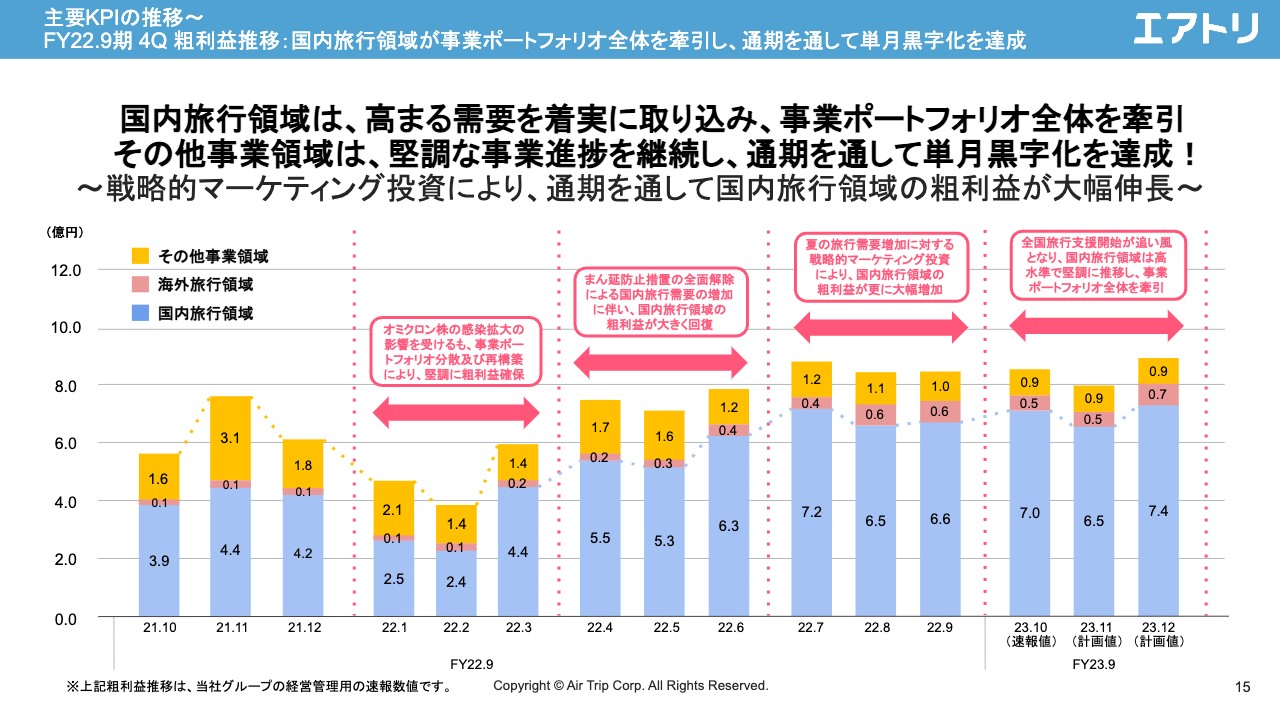

主要KPIの推移~FY22.9期 4Q 粗利益推移:国内旅行領域が事業ポートフォリオ全体を牽引し、通期を通して単月黒字化を達成

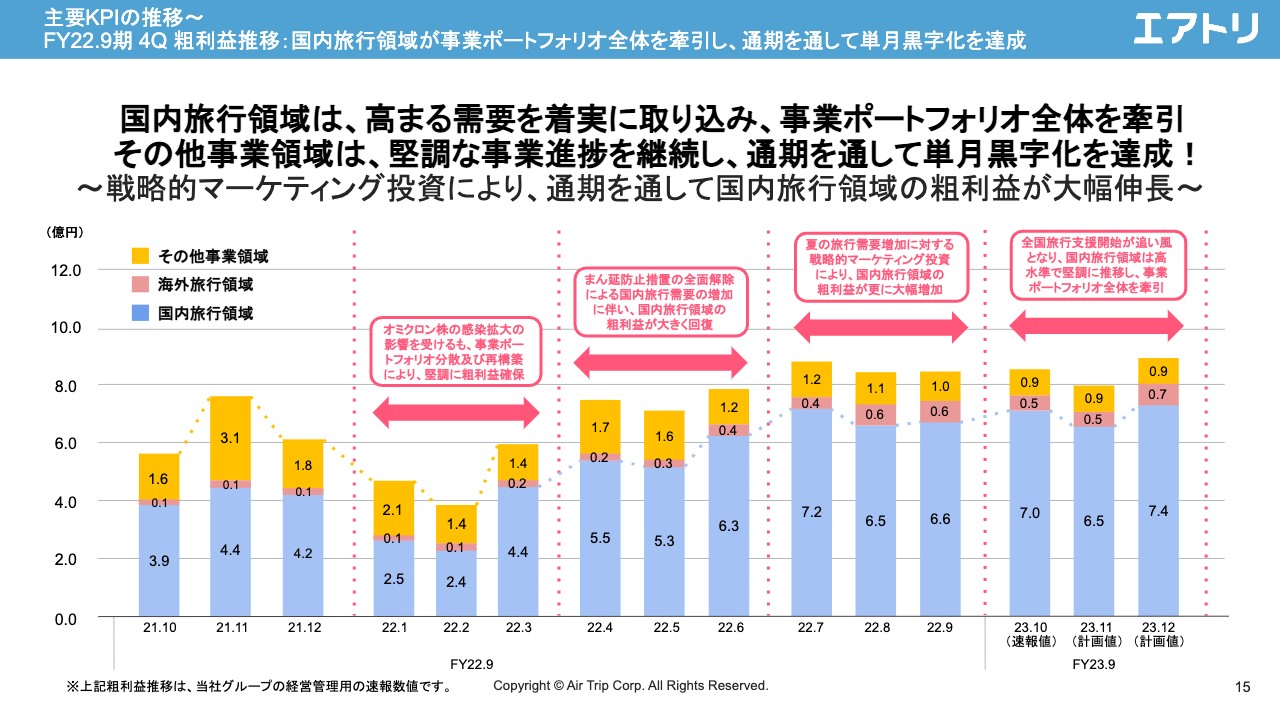

売上総利益の月次推移です。スライドのグラフの青が国内旅行領域、赤が海外旅行領域、オレンジがその他事業領域です。国内旅行領域は、7月、8月、9月の3ヶ月間が6億円台後半から7億円台前半であり、10月以降もほぼ同水準と見込んでいます。国内旅行領域の粗利に関しては、ほぼコロナ禍前の水準であり、場合によってはコロナ禍前の水準を超える程度にまで回復してきています。

また、海外旅行に関しては底打ちして、徐々にではありますが回復局面となっています。

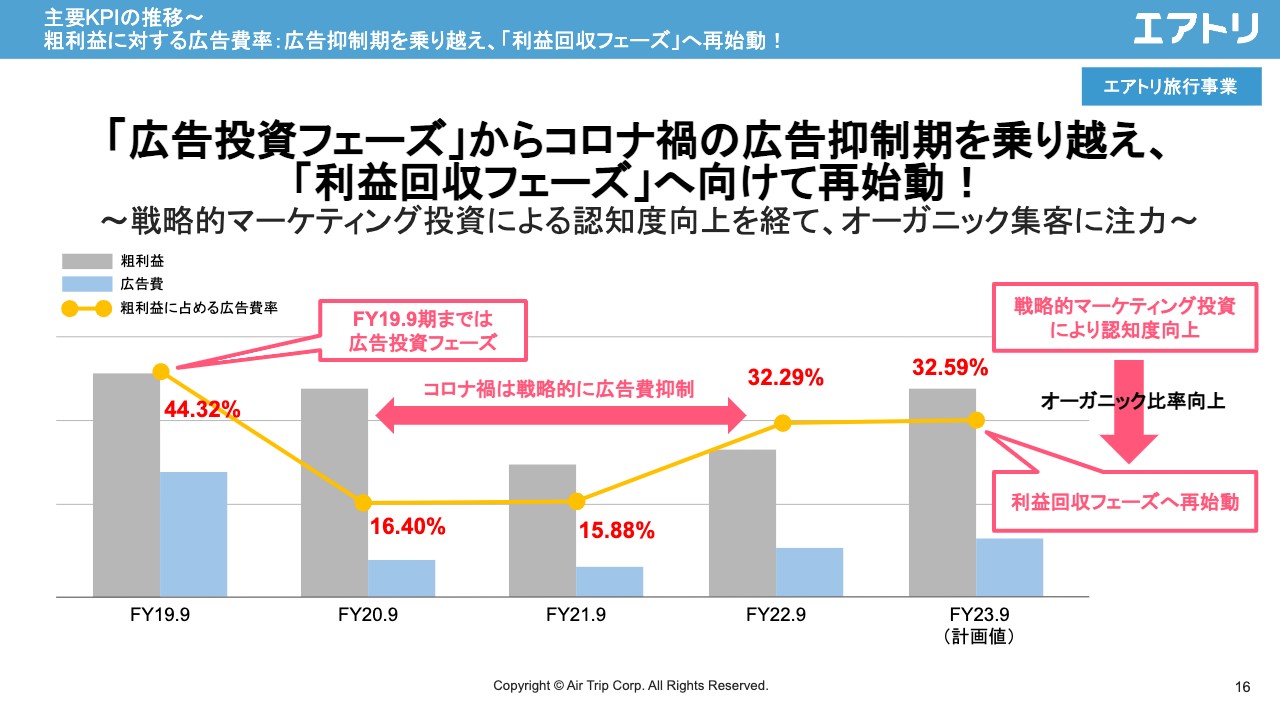

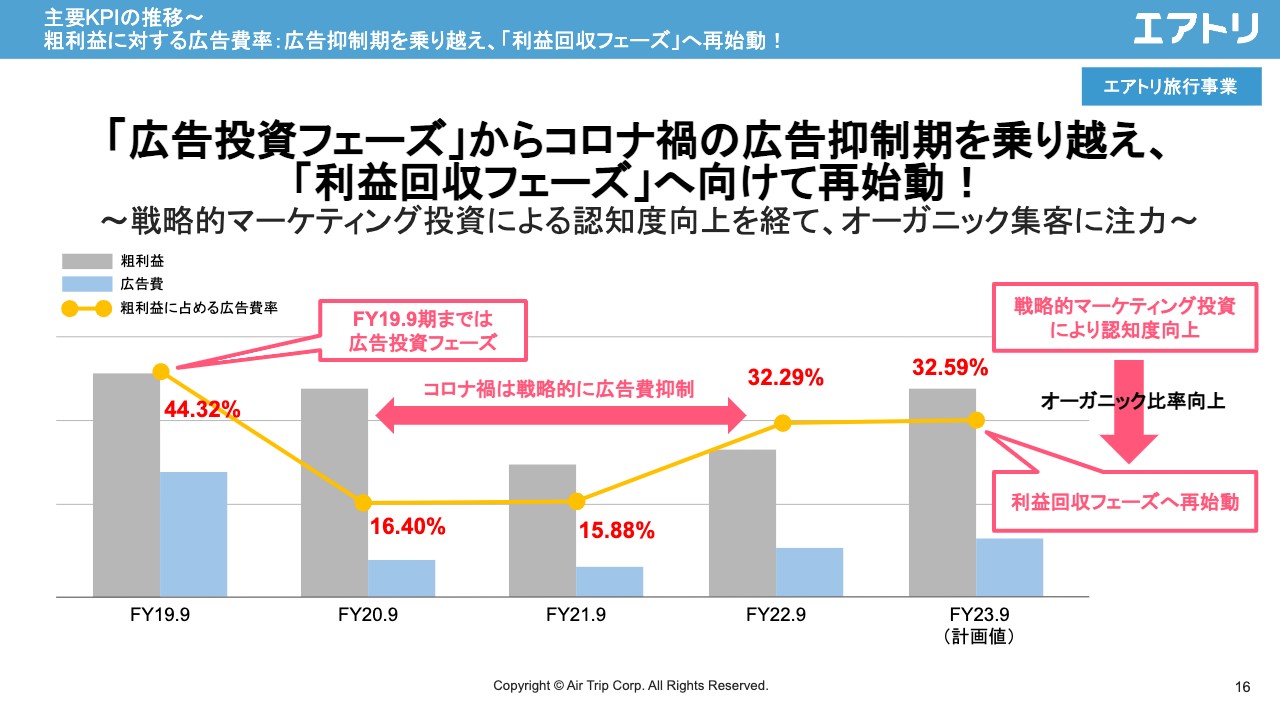

主要KPIの推移~粗利益に対する広告費率:広告抑制期を乗り越え、「利益回収フェーズ」へ再始動!

我々が財務上で重要視しているKPIについてです。まず、広告宣伝費の比率です。スライドの灰色の棒グラフが粗利益、青色が広告費、赤字で粗利益に対する広告費率を記載しています。左から時系列に並んでおり、コロナ禍前の広告費率は4割から5割でしたが、足元の実績・見込みに関しては3割超と、下がってきています。

「エアトリ」のブランド認知が進んでおり、いわゆる「エアトリ指名買い」のお客さまが増え、オーガニックのお客さまが増えていることで、広告費率が安定的に推移しています。いわゆる利益回収フェーズに入ったということです。

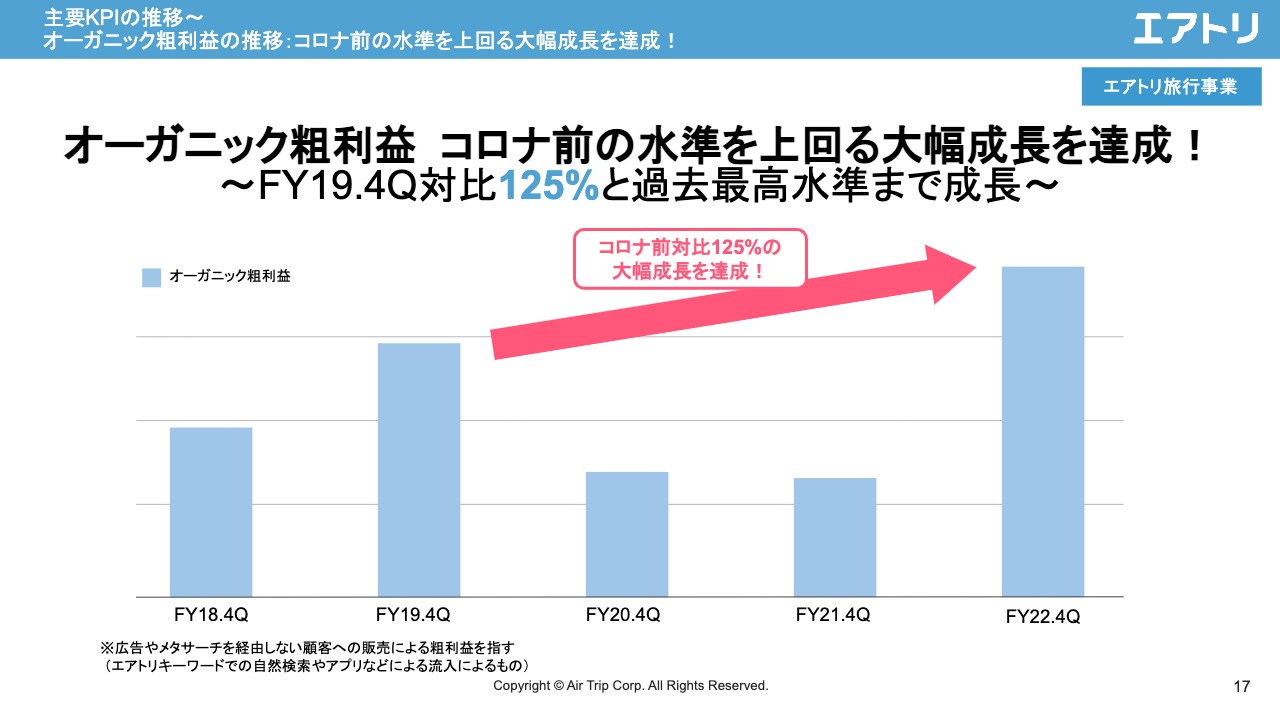

主要KPIの推移~オーガニック粗利益の推移:コロナ前の水準を上回る大幅成長を達成!

オーガニックでの粗利益の推移です。広告を経由しない「エアトリ指名買い」のお客さま流入に伴う売上の総利益となっており、コロナ前の水準と比べて125パーセントと、過去最高水準になっています。コロナ禍を経て、「エアトリ」がお客さまに支持いただいている証拠です。

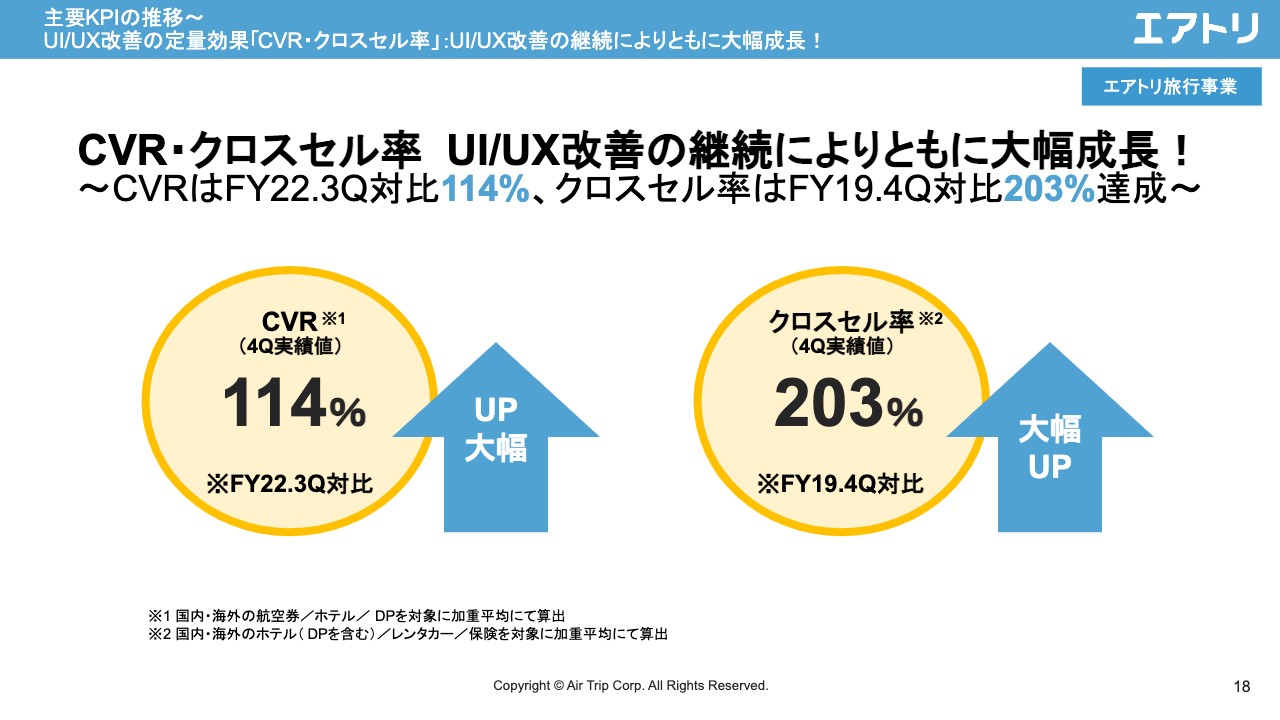

主要KPIの推移~UI/UX改善の定量効果「CVR・クロスセル率」:UI/UX改善の継続によりともに大幅成長!

CVR・クロスセル率です。CVRは安定的に推移しています。また、クロスセル率が従前よりも大きく改善しており、航空券に加えて、ホテルその他商材を「エアトリ」で購入していただく方が増えています。

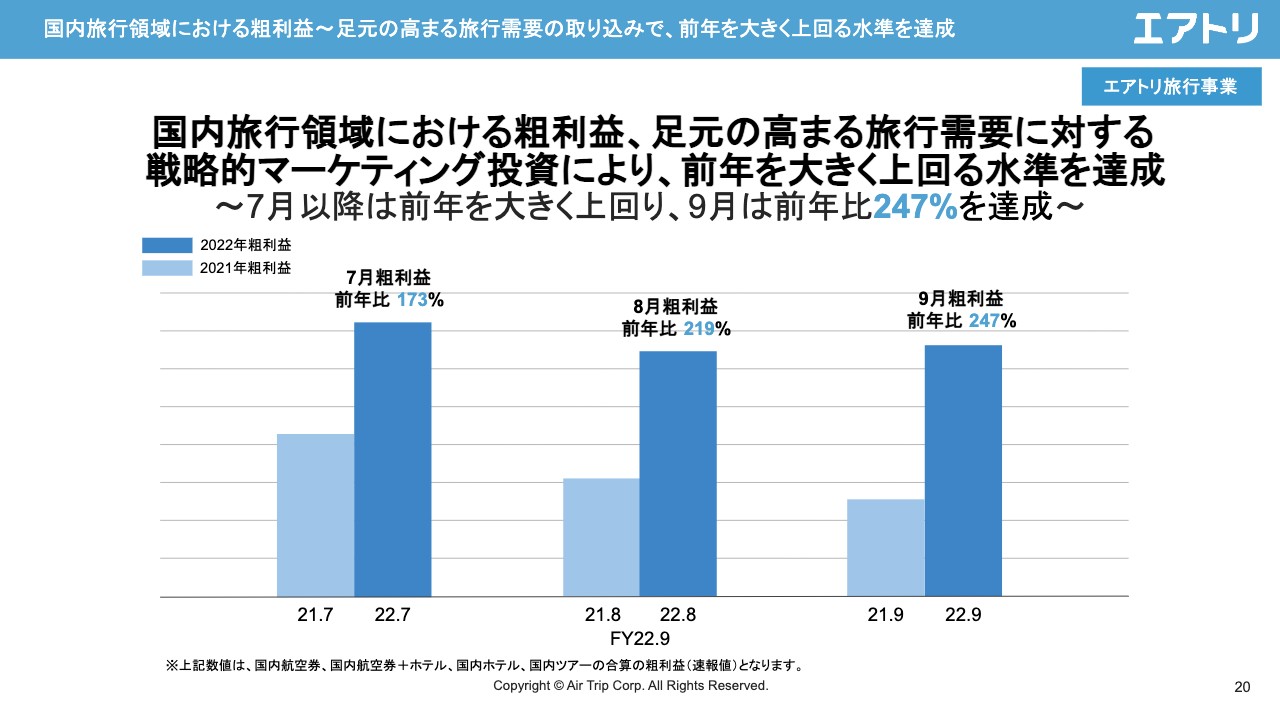

国内旅行領域における粗利益~足元の高まる旅行需要の取り込みで、前年を大きく上回る水準を達成

直近のアクションと成果です。まず、国内旅行に関する数字のご報告です。月次での昨対比の数字ですが、売上総利益は200パーセント程度と好調に推移しています。

「エアトリ × 全国旅行支援スーパーキャンペーン」を開催し、全国旅行支援の開始に合わせて、割引対象商品の販売開始!

全国旅行支援に合わせて、大きな還元策キャンペーンを実施しています。

「エアトリ国内ホテル」にて、世界で 4億人以上が利用するオンライン決済サービス「ペイパル」を導入開始!

決済手段です。オンライン決済サービス「ペイパル」の導入を開始しました。まず、「エアトリ国内ホテル」で導入しています。

第二創業を掲げ、当社グループ会社である「株式会社らくだ倶楽部」を「株式会社エアトリプレミアム俱楽部」に社名・ブランド変更!

ホテルの取り組みとして、ハイエンド層向けの会員制サービス「エアトリプレミアム倶楽部」を開始しています。

「エアトリ海外航空券」の予約サイトに英語翻訳機能を実装!

「エアトリ海外航空券」において、英語翻訳機能を実装しています。

「エアトリ海外ホテル」にてエアトリポイントのサービス提供を開始!

海外航空券、海外航空券+ホテル(エアトリプラス)に加えて、「海外ホテル」にてエアトリポイントのサービス提供を開始しています。エアトリポイントが「貯める・使える」ようになったことで、エアトリポイントの利便性が改善され、利用率も高まってきている状況です。

「エアトリ海外航空券+ホテル(エアトリプラス)」にてマリアナ政府観光局との合同企画「サイパンサンキューセール」を開催!

「エアトリ海外航空券+ホテル(エアトリプラス)」にて、サイパンに関するキャンペーンを行っています。

投資事業(エアトリCVC)~ココナラスキルパートナーズ社が運営する投資ファンド CSP1号投資事業有限責任組合へ出資を決定~

投資事業(エアトリCVC)に関して、上場企業ココナラさまが運営しているファンドへLP出資をしています。

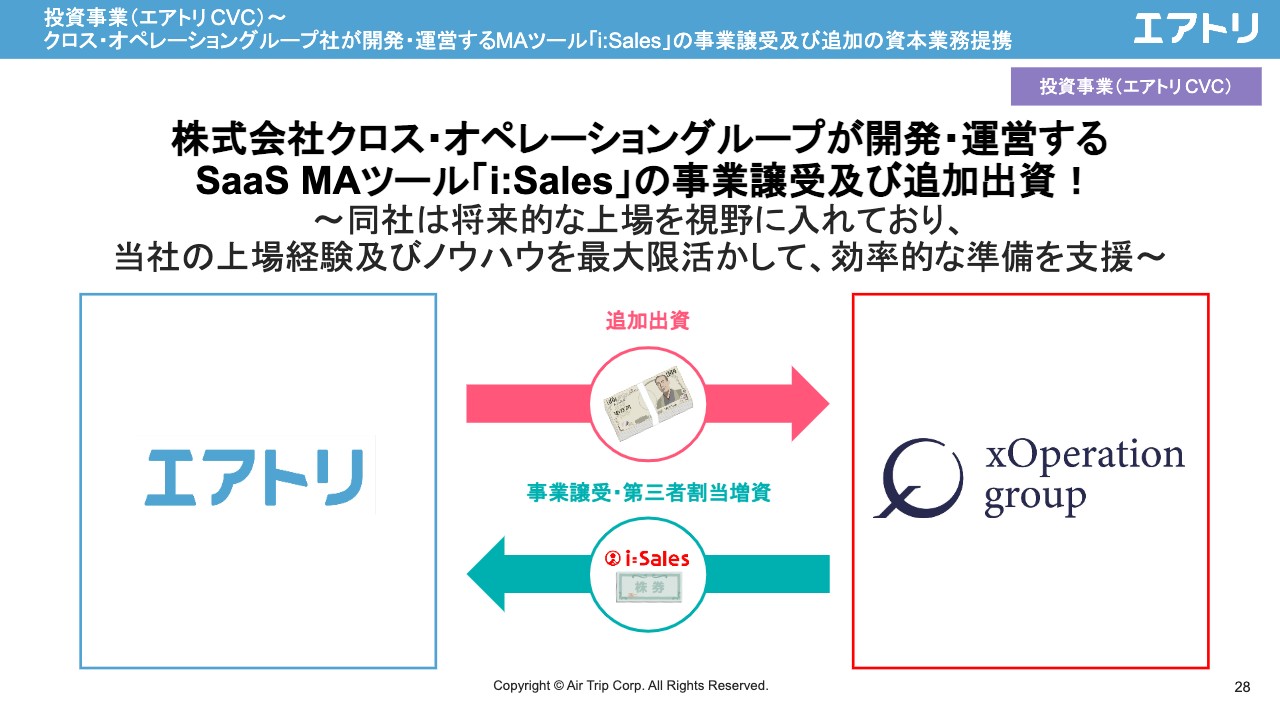

投資事業(エアトリCVC)~クロス・オペレーショングループ社が開発・運営する MAツール「i:Sales」の事業譲受及び追加の資本業務提携

投資先のクロス・オペレーションさまから、一部事業の譲り受けとともに追加出資をしています。

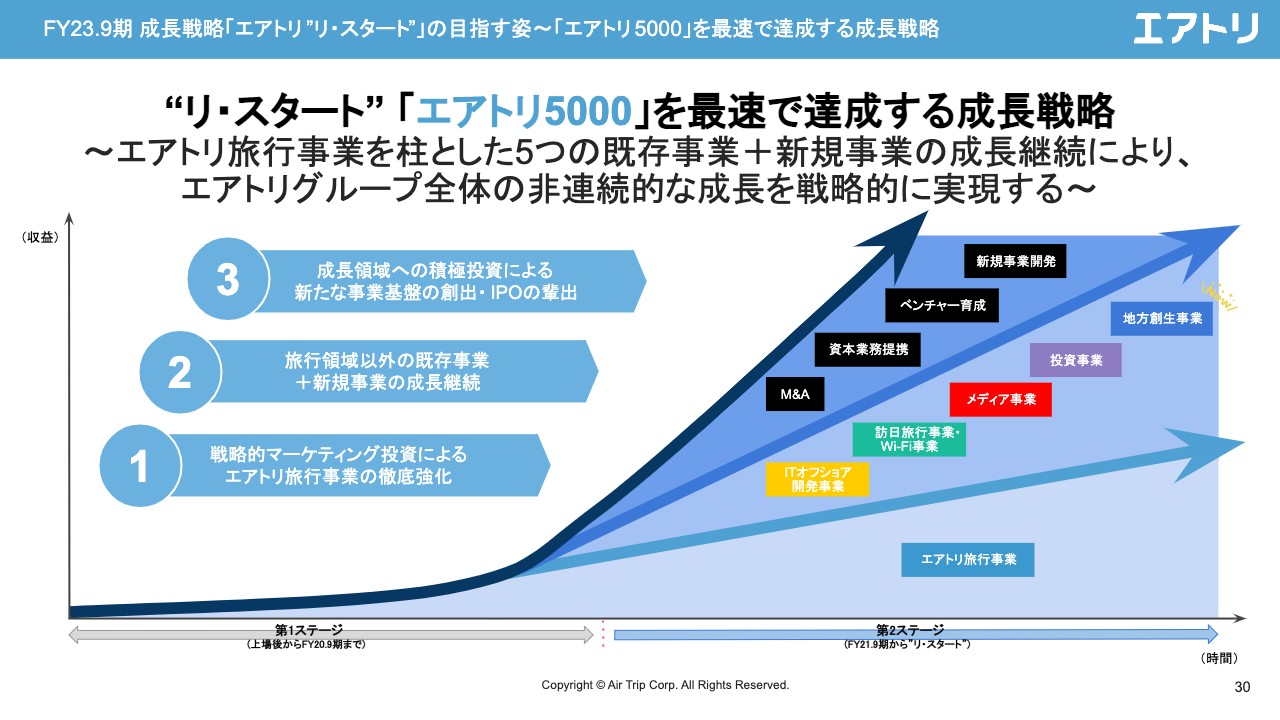

FY23.9期 成長戦略「エアトリ ”リ・スタート”」の目指す姿~「エアトリ5000」を最速で達成する成長戦略

2023年9月期の成長戦略です。第1の矢としてエアトリ旅行事業、第2の矢として旅行事業に続く既存事業、また第3の矢として新規事業、という内訳で成長戦略を加速していきます。

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~新たに6つめの事業として「地方創生事業」を立ち上げ、エアトリグループの事業ポートフォリオを再構築

6つ目の事業として、地方創生事業を発表しています。7つ目、8つ目に関しても来年、再来年と発表していきたいと考えています。

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~FY23.9期 業績予想

業績予想です。冒頭にお伝えしたとおり、取扱高は650億円から750億円、営業利益は10億円としています。業績予想の作り方は昨年と同様で、9月、10月、11月の見込みにより、今月の売上高が1億円台半ばとなっています。こちらがおおむね横ばいで1年間推移すると見込み、業績予想を発表しています。

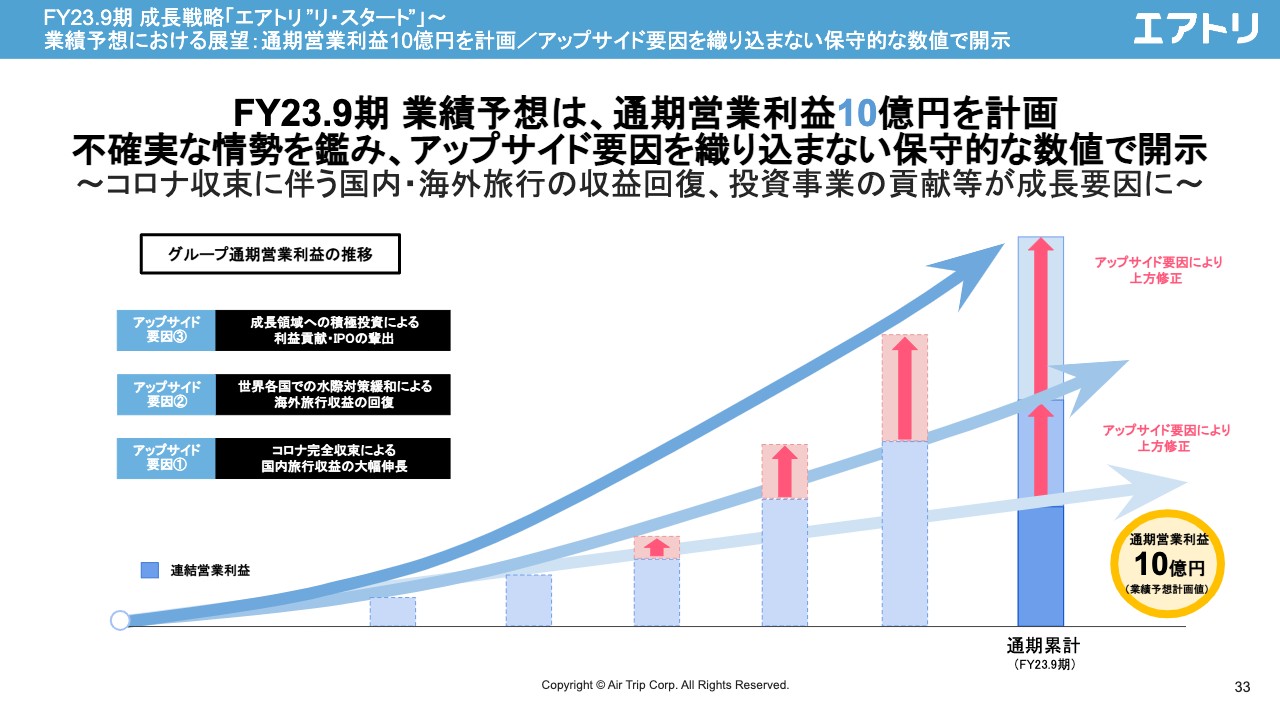

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~業績予想における展望:通期営業利益 10億円を計画/アップサイド要因を織り込まない保守的な数値で開示

この後の旅行事業の回復、特に海外旅行に関してはまだまだ回復途上ですが、海外旅行事業、インバウンド、投資事業(エアトリCVC)の回復に関しては、業績予想に織り込まないかたちで作成しているため、今期の中でIPO等の支出によりアップサイドを狙えればと思っています。

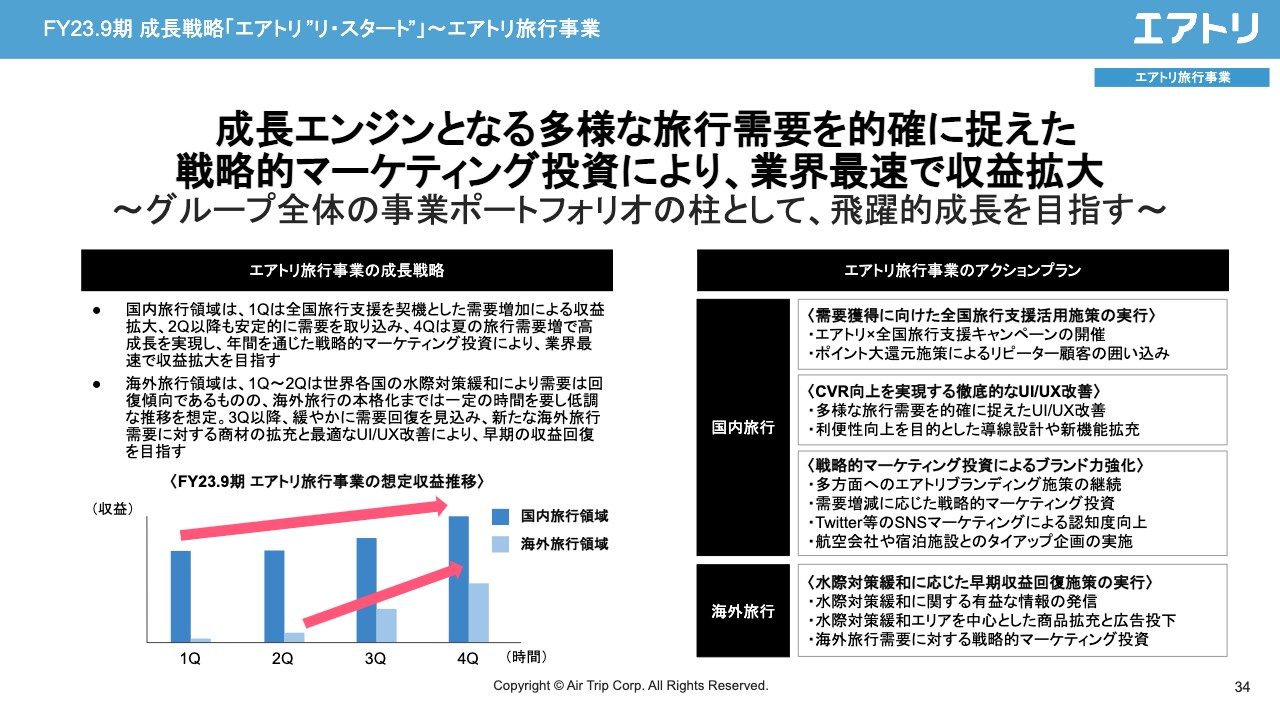

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~エアトリ旅行事業

各事業の戦略です。エアトリ旅行事業に関しては、先ほどお伝えしたとおり、各KPIは非常に順調に推移しています。特に国内旅行事業に関しては、足元で全国旅行支援が実施されており、断続的に継続していくことを踏まえ、マーケティングやUI/UXの改善に適切に取り組んでいきます。

また、海外旅行事業に関しては、取扱高ベースで足元3割から4割、粗利ベースで2割から2.5割と、旅行需要が徐々に回復してくると見込んでいます。そのような需要回復局面に、各種施策をしっかりと合わせていければと思っています。

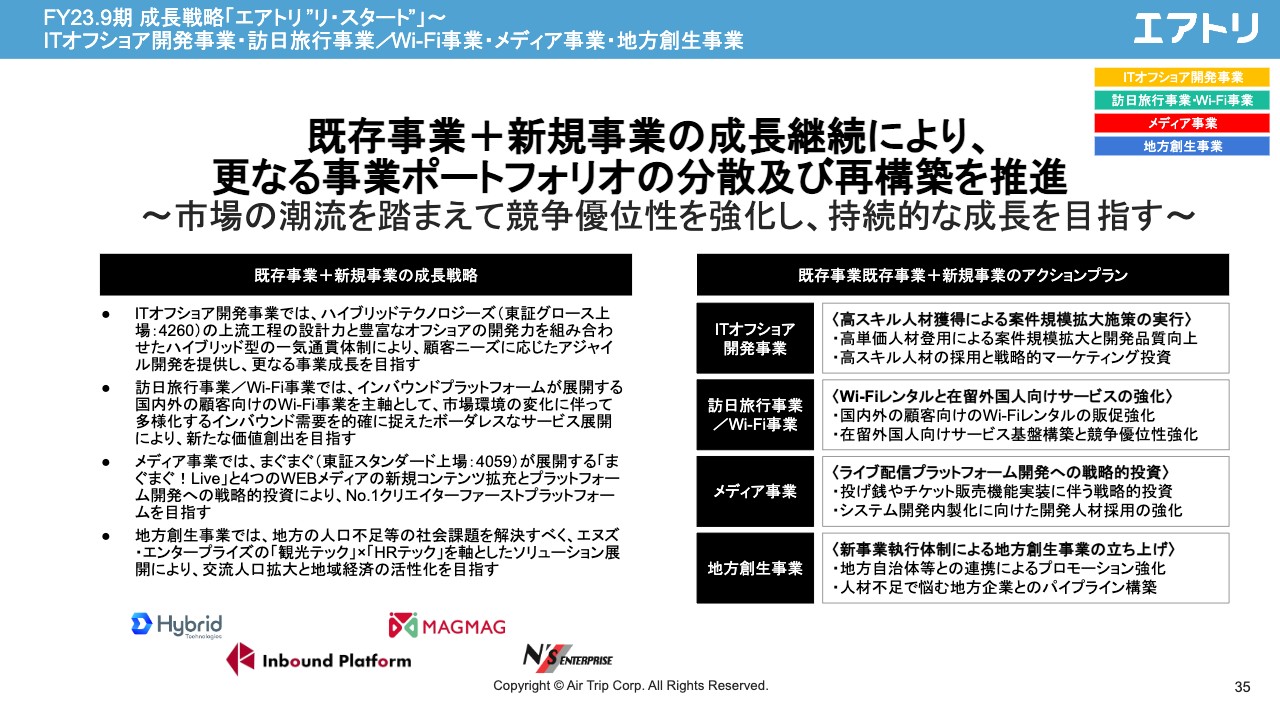

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~ITオフショア開発事業・訪日旅行事業/Wi-Fi事業・メディア事業・地方創生事業

2023年9月期は、旅行事業に続く4事業に関しても強化していきます。特にITオフショア開発事業、訪日旅行事業・Wi-Fiレンタル事業に関しては、大きな利益拡大フェーズとなっています。

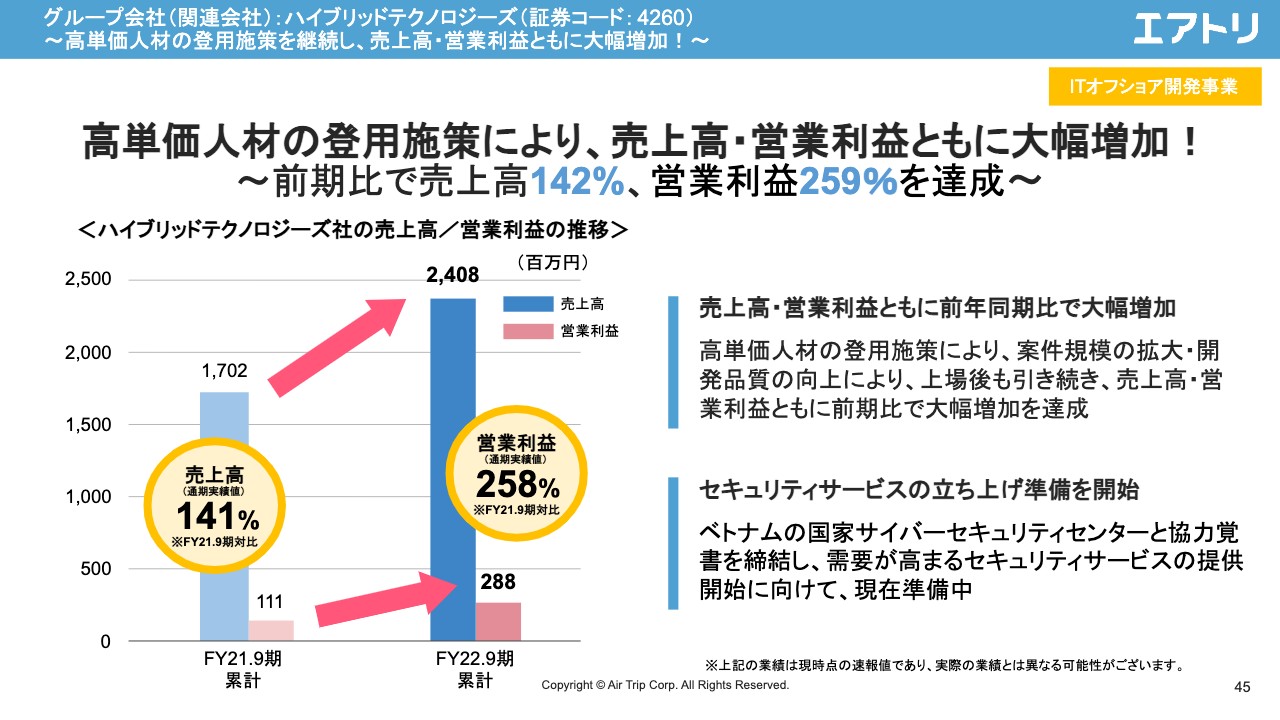

ITオフショア開発事業の中核会社であるハイブリッドテクノロジーズの業績予想が発表されていますが、2022年9月期は2回の上方修正を踏まえて約3億円弱の営業利益となり、2023年9月期では約4億円と、30パーセント程度の成長を見込んでいます。

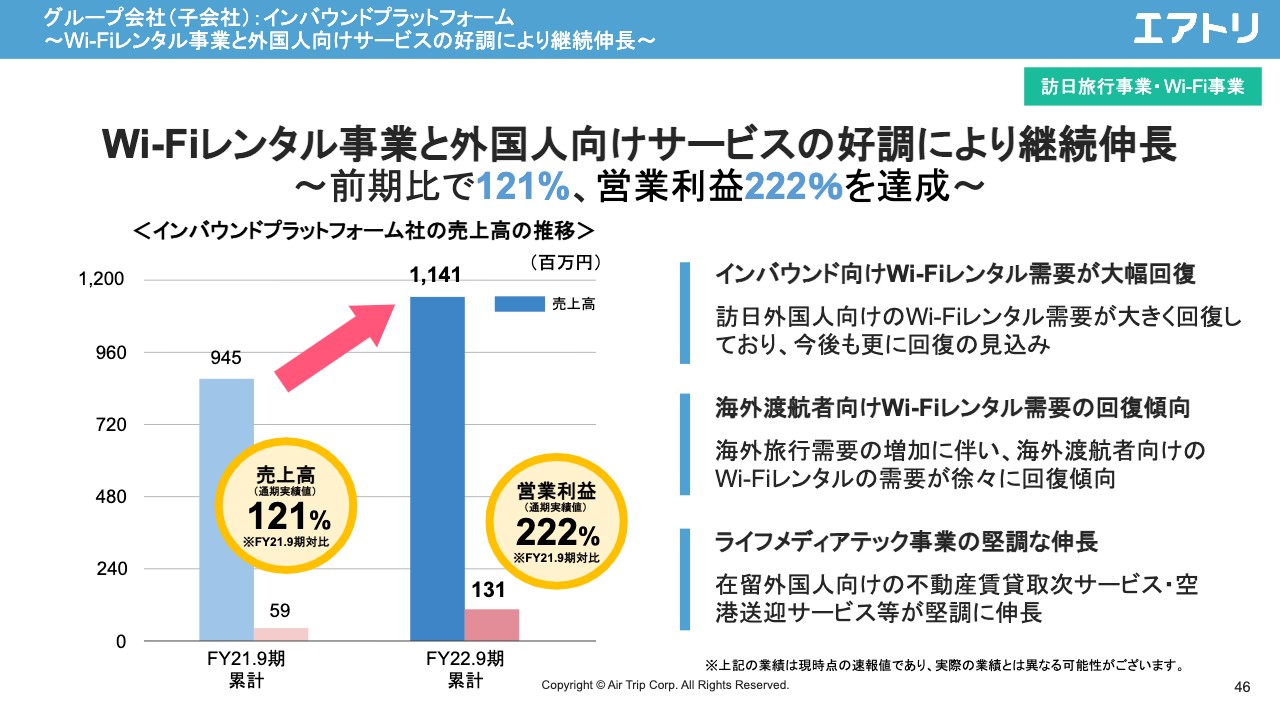

また、訪日旅行事業・Wi-Fiレンタル事業に関しては、後ほど中核会社の業績も出てきますが、足元では月間1,000万円強の営業利益まで戻ってきています。インバウンドが回復の局面ということで、大きく増益を見込んでいます。

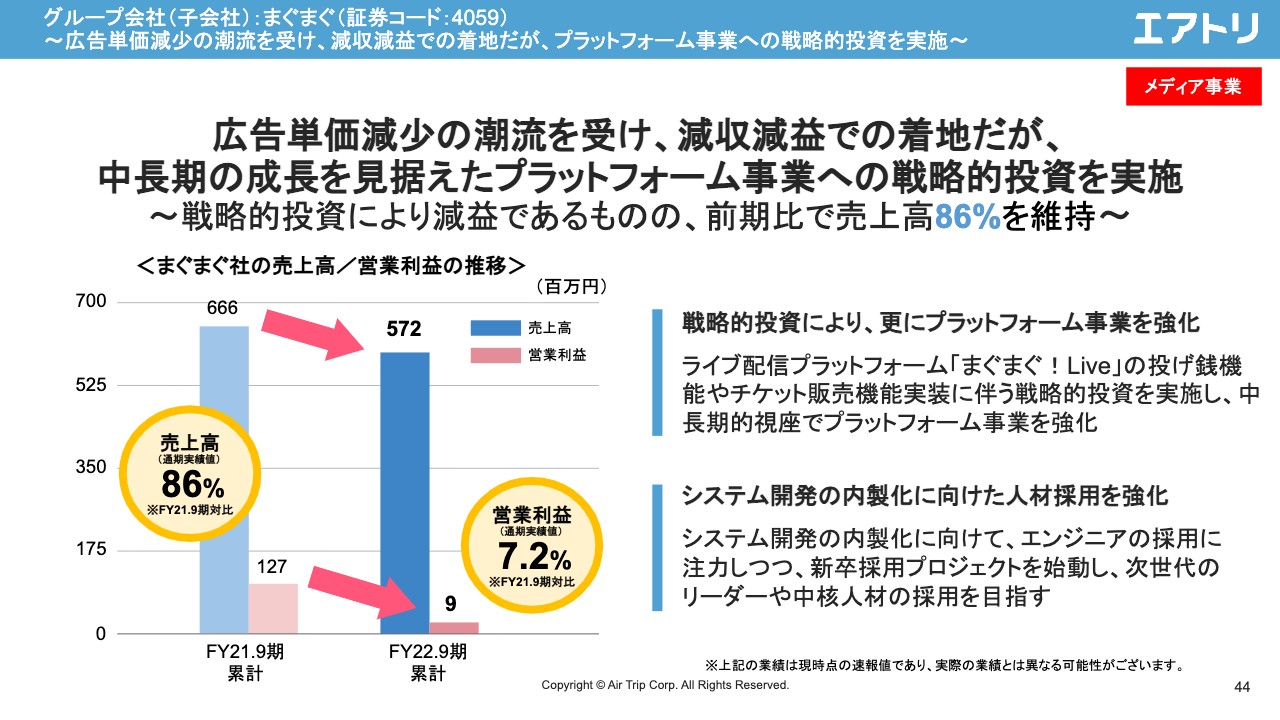

メディア事業に関しては、中核子会社まぐまぐが上場しています。2022年9月期はほぼ横ばいの業績に対して、業績予想は約7,000万円の赤字です。2023年9月期は投資フェーズということで、今後の成長に向けてプラットフォームへ投資していきたいと思っています。

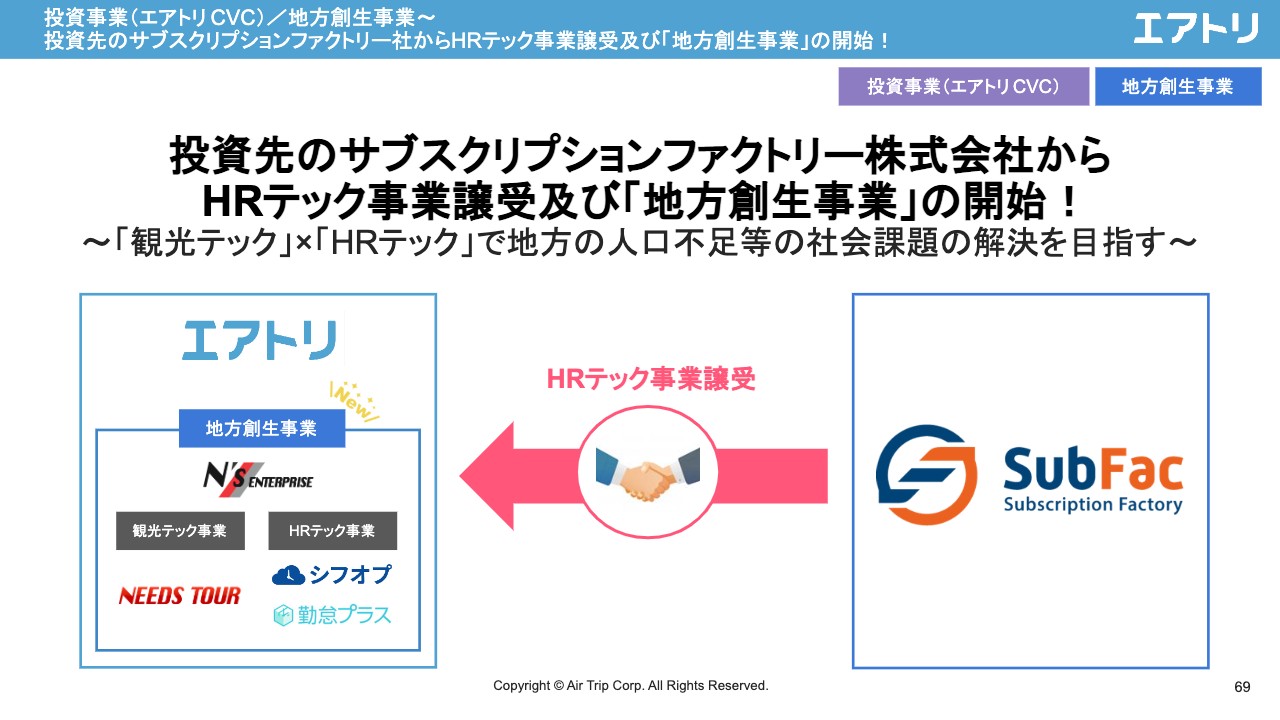

地方創生事業については、先ほどお話ししたとおり、2つの柱である観光テックとHRテックで成り立っています。観光テックに関しては、元々エアトリグループで手がけてきた旅行・観光事業の基盤を活かしました。

特に各地方ともに、観光客の回復に関して課題を抱えています。我々はお客さまを送客することができるという強みを持っていますので、各自治体との提携を含めて手がけていきたいと思っています。

こちらの需要の回復とは裏腹の関係ですが、各地域・自治体ともに、人員不足に非常に悩んでいます。平たく言うと、お客さまが戻ってきても、それをサーブする方がいません。特にコロナ禍を経て、観光業・旅行業・飲食業・小売業など、いわゆる観光を支える産業の人員不足は、非常に深刻になっています。我々は、人員・人材のサービスを展開していきたいと考えています。

地方創生事業に関しては、元々の事業基盤があるということもありますが、2023年9月期で1億円程度の営業利益を見込んでいます。

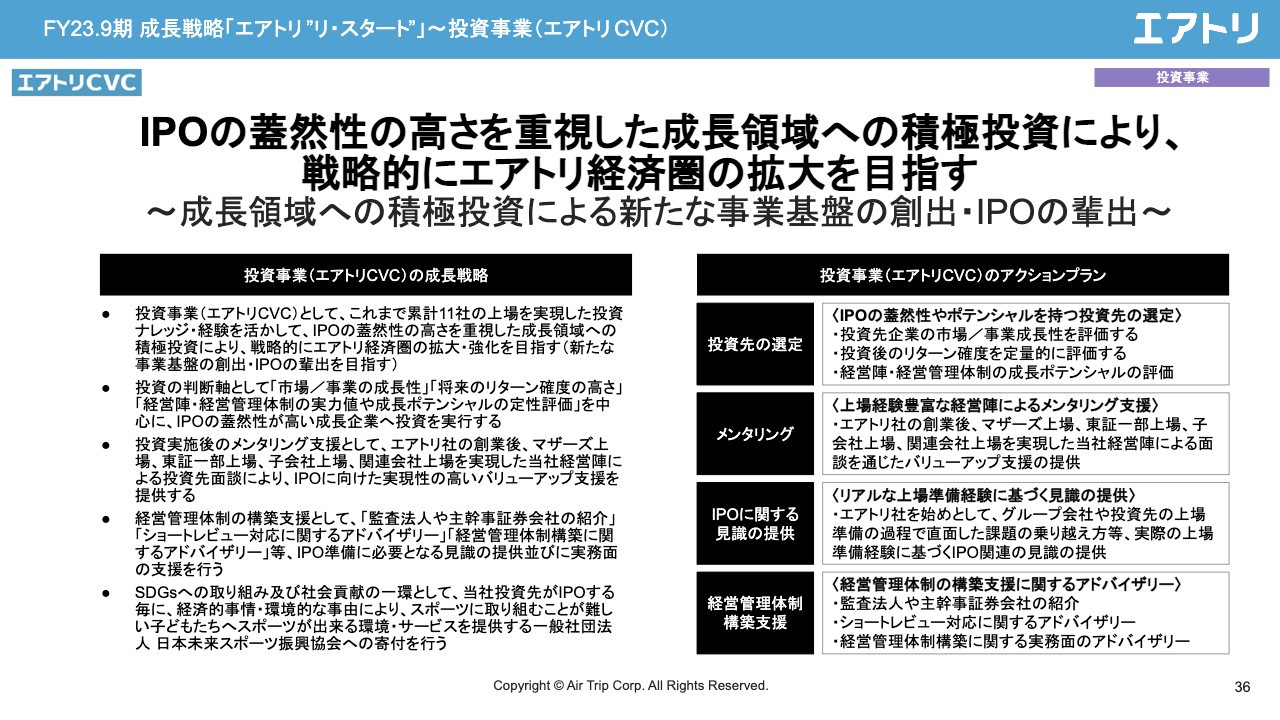

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~投資事業(エアトリCVC)

エアトリCVCに関して、お伝えしたいポイントが大きく2点あります。1つ目が、投資先の社数が約80社になり、大きく成長しているということです。80社の投資先のうち、これまで上場した会社は11社です。実績としても非常に積み上がってきています。2023年9月期、2024年9月期と、成長や上場を予定している会社数も多くなっていますので、しっかり継続的に成果を出していければと思っています。

2つ目のポイントは、セグメントの利益をご覧ください。今期の実績は前期比で減益になっています。みなさまにご質問をいただきますが、今年はマーケットの影響を受けて、元々2022年に上場を予定していた会社のうち、大半が延期になっています。

足元の実績としては、期待に比べるとやや足りませんでした。逆に言いますと、上場が延びている銘柄に関しては、2023年や2024年に上場を見込んでいますので、さらなる成長をしていければと思っています。

FY23.9期 成長戦略「エアトリ ”リ・スタート”」~投資事業(エアトリCVC):「エアトリCVCアワード」を初開催!

エアトリCVCに関しては、投資先の社数が80社に到達したため、リアルでのイベント開催を予定しています。

中長期成長戦略「エアトリ 5000」の目指す姿~グループ連結取扱高5,000億円達成に向けて、終わりなき成長を目指す

中長期の成長戦略「エアトリ5000」です。グループ連結取扱高5,000億円を目指し、3年ぶりに「エアトリ5000」を発表しています。

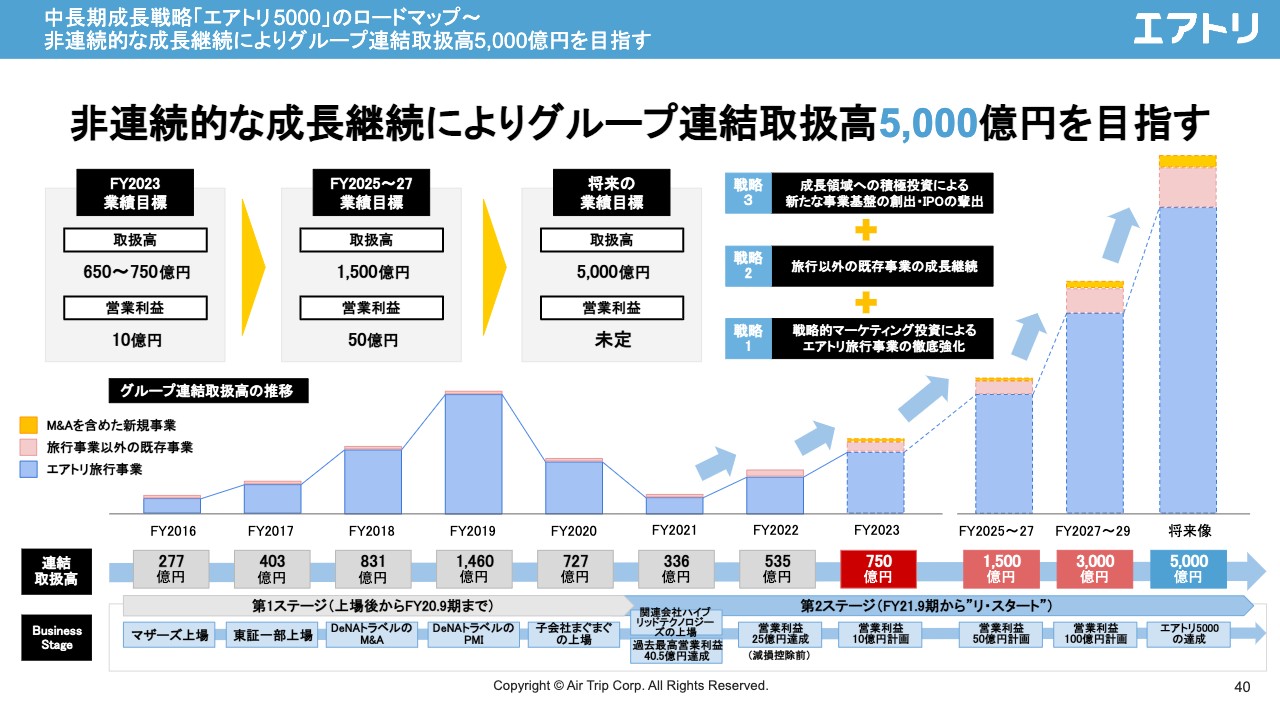

中長期成長戦略「エアトリ 5000」のロードマップ~非連続的な成長継続によりグループ連結取扱高 5,000億円を目指す

一言で言うと、より強くなって「エアトリ5000」を目指していきます。スライドの棒グラフは波をうっていますが、コロナ禍を経て、再度「グループ連結取扱高5,000億円」を目指します。

ポイントは大きく3点あります。1つ目は、より筋肉質になっていることです。先ほどご説明しましたが、固定費の数字も大きく下がり、今期と前期は、過去最高益に戻ってきています。取扱高がコロナ禍前の3分の1や4分の1の状況で、利益としては過去最高益に戻ってきています。今後、取扱高の回復とともに、大きく利益計上フェーズに入ってきます。

2つ目は、エアトリ旅行事業の強みがますます増していることです。先ほど、ご報告したとおり、各種KPIが非常に伸びています。コロナ禍を経て、インターネットで買われる方がより増え、「エアトリ」を支持いただける方が増えている状況です。この需要回復局面をさらなる追い風にしていきたいと考えています。

3つ目は、旅行事業に続く事業ポートフォリオです。旅行事業に続く事業は、今回発表した事業も含めて5事業ありますが、各事業ともにコロナ禍前に比べて強くなっています。今後は、「エアトリ5000」の中で各事業がしっかりと中核を担っていくことを目指します。

具体的な数字はスライドに記載していますが、取扱高1,500億円、営業利益50億円を早ければ2年後に目指します。そして取扱高5,000億円を目指していきます。

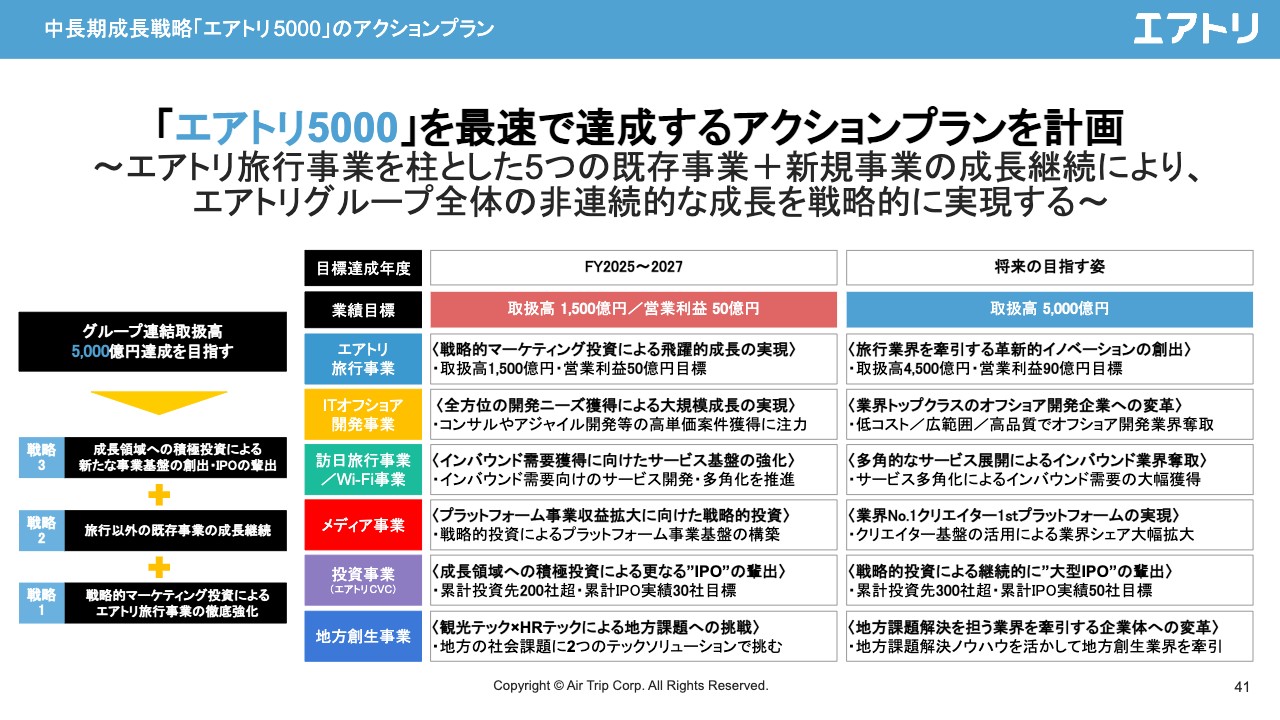

中長期成長戦略「エアトリ 5000」のアクションプラン

6事業ごとの戦略について記載しています。

中長期成長戦略「エアトリ 5000」~SDGsへの取り組み方針

SDGsへの取り組みです。中長期戦略の中で、我々が果たす役割を、ステークホルダーのみなさまにしっかりご説明できるよう進めていきたいと考えています。

グループ会社(子会社):まぐまぐ(証券コード:4059)~広告単価減少の潮流を受け、減収減益での着地だが、プラットフォーム事業への戦略的投資を実施~

主要グループ会社3社の報告です。メディア事業のまぐまぐは、先ほどお話ししたように、減収減益となっています。広告関係の事業は、前期、前々期とコロナ禍の影響を受けています。一方、まぐまぐは非常に知名度があります。知名度を活かしたプラットフォームへの投資を今後さらに強化し、事業拡大に努めていきます。

グループ会社(関連会社):ハイブリッドテクノロジーズ(証券コード:4260)~高単価人材の登用施策を継続し、売上高・営業利益ともに大幅増加!~

ハイブリッドテクノロジーズです。当時、マザーズに上場していましたが、上場後、上方修正を2回ほどして順調に業績が推移しています。先ほどお話ししましたが、2023年9月期に関しても、約4億円の営業利益を発表しています。

グループ会社(子会社):インバウンドプラットフォーム~Wi-Fiレンタル事業と外国人向けサービスの好調により継続伸長~

インバウンドプラットフォームです。主要事業のインバウンド向けのWi-Fiレンタル事業や、海外向けWi-Fi需要が今後回復してくる見込みです。前期は1億3,000万円の営業利益ですが、2023年9月期は増収増益にしたいと考えています。

マーケティング~エアトリブランディング施策~

各事業進捗をまとめて簡単にご説明します。まずマーケティングですが、スポーツ関係でマーケティング投資をしています。ゴルフパートナーとプロアマ大会の共同開催を発表しています。

マーケティング~エアトリブランディング施策(通期)~

エアトリブランディング施策は、各SNSでキャンペーンを実施しています。特にTwitterに関しては、フォロワー数12万人を達成し大きく増えてきています。

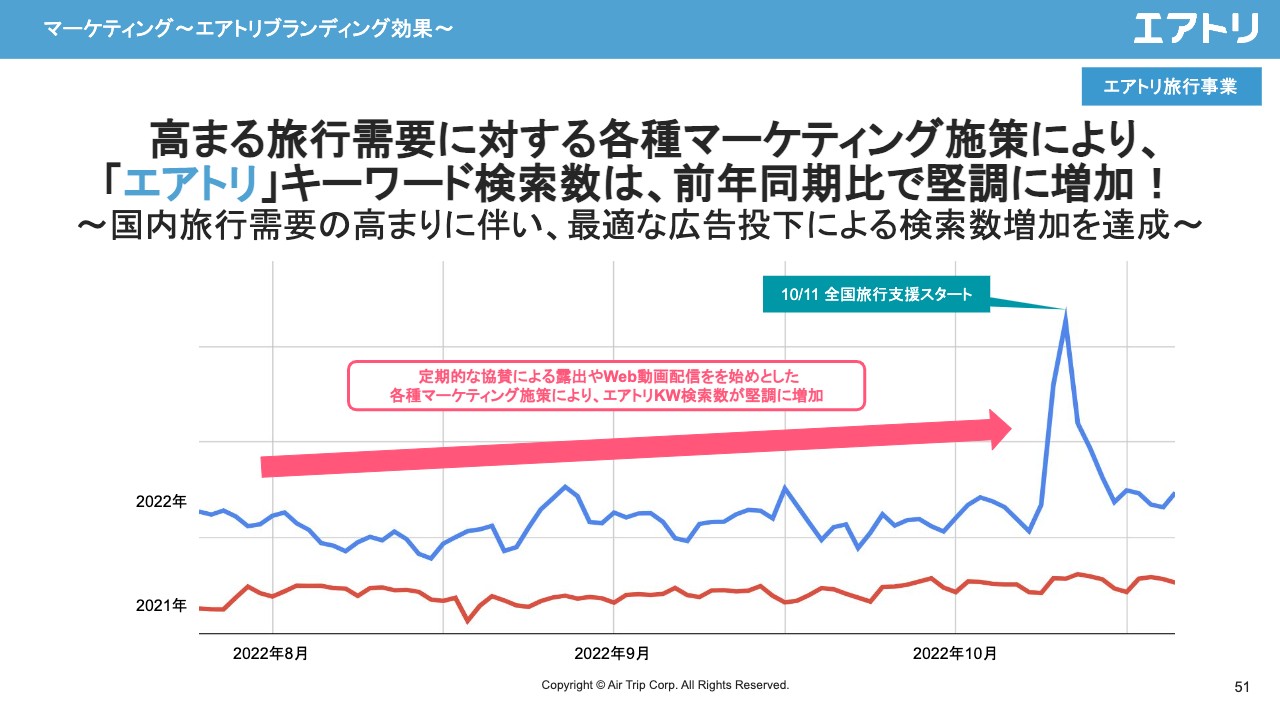

マーケティング~エアトリブランディング効果~

マーケティングで見ているKPIの1つですが、「エアトリ」のキーワード検索も順調に推移しています。

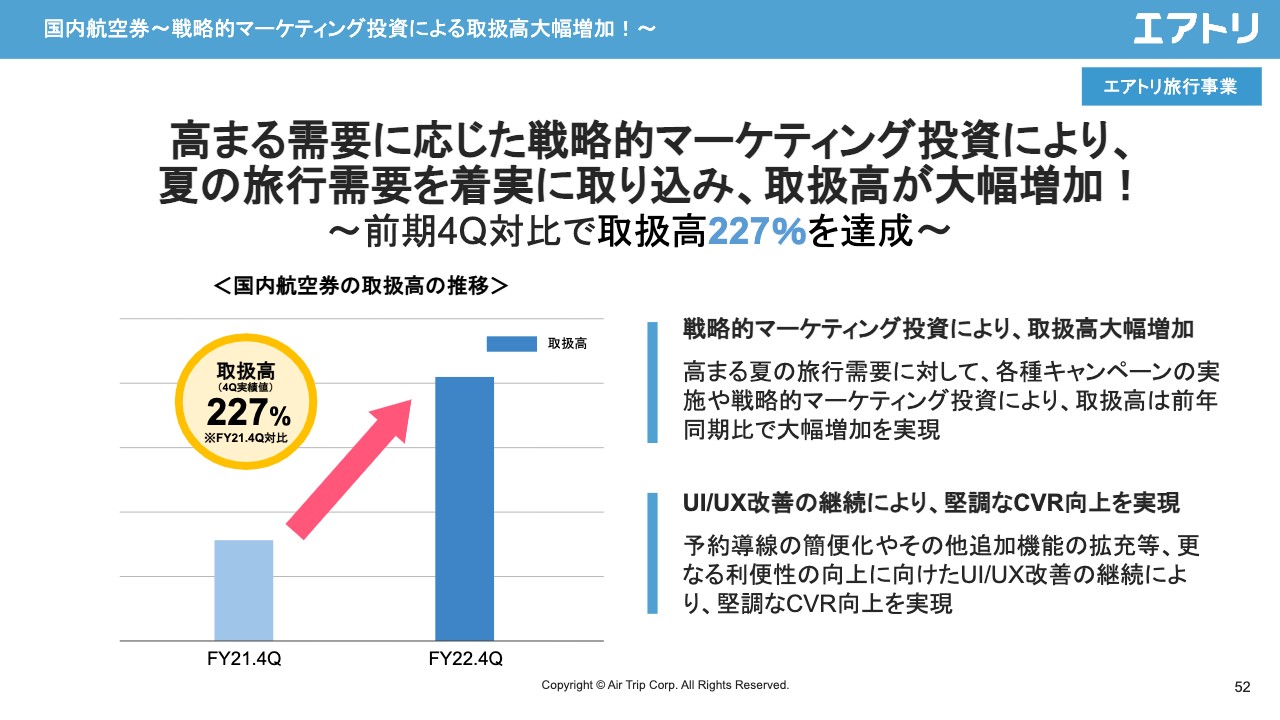

国内航空券~戦略的マーケティング投資による取扱高大幅増加!~

国内航空券に関しては、月次の数字を開示したとおり、非常に順調に伸びています。

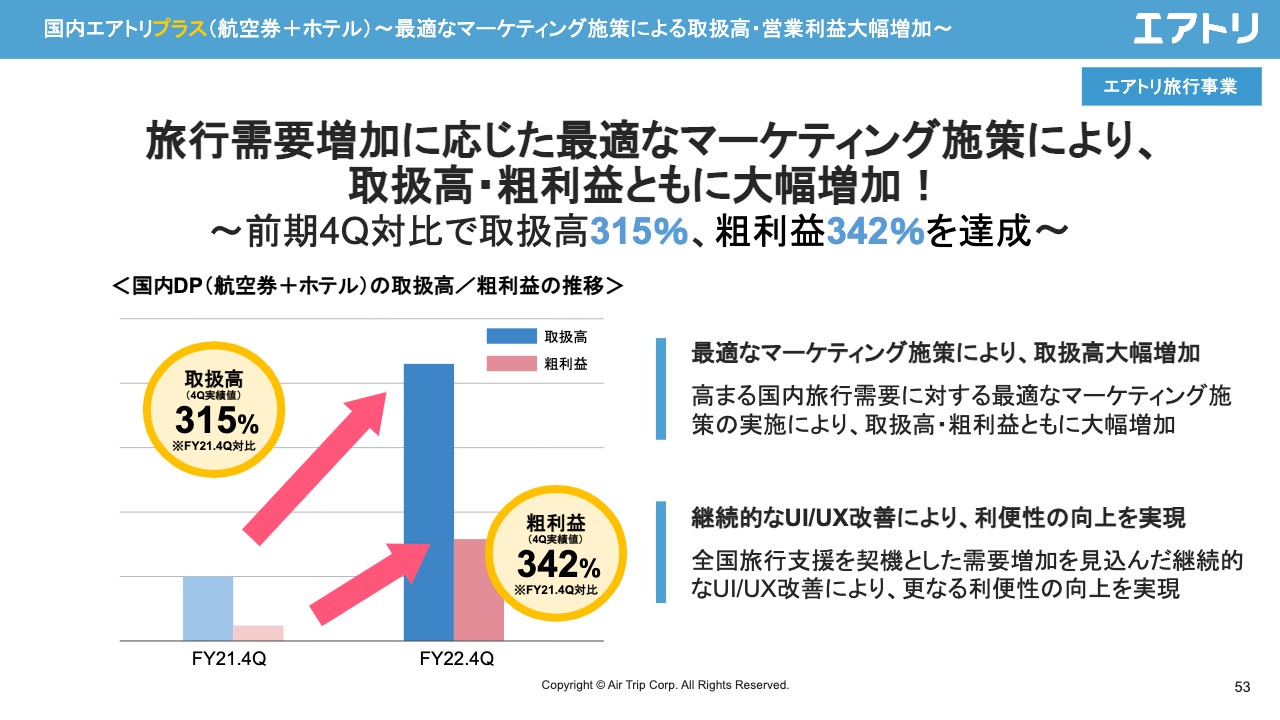

国内エアトリプラス(航空券+ホテル)~最適なマーケティング施策による取扱高・営業利益大幅増加~

国内のエアトリプラスです。航空券に加えてホテルということで、我々の強みである商材の1つですが、ダイナミックパッケージに関しても順調に数字が出ています。

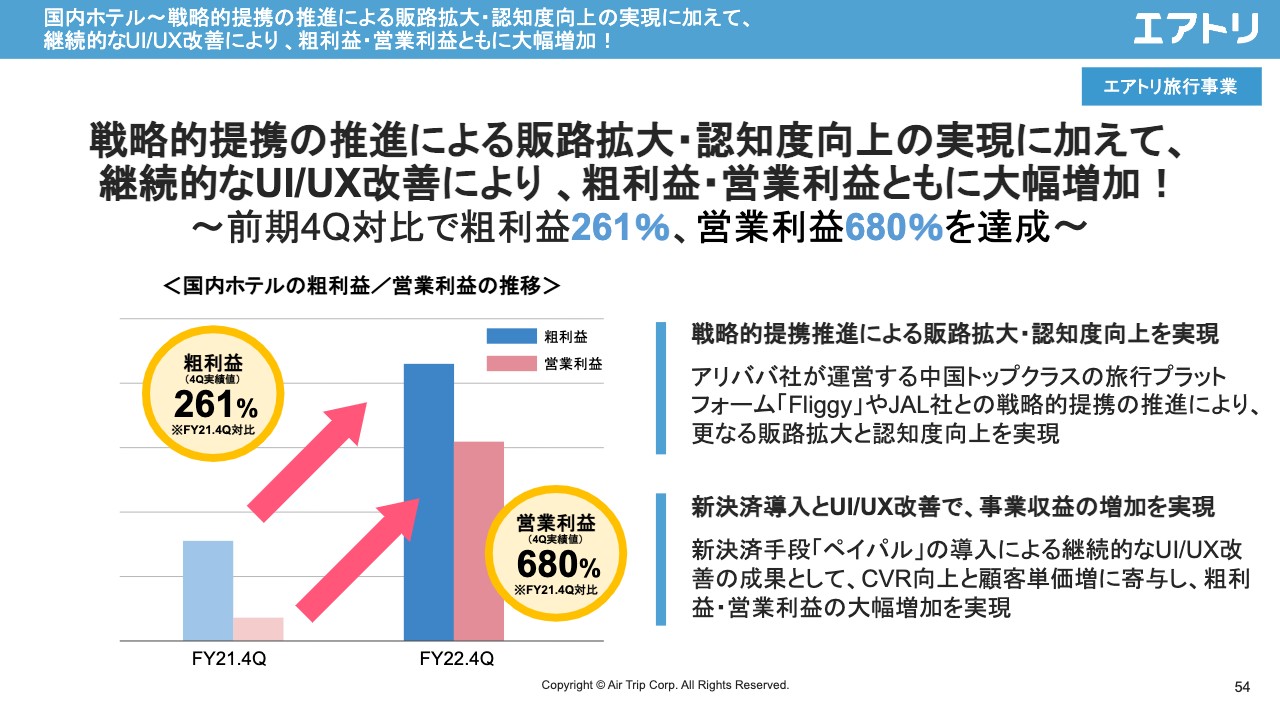

国内ホテル~戦略的提携の推進による販路拡大・認知度向上の実現に加えて、継続的なUI/UX改善により、粗利益・営業利益ともに大幅増加!

国内ホテルに関しては、次のスライドにもありますが、各種提携施策を強化し、数字も順調に伸びてきています。

国内ホテル~積極的な宿泊施設の仕入強化やUI/UX改善の継続に加えて、戦略的提携の推進や新サービスの立ち上げによる新規顧客を獲得!

仕入や販促の強化、決済手段の強化、戦略的な提携です。加えて、エアトリプレミアム倶楽部の立ち上げなど各種施策を実施しています。

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~各国の水際対策緩和による海外旅行需要回復の潮流を受けて、更なる販路拡大・英語翻訳機能を実装!~

先ほどお話ししたように、緩やかではありますが、海外旅行も回復局面を迎えています。コロナ禍から継続的にいくつかの施策を発表していますが、今後の需要回復局面をしっかり捕まえていくことで、数字の回復を非常に期待できるのではないかと思っています。

海外ツアー~水際対策緩和によるハワイ渡航需要の高まりに対して、顧客ニーズに沿ったハワイツアー商品の拡充を推進~

こちらは、ハワイに関してです。

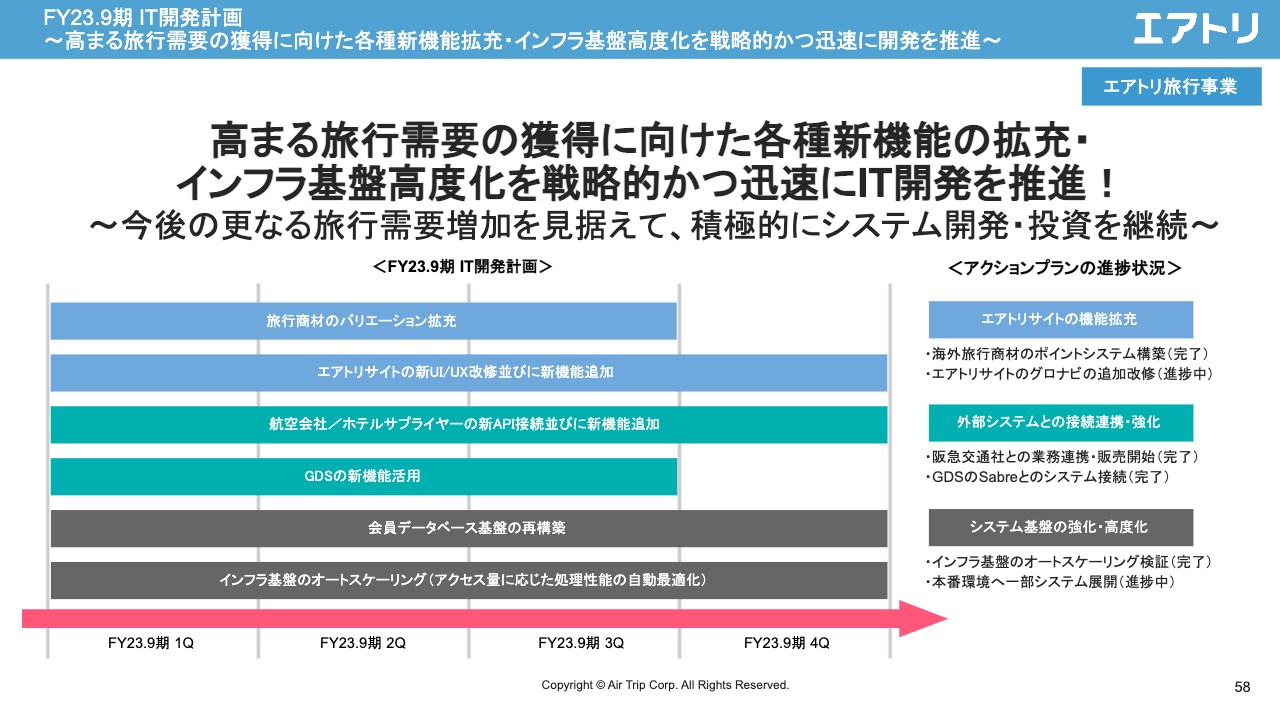

FY23.9期 IT開発計画~高まる旅行需要の獲得に向けた各種新機能拡充・インフラ基盤高度化を戦略的かつ迅速に開発を推進~

我々の強みの1つであるITについてです。コロナ禍で、いったんダウンサイジングしましたが、徐々に開発人員を戻してきています。2022年9月期に関しては、期初に予定していた開発は概ね順調に完了しています。

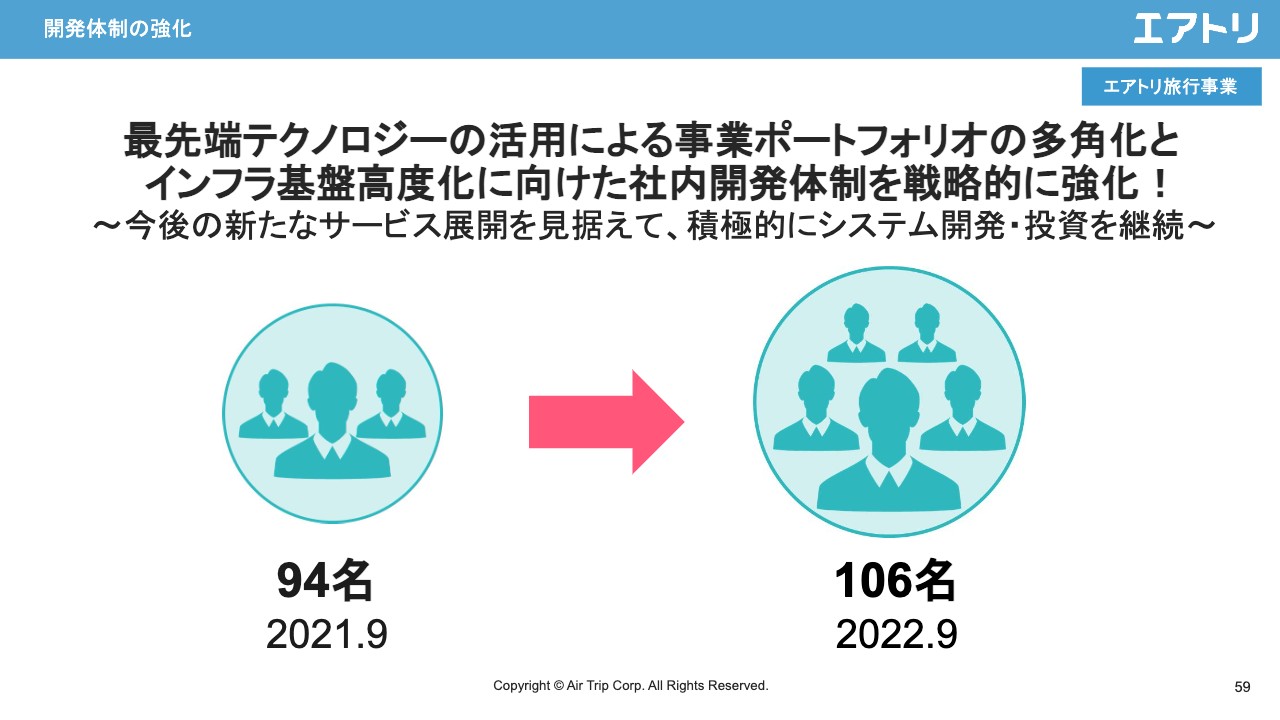

開発体制の強化

開発人員に関しては、1年前と比べると約2割増員し、投資も継続しています。

投資事業(エアトリCVC)~C2C Platform社へ追加出資

投資事業(エアトリCVC)に関して、新規投資や追加投資のご報告です。こちらのスライドは、C2C Platformです。

投資事業(エアトリCVC)~アーシャルデザイン社との資本業務提携~

こちらは、アーシャルデザインです。

投資事業(エアトリCVC)~エスタイル社との資本業務提携~

こちらは、エスタイルです。

投資事業(エアトリCVC)~Payment Technology社へ追加出資~

こちらは、Payment Technologyです。

投資事業(エアトリCVC)~トレンドExpress社へ追加出資~

こちらは、トレンドExpressです。

投資事業(エアトリCVC)~アライアンスクラウド社との資本業務提携~

こちらは、アライアンスクラウドです。

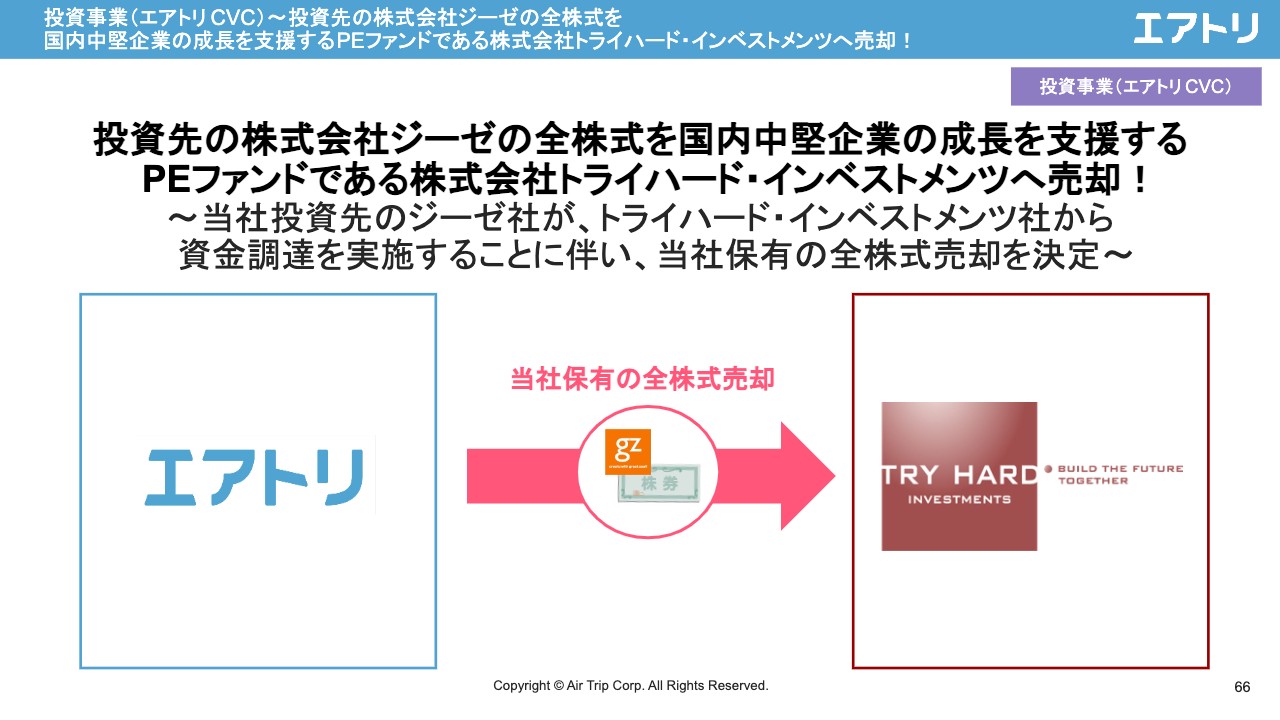

投資事業(エアトリCVC)~投資先の株式会社ジーゼの全株式を国内中堅企業の成長を支援するPEファンドである株式会社トライハード・インベストメンツへ売却!

こちらは売却のご報告です。既存投資先の売却も1件残っています。

投資事業(エアトリCVC)~成長領域への積極投資の継続~

エアトリCVCは、投資先が累計80社を超えてきていますが、マーケット環境による影響もあり、投資に関してはやや加速しています。我々の投資方針が変わったと言うより、我々にとって投資すべき判断ができる銘柄が増えているということです。

理由は大きく2つあります。1つ目は、我々の事業基盤が十分に構築されてきている結果として、以前よりも持ち込まれる会社数が増えていることです。

2つ目は、我々にとって、バリューが適正であると思われる投資先が増えていることです。先ほどのマーケット環境もあり、割安適正価格と思われる銘柄が増えています。この2点をもち、投資件数に関しては、やや増加傾向ということです。

投資事業(エアトリCVC)~IPO実績 累計11社達成~

こちらは、投資先のIPO実績です。

投資事業(エアトリCVC)/地方創生事業~投資先のサブスクリプションファクトリー社からHRテック事業譲受及び「地方創生事業」の開始!

地方創生事業の取り組みについてです。先ほどお話ししましたが、2軸のうちのHRテックに関しては、投資先のサブスクリプションファクトリーからの事業譲受で開始しています。

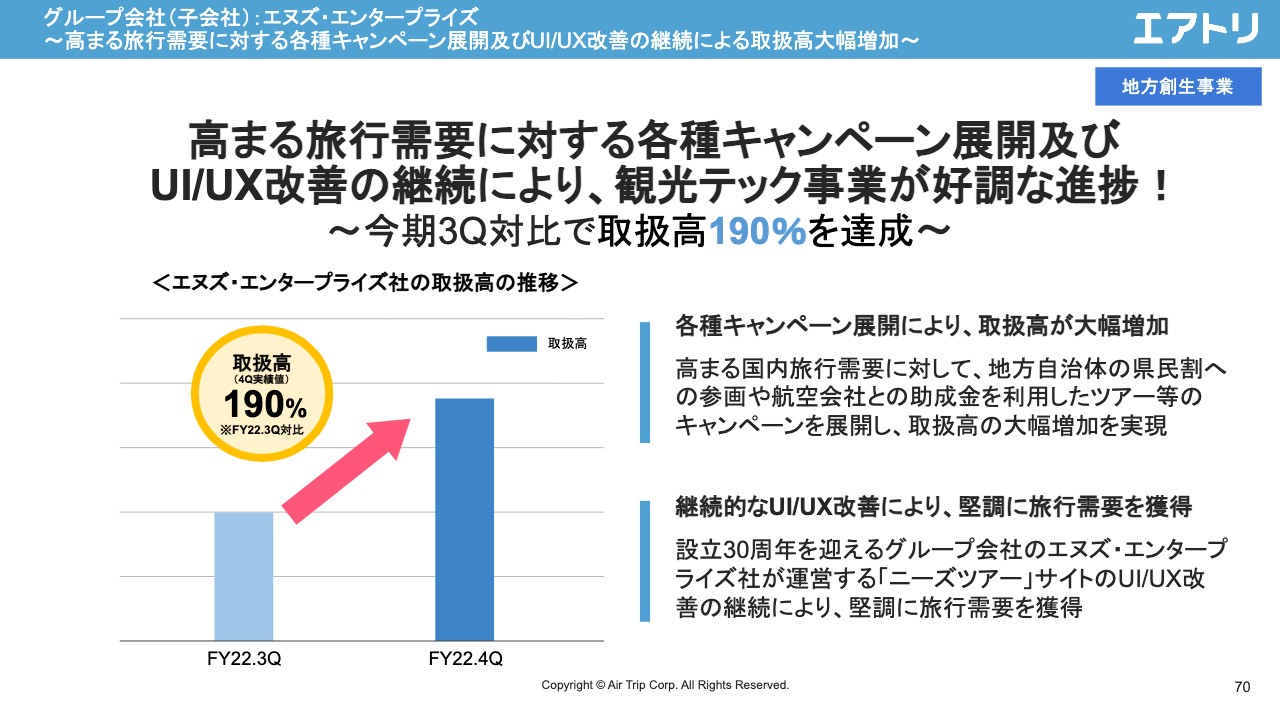

グループ会社(子会社):エヌズ・エンタープライズ~高まる旅行需要に対する各種キャンペーン展開及びUI/UX改善の継続による取扱高大幅増加~

観光テックに関しては、各自治体との提携等により、旅行や国内観光事業の取扱高が増加傾向です。

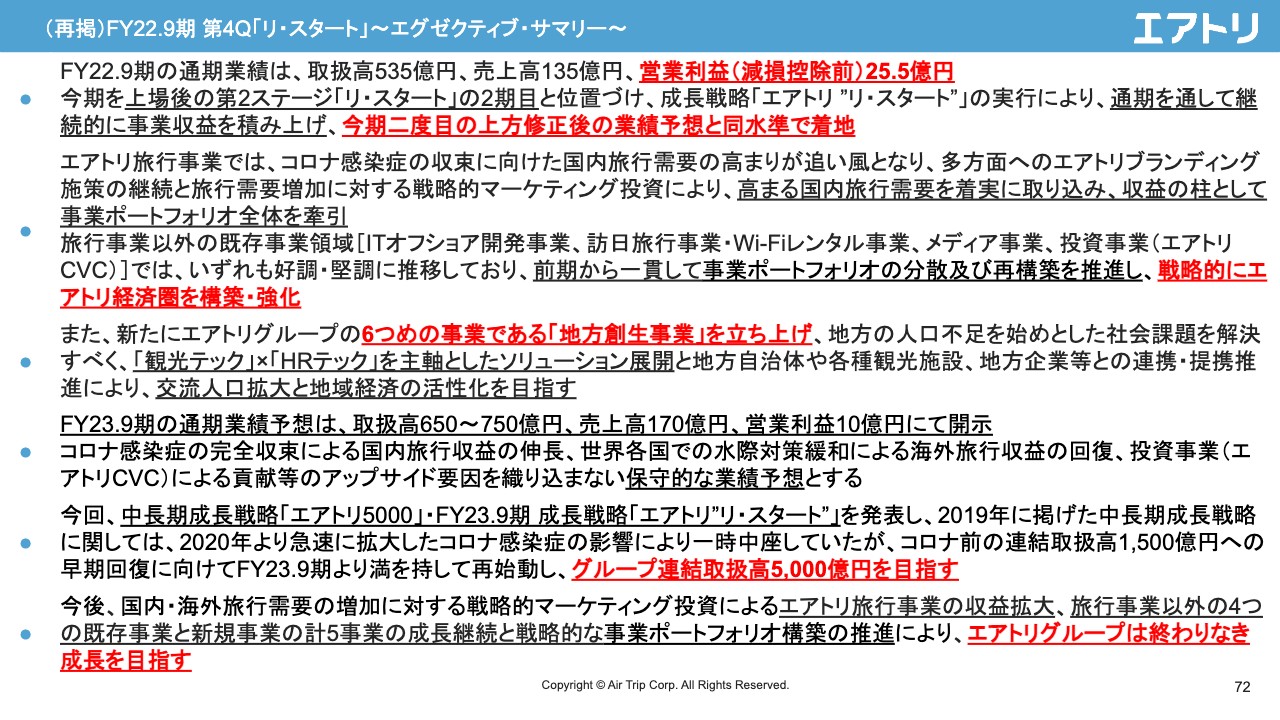

(再掲)FY22.9期 第4Q「リ・スタート」~エグゼクティブ・サマリー~

最後にまとめです。本日、お伝えしたいポイントは大きく2つあります。コロナ禍を踏まえて「リ・スタート」と掲げていますが、我々エアトリグループはまだまだ伸びしろがあるということをお伝えしたいと思います。

業績予想に関しては、前期と同額での発表となっていますが、今後、海外旅行やインバウンドともに大きく回復局面を迎えます。また、旅行に続く事業に関しても、着実に成長してきています。今後の業績回復に関しては、非常に自信を持っています。

2点目として、「エアトリ5000」をリニューアルして発表しています。繰り返しになりますが、より強くなって発表している事業計画です。2019年と比べ、2022年は我々エアトリグループは大きく変わってきています。

6つある事業基盤が大きく成長してきています。また、財務基盤であるコスト構造も大きく改善してきています。「エアトリ5000」達成の利益水準に関しては、従前と大きく違ってきます。

引き続き「エアトリ5000」を軸に、「終わりなき成長」というキーワードに向けて邁進していきます。本日の決算発表に関しては以上です。引き続きご支援のほど、よろしくお願いします。

質疑応答:国内旅行・海外旅行の足元と年明け以降の粗利益について

質問者:国内旅行と海外旅行の足元の粗利益の推移は、どのように見えていますか? 10月から12月にかけての見通しは資料にも記載していただいていると思いますが、今の予約状況を踏まえて上振れ・下振れ基調などは見られますか? また、年明けの1月、2月に向けての感触も教えてください。

柴田:国内旅行と海外旅行の粗利益に関しては、スライド15ページをご覧ください。国内の10月は7億円、11月は6.5億円、12月は7.4億円です。10月に関してはほぼ速報値で、全国旅行支援開始の影響を織り込んで発表しています。逆に、11月、12月は全国旅行支援が10月でいったん終わることを加味して業績予想を作っています。

ですので、11月と12月に関しては若干上振れの可能性があります。12月は冬休みになりますが、今お伝えしたプラス要素と足元の新型コロナウイルス感染状況の影響が相殺する可能性もあるため、プラス・マイナスの両方の可能性があると考えています。

年明け以降に関しても、10月から12月の数字が1つの基準になってくるかと思います。我々にとっての繁忙シーズンである3月、5月、夏場に関しても、利益はもちろん拡大しますが、おおよそ10月から12月が1つの基準になるという状況です。

海外旅行は0.5億円から0.7億円が足元の数字で、新型コロナウイルス感染拡大前の2割ほどの水準です。7月から12月は横ばいに近いかたちで発表していますが、徐々に回復してくる可能性があり、若干上振れ基調で進むのではないかと期待しています。

質疑応答:通期業績予想より売上高が上振れた場合について

質問者:今回の計画は保守的な前提に基づいていると思いますので、実際に売上や粗利益が上振れた時に素直に利益の上振れにつながってくると考えてよいのでしょうか? 例えば、その際に追加の先行投資や損失などが発生する可能性も見ておいたほうがよいのかを教えてください。

柴田:ご質問いただいたとおり、基本的には取扱高の増加に対してテイクレートを伴った粗利益の増加で広告費の増加を吸収し、利益が残るという構造で理解していただければと思います。ですので、特別な追加投資や損失が発生することは見込んでいません。

質疑応答:競争環境の変化について

質問者:競争環境について、どのように感じていますか? 特にコロナ禍前と比べて国内旅行のシェアが変わっている感触はあるのかを教えてください。

柴田:競争環境に関しては、コロナ禍前と大きく変わっていないと理解しています。OTA間の競争に関してはおおむね一巡してきており、今は各社ともにコロナ禍後の回復フェーズで伸びてきている状況ですので、各社ともに構図が変わっているということはないかと考えています。

質疑応答:「エアトリ5000」における取扱高の回復ペースについて

質問者:「エアトリ5000」の連結取扱高について、コロナ禍前の1,460億円に対して1,500億円まで回復するのは、来期くらいには達成できるのではないかと思います。もう少し前倒しで取扱高を伸ばすために積極的に進めていくことはありますか?

柴田:足元の状況からおさらいしますと、国内旅行に関してはコロナ禍前の水準までほぼ戻ってきており、海外旅行に関しては取扱ベースで3割から4割程度まで戻ってきています。

特に海外旅行に関しては中期経営計画の中でも保守的に見立てている状況ですので、おっしゃるとおり今後の市場環境の回復や各国の水際対策の状況などを踏まえて、もう少し早く1,500億円まで回復できればよいと思っています。

質疑応答:広告費について

質問者:広告費についてです。今は回復局面でかなりチャンスがありますので、広告費を多く積んでもシェアを取りにいったほうがよいのではないかとも思います。今後、広告費率を変えていく考えはありますか?

柴田:広告費の比率に関しては決して抑制しているのではなく、しっかり分析した上で投資しています。この比率になっている理由は3点あります。

1つ目に、先ほどお伝えしたとおり、「エアトリ」のオーガニックのお客さまが想定以上に戻ってきています。広告を経由しないお客さまがそれだけいるということですので、見掛けの広告比率が下がっていきます。

2つ目に、広告費の内訳としては、足元のお客さまをとりにいくための広告費と半年や1年先、2年先のお客さまをとりにいく広告費の大きく2つがあります。いずれも我々のロジックに従ってしっかり投資しています。

3つ目に、特に今後のお客さまをとりにいくための投資で言いますと、前期も今期もしっかり予算化した上で投資していきますので、そのような投資戦略に従ってシェアを拡大していきたいと考えています。

質疑応答:国内旅行・海外旅行のテイクレートについて

質問者:11月、12月、もしくは年明け以降のテイクレートについて、国内旅行と海外旅行のそれぞれでどのような水準になると想定していますか?

特に海外旅行に関しては、見掛けのテイクレートはおそらくコロナ禍前よりも低い見た目になっていると思います。今後、海外旅行で短距離のレジャーのお客さまが戻ってくれば、テイクレートの見た目も戻ってくると認識してよいのでしょうか?

柴田:国内旅行に関しては、コロナ禍前に比べるとかなり改善しています。前提として、「エアトリ」の販路のうち「エアトリ」のサイトでのいわゆるBtoC、直販の部分が増えてきています。その結果、グループ全体のテイクレートが大きくなってきている状況です。

コロナ禍を経て、2021年9月期、2022年9月期に関しては、テイクレートは安定的に推移していますので、今後も当面はこのような水準で推移するのではないかと考えています。また、全国旅行支援や「Go To トラベル」開始の局面においては、旅行会社各社の利益率が上昇傾向になりますので、その影響が10月以降に若干出てくるかと思います。

海外旅行に関しては、ご指摘のとおり、テイクレートはコロナ禍前と比べるとやや下がっています。しかし、どちらかと言いますと単価の高いお客さまから戻ってきており、特に中長距離のお客さまが戻ってきていますので、近距離のお客さまが回復してくることに伴い、やや改善傾向に進むのではないかと考えています。

質疑応答:月間固定費の水準について

質問者:中長期的に見た時の月間固定費の水準について教えてください。「エアトリ5000」の中の取扱高1,500億円の時と5,000億円の時とで、月間固定費をどのような水準で織り込んでいるのか、イメージがあればお願いします。

柴田:固定費については大きく2つあります。1つ目の足元の6事業で言いますと、緩やかな増加ペースで見ています。前期が月間約2.6億円で、足元が3億円前後ですので、比率にすると年15パーセント程度増加しています。この10パーセントから15パーセントの増加率で今後も推移していくと見込んでいます。

2つ目に、新規事業やM&A戦略などでグループの事業規模が今後拡大していきますので、そのようなアドオンの部分に関しては当然固定費の増加も伴います。このように既存事業と新規事業で分けて考えています。