住友金属鉱山、不透明な経済状況下も21中計で掲げた「4つの挑戦」を推進

2022年11月25日 17:02

2022年度第2四半期決算・経営戦略進捗状況説明会

野崎明氏(以下、野崎):みなさま、おはようございます。社長の野崎でございます。平素は当社事業に格別のご理解、ご高配を賜り厚く御礼申し上げます。また、本日はお忙しい中、2022年度第2四半期決算・経営戦略進捗状況説明会においでいただき、誠にありがとうございます。

今回は資料の内容について、ポイントを絞ってお話ししたいと思います。

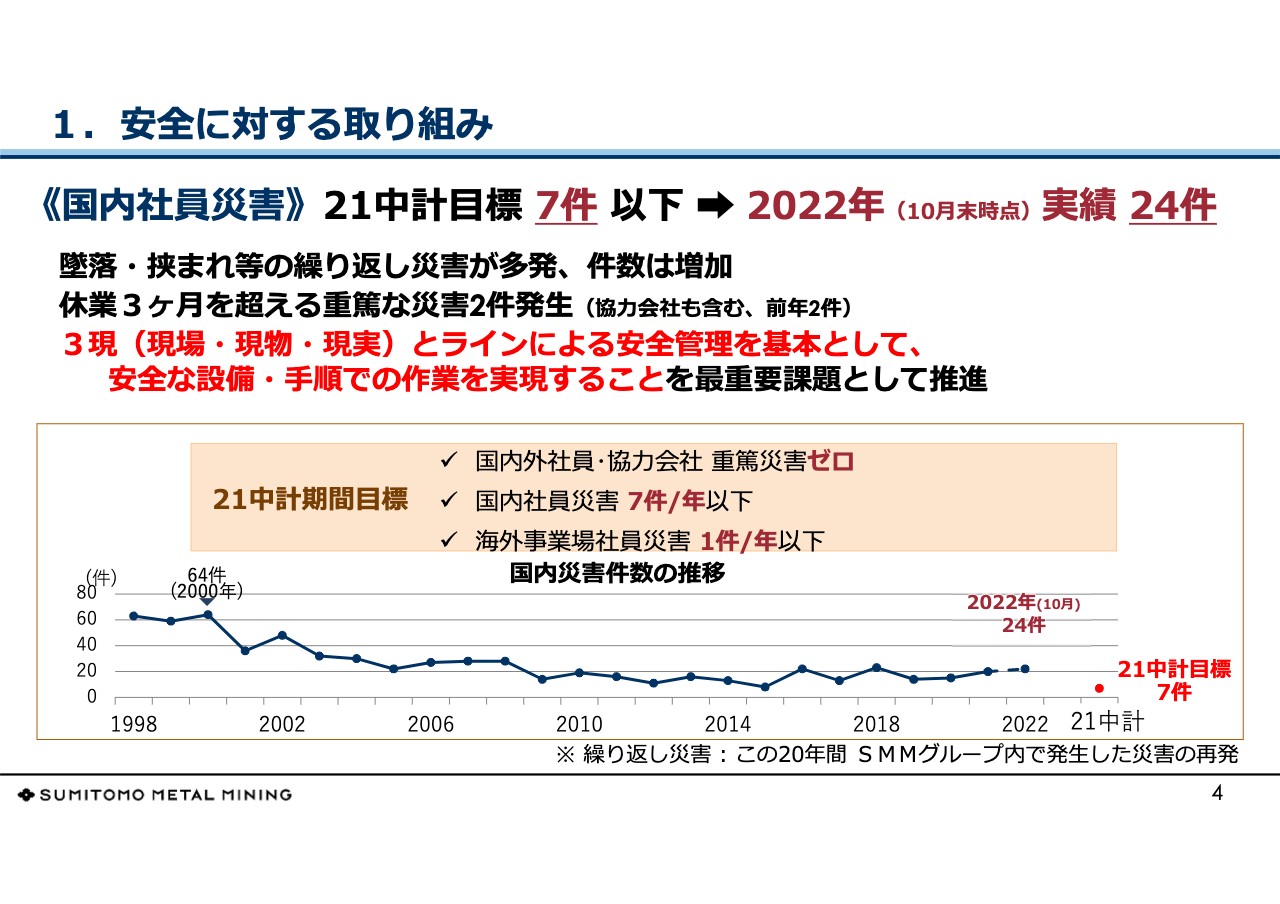

1.安全に対する取り組み

まず、安全に関する取り組みについてです。安全面については、第一優先で取り組んでいますが、スライドのグラフにあるとおり、成績は残念ながら横ばいです。

類似災害の繰り返し、自動運転設備、回転物に関連する典型的な労働災害が発生しており、安全体制を立て直す取り組みについて再点検しているところです。

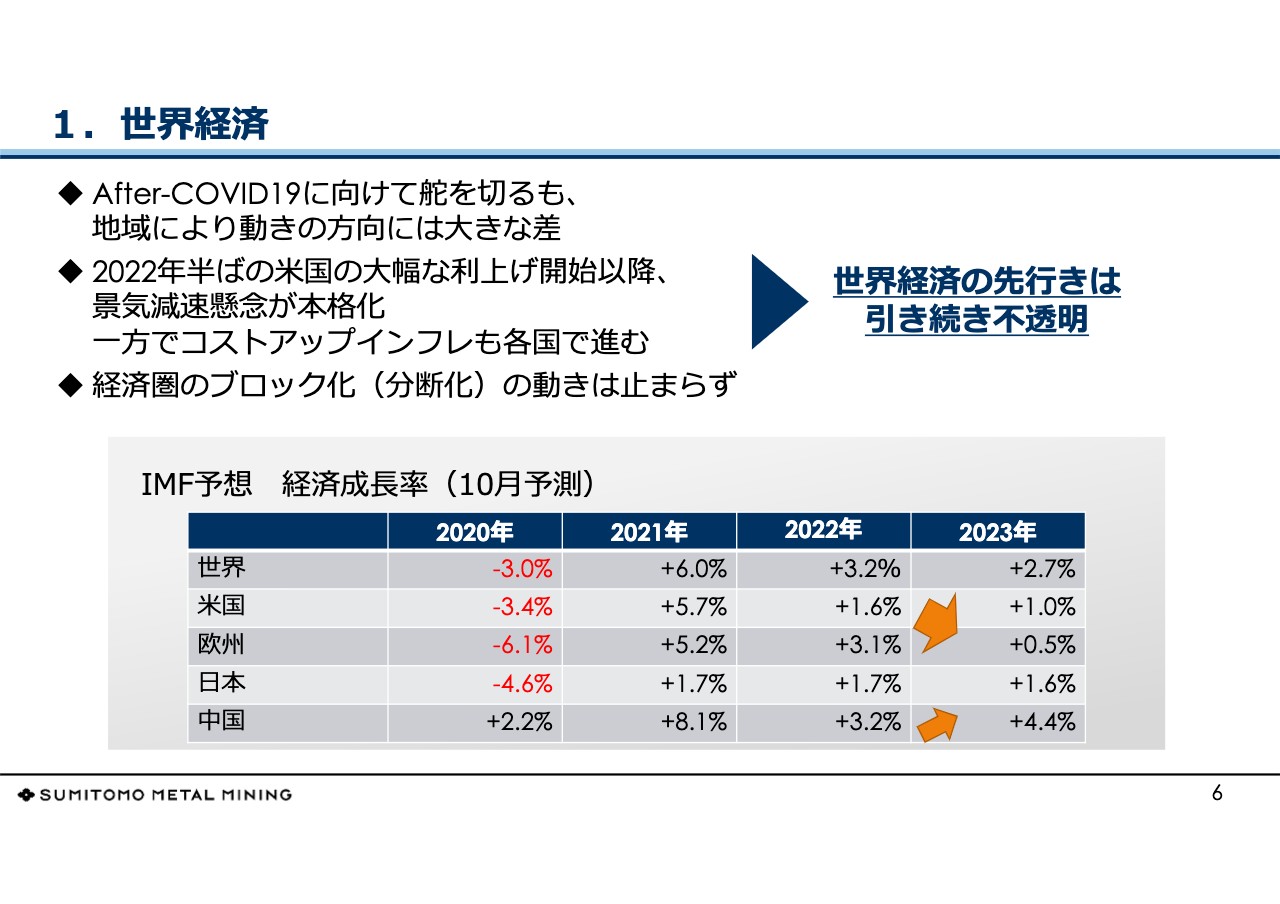

1.世界経済

2022年度の経済見通しです。前提条件となる世の中の動向、世界経済についてはスライドのとおりです。アメリカの大幅な利上げはインフレを抑えるための施策だと言われていますが、10月のデータを見ると、一方的なインフレの伸びは少し収まったと思います。

世界の経済成長率については、本年が3.2パーセントとなっていますが、3パーセントはほとんど成長を感じられないレベルで、来年はさらに下がると予測されています。中国については、リーマンショック後、世界経済を牽引する勢いがあったのですが、その時と比べるとやや力強さに欠けます。

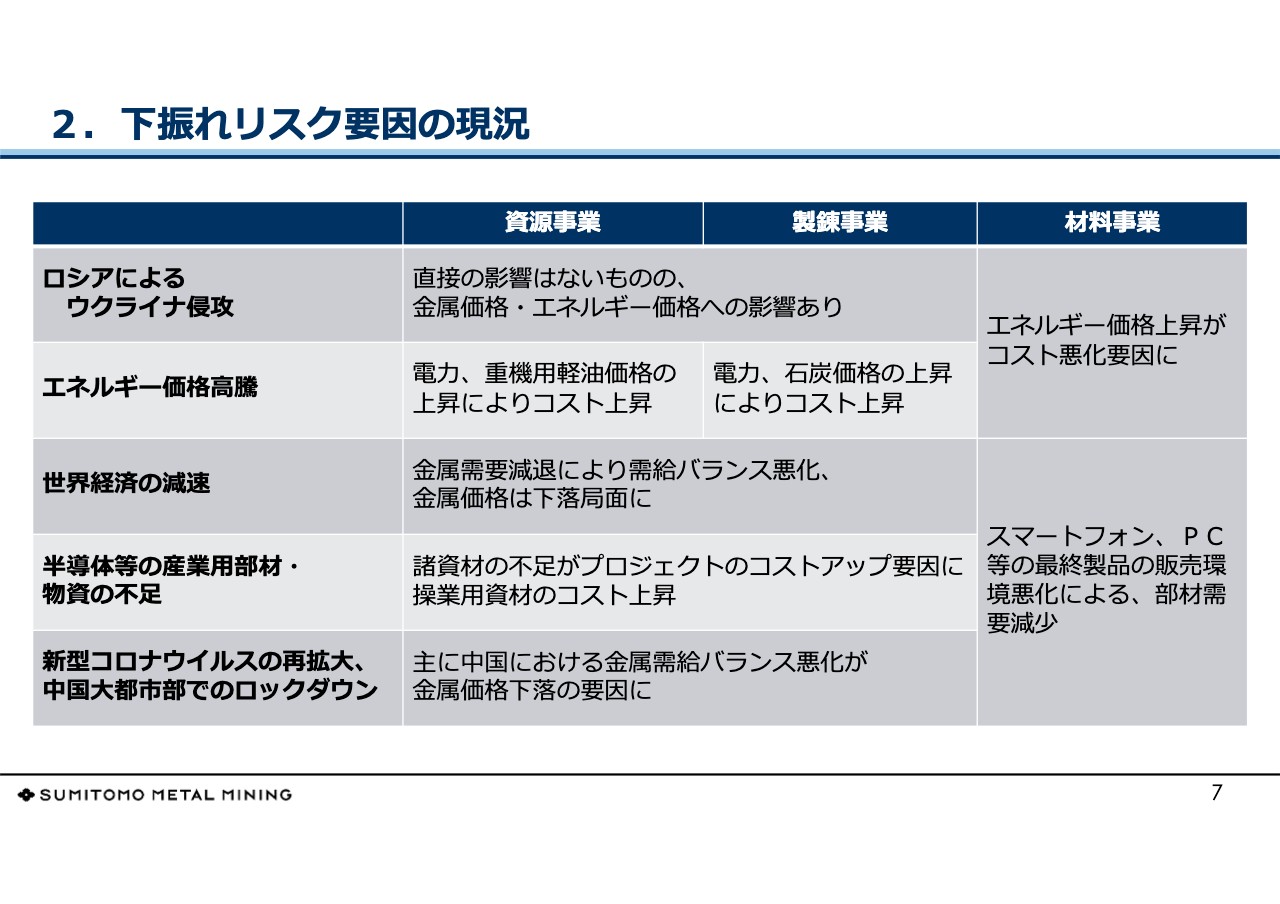

2.下振れリスク要因の現況

下振れリスク要因の現況として、ロシアによるウクライナ侵攻から中国大都市部でのロックダウンまで記載しています。操業に影響があるのはエネルギー価格の高騰と高止まりで、これが業績に大きく影響しています。

世界経済の減速については、需給バランスの悪化や金属価格の下落局面という見通しにおいて、足元でセンチメントの変化が若干起きていると考えています。

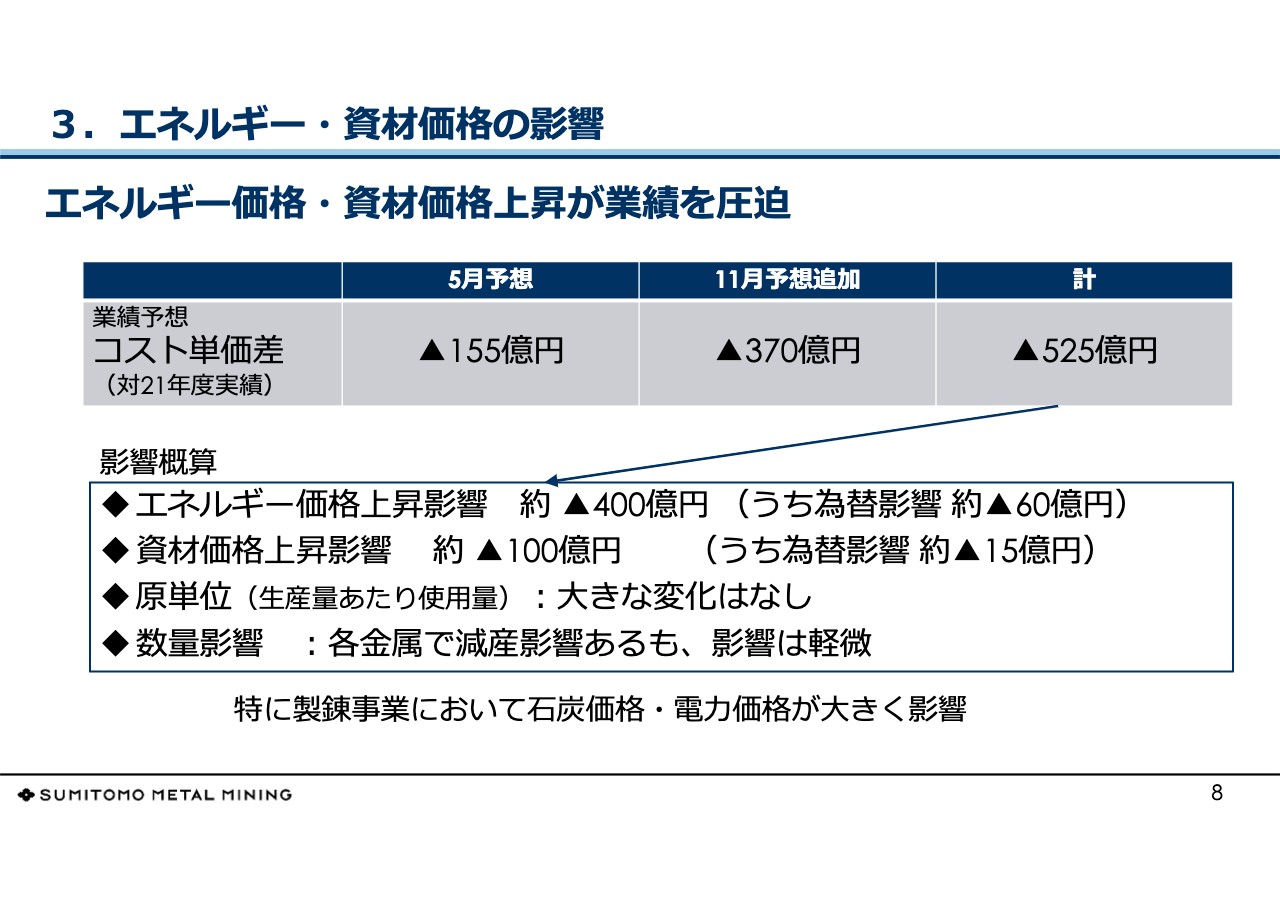

3.エネルギー・資材価格の影響

大きな課題のエネルギー価格ですが、業績への影響として、年度を通じて500億円を超える大きな金額となっています。エネルギー価格の上昇が約400億円で、このうち為替の影響が60億円程度、いわゆるエネルギー価格そのものが300億円台の中盤くらいです。

当社の場合、価格上昇の影響を受ける大きなものは電力と石炭、コークス等ですが、統合報告書等で開示しているとおり、熱量ベースでは電力と化石燃料はほぼ同じで、1万3,000テラジュールが必要量となっています。

ただし、一次エネルギーと二次エネルギーという違いがあり、重量あたりの単価についてはやはり電力のほうが高くなっています。

石炭の価格は個別契約のため、必ずしも足元のインデックスが反映されるわけではありませんが、市況を見るとインデックスは昨年より倍近い状況となっています。

電力単価については、家庭用は昨年と比べて期初の段階で約20パーセントの上昇になっており、まだ上がり続けています。規制値があるため、そこまではいかないかもしれませんが、おそらく40パーセントくらいまで上がるかもしれません。

一方で、我々が使っている産業用の特別高圧電力について、年初の段階では、昨年と比べて50パーセント高で、さらに足元では高騰しています。

これは日本の電力事情全般に言えることで、電力会社の状況や、個別契約によっても状況は異なりますが、このような厳しい状況に日本の産業は置かれているということです。

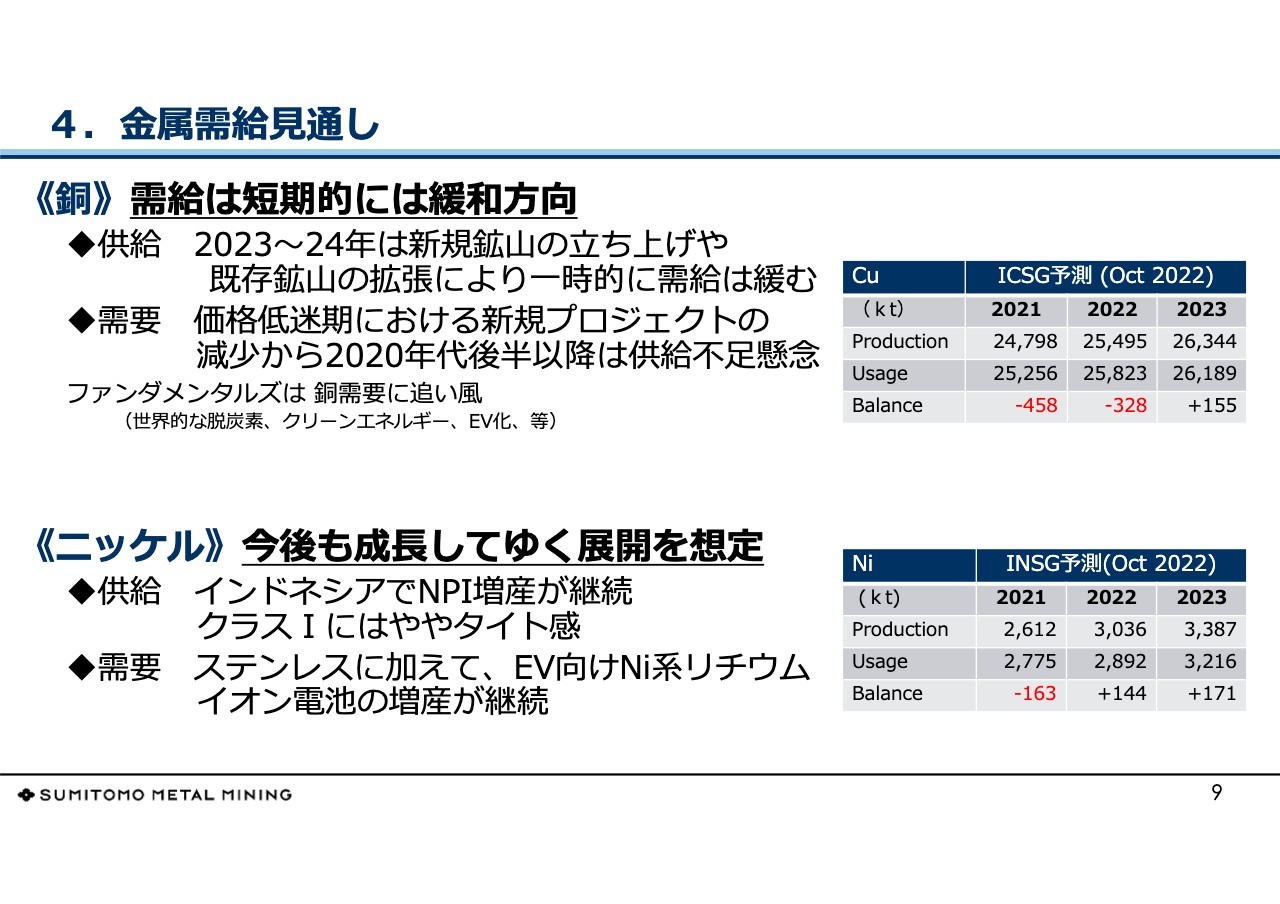

4.金属需給見通し

銅とニッケルの金属需給については、長期的に見ると銅もニッケルもEV化等の影響から需要が大きく伸びると思っています。銅については、足元2022年度は若干の供給不足となっていますが、来年は若干の供給過剰ということで、あまり大きな影響はなく、ウェルバランスに近いと考えています。

ニッケルについては、高機能材料、ステンレス需要の伸びにより、長期的に需要は大きく伸びると見ています。今年度のINSG(国際ニッケル研究グループ)の予測は14万トン、来年度は17万トンの供給過剰です。今年度のINSGの予測については、当社の見立てと少し異なっていますので、後ほどご説明します。

5.ニッケル事業環境 1)需給推移

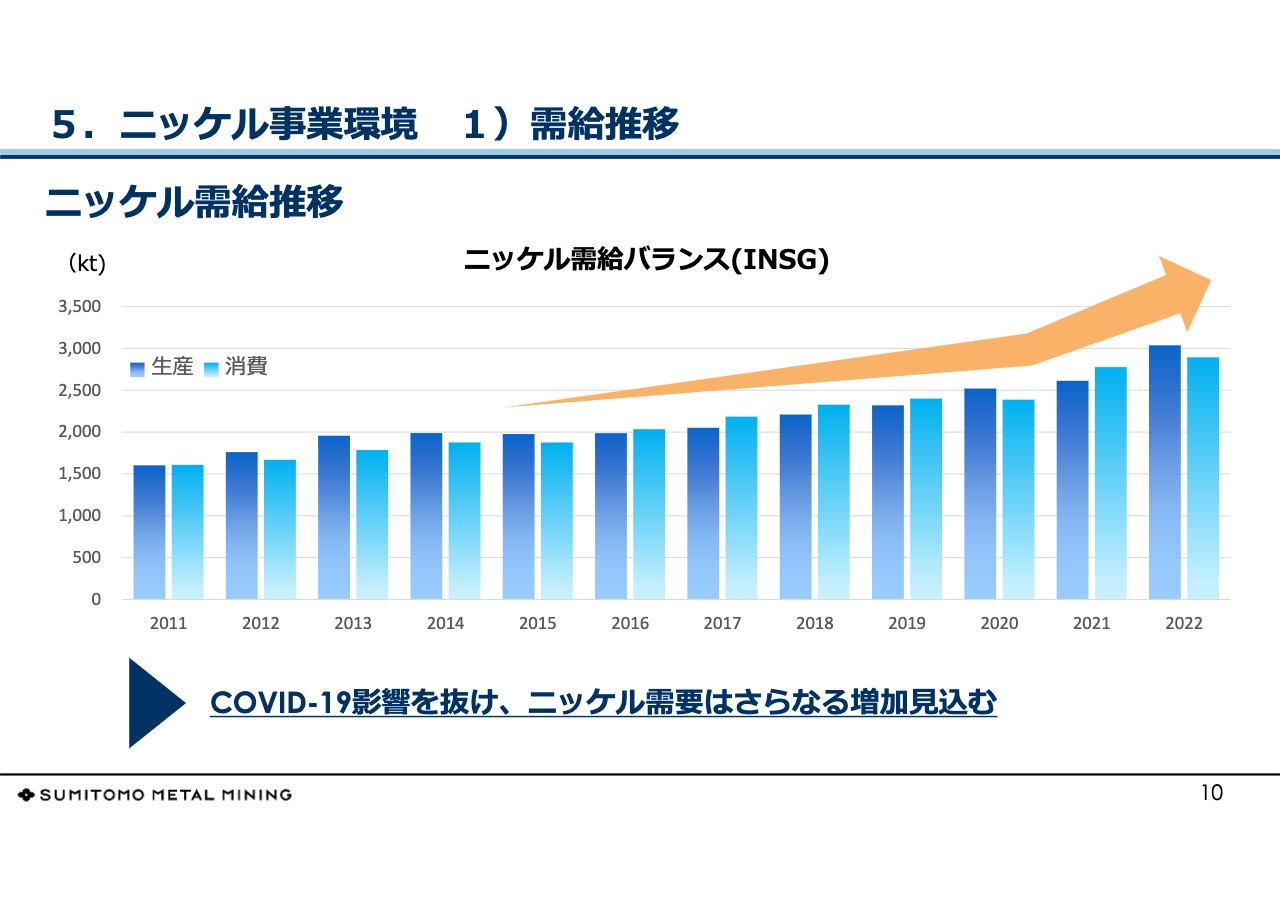

ニッケルの需給は、ここ5年くらいで需要・供給ともに伸びています。要因は電池材料向けの需要と考えられますが、ステンレスそのものが伸びているという背景もあります。供給については、インドネシアにおける生産増と見ています。

5.ニッケル事業環境 2)需給比較

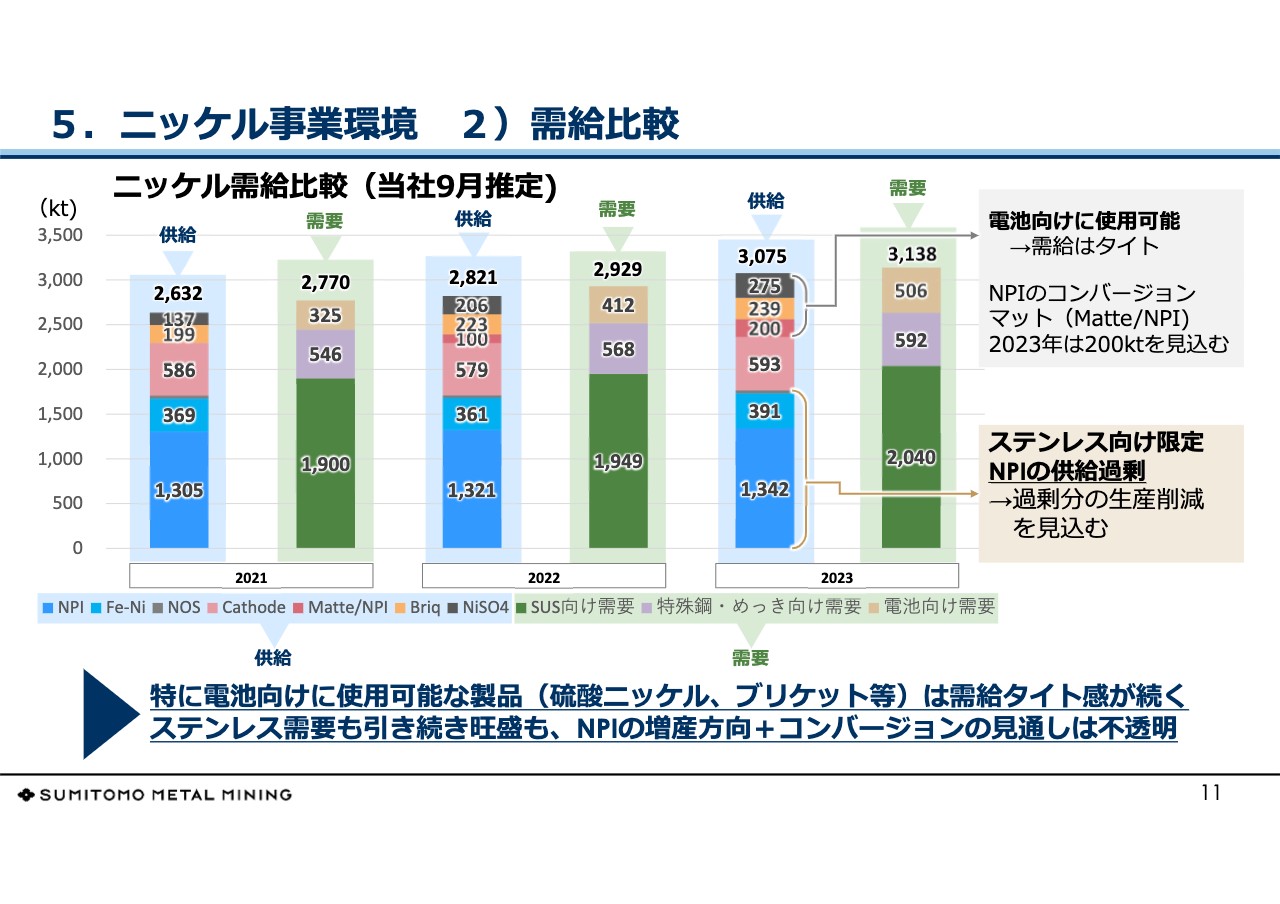

当社の9月におけるニッケル需給の推定です。INSGによると、2022年度は14万トンの供給過剰とありましたが、当社は10万トン程度の供給不足という見方をしています。

なぜこのような見方になったかと言いますと、生産が増えているインドネシアのニッケルの動向が十分に把握しきれないことが挙げられます。現在のインドネシアは毎月約10万トンの生産ペースでニッケルを作っているため、年間で約120万トンのニッケルが生産されていると見ています。

このうち約70万トンは、NPI(ニッケル銑鉄)として輸出マーケットに出ていき、約40万トンはインドネシア国内でステンレスに加工され、残りの10万トンは当社も購入しているニッケルマットのようなかたちでマーケットに出ていると考えています。

一方で、我々が把握しているニッケル銑鉄の生産については、90万トンくらいは把握できますが、NPIとしてマーケットに出ているものと、ステンレスになっているものがあり、これらがどこにどのような形で出ているかが、少しわかりにくい状況になっています。

少なくとも申し上げられることとして、LME(ロンドン金属取引所)のニッケル在庫は今年5万トンくらい減っています。そのためClassⅠは間違いなく供給不足で、ClassⅡはどこかで供給過剰になっているのではないかというのが我々の見方です。

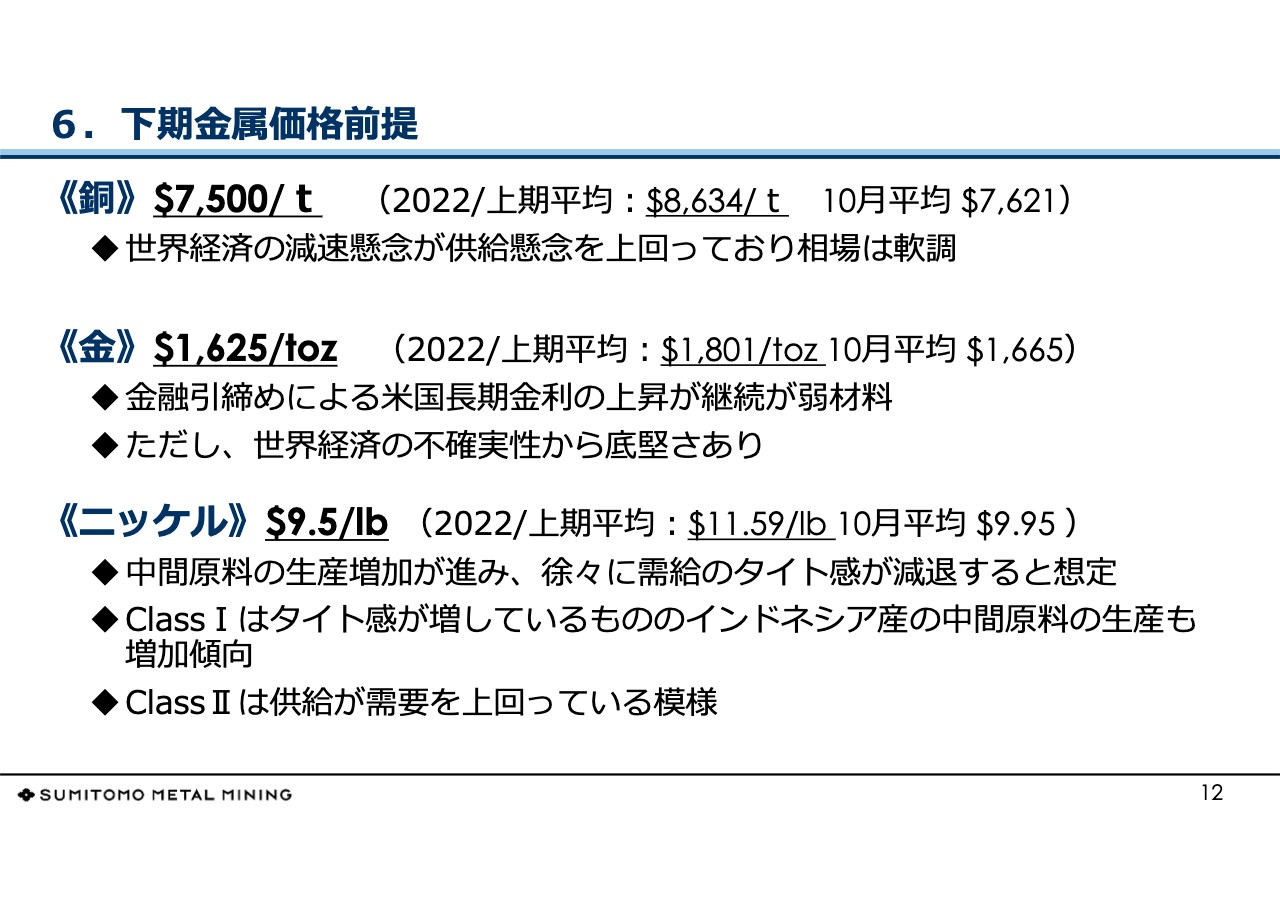

6.下期金属価格前提

金属価格については、下期の予想を作った時の当時の見通しで作成しています。我々が価格を推定する時は、ファンダメンタルズ、センチメント、ドルの強さという3つのポイントで考えますが、ファンダメンタルズについては、銅の需給はほぼバランスと見ています。

ニッケルについても、やや供給が足りないのではないかという見方をしていますが、いずれもオフィシャルな倉庫にある在庫が逼迫している現実があります。銅についてはLMEとCOMEXを合わせて12万トンくらいだと思いますが、これは銅の消費量で2日分程度です。

ニッケルについてはLMEと上海先物取引所とを合わせて5万トンを超える程度です。これはキャンセレーションの入ったワラントも含めていますが、ニッケルの消費量では1週間分程度になると思います。したがって、決して弱くないファンダメンタルズという見方をしていました。

一方のセンチメントについては、米国の金融政策に伴う金利上昇、景気の後退懸念があり、加えて、中国のコロナ規制の動向が非常に見通しにくくなっています。さらにLMEはヨーロッパにあるため、当然ながらロシア・ウクライナ問題の影響などの地政学的リスクもあります。このような点を考えると、あまり良いセンチメントではなかったと思います。

ドルについては、金利上昇のためドルが強く、ドルが強くなると金属価格はその分下がっていくというのが一般的です。

今後はアメリカの金利上昇の幅が小さくなるのではないかという期待感がありますし、中国でもポストコロナの政策が打ち出されるのではないかということで、センチメントは若干緩和されていると考えています。

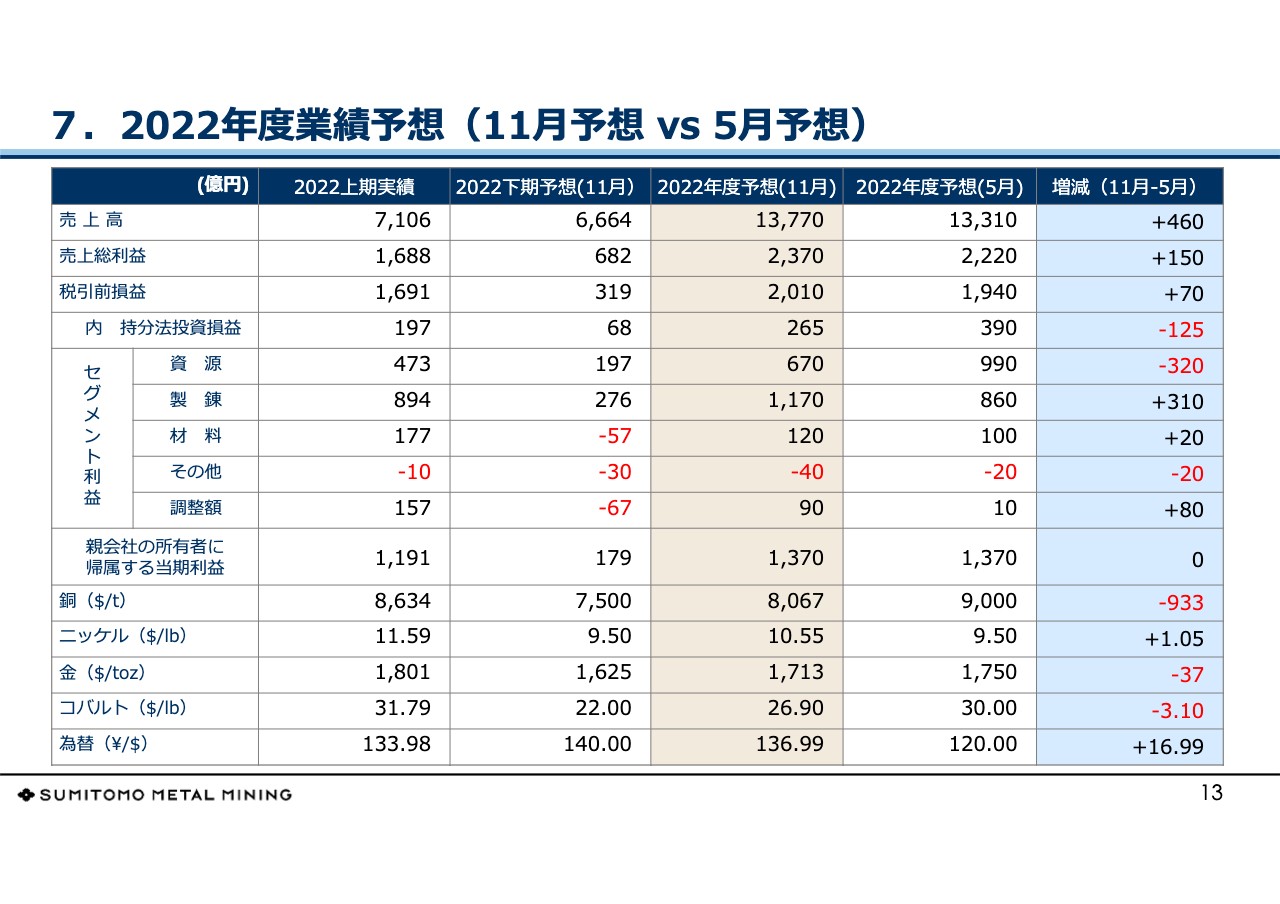

7.2022年度業績予想(11月予想 vs 5月予想)

次のスライドは業績予想です。すでに担当部門からご説明していますので省略しますが、下期の施策はケブラダ・ブランカ2(QB2)の完工です。また、コテ金開発プロジェクトを軌道に乗せ、さらに次のニッケル案件の検討も進めていきます。

電池材料についても仕掛かっている工場建設に注力しながら次の展開を考えていきます。これらの4部門での施策を進めていきます。

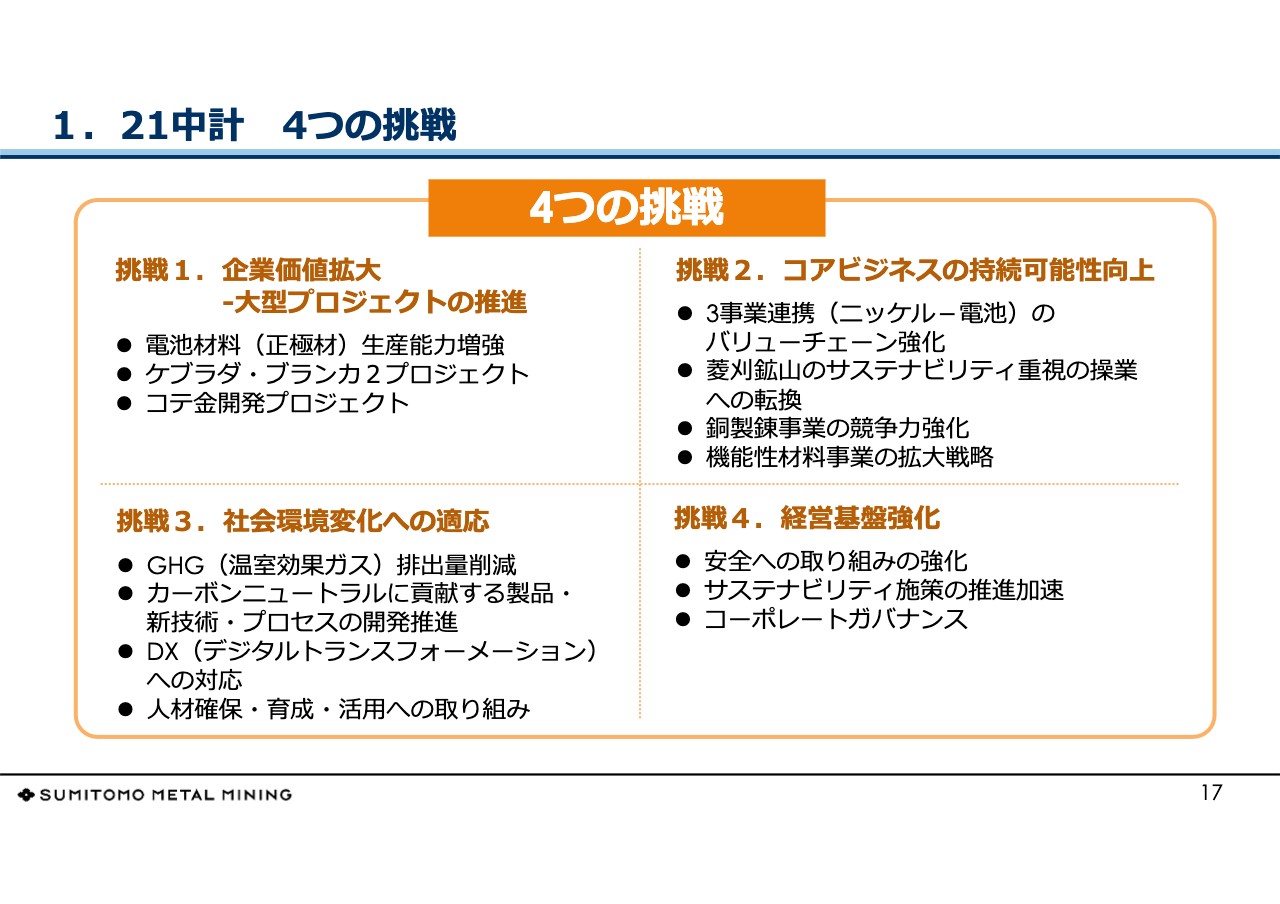

1.21中計 4つの挑戦

21中計の4つの挑戦については毎回触れているため省略し、ここではコテ金開発プロジェクトについてお話しします。

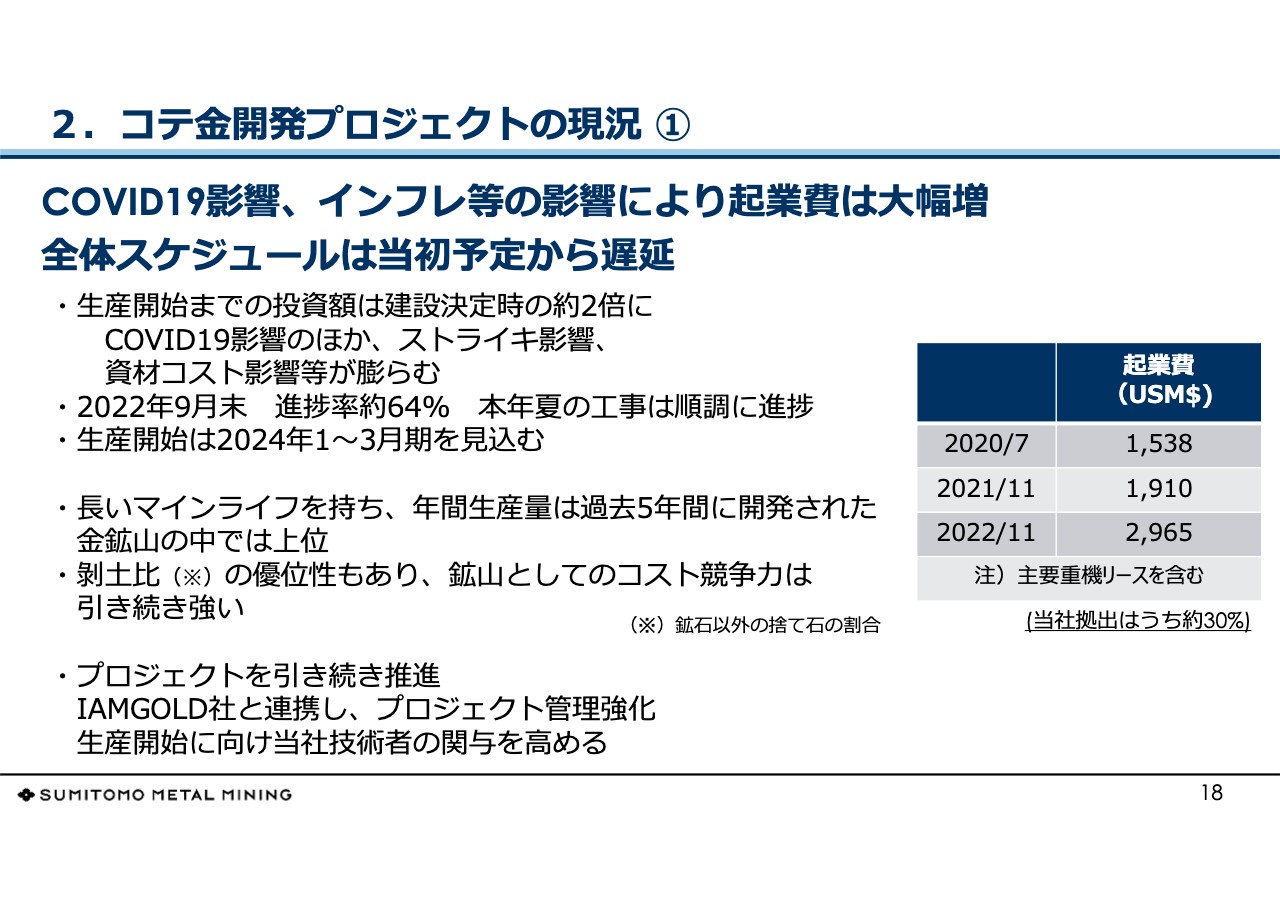

2.コテ金開発プロジェクトの現況 ①

10月になり、ようやく私もコテの現地を見学することができました。コテについては起業費のアップ等をご報告していますが、プロジェクト自体、コスト競争力のあるものと期待しています。9月末の時点のプロジェクト全体の進捗率は64パーセントです。それでは、実際に現地を訪ねた時の印象等についてお話しします。

2.コテ金開発プロジェクトの現況 ②

スライドはコテのマインサイトです。右側のオレンジ色の安全服を着ているのが我々の見学チームです。左側の全体図は、上部が東側で、左側が北側になります。

ピットは右奥に広がっている部分で、かつては湖の底でしたが、現在は剝土が進み鉱石もかなり出ています。左側の写真の中央からやや下にある白っぽい建物が選鉱場です。その上に小さくポツンあるのが一次破砕機、つまりプライマリークラッシャーで、プロセスの一番の入り口となります。この一次破砕機を中心に南北に線を引くと、その長さは400メートルくらいになり、これがプラントサイトの一辺になります。

そこから写真の下部の西側に線を下ろしていくと、選鉱場のタンク類があり、右下には尾鉱のシックナーがありますが、このあたりまでは500メートルで、「400メートル×500メートル」のプラントサイトとなっています。

ちなみに、フィリピンのコーラルベイも非常にコンパクトで「300メートル×500メートル」ですので、我々の感覚からすると、コテは非常にコンパクトなプラント、フットプリントということになります。またピットからプライマリークラッシャーまでの距離は約500メートルと聞いています。

また、左奥はゴセリンという地区で、次の開発候補地です。このあたりでの将来的な開発を期待して、探鉱しています。現地では、ファースト・ネーションの首長とも会いましたが、関係は良好です。

2.コテ金開発プロジェクトの現況 ③

スライド左側はコテ金開発プロジェクトの図面です。先ほどの写真とは東西南北がずれていますが、このようなかたちになっています。左上の写真が選鉱場で、下にあるのが尾鉱のシックナー、その上にあるのがタンク類です。

時計回りにご説明していきます。右上の写真は、黄色の建物の選鉱場の中にあるボールミルで、現在、設置しているところです。その下にはCIP(カーボン・イン・パルプ)という金を抽出するプロセスで使うタンクがあります。

左側は、鉱石を粉砕した後にふるいにかけるスクリーンで、プライマリークラッシャーと選鉱場の間にあり、鉱石が種別されていく中心地となっています。

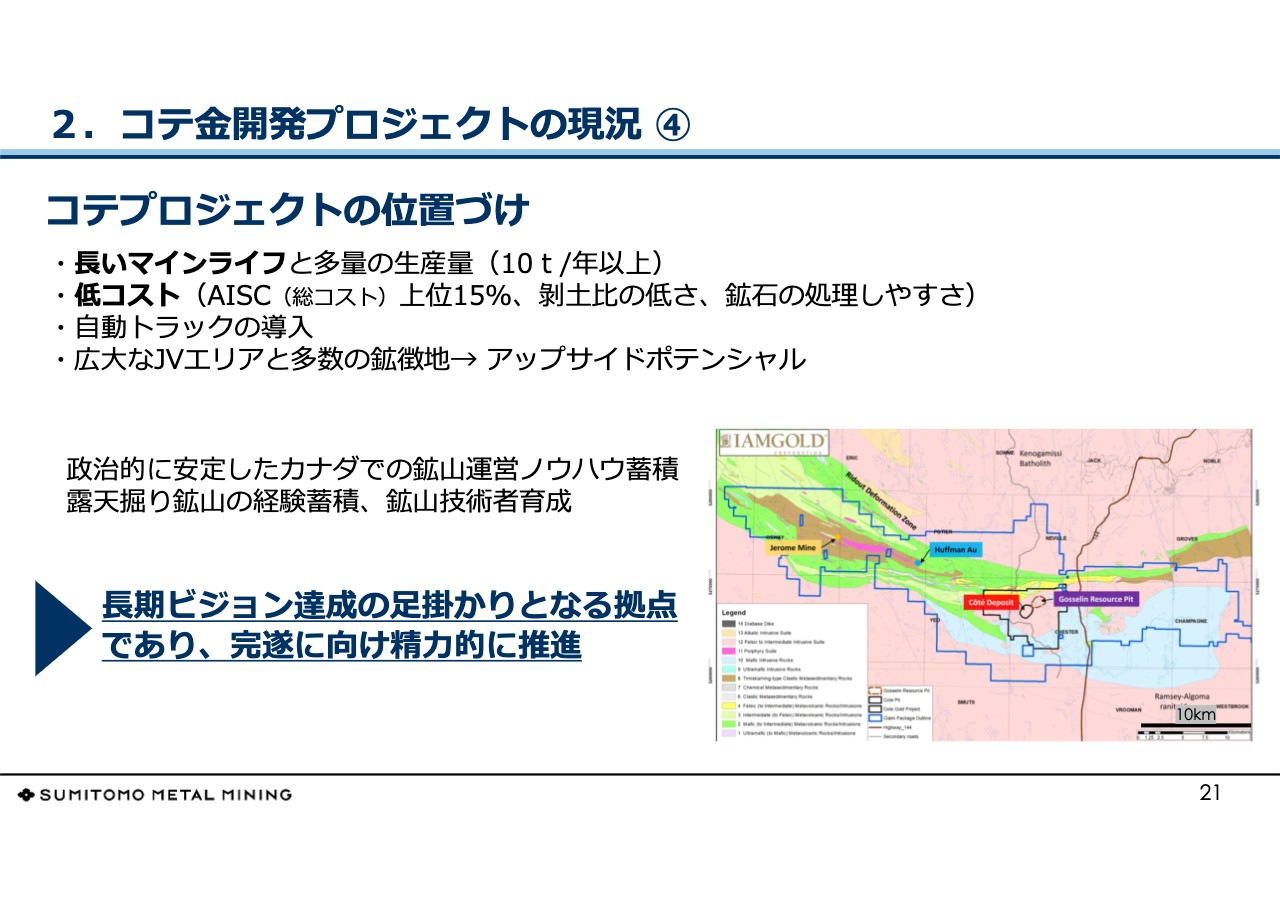

2.コテ金開発プロジェクトの現況 ④

先ほど申し上げたように、工事の建設の進捗率は64パーセントですが、このプロジェクトはQB2と同じで、剝土比率が比較的低い鉱体のため、採掘コストが安くなっています。

さらに金の採取については、薬剤の使用量が少なくて済むため、我々は選鉱フレンドリーと呼んでいますが、コスト競争力があるプロジェクトとなっています。

残念ながら、今回の見直しで建設費は膨らみましたが、操業が始まれば戦力になるプロジェクトになると期待していますので、引き続きしっかりと管理していきたいと思います。

3.ケブラダ・ブランカ2(QB2)プロジェクト ①

水野文雄氏:水野でございます。私からは資源事業についてご説明します。コテプロジェクトに続く2つ目の大型プロジェクトとして、銅鉱山開発プロジェクトのQB2についてご説明します。

QB2は足元で1万3,000名の動員を要し、建設工事の最終局面を迎えています。主要設備の通電開始、ストックパイルの完成、脱塩水プラントのコミッショニングが開始されています。

起業費はコロナ禍による動員抑制、 高地によるレイバー(労働者)のパフォーマンスの低下などにより、8月に約52億米ドルから75億米ドルに見直しています。建設工事とあわせて一部完工設備では試運転も実施され、2023年にランプアップし、2024年には年間を通してフル生産となる予定です。

3.ケブラダ・ブランカ2(QB2)プロジェクト ②

10月初旬に現地視察に行きましたが、完工に向けて着実に工事が進捗していることを確認しました。同時に、海抜4,000メートルを超える高地環境下での鉱山開発のハードシップについても感じました。地元政府やコミュニティとの良好な関係を維持しており、鉱山開発には協力的な姿勢です。

パートナーとの強固な協力体制のもとプロジェクトを推進しており、鉱山の規模および設備の質とともに、長期にわたり、世界の銅需要を支えるに相応しい資産となることを確信しています。

4.ニッケル事業の戦略

松本伸弘氏(以下、松本):松本でございます。私からはニッケル事業の戦略についてご報告します。ニッケル資源確保と3事業連携強化策の展開として、バリューチェーン強化について、ここでは4つの施策をご説明します。

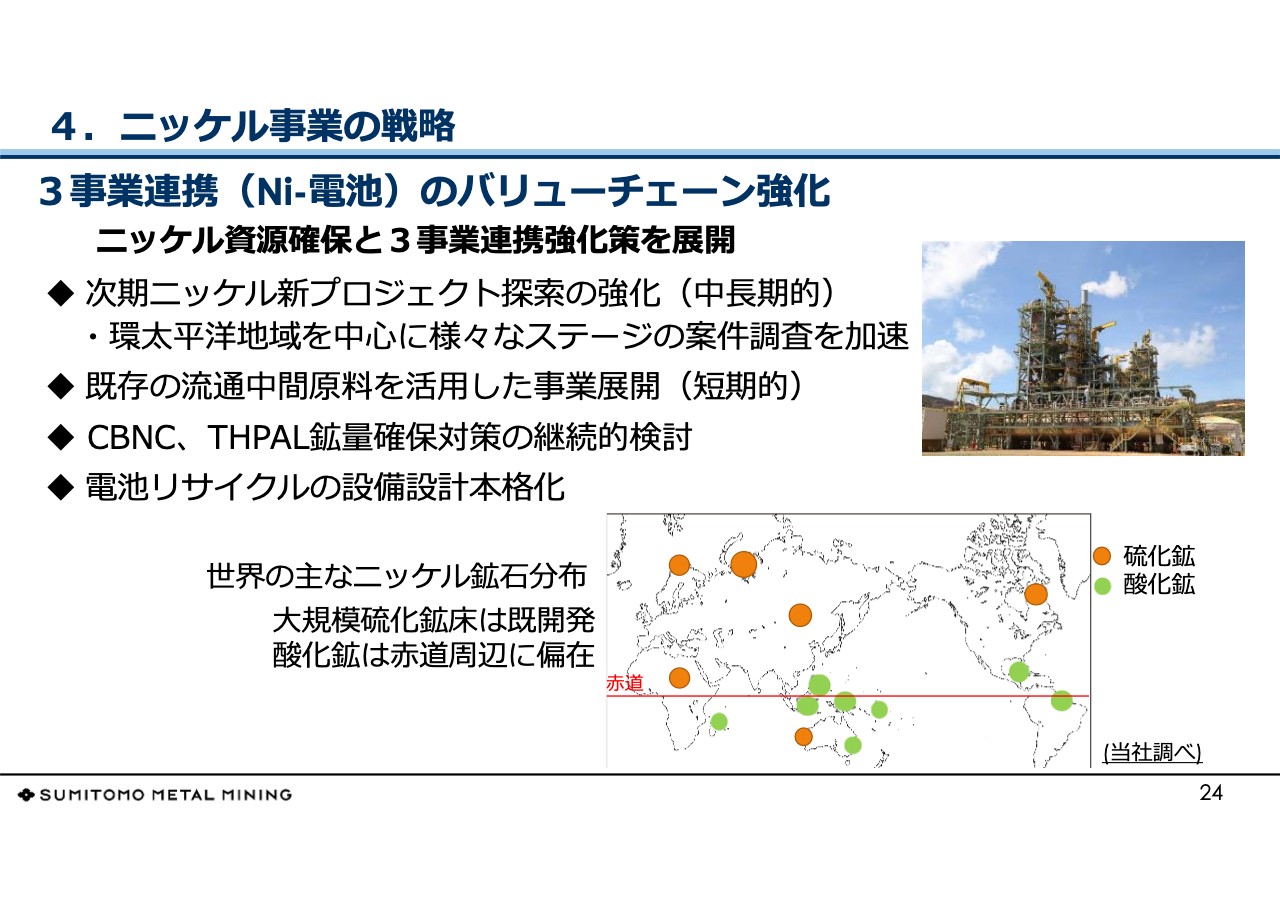

1点目はニッケルの新プロジェクトの探索です。中長期的な視点で、プロジェクトチームを編成し、環太平洋地域を中心にさまざまなステージの案件を現在調査しています。

スライドの右下には世界地図があります。オレンジ色の丸印は硫化鉱と呼ばれるものが点在しているエリアです。

緑色の丸印は酸化鉱が点在しているエリアで、記載しているのは大きな鉱山だけですが、これ以外の中規模・小規模の鉱山についても、これに類するエリアに点在しており、現在、環太平洋地域を中心に推進しています。

2点目は、短期的な視点において、すでに市況に流通している中間原料を活用したビジネスの展開を新たに検討しています。

3点目は、これまでもずっと取り組んできたことですが、フィリピンで事業を展開しているCBNC、THPALのプラントの鉱量を確保するため、ビジネスパートナーのNAC社と協力し、プラント近隣での新たな鉱区の開発と、エリア外からの鉱石を受け入れを合わせて検討を進めています。

4つ目は、電池リサイクルの設備設計の本格化についてです。すでにプレスリリースをしていますが、新たな技術を開発しました。乾式製錬と湿式製錬を組み合わせた画期的なプロセスで、技術的にはすでに確立しており、これによりニッケル、銅、これまで回収できていなかったコバルト、リチウムといった元素を回収できるようになりました。これについては、本中計でプロセスを立ち上げることができるように、現在設備設計を行っています。

5.電池材料増強の進捗 1)新工場建設(ニッケル系)

田中勝也氏(以下、田中):田中でございます。電池材料の事業戦略の進捗をご説明します。25ページではこれまで何十年にもわたり進めてきたニッケル系について、26ページでは5月に新しく加わったLFPの戦略についてご説明します。

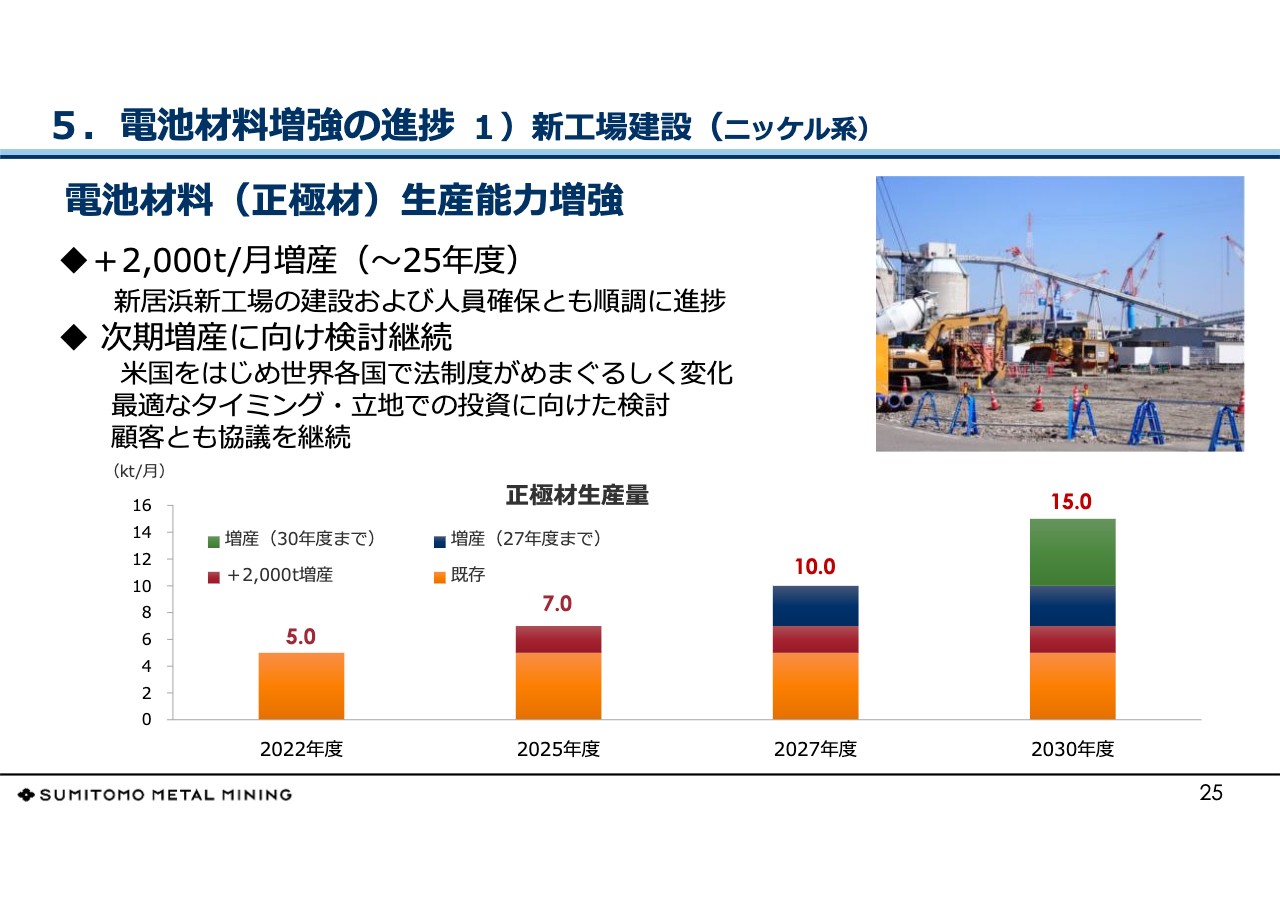

まず、スライド下部の「正極材生産量」という棒グラフをご覧ください。一番左の棒グラフが2022年度ですが、月あたりの生産量は5,000トンとなっています。実際には5,000トン強ですが、それを2025年度には2,000トン引き上げて7,000トンに増産する予定です。

この2,000トンの引き上げに関しては、主力工場である新居浜の磯浦工場から車で10分ほどのところに新工場を建設しており、スライド右上には建設予定地の写真を載せています。背景には発電会社の設備が写っていますが、土地の整備が済んで建設工事が始まったばかりですので、建設はこれからとなります。

新居浜新工場は2025年に立ち上げとなります。まだ2年ほど猶予がありますが、マザー工場との連携およびシナジーを創出するため、人員は前倒しで段階的に採用し、教育はマザー工場で実施することで、2025年の初頭から垂直立ち上げできるように準備しています。現在、順調に進捗しているところです。

グラフの2027年度と2030年度は、それぞれ各中計の最終年度になりますが、正極材の生産量を1万トンから1万5,000トンへと増やしていくことになります。

次期の増産については現在検討しています。スライド6ページにもありますが、経済圏のブロック化が世界で進んでおり、EV電池の世界も地産地消という名目で、産業の囲い込みが行われています。

そのため、日本で作るのが良いのか、あるいは海外、すなわち現地のお客さまの近くで作るのが良いのかを検討していますが、ご存じのようにアメリカをはじめとして、世界各地で法制度が目まぐるしく変わっています。したがって、フライングとならないよう、また出遅れないように積極的に検討しているところです。

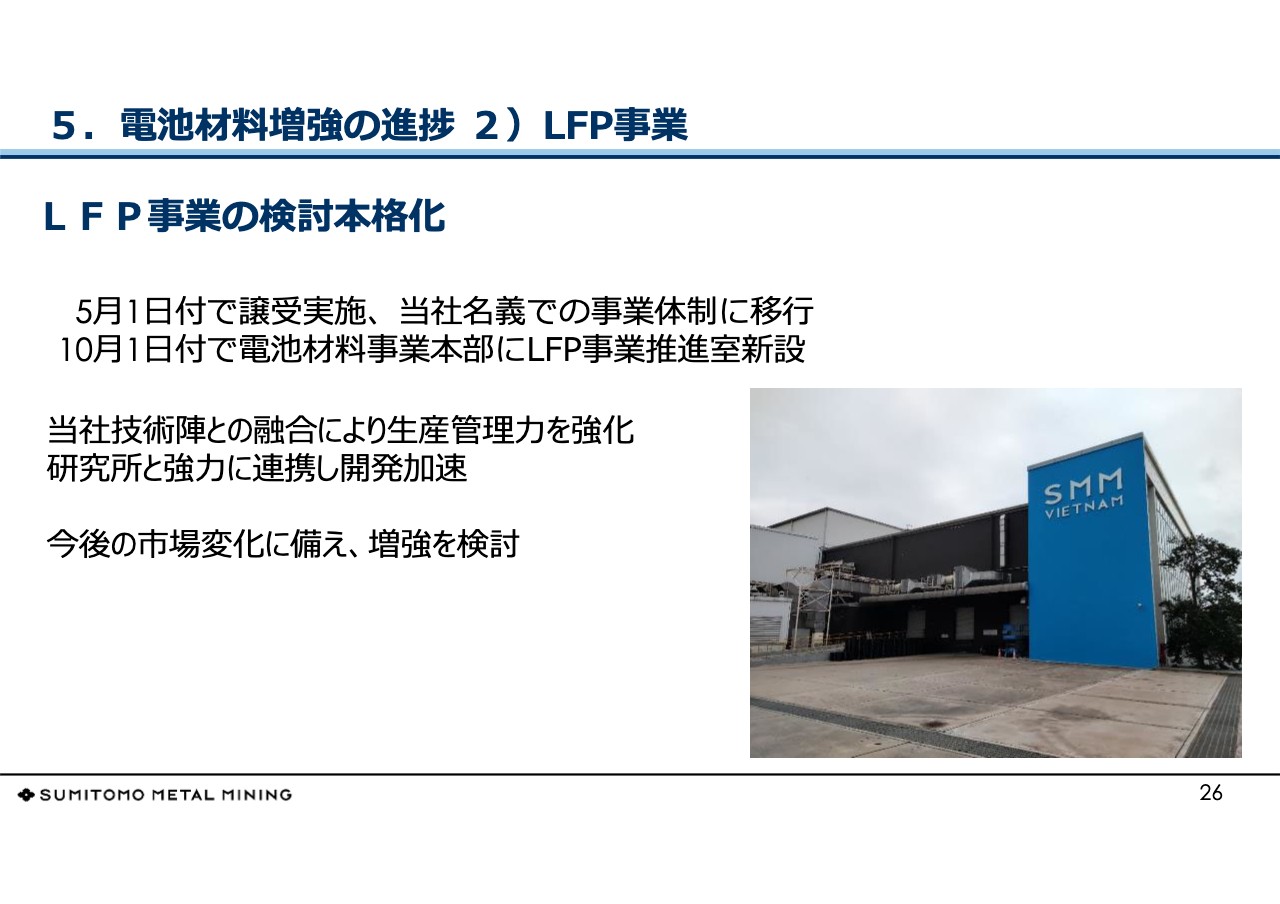

5.電池材料増強の進捗 2)LFP事業

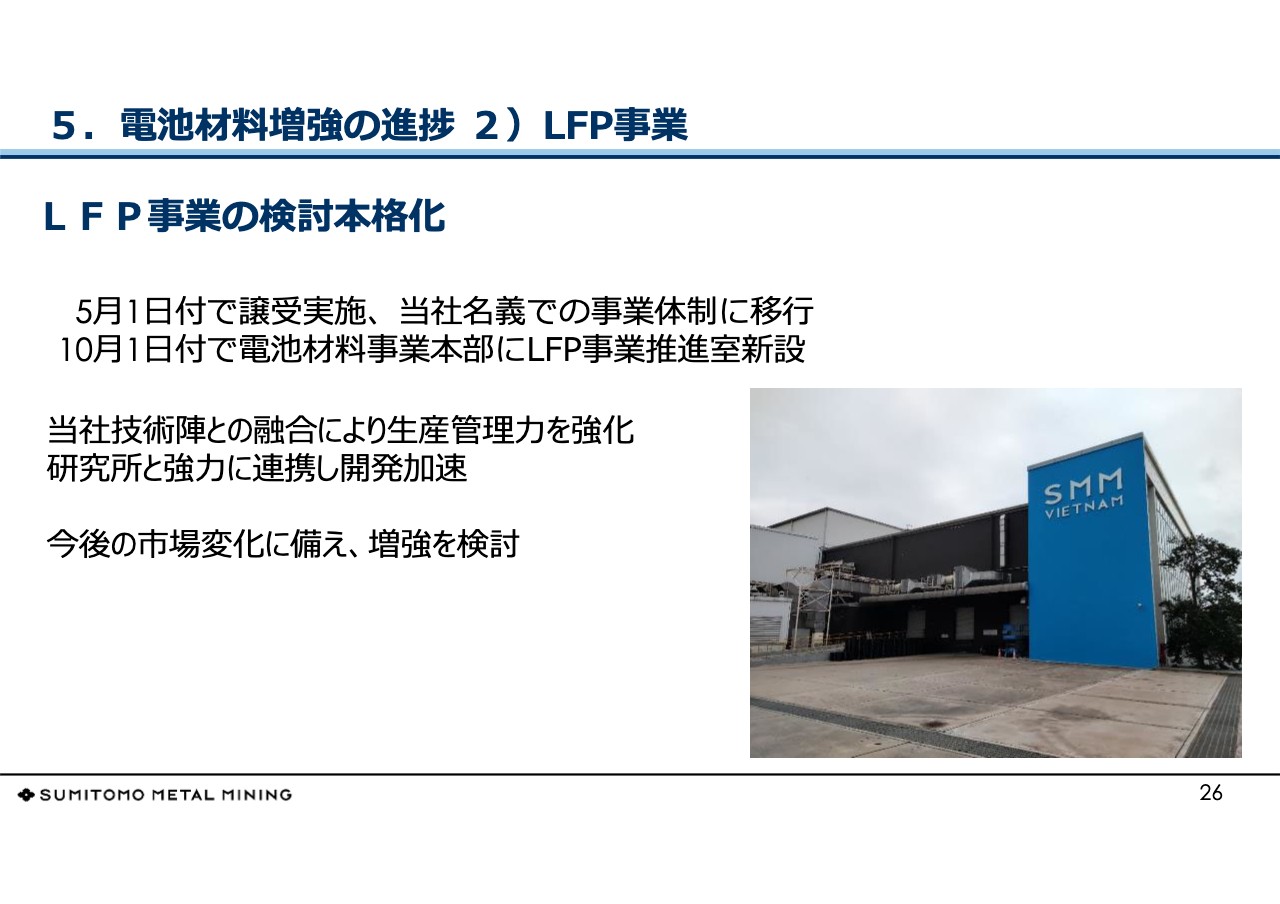

LFP事業です。LFPとはリチウム・鉄・リンの元素記号の頭文字を取ったもので、事業は今年から始めています。すでにプレスリリースしていますが、5月1日付で住友大阪セメント株式会社から、人材も含めてこの事業を譲渡していただき、当社名義の事業に変更しました。

右下の写真をご覧ください。青い壁にはもともと「SOC VIETNAM」という看板が掛けられていましたが、現在は写真のように「SMM VIETNAM」となっており、看板の掛け換えも終わっています。

本社サイド、事業部の方も、ほぼ全員当社に移っていただき、当初はポスト・マージャー・インテグレーション(PMI)に重きをおき各関連部署に配置したのですが、LFP事業の推進を内外に示すことを目的として、10月1日からLFP事業推進室を新設しています。

今後は、コスト面やお客さまの要求、新しいプロセス、開発などを含めて、当社技術陣との融合を進めていくつもりです。LFP事業の特有の技術に加え、特に当社がこれまでニッケル系で推進してきた安定的に大量生産できる技術との融合を深め、今後、大きく発展させていきたいと考えています。

6.機能性材料事業の拡大 1)概況

吉田浩氏:吉田でございます。機能性材料事業について、ご説明します。まず業況です。2021年度はコロナ禍における巣ごもり需要などもあり好調に推移しましたが、2022年度は、4月に上海でロックダウンが実施されたことにより需要が低迷し始めました。

また、コロナ禍で物流が停滞したため、各サプライチェーンで在庫が保守的に積み上げられてしまい、その結果2022年度の夏頃より販売が大幅に低下してきています。

特にスマートフォン関係の落ち込みが大きく、粉体材料や結晶材料などで販売量が減少しています。需要の回復には時間を要する見込みで、本格的な回復は来年度になると想定しています。

そのような状況の中で、コスト削減や生産性向上のため、繁忙期ではできないような設備の改善・メンテナンスをしたり、品質改善や新製品開発を行ったりと、需要回復時に多くの販売が確保できるように努めているところです。

6.機能性材料の拡大戦略 2)SiC

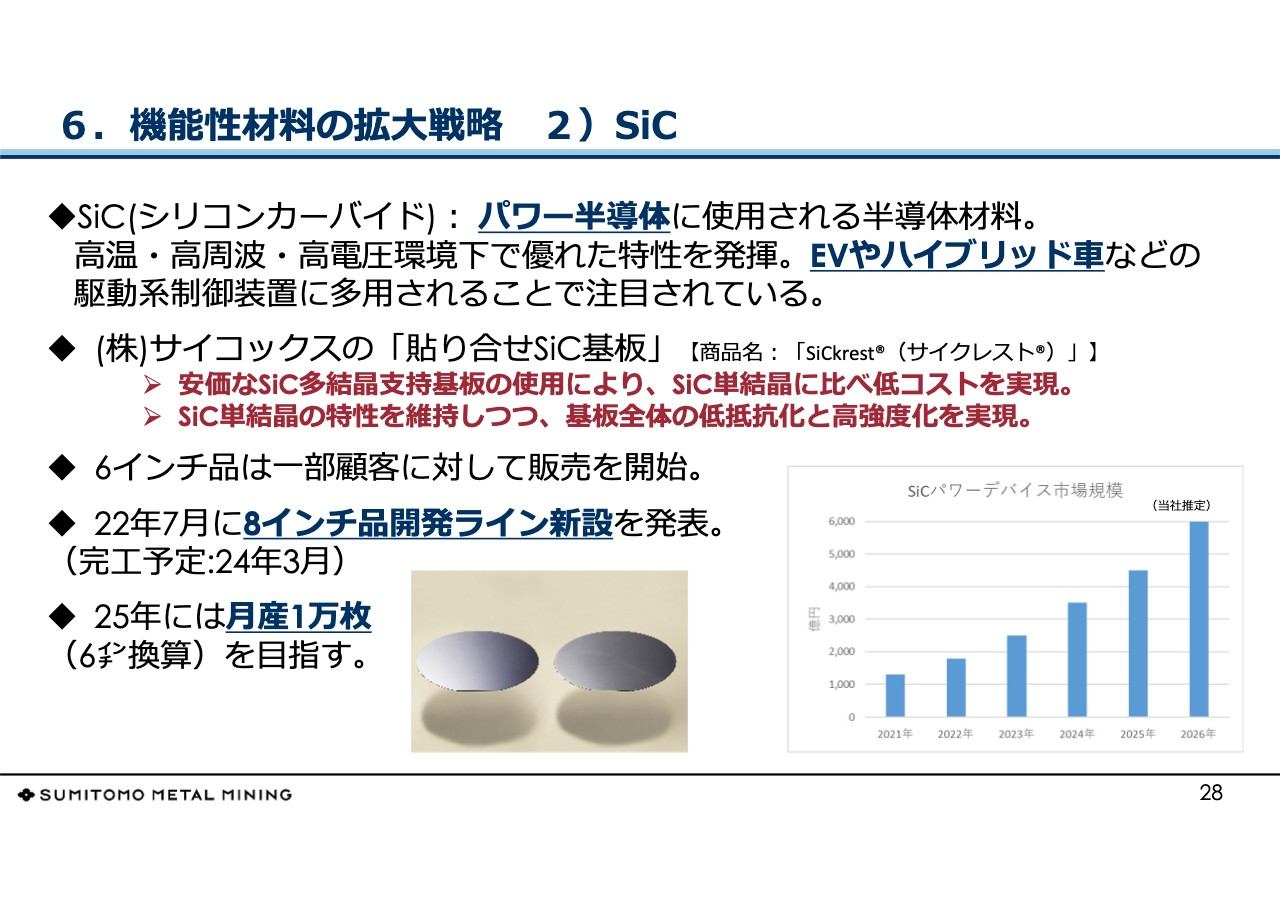

新商品のトピックスについてご説明します。機能性材料事業では、社会に貢献できる高機能な材料の開発と市場への参入に取り組んでいます。本日は、パワー半導体の材料で、EV用途で注目されているSiC(シリコンカーバイド)の貼り合わせ基板について、ご説明します。

SiCは、電力の制御を行うパワー半導体に使用される半導体材料です。特に電気自動車やハイブリッド車などの駆動制御系装置で要求される大容量領域において、エネルギーの損失を低減できる優れた材料として、市場の拡大が見込まれています。

当社の子会社であるサイコックスでは、「SiCkrest(サイクレスト)」という商品名で貼り合わせSiC基板を生産しており、低抵抗化多結晶SiCの支持基板の上に高品質な単結晶を薄く貼り合わせることによって、SiC単結晶の特性を維持しつつ、基板全体の低抵抗化と高強度化を実現しています。

サイコックスは、8インチ貼り合わせSiC基板開発ラインを新設することを決定し、鹿児島県にある当社子会社の大口電子の中で、開発ラインの建設を開始しています。完工は2024年3月を予定しています。

さらなる需要の拡大に合わせてライン増強を行い、2025年には既存6インチラインも合わせて、6インチ換算で月産1万枚の生産を目指しています。

欧州では2035年以降、すべての新車をゼロエミッション化させる計画が推進されているため自動車のEV化が加速し、シリコンより効率の良いSiCの採用計画が急速に進んでいます。そのため、サイコックスには欧州半導体関係企業からの問い合わせが急増してきています。

8インチラインの開発を早期に立ち上げ、さらに増強を進めてこれらの需要に対応していくことで、カーボンニュートラル社会に貢献していきます。

7.人材戦略(確保・育成・活用)1)企業広告

野崎:引き続き、コーポレート関係についてご説明します。企業広告の展開として、最近は企業CMを展開しています。

当社は21中計で「カーボンニュートラル」「DX」「人材戦略」の3つを大きな課題として挙げました。人材戦略は、人材の確保・育成・活用ですが、人材の確保のため、人を惹きつけるという意味で、企業認知度との相関性を考えると打って出ないといけないと考え、今回大規模広告を打つことにしました。

個別の商品ではなく、企業イメージを優先させた広告としています。当社では過去に個別の商品で俳優を起用したこともありましたが、企業広告という意味で、俳優を起用するケースは今回が初めてです。

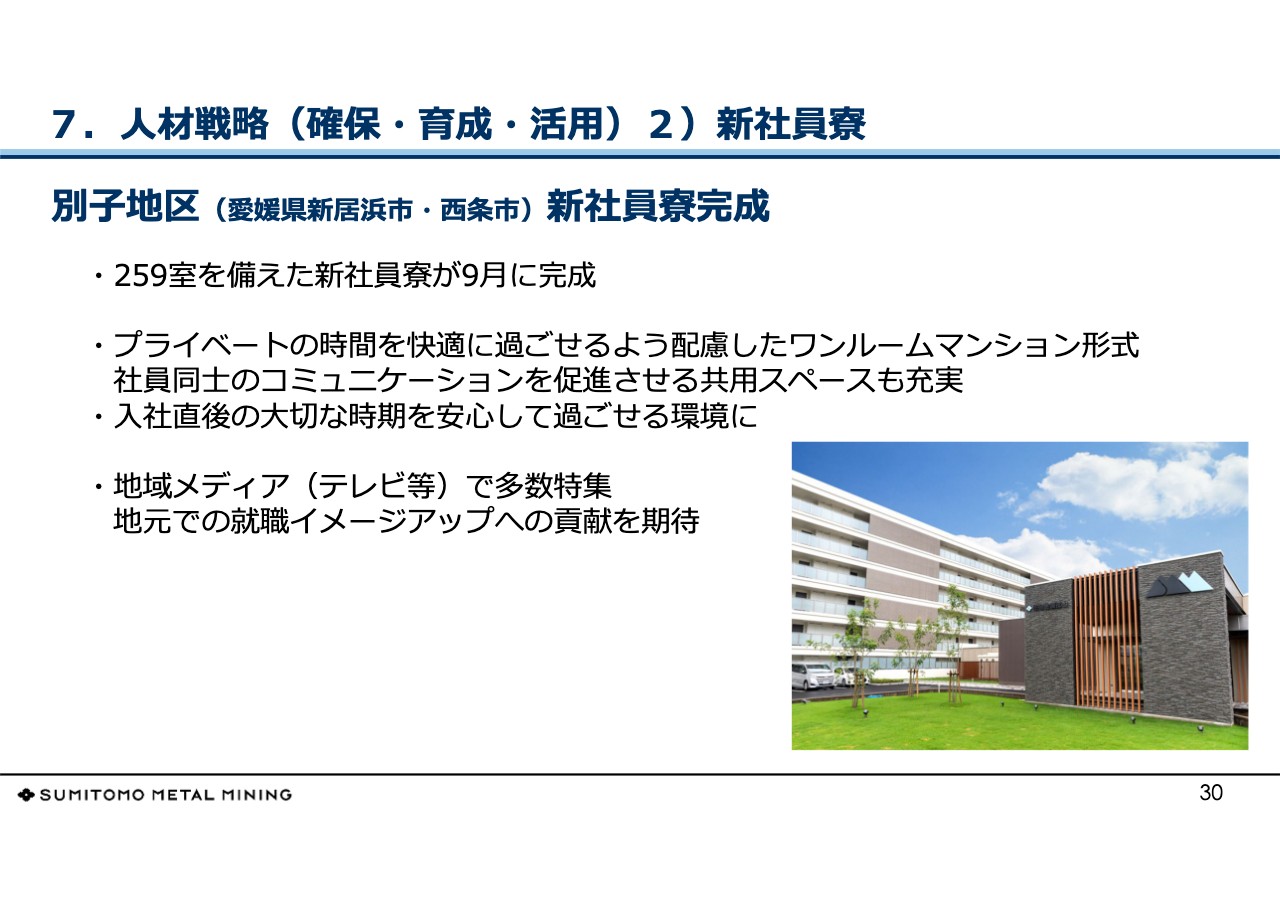

7.人材戦略(確保・育成・活用)2)新社員寮

これも人材に関わるところですが、別子地区(愛媛県新居浜市・西条市)に大型の新社員寮を完成させました。約260室を備える2棟の大きな建物です。完成直後、私も現地を見学しましたが大変良い設備で、地元メディア等でも多数取り上げていただいている状況です。

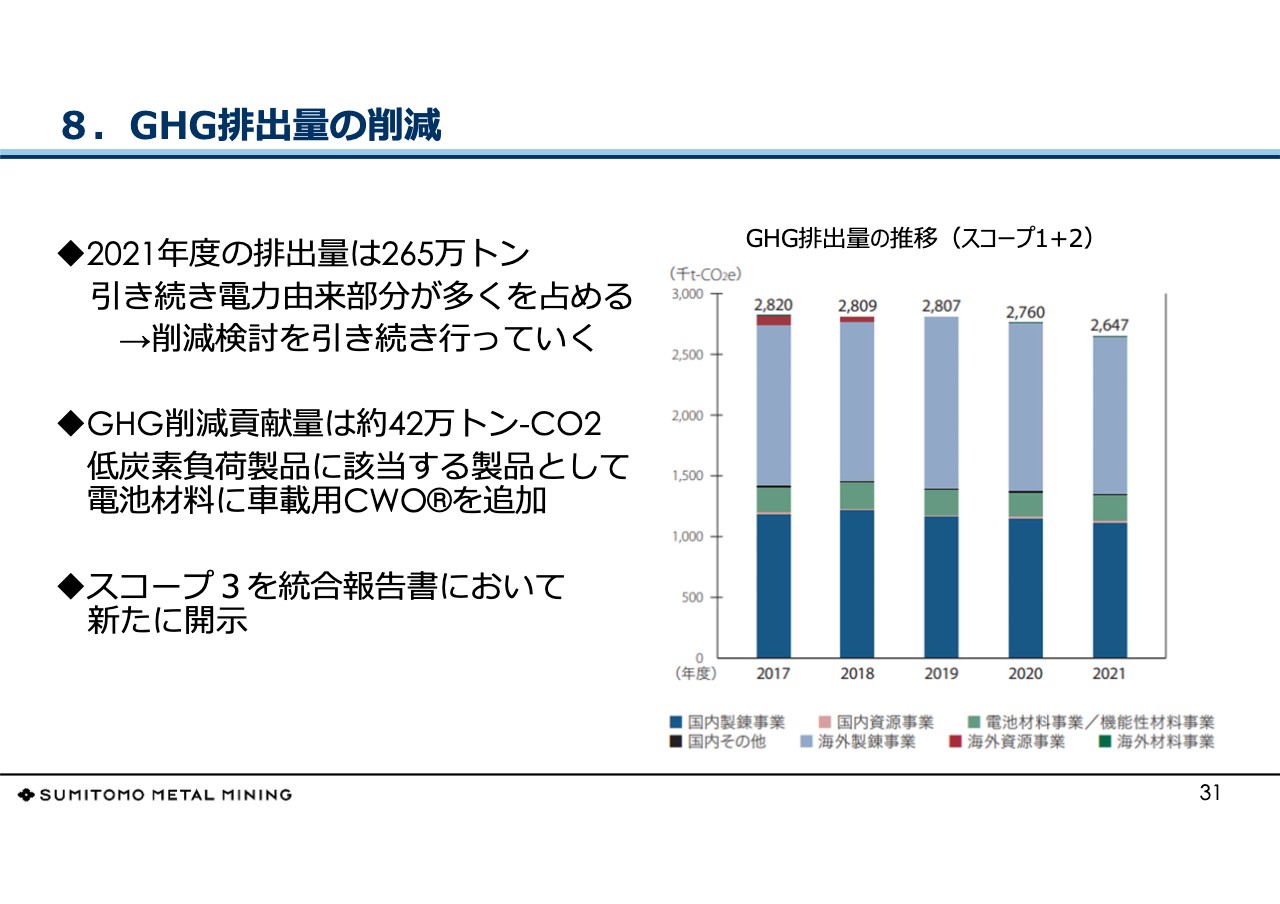

8.GHG排出量の削減

もう1つの大きなテーマであるカーボンニュートラリティに関連して、グリーンハウスガス(GHG)排出量の削減についてご説明します。2021年度は265万トンの排出量となっています。右側のグラフにあるとおり、前年から若干減ってはいますが、まだまだ高いレベルにあると考えています。

2050年に向けて、当社ではどのように考えているかと言いますと、まずは省エネ化・効率化・エネルギー転換等で排出量を減らすことが考えられますが、電気に変えられるものは、極力電気に変えていく方向です。その上で、残るカーボンエミッションは中和や還元などとなりますが、こちらは我々の計算で約70万トン弱のCO2相当量となっています。

もちろん電化しても電気がすべてカーボンフリーかと言いますと、現状ではそうではありません。そのため、将来的にはコストのかかる話になるかもしれませんが、この部分への再生エネルギーの適用などを考えています。現在、この約70万トンの残留CO2を減らすための研究開発を鋭意進めているところです。

もう1つの考え方として、当社ではかねてから社会レベルで低炭素化に貢献しており、GHG削減貢献量は42万トンとなっています。長期目標は60万トンですが、現在はそのうち42万トンが達成できたと評価しているところです。

海外の投資家からは、「スコープ4はどうなっているのか?」と聞かれることがありました。「スコープ4とは何か?」と聞くと、実は我々が言うところの社会レベルで低炭素化に貢献できる部分ということでした。最近は海外のIR等で「排出量としてネガティブなところをカウントしていこう」という考え方が出始めていると感じています。

加えて、スコープ3については、今回初めて統合報告書に開示しました。当社の場合は上流の材料等が中心です。下流となる素材として出した後の数値の把握はなかなか難しく上流中心ですが、約400万トンという大きな数字がまだ残っています。

まずはスコープ1、スコープ2となる自社の分を減らした上で、スコープ3の負荷を減らす方策を、サプライヤーサイドとともに考えていくことになると思います。

9.サステナビリティ施策の推進加速

サステナビリティ施策です。スライドでは人権に基づくところを記載していますが、当社は企業・事業の性格上、事業展開地での人権を非常に重要視しています。もちろん、我々が購入する原料・資材等についても同様です。現在、さまざまなかたちで人権に関する調査等を進めて、透明性を高めていく努力をしています。

責任ある鉱物調達についても、スライドに記載のとおりです。貴金属については認証を取得していますし、コバルトも認証を取得しています。ニッケル・銅については、いろいろな認証がありますが、2023年までには国際的な運用に基づく対応を進める予定です。

これらの詳細な内容については、こちらに特化したIR説明会で詳しくご説明したいと思います。以上で今日のご説明は終了します。

質疑応答:収益力を高める手段とニッケルの需給について

質問者:質問は2つです。1つ目の質問として、以前行われた決算説明会のご説明では、下期の利益は年率換算すると1,200億円くらいが実力レベルになっているとのことでした。今期は2,000億円くらい稼ぐところから来年を見据えると、比較的大きく利益が落ちてしまうイメージが出てしまいます。

御社の製品は普通の工業製品と異なり、簡単に値上げができるものではなく、市場原理で決まってくるもので、値上げでそのコストプッシュを返すことはなかなかできないと思います。

お話を聞くかぎり、QB2や電池材料の増産など、何かを生産・起業していくかたちで利益を増やすしか手段がないのか、それとも、他に何か施策はあるのでしょうか?

資源系においては御社が特にマジョリティというわけではなく、コメントできることも少ないとは思いますが、来年我々が業績を予想するにあたり、その1,200億円の利益の構造から市況などさまざまなものを足して考えますので、何かヒントをいただければと思います。

2つ目は、ニッケルに関する質問です。このアンチコンセンサスな需給見通しに関して、ぜひ解説していただきたいです。例えばWood MackenzieやCRUなどの調査会社によると、ニッケルは来年は余るという予想が主体で、国際ニッケル協会でさえ「余る」と言っているにもかかわらず、御社は「不足する」と予想されています。

この理由が先ほどのご説明の中ではよくわからなかったため、ぜひ教えていただければと思います。

野崎:1点目の当社の事業運営において収益力を高めるためには、資源で言いますと、収益力がありコスト競争力のある案件を増やし、幹を増やすことに尽きるだろうと思います。

資源案件において、我々はコストカーブを非常に重要視しています。例えば、コテはおおよそ15パーセンタイルのところにあります。おそらく他社の金鉱山が赤字になってもコテは黒字を維持できると考えられ、価格変動に耐え得るものだと見ています。やはりこのような優良案件を増やしていくことが一番だろうと思います。当社は過去20年以上、この戦略で収益力を増やしてきたということです。

また、製造業ですので、コスト競争力はどうしても必要です。ただし、エネルギーコスト等が高まる中で何を行っていくかが問題です。コテを例とすると、私は現地での試験運転で、無人の200トントラックが石を運んで降ろすという光景を見ました。

この試験運転は、一定の距離は最短距離で行きますので、何回行き来しても轍が2本しかありません。このトラックは24時間稼働しますし、天気が悪くて視界が悪いから動かないということもありません。

このような技術を我々も貪欲に獲得して、コスト競争力を高めていくしかないと考えています。

2点目のニッケルの需給については、極めてアグレッシブな需給予測になっています。ポイントは、我々がClassⅠに重点をおいて、需給予測をしていることです。つまり、我々が見ているマーケットはLMEの倉庫での取引です。ここにはClassⅠの限られた数量しかありませんので、そこを中心に考えていくと、やはりClassⅠは供給不足だろうと考えています。

ClassⅡはNPI、もしくはステンレススラブになったものです。こちらは正直なところ、どこで滞留しているのか、あるいはどれくらいの量なのか非常に把握しにくいところです。逆に言いますと、こちらがあまり滞留するようであれば、おそらくNPIからニッケルマットへの転換などが進んでくるのではないかと思います。

我々の見立てでも、インドネシアでのNPI経由のニッケルマットは今年が10万トンで、来年が20万トンです。これはおそらくほとんどが全量中国に運ばれ、硫酸ニッケル等になるのだと踏んでいます。そうすると、我々が見ているマーケットは変化してくると思います。このあたりは見解の相違として、ご理解いただくしかないかと思います。

実際問題として、ニッケルの在庫が減っていることはやはり事実ですので、我々はここに注目しているということです。

質問者:1つ目の質問に関して、現在即効性のある施策はなく、鉱山を開発し、新しい技術があればまた導入していくかたちで、地道なコスト努力と競争力のあるものを積み上げていくということですね。

ニッケルの需給に関しては、ClassⅠから見たマーケットの構造であって、ClassⅡは少しわからない部分があるものの、全体で不足していると見ているということでしょうか?

野崎:おっしゃるとおりです。

質疑応答:アメリカのインフレ抑制法案と日本の設備が使えなくなるリスクについて

質問者:電池材料事業について2点質問があります。1点目は、アメリカのIRA(インフレ抑制)法案の影響について、事業機会としてお客さまが増産したり、中国を排除したりなど、どのような可能性があるとお考えか教えてください。

2点目が、私の理解では基本的にOEMの会社(自動車メーカー)は2030年までにアメリカ産、またはFTA(自由貿易協定)を結んでいる国から電池の材料を調達する必要があるということで、現在日本にある御社の設備がアメリカ向けに使えなくなるリスクはないのかお聞かせください。

田中:IRA法案については、まだ詳細は発表されていないということで、我々材料メーカー、電池メーカーも含め、様子を見ています。また、できるだけ早く着手するためにすでに決めている部分はありますが、今の時点では影響がかなり大きいと考え、中身を吟味しています。

FTAの締結国からの材料、あるいは北米産の材料を使わなければならないということで、お客さまの調達戦略に大きく関わってきます。特に日本はFTAを結んでいないため、日本の設備が使えなくなる懸念もあります。こちらは当社単独で動く話ではなく、政府も含めて働きかけているところです。

質疑応答:アメリカでの生産の可能性について

質問者:先日パナソニックが、アメリカのリサイクル企業と、正極材関係で売買契約を結んだと発表しています。御社として、アメリカで生産する必要性について、どのようにお考えか教えてください。

田中:先ほどもご説明しましたが、今は地産地消が通例になっています。サプライチェーンの中で物流部門が一番CO2を排出しているため、CO2削減という意味を込めて「地球を何周もするような物流を短縮しよう」ということで、地産地消が言われ始めたと考えています。

しかし途中で流れが変わり、各国がEVという新しい技術を目指し、このパラダイムシフトに乗じて産業の囲い込みをする動きが大きくなっています。

先ほどアメリカを1つの例に挙げ、「法制度が目まぐるしく変わっている」という話をしましたが、これはIRA法案も含めての話です。

今後の動向次第では、アメリカで必ず生産しなければならない可能性も出てくるため、これに向けてアメリカの環境規制、各州の法制度、インセンティブのようなところをかなり吟味しているところです。

質問者:現在決まっていない部分が多いため、わからないところがあると思いますが、IRA法案によって御社のビジネスチャンスが広がる可能性はありますか?

田中:「ビジネスチャンス」という捉え方をすれば、アメリカでの現地生産のチャンスがあり、現在のお客さまだけではなく、他のお客さまにも供給できる可能性が出てくるとも考えられます。

質疑応答:電池材料の全体のバランスについて

質問者:電池材料に関して、今回のご説明で「LFPの事業も強くしていく」というコメントが印象的でした。中長期的に、NCA、NMC、LFPも含めた電池材料の全体のバランスをどのようにお考えか、教えてください。

田中:当社が得意とするNCAおよび三元系正極材のNMCは、ニッケルを多く使います。現在、全世界では9,000万台から1億台の車が販売されていると思いますが、これがすべて電動化すると、今のClassⅠのニッケルだけではまったく足りないことになります。

そこにいち早く気づいたアメリカのEV化の先駆けになった最先端の会社で、EV販売1位の会社のCEOは、将来的にはLFP・ニッケル系はおよそ半々になるだろうと言っています。実際にその会社の第1四半期の状況を見ると、LFPの比率が50パーセントを占めているようです。

単純計算でも、圧倒的にニッケルは足りなくなります。LFPが技術面でも頭角を現してきていることもあり、今後は両極化すると考えています。

質疑応答:ニッケルの需給の見方について

質問者:ニッケルの需給の見方についてです。御社はClassⅠニッケルの需給を重視しているというお話でしたが、現状ClassⅡからClassⅠのコンバージョンについて、マーケットも懸念していることだと思います。

こちらについて、御社は現状がよくわからないという理由で無視しているのでしょうか? どのようなコンバージョンの想定をされているかを含め、教えてください。

野崎:ニッケル銑鉄のコンバージョンについて、コンバージョンされたニッケルマットがメタルあるいはニッケル化成品になっていることは、製品ベースで予想しているため、我々の需給に織り込んでいます。

今後、このコンバージョンが限りなく広がるかという点については、技術的な問題のほうが大きいと思います。

ニッケルマットをメタルに、あるいはニッケル化成品にする点において技術的な観点から見て、その難しさについて松本本部長はどのようにお考えですか?

松本:NPIもしくはフェロニッケルに近いものから展開してニッケルマットにするのには、それなりの技術が必要になります。しかし、ハードルはそれほど高くないと思います。

一番の問題は、コストです。熱をかけて溶かしたものを、コストをかけていったん冷やし、再度、資材を使って溶融する必要があります。

そのようなことを考えると、ニッケル銑鉄が過剰に余ってどうしようもない場合、少々コストをかけてでも、ClassⅠおよび硫酸ニッケルの市況がどんどん伸びるのであれば少しは増えてくると思いますが、そのあたりのバランスとして、一概にニッケル銑鉄が増産され、それがニッケルマットになるということはないと考えています。

野崎:精製面はいかがですか?

松本:ニッケルマットから、硫酸ニッケルやClassⅠのニッケルカソードのようなものを作ることは、それなりにできると思います。当然、当社も作っていますし他の会社でも作っています。

一方で、現在作っていない会社が次々に参入できるかと言いますと、少し難しいと考えます。不純物を落とす技術は、さまざまなノウハウを長年積み重ねてきたものです。したがって、マットができたからといって単純に処理できるかといえば、難しいのではないかと思います。

質問者:電池材料はLFPも台頭してきて、お客さまも使い始めているため、御社としても前向きに考え始めているということでしょうか?

田中:大きくはそのとおりですが、住友大阪セメントからLFP事業を買収することは、かなり前から時間をかけて検討してきたことです。

質疑応答:中計期間中の設備投資金額変更の可能性について

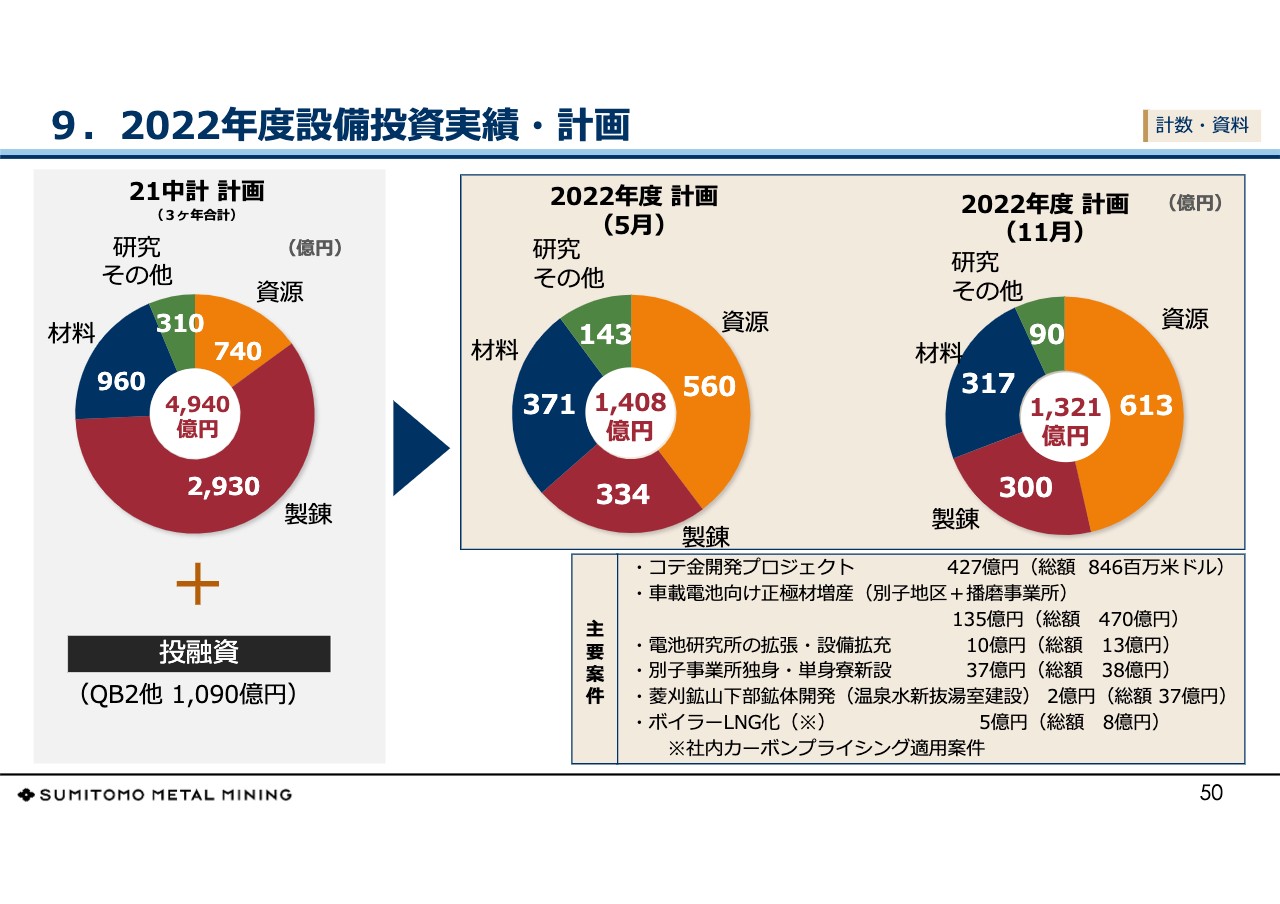

質問者:中計での設備投資に関する質問です。資料の50ページに、中計計画の設備投資が4,940億円と記載されていますが、ポマラプロジェクトが中止になり、インフレなどで外部環境が大きく変わってきていると思います。

前回のご説明では、ポマラプロジェクトは中止になったものの、全体の金額はあまり変わらないというお話で、新たにニッケルのプロジェクトを探すなど、他のところにお金を使っていくイメージを持ちました。

このように外部環境が変わってきている中で、今の社長のお考えとして、3年間累計で4,940億円の設備投資が変わる可能性があるのか、変わるとすればどのような方向に変わるのか、コメントをお願いします。

野崎:中計期間中の設備投資金額について、おっしゃるとおりポマラプロジェクトはなくなりました。当初、ポマラプロジェクトがなくても他のニッケル案件など、いろいろ取り組みたいことがあるとお話ししていました。

現状を申し上げると、QB2およびコテは、残念ながらコストが増加し、追加の投資が必要となっています。QB2は投融資のため、少しカテゴリーが変わりますが、使う資金は同じです。また新しい案件について、今まだクリアに見えていないものは、着手したとしても資金が出ていくのが少し先ではないかと見ています。

そのような意味で、中計の金額を変更する予定はありませんし、今後の確たる想定も持っていません。しかし、チャンスがある時にしかできないことが我々の業界では多いため、従来同様、計画は計画として、それも含めて考えていきたいと思っています。明確にお答えできず、申し訳ありません。

質疑応答:電池材料のLFPについて

質問者:電池材料のLFPについて教えてください。住友大阪セメント時代のベトナムのLFP事業は、同社のIR説明資料等を見る限り、業績的にもあまり芳しくなかったと思います。

御社の一部となったところで、過去の課題についてどのように分析しているのか、その課題を今後どのように解決していくのか、何かコメントがあれば、教えてください。

田中:住友大阪セメント時代の話については他社の話のため、特に詳しくは申し上げられません。

一般的な話として申し上げますと、LFPの正極材の作り方は大きく分けて2つあり、簡単に言えば湿式製錬と乾式製錬です。LFPは特許の関係もあり、100パーセント近く中国で作られていましたが、中国は主に乾式製錬で、SMMベトナムは湿式製錬です。

湿式製錬はもともと機能が非常に高く、良いものができるということでしたが、乾式製錬は、中国で三十何社がしのぎを削って発展してきた結果、技術的に伸びて湿式製錬に追いつきました。湿式製錬も機能的には技術面でかなり良いところまでいっていましたが、量産性という面で、今になって問題が出てきたと考えています。

例えば当社のニッケル系で言いますと、月あたりの生産量という時に、1,000トン、2,000トンという話を必ずします。しかし湿式製錬は、年間数百トンというかたちです。生産性やコストについて、月あたり、年あたりで比較すると非常に象徴的だと思います。

質問者:そうすると、今後御社も、湿式製錬から乾式製錬に製造プロセスを変えていく可能性があるということでしょうか?

田中:スライドにも「研究所と強力に連携し開発の加速」と記載しているように、プロセス転換まで含めたかたちで検討しているところです。

質疑応答:リサイクル関連の取り組みについて

質問者:リサイクル関連への取り組みですが、年初にリチウム関連のリサイクルのところで、他社との協業も含め、今後、事業展開を検討し得るという発表があったと思います。

これまで御社は、技術開発を進めていながら、それをあまり大々的に展開していない印象があります。電池材料の将来の需給に備えることや、カーボンニュートラルへの取り組みという意味で、リサイクルプロセスは重要だと思うのですが、どのくらい経営資源を使用していくことになるのでしょうか?

2030年、あるいはその先に向けた長期目線となりますが、自社でのバージンメタルの開発以外で本腰を入れてのビジネス展開はあり得るのかについて、考え方を教えてください。

松本:「電池のリサイクルをどこまで伸ばしていくか?」ということだと思いますが、これは非常に難しい問題です。

原料がふんだんにあれば、我々が生産規模を伸ばすことはできます。しかし電池のリサイクル品は、発生元から流通まで絡んできます。当社はブラックマスを原料にしていますが、どのような流通で集めてくるかが1つの肝になると思います。

現在、我々がリサイクルの規模で考えているのは、年間の物量で数千トンから1万トンです。このような規模をターゲットに、電池のリサイクル事業を考えています。

この先どうなるかはわかりませんが、プロセス自体は拡張の余地を持っていますので、10年先、15年先、20年先も含め、規模をどうするか検討していきたいと考えています。

質問者:現在の数量の規模感、時間軸としてはどのくらいでしょうか?

松本:まずは現在開発しているプロセスを用いたプラントを、今中計中に立ち上げていくことを目指します。そして次期中計の3年間で、先ほど申し上げた規模感まで上げていきたいと思っています。

廃電池がどのくらい出てくるか、現在いろいろな方が予測していると思いますが、2027年から2030年にかけ、量がかなり増えてくるのではないかという予測が多いです。我々も、その予測に合わせてなんとかしたいというのが、先ほどのスケジュール感です。

質疑応答:電池材料の収益性の考え方について

質問者:電池材料の収益性の考え方について、私たちは材料部門の一角として数字を捉えていますし、原料のコバルトの価格などの増減でブレてしまうこともわかっています。

しかし今後、能力が2倍、3倍と、1万5,000トンまで膨らんでいったとしても、経営資源とコストに対する収益性で、選択肢も増えていく方向になると思います。ユーザーとの関係の中で、収益性を高める余地がどのようにあるのか、確認させてください。

今回、前倒しでエンジニアの養成を始めているというお話がありましたが、固定費が先行するイメージを伴ってしまいます。このあたりを両立させていく取り組み、コストダウンの工夫があれば、教えてください。

田中:電池材料の収益性の考え方ですが、ご質問の中で言及があったように、固定費先行ということで、今回の2,000トンの工場についても投資が先行します。我々が正極材で作っているのは主に車載用で、車載用の良いところは、少品種で大量生産できることです。

また、車の関係については設計がかなり前倒しで行われ、電池、正極材の技術開発もすり合わせ的なところで一緒に行うものです。そのため、いったん注文が入ると長く続き、過去に我々が作ってきたニッケル系の正極材も、数年前からほぼ毎月フル生産で動いています。

ただし、先ほどご質問の中でもあったように、原料価格でブレるということで、売上高にかなり影響します。加えて、EVは出始めからは成長しているものの、内燃機関という比較対象があります。したがって、普及価格帯の実現のため、川下のお客さまからコストダウンのプレッシャーを受けています。

また、ニッケルやコバルトのような高い原料を使っているため、「EV期待」で金属価格が高騰することで川上からもプレッシャーを受けます。川上、川下からコストダウンのプレッシャーを受け、板挟みになることが構造的にある厳しい事業ではあります。

川上、川下のプレッシャーのもとになっているのが、どちらも将来の「EV期待」というのは、少し皮肉なところです。

しかし構造的な収益性の部分は、お客さまと一緒に継続的に研究開発を進めています。また、コストダウンの施策についても、お客さまと一緒に考えています。サプライチェーンの中で、どこで工夫すればコストダウンできるのか、お客さまとともに考えるところも含め、収益性の改善を図っているところです。