アートネイチャー、レディース事業は上場以来過去最高の上期売上高を記録、通期業績予想を上方修正

2022年11月8日 08:33

2023年3月期 上期 連結決算ポイント

内藤功氏(以下、内藤):アートネイチャーの内藤でございます。本日は、私どもの決算説明会をご視聴いただきまして、誠にありがとうございます。

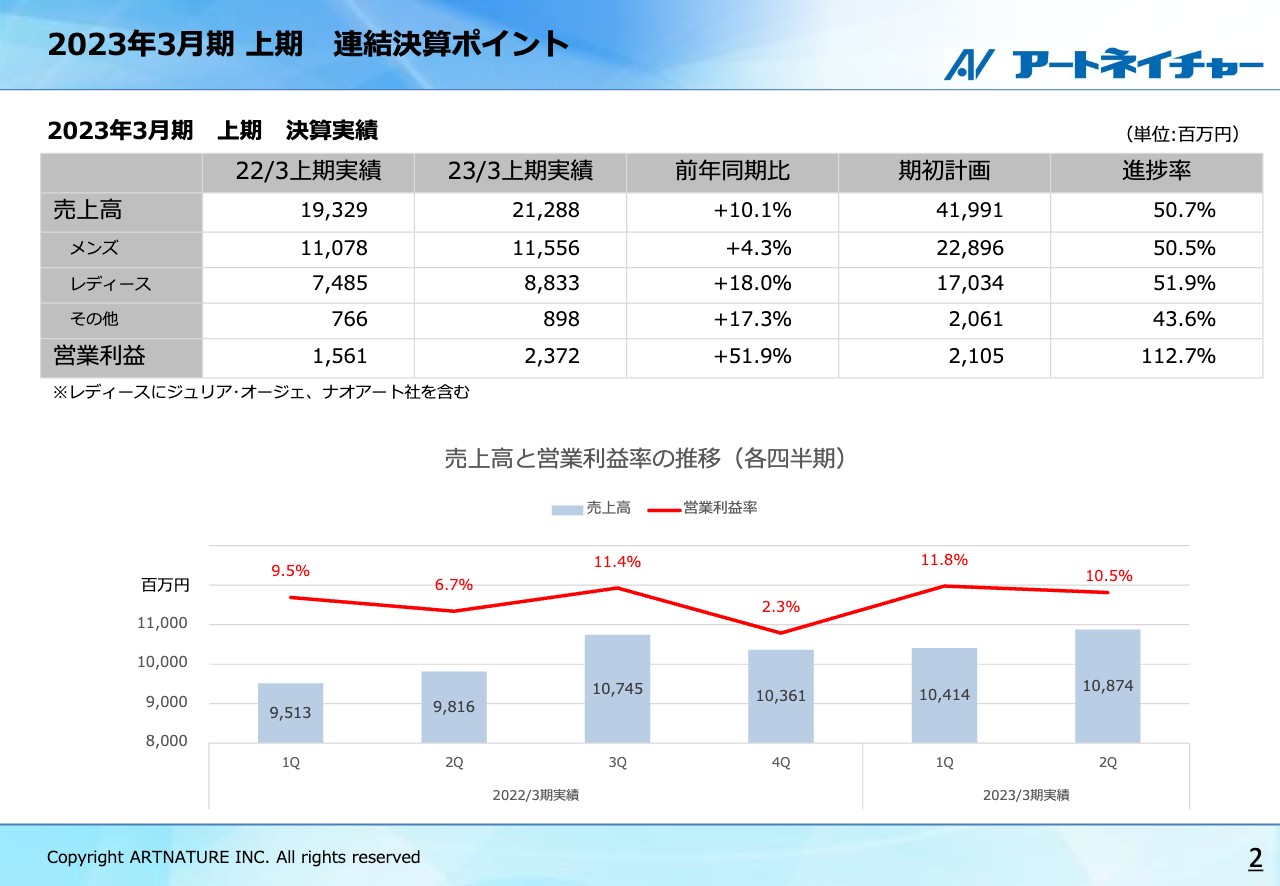

まず、上期決算概況と下期の概要についてご説明します。上期決算については、スライド上段の表、左から2列目に記載の実績となりました。前年同期と比べて、増収増益の結果となっています。また、営業利益に関しては、年間の計画値を上回る進捗となりました。

スライド下段のグラフは、売上高と営業利益率の四半期ごとの推移です。今年度の第1四半期に関しては、レディースのオーダーメイドウィッグ「フィーリン」が大変好調だったことと、例年以上に納品が進んだことを受け、売上高は前年と比べて、大幅に増収となりました。

営業利益も、売上高の増加を主因として増益となりました。2023年度第1四半期の営業利益率は11.8パーセントでした。第2四半期は、引き続き好調な受注に支えられ、前年同期と比べて増収増益、営業利益率も10.5パーセントを確保することができました。

2023年3月期 「Challenge 2022」進捗

今年度上期の主要施策についてです。今期は、中期経営計画「アートネイチャー『Challenge』プラン」の最終年度です。スライドの左下に記載のとおり、「Challenge 2022」では、「既存事業の安定的な拡大に挑むと共に、更なる新領域の事業に踏み出す」ことを掲げてきました。

上期の進捗については、新領域の開拓ということで、新領域の事業に関しては残念ながら具体的に示せるものはありませんが、既存事業に関しては、メンズ・レディースともに安定的に成長させることができたと総括しています。

2023年3月期 「Challenge 2022」進捗

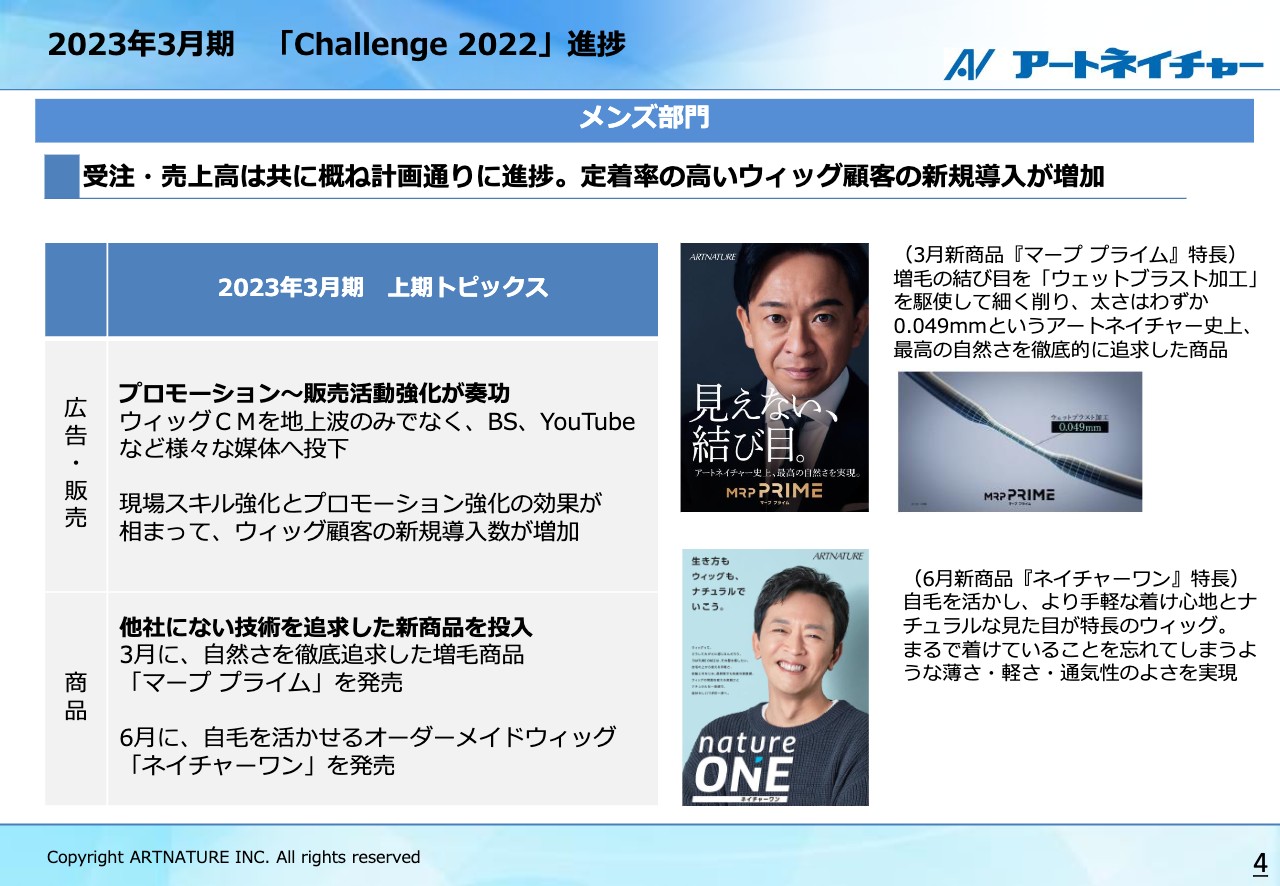

メンズ事業について振り返ります。総括としては、受注・売上高は共に、概ね計画どおりの着地となりました。

メンズ事業に関しては、これまで新規のお客さまの獲得に苦戦を強いられてきたところがありました。しかし、上期に関しては、魅力的な新商品や、ウィッグを中心としたプロモーション、現場スタッフの提案などが功を奏し、ウィッグのお客さまを増やすことができました。

この新規のお客さまの増加は、来年以降のメンズ事業のリピートの売上につながり得るものだと期待しています。

2023年3月期 「Challenge 2022」進捗

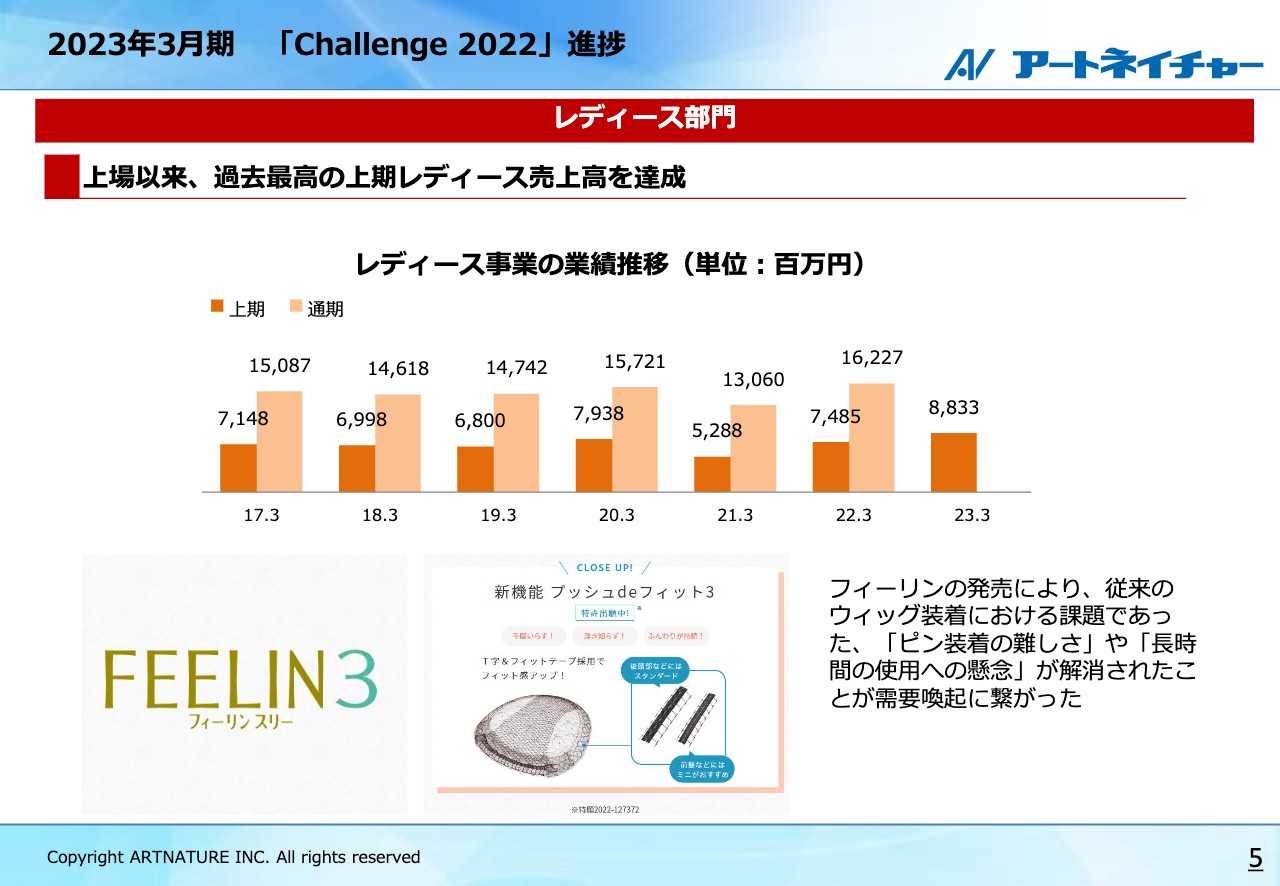

レディース事業の上期を振り返ります。スライド上段のグラフは、直近7年間の売上高です。上期に関しては、上場以来、過去最高の上期レディース売上高を記録できました。

2021年に発売したオーダーメイドウィッグ「フィーリン」の販売が、引き続き好調であったことが主因です。「フィーリン」のピンを使わない装着方法が、お客さまから大変高い評価をいただいたと考えています。

ウィッグを実際に手に取るまでは、「ウィッグの装着は難しいのではないか?」と考えていたお客さまの不安を解消できたことが、この需要の喚起につながったと考えています。

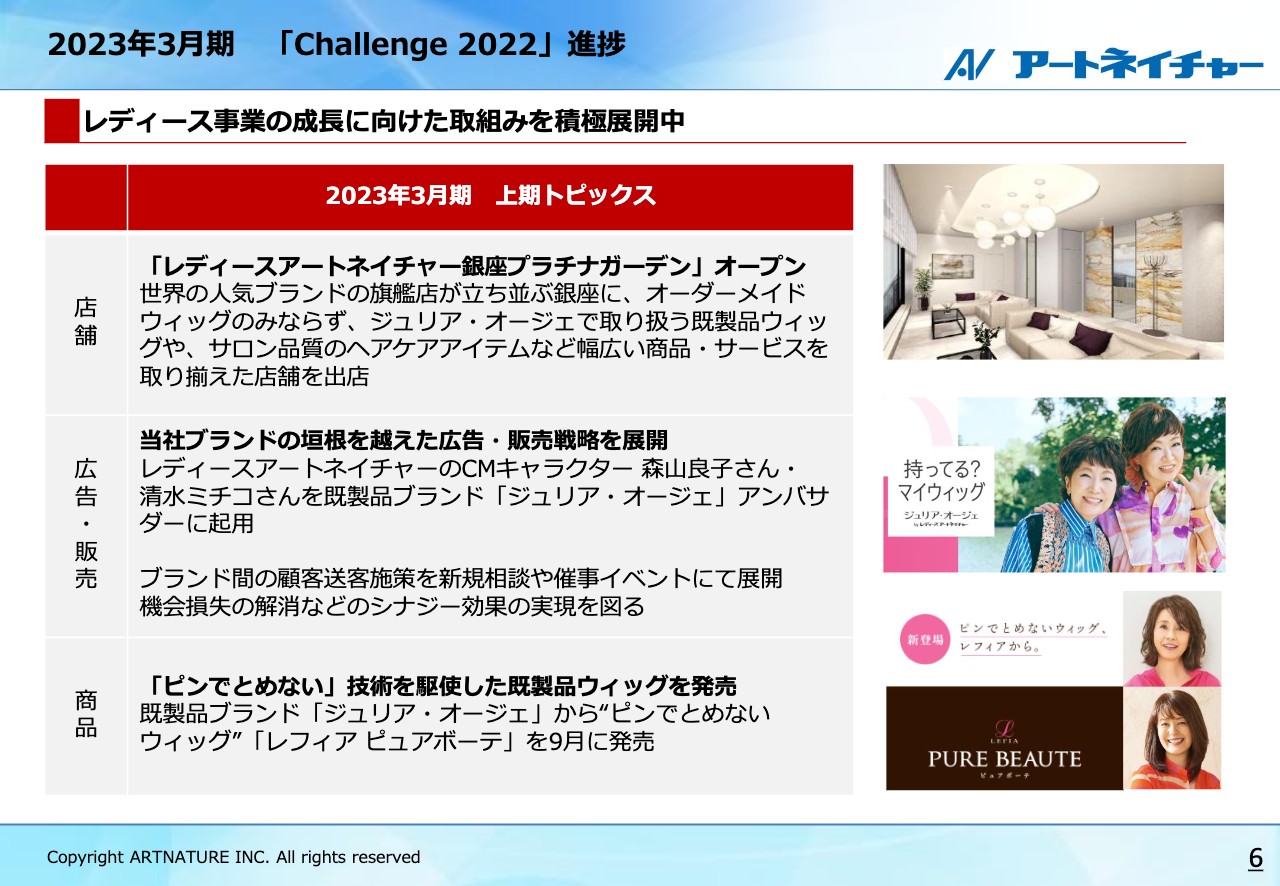

2023年3月期 「Challenge 2022」進捗

レディース事業の新商品以外の取り組みについてご説明します。スライド一番上に記載の「店舗」については、世界の人気ブランドが並ぶ銀座に、オーダーメイドウィッグや既製品のウィッグ、さまざまなヘアケアアイテムなどを取り揃えた新店舗を出店できました。

また、「アートネイチャーのウィッグ」という認知をさらに高めるために、既製品ウィッグのブランド「ジュリア・オージェ」に関しても、レディースアートネイチャーのCMキャラクターを採用して、キャラクターの統一を図りました。

そのほかも、スライドに記載のとおり、レディース事業のさらなる発展に向けて、さまざまな取り組みを行っています。

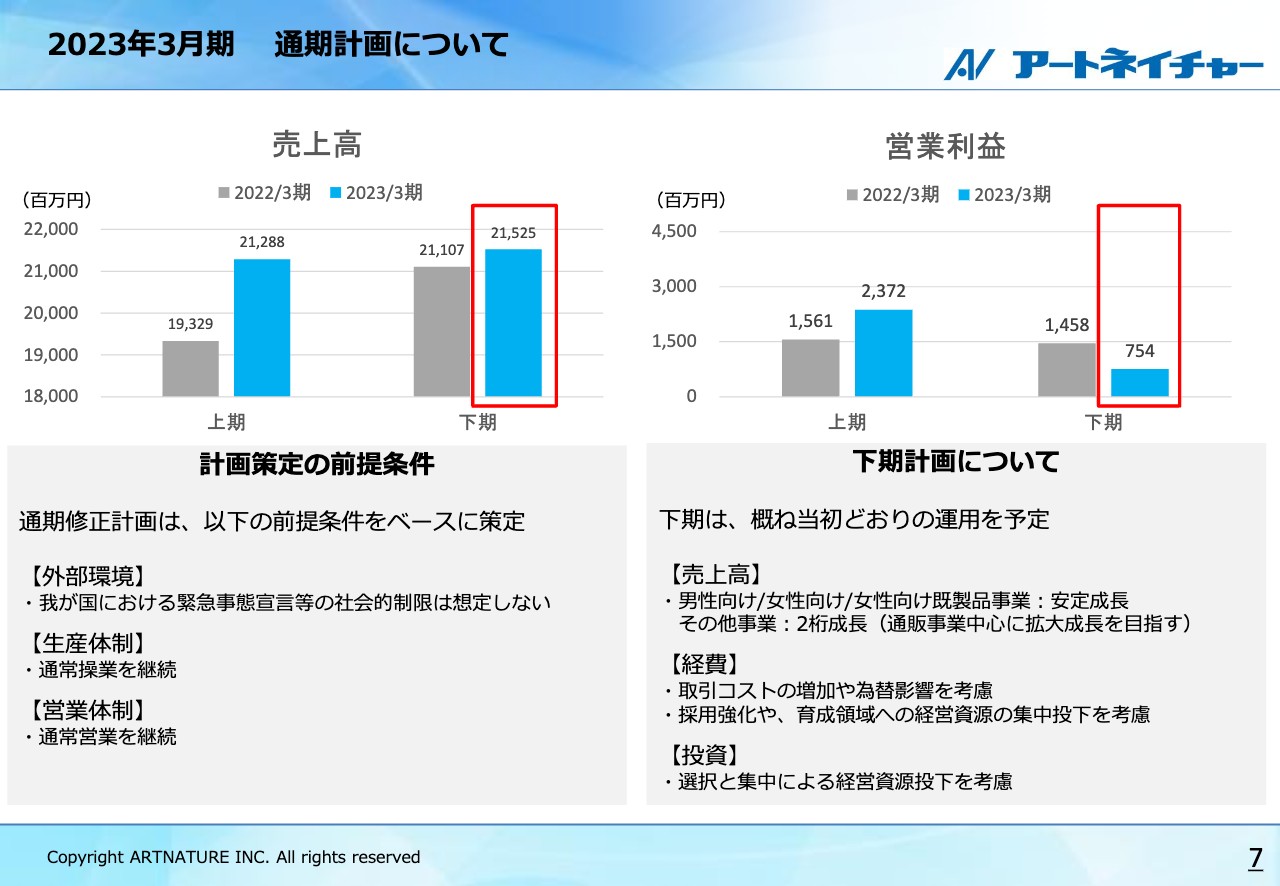

2023年3月期 通期計画について

通期計画について簡単にご説明します。10月28日の決算発表の際に、同時に通期の業績見込みの修正を発表しました。

スライド上段のグラフは、左が売上高、右が営業利益ですが、上期は実績値、下期は修正の通期の計画値から上期の実績を引いたものを赤枠で示しています。売上高については、下期は、上期に比べて増収となりました。また、前年に比べても、増収を計画しています。

一方、営業利益に関しては、やや伸びが鈍ると計画しています。下期の営業利益が減少する理由としては、為替の影響などの外部要因や、経営資源の集中投下といった内部要因を、計画に織り込んだ結果です。

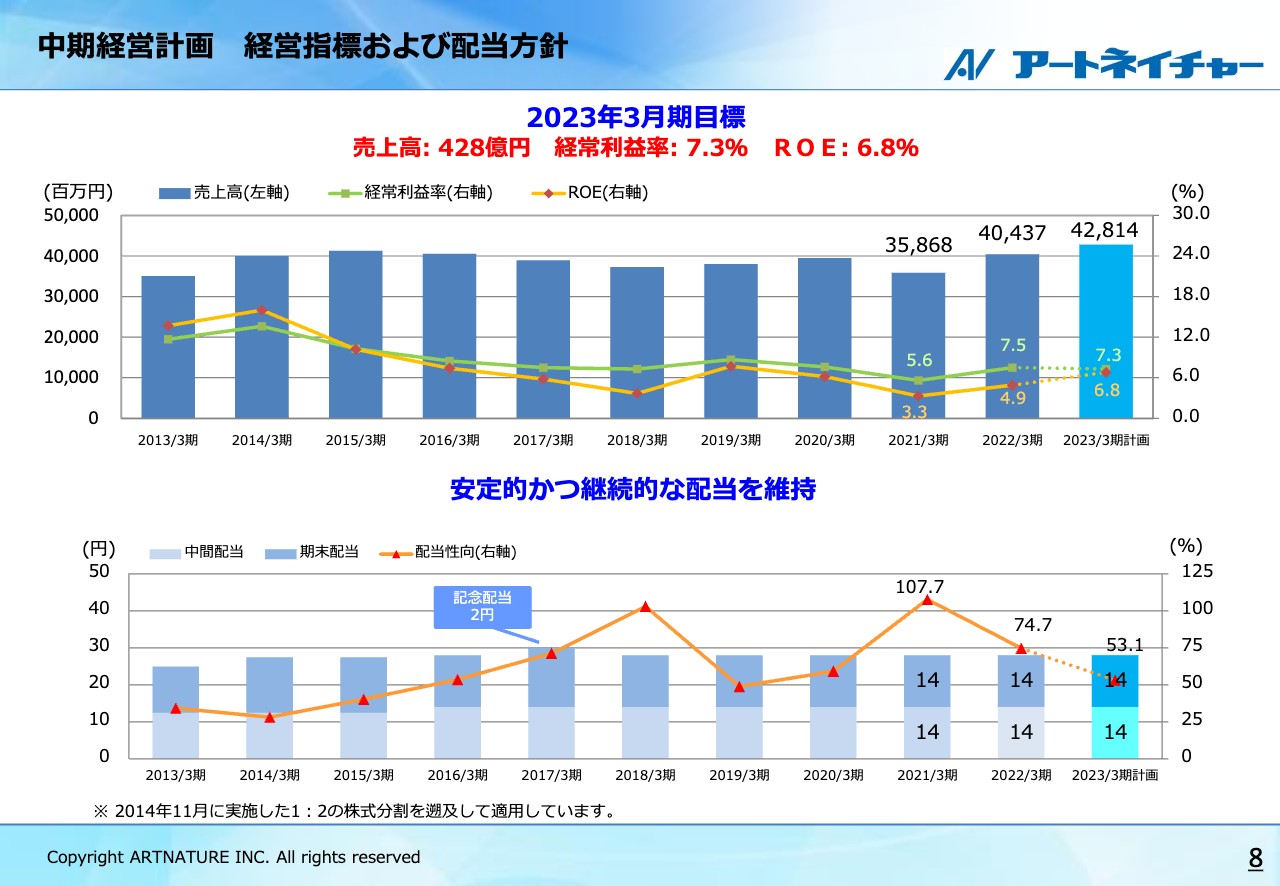

中期経営計画 経営指標および配当方針

中期経営計画における主な経営指標および配当方針についてご説明します。中期経営計画の最終年度である2023年3月期の売上高・経常利益率・ROEに関しては、スライド上段のグラフの右端に記載のとおりです。棒グラフ・折れ線グラフともに、修正計画を反映したものとなっています。

経常利益率は5.1パーセントから7.3パーセントに上方修正、ROEは4.7パーセントから6.8パーセントに上方修正しています。

また、配当は従来同様、安定配当の維持に努めるという基本的な考え方に基づいて、今期も中間配当14円、期末配当14円、通期で28円の配当を維持したいと考えています。引き続き、1日も早く利益率やROEを2桁に乗せるべく、全社一丸となって目標達成へ向けて邁進していきます。

2023年3月期 第2四半期 連結損益計算書の概要

本多敏男氏:決算の詳細について、ご説明します。スライドは2023年3月期第2四半期連結損益計算書の概要です。

第2四半期は、スライドに記載のとおり、増収増益となりました。売上高は前年同期比10.1パーセント増の約212億円、営業利益は前年同期比51.9パーセント増の約23億円、営業利益率は11.1パーセントとなりました。

売上原価は、売上拡大に伴い原価率が0.7ポイント下がり、約67億円となりました。スタイリスト人件費は固定費的な要素が強く、売上拡大に伴いスタイリスト人件費率が1.6ポイント減となり、円安・物価高に伴い商品原価率が0.8ポイント増となりましたが、差し引きで原価率は低下しました。

販管費は約121億円と、ほぼすべての費用項目で前年同期を上回りました。また、人員数の強化に伴い、人件費は4.3パーセント増となりました。スライド最下段の設備投資は、前年同期比約0.9億円増の6億9,700万円となりました。

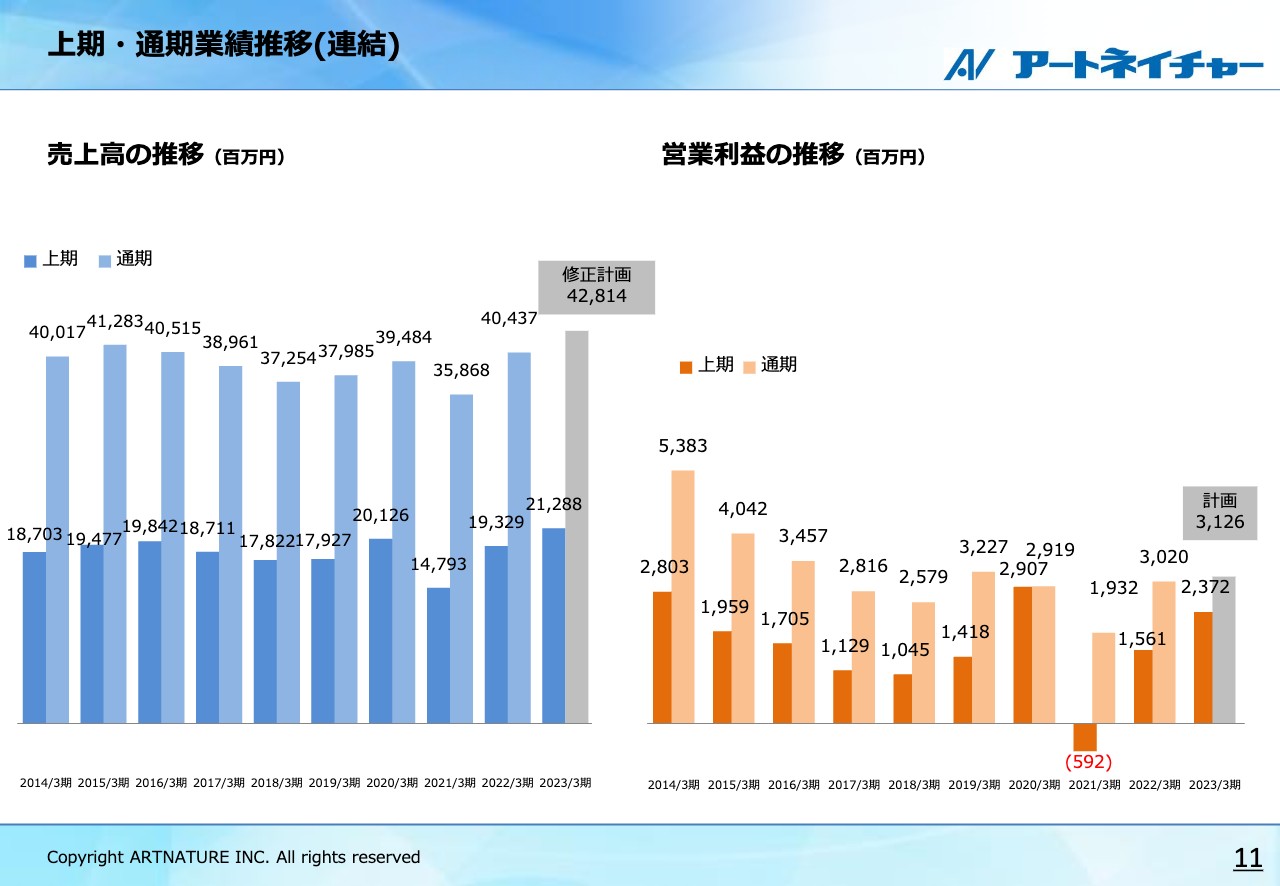

上期・通期業績推移(連結)

連結の上期・通期業績の推移です。スライドに記載のとおり、売上高・営業利益ともに、コロナ禍以降、着実に回復してきています。

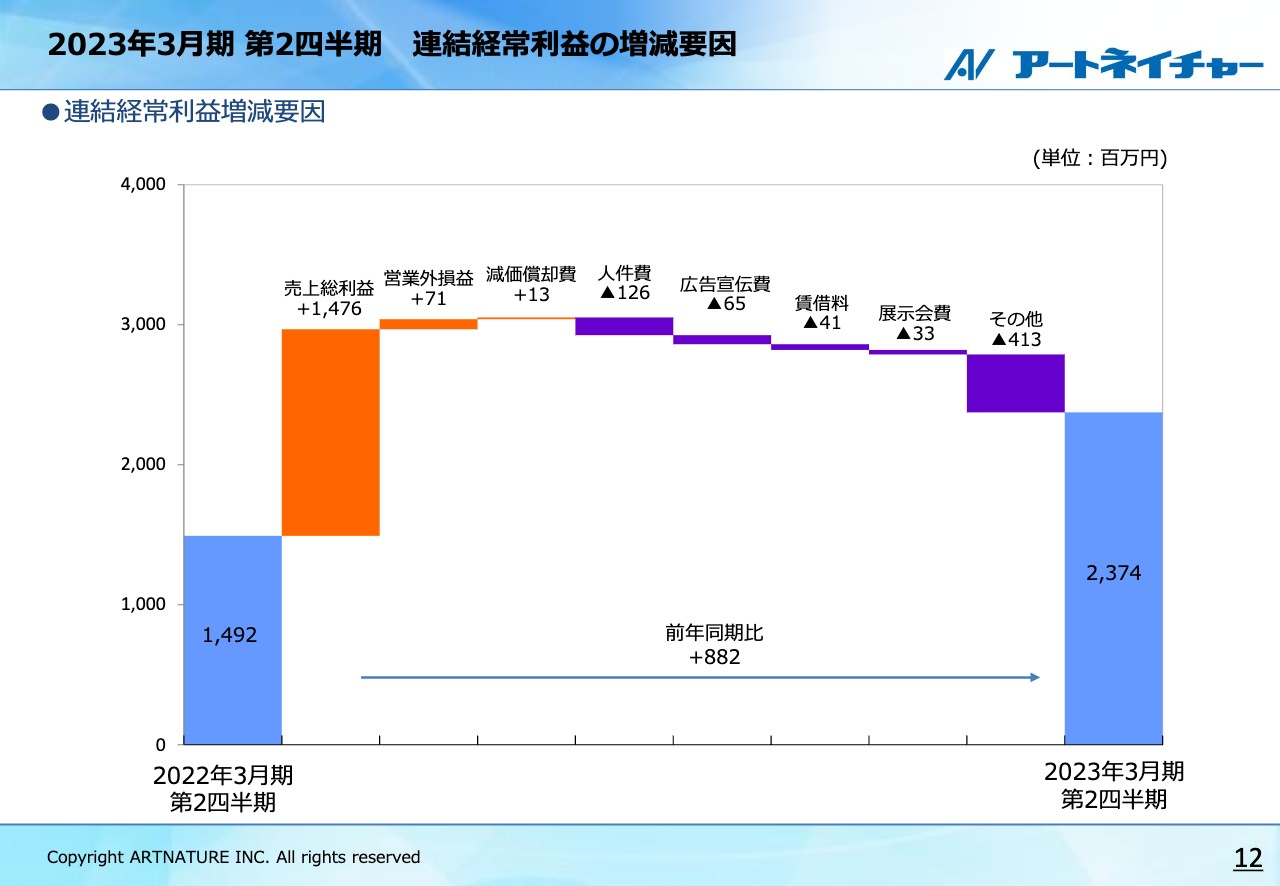

2023年3月期 第2四半期 連結経常利益の増減要因

2023年3月期第2四半期連結経常利益の増減要因です。スライド左側、オレンジ色の部分が利益のプラス要因、右側の紫色の部分が利益のマイナス要因です。

売上高の増加を主因とし、売上総利益は前年同期比約14億円増、営業外損益は全体で前年同期比約7,000万円増となり、その結果、経常利益は前年同期比約8億円増の約23億円となりました。

主要商品の月次売上推移(前年同月比)

主要商品の月次売上の推移です。毎月開示している月次売上状況から、直近3年間の主要商品売上高の前年同期比をピックアップしたものです。グラフの赤い線が今期、青い線が前期、緑の線が前々期を示しています。おおよそのトレンドはこちらのグラフでご確認ください。

スライド右上の「上期平均:主要商品売上高」の表のとおり、今期は男性が105.4 パーセント、女性が125.3パーセントとなりました。女性の増加は、「フィーリン」シリーズの販売好調によるものです。

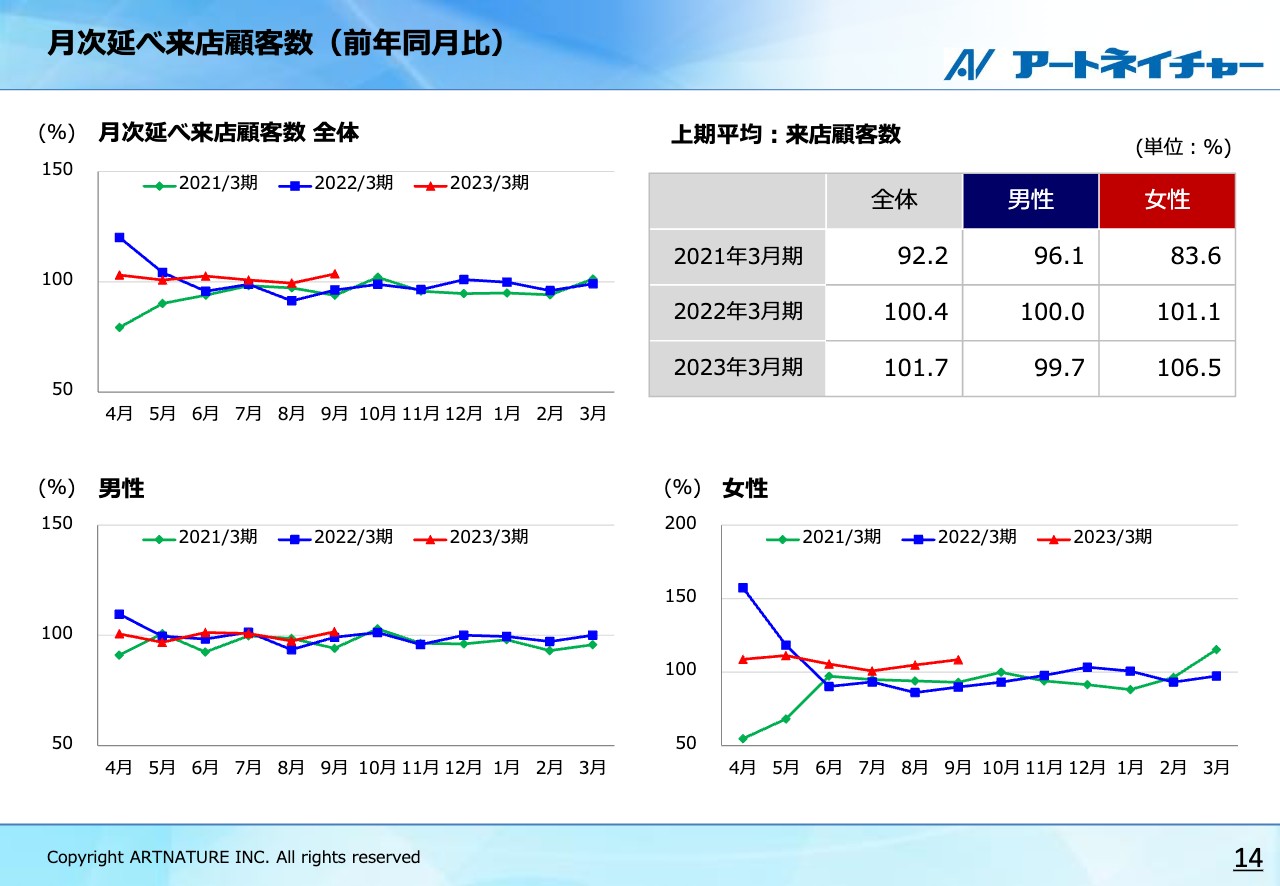

月次延べ来店顧客数(前年同月比)

月次延べ来店顧客数の推移です。毎月開示している延べ来店顧客数から、直近3年間の推移をピックアップしたものです。グラフの見方は、13ページと同様です。

スライド右上の「上期平均:来店顧客数」の表のとおり、今期は男性が99.7パーセント、女性が106.5パーセントとなりました。女性の増加は、今期は緊急事態宣言がなく、社会全体の外出抑制ムードが後退したためと考えています。

男女別売上動向(連結)

連結の男女別売上動向です。内訳はスライドに記載のとおりです。詳しくは16ページ以降でご説明します。スライド上部の表のとおり、レディースは「フィーリン」シリーズの好調に伴い、前年同期比18.0パーセント増となりました。

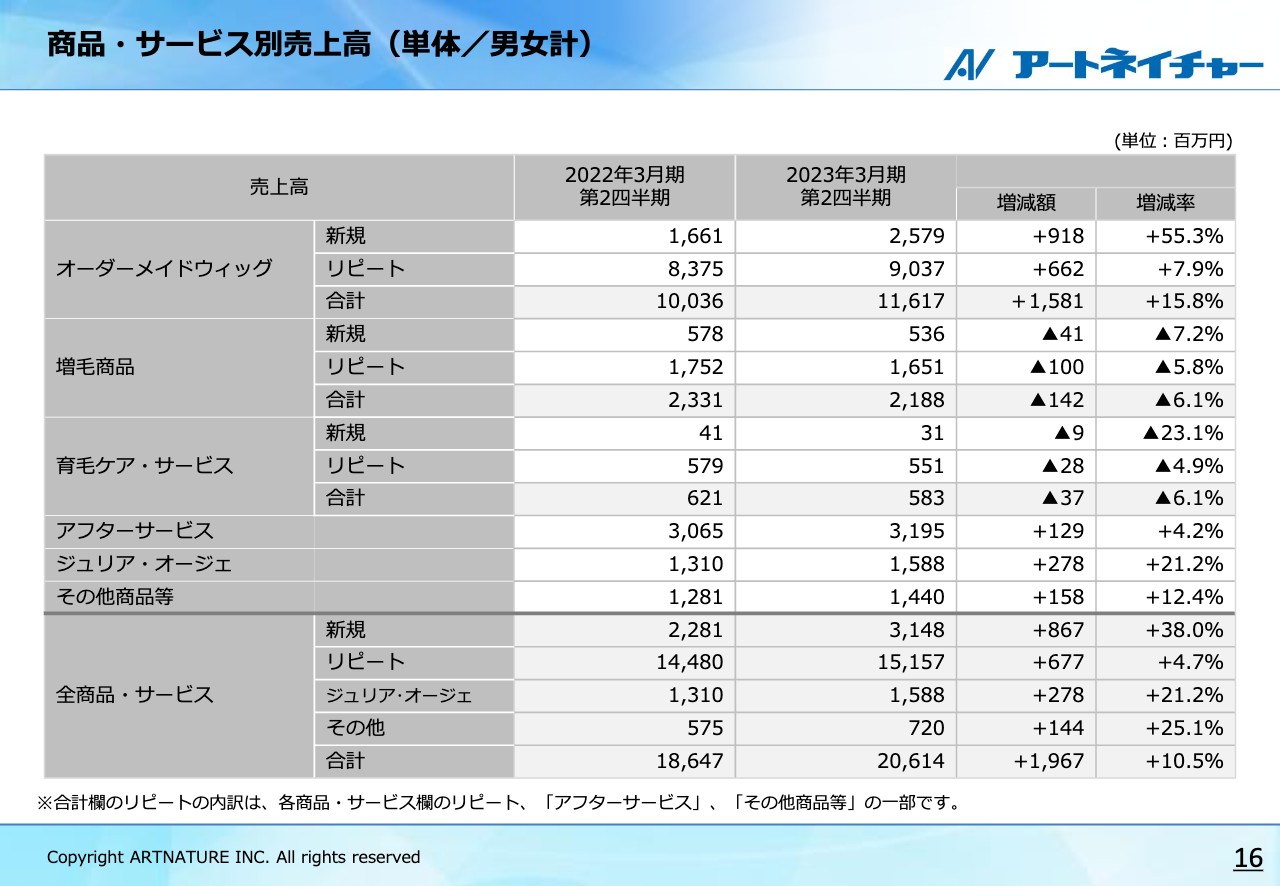

商品・サービス別売上高(単体/男女計)

商品・サービス別売上高(単体/男女計)です。スライド最下段の「全商品・サービス」は、すべてのセグメントで増収となり、当初計画を上回る実績を上げることができました。

スライド上段の商品・サービス別のセグメントでは、当社の主力商品である「オーダーメイドウィッグ」の新規が前年同期比55.3パーセント増と、大幅増加となりました。

商品・サービス別売上高(単体/男性)

商品・サービス別売上高(単体/男性)です。スライドに記載のとおり、「オーダーメイドウィッグ」の新規が前年同期比42.6パーセント増と、大幅増加となりました。スライド最下段の全商品・サービスの合計は、前年同期比4.3パーセント増の約115億円となりました。

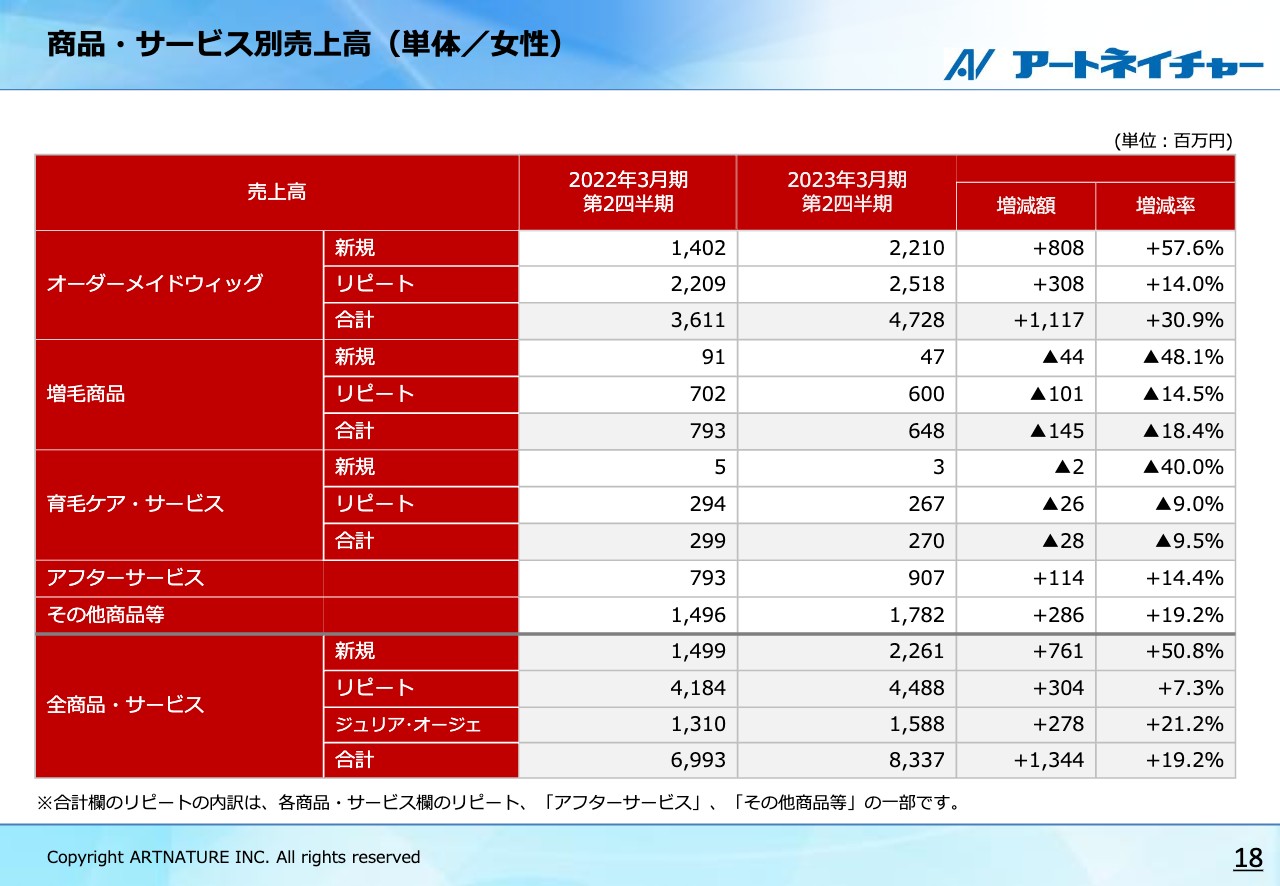

商品・サービス別売上高(単体/女性)

商品・サービス別売上高(単体/女性)です。スライドに記載のとおり、17ページの男性と同様、「オーダーメイドウィッグ」の新規が前年同期比57.6パーセント増と大幅増加となりました。

増毛商品の新規は前年同期比48.1パーセント減と大幅減少していますが、プロモーションの影響などによるものであり、新規顧客が増毛ではなくウィッグを選ぶ傾向が強かったためで、当社としては良い傾向だと考えています。

「ジュリア・オージェ」は前期に緊急事態宣言等の影響を受けましたが、今期は新型コロナウイルス感染症の影響が緩和されたため、前年同期比21.2パーセント増となりました。スライド最下段の全商品・サービスの合計は、前年同期比19.2パーセント増の約83億円となりました。

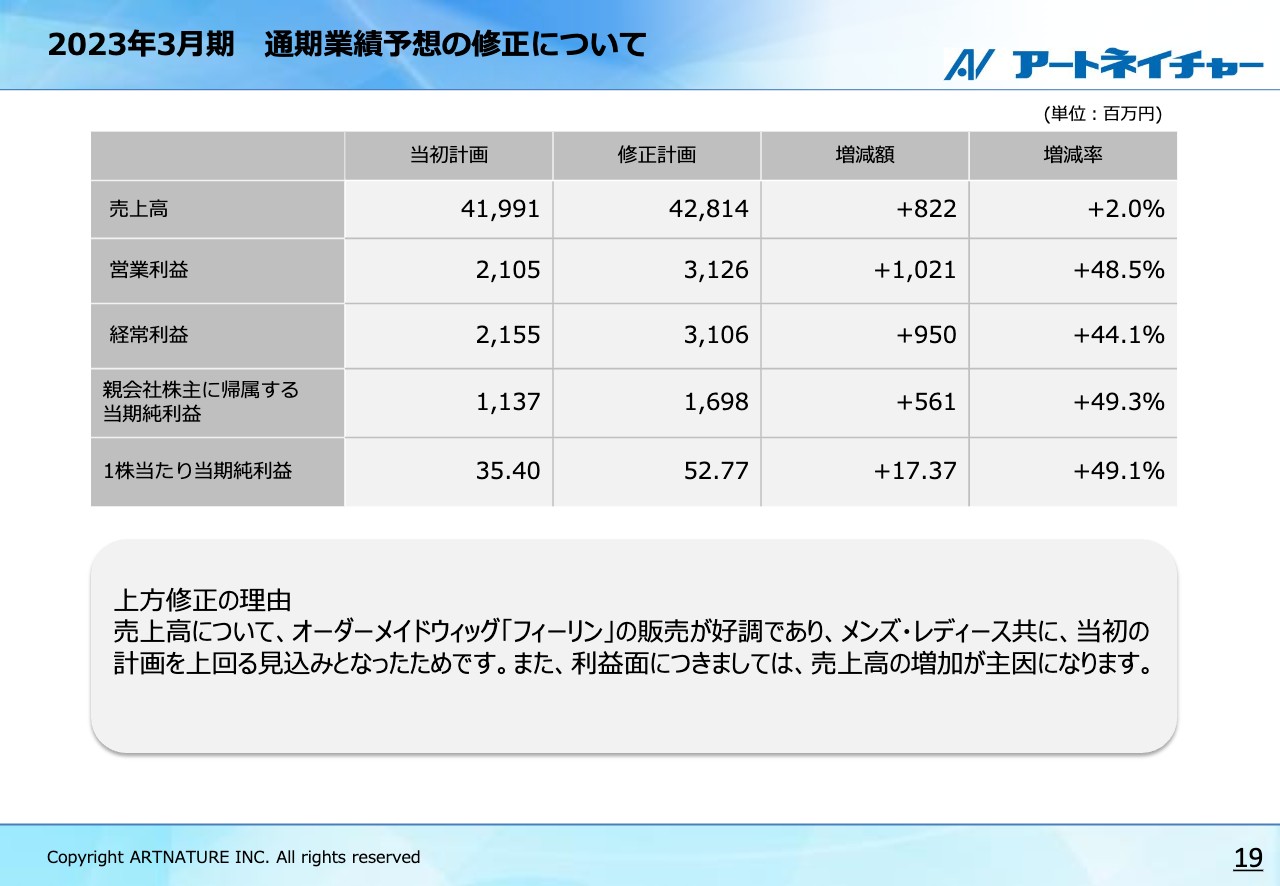

2023年3月期 通期業績予想の修正について

2023年3月期通期業績予想の修正についてです。2022年10月28日に2023年3月期通期業績予想を上方修正し、増収増益の見込みとなっています。

売上高は過去最高であった2016年3月期の412億円を超える428億1,400万円、営業利益は前年同期比10億2,100万円増の31億2,600万円の達成を目指します。

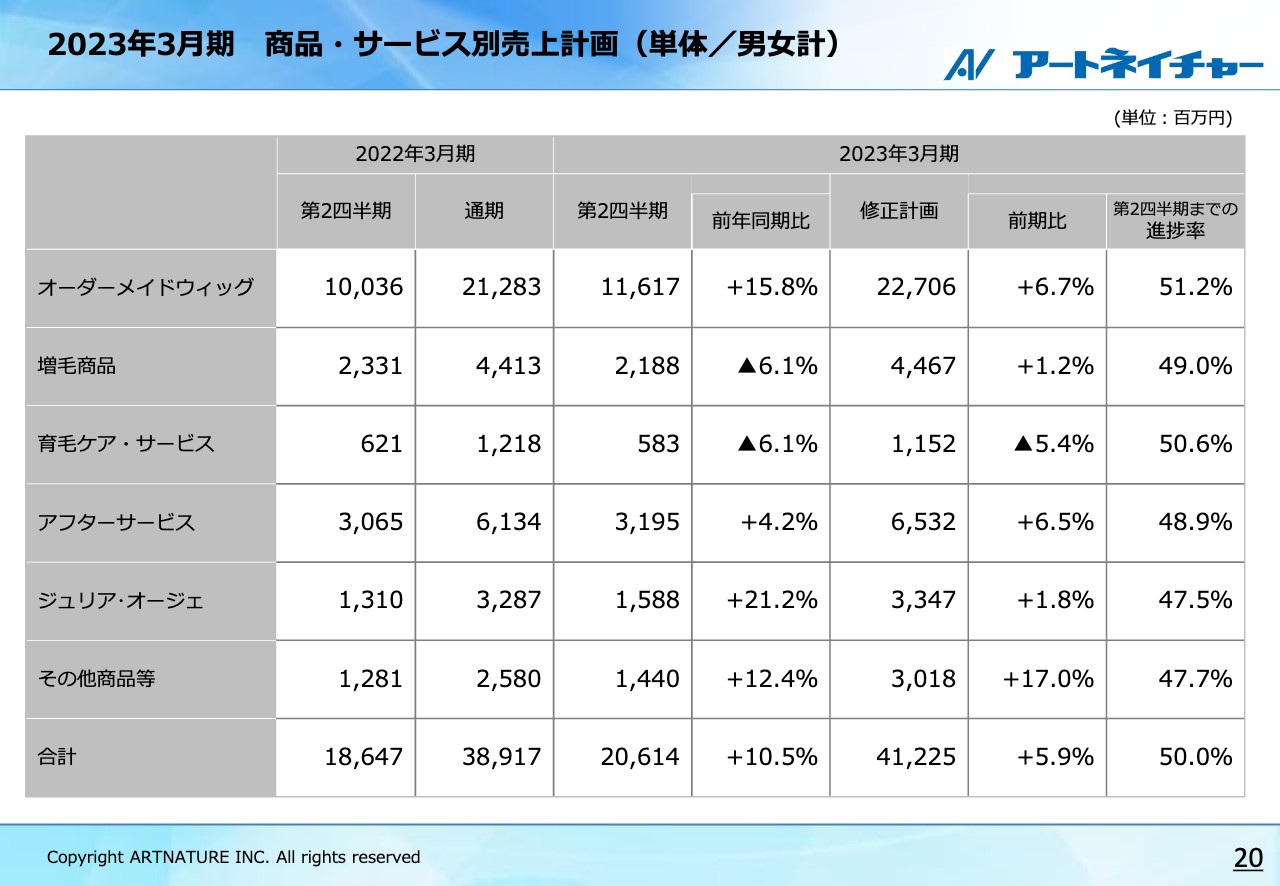

2023年3月期 商品・サービス別売上計画(単体/男女計)

商品・サービス別売上計画(単体/男女計)となります。スライドに記載のとおり、合計で前年同期比5.9パーセント増の412億円の達成を目指します。増毛商品で巻き返しを図るとともに、「オーダーメイドウィッグ」を中心に伸ばす計画となっています。

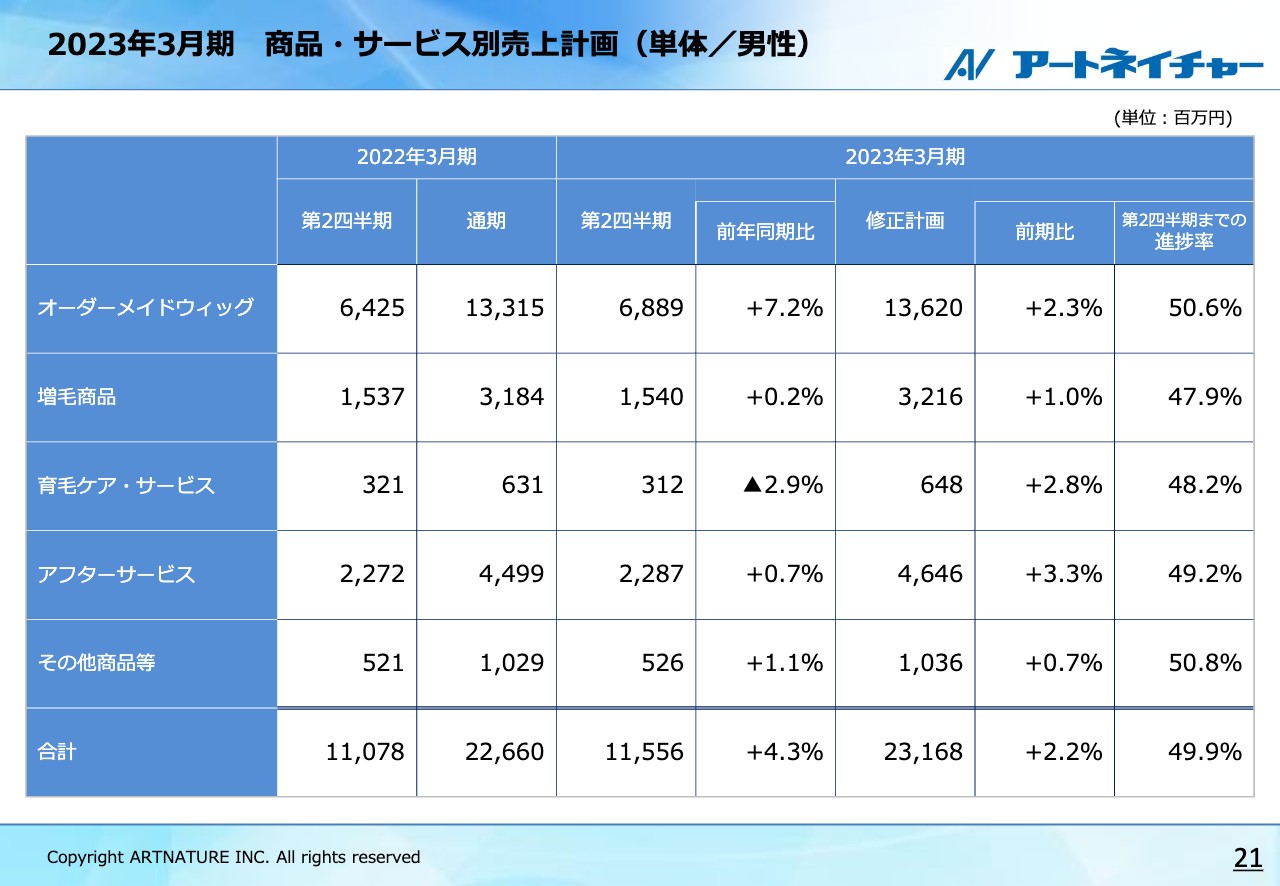

2023年3月期 商品・サービス別売上計画(単体/男性)

商品・サービス別売上計画(単体/男性)です。スライドに記載のとおり、合計で前年同期比2.2パーセント増の231億円の達成を目指します。

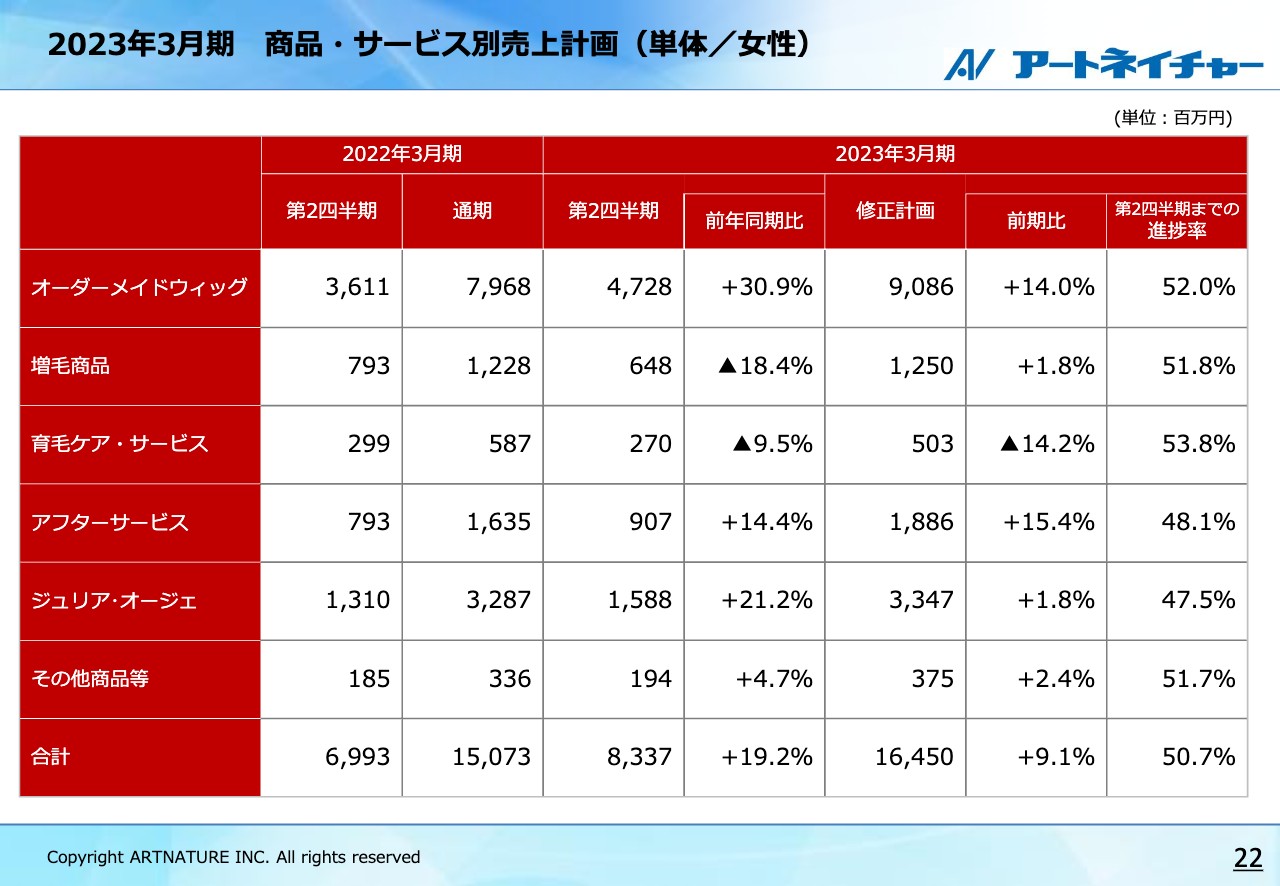

2023年3月期 商品・サービス別売上計画(単体/女性)

商品・サービス別売上計画(単体/女性)です。こちらもスライドに記載のとおり、合計で前年同期比9.1パーセント増の164億5,000万円の達成を目指します。レディースは売上高全体で前年同期比9.1パーセント増の増収を計画しています。

「ジュリア・オージェ」は商業施設への客足次第であり、新型コロナウイルス感染症第8波の発生可能性などを踏まえ、保守的な計画となっています。

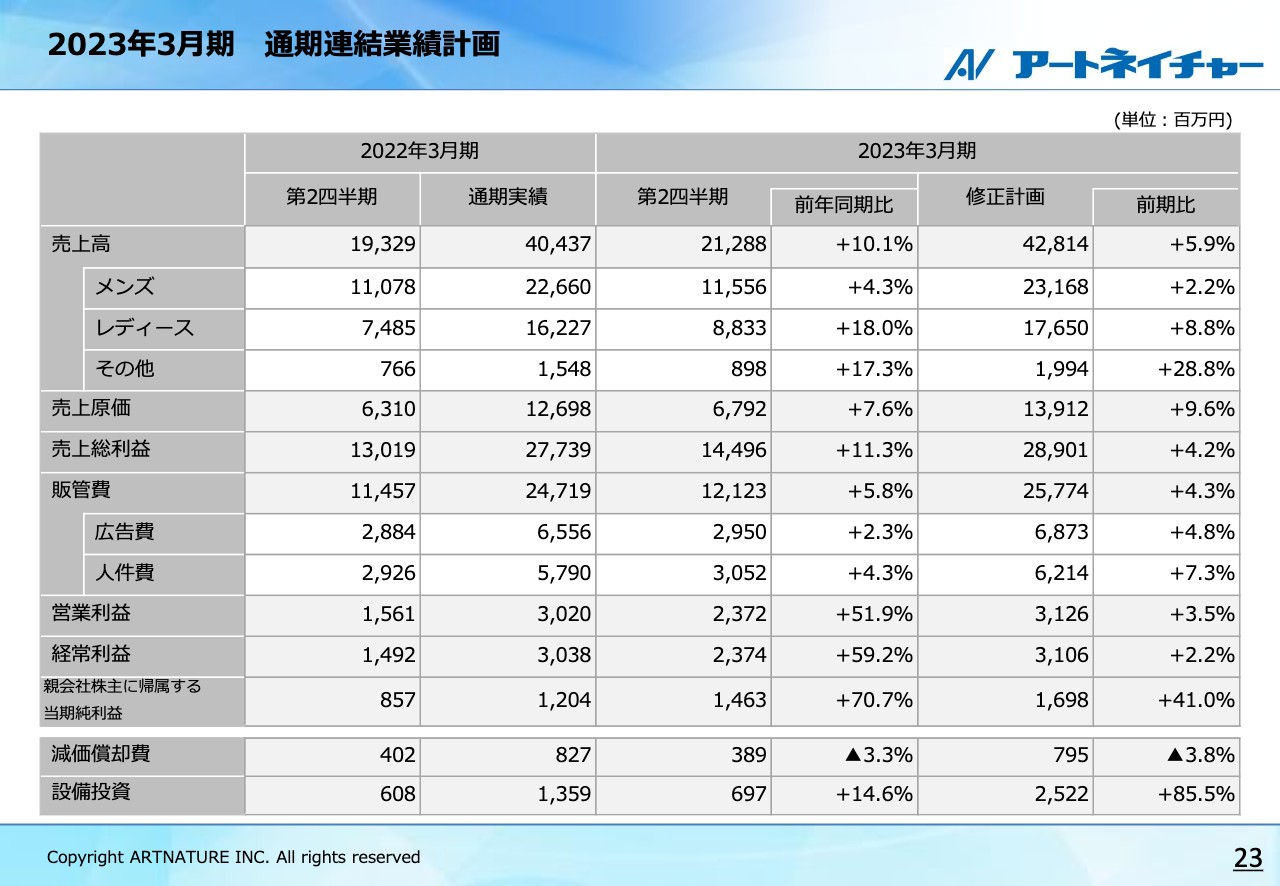

2023年3月期 通期連結業績計画

2023年3月期通期連結業績計画は、売上高428億1,400万円、営業利益31億2,600万円の増収増益を目指します。売上原価は、内外情勢を勘案し、売上高以上の伸びで計画しています。

経費の内訳、販管費の内訳をご説明します。広告費は期初計画どおり、人件費は販売スタッフの増員や採用活動の強化などを織り込み、その他費用は重点チャレンジ策を中心に積極的な経営資源の投下を予定しています。

また、設備投資計画は期初計画どおりです。以上で私からのご説明を終わります。ご清聴ありがとうございました。

質疑応答:売上原価計画悪化の要因について

司会者:「売上原価計画について、当初計画と比べて悪化するようだが、その要因について教えてほしい」というご質問です。

内藤:売上原価は大きく2つの構成要素があり、1つが商品原価、もう1つが店舗でお客さまに納品を担当するスタイリストの人件費です。まず、商品原価は海外情勢に伴う物価高や為替の影響を計上し、増額を考えています。

またスタイリスト人件費も、スタイリスト人員の補充、人員を補充するにあたっての採用強化にかかわる募集費等のコストがかかっています。

したがって、こちらも売上高以上の増加を見込み、その結果、商品原価は売上高の増加率を上回る数字を計上したということです。

質疑応答:円安による為替の影響について

司会者:「大幅かつ急速な円安が進行しているが、御社における為替の影響について教えてほしい」というご質問です。

内藤:いくつかの商品に分解してご説明すると、まず当社の主力である「オーダーメイドウィッグ」は、ウィッグ製造の原材料、数年分を在庫として確保しながら運営しています。過去から蓄積されているものがあるため、昨今の円安が与える影響はそれほど大きくないと考えています。

既製品のウィッグは、外部の製造委託先からドル建てで仕入れています。「オーダーメイドウィッグ」と比べ、ややインパクトはありますが、既製品のウィッグに関してもさまざまな長さ・大きさ・色の製品を取りそろえるということで、在庫の量も相応にあります。したがって、円安の影響も緩やかに受けると考えています。

上期決算が終了した時点で、上期の損益における円安の影響を試算した結果、経常利益ベースで約1億円の収益圧迫でした。

また、下期に修正計画を発表しています。通期計画は、米ドル117円の想定レートで組んでいましたが、修正計画作成にあたり想定レートの見直しを行い、140円の為替レートとしました。

質疑応答:コスト高に対する価格転嫁について

司会者:「原材料や人件費など、コスト高になっていると思うが、価格転嫁はできているのか、今後の価格戦略も教えて欲しい」というご質問です。

内藤:スタイリストの人員を増やすとお話しましたが、人員増強に伴う人件費の増額に対応するために、下期10月からお客さまご自身の髪の毛をカットするアフターサービスに関して一部料金の値上げを行いました。

期初、4月ぐらいの早い段階でお客さまへの告知をしていたので、大きなトラブルもなく受け入れてもらっている印象です。その他の料金に関しては今のところ値上げは行っていません。

質疑応答:下期足元の状況、顧客の消費トレンドについて

司会者:「今回修正された通期予想、つまり下期予想は保守的ですが、下期足元の状況を具体的に教えて欲しい。また、顧客の消費トレンドを教えて欲しい」というご質問です。

内藤:足元の状況・業績ですが、まず男性は上期に引き続き、安定的な成長を下期に入っても続けている状況です。また、女性のオーダーメイドの分野は、引き続き「フィーリン」に支えられ順調です。

月次の売上の状況速報がありますが、去年の10月以降に初代「フィーリン」を発売し、売上が相当伸びたところからちょうど1年で一巡し、数字だけで見ると去年ほどの大きな数字の伸びはありませんが、着実に売上を伸ばしている状況です。

既製品の「ジュリア・オージェ」も、9月に新しい商品の投入を行い、キャラクターの統一も図り、10月も良い出足でスタートしたと捉えています。また、消費トレンドですが、発毛剤や育毛剤等の隣接市場との競合に関しては、激しさを増していると言わざるを得ない状況ですが、一方でウィッグの良さに関しても見直しがされています。ウィッグや増毛のニーズは、底堅いものがあると我々は捉えています。

昨今、コロナ禍で外出が抑制され、いろいろなイベントが中止になり、お出かけの機会が失われていましたが、ここにきてようやく解消の兆しが見えてきました。旅行支援等もいろいろな形で行われ、女性のお客さまのお出かけの機会が増えるということは、我々のウィッグを着用する機会が増えますので、昨今は我々に追い風が吹いていると考えています。

質疑応答:下期の計画の詳細について

司会者:「下期は前年同期比で増収減益になる計画ですが、詳細を教えて欲しい」というご質問です。

内藤:下期に関しては、売上は増収、利益ベースでは減益で計上しています。売上高の増加以上に売上原価、さらに販管費が大きくなるため増収減益です。

売上原価は、売上高が4億円ぐらいの増加に対し、売上原価は7億円ぐらい増えると考えています。販管費は、広告費や人件費等で3億円強増えるため、減益計画の要因になっていると考えています。

質疑応答:新型コロナウイルス感染症の影響について

司会者:「新型コロナウイルス感染症の影響は落ち着いてきたと思うが、あらためて、当期業績への影響を教えてほしい。また、来期以降に影響は残るか教えてほしい」というご質問です。

内藤:まず、生産体制ですが、今期に関しては影響なく、フィリピンにあります製造子会社も通常稼働を継続できました。

また、営業の体制ですが、緊急事態宣言等もなかったため、全店通常営業ができました。

トータルの業績面は売上高や、延べの来店人数共に伸びましたが、コロナ第7波である7月、8月には従業員の罹患やそのご家族の罹患などにより出勤できない状況などがあり、店舗の人員が一部確保しにくくなる状況がありました。

応援等で対応はしましたが、その状況が若干マイナスに働いた部分はあります。それがなければ、もう少しご予約を入れられたとは感じています。

さらに、経費の面ですと、いわゆる新型コロナウイルス感染症の予防ということで、各種衛生用品等のコストは生じましたが、業績への影響は軽微でありました。

また、来期以降の影響ですが、これは、第8波、第9波がどうなるかということと、それ以外にも資源高や人件費の上昇、円安の影響が変動要因になってくると思います。これらをふまえて、来期以降は計量していきたいと思います。

質疑応答:『Challenge 2022』の進捗について

司会者:「『Challenge 2022』の方針として、『新領域の事業へ踏み出す』とあるが、年間を通しての進捗を教えてほしい」というご質問です。

内藤:これまでに、さまざまなM&A案件等を検討してきましたが、現在、公表できるものはありません。

通期を通しての進捗は、まだ下半期の半年が残っていますので、なんとか発表できるよう引き続き検討しています。これまで同様、国内外のM&Aの案件、新規事業の立ち上げの模索など、さまざまな角度から検討していきます。