ジーニー、広告プラットフォーム事業のシェア拡大等が牽引し、営業利益1.9億円と1Q過去最高益を大きく更新

2022年8月23日 08:37

メッセージ

工藤智昭氏:株式会社ジーニーの2023年3月期第1四半期の決算説明をさせていただきます。本日もお忙しい中お集まりいただきましてありがとうございます。

まず、エグゼクティブサマリーと言いますか、メッセージからお話しします。第1四半期の決算は営業利益が1億9,000万円と、これまでの第1四半期の過去最高益を大きく更新することができました。また、会社として最も重視している売上総利益はYoY47.7パーセント増と非常に大きく増加し、躍進を遂げることができました。

加えて、当社にはアドテクノロジーである広告プラットフォーム事業や海外事業がある中で、マーケティングSaaS事業の売上比率が前年同期の18.3パーセントから26.3パーセントへと大きく上昇しました。したがって、当社がアドテクノロジーの会社からマーケティングSaaSとアドテクノロジーの両方を持っている会社に、数字的にも変容してきていると思っています。

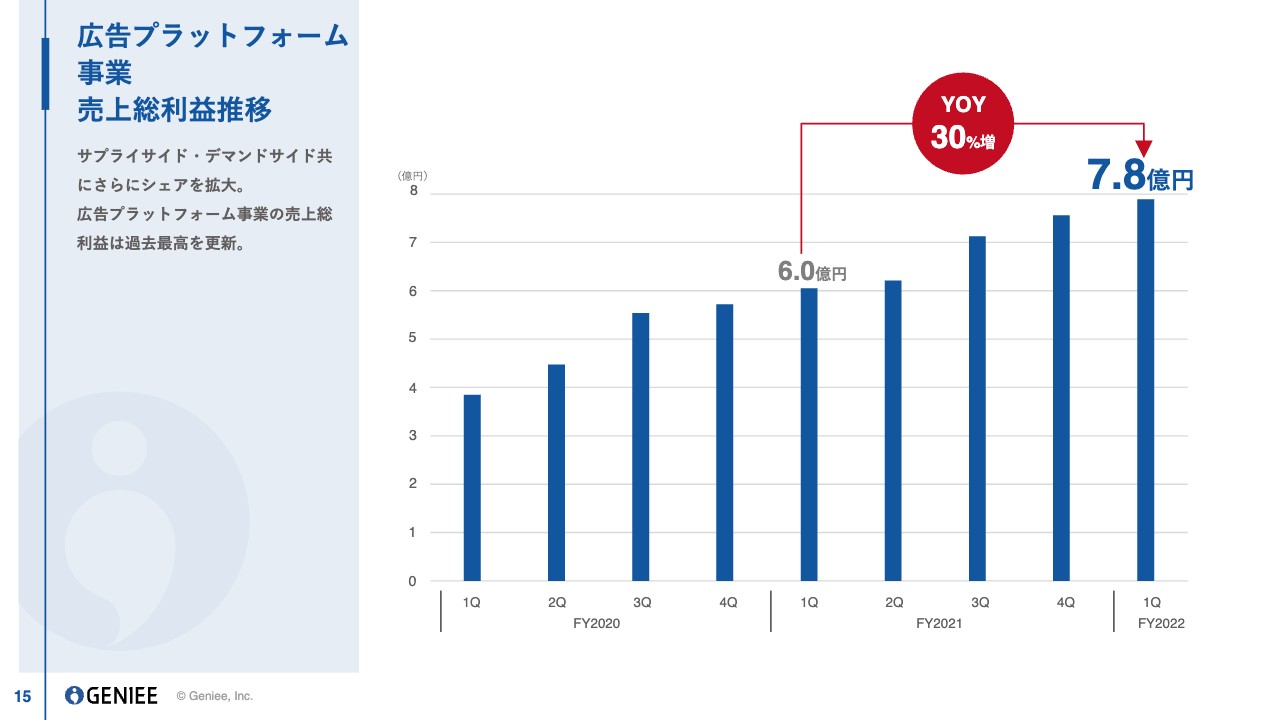

広告プラットフォーム事業は、売上総利益がYoY30パーセント増と大きく増加しました。創業から行っているアドテクノロジーの事業は、逆のトピックスがいろいろとある中でも非常に順調に進んでおり、いまだ市場規模も大きい分野であるため、これからも非常に期待できると思っています。

マーケティングSaaS事業は当社の中で比率が上がってきており、ARRは13億円まで拡大しています。特に今「GENIEE CHAT」の領域が非常に伸びており、昨年はM&Aによる機能強化なども行っています。

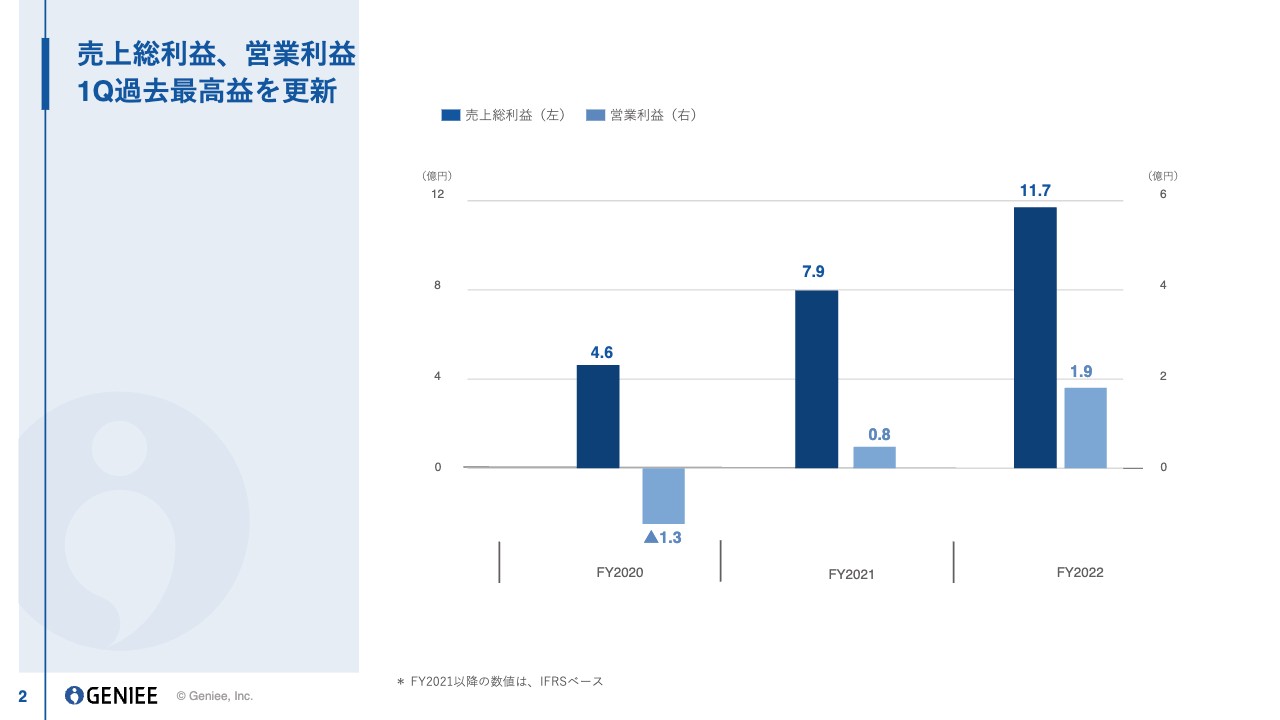

売上総利益、営業利益 1Q過去最高益を更新

3年間の営業利益と売上総利益の推移です。FY2020は売上総利益が4億6,000万円で、営業利益が1億3,000万円の赤字でした。FY2021は売上総利益が7億9,000万円、営業利益が8,000万円で、今期は売上総利益が11億7,000万円、営業利益が1億9,000万円となりました。

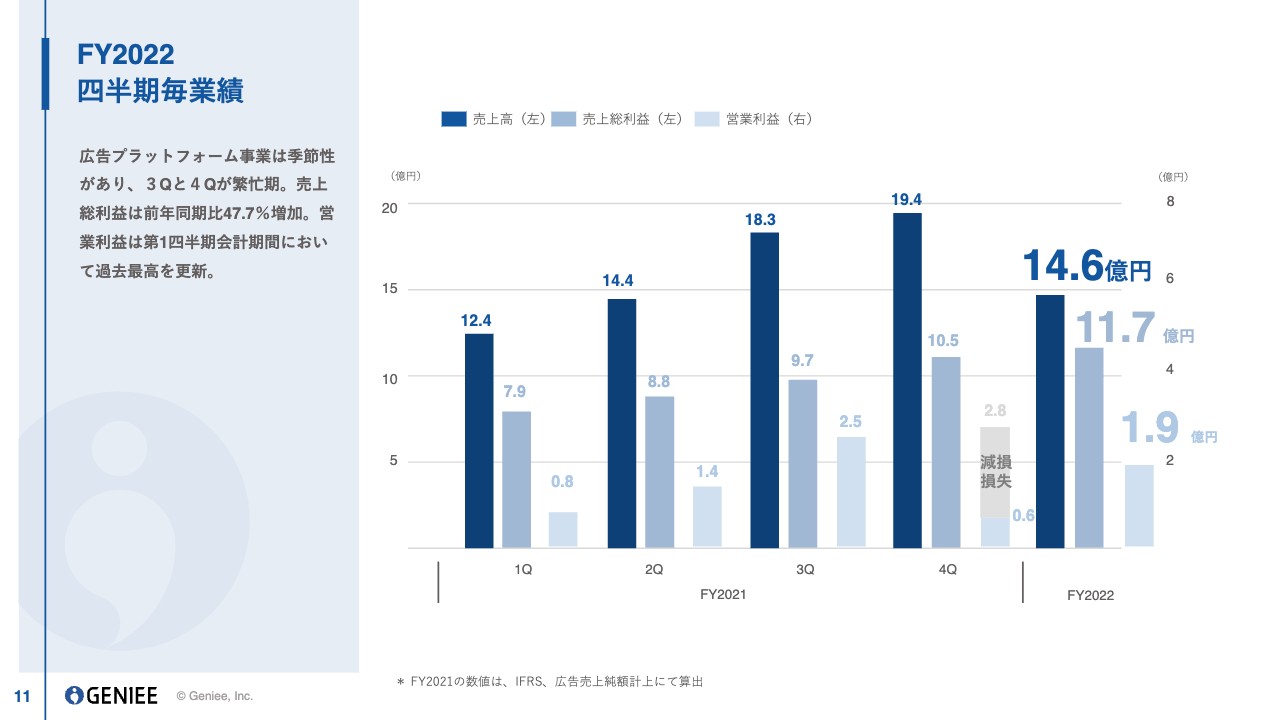

今回は第1四半期から利益が大きく成長しています。当社は広告のビジネスがまだ70パーセント超あるため、下期偏重型により第3四半期、第4四半期のほうが利益が出やすい体質ではありますが、今回は最も利益が少ない第1四半期から高業績が出ています。

パーパス

当社のパーパスについてあらためてご説明します。「誰もがマーケティングで成功できる世界を創る」をパーパス、会社の存在意義として掲げています。複雑なマーケティングの世界をテクノロジーの力を使ってよりシンプルにしていきます。

また、リテラシーの高いお客さまから低いお客さままで、どのようなお客さまでもマーケティングが成功する世界を事業で作っていこうと考えています。

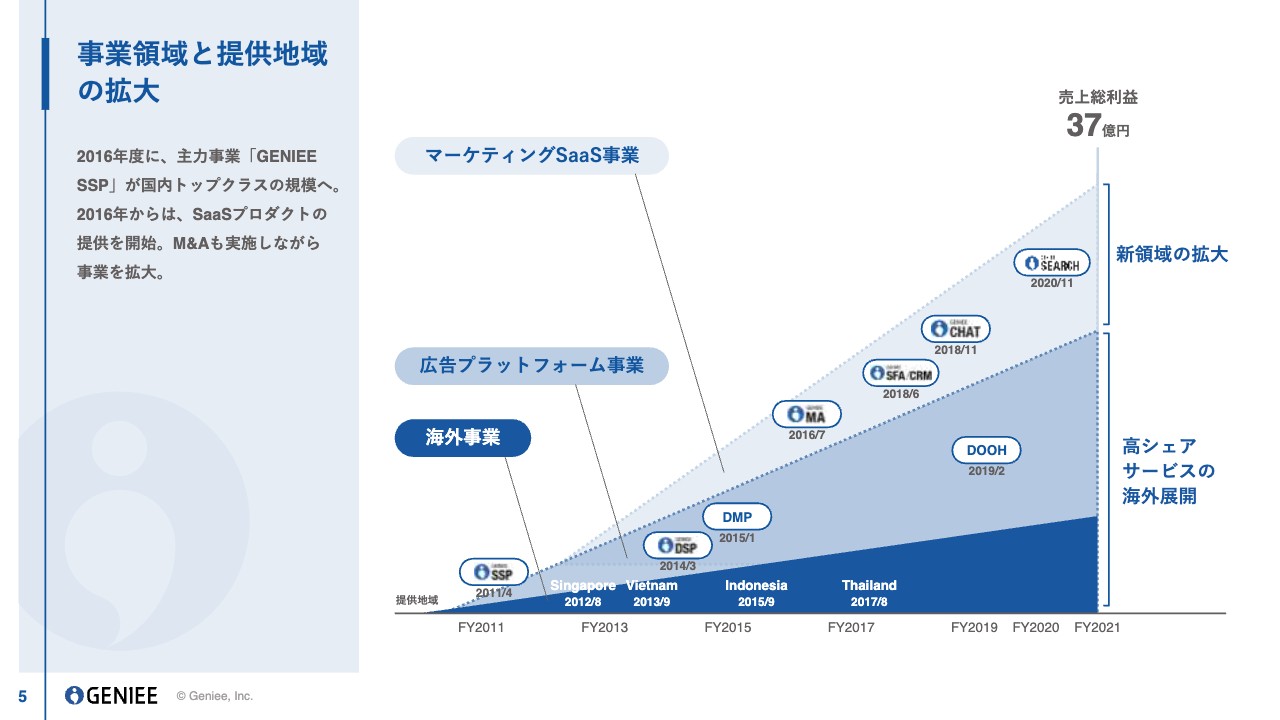

事業領域と提供地域の拡大

事業の沿革です。当社は「GENIEE DSP」「GENIEE SSP」という広告プラットフォームの事業から始まりました。それらを東南アジアを中心に海外展開しつつ、2016年からマーケティングSaaSの分野に参入し、M&Aや新規事業を繰り返してマーケティングSaaS事業を拡大しています。

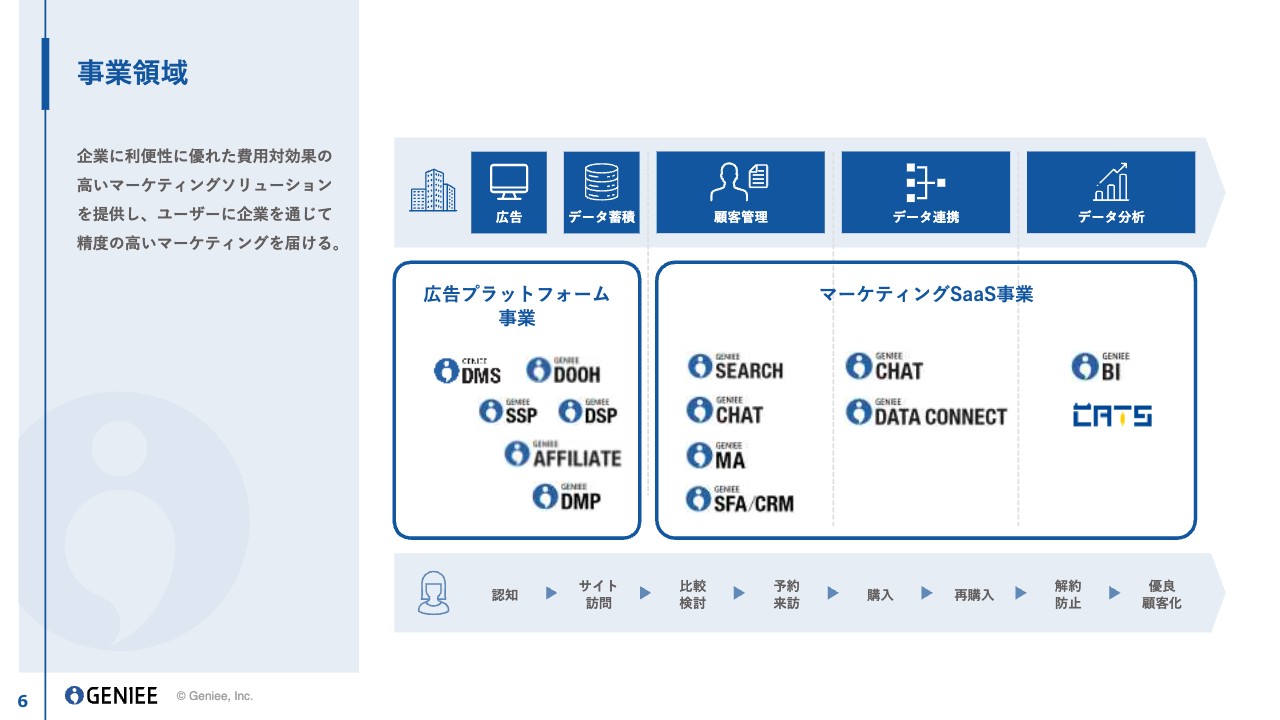

事業領域

お客さまやユーザーから見た時の事業領域は、スライドに記載のようにプロットされます。当社の広告プラットフォーム事業とマーケティングSaaS事業は、お客さまからすると一連の流れが両方の事業に関連しています。

広告プラットフォームの広告を使ってお客さまのサイトに連れてきて認知させるところを、屋外広告の分野では「DOOH」、Web広告では「GENIEE DSP」「GENIEE SSP」の分野で行っています。

ホームページを訪問したあとや営業に問い合わせがあったあとの分野がマーケティングSaaS事業で、いろいろなSaaSのプラットフォームがあります。2016年から参入し、2018年に「SFA/CRM」「CHAT」を買収して拡大し、2020年には「GENIEE SEARCH」を買収してプラットフォームを確立しつつあります。

昨今ネット広告を展開している大手の広告主は、マーケティングで約30個やそれ以上のSaaSのツールを使っていますが、当社はマーケティングで使われるツールをワンプラットフォームで提供していくことを目指し、マーケティングに関連する周辺の業務をできるだけ当社だけで提供していくことを考えています。

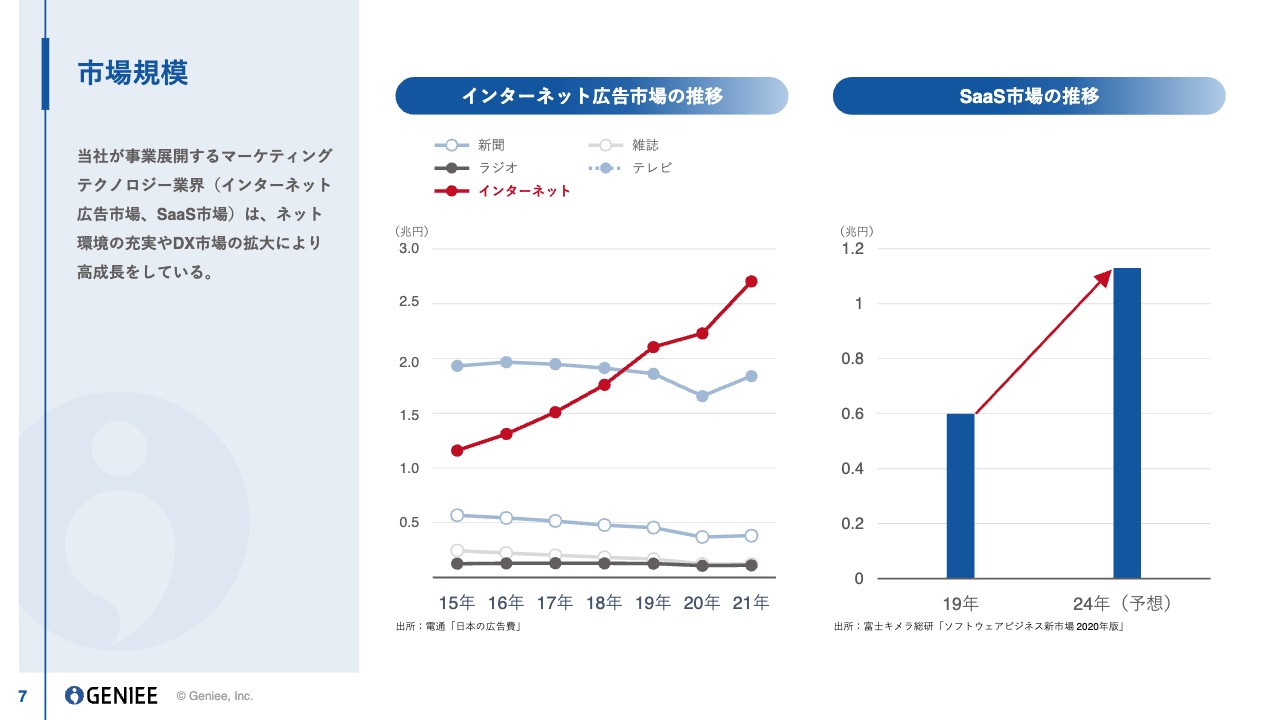

市場規模

当社が属する市場規模としては広告市場が6兆9,000億円ほどあり、その中でインターネット広告市場が約3割を占めています。テレビ広告を除いて毎年続けて急成長しており、2023年にはインターネット広告市場が3兆円に迫る規模になると予測しています。高成長する市場の波に乗りつつ、プロダクトの競争力で市場シェアを高めながら成長しています。

また、SaaS市場も急拡大しています。日本の企業はDXを非常に推進しており、2024年には1兆円を超える規模になると予測されています。

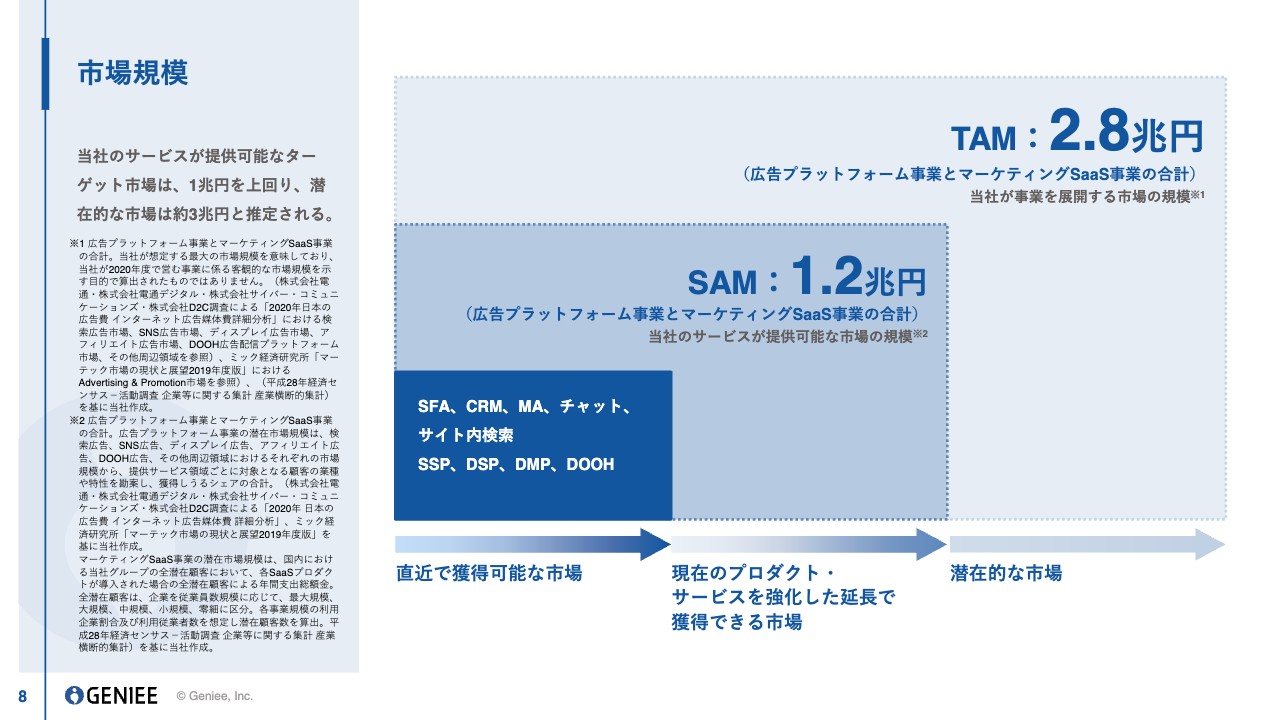

市場規模

このような広大な市場がある中で、当社が手掛けているプロダクトだけに絞るとどれくらいの市場規模があるかをTAM・SAM・SOMで表現しています。当社のプロダクトの能力がどんどん上がっていくと、1兆2,000億円ほどの市場規模があります。この中でシェアを何割取れるかに取り組んでいます。

また、直接的なものでなくてもその周辺のマーケティングの人手やサービス、サポートの領域まで広げていくと、2兆8,000億円の市場規模まで考えられます。プロダクトを中心に拡大しながら、その周辺市場も獲得していこうと考えています。

FY2022 決算サマリ

ここからはFY2022第1四半期の決算についてご説明します。今回、国際的な投資家も呼んでいくために国際的な会計基準に対応したIFRSを適用しました。また、今期から広告の売上を総額計上から純額計上に変更しており、単純に見ると売上収益は29億円から14億円に減っていますが、前期をIFRS且つ広告の売上を純額計上で比べると17.9パーセント増ときちんと成長しています。

売上総利益は冒頭のトピックスでもお伝えしたとおり、前期から47.7パーセント増と大きく成長できています。営業利益も前期の8,000万円から1億9,100万円と、137.3パーセント成長しています。当期純利益も前期の6,400万円から1億7,500万円と、169.6パーセント増となりました。

FY2022の予想は表の右側に記載のとおりです。売上収益は62億円から66億円、売上総利益は52億円から56億円、営業利益は10億円から12億円を掲げています。下期偏重型のビジネスから考えても、第1四半期は順調なスタートが切れたのではないかと思っています。

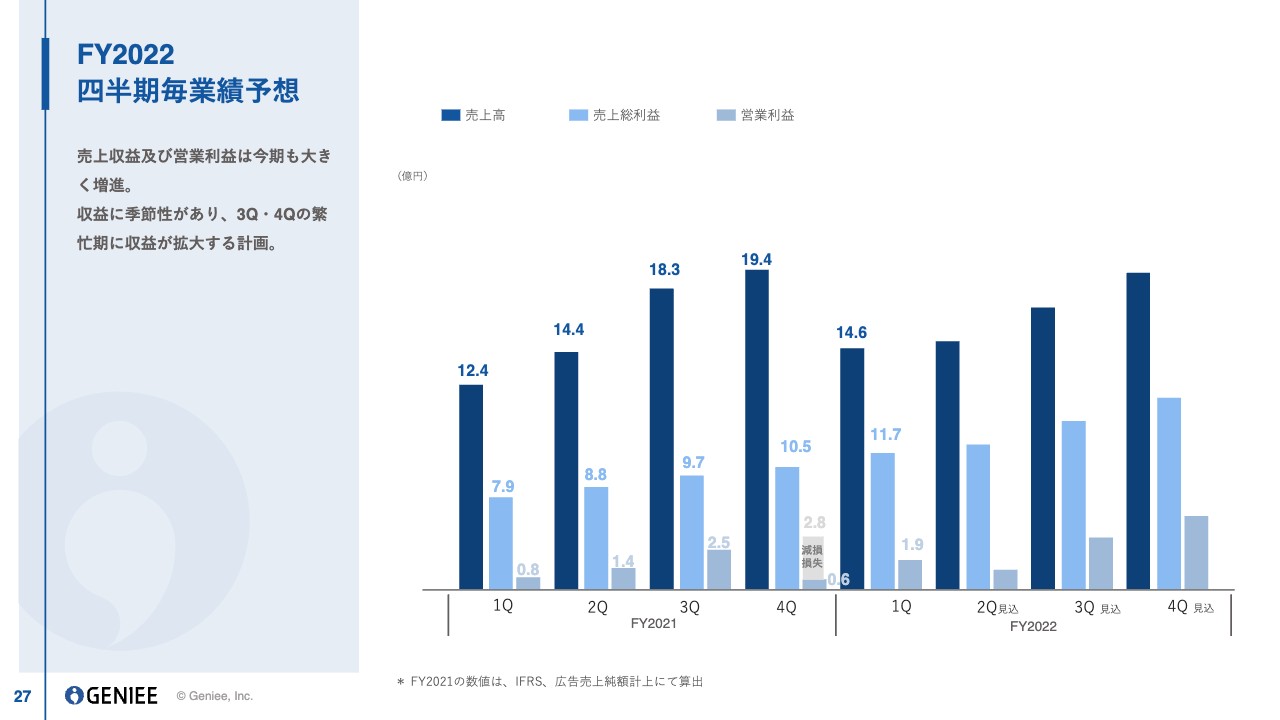

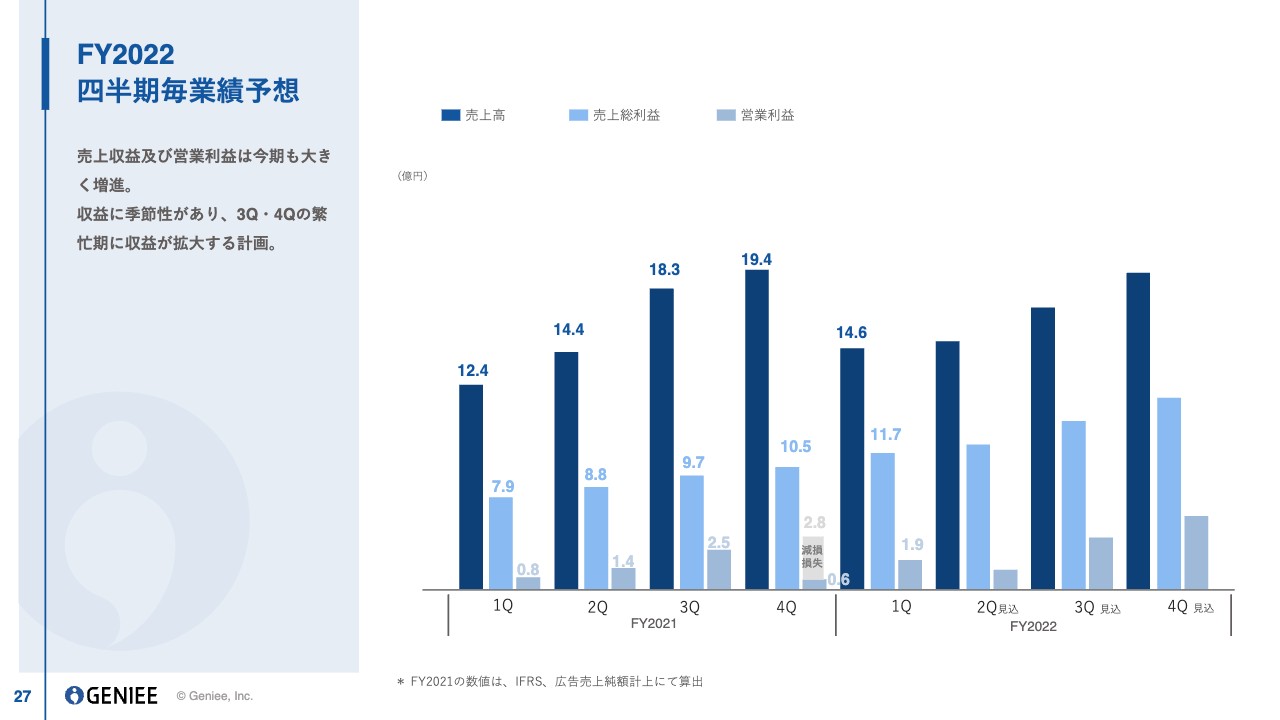

FY2022 四半期毎業績

四半期ごとの業績の推移です。先ほどからお伝えしているとおり、広告プラットフォーム事業は季節変動性があり、第3四半期と第4四半期は自然と盛り上がる繁忙期となっています。FY2022は第1四半期の売上総利益が11億7,000万円と、昨年の繁忙期の第4四半期を超える数字となり、非常に順調に推移しています。

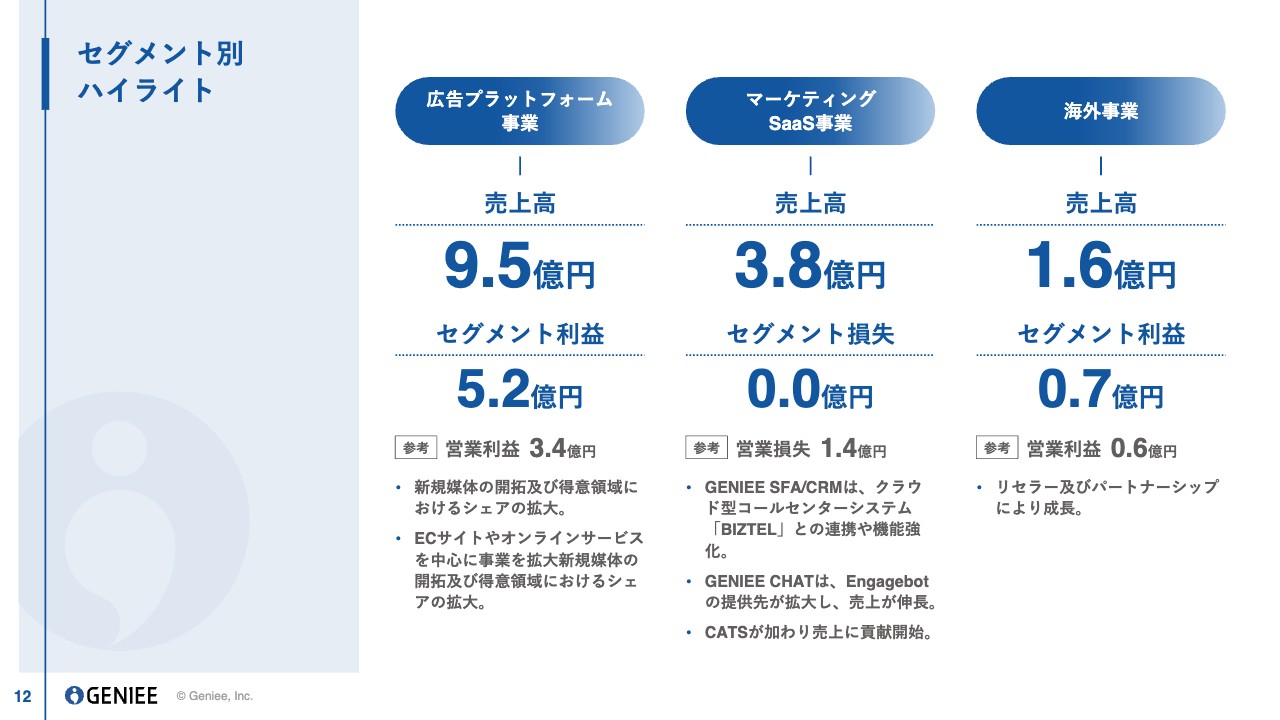

セグメント別ハイライト

セグメント別のハイライトです。広告プラットフォーム事業は売上高が9億5,000万円、セグメント利益が5億2,000万円です。マーケティングSaaS事業は売上高が3億8,000万円、セグメント損失は約700万円、海外事業は売上高が1億6,000万円、セグメント利益が7,000万円となっています。

広告プラットフォーム事業はこれまでフォーカスしていたECサイトやオンラインサービス、拡大新規媒体の開拓が引き続き進んでおり、得意領域においてシェアがどんどん伸びていることが拡大の要因となっています。

マーケティングSaaS事業は他社とも連携してプロダクトの機能を拡充しています。「GENIEE CHAT」は、昨年買収したEngagebotという会社が特に伸びたことで高成長を続けており、「CATS」という効果測定のツールも新たに加わって大きく伸びています。

海外事業は昨年から非常に好調な業績で推移していますが、これらはリセラーおよびパートナーシップで成長しています。

広告プラットフォーム事業

当社のビジネスについて、あらためてわかりやすくご説明します。広告プラットフォーム事業のビジネスモデルはスライドに記載のとおりです。広告主から広告プラットフォーム「GENIEE DSP」に月100万円や月1,000万円などの予算を預けていただき、「GENIEE DSP」は「GENIEE SSP」と問い合わせを実施します。

日本のインターネットのブログサービス、新聞社、出版社などの広告在庫は「GENIEE SSP」が保持しているため、いろいろな広告枠の中から最適なユーザーを狙い撃ちして広告配信できます。

「GENIEE SSP」はインターネットのメディアと取引するためのプラットフォームになっていますが、月間約800億回表示できる広告枠をいろいろなメディアと提携して保持しており、日本の中でも最大規模のSSPとなっています。

広告プラットフォーム事業 売上総利益推移

広告プラットフォーム事業の売上総利益の推移です。YoY30パーセント増の成長となり、プロダクトの基本的な能力などもどんどん上がってきています。これにより予算シェアが上がることで、数字は伸びています。

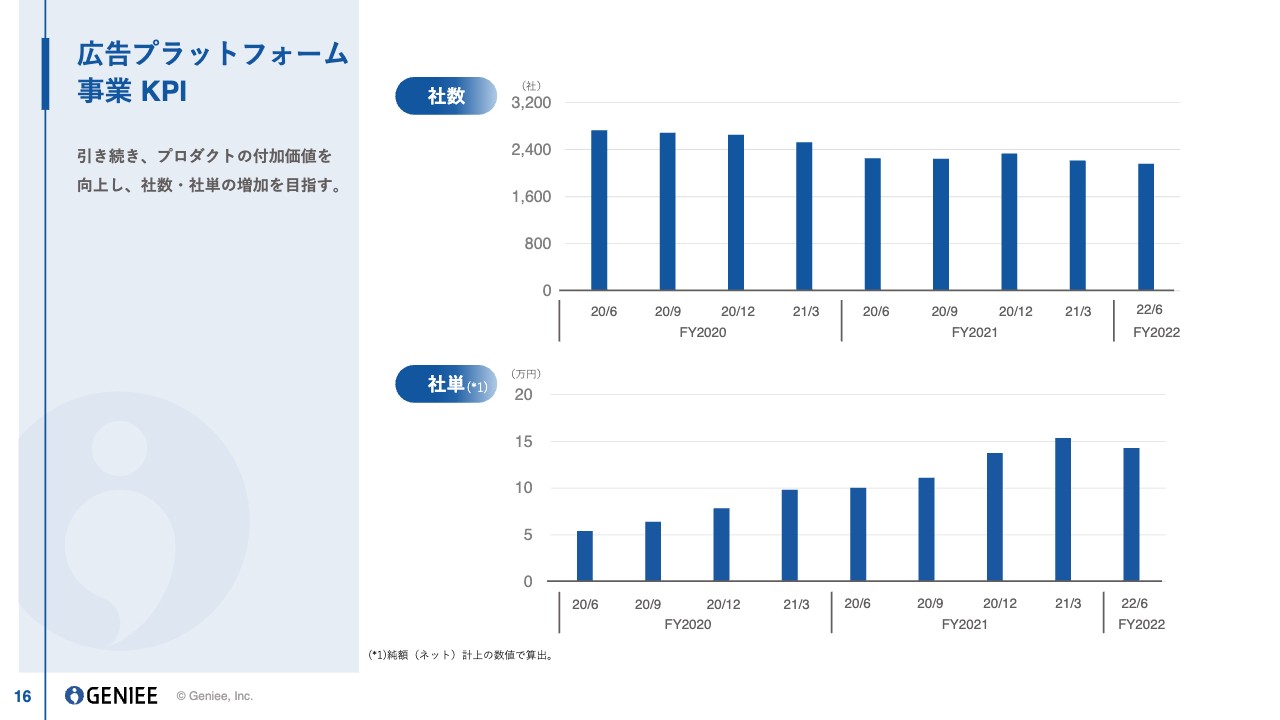

広告プラットフォーム事業 KPI

KPIはスライドのとおりです。社数はそこまで増えていませんが、社単はけっこう上がってきています。大手のお客さまにも導入されていますが、その中で予算シェアがどんどん上がっている状況です。

マーケティングSaaS事業

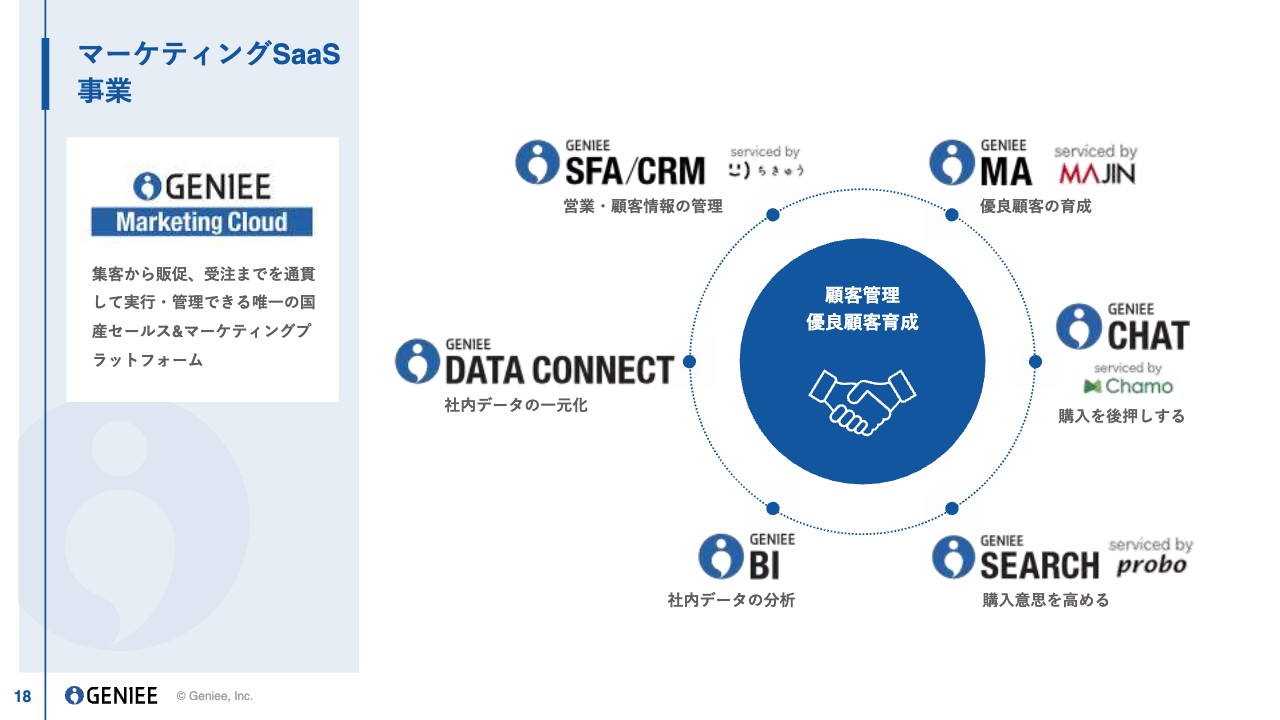

マーケティングSaaS事業についてご説明します。マーケティングSaaS事業では、企業がマーケティングで活用するいろいろなツールを束ねているプラットフォームを「GENIEE Marketing Cloud」というブランドで提供しており、この中にいろいろなツールが入っています。

最近ではホームページなどにチャットが表示されていることが多いと思いますが、ホームページの問い合わせや購買を後押しする「GENIEE CHAT」、問い合わせたあとのお客さまの情報や営業の案件の管理を行う「GENIEE SFA/CRM」、社内データを分析する「GENIEE BI」など、さまざまなマーケティングツールを包含して「GENIEE Marketing Cloud」と呼んでいます。

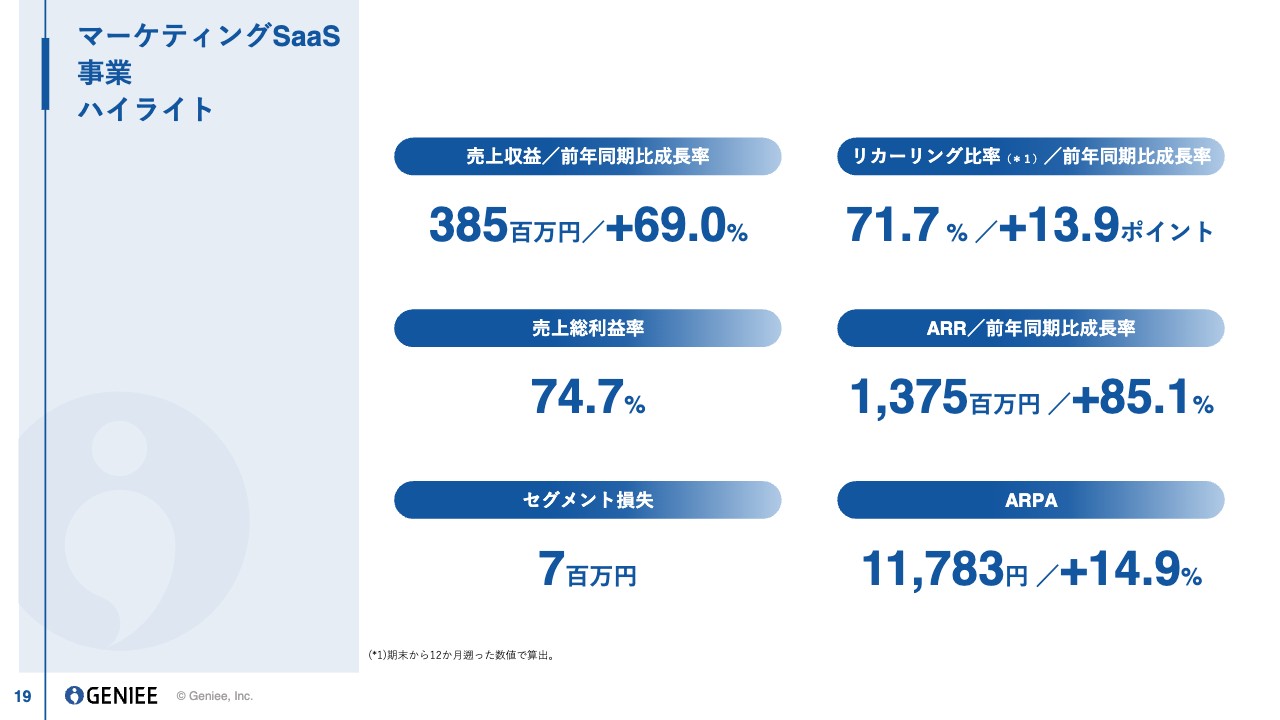

マーケティングSaaS事業 ハイライト

SaaSビジネスは基本的には積み上げ式で、顧客に伴って売上が増えていきます。今はM&Aも実施しながら取り組んでいますが、売上収益はYoY69パーセント増と大きく伸びています。

リカーリング比率という初期費用やコンサル費用を除いた、月額固定でいただける金額の比率もどんどん上がってきており、71.7パーセントと前年を超えてより健全なSaaSビジネスになってきています。

売上総利益率も74.7パーセントとよい水準で、ARRも13億円を超えるようになってきて、YoY85.1パーセント増の成長となりました。セグメント損失は700万円ほどです。SaaS事業は高成長を続けている会社が多いと思いますが、当社もマーケティングSaaS分野で非常に高成長を遂げています。

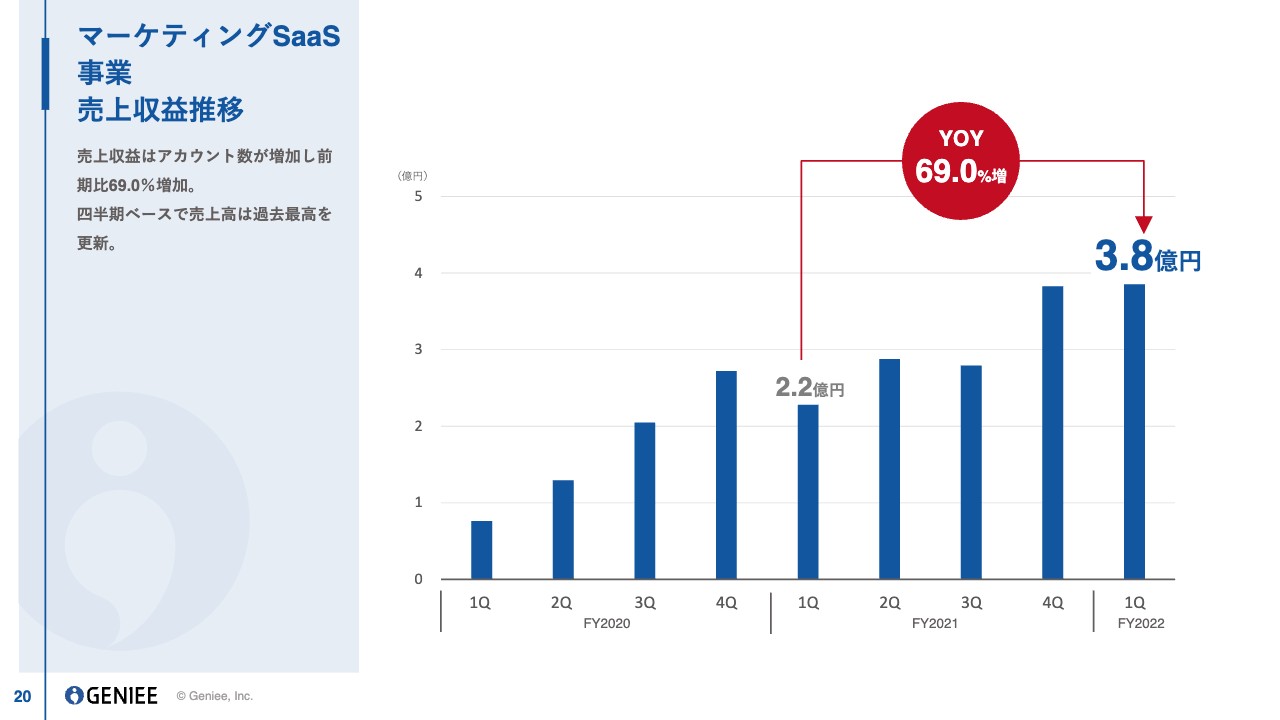

マーケティングSaaS事業 売上収益推移

四半期ごとの売上収益の推移です。第1四半期は前年の2.2億円から3.8億円とYoY69パーセント増の成長を遂げています。先ほどお伝えしたとおり、月額の比率がさらに上がっているため、非常に健全になりつつ積み上げのお客さまを大きく増やせている状況です。

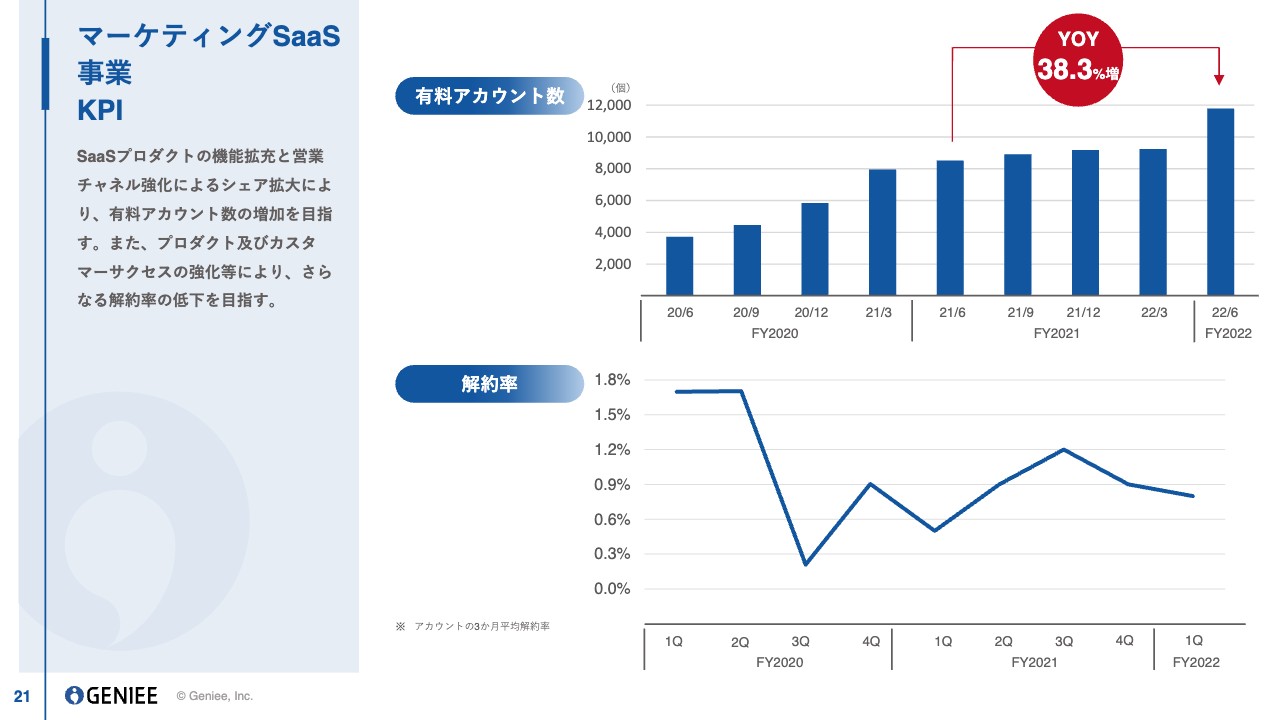

マーケティングSaaS事業 KPI

有料アカウント数もYoY38.3パーセント増と伸びており、解約率も1パーセントを切る水準で継続しています。このまま有料アカウント数をどんどん増やしていき、高成長を続けていきたいと思っています。

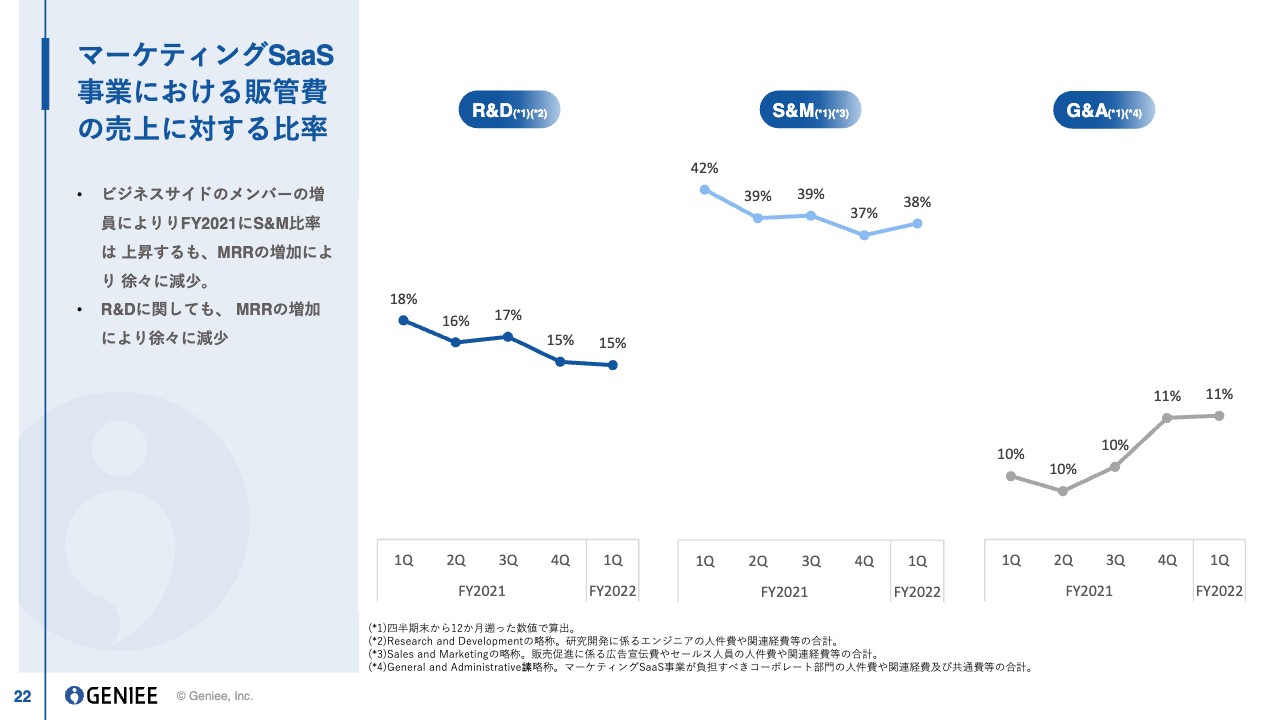

マーケティングSaaS事業における販管費の売上に対する比率

マーケティングSaaS事業の指標です。第1四半期はR&Dで15パーセント、S&Mで38パーセント、G&Aで11パーセントとなっています。

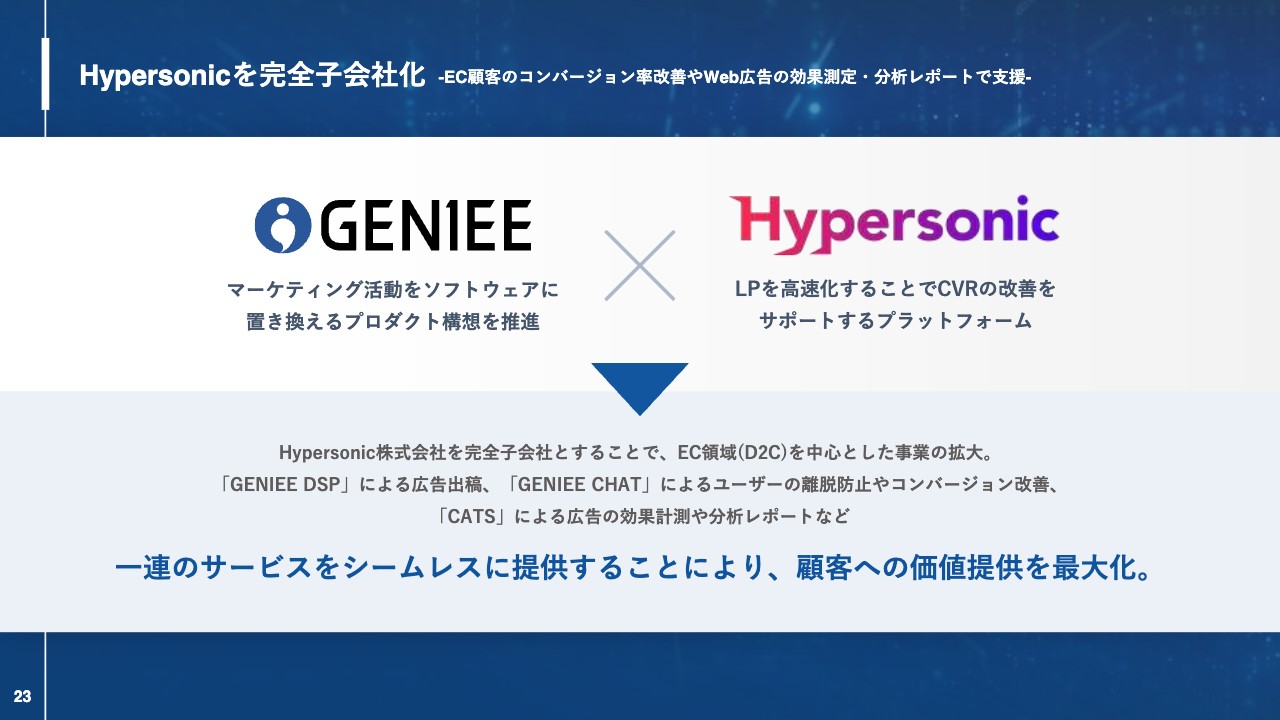

Hypersonicを完全子会社化 -EC顧客のコンバージョン率改善やWeb広告の効果測定・分析レポートで支援-

トピックです。マーケティングSaaS事業を強化するため、小さな会社ではありますが、Hypersonicを第1四半期に完全子会社化しています。当社はコロナ禍においてもECのお客さまを大量に増やした実績があり、ECの顧客群をかなり持っていますが、そこにクロスセルを行っていけるように買収を実施しました。

ツールは、ランディングページというお客さまの商品を紹介するホームページをかなり高速で表示するものです。Webサイトの表示が遅いとユーザーはイライラして離脱してしまいますが、移動中のスマートフォンユーザーやPC回線がそこまで速くないお客さまでも非常に速く表示することができ、最終的に申込率や売上が上がるツールとなっています。

スライドのとおり、今は「GENIEE DSP」でECのお客さまを大量に持っており、「GENIEE CHAT」においても去年にECのお客さまをだいぶ開拓できたため、そこにクロスセルをかけたり、「CATS」という効果測定プラットフォームのコンバージョンの改善や分析レポートに役立てようと思っています。

計画の前提

今期の方針と業績予想です。今期以降も持続的な高成長を目指しており、売上総利益をYoY30パーセント増に成長させていくことを一番重視しています。今期のみならず来期も成長できるように、今期はプロダクトへの投資を継続していきます。

各プロダクトの使いやすさなど利便性を直していますが、今期からジーニーグループにおけるいろいろなプロダクトのデータをどんどん連携してつなぎ合わせていっています。

「GENIEE DSP」で獲得したユーザーデータをパーミッションを得た上で他のプラットフォームでも使えるようにしたり、グループ内の競争力をさらに上げていくなど、それぞれのプロダクトでAIの活用を進めています。

マーケティングSaaS事業では、今年は去年よりも広告のマーケティングを強化していくことを考えており、Webマーケティング以外にオフラインの広告においても投資する前提で予算を組んでいます。当社は実施したい領域や行うべき領域がいろいろとありますので、パーパスの実現のために今期もM&Aを実行していこうと考えています。

FY2022 通期業績予想

これらを踏まえた連結の業績予想です。参考のためにFY2021も載せています。売上収益、売上総利益、セグメント利益、営業利益はスライドに記載のとおりです。

FY2022 四半期毎業績予想

四半期ごとの業績予想です。

中期方針

中期方針は変わらず、日本だけでなくアジアにおいてもパーパスの実現を目指しています。当社は日本の中でもだいぶ規模感のあるマーケティングテクノロジー領域の会社となってきていますが、さらにM&Aの実施を進めたり既存のビジネスを拡大することで、リーディングカンパニーとなるべく今期も来期も急成長を目指していこうと思っています。

プライム市場への上場については可能な限り早く果たすことを目標に掲げており、それぞれの財務状況の基準をクリアすることを目指します。

FY2023 数値目標

来期の数値目標です。売上収益は90億円から100億円、売上総利益は80億円から90億円、営業利益は20億円から25億円という目標を数年前から掲げており、これらを達成すべく既存事業の拡大とM&Aも含めて推進しています。

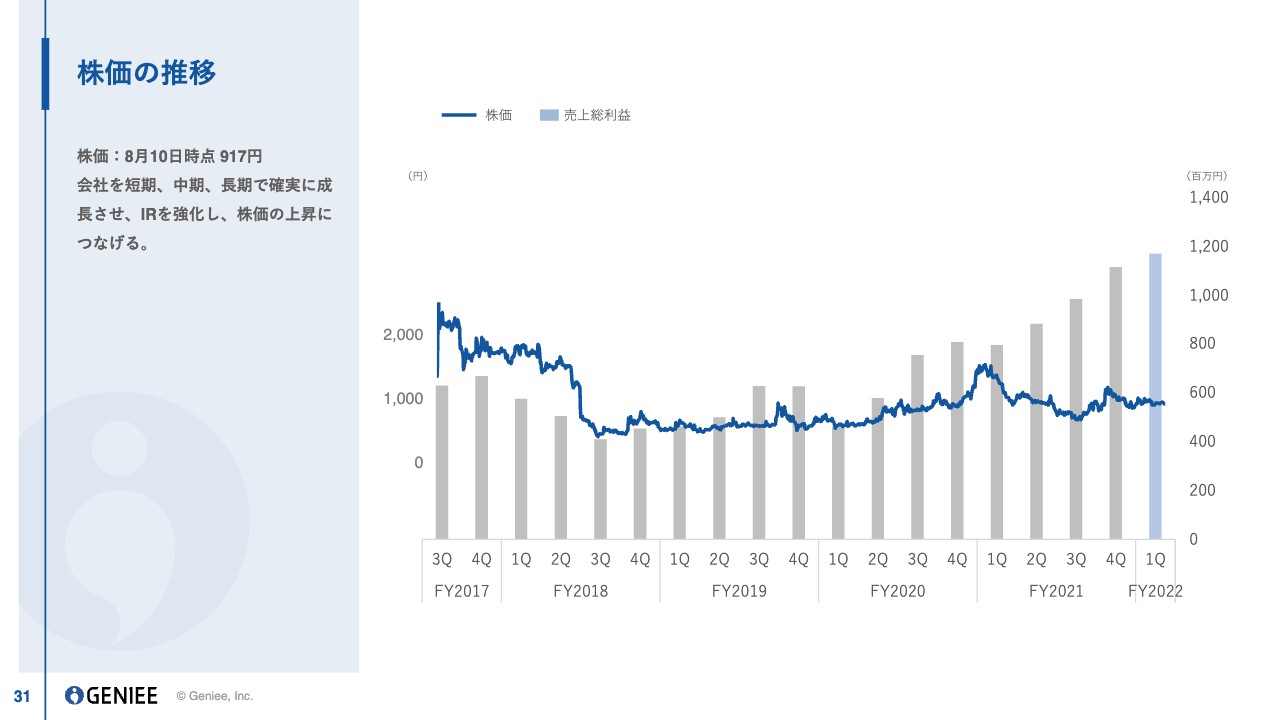

株価の推移

株価の推移です。売上総利益は第1四半期にかかわらず過去最大の数値となり、株価も先週から徐々に上がり始めています。今期もIR活動を活発化し、第2四半期、第3四半期、第4四半期と数字を達成していきながら、一段の株高を狙っていきたいと考えています。

質疑応答:今後目指す世界観と中長期の夢について

「マーケティングソリューションは競合も多いと思いますが、ジーニーだからこそできる世界観はありますか? 社長の中長期の夢や野望も含めて、今後目指すべき世界観について教えてください」というご質問です。

おっしゃるとおり、いくつも競合がいる領域ではありますが、大きなところにフォーカスすると数はだんだん減ってきていると思っています。

今後一つひとつのツールの価値はもちろん強化していきますが、広告プラットフォームと連携しながらお客さまも含めたデータなども流通させることで、競合よりも便利で費用対効果のよい世界観が作れると考えています。それが徐々に身になってきており、第1四半期の業績につながっているのではと思っています。

中長期の夢については、プライム市場への上場やその後も含めてマーケティングのワンプラットフォームという構想をきちんと実施し、日本最大規模のマーケティング会社となりたいと考えています。そして、パーパスでもあるアジアなどの世界でシェアをとり、お客さまに貢献できる会社になりたいと思っています。

その手応えも徐々に得られてきている実感があります。海外のプラットフォームをかなり調査していますが、領域によっては「これはジーニーのほうがよいのではないか」と思う部分もあるため、国内の大きな市場を伸ばしながら、さらなる大きな市場を持つ海外への展開もがんばりたいと思っています。

質疑応答:第1四半期が計画比で上振れた要因について

「第1四半期の着地が社内計画に対して上振れた要因を教えてください」というご質問です。

まず、広告プラットフォーム事業が大きく伸びました。当社は「DSP」「SSP」の両方を持っており、国内最大の在庫がありますが、まだ若干増え続けています。

また、広告プラットフォームの領域にはいろいろな競合がいますが、コロナ禍においても好調なお客さまにフォーカスしてプロダクトを開発してきたことで、競合から当社へと予算を切り替えて設置してくれる広告主が増えたことも要因だと思っています。

質疑応答:マーケティングSaaS事業でアカウント数が伸びたプロダクトについて

「マーケティングSaaS事業でアカウント数が伸びているのはどのプロダクトですか?」というご質問です。

昨年から今年で一番伸びたのは「GENIEE CHAT」です。300社くらい増え、それに応じてアカウント数もかなり伸びました。

費用対効果のよいプロダクトを提供できているため、ECの新たな顧客開拓がかなり進みました。また、もともと「DSP」で取引していたECのお客さまにクロスセルをかけることで非常に効率的に顧客開拓が進み、この1年で大きく伸ばすことができました。

質疑応答:広告プラットフォーム事業が好調な要因と景気や市場の見通しについて

「あらためて広告プラットフォーム事業が好調な背景を教えてください。また、景況や広告市場が悪化する可能性もありますが、今後の見方を教えてください」というご質問です。

先ほどお伝えしたとおり、当社のプラットフォームに予算を切り替えてくれるお客さまがどんどん増えており、お客さまの中でジーニーへの予算シェアが上がっているのが要因です。

アメリカでは若干不況感がありますが、日本では今年4月から6月はそのようなことはなかったため、直近でKPIが悪化しているということはほとんどありません。ただし、第3四半期、第4四半期に悪化する可能性はもちろんあると考えています。

当社の基本的な考え方として、どのプラットフォームも費用対効果を大事にしています。当社を立ち上げた時は、ブランドや大手代理店とのつながりがあまりなかったため、とにかくお客さまにとって費用対効果がよいプロダクトやサービスを作ることを創業以来続けています。

費用対効果のよい広告は、景況や市況が多少崩れても最後まで切られにくいです。あるいは、関係性だけで発注しているものから、より費用対効果のよい広告に切り替える企業もいます。2010年、2011年あたりの一番不況だった時も大きく伸びていますし、広告の市況感が悪化しても伸び続ける会社だと思います。

費用対効果で人気を獲得するのは非常に大変です。人間関係で予算をいただくほうがはるかに容易かもしれませんが、我々はテクノロジーとプロダクトに向き合って厳しい状況を乗り越えてきています。そのため、今後も力強く成長し続けることができるのではないかと考えています。

質疑応答:海外の売上総利益について

「海外の売上総利益の開示がありませんが、3倍になっていませんか?」というご質問です。

昨年の売上総利益が3,700万円だったのに対して、今は1億1,000万円まで伸びていますので、おっしゃるとおりYoYで3倍近く伸びています。インドなどでアプリの取引が一部始まり、そこが非常に上振れたことが要因です。

この数字を見ると、海外の爆発力みたいなものを感じます。我々が手がけている市場以外にもインドや北米と少しでも取引できると非常に数字が伸びると実感していますので、日本でプロダクトを強化しながら、あらためてさらなる海外展開に踏み込もうと思っています。

質疑応答:第2四半期に減益を見込んでいる理由

「第2四半期にYoYで若干の減益を見込んでいるのはなぜですか?」というご質問です。

今回の方針に絡んでくるのですが、今は利益も出て好成長の軌道に乗っているため、マーケティングSaaS事業ではマーケティング施策の強化として広告予算を大きく投下します。

また、今後の増員に備えて、第2四半期からは今まで半分だけ借りていたオフィスのもう半分も借り始めます。そのため、広告予算とオフィス拡張の2つが大きな理由となっています。

質疑応答:上場の課題について

「プライム市場を目指すにあたって一番の課題は浮動株比率ですか?」というご質問です。

浮動株比率は事前に上げなくても上場する時でよいと思っています。

IRとして売買の代金や直近の株価の上昇などは非常に気にしており、浮動株比率をもっと高めるべきだとは思っていますが、今のところ課題だとは認識していません。

今回の決算もですが、まずはしっかりと業績を作り、IRをきちんと行うことで浮動株比率も高まっていくのではないかと思っています。今は市況が崩れているため新株発行は経営者としてなるべく避けたいと思っていますが、まだまだ業績を作れると思いますので、市場の回復を待って、上場時に浮動株比率を上げていけばよいと考えてます。

質疑応答:マーケティングSaaS事業のセグメント利益について

「マーケティングSaaS事業は売上総利益が1億3,000万円と大幅に増えていますが、セグメント利益が1,000万円しか増えてないのはなぜですか?」というご質問です。

これは4月に増員を行ったため、そこまで増えなかったと思っています。マーケティングSaaS事業に関しては、第2四半期以降もそこまで利益を出そうとは思っていません。SaaS領域はマネーフォワードやfreeeなども投資していますが、きちんと市場シェアを押さえてプラットフォームを多角化し、クロスセルをかけていくことで、初期の赤字はほとんど解消できることが証明されてきていると思っています。

当社もよいプロダクトができればクロスセルが進むこともわかってきていますので、マーケティングSaaS事業については単年度の赤字にとらわれず、とにかくお客さまと継続的な接点を作れるように取り組んでいきます。

質疑応答:EBITDAについて

「EBITDAの数字を開示していただけませんでしょうか?」ということで、検討したいと思います。

質疑応答:広告プラットフォーム事業のシェアについて

「広告プラットフォーム事業のシェアはどのような会社から取れていると推察していますか?」というご質問です。

上場している広告プラットフォームの同業他社がメインで、非上場の会社からも少しシェアが取れていると推察されます。

日本でも10年くらい前からあるビジネスですので、社数は多くないものの、上場企業の同業他社でも広告プラットフォームビジネスを手がけている会社はあります。そのようなところからシェアを取れていると思っています。