ウィルグループ、売上総利益率はで過去最高 営業利益・営業利益率は中計目標を前倒しで達成

2022年5月27日 08:50

目次

大原茂氏(以下、大原):おはようございます。ウィルグループ代表の大原でございます。本日はお忙しい中、2022年3月期の決算説明会にお越しいただき、誠にありがとうございます。また、ライブ配信でのご参加のみなさまもご視聴いただき、誠にありがとうございます。それでは、決算説明を始めます。

本日は、2022年3月期実績、2023年3月期 通期業績予想、配当予想、中期経営計画(WILL-being 2023)重点戦略の進捗の3点についてご説明します。

2022年3月期 ハイライト

2022年3月期の実績ですが、ハイライトは3つあります。1つ目は、中期経営計画の目標である、営業利益、営業利益率目標は、1年前倒しでクリアしています。2つ目は、Perm SHIFTにより売上総利益率は、直近3期の四半期ベースで過去最高となりました。また通期ベースでは、上場以降過去最高となっています。

3つ目は、財務指標目標のうち、親会社所有者帰属持分比率は、中期経営計画目標の20パーセントを上回って進捗しています。

中計の最終年度のスタートに向けて、前年度はおおむねよいかたちで終われたのではないかと思っています。

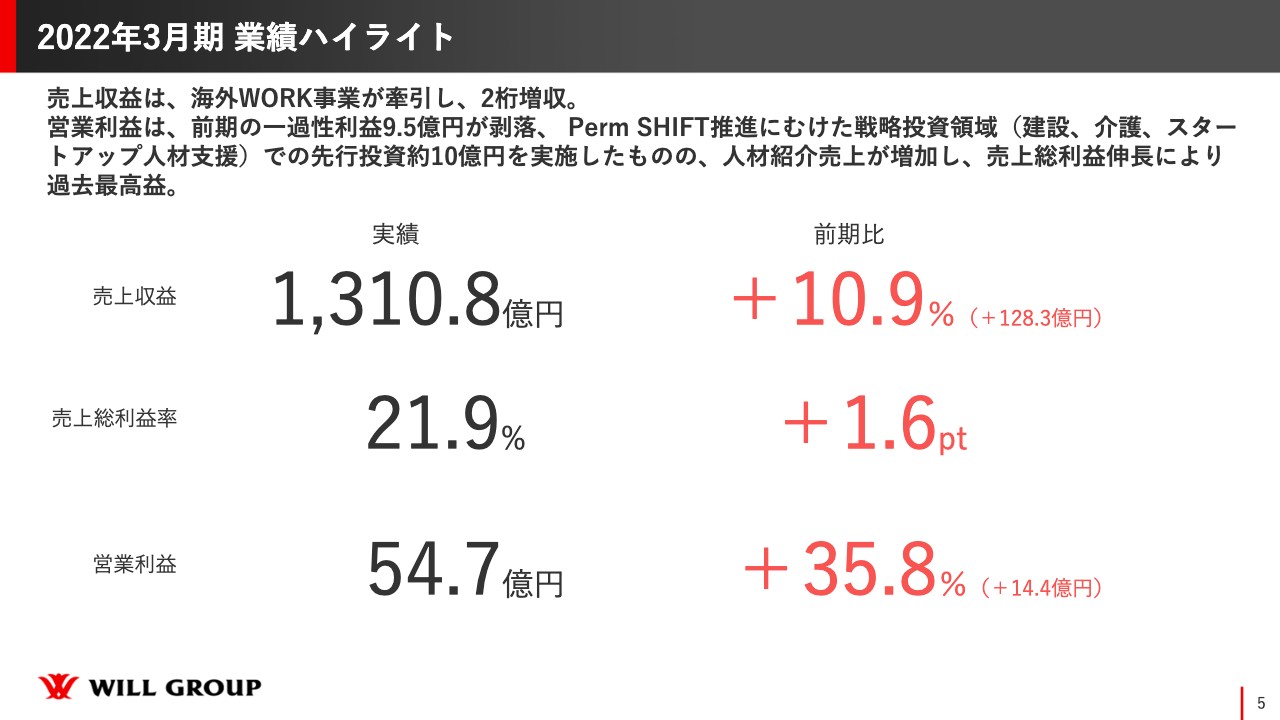

2022年3月期 業績ハイライト

業績ハイライトについてです。売上収益は、海外WORK事業が牽引し、2桁増収となりました。営業利益は、前期の一過性利益9.5億円が剥落し、 さらにPerm SHIFT推進に向けた戦略投資領域に約10億円の先行投資を実施したものの、人材紹介の売上が増加し、売上総利益伸長により過去最高益となっています。

実績として、前期比で、売上収益は10パーセント増の1,310.8億円、売上総利益率は1.6ポイント増の21.9パーセント、営業利益は35.8パーセント増の54.7億円となっています。

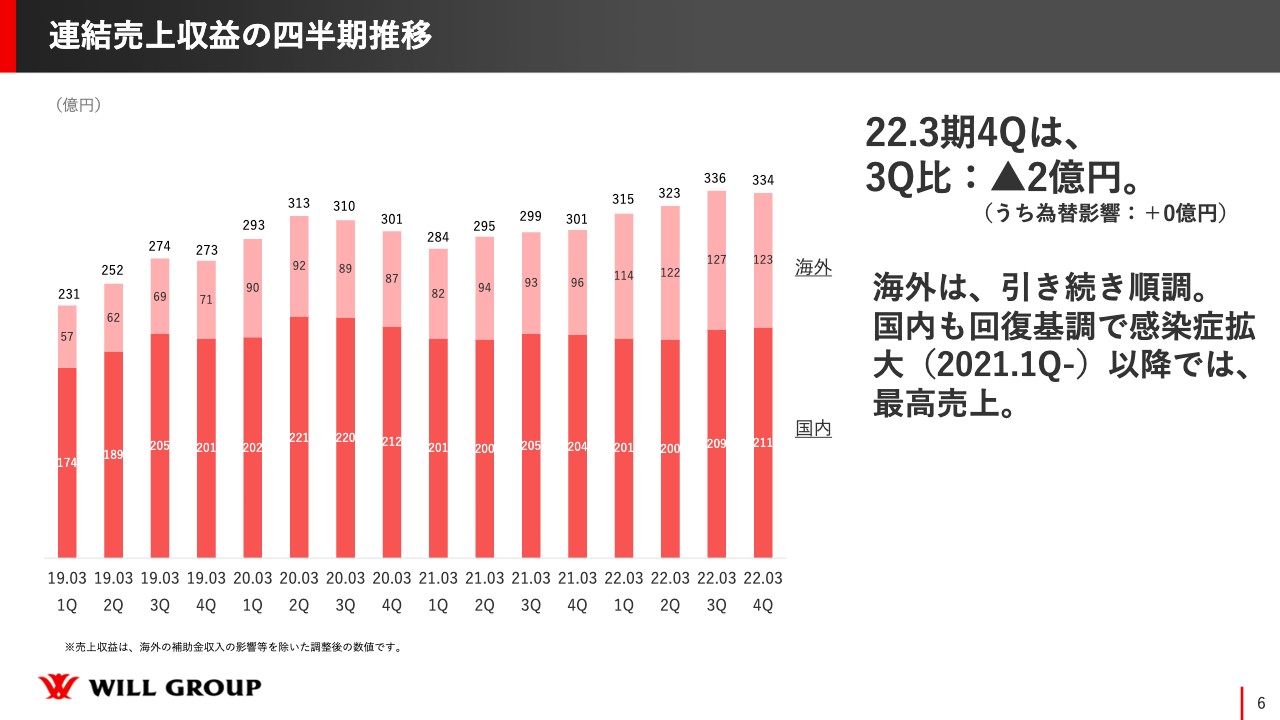

連結売上収益の四半期推移

連結売上収益の四半期推移です。2022年3月期の第4四半期は第3四半期に比べてマイナス2億円となっています。海外については、リバウンドバブルが落ち着いたかたちで少し下がっていますが、国内は回復基調で、感染症拡大後の2021年1月以降では過去最大の売上となっています。

海外は、四半期ごとにコロナ禍前よりも売上収益が上がり続けているような状態です。国内はまだコロナ禍前には戻っていませんが、今期中にはしっかりとコロナ禍前の売上を上回れるように持っていきたいと思っています。

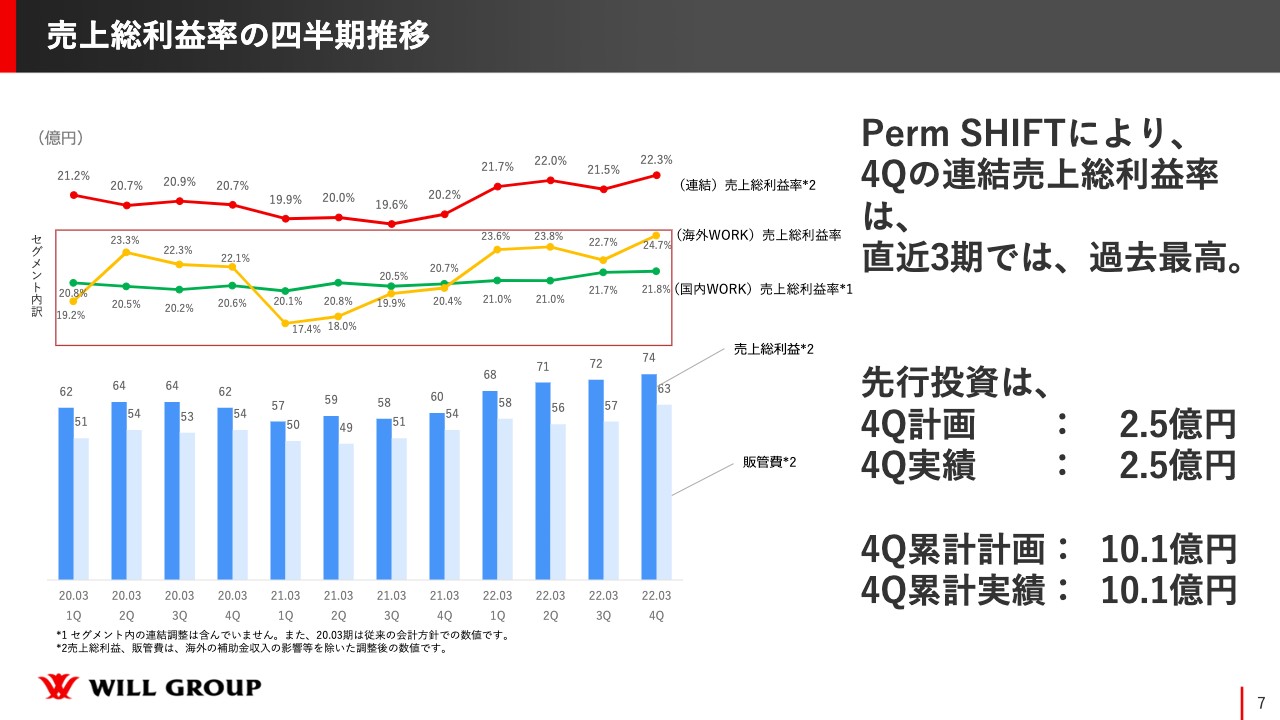

売上総利益率の四半期推移

売上総利益率の四半期推移です。Perm SHIFTにより、第4四半期連結の売上総利益率は、直近3期において過去最高となっています。スライド左上に記載した折れ線グラフのうち、赤色が連結の売上総利益率、四角で囲った中の黄色が海外、そして緑色が国内となっています。国内は人材派遣が中心で、大きくぶれることはありませんが、順調に右肩上がりになっているかと思います。

海外は人材紹介が比較的多いため、かなりボラティリティが出てしまうのですが、コロナ禍になった年は大きく下回ったものの、前年度はリバウンドバブルで上がってきています。国内外ともにコロナ禍前をしっかりと上回っており、連結の売上総利益率も右肩上がりになっています。

折れ線グラフの下に売上総利益と販管費の棒グラフを記載しています。売上総利益はしっかりと右肩上がりになっていますが、先行投資は第4四半期も計画どおりの2.5億円、通期は約10.1億円となっていますので、販管費は徐々に上がっているかたちです。

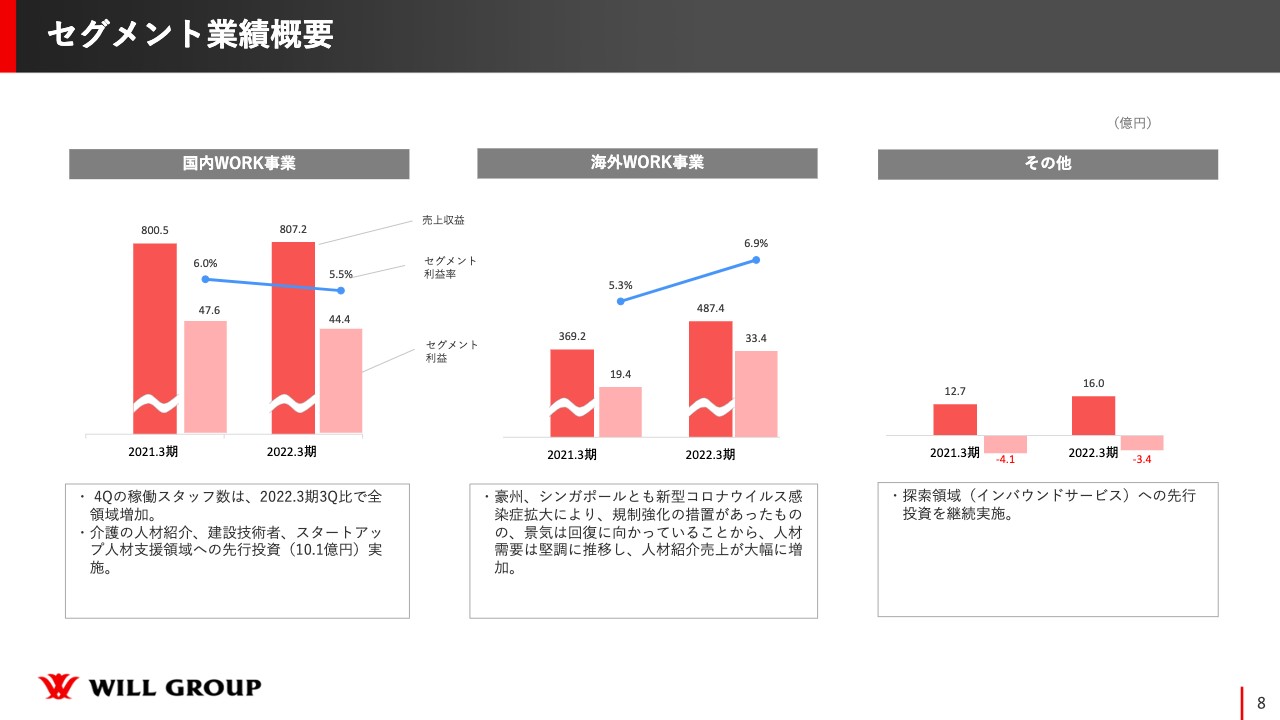

セグメント業績概要

セグメント業績概要です。国内WORK事業については、セグメント利益、セグメント利益率ともに減少していますが、介護の人材紹介と建設技術者、スタートアップ人材の支援領域への先行投資が10億円ほどあるためです。

一方、海外WORK事業は、売上収益、セグメント利益とも大きく上がっています。オーストラリア、シンガポールは新型コロナウイルスによる規制強化の措置がありましたが、景気自体は回復基調で、人材需要は堅調に推移しています。特に、人材紹介業の売上の大幅増加により、セグメント利益も上がっている状態です。

その他は、探索領域でインバウンドサービスが中心ですが、こちらはまだ先行投資のため、セグメント利益はマイナスのままとなっています。

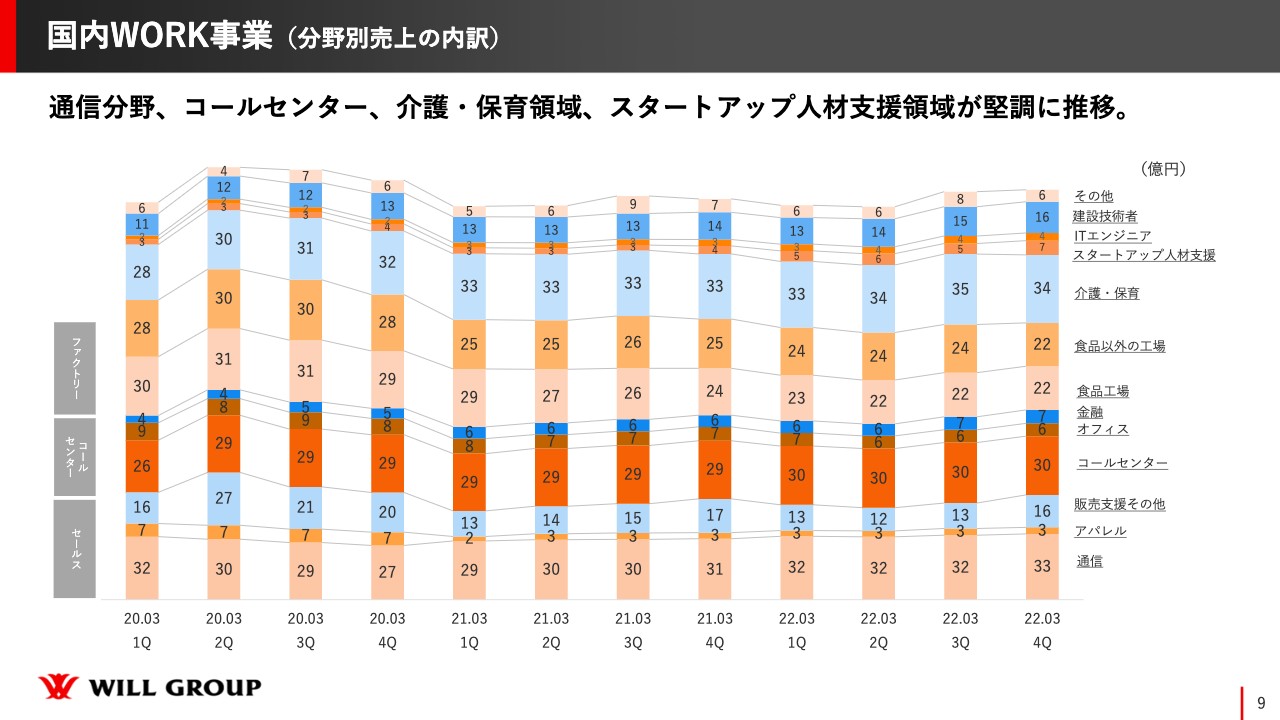

国内WORK事業(分野別売上の内訳)

国内WORK事業の分野別売上の内訳です。コロナ禍前の四半期の推移をスライドに記載していますが、通信分野、コールセンター、介護・保育、スタートアップ人材支援の領域は堅調に推移しており、コロナ禍前と比較してもしっかりと上がっている状態です。

ただし、国内においてファクトリーなどでは、食品、食品以外の領域でもまだコロナ禍前には戻っていない状態です。また、販売分野の販売支援、アパレル領域もコロナ禍前に戻っていないため、今期はしっかりと伸ばしていきたいと考えています。

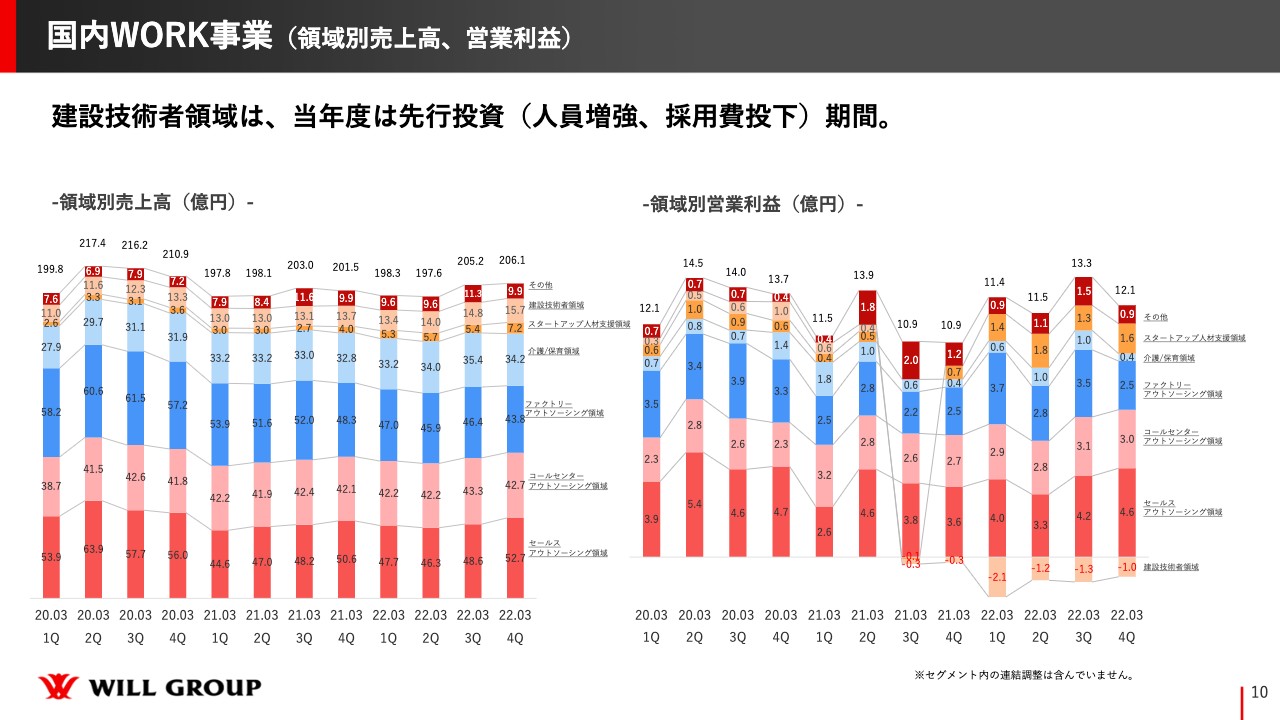

国内WORK事業(領域別売上高、営業利益)

国内WORK事業の領域別売上高と営業利益についてです。営業利益は、建設技術者領域においては、当年度は人員増強や、採用費用を積極的に投下しましたので、赤字の状況です。今期も、建設技術者領域では、先行投資を行っていきます。

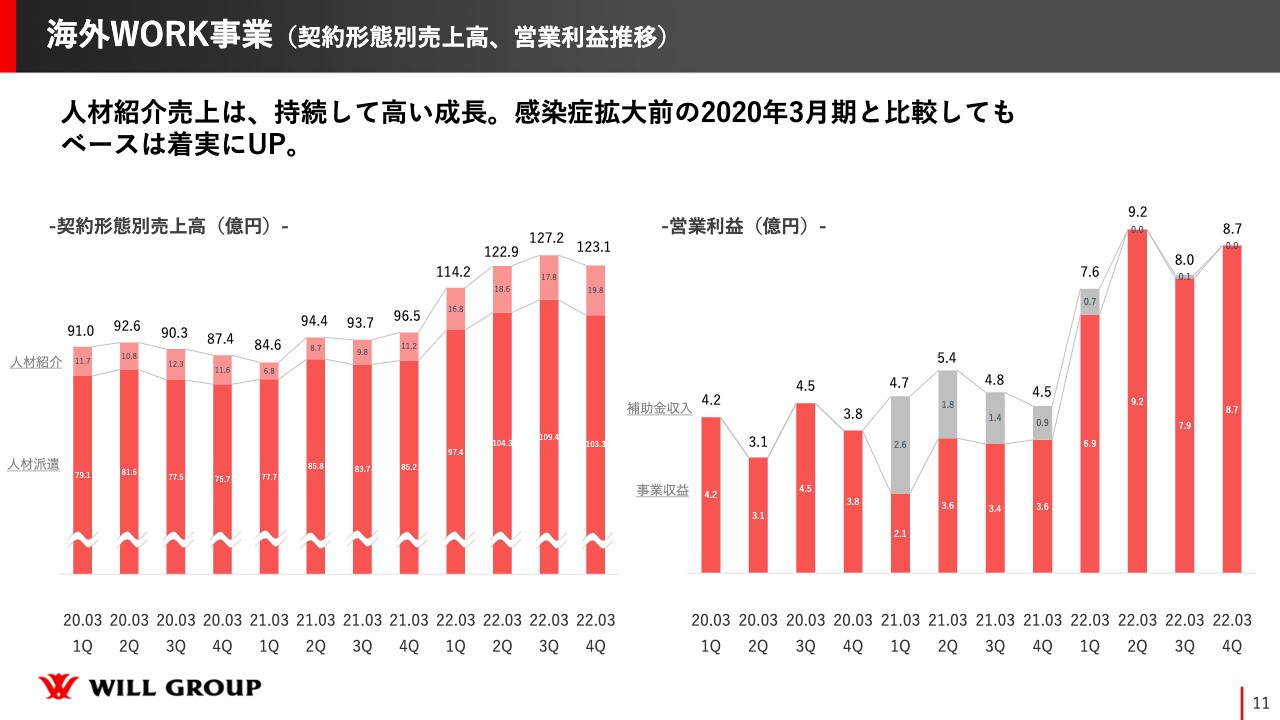

海外WORK事業(契約形態別売上高、営業利益推移)

海外WORK事業について、契約形態別の売上高と営業利益の推移です。スライド左側のグラフの濃い赤色が人材派遣の売上高で、薄い赤が人材紹介の売上高です。人材紹介は高い成長を持続しており、コロナ禍前の2020年3月期と比較しても、ベースはしっかりとアップしています。

スライド右側のグラフは営業利益で、グレーの部分は補助金収入ですが、2021年度はグレーの部分が多く、補助金収入があったことに助けられた部分もあります。2022年度は補助金収入がほとんどありませんが、実力値で営業利益をしっかりと底上げできています。今期はリバウンドバブルが少し落ち着くとは思いますが、前年度並みにしっかりと伸ばしていければと思っています。

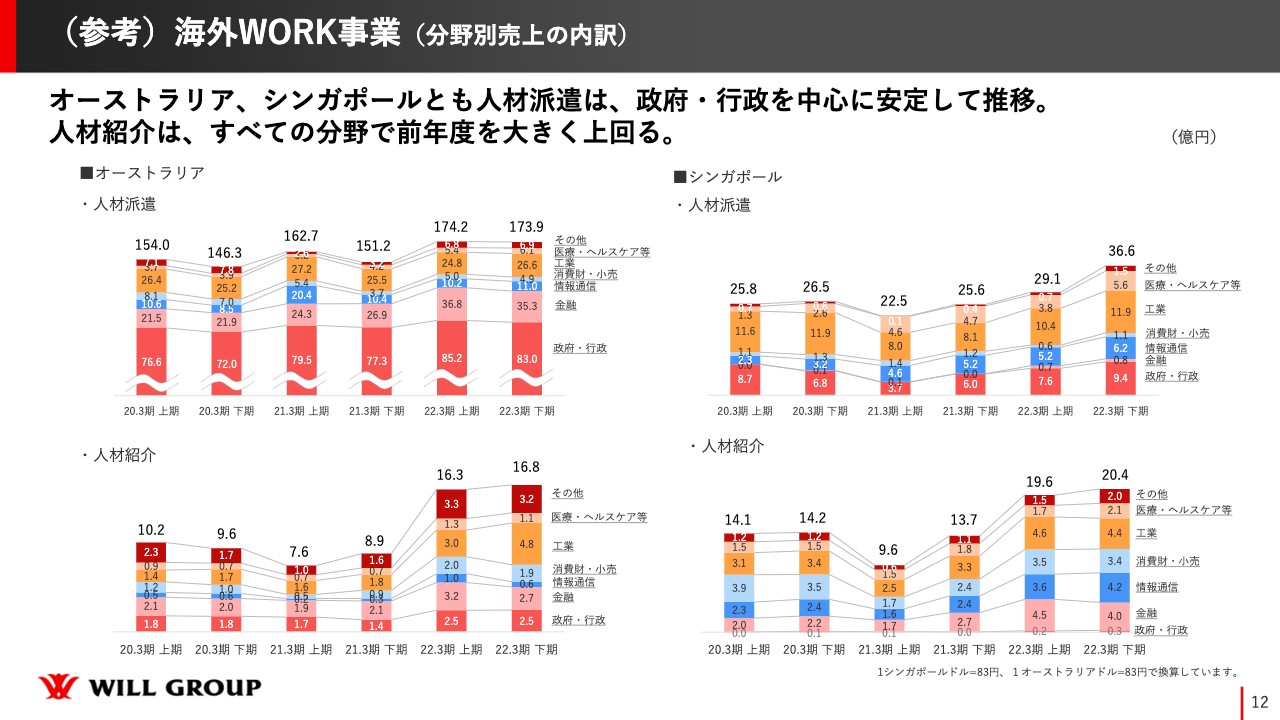

(参考)海外WORK事業(分野別売上の内訳)

海外WORK事業の分野別売上です。スライド左側はオーストラリア、右側はシンガポールで、上段が人材派遣、下段が人材紹介となっています。オーストラリア、シンガポールともに、人材派遣は政府・行政を中心に安定して推移しており、また、人材紹介は、すべての分野で前年度を大きく上回っています。

スライドは上期、下期のグラフですが、オーストラリア、シンガポールともほぼ全領域で伸ばせていますので、非常に順調に推移しています。

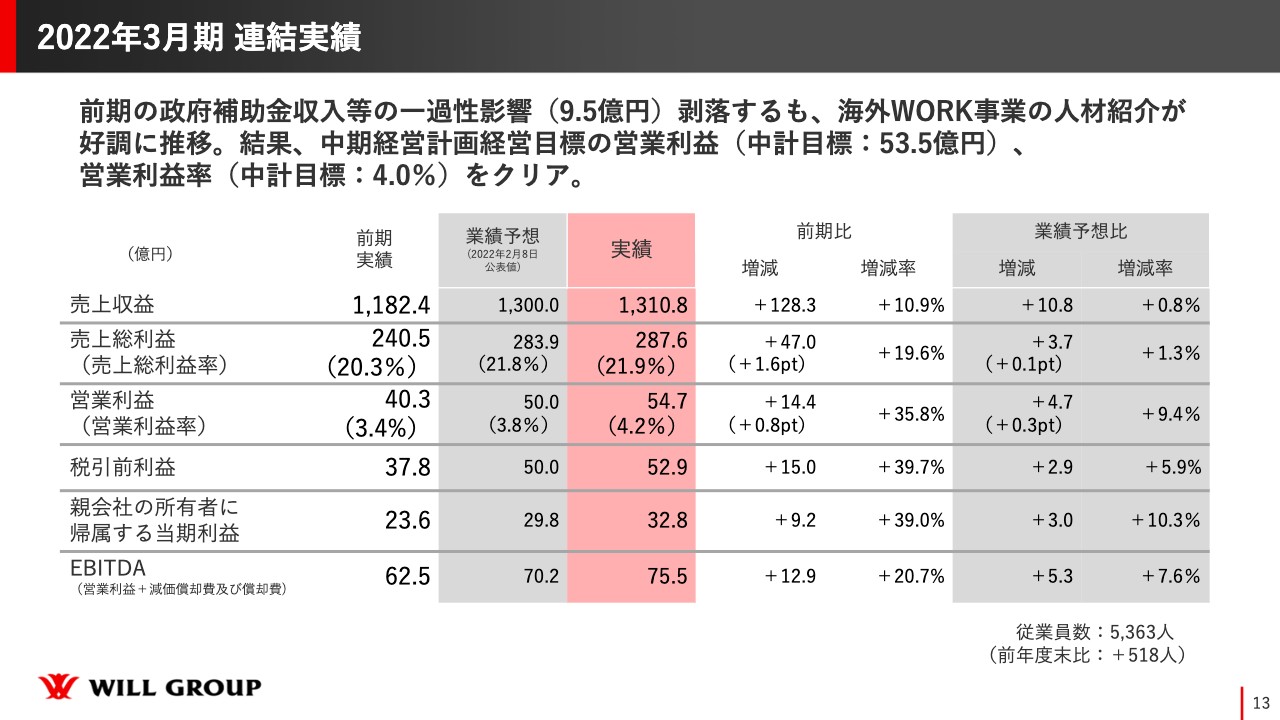

2022年3月期 連結実績

最後に、2022年3月期の連結実績です。前期は、政府補助金の収入等の一過性影響が9.5億円ほどありました。そちらが剥落したものの、海外WORK事業の人材紹介が好調に推移し、中期経営計画の経営目標の営業利益、営業利益率をクリアしています。

スライド左側の数値が前期実績で、営業利益が40.3億円ですが、このうちの9.5億円が政府補助金等の一過性影響です。そのため、前期は31億円くらいが実力値で稼ぎ出した営業利益だと考えています。

そこから2022年度の営業利益は54.7億円と、実力値で20億円以上伸ばしているかたちです。直近の業績予想は50億円ですが、業績予想は3度上方修正し、さらに上回る結果となっています。

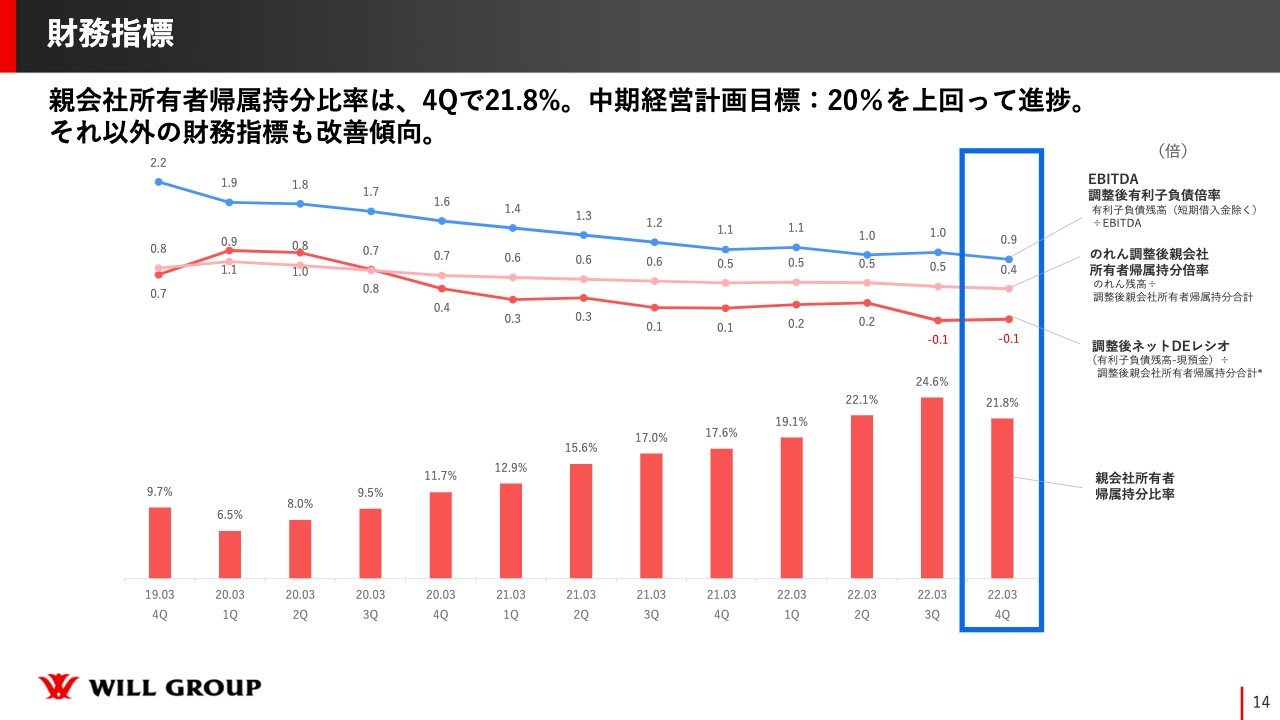

財務指標

財務指標ですが、親会社所有者帰属持分比率は第4四半期で21.8パーセントと、中期経営計画目標の20パーセントを上回って進捗しており、それ以外の財務指標も改善傾向となっています。

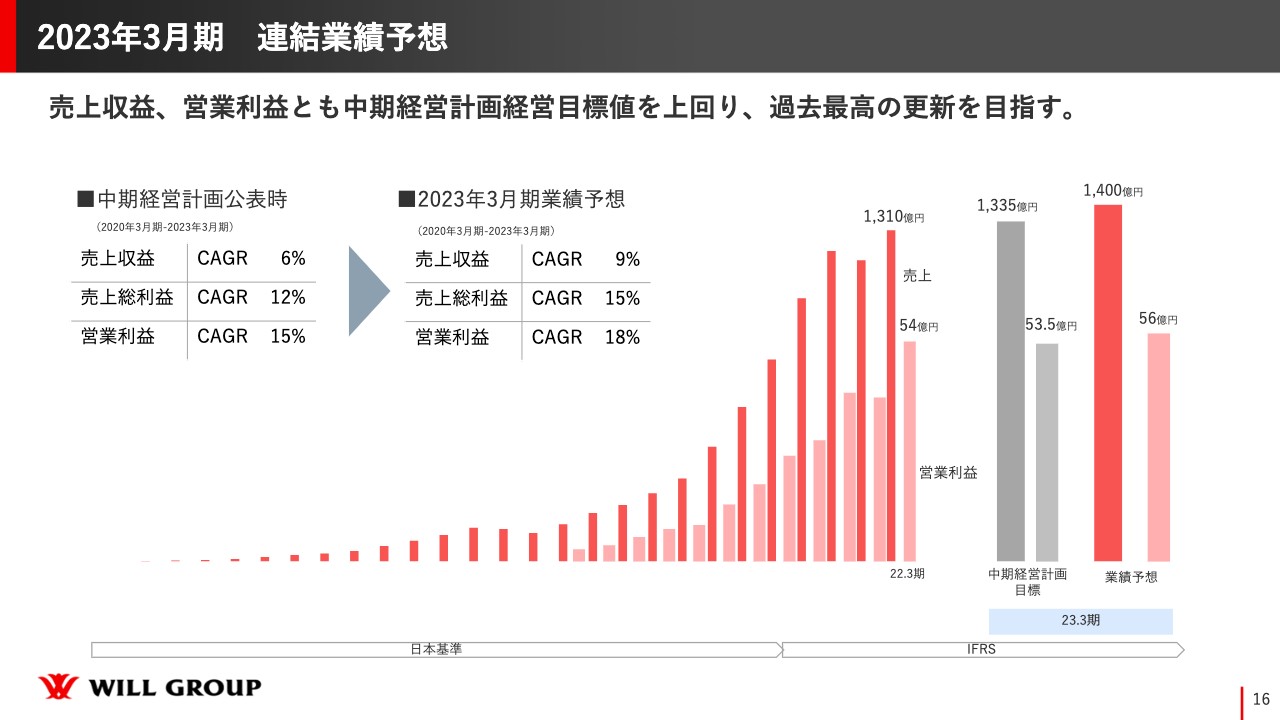

2023年3月期 連結業績予想

2023年度3月期の業績予想と配当予想です。連結業績予想ですが、売上収益、営業利益とも中期経営計画経営目標値を上回り、過去最高の更新を目指しています。スライド右側のグラフのとおり、売上収益は1,400億円、営業利益は56億円を目指しています。

中期経営計画公表時の数字と業績予想のCAGRを比較すると、公表時は売上収益が6パーセント、売上総利益が12パーセント、営業利益が15パーセントという計画でしたが、業績予想では、売上収益が9パーセント、売上総利益が15パーセント、営業利益が18パーセントと、それぞれ上回るかたちで予想しています。

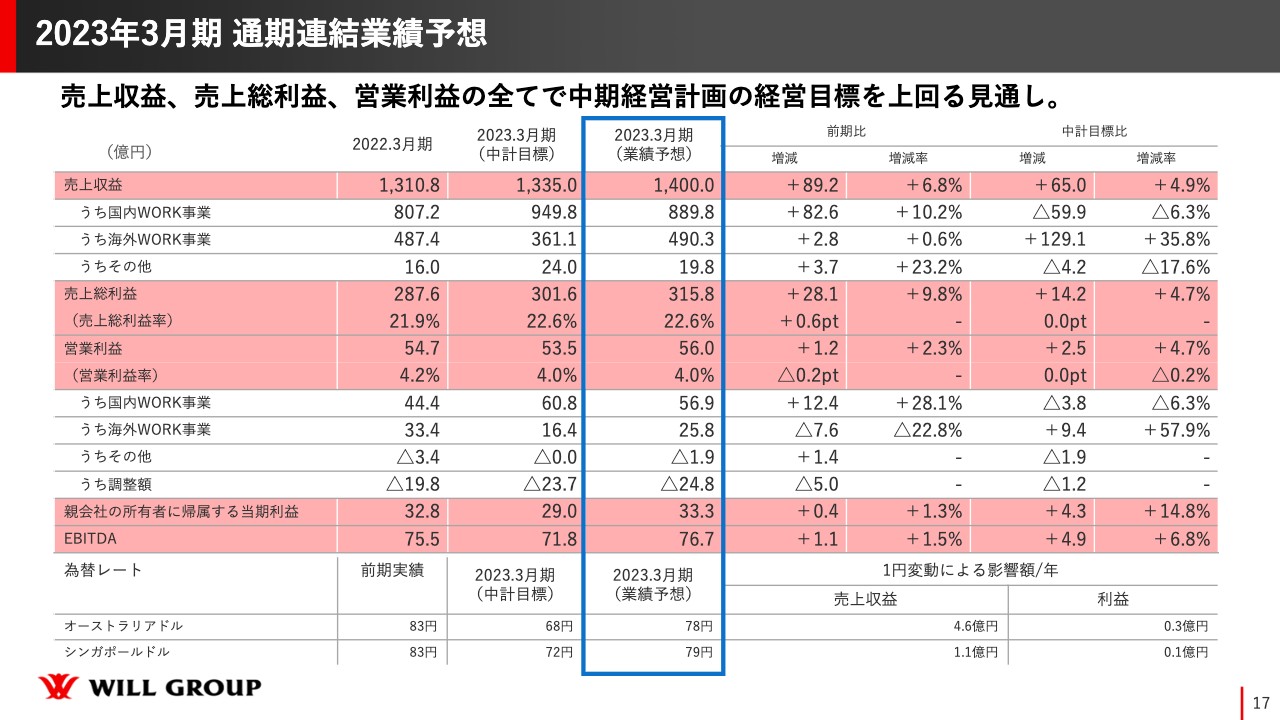

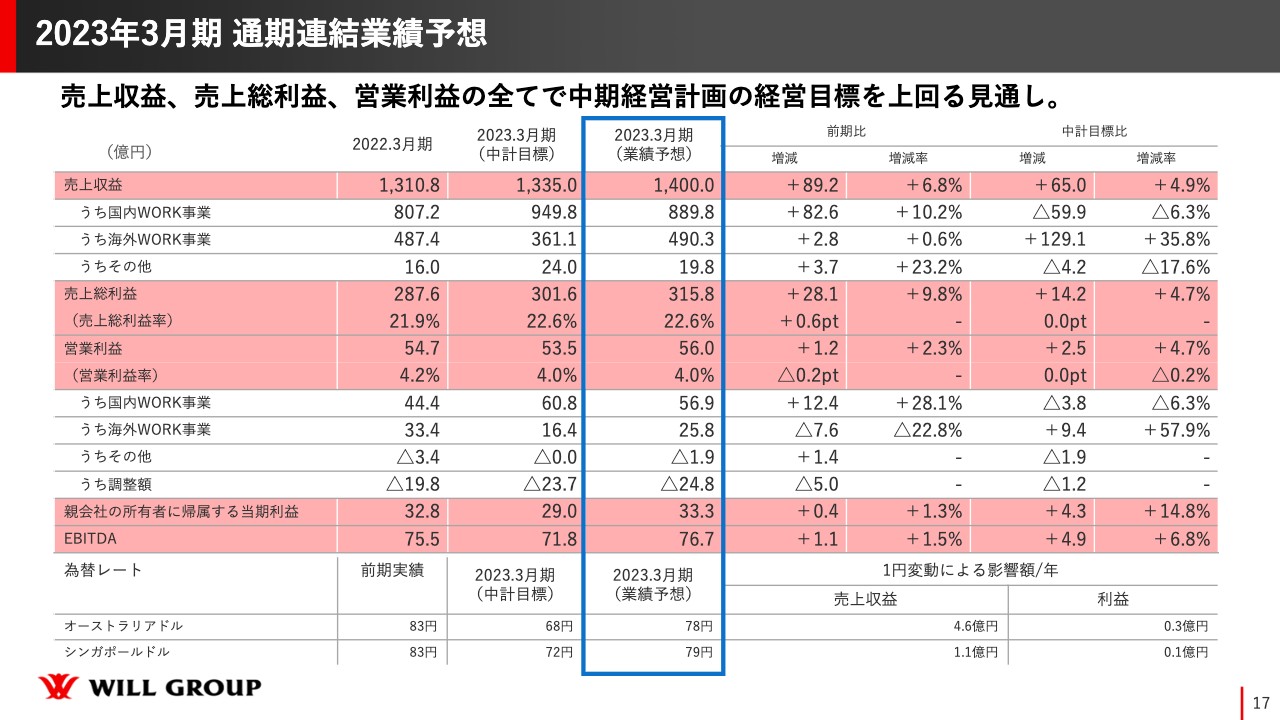

2023年3月期 通期連結業績予想

通期連結業績予想の詳細です。売上収益、売上総利益、営業利益のすべてで中計の経営目標を上回る見通しになっています。国内、海外で内訳を記載していますが、連結で売上収益は1,400億円、営業利益は56億円、営業利益率は4パーセントです。

前年度は海外がしっかりと牽引しましたが、今期は国内が引っ張っていくかたちになります。国内の売上収益は80億円ほど、営業利益も12億円ほど伸ばすかたちです。

海外の売上収益は、ほぼ横ばいですが、営業利益は約7億6,000万円ダウンさせています。前年度は人材紹介にリバウンドバブルが影響しているため、いったん落ち着くと見込み、計画を立てています。

為替レートは、オーストラリアドルで78円、シンガポールドルで79円です。足元、円安に大きく振れているため、為替影響も多少出てくると考えています。

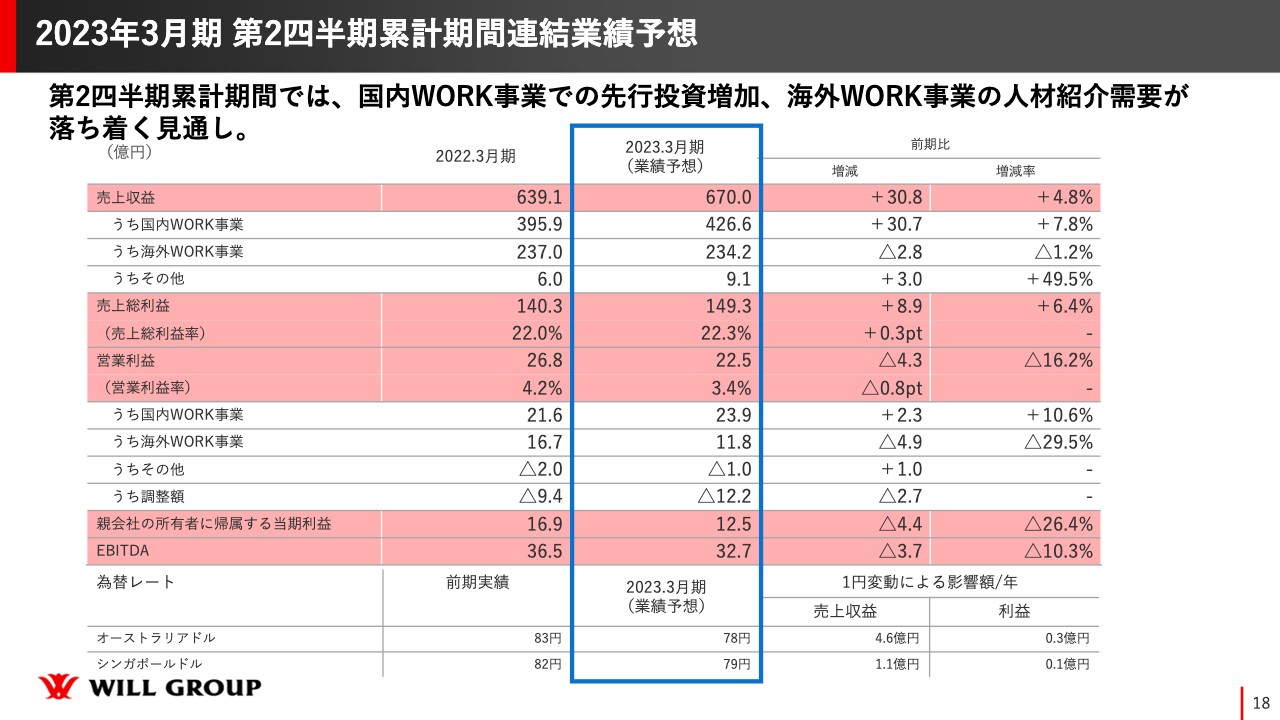

2023年3月期 第2四半期累計期間連結業績予想

第2四半期累計期間の連結業績予想です。第2四半期の売上収益は670億円、営業利益は22億5,000万円と、営業利益は前年度を少し下回る計画です。先ほどお話ししたように、海外が少しダウンし、国内WORK領域での先行投資があるため、減益で計画しています。

2023年3月期業績予想(セグメント別、領域別)

セグメント別と領域別の2023年3月期の業績予想です。国内を分解していますが、今期は前年度から伸ばす見込みです。

その中でも、国内の一番下に記載している建設技術者領域は、前期比でプラス25.1億円と大きく伸ばす計画としてます。新卒や未経験採用の増加により稼働人員を増やし、積極的に展開していきます。

海外売上について、全体では伸びるものの人材紹介は減少すると見ているため、営業利益は少しダウンすると考えています。

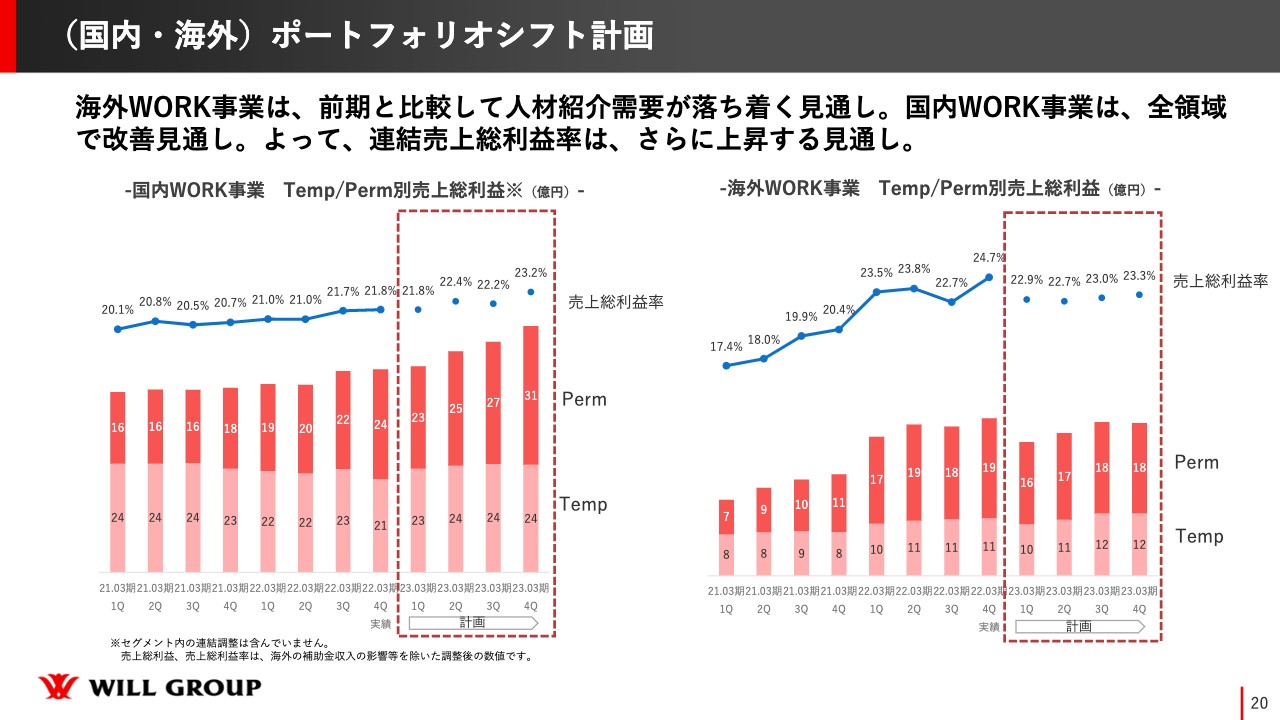

(国内・海外)ポートフォリオシフト計画

国内と海外のポートフォリオシフト計画です。海外WORK事業は、前期と比較して人材紹介需要が落ち着く見通しです。国内WORK事業は、全領域で改善の見通しで、連結売上総利益率はさらに上昇すると考えています。

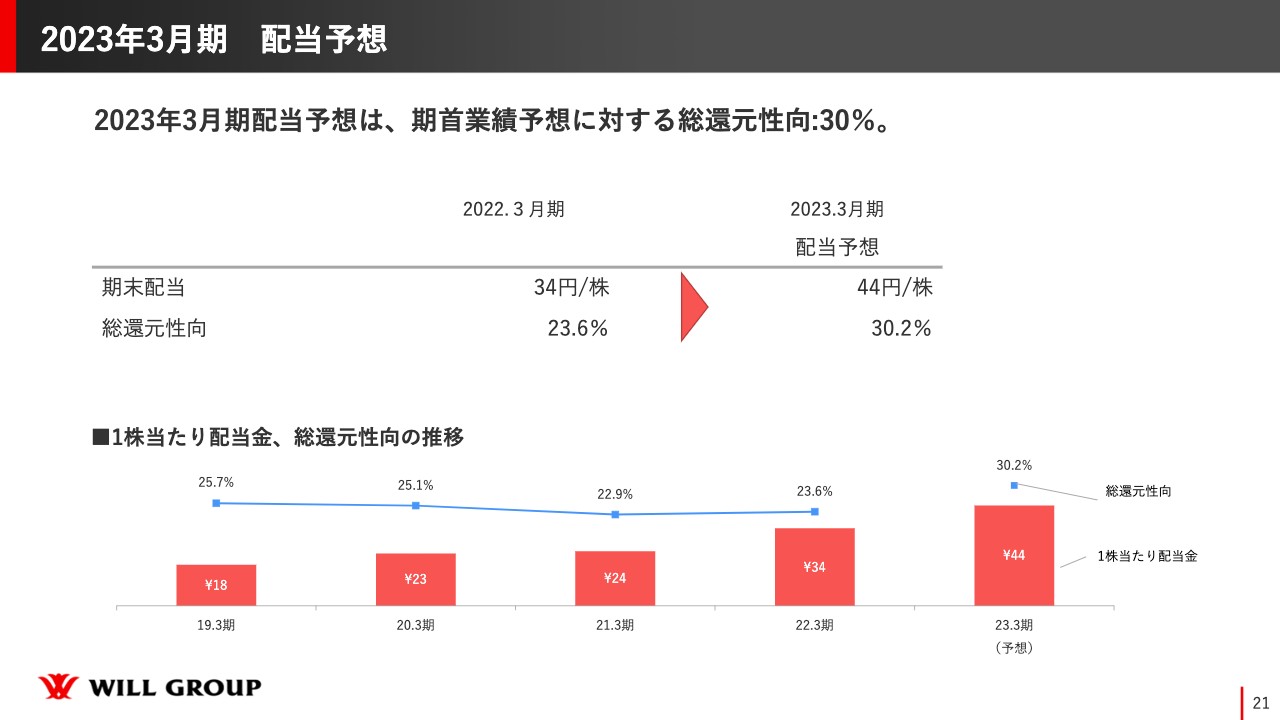

2023年3月期 配当予想

2023年3月期の配当予想です。期首業績予想に対する総還元性向30パーセントで、1株当たり44円となっています。前年度は1株当たり34円のため、10円プラスとなっています。

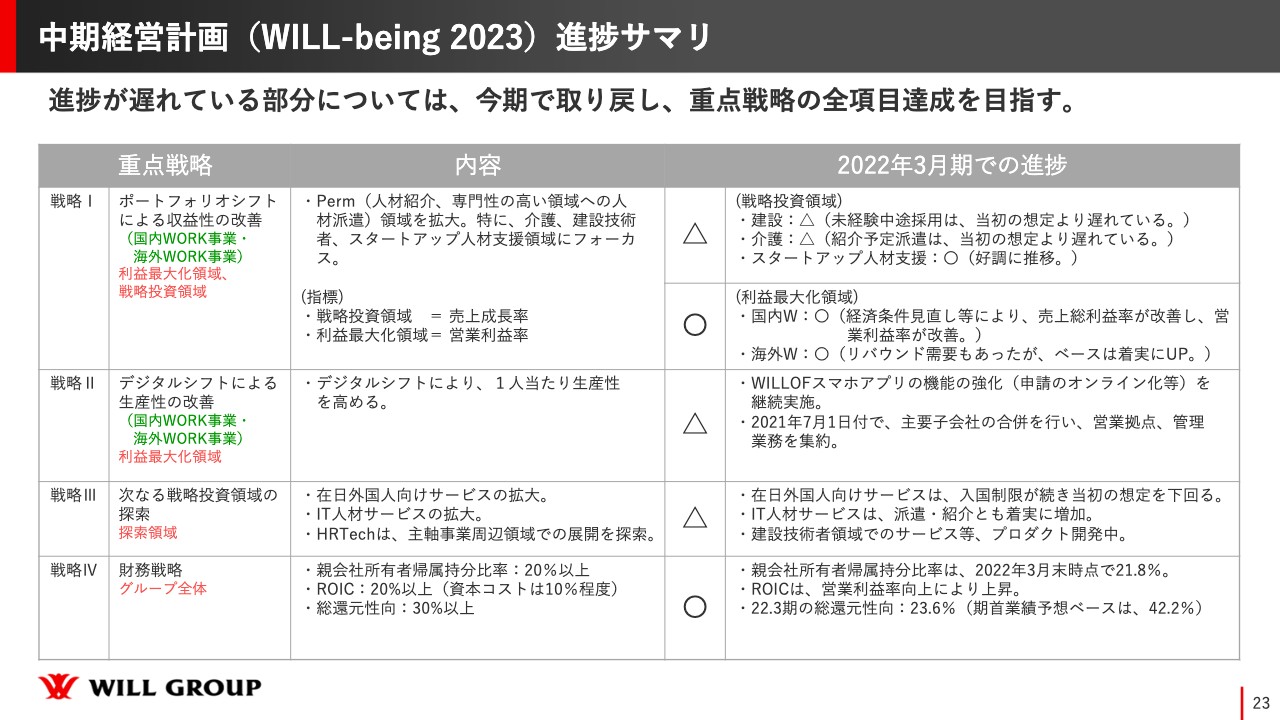

中期経営計画(WILL-being 2023)進捗サマリ

中期経営計画「WILL-being 2023」の重点戦略の進捗です。中計の重点戦略は4つ掲げています。多少進捗が遅れている部分については、今期でしっかりと取り戻し、重点戦略全項目の達成を目指していきたいと思っています。それでは、1つずつご説明します。

1つ目は、ポートフォリオシフトによる収益性の改善で、国内・海外WORK事業の利益最大化領域と戦略投資領域が当てはまります。指標として、戦略投資領域は利益率の高い領域のため、売上が成長すると自ずと連結の利益率が改善してきます。そして利益最大化領域では、売上はそれほど伸ばさずに、営業利益をしっかり改善していこうという指標を持っています。

結果、利益最大化領域は国内・海外ともにしっかりと達成しています。ただし、戦略投資領域は目標値が高かったこともあり、まだまだ道半ばで、当初の想定よりも遅れている状態です。今期は回復していきたいと考えています。

2つ目は、デジタルシフトによる生産性の改善です。主に国内WORK事業の利益最大化領域において、デジタルシフトを推進することで社員1人当たりの生産性を高めていきます。そして、社員は、お客さまやスタッフとの接点の機会を増やし、接点の質を高めていきます。

具体的には、我々は「WILLOFスマホアプリ」の機能強化を実施しています。他社では、アプリでスタッフとやりとりしている会社は少ないですが、先駆けて実施しており、機能をどんどん充実させています。

今後は、これまで紙で行っていた申請をオンライン化していきます。スタッフとの会話もチャット化し、さらに最終的にはBoT化していくということです。これにより社員の時間を作り出し、収益力アップにつなげ、1人当たりの生産性を高めていこうと考えています。こちらも、最終年度に向け、しっかりと結果を残していきたいと思っています。

3つ目は、次なる戦略投資領域の探索です。こちらはまだ利益は出ませんが、次期中計にしっかりとヒットできるようなサービスで、内容は3つあります。特に中心である外国人向けのサービスは、入国制限によって前年度はスケールできていませんが、足元は回復傾向にあります。その波に乗りながら、外国人サービス、さらにはTeckサービスなどをスタートできればと考えています。

4つ目は財務戦略です。基本的に、グループ全体では財務指標のほとんどが改善している状態です。

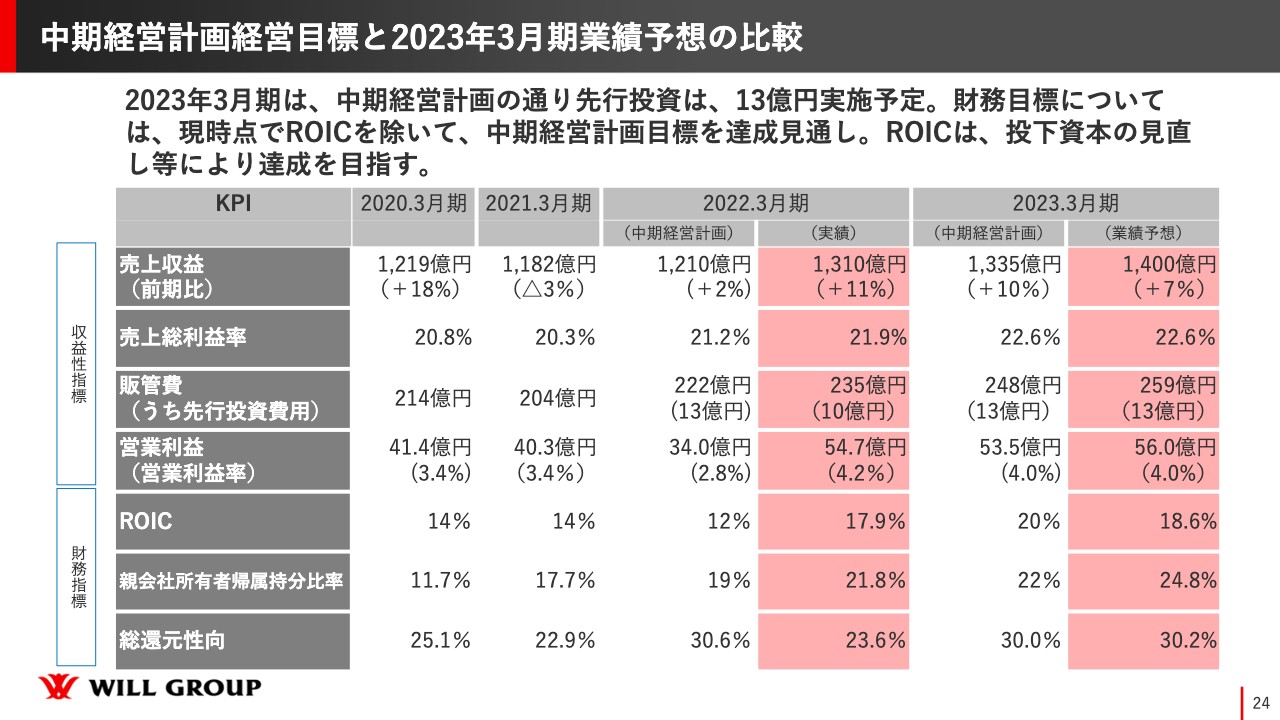

中期経営計画経営目標と2023年3月期業績予想の比較

中期経営計画の経営目標と、2023年3月期業績予想の比較です。2023年3月期は、中期経営計画どおり、13億円ほどの先行投資を実施予定です。財務目標については、先行投資を行いながら中期経営計画目標を達成する見通しです。ROICは、投下資本の見直し等によって、20パーセントをクリアしたいと思っています。

スライド右側は、もともと立てていた中計の数値と今期の予想の比較です。売上は1,400億円、売上総利益率は22.6パーセントと、2022年3月期からしっかりと上向きになっています。これもPerm SHIFTが順調に進んでいるという現れだと思っています。しっかりと投資しながら、営業利益率4パーセントを確保し、営業利益56億円を目指していきたいと考えています。

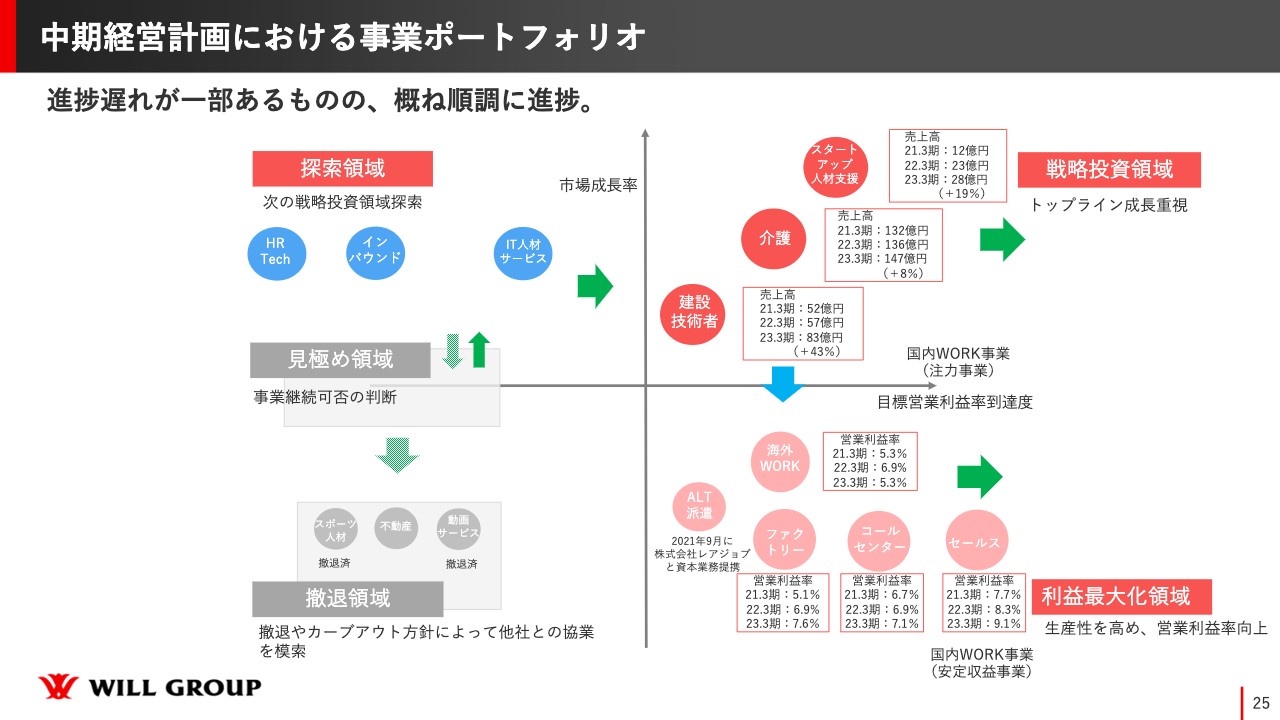

中期経営計画における事業ポートフォリオ

中期経営計画における事業のポートフォリオです。一部、進捗の遅れがあるものの、おおむね順調に進んでいるのではないかと考えています。スライド右上は戦略投資領域ですが、利益率の高いビジネスモデルのため、トップラインを伸ばしていくことによって、自ずと連結の利益率が改善されます。

戦略投資領域では、上からスタートアップ人材支援事業、介護事業、建設技術者の事業と記載しています。スライドの赤枠内は年度ごとの比較で、一番下に記載しているのが今期の売上高予想ですが、しっかりとトップラインを伸ばし、改善できています。

そして、スライド右下の部分は利益最大化領域で、生産性を高め、利益率を改善する領域です。比較的、売上よりも利益率の改善を試みていますが、それぞれの領域でしっかりと改善できてきているのではないかと思います。

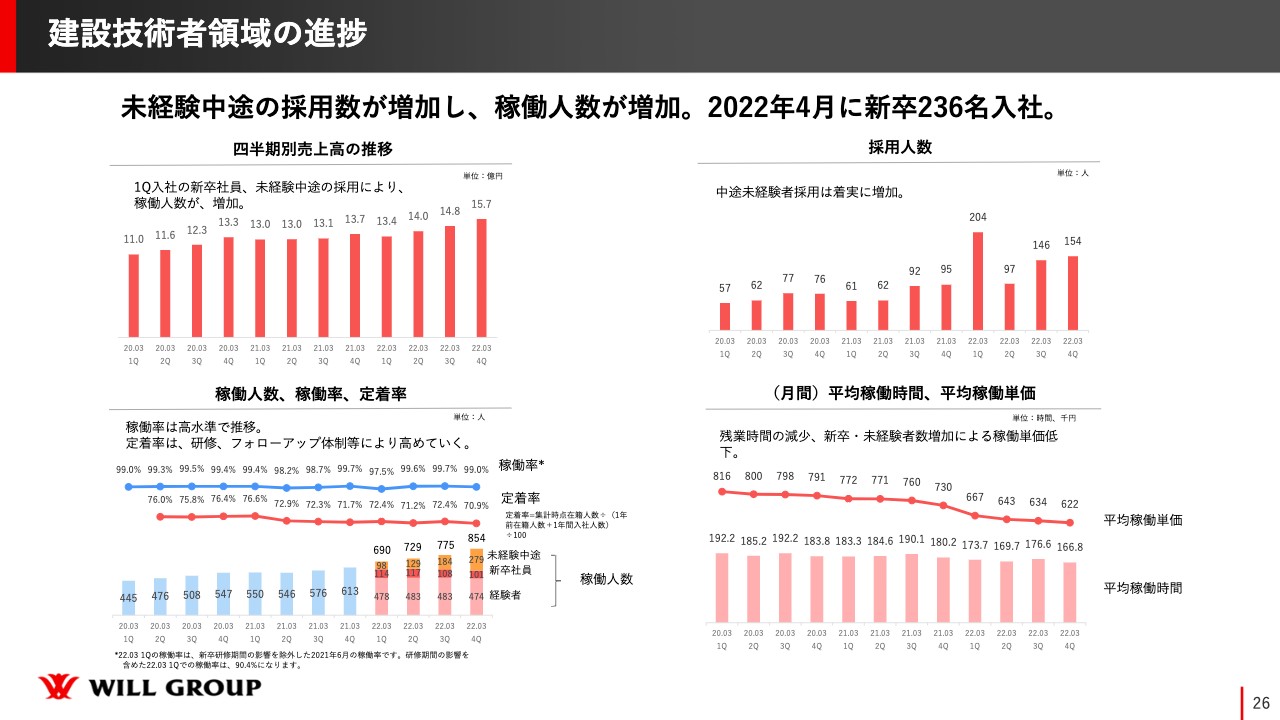

建設技術者領域の進捗

特に注力している建設技術者領域の進捗です。未経験中途の採用数が増加し、稼働人数が増加しています。

スライド左上は、四半期別売上高の推移ですが、着実に右肩上がりになってきています。右上は四半期ごとの採用人数の推移、左下は稼働人数と稼動率と定着率で、右下が平均稼働時間と平均稼働単価です。建設業界においても働き方改革によって、残業が減って平均稼働時間が減少しているため、単価は少し下がってくるというようなところが出ています。また、我々は未経験にシフトしており、未経験は稼働単価が低いため、定着率を高め、経験年数を上げていって、単価アップの交渉ができればと思っています。

スライド右上の採用人数の推移について、四半期ごとの入社人数を記載していますが、徐々に右肩上がりになっています。

前年度の4月は204名と一気に上がっていますが、新卒が約130名入社したためです。新卒採用がなくても、前年度の第3四半期、第4四半期は、150名を超えるくらいに到達しています。

この4月は新卒が236名入社したため、第1四半期は、300名、400名くらいの数字に近づけるのではないかと思います。さらには第2四半期、第3四半期においても、200名近く採用できるようになれば、我々が本来目標としていた、年間1,000名入社まで近づけるのではないかと思っています。

このような状態になれば、自ずとトップラインも伸びてくるため、採用数の進捗をご確認いただければと思います。

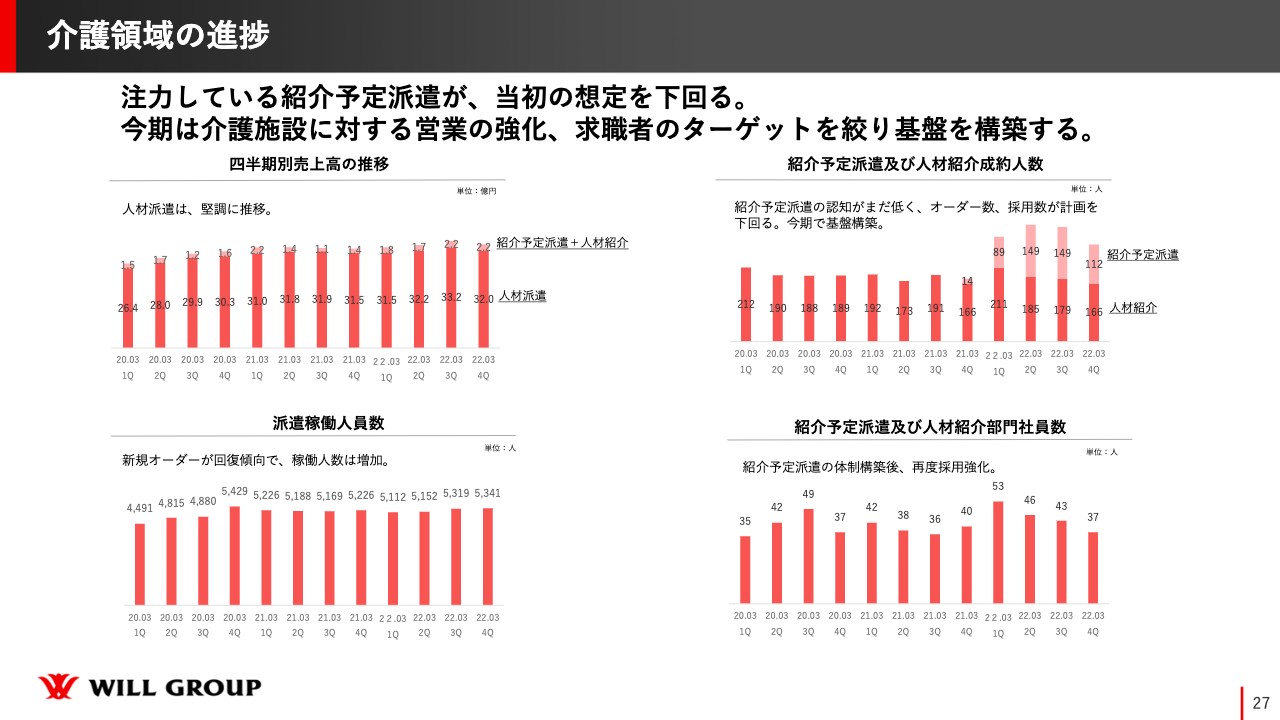

介護領域の進捗

介護領域の進捗ですが、注力している紹介予定派遣が当初の想定を下回っています。今期は介護施設に対して営業力を強化し、求職者のターゲットを絞り込んで、基盤を構築していきます。

介護業界においては、人材紹介の場合平均40パーセントくらいの方が1年間で辞めるというデータがあります。そのため、施設側からは、定着という点を非常に重要視しています。

そこで、派遣後に一定程度時間が経ってから紹介につなげる紹介予定派遣というモデルが、定着や活躍につながるのではないかと考えています。介護業界には、紹介予定派遣というマーケットはまだないのですが、よいサービスと思っていますので、先駆けて広めています。

施設側はまだサービスをよく知らないため、導入の壁は高い部分がありますが、しっかりと理解していただき、増やしていきたいと思います。今期は介護領域も立て直していきたいと考えています。

以上で2022年3月期の決算発表を終了させていただきます。長い時間いただき、誠にありがとうございます。

質疑応答:総還元性向の下振れ要因について

質問者:中期経営計画では、2022年3月期の総還元性向は30.6パーセントだったと思います。それに対して実績値が23.6パーセントと下振れしていることに対して、大原代表が考えている要因をお聞かせください。

大原:我々の株主還元方針は、期首業績予想に対して総還元性向30パーセントとしています。そのため、期首時点では、総還元性向30.6パーセントの計画を立てました。しかし、期中で業績が上振れたため、このような着地になりました。「修正後の業績予想、最終の実績から総還元性向は30パーセントにする」とも考えましたが、財務の状況等、さらに改善しなくてはならないところもあり、今期は、総還元性向では23.6パーセントになりますが、前年比10円の増配としています。

質疑応答:国内WORK事業の成長計画について

司会者:「国内WORK事業の成長が前期はほぼ横ばいでしたが、今期は全体的に伸ばす計画になっています。具体的にそれぞれの領域でどのように伸ばされるのでしょうか?」というご質問です。

大原:スライド19ページの前期比増減に記載しているのですが、例えば、セールスアウトソーシング領域の売上については、アパレルと営業支援領域を伸ばしていきます。

コールセンターアウトソーシング領域は、アウトソーシング需要の増加により、前年度に金沢にコールセンターを立ち上げ、自社の席数も増やしています。これによって、業務の受注なども増やしていければと思っています。また、我々の売上の17パーセント、18パーセントは在宅コールセンターで、在宅コールセンターのニーズは非常に高くなっているため、積極的に広げていけると思います。

ファクトリーアウトソーシング領域は、人材派遣や、入国再開による外国人の人材紹介、外国人管理受託人員の増加により、売上の拡大を考えています。

介護ビジネス支援領域に関しても、注力している紹介予定派遣や人材紹介を増加させていきます。

スタートアップ人材支援領域の求人案件数は高水準で推移し、安定的に成長しています。

建設技術者領域はとにかく営業担当者を増やしてオーダーを増やし、採用人数の増加により全体的に伸ばしていきます。

4月以降は、新型コロナウイルスによる緊急事態宣言やまん延防止等重点措置が解除され、国民全体の動きが活発化しました。そのため、しっかりとその波に乗りたいと思っています。

また、約2年間、我々も新型コロナウイルスと向き合いながら事業を行ってきました。緊急事態宣言やまん延防止等重点措置はありましたが、その中で、ノウハウも蓄積されてきた部分もあるため、今期はしっかりと国内WORK事業を伸ばしていきたいと思っています。

質疑応答:国内WORK事業の2023年3月期業績予想について

司会者:「国内WORK事業の2023年3月期業績予想は中期経営計画の目標を下回っていますが、その要因を教えてください」というご質問です。

大原:スライド17ページに、当初の中期経営計画目標を記載しています。中期経営計画を立てた時の数値から大きく下げているのが、ファクトリー領域と販売領域です。これは、想定以上に新型コロナウイルスによる影響を受けてダウンしました。