日本工営、営業利益は海外稼働率向上等で改善し黒字転換 通期見通しも過去最高更新見込み

2022年2月24日 12:21

2022年6月期第2四半期決算説明会

新屋浩明氏(以下、新屋):みなさま、こんにちは。日本工営の新屋でございます。本日はご多用中のところ、弊社の第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。

昨年7月、新型コロナウイルス感染拡大の第5波とともに今期の事業年度が始まりました。現在も第6波の最中ですが、大きく影響を受けることもなく、おおむねよい方向に事業が進捗していることをご報告申し上げたいと思います。

本日は、まず第2四半期の決算の中身をお話しし、後半に中期経営計画の進捗についてご報告する流れで進めたいと思いますので、よろしくお願いします。

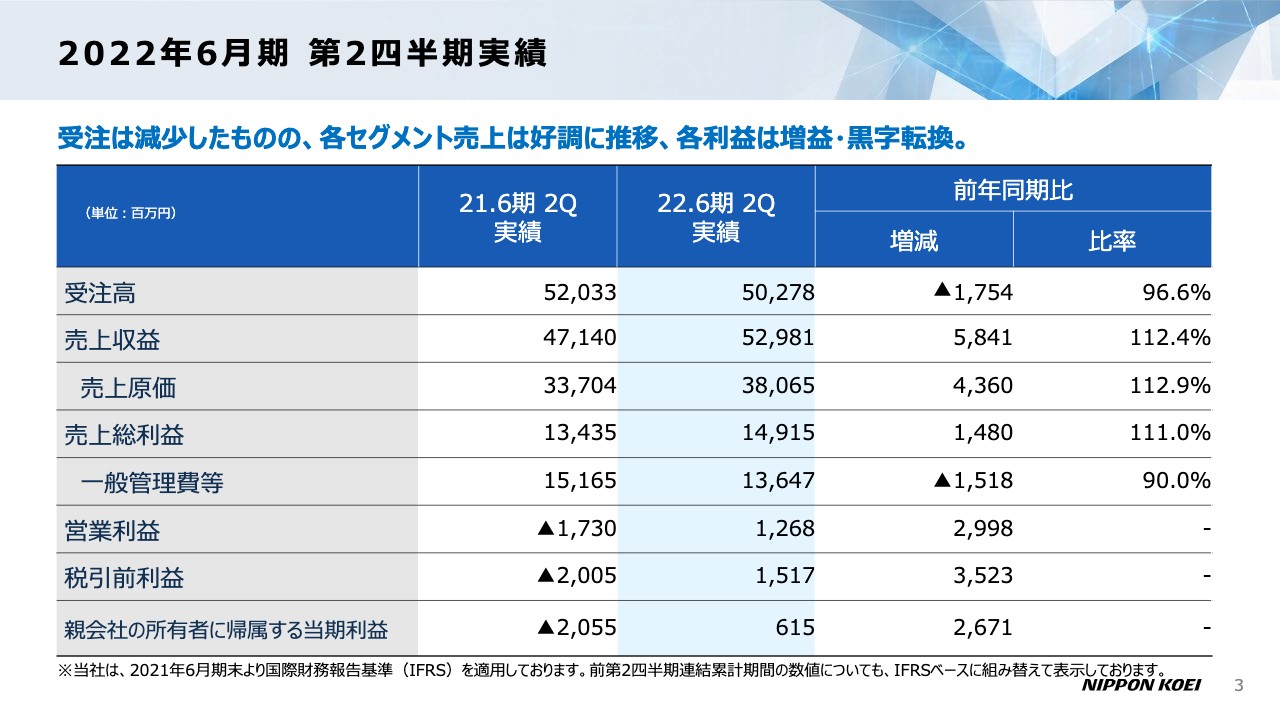

2022年6月期 第2四半期実績

最初に、第2四半期の決算の状況です。3ページはグループ全体の第2四半期決算です。受注高は前年同期比で若干のマイナスですが、各セグメントの売上は好調です。各利益も増益で黒字転換しています。

2022年6月期 第2四半期の要点

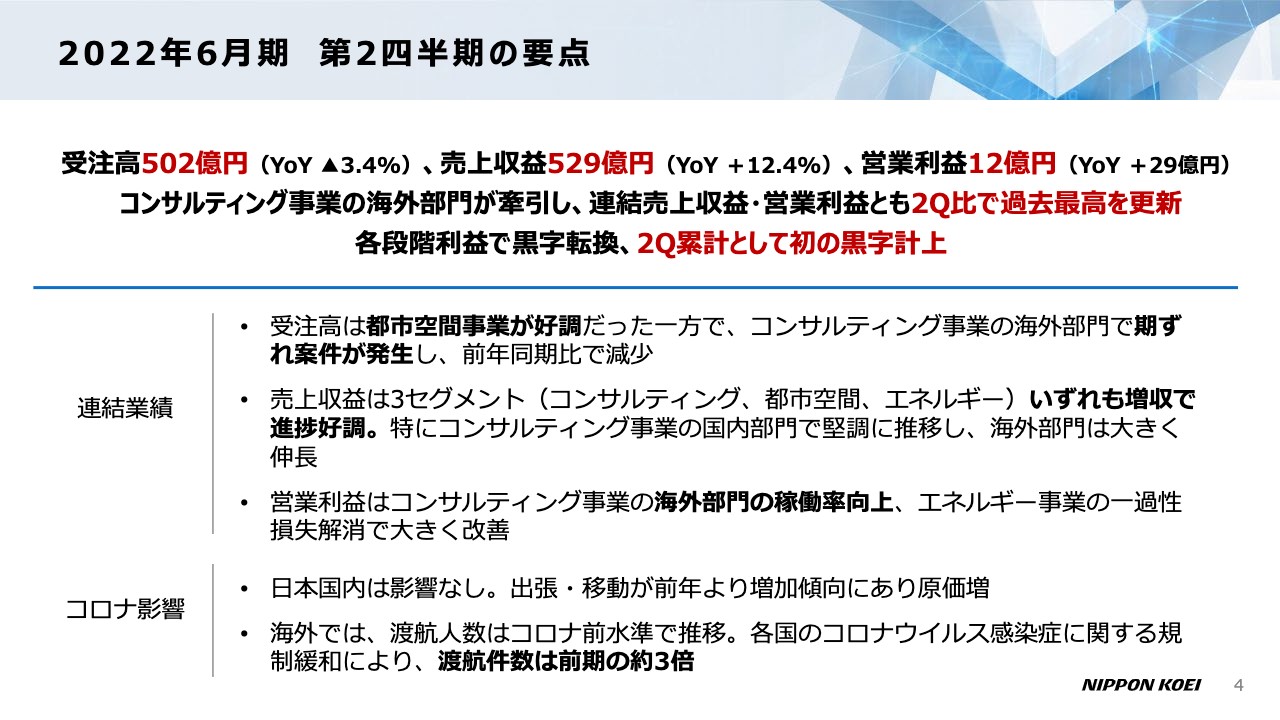

4ページは、全体感をまとめたものになります。受注高は502億円、前年同期比で3.4パーセント減少しています。売上収益は529億円、前年同期比で12.4パーセント増、営業利益は12億円、前年同期比で29億円増です。

コロナ禍ですが、コンサルティング事業の海外部門が堅調に推移し、連結売上収益・営業利益ともに前年同期比で過去最高を更新しました。各段階での利益も先ほどお伝えしたとおり黒字転換し、第2四半期の累計としては初の黒字計上となりました。

連結の業績ならびに新型コロナウイルスの影響はスライドのとおりです。受注高は都市空間事業が好調だった一方で、コンサルティング事業の海外部門で若干の期ズレが発生し、前年同期比でマイナスとなりました。

これまでのトレンドから考えると大きな問題はありませんが、たまたま大型案件の谷間に入り、ややマイナスの傾向となりました。

売上収益は3つのセグメントで増収となり、コンサルティング事業の国内部門は、昨年同様、堅調に推移しました。海外部門は大きく伸びています。営業利益は、海外部門の稼働率が非常に向上し、利益に貢献しました。昨年は国内を手伝ってくれたメンバーもすべて海外に戻り、逆に国内のメンバーが海外を手伝うこともありました。

そのようなところで稼働率や利益も向上し、また、エネルギー事業の一過性の損失もなくなったため、営業利益は大きくプラスの方向に向いたということです。

国内は、新型コロナウイルスの影響はありません。出張、移動などが前年より増えたため、原価が若干増えています。

海外では新型コロナウイルスに関する規制緩和が進んでおり、渡航件数が前年同期の約3倍に増えています。活発な動きになってきており、新型コロナウイルス感染拡大前の水準におおむね戻ってきたところです。

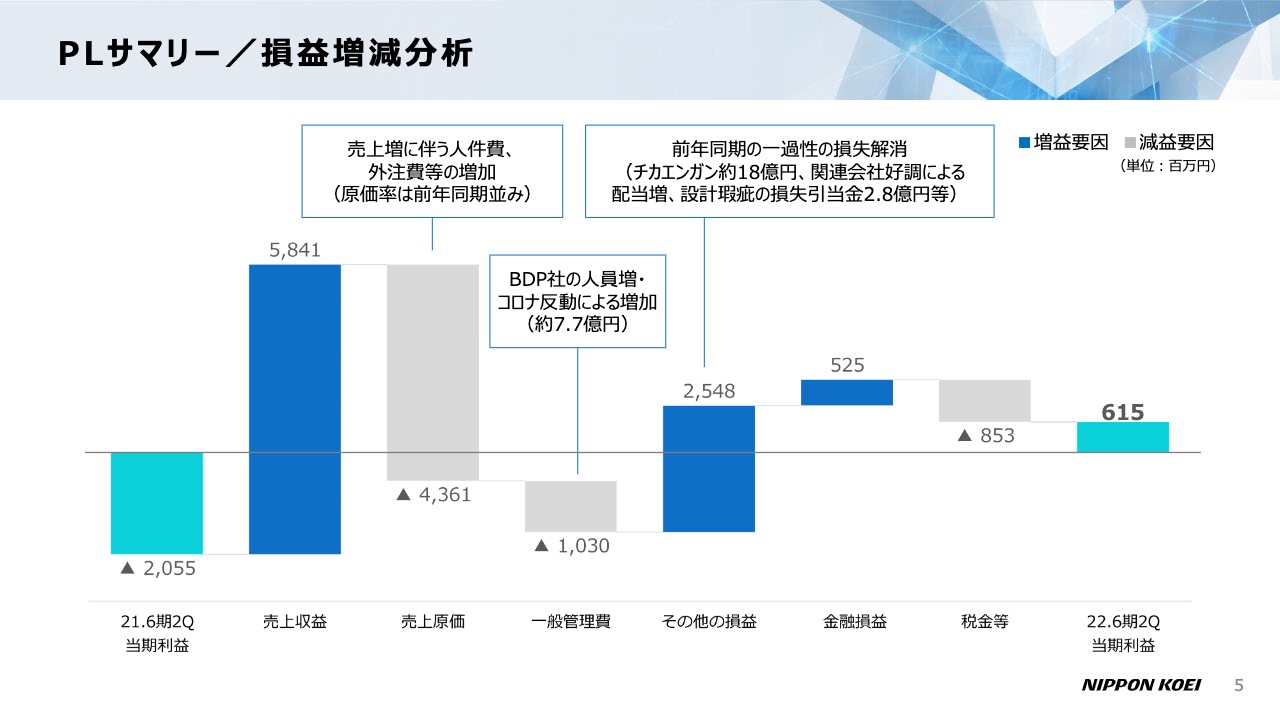

PLサマリー/損益増減分析

P/Lのサマリーです。昨年の利益はマイナス20億円強でしたが、今年は最終的にプラス6億円となりました。スライドの青色のグラフが増益要因で、灰色のグラフが減益要因です。58億円強の増収に対し、売上増に伴う人件費、外注費の増加などが進んでいます。

一般管理費の増加は、BDPの人件費や、新型コロナウイルスの反動によるものです。これまで設備や事務所経費を節約していましたが、稼働が始まったため、その反動で増えてきている状況です。

また、大きく伸びているのが前年同期の一過性の損失の解消です。為替の影響で、金融損益もプラス要因となっています。そして、本社ビル建設時の消費税控除の反動により税金が増加しています。今回のP/Lにおいて、利益はトータルで6億円強となりました。

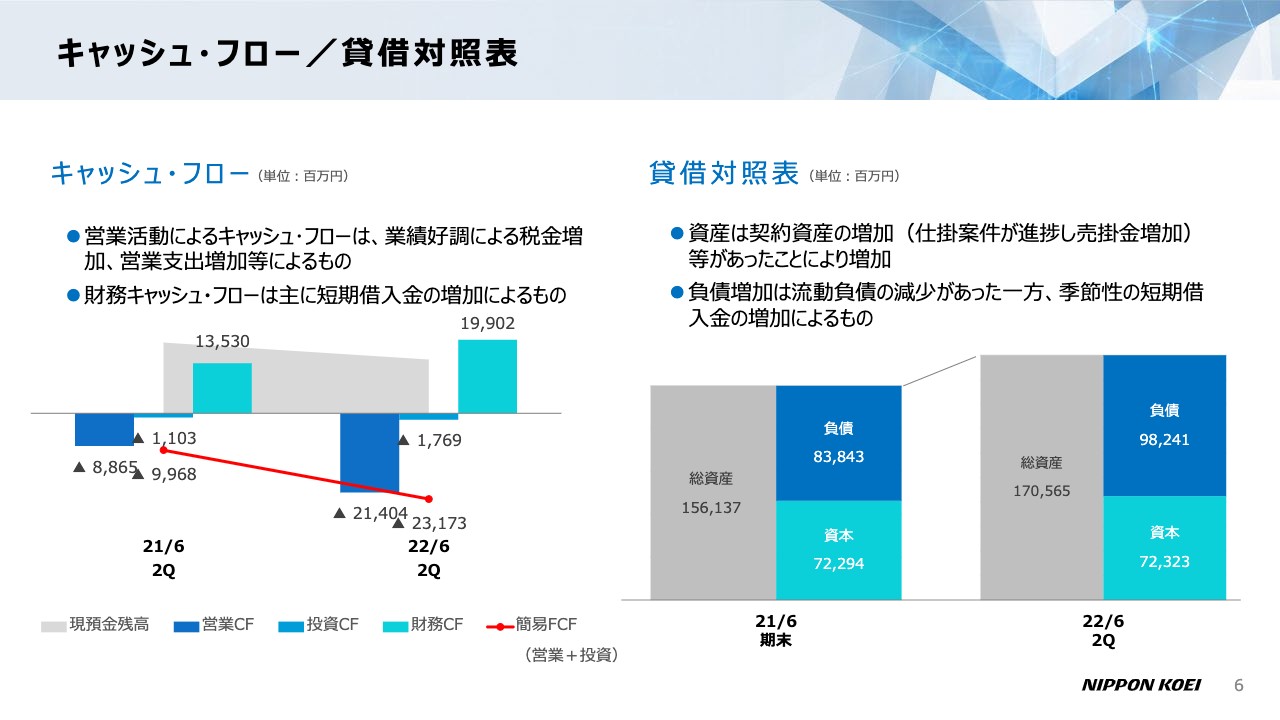

キャッシュ・フロー/貸借対照表

キャッシュ・フローと貸借対照表についてご説明します。営業活動によるキャッシュ・フローは、好調な業績による税金の増加、営業支出の増加などによるものです。財務キャッシュ・フローは、短期借入金の増加によるもので、一過性のものです。

貸借対照表ですが、資産は契約資産の増加、いわゆる仕掛案件の進捗により、売掛金が増加しました。負債の増加は、一過性・季節性の短期借入金の増加により、このようなかたちで増えています。

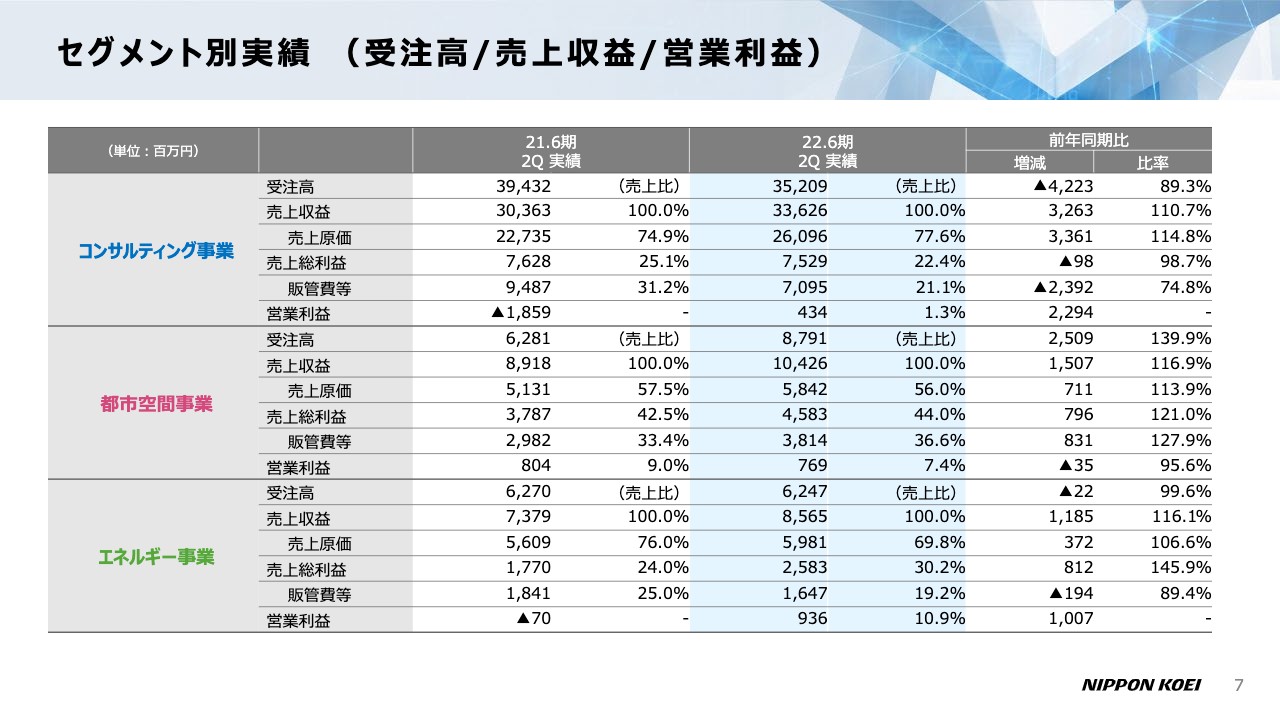

セグメント別実績 (受注高/売上収益/営業利益)

セグメント別の実績です。受注高、売上利益、営業利益について、コンサルティング事業、都市空間事業、エネルギー事業のセグメント別に整理しています。2021年6月期と2022年6月期の比較で、中身については、セグメントごとにご説明します。

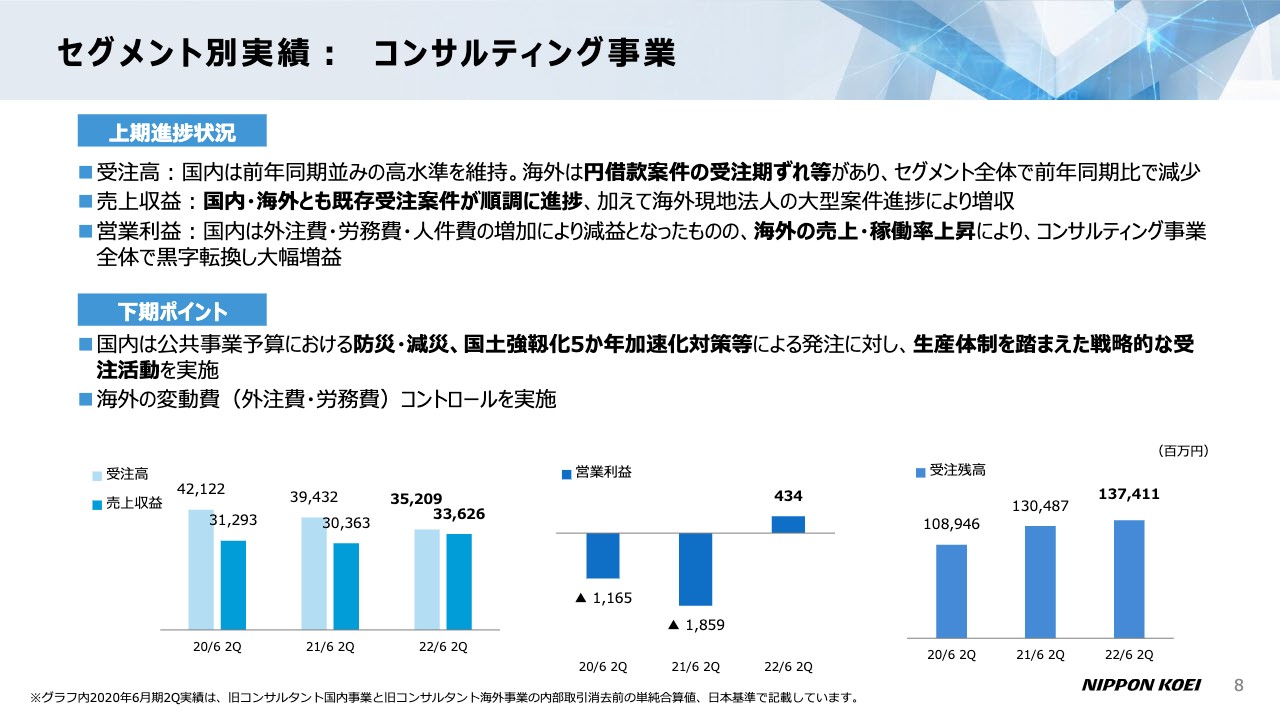

セグメント別実績: コンサルティング事業

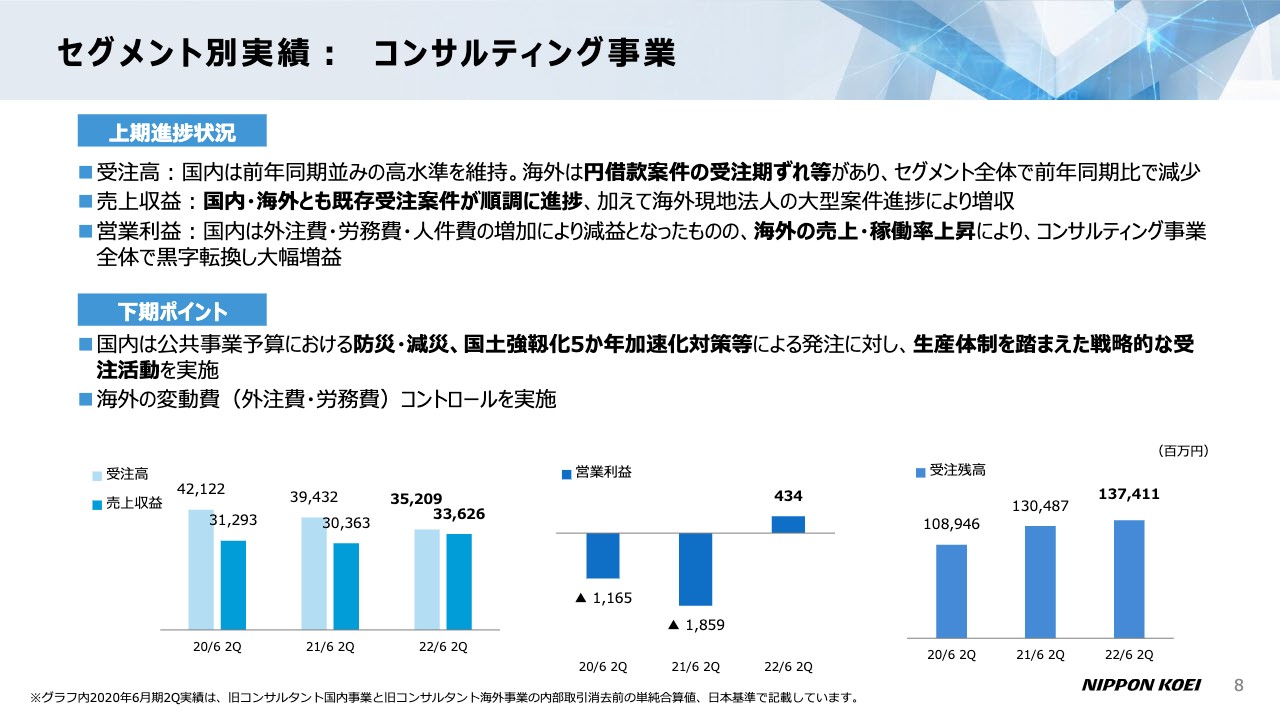

まず、コンサルティング事業です。スライド下部に棒グラフがありますが、一番左側が受注高と売上収益、中央が営業利益、右側が受注残高です。過去3ヶ年の推移をそれぞれ表しています。

上期は、受注については、海外の大型案件である円借款案件の期ズレがあり、その分がマイナスに向いています。国内はほぼ前年同期並みで、堅調に推移しています。

売上収益については、既存の案件が順調に進捗しています。加えて、海外の現地法人の大型案件、特に鉄道関係や下水関係などの大型案件の順調な進捗により、増収となっています。

営業利益は、先ほどお伝えしたとおり海外の売上・稼働率の向上により、コンサルティング事業全体で黒字転換し、大幅な増益となりました。

下期について、市場は「防災・減災、国土強靱化5か年加速化対策費」等が計上されていますので、国内は状況をにらみながら生産体制を踏まえ、戦略的な受注活動を行っていく流れになります。

海外では稼働率が非常に上がっていますので、外注費・労務費などのコントロールが利益の確保に左右してくるということで、傾注していきたいと思います。

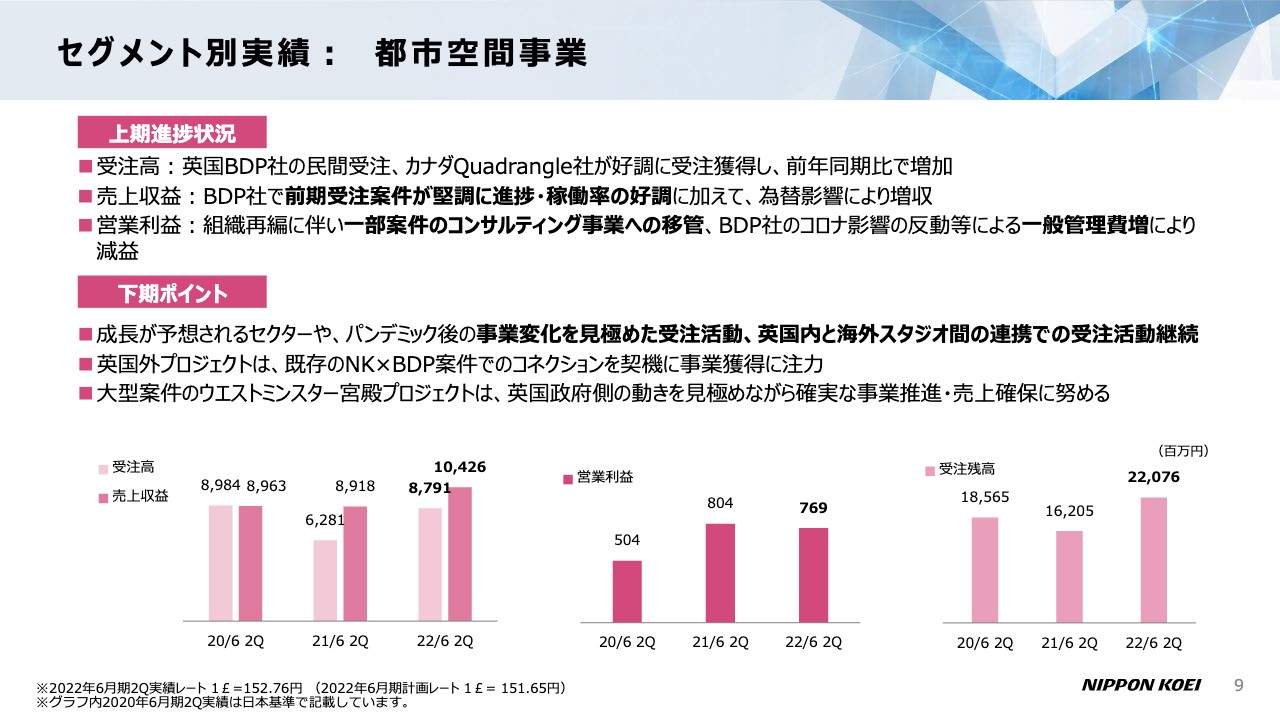

セグメント別実績: 都市空間事業

都市空間事業の上期の状況ですが、受注については英国のBDPの民間受注、カナダのQuadrangleの受注が全般的に好調です。売上収益においては、BDPでの前期受注案件が堅調に推移し、稼働率も好調です。加えて、為替の影響もプラスに向いたということで増収になっています。

営業利益について、スライドに「一部案件のコンサルティング事業への移管」と記載していますが、今後実施する組織再編において都市空間事業が分離するため、売上収益10億円ほどの一部事業をコンサルティング事業に移管しています。

BDPの新型コロナウイルスの影響による反動については、昨年まで抑えていた一般管理費が増加し、減益につながっています。活動が活発になると費用がかさんでくるということです。

下期は、事業の変化を見極めた受注活動や、BDPのオペレーションで英国と海外のスタジオ間の連携をしっかり進め、受注活動の継続を行うことがポイントになってきます。

BDPは大型案件であるウエストミンスター宮殿のプロジェクトも抱えていますが、英国も新型コロナウイルスの影響で政府側がコスト削減に努めていく動きが一部で出てきています。

そのような動きがプロジェクトの予算に反映されつつあることも一部で見て取れますので、受注活動の継続に傾注しているところです。

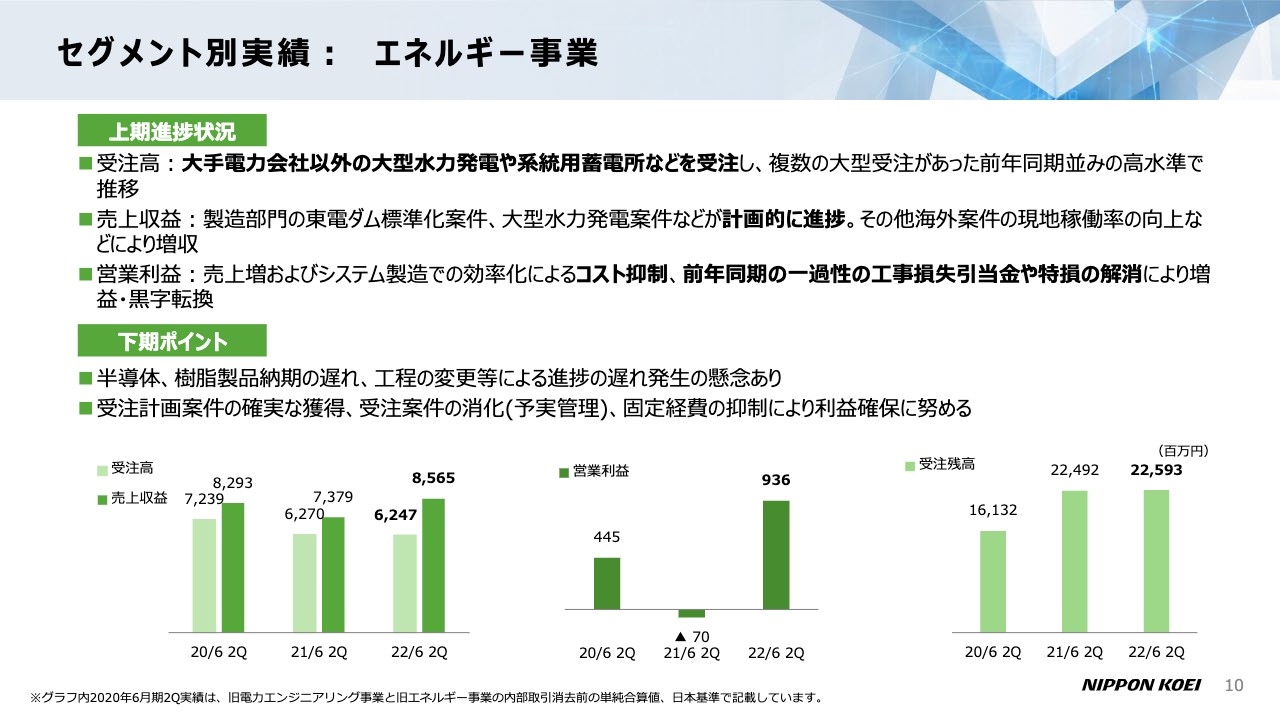

セグメント別実績: エネルギー事業

エネルギー事業の受注高は、大手電力会社以外の大型電力案件、水力発電、系統用蓄電所などの受注により、昨年並みに高い水準での受注に落ち着いています。

売上収益は、東京電力のダムの標準化案件や大型水力発電所の案件などが計画的に進捗していますので、手堅く増収に向かっています。営業利益はコスト縮減、前年同期の一過性の工事損失引当金の解消により、大幅な黒字転換となりました。

下期のポイントとしては一般的な動向と同様、半導体、樹脂製品の納期遅延による工期の変更ならびに遅れという影響が出そうなところも一部ありますので、このようなところに傾注して事業を進めていきたいと考えています。

2022年6月期 見通し

2022年6月期の見通しです。

受注高は大型案件の期ズレが見えていましたので、ややマイナスの計上となっていましたが、売上などはしっかりとプラスに向くようにオペレーションしていきたいと考えています。営業利益も、前年同期比でプラスに向いていくようにオペレーションを進めているところです。

第3四半期決算の頃には大勢が見えてきますので、適宜状況を見極めていきたいと考えています。

以上、2022年6月期第2四半期の決算報告でした。

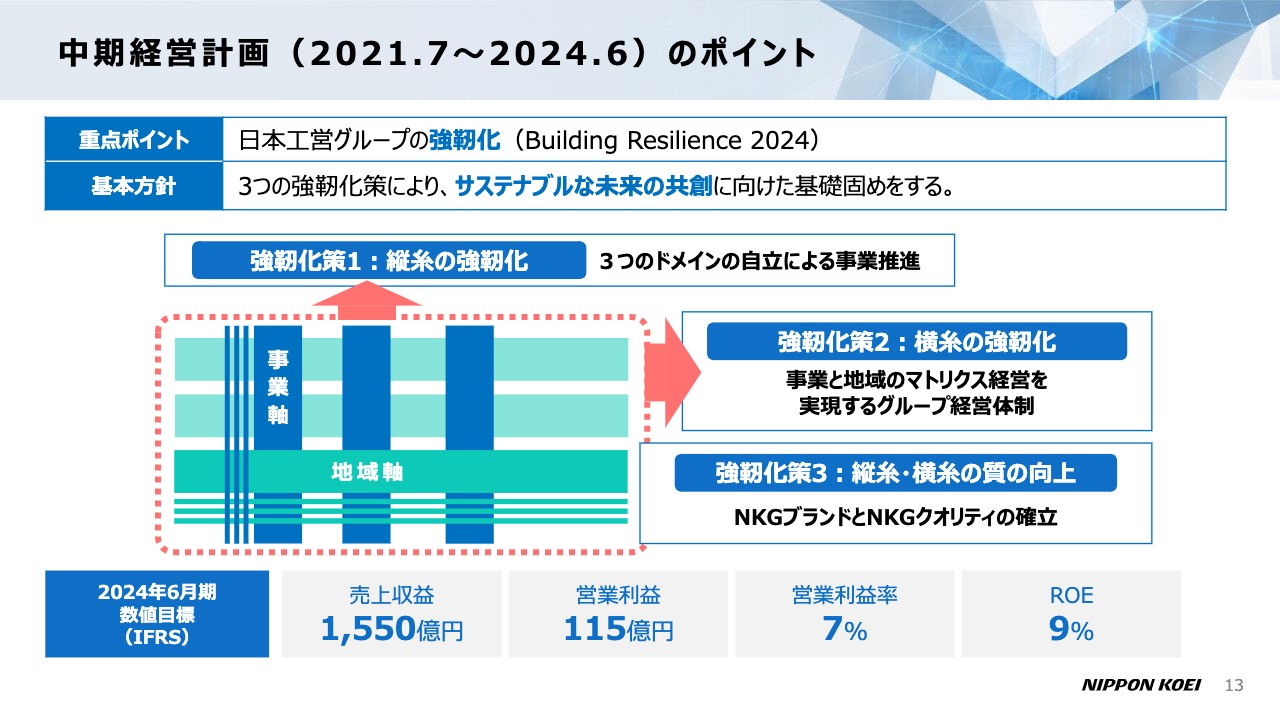

中期経営計画(2021.7~2024.6)のポイント

13ページからは、中期経営計画「Building Resilience 2024」の進捗状況です。まだまだ始まったばかりですが、どのプロジェクトが進んでいるかというご紹介ができればと思っています。

現在取り組んでいる中期経営戦略をあらためてご説明します。世界の名だたるエンジニアリング企業の多くは、自国でのビジネスを堅固なものにし、グローバル市場に展開しています。

今後、世界の上位企業と伍していくために、我々もさらなる高みを目指して国内市場で圧倒的No.1の地位を固めていくため、グローバル市場で事業を拡大していくことが急務です。そのための準備として、スライドのとおり日本工営グループの強靱化を推進しようと考えています。

スライドに挙げている3つの強靱化策により、サステナブルな未来の競争に向けた基礎固めを行います。現中期経営計画は長期計画達成のための基礎固めの時期だと捉えています。1つ目は、事業軸をしっかりと整えていくための縦糸の強化です。各ドメインの自立による事業の推進をしっかり行っていきます。

2つ目は地域軸ということで、マトリクス経営で横のバインド、ガバナンスをしっかり効かせていくという横糸の強化です。そして、縦糸と横糸の質であるNKGブランドとNKGクオリティの確立が3つ目です。これらの中期経営計画を推進していきます。

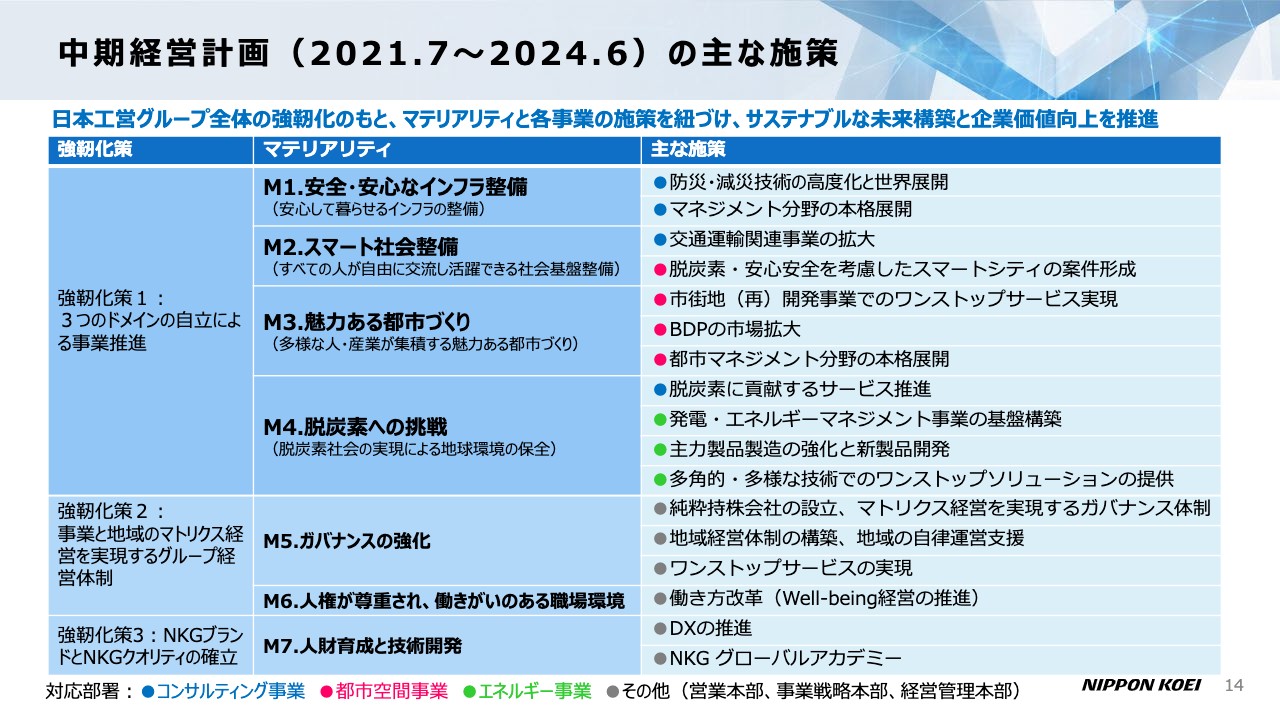

中期経営計画(2021.7~2024.6)の主な施策

中期経営計画の主な施策です。強靱化施策、マテリアリティ、主な施策についてスライドに整理しています。日本工営グループ全体の強靱化のもと、マテリアリティと各事業の施策を紐づけ、サステナブルな未来構築と企業価値の向上を目指していこうという考え方です。

強靭化策の「安全・安心なインフラ整備」から「脱炭素への挑戦」の4つが日本工営の事業に関わるマテリアリティです。主な施策について色分けしていますが、青色がコンサルティング事業、ピンク色が都市空間事業、緑色がエネルギー事業で、これらのマテリアリティに対し主体的に取り組んでいきます。

スライド下部の3つのマテリアリティは経営基盤のためのものです。ガバナンス、人権、人財育成などは、主に営業本部、事業戦略本部で経営戦略、経営管理本部で課題解決に向かっていくことを表しています。

中期経営計画の主な施策に関連する実施中の主要案件(事業活動)

スライドは、「強靭化策1」の事業活動の4つのマテリアリティについて、それぞれの施策の主要な案件を示しています。各案件がマテリアリティ、重要課題に対応しており、当社グループの強みを強化しながらサステナブルな未来の社会構築へ貢献していきます。

ひいては企業価値向上を目指していくため、関連性を持たせながら施策に取り組んでいます。次のページから、マテリアリティごとのプロジェクトについて、2つずつご説明したいと思います。

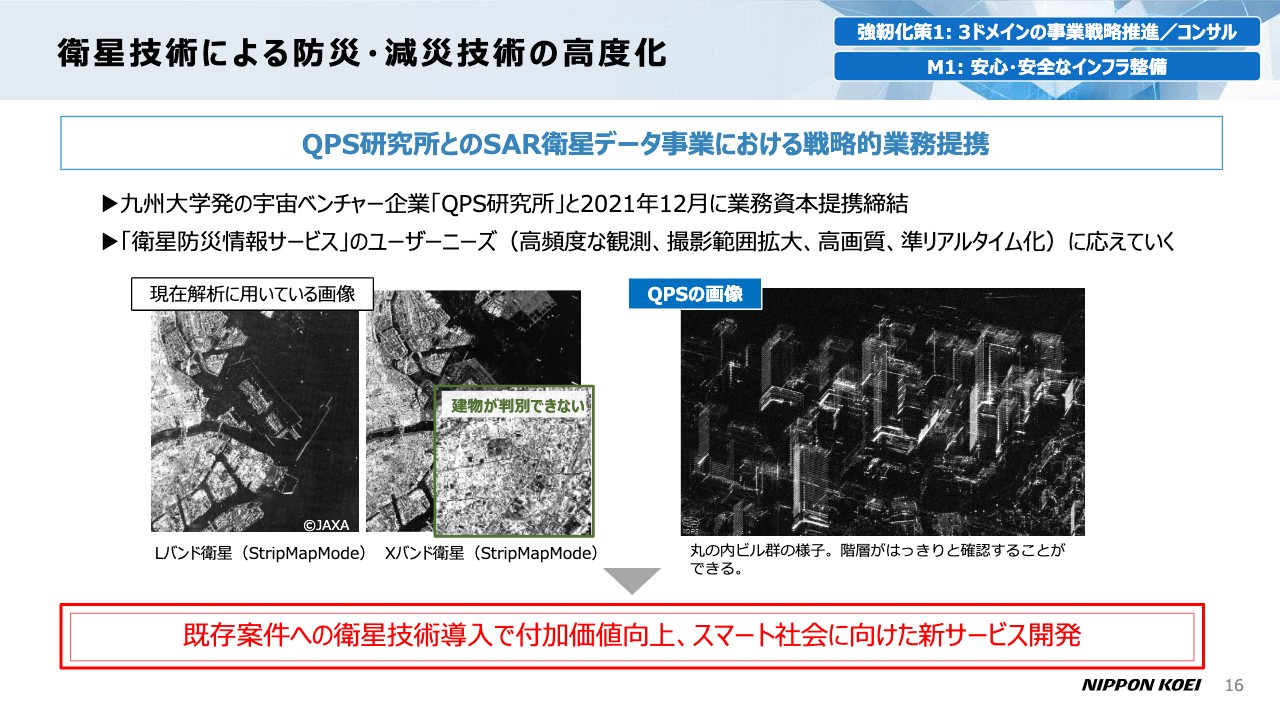

衛星技術による防災・減災技術の高度化

まず、1番目のマテリアリティである「安全・安心なインフラ整備」に貢献していくための施策についてです。昨今、QPS研究所とSAR衛星データ事業における戦略的な業務提携を実施しました。

我々はこれまでスカパーJSAT、ゼンリンと一緒に衛星防災情報サービスを提供していましたが、「より精度のよいものをより早く、ほぼリアルタイムで提供してほしい」というユーザーのニーズがありました。それに付随して、「撮影範囲はより広くしてほしい」「高画質にしてほしい」というニーズに対してなんとか応えなければいけません。

通常は建物や船などの構造物だということがわかるレベルの解像度ですが、QPSの画像では何階建てのビルかということまでだいたいわかるようになります。走っている船の船種の予想がつくほどの解像度です。

現在使用している画像とQPSの画像はこれくらいの差がありますので、防災・減災のデータをこのような精度あるデータと一緒に重ね合わせて解析すると、かなり精緻なものとなります。衛星技術導入の付加価値向上、スマート社会に向けた新サービスの開発などにつなげるため、挑戦しているところです。

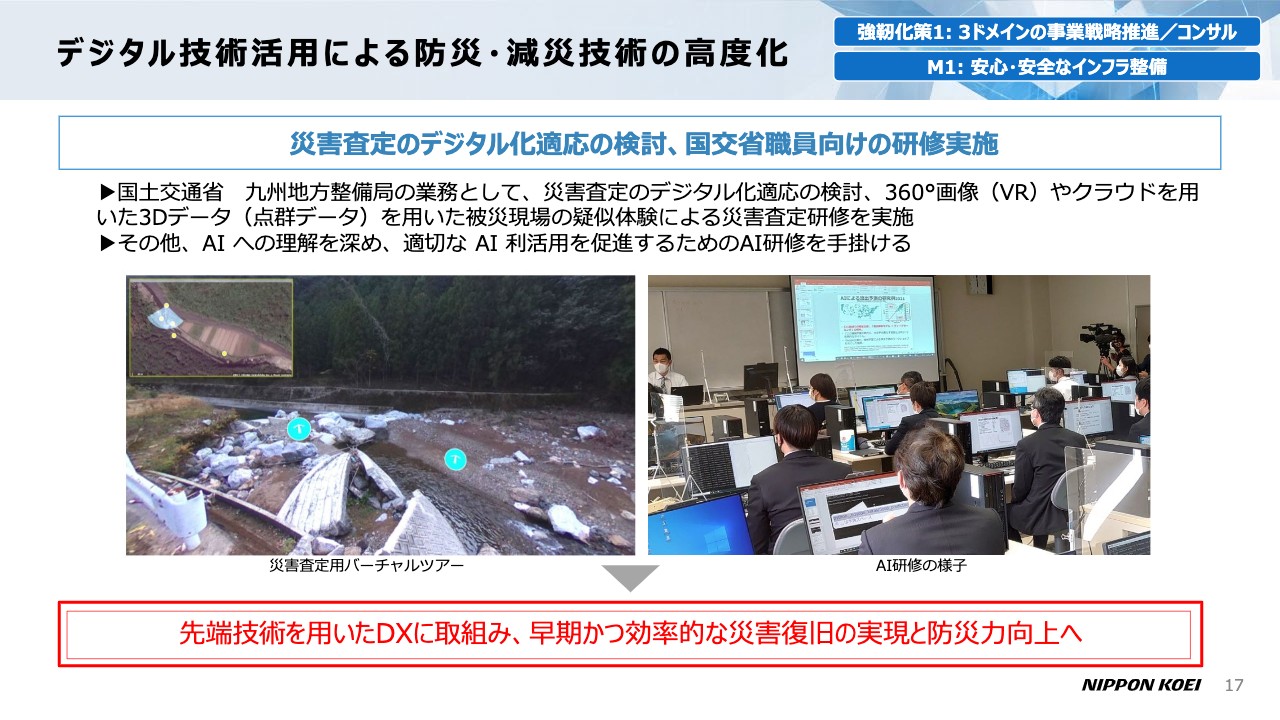

デジタル技術活用による防災・減災技術の高度化

同じく「安全・安心なインフラ整備」というところで、17ページは災害査定についてです。災害が起こると道路が破損したり、道路がなくなったり、いろいろな事象が起きます。

コンサルティング事業のメンバーがそれらを踏査・調査し、設計を行って数量を弾き、現地に来る国の査定官により、図面どおり施工してよいかを査定するという業務があります。

実際に被害が起こっている場所のため、査定官が現場に来るだけでも大変です。現場に着いたとしても、全容を見るために対岸に行きたいと言ってもおいそれと行ける状況ではありません。

しかし、このようなところにドローンを飛ばしたり、衛星データを重ね合わせてスライドのような360°画像を作れば、現場に行かなくても災害査定ができます。現場に行くのは非常に大変ですが、行かなくても効率的に現場を回れるようになります。

このような技術を提供していますが、加えて国の職員にもAIなどの技術に慣れ親しんでいただくために、適切なAI利活用促進のためのAI研修サービスも行っています。DXに取り組み、早期かつ効率的な災害復旧の実現と防災力の向上への貢献のため、このような事業にも取り組んでいるということです。

ベトナム国 物流基地マスタープラン

2つ目のマテリアリティであるスマート社会の整備について、ベトナムの事例をご紹介します。ベトナムでは港湾の貨物の受け入れが限界に近づいてきており、港湾整備は急務です。

そこで、大型コンテナの受け入れを可能にする港湾基地のマスタープランに参画しました。このような大きなマスタープランが動き出すと、港湾の設備だけではなく、周辺の開発も進み、ひいては街づくりまで発展していきます。我々は、港湾設備から港湾都市へと展開していく動きの中に参画しているということです。

タイ国 都市鉄道 プロジェクトマネジメント

同様に、スマート社会の整備における鉄道の事例についてです。タイのバンコクにおける鉄道事業のプロジェクトマネジメントに参画し、環境負荷の軽減に貢献しました。

タイでは鉄道網の拡大に伴い、交通渋滞や大気汚染が問題となっています。そこで、大きな駅の隣に車両基地も一緒に作りました。また、地上に高速鉄道や在来線を走らせ、その下に地下鉄を潜らせることで、交通結節点の渋滞緩和も同時に実現しました。以上が、環境負荷軽減に貢献したプロジェクトの事例です。

明治公園Park-PFI事業参画

3つ目のマテリアリティの魅力ある都市づくりについてです。東京で初めてのPark-PFI事業に参画しました。当社はこれまで大都市でのPark-PFI事業には参画できていませんでしたが、なんとか成約にこぎつけることができました。

「100年続く本物の杜」創りに挑戦するため、コミュニティの拠点となる公園空間の整備・運営に取り組んでいます。緑が少ない国立競技場周辺の約2ヘクタール弱の地域に対してやすらぎを与える緑の空間を設置するために、6社のコンソーシアムのうち当社は建築・造園設計・運営のモニタリングを実施します。

BDP グリーンインフラによる水辺再生

同様に、魅力ある都市づくりにおけるグリーンインフラのアプローチについてです。魅力ある都市づくりには、緑だけではなく、癒しのための水辺の環境が欠かせません。このような環境を上手く利用すべく、BDPとともに都市開発に参画しています。

例えばインドネシアはもともと緑の豊かなところですが、親水公園などの減災・防災にも役立つ空間づくりを提案しています。また、上海では、石炭火力発電所ばかりで緑のない地域を、水辺と緑による新たな魅力を持った景色に変えていくプロジェクトにも参画、チャレンジしています。

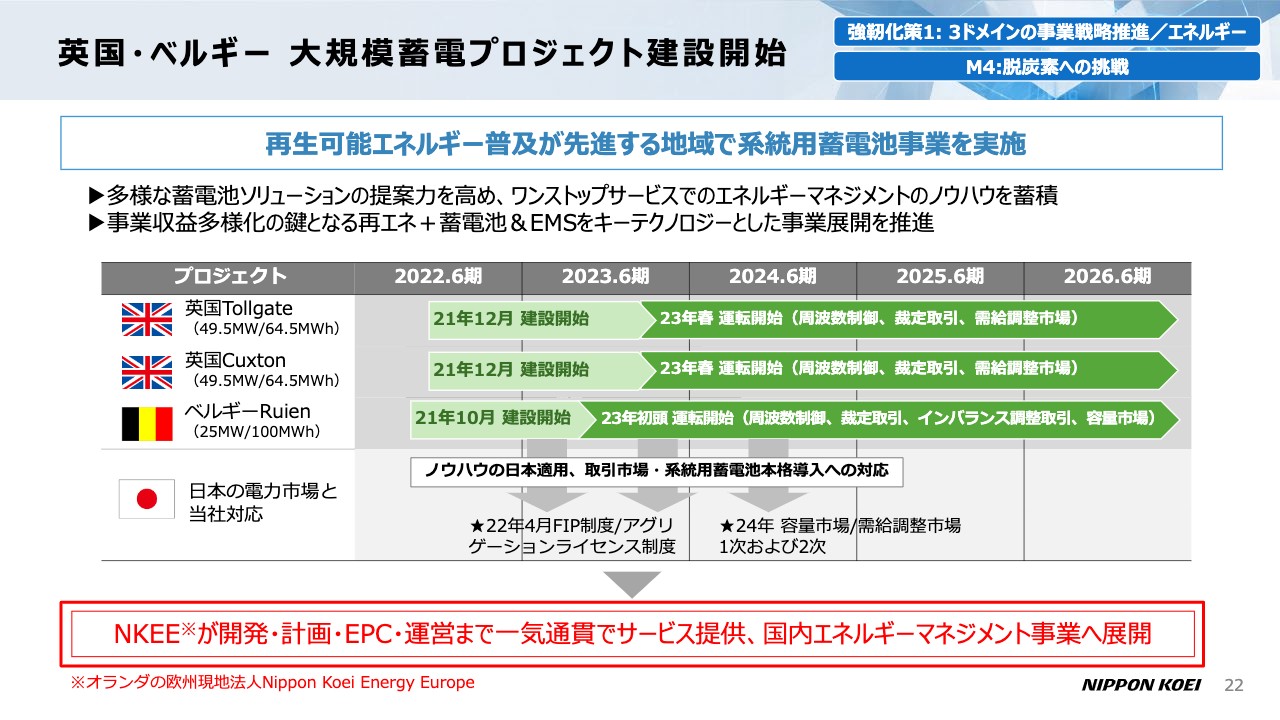

英国・ベルギー 大規模蓄電プロジェクト建設開始

4つ目のマテリアリティである脱炭素への挑戦についてです。当社は、再生可能エネルギーの普及が進んでいるヨーロッパで、系統用蓄電池事業を展開しています。日本においても、アグリゲーションライセンス制度や容量・需給調整市場が始まりますので、ヨーロッパで蓄えた技術を日本に持ち帰り成功させたいと思っています。

昨年の秋にようやくファイナンスクローズし、大規模蓄電プロジェクトの建設が始まりました。イギリスのTollgate・Cuxton、ベルギーのRuienの3つで、あわせて約130メガワットの蓄電池事業です。

基礎工事は順調なペースで進んでおり、来年の春には運転開始予定です。本プロジェクトの蓄電池は「周波数制御」「裁定取引」「需給調整市場」などに対して順次稼働していきます。

欧州の現地法人Nippon Koei Energy Europeが開発・計画・EPC・運営まで一気通貫で担っています。

このような経験を、国内のエネルギーマネジメント事業に活かしたいと思っています。今のところ、日本国内で大きな蓄電池を抱えることは想定していませんが、エネルギーマネジメントシステムのノウハウおよびソフトを外販し、収益を上げるのが狙いです。

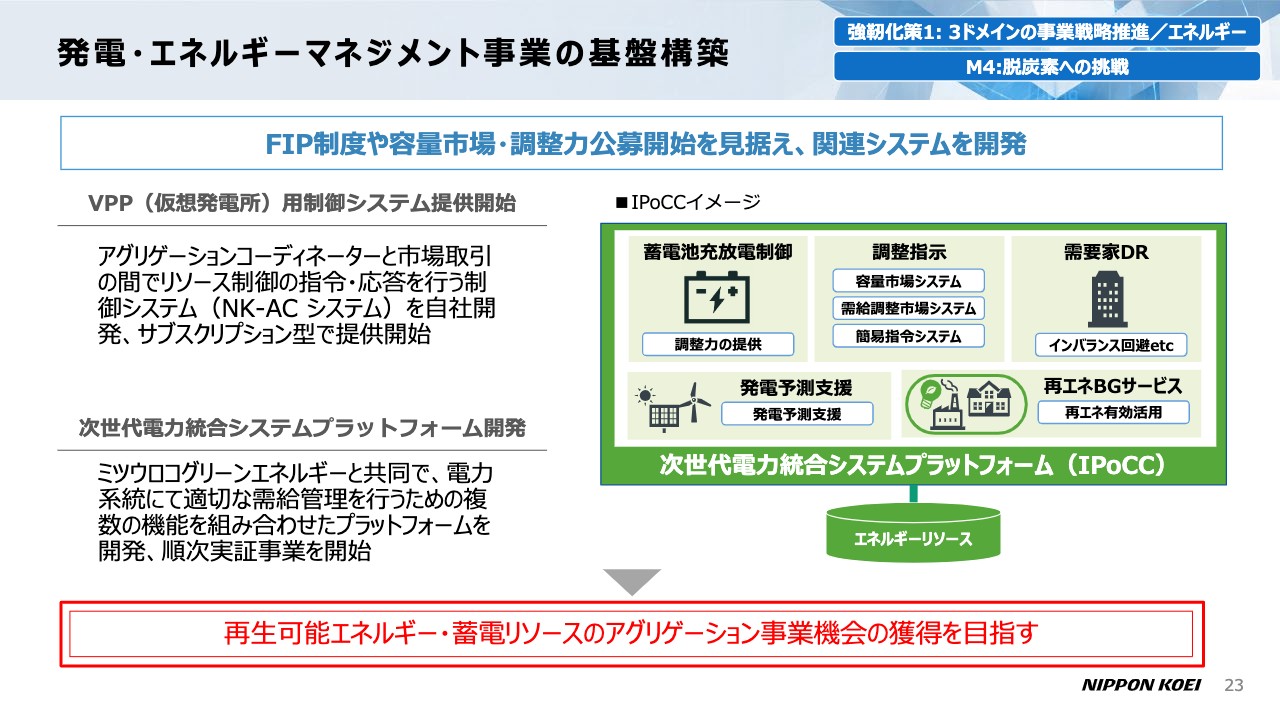

発電・エネルギーマネジメント事業の基盤構築

脱炭素への挑戦として、もう1つの事例をご紹介します。当社は、VPP(仮想発電所)用制御システムから経験を積み始めましたが、制御システムにはほかにもいろいろな種類があります。それらを束ねたものが、スライド右側の図にある次世代電力統合システムプラットフォーム(IPoCC)です。

従来は、容量市場に電気を送る・止める、周波数を調整するなどを同時かつ瞬時に行わなければなりませんでした。そこで、さまざまな調整力の提供や発電予測支援、エネルギーの有効活用、インバランス回避、各種調整指示などを統合したプラットフォームを作ろうと考えました。

これまでは個別に提供していた技術を集約して提供するために、ミツウロコグリーンエネルギーとの共同開発を進めています。実際にミツウロコの現場に蓄電池を納入しながら、少しずつシステムを統合し、運用を始めています。このように新たな事業機会の獲得も目指しています。

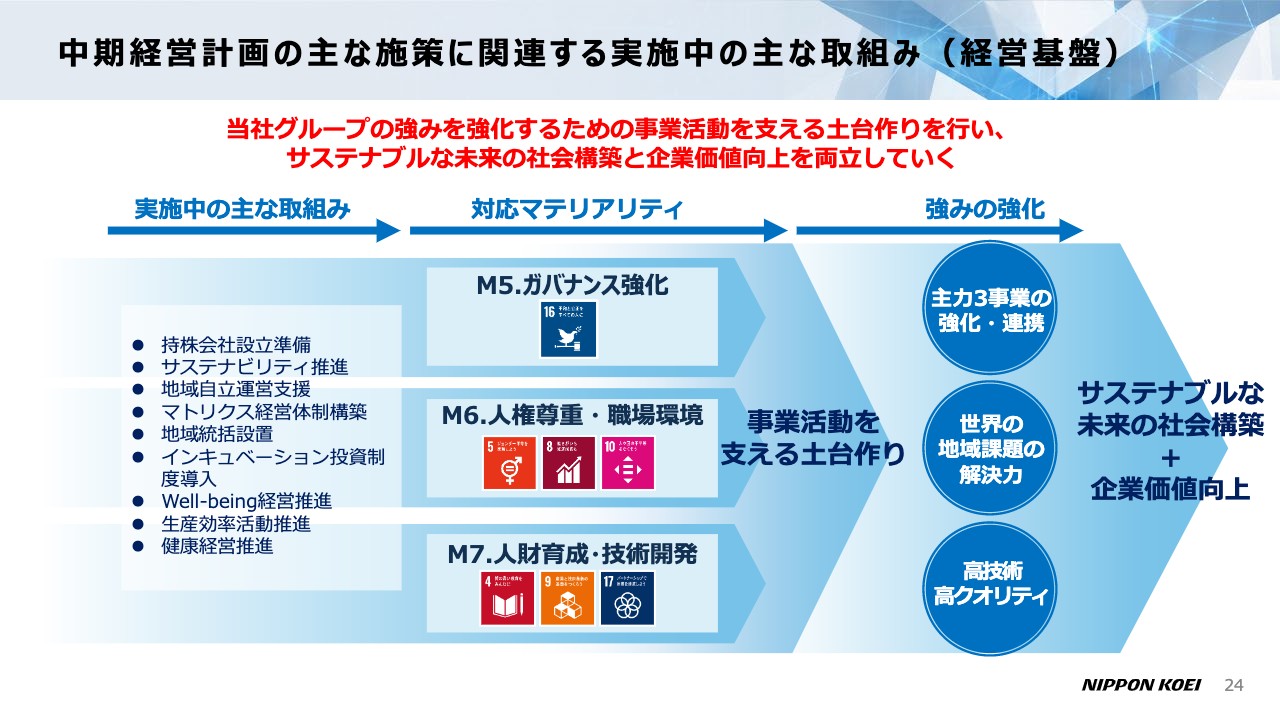

中期経営計画の主な施策に関連する実施中の主な取組み(経営基盤)

ここまでは事業に紐づくマテリアリティについてご説明してきました。一方、経営基盤を構築するための事業活動を支える土台づくりに対応するマテリアリティもあります。今ある強みをさらに強化しながら、サステナブルな未来を構築するために企業価値向上を目指していくといった流れは事業活動と同じです。

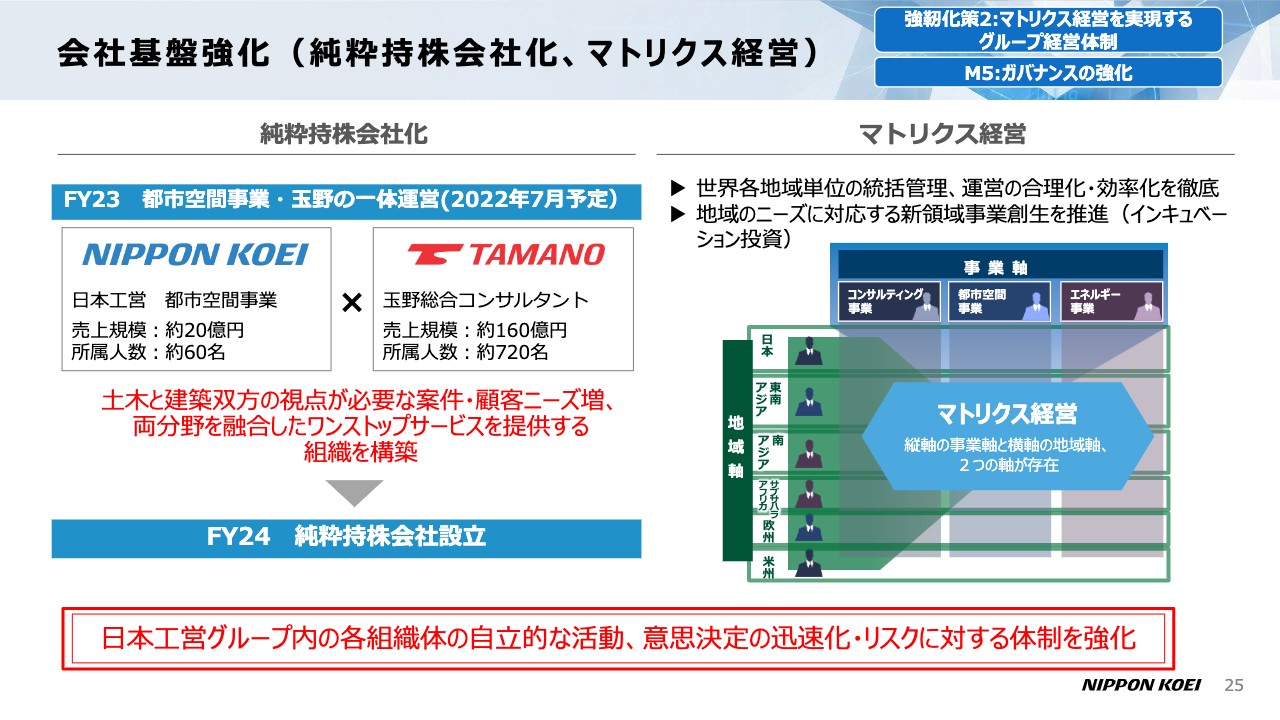

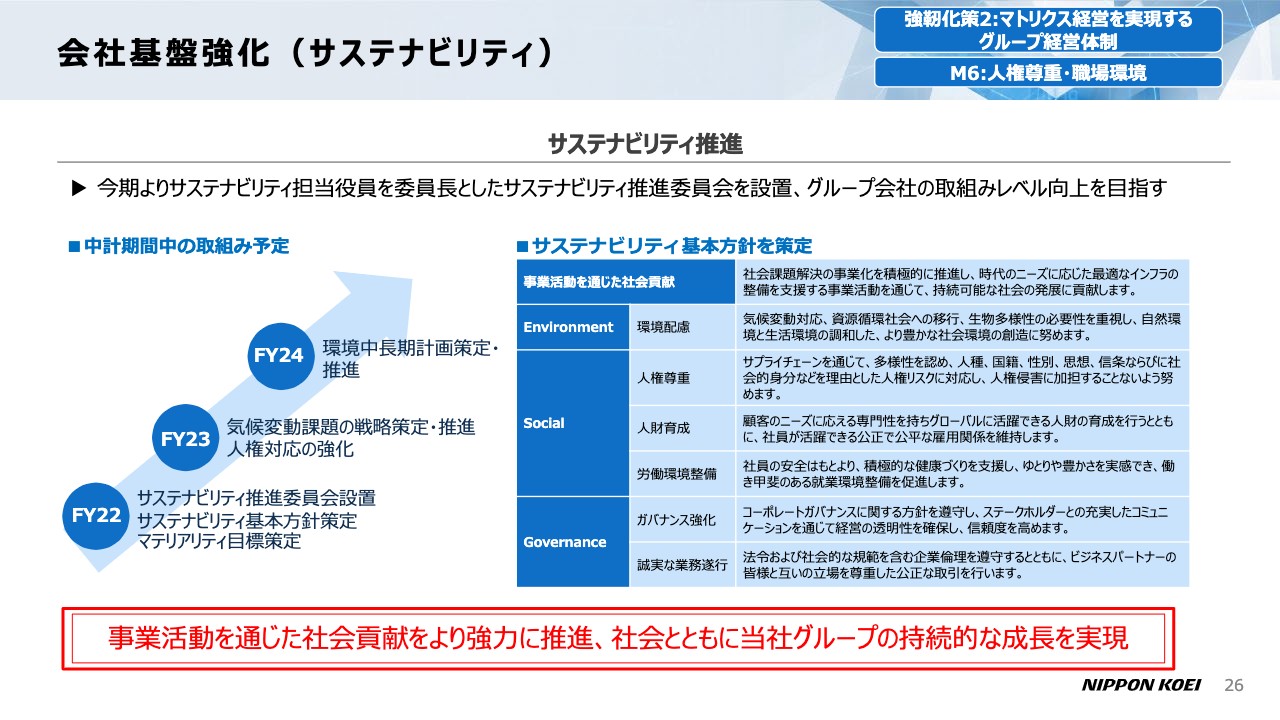

会社基盤強化(純粋持株会社化、マトリクス経営)

5つ目のマテリアリティであるガバナンスの強化について、まずは純粋持株会社化・マトリクス経営をご説明します。現在、純粋持株会社化の検討を始めています。その前段として、今年7月から当社の都市空間事業と玉野総合コンサルタントが一体となって事業運営を始める準備を進めています。

土木と建築の双方の視点が必要な案件・顧客ニーズが増えてきたため、組織を統合しようと考えました。つまり、両分野を融合したワンストップのサービスを提供できる組織が必要になってきたということです。

2024年6月期の純粋持株会社化を検討している中で、組織統合を活かせるように準備を進めています。組織体の中心は都市空間事業です。コンサルティング事業、エネルギー事業と、強靱化の縦軸の強化となる都市空間事業において、BDPとともに活動を行っていくことが重要になってきます。

また、事業軸に対して地域軸をはめていくようなマトリクス経営も行います。運営の合理化・効率化の徹底はもちろんのこと、各地域のニーズを地域統括を中心に吸い上げて、新たな領域の事業創生に結びつけていきます。そのために、営業部隊を中心にインキュベーション投資を進めています。

会社基盤強化(サステナビリティ)

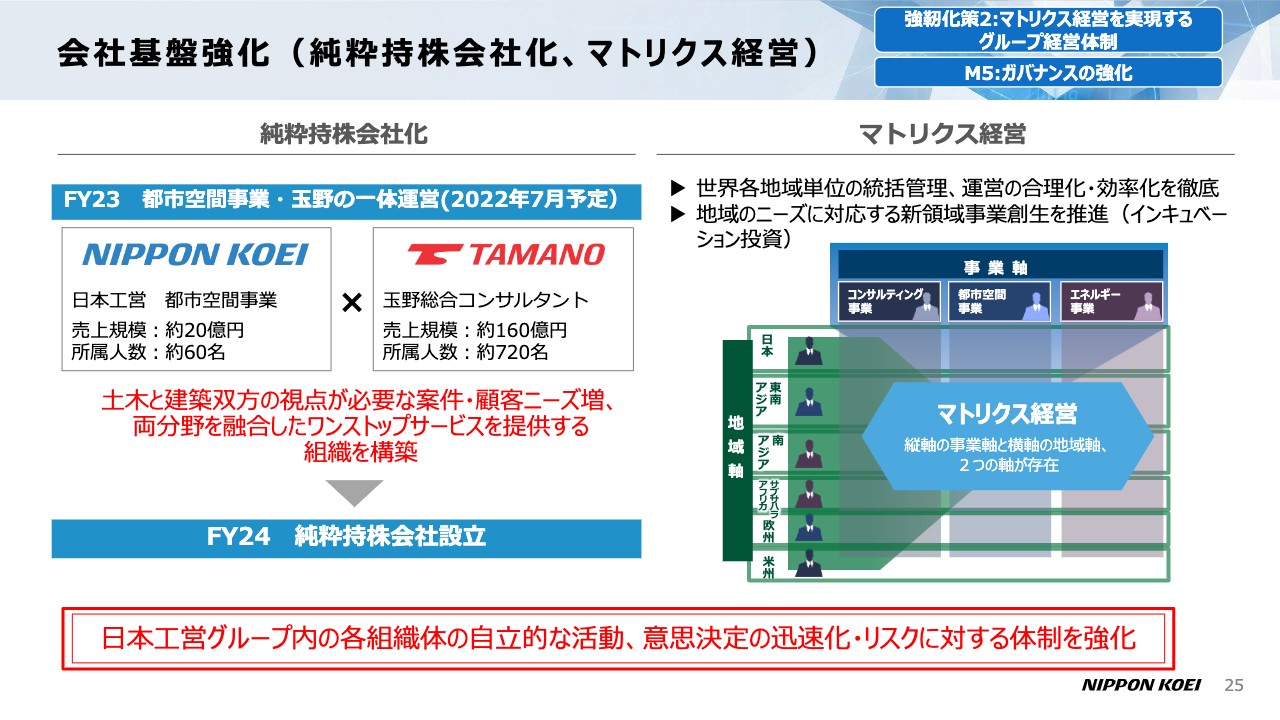

6つ目のマテリアリティである人権尊重・職場環境の課題解決についてです。今期から、サステナビリティの担当役員を委員長とし、サステナビリティ推進委員会を設置しました。これによりグループ会社全体の取り組みレベルの向上を目指しています。また、サステナビリティの基本方針も策定し、ESGの各要素に対する重要事項を紐づけました。

スライド左側の図に概要を示したとおり、今期は委員会の設置と基本方針の策定を進めています。来年、再来年には気候変動の戦略策定・推進をにらみ、環境中長期計画も策定していこうと予定しています。

事業活動を通じた社会貢献をより強力に推進し、社会とともに当社グループの持続的な成長を実現していくために、このようなサステナビリティの推進は欠かせないと認識しています。

技術開発・DXの推進①

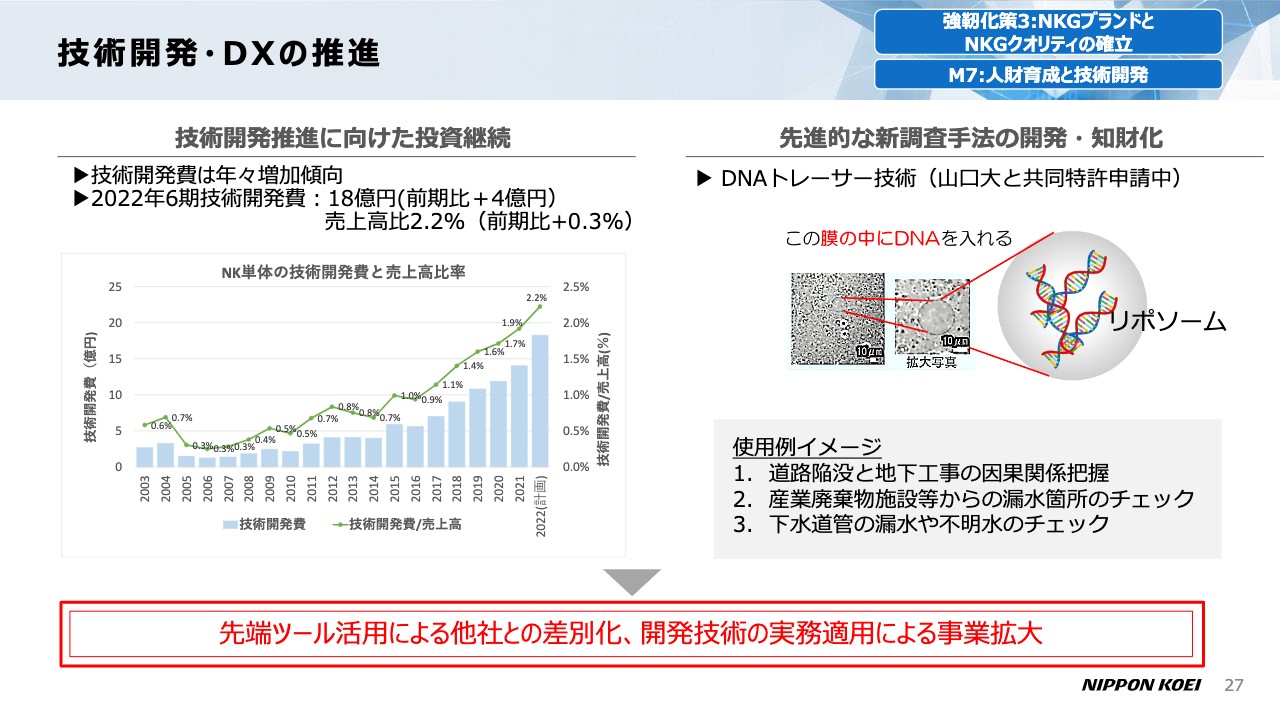

7つ目のマテリアリティである人財育成と技術開発についてです。技術開発の推進に向けて、年々投資を増やしています。

今年は、前年比で4億円増となる18億円の技術開発費を投入しようとしています。これは、売上に対して2.2パーセントに相当します。昨今ではDXなどの動きもあるため、関連費用もしっかりと積んでいます。

例えば、先進的な調査手法である「DNAトレーサー」の開発・知財化のために山口大学と共同研究ならびに特許の出願を行っています。一般的にトレーサーと言いますと地下水などで使われる試薬ですが、追跡が非常に難しく、量が少なくなると正確なデータが把握しづらいという課題がありました。

「DNAトレーサー」は、道路の陥没における地下の工事の因果関係を調べる時に使える分析技術で、ほかにも産業廃棄物や下水道での漏水チェックにも使うことができます。事業拡大のために、このような差別化技術を獲得しようとしています。

技術開発・DXの推進②

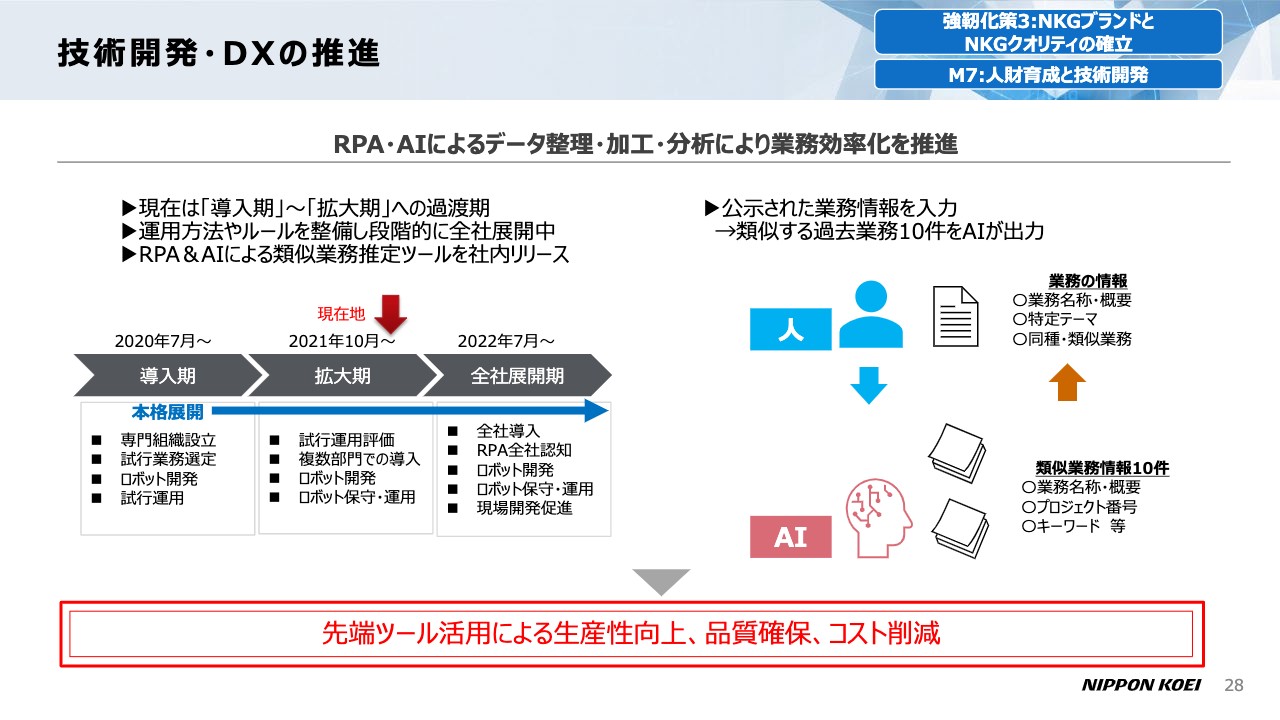

一方、社内向けのDXとしてRPA・AIによるデータ整理・加工・分析を推進し、業務の効率化を図っています。導入期、拡大期、全社展開期という流れで考えると、現状はいろいろなツールを主な部署に展開しているところで、全社展開の一歩手前で施行実験を行っています。まだまだ足りない部分があり、それを克服している段階です。

スライド右側の図がその一例です。特にコンサルティング事業ではプロポーザルや総合評価関係で仕事をいただいています。その際に、課題に対する類似業務を約1万件のデータの中から探し出して、「これくらい実績があります」とお客さまにアピールしなければいけません。

このデータ検索をAIに任せることで、非常に高い精度で約10件の類似業務を引っ張り出してくれます。その中でよりフィットするものを人力で選定し、3件ほどお客さまに提出するのですが、膨大な作業の部分はAIが担ってくれるようなシステムを作っています。このように、社内向けにも先端ツールを開発し、活用することで、生産性向上、品質向上、コスト削減を実現しています。

以上が事業課題および会社の基盤整備に対するマテリアリティについてのご説明です。これにて、2022年6月期第2四半期決算報告ならびに中期経営計画の進捗のご報告を終わります。ご清聴ありがとうございました。

質疑応答:都市空間事業と玉野総合コンサルタントの一体運営の計画と技術開発費の内訳について

質問者1:都市空間事業と玉野総合コンサルタントの一体運営について、例えば都市空間事業と玉野総合コンサルタントで新会社を作るのか、それとも都市空間事業に機能を組み込んでしまうのか、答えられる範囲で統合形態を教えてください。

また、玉野総合コンサルタント自体は区画整理などが得意だと思うのですが、「土木・建築で案件・顧客のニーズ増」「両分野を融合したワンストップサービスの提供」などのご説明が抽象的だったため、具体的なターゲットをお聞かせください。

加えて、DX推進について、今年の技術開発費は18億円との記載がありました。ここには人的投資なども含まれているのか、内訳を明らかにできるようであれば教えてください。

新屋:端的に言いますと、都市空間事業と玉野総合コンサルタントで新会社を作るのも選択肢の1つではあります。ただし、今はまだどのようなかたちが一番効果的で機動性が高いかを検討している段階です。いずれ最終的なご報告ができると思います。

また、玉野総合コンサルタントと日本工営で得意分野が異なるという点についてです。玉野総合コンサルタントは都市・街づくりが専門の会社で、区画整理で有名です。日本工営と一緒に運営していくにあたっては、大都市ではなく地方拠点都市の再開発関係が一番のターゲットになるかと思います。

一方、海外ではBDPと一緒に、水辺の環境づくり、防災・減災に強い街づくりなども展開していきます。そこでは土木の素養を持った建築部隊が必要になってきます。

そのようなところを我々のコンサルタント部門が行うのも1つの手ですが、日本工営の都市づくりの技術と街づくりにおいて、土木の素養がある玉野総合コンサルタントとBDPが一緒にワンストップサービスを提供するのは、1つの事業の柱で完結できるメリットだと考えています。

最後の質問の研究開発投資の18億円についてご説明します。18億円のうちの約6億円は、コンサルティング事業で必要な開発の費用です。ツール開発など、中央研究所を中心に取り組んでいきます。

エネルギー関係でも新たなシステム構築を進めているため、約3億円を投資します。また全社規模で新たな明日の日本工営グループを支える事業開発をしていこうと、技術政策として約5億円の予算をとっています。

先ほどお伝えしたDX関係の開発にも、約3億円配分しています。その他も含めて全体で18億円強の予算をとっている状況です。

質疑応答:海外情勢やカントリーリスクについて

質問者2:ウクライナでも事業を展開していますが、現在かなり情勢が緊迫化しているため、日本の社員はウクライナから引き上げて国内で事業を行っているとお聞きしました。今後さらなる情勢変化の中で、どのような対応を検討しているのでしょうか? あるいは、今後事業の撤退なども含めて検討しているのか教えてください。

また、海外事業においてカントリーリスクがある国も多いと思います。ミャンマーも含め、海外情勢やカントリーリスクに対しての考えをお聞かせください。

新屋:ウクライナ情勢について、いつ戦争が始まってもおかしくない状況というのは新聞やテレビなどの報道で流れているとおりです。弊社では、年末くらいから情報収集が始まりました。報道が出る少し前から、かなり緊迫してきたという情報が現地から届いていたため、現地の社員は全員日本に帰国しています。帰国後は、リモートでプロジェクトを推進していました。一時止まっていたものの、直近で再開の見通しが立っています。

円借款関係の事業のため、撤退するかどうかはその国が決めることですし、我々だけで判断できることはありません。現段階では事業が止まっており注視していますが、産業廃棄物関係、下水処理場関係の円借款案件等、全体計画のプロジェクトにリモートで参画している状況です。

2点目の、ミャンマーに代表されるようなカントリーリスクについてご説明します。カントリーリスクは、国によっていろいろあります。命の危機に関わるものもあり、さまざまな観点で判断していかなければなりません。

ミャンマーでは、我々の仲間であるMYANMAR KOEI INTERNATIONALのメンバーが必死でがんばっています。現政権が始まって約1年が経ち、いろいろな不具合が発生していますが、ミャンマーで行うべき業務は、MYANMAR KOEIがしっかりと取り組んでいるところです。営業活動なども彼らが自国の中でしっかり取り組んでいます。

国ごとでそれぞれリスクの種類が違います。スーダンをはじめアフリカの国々では、テロなどが起こっています。昔から「日本工営は逃げるのが遅い」と言われていますが、安全には十分に気をつけて、外務省などのいろいろなところから情報をいただきながらリスクに対応しています。

質問者2:ミャンマーの事業は今後も現状のとおり継続しますか?

新屋:ミャンマーの中でも特に、地域の方々に必要なエッセンシャルな仕事があります。例えば灌漑設備や農業生産などの衣食住に関わる部分は、MYANMAR KOEIの現地メンバーがしっかり取り組んでいかないといけません。

そして、MYANMAR KOEIのメンバー自身が生計を立てていくために、ミャンマーから近隣諸国(第3国)へのコンサルティング事業も行いながらがんばっています。リスクを抱えながら仕事をしているわけではなく、必要最低限に留めている状態です。

質疑応答:コンサルティング事業の受注とPark-PFI事業の業績貢献度について

質問者3:コンサルティング事業の下期のポイントとして、「海外の変動費コントロールを実施」や、国内の「生産体制を踏まえた戦略的な受注活動を実施」とスライドに記載されています。具体的に今どのような受注環境で、御社の中でどのようにリソース配分しているのか、詳細なご説明をお願いします。

また、エネルギー事業で取り組み内容をご紹介いただきましたが、業績貢献へのイメージを教えてください。中長期的になると思いますが、どのような時間軸や規模感で考えているのか、教えてください。

同様に、明治公園Park-PFI事業もどのような時間軸や規模感で業績への貢献を期待できるのでしょうか? 初参画ということで期待が高いと思いますが、外部から見た場合、業績への貢献をどの程度期待してよいものなのか、考え方も含めて整理していただけますか?

新屋:コンサルティング事業の受注状況については、スライドに記載しているとおり、国内の市場環境は非常に堅調です。堅調と言いますか、全案件には手が挙げられないくらい非常によい状況です。

落札者がいない案件が多発しているため、発注者から生産体制の構築も依頼されています。国土強靭化の予算は5年と言いながらも、2年で5割近くが支出されており非常に活況を呈しています。その状況に、建設コンサルティング各社が応じきれていないのが実態です。

リソース配分としては、昨年まで海外担当は出張できなかったため、国内事業を手伝ったり、若手社員は技術取得のために国内事業で一生懸命勉強していました。国内事業は、自治体の案件を中心に受注がかなり重なり、生産も進んでいました。今年は同じくらいの量をこなすことになるのですが、国内の生産体制がどうしても追い付かず、外注費が増えてコスト増につながっています。

海外の生産活動が活発になり、業績は非常によくなっていますし、国内事業の技術を必要とするプロジェクトも増えてきたため、国内部隊が海外の生産も手伝っています。また海外部隊の稼働率や繁忙度も非常に高く、利益も出ています。

昨年はリソースの活用ということで、海外事業から国内事業へ人が動きましたが、今年は国内事業の担当者も一部海外事業に行くような状況です。

次に、エネルギー事業の業績貢献についてご説明します。10年、20年と長い事業になりますが、最初は稼いだ分をローンの返済などに回していくため、実際に収益が上がってくるのは2026年以降と見ています。

Park-PFI事業で我々が参画している部分は、いわゆる運営やコンサルティングなどです。プレイヤーとして参加した実績が欲しかったため、大きな収益を上げようとはまったく考えていません。

実際に、関東近辺以外の都市でもプレイヤーとして参画する事業があります。いろいろと勉強させてもらっており、他の都市でも活かせる経験になるよう、取り組んでいます。東京での参画にどれだけ効果があるかは、今あらためて我々も経験しているところです。

質問者3:1つ目の回答に対して確認ですが、生産能力は人によるものでしょうか? 多忙になると労働環境と言いますか、残業で対応しきれない部分があるため、落札者不在が起きていると思います。DXの話もありましたが、なんとか生産性を上げて、より付加価値が高い事業構造に持っていくために、どのように進めているのでしょうか?

新屋:海外のコンサルティング事業の場合は、どうしても人に頼ってしまいます。メンマンス(人月)契約のため、人が張り付かなければ対価をいただけないのが今の契約形態です。そちらに対してDX、いわゆるAIを使ったいろいろなツールを開発していますが、契約上、なかなかドラスティックな変化は望めません。

実際にツール開発は進んでいますが、プロジェクト一つひとつに個性があるため、すべてマッチし、画期的な生産性向上につなげるのは難しいことです。一方で、品質を上げるツールは非常に増えたため、そのような部分で貢献しています。

質問者3:エネルギー事業において、最初はローン返済を実施とのことですが、見方を変えてビジネスモデルの考え方についてお聞きします。蓄電池などは御社グループが持たず、債権化などによりレバレッジを効かすようなモデルにはなり得ますか?

要は、証券化も含めてさまざまな仕組みを作り、御社の事業構造的にレバレッジを効かすよう進化は可能かということです。

新屋:今のところ、そこまでは考えていません。まずは実務と言いますか、技術的な部分で日本への展開が一番です。将来的には選択肢が増える可能性はありますが、現在は考えていません。

質疑応答:海外大型案件の期ズレとコンサルティング事業の計画について

質問者4:質問は2つあります。1つ目は、海外大型案件の期ズレは、どの程度の規模の案件で、今期中に受注可能と考えてよいでしょうか?

2つ目は、今年度のコンサルティング事業は2.8億円の減益計画ですが、第2四半期までに22.9億円の増益となっています。下期に大きく減益となる要素があるのでしょうか? それとも、単に計画を修正していないと考えればよいのか教えてください。

新屋:期ズレしているプロジェクトについて、ご説明します。期ズレにもいろいろありますが、前倒し発注でギリギリのところで前年度に入ったり、なかなか成約に結び付かずに遅れるものもあります。前倒れと後倒れの両方ありますが、前倒れが約50億円規模の案件でした。後倒れは約15億円規模が2、3件あり、今後は時間とともに成約できると思っています。

長期スパンのプロジェクトのため、前倒れ、後倒れでも、生産には大きく響きませんが、大型案件の受注タイミングがずれると、対前年マイナスという数字が出てきます。

コンサルティング事業の収益が回復可能かどうかについては、順調に推移しており、今のところマイナス要因は見えていません。連結全体では、冒頭でお伝えしたとおり、過去最高の数字を更新できると想定しています。