相鉄HD、グループ長期ビジョン “Vision2030”を策定 「事業構造改革の断行」と「稼ぐ力の強化」を経営方針に

2021年12月1日 16:21

2022年3月期第2四半期決算説明会

滝澤秀之氏:相鉄ホールディングス株式会社社⾧の滝澤秀之でございます。本日はお時間を割いていただき誠にありがとうございます。

これまで⾧らく発出されていた緊急事態宣言が解除され、少しずつ状況が改善されてきましたが、今回の2022年3月期第2四半期決算、相鉄グループ⾧期ビジョン「“Vision2030”」および中期経営計画説明会については、テレフォン・カンファレンスにて実施することになりました。ご不便をお掛けすることもあるかもしれませんが、ご理解いただければと思います。

当社グループを取り巻く事業環境は、新型コロナウイルス感染症の拡大により、テレワークや新しい生活様式に象徴される「移動を伴わない働き方や暮らし方」を促進し、これまで経験したことがないほどの大きな影響を及ぼしています。

先行きの不透明感がぬぐえない状況ではありますが、ウィズ・コロナを前提とした、今後の相鉄グループの目指す姿を示した「⾧期ビジョン」および「中期経営計画」を策定しました。

ホテル業では、インバウンド需要の回復にまだ時間を要する見込みであることなどから、引き続き、厳しい環境が想定されています。コロナ禍で縮小した市場規模でも安定した利益をあげられるよう、現在、事業構造改革に取り組んでいます。

これからご説明する今期の業績予想では当期損失を予想していますが、早期の黒字化と、コロナ禍でも、グループ企業が成長を図れるよう目指していきます。

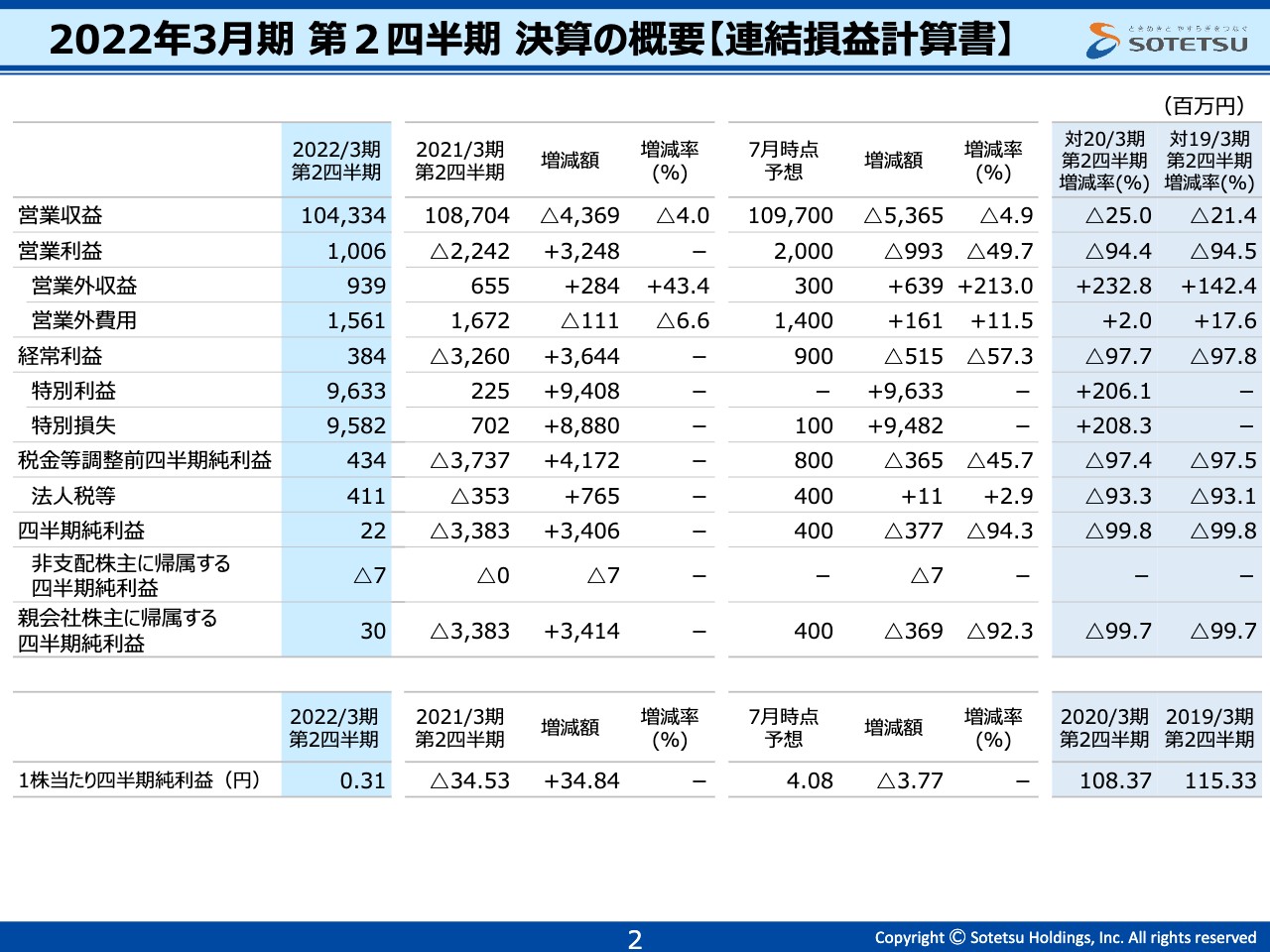

2022年3月期 第2四半期 決算の概要【連結損益計算書】

まず、決算および業績予想についてご説明します。スライド表の左側には2022年3月期第2四半期時の決算、その右側には前年実績、表の中央には7月時点の予想数値を比較として示しています。ご説明は前年との比較と、表の右端に記載している、2019年3月期コロナ禍前との増減率でご説明します。

営業収益は1,043億3,400万円で、対前年43億6,900万円、4パーセントの減収となり、コロナ禍前の2019年3月期比からは21.4パーセントの減収となりました。営業利益は10億600万円で32億円の増益、親会社株主に帰属する四半期純利益は3,000万円で、対前年34億円の増益となりました。

前年の新型コロナウイルス感染症の大幅なマイナス影響からは一定の回復があり、運輸業、ホテル業、その他業では増収となりましたが、前期は不動産分譲業での販売が第1四半期に集中していたことや、流通業における巣ごもり特需による反動減、さらに、2021年度は収益認識基準の適用に伴い、主に流通業、不動産賃貸業で会計処理変更に伴う減収となったため、全体では減収増益の決算となりました。

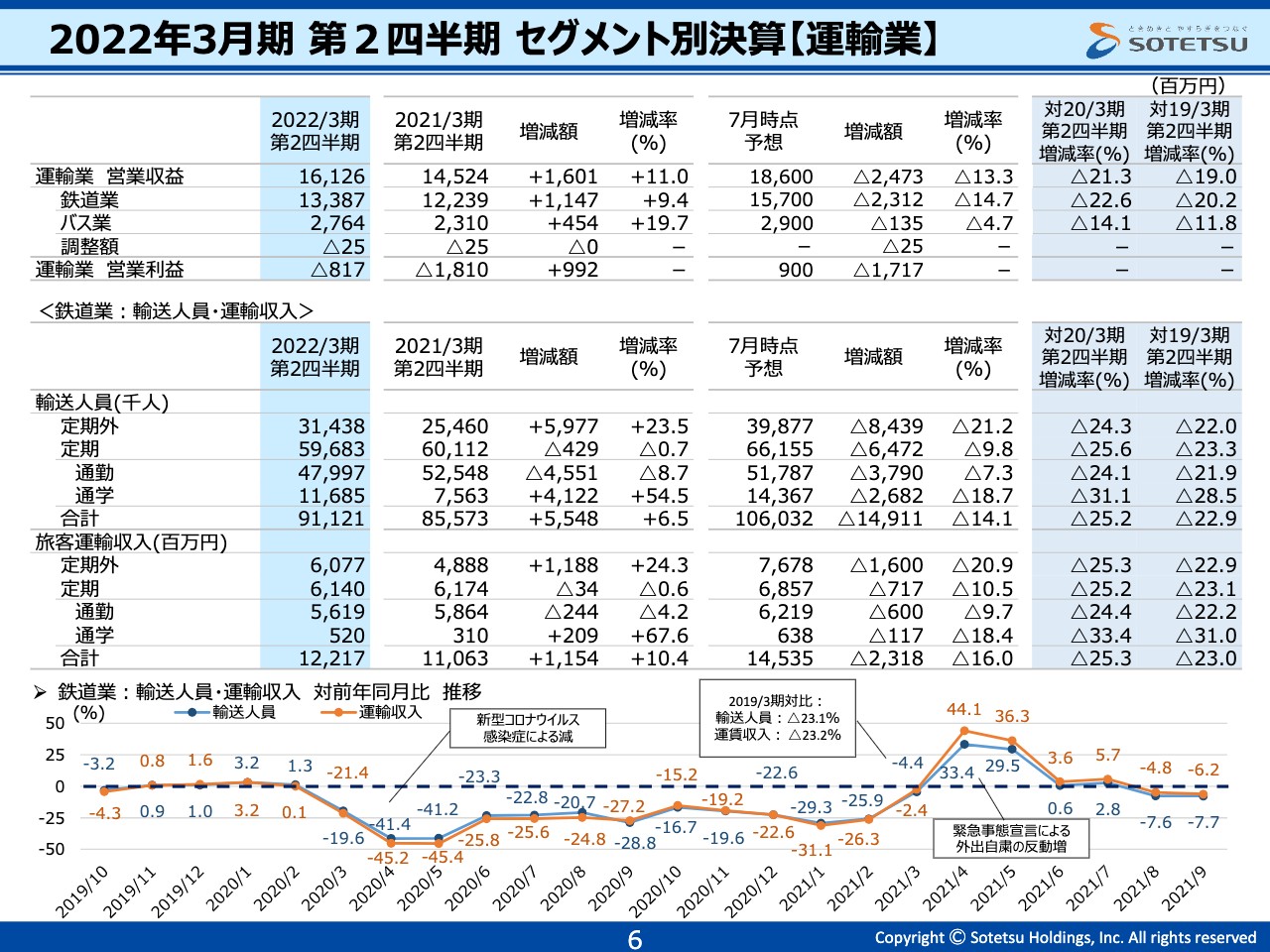

2022年3月期 第2四半期 セグメント別決算【運輸業】

各セグメントのポイントをご説明します。運輸業の営業収益は161億2,600万円で、対前年16億100万円、11パーセントの増収、コロナ禍前からは19パーセントの減収となりました。営業利益は対前年9億9,200万円の増益ではありますが、8億1,700万円の損失となりました。

第1四半期当初は回復基調にありましたが、社会活動制限の⾧期化、特に8月の神奈川県内への緊急事態宣言の発出後は、さらに状況が悪化しました。通勤定期については、テレワークの普及や雇用情勢の不安定さにより、前年から減少しており、特に期間の⾧い定期離れが進んでいるため6ヶ月定期の減少割合が高く、逆に1ヶ月定期は増加しています。

通学定期は、対前年では大幅に増加したものの緊急事態宣言の再々発出に伴う学校の臨時休校、オンライン授業の継続等によりコロナ禍前との比較では、依然として大幅な減少となっています。

営業利益は、退職給付費用や人件費の減少、修繕工事の実施内容の精査による修繕費の減少などがあるものの、減収により営業損失を計上するにいたりました。

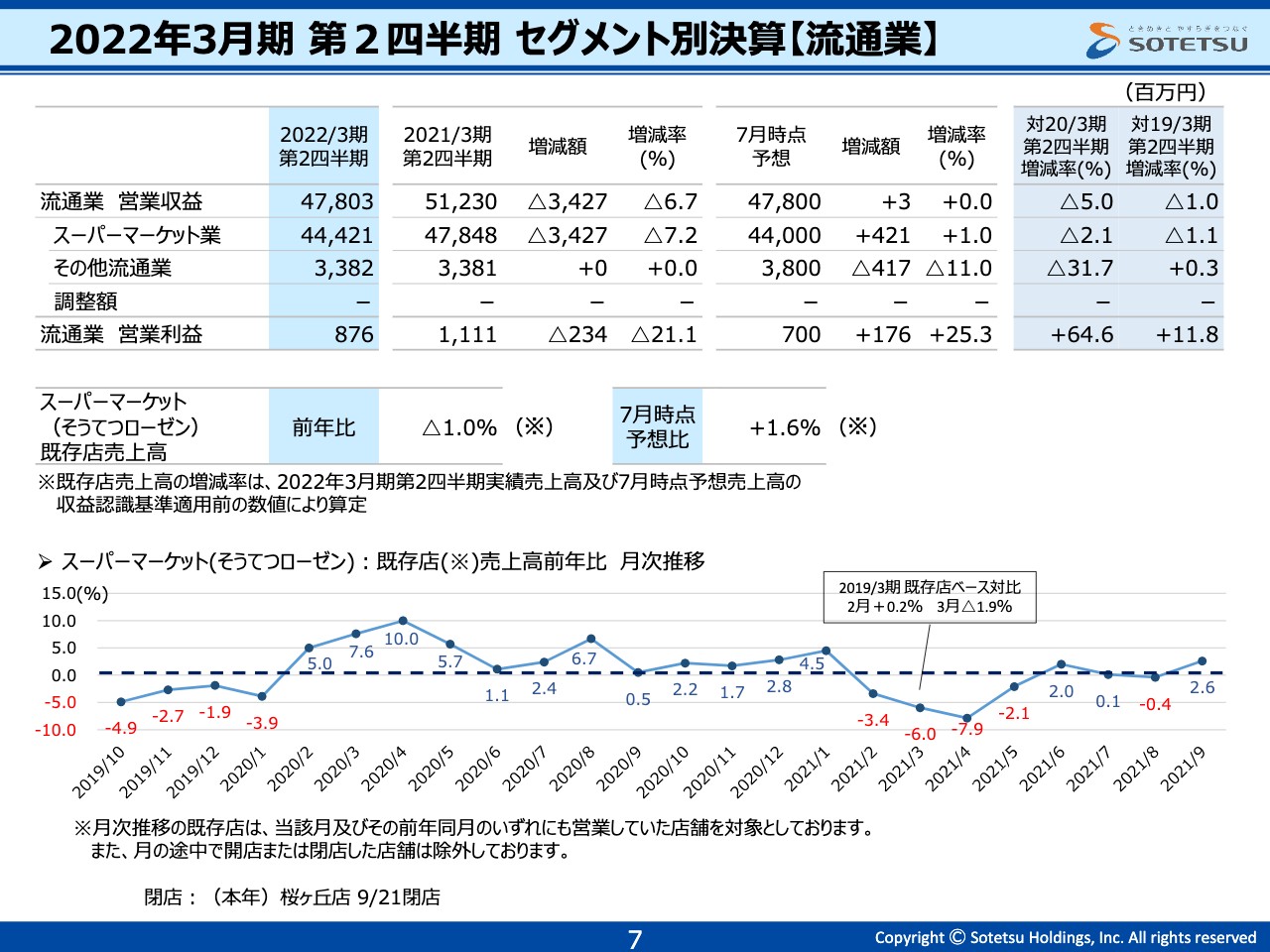

2022年3月期 第2四半期 セグメント別決算【流通業】

流通業全体の営業収益は478億300万円で、対前年34億2,700万円、6.7パーセントの減収となりました。営業利益は8億7,600万円で、対前年2億3,400万円、21.1パーセントの減益となりました。

前年との比較では大きな減収となっていますが、これは主に収益認識基準適用の影響によるもので、その影響を除いた場合は4億円、1パーセントの減収となっています。前期における内食需要の高まりによる反動減により、既存店売上高は前年比1パーセント減となりました。

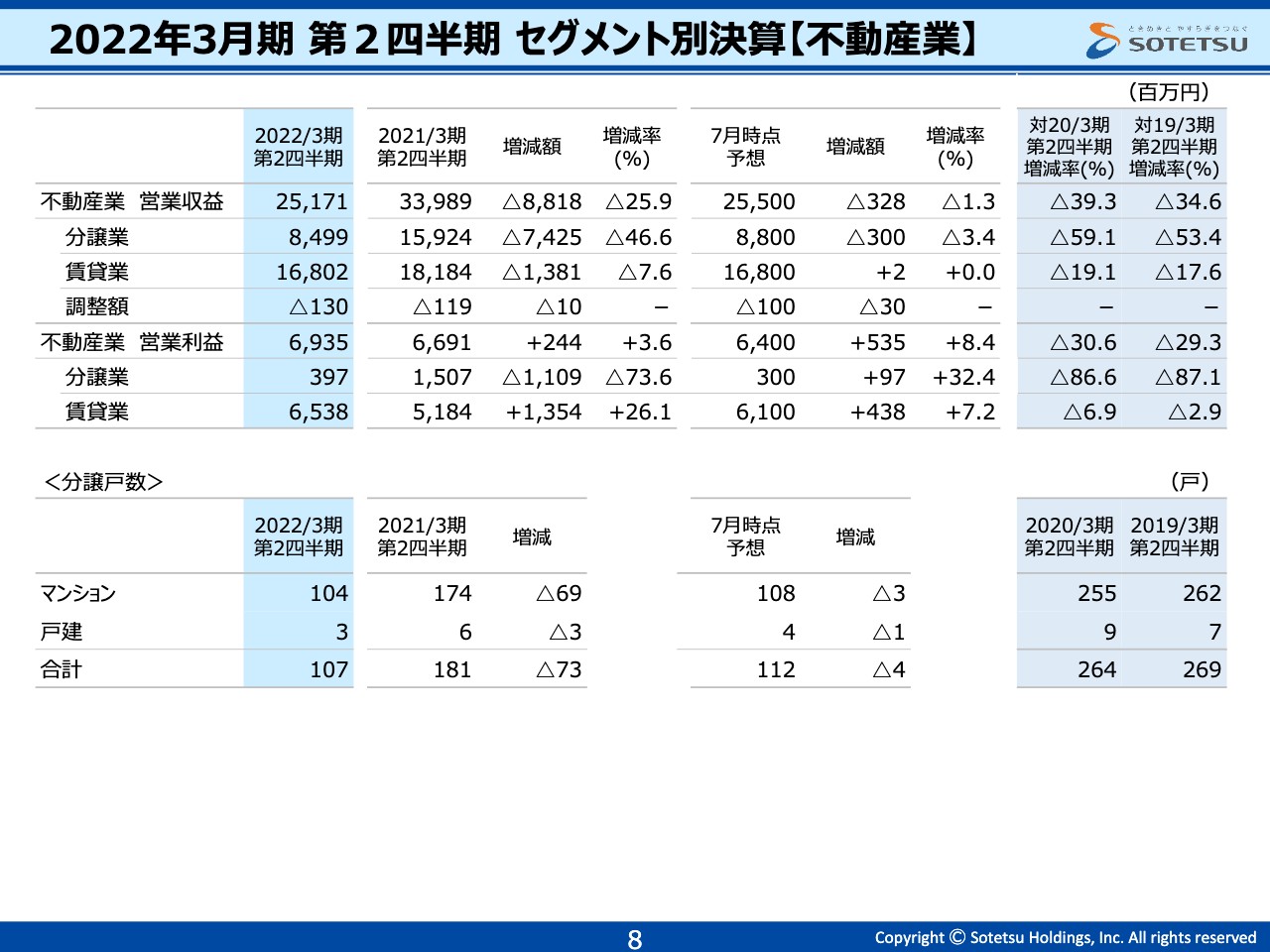

2022年3月期 第2四半期 セグメント別決算【不動産業】

不動産業の営業収益について、分譲業の営業収益は84億9,900万円で、対前年74億2,500万円、46.6パーセントの減収、営業利益は3億9,700万円で、対前年11億900万円、73.6パーセントの減益となりました。

新規分譲戸数が前期より73戸減少したことと、前期に販売したマンションには利益率の高い物件があったことによる反動減から、減収減益となりました。

不動産賃貸業の営業収益は168億200万円で、対前年13億8,100万円、7.6パーセントの減収、営業利益は65億3,800万円で、対前年13億5,400万円、26.1パーセントの増益となりました。

減収の要因としては、流通業と同じく、収益認識基準適用に伴う影響が大きく、収益認識基準適用前の数値で比較した場合、前年比で営業収益は15億円、8.6パーセントの増収、営業利益は13億円、26.1パーセントの増益となっています。

前期の緊急事態宣言中における、一部商業施設の休業に伴うテナント賃料の減免や、駐車場収入などの付帯収入減少の反動増などにより、増収増益となっています。

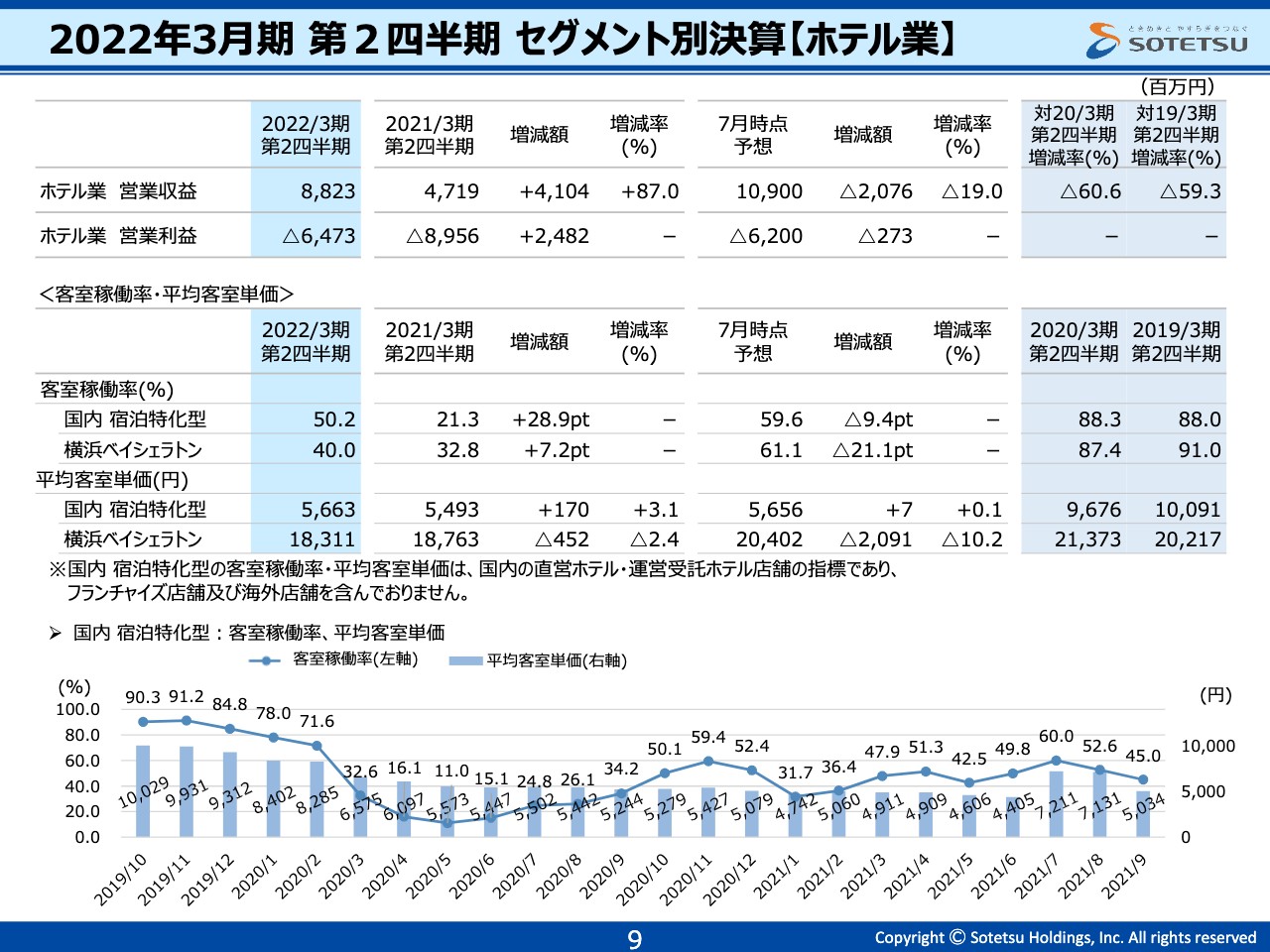

2022年3月期 第2四半期 セグメント別決算【ホテル業】

ホテル業です。営業収益は88億2,300万円で、対前年41億400万円、87パーセントの増収ですが、コロナ禍前の2019年3月期比ではマイナス59.3パーセントと、依然として大幅な減収となっています。

営業利益は、対前年24億8,200万円の損失改善となりましたが、64億7,300万円と多額の損失計上となりました。シフトコントロールによる人件費抑制や、稼働に連動する客室経費の減少、および賃料の減免効果などによる費用の削減を行いましたが、緊急事態宣言の度重なる延⾧による外出自粛を受け、宿泊需要が想定どおりに回復しませんでした。

東京2020オリンピック・パラリンピック関連の宿泊による浮揚効果を前回の予想には織り込んでいませんでしたが、実績では11億円の増収となりました。

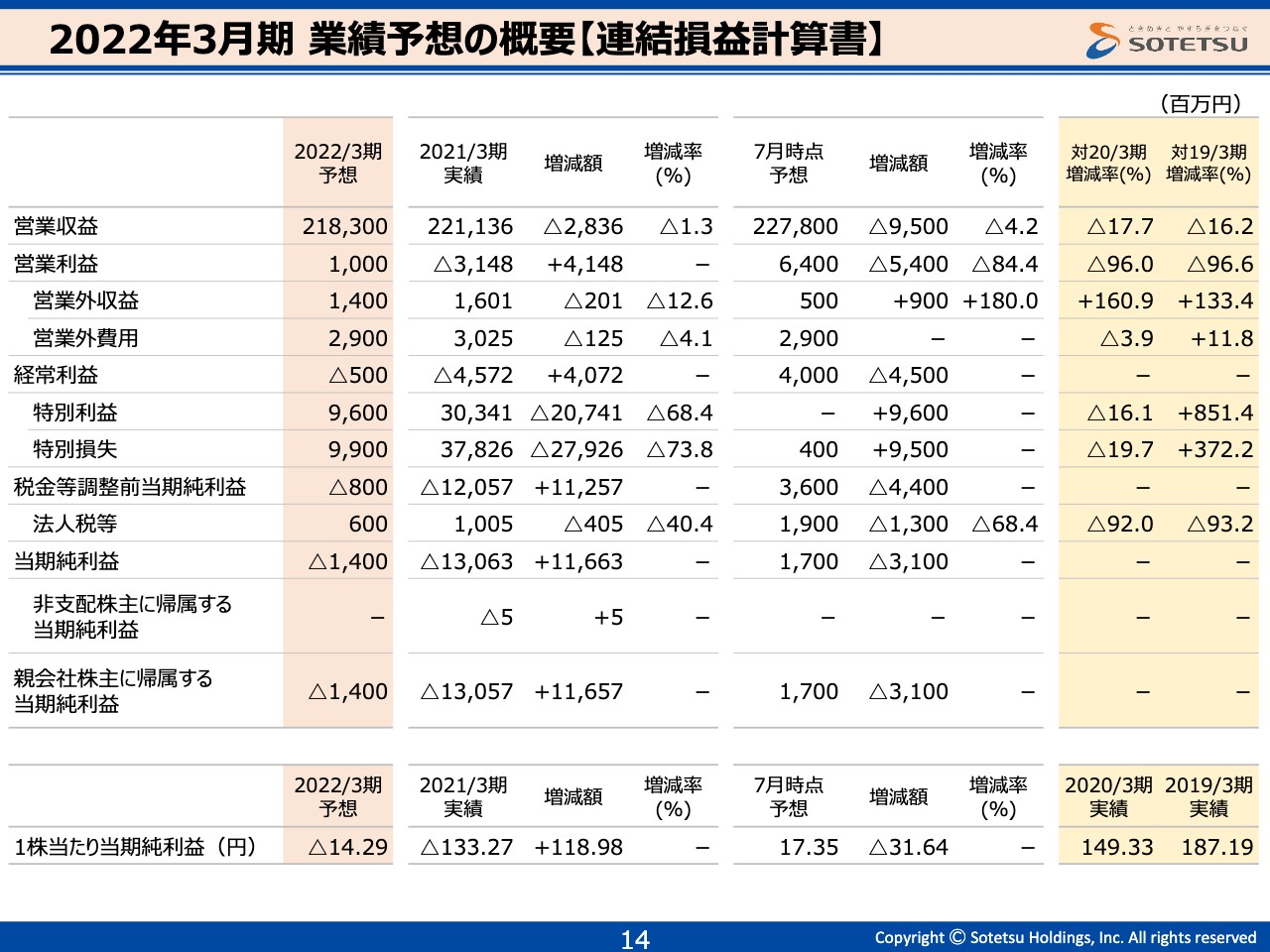

2022年3月期 業績予想の概要【連結損益計算書】

2022年度3月期の業績予想です。今期の連結業績予想については、スライド表の中央の列に記載している7月時点での前回予想との対比で示しています。緊急事態宣言ならびに、まん延防止等重点措置の度重なる再延⾧により、前回予想よりも状況が悪化しました。

新型コロナウイルス感染症の影響はワクチン接種率の進捗状況を勘案し、経済活動の回復は12月以降で徐々に社会活動が戻るものと見込んでいますが、回復後もコロナ禍前の100パーセントに戻るとは限らないという前提で策定しています。

営業収益は2,183億円で、対前年95億円、4.2パーセントの減収、コロナ禍前の2019年3月期比では16.2パーセントの減収となる水準を予想しています。営業利益は10億円で、対前年54億円、84.4パーセントの減益と、営業利益段階では、かろうじて黒字を確保できる見込みになりますが、経常利益以下は損失の予想となっています。親会社株主に帰属する当期純利益は14億円の損失で、前回予想との比較では31億円の減益となり、減収減益の予想を見込んでいます。

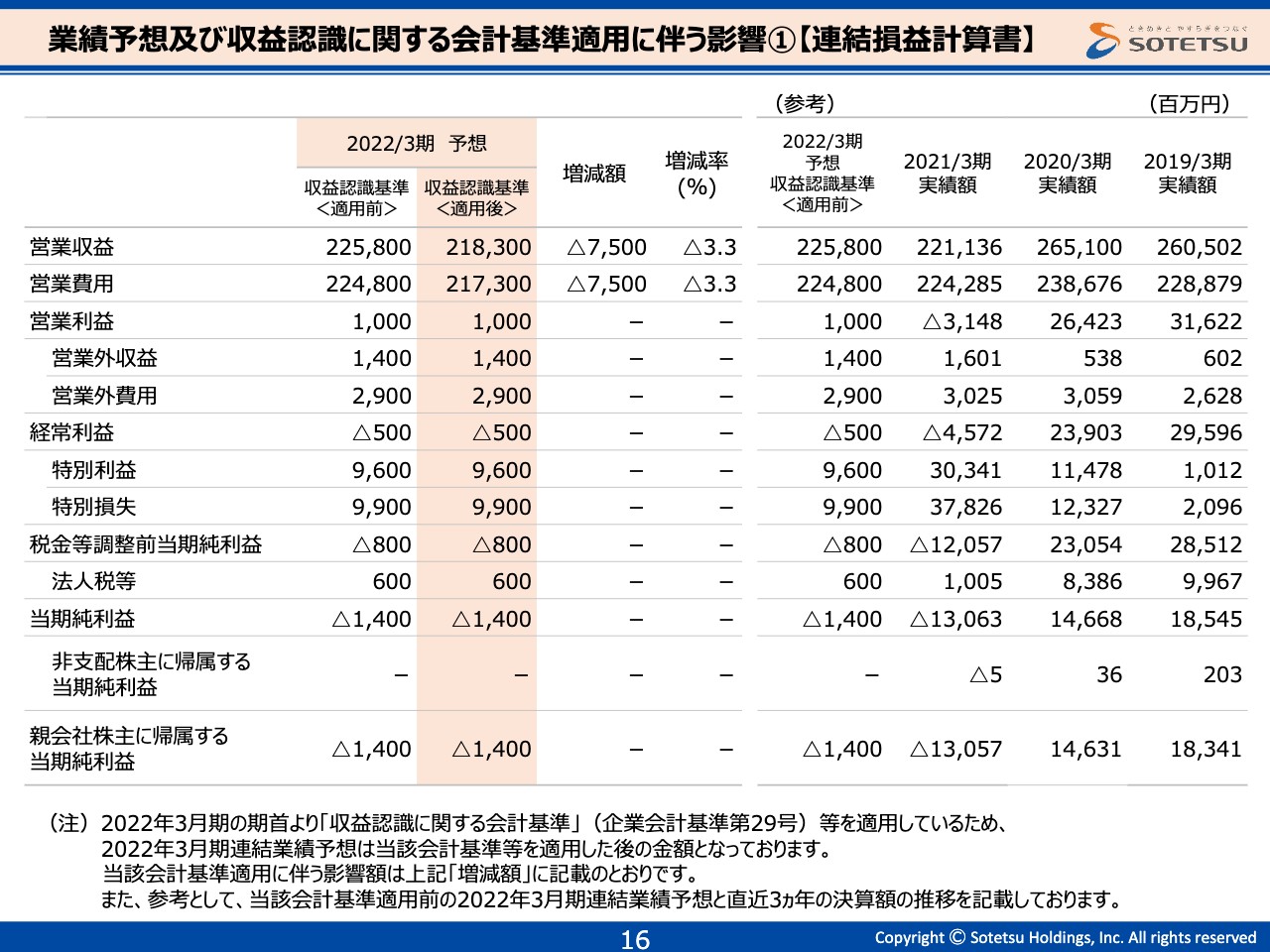

業績予想及び収益認識に関する会計基準適用に伴う影響1【連結損益計算書】

今期より適用の「収益認識基準」の影響に伴う連結損益計算書を記載しています。

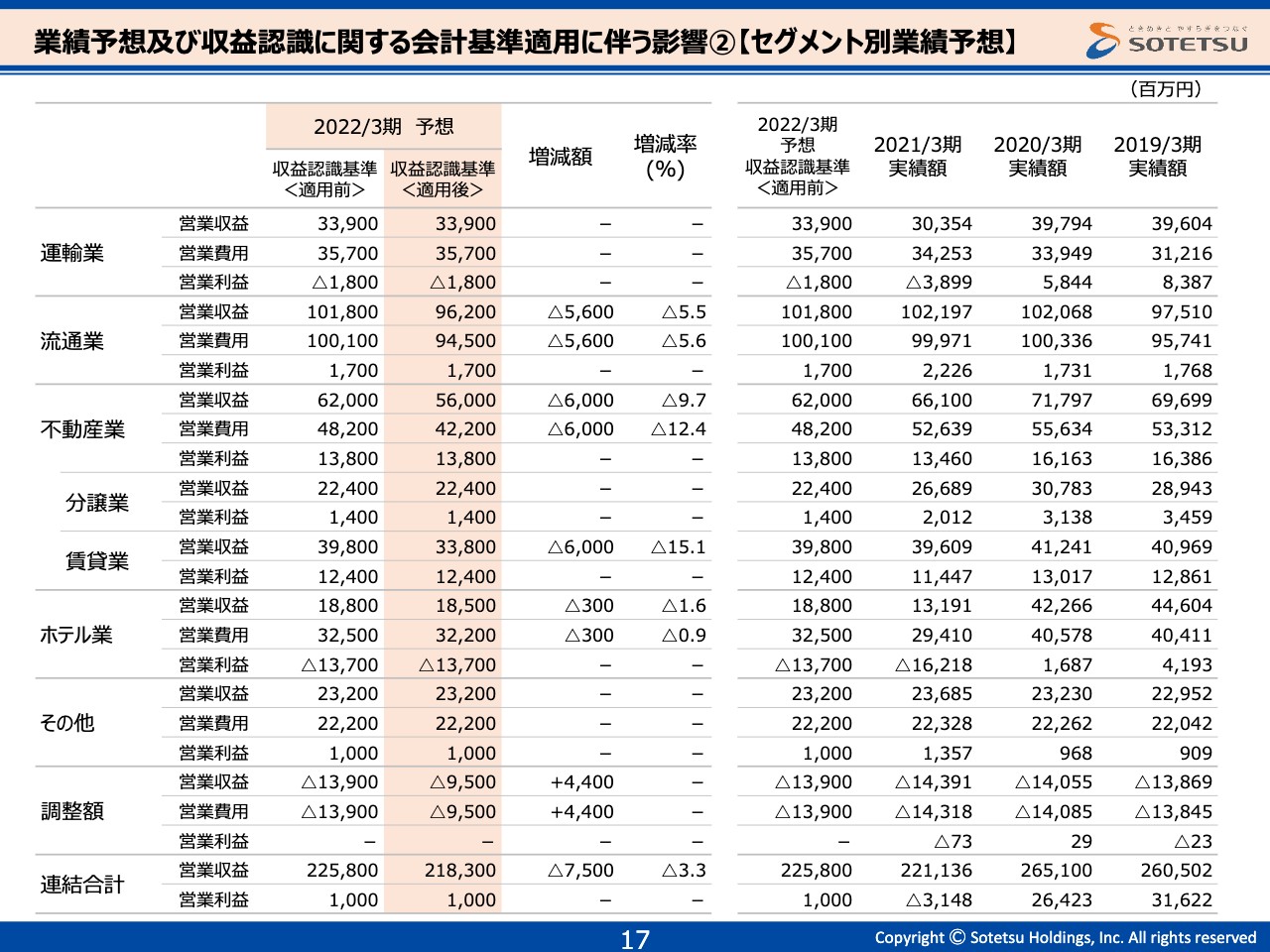

業績予想及び収益認識に関する会計基準適用に伴う影響2【セグメント別業績予想】

収益認識基準適用に伴う影響について、連結収支上は、営業収益、営業費用ともに約75億円の減少となりますが、営業利益以下への影響はほぼありません。

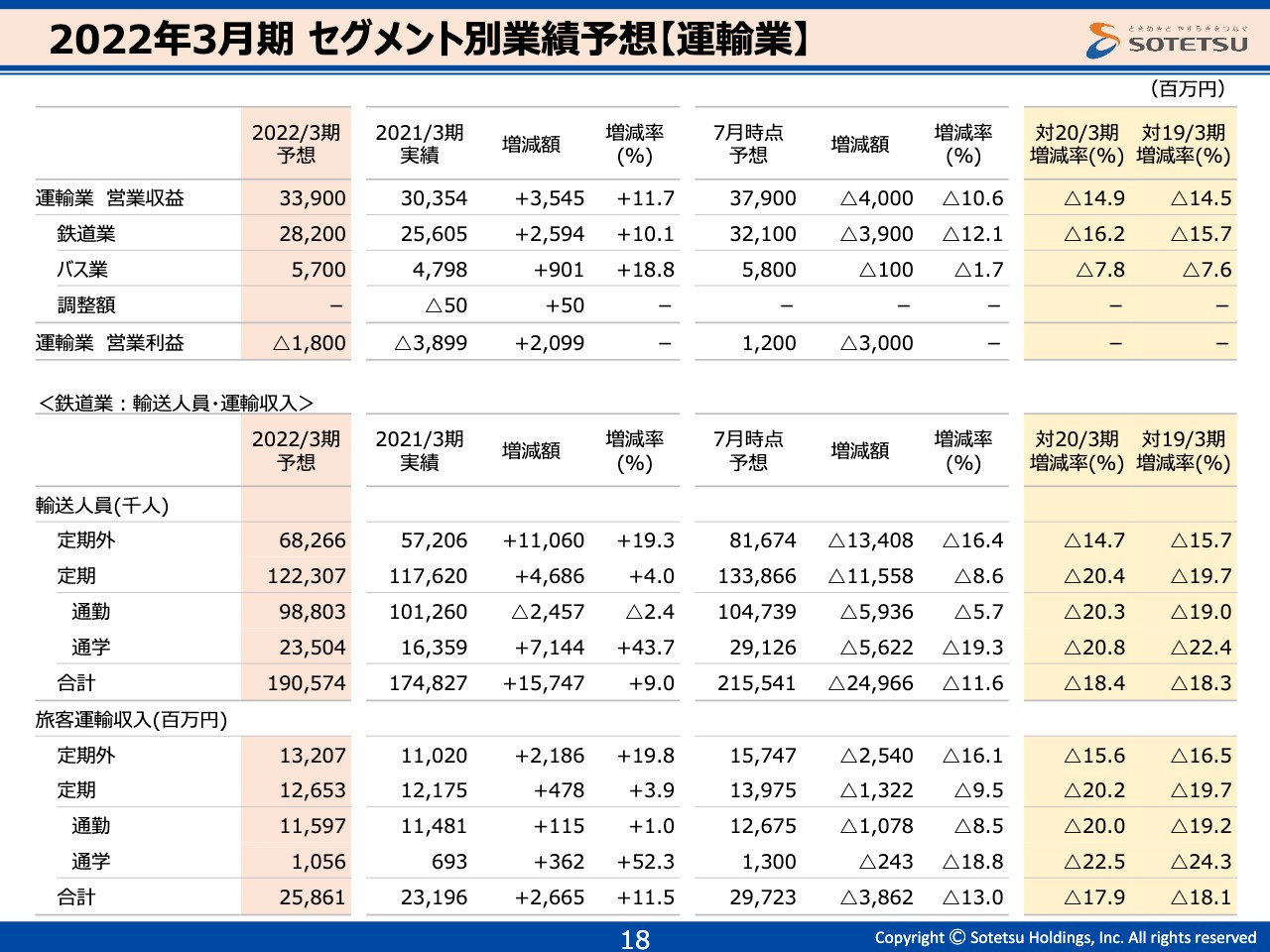

2022年3月期 セグメント別業績予想【運輸業】

影響の大きなセグメントについてご説明します。運輸業の営業収益は339億円で、対前回予想で40億円、10.6パーセントの減収となり、コロナ禍前の2019年3月期との比較では、14.5パーセントの減収の水準を予想しています。それにより営業利益は18億円の損失で、30億円の減益と予想しています。

運輸収入は実績を踏まえて、定期外については定期からの遷移を考慮し、2022年4月時点でコロナ禍前の状態に戻ると想定しています。

定期の旅客運輸収入について、通勤定期は、2022年4月時点でコロナ禍前の状態から14パーセント程度の減少にまで回復すると見込んでおり、通学定期についても同様に12パーセント程度となるような段階的な回復を想定しています。

しかし、今期については、分散登校、オンライン授業の影響から特に通学定期のマイナスが大きく、前回予想との比較では通勤で8.5パーセント、通学で18.8パーセントのマイナスとなる予想です。

なお、JR直通線については、コロナ禍の影響もあり遷移が進まず、既存線より状況が悪化しています。輸送収入は、前回予想比3億円、46.5パーセントの減収、速達性向上計画より14億円、77.0パーセントの減収を予想しています。

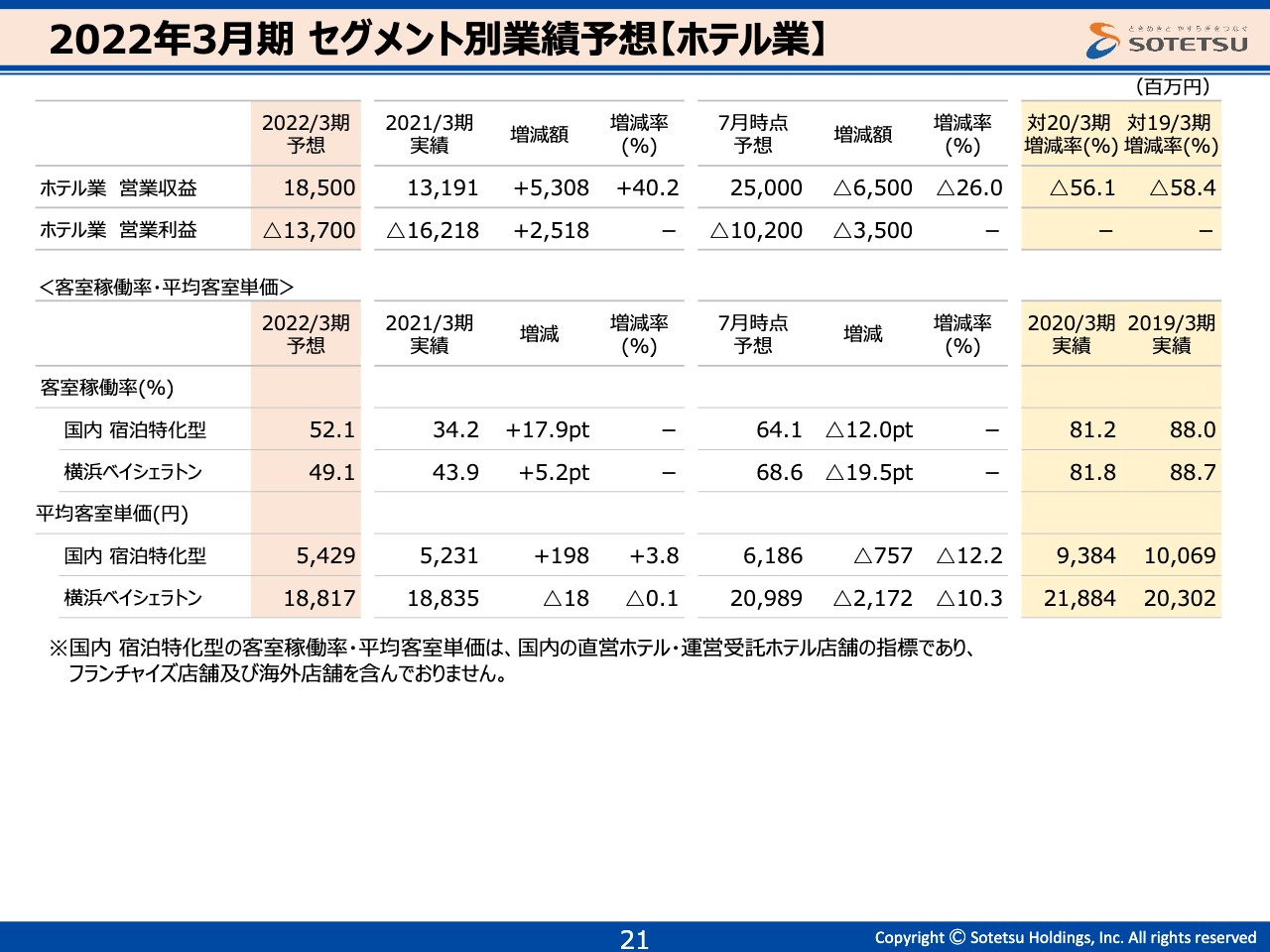

2022年3月期 セグメント別業績予想【ホテル業】

ホテル業の営業収益は185億円で、対前回予想で65億円、26パーセントの減収、営業利益は137億円の損失で、35億円の損失拡大を見込んでいます。宿泊特化型ホテルでは、客室稼働率、平均客室単価を下方修正していますが、ワクチン接種が進む1月以降は需要が緩やかに回復し、3月の着地では客室稼働率を57.7パーセント、平均客室単価を5,670円と想定しています。

営業費用は収益の下方修正に伴い、主に稼働に連動する経費として客室経費、支払手数料、水道光熱費の減少を見込んでいます。足元の状況について、10月の客室稼働率は52.1パーセントで前年から2.0パーセント上昇、平均客室単価は4,953円と前年比326円低下しています。

今後10年間における⾧期ビジョンおよび中期経営計画をご説明します。昨日公表した資料をご覧ください。

相鉄グループ長期ビジョン “Vision2030”及び中期経営計画

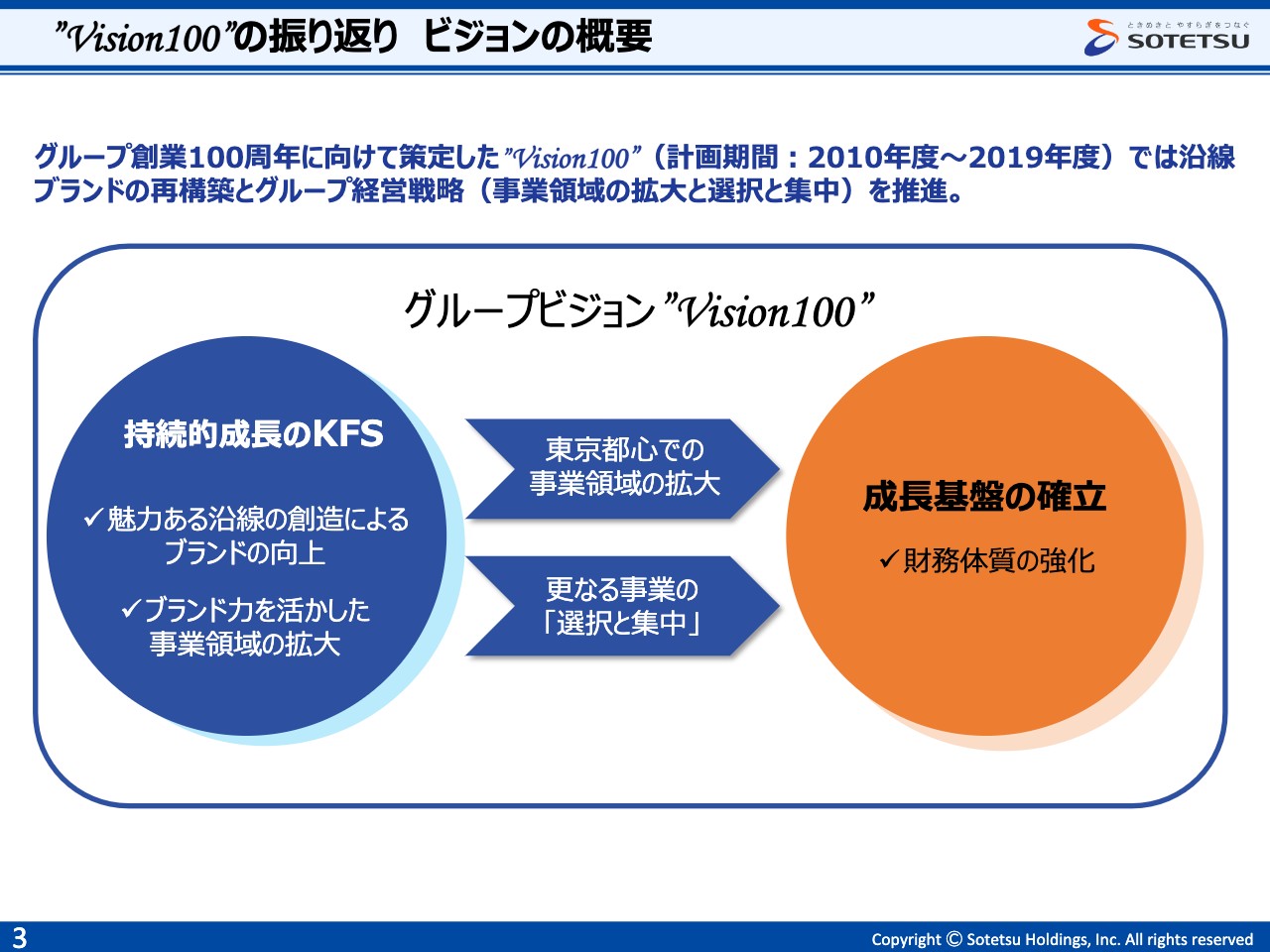

ここからは相鉄グループ長期ビジョン “Vision2030”及び中期経営計画についてご説明します。相鉄グループでは、2010年に成⾧戦略ロードマップとして「”Vision100”」を掲げ、経営改革に取り組みました。

”Vision100”の振り返り ビジョンの概要

グループの持続的成⾧要因を「魅力ある沿線の創造によるブランドの向上」「ブランド力を活かした事業領域の拡大」と捉え、沿線開発6大プロジェクトの遂行や宿泊特化型ホテル事業の拡充を行い、事業の「選択と集中」の推進により「財務体質の強化」を着実に実行しました。

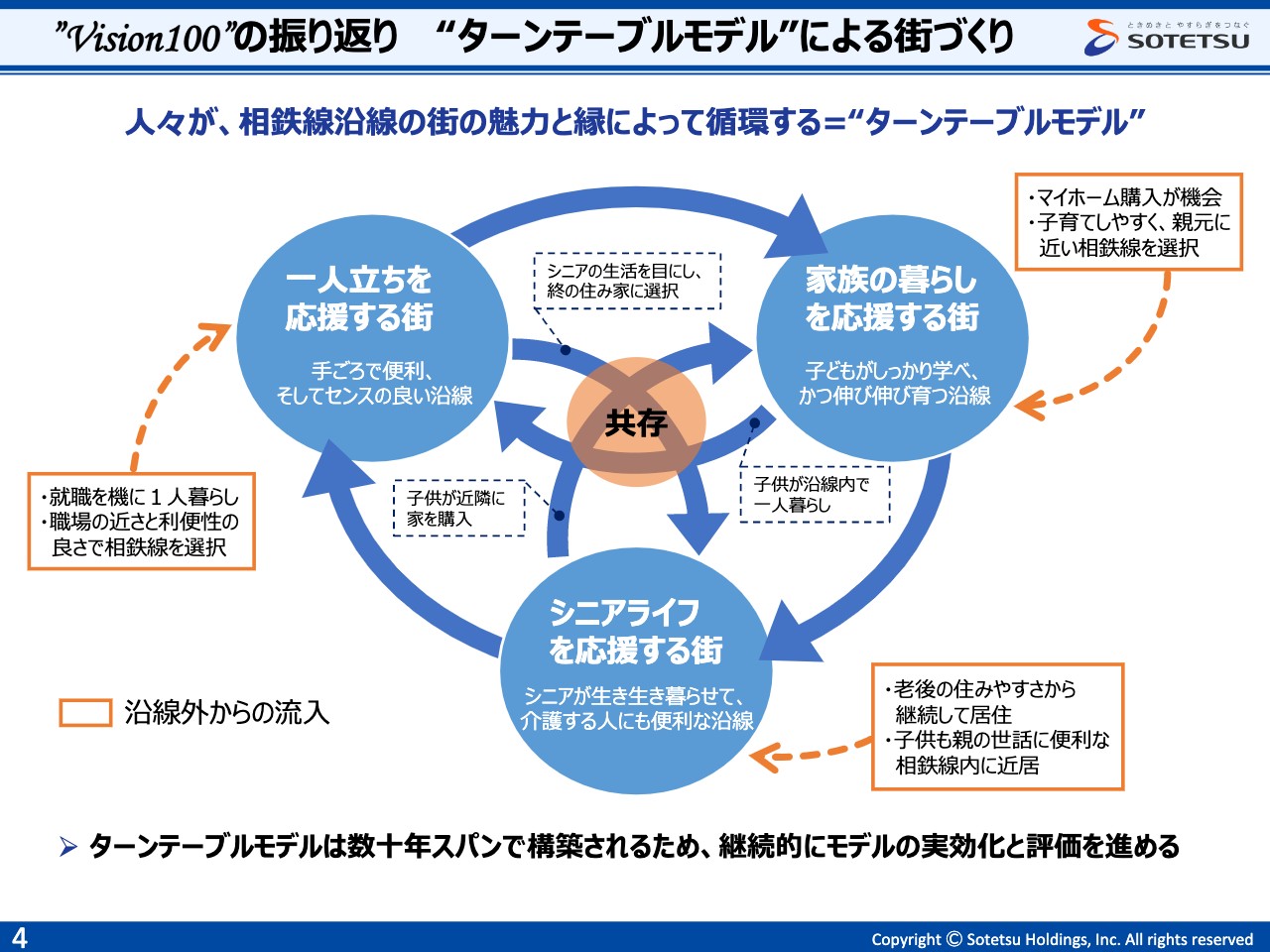

”Vision100”の振り返り “ターンテーブルモデル”による街づくり

「選ばれる沿線の創造」を目指して掲げた「”ターンテーブルモデル”」による街づくりについて、南まきが原エリアなどで、住民の高齢化や若年層の流出などさまざまな地域課題を解決し、地域の魅力をより高めていくための多世代共住モデルを実現した他、駅前で賃貸マンション「KNOCKS」ブランドを展開しました。

沿線外からの人口流入促進を旨とするターンテーブルモデルの構築、および沿線ブランド向上の実現には長期にわたり取り組む課題であり、この長期ビジョンにおいても取り組むべき重要課題です。

”Vision100”の振り返り 魅力ある沿線の創造

5ページは、相鉄沿線で行ってきた6大プロジェクトについて示しています。

”Vision100”の振り返り 事業領域の拡大

6ページには東京都心や海外での事業領域拡大の取り組みについて示しています。

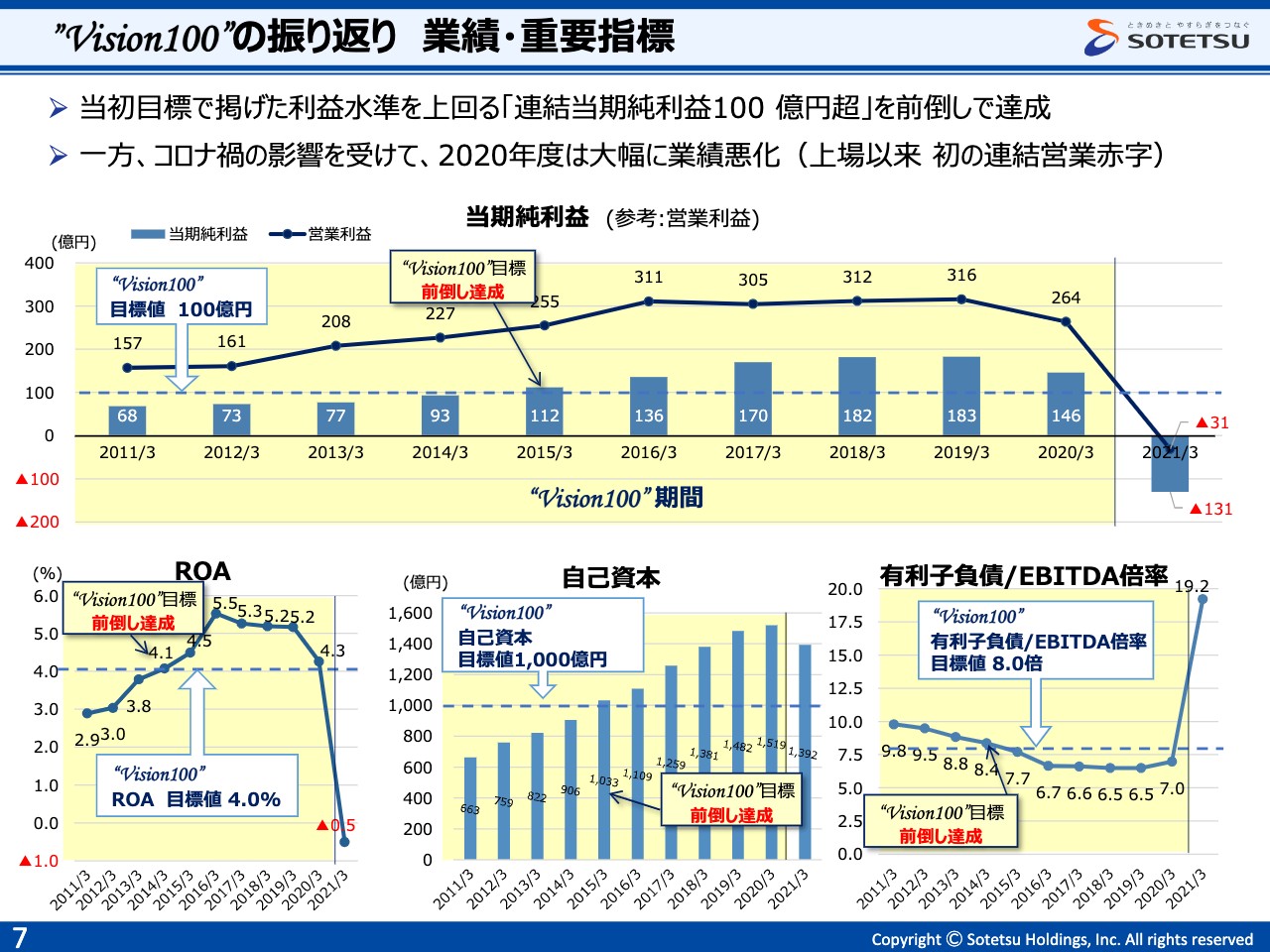

”Vision100”の振り返り 業績・重要指標

「“Vision100”」の取り組みの結果、目標で掲げた利益水準を上回る「連結当期純利益100億円超え」を前倒しで達成し、連結営業利益は2015年度以降、継続して300億円台を計上していました。

しかし、新型コロナウイルスの蔓延は、特に運輸・ホテル業における事業環境に甚大な影響を及ぼし、収益性が大きく低下しました。

「“Vision100”」および前・中期経営計画とも2019年度に最終年度を迎えましたが、新型コロナウイルスの影響があまりにも大きいため、昨年度・今年度は単年度の計画策定で進めていきました。

一方、ワクチン接種が一定進み、ニューノーマルの定着が不可欠となる中、新たな経営環境を見据えた⾧期ビジョン・中期経営計画が必要と考え、今回策定を行いました。

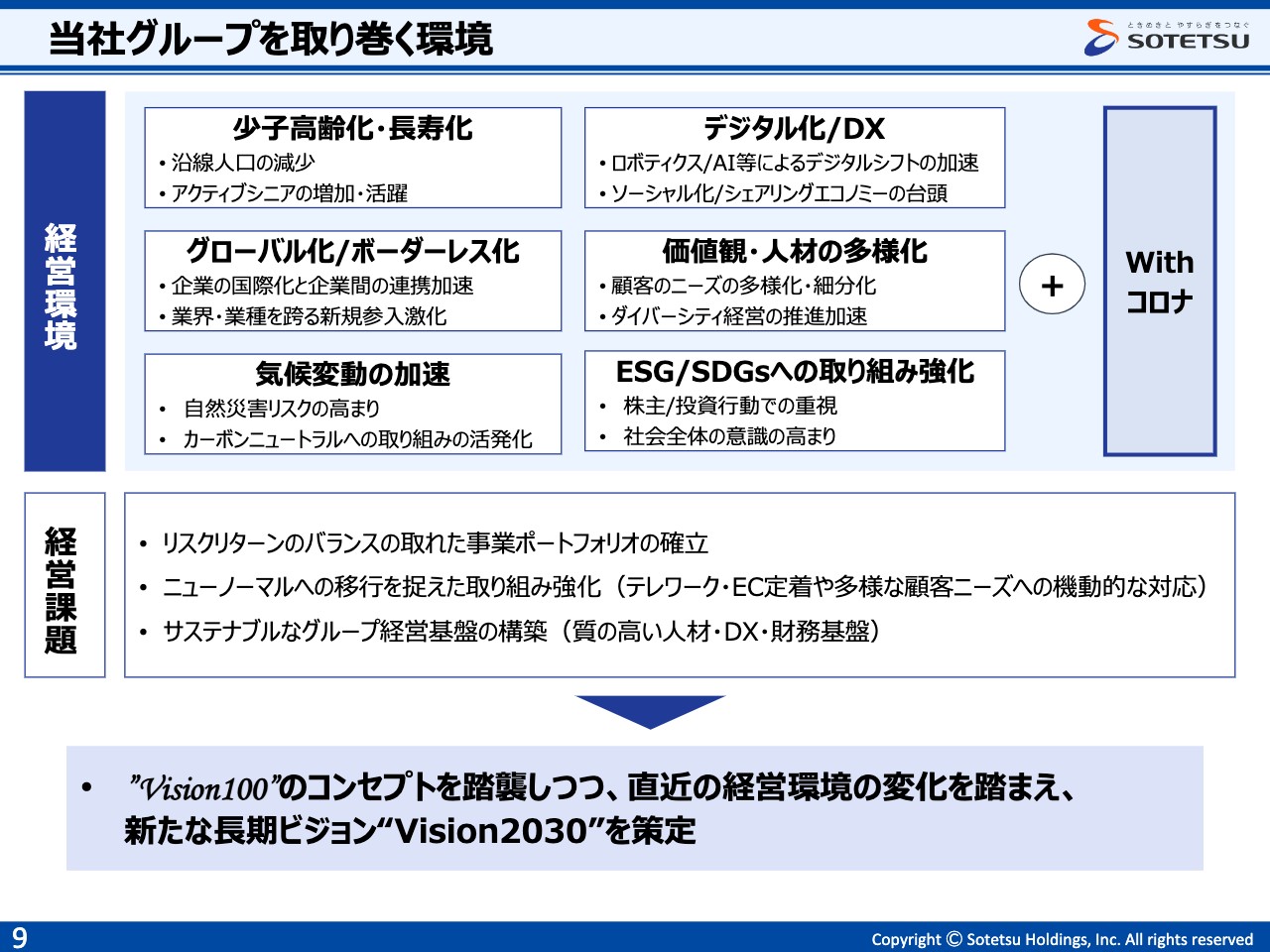

当社グループを取り巻く環境

今後10年間における⾧期ビジョンをご説明します。相鉄グループを取り巻く経営環境と経営課題について、お話しします。少子高齢化・⾧寿化の進展は、相鉄グループの営業基盤の中核である相鉄沿線にとって、最も大きな経営環境の変化と捉えています。

単に人口動態が変化するだけでなく、価値観やニーズの多様化は、現在のグループ収益の基盤である沿線商業施設においても影響を与えていくものと考えています。また、デジタル化やグローバル化、さらにはESG/SDGsといったメガトレンドは、ここ10年で大きく進展・定着し、企業経営を行う上で必要不可欠なテーマとなっています。

さらに、コロナ禍によって大きく変わった人々の消費行動は、今後も一部残り続けると見られており、「Withコロナ」を踏まえた事業戦略の策定は不可避と考えています。特に、テレワークの定着は、鉄道やホテル事業への影響が大きく、リスクリターンのバランスの取れた事業構造の確立は大きな課題と捉えています。

このような経営環境の変化を踏まえ、前回の「“Vision100”」のコンセプトを踏襲しつつ、新たな相鉄グループの⾧期ビジョン「”Vision2030”」を策定しました。

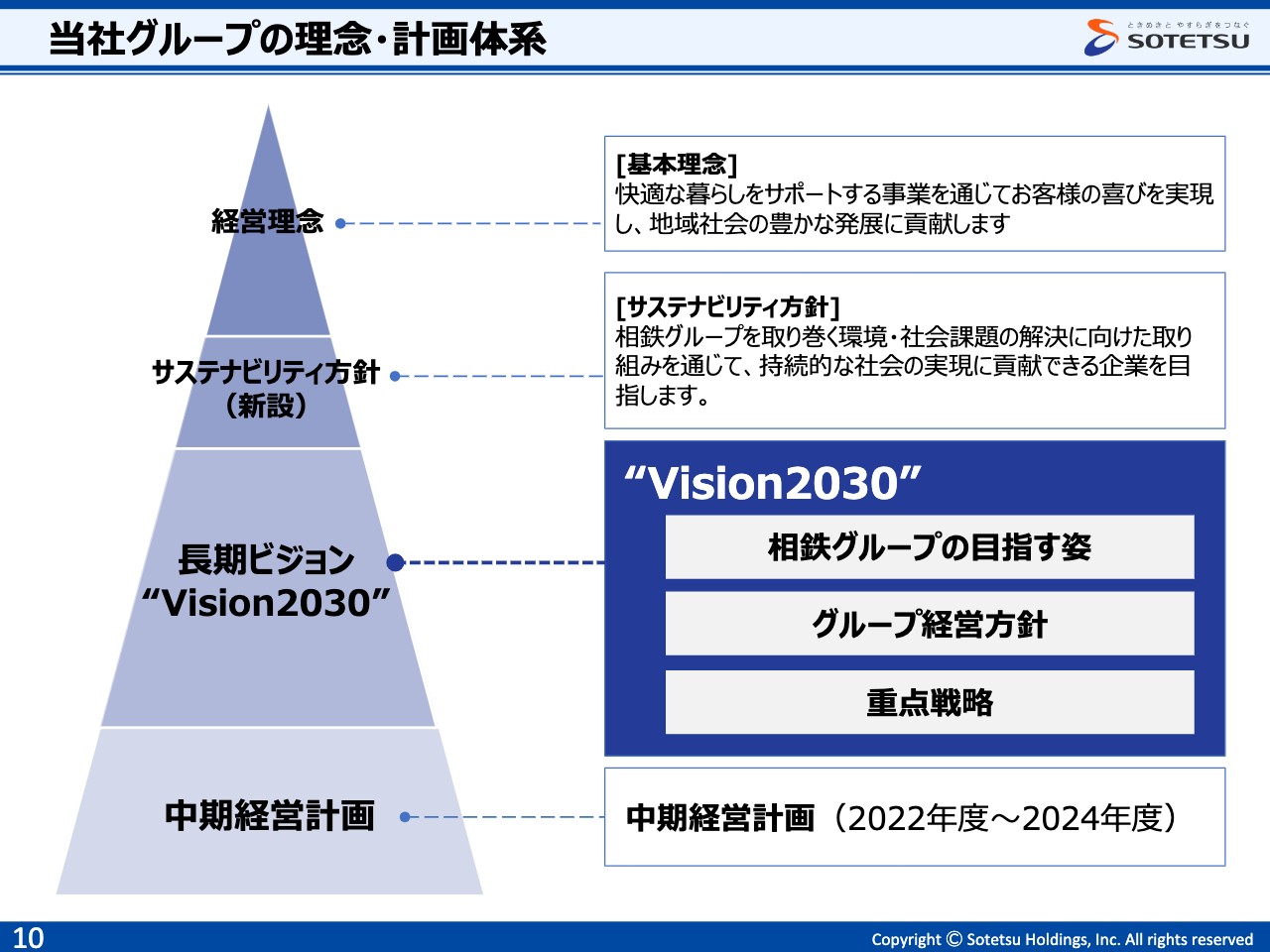

当社グループの理念・計画体系

今回の⾧期ビジョンは、グループ経営理念の基本理念である「快適な暮らしをサポートする事業を通じてお客様の喜びを実現し、地域社会の豊かな発展に貢献します」および今般新たに策定した「相鉄グループサステナビリティ方針」の内容を踏まえ、今後10年間における相鉄グループの経営方針や重点戦略、最終年度における財務目標などについて、ステークホルダーのみなさまに示すものです。

事業活動を通じて、何世代にもわたり、暮らし続けられる街づくりを起点として持続的な社会の実現に貢献できる企業を目指していきます。

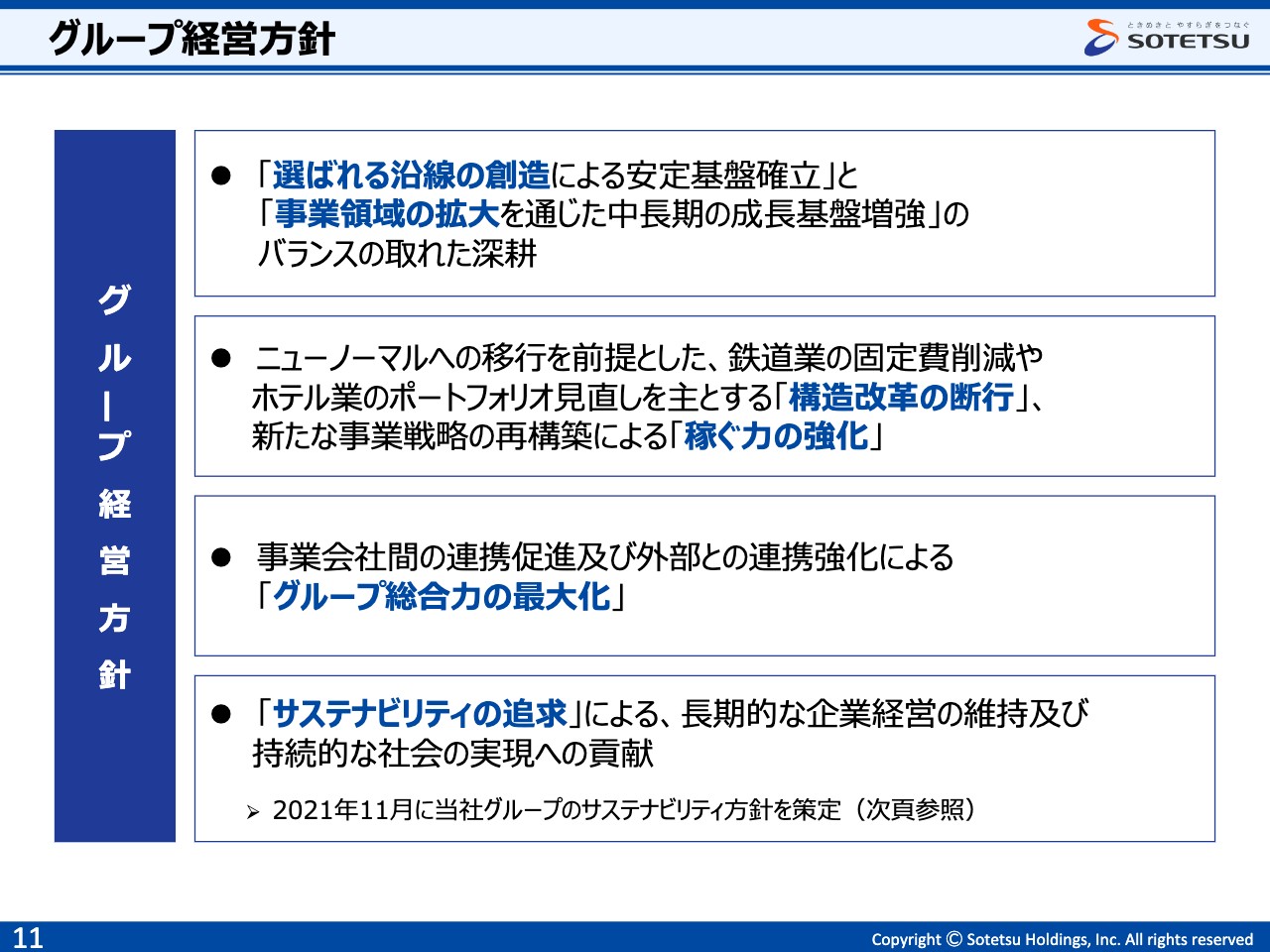

グループ経営方針

⾧期ビジョンでは基本理念を実現すべく、これまでの「“Vision100”」の取り組みを踏襲し、「選ばれる沿線の創造による安定基盤確立」「事業領域の拡大を通じた中⾧期の成⾧基盤増強」のバランスの取れた深耕や、ニューノーマルへの移行を前提とした「構造改革の断行」「稼ぐ力の強化」を経営方針に掲げています。

さらに、「”Vision2030”」でこれまで以上に注力する経営方針として「グループ総合力の最大化」「サステナビリティの追求」を掲げています。

「グループ総合力の最大化」は、「Withコロナ」による事業環境の変化を踏まえつつ、既存事業のさらなる収益力強化に引き続き注力するとともに、グループの有する事業ポートフォリオを最大限に活かし、内外での相乗効果を発揮するべく、事業会社間の連携促進や、スタートアップ企業を含む外部との連携強化に取り組みます。

「サステナビリティの追求」は、相鉄グループが次の100年においても持続的な企業経営を維持できるよう、事業戦略とESGへの取り組みが連動したサステナビリティ経営を実践するとともに、持続的な社会の実現への貢献を追求していきます。今般策定した、当社グループのサステナビリティ方針の概要を12ページに掲載していますので、資料をご参照ください。

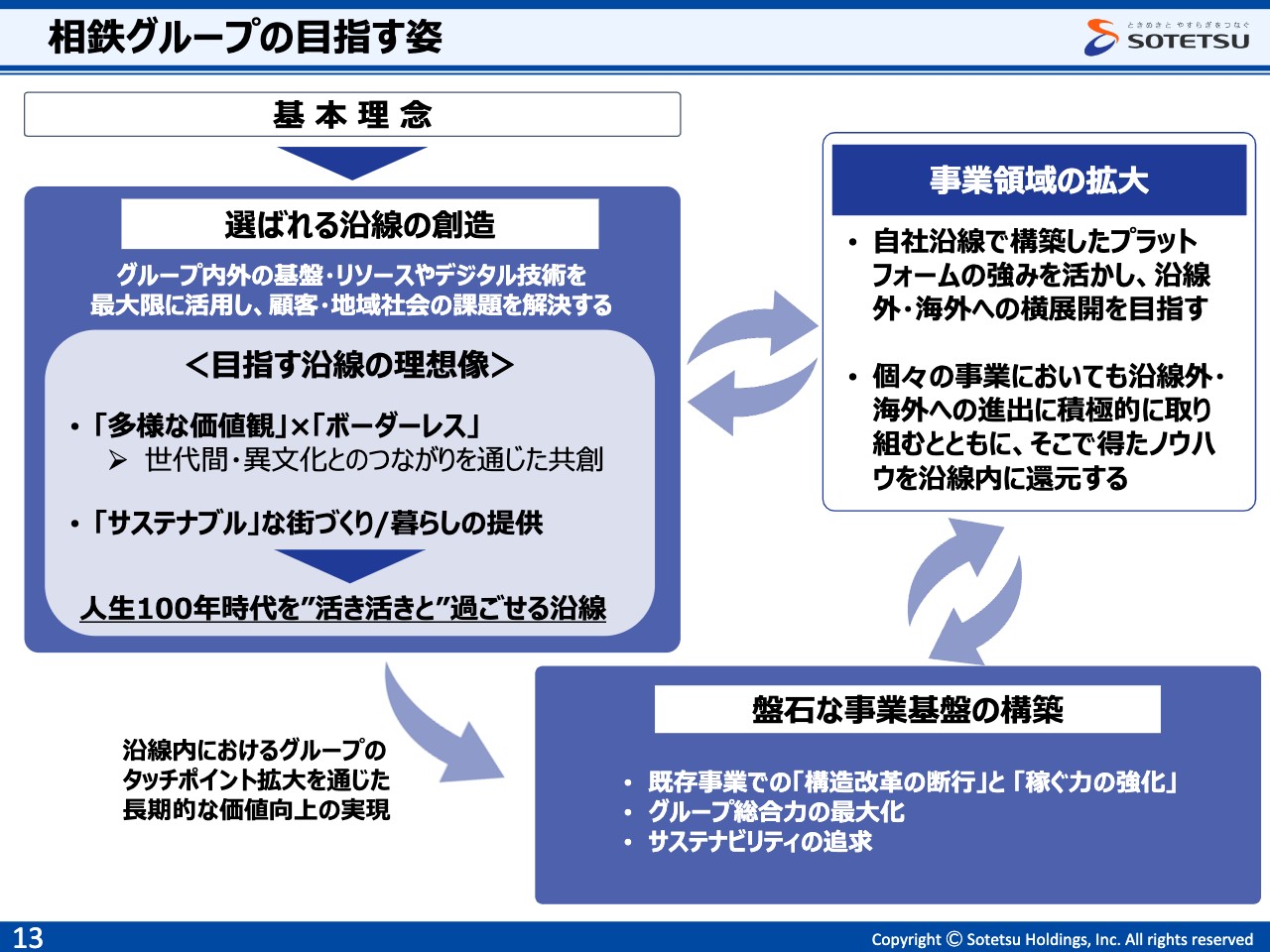

相鉄グループの目指す姿

ここではグループ経営方針をもとに、相鉄グループの目指す姿を示しています。「選ばれる沿線の創造」は、コンパクトな事業基盤、相互直通線の開始を「機動性発揮の強み」と捉え、グループ内資産やデジタル技術を最大限に活用し、お客さまや地域社会の課題を解決することで、「人生100年時代を活き活きと過ごせる沿線」を目指すとともに、「盤石なグループ事業基盤の構築」を行っていきます。

自社沿線で構築したプラットフォームを強みとして、沿線外、海外への横展開を目指します。このことは、個々の事業が、沿線外・海外へ展開することを否定するものではありませんが、事業バランスを意識して展開していきます。

“Vision2030”のキーコンセプト

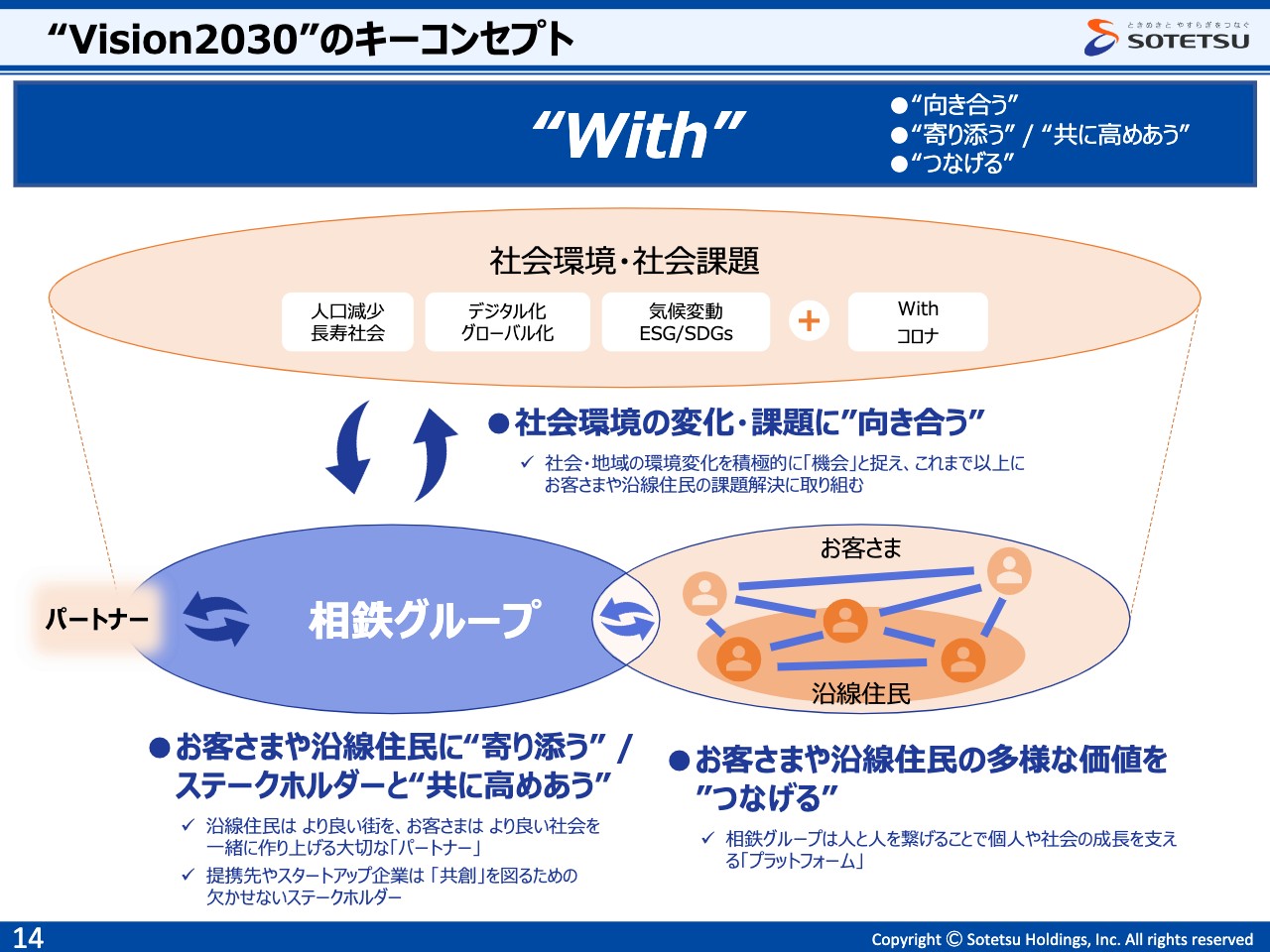

相鉄グループの経営方針や目指す姿をわかりやすく伝えるために、「“Vision2030”」のキーコンセプトとして「“With”」を掲げています。「“With”」は、次の3つの関係性を示しています。

1つ目は、「社会環境の変化・課題に“向き合う”」です。社会・地域の環境変化を積極的に「機会」と捉え、これまで以上にお客さまや沿線住民の課題解決に取り組みます。

2つ目は、「お客さまや沿線住民に“寄り添う”/ステークホルダーと“共に高めあう”」です。沿線住民はよりよい街を、お客さまはよりよい社会を一緒に作り上げる大切な「パートナー」であり、提携先やスタートアップ企業は「共創」を図るための欠かせないステークホルダーと位置付け、新たな発想を積極的に取り入れていきます。

そして3つ目は、「お客さまや沿線住民の多様な価値を“つなげる”」です。相鉄グループは、多様な方々の多様な価値をつなげる場を提供し、個人の成⾧や新たな社会の創出を支える「プラットフォーム」の役割を目指していきます。

「”With”」を実践することで、相鉄グループのさらなる企業価値向上を追求していきます。

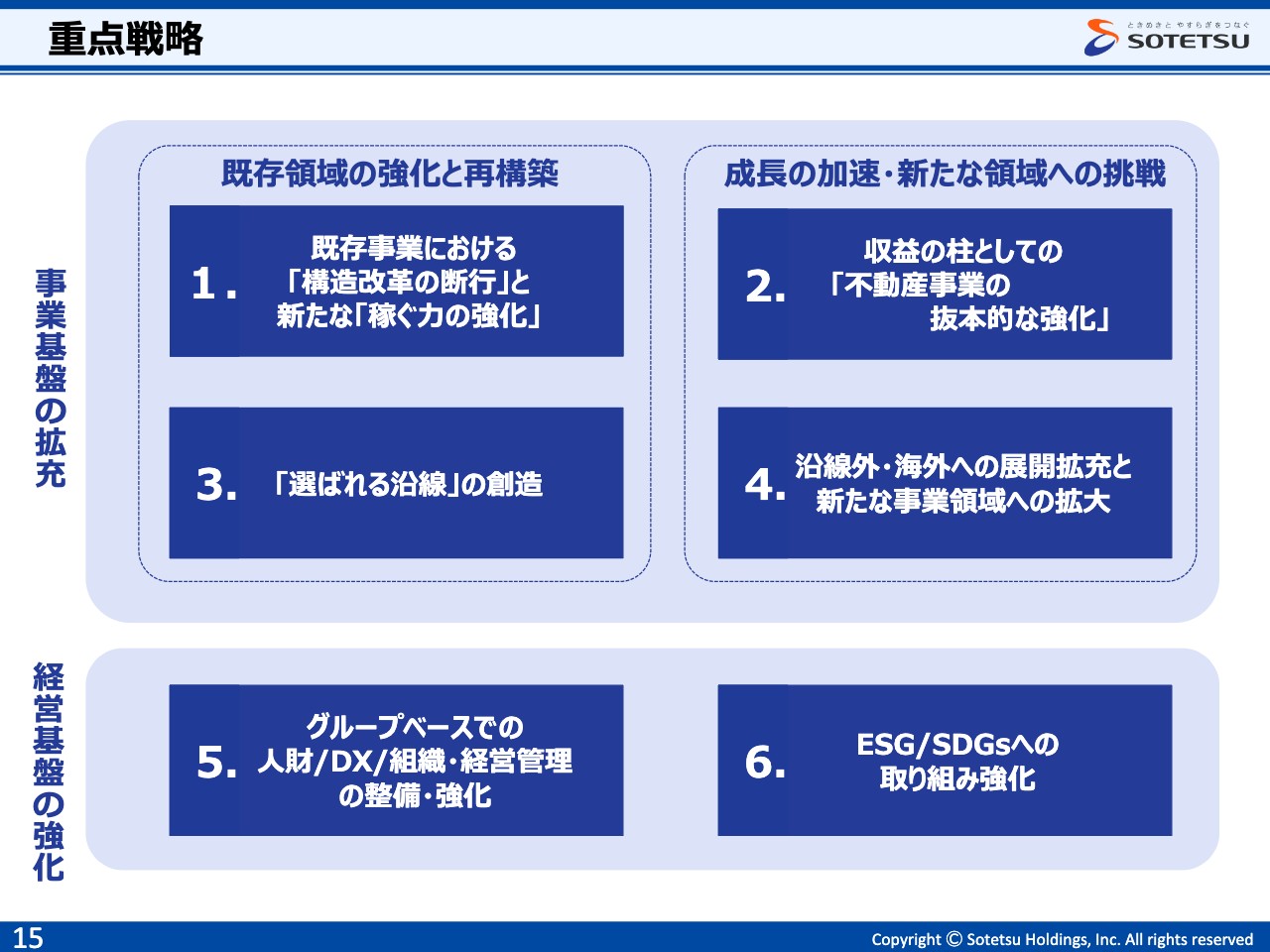

重点戦略

今回の⾧期ビジョンでは、6つの重点戦略を推進します。大きくは、「事業基盤の拡充」と「経営基盤の強化」を企図したものであり、「事業基盤の拡充」に関しては、さらに「既存領域の強化と再構築」「成⾧の加速・新たな領域への挑戦」と位置付けています。1から6のそれぞれの戦略内容については、後ほど、ご説明します。

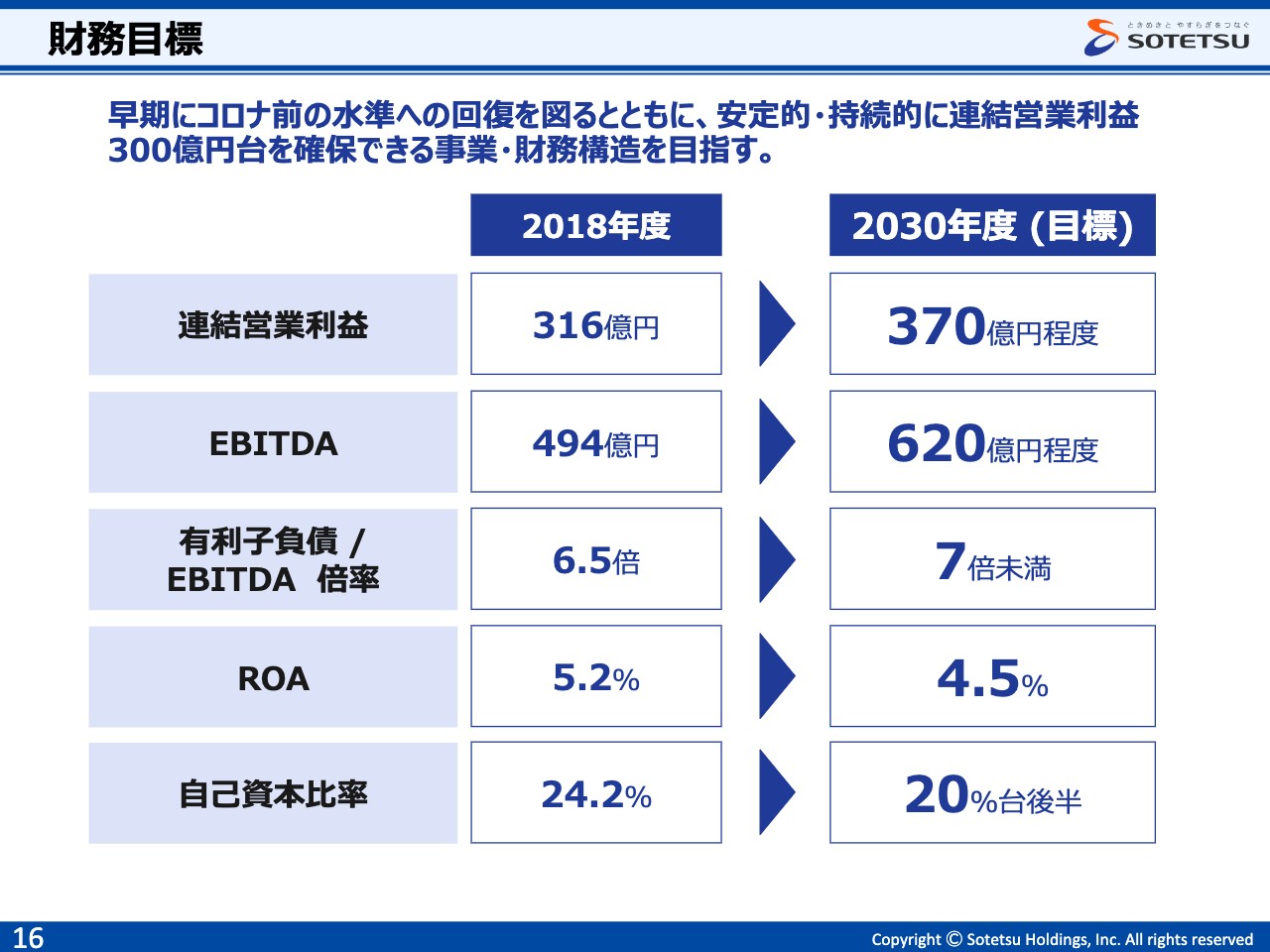

財務目標

「“Vision2030”」の最終年度である2030年度に向け、財務目標を設定しています。早期に新型コロナウイルス前の水準へ回復を図るとともに、これまでご説明してきた各種の取り組みや事業構造改革により、安定的・持続的に連結営業利益300億円台を確保できる事業・財務構造を目指します。

自己資本比率は、新型コロナウイルス前には24.2パーセントだったものの、現時点では一時的に悪化していますが、営業利益の回復・積み上げをもとに、早期に従前の水準まで回復させ、財務の健全性を確保し、企業価値向上を目指します。

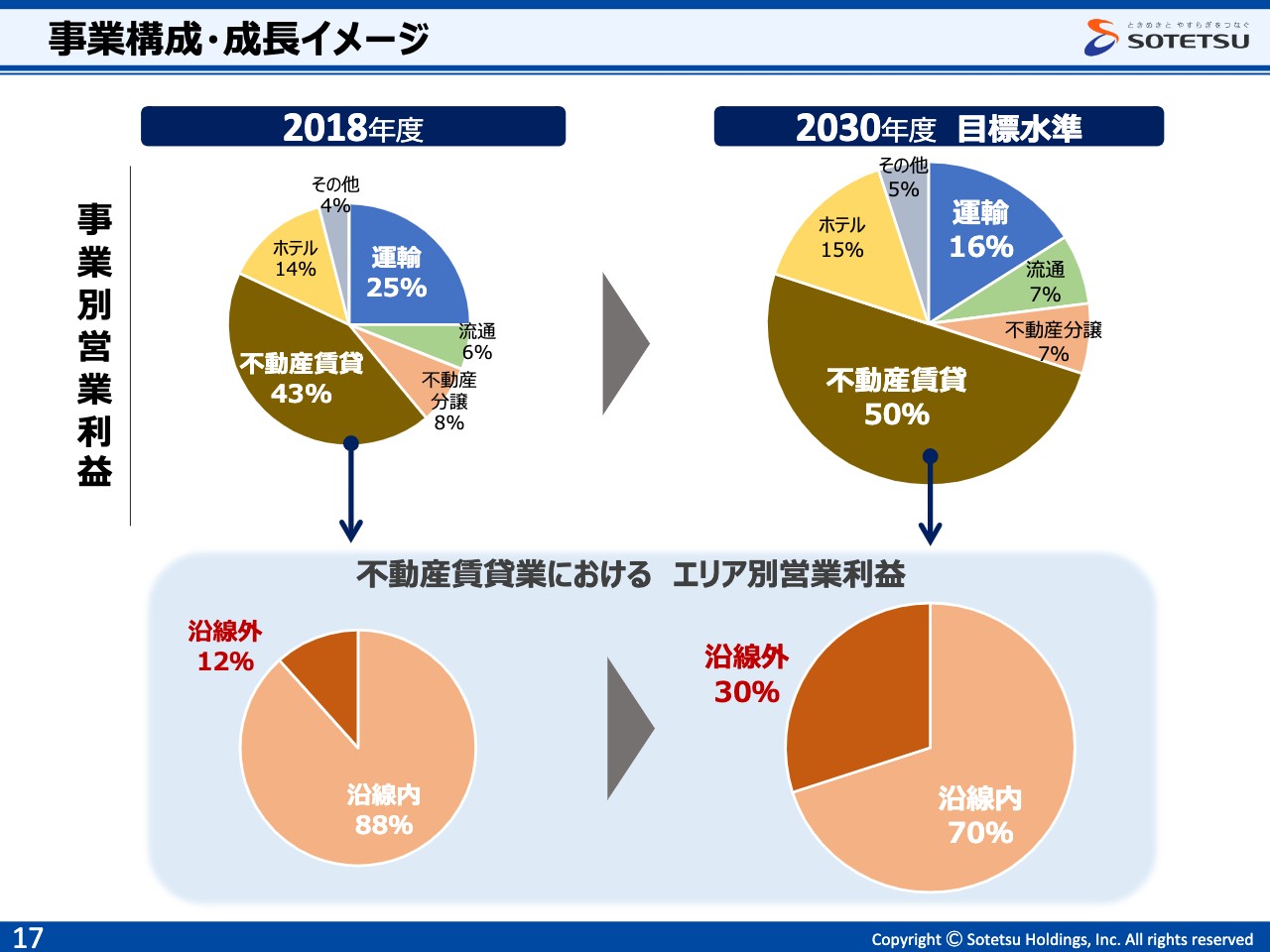

事業構成・成長イメージ

2030年度における事業ポートフォリオとしては、スライドのとおりです。鉄道業に関しては、沿線人口減少やテレワーク普及に加え、2020年度後半より車両更新に係る投資がかさみ営業利益の低下が見込まれます。

これに対し、重点戦略でも掲げている「不動産事業の抜本的な強化」を通じ、主に沿線外での戦略的投資を行うことで不動産賃貸の営業利益を高めていきます。

コロナ禍で毀損した財務基盤の改善を念頭に、アセットの採算性・流動性を一層意識し、セグメント間の事業ポートフォリオバランスの確保を意識しながら拡充を図っていきます。

続いて「中期経営計画」のご説明に移ります。

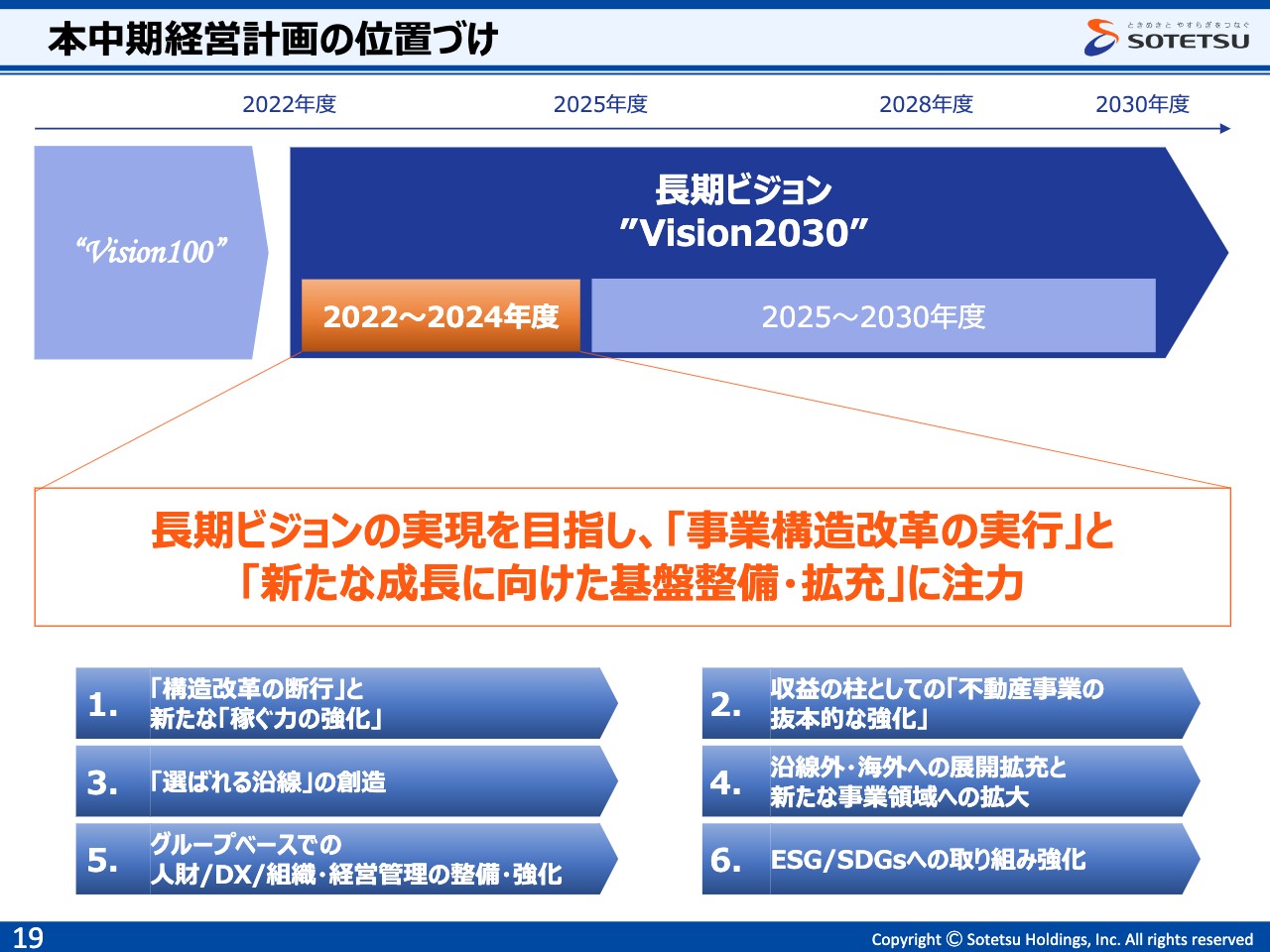

本中期経営計画の位置づけ

今般策定した中期経営計画は、⾧期ビジョンの実現を目指し、2024年度までの3年間を対象年度として「事業構造改革の実行」と「新たな成⾧に向けた基盤整備・拡充」に注力する期間として位置付けています。

⾧期ビジョンの重点戦略として掲げた6項目に沿って、中計期間の3ヶ年で取り組む内容を、次ページ以降でご説明します。

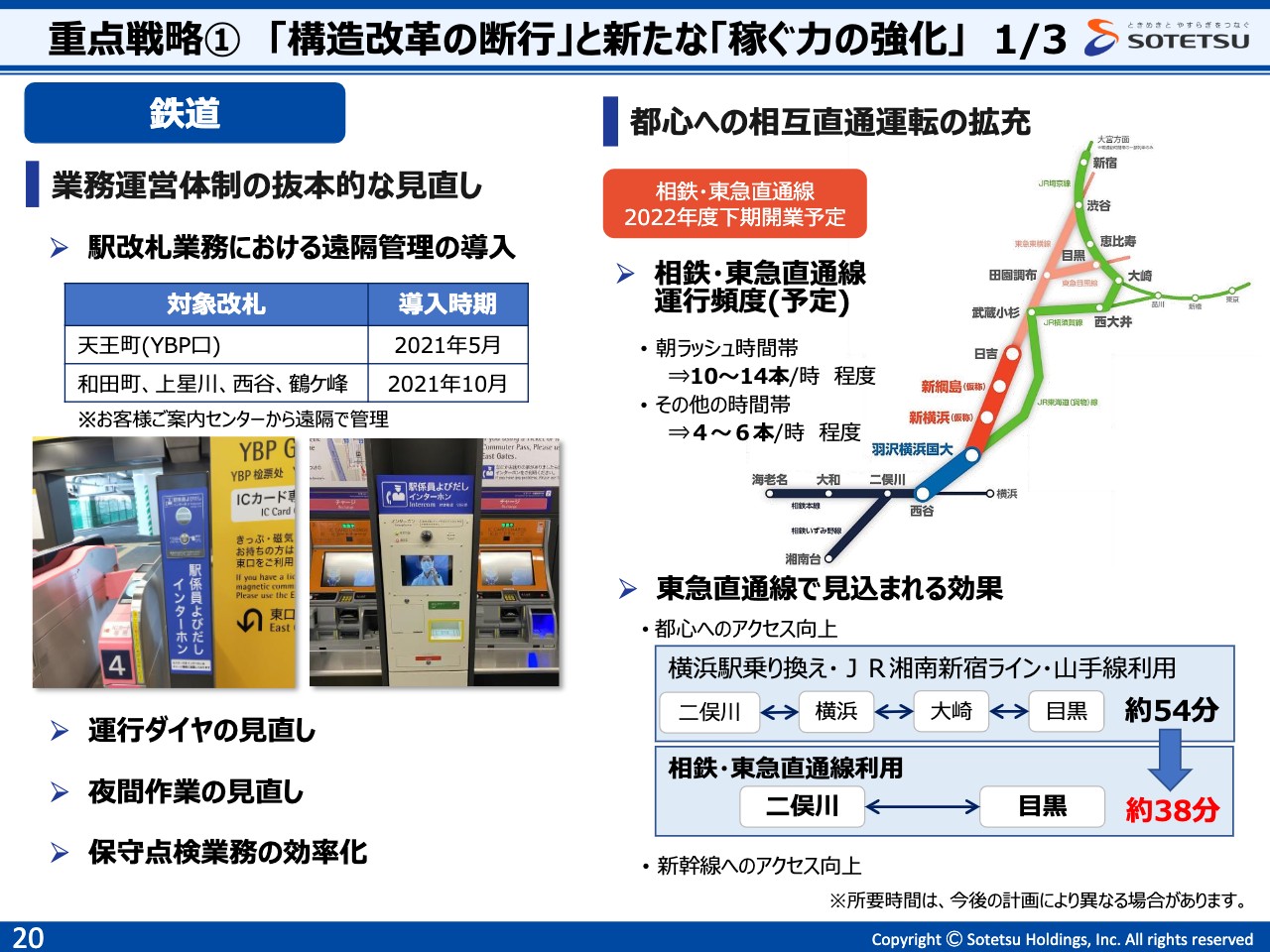

重点戦略1 「構造改革の断行」と新たな「稼ぐ力の強化」 1/3

1点目は、既存事業における「構造改革の断行」と新たな「稼ぐ力の強化」です。運輸業においては、緊急事態宣言が解除されて以降、徐々にですが人の流れが戻ってきており、10月の鉄道輸送人員は今月発表した業績予想より3.6パーセント改善しています。しかしながらテレワークの普及や、人々の行動変容により既存路線の利用客はコロナ禍前には回復しないと想定しています。

加えて、沿線人口の減少を踏まえると、構造改革を急ぐ必要があると考えています。遠隔管理の本格導入による駅業務の効率化や、運行ダイヤと夜間作業の見直し、保守点検業務の効率化など、業務運営体制の抜本的な見直しが必要です。

また、相鉄・東急直通線については、2022年度下期の開業予定に向け、着実に推進していきます。

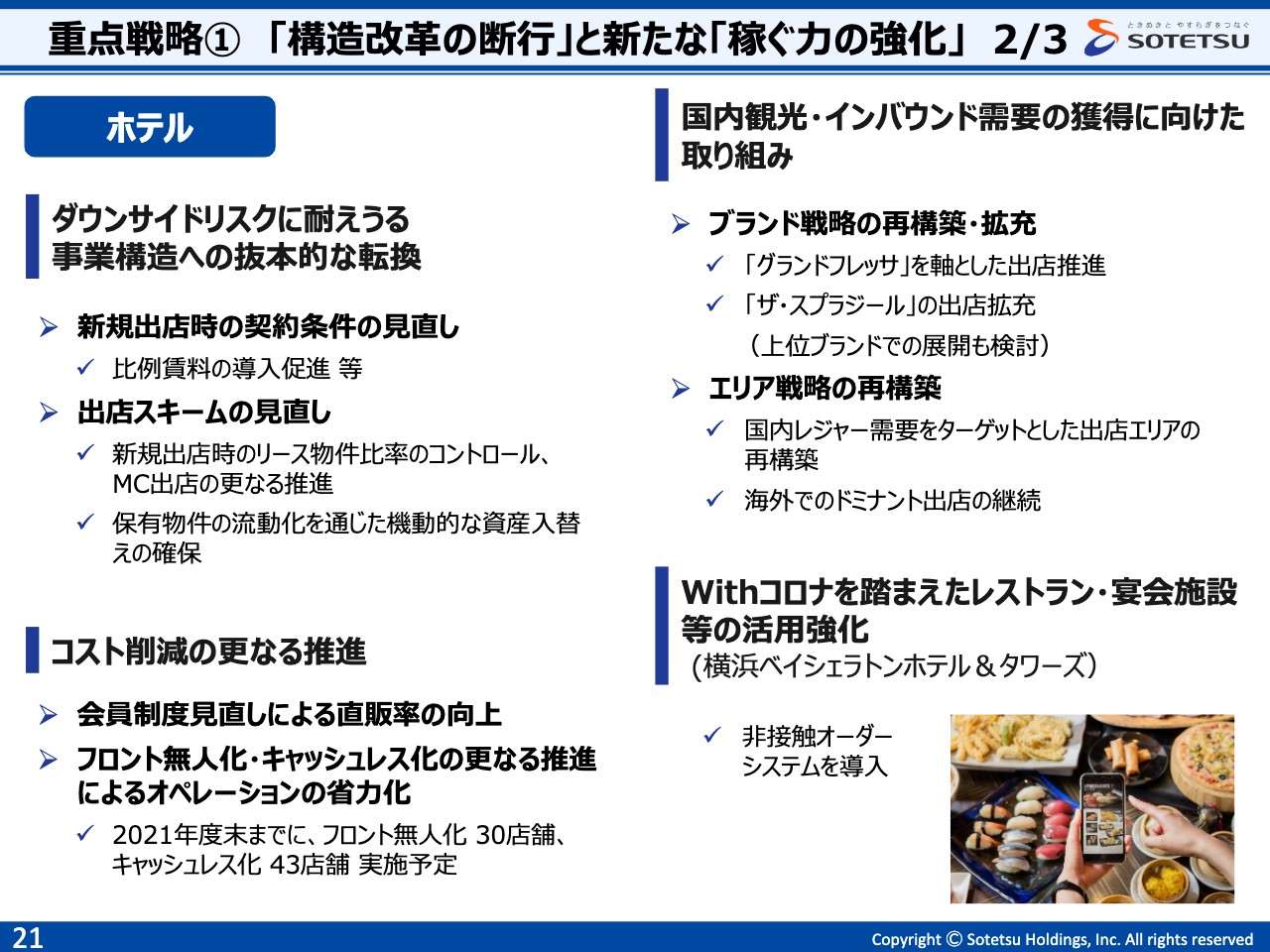

重点戦略1 「構造改革の断行」と新たな「稼ぐ力の強化」 2/3

ホテル業においては、まずはコロナ禍で顕在化した課題を踏まえ、「ダウンサイドリスクに耐えうる事業構造への抜本的な転換」を図っていきます。

これまで、建物オーナーからの⾧期間の1棟リース契約を中心に出店を進めてきましたが、稼働率・客室単価の低下に対し、固定賃料の引下げには限界があることから、今後は新規出店時の契約条件として、比例賃料の導入促進を図ります。そのほか、MC出店の促進や、保有物件の流動化を通じた機動的な資産入替の確保を図るなど、出店スキームの見直しを行います。

また、会員制度見直しによる直販率の向上や、フロント無人化・キャッシュレス化の推進によるオペレーションの省力化など、さらなるコスト削減を推進していきます。

一方、国内ビジネス需要の先細りが見込まれる中、観光需要のさらなる取込みを図るべく、フレッサインより一段上の「グランドフレッサ」を軸とした出店戦略や、上位ブランドの拡充・新設の検討を進めていきます。

また出店エリアについても、これまで同様に立地を厳選し、観光需要によりマッチした出店エリアへの展開を検討します。

海外についても、今後についてはダウンサイズリスクに耐えうる事業構造を目指し、徹底した契約の見直しを進め、ドミナント展開により効率を追求していきます。ホテル業においては、コロナ禍で消滅したインバウンド需要については回復に少し時間がかかると考えていますが、これらのような取り組みにより、コロナ禍が収束した後の回復需要を獲得できるよう、取り組んでまいります。

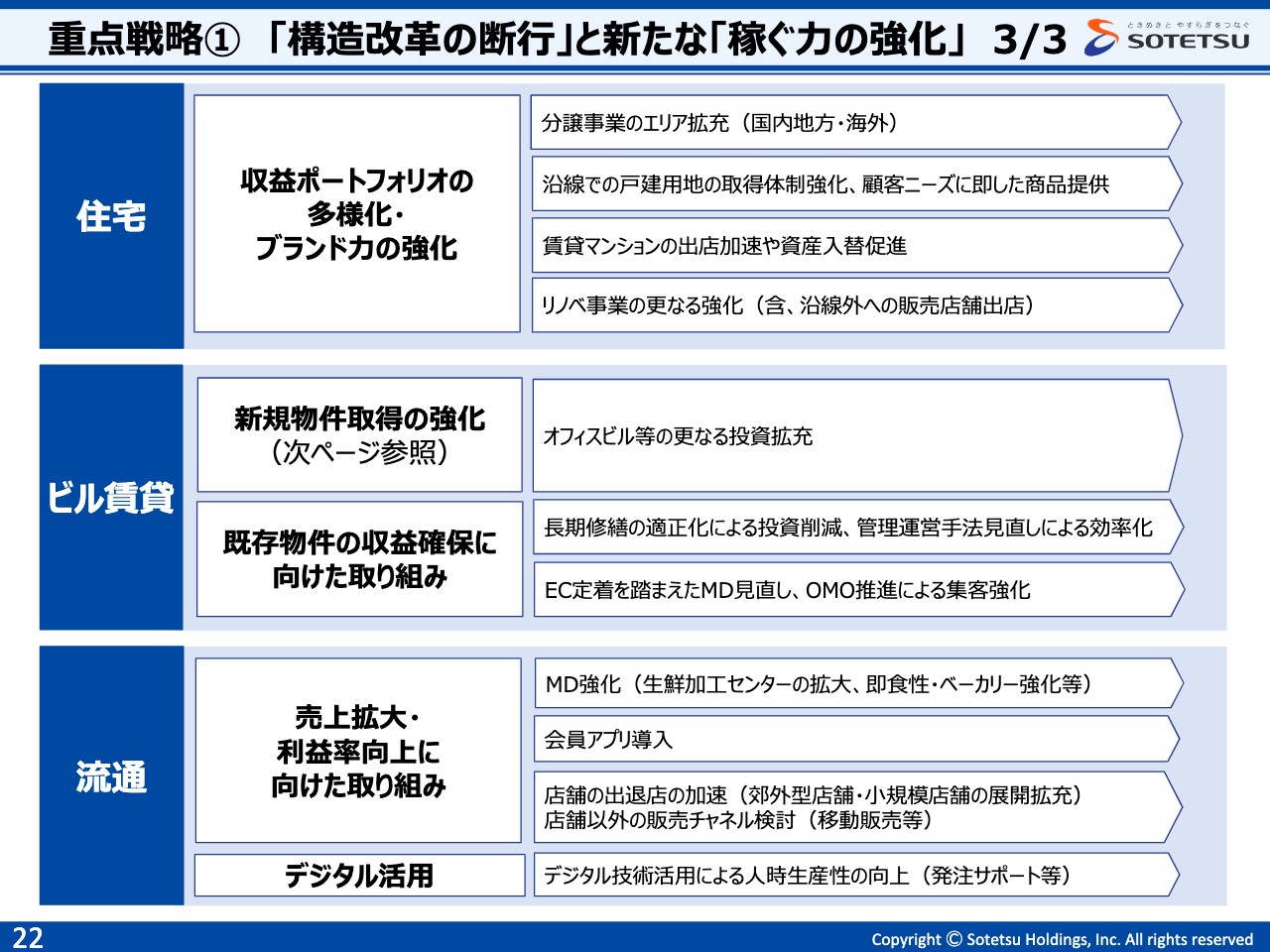

重点戦略1 「構造改革の断行」と新たな「稼ぐ力の強化」 3/3

不動産分譲業では、収益ポートフォリオの多様化とブランド力強化を目指し、国内地方や海外へのエリア拡大を進めていきます。また沿線での戸建用地取得体制の強化、顧客ニーズに即した商品提供に取り組みます。

賃貸マンション事業については、出店加速や資産入替の促進を図り、リノベ事業とともに住宅事業における柱の1つとして、さらなる強化を推進します。ビル賃貸事業では、都心において、オフィスビルを中心に収益物件取得の強化に努めるほか、既存物件の収益確保に向けて、⾧期修繕の適正化による投資の削減、管理運営手法の見直しによる効率化を図ります。

また、消費のネットシフトを踏まえた各種取り組みについても対応を講じていきます。流通業では、特に相鉄ローゼンにおいて、生鮮加工センターの拡大などによる惣菜を中心としたMDの強化や、会員アプリの導入等、売上拡大と利益率向上に向けた取り組みを推進するほか、デジタル技術活用により生産性の向上を図り、年間2店舗以上の新規出店を目指します。

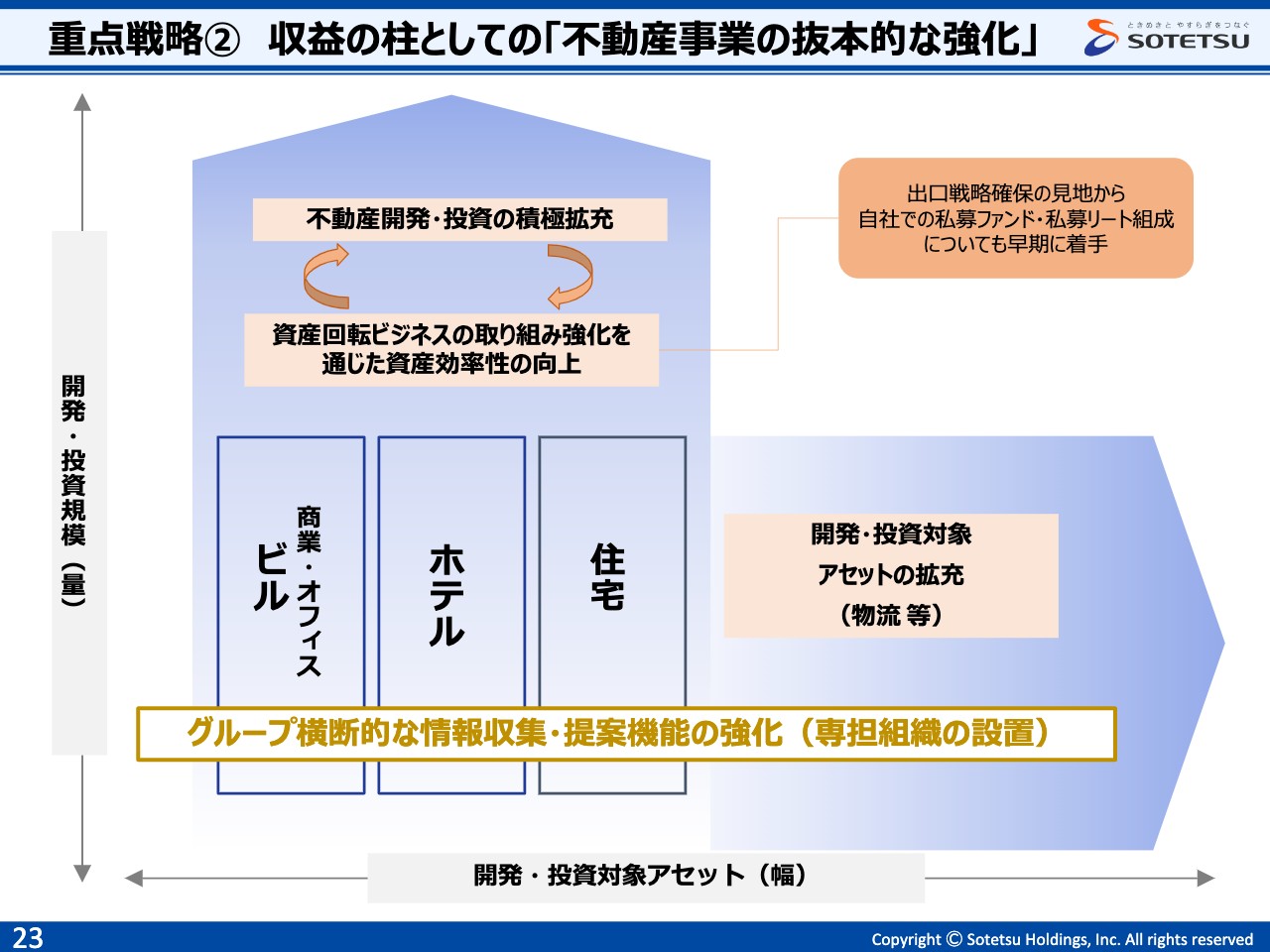

重点戦略2 収益の柱としての「不動産事業の抜本的な強化」

重点戦略の2点目は、「収益の柱としての『不動産事業の抜本的な強化』」です。現在の不動産事業は「商業・オフィスビル」「分譲・賃貸マンション」「ホテル」を軸に展開していますが、「Withコロナ」を踏まえ、物流施設やデータセンターなどのニーズが拡大しており、今後の開発・投資対象としては幅広いマーケットの捕捉を図っていきます。

また現状は、不動産開発・投資は⾧期保有を基本としていますが、今後は「資産回転ビジネス」への取り組みを強化し、かつ活用することで沿線外でのさらなる不動産アセットの積み上げ促進を図っていきます。

併せて、アセット効率の改善や出口戦略の確保が一層重要となることから、自社での私募ファンド・私募リート組成についても早期に検討具体化を図っていきます。

アセットごとでの不動産開発体制は、迅速な開発・取得に有用なため、今後も継続する一方、用地開発においては、グループの総合力をもって最適な開発を提案することを目的に、グループ横断的な役割を担う組織を新たに設け、不動産事業の強化を図っていきます。

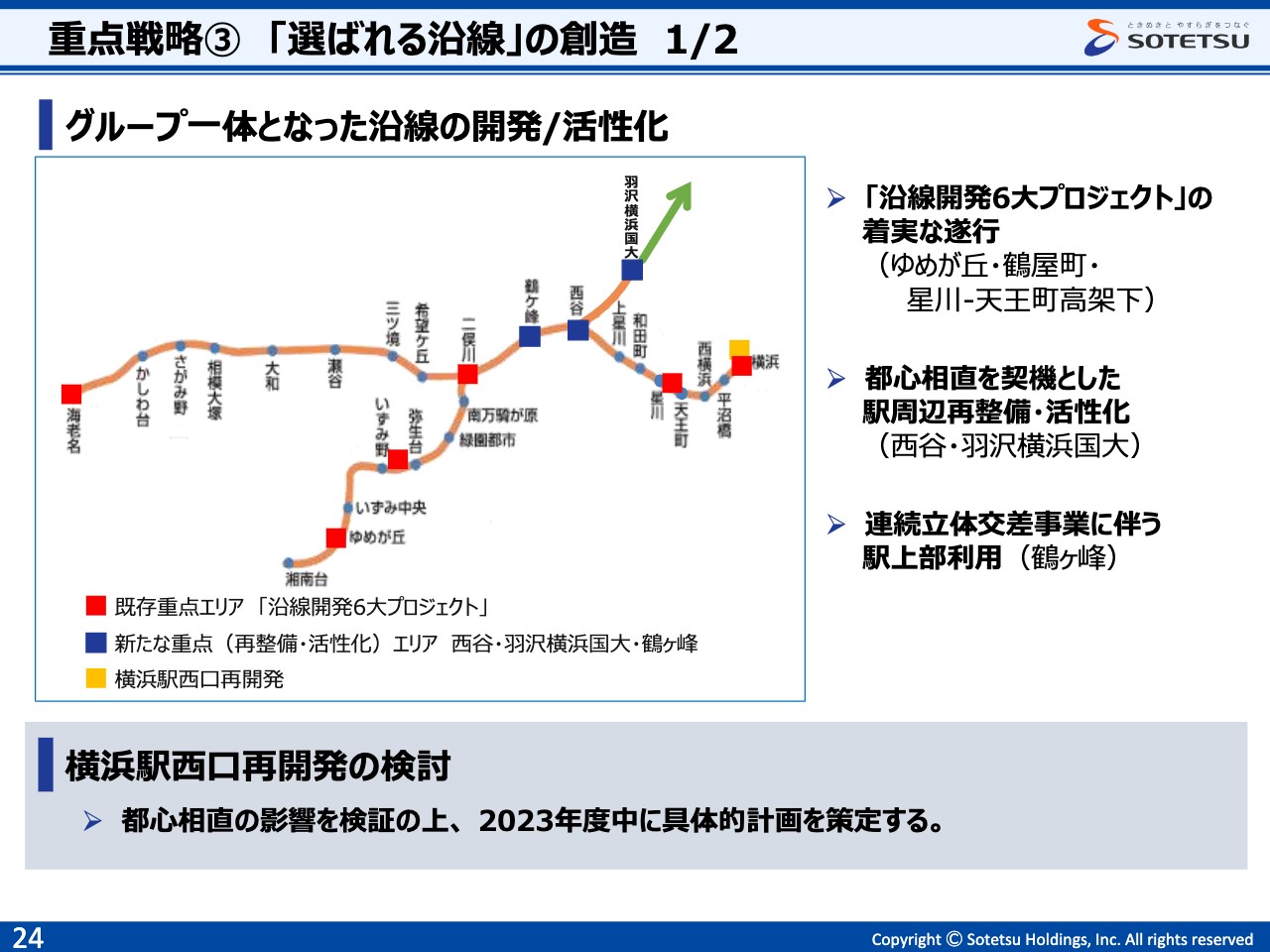

重点戦略3 「選ばれる沿線」の創造 1/2

3点目は「『選ばれる沿線』の創造」です。こちらは、引き続き都心相互直通を踏まえたグループとしての沿線の開発や活性化の推進を行い、豊かな沿線の実現を目指します。

重点戦略3 「選ばれる沿線」の創造 2/2

沿線開発6大プロジェクトのうち、残っている「ゆめが丘センター地区商業街区開発計画」「横浜きた西口鶴屋地区再開発事業」「星川駅・天王町駅間高架下開発計画」について、計画に沿って着実に遂行していきます。25ページに具体的な計画概要をお示ししています。

なお、横浜駅西口再開発に向けた検討については、2023年度中に具体的計画を策定することとしています。

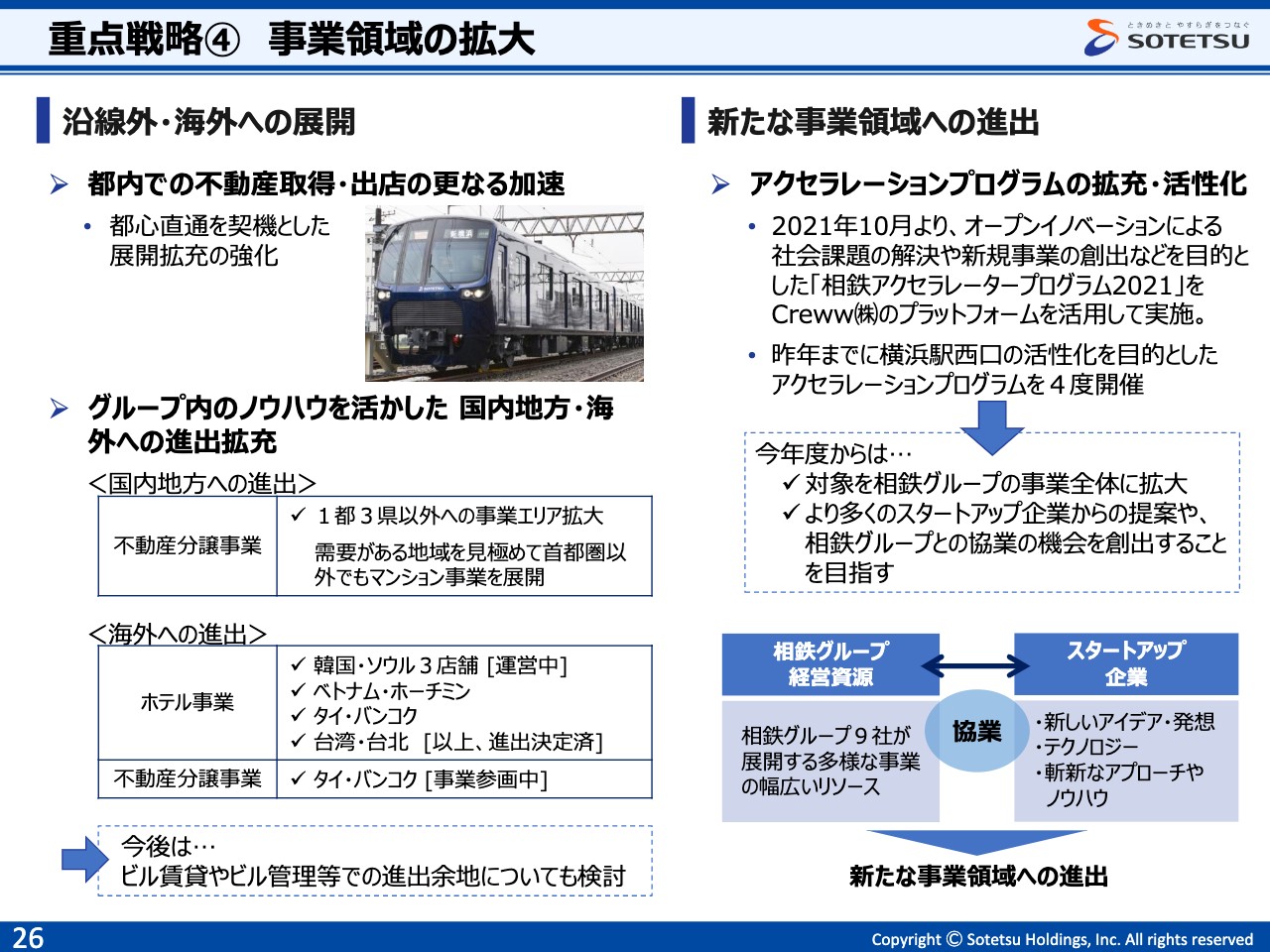

重点戦略4 事業領域の拡大

4点目は「事業領域の拡大」です。引き続き、沿線外や海外における事業の強化を進めていきます。国内地方については、不動産分譲業での進出可能性を検討するほか、ホテル事業のブランドポートフォリオ拡充と併せて、レジャー・観光客の宿泊需要の取り込みを強化します。

海外については、リスク軽減を図りながら、既に進出済のホテル事業・不動産分譲業以外についてドミナント展開を図るほか、複合用途の不動産ニーズに対応できるよう、ビル賃貸やビル管理業での進出余地についても検討していきます。

また、本年10月より「相鉄アクセラレータープログラム2021」を実施しており、スタートアップ企業との協業を通じて、新たな事業領域への進出を模索していきます。

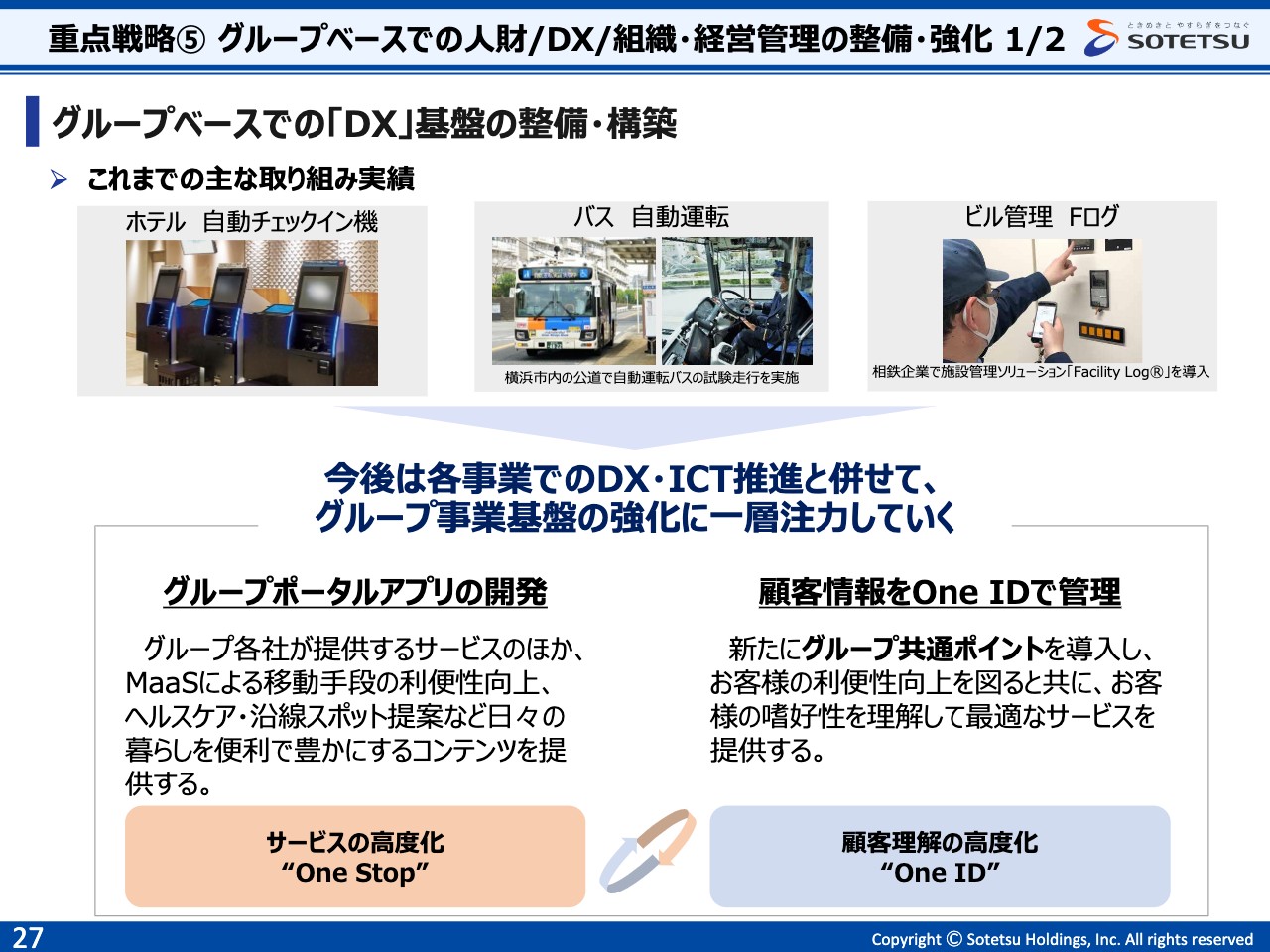

重点戦略5 グループベースでの人財/DX/組織・経営管理の整備・強化 1/2

5点目は、グループベースでの経営基盤の整備・強化です。「DX」については、これまで事業会社の商品・サービスに係るICT化を進めてきましたが、今後は、グループシナジーの強化につなげるべく、グループ横断的なデジタル基盤(各種データの収集・統合・分析)を構築し、新たな価値を創造するDXを加速していきます。

具体的には、グループポータルアプリの開発・提供を行っていきます。このアプリでは、グループ各社が提供するサービスのほか、MaaSによる利便性の高い移動手段の提供や、ヘルスケア・沿線スポット紹介など、日々の暮らしを便利で快適にするコンテンツの提供を目指します。

また、顧客情報を「One ID」で管理することで、各社において戦略構築に活用するとともに、新たにグループ共通ポイントの導入をしていきます。各社のポイントを統合し、グループ各社が提供するさまざまなサービスでポイントを相互に利用可能とすることで、お客さまにとっての利便性・魅力向上につなげていきます。

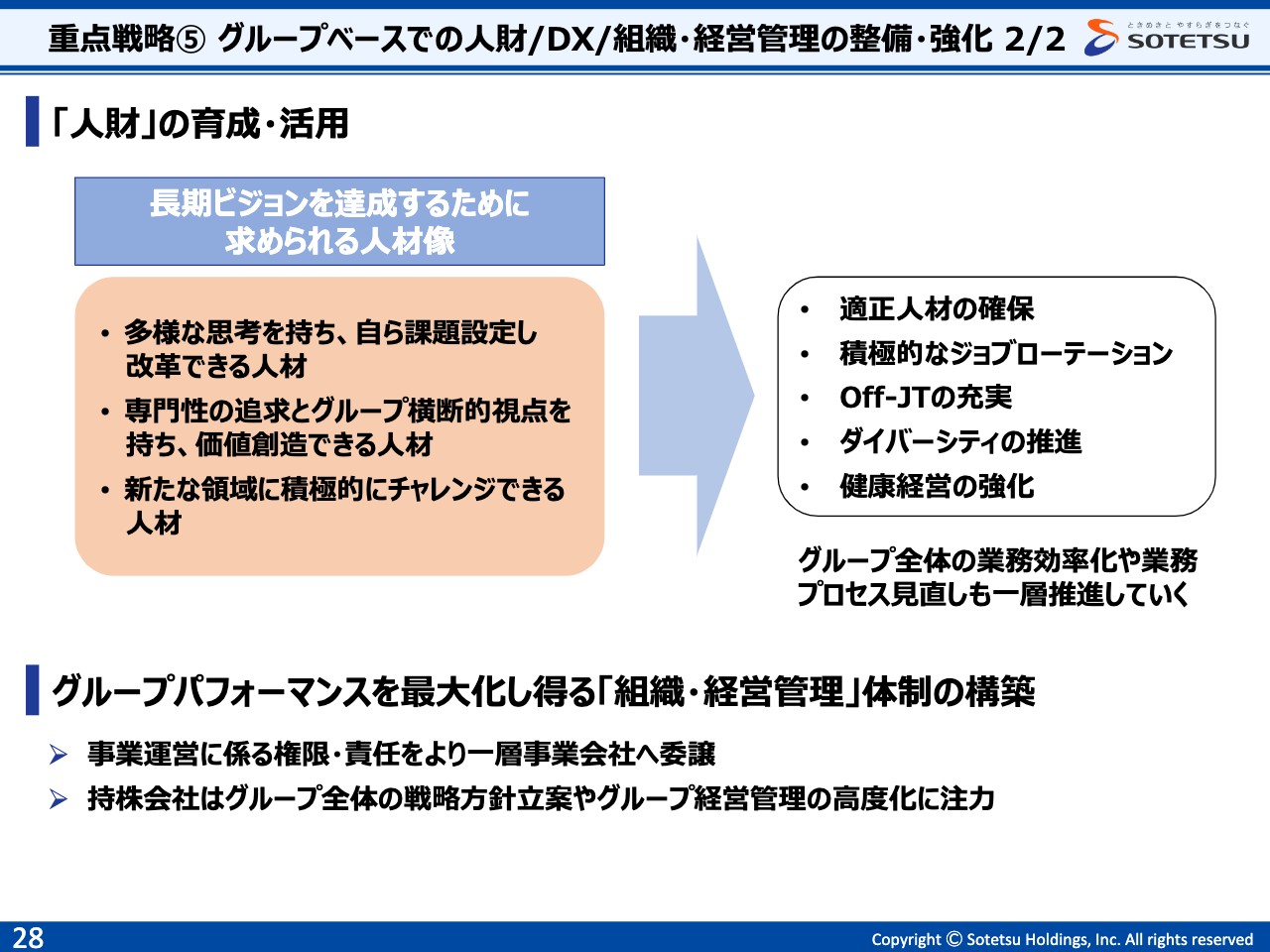

重点戦略5 グループベースでの人財/DX/組織・経営管理の整備・強化 2/2

「『人財』の育成・活用」は、⾧期ビジョンを実現する上で非常に重要な課題と認識しています。今般、「求められる人材像」を新たに制定し、これに基づきさまざまなグループ人事政策に取り組んでいきます。

また、相鉄HDが持株会社化してから12年経過しましたが、事業環境の変化が見通しにくくなっている中、顧客・社会のニーズを捉えたスピーディな業務推進が図れるよう、事業運営に関する権限と責任をより一層、事業会社へ委譲します。HDはグループ全体の戦略方針の策定や、事業の推進を支えるグループ経営管理の整備や高度化に注力すべく、組織・経営管理体制の見直しを進めていきます。

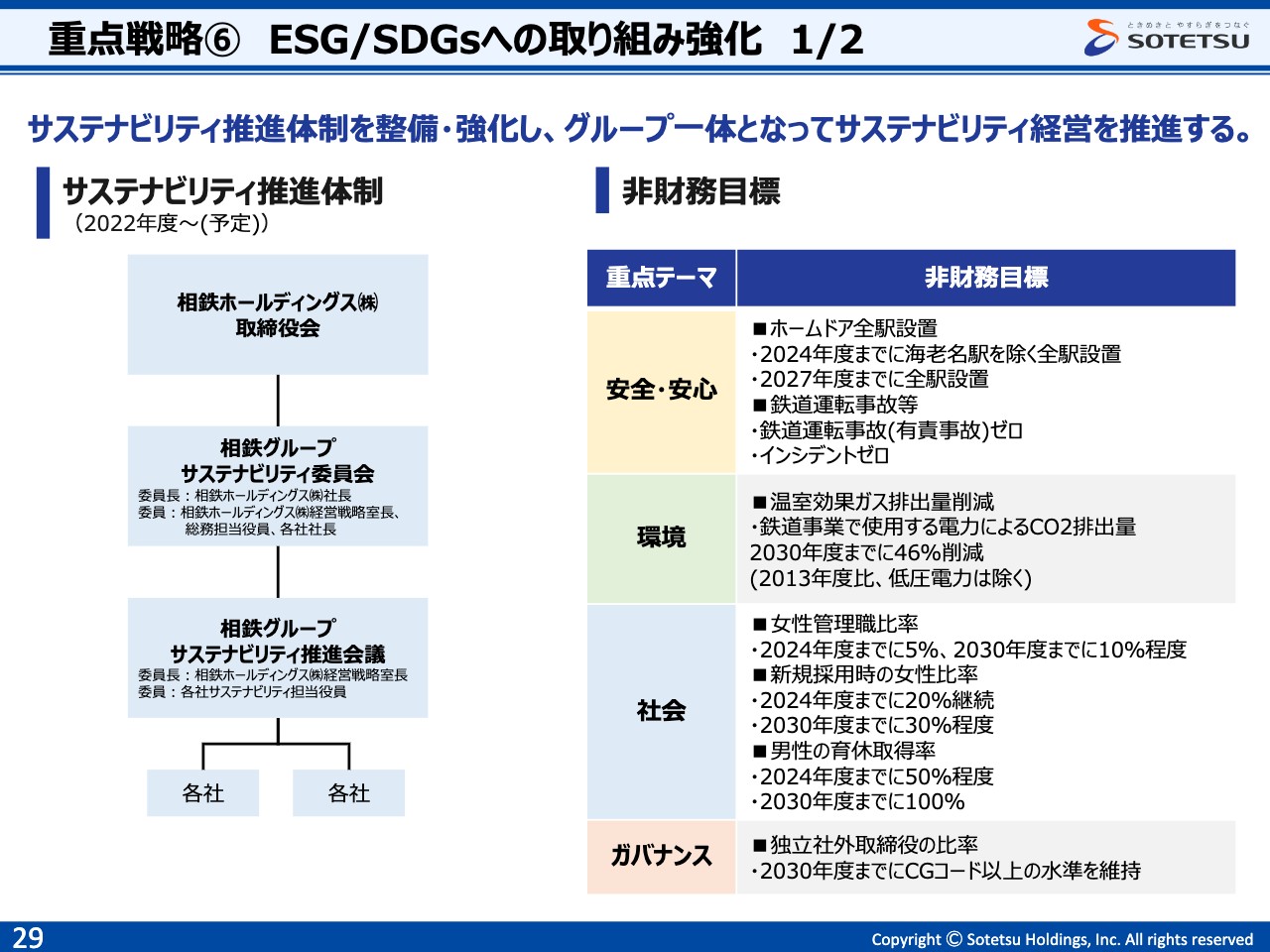

重点戦略6 ESG/SDGsへの取り組み強化 1/2

6点目は、ESG/SDGsへの取り組み強化です。先ほどご説明した「相鉄グループサステナビリティ方針」に基づき、新たなサステナビリティ推進体制を構築していきます。

具体的には、グループ全社で横断的に推進する組織として「相鉄グループサステナビリティ委員会」「相鉄グループサステナビリティ推進会議」を設置し、グループ一体となってサステナビリティ経営を推進します。

また、4つの重要テーマに沿った非財務目標を新たに設定しました。このうち、環境については、鉄道における電力の効率的利用を推進し、バスにおいてハイブリッドバスなど、新型バスに順次代替することで、環境負荷低減につなげていきます。そして、未利用地部分を活用した太陽光発電設備の設置、水力発電由来の再生エネルギーの自社調達の検討も含め、CO2排出量を2030年度までに2013年度比で46パーセント削減を目指します。

女性管理職比率について、足元は低水準に留まっていますが、今後女性の応募者の増加を図りながら、新規採用時の女性比率につき、2030年度までには30パーセントに高め、女性管理職比率も10パーセント程度まで高めていきたいと思います。

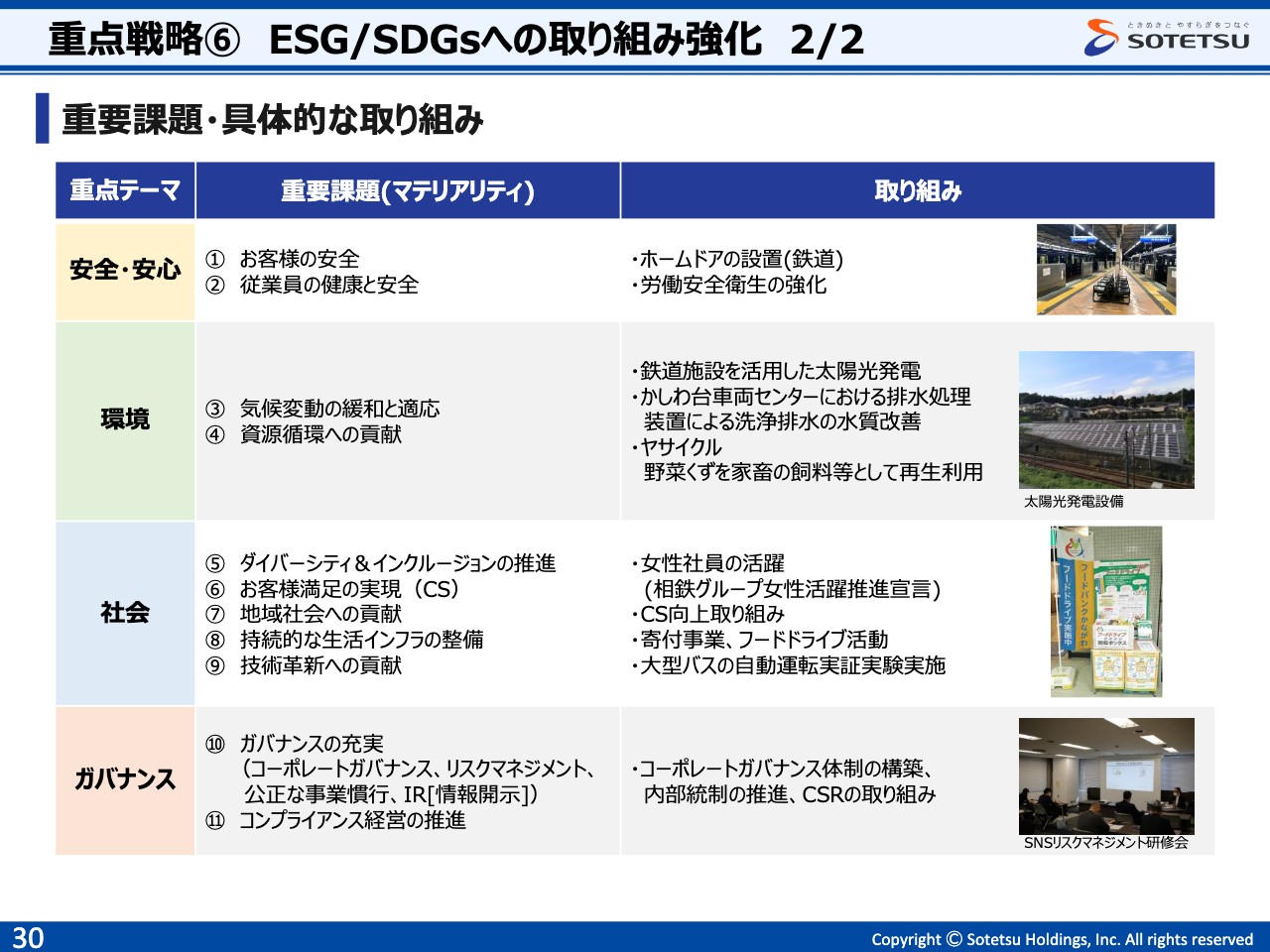

重点戦略6 ESG/SDGsへの取り組み強化 2/2

30ページは、ESG/SDGsの主な取り組みを記載しています。

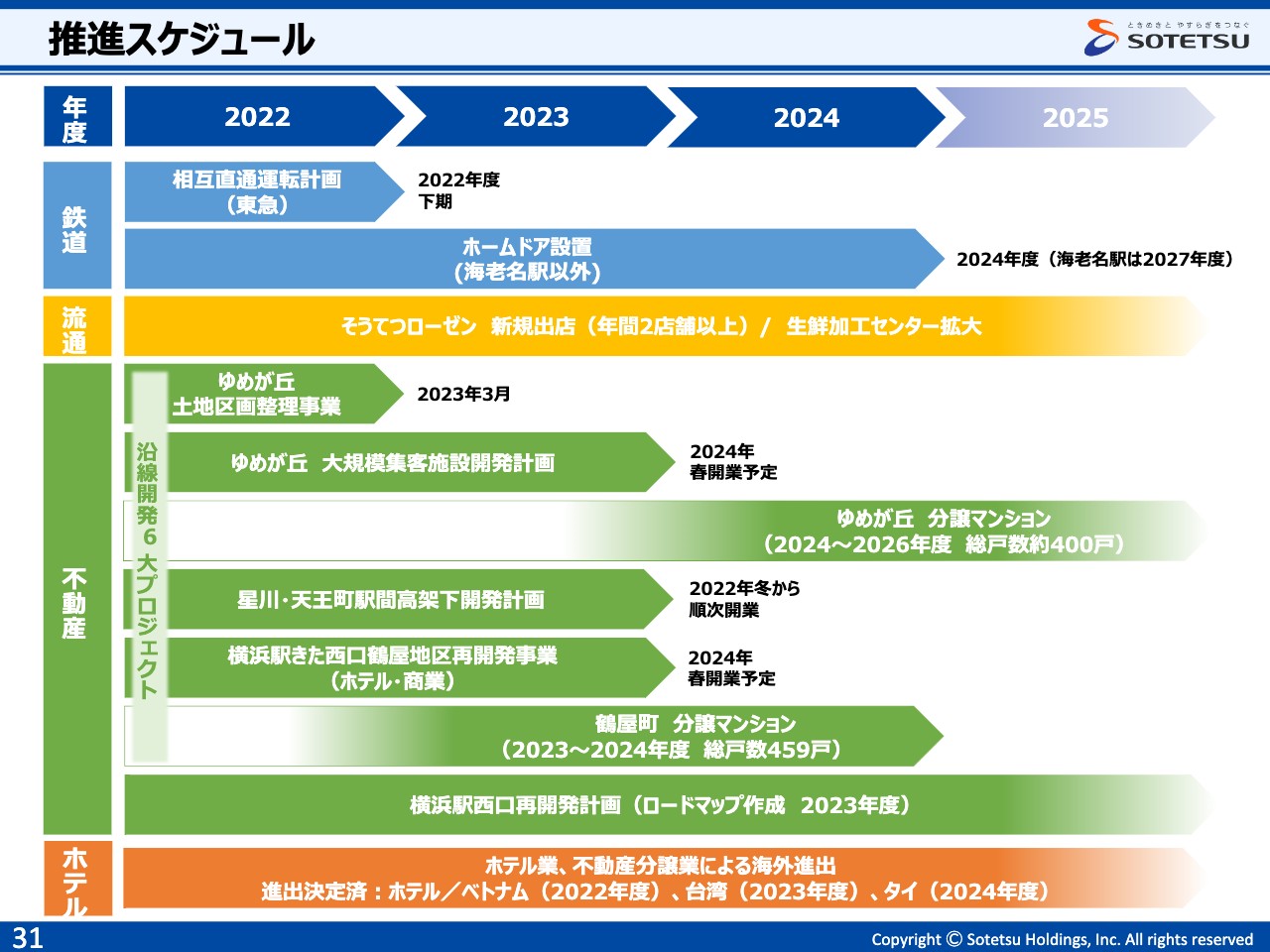

推進スケジュール

31ページは、参考として主なプロジェクトのスケジュールとなっています。

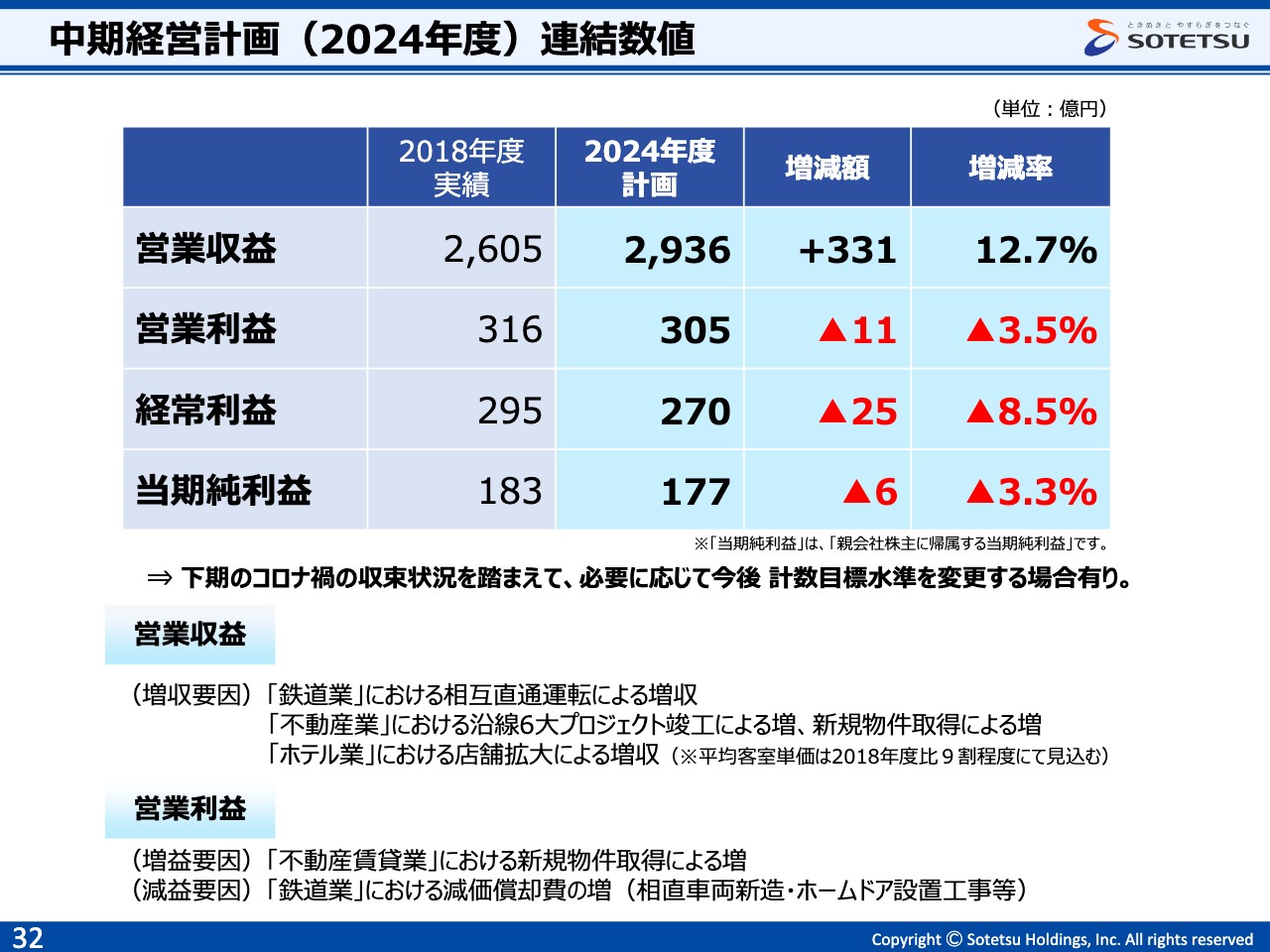

中期経営計画(2024年度)連結数値

中期経営計画の最終年度(2024年度)の連結数値を設定しています。連結営業利益は305億円で、コロナ禍の前、2018年度比で11億円の減益です。

中計期間中に、沿線開発6大プロジェクトの遂行や、都心などへのオフィスビルなどの不動産賃貸物件取得にて増益となる一方、鉄道業における減価償却費の増加や、2018年度に好調であった分譲マンション販売の反動により、トータルとして減益となりますが、早期に300億円の達成を図ることとしています。

連結経常利益は270億円、当期純利益は177億円を計画しています。

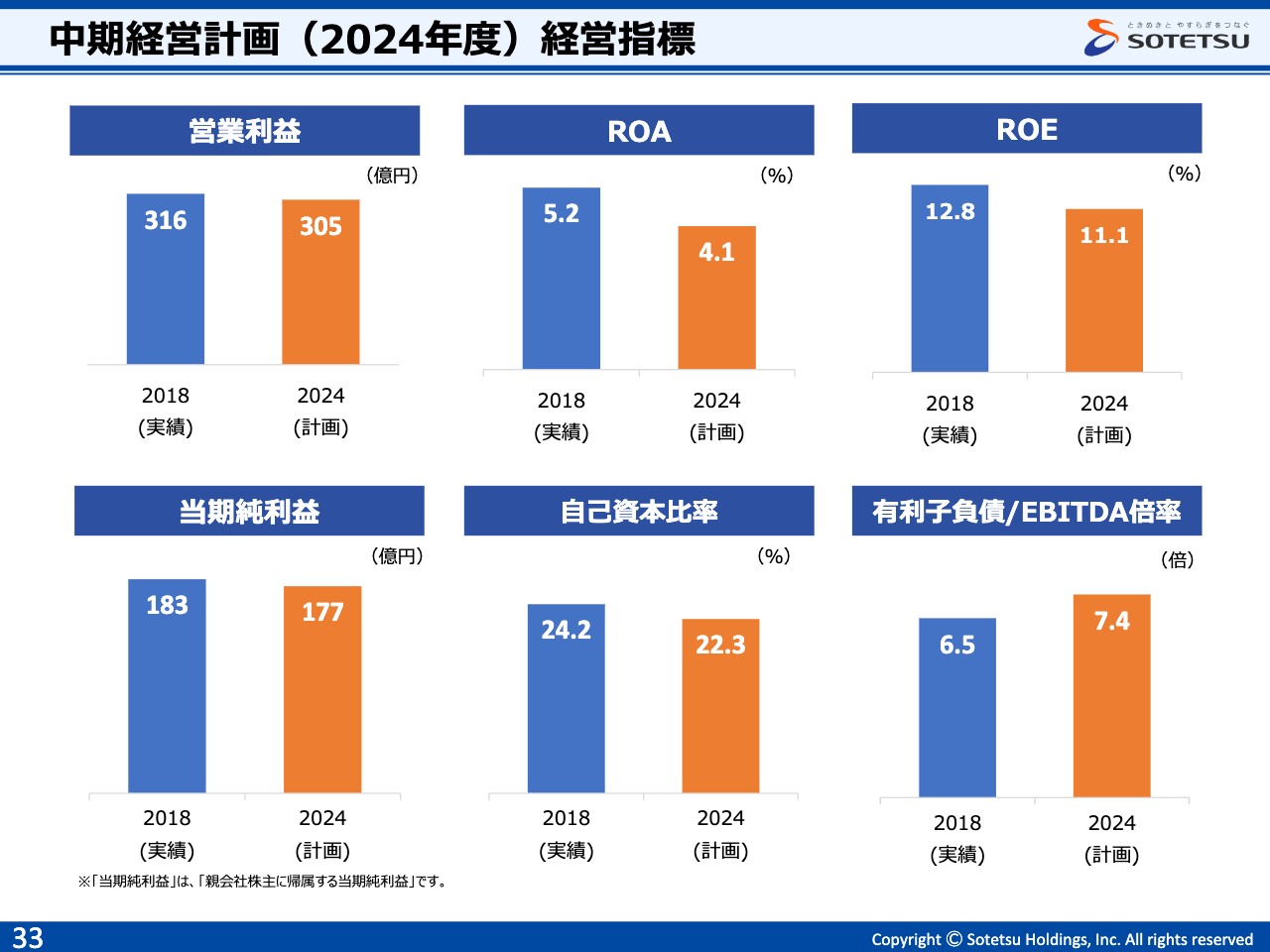

中期経営計画(2024年度)経営指標

33ページは財務KPIを示しています。

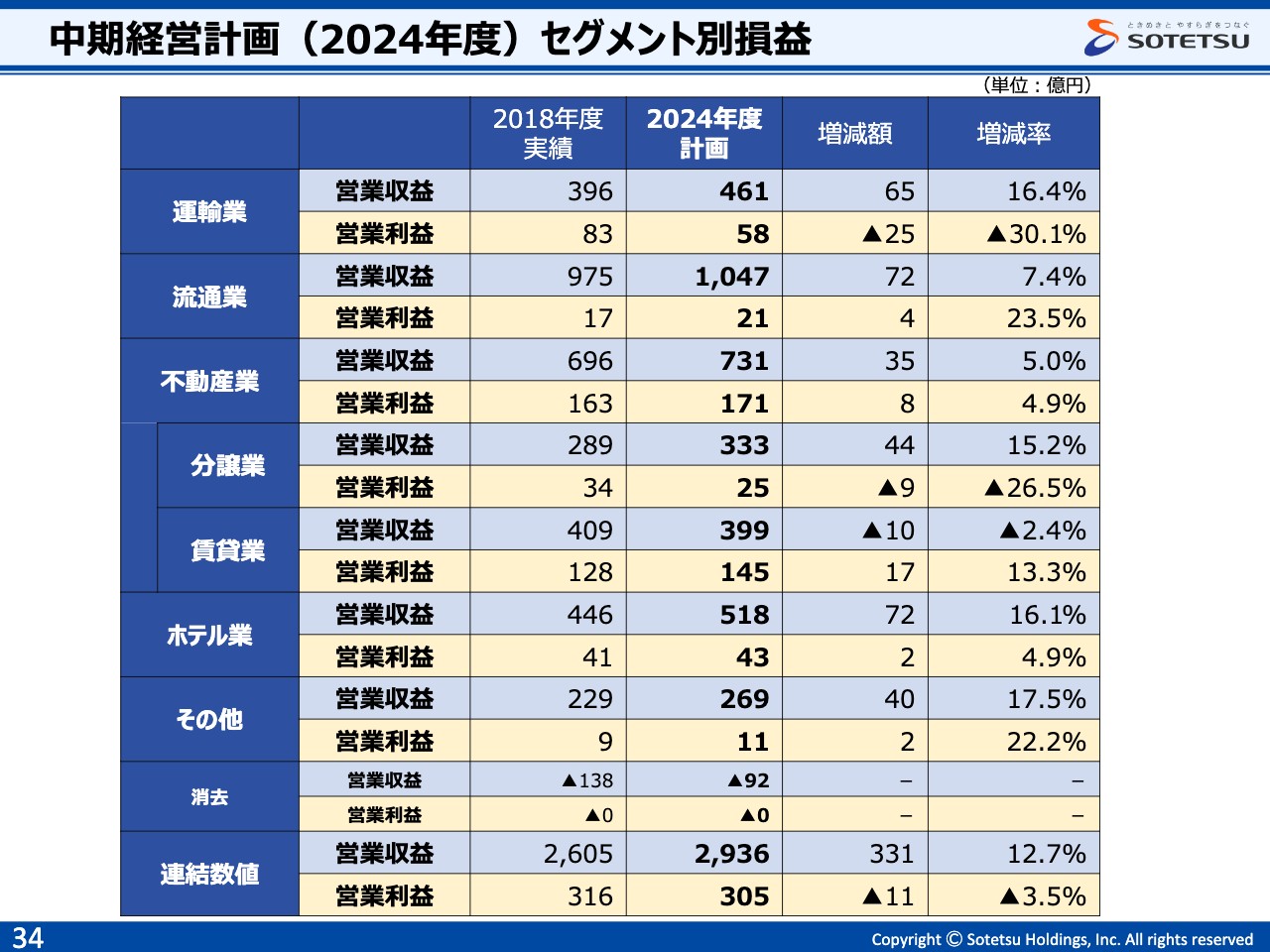

中期経営計画(2024年度)セグメント別損益

34ページはセグメント別損益を示しています。

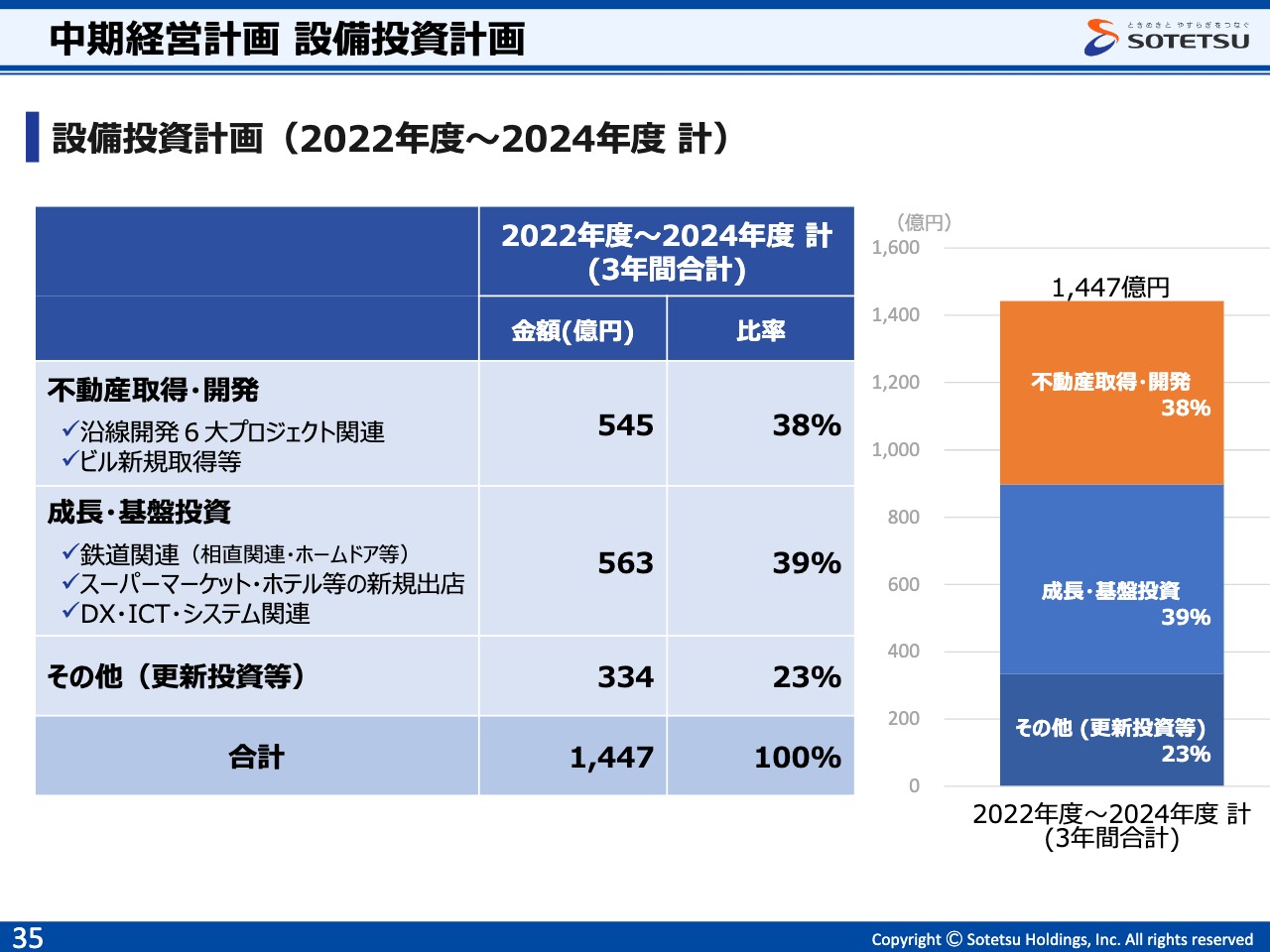

中期経営計画 設備投資計画

最後に、中計期間中の設備投資計画を示しています。今回の⾧期ビジョン・中期経営計画では「不動産事業の強化」を軸としており、全体の38パーセントを不動産取得・開発に充てることとしています。また、将来の成⾧基盤を強化すべく、新規出店やDX・ICTなどへの投資もしっかり行っていきます。

一方、更新投資は、⾧期修繕計画の精査・見直しなどを通じて、できるだけ効率的に行うこととしており、営業利益・EBITDAの一定範囲に収まるよう、コントロールします。ご説明は以上となります。