フジッコ、「カスピ海ヨーグルト」や通信販売事業が成長継続 コロナ禍の経験を活かし経営品質の向上を加速

2021年11月17日 11:25

“ニュー・フジッコ”の再認識

福井正一氏:ただ今ご紹介いただきました、フジッコの福井でございます。今日は弊社の決算説明会を拝聴いただきまして、誠にありがとうございます。早速、説明に入りたいと思います。

まず、みなさまに“ニュー・フジッコ”の取り組み進捗を報告します。“ニュー・フジッコ”は、そもそもコロナ禍の最中から取り組んだことで、そのときに「ニューノーマル」という言葉が世間一般で流行るようになりました。それにかこつけて、弊社は「“ニュー・フジッコ”の創造」をテーマに改革を進めていくことを決めました。

この「“ニュー・フジッコ”の創造」ですが、スライドに書かれているように、「生産性が高く経営と商品品質の優れた社員が働き甲斐のある強靱な会社づくり」というコンセプトで位置づけています。

“ニュー・フジッコ”の創造 ~改革 3 本柱~

本年度、テーマ目標として、「ブランド価値の強靱化」「生産性の向上」「働き方改革」という改革3本柱を作りました。

“ニュー・フジッコ”の取り組み進捗

“ニュー・フジッコ”の取り組みですが、コロナ禍の経験を活かし、経営品質の向上を目標に活動を行ってきました。

まず、「働き方改革」です。弊社ではパートのことをパートナーと呼んでいますが、1つの工場に平均300人から400人のパートナーがいます。人数が多ければ、大小問わずいろいろな問題を抱えることになります。そして、従業員の残業も多かったため、働き方改革やフレックス制などのいろいろな取り組みを行い、残業がない働き方にしようと取り組んだ次第です。

続いて、「工場の統合・再編、自動化」です。フジッコでは工場に生産性を高める要素がたくさん転がっているため、まずは自動化を進めなければいけません。機械を入れて、人の手を介さずに連続で生産ができる体制を築こうと、プロジェクト的に取り組みました。「統合・再編」はこれからですが、生産ラインを集約していけば生産性が上がるため、取り組みを始めている最中です。

そして、物流改革も抜本的に進めようとしております。過去3年間、物流費も非常に高騰し、とにかく効率的な物流を目指して、まずは取引先との共配を進めていこうと乗り出してきたわけです。

さらに、積載効率を上げようと、商品あるいは段ボールのかたちを変えて、一番効率がよい運び方にも取り組んできました。その成果はまだまだ出ているとは言えないものの、しっかり今後も継続して行っていきたいと考えています。

次に、「日配惣菜部門の新会社化」です。8月に製造部門の新会社を設立し、10月から本格稼働しております。

お惣菜を作るのには人の手を介することが非常に多いため、日配惣菜部門を独立化し、商品の構成を変え、現場の工数を減らす、自動化を図るなど、社長の号令のもとにその改革を進める体制に変わってきています。

「商品数の削減」についてですが、これらの非効率の多くは、やはり当社の商品が多すぎることに起因しています。400種類から500種類の商品があり、それを半分の200種類から250種類の商品にしようと取り組んできました。そこで、工場の手間隙を削減して効率化を図りたいと考えたわけです。

今は道半ばであり、まだまだその成果は現れていません。そこには、商品が減ってもすぐには人件費・固定費が減らないという悩みがあります。ここについては、来年、再来年と自然減で効率が上がってくる見込みは立てています。そのように利益の回復を見込んで、商品数の削減に取り組んでいます。

半分の商品の売上が全部なくなると売上は落ちてしまいますが、それらの商品はほとんど利益にならないため、売上が下がったとしても利益は確保しようというわけです。

また、当社の主力商品、特に煮豆や佃煮あるいはヨーグルトなどを「スター商品」と名付けています。

「スター商品」は日本各地の量販店すべてにしっかり導入し、そこで数量目標を作って、一番生産性の上がる数量をそれぞれの工場で生産してもらうことと考えています。スライドに「商品力の強靭化」とあるように、これらの「スター商品」を今後もっと強い商品にしていくことが目標です。

ただし、商品を減らしていくと陳列棚のスペースが小さくなった分だけシェアを奪われることになりかねません。それについては、先ほどお伝えした「スター商品」のフェース数を広げていくことで、売場の面積も減らさないように「スター商品」で補っていく考えで進めています。

最後に「在宅ワーク可能のオフィス改革」についてです。今まではおのおのの営業所や拠点があり、そこに必ず出社してからお得意先へ出て、そしてまた営業所に帰り、残業でデスクワークをするという働き方でした。

しかし、これが非常に効率を落としており、自宅やサテライトオフィスで仕事をするテレワークをもっと取り入れ、仕事を効率化し、残業をゼロにすることに力を入れています。DXの推進にも取り組み、自宅や営業所でもしっかりテレワークができる体制と環境を整えています。

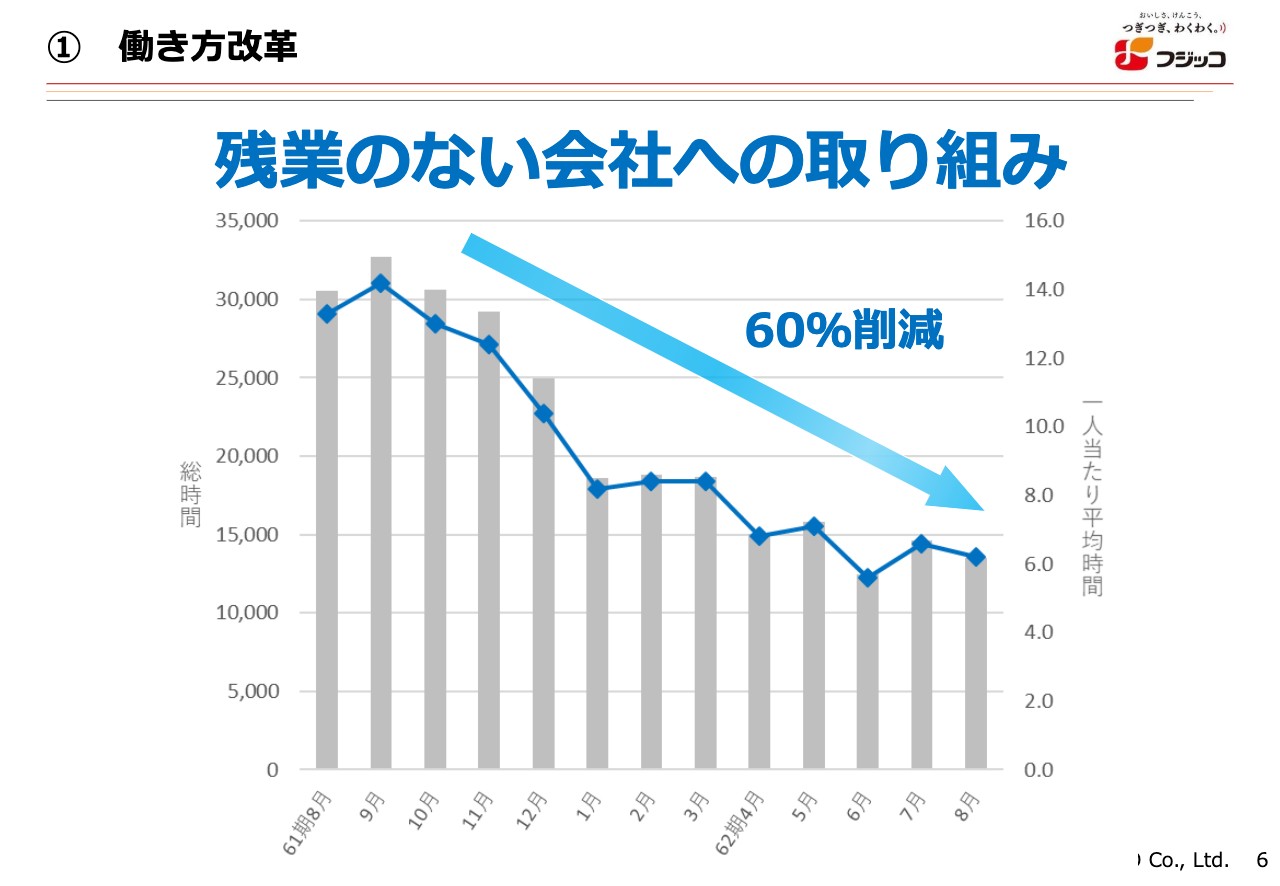

① 働き方改革

先ほどお伝えしたように、残業のない会社への取り組みを次々と進めており、現在はピーク時に比べて60パーセントの削減ができており、このように、成果は着実に出てきております。

しかし、残念ながら残業ゼロにすることはなかなか困難であります。工場長や班長、部門長などのスタッフとの面談も行ってきていますが、それぞれの工場の事情を勘案し、今後はさらにその改善に取り組んでいくことが課題です。

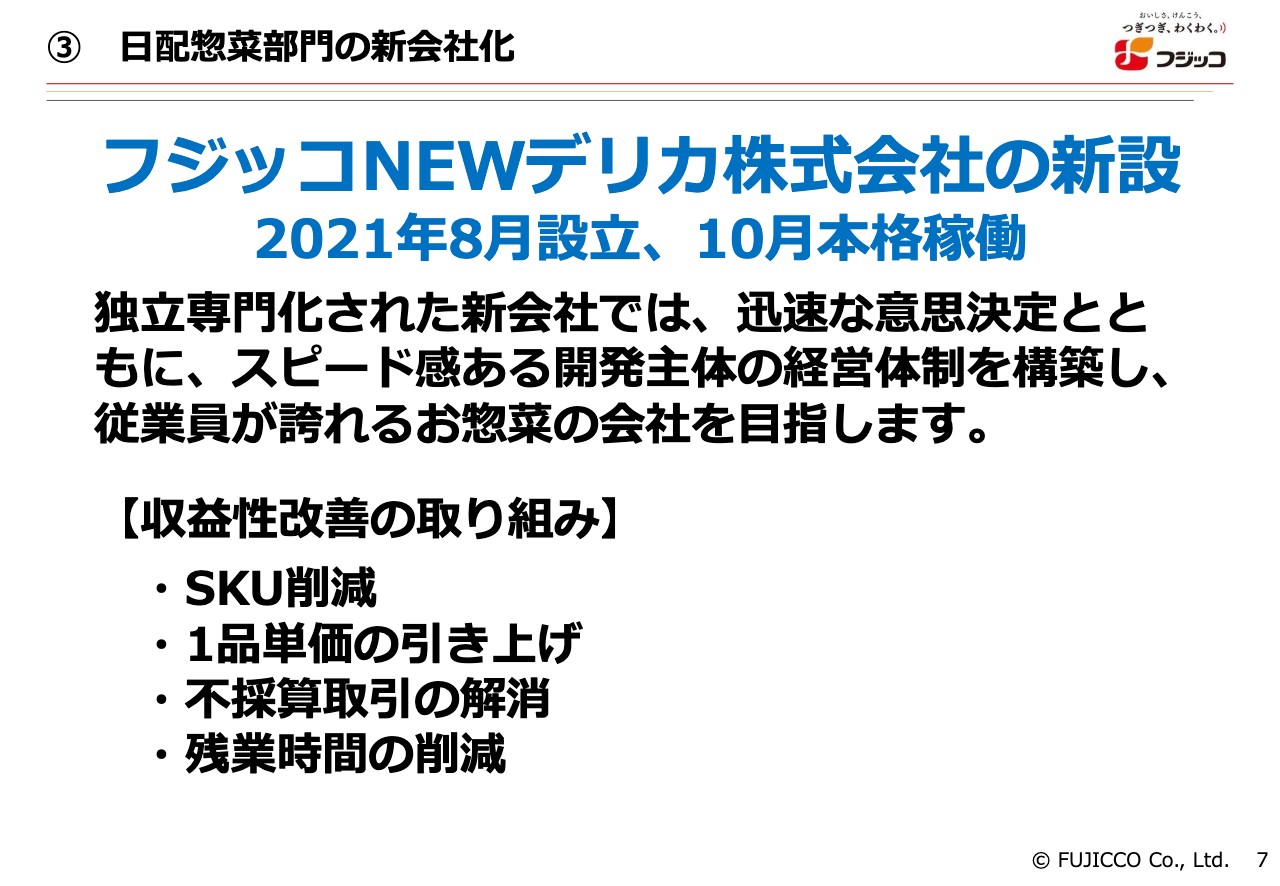

③日配惣菜部門の新会社化

先ほどお伝えした日配惣菜部門の独立化ですが、その名前をフジッコNEWデリカ株式会社としました。日配惣菜は人手が多く効率の悪い事業になっているため、まず製造部門を独立化して、迅速な意思決定とともにスピード感のある開発主体の経営体制を構築していきます。従業員が「ここで働けてよかった」「自分の会社はすごいな」という誇りが持てる会社にしようと取り組んでいます。

また、惣菜の事業においてもSKUの削減に取り組み、1品単価の引き上げを行い、不採算の取引を全部解消して、残業時間の撲滅も開始しています。

④「ブランド価値」の強靭化~事業ポートフォリオ~

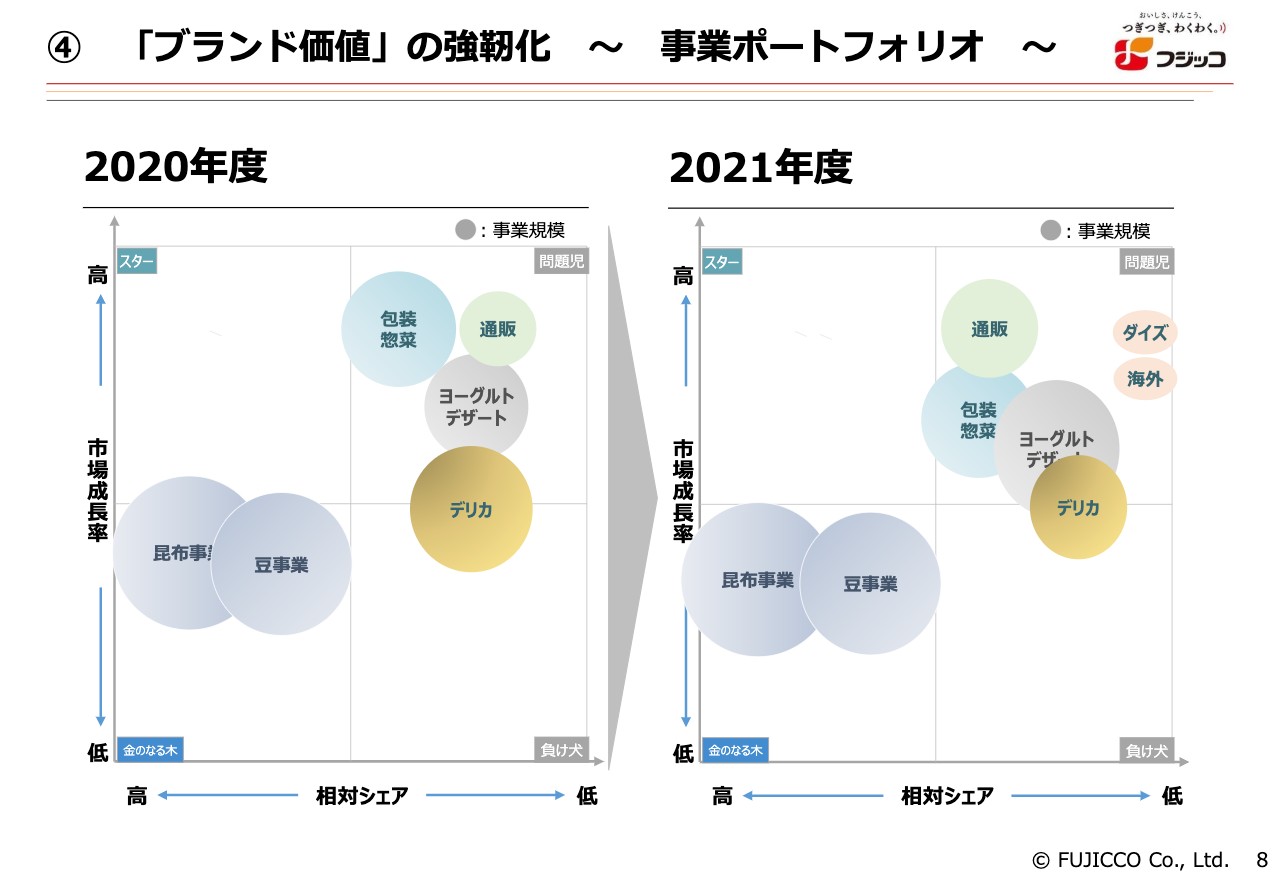

改革の中で、ブランド価値の強靭化を図るのが第一の目標です。スライドで掲げているのは4象限の事業ポートフォリオで、常に私たちが大事にしてきた戦略の基となる図です。これは昨年度と比べて2021年度がどうであったかを示しており、実際的にはあまり変わりはありません。ただ、1つ言えるのは、やはり通販事業が大きくなってきたことと、より利益もシェアも上がってきたことです。

ヨーグルトのボリュームもどんどん上がっています。また、スライドの右端に「ダイズ」「海外」と書いていますが、まだ点の状態で、本当はこの図ほどの大きさになればよいと思っていますが、「ダイズ」と「海外」は少しずつ進めている最中のため、ここでは少し控えめに表現しました。

これらがトピックスですが、このポートフォリオで喜ばしいのは、負け犬がどんどんなくなっているということで、利益をマイナスする、いわば赤字の商品や事業がほとんど整理できたという証拠です。昨年度から今年度にかけて、ワイン事業や贈答品の味富士事業のような子会社の整理も進めてきました。

④「ブランド価値」の強靭化~プロモーション施策~

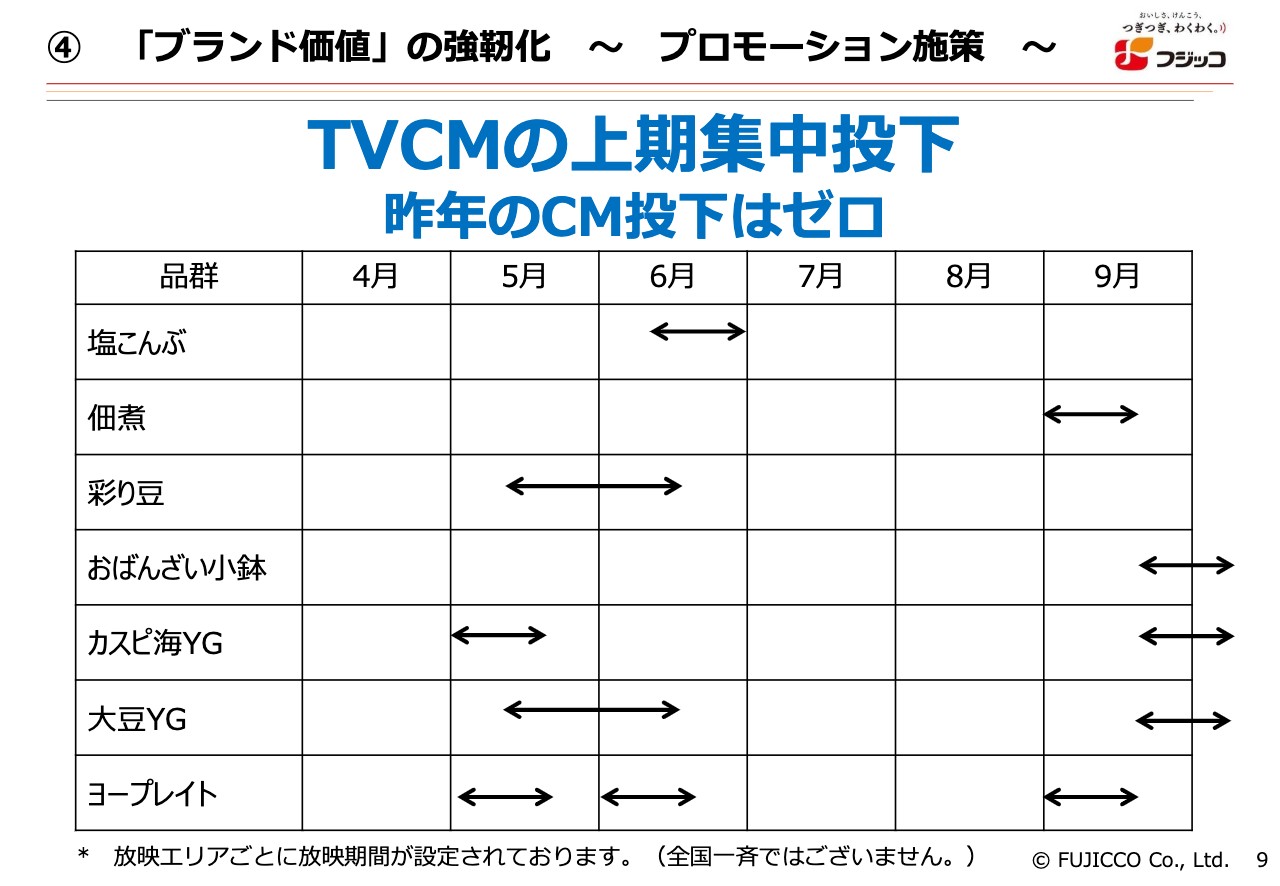

CMを流すプロモーションを通じてブランド力をあげようと、今年度の上期は積極的にテレビ広告に投資しました。スライドに矢印で引いている期間中にこれらの品群のTVCMを流しました。

昨年度の上期はまったくCMを流していません。本当は放送を予定していましたが、コロナ禍でほとんど買い物に行けない状況で広告投資するわけにはいかないと思い、すべての商品において、昨年度の上期では広告を流すのをやめました。今年はその反動もあり、少しずつブランド力が落ちてきていたため、上期に積極的に広告投資を行いました。

⑤DXの取り組み~デジタルオフィス化~

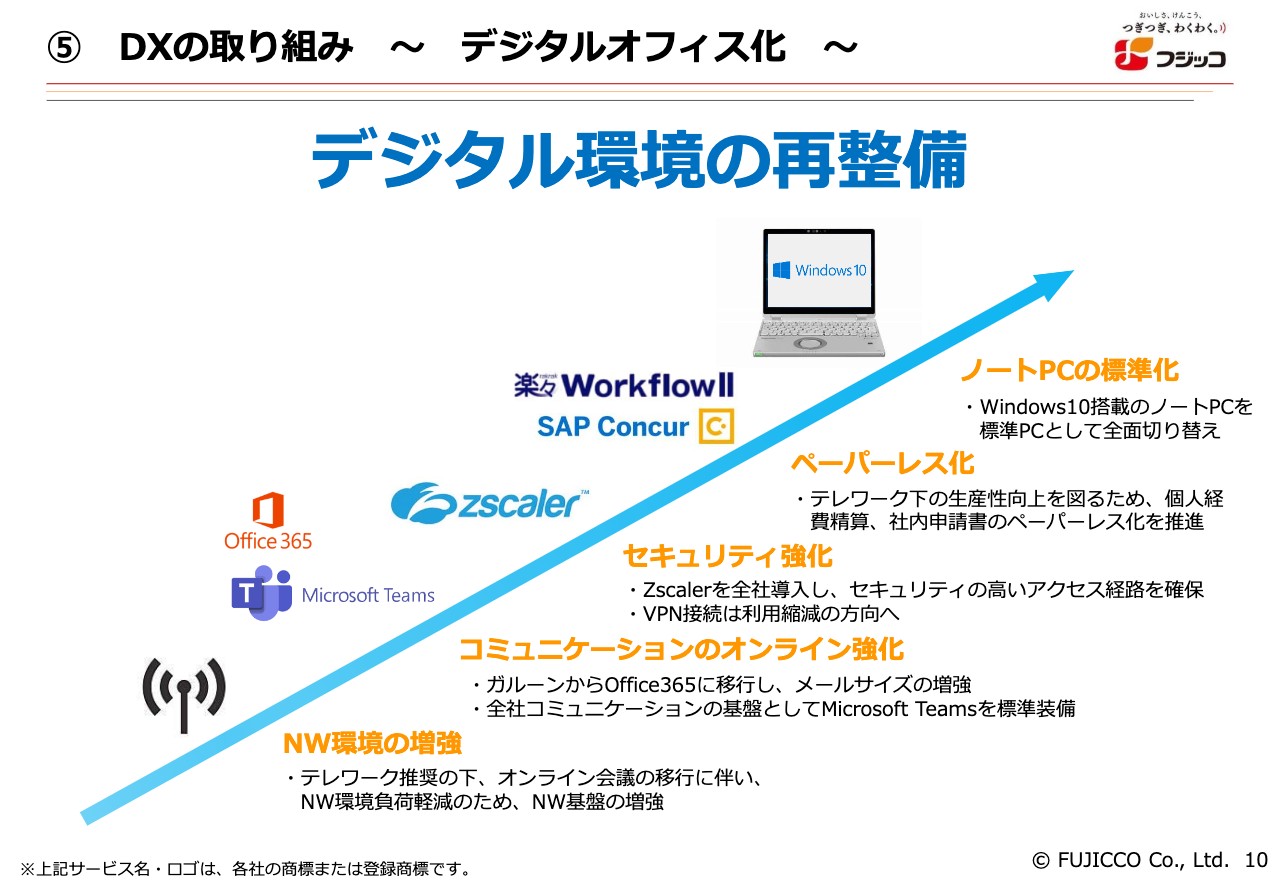

デジタル環境への対応として再整備を行いました。たとえば、稟議書のひとつをとってみても、今までは紙で次から次へと部署に回して、そこの長がコメントを書いて、○×をつけ、最終的に私のところに上がってきて決裁してきた背景があります。

スライドの一番中央に書いていますが、それを「楽々WorkflowII」を使ってコンピュータの中で決裁ができるようにしました。すべての紙をデジタル化し、今ではハンコもなくなっています。

デジタル化を進めるにあたり、まず通信環境の整備を行いました。サテライトオフィスの環境は十分ですが、在宅で仕事をする場合は家庭の通信環境への投資とパソコンの導入を行いました。「Microsoft Teams」や「Office 365」を使ってコミュニケーションを図り、また、会議などは「Zoom」で行うことでリモート環境がすべて整いました。しかし、当社はまだまだDX化が遅れていますので、その中でも特に工場関係のDX化を進めていきます。

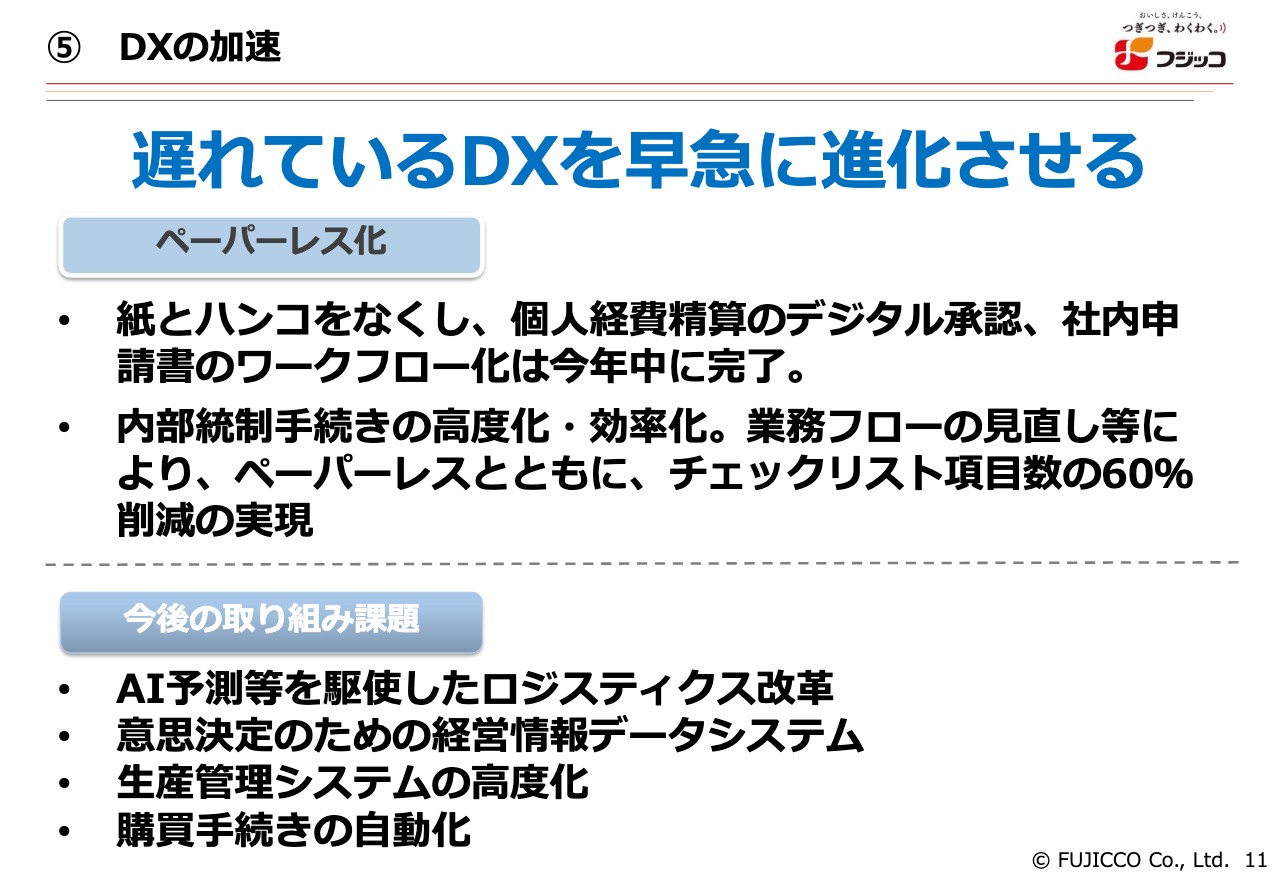

⑤ DXの加速

先ほどもお話ししましたが、ペーパーレス化として、まず紙とハンコをなくす取り組みを進めています。

そして、今後の取り組み課題として、AIの導入も考えています。日頃から生産、販売のコントロールにおいて、過不足、欠品を起こしてしまうこと、あるいは過剰在庫を残してしまうことが問題になっています。ここにAIを導入し、需要を予測させることにより、欠品や過剰在庫のない世界を目指し、進めていきたいと考えています。

もう1つは、意思決定のための経営情報のデータ化です。最初に標準化を行うことになるかと思います。誰が見ても同じ決断ができるくらいの経営指標を持たなければいけません。ですので、そのような情報整備をしていきたいと考えています。

また、生産管理についてもAIをしっかり使っていきます。

本当の意味での自動化が完成すれば、ゆくゆくはすべての工場を1ヶ所でコントロールできるようになります。これは夢の話ですが、このようなことを実現したいと視野におきつつ進めています。

事業の取り組み ~ ダイズ製品に注力 ~

続いて、新しい商品の話です。本ページの左側に「Beanus(ビーナス)」とあり、下にある画像がその商品になります。実際に手にとらなければ分からないのですが、粒状になっており、実はすべて大豆でできています。大豆の粉を水に溶き、練って平らにしたものを、まるで蕎麦のように縦に切り、さらに断面に切っていきます。そして粒のようにしますと、米のようになります。本当のごはんの代わりに食べていただこうとこのような商品を作りました。

「Beanus」と呼んでいますが、これは「Beans(ビーンズ)」と「us(アス)」、つまり「私たち」をかけて、商品名の「Beanus」としています。今後は「これを食べてビーナスになりましょう」と売り出していきたいと思っています。今もかなり話題になっており、いろいろな雑誌に取り上げられるようになりました。しかし、まだまだ数字は上っていないそうですので、今後のお楽しみとなります。

本ページの右側にある「大豆で作ったヨーグルト」は、去年の3月から発売しました。徐々に売上は増えてきていますが、まだ利益が出ている状況ではありません。しかし、今プロテインが重要な世の中になっているため、今後は「プロテイン補給に」ということを謳っていきたいと考えています。

他の2社ほどが豆乳ヨーグルトを作っていますが、あくまでも豆乳です。対して、われわれの商品は大豆から作っているのが特徴です。しかも、その大豆は「まるごと大豆」です。製法は、同じように大豆を粉にしたものを水で溶き、そこに乳酸菌を植え付け発酵させています。

「まるごと大豆」ですので、おからの部分も残っており、これもこのヨーグルトから摂取できることになります。ぜひとも、みなさまに試していただきたいと考えています。非常に差別化ができている商品で、味も非常によいと評価をいただいています。他社との競争になりますが、今後はなんとかこれでナンバーワンになろうと、しっかり取り組んでいきたいと考えています。他社と違い、「大豆がまるごと入っていますよ」ということを強調します。

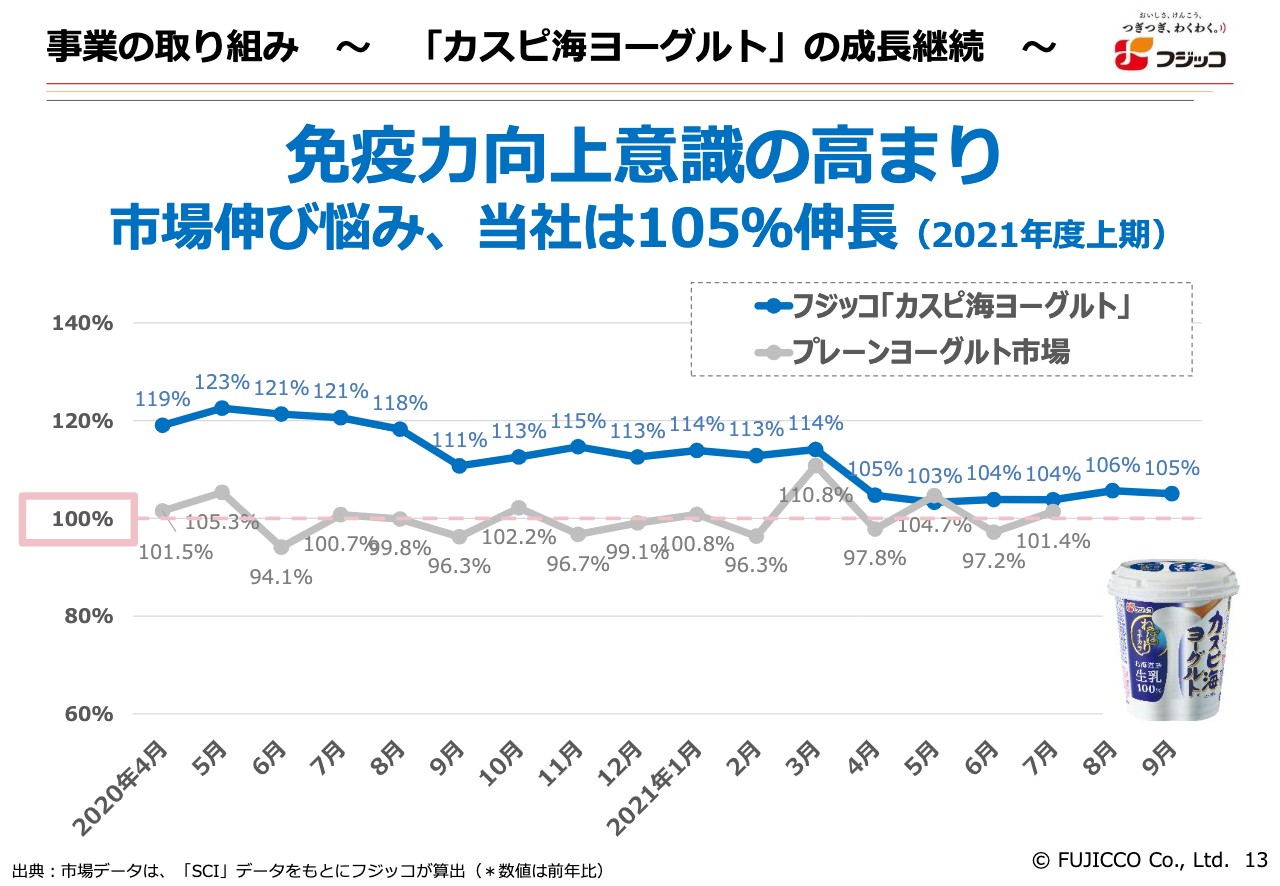

事業の取り組み ~ 「カスピ海ヨーグルト」の成長継続 ~

続いて、「カスピ海ヨーグルト」について依然として好調であるとご報告したいと思います。市場は、前年対比100パーセントを超えることが厳しい状況になってきました。

ところが、この「カスピ海ヨーグルト」については、105パーセントを未だに維持しています。前年対比110パーセントを下回っているのは、ほぼこの3月からです。これは去年、非常によく動きましたので、これくらいの数字になってしまいました。それでも、100パーセント以上を超えていることは、この商品は非常に底力があるという証拠かと思います。

事業の取り組み ~ 通信販売事業の成長継続 ~

続いて、「善玉菌のチカラ」という通販の商品です。「EX」と書いている商品は、この「善玉菌のチカラ」に比べて効能が高いといわれているものです。お腹の調子、免疫力を高める商品になります。

このような商品が通販の中で非常によく売れるようになりました。さらによいのが「クロクロ」という商品です。こちらは食品ですが、黒酢の中に黒豆を入れています。健康志向であり、これを食べるとダイエットにもなります。コロナ太りが気になる方が多いこともあり、こちらのサブスクが非常に多くなりました。そのため、これからも期待できる商品ではないかと思います。

以上で私の説明を終わらせていただきます。続いて、尾西からお話しします。

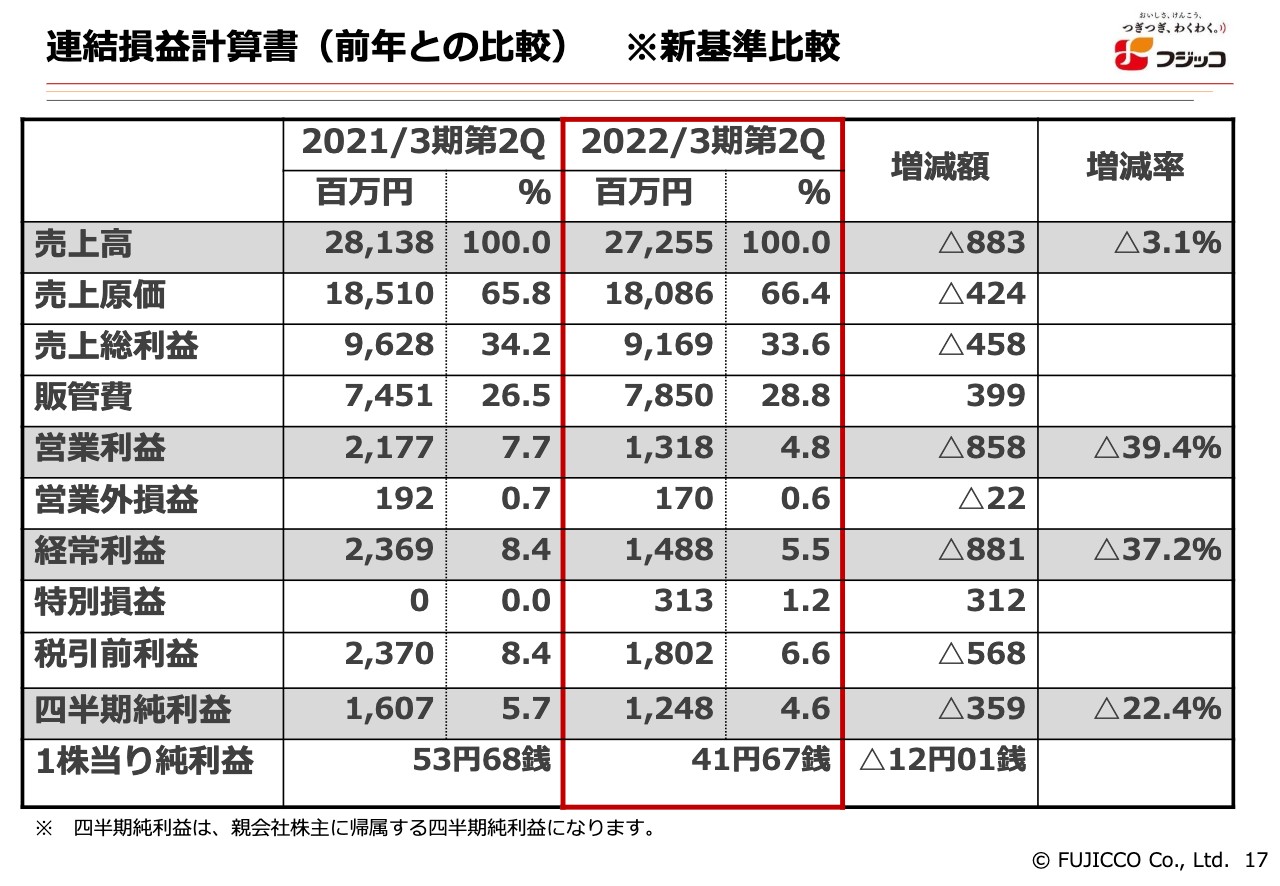

連結損益計算書(前年との比較)

尾西輝昭氏:決算の概要と通期の業績見通しについて報告します。まず、上期決算の概要です。売上高は272億5,500万円となりました。これは新基準であり、前の期も新基準との比較になっています。増減額で8億8,300万円のマイナス、増減率で3.1ポイントのマイナスという結果でした。

営業利益は13億1,800万円で、8億5,800万円のマイナスという結果です。経常利益も14億8,800万円で8億8,100万円のマイナスとなりました。四半期純利益は12億4,800万円で、前年比で3億5,900万円のマイナスとなりました。

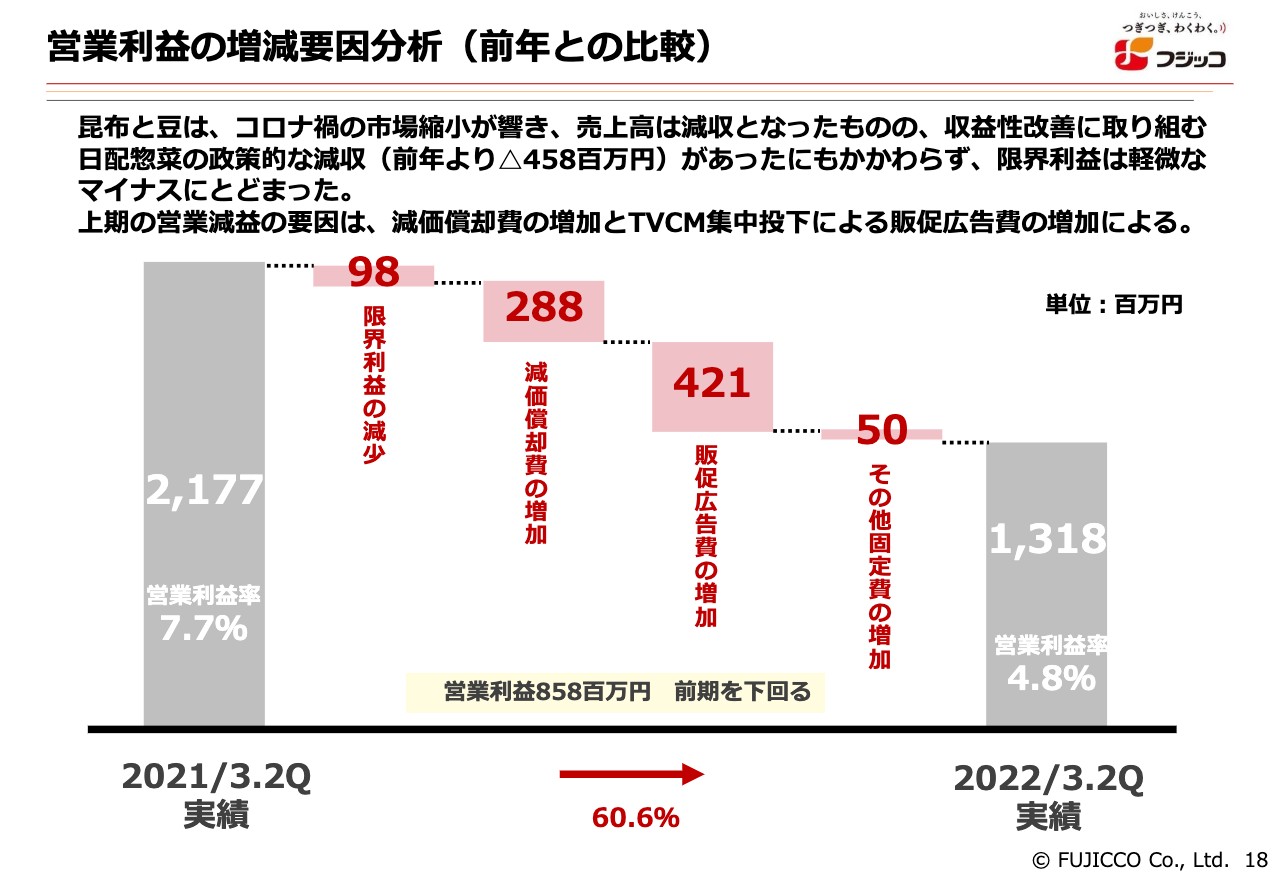

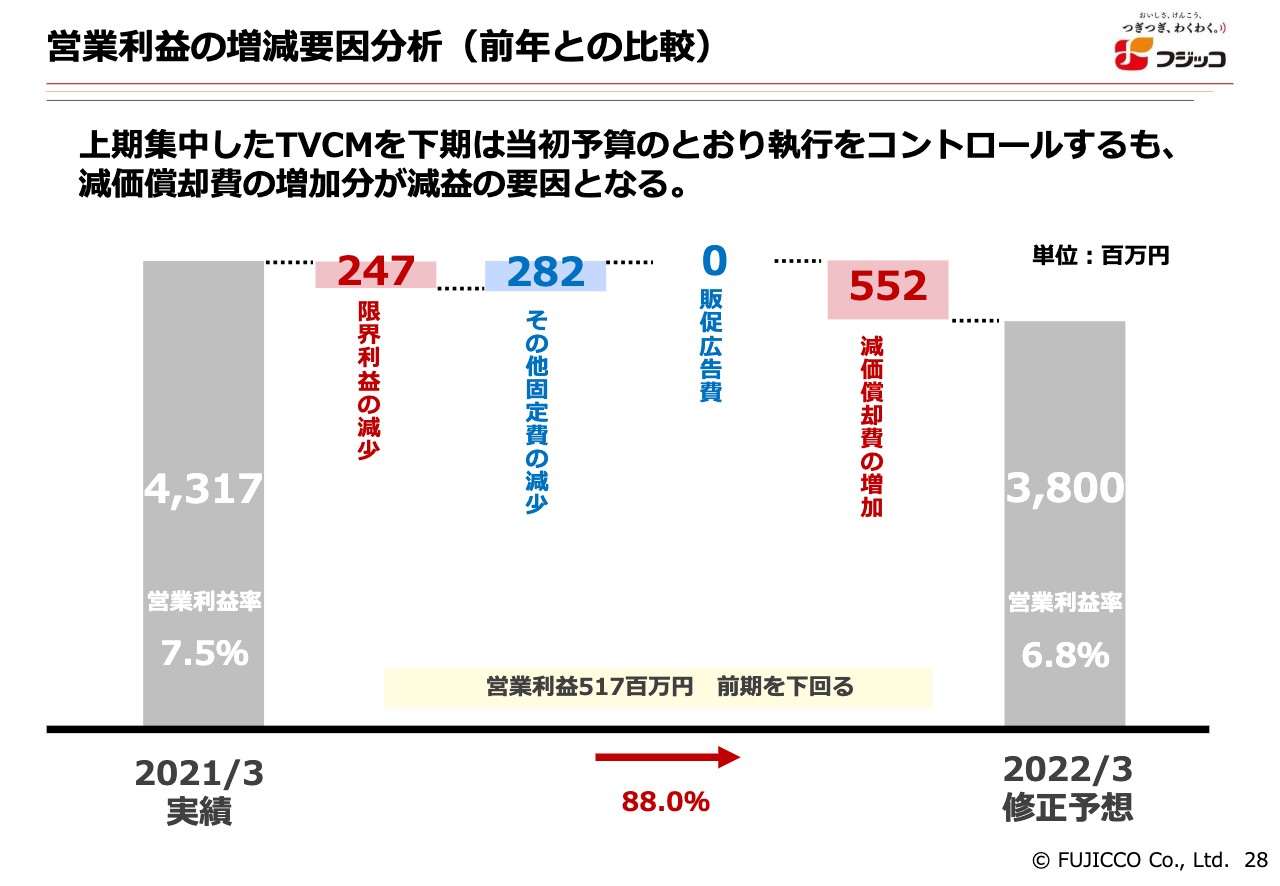

営業利益の増減要因分析(前年との比較)①

営業利益の増減要因ですが、昆布と豆はコロナ禍の市場縮小が響き、売上高が減少したほか、収益改善に取り組む日配惣菜の政策的な減収もありました。前年から4億5,800万円のマイナスです。それにもかかわらず、限界利益は軽微なマイナスにとどまっています。

したがって、先ほど社長から発表があったように、上期の営業減益の要因は減価償却費の増加やTVCMの集中投下などの販促広告費の増加によるものだと分析しています。

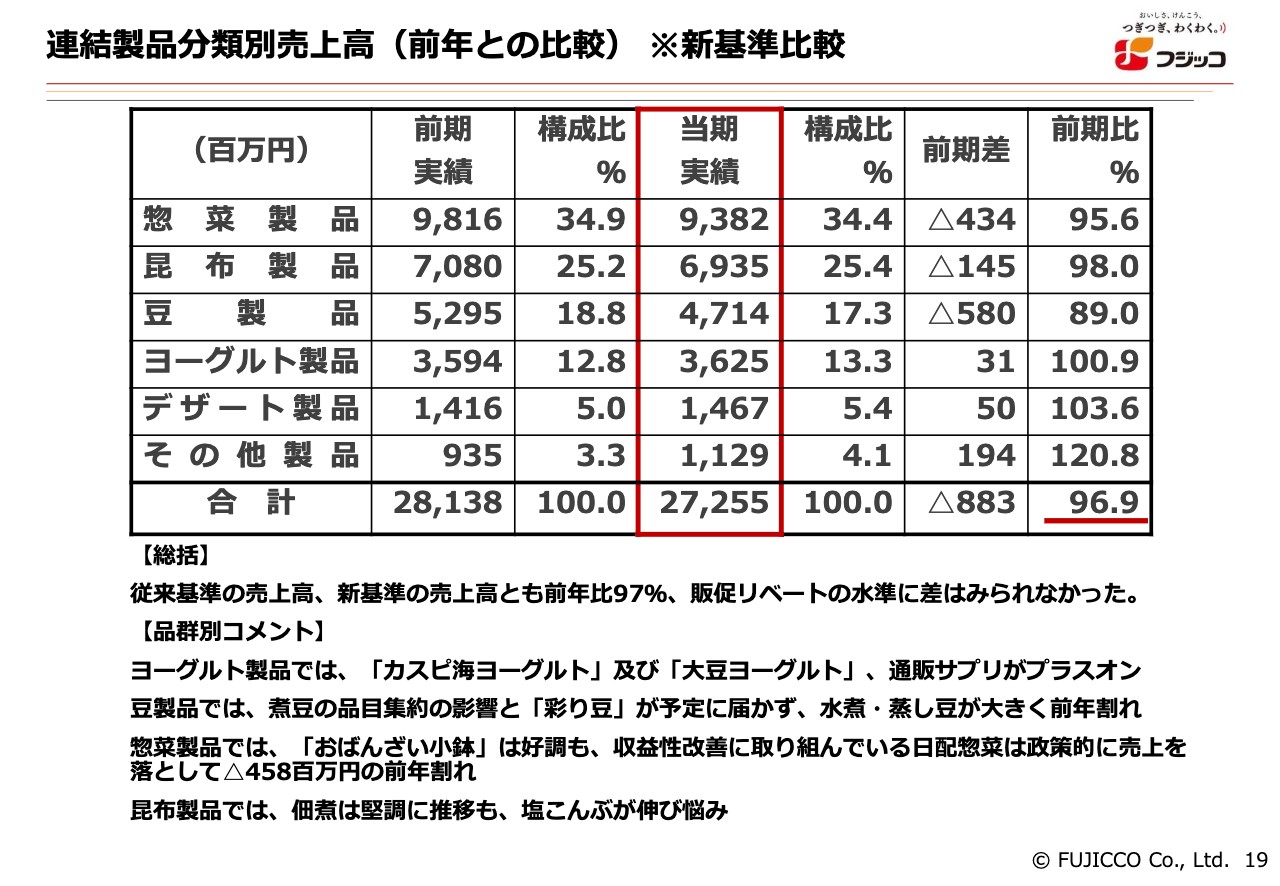

連結製品分類別売上高(前年との比較)

売上の状況です。こちらも新基準に置き換えて前期と比較しています。品群別に見ると、ヨーグルト製品では「カスピ海ヨーグルト」「大豆ヨーグルト」、通販サプリがプラスオンしました。豆製品では、煮豆の品目集約の影響と新商品の「彩り豆」の売上高が予定に届かなかったことと、水煮・蒸し豆が大きく前年割れしています。

惣菜製品では「おばんざい小鉢」は好調でしたが、先ほどもお伝えしたとおり、収益性改善に取り組んでいる日配惣菜が政策的に売上を落として4億5,800万円の前年割れという結果です。昆布製品は、佃煮は堅調に推移しましたが、塩こんぶが伸び悩んだことが売上に影響しています。

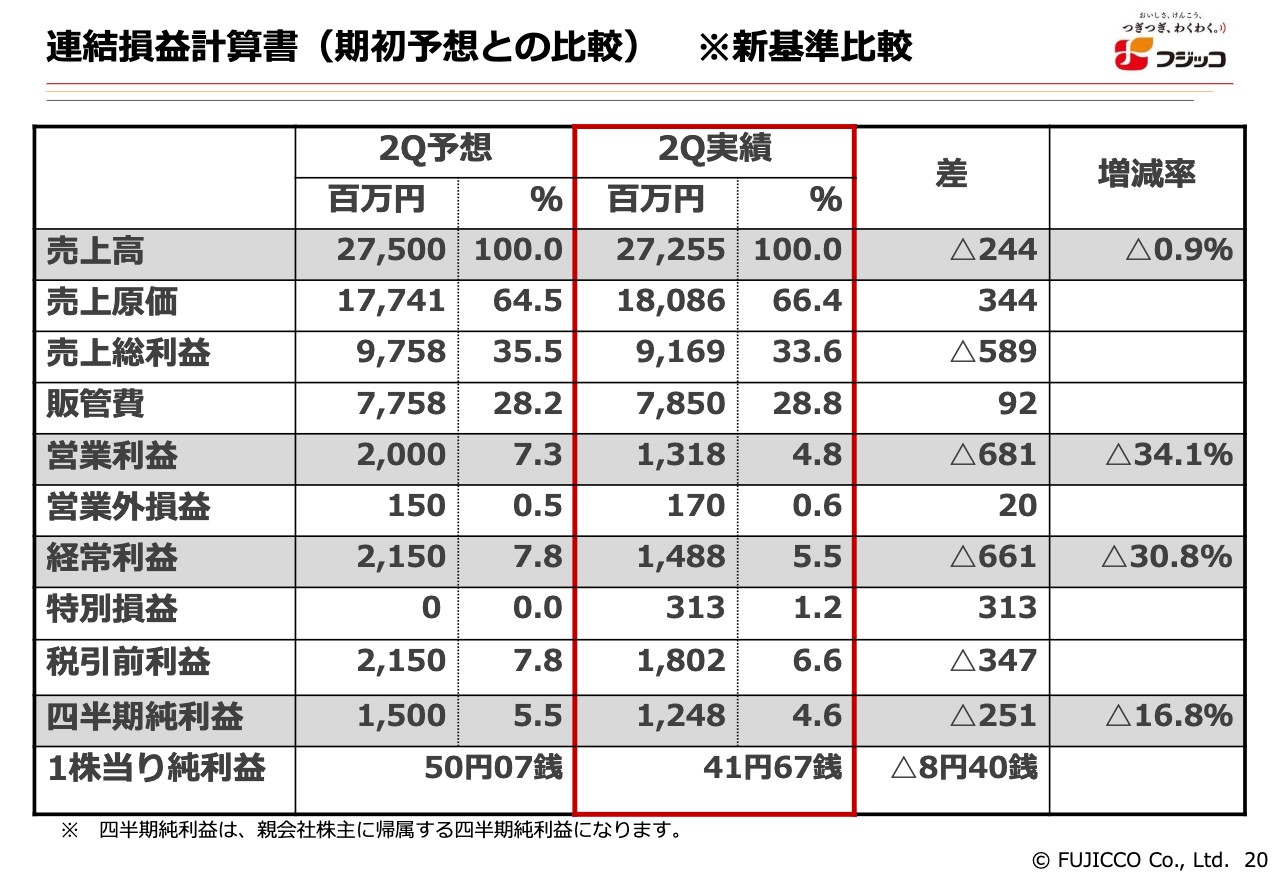

連結損益計算書(期初予想との比較)

続いて期初予想との比較です。こちらも新基準で売上を比較していますが、売上はわずかな未達にとどまっています。ただ、営業利益は20億円の予想から6億8,100万円の遅れとなりました。

経常利益も21億5,000万円から6億6,100万円の遅れとなっており、四半期純利益に関しては12億4,800万円で、15億円の予想から2億5,100万円のマイナスとなっています。このような結果から、10月22日に業績予想の下方修正を行いました。

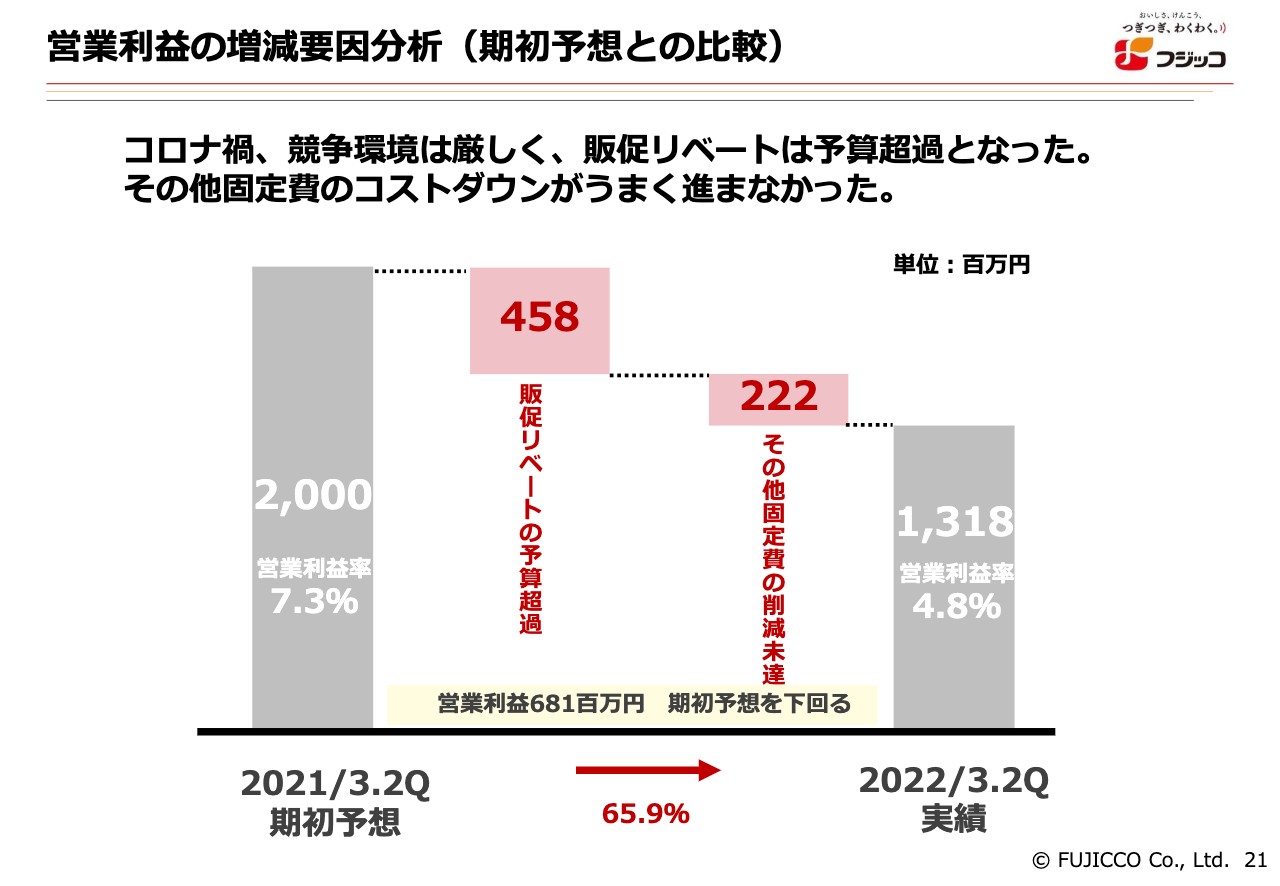

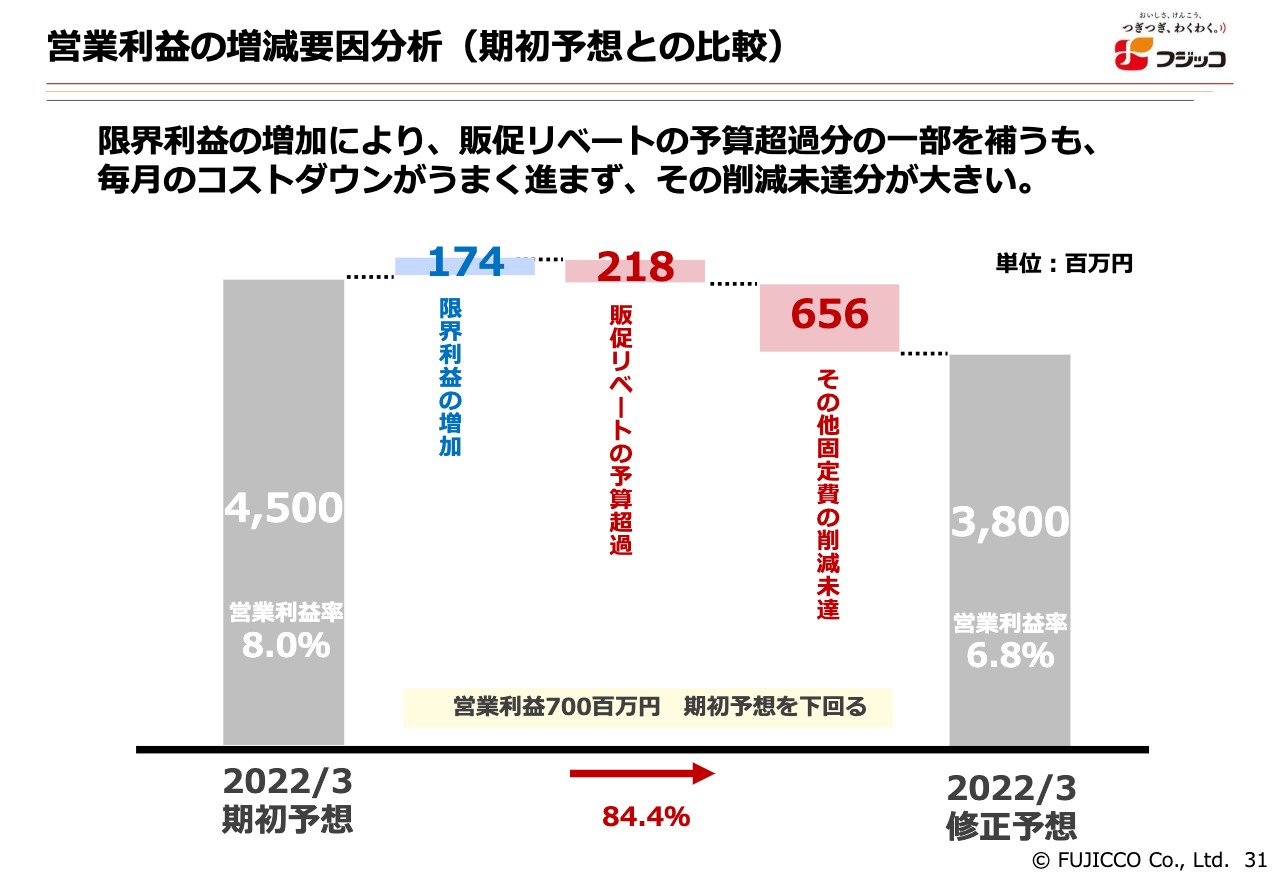

営業利益の増減要因分析(期初予想との比較)①

期初予想との比較です。コロナ禍の影響を受けたことと市場競争環境が厳しく、販促リベートが予算超過となってしまいました。また、期初から営業利益確保のために固定費でコストダウンに取り組みましたが、なかなかうまく進まなかったことが、期初予想からの遅れの原因です。

グラフは期初予想からの売上の比較です。従来基準の売上高では予算は上回っており量的な売上高は増えたものの、販促リベートの予算超過があったため、新基準ベースの売上高は予算に対して未達となってしまいました。

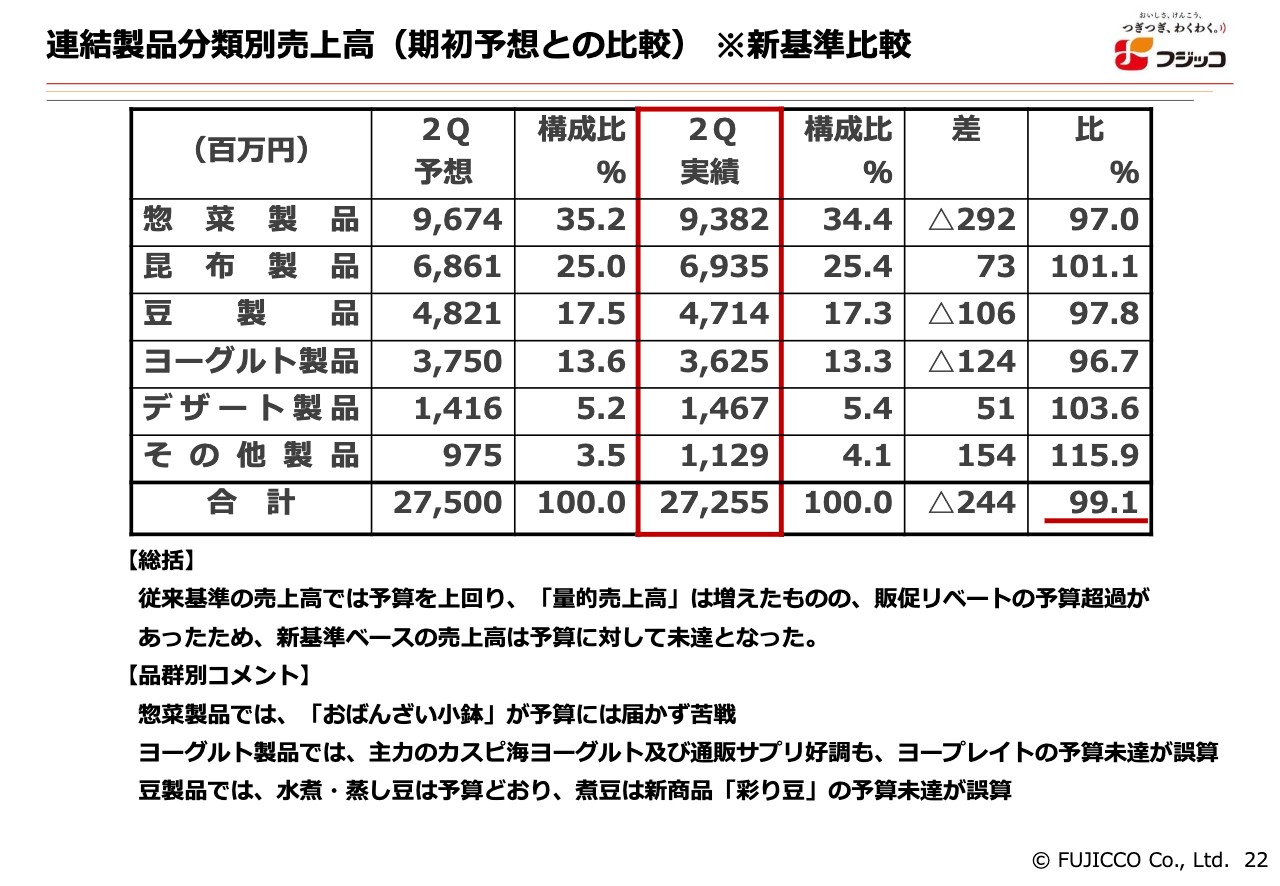

連結製品分類別売上高(期初予想との比較)

品群別では「おばんざい小鉢」が予算には届かず、苦戦しています。ヨーグルト製品では主力の「カスピ海ヨーグルト」と通販サプリは好調でしたが、「ヨープレイト」の予算未達が誤算でした。豆製品では水煮・蒸し豆は予算どおりの売上高でしたが、煮豆は新商品の「彩り豆」の予算未達が誤算という結果でした。

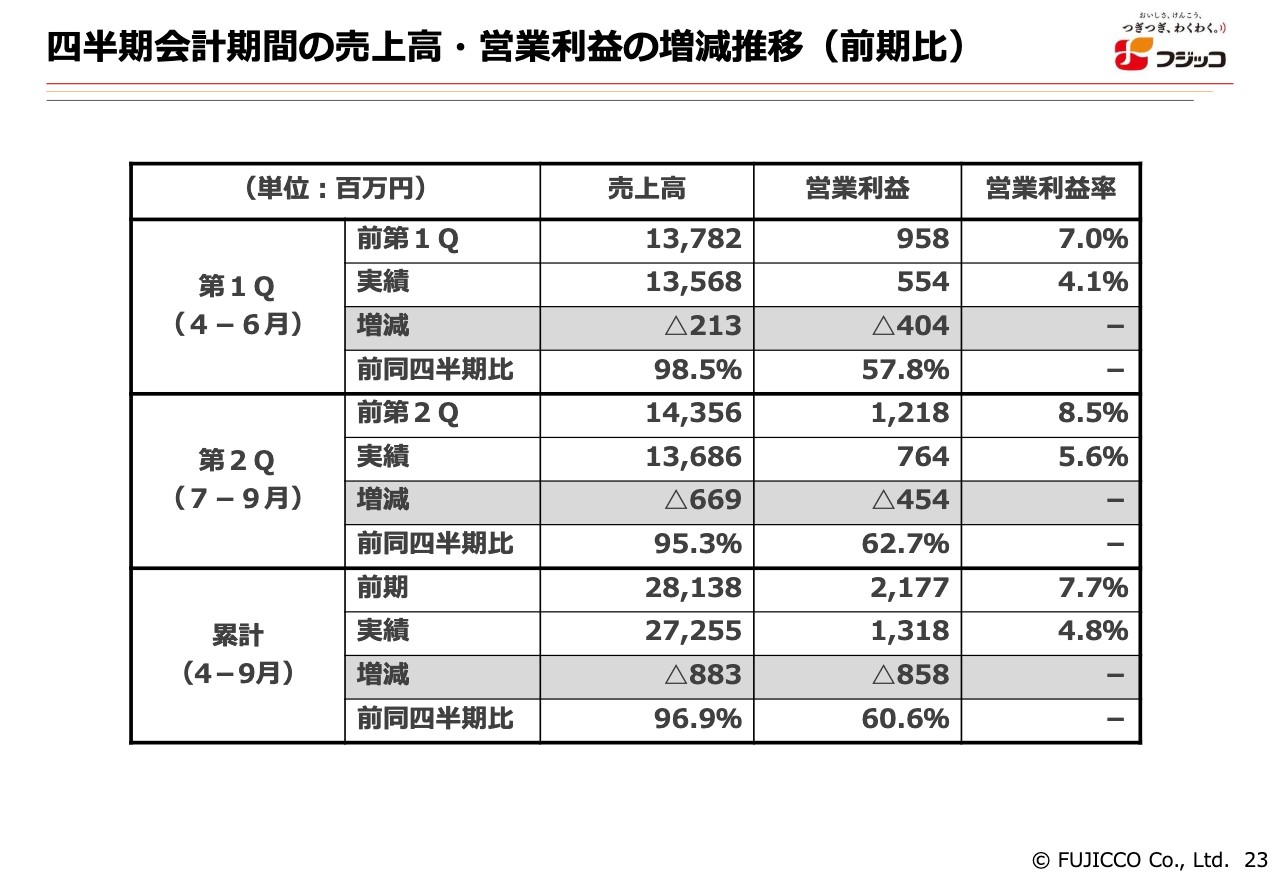

四半期会計期間の売上高・営業利益の増減推移(前期比)

四半期会計期間の売上高・営業利益の増減推移です。やはり7月からの第2四半期の会計期間は、当社の主力のチャネルであるスーパー、量販店に少し陰りが見え、当社の売上も厳しくなりました。営業利益においては、先ほどの要因があり、第1四半期、第2四半期の会計期間ともに4億円ほどのマイナスとなりました。

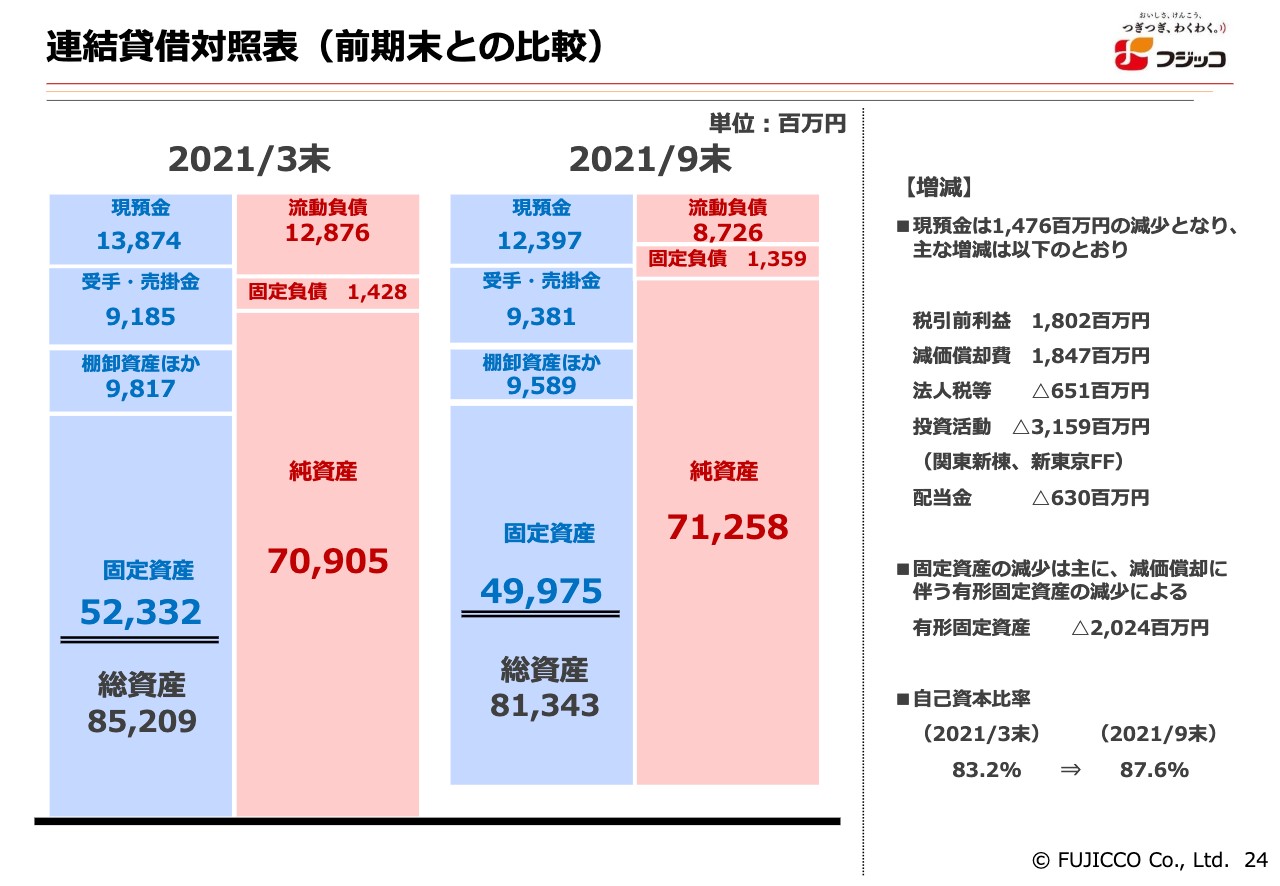

連結貸借対照表(前期末との比較)

連結貸借対照表です。現預金は14億7,600万円の減少となりました。キャッシュフロー計算書をご覧のとおり、要因としては、税引前利益で18億200万円、減価償却費で18億4,700万円がありました。しかし、法人税などの支払いや、投資活動では関東新棟と新東京FFの支払いが発生しており、31億5,900万円の支出がありました。そして、配当金は6億3,000万円という結果になり、現預金が減少しました。

自己資本比率は前期末の83.2パーセントに対し、9月末は87.6パーセントとなりました。

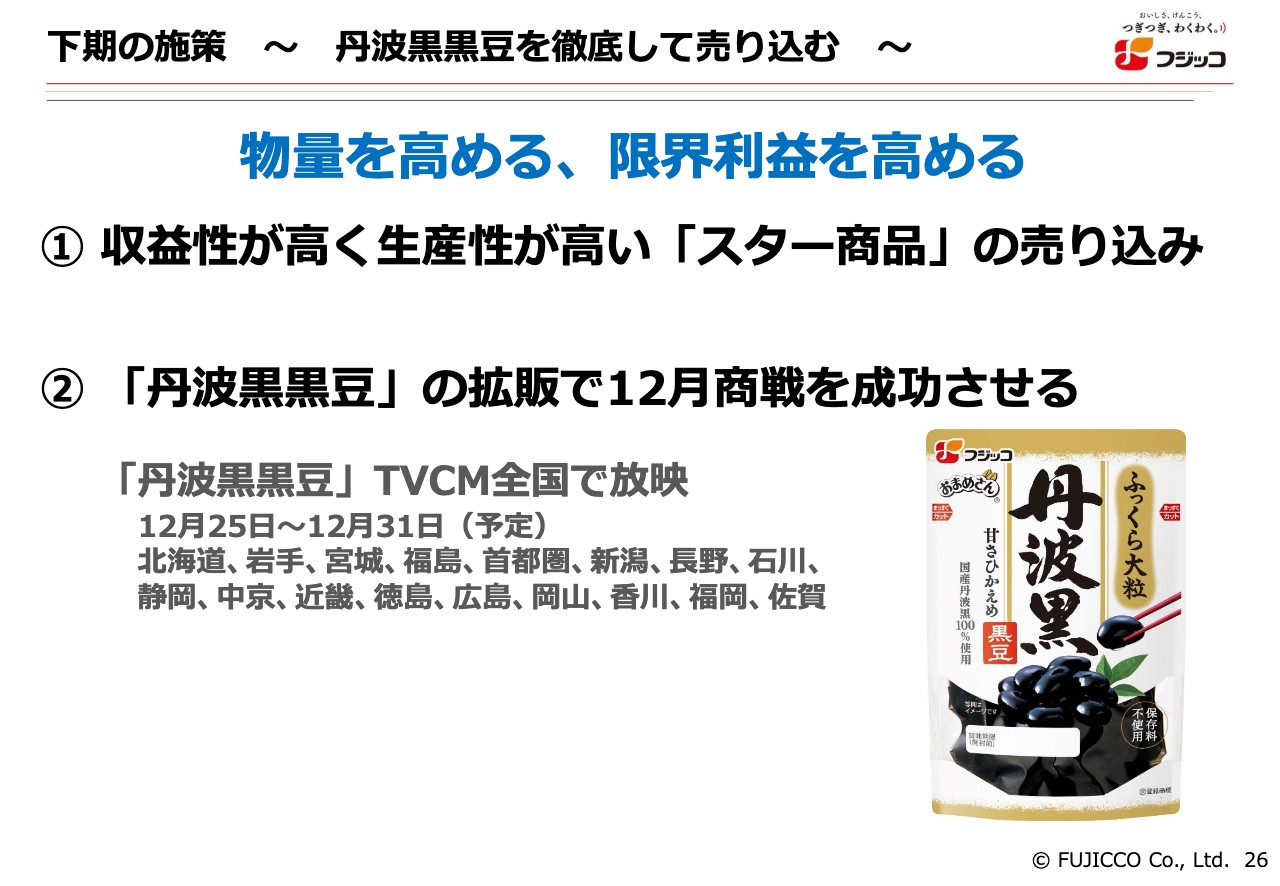

下期の施策 ~ 丹波黒黒豆を徹底して売り込む ~

続いて、通期の業績見通しについてお話しします。とにかく物量を高め、限界利益を高めることが課題かと思いますので、収益性が高く、生産性が高い「スター商品」をいかに売り込むかが下期の課題となります。

そして「丹波黒黒豆」の拡販です。下期の施策として、「丹波黒黒豆」を徹底して売り込みます。12月商戦を成功させることがキーポイントになっていますので、例年どおり「丹波黒黒豆」のTVCMを全国で放映し、全社一丸となり「丹波黒黒豆」を売り込む活動に入っていきます。

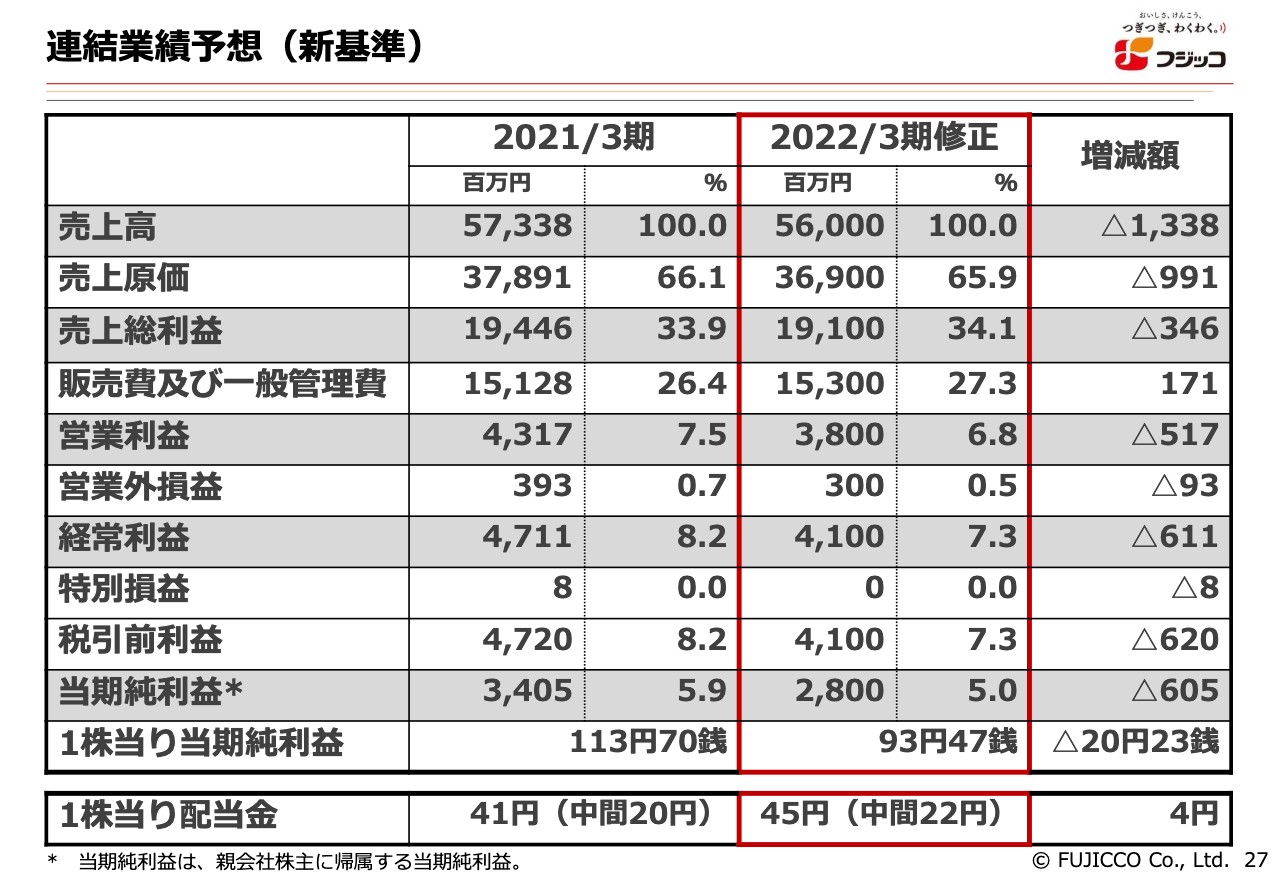

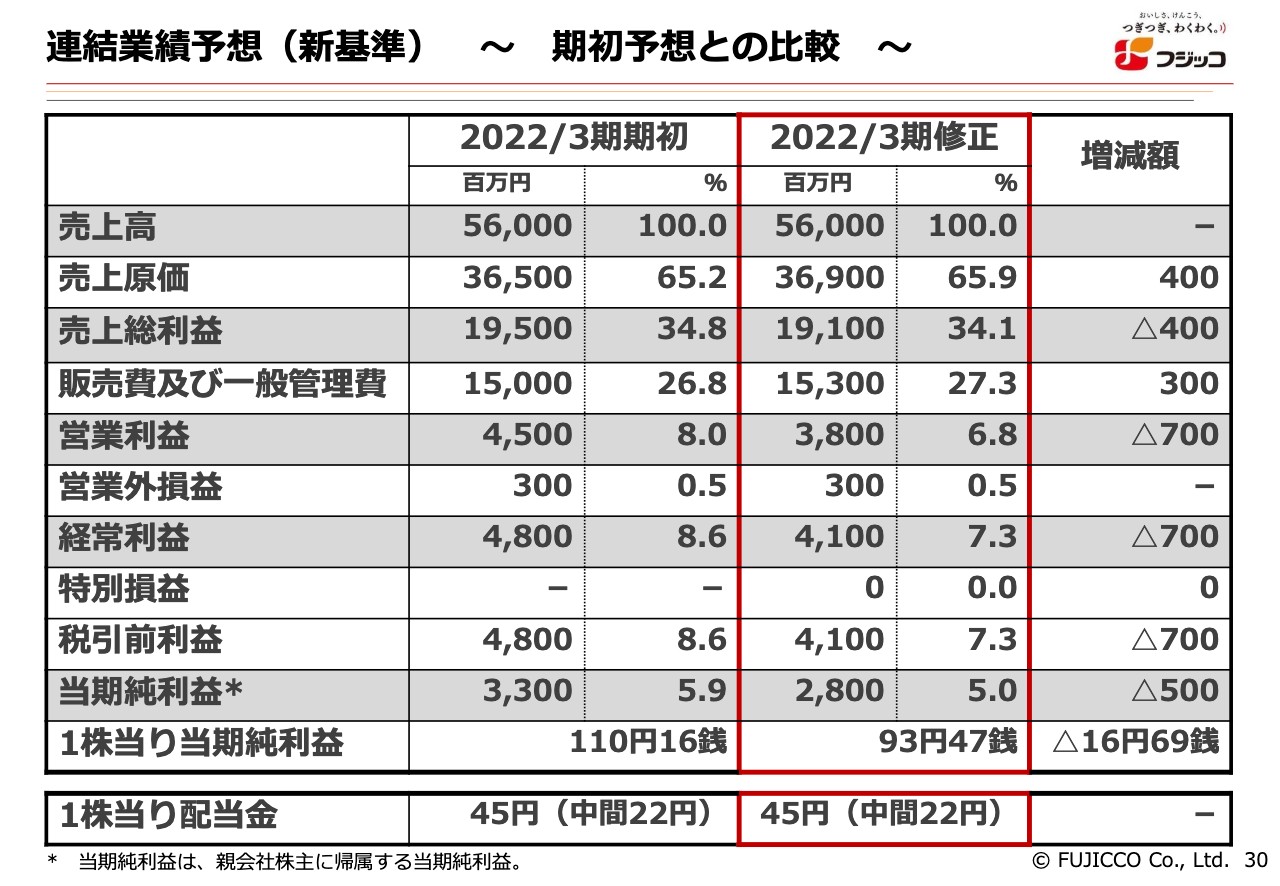

連結業績予想(新基準)

こちらは連結業績予想です。売上高は560億円、営業利益は38億円、経常利益は41億円、当期純利益は28億円と、売上高以外は下方修正になります。配当金は45円で、前年より4円プラスとなります。

営業利益の増減要因分析(前年との比較)②

営業利益の増減要因ですが、前年と比較し、上期に集中して投下したTVCMを、下期は当初予算のとおり執行をコントロールします。しかし、一方で減価償却費の増加分が減益の要因となってしまいました。ちょうど5億円ほど減価償却費が増加となり、その分のみ営業利益が下がってしまう見込みです。

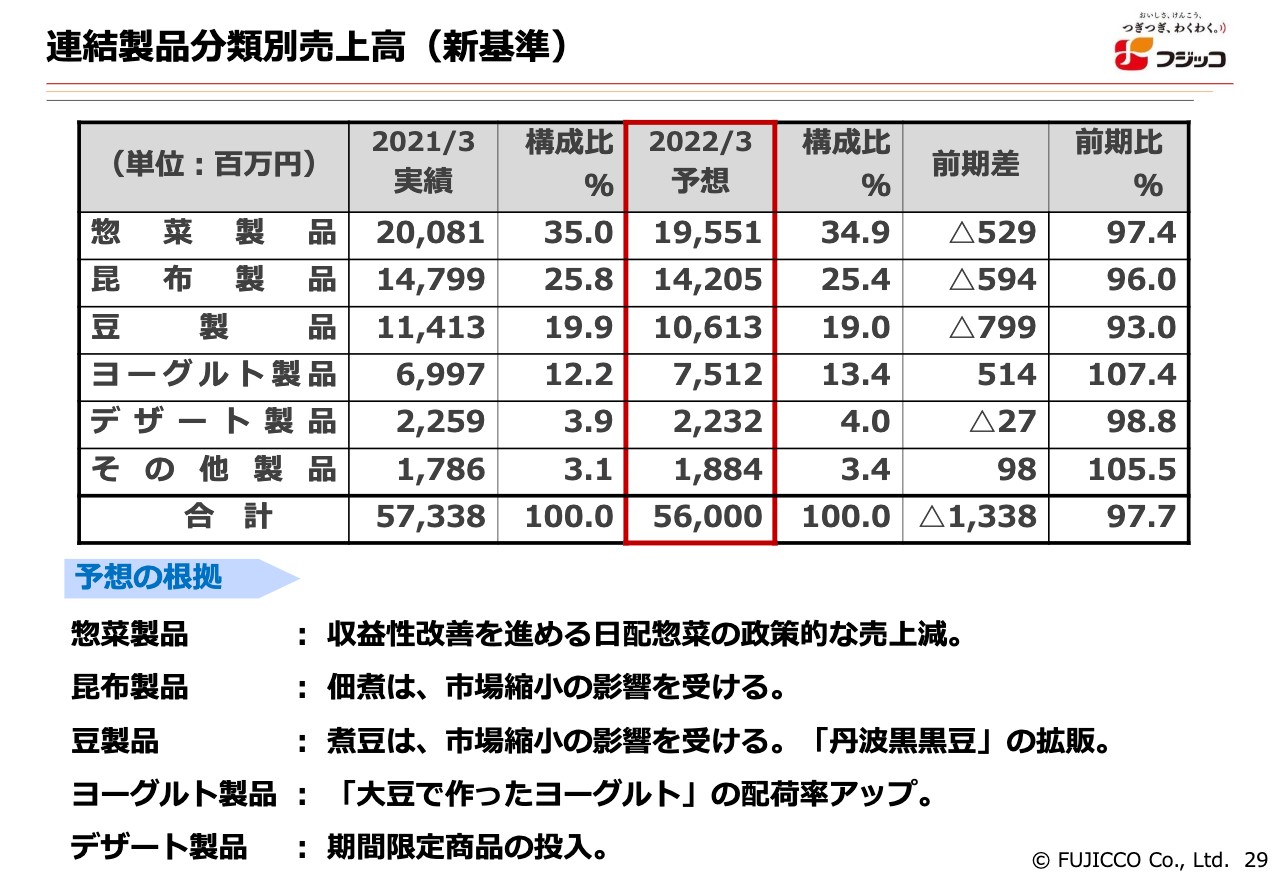

連結製品分類別売上高(新基準)

品群別の売上状況ですが、詳しくは本ページをご覧ください。惣菜製品は、上期に引き続き日配惣菜の収益性改善を進めているため、政策的な売上減を見込んでいます。

佃煮、煮豆は市場縮小の影響を受ける見込みです。ただ「丹波黒黒豆」の拡販はきっちりと進めます。ヨーグルト製品については、先ほどの「大豆で作ったヨーグルト」の配荷率アップに注力します。

デザート製品は期間限定の商品を投入し、売場に変化をつけていきます。

連結業績予想(新基準) ~ 期初予想との比較 ~

期初予想と比較した新基準の業績予想について、こちらが下方修正の内容になります。売上高の変更はありません。営業利益は38億円、当初予想の45億円から7億円のマイナスになります。経常利益も41億円、7億円のマイナスです。当期純利益は28億円、33億円に対し5億円の遅れになります。なお、配当金の変更はありません。

営業利益の増減要因分析(期初予想との比較)②

期初予想からの比較ですが、限界利益の増加により、販促リベートの予算超過分の一部を補うものの、毎月のコストダウンがうまく進まず削減未達部分が大きいため、38億円を見込んでいます。

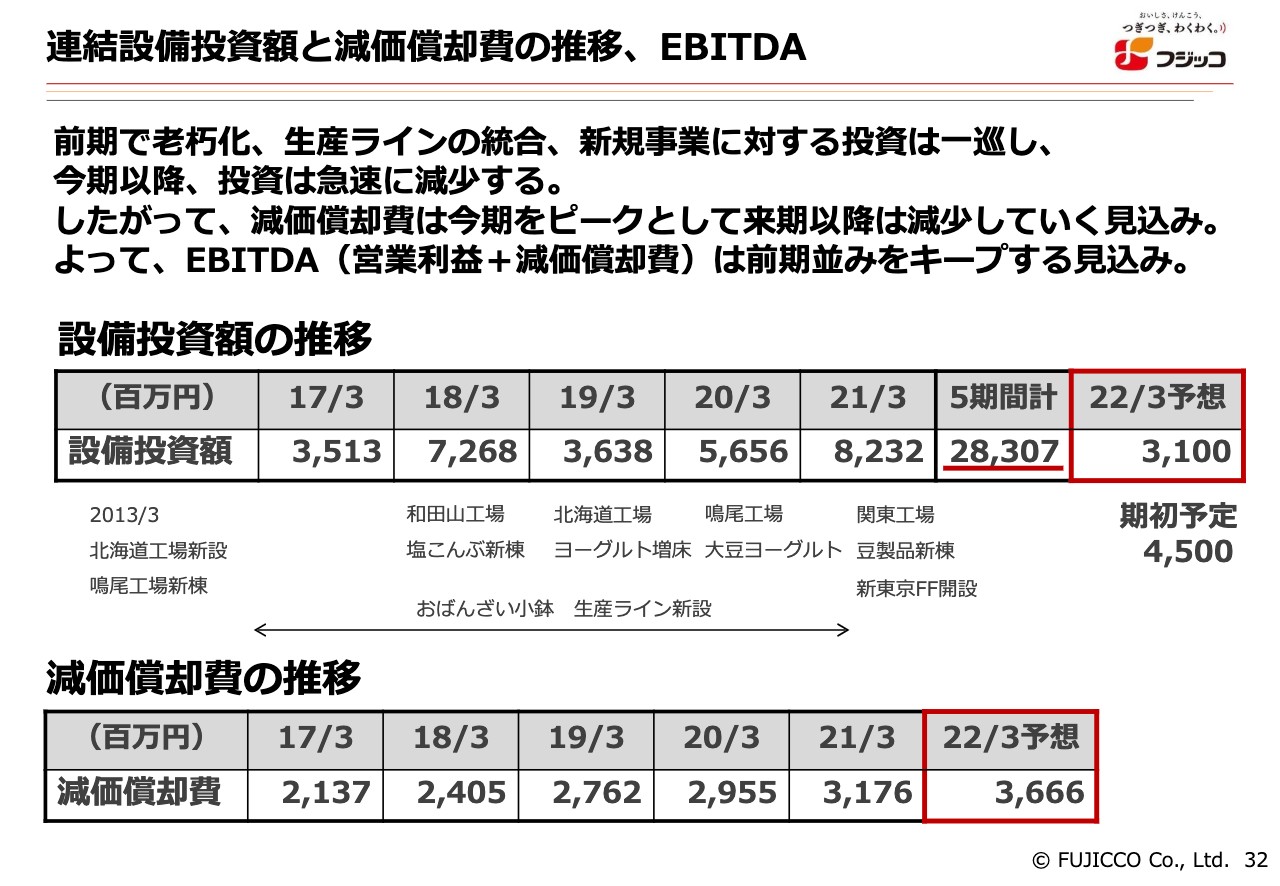

連結設備投資額と減価償却費の推移、EBITDA

最後になりますが、連結設備投資額と減価償却費の推移です。設備投資の推移をみますと、5期間で計280億円ほど投資を行いました。当社は、通常は30億円から35億円くらい投資を行っています。そうしますと、この5年間で100億円ほど多く投資を行ってきたことになります。その結果、この5年間で比較しますと、減価償却費もちょうど生産設備が10年償却のため、100億円を10年で割ると10億円となり、この5年間で減価償却費も10億円ほど増加したことになります。

前期までに、老朽化、生産ラインの統合、新規事業に対する投資は一巡し、今期以降の投資は急速に減少すると見込んでいます。当初は、今期も45億円の投資を予定していましたが、もう一度見積もりし直したところ31億円の見込みになり、急速に減少する根拠となっています。

したがって、減価償却費は今期をピークとして、来期以降は減少していく見込みです。よって、営業利益と減価償却費を加えたEBITDAは前期並みをキープする見込みとなります。先ほどお話ししたとおり業績予想の営業利益は38億円になりますが、期初予想から5億円減り、一方で減価償却は5億円プラスになることで、EBITDAは変わらないという根拠になっています。

このようなかたちでEBITDAはきっちり確保しつつ、通期の営業利益は38億円、下期は25億円を確保していくよう、これから進めていきます。ご説明は以上です。