ベネッセHD、上期は売上・利益ともに大幅に増加し増収増益 新型コロナ影響からのV字回復に向けて順調な決算

2021年11月12日 08:28

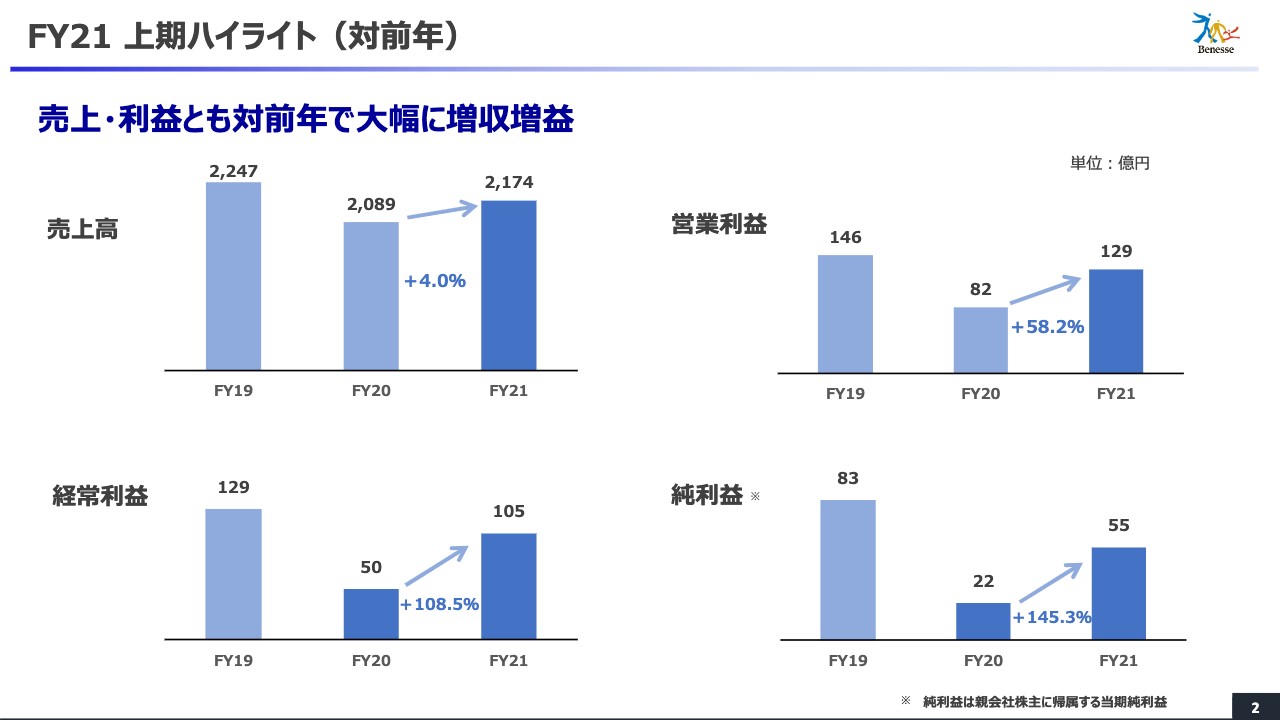

FY21 上期ハイライト(対前年)

坪井伸介氏:2022年3月期第2四半期の業績概要と通期の見通しについてご説明させていただきます。

まず、スライド2ページのFY21上期の業績ハイライトについてです。売上高は前年比4.0パーセント増収の2,174億円、営業利益は前年比58.2パーセント増益の129億円、経常利益は前年比108.5パーセント増益の105億円、純利益は前年比145.3パーセント増益の55億円となりました。

いずれも、新型コロナウイルスの影響を大きく受けた前期から大幅に回復しています。まだFY19の水準には及びませんが、当社が中期経営計画で掲げた「FY22にFY19を上回る売上・営業利益を達成する」という目標に向けて、まずは順調な滑り出しと言えます。

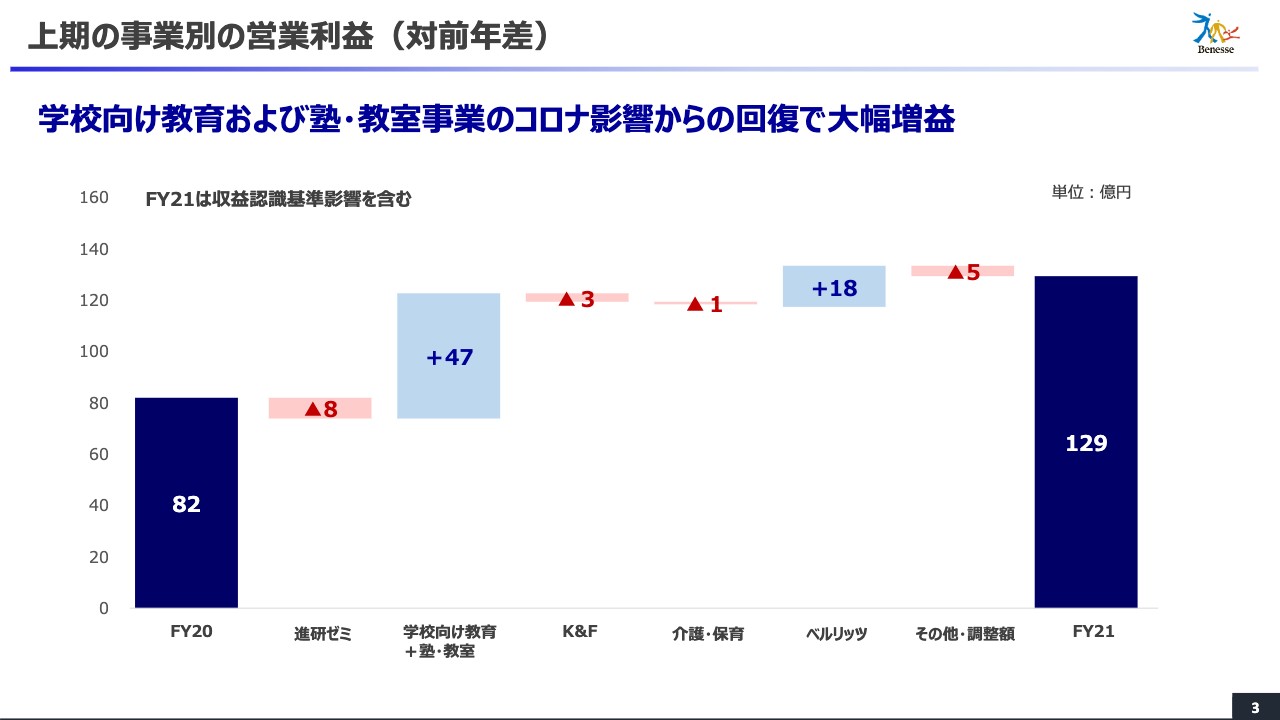

上期の事業別の営業利益(対前年差)

スライド3ページは、上期の事業別の営業利益の状況です。ウォーターフォールチャートでFY20との比較をセグメントごとに整理しています。なお、こちらのチャートの数値は、今期から適用となった収益認識基準の影響を織り込んだものとなっています。後ほどセグメントごとに会計への影響についてもご説明します。

進研ゼミ事業は8億円の減益でしたが、一方で昨年落ち込みの大きかった学校・塾・英語教室事業等がV字回復し、47億円の増益となりました。K&F事業、介護・保育事業は微減益となっています。そして、ベルリッツ事業は赤字ながら前期との差で18億円と、大幅な収益改善となりました。この結果、前年の営業利益は82億円でしたが、今期は129億円となりました。

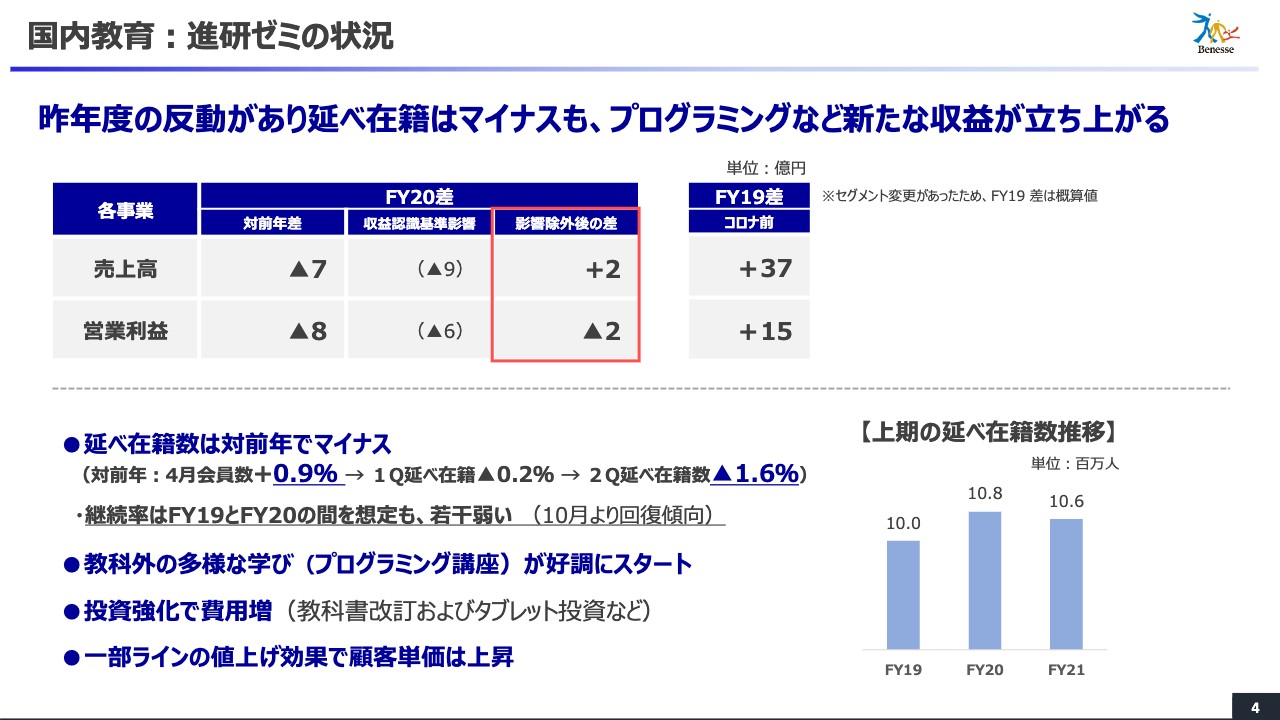

国内教育:進研ゼミの状況

各セグメントの状況の報告です。ここでは、売上高、営業利益の対前年同期比較、収益認識基準の影響、FY19水準との比較、業績影響の要因等をご説明します。

スライド4ページは、国内教育の進研ゼミ事業の状況です。前期比で7億円の減収、8億円の営業減益となりました。ただし、収益認識基準適用の影響で、売上高でマイナス9億円、営業利益でマイナス6億円となっています。これを除いた実質差では、対前期2億円の増収、2億円の減益となります。また、FY19の水準と比較すると、売上高、営業利益とも大きく上回る数字になります。

昨年度は、新型コロナウイルスの影響で学校および塾の休校などもあったため、通信教育事業には追い風の面がありました。しかし、今期はその反動もあり、上半期は延べ在籍数が対前年でややマイナスで推移しました。期初会員数は前年を上回りましたが、継続率が想定を下回ったことが上期マイナスの要因です。ただし、その原因については、分析と対策を進めており、継続率は10月から回復傾向にあります。

また、一部ラインの値上げによる顧客単価の上昇と、プログラミング講座などのオプション教材が好調となり、これらが延べ在籍数の減少と教科書改訂等の費用増の影響を相当程度カバーしている構図となっています。

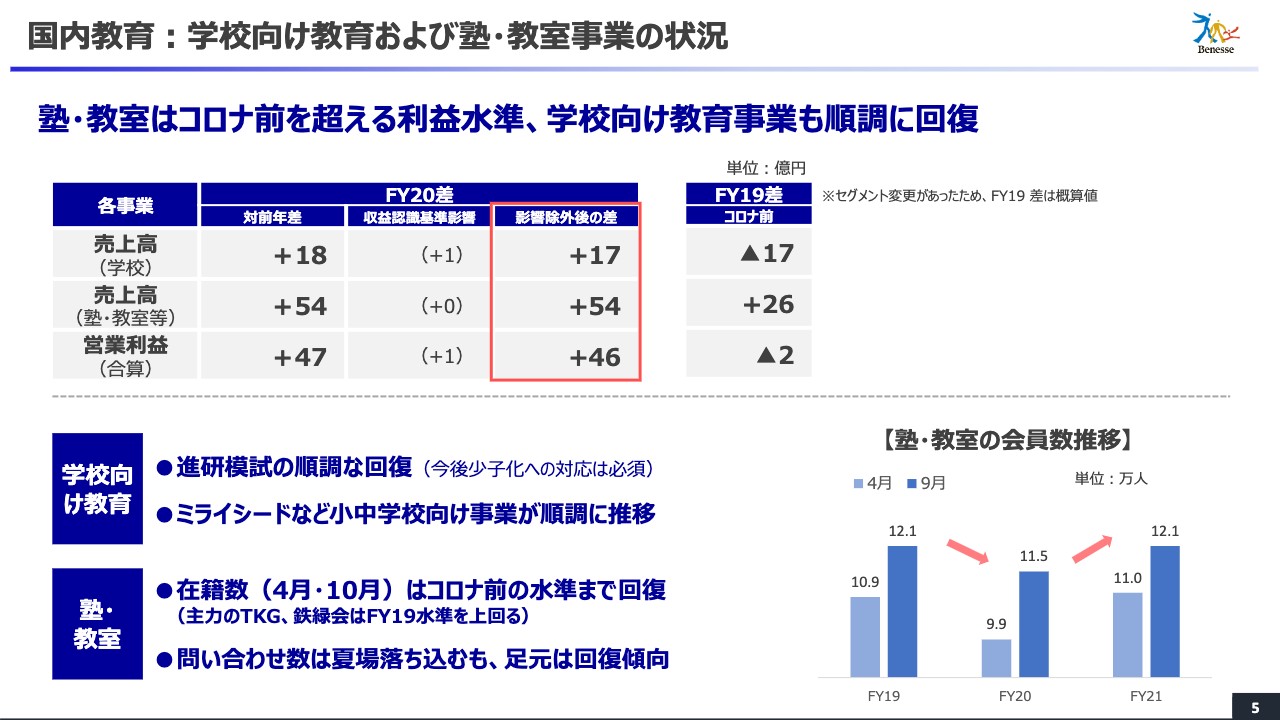

国内教育:学校向け教育および塾・教室事業の状況

国内教育の学校事業および塾・教室、学習塾、英語教室事業等の状況です。売上高について、学校事業は18億円の増収、学習塾は前期比で54億円の増収、営業利益は両事業の合計で47億円の増益となりました。この事業の収益認識基準は、売上高、営業利益ともマイナス1億円の影響に留まるため、この影響を除いた実質差でも対前期で46億円の増益となっています。

学習塾事業は、売上では学校事業にまだ若干届かないものの、FY19と比較するとすでに売上は上回っており、営業利益もFY19に接近する状況まできています。

学校事業では、昨年の休校の影響で落ち込んだ進研模試事業が順調に回復し、GIGAスクール構想の追い風を受けた「ミライシード」などの小中学校向けの事業も順調に推移しました。そして、学習塾事業も大幅に回復して、在籍数はコロナ前の水準に到達しています。

特に、主力の「東京個別指導学院(TKG)」「鉄緑会」はすでにFY19を上回る利益を達成しています。この夏は一時、緊急事態宣言の影響等もあって問い合わせが少し減少する局面もありましたが、足元は回復傾向にあります。

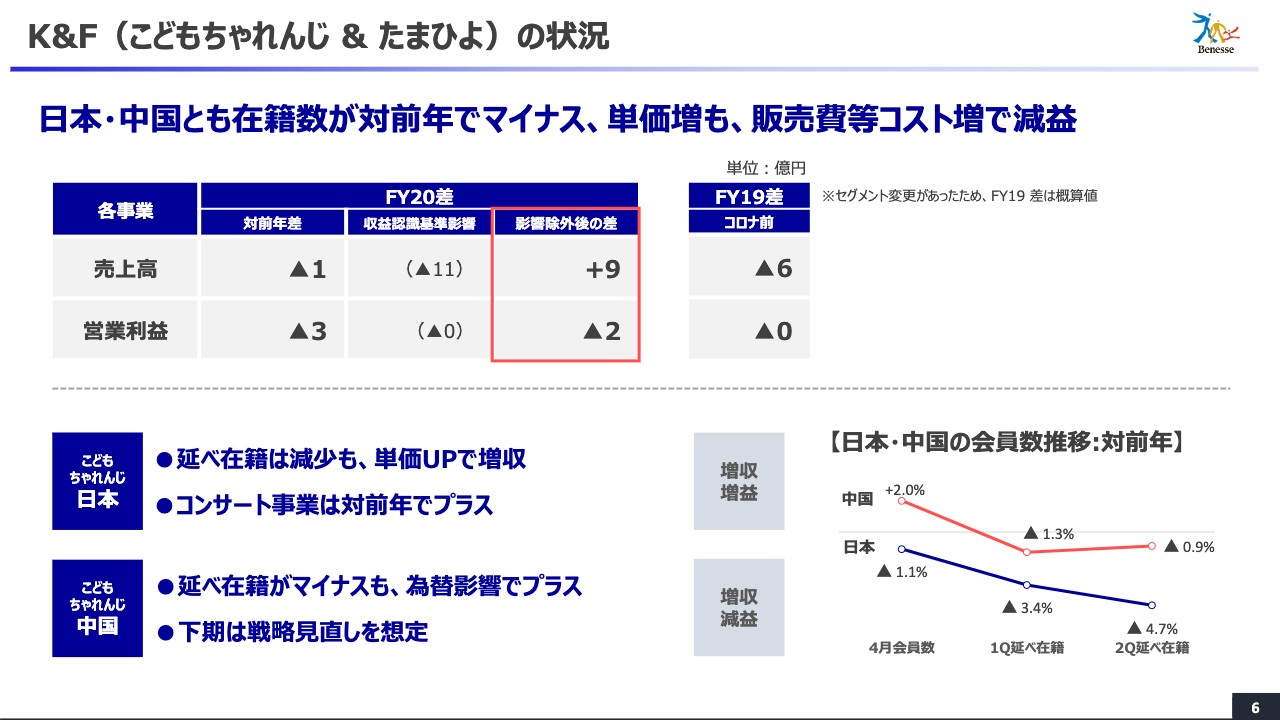

K&F(こどもちゃれんじ & たまひよ)の状況

K&F事業の状況です。今期より、「こどもちゃれんじ」と「たまひよ」の事業を合わせたセグメントに変更しています。

K&F事業は、前期比で1億円の減収、3億円の減益となりました。収益認識基準の会計への影響は、このセグメントでは主に、通販の総額表示を純額表示に変更することです。それらを含めた売上への影響は、売上高でマイナス11億円、営業利益でマイナス1億円弱あり、これを除いた実質差では対前期で9億円の増収、2億円の減益となります。また、FY19と比較すると、売上高はやや未達、営業利益はほぼ同水準となっています。

日本のこどもちゃれんじ事業は、延べ在籍数の減少がありましたが、値上げによる顧客単価の上昇と、コンサートなどの講座外事業の回復で増収増益となりました。

一方、中国のこどもちゃれんじ事業は、延べ在籍数は微減ながら、為替のプラス影響が大きく寄与し増収となりました。ただし、利益面では販売費等の増加で減益となっています。

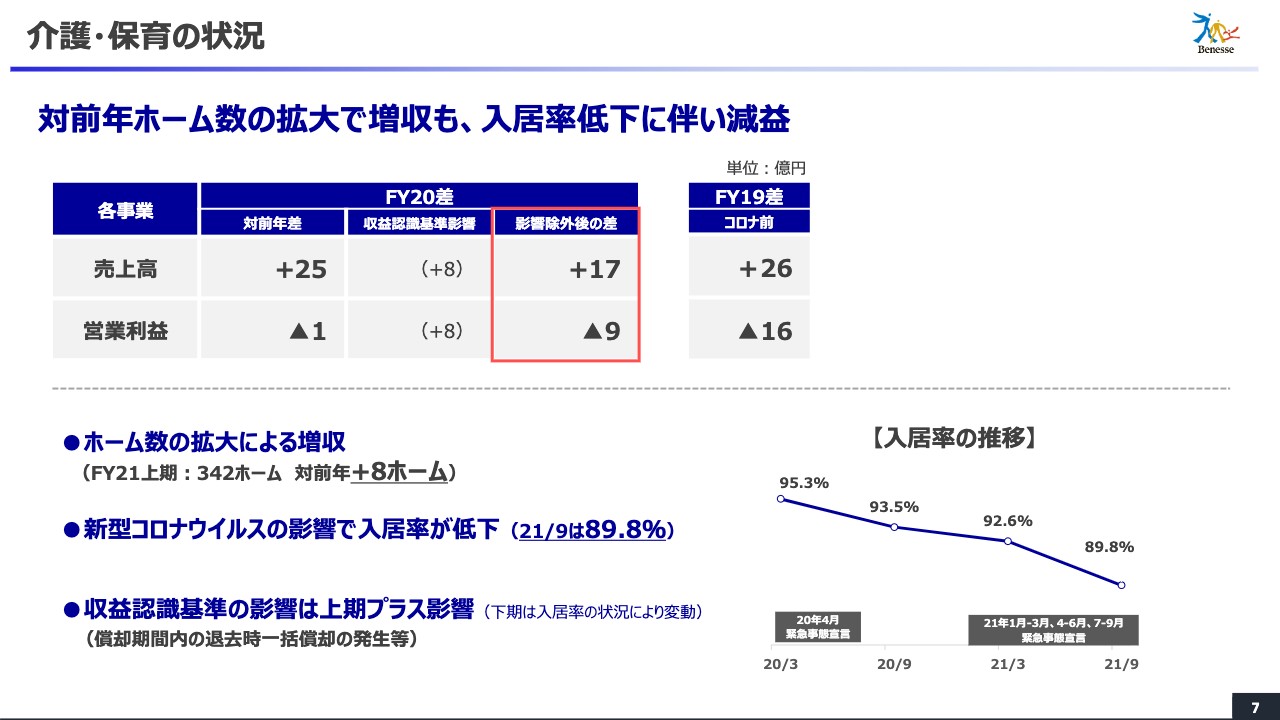

介護・保育の状況

介護・保育事業は、前期比で25億円の増収、1億円の減益となりました。当初、マイナス影響を見込んでいた収益認識基準適用の影響はプラスの効果となり、上半期は売上高、営業利益ともプラス8億円となりました。

少し細かくなりますが、この背景についてご説明します。入居率の低下により今年度の入居一時金の売上が将来に繰り延べられる効果について、過去の売上高の前受け金に計上していたのですが、今期に戻し入れとなった売上が上回り、退去時の償却額が想定をしていたよりも多く発生しました。これが収益認識基準がプラスになった要因です。

これを除いた実質差では、対前年で17億円の増収、9億円の減益となります。実質増収の要因には、ホーム数の拡大があります。前年比で8ホーム増の合計342施設となっています。

なお、FY19との比較では、売上は上回っていますが、営業利益は未達となっています。入居率は上期も新型コロナウイルスの影響が続いたことにより低下の傾向が継続し、9月は89.8パーセントまで低下しました。しかし、新型コロナウイルスのワクチン接種の進展や急速な感染者数の減少もあり、10月の見学者はコロナ前のFY19の水準を上回るなど、明るい兆しも出てきています。

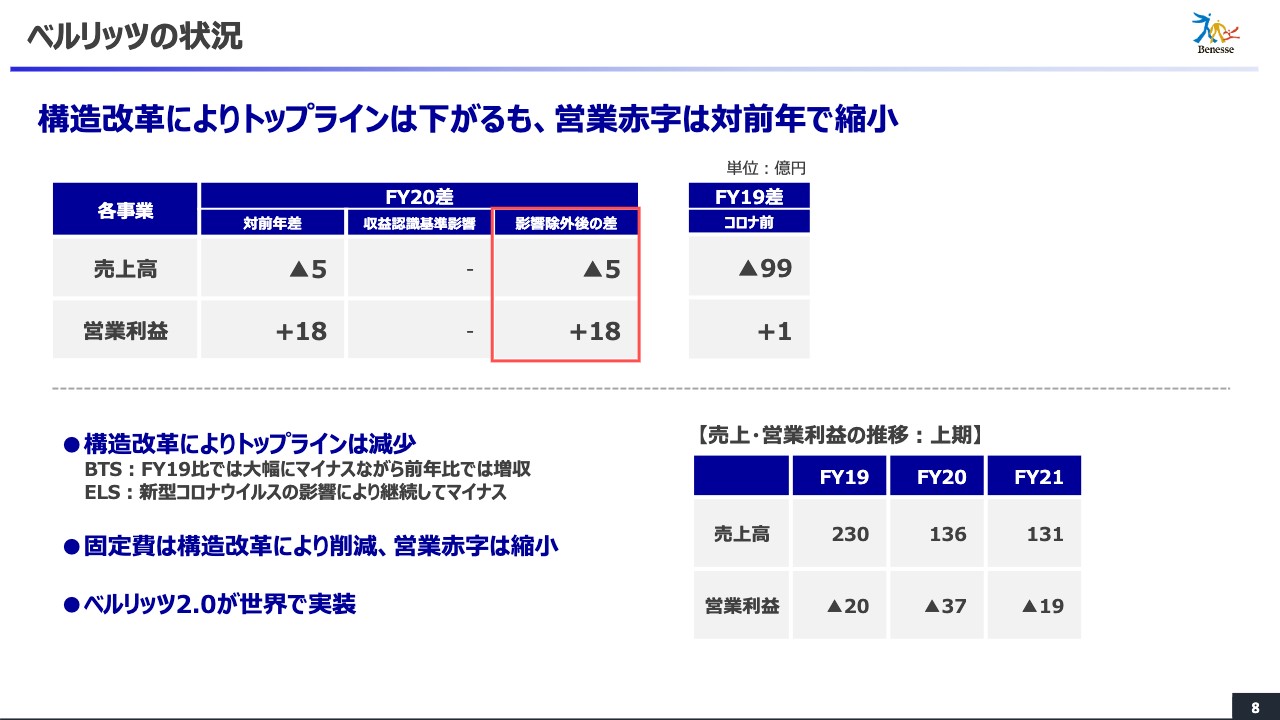

ベルリッツの状況

ベルリッツ事業は、前期比で5億円の減収ながら、18億円の収益改善となりました。なお、このセグメントには収益認識基準適用の会計への影響はありません。

語学教室事業のBTSは前年比で若干増収となりましたが、留学事業であるELS事業が新型コロナウイルスの影響で大幅減収となったことが、トータルでは減収の要因です。

一方で、昨年度の大規模リストラによる固定費の削減効果が大きく、営業赤字は大幅な改善となりました。FY19比較では、新型コロナウイルスの影響が長引く中、教室の統廃合や主要国以外の事業でフランチャイズ化を進めたこともあり、売上高は大きく下がっているものの、損益面では同水準となっています。

なお、新しい戦略商品である「ベルリッツ2.0」は、全世界へリリースを完了しています。

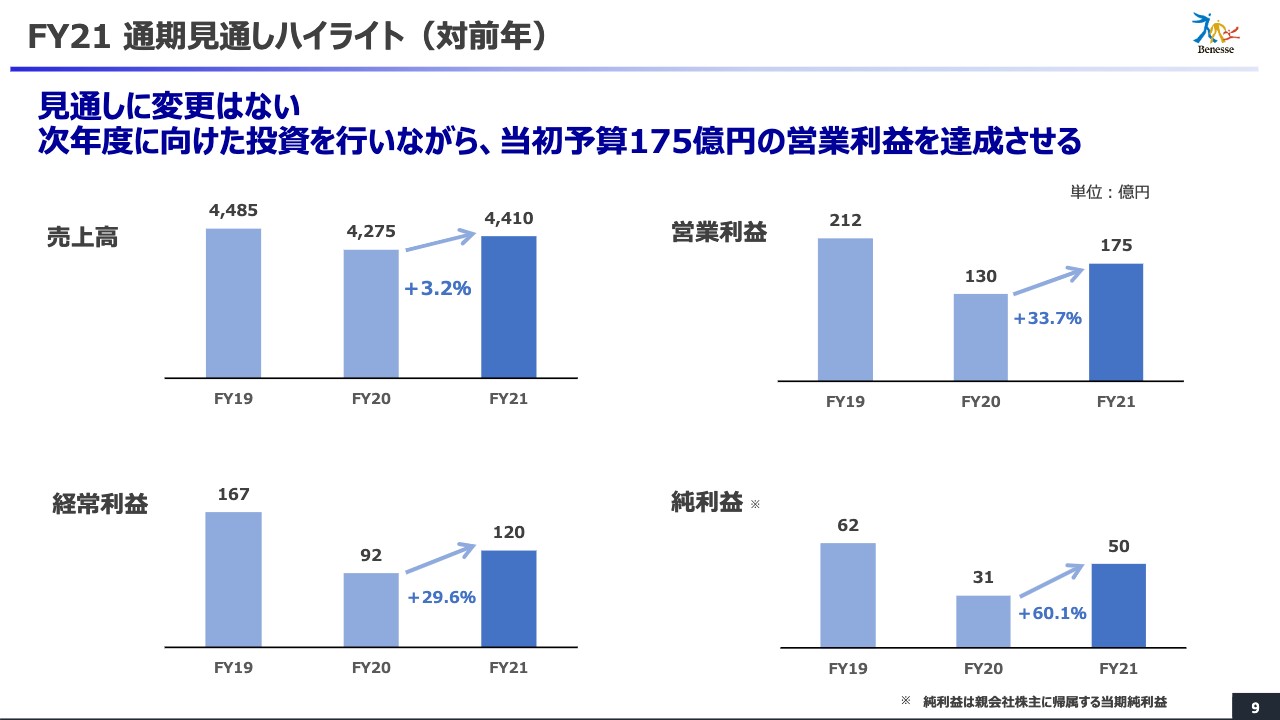

FY21 通期見通しハイライト(対前年)

FY21通期の見通しハイライトです。営業利益の通期見通しについては、175億円から変更はありません。第2四半期時点の進捗率は順調ですが、進研ゼミ事業の延べ在籍数減少の状況等を踏まえ、その上で来期も収益基盤を支える在籍数を確保するための追加投資や、中国事業のリスクへの備え等で一定のコスト対策を図る必要があると想定しています。

資本政策

配当に関しては、安定配当の観点から、今期も1株あたり50円の配当を維持する方針です。以上、ご説明させていただきました。

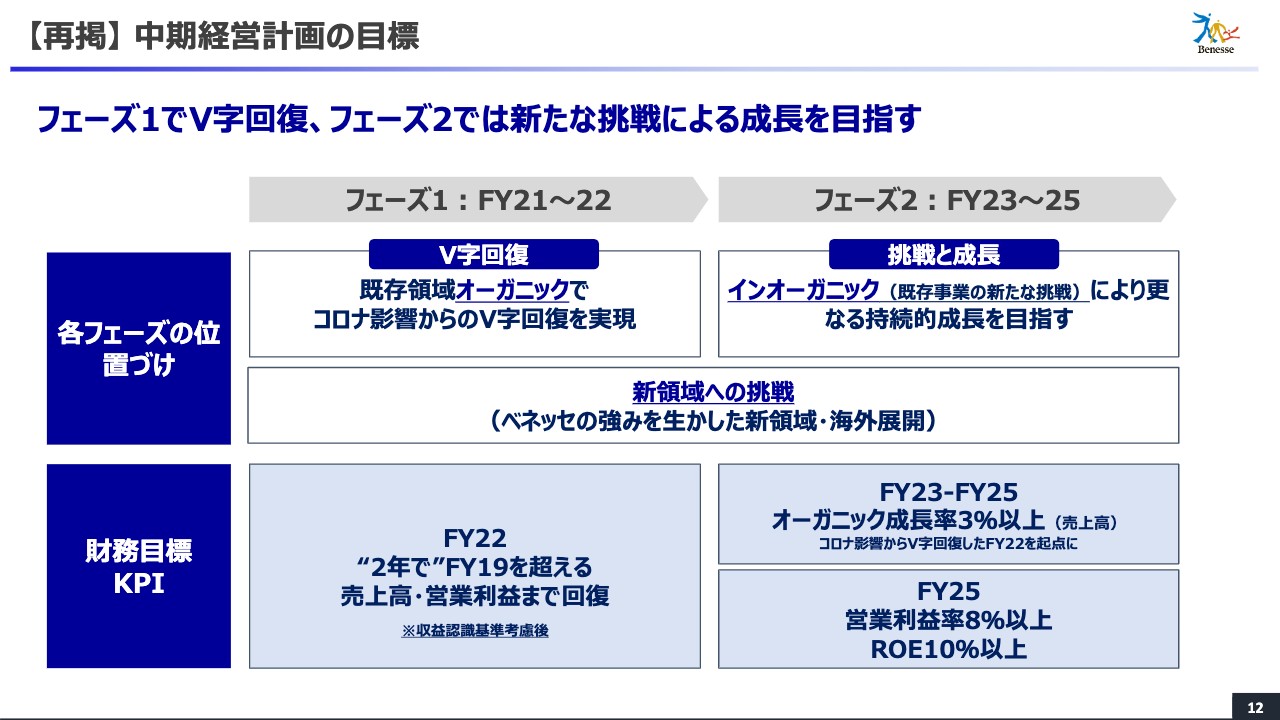

【再掲】 中期経営計画の目標

小林仁氏:みなさま、お忙しいところ、ベネッセホールディングスの決算説明会にご参加いただきまして、ありがとうございます。私からは、「戦略の進捗」ということで、この半期の状況および年度末への見込みを中心にお話ししたいと思います。

スライド12ページは、昨年発表した中期経営計画の中での今年度の位置付けということで、あらためてご確認していただきたく再掲しています。

中期経営計画の5ヶ年の中では、2021年と2022年の2年をかけて、既存領域のオーガニックで、コロナ禍からのV字回復をしっかりと達成しようという目標を掲げています。まさに2021年の最初の半期が終わったということです。

2023年から2025年、すなわち後半の3ヶ年は「挑戦と成長」ということで、オーガニックの成長に加えて既存事業のインオーガニック、あるいは新たな領域への挑戦をしっかりと作り込んでいくことで成果を上げていこうという、中期経営計画の目標を立てていました。

財務目標についても、各々スライドに掲げているとおりです。特に2021年と2022年の2年間の「フェーズ1」で、コロナ前のFY19を超える売上高・営業利益を回復するということで、スタートしています。

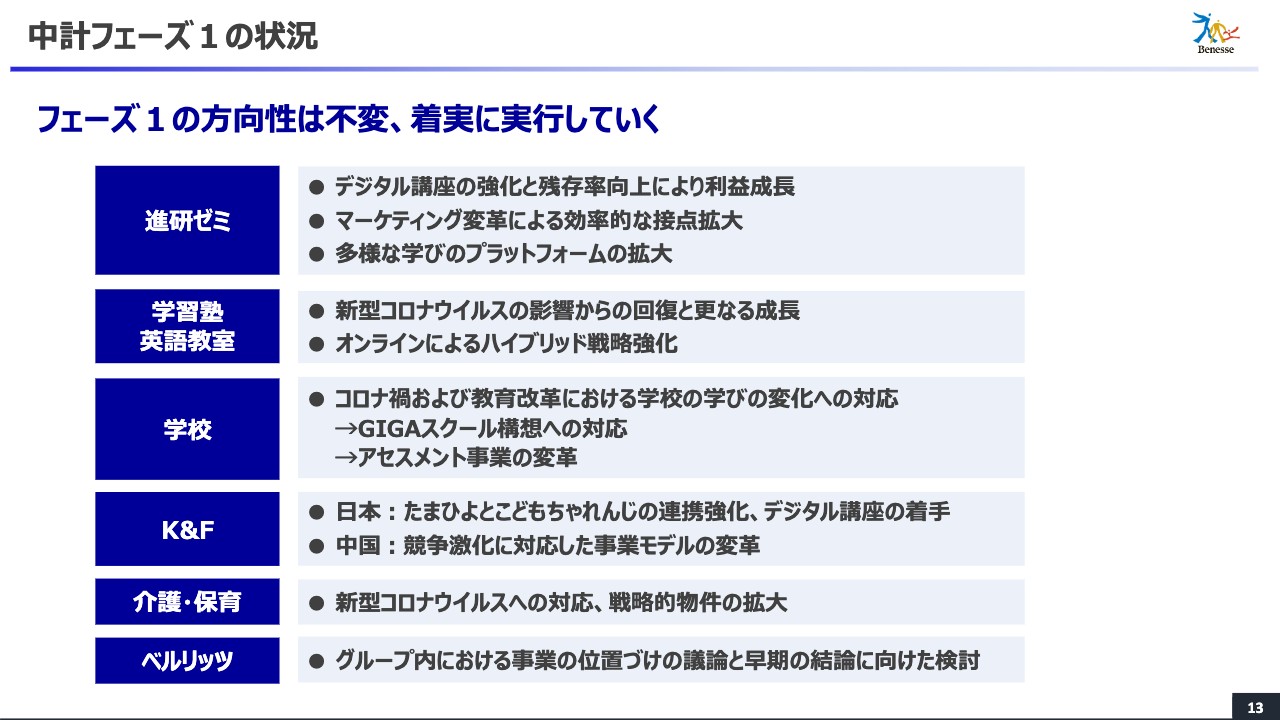

中計フェーズ1の状況

そのような中で最初の半期が終わり、今回発表しています。13ページは、各々の事業のフェーズ1の中での方向性について、一部変更したものもあるため、簡単にご説明したいと思います。

まず「進研ゼミ」部門は、昨年度あるいはそれ以前からデジタル講座を随分強化してきましたが、この4月にデジタル講座の講座選択率がかなり上がりました。したがって、デジタル講座の活用を強化し、活用していただくことで残存率をしっかり上げていきます。この方針は今までもお話ししてきましたし、これからもこの方針どおり、しっかりと進めていきたいと思っています。

一方で、マーケティング変革には大きなチャレンジが残っていると思っています。ダイレクトメール中心のマーケティングから、デジタルの内容をしっかりと理解し、把握していただきお申込みいただくというカスタマージャーニーに沿った新しいマーケティングへの変革です。これはまだまだ道半ばですが、着手しています。

「進研ゼミ」のインオーガニックによる多様な学びのプラットフォームの拡大については、「進研ゼミ」の会員の方に、学校の教科以外のさまざまな学びについても、積極的にご用意して取り組んでいただきます。

そのようなことでもかなり数字を作れていますし、あるいはこれからの戦略を考えていますので、このあたりについても後で少しお話ししたいと思います。

学習塾・英語教室です。先ほど、2ヶ年でV字回復するとお伝えしましたが、実はこの学習塾・英語教室については、今年度にV字回復しようということを期初から目標として掲げていました。

坪井からもお伝えしましたが、極めて順調にこの半期を過ごしています。期末の見込みに対しても、なんとか1年でコロナ禍からの回復は見込めるだろう、あるいは見込めないといけないと考えている事業領域です。

続いて学校領域の事業です。方向性を少し変えているのが、この学校領域です。昨年からのコロナ禍あるいは入試改革への学校対応は随分進んできており、そこでかなり見えてきたことがあります。

その見えてきたことである、学校の学びの変化あるいは先生の困りごとの変化に対して、しっかりと地に足がついた戦略を練ることで学校教育を支援し、これからの半年で深く考えていきます。

1点目はGIGAスクール構想です。これは後ほどご説明しますが、義務教育のGIGAスクール構想については、「ミライシード」を中心にかなりの学校、自治体に使っていただく状態にまで至っています。

高等教育を中心とした「進研模試」アセスメントについては、今までの顧客の捉え方、学校群の捉え方を少し変えていこうと考えています。新しい入試改革により推薦入試の生徒が多くなる中で、学校の区分を3段階くらいにして、アセスメントの組み合わせを変えながら、一番役に立つ方法を考えていきます。

そのようなことで今、学校の高等教育の部分は戦略を練り直しているため、そこをしっかりと進めていこうと考えています。

「K&F(キッズ&ファミリー)」です。この4月に組織を変更して、「たまごクラブ」「ひよこクラブ」を中心に事業を展開していた旧「K&F」と「こどもちゃれんじ」を統合して、1つのカンパニーにするとお話ししました。

この目的は「たまごクラブ」「ひよこクラブ」の顧客を、「こどもちゃれんじ」のほうに連携していくということです。この連携強化を果たすことで、1人のお客さまに長い間ベネッセを活用いただこうという目的がありました。

そのあたりの進捗や、そして、来年の4月から「こどもちゃれんじ」もいよいよデジタル講座が始まりますが、このあたりについてもしっかりとスタートを切って、さらにどのように成長させていくかがポイントになってくると思っています。

中国については、競争激化がかなり進み、双減政策という政策など、本当にこの半年の中でもさまざまな大きな変化が起こっています。このあたりをどう捉え、どのように対応するのか、事業モデルそのものをどう変えていくのかという検討を深めています。後ほど少しお話ししたいと思っています。

介護・保育です。こちらは新型コロナウイルスの影響を大きく受けたところです。入居率も90パーセントを割るという状況に至っています。ただし、今は新型コロナウイルスが日本の中では少し落ち着いているというのは、みなさまご承知のとおりです。

そのような中で、問い合わせあるいは入居の回復の芽が非常に出てきているため、「介護は新型コロナウイルス次第」と言えるのではないかと考えています。

「ベルリッツ」は、グループ内における事業の位置付けの議論、あるいは今後どのようにしていくかの検討を進めている最中です。早期の結論に向けた検討を、まさに今進めているところです。

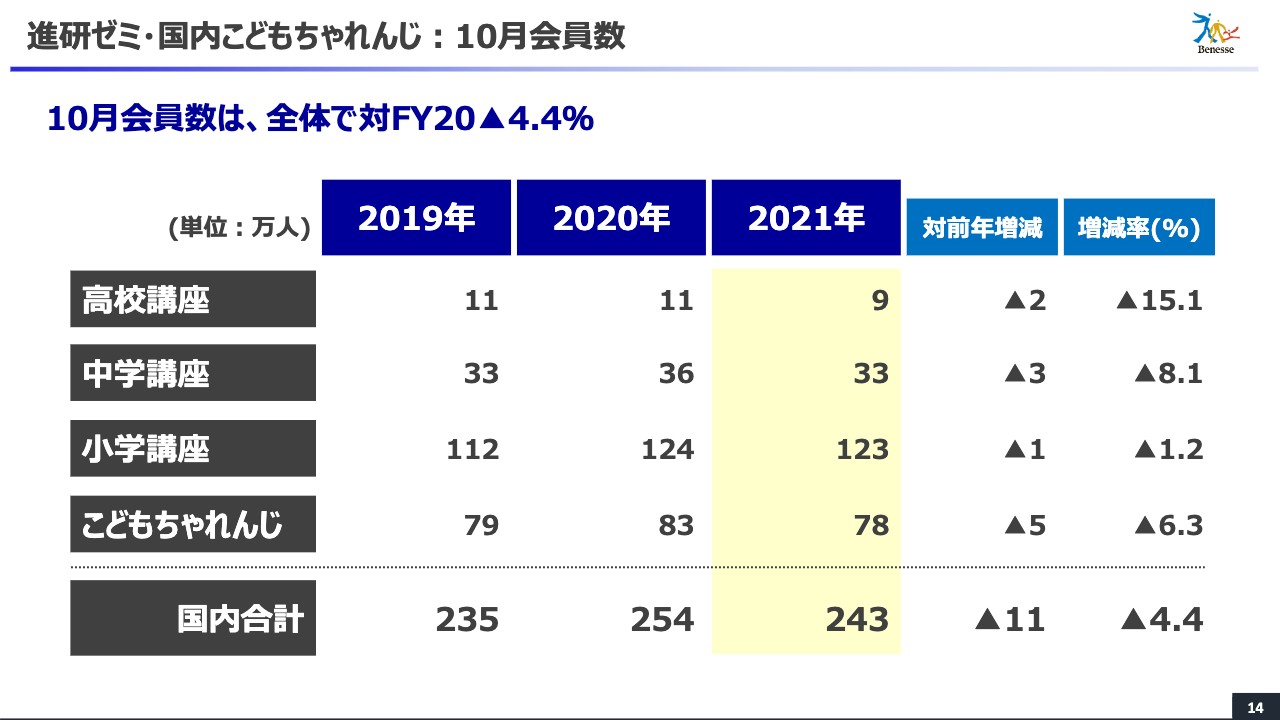

進研ゼミ・国内こどもちゃれんじ:10月会員数

「進研ゼミ」について少しお話ししたいと思います。「進研ゼミ」は、「高校講座」「中学講座」「小学講座」「国内こどもちゃれんじ」含めてですが、まず10月の会員数がどのようになったかというのが、このスライドの表です。

2021年度はトータルで243万人です。2020年度の10月の会員数は254万人だったため、残念ながら約11万人減ということになります。

一方で、2019年度の235万人と比較すると、プラス8万人になっています。中身については、次のスライドで少し詳しくお話しします。

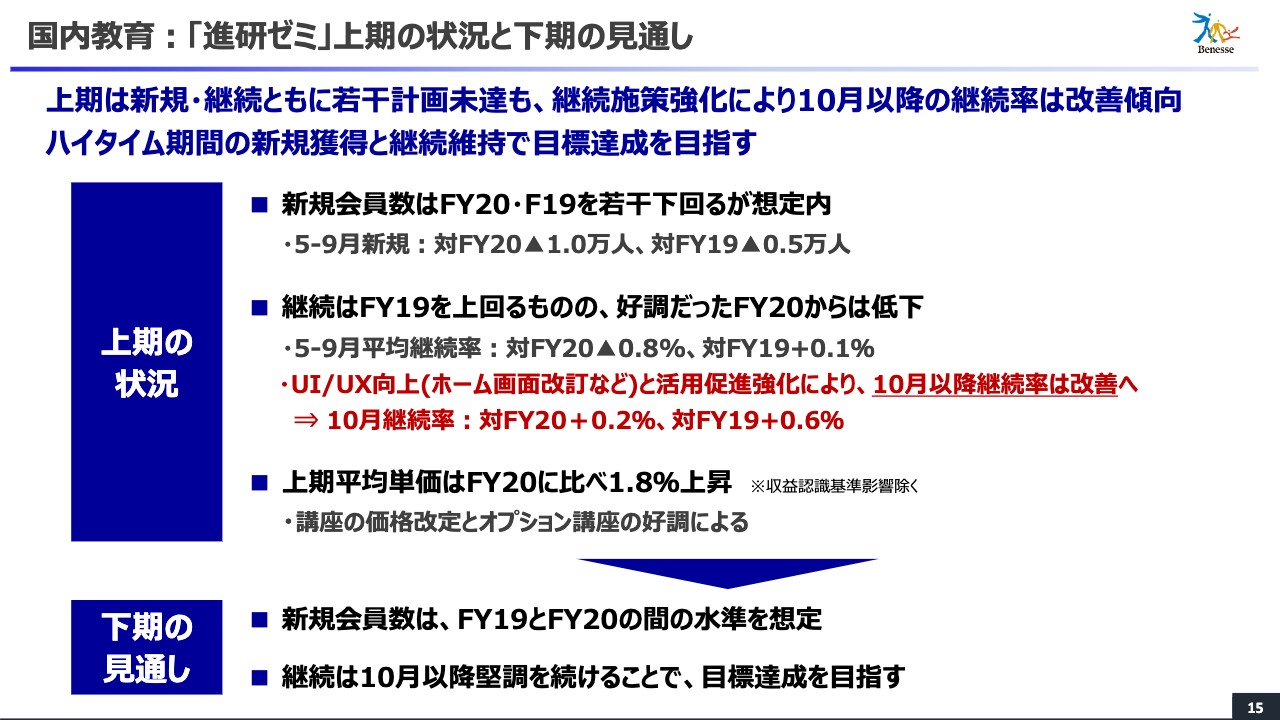

国内教育:「進研ゼミ」上期の状況と下期の見通し

国内教育「進研ゼミ」の上期の状況と、下期についてどのように考えているのか、その見通しについてお話しします。上期は新規・継続ともに、それぞれで若干の計画未達がありました。特に「進研ゼミ」についてはここ数年、継続から事業を立て直すと言ってきていたのですが、その継続率が我々の想定よりも少し低くなってしまっています。

昨年と比較して、新規が5月から9月の間で1万人減ったということも、その大きな理由となっています。ただし継続率については、大きな継続母体である10月から回復が見られています。

デジタル生が増えていることについてですが、デジタルの場合は、会員における教材の活用状況がすぐわかるようになっています。お子さまにとっての負担や、学びが進まないところを改訂し、スピード感を持って対応していきます。これは、デジタルの特徴の1つであると同時に、我々がしっかり行っていかなければならないことでもあります。

実際、「小学講座」「中学講座」を中心に、教材の活用あるいはお子さまの学びの進捗状況を確認しながら直してきました。それにより、10月以降の継続率にもきっちり反映されています。つまり、活用がとどまることなくスムーズに流れるようになったということが見えてきているのです。

10月の継続率は、対FY20でもプラス0.2パーセント、対FY19ではプラス0.6パーセントという状況です。前半の大きな課題であった継続率が、後期から回復の目処が少しずつ見えてきています。

また、新規についてですが、それぞれの事業で前年比マイナスになっているものがトータルで1万人となっています。下期の新規に対する見通しについては、ハイタイムで大きな目標数値があります。今年度の10月から4月にかけて約48万人というのが目標数値です。その達成に向けて、新規の獲得活動を行っていこうと考えています。

この48万人という数字についてですが、昨年度の同時期は42万人で、一昨年度が56万人だったため、その中間くらいの数字ということになります。その間くらいをハードルとして目標設定し、しっかりと取り組んでいこうと思っています。

継続率については、10月以降は回復してきているため、これまでどおりお客さまにご利用を継続していただけるよう、取り組んでいきたいと考えています。

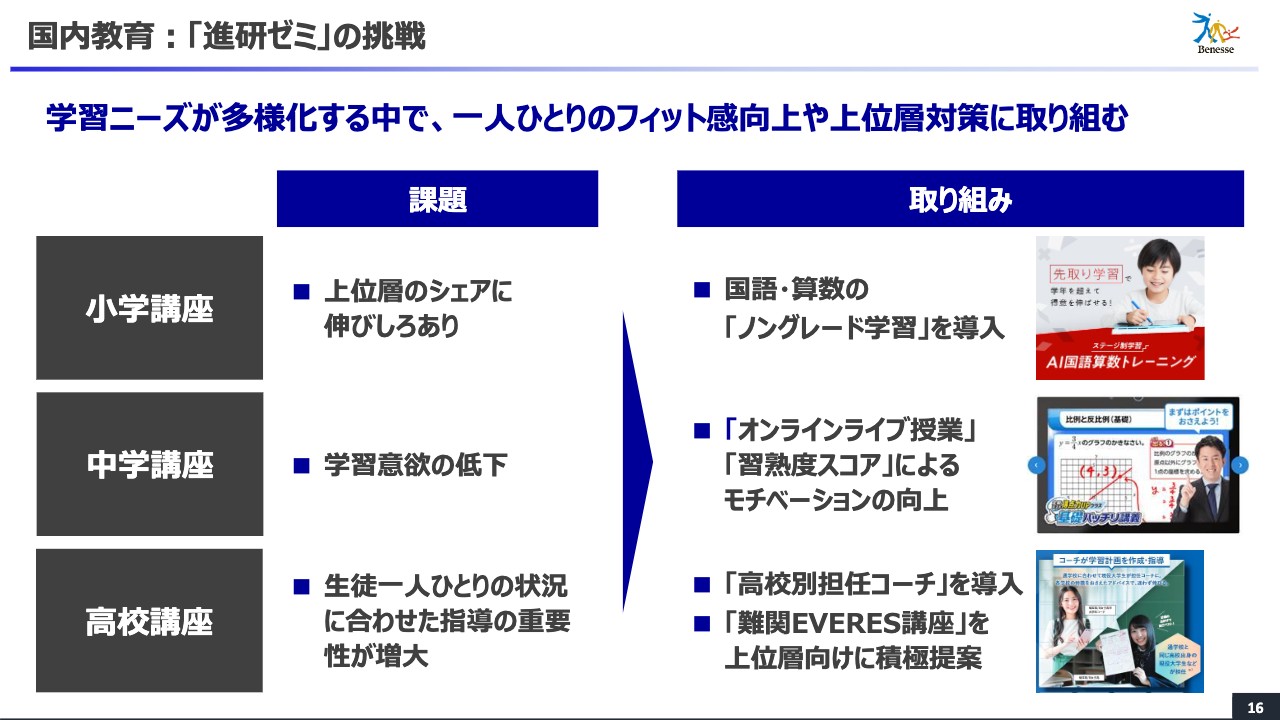

国内教育:「進研ゼミ」の挑戦

次は「進研ゼミ」の挑戦に関してです。「小学講座」「中学講座」「高校講座」について、それぞれ何が課題で、次年度以降どのようなことに取り組もうとしているかということを簡単に整理しました。まず「小学講座」についてですが、現在、多くのお子さまに使っていただいていますが、上位層のシェアにまだまだ伸びしろがあると考えています。

したがって、来年度は国語・算数を中心にノングレード、つまり、学年や授業の進捗に関係なく先取り学習ができるように、商品も作り込んでいきたいと思っています。

「中学講座」についてですが、コロナも2年目を迎えているものの、お子さまの学習意欲がなかなか上がってきていないというのが我々の調査でわかっています。本来であれば、新しい学年に進学するときに、大きな夢や志を持って進んでいってほしいのですが、コロナによりそれが実現できていません。特に中学生がそのような状況です。

今年度も「習熟度スコア」で、一人ひとりの学習の理解度を把握し、問題の出し分けをするといったことは行ってきましたが、人が背中を押すようなサービスがやはり大切と考え、この部分を強化していこうと考えています。

そのような意味では、「オンラインライブ授業」と「習熟度スコア」を中心としたデジタル学習のブレンディッドラーニングをしっかり行っていこうと考えています。

次は「高校講座」についてです。近年、大学受験という競争を経験せず、推薦で大学に進学する方の割合がどんどん増えている状況から、生徒一人ひとりの状況に合わせた指導の難しさと重要性に、学校現場が直面しています。

そのため、来年度から高校別に「進研ゼミ」のOB・OGの方々にスタッフとして入っていただきます。そして自分が通っている高校の特徴に鑑みながら、一人ひとりの学びを支援したり、あるいは応援をしたり、さらには背中を押していくといったサービスを取り入れていこうと考えています。

一方で、競争率の高い大学に進学される方も当然います。「中学講座」で実績をしっかり残し、難関を目指す方向けの「EVERES」というデジタル講座があるのですが、これを「難関EVERES講座」ということで、「高校講座」に新たに設置しようと考えていています。

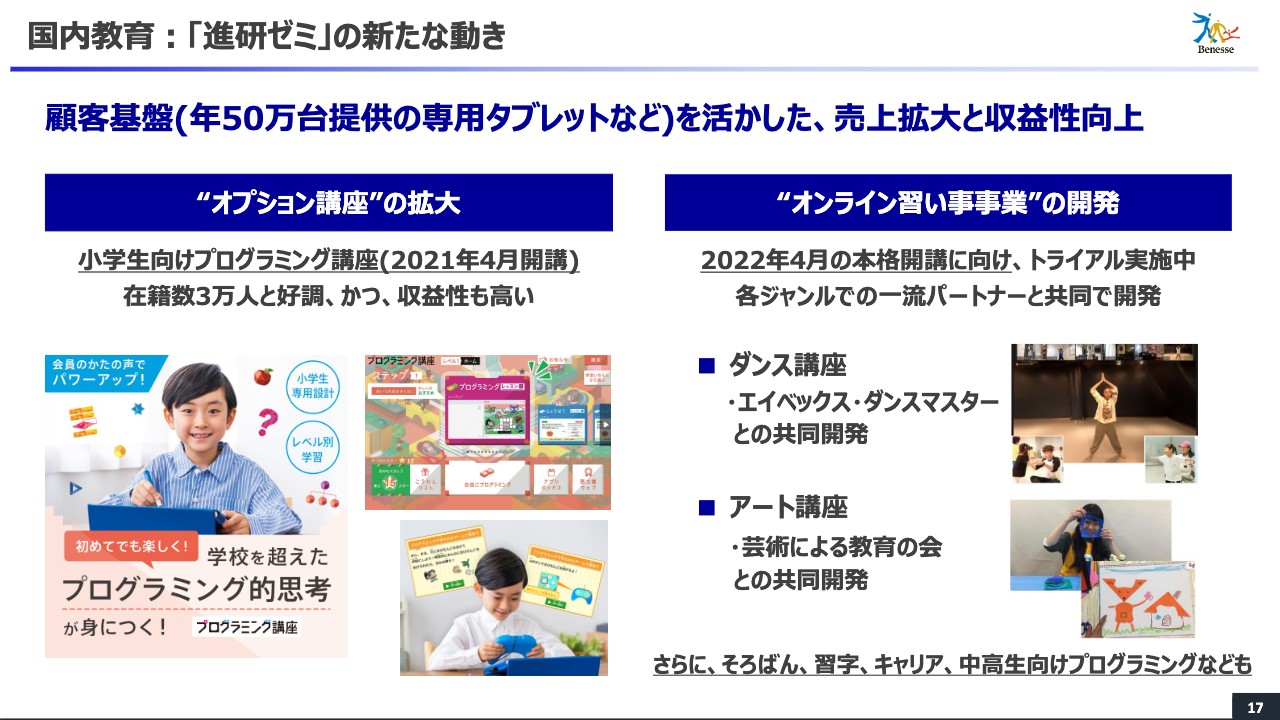

国内教育:「進研ゼミ」の新たな動き

徐々にではあるものの、「進研ゼミ」では新たな動きが出てきています。我々の顧客基盤は多くのお客さまがおり、専用タブレットであればすでに年間50万台を配布しています。それをプラットフォームとし、多様な学びを子どもたちに提供することが非常に重要と考えています。その結果として、収益性も作っていくということを現在進めています。

オプション講座の拡大ということで、この4月には小学生向けプログラミング講座を開講しました。スタート時点での在籍数がすでに3万人だったため、黒字スタートとなりました。このような事業が「進研ゼミ」の中で起こってきています。オプション講座はたくさんありますが、今年度はトータルの売上高で約50億円、利益も18億円くらいの事業が作れると考えています。

先ほどお話ししたタブレットをプラットフォームとし、多くの学びをお子さまたちに提供していきます。それを拡大していく1つの方法として、オンライン習い事事業も開発していこうと思っています。

実際、来年の4月から本格的に開講するため、ダンス講座やアート講座についてはトライアルを行いました。一定程度、ご希望される方がいたということは確認できています。さらに、そろばん、習字、キャリア関連、あるいは中高生向けのプログラミング講座などについても、このプラットフォームの中で多様な学びとしてしっかりと提供していきたいと考えています。

「進研ゼミ」の中で新たなチャレンジとして行っていきたいと考えています。

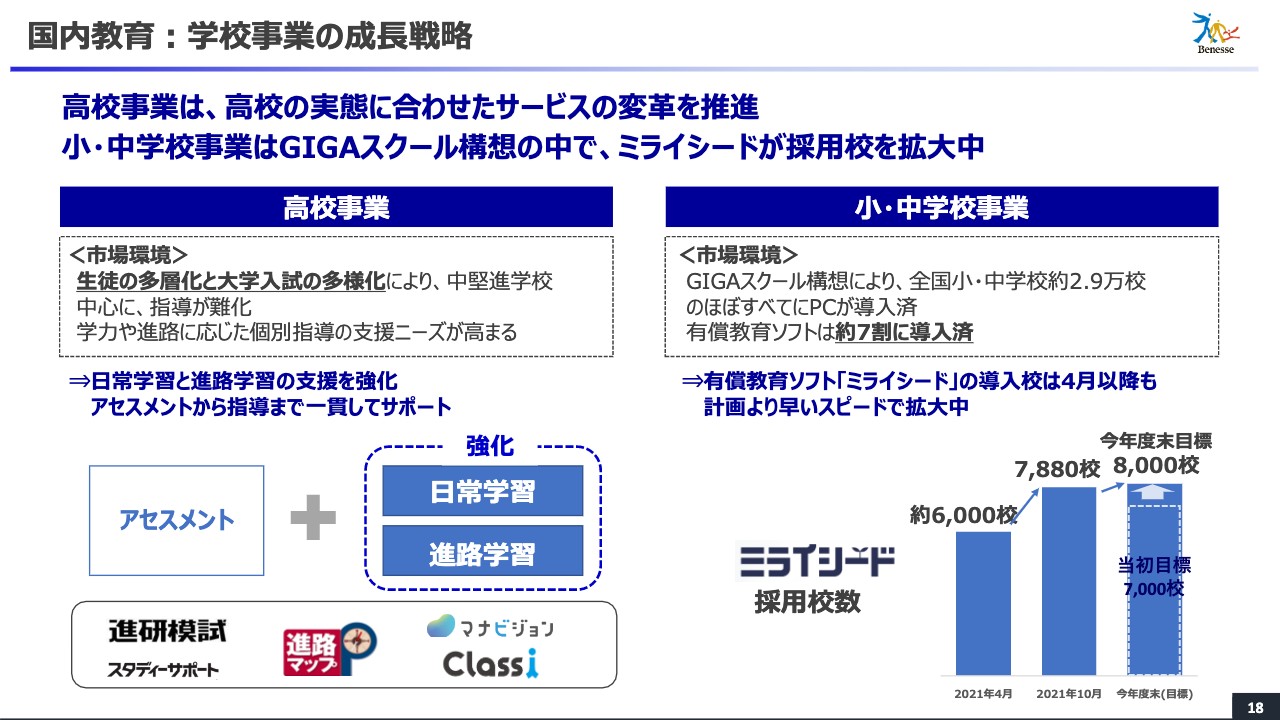

国内教育:学校事業の成長戦略

学校向け事業の状況です。まずは高校事業についてですが、高校では新しい入試やコロナ禍における生徒への進路支援、先生の困りごとが変わってきています。

そのような意味では、「進研模試」を中心としたアセスメントだけでなく、アセスメントに加えて日常の学びにつながるような教材の提供が必要です。また、入試が変わる中で、進路指導の在り方も変わろうとしています。

このアセスメントに有益な進路情報を加えて、提供していくことが大切と考えています。大きな変化がある中での学校での困りごとや先生の困りごとをしっかりと踏まえ、その支援となるプロダクトに変化させていきたいと考えています。

小・中学校事業についてですが、こちらはすでにGIGAスクール構想が始まっています。PCの導入が終わり、有償教育ソフトの採用も7割くらい進んでいるという現状です。そのような中で、我々は「ミライシード」という商品で、この状況に対応しているわけですが、この4月に「ミライシード」を採用した学校は6,000校でした。現状は7,880校まで増えており、今年度末には8,000校にしたいと考えています。当初の目標は7,000校でしたが、約1,000校を上乗せしたかたちです。

「ミライシード」には、アクティブラーニング授業を支援するソフトと、デジタルドリルのソフトが入っています。コンテンツとして、「ミライシード」は、現在、国内No.1のシェアを誇っています。

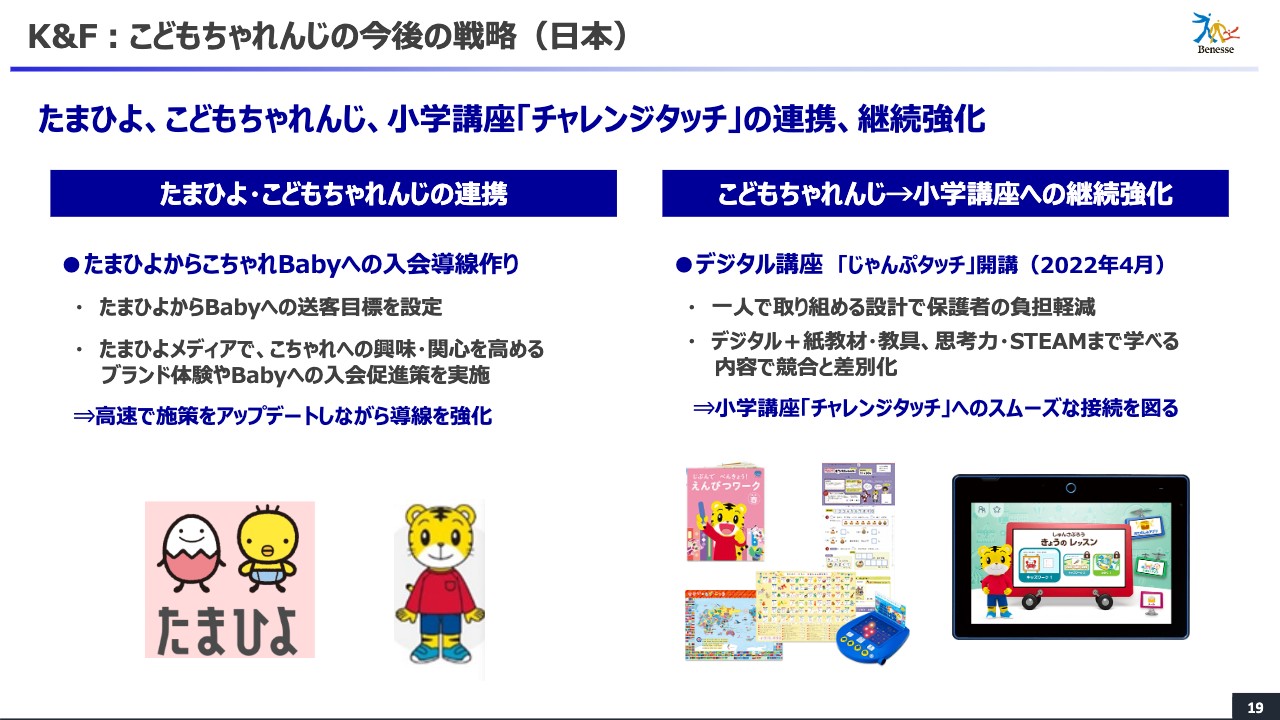

K&F:こどもちゃれんじの今後の戦略(日本)

「K&F」における「こどもちゃれんじ」の今後の戦略についてです。これは先ほど少しお話ししましたが、「たまひよ」と「こどもちゃれんじ」の連携をしっかり行っていきます。このハイタイムから、すでに具体的な動きが出てきています。

「たまひよ」や「たまひよアプリ」で接点を持ったお客さま、あるいは、「たまひよ」のさまざまなプロダクトで接点を持ったお客さまを、「こどもちゃれんじ」の一番下のラインである「Baby」に送客していこうと考えています。このような活動を強化し、取り組んでいきます。

まだ立ち上げたばかりですが、すでに1,000人近い数字が出てきています。この数字を3月までに、いかにお客さまにとって意味のあるものとして選択していただけるかを踏まえ、これまで以上に強化しながらしっかり取り組んでいきたいと考えています。

一方、「こどもちゃれんじ」は、「小学講座」に事業を継続していくという大きな役割を担っています。「こどもちゃれんじ」における年長生向けの「じゃんぷ」についてですが、来年度の4月からデジタル講座を開設します。1人で取り組める設計になっているため、保護者の負担が少なくなっています。デジタルと紙教材により、この年齢に合ったコンテンツを提供していきたいと考えています。

なお、ここで使用するタブレットは、「小学講座」の「チャレンジタッチ」でも使えます。事業連携を踏まえ、しっかり進めていくつもりです。

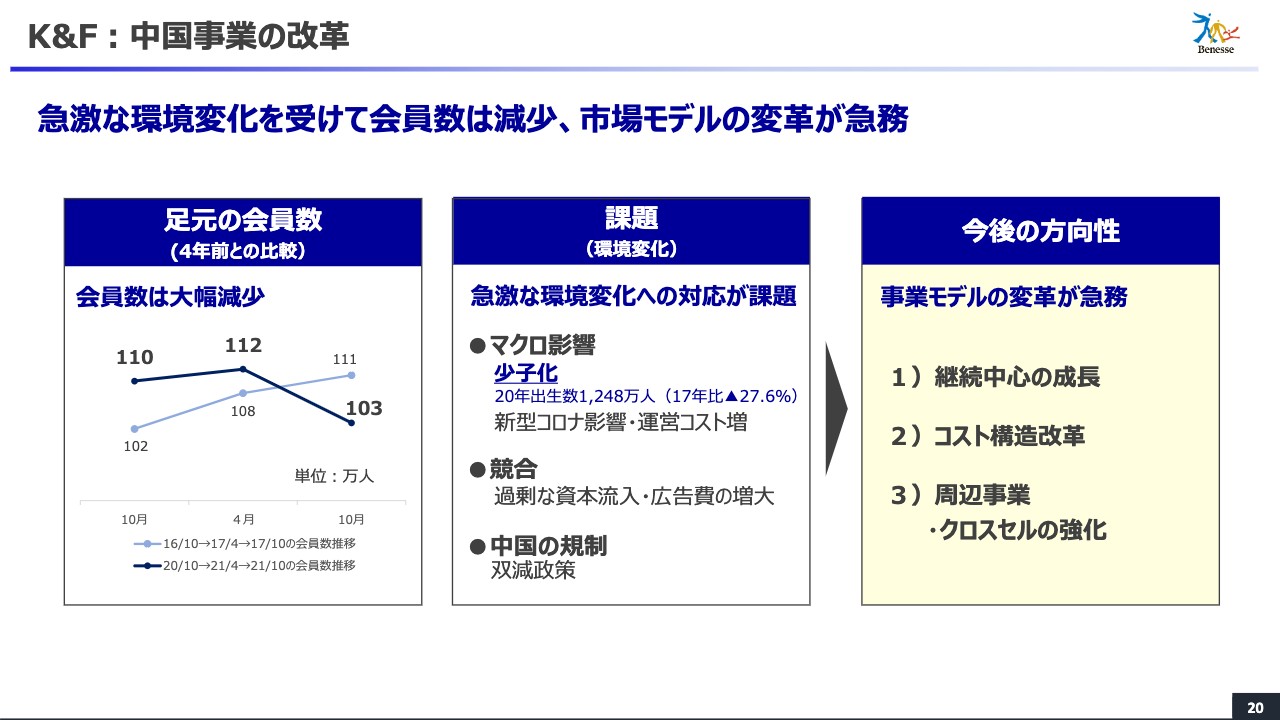

K&F:中国事業の改革

次は中国についてです。中国では政策が大きく変わったり、あるいは、少子化が非常に進んでいます。この現状について、どのように考えているかということを少しご説明したいと思います。

まず、スライドの一番左は足元の会員数になっており、4年前と比較しています。4年前は、会員がまだ右肩上がりに増えていった頃です。昨年、そして今年とその伸びが少し止まっています。したがって昨年度の10月、今年度の4月、今年度の10月の状態と、4年前がどのような状態だったのかをお示ししたものです。

昨年度の10月の段階では110万人の会員がおり、4年前は102万人でした。4年前はその102万人が108万人、111万人と増えていったわけですが、今は110万人から112万人、そしてこの10月は103万人という状況になっています。

「では何が課題なのか」ということですが、この1年から半年の間で、本当にさまざまな環境変化が起こっていると認識しています。マクロ的にはまず少子化です。中国では今、少子化が非常に進んでおり、出生数は2017年度比で27.6パーセント下がっています。この中に新型コロナウイルスの影響もありますし、さまざまなマクロの影響があります。

そして競合です。実は、この後お話しする双減政策によって競合の状況はかなり変わってきていますが、少なくともここ1年から半年の間は、誤解を恐れずに言うならば、当面は利益を棚に置いて、会員数やシェアを上げるための販売費の投入を、各事業で競合の各社が行っていました。

我々には当然、同じ販売費をそこに投下するという選択肢はないため、そのような意味では、競合の急激な流入や、販売費の投下により影響を受けたと思っています。

そして中国の規制、双減政策です。これについては、実は我々が中国で展開している「こどもちゃれんじ」事業に直接的に影響するものではありません。それははっきりお伝えします。「小学校以上の教科の学び、あるいは小学校以下であっても早期の教科の教育には少し制限をかけるべきだ」というのが、今の双減政策です。

我々の教材は「教科で点を取って子どもたちを支援する」というものではありません。情操教育を中心に、その年齢に合った生きる力、身に着ける力をしっかり支援していくという事業を展開しています。そのような意味合いにおいては、双減政策そのものの内容が、直接的に影響することはないと判断しています。

今後の方向性です。いずれにしても少子化、あるいは競合、双減政策の中で、今までのように販売費をかけながら、右肩上がりで会員を増やしていくことを選択するのは、しっかりと考えなければいけないと思います。

まずは継続を中心に、しっかりと選択して使っていただき、満足度を高めることを進めていきます。

また販売費等については、電話やショップなどの具体的な「場」や「人」を使った販売政策が中心だったのですが、中国では毎年5パーセントずつのコスト増が起こっています。ここを中心に販売戦略を変え、構造改革も進めていかないといけないと思っています。

一方で、周辺商品です。100万人の会員がいますので、100万人の会員に対してSTEM、あるいはアートなどのさまざまな学びをご紹介していくということも、ぜひ考えていかないといけないと思っています。

このようにモデルを少し変えていきながら、非常に大きな変化が起こっている中国において、どのように取り組んでいくか、まさに今検討しているところです。

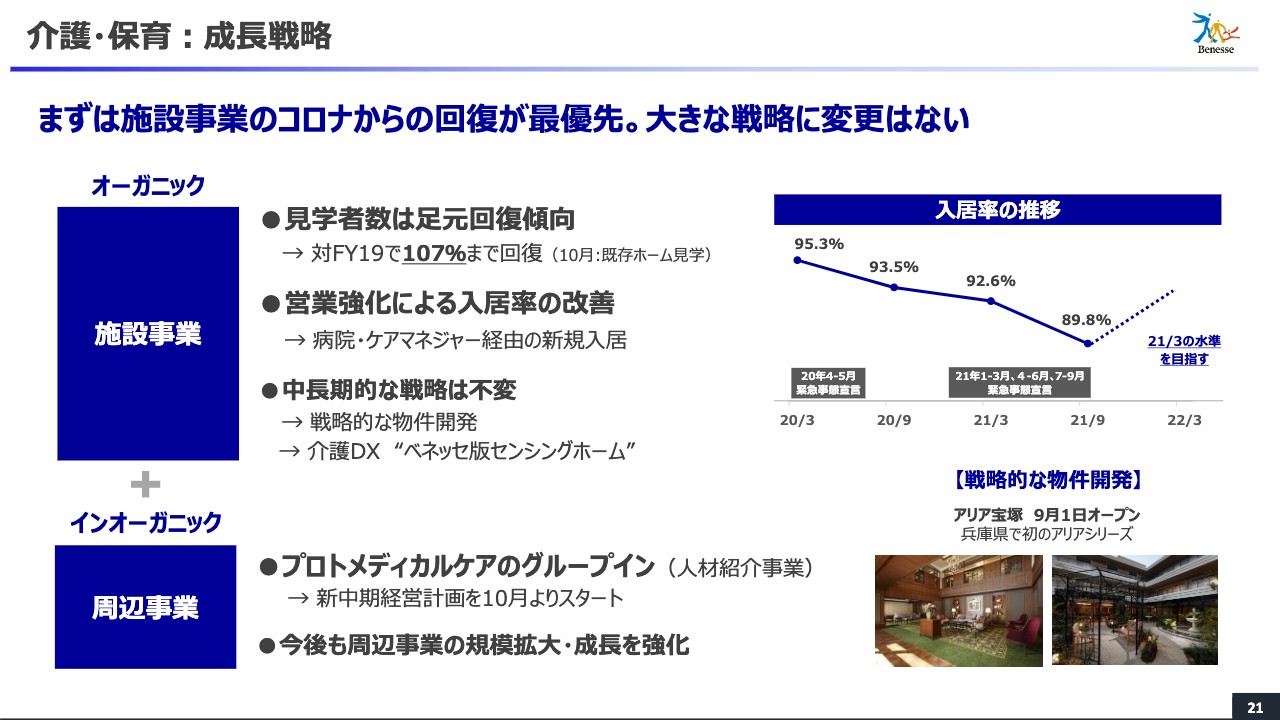

介護・保育:成長戦略

介護・保育です。こちらはもう何度も出ていますが、コロナによってこの9月に入居率が89.8パーセントまで下がりました。これは事実です。ただし、やはり新型コロナウイルスが落ち着いてくると見学者は、足元では2019年度と比べても増えてきており、営業も今、強化しています。コロナ禍でも、しっかりと入居率を回復していくことを年度末の目標にしながら、取り組んでいるところです。

一方で、中期的な戦略は変えることなく進めていこうと思っています。エリアを少し増やしていこうということで、東名阪のみならず、地方にも重要な場所があれば出ていこうと考えています。

また、施設の中のDXということで、「ベネッセ版センシングホーム」のような、ユニークな新たな取り組みもしっかりと進めていこうと考えています。

一方で、インオーガニックとしては、すでにご紹介していますが、プロトメディカルケアという会社がグループインしています。人材紹介事業ですが、介護の周辺事業でもしっかりと成長を図っていこうと考えていますし、今後も機会があれば積極的に取り組んでいこうとしています。

ベルリッツ:今後の方向性

「ベルリッツ」については、来期の黒字化に向けたトップラインの回復にしっかり取り組んでいく、あるいはグループの事業ポートフォリオの中での「ベルリッツ」の位置付けを議論していきます。これは期初にみなさまにアナウンスしてきた内容です。

現在、上記の方針に沿って、具体的な検討をかなり進めてきています。いずれにしても、いろいろな検討が進んでいるため、明確なことはなかなかお伝えできない段階ですが、早期の結論に向けてさまざまな検討をしています。結論が出た時には遅滞なくみなさまにお伝えしていきますので、ご理解いただきたいと思います。

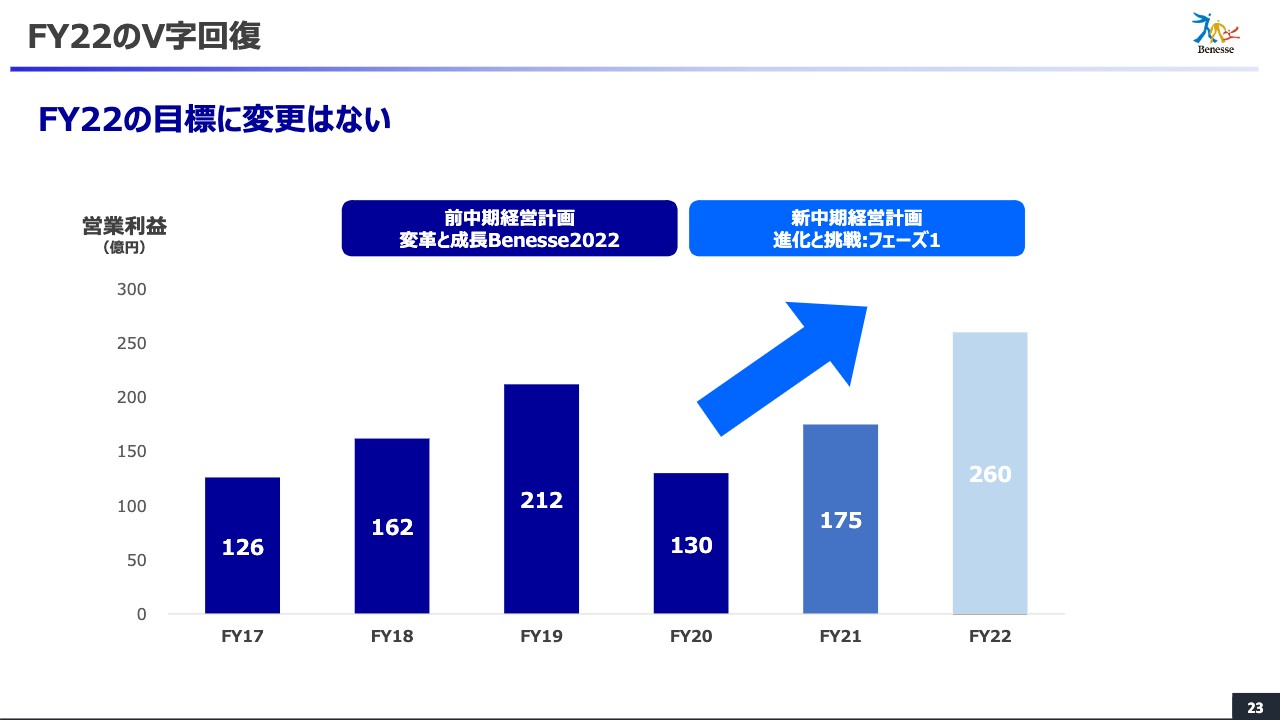

FY22のV字回復

このような中で、今年度の営業利益175億円という目標は変えることなく、しっかりと作り込んでいきたいと思っています。来年度の営業利益260億円についても、しっかりと地に足のついた戦略の中で実現していきたいと思っていますので、この数字に変更はありません。

Digital Transformation(DX)の更なる推進

DXをしっかり進めていくというのが、今の我々のすべての事業の大きなポイントであり、重点戦略です。今どのようなことがベネッセのDXの中で起こっているのか、少しトピックスをご紹介します。

グループDX推進の新体制「DIP」をこの4月に発足し、DX銘柄2021にも初選出していただいたということは、すでにお伝えしたことです。さらに新たなトピックとして、「日本e-Learning大賞2021」は「ミライシード」と「まなびの手帳」でダブル受賞できました。

介護も、国立研究開発法人日本医療研究開発機構の「ロボット介護機器開発等推進事業」に「ベネッセスタイルケア」の取り組みが採択されました。この中で、本当に介護におけるDXをどのように進捗させていくのかということも、併せて動きが進んでいるところです。

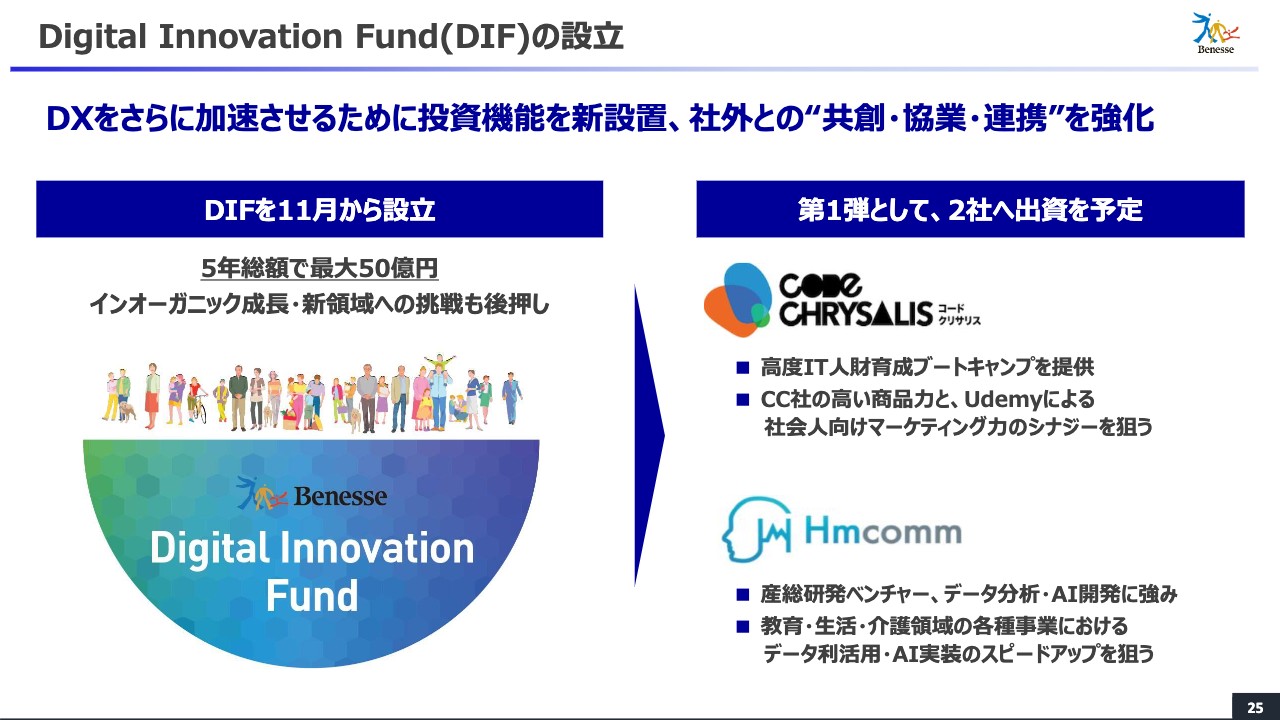

Digital Innovation Fund(DIF)の設立

さらに今日リリースしましたが、ベネッセのDXをさらに加速するために、投資機能の設置を予定しています。社外のさまざまな動きや活動を進めている法人と結びつきながら、「共創・協業・連携」を強化していこうということで、5年総額で最大50億円くらいの規模で、デジタルイノベーションファンドを設立しました。

第1弾として、スライドに記載のとおり、Code ChrysalisとHmcommの2社と、すでにこのような取り組みが始まっています。今後もこのような社外のDXに取り組む会社と連携しながら、ベネッセのDXを着実に進めていきたいと思っています。

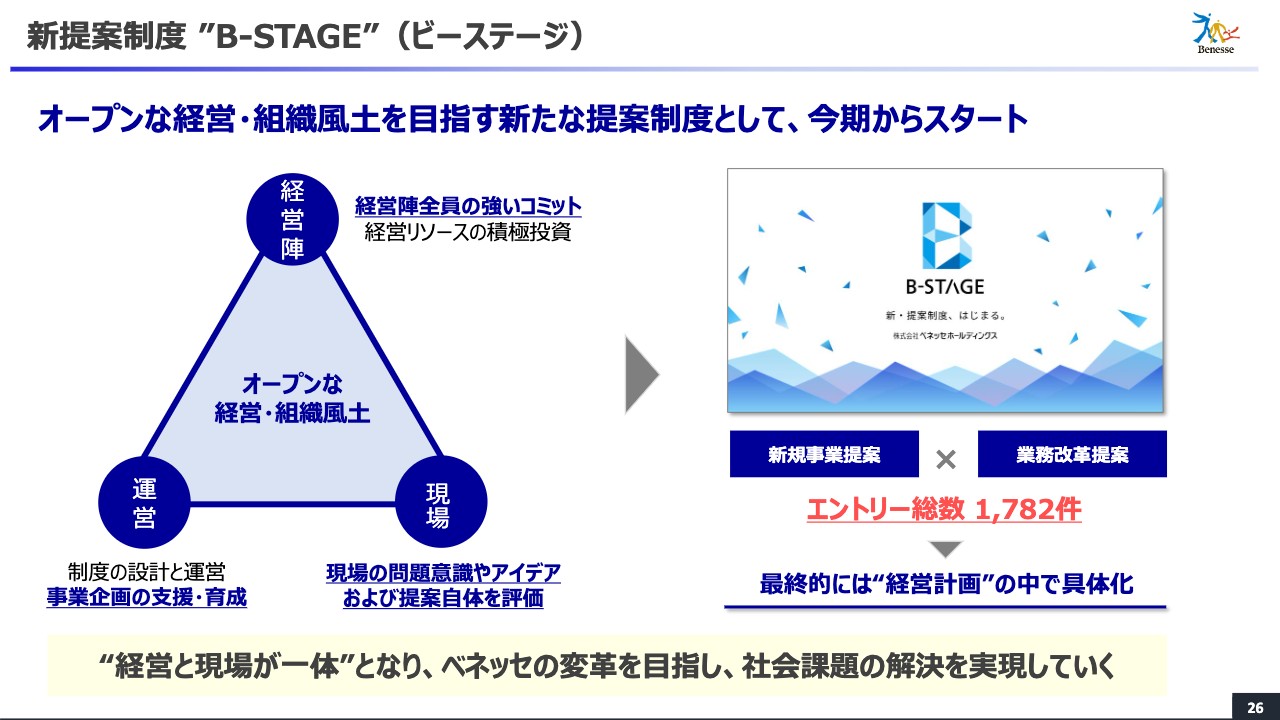

新提案制度 “B-STAGE”(ビーステージ)

少し話が変わります。私は4月から社長になりましたが、オープンな経営、現場と一体化した経営を実現する組織風土をあらためてしっかりと作り直し、強化していこうと考えて、ベネッセグループの新提案制度として「B-STAGE」を今年度から始めました。グループの社員、あるいは外部の方も参加できる活動です。

新規事業の提案のみではなく、業務改革の提案もあります。「こんなことをやったら、この仕事はもっとスムーズに無駄なくやれる」というような、さまざまな知恵が現場にあるため、そのような声をしっかりあげて、事業計画や経営計画に具体的に落とし込んでいこうという活動を始めました。

1年目は1,782件で、非常に多くの数の提案がグループ各社の社員から上がってきました。やはりベネッセは現場が重要で、現場からのさまざまな意見が経営に流れていき、大きな方針や戦略に結びついていくことが必要だと私は思っています。従って、経営と現場が一体となり、さまざまな変化の中でベネッセの変革を実現し、そして、社会課題の解決を実現していくことを、このような仕組みを通してしっかりと取り組んでいきたいと思います。

したがって、この「B-STAGE」は一過性ではなく、毎年行っていきます。また、さきほどのDigital Innovation Fundの中でも、「B-STAGE」のようにいろいろな提案をいただけるように、あわせて動いていければと思っています。

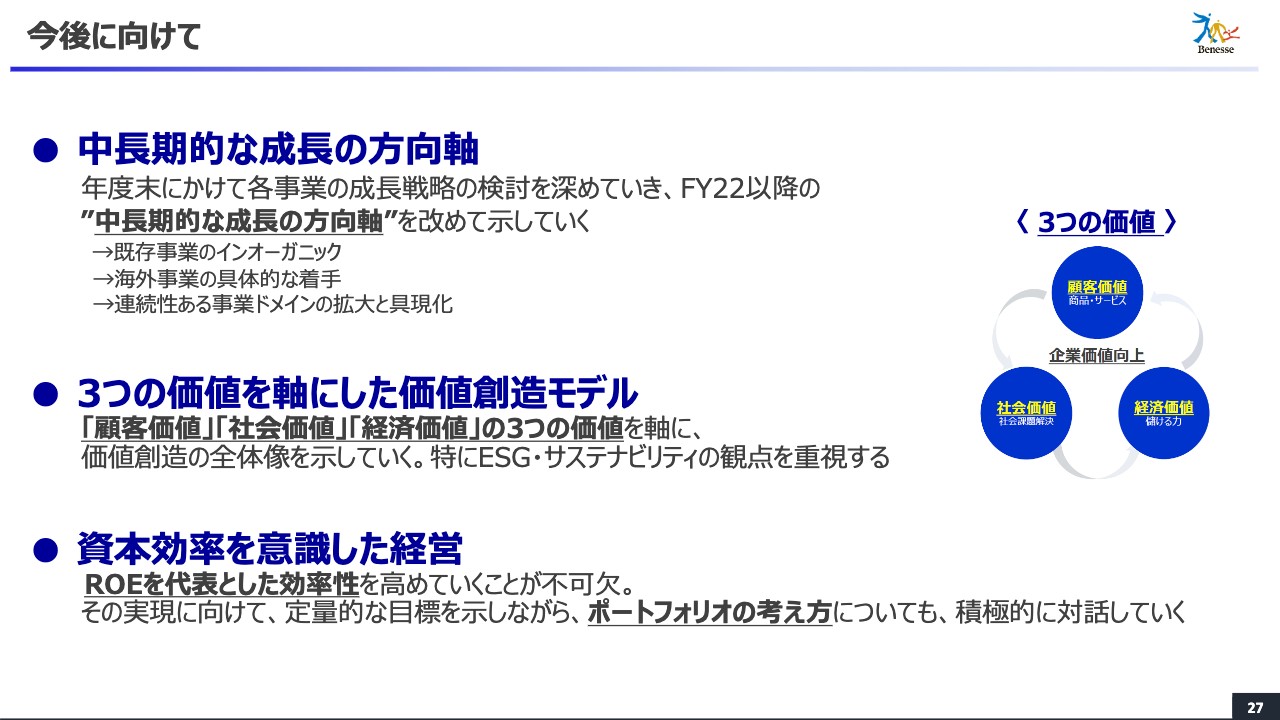

今後に向けて

今後に向けての中長期的な成長の方向軸についてです。冒頭にフェーズのお話をしましたが、2022年までにしっかりとV字回復して、2023年からは成長フェーズに移ります。当然、今の段階から中長期的な成長の方向性の検討を進めています。

既存事業のインオーガニックの具体化や海外事業への具体的な着手、そして顧客基盤が活用できる連続性のある事業ドメインの拡大と具現化を検討しています。そこでは、大学生や社会人の授業をしっかりと行っていくと思っていただいて構いません。中長期的な成長の具現化として、そのようなことにしっかりと取り組んでいくことが必要だと思っています。

一方で、「社会にとって、お客さまにとって、あるいは経済価値として、どのような数字を作っていくのか」については、3つの価値をしっかりと連携しながら、あらためて「ベネッセがどういう会社なのか」ということを表現していかないといけないと思っています。

これについては、ベネッセ全体だけでなく各事業もこのような観点を持って言語化し、事業を具体的に作っていくことが非常に重要です。それが結果として、ESGやサステナビリティにつながっていくと思っています。そのようなことを、今年度の後半、事業計画の検討の中で、各カンパニーとディスカッションしながら、作り上げていきたいと思っています。

そして、当たり前のことですが、資本効率を意識した経営を行っていきます。そのために、ROEを代表とした効率性をしっかりと高めていきたいと思っています。しっかりと定量化やKPI化を実施し、ポートフォリオの考え方も積極的に取り入れた資本効率を意識した経営も行っていきます。なぜ今お話ししているかと言いますと、下半期は次年度に向けて各カンパニーや全社で事業計画をもう一度深く考えていくタイミングになるためです。

3つの価値をしっかりと意識しながら、事業計画の検討を進めて、次の決算説明ではそのような内容もみなさまにしっかりとお伝えしていきたいと、あらためて最後にこのお話をしました。