ゆうちょ銀行、マーケット環境の改善や経費削減により好調な純利益を確保し、50円配当を実施

2021年6月30日 17:10

2021年3月期決算説明会

池田憲人氏:ゆうちょ銀行の池田でございます。本日はお忙しい中、説明会にご参加いただき感謝申し上げます。当行の福島からお伝えしたとおり、中計の資料や私が14日の記者会見で話した内容はすでにご覧になっていると思いますので、その背景にあるものとして、取り組みの内容と、中計に記載されていないものの意図していることをかいつまんでお話しします。

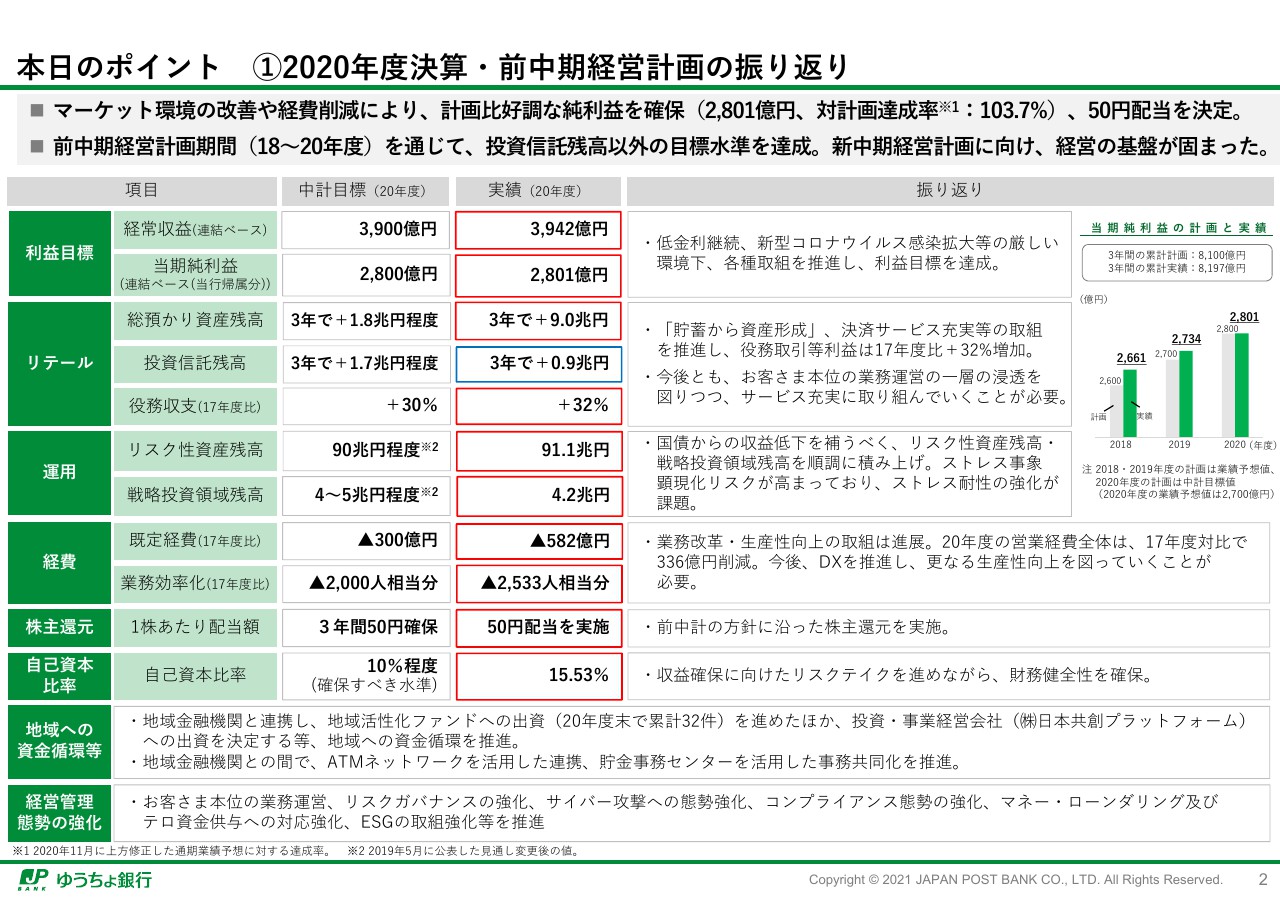

本日のポイント ①2020年度決算・前中期経営計画の振り返り

まず、決算説明の時にお話ししていなかったことをご説明します。前中期経営計画においては、地固めをしてきました。決して、地固めを強調するわけではないのですが、まずご理解のために申し上げたいと思います。

説明資料2ページの振り返りをご覧ください。こちらの資料には、ケース的なものは記載していますが、この実現において、我々としては地固めをして取り組んできました。その点についてご説明しますと、基盤になるものは人材育成です。

ご案内のとおり、当行は民営化し始めて13年です。まだまだ銀行としての十分な体質を持っておらず、資質もないということで、前の中計では一方で人材育成も強くしていこう、という戦略を取りました。

具体的には、運用のパラダイムシフトは、ご案内のとおりいかに国債からリスク性収益のあるところに持っていくかが大きな考え方でした。その運用高度化の取り組みについて、ただ、開始して行えばよい、という話ではなく、市場運用ビジネスに携わるスタッフが、フロントとリスク管理、ALMを増強することを進めてきました。

市場のスタッフは、経験や人脈も必要になります。また、スカウトがなかなかうまくいかず、なかなか人が来ないということもあります。しかしその中で、我々はこの間、スタッフを120名増加しまして、現在360名の体制にまで拡大しました。

そして外部の方々、専門性のある方々の採用のみならず、プロパーの社員の育成を心がけてきました。現在は、市場運用の資質あるものとして18名をプロフェッショナル職に転換させてきました。このような取り組みで、いわゆる収益の約9割を稼ぐ市場運用の基盤を固めてきたことが1点目です。

2点目としては、GP業務への進出を狙っていました。ご案内のとおり、各地の地域金融機関と、ファンドなどのいろいろな提携をしながら、将来はGP業務に入っていこうと思っています。すなわち、GPは、最終的には企業再生にまでいくハンズオンも非常に行なわなければならないといった意味で、我々はJPインベストメントほか、いろいろなGP会社の業務として累積3年間で28名を出向させてきました。現在も、ファンド運営会社には17名を出向させています。

先進的なノウハウの吸収や、パイプラインの確立を意図しまして、その後当行が投資したファンドの運営に関与させています。いずれここも大きく花を開いていこうと思っていまして、少なくともこの5年の中で身につけたいと思っています。

続いて、3点目は、ITのモニタリング業務についてです。サイバーセキュリティ関係者を前の中計中に28名増やすなどの取り組みにより、現在モニタリングは、24時間安全に信頼することが可能になる50名を確保しています。少なくとも、これは胸を張るわけではないのですが、かなりの部分で担保してきています。

最後の4点目は、社風改革です。ゆうちょ銀行の信頼性について、いろいろなところでみなさまより求められていることを踏まえ、やはりかつての官の仕事ではだめだと、民間のやり方に入っていかなければいけないということで、いわゆる社風改革を進めてきています。

現場の店舗勤務の社員から執行役クラスまで、兼職ではありますが横断的に人材を集めて、現在は24名で、お客さま本位の業務運営とは何かを真摯に議論して改善を進めています。

また、今後の中計の地固めについて追加でお話しします。私自身も100点ではありませんが、先ほどお伝えした人材を基に、5つの戦略にチャレンジして取り組んでいこう、とある程度の地固めができてきたと思っています。これからこの点をもっと強くしていこうと思っており、私自身のメッセージを通して、このチャレンジ精神を全社の共通認識としてあらゆる機会に伝えている状況です。

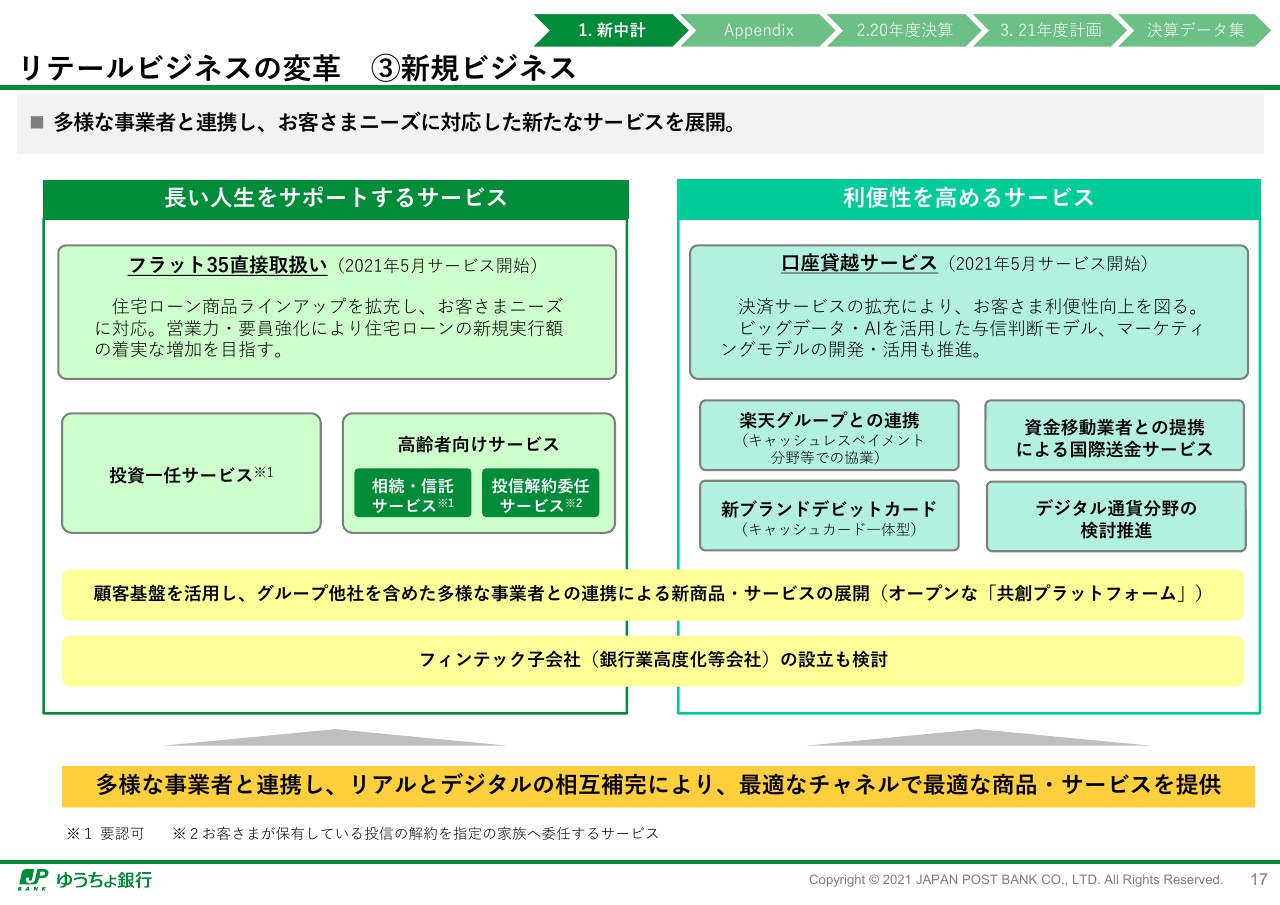

リテールビジネスの変革 ③新規ビジネス

次に、新しい中計で力を入れることについてご説明します。1つ目のいわゆるリテールのところは、キャッシュレスです。リテールビジネスの変革において私が特に重視していることは、資料17ページをご覧いただきたいと思います。

キャッシュレスへの取り組みについてです。明示的に記載していませんが、キャッシュレス決済は、今後は間違いなく伝統的な決済にとってかわると思っています。これに乗り遅れますと、リテール業務はお客さまから嫌われてしまうといったイメージがあります。

そのため、力を入れているのですが、中でもQRコード決済の普及と、新しいブランドデビットに力を入れていきます。これにより当行は、長らく伝統的な決済でお使いいただいたお客さまに新たな利便性を提供していきたいと思っています。

同じ17ページに記載している口座貸越についてです。今は従来型の与信審査をしていますが、先進的な事業パートナーなど、いろいろなところと組んでいます。

いわゆるR&Dの世界であるのですが、今の従来型で分かりやすく言うと、少なくとも通信簿の「5、4、3、2、1」の「5」と「4」のみを行いましょうという世界ではダメなのです。「5、4、3、2、1」とそれぞれいるように、その口座貸越を活用できる方々がまだまだたくさんいるのだろうと思っています。この仕組みを作っていきたいと思っており、AIの活用を含めて、より精度の高い審査の仕組みを作り、拡大していこうという思いがあります。

少なくとも、年度内といった早いうちに作っていきたいと思いますが、そのようないわゆるスコアリングシステムはただ作ればよいわけではなく、一定のところで流していかなければいけないと思っています。実際に流してみて、これが本当に正しいかどうかというところも進めていき、口座貸越の拡大をしていきたいと思っています。

また、リテールビジネスの変革についてです。まだまだ見つけられていない隠れたビジネスを掘り起こして、新たなビジネスを展開していく観点から顧客基盤を活用して、楽天さまも含めた多様な事業者との業務連携や資本提携により、最適なサービスを提供するオープンな共創プラットフォームの構築を進めていきたいと思います。少なくともリテールについては、そのようにして収益の拡大を進めていきたいと思っています。

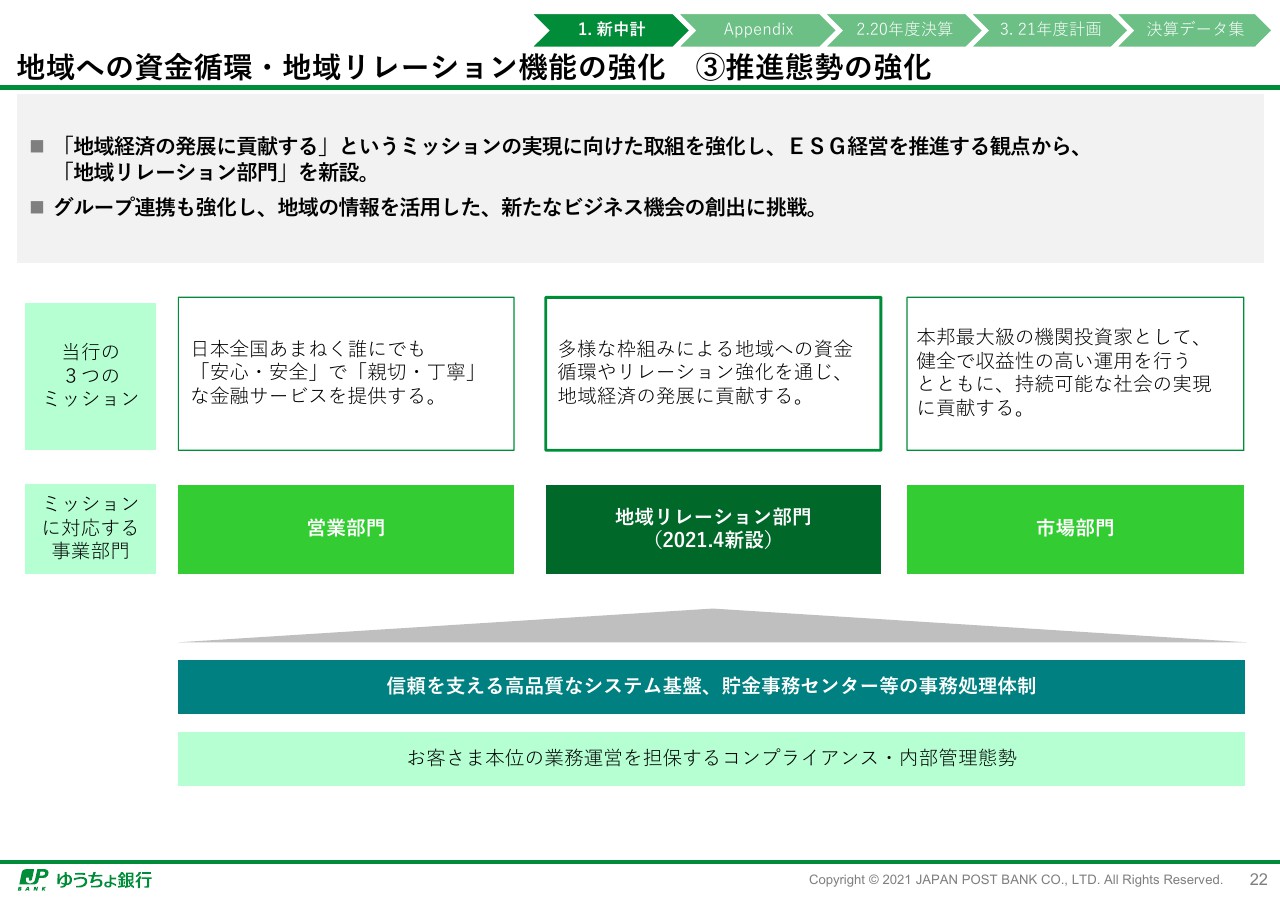

地域への資金循環・地域リレーション機能の強化 ③推進態勢の強化

新しい中計で2番目に力を入れることは、地域のリレーションです。資料の22ページをご覧ください。この4月に、地域リレーション部門を創設しました。先ほどお伝えしたとおり、ここにGP要員として育成した社員が在籍し、地域へのエクイティ性資金の提供に努力していこうと思っています。

これは当行、あるいは日本郵政グループの使命である地域の活性化に寄与するものであり、当行のESGの中核と考えています。収益性は、元よりいろいろな議論において、外国の債券、または外国向けのPEより低い状況です。

一方で、円貨による投資ができるのはよい点である上に、ご案内のとおり私どもは国債が現在は50兆円前後、それからいわゆる短期資金、日本銀行を中心とした中にはマイナスレートも入っています。比較考慮として経済合理性から見ますと、ここの戦略も進めていくというのは理に適っていると思っており、ますます大きくしていきたいと思っています。

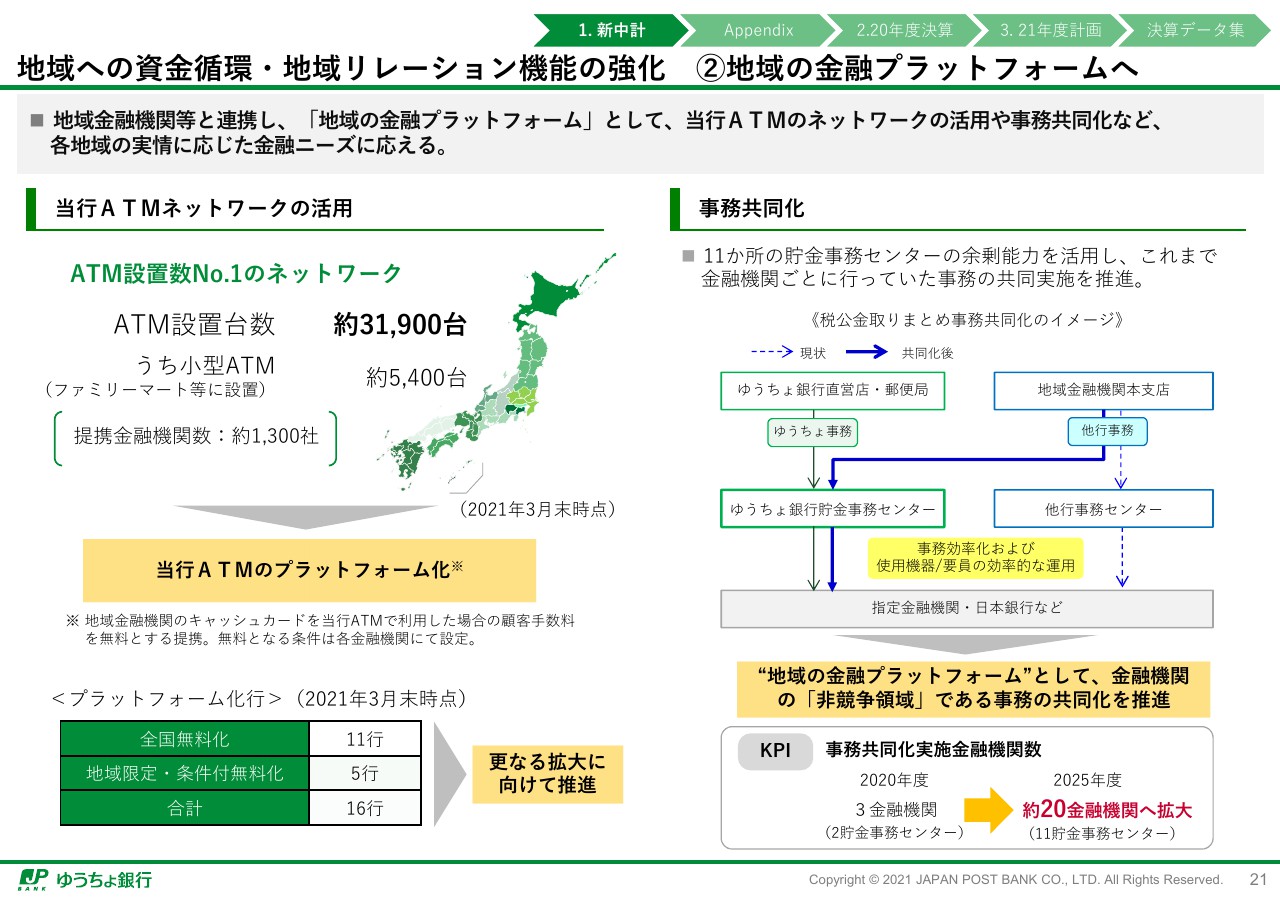

地域への資金循環・地域リレーション機能の強化 ②地域の金融プラットフォームへ

もちろん、エクイティ性資金の提供だけではありません。資料の1つ前の21ページにも記載がありますが、地域金融のプラットフォームとして我々のインフラである、ATMや事務センターも活用していただきたいです。また、先ほどお伝えした過去3年間の中期経営計画においても、地域金融機関とのリレーションを担える人材を育成して、地固めをしてきました。

地域リレーション部門には、地域金融機関やファンドを通じての投資先の企業とのリレーション構築、あるいは郵便局からの情報収集の中で新たなビジネスの芽を見つける役割を期待しています。ここは戦略的な部門です。

これまで、フロントというものには2つありました。収益の大部分である市場のフロントや、営業部門についてもフロントです。そこからそれを中央として地域金融のリレーション部門を作り、3つのフロントとなる3正面というかたちを作っていこうという状況です。

市場運用・リスク管理の深化 ①国際分散投資の推進

市場運用についてご説明します。資料の23ページをご覧ください。低金利が継続する厳しい経営環境の中、リスク・リターンを意識しつつ、元より国際分散投資を拡充していきます。ご案内のとおり、我々は3年前から高度化あるいは多様化として分散投資を進めてきました。

決算の結果は、ご覧のとおりの数字ですが、それぞれの方針について、各アセットクラスで概略的にご説明します。

クレジットにおいては、IG(投資適格社債)中心の投資を積み上げていきます。クレジットクオリティの向上を図り、安定的な基幹収益やベース収益の確保に努めていきたいと思っています。ハイイールドについては、リスク量を増加させずに慎重に投資します。

また、クレジットの領域は収益の下支え要因ですが、この分野で収益を伸ばすわけではなく、あくまでもベースの収益として捉えていきたいと思っています。

収益を伸ばす領域は、戦略投資領域です。Jカーブ効果により中計後半に収益が本格化するとお伝えしましたが、それは前の中計で種まきをした結果です。以前の3年間でプライベートエクイティの種まきをしてきました。

スタッフによりいろいろな情報を得た上で分析して、投資をしてきたという経緯があります。そのため、この中計期間中に、Jカーブで花が咲いたというわけではないですが、収益に実ると思っています。

引き続き注力をしていく投資ではありますが、このPEに関してはインカム重視のスタンスでいます。優良ファンドへの選別投資を継続していきたいと思っています。

また、不動産のエクイティも同様に優良案件への選別的投資を行います。今後、新規の投資に特に力を入れたいのは不動産のデッド領域です。投資対象を拡大しつつ、優良案件を見極めて投資を拡大していきたいと思っています。

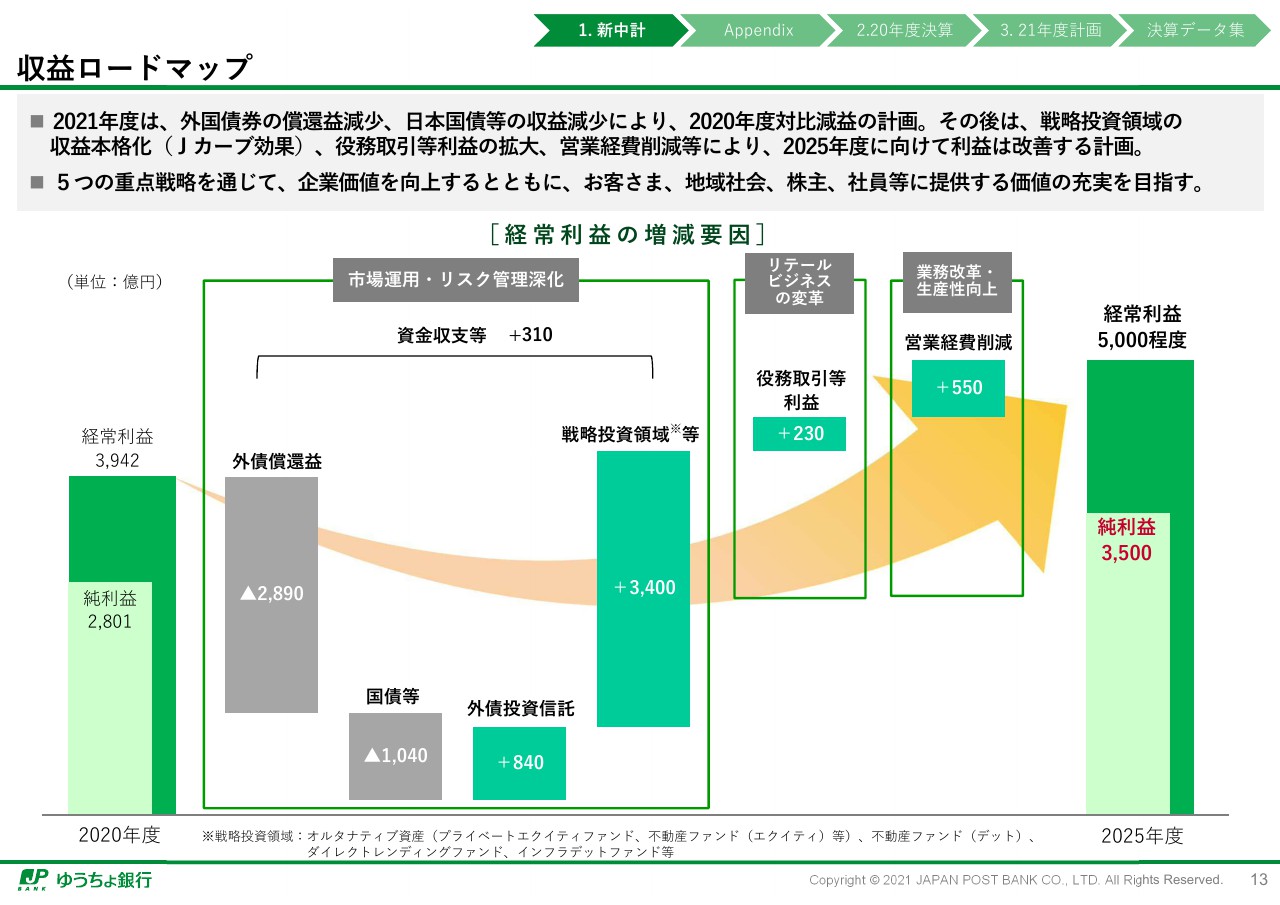

収益ロードマップ

戦略投資領域に関しては、残高の積み上げも行いたいため、5年間の期間において利益への貢献も大いに期待しています。オルタナティブは、前の中計ではもう少し大きい数字をお伝えしていたのですが、決算の時にもご質問がありましたとおり、ヘッジファンドをやめました。一昨年の夏より、ヘッジファンドを一気にやめまして、現在の金額は言えませんが、当行全体で言えばほぼゼロに近いところまで持ってきました。

これは、ヘッジファンドが当初はやはりキャッシュフローがあるということで持って来たのですが、いろいろと見てヘッジファンドはやめようとなり、思い切ってやめたという経緯があり、予定どおりにいかなかったことは確かです。弁解がましいのですが、念のため申し上げておきます。

また、その他日本株については、ダウンサイドリスクを留意しつつ期間損益への影響を加味して、リスク・リターンの観点からリスクテイクを考えていきたいと思っています。

日本国債は、資産・負債の金利リスク量および市場環境を考慮しながら、償還見合いで超長期ゾーンの20年債を中心に運用していきます。

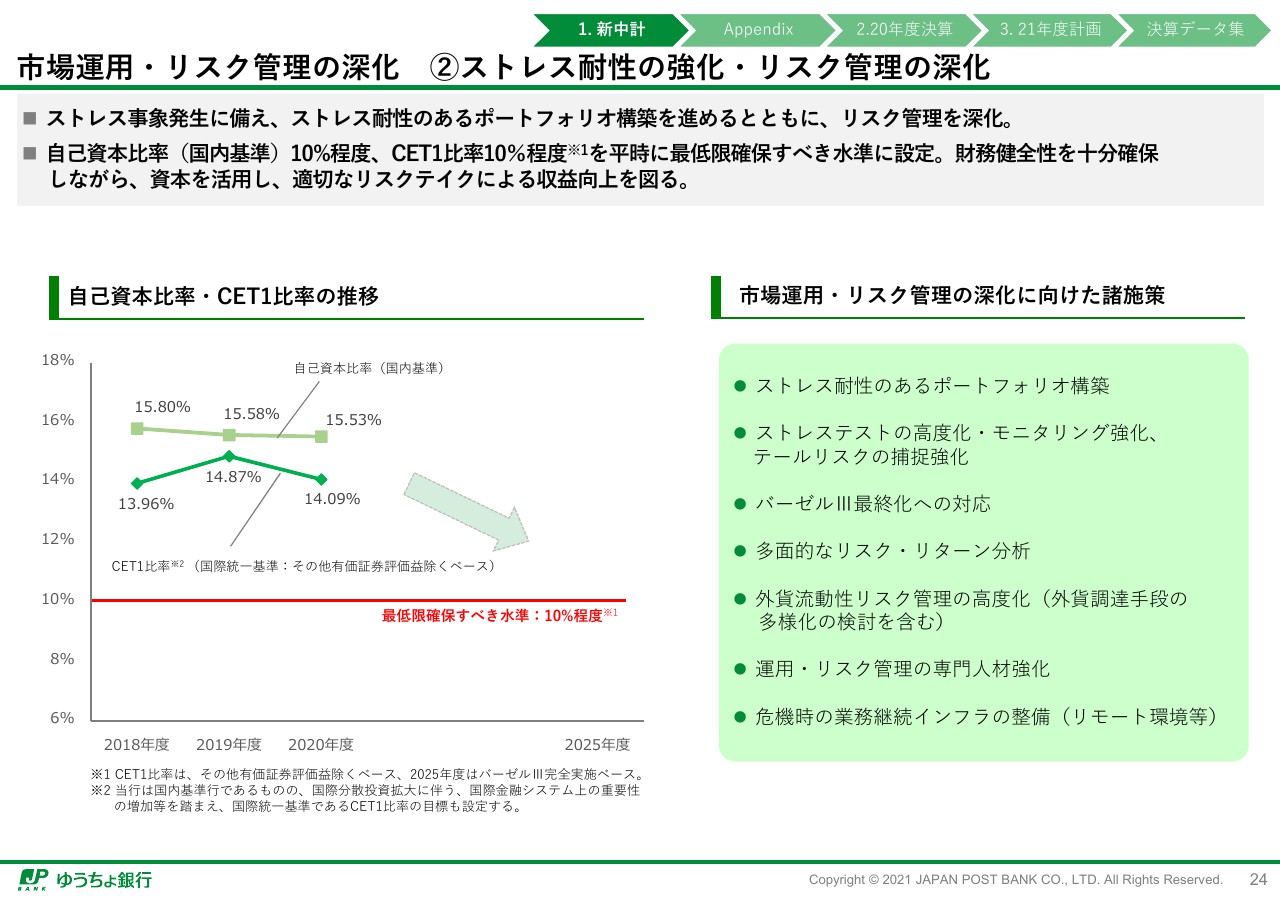

これらにより、リスク性資産残高を110兆円、うち戦略投資領域を10兆円程度まで積み上げて、5年間で20兆円に膨らませる計画です。、前の3年間は10兆円膨らみました。このような状況で積極的に運用しています。もちろん、昨年3月のコロナ禍では当行のポートフォリオ構成が非常にボラタリティであることを再認識しました。これらの経験を踏まえて、ストレス耐性のあるポートフォリオ構築を詰めるとともに、運用の対となるリスク管理を強化させていきたいと思います。

市場運用・リスク管理の深化 ②ストレス耐性の強化・リスク管理の深化

リスク管理においては、資料の24ページの右側に記載のとおりです。リスク性資産残高の増加に対応して、市場の急激な悪化などの備えとして、ストレス耐性のあるポートフォリオ構築を進めるとともに、ストレステストの高度化やモニタリングの強化等のリスク管理の深化に努めていきたいと思います。

参考までに、今私がざっとお伝えした方針のトレンドについて、中間期もこのように少しご説明しましたが、全体で大きくは11区分あります。リスクセッションにおいて、1つ目はIGです。

IGは積極的に行きましょうといったように、いわば色で行くと強く上昇するようなものです。また、クロスオーバーは横ばいに、ハイイールドはバンクロールも含んだ上で減少していこうという方針です。

株式はベア型与信も含んで横ばいに、プライベートエクイティの海外部門は、よく慎重にプラスで行きましょうとなっています。国内についても、地域ファンドは含まないのですが、プラスに行きましょうという状況です。プライベートエクイティはそのような方針となっています。

不動産についてです。エクイティはプラスに行き、デッド込みは大いにプラスに行きましょうといった考え方です。

ダイレクトレンディングは、横ばいまたは上昇の間くらいとなり少しプラスで行きましょうとなっています。インフラデッドは、一気に行きましょうという考え方です。ただ、ヘッジファンドは先ほどお伝えしたとおり撤退をしていくため、大きく11の仕分けをしていますが、このような方式では全部数値まで付いています。

以上のような戦略を決めました。大きく変更するところは、少なくとも現時点ではありません。

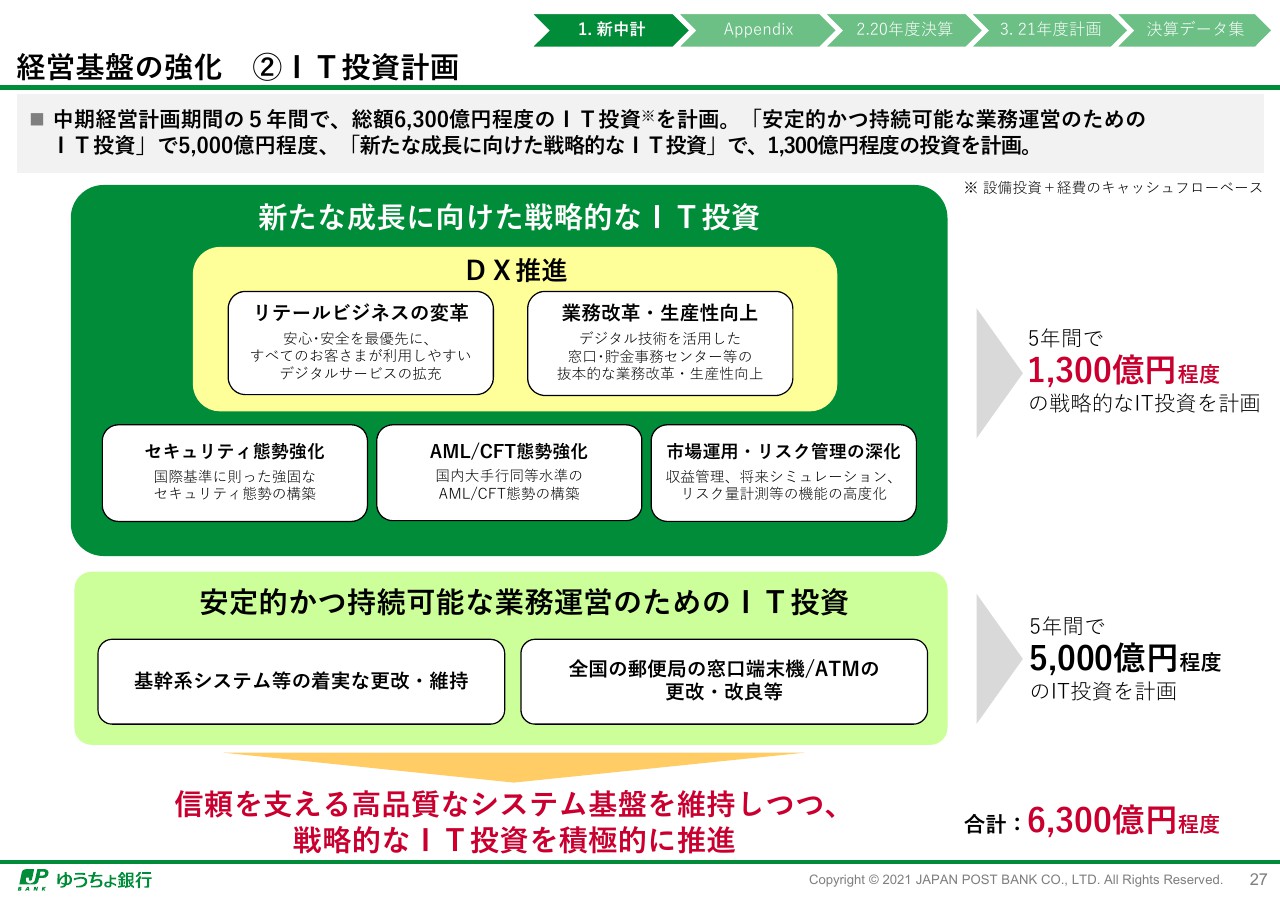

また、新しい中計において力を入れるITについてご説明します。やはり国内で手足を伸ばしてビジネスをするために重要な部分ですが、日本のITは世界から遅れています。どうしても追いかけなければいけない状況です。

経営碁盤の強化 ②IT投資計画

資料の27ページをご覧ください。当行は、国内最大の口座数、国内最大の拠点数を要しており、365日24時間の膨大な金融取引をトラブルなく円滑に遂行できるように、先ほどお伝えしたとおりIT部門のモニタリング体制を非常に重要な勤務としており、今後も強くしていこうと思っています。

資料に記載のとおり、365日24時間、我々の社員が常に監視をしています。その安定的かつ持続的な業務運営のために、今、まずは年間のIT投資は1,000億円ずつ、したがって5年間で5,000億円のIT投資を計画に入れています。これは以前からだいたい据え置くレベルです。

セキュリティも含めて人員についても増強していくわけですが、併せて、今回の成長に向けて一気にいこうということで、リテールビジネスと業務改革、生産性向上でDXを推進して、セキュリティやアンチマネロン、市場運用リスク管理の深化のために、戦略的なIT投資として1,300億円プラスの投資をします。これはざっとご説明しますと、前の5年間で大体500億円の投資でしたので、2.6倍相当の投資金額になります。

IT投資とは別物で、やや程度が異なりますが、前中期経営期間中にファンドでアメリカのサンフランシスコにあるのですが、フィンテックの分野に強いところで投資をしました。少額と言いましても、私どもの少額はほどほどに大きい数字です。実はそのようなことを通して、フィンテックやノウハウと同時に投資先のビジネスも研究していこうと思っています。日本で商売ができないかということで、新たなる投資分野を探している状況です。

以上が地盤も含めた、新たな5年間の戦略です。私が今お伝えしたとおりですが、ゆうちょ銀行はこの中期経営計画の実行を通じて、信頼とビジネスチャレンジの両翼で上昇気流に乗っていこうと思っています。そして将来的には、100パーセントの市場株主になるだろうと想定していまして、深化するニーズに柔軟に応えられるプラットフォームな銀行として、ビジネスの創生を目指していきたいと思っています。

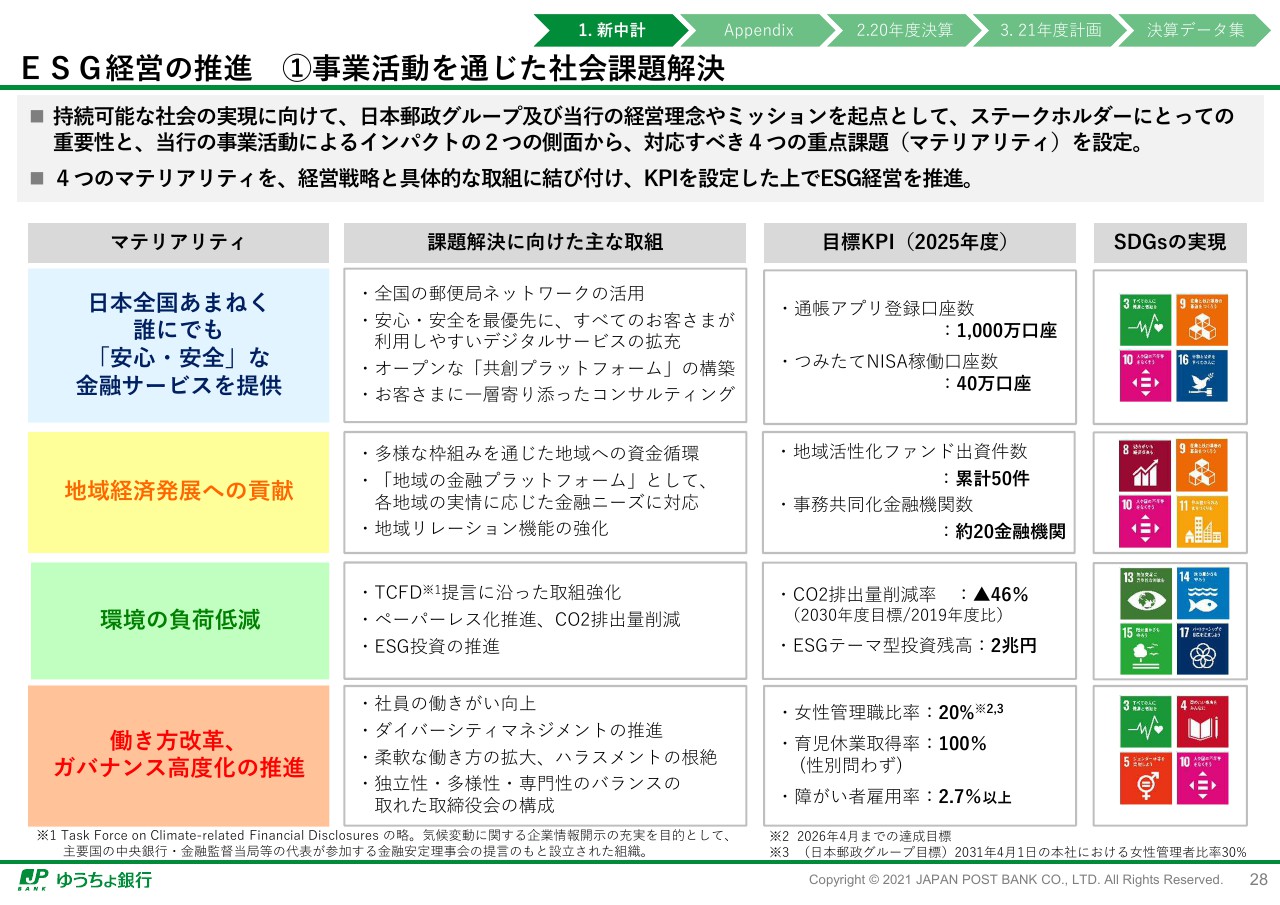

ESG経営の推進 ①事業活動を通じた社会課題解決

中期経営計画による事業活動を通じて、社会課題の解決も同時に図っていきたいと思いまして、ESG経営の推進にも注力します。そのため、重点課題、マテリアリティとKPIの設定もします。ESGについては極めて重要なテーマで、もちろん、これまで議論いただくことは歓迎するわけですが、あらためてESGに特化した説明の機会を7月頃に設けたいと考えています。ぜひご参加をお願いしたいと思います。

この中期経営計画、計画前半の減収を乗り越えて、資料をご覧のとおり、外債消化というものはみなさまご承知だと思いますが、それを乗り越えてさまざまな投資の効果を得て2025年度には上場来の最高利益の3,500億円以上を狙っていきたいと思っています。

そもそも私自身、当行が本来あるべき収益や当期益は、3,000億円はいかないといけないと思っています。今はそれを下回ってはいるのですが、いろいろな事情もあります。みなさまはご存知だとは思いますが、少なくとも3,500億円以上に持って行こうと進めています。

1年、2年でも前倒しできるように私を始め経営陣、全役職員でベクトルを合わせて企業価値向上にチャレンジしてまいりますので、まずは決算説明の時にお話ししたことに加えて、プラスアルファで行間に潜んでいたところを申し上げました。