三菱自動車、3Q累計の営業利益は867億円の損失 収益モメンタムは改善傾向もグローバルでの販売減が主因

2021年3月11日 17:54

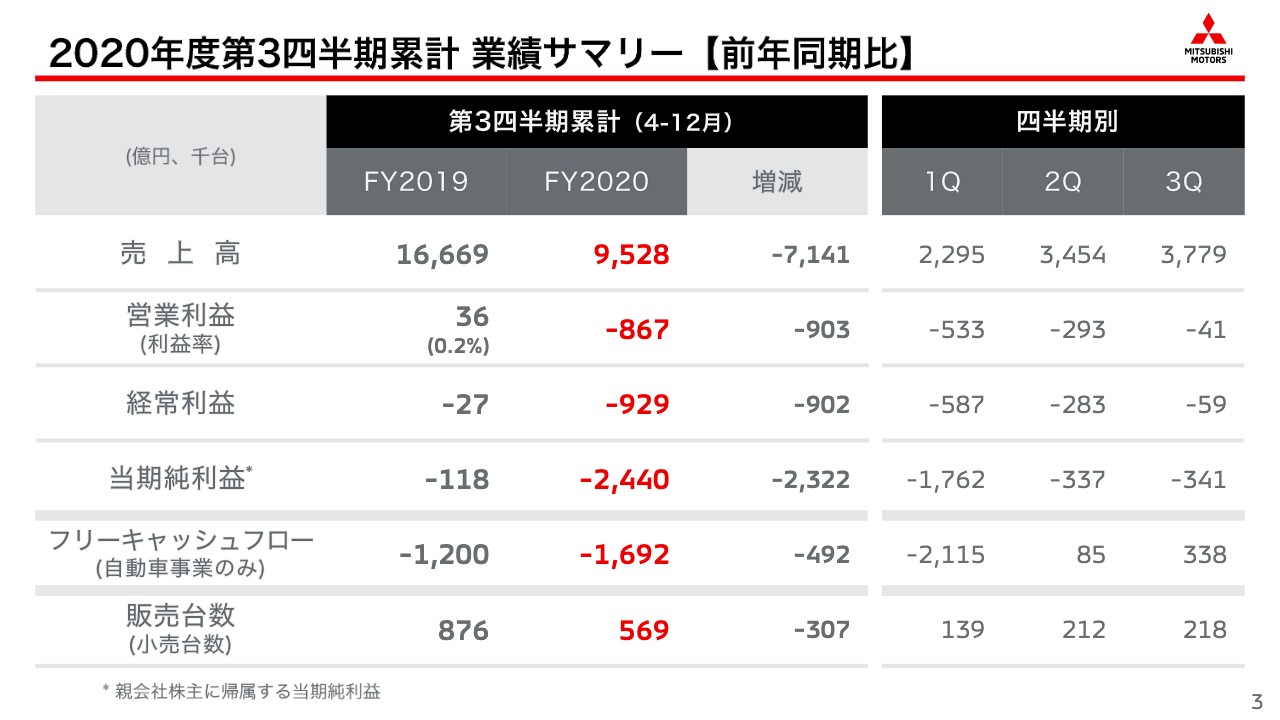

2020年度第3四半期累計 業績サマリー【前年同期比】

加藤隆雄氏:最初に、2020年度第3四半期累計業績サマリーをご覧ください。新型コロナウイルス感染拡大等による世界的な自動車需要低迷により、売上高は前年比43パーセント減少の9,528億円となりました。

営業利益は、全社的な諸経費・固定費削減や構造改革活動により、グローバルでの販売減のインパクトを軽減しましたが、第3四半期累計は867億円の損失となりました。また、経常利益は929億円の損失、当期純利益については構造改革実施にともなう特別損失計上などにより、2,440億円の損失となりました。

なお、フリーキャッシュフローは第2四半期よりプラスに転じており、累計でのマイナス幅が大幅に縮小いたしました。

販売台数はグローバルで56万9,000台となりました。なお、第3四半期(10~12月期)実績は売上高3,779億円、営業利益41億円の損失、経常利益59億円の損失、当期純利益341億円の損失となり、販売台数は21万8,000台となりました。

第1四半期をボトムに、12月には黒字化が確認できるなど収益モメンタムが改善しており、第3四半期には黒字化まであともう一息のところまで持ち直しています。

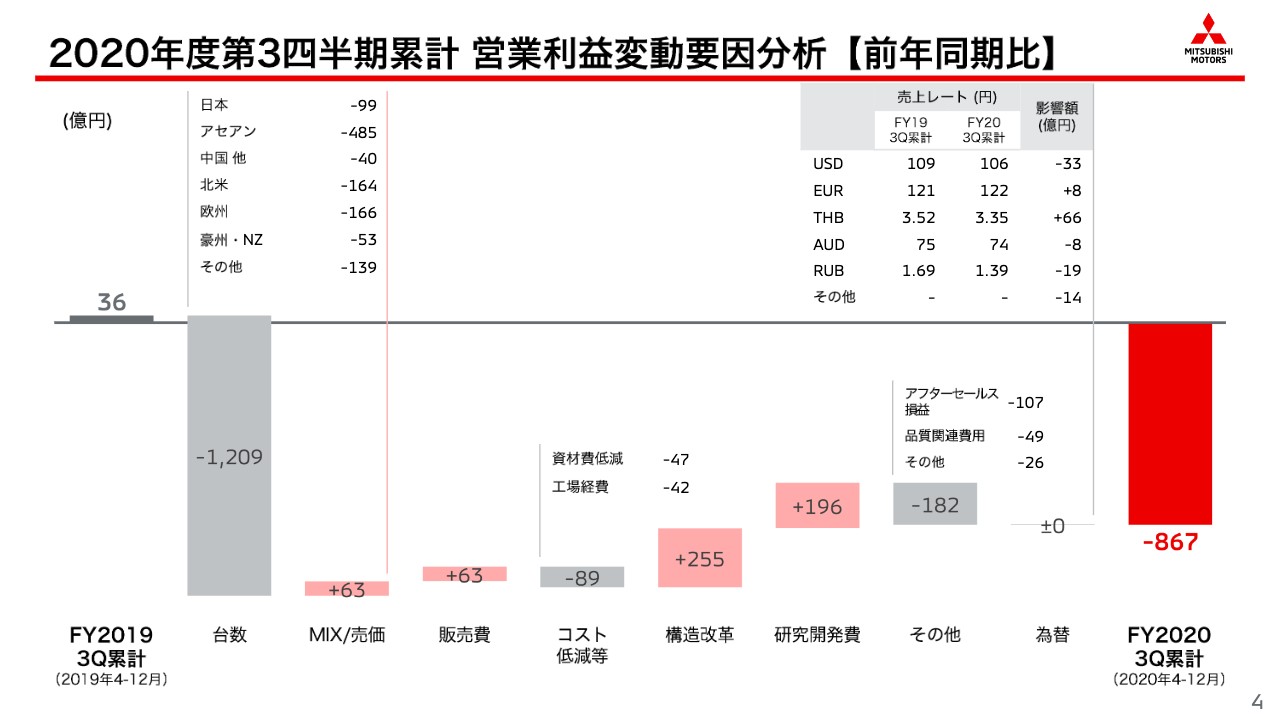

2020年度第3四半期累計 営業利益変動要因分析【前年同期比】

次に4ページをご覧ください。2020年度第3四半期累計変動要因はご覧の通りです。台数・車種構成等は、販売台数減の影響がマイナス1,209億円となりましたが、地域・車種ミックスの改善などで63億円のプラス効果があり、合計マイナス1,146億円の悪化となりました。

販売費用は、新車販売回復にともない増額した地域もありましたが、計画に沿った抑制効果により前年比63億円の好転となりました。コスト低減等は、上期の生産調整の影響が大きく残り、資材費低減効果が縮小しました。

期初より取り組んでいる構造改革や研究開発費の見直しは、想定以上のペースで進み、大幅なプラス効果を生み出しました。その他項目は、アフターセールス損益や品質関連費用等の悪化を主要因とし、累計で前年比182億円の悪化となりました。

為替は、タイバーツの好転は見られましたが、USドルやロシアルーブル等の悪化の影響で、損益影響はございませんでした。

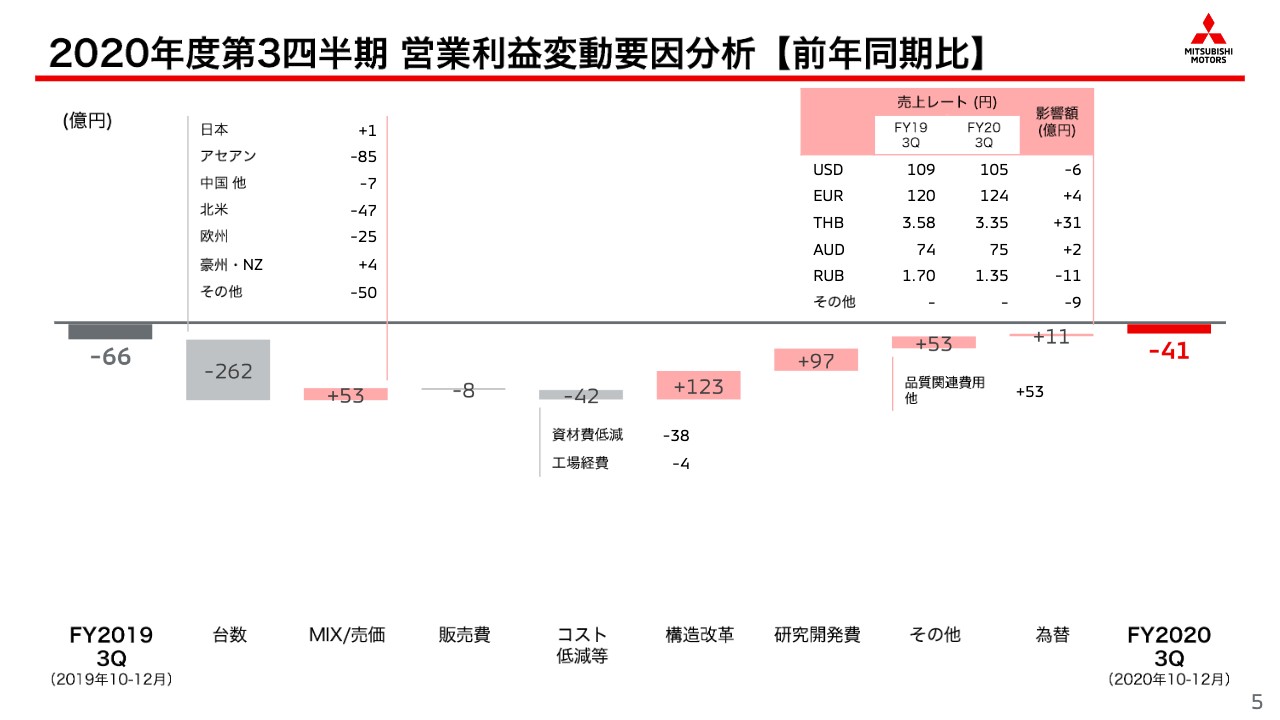

2020年度第3四半期 営業利益変動要因分析【前年同期比】

5ページをご覧ください。ご覧のスライドでは、2020年度第3四半期切り取りの営業利益の前年同期比変動要因を示しております。

台数・車種構成等では、販売台数減少の影響は受けたものの、地域・車種ミックスの改善や構造改革による限界利益の好転により、209億円の減益影響に留まりました。

販売費用は、計画に沿って抑制はできたものの、一部地域での新車販売にともなう増額などがあり、わずかながら悪化いたしました。資材費などコスト低減は稼働低下の影響で42億円の減益影響でした。

その一方で、構造改革活動による増益要因が123億円あります。研究開発費の減少は、前年の第3四半期に大型商品の開発が佳境に差し掛かっていた反動減です。アセアン向け新商品開発は想定以上のスピードで走り出しております。

為替は、全体では円高の影響もありましたが、タイバーツの好転等により、前年同期比で11億円の増益要因となりました。

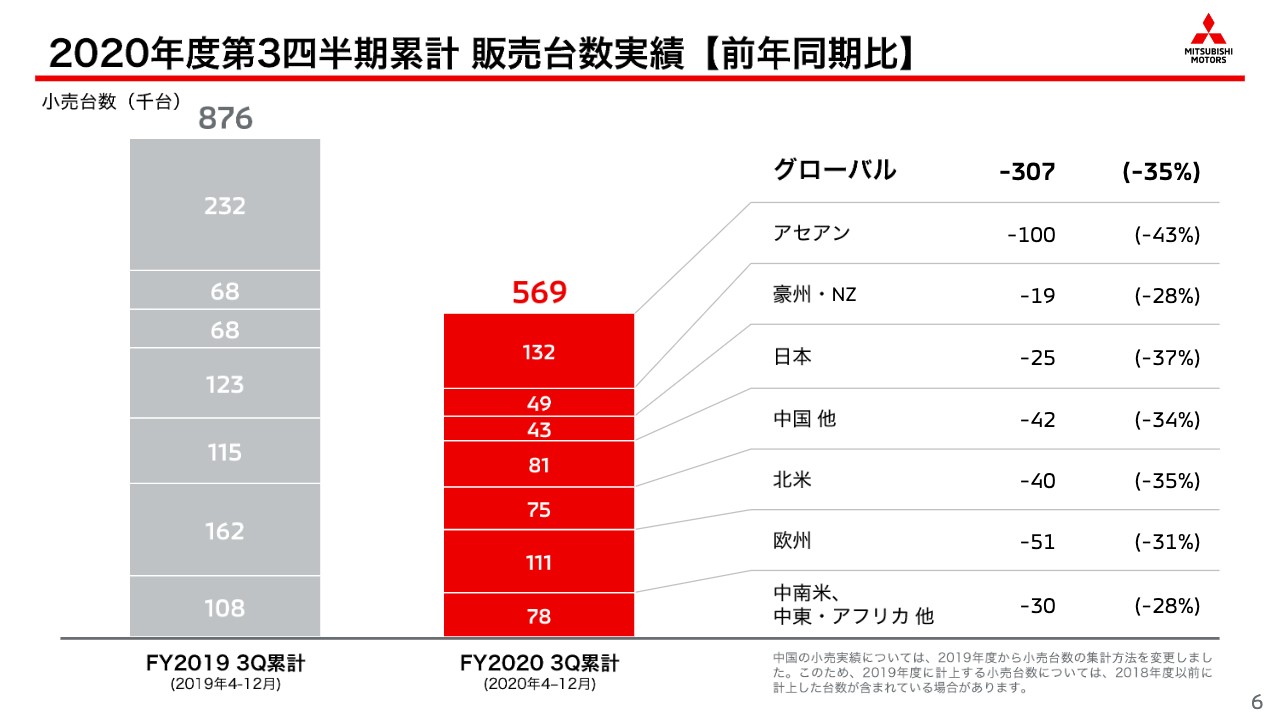

2020年度第3四半期累計 販売台数実績【前年同期比】

6ページをご覧ください。当社の販売台数は、全地域合計で前年同期比35パーセント減の56万9,000台となりました。世界の自動車需要は、中国・米国などで回復傾向にありますが、当社が得意とする地域の回復が遅れております。

主力のアセアンは、第1四半期で底打ちをしていますが、そこからの回復度合いは期初の想定に達しておりません。当社販売は累計で前年同期比43パーセント減の13万2,000台となりました。

豪州・NZでは穏やかな回復が続いており、当社販売のマイナス幅は上期から縮小し、前年同期比28パーセント減の4万9,000台となりました。

日本においては、自動車需要全体は回復しておりましたが、ここにきて再び新型コロナウイルスの感染拡大の影響が増大しております。当社におきましては、フリート販売の抑制や売価の見直しといった構造改革を進めており、前年同期比37パーセント減の4万3,000台となりました。

昨年12月に発売しました新型「エクリプス クロス PHEV」は、自動車メディアから高い評価を頂き、お客さまの電動車への関心が高まっていることもあり、好調な出足となっております。

その他地域においては、外部環境の大幅な変化は見られず、いずれの地域も前年比30パーセント前後の減少となりました。

2020年度 通期業績見通し

次に2020年度の業績見通しについてご説明いたします。8ページをご覧ください。先に述べました通り、ウイルスの活動が活発化する冬季に入り、各国の行動制限は厳格化しています。また旺盛な需要による半導体サプライチェーンの供給不足など、外部環境の不透明感が再び強まっています。

一方で、当社のコスト構造改革は想定よりも早いスピードで実現できており、厳しい販売状況を織り込んでも、期初計画よりも損失を抑制できる目途がたってまいりました。収益回復には値引きの抑制・フリート販売への取り組みの見直しなども貢献しています。

新型コロナウイルス感染の再拡大や、アセアン地域における輸入関税施策の変更といったリスクアイテムを織り込み、販売台数通期見通しを82万4,000台から80万2,000台へ、それにともない売上高通期見通しを1兆4,800億円から1兆4,600億円へ、それぞれ下方修正いたします。

一方で、収益改善は着実に進捗しております。営業利益は従来見通しの1,400億円から1,000億円の損失へ、経常利益は1,600億円から1,200億円の損失、当期純損失は3,600億円から3,300億円へとそれぞれ上方修正いたします。

不透明な外部環境は続きますが、新しい通期業績見通しを達成すべく、社員一丸となって引き続き構造改革に努めます。

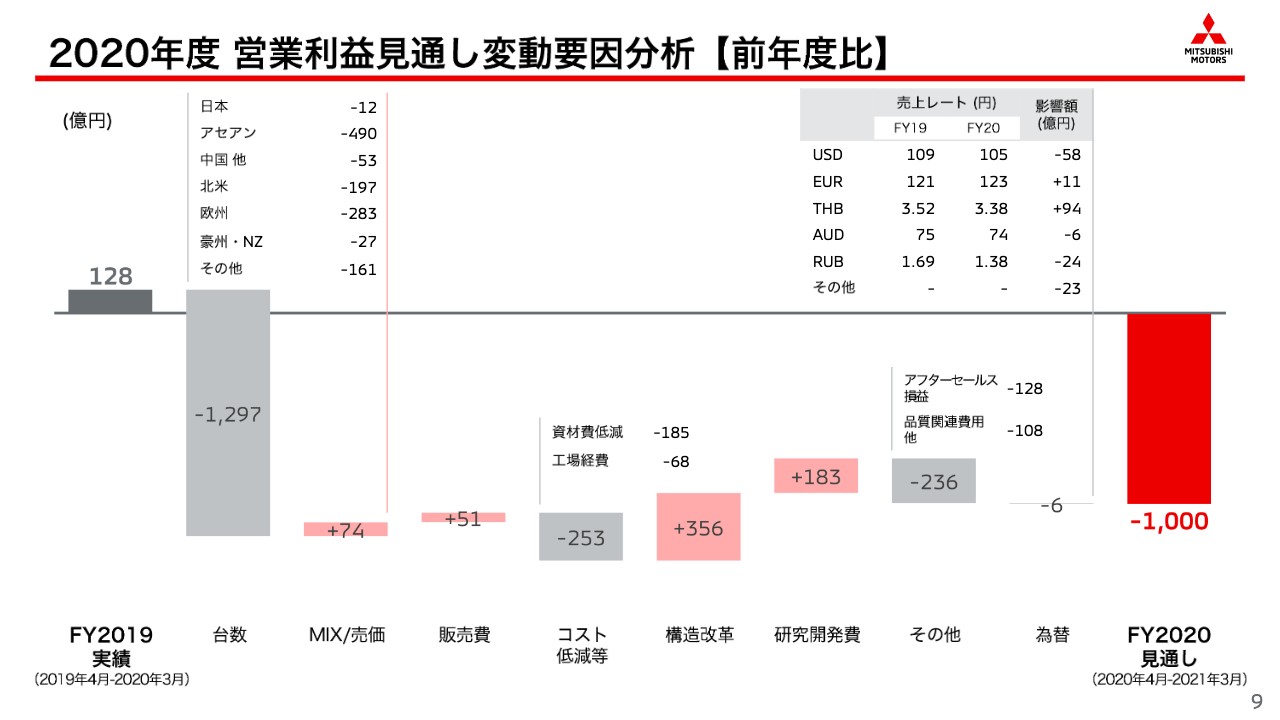

2020年度 営業利益見通し変動要因分析【前年度比】

9ページをご覧ください。2020年度通期営業利益見通し修正にともない、前年度比変動要因の見直しもいたしました。

台数・車種構成等に関しましては、修正した販売台数減の影響やMIX・売価の改善を見直した結果、前回見通しよりも少々の悪化を想定しております。

販売費に関しましては、「選択と集中」の基本方針に沿って各国の販売費を見直し実施した事により、前回見通しと同等のプラス効果を想定しております。

コスト低減等に関しましては、コロナ禍における販売減や在庫削減計画にともなった生産調整により、資材費低減活動は例年のようには進みませんが、工場関連経費の悪化が縮小することにより影響額は前回見通しよりも改善する見通しです。

構造改革の進歩や研究開発費のコア地域・商品向けの集中投下は、予定通り進捗することにより、大幅なプラス効果を生み出す見通しです。その他項目では、アフターセールス損益、品質関連費用他のリスクを織り込んでおります。

為替影響に関しましては、お示しの通り各国の通期レートを足元の市況環境に合わせて再度見直し、前年比マイナス6億円の影響を見通しております。

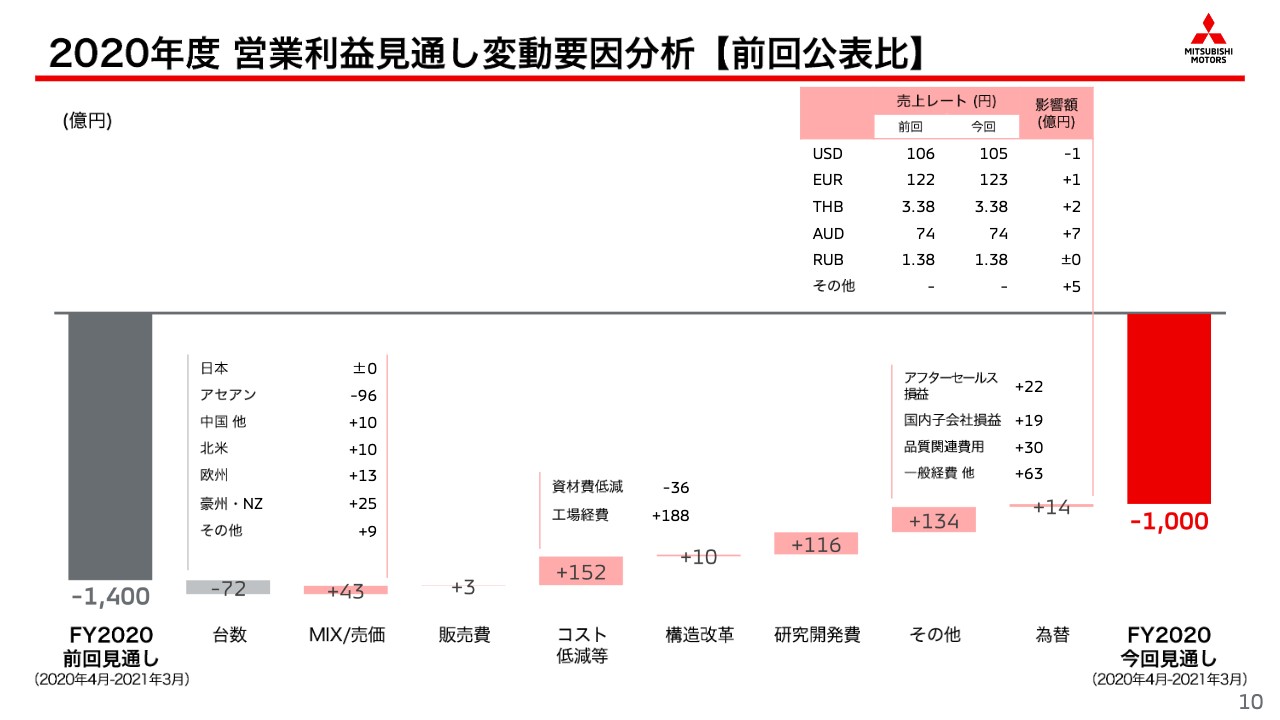

2020年度 営業利益見通し変動要因分析【前回公表比】

10ページをご覧ください。以前発表いたしました前回見通しからの変動要因はご覧の通りとなります。

まず台数・車種構成等に関しましては、販売減の影響をMIX・売価等で抑制することによって、前回見通しよりも29億円程度の悪化に留めます。販売費に関しましては、前回計画通りよりも少々好転することを想定しております。

コスト低減等に関しましては、資材費などコスト低減は稼働低下の影響を受けますが、工場関連経費の抑制が想定以上に進んだことにより、前回見通しより152億円程度のプラス効果を見通しております。

構造改革や研究開発費は、いずれも想定以上に進捗する目途がたっていることから、更なるプラス効果を生み出すことを想定しております。その他項目では、アフターセールスの損益、国内子会社損益、品質関連費用等いずれも前回見通しよりも好転することを想定しております。

為替影響に関しましては、お示しの通り各国の通期レートを足元の市況環境に合わせて再度見直しました。その結果、前回見通しよりも14億円程度の好転を見通しております。

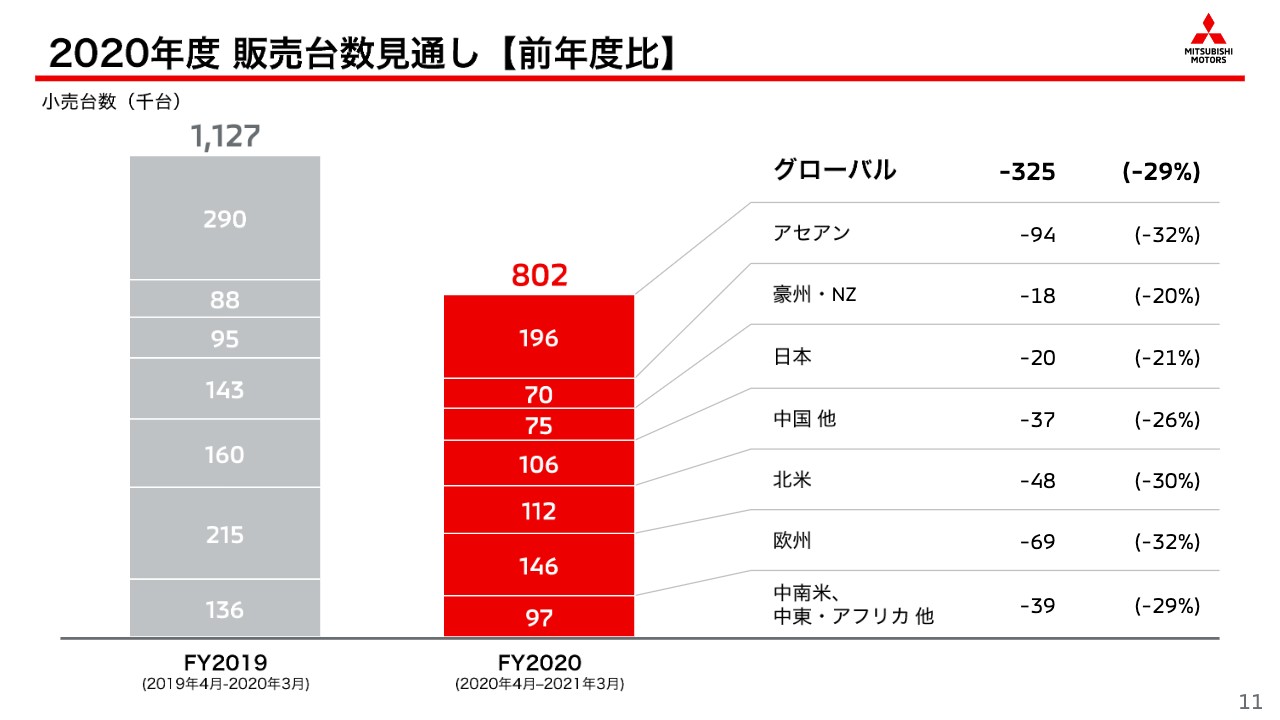

2020年度 販売台数見通し【前年度比】

11ページをご覧ください。2020年度の地域ごとの販売見通しはご覧の通りです。冒頭にご説明申し上げた通り、新型コロナウイルス感染拡大防止策とする各国の行動制限拡大、アセアンにおける輸入関税施策の変化、そして半導体サプライチェーンの供給不足等により自動車需要回復が鈍化する可能性があります。

当社はそれらの影響を踏まえて、2020年度の販売見通しを前回計画の82万4,000台から80万2,000台へと修正いたします。

主力のアセアンは、回復基調が顕在化しているベトナム・マレーシアに対し、インドネシアにおいて新型コロナウイルス対策による行動規制厳格化、それらをきっかけとした景気低迷と、フィリピンにおける経済活動の制限やセーフガード発令といった変化が需要回復ペースを鈍化させております。

またタイでも再度コロナ感染が拡大しており、今後の販売鈍化が懸念されます。これらの影響を織り込んだ結果、以前の計画より販売台数見通しを引き下げ、19万6,000台といたします。

一方で、豪州・NZにおいては、穏やかではあるものの回復基調は続いており、当社の販売も徐々に回復しておりますので、通期の見通しを少々引き上げ7万台といたします。

自動車需要が回復基調にあった日本は、年明けに発動された緊急事態宣言の影響により、再び不透明感が高まってまいりました。2020年12月に販売を開始しました新型「エクリプス クロス」の販売は好調に推移しておりますが、外部環境悪化の影響を織り込んだ結果、2020年度通期見通しの7万5,000台は据え置きます。

その他、中国市場は、自動車需要全体の4月以降の回復基調は持続していますが、当社販売は上期の大幅な減少に歯止めはかけたものの、落ち込みを払拭することは困難と考え、前回計画より見通しを引き下げ10万6,000台といたしました。

北米は市場全体が回復基調にありますが、今期当社は戦略的な在庫調整や販売の質の改善を優先し、前回見通しから不変の11万2,000台といたしました。

欧州は再三のロックダウンの影響に加え、当社の開発戦略変更の影響もあり、大幅な販売減を見通しておりましたが、状況変化はなだらかに推移しており、通期見通しを少々引き上げ14万6,000台といたします。

当社が得意とする市場での不透明感は認識した上での販売であり、超過達成を目指し全力を尽くします。

構造改革の進捗

当社のビジネスハイライトについてご説明いたします。13ページをご覧ください。構造改革は、いずれも計画通り、もしくは計画以上のスピードで進捗しております。

また、構造改革に係る費用の大半も今年度中に計上できる見通しです。固定費削減につきましては、新中期経営計画「Small but Beautiful」で発表した通り、2021年度に2019年度比20パーセントの削減の目標を掲げました。

新型コロナウイルス影響による特殊要因はあったものの、諸施策の前倒し等により固定費全体で前年比18パーセント程度の削減に目途付けができております。

具体的な実施状況について、まず間接員労務費に関しては人員適正化(再配置、新規採用抑制、希望退職制度)・報酬制度見直し、いずれも計画通り実施することができ、計画を若干上回る削減が見通せます。

マーケティング費用に関しては、「選択と集中」の基本概念に沿って、ノンコア地域の費用を抑制し、その一部をコア地域に集中投下することにより、費用対効果を向上させると同時に、全体予算の大幅削減が実現できる見込みです。

減価償却費に関しては、第1四半期に発表した通り、固定資産の減損処理を通じ、計画通りの費用削減が見通せます。

開発費も同様に「選択と集中」に取り組み、ノンコア地域向けの開発費用を抑制する一方で、コア地域には集中投下することにより、当社の戦略に沿った商品開発が実現できる体制を整えました。

これにより、計画を上回る削減と開発の効率化を達成する見込みです。なお、計画を上振れた削減については、アセアン戦略商品の強化と、カーボンニュートラル対応といった将来戦略に向けた投資へと繋げてまいります。

生産体制再編に関しては、7月に発表した通り、パジェロ製造の生産停止を行う決定をして、生産ラインの統廃合を実施することにより、販売に見合った高稼働体制を整えました。

一般管理費については、旅費、外部委託費を主とする経費削減や、子会社等の本社オフィスビルへの集約など、あらゆる項目での削減が想定以上に進み、大幅な削減が期待できます。

新車投入

14ページをご覧ください。昨年7月にお話しいたしました、当社が今中期経営計画期間中に集中すべき事柄の中に、当社が得意とする環境技術の促進と、当社の遺伝子である4WD技術・オフロード性能の進化を通じ、安心感と走る楽しさが体験できる魅力のある製品をお客さまにお届けすることがあります。

この大方針に沿う形で、先日発表いたしました「新環境計画パッケージ」内において、PHEVを中心とした電動化の推進を掲げております。

すでにご案内のとおり、今第3四半期には新たにPHEVモデルも追加した新型「エクリプス クロス」の販売を開始いたしました。加えて、今後厳格化する環境規制に備え、「アウトランダー PHEV」のタイ現地生産及び販売を開始いたしました。

国内においては、軽ハイトワゴン「eKクロス」と、軽スーパーハイトワゴン「eKクロス スペース」に安全装備を充実させた特別仕様車「G Plus Edition」や、コンパクトミニバン「デリカ D:2」をフルモデルチェンジし、12月末より販売を開始いたしました。

日本時間2月17日に、フルモデルチェンジしたクロスオーバーSUV「アウトランダー」のオンライン発表会を予定しております。

みなさまにもこの発表会の様子をご覧いただきたく、追って後日にストリーミングのリンクをお知らせする予定です。新型「アウトランダー」は、米国、カナダ、プエルトリコをはじめとして、グローバルに順次展開する計画です。

当社は今後も計画に沿って、技術開発および環境対応モデルラインアップの拡充を行います。

グローバル自動車需要は先進国を中心に、徐々に回復してきているものの、新型コロナウイルスの第二波、第三波の感染拡大により、再び各国の活動制限が厳格化されております。

足元では半導体の供給不足の影響が、自動車生産に及ぼしはじめており、我々を取り巻く環境は、引き続き厳しく不透明な状況です。

そういった環境下においても、当社は「選択と集中」を柱とした構造改革を確実に実行し、業績回復の土台をしっかり作ることを最優先事項とし、これまで施策の実行を進めてまいりました。

結果として、改革は想定以上の速さと深さで進み、当第3四半期は収益改善がはっきりと見えてきたことを受け、通期見通しを上方修正することができました。

特に構造改革の想定以上の進展により第3四半期で大幅な台数減にもかかわらず、損益が改善したことについて、大きな手応えを感じております。

構造改革は手綱を緩めず推進し、21年度の黒字化を一層強固なものにしてまいります。ご清聴ありがとうございました。